East West Bancorp, Inc. 第二季度收益報告 2024 年 7 月 23 日第二季度 24

前瞻性陳述和其他信息 2 前瞻性陳述本演示文稿包含前瞻性陳述,這些陳述旨在由1995年《私人證券訴訟改革法》規定的此類陳述的安全港所涵蓋。這些聲明基於East West Bancorp, Inc.(“公司”)管理層當前的信念和預期,存在重大風險和不確定性。您不應過分依賴這些陳述。有多種重要因素可能導致公司的未來業績與歷史業績和任何前瞻性陳述存在重大差異,包括公司2024年第二季度財報中描述的因素,以及公司向美國證券交易委員會提交的文件中包含的因素,包括公司截至2023年12月31日的10-k表年度報告以及隨後的10-Q表季度報告中的 “風險因素” 部分。在考慮這些前瞻性陳述時,您應牢記這些風險和不確定性,以及公司可能做出的任何警示性陳述。這些陳述僅代表其發表之日,並且僅基於公司當時實際知道的信息。除非法律要求,否則公司不承諾更新任何前瞻性陳述。列報基礎根據美國公認會計原則(“GAAP”)編制合併財務報表要求管理層做出估算和假設,以影響截至合併財務報表之日報告的資產負債金額、報告期內的收入和支出以及相關披露。儘管我們的估計考慮了當前的情況以及我們對未來情況的預期,但實際結果可能與這些估計存在重大差異。因此,本期的經營業績不一定代表任何未來過渡期或全年的預期業績。某些前一時期的資料已重新分類,以符合目前的列報方式。非公認會計準則財務指標本演示文稿中的某些財務信息不是根據公認會計原則編制的,而是按非公認會計準則列報的。投資者應參考本報告中所包含的對賬表,並應考慮公司的非公認會計準則指標,以此作為根據公認會計原則編制的指標的替代品或優於這些指標。這些衡量標準可能無法與其他公司使用的類似標題的措施相提並論。

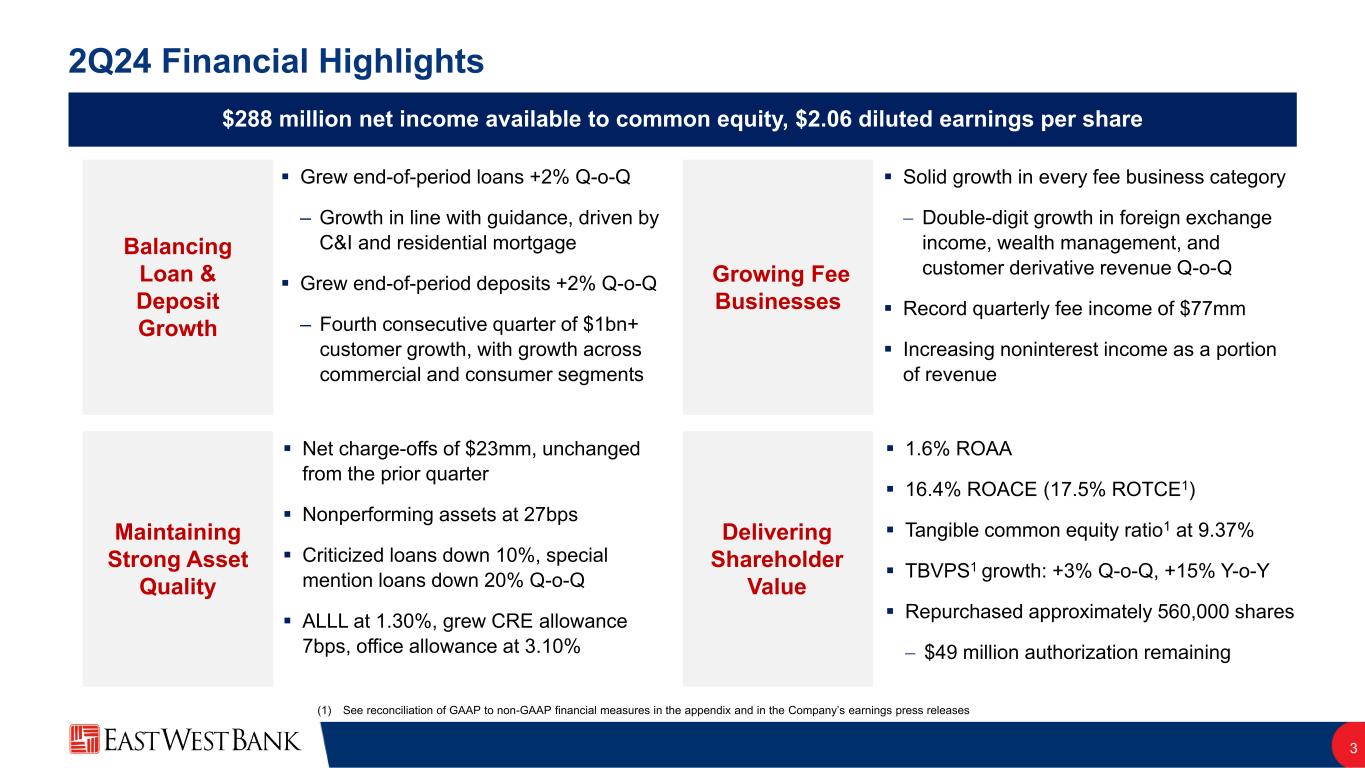

24 年第二季度財務摘要 3 (1) 參見附錄和公司財報新聞稿中公認會計原則與非公認會計準則財務指標的對賬 ▪ 1.6% ROAA ▪ 16.4% ROACE (17.5% ROTCE1) ▪ 有形普通股比率1 為 9.37% ▪ TBVPS1 增長:環比增長 3%,同比增長15% ▪ 回購了約56萬股股票——4900萬美元授權剩餘的普通股淨收益2.88億美元,攤薄後每股收益2.06美元 ▪ 期末貸款環比增長+2%-在C&I和住宅抵押貸款的推動下,增長符合預期 ▪ 期末增長存款環比增長2%-連續第四個季度客户增長超過10億美元,商業和消費板塊均實現增長 ▪ 所有費用業務類別均穩步增長 − 外匯收入、財富管理和客户衍生品收入環比增長兩位數 ▪ 創紀錄的季度費用收入7700萬美元 ▪ 收入佔收入的一部分增加2300萬美元 ▪ 淨扣除額為2300萬美元,與上一季度持平 ▪ 不良資產為27個基點 ▪ 批評貸款下降了10%,特別提到了貸款環比下降了20% ▪ 所有貸款降至1.30%,CRE補貼增長了7%基點,辦公補貼為3.10% 平衡貸款和存款增長不斷增長的費用企業保持強勁的資產質量為股東創造價值

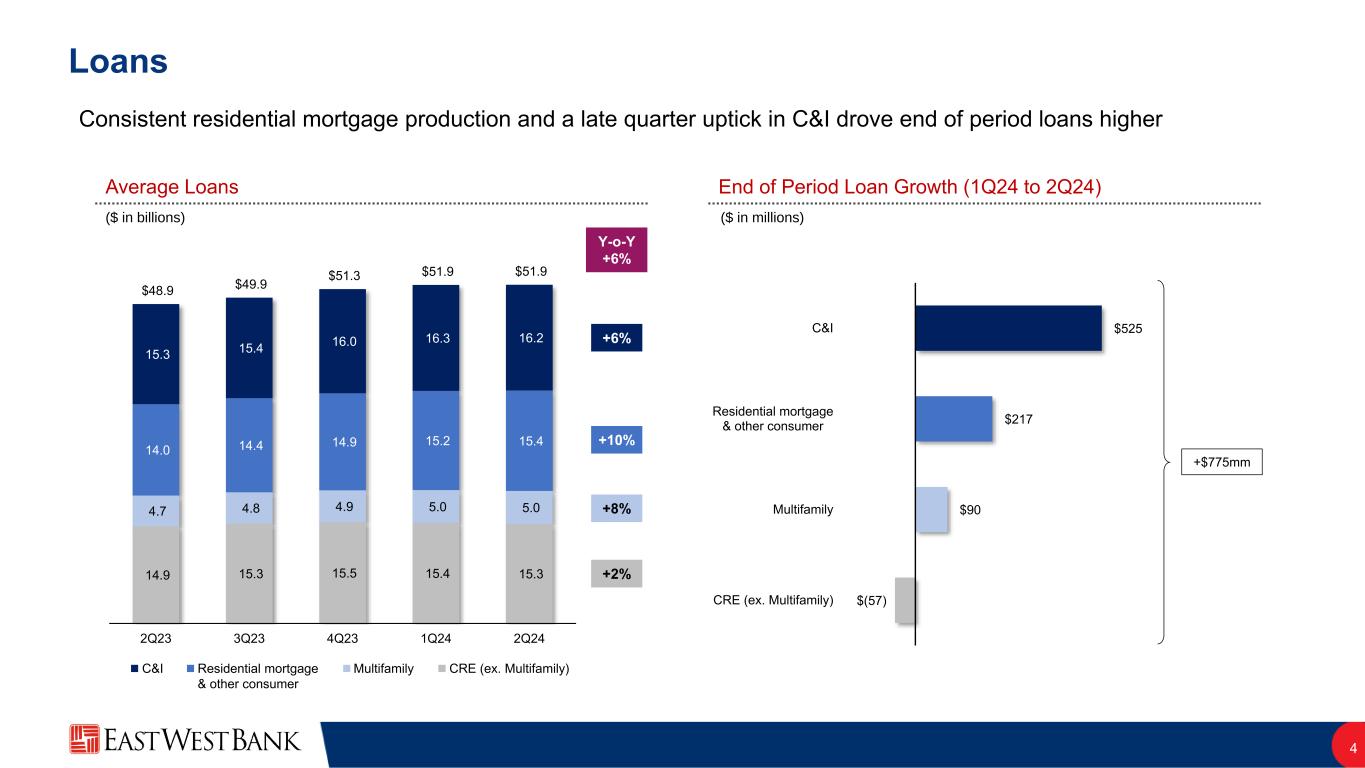

14.9 15.3 15.5 15.4 15.3 4.7 4.8 4.9 5.0 14.0 14.4 14.4 15.4 15.4 15.4 15.4 16.0 16.2 48.9 49.9 59.9 51.9 51.9 51.9 51.9 51.9 2Q23 4Q23 4Q23 4Q24 C&I $ (57) 90 美元 217 525 CRE(例如多户住宅)多户住宅抵押貸款和其他消費C&I貸款 4 穩定的住宅抵押貸款產量和季度末C&I的增長推動了期末貸款的增長(以十億美元計)平均貸款期末貸款增長(24年第一季度至24年第二季度)(百萬美元)+10%+6%同比增長6%+8%+7.75億美元CRE(例如多户家庭)住宅抵押貸款和其他消費者(多户家庭)

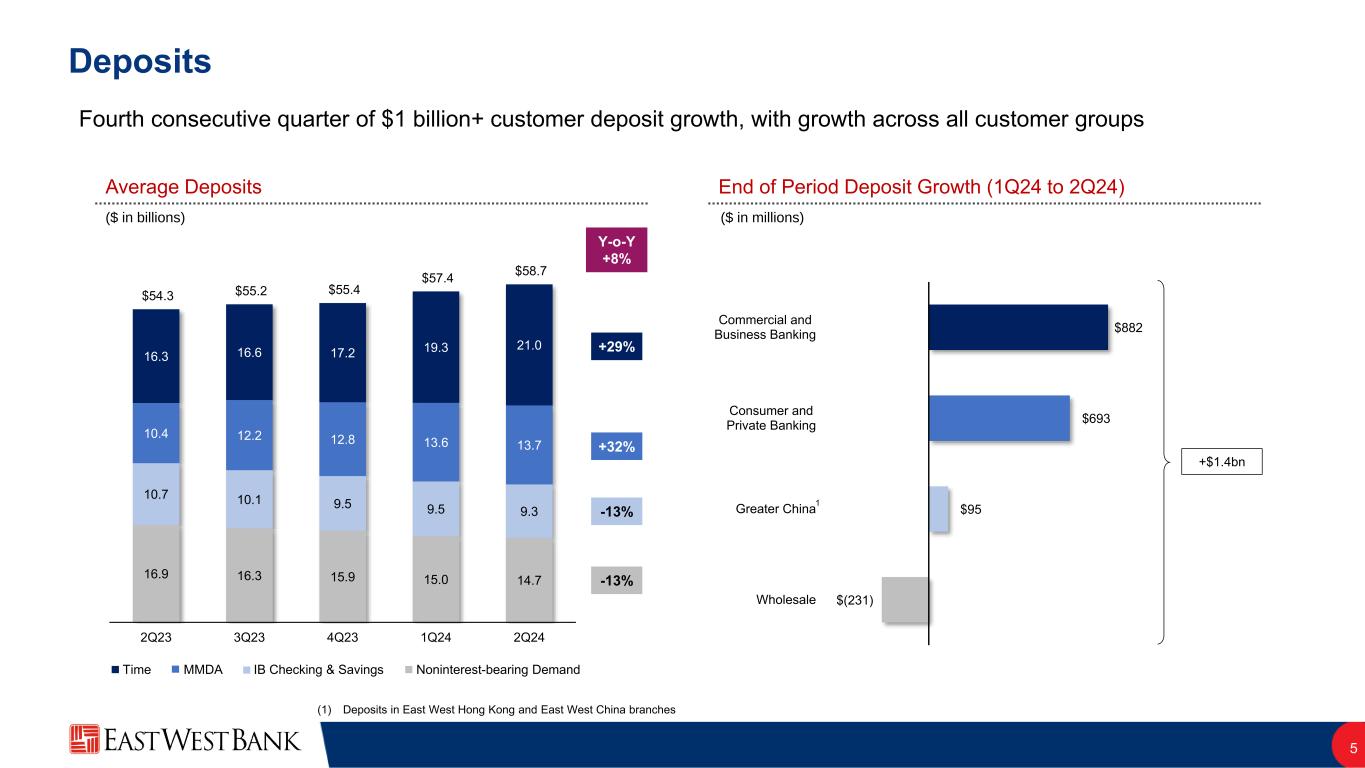

16.9 16.3 15.9 15.0 14.7 10.7 10.1 9.5 9.3 10.4 12.2 12.8 13.6 13.6 16.6 16.6 17.2 21.0 54.3 55.2 55.4 55.4 58.7 58.7 58.7 2Q23 4Q23 4Q24 2Q24 第二季度95美元 693美元882美元批發大中華區消費者和私人銀行商業銀行存款 5 連續第四個季度為1美元超過十億客户存款增長,所有客户羣均增長(以十億美元計)平均存款期末存款增長(24年第一季度至24年第二季度)(百萬美元)+32%-13%-13%-13%同比增長8%+29%(1)香港東西部和華東分行的存款+14億美元1 非計息需求時間 In Checking & SavingsMDA

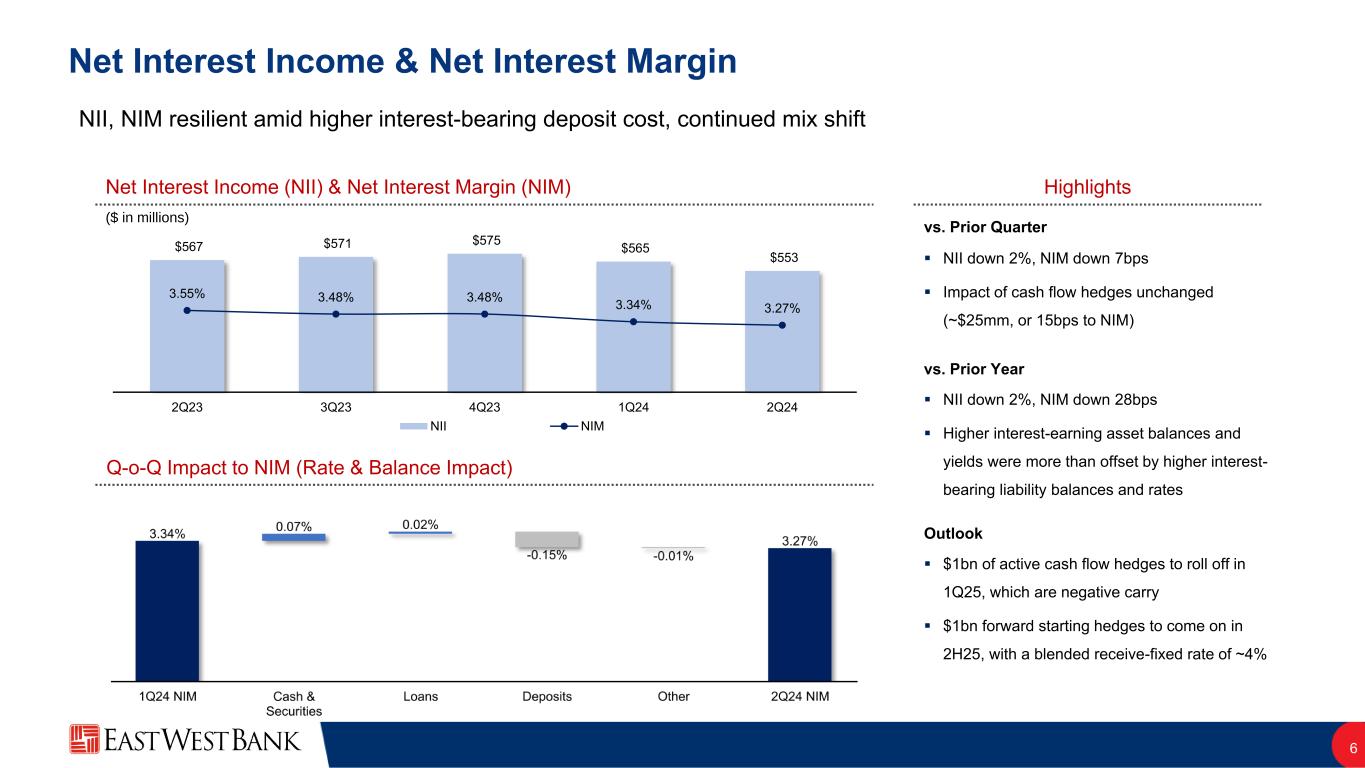

淨利息收入和淨利息率 6 NII,在計息存款成本上升、組合持續變動的情況下NiM保持彈性 ▪ NII下降2%,NIM下降7個基點 ▪ 現金流套期保值的影響不變(約2500萬美元,或對NIM的15個基點)亮點淨利息收入(NII)和淨利率(NIM)的環比影響(百萬美元)567 571 575 565 $553 3.55% 3.48% 3.34% 3.27% 2.00% 3.00% 3.00% 3.00% 4.00% 5.00% 4.00% 4.00% 400 $450 500 550 $600 550 $600 223第二季度第二季度第二季度淨資產與上一季度對比 ▪ 10億美元的活躍現金流對衝至25年第一季度滾動,為負套利 ▪ 10億美元的遠期起始套期保值將在25年下半年推出,混合收益固定利率約為4% ▪ NII下降2%,NiM下降28個基點 ▪ 更高的計息負債餘額和利率遠遠超過了更高的計息負債餘額和利率展望

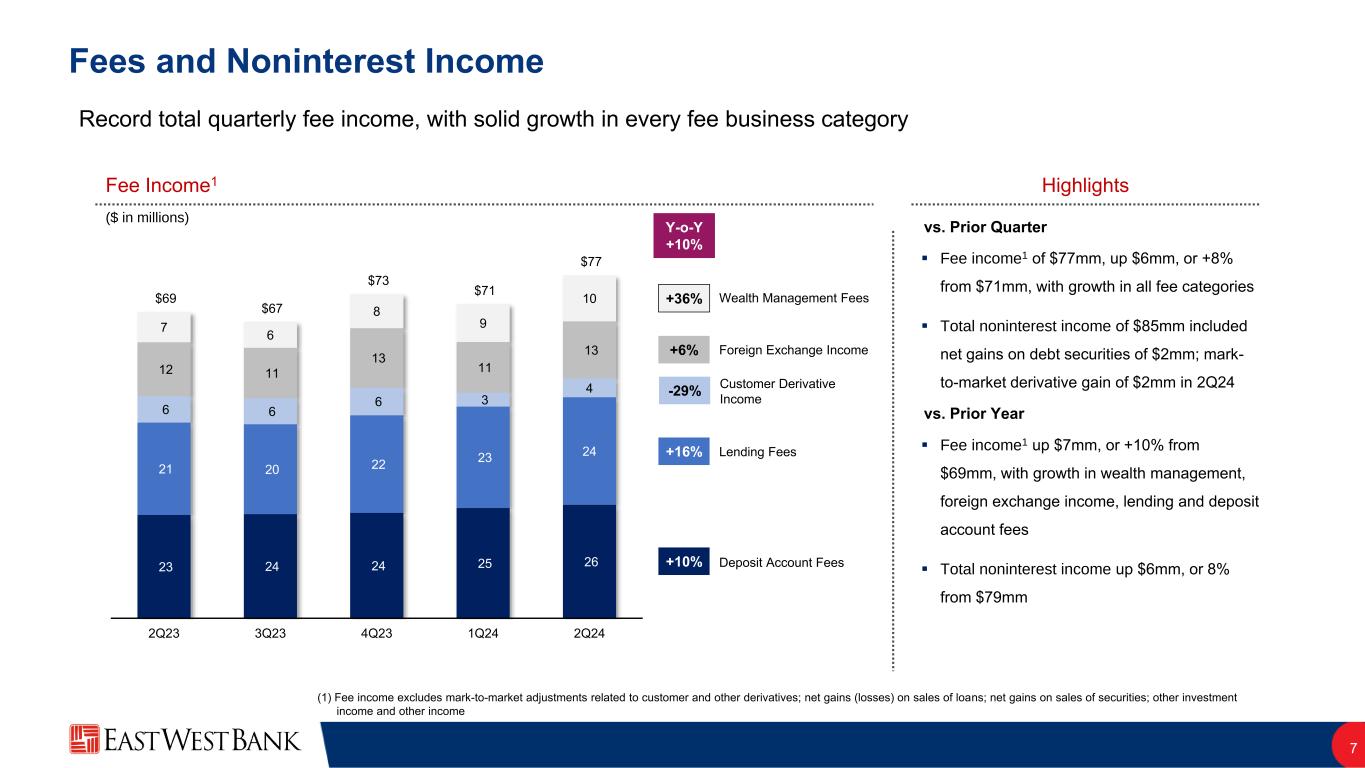

費用和非利息收入 7 創紀錄的季度費用總收入,所有收費業務類別均穩步增長 ▪ 費用收入1為7700萬美元,較7100萬美元增長600萬美元,增幅8%,所有費用類別均有所增長 ▪ 8500萬美元的非利息總收入包括200萬美元的債務證券淨收益;24年第二季度200萬美元的市值衍生品收益亮點 (1) 費用收入不包括與客户相關的按市值計價調整和其他衍生品;出售貸款的淨收益(虧損);證券銷售的淨收益;其他投資收益和其他收入貸款費用存款賬户費用收入1(百萬美元)+6% +16% +10% 同比 +10% +10% +36% -29% 財富管理費外匯收益客户衍生收益23 24 24 25 26 21 20 22 23 24 6 6 3 4 4 11 13 11 13 13 13 13 13 13 13 13 7 7 7 8 9 10美元 73 美元 73 美元 71 美元 2Q23 4Q24 與上一季度對比 ▪ 費用收入1增長700萬美元,較6900萬美元增長10%,同比增長10%,財富管理、外匯收入、貸款和存款賬户費用均有所增長 ▪ 非利息總收入從7900萬美元增長600萬美元,增長8%

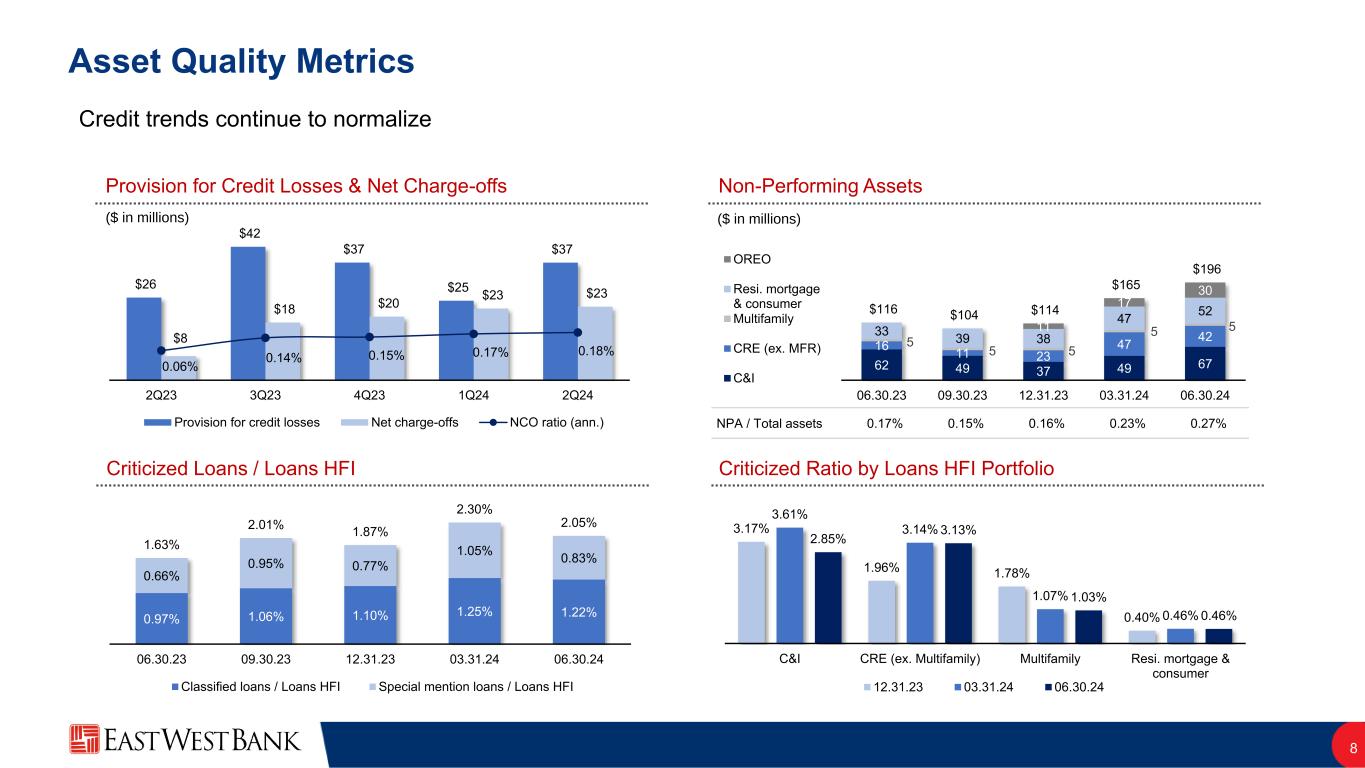

0.97% 1.06% 1.10% 1.25% 1.22% 0.66% 0.95% 0.77% 1.05% 0.83% 1.63% 2.87% 2.30% 2.30% 2.05% 06.30.23 12.31.23 03.31.23 03.31.24 06.30.24 分類貸款/貸款 HFI 特別提及貸款/貸款 HFI $26 $42 $37 $37 $8 $23 $23 0.06% 14% 0.15% 0.17% 0.18% 23年第二季度第二季度第二季度信貸損失準備金淨扣除淨額NCO比率(年度)資產質量指標 8 信貸趨勢繼續正常化信貸損失準備金和淨扣除額(百萬美元)不良資產批評貸款/貸款 HFI 批評比率 HFI 投資組合(百萬美元)NPA/總資產 0.17% 0.15% 0.16% 0.23% 0.23% 0.27% 62 49 39 37 49 67 67 16 11 11 5 5 5 5 533 38 47 11 17 30 $104 114 165 114 $114 196 美元 06.30.23 09.30.23 12.31.23 03.31.24 06.30.24 06.30.24 OREO Resi. 抵押貸款和消費多户家庭住宅(例如MFR) C&I 3.17% 1.96% 1.78% 0.40% 3.61% 3.14% 1.07% 0.46% 2.85% 3.13% 1.03% 0.46% 1.03% 0.46% C&I CRE(例如多户家庭)多户住宅抵押貸款和消費者 12.31.23 03.31.24 06.30.24

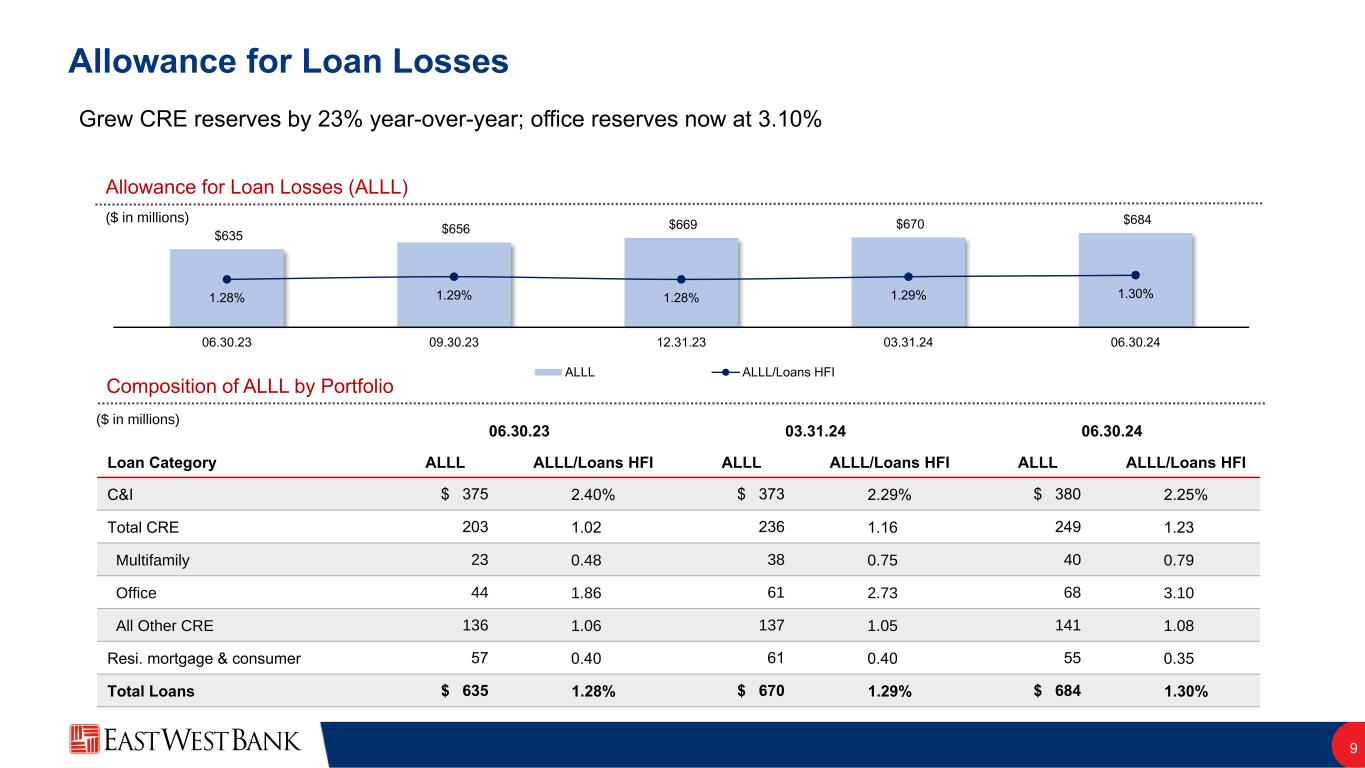

635 美元 656 669 69美元 670 美元 684 1.28% 1.29% 1.29% 1.30% 06.30.23 09.30.23 12.31.23 03.31.23 03.31.24 06.30.24 全部全部/貸款 HFI 9 貸款損失備抵同比增長23%;辦公儲備金目前為3.10%貸款損失備抵金(ALLL)(百萬美元)06.30.23 03.31.24 06.30.24 貸款類別全部/貸款 HFI 全部/貸款 HFI 全部/貸款 HFI 全部/貸款 HFI C&I 美元 375 2.40% 373 2.29% 380 2.25% 總計 CRE 203 1.02 236 1.16 249 1.23 多户家庭 23 0.48 0.75 40 0.79 Office 44 1.86 61 2.73 68 3.10 所有其他 CRE 136 1.06 137 1.05 1.08 Resi. 抵押貸款和消費者 57 0.40 61 0.40 55 0.35 貸款總額 635 美元 1.28% 670 美元 1.29% 684 美元 1.30% 按投資組合劃分的 ALLL 構成(百萬美元)

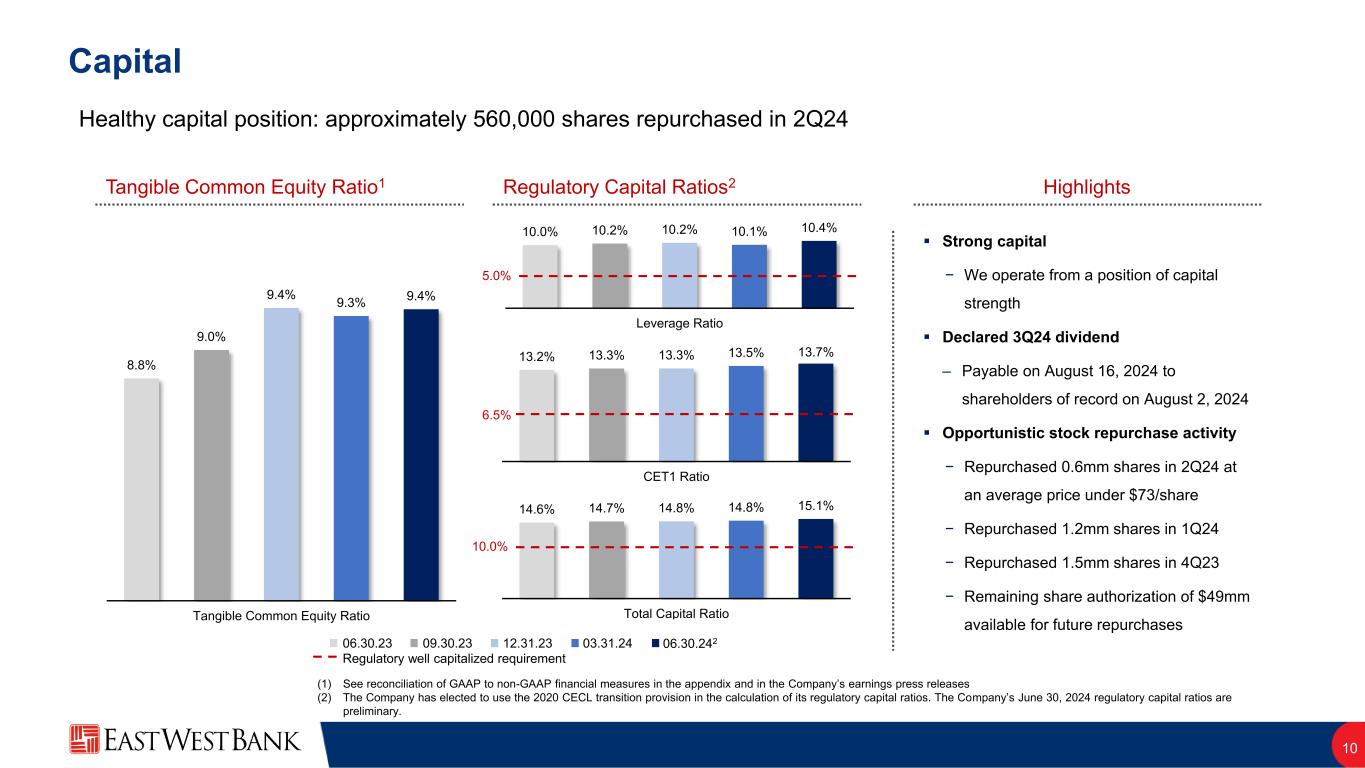

8.8% 9.0% 9.4% 9.3% 9.4% 有形普通股比率 06.30.23 03.31.2412.31.23 10 資本狀況良好:24年第二季度回購了約56萬股股票亮點 ▪ 強勁的資本 − 我們以資本實力為基礎運營 ▪ 宣佈的24年第三季度股息 — 將於2024年8月16日支付給2024年8月2日登記在冊的股東 ▪ 機會主義股票回購活動 − 回購了60萬股股票 24 年第二季度平均價格低於每股 73 美元 − 在 24 年第一季度回購了 120 萬股股票 − 在 23 年第四季度回購了 150 萬股股票 − 剩餘的 4,900 萬美元股票授權可供將來回購監管資本充足的要求(1)參見附錄和公司財報新聞稿中的公認會計原則與非公認會計準則財務指標的對賬(2)公司已選擇使用2020年CECL過渡條款來計算其監管資本比率。該公司2024年6月30日的監管資本比率是初步的。有形普通股比率1 監管資本比率2 13.2% 13.3% 13.3% 13.5% 13.7% CET1 比率 6.5% 10.0% 10.2% 10.2% 10.1% 10.4% 10.4% 槓桿比率 5.0% 14.6% 14.7% 14.8% 15.1% 總資本比率 10.0% 09.30.23 06.30.242

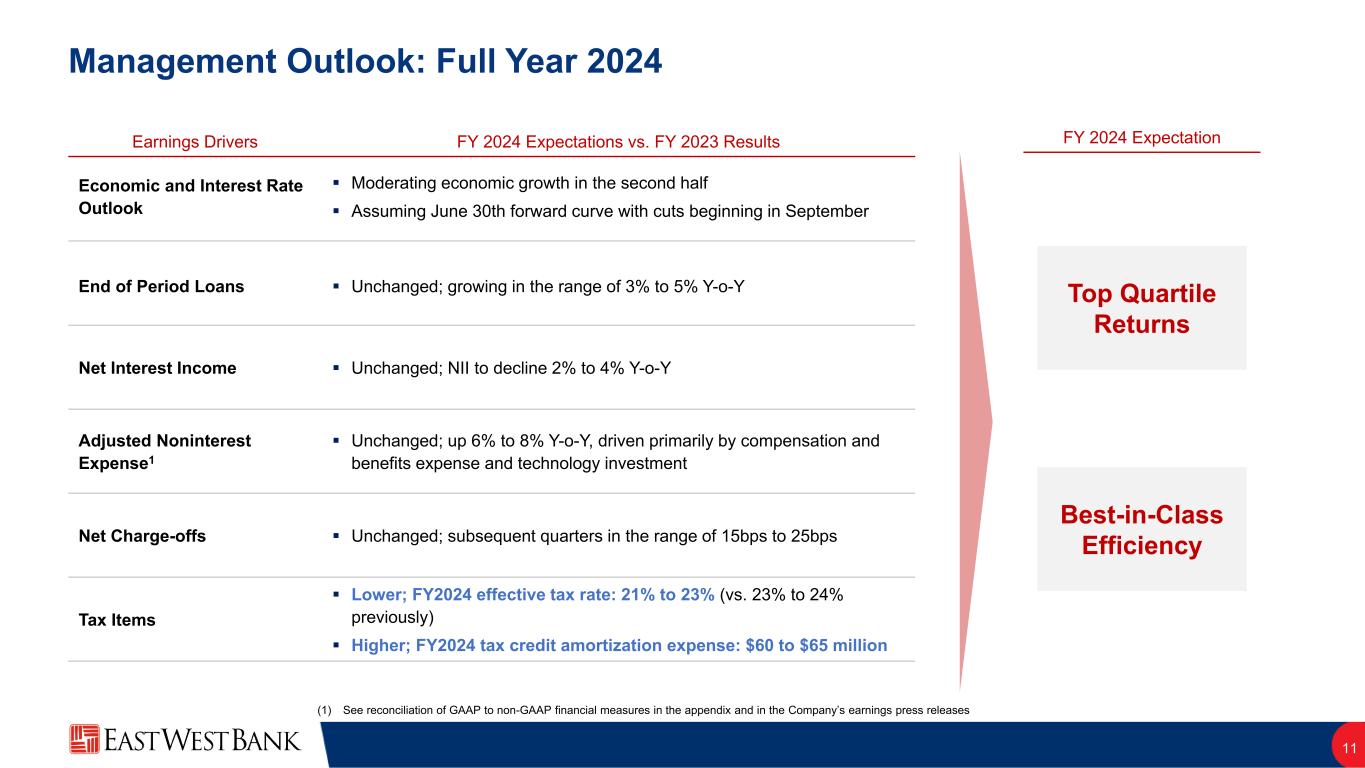

管理層展望:2024年全年11個收益驅動因素 2024財年預期與2023財年業績相比經濟和利率展望 ▪ 下半年經濟增長放緩 ▪ 假設6月30日向前曲線,期末貸款削減 ▪ 不變;淨利息收入同比增長3%至5% ▪ 不變;NII同比下降2%至4%調整後的非利息支出1 ▪ 保持不變;同比增長6%至8%,主要是由於薪酬和福利支出和技術投資淨扣除額 ▪ 不變;隨後季度在15個基點至25個基點之間的税收項目 ▪ 較低;FY2024 有效税率:21%至23%(之前為23%至24%)▪ 更高;FY2024 税收抵免攤銷費用:6000萬美元至6500萬美元最佳效率2024財年最高四分位回報率預期(1)參見附錄和公司財報新聞稿中的GAAP與非GAAP財務指標的對賬

附錄 12

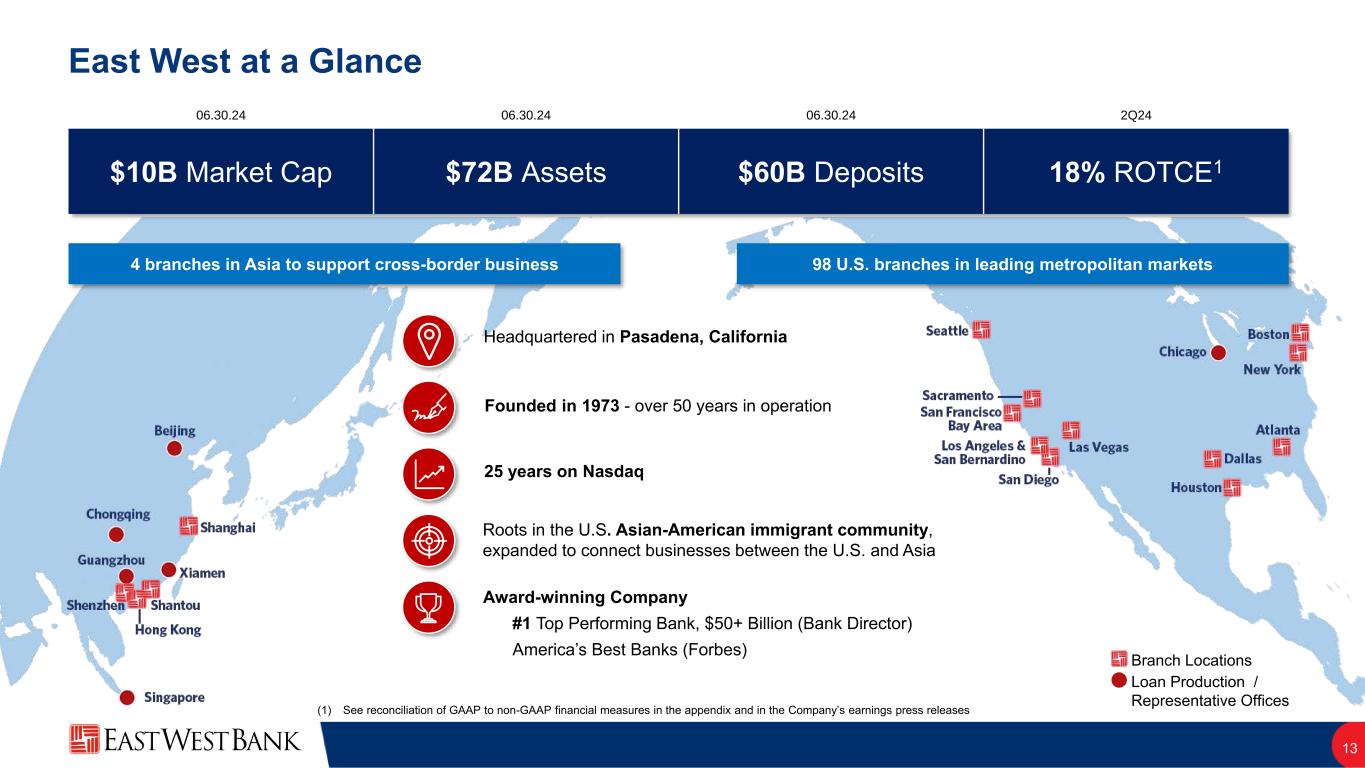

東西部概覽 13 100億美元市值720億美元資產600億美元存款 18% ROTCE1 06.30.24 06.30.24 06.30.24 2Q24 2Q24 亞洲4家分支機構在主要大都市的98家美國分支機構 (1) 參見附錄和公司財報新聞稿中的GAAP與非公認會計準則財務指標的對賬貸款製作/代表處 ▪ 總部位於加利福尼亞州帕薩迪納市 ▪ 在納斯達克工作了25年 ▪ 成立於1973年-運營超過50年紮根於美國亞裔美國人移民社區,擴展到連接美國和亞洲獲獎公司之間的業務 #1 表現最佳銀行,超過500億美元(銀行董事)美國最佳銀行(福布斯)

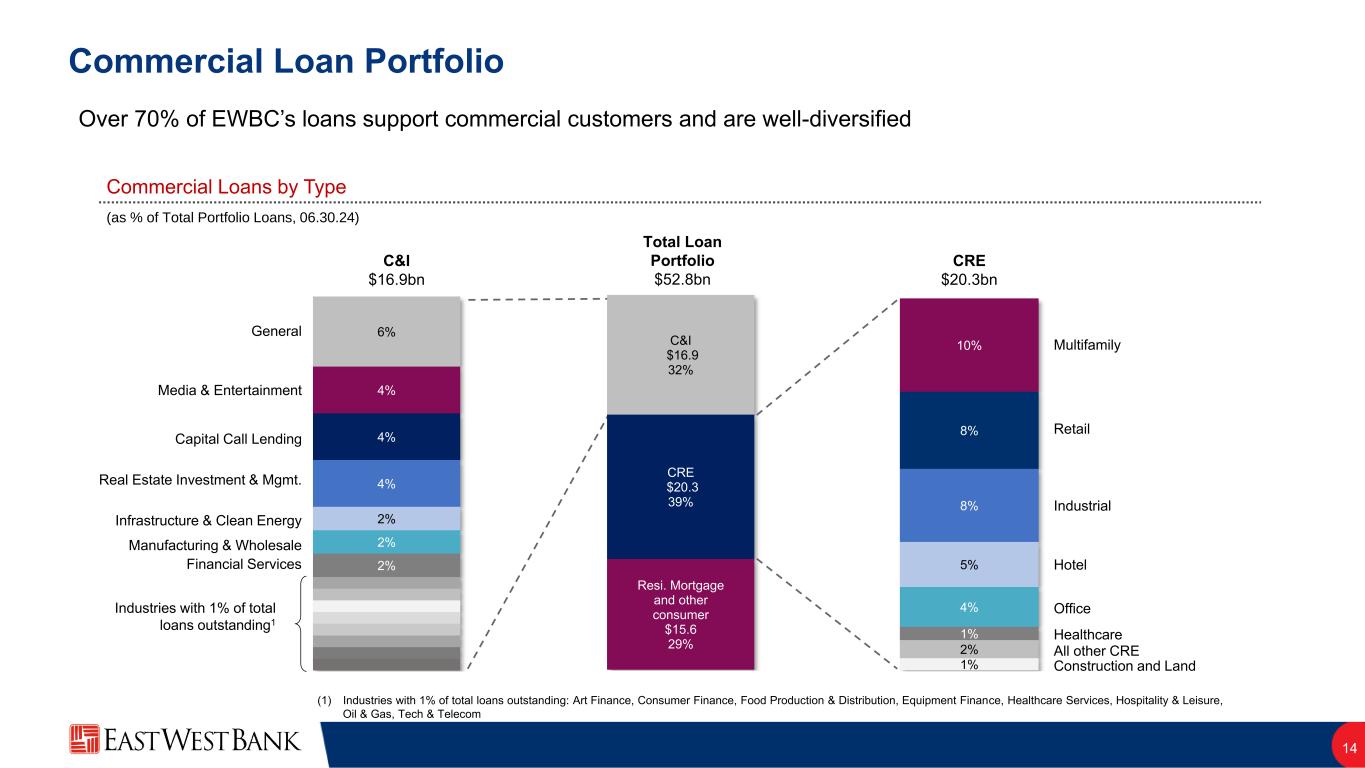

瑞西。抵押貸款和其他消費者 15.6 29% CRE $20.3 39% C&I $16.9 32% 1% 1% 4% 8% 10% 2% 2% 4% 4% 6% 6% 6% 佔未償貸款總額1%的行業1 商業貸款組合 14 EWBC 70% 以上的貸款支持商業客户且多元化 CRE 203 億美元 C&I 169 億美元(佔投資組合貸款總額的百分比,06.30.24)類型貸款組合總額528億美元 (1) 佔未償貸款總額1%的行業:藝術金融、消費金融、食品生產和分銷、設備融資、醫療保健服務、酒店與休閒、石油和天然氣、科技和電信資本看漲貸款媒體和娛樂房地產投資與管理製造與批發一般工業多户家庭零售酒店辦公醫療保健所有其他 CRE 建築和土地金融服務基礎設施和清潔能源

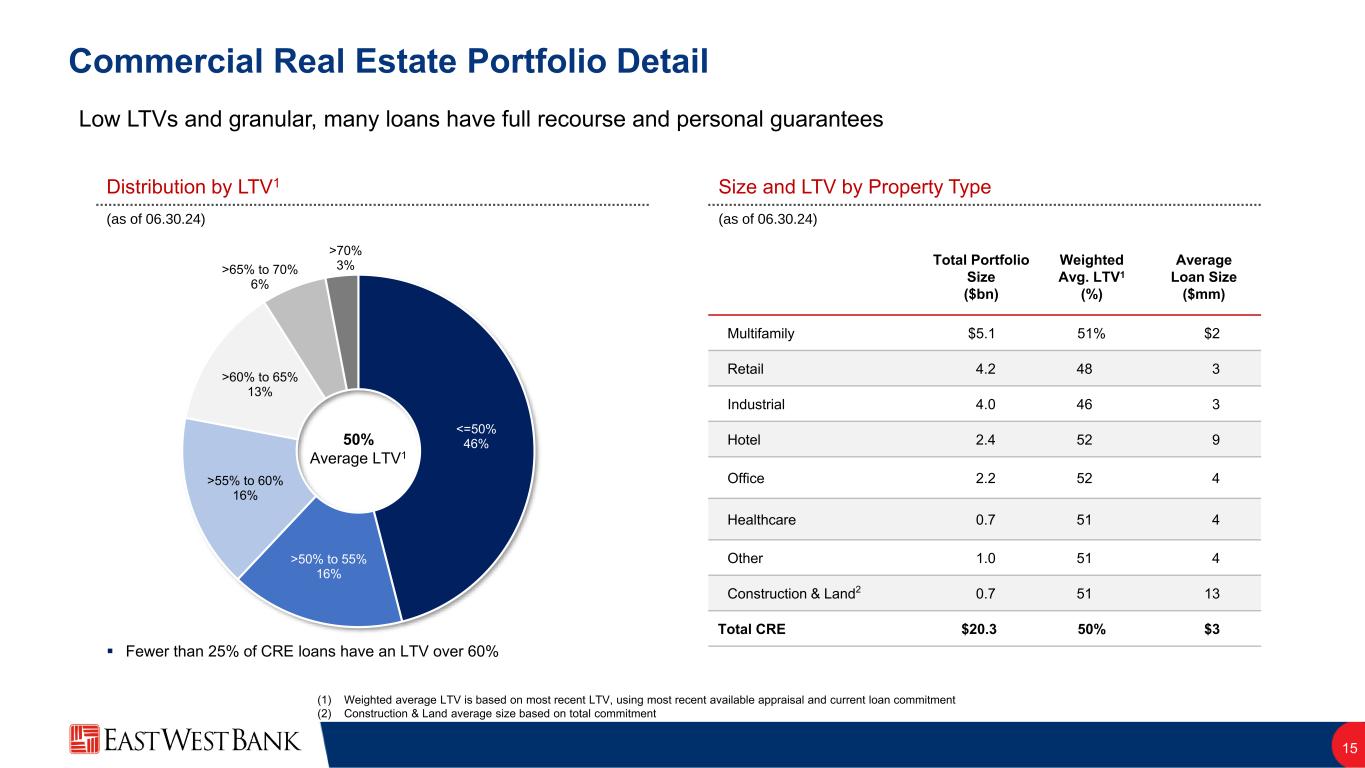

商業房地產投資組合詳情15(1)加權平均LTV基於最新的LTV,使用最新的可用評估和當前的貸款承諾(2)基於總承諾的建築和土地平均規模50%平均LTV1低LTV和顆粒,許多貸款具有全部追索權和個人擔保按LTV1規模和按財產類型分配(截至06.30.24)(截至06.30.24)▪ 少於 25%的CRE貸款的LTV超過60%的總投資組合規模(億美元)加權平均值。LTV1(%)平均貸款規模(百萬美元)多户家庭 5.1 51% 2 美元零售 4.2 48 3 工業 4.0 46 3 酒店 2.4 52 9 辦公室 2.2 52 4 醫療保健 0.7 51 4 其他 1.0 51 4 建築與土地2 0.7 51 13 CRE 總計 20.3 美元 50% 至 55% 16% > 55% 至 60% > 60% 至 65% 13% > 65% 至 70% > 70% 3%

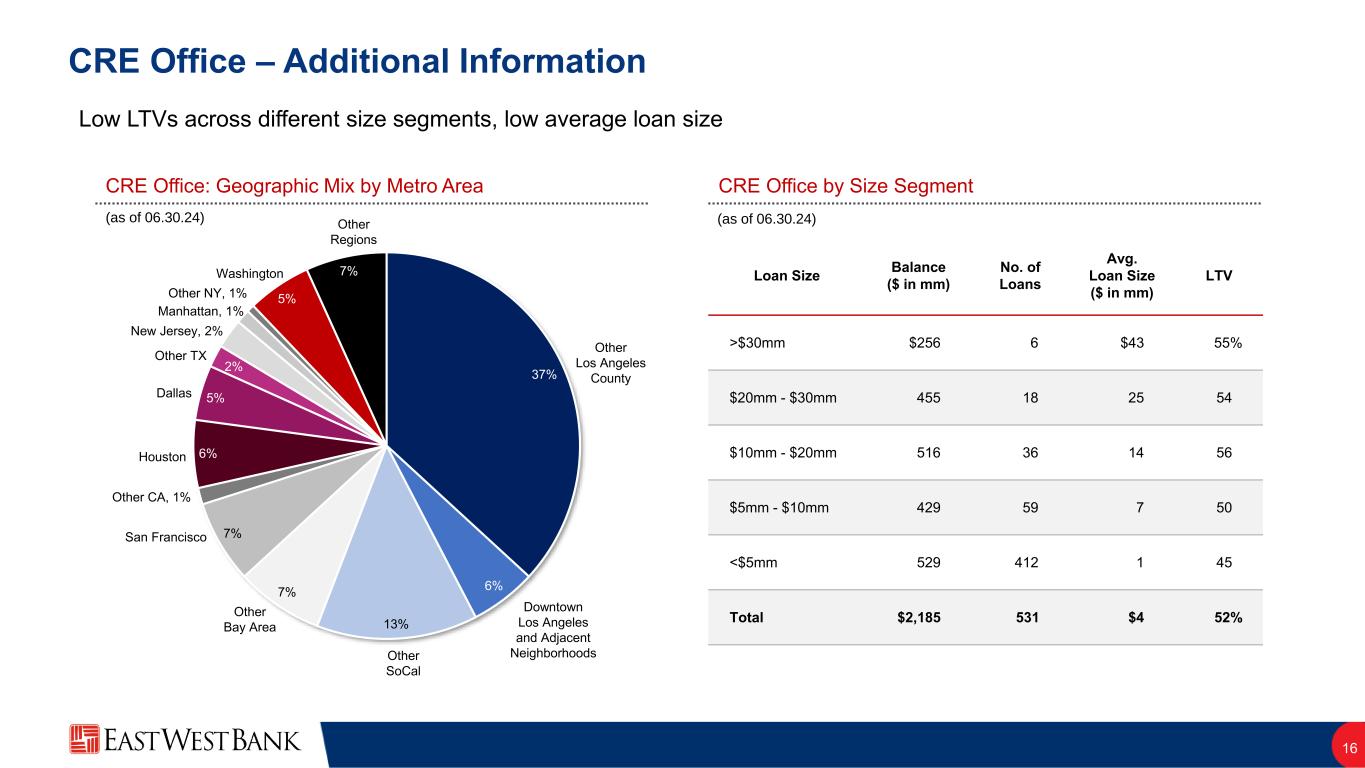

37% 6% 13% 7% 7% 6% 5% 5% 7% CRE 辦公室 — 附加信息 16 CRE 辦公室:按大都市區劃分 CRE 辦公室按規模劃分的地理分佈其他洛杉磯縣其他 SoCal 其他灣區舊金山其他加利福尼亞州,1% 休斯敦達拉斯曼哈頓,1% 新澤西州其他地區,2% 紐約州,1% 洛杉磯市中心和鄰近社區(截至 06.30.24)不同規模的低LTV 細分市場,平均貸款規模較低貸款規模餘額(百萬美元)貸款數量平均值貸款規模(以毫米為單位)LTV >3000萬美元 256 6 $43 55% $2,000 mm-3000萬美元 455 18 25 54 $1,000m-2000mm-2000萬美元 516 36 14 56 56 5mm-1,000萬美元 429 59 7 50

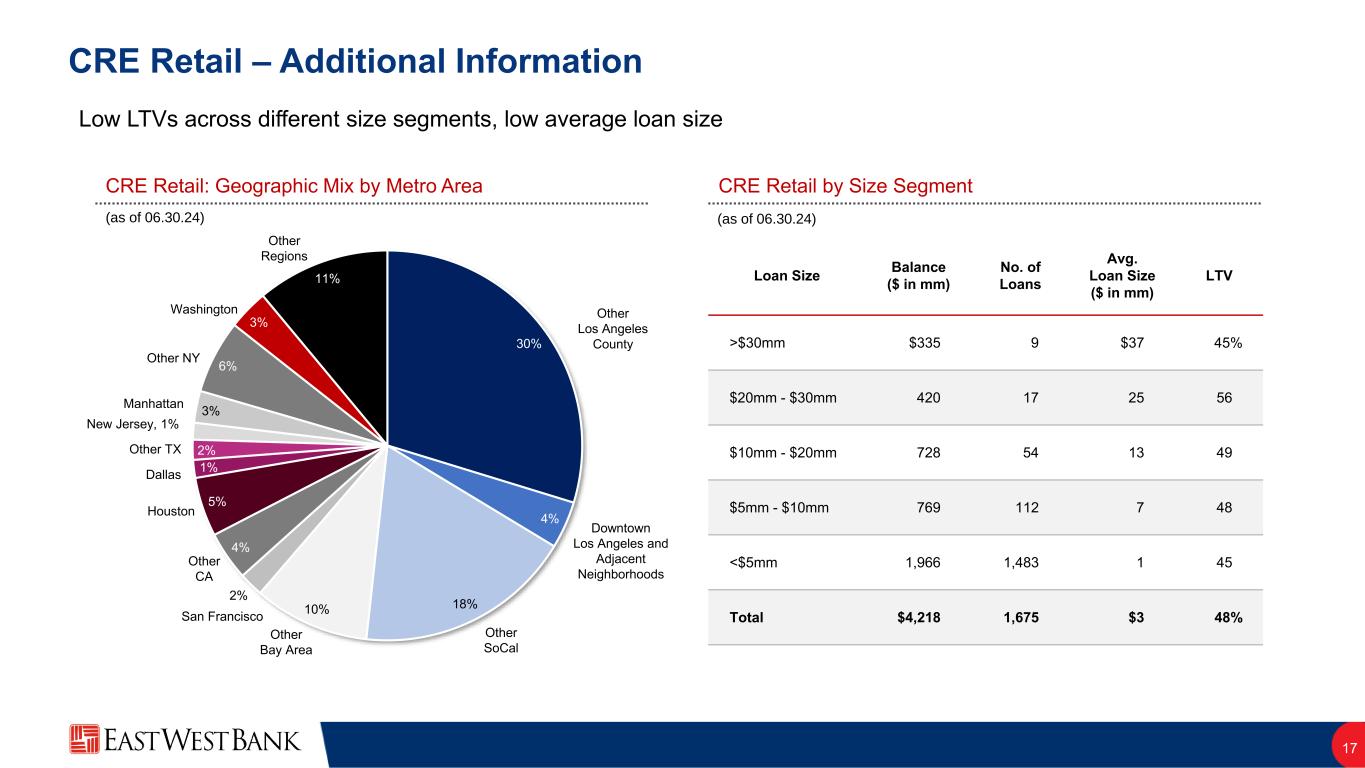

30% 4% 18% 10% 2% 4% 5% 1% 3% 3% 11% CRE 零售—其他信息 17 其他洛杉磯縣洛杉磯市中心及鄰近社區其他 SoCal 其他灣區舊金山其他加利福尼亞州休斯敦達拉斯曼哈頓其他德克薩斯州華盛頓其他地區其他紐約州不同規模細分市場的低租車平均貸款規模低 CRE 零售:按規模細分市場劃分的地理組合(截至 06.30.24)新澤西島,1% 貸款規模餘額(以百萬美元計)貸款數量平均值貸款規模(以百萬美元計)LTV >3000萬美元 335 9 $37 45% 2,000萬美元-3000萬美元 420 17 25 56 1,000萬美元-2,000萬美元 728 54 13 49 59 500 萬美元-1,000萬美元 769 112 7 48

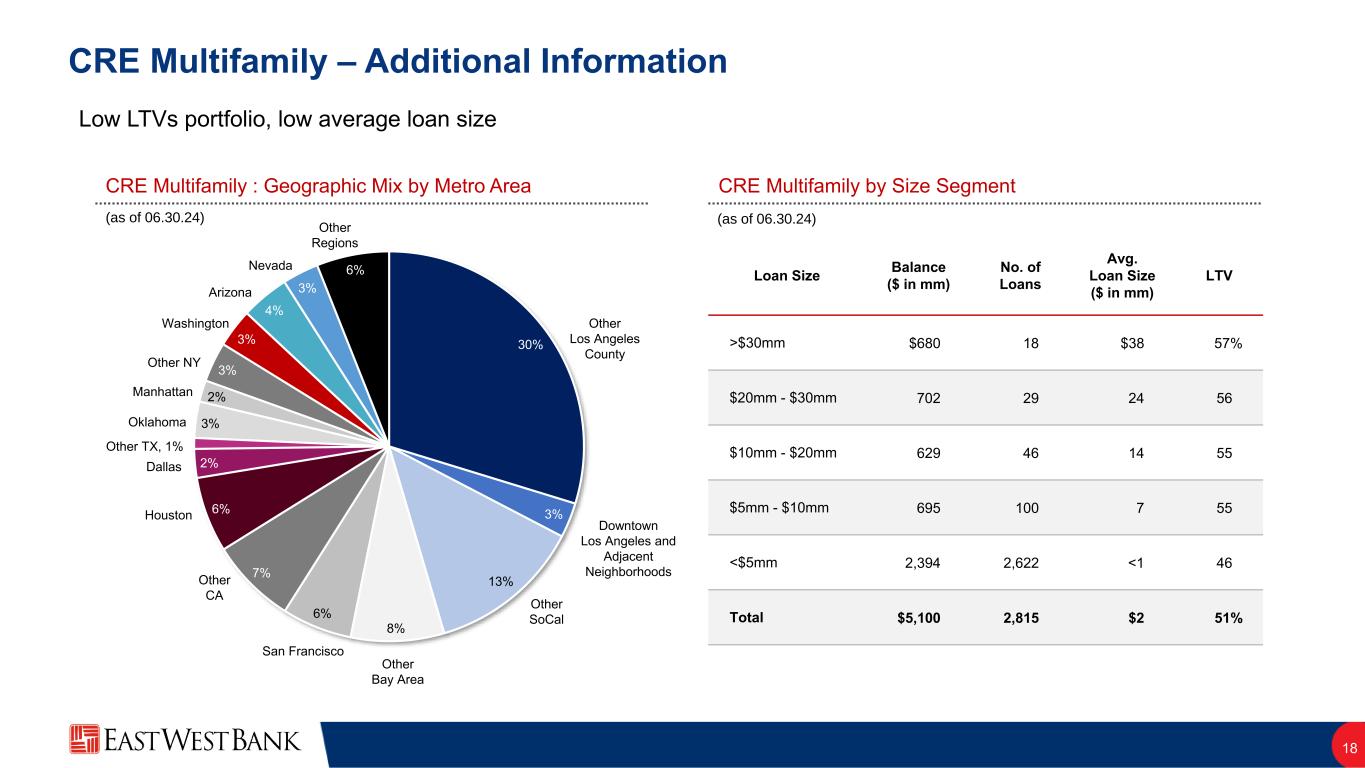

30% 3% 13% 8% 6% 6% 2% 3% 3% 3% 3% 6% CRE 多户家庭住宅 — 附加信息 18 其他洛杉磯縣洛杉磯縣洛杉磯市中心及鄰近社區其他 SoCal 其他灣區舊金山其他加利福尼亞州休斯敦達拉斯曼哈頓其他德克薩斯州,1% 華盛頓其他地區其他紐約低租車投資組合,按規模細分市場劃分的平均貸款規模(截至06.30.24)貸款規模餘額(百萬美元)) 平均貸款數量貸款規模(以毫米為單位)LTV >3000萬美元 680 18美元 38 57% 2000萬美元-3000萬美元 702 29 24 56 1000萬美元-2000萬美元 629 46 56 1,000萬美元-2,000萬美元 629 46 14 55 55 55 50萬美元-1,000萬美元 695 100 7 55

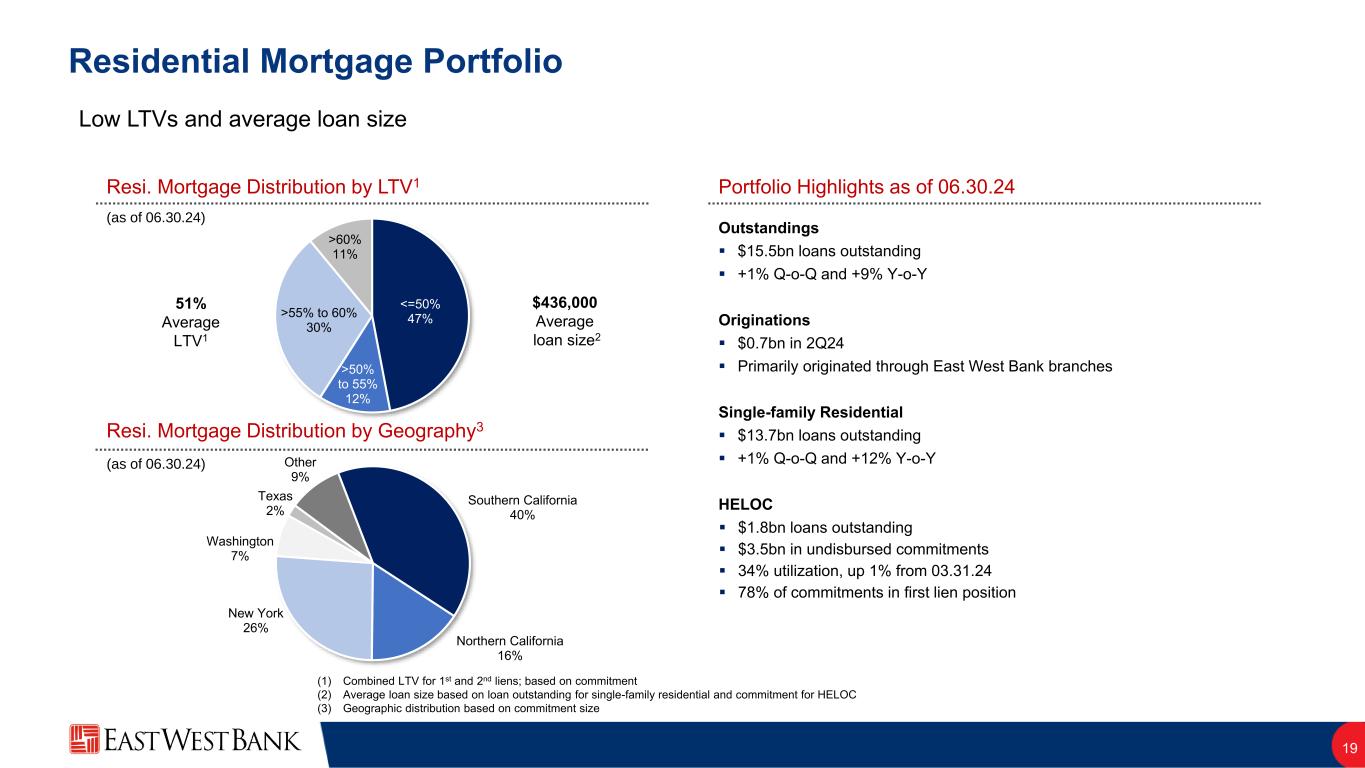

50%至55%12%>55%至60%30%>60%11%住宅抵押貸款組合19 51%平均LTV1低LTV和平均貸款規模(截至06.30.24)Resi。按LTV1劃分的抵押貸款分配(截至06.30.24)436,000美元平均貸款規模2(1)第一和第二留置權的合併LTV;基於承諾(2)基於單户住宅未償貸款和HELOC承諾的平均貸款規模(3)基於承諾規模的地理分佈截至06.30.24年未償投資組合亮點 ▪ 155億美元未償貸款 ▪ 環比增長1%,同比增長9% Y 發放額 ▪ 24年第二季度7億美元 ▪ 主要來自華美銀行分行單户住宅 ▪ 137億美元未償貸款 ▪ 環比增長1%,同比增長12% HELOC ▪ 1美元8億筆未償貸款 ▪ 35億美元未發放的承付款 ▪ 34%的利用率,較03.31.24增長1% ▪ 佔第一留置權頭寸Resi承付款的78%。按地理區域劃分的抵押貸款分配3 南加州 40% 北加州 16% 紐約 26% 華盛頓 7% 德克薩斯州 2% 其他 9%

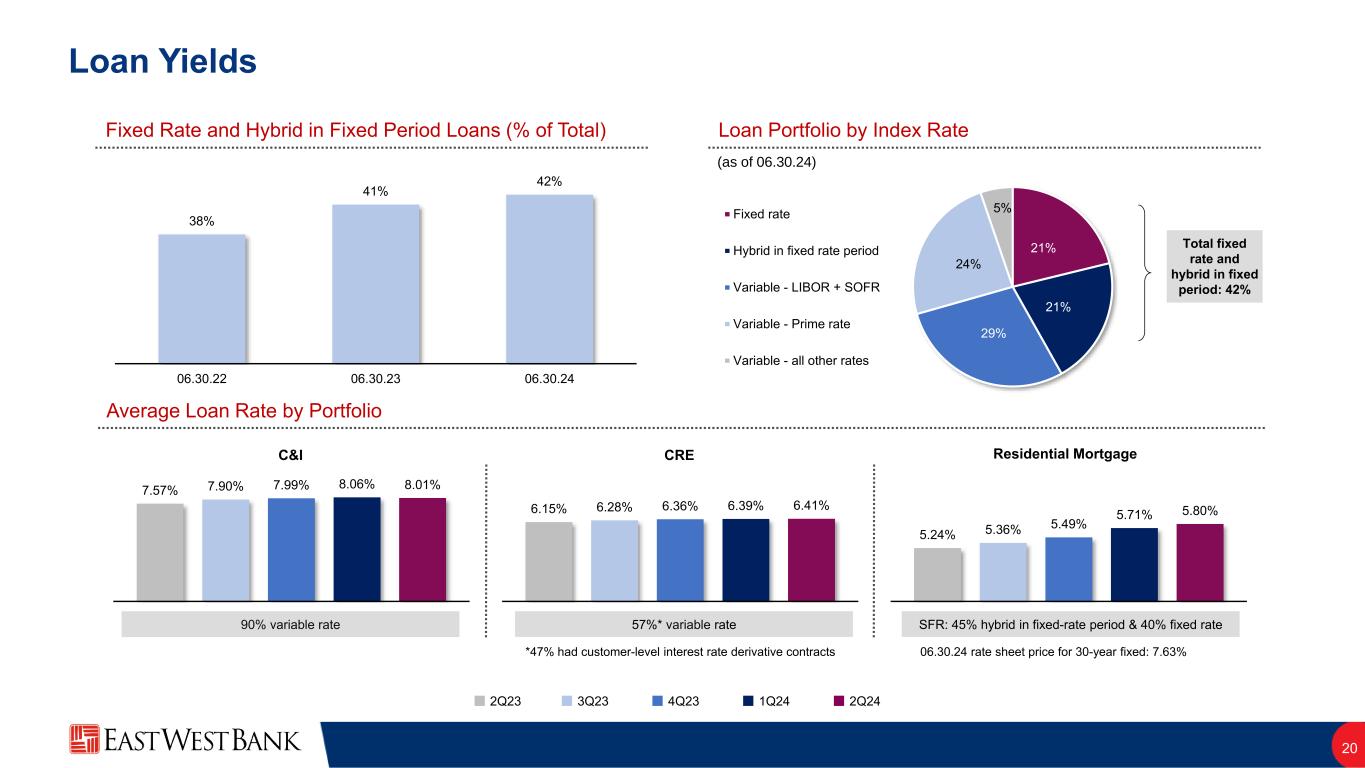

21% 21% 29% 24% 5% 5% 固定利率期限內的混合利率可變——LIBOR + SOFR 可變——最優惠利率可變——所有其他利率貸款收益率 20 按指數利率劃分的固定利率和混合固定利率貸款(佔總額的百分比)按投資組合劃分的平均貸款利率(截至06.30.24)固定期內固定利率和混合利率總額:42% 57% * 可變利率:固定利率期混合利率和 40% 利率 2Q23 3Q23 4Q23 4Q24 第二季度 06.30.24 30 年期固定利率表價格:7.63% * 47% 持有客户級利率衍生合約 90% 浮動利率 7.57% 7.90% 7.99%8.06% 8.01% C&I 6.15% 6.28% 6.36% 6.39% 6.41% CRE 5.24% 5.36% 5.49% 5.49% 5.71% 5.71% 5.80% 5.80% 住宅抵押貸款 38% 41% 42% 06.30.22 06.30.23 06.30.24

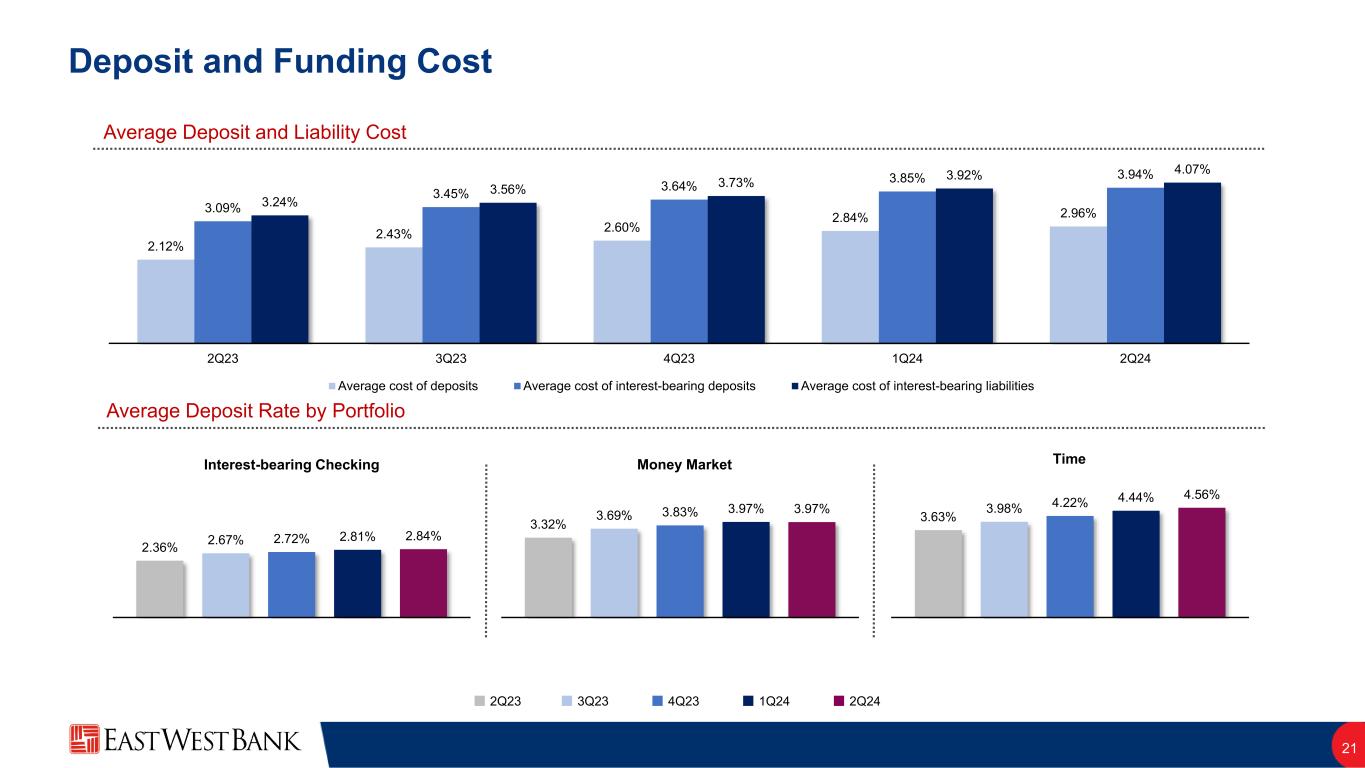

存款和資金成本 21 平均存款和負債成本按投資組合劃分的平均存款利率 2.12% 2.43% 2.60% 2.84% 2.96% 3.45% 3.64% 3.94% 3.94% 3.56% 3.73% 3.92% 4.07% 2Q23 3Q23 4Q24 4Q24 平均存款成本計息負債平均成本 2.36% 2.67% 2.72% 2.81% 2.84% 計息支票 3.32% 3.69% 3.83% 3.97% 3.97% 3.97% 貨幣市場 3.63% 3.98% 4.22% 4.44% 4.56% 時間 2023年第二季度第二季度第二季度第二季度

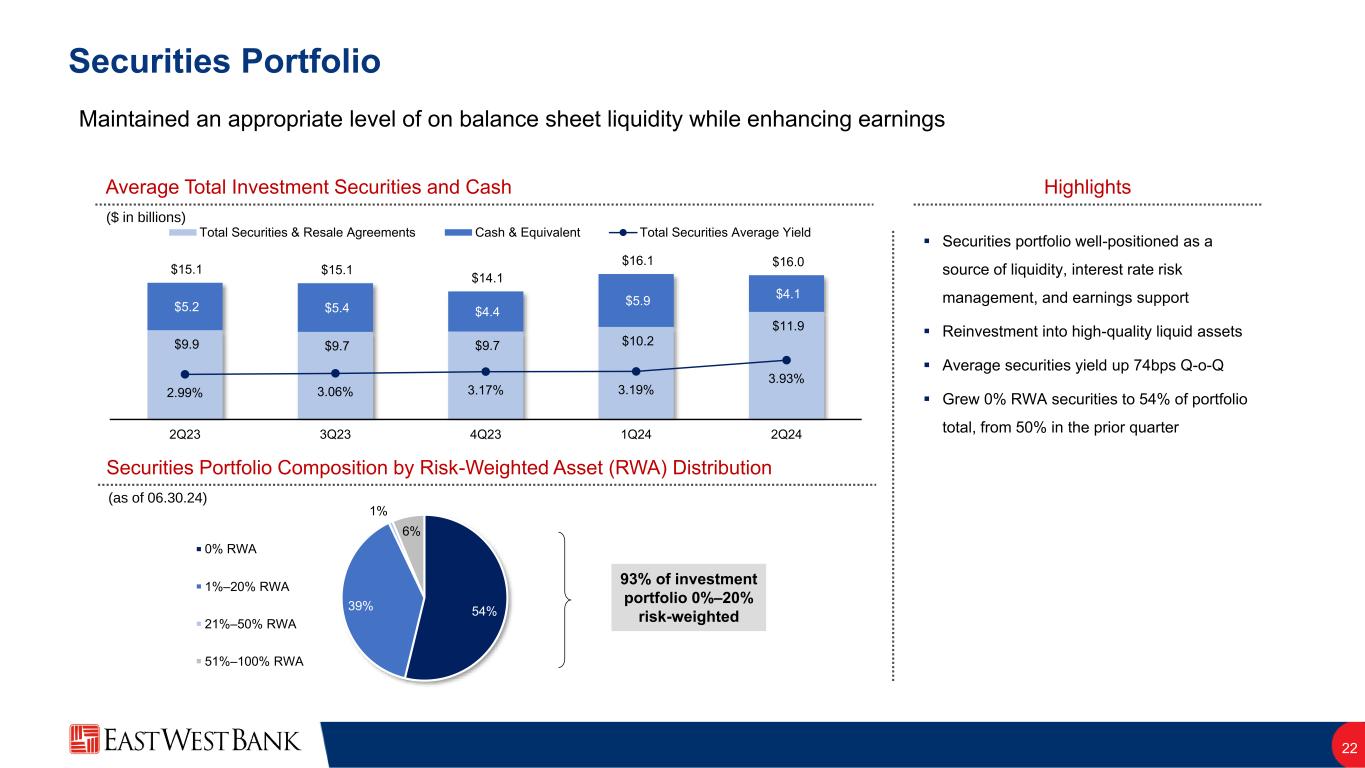

(以十億美元計)9.9 美元 9.7 美元 10.2 美元 11.9 美元 5.2 美元 4.4 美元 5.4 美元 4.1 美元 15.1 美元 15.1 美元 14.1 美元 16.0 2.99% 3.06% 3.06% 3.19% 3.93% 3,93% 23季度第三季度第四季度第二季度證券和轉售協議總額現金及等價證券總收益率證券投資組合 22 保持適當水平資產負債表上的流動性同時提高收益 ▪ 證券投資組合在流動性、利率風險管理和收益支持方面處於有利地位 ▪ 再投資於高質量的流動資產 ▪ 平均證券收益率環比增長74個基點 ▪ 增長0% RWA證券佔投資組合總額的54%,從上一季度的50%上升至投資組合總額的54%。亮點按風險加權資產(RWA)分佈劃分的平均投資證券和現金證券投資組合構成佔投資組合的93% 0%至20%的風險加權(截至06.30.24)54% 39% 1% 6% RWA 1% — 20% RWA 21% — 50% RWA 51% — 100% RWA

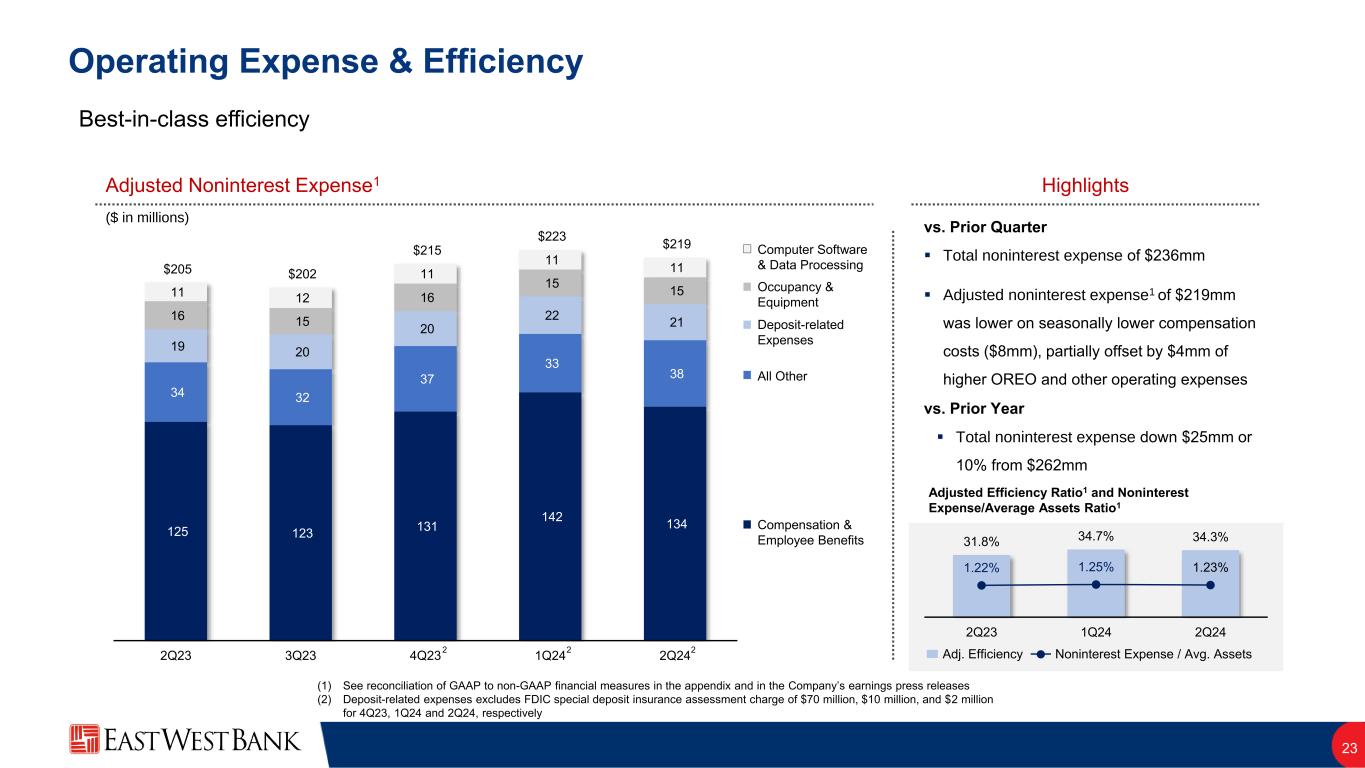

31.8% 34.7% 34.3% 1.22% 1.23% 2.23% 2Q23 2Q24 125 123 131 142 134 34 32 37 33 38 19 20 22 16 15 15 15 15 15 15 11 12 11 11 $205 $202 215 223 219 219 219 223第二季度第二季度第二季度運營費用和效率 23 同類效率最佳的調整後非利息支出1(百萬美元)) ▪ 非利息支出總額為2.36億美元 ▪ 調整後的非利息支出1為2.19億美元,這歸因於季節性較低的薪酬成本(800萬美元),但部分被奧利奧和其他運營支出的400萬美元增加所抵消(1)參見附錄中公認會計原則與非公認會計準則財務指標的對賬在公司的財報新聞稿中(2)存款相關支出不包括聯邦存款保險公司特別存款保險評估費用,分別為23年第四季度、24年第一季度和24年第二季度的7,000萬美元、1,000萬美元和200萬美元。重點調整後的效率比率1和非利息支出/平均資產比率1 調整後的效率非利息支出/平均值。資產計算機軟件和數據處理佔用和設備存款相關費用所有其他薪酬和員工福利 2 2 2 與上一季度對比上年同期 ▪ 非利息支出總額從2.62億美元下降了2500萬美元,下降了10%

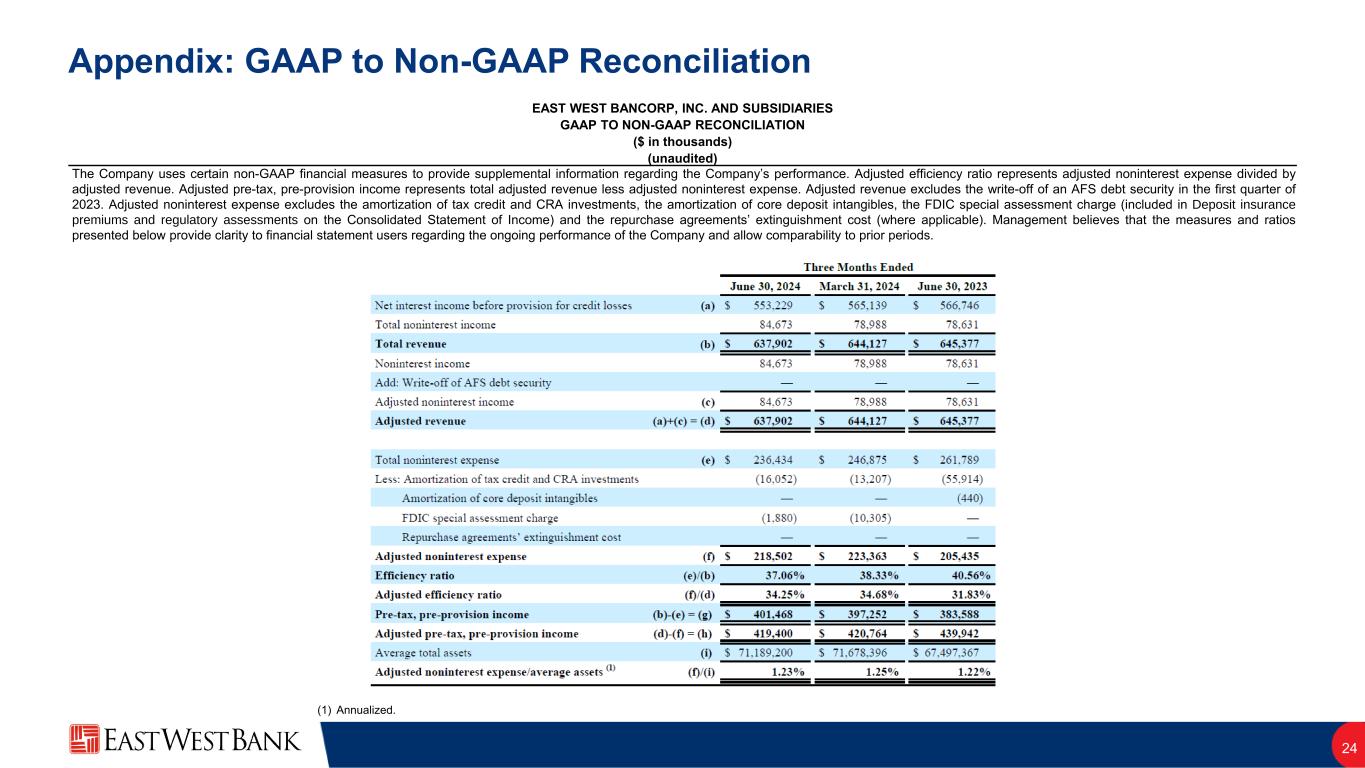

附錄:GAAP 與非 GAAP 對賬表 24 East West BANCORP, INC.以及子公司GAAP與非GAAP對賬(千美元)(未經審計)公司使用某些非公認會計準則財務指標來提供有關公司業績的補充信息。調整後的效率比率表示調整後的非利息支出除以調整後的收入。調整後的税前、撥備前收入表示調整後的總收入減去調整後的非利息支出。調整後的收入不包括2023年第一季度AFS債務證券的註銷。調整後的非利息支出不包括税收抵免和CRA投資的攤銷、核心存款無形資產的攤銷、聯邦存款保險公司的特別評估費用(包含在合併收益表的存款保險費和監管評估中)以及回購協議的清償成本(如果適用)。管理層認為,下文列出的衡量標準和比率使財務報表用户可以清楚地瞭解公司的持續業績,並可以與前幾期進行比較。(1)按年計算。

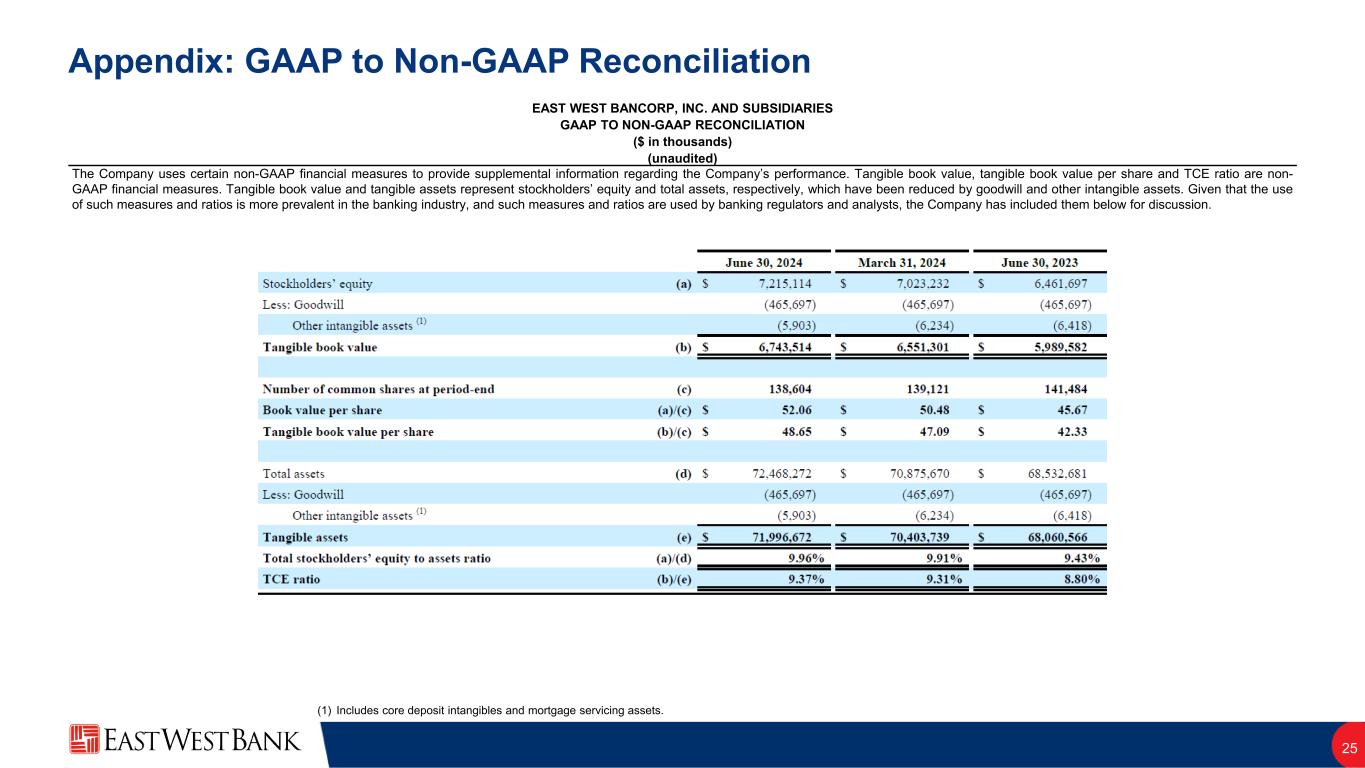

附錄:GAAP 與非 GAAP 對賬表 25 East West BANCORP, INC.以及子公司GAAP與非GAAP對賬(千美元)(未經審計)公司使用某些非公認會計準則財務指標來提供有關公司業績的補充信息。有形賬面價值、每股有形賬面價值和TCE比率是非公認會計準則財務指標。有形賬面價值和有形資產分別代表股東權益和總資產,商譽和其他無形資產減少了股東權益和總資產。鑑於此類衡量標準和比率在銀行業更為普遍,而且銀行監管機構和分析師也使用此類衡量標準和比率,因此公司將其列在下文供討論。(1)包括核心存款無形資產和抵押貸款服務資產。

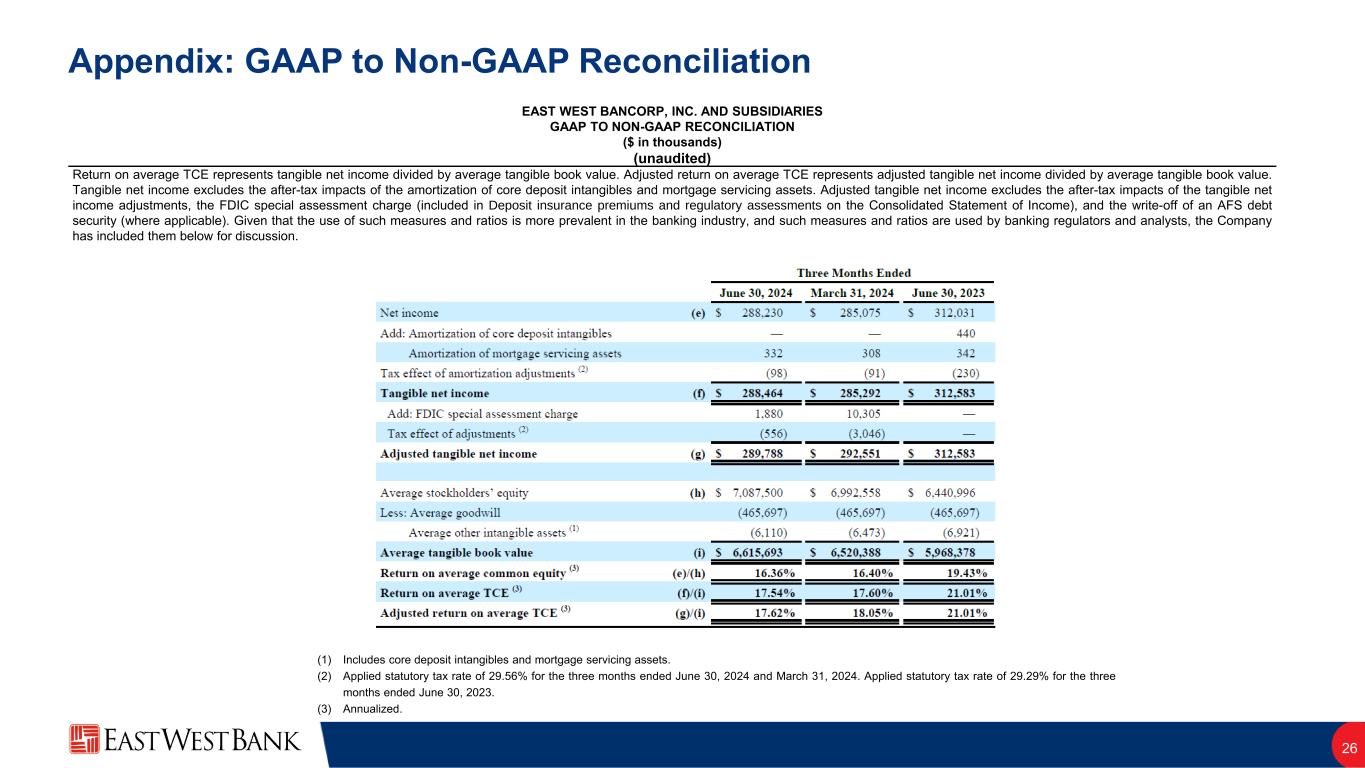

(1) 包括核心存款無形資產和抵押貸款服務資產。(2) 截至2024年6月30日和2024年3月31日的三個月,適用法定税率為29.56%。截至2023年6月30日的三個月,適用的法定税率為29.29%。(3)按年計算。附錄:GAAP 與非 GAAP 對賬表 26 East West BANCORP, INC.子公司GAAP與非GAAP對賬(以千美元計)(未經審計)TCE的平均回報率是有形淨收益除以平均有形賬面價值。調整後的平均TCE回報率表示調整後的有形淨收益除以平均有形賬面價值。有形淨收益不包括核心存款無形資產和抵押貸款服務資產攤銷的税後影響。調整後的有形淨收益不包括有形淨收益調整、聯邦存款保險公司特別評估費用(包含在合併收益表的存款保險費和監管評估中)以及AFS債務證券的註銷(如果適用)的税後影響。鑑於此類衡量標準和比率的使用在銀行業更為普遍,而且銀行監管機構和分析師也使用此類衡量標準和比率,該公司將其列在下文以供討論。

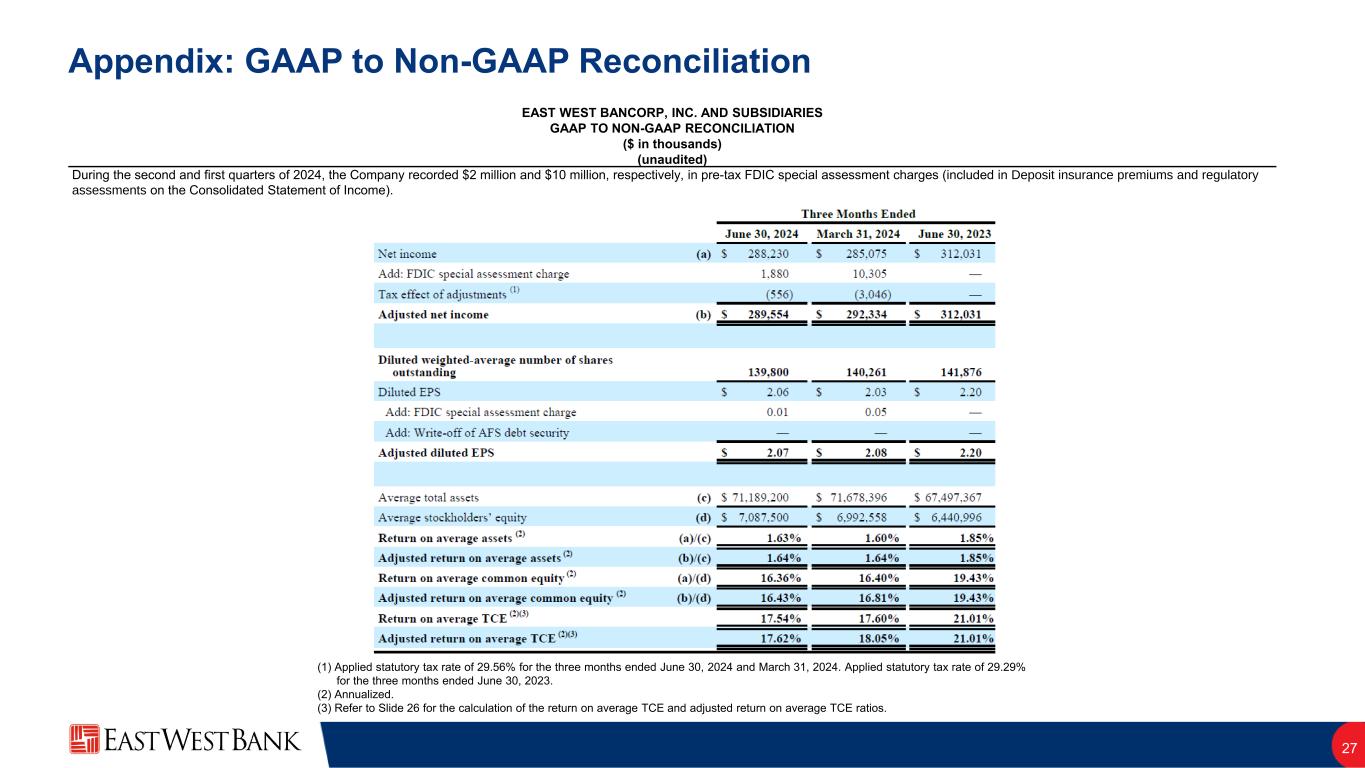

附錄:公認會計原則與非公認會計準則對賬27(1)截至2024年6月30日和2024年3月31日的三個月,應用的法定税率為29.56%。截至2023年6月30日的三個月,適用法定税率為29.29%。(2)按年計算。(3)有關平均TCE回報率和調整後的平均TCE回報率的計算,請參閲幻燈片26。East West Bancorp, INC.子公司GAAP與非GAAP對賬(以千美元計)(未經審計)在2024年第二和第一季度,公司分別記錄了200萬美元和1000萬美元的税前聯邦存款保險公司特別評估費用(包含在存款保險費和合並收益表的監管評估中)。