2024 年 7 月 19 日第二季度收益附錄 99.3

2 第二季度概述繼續實現穩定、可持續的長期業績 (1) 非公認會計準則,對賬情況見附錄。關鍵業績指標第二季度公佈的經調整後 (1) 普通股股東可獲得的淨收益4.77億美元攤薄後每股收益0.52美元總收入17億美元18億美元非利息支出10億美元税前準備金收入10億美元 (1) 7.27億美元7.49億美元效率比率 57.6% 57.6% 淨扣除率/平均貸款 0.42% 0.42% • 持續創造同行最高四分位回報 • 持續關注嚴格的資本配置和風險調整後的回報 • 受益於忠實的客户羣、有吸引力的足跡和多樣化的資產負債表,以及穩健的資本、強大的流動性和謹慎的信用風險管理 • 積極的對衝策略使各地區能夠在各種經濟條件下取得成功 • 提供穩定、可持續、長期的業績,同時繼續關注穩健性、盈利能力和增長亮點

3 99.2 美元 96.9 97.5 97.5 66.0 63.6 63.2 33.3 33.3 2Q23 2Q24 2Q24 98.6 97.4 97.3 95.7 64.0 32.9 33.4 33.3 33.3 2Q24 第二季度平均貸款和租賃(十億美元)商業貸款消費者貸款期末貸款和租賃(以十億美元計)貸款 • 平均和期末貸款保持相對穩定 • 平均商業貸款保持相對穩定,期末貸款增長了約1%;儘管短期宏觀經濟和政治存在不確定性,但渠道已開始重建 • 由於住宅抵押貸款和消費信用卡的温和增長,平均消費貸款保持穩定被房屋淨值和決勝投資組合的下降所抵消 • 預計2024年的平均貸款餘額與2023年季度相比將穩定至略有下降

4 $127.0 $129.0 $126.6 81.6 81.1 80.1 35.3 36.5 7.2 7.8 7.8 2.9 3.0 2.6 2Q2Q24 2Q24 125.5 $127.1 126.9 81.0 79.8 34.9 37.1 36.7 7.4 7.7 2.9 2.9 2Q23 1Q24 2Q24 (1) 其他存款代表主要由批發資金組成的非客户餘額(用於例如,歐元美元貿易存款、精選存款和經紀定期存款)• 平均存款略有下降;期末存款下降了約2%,反映了預期的税收季節性 • 存款混合放緩;NiB組合在30%的低水平區間內保持穩定 • 競爭激烈定價和客户對促銷產品的需求保持穩定•與2023年各細分市場的平均存款(以十億美元計)相比,預計2024年平均存款將穩定至略有下降(以十億美元計)存款趨勢季度亮點與展望財富管理其他(1)消費者銀行各細分市場的期末存款(以十億美元計)

5(1)市場利率影響包括合同貸款、現金和借款的重新定價;較高市場利率下的固定資產週轉率;證券溢價攤銷淨折扣較第一季度減少200萬美元,至1100萬美元。(2)其他主要來自第一季度獲得的季節性資產分紅逆轉以及較高的平均現金餘額對NiM的負面影響,但被更有利的信貸利息逆轉/回收所抵消。(3)預期假設短期利息穩定或較低利率;長期固定利率維持在2024年6月30日的水平。市場利率 (1) • NII 環比增長200萬美元;NiM -4個基點至3.51% • 長期利率上升提高了新的生產固定利率資產收益率 • 以5000萬美元的税前虧損出售了9.8億美元的政府/機構證券;以更高的市場收益率(+2.4%;投資回報率約2.6年)和延長投資組合期限0.1年 • 存款混和定價正常化放緩 • 第二季度存款成本 = 1.59% • 第二季度計息存款成本 = 2.34%(週期迄今計息測試版穩定的43%)1,184美元 1,184美元 24年第二季度1,186美元 +2基點-6個基點+4個基點 +500萬美元-400萬美元+1300萬美元NII NiM NII和利潤表現 NII觸底;預計增長將超過24年下半年其他(2)-1200萬美元-4個基點1393美元1,197 1,198 4.04% 3.55% 3.51% 2024年第二季度第二季度NII區間和假設(3)NII 存款成本/混合 +200 萬美元 -4 個基點證券重新定位 FTE NII 和 NiM(百萬美元)NII 歸因(百萬美元)NII和NiM的驅動力 • NII將在24年下半年增長,高利率水平的資產週轉率是主要驅動力 ◦ 24年第三季度NII預計與2024年第二季度持平至增長2% ◦ NII預計為4.7億美元至48億美元;預計將接近該區間的上限 • 2024年NiM預計將低3.50%;更高現金水平可能會在短期內適度降低NiM,而不會對NII產生影響 • 假設利率計息存款beta的上升將在40年代中期達到峯值(與當前水平基本持平);beta利率下降約30年代中期

6 • 收益率曲線更平坦(與6月30日相比)• 業務表現遜於預期,包括全週期計息存款beta值超過約45%,存款流出或持續混入2024年NII區間和假設 “中性” 利率風險狀況;NII表現將主要取決於存款動態(1)NII代表非FTE淨利息收入。2024年NII(1)業績區間NII對利率的敏感度為48億美元上限低端 • 通過套期保值,管理NII敏感度,使之對利息變化基本保持中立週期後期的利率 ◦ 對短期利率的敏感度:鑑於大部分處於中立地位,聯邦基金的削減或多或少不會成為NII在區間內波動的實質性驅動因素(假設如果降息,利率計息存款beta下降幅度為-30%)對中期/長期利率的敏感度:由於每年固定利率貸款生產和證券再投資為120-140美元,因此對資產的敏感度保持適度。中間預期將朝向較高的利率運行區間盡頭 • 收益率曲線更陡峭(與 6/30 相比)• 業務表現跑贏大盤,包括全部週期計息存款貝塔值低於45%,貸款/存款增長在今年晚些時候加速 • 進一步的戰略舉措(例如證券重新定位)• 穩定的收益率曲線(與6/30相比)• 業務表現符合預期,包括全週期計息存款貝塔值約為45%,NIB/總存款組合處於低30%,貸款和/或存款增長緩慢

7 576 美元 613 595 美元第二季度第二季度第二季度(百萬美元)與 24 年第 2 季度相比變化 2023 年第一季度第二季度服務費 151 美元 2.0% (0.7)% 信用卡和自動櫃員機費用 120 3.4% (7.7)% 財富管理收入 122 2.5% 10.9% 資本市場(不包括 CVA/DVA)70 (24.7)% (9.1)% 抵押貸款收入 34 (17.1)% 30.8% 非利息收入 (1) 非公認會計準則;對賬見附錄。RECM——房地產資本市場;DCM——債務資本市場 • NIR在報告的基礎上下降了約3%,其中包括第一季度和第二季度證券重新定位的5000萬美元税前虧損;NIR在調整後(1)的基礎上下降了約3% •服務費上漲了約2%主要是由於第二季度增加了1個工作日 •信用卡和自動櫃員機費用增加了約3%•資本市場收入下降了〜 25%;例如CVA/DVA也下降了約25%,這得益於併購、RECM和DCM活動從第一季度的較好水平下降 • 財富管理創造了創紀錄的收入增長了約3%,這得益於銷售活動的增加和金融市場的持續強勁 • 抵押貸款收入下降了約17%,這在第一季度沒有重演。•其他NIR增長了約21%,主要歸因於對某些股票投資的負估值調整第一季度在第二季度沒有重演 • 預計2024年全年調整後的非利息收入將處於23-24億美元區間的上限 576 美元 563 美元 545 美元 23 年第 1 季度第 24 季度第二季度非利息收入(百萬美元)經調整後的非利息收入(百萬美元)(百萬美元)季度亮點與展望

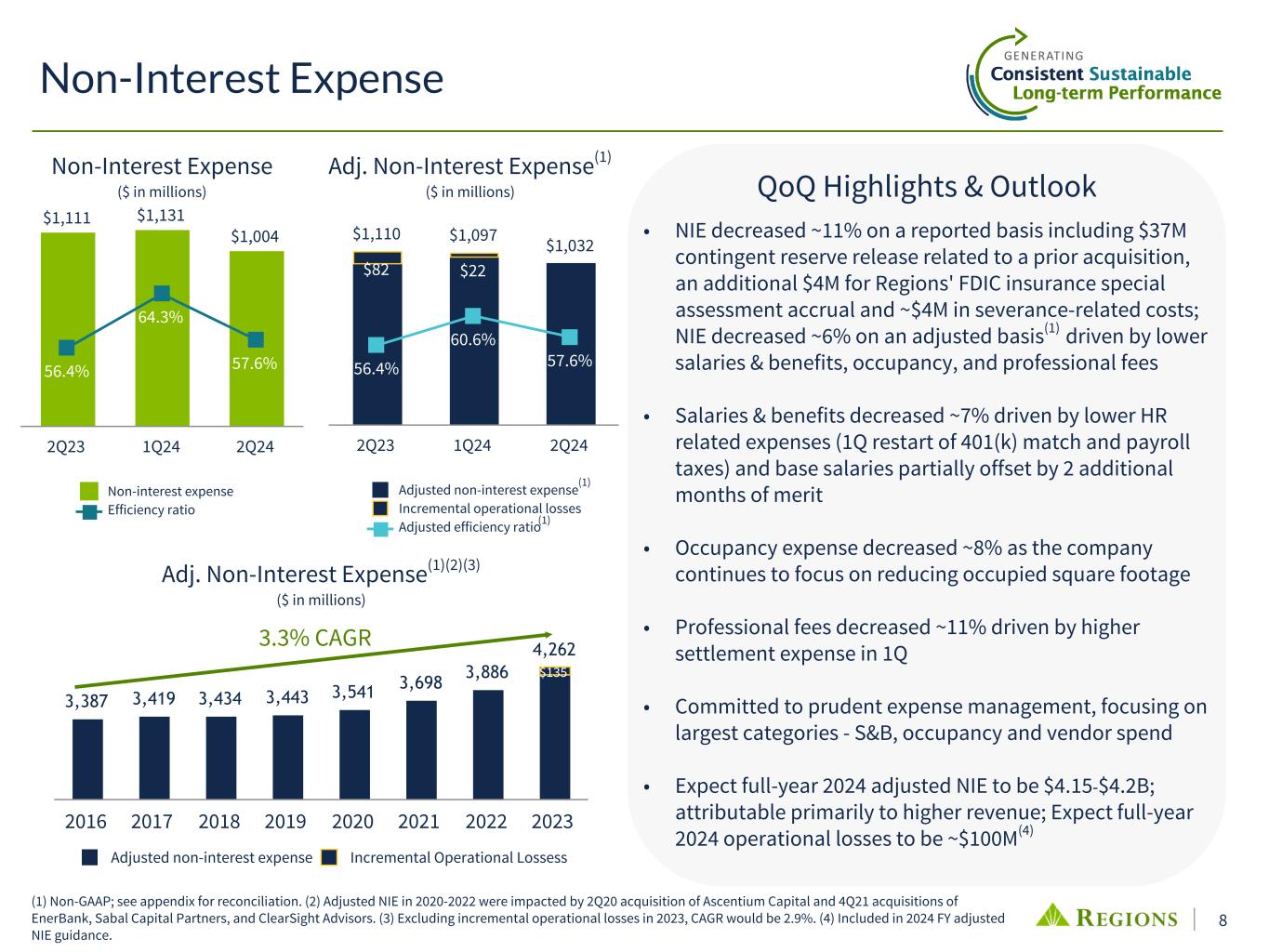

8 $1,111 $1,131 $1,004 56.4% 64.3% 57.6% 非利息支出效率比率 2Q2 2Q24 $1,110 1,097 $1,032 $22 $⸺— 56.4% 60.6% 57.6% 經調整後的非利息支出增量運營虧損調整後的效率比率 23 年第 1 季度第 24 季度第二季度 • NIE 在報告的基礎上下降了約 11%,其中包括與之相關的3700萬美元應急儲備金先前的收購,地區聯邦存款保險公司保險特別評估應計額的額外400萬美元以及約400萬美元的遣散相關費用;經調整後,NIE下降了約6%(1),這要歸因於工資和福利、入住率下降以及專業費用 • 由於人力資源相關開支減少(第一季度重啟401(k)匹配税和工資税),工資和福利下降了約7%,基本工資被額外2個月的績效部分抵消 • 由於公司繼續專注於減少佔用面積,佔用支出下降了約8% • 受第一季度結算支出增加的推動,專業費用下降了約11% • 致力於審慎的費用管理,重點關注最大的類別——S&B、入住率和供應商支出 • 預期 2024 年調整後 NIE 為 415-42 億美元;可歸屬主要是收入增加;預計2024年全年營業虧損約為1億美元 (4) 3,387 3,419 3,434 3,443 3,541 3,698 3,886 4,262 135美元調整後的非利息支出增量運營虧損 2017 2018 2019 2021 2022 2023 年非利息支出複合年增長率 3.3% (1) (1) 非公認會計準則;見對賬附錄。(2) 2020-2022年調整後的淨資產受影響 2020年第二季度對Ascentium Capital的收購以及2021年第四季度對EnerBank、Sabal Capital Partners和ClearSight Advisors的收購。(3) 不包括2023年的增量運營虧損,複合年增長率將為2.9%。(4)包含在2024財年調整後的NIE指導方針中。(1)非利息支出(百萬美元)調整後的非利息支出(1)(百萬美元)調整後的非利息支出(1)(2)(3)(以百萬美元計)季度亮點與展望

9 • 第二季度年化NCO共計42個基點,按報告計算下降8個基點 • 第二季度不良貸款下降主要歸因於降級步伐放緩以及還款和貸款銷售增加 • 第二季度ACL保持持平,這要歸因於相對穩定的經濟預測以及投資組合整體風險狀況的改善被一些先前確定為處於壓力之下的投資組合中大型借款人的專項準備金的增加所抵消 ◦ 辦公室投資組合ACL增至6.4%;保持信心關於辦公室投資組合的構成 • 預計2024年全年NCOs將接近40-50個基點區間的上限,這要歸因於風險較高的投資組合中的一些大額信貸;假設穩定的貸款和經濟前景將導致ACL比率在24年下半年持平至下降資產質量基礎普遍改善1,633美元 1,731美元 1,732美元 1.65% 1.78% 332% 191% 204% ACL ACL/Loans 2Q24第二季度2QL ACL/NPLS 24 $81 $121 $101 0.33% 0.50% 0.42% 0.42% 淨扣除率第二季度第二季度24年第二季度492 $906 847 0.50% 0.94% 0.94% 0.87% 不良貸款——不包括LHFS不良貸款/貸款 23年第一季度第二季度第二季度 (1) 百萬美元。淨扣除額 (1) 信貸損失備抵金 (ACL) (1) 不良貸款 (NPL) (1) 季度亮點與展望

10 • 巴塞爾協議III殘局——估計,在擴大的風險基礎方法下,除了將AOCI逐步納入監管資本外,RWA的增幅將低至中等個位數 ◦ 經調整後納入6/30的AOCI的CET1估計為8.2%(4)• 宣佈的第二季度普通股股息為2.2億美元,並執行了8700萬美元的股票回購 • 預計短期內將繼續將CET1與當前水平保持一致 • 每股有形普通賬面價值股票(4)為10.61美元,環比增長1.8% •董事會宣佈季度普通股股息為每股0.25美元,增長4%較第二季度增長 • 從24年第四季度到25年第三季度,初步的壓力資本緩衝將保持在2.5% •根據內部流動性壓力測試得出的結果,總流動性來源遠高於所需水平;第二季度與第一季度的變化反映了季節性存款的迴歸和證券的增加 • 包括折扣窗口的容量,流動性與未投保存款的比率約為172%(5)10.1% 10.3% 10.4%第二季度第二季度資本和流動性 11.4% 11.6% 11.7% 2Q24 第二季度第一季度一級資本比率 (1) 普通股一級資本比率 (1) 截至24年第一季度頭寸 ($B) 截至24年第一季度頭寸 ($B) 現金美聯儲(2)8.7美元 5.6美元未支配投資證券(3)20.8 22.3 聯邦住房貸款銀行可用性 11.2 9.4 折扣窗口可用性 20.1 19.5 總計 60.8 美元 56.8 美元(1)本季度比率是估計值。(2)僅限美聯儲主賬户期末餘額。不包括電話報告或美國證券交易委員會報告中包含的其他小額在途/處理項目。(3) 未抵押投資證券包括有資格通過市場渠道作為擔保交易抵押品或有資格向聯邦住房貸款銀行或聯邦儲備折扣窗口質押的證券。(4) 非公認會計準則;對賬見附錄。(5) 該比率不包括公司間存款和有擔保存款。總流動性來源季度亮點與展望

11 2024年預期 (1) 非公認會計準則,對賬見附錄。(2) 前瞻性非公認會計準則指標的對賬預計將與所附附錄或先前向美國證券交易委員會提交的文件中包含的實際非公認會計準則對賬一致。(3) 預期假設短期利率穩定或較低;長期利率保持在2024年6月30日的水平。2024財年預期淨利息收入(對比2023年為5,320美元)(3)4.7億至48億美元(預計將接近上限)調整後的非利息收入(對比2023年調整後的2,259美元)(1)(2)2.3億美元至24億美元(預計將處於較高水平)調整後的非利息支出(對比2023年調整後的4,262美元)(1)(2)4.15億美元至42億美元(對比2023年)98,239美元)穩定至適度下降平均存款(2023年為126,543美元)穩定至適度下降淨扣除額/平均貸款40-50個基點(預計將接近上限)有效税率~24季度及以後的預期為20-21%(3)• NII至24年下半年增長,較高的資產週轉率是主要驅動力 ◦ 第三季度NII預計將與24年第二季度持平至2% • 2024年NiM預計將保持在3.50%的低水平;較高的現金水平可能會在短期內適度降低NiM,而不會對NII產生影響 • 預計短期內繼續將CET1與當前水平保持一致 • 假設貸款和經濟前景穩定,預期損失將完全留待在內導致 ACL 比率在 24 小時內持平至下降

附錄

13項選定項目影響2024年第二季度亮點(1)非公認會計準則,見附錄進行對賬。(2)以大約25%的增量税率計算的所得税。24年第二季度對與先前收購相關的應急準備金發放的其他雜項開支的調整包括非應税部分。(百萬美元,每股數據除外)2季度環比變化淨利息收入1,186美元 0.2%(14.1)%信貸損失準備金 102(32.9)%(13.6)%非利息收入545(3.2)%(5.4)%非利息支出1,54%(5.4)% 004 (11.2)% (9.6)% 所得税前收入 625 34.7% (14.1)% 所得税支出 124 29.2% (15.6)% 淨收入 501 36.1% (13.8)% 優先股息 24 (4.0)% (4.0)% 淨收入可供普通股股東使用的477美元 39.1%(14.2)%攤薄後每股收益0.52美元 40.5%(11.9)%第二季度業績摘要(百萬美元,每股數據除外)24年第二季度税前調整項目(1):證券收益(虧損),淨美元(50)聯邦存款保險公司特別評估(4)工資和員工福利——遣散費(4)分行合併、財產和設備費用(1)) 其他雜項費用 37 税前調整後項目總額 (1) 美元 (22) 攤薄後每股收益影響 (2) 美元 (0.01)

14 2.36 2.52 2.59 2Q22第二季度2Q24 2.99 3.85 4.89 2Q22 2Q23 2Q24 159 174 186 2Q22第二季度2Q24 22.2% 23.6% 24.2% 32.2% 31.9% 41.9% 45.6% 44.4% 44.4% 2Q23 2Q24 2.5% 44.4% 44.4% 2Q23 2Q24 2.5% 74% 45.5% 44.4% 2Q23 2Q24 2Q24 74% 75% 29% 26% 25% 22年第二季度數字手機銀行登錄量(百萬)(2)(3)按渠道劃分的存款交易移動銀行活躍用户(百萬)(1)數字信用卡銷售額(千個賬户)(5)數字非數字移動自動櫃員機 +64% +17% 21% 27% 77% 71% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 2% 分支機構聯絡中心消費者按渠道查看銷售額 (4) 移動應用程序評級 (6) Zelle 交易(百萬)銷售和交易數字使用量 +10% (1) 在過去 90 天內至少成功驗證和登錄移動應用程序一次的獨立客户總數。(2) 數字交易僅代表在線和移動設備;非數字交易代表分支機構、聯絡中心和自動櫃員機。(3) 交易代表消費者客户存款、轉賬、移動存款、費用退款、提款、付款、官方支票、賬單支付和西聯匯款。不包括 ACH 和借記卡購買/退款。(4) 包括通過數字銀行家儀錶板應用程序實現的跨渠道銷售功能。在 23 年第 4 季度對數字渠道實施了更多欺詐控制措施。(5) 包括開設的數字賬户和預先批准的信用卡賬户。(6) 代表 iOS 應用商店評級 +104%

15(1)截至24年5月至23年5月的總財富管理關係。對我們業務的投資對人才、技術和戰略收購的投資繼續獲得回報 • 房地產資本市場24年第二季度的發起收入較23年第二季度增長15% • Clearsight和BlackArch的收購仍處於有利地位,通過強大的渠道實現收入協同效應 • Ascentium Capital正在我們的商業和分支機構網絡中提供交叉銷售機會 • 推出新的現金管理客户工具 CashFlow IQ 和 CashFlow Advisor • 繼續關注關鍵戰略市場的小企業資源 • 持續投資現代化貸款、財資管理、嵌入式金融和麪向客户的數字平臺企業 • 借記業務連續41個季度在VISA實力評分中排名第一 • 移動應用程序改進:Zelle用於增強小型企業和信用卡服務;24年第二季度移動用户同比增長3% • 為消費者支票客户實施了新的數字短信入門系統 • 在主要增長市場僱用抵押貸款生產商 • 繼續發展主要消費者核對關係並深化客户關係 • 提高行業領先客户滿意度的標準 • 提高使用Regions Greenprint進行個性化設置可幫助客户建立財務信心消費者 • 財富管理關係總額增長8.1%(1)• 非利息收入較2季度增長11%;創紀錄的季度淨利率 • 自慈善解決方案集團成立以來引起轟動,通過Regions的直接渠道獲得43.4萬次曝光量,通過新聞報道獲得超過2700萬的讀者羣 • 通過pod更加關注欺詐、識別趨勢和客户教育來保護我們的客户廣播和電子郵件投放活動 • 推出了《財富》Regions.com 上的顧問定位工具;《財富》第 2 季度網站訪問量超過 5 萬次

16 名義固定利率到期日AFS證券 (3) 13億美元 4.8% 0.9 年期債務 (3) (4) 14億美元 0.6% 2.3 年定期存款 (3) 0.3億美元 5.0% 0.4 年 1 2 3 4 現金流對衝名義 (1) (1) 浮動掉期對比隔夜SOFR。(2) 美元使用空頭利率上限來支付長期利率下限;加權平均下限為1.1 86%,加權平均上限為6.22%。(3)證券的公允價值套期保值是固定的;債務和定期存款的公允價值套期保值是固定的。(4)不包括2024年第二季度債券發行的前瞻性公允價值互換。(季度平均)1 2 3 4 5 6 2.86% 2.92% 2.92% 3.03% 3.59% 3.63% 2024 2026 2027 2028 2029 2030 199億美元 190億美元 190億美元 169億美元 142億美元 86億美元 26億美元 20億美元---+5億美元 +10億美元 +10億美元 19.9億美元 19.9億美元 $19.9b $142b $26b 20億美元---+5億美元 +10億美元 +10億美元 $19.9b $19.9b $19.9b $142b $26b 20億美元---+5億美元 +10億美元 $19.9b $19.9b $19.9b $142b $26b 20億美元---+5億美元 +10億美元 $19.9b $19.9b b 142億美元 $91b $36b $36b $30b(年度平均)截至2024年6月30日第二季度第三季度第四季度第二季度第二季度25年第一季度名義掉期——24年第一季度206億美元 $196b $196b $196b美元196億美元2Q24掉期變動————名義掉期——24第二季度206億美元 196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元196億美元Apps 掉期收益率 (1) 2.83% 2.85% 2.85% 10億美元 20億美元 20億美元 20億美元 10億美元 0.0億美元 $0.0bCollars Notional (2) 50億美元 15億美元 15億美元20億美元套期保值策略更新創建在 3.50% 的公允價值互換 (1) 2024 年第二季度活動現金流套期保值中,利率基本上是 “中性” 的利率風險頭寸,利率保護良好。到位的套期保值在短期內提供了良好的敏感度保障。專注於機會性地在外幾年增加保護 • 增加了10億美元的遠期啟動(28年7月)、3年期固定收益掉期(3.83%)

17 • 為防範市場利率變化而構造的投資組合 ◦ 期限自2024年6月30日起全面延長約4.5年;可抵消長期存款賬簿 ◦ 投資組合中約有29%的證券為子彈類證券(CMBS、公司債券、機構子彈和UST)◦ MBS組合集中於不太敏感的預還款抵押品類型:較低的貸款餘額、調味料和各州特有的地理集中度 • 97% 的美國政府或機構擔保 ◦ ~$$ 9億個高質量的投資級公司債券投資組合是短期的(期限為2.0年)並且在各行各業和發行人之間實現了良好的多元化 ◦ 該機構的CMBS投資組合由政府機構擔保,由多户住宅的抵押貸款進行抵押 • 97%被歸類為可供出售 • 在24年第二季度,出售了約9.8億美元的AFS證券,實現了5000萬美元的税前虧損 ◦ 所得款項以更高的當前市場收益率進行再投資;比銷售額(約2.6年的回報率)+2.4% 投資組合組合,期限而且流動性狀況基本保持不變(投資組合期限延長了0.1年)•在第二季度,證券餘額增加了約7.5億美元,以提供對經濟資產負債表進行套期保值並降低6月份債券發行成本 • 在第二季度,派息/到期日的再投資使投資組合收益率增加了約2.7%(不包括銷售收益的再投資)• 預計AFS證券的税前未實現虧損到YE24將下降約7%,YE25下降約22%(2)(1)包括AFS證券、30億美元的未實現AFS虧損和htM 截至2024年6月30日的證券(不包括5000萬美元未實現的HtM虧損)(2)億美元。使用當前的投資組合和市場遠期利率以及截至2024年6月30日的投資組合進行估計。機構/UST 6% 機構 MBS 69% 機構 CMBS 22% 公司債券 3% 證券投資組合提供下行利率保護/流動性證券投資組合構成 (1) 293億美元税前 AFS 未實現虧損 (2)% 代表 2024 年 6 月 30 日 2025 年 2025 年 2026 年 (4) b (1) b (1) b 0-7% -22% -36%

18 0.87% —% 0.50% 1.00% 1.00% 2.00% 2.50% 0.42% —% 0.50% 1.00% 1.00% 歷史信用狀況不良貸款淨扣除總額2020年第一季度第二季度 4Q221Q20 422年第二季度24季度 • 非應計率和虧損率水平如預期的那樣恢復到疫情前的歷史區間,並將在 2H2024 期間繼續保持這種水平。疫情前平均 0.46% 疫情平均值 0.35% 疫情前平均 1.07% 疫情平均值 0.64% 2013年第一季度第一季度

19 商業地產(截至2024年6月30日的未償餘額)高度多元化的投資組合(IRE,包括無抵押CRE)(1)不包括52億美元的自有CRE,其還款來源為個體企業,在壓力時期的信用表現與商業類似。(2)基於2024年3月31日的風險資本估計。2006年12月聯合監管發佈的《商業房地產貸款集中度指南,健全的風險管理做法》中的監管限制。住宅建築商 7.2% 其他 3.8% 酒店 5.2% 醫療保健 8.2% 零售 8.9% 住宅用地 0.5% 辦公室 10.1% 數據中心 2.1% 多元化 12.2% 工業 14.2% 商業用地 0.1% 公寓 27.5% 156億美元十億美元貸款總額百分比無抵押CRE(包括房地產投資信託基金)6.8 6.9 美元 8.8 9.1% 合計 (1) 15.6 美元 16.0% 年度貸款到期日 2% 16% 29% 26% 18% 5% 4% 4% 多户家庭辦公室其他房地產總房地產到期時間 2024 2026 2027 2028 >5 年 $⸺— 1,000 $2,000 $3,000 辦公室 3,000 美元辦公室 3% 數據中心 5% 多元化 19% 公寓 5% 酒店 12% 工業 26% 其他 9零售房地產投資信託基金佔總額的百分比:51億美元 • 用於可再生能源目的的無抵押貸款的槓桿率通常較低,流動性強 ◦ 房地產投資信託基金的未償餘額中有60%為投資級或映射到IG風險評級,這為整個投資組合提供了損失隔離。剩餘的無抵押貸款餘額主要用於主要由IG發起人支持的機構再投資基金•投資總額(包括unsec)。CRE)轉風險資本(2):108%,建築、土地、會計與開發佔風險資本:22%遠低於監管限額(300%/ 100%)關鍵投資組合指標

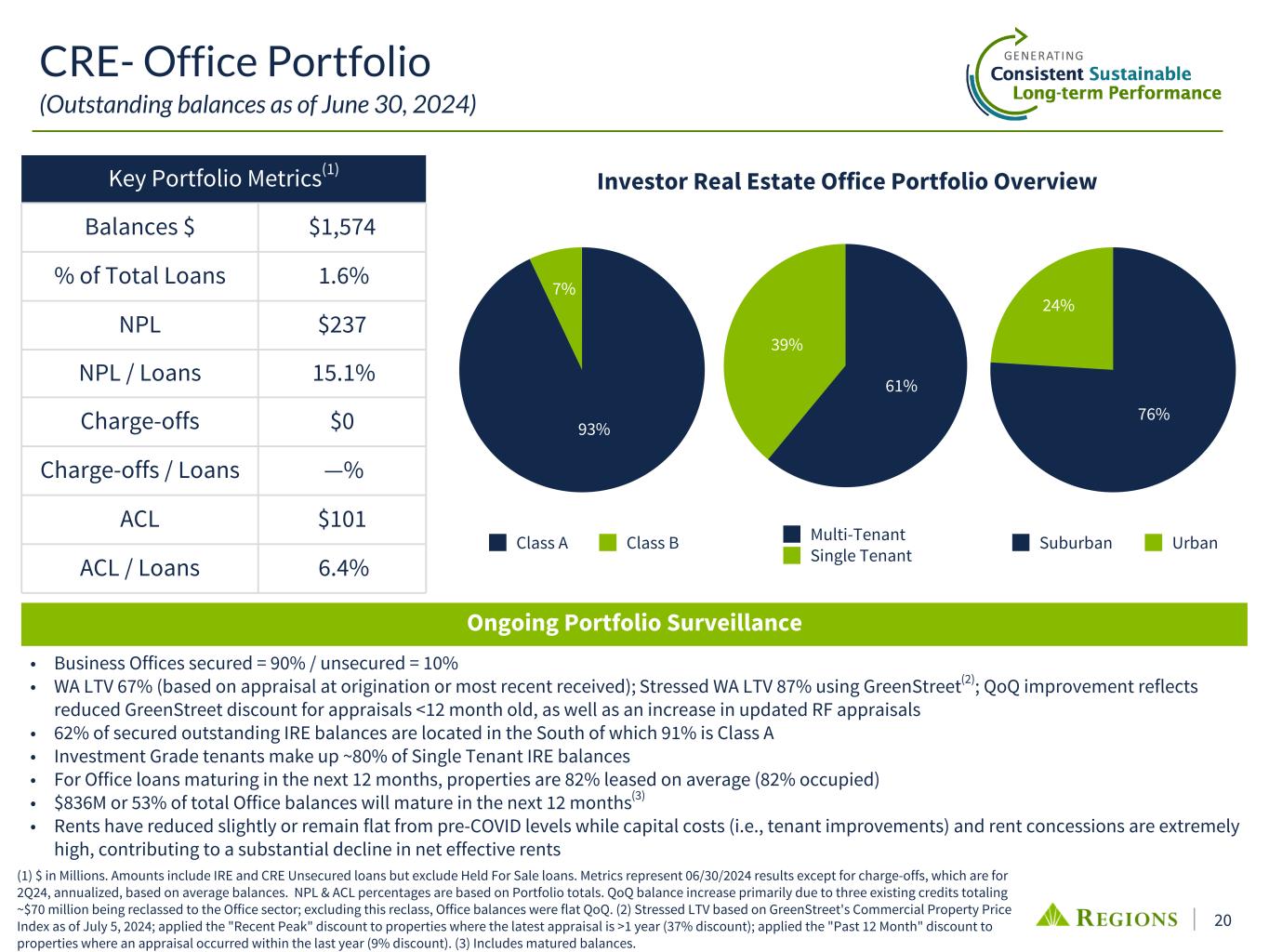

20 CRE-辦公室投資組合(截至2024年6月30日的未清餘額)(1)以百萬美元計。金額包括IRE和CRE無抵押貸款,但不包括待售貸款。指標代表2024年6月30日的業績,扣款除外,扣除額是根據平均餘額計算的24年第二季度的按年計算。不良貸款和ACL百分比基於投資組合總額。QoQ餘額增加主要是由於三個總額約為7,000萬美元的現有信貸被重新歸類為辦公部門;不包括此次重新分類,辦公空間餘額環比持平。(2)根據GreenStreet截至2024年7月5日的商業地產價格指數,LTV受到壓力;對最新估值超過1年的房產應用 “近期峯值” 折扣(37%);對以下房產應用 “過去12個月” 折扣評估發生在去年(9%的折扣)。(3)包括到期餘額。• 業務辦公室有擔保 = 90% /無擔保 = 10% •西澳大利亞州LTV為67%(基於初始評估或最近收到的評估);使用GreenStreet時受壓的西澳大利亞州LTV(2)為87%;QoQ的改善反映了GreenStreet評估折扣的降低

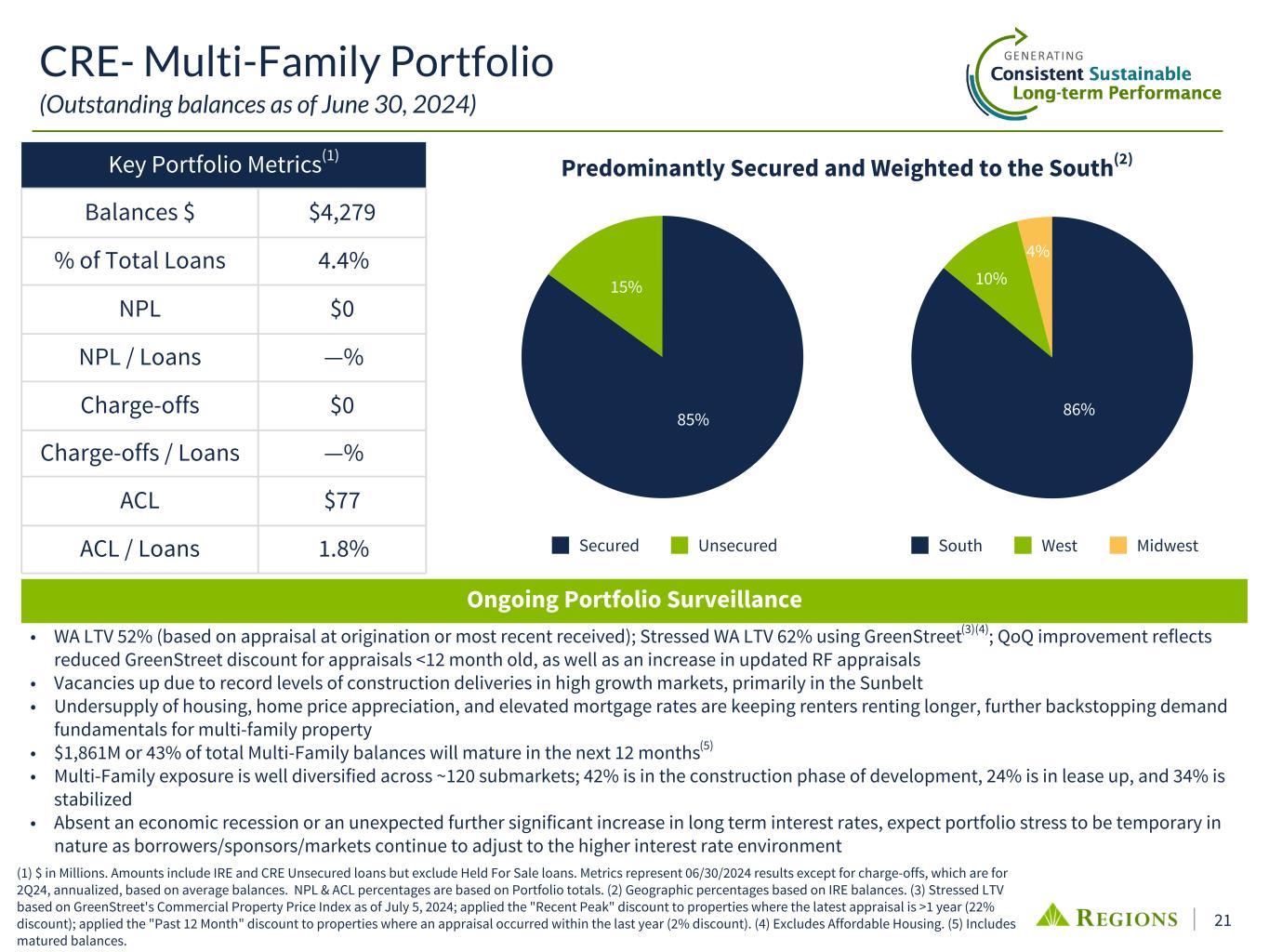

21 CRE-多户家庭投資組合(截至2024年6月30日的未償餘額)主要投資組合指標(1)餘額為4,279美元貸款總額的百分比 4.4%不良貸款0美元不良貸款/貸款 —% ACL 77 美元 ACL /貸款 1.8% • WA LTV 52%(基於發起時的評估或最近收到的評估);使用GreenStreet(3)強調西澳大利亞州LTV 62% (4);QoQ改善反映了GreenStreet評估1年折扣的降低(22%的折扣);對去年進行評估的房產應用了 “過去12個月” 折扣(2%的折扣)。(4)不包括經濟適用房。(5)包括到期餘額。

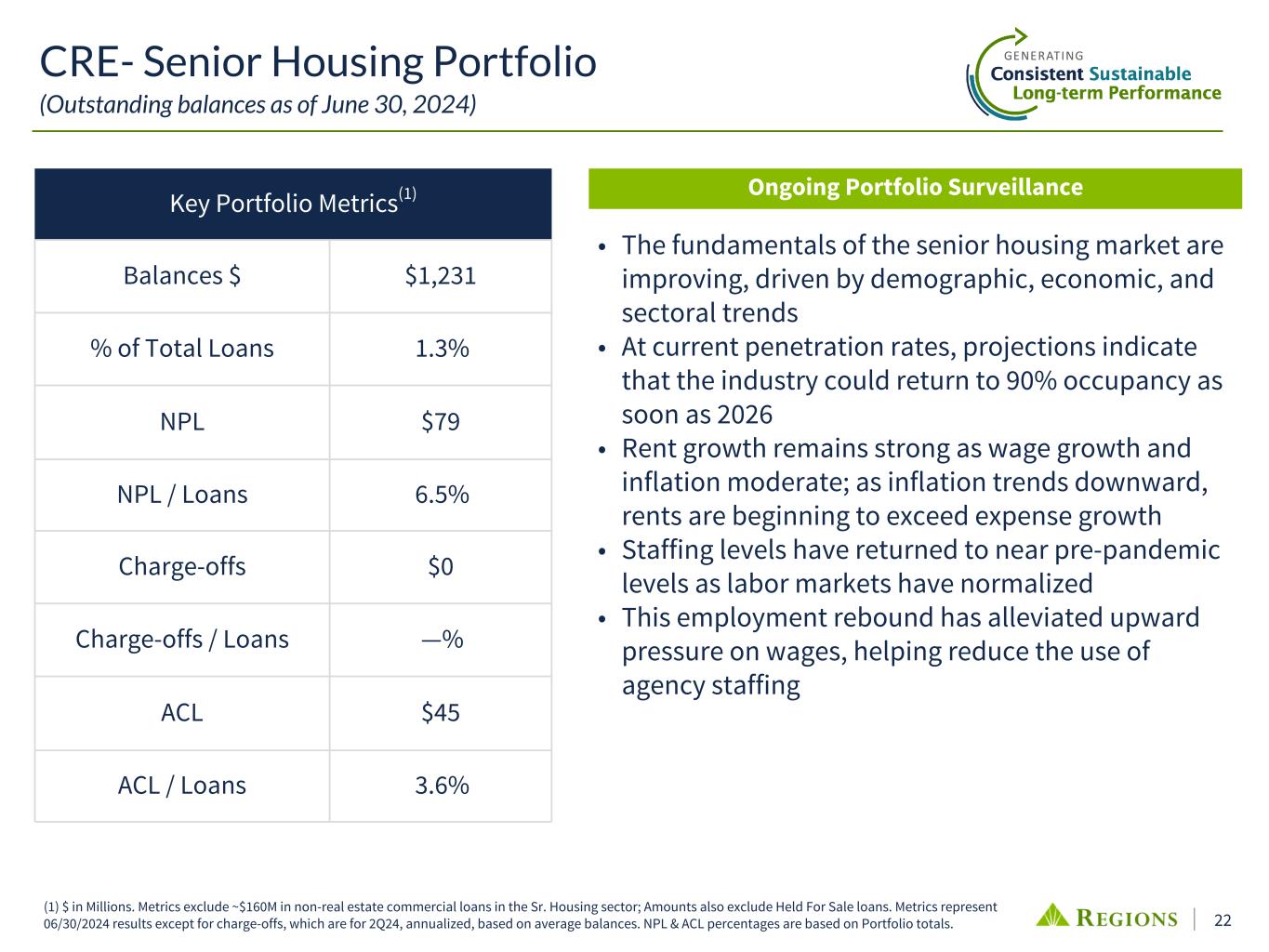

22 CRE-高級住房投資組合(截至2024年6月30日的未償餘額)(1)以百萬美元計。指標不包括高級住房行業約1.6億美元的非房地產商業貸款;金額還不包括待售貸款。指標代表2024年6月30日的業績,扣款除外,扣除額是根據平均餘額計算的24年第二季度的按年計算。不良貸款和ACL百分比基於投資組合總額。主要投資組合指標 (1) 餘額為1,231美元貸款總額的百分比 1.3% 不良貸款79美元不良貸款/貸款 6.5% 扣除額0美元扣除額/貸款 —% ACL 45 ACL/貸款 3.6% • 受人口、經濟和行業趨勢的推動,老年住房市場的基本面正在改善 • 按目前的滲透率,該行業最快可能在2026年恢復到90%的入住率 • 隨着工資的增長,租金增長依然強勁增長和通貨膨脹放緩;隨着通貨膨脹率的下降,租金開始超過支出增長 • 人員配備水平已恢復到接近隨着勞動力市場的正常化,疫情前的水平•這種就業反彈緩解了工資的上行壓力,有助於減少機構人員的使用持續的投資組合監測

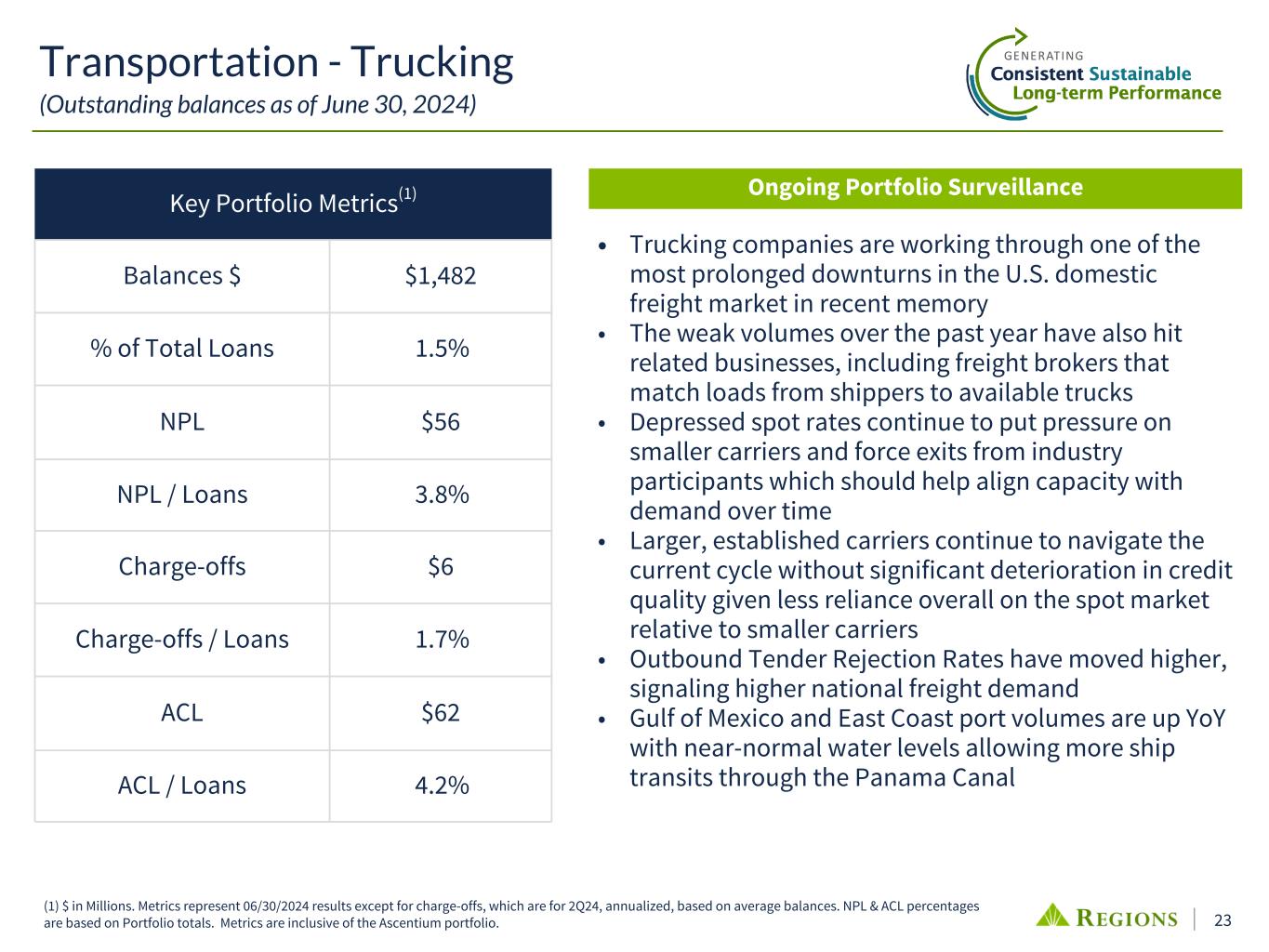

23 運輸-卡車運輸(截至2024年6月30日的未清餘額)(1)以百萬美元計。指標代表2024年6月30日的業績,扣款除外,扣除額是根據平均餘額計算的24年第二季度的按年計算。不良貸款和ACL百分比基於投資組合總額。指標包括Ascentium投資組合。主要投資組合指標 (1) 餘額1482美元佔貸款總額的百分比 1.5% 不良貸款56美元不良貸款/貸款 3.8% 扣除6美元扣除額/貸款 1.7% ACL 62 ACL/貸款 4.2% • 卡車運輸公司正在經歷近年來美國國內貨運市場持續時間最長的衰退之一 • 過去一年的貨運量疲軟也打擊了相關業務,包括將託運人貨物與可用貨物相匹配的貨運經紀人卡車 • 低迷的現貨價格繼續給小型航空公司帶來壓力,並迫使行業參與者退出,這應該有助於保持一致隨着時間的推移,運力隨需求而變化 • 與小型承運人相比,由於總體上對現貨市場的依賴程度降低,規模較大、成熟的承運人繼續順應當前週期,信貸質量沒有顯著下降 • 出境投標拒絕率上升,表明全國貨運需求增加 • 墨西哥灣和東海岸港口吞吐量同比增長,水位接近正常,允許更多船舶通過巴拿馬運河持續過境

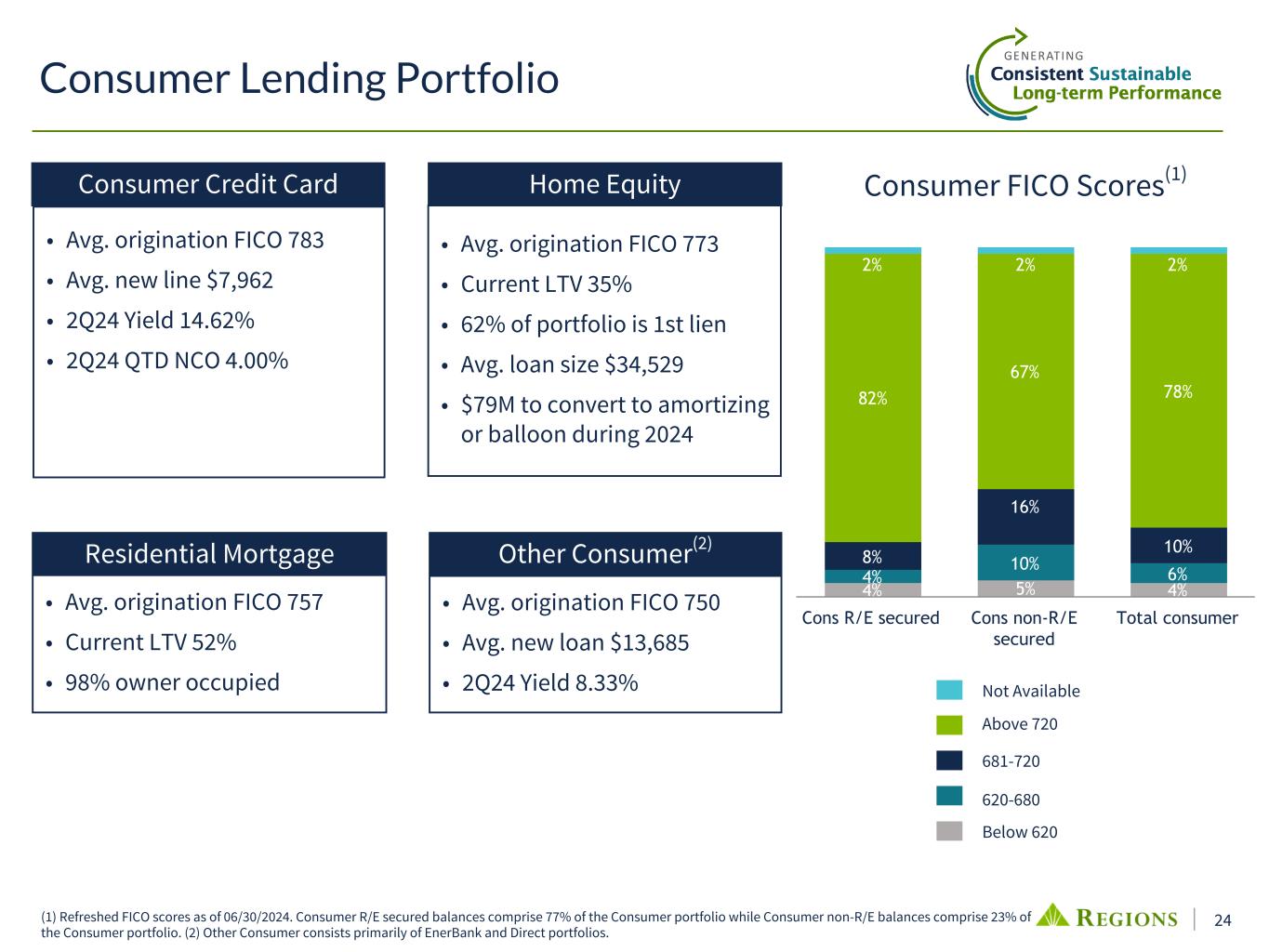

24 個消費者貸款組合 • 平均發放額度 FICO 757 • 當前 LTV 52% • 所有者佔用率 98% • 平均發放量 FICO 773 • 當前 LTV 35% • 投資組合的 62% 為第一留置權 • 平均貸款規模 34,529 美元 • 7,900 萬美元將在2024年轉換為攤銷或激增 • 平均發放量 FICO 750 • 平均新增貸款13,685美元 • 第二季度收益率 8.33% • 2024 年平均發放率 8.33%. origination FICO 783 • 平均新增額度為7,962美元 • 24年第二季度收益率 14.62% • 24年第二季度非營利率 4.00% 4% 4% 4% 10% 8% 10% 82% 82% 82% 2% 2% 2% 缺點 R/E 有擔保缺點消費者總數不可在 720 620-680 以下 620 681-720消費者FICO分數 (1) (1) 更新了截至2024年6月30日的FICO分數。消費者R/E擔保餘額佔消費者投資組合的77%,而消費者非R/E餘額佔消費者投資組合的23%。(2)其他消費者主要由EnerBank和Direct投資組合組成。住宅抵押貸款消費者信用卡房屋淨值其他消費者 (2)

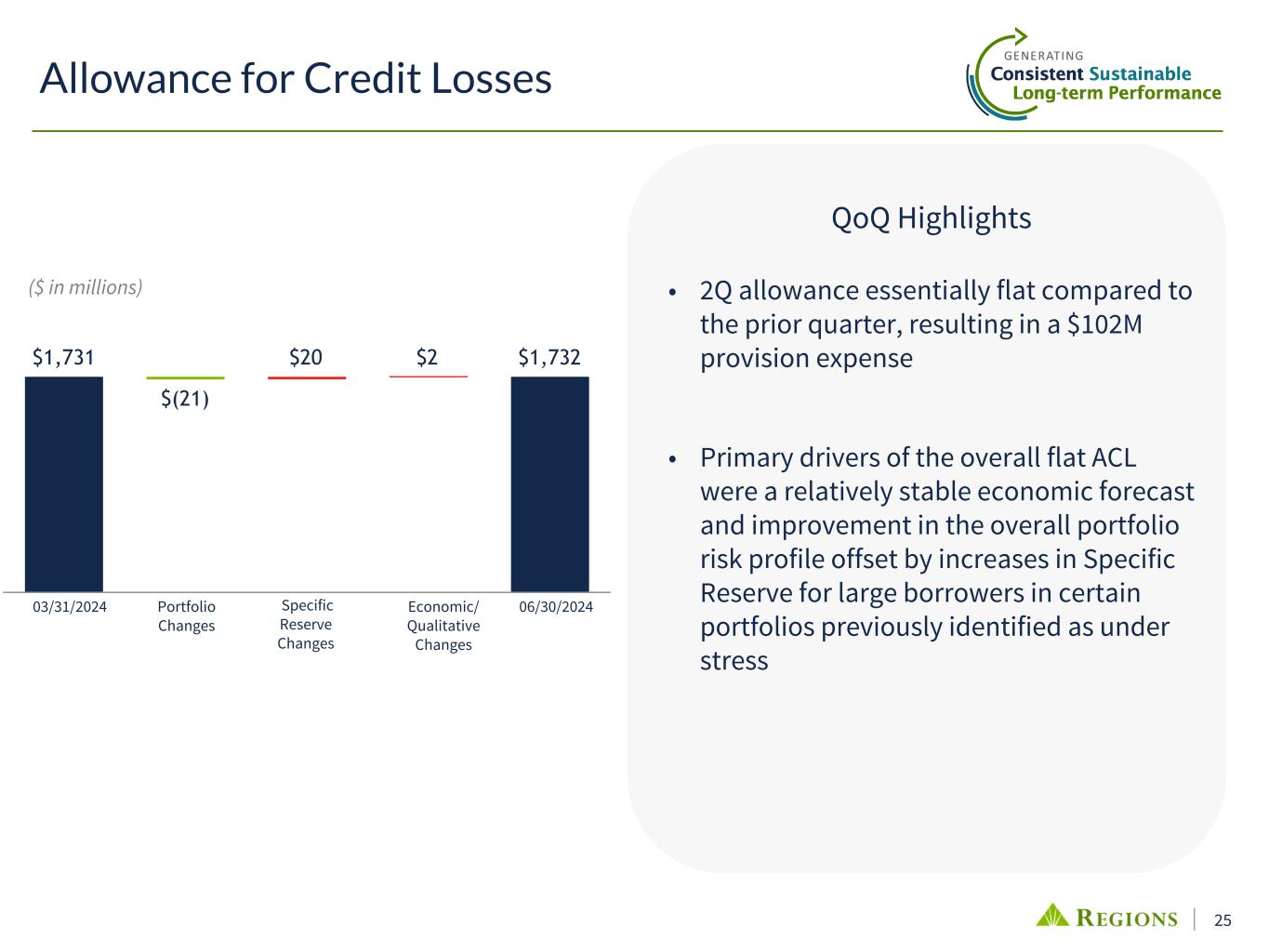

25 1731美元(21)20美元2美元1732美元信貸損失準備金06/30/2024 • 第二季度補貼與上一季度相比基本持平,因此準備金支出為1.02億美元 • ACL總體持平的主要驅動因素是相對穩定的經濟預測和整體投資組合風險狀況的改善被先前確定為處於壓力之下的某些投資組合中大型借款人的專項準備金的增加所抵消(百萬美元)2024年3月31日特定儲備金變化經濟學/定性變化投資組合變化季度亮點

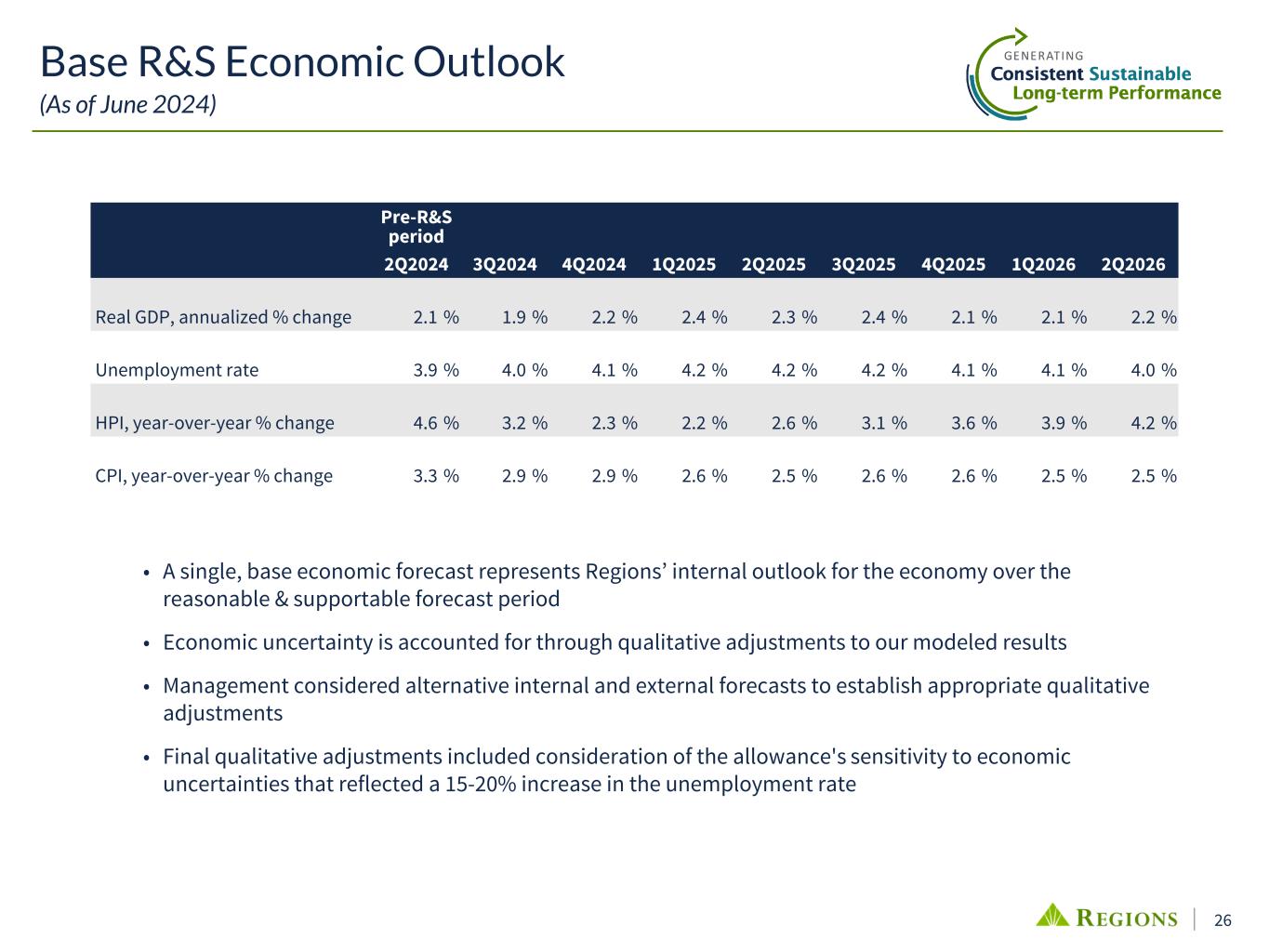

26 研發前時期 2Q2024 3Q2024 4Q2024 1Q2025 2Q2025 3Q2025 4Q2025 1Q2026 2Q2026 實際國內生產總值,年化百分比變化 2.1% 1.9% 2.2% 2.4% 2.4% 2.1% 2.1% 2.1% 2.2% 4.2% 4.2% 4.2% 4.2% 4.1% 4.1% 4.1% 4.0% HPI,同比變化 4.6% 3.2% 2.2% 2.6% 3.9% 4.2% CPI,同比變化 4.6% 3.2% 2.2% 2.6% 3.9% 4.2% CPI,同比變化 3.3% 2.9% 2.9%% 2.9% 2.6% 2.5% 2.6% 2.6% 2.5% 2.5% 基礎R&S經濟展望(截至2024年6月)• 單一的基本經濟預測代表了各地區的內部經濟前景超過合理和可支撐的水平預測期 • 經濟不確定性是通過對我們的建模結果進行定性調整來考慮的 • 管理層考慮了替代的內部和外部預測,以進行適當的定性調整 • 最終的定性調整包括考慮補貼對經濟不確定性的敏感性,這反映了失業率上升了15-20%

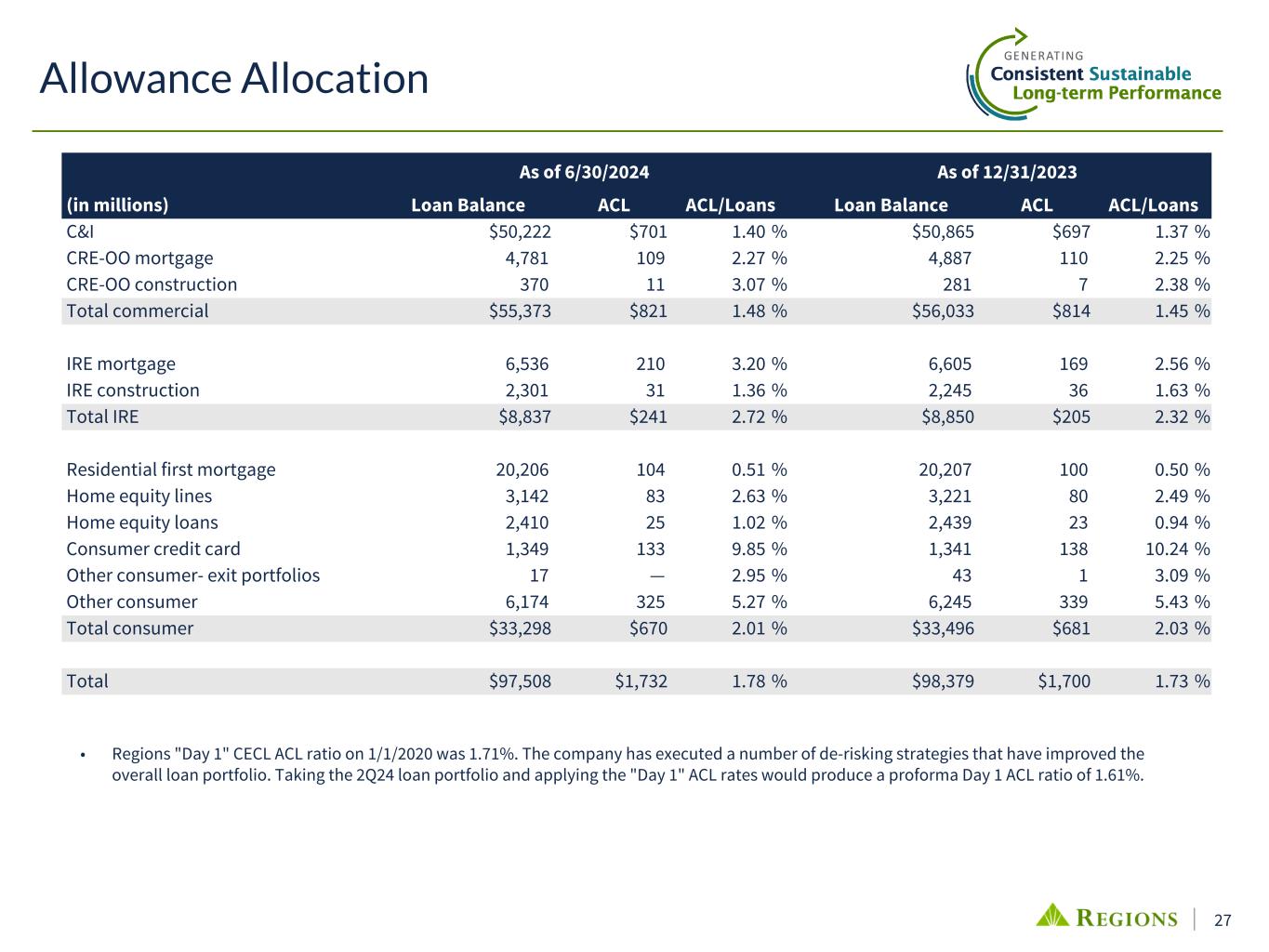

27 截至 2024 年 6 月 30 日截至 2023 年 12 月 31 日(單位:百萬美元)貸款餘額 ACL ACL/貸款餘額 ACL ACL/貸款 C&I 50,222 美元701 1.40% 50,865 美元 697 1.37% CRE-OO 抵押貸款 4,781 109 2.27% 4,887 110 2.25% CRE-OO 建築 370 11 3.07% 281 7 2.38% 商業總額 55,373 美元 821 美元 1.38% 48% 56,033 美元 814 1.45% 愛爾蘭抵押貸款 6,536 210 3.20% 6,605 169 2.56% 愛爾蘭共和國建築 2,301 31 1.36% 2,245 36 1.63% 愛爾蘭共和國總額 8,837 美元 241 2.72% 8,850 美元 20,206 104 0.51% 20,207 100 0.50% 房屋淨值項目 3,142 83 2.63% 3,221 80 2.49% 房屋淨值貸款 2,410 25 1.02% 2,439 23 0.94% 消費者信用卡 1,349 133 9.85% 1,341 138 10.24% 其他消費者 17 — 2.95% 43 1 3.09% 其他消費者 6,174 325 5.27% 6,245 339 5.43% 總消費者 33,298 670 美元 2.01% 總計 $97,508 1,732 1.03% 78% 98,379 美元 1,700 美元 1.73% 的津貼分配 • 2020年1月1日,各地區 “第一天” 的CECL ACL比率為1.71%。該公司已經執行了許多去風險策略,改善了整體貸款組合。採用24年第二季度的貸款組合並應用 “第一天ACL利率”,預計第一天的ACL比率為1.61%。

28 管理層使用收益計算和某些其他財務指標(不包括根據公認會計原則列報的財務業績中包含的某些調整)來監控業績,並認為這些指標為投資者提供了有意義的信息。列報的非利息支出(GAAP)不包括為得出調整後的非利息支出(非GAAP)而進行的某些調整,後者是效率比率的分子。列報的非利息收入(GAAP)不包括為得出調整後非利息收入(非公認會計準則)而進行的某些調整,調整後非利息收入是費用收入比率的分子。調整後的非利息收入(非公認會計準則)和調整後的非利息支出(非公認會計準則)用於確定調整後的税前撥備收入(非公認會計準則)。將應納税等值基礎上的淨利息收入(GAAP)和非利息收入相加,得出應納税等值基礎上的總收入。進行調整是為了按應納税等值基礎(非公認會計準則)得出調整後的總收入,這是費用收入和效率比率的分母。列報的淨貸款扣除額(GAAP)不包括為得出調整後的淨貸款扣除額(非公認會計準則)而進行的調整。調整後的淨貸款扣除額佔平均貸款(非公認會計準則)的百分比計算方法是調整後的淨貸款扣除額(非公認會計準則)除以平均貸款(GAAP),然後按年計算。Regions認為,排除這些調整為期內比較提供了有意義的基礎,管理層認為這將有助於投資者分析公司的經營業績和預測未來的業績。管理層還使用這些非公認會計準則財務指標來評估各地區業務的業績。與調整相關的活動有可能再次發生;但是,管理層並不認為與調整相關的活動表明正在開展業務。Regions認為,這些非公認會計準則財務指標的列報將使投資者能夠在與管理層採用的相同基礎上評估公司的業績。有形普通股股東權益、每股有形普通股賬面價值和平均有形普通股股東權益回報率(ROATCE)已成為一些投資者的關注焦點,管理層認為,在無形資產和優先股影響的情況下,它們可能有助於投資者分析公司的資本狀況。分析師和銀行監管機構使用有形普通股股東權益衡量標準評估了Regions的資本充足率。由於有形普通股股東權益、每股有形普通股賬面價值和ROATCE均未由GAAP正式定義或聯邦銀行監管規定任何金額,因此它們目前被視為非公認會計準則財務指標,其他實體的計算方式可能與Regions披露的計算方式不同。股東權益調整包括無形資產和相關的遞延税和優先股。此外,對ROATCE的調整包括累計的其他綜合收益。公司還列報了累計的其他綜合收益(不包括調整數),以得出調整後的累計其他綜合收益(非公認會計準則)。由於分析師和銀行監管機構可能會使用有形普通股股東權益來評估Regions的資本充足率,因此管理層認為,讓投資者能夠在同樣的基礎上評估Regions的資本充足率是有用的。CET1是聯邦銀行監管機構在巴塞爾協議III框架下制定的一項資本充足率衡量標準。符合法規要求的銀行機構必須維持某些最低資本要求,包括最低CET1比率。分析師和銀行監管機構利用該指標來評估地區的資本充足率。在該框架下,各地區選擇在計算CET1時取消AOCI的影響。對聯邦銀行法規中規定的計算方法的調整被視為非公認會計準則財務指標。對CET1的調整包括AOCI的某些部分,以達到CET1,包括AOCI(非公認會計準則),這可能會對最近提出的規則制定標準產生影響。由於分析師和銀行監管機構可能會使用擬議的規則制定標準來評估Regions的資本充足率,因此管理層認為,讓投資者能夠在同樣的基礎上評估Regions的資本充足率是有用的。非公認會計準則財務指標有固有的侷限性,不需要統一適用,也沒有經過審計。儘管利益相關者在評估公司時經常使用這些非公認會計準則財務指標,但它們作為分析工具存在侷限性,不應孤立地考慮,也不能作為根據公認會計原則報告的結果分析的替代品。特別是,不包括選定項目的收益衡量標準並不代表實際直接應計給股東的金額。管理層和董事會使用非公認會計準則指標如下:• 編制各地區的運營預算 • 月度財務業績報告 • 合併業績的月度收盤報告(僅限管理層)• 向投資者介紹公司業績 • 激勵性薪酬指標非公認會計準則信息

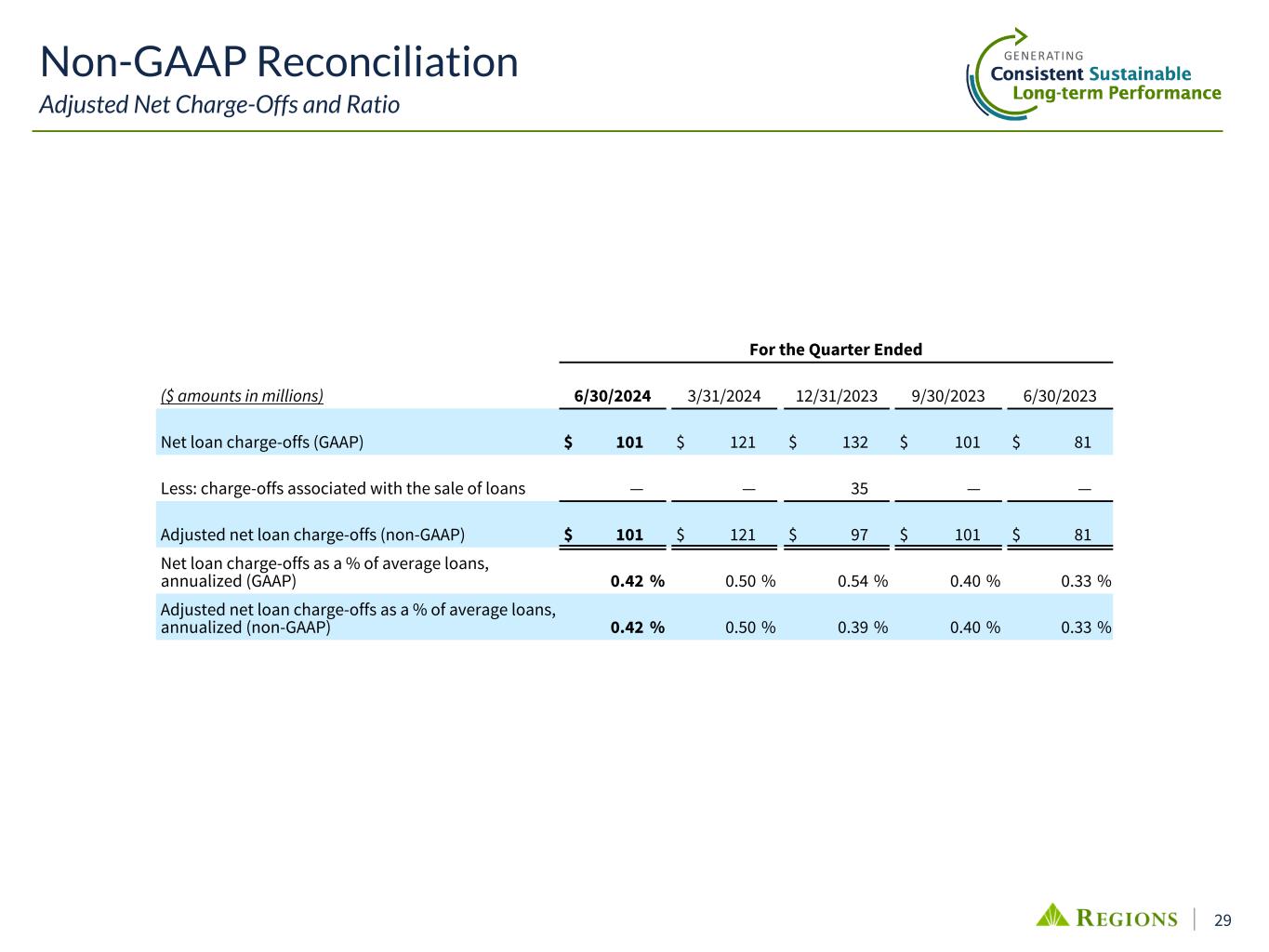

29 非公認會計準則對賬截至季度的調整後淨扣除額和比率(以百萬美元計)6/30/2024 年 3 月 31 日 2023 年 9 月 30/2023 年 6 月 30/2023 年 6 月 30 日淨貸款扣款 (GAAP) 101 美元 121 美元 132 美元 101 美元 101 美元 81 美元減:與出售貸款相關的扣款 — — 35 — — 調整後的淨貸款扣除額(非 GAAP)101 美元 121 美元 97 美元 81 美元淨貸款扣除額佔平均貸款的百分比,年化(GAAP)0.42% 0.50% 0.54% 0.40% 0.33% 調整後的淨貸款扣除額佔平均貸款的百分比,年化(非公認會計準則)0.42% 0.50% 0.39% 0.40% 0.33%

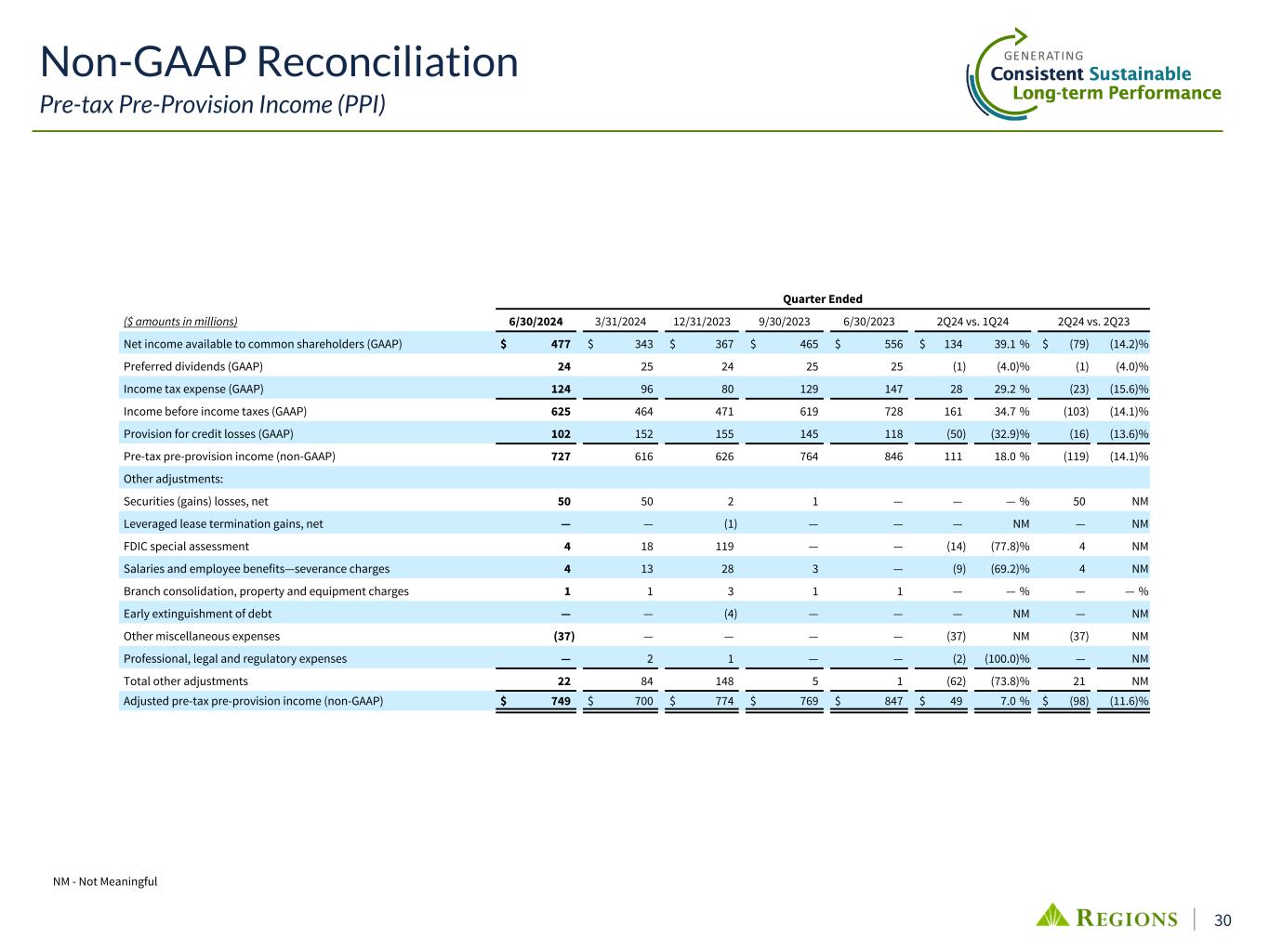

30 非公認會計準則對賬截至季度的税前撥備收入 (PPI) 2024 年 6 月 30 日 2024 年 3 月 31 日 2023 年 9 月 30 日 2023 年 6 月 30 日第 24 季度與 24 年第 1 季度與 23 年第二季度普通股股東可獲得的淨收益 (GAAP) 477 美元 343 美元 465 美元 556 美元 134 39.1% (79) (14.2)% 優先股息 (GAAP) 24 25 24 25 25 (1)% (4.0)% (1) (4.0)% 所得税支出 (GAAP) 124 96 80 129 147 28 29.2% (23) (15.6)% 所得税前收入 (GAAP) 625 464 471 619 728 161 34.7% (103) (14.1)% 信貸損失準備金 (GAAP) 102 152 145 145 118 (50) (32.9)% (16) (13.6)% 税前撥備收益(非公認會計準則)727 616 626 764 846 111 18.0%(119)(14.1)% 其他調整:證券(收益)虧損,淨額 50 50 2 1 — — — —% 50 Nm 槓桿租賃終止收益,淨額 — — — Nm — Nm 聯邦存款保險公司特別評估 4 18 119 — — (14) (77.8))% 4 Nm 工資和員工福利 — 遣散費 4 13 28 3 — (9) (69.2)% 4 Nm 分支機構合併、財產和設備費用 1 1 1 1 — —% — —% 提前清償債務 — — (4) — — — Nm — Nm 其他雜項費用 (37) — — — (37) Nm (37) Nm (37) Nm (37) Nm 專業人士,法律和監管費用 — 2 1 — — (2) (100.0)% — Nm 其他調整總額 22 84 148 5 1 (62) (73.8)% 21 Nm 調整後的税前撥備收入(非公認會計準則)749 美元 700 美元 774 美元 769 美元 49 7.0 美元 (98) (11.6)% Nm-沒有意義

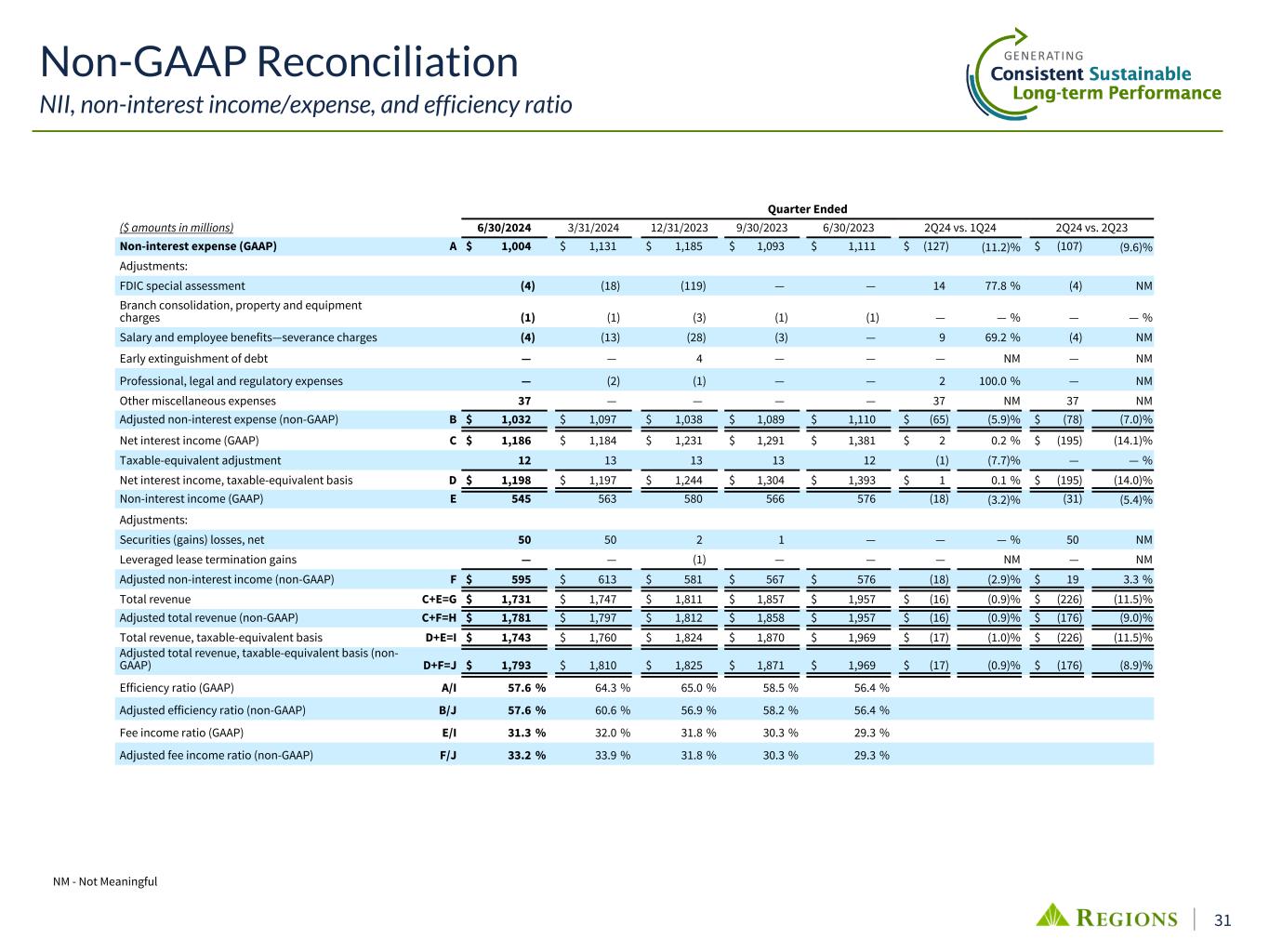

31 非公認會計準則對賬國民投資指數、非利息收入/支出和效率比率 Nm-季度末無意義(百萬美元)2024 年 6 月 31 日 2023 年 12 月 30 日 2023 年 9 月 30 日 2023 年 6 月 30 日第 2 季度與 24 年第一季度與 23 年第二季度非利息支出 (GAAP) 1,004 美元 1,131 美元 1,185 美元 1,093 美元 1,111 美元 (127) (11.2)% $ (11.2)% $ (107) (9.6)% 調整:聯邦存款保險公司特別評估 (4) (18) (119) — — 14 77.8% (4) Nm 分行整合、財產和設備費用 (1) (1) (1) — —% —% —% 工資和員工福利——遣散費 (4) (13) (28) (3) — 9 69.2% (4) Nm Early債務清償 — — 4 — — — Nm — Nm 專業、法律和監管費用 — (2) (1) — — 2 100.0% — Nm 其他雜項費用 37 — — — — 37 Nm 37 Nm 調整後的非利息支出(非公認會計準則)b 1,032 美元 1,097 美元 1,089 美元 1,110 美元 (5.9)% 淨利息收入 (GAAP) (78) (7.0)% AP) C $1,186 美元 1,184 美元 1,231 美元 1,291 美元 1,381 美元 2 0.2% $ (195) (14.1)% 應納税等值調整 12 13 13 13 12 (1) (7.7)% — —% 淨利息收入,應納税等值基礎 D 1,198 美元 1,197 美元 1,244 美元 1,304 美元 1,393 美元 1 0.1% (195) (14.0)% 非利息收益 (GAAP) E 545 563 580 566 576 (18)% (31) (5.4)% 調整:證券(收益)虧損,淨額 50 50 2 1 — — —% 50 Nm 槓桿租賃終止收益 — — (1) — — — Nm — Nm 調整後非利息收益(非公認會計準則)F $595$ 613 581$ 567 576 (18) (2.9) (2.9))% 19 3.3% 總收入 C+E=G 美元 1,731 美元 1,747 美元 1,811 美元 1,857 美元 1,957 美元 (16) (0.9)% (226) (11.5)% 調整後總收入(非公認會計準則)C+F=H 1,781 美元 1,812 美元 1,858 美元 1,957 美元 (16) (0.9)% (176) 美元 (176) (9.0)% 總收入,應納税等值基礎 D+E=I 美元 1,743 美元 1,743 美元 1,760 美元 1,824 美元 1,870 美元 1,870 美元 1,969 美元$ (17) (1.0)% $ (226) (11.5)% 調整後的總收入、應納税等值基礎(非 GAAP)D+F=J 1,793 美元 1,810 美元 1,825 美元 1,871 美元 1,871 美元 1,969 美元 (17) (0.9)% $ (176) (8.9)% 效率比率 (GAAP) A/I 57.6% 64.3% 65.0% 58.5% 56.4% 調整後效率比率(非 GAAP)B/J 57.6% 60.6% 56.9% 58.2% 56.4% 費用收入比率(GAAP)E/I 31.3% 32.0% 31.8% 30.3% 29.3% 調整後費用收入比率(非 GAAP)F/J 33.2% 33.9% 31.8% 30.3% 29.3% 29.3%

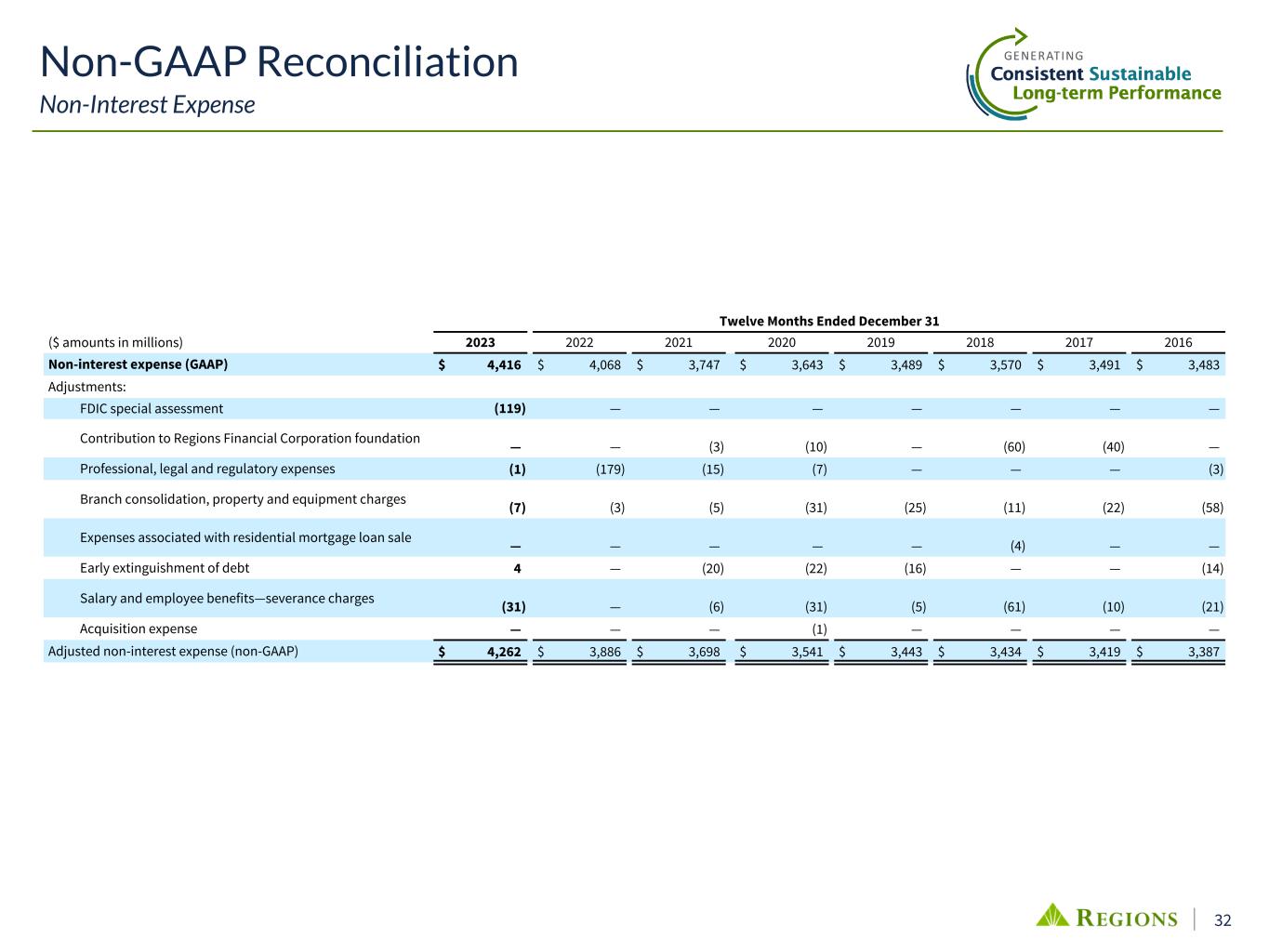

32 非公認會計準則對賬非利息支出截至12月31日的十二個月(以百萬美元計)2023 2021 2020 2019 2018 2017 2016 年非利息支出 (GAAP) 4,416 美元 4,068 美元 3,747 美元 3,643 美元 3,489 美元 3,489 美元 3,491 美元 3,483 美元調整:聯邦存款保險公司特別評估 (119) — — — — — 對地區金融公司基金會的捐款 — — (3) (10)) — (60) (40) — 專業、法律和監管費用 (1) (179) (15) (7) — — (3) 分支機構合併、財產和設備費用 (7) (3) (5) (31) (25) (11) (22) (58) 相關費用住宅抵押貸款銷售— — — — —(4)— — 提前清償債務 4 —(20)(22)(16)— —(14)工資和員工福利—遣散費(31)—(6)(31)(5)(61)(10)(21)收購費用— — —(1)— — — —調整後的非利息支出(非公認會計準則)4,262美元 3,886美元 698 美元 3,541 美元 3,443 美元 3,434 美元 3,419 美元 3,387 美元

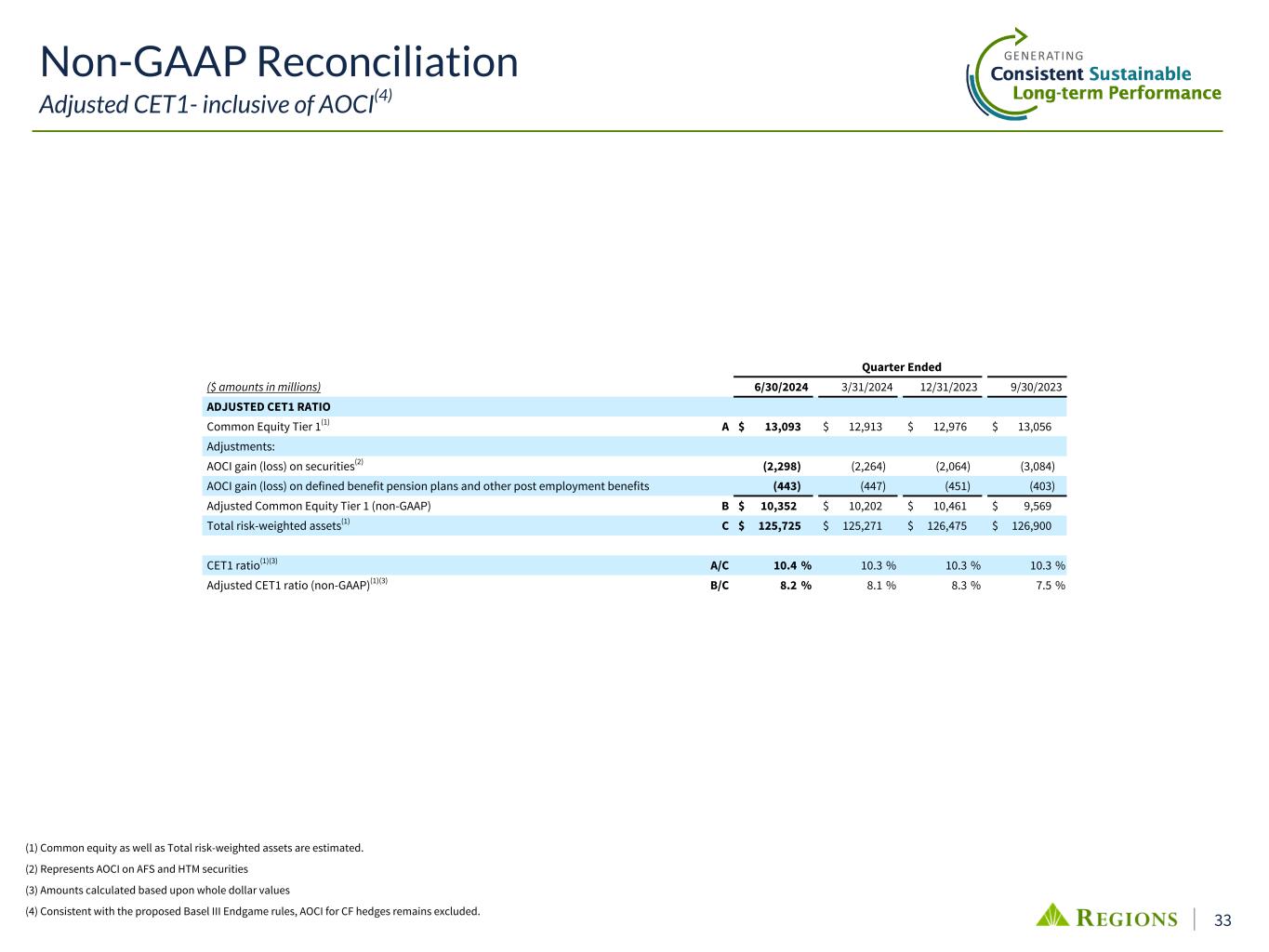

33 季度末(百萬美元金額)2024 年 6 月 30 日 2024 年 3 月 31 日 2023 年 9 月 30 日調整後 CET1 比率普通股第 1 級 (1) A $13,093 美元 12,913 美元 12,976 美元 13,056 美元調整:AOCI 證券收益(虧損)(2) (2,298) (2,264) (2,064) (3,084) AOCI 固定福利養老金收益(虧損)計劃和其他離職後福利 (443) (447) (451) (403) 調整後的普通股一級(非公認會計準則)b 10,352 美元 10,202 美元 10,461 美元 9,569 美元風險加權資產總額 (1) 125,725 美元 125,271 美元 126,475 美元 CET1 比率 (1) (3) A/C 10.4% 10.3% 10.3% 10.3% 10.3% 10.3% 調整後的 CET1 比率(非公認會計準則)(1) (3) B/C 8.2% 8.1% 8.3% 7.5% 經非公認會計準則對賬調整後的CET1-包括AOCI (4) (1) 估算普通股和風險加權資產總額。(2) 在AFS和htM證券上代表AOCI (3) 根據全美元價值計算的金額 (4) 與擬議的巴塞爾協議III殘局規則一致,CF套期保值的AOCI仍不包括在內。

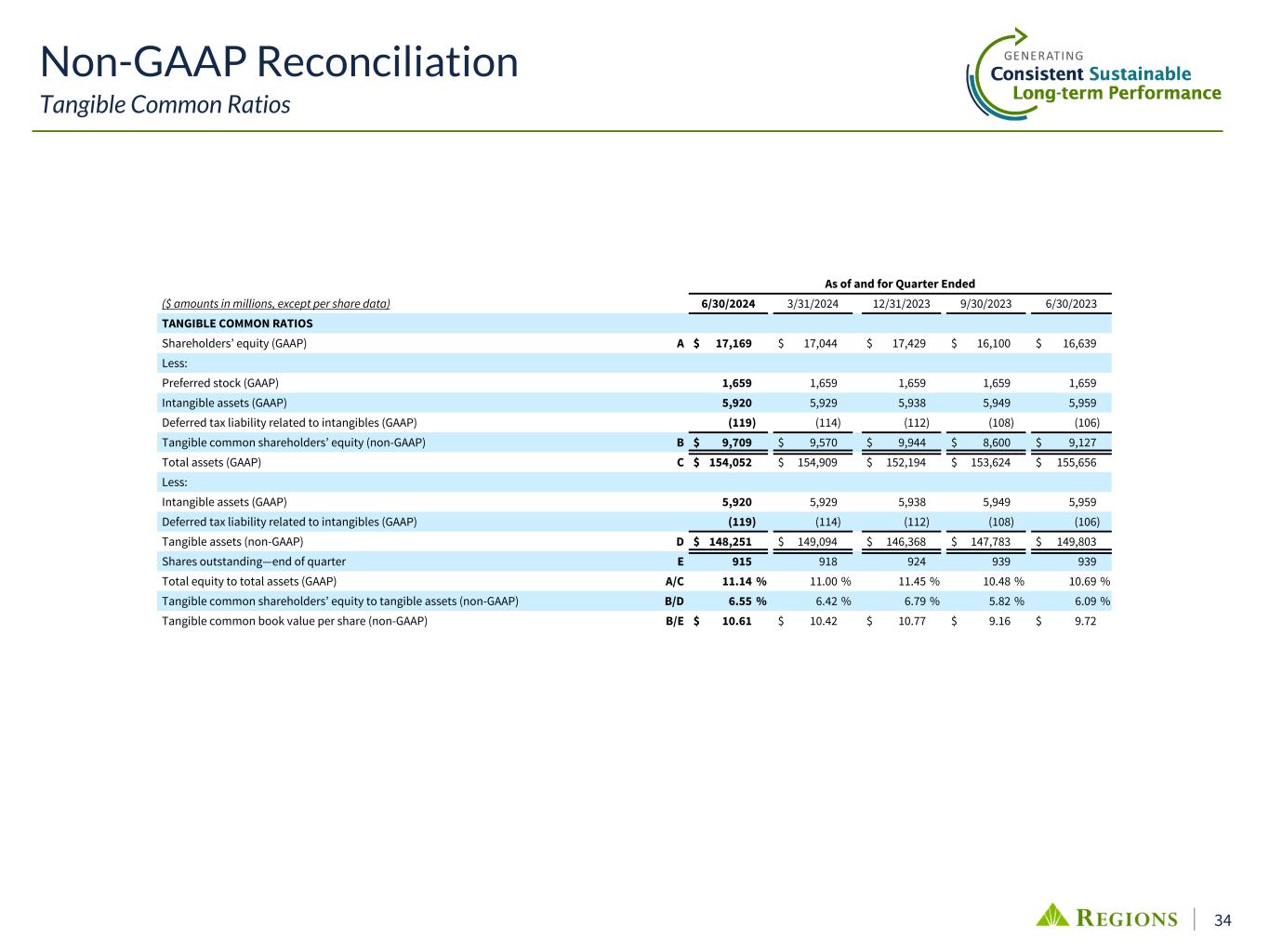

34 截至季度末(金額為百萬美元,每股數據除外)2024 年 6 月 30 日 2024 年 3 月 31 日 2023 年 9 月 30 日 2023 年 6 月 30 日有形普通股股東權益 (GAAP) 17,169 美元 17,044 美元 17,429 美元 16,100 美元 16,639 減去:優先股 (GAAP) 1,659 1,659 1,659 1,659 無形資產 (GAAP)) 5,920 5,929 5,938 5,949 5,949 5,959 與無形資產 (GAAP) (119) (114) (112) (108) (106) 有形普通股股東權益(非公認會計準則)b 9,709 美元 9,570 美元 9,944 美元 8,600 美元 9,127 美元總資產 (GAAP) C 美元 154,909 美元 154,909 美元 152,194 美元 $153,624 美元 155,656 減去:無形資產 (GAAP) 5,920 5,929 5,938 5,949 5,959 與無形資產 (GAAP) (119) (114) (112) (108) (106) 有形資產(非公認會計準則)D 148,251 美元 149,094 美元 146,368 美元 147,783 美元 149,803 美元未償還股票 —季度末 E 915 918 924 939 939 總權益佔總資產(GAAP)A/C 11.14% 11.00% 11.45% 10.48% 10.69% 有形普通股股東權益佔有形資產(非公認會計準則)B/D 6.55% 6.42% 6.79% 5.82% 6.09% 每股有形普通賬面價值(非公認會計準則)B/E 10.61 美元 10.42 美元 10.77 美元 9.16 美元 9.72 非公認會計準則對賬有形普通比率

35 前瞻性陳述本演示文稿可能包括1995年《私人證券訴訟改革法》中定義的前瞻性陳述。“未來”、“預期”、“假設”、“打算”、“計劃”、“尋求”、“相信”、“預測”、“潛力”、“目標”、“估計”、“預期”、“目標”、“項目”、“展望”、“將”、“將”、“可能”、“應該”、“可能”、“應該”、“可以”、“可以”、“應該”、“可以”、“可以”、“應該”、“可以”、“可以”、“應該”、“可以”、“可以”、“應該”、“可以”、“可以”、“應該”、“可以”、“可以”、“應該”、“可以” 相似的術語和表述通常表示前瞻性陳述。前瞻性陳述有可能由於不確定、不可預測且在許多情況下超出我們的控制範圍的因素和未來發展,實際影響可能與這些前瞻性陳述中反映的有所不同,甚至可能存在重大差異。前瞻性陳述不是基於歷史信息,而是與未來的運營、戰略、財務業績或其他發展有關。前瞻性陳述基於管理層當前的預期,以及管理層在發表聲明時做出的某些假設和估計以及向其提供的信息。這些陳述基於一般假設,面臨各種風險,而且由於它們也與未來有關,它們同樣受到固有的不確定性和其他因素的影響,這些因素可能導致實際結果與此類陳述中表達的觀點、信念和預測存在重大差異。因此,我們提醒您不要依賴任何前瞻性陳述。這些風險、不確定性和其他因素包括但不限於下述因素:• 美國或我們所服務的社區(尤其是美國東南部)當前和未來的經濟和市場狀況,包括房地產價值可能下降、利率和失業率上升、通貨膨脹、金融市場混亂和經濟增長可能放緩的影響,這可能會對我們的貸款和其他業務以及我們的財務業績和狀況產生不利影響. •政府、機構、中央銀行和類似組織的貿易、貨幣和財政政策以及其他活動可能發生變化,這可能會對我們的業務和財務業績和狀況產生重大不利影響。• 市場利率或資本市場的變化可能會對我們的收入和支出、資產(例如投資證券組合)和債務的價值以及資本和流動性的可用性和成本產生不利影響。• 波動性和不確定性的方向利率和任何變更的時機,這可能會導致企業和消費者的成本增加,並可能導致總體商業和經濟狀況不佳。• 客户信譽可能發生變化,包括經營租賃在內的貸款和租賃的可收性可能受到損害。• 貸款預付速度、貸款發放和銷售量、扣款、信用損失準備金或實際信用損失的變化,如果我們能容納信貸損失可能不足以彌補我們最終的損失。• 由於利率下降,抵押貸款支持證券的預付款可能加速,這些證券的保費攤銷也隨之加速。• 消費者和企業支出和儲蓄習慣可能發生變化,以及對我們增加資產和吸引存款能力的相關影響,這可能會對我們的淨收入產生不利影響。• 客户進行其他更高收益的投資導致客户支票和儲蓄賬户存款流失,或者由於競爭力量需要提高計息存款的價格。這兩種活動都可能增加我們的融資成本。• 信用評級或前景可能下調評級,除其他負面影響外,還可能增加資本市場的融資成本。• 我們的投資組合價值損失可能會對市場對我們的看法產生負面影響。• 我們管理資產負債價值波動以及資產負債表外風險敞口的能力,以維持足夠的資本和流動性以支持我們的業務。• 社交媒體對市場對我們的看法的影響以及一般的銀行。•倫敦銀行同業拆借利率的市場替代以及對我們傳統的基於倫敦銀行同業拆借利率的金融產品和合約的相關影響,包括但不限於衍生產品、債務、存款、投資和貸款。• 其他金融機構遇到的對我們或銀行業產生不利影響的問題的影響通常可能要求我們改變某些商業慣例、減少收入、給我們帶來額外成本或以其他方式對我們的業務產生負面影響。• 金融服務行業的波動性故障(包括失敗)或者關於其他存款機構倒閉的傳言),以及政府機構為應對這種動盪而採取的行動,可能會影響包括我們在內的存款機構吸引和留住存款人以及借款或籌集資金的能力。• 我們與其他傳統和非傳統金融服務公司進行有效競爭的能力,包括金融科技公司,其中一些公司擁有比我們更多的財務資源,或者受的監管標準與我們不同。前瞻性陳述

36 • 我們無法開發新產品和服務並獲得現有和潛在客户的認可,也無法增強現有產品和服務以滿足客户需求和及時應對新興技術趨勢,這可能會對我們的收入產生負面影響。• 我們無法跟上技術變革,包括與提供數字銀行和金融服務相關的技術變革,可能會導致業務流失給競爭對手。• 我們執行戰略和運營計劃的能力,包括我們充分實現與戰略計劃相關的財務和非財務收益的能力。• 與收購或剝離業務相關的風險和不確定性以及與此類收購相關的風險,包括預期的協同效應、成本節約和其他財務或其他收益可能無法在預期的時間範圍內實現,或可能低於預期;以及整合收購業務方面的困難。• 我們的營銷工作在吸引和留住客户方面的成功。• 我們實現目標的能力支出管理舉措。• 大宗商品市場價格和狀況的變化可能會對受大宗商品價格變動影響的行業(包括受大宗商品價格間接影響的企業,例如運輸大宗商品或製造用於大宗商品生產的設備的企業)中運營的借款人的現金流產生不利影響,這可能會損害這些借款人償還未償貸款和/或減少這些行業貸款需求的能力。• 地緣政治的影響不穩定,包括戰爭、衝突、內亂和恐怖襲擊以及對我們業務的潛在直接或間接影響。• 包括我們的客户和業務合作伙伴在內的外部各方或我們的員工進行的欺詐、盜竊或其他不當行為。• 我們的客户或交易對手向我們提供的任何不準確或不完整的信息。• 我們的框架無法管理與我們的業務相關的風險,例如信用風險和運營風險,包括第三方供應商和其他服務提供商,哪種無能除其他外,可能由於網絡攻擊或類似行為或未能有效提供服務,導致操作或安全系統遭到破壞。• 我們識別和應對與產品、服務或交付平臺的推出或變更相關的運營風險的能力。• 依賴主要供應商或供應商以可接受的條件為我們的業務獲取設備和其他用品。• 我們的內部控制和程序無法預防、發現或緩解任何風險重大錯誤或欺詐行為。•我們識別和應對網絡安全風險的能力,例如數據安全漏洞、惡意軟件、勒索軟件、“拒絕服務” 攻擊、“黑客攻擊” 和身份盜用,包括賬户接管,這些風險的失敗可能會干擾我們的業務,導致機密或專有信息的披露和/或濫用或挪用,我們的系統中斷或損壞,增加成本、損失或對我們的聲譽造成不利影響。• 任何組件故障的影響我們由第三方提供的業務基礎設施可以擾亂我們的業務,導致機密信息或專有信息的披露和/或濫用,增加我們的成本,對我們的聲譽產生負面影響,並造成損失。• 與針對我們或我們的任何子公司提起的任何訴訟或監管程序相關的任何發展、變更或行動的影響。• 成本,包括任何不利的司法、行政或仲裁裁決或程序、監管執法可能產生的罰款、處罰或其他負面影響(包括聲譽損害)我們或我們的任何子公司參與的行動或其他法律訴訟可能會對我們的業績產生不利影響。• 影響我們業務的法律法規的變化,包括與銀行產品和服務相關的立法和法規,例如借記卡交換費的變更、聯邦存款保險公司的特殊評估、任何新的長期債務要求,以及適用的政府和自我監管機構對此類法律和法規的執行和解釋的變化,包括變更的結果在美國總統府、美國國會的控制以及銀行監管機構的人事變動,這可能要求我們改變某些商業慣例、增加合規風險、減少收入、給我們帶來額外成本或以其他方式對我們的業務產生負面影響。• 我們的資本行動,包括股息支付、普通股回購或優先股贖回,在考慮適用的緩衝區的情況下,不得導致我們低於最低資本比率要求,並且必須遵守有其他要求和法律規定的限制或我們的監管機構施加的限制,這可能會影響我們向股東返還資本的能力。前瞻性陳述(續)

37 • 由於此類測試和要求的重要性,我們遵守壓力測試和資本規劃要求(作為CCAR流程或其他要求的一部分)的能力可能繼續需要大量的管理資源投資。• 我們遵守適用的資本和流動性要求(包括巴塞爾協議III資本標準等)的能力,包括我們在內部籌集資金或以優惠條件籌集資金的能力,以及如果我們未能滿足要求,我們的財務狀況和市場看法我們當中可能會受到負面影響。• 我們招聘和留住有才華和經驗的人員來協助開發、管理和運營我們的產品和服務的能力可能會受到不時生效的法律法規變化的影響。• 我們從子公司,尤其是地區銀行獲得股息的能力可能會影響我們的流動性和向股東支付股息的能力。• 普通股價格的波動以及無法在時限內完成股票回購和/或根據條款預期。• 反收購法和公司註冊證書和章程中專屬論壇條款的影響。• 新的税收立法和/或對現行税法的解釋的影響可能會影響我們的收益、資本比率和我們向股東返還資本的能力。• 財務會計準則委員會或其他監管機構可能要求的會計政策或程序的變更可能會對我們的財務報表、我們報告業績的方式以及與之相關的預期和初步分析產生重大影響變化將影響我們的財務業績可能不正確。• 由於税法變化、經濟環境的不利變化、申報單位運營下降或其他因素導致的商譽或其他無形資產的任何減值、資產的任何重新定價或遞延所得税資產估值補貼的任何調整。• 人為和自然災害的影響,包括火災、洪水、乾旱、龍捲風、颶風和環境破壞(尤其是在美國東南部)州),這可能會對我們的運營和/或貸款產生負面影響投資組合並增加我們開展業務的成本。未來地震、火災、颶風、龍捲風、乾旱、洪水和其他與天氣有關的事件的嚴重程度和頻率難以預測,並可能因全球氣候變化而加劇。• 疫情對我們的業務、運營和財務業績和狀況的影響。任何疫情的持續時間和嚴重性以及與此類事件有關的政府行動或其他限制都可能擾亂全球經濟,對我們的資本和流動性狀況產生不利影響,削弱借款人償還未償貸款和增加信貸損失備抵的能力,損害抵押品價值並導致收入損失或額外支出。• 與上述任何項目相關的事態發展對我們聲譽造成的任何損害的影響。• 不時發現的其他風險報告中的時間我們向美國證券交易委員會提交的文件。上述因素清單並不詳盡。要討論這些因素以及其他可能導致實際業績與預期不同的因素,請查看各地區截至2023年12月31日止年度的10-k表年度報告以及Regions隨後向美國證券交易委員會提交的文件中的 “前瞻性陳述” 和 “風險因素” 標題。您不應過分依賴任何前瞻性陳述,這些陳述僅代表截至發表之日。可能導致我們的實際結果不同的因素或事件可能會不時出現,因此不可能全部預測。除非法律要求,否則我們不承擔任何義務,也不打算更新或修改不時作出的任何前瞻性陳述,無論這些陳述是由於未來發展、新信息還是其他原因。Regions的投資者關係聯繫人是達娜·諾蘭,電話(205)264-7040;Regions的媒體聯繫人是傑裏米·金,電話(205)264-4551。前瞻性陳述(續)