Q 1 2 0 2 4

2 免責聲明前瞻性陳述本通訊包含1995年《私人證券訴訟改革法》所指的 “前瞻性陳述”。此類陳述包括但不限於關於未來財務和經營業績、我們對未來運營、產品和服務的計劃、目標、預期和意向的陳述;以及其他以 “可能的結果”、“預期”、“將繼續”、“預期”、“預期”、“估計”、“相信”、“打算”、“計劃”、“預測”、“指導”、“展望” 或文字等詞語確定的陳述意思相似。此類前瞻性陳述基於我們管理層當前的信念和期望,本質上受重大的業務、經濟和競爭不確定性和突發事件的影響,其中許多不確定性和突發事件難以預測,而且通常是我們無法控制的。實際業績、業績或成就可能與任何預測和前瞻性陳述以及這些前瞻性陳述所依據的假設存在重大差異,甚至可能存在不利影響。此處提供的所有信息僅代表截至本文發佈之日,我們不表示有任何意圖或義務因本通信之日後的事態發展而更新任何前瞻性陳述。有關Microvast行業和終端市場的預測和估計是基於我們認為可靠的來源,但是無法保證這些預測和估計會全部或部分準確無誤。Microvast向美國證券交易委員會提交的年度、季度和其他文件在 “風險因素” 部分中確定、解決和討論了這些因素和其他因素。非公認會計準則財務指標本演示文稿包含調整後的毛利、調整後的營業虧損和調整後的淨虧損,它們是非公認會計準則的財務指標。調整後的毛利是經收入成本中包含的非現金股票薪酬支出調整後的GAAP毛利。調整後的營業虧損是經收入成本和運營費用中包含的非現金股票薪酬支出調整後的GAAP營業虧損。調整後的淨虧損是經非現金股票薪酬支出以及認股權證負債和可轉換票據估值變動調整後的GAAP淨虧損。除了根據公認會計原則確定的Microvast的業績外,Microvast的管理層還使用這些非公認會計準則財務指標來評估公司的持續運營並用於內部規劃和預測目的。我們認為,這些非公認會計準則財務信息合起來可能有助於投資者評估Microvast的經營業績。我們認為,使用這些非公認會計準則指標為投資者提供了評估持續經營業績和趨勢的額外工具,因為它消除了融資、非經常性項目、資本支出和非現金支出的影響。此外,不應將我們對調整後毛利、調整後營業虧損和調整後淨虧損的列報解釋為推斷我們的未來業績將不受異常或非經常性項目的影響。我們對非公認會計準則財務指標的計算可能無法與其他公司計算的其他類似標題的指標進行比較,因為並非所有公司都以相同的方式計算這些指標。由於這些限制,不應孤立地考慮這些非公認會計準則財務指標,也不能將其作為根據公認會計原則計算的績效指標的替代品。我們主要依靠我們的GAAP業績並在補充基礎上使用非GAAP財務指標,來彌補這些限制。投資者應查看本演示文稿中的對賬情況,不要依賴任何單一的財務指標來評估我們的業務。

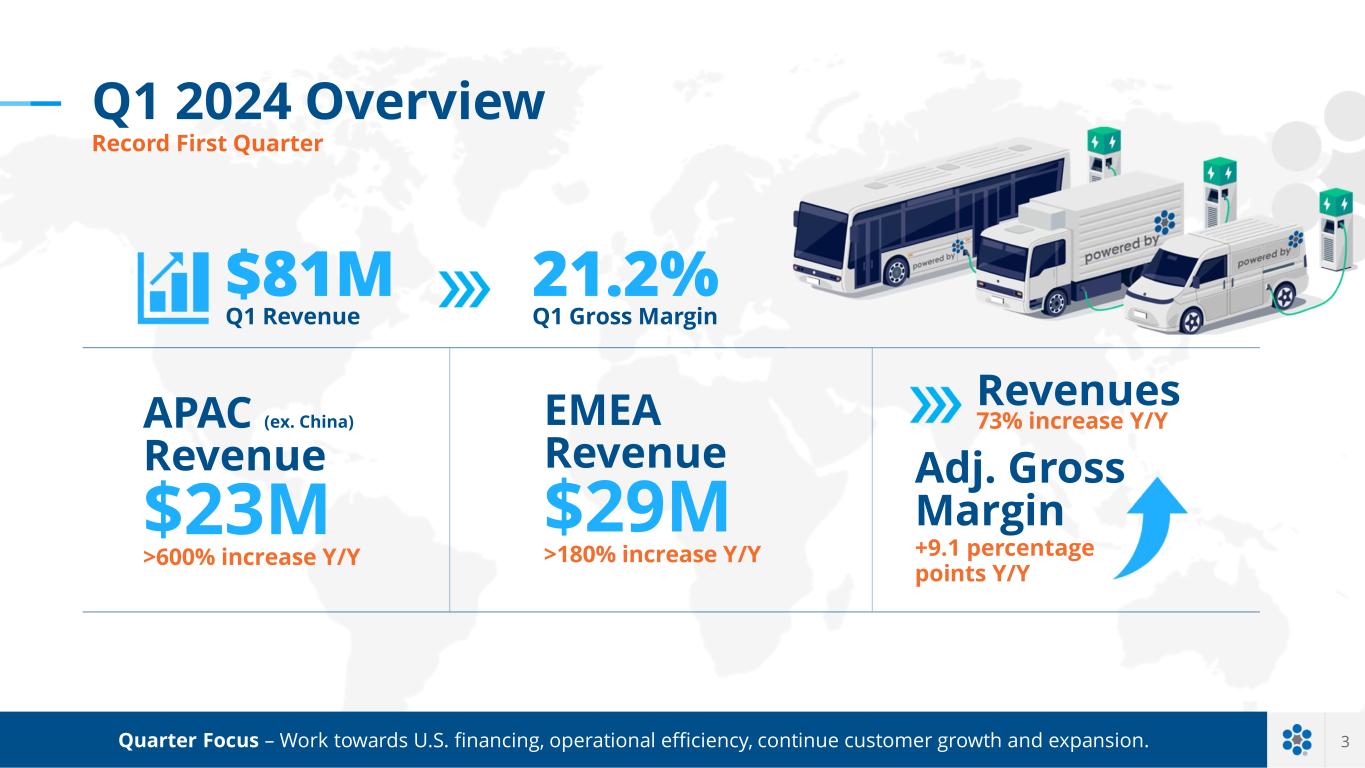

3季度重點——努力提高美國的融資、運營效率、持續的客户增長和擴張。2024年第一季度概述第一季度創紀錄的21.2%第一季度毛利率為8100萬美元第一季度亞太地區收入(例如中國)收入2300萬美元>同比增長600%歐洲、中東和非洲收入2900萬美元經調整後同比增長180%毛利率+9.1個百分點收入同比增長73%

Q 1 2 0 2 4 H I G H H L I G H T S

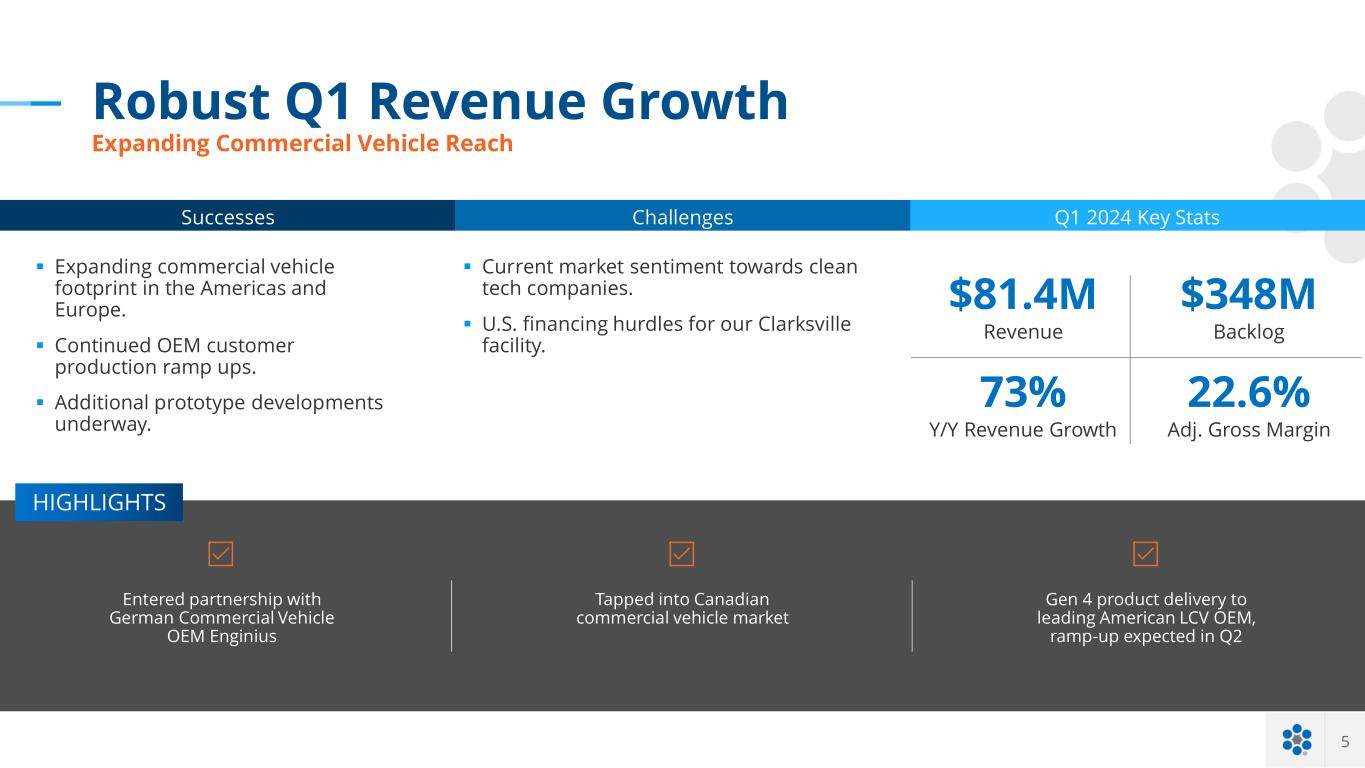

5 大亮點調整後毛利率增長強勁第一季度收入增長擴大商用車收入達到 8140 萬美元收入同比增長 73% 2024 年第一季度收入增長 3.48 億美元待辦事項關鍵數據成功擴大美洲和歐洲的商用車足跡。OEM 客户產量持續增加。其他原型開發正在進行中。與德國商用車OEM Enginius建立合作伙伴關係利用加拿大商用車市場向領先的美國輕型商用車OEM交付第四代產品,預計第二季度將有所增加。挑戰當前市場對清潔技術公司的情緒。我們的克拉克斯維爾工廠面臨的融資障礙。

6項業務發展新興市場新興汽車電池類型亮點收到第一批原型機訂單,與一級供應商討論下一個項目。e-trailer HPCO-53.5ah Gen 4 MV-B/C電池組HPCo 53.5Ah Gen 4 MV-C電池組正在生產中,產量將從2024年5月開始。特種車輛 HPCO-53.5AH 第 4 代 MV-C 套裝收到第一批原型機訂單,演示車在 2024 年漢諾威法車展上首次亮相。燃料電池卡車美國領先商用車 OEM 機密全球領先的 CV 第 1 級機密

Q 1 2 0 2 4 F I N A N C I A L S

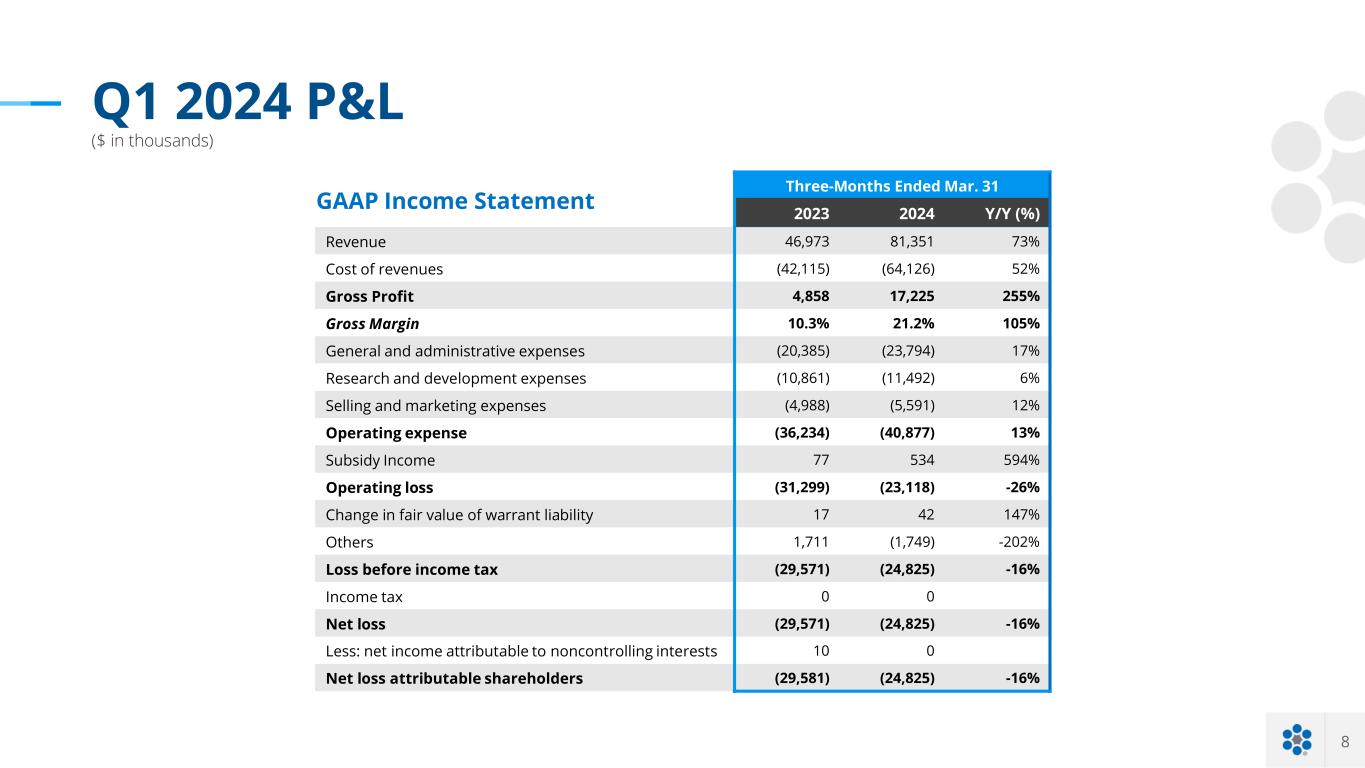

8 2024 年第一季度損益(千美元)截至3月31日的三個月 GAAP 損益表年率 (%) 20242023 73% 81,35146,973% 收入 52% (64,126) (42,115) 收入成本 255% 17,2254,858 毛利 105% 21.2% 10.3% 毛利率 17% (23,794) (20,385) 一般和管理費用 6% (11,385) 492) (10,861) 研發費用 12% (5,591) (4,988) 銷售和營銷費用 13% (40,877) (36,234) 運營費用 594% 53477補貼收入 -26% (23,118) (31,299) 營業虧損 147% 4217權證負債公允價值變動 -202% (1,749) 1,711其他 -16% (24,825) (29,571) 之前的損失所得税 00所得税 -16% (24,825) (29,571) 淨虧損 010Less:歸屬於非控股權益的淨收益 -16% (24,825) (29,581) 股東淨虧損

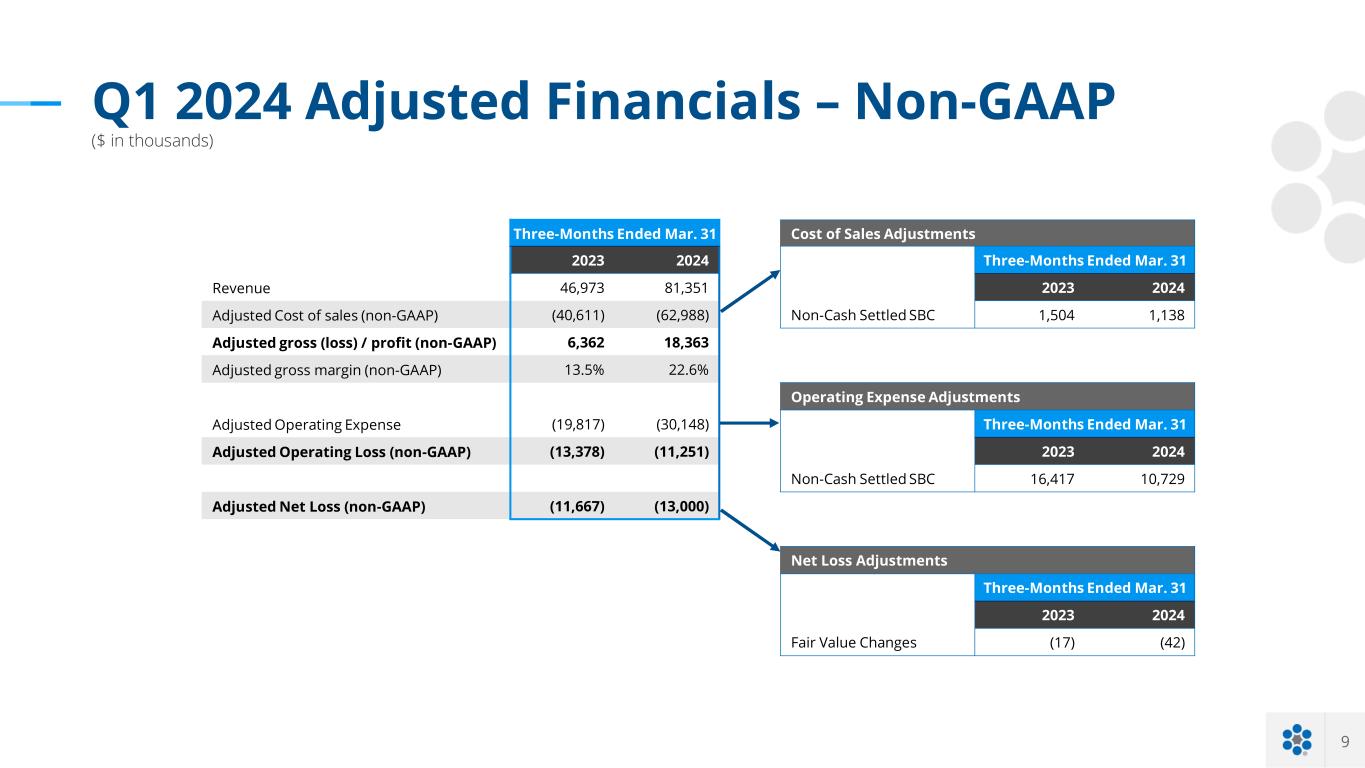

9 銷售成本調整截至3月31日的三個月截至20242023年3月31日的三個月 2024202381,35146,973收入 1,1381,504非現金結算匯款 SBC (62,988) (40,611) 調整後銷售成本(非公認會計準則)18,3636,362調整後的總額(虧損)/利潤(非公認會計準則)22.6% 13.5% 調整後毛利率(非公認會計準則)調整截至3月31日的三個月 (30,148) (19,817) 20242023年調整後運營費用 (11,251) (13,378) 調整後營業虧損(非公認會計準則)10,72916,417非現金結算滙豐銀行(13,000)(11,667)調整後淨虧損(非公認會計準則)截至三個月的淨虧損調整20242023 年 3 月 31 日 (42) (17) 2024 年第一季度公允價值變動調整後財務狀況——非公認會計準則(千美元)

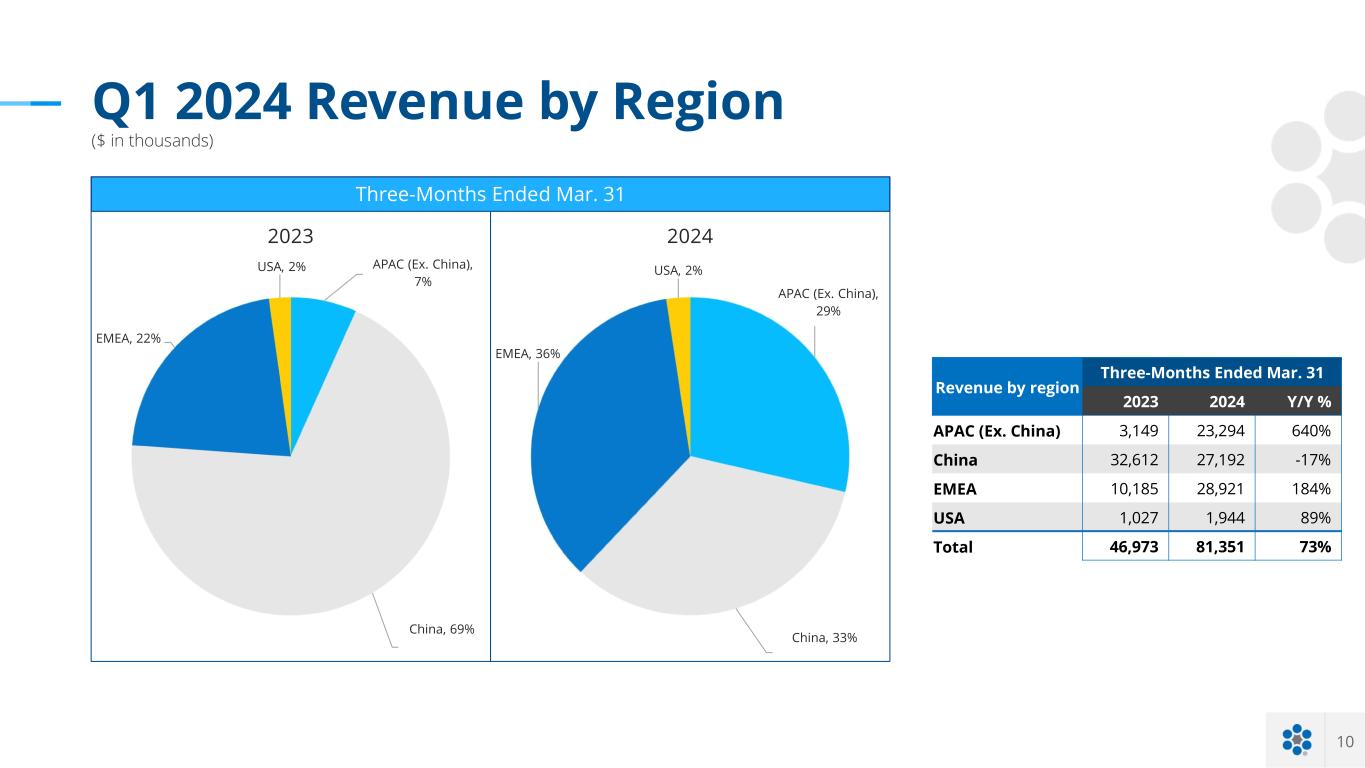

2024 年第一季度按地區劃分的收入(千美元)截至3月31日的三個月按地區劃分的收入同比%20242023 640% 23,2943,149APAC(例如中國)-17% 27,19232,612中國 184% 28,92110,185歐洲、中東和非洲 89% 1,9441,027USA 73% 81,35146,973截至亞太地區3月31日的三個月總計(例如中國)、7% 中國、69% 歐洲、中東和非洲、22% 美國、2023 年亞太地區 2%(例如中國)、29% 中國、33% 歐洲、中東和非洲、36% 美國、2% 2024

O UP T L O O O K

12 Global Remain專注於實現計劃中的擴張和增長。2024年核心重點——保持收入增長和利潤狀況,以此作為改善流動性和實現盈虧平衡的催化劑。2024年第二季度展望第二季度9000萬美元9,800萬美元收入預期增長20-30%亞太地區第二季度收入同比增長20-25%目標毛利率目標是東南亞市場的市場份額增長和持續的研發進展。湖州工廠向客户交付 48Ah 和 53.5Ah 電池。EMEA 預計將向新的商用車客户交付原型,着手開展更多項目。第二季度收入預計將同比增長兩倍以上。美洲在加拿大探索新的商用車市場。目標是2024年亞太地區和歐洲、中東和非洲地區調整後的息税折舊攤銷前利潤貢獻為正數。以盈利為重點推動區域效率和增長。