| 投資者 演示文稿 2024 年 5 月 8 日 |

| 安全港聲明 2 本演示文稿包含經修訂的1933年《證券法》第27A條和經修訂的 1934年《證券交易法》第21E條所指的前瞻性陳述。這包括但不限於財務指導和預測,包括基本假設,以及與 公司未來財務狀況、經營業績、現金流、計劃、目標、目標、業績、增長潛力、引擎和機會以及預期增長 率和目標有關的陳述;長期展望;行業領先的可比銷售增長、留存率和競爭地位;質量控制和供應鏈效率;運營執行 和留存率;按年計算平均值單位數量;公司的差異化以及在場外渠道中的強大立足點;公司企業社會 責任報告中的聲明;增加國內外分店、被許可人和地區的機會;新餐廳開業的目標回報;國際擴張; 北意大利和福克斯餐廳概念(“FRC”)作為增長動力,FRC作為孵化引擎;新餐廳的目標區間和單位增長率。 此類前瞻性陳述包括所有其他非歷史事實的陳述,以及前面跟隨或包含諸如 之類的詞語或短語的陳述,例如 “相信”、“計劃”、“可能的結果”、“預期”、“打算”、“將繼續”、“預期”、“估計”、“項目”、“可能”、“將”、“應該” 和類似的表情。這些 陳述基於當前的預期,涉及風險和不確定性,可能導致結果與此類陳述中列出的結果存在重大差異。 提醒投資者,前瞻性陳述不能保證未來的表現,不應過分依賴此類陳述。這些前瞻性 陳述可能會受到各種因素的影響,包括:影響消費者信心和支出的經濟、公共衞生和政治狀況,包括利率上升、通貨膨脹加劇和市場不穩定時期以及武裝衝突;供應鏈中斷;示威、政治動盪、我們 餐廳的潛在損害或關閉以及我們或我們的任何品牌可能遭受的聲譽損害;疫情和相關的遏制措施,包括潛在的遏制措施隔離或限制面對面用餐;芝士蛋糕工廠在國際市場上的接受和成功;意大利北部和 FRC 概念的接受和成功;通過公司自有餐廳和/或被許可人在國外經商的風險;外匯匯率、關税和跨境税收;失業率的變化;最低工資 和福利成本的提高;我們餐廳所在零售中心的房東和其他租户的經濟健康狀況,以及我們的能夠成功管理我們的租賃 安排房東;供應商、被許可人、供應商和其他向我們提供商品或服務的第三方的經濟健康狀況;我們新單位開發的時機 及相關許可;債務契約的遵守情況;包括股票回購或分紅在內的戰略資本配置決策;實現預期財務業績的能力;美國國税局不確定税收狀況的解決以及税收改革立法的影響;影響我們的法律變化業務;不利的 天氣狀況我們餐廳所在的地區;受政府機構、房東和其他第三方控制的因素;與開設新餐廳相關的風險、成本和 不確定性;以及公司向美國證券交易所 委員會(“SEC”)提交的文件中不時詳述的其他風險和不確定性。前瞻性陳述僅代表其發表之日,除非法律要求,否則公司沒有義務公開更新或修改任何 前瞻性陳述或發表任何其他前瞻性陳述,無論是由於新信息、未來事件還是其他原因。 投資者可參閲公司向美國證券交易委員會提交的最新 10-K表年度報告、10-Q表季度報告和8-K表最新報告中所包含的有關前瞻性陳述的風險和不確定性的全面討論以及對風險因素的討論,這些報告可在www.sec.gov上查閲。 |

| 投資亮點 3 • 體驗式餐飲類別領導者,擁有多元化增長引擎 • 一流的運營執行和行業領先的留存率 • 重大增長機會推動休閒餐飲行業實現最高預期增長率之一 • 利用公司的差異化和場外 渠道的強大立足點來支持業務 |

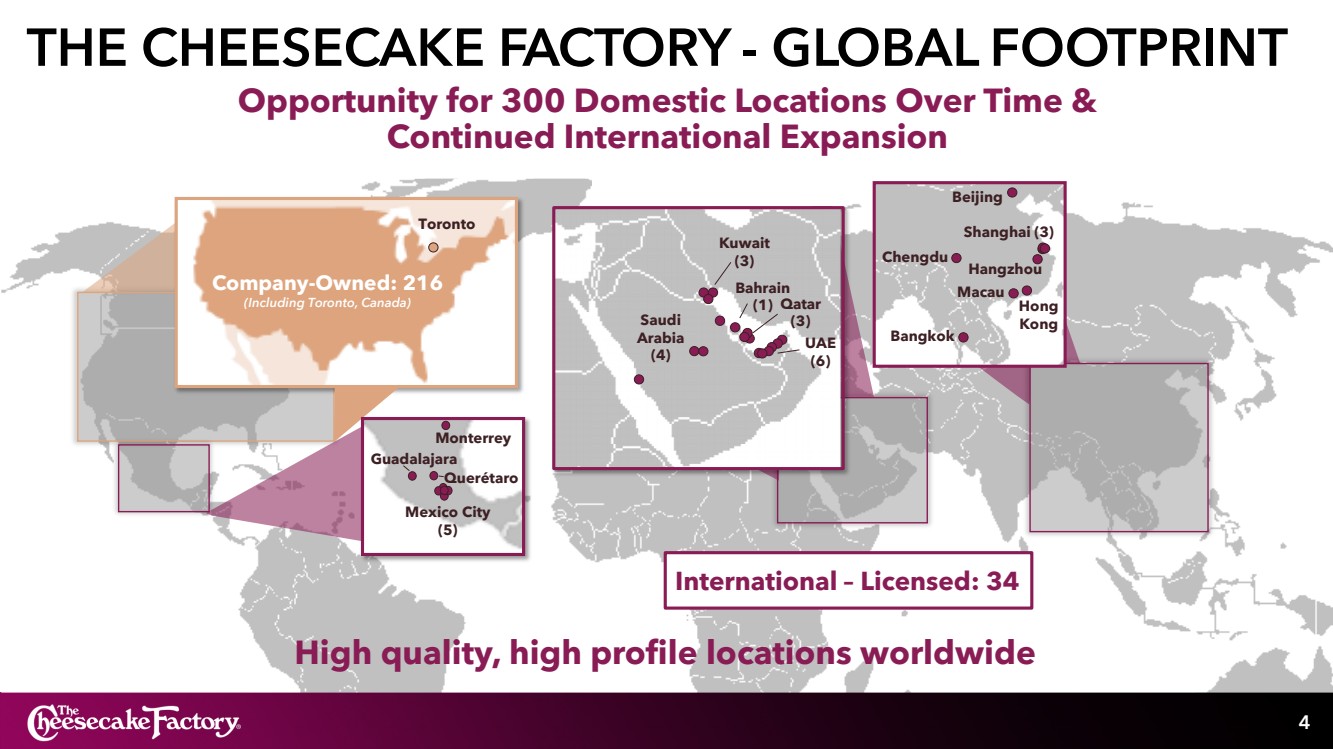

| 芝士蛋糕工廠——全球足跡 4 全球高品質、高知名度的地點 公司擁有:216 個(包括加拿大多倫多) 多倫多 國際 — 許可:34 墨西哥城 (5) 瓜達拉哈拉 沙特阿拉伯 (4) 阿聯酋 (6) 科威特 (3) (3) } 卡塔爾 (3) 巴林 (1) 蒙特雷 隨着時間的推移有機會建立 300 個國內分支機構以及 持續的國際擴張 上海 (3) 香港 香港 北京 澳門 成都 曼谷 杭州 |

| 5 為潮流的 意大利菜餚填補空白 • 隨着時間的推移,有可能在國內開設 200 個分店 • 在 13 個州和華盛頓特區 38 個分店 • 所有菜餚都是從頭開始手工製作的 • 為當地市場量身定製的獨特菜單 • 供應午餐、晚餐、週末早午餐和 工作日歡樂時光 • 午餐的平均支票低至中等 },晚餐價格低至40美元左右 • 約 25% 的酒精混合物 24 年第一季度比較銷售額(與 23 年第一季度相比):3% |

| FOX RESTAURANT CONCEPTS (FRC) 是孵化器 引擎 未來創新概念 6 個增長 精品店 全美 42 個 FRC 分店 潛在增長 全美 31 個分店 |

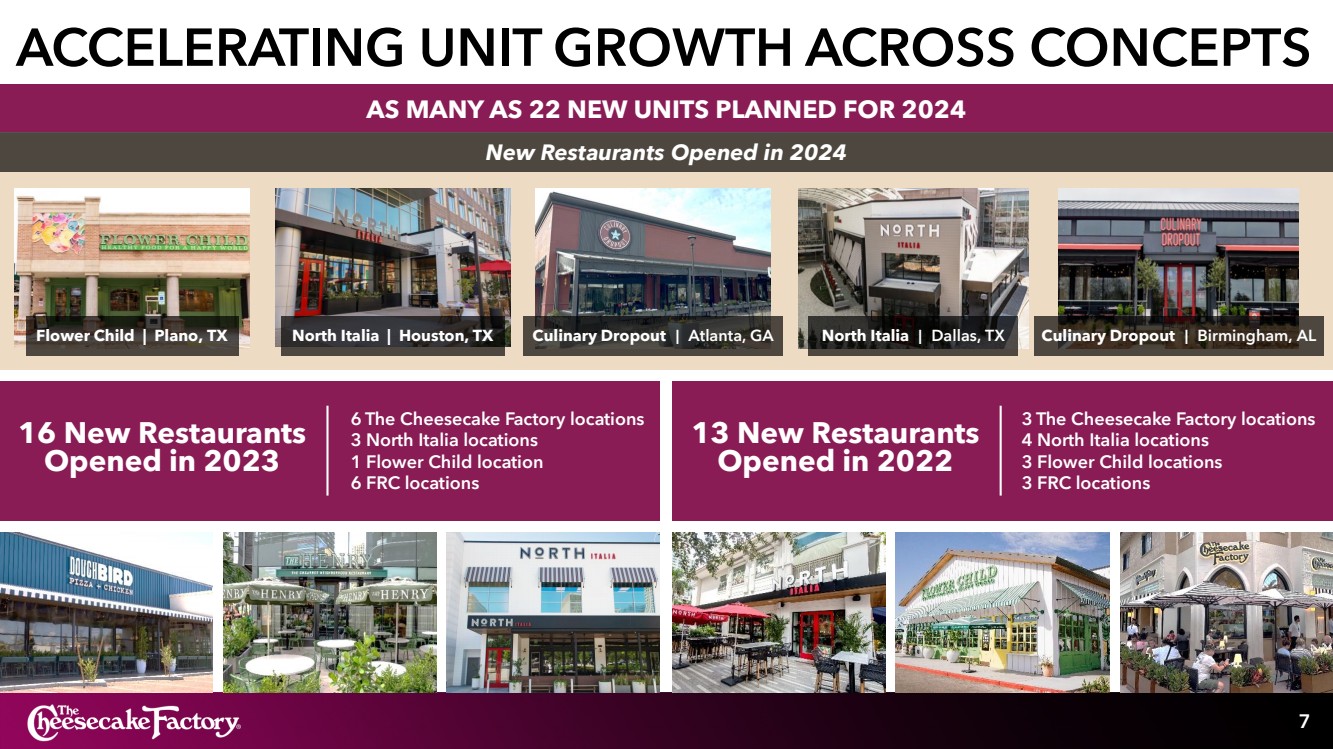

| 13 家新餐廳 於 2022 年開業 3 家芝士蛋糕工廠地點 4 個意大利北部分店 3 個 Flower Child 分店 16 家新餐廳 於 2023 年開業 6 家芝士蛋糕工廠所在地 3 個意大利北部分店 6 個 Flower Child 分店 加速概念店的單位增長 7 家新餐廳於 2024 年開業烹飪 Dropout | 喬治亞州亞特蘭大北意大利 | 德克薩斯州達拉斯 Culinary Dropout | 阿拉巴馬州伯明翰 計劃在 2024 年建造多達 22 套新單位 Flower Child | 北意大利 | 德克薩斯州普萊諾 | 德克薩斯州休斯頓 |

|

| 9 種豐富而創新的菜單菜單 225 種以上菜品從頭開始新鮮製作 創新、高品質的芝士蛋糕 和其他烘焙甜品 綜合型 麪包店 一流的運營執行 經驗豐富的專職經理 餐廳 高度差異化的概念 高能量氛圍卓越的服務和款待 |

| 10 綜合麪包店 — “芝士蛋糕” 的魔力 業界領先的甜品銷售 可提高創造力、質量控制和 供應鏈效率 60 種 芝士蛋糕和 2 種甜點 麪包店 生產 設施 2023 財年的 17% 2019 財年* 1 財年* 6% |

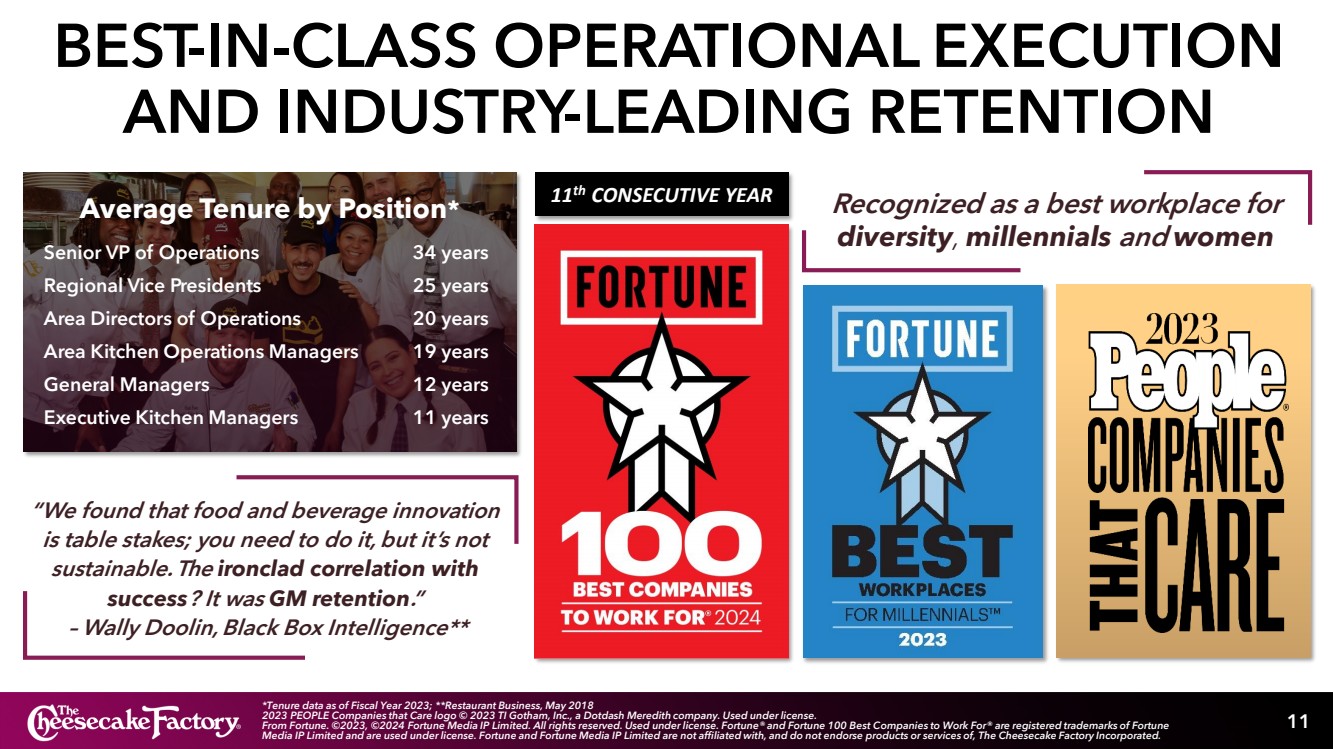

| 一流的運營執行 和行業領先的留存率 11 “我們發現食品和飲料創新 是賭注;你需要去做,但這不是 可持續的。與 成功的密切關係?這是通用汽車的留用率。” — Wally Doolin,Black Box Intelligence** 連續第 11 年被評為 多元化、千禧一代和女性的最佳工作場所 按職位劃分的平均任期* 34 年 25 年 19 年 12 年 11 年 運營高級副總裁 區域運營總監 區域副總裁 區域運營總監 區域廚房運營經理 總經理 執行廚房經理 *截至 2023 財年的任期數據;**餐廳業務,2018 年 5 月 2023 年 5 月關心徽標的人物公司 © 2023 TI Gotham, Inc.,一個 Dotdash Meredith公司。經許可使用。 來自《財富》。©2023,©2024 財富傳媒知識產權有限公司。版權所有。經許可使用。財富® 和《財富》100強最佳工作公司® 是財富 媒體知識產權有限公司的註冊商標,經許可使用。《財富》和《財富》媒體知識產權有限公司不隸屬於芝士蛋糕工廠公司,也不認可其產品或服務。 |

| 狂熱地位和強勁的消費者參與度 12 吸引超過 500 萬用户 500 萬粉絲 100 萬以上的粉絲 35萬 粉絲 數百萬 觀眾 注意:截至 2024 年 4 月 24 日的統計數據 360 萬 粉絲 |

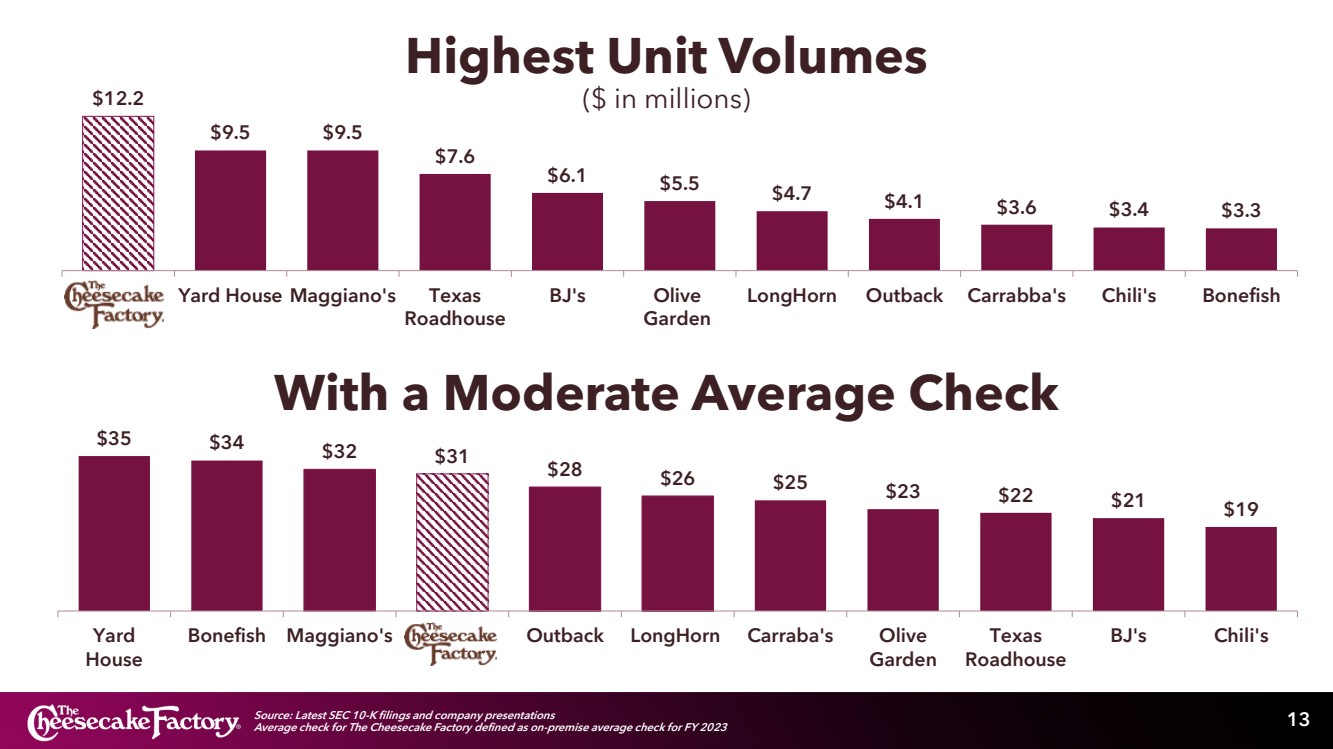

| 12.2 美元 9.5 美元 9.5 美元 7.6 美元 6.1 美元 5.5 美元 4.7 美元 4.1 美元 3.4 美元 3.3 美元 3.3 美元 House Maggiano 的得克薩斯州 Roadhouse BJ 的 Olive 花園 LongHorn Outback Carrabba's Chili's Bonefish 附有中等平均支票 最高單位交易量 (百萬美元) 來源:美國證券交易委員會最新 10-K 申報和公司陳述 芝士蛋糕工廠的平均支票定義為 2023 財年的本地平均支票 35 美元 34 美元 31 美元 28 美元 26 美元 23 美元 21 美元 19 美元 House Bonefish Maggiano's Outback LongHorn Carraba's Olive Garden Texas Roadhouse BJ's Chili's 13 |

| 在 場外渠道中利用這種差異化優勢 14 *基於整個系統餐廳平均每週銷售額的年單位量等值 9% 16% 43% 25% 22% 22% 22% 場外銷售 (佔總收入的百分比) 每家餐廳約 270 萬美元 (以 24 年第一季度計算*) 反映 COVID-19 的用餐限制 升級後的外賣包裝 |

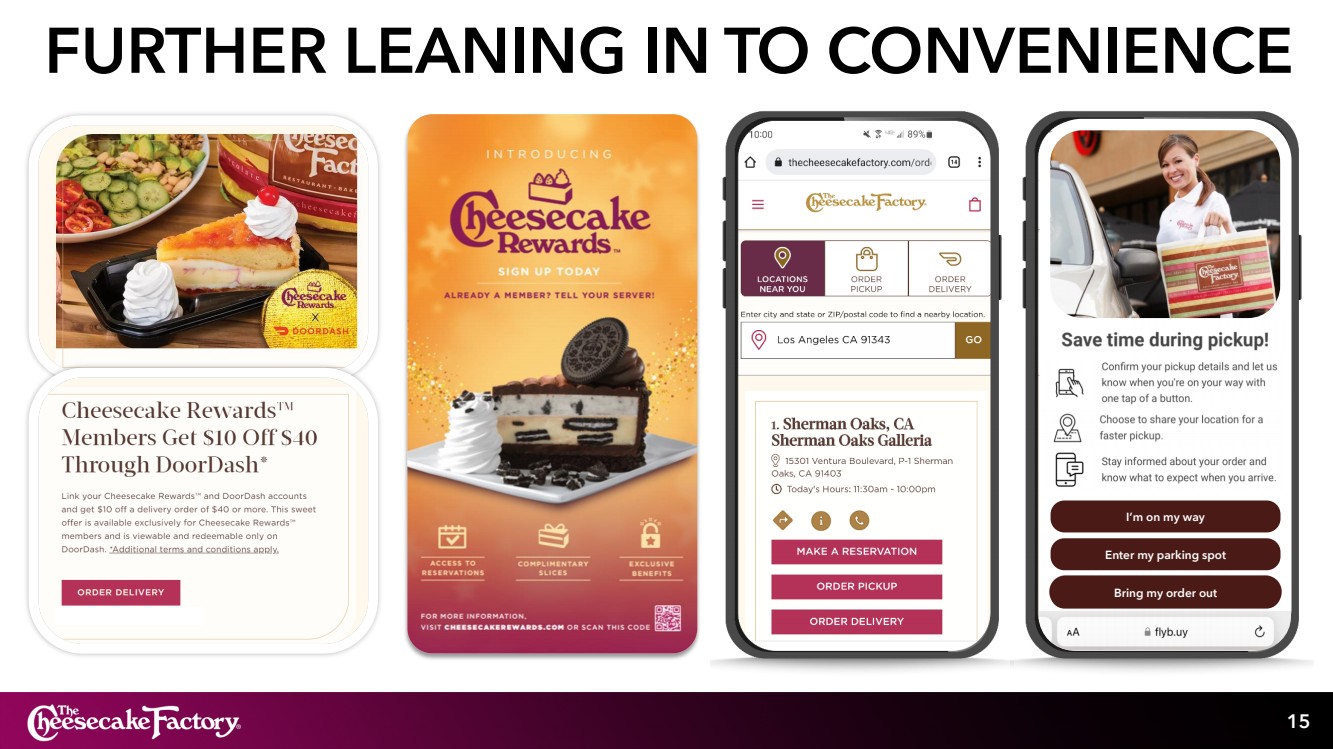

| 更傾向於便利性 15 我在路上 進入我的停車位 把我的訂單拿出來 |

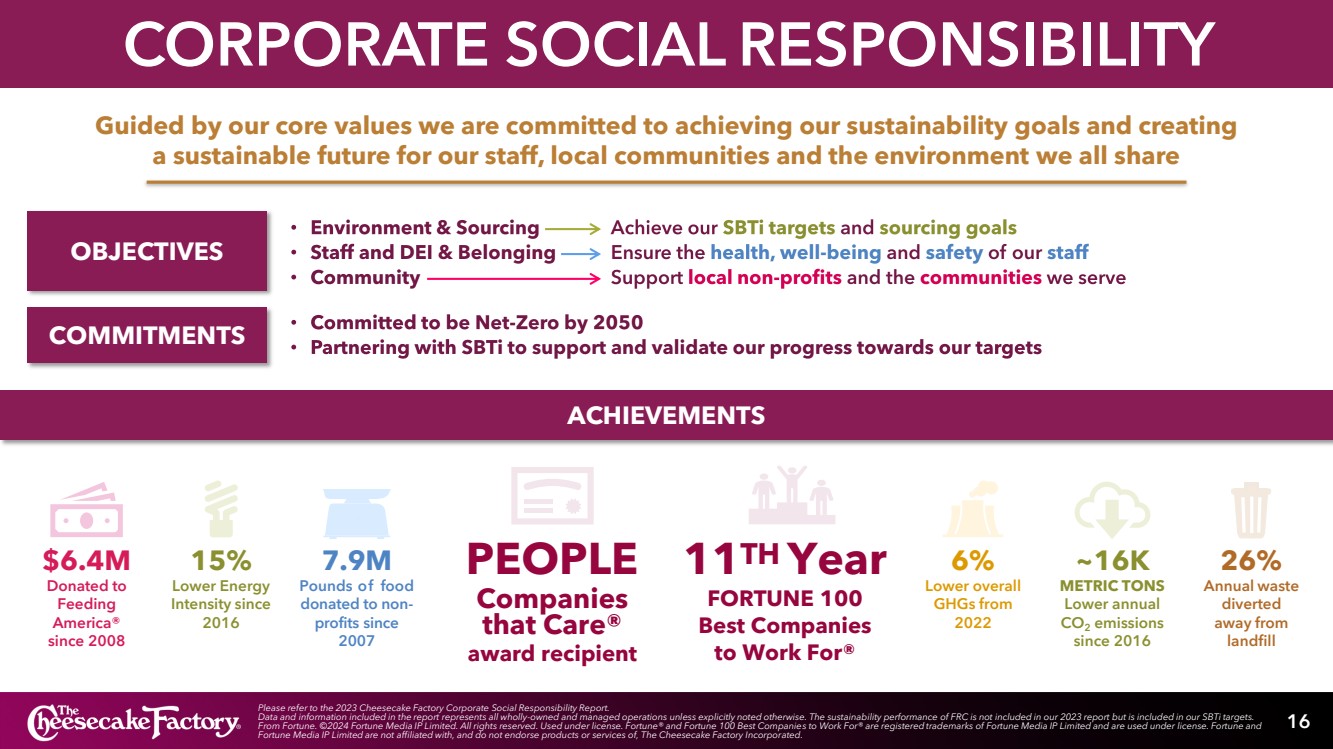

| 企業社會責任 16 個目標 在我們的核心價值觀的指導下,我們致力於實現我們的可持續發展目標,為員工、當地社區和環境創造 一個可持續發展的未來。我們都有共同的承諾 成就 26% 年度廢物 從 垃圾填埋場 轉走 15% 的能源 強度從 2016 年起降低 強度 ~1.6K 公噸 自 2016 年以來每年減少 二氧化碳排放量 自 2008 年起向 捐贈 640 萬美元 餵養 America® 自 2007 年 以來向非營利組織捐贈了 790 萬磅的食物 請參閲《2023 年芝士蛋糕工廠企業社會責任報告》。 除非另有明確説明,否則報告中包含的數據和信息代表所有全資和管理的業務。FRC的可持續發展表現未包含在我們的2023年報告中,但包含在我們的SBTI目標中。 來自《財富》。©2024 財富傳媒知識產權有限公司。版權所有。經許可使用。財富® 和《財富》100強最佳工作公司® 是財富傳媒知識產權有限公司的註冊商標,經許可使用。《財富》和 財富媒體知識產權有限公司不隸屬於芝士蛋糕工廠公司,也不認可其產品或服務。 第 11 年 財富 100 強最佳公司 最適合為® 人物 獲得 Care® 獎項的公司 獲得 獎項的總體 GHG 比 2022 年低 6% |

| 機密 17 財務彈性 銷售領導力 增長機會 |

| 烹飪前沿。一流的款待。獨一無二的概念。 在 體驗式增長概念上實現投資組合多元化 在細分市場、美食、價格 點和場合方面實現多元化 高度差異化、定位良好的體驗式概念 |

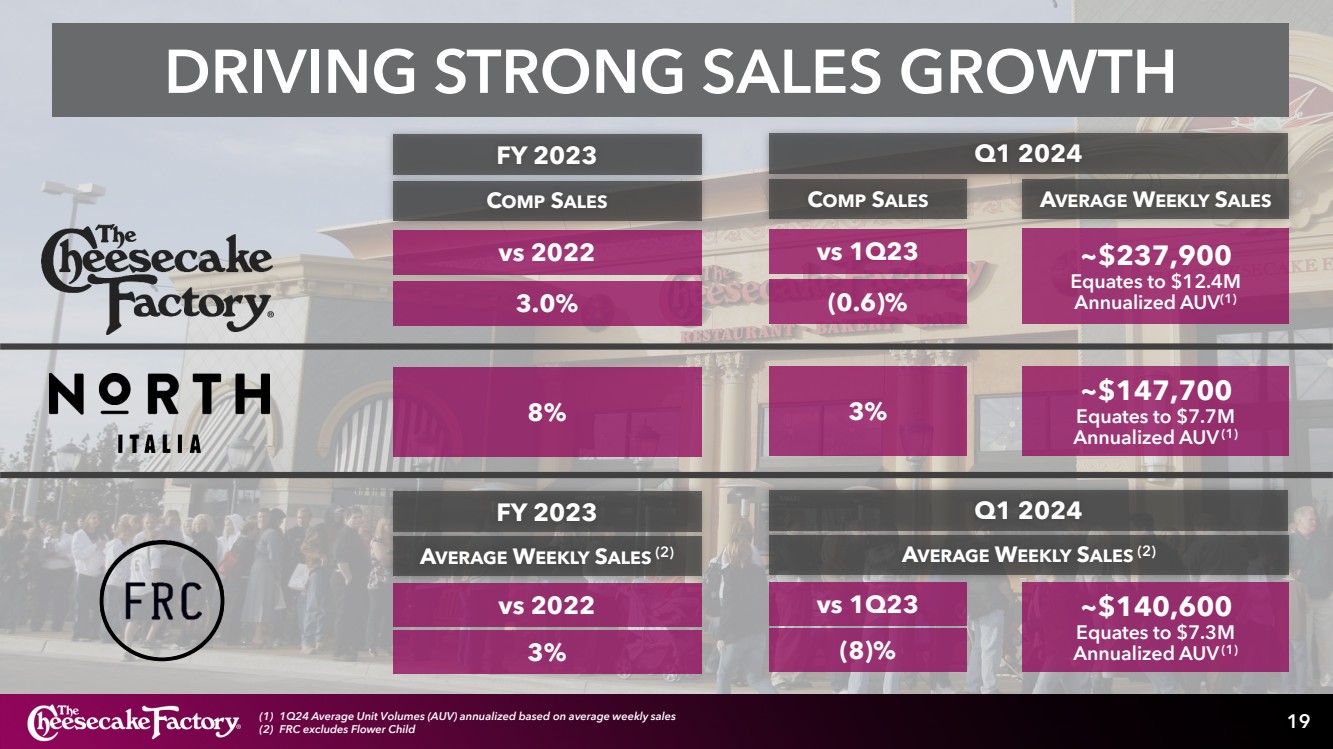

| 19 推動強勁的銷售增長 與 2022 年相比 3% 8% 2023 財年 COMP 銷售額 3.0% 2023 財年與 2022 財年平均每週銷售額 (1) 第 24 季度平均單位成交量 (AUV) 基於每週平均銷售額 (2) Frc 不包括 Flower Child 與 23 年第一季度 (8)% ~237,900 美元相當於 1,240 萬美元 年化 AUV (1) 平均每週銷售額 ~147,700 美元等於 770 萬美元 年化 AUV (1) ~140,600 美元等於 730 萬美元 年化 AUV (1) 3% 2024 年第一季度綜合銷售額 (0.6)% 平均每週銷售額 (2) 2024 年第一季度與 23 年第一季度對比 |

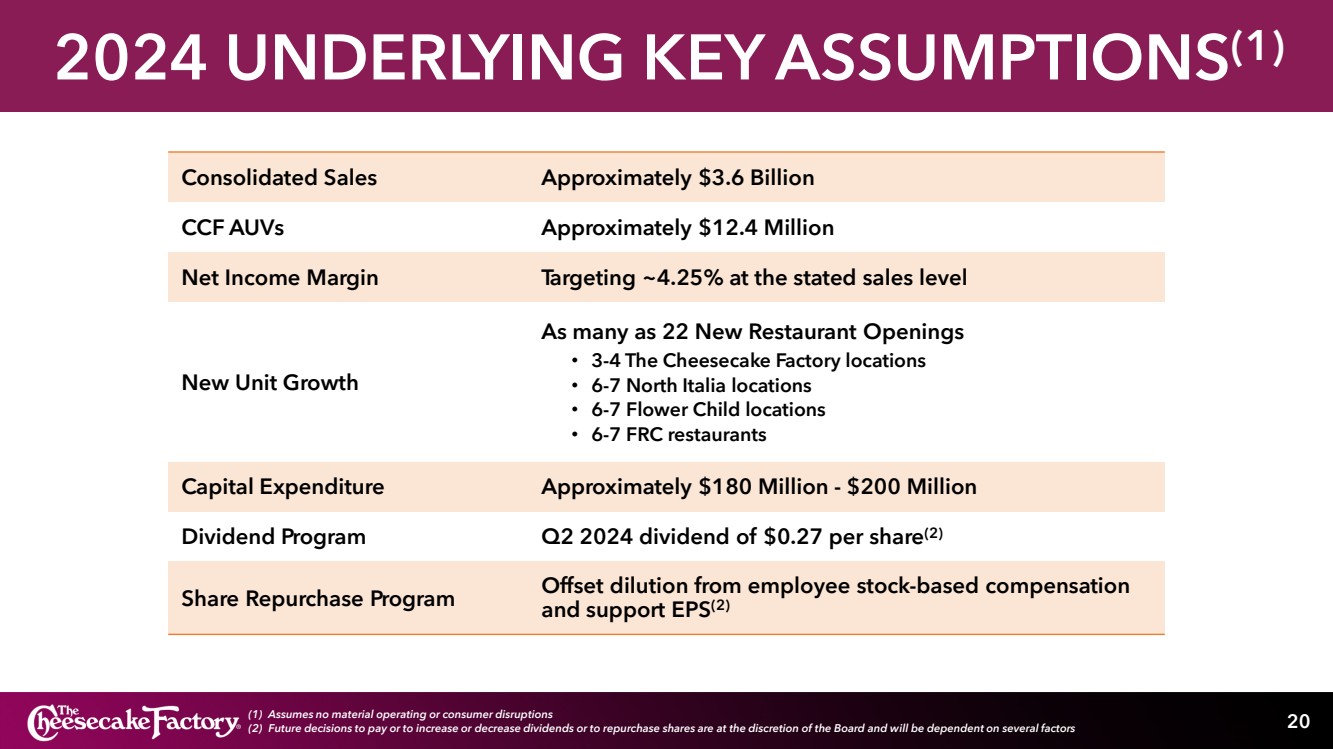

| 2024 年基本關鍵假設 (1) 20 (1) 假設運營或消費者不會出現實質性中斷 (2) 未來支付或增加或減少股息或回購股票的決定由董事會自行決定,並將取決於多個因素 合併銷售額約36億美元 CCF AUV 約1,240萬美元 淨收入利潤率目標約為4.25% } 新單位增長 多達 22 家新餐廳開業 • 3-4 The Cheesecake Factory 地點 • 6-7 個北意大利分店 • 6-7 個分店 • 6-7 Flower子地點 • 6-7 家 FRC 餐廳 資本支出約 1.8 億美元至 2 億美元 股息計劃 2024 年第二季度每股 0.27 美元的股息 (2) 股票回購計劃抵消了員工股票薪酬的稀釋 和支持每股收益 (2) |

| 質量增長機會 21 個新單位增長目標 (1) 面積 (2) 每平方英尺銷售額 (2) 年單位增長 7,000 -10,000 美元~1,200 美元 ~ 2% -3% 6,000 -7,000 ~1,200 美元 ~1,200 美元 ~ 20% 3,500 ~1,100美元 ~ 10% -15% 3,500 ~1,100美元 ~ 10% -15% 3,500 ~10% -15% 3,500 ~10% -15% br} 多元化投資組合 差異化的體驗概念 在細分行業、價格 積分、美食、場合和房地產領域實現多元化 價值創造機會 利用品牌力量、卓越運營 、規模、供應鏈和真正的 房地產開發專業知識 br} 1%-2% 可比銷售增長 長期展望 平均年增長目標 7%-8% 收入增長 極具吸引力的增長潛力 各概念組合都有重要的未來發展空間 將推動 隨着時間的推移實現增值增長 (1) 新餐廳開業目標規模、每平方英尺銷售額和年度單位增長的示例;目標代表穩定狀態,通常在經營 3 年後實現 (2) 目標規模和每平方英尺銷售額是基於生產平方英尺的平均值定義為所有內部平方英尺加上經季節性調整的外部露臺平方英尺 |

| 跑贏行業的歷史 (4.2)% (6.8)% (0.3)% 4.0% 4.2% 3.3% 2.6% 4.1% 3.8% 0.4% 0.9% 2.5% (27.4)% 3.3% 10.5% (4.3)% (4.3)% (4.3)% (8.7)% (6.1)% 1.0% 2.0% (0.9)% (1.6)% 0.8% (0.4)% (2.2)% 0.5% 1.4% (24.0)% 6.5% 10.3% 2008 年 Knapp-Track 指數 可比銷售額——歷史兩年 Stack (1)、(2) 在經濟 低迷時期的行業表現優於大盤 餐飲 限制和 重新開放 時間表 22 2009 2011 2012 2013 2014 20152016 2017 2018 2019 2020 (1) 2021 (2) 2021 (2) 2023 (2) 與疫情前銷售額 (2019) 的比較 (1) 2020 年的業績反映了 COVID-19 疫情的影響 (2) 由於 COVID-19 疫情對 2021 年、2022 年和 2023 年與 2019 年業績相比的影響 |

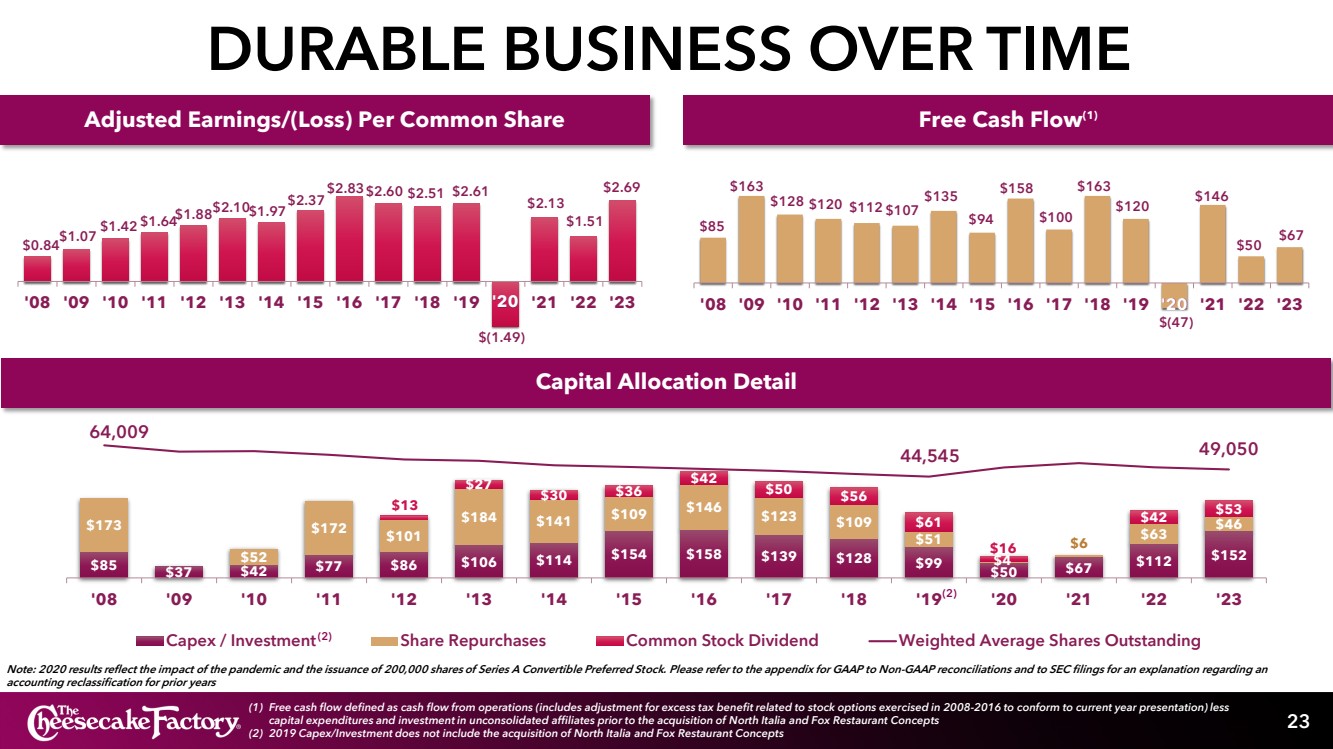

| 隨時間推移的耐久業務 23 注:2020年的業績反映了疫情和20萬股A系列可轉換優先股發行的影響。有關往年 0.84 美元 1.07 1.42 1.84 1.84 $1.84 1.42 1.84 1.84 1.84 1.84 1.84 1.84 1.88 1.88 1.88 2.10 1.97 2.97 2.37 2.83 2.60 2.51 2.61 美元 (1.49) 2.13 1.51 $2.69 '09 '11 '13 '14 '15 '17 '17 '18 '19 '20 '21 '22 '23 資本配置詳情 $85 $163 $128 120 $112 $107 $135 $158 $158 $163 120 $163 120$ (47) $146 $67 '08 '09 '10 '11 '13 '14 '16 '18 '19 '20 '21 '22 '23 $42 $86 $42 $42 $86 $42 $47 $77 $106 $114 $154 $158 $139 $128 $99 $50 $67112 $152 $173 $52 $172 $101 $184 $141 $109 146 $109 $51 $6 63 $46 $46 $36 42 $56 $36 $42 $56 61 $16 42 $61 $42 $53 64,009 44,050 49,050 '08 '10 '12 '13 '14 '15 '16 '18 '19 '21 '22 '23 資本支出/投資股票回購普通股股息加權平均流通股數 自由現金流 (1) 調整後普通股每股收益/ (虧損) '20 '20 (1) 自由現金流定義為運營現金流(包括調整與2008-2016年行使的股票期權相關的超額税收優惠以符合本年度列報方式)減去 在收購北意大利和福克斯餐廳概念公司之前的資本支出和對未合併關聯公司的投資 (2) 2019 年資本支出/投資不包括收購北意大利和福克斯餐廳概念 (2) (2) |

| 附錄 |

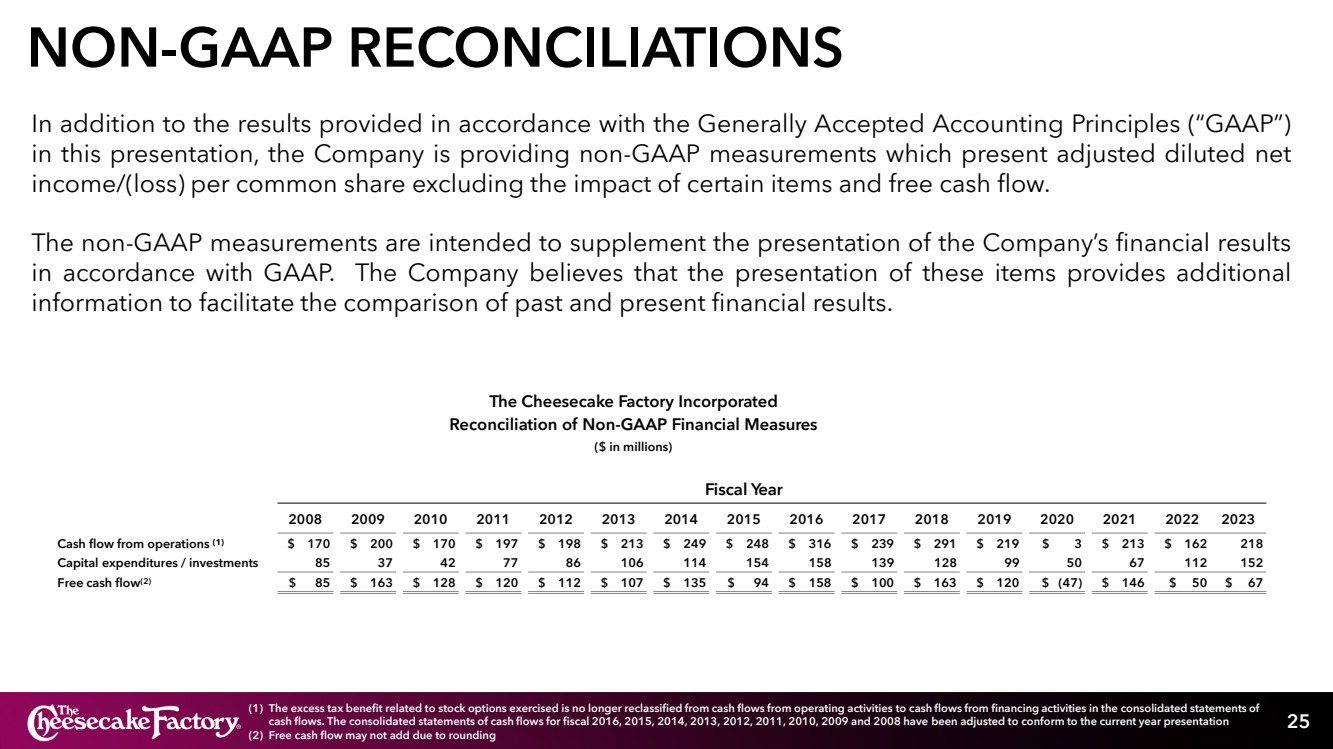

| 非公認會計準則對賬 25 除了在本演示中根據公認會計原則(“GAAP”) 提供的結果外,公司還提供了非公認會計準則衡量標準,顯示了調整後的每股普通股攤薄後 淨收益/(虧損),其中不包括某些項目和自由現金流的影響。 非公認會計準則衡量標準旨在補充公司根據公認會計原則列報的財務業績 。該公司認為,這些項目的列報提供了額外的 信息,便於比較過去和現在的財務業績。 (1) 在 現金流合併報表中,與行使股票期權相關的超額税收優惠不再從經營活動產生的現金流重新歸類為來自融資活動的現金流。2016、2015、2014、2013、2012、2011、2010、2009 和 2008 財年的合併現金流報表已經過調整,以符合本財年的列報 (2) 由於四捨五入 自由現金流可能不會相加 非公認會計準則財務指標對賬 (以百萬美元計) 財年 2008 2010 2011 2012 2014 2016 2017 2018 2019 2020 2021 2021 2023 運營現金流 (1) 170 美元 200 美元 170 美元 197 美元 198 美元 213 美元 249 美元 248 美元 316 美元 239 美元 291 美元 219 美元 3 213 美元 162 218 美元資本支出/投資 85 37 42 77 86 106 114 154 158 139 128 99 50 67 112 152 自由現金流 (2) 85 美元 163 美元 128 美元 120 美元 112 美元 107 美元 135 美元 94 美元 158 美元 100 美元 163 美元 120 美元 (47) 146 美元 50 美元 67 美元 |

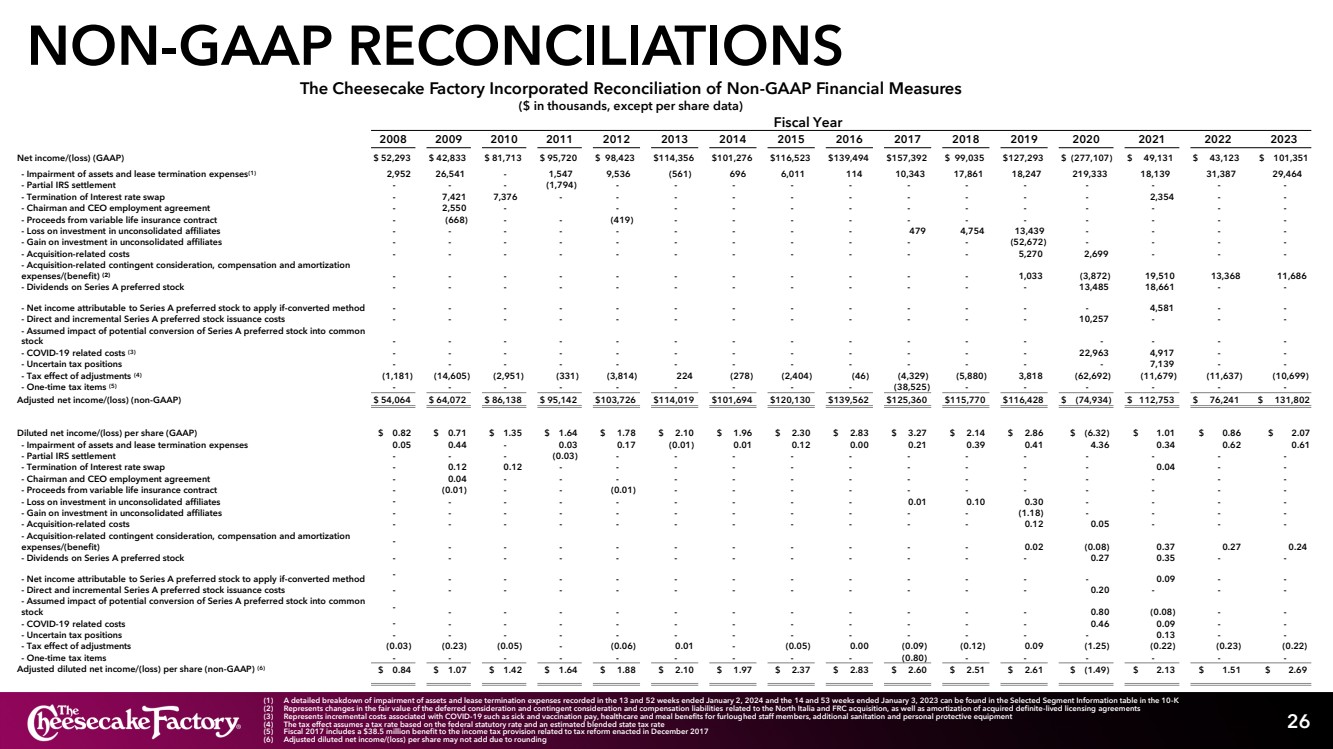

| NON-GAAP RECONCILIATIONS 26 The Cheesecake Factory Incorporated Reconciliation of Non-GAAP Financial Measures ($ in thousands, except per share data) Fiscal Year 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2023 Net income/(loss) (GAAP) $ 52,293 $ 42,833 $ 81,713 $ 95,720 $ 98,423 $114,356 $101,276 $116,523 $139,494 $157,392 $ 99,035 $127,293 $ (277,107) $ 49,131 $ 43,123 $ 101,351 - Impairment of assets and lease termination expenses(1) 2,952 26,541 - 1,547 9,536 (561) 696 6,011 114 10,343 17,861 18,247 219,333 18,139 31,387 29,464 - Partial IRS settlement - - - (1,794) - - - - - - - - - - - - - Termination of Interest rate swap - 7,421 7,376 - - - - - - - - - - 2,354 - - - Chairman and CEO employment agreement - 2,550 - - - - - - - - - - - - - - Proceeds from variable life insurance contract - (668) - - (419) - - - - - - - - - - - - Loss on investment in unconsolidated affiliates - - - - - - - - - 479 4,754 13,439 - - - - - Gain on investment in unconsolidated affiliates - - - - - - - - - - - (52,672) - - - - - Acquisition-related costs - - - - - - - - - - - 5,270 2,699 - - - - Acquisition-related contingent consideration, compensation and amortization expenses/(benefit) (2) - - - - - - - - - - - 1,033 (3,872) 19,510 13,368 11,686 - Dividends on Series A preferred stock - - - - - - - - - - - - 13,485 18,661 - - - Net income attributable to Series A preferred stock to apply if-converted method - - - - - - - - - - - - - 4,581 - - - Direct and incremental Series A preferred stock issuance costs - - - - - - - - - - - - 10,257 - - - - Assumed impact of potential conversion of Series A preferred stock into common stock - - - - - - - - - - - - - - - - - COVID-19 related costs (3) - - - - - - - - - - - - 22,963 4,917 - - - Uncertain tax positions - - - - - - - - - - - - - 7,139 - - - Tax effect of adjustments (4) (1,181) (14,605) (2,951) (331) (3,814) 224 (278) (2,404) (46) (4,329) (5,880) 3,818 (62,692) (11,679) (11,637) (10,699) - One-time tax items (5) - - - - - - - - - (38,525) - - - - - - Adjusted net income/(loss) (non-GAAP) $ 54,064 $ 64,072 $ 86,138 $ 95,142 $103,726 $114,019 $101,694 $120,130 $139,562 $125,360 $115,770 $116,428 $ (74,934) $ 112,753 $ 76,241 $ 131,802 Diluted net income/(loss) per share (GAAP) $ 0.82 $ 0.71 $ 1.35 $ 1.64 $ 1.78 $ 2.10 $ 1.96 $ 2.30 $ 2.83 $ 3.27 $ 2.14 $ 2.86 $ (6.32) $ 1.01 $ 0.86 $ 2.07 - Impairment of assets and lease termination expenses 0.05 0.44 - 0.03 0.17 (0.01) 0.01 0.12 0.00 0.21 0.39 0.41 4.36 0.34 0.62 0.61 - Partial IRS settlement - - - (0.03) - - - - - - - - - - - - - Termination of Interest rate swap - 0.12 0.12 - - - - - - - - - - 0.04 - - - Chairman and CEO employment agreement - 0.04 - - - - - - - - - - - - - - - Proceeds from variable life insurance contract - (0.01) - - (0.01) - - - - - - - - - - - - Loss on investment in unconsolidated affiliates - - - - - - - - - 0.01 0.10 0.30 - - - - - Gain on investment in unconsolidated affiliates - - - - - - - - - - - (1.18) - - - - - Acquisition-related costs - - - - - - - - - - - 0.12 0.05 - - - - Acquisition-related contingent consideration, compensation and amortization expenses/(benefit) - - - - - - - - - - - 0.02 (0.08) 0.37 0.27 0.24 - Dividends on Series A preferred stock - - - - - - - - - - - - 0.27 0.35 - - - Net income attributable to Series A preferred stock to apply if-converted method - - - - - - - - - - - - - 0.09 - - - Direct and incremental Series A preferred stock issuance costs - - - - - - - - - - - - 0.20 - - - - Assumed impact of potential conversion of Series A preferred stock into common stock - - - - - - - - - - - - 0.80 (0.08) - - - COVID-19 related costs - - - - - - - - - - - - 0.46 0.09 - - - Uncertain tax positions - - - - - - - - - - - - - 0.13 - - - Tax effect of adjustments (0.03) (0.23) (0.05) - (0.06) 0.01 - (0.05) 0.00 (0.09) (0.12) 0.09 (1.25) (0.22) (0.23) (0.22) - One-time tax items - - - - - - - - - (0.80) - - - - - - Adjusted diluted net income/(loss) per share (non-GAAP) (6) $ 0.84 $ 1.07 $ 1.42 $ 1.64 $ 1.88 $ 2.10 $ 1.97 $ 2.37 $ 2.83 $ 2.60 $ 2.51 $ 2.61 $ (1.49) $ 2.13 $ 1.51 $ 2.69 (1) A detailed breakdown of impairment of assets and lease termination expenses recorded in the 13 and 52 weeks ended January 2, 2024 and the 14 and 53 weeks ended January 3, 2023 can be found in the Selected Segment Information table in the 10-K (2) Represents changes in the fair value of the deferred consideration and contingent consideration and compensation liabilities related to the North Italia and FRC acquisition, as well as amortization of acquired definite-lived licensing agreements (3) Represents incremental costs associated with COVID-19 such as sick and vaccination pay, healthcare and meal benefits for furloughed staff members, additional sanitation and personal protective equipment (4) The tax effect assumes a tax rate based on the federal statutory rate and an estimated blended state tax rate (5) Fiscal 2017 includes a $38.5 million benefit to the income tax provision related to tax reform enacted in December 2017 (6) Adjusted diluted net income/(loss) per share may not add due to rounding |