2024 年第一季度業績 2024 年 5 月 2 日

2 非公認會計準則財務指標和前瞻性陳述非公認會計準則財務指標我們提供本演示文稿中包含的非公認會計準則財務指標與公認會計原則下最直接可比的指標的對賬,後者載於本演示文稿所附財務表中。本報告中的非公認會計準則財務指標包括:調整後的扣除利息、税項、折舊和攤銷前的收益(“調整後的息税折舊攤銷前利潤”);自由現金流和自由現金流佔調整後息税折舊攤銷前利潤(“自由現金流轉換”)的百分比;淨負債、總槓桿率和淨槓桿率;以及調整後的淨收益以及調整後的攤薄後每股收益(“調整後的攤薄後每股收益”)。我們認為,這些調整後的財務指標有助於分析我們正在進行的業務運營,因為它們排除了可能無法反映或與RXO核心經營業績無關的項目,並且可能有助於投資者與前期進行比較和評估基礎業務的趨勢。其他公司對這些非公認會計準則財務指標的計算方式可能有所不同,因此我們的指標可能無法與其他公司的類似標題的指標相提並論。這些非公認會計準則財務指標只能用作衡量我們經營業績的補充指標。調整後的息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤率、調整後的淨收益和調整後的攤薄後每股收益包括交易和整合成本的調整,以及附表中列出的重組成本和其他調整。管理層使用這些非公認會計準則財務指標來制定財務、運營和規劃決策以及評估RXO的持續業績。我們認為,調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率通過消除我們的資本結構(利息和融資費用)、資產基礎(折舊和攤銷)、税收影響以及管理層認為不能反映我們核心經營活動的其他調整的影響,從而幫助投資者評估基礎業務的趨勢,從而提高了不同時期的可比性。我們認為,調整後的淨收益和調整後的攤薄後每股收益消除了管理層認定不反映我們核心經營活動的某些成本的影響,包括收購相關無形資產的攤銷、交易和整合成本、重組成本以及附表中列出的其他調整,從而可以幫助投資者與前期進行比較並評估基礎業務的趨勢,從而可以幫助投資者與前期進行比較並評估基礎業務的趨勢。我們認為,自由現金流、自由現金流轉換、調整後的自由現金流和調整後的自由現金流轉換是衡量我們償還到期債務或為其他資本用途提供資金的能力的重要指標,我們認為這將提高股東價值,並可能幫助投資者評估基礎業務的趨勢。我們將自由現金流計算為經營活動提供的淨現金減去購買財產和設備的款項加上出售財產和設備所得的收益。我們將調整後的自由現金流定義為自由現金流減去為交易、整合、重組和其他成本支付的現金。我們認為,淨負債、總槓桿率和淨槓桿率是衡量我們整體流動性狀況的重要指標。淨負債是通過從總負債的本金餘額中扣除現金和現金等價物來計算的。總槓桿率是根據我們總債務的本金餘額與過去十二個月調整後的息税折舊攤銷前利潤的比率計算得出的。淨槓桿率按淨負債與過去十二個月調整後息税折舊攤銷前利潤的比率計算。關於我們對2024年第二季度的調整後息税折舊攤銷前利潤的財務展望,如果不進行不合理的努力,就無法將該非公認會計準則指標與相應的GAAP指標進行對賬,這是因為我們在該非公認會計準則指標中排除的上述對賬項目具有可變性和複雜性。這些項目的可變性可能會對我們未來的GAAP財務業績產生重大影響,因此,我們無法編制根據GAAP編制的前瞻性損益表和現金流量表,而這些前瞻性損益表和現金流量表是進行此類對賬所必需的。前瞻性陳述本演示文稿包括前瞻性陳述,包括與我們的展望和2024年假設相關的陳述。除歷史事實陳述以外的所有陳述都是前瞻性陳述,或可能被視為前瞻性陳述。在某些情況下,前瞻性陳述可以通過使用諸如 “預期”、“估計”、“相信”、“繼續”、“可能”、“打算”、“可能”、“計劃”、“預測”、“應該”、“預期”、“預期”、“預測”、“目標” 或這些術語或其他類似術語的否定詞來識別。但是,沒有這些詞語並不意味着這些陳述不是前瞻性的。這些前瞻性陳述基於我們根據我們的經驗、對歷史趨勢、當前狀況和預期未來發展的看法,以及我們認為適合具體情況的其他因素做出的某些假設和分析。這些前瞻性陳述受已知和未知的風險、不確定性和假設的影響,這些風險和假設可能導致實際結果、活動水平、業績或成就與此類前瞻性陳述所表達或暗示的任何未來業績、活動水平、業績或成就存在重大差異。可能導致或促成重大差異的因素包括我們在向美國證券交易委員會提交的文件中討論的風險以及以下內容:競爭和定價壓力;總體經濟狀況;燃油價格波動;承運人價格上漲;惡劣天氣、自然災害、恐怖襲擊或導致我們運營或與我們簽訂合同的第三方承運人和獨立承包商運營受到重大幹擾的類似事件;我們對第三方承運人和獨立承包商的依賴;勞資糾紛或組織影響我們和第三方承運人員工隊伍的工作;與我們簽訂合同的第三方承運人及其送貨員作為獨立承包商而不是員工的地位面臨的法律和監管挑戰;政府監管和政治條件;我們開發和實施合適的信息技術系統以及防止此類系統出現故障或泄露的能力;潛在的網絡攻擊和信息技術或數據安全漏洞的影響;與我們的智力相關的問題產權;我們進入資本市場和產生足夠現金流以償還債務的能力;可能對我們的業務或聲譽產生不利影響的訴訟;越來越嚴格的環境保護法律,包括影響第三方承運人的與氣候變化有關的過渡風險;我們吸引和留住合格人員的能力;我們成功實施成本和收入計劃及其他戰略的能力;我們成功管理增長的能力;我們對某些大型公司的依賴客户佔我們收入的很大一部分;由於不利的宣傳而損害了我們的聲譽;我們未能達到與客户簽訂的合同所要求的績效水平;無法實現收入增長、現金創造、成本節約、盈利能力和利潤率的提高、財政紀律或加強預期或目標的競爭力和運營水平;美國國税局決定應將分銷或某些相關的分離交易視為應納税交易;以及我們的業務、運營和業績的分離。本演示文稿中提出的所有前瞻性陳述均受這些警示性陳述的限制,無法保證我們預期的實際業績或發展能夠實現,即使已基本實現,也無法保證它們會對我們或我們的業務或運營產生預期的後果或影響。本演示文稿中提出的前瞻性陳述僅代表截至本文發佈之日,除非法律要求,否則我們沒有義務更新前瞻性陳述以反映後續事件或情況、預期變化或意外事件的發生。

3 2024 年第一季度亮點 1 在長期的軟貨運市場中表現穩健 2 提高經紀公司的盈利能力 3 持續的全公司銷售渠道勢頭 4 戰略技術和增長投資 5 強勁的流動性狀況

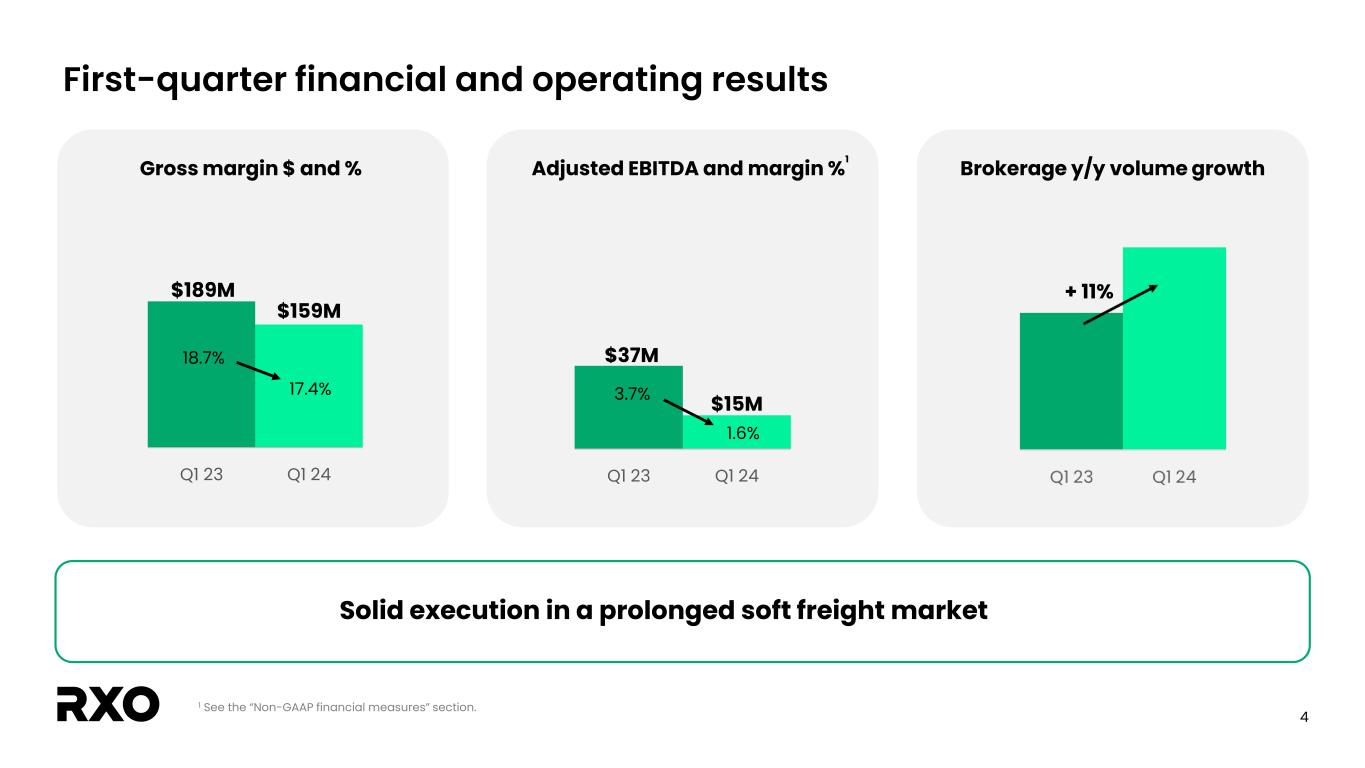

4 第一季度財務和經營業績在長期的軟貨運市場中表現穩健調整後的息税折舊攤銷前利潤和利潤率 %1 經紀業務量同比增長1.89億美元 1.59億美元 0 美元 50 美元 150 美元 200 美元 250 美元 230 美元第一季度 24 17.4% 18.7% 18.7% 毛利率美元和% 1 請參閲 “非公認會計準則財務指標” 部分。3,700萬美元 540.00% 545.00% 550.00% 555.00% 560.00% 555.00% 560.00% 565.00% 570.00% 575.00% 580.00% 585.00% 590.00% $0 $10 $20 $30 $40 $50 $60 $70 $80 $90 $100 100 23第一季度第一季度 24 1.6% 3.7% + 11%

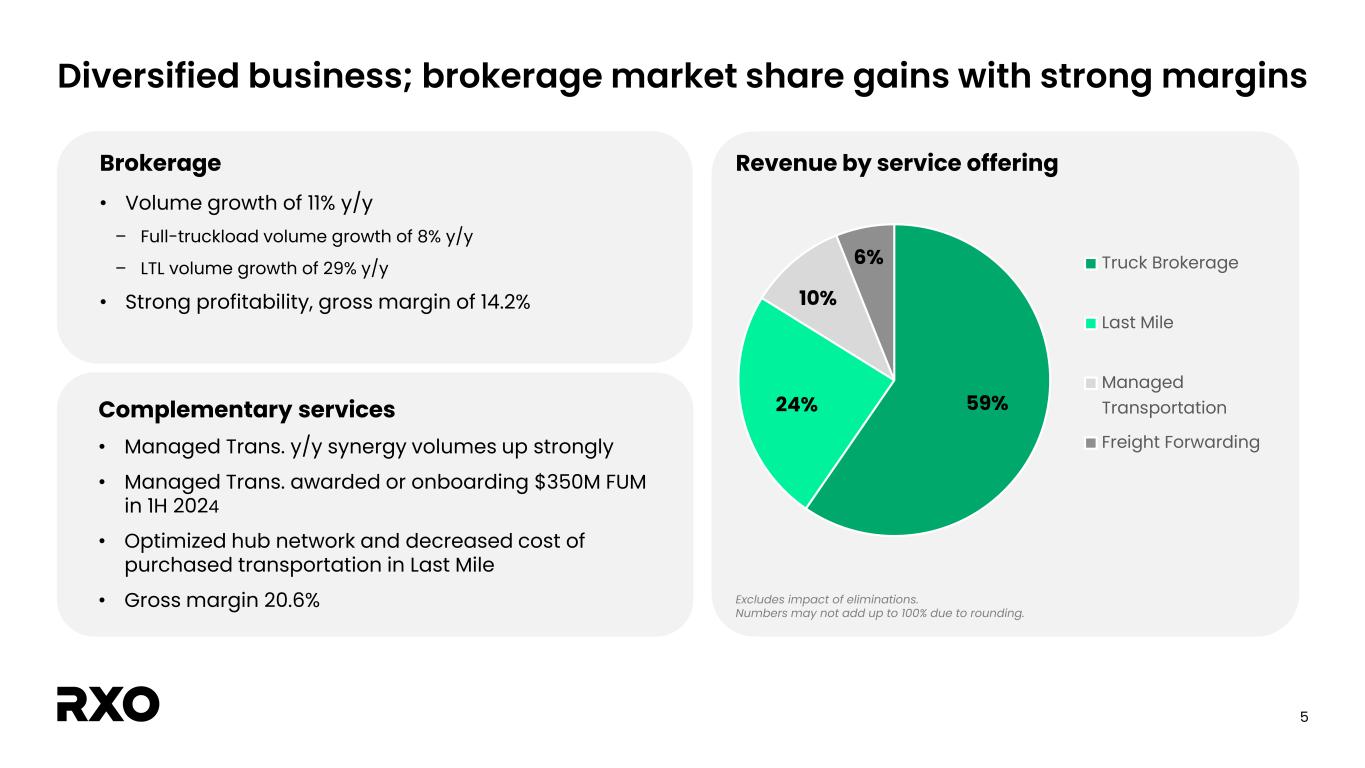

5 多元化業務;經紀市場份額增長,利潤豐厚;按服務提供劃分的收入 • 銷量同比增長11%-整車運量同比增長8%-零擔運輸量同比增長29% • 盈利能力強,毛利率為14.2%補充服務 • 託管運輸同比協同增幅強勁增長 • 2024年上半年託管運輸授予或入職3.5億美元的FUM • 優化了樞紐網絡,降低了購買的運輸成本最後一英里 • 毛利率 20.6% 59% 24% 10% 6% 卡車經紀最後一英里管理運輸貨運轉發不包括消除的影響。由於四捨五入,數字的總和可能不等於 100%。

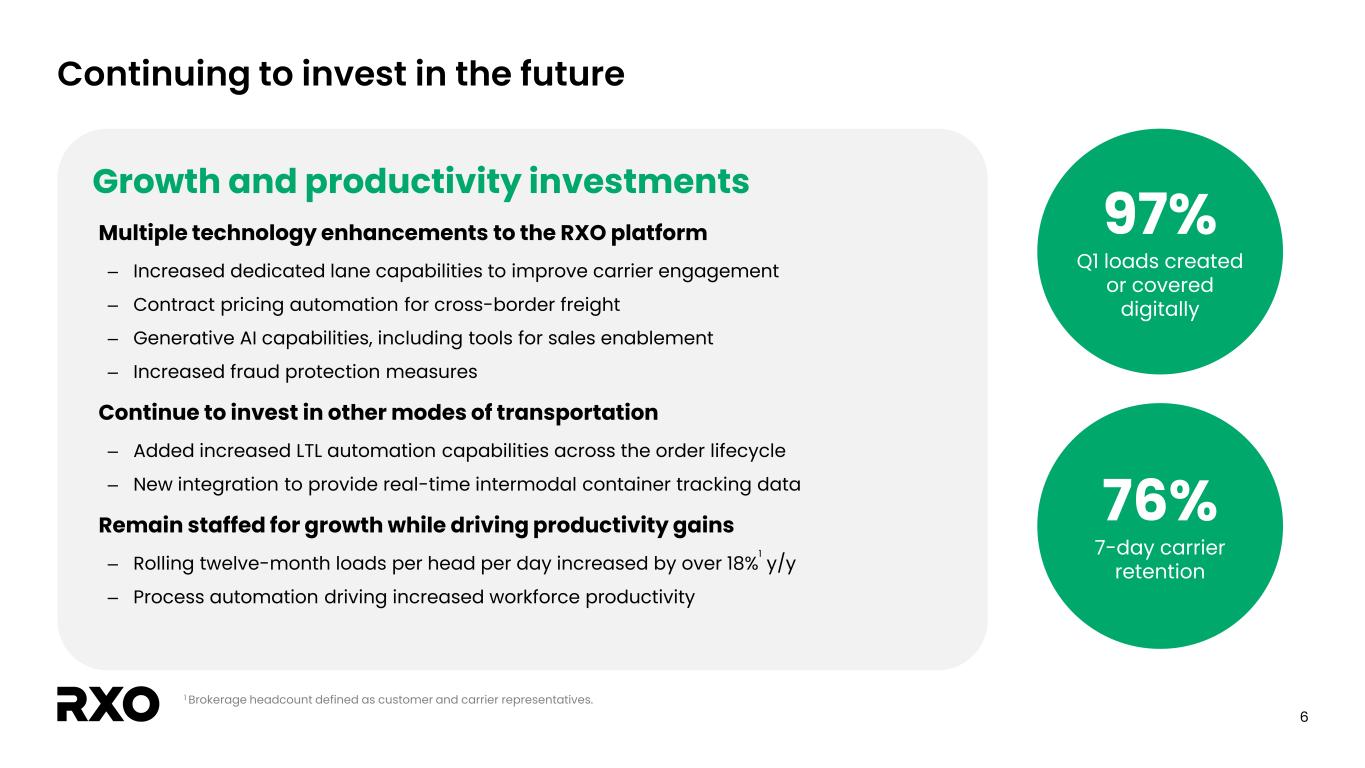

6 繼續投資未來的增長和生產力投資 1 經紀公司員工人數定義為客户和承運人代表。對RXO平臺進行了多項技術增強-增加了專用航道功能以提高承運人蔘與度-跨境貨運的合同定價自動化-生成式人工智能功能,包括銷售支持工具-加強欺詐保護措施繼續投資其他運輸方式-增加了整個訂單生命週期中零擔自動化能力-提供實時多式聯運集裝箱跟蹤數據的新集成在推動生產率提高的同時為增長留出人員-滾動十二個月的貨物每人每天同比增長超過 18% — 流程自動化推動了員工生產率的提高 97% 第 1 季度以數字方式創建或承保了載荷 76% 的承運人保留率 76%

7 持續改進心態成本管理行動 • 提高員工工作效率 • 精簡公司成本 • 合理化供應商支出 • 優化房地產佔地面積 • 通過流程改進提高效率 RXO 現在預計 2024 年年化損益至少節省 3,500 萬美元業績 • 2024 年的行動現在將帶來至少3500萬美元的年化損益節約(而之前至少為2500萬美元)• 2024年下半年將完全受益於行動的年化影響 • 大部分成本降低本質上是結構性的

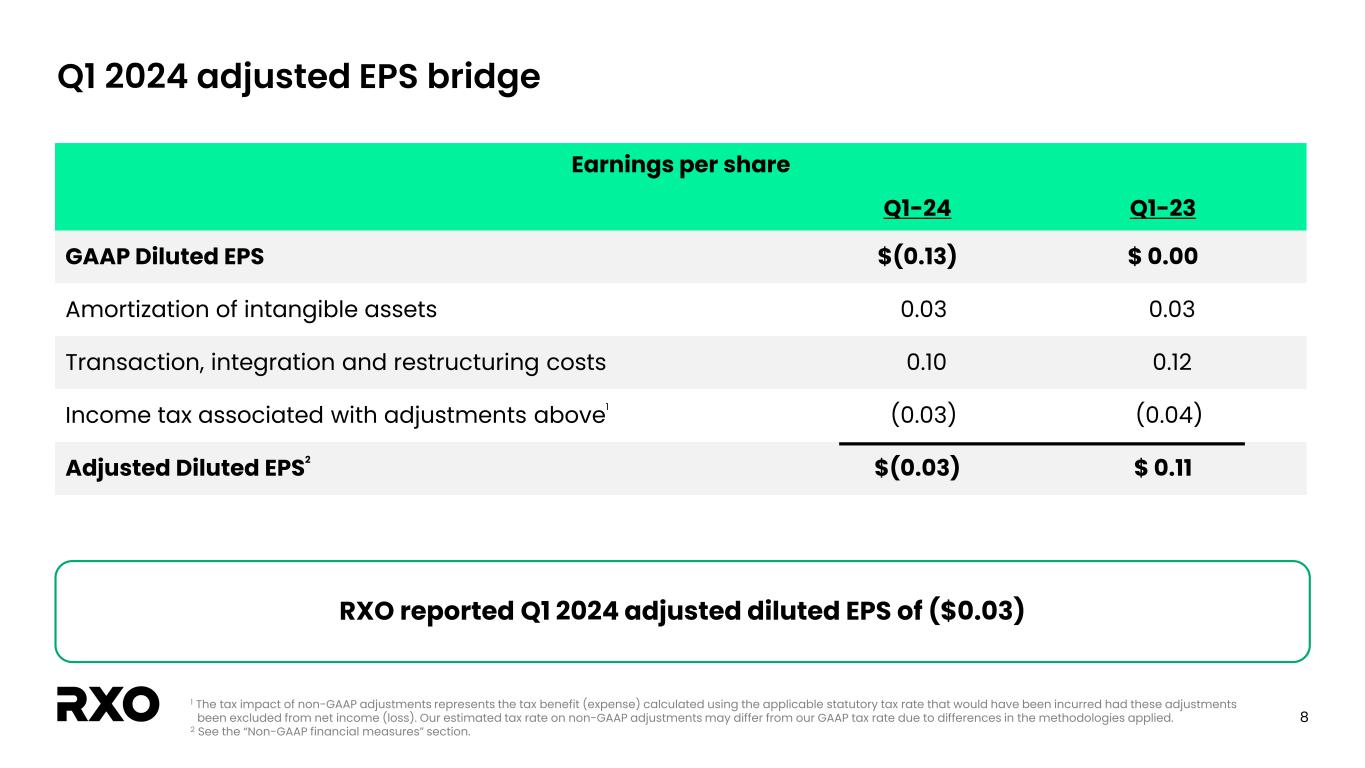

8 2024 年第一季度調整後每股收益 Q1-24 Q1-23 GAAP 攤薄後每股收益 $ (0.13) $0.00 無形資產攤銷 0.03 0.03 交易、整合和重組成本 0.10 0.12 與上述調整相關的所得税 1 (0.03) (0.04) 調整後的攤薄後每股收益 2 美元 (0.03) 美元 RXO 公佈的 2024 年第一季度調整後攤薄後每股收益為 (0.03 美元) 1 非通用會計準則的税收影響 AP 調整是指使用適用的法定税率計算的税收優惠(支出),如果將這些調整排除在淨收益(虧損)之外本應產生的税收優惠(支出)。由於採用的方法不同,我們的非公認會計準則調整的估計税率可能與我們的GAAP税率有所不同。2 請參閲 “非公認會計準則財務指標” 部分。

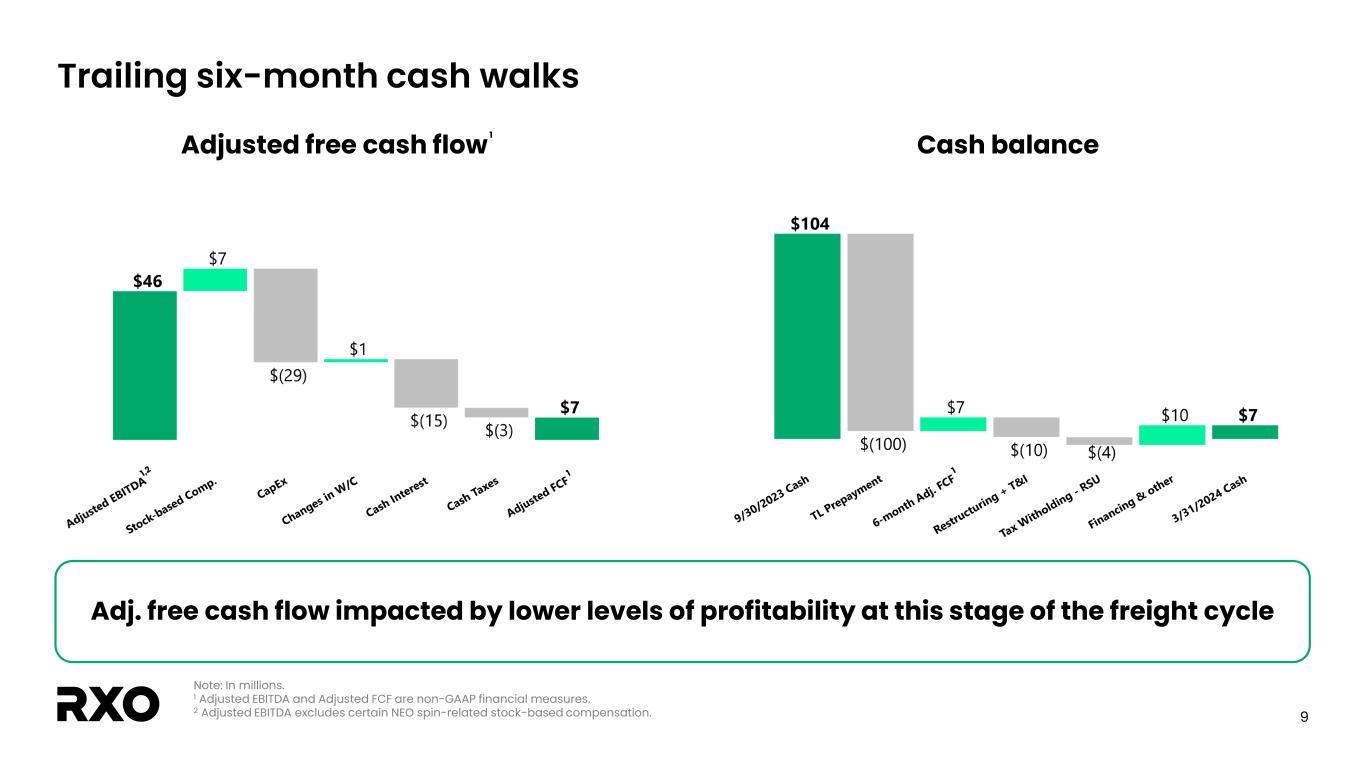

9 過去六個月的現金流注釋:以百萬計。1 調整後的息税折舊攤銷前利潤和調整後的FCF是非公認會計準則財務指標。2 調整後的息税折舊攤銷前利潤不包括某些與NEO衍生相關的股票薪酬。調整後自由現金流受貨運週期現階段盈利水平降低的影響調整後的自由現金流現金餘額1

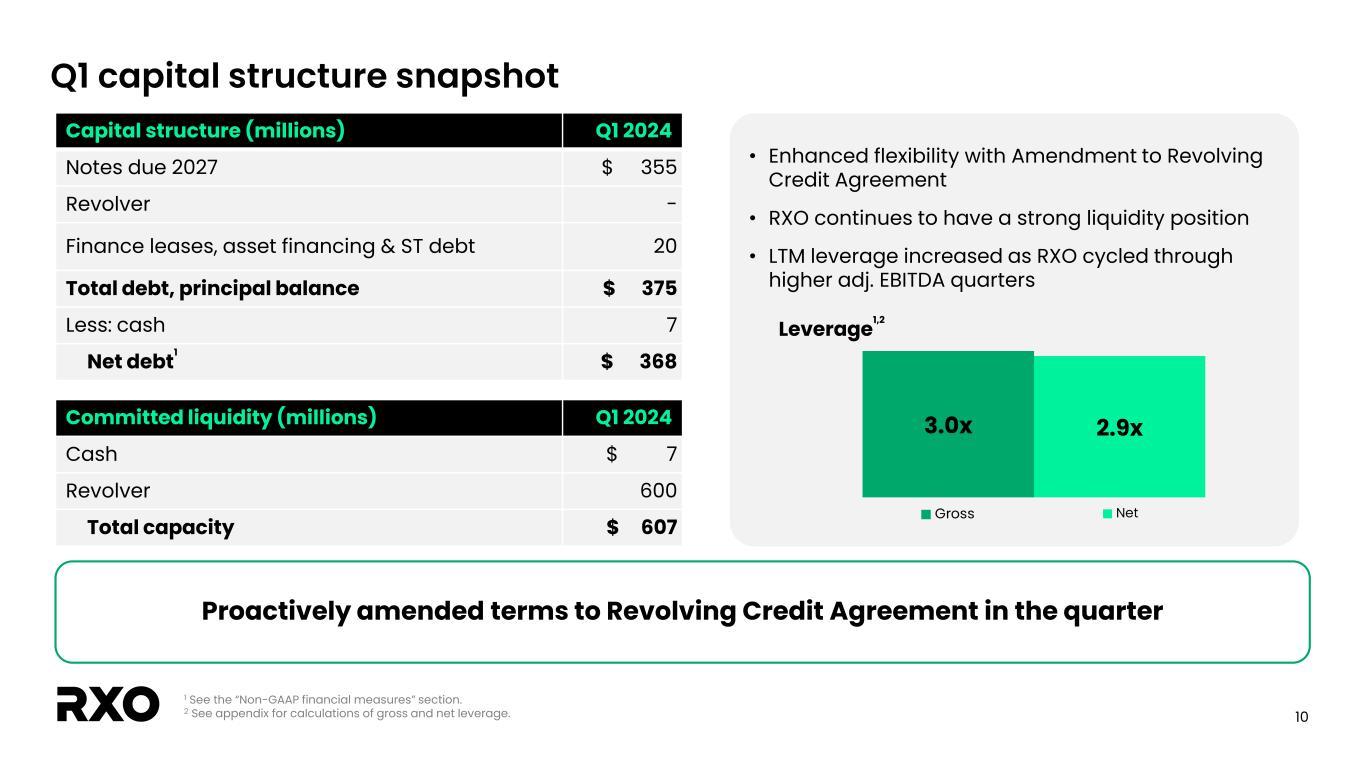

10 第一季度資本結構快照資本結構(百萬美元)2024 年第一季度到期票據 355 美元 Revolver-融資租賃、資產融資和 ST 債務 20 總債務,本金餘額 375 美元扣除:現金 7 淨負債1 368 美元承諾流動性(百萬)2024 年第一季度現金 7 Revolver 600 總容量 607 美元 1 參見 “非公認會計準則財務指標” 部分。2 總槓桿率和淨槓桿率的計算見附錄。• 通過修訂循環信貸協議增強靈活性 • RXO 繼續保持強勁的流動性狀況 • 隨着 RXO 的週期,LTM 槓桿率有所提高更高的調整值。季度息税折舊攤銷前利潤3.0倍槓桿率2.9倍1,2 在本季度積極修訂了循環信貸協議的條款

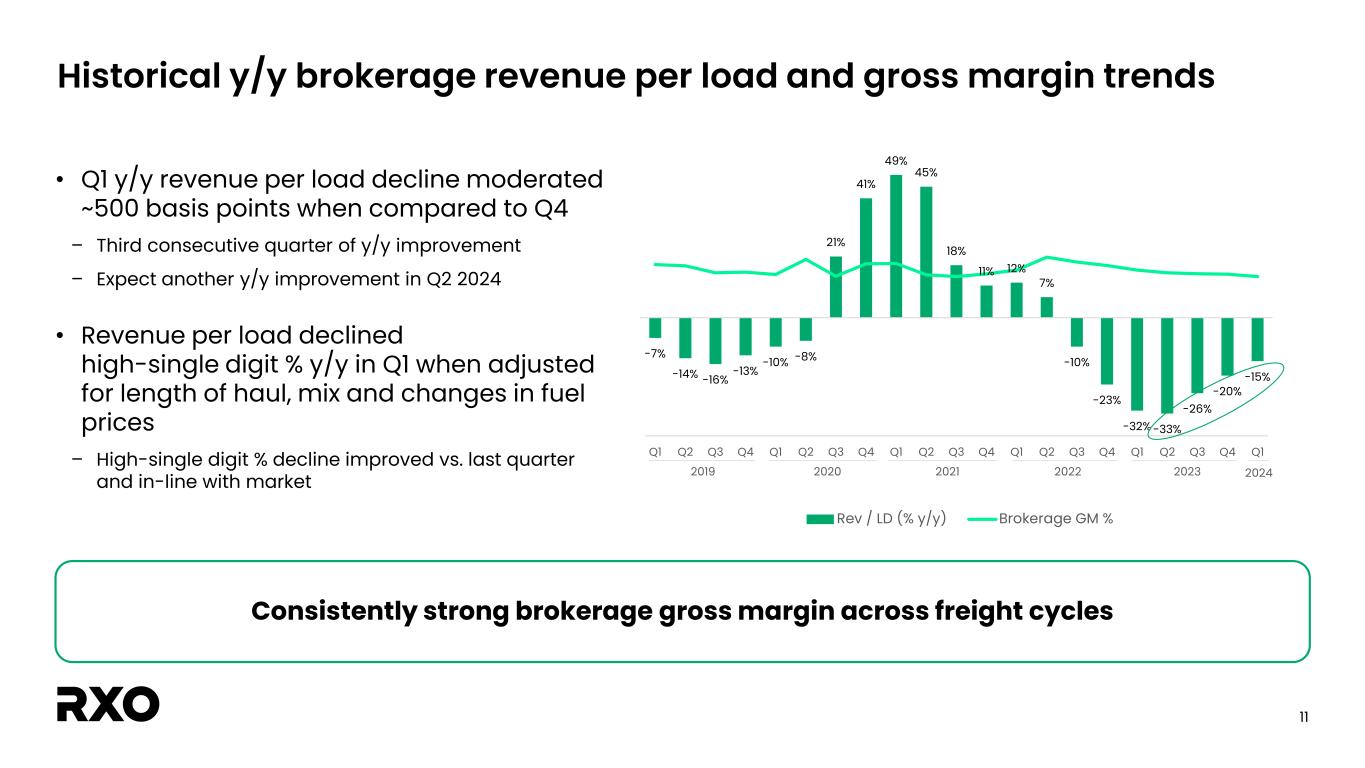

11 歷史同比經紀業務收入和毛利率趨勢 -7% -14% -16% -13% -10% -8% 21% 41% 49% 45% 18% 11% 12% -10% -23% -32% -32% -33% -26% -20% -15% -15% -15% 第一季度第二季度第一季度第三季度第四季度第一季度第四季度第二季度第四季度第一季度第二季度第三季度第四季度第一季度第二季度第四季度第二季度第三季度第一季度第二季度第三季度第一季度第二季度第三季度第四季度第一季度第二季度第三季度第一季度第二季度第三季度第四季度第一季度第二季度第三季度第一季度Rev/LD(同比增長%)經紀業務總經理%跨貨運週期的經紀毛利率持續強勁 • 與第四季度相比,第一季度每批貨物的收入同比下降約500個基點——連續第三個季度同比增長——預計2024年第二季度將再次出現同比增長 • 經調整後,第一季度每批貨物的收入同比下降了個位數百分比就航程長度、混合和燃油價格變化而言 — 與上個季度相比,高個位數百分比的降幅有所改善,與市場持平 2019 2020 2021 2022 2023 2024

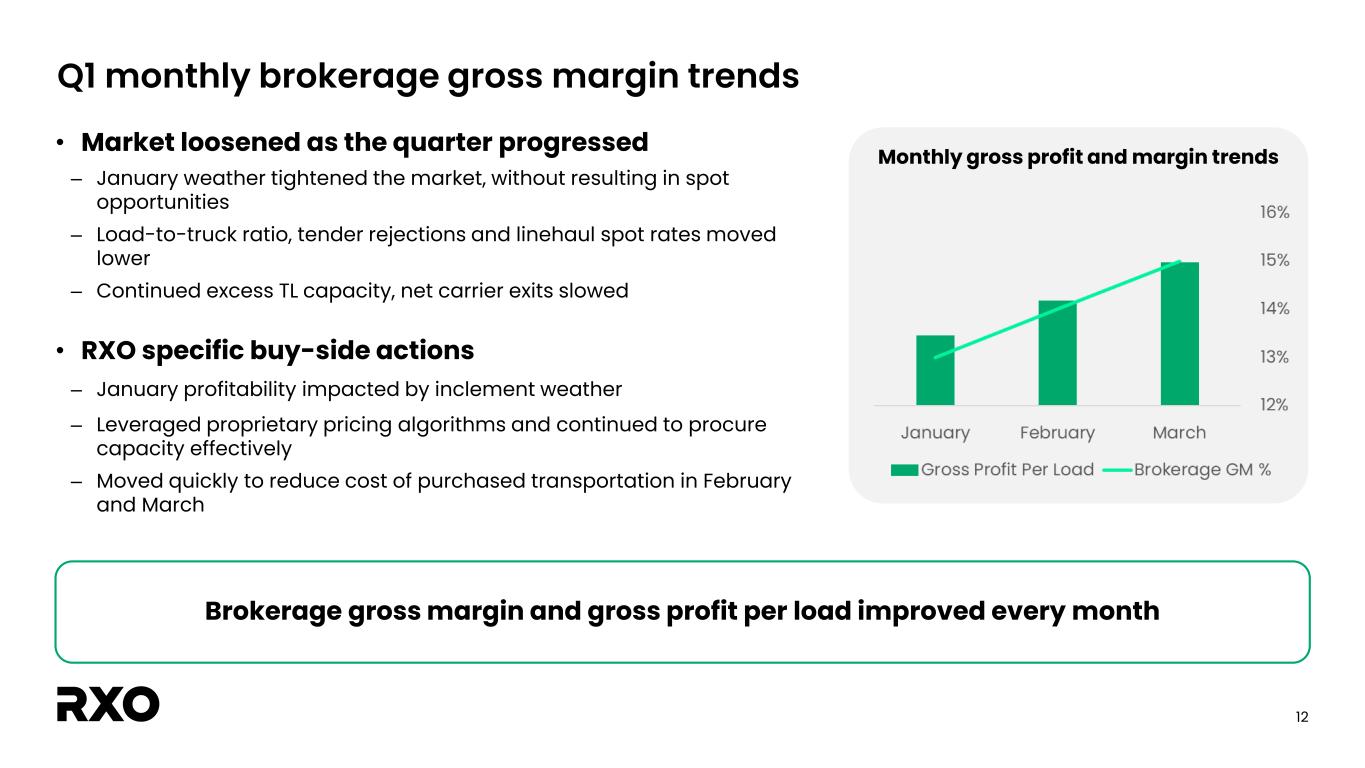

12 第一季度月度經紀公司毛利率趨勢經紀公司毛利率和每批貨物的毛利潤每月都有所改善 • 隨着季度的推移,市場有所鬆動 — 1月份天氣收緊了市場,但沒有帶來現貨機會 — 裝載量與卡車比率、投標拒絕率和線路運輸即期運費率下降 — TL 運力持續過剩,淨承運人退出放緩 • RXO 特定買入方行動 — 1 月份盈利能力受惡劣天氣影響 − 槓桿專有定價算法並繼續有效獲取容量 − 迅速遷移到降低二月和三月的購買運輸成本每月毛利和利潤率趨勢

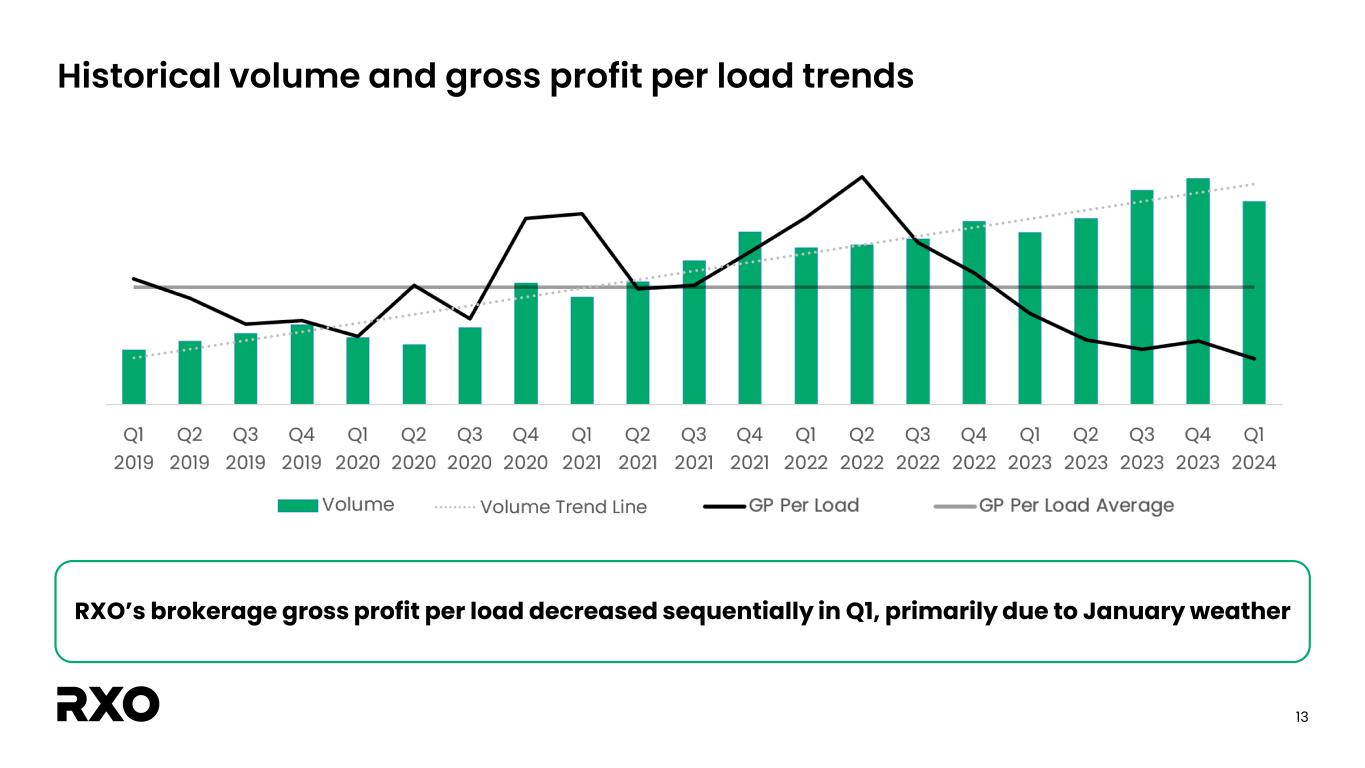

13 歷史交易量和每次負載毛利趨勢RXO的經紀公司每筆負荷的毛利潤在第一季度環比下降,這主要是由於1月份的天氣

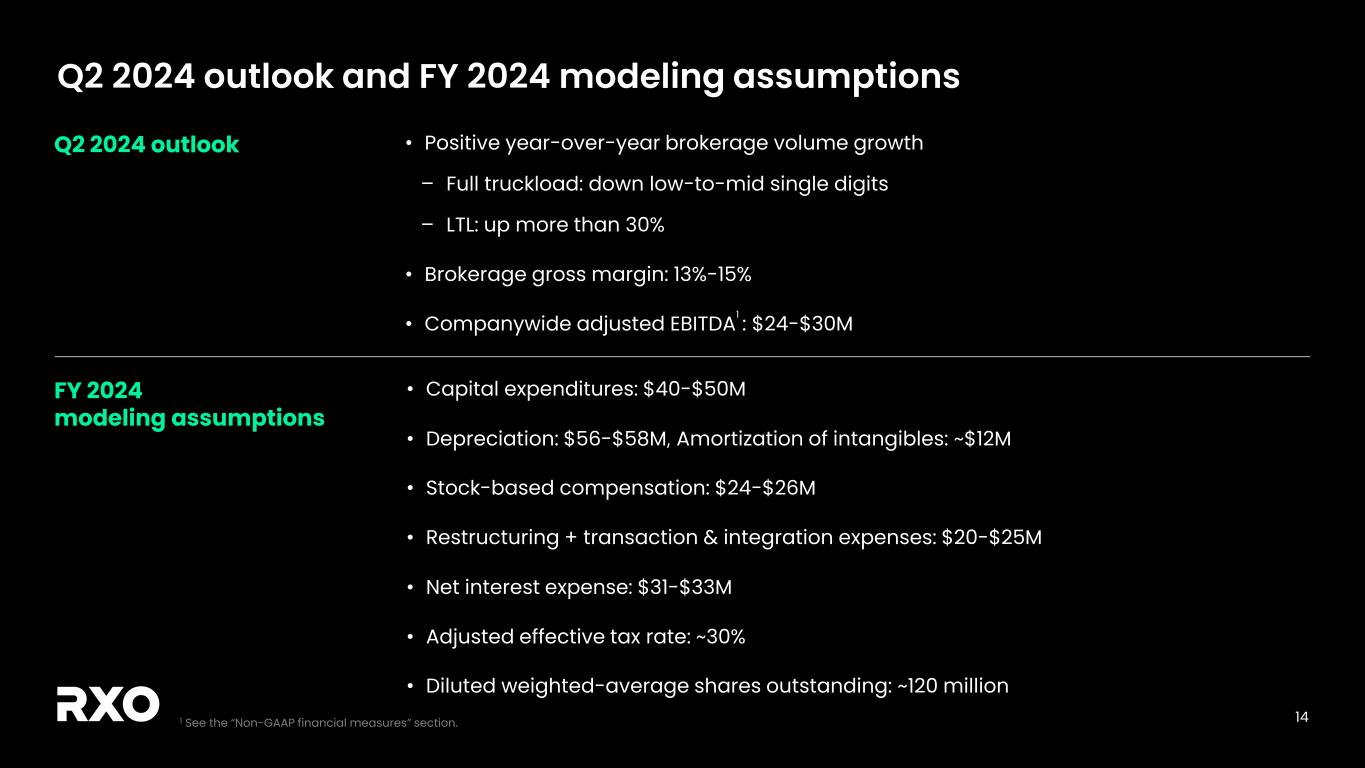

14 2024 年第二季度展望和 2024 財年建模假設 • 經紀業務量同比正增長 — 滿載:低至中個位數 — 零擔運輸:增長超過 30% • 經紀毛利率:13%-15% • 全公司調整後 EBITDA1:2024 財年第二季度展望建模假設 • 資本支出:4000萬至5000萬美元 • 折舊:56至58萬美元,無形資產攤銷:約12美元 M • 股票薪酬:2400萬至2600萬美元 • 重組 + 交易和整合費用:2000-2500萬美元 • 淨利息支出:31-3300萬美元 • 調整後有效税率:約 30% • 攤薄後加權平均已發行股數:約1.2億股 1 參見 “非公認會計準則財務指標” 部分。

15 個主要投資亮點 1 具有長期利好因素的大型潛在市場 2 高於市場的增長和高盈利能力的記錄 3 專有技術推動生產力、數量和利潤率的擴大 4 與藍籌股客户的長期關係 5 具有互補運輸解決方案的市場領先平臺 6 分層銷售方式推動多方面的增長機會 7 在有吸引力的終端市場擁有多元化的投資機會 8 經驗豐富、久經考驗的領導團隊

16 附錄

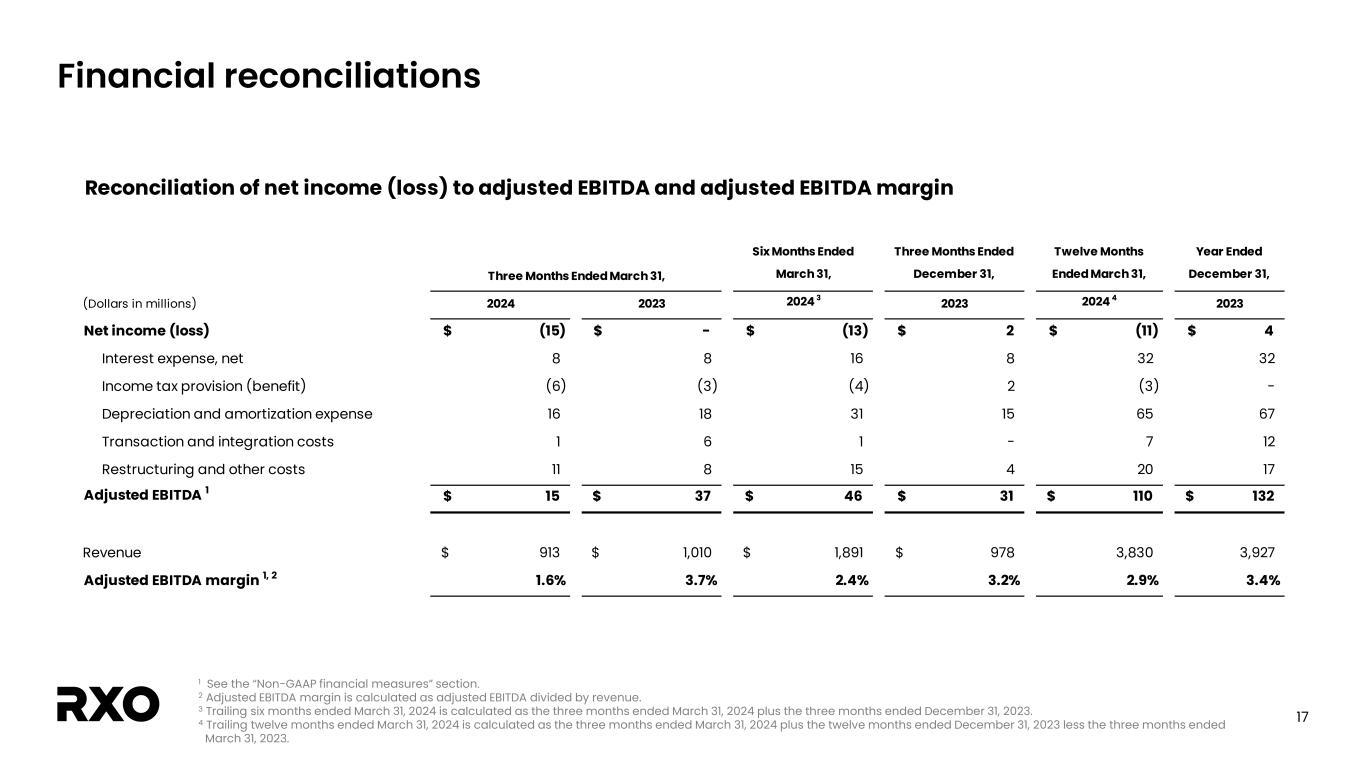

17 財務對賬 1 參見 “非公認會計準則財務指標” 部分。2 調整後的息税折舊攤銷前利潤率按調整後的息税折舊攤銷前利潤率除以收入計算。3 截至2024年3月31日的過去六個月按截至2024年3月31日的三個月加上截至2023年12月31日的三個月計算。4 截至2024年3月31日的十二個月按截至2024年3月31日的三個月加上截至2023年12月31日的十二個月減去2023年12月31日的十二個月計算截至 2023 年 3 月 31 日的三個月。淨收益(虧損)與調整後息税折舊攤銷前利潤率的對賬,截至3月31日的六個月,截至12月31日的三個月,截至3月31日的十二個月,截至12月31日的財年,(百萬美元)2024 2023 3 2024 4 2023 4 2023 4 2023年淨收益(虧損)(15)美元 2美元(11)美元4美元利息支出,淨額8 8 16 8 32 32所得税準備金(收益)(6)) (3) (4) 2 (3)-折舊和攤銷費用 16 18 31 15 65 67 交易和整合成本 1 6 1-7 12 重組和其他成本 11 8 15 4 20 17 調整後的息税折舊攤銷前利潤 1 15美元 37 美元 46 美元 31 110 美元132美元收入 913美元 1,010美元 1,891美元 978美元 3,830 3,927 調整後的息税折舊攤銷前利潤率 1, 2 1.6% 3.7% 2.4% 3.4% 3.2% 2.9% 3.9% 3.4% 3.4% 截至3月31日的三個月,

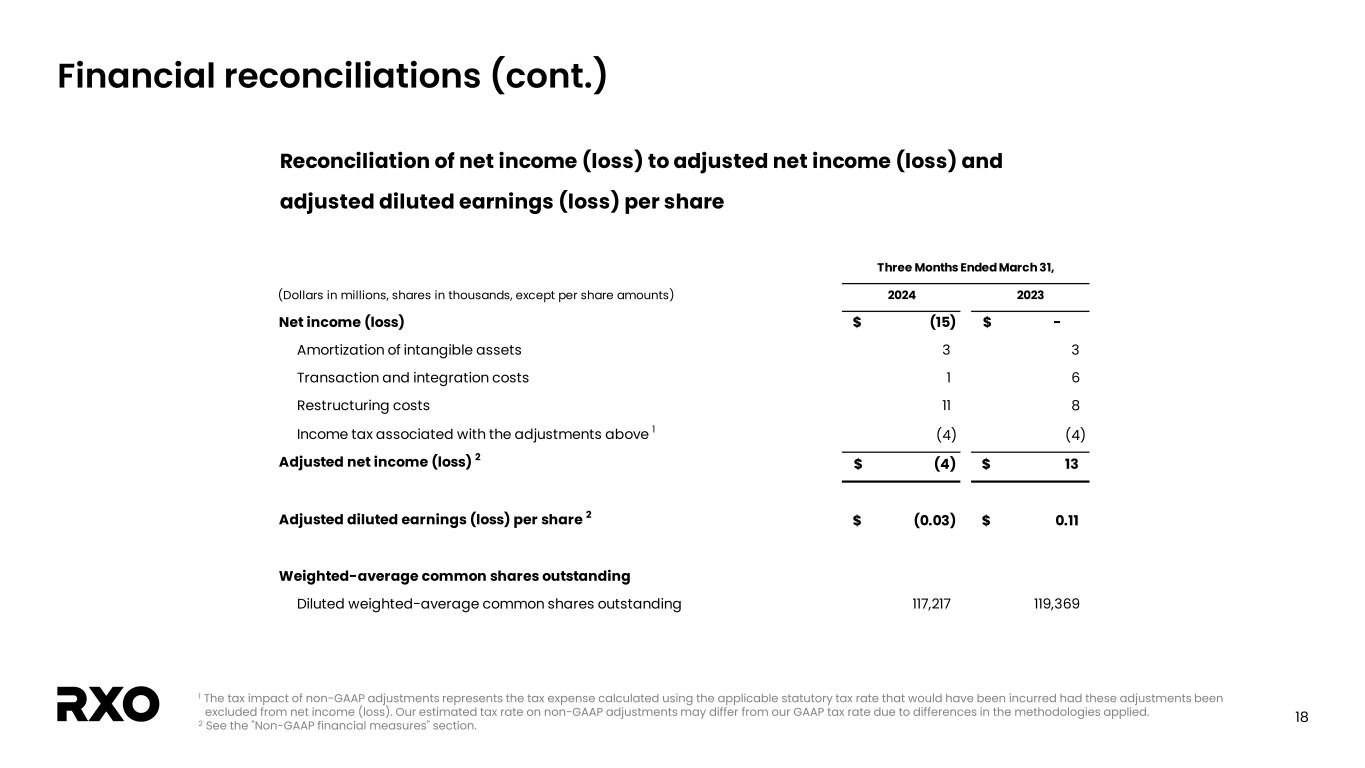

18 財務對賬(續)1 非公認會計準則調整的税收影響是指使用適用的法定税率計算的税收支出,如果將這些調整排除在淨收益(虧損)之外本應產生的税收支出。由於採用的方法不同,我們的非公認會計準則調整的估計税率可能與我們的GAAP税率有所不同。2 請參閲 “非公認會計準則財務指標” 部分。(百萬美元,千股,每股金額除外)2024 2023 年淨收益(虧損)(15) $-$ 無形資產攤銷 3 3 交易和整合成本 1 6 重組成本 11 8 與上述調整相關的所得税 1 (4) (4) 2 (4) 13 美元調整後每股攤薄收益(虧損)2 (0.03) $ 0.11美元加權平均已發行普通股攤薄後的加權平均已發行普通股117,217 119,369 淨收益(虧損)與調整後淨收益(虧損)和調整後的攤薄收益的對賬(每股虧損)截至3月31日的三個月,

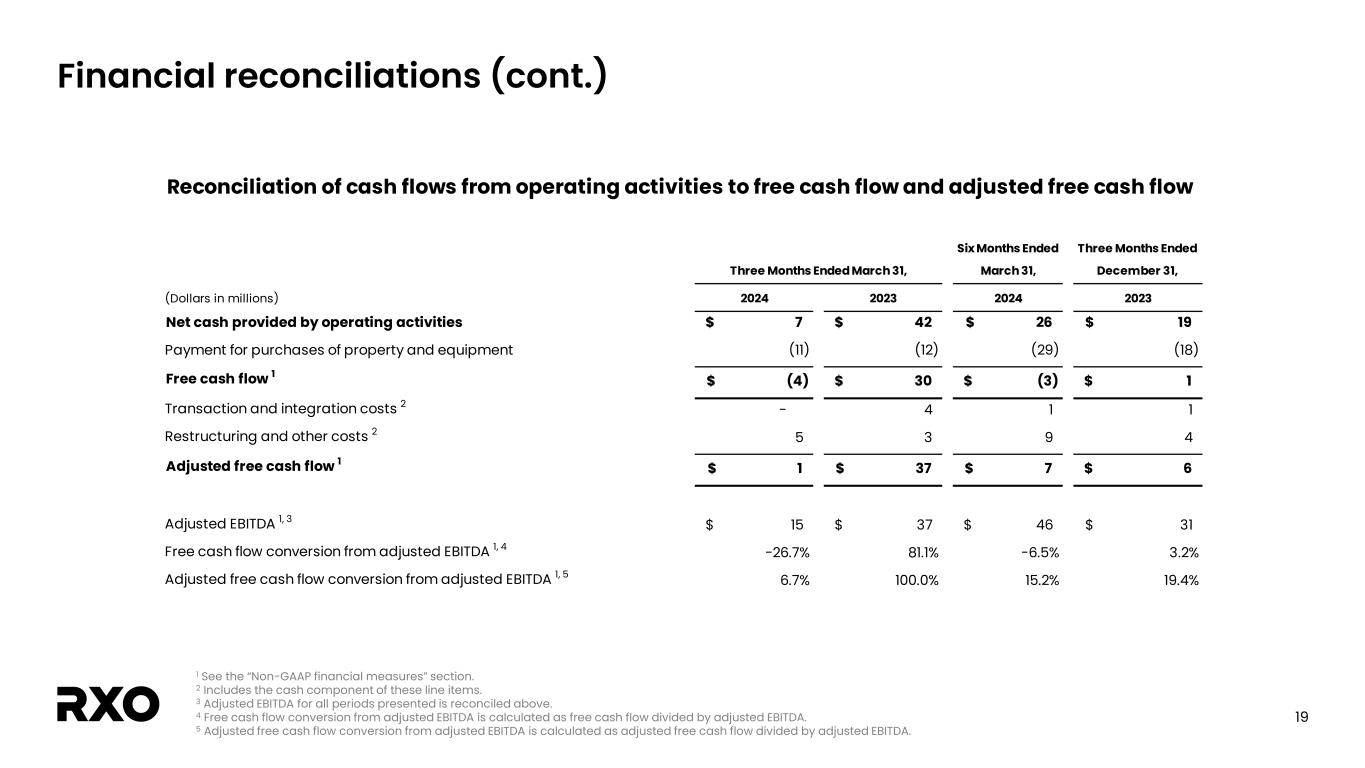

19 1 請參閲 “非公認會計準則財務指標” 部分。2 包括這些細列項目的現金部分。3 上文對列報的所有期間的調整後息税折舊攤銷前利潤進行了對賬。4 調整後息税折舊攤銷前利潤的自由現金流折換算為自由現金流除以調整後的息税折舊攤銷前利潤。財務對賬(續)經營活動現金流與自由現金流和調整後自由現金流的對賬(截至3月31日的三個月,截至12月31日的三個月,(百萬美元)2024 2023 2023 年經營活動提供的淨現金 7$ 42$ 26$ 19$ 購買房產和設備的付款 (11) (12) (29) (18) 自由現金流 1 (4) $30 (3) $ 1$ 交易和整合成本 2-4 1 1 重組和其他成本 2 5 3 9 4 調整後的自由現金流 1 1美元 37 美元 7 美元 6 美元調整後息税折舊攤銷前利潤 1, 3 15 美元 37 美元 46 美元 31 美元調整後息税折舊攤銷前利潤的自由現金流轉換 1,4 -26.7% 81.1% -6.5% 3.2% 調整後的自由現金流從調整後的息税折舊攤銷前利潤轉換 1, 5 6.7% 100.0% 15.0% 15.2% 19.4% 截至3月31日的三個月,

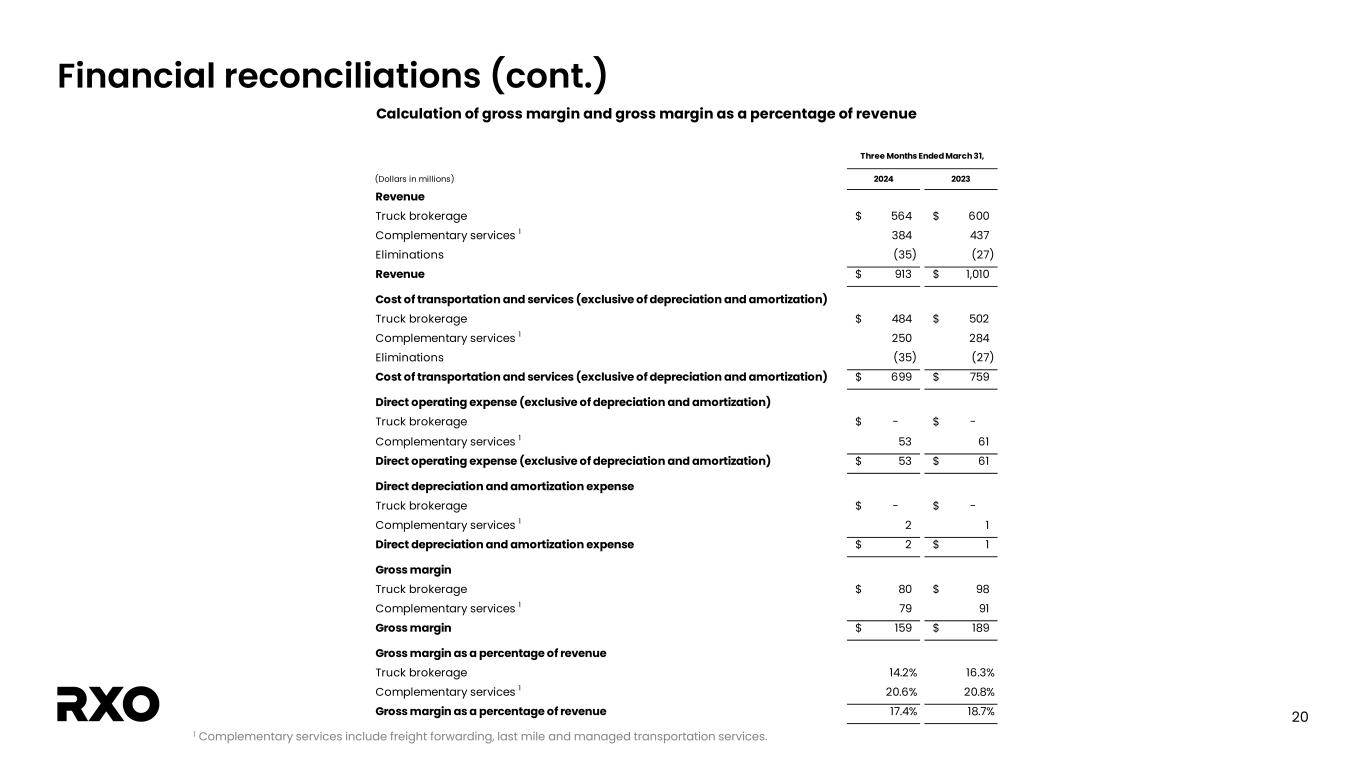

20 財務對賬(續)1 補充服務包括貨運代理、最後一英里和託管運輸服務。毛利率和毛利率佔收入百分比(百萬美元)2024 年 2023 年收入卡車經紀 564 美元 600 美元補充服務 1 384 437 利息 (35) (27) 收入 913 美元 1,010 美元運輸和服務成本(不包括折舊和攤銷)卡車經紀 484美元 502美元補充服務 1 250 284 扣除 (35) (27) 運輸和服務成本(不包括折舊和攤銷)) 699 美元 759$ 直接運營費用(不包括折舊和攤銷)卡車經紀-$-$補充服務 1 53 61 直接運營費用(不包括折舊和攤銷)53 美元 61 美元直接折舊和攤銷費用卡車經紀-$ 補充服務 1 2 1 直接折舊和攤銷費用 2$ 1 美元毛利率 80 美元 98 美元補充服務 1 79 98 美元毛利率佔收入的百分比卡車經紀 14.2% 16.3% 補充服務 1 20.6% 20.8% 毛利率佔收入的百分比 1 20.6% 20.8% 17.4% 18.7% 截至3月31日的三個月

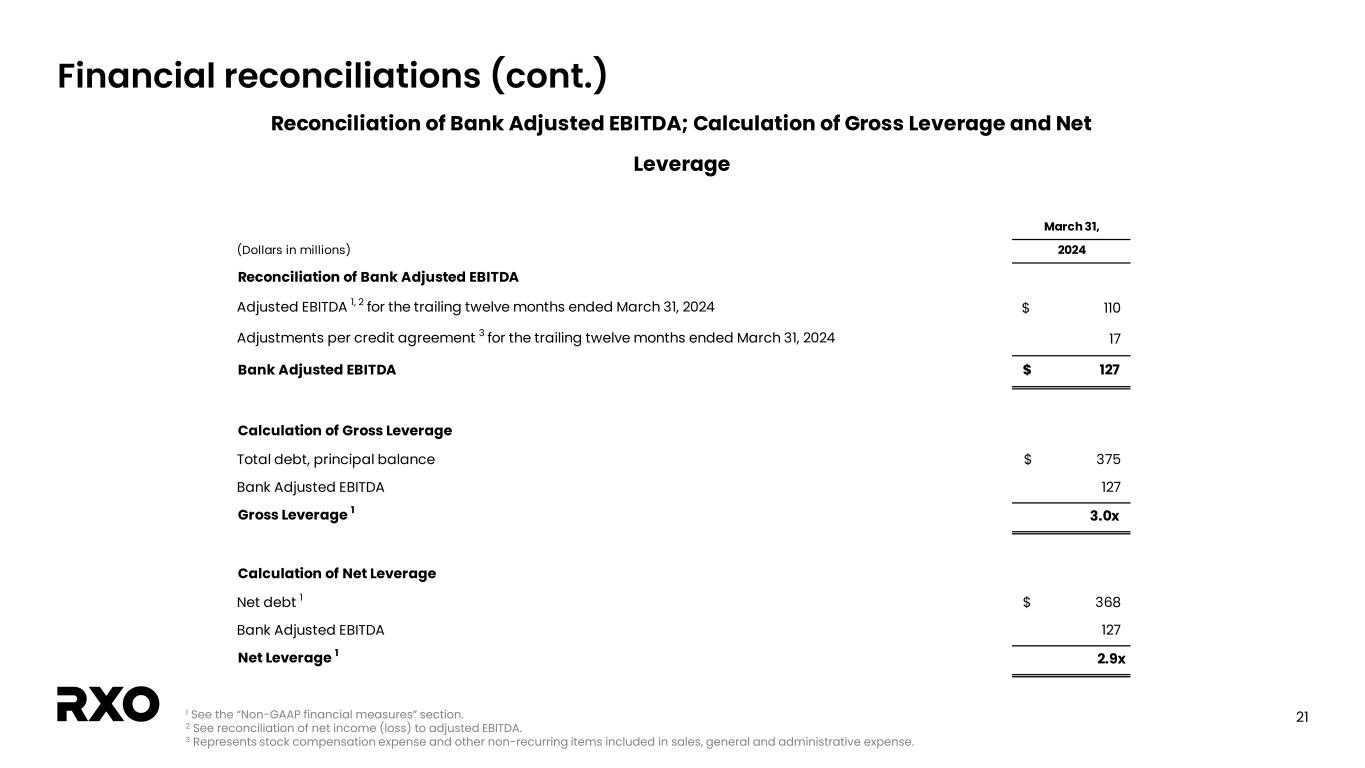

21 財務對賬(續)1 參見 “非公認會計準則財務指標” 部分。2 參見淨收益(虧損)與調整後息税折舊攤銷前利潤的對賬。3 代表股票薪酬支出和銷售、一般和管理費用中包含的其他非經常性項目。3月31日,(百萬美元)2024年銀行調整後息税折舊攤銷前利潤對賬截至2024年3月31日的過去十二個月調整後的息税折舊攤銷前利潤1,2 110美元截至2024年3月31日的過去十二個月的調整數17銀行調整後的息税折舊攤銷前利潤 127美元總槓桿率1 3.0倍淨槓桿率計算銀行調整後淨負債1 368美元息税折舊攤銷前利潤 127 淨槓桿 1 2.9 倍銀行調整後息税折舊攤銷前利潤對賬;總槓桿率和淨槓桿率的計算