| 招股説明書 | 依據第424(B)(4)條提交 |

| 註冊號碼333-275320 |

400,000股普通股

預融資 認股權證最多購買3600,000股普通股

系列 購買最多400萬股普通股的普通權證

B系列普通股認股權證將購買最多400萬股普通股

普通權證相關的800萬股普通股

3600,000股普通股,作為預先出資的認股權證的基礎

我們 在“合理努力”的基礎上發行400,000股普通股,每股票面價值0.0001美元(“普通股”),A系列普通權證購買4,000,000股普通股(“A系列普通股 認股權證”),B系列普通權證購買最多4,000,000股普通股(“B系列普通股 認股權證”),與A系列普通權證一起,以每股1.25美元的合併公開發行 價格發行“普通權證”,並隨附A系列普通權證和B系列普通權證。每股普通股與A系列普通股認股權證和B系列普通股認股權證一起出售,A系列普通股認股權證購買一股普通股,B系列普通股認股權證購買一股普通股。普通權證的行使價為每股1.25美元,並可在發行時行使。A系列普通權證於發行5週年時終止,B系列普通權證於發行18個月後終止。本招股説明書還涉及根據普通權證的行權而發行的普通股的發行。在本次發行期間,每股公開發行價和附帶的普通權證的合併價格將是固定的。

我們 還向投資者提供預融資認股權證,購買最多3,600,000股普通股(以及在行使預融資認股權證後可發行的普通股股票),如果投資者在此次發售中購買我們普通股的股份 將導致該投資者及其關聯公司和某些關聯方實益擁有超過4.99%(或在投資者選擇時,9.99%)的已發行普通股。在本次發售完成後,有機會 購買。代替將導致投資者實益所有權超過4.99%(或在投資者選擇時為9.99%)的普通股,預資金權證將以0.0001美元的行使價購買一股我們的普通股, 我們稱之為預資資權證。每份預先出資的認股權證在發行時即可行使,並將在全部行使時到期 。每份預先出資的認股權證將與購買一股普通股的A系列普通權證和購買一股普通股的B系列普通權證一起出售,該等普通權證的條款將與我們每股普通股一起出售的普通權證的條款相同 。每一份預籌資權證和隨附的普通權證的公開發行價等於本次發行中向公眾出售的普通股和隨附普通權證的每股價格減去0.0001美元。 每份預資資權證和隨附的普通權證的合併公開發行價將在本次發行期間固定。 本招股説明書還涉及在行使預融資權證和向預融資權證的購買者發行普通股時可發行的普通股股票。

普通股和/或預籌資權證及附隨認股權證的股份只能在本次發行中一併購買,但將分開發行 ,並可在發行時立即分開。在您投資我們的證券之前,您應該仔細閲讀這份招股説明書。

我們的普通股在納斯達克全球市場的納斯達克股票市場有限責任公司(“納斯達克”)上市,代碼為“ZVSA”。 2023年12月5日,我們的普通股在納斯達克上最後一次報價出售價格為2.17美元。在此發行的預融資權證或普通權證尚無公開交易市場,我們預計市場不會發展。 如果沒有活躍的交易市場,預融資權證和普通權證的流動性將受到限制。此外,我們 不打算在納斯達克、任何其他國家證券交易所或任何其他交易系統上上市預融資權證或普通權證。

我們 已與AG.P./Alliance Global Partners作為我們的配售代理參與此次發售 。配售代理已同意盡其合理的最大努力安排出售本招股説明書提供的證券。配售代理不購買或出售我們提供的任何證券,並且不要求配售代理安排購買或出售任何特定數量或金額的證券。我們已同意向配售代理支付下表中列出的配售代理費,前提是我們出售了本招股説明書提供的所有證券。 不存在以託管、信託或類似安排獲得資金的安排。沒有最低證券股份數量或最低總收益金額,這是本次發行結束的條件。我們出售的證券可能少於在此提供的所有證券,這可能會顯著減少我們收到的收益,如果我們不出售在此提供的所有證券,此次發行的投資者將不會獲得退款。由於沒有託管帳户,也沒有最低證券數量或收益金額,因此投資者可能已對我們進行了投資,但我們沒有在此次發行中籌集到足夠的收益,不足以滿足本招股説明書中所述收益的預期用途。我們將承擔與此次產品相關的所有費用。我們的某些高級管理人員、董事和員工也可以選擇以與其他購買者相同的條款和條件參與此次發售。請參閲“分銷計劃“從本招股説明書的第142頁開始,瞭解有關這些安排的更多信息。

您 應閲讀本招股説明書,以及標題“在那裏您可以找到更多信息,“在您投資我們的任何證券之前,請仔細考慮。

2023年10月31日,我們的股東批准了我們的普通股流通股的反向拆分,拆分的比例在 10股1股到50股1股的範圍內,按董事會確定的比例和日期生效。我們的 董事會隨後決定,反向股票拆分的比例為35比1。在獲得批准後,我們向特拉華州州務卿提交了第二份修訂和重述的公司註冊證書的 修正案,以 實施反向股票拆分,生效時間為下午4:01。東部時間2023年12月4日。作為反向 股票拆分的結果,我們的普通股中每35股,無論是已發行的還是已發行的,在我們向特拉華州州務卿提交的我們對第二次修訂和重述的公司註冊證書的修訂提交和生效之前,被自動合併並轉換(無需任何進一步行動)為一股已繳足且不可評估的普通股。沒有發行與反向股票拆分相關的零碎股份。如果普通股的股份是直接持有的,則普通股的每一股零碎股份都將 四捨五入為普通股的最接近的完整份額。反向股票拆分 將普通股的流通股總數從反向拆分前的43,515,401股減少到反向拆分後的1,243,297股(受反向股票拆分產生的 股四捨五入的調整)。

本登記聲明中出現的所有財務信息、 股份編號、期權編號、認股權證編號、其他衍生證券編號和行使價,包括Larkspur(如下定義)證券的股份,已進行調整以實施反向 股票拆分。

根據聯邦證券法的定義,我們 是一家“新興成長型公司”,因此,我們可能會選擇遵守某些已降低的上市公司在未來備案時的報告要求。

投資我們的證券涉及高度風險。在購買任何證券之前,您應仔細閲讀標題為“風險因素“從本招股説明書第11頁開始。

每股及隨附普通股 認股權證 | 每份預付資金認股權證和隨附的普通權證 | 總計 | ||||||||||

| 公開發行價 | $ | 1.2500 | $ | 1.2499 | $ | 4,999,640 | ||||||

| 安置代理費(1) | $ | 0.0750 | $ | 0.750 | $ | 299,978 | ||||||

| 給我們的收益(未計費用)(2) | $ | 1.1750 | $ | 1.1749 | $ | 4,699,662 | ||||||

(1) 代表相當於投資者在本次發行中支付的總購買價6.0%的現金費用。我們還同意向 配售代理報銷與其產品相關的某些費用。請參閲“配送計劃從本招股説明書第142頁開始,瞭解配售代理將獲得的補償説明。

(2) 不包括以現金形式行使普通權證的收益(如有)。

證券交易委員會和任何州證券委員會都沒有批准或不批准這些證券,也沒有確定本招股説明書是否真實或完整。任何相反的陳述都是刑事犯罪。

普通股股份、預融資權證和普通權證預計將於2023年12月11日左右交付給購買者。

Sole 安置代理

AGP。

本招股説明書的 日期為2023年12月6日。

目錄表

| 頁面 | |

| 關於這份招股説明書 | 1 |

| 商標 | 2 |

| 選定的定義 | 3 |

| 關於前瞻性陳述的警告性聲明 | 4 |

| 招股説明書摘要 | 6 |

| 供品 | 9 |

| 風險因素 | 11 |

| 收益的使用 | 67 |

| 稀釋 | 68 |

| 我們普通股和股息信息的市場價格 | 70 |

| 生意場 | 71 |

| 管理層對財務狀況和經營成果的討論與分析 | 106 |

| 管理 | 120 |

| 高管薪酬 | 125 |

| 證券的實益所有權 | 140 |

| 配送計劃 | 142 |

| 某些關係和關聯方交易 | 145 |

| 股本説明 | 152 |

| 我們提供的證券説明 | 167 |

| 法律事務 | 171 |

| 專家 | 172 |

| 在那裏您可以找到更多信息 | 173 |

| 財務信息索引 | F-1 |

您 應僅依賴此招股説明書中包含的信息。未授權任何人向您提供與本招股説明書中包含的信息 不同的信息。本招股説明書的日期為本招股説明書封面所列日期。您不應 假設本招股説明書中包含的信息在該日期以外的任何日期都是準確的。

| i |

關於 本招股説明書

我們 未授權任何人提供任何信息或作出任何陳述,但本招股説明書或由我們或代表我們編制的任何免費書面招股説明書或我們已向您推薦的招股説明書中包含的信息或陳述除外。我們 對他人可能向您提供的任何其他信息的可靠性不承擔任何責任,也不能提供任何保證。此 招股説明書僅提供僅出售在此提供的證券的要約,且僅在合法的情況下且在司法管轄區內 。本招股説明書或任何適用的免費書面招股説明書中包含的信息僅在其日期有效,無論其交付時間或我們證券的任何銷售。自該日期以來,我們的業務、財務狀況、運營結果和前景可能已發生變化 。

本招股説明書中提供的信息包含統計數據和估計,包括與我們所參與市場的市場規模和競爭地位有關的數據和估計,這些數據和估計是從我們自己的內部估計和研究,以及從行業和一般出版物以及由第三方進行的研究、調查和研究中獲得的。行業出版物、研究和調查一般都表明,它們是從據信可靠的來源獲得的。雖然我們相信我們公司內部的研究是可靠的,並且我們市場和行業的定義是適當的,但這項研究或這些定義都沒有得到任何獨立的 來源的驗證。

對於美國以外的投資者:我們沒有,配售代理也沒有做任何事情,以允許在美國以外的任何司法管轄區進行此次發行或擁有或分發本招股説明書。 持有本招股説明書的美國境外人員必須告知自己,並遵守與在美國境外發售證券和分發本招股説明書有關的任何限制。

本招股説明書包含本文所述部分文件中包含的某些條款的摘要,但請參考實際文件以獲取完整信息。所有的摘要都被實際文件完整地限定了。本招股説明書所指的部分文件的副本已存檔、將存檔或將通過引用合併為註冊説明書的證物 ,您可以獲得這些文件的副本,如下所述。您 可以在此處找到更多信息。”

除 明確説明或文意另有所指外,本招股説明書中對“公司、“The”註冊人,” “我們,” “我們“和”我們的“指ZyVersa(以及舊ZyVersa的業務,在業務合併生效後, 成為ZyVersa的業務)。

| 1 |

商標

本 文檔包含對屬於其他實體的商標和服務標記的引用。僅為方便起見,本招股説明書中提及的商標和商品名稱可能不帶®或™符號,但此類引用並不以任何方式表明, 適用許可人不會根據適用法律在最大程度上主張其對這些商標和商品名稱的權利。我們無意使用或展示其他公司的商號、商標或服務標誌,以暗示與任何其他公司有關係,或由任何其他公司背書或贊助。

| 2 |

已選擇 個定義

除非 本招股説明書中另有説明或上下文另有要求,否則:

“盡最大努力保證“指我們在本公司於根據我們於2023年1月27日向美國證券交易委員會提交的經修訂的S-1表格註冊聲明(文件編號333-269442),盡力而為。

“盡最大努力 提供“指的是根據我們於2023年1月27日向美國證券交易委員會提交的S-1表格註冊聲明(文件編號333-269442),盡最大努力提供。

“業務組合 “指企業合併,包括《企業合併協議》擬進行的合併和其他交易。

“業務 合併協議“指日期為2022年7月20日的某些業務合併協議,由證券持有人代表ZyVersa、Larkspur和合並子公司簽訂,並經不時修改;

“結業“ 指企業合併的完成;

“截止日期 “指企業合併完成之日,即2022年12月12日;

“普通股 股票“指我們的普通股,面值0.0001美元;

“首次公開募股(IPO)“ 指Larkspur的首次公開募股於2021年12月23日完成。

“誘因 認股權證“指於2023年9月向現有權證持有人發行的新誘導權證,行權價為4.75美元。

“2023年7月提供服務指我們於2023年7月26日完成的公開發售。

“2023年7月的認股權證“指我們在2023年7月發行的認股權證。

“拉克斯普“ 指實施業務合併之前的特拉華州公司Larkspur Health Acquisition Corp.;

“合併“ 指合併Sub與Old ZyVersa並併入Old ZyVersa,Old ZyVersa作為ZyVersa的全資子公司繼續存在;

“合併 子公司“指Larkspur Health Merge Sub,Inc.,該公司是特拉華州的一家公司,也是Larkspur的全資子公司;

“舊的 ZyVersa“指ZyVersa治療公司,佛羅裏達州的一家公司,在業務合併生效後;

“舊的ZyVersa擔保“指因業務合併而向Old ZyVersa權證持有人 註銷及轉換Old ZyVersa的每份已發行認股權證而發行的45,032股本公司普通股可行使的認股權證。

“管道 投資者”指已簽署PIPE認購協議的投資者;

“管道 個共享“指在PIPE投資中出售給PIPE投資者的Larkspur A系列可轉換優先股的股份;

“管道 訂閲協議“指Larkspur與管道投資者之間簽訂的證券購買協議,日期為2022年7月20日,經修訂(並可能根據其條款不時進一步修訂、修改、補充或豁免),據此Larkspur同意以每股1,000美元的收購價向管道投資者發行總計12,500股Larkspur A系列可轉換優先股和認股權證,金額相當於該系列A優先股轉換後可向管道投資者發行的普通股標的股份的100%;

“管道 授權書“指與PIPE股份一起出售給PIPE投資中PIPE投資者的私募權證;

“管道“ 或”管道投資“指PIPE投資者購買總額為8,635,000美元的私募,以換取緊接 PIPE認購協議中規定的條款和條件結束之前的Larkspur A系列優先股和認股權證的股份;

“私募認股權證 “指與首次公開招股有關而發行的非公開認股權證;

“公共 認股權證“指與首次公開招股有關而向投資者發行的公開認股權證;

“證券持有人 代表“指企業合併協議中指定的Old ZyVersa的股東代表;

“系列 A優先股“指35股A系列優先股轉換為500股普通股,轉換價格為每股70.00美元/股,以及715股由獨立持有人持有但尚未轉換的A系列優先股。

“B股系列 “指5,062股Larkspur的B系列可轉換優先股,可轉換為Larkspur的普通股,發行給持有人以清償某些債務和交易成本;

“贊助商“指特拉華州有限責任公司Larkspur Health LLC;以及

“ZyVersa“ 或”公司“指的是ZyVersa治療公司,一家特拉華州的公司,在業務合併生效後。

| 3 |

有關前瞻性陳述的警示性 聲明

本招股説明書包含前瞻性陳述,因此不是歷史事實。這包括但不限於有關財務狀況、業務戰略以及我們未來運營的管理計劃和目標的陳述。這些陳述 構成預測、預測和前瞻性陳述,並不是業績的保證。這樣的陳述可以通過它們與歷史或當前事實沒有嚴格聯繫這一事實來識別。在本招股説明書中使用的詞語,如“預期”、“相信”、“繼續”、“可能”、“估計”、“預期”、“打算”、“可能”、“可能”、“計劃”、“可能”、“可能”、“潛在”、“預測”、“項目”、“ ”應該、“努力”、“將會”以及類似的表達方式可能識別前瞻性陳述,但 沒有這些詞語並不意味着聲明沒有前瞻性。本招股説明書和通過引用併入本招股説明書的任何文件中的前瞻性陳述可能包括,例如,關於:

| ● | 我們 實現業務合併預期收益的能力; | |

| ● | 與我們業務相關的成本; | |

| ● | 我們的 財務和業務表現,包括財務預測和業務指標; | |

| ● | 我們的 在未來實現和保持盈利能力的能力 | |

| ● | 我們的 有效地增長和擴大業務的能力; | |

| ● | 我們目前的計劃和運營受到幹擾的風險; | |

| ● | 商業或經濟中斷的潛在可能性,包括當前和未來的流行病造成的中斷,如新冠肺炎大流行,包括其突變或變體,以及對商業和財務狀況的影響; | |

| ● | 維持我們的證券在納斯達克上上市的能力,以及我們證券的潛在流動性和交易; | |

| ● | 認識到我們業務的預期收益的能力,這可能會受到增長和管理我們的研發和臨牀活動以及留住關鍵員工的能力的影響。 | |

| ● | 適用法律或法規變更的影響; | |

| ● | 我們的 未來的資本需求以及現金來源和使用,包括獲得資本來源或籌集資金的能力 未來; | |

| ● | 我們的網絡強度、我們技術的有效性以及通過我們平臺提供的產品的質量; | |

| ● | 我們業務的預測財務信息、增長率、戰略和市場機會; | |

| ● | 我們的 維持我們現有的許可協議和其他合作安排的能力; | |

| ● | 我們的 能夠獲得和維護我們候選產品的監管批准,以及任何相關限制和限制 未來的產品; | |

| ● | 我們的研發策略和活動的成功、成本和時間; | |

| ● | 我們的 成功推出我們的候選產品並被市場接受的能力; | |

| ● | 與競爭對手競爭的能力、評估和策略; |

| 4 |

| ● | 我們的 吸引和留住人才的能力,以及我們的薪酬策略和領導力的有效性; | |

| ● | 我們的 保持我們的許可證和在嚴格監管的製藥行業運營的能力; | |

| ● | 預防和防範網絡安全攻擊的能力; | |

| ● | 我們的 依賴第三方服務提供商處理支付、Web和移動操作系統、軟件、背景調查, 保險政策; | |

| ● | 我們的 建立和維持有效的財務報告內部控制制度的能力; | |

| ● | 任何已知和未知的訴訟和監管程序的結果,包括任何事件、變更或其他情況的發生, 包括可能對我們提起、可能影響我們業務的任何法律訴訟的結果; | |

| ● | 我們的 維護和保護我們的品牌和知識產權的能力;以及 | |

| ● | 其他 標題為“風險因素.” |

這些 前瞻性陳述基於截至本招股説明書發佈之日可獲得的信息以及當前的預期、預測和假設,涉及大量判斷、風險和不確定性。因此,前瞻性陳述不應被視為代表我們在任何後續日期的觀點,我們不承擔任何義務更新前瞻性陳述 以反映它們作出之日後的事件或情況,無論是由於新信息、未來事件或其他原因, 除非適用的證券法可能要求。

| 5 |

招股説明書 摘要

此 摘要重點介紹了此招股説明書中的精選信息,可能不包含對您作出投資決策 非常重要的所有信息。在投資我們的證券之前,您應仔細閲讀整個招股説明書,包括本招股説明書中包含的財務報表和相關説明,以及本招股説明書中其他部分的“風險因素”、 “業務”和“管理層對財務狀況和經營結果的討論和分析” 標題下列出的信息。另請參閲標題為“在哪裏可以找到更多信息”的小節。除明確説明或文意另有所指外,本招股説明書中的“公司”、“註冊人”、“本公司”、“本公司”及“本公司”均指ZyVersa(及Old ZyVersa的業務,在業務合併生效後成為ZyVersa的業務)。

概述

我們 是一家臨牀階段的生物製藥公司,利用專有技術為患有慢性腎臟疾病或炎症性疾病的患者開發藥物,這些患者的醫療需求尚未得到滿足。我們的使命是開發優化健康結果和提高患者生活質量的藥物。

我們 擁有兩個全球許可的專利藥物開發平臺,每個平臺都是由邁阿密大學米勒醫學院(以下簡稱邁阿密大學)的研究科學家發現的。這些開發平臺 包括:

| ● | 膽固醇外流調節劑TM,VAR200(2-羥丙基-β-環糊精或“2HPβCD”)是一種臨牀上正在開發中的治療腎臟疾病的注射劑。VAR 200於2015年12月15日從L研究有限責任公司獲得許可。L研究公司是由邁阿密大學的研究科學家創立的,他們發現了VAR 200用於腎臟疾病。 | |

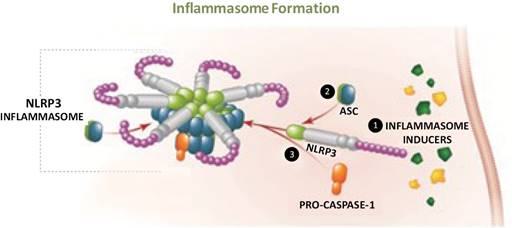

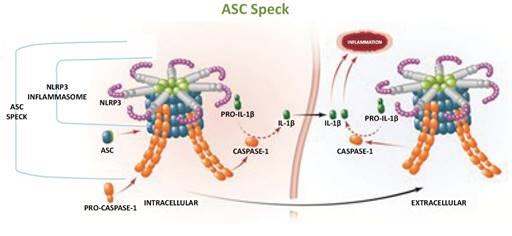

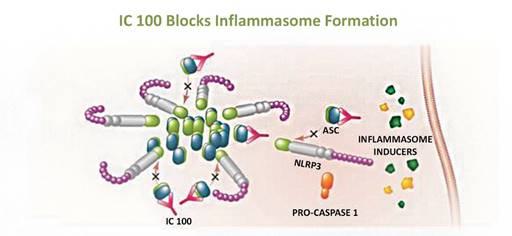

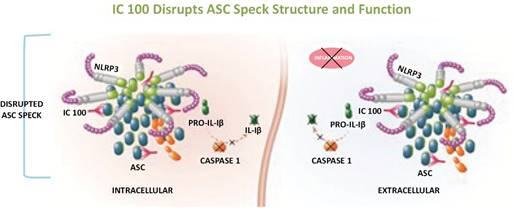

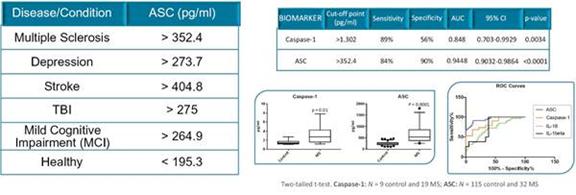

| ● | IC 100是一種用於治療炎症性疾病的臨牀前開發中的單抗炎症體ASC抑制劑。IC 100於2019年4月18日從InflamaCore,LLC獲得許可。InflamaCore,LLC是由邁阿密大學的研究科學家創建的,他們發明了IC 100。 |

我們 相信我們的每一種候選產品都有潛力在各自的治療領域治療多種適應症。我們的戰略是專注於適應症擴展,以最大限度地發揮商業潛力。

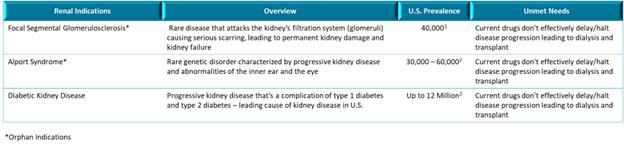

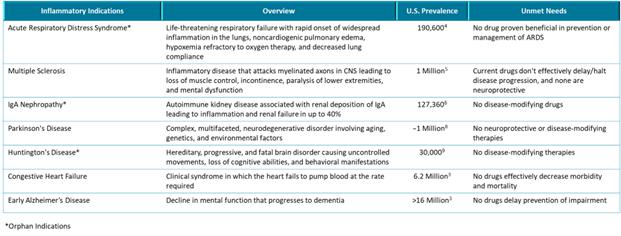

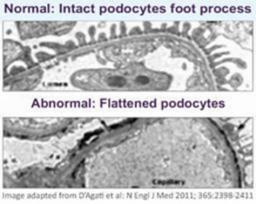

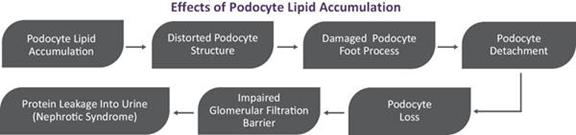

我們的腎臟管道最初專注於罕見的慢性腎小球疾病。我們對VAR 200的主要指徵是局灶性節段性腎小球硬化(FSGS)。2020年1月21日,我們提交了VAR 200的新藥研究申請(“IND”),美國食品和藥物管理局(“FDA”)已允許我們的開發計劃基於活性成分(2HPβCD)的風險/益處概況,在FSGS患者 中進行2a期試驗。在對患有FSGS的患者啟動2a期試驗之前,我們計劃在2024年第一季度支持一項開放標籤概念驗證試驗,屆時我們預計將獲得8名糖尿病腎病患者的數據。這將能夠在患者進行治療的過程中評估藥物效果,並將為開發我們的2a階段方案提供見解。VAR 200具有代表FSGS、Alport綜合徵和糖尿病腎病的動物模型的藥理學概念驗證數據,其中每一種都可以根據我們的適應症擴展策略進行開發。

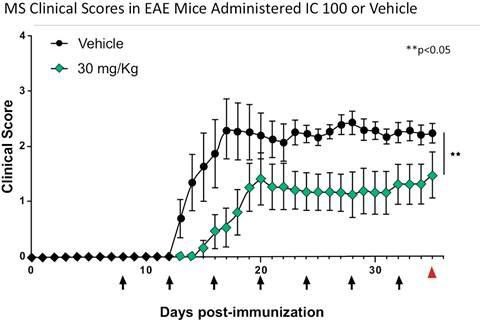

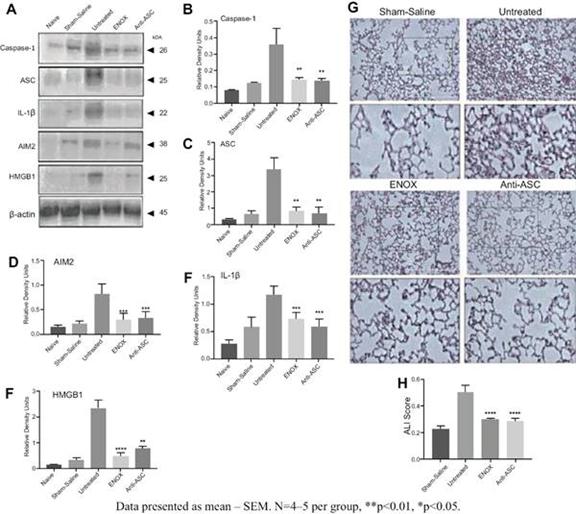

我們的炎症體ASC抑制劑計劃IC 100正處於臨牀前開發階段。我們的重點是推動1C 100在2024年第二季度提交當前計劃的 IND,然後啟動第一階段試驗。IC 100具有代表急性呼吸窘迫綜合徵(ARDS)和多發性硬化症(MS)的動物模型的藥理學概念驗證數據。我們計劃在下一波臨牀前發展中進行多達六種適應症的額外動物研究,例如免疫球蛋白A(“IgA”)腎病、帕金森氏病、早期阿爾茨海默病、亨廷頓病和充血性心力衰竭。 我們預計將根據我們臨牀前計劃的數據選擇一個或多個IC 100的主要適應症。

我們的 管道

我們管道的目標是針對具有高度未滿足醫療需求的腎臟和炎症適應症,我們相信可以通過我們的作用機制解決這些問題。我們打算通過為VAR 200和IC 100開發多個適應症 ,以及通過潛在的腎臟和抗炎候選產品的許可,進一步增強和擴大我們的產品組合。

| 6 |

業務 戰略

我們 尋求被公認為領先的生物製藥公司,處於創新前沿,為有高度未滿足醫療需求的患者提供服務。 我們致力於通過開發生物製藥產品來恢復健康並改變患者的生活。我們的策略 是:

| ● | 推進VAR 200的開發. | |

| ● | 推進我們的IC 100臨牀前計劃. | |

| ● | 利用我們的適應症擴展戰略,通過在各自的治療領域開發多個適應症,最大限度地發揮我們每個產品平臺的商業潛力. | |

| ● | 維護我們的候選產品的開發和商業化權利. | |

| ● | 擴展我們的候選產品組合 . | |

| ● | 繼續 加強和擴大我們的知識產權組合. |

上文中反映的 日期和事件僅為估計值,無法保證所包含的事件 將在呈現的預期時間軸上完成,或根本不會完成。此外,無法保證我們將成功開發 我們的任何候選產品,或我們未來可能開發的任何其他產品或候選產品,或我們未來可能開發的任何候選產品 將獲得FDA的任何適應症批准。

市場 和商業機會

我們 認為,我們的主要候選產品具有治療醫療需求顯著未滿足的疾病的潛力,包括(i) 我們的主要候選腎臟產品VAR 200,正在開發用於多種腎臟適應症的潛在治療,如局灶性節段性腎小球硬化症(FSGS)和Alport綜合徵(孤兒適應症)和糖尿病腎病;和(ii)我們的主要抗炎產品 候選產品,IC 100,用於治療多種炎症性疾病,包括,但不限於多發性硬化症和急性呼吸窘迫綜合徵。VAR 200尚未被FDA授予FSGS或Alport綜合徵的孤兒藥指定。

風險因素

我們的業務受到許多風險和不確定性的影響,包括標題為“風險因素“ 緊隨此招股説明書摘要,該摘要闡明瞭我們在成功實施戰略和業務增長方面面臨的挑戰 。以下考慮因素(除其他外)可能會抵消我們的競爭優勢或對我們的業務戰略產生負面影響,這可能會導致我們證券的股價下跌並導致您的全部或部分投資損失 。

| ● | 我們當前或未來的候選產品可能永遠不會獲得批准或獲得商業市場認可; | |

| ● | 我們 是一家處於發展階段的公司,經營歷史有限,沒有收入,有許多因素可能會影響我們的業務前景 ; | |

| ● | 截至 日期,我們沒有數據支持監管部門批准我們的任何藥品,我們沒有任何產品在任何司法管轄區獲準商業銷售,我們也沒有從產品銷售中獲得任何收入; | |

| ● | 我們 將需要額外資金來開發我們的候選產品並將其商業化。如果我們無法籌集足夠的資金,我們 將被迫推遲、減少或取消我們的產品開發計劃; | |

| ● | 我們的業務依賴於我們候選產品的成功開發、監管批准和商業化,特別是VAR 200和IC 100; | |

| ● | 我們的 候選產品如果獲得批准,將面臨激烈的競爭,如果我們不能有效競爭,可能會阻止我們實現顯著的市場滲透; | |

| ● | 我們 可能無法實現我們業務的預期收益,任何收購、戰略關係、合資或投資都可能擾亂我們的業務,損害我們的經營業績和財務狀況; | |

| ● | 如果 我們不能成功地管理我們的增長和擴大我們的業務,我們的聲譽、品牌、業務和運營結果可能會受到損害 ; | |

| ● | 我們 在競爭激烈的人才市場中存在依賴關鍵管理成員和其他關鍵人員以及吸引、留住和培養合格人才的風險; | |

| ● | 我們 可能面臨訴訟風險,並可能因此面臨責任和對我們的專業聲譽的損害; | |

| ● | 我們的業務受到廣泛的國內和國外法規的約束,這可能會使我們面臨巨大的成本和合規要求; | |

| ● | 我們 可能面臨與我們作為1933年《證券法》含義內的新興成長型公司的地位相關的風險,作為 修訂後(“證券法”); | |

| ● | 未能實現並保持對財務報告的有效內部控制可能導致我們無法準確或及時地報告我們的財務狀況或經營結果,這可能對我們的業務和股票價格產生重大不利影響; | |

| ● | 我們 可能無法繼續經營下去。 | |

| ● | 如果我們對關鍵會計政策的估計或判斷被證明是不正確的,我們的經營業績可能會受到不利影響 ; | |

| ● | 作為一家上市公司的要求可能會使我們的資源緊張,導致訴訟,並分散管理層的注意力; | |

| ● | 我們普通股的活躍交易市場可能永遠不會發展或持續; | |

| ● | 我們普通股的價格可能會波動,這可能會給投資者造成重大損失; |

| 7 |

| ● | 我們總流通股的很大一部分被限制立即轉售,但可能在不久的 將來向市場出售,這可能導致我們普通股的市場價格大幅下跌,即使我們的業務表現良好; | |

| ● | 不能保證舊的ZyVersa認股權證、管道認股權證或公共認股權證將在現金中;它們可能到期而毫無價值 因此我們可能無法從行使認股權證中獲得現金收益; | |

| ● | 在行使認股權證和轉換優先股時發行我們的普通股將大大稀釋我們普通股的現有持有者的權益。 | |

| ● | 如果您在此次發行中購買證券,您的投資將立即遭到稀釋; | |

| ● | 我們的 與融資、收購、投資、股票激勵計劃相關的額外股本的潛在發行,作為應付或其他應付賬款的對價,將稀釋所有其他股東的權益; | |

| ● | 我們的 管理層將在使用此次發行的淨收益方面擁有廣泛的自由裁量權,並可能以您不同意的方式和可能不會產生回報的方式投資或使用收益。 | |

| ● | 預籌資權證或特此提供的權證沒有公開市場。 | |

| ● | 預籌資權證或在本次發售中購買的認股權證的持有人 將不享有普通股股東的權利,直到該等持有人 行使其預資資權證或認股權證並收購我們的普通股。 | |

| ● | 本公司於此發行的認股權證屬投機性。 | |

| ● | 此 是盡力而為的產品,不要求出售最低金額的證券,並且我們可能不會籌集我們的業務計劃(包括我們的近期業務計劃)所需的資金。 | |

| ● | 第三方聲稱我們侵犯或濫用他們的專有技術可能會使我們承擔重大責任,並可能迫使 我們重新設計我們的服務和產品或產生重大成本;以及 | |

| ● | 如果我們不能有效地保護我們的知識產權,我們的業務將受到損害。 |

企業信息

於2022年12月12日(“完成日期”),吾等根據該特定業務合併協議的條款,由證券持有人代表Old ZyVersa、Larkspur及合併附屬公司 完成先前公佈的業務合併,並於完成日期(I)Larkspur於截止日期(I)將其名稱更改為“ZyVersa治療公司”,及(Ii)合併 附屬公司合併至Old ZyVersa(“合併”)。隨着Old ZyVersa成為合併中倖存的公司,並在使該合併生效 後,Old ZyVersa成為ZyVersa的全資子公司。

我們的主要執行辦公室位於佛羅裏達州33326,韋斯頓,208室北商業大道2200號,我們的電話號碼是。我們的網站地址是http://www.zyversa.com.本招股説明書不包含本招股説明書中包含的信息或通過我們網站 以其他方式訪問的信息。

最近的發展

反向 股票拆分

2023年10月31日,我們的股東批准了我們的普通股流通股的反向拆分,拆分的比例在 10股1股到50股1股的範圍內,按董事會確定的比例和日期生效。我們的 董事會隨後決定,反向股票拆分的比例為35比1。在獲得批准後,我們向特拉華州州務卿提交了第二份修訂和重述的公司註冊證書的 修正案,以 實施反向股票拆分,生效時間為下午4:01。東部時間2023年12月4日。作為反向 股票拆分的結果,我們的普通股中每35股,無論是已發行的還是已發行的,在我們向特拉華州州務卿提交的我們對第二次修訂和重述的公司註冊證書的修訂提交和生效之前,被自動合併並轉換(無需任何進一步行動)為一股已繳足且不可評估的普通股。沒有發行與反向股票拆分相關的零碎股份。如果普通股的股份是直接持有的,則普通股的每一股零碎股份都將 四捨五入為普通股的最接近的完整份額。反向股票拆分 將普通股的流通股總數從反向拆分前的43,515,401股減少到反向拆分後的總流通股1,243,297股(受反向股票拆分產生的零碎股份 四捨五入的調整)。

本招股説明書中出現的所有財務信息、股份編號、期權編號、認股權證編號、其他衍生證券編號和行權價格,包括Larkspur證券的股票,均已進行調整 以實施反向股票拆分。

納斯達克缺乏症

納斯達克此前曾 通知本公司,其上市證券的買入價在過去30個工作日內每股收盤價低於1.00美元,因此不符合上市規則第5450(A)(1)條(“規則”)。根據上市規則 5810(C)(3)(A),本公司獲給予180個歷日,或直至2023年12月6日,以恢復遵守該規則。

2023年11月14日,納斯達克 向本公司發佈信函稱,截至2023年11月13日,確定本公司證券連續十個交易日的收盤價 為0.1美元或更低。因此,本公司須遵守上市規則 5810(C)(3)(A)(Iii)項下擬訂立的條文。因此,納斯達克決定自2023年11月16日起將公司證券從納斯達克全球市場退市,除非公司及時要求在納斯達克聽證會小組(“小組”)舉行聽證會。因此,納斯達克及時要求並安排在陪審團面前舉行聽證會,因此,在聽證會後陪審團的決定發佈以及陪審團可能批准的任何延期屆滿之前,納斯達克的任何退市行動將被擱置 。在聽證會上,公司將提交其計劃,以證明遵守規則的情況,並要求延長時間 。公司實施了上述反向股票拆分,試圖重新遵守規則 。不能保證將舉行聽證,也不能保證如果舉行聽證,小組將作出有利的決定。

| 8 |

產品

下面的 摘要包含有關此產品的基本信息。摘要並不打算是完整的。您應閲讀本招股説明書中其他部分包含的完整 文本和更具體的詳細信息。

| 提供的普通股 : | 400,000股 | |

| 預先出資的 認股權證: | 我們 還向投資者提供預先出資的認股權證,以購買最多3,600,000股普通股,如果投資者在此次發行中購買我們普通股的股票,將導致該投資者及其關聯公司和某些相關 方實益擁有超過4.99%(或在投資者選擇時,9.99%)的已發行普通股, 在本次發行完成後,有機會購買,代替普通股,否則將導致投資者的實益所有權超過4.99%(或,在購買者的選擇下,超過9.99%),預資金權證將以0.0001美元的行使價購買我們普通股的一股,我們稱之為預資金權證。每份預先出資的權證在發行時即可行使 ,並在全部行使時到期。每一份預先出資的認股權證將與A系列普通權證一起出售,以購買1股我們的普通股,並與B系列普通權證一起出售,以購買1股我們的普通股。每份預籌資權證和附帶普通權證的合併公開發行價格等於本次發行中出售的普通股和附帶普通權證的每股合併公開發行價減去0.0001美元。本招股説明書還涉及在行使預籌資認股權證時可發行的普通股。請參閲“我們提供的證券説明“ 瞭解更多信息。 | |

| 認股權證 提供: | 4,000,000 A系列普通令和4,000,000份B系列普通令。 每股普通股或預先融資的股票將與A系列普通令狀和B系列普通令狀一起提供。 A系列普通股將在發行開始至自該日期起五年結束的期間內行使。 B系列普通股將在發行開始至發行後十八個月結束的期間內行使 約會普通股的行使價為每股1.25美元。本招股説明書還與可發行普通股股份的發行有關 行使普通令狀後見“股本説明“以獲取更多信息。 | |

| 本次發行後發行的普通股: | 1,643,297股,假設本次發行中沒有行使任何預融資權證或普通權證。 |

| 9 |

| 使用收益的 | 我們 估計此次發行的淨收益約為435萬美元, 假設本次發行的所有證券均已售出,扣除配售代理費和我們預計應支付的發售費用後。然而,這是一個合理的最大努力要約,沒有最低證券數量或收益金額作為成交條件 ,我們可能不會出售根據本招股説明書 提供的全部或任何證券;因此,我們在此次發行中獲得的淨收益可能會大幅減少。例如,如果我們僅銷售最高報價的25%、50%或75%, 我們的淨收益將分別約為829,915美元、2,004,831美元或3,179,746美元。 我們只有在行使普通權證 行使價格為1.25美元的情況下,才會從行使與本次發售相關的普通權證 獲得額外收益。請參閲“收益的使用”。

我們 目前打算將此次發行的淨收益用於營運資金和其他一般公司用途,包括 支付應付賬款以及支付某些員工的未付工資和獎金。請參閲“使用收益的 “在這份招股説明書中。 | |

| 股票代碼 符號: | 我們的普通股在納斯達克上掛牌交易,代碼為“ZVSA”。預籌資金的權證或普通權證尚無既定的公開交易市場,我們預計不會發展這樣的市場。我們不打算申請在任何證券交易所或其他國家認可的交易系統上市預融資權證或普通權證。如果沒有活躍的交易市場,預融資權證和普通權證的流動性將受到限制。 | |

| 風險 因素: | 參見 “風險因素“以及本招股説明書中包含的其他信息,以討論您在投資我們的證券之前應考慮的因素。 |

發行後發行的已發行普通股數量以截至2023年12月5日的1,243,297股已發行普通股為基礎,截至該日,不包括以下內容:

| ● | 在行使與Larkspur首次公開募股相關的私募認股權證時可發行6,867股,加權平均行權價為每股402.50美元; | |

| ● | 166,439股於行使認股權證時可發行的股份,加權平均行使價為每股402.50美元; | |

| ● | 行使PIPE認股權證時可發行的139,403股,加權平均行權價為每股70.00美元; | |

| ● | 314,751股可在行使與我們的盡力而為發售相關的盡力而為權證時發行的股票,加權平均行權價為每股31.34美元,其中39,373股盡力而為權證重新定價,行權價 從行權價35.00美元降至5.78美元,作為2023年7月發售的一部分; | |

| ● | 715股作為標的的管材股份; | |

| ● | 20,665股B系列股票; | |

| ● | 45,032股Old ZyVersa認股權證,其中41,627股目前可通過行使公司向Old ZyVersa持有人發行並由本公司承擔的認股權證發行,加權平均行權價為245.72美元,3,405股將在 實現某些里程碑時發行; | |

| ● | 根據我們的2014年股權激勵計劃(“2014年計劃”)發行的股票期權行使時可發行56,999股,加權行權價為378.56美元; | |

| ● | 根據我們的2022年綜合股權激勵計劃(“2022年計劃”)發行的股票期權行使時可發行的41,523股, 加權行權價15.25美元; | |

| ● | 根據2023年獎勵計劃發行的股票期權在行使時可發行3,230股,加權平均行權價為每股74.45美元; | |

| ● | 2023年7月認股權證行使時可發行的160,182股,加權平均行權價為每股5.78美元; | |

| ● | 203,464股於行使誘導權證時可發行的股份,加權平均行使價為4.75美元 |

除非 明確説明或上下文另有要求,否則本招股説明書中的所有信息均假定未行使本招股説明書提供的普通權證或預先出資認股權證。

| 10 |

風險因素

投資我們的證券涉及高度風險。在做出投資決策之前,您應仔細考慮下面介紹的風險。我們的業務、前景、財務狀況或經營業績可能會受到任何這些風險的損害,以及我們目前不知道或我們目前認為無關緊要的其他風險。由於上述任何一種風險,我們證券的交易價格可能會下跌 ,因此,您可能會損失全部或部分投資。“風險因素”中的某些陳述是前瞻性陳述。請參閲“關於前瞻性陳述的告誡聲明”。

與我們的業務、財務狀況和資金需求相關的風險

我們當前和未來的候選產品可能永遠不會獲得批准或獲得商業市場認可。

我們的成功取決於市場的信心,即我們能夠為高度未得到滿足的醫療需求的患者開發候選產品,優化 健康結果並提高患者的生活質量。如果我們當前和未來的候選產品或與我們的協作者共同開發的產品未能按預期開發或執行,可能會嚴重影響我們的業務。我們和我們的合作伙伴可能無法成功 實現我們當前或未來候選產品的商業市場接受度,原因包括:

| ● | 我們在產品創新和商業增長方面的投資的影響; | |

| ● | 我們 向學術機構、生物製藥公司和醫學界展示我們平臺的效用及其相對於現有技術的潛在優勢的能力; | |

| ● | 我們和我們的合作者遵守FDA和其他法規要求的能力;以及 | |

| ● | 我們候選產品的開發速度以及在學術機構、關鍵意見領袖和倡導團體中的聲譽。 |

此外,由於研發計劃的變化、財務限制、監管環境、有關我們候選產品的負面宣傳或競爭產品,這些都是我們無法控制的情況,因此我們的業務可能會受到負面影響。 我們可能無法成功解決這些或其他可能影響市場對我們候選產品和技術接受的因素。 如果我們的候選產品未能開發、獲得批准或獲得市場的商業認可,可能會對我們的業務、財務狀況和運營結果造成嚴重損害。

我們 是一家處於發展階段的公司,運營歷史有限,沒有收入,有許多因素可能會影響我們的 前景。

我們 是一家處於發展階段的製藥公司,經營歷史有限,沒有收入。我們業務計劃的成功可能性必須考慮到在發展和擴大早期業務以及我們所處的監管和競爭環境方面經常遇到的問題、鉅額費用、困難、併發症和延誤。 製藥和生物製藥產品開發是一項投機性很高的工作,涉及很大程度的風險,而且 是一項資本密集型業務。因此,您應根據我們公司等處於發展階段的製藥公司經常遇到的成本、不確定性、延誤和困難來考慮我們的前景,並請注意,我們不能向您保證我們 將能夠成功應對這些風險。

到目前為止,我們的業務主要侷限於我們的組織和融資活動,談判我們的許可協議,以及開展VAR 200和IC 100的開發活動。我們尚未證明我們有能力成功完成大型關鍵臨牀試驗、獲得監管批准、製造商業規模的產品或安排第三方代表我們這樣做,或開展成功實現產品商業化所需的銷售和營銷活動,或管理運營中的上市公司。由於我們的經營歷史有限,我們對可能出現並影響我們業務的趨勢的洞察力有限,在制定應對這些趨勢和我們公司等處於發展階段的製藥公司所面臨的其他挑戰的方法時可能會出錯 。如果不能充分應對這些趨勢和挑戰,可能會導致我們的業務、運營結果和財務狀況受損或失敗。此外,我們有限的經營歷史可能會使我們的股東很難對我們未來成功或生存的可能性做出任何 預測。

| 11 |

可能影響我們前景的與我們的業務相關的因素 可能包括其他因素,例如:

| ● | 我們 有能力獲得額外資金來開發和商業化我們的候選產品; | |

| ● | 在實施我們的發展計劃的監管審查和審批方面出現任何延誤; | |

| ● | 推遲臨牀試驗的開始、登記和時間安排。 | |

| ● | 我們的臨牀前和臨牀試驗在臨牀前和臨牀發展的所有階段都取得了成功; | |

| ● | 在監管部門審查和批准我們的候選產品方面出現任何延誤; | |

| ● | 我們 為我們尋求在美國和外國司法管轄區開發的候選產品獲得並保持監管部門批准的能力; | |

| ● | 潛力 我們候選產品的副作用可能會延遲或阻礙商業化,限制我們候選產品的適應症, 如果獲得批准,則需要制定風險評估和緩解策略("REMS"),導致藥物獲得批准 從市場上撤下或使我們受到罰款和處罰以及第三方索賠; | |

| ● | 市場 接受我們的候選產品(如果批准上市); | |

| ● | 我們的 依賴第三方生產和供應我們的候選產品; | |

| ● | 我們的 依賴臨牀研究組織(“CRO”)進行我們的臨牀試驗; | |

| ● | 我們的 依賴合同製造組織(“CMO”)生產我們的產品用於臨牀目的和商業化; | |

| ● | 我們的 建立或維持合作、許可或其他安排的能力; | |

| ● | 我們的 識別、收購和整合其他業務、產品和/或技術的能力; | |

| ● | 我們的 能夠建立和維護有效的銷售和營銷基礎設施,或者通過創建商業基礎設施 或通過戰略合作; | |

| ● | 競爭 現有產品或可能出現的新產品; | |

| ● | 患者或醫療保健提供者獲得我們候選產品的覆蓋範圍或充分報銷的能力; | |

| ● | 我們的 我們的許可方成功獲取、維護、捍衞和執行知識產權的能力很重要 我們的業務; | |

| ● | 我們的 能夠利用我們合作伙伴的專有技術平臺來發現和開發其他候選產品; | |

| ● | 我們 有能力吸引和留住關鍵人員以有效管理我們的業務; | |

| ● | 我們 管理一家運營中的上市公司並繼續遵守美國證券交易委員會的規則和要求、在此基礎上頒佈的法規以及納斯達克的上市要求的能力; | |

| ● | 我們的 有能力建設我們的金融基礎設施,改善我們的會計制度和控制; | |

| ● | 潛力 產品責任索賠; | |

| ● | 潛力 與危險材料有關的責任;以及 | |

| ● | 我們的 有能力獲得並保持足夠的保險政策。 |

| 12 |

我們 從未盈利過。到目前為止,我們沒有數據支持監管部門批准我們的任何候選藥物產品,我們沒有 在任何司法管轄區獲得商業銷售批准的產品,我們也沒有從產品銷售中獲得任何收入。因此,我們減少虧損和實現盈利的能力未經證實,我們可能永遠無法實現或維持盈利。

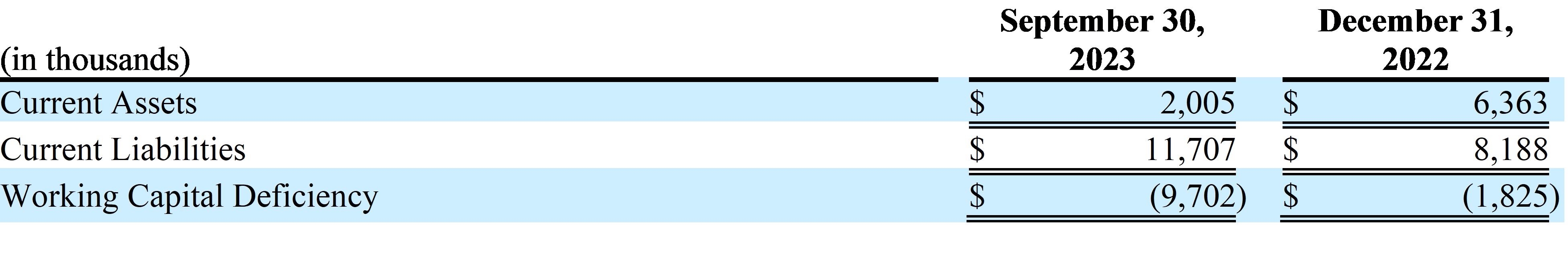

我們 從未盈利過,在可預見的未來也不會盈利。截至2023年9月30日,我們在後繼期和前續期的累計淨虧損約為1.52億美元。我們已將大部分財務資源 投入到我們的組織和融資活動中,並就我們的許可協議以及其他戰略合作伙伴關係和合作進行談判。我們沒有通過收到市場批准完成任何候選產品的開發,因此我們沒有從產品銷售中獲得任何收入。由於與製藥 產品開發相關的眾多風險和不確定性,我們無法準確預測增加費用的時間或金額,或者我們何時或是否能夠實現或保持盈利。隨着我們繼續VAR 200的臨牀開發以及IC 100和其他候選產品的臨牀前開發,我們預計會產生更多費用,我們可能會尋求開發這些產品,並可能在美國和其他地方尋求營銷批准。我們還預計,與創建額外基礎設施相關的費用將會增加(包括招聘 額外人員),以開始臨牀試驗,並繼續開發VAR 200和IC 100以及我們可能尋求開發的其他候選產品,並將其商業化。因此,在可預見的未來,我們預計將繼續出現淨虧損和負現金流。這些淨虧損和負現金流已經並將繼續對我們股東的權益和營運資本產生不利影響。

迄今為止,我們已通過出售股本證券為我們的運營提供資金。我們未來淨虧損的數額將部分取決於我們支出的未來增長率和我們創造收入的能力。如果我們無法開發和商業化 VAR 200、IC 100或我們可能尋求開發的任何其他候選產品,無論是單獨還是與合作者合作,或者如果 任何獲得市場營銷批准的候選產品的收入不足,我們可能無法籌集額外資金,也無法 實現盈利。即使我們確實實現了盈利,我們也可能無法維持或提高盈利能力。

我們 可能無法繼續經營下去。

我們 是一家處於發展階段的製藥公司,沒有商業產品。我們的主要候選產品正在 開發過程中,需要大量額外的臨牀前和臨牀開發和投資,才有可能 商業化。因此,自成立以來,我們沒有從運營中產生任何收入,到目前為止,我們發生了大量淨虧損。此外,我們的現金狀況遠遠不足以支持我們的業務計劃,將需要大量額外資金來實施這些計劃,包括研究和開發我們的主要候選產品,為這些候選產品尋求監管 批准,以及在美國和其他市場進行商業化。我們獨立註冊的會計師事務所的報告包含一段解釋性段落,表示懷疑我們是否有能力繼續作為持續經營的企業 。這些情況使人對我們作為一個持續經營的企業繼續下去的能力產生了極大的懷疑。我們尤其相信,我們目前的現金和現金等價物僅足以滿足我們到2023年第四季度的預期現金需求 。如果我們無法繼續經營下去,我們可能不得不清算我們的資產,我們在清算或解散時收到的資產價值 可能顯著低於我們財務報表中反映的價值。此外,我們缺乏現金資源,以及我們可能無法繼續經營下去,可能會對我們的股本價值和我們籌集新資本或與第三方建立關鍵合同關係的能力產生重大不利影響。

| 13 |

我們 發現財務報告的內部控制存在重大缺陷。如果我們不能彌補重大弱點 並以其他方式維持有效的財務報告內部控制系統,我們的財務報告的可靠性、投資者對我們的信心和我們的普通股價值可能會受到不利影響。

作為一家上市公司,我們必須保持對財務報告的內部控制,並報告此類內部控制中的任何重大弱點。薩班斯-奧克斯利法案第404條(“第404條”)要求我們評估和確定財務報告內部控制的有效性,並提供財務報告內部控制的管理報告。重大缺陷是指財務報告的內部控制存在缺陷或缺陷的組合,使得年度或中期財務報表的重大錯報有可能無法得到及時預防或發現和糾正。

在對2022財年的審計中,我們發現財務報告的內部控制存在重大缺陷,因為我們沒有 設計和實施對重大且複雜的非常規交易的會計處理的有效控制。

我們的管理層計劃建立程序,持續監控和評估我們對財務報告的內部控制的有效性,並致力於採取進一步行動和實施必要的增強或改進,包括解決上述重大弱點所需的改進或改進。管理層希望在資源允許的情況下,儘快開始評估其財務報告內部控制的設計和運作有效性,包括制定和實施其補救計劃。但是,在適用的控制措施運行了足夠長的一段時間並且管理層通過測試得出結論認為這些 控制措施正在有效運行之前,不會認為實質性缺陷已得到補救。

如果 我們的措施不足以成功彌補重大弱點並以其他方式建立和維護有效的財務報告內部控制系統 ,我們財務報告的可靠性、投資者對我們的信心以及我們普通股的價值可能會受到重大不利影響。有效的財務報告內部控制對於我們 提供可靠和及時的財務報告是必要的,並與適當的披露控制和程序一起設計,以合理地 發現和防止欺詐。任何未能實施所需的新的或改進的控制措施,或在實施過程中遇到的困難,都可能導致我們無法履行我們的報告義務。只要我們是美國證券法規定的“較小的報告公司”,我們的獨立註冊會計師事務所就不需要證明我們根據第404條對財務報告進行的內部 控制的有效性。對財務報告的內部控制有效性進行獨立評估可以發現我們管理層評估可能無法發現的問題。我們對財務報告的內部控制 中未發現的重大缺陷可能會導致財務報表重述,並要求我們產生補救費用。

此外, 我們並不期望對財務報告的披露控制或內部控制能夠防止所有錯誤和所有欺詐行為。控制 系統,無論設計和操作多麼好,都只能提供合理而非絕對的保證,以保證控制系統的 目標將得到滿足。此外,控制系統的設計必須反映資源限制這一事實,並且必須考慮控制的效益 相對於控制成本。由於所有控制系統的固有侷限性, 控制措施的評估無法提供檢測到所有控制問題和欺詐事件(如果有的話)的絕對保證。我們的 控制系統未能防止錯誤或欺詐,可能會對我們造成重大不利影響。

我們 將需要額外的資金來開發和商業化我們的候選產品。如果我們無法籌集到足夠的資金,我們將被迫推遲、減少或取消我們的產品開發計劃。

開發 醫藥產品,包括進行臨牀前研究和臨牀試驗,費用高昂。我們預計,我們的研發費用 將隨着我們正在進行的活動而增加,特別是當我們開始VAR 200的臨牀試驗和IC 100的臨牀前開發 時。我們沒有承諾或安排任何額外融資,以資助VAR 200、IC 100或我們可能尋求開發的任何其他候選產品的開發和商業化工作。我們將需要籌集大量的額外資金,以開發VAR 200、IC 100以及我們可能尋求開發的任何其他候選產品並將其商業化。由於VAR 200或IC 100的成功開發是不確定的,我們無法估計完成其開發和 商業化所需的實際資金。

在 我們可以從VAR 200、IC 100或我們可能尋求開發的任何其他候選產品中獲得足夠的收入之前,我們預計將通過公開或私募股權發行、債務融資或公司合作和許可安排為未來的現金需求提供資金。 當我們需要額外的資金時,我們可能無法以我們可以接受的條款獲得這些資金,或者根本沒有。如果沒有足夠的資金 ,我們可能會被要求推遲、縮小或縮減我們的業務。就我們通過發行股權證券或可轉換為股權證券的證券籌集額外資金的程度而言,我們當時現有股東的所有權可能會被稀釋,稀釋程度可能會很大,具體取決於我們可能能夠出售證券的價格。此外,如果我們 通過產生債務來籌集額外資本,我們可能會受到限制我們業務活動的額外契約的約束 ,債務工具的持有人可能擁有優先於我們的股權投資者的權利和特權,並且償還此類債務工具下的 利息和本金償還義務可能會轉移原本可用於支持研發、臨牀或商業化活動的資金。因此,我們可能無法參與我們 尋求建立的協作。如果我們通過合作和許可安排籌集額外資金,則可能需要 放棄對我們的技術或候選產品的某些權利,或按可能對我們不利的條款授予許可。只要條件有利,我們 可能會尋求進入公共或私人資本市場,即使我們當時並不迫切需要 額外的資本。此外,已在我們的轉售登記表上註冊的證券(聲明為2023年10月20日生效)可能會限制我們以優惠條款籌集額外資本的能力,因為此類證券具有稀釋效應。此外,如果我們普通股的價格仍然低於在該轉售登記聲明中登記的認股權證的行權價格 ,則持有人不得行使該等認股權證,因此,我們將不會從該行使 中獲得任何收益。

我們的 未來資金需求(無論是近期還是長期)將取決於許多因素,包括但不限於:

| ● | 我們候選產品的臨牀前和臨牀試驗的啟動、進展、時間、成本和結果; | |

| ● | 如果 FDA要求我們對我們尋求開發的候選產品進行額外的研究,以超出我們預期的研究; | |

| ● | 我們可能建立的任何未來合作、許可或其他安排的條款和時間; | |

| ● | 監管批准的結果、時間和成本; | |

| ● | 競爭的技術和市場發展的影響; | |

| ● | 建立商業規模外包製造能力的成本和時間; | |

| ● | 市場 如果我們獲得監管部門的批准,將接受我們的候選產品; | |

| ● | 為候選產品建立銷售、營銷和分銷能力的成本(如果我們獲得監管部門的批准); 和 | |

| ● | 我們收購、授權或投資於業務、產品或技術的程度。 |

| 14 |

我們 受各種美國反腐敗法律以及其他反賄賂和反回扣法律法規的約束。

我們 受美國1977年修訂的《反海外腐敗法》(下稱《反海外腐敗法》)以及我們開展業務所在司法管轄區的其他反腐敗、反賄賂、反洗錢法律的約束。這些法律一般禁止我們和我們的員工 為了獲得或保留業務、將業務導向任何人或獲得任何不正當利益而以不正當方式影響政府官員或商業團體。《反海外腐敗法》和其他適用的反賄賂和反腐敗法律也可能要求我們對代表我們行事的第三方業務合作伙伴、代表和代理人實施的腐敗和賄賂行為承擔責任。我們 和我們的第三方業務合作伙伴、代表和代理可能與政府機構或國有或附屬實體的官員和員工 有直接或間接的互動,我們可能要為這些第三方業務合作伙伴和中介以及員工、代表、承包商和代理的腐敗或其他非法活動負責,即使我們沒有明確 授權此類活動。這些法律還要求我們保存準確的賬簿和記錄,並保持內部控制和合規程序,以防止任何此類行為。雖然我們有政策和程序來解決此類法律的合規性問題,但我們不能 保證我們的員工和代理商不會採取違反我們的政策或適用法律的行為,我們可能最終要為此承擔責任,並且隨着我們在國際業務的擴張以及我們在外國司法管轄區的銷售和 業務的增加,我們違反這些法律的風險增加。任何違反《反海外腐敗法》或其他適用的反賄賂、反腐敗和反洗錢法律的行為都可能導致舉報人投訴、媒體負面報道、調查、徵收鉅額法律費用、喪失出口特權、嚴厲的刑事或民事制裁或暫停或取消美國政府合同的資格、管理層的注意力大幅轉移、股票價格下跌或對我們業務的整體不利影響,所有這些都可能對我們的聲譽、業務、財務狀況和經營業績產生不利影響。

我們的財務狀況和運營結果可能會受到新冠肺炎疫情的不利影響。

疫情或流行病的發生 根據其規模,可能會對我們經營業務和開發候選產品的地區、州和地方經濟造成不同程度的破壞。當前的新冠肺炎疫情已經並可能繼續對我們的業務價值、經營業績和財務狀況產生實質性的不利影響。國際、 聯邦、州和地方公共衞生和政府當局為控制和抗擊新冠肺炎在全球各地區的爆發和傳播而採取的非常行動,包括旅行禁令、隔離、“呆在家裏”命令、暫停利息累算和對某些聯邦支持的學生貸款收取 以及許多個人和企業大幅限制日常活動的類似命令 導致了總體上消費者活動的減少。儘管新冠肺炎疫情造成的經濟放緩和高失業率的程度和持續時間目前仍不確定,特別是在新的病毒株出現並對疫苗接種工作構成潛在挑戰的情況下,但持續的顯著經濟放緩可能會對我們的財務狀況、流動性和運營結果產生重大不利影響。

涉及開發、監管審批和商業化的風險

大流行病、流行病或傳染病爆發(如COVID—19)可能會導致我們候選產品的開發中斷 。

Public health crises such as pandemics or similar outbreaks could adversely impact our business. In December 2019, a novel strain of a virus named SARS-CoV-2 (severe acute respiratory syndrome coronavirus 2), or coronavirus, which causes COVID-19, surfaced in Wuhan, China and has since spread worldwide. The coronavirus pandemic is evolving, and to date has led to the implementation of various responses, including government-imposed quarantines, travel restrictions and other public health safety measures. The extent to which the coronavirus impacts our operations or those of our third-party partners, including our preclinical studies or clinical trial operations, will also depend on future developments, which are highly uncertain and cannot be predicted with confidence, including the duration of the outbreak, new information that will emerge concerning the severity of the coronavirus and the actions to contain the coronavirus or treat its impact, among others. The continued spread of COVID-19 globally could adversely impact our preclinical or clinical trial operations in the U.S. and abroad, including our ability to recruit and retain patients and principal investigators and site staff who, as healthcare providers, may have heightened exposure to COVID-19. For example, similar to other biopharmaceutical companies, we may experience delays in enrolling our current and/or planned clinical trials. COVID-19 may also affect employees of third-party CROs located in affected geographies that we rely upon to carry out our clinical trials. In addition, the patient populations that our lead and other core product candidates target may be particularly susceptible to COVID-19, which may make it more difficult for us to identify patients able to enroll in our future clinical trials and may impact the ability of enrolled patients to complete any such trials. Any negative impact COVID-19 has to patient enrollment or treatment or the execution of our product candidates could cause costly delays to clinical trial activities, which could adversely affect our ability to obtain regulatory approval for and to commercialize our product candidates, increase our operating expenses, and have a material adverse effect on our financial results.

| 15 |

此外, 計劃臨牀試驗的及時入組取決於臨牀試驗中心,這些中心可能受到全球健康問題(如流行病)的不利影響。我們計劃在當前受冠狀病毒影響的地區對候選產品進行臨牀試驗 。冠狀病毒爆發的某些因素會延遲或以其他方式對我們候選產品臨牀試驗的入組以及我們的業務產生不利影響,這些因素包括:

| ● | 醫療保健資源可能從臨牀試驗的實施轉移到關注流行病問題,包括 作為臨牀試驗研究者的醫生、作為臨牀試驗中心的醫院和醫院工作人員的注意 支持開展我們的前瞻性臨牀試驗; |

| ● | 限制 可能中斷關鍵試驗和業務活動(如臨牀試驗中心啟動和監查)的旅行,國內 員工、承包商或患者前往臨牀試驗中心的國際旅行,包括任何政府規定的旅行限制 或可能影響患者、員工或承包商前往參加我們臨牀試驗的能力或意願的臨時措施 網站或安全簽證或入境許可,失去與潛在合作伙伴的面對面會議和其他互動,任何 可能延遲或不利影響我們前瞻性臨牀試驗的進行或進展; |

| ● | 對我們第三方製造商運營的潛在負面影響; |

| ● | 中斷 在全球運輸中,影響我們產品原材料、臨牀試驗材料(如患者樣本)的運輸, 在我們的前瞻性臨牀試驗中使用的研究藥物和調節藥物以及其他供應品;以及 |

| ● | 業務 可能的工作場所、實驗室和辦公室關閉以及對員工在家工作的依賴增加造成的中斷, 正在進行的實驗室實驗和操作中斷或延誤、人員短缺、旅行限制或公共交通 中斷,其中任何一種都可能對我們的業務運營造成不利影響或延遲與當地監管機構的必要互動,道德操守 委員會和其他重要機構和承包商。 |

我們 已採取臨時預防措施,旨在幫助將病毒對我們員工的風險降至最低,包括讓 所有員工遠程工作,暫停員工在全球範圍內的所有非必要旅行,以及阻止員工出席行業活動和麪對面的工作相關會議,這可能會對我們的業務產生負面影響。我們目前無法預測企業和政府機構(如SEC或FDA)計劃和潛在關閉或中斷的範圍 和嚴重程度。

| 16 |

我們的 業務依賴於我們候選產品的成功開發、監管批准和商業化,特別是 VAR 200和IC 100。

我們業務的成功,包括我們為公司提供資金並在未來產生任何收入的能力,將主要取決於 我們候選產品的成功開發、監管批准和商業化或合作。將來,我們 也可能只依賴於我們的一個候選產品,或我們可能獲得許可、收購或開發的任何未來候選產品。 我們候選產品的臨牀前、臨牀和商業成功取決於多個因素,包括:

| ● | 能夠以可接受的條件籌集額外資本,或根本籌集額外資本; |

| ● | 及時的 完成我們的臨牀前和臨牀試驗,這可能比我們目前的預期慢得多或成本更高,並且 將在很大程度上取決於第三方承包商的表現; |

| ● | 如果 FDA或類似的外國監管機構要求我們進行除這些以外的其他臨牀前或臨牀試驗 計劃支持我們的候選產品或任何未來候選產品的批准和商業化; |

| ● | FDA和類似的外國監管機構接受我們的建議適應症和與我們候選產品的建議適應症相關的主要終點評估。 |

| ● | 我們的 能夠證明我們的安全性和有效性,使FDA和類似的外國監管機構滿意 候選產品或任何未來候選產品; |

| ● | 我們的 在藥代動力學研究中可檢測到的製劑中鑑定活性化合物的能力; |

| ● | 與我們的候選產品或未來獲批產品相關的潛在副作用的發生率、持續時間和嚴重程度 產品,如果有的話; |

| ● | 及時收到FDA和類似外國監管機構的必要上市批准; |

| ● | 實現 並維護並(如適用)確保我們的第三方承包商實現並維護我們的合同規定 義務和適用於我們的候選產品或任何未來候選產品或已批准的所有監管要求 產品,如果有的話; |

| ● | 與我們簽訂合同的第三方生產候選產品的臨牀試驗和商業供應品的能力,或 任何未來候選產品,在監管機構中保持良好信譽,並開發、驗證和保持商業可行性 符合當前良好生產規範或cGMP或良好農業和採集的生產工藝 或GACP; |

| ● | a 在臨牀前和臨牀開發期間以及我們的候選產品獲批後,安全性特徵持續可接受 或任何未來的候選產品; |

| ● | 我們的 有能力在美國和國際上成功地將我們的候選產品或任何未來的候選產品商業化, (a)在該等國家和地區批准單獨或與他人合作銷售、銷售和分銷; |

| ● | 驗收 由醫生、患者和支付方對我們候選產品或任何未來候選產品的益處、安全性和有效性進行評估, 如果獲得批准,包括與替代治療和競爭治療有關的; |

| ● | 我們的 能夠遵守多項批准後監管要求; |

| ● | 我們的 以及我們的合作伙伴在候選產品或任何未來產品中建立和實施知識產權的能力 候選產品; |

| ● | 我們的 以及我們的合作伙伴避免第三方專利幹擾或知識產權侵權索賠的能力;以及 |

| ● | 我們的 能夠獲得許可證或獲得我們相信能夠成功開發的其他候選產品或商業階段產品 和商業化。 |

VAR 200可能無法獲得FDA指定為FSGS孤兒藥。FDA於2018年9月 17日收到了我們的孤兒藥認定申請。無法授予孤兒藥認定,原因是(1)用於支持申請的FSGS臨牀前模型反映了 FSGS的預防而非治療,後者是VAR 200的擬定適應症,以及(2)FDA認為根據所用假設和計算,提供的患病率估計值 被低估。我們計劃在VAR 200的臨牀 數據可用時,重新申請孤兒藥認定,並使用其他信息支持FSGS的流行率。

| 17 |

如果我們不能及時或根本實現上述一個或多個因素(其中許多是我們無法控制的),我們可能會遇到重大延誤和成本增加,或者無法獲得監管部門的批准或將我們的候選產品商業化。 即使獲得監管部門的批准,我們也可能永遠無法成功地將我們的任何候選產品商業化。因此, 我們不能向您保證,我們將能夠通過銷售我們的候選產品或任何未來的候選產品來產生足夠的收入以繼續運營。

我們的候選產品IC 100的臨牀前藥物開發非常昂貴、耗時且不確定。我們的臨牀前試驗可能無法 充分展示感興趣的治療領域的藥理活性;在其他身體系統中造成意想不到的短期或長期影響;或產生可能改變或風險益處評估的意外毒性。具有反映IC100作用機制的一類化合物尚未進入臨牀試驗,其藥理類的作用也尚不清楚。這些因素和其他 因素可能會阻礙或推遲進一步的發展。

形成我們開發和開發候選產品的基礎的 科學發現相對較新。支持基於我們的方法開發試劑的可行性的科學證據是初步的,也是有限的。IC 100代表了一種新的治療模式,成功的開發可能需要更多的研究和努力來優化其治療潛力。IC 100可能無法在實驗室或臨牀前研究中向患者展示其治療特性,並可能以不可預見的、無效的甚至有害的方式與人類生物系統相互作用。如果我們不能成功地開發IC 100並將其商業化,我們可能永遠不會盈利,我們的股本價值可能會下降。

IC 100是一種相對新穎的技術,因此很難預測開發時間和成本,以及隨後獲得 監管部門批准的時間和成本。

我們 將我們的研究和開發努力集中在有限數量的初始目標疾病適應症上。不能保證 我們在開發當前或未來的適應症時不會遇到問題或延遲,也不能保證此類問題或延遲不會導致意外成本,也不能保證任何此類開發問題都能得到解決。在IC 100上生成的臨牀前數據以及擬議的臨牀開發計劃需要FDA根據調查性新藥申請進行審查和許可。我們尚未生成支持此類申請的數據,臨牀前研究的結果將需要FDA在啟動臨牀研究之前進行審查,而臨牀研究可能不會獲得批准。

我們 在使用和擴展我們的開發平臺以構建候選產品管道方面可能無法成功。

我們IC 100戰略的一個關鍵要素是使用我們經驗豐富的管理和科學團隊來評估各種人類疾病的IC 100,以建立一個候選產品渠道。儘管到目前為止,我們的研究和開發工作已經產生了潛在的候選產品,但我們可能無法繼續識別和開發其他候選產品。即使我們成功地繼續建立我們的渠道,我們確定的潛在候選產品也可能不適合臨牀開發。 例如,這些潛在候選產品可能會被證明具有有害的副作用或其他特徵,表明它們不太可能獲得上市批准和市場認可。如果我們不能根據我們的方法成功開發候選產品並將其商業化,我們將無法在未來期間獲得產品收入,這可能會對我們的財務狀況造成重大的 損害。不能保證我們將在臨牀前和臨牀開發中取得成功,在任何情況下,獲得監管批准的過程都需要花費大量的時間和財力。

| 18 |

我們候選產品的臨牀 藥物開發非常昂貴、耗時且不確定。我們的臨牀試驗可能無法充分 證明我們候選產品的安全性和有效性,這可能會阻礙或延遲監管部門的批准和商業化。

我們候選產品的臨牀藥物開發非常昂貴、耗時、難以設計和實施,而且其結果本身就不確定。在獲得監管機構對候選產品商業銷售的批准之前,我們必須通過臨牀試驗證明候選產品用於目標適應症既安全又有效,這是不可能預測的。大多數開始臨牀試驗的候選產品從未獲得監管部門的商業化批准。我們的候選產品處於不同的開發階段,在任何測試階段或在 試驗過程中的任何時間,都可能出現多個臨牀試驗失敗的情況。我們預計這些候選產品的臨牀試驗將持續數年,但可能需要比預期更長的時間才能完成。並不是我們所有的候選產品都經過了人體測試,首次在人體上使用可能會產生意想不到的效果。我們還沒有完成所有的臨牀試驗,以獲得我們任何候選產品的批准。

我們 可能會在當前和未來的候選產品臨牀試驗中遇到延誤,並且不知道未來的臨牀試驗(如果有)是否會按時開始、是否需要重新設計、是否按時入組足夠數量的患者或是否會按時完成(如果有的話)。 此外,我們、我們目前或將來可能與之合作的任何合作伙伴、FDA、機構審查委員會(以下簡稱"IRB") 或其他監管機構(包括州和地方機構以及外國的對應機構)可隨時暫停、延遲、 要求修改或終止我們的臨牀試驗,原因包括:

| ● | 發現 安全性或耐受性問題,例如嚴重或意外毒性或副作用或暴露於其他不可接受的環境 研究參與者經歷的健康風險或其他安全性問題; |

| ● | 缺少 臨牀試驗期間任何候選產品的有效性或我們的候選產品未能達到指定終點; |

| ● | 慢 受試者招募率和入組率高於預期,或無法入組足夠數量的臨牀患者 由多種因素導致的試驗,包括其他公司對其候選產品進行的臨牀試驗的普遍性 針對相同適應症,或針對患者不常尋求治療的適應症進行臨牀試驗; |

| ● | 延遲 或由於COVID—19疫情導致的延遲或其他限制,我們的臨牀試驗遇到困難; |

| ● | 難以留住已開始臨牀試驗但可能因治療的不良副作用而隨時退出的受試者, 療效不足、對臨牀試驗過程感到疲勞或任何其他原因; |

| ● | 難度 在獲得IRB批准,以便在每個臨牀試驗中心進行研究; |

| ● | 延遲 生產或獲得,或無法生產或獲得足夠數量的臨牀試驗材料; |

| ● | 不足 我們的生產工藝或產品配方或交付方法的變更; |

| ● | 更改 適用的法律、法規和監管政策; |

| ● | 延遲 或未能就臨牀試驗合同或預期合同研究方案中的可接受條款達成一致 組織(“CRO”)、臨牀試驗中心和其他第三方承包商; |

| ● | 無法 增加足夠數量的臨牀試驗中心; |

| ● | 不確定性 關於正確的配方和劑量; |

| ● | 失敗 由我們、我們的員工、我們的CRO或他們的員工或其他第三方承包商遵守合同和適用的法規 要求或以及時或可接受的方式履行其服務; |

| ● | 失敗 由我們、我們的員工、我們的CRO或他們的員工或我們可能與之合作的任何合作伙伴或他們的員工遵守 與臨牀試驗的實施或處理、儲存、安全和 相關的適用FDA或其他監管要求 藥品和生物製品的記錄保存; |

| ● | 日程安排與參與的臨牀醫生和臨牀機構發生衝突; |

| ● | 未能設計適當的臨牀試驗方案; |

| ● | 數據不足,無法支持監管部門的審批; |

| ● | 醫療研究人員不能或不願意遵循我們的臨牀方案;或 |

| ● | 難度 在治療期間或治療後與受試者保持聯繫,這可能導致數據不完整。 |

我們 或我們可能合作的任何合作伙伴可能會在臨牀試驗中遭受重大挫折,類似於 製藥和生物技術行業的許多其他公司的經歷,即使在早期試驗中獲得了令人鼓舞的結果。如果 我們或我們的潛在合作伙伴放棄或延遲了與我們候選產品相關的臨牀開發工作, 我們可能無法有效執行我們的業務計劃,我們的業務、財務狀況、經營成果和前景將受到損害 。

| 19 |

更改候選產品製造或配方的方法 可能會導致額外成本或延遲。

隨着 候選產品從臨牀前研究到後期臨牀試驗,以獲得潛在的批准和商業化, 開發計劃的各個方面(如生產方法和配方)在此過程中經常發生變化 以優化工藝和結果。這些變更有可能無法實現這些預期目標。任何 這些變更都可能導致我們的候選產品性能不同,並影響計劃的臨牀試驗或 使用變更後的材料進行的其他臨牀試驗的結果。此類變更還可能需要額外的測試、FDA通知或FDA 批准。這可能會延遲臨牀試驗的完成,需要進行橋接臨牀試驗或重複一個或多個臨牀試驗。

根據適用的法規要求,我們 可能無法獲得VAR 200或IC 100的法規批准。 FDA和外國監管機構在批准過程中有很大的自由裁量權,包括延遲、限制或拒絕 候選產品批准的能力。延遲、限制或拒絕任何監管批准將對商業化、 我們的創收潛力、我們的業務和經營成果造成不利影響。

We currently have no products approved for sale, and we may never obtain regulatory approval to commercialize any of our current or future product candidates. The research, testing, manufacturing, safety surveillance, efficacy, quality control, recordkeeping, labeling, packaging, storage, approval, sale, marketing, distribution, import, export and reporting of safety and other post-market information related to our drug products are subject to extensive regulation by the FDA and other regulatory authorities in the United States and in foreign countries, and such regulations differ from country to country. We are not permitted to market any of our current product candidates in the United States until we receive approval of a NDA, BLA or other applicable regulatory filing from the FDA. We are also not permitted to market any of our current product candidates in any foreign countries until we or our partners receive the requisite approval from the applicable regulatory authorities of such countries. To gain approval to market a new drug such as VAR 200 or IC 100, the FDA and/or foreign regulatory authorities must receive, among other things, preclinical and clinical data that adequately demonstrate the safety, purity, potency, efficacy and compliant manufacturing of the drug product for the intended indication applied for in a NDA, BLA or other applicable regulatory filing. The development and approval of new drug products involves a long, expensive and uncertain process, and delay or failure can occur at any stage. A number of companies in the pharmaceutical and biopharmaceutical industry have suffered significant setbacks in nonclinical development, clinical trials, including in Phase 3 clinical development, even after promising results in earlier preclinical studies or clinical trials. These setbacks have been caused by, among other things, findings made while clinical trials were underway and safety or efficacy observations made in clinical trials, including previously unreported adverse events. Success in clinical trials does not ensure that later clinical trials will be successful, or that nonclinical studies will be successful. The results of clinical trials by other parties may not be indicative of the results in trials we or our partners may conduct.

| 20 |

FDA和外國監管機構在藥物開發和批准過程中有很大的自由裁量權,包括 出於多種原因推遲、限制藥物開發或限制或拒絕候選產品的批准。FDA或適用的外國監管機構 可以:

| ● | 不同意 設計或實施一項或多項臨牀試驗; |

| ● | 不是 認為候選產品在其擬定適應症方面是安全有效的,或者認為候選產品的安全性或其他 感知風險超過其臨牀或其他受益; |

| ● | 不是 發現來自臨牀前研究和臨牀試驗的數據足以支持批准,或者臨牀試驗的結果可能 不符合FDA或相關外國監管機構批准所要求的統計學或臨牀意義水平; |

| ● | 不同意 通過我們對臨牀前研究或臨牀試驗數據的解釋,或通過解釋 我們可能與之合作的任何合作伙伴; |

| ● | 確定 從臨牀前或臨牀試驗中收集的數據可能不足以支持IND或NDA或其他 適用的監管備案; |

| ● | 要求 其他臨牀前研究或臨牀試驗; |

| ● | 標識 我們當前或未來候選產品在配方、質量控制、標籤或規格方面的缺陷; |

| ● | 要求在兒科患者中進行臨牀試驗,以確定對藥物更敏感的人羣的藥代動力學或安全性; |

| ● | 批准取決於昂貴的批准後額外臨牀試驗的表現; |

| ● | 批准 我們當前或任何未來的候選產品,使其具有比我們最初要求的更有限的適應症或更窄的患者羣體 或帶有可能影響市場的強烈警告; |

| ● | 不批准我們認為對我們的候選產品成功商業化是必要或可取的標籤; |

| ● | 不是 批准第三方製造商或與我們簽訂合同的測試實驗室的製造工藝、控制或設施; |

| ● | 考慮 我們的產品是一種設備,而不是一種需要不同審批程序和生產需求的藥物; |

| ● | 考慮 我們的一種產品是組合產品,而不是需要額外臨牀試驗或增加數量的單一藥物 每項研究的患者;或 |

| ● | 更改 我們的批准政策或採用新法規,使我們的臨牀數據或監管文件不足以批准。 |

任何 延遲、限制或拒絕我們的任何候選產品的任何適用監管批准將延遲或對我們候選產品的商業化產生不利影響 ,並將損害我們的業務、財務狀況、經營成果和前景。

| 21 |

即使 我們當前的候選產品或任何未來的候選產品獲得了監管部門的批准,它們也可能無法獲得醫生和患者廣泛的應用, 商業成功所需。

我們當前或未來的任何候選產品,如果獲得批准,其商業成功將在很大程度上取決於醫生、患者和支付者對所得產品的廣泛採用和 用於獲批適應症,並且可能無法獲得商業成功。 我們當前或未來候選產品的採用程度和比率(如果獲得批准)將取決於多個因素,包括:

| ● | 產品獲批的臨牀適應症以及患者對治療這些適應症的獲批產品的需求; |

| ● | 與其他可用療法相比,我們產品的有效性; |

| ● | 為我們的任何候選產品提供覆蓋範圍和從管理式護理計劃和其他醫療保健支付方獲得的充分補償 可獲批准; |

| ● | 與替代治療相關的候選產品的治療成本以及產品支付意願(如果獲得批准), 患者的一部分; |

| ● | 驗收 被醫生、診所主要經營者和患者視為安全有效的治療方法; |

| ● | 醫生 以及患者願意採用新療法而不是其他可用療法來治療批准的適應症; |

| ● | 克服 醫生或患者可能對特定治療方法的任何偏見,用於治療獲批適應症; |

| ● | 固有 醫生和醫務人員培訓和管理我們的候選產品; |

| ● | 患者 對我們候選產品的結果和管理以及整體治療經驗的滿意度; |

| ● | 與替代療法相比,我們的候選產品可能為醫生提供的收入和盈利能力; |

| ● | 副作用的發生率和嚴重程度; |

| ● | 限制 或FDA批准的候選產品標籤中包含的警告; |

| ● | 任何 FDA要求進行風險評估和緩解策略,或REMS; |

| ● | 我們的銷售、營銷和分銷工作的有效性; |

| ● | 我們 有能力維持充足的供應量以滿足需求; |

| ● | 對我們候選產品的負面宣傳或對競爭產品的正面宣傳;以及 |

| ● | 潛在的 產品責任索賠。 |

如果我們當前或未來的任何候選產品被批准使用,但未能達到商業成功所需的醫生和患者的廣泛採用 ,我們的運營結果和財務狀況將受到不利影響,這可能會推遲、阻止 或限制我們創造收入和繼續業務的能力。

| 22 |

我們的 候選產品如果獲得批准,將面臨激烈的競爭,如果我們不能有效競爭,可能會阻礙我們實現顯著的市場滲透。

製藥行業的特點是技術快速進步、競爭激烈,並高度重視開發專利療法。許多製藥公司、仿製藥公司、生物技術公司以及學術和研究機構都在從事醫療保健產品的開發、專利申請、製造和營銷,與我們正在開發的產品具有競爭力,包括Travere、輝瑞、Goldfinch Bio、勃林格-英格爾海姆、阿斯特拉-捷利康、賽諾菲、諾華、羅氏和其他公司。 我們的許多競爭對手擁有更強大的財務資源、營銷能力、銷售隊伍、製造能力、研發能力、臨牀試驗專業知識、知識產權組合、獲得專利和監管批准的經驗以及對產品候選和其他資源的批准。一些提供競爭產品的公司還擁有廣泛的其他產品、龐大的直銷隊伍以及與我們的目標醫生的長期客户關係,這可能會阻礙我們的市場滲透努力。此外,如果我們的某些候選產品獲得批准,可能會與一些患者的可自由支配預算份額競爭,並在臨牀實踐中爭取醫生的關注。

我們 預計,如果我們的候選產品獲得監管部門的批准,我們將面臨來自其他批准的 療法的激烈競爭。如果獲得批准,我們的候選產品還可能與不受監管、未經批准、標籤外和非處方藥競爭。 如果獲得批准,我們的某些候選產品將針對已批准的適應症提出新的治療方法,並將 與現有療法競爭,其中一些療法廣為人知,併為醫生和患者所接受。要在這個市場上成功競爭,我們必須證明我們批准的產品的相對成本、安全性和有效性(如果有的話)是現有療法和其他新療法的一個有吸引力的 替代方案。這種競爭可能會導致我們候選產品的市場份額減少,並對我們候選產品的定價造成下行壓力,這可能會損害我們的業務、財務狀況、經營業績和前景 。

我們 預計我們的候選產品將面臨通用或類似類型的產品競爭,這可能會對我們的業務、財務狀況、經營業績和前景產生不利影響。

在 我們的任何候選產品的專利保護到期或喪失時,或者當我們的任何候選產品的專利保護到期或失去時,儘管我們的任何候選產品的仿製藥競爭對手對該仿製藥或其等價物提起了未決的專利侵權訴訟,但該產品已獲批准,且其銷售價格可能顯著低於我們已批准的產品 ,我們可能會在短時間內損失該產品的很大一部分銷售額,這將對我們的業務、財務狀況、運營結果和前景產生不利影響。

我們將商業化的任何候選產品或我們可能與之合作的任何合作伙伴都將接受持續的 和持續的監管審查。

即使在我們或我們的合作伙伴獲得美國監管機構對候選產品的批准(如果有)之後,我們或我們的合作伙伴仍將繼續 接受監管審查和合規義務。例如,對於我們的候選產品,FDA可能會對產品可能上市的批准的指定用途或批准條件施加重大限制 。候選產品的批准 可能包含對可能代價高昂的批准後研究和監測的要求,包括第四階段臨牀試驗或REMS,以監測產品的安全性和有效性。我們還將繼續接受FDA的義務和持續的監管審查,涉及我們的候選產品的製造、加工、標籤、包裝、分銷、不良事件報告、儲存、廣告、促銷和記錄等。這些要求包括提交安全性和其他上市後信息和報告、註冊以及繼續遵守cGMP要求、FDA的良好臨牀實踐、或GCP、或良好農業和採集規範或GACP、要求和良好實驗室規範或GLP要求,這些要求是FDA在臨牀和臨牀前開發中對所有候選產品以及我們在批准後進行的任何臨牀試驗執行的法規和指南。如果候選產品在其他國家/地區獲準銷售,我們 可能會受到這些國家/地區的法律和政府監管機構施加的類似限制和要求。

| 23 |

如果 我們、我們的合作伙伴、候選產品或候選產品的製造設施未能遵守適用的法規 要求,監管機構可以:

| ● | 強加 限制產品的銷售或生產,暫停或撤銷產品批准或撤銷必要的許可證; |

| ● | 要求修改宣傳材料或要求我們向醫療從業者提供正確的信息; |

| ● | 要求 我們或我們的合作伙伴簽署同意令,其中可能包括施加各種罰款,報銷檢查費用, 規定的具體行動和不遵守規定的處罰期限; |

| ● | 問題 警告信、説明原因通知書或描述涉嫌違規行為的無標題信件,這些信件可能公開; |

| ● | 開始 刑事調查和起訴; |

| ● | 強加 禁止、暫停或取消必要的批准或其他許可證; |

| ● | 強加 其他民事或刑事處罰; |

| ● | 暫停 任何正在進行的臨牀試驗; |

| ● | 推遲或拒絕批准我們或我們的潛在合作伙伴提交的未決申請或已批准申請的補充申請; |

| ● | 拒絕允許藥品或易製毒化學品進出口到美國或從美國出口; |

| ● | 暫停運營或對運營施加限制,包括成本高昂的新制造要求;或 |

| ● | 扣押或扣留產品,或要求我們或我們的合作伙伴啟動產品召回。 |

FDA和其他適用政府機構的法規、政策或指導意見可能會發生變化,可能會頒佈新的或附加的法規或政府 法規,以阻止或推遲監管部門對我們候選產品的審批,或者進一步限制或規範審批後的活動。我們無法預測美國或國外未來的立法或行政行動可能產生的不利政府監管的可能性、性質或程度。如果我們不能實現並保持法規遵從性, 我們可能不被允許營銷我們的候選產品,這將對我們創造收入和實現或 保持盈利的能力產生不利影響。

我們 未來可能會在美國和FDA以外的地方為我們的候選產品進行臨牀試驗,適用的外國監管機構可能不接受此類試驗的數據。

我們 未來可能會選擇在美國以外進行一項或多項臨牀試驗,包括在加拿大、歐洲和南美洲。儘管FDA或適用的外國監管機構可以接受來自在美國或適用司法管轄區以外進行的臨牀試驗的數據,但FDA或適用的外國監管機構接受此類研究數據可能受某些條件的限制。如果外國臨牀試驗的數據打算用作美國上市審批的基礎,FDA將不會僅根據外國數據批准申請,除非這些數據適用於美國人口和美國醫療實踐;研究由公認能力的臨牀研究人員進行;並且數據被認為 有效,無需FDA進行現場檢查,或者如果FDA認為有必要進行此類檢查,FDA能夠 通過現場檢查或其他適當方式驗證數據。許多外國監管機構都有類似的要求。 此外,此類外國研究將受到進行研究的外國司法管轄區適用的當地法律的約束。 不能保證FDA或適用的外國監管機構會接受在美國或適用司法管轄區以外進行的試驗數據。如果FDA或適用的外國監管機構不接受此類數據,可能會 導致需要額外的試驗,這將是昂貴和耗時的,並會延誤我們業務計劃的各個方面。

| 24 |

我們的 候選產品可能會導致不良副作用或具有其他意想不到的特性,可能會延遲或阻止其監管 審批、限制已批准標籤的商業形象或導致審批後的監管行動。

我們的任何候選產品都可能在臨牀開發期間或(如果批准)在批准的產品上市後出現不可預見的副作用 。候選產品引起的不良副作用可能會導致我們、我們可能與之合作的任何合作伙伴或監管機構中斷、修改、延遲或暫停臨牀試驗,並可能導致更嚴格的標籤或FDA或類似外國機構的監管批准延遲 。臨牀試驗的結果可能揭示出嚴重且不可接受的副作用的嚴重性和流行率。在這種情況下,試驗可能暫停或終止,FDA或類似的外國監管機構可以命令我們或我們的潛在合作伙伴停止任何或所有目標適應症的候選產品 的進一步開發或拒絕批准。與藥物相關的副作用可能會影響患者招募或入選患者完成試驗的能力或導致產品責任索賠。任何此類事件都可能損害我們的業務、財務狀況、經營業績和前景。

此外, 如果我們或其他人發現我們的候選產品在獲得美國或外國監管機構批准或其他含有相同或相關活性成分的產品後導致的不良副作用或其他以前未知的問題,可能會導致一些潛在的負面後果 ,包括:

| ● | 監管部門可能會撤回對該產品的批准; |

| ● | 監管部門可能要求召回產品,或者我們或我們的潛在合作伙伴可能會自願召回產品; |

| ● | 監管當局可以要求在產品標籤中增加警告或禁忌症,縮小產品標籤中的適應症範圍,或向醫生和藥店發出現場警報; |

| ● | 我們 可能需要創建一份藥物指南,概述此類副作用的風險,以便分發給患者,或者制定一項REMS; |

| ● | 我們 在如何推廣產品方面可能有限制; |

| ● | 我們 可能被要求改變產品的給藥方式或以其他方式修改產品;FDA或適用的外國監管機構可能要求進行額外的臨牀試驗或昂貴的上市後測試和監測,以監控產品的安全性或有效性; |

| ● | FDA或適用的外國監管機構可能需要額外的臨牀試驗或昂貴的上市後測試和監測 以監測產品的安全性或有效性 |

| ● | 該產品的銷售額 可能大幅下降; |

| ● | 我們 可能會被起訴,並對給患者造成的傷害承擔責任;以及 |

| ● | 我們的 品牌和聲譽可能受到影響。 |

由不良副作用或其他以前未知的問題引起的任何 上述事件可能會阻礙我們或我們的潛在合作伙伴 實現或維持受影響候選產品的市場接受度,並可能大幅增加 我們候選產品的商業化成本。

| 25 |

我們 可能會面臨產品責任風險,如果我們的索賠成功,如果我們的保險 覆蓋範圍不足,我們可能會承擔重大責任。

由於對候選產品進行臨牀測試,我們 面臨產品責任的內在風險,如果我們將任何產品商業化,將面臨更大的 風險。即使產品獲得FDA批准進行商業銷售,並且 在FDA或適用的外國監管機構許可和監管的工廠中生產,也存在此風險。我們的產品和候選產品 旨在影響重要的身體功能和過程。與 我們的候選產品相關的任何副作用、製造缺陷、誤用或濫用都可能導致患者受傷甚至死亡。我們不能保證我們將來不會面臨產品 責任訴訟,也不能保證我們的保險範圍足以覆蓋我們在任何 此類情況下的責任。

此外,即使我們的候選產品只是看起來造成了傷害,我們也可能會對我們提出責任索賠。消費者、醫療保健提供者、製藥公司或其他銷售或以其他方式 與我們候選產品接觸的其他人,可能會對我們提出產品 責任索賠。如果我們不能成功地保護自己免受產品責任索賠 ,我們將承擔重大責任和聲譽損害。此外,無論價值或最終結果如何,產品責任 索賠可能導致:

| ● | 臨牀試驗參與者退出; |

| ● | 終止臨牀試驗地點或整個試驗項目; |

| ● | 無法 獲得監管部門對我們候選產品的批准; |

| ● | 無法將我們的候選產品商業化; |

| ● | 減少了對我們候選產品的 需求; |

| ● | 商譽受損 ; |

| ● | 產品 召回或從市場上撤回,或標籤、營銷或促銷限制; |

| ● | 任何相關訴訟或類似糾紛的鉅額費用; |

| ● | 將管理層的注意力和其他資源從我們的主要業務中分心; |

| ● | 實質性 向患者或其他針對我們的索賠人提供的金錢賠償,但可能不在保險範圍內;或 |

| ● | 收入損失 。 |

我們 目前保留產品責任保險,該保險可能不足以涵蓋我們所有與產品責任相關的費用 或損失,並且可能無法涵蓋我們可能遭受的任何費用或損失。此外,保險範圍正變得越來越昂貴, 而且,在未來,我們可能無法以合理的成本、足夠的金額或適當的條款維持保險範圍 ,以保護我們免受因產品責任而造成的損失。如果我們的任何產品 候選產品獲得監管部門批准,我們將需要增加產品責任保險範圍,這將是很昂貴的,而且我們可能無法以商業上合理的條款或根本無法獲得這種增加的產品責任保險 。一個成功的產品責任索賠或一系列索賠可能導致 我們的股價下跌,如果判決超過我們的保險範圍,可能減少我們的現金,並可能損害我們的業務、財務狀況、經營成果和前景。

| 26 |

如果 我們的任何候選產品獲得上市批准,並且發現我們不當地推廣了標籤外使用,或者如果醫生 濫用我們的產品或標籤外使用我們的產品,我們可能會受到禁止銷售或營銷產品、 產品責任索賠和鉅額罰款、處罰和制裁的約束,我們的品牌和聲譽可能會受到損害。

The FDA and other regulatory agencies strictly regulate the marketing and promotional claims that are made about drug and biologic products. In particular, a product may not be promoted for uses or indications that are not approved by the FDA or such other regulatory agencies as reflected in the product’s approved labeling and comparative safety or efficacy claims cannot be made without direct comparative clinical data. If we are found to have promoted off-label uses of any of our product candidates, we may receive warning or untitled letters and become subject to significant liability, which would materially harm our business. Both federal and state governments have levied large civil and criminal fines against companies for alleged improper promotion and have enjoined several companies from engaging in off-label promotion. If we become the target of such an investigation or prosecution based on our marketing and promotional practices, we could face similar sanctions, which would materially harm our business. In addition, management’s attention could be diverted from our business operations, significant legal expenses could be incurred and our brand and reputation could be damaged. The FDA has also requested that companies enter into consent decrees or permanent injunctions under which specified promotional conduct is changed or curtailed. If we are deemed by the FDA to have engaged in the promotion of our products for off-label use, we could be subject to FDA regulatory or enforcement actions, including the issuance of an untitled letter, a warning letter, injunction, seizure, civil fine or criminal penalties. It is also possible that other federal, state or foreign enforcement authorities might take action if they consider our business activities constitute promotion of an off-label use, which could result in significant penalties, including criminal, civil or administrative penalties, damages, fines, disgorgement, exclusion from participation in government healthcare programs and the curtailment or restructuring of our operations.

但是,當醫生 獨立專業醫學判斷認為合適時,我們 不能阻止醫生在這些適應症之外使用我們的候選產品。醫生還可能濫用我們的候選產品或使用不當的 技術,可能導致不良結果、副作用或傷害,從而可能導致產品責任索賠。如果我們的候選產品 被誤用或使用不當技術,我們可能會受到醫生或患者高昂的訴訟。此外, 將我們的候選產品用於FDA批准的適應症以外的適應症可能無法有效治療此類疾病,這 可能會損害我們在醫生和患者中的聲譽。

我們 可以選擇在開發期間或審批後的任何時間不繼續開發或商業化我們的任何候選產品,這將減少或消除我們對這些候選產品的潛在投資回報。

在 任何時候,我們可能會出於各種原因決定停止任何候選產品的開發或不繼續將一個或多個已獲批准的候選產品商業化,包括出現使我們的產品過時的新技術、來自競爭對手產品的競爭、或更改或未遵守適用的法規要求。如果我們終止我們已投入大量資源的計劃 ,我們將不會從投資中獲得任何回報,並且我們將錯過將這些資源分配到潛在更高效用途的預期機會 。

我們 或我們當前和未來的合作伙伴在未來可能會受到產品召回的影響,這可能會損害我們的品牌和聲譽,並且 可能會對我們的業務產生負面影響。

如果我們的任何候選產品被批准上市、不符合規格或被認為會導致受傷或疾病,或者如果我們被指控違反了 政府法規,包括與製造、標籤、促銷、銷售或分銷相關的法規,我們 或我們當前和潛在的合作伙伴可能會受到產品召回、撤回或扣押的影響。未來的任何召回、撤回或扣押都可能對消費者對我們品牌的信心造成重大負面影響,並導致對我們 批准的產品的需求減少。此外,召回、撤回或扣押我們批准的任何產品將需要管理層的高度關注,可能會導致鉅額和意想不到的支出,並將損害我們的業務、財務狀況和運營 結果。

| 27 |

如果 我們或我們可能合作的任何合作伙伴無法為我們獲得監管批准的任何候選產品或我們可能尋求商業化的任何產品實現並保持覆蓋範圍和足夠的報銷水平,他們的商業成功可能會受到嚴重阻礙。

對於 只能通過處方獲得的任何候選產品,我們或我們可能與之合作的任何合作伙伴的成功銷售取決於第三方付款人是否提供保險和足夠的報銷。為治療病情而開藥的患者通常依靠第三方付款人來報銷與其 處方藥相關的全部或部分費用。政府醫療保健計劃(如Medicare和Medicaid)和私人第三方付款人提供的保險範圍和足夠的報銷對於新產品的接受度至關重要。覆蓋範圍的決定可能取決於臨牀和經濟標準,當已經有更成熟或更低成本的治療替代方案可用或隨後 可用時,這些標準不支持新藥產品。如果我們的任何候選產品沒有顯示出有吸引力的功效配置文件,他們可能沒有資格享受保險和報銷 。即使我們獲得了特定產品的保險,由此產生的報銷付款率也可能不夠高,或者 可能需要患者認為不可接受的高得令人無法接受的共同付款。患者不太可能使用我們的產品,除非提供保險並且 報銷足以支付我們產品的大部分成本。

此外,我們候選產品的市場將在很大程度上取決於第三方付款人的藥物處方或第三方付款人提供承保和報銷的藥物清單。行業競爭將被納入此類 配方,往往會給製藥公司帶來下行定價壓力。此外,當有價格較低的仿製藥或其他 替代品時,第三方付款人可以拒絕在其處方中包括特定的 品牌藥物,或以其他方式限制患者使用品牌藥物。

此外, 第三方付款人,無論是國外的還是國內的,或者政府的還是商業的,都在開發越來越複雜的方法來控制醫療成本。此外,在美國,儘管私人第三方付款人傾向於遵循聯邦醫療保險,但第三方付款人之間沒有統一的藥品保險和報銷政策。因此,藥品 產品的承保範圍和報銷範圍因付款人而異。因此,承保範圍確定過程通常是一個耗時且成本高昂的過程,需要我們為每個付款人分別提供科學和臨牀支持,以使用我們的候選產品,而不能保證獲得承保範圍和足夠的報銷。

此外, 我們認為,未來的保險和報銷可能會在美國和國際市場受到更多限制。我們可能獲得監管批准的任何候選產品的第三方保險和報銷可能無法在美國或國際市場 獲得或得到足夠的補償,這可能會損害我們的業務、財務狀況、運營業績和前景。

最近頒佈和未來的醫療立法或監管改革措施,包括政府對定價和報銷的限制, 可能會增加我們獲得上市批准的難度和成本,並可能對我們的業務和運營結果產生負面影響 。

在 美國和一些外國司法管轄區,已經並將繼續有多項關於醫療保健系統的立法和法規變更以及 擬議的變更,這些變更可能會阻止或推遲候選產品的上市審批,限制或監管審批後活動,並影響我們以盈利方式銷售任何獲得營銷審批的候選產品的能力。

已提出立法和監管建議,以擴大審批後要求,並限制藥品 產品的銷售和促銷活動。我們不知道是否會頒佈更多的法律變更,也不知道FDA的法規、指南或解釋 是否會更改,也不知道這些更改會對我們的候選產品的上市審批產生什麼影響(如果有的話)。此外,美國國會對FDA審批過程的更嚴格審查可能會顯著推遲或阻止上市審批,因為 還會使我們受到更嚴格的產品標籤和上市後測試以及其他要求的影響。

| 28 |

In the United States, under the Medicare Modernization Act, or MMA, Medicare Part D provides coverage to the elderly and disabled for outpatient prescription drugs by approving and subsidizing prescription drug plans offered by private insurers. The MMA also authorizes Medicare Part D prescription drug plans to use formularies where they can limit the number of drugs that will be covered in any therapeutic class. The Part D plans use their formulary leverage to negotiate rebates and other price concessions from drug manufacturers. Also under the MMA, Medicare Part B provides coverage to the elderly and disabled for physician-administered drugs on the basis of the drug’s average sales price, a price that is calculated according to regulatory requirements and that the manufacturer reports to Medicare quarterly. Both Congress and the Centers for Medicare & Medicaid Services (“CMS”), the agency that administers the Medicare program, from time to time consider legislation, regulations, or other initiatives to reduce drug costs under Medicare Parts B and D. For example, under the ACA, drug manufacturers are required to provide a 50% discount on prescriptions for branded drugs filled while the beneficiary is in the Medicare Part D coverage gap, also known as the “donut hole.” There have been legislative proposals to repeal the “non-interference” provision of the MMA to allow CMS to leverage the Medicare market share to negotiate larger Part D rebates. Further cost reduction efforts could decrease the coverage and price that we receive for our drug candidates and could seriously harm our business. Private payors often follow Medicare coverage policy and payment limitations in setting their own reimbursement rates, and any reduction in reimbursement under the Medicare program may result in a similar reduction in payments from private payors.

2010年《患者保護和平價醫療法案》(簡稱"ACA")旨在擴大醫療保險的獲取範圍,減少 或限制醫療支出的增長。此外,《平價醫療法案》對生產 或進口品牌處方藥產品的公司徵收了高額年費。它還增加了藥品製造商必須支付給州醫療補助 計劃的回扣金額,要求醫療補助回扣在管理醫療補助使用時支付,並增加了品牌產品固體口服劑型的"產品線 擴展"(如緩釋製劑)的額外回扣。法律還包含大量 條款,影響欺詐和濫用合規性和透明度,這可能要求我們修改我們與醫療保健從業人員的業務慣例,併產生大量成本以確保合規性。

在美國和其他地方的 決策者和支付者中,對促進醫療保健系統的變革有着濃厚的興趣, 的既定目標是控制醫療保健成本、提高醫療質量和/或擴大醫療保健的可獲得性。在美國,製藥行業一直是這些努力的一個特別重點,並受到重大立法倡議的重大影響。

例如,在美國,ACA極大地改變了政府和私人保險公司為醫療保健提供資金的方式 ,並顯著影響了製藥行業。ACA的許多條款影響生物製藥行業,包括 為了使生物製藥產品獲得聯邦醫療保險B部分和醫療補助計劃項下的補償或直接銷售 給美國政府機構,製造商必須向有資格參加《公共衞生服務法案》("PHS")項下的藥品定價 計劃的實體提供折扣。自其頒佈以來,對ACA的某些方面提出了司法和國會的質疑和修正。《ACA》的實施仍然存在不確定性,包括《ACA》可能會進一步修訂,以及對《ACA》的法律挑戰或廢除《ACA》的努力。

此外,自 ACA頒佈以來,美國已經提出並採納了其他影響製藥行業的立法變更。例如,2022年的《降低通貨膨脹法》包括,除其他事項外,授權CMS 每年為有限數量的高成本單一來源藥物談判一個“最高公平價格”的條款,以及另一項條款 ,要求製藥公司在價格上漲快於通脹時向Medicare支付回扣。此外,各州已經通過 或正在考慮通過法律,要求製藥公司在提價前提供通知,並證明漲價的理由 。我們預計未來將採取額外的醫療改革措施,其中任何一項措施都可能限制 聯邦和州政府為醫療產品和服務支付的金額,進而可能大幅降低某些開發項目的預計價值 並降低我們的盈利能力。

| 29 |

鑑於 處方藥和生物製劑成本的上漲,美國 政府對藥品定價做法也加強了審查。此類審查導致了最近的幾項國會調查,並提出並頒佈了聯邦 和州立法,旨在提高產品定價的透明度,審查定價 和製造商患者計劃之間的關係,以及改革政府計劃產品報銷方法。在聯邦一級,現在離任的特朗普政府提出了許多處方藥成本控制措施。同樣,新的拜登政府 已經將降低處方藥價格作為其優先事項之一。拜登政府尚未提出任何具體計劃,但我們預計這些計劃將在近期內出臺。在州一級,立法機構正在越來越多地通過立法和 實施旨在控制藥品和生物製品定價的法規,包括價格或患者報銷 限制、折扣、對某些產品准入和營銷成本披露的限制以及透明度措施,在某些情況下, 旨在鼓勵從其他國家進口和大宗採購。

其他 擬議變更的示例包括但不限於擴大批准後要求、變更《孤兒藥法》以及 限制藥品銷售和促銷活動。我們無法確定是否會頒佈額外的立法變更,或者是否會變更政府法規、指南或解釋,或者這些變更 會對我們候選藥物或產品(如有)的上市批准、銷售、定價或報銷產生什麼影響。我們預計,這些 和未來可能採取的其他醫療改革措施可能會導致更嚴格的覆蓋標準,並對我們收到的任何獲批藥物的價格造成額外的 下行壓力。醫療保險或其他政府 計劃的任何報銷減少都可能導致私人支付者支付的類似減少。成本控制措施或其他 醫療改革的實施可能會阻礙我們創造收入、實現盈利或將我們的藥物商業化。

此外,FDA可能會以可能嚴重影響我們業務 和產品的方式修訂或重新解釋FDA法規和指南。任何新的法規或指南,或對現有法規或指南的修訂或重新解釋,都可能會增加 我們當前或未來的任何候選產品的成本或延長FDA審查時間。我們無法確定 法規、法規、政策或解釋的變更何時發佈、頒佈或採用,將如何影響我們未來的業務。此類 更改除其他外,可能需要:

| ● | 在獲得批准之前要進行額外的 臨牀試驗; |

| ● | 更改制造方法 ; |

| ● | 召回、更換或停產我們的一個或多個產品;以及 |

| ● | 其他 記錄保存。 |

此類 更改可能需要大量時間並帶來巨大成本,或者可能會降低我們候選產品的潛在商業價值 。此外,延遲收到或未能獲得任何其他產品的監管許可或審批將損害我們的業務、財務狀況和運營結果。

我們 還可能受到醫療法律、法規和執法的約束,如果我們不遵守這些法律,可能會對我們的業務、運營和財務狀況產生不利影響。

與欺詐和濫用以及患者權利有關的某些聯邦和州醫療保健法律法規現在和將來都適用於我們的業務。我們受到聯邦政府和我們或我們的合作伙伴開展業務所在州的監管。 可能影響我們運營能力的法律和法規包括:

| ● | 聯邦《反回扣條例》,除其他事項外,禁止任何個人或實體在知情的情況下故意提供、索要、收受或提供任何報酬(包括任何回扣、賄賂或回扣),直接或間接、公開或隱蔽地以現金或實物形式誘使個人推薦或購買、租賃或訂購任何商品、設施或服務, 可全部或部分支付。在聯邦醫療保健計劃下,如聯邦醫療保險和醫療補助計劃 ; |

| ● | 聯邦民事和刑事虛假報銷法和民事金錢懲罰法,包括,例如,聯邦民事虛假報銷法, 對個人或實體施加刑事和民事處罰,包括民事舉報人或準訴訟, 除其他事項外,故意向聯邦政府提交或導致向聯邦政府提交虛假或欺詐性的付款申請,或進行虛假陳述以避免、減少或隱瞞向聯邦政府付款的義務 ; |

| ● | 1996年《聯邦健康保險攜帶和責任法案》(HIPAA),制定了新的聯邦刑法,禁止明知和故意執行或試圖執行詐騙任何醫療福利計劃的計劃,或 通過虛假或欺詐性的藉口、陳述或承諾,獲得任何醫療福利計劃擁有的或在其監管或控制下的任何金錢或財產,而無論付款人(例如,公共或私人),明知和故意挪用或竊取醫療福利計劃,故意阻礙對醫療保健犯罪的刑事調查 ,明知或故意以任何伎倆或手段偽造、隱瞞或掩蓋與醫療保健有關的醫療福利、項目或服務的交付或支付的重大事實,或作出任何重大虛假陳述 ; |

| ● | HIPAA,經《經濟和臨牀健康信息技術法案》及其實施條例修訂的《HIPAA》,在保護個人可識別健康信息的隱私、安全和傳輸方面,對包括醫療保健提供者、健康計劃和醫療信息交換所在內的受覆蓋實體及其各自的商業夥伴施加了保護隱私、安全和傳輸個人可識別健康信息的義務; |

| ● | 《平價醫療法案》下的聯邦醫生陽光要求,該法案要求藥品、設備、生物製品和醫療用品的製造商每年向醫療保險和醫療補助服務中心報告與向醫生和教學醫院提供的付款和其他價值轉移有關的信息,以及醫生及其直系親屬持有的所有權和投資權益;以及 |

| ● | 州法律等同於上述每一項聯邦法律,例如反回扣和虛假索賠法律,可能適用於由任何第三方付款人(包括商業保險公司)報銷的物品或服務;州法律要求製藥公司遵守 製藥行業自願合規指南和聯邦政府頒佈的適用合規指南,或以其他方式限制可能向醫療保健提供者和其他潛在轉介來源提供的付款;州法律,要求藥品製造商報告與向醫療保健提供者支付或以其他方式轉移價值或營銷支出有關的信息;州法律,在某些情況下管理健康信息的隱私和安全,其中許多法律在很大程度上彼此不同,可能不會產生相同的效果,從而使合規工作複雜化。 |

| 30 |

由於這些法律的廣度,以及法定例外和可用安全港的狹窄,我們的一些商業活動可能會受到一項或多項此類法律的挑戰。此外,最近的醫療改革立法加強了這些法律。例如,《平價醫療法案》等修訂了聯邦《反回扣法規》和某些醫療欺詐刑事法規的意圖要求。個人或實體不再需要實際瞭解法規或違反法規的具體意圖。此外,《平價醫療法案》規定,根據聯邦民事虛假申報法的規定,政府可以斷言,包括因違反聯邦《反回扣條例》而產生的物品或服務的索賠構成虛假或欺詐性索賠。

實現並持續遵守這些法律可能被證明是代價高昂的。此外,任何針對我們違反這些法律的行為,即使我們 成功防禦,也可能導致我們產生鉅額法律費用,並將我們管理層的注意力從我們業務的 運營上轉移。如果我們的業務被發現違反了上述任何法律或適用於我們的任何其他政府法律或法規,我們可能會受到懲罰,包括行政、民事和刑事處罰、損害賠償、罰款、交還、被排除在聯邦和州醫療保健計劃之外、個人監禁或削減或重組我們的業務,任何這些都可能對我們的業務運營能力和我們的財務業績產生不利影響。

我們的業務涉及使用危險材料,我們和我們的第三方供應商和製造商必須遵守環境 法律和法規,這些法律法規可能成本高昂,並限制我們的業務方式。

我們的第三方供應商和製造商的製造活動涉及我們擁有的危險材料的受控儲存、使用和處置,包括我們候選產品的組件和其他危險化合物。我們和我們的製造商以及 供應商受有關這些危險材料的使用、製造、儲存、處理和處置的法律法規的約束。 在某些情況下,這些危險材料和使用過程中產生的各種廢物儲存在我們供應商或製造商的 設施中,等待使用和處置。我們和我們的供應商和製造商不能完全消除污染風險,這可能會導致我們的商業化努力、研發努力和業務運營中斷,對我們的服務提供商和其他人造成傷害,並造成環境破壞,導致昂貴的清理工作,並根據管理這些材料和指定廢物的使用、存儲、處理和處置的適用法律和法規承擔責任 。儘管我們相信我們的第三方供應商和製造商用於處理和處置這些材料的安全 程序通常符合這些法律法規規定的標準,但我們不能保證確實如此,也不能消除這些材料的意外污染或傷害風險。在這種情況下,我們可能要對由此產生的任何損害承擔責任,而這種責任可能會超出我們的資源範圍。我們目前不承保生物或危險廢物保險。

我們的 員工、獨立承包商、主要調查人員、顧問、供應商、CRO和我們可能合作的任何合作伙伴 可能從事不當行為或其他不當活動,包括不遵守監管標準和要求。

我們 面臨我們的員工、獨立承包商、主要調查人員、顧問、供應商、CRO和我們可能合作的任何合作伙伴 可能從事欺詐或其他非法活動的風險。這些人員的不當行為可能包括故意、 魯莽或疏忽的行為或違反下列法律或法規的未經授權的活動:法律或法規,包括要求向FDA或外國監管機構報告 真實、完整和準確信息的法律;製造標準;聯邦、州和 外國醫療欺詐和濫用法律及數據隱私;或要求真實、完整和準確報告財務信息或數據的法律。特別是,醫療保健行業的銷售、營銷和其他業務安排受旨在防止欺詐、回扣、自我交易和其他濫用行為的廣泛法律的約束。這些法律可能限制或禁止廣泛的商業活動,包括研究、製造、分銷、定價、折扣、營銷和促銷、銷售佣金、客户激勵計劃和其他商業安排。受這些法律約束的活動還涉及不當使用在臨牀試驗過程中獲得的信息,或非法挪用藥品,這可能會導致監管制裁或 因未能遵守此類法律或法規而引發的其他行動或訴訟,並嚴重損害我們的聲譽。 此外,聯邦採購法對與政府合同相關的不當行為進行了實質性處罰,並要求 某些承包商保持商業道德和行為準則。如果對我們提起任何此類訴訟,而我們未能成功地為自己辯護或維護我們的權利,這些訴訟可能會對我們的業務產生重大影響,包括 施加民事、刑事和行政處罰、損害賠償、罰款、可能被排除在聯邦醫療保險、醫療補助和其他聯邦醫療保健計劃、合同損害、聲譽損害、利潤和未來收益減少以及業務削減 ,任何這些都可能對我們的業務運營能力和我們的經營業績產生不利影響。

| 31 |

實際 或被指控不遵守適用的僱傭法律和法規可能需要進行運營變革,破壞我們的競爭地位,或對我們的業務產生其他重大不利影響。

我們的 業務受各種就業法律和法規的約束,將來可能會受到其他此類要求的約束。 雖然我們認為我們在很大程度上遵守了適用的僱傭法律和法規,但如果要求發生變化, 我們可能需要修改我們的運營或利用資源來保持遵守此類法律和法規。此外, 我們可能會面臨各種與僱傭有關的索賠,包括個人訴訟、集體訴訟和政府執法行動 ,這些訴訟涉及涉嫌僱傭歧視、員工分類和相關扣留、工資小時爭議、勞工標準或 醫療保健和福利問題。此類索賠,無論有效性如何,都可能對我們的業務、財務狀況、現金流或其他經營成果產生重大不利影響。

我們未來的增長在一定程度上取決於我們打入海外市場的能力,在那裏我們將受到額外的監管負擔和其他風險和不確定性的影響。

我們 未來的盈利能力將部分取決於我們在海外市場上將候選產品商業化的能力,我們打算 依靠與第三方的合作。如果我們在國外市場上將VAR 200或IC 100或其他候選產品商業化, 我們將面臨額外的風險和不確定性,包括:

| ● | 我們的 客户能夠在國外市場為我們的候選產品獲得市場準入和適當的報銷; |

| ● | 我們無法直接控制商業活動,因為我們依賴第三方; |

| ● | 遵守複雜多變的外國監管、税務、會計和法律要求的負擔; |

| ● | 不同 影響市場接受的外國醫療習慣和習俗 |

| ● | 進口或出口許可要求; |

| ● | 應收賬款收款時間較長 ; |

| ● | 發貨的交貨期更長; |

| ● | 語言障礙 技術培訓; |

| ● | 減少國外一些國家對知識產權的保護; |

| ● | 外國貨幣匯率波動;以及 |

| ● | 在發生合同糾紛時,受外國法律管轄的合同條款的解釋。 |

我們候選產品的海外銷售也可能受到政府管制、政治和經濟不穩定、貿易限制和關税變化的不利影響,其中任何一項都可能對我們的運營結果產生不利影響。

由於 與特殊目的收購公司的業務合併,監管義務可能會對我們產生不同於 其他上市公司的影響。

我們 通過完成與特殊目的收購公司Larkspur的業務合併而成為一家上市公司。 由於業務合併以及由此考慮的交易,我們的監管義務已經並可能繼續對我們產生與其他上市公司不同的影響。例如,美國證券交易委員會和其他監管機構可能會發布額外的指導意見,或者對像我們這樣已經完成與SPAC業務合併的公司進行進一步的監管審查。管理這種已經並可能繼續發展的監管環境可能會分散管理層對我們業務運營的注意力, 會對我們在需要時籌集額外資本的能力產生負面影響,或者對我們的普通股價格產生不利影響。

| 32 |

我們 面臨自然災害和人為災難、流行病以及惡意和恐怖行為的風險,這些風險可能會對我們的業務、財務狀況和運營結果產生重大不利影響。

自然和人為災難、流行病以及惡意和恐怖行為帶來的風險可能會對我們的行動結果產生實質性的不利影響 。雖然我們已採取措施識別和緩解這些風險,但此類風險無法預測,也無法完全防範 。此外,此類事件可能導致整體宏觀經濟波動,特別是大範圍地理區域的經濟活動減少或停止,對我們在這些地理區域內的業務營銷或運營或總體經濟環境產生不利影響,進而可能對我們的業務、運營和財務狀況產生不利影響。

特別是,已被世界衞生組織宣佈為全球大流行的新冠肺炎疫情對美國和全球的金融市場和經濟狀況產生了重大負面影響。因此,我們的運營受到了, ,並可能進一步受到負面影響。因此,我們的業務、財務狀況和運營結果已經受到影響,並可能受到進一步的重大不利影響。

全球經濟和供應鏈的中斷 可能會對我們的業務、財務狀況和運營結果產生實質性的不利影響。

2020年和2021年對全球經濟的幹擾阻礙了全球供應鏈,導致交付期延長,還增加了關鍵組件成本和運費。我們已經或可能必須採取措施,通過與我們賴以開展業務的第三方密切合作,在交付期內將這些中斷的影響降至最低,並增加成本。儘管我們已採取或可能必須採取行動將中斷對全球經濟的影響降至最低,但不能保證全球供應鏈中不可預見的未來事件不會對我們的業務、財務狀況和運營結果產生重大不利影響。

此外,通貨膨脹會增加臨牀試驗成本、我們候選產品的研發成本以及開展業務的管理和其他成本,從而對我們產生不利影響。我們可能會遇到勞動力價格和其他開展業務的成本上漲的情況。在通貨膨脹的環境下,成本增長可能會超出我們的預期,導致我們使用現金和其他流動資產的速度比預期更快。如果發生這種情況,我們可能需要籌集額外資本來為我們的運營提供資金,而這些資金可能無法獲得足夠的金額或合理的條款,如果有的話,可能會比預期更早。

不利的全球環境,包括經濟不確定性,可能會對我們的財務業績產生負面影響。

全球情況、金融市場的混亂、税制改革對美國造成的任何負面財務影響或對現有貿易協定或税務慣例的 更改,都可能對我們的業務產生不利影響。

此外,全球宏觀經濟環境可能受到以下因素的負面影響:新冠肺炎或其他流行病或流行病、全球經濟市場的不穩定、美國增加的貿易關税和與其他國家的貿易爭端、全球信貸市場的不穩定、供應鏈薄弱、英國退出歐盟導致的地緣政治環境的不穩定、俄羅斯入侵烏克蘭和其他政治緊張局勢以及對外國政府債務的擔憂。這些挑戰已經並可能繼續在當地經濟和全球金融市場造成不確定和不穩定。

| 33 |

與我們依賴第三方相關的風險

我們 過去一直依賴並希望繼續依賴第三方CRO和其他第三方來執行和監督我們的臨牀 試驗和產品開發的其他方面。如果這些第三方不符合我們的要求或以其他方式按要求執行試驗 ,我們可能無法履行合同義務,或在預期或根本無法獲得監管部門批准,或無法將候選產品 商業化。

We have in the past relied and expect to continue to rely on third-party CROs to conduct and oversee our clinical trials and other aspects of product development. We also rely upon various medical institutions, clinical investigators and contract laboratories to conduct our trials in accordance with our clinical protocols and all applicable regulatory requirements, including the FDA’s regulations and GCPs, which are an international standard meant to protect the rights and health of patients and to define the roles of clinical trial sponsors, administrators and monitors, and state regulations governing the handling, storage, security and recordkeeping for drug and biologic products. These CROs and other third parties play a significant role in the conduct of these trials and the subsequent collection and analysis of data from the clinical trials. We rely heavily on these parties for the execution of our clinical trials and preclinical studies, and control only certain aspects of their activities. We and our CROs and other third-party contractors are required to comply with GCP, GLP, and GACP requirements, which are regulations and guidelines enforced by the FDA and comparable foreign regulatory authorities for products in clinical development. Regulatory authorities enforce these GCP, GLP and GACP requirements through periodic inspections of trial sponsors, principal investigators and trial sites. If we or any of these third parties fail to comply with applicable GCP, GLP and GACP requirements, the clinical data generated in our clinical trials may be deemed unreliable and the FDA or other regulatory authority may require us to perform additional clinical trials before approving our or our partners’ marketing applications. We cannot assure you that upon inspection by a given regulatory authority, such regulatory authority will determine that any of our clinical or preclinical trials complies with applicable GCP and GLP requirements. In addition, our clinical trials must generally be conducted with product produced under cGMP regulations. Our failure to comply with these regulations and policies may require us to repeat clinical trials, which would delay the regulatory approval process.

我們的 CRO不是我們的員工,我們無法控制他們是否為我們的臨牀試驗投入了足夠的時間和資源。我們的 CRO還可能與其他商業實體(包括我們的競爭對手)有關係,他們也可能為他們進行臨牀 試驗或其他藥物開發活動,這可能會損害我們的競爭地位。我們面臨潛在的未經授權披露 或CRO盜用我們的知識產權的風險,這可能會降低我們的商業祕密保護,並允許我們的潛在競爭對手 訪問和利用我們的專有技術。如果我們的CRO未能成功履行其合同職責或義務, 未能在預期期限內完成,或者如果他們獲得的臨牀數據的質量或準確性由於 未能遵守我們的臨牀方案或監管要求或任何其他原因而受到影響,我們的臨牀試驗可能會被延長、延遲或 終止,我們可能無法獲得監管部門的批准,或成功地將我們開發的任何候選產品商業化。 因此,我們的財務業績和我們開發的任何候選產品的商業前景都會受到損害,我們的成本可能會增加 ,我們的創收能力可能會被推遲。

如果 我們的任何CRO或臨牀試驗中心出於任何原因終止參與我們的某項臨牀試驗,我們可能無法 與替代CRO或臨牀試驗中心達成協議,或以商業上合理的條款達成協議。此外,如果 我們與臨牀試驗中心的關係終止,我們可能會失去參加 我們正在進行的臨牀試驗的患者的隨訪信息,除非我們能夠將這些患者的護理轉移到另一家合格的臨牀試驗中心。此外, 我們臨牀試驗的主要研究者可能不時擔任我們的科學顧問或顧問,並可能獲得與此類服務相關的 現金或股權補償。如果這些關係和任何相關補償導致了感知的 或實際的利益衝突,FDA可能會質疑在適用的臨牀試驗中心生成的數據的完整性。

| 34 |

我們 完全依賴第三方承包商為我們的候選產品(包括 某些獨家供應商和製造商)供應、生產和分銷臨牀藥物供應,如果我們的任何候選產品獲得監管部門批准,我們打算依靠第三方進行商業供應、生產和分銷 ,我們希望依靠第三方進行臨牀前產品的供應、生產和分銷 ,任何未來候選產品的臨牀和商業供應。

我們 目前沒有,也不計劃獲得供應、生產或分銷臨牀前、 臨牀或商業數量的原料藥或產品的基礎設施或能力。我們開發候選產品的能力取決於,我們商業化供應產品的能力 部分取決於,我們能否從第三方成功獲得原材料和原料藥以及其他 候選產品中使用的物質和材料,以及能否由第三方生產成品 符合法規要求,並以足夠的數量用於臨牀前和臨牀試驗和商業化。如果 我們未能與這些第三方建立和維持供應關係,我們可能無法繼續開發或商業化 我們的候選產品。

我們 依賴並將繼續依賴某些第三方作為其供應材料或其 製造的成品的唯一來源。我們現有的供應商或製造商可能:

| ● | 失敗 因設施意外損壞或破壞,及時或按要求數量向我們提供產品,或 設備或其他; |

| ● | 失敗 提高生產能力,及時以更高的產量生產大量藥品和組分 或成本效益的方式,或完全,以充分滿足我們的商業需求; |

| ● | 是 由於依賴獨家供應商和製造商的問題,無法滿足我們的生產需求; |

| ● | 供應 我們的產品不符合監管要求; |

| ● | 成為 因業務中斷或破產而無法獲得; |

| ● | 失去 作為批准來源的監管地位; |

| ● | 是 無法或不願在現有供應協議及時到期時、以可接受的條款或根本到期時續簽; 或 |

| ● | 停止 生產或製造必要的藥物或產品。 |

在發生上述任何情況時,如果我們沒有替代供應商或製造商,我們將需要花費大量管理時間和費用來識別、鑑定流程並將其轉移給替代供應商或製造商。將技術轉移到其他站點可能需要額外的流程、技術和驗證研究,這些過程、技術和驗證研究成本高昂,可能需要相當長的時間,可能不會成功,並且在大多數情況下需要FDA的審查和批准。任何尋找和鑑定新供應商或製造商的需求都可能顯著延遲我們候選產品的生產,對我們營銷候選產品的能力產生不利影響 ,並對我們的業務產生不利影響。我們可能無法及時、按可接受的條款或根本無法獲得更換。此外, 我們和我們的製造商目前沒有大量的藥品和其他材料庫存。 藥物或其他材料的供應或我們的候選產品生產的任何中斷都可能對我們的業務、財務狀況、經營業績和前景產生重大不利影響。

我們 無法直接控制我們的合同供應商和製造商是否有能力保持足夠的產能和能力來滿足我們的需求,包括質量控制、質量保證和合格人員。雖然我們最終負責確保遵守cGMP和GACP等法規要求,但我們依賴我們的合同供應商和製造商 日常遵守cGMP或GACP來生產原材料、原料藥和成品。我們的合同供應商和製造商用於生產原料藥和其他物質和材料或成品用於商業銷售的設施必須通過 檢查,並獲得FDA和其他相關監管機構的批准。我們的合同供應商和製造商必須遵守FDA通過其設施檢查計劃和審查提交的技術信息執行的cGMP和GACP要求。 如果任何產品或產品候選或組件的安全因未能遵守適用法律或其他 原因而受到損害,我們可能無法成功將受影響的產品或候選產品商業化或獲得監管部門的批准, 我們可能需要對由此造成的傷害承擔責任。這些因素中的任何一個都可能導致我們候選產品的臨牀前研究、臨牀試驗或監管提交或批准的延遲或終止,並可能導致更高的成本或導致我們無法及時有效地將我們批准的產品商業化,或者根本無法實現。

| 35 |

此外,這些合同製造商還與其他公司合作,為此類公司供應和製造材料或產品,這也使我們的供應商和製造商面臨生產此類材料和產品的監管風險。因此, 無法滿足生產這些材料和產品的監管要求也可能影響合同供應商或製造商設施的監管審批。如果FDA或類似的外國監管機構不批准 這些設施用於供應或製造我們的候選產品,或者如果它在未來撤回批准,我們可能需要 尋找替代供應或製造設施,這將對我們開發、獲得監管機構批准或營銷我們的候選產品的能力產生負面影響。

我們對合同製造商和供應商的依賴進一步暴露了他們或有權訪問其設施的第三方可能會訪問並挪用我們的商業祕密或其他專有信息的可能性。

如果 我們無法建立和維護協作,我們可能不得不更改我們的開發和商業化計劃。

我們候選產品的開發和潛在商業化將需要大量額外現金來支付費用。為了 進一步開發我們的候選產品,我們可能會與製藥和生物技術公司合作開發這些候選產品,並可能將其商業化。我們在尋找合適的合作伙伴方面面臨着激烈的競爭。我們是否就合作達成最終協議將取決於我們對合作夥伴資源和經驗的評估 、擬議合作的條款和條件以及擬議合作伙伴對一系列因素的評估。 這些因素可能包括臨牀試驗的設計或結果;FDA或其他監管機構批准的可能性;主題候選產品的潛在市場;製造和向患者交付此類候選產品的成本和複雜性 ;競爭產品的潛力;與我們的知識產權所有權有關的任何不確定性;以及行業和市場狀況。合作伙伴還可以為類似的候選產品或技術考慮可供協作的替代產品或技術 ,以及此類協作是否會比我們的候選產品更具吸引力 。根據未來的許可協議,我們還可能受到限制,不能與潛在合作伙伴就某些條款達成協議。 協作非常複雜,談判和記錄都很耗時。此外,大型製藥公司之間最近發生了大量的商業合併,導致未來潛在合作伙伴的數量減少。

我們未來可能進行的 合作可能涉及以下風險:

| ● | 合作者 在決定將用於這些合作的努力和資源方面可能有很大的酌處權; |

| ● | 協作者 可能未按預期履行義務; |

| ● | 更改 合作者的戰略重點或可用資金,或外部因素(如收購)可能會轉移資源 或創造競爭性的優先事項; |

| ● | 合作者 可能會延遲發現和臨牀前開發,為我們選定的靶點的產品開發提供足夠的資金, 停止或放棄候選產品的發現和臨牀前開發,重複或進行新的發現和臨牀前開發 對於候選產品; |

| 36 |

| ● | 合作者 可以獨立開發或與第三方開發直接或間接與我們的產品或產品競爭的產品 如果合作者認為有競爭力的產品比我們的產品更有可能成功開發; |

| ● | 產品 與我們合作發現的候選產品可能會被我們的合作者視為與他們自己的候選產品有競爭力 或產品,這可能導致合作者停止投入資源開發我們的候選產品; |

| ● | 分歧 與合作者之間的分歧,包括對所有權、合同解釋或首選開發路線的分歧, 可能導致候選產品的發現、臨牀前開發或商業化延遲或終止,可能導致 我們在候選產品方面的額外責任,或可能導致訴訟或仲裁,其中任何一種 既耗時又昂貴; |

| ● | 合作者 可能無法正確維護或捍衞我們的知識產權或授權給我們的知識產權,或者可能使用我們的 專有信息,導致訴訟可能危及我們的知識產權或專有權或無效 信息或使我們面臨潛在訴訟; |

| ● | 合作者 可能侵犯第三方的知識產權,這可能使我們面臨訴訟和潛在責任;以及 |

| ● | 為了協作者的方便,可能會終止合作 ,如果終止,我們可能需要籌集額外資金以 進一步開發適用的候選產品或將其商業化。 |

協作 通常會對各方施加詳細的義務。如果我們違反了我們的義務,我們可能會面臨重大後果,包括 可能終止合作,並且我們對合作夥伴候選產品的權利將失去,我們已經投入了大量 時間和金錢。

我們 可能無法及時、以可接受的條款或根本無法就合作進行談判。如果我們無法做到這一點,我們可能不得不 減少候選產品的開發、減少或推遲我們的開發計劃或我們的一個或多個其他開發計劃、 推遲我們潛在的商業化或增加我們的支出並自費進行開發或商業化活動 。如果我們選擇增加支出來資助自己的開發或商業化活動,我們可能需要獲得 額外的資本,而我們可能無法以可接受的條款或根本無法獲得這些資本。如果我們沒有足夠的資金,我們可能無法 進一步開發我們的候選產品或將其推向市場併產生產品收入。

與管理我們的增長、員工和運營有關的風險

我們 未來將需要進一步增加我們組織的規模和複雜性,我們在執行增長戰略和管理任何增長方面可能會遇到困難。

我們的 管理層、人員、系統和設施目前不足以支持我們的業務計劃和近期的未來增長。 我們將需要進一步擴大我們的化學和生產團隊、臨牀團隊、管理、運營、財務和其他資源 ,以支持我們計劃中的研究、開發和商業化活動。

要 有效管理我們的運營、增長和各種項目,我們需要:

| ● | 繼續 改進我們的業務、財務、管理和監管合規控制以及報告系統和程序; |

| ● | 吸引和留住足夠數量的優秀員工; |

| ● | 發展市場營銷、銷售和分銷能力; |

| 37 |

| ● | 有效且經濟高效地管理我們的候選產品的商業化活動; |

| ● | 與開發和商業化合作夥伴建立和維護關係; |

| ● | 有效管理我們的臨牀前和臨牀試驗; |

| ● | 以經濟高效的方式管理我們的第三方供應和製造運營,同時將我們當前候選產品的生產能力 提高到商業水平;以及 |

| ● | 有效管理我們的開發工作,同時履行對合作夥伴和其他第三方的合同義務。 |

此外,從歷史上看,我們一直並將繼續利用兼職外部顧問為我們執行多項任務,包括與臨牀前和臨牀試驗相關的任務。我們的增長戰略還可能需要擴大我們對顧問的使用 以實施這些任務和未來的其他任務。我們的某些業務職能依賴顧問,需要對這些顧問進行有效的 管理,以確保他們成功履行合同義務並在預期期限內完成任務。 不能保證我們能夠根據需要以經濟合理的條款管理我們現有的顧問或找到其他稱職的外部顧問,或者根本不能。如果我們不能通過招聘新員工和擴大顧問的使用來有效管理我們的增長和擴大我們的組織,我們可能無法成功執行有效執行我們計劃的研發和商業化活動所需的任務,因此可能無法實現我們的研發和 商業化目標。

如果 我們無法吸引和留住管理層和其他關鍵人員,我們可能無法繼續成功開發或商業化我們的候選產品,或以其他方式實施我們的業務計劃。

我們在競爭激烈的製藥行業中的競爭能力取決於我們能否吸引和留住高素質的管理、科學、醫療、銷售和營銷人員以及其他人員。我們高度依賴我們的管理層,包括斯蒂芬·C·格洛弗、彼得·沃爾夫、巴勃羅·A·古茲曼、醫學博士和凱倫·A·卡什米爾。失去這些個人的服務可能會阻礙、 推遲或阻止我們產品管道的成功開發、完成我們計劃的臨牀試驗、將我們的候選產品商業化、或獲得許可或獲得新資產,並可能對我們成功實施業務計劃的能力產生負面影響。如果我們失去了這些人員中的任何一個人的服務,我們可能無法及時 找到合適的替代人員,或者根本無法找到合適的替代人員,因此我們的業務可能會受到損害。我們不為這些個人的生命或我們任何其他員工的生命 維護“關鍵人物”保險單。為了留住我們公司有價值的員工,除了 工資和現金獎勵外,我們還提供隨時間授予的股票期權。隨着時間的推移,授予員工的股票期權的價值將受到我們無法控制的股票價格變動的重大影響,並且隨時可能不足以抵消其他公司的報價 。

我們 未來可能無法吸引或留住合格的管理層和其他關鍵人員,因為生物技術、製藥和其他企業之間對合格人才的競爭非常激烈,尤其是在我們總部所在的佛羅裏達州韋斯頓地區。 我們可能難以吸引有經驗的人員到我們的公司,並可能需要花費大量財務資源 來招聘和留住員工。與我們競爭合格人才的許多其他製藥公司 比我們擁有更多的財務和其他資源、不同的風險狀況和更長的行業歷史。它們還可以提供更多樣化的機會和更好的職業晉升機會。如果我們無法吸引和留住實現業務目標所需的人員 ,我們可能會遇到限制,這將損害我們實施業務戰略和實現業務目標的能力。

此外,我們還擁有科學和臨牀顧問,幫助我們制定開發和臨牀策略。這些顧問 不是我們的員工,可能與其他實體簽訂了承諾、諮詢或諮詢合同,這可能會限制他們對我們的可用性 。此外,我們的顧問可能會與其他公司達成協議,協助這些公司開發可能與我們競爭的產品或技術。

| 38 |

競爭激烈的就業市場在我們發展壯大並努力吸引和留住高技能勞動力的同時,也帶來了挑戰和潛在風險。

我們員工的競爭非常激烈,包括高技能的技術和產品專業人員,這反映了勞動力市場的緊張。 這可能會帶來風險,因為我們正在競爭有經驗的候選人,特別是如果競爭能夠提供更有吸引力的財務 僱傭條款。這一風險延伸到我們目前的員工羣體。此外,我們已經受到並可能進一步受到持續的新冠肺炎疫情的影響,這可能會導致有才華的員工跳槽,並可能使吸引和留住熟練專業人員的工作更具挑戰性。隨着我們業務的發展,我們還可能投入大量的時間和費用來吸引和發展我們的員工,這也會增加他們對其他可能尋求招聘他們的公司的價值。人員更替可能會導致巨大的更換成本和工作效率損失。此外,美國的移民政策可能會使符合條件的外國公民更難獲得或保持H-1B類別的工作簽證。這些H-1B簽證限制可能會使我們更難和/或更昂貴地聘請我們執行增長戰略所需的熟練專業人員,並可能對我們的業務產生不利影響。

我們 目前營銷能力有限,沒有銷售組織。如果我們不能靠自己或通過第三方建立銷售和營銷能力 ,我們將無法成功地將我們的候選產品商業化(如果獲得批准),或產生 產品收入。

我們 目前營銷能力有限,沒有銷售組織。如果我們的候選產品獲得批准,要在美國、加拿大、歐盟和我們尋求進入的其他司法管轄區實現商業化,我們必須建立我們的營銷、銷售、分銷、管理和其他非技術能力,或者與第三方安排執行這些服務,而我們可能無法 成功做到這一點。雖然我們的管理團隊在醫藥產品的營銷、銷售和分銷方面有經驗 之前在其他公司工作過,但作為一家公司,我們在醫藥產品的營銷、銷售和分銷方面沒有經驗 ,建立和管理銷售組織涉及重大風險,包括我們招聘、留住 和激勵合格人員的能力,產生足夠的銷售線索,為銷售和營銷人員提供充分的培訓,以及 有效管理分散在各地的銷售和營銷團隊的能力。如果我們的內部銷售、營銷和分銷能力發展出現任何失敗或延遲,都將對這些產品的商業化產生不利影響。我們可以選擇與擁有直銷隊伍和已建立的分銷系統的其他第三方合作,以擴充我們自己的銷售隊伍和分銷系統,或者代替我們自己的銷售隊伍和分銷系統。如果我們不能以可接受的條款或根本不能達成這樣的安排,我們可能無法成功地將我們的候選產品商業化。如果我們不能成功地將我們的候選產品 單獨或通過與一個或多個第三方合作實現商業化,我們的業務、財務狀況、經營業績和前景都將受到影響。

我們的 未能成功授權、收購、開發和營銷其他候選產品或已獲批准的產品將削弱我們發展業務的能力 。

我們 打算授權、收購、開發和營銷其他產品和候選產品,我們可能會授權或收購商業階段的產品或從事其他戰略交易。由於我們的內部研發能力有限,我們可能會 依賴製藥公司、學術科學家和其他研究人員向我們銷售或許可產品或技術。這一戰略的成功在一定程度上取決於我們識別和挑選有前景的候選藥品和產品的能力, 與現有所有者談判許可或收購協議的能力,以及為這些安排提供資金的能力。

提議、談判和實施許可證或獲取候選產品或經批准的產品的流程既漫長又複雜。其他公司,包括那些擁有大量財務、營銷、銷售和其他資源的公司,可能會與我們競爭候選產品和已批准產品的許可或收購。我們的資源有限,無法識別和執行第三方產品、業務和技術的收購或授權,並將其集成到我們當前的基礎設施中。 此外,我們可能會將資源投入到從未完成的潛在收購或許可機會上,或者我們可能無法實現此類努力的預期好處。我們可能無法按照我們 認為可接受的條款或根本無法獲得其他候選產品的權利。

| 39 |

此外, 我們獲得的任何候選產品在商業銷售之前可能需要額外的開發工作,包括臨牀前或臨牀 測試和FDA和適用的外國監管機構的批准。所有候選產品都容易出現藥品開發中常見的失敗風險,包括候選產品可能不會被證明足夠安全且 有效,無法獲得監管機構的批准。此外,我們不能保證我們收購的任何經批准的產品將以有利可圖的方式生產或銷售或獲得市場認可。

我們可能考慮的其他 潛在交易包括各種不同的業務安排,包括剝離、戰略合作伙伴關係、合資企業、重組、資產剝離、業務合併和投資。任何此類交易可能需要我們產生非經常性費用或其他費用,可能會增加我們的短期和長期支出,並可能帶來重大的整合挑戰或中斷我們的管理 或業務,這可能會對我們的運營和財務業績產生不利影響。例如,這些交易涉及許多潛在的運營和財務風險,包括:

| ● | 暴露於未知債務的風險; |

| ● | 中斷我們的業務,轉移我們管理層的時間和注意力,以開發收購的產品、候選產品或技術。 |

| ● | 發生大量債務或股權證券的稀釋發行,以支付收購費用; |

| ● | 龐大的收購和整合成本; |

| ● | 資產或減值費用的減記 ; |

| ● | 增加了 攤銷費用; |

| ● | 將任何被收購企業的運營和人員與我們的運營和人員合併的難度和成本; |

| ● | 由於管理層和所有權的變化,與任何被收購企業的主要供應商、合作伙伴或客户的關係減值 ; 和 |

| ● | 無法 留住我們的關鍵員工或任何被收購企業的員工。 |

因此,不能保證我們將進行或成功完成上述性質的任何交易,並且我們完成的任何交易 都可能損害我們的業務、財務狀況、經營業績和前景。

| 40 |

製造和供應我們的候選產品中使用的原料藥和其他物質和材料是一項複雜且具有技術挑戰性的工作, 製造、測試、質量保證和分銷供應鏈中的許多環節都可能出現故障, 產品製造和分銷後可能存在潛在缺陷。

原料藥、其他物質和材料以及藥品成品的製造和供應在技術上具有挑戰性。超出我們直接控制範圍的變化可能會影響我們候選產品的質量、數量、價格和成功交付,並可能阻礙、推遲、限制或阻止我們候選產品的成功開發和商業化 。錯誤和處理不當並不少見,可能會影響成功的生產和供應。其中一些風險包括:

| ● | 我們的製造商沒有遵守cGMP或GACP要求,或者在生產或準備運輸過程中對產品處理不當; |

| ● | 我們的合同供應商和製造商無法有效且經濟高效地提高和保持高產量和批次質量, 一致性和穩定性; |

| ● | 我們 無法開發FDA批准的生物檢測來發布任何未來的產品; |

| ● | 難以確定最佳的藥物輸送物質和技術、生產和儲存方法以及包裝和運輸流程; |

| ● | 運輸 和進出口風險,特別是考慮到我們供應鏈的全球性; |

| ● | 延遲 分析結果或我們賴以進行質量控制和未來產品發佈的分析技術失敗; |

| ● | 自然災害、流行病、勞資糾紛、財務困難、缺乏原材料供應、設施和設備問題或其他 形式對我們合同製造商和供應商業務運營的幹擾;以及 |

| ● | 潛在的 產品發佈後可能變得明顯的缺陷,可能導致產品召回和銷燬。 |

這些因素中的任何一個都可能導致與我們的臨牀試驗、監管提交、所需審批或候選產品商業化相關的延遲或更高成本,這可能會損害我們的業務、財務狀況、運營結果和前景。

我們的 經營業績可能波動很大,這使得我們未來的經營業績難以預測,並可能導致我們的經營 業績低於預期。

到目前為止,我們的業務主要限於研究和開發我們的候選產品,並對我們的候選產品進行臨牀前研究和臨牀試驗。我們的任何候選產品都尚未獲得監管部門的批准。因此,您對我們未來成功或生存能力的任何預測可能都不會像我們擁有更長的運營歷史或市場上獲得批准的產品那樣準確。 此外,我們的經營業績可能會因各種其他因素而波動,其中許多因素是我們無法控制的,可能很難預測,包括以下因素:

| ● | 推遲我們的候選產品的開始、註冊和臨牀測試的時間; |

| ● | 我們的候選產品或競爭候選產品的臨牀試驗的時機和成功或失敗,或行業競爭格局中的任何其他變化,包括我們的競爭對手或合作伙伴之間的整合; |

| ● | 臨牀開發中對候選產品的監管審查和批准方面的任何延誤; |

| ● | 與我們的候選產品相關的研究和開發活動的時間、成本和投資水平,可能會 不時發生變化; |

| ● | 製造我們的候選產品的成本,可能會根據FDA的指導方針和要求以及生產數量而有所不同; |

| ● | 我們 有能力獲得額外資金來開發我們的候選產品; |

| ● | 我們將獲得或可能產生的用於獲取或開發其他候選產品和技術的支出 ; |

| ● | 如果我們的候選產品獲得批准,對它們的需求水平可能會有很大差異; |

| ● | 我們的候選產品的潛在副作用,可能會推遲或阻止商業化,或導致批准的藥物退出市場 ; |

| ● | 如果獲得批准,患者或醫療保健提供者獲得我們的候選產品的覆蓋範圍或足夠的補償的能力; |

| ● | 我們對第三方製造商供應或製造我們的候選產品的依賴; |

| 41 |

| ● | 我們的 能夠及時建立有效的銷售、營銷和分銷基礎設施; |

| ● | 市場接受我們的候選產品(如果獲得批准),以及我們預測這些候選產品的需求的能力; |

| ● | 我們 在美國以外獲得批准並將我們的候選產品商業化的能力; |

| ● | 我們建立和維護協作、許可或其他安排的能力; |

| ● | 我們保護知識產權的能力和第三方的能力; |

| ● | 與潛在訴訟或其他糾紛有關的費用和結果; |

| ● | 我們有能力充分支持未來的增長; |

| ● | 我們 有能力吸引和留住關鍵人員以有效管理我們的業務; |

| ● | 與危險材料相關的潛在責任; |

| ● | 我們 有能力維持足夠的保險單;以及 |

| ● | 未來 我們的會計政策中的會計聲明或變更。 |

我們的經營業績和流動性需求可能會受到市場波動和經濟低迷的負面影響。

我們的 經營業績和流動性可能會受到美國和世界其他地方的普遍經濟狀況的負面影響 。自由選擇的醫療產品和程序市場可能特別容易受到不利的經濟條件 。某些患者可能認為我們的某些候選產品是可自行決定的,如果無法全額報銷此類產品 ,則對這些產品的需求可能與我們目標患者人羣的可自行決定的支出水平有關。基於 國內和國際經濟狀況和擔憂,國內 和國際股票和債券市場已經經歷並可能繼續經歷加劇的波動和動盪。如果這些經濟狀況和擔憂持續或惡化,且 市場繼續動盪,我們的經營業績和流動性可能在許多方面受到這些因素的不利影響, 包括對我們某些產品的需求減弱,以及在必要時使我們更難籌集資金,以及我們的股價 可能下跌。此外,雖然我們計劃主要在美國銷售我們的產品,但我們將來可能擁有擁有廣泛全球業務的合作伙伴,從而間接地使我們面臨風險。

如果我們的內部計算機系統出現故障,我們的業務和運營將受到影響。

儘管 實施了安全措施,但我們的計算機系統以及我們當前和未來的合作伙伴、承包商和顧問的計算機系統 很容易受到計算機病毒、未經授權的訪問、自然災害、恐怖主義、戰爭、電信和電氣故障 的損害。雖然迄今為止,我們尚未經歷任何此類重大系統故障、事故或安全漏洞,但如果此類事件 發生並導致我們的運營中斷,則可能導致我們的製造活動、開發 計劃和業務運營發生重大中斷。例如,已完成或將來的臨牀試驗中的生產記錄或臨牀試驗數據丟失,可能導致我們的監管審批工作延遲,並顯著增加我們恢復或複製數據的成本 。如果任何中斷或安全漏洞會導致我們的數據或應用程序丟失或損壞,或 機密或專有信息的不當披露,我們可能會承擔責任,並且我們的產品和候選產品的進一步商業化和開發 可能會被延遲。

| 42 |

我們 越來越依賴信息技術,我們的系統和基礎設施面臨一定的風險,包括網絡安全 和數據泄露風險。

我們的信息技術系統發生重大中斷或信息安全遭到破壞,可能會對我們的業務產生不利影響。在正常的業務過程中,我們收集、存儲和傳輸大量機密信息,因此我們必須以安全的方式 確保此類機密信息的機密性和完整性。我們的信息技術 系統以及與我們簽訂合同的第三方供應商的系統的規模和複雜性使得此類系統可能容易受到服務中斷和安全破壞的影響,原因包括我們的員工、合作伙伴或供應商的疏忽或故意行為、惡意第三方的攻擊,或者我們或第三方維護的系統基礎設施的故意或意外物理損壞。對這些機密、專有或商業祕密信息進行保密對於我們的競爭業務地位非常重要。雖然我們 已採取措施保護此類信息並投資於信息技術,但不能保證我們的努力將 防止系統中的服務中斷或安全漏洞,或可能對我們的業務運營產生不利影響或導致關鍵或敏感信息丟失、傳播或誤用的機密信息的未經授權或無意中的錯誤使用或泄露。違反我們的安全措施或意外丟失、無意披露、未經批准的傳播、挪用或濫用商業祕密、專有信息或其他機密信息,無論是由於盜竊、黑客攻擊、欺詐、 欺騙或其他形式的欺騙或任何其他原因,都可能使其他人生產競爭產品、使用我們的專有技術或信息,或對我們的業務或財務狀況產生不利影響。此外,任何此類中斷、安全漏洞、機密信息的丟失或泄露都可能對我們造成財務、法律、業務和聲譽損害,並可能對我們的業務、財務狀況、運營結果或現金流造成重大不利影響。

由於 我們主要是遠程工作人員,我們可能會面臨更高的業務連續性和網絡風險,這可能會嚴重損害我們的業務 和運營。

COVID—19大流行使我們改變了我們的業務做法,遷移到主要是遠程工作場所,我們的員工通過家庭或其他網絡遠程訪問我們的服務器以履行他們的工作職責。雖然我們的大部分操作都可以 遠程執行,並且目前正在有效地運行,但無法保證這種情況會持續下去,也無法保證我們在遠程工作時 將繼續保持同樣有效,因為我們的團隊分散,許多員工可能有其他個人需求需要處理 ,(例如照顧因學校關閉或家庭成員生病而導致的兒童),僱員本身可能會生病 而無法工作。隨着條件的改善和限制的取消,返回工作崗位過程中也存在類似的不確定性 。此外,雖然我們採取了額外的保護措施來保護數據安全和隱私,但遠程工作人員會給我們的用户基礎架構和第三方帶來額外的 壓力,這些壓力很難緩解。這些風險包括影響 工作連續性和效率的家庭互聯網可用性,以及對第三方通信工具(如即時消息和在線 會議平臺)的額外依賴性。

與我們知識產權相關的風險

未能充分保護我們的知識產權可能會對我們的業務、財務狀況和經營成果造成不利影響。

我們的業務依賴於我們的知識產權和專有技術,而知識產權和專有技術的保護對我們業務的成功至關重要。 我們依靠商標、版權和商業祕密法律、許可協議、知識產權轉讓協議、 和保密程序來保護我們的知識產權。此外,我們依靠專有信息(如行業 祕密、技術訣竅和機密信息)來保護可能無法申請專利的知識產權,或者我們認為通過不需要公開披露的方式保護最好的知識產權。我們通常試圖通過要求代表我們開發知識產權的員工和顧問簽訂保密協議和發明轉讓協議,以及與我們共享信息的第三方簽訂保密協議來保護我們的知識產權、技術和機密信息。這些協議 可能無法有效防止未經授權使用或披露我們的機密信息、知識產權或技術,並且在未經授權使用或披露我們的機密信息或技術或侵犯我們的知識產權的情況下, 可能無法提供足夠的補救措施。例如,我們可能無法達成必要的協議,即使簽訂了這些協議,這些協議 也可能被故意違反或以其他方式無法阻止披露、第三方侵犯或挪用我們的專有 信息,其期限可能受到限制,並且可能無法在未經授權披露或使用 專有信息的情況下提供足夠的補救措施。此外,我們的專有信息可能會被我們的競爭對手 或其他第三方知道或獨立開發。如果我們的員工、顧問、承包商和其他第三方在為我們工作時使用他人擁有的知識產權,則可能會就相關或由此產生的專有技術和發明的權利產生爭議。執行和確定我們的知識產權和其他專有權利的範圍可能需要昂貴且耗時的訴訟,如果不能獲得或維護對我們專有信息的保護,可能會對我們的競爭業務 地位產生不利影響。

| 43 |

儘管 我們努力保護我們的所有權,但其他方可能無意或故意披露、獲取或使用我們的技術 或系統,這可能使未經授權的方複製我們平臺或其他軟件、技術和功能的某些方面,或 獲取和使用我們認為專有的信息。此外,未經授權的方還可能試圖或成功嘗試通過各種方法獲得我們的知識產權、機密信息和商業祕密,包括通過從我們的網站或移動應用程序中抓取 公共數據或其他內容、網絡安全攻擊以及保護 這些數據的法律或其他方法可能不充分。監視未經授權使用和披露我們的知識產權、專有技術或機密信息 可能是困難和昂貴的,我們無法確定我們採取的步驟將防止濫用或侵犯我們的知識產權或專有權利 。

我們 為我們在業務中使用的網站註冊了域名,例如 www.zyversa.com和其他變種。本招股説明書中包含的網站地址不包括或通過引用將本公司網站上的信息併入本招股説明書。

競爭對手 已經並可能繼續採用與我們類似的服務名稱,從而損害我們建立品牌標識的能力,並可能導致 用户困惑。此外,與我們的商標相似的其他商標的所有者可能會提起商號或商標侵權索賠 。此外,未來可能需要向美國專利商標局或美國及海外的其他政府機構和行政機構提起訴訟或訴訟,以強制執行我們的知識產權,並確定他人專有權利的有效性和範圍。我們發起的任何有關第三方侵犯我們知識產權的訴訟都可能代價高昂且耗時,並可能導致我們的知識產權無效或無法強制執行,否則可能會給我們帶來負面後果。即使我們就此類侵權行為起訴其他方 ,此類訴訟也可能對我們的業務產生不利後果。此外,我們可能無法及時或成功地申請專利或註冊我們的商標或以其他方式保護我們的知識產權,這可能會對我們的市場份額、財務狀況和運營結果造成負面影響。我們為保護、維護或執行我們的專有權所做的努力在未來可能不會受到尊重,或者可能會被無效、規避或挑戰,並可能導致鉅額成本和資源轉移 ,這可能會對我們的業務、財務狀況和經營業績產生不利影響。

我們 可能無法繼續使用我們在業務中使用的域名,或阻止第三方獲取和使用侵犯、類似或以其他方式降低我們品牌、商標或服務標記價值的域名。

我們 已註冊在我們的業務中使用或與我們的業務相關的域名。如果我們失去使用域名的能力,無論是由於商標主張、未能續訂適用註冊或任何其他原因,我們可能被迫使用新域名銷售我們的產品,這可能會對我們造成重大損害,或者為了購買相關域名的權利而產生鉅額費用 。由於各種原因,我們可能無法在美國以外獲得首選域名,包括因為 這些域名已被其他人持有。此外,我們的競爭對手和其他公司可以嘗試通過使用與我們的域名類似的域名來利用我們的品牌認知度。我們可能無法阻止第三方獲取和使用侵犯、類似或以其他方式降低我們的品牌或商標或服務標記的價值的域名。保護、維護和執行我們在域名中的權利可能需要訴訟,這可能會導致鉅額成本和資源轉移,這可能會對我們的業務、財務狀況和運營業績產生不利影響。

| 44 |

最近的 專利改革立法可能會增加圍繞我們專利申請的起訴以及我們未來專利的執行 或辯護的不確定性和成本。

我們 獲得專利的能力是高度不確定的,因為迄今為止,一些法律原則仍未得到解決,在美國專利中允許的權利要求的廣度或解釋方面,還沒有一致的 政策,並且支持和解釋專利權利要求所必需的專利和專利申請的具體內容,由於 相關法律、科學、和事實問題。美國 和其他國家的專利法或專利法解釋的變更可能會降低我們知識產權的價值或縮小我們的專利保護範圍。

For example, on September 16, 2011, the Leahy-Smith America Invents Act, or the Leahy-Smith Act, was signed into law. The Leahy-Smith Act includes a number of significant changes to United States patent law. These include provisions that affect the way patent applications will be prosecuted and may also affect patent litigation. The United States Patent and Trademark Office (the “USPTO”) has developed new and untested regulations and procedures to govern the full implementation of the Leahy-Smith Act, and many of the substantive changes to patent law associated with the Leahy-Smith Act, and in particular, the first to file provisions, became effective in March 2013. The Leahy-Smith Act has also introduced procedures making it easier for third parties to challenge issued patents, as well as to intervene in the prosecution of patent applications. Finally, the Leahy-Smith Act contains new statutory provisions that require the USPTO to issue new regulations for their implementation, and it may take the courts years to interpret the provisions of the new statute. It is too early to tell what, if any, impact the Leahy-Smith Act will have on the operation of our business and the protection and enforcement of our intellectual property. However, the Leahy-Smith Act and its implementation could increase the uncertainties and costs surrounding the prosecution of our patent applications and the enforcement or defense of our future patents. Further, the U.S. Supreme Court has ruled on several patent cases in recent years, either narrowing the scope of patent protection available in certain circumstances or weakening the rights of patent owners in certain situations. In addition to increasing uncertainty with regard to our ability to obtain patents in the future, this combination of events has created uncertainty with respect to the value of patents, once obtained. Depending on actions by the U.S. Congress, the federal courts and the USPTO, the laws and regulations governing patents could change in unpredictable ways that would weaken our ability to obtain new patents or to enforce patents that we have owned or licensed or that we might obtain in the future. An inability to obtain, enforce, and defend patents covering our proprietary technologies would materially and adversely affect our business prospects and financial condition.

Similarly, changes in patent laws and regulations in other countries or jurisdictions or changes in the governmental bodies that enforce them or changes in how the relevant governmental authority enforces patent laws or regulations may weaken our ability to obtain new patents or to enforce patents that we may obtain in the future. Further, the laws of some foreign countries do not protect proprietary rights to the same extent or in the same manner as the laws of the United States. As a result, we may encounter significant problems in protecting and defending our intellectual property both in the United States and abroad. For example, if the issuance to us, in a given country, of a patent covering an invention is not followed by the issuance, in other countries, of patents covering the same invention, or if any judicial interpretation of the validity, enforceability, or scope of the claims, or the written description or enablement, in a patent issued in one country is not similar to the interpretation given to the corresponding patent issued in another country, our ability to protect our intellectual property in those countries may be limited. Changes in either patent laws or in interpretations of patent laws in the United States and other countries may materially diminish the value of our intellectual property or narrow the scope of our patent protection.

| 45 |

我們 可能無法在全球範圍內保護我們的知識產權。

在世界各地所有國家對我們的候選產品進行專利申請、起訴和保護將是非常昂貴的。 在某些國家,特別是發展中國家,對專利性的要求可能有所不同。此外,某些外國 的法律對知識產權的保護程度不像美國的法律那樣。因此,我們可能無法 阻止第三方在美國以外的所有國家實踐我們的發明。競爭對手可能會在我們尚未獲得專利保護的司法管轄區使用我們的技術 來開發自己的產品,此外,可能會向我們有專利保護的地區出口侵權 產品,但對侵權活動的執法力度不夠。這些產品可能會與我們的產品競爭 ,我們的專利或其他知識產權可能不有效或不足以阻止它們競爭。

Many companies have encountered significant problems in protecting and defending intellectual property rights in foreign jurisdictions. The legal systems of certain countries, particularly certain developing countries, do not favor the enforcement of patents and other intellectual property protection, particularly those relating to pharmaceuticals, which could make it difficult for us to stop the infringement of our patents or marketing of competing products in violation of our proprietary rights generally. Proceedings to enforce our patent rights in foreign jurisdictions could result in substantial costs and divert our efforts and attention from other aspects of our business, could put our patents at risk of being invalidated or interpreted narrowly and our patent applications at risk of not issuing, and could provoke third parties to assert claims against us. We may not prevail in any lawsuits that we initiate and the damages or other remedies awarded, if any, may not be commercially meaningful. In addition, certain countries in Europe and certain developing countries have compulsory licensing laws under which a patent owner may be compelled to grant licenses to third parties. In those countries, we may have limited remedies if our patents are infringed or if we are compelled to grant a license to our patents to a third party, which could materially diminish the value of those patents. This could limit our potential revenue opportunities. Accordingly, our efforts to enforce our intellectual property rights around the world may be inadequate to obtain a significant commercial advantage from the intellectual property that we own or license. Finally, our ability to protect and enforce our intellectual property rights may be adversely affected by unforeseen changes in foreign intellectual property laws.

獲得和維護我們的專利保護取決於遵守政府專利機構提出的各種程序、文件提交、費用支付和其他要求 ,如果不符合這些要求,我們的專利保護可能會減少或取消。

任何已發佈專利的定期 維護費和年金費應在 專利有效期內分幾個階段向USPTO和外國專利代理機構支付。美國專利商標局和各種外國政府專利機構要求在專利申請過程中遵守一些程序、文件、費用支付和其他類似規定。雖然在許多情況下,意外失效可以根據適用規則通過支付逾期費或通過其他方式予以補救,但在某些情況下,不遵守 可能導致專利或專利申請的放棄或失效,從而導致 相關司法管轄區專利權的部分或全部喪失。可能導致專利或專利申請放棄或失效的違規事件包括 未能在規定時限內迴應官方行動、未支付費用以及未能適當合法化和提交正式 文件。如果我們或我們的許可方未能保留涵蓋我們候選產品的專利和專利申請,我們的競爭對手 可能會進入市場,這將對我們的業務產生不利影響。

如果 我們未能遵守我們在知識產權許可協議下的義務,我們可能會失去對我們業務非常重要的許可權 。

我們 是某些許可協議的一方,這些協議對我們施加了各種盡職調查、里程碑、版税、保險和其他義務。如果 我們未能遵守這些義務,相應的許可方可能有權終止許可,在這種情況下,我們可能 無法開發或銷售受影響的候選產品。失去這些權利可能會對我們的業務、 財務狀況、經營成果和前景造成重大不利影響。有關這些許可證安排的詳細信息,請參閲業務- 戰略聯盟和安排.”

| 46 |

如果 我們因侵犯第三方知識產權而被起訴,費用高昂且耗時,而且不利的結果 可能會對我們的業務產生重大不利影響。

我們的 商業成功取決於我們開發、製造、營銷和銷售候選產品的能力,以及在不侵犯第三方所有權的情況下使用我們的專有技術 。我們不能保證營銷和銷售此類候選產品以及使用 此類技術不會侵犯現有或未來的專利。在與我們的候選產品相關的領域中,存在着大量由第三方擁有的美國和外國頒發的專利和未決專利申請 。隨着生物技術和製藥行業的擴張 以及更多專利的頒發,其他人可能會聲稱我們的候選產品、技術或交付方法 或使用侵犯其專利權的風險增加。此外,包括我們在內的行業參與者並不總是清楚哪些專利涵蓋各種 藥物、生物製劑、藥物輸送系統或其使用方法,以及哪些專利可能有效和可執行。因此,由於 在我們的領域中已頒發大量專利和提交了大量專利申請,可能存在第三方聲稱 他們擁有涵蓋我們候選產品、技術或方法的專利權的風險。

此外,第三方的專利可能被我們的候選產品或專有技術侵犯或被指控侵犯。由於美國的某些專利申請可能在專利頒發之前保密, 由於美國和許多外國司法管轄區的專利申請通常在提交後18個月才公佈,而且科學文獻中的出版物通常落後於實際發現,因此我們不能確定其他人 沒有就我們自己和授權內已頒發的專利或我們正在處理的申請所涵蓋的技術提交專利申請。我們的競爭對手 可能已經提交了專利申請,並可能在未來提交,涵蓋我們的候選產品或與我們類似的技術。任何此類專利申請可能優先於我們自己的和授權內的專利申請或專利,這可能進一步要求我們獲得涵蓋此類技術的已頒發專利的 權利。如果另一方提交了類似於我們擁有或授權給我們的發明的美國專利申請,則我們或在許可技術的情況下,許可人可能必須在美國參與幹擾程序,以確定發明的優先權。

我們 可能面臨或受到擁有專利或其他知識產權的第三方的未來訴訟的威脅,這些第三方聲稱我們的候選產品或專有技術侵犯了這些第三方的知識產權,包括根據《哈奇-瓦克斯曼法》第四款提起的訴訟。這些訴訟可能聲稱存在此類藥物的現有專利權,此類訴訟可能代價高昂,並可能對我們的運營結果產生不利影響,並轉移管理人員和技術人員的注意力,即使我們沒有侵犯此類專利或針對我們的專利最終被認定為無效。 法院可能會裁定我們侵犯了第三方的專利,並將命令我們停止專利涵蓋的活動 。此外,法院可能會命令我們為侵犯對方專利而向對方支付損害賠償金。

由於專利侵權索賠,或為了避免潛在索賠,我們可能會選擇或被要求向第三方尋求許可。 這些許可可能不按商業上可接受的條款提供,或者根本不適用。即使我們能夠獲得許可證,許可證 也可能要求我們支付許可費和/或版税,而授予我們的權利可能是非排他性的,這可能會導致我們的競爭對手獲得相同的知識產權,或者此類權利可能是限制性的,並限制我們現在和未來的活動 。最終,如果由於實際或威脅的專利侵權索賠,我們或被許可人無法以可接受的條款獲得許可,我們或被許可人可能會被阻止將產品商業化,或被迫停止我們業務的某些方面 。

除了可能對我們提出的侵權索賠外,我們還可能成為其他專利訴訟和其他訴訟的一方,包括 美國專利商標局宣佈或批准的幹擾、派生、重新審查或其他授權後訴訟,以及 外國關於我們當前或其他產品知識產權的類似訴訟。

在生物技術和製藥行業中,一般都有大量涉及專利和其他知識產權的訴訟。到目前為止,還沒有人對我們提起過侵權訴訟。如果第三方聲稱我們侵犯了其知識產權,我們可能會面臨許多問題,包括: