`

` `

`目錄。 | ||||||||

| 部分 | 頁面 | ||||

| 企業數據: | |||||

投資者公司摘要 | 3 | ||||

公司概述 | 4 | ||||

摘要-合併財務業績 | 5 | ||||

財務和投資組合亮點及資本化數據 | 6 | ||||

指導 | 7 | ||||

| 合併財務業績: | |||||

合併資產負債表 | 9 | ||||

合併運營報表 | 10 | ||||

非 GAAP FFO、核心 FFO 和 AFFO 對賬 | 12 | ||||

運營報表對賬 | 15 | ||||

相同的房地產投資組合表現 | 16 | ||||

資本化摘要 | 17 | ||||

債務摘要 | 18 | ||||

| 投資組合數據: | |||||

運營 | 20 | ||||

投資組合概述 | 21 | ||||

租賃統計和趨勢 | 22 | ||||

熱門租户和租賃細分 | 24 | ||||

資本支出摘要 | 25 | ||||

重新定位/重建中的物業和空間 | 26 | ||||

本年度投資和處置摘要 | 29 | ||||

淨資產價值組成部分 | 32 | ||||

註釋和定義 | 33 | ||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 2 頁 |  | ||||||

投資者公司摘要。 | ||||||||

| 執行管理團隊 | ||||||||

| 霍華德·施維默 | 聯席首席執行官、董事 | |||||||

| 邁克爾·S·弗蘭克爾 | 聯席首席執行官、董事 | |||||||

| 勞拉·克拉克 | 首席財務官 | |||||||

| 大衞·蘭澤 | 總法律顧問兼公司祕書 | |||||||

| 董事會 | ||||||||

| 理查德·齊曼 | 主席 | |||||||

| 泰勒 H. 羅斯 | 首席獨立董事 | |||||||

| 霍華德·施維默 | 聯席首席執行官、董事 | |||||||

| 邁克爾·S·弗蘭克爾 | 聯席首席執行官、董事 | |||||||

| 羅伯特·安汀 | 董事 | |||||||

| 戴安娜·英格拉姆 | 董事 | |||||||

| 安吉拉·克萊曼 | 董事 | |||||||

| 黛布拉·莫里斯 | 董事 | |||||||

| 投資者關係信息 | ||||||||

| investorrelations@rexfordindustrial.com | ||||||||

股票研究報道 | ||||||||||||||

| 美國銀行證券 | 卡米爾·邦內爾 | (646) 855-5042 | ||||||||||||

| 巴克萊 | 布倫丹·林奇 | (212) 526-9428 | ||||||||||||

| BMO 資本市場 | 約翰·金 | (212) 885-4115 | ||||||||||||

| 法國巴黎銀行考試 | 內特·克羅塞特 | (646) 342-1588 | ||||||||||||

| 花旗集團投資研究 | 克雷格·梅爾曼 | (212) 816-4471 | ||||||||||||

高力證券 | 巴里·牛津 | (203) 961-6573 | ||||||||||||

| 綠街顧問 | 文斯·蒂伯恩 | (949) 640-8780 | ||||||||||||

| 摩根大通證券 | 邁克爾·穆勒 | (212) 622-6689 | ||||||||||||

| 傑富瑞有限責任公司 | 喬納森彼得森 | (212) 284-1705 | ||||||||||||

| 美國瑞穗證券 | 維克拉姆·馬爾霍特拉 | (212) 282-3827 | ||||||||||||

| 羅伯特 W. Baird & Co. | 尼古拉斯·希爾曼 | (414) 298-5053 | ||||||||||||

| 豐業銀行 | Greg McGinniss | (212) 225-6906 | ||||||||||||

信託證券 | 安東尼·豪 | (212) 303-4176 | ||||||||||||

| 富國銀行證券 | 布萊恩·赫克 | (443) 263-6529 | ||||||||||||

| 沃爾夫研究 | 安德魯·羅西瓦赫 | (646) 582-9250 | ||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 3 頁 |  | ||||||

公司概述。 | ||||||||

| 截至2024年3月31日的季度 | ||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 4 頁 |  | ||||||

亮點-合併財務業績。 | ||||||||

| 季度業績 | (單位:百萬) | |||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 5 頁 |  | ||||||

財務和投資組合摘要及資本化數據。(1) | ||||||||

| (以千計,股票和每股數據和投資組合統計數據除外) | ||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024年3月31日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 財務業績: | |||||||||||||||||||||||||||||

| 租金收入總額 | $ | 210,990 | $ | 207,909 | $ | 204,212 | $ | 194,098 | $ | 185,164 | |||||||||||||||||||

| 淨收入 | $ | 64,277 | $ | 67,321 | $ | 61,790 | $ | 56,910 | $ | 63,570 | |||||||||||||||||||

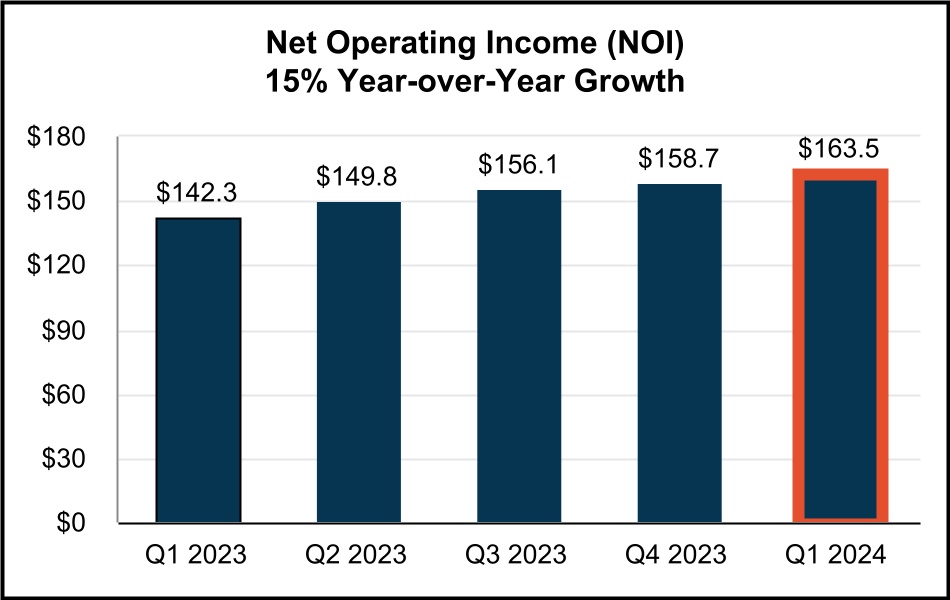

| 淨營業收入 (NOI) | $ | 163,508 | $ | 158,650 | $ | 156,127 | $ | 149,788 | $ | 142,339 | |||||||||||||||||||

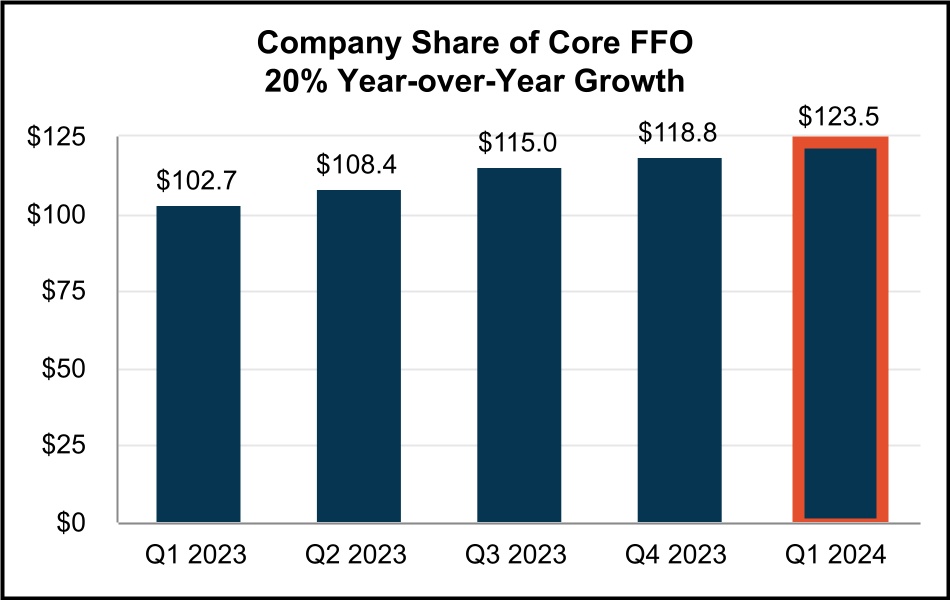

| Core FFO 的公司份額 | $ | 123,547 | $ | 118,781 | $ | 114,969 | $ | 108,419 | $ | 102,660 | |||||||||||||||||||

| 公司在每股普通股核心FFO中所佔份額——攤薄後 | $ | 0.58 | $ | 0.56 | $ | 0.56 | $ | 0.54 | $ | 0.52 | |||||||||||||||||||

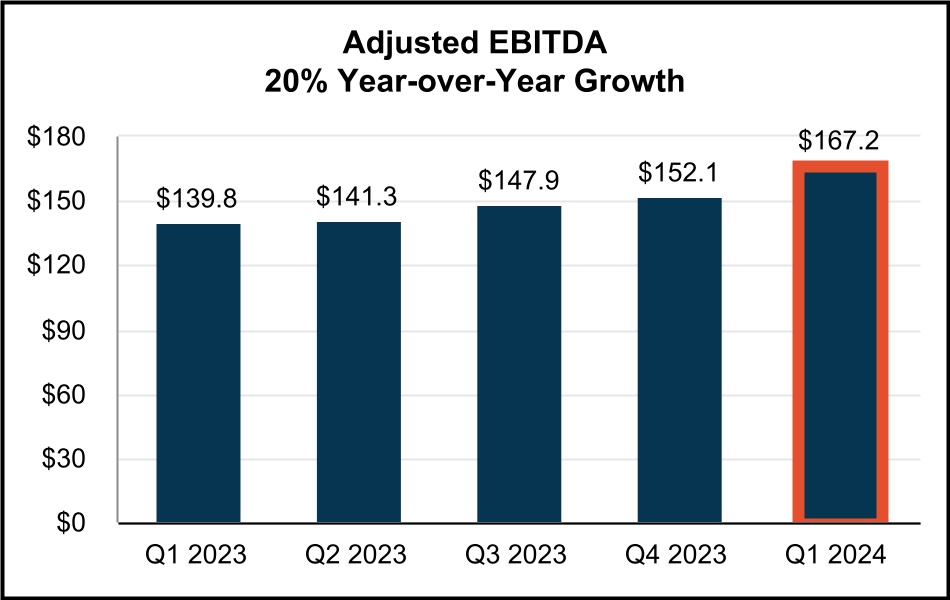

| 調整後 EBITDA | $ | 167,207 | $ | 152,126 | $ | 147,925 | $ | 141,258 | $ | 139,755 | |||||||||||||||||||

| 每股普通股申報的股息 | $ | 0.4175 | $ | 0.380 | $ | 0.380 | $ | 0.380 | $ | 0.380 | |||||||||||||||||||

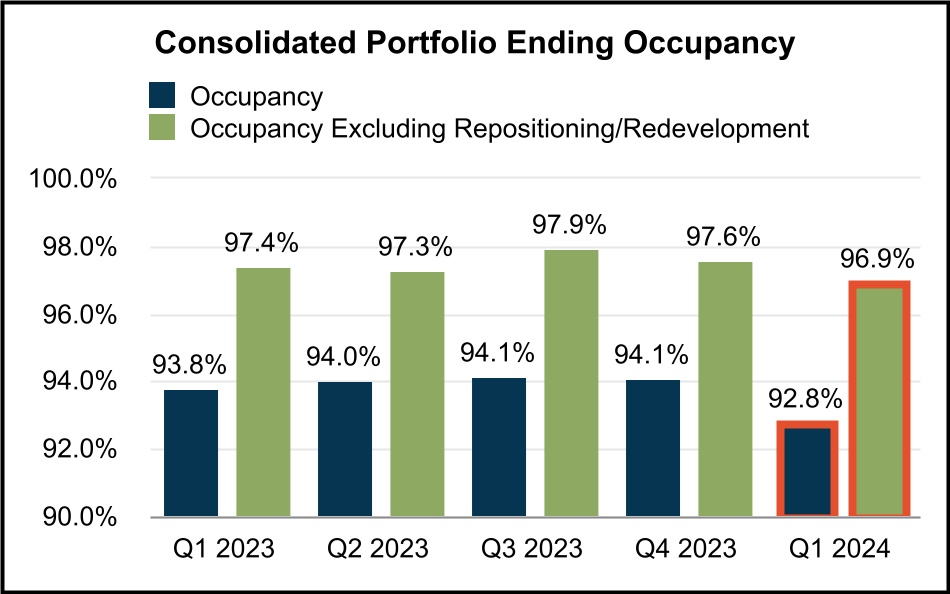

| 投資組合統計: | |||||||||||||||||||||||||||||

| 投資組合可出租平方英尺(“RSF”) | 49,162,216 | 45,860,368 | 44,998,613 | 44,167,774 | 43,954,272 | ||||||||||||||||||||||||

| 終止入住 | 92.8% | 94.1% | 94.1% | 94.0% | 93.8% | ||||||||||||||||||||||||

不包括重新定位/重建在內的終止入住 (2) | 96.9% | 97.6% | 97.9% | 97.3% | 97.4% | ||||||||||||||||||||||||

租金變動-GAAP (3) | 53.0% | 63.1% | 64.8% | 96.8% | 80.2% | ||||||||||||||||||||||||

租金變動-現金 (3) | 33.6% | 45.6% | 51.4% | 74.8% | 59.7% | ||||||||||||||||||||||||

| 相同的房地產投資組合表現: | |||||||||||||||||||||||||||||

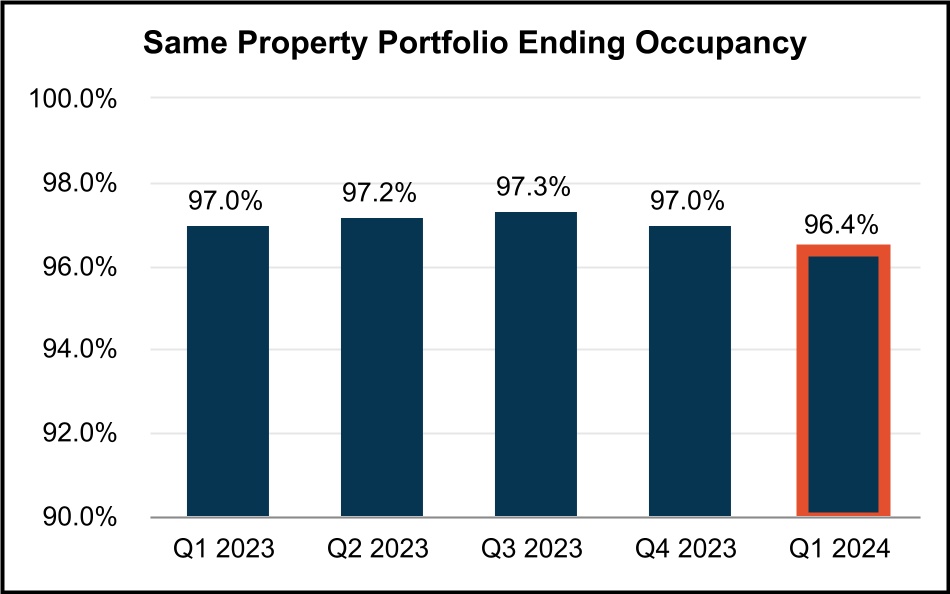

相同的房地產投資組合終止入住 (4) | 96.4% | 97.0% | 97.3% | 97.2% | 97.0% | ||||||||||||||||||||||||

相同的房地產投資組合 NOI 增長 (5) | 5.5% | ||||||||||||||||||||||||||||

相同房地產投資組合的現金淨投資增長 (5) | 8.5% | ||||||||||||||||||||||||||||

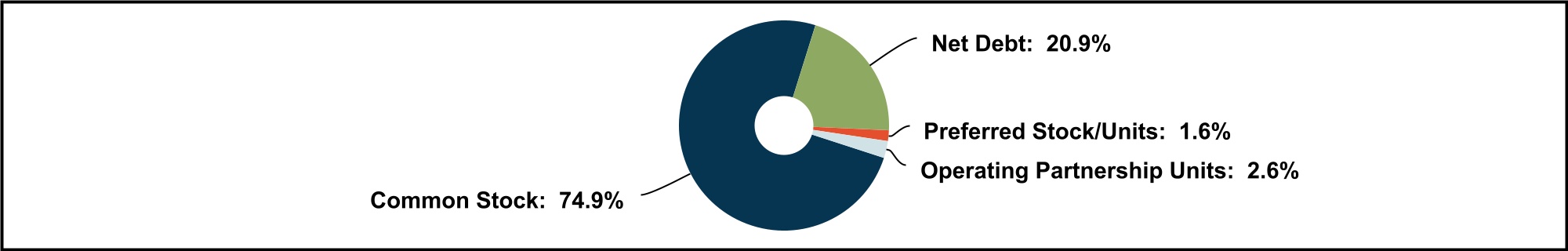

| 資本化: | |||||||||||||||||||||||||||||

期末已發行和流通的股份和單位總數 (6) | 224,992,152 | 219,629,857 | 213,435,271 | 208,031,757 | 208,016,268 | ||||||||||||||||||||||||

| B 系列和 C 系列優先股和系列 1、2 和 3 CPOP 單位 | $ | 241,031 | $ | 241,068 | $ | 241,068 | $ | 241,068 | $ | 241,068 | |||||||||||||||||||

| 股票市值總額 | $ | 11,558,136 | $ | 12,562,303 | $ | 10,774,099 | $ | 11,104,486 | $ | 12,649,238 | |||||||||||||||||||

| 合併債務總額 | $ | 3,389,088 | $ | 2,243,025 | $ | 2,245,605 | $ | 2,245,972 | $ | 2,250,136 | |||||||||||||||||||

| 總市值(淨負債加權益) | $ | 14,610,264 | $ | 14,771,884 | $ | 12,936,436 | $ | 13,214,176 | $ | 14,645,756 | |||||||||||||||||||

| 比率: | |||||||||||||||||||||||||||||

| 淨負債佔總市值的比例 | 20.9% | 15.0% | 16.7% | 16.0% | 13.6% | ||||||||||||||||||||||||

| 淨負債佔調整後息税折舊攤銷前利潤(按年計算的季度業績) | 4.6x | 3.6x | 3.7x | 3.7x | 3.6x | ||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 6 頁 |  | ||||||

指導。 | ||||||||

| 截至 2024 年 3 月 31 日 | ||||||||

| 公制 | Q1-2024 更新的指南 | 最初的 2024 指導 | 截至2024年3月31日的年初至今業績 | |||||||||||||||||

攤薄後每股歸屬於普通股股東的淨收益 (1) (2) | $1.17 - $1.20 | $1.11 - $1.14 | $0.27 | |||||||||||||||||

攤薄後每股核心FFO的公司份額 (1) (2) | $2.31 - $2.34 | $2.27 - $2.30 | $0.58 | |||||||||||||||||

相同的房地產投資組合 NOI 增長-GAAP (3) | 4.25% - 5.25% | 4.0% - 5.0% | 5.5% | |||||||||||||||||

相同的房地產投資組合 NOI 增長——現金 (3) | 7.0% - 8.0% | 7.0% - 8.0% | 8.5% | |||||||||||||||||

相同房地產投資組合的平均入住率(全年)(3) | 96.5% - 97.0% | 96.5% - 97.0% | 96.8% | |||||||||||||||||

一般和管理費用 (4) | +/- $83.0M | +/- $83.0M | $20.0M | |||||||||||||||||

| 淨利息支出 | +/- $99.0M | 6,00 萬美元-6,10 萬美元 | $14.7M | |||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 7 頁 |  | ||||||

指導(續)。 | ||||||||

| 截至 2024 年 3 月 31 日 | ||||||||

| 收益組成部分 | 範圍 (每股美元) | 注意事項 | ||||||||||||||||||

2024 年攤薄後每股核心FFO指引(先前) | $2.27 | $2.30 | 2024 年初步指南 | |||||||||||||||||

| 相同的房地產投資組合 NOI 增長 | — | — | 2024財年標準普爾淨利潤增長(GAAP)指導區間為4.25%至5.25% | |||||||||||||||||

| 第一季度投資(包括季度末後完成的投資) | 0.23 | 0.23 | 與自此以來完成的10億美元收購相關的2024年NOI增量 事先的指導 | |||||||||||||||||

| 淨併購費用 | — | — | 2024 財年指導區間為 +/-8300 萬美元 | |||||||||||||||||

| 淨利息支出 | (0.17) | (0.17) | 2024 財年指導區間為 +/-9,900 萬美元 | |||||||||||||||||

| 其他 | (0.02) | (0.02) | 股票發行的增量影響 | |||||||||||||||||

2024 年攤薄後每股核心FFO指引(當前) | $2.31 | $2.34 | ||||||||||||||||||

| 攤薄後每股核心FFO年增長率 | 5% | 7% | ||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 8 頁 |  | ||||||

合併資產負債表。 | (未經審計,以千計) | |||||||

| 2024年3月31日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 資產 | |||||||||||||||||||||||||||||

| 土地 | $ | 7,568,720 | $ | 6,815,622 | $ | 6,606,022 | $ | 6,400,698 | $ | 6,334,926 | |||||||||||||||||||

| 建築物和裝修 | 4,260,512 | 3,933,379 | 3,869,303 | 3,723,837 | 3,671,384 | ||||||||||||||||||||||||

| 租户改進 | 172,707 | 167,251 | 160,108 | 155,182 | 153,019 | ||||||||||||||||||||||||

| 傢俱、固定裝置和設備 | 132 | 132 | 132 | 132 | 132 | ||||||||||||||||||||||||

| 在建工程 | 258,413 | 240,010 | 188,079 | 127,416 | 102,633 | ||||||||||||||||||||||||

| 持有的用於投資的房地產總額 | 12,260,484 | 11,156,394 | 10,823,644 | 10,407,265 | 10,262,094 | ||||||||||||||||||||||||

| 累計折舊 | (827,576) | (782,461) | (739,369) | (695,129) | (652,722) | ||||||||||||||||||||||||

| 房地產投資,淨額 | 11,432,908 | 10,373,933 | 10,084,275 | 9,712,136 | 9,609,372 | ||||||||||||||||||||||||

| 現金和現金等價物 | 336,960 | 33,444 | 83,268 | 136,282 | 253,618 | ||||||||||||||||||||||||

| 受限制的現金 | — | — | — | — | 16,239 | ||||||||||||||||||||||||

| 應收貸款,淨額 | 122,899 | 122,784 | — | — | — | ||||||||||||||||||||||||

| 租金和其他應收賬款,淨額 | 17,896 | 17,494 | 18,973 | 14,126 | 13,845 | ||||||||||||||||||||||||

| 遞延應收租金,淨額 | 130,694 | 123,325 | 114,927 | 103,192 | 94,980 | ||||||||||||||||||||||||

| 遞延租賃成本,淨額 | 61,017 | 59,351 | 56,735 | 54,848 | 47,739 | ||||||||||||||||||||||||

| 遞延貸款成本,淨額 | 3,069 | 3,426 | 3,783 | 4,139 | 4,474 | ||||||||||||||||||||||||

收購的租賃無形資產,淨額 (1) | 223,698 | 153,670 | 154,036 | 147,990 | 161,339 | ||||||||||||||||||||||||

| 獲得的無限壽命的無形物品 | 5,156 | 5,156 | 5,156 | 5,156 | 5,156 | ||||||||||||||||||||||||

| 利率互換資產 | 16,737 | 9,896 | 24,494 | 19,869 | 6,947 | ||||||||||||||||||||||||

| 其他資產 | 22,114 | 25,225 | 31,817 | 19,055 | 21,811 | ||||||||||||||||||||||||

| 收購相關存款 | 7,975 | 2,125 | — | 8,700 | 3,625 | ||||||||||||||||||||||||

| 總資產 | $ | 12,381,123 | $ | 10,929,829 | $ | 10,577,464 | $ | 10,225,493 | $ | 10,239,145 | |||||||||||||||||||

| 負債和權益 | |||||||||||||||||||||||||||||

| 負債 | |||||||||||||||||||||||||||||

| 應付票據 | $ | 3,349,120 | $ | 2,225,914 | $ | 2,227,637 | $ | 2,227,154 | $ | 2,230,687 | |||||||||||||||||||

| 利率互換負債 | — | — | — | — | 835 | ||||||||||||||||||||||||

| 應付賬款、應計費用和其他負債 | 148,920 | 128,842 | 155,103 | 109,881 | 110,272 | ||||||||||||||||||||||||

| 應付的股息和分配 | 94,356 | 83,733 | 81,423 | 79,370 | 79,370 | ||||||||||||||||||||||||

收購的租賃無形負債,淨額 (2) | 171,687 | 147,561 | 155,582 | 130,511 | 138,339 | ||||||||||||||||||||||||

| 租户保證金 | 91,034 | 84,872 | 83,643 | 81,163 | 77,029 | ||||||||||||||||||||||||

租户預付租金 (3) | 110,727 | 115,002 | 30,772 | 42,600 | 44,303 | ||||||||||||||||||||||||

| 負債總額 | 3,965,844 | 2,785,924 | 2,734,160 | 2,670,679 | 2,680,835 | ||||||||||||||||||||||||

| 公平 | |||||||||||||||||||||||||||||

| B系列優先股,淨額(75,000美元的清算優先股) | 72,443 | 72,443 | 72,443 | 72,443 | 72,443 | ||||||||||||||||||||||||

| C系列優先股,淨額(86,250美元的清算優先股) | 83,233 | 83,233 | 83,233 | 83,233 | 83,233 | ||||||||||||||||||||||||

| 優先股 | 155,676 | 155,676 | 155,676 | 155,676 | 155,676 | ||||||||||||||||||||||||

| 普通股 | 2,178 | 2,123 | 2,065 | 2,010 | 2,008 | ||||||||||||||||||||||||

| 額外已繳資本 | 8,233,127 | 7,940,781 | 7,613,354 | 7,311,458 | 7,299,837 | ||||||||||||||||||||||||

| 超過收益的累計分配 | (370,720) | (338,835) | (320,180) | (298,367) | (273,849) | ||||||||||||||||||||||||

| 累計其他綜合收益(虧損) | 13,922 | 7,172 | 21,142 | 16,525 | 3,117 | ||||||||||||||||||||||||

| 股東權益總額 | 8,034,183 | 7,766,917 | 7,472,057 | 7,187,302 | 7,186,789 | ||||||||||||||||||||||||

| 非控股權益 | 381,096 | 376,988 | 371,247 | 367,512 | 371,521 | ||||||||||||||||||||||||

| 權益總額 | 8,415,279 | 8,143,905 | 7,843,304 | 7,554,814 | 7,558,310 | ||||||||||||||||||||||||

| 負債和權益總額 | $ | 12,381,123 | $ | 10,929,829 | $ | 10,577,464 | $ | 10,225,493 | $ | 10,239,145 | |||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 9 頁 |  | ||||||

合併運營報表。 | ||||||||

| 季度業績 | (未經審計,以千計,股票和每股數據除外) | |||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 收入 | |||||||||||||||||||||||||||||

租金收入 (1) | $ | 210,990 | $ | 207,909 | $ | 204,212 | $ | 194,098 | $ | 185,164 | |||||||||||||||||||

| 管理和租賃服務 | 132 | 163 | 158 | 171 | 190 | ||||||||||||||||||||||||

| 利息收入 | 2,974 | 2,353 | 1,029 | 1,497 | 882 | ||||||||||||||||||||||||

| 總收入 | 214,096 | 210,425 | 205,399 | 195,766 | 186,236 | ||||||||||||||||||||||||

| 運營費用 | |||||||||||||||||||||||||||||

| 物業開支 | 47,482 | 49,259 | 48,085 | 44,310 | 42,825 | ||||||||||||||||||||||||

| 一般和行政 | 19,980 | 19,988 | 18,575 | 18,267 | 18,197 | ||||||||||||||||||||||||

| 折舊和攤銷 | 66,278 | 65,839 | 60,449 | 58,793 | 59,429 | ||||||||||||||||||||||||

| 總運營費用 | 133,740 | 135,086 | 127,109 | 121,370 | 120,451 | ||||||||||||||||||||||||

| 其他開支 | |||||||||||||||||||||||||||||

| 其他開支 | 1,408 | 316 | 551 | 306 | 647 | ||||||||||||||||||||||||

| 利息支出 | 14,671 | 14,570 | 15,949 | 17,180 | 13,701 | ||||||||||||||||||||||||

| 支出總額 | 149,819 | 149,972 | 143,609 | 138,856 | 134,799 | ||||||||||||||||||||||||

| 出售房地產的收益 | — | 6,868 | — | — | 12,133 | ||||||||||||||||||||||||

| 淨收入 | 64,277 | 67,321 | 61,790 | 56,910 | 63,570 | ||||||||||||||||||||||||

| 減去:歸屬於非控股權益的淨收益 | (2,906) | (2,970) | (2,824) | (2,717) | (3,064) | ||||||||||||||||||||||||

| 歸屬於雷克斯福德工業地產公司的淨收益 | 61,371 | 64,351 | 58,966 | 54,193 | 60,506 | ||||||||||||||||||||||||

| 減去:優先股分紅 | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

| 減去:分配給參與證券的收益 | (418) | (357) | (314) | (318) | (320) | ||||||||||||||||||||||||

| 歸屬於普通股股東的淨收益 | $ | 58,639 | $ | 61,679 | $ | 56,338 | $ | 51,560 | $ | 57,872 | |||||||||||||||||||

| 普通股每股收益 | |||||||||||||||||||||||||||||

| 每股歸屬於普通股股東的淨收益——基本 | $ | 0.27 | $ | 0.29 | $ | 0.27 | $ | 0.26 | $ | 0.30 | |||||||||||||||||||

| 歸屬於普通股股東的每股淨收益——攤薄 | $ | 0.27 | $ | 0.29 | $ | 0.27 | $ | 0.26 | $ | 0.30 | |||||||||||||||||||

| 加權平均已發行股票——基本 | 214,401,661 | 210,089,164 | 205,279,681 | 200,610,890 | 195,366,969 | ||||||||||||||||||||||||

| 加權平均已發行股票——攤薄 | 214,437,913 | 210,362,069 | 205,447,532 | 200,667,250 | 195,779,007 | ||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 10 頁 |  | ||||||

合併運營報表。 | ||||||||

| 季度業績(續) | (未經審計,以千計,股票和每股數據除外) | |||||||

| 截至3月31日的三個月 | ||||||||||||||

| 2024 | 2023 | |||||||||||||

| 收入 | ||||||||||||||

| 租金收入 | $ | 210,990 | $ | 185,164 | ||||||||||

| 管理和租賃服務 | 132 | 190 | ||||||||||||

| 利息收入 | 2,974 | 882 | ||||||||||||

| 總收入 | 214,096 | 186,236 | ||||||||||||

| 運營費用 | ||||||||||||||

| 物業開支 | 47,482 | 42,825 | ||||||||||||

| 一般和行政 | 19,980 | 18,197 | ||||||||||||

| 折舊和攤銷 | 66,278 | 59,429 | ||||||||||||

| 總運營費用 | 133,740 | 120,451 | ||||||||||||

| 其他開支 | ||||||||||||||

| 其他開支 | 1,408 | 647 | ||||||||||||

| 利息支出 | 14,671 | 13,701 | ||||||||||||

| 支出總額 | 149,819 | 134,799 | ||||||||||||

| 出售房地產的收益 | — | 12,133 | ||||||||||||

| 淨收入 | 64,277 | 63,570 | ||||||||||||

| 減去:歸屬於非控股權益的淨收益 | (2,906) | (3,064) | ||||||||||||

| 歸屬於雷克斯福德工業地產公司的淨收益 | 61,371 | 60,506 | ||||||||||||

| 減去:優先股股息 | (2,314) | (2,314) | ||||||||||||

| 減去:分配給參與證券的收益 | (418) | (320) | ||||||||||||

| 歸屬於普通股股東的淨收益 | $ | 58,639 | $ | 57,872 | ||||||||||

| 歸屬於普通股股東的每股淨收益——基本 | $ | 0.27 | $ | 0.30 | ||||||||||

| 歸屬於普通股股東的每股淨收益——攤薄後 | $ | 0.27 | $ | 0.30 | ||||||||||

| 已發行普通股的加權平均值——基本 | 214,401,661 | 195,366,969 | ||||||||||||

| 已發行普通股的加權平均值——攤薄後 | 214,437,913 | 195,779,007 | ||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 11 頁 |  | ||||||

非公認會計準則FFO和核心FFO對賬。(1) | ||||||||

| (未經審計,以千計,股票和每股數據除外) | ||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024年3月31日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 淨收入 | $ | 64,277 | $ | 67,321 | $ | 61,790 | $ | 56,910 | $ | 63,570 | |||||||||||||||||||

| 調整: | |||||||||||||||||||||||||||||

| 折舊和攤銷 | 66,278 | 65,839 | 60,449 | 58,793 | 59,429 | ||||||||||||||||||||||||

| 出售房地產的收益 | — | (6,868) | — | — | (12,133) | ||||||||||||||||||||||||

NAREIT 固定運營資金 (FFO) | 130,555 | 126,292 | 122,239 | 115,703 | 110,866 | ||||||||||||||||||||||||

| 減去:優先股分紅 | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

減去:歸因於非控股權益的FFO (2) | (5,188) | (4,960) | (4,909) | (4,812) | (4,833) | ||||||||||||||||||||||||

減去:歸屬於分紅證券的FFO (3) | (570) | (504) | (461) | (451) | (427) | ||||||||||||||||||||||||

| FFO 的公司份額 | $ | 122,483 | $ | 118,513 | $ | 114,555 | $ | 108,125 | $ | 103,292 | |||||||||||||||||||

| 公司每股普通股的FFO份額——基本 | $ | 0.57 | $ | 0.56 | $ | 0.56 | $ | 0.54 | $ | 0.53 | |||||||||||||||||||

| 攤薄後公司每股普通股的FFO份額 | $ | 0.57 | $ | 0.56 | $ | 0.56 | $ | 0.54 | $ | 0.53 | |||||||||||||||||||

| FFO | $ | 130,555 | $ | 126,292 | $ | 122,239 | $ | 115,703 | $ | 110,866 | |||||||||||||||||||

| 調整: | |||||||||||||||||||||||||||||

| 收購費用 | 50 | 39 | 10 | 247 | 73 | ||||||||||||||||||||||||

使用權資產減值 (4) | — | — | — | — | 188 | ||||||||||||||||||||||||

| 利率互換終止時的損失攤銷 | 59 | 59 | 59 | 59 | 59 | ||||||||||||||||||||||||

| 不可資本化的拆除成本 | 998 | 180 | 361 | — | 340 | ||||||||||||||||||||||||

註銷與未行使續訂期權相關的低於市場的租賃無形資產 (5) | — | — | — | — | (1,318) | ||||||||||||||||||||||||

| 核心 FFO | 131,662 | 126,570 | 122,669 | 116,009 | 110,208 | ||||||||||||||||||||||||

| 減去:優先股分紅 | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

減去:歸屬於非控股權益的核心 FFO (2) | (5,226) | (4,969) | (4,924) | (4,823) | (4,809) | ||||||||||||||||||||||||

減去:歸屬於參與證券的核心 FFO (3) | (575) | (505) | (462) | (452) | (425) | ||||||||||||||||||||||||

| Core FFO 的公司份額 | $ | 123,547 | $ | 118,781 | $ | 114,969 | $ | 108,419 | $ | 102,660 | |||||||||||||||||||

| 公司在每股普通股核心FFO中所佔份額——基本 | $ | 0.58 | $ | 0.57 | $ | 0.56 | $ | 0.54 | $ | 0.53 | |||||||||||||||||||

| 攤薄後公司在每股普通股核心FFO中所佔份額 | $ | 0.58 | $ | 0.56 | $ | 0.56 | $ | 0.54 | $ | 0.52 | |||||||||||||||||||

| 加權平均流通股票基本股 | 214,401,661 | 210,089,164 | 205,279,681 | 200,610,890 | 195,366,969 | ||||||||||||||||||||||||

已發行/攤薄後的加權平均股數 (6) | 214,437,913 | 210,362,069 | 205,447,532 | 200,667,250 | 195,779,007 | ||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 12 頁 |  | ||||||

非公認會計準則FFO和核心FFO對賬。(1) | ||||||||

| (未經審計,以千計,股票和每股數據除外) | ||||||||

| 截至3月31日的三個月 | ||||||||||||||

| 2024 | 2023 | |||||||||||||

| 淨收入 | $ | 64,277 | $ | 63,570 | ||||||||||

| 調整: | ||||||||||||||

| 折舊和攤銷 | 66,278 | 59,429 | ||||||||||||

| 出售房地產的收益 | — | (12,133) | ||||||||||||

| 運營資金 (FFO) | 130,555 | 110,866 | ||||||||||||

| 減去:優先股分紅 | (2,314) | (2,314) | ||||||||||||

| 減去:歸因於非控股權益的FFO | (5,188) | (4,833) | ||||||||||||

| 減去:歸屬於參與證券的FFO | (570) | (427) | ||||||||||||

| FFO 的公司份額 | $ | 122,483 | $ | 103,292 | ||||||||||

| 公司每股普通股的FFO份額——基本 | $ | 0.57 | $ | 0.53 | ||||||||||

| 攤薄後公司每股普通股的FFO份額 | $ | 0.57 | $ | 0.53 | ||||||||||

| FFO | $ | 130,555 | $ | 110,866 | ||||||||||

| 調整: | ||||||||||||||

| 收購費用 | 50 | 73 | ||||||||||||

| 使用權資產的減值 | — | 188 | ||||||||||||

| 利率互換終止時的損失攤銷 | 59 | 59 | ||||||||||||

| 不可資本化的拆除成本 | 998 | 340 | ||||||||||||

註銷與未行使續訂期權相關的低於市場的租賃無形資產 (2) | — | (1,318) | ||||||||||||

| 核心 FFO | 131,662 | 110,208 | ||||||||||||

| 減去:優先股分紅 | (2,314) | (2,314) | ||||||||||||

| 減去:歸屬於非控股權益的核心 FFO | (5,226) | (4,809) | ||||||||||||

| 減去:歸屬於參與證券的核心FFO | (575) | (425) | ||||||||||||

| Core FFO 的公司份額 | $ | 123,547 | $ | 102,660 | ||||||||||

| 公司在每股普通股核心FFO中所佔份額——基本 | $ | 0.58 | $ | 0.53 | ||||||||||

| 攤薄後公司在每股普通股核心FFO中所佔份額 | $ | 0.58 | $ | 0.52 | ||||||||||

| 加權平均流通股票基本股 | 214,401,661 | 195,366,969 | ||||||||||||

| 已發行攤薄後的加權平均股數 | 214,437,913 | 195,779,007 | ||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 13 頁 |  | ||||||

非公認會計準則AFFO對賬。(1) | ||||||||

| (未經審計,以千計,股票和每股數據除外) | ||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 3月31日 2024 | 十二月三十一日 2023 | 九月三十日 2023 | 6月30日 2023 | 3月31日 2023 | |||||||||||||||||||||||||

運營資金 (2) | $ | 130,555 | $ | 126,292 | $ | 122,239 | $ | 115,703 | $ | 110,866 | |||||||||||||||||||

| 調整: | |||||||||||||||||||||||||||||

| 遞延融資成本的攤銷 | 1,011 | 1,000 | 1,001 | 999 | 856 | ||||||||||||||||||||||||

| 非現金股票補償 | 9,088 | 9,338 | 8,166 | 7,956 | 8,178 | ||||||||||||||||||||||||

| 使用權資產的減值 | — | — | — | — | 188 | ||||||||||||||||||||||||

| 與利率衍生品終止/結算相關的攤銷 | 137 | 137 | 137 | 136 | 129 | ||||||||||||||||||||||||

| 應付票據(折扣)溢價攤銷,淨額 | 293 | 214 | 205 | 203 | 66 | ||||||||||||||||||||||||

| 不可資本化的拆除成本 | 998 | 180 | 361 | — | 340 | ||||||||||||||||||||||||

| 扣除: | |||||||||||||||||||||||||||||

| 優先股分紅 | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

直線租金收入調整 (3) | (7,368) | (8,514) | (11,792) | (8,653) | (7,628) | ||||||||||||||||||||||||

高於/(低於)市場租賃收入調整(4) | (7,591) | (8,119) | (7,241) | (6,232) | (8,290) | ||||||||||||||||||||||||

資本化付款 (5) | (13,163) | (12,443) | (10,581) | (8,885) | (8,924) | ||||||||||||||||||||||||

| 淨貸款發放費的增加 | (115) | (84) | — | — | — | ||||||||||||||||||||||||

經常性資本支出 (6) | (2,990) | (7,047) | (10,874) | (6,683) | (2,194) | ||||||||||||||||||||||||

第二代租户改善和租賃佣金 (7) | (3,457) | (3,611) | (4,406) | (5,623) | (5,259) | ||||||||||||||||||||||||

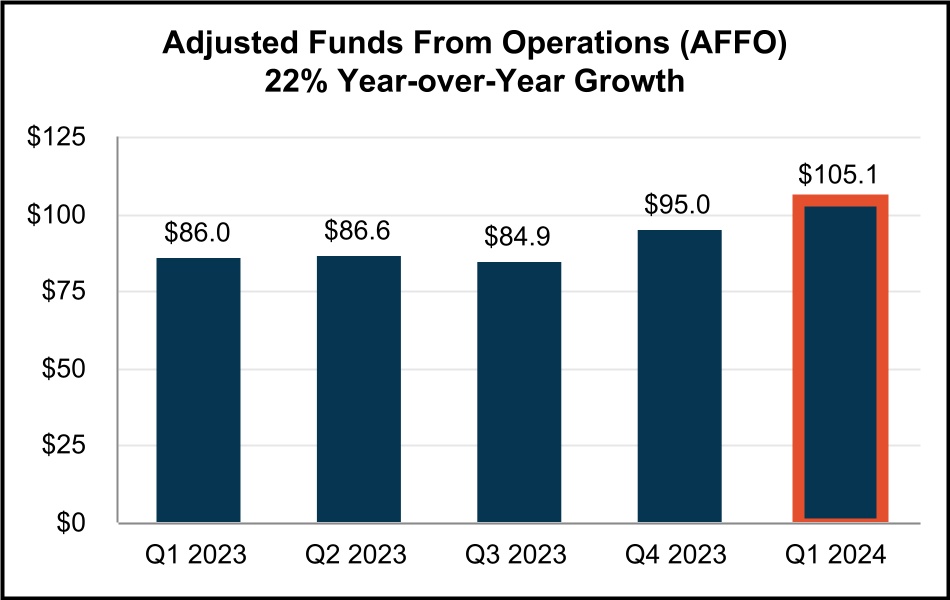

| 調整後的運營資金 (AFFO) | $ | 105,084 | $ | 95,028 | $ | 84,901 | $ | 86,606 | $ | 86,014 | |||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 14 頁 |  | ||||||

運營對賬表——NOI、現金NOI、息税折舊攤銷前利潤和調整後的息税折舊攤銷前利潤。(1) | ||||||||

| (未經審計,以千計) | ||||||||

| NOI 和現金 NOI | |||||||||||||||||||||||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

租金收入 (2) (3) | $ | 210,990 | $ | 207,909 | $ | 204,212 | $ | 194,098 | $ | 185,164 | |||||||||||||||||||

| 減去:財產開支 | 47,482 | 49,259 | 48,085 | 44,310 | 42,825 | ||||||||||||||||||||||||

| 淨營業收入 (NOI) | $ | 163,508 | $ | 158,650 | $ | 156,127 | $ | 149,788 | $ | 142,339 | |||||||||||||||||||

高於/(低於)市場租賃收入調整 | (7,591) | (8,119) | (7,241) | (6,232) | (8,290) | ||||||||||||||||||||||||

| 直線租金收入調整 | (7,368) | (8,514) | (11,792) | (8,653) | (7,628) | ||||||||||||||||||||||||

| Cash NOI | $ | 148,549 | $ | 142,017 | $ | 137,094 | $ | 134,903 | $ | 126,421 | |||||||||||||||||||

息税折舊攤銷前利潤和調整後的息税折舊攤銷 | |||||||||||||||||||||||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 淨收入 | $ | 64,277 | $ | 67,321 | $ | 61,790 | $ | 56,910 | $ | 63,570 | |||||||||||||||||||

| 利息支出 | 14,671 | 14,570 | 15,949 | 17,180 | 13,701 | ||||||||||||||||||||||||

| 折舊和攤銷 | 66,278 | 65,839 | 60,449 | 58,793 | 59,429 | ||||||||||||||||||||||||

| 出售房地產的收益 | — | (6,868) | — | — | (12,133) | ||||||||||||||||||||||||

息税前利潤 | $ | 145,226 | $ | 140,862 | $ | 138,188 | $ | 132,883 | $ | 124,567 | |||||||||||||||||||

| 股票薪酬攤銷 | 9,088 | 9,338 | 8,166 | 7,956 | 8,178 | ||||||||||||||||||||||||

| 收購費用 | 50 | 39 | 10 | 247 | 73 | ||||||||||||||||||||||||

| 使用權資產的減值 | — | — | — | — | 188 | ||||||||||||||||||||||||

收購和貸款發放的形式效應 (4) | 12,843 | 1,976 | 1,561 | 172 | 6,927 | ||||||||||||||||||||||||

處置的形式效應 (5) | — | (89) | — | — | (178) | ||||||||||||||||||||||||

| 調整後 EBITDA | $ | 167,207 | $ | 152,126 | $ | 147,925 | $ | 141,258 | $ | 139,755 | |||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 15 頁 |  | ||||||

相同的房地產投資組合表現。(1) | ||||||||

| (未經審計,以千美元計) | ||||||||

| 相同的房地產投資組合: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 房產數量 | 296 | |||||||||||||||||||||||||||||||||||||||||||||||||

| 平方英尺 | 37,109,867 | |||||||||||||||||||||||||||||||||||||||||||||||||

| 相同的房地產投資組合 NOI 和現金 NOI: | ||||||||||||||||||||||||||

| 截至3月31日的三個月 | ||||||||||||||||||||||||||

| 2024 | 2023 | $ Change | % 變化 | |||||||||||||||||||||||

租金收入 (2) (3) (4) | $ | 171,557 | $ | 162,571 | $ | 8,986 | 5.5% | |||||||||||||||||||

| 物業開支 | 38,928 | 36,840 | 2,088 | 5.7% | ||||||||||||||||||||||

| 相同的房地產投資組合 NOI | $ | 132,629 | $ | 125,731 | $ | 6,898 | 5.5% | (4) | ||||||||||||||||||

直線租金收入調整 | (4,753) | (6,924) | 2,171 | (31.4)% | ||||||||||||||||||||||

高於/(低於)市場租賃收入調整 | (5,642) | (6,196) | 554 | (8.9)% | ||||||||||||||||||||||

| 相同的房地產投資組合現金 NOI | $ | 122,234 | $ | 112,611 | $ | 9,623 | 8.5% | (4) | ||||||||||||||||||

| 相同的房產投資組合佔用率: | |||||||||||||||||||||||||||||

| 截至3月31日的三個月 | |||||||||||||||||||||||||||||

| 2024 | 2023 | 同比 改變 (基點) | 截至 2023 年 12 月 31 日的三個月 | 順序的 改變 (基點) | |||||||||||||||||||||||||

季度加權平均入住率:(5) | |||||||||||||||||||||||||||||

| 洛杉磯縣 | 96.9% | 97.5% | (60) bps | 97.2% | (30) bps | ||||||||||||||||||||||||

| 奧蘭治縣 | 99.6% | 98.8% | 80 bps | 98.6% | 100 bps | ||||||||||||||||||||||||

| 河濱/聖貝納迪諾縣 | 94.8% | 93.4% | 140 bps | 95.1% | (30) bps | ||||||||||||||||||||||||

| 聖地亞哥縣 | 98.4% | 98.9% | (50) bps | 98.5% | (10) bps | ||||||||||||||||||||||||

| 文圖拉縣 | 96.4% | 99.6% | (320) bps | 97.7% | (130) bps | ||||||||||||||||||||||||

| 季度加權平均入住率 | 96.8% | 97.0% | (20) bps | 97.0% | (20) bps | ||||||||||||||||||||||||

| 結束入住: | 96.4% | 97.0% | (60) bps | 97.0% | (60) bps | ||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 16 頁 |  | ||||||

資本化摘要。 | ||||||||

| (未經審計,以千計,股票和每股數據除外) | ||||||||

| 截至 2024 年 3 月 31 日的市值 | ||||||||

| 描述 | 2024年3月31日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||||

已發行普通股 (1) | 217,382,937 | 211,998,010 | 206,134,730 | 200,680,708 | 200,418,714 | |||||||||||||||||||||||||||

傑出的運營合作伙伴單位 (2) | 7,609,215 | 7,631,847 | 7,300,541 | 7,351,049 | 7,597,554 | |||||||||||||||||||||||||||

| 期末已發行股份和單位總數 | 224,992,152 | 219,629,857 | 213,435,271 | 208,031,757 | 208,016,268 | |||||||||||||||||||||||||||

| 季度末的股價 | $ | 50.30 | $ | 56.10 | $ | 49.35 | $ | 52.22 | $ | 59.65 | ||||||||||||||||||||||

| 普通股和運營合夥企業單位——資本化 | $ | 11,317,105 | $ | 12,321,235 | $ | 10,533,031 | $ | 10,863,418 | $ | 12,408,170 | ||||||||||||||||||||||

B 系列和 C 系列累積可贖回優先股 (3) | $ | 161,250 | $ | 161,250 | $ | 161,250 | $ | 161,250 | $ | 161,250 | ||||||||||||||||||||||

4.43937% 系列 1 累計可贖回可轉換優先單位 (4) | 27,031 | 27,031 | 27,031 | 27,031 | 27,031 | |||||||||||||||||||||||||||

4.00% 系列 2 累計可贖回可轉換優先單位 (4) | 40,750 | 40,787 | 40,787 | 40,787 | 40,787 | |||||||||||||||||||||||||||

3.00% 系列 3 累計可贖回可轉換優先單位 (4) | 12,000 | 12,000 | 12,000 | 12,000 | 12,000 | |||||||||||||||||||||||||||

| 優先股權 | $ | 241,031 | $ | 241,068 | $ | 241,068 | $ | 241,068 | $ | 241,068 | ||||||||||||||||||||||

| 股票市值總額 | $ | 11,558,136 | $ | 12,562,303 | $ | 10,774,099 | $ | 11,104,486 | $ | 12,649,238 | ||||||||||||||||||||||

| 債務總額 | $ | 3,389,088 | $ | 2,243,025 | $ | 2,245,605 | $ | 2,245,972 | $ | 2,250,136 | ||||||||||||||||||||||

| 減去:現金和現金等價物 | (336,960) | (33,444) | (83,268) | (136,282) | (253,618) | |||||||||||||||||||||||||||

| 淨負債 | $ | 3,052,128 | $ | 2,209,581 | $ | 2,162,337 | $ | 2,109,690 | $ | 1,996,518 | ||||||||||||||||||||||

| 總市值(淨負債加權益) | $ | 14,610,264 | $ | 14,771,884 | $ | 12,936,436 | $ | 13,214,176 | $ | 14,645,756 | ||||||||||||||||||||||

| 淨負債佔總市值的比例 | 20.9 | % | 15.0 | % | 16.7 | % | 16.0 | % | 13.6 | % | ||||||||||||||||||||||

淨負債佔調整後息税折舊攤銷前利潤(按年計算的季度業績)(5) | 4.6x | 3.6x | 3.7x | 3.7x | 3.6x | |||||||||||||||||||||||||||

淨負債和優先股佔調整後息税折舊攤銷前利潤(按年計算的季度業績)(5) | 4.9x | 4.0x | 4.1x | 4.2x | 4.0x | |||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 17 頁 |  | ||||||

債務摘要。 | ||||||||

| (未經審計,以千美元計) | ||||||||

| 債務詳情: | ||||||||||||||||||||||||||

| 截至 2024 年 3 月 31 日 | ||||||||||||||||||||||||||

| 債務描述 | 到期日 | 申明 利率 | 有效 利率 (1) | 校長 餘額 (2) | ||||||||||||||||||||||

| 無抵押債務: | ||||||||||||||||||||||||||

10億美元循環信貸額度 (3) | 5/26/2026(4) | SOFR +0.685% (5) | 6.125% | $ | — | |||||||||||||||||||||

| 4億美元的定期貸款額度 | 7/19/2024(4) | SOFR +0.76% (5) | 4.832%(6) | 400,000 | ||||||||||||||||||||||

| 1 億美元優先票據 | 8/6/2025 | 4.290% | 4.290% | 100,000 | ||||||||||||||||||||||

5.75億美元可交換的2027年優先票據 (7) | 3/15/2027 | 4.375% | 4.375% | 575,000 | ||||||||||||||||||||||

| 3億美元的定期貸款額度 | 5/26/2027 | SOFR +0.76% (5) | 3.677%(8) | 300,000 | ||||||||||||||||||||||

| 1.25 億美元的優先票據 | 7/13/2027 | 3.930% | 3.930% | 125,000 | ||||||||||||||||||||||

| 3億美元優先票據 | 6/15/2028 | 5.000% | 5.000% | 300,000 | ||||||||||||||||||||||

5.75億美元可交換的2029年優先票據 (7) | 3/15/2029 | 4.125% | 4.125% | 575,000 | ||||||||||||||||||||||

| 2,500 萬美元的 2019A 系列優先票據 | 7/16/2029 | 3.880% | 3.880% | 25,000 | ||||||||||||||||||||||

| 4億美元優先票據 | 12/1/2030 | 2.125% | 2.125% | 400,000 | ||||||||||||||||||||||

| 4億美元優先票據——綠色債券 | 9/1/2031 | 2.150% | 2.150% | 400,000 | ||||||||||||||||||||||

| 7500 萬美元的 2019B 系列優先票據 | 7/16/2034 | 4.030% | 4.030% | 75,000 | ||||||||||||||||||||||

| 有擔保債務: | ||||||||||||||||||||||||||

| 洛斯涅託斯路 11600 號 | 5/1/2024 | 4.190% | 4.190% | 2,246 | ||||||||||||||||||||||

| 6000萬美元的定期貸款額度 | 10/27/2024(9) | SOFR +1.250% (9) | 5.060%(10) | 60,000 | ||||||||||||||||||||||

| 裏奇頓街 5160 號 | 11/15/2024 | 3.790% | 3.790% | 3,997 | ||||||||||||||||||||||

| 東園大道 22895 號 | 11/15/2024 | 4.330% | 4.330% | 2,520 | ||||||||||||||||||||||

| 701-751 Kingshill Place | 1/5/2026 | 3.900% | 3.900% | 6,951 | ||||||||||||||||||||||

| 13943-13955 巴爾博亞大道 | 7/1/2027 | 3.930% | 3.930% | 14,502 | ||||||||||||||||||||||

| 第 126 街 2205 號 | 12/1/2027 | 3.910% | 3.910% | 5,200 | ||||||||||||||||||||||

| 2410-2420 聖達菲大道 | 1/1/2028 | 3.700% | 3.700% | 10,300 | ||||||||||||||||||||||

| 11832-11954 拉謝內加大道 | 7/1/2028 | 4.260% | 4.260% | 3,832 | ||||||||||||||||||||||

| 1100-1170 吉爾伯特街(吉爾伯特/拉帕爾馬) | 3/1/2031 | 5.125% | 5.125% | 1,692 | ||||||||||||||||||||||

| 7817 伍德利大道 | 8/1/2039 | 4.140% | 4.140% | 2,848 | ||||||||||||||||||||||

| 3.827% | $ | 3,389,088 | ||||||||||||||||||||||||

債務構成 (1): | ||||||||||||||||||||||||||||||||

| 類別 | 加權平均剩餘期限(年)(11) | 規定的利率 | 有效利率 | 平衡 | 佔總數的百分比 | |||||||||||||||||||||||||||

| 已修復 | 4.2 | 3.827%(見上表) | 3.827% | $ | 3,389,088 | 100% | ||||||||||||||||||||||||||

| 變量 | — | — | —% | $ | — | 0% | ||||||||||||||||||||||||||

| 安全 | 2.0 | 4.544% | $ | 114,088 | 3% | |||||||||||||||||||||||||||

| 不安全 | 4.3 | 3.800% | $ | 3,275,000 | 97% | |||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 18 頁 |  | ||||||

債務摘要(續)。 | ||||||||

| (未經審計,以千美元計) | ||||||||

債務到期日程表 (12): | ||||||||||||||||||||||||||||||||

| 年 | 安全 (13) | 不安全 | 總計 | % 總計 | 有效利率 (1) | |||||||||||||||||||||||||||

| 2024 | $ | 68,763 | $ | 400,000 | $ | 468,763 | 14 | % | 4.847 | % | ||||||||||||||||||||||

| 2025 | — | 100,000 | 100,000 | 3 | % | 4.290 | % | |||||||||||||||||||||||||

| 2026 | 6,951 | — | 6,951 | — | % | 3.900 | % | |||||||||||||||||||||||||

| 2027 | 19,702 | 1,000,000 | 1,019,702 | 30 | % | 4.106 | % | |||||||||||||||||||||||||

| 2028 | 14,132 | 300,000 | 314,132 | 9 | % | 4.948 | % | |||||||||||||||||||||||||

| 2029 | — | 600,000 | 600,000 | 18 | % | 4.115 | % | |||||||||||||||||||||||||

| 2030 | — | 400,000 | 400,000 | 12 | % | 2.125 | % | |||||||||||||||||||||||||

| 2031 | 1,692 | 400,000 | 401,692 | 12 | % | 2.163 | % | |||||||||||||||||||||||||

| 2032 | — | — | — | — | % | — | % | |||||||||||||||||||||||||

| 2033 | — | — | — | — | % | — | % | |||||||||||||||||||||||||

| 此後 | 2,848 | 75,000 | 77,848 | 2 | % | 4.034 | % | |||||||||||||||||||||||||

| 總計 | $ | 114,088 | $ | 3,275,000 | $ | 3,389,088 | 100 | % | 3.827 | % | ||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 19 頁 |  | ||||||

運營。 | ||||||||

| 季度業績 | ||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 20 頁 |  | ||||||

投資組合概述 | ||||||||

| 2024 年 3 月 31 日 | (未經審計的結果) | |||||||

| 合併投資組合: | ||||||||

| 可出租平方英尺 | 期末入住率% | 就地 ABR (3) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 市場 | # 的 屬性 | 相同 財產 投資組合 | 不一樣 財產 投資組合 | 總計 投資組合 | 相同 財產 投資組合 | 不一樣 財產 投資組合 | 總計 投資組合 (1) | 總投資組合 不包括 重新定位/ 重建 (2) | 總計 (以 000 年代為單位) | 每平方英尺 足 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

| 洛杉磯中部 | 22 | 2,803,151 | 383,278 | 3,186,429 | 93.3 | % | 54.7 | % | 88.6 | % | 95.1 | % | $ | 34,338 | $12.16 | |||||||||||||||||||||||||||||||||||||||||||||||

| 大聖費爾南多谷 | 74 | 5,638,426 | 1,343,701 | 6,982,127 | 97.7 | % | 82.8 | % | 94.8 | % | 98.8 | % | 98,302 | $14.85 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 中部縣 | 38 | 2,266,738 | 2,037,041 | 4,303,779 | 97.5 | % | 95.0 | % | 96.4 | % | 98.7 | % | 65,613 | $15.82 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 聖加布裏埃爾谷 | 46 | 3,908,505 | 1,995,562 | 5,904,067 | 97.3 | % | 95.5 | % | 96.7 | % | 98.0 | % | 71,486 | $12.52 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 南灣 | 82 | 6,260,782 | 1,241,069 | 7,501,851 | 95.8 | % | 68.3 | % | 91.3 | % | 97.5 | % | 145,391 | $21.23 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 洛杉磯縣 | 262 | 20,877,602 | 7,000,651 | 27,878,253 | 96.5 | % | 85.9 | % | 93.8 | % | 97.8 | % | 415,130 | $15.88 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 北奧蘭治縣 | 24 | 1,404,332 | 886,436 | 2,290,768 | 100.0 | % | 76.7 | % | 91.0 | % | 100.0 | % | 33,295 | $15.98 | ||||||||||||||||||||||||||||||||||||||||||||||||

| OC 機場 | 10 | 1,018,385 | 188,204 | 1,206,589 | 99.7 | % | 100.0 | % | 99.7 | % | 99.7 | % | 22,178 | $18.43 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 南奧蘭治縣 | 10 | 448,762 | 183,098 | 631,860 | 100.0 | % | 87.3 | % | 96.3 | % | 96.3 | % | 9,793 | $16.09 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 西奧蘭治縣 | 10 | 610,876 | 688,436 | 1,299,312 | 100.0 | % | 50.4 | % | 73.7 | % | 87.7 | % | 14,705 | $15.36 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 奧蘭治縣 | 54 | 3,482,355 | 1,946,174 | 5,428,529 | 99.9 | % | 70.6 | % | 89.4 | % | 96.8 | % | 79,971 | $16.48 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 東部內陸帝國 | 1 | 33,258 | — | 33,258 | 100.0 | % | — | % | 100.0 | % | 100.0 | % | 635 | $19.09 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 西部內陸帝國 | 51 | 7,472,746 | 1,702,582 | 9,175,328 | 94.6 | % | 74.4 | % | 90.9 | % | 95.5 | % | 118,029 | $14.16 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 河濱/聖貝納迪諾縣 | 52 | 7,506,004 | 1,702,582 | 9,208,586 | 94.6 | % | 74.4 | % | 90.9 | % | 95.5 | % | 118,664 | $14.18 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 聖地亞哥市中心 | 21 | 1,160,347 | 850,062 | 2,010,409 | 99.1 | % | 88.2 | % | 94.5 | % | 95.1 | % | 35,333 | $18.60 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 聖地亞哥北郡 | 14 | 1,336,344 | 143,663 | 1,480,007 | 97.4 | % | 79.1 | % | 95.6 | % | 99.2 | % | 20,509 | $14.50 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 聖地亞哥縣 | 35 | 2,496,691 | 993,725 | 3,490,416 | 98.1 | % | 86.9 | % | 94.9 | % | 96.9 | % | 55,842 | $16.85 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 文圖拉 | 19 | 2,747,215 | 409,217 | 3,156,432 | 94.6 | % | 78.8 | % | 92.6 | % | 92.8 | % | 37,042 | $12.68 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 文圖拉縣 | 19 | 2,747,215 | 409,217 | 3,156,432 | 94.6 | % | 78.8 | % | 92.6 | % | 92.8 | % | 37,042 | $12.68 | ||||||||||||||||||||||||||||||||||||||||||||||||

| 合併總額/工作日平均值 | 422 | 37,109,867 | 12,052,349 | 49,162,216 | 96.4 | % | 81.6 | % | 92.8 | % | 96.9 | % | $ | 706,649 | $15.49 | |||||||||||||||||||||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 21 頁 |  | ||||||

租賃統計和趨勢。 | ||||||||

| (未經審計的結果) | ||||||||

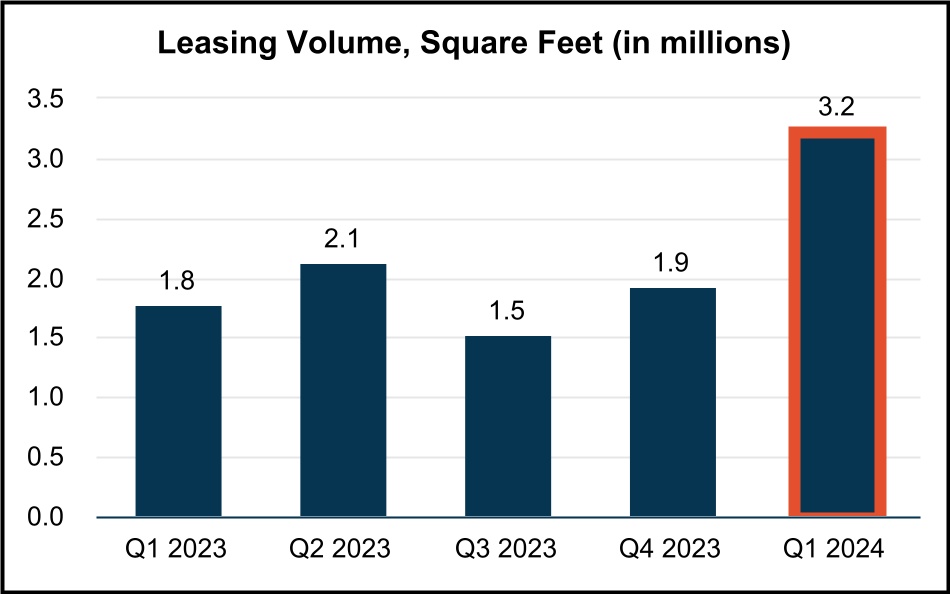

| 租賃活動和加權平均新/續訂租賃利差: | ||||||||

| 三個月已結束 | ||||||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 (1) | ||||||||||||||||||||||||||||

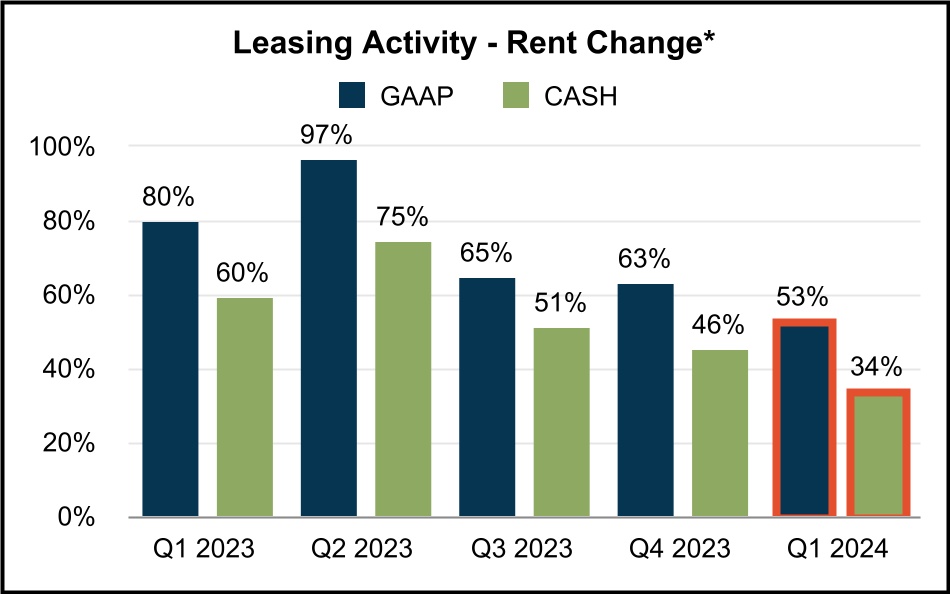

| 租賃利差: | ||||||||||||||||||||||||||||||||

GAAP 租金變動 (2) | 53.0 | % | 63.1 | % | 64.8 | % | 96.8 | % | 80.2 | % | ||||||||||||||||||||||

現金租金變動 (2) | 33.6 | % | 45.6 | % | 51.4 | % | 74.8 | % | 59.7 | % | ||||||||||||||||||||||

租賃活動 (SF):(3) | ||||||||||||||||||||||||||||||||

| 新租約 | 830,941 | 727,886 | 862,420 | 961,235 | 522,288 | |||||||||||||||||||||||||||

| 續訂租約 | 2,398,076 | 1,196,023 | 667,179 | 1,165,452 | 1,254,005 | |||||||||||||||||||||||||||

| 租賃活動總額 | 3,229,017 | 1,923,909 | 1,529,599 | 2,126,687 | 1,776,293 | |||||||||||||||||||||||||||

| 即將到期的租約總額 | (3,819,253) | (2,193,335) | (1,653,111) | (2,065,869) | (2,461,943) | |||||||||||||||||||||||||||

| 即將到期的租約-已進入重新定位/重新開發階段 | 732,083 | 473,701 | 557,387 | 395,180 | 720,119 | |||||||||||||||||||||||||||

淨吸收 (4) | 141,847 | 204,275 | 433,875 | 455,998 | 34,469 | |||||||||||||||||||||||||||

留存率 (5) | 82 | % | 77 | % | 62 | % | 71 | % | 83 | % | ||||||||||||||||||||||

留存率 + 回填率 (6) | 87 | % | 84 | % | 80 | % | 79 | % | 90 | % | ||||||||||||||||||||||

租賃活動以及本季度租賃的年租金和週轉成本的變化:(7) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| GAAP 租金 | 現金租金 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2024 年第一季度: | # 租約 已簽署 | 的科幻小説 租賃 | Wtd。平均。 租賃期限 (年份) | 當前 租賃 | 優先的 租賃 | 租金變動- GAAP | 當前 租賃 | 優先的 租賃 | 租金 更改- 現金 | Wtd。平均。 減排 (月) | 營業額 成本 每平方英尺 (8) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 全新 | 50 | 830,941 | 4.2 | $18.02 | $12.75 | 41.3% | $17.83 | $13.59 | 31.2% | 2.1 | $7.01 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 續訂 | 64 | 2,398,076 | 3.1 | $17.61 | $15.34 | 14.8% | $17.71 | $15.91 | 11.3% | 1.7 | $1.53 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/Wtd.平均值 | 114 | 3,229,017 | 3.4 | $17.65 | $15.05 | 17.3% | $17.72 | $15.65 | 13.2% | 1.7 | $2.14 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

不包括 Tireco, Inc. 的租約延期:(2) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

續訂 | 63 | 1,296,236 | 4.1 | $19.64 | $12.53 | 56.8% | $18.08 | $13.46 | 34.4% | 1.2 | $3.94 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/Wtd.平均值 | 113 | 2,127,177 | 4.1 | $19.25 | $12.58 | 53.0% | $18.02 | $13.49 | 33.6% | 1.4 | $4.69 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 22 頁 |  | ||||||

租賃統計(續)。 | ||||||||

| (未經審計的結果) | ||||||||

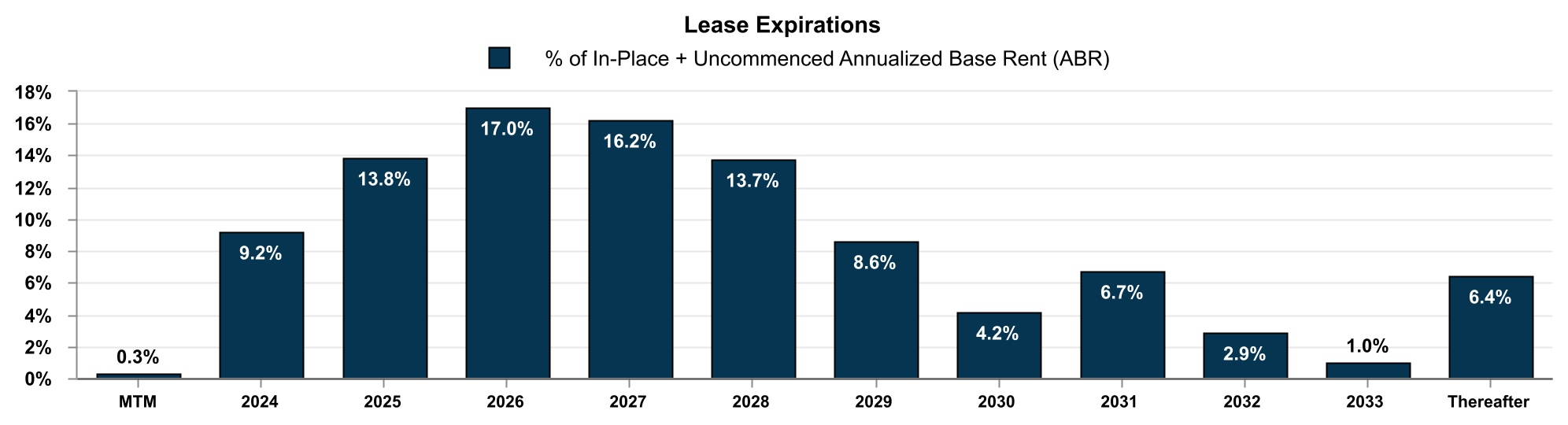

| 截至 2024 年 3 月 31 日的租約到期時間表: | ||||||||

| 租賃到期年份 | # 的 租約即將到期 | 可租總額 平方英尺 | 就地 + 尚未開始的 ABR (以千計) | 就地 + 尚未開始 每平方英尺的 ABR | ||||||||||||||||||||||

| 可用 | — | 1,590,141 | $ | — | $— | |||||||||||||||||||||

重新定位/再開發 (1) | — | 1,351,820 | — | $— | ||||||||||||||||||||||

| MTM 租户 | 6 | 159,555 | 2,035 | $12.75 | ||||||||||||||||||||||

| 2024 | 305 | 4,765,435 | 66,444 | $13.94 | ||||||||||||||||||||||

| 2025 | 412 | 7,115,085 | 99,793 | $14.03 | ||||||||||||||||||||||

| 2026 | 378 | 8,741,930 | 123,134 | $14.09 | ||||||||||||||||||||||

| 2027 | 225 | 7,390,942 | 117,537 | $15.90 | ||||||||||||||||||||||

| 2028 | 150 | 5,375,271 | 99,505 | $18.51 | ||||||||||||||||||||||

| 2029 | 85 | 3,670,173 | 62,547 | $17.04 | ||||||||||||||||||||||

| 2030 | 28 | 1,978,712 | 30,438 | $15.38 | ||||||||||||||||||||||

| 2031 | 26 | 3,328,558 | 48,662 | $14.62 | ||||||||||||||||||||||

| 2032 | 16 | 973,530 | 20,782 | $21.35 | ||||||||||||||||||||||

| 2033 | 10 | 386,007 | 7,182 | $18.61 | ||||||||||||||||||||||

| 此後 | 39 | 2,335,057 | 46,522 | $19.92 | ||||||||||||||||||||||

| 總投資組合 | 1,680 | 49,162,216 | $ | 724,581 | $15.68 | |||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 23 頁 |  | ||||||

頂級租户和租賃細分。 | ||||||||

| (未經審計的結果) | ||||||||

截至 2024 年 3 月 31 日的前 20 名租户 | ||||||||

| 租户 | 子市場 | 已租用 可租的舊金山 | 就地 + 尚未開始 ABR(在 000 年代)(1) | 就地百分比 + 尚未開始的 ABR (1) | 就地 + 尚未開始 每平方英尺的 ABR (1) | 租賃 到期 | ||||||||||||||||||||||||||||||||

Tireco, Inc. (2) | 西部內陸帝國 | 1,101,840 | $19,251 | 2.7% | $17.47 | 1/31/2027 | ||||||||||||||||||||||||||||||||

| L3 科技公司 | 多個子市場 (3) | 595,267 | $12,555 | 1.7% | $21.09 | 9/30/2031 | ||||||||||||||||||||||||||||||||

| 天力時能源西海岸碼頭有限責任公司 | 南灣 | —(4) | $11,446 | 1.6% | $3.28(4) | 9/29/2041 | ||||||||||||||||||||||||||||||||

| 立方公司 | 聖地亞哥市中心 | 515,382 | $10,786 | 1.5% | $20.93 | 3/31/2038(5) | ||||||||||||||||||||||||||||||||

| 聯邦快遞公司 | 多個子市場 (6) | 527,861 | $10,238 | 1.4% | $19.40 | 11/30/2032(6) | ||||||||||||||||||||||||||||||||

GXO 物流供應鏈有限公司 | 中部縣 | 411,034 | $8,385 | 1.2% | $20.40 | 11/30/2028 | ||||||||||||||||||||||||||||||||

| 百思買百貨,L.P. | 西部內陸帝國 | 501,649 | $8,201 | 1.1% | $16.35 | 6/30/2029 | ||||||||||||||||||||||||||||||||

| 赫茲公司 | 南灣 | 38,680(7) | $7,932 | 1.1% | $9.90(7) | 3/31/2026 | ||||||||||||||||||||||||||||||||

| IBY, LLC | 聖加布裏埃爾谷 | 993,142 | $7,059 | 1.0% | $7.11 | 4/5/2031 | ||||||||||||||||||||||||||||||||

| 邁克爾·科爾斯(美國) | 中部縣 | 565,619 | $6,098 | 0.8% | $10.78 | 11/30/2026 | ||||||||||||||||||||||||||||||||

| 十大租户 | 5,250,474 | $101,951 | 14.1% | |||||||||||||||||||||||||||||||||||

| 前 11-20 名租户 | 2,776,006 | $44,736 | 6.2% | |||||||||||||||||||||||||||||||||||

| 前 20 名租户總數 | 8,026,480 | $146,687 | 20.3% | |||||||||||||||||||||||||||||||||||

| 按規模劃分的租賃細分: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 平方英尺 | 的數量 租賃 | 已租用 建築 可租的舊金山 | 建築 可租的舊金山 | 建築 已租用% | 建築 已租百分比不包含 Repo/Redev | 就地 + 尚未開始的 ABR (在 000 年代)(1) | 就地百分比 + 尚未開始 ABR (1) | 就地 + 尚未開始 每平方英尺的 ABR (1) | |||||||||||||||||||||||||||||||||||||||||||||

| 638 | 1,548,763 | 1,711,164 | 90.5% | 92.7% | $ | 28,626 | 4.0% | $18.48 | |||||||||||||||||||||||||||||||||||||||||||||

| 5,000 - 9,999 | 233 | 1,673,774 | 1,849,154 | 90.5% | 93.5% | 30,598 | 4.2% | $18.28 | |||||||||||||||||||||||||||||||||||||||||||||

| 10,000 - 24,999 | 326 | 5,302,471 | 5,850,392 | 90.6% | 94.0% | 92,355 | 12.7% | $17.42 | |||||||||||||||||||||||||||||||||||||||||||||

| 25,000 - 49,999 | 181 | 6,589,755 | 7,293,592 | 90.3% | 96.5% | 102,871 | 14.2% | $15.61 | |||||||||||||||||||||||||||||||||||||||||||||

| 50,000 - 99,999 | 120 | 8,732,381 | 9,447,034 | 92.4% | 97.5% | 134,059 | 18.5% | $15.35 | |||||||||||||||||||||||||||||||||||||||||||||

| >100,000 | 121 | 22,179,809 | 22,762,340 | 97.4% | 100.0% | 294,514 | 40.7% | $13.28 | |||||||||||||||||||||||||||||||||||||||||||||

| 建築物小計/Wtd.平均值。 | 1,619 | 46,026,953 | (2) | 48,913,676 | (2) | 94.1% | (2) | 97.8% | $ | 683,023 | 94.3% | $14.84 | |||||||||||||||||||||||||||||||||||||||||

Land/iOS (3) | 24 | 8,146,906 | (4) | 39,447 | 5.4% | $4.84 | (4) | ||||||||||||||||||||||||||||||||||||||||||||||

其他 (3) | 37 | 2,110 | 0.3% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計 | 1,680 | $ | 724,580 | 100.0% | |||||||||||||||||||||||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 24 頁 |  | ||||||

資本支出摘要。 | ||||||||

| (未經審計的結果,以千計,平方英尺和每平方英尺數據除外) | ||||||||

| 截至2024年3月31日的三個月 | ||||||||

| 年初至今 | ||||||||||||||||||||

| 總計 | 科幻小説 (1) | PSF | ||||||||||||||||||

| 租户改進: | ||||||||||||||||||||

| 新租約 — 第一代 | $ | 378 | 224,102 | $ | 1.69 | |||||||||||||||

| 新租約 — 第二代 | — | — | $ | 0.00 | ||||||||||||||||

| 續訂 | 226 | 238,579 | $ | 0.95 | ||||||||||||||||

| 租户總體改進 | $ | 604 | ||||||||||||||||||

| 租賃佣金和租賃成本: | ||||||||||||||||||||

| 新租約 — 第一代 | $ | 2,189 | 585,122 | $ | 3.74 | |||||||||||||||

| 新租約 — 第二代 | 985 | 276,719 | $ | 3.56 | ||||||||||||||||

| 續訂 | 2,246 | 665,746 | $ | 3.37 | ||||||||||||||||

| 租賃佣金和租賃成本總額 | $ | 5,420 | ||||||||||||||||||

| 經常性資本支出總額 | $ | 2,990 | 46,208,746 | $ | 0.06 | |||||||||||||||

| 經常性資本支出佔NOI的百分比 | 1.8 | % | ||||||||||||||||||

| 經常性資本支出佔租金收入的百分比 | 1.4 | % | ||||||||||||||||||

| 非經常性資本支出: | ||||||||||||||||||||

重新定位和重建正在進行中 (2) | $ | 55,817 | ||||||||||||||||||

單位裝修 (3) | 1,843 | |||||||||||||||||||

其他 (4) | 4,377 | |||||||||||||||||||

| 非經常性資本支出總額 | $ | 62,037 | 26,409,973 | $ | 2.35 | |||||||||||||||

其他資本化成本 (5) | $ | 13,535 | ||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 25 頁 |  | ||||||

重新定位/重建中的物業和空間。(1) | ||||||||

| 截至 2024 年 3 月 31 日 | (未經審計的結果,以百萬美元計) | |||||||

| 重新定位 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

總計 財產 RSF (2) | 回購/ Lease-Up RSF (2) | 總計 財產 已租用% 3/31/2024 | 美國東部時間。建造。 時期 (1) | 美國東部時間。 穩定 時期 (1) (3) | Purch。 價格 (1) | Proj。 回購 成本 (1) | Proj。 總計 投資。(1) | 累積 投資 迄今為止 (1) | 實際的 Cash NOI 1Q-2024(1) | 美國東部時間。 每年 穩定了 現金 NOI (1) | 美國東部時間。 無所不能 穩定了 收益率 (1) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 房地產(子市場) | 開始 | 目標 完成。 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 當前的重新定位: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 安娜街 2880 號(南灣) | 着陸 | 着陸 | —% | 3Q-23 | 2Q-24 | 4Q-24 | $ | 34.9 | $ | 5.4 | $ | 40.3 | $ | 36.5 | $ | 0.0 | $ | 1.8 | 4.5% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 14434-14527 聖佩德羅街(南灣) | 58,094 | 58,094 | —% | 3Q-23 | 2Q-25 | 4Q-25 | 49.8 | 14.6 | 64.4 | 51.5 | 0.0 | 3.6 | 5.5% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 29120 商務中心大道(舊金山谷) | 135,258 | 135,258 | 100%(4) | 3Q-23 | 4Q-25 | 3Q-26 | 27.1 | 4.1 | 31.2 | 31.2 | 0.3 | 2.5 | 7.9% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 263-321 Gardena Blvd(南灣) | 55,238 | 55,238 | —% | 4Q-23 | 3Q-24 | 1Q-25 | 16.2 | 2.9 | 19.1 | 17.5 | 0.0 | 2.1 | 11.1% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 17311 Nichols Lane(OC West) | 104,182 | 104,182 | 100%(5) | 1Q-24 | 2Q-24 | 3Q-24 | 17.1 | 4.6 | 21.7 | 17.8 | 0.0 | 1.7 | 8.0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

東 27 街(洛杉磯中部)(6) | 300,389 | 126,563 | 58% | 1Q-24 | 4Q-24 | 2Q-25 | 26.9 | 6.4 | 33.3 | 28.0 | (0.1) | 1.8 | 5.4% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 北維內多大道 122-125 號(舊金山谷) | 48,381 | 48,381 | —% | 1Q-24 | 4Q-24 | 3Q-25 | 5.3 | 3.2 | 8.5 | 5.8 | 0.0 | 1.2 | 13.5% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1020 Bixby Drive (SG Valley) | 56,915 | 56,915 | —% | 1Q-24 | 4Q-24 | 3Q-25 | 16.5 | 3.4 | 19.9 | 17.2 | 0.2 | 0.9 | 4.5% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12907 帝國公路(中部縣) | 101,080 | 101,080 | —% | 1Q-24 | 4Q-24 | 3Q-25 | 12.3 | 3.5 | 15.8 | 12.6 | 0.1 | 2.0 | 12.4% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

金斯維尤大道 17000 號(南灣) | 100,121 | 100,121 | 77%(7) | 1Q-24 | 1Q-25 | 4Q-25 | 14.0 | 4.4 | 18.4 | 14.5 | 0.2 | 1.6 | 8.5% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 29125 潘恩大道(舊金山谷) | 175,897 | 175,897 | 100%(8) | 1Q-24 | 3Q-25 | 1Q-26 | 45.3 | 5.9 | 51.2 | 47.0 | 0.3 | 3.1 | 6.1% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/加權平均值 | 1,135,555 | 961,729 | $ | 265.4 | $ | 58.4 | $ | 323.8 | $ | 279.6 | $ | 1.0 | $ | 22.3 | 6.8% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 租賃重新定位: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 20851 Currier Road(SG Valley) | 59,412 | 59,412 | 100%(9) | 1Q-23 | 2Q-23 | 2Q-24 | $ | 22.0 | $ | 2.1 | $ | 24.1 | $ | 23.6 | $ | 0.0 | $ | 1.0 | 4.4% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 碼頭大道 444 號(南灣) | 26,700 | 26,700 | 100%(10) | 1Q-23 | 1Q-24 | 2Q-24 | 25.8 | 10.0 | 35.8 | 34.5 | 0.0 | 3.2 | 8.9% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 杜邦大道 500 號(內陸帝國西部) | 274,898 | 274,898 | —% | 1Q-23 | 1Q-24 | 3Q-24 | 58.8 | 10.5 | 69.3 | 67.4 | 0.0 | 4.0 | 5.7% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

11308-11350 彭羅斯街(舊金山谷)(11) | 151,011 | 71,547 | 53% | 1Q-23 | 1Q-24 | 3Q-24 | 12.1 | 5.2 | 17.3 | 16.7 | 0.0 | 1.4 | 7.8% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4039 Calle Platino(南達科他州北縣) | 143,663 | 73,807 | 79% | 2Q-23 | 1Q-24 | 3Q-24 | 20.5 | 4.2 | 24.7 | 24.5 | 0.2 | 2.0 | 8.2% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/加權平均值 | 655,684 | 506,364 | $ | 139.2 | $ | 32.0 | $ | 171.2 | $ | 166.7 | $ | 0.2 | $ | 11.6 | 6.8% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 穩定的重新定位: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

8210-8240 哈斯克爾大道(舊金山谷)(12) | 52,934 | 52,934 | 50% | 1Q-22 | 1Q-23 | 1Q-24 | $ | 12.5 | $ | 2.2 | $ | 14.7 | $ | 14.4 | $ | 0.0 | $ | 0.9 | 6.2% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 配送大道 9755 號(南達科他州中部) | 48,011 | 24,071 | 100% | 2Q-23 | 4Q-23 | 1Q-24 | 5.5 | 1.6 | 7.1 | 7.1 | 0.1 | 0.9 | 13.4% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 8902-8940 活動路(南達科他州中部) | 112,876 | 13,950 | 98% | 3Q-23 | 1Q-24 | 1Q-24 | 3.3 | 1.7 | 5.0 | 5.0 | 0.0 | 0.4 | 7.0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/加權平均值 | 213,821 | 90,955 | $ | 21.3 | $ | 5.5 | $ | 26.8 | $ | 26.5 | $ | 0.1 | $ | 2.2 | 8.3% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 未來的重新定位: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 聖達菲大道 19301 號(南灣) | 着陸 | 着陸 | —% | 2Q-24 | 1Q-25 | 3Q-25 | $ | 14.7 | $ | 5.8 | $ | 20.5 | $ | 15.0 | $ | 0.1 | $ | 1.0 | 5.0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

東 46 街(洛杉磯中部) | 190,663 | 78,928 | 75% | 2Q-24 | 2Q-25 | 1Q-26 | 14.7 | 5.0 | 19.7 | 14.8 | 0.3 | 2.0 | 10.0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

哈考特街 3131 號(南灣) | 34,000 | 34,000 | 56% | 3Q-24 | 3Q-25 | 2Q-26 | 54.4 | 9.9 | 64.3 | 54.9 | 0.2 | 2.6 | 4.1% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

菲格羅亞街 14400 號(南灣) | 56,700 | 56,700 | —% | 3Q-24 | 4Q-25 | 3Q-26 | 61.4 | 13.1 | 74.5 | 62.1 | 0.0 | 3.0 | 4.0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

8985 克雷斯特瑪角(南達科他州中部) | 53,395 | 53,395 | 87% | 4Q-24 | 3Q-25 | 2Q-26 | 8.1 | 6.4 | 14.5 | 8.2 | 0.1 | 0.8 | 5.4% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/加權平均值 | 334,758 | 223,023 | $ | 153.3 | $ | 40.2 | $ | 193.5 | $ | 155.0 | $ | 0.7 | $ | 9.4 | 4.9% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 全部重新定位(不包括其他) | 2,339,818 | 1,782,071 | $ | 579.2 | $ | 136.1 | $ | 715.3 | $ | 627.8 | $ | 2.0 | $ | 45.5 | 6.3% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 26 頁 |  | ||||||

重新定位/重建中的物業和空間(續)。(1) | ||||||||

| 截至 2024 年 3 月 31 日 | (未經審計的結果,以百萬美元計) | |||||||

| 重建 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

預計的 RSF (13) | 總計 財產 已租用% 3/31/2024 | 美國東部時間。Constr。時期 (1) | 美國東部時間。 穩定 時期 (1) (3) | Purch。 價格 (1) | Proj。 Redev 成本 (1) | Proj。 總計 投資。(1) | 累積 投資 迄今為止 (1) | 實際的 Cash NOI 1Q-2024(1) | 美國東部時間。 每年 穩定了 現金 NOI (1) | 美國東部時間。 無所不能 穩定了 收益率 (1) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 房地產(子市場) | 開始 | 目標 完成。 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 目前的重建: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 桑德希爾大道 1055 號(南灣) | 127,857 | —% | 3Q-21 | 2Q-24 | 4Q-24 | $ | 12.0 | $ | 18.6 | $ | 30.6 | $ | 28.7 | $ | 0.0 | $ | 2.5 | 8.1% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9615 諾沃克大道(中部縣) | 201,571 | —% | 3Q-21 | 1Q-25 | 3Q-25 | 9.6 | 48.9 | 58.5 | 32.7 | 0.0 | 4.5 | 7.7% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9920-10020 先鋒大道(中部縣) | 162,231 | —% | 4Q-21 | 2Q-24 | 4Q-24 | 23.6 | 33.4 | 57.0 | 47.7 | 0.0 | 3.3 | 5.9% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1901 Via Burton(北奧克州) | 139,449 | —% | 1Q-22 | 2Q-24 | 4Q-24 | 24.5 | 21.2 | 45.7 | 39.6 | 0.0 | 3.0 | 6.5% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

米申橡樹大道 3233 號。(文圖拉)(14) | 117,358 | —% | 2Q-22 | 2Q-24 | 2Q-25 | 40.7 | 28.4 | 69.1 | 58.6 | 0.8 | 5.8 | 8.3% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 6027 東方大道(洛杉磯中部) | 93,498 | —% | 3Q-22 | 3Q-24 | 1Q-25 | 23.4 | 19.9 | 43.3 | 34.7 | 0.0 | 1.9 | 4.4% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 8888-8992 巴爾博亞大道(南達科他州中部) | 123,488 | —% | 3Q-22 | 3Q-24 | 2Q-25 | 19.9 | 20.9 | 40.8 | 32.6 | 0.0 | 2.5 | 6.1% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2390-2444 American Way(北部 OC) | 100,483 | —% | 4Q-22 | 2Q-24 | 4Q-24 | 17.1 | 19.3 | 36.4 | 34.0 | 0.0 | 2.0 | 5.5% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12118 布盧姆菲爾德大道(中部縣) | 109,447 | —% | 4Q-22 | 4Q-24 | 2Q-25 | 16.7 | 20.4 | 37.1 | 23.1 | 0.0 | 2.4 | 6.6% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4416 阿蘇薩峽谷路(SG Valley) | 130,063 | —% | 4Q-22 | 4Q-24 | 3Q-25 | 12.3 | 20.9 | 33.2 | 18.5 | 0.0 | 2.5 | 7.7% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 15010 唐·朱利安路(SG Valley) | 219,242 | —% | 1Q-23 | 1Q-25 | 3Q-25 | 22.9 | 31.7 | 54.6 | 29.1 | 0.0 | 3.9 | 7.1% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 21515 西部大道(南灣) | 84,100 | —% | 2Q-23 | 1Q-25 | 4Q-25 | 19.1 | 19.3 | 38.4 | 21.9 | 0.0 | 1.8 | 4.6% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12772 聖費爾南多路(舊金山谷) | 143,421 | —% | 3Q-23 | 4Q-24 | 1Q-25 | 22.1 | 23.8 | 45.9 | 25.4 | 0.0 | 3.0 | 6.6% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 19900 Plummer Street(舊金山谷) | 79,900 | —% | 3Q-23 | 4Q-24 | 2Q-25 | 15.5 | 15.8 | 31.3 | 17.7 | 0.0 | 1.6 | 5.1% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 17907-18001 菲格羅亞街(南灣) | 76,722 | —% | 4Q-23 | 4Q-24 | 3Q-25 | 20.2 | 17.7 | 37.9 | 20.2 | 0.0 | 2.5 | 6.5% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

太平洋牧場-5號樓(南灣)(15) | 76,500 | —% | 4Q-23 | 4Q-24 | 3Q-25 | 9.3 | 16.3 | 25.6 | 11.0 | 0.0 | 1.5 | 5.8% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 雷蒙德大道 1500 號(北奧克州) | 138,497 | —% | 4Q-23 | 1Q-25 | 3Q-25 | 46.1 | 25.0 | 71.1 | 49.8 | 0.0 | 3.1 | 4.4% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/加權平均值 | 2,123,827 | $ | 355.0 | $ | 401.5 | $ | 756.5 | $ | 525.3 | $ | 0.8 | $ | 47.8 | 6.3% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 租賃重建: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

12752-12822 莫納克街(西俄克拉荷馬州)(16) | 163,864 | 17% | 1Q-22 | 2Q-23 | 2Q-24 | $ | 34.1 | $ | 18.5 | $ | 52.6 | $ | 51.2 | $ | (0.1) | $ | 4.5 | 8.5% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 科羅納多街 3071 號(北奧克州) | 105,173 | —% | 1Q-23 | 1Q-24 | 3Q-24 | 28.2 | 16.9 | 45.1 | 45.1 | 0.0 | 2.2 | 4.8% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/加權平均值 | 269,037 | $ | 62.3 | $ | 35.4 | $ | 97.7 | $ | 96.3 | $ | (0.1) | $ | 6.7 | 6.8% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 未來的重建: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 13711 Freeway Drive(中部縣) | 104,500 | 100% | 3Q-24 | 4Q-25 | 3Q-26 | $ | 34.1 | $ | 21.3 | $ | 55.4 | $ | 34.7 | $ | 0.1 | $ | 2.6 | 4.6% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 普羅克特路 14940 號(SG 谷) | 165,537 | 100% | 3Q-24 | 4Q-25 | 2Q-26 | 28.8 | 25.3 | 54.1 | 29.8 | 0.5 | 2.8 | 5.1% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 7815 範努伊斯大道(舊金山谷) | 77,000 | 56% | 4Q-24 | 4Q-25 | 2Q-26 | 25.6 | 16.2 | 41.8 | 25.8 | 0.0 | 1.9 | 4.5% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 404-430 Berry Way(北奧卡州) | 147,000 | 16% | 2Q-25 | 3Q-26 | 1Q-27 | 23.8 | 27.5 | 51.3 | 24.1 | 0.1 | 2.9 | 5.7% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 總計/加權平均值 | 494,037 | $ | 112.3 | $ | 90.3 | $ | 202.6 | $ | 114.4 | $ | 0.7 | $ | 10.2 | 5.0% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 全面重建 | 2,886,901 | $ | 529.6 | $ | 527.2 | $ | 1,056.8 | $ | 736.0 | $ | 1.4 | $ | 64.7 | 6.1% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

全面重新定位/重建 | 4,668,972 | $ | 1,108.8 | $ | 663.3 | $ | 1,772.1 | $ | 1,363.8 | $ | 3.4 | $ | 110.2 | 6.2% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

其他重新定位: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

13 個項目總計 476,994 RSF,估計成本 | $ | 15.0 | $ | 4.8 | $ | 0.4 | $ | 15.2 | 7.0% - 8.0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 27 頁 |  | ||||||

重新定位/重建中的物業和空間(續)。(1) | |||||||||||

| 截至 2024 年 3 月 31 日 | (未經審計的結果,以千計,平方英尺除外) | ||||||||||

| 上一年度和本年度穩定的重新定位/重建 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 房地產(子市場) | 可出租平方英尺 | 穩定期 | 無窮的穩定收益率 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12821 諾特街(West OC) | 165,171 | 2Q-23 | 10.3% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 格林斯通大道 12133 號(中部縣) | 着陸 | 2Q-23 | 7.2% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 14100 Vine Place(中部縣) | 122,514 | 2Q-23 | 4.5% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 15601 阿瓦隆大道(南灣) | 86,879 | 2Q-23 | 6.5% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 19431 聖達菲大道(南灣) | 着陸 | 4Q-23 | 12.9% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2800 卡西塔斯大道(舊金山谷) | 116,158 | 4Q-23 | 5.4% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 配送大道 9755 號(南達科他州中部) | 24,071 | 1Q-24 | 13.4% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 8902-8940 活動路(南達科他州中部) | 13,950 | 1Q-24 | 7.0% | |||||||||||||||||||||||||||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 28 頁 |  | ||||||

本年度投資和處置摘要。 | ||||||||||||||||||||||||||||||||||||||||||||

| 截至 2024 年 3 月 31 日 | (未經審計的結果) | |||||||||||||||||||||||||||||||||||||||||||

| 2024 年本期收購 | ||||||||||||||||||||||||||||||||||||||||||||

| 投資 日期 | 物業地址 | 縣 | 子市場 | 可出租 平方英尺 | 投資 價格 (以百萬美元計) | Occ.% 在 收購 | 美國東部時間。 無所不能 穩定了 收益率 | |||||||||||||||||||||||||||||||||||||

| 1/31/2024 | 5000 和 5010 阿蘇薩峽谷路 | 洛杉磯 | 聖加布裏埃爾谷 | 233,984 | $ | 84.00 | 100% | 5.4% | ||||||||||||||||||||||||||||||||||||

| 3/28/2024 | 黑石工業資產 (1) | 各種各樣 | 各種各樣 | 3,008,578 | 996.80 | 98% | 5.6% | |||||||||||||||||||||||||||||||||||||

截至 2024 年 3 月 31 日的 2024 年收購總數 | 3,242,562 | $ | 1,080.80 | |||||||||||||||||||||||||||||||||||||||||

2024 年後續時期的收購 | ||||||||||||||||||||||||||||||||||||||||||||

| 投資 日期 | 物業地址 | 縣 | 子市場 | 可出租平方英尺 | 收購 價格 (以百萬美元計) | Occ.% 在 收購 | 美國東部時間。 無所不能 穩定了 收益率 | |||||||||||||||||||||||||||||||||||||

| 4/5/2024 | 4422 機場大道 | 聖貝納迪諾 | 西部內陸帝國 | 88,283 | $ | 26.73 | 100% | 5.5% | ||||||||||||||||||||||||||||||||||||

2024 年迄今為止的總收購量 | 3,330,845 | $ | 1,107.53 | |||||||||||||||||||||||||||||||||||||||||

| 2024 年後續時期的處置 | ||||||||||||||||||||||||||||||||

| 處置 日期 | 物業地址 | 縣 | 子市場 | 可出租 平方英尺 | 銷售價格 (以百萬美元計) | |||||||||||||||||||||||||||

| 4/16/2024 | 2360-2364 東斯特吉斯路 | 文圖拉 | 文圖拉 | 49,641 | $ | 10.00 | ||||||||||||||||||||||||||

2024 年迄今為止的總處置量 | 49,641 | $ | 10.00 | |||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 29 頁 |  | ||||||

本年度投資和處置摘要(續)。 | ||||||||||||||||||||||||||||||||

| 截至 2024 年 3 月 31 日 | (未經審計的結果) | |||||||||||||||||||||||||||||||

2024 年當期收購-黑石工業資產 | ||||||||||||||||||||||||||||||||

| 投資 日期 | 物業地址 | 縣 | 子市場 | 可出租 平方英尺 | Occ.% 在 收購 | |||||||||||||||||||||||||||

| 3/28/2024 | 11120 謝爾曼路 | 洛杉磯 | 大聖費爾南多谷 | 28,094 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 高特街 11128 號 | 洛杉磯 | 大聖費爾南多谷 | 30,488 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 11130 謝爾曼路 | 洛杉磯 | 大聖費爾南多谷 | 22,148 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 11150 Gault Way | 洛杉磯 | 大聖費爾南多谷 | 19,968 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 11156 謝爾曼路 | 洛杉磯 | 大聖費爾南多谷 | 25,929 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 高特街 11166 號 | 洛杉磯 | 大聖費爾南多谷 | 20,592 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 凱斯大道 7100 號 | 洛杉磯 | 大聖費爾南多谷 | 34,286 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 費爾大道 7100 號 | 洛杉磯 | 大聖費爾南多谷 | 17,010 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 凱斯大道 7101 號 | 洛杉磯 | 大聖費爾南多谷 | 17,010 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 7101 費爾大道 | 洛杉磯 | 大聖費爾南多谷 | 32,741 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 7103 費爾大道 | 洛杉磯 | 大聖費爾南多谷 | 17,010 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 7118 費爾大道 | 洛杉磯 | 大聖費爾南多谷 | 20,273 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 7119 費爾大道 | 洛杉磯 | 大聖費爾南多谷 | 20,273 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 凱斯大道 7121 號 | 洛杉磯 | 大聖費爾南多谷 | 20,273 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 7149 費爾大道 | 洛杉磯 | 大聖費爾南多谷 | 32,311 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 魯林大道 9140 號 | 洛杉磯 | 大聖費爾南多谷 | 146,516 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 10712-10748 布盧姆菲爾德大道 | 洛杉磯 | 中部縣 | 75,960 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 12932-12958 中途廣場 | 洛杉磯 | 中部縣 | 161,517 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 14407 阿隆德拉大道 | 洛杉磯 | 中部縣 | 221,415 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 諾瑟姆街 14647-14667 號 | 洛杉磯 | 中部縣 | 140,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 14680-14700 阿隆德拉大道 | 洛杉磯 | 中部縣 | 96,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 諾瑟姆街 14710 號 | 洛杉磯 | 中部縣 | 45,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 14720-14750 阿隆德拉大道 | 洛杉磯 | 中部縣 | 100,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 諾瑟姆街 14725 號 | 洛杉磯 | 中部縣 | 80,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 14730-14750 諾瑟姆街 | 洛杉磯 | 中部縣 | 67,468 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 9028 骰子之路 | 洛杉磯 | 中部縣 | 96,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 17705-17709 山谷大道 | 洛杉磯 | 聖加布裏埃爾谷 | 32,000 | 47% | |||||||||||||||||||||||||||

| 3/28/2024 | 17745-17749 山谷大道 | 洛杉磯 | 聖加布裏埃爾谷 | 40,095 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 山谷大道 17755 號 | 洛杉磯 | 聖加布裏埃爾谷 | 30,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 鮑德温公園大道 421 號 | 洛杉磯 | 聖加布裏埃爾谷 | 45,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 鮑德温公園大道 433 號 | 洛杉磯 | 聖加布裏埃爾谷 | 102,654 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 鮑德温公園大道 437 號 | 洛杉磯 | 聖加布裏埃爾谷 | 70,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 漢布爾登大道 620-628 號 | 洛杉磯 | 聖加布裏埃爾谷 | 40,000 | 75% | |||||||||||||||||||||||||||

| 3/28/2024 | 漢布爾登大道 630-634 號 | 洛杉磯 | 聖加布裏埃爾谷 | 40,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 西 132 街 1715 號 | 洛杉磯 | 南灣 | 20,168 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 太平洋商業大道東2910號 | 洛杉磯 | 南灣 | 150,000 | 100% | |||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 30 頁 |  | ||||||

本年度投資和處置摘要(續)。 | ||||||||||||||||||||||||||||||||

| 截至 2024 年 3 月 31 日 | (未經審計的結果) | |||||||||||||||||||||||||||||||

2024 年當期收購-黑石工業資產 | ||||||||||||||||||||||||||||||||

| 投資 日期 | 物業地址 | 縣 | 子市場 | 可出租 平方英尺 | Occ.% 在 收購 | |||||||||||||||||||||||||||

| 3/28/2024 | 豪威爾大道 1212 號 | 橙子 | 北奧蘭治縣 | 25,962 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 豪威爾大道 1222 號 | 橙子 | 北奧蘭治縣 | 81,325 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 核桃大道 1500 號 | 橙子 | 北奧蘭治縣 | 121,615 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 博森伯里巷 200 號 | 橙子 | 北奧蘭治縣 | 198,275 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 4141 棕櫚街 | 橙子 | 北奧蘭治縣 | 100,000 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 1217 聖格特魯德廣場 | 橙子 | OC 機場 | 106,604 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 20472 新月灣 | 橙子 | 南奧蘭治縣 | 31,020 | 59% | |||||||||||||||||||||||||||

| 3/28/2024 | 20492 新月灣 | 橙子 | 南奧蘭治縣 | 46,642 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 20512 新月灣 | 橙子 | 南奧蘭治縣 | 29,285 | 64% | |||||||||||||||||||||||||||

| 3/28/2024 | 20532 新月灣 | 橙子 | 南奧蘭治縣 | 24,127 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 25172 北冰洋大道 | 橙子 | 南奧蘭治縣 | 52,024 | 100% | |||||||||||||||||||||||||||

| 3/28/2024 | 舍費爾大道 4115 號 | 聖貝納迪諾 | 西部內陸帝國 | 33,500 | 100% | |||||||||||||||||||||||||||

2024 年本期收購總額-黑石工業資產 | 3,008,578 | |||||||||||||||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 31 頁 |  | ||||||

淨資產價值組成部分。 | ||||||||

| 截至 2024 年 3 月 31 日 | (未經審計,以千計,股票數據除外) | |||||||

| 淨營業收入 | ||||||||

預計淨營業收入 (NOI) (1) | 截至2024年3月31日的三個月 | |||||||

| 營業租金收入總額 | $210,990 | |||||||

| 物業運營費用 | (47,482) | |||||||

未開始租賃的形式效應 (2) | 3,378 | |||||||

收購的形式效應 (3) | 12,843 | |||||||

歸類為重新定位、重建和租賃的重要物業的預計淨資產淨利潤效應 (4) | 24,206 | |||||||

| NOI 格式説明 | 203,935 | |||||||

高於/(低於)市場租賃收入調整 | (7,591) | |||||||

| 直線租金收入調整 | (7,368) | |||||||

| Pro Forma Cash NOI | $188,976 | |||||||

| 資產負債表項目 | ||||||||

| 其他資產和負債 | 2024年3月31日 | |||||||

| 現金和現金等價物 | $336,960 | |||||||

| 應收貸款,淨額 | 122,899 | |||||||

| 租金和其他應收賬款,淨額 | 17,896 | |||||||

| 其他資產 | 22,114 | |||||||

| 收購相關存款 | 7,975 | |||||||

| 應付賬款、應計費用和其他負債 | (148,920) | |||||||

| 應付股息 | (94,356) | |||||||

| 租户保證金 | (91,034) | |||||||

| 預付租金 | (110,727) | |||||||

| 完成搬遷/重建項目的預計剩餘成本 | (405,711) | |||||||

| 其他資產和負債總額 | $(342,904) | |||||||

| 未償債務和股份 | ||||||||

合併債務總額 (5) | $3,389,088 | |||||||

| 優先股/單位-清算優先權 | $241,031 | |||||||

已發行普通股 (6) | 217,382,937 | |||||||

傑出的運營合作伙伴單位 (7) | 7,609,215 | |||||||

| 已發行普通股和運營合夥單位總數 | 224,992,152 | |||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 32 頁 |  | ||||||

註釋和定義。 | ||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 33 頁 |  | ||||||

註釋和定義。 | ||||||||

| 2024年3月31日 | |||||||||||||||||

| 當期盟約 | 左輪手槍、3億美元、4億美元和6000萬美元的定期貸款設施 | 優先票據(1億美元、1.25億美元、2500萬美元、7500萬美元) | |||||||||||||||

| 最大槓桿比率 | 低於 60% | 23.8% | 26.4% | ||||||||||||||

| 最大安全槓桿比率 | 低於 45% | 0.9% | 不適用 | ||||||||||||||

| 最大安全槓桿比率 | 低於 40% | 不適用 | 0.9% | ||||||||||||||

| 最高有擔保追索權債務 | 小於 15% | 不適用 | —% | ||||||||||||||

| 最低有形淨資產 | $6,638,386 | 不適用 | $9,185,688 | ||||||||||||||

| 最低固定收費覆蓋率 | 至少 1.50 到 1.00 | 4.59 到 1.0 | 4.59 到 1.0 | ||||||||||||||

| 未支配槓桿比率 | 低於 60% | 27.9% | 31.1% | ||||||||||||||

| 未支配利息覆蓋率 | 至少 1.75 到 1.00 | 5.30 到 1.00 | 5.30 到 1.00 | ||||||||||||||

| 2024年3月31日 | |||||||||||

| 當期盟約 | 優先票據(2030年到期的4億美元) 和 400 億美元到期(2031 年到期) | ||||||||||

| 最大債務與總資產的比率 | 低於 60% | 25.7% | |||||||||

| 最大有擔保債務與總資產的比率 | 低於 40% | 0.9% | |||||||||

| 最低還本付息覆蓋率 | 至少 1.50 到 1.00 | 4.37 到 1.00 | |||||||||

| 最低未抵押資產與無擔保債務的比率 | 至少 1.50 到 1.00 | 3.93 到 1.00 | |||||||||

在已結束的三個月中 | |||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

息税前利潤 | $ | 145,226 | $ | 140,862 | $ | 138,188 | $ | 132,883 | $ | 124,567 | |||||||||||||||||||

高於/(低於)市場租賃收入調整 | (7,591) | (8,119) | (7,241) | (6,232) | (8,290) | ||||||||||||||||||||||||

非現金股票補償 | 9,088 | 9,338 | 8,166 | 7,956 | 8,178 | ||||||||||||||||||||||||

| 使用權資產的減值 | — | — | — | — | 188 | ||||||||||||||||||||||||

直線租金收入調整後 | (7,368) | (8,514) | (11,792) | (8,653) | (7,628) | ||||||||||||||||||||||||

資本化付款 | (5,237) | (4,892) | (4,395) | (4,001) | (3,934) | ||||||||||||||||||||||||

| 淨貸款發放費的增加 | (115) | (84) | — | — | — | ||||||||||||||||||||||||

經常性資本支出 | (2,990) | (7,047) | (10,874) | (6,683) | (2,194) | ||||||||||||||||||||||||

第二代租户改善和租賃佣金 | (3,457) | (3,611) | (4,406) | (5,623) | (5,259) | ||||||||||||||||||||||||

| 用於計算固定費用覆蓋範圍的現金流 | $ | 127,556 | $ | 117,933 | $ | 107,646 | $ | 109,647 | $ | 105,628 | |||||||||||||||||||

| 現金利息支出計算詳情: | |||||||||||||||||||||||||||||

| 利息支出 | 14,671 | 14,570 | 15,949 | 17,180 | 13,701 | ||||||||||||||||||||||||

| 資本化利息 | 7,926 | 7,551 | 6,186 | 4,884 | 4,990 | ||||||||||||||||||||||||

| 應付票據保費金額. | (293) | (214) | (205) | (203) | (66) | ||||||||||||||||||||||||

| 遞延融資成本攤銷 | (1,011) | (1,000) | (1,001) | (999) | (856) | ||||||||||||||||||||||||

| 掉期費和股票期限的攤銷 | (137) | (137) | (137) | (136) | (129) | ||||||||||||||||||||||||

| 現金利息支出 | 21,156 | 20,770 | 20,792 | 20,726 | 17,640 | ||||||||||||||||||||||||

| 預定本金付款 | 324 | 354 | 367 | 363 | 379 | ||||||||||||||||||||||||

| 優先股/單位分紅 | 3,116 | 3,116 | 3,116 | 3,117 | 3,116 | ||||||||||||||||||||||||

| 固定費用 | $ | 24,596 | $ | 24,240 | $ | 24,275 | $ | 24,206 | $ | 21,135 | |||||||||||||||||||

| 固定費用覆蓋率 | 5.2 | x | 4.9 | x | 4.4 | x | 4.5 | x | 5.0 | x | |||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 34 頁 |  | ||||||

註釋和定義。 | ||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 35 頁 |  | ||||||

註釋和定義。 | ||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 租金收入(可收性調整前) | $ | 176,215 | $ | 173,866 | $ | 169,822 | $ | 161,959 | $ | 153,521 | |||||||||||||||||||

| 租户補償 | 35,650 | 34,507 | 34,842 | 32,236 | 31,419 | ||||||||||||||||||||||||

| 其他收入 | 846 | 484 | 581 | 649 | 564 | ||||||||||||||||||||||||

| 由於可收性評估的變化,收入增加(減少) | (1,721) | (948) | (1,033) | (746) | (340) | ||||||||||||||||||||||||

| 租金收入 | $ | 210,990 | $ | 207,909 | $ | 204,212 | $ | 194,098 | $ | 185,164 | |||||||||||||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 房產數量 | 296 | 254 | 256 | 256 | 257 | ||||||||||||||||||||||||

| 平方英尺 | 37,109,867 | 32,476,716 | 32,496,313 | 32,496,302 | 32,601,949 | ||||||||||||||||||||||||

| 結束佔用 | 96.4 | % | 97.5 | % | 97.9 | % | 98.1 | % | 98.0 | % | |||||||||||||||||||

| SPP NOI 增長 | 5.5 | % | 8.4 | % | 8.9 | % | 8.0 | % | 7.3 | % | |||||||||||||||||||

| SPP Cash NOI 增長 | 8.5 | % | 9.5 | % | 9.5 | % | 10.0 | % | 10.7 | % | |||||||||||||||||||

| 截至3月31日的三個月 | |||||||||||||||||||||||

| 2024 | 2023 | $ Change | % 變化 | ||||||||||||||||||||

| 租金收入 | $ | 141,451 | $ | 134,005 | $ | 7,446 | 5.6% | ||||||||||||||||

| 租户補償 | 29,403 | 28,071 | 1,332 | 4.7% | |||||||||||||||||||

| 其他收入 | 703 | 495 | 208 | 42.0% | |||||||||||||||||||

| 租金收入 | $ | 171,557 | $ | 162,571 | $ | 8,986 | 5.5% | ||||||||||||||||

| 三個月已結束 | |||||||||||||||||||||||||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | |||||||||||||||||||||||||

| 淨收入 | $ | 64,277 | $ | 67,321 | $ | 61,790 | $ | 56,910 | $ | 63,570 | |||||||||||||||||||

| 一般和行政 | 19,980 | 19,988 | 18,575 | 18,267 | 18,197 | ||||||||||||||||||||||||

| 折舊和攤銷 | 66,278 | 65,839 | 60,449 | 58,793 | 59,429 | ||||||||||||||||||||||||

| 其他開支 | 1,408 | 316 | 551 | 306 | 647 | ||||||||||||||||||||||||

| 利息支出 | 14,671 | 14,570 | 15,949 | 17,180 | 13,701 | ||||||||||||||||||||||||

| 管理和租賃服務 | (132) | (163) | (158) | (171) | (190) | ||||||||||||||||||||||||

| 利息收入 | (2,974) | (2,353) | (1,029) | (1,497) | (882) | ||||||||||||||||||||||||

| 出售房地產的收益 | — | (6,868) | — | — | (12,133) | ||||||||||||||||||||||||

| NOI | $ | 163,508 | $ | 158,650 | $ | 156,127 | $ | 149,788 | $ | 142,339 | |||||||||||||||||||

| 經調整後 S/L 租金收入 | (7,368) | (8,514) | (11,792) | (8,653) | (7,628) | ||||||||||||||||||||||||

高於/(低於)市場租賃收入調整 | (7,591) | (8,119) | (7,241) | (6,232) | (8,290) | ||||||||||||||||||||||||

| Cash NOI | $ | 148,549 | $ | 142,017 | $ | 137,094 | $ | 134,903 | $ | 126,421 | |||||||||||||||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 36 頁 |  | ||||||

註釋和定義。 | ||||||||

| 截至3月31日的三個月 | |||||||||||

| 2024 | 2023 | ||||||||||

| 淨收入 | $ | 64,277 | $ | 63,570 | |||||||

| 一般和行政 | 19,980 | 18,197 | |||||||||

| 折舊和攤銷 | 66,278 | 59,429 | |||||||||

| 其他開支 | 1,408 | 647 | |||||||||

| 利息支出 | 14,671 | 13,701 | |||||||||

| 管理和租賃服務 | (132) | (190) | |||||||||

| 利息收入 | (2,974) | (882) | |||||||||

| 出售房地產的收益 | — | (12,133) | |||||||||

| NOI | $ | 163,508 | $ | 142,339 | |||||||

| 不相同的房地產投資組合租金收入 | (39,433) | (22,593) | |||||||||

| 非相同房產投資組合物業展望 | 8,554 | 5,985 | |||||||||

| 相同的房地產投資組合 NOI | $ | 132,629 | $ | 125,731 | |||||||

| 直線租金收入調整 | (4,753) | (6,924) | |||||||||

高於/(低於)市場租賃收入調整 | (5,642) | (6,196) | |||||||||

| 相同的房地產投資組合現金 NOI | $ | 122,234 | $ | 112,611 | |||||||

2024 年估計 | |||||||||||

| 低 | 高 | ||||||||||

| 歸屬於普通股股東的淨收益 | $ | 1.17 | $ | 1.20 | |||||||

| 公司在折舊和攤銷中所佔份額 | 1.17 | 1.17 | |||||||||

公司在出售房地產收益中所佔份額 (1) | (0.03) | (0.03) | |||||||||

| Core FFO 的公司份額 | $ | 2.31 | $ | 2.34 | |||||||

| 2024 年 3 月 31 日 | 2023年12月31日 | 2023年9月30日 | 2023年6月30日 | 2023年3月31日 | ||||||||||||||||||||||||||||

| 結束入住: | ||||||||||||||||||||||||||||||||

| 洛杉磯縣 | 93.8% | 95.4% | 94.8% | 94.9% | 94.9% | |||||||||||||||||||||||||||

| 奧蘭治縣 | 89.4% | 92.4% | 92.0% | 91.3% | 90.3% | |||||||||||||||||||||||||||

| 河濱/聖貝納迪諾縣 | 90.9% | 90.8% | 92.9% | 91.9% | 90.5% | |||||||||||||||||||||||||||

| 聖地亞哥縣 | 94.9% | 93.2% | 92.2% | 92.8% | 94.7% | |||||||||||||||||||||||||||

| 文圖拉縣 | 92.6% | 96.7% | 97.7% | 98.0% | 99.7% | |||||||||||||||||||||||||||

| 總計/加權平均值 | 92.8% | 94.1% | 94.1% | 94.0% | 93.8% | |||||||||||||||||||||||||||

| 投資組合總額 RSF | 49,162,216 | 45,860,368 | 44,998,613 | 44,167,774 | 43,954,272 | |||||||||||||||||||||||||||

| 總計/加權平均值 | ||||||||

| 被佔領的 SF | 45,608,229 | |||||||

未開始續訂的租約-租賃的舊金山 (1) | 923,395 | |||||||

未開始的新租約-租賃的舊金山 (1) | 612,026 | |||||||

| 租賃的舊金山 | 46,220,255 | |||||||

| 租賃百分比 | 94.0 | % | ||||||

就地 ABR (2) | $ | 706,649 | ||||||

未開始租約下的ABR(以千計)(2) (3) | 17,931 | |||||||

就地 + 未開始的 ABR(以千計)(2) | $ | 724,580 | ||||||

就地 + 每平方英尺未開始的 ABR (2) | $ | 15.68 | ||||||

2024 年第一季度 補充財務報告一攬子計劃 | 第 37 頁 |  | ||||||