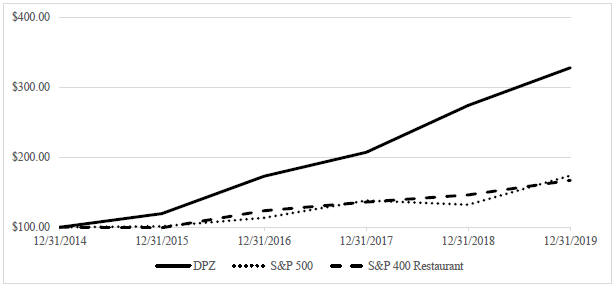

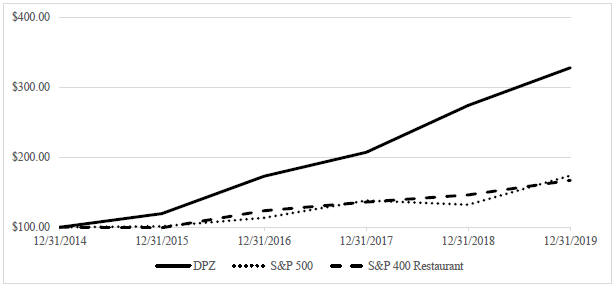

下面的對比股票業績折線圖比較了多米諾披薩公司(紐約證券交易所代碼:DPZ)在2014年12月31日至2019年12月31日這五年期間普通股的累計股東回報,以及(I)標準普爾500指數(以下簡稱S指數)和(Ii)同行標準普爾400餐飲指數(以下簡稱S 400餐飲指數)的累計總回報率。管理層認為,納入S餐飲指數的公司恰當地反映了本公司的經營範圍,並與本公司經營所處的競爭市場相匹配。業績圖表中列出的累計總回報計算假設於2014年12月31日對公司普通股、S指數和S餐飲指數的投資為100美元。

26

根據1934年《證券交易法》第13或15(D)條提交的年度報告 |

根據1934年《證券交易法》第13或15(D)條提交的過渡報告 |

(述明或其他司法管轄權 公司或組織) |

(税務局僱主 識別號碼) | |

(主要執行辦公室地址) |

(郵政編碼) |

每個班級的標題 |

交易 符號 |

每個交易所的名稱 在哪些上註冊 | ||

達美樂比薩 |

☒ |

加速的文件管理器 |

☐ | ||||

非加速文件服務器 |

☐ |

規模較小的新聞報道公司 |

||||

新興市場和成長型公司 |

第一部分 |

第…頁,第 |

|||||

第1項。 |

公事。 |

2 |

||||

第1A項。 |

風險因素。 |

11 |

||||

項目1B。 |

未解決的員工評論。 |

24 |

||||

第二項。 |

財產。 |

24 |

||||

第三項。 |

法律訴訟。 |

24 |

||||

第四項。 |

煤礦安全信息披露。 |

24 |

||||

項目4A。 |

註冊人的行政人員。 |

24 |

||||

第II部 |

||||||

第五項。 |

註冊人普通股、相關股東事項和發行人購買股權證券的市場。 |

25 |

||||

第六項。 |

選定的財務數據。 |

27 |

||||

第7項。 |

管理層對財務狀況和經營結果的討論和分析。 |

29 |

||||

第7A項。 |

關於市場風險的定量和定性披露。 |

41 |

||||

第八項。 |

財務報表和補充數據。 |

42 |

||||

第九項。 |

與會計師在會計和財務披露方面的變更和分歧。 |

74 |

||||

項目9A。 |

控制和程序。 |

74 |

||||

項目9B。 |

其他信息。 |

74 |

||||

第三部分 |

||||||

第10項。 |

董事、高管和公司治理。 |

75 |

||||

第11項。 |

高管薪酬。 |

78 |

||||

第12項。 |

若干實益擁有人的擔保所有權及管理層及相關股東事宜。 |

78 |

||||

第13項。 |

某些關係和相關交易,以及董事的獨立性。 |

78 |

||||

第14項。 |

首席會計師費用及服務費。 |

78 |

||||

第IV部 |

||||||

第15項。 |

展品、財務報表明細表。 |

79 |

||||

第16項。 |

表格10—K摘要 |

84 |

||||

簽名 |

90 |

|||||

第1項。 |

公事。 |

| 市場 |

幾家商店的數量 |

|||

| 印度(JUBLFOOD:NS) |

1,312 |

|||

| 英國(DOM:L) |

1,126 |

|||

| 墨西哥(阿爾西:MX) |

801 |

|||

| 澳大利亞(DMP:ASX) |

698 |

|||

| 日本(DMP:ASX) |

642 |

|||

| 土耳其(發稿:L) |

550 |

|||

| 加拿大 |

520 |

|||

| 韓國 |

462 |

|||

| 法國(DMP:ASX) |

404 |

|||

| 德國(DMP:ASX) |

325 |

|||

項目1A. |

風險因素。 |

| • | 消費者品味; |

| • | 國際、國家、地區或地方經濟狀況; |

| • | 可支配購買力; |

| • | 營銷、廣告和定價,包括折扣; |

| • | 人口趨勢;以及 |

| • | 與國際業務相關的貨幣波動。 |

| • | 以可接受的條件獲得融資; |

| • | 選擇和獲得合適的新店址,以及在優質地點續租的能力; |

| • | 談判可接受的租賃或融資條件; |

| • | 獲得所需的美國或外國政府許可、執照和批准; |

| • | 聘用和培訓合格人員;以及 |

| • | 一般經濟和商業狀況。 |

| • | 國際市場的衰退或擴張趨勢; |

| • | 改變勞動條件、人員配備和對外經營管理的困難; |

| • | 我們支付的税款增加以及適用税法的其他變化; |

| • | 關税和貿易壁壘; |

| • | 法律和法規的變化,以及我們遵守各種外國法律的負擔和成本; |

| • | 通貨膨脹率的變化; |

| • | 匯率的變動以及對貨幣兑換或資金轉移施加限制; |

| • | 難以收取我們的版税,付款週期較長; |

| • | 徵用私營企業; |

| • | 反美情緒的增加和多米諾披薩的認同感 |

| • | 世界各地的政治和經濟不穩定和不確定性,包括聯合王國退出歐盟帶來的不確定性,通常稱為“英國退歐”;以及 |

| • | 其他外部因素。 |

| • | 食品的製備、銷售和標籤; |

| • | 建築和分區要求; |

| • | 環境保護; |

| • | 勞動就業,包括最低工資、加班、保險等勞動要求; |

| • | 工作和安全條件; |

| • | 特許經營安排; |

| • | 上市公司合規、披露和治理事宜; |

| • | 税收; |

| • | 反壟斷; |

| • | 歧視; |

| • | 支付卡行業標準和要求;以及 |

| • | 信息隱私和消費者保護。 |

| • | 我們和加盟商銷售的時間和數量的變化; |

| • | 預期未來銷售的支出時間安排; |

| • | 我們和我們的競爭對手的促銷活動; |

| • | 總體上競爭和經濟條件的變化; |

| • | 我們原料或勞動力的成本或可獲得性的變化;以及 |

| • | 外匯風險敞口。 |

| • | 計劃或實際改變我們的資本或債務結構; |

| • | 我們經營業績的變化; |

| • | 分析師變更收入或盈利預估或發表研究報告; |

| • | 新聞界或投資界的投機行為; |

| • | 我們或我們的競爭對手的戰略行動,如促銷、收購或重組; |

| • | 機構和其他股東的行動; |

| • | 我們的股息政策或任何股份回購計劃的變化; |

| • | 在我們的業務部門運營的上市公司的市值變化; |

| • | 維護和發展我們的品牌價值; |

| • | 重大訴訟; |

| • | 影響我們或我們所在行業的立法或其他監管發展; |

| • | 一般市況;以及 |

| • | 美國和國際經濟因素與我們的業績無關。 |

| • | 使我們更難履行債務協議方面的義務; |

| • | 增加我們在普遍不利的經濟和工業條件下的脆弱性; |

| • | 要求我們將運營現金流的很大一部分用於償還債務,從而減少了我們可用於其他目的的現金流; |

| • | 限制我們在規劃或應對業務和我們所在行業的變化方面的靈活性,從而使我們與負債較少的同行相比處於競爭劣勢。 |

| • | 出售資產; |

| • | 改變我們所從事的業務; |

| • | 從事兼併、收購和其他業務合併; |

| • | 宣佈分紅、贖回或回購股本; |

| • | 招致、承擔或允許存在額外的債務或擔保; |

| • | 貸款和投資; |

| • | 產生留置權;以及 |

| • | 與附屬公司進行交易。 |

| • | 與當地、州、聯邦和外國破產法和其他管轄債權人權利的適用法律的適用有關,以及這些法律可能對我們根據適用的特許經營協議收取付款和費用的能力產生的影響; |

| • | 與作為經營實體的特許經營商有關的風險,這些實體一般不是有限目的實體,除了與工會有關的風險外,還包括商業、信貸、金融和其他風險; |

| • | 與加盟商控制權和繼承權的總體變更以及在控制權變更或其他繼承事件發生時能夠履行前加盟商根據適用特許經營協議承擔的義務或成功經營受影響門店的可接受繼任者的能力有關的事項; |

| • | 與特許經營商保險有關的情況,包括保險範圍不足或無法獲得保險、超出保單限額的損失或未及時支付、不在承保範圍內的特殊危險(或僅限於高得令人望而卻步的保險費率)或第三方尋求向我們賠償某些損失的情況下,這些第三方遭受的損失要麼不在特許經營商的保險範圍內,要麼超過特許經營商保險的保單限額; |

| • | 與根據特許經營商的特許經營協議終止或違約的情況有關 不續費 在該協議到期日結束時產生的影響以及對加盟商或我們的經營的相應影響; |

| • | 與產品責任暴露或不遵守健康和安全法規有關,以及此類事件可能對加盟商根據適用的特許經營協議付款的能力產生的影響,以及如果受害方試圖從我們和我們的品牌聲譽中追回損失時對我們的影響; |

| • | 根據修訂後的1990年《美國殘疾人法》或其他可能對特許經營商根據適用的特許經營協議付款的能力產生不利影響的法律或法規,實施禁令救濟、罰款、損害賠償或資本支出; |

| • | 涉及特許經營商的訴訟,包括涉及我們的訴訟或涉及第三方針對特許經營商的訴訟,這可能會降低被告-特許經營商支付專利費的能力,並轉移我們的資源,無論該等訴訟中的指控是否屬實或我們是否負有法律責任;以及 |

| • | 關於特許經營商店業務對其特許經營商的依賴以及特許經營商的一般性質,包括保留特許經營商(特別是包括我們的 表現最好的 加盟商),或我們在未來吸引、留住和激勵足夠數量的同級加盟商的能力。 |

項目1B。 |

未解決的員工評論。 |

第二項。 |

財產。 |

第三項。 |

法律訴訟。 |

第四項。 |

煤礦安全信息披露。 |

項目4A。 |

註冊人的執行官。 |

第5項。 |

註冊人普通股、相關股東事項和發行人購買股權證券的市場。 |

| 期間 |

總計 數 的股份 購得 (1) |

平均值 付出的代價 每股 |

總計 數量 股票 購買作為 部分 公開地 宣佈 計劃 (2) |

極大值 近似值 美元價值 股份 那可能是 購買 下 計劃 (單位:萬人) |

||||||||||||

| 第10期(2019年9月9日至2019年10月6日) |

1,281 |

$ | 244.16 |

— |

$ | 1,000,000 |

||||||||||

| 第11期(2019年10月7日至2019年11月3日) |

4,441 |

239.20 |

3,300 |

999,242 |

||||||||||||

| 第12期(2019年11月4日至2019年12月1日) |

933,055 |

285.26 |

933,055 |

733,078 |

||||||||||||

| 期間#13(2019年12月2日至2019年12月29日) |

1,128,072 |

290.09 |

1,127,023 |

406,142 |

||||||||||||

| 總計 |

2,066,849 |

$ | 287.81 |

2,063,378 |

$ | 406,142 |

||||||||||

| (1) | 作為公司員工股票購買折扣計劃的一部分,購買了3471股。在第四季度,這些股票的平均購買價格為264.65美元。 |

| (2) | 自2019年12月29日至2020年2月13日,本公司回購並註銷271,064股普通股,總金額約為7,960萬美元,平均價格為每股293.62美元。可隨時修改、暫停或終止對回購計劃的授權。任何特定期間的股份回購及實際回購金額仍由董事會酌情決定,並不能保證未來會回購股份。 |

第6項。 |

選定的財務數據。 |

| 財政年度結束(8) |

||||||||||||||||||||

| (百萬美元,每股數據除外) |

十二月二十九日, 2019 |

12月30日, 2018 (4) |

12月31日, 2017 |

1月1日, 2017 |

1月3日, 2016 |

|||||||||||||||

| 利潤表數據: |

||||||||||||||||||||

| 收入: |

||||||||||||||||||||

| 美國公司自有商店 |

$ | 453.6 |

$ | 514.8 |

$ | 490.8 |

$ | 439.0 |

$ | 396.9 |

||||||||||

| 美國特許經營權使用費和費用 |

428.5 |

391.5 |

351.4 |

312.3 |

272.8 |

|||||||||||||||

| 美國特許經營廣告(1) |

390.8 |

358.5 |

— |

— |

— |

|||||||||||||||

| 美國門店 |

1,272.9 |

1,264.8 |

842.2 |

751.3 |

669.7 |

|||||||||||||||

| 供應鏈 |

2,104.9 |

1,943.3 |

1,739.0 |

1,544.3 |

1,383.2 |

|||||||||||||||

| 國際特許經營權使用費和費用 |

241.0 |

224.7 |

206.7 |

177.0 |

163.6 |

|||||||||||||||

| 總收入 |

3,618.8 |

3,432.9 |

2,788.0 |

2,472.6 |

2,216.5 |

|||||||||||||||

| 銷售成本 |

2,216.3 |

2,130.2 |

1,922.0 |

1,704.9 |

1,533.4 |

|||||||||||||||

| 營業利潤率 |

1,402.5 |

1,302.7 |

866.0 |

767.7 |

683.1 |

|||||||||||||||

| 一般和行政費用 |

382.3 |

372.5 |

344.8 |

313.6 |

277.7 |

|||||||||||||||

| 美國特許經營廣告(1) |

390.8 |

358.5 |

— |

— |

— |

|||||||||||||||

| 營業收入 |

629.4 |

571.7 |

521.2 |

454.0 |

405.4 |

|||||||||||||||

| 利息收入 |

4.0 |

3.3 |

1.5 |

0.7 |

0.3 |

|||||||||||||||

| 利息支出 |

(150.8 |

) | (146.3 |

) | (122.5 |

) | (110.1 |

) | (99.5 |

) | ||||||||||

| 未計提所得税準備的收入 |

482.6 |

428.7 |

400.2 |

344.7 |

306.2 |

|||||||||||||||

| 所得税撥備 |

81.9 |

66.7 |

122.2 |

130.0 |

113.4 |

|||||||||||||||

| 淨收入 |

$ | 400.7 |

$ | 362.0 |

$ | 277.9 |

$ | 214.7 |

$ | 192.8 |

||||||||||

| 每股收益: |

||||||||||||||||||||

| 普通股-基本股 |

$ | 9.83 |

$ | 8.65 |

$ | 6.05 |

$ | 4.41 |

$ | 3.58 |

||||||||||

| 普通股-稀釋 |

9.56 |

8.35 |

5.83 |

4.30 |

3.47 |

|||||||||||||||

| 資產負債表數據(期末): |

||||||||||||||||||||

| 現金和現金等價物 |

$ | 190.6 |

$ | 25.4 |

$ | 35.8 |

$ | 42.8 |

$ | 133.4 |

||||||||||

| 受限現金和現金等價物 |

209.3 |

167.0 |

191.8 |

126.5 |

180.9 |

|||||||||||||||

| 廣告基金資產中包含的現金和現金等值物,受限制 |

84.0 |

45.0 |

27.3 |

25.1 |

19.9 |

|||||||||||||||

| 流動資金(2) |

121.0 |

14.6 |

(10.3 |

) | (34.3 |

) | 45.7 |

|||||||||||||

| 總資產(3) |

1,382.1 |

907.4 |

836.8 |

716.3 |

799.8 |

|||||||||||||||

| 扣除債務發行成本後的債務總額 |

4,114.4 |

3,531.6 |

3,153.8 |

2,187.9 |

2,240.8 |

|||||||||||||||

| 股東總虧損額 |

(3,415.8 |

) | (3,039.9 |

) | (2,735.4 |

) | (1,883.1 |

) | (1,800.3 |

) | ||||||||||

| 財政年度結束(8) |

||||||||||||||||||||

| (百萬美元,每股數據除外) |

12月29日, 2019 |

12月30日, 2018 (4) |

12月31日, 2017 |

1月1日, 2017 |

1月3日, 2016 |

|||||||||||||||

| 其他財務數據: |

||||||||||||||||||||

| 折舊及攤銷 |

$ | 59.9 |

$ | 53.7 |

$ | 44.4 |

$ | 38.1 |

$ | 32.4 |

||||||||||

| 資本支出(5) |

$ | 88.7 |

$ | 119.7 |

$ | 90.3 |

$ | 61.5 |

$ | 62.4 |

||||||||||

| 宣佈的每股股息 |

$ | 2.60 |

$ | 2.20 |

$ | 1.84 |

$ | 1.52 |

$ | 1.24 |

||||||||||

| 全球零售額增長 |

8.0 |

% | 10.8 |

% | 13.0 |

% | 12.8 |

% | 18.6 |

% | ||||||||||

| 同店銷售增長(7): |

||||||||||||||||||||

| 美國公司自有商店 |

2.8 |

% | 4.8 |

% | 8.7 |

% | 10.4 |

% | 12.2 |

% | ||||||||||

| 美國特許經營店 |

3.2 |

% | 6.8 |

% | 7.6 |

% | 10.5 |

% | 11.9 |

% | ||||||||||

| 美國門店 |

3.2 |

% | 6.6 |

% | 7.7 |

% | 10.5 |

% | 12.0 |

% | ||||||||||

| 國際商店 |

1.9 |

% | 3.5 |

% | 3.4 |

% | 6.3 |

% | 7.8 |

% | ||||||||||

| 商店計數(期末): |

||||||||||||||||||||

| 美國公司自有商店 |

342 |

390 |

392 |

392 |

384 |

|||||||||||||||

| 美國特許經營店 |

5,784 |

5,486 |

5,195 |

4,979 |

4,816 |

|||||||||||||||

| 美國門店 |

6,126 |

5,876 |

5,587 |

5,371 |

5,200 |

|||||||||||||||

| 國際商店 |

10,894 |

10,038 |

9,269 |

8,440 |

7,330 |

|||||||||||||||

| 商店總數 |

17,020 |

15,914 |

14,856 |

13,811 |

12,530 |

|||||||||||||||

| (1) | 會計準則法典第606號的採用, 與客户簽訂合同的收入 |

| (2) | 營運資金金額不包括受限制現金及現金等值物、廣告基金資產、受限制和廣告基金負債。 |

| (3) | 截至2019年12月29日的總資產反映了會計準則法典842的採用, 租契 |

| (4) | 2018年,我們開始管理阿拉斯加和夏威夷的特許經營門店,作為我們美國門店部門的一部分。在2018年前,這些專營店的門店數量和零售額包括在上表中的我們的國際門店中。合併結果不受這一變化的影響,由於非實質性,上一年的金額沒有重新分類,以符合本年度的列報方式。 |

| (5) | 包括 非現金 與資本支出應計項目有關的投資活動。 |

| (6) | 全球零售額增長是指公司擁有和特許經營的門店在全球範圍內的零售總額。我們認為,全球零售銷售信息在分析收入時很有用,因為特許經營商支付的特許權使用費和廣告費是基於特許零售銷售額的百分比。我們審查可比較的行業全球零售銷售信息,以評估業務趨勢並跟蹤Domino‘s Pizza的增長 ® 品牌。此外,供應鏈收入直接受到特許經營零售額變化的影響。加盟店的零售額是由我們的特許經營商向我們報告的,不包括在我們的收入中。不包括外幣影響的全球零售額增長是根據國際本幣全球零售額與上年同期相比的變化來計算的。2015年全球零售額增長包括第53周的有利影響。 |

| (7) | 同一家門店的銷售額增長僅包括上一年可比期間銷售額的門店銷售額。國際同店銷售增長的計算方法與美國同店銷售增長的計算方法相似。國際同店銷售額的變化是按不變美元報告的,這反映了國際當地貨幣銷售額的變化。53歲的 研發 2015財年的一週對報告的同店銷售額增長率沒有影響。 |

| (8) | 2015財年包括53周,2019、2018、2017和2016財年分別包括52周。 |

第7項。 |

管理層對財務狀況和經營結果的討論和分析。 |

| • | 不包括外幣影響的全球零售額(包括全球公司自營和特許經營商店的總零售額)與2018年相比增長了8.0%。 |

| • | 美國門店的同店銷售額增長了3.2%,國際門店的同店銷售額增長了1.9%。 |

| • | 我們的收入增長了5.4%。 |

| • | 我們的運營收入增長了10.1%。 |

| • | 我們的淨收入增長了10.7%。 |

| • | 我們的稀釋後每股收益增長了14.5%。 |

| 2019 |

2018 (1) |

2017 |

||||||||||

| 美國公司自有商店 |

2.8 |

% | 4.8 |

% | 8.7 |

% | ||||||

| 美國特許經營店 |

3.2 |

% | 6.8 |

% | 7.6 |

% | ||||||

| 美國門店 |

3.2 |

% | 6.6 |

% | 7.7 |

% | ||||||

| 國際商店(不包括外幣影響) |

1.9 |

% | 3.5 |

% | 3.4 |

% | ||||||

| (1) | 2018年,我們開始管理阿拉斯加和夏威夷的特許經營門店,作為我們美國門店部門的一部分。在2018年前,這些專營店的門店數量、零售額和特許權使用費收入包括在我們的國際業務中,見上表。合併結果不受這一變化的影響,由於非實質性,上一年的金額沒有重新分類,以符合本年度的列報方式。 |

美國 公司- 擁有 店 |

美國 特許經營權 店 |

總計 美國 店 |

國際 店 |

總計 |

||||||||||||||||

2017年1月1日門店數 |

392 |

4,979 |

5,371 |

8,440 |

13,811 |

|||||||||||||||

開口 |

16 |

213 |

229 |

891 |

1,120 |

|||||||||||||||

關閉 |

— |

(13 |

) | (13 |

) | (62 |

) | (75 |

) | |||||||||||

轉賬 |

(16 |

) | 16 |

— |

— |

— |

||||||||||||||

2017年12月31日門店數量 |

392 |

5,195 |

5,587 |

9,269 |

14,856 |

|||||||||||||||

開口 |

12 |

255 |

267 |

916 |

1,183 |

|||||||||||||||

關閉 |

— |

(9 |

) | (9 |

) | (116 |

) | (125 |

) | |||||||||||

接送(1) |

(14 |

) | 45 |

31 |

(31 |

) | — |

|||||||||||||

2018年12月30日門店數 |

390 |

5,486 |

5,876 |

10,038 |

15,914 |

|||||||||||||||

開口 |

12 |

253 |

265 |

939 |

1,204 |

|||||||||||||||

關閉 |

(1 |

) | (14 |

) | (15 |

) | (83 |

) | (98 |

) | ||||||||||

轉賬 |

(59 |

) | 59 |

— |

— |

— |

||||||||||||||

2019年12月29日門店數量 |

342 |

5,784 |

6,126 |

10,894 |

17,020 |

|||||||||||||||

(百萬美元) |

2019 |

2018 (1) |

2017 |

|||||||||||||||||||||

美國公司自有商店 |

$ | 453.6 |

$ | 514.8 |

$ | 490.8 |

||||||||||||||||||

美國特許經營權使用費和費用 |

428.5 |

391.5 |

351.4 |

|||||||||||||||||||||

供應鏈 |

2,104.9 |

1,943.3 |

1,739.0 |

|||||||||||||||||||||

國際特許經營權使用費和費用 |

241.0 |

224.7 |

206.7 |

|||||||||||||||||||||

美國特許經營廣告(2) |

390.8 |

358.5 |

— |

|||||||||||||||||||||

總收入 |

3,618.8 |

100.0 |

% | 3,432.9 |

100.0 |

% | 2,788.0 |

100.0 |

% | |||||||||||||||

美國公司自有商店 |

346.2 |

398.2 |

377.7 |

|||||||||||||||||||||

供應鏈 |

1,870.1 |

1,732.0 |

1,544.3 |

|||||||||||||||||||||

銷售總成本 |

2,216.3 |

61.2 |

% | 2,130.2 |

62.1 |

% | 1,922.0 |

68.9 |

% | |||||||||||||||

營業利潤率 |

1,402.5 |

38.8 |

% | 1,302.7 |

37.9 |

% | 866.0 |

31.1 |

% | |||||||||||||||

一般和行政 |

382.3 |

10.6 |

% | 372.5 |

10.8 |

% | 344.8 |

12.4 |

% | |||||||||||||||

美國特許經營廣告(2) |

390.8 |

10.8 |

% | 358.5 |

10.4 |

% | — |

— |

% | |||||||||||||||

營業收入 |

629.4 |

17.4 |

% | 571.7 |

16.7 |

% | 521.2 |

18.7 |

% | |||||||||||||||

利息支出,淨額 |

(146.8 |

) | (4.1 |

)% | (143.0 |

) | (4.2 |

)% | (121.1 |

) | (4.3 |

)% | ||||||||||||

未計提所得税準備的收入 |

482.6 |

13.3 |

% | 428.7 |

12.5 |

% | 400.2 |

14.4 |

% | |||||||||||||||

所得税撥備 |

81.9 |

2.3 |

% | 66.7 |

2.0 |

% | 122.2 |

4.4 |

% | |||||||||||||||

淨收入 |

$ | 400.7 |

11.1 |

% | $ | 362.0 |

10.5 |

% | $ | 277.9 |

10.0 |

% | ||||||||||||

| (1) | 2018年,我們開始管理阿拉斯加和夏威夷的特許經營店,作為美國商店部門的一部分。2018年之前,這些特許經營店的門店數量、零售額和特許經營權使用費收入均計入上表中我們的國際業務。綜合業績並未受到此變化的影響,由於不重要性,上一年度金額尚未重新分類以符合本年度的列報方式。此外,請參閲合併財務報表註釋13,瞭解與美國公司自有商店和美國特許經營商店之間的商店轉移相關的更多信息。 |

| (2) | 2018年採用ASC 606後,與美國特許經營貢獻給DNAF相關的收入得到確認。在前幾年,根據當時實行的會計準則,我們在綜合損益表中將這些捐款與相關支出淨額列報。有關採用本會計準則的其他資料,請參閲合併財務報表附註1。 |

2019 |

2018 |

|||||||||||||||

美國公司自有商店 |

$ | 453.6 |

35.6 |

% | $ | 514.8 |

40.7 |

% | ||||||||

美國特許經營權使用費和費用 |

428.5 |

33.7 |

% | 391.5 |

31.0 |

% | ||||||||||

美國特許經營廣告 |

390.8 |

30.7 |

% | 358.5 |

28.3 |

% | ||||||||||

美國商店總收入 |

$ | 1,272.9 |

100.0 |

% | $ | 1,264.8 |

100.0 |

% | ||||||||

2019 |

2018 |

|||||||||||||||

合併收入 |

$ | 3,618.8 |

100.0 |

% | $ | 3,432.9 |

100.0 |

% | ||||||||

合併銷售成本 |

2,216.3 |

61.2 |

% | 2,130.2 |

62.1 |

% | ||||||||||

綜合營業利潤率 |

$ | 1,402.5 |

38.8 |

% | $ | 1,302.7 |

37.9 |

% | ||||||||

2019 |

2018 |

|||||||||||||||

收入 |

$ | 453.6 |

100.0 |

% | $ | 514.8 |

100.0 |

% | ||||||||

銷售成本 |

346.2 |

76.3 |

% | 398.2 |

77.3 |

% | ||||||||||

門店營業利潤率 |

$ | 107.4 |

23.7 |

% | $ | 116.6 |

22.7 |

% | ||||||||

| • | 2019年食品成本下降0.3個百分點,至27.1%,主要是由於利用了更高的同店銷售額。食品價格上漲部分抵消了這一下降。 |

| • | 2019年勞動力成本下降1.1個百分點,至29.0%。2019年門店促銷有助於降低勞動力成本佔門店收入的百分比,這是因為所售門店運營的市場的勞動力費率較高。勞動力成本佔商店收入的百分比的下降部分被我們剩餘的公司擁有的商店市場平均勞動力費率的上升所抵消。 |

| • | 2019年保險成本上升0.4個百分點,至3.4%,主要原因是不利的索賠體驗。 |

2019 |

2018 |

|||||||||||||||

收入 |

$ | 2,104.9 |

100.0 |

% | $ | 1,943.3 |

100.0 |

% | ||||||||

銷售成本 |

1,870.1 |

88.8 |

% | 1,732.0 |

89.1 |

% | ||||||||||

供應鏈運營利潤率 |

$ | 234.8 |

11.2 |

% | $ | 211.3 |

10.9 |

% | ||||||||

| 財政年度結束 |

||||||||||||

| (單位:百萬) |

十二月二十九日, 2019 |

12月30日, 2018 |

12月31日, 2017 |

|||||||||

| 提供的現金流(用於) |

||||||||||||

| 經營活動提供的淨現金 |

$ | 497.0 |

$ | 394.2 |

$ | 341.3 |

||||||

| 用於投資活動的現金淨額 |

(27.9 |

) | (88.3 |

) | (83.7 |

) | ||||||

| 用於融資活動的現金淨額 |

(222.8 |

) | (322.8 |

) | (197.1 |

) | ||||||

| 匯率變動 |

0.2 |

(0.5 |

) | 0.1 |

||||||||

| 現金和現金等價物、限制性現金和現金等價物的變化 |

$ | 246.5 |

$ | (17.4 |

) | $ | 60.4 |

|||||

| (百萬美元) |

2020 |

2021 |

2022 |

2023 |

2024 |

此後 |

總計 |

|||||||||||||||||||||

| 長期債務(1): |

||||||||||||||||||||||||||||

| 本金 |

$ | 42.0 |

$ | 42.0 |

$ | 897.0 |

$ | 33.0 |

$ | 33.0 |

$ | 3,078.7 |

$ | 4,125.7 |

||||||||||||||

| 利息(2) |

162.3 |

158.3 |

145.2 |

128.9 |

127.5 |

288.8 |

1,011.0 |

|||||||||||||||||||||

| 融資租賃(3) |

3.3 |

2.8 |

2.8 |

2.9 |

2.9 |

25.8 |

40.5 |

|||||||||||||||||||||

| 經營租賃(4) |

39.9 |

40.1 |

36.9 |

34.4 |

30.0 |

92.8 |

274.1 |

|||||||||||||||||||||

| (1) | 我們有不同期限的未償還長期擔保票據。詳情見合併財務報表附註4“第二部分--第8項--財務報表和補充數據”。 |

| (2) | 代表我們2019年、2018年、2017年和2015年債券的利息支付。 |

| (3) | 於2019年12月29日,上述融資租賃債務的本金部分總額為1,970萬美元,在我們的合併財務報表中列為債務。 |

| (4) | 我們租賃某些零售店和供應鏈中心位置、供應鏈車輛、各種設備和我們的世界資源中心,租期至2041年。 |

| • | 我們因2019年資本重組、2018年資本重組、2017年資本重組和2015年資本重組而大幅增加的債務,以及我們未來產生額外債務或再融資或重新談判債務關鍵條款的能力; |

| • | 信用評級下調可能對我們的業務、財務狀況和經營業績產生的影響; |

| • | 我們未來的財務表現以及我們償還債務本息的能力; |

| • | 我們的廣告、運營和促銷活動的有效性; |

| • | 我們品牌的實力,包括我們在美國和國際上競爭激烈的行業的能力,包括食品服務和食品外賣市場; |

| • | 社交媒體和其他面向消費者的技術對我們的業務、品牌和聲譽的影響; |

| • | 新的或改進的技術和替代交付方法對消費者行為的影響; |

| • | 我們和其他食品行業競爭對手的新產品、數字訂購和概念開發; |

| • | 我們有能力與新的特許經營商保持良好的關係,並吸引新的特許經營商成功地管理他們的業務,而不會對我們的特許權使用費和費用或我們品牌的聲譽產生負面影響; |

| • | 我們成功實施節約成本戰略的能力; |

| • | 我們和我們的特許經營商在當前和未來的信用環境中成功運營的能力; |

| • | 在利率、能源價格和消費者信心等一般經濟條件下,消費者支出水平的變化; |

| • | 我們和我們的特許經營商開設新餐廳並保持現有餐廳運營的能力; |

| • | 食品(特別是奶酪)、燃料和其他商品成本、勞動力、公用事業、保險、員工福利和其他運營成本價格變化導致的運營費用變化; |

| • | 廣泛流行的疾病、健康流行病或普遍的健康擔憂、惡劣天氣條件和自然災害可能對我們的業務和我們開展業務的國家的經濟產生的影響; |

| • | 外幣匯率變動情況; |

| • | 我們有能力留住或更換我們的高管和其他關鍵管理層成員,以及我們有能力為我們的商店和供應鏈中心配備足夠的合格人員; |

| • | 我們有能力為我們的商店和供應鏈中心找到和/或保留合適的房地產; |

| • | 政府立法或法規的變化,包括關於信息隱私、支付方式和消費者保護以及社交媒體的法律和法規的變化; |

| • | 不利的法律判決或和解; |

| • | 食源性疾病或產品污染; |

| • | 數據泄露、斷電、技術故障、用户錯誤或其他威脅我們或我們的特許經營商的網絡風險; |

| • | 戰爭、恐怖主義、災難性事件或氣候變化的影響; |

| • | 我們支付股息和回購股票的能力; |

| • | 消費者品味、消費和交通模式以及人口趨勢的變化; |

| • | 維權投資者的行動; |

| • | 會計政策的變化;以及 |

| • | 我們的保險覆蓋範圍是否足夠。 |

項目7A。 |

關於市場風險的定量和定性披露。 |

第8項。 |

財務報表和補充數據。 |

| /s/普華永道會計師事務所 |

| 密歇根州底特律 |

| 2020年2月20日 |

| 12月29日, 2019 |

12月30日, 2018 |

|||||||

| 資產 |

||||||||

| 流動資產: |

||||||||

| 現金和現金等價物 |

$ | |

$ | |

||||

| 受限現金和現金等價物 |

|

|

||||||

| 應收賬款,扣除準備金#美元 |

|

|

||||||

| 盤存 |

|

|

||||||

| 預付費用和其他 |

|

|

||||||

| 廣告基金資產,受限制 |

|

|

||||||

| 流動資產總額 |

|

|

||||||

| 財產、廠房和設備: |

||||||||

| 土地和建築物 |

|

|

||||||

| 租賃和其他改進 |

|

|

||||||

| 裝備 |

|

|

||||||

| 在建工程 |

|

|

||||||

| |

|

|||||||

| 累計折舊和攤銷 |

( |

) | ( |

) | ||||

| 財產、廠房和設備、淨值 |

|

|

||||||

| 其他資產: |

||||||||

| 經營租賃 使用權 資產 |

|

— |

||||||

| 有價證券投資,受限制 |

|

|

||||||

| 商譽 |

|

|

||||||

| 資本化軟件,累計攤銷淨額$ |

|

|

||||||

| 其他資產,累計攤銷淨額#美元 |

|

|

||||||

| 遞延所得税 |

|

|

||||||

| 其他資產總額 |

|

|

||||||

| 總資產 |

$ | |

$ | |

||||

| 負債和股東赤字 |

||||||||

| 流動負債: |

||||||||

| 長期債務的當期部分 |

$ | |

$ | |

||||

| 應付帳款 |

|

|

||||||

| 應計補償 |

|

|

||||||

| 應計利息 |

|

|

||||||

| 經營租賃負債 |

|

— |

||||||

| 保險準備金 |

|

|

||||||

| 廣告基金負債 |

|

|

||||||

| 其他應計負債 |

|

|

||||||

| 流動負債總額 |

|

|

||||||

| 長期負債: |

||||||||

| 長期債務,減去流動部分 |

|

|

||||||

| 經營租賃負債 |

|

— |

||||||

| 保險準備金 |

|

|

||||||

| 其他應計負債 |

|

|

||||||

| 長期負債總額 |

|

|

||||||

| 總負債 |

|

|

||||||

| 承付款和或有事項 |

||||||||

| 股東虧損額 |

||||||||

| 普通股,面值$ |

|

|

||||||

| 優先股,面值$ |

— |

— |

||||||

| 其他內容 已繳費 資本 |

|

|

||||||

| 留存赤字 |

( |

) | ( |

) | ||||

| 累計其他綜合損失 |

( |

) | ( |

) | ||||

| 股東總虧損額 |

( |

) | ( |

) | ||||

| 總負債和股東赤字 |

$ | |

$ | |

||||

| 在過去幾年裏 |

||||||||||||

| 12月29日, 2019 |

12月30日, 2018 |

12月31日, 2017 |

||||||||||

| 收入: |

||||||||||||

| 美國公司自有商店 |

$ | |

$ | |

$ | |

||||||

| 美國特許經營權使用費和費用 |

|

|

|

|||||||||

| 供應鏈 |

|

|

|

|||||||||

| 國際特許經營權使用費和費用 |

|

|

|

|||||||||

| 美國特許經營廣告 |

|

|

— |

|||||||||

| 總收入 |

|

|

|

|||||||||

| 銷售成本: |

||||||||||||

| 美國公司自有商店 |

|

|

|

|||||||||

| 供應鏈 |

|

|

|

|||||||||

| 銷售總成本 |

|

|

|

|||||||||

| 營業利潤率 |

|

|

|

|||||||||

| 一般和行政 |

|

|

|

|||||||||

| 美國特許經營廣告 |

|

|

— |

|||||||||

| 營業收入 |

|

|

|

|||||||||

| 利息收入 |

|

|

|

|||||||||

| 利息支出 |

( |

) | ( |

) | ( |

) | ||||||

| 未計提所得税準備的收入 |

|

|

|

|||||||||

| 所得税撥備 |

|

|

|

|||||||||

| 淨收入 |

$ | |

$ | |

$ | |

||||||

| 每股收益: |

||||||||||||

| 普通股-基本 |

$ | |

$ | |

$ | |

||||||

| 普通股-稀釋 |

$ | |

$ | |

$ | |

||||||

| 在過去幾年裏 |

||||||||||||

| 12月29日, 2019 |

12月30日, 2018 |

12月31日, 2017 |

||||||||||

| 淨收入 |

$ | |

$ | |

$ | |

||||||

| 貨幣換算調整 |

|

( |

) | |

||||||||

| 綜合收益 |

$ | |

$ | |

$ | |

||||||

普通股 |

其他內容 已繳費 資本 |

保留 赤字 |

累計 其他 全面 收入(虧損) |

|||||||||||||||||

股票 |

金額 |

|||||||||||||||||||

2017年1月1日餘額 |

$ | $ | $ | ( |

) | $ | ( |

) | ||||||||||||

淨收入 |

— |

— |

— |

— |

||||||||||||||||

普通股及其等價物宣佈的股息(#美元 |

— |

— |

— |

( |

) | — |

||||||||||||||

股票獎勵的發放和取消,淨值 |

— |

— |

— |

|||||||||||||||||

限制性股票歸屬時的税款繳納 |

( |

) | ( |

) | ( |

) | — |

— |

||||||||||||

購買普通股 |

( |

) | ( |

) | ( |

) | ( |

) | — |

|||||||||||

股票期權的行使 |

— |

— |

||||||||||||||||||

非現金 補償費用 |

— |

— |

— |

— |

||||||||||||||||

其他 |

— |

— |

( |

) | — |

— |

||||||||||||||

貨幣換算調整 |

— |

— |

— |

— |

||||||||||||||||

截至2017年12月31日的餘額 |

( |

) | ( |

) | ||||||||||||||||

淨收入 |

— |

— |

— |

— |

||||||||||||||||

普通股及其等價物宣佈的股息(#美元 |

— |

— |

— |

( |

) | — |

||||||||||||||

股票獎勵的發放和取消,淨值 |

— |

— |

— |

|||||||||||||||||

限制性股票歸屬時的税款繳納 |

( |

) | — |

( |

) | — |

— |

|||||||||||||

購買普通股 |

( |

) | ( |

) | ( |

) | ( |

) | — |

|||||||||||

股票期權的行使 |

— |

— |

||||||||||||||||||

非現金 補償費用 |

— |

— |

— |

— |

||||||||||||||||

採用ASC 606(注1) |

— |

— |

— |

( |

) | — |

||||||||||||||

貨幣換算調整 |

— |

— |

— |

— |

( |

) | ||||||||||||||

滯留税收重新分類調整(注1) |

— |

— |

— |

( |

) | |||||||||||||||

2018年12月30日餘額 |

( |

) | ( |

) | ||||||||||||||||

淨收入 |

— |

— |

— |

— |

||||||||||||||||

普通股及其等價物宣佈的股息(#美元 |

— |

— |

— |

( |

) | — |

||||||||||||||

股票獎勵的發放和取消,淨值 |

— |

— |

— |

— |

||||||||||||||||

限制性股票歸屬時的税款繳納 |

( |

) | — |

( |

) | — |

— |

|||||||||||||

購買普通股 |

( |

) | ( |

) | ( |

) | ( |

) | — |

|||||||||||

股票期權的行使 |

— |

— |

||||||||||||||||||

非現金 補償費用 |

— |

— |

— |

— |

||||||||||||||||

貨幣換算調整 |

— |

— |

— |

— |

||||||||||||||||

2019年12月29日餘額 |

$ | $ | $ | ( |

) | $ | ( |

) | ||||||||||||

| 在過去幾年裏 |

||||||||||||

| 12月29日, 2019 |

12月30日, 2018 |

12月31日, 2017 |

||||||||||

| 經營活動的現金流: |

||||||||||||

| 淨收入 |

$ | |

$ | |

$ | |

||||||

| 將淨收入與經營活動提供的現金淨額進行調整: |

||||||||||||

| 折舊及攤銷 |

|

|

|

|||||||||

| 出售/處置資產損失(收益) |

|

( |

) | ( |

) | |||||||

| 債務發行成本攤銷 |

|

|

|

|||||||||

| 遞延所得税(福利)撥備 |

( |

) | ( |

) | |

|||||||

| 非現金 補償費用 |

|

|

|

|||||||||

| 股權補償帶來的超額税收好處 |

( |

) | ( |

) | ( |

) | ||||||

| 損失準備(收益)以及應收賬款和票據 |

|

|

( |

) | ||||||||

| 經營性資產和負債變動情況: |

||||||||||||

| 應收賬款變化 |

( |

) | ( |

) | ( |

) | ||||||

| 庫存、預付費用和其他變化 |

( |

) | ( |

) | |

|||||||

| 應付賬款和應計負債的變化 |

|

|

|

|||||||||

| 保險準備金變化 |

|

|

|

|||||||||

| 經營租賃資產和負債變化 |

|

— |

— |

|||||||||

| 廣告基金資產和負債變化,受限制 |

( |

) | ( |

) | |

|||||||

| 經營活動提供的淨現金 |

|

|

|

|||||||||

| 投資活動產生的現金流: |

||||||||||||

| 資本支出 |

( |

) | ( |

) | ( |

) | ||||||

| 出售資產所得收益 |

|

|

|

|||||||||

| 廣告基金投資的成熟度,受到限制 |

|

|

— |

|||||||||

| 購買廣告基金投資,受限制 |

— |

( |

) | — |

||||||||

| 購買特許經營業務和其他資產 |

( |

) | — |

— |

||||||||

| 其他 |

( |

) | ( |

) | ( |

) | ||||||

| 用於投資活動的現金淨額 |

( |

) | ( |

) | ( |

) | ||||||

| 融資活動的現金流: |

||||||||||||

| 發行長期債券所得收益 |

|

|

|

|||||||||

| 償還長期債務和融資租賃義務 |

( |

) | ( |

) | ( |

) | ||||||

| 行使股票期權所得收益 |

|

|

|

|||||||||

| 購買普通股 |

( |

) | ( |

) | ( |

) | ||||||

| 限制性股票歸屬時的税款繳納 |

( |

) | ( |

) | ( |

) | ||||||

| 普通股股息及同等股息的支付 |

( |

) | ( |

) | ( |

) | ||||||

| 支付融資費用的現金 |

( |

) | ( |

) | ( |

) | ||||||

| 其他 |

— |

— |

( |

) | ||||||||

| 用於融資活動的現金淨額 |

( |

) | ( |

) | ( |

) | ||||||

| 匯率變動對現金的影響 |

|

( |

) | |

||||||||

| 現金和現金等價物、限制性現金和現金等價物的變化 |

$ | |

$ | ( |

) | $ | |

|||||

| 期初現金及現金等價物 |

|

|

|

|||||||||

| 受限制現金及現金等值物,年初 |

|

|

|

|||||||||

| 包含在廣告基金資產中的現金和現金等值物,限制性,年初 |

|

|

|

|||||||||

| 現金及現金等值物、受限制現金及現金等值物以及包含在廣告基金資產中的現金及現金等值物,受限制,年初 |

$ | |

$ | |

$ | |

||||||

| 期末現金和現金等價物 |

|

|

|

|||||||||

| 期末受限制現金及現金等值物 |

|

|

|

|||||||||

| 包含在廣告基金資產中的現金和現金等值物,受限制,期末 |

|

|

|

|||||||||

| 現金及現金等值物、受限制現金及現金等值物以及包含在廣告基金資產中的現金及現金等值物,受限制,期末 |

$ | |

$ | |

$ | |

||||||

(1) |

業務描述及主要會計政策概要 |

| 2019 |

2018 |

|||||||

| 食物 |

$ | |

$ | |

||||

| 設備和用品 |

|

|

||||||

| 盤存 |

$ | |

$ | |

||||

| 建築物 |

|

|||

| 租賃和其他改進 |

|

|||

| 裝備 |

|

| 財政年度結束 |

||||||||

| |

12月29日, 2019 |

12月30日, 2018 |

||||||

| 首期延期特許經營費和延期開發費 |

$ | |

$ | |

||||

| 期內確認的收入 |

( |

) | ( |

) | ||||

| 由於收到現金和其他原因而新延期 |

|

|

||||||

| 期末延期特許經營費和延期開發費 |

$ | |

$ | |

||||

| 餘額為 12月30日, 2018 |

調整 歸因於ASC 842 |

餘額為 12月31日, 2018 |

||||||||||

| 資產 |

||||||||||||

| 流動資產: |

||||||||||||

| 預付費用和其他 |

$ | |

$ | ( |

) | $ | |

|||||

| 財產、廠房和設備: |

||||||||||||

| 在建工程 |

|

( |

) | |

||||||||

| 其他資產: |

||||||||||||

| 經營租賃 使用權 資產 |

— |

|

|

|||||||||

| 負債和股東赤字 |

||||||||||||

| 流動負債: |

||||||||||||

| 經營租賃負債 |

— |

|

|

|||||||||

| 其他應計負債 |

|

( |

) | |

||||||||

| 長期負債: |

||||||||||||

| 經營租賃負債 |

— |

|

|

|||||||||

| 其他應計負債 |

|

( |

) | |

||||||||

(2) |

每股收益 |

2019 |

2018 |

2017 |

||||||||||

普通股股東可獲得的淨收益--基本收益和攤薄收益 |

$ | $ | $ | |||||||||

普通股加權平均數 |

||||||||||||

每股普通股收益—基本 |

$ | $ | $ | |||||||||

稀釋後的普通股加權平均數 |

||||||||||||

每股普通股收益-稀釋後 |

$ | $ | $ | |||||||||

(3) |

公允價值計量 |

2019年12月29日 |

||||||||||||||||

攜帶 金額 |

公允價值估計使用 |

|||||||||||||||

第1級 輸入量 |

二級 輸入量 |

第三級 輸入量 |

||||||||||||||

現金等價物 |

$ | $ | $ | — |

$ | — |

||||||||||

受限現金等價物 |

— |

— |

||||||||||||||

有價證券投資 |

— |

— |

||||||||||||||

廣告基金現金等值物,受限制 |

— |

— |

||||||||||||||

2018年12月30日 |

||||||||||||||||

攜帶 金額 |

公允價值估計使用 |

|||||||||||||||

第1級 輸入量 |

二級 輸入量 |

第三級 輸入量 |

||||||||||||||

現金等價物 |

$ | $ | $ | — |

$ | — |

||||||||||

受限現金等價物 |

— |

— |

||||||||||||||

有價證券投資 |

— |

— |

||||||||||||||

廣告基金現金等值物,受限制 |

— |

— |

||||||||||||||

廣告基金投資,受限 |

— |

— |

||||||||||||||

(4) |

資本重組和融資安排 |

| 2019 |

2018 |

|||||||

| 2015年十年期固息債券 |

$ | |

$ | |

||||

| 2017年五年期固息債券 |

|

|

||||||

| 2017年十年期固息債券 |

|

|

||||||

| 2017年五年期浮動利率票據 |

|

|

||||||

| 2018年-7.5年固息債券 |

|

|

||||||

| 2018年9.25年期固定利率債券 |

|

|

||||||

| 2019年十年期固定利率票據 |

|

— |

||||||

| 2017年可變融資票據 |

— |

|

||||||

| 2019年可變融資票據 |

|

— |

||||||

| 融資租賃義務 |

|

|

||||||

| 債務發行成本,累計攤銷淨額為#美元 |

( |

) | ( |

) | ||||

| 債務總額 |

|

|

||||||

| 較少-當前部分 |

|

|

||||||

| 合併長期債務,扣除債務發行 c 奧斯特 |

$ | |

$ | |

||||

| 2020 |

$ | |

||

| 2021 |

|

|||

| 2022 |

|

|||

| 2023 |

|

|||

| 2024 |

|

|||

| 此後 |

|

|||

| $ | |

|||

| 2019年12月29日 |

2018年12月30日 |

|||||||||||||||

| 本金 金額 |

公允價值 |

本金 金額 |

公允價值 |

|||||||||||||

| 2015 十年 固定利率票據 |

$ | |

$ | |

$ | |

$ | |

||||||||

| 2017年五年期固息債券 |

|

|

|

|

||||||||||||

| 2017 十年 固定利率票據 |

|

|

|

|

||||||||||||

| 2017年五年期浮動利率票據 |

|

|

|

|

||||||||||||

| 2018 7.5-Year 定息票據 |

|

|

|

|

||||||||||||

| 2018 9.25-Year 固定利率票據 |

|

|

|

|

||||||||||||

| 2019 十年 固定利率票據 |

|

|

— |

— |

||||||||||||

(5) |

租契 |

| 本財年結束 2019年12月29日 |

||||

| 經營租賃成本 |

$ | |

||

| 融資租賃成本: |

||||

| 攤銷 使用權 資產 |

|

|||

| 租賃負債利息 |

|

|||

| 融資租賃總成本 |

$ | |

||

12月29日, 2019 |

12月30日, 2018 |

|||||||

土地和建築物 |

$ | $ | ||||||

累計折舊和攤銷 |

( |

) | ( |

) | ||||

融資租賃資產,淨額 |

$ | $ | ||||||

長期債務的當期部分 |

$ | $ | ||||||

長期債務,減去流動部分 |

||||||||

融資租賃應付本金總額 |

$ | $ | ||||||

運營中 租契 |

金融 租契 |

|||||||

加權平均剩餘租期 |

||||||||

加權平均貼現率 |

% | % | ||||||

本財年結束 2019年12月29日 |

||||

為計量租賃負債所包括的金額支付的現金: |

||||

來自經營租賃的經營現金流 |

$ | |||

融資租賃的營運現金流 |

||||

融資租賃產生的現金流 |

||||

使用權 為換取新的租賃義務而獲得的資產: |

||||

經營租約 |

||||

融資租賃 |

||||

運營中 租契 |

金融 租契 |

|||||||

2020 |

$ | $ | ||||||

2021 |

||||||||

2022 |

||||||||

2023 |

||||||||

2024 |

||||||||

此後 |

||||||||

未來最低租金承諾總額 |

||||||||

減-代表利息的金額 |

( |

) | ( |

) | ||||

租賃總負債 |

$ | $ | ||||||

運營中 租契 |

金融 租契 |

|||||||

2019 |

$ | $ | ||||||

2020 |

||||||||

2021 |

||||||||

2022 |

||||||||

2023 |

||||||||

此後 |

||||||||

未來最低租金承諾總額 |

$ | |||||||

減-代表利息的金額 |

( |

) | ||||||

融資租賃應付本金總額 |

$ | |||||||

(6) |

承付款和或有事項 |

(7) |

所得税 |

| 2019 |

2018 |

2017 |

||||||||||

| 美國 |

$ | |

$ | |

$ | |

||||||

| 外國 |

|

|

|

|||||||||

| 未計提所得税準備的收入 |

$ | |

$ | |

$ | |

||||||

| 2019 |

2018 |

2017 |

||||||||||

| 基於法定税率的聯邦所得税規定 |

$ | |

$ | |

$ | |

||||||

| 州和地方所得税,扣除相關聯邦所得税 |

|

|

|

|||||||||

| 非居民 預提所得税和外國所得税 |

|

|

|

|||||||||

| 外國税收和其他税收抵免 |

( |

) | ( |

) | ( |

) | ||||||

| 國外取得的無形收入 |

( |

) | ( |

) | — |

|||||||

| 股權補償帶來的超額税收好處 |

( |

) | ( |

) | ( |

) | ||||||

| 不可免賠額 費用,淨額 |

|

|

|

|||||||||

| 未確認的税收撥備(福利),扣除相關聯邦所得税 |

|

|

( |

) | ||||||||

| 其他 |

( |

) | ( |

) | ( |

) | ||||||

| 所得税撥備 |

$ | |

$ | |

$ | |

||||||

| 2019 |

2018 |

2017 |

||||||||||

| 聯邦所得税撥備 |

||||||||||||

| 現行規定 |

$ | |

$ | |

$ | |

||||||

| 遞延(福利)準備金 |

( |

) | ( |

) | |

|||||||

| 聯邦所得税撥備總額 |

|

|

|

|||||||||

| 州和地方所得税撥備 |

||||||||||||

| 現行規定 |

|

|

|

|||||||||

| 遞延(福利)準備金 |

( |

) | |

( |

) | |||||||

| 州和地方所得税撥備總額 |

|

|

|

|||||||||

| 為以下事項撥備 非居民 預提所得税和外國所得税 |

|

|

|

|||||||||

| 所得税撥備 |

$ | |

$ | |

$ | |

||||||

| 2019 |

2018 |

|||||||

| 遞延所得税資產 |

||||||||

| 其他應計項目和準備金 |

$ | |

$ | |

||||

| 保險準備金 |

|

|

||||||

| 股權補償 |

|

|

||||||

| 外國税收抵免 |

|

|

||||||

| 其他 |

|

|

||||||

| 未計提估值扣除前的遞延所得税資產 |

|

|

||||||

| 減去:估值免税額 |

( |

) | — |

|||||

| 遞延所得税資產總額 |

|

|

||||||

| 遞延所得税負債 |

||||||||

| 折舊、攤銷和資產基礎差異 |

|

|

||||||

| 大寫軟件 |

|

|

||||||

| 遞延所得税負債總額 |

|

|

||||||

| 遞延所得税淨資產 |

$ | |

$ | |

||||

| 2019 |

2018 |

2017 |

||||||||||

| 期初未確認的税收優惠 |

$ | |

$ | |

$ | |

||||||

| 本年度新增納税頭寸 |

|

|

|

|||||||||

| 往年税收狀況的增加 |

|

|

|

|||||||||

| 上一年税收狀況變化的減少額 |

( |

) | ( |

) | ( |

) | ||||||

| 適用訴訟時效失效的減免額 |

( |

) | ( |

) | ( |

) | ||||||

| 期末未確認的税收優惠 |

$ | |

$ | |

$ | |

||||||

(8) |

員工福利 |

(9) |

的金融工具 失衡 資產負債表風險 |

(10) |

股權激勵計劃 |

普通股期權 |

||||||||||||||||

傑出的 |

加權 平均值 鍛鍊 價格 |

加權 平均值 剩餘 生命 |

集料 固有的 價值 |

|||||||||||||

(年) |

(In數千) |

|||||||||||||||

2017年1月1日的股票期權 |

$ | |||||||||||||||

已授予的股票期權 |

||||||||||||||||

股票期權被取消 |

( |

) | ||||||||||||||

行使的股票期權 |

( |

) | ||||||||||||||

2017年12月31日的股票期權 |

$ | |||||||||||||||

已授予的股票期權 |

||||||||||||||||

股票期權被取消 |

( |

) | ||||||||||||||

行使的股票期權 |

( |

) | ||||||||||||||

2018年12月30日的股票期權 |

$ | |||||||||||||||

已授予的股票期權 |

||||||||||||||||

股票期權被取消 |

( |

) | ||||||||||||||

行使的股票期權 |

( |

) | ||||||||||||||

2019年12月29日的股票期權 |

$ | $ | ||||||||||||||

可於2019年12月29日取消 |

$ | $ | ||||||||||||||

2019 |

2018 |

2017 |

||||||||||

無風險利率 |

% | % | % | |||||||||

預期壽命(年) |

||||||||||||

預期波動率 |

% | % | % | |||||||||

預期股息收益率 |

% | % | % | |||||||||

每股股票期權加權平均公允價值 |

$ | $ | $ | |||||||||

股票 |

加權 平均值 授予日期 公允價值(1) |

|||||||

2017年1月1日未歸屬 |

$ | |||||||

已授予的股份 |

||||||||

註銷股份 |

( |

) | ||||||

歸屬股份 |

( |

) | ||||||

2017年12月31日未歸屬 |

$ | |||||||

已授予的股份 |

||||||||

註銷股份 |

( |

) | ||||||

歸屬股份 |

( |

) | ||||||

2018年12月30日未歸屬 |

$ | |||||||

已授予的股份 |

||||||||

註銷股份 |

( |

) | ||||||

歸屬股份 |

( |

) | ||||||

2019年12月29日未歸屬 |

$ | |||||||

| (1) | 所授予的基於業績的限制性股票的加權平均授予日期公允價值是根據授予日期的市場價格計算的。某些部分最終將在每個部分的績效條件確定時進行估值,這通常發生在每個財年的第四季度。 |

(11) |

資本結構 |

2019 |

2018 |

|||||||

投票 |

||||||||

無投票權 |

||||||||

普通股合計 |

||||||||

(12) |

細分市場信息 |

| 美國 商店(1) |

供給量 鏈式 |

國際 特許經營權(2) |

網段間 收入 |

其他 |

總計 |

|||||||||||||||||||

| 收入- |

||||||||||||||||||||||||

| 2019 |

$ | |

$ | |

$ | |

$ | ( |

) | — |

$ | |

||||||||||||

| 2018 |

|

|

|

( |

) | — |

|

|||||||||||||||||

| 2017 |

|

|

|

( |

) | — |

|

|||||||||||||||||

| 分部收入- |

||||||||||||||||||||||||

| 2019 |

$ | |

$ | |

$ | |

不適用 |

$ | ( |

) | $ | |

||||||||||||

| 2018 |

|

|

|

不適用 |

( |

) | |

|||||||||||||||||

| 2017 |

|

|

|

不適用 |

( |

) | |

|||||||||||||||||

| 運營收入- |

||||||||||||||||||||||||

| 2019 |

$ | |

$ | |

$ | |

不適用 |

$ | ( |

) | $ | |

||||||||||||

| 2018 |

|

|

|

不適用 |

( |

) | |

|||||||||||||||||

| 2017 |

|

|

|

不適用 |

( |

) | |

|||||||||||||||||

| 資本支出- |

||||||||||||||||||||||||

| 2019 |

$ | |

$ | |

$ | |

不適用 |

$ | |

$ | |

|||||||||||||

| 2018 |

|

|

|

不適用 |

|

|

||||||||||||||||||

| 2017 |

|

|

|

不適用 |

|

|

||||||||||||||||||

(1) |

2018年採用ASC 606導致2019年和2018年與美國對DNAF特許經營貢獻相關的收入確認。在往年,根據當時有效的會計準則,該公司已在其綜合利潤表中將這些繳款淨額與相關付款列報。有關採用本會計準則的其他信息,請參閲合併財務報表附註1。 |

(2) |

2018年,該公司開始管理阿拉斯加和夏威夷的特許經營店,作為其美國商店部門的一部分。2018年之前,這些特許經營商店的特許經營權收入已計入上表中公司的國際特許經營部門。公司的綜合業績並未受到這一變化的影響,由於不重要性,上一年度的金額尚未重新分類以符合本年度的列報方式。 |

| 2019 |

2018 |

2017 |

||||||||||

| 分部總收入 |

$ | |

$ | |

$ | |

||||||

| 折舊及攤銷 |

( |

) | ( |

) | ( |

) | ||||||

| 出售/處置資產的(損失)收益 |

( |

) | |

|

||||||||

| 非現金 補償費用 |

( |

) | ( |

) | ( |

) | ||||||

| 資本重組相關費用 |

( |

) | ( |

) | ( |

) | ||||||

| 營業收入 |

|

|

|

|||||||||

| 利息收入 |

|

|

|

|||||||||

| 利息支出 |

( |

) | ( |

) | ( |

) | ||||||

| 未計提所得税準備的收入 |

$ | |

$ | |

$ | |

||||||

| 2019 (1) |

2018 |

|||||||

| 美國門店 |

$ | |

$ | |

||||

| 美國供應鏈 |

|

|

||||||

| 美國總資產 |

|

|

||||||

| 國際特許經營 |

|

|

||||||

| 國際供應鏈 |

|

|

||||||

| 國際資產總額 |

|

|

||||||

| 未分配 |

|

|

||||||

| 總資產 |

$ | |

$ | |

||||

(1) |

ASC 842的採用導致經營租賃的確認 使用權 2019年的資產。有關採用該新會計準則的其他信息,請參閲合併財務報表附註1。 |

| 2019 |

2018 |

|||||||

| 美國門店 |

$ | |

$ | |

||||

| 供應鏈 |

|

|

||||||

| 合併商譽 |

$ | |

$ | |

||||

(13) |

公司擁有的商店交易 |

(14) |

定期財務數據(未經審計;單位:千,每股金額除外) |

| 截至財年季度 |

財政 截至的年度 |

|||||||||||||||||||

| 3月24日, 2019 |

6月16日, 2019 |

9月8日, 2019 |

十二月二十九日, 2019 |

十二月二十九日, 2019 |

||||||||||||||||

| 總收入 |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

| 營業利潤率 |

|

|

|

|

|

|||||||||||||||

| 未計提所得税準備的收入 |

|

|

|

|

|

|||||||||||||||

| 淨收入 |

|

|

|

|

|

|||||||||||||||

| 每股普通股收益-基本(1) |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

| 每股普通股收益-稀釋後(1) |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

| 宣佈的每股普通股股息 |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

| 截至財年季度 |

財政 截至的年度 |

|||||||||||||||||||

| 3月25日, 2018 |

6月17日, 2018 |

9月9日, 2018 |

12月30日, 2018 |

12月30日, 2018 |

||||||||||||||||

| 總收入 |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

| 營業利潤率 |

|

|

|

|

|

|||||||||||||||

| 未計提所得税準備的收入 |

|

|

|

|

|

|||||||||||||||

| 淨收入 |

|

|

|

|

|

|||||||||||||||

| 每股普通股收益-基本(1) |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

| 每股普通股收益-稀釋後(1) |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

| 宣佈的每股普通股股息 |

$ | |

$ | |

$ | |

$ | |

$ | |

||||||||||

(1) |

由於每次計算都是四捨五入,每股收益數字的總和可能不等於總數。 |

(15) |

後續事件 |

第9項。 |

與會計師在會計和財務披露方面的變更和分歧。 |

項目9A。 |

控制和程序。 |

| (a) | 信息披露控制和程序的評估。 |

| (b) | 財務報告內部控制的變化。 |

| (c) | 管理層財務報告內部控制年度報告。 |

項目9B。 |

其他信息。 |

第10項。 |

董事、高管和公司治理。 |

| 名字 |

年齡 |

職位 | ||||

| David A.布蘭登 |

67 |

董事會主席 | ||||

| 小理查德·E·艾利森 |

53 |

首席執行官 | ||||

| Jeffrey D.勞倫斯 |

46 |

執行副總裁總裁,首席財務官 | ||||

| 拉塞爾·J·韋納 |

51 |

首席運營官兼美洲總裁 | ||||

| 託馬斯·B·柯蒂斯 |

56 |

企業運營執行副總裁 | ||||

| 斯科特·R欣肖 |

57 |

特許經營運營和發展執行副總裁 | ||||

| Joseph H.約旦 |

46 |

執行副總裁,國際 | ||||

| Stuart A.徵收 |

48 |

供應鏈服務執行副總裁 | ||||

| 蒂莫西·P·麥金泰爾 |

57 |

傳播、投資者關係和法律事務執行副總裁 | ||||

| 凱文·S·莫里斯 |

59 |

執行副總裁、總法律顧問 | ||||

| 麗莎·V·普萊斯 |

47 |

常務副祕書長總裁,首席人力資源官 | ||||

| J·凱文·瓦斯科尼 |

59 |

執行副總裁、首席信息官 | ||||

| C.安德魯·巴拉德 |

47 |

董事 | ||||

| Andrew B.鮑爾森 |

53 |

董事 | ||||

| 科裏·S巴里 |

44 |

董事 | ||||

| 戴安娜·F·康託 |

62 |

董事 | ||||

| Richard L. Federico |

65 |

董事 | ||||

| James A.高盛 |

61 |

董事 | ||||

| 帕特里夏·E·洛佩茲 |

58 |

董事 | ||||

第11項。 |

高管薪酬。 |

第12項。 |

若干實益擁有人的擔保所有權及管理層及相關股東事宜。 |

第13項。 |

某些關係和相關交易,以及董事的獨立性。 |

第14項。 |

首席會計師費用及服務費。 |

項目15. |

展品、財務報表明細表。 |

| (a)1. | 財務報表:Domino‘s Pizza,Inc.及其子公司的以下財務報表列於項目8“財務報表和補充數據”: |

| 2. | 財務報表附表:以下財務報表附表附於本報告。 |

| 3. | 證物:下列某些證物先前已根據1933年《證券法》和1934年《證券交易法》的要求提交給美國證券交易委員會。這樣的展品由每個這樣的展品的列表之後的括號引用來標識,並且通過引用結合於此。 |

| 展品 數 |

描述 | |||

| 3.1 |

Domino‘s Pizza,Inc.第二次重新註冊證書表格(通過參考Domino’s Pizza,Inc.於2004年4月13日提交的表格S-1註冊聲明的附件3.1合併而成333-114442號)(“S一號”)。 | |||

| 3.2 |

Domino‘s Pizza,Inc.第二次重新註冊證書的修訂證書(通過引用附件3.2併入截至2015年6月14日的Form 10-Q季度)。 | |||

| 3.3 |

第二次修訂和重新修訂Domino‘s Pizza,Inc.附例(通過引用附件3.3併入註冊人截至2016年1月3日的Form 10-K年度報告中)。 | |||

| 4.1 |

註冊人的證券描述。 | |||

| 10.1 |

Domino‘s Farm Office Park Limited Partnership和Domino’s,Inc.之間於1998年12月21日簽訂的租賃協議(通過引用Domino‘s,Inc.於1999年3月22日提交的表格S-4註冊聲明的附件10.3合併(REG.編號:333-74797))。 | |||

| 10.2 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC於二零一二年八月二十八日訂立的租賃協議第四修正案(以註冊人截至二零一二年十二月三十日止年度的10-K表格年報附件10.2成立為法團(“二零一二年10-K表格”))。 | |||

| 10.3 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間的租賃協議第五修正案,日期為2015年2月1日(註冊人截至2017年1月1日的Form 10-K年度報告附件10.3(“2016 10-K”))。 | |||

| 10.4 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間的租賃協議第六修正案,日期為2015年2月1日(通過參考2016 10-K附件10.4合併而成)。 | |||

| 10.5 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間的租賃協議第七修正案,日期為2016年4月19日(通過參考2016 10-K附件10.5合併而成)。 | |||

| 10.6 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間的租賃協議第八修正案,日期為2016年11月4日(通過參考2016 10-K附件10.6合併而成)。 | |||

| 10.7 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間的租賃協議第九修正案,日期為2017年2月16日(通過參考2016 10-K附件10.7合併而成)。 | |||

| 10.8 |

Domino‘s Farm Office Park,L.L.C.和Domino’s Pizza LLC之間的租賃協議第十修正案,日期為2017年11月7日(通過參考註冊人截至2017年12月31日的Form 10-K年度報告的附件10.8合併)。 | |||

| 10.9 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間日期為2018年7月13日的租賃協議第十一修正案(註冊人截至2018年9月9日的季度10-Q表的季度報告附件10.1(“2018年9月10-Q表”))。 | |||

| 10.10 |

Domino‘s Farm Office Park,L.L.C.和Domino’s Pizza LLC之間的租賃協議第十二修正案,日期為2018年7月13日(通過引用2018年9月10-Q的附件10.2合併)。 | |||

| 10.11 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間日期為2019年5月14日的租賃協議第十三修正案(註冊人截至2019年6月16日季度的Form 10-Q季度報告的附件10.1(“2019年6月10-Q表”))。 | |||

| 10.12 |

Domino‘s Farm Office Park,L.L.C.與Domino’s Pizza LLC之間的租賃協議第十四修正案,日期為2019年5月31日(通過參考2019年6月10-Q表10.1合併而成)。 | |||

| 10.13* |

Domino‘s Pizza,Inc.於2005年1月1日生效的遞延補償計劃(通過參考註冊人截至2006年1月1日的10-K表格年度報告的附件10.9併入)。 | |||

| 10.14* |

2007年1月1日生效的Domino‘s Pizza延期補償計劃第一修正案(通過參考註冊人截至2006年12月31日年度10-K表格年度報告的附件10.9合併)。 | |||

| 10.15* |

2013年2月8日生效的多米諾披薩延期補償計劃第二修正案(通過參考2012年10-K附件10.5合併而成)。 | |||

| 10.16* |

經修訂的Domino‘s Pizza,Inc.2004年股權激勵計劃(以註冊人截至2009年3月22日的季度10-Q表的季度報告(“2009年3月10-Q表”)的附件10.1合併)。 | |||

| 10.17* |

根據經修訂的Domino‘s Pizza,Inc.2004年股權激勵計劃(通過參考2012年10-K表10.8合併而成)下的員工股票期權協議格式。 | |||

| 10.18* |

根據經修訂的Domino‘s Pizza,Inc.2004年股權激勵計劃(參照2012年10-K表10.9合併而成)下的2013年特別員工股票期權協議的格式。 | |||

| 10.19* |

經修訂的2004年多米諾披薩公司股權激勵計劃下的董事股票期權協議格式(合併時參考2009年3月10-Q表10.3)。 | |||

| 10.20* |

現有董事股票期權授予修訂表(參考2009年3月10-Q表10.5成立為法團)。 | |||

| 10.21* |

基於業績的限制性股票協議的形式(參照2012年10-K號文件附件10.12合併)。 | |||

| 10.22* |

2013年基於業績的特別限制性股票協議表格(參照2012年10-K號文件附件10.13註冊成立)。 | |||

| 10.23* |

以業績為基礎的限制性股票單位獎勵協議的形式(參照2012年10-K表10.14合併)。 |

| 10.24* |

2013年度特別業績限制性股票獎勵協議表格(參考2012年10-K附件10.15合併)。 | |||

| 10.25* |

Domino‘s Pizza,Inc.2004年股權激勵計劃董事限制性股票協議(註冊公司截至2010年1月3日的10-K表格年度報告附件10.19)。 | |||

| 10.26* |

修改並重新制定了多米諾披薩高級管理人員年度激勵計劃。(通過引用附件10.20併入註冊人截至2011年1月2日的10-K表格年度報告中)。 | |||

| 10.27* |

修訂和重新啟動Domino‘s Pizza,Inc.員工股票工資扣除計劃(通過參考註冊人截至2013年12月29日的10-K表格年度報告的附件10.18合併)。 | |||

| 10.28* |

日期為2019年1月1日的修訂和重新修訂的Domino‘s Pizza,Inc.員工股票工資扣除計劃的第一修正案(通過參考註冊人截至2019年3月24日的季度10-Q表格季度報告的附件10.1合併)。 | |||

| 10.29* |

多米諾披薩公司股息再投資計劃和直接股票買賣計劃的形式(合併於S-1的附件10.32)。 | |||

| 10.30* |

2018年限制性股票協議表格(參照註冊人於2018年1月11日提交的當前8-K表格報告的附件10.4成立為公司(“2018年1月8-K表格”))。 | |||

| 10.31* |

Domino‘s Pizza LLC與Jeffrey Lawrence於2015年8月28日簽訂的僱傭協議(註冊人截至2015年9月6日的季度10-Q表格季度報告附件10.1成立為法團)。 | |||

| 10.32* |

Domino‘s Pizza LLC和Russell J.Weiner於2008年9月2日簽訂的僱傭協議(註冊人於2008年9月4日提交的當前8-K表格報告的附件1.01成立為法團)。 | |||

| 10.33* |

Domino‘s Pizza LLC與Russell J.Weiner於2008年9月2日簽訂的僱傭協議修正案(根據2008年12月24日提交的註冊人當前8-K表格報告的附件10.4合併)。 | |||

| 10.34* |

Domino‘s Pizza LLC與Russell J.Weiner於2010年7月26日簽訂的僱傭協議修正案(根據註冊人截至2010年6月20日的Form 10-Q季度報告附件10.3成立為法團)。 | |||

| 10.35* |

截至2018年1月8日Domino‘s Pizza,Inc.、Domino’s Pizza LLC和Russell J.Weiner之間的僱傭協議(通過參考2018年1月8-K的附件10.2合併而成)。 | |||

| 10.36* |

Domino‘s Pizza LLC和Richard E.Allison,Jr.之間於2011年3月14日簽訂的僱傭協議。(通過引用附件10.1併入註冊人截至2011年3月27日的季度10-Q表格的季度報告中)。 | |||

| 10.37* |

截至2018年1月8日Domino‘s Pizza,Inc.、Domino’s Pizza LLC和Richard E.Allison,Jr.之間的僱傭協議。(參照2018年1月8-K表10.1併入)。 | |||

| 10.38* |

Domino‘s Pizza LLC和Richard E.Allison,Jr.之間於2018年1月8日簽訂的分時協議。(通過引用2018年1月8-K表10.3併入)。 | |||

| 10.39* |

Domino‘s Pizza LLC與David A.Brandon於2018年6月22日簽署的經修訂及重新簽署的僱傭協議附錄(註冊成立於截至2018年6月17日的10-Q表格季度報告附件10.1)。 | |||

| 10.40* |

Domino‘s Pizza LLC與David A.Brandon於2018年12月29日訂立的經修訂及重新簽署的僱傭協議附錄(註冊成立於截至2018年12月30日止年度的註冊人年報10-K表附件10.39(“2018年10-K表”))。 |

| 10.41* |

截至2012年2月11日Domino‘s Pizza LLC與J.Kevin Vasconi之間的僱傭協議(通過參考2018年10-K附件10.39成立為法團)。 | |||

| 10.42* |

截至2018年4月9日多米諾披薩有限責任公司與約瑟夫·H·喬丹之間的僱傭協議(通過參考2018年10-K附件10.39成立為法團)。 | |||

| 10.43 |

公司與高管、董事賠償協議表(參照S-1附件10.33註冊成立)。 | |||

| 10.44 |

Domino‘s Pizza Master Issuer LLC、Domino’s Pizza Distribution LLC、Domino‘s IP Holder LLC及Domino’s SPV Canada Holding Company Inc.(各自為聯席發行方)及Citibank,N.A.(受託人及證券中介人)於二零一二年三月十五日訂立經修訂及重訂的基本契約(註冊人於二零一二年三月十九日提交的現行8-K表格報告(“2012年3月8-K表格”)的附件4.1成立為法團)。 | |||

| 10.45 |

截至2013年9月16日的修訂和重新修訂的基礎契約的第一份補編,日期為2012年3月15日(通過參考註冊人於2015年10月22日提交的當前8-K表格報告的附件4.1合併而成(“2015年10月8-K表格”))。 | |||

| 10.46 |

截至2015年10月21日的修訂和重新修訂的基託的第二份補編,日期為2012年3月15日(通過參考2015年10月8-K的附件4.2合併而成)。 | |||

| 10.47 |

截至2015年10月21日的修訂和重訂基託的第三份補編,日期為2012年3月15日(通過參考2015年10月8-K的附件4.3合併而成)。 | |||

| 10.48 |

Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza Distribution LLC和Domino’s IP Holder LLC(各自為聯席發行商)和Citibank,N.A.(作為受託人和證券中間人)於2017年7月15日由Domino‘s Pizza,Inc.修訂和重訂的基礎契約的第四份補編(通過參考Domino’s Pizza,Inc.的附件4.1於2017年7月25日提交的當前表格8-K報告而合併)。 | |||

| 10.49 |

於2018年11月21日由Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza Distribution LLC及Domino’s IP Holder LLC(各自為聯席發行人)及Citibank,N.A.(受託人及證券中介)簽署並於二零一二年三月十五日生效的經修訂及重訂基礎契約的第五份補編。 | |||

| 10.50 |

Domino‘s Pizza Master Issuer LLC、Domino’s Pizza Distribution LLC、Domino‘s IP Holder LLC和Domino’s SPV Canada Holding Company Inc.於2015年10月21日簽署的修訂和重訂基礎契約的2015年-1系列補編,各自為2015年-1系列3.484%固定利率高級擔保票據、A-2-I類、2015-1系列4.474%固定利率高級擔保票據、A-2-II類和2015-1系列可變融資高級票據、A-1類A-1和花旗銀行,N.A.作為受託人和2015-1系列證券中介人(通過參考2015年10月8-K的附件4.4註冊成立)。 | |||

| 10.51 |

截至2017年7月24日,Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza Distribution LLC和Domino’s IP Holder LLC作為聯席發行商,以及Citibank,N.A.作為受託人,2017-1系列證券中介和計算代理(通過參考2017年7月8-K附件4.2註冊成立)。 | |||

| 10.52 |

補充契約,日期為2018年4月24日,Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza分銷LLC和Domino’s IP Holder LLC,各自為2018年-1系列4.116%固定利率高級擔保票據、A-2-I類和2018年-1系列4.328%固定利率高級擔保票據的聯合發行人,A-2-II類,以及作為受託人和證券中介的花旗銀行(通過參考註冊人於4月25日提交的當前8-K表格報告的附件4.1成立為法團,2018年(2018年4月8-K)。 | |||

| 10.53 |

補充契約,日期為2019年11月19日,Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza Distribution LLC和Domino’s IP Holder LLC,各自為2019-1系列3.668%固定利率高級擔保票據A-2類的聯席發行商,以及花旗銀行(Citibank,N.A.)作為受託人和證券中介公司(註冊人於2019年11月19日提交的當前8-K表格報告(“2019年11月8-K表格”)參考附件4.1合併)。 |

| 10.54 |

Domino‘s Pizza Master Issuer LLC、Domino’s IP Holder LLC、Domino‘s Pizza分銷LLC和Domino’s SPV Canada Holding Company Inc.於2015年10月14日就2015-1系列3.484%固定利率高級擔保債券A-2-I類和2015-1 4.474%固定利率高級擔保債券A-2-II類(通過參考附件10.1至2015年10月8-K註冊成立為法團)簽訂的購買協議。 | |||

| 10.55 |

Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza Distribution LLC和Domino’s IP Holder LLC於2017年6月12日簽訂的購買協議,分別為聯席發行商、Domino‘s SPV擔保人LLC、Domino’s Pizza特許經營有限責任公司、Domino‘s Pizza International Francising Inc.、Domino’s Pizza Canada分銷ULC、Domino‘s RE LLC和Domino’s EQ LLC,各自為擔保人,Domino‘s Pizza LLC作為經理,Domino’s Pizza Inc.和Domino‘s Securities Inc.為母公司作為初始購買者的有限責任公司和巴克萊資本公司(合併於2017年6月14日提交的Domino‘s Pizza,Inc.當前報告Form 8-K的附件10.1)。 | |||

| 10.56 |

購買協議日期為2018年4月18日,由Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza分銷LLC、Domino’s IP Holder LLC、Domino‘s Pizza,Inc.、Domino’s Pizza LLC、Domino‘s Inc.、作為其擔保方的Domino’s Pizza LLC和Guggenheim Securities,LLC作為其附表一所列初始購買者的代表簽署(通過參考2018年4月8-K的表1.1合併)。 | |||

| 10.57 |

購買協議,日期為2019年11月6日,購買協議由Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza分銷LLC和Domino’s IP Holder LLC簽訂,各自為聯席發行者、Domino‘s SPV擔保人LLC、Domino’s Pizza特許經營有限責任公司、Domino‘s Pizza International Francing Inc.、Domino’s Pizza Canada分銷ULC、Domino‘s RE LLC和Domino’s EQ LLC,作為擔保人,Domino‘s Pizza LLC和Domino’s Capital Inc.作為母公司,以及Guggenheim Securities,LLC和Barclays Inc.作為初始購買者(參考Domino‘s Pizza,Inc.於2019年11月7日提交的表格8-K當前報告附件99.1合併)。 | |||

| 10.58 |

A-1類票據購買協議,日期為2019年11月19日,由Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza Distribution LLC和Domino’s IP Holder LLC簽訂,各自為聯席發行者、Domino‘s SPV擔保人LLC、Domino’s Pizza Francing LLC、Domino‘s Pizza International Francising Inc.、Domino’s Pizza Canada分銷ULC、Domino‘s RE LLC和Domino’s EQ LLC,各自為擔保人,Domino‘s Pizza分銷有限責任公司作為管理人,某些管道投資者、金融機構和融資代理,以及Co peratieve Rabobank U.A.作為信用證提供者、Swingline貸款人和行政代理(通過參考2019年11月8-K的附件10.1合併而成)。 | |||

| 10.59 |

經修訂及重訂日期為二零一二年三月十五日的Domino‘s SPV擔保人LLC、Domino’s Pizza Francing LLC、Domino‘s Pizza International Francing Inc.、Domino’s Pizza Canada Distributed ULC、Domino‘s RE LLC及Domino’s EQ LLC之間於二零一二年三月十五日訂立的擔保及抵押品協議,每家均為擔保人,受託人為新界州花旗銀行(根據2012年3月8-K號文件附件10.2成立為法團)。 | |||

| 10.60 |

Domino‘s Pizza Master Issuer LLC、Domino’s Pizza Master Issuer LLC的若干附屬公司、Domino‘s Pizza LLC(管理人及個人)、Domino’s Pizza NS Co.及Citibank,N.A.(受託人)之間於二零一二年三月十五日修訂及重新訂立的管理協議(參照附件10.3至二零一二年三月8-K成立為法團)。 | |||

| 10.61 |

Domino‘s Pizza Master Issuer LLC、Domino’s Pizza Issuer LLC的若干附屬公司、Domino‘s Pizza LLC作為管理人和以個人身份、Domino’s Pizza NS Co.和Citibank NA作為受託人(通過參考2015年10月8-K附件10.3成立為法團)之間於二零一二年三月十五日修訂及重訂的管理協議於2015年10月21日的修訂號。 | |||

| 10.62 |

由Domino‘s Pizza Master Issuer LLC、Domino’s Pizza Master Issuer LLC的某些子公司、Domino的SPV擔保人LLC、Domino‘s Pizza LLC作為管理人和個人、Domino’s Pizza NS Co.和Citibank,N.A.作為受託人(通過參考2017年7月8-K表10.1成立為法團)於2012年3月15日由Domino‘s Pizza Issuer LLC、Domino’s SPV擔保人LLC、Domino‘s Pizza LLC作為管理人和個人的修訂和重新簽署的管理協議於2017年7月15日生效。 | |||

| 10.63 |

由Domino‘s Pizza,Inc.簽署的母公司支持協議,日期為2012年3月15日,受託人為花旗銀行(根據2015年10月8-K的附件10.4合併)。 |

| 10.64 |

Domino‘s Pizza,Inc.於2012年3月15日簽署的、日期為2015年10月21日的母公司支持協議的第291號修正案,以花旗銀行為受託人(通過參考2015年10月8-K的附件10.5合併而成)。 | |||

| 10.65 |

固定美元加速股份回購交易確認,日期為2017年8月2日(合併通過參考Domino‘s Pizza,Inc.於2017年8月2日提交的Form 8-K當前報告的附件10.1)。 | |||

| 10.66 |

綜合修正案第1號,日期為2017年12月15日,由Domino‘s Pizza Master Issuer LLC、Domino’s SPV Canada Holding Company Inc.、Domino‘s Pizza Distribution LLC和Domino’s IP Holder LLC分別擔任聯席發行商、Domino‘s SPV擔保人LLC、Domino’s Pizza Francing LLC、Domino‘s Pizza International Francising Inc.、Domino’s Pizza Canada Distributed ULC、Domino‘s RE LLC和Domino’s EQ LLC作為擔保人,Domino‘s Pizza LLC作為管理人,某些管道投資者、金融機構和融資代理,以及Coöperative Rabobank U.A.作為信用證提供者、Swingline貸款人和行政代理(通過參考Domino‘s Pizza,Inc.於2017年12月19日提交的表格8-K當前報告附件10.1合併)。 | |||

| 10.67 |

截至2009年1月6日Domino‘s Pizza,Inc.、Blue Harbour Strategic Value Partners Master Fund,LP和Blue Harbour Institution Partners Master Fund,L.P.之間的協議(通過引用附件10.1併入註冊人於2009年1月9日提交的當前8-K表格報告中)。 | |||

| 10.68 |

董事會薪酬。 | |||

| 21.1 |

Domino‘s Pizza,Inc. | |||

| 23.1 |

普華永道會計師事務所同意。 | |||

| 31.1 |

根據2002年《薩班斯-奧克斯利法案》第302節頒發的與Domino‘s Pizza,Inc.有關的首席執行官證書。 | |||

| 31.2 |

根據2002年《薩班斯-奧克斯利法案》第302節對首席財務官的認證,涉及Domino‘s Pizza,Inc. | |||

| 32.1 |

根據2002年《薩班斯-奧克斯利法案》關於Domino‘s Pizza,Inc.的《薩班斯-奧克斯利法案》第906節通過的《美國法典》第18編第63章第1350節對首席執行官的認證。 | |||

| 32.2 |

根據2002年《薩班斯-奧克斯利法案》關於Domino‘s Pizza,Inc.的《薩班斯-奧克斯利法案》第906節通過的《美國法典》第18編第63章第1350節對首席財務官的認證。 | |||

| 101.INS |

XBRL實例文檔-實例文檔不顯示在交互數據文件中,因為它的XBRL標記嵌入在內聯XBRL文檔中。 | |||

| 101.SCH |

內聯XBRL分類擴展架構文檔。 | |||

| 101.CAL |

內聯XBRL分類擴展計算Linkbase文檔。 | |||

| 101.LAB |

內聯XBRL分類擴展標籤Linkbase文檔。 | |||

| 101.PRE |

內聯XBRL分類擴展演示文稿Linkbase文檔。 | |||

| 101.DEF |

內聯XBRL分類擴展定義Linkbase文檔。 | |||

| 104 |

封面頁交互式數據文件(格式為Inline DatabRL,包含在附件101中)。 |

| * | 根據表格第15(b)項,需要將管理合同或補償計劃或安排作為本報告的附件提交 10-K. |

第16項。 |

表格 10-K 總結。 |

12月29日, 2019 |

12月30日, 2018 |

|||||||

資產 |

||||||||

資產: |

||||||||

現金 |

$ | $ | ||||||

總資產 |

$ | $ | ||||||

負債和股東赤字 |

||||||||

負債: |

||||||||

子公司淨赤字中的權益 |

$ | $ | ||||||

應付子公司款項 |

||||||||

總負債 |

||||||||

股東的赤字: |

||||||||

普通股,面值$ |

||||||||

優先股,面值$ |

||||||||

其他內容 已繳費 資本 |

||||||||

留存赤字 |

( |

) | ( |

) | ||||

累計其他綜合損失 |

( |

) | ( |

) | ||||

股東總虧損額 |

( |

) | ( |

) | ||||

總負債和股東赤字 |

$ | $ | ||||||

在過去幾年裏 |

||||||||||||

12月29日, 2019 |

12月30日, 2018 |

12月31日, 2017 |

||||||||||

收入 |

$ | $ | $ | |||||||||

總收入 |

||||||||||||

運營費用 |

||||||||||||

總運營費用 |

||||||||||||

營業收入 |

||||||||||||

子公司的股權收益 |

||||||||||||

繳納所得税前的收入 |

||||||||||||

所得税撥備 |

||||||||||||

淨收入 |

$ | $ | $ | |||||||||

綜合收益 |

$ | $ | $ | |||||||||

每股收益: |

||||||||||||

普通股-基本 |

$ | $ | $ | |||||||||

普通股-稀釋 |

$ | $ | $ | |||||||||

在過去幾年裏 |

||||||||||||

12月29日, 2019 |

12月30日, 2018 |

12月31日, 2017 |

||||||||||

經營活動的現金流: |

||||||||||||

經營活動提供的淨現金 |

$ | $ | $ | |||||||||

投資活動產生的現金流: |

||||||||||||

來自子公司的股息 |

||||||||||||

投資活動提供的現金淨額 |

||||||||||||

融資活動的現金流: |

||||||||||||

普通股股息的支付 |

( |

) | ( |

) | ( |

) | ||||||

購買普通股 |

( |

) | ( |

) | ( |

) | ||||||

其他 |

( |

) | ||||||||||

用於融資活動的現金淨額 |

( |

) | ( |

) | ( |

) | ||||||

現金零錢 |

||||||||||||

現金,期末 |

||||||||||||

現金,期末 |

$ | $ | $ | |||||||||

(1) |

引言和陳述的基礎 |

(2) |

現金流量信息的補充披露 |

| (單位:千) |

天平 起頭 一年中 |

規定 (利益) |

扣除額 從… 儲備 * |

天平 結束 年 |

||||||||||||

| 可疑應收賬款備抵: |

||||||||||||||||

| 2019 |

$ | |

$ | |

$ | ( |

) | $ |

|

|||||||

| 2018 |

|

|

( |

) | |

|||||||||||

| 2017 |

|

( |

) | ( |

) | |

||||||||||

| * | 主要包括核銷、壞賬收回和某些重新分類。 |

| DOMINO ' s Pizza,Inc. |

| /s/ Jeffrey D.勞倫斯 |

| Jeffrey D.勞倫斯 首席財務官 |

| 2020年2月20日 |

| /s/理查德·E.小艾莉森 |

||

| 小理查德·E·艾利森 2020年2月20日 |

董事首席執行官兼首席執行官 (首席行政主任) | |

| /s/ Jeffrey D.勞倫斯 |

||

| Jeffrey D.勞倫斯 2020年2月20日 |

首席財務官 (首席財務會計官) | |

| /s/ David A.布蘭登 |

||

| David A.布蘭登 2020年2月20日 |

董事會主席 | |

| /s/ C。安德魯·巴拉德 |

||

| C.安德魯·巴拉德 2020年2月20日 |

董事 | |

| /s/安德魯·B.鮑爾森 |

||

| Andrew B.鮑爾森 2020年2月20日 |

董事 | |

| /s/ Corie S.巴里 |

||

| 科裏·S巴里 2020年2月20日 |

董事 | |

| /s/戴安娜·F. Cantor |

||

| 戴安娜·F·康託 2020年2月20日 |

董事 | |

| /s/理查德·L. Federico |

||

| Richard L. Federico 2020年2月20日 |

董事 | |

| /s/ James A.高盛 |

||

| James A.高盛 2020年2月20日 |

董事 | |

| /s/帕特里夏·E.洛佩茲 |

||

| 帕特里夏·E·洛佩茲 2020年2月20日 |

董事 |