依據第424(B)(2)條提交

註冊號碼333-269514

| 招股章程補充説明書日期:2023年2月17日 |

|

富國銀行

CAD1250,000,000 5.083%從固定到浮動利率票據到期 2028年4月26日

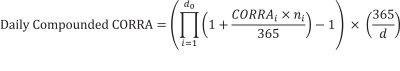

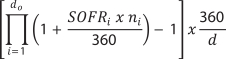

富國銀行將支付5.083%的利息從固定到浮動利率票據於2028年4月26日到期(以下簡稱票據)(I)自發行之日起至2027年4月26日(但不包括),每半年於2024年4月26日及 10月26日(自2024年10月26日起)到期,年利率相等於5.083釐;及(Ii)自2027年4月26日起至(包括)每年1月26日、4月26日、7月26日及 10月26日(自2027年7月26日起)按季到期,利率等於每日複合Corra(指數)(如本文定義)加1.04%(利差),受最低年利率0.00%(最低利率)的限制,並須如本文披露的那樣進行修改。這些票據將於2028年4月26日到期。我們將以加元(加元)支付票據。如果無法使用CAD,我們將以美元支付 票據。?請參閲票據説明和加元不可用。票據可根據富國銀行的選擇進行贖回,如票據説明和可選贖回中所述。如果涉及美國税收的變化可能需要富國銀行支付額外金額,則富國銀行也可以在規定的到期日之前贖回票據,如票據説明中所述,不會在任何證券交易所或自動報價系統中列出。

這些票據是富國銀行的無擔保債務,票據上的所有付款都受到富國銀行的信用風險的影響。如果富國銀行拖欠債務,您可能會損失部分或全部投資。這些票據不是富國銀行任何銀行或非銀行子公司的儲蓄賬户、存款或其他債務,也不受聯邦存款保險公司、存款保險基金、加拿大存款保險公司或任何其他政府機構的擔保。

美國證券交易委員會、任何州證券委員會或其他監管機構均未批准或不批准這些證券,也未就本招股説明書附錄或隨附的招股説明書的準確性或充分性作出判斷。任何相反的陳述都是刑事犯罪。

投資 這些票據涉及風險。?風險因素見S-4頁。

| 公開發行價格(1) | 承保折扣 | 扣除費用前的收益,捐給富國銀行(1) | ||||

| 每張紙條 |

100.00% | 0.25% | 99.75% | |||

| 總計 |

CAD 1,250,000,000.00 | CAD3,125,000.00 | CAD 1,246,875,000.00 |

| (1) | 另加2024年4月23日起的應計利息(如有)。 |

承銷商預計只能在2024年4月23日通過CDS Clearing and Depository Services Inc.的設施為其參與者的賬户提供簿記形式的票據。

我們的附屬公司之一富國證券加拿大有限公司將遵守金融行業監管機構公司(FINRA)關於票據銷售的行為規則 規則5121。

賬簿管理 經理

| 加拿大豐業銀行 | 蒙特利爾銀行資本市場 | |

| 加拿大帝國商業銀行資本市場 | 加拿大皇家銀行資本市場 | |

| 道明證券 | 富國銀行證券 |

聯席經理

| Desjardins資本市場 | 國家銀行金融市場 |

招股説明書副刊日期:2024年4月16日