這份初步招股説明書中的信息不完整,可能會被更改。 在提交給美國證券交易委員會的註冊聲明生效之前,這些證券不得出售。本初步招股説明書不是出售要約,也不尋求在任何不允許要約或出售的司法管轄區購買這些證券的要約。

有待完成

初步招股説明書,日期:2023年1月23日

3,250,000股美國存托股

廣達星集團有限公司

代表9,750,000股A類普通股

這是全新集團有限公司首次公開發行3,250,000股美國存托股票(ADS)。每一股美國存托股份代表我們三股A類普通股,每股票面價值0.0001美元。我們預計,美國存托股份的首次公開募股價格 將在11.5美元至13.5美元之間。

在此次發行之前,美國存託憑證尚未公開上市。 我們已獲準將美國存託憑證在納斯達克全球市場上市,代碼為?QSG.

(1)與本公司主要股東之一及本公司一名董事的聯營公司DCM有關聯的若干實體 及(2)嘉實環球資本投資有限公司管理的投資基金嘉實大灣投資SP賬户的嘉實國際溢價(二級市場)基金SPC已表示有興趣分別按首次公開發售價格 及按與其他美國存託憑證相同的條款購買本次發售中相當於A類普通股的美國存託憑證最多500萬美元及1,000萬美元。此類意向表示並不是具有約束力的購買協議或承諾,我們和承銷商目前沒有義務向該人出售美國存託憑證。這些 方中的任何一方都可以決定在此產品中購買更多、更少或不購買ADS。承銷商從這些投資者購買的任何美國存託憑證中獲得的承銷折扣和佣金,將與他們在此次發行中向公眾出售的任何其他美國存託憑證獲得的承銷折扣和佣金相同。

在本次發行完成前,我們的已發行和已發行股本將包括 A類普通股和B類普通股。假設承銷商不行使購買額外美國存託憑證的選擇權,本公司創始人、主席兼行政總裁Li先生將實益擁有所有該等已發行B類普通股,並將可於本次發售完成後立即行使該等已發行及已發行股本總投票權的81.2%。除投票權和轉換權外,A類普通股和B類普通股的持有人享有相同的權利。每股A類普通股的持有人有權投一票,每股B類普通股的持有人有權投十票。在B類普通股持有人 的選擇下,每股B類普通股可隨時轉換為一股A類普通股。A類普通股在任何情況下都不能轉換為B類普通股。 有關詳細信息,請參閲股本説明。

我們是一家新興的成長型公司,因為該術語在修訂後的2012年Jumpstart Our Business Startups Act中使用了 ,因此,我們可能會選擇在本次發行完成後的未來報告中遵守某些降低的上市公司報告要求。

本次發行完成後,我們將成為納斯達克 股票市場公司治理規則定義的受控公司,因為我們的創始人、董事長兼首席執行官李鵬先生將實益擁有我們當時已發行和已發行普通股的30.2%,並將能夠在本次發行完成後立即行使我們已發行和已發行普通股的81.2%的總投票權,假設承銷商不行使購買額外美國存託憑證的選擇權。因此,李鵬先生將有能力控制或重大影響 需要股東批准的事項的結果。有關進一步信息,請參閲主要股東風險和風險因素風險與美國存託憑證和本次發行有關的風險我們將是納斯達克股票市場上市規則所指的受委託人控制的公司,因此,可能依賴於某些為其他公司股東提供保護的公司治理要求的豁免。

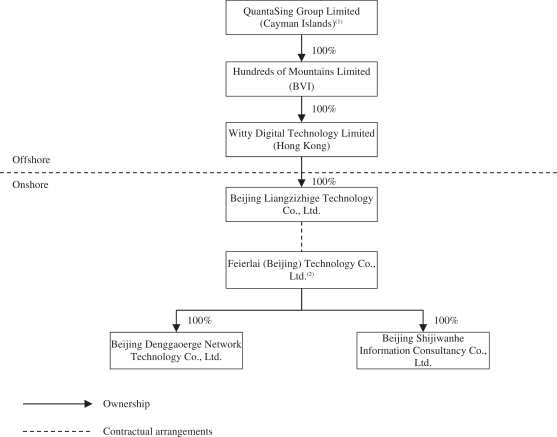

廣信集團有限公司是開曼羣島的控股公司,而不是中國的運營公司。我們通過 我們全資擁有的中國子公司(WFOE)及其合同安排(通常稱為VIE結構)以及位於中國的可變權益實體(VIE)及其子公司(統稱為關聯實體) 在中國開展業務。VIE結構用於向投資者提供對總部位於中國的公司的外國投資敞口,中國法律限制對某些運營公司的外國直接投資,例如某些增值電信服務和其他互聯網相關業務。廣星集團有限公司及我們的外商獨資企業均無於該等聯營實體擁有任何股權。我們與VIE及其指定股東的合同安排不等同於對VIE股權的投資,投資者可能永遠不會持有中國運營公司的股權,包括關聯實體。相反,我們被視為VIE的主要受益者,並根據VIE結構合併美國公認會計準則下關聯實體的財務業績。美國存託憑證的投資者購買的是開曼羣島控股公司全新集團有限公司的股權證券,而不是關聯實體的股權證券。正如在本招股説明書中所使用的,我們、我們的公司、我們的VIE結構涉及美國存託憑證投資者面臨的獨特風險。它可能無法對關聯實體提供有效的運營控制,還面臨與(其中包括)中國現行和未來法律、法規和規則的解釋和適用於該等合同安排相關的風險和不確定性。截至本招股説明書的日期,我們的WFOE、VIE及其指定股東之間的合同 安排下的協議尚未在法院接受測試。如果中國監管機構發現這些合同安排不符合相關行業對外商直接投資的限制,或者如果相關的中國法律、法規和規則或其解釋在未來發生變化,我們可能會受到嚴厲的懲罰或被迫放棄我們在VIE中的權益 或喪失我們在合同安排下的權利。中國監管當局可能在未來任何時候禁止VIE結構,這將導致我們的業務發生重大不利變化,並導致您投資於此次發行的我們 證券的價值大幅縮水或變得一文不值。有關更多信息,請參閲風險因素和與我們公司結構相關的風險。

當我們通過我們的外商獨資企業及其附屬實體在中國開展業務時,我們面臨着與在中國開展業務相關的各種法律和運營風險及不確定性。我們受制於中國複雜和不斷變化的法律法規。中國政府已表示有意對境外和/或外國投資中國發行人的發行實施更多監管和控制,併發起各種監管行動和發表各種公開聲明,其中一些在幾乎沒有事先通知的情況下發布,包括打擊證券市場非法活動,加強對中國境外上市公司的監管,採取新措施擴大網絡安全審查範圍,以及加大反壟斷執法力度。例如,我們面臨與海外發行的監管審批以及對網絡安全和數據隱私的監督相關的風險,這可能會影響我們在美國或其他外國證券交易所進行某些業務、接受外國投資或上市和進行上市的能力。這些風險可能導致我們的業務和美國存託憑證的價值發生重大不利變化,顯著限制或完全阻礙我們向投資者提供或繼續提供證券的能力,或導致此類證券的價值顯著 縮水或變得一文不值。詳見《中國》中的風險因素與做生意相關的風險。

根據《持有外國公司責任法案》(HFCAA),我們受到一系列禁令、限制和潛在的退市風險。我們的審計師普華永道中天會計師事務所是一家總部設在內地的獨立註冊會計師事務所中國。根據HFCAA和相關規定,如果我們提交了由註冊會計師事務所出具的審計報告,表明上市公司會計監督委員會(PCAOB)已確定 它無法全面檢查和調查,則美國證券交易委員會(美國證券交易委員會)將認定我們為經該委員會認定的發行人、發行人、我們的證券在任何美國國家證券交易所的交易以及任何非處方藥如果我們連續兩年被認定為歐盟委員會確認的發行商,將被禁止在美國進行交易。2022年8月,PCAOB、中國證券監督管理委員會(證監會)和中國財政部簽署了《禮賓聲明》(《禮賓聲明》),為PCAOB對內地和香港由PCAOB管轄的會計師事務所中國進行檢查和調查建立了一個具體和負責任的框架。2022年12月15日,PCAOB宣佈,它能夠確保2022年全面檢查和調查PCAOB註冊的會計師事務所,總部設在內地和香港的中國。PCAOB董事會撤銷了之前2021年關於PCAOB無法檢查或調查總部設在中國內地和香港的註冊會計師事務所中國的決定。然而,PCAOB能否繼續令人滿意地對總部設在內地中國和香港的PCAOB註冊會計師事務所進行檢查存在不確定性,並取決於以下幾個因素: