目錄表

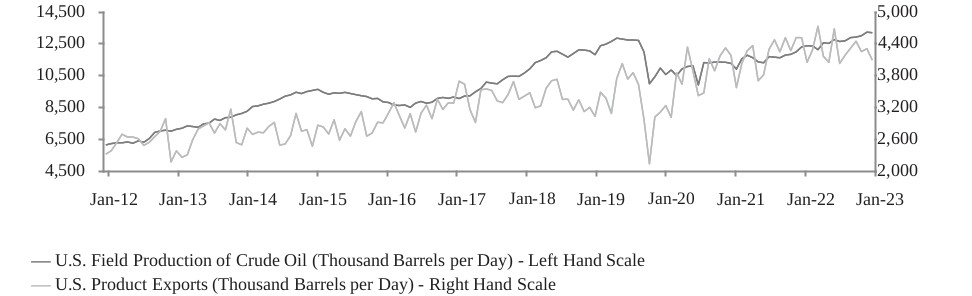

2019年美國原油平均出口量為每日300萬桶,2020年進一步小幅上升至每日320萬桶。儘管新冠肺炎的爆發和2020年原油價格的大幅下跌,美國原油出口仍然強勁,這在一定程度上要歸功於中國與美國的第一階段貿易協議。此外,受歐洲主要原油品級產量持續下降的推動,來自歐洲的需求也有所上升。2021年,美國原油出口量下降7.6%,至每日300萬桶,原因是原油產量下降,鑽探活動因新冠肺炎引發的需求下滑而減少。不過,2022年出口增長約20.7%,至每日3.6億桶,2023年增長12.4%,至每日4.0億桶,原因是俄羅斯原油出口受到制裁後,美國對原油的需求增加,美國S從緊急儲備中大規模釋放石油,以及美國原油產量增加。

儘管2020年4月至5月,由於封鎖限制,產品出口大幅下滑,但在接下來的幾個月裏,出口迅速恢復。隨着石油需求的復甦,2021年美國產品出口平均增長12.5%,達到每日380萬桶。2022年美國產品出口繼續增長,原因是庫存減少、需求增加以及2022年2月俄羅斯-烏克蘭衝突爆發後貿易流動中斷。由於煉油廠產能幾乎持平和國內需求上升,2023年美國產品出口幾乎持平。

美國原油產量和產品出口

*來源:Jodi

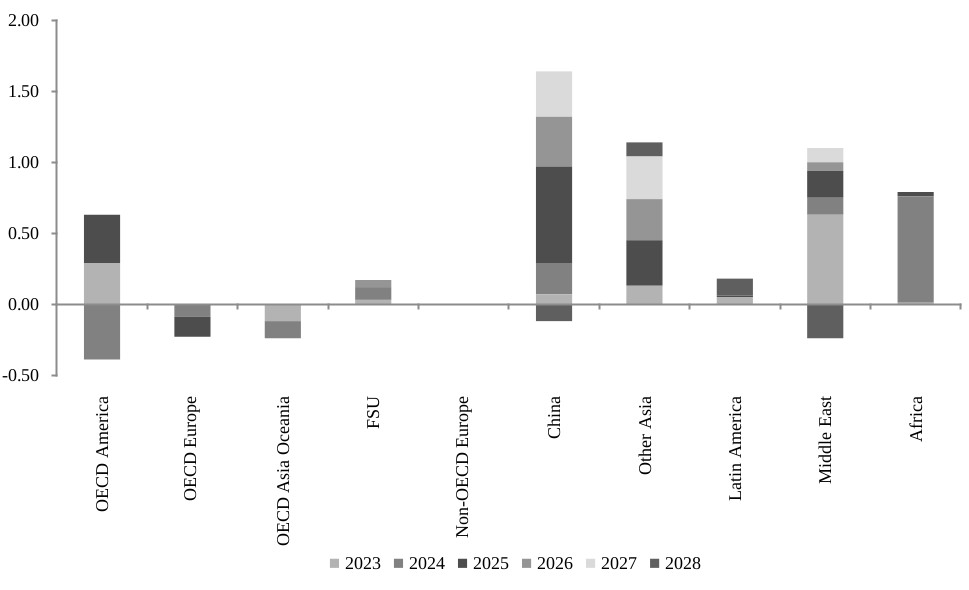

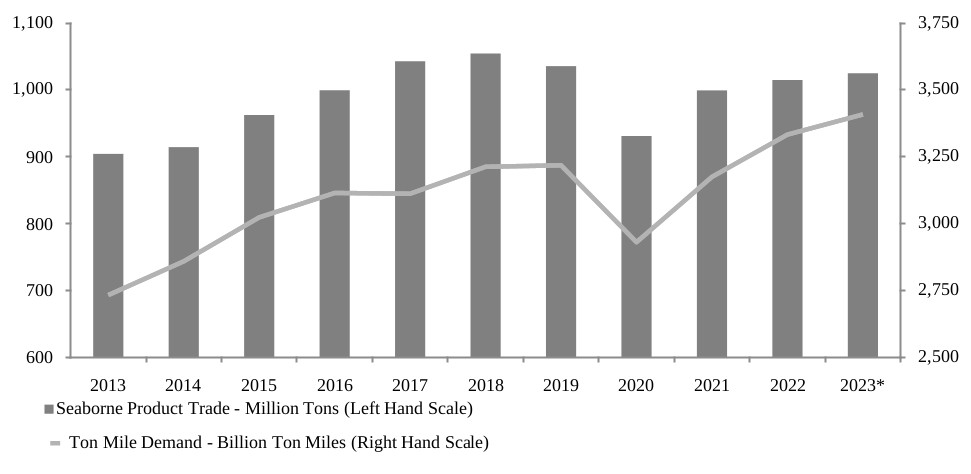

美國出口的增長在很大程度上幫助滿足了南美和非洲對石油產品日益增長的需求,而其他美國出口一直在跨越大西洋進入歐洲,歐洲當地煉油廠的關閉支撐了產品進口的增長。

就噸英里需求而言,過去五年世界煉油模式的一個顯著發展是,除了中國和印度的產能擴張外,原油產區還在發展自己的煉油產能。與此同時,糟糕的煉油廠利潤率導致發達國家的煉油廠關閉,其中最明顯的是歐洲、澳大利亞、日本和美國。在這種背景下,發達國家煉油產能的關閉已經很明顯地促使長途進口,以滿足印度西海岸到歐洲和美國東海岸等路線的產品需求。靠近世界其他地區消費地區的煉油廠關閉也將支撐產品進口需求。例如,在澳大利亞,新加坡的貿易已變得越來越重要,以補償當地煉油廠轉變為倉儲倉庫的費用。這是亞洲內部貿易普遍增長的一部分,這已經提振了對成品油油輪的需求。

2010年至2019年,OECD美洲和OECD亞洲大洋洲的煉油廠產能分別增長6.5%和1.5%,至每日19.1 Mb和6.8 Mb,而OECD歐洲的煉油產能下降0.5%,至每日12.2 Mb。

40