招股説明書

依據第424(B)(4)條提交

註冊説明書第333-276500號

註冊説明書第333-271416號

ABVc BioPharma公司

11,714,683股普通股

本招股説明書涉及本招股説明書中在“出售股東”標題下確定的出售股東不時轉售內華達州ABVC BioPharma公司(下稱“本公司”)最多11,714,683股普通股,面值0.001美元(“普通股”)。這些股份包括:(I)3,527,778股普通股,作為根據該公司與Lind Global Fund II,LP於2023年2月23日訂立的某項有擔保可轉換票據的證券購買協議(“Lind交易”);

(Ii)5,291,667股普通股根據Lind交易認購普通股;(Iii)211,667股普通股

根據Lind交易配售代理普通股認購權證(“PA認股權證”);

(Iv)342,857股本公司普通股,根據本公司與Lind Global Fund II,LP(“2”)於2023年11月17日簽署的某項證券購買協議,發行有擔保的可轉換票據。發送Lind Transaction“);

(V)1,000,000股作為普通股認購權證基礎的普通股發送Lind交易;(Vi)30,000股普通股,作為配售代理普通股認購權證的基礎,根據2發送鏈接交易

(“2發送PA Warrant”);(vii)根據本公司與Lind於2024年1月17日簽訂的若干證券購買協議,285,714股本公司普通股(“3研發

(八)根據第三條規定,100萬股普通股相關普通股認股權證;研發

林德交易;及(ix)25,000股普通股相關配售代理普通股購買權證根據

3研發Lind事務(“3研發PA Warrant”)。

有關出售股東的詳細信息,請參閲《出售股東》。

出售股票的股東可以不時地在我們的普通股以現行市場價格交易的主要市場上出售這些股票,也可以通過談判交易或通過“分銷計劃”一節中所述的任何其他方式來出售。出售股票的股東可被視為其發行的普通股的承銷商,這符合修訂後的《1933年證券法》的含義。我們將支付註冊這些股票的費用。

我們不會從出售股票的股東出售本招股説明書所涵蓋的股份中獲得收益。

股票登記是為了允許出售股票的股東或其各自的質權人、受讓人、受讓人或其他利益繼承人在公開市場上不時地出售股票。我們不知道出售股票的股東何時或以多少金額可以出售這些證券。出售

股東可以出售本招股説明書提供的部分、全部或全部證券。

我們的

普通股在納斯達克資本市場以ABVC的代碼報價。2024年4月4日,我們普通股的收盤價為每股1.28美元。

出售股東可在

中出售本招股説明書中描述的普通股股份 多種不同的方式,以現行市場價格或私下協商的價格,

出售股東的發行沒有終止日期。

在您投資我們的任何證券之前,您應仔細閲讀本招股説明書以及

在“通過引用合併某些信息”和“在哪裏可以找到更多信息”標題下描述的其他信息。

投資我們的證券涉及高風險。請參閲本招股説明書第8頁開始的“風險因素”。

美國證券交易委員會和任何州證券委員會都沒有批准或不批准這些證券,也沒有確定本招股説明書是否真實或完整。

任何相反的陳述都是刑事犯罪。

本招股説明書日期為2024年4月5日

目錄

| 前景

公約 |

II |

| 行業和市場數據 |

三、 |

| 招股説明書

摘要 |

1 |

|

產品 |

7 |

| 風險因素

|

8 |

| 有關前瞻性陳述的特別説明 |

27 |

| 使用收益的

|

28 |

| 管理層對財務狀況和經營結果的討論和分析 |

29 |

| 生意場 |

54 |

| 管理 |

70 |

| 高管薪酬

|

75 |

| 安全

某些受益所有者和管理層的所有權 |

79 |

| 相關

合併公司董事及執行人員的交易 |

80 |

| 證券説明

|

83 |

| 出售

個股東 |

85 |

| 分銷計劃

|

86 |

| 法律事務

|

88 |

| 專家 |

88 |

| 此處

您可以找到詳細信息 |

88 |

您應僅依賴本招股説明書或我們可能特別授權交付或提供給您的任何免費編寫的招股説明書中包含的信息。我們

和我們的承銷商沒有授權任何人向您提供除本招股説明書或我們授權交付或提供給您的任何免費書面招股説明書中包含的任何信息以外的任何信息。對於其他人可能向您提供的任何其他信息的可靠性,我們不承擔任何責任,也不能提供任何保證。本招股説明書僅適用於合法提供和出售我們的證券的情況。本招股説明書中的信息僅在本招股説明書的日期是準確的,與本招股説明書的交付時間或我們證券的任何出售無關。自該日期以來,我們的業務、財務狀況、運營結果和前景可能已發生變化

。我們不會在任何不允許要約的司法管轄區對這些證券進行要約。

除文意另有所指外,本招股説明書中的術語“ABVC”、“我們”、“我們”和“我們”均指ABVC BioPharma,Inc.,而“本次發售”指的是本招股説明書中預期的發售。

招股章程慣例

除上下文另有所指外,

僅就本招股章程而言:

“American BriVision Corporation”

是指特拉華州的一家公司,是ABVC的全資子公司;

“APR”或“年利率”是指向借款人收取的年利率,包括固定利率和交易手續費利率,以單個百分比數字表示,表示貸款有效期內的實際年借款成本;

“BioKey”指BioKey,Inc.指的是美國加州的一家公司和ABVC的全資子公司;

“BioLite”指BioLite Holding,

Inc.是指內華達州的一家公司和ABVC的全資子公司;

“董事會”是指本公司的董事會;

“中國”和“中華人民共和國”

是指人民Republic of China,包括香港特別行政區和澳門特別行政區,除指中華人民共和國通過的具體法律、法規和其他僅適用於內地的法律或税務事項外,

本招股説明書不包括臺灣;

“普通股”是ABVC Biophma,Inc.的普通股,每股票面價值0.001美元;

“合併協議”指截至2018年1月31日的協議和合並計劃,根據該協議,本公司、BioLite、BioKey、“BioLite收購公司”

一家內華達州公司和BioKey收購公司。一家加州公司於2019年2月8日完成了業務合併,ABVC通過向BioLite和BioKey的股東增發普通股收購了BioLite和BioKey;

“Lind”指Lind Global Fund

II,LP;

“A系列可轉換優先股”

是ABVC Biophma,Inc.的A系列可轉換優先股,每股票面價值0.001美元;

除非上下文另有規定,術語“我們”、“公司”、“我們的公司”或“ABVC”是指ABVC Biophma,Inc.、內華達州的一家公司和這裏定義的所有子公司;

"****"或"臺灣"

指****臺灣;

“子公司”或“子公司”是指美國BriVision公司,有時也稱為“BriVision”,BioLite Holding,Inc.或BioLite and BioKey,

Inc.或BioKey;

凡提及“新臺幣”及“新臺幣”,均指R.O.C.的法定貨幣;

所有提到的“美元”、

“美元”和“$”都是指美國法定貨幣。

本招股説明書詳細説明瞭某些新臺幣的金額

,括號內為按本招股説明書發佈之日的匯率計算的大致美元金額。NTD和美元的轉換率可能會發生變化,因此,我們不能保證本招股説明書中指定的美元金額不會發生變化。

為澄清起見,本招股説明書遵循英文

名後隨姓的命名慣例,無論個人姓名是中文還是英文。

行業和市場數據

本招股説明書包括有關

市場和行業狀況以及來自第三方來源的市場份額的信息,或基於使用此類來源(如果有)的估計。

我們沒有直接或間接贊助或參與任何此類材料的發佈。我們認為這些信息和估計是合理和可靠的。我們還假設從第三方來源的出版物中提取的信息已被準確複製。我們理解,如果本招股説明書中包含的信息的任何部分在很大程度上是不正確、誤導性或不準確的,本公司將承擔責任。

招股説明書摘要

本摘要重點介紹了本招股説明書中其他地方包含的信息,並不包含您在做出投資決策時應考慮的所有信息。

在投資我們的證券之前,您應仔細閲讀本招股説明書全文,包括我們的財務報表和相關的

註釋,以及本招股説明書中其他地方的“風險因素”和“管理層對財務狀況和經營結果的討論和分析”標題下列出的信息。

公司概述

我們的使命

我們

致力於打造一家成熟的生物技術公司,併成為生物製藥行業的先驅。我們的首席執行官Uttam Patil博士和公司創始人兼大股東蔣宗山博士,瞭解生物技術行業的挑戰和機遇,並打算為尚未滿足的重大醫療需求提供治療解決方案,並通過開發治療中樞神經系統(CNS)的創新植物藥物來改善人類的健康和生活質量腫瘤學/血液學

疾病。

業務概述

截至本文發佈之日,該公司的最低收入來自通過BioKey銷售CDMO服務。然而,該公司的重點是通過仔細跟蹤亞太地區研究機構的新醫學發現或醫療器械技術來開發產品流水線

。臨牀前,疾病動物模型和I期安全性研究由公司的科學家和公司已知的其他專家仔細檢查,以根據公司的內部資質確定其認為有效和安全的藥物或醫療器械。一旦一種藥物或醫療器械被證明是進一步開發和最終商業化的良好候選藥物或醫療器械,ABVC將從原始研究人員那裏獲得該藥物或醫療器械的許可,並向美國、澳大利亞和臺灣備受尊敬的主要研究人員介紹藥物或醫療器械臨牀試驗計劃

。ABVC發現,在幾乎所有情況下,這些國家的研究機構都渴望與該公司合作,推進第二階段臨牀試驗。

已經或正在與ABVC合作進行第二階段臨牀試驗的機構包括:

| ● | 藥物:ABV-1504,嚴重抑鬱障礙(MDD),第二階段完成。NCE藥物首席研究員:Charles DeBattista醫學博士和Alan F.Schatzberg醫學博士,斯坦福大學醫學中心,Li醫學博士,醫學博士-臺北退伍軍人總醫院 |

| ● | Drug:

ABV-1505, Adult Attention-Deficit Hyperactivity Disorder (ADHD), Phase II Part 1 completed.

Principal Investigators: Keith McBurnett, Ph.D. and Linda Pfiffner, Ph.D., University of

California San Francisco (UCSF), School of Medicine. Phase II, Part 2 clinical study sites

include UCSF and 5 locations in Taiwan. The Principal Investigators are Keith McBurnett,

Ph.D. and Linda Pfiffner, Ph.D., University of California San Francisco (UCSF), School of

Medicine; Susan Shur-Fen Gau, M.D., National Taiwan University Hospital; Xinzhang Ni, M.D.

Linkou Chang Gung Memorial Hospital; Wenjun Xhou, M.D.; Kaohsiung Chang Gung Memorial Hospital;

Ton-Ping Su, M.D., Cheng Hsin General Hospital; Cheng-Ta Li, M.D., Taipei Veterans General

Hospital. Phase II, Part 2 began in the 1st quarter of 2022 at the 5 Taiwan sites. The UCSF

site joined the study in the 2nd quarter of 2023. The subjects enrolled in the study has

reached the number for interim analysis in 2023 December, and the interim analysis of the

study is in progress. |

| ● | 藥物:ABV-1601,癌症患者的主要抑鬱,I/II期,NCE藥物首席研究員:斯科特·歐文,醫學,博士-雪松西奈醫學中心(CSMC)。第一階段臨牀研究將於2024年第一季度啟動。

|

| ● | 醫療

器械:ABV—1701,Vitargus ®在玻璃體切除手術中的II期研究已經啟動

在澳大利亞和泰國,主要研究者:Duangnate Rojanaporn,醫學博士,拉瑪提博迪 醫院;Thuss Sanguansak,醫學博士,兩個泰國研究中心的Srinagarind醫院和教授/博士。

Matthew Simunovic,悉尼眼科醫院;Elvis Ojaimi博士,東墨爾本眼科集團&

東墨爾本視網膜。第二階段研究於2023年第二季度開始,公司

正在通過新一批試驗產品改進Vitargus產品

產品 |

以下審判預計將於2024年第三季度開始:

| ● | 藥物:

ABV-1519,非小細胞肺癌治療,臺灣I/II期研究,首席研究員:

羅永鴻醫生,醫學博士,臺北退伍軍人總醫院(TVGH) |

| ● | 藥物:ABV-1703,晚期無法手術或轉移性胰腺癌,II期,首席研究員:安德魯·E·亨迪法爾,醫學-雪松西奈醫學中心(CSMC) |

成功完成第二階段試驗後,ABVC將尋找合作伙伴(通常是大型製藥公司)完成第三階段研究,並在獲得美國FDA、臺灣TFDA和其他國家/地區監管機構的批准後將藥物或醫療器械商業化。

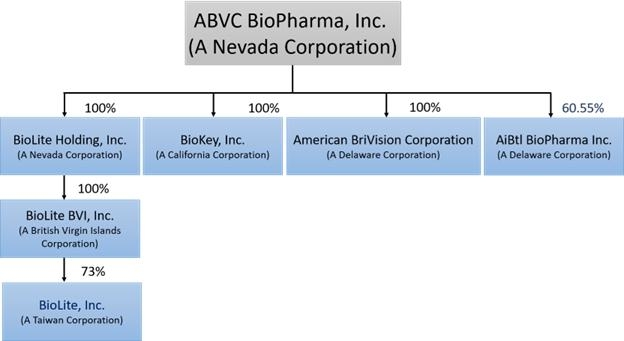

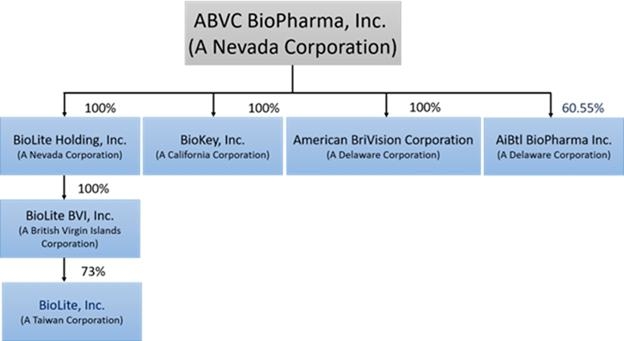

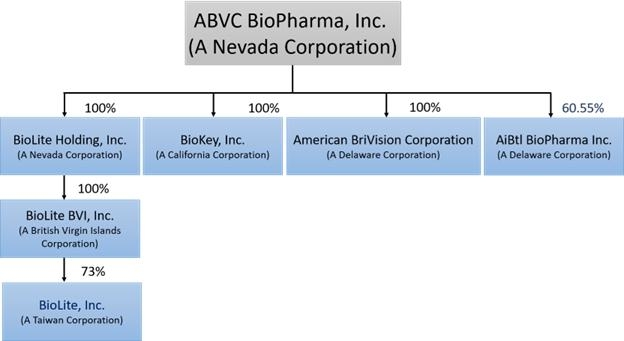

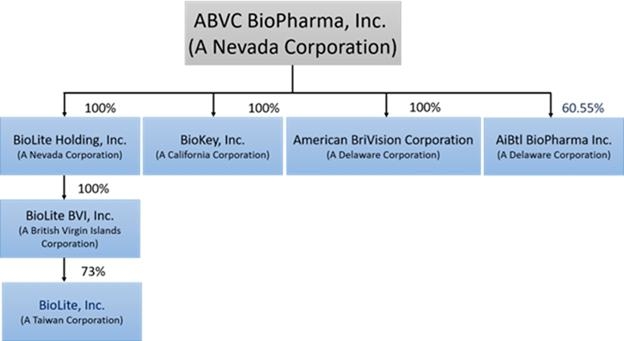

公司結構

ABVc於2002年2月6日根據內華達州法律註冊成立,擁有三家全資子公司:BriVision、BioLite Holding,Inc.和BioKey,Inc.BriVision於2015年7月在特拉華州註冊成立,目前在北美從事醫藥產品開發業務。

BioLite Holding於2016年7月27日根據內華達州法律註冊成立,授權持有5億股,面值0.0001美元。其主要子公司包括於2016年9月13日在英屬維爾京羣島註冊成立的BioLite BVI,Inc.(“BioLite BVI”)和成立於2006年2月的臺灣公司BioLite Inc.(“BioLite

臺灣”)。BioLite臺灣公司從事新藥研發已有超過12年的歷史。根據股份購買/交換協議(“股份購買/交換協議”),BioLite臺灣的若干股東以BioLite臺灣約73%的股權證券

交換BioLite Holding的普通股。因此,BioLite Holding通過BioLite BVI擁有BioLite臺灣約73%的股份。未加入本股份購買/交換協議的其他股東保留其在BioLite臺灣的股權。

BioKey於2000年11月20日在加利福尼亞州成立,該公司最初選擇專注於開發仿製藥,以抓住蓬勃發展的行業的機遇。

合併於2019年2月8日完成後,BioLite和BioKey成為ABVC的兩家全資子公司。

以下圖表説明了ABVC的公司結構:

自2022年3月5日起,公司董事會批准修訂公司章程,刪除允許董事累計投票的第2.8條

,因為我們的公司章程明確禁止累計投票。由於我們的《公司章程》第

條未另有規定,董事應根據內華達州修訂後的《章程》的規定,在選舉中以多數票選出。

自2024年3月14日起,公司董事會批准修訂公司章程第2.8節,以修改在股東大會上確定法定人數所需的股份數量。修正案將法定人數要求從有權對某一事項投出的多數票改為33-1/3%

。現將修訂後的現行章程全文作為附件3.2附於本文件。

最新發展動態

納斯達克上市

2021年8月5日,我們完成了1,100,000股的公開發行(“發售”),每個單位包括一股我們的普通股

(“普通股”),一股A系列認股權證(“A系列認股權證”),以每股6.30美元的行使價購買一股普通股,可行使至發行日期五週年,以及一份B系列認股權證(

“B系列認股權證”),以及A系列認股權證,“公開認股權證”)以每股10.00美元的行使價購買一股普通股,可行使至發行日五週年;認股權證的行權價格須受其中所述的若干調整及無現金行權條款所規限。本公司根據最初於2021年4月8日提交給美國證券交易委員會(以下簡稱“美國證券交易委員會”)的S-1表格註冊聲明(第333-255112號文件)(經修訂後的“原始註冊聲明”)、美國證券交易委員會宣佈於2021年8月2日生效的S-1表格註冊聲明(第333-258404號文件)及於2021年8月4日自動生效的S-1表格註冊聲明(“S-1MEF”)及原始註冊聲明完成發售。註冊聲明)。

單位定價為每單位6.25美元,扣除承銷折扣和發售費用前,總收益為6,875,000美元。

此次發售基於堅定的承諾進行。該普通股獲準在納斯達克資本市場上市,並於2021年8月3日開始

交易,股票代碼為“ABVC”。

2022年8月19日,我們收到納斯達克股票市場有限責任公司(“納斯達克”)的納斯達克上市資格部(“員工”)發來的短函

通知我們,根據納斯達克上市規則5550(A)(2)(“規則5550(A)(2)”),我們普通股的收盤價連續30個工作日低於在納斯達克資本市場繼續上市所需的最低每股1.00美元。

根據納斯達克上市規則5810(C)(3)(A),我們最初被要求在2月14日之前2023重新遵守規則

5550(A)(2)。由於我們在此日期之前沒有重新獲得合規,因此我們請求並收到了額外的180天,直到2023年8月14日

來遵守規則5550(A)(2)。

| 1 | 癌症研究與臨牀(2009)135:1215-1221 |

2023年5月24日,本公司收到納斯達克證券市場有限責任公司(“納斯達克”)上市資格審核部(“員工”)發來的短函

,通知本公司不符合最低股東權益要求,或不符合上市證券市值或持續經營所得淨收入替代方案,無法繼續在納斯達克資本市場上市。納斯達克上市規則

第5550(B)(1)條要求上市公司保持至少2500,000美元的股東權益,截至2023年3月31日,公司的股東權益為1,734,507美元。根據納斯達克規則,本公司有45個日曆日,即在2023年7月10日之前提交計劃,以重新獲得合規。作為對提交的計劃的迴應,納斯達克批准我們將合規證明延期至2023年8月31日。在我們隨後於2023年9月6日完成幾筆交易後,納斯達克通知我們,他們確定我們

符合納斯達克上市規則5550(B)(1)。

戰略

我們業務戰略的關鍵要素包括:

| |

● |

前進到

ABV—1701 Vitargus ®用於治療視網膜脱離或玻璃體出血的關鍵試驗階段,這是我們預期的

在未來創造收入。 |

| |

● |

專注於

在成功完成II期臨牀試驗後,批准ABV—1504用於治療重度抑鬱症(MDD)

審判 |

| |

● |

正在完成

ABV—1505治療注意缺陷多動障礙(ADHD)的II期,第2部分臨牀試驗。 |

| |

● |

將候選藥物和候選醫療器械授權給主要製藥公司進行第三階段和關鍵臨牀試驗(如果適用),如果獲得FDA批准,還可以進行進一步的營銷。 |

我們計劃通過對中樞神經系統、血液/腫瘤學和眼科領域的研究新藥和醫療器械進行第一階段和第二階段臨牀試驗,來增強我們的核心研發能力和資產。

我們的管理團隊在廣泛的新藥和醫療器械開發方面

擁有豐富的經驗,我們擁有來自美國和臺灣的大型研究機構和大學的授權新藥和醫療器械候選人。通過自信的產品開發方法,我們預計我們

將建立一個強大的腫瘤學/血液學、中樞神經系統和眼科產品組合。我們主要專注於新藥候選的第一階段和第二階段研究

,並將第二階段後的產品授權給製藥公司;我們預計不會投入大量的

努力和資源來建立針對疾病的分銷渠道。

物質風險和挑戰

我們面臨着來自許多老牌和新興製藥和生物技術公司的激烈競爭,這些公司開發、分銷或銷售治療藥物,以治療我們的候選藥物設計用於治療的相同適應症

。我們目前和潛在的競爭對手包括大型製藥和生物技術公司,以及專業製藥和仿製藥公司。我們當前和潛在的許多競爭對手擁有比我們多得多的財力、技術和人力資源,並且在產品的營銷、商業化、發現、開發和監管審批方面擁有更多的經驗,這可能會使我們處於顯著的競爭劣勢,或者剝奪我們的營銷

獨家權利。通常,我們的競爭對手很可能比我們擁有更多的資本資源來支持他們的產品。此外,在投資我們之前,您應仔細考慮從第8頁開始的“風險因素”部分中描述的風險。

其中一些風險包括:

| ○ | 我們

從未產生過收入,在可預見的未來將繼續無利可圖。 |

| ○ | 我們的業務、運營、計劃和時間表可能會受到衞生流行病的影響,包括最近的新冠肺炎疫情。 |

| ○ | 我們的

臨牀試驗可能會延遲或不成功,並且我們可能無法按預期獲得監管部門對任何候選藥物的批准,或者根本無法獲得批准。 |

| ○ | 我們

可能會在臨牀試驗中遇到延遲,這可能會對我們的業務和

運營產生不利影響。 |

| ○ | 我們

依賴第三方進行臨牀前研究和臨牀試驗,如果此類

第三方不能在截止日期前完成或以其他方式按要求進行研究,我們

可能會延遲進展,或者最終可能無法進展,我們的候選藥物

進入臨牀試驗。 |

| ○ | 我們

可能無法確保和維持研究機構來進行我們未來的試驗。 |

| ○ | 我們

可能無法確保聯合開發人員或合作伙伴進一步進行二期臨牀試驗

並最終將我們的候選藥物商業化。 |

| |

○ |

我們可能需要優先

開發我們最有前途的候選產品,而不是開發其他產品。 |

| ○ | 醫生、患者、第三方付款人或醫學界其他人可能不接受我們的產品,我們未來可能不會通過銷售或許可我們的產品獲得任何收入。 |

| ○ | 我們

可能無法成功獲得或維護專利或其他必要的相關權利

以開發我們正在開發的候選藥物; |

| ○ | 由於缺乏維護,作為我們獨家許可權基礎的知識產權可能會過期或終止

; |

| ○ | 我們面臨着來自已經或正在為我們的目標疾病適應症開發產品的實體的競爭,包括開發與我們類似的新療法和技術的公司;以及 |

| ○ | 我們

主要依賴我們的三種候選藥物的關鍵提取物的獨家供應商,如果供應商未能按照我們的訂單交付提取物,如果我們不能迅速找到該

供應商的替代品,則可能會產生巨大的成本和延誤。 |

| ○ | 如果

我們沒有獲得必要的政府批准,我們將無法將我們的藥品再授權或

商業化;以及 |

| ○ | 即使

如果我們獲得了候選藥物的監管批准,我們的產品也可能仍然受到監管機構的審查。 |

| ○ | 普通股的市場價格和交易量可能會波動,可能會受到我們無法控制的經濟狀況的影響;以及, |

| ○ | 我們的普通股只有一個有限的交易市場,這樣的市場可能永遠不會發展。 |

本招股説明書中描述的這些風險和其他風險可能對我們的業務、財務狀況、經營業績和現金流產生重大不利影響,這可能會導致我們普通股的交易價格下跌,並可能導致您的投資損失。

彙總風險因素

以下是

我們業務的主要風險以及與此產品相關的風險摘要。這只是一個總結。您應閲讀下文

和本招股説明書其他地方對風險的更詳細討論,以更完整地討論下列風險和其他風險。

| ○ | 我們當前和潛在的許多競爭對手擁有比我們多得多的財務、技術和人力資源,這可能會使我們處於顯著的競爭劣勢

或剝奪我們的市場獨家經營權。 |

| ○ | 我們當前和潛在的許多競爭對手在產品的營銷、商業化、發現、開發和監管審批方面擁有更多的經驗,這可能會使我們處於顯著的競爭劣勢或剝奪我們的市場獨家經營權 |

| ○ | 我們

從未產生過收入,在可預見的未來將繼續無利可圖。 |

| ○ | 我們的業務、運營、計劃和時間表可能會受到衞生流行病的影響,包括最近的新冠肺炎疫情。 |

| ○ | 我們的

臨牀試驗可能會延遲或不成功,並且我們可能無法按預期獲得監管部門對任何候選藥物的批准,或者根本無法獲得批准。 |

| ○ | 我們

可能會在臨牀試驗中遇到延遲,這可能會對我們的業務和

運營產生不利影響。 |

| ○ | 我們

依賴第三方進行臨牀前研究和臨牀試驗,如果此類

第三方不能在截止日期前完成或以其他方式按要求進行研究,我們

可能會延遲進展,或者最終可能無法進展,我們的候選藥物

進入臨牀試驗。 |

| |

○ |

我們可能無法確保

並維持研究機構來進行我們未來的試驗。 |

| |

○ |

我們可能無法確保

合作開發者或合作伙伴進一步II期後臨牀試驗,並最終將我們的候選藥物商業化。 |

| ○ | 我們

可能需要優先開發最有前途的候選產品,而不是

其他產品的開發。 |

| |

○ |

醫生、患者、第三方付款人或醫學界其他人可能不接受我們的產品,我們未來可能不會從銷售或許可我們的產品中獲得任何收入。 |

| |

○ |

我們可能無法

成功地獲得或維護專利或其他相關權利,這對於我們正在研發的候選藥物來説是必要的。 |

| |

○ |

我們獨家許可權背後的知識產權可能會因缺乏維護而到期或終止; |

| |

○ |

我們面臨競爭

來自已開發或正在開發針對我們目標疾病適應症的產品的實體,包括開發新型產品的公司

與我們類似的處理方法和技術;以及 |

| |

○ |

我們主要依賴於我們的三種候選藥物的關鍵提取物的獨家供應商,如果供應商未能按照我們的訂單交付提取物,如果我們無法

迅速找到該供應商的替代品,則可能會產生巨大的成本和延誤。 |

| |

○ |

如果我們沒有獲得必要的政府批准,我們將無法對我們的藥品進行再許可或商業化;以及 |

| |

○ |

即使我們

獲得了候選藥物的監管批准,我們的產品也可能仍然受到監管審查。 |

| |

○ |

普通股的市場價格和交易量可能會波動,並可能受到我們無法控制的經濟狀況的影響;以及, |

| |

○ |

我們的普通股只有一個有限的交易市場,這樣的市場可能永遠不會發展。 |

本招股説明書中描述的這些風險和其他風險可能對我們的業務、財務狀況、經營業績和現金流產生重大不利影響,這可能會導致我們普通股的交易價格下跌,並可能導致您的投資損失。此外,您應仔細考慮從第8頁開始的“風險因素”中描述的風險

。

企業信息

ABVC於2002年2月6日根據內華達州的法律註冊成立。BriVision於2015年7月21日在特拉華州註冊成立。BioLite於2016年7月27日在內華達州註冊成立。BioKey於2000年11月20日在加利福尼亞州註冊成立。BriVision、BioLite和BioKey是本公司全資擁有的三家運營子公司。

本公司股東於2020年股東周年大會(“股東周年大會”)上批准修訂公司章程,將公司名稱由American BriVision(Holding)

Corporation更改為ABVC BioPharma,Inc.,並批准並通過修訂證書以使其生效。公司公司章程的名稱更改修正案已向內華達州州務卿提交,並於2021年3月8日生效,FINRA批准了我們於2021年5月3日更改名稱的申請

。

該普通股獲準在

納斯達克資本市場上市,並於2021年8月3日開始交易,股票代碼為ABVC。該公司的CUSIP

編號為0091F106。

我們的主要執行辦公室位於加利福尼亞州弗裏蒙特老温泉大道44370號,郵編:94538。我們主要執行辦公室的電話號碼是(510)-668-0881。我們BriVision的公司網站是http://www.abvcpharma.com.我們公司網站上的信息不是本招股説明書的一部分,也不會通過引用將其納入本招股説明書。

供品

| 出售股東發行的普通股

|

最多

11,714,683股普通股,包括:(I)最多3,527,778股普通股,

本金為3,704,167美元的Lind票據全部轉換後可發行的普通股,(Ii)

最多5,291,667股作為Lind認股權證的基礎普通股,(Iii)最多211,667股作為PA認股權證基礎的普通股

,(Iv)最多342,857股普通股,可在第二期票據完全轉換時發行,本金為1,200,000美元,(V)最多

1,000,000股普通股發送Lind認股權證;(Vi)30,000股普通股,作為配售代理普通股認購權證的標的

根據發送林德交易;(vii)285,714股普通股,可發行

在完全轉換3研發Lind票據,本金金額為1,000,000美元;

(Viii)1,000,000股普通股,根據第三次Lind交易

作為普通股認購權證的基礎;及(Ix)25,000股普通股,根據第三次Lind交易

代理普通股認購權證。

出售普通股的股東可以按現行市價或私下商定的價格出售所持普通股。我們不會

從出售股東的銷售中獲得任何收益。 |

| |

|

| 使用收益的

|

我們

不會收到任何出售股東出售股份的收益。 |

| |

|

| 交易

符號 |

ABVc |

| |

|

| 風險因素

|

本招股説明書提供的證券是投機性的,涉及高風險,購買證券的投資者應

不要購買證券,除非他們能夠承擔全部投資的損失。你應該閲讀"風險因素",

從第8頁開始,討論在決定投資我們的證券之前需要考慮的因素。 |

| |

|

| 轉接

代理 |

VStock

轉讓,有限責任公司 |

風險因素

投資我們的證券包括高風險

。在決定投資我們的證券之前,您應該仔細考慮下面討論的具體因素,以及本招股説明書中包含的所有其他信息。如果實際發生以下任何風險,我們的業務、財務狀況、經營結果和未來前景都可能受到實質性的不利影響。這可能會導致我們普通股的市場價格下跌,並可能導致您的全部或部分投資損失。

與公司業務相關的風險

不利的全球經濟狀況,包括健康和安全方面的擔憂,可能會對我們的業務、財務狀況或運營結果產生不利影響。

我們的運營結果可能會受到全球經濟一般狀況的不利

影響,包括我們無法控制的狀況,例如健康影響

以及當前爆發的新冠肺炎冠狀病毒(“新冠肺炎”)帶來的安全擔憂。新冠肺炎於2020年3月被世界衞生組織宣佈為大流行。此次疫情的蔓延已導致不同國家和城市強制實施宵禁,包括“就地避難”和關閉大多數非必要企業,以及其他緩解病毒傳播的措施。

新冠肺炎對我們業務的負面影響正在持續

,其程度仍不確定,可能會廣泛傳播,包括:

| ● | 我們在這些不確定時期成功執行長期增長戰略的能力; |

| |

● |

我們有能力招募必要數量的患者來完成未來的臨牀試驗; |

| |

|

|

| |

● |

ABV-1504、ABV-1505和ABV-1601項目的供應鏈中斷

,原因是勞動力減少、原材料短缺以及對受感染地區生產的貨物進行審查或禁運。 |

| |

● |

我們有能力與我們在美國、大陸中國和日本的潛在合作伙伴/合作伙伴一起對ABV-1505(MDD第二階段完成的新藥候選)和ABV-1701(Vitargus FIH完成的醫療設備)項目進行

現場盡職調查; |

| |

● |

我們獲得資本的能力

來源,以及我們的主要客户、供應商和供應商在履行其自身義務方面的能力;以及 |

| |

● |

將管理層和員工的注意力和資源轉移到新冠肺炎應對工作之外的關鍵業務活動和風險管理上,包括

維護內部控制。 |

新冠肺炎大流行的波動性仍然很高

並且每天都在繼續演變,因此,儘管我們努力抗擊該病毒並取得了進展,

不能保證這些措施將被證明是成功的。新冠肺炎將在多大程度上繼續影響公司的業務、銷售和運營業績,這將取決於未來的發展,而未來的發展具有很高的不確定性,無法預測。

本公司是一家處於發展階段的生物製藥公司,因此面臨與該行業新業務相關的風險。

公司獲得了來自BioLite的六種用於治療目的化合物的開發和商業化的獨家許可權,以及與BioFirst共同開發一種醫療設備(統稱為“ABVC管道產品”)的權利。因此,該公司是一家臨牀階段的生物製藥公司,其業務產生的收入並不多。公司正在建立和實施許多經營業務所必需的重要職能,包括ABVC管道產品的臨牀研究和開發,進一步建立公司的管理和行政結構、會計制度和內部財務控制

BioLite和BioKey預計將繼續

收入有限,在無限期內保持不盈利。

因此,您應該根據一家經營歷史和收入有限的製藥公司所面臨的風險和不確定性來考慮公司的前景。具體而言,潛在投資者應考慮到公司將無法:

| ● | 在資本市場或其他方面籌集足夠的資金,以實現其業務計劃; |

| ● | 在與商業合作伙伴(如許可方和供應商)的合同中輸入

。 |

如果發生上述任何風險,公司的業務可能會失敗,在這種情況下,您可能會損失您在公司的全部投資。本公司不能保證其在業務運營方面的任何努力都將取得成功,或導致新產品的及時開發,或最終產生任何

實質性收入和利潤。

作為一家盈利前的生物製藥公司,

公司需要從一個以研發為重點的公司轉型為一個有能力支持商業活動的公司。

公司可能無法達到這樣的過渡點或進行這樣的轉型,這將影響我們的業務、財務狀況、運營結果和前景。

如果該公司無法籌集額外的資本,其實施其業務模式和戰略的能力可能會受到影響。

該公司的資本資源和業務有限。BioKey提供的CDMO服務產生的收入有限,只能部分支持公司的運營

。到目前為止,該公司的部分運營資金來自其

股東的融資或貸款收益。我們可能會不時尋求額外融資,以提供擴大研發計劃和/或營運資金所需的資金,並在營運現金流不足時償還未償還貸款

。我們無法確切地預測任何此類資本金要求的時間或金額。

如果公司沒有籌集到足夠的資本來支持其持續的開發活動,很可能無法執行其業務計劃,包括研發開發

和擴大生產設施。目前,由於缺乏資金,該公司不得不擱置了幾個項目。即使公司為近期運營和產品開發獲得融資,也可能需要超出近期的額外資金。此外,可能無法以足夠的金額或合理的條款獲得額外資本(如果有的話),並且我們籌集額外資本的能力可能會受到潛在的全球經濟狀況惡化以及最近美國和全球信貸和金融市場因持續的新冠肺炎疫情而中斷和波動的不利影響。

如果公司無法在需要時籌集資金,其業務、財務狀況和運營結果將受到重大影響

,它可能被迫減少或停止我們的業務。

該公司沒有為任何新藥候選藥物獲得監管批准或將其商業化的歷史。

由於運營歷史有限,該公司

從未獲得過任何新藥候選藥物的監管批准或商業化。FDA可能拒絕接受我們針對六種藥品中的任何一種產品的計劃新藥申請(或“NDA”)進行實質性審查,或者可能在審查我們的數據後得出結論:我們的申請不足以獲得監管部門對候選新藥或醫療器械的批准。儘管我們的CDMO戰略業務部門在獲得簡化新藥申請(或ANDA)審批方面有經驗,但獲得NDA審批和ANDA審批的流程和時間表可能會有很大差異。如果FDA不接受或不批准我們計劃的候選產品保密協議,可能需要我們進行額外的臨牀、臨牀前或製造

驗證研究,這可能成本高昂。根據FDA要求的研究,我們提交的任何保密協議或申請的批准可能會顯著推遲,可能會推遲幾年,或者可能需要我們花費比我們現有的資源更多的資源。任何延遲獲得或無法獲得任何候選藥物的監管批准都將阻止我們對此類產品進行再許可。如果進行並完成其他研究,FDA也可能認為這些研究不夠充分。如果出現上述任何結果,我們可能會被迫放棄針對該候選藥物的計劃保密協議,這將對我們的業務產生重大不利影響,並可能導致我們停止運營。我們在外國司法管轄區也面臨類似的監管風險。

我們的增長取決於我們成功開發、收購或許可新藥的能力。

我們的增長得益於在時間、資源和資本方面的持續投資,以識別和開發新產品或新配方,以滿足市場和市場滲透的需要。如果我們

既不能自己開發新產品,也不能從其他方獲得新產品的許可證,我們的收入增長能力和市場份額將受到不利影響。此外,我們可能無法收回在新藥和醫療器械開發方面的投資,因為項目可能中斷、不成功、不像最初設想的那樣有利可圖,或者我們可能無法獲得此類開發所需的資金。同樣,也不能保證我們能在經濟上可行的基礎上成功地從第三方那裏獲得此類權利。

我們目前的產品有一定的副作用。如果在營銷和銷售之前未發現與我們當前或未來產品相關的副作用,我們

可能會被要求將此類產品從市場上召回、進行宂長的額外臨牀試驗或更改我們產品的標籤,

任何這些都可能對我們的增長產生不利影響。

公司研發了以下七個藥品和一個醫療器械:ABV-1501、ABV-1504、ABV-1505、ABV-1519、ABV-1702、ABV-1601和ABV-1703。這七種產品中的每一種都可能對用户造成嚴重的不良影響。例如,ABV-1501、ABV-1702、ABV-1703的接口為Maitake蘑菇提取液。與Maitake蘑菇提取物相關的副作用或不良事件包括血液膽紅素升高、淋巴細胞計數下降、中性粒細胞計數下降、血小板計數下降、白細胞下降、頭痛和高血糖。與該化合物相關的嚴重不良事件(統稱為“SAE”)包括白細胞增多、血小板減少、眼部疾病、腹痛、胃腸道疾病、失音、肺部感染、右側肌肉無力、神志不清、腦水腫、中風、呼吸困難、喘息和瘙癢。

ABV-1504和ABV-1505的原料藥相同,稱為遠志或PDC-1421膠囊(遠志)。與ABV-1504和ABV-1505相關的副作用,或與ABV-1504和ABV-1505相關的不良事件,來自試驗藥物或檢查程序,如抽血程序(暈厥、疼痛和/或瘀傷),可能會導致胃腸道疾病(腹脹和便祕)、神經系統疾病(嗜睡、嗜睡和口腔潰瘍)。此外,長期使用可能會導致流產。

這項研究的安全性和初步療效發現,與ABV-1701的獨特特性相結合,為進一步研究其在玻璃體切除手術後用於需要玻璃體置換的患者提供了支持。然而,隨着臨牀試驗的繼續,可能會發現ABV-1701新的嚴重副作用。

這些不良事件的發生

將損害我們未來這些藥物的銷售,並大幅增加這些藥物的營銷成本和費用,而這又可能導致我們的收入和淨收入下降。此外,由於發現了嚴重的副作用,我們未來藥品的聲譽和銷售可能會受到不利影響。

我們未來可能受到產品責任索賠的影響,這可能會轉移我們的資源,導致我們承擔大量責任,並限制我們可能開發的任何產品的商業化

。

如果我們的產品的使用被指控造成了不良副作用,我們將面臨固有的商業風險,即暴露於產品責任索賠。與我們的任何產品有關的副作用

或營銷或製造問題可能會導致產品責任索賠或負面宣傳。

這些風險將存在於那些處於臨牀開發階段的產品以及那些獲得監管部門批准用於商業銷售的產品

。此外,儘管我們在歷史上沒有遇到與產品用户索賠相關的任何問題,但我們目前不維護產品責任保險,也不能保證我們能夠以商業上可行的條款獲得產品責任保險。

我們面臨產品責任的固有風險

由於對我們的產品進行臨牀測試,並可能以商業方式銷售我們可能開發的任何產品,因此我們面臨索賠的固有風險。例如,如果我們開發的任何產品據稱在臨牀測試、製造、營銷或銷售過程中造成傷害或被發現不適合,我們可能會被起訴。任何此類產品責任索賠可能包括對製造缺陷、設計缺陷、未能警告產品固有危險、疏忽、嚴格責任或違反保修的指控。索賠也可以根據州消費者保護法

提出。如果我們不能成功地針對產品責任索賠為自己辯護,我們可能會承擔鉅額責任或被要求限制我們候選產品的商業化。無論是非曲直或最終結果如何,責任索賠都可能導致:

| |

● |

對我們的候選產品或可能開發的產品的需求減少

; |

| |

|

|

| |

● |

損害我們的聲譽和重大負面媒體

注意; |

| |

● |

為由此產生的訴訟辯護的鉅額費用; |

| |

|

|

| |

● |

向試驗參與者或患者提供鉅額金錢獎勵; |

| |

|

|

| |

● |

收入損失; |

| |

|

|

| |

● |

減少了管理層用於開展業務的資源

戰略;以及 |

| |

|

|

| |

● |

我們無法將任何產品商業化

可以發展。 |

我們目前有保單承保臨牀試驗中的責任,但不維持一般責任保險;即使我們將來有一般責任保險

,該保險也可能不能完全涵蓋我們可能產生的潛在責任。任何產品責任訴訟或其他訴訟的費用,即使解決了對我們有利的問題,也可能是巨大的。如果我們開始銷售任何獲得營銷批准的候選產品,我們將需要增加我們的保險覆蓋範圍。此外,保險範圍正變得越來越昂貴。

如果我們無法以可接受的成本獲得或維持足夠的保險範圍,或無法以其他方式針對潛在的產品責任索賠提供保護,則可能會阻止或抑制我們候選產品的開發和商業生產和銷售,這可能會對我們的業務、財務狀況、運營結果和前景產生不利影響。

我們已經並可能在美國以外的地點對我們的某些候選產品進行臨牀試驗,FDA可能不接受在這些地點進行的試驗數據。

我們已經並可能在未來選擇在美國以外進行一項或多項臨牀試驗。儘管FDA可能會接受在美國境外進行的臨牀試驗的數據,但這些數據的接受取決於FDA施加的某些條件。例如,臨牀試驗

必須由合格的研究人員按照道德原則進行和實施。試驗人羣

還必須充分代表美國人口,並且數據必須適用於美國人口和美國醫療實踐

,且FDA認為有臨牀意義的方式。此外,雖然這些臨牀試驗受制於適用的當地法律,但FDA是否接受數據將取決於其確定試驗是否也符合所有適用的美國法律和法規。

不能保證FDA會接受在美國境外進行的試驗的數據。如果FDA不接受我們決定在美國境外進行的任何臨牀試驗的數據,很可能會導致需要

額外的試驗,這將是昂貴和耗時的,並推遲或永久停止我們對候選產品的開發。

此外,在美國以外進行臨牀試驗可能會對我們產生重大影響。進行國際臨牀試驗所固有的風險包括:

| |

● |

外國監管要求可能限制

或限制我們進行臨牀試驗的能力; |

| |

|

|

| |

● |

在多個外國監管模式下進行臨牀試驗的行政負擔

; |

| |

|

|

| |

● |

外匯波動;以及 |

| |

|

|

| |

● |

在某些情況下,知識產權保護有所減弱

國家 |

如果我們候選產品的臨牀試驗

未能證明令FDA和類似的非美國監管機構滿意的安全性和有效性,我們可能會產生額外成本

或延遲完成,或最終無法完成我們候選產品的開發和商業化。

未經FDA批准,我們不得在美國商業化、營銷、促銷或銷售任何候選產品。類似的非美國監管機構也實施了類似的限制。我們可能永遠不會得到這樣的批准。我們必須完成廣泛的臨牀前開發和臨牀試驗,以證明我們的候選產品在人體上的安全性和有效性,然後我們才能獲得這些批准。

臨牀測試費用昂貴,難以設計和實施,可能需要數年時間才能完成,而且結果本身也不確定。任何無法成功完成臨牀前

和臨牀開發的情況都可能導致我們的額外成本,並削弱我們從產品銷售、監管

和商業化里程碑和版税中獲得收入的能力。此外,如果(1)我們被要求在我們預期的試驗和測試之外對我們的候選產品進行額外的臨牀試驗或其他測試,(2)我們無法成功完成對我們的候選產品的臨牀試驗或其他測試,(3)這些試驗或測試的結果是不利的、不確定的或僅是適度有利的,

或(4)與我們的候選產品相關的不可接受的安全問題,我們除了招致額外的成本外,還可能:

| |

● |

獲得適應症批准

或患者人羣不像我們預期或期望的那樣廣泛; |

| |

● |

獲得標籤批准

包括重大的使用或分銷限制或重大的安全警告,包括盒裝警告; |

即使我們的任何候選產品獲得了

上市批准,它也可能無法達到醫生、患者、第三方付款人和

醫療界其他人的市場接受程度,而候選產品的市場機會可能比我們估計的要小。

從第一階段到FDA審批和商業化,我們從未完成過新藥或新醫療器械的FDA申請流程。即使我們的產品獲得相應監管機構的批准用於市場營銷和銷售,它們也可能無法獲得醫生、患者、第三方付款人和醫學界其他人的足夠市場接受度。例如,即使新的、可能更有效或更方便的治療方法進入市場,醫生通常也不願將他們的患者從現有的治療方法中切換出來。此外,患者通常習慣於他們目前正在接受的治療,並且不想更換,除非他們的醫生建議更換產品,或者他們因現有治療缺乏報銷而被要求更換治療。

我們產品的潛在市場機會很難準確估計。我們對潛在市場機會的估計基於許多假設,包括行業知識和出版物、第三方研究報告和其他調查。雖然我們相信我們的內部假設是合理的,但這些假設涉及我們管理層的重大判斷,本質上是不確定的,

這些假設的合理性尚未由獨立消息來源進行評估。如果任何假設被證明是不準確的,

我們產品的實際市場可能小於我們對潛在市場機會的估計。

我們可能會尋求與第三方合作,以開發我們的候選產品並將其商業化。如果我們未能達成此類合作,

或此類合作不成功,我們可能無法利用我們候選產品的市場潛力。

我們可能會尋求第三方合作伙伴來開發我們的產品並將其商業化。我們在任何營銷、分銷、開發、許可或更廣泛的協作安排方面可能的合作伙伴包括大中型製藥公司、地區性和全國性製藥公司、非營利組織、政府機構和生物技術公司。我們從這些安排中創造收入的能力將取決於我們的合作者

成功履行這些安排中分配給他們的職能的能力。

涉及我們產品的協作將給我們帶來

以下風險:

| ● | 協作者

在確定他們將應用於這些協作的工作和資源方面可能有很大的自由裁量權

; |

| ● | 合作者

不得對我們的候選產品進行開發和商業化,或者可以根據臨牀前或臨牀試驗結果、合作者戰略重點的變化或可用的資金,選擇不繼續或續訂開發或商業化計劃。

或外部因素,如轉移資源或創造相互競爭的優先事項的收購; |

| ● | 合作者

可以推遲臨牀試驗,為臨牀試驗計劃提供資金不足,停止臨牀試驗或放棄候選產品,重複或進行新的臨牀試驗,或者

要求臨牀試驗候選產品的新配方; |

| ● | 合作者

可以獨立開發,也可以與第三方開發,直接或間接與我們的候選產品競爭的產品,如果合作者認為有競爭力的產品

更有可能被成功開發或能夠以比我們的產品更具經濟吸引力的條款進行商業化; |

| ● | 擁有一個或多個產品的營銷和分銷權限的協作者

不能投入足夠的

資源用於此類產品的營銷和分銷; |

| ● | 合作者

可能無法正確維護或捍衞我們的知識產權,或可能以某種方式使用我們的專有

信息,從而招致可能危害或使我們的知識產權或專有信息無效或使我們面臨潛在訴訟的訴訟; |

| ● | 合作者

可能會侵犯第三方的知識產權,這可能會使我們面臨訴訟

和潛在的責任; |

| ● | 合作者和我們之間可能發生糾紛,導致我們候選產品的研究、開發或商業化的延遲或終止,或導致成本高昂的訴訟或仲裁,分散管理層的注意力和資源;以及 |

| ● | 協作

可能會終止,如果終止,可能需要額外的資金來進一步開發適用的候選產品或將其商業化。 |

協作協議可能不會以最有效的方式或根本不會導致我們的候選產品的開發或商業化。如果我們的合作伙伴參與

業務合併,我們對產品開發或商業化計劃的持續追求和重視可能會被推遲、減少或終止。

ABVc通過BioLite可能無法

收到BioLite,Inc.和BioHopeKing之間的合作協議下的全部可用金額,這可能會增加其尋求額外資本為業務運營提供資金的負擔。

2015年2月和12月,BioLite的子公司BioLite,Inc.與BioHopeKing簽訂了三項合作協議,在大多數亞洲國家(不包括日本)共同開發用於TNBC的ABV-1501(或BioLite內部使用的BLI-1401-2)和用於MDD的ABV-1504(或BioLite內部使用的BLI-1005)和BLI-1006,後者後來在亞洲(日本除外)被BLI-1008取代。根據BriVision和BioLite臺灣公司簽訂的合作協議及其附錄,ABVc和BioLite正在共同開發用於TNBC的ABV-1501和用於MDD的ABV-1504

其中ABVC和BriVision負責這兩種候選新藥的臨牀試驗。根據《關於ABV-1501或BLI-1401-2的BioHopeKing合作協議》及其附錄的條款,BioLite將根據BioLite在某些里程碑中取得的成就和藥品淨銷售額的12%(12%),在不同階段收到總計1,000萬美元的現金和BioHopeKing股權或其擁有的股權證券的付款

。如果BioLite未能及時達到任何里程碑,它可能無法收到BioHopeKing支付的其餘

款項。由於BioLite可能無法根據與BioHopeKing的合作協議獲得全額付款,ABVC可能不得不尋求其他資金來源來為其運營活動提供資金。

ABVC

及其子公司可能無法成功建立和維護額外的戰略合作伙伴關係,這可能會對ABVC的產品開發和商業化能力產生不利影響,從而對其經營業績產生負面影響。

除了ABVC目前與BioHopeKing在選定的亞洲市場的合作外,其戰略的一部分是評估並在被認為合適的情況下,在未來與主要的生物技術或製藥公司建立更多的合作伙伴關係。ABVC的

產品可能很難按計劃進行有效的許可。各種監管、商業和製造因素可能會

影響ABVC尋求合作開發商的能力,或者通過授權正在籌備中的七種產品中的任何一種來增加收入,這些產品

都沒有完全獲得許可。具體而言,ABVC可能會因以下原因而遇到困難:

| |

● |

它無法有效地確定並與美國的商業合作伙伴合作開發ABV-1504用於治療抑鬱症,ABV-1505用於治療注意力缺陷多動疾病,ABV-1501用於治療三陰性乳腺癌,ABV-1519用於治療非小細胞肺癌,ABV-1703用於治療胰腺癌,ABV-1601用於治療癌症患者的抑鬱症,ABV-1702用於治療骨髓增生異常綜合徵和ABV-1701用於治療視網膜脱離或玻璃體出血; |

| |

● |

無法獲得適當的合同研究機構(“CRO”)進行數據分析、實驗室研究和FDA的溝通;以及 |

| |

● |

它

無法有效地繼續我們所有正在研究的新藥的臨牀研究並確保其積極研究結果

以吸引美國以外的更多商業合作伙伴。 |

ABVc

在為其候選治療藥物尋找合適的合作伙伴方面面臨着激烈的競爭,談判過程既耗時又複雜。為了讓ABVC成功地與其自身免疫、中樞神經系統和血液學候選藥物以及其醫療設備Vitargus合作,潛在合作伙伴必須考慮到ABVC正在尋求的條款,並將其與其他公司許可的其他可用產品進行比較,認為這些候選藥物在他們認為具有吸引力的市場上具有經濟價值。即使

如果ABVC成功地建立了新的戰略合作伙伴關係,ABVC同意的條款可能並不有利,

如果自身免疫療法的開發或批准被推遲,或者批准的產品銷售令人失望,它可能無法維持這種戰略合作伙伴關係。與ABVC的任何候選治療藥物相關的任何新的戰略合作伙伴協議的任何延遲都可能推遲此類候選藥物的開發和商業化,並降低其競爭力

即使它進入市場。

如果ABVC未能與尚未獲得完全許可的候選治療藥物建立和維護額外的戰略合作伙伴關係或協作,它將承擔與任何此類候選藥物開發相關的所有風險和成本,並且可能需要

尋求額外資金、僱用更多員工或以其他方式發展其預算之外的專業知識。這可能會對任何不完全合作的候選新藥的開發產生負面影響。

ABVC的許可方可以選擇終止與ABVC的任何許可協議。因此,ABVC對含有潛在原料藥的新候選藥物的研究和開發可能會突然終止。

如果ABVC的子公司BioLite嚴重違反其與Yukiguni Maitake Co.(“Yukiguni”)、

醫藥工業技術與發展中心(“MPITDC”)或工業技術研究所(“ITRI”)的任何許可協議,或任何此類許可協議意外終止,BioLite可能無法繼續研究和開發包含已終止許可的基礎原料藥的候選新藥。根據Yukiguni許可協議

,如果BioLite未能滿足里程碑銷售要求或未能按照協議規定的時間表向適當的衞生當局提交某些申請,Yukiguni將有權終止Yukiguni許可協議。如果Yukiguni許可協議非自願終止,BioLite將被迫停止ABV-1703、ABV-1502和ABV-1501的新藥開發,並終止與這三種新藥候選藥物有關的合作協議。終止底層接口的使用權將對ABVC的運營造成實質性的影響。根據BioLite臺灣與工研院之間的許可協議,如果BioLite臺灣

無理由或因工研院未滿足的原因而未能按照其中所列時間表完成研究提交里程碑,工研院有權終止與BioLite臺灣的許可協議,而不向BioLite臺灣退還費用。BioLite

臺灣和BioLite已經提交了PDC-1421的IND,並根據BioLite臺灣和MPITDC之間的許可協議中列出的時間表,對從PDC-1421開發的兩種候選藥物進行了第二階段臨牀試驗。

ABVc的子公司BioLite依賴一家供應商提供ABV-1703、ABV-1519、ABV-1502和ABV-1501的原料藥,如果該供應商

未能提供足夠數量的符合其質量標準的原料藥,可能會對其對這四種候選藥物的研究產生實質性的不利影響。

目前,BioLite主要依賴日本供應商Yukiguni提供Yukiguni Maitake Extract 404,即ABV-1703、ABV-1519、ABV-1502和ABV-1501中包含的原料藥,這是BioLite腫瘤學/血液學產品組合中七種候選藥物中的四種。除其他事項外,它還簽訂了Yukiguni許可協議,交付Yukiguni Maitake Extra 404。BioLite同意滿足其對Yukiguni Maitake萃取物404的需求,首先從Yukiguni購買治療產品,Yukiguni表示

它將提供足夠數量的符合cGMP標準的此類原料藥。如果Yukiguni Maitake提取物404的供應因任何原因中斷

,BioLite對這四種候選藥物的研發活動可能會推遲。這些延遲可能是廣泛和昂貴的,特別是在沒有現成替代產品的情況下。

BioLite

目前正在與位於加拿大的另一家Yukiguni Maitake Extract 404供應商進行談判。但是,不能保證

談判是否成功。如未能及時獲得足夠的優質御前草萃取物404供應,可能會對ABVC及BioLite的ABV-1703、ABV-1519、ABV-1502及ABV-1501的研發活動造成影響,對本公司的業務、財務狀況及經營業績造成重大不利影響。

ABVC

可能在其業務中使用危險化學品和生物材料。任何與不當處理、儲存或處置這些材料有關的索賠都可能既耗時又昂貴。

ABVC的研究和開發可能涉及危險材料的受控使用,包括化學品和生物材料。ABVC不能

消除意外污染或排放以及這些材料造成的任何傷害的風險。ABVC可能會因其使用或第三方使用這些材料而造成的任何傷害或污染而被起訴,其責任可能超過任何保險

承保範圍及其總資產。聯邦、州和地方法律法規管理這些危險材料和指定廢物產品的使用、製造、儲存、搬運和處置,以及向環境和人類健康排放污染物以及安全問題。儘管ABVC會盡最大努力遵守環境法律法規,儘管會帶來高昂的成本和不便,但ABVC不能保證將來不會錯誤處理任何危險材料。如果未能遵守這些要求或發生任何對危險材料的不當處理,可能會招致鉅額成本,包括民事或刑事罰款和處罰、清理費用或控制設備的資本支出,或實現和保持合規所需的運營變更。此外,ABVC無法預測新的或修訂的環境法律或法規

或現有和未來法律法規的解釋和執行方式的任何變化對其業務的影響。

生產候選藥物樣品的設施需要按照良好的製造

實踐標準進行維護和監控,如果此類維護失敗,可能會污染我們的臨牀試驗結果,並對我們的運營產生不利影響。

ABVc的子公司BioKey運營的實驗室設施是經過認證的良好生產實踐設施(“cGMP”),其一些合同臨牀試驗服務提供商使用cGMP設施進行臨牀研究。ABVC不能確定ABVC或其當前或未來的合同製造商或供應商是否能夠遵守cGMP法規和FDA的其他法規要求。

如果不遵守這些要求,可能會導致生產活動全部或部分暫停,FDA未能批准上市,以及撤回、暫停或吊銷上市審批。

有關知識產權的風險

製藥

專利和專利申請涉及高度複雜的法律和事實問題,如果確定這些問題對公司不利,可能會

對各自許可人的專利地位產生負面影響,並中斷其研究活動。

製藥公司和研究機構的專利地位可能高度不確定,涉及複雜的法律和事實問題

。涉及藥物組合物的一些專利中所允許的權利要求的解釋和廣度可能是不確定和難以確定的,並且經常受到與專利組合物和相關專利權利要求有關的事實和情況的重大影響。美國專利商標局或USPTO的標準有時是不確定的,未來可能會發生變化

。因此,不能確切地預測專利的發放和範圍。專利一旦頒發,可能會受到質疑、宣佈無效或被規避。美國專利和專利申請也可能受到幹擾程序的影響,美國專利可能

受到USPTO的重新審查程序、授權後審查和/或各方之間的審查。外國專利可能在相應的外國專利局受到反對或類似的訴訟,這可能導致專利損失或專利申請被駁回,或者專利或專利申請的一項或多項權利要求的範圍喪失或縮小。

此外,這種幹擾、重新審查、授權後審查、各方之間的審查和反對程序可能代價高昂。因此,

任何已發佈專利下的權利可能無法為公司提供足夠的保護,使其免受競爭產品或工藝的影響。

此外,美國和外國專利法的更改或不同解釋可能允許其他人使用公司的發現或將其候選新藥開發和商業化而不提供任何補償,或者可能限制公司可以獲得的專利或權利要求的數量。某些國家/地區的法律保護知識產權的程度不如美國法律,這些國家/地區可能缺乏足夠的規則和程序來保護

公司的知識產權。

如果公司不能獲得並保持其各自產品的專利保護和商業祕密保護,公司可能會

失去其競爭優勢,面臨的競爭將增加,從而減少任何潛在收入,並對其實現或保持盈利的能力造成不利影響。

專利法的發展

可能會對本公司許可人的專利地位和本公司的業務產生負面影響。

美國最高法院、其他聯邦法院、美國國會或美國專利商標局可能會不時更改可專利性標準

,任何此類更改都可能對公司業務產生負面影響。

此外,2011年簽署成為法律的《萊希-史密斯美國發明法》或《美國發明法》對美國專利法進行了多項重大修改。這些變化包括從“先發明”制度過渡到“先申請”制度,改變對已發佈專利的質疑方式,以及改變審查過程中對專利申請的爭議方式。

這些變化可能有利於規模更大、更成熟的公司,這些公司有更多的資源用於專利申請的提交和起訴。美國專利商標局制定了管理《美國發明法》全面實施的法規和程序,與《美國發明法》相關的專利法的許多實質性修改,尤其是首次提交申請的條款,已於2013年3月16日生效。與美國發明法相關的專利法的實質性變化可能會影響公司、BioLite和BioKey獲得專利以及在獲得專利後強制執行或保護這些專利的能力。因此,尚不清楚《美國發明法》最終將對起訴公司專利申請的成本、公司根據其發現獲得專利的能力以及強制執行或保護其專利的能力產生什麼影響(如果有的話)。

如果公司無法保護其商業祕密的機密性,其業務和競爭地位將分別受到損害。

除了專利保護外,由於該公司經營的是發現和開發療法的高科技領域,因此它在一定程度上依賴商業祕密保護,以保護其專有技術和工藝。然而,商業祕密很難保護。本公司已與其員工、顧問、外部科學和商業合作者、贊助研究人員和其他顧問簽訂保密和保密協議。這些協議通常要求其他

方保密,不得向第三方披露在與其建立關係期間由該方開發或由本公司知曉的任何機密信息

。這些協議還一般規定,當事人在向本公司提供服務的過程中構思的發明將是ABVC的專有財產。但是,這些協議

可能不會得到遵守,也可能不會有效地將知識產權轉讓給公司。

除合同措施外,公司還嘗試使用物理和技術安全措施來保護其專有信息的機密性。例如,在員工或擁有授權訪問權限的第三方盜用商業祕密的情況下,此類措施可能不會為公司提供足夠的保護。公司的安全措施可能無法阻止

員工或顧問盜用其商業祕密並將其提供給競爭對手,並且公司對此類不當行為採取的追索權可能無法提供充分的補救措施來充分保護公司的利益。強制執行一方非法披露或挪用商業祕密的索賠可能是困難、昂貴和耗時的,結果是不可預測的。此外,美國以外的法院可能不太願意保護商業祕密。商業祕密可能由其他人以阻止公司進行法律追索的方式獨立開發

。如果公司的機密或專有信息(如商業祕密)被泄露或挪用,或者任何此類信息由競爭對手獨立開發,其競爭地位可能會受到損害。

第三方可以聲稱公司的員工或顧問錯誤地使用或泄露機密信息或挪用商業祕密。

公司可能會僱傭以前受僱於大學或其他生物製藥公司的人員,包括其競爭對手

或潛在競爭對手。儘管公司通過與其高級管理人員和員工簽訂的某些保密契約和僱傭協議,

確保其員工和顧問不會在公司的工作中使用他人的專有信息或專有技術

,但公司可能會受到索賠,稱其或其員工、顧問或獨立承包商無意中

或以其他方式使用或披露了前僱主或其他第三方的知識產權,包括商業祕密或其他專有信息。可能有必要提起訴訟來抗辯這些指控。如果公司未能為任何此類索賠辯護,

除了支付金錢損害賠償外,公司還可能失去寶貴的知識產權或人員。即使公司

成功抗辯此類索賠,訴訟也可能導致鉅額成本,並分散公司

管理層和其他員工的注意力。

如果ABVC沒有充分保護其專有權利或受到他人知識產權的限制,其競爭能力可能會下降

。

ABVC的商業成功取決於獲得和維護其候選藥物的專有權,以及成功地捍衞這些

權利免受第三方挑戰。ABVC獲得了使用和研究某些專有信息以進一步開發候選藥物的權利

主要來自三個機構,MPITDC、ITRI和Yukiguni(統稱為“許可方”)。這三家機構擁有已授權給我們的產品的知識產權,並可能起訴在各自許可協議下的許可使用範圍內發明或發現的

候選藥物的新專利。ABVC只有在其有效和可強制執行的專利或有效保護的商業祕密和專有技術涵蓋這些專利的範圍內,才能保護其候選新藥免受第三方的未經授權的使用。

ABVC為其候選新藥獲得新專利保護的能力不確定,原因有很多,包括:

| |

● |

ABVC

可能不是第一個使待審專利申請或已頒發專利涵蓋的發明; |

| |

● |

ABVC

可能不是第一個為其候選新藥提交專利申請的公司; |

| |

● |

其他

可以獨立開發相同、相似或替代的產品或組合物及其用途; |

| |

● |

ABVC在專利申請中的披露可能不足以滿足可專利性的法定要求; |

| |

● |

ABVC的任何或所有未決專利申請可能不會產生已頒發的專利; |

| |

● |

ABVC

可能不會在可能最終提供重大商機的國家尋求或獲得專利保護; |

| |

● |

向ABVC頒發的任何專利可能不會為商業上可行的產品提供基礎,可能不會提供任何競爭優勢,或者可能會受到第三方的成功挑戰; |

| |

● |

ABVC的許可人可能會成功地質疑ABVC的新專利申請超出了產品的許可使用範圍;或者 |

| |

● |

其他人

可能會圍繞ABVC的專利聲明進行設計,以生產超出其專利範圍的有競爭力的產品。 |

即使ABVC擁有或獲得了涵蓋其候選新藥的新專利,ABVC仍可能被禁止製造、使用和銷售這些專利,因為

侵犯了其他人的專利權。其他公司可能已經提交,將來也可能提交專利申請,涵蓋與ABVC相似或相同的產品。有許多已頒發的美國和外國專利與治療產品有關,其中一些與ABVC的

候選新藥有關。這些可能會對ABVC開發其候選藥物的能力產生實質性影響。由於專利申請可能需要

數年時間才能發佈,因此可能存在ABVC目前未知的未決申請,這些申請可能會導致其

候選新藥可能會侵犯已頒發的專利。這些專利申請可能優先於ABVC提交的專利申請。

公司及其各自的許可方可能無法在全球範圍內強制執行其知識產權。

某些國家的法律對知識產權的保護程度不如美國法律。許多公司

在某些外國司法管轄區的知識產權保護和保護方面遇到了嚴重問題。一些國家的法律制度,特別是發展中國家的法律制度,不贊成實施專利和其他知識產權保護,特別是與藥品和醫療器械有關的保護。這可能會使本公司及其各自的許可人難以阻止對許可人的某些專利的侵犯或對其其他知識產權的盜用。

例如,許多外國國家都有強制許可法,根據這些法律,專利所有者必須向第三方授予許可。

此外,許多國家還限制專利對包括政府機構或政府承包商在內的第三方的可執行性。

在這些國家,專利可能提供有限的好處,甚至沒有好處。專利保護最終必須在每個國家的基礎上尋求,這是一個昂貴且耗時的過程,結果不確定。因此,公司及其許可人在過去和將來可能會選擇不在某些國家/地區尋求專利保護,因此公司將不會在這些國家/地區享受專利保護

。此外,該公司未來可能會選擇不在某些國家/地區尋求專利保護,因此不會在這些國家/地區享有專利保護的利益。

在外國司法管轄區強制執行本公司及其許可人的專利權的訴訟

可能會導致鉅額成本,並

將其努力和注意力從業務的其他方面轉移。因此,在這些國家/地區保護公司知識產權的努力可能不夠充分。此外,美國和其他國家/地區的法律和法院判決的變化可能會影響公司為其技術和知識產權獲得充分保護的能力。

與生物製藥業務相關的監管風險

公司受到各種政府法規的約束。

人類治療和診斷產品在美國和其他司法管轄區的製造和銷售受各種

法規和法規的管轄。這些法律要求批准製造設施、受控的產品研究和測試以及政府

審查和批准包含製造、臨牀前和臨牀數據的提交文件,以獲得上市批准,其基礎是確定產品針對所尋求的每個用途的安全性和有效性,包括在生產和儲存過程中遵守當前的PIC/S良好製造指南

,以及控制營銷活動,包括廣告和標籤。

該公司目前正在開發的產品將需要大量開發、臨牀前和臨牀測試,並在商業化之前投入大量資金。獲得所需批准的過程可能既昂貴又耗時,而且不能保證未來的產品將被成功開發並在臨牀試驗中被證明是安全有效的,或者

獲得適用的監管批准。美國以外的市場也有類似的限制。潛在投資者和股東

應該意識到我們可能遇到的風險、問題、延誤、費用和困難,因為我們的業務受到廣泛的監管

環境的控制。

公司不能確定其當前或

未來的任何候選產品是否能夠獲得監管部門的批准或成功商業化。

公司可能無法開發任何當前或未來的候選產品。在開始商業化之前,該公司的候選新藥將需要大量額外的臨牀開發、測試和監管批准。本公司候選藥物的臨牀試驗正在進行中,我們的候選新藥的生產和營銷將受到美國和其他國家/地區眾多政府機構的廣泛

和嚴格的審查和監管,在這些國家/地區,本公司打算

測試並在獲得批准的情況下銷售任何新藥候選藥物。在獲得任何候選產品商業銷售的監管批准之前,該公司必須通過臨牀前測試和臨牀試驗證明該候選產品在每個目標適應症中使用是安全有效的

。這一過程可能需要多年時間,可能包括上市後研究和監督,這將需要投入大量資源。在美國大量正在開發的藥物中,只有一小部分成功地完成了FDA的監管審批流程並實現了商業化。因此,即使該公司能夠獲得必要的

資金以繼續為其開發和臨牀計劃提供資金,它也不能向投資者保證任何候選產品

將被成功開發或商業化。

在獲得美國食品藥品監督管理局或美國食品藥品監督管理局的批准之前,該公司不得在美國銷售治療產品,或在獲得這些國家/地區的必要批准之前,該公司不得在任何外國銷售該產品。獲得保密協議的批准是一個複雜、漫長、昂貴和不確定的過程,FDA可能會出於多種原因推遲、限制或拒絕批准任何候選產品,

其中包括:

| |

● |

不能

證明候選產品是安全有效的,令FDA滿意; |

| |

● |

該公司的臨牀試驗結果可能不符合FDA對上市審批所要求的統計或臨牀意義水平。 |

| |

● |

BioLite或本公司聘請進行臨牀試驗的CRO可能採取不受其控制的行動,對其臨牀試驗產生重大不利影響; |

| |

● |

患者登記延遲

,可用於臨牀試驗的患者數量和類型的變化,以及臨牀試驗中患者的保留率低於預期

; |

| |

● |

FDA可能會發現來自臨牀前研究和臨牀試驗的數據不足以證明候選產品的臨牀和其他益處超過了其安全風險,例如患者或一般公眾濫用藥物的風險; |

| |

● |

FDA可能不同意對該公司臨牀前研究和臨牀試驗數據的解釋; |

| |

● |

FDA可能不接受該公司臨牀試驗現場產生的數據; |

| |

● |

如果提交的保密協議由諮詢委員會審查,FDA可能難以及時安排諮詢委員會的會議,或者諮詢委員會可能建議不批准我們的申請,或者可能建議FDA要求額外的臨牀前研究或臨牀試驗、批准的標籤限制或

分發和使用限制作為批准條件; |

| |

● |

FDA可能要求制定風險評估和緩解策略或REMS,作為批准或批准後的條件;或 |

這些風險同樣適用於適用的外國監管機構,該公司可通過BioLite向這些機構尋求批准我們的任何

候選新藥。

這些因素中的任何

,其中許多都不是該公司所能控制的,都可能危及其獲得監管部門對

的批准併成功營銷任何候選新藥的能力。因此,本公司在爭取初步或額外監管批准的過程中遇到任何此類挫折,都將對其業務和前景產生重大不利影響。

如果該公司未能成功完成臨牀前和I、II期臨牀開發,它將無法根據各自的合作協議收到全額付款

,將無法找到未來的合作者或合作伙伴將候選藥物帶到III期臨牀試驗

。即使該公司成功完成了所有第一階段和第二階段臨牀試驗,這些結果也不一定能預測在向FDA提交第三階段試驗的保密協議之前可能需要的額外試驗結果。儘管美國和其他國家有大量藥物正在開發中,但只有很小一部分藥物實現了商業化,甚至更少的藥物在監管部門批准後獲得了醫生和消費者的廣泛接受。

此外,在產品開發期間,由於新的政府法規、未來的立法或行政行動或FDA政策或解釋的變化,公司可能會遇到延遲或候選藥物被拒絕的情況。如果公司獲得了所需的

監管審批,則以後可能會撤回此類審批。在獲得監管批准方面的延誤或失敗可能會導致:

| |

● |

FDA和類似的外國監管機構對數據和承諾的不同解釋;以及 |

| |

● |

這些候選藥物可能擁有或獲得的任何競爭優勢的喪失。 |

此外,

如果公司在此監管過程中的任何階段未能遵守適用的FDA和其他監管要求,

公司可能會遇到或受到:

| |

● |

FDA或類似的外國監管機構拒絕審查待處理的申請或已批准申請的補充; |

公司面臨着來自擁有比公司多得多的資源和經驗的公司的激烈競爭,這可能會導致其他人在公司之前或比公司更成功地發現、開發、獲得批准或商業化產品。

該公司與研究、開發、製造和營銷中樞神經系統、血液學/腫瘤學和自身免疫領域的現有和新的藥物產品的公司展開競爭。隨着新的

公司帶着新藥和/或技術進入市場,和/或其競爭對手改進其現有產品,該公司預計未來將面臨日益激烈的競爭。他們的一個或多個競爭對手可能會提供優於本公司的新藥,從而使本公司的藥物變得不划算。該公司目前的許多競爭對手以及許多各自的潛在競爭對手都擁有更高的知名度、更豐富的知識產權組合、更長的運營歷史、更多用於投資新藥開發的資源、更豐富的產品營銷和新產品開發經驗、更強的監管專業知識、更廣泛的製造能力

以及向客户交付產品的分銷渠道。如果該公司不能成功競爭,它可能無法產生足夠的收入來實現盈利。該公司的成功競爭能力將在很大程度上取決於其以下能力:

老牌製藥公司投入大量財務資源來發現、開發或許可可能使公司的產品和候選產品過時的新化合物。我們的競爭對手可能會在我們之前獲得專利保護,獲得FDA的批准,並將藥品商業化。其他公司正在或可能參與化合物或植物材料的發現,這些化合物或植物材料可能與該公司正在開發的候選藥物競爭。

在開發中樞神經系統、腫瘤學/血液學和眼科等領域的治療藥物方面,

公司與眾多可能比公司擁有更多資源的知名製藥公司展開競爭。

公司正在開發或商業化的任何與當前批准的產品競爭的候選新藥必須在療效、便利性、耐受性和/或安全性方面表現出令人信服的

優勢,以應對價格競爭並在商業上取得成功。

如果公司無法有效地與當前和未來的競爭對手競爭,其業務將無法增長,其財務狀況和運營將受到影響。

與在美國境外做生意有關的風險

由於ABVC的部分藥品研發是在美國以外進行的,該公司面臨着在國際上開展業務的風險,包括週期性的外國經濟衰退和政治不穩定,這可能會對

公司在臺灣開展業務的收入和成本造成不利影響。

ABVC

與主要營業地在臺灣的合作伙伴合作,Republic of China,公司在臺灣有某些關鍵員工

。國外經濟不景氣可能會影響我們未來的經營業績。此外,與公司業務在美國以外的運營有關的其他事實可能會對公司的業務、財務狀況和經營結果產生重大不利影響,包括:

| |

● |

實施政府管制或改變政府規章,包括税法、規章和條約; |

| |

● |

遵守涉及國際業務的美國和國際法律,包括《反海外腐敗法》和出口管制法律。 |

| |

● |

由於工會的勞工和勞資委員會,在實現裁員方面存在困難

; |

隨着公司繼續在全球範圍內開展業務,其成功將在一定程度上取決於其預測和有效管理這些風險的能力。上述任何一項或多項因素的影響均可能對本公司的業務、財務狀況及經營業績造成重大不利影響。

根據美國《反海外腐敗法》(“FCPA”)和中國反腐敗法,該公司可能承擔責任。

公司受《反海外腐敗法》及其他法律的約束,這些法律禁止法規規定的美國人為獲得或保留業務而向外國政府、外國政府官員和政黨支付或提出不正當的付款或要約。

公司可能與可能在中國大陸和美國銷售中國的第三方達成協議,在此過程中,公司可能會面臨腐敗。在臺灣的活動會造成員工、公司顧問或代理人未經授權付款或提出付款的風險,因為這些當事人並不總是受公司的控制。

儘管公司相信到目前為止,它在所有實質性方面都遵守了《反海外腐敗法》和中國反腐敗法的規定,但

現有的保障措施和未來的任何改進可能被證明是無效的,公司的任何員工、顧問或代理人都可能從事腐敗行為,公司可能要對此承擔責任。違反《反海外腐敗法》或中國反腐敗法可能導致公司和個人受到嚴厲的刑事或民事制裁,從而可能對公司的業務、經營業績和財務狀況產生負面影響。此外,****可能尋求讓公司作為繼承人對公司投資或收購的公司違反《反海外腐敗法》的行為負責。

國際業務使本公司面臨貨幣兑換和匯回風險,本公司無法預測未來匯率波動對其業務和經營業績的影響。

該公司在臺灣有業務運營,在美國和日本有合作活動。收到大量收入,支出以新臺幣和美元計價。因此,該公司面臨貨幣波動的風險。本公司

無法向您保證,貨幣匯率波動的影響不會對其未來的收入和淨收入產生實質性影響。

我們在國際上開展業務,與國際業務相關的商業、法律和政治風險的影響可能會嚴重損害我們的業務。

截至2023年及2022年12月31日止年度,美國以外客户的銷售額分別佔93%及66%。我們的國際銷售和運營受到

範圍廣泛的風險,這些風險可能因國家和地區而異。這些風險包括:

| |

● |

出口和進口關税、進出口條例的變化以及對資金轉移的限制; |

| |

● |

人員配置和管理國際業務方面的困難,包括與欺詐、盜竊和其他非法行為有關的風險; |

| |

● |

遵守法律法規,包括環境法、就業法和税法,這些法律法規因國家和時間的不同而有所不同,增加了遵守成本和不遵守的潛在風險。 |

| |

● |

執行我們的合同和知識產權的困難,特別是在那些沒有像美國和歐洲國家那樣尊重和保護知識產權的外國國家。 |

| |

● |

運營可能受到政治緊張局勢、貿易爭端等類似問題的影響,特別是中國與臺灣或中國與美國之間的緊張關係。 |

| |

● |

美國和對外貿易限制,包括那些可能限制技術或部件進口或從不同國家進口或徵收關税或配額的限制;以及 |

| |

● |

實施外匯管制或徵税,使從外國匯回資金不切實際或代價高昂。 |

我們

無法向您保證,與我們的國際業務相關的風險不會嚴重損害我們的業務。

如果公司直接受到最近涉及在美上市中國公司的審查、批評和負面宣傳,

我們可能不得不花費大量資源來調查和解決問題。調查的任何不利結果都可能

損害我們的業務運營、此次產品和我們的聲譽。

最近,幾乎所有業務都在中國的美國上市公司受到投資者、財經評論員和監管機構(如美國證券交易委員會)的密切關注、批評和

負面宣傳。許多審查、批評和負面宣傳都集中在財務和會計違規行為、對財務會計缺乏有效的內部控制、公司治理不足及其執行不力,以及在許多情況下對欺詐的指控。由於加強了審查、批評和負面宣傳,許多美國上市中國公司的上市股票價值大幅縮水,在某些情況下,幾乎變得一文不值或缺乏流動性。其中許多公司現在面臨股東訴訟和美國證券交易委員會執法行動,並正在對這些指控進行內部和外部調查。目前尚不清楚全行業調查將對公司產生什麼影響。如果本公司成為任何不利指控的對象,無論該等指控被證明屬實或不屬實,本公司將不得不花費大量資源調查該等指控併為本公司辯護。如果這些指控沒有被證明是毫無根據的,本公司將受到嚴重阻礙,本公司股票價格可能大幅下跌。如果這些指控被證明是沒有根據的,調查可能會嚴重分散公司管理層的注意力。

與公司財務狀況相關的風險

我們現有的債務可能會對我們獲得額外資金的能力產生不利影響,並可能增加我們在經濟或業務低迷時的脆弱性

。

我們面臨着許多與債務相關的風險,包括:1)我們必須將一部分運營現金流用於支付償債成本,因此我們可用於運營和其他目的的資金較少;2)通過融資獲得額外資金可能更加困難和昂貴

如果有的話;3)我們更容易受到經濟低迷和利率波動的影響,

承受競爭壓力的能力較差,在應對行業和總體經濟狀況的變化方面靈活性較差;以及4)如果我們在任何現有的信貸安排下違約,或者如果我們的債權人要求償還我們的部分或全部債務,我們

可能沒有足夠的資金來支付此類款項。截至2023年12月31日,我們的未償還流動負債分別約為560萬美元,主要由短期銀行貸款和應計費用組成。於2020年4月5日及20日,吾等分別與若干可轉換本票的美國及非美國持有人訂立若干交換協議,總金額為1,446,780美元;根據交換協議,吾等向持有人發行合共795,735股普通股及

認股權證以購買795,735股普通股。2020年11月9日,我們與某位非美國

持有人簽訂了一項金額為270,272美元的若干可轉換本票持有人的交換協議;根據交換協議,我們將向持有人

發行總計120,121股普通股和認股權證,以購買120,121股普通股。我們還同意向我們的部分員工發行總計545,182份普通股期權,以代替他們的遞延工資,總金額為1,090,360美元。

如果未能糾正內部會計控制中的重大缺陷,可能會導致我們的財務報表出現重大錯報。

我們的管理層在財務報告的內部控制中發現了一個重大弱點

,原因是沒有足夠和熟練的會計人員具備與公司財務報告要求相適應的美國公認會計原則應用方面的技術會計知識和經驗

,並得出結論認為,由於這種重大弱點,我們的披露

控制和程序截至2023年12月31日尚未生效。如果不採取補救措施,或如果我們發現我們的內部控制存在進一步的重大弱點

,我們未能建立和維護有效的披露控制和程序以及對財務報告的內部控制,可能會導致我們的財務報表中出現重大錯報,並無法履行我們的報告和財務義務

,每一項都可能對我們的財務狀況和我們普通股的交易價格產生重大不利影響。

如果

未能保持我們披露控制和程序的有效性,可能會導致重述我們的財務報表,損害我們的

經營業績,使我們受到監管機構的審查和制裁,導致投資者對我們報告的財務信息失去信心

,並對我們普通股的市場價格產生負面影響。

2002年的《薩班斯-奧克斯利法案》和美國證券交易委員會(美國證券交易委員會)有一些我們可能無法滿足或可能不符合的要求,例如2002年《薩班斯-奧克斯利法案》第404條所要求的內部控制審計師認證,我們目前並不需要遵守,因為我們是一家較小的報告公司。如果我們未能達到並保持我們內部控制的充分性

,因為此類標準會不時被修改、補充或修訂,我們可能無法確保

我們能夠持續地得出結論,即我們根據2002年薩班斯-奧克斯利法案第404條對財務報告進行了有效的內部控制。此外,有效的內部控制,特別是與收入確認相關的控制,對於我們編制可靠的財務報告是必要的

,對於幫助防止財務欺詐非常重要。如果我們不能提供可靠的財務報告或防止欺詐,我們的業務和經營業績可能會受到損害,投資者可能會對我們報告的財務

信息失去信心,我們股票的交易價格可能會大幅下跌。

我們的公司章程允許我們的董事會在沒有股東進一步批准的情況下創建新的優先股系列,這

可能會對我們普通股持有人的權利產生不利影響。

我們的

董事會有權確定和確定優先股的相對權利和優先股,而無需股東

批准。因此,我們的董事會可以授權發行一系列優先股,這些優先股將在清算時授予持有人對我們資產的優先權利,在向普通股持有人分配股息之前獲得股息支付的權利,以及在贖回我們的普通股之前贖回股票的權利和溢價。此外,我們的董事會還可以授權發行一系列優先股,這些優先股擁有比我們的普通股更大的投票權,或者可以轉換為我們的普通股。這可能會降低我們普通股的相對投票權,或導致我們現有股東的股權被稀釋。

我們

可以創建任何額外的優先股系列,並在未來發行此類股票,儘管我們目前沒有這樣做的打算

。

我們

可能無法以可接受的條款或任何條款獲得未來運營需求所需的融資。

我們可能會不時尋求額外融資,以提供擴大我們的生產設施、研發計劃和/或營運資金所需的資金,並在運營現金流不足的情況下償還未償還貸款

。我們無法確切地預測任何此類資本金要求的時間或金額。如果不能以令人滿意的條款獲得此類融資,我們可能無法按所需的速度擴大業務或發展新業務。如果我們能夠產生債務,我們可能會受到債務條款施加的某些限制,而償還此類債務可能會限制我們的現金流

和增長。如果我們無法產生債務,我們可能會被迫增發股權,這可能會對我們目前的

股東產生稀釋效應。

我們的內部計算機系統或我們的第三方承包商或顧問的計算機系統可能會出現故障或遭遇安全漏洞,這可能會

導致我們的產品開發計劃受到實質性破壞。

儘管實施了安全措施,但我們的內部計算機系統以及我們的第三方承包商和顧問的計算機系統容易受到計算機病毒、未經授權的訪問、自然災害、恐怖主義、戰爭、電信和電氣故障的破壞。

雖然我們認為到目前為止我們還沒有經歷過任何此類系統故障、事故或安全漏洞,但如果發生此類事件並導致我們的運營中斷,可能會導致我們的新藥候選藥物的臨牀試驗數據丟失,這

可能會導致我們的監管審批工作延遲,並顯著增加我們恢復或複製數據的成本。如果任何中斷或安全漏洞導致我們的數據或應用程序或與我們的技術或新藥候選藥物相關的其他數據或應用程序丟失或損壞,或者不適當地披露機密或專有信息,我們可能會招致

責任,我們候選產品的進一步開發可能會被推遲。

根據內華達州法律,取消針對我們董事和高級管理人員的個人責任,以及我們的董事、高級管理人員和員工所擁有的賠償權利的存在,可能會導致鉅額費用。

公司章程在內華達州法律允許的範圍內,免除了我們的董事和高級職員因違反作為董事或高級職員的受託責任而對我們和我們的股東承擔的個人責任。此外,我們的章程規定,我們有義務在內華達州法律授權的最大程度上賠償我們的每一名董事或高級職員,並在某些條件的限制下,預支任何董事或高級職員在最終處置之前為任何訴訟、訴訟或訴訟辯護而產生的費用。這些賠償義務

可能使我們面臨鉅額支出,以支付我們董事或高級管理人員的和解或損害賠償費用,

我們可能負擔不起。此外,這些條款和由此產生的成本可能會阻止我們或我們的股東因違反受託責任而對我們的任何現任或前任董事或高級管理人員提起訴訟,即使此類行為可能

否則有利於我們的股東。

與公司普通股相關的風險

我們普通股的股價波動很大,可能會受到許多因素的影響,其中一些因素是我們無法控制的。

我們的普通股目前只有一個有限的公開市場,在納斯達克資本市場上市,無法保證

我們的普通股未來會進一步發展或維持交易市場。我們普通股的交易價格可能波動很大,可能會受到各種因素的影響而大幅波動,其中一些因素是我們

無法控制的。除了本“風險因素”一節和本文其他部分討論的因素外,這些因素還包括:

| |

● |

我們尋求的候選產品以及我們獲得開發這些候選產品的權利的能力; |

| |

● |

我們決定啟動臨牀試驗,而不是啟動臨牀試驗或終止現有臨牀試驗; |

| |

● |

我們的臨牀前研究和臨牀試驗中實際的或預期的不良結果或延遲; |

| |

● |

意想不到的

與我們的任何新藥候選藥物的使用和研究活動相關的嚴重安全和環境問題; |

| |

● |

整體

股票市場表現和其他可能與我們的經營業績或競爭對手的經營業績無關的因素,包括類似公司的市場估值變化; |

| |

● |

宣佈我們或我們的競爭對手的重大收購、戰略夥伴關係、合資企業或資本承諾; |

| |

● |

我們或我們的股東未來出售我們的證券,或認為可能發生此類出售; |

| |

● |

我們對財務報告或披露控制和程序的內部控制是否有效? |

| |

● |

美國和我們開展業務的其他國家和地區的一般政治和經濟狀況; |

| |

● |

適用於我們的候選產品的法律或法規的變化,包括但不限於臨牀試驗審批要求; |

| |

● |

與專利和其他所有權以及我們為產品獲得保護的能力有關的爭議或其他事態發展; |

| |

● |

我們對第三方的依賴,包括CRO和科學和醫療顧問; |

| |

● |

未能

達到或超過我們可能向公眾提供的有關發展里程碑的任何財務指導或期望; |

此外,股市,特別是小型醫療保健、生物技術和製藥公司的股票,

經歷了極端的價格和交易量波動,這些波動往往與這些公司的經營業績無關或不成比例

。無論我們的實際經營業績如何,廣泛的市場和行業因素都可能對我們普通股的市場價格產生負面影響。實現上述任何風險或任何廣泛的其他風險,包括

這些“風險因素”中描述的風險,可能會對我們普通股的市場價格產生重大的不利影響。

內部人員

對我們有很大的控制權,他們可以推遲或阻止我們公司控制權的變更,即使我們的其他股東希望

發生這種情況。

我們的執行官、董事和主要股東總共擁有約61.4%的已發行普通股。由於持有股權,這些股東

能夠對需要股東批准的事項(包括選舉董事和批准重大公司交易)行使實質性控制權。這可能會延遲或阻止外部方收購或合併我們,即使我們的其他

股東希望這樣做發生。

我們普通股的市場價格可能會波動和我們的證券市場可能沒有足夠的流動性

以供投資者出售其證券。

我們普通股的市場價格一直很不穩定,而且很可能會繼續波動,整個股票市場也是如此。可能對我們普通股的市場價格產生重大影響的因素

不在我們的控制範圍之內,無論我們的業績如何,這些因素都可能對我們的普通股的市場價格產生重大不利影響。此外,公開股市經歷了極端的價格波動和成交量波動。這些廣泛的市場波動可能會影響我們普通股的市場價格。我們的普通股目前只有一個有限的公開市場,在納斯達克資本市場上市,無法保證

交易市場未來會進一步發展或維持。

股票市場經歷了極端的價格和成交量波動,已經並將繼續影響許多公司的股權證券的市場價格,包括最近與正在進行的新冠肺炎大流行有關的股票價格,這導致許多公司的股價下跌,儘管它們的基本業務模式或前景沒有根本改變。這些波動往往與這些公司的經營業績無關或不成比例。廣泛的市場和行業因素,包括潛在的惡化的經濟條件和與正在進行的新冠肺炎疫情有關的其他不利影響或事態發展,政治、監管和其他市場條件,可能會對我們普通股的市場價格產生負面影響,無論我們的實際經營業績如何

。我們普通股的市場價格可能會下跌,您可能會損失部分或全部投資。

我們

過去沒有分紅,未來也不會分紅,任何投資回報都可能以我們股票的價值為限。

我們

從未對我們的普通股支付過任何現金股息,在可預見的未來也不會支付任何現金股息,並且

任何投資回報可能僅限於我們普通股的價值。我們計劃保留未來的任何收益,為增長提供資金。

根據適用的內華達州法律,在下列情況下,作為內華達州公司,我們一般不能進行分配:i)我們將無法償還在正常業務過程中到期的債務,或者ii)我們的總資產將少於我們的總負債的總和加上

在分配時解散時,為滿足其優先權利高於接受分配的股東的優先權利而需要的金額。

如果證券或行業分析師不發表有關我們業務的研究報告或發表不準確或不利的研究報告,我們的股票價格和任何交易量都可能下降。

我們普通股的任何可能發展的交易市場將在一定程度上取決於證券或行業分析師

發佈的關於我們或我們業務的研究和報告。截至目前,關於我們業務的公開研究報告只有1份。如果證券或

行業分析師提供更多報道,而其中一位或多位分析師下調了我們的股票評級,或發佈了關於我們業務的不準確或不利的

研究報告,我們的股價可能會下跌。如果這些分析師中的一位或多位停止對我們公司的報道,或者

未能定期發佈有關我們的報告,對我們普通股的需求可能會減少,這可能會導致我們的股價和任何交易量

下降。

未來

出售和發行我們的普通股或購買普通股的權利,包括根據我們的股權激勵計劃或其他方式,

可能會導致我們股東的所有權百分比稀釋,並可能導致我們的股價下跌。

我們

預計未來我們將需要大量額外資本來繼續我們計劃的運營。為了籌集資本,我們可以按我們不時確定的價格和方式在一次或多次交易中出售

普通股、可轉換證券或其他股權證券。如果我們在不止一次交易中出售普通股、可轉換證券或其他股權證券,包括根據任何未來的股票激勵計劃向我們的高級管理人員、董事、員工和非員工顧問發行股權證券,以換取他們為我們提供的服務,則先前交易中的投資者可能會因隨後的出售而被嚴重稀釋。此外,任何此類出售都可能

對我們的現有股東造成實質性稀釋,新的投資者可以獲得優先於我們普通股持有者的權利、優惠和特權。此外,我們未來出售我們的普通股或我們現有股東轉售我們的普通股可能會導致我們的普通股的市場價格下跌。未來授予任何可行使或可轉換為我們普通股的期權、認股權證或其他證券,或行使或轉換該等股票,以及在市場上出售該等股票,均可能對我們普通股的市場價格產生不利影響。2021年10月29日,我們提交了2021年11月16日修訂的S-3表格註冊聲明,該聲明於2021年11月29日宣佈生效。於2022年5月11日,吾等同意發行2,000,000股普通股,每股面值0.001美元,按每股2.11美元的價格發行,以及根據日期為2022年5月11日的若干證券購買協議,可按每股2.45美元的價格行使的最多2,000,000股普通股的5年期認股權證,該協議生效於

撤銷公司經修訂的S-3表格的擱置登記聲明。我們還發行了共同配售代理認股權證

,以購買最多160,000股普通股,條款與投資者與交易相關的認股權證相同。我們

未來可能會通過S-3表格發行普通股,這將進一步稀釋您的所有權。

我們的普通股可能會受到美國證券交易委員會的“細價股”規則的約束,這可能會使股東更難出售我們的普通股。

美國證券交易委員會採用了規則15G-9,該規則將與我們相關的目的中的“細價股”定義為市場價格低於每股5美元的任何股權證券,但某些例外情況除外。對於任何涉及細價股的交易,

除非獲得豁免,否則規則要求經紀人或交易商批准某人的細價股交易賬户,經紀人或交易商

從投資者那裏收到交易的書面協議,列出要購買的細價股的身份和數量

。

要批准某人的帳户進行細價股交易,經紀商或交易商必須獲得該人的財務信息和

投資經驗目標,併合理地確定該人的細價股交易是合適的

,並且該人在財務方面具有足夠的知識和經驗,能夠評估

細價股交易的風險。

經紀商或交易商在進行任何細價股交易前,還必須提交美國證券交易委員會規定的有關細價股市場的披露時間表,其中以突出顯示的形式闡明經紀商或交易商作出適宜性確定的依據,以及經紀商或交易商在交易前收到投資者簽署的書面協議。

一般而言,經紀商可能不太願意進行受“細價股”規則約束的證券交易。這可能會使投資者更難在公司普通股符合出售資格的情況下處置該公司的普通股,並可能導致其股票市值下跌。

還必須披露

在公開發行和二級交易中投資細價股的風險,以及支付給經紀自營商和註冊代表的佣金、證券的當前報價以及投資者在細價股交易欺詐情況下可獲得的權利和補救措施。最後,必須發送月結單,披露賬户中持有的細價股的最新價格信息和細價股有限市場的信息。

我們

未能滿足納斯達克資本市場的持續上市要求可能會導致我們的普通股被摘牌.

如果

我們無法滿足納斯達克資本市場持續上市的要求,如公司治理要求或

最低收盤價要求,納斯達克資本市場可能會採取措施,將我們的普通股退市。這樣的退市可能會

對我們普通股的價格產生負面影響,並會削弱您出售或購買我們普通股的能力

您希望這樣做的時候。

於2022年08月19日,我們收到納斯達克股票市場有限公司(“納斯達克”)上市資格審核部(“員工”)的一封短函,通知我們根據“納斯達克上市規則”

5550(A)(2)(“規則5550(A)(2)”),我們普通股的收盤價連續30個工作日低於在納斯達克資本市場繼續上市所需的最低每股1.00美元。根據納斯達克上市規則,我們必須在2023年2月14日之前恢復合規。由於我們在此日期之前未重新獲得合規,因此我們請求並收到額外的180天,直到2023年8月14日,以遵守規則

5550(A)(2)。

2023年5月24日,

公司收到納斯達克股票市場有限責任公司(“納斯達克”)上市資格部(“員工”)發出的短板函,通知公司目前不符合最低股東權益要求,或不符合上市證券市值或持續經營淨收益替代方案,無法繼續在納斯達克資本市場上市

。納斯達克上市規則第5550(B)(1)條要求上市公司保持至少2,500,000美元的股東權益,截至2023年3月31日,公司的股東權益為1,734,507美元。根據納斯達克的規定,

公司有45個日曆日,即在2023年7月10日之前提交計劃,以重新獲得合規。在提交了恢復合規的計劃後,納斯達克於2023年7月10日批准該公司延期至20203年8月30日,以遵守上市規則第5550(B)(1)條。本公司於2023年7月31日以登記直接發售方式發行300,000股普通股及200,000股預融資權證,行使價為每股0.01美元。根據這筆交易,股東權益增加了175萬美元。2023年8月1日,500,000美元的票據以每股3.5美元的價格轉換,持有人獲得了142,857股普通股。由於這次轉換,

股東權益增加了50萬美元。此外,於2023年8月14日,本公司與中滙聯合科技(成都)集團有限公司

訂立合作協議,根據該協議,本公司收購中滙擁有的若干物業的20%所有權

及中滙擁有的一幅土地,以換取合共37萬股普通股。因此,股東權益增加了740萬美元。於2023年2月23日,本公司與Lind訂立證券購買協議,據此,本公司向Lind發行本金為3,704,167美元的有擔保可換股票據(“Lind發售”),購買價格為3,175,000美元(“Lind票據”),該票據可按每股1.05美元的初步換股價轉換為普通股,並可予調整。於2023年8月24日,本公司開始償還林德債券項下到期的每月分期付款;308,000美元已透過發行176,678股普通股(“每月股份”)按贖回

股份價格(定義見林德票據)每股1.698美元償還。根據Lind Note的條款,Lind將下一個月付款金額增加至100萬美元,從而於9月連同每月股份,本公司於2023年9月前共償還Lind

100萬美元。結果,股東權益額外增加了100萬美元。由於上述四項

交易,本公司預計其股東權益將增加約1,065萬美元。

2023年9月6日,納斯達克發佈了一封信,表明本公司遵守了規則5550(B)(1),但指出,如果在本公司下一次定期報告時,本公司沒有證明遵守規則,則可能被退市。

如果我們的普通股從納斯達克退市,我們普通股的交易很可能發生在為未上市證券建立的場外交易市場

,如場外交易市場或場外交易市場集團維護的粉色市場。投資者可能會

發現在場外市場出售我們的普通股或獲得準確的報價不那麼方便,

而且許多投資者可能由於難以進入場外市場而不會買賣我們的普通股。禁止他們交易未在國家交易所上市的證券的政策或其他原因。此外,作為退市的證券,我們的普通股

將受到美國證券交易委員會規則的約束,作為“細價股”,這對經紀自營商施加了額外的信息披露要求。

與細價股有關的法規,再加上由於經紀佣金等因素導致的細價股投資者的每筆交易成本通常較高,

將進一步限制投資者交易我們的普通股的能力。

如果發生退市事件,我們預計我們會採取行動恢復遵守納斯達克資本市場或其他國家交易所的上市要求,但我們不能保證我們採取的任何此類行動將允許我們的普通股

繼續在納斯達克資本市場上市,穩定我們的市場價格,提高我們普通股的流動性,防止我們的

普通股跌破納斯達克資本市場的最低買入價要求,或者防止未來不符合納斯達克資本市場或其他國家交易所的上市要求。

作為一家上市公司,我們

將繼續產生顯著增加的成本,並且由於我們的普通股在納斯達克資本市場上市,我們的管理層將被要求

投入大量時間來滿足新的合規要求。

作為上市公司運營,我們

將繼續招致顯著增加的成本,我們的管理層將被要求

投入大量時間來滿足納斯達克資本市場的新合規要求。作為一家上市公司,我們將繼續產生鉅額的法律、會計和其他費用。我們必須遵守《交易法》的強制性報告要求,其中包括,我們必須繼續向美國證券交易委員會提交有關我們業務和財務狀況的年度、季度和當前報告,我們不需要作為自願報告公司向美國證券交易委員會提交此類報告(儘管我們確實是在自願的基礎上向美國證券交易委員會提交此類報告)。我們已經並將繼續產生與這些美國證券交易委員會報告的準備和歸檔相關的費用。此外,

我們必須遵守強制性的新公司治理和納斯達克資本市場的其他合規要求。此外,《薩班斯-奧克斯利法案》以及隨後由美國證券交易委員會、多德-弗蘭克華爾街改革和消費者保護法、納斯達克資本市場或其他全國性交易所實施的規則也對上市公司提出了各種其他要求。股東激進主義,

當前的政治環境以及當前高度的政府幹預和監管改革可能會導致大量的新法規和披露義務,這可能會導致額外的合規成本和影響(以我們目前無法預見的方式)

我們運營業務的方式。我們的管理層和其他人員將需要投入大量時間來實施這些合規計劃

。此外,這些規則和法規已經並將繼續增加我們的法律和財務合規成本,並將

使一些活動更加耗時和昂貴。

此外,如果我們不再是一家較小的報告公司,並受到薩班斯-奧克斯利法案第404(B)條的約束,我們將被要求

提交一份由我們的獨立註冊會計師事務所出具的財務報告內部控制的認證報告。為了在規定的時間內遵守第404條,我們將繼續參與記錄和評估我們對財務報告的內部控制的過程

,這既成本高昂,又具有挑戰性。在這方面,我們

需要投入更多的內部資源,可能需要聘請外部顧問,並通過詳細的工作計劃來評估和記錄財務報告內部控制的充分性,繼續採取適當的步驟來改進控制流程,通過測試驗證控制是否按照文檔所述發揮作用,並實施持續的報告和改進流程,以實現財務報告的內部控制

。儘管我們做出了努力,但如果需要,我們的獨立註冊會計師事務所

可能無法在規定的時間框架內得出結論,證明我們對財務報告的內部控制是有效的,符合第404條的要求

。這可能會導致金融市場因對我們

財務報表的可靠性失去信心而產生不良反應。

有關前瞻性陳述的特別説明

本招股説明書包含涉及風險和不確定性的前瞻性陳述,包括基於我們目前的預期、

對我們、我們的行業以及我們和我們的生態系統中不可或缺的公司運營的監管環境的預期、估計和預測的陳述。前瞻性陳述主要包含在題為“招股説明書摘要”、“風險因素”、“收益的使用”、“管理層對財務狀況和經營結果的討論與分析”和“業務”的部分。這些陳述涉及已知和未知的風險、不確定因素和其他因素,可能會導致我們的實際結果、業績或成就與前瞻性陳述中明示或暗示的大不相同。在某些情況下,這些前瞻性陳述可以通過諸如“可能”、“將會”、“

”預期“”、“預期”、“目標”、“估計”、“打算”、“計劃”、“

”“相信”、“潛在”、“繼續”、“很可能”或其他類似表述來識別。

本招股説明書中包括的前瞻性陳述涉及以下方面:

| |

● |

與我們的研發活動相關的風險和不確定性,包括我們的臨牀試驗和臨牀前研究; |

| |

● |

我們的候選藥物的監管申請和批准或替代監管途徑的時間或可能性; |

| |

● |

我們對候選藥物的潛在市場規模和患者數量的期望(如果獲得批准用於商業用途),以及我們服務於此類市場的能力; |

| |

● |

估計我們的支出、未來收入、資本需求以及我們對額外融資的需求; |

| |

● |

我們

開發、獲取和推進我們的候選產品併成功完成臨牀試驗和臨牀前研究的能力

並獲得監管部門的批准; |

| |

● |

為我們的業務和候選藥物實施我們的商業模式和戰略計劃; |

| |

● |

未來臨牀前研究和臨牀試驗的啟動、成本、時間、進度和結果,以及我們的研發計劃。 |

| |

● |

未來許可安排的條款,以及我們能否達成此類安排; |

| |

● |

時間安排以及許可和里程碑收入的收付(如果有的話); |

| |

● |

我們能夠為我們的候選藥物建立和維護的知識產權保護範圍,以及我們在不侵犯他人知識產權的情況下開展業務的能力。 |

| |

● |

我們

保持和建立合作關係或獲得額外資金的能力; |

| |

● |

持續的新冠肺炎大流行的影響; |

| |

|

|

| |

● |

我們的財務業績;以及 |

| |

● |

與我們的競爭對手和我們的行業相關的發展情況和預測。 |

我們

提醒您,上述突出顯示的前瞻性表述並不涵蓋本招股説明書或通過引用併入本招股説明書的文件中所作的所有前瞻性表述。

There are important factors that could cause

actual results to vary materially from those described herein as anticipated, estimated or expected, including, but not limited to: the

effects of the COVID-19 outbreak, including on the demand for our products; the duration of the COVID-19 outbreak and severity of

such outbreak in regions where we operate; the pace of recovery following the COVID-19 outbreak; our ability to implement cost

containment and business recovery strategies; the adverse effects of the COVID-19 outbreak on our business or the market price of

our common stock; competition in the industry in which we operate and the impact of such competition on pricing, revenues and margins,

volatility in the securities market due to the general economic downturn; SEC regulations which affect trading in the securities of “penny

stocks,” and other risks and uncertainties described herein and the risk factors set forth in Part I - Item 1A, “Risk Factors”,

in our Annual Report on Form 10-K for the year ended December 31, 2023, as filed with the SEC on March 14, 2024, and elsewhere in the

documents incorporated by reference into this prospectus. Moreover, we operate in a very competitive and challenging environment. New

risks and uncertainties emerge from time to time, and it is not possible for us to predict all risks and uncertainties that could have

an impact on the forward-looking statements contained in this prospectus and in the documents incorporated by reference in this prospectus.

We cannot assure you that the results, events and circumstances reflected in the forward-looking statements will be achieved or occur,

and actual results, events or circumstances could differ materially from those described in the forward-looking statements. Except as

required by law, we assume no obligation to update any forward-looking statements publicly, or to update the reasons actual results could

differ materially from those anticipated in any forward- looking statements, even if new information becomes available in the future.

Depending on the market for our stock and other conditional tests, a specific safe harbor under the Private Securities Litigation Reform

Act of 1995 may be available. Notwithstanding the above, Section 27A of the Securities Act of 1933, as amended (the “Securities

Act”) and Section 21E of the Securities Exchange Act of 1934, as amended (the “Exchange Act”) expressly state that

the safe harbor for forward-looking statements does not apply to companies that issue penny stock. Because we may from time to time be

considered to be an issuer of penny stock, the safe harbor for forward-looking statements may not apply to us at certain times.

本招股説明書和通過引用併入本招股説明書的文件中包含的

前瞻性陳述僅涉及截至陳述發表之日的事件。我們不承擔任何義務公開發布對此類

前瞻性陳述的任何修訂,以反映本招股説明書日期後的事件或情況,或反映意外事件的發生。我們可能無法實際實現我們的前瞻性聲明中披露的計劃、意圖或預期,您不應過度依賴我們的前瞻性聲明。我們的前瞻性陳述不反映我們可能進行的任何未來收購、合併、處置、合資企業、其他戰略交易或投資的潛在影響。

使用收益的

我們

不會從出售股東根據本招股説明書出售普通股股份中獲得任何收益。出售股份所得的所有

將歸出售股票的股東所有。出售股票的股東可以在公開市場或其他地方以出售時的市場價、與當時的市場價相關的價格或以協商價格出售這些股票。

出售股東將支付任何承銷折扣和佣金,以及因經紀或法律服務而產生的費用,或出售股東在處置本招股説明書所列股份時發生的任何其他費用。我們

將承擔完成本招股説明書涵蓋的股票登記所產生的所有其他成本、費用和開支,包括

所有登記和備案費用以及我們的律師和會計師的費用和開支。

發行價的確定

出售股票的股東可以在場外交易市場出售這些股票,也可以以出售時的市價、與當時的市價相關的價格或按協議價格出售這些股票。我們不會從出售股份的股東

出售股份中獲得任何收益。

管理層對財務狀況和經營結果的討論和分析

以下討論和分析應與我們的財務報表以及本招股説明書中其他部分的相關説明一起閲讀。本討論包含反映我們當前預期的前瞻性表述,涉及風險和不確定性。

有關不確定性、風險和與這些表述相關的假設的討論,請參閲“關於前瞻性表述和行業數據的警示説明”。由於許多因素的影響,實際結果和事件發生的時間可能與我們的前瞻性陳述中討論的情況大不相同,包括本招股説明書中“風險因素”和其他部分闡述的因素。

概述

自成立以來,該公司並未從其醫療設備和新藥開發中獲得可觀的收入。在截至2023年12月31日的年度內,該公司創造了152,430美元的收入,主要來自銷售合同開發與製造組織(“CDMO”)服務。

業務

概述

BioPharma Inc.於2002年2月6日根據內華達州的法律註冊成立,是一家臨牀階段的生物製藥公司,專注於開發新藥和醫療器械,所有這些新藥和醫療器械都來自植物。

從植物中提取的藥物具有緩解或預防多種疾病的悠久歷史,並且通常比從動物或化學成分中提取的藥物顯示出更少的副作用。也許最著名的例子是阿司匹林,它是從柳樹樹皮和葉子中發現的一種化合物進化而來的,後來從1899年開始由拜耳公司銷售。阿司匹林幾乎沒有嚴重的副作用,已被證明是醫學史上最成功的藥物之一。大約50年後,科學家在玫瑰長春花中發現了抗癌化合物

,禮來公司隨後生產了這種化合物用於治療白血病和霍奇金斯病。其他廣為人知的成功植物藥物包括從太平洋紅豆杉中分離出來的抗癌紫杉醇。

該公司通過仔細跟蹤亞太地區研究機構的新醫學發現或醫療器械技術來開發其銷售渠道。臨牀前、疾病動物模型和I期安全性研究由公司的科學家和公司已知的其他專家仔細檢查,以根據公司的內部資質確定其認為能夠證明有效性和安全性的藥物。一旦一種藥物被證明是進一步開發和最終商業化的良好候選藥物,BriVision

將從最初的研究人員那裏獲得藥物或醫療設備的許可,並開始向美國、澳大利亞和臺灣備受尊敬的

主要研究人員介紹藥物臨牀計劃。在幾乎所有情況下,我們都發現這些國家/地區的研究機構都渴望與該公司合作,推進第二階段臨牀試驗。

目前,與ABVC合作進行第二階段臨牀試驗的機構包括:

| |

● |

醫療器械:ABV-1701,Vitargus®

在玻璃體切除手術方面,澳大利亞和泰國的第二階段研究,主要研究員:悉尼眼科醫院的馬修·西蒙諾維奇教授/博士;東墨爾本眼科集團和東墨爾本視網膜集團的埃爾維斯·奧賈米博士;桑甘薩克,醫學博士,斯利那加林德醫院。 |

| |

● |

藥物:ABV-1505,成人注意缺陷多動障礙(ADHD),II期,NCE藥物主要研究人員:Keith McBurnett博士和Linda Pfiffner博士,加州大學舊金山分校(UCSF)醫學院 |

| |

● |

藥物:ABV-1601,癌症患者的主要抑鬱

,I/II期,NCE藥物首席研究員:Scott Irwin,醫學博士,博士-雪松西奈醫學中心(CSMC) |

| |

● |

藥物:ABV-1519,一項I/II期開放標籤研究,評估BLEX 404口服液聯合培美曲塞+卡鉑治療晚期不可手術或轉移性EGFR野生型非小細胞肺癌患者的安全性和有效性 |

成功完成第二階段試驗後,該公司將尋找合作伙伴-一家大型製藥公司-完成第三階段研究,提交新藥申請(NDA),

並在FDA和臺灣FDAS批准後將該藥物商業化。

該公司業務的另一部分由全資子公司BioKey進行,該公司從事廣泛的服務,包括原料藥表徵、配方前研究、配方開發、分析方法開發、穩定性研究、IND/NDA/ANDA/510K提交、臨牀試驗材料製造(第一階段至第三階段)和商業製造。

2023年6月21日,董華德博士辭去公司首席執行官一職。公司董事會任命Uttam Patil博士接替Doong博士擔任公司首席執行官。

於2023年8月14日,本公司與中輝聯合科技(成都)集團有限公司訂立合作協議,據此,本公司收購中輝擁有的若干物業及一幅土地(統稱“物業”)20%的所有權,以每股20美元換取合共37萬股普通股(“中輝股份”)。因此,股東權益增加了740萬美元。

該公司和眾輝計劃共同將該物業發展成為ABVC特殊興趣領域的老年生活、長期護理和醫療護理的保健中心。

如眼科、腫瘤和中樞神經系統。計劃是為中國市場和這些利益的全球發展建立一個基地。資產所有權證明正在申請過程中,正在等待中國政府的批准。

2023年第三季度,本公司發行了中輝股份。中輝股份的禁售期為本次交易完成之日起一年。

此外,雙方約定,交易完成後一年後,如已發行股份市值或物業價值增加或減少,雙方將真誠協商作出合理調整;但條件是,中輝的持股比例在任何情況下均不得超過本公司的19.99%。

2023年7月31日,本公司與根據人民Republic of China法註冊成立的X創新治療有限公司簽訂了一份具有約束力的條款説明書。

條款説明書設想,根據最終協議,X創新將獲得開發、製造、銷售和分銷治療抑鬱症的ABV-1504和治療注意力缺陷/多動障礙的ABV-1505的獨家許可。在中國市場,本公司將承擔中國的臨牀試驗和產品註冊費用,本公司將獲得基於XInnovation在中國的預計許可藥物年淨銷售額的初始

許可費和特許權使用費,範圍為5%至12%。此交易仍有待最終文件的協商,因此不能保證此交易

將會發生。

2023年11月,公司及其子公司BioLite,Inc.(“BioLite”)分別與AIBL簽訂了一份為期多年的全球許可協議,授予公司和BioLite的中樞神經系統藥物MDD(嚴重抑鬱障礙)和ADHD(注意力缺陷多動障礙)

(“許可產品”)。潛在許可將涵蓋許可產品的臨牀試驗、註冊、製造、供應和分銷權。ABVC和BioLite擁有MDD和ADHD的授權產品,經第三方評估,這些產品的價值為6.67億美元。雙方決心在授權產品的全球開發方面進行合作。雙方還在努力加強新藥開發和業務合作,包括技術、互操作性和標準開發。根據各自的協議,ABVC和BioLite各自以每股10美元的價格獲得2,300萬股AIBL股票,如果達到某些里程碑,ABVC和BioLite各自可能獲得3,500,000美元和相當於淨銷售額的5%的特許權使用費,最高可達1億美元。股票發行後,AIBL成為ABVC的子公司。

於二零二四年二月六日,本公司與蜀陵江(“蜀陵”)訂立最終協議,據此,蜀陵將其擁有的位於臺灣桃園市的若干土地(“該土地”)的擁有權轉讓予本公司(“該協議”)。舒靈

為本公司旗下董事,與本公司首席戰略官蔣明江結婚,持有本公司約15.4%的已發行及已發行普通股。

作為該土地的代價,本公司將按每股3.50美元的價格向蜀陵支付(I)703,495股本公司普通股的限制性股份(“股份”)及(Ii)可購買最多1,000,000股本公司普通股的五年期認股權證,行使價為每股2.00美元。根據該協議,蜀陵還將把該土地的未償債務(約500,000美元)轉讓給本公司。

因此,雙方對交換的估值約為2,962,232美元。

被徵用土地的使用

ABVC收購上述房地產是出於支持其產品線和降低成本的長期目的。根據FDA的指導方針,植物類藥物的原料必須在良好農業規範(GAP)下的特定區域種植,或在完全受環境控制的植物工廠中種植以保持質量。通過收購土地,ABVC計劃在其控制下種植植物藥原材料;這樣做將有助於

公司保持產品質量,降低原材料成本,進而在植物藥商業化後降低藥材和藥品的成本。

常見的

股票反向拆分

2023年7月25日,該公司提交了公司章程修正案證書,授權對其普通股的已發行和流通股進行10股1股的反向股票拆分。公司股東此前在2023年7月7日召開的公司特別股東大會上批准了反向股票拆分。實施反向股票拆分是為了減少已發行和已發行股票的數量,並增加公司普通股的每股交易額,儘管這一結果並不能得到保證。除非另有説明,否則本10-K表格中的所有

股票和相關財務信息都反映了這種10股1股的反向股票拆分。

納斯達克上市

於2022年8月,吾等收到納斯達克上市資格審核部(“職員”)發出的短函,通知吾等

根據納斯達克上市規則第5550(A)(2)條(“規則5550(A)(2)”(“規則5550(A)(2)”),本公司普通股的收市價連續30個工作日低於納斯達克資本市場繼續上市所需的最低每股1.00美元。根據納斯達克上市規則第5810(C)(3)(A)條,我們最初被要求在2023年2月14日之前恢復遵守第5550(A)(2)條。由於公司在該日期前仍未恢復合規,因此要求並收到額外180天,直至2023年8月14日,以遵守規則5550(A)(2)。

這一不足對公司普通股的上市沒有立竿見影的影響,其普通股目前繼續在納斯達克資本市場交易,交易代碼為ABVC。

如果

在2023年8月14日之前的任何時間,公司普通股的投標價格在至少連續10個工作日內以每股1.00美元或更高的價格收盤,工作人員將提供書面確認,確認公司已達到合規要求,並將結束此事

。

如果公司未能在2023年8月14日之前重新遵守規則5550(A)(2),工作人員將發出書面通知,通知公司的證券將被摘牌,但公司仍有權對此決定提出上訴。本公司打算

積極監測其普通股的收盤價,並將考慮可供選擇的方案來解決不足之處,並重新

遵守規則5550(A)(2)。

2023年8月8日,本公司收到納斯達克的通知函,通知本公司,工作人員已確定,自2023年7月25日至2023年8月7日,本公司普通股的收盤價連續10個工作日至少為每股1.00美元或更高。因此,工作人員認定本公司重新遵守上市規則第5550(A)(2)條

,並表示此事現已結案。

於2023年5月24日,吾等收到納斯達克證券市場有限責任公司(“納斯達克”)上市資格審核部(“職員”)發出的短板函件,通知

本公司目前不符合最低股東權益要求,或不符合上市證券市值或持續經營所得淨收入的替代方案,無法繼續在納斯達克資本市場上市。納斯達克上市規則

第5550(B)(1)條要求上市公司保持至少2500,000美元的股東權益,截至2023年3月31日,公司的股東權益為1,734,507美元。根據納斯達克規則,本公司有45個日曆日,即在2023年7月10日之前提交計劃,以重新獲得合規。在提交了恢復合規的計劃後,納斯達克於2023年7月10日批准該公司

延期至20203年8月30日,以遵守上市規則第5550(B)(1)條。2023年7月31日,該公司以登記直接發售的方式發行了300,000股普通股和200,000份預融資權證,行使價為每股0.01美元。根據這筆交易,股東權益增加了175萬美元。2023年8月1日,500,000美元的票據以每股3.50美元的價格轉換,持有人獲得了142,857股普通股。本次換股後,股東權益增加了50萬美元。

此外,於2023年8月14日,本公司與中滙聯合科技(成都)集團有限公司

簽訂了合作協議,據此,本公司收購了中滙擁有的若干物業的20%所有權和中滙擁有的一塊土地,以換取合計37萬股普通股。因此,股東權益增加了740萬美元。於2023年2月23日,本公司與Lind訂立證券購買協議,據此,本公司發行Lind一張本金為3,704,167美元的有擔保可轉換票據(“Lind發售”),購買價為3,175,000美元(“Lind票據”),可按初步轉換價格每股1.05美元轉換為普通股,並可予調整。於2023年8月24日,本公司開始償還Lind票據項下到期的每月分期付款;308,000美元已透過發行176,678股普通股(“每月股份”)償還,贖回股份價格(定義見Lind Note)為每股1.698美元。

根據Lind Note的條款,Lind將下一次每月付款金額增加至100萬美元,以致截至2023年9月,本公司連同每月股份,償還Lind共1,000,000美元。因此,股東權益額外增加了100萬美元。作為上述四項交易的結果,公司估計其股東權益將增加約1,065萬美元。2023年9月6日,納斯達克發佈了一封信,表示公司遵守了規則

第5550(B)(1)條,但指出,如果在公司下一次定期報告時,公司沒有證據表明遵守了規則,可能會

被摘牌。

最近的

研究結果

Vitargus®第二階段研究已經在澳大利亞和泰國啟動

,首席研究員:Ramathibodi醫院的Duangate Rojanaporn醫學博士、泰國兩個地點的斯利那加林德醫院的Thurs Sanguansak醫學博士和悉尼眼科醫院的Matthew Simunovic教授/博士;澳大利亞兩個地點東墨爾本眼科集團和東墨爾本視網膜的Elvis Ojaimi博士。第二階段研究已在第二階段展開。發送2023年的第四季度。該公司

正在通過新一批研究產品對Vitargus產品進行改進。

最初,該公司將專注於ABV-2002,這是一種在穿透性角膜移植(全厚度角膜移植)或內皮角膜移植(背層角膜移植)之前用來儲存供體角膜的解決方案。根據該公司的產品識別系統命名為ABV-2002的溶液

由一種特殊的多氨基酸組成,可保護眼睛組織免受手術前儲存過程中暴露在外部滲透壓下造成的損害。ABV-2002中的特殊聚合物可以調整滲透壓,以保持330到390 mOsm的範圍,從而允許在儲存期內角膜基質內的水合作用。基質水化可使(A)保持可接受的角膜透明度,(B)防止供體角膜腫脹。ABV-2002還含有一種在植物細胞壁中發現的豐富的酚類植物化學物質,可提供抗氧化劑、抗菌性能和神經保護。

BioFirst公司的早期測試表明,在長期儲存期間,ABV-2002可能比目前可用的其他存儲介質更有效地保護角膜和視網膜,並且可以以更低的成本製造。由於缺乏資金,進一步的臨牀開發任務被擱置。

此外,BioFirst於2006年11月7日成立,專注於創新專利藥品的研發、製造和銷售。BioFirst的技術來自BioFirst與國內研發機構簽訂的全球獨家授權協議。目前,BioFirst的主要研發產品是獲得美國國家衞生研究院許可的玻璃體替代品(Vitargus®)。Vitargus是世界上第一個可生物降解的玻璃體替代品,通過最大限度地減少醫療併發症和減少額外手術需要,它具有許多優於現有玻璃體替代品的優點。

Vitargus已開始在臺灣新竹生物醫學科技園建設GMP工廠,旨在建立一個供應全球市場的生產基地,並推動

臺灣可生物降解玻璃替代品製造中心的建設。該工廠的建成將使ABVC能夠在GMP認證的製藥廠以世界級的技術生產Vitargus。BioFirst的目標是在2025年完成建設。

2022年7月12日,該公司宣佈了該公司ADHD藥物(ABV-1505)第二階段第二部分臨牀研究的登記進展。自2022年5月10日首次接受治療的受試者報告以來,共有69(69)名受試者參加了這項研究,其中包括50名完成56天治療的受試者。

這項隨機、雙盲、安慰劑對照研究--PDC-1421治療患有注意力缺陷多動障礙(ADHD)的成人患者的第二階段耐受性和有效性研究,第二部分,預計最終將涉及大約100名患者。臺灣的五家著名研究醫院和加州大學舊金山分校(UCSF)的研究醫院將參與這項研究,該研究是加州大學舊金山分校成功完成的ABV-1505第二階段第一部分研究的繼續,並於2020年10月獲得美國食品和藥物管理局(FDA)的認可。加州大學舊金山分校醫療中心機構審查委員會已批准

參與第二部分研究,現場啟動訪問於2023年3月進行。

公開發行和融資

2024年融資

於2024年1月17日,本公司與Lind Global Fund II,LP(“Lind”)訂立證券購買協議,據此,本公司發行本金為1,000,000美元的有擔保可轉換票據,本金為1,000,000美元,購買價為833,333美元(“3研發Lind Note“),

可按轉換價格轉換為本公司普通股的股票,該價格應為(I)$3.50(固定價格)和(Ii)最低三個VWAP的平均值的90%(定義見3研發Lind Note)於轉換前20個交易日內(“浮動價格”),可予調整(“票據股份”)。儘管有上述規定,但前提是未發生違約事件(如第3款所定義研發Lind Note)應已發生,在

第3研發Lind Note應在截止日期後的前180天內以固定價格發行。Lind還將獲得為期5年的普通股認購權證(“3研發Lind認股權證“)按每股2.00美元的初始行使價購買最多1,000,000股公司普通股

,經調整(每股為一股認股權證股份,連同

3研發Lind Note、Note Shares和3研發Lind認股權證,“證券”)。雙方後來同意將可變價格的底價定為1.00美元,如果可變價格低於轉換時的底價,本公司將以現金補償Lind。

一旦發生任何違約事件(如

中定義的,研發Lind Note),公司必須向Lind支付相當於當時未償還本金的120%的金額

研發Lind Note,除3項下的任何其他補救措施外研發Lind Note或其他交易單據

(定義如下)。

三人組研發Lind認股權證可通過無現金行使方式行使

如果無法提供有關認股權證股票的登記聲明用於轉售該認股權證

,或在行使3研發與基本交易相關的Lind認股權證(如第3條所定義研發

Lind授權)。

根據證券購買協議的條款,如在發售結束後18個月之前的任何時間,本公司建議在隨後的融資中發售或出售任何額外證券,本公司應首先向Lind提供購買該等新證券最多10%的機會。

與本次發行有關,公司

及其子公司:(i)Biokey,Inc.,一家加利福尼亞公司("BioKey"),(ii)Biolite Holding,Inc.,a Nevada Corporation

("BioLite"),(iii)Biolite BVI,Inc.,英屬維爾京羣島公司("BioLite BVI")和(iv)American

BriVision Corporation,特拉華州公司(“American BriVision”,並與公司、BioKey、BioLite、

和BioLite BVI統稱為“擔保人”)共同和個別擔保公司與發行有關的所有義務。(以下簡稱“擔保”)與相關交易文件(定義見下文)中所述的某些擔保物。出售3研發林德票據和發行條款(包括擔保)在證券購買協議中規定,研發Lind Note,The 3研發林德權證、擔保第二修正案、擔保協議第二修正案、擔保人擔保協議第二修正案(統稱為“交易文件”)。

Allele Capital Partners,LLC(“Allele”)

連同其執行經紀交易商Wilmington Capital Securities,LLC(連同其聯屬公司“Wilmington”),

擔任是次發售的獨家配售代理(“配售代理”)。本公司已同意支付配售代理與是次發售有關的若干費用

,並向他們發出認股權證,購買最多25,000股普通股,條款與研發林德搜查令。

證券購買協議還包括本公司和投資者的慣例陳述和擔保、

公司的賠償義務、終止條款以及各方的其他義務和權利。

以上對交易文檔的描述通過參考交易文檔的形式的全文來限定,所述交易文檔的形式作為證據提交於此,並通過引用結合於此。

2023年融資

2023年11月17日,

公司簽訂了一份證券購買協議(“2發送林德證券購買協議”),根據該協議,本公司向林德發行本金額為1,200,000美元的有擔保可轉換票據(“2發送Lind Offering“),購買價格為1,000,000美元(”2發送Lind附註"),

可按轉換價轉換為公司普通股股份,轉換價應為(i)3.50美元(

"固定價格")和(ii)三個最低VWAP平均值的90%(定義見2發送在轉換前的20個交易日內,可作調整。儘管有上述規定,前提是沒有違約事件(如

中定義的發送Lind Note)應已發生,2項下的轉換發送在截止日期後的前180天內,Lind票據應以固定價格

為準。林德還將獲得一份為期5年的普通股購買權證("2發送

林德認股權證”)購買最多1,000,000股公司普通股,初始行使價為每股2美元,可予調整。雙方後來同意可變價格的最低價為1.00美元,如果轉換時可變價格低於最低價,公司將以現金補償林德。

一旦發生任何違約事件(如

第2發送林德票據),公司必須向林德支付相當於當時未償還本金額的120%的金額

發送Lind Note,除了根據第2條規定的任何其他補救措施外,發送Lind Note或其他交易單據

(定義如下)。

根據第2條的條款發送Lind

證券購買協議,如果是在兩個交易日結束後18個月之前的任何時間發送Lind發售,公司建議在隨後的融資中發售或出售任何額外的證券,公司應首先向Lind提供購買此類新證券最多10%的機會

。

關於2個發送林德提供,

公司及其子公司:(i)Biokey,Inc.,一家加利福尼亞公司("BioKey"),(ii)Biolite Holding,Inc.,a Nevada

Corporation("BioLite"),(iii)Biolite BVI,Inc.,英屬維爾京羣島公司(“BioLite BVI”)和(iv)

美國BriVision公司(一家特拉華州公司)(“American BriVision”,與本公司、BioKey、

BioLite和BioLite BVI統稱為“擔保人”)共同和個別擔保公司與

發送林德提供(“擔保”)某些抵押品,如相關交易文件

(定義見下文)所述。

該票據的出售及該2期票據的條款發送

Lind產品,包括擔保,在2中闡述發送Lind證券購買協議,2ndLind

請注意,2發送Lind擔保、擔保第一修正案、擔保協議第一修正案和擔保人擔保協議第一修正案(統稱為交易文件)。

Allele Capital Partners,LLC(“Allele”)

連同其執行經紀交易商Wilmington Capital Securities,LLC(連同其關聯公司,“Wilmington”),

擔任這2只股票的獨家配售代理(“配售代理”)發送林德供貨。我們已同意支付安置代理與2個項目相關的某些費用發送林德供貨。

2024年2月29日提交了一份修正案,

披露,由於納斯達克的要求,雙方對票據進行了修正,據此,轉換價

的最低價為1.00美元(以下簡稱"修正案")。此外,修訂案要求公司向

林德支付現金,如果與轉換有關,轉換價被視為最低價。

證券購買協議亦載有本公司及投資者的慣常申述及保證、本公司的賠償義務、終止條款及各方的其他義務及權利。

以上對交易文檔的描述通過參考交易文檔的形式的全文來限定,所述交易文檔的形式作為證據提交於此,並通過引用結合於此。

於2023年2月23日,本公司與Lind Global Fund II,LP(“Lind”)訂立證券購買協議(“Lind證券購買協議”),據此,本公司發行Lind一張本金為3,704,167美元的有擔保可換股票據(“Lind發售”),

買入價為3,175,000美元(“Lind票據”),可按初步換股價每股1.05美元轉換為本公司普通股

,但須予調整(“票據股份”)。本公司亦向Lind

發出普通股購買認股權證(“Lind認股權證”),以按每股1.05美元的初步行使價購買最多5,291,667股本公司普通股

(每份為“認股權證股份”,連同附註、

票據股份及認股權證,稱為“Lind證券”)。

Lind Note不附帶任何利息。自Lind票據發行日期起計六個月及其後每一(1)個月週年日起,本公司

須向Lind支付相當於308,650.58美元的款項,直至Lind票據的未償還本金已於

前或於到期日或(如較早)根據Lind票據的條款加速、轉換或贖回為止(“每月付款”)。本公司可酌情決定以(I)現金、(Ii)本公司普通股

股份或(Iii)現金加股份的形式支付每月款項;如以股份支付,股份數目應以(X)以股份支付的本金金額除以(Y)適用付款日期前20個交易日內每日最低5個VWAP的平均數的90%而釐定。Lind Notes列出了在本公司每月以普通股支付任何款項之前必須滿足的某些條件。如果公司每月以現金付款,公司還必須向Lind支付每月付款的5%的現金溢價。

一旦發生任何違約事件(定義見Lind Note),本公司必須向Lind支付相當於Lind Note當時未償還本金的120%的金額

,以及票據或其他交易文件下的任何其他補救措施。

Lind保證書可通過無現金操作

行使。

根據Lind Securities購買協議的條款,如於Lind發售結束後18個月前的任何時間,本公司建議

在隨後的融資中發售或出售任何額外證券,本公司應首先向Lind提供購買該等新證券最多10%的機會。

關於Lind的發行,本公司及其子公司:(I)Biokey,Inc.,加利福尼亞州公司(“BioKey”),(Ii)Biolite Holding,Inc.,內華達州公司(“BioLite”),(Iii)Biite BVI,Inc.,一家英屬維爾京羣島公司(“BioLite BVI”),以及(Iv)American{br>BriVision Corporation,一家特拉華州公司(“American BriVision”,與本公司、BioKey、BioLite和BioLite BVI,“擔保人”),根據相關交易文件(定義見下文

),本公司以若干抵押品共同及個別擔保本公司與Lind發售(“擔保”)有關的所有責任。

Lind Note的出售和Lind發售的條款,包括擔保,載於Lind證券購買協議、票據、認股權證、擔保協議、擔保人擔保、擔保、與Rgene Corporation的商標擔保協議、與BioFirst的商標擔保協議、專利擔保協議、版權擔保協議及股票質押協議(統稱為“交易文件”)。

Allele Capital Partners,LLC(“Allele”)

連同其執行經紀交易商Wilmington Capital Securities,LLC(連同其聯屬公司“Wilmington”),

擔任Lind發售的獨家配售代理(“配售代理”)。作為Lind發售的結果,公司將向配售代理支付(I)出售證券所得總收益的6%的現金費用,以及(Ii)普通股認股權證,以購買根據Lind Note可發行的普通股股數的6%。我們還同意支付配售代理與Lind發售相關的某些

費用。

根據Lind證券購買協議,本公司同意登記所有Lind證券及發行予配售代理的認股權證所涉及的普通股股份。

證券購買協議亦載有本公司及投資者的慣常申述及保證、本公司的賠償義務、終止條款及各方的其他義務及權利。

一旦發生任何違約事件(定義見Lind Note),本公司必須向Lind支付相當於Lind Note當時未償還本金的120%的金額

(“強制性違約金額”),以及票據或其他交易文件下的任何其他補救措施。

本公司與Lind於2023年9月12日訂立函件協議,據此,強制性違約金額減至Lind票據當時未償還本金金額的115%;根據函件協議,Lind亦同意豁免與本公司市值低於1,250萬美元的任何違約

,直至2024年2月23日,但保留轉換其票據的權利。此外,如果本公司無法增加其市值,且不能

獲得對Lind Note的進一步豁免或修訂,則本公司可能會發生Lind Note項下的違約事件,

這可能會對本公司的流動資金、財務狀況和經營業績產生重大不利影響。公司

不能對公司增加市值的可能性、確定性或確切時間作出任何保證,因為這些指標不在公司的直接控制範圍內,取決於公司

控制之外的各種因素。

以上對交易文檔的描述通過參考交易文檔的形式的全文來限定,所述交易文檔的形式作為證據提交於此,並通過引用結合於此。

2022年融資

於2022年5月11日,本公司與若干投資者(“買方”)訂立若干證券購買協議(“五月SPA”)。根據五月份的SPA,本公司同意按每股2.11美元的價格發行2,000,000股普通股和購買最多2,000,000股普通股的5年期認股權證,可按每股2.45美元的價格向購買者行使。

扣除任何估計發售費用前的總收益為4,220,000美元。5月SPA計劃的交易於2022年5月16日完成

。

本公司向配售代理支付相當於所售證券銷售總價8%的總現金費用,並向他們發行認股權證,按與5月份認股權證相同的條款購買最多160,000股普通股。

戰略

我們業務戰略的關鍵要素包括:

| ● | 將

推進到ABV-1701Vitargus®治療視網膜脱離或玻璃體出血的關鍵試驗階段,我們預計這將在未來產生收入。 |

| ● | 在成功

完成其第二階段臨牀試驗後,

將重點放在授權ABV-1504治療嚴重抑鬱障礙MDD上。 |

| ● | 完成ABV-1505治療注意力缺陷多動障礙(ADHD)的第二階段第二部分臨牀試驗。 |

| ● | 將候選藥物和候選醫療器械

授權給主要製藥公司進行第三階段和關鍵臨牀試驗(如果適用),並在FDA批准的情況下進行進一步營銷

。 |

我們計劃通過對中樞神經系統、血液/腫瘤學和眼科領域的研究新藥和醫療器械進行第一階段和第二階段臨牀試驗,來增強我們的核心研發能力和資產。

我們的管理團隊在廣泛的新藥和醫療器械開發方面

擁有豐富的經驗,我們擁有來自美國和臺灣的大型研究機構和大學的授權新藥和醫療器械候選人。通過自信的產品開發方法,我們預計我們

將建立一個強大的腫瘤學/血液學、中樞神經系統和眼科產品組合。我們主要專注於新藥候選的第一階段和第二階段研究

,並將第二階段後的產品授權給製藥公司;我們預計不會投入大量的

努力和資源來建立針對疾病的分銷渠道。

業務目標

該公司的核心業務基於合作活動,可通過研究、開發和/或商業化合資協議產生當前和未來的收入。這些協議的條款通常包括向公司支付與以下一項或多項有關的款項:

除

許可產品淨銷售額的版税收入外,每種類型的支付都會產生收入,這些收入被歸類為版税收入。到目前為止,我們尚未收到任何版税收入。收入在履行履約義務後通過將商品或服務的控制權轉讓給合資夥伴而確認。

作為這些安排的會計處理的一部分,公司應用判斷來確定履約義務是否不同,並在確定協作協議中確定的每項不同履約義務的獨立售價時進行假設。為了確定獨立的銷售價格,公司依據的假設可能包括預測收入、開發時間表、研發人員成本的報銷率、貼現率以及技術和監管成功的概率。

根據合作協議,該公司有多項交付成果,包括與授予技術許可、法規和臨牀開發以及營銷活動有關的交付成果

。評估公司可交付成果的履約期需要

管理層的判斷。管理層在評估估計績效期間時考慮的重要因素包括但不限於公司在進行臨牀開發、監管和製造活動方面的經驗。公司每年根據其合作協議審查其績效期限的估計持續時間,並在預期的基礎上進行任何適當的調整。

根據其合作協議對績效期間的估計未來的變化可能會影響未來收入確認的時間安排。

有關這些差額支付

安排的更多詳細信息,請參見下文的"關鍵會計政策摘要"。公司

最近簽訂的合作協議示例如下:

與關聯方BHK簽訂合作協議

| (i) |

2015年2月和12月,BioLite,Inc.輸入

與BioHopeKing簽署了三項合資協議,共同開發ABV—1501治療三陰性乳腺癌(TNBC),

ABV—1504用於MDD,ABV—1505用於ADHD。這些協議授予BioHopeKing在某些亞洲國家的營銷權,作為回報

一系列里程碑式的付款,總額為1000萬美元的現金和BioHopeKing的股權或BioHopeKing擁有的股權證券。 |

里程碑付款由BioLite開發成果計劃

確定,如下所示:

| 里程碑 | |

付款 | |

| 簽署BHK共同開發協議 | |

$ | 1,000,000 | |

| 研究用新藥(IND)提交 | |

$ | 1,000,000 | |

| 第二階段臨牀試驗完成 | |

$ | 1,000,000 | |

| 啟動第三階段臨牀試驗 | |

$ | 3,000,000 | |

| 新藥申請(NDA)申請 | |

$ | 4,000,000 | |

| 總計 | |

$ | 10,000,000 | |

| (Ii) |

2015年12月,BHK支付了初始現金付款100萬美元

在BHK協議簽署後。公司得出的結論是,某些可交付成果被視為單獨的會計單位

因為交付的物品對客户具有獨立價值,並將此現金付款確認為協作收入

2015年,所有研究、技術和開發數據都交付給BHK。該付款包括對過去研究的補償

BioLite Taiwan在BHK協議簽署之前做出的努力和貢獻,與未來的承諾無關

由BioLite臺灣和BHK在BHK協議中達成。 |

| (Iii) |

2016年8月,公司收到了第二筆里程碑式的付款

100萬美元,並確認了截至2016年12月31日的年度協作收入。截至2022年12月31日,公司已於2019年10月31日完成了ABV-1504 MDD的II期臨牀試驗,但尚未完成ABV-1505 ADHD的II期臨牀試驗。 |

| (Iv) |

除里程碑付款外,BioLite Inc.有權獲得相當於BHK與ABV-1501、ABV-1504和ABV-1505產品相關淨銷售額的12%的特許權使用費。截至2022年12月31日,

本公司尚未根據BHK共同開發協議賺取版税。 |

| (v) |

BHK共同開發協議將有效期為十五年

自產品在亞洲(日本除外)首次商業銷售之日起的年。 |

與BioLite,Inc.的合作協議,

關聯方

本公司於2015年12月29日與BioLite,Inc.簽訂合作協議,然後簽訂經修訂的該協議的兩份附錄(“BioLite

協議”)。BioLite的大股東為本公司的附屬公司之一,本公司董事長蔣先生為本公司的董事成員,而本公司首席戰略官兼董事的姜博士為本公司的主席。

根據BioLite協議,公司

獲得了BioLite開發和商業化六種化合物用於治療目的的獨家許可權。根據

協議的條款,公司應支付BioLite(i)里程碑付款,最高為1億美元的現金和公司股權

或其擁有的股權證券,在不同階段按照BioLite的某些里程碑成就所規定的時間表,

協議中規定的("里程碑付款")和(ii)當ABV—1501獲準在許可地區銷售時,相當於藥品淨銷售額5%的專利費付款

。

如果BioLite未能及時達到任何里程碑

,則可能無法從公司收到其餘款項。根據BioLite協議,II期臨牀

試驗完成後,里程碑付款的15%到期,應分兩個階段支付:(i)不遲於二零二一年十二月三十一日支付5%(“二零二一年十二月付款”)及(ii)不遲於二零二二年十二月三十一日支付10%。

2022年2月12日,公司董事會決定,2021年12月的付款相當於5,000,000美元,將通過註銷BioLite截至2021年12月31日欠公司的某些未償債務

5,000,000美元來支付。

2022年2月22日,雙方簽訂了BioLite協議的修正案,允許公司通過免除BioLite欠公司的等值債務來支付根據協議到期的所有款項。

這是一筆關聯方交易。

與Rgene公司的共同開發協議,

關聯方

於二零一七年五月二十六日,本公司與元基因公司控股受益人股東與本公司共同控制的關聯方Rgene Corporation(“Rgene”)訂立共同開發協議(“Rgene協議”)

(見附註12)。根據Rgene協議,BriVision和Rgene同意共同開發ABV-1507 HER2/neu陽性乳腺癌聯合療法、ABV-1703胰腺癌聯合療法和ABV-1527卵巢癌聯合療法,並將其商業化。根據Rgene協議的條款,Rgene必須在2017年8月15日之前向

公司支付3,000,000美元現金或等值的Rgene股票,作為BriVision過去研究工作的補償

BriVision在Rgene協議簽署之前所做的努力和貢獻。此付款與BriVision實現的任何未來里程碑無關

。除3,000,000美元外,公司有權獲得Rgene未來淨許可收入或淨銷售利潤的50%。所有開發成本將由BriVision和Rgene平分。

2017年6月1日,本公司根據Rgene協議向Rgene交付所有研究、技術數據和開發數據,以換取現金支付450,000美元和1,530,000股價值2,550,000美元的Rgene普通股,這些股票於2018年採用權益法長期投資入賬。於2018年12月31日,本公司根據本公司對減值嚴重程度及持續時間的評估,以及對被投資公司經營表現、市況不利變化、監管或經濟環境、Rgene經營結構變化、額外資金需求及Rgene持續經營能力的定性及定量分析,決定完全撇銷此項投資。所有發起的研究項目將由公司和Rgene平等管理和資助。

本公司與Rgene於2020年11月10日簽署了Rgene協議修正案,據此,雙方同意刪除AB-1507 HER2/neu陽性乳腺癌聯合治療和AB-1527卵巢癌聯合治療,並在將共同開發和商業化的產品中增加ABV-1519 EGFR陽性非小細胞肺癌聯合治療和

ABV-1526結直腸癌聯合治療。Rgene協議的其他條款

仍然完全有效。

與關聯方Rgene Corporation簽訂臨牀開發服務協議

2022年6月10日,該公司擴大了與Rgene的聯合開發合作伙伴關係。該公司的子公司BioKey與Rgene簽訂了一項臨牀開發服務協議(“服務協議”),以指導某些Rgene藥物產品,RGC-1501用於治療非小細胞肺癌(NSCLC),RGC-1502用於治療胰腺癌,RGC-1503用於治療直腸癌患者,通過完成美國FDA IND法規要求的第二階段臨牀

研究(“Rgene研究”)。根據服務協議的條款,BioKey

有資格在3年內獲得總計300萬美元的付款,每筆付款金額將根據協議期間獲得的某些監管里程碑來確定。

通過過去

5年來的一系列交易,本公司與Rgene共同開發了服務協議涵蓋的三種藥物產品,從而使公司擁有Rgene 31.62%的股份。

作為Rgene研究的一部分,本公司同意向Rgene提供100萬美元貸款,為此,Rgene已向本公司提供5%的營運資金可轉換貸款(“票據”)。

如果票據全部轉換,本公司將額外擁有Rgene 6.4%的股份。預計本公司將於2024年上半年前以現金或轉換Rgene股份的方式從關聯方獲得未償還貸款。本公司可隨時按(I)相當於每股1.00美元的固定換股價格或(Ii)當時最新發行的股票價格的20%折****r}(以較低者為準),將票據

轉換為Rgene的普通股;換股價格將按附註

所述作出調整。本附註包括標準違約事件以及交叉違約條款,根據該條款,違反服務

協議的行為如果在提供有關違規行為的5個工作日的書面通知後未得到糾正,將觸發本附註下的違約事件

。一旦發生違約事件,未償還的本金和任何應計和未付的利息應立即到期並支付。

服務協議將一直有效,直至最後一項專利到期,並自動續訂5年以上,除非任何一方提前

六個月書面通知終止。任何一方均可提供30天的書面通知,以此為理由終止服務協議。

Rgene已進一步同意從2022年7月1日起向公司提供在Rgene董事會的席位,直到貸款全部償還為止。本公司已提名首席戰略官兼董事姜博士擔任該職位;姜博士也是本公司的最大股東之一,持有本公司12.8%的股份。

Rgene研究是一項關聯方交易。

與BioFirst公司的合作協議,

關聯方

於二零一七年七月二十四日,本公司與根據臺灣法律註冊成立的公司BioFirst Corporation(“BioFirst”)訂立

合作協議(“BioFirst協議”),據此BioFirst授予本公司使用ABV-1701玻璃體替代玻璃體切割的全球許可權。BioFirst是本公司的關聯方,因為本公司為董事的控股受益人股東(見附註12),故為元基因公司的控股受益人股東。

根據BioFirst協議,公司

和BioFirst將共同開發和商業化BFC—1401。公司將在2018年9月30日前以現金或公司股票形式向BioFirst支付總額為3,000,000美元的款項,作為BioFirst在BioFirst協議簽署前的全部研究工作和BioFirst所作貢獻的全額付款。公司有權獲得與Vitargus ®相關的任何未來淨許可收入或淨利潤的50%。所有開發費用將由BriVision和BioFirst平均分擔。

2017年9月25日,BioFirst向公司交付了所有研究、技術、數據和開發數據。於截至2017年9月30日止年度,本公司決定全額支出3,000,000美元,因相關許可權並無其他未來用途。根據ASC 730-10-25-1,

如果沒有替代未來用途,購買用於研發活動的產品權利必須立即計入

研發費用。因此,3,000,000美元的全部金額在截至2017年9月30日的年度內作為研發費用全額支出。

於2019年6月30日,本公司與BioFirst訂立

購股協議(“購股協議”)。根據購買協議,本公司向BioFirst發行428,571股本公司普通股,以支付本公司就BioFirst協議欠BioFirst的3,000,000美元。

2019年8月5日,本公司與BioFirst訂立了第二次購股協議,據此,本公司向BioFirst發行了414,702股本公司普通股,作為從BioFirst向BriVision提供的2,902,911美元貸款的全額償還。

2020年11月4日,該公司與BioFirst簽署了對BioFirst協議的

修正案,在協議中增加了ABV-2001眼內沖洗溶液和ABV-2002角膜存儲溶液

。ABV-2002用於角膜移植手術,用於替換受損或患病的角膜,而ABV-2001在各種眼科手術中有更廣泛的用途。

最初

該公司將專注於ABV—2002,這是一種用於在

穿透性角膜移植術(全層角膜移植)或內皮性角膜移植術

(back角膜層移植)。ABV—2002是一種由特定聚氨基甲酸酯組成的溶液

保護眼組織免受外部滲透壓暴露導致損傷的酸

手術前的儲藏室ABV—2002中的特定聚合物可調節滲透壓,以維持

在330至390 mOsM的範圍內,從而允許在

儲存期。基質水化導致(a)維持可接受的角膜透明度

和(b)防止供體角膜腫脹。ABV—2002還含有豐富的酚類植物化學物質

發現於植物細胞壁,提供抗氧化抗菌特性和神經保護。

BioFirst公司的早期測試表明,在長期儲存期間,ABV-2002可能比目前可用的其他存儲介質更有效地保護角膜和視網膜,並且可以以更低的成本製造。由於缺乏資金,進一步的臨牀開發被擱置。

此外,BioFirst於2006年11月7日成立,專注於創新專利藥品的研發、製造和銷售。BioFirst的技術來自BioFirst與國內研發機構簽訂的全球獨家授權協議。目前,BioFirst的主要研發產品是獲得美國國家衞生研究院許可的玻璃體替代品(Vitargus®)。Vitargus是世界上第一個可生物降解的玻璃體替代品,通過最大限度地減少醫療併發症和減少額外手術需要,它具有許多優於現有玻璃體替代品的優點。

Vitargus已開始在臺灣新竹生物醫學科技園建設GMP工廠,旨在建立一個供應全球市場的生產基地,並推動

臺灣可生物降解玻璃替代品製造中心的建設。該工廠的建成將使ABVC能夠在GMP認證的製藥廠以世界級的技術生產Vitargus。BioFirst的目標是在2024年完成建設。

與BioLite日本公司的聯合開發協議

K.K.,關聯方

於二零二一年十月六日(“完成日期”),本公司、日本公司LucidaimCo.,Ltd.(“Lucidaim”,連同本公司,“股東”)及日本BioLite Japan K.K.(“Biolite JP”)訂立

合資協議(“該協議”)。BioLite JP是一傢俬人有限公司(日本人Kabushiki Kaisha)

於2018年12月18日註冊成立,於協議日期擁有10,000股授權普通股,其中3,049股普通股

已發行及已發行(“普通股”)。緊接該協議籤立前,Lucidim擁有1,501股普通股,而本公司擁有1,548股普通股。股東加入合資企業,正式表明他們希望作為合資企業來投資和經營比力特。合資企業的業務應為研究和開發藥品、醫療器械和數字媒體、投資、基金運營和諮詢、分銷和營銷補充劑

,由Biolite及其在日本的子公司或任何其他地區或業務(可能不時通過協議修正案

同意)。交易的完成以所有必要的政府批准和接收為條件,

這些批准已經收到。

根據該協議和相關股份轉讓協議,公司將無償向Lucidaim轉讓其54股普通股,因此,在轉讓後,

Lucidaim將擁有1,555股普通股(51%),公司將擁有1,494股普通股(49%)。此外,根據本協議,

Biolite JP應有3名董事,其中1名董事由公司任命,2名董事由Lucidiam任命。公司

應任命公司現任董事長兼首席業務官Eugene Jiang,Lucidaim應任命大西仁;

Biolite JP現任董事Toru Seo(也是BioLite日本另一股東的董事)被視為Lucidaim的第二任董事。

該協議還規定,公司

與Biite應將其之間的研究合作和許可協議轉讓給Biite或準備該協議(“許可

協議”)。上述交易發生在完成日期。

根據協議,股東應監督及管理Biite JP的業務及營運

。董事無權因其作為董事的服務而獲得任何報酬

每個股東可以撤換他/她指定的董事。

如果股東出售或處置其所有普通股,該股東

指定的董事必須提出辭呈。《協議》還規定了必須經所有股東事先批准的某些公司行為(預留事項)。

如果股東無法就任何預留事項作出決定,則任一股東

可以向另一股東提交僵局通知,5天后,必須將此事提交各股東董事長,並以誠意解決爭議。

如果在此後10天內爭議仍未解決,然後任何一個股東都可以提出

以指定的價格現金收購另一個股東的全部普通股;

如果銷售沒有得到肯定的接受,則銷售應按照銷售要約中的規定進行。

各股東均享有優先認購權,以購買額外的

股普通股,使該等股東可在Biite JP發行任何新普通股時,維持其於Biite JP的持股比例。然而,該協議規定,公司

在某些情況下將失去優先購買權。如果另一股東收到購買該股東普通股的要約,股東還享有優先購買權。

該協議還要求Biolite JP獲得金額為30,460,000日元(約272,000美元)的銀行貸款,作為其初始營運資金用途。根據《協議》,各股東同意在銀行要求擔保的情況下為此類銀行融資提供擔保。因此,本公司可能對銀行貸款承擔最高達14,925,400日元(約134,000美元)的責任,相當於最高銀行貸款的49%。

該協議進一步規定,Biite JP應按其利潤的至少1.5%發行年度股息,

如果其有足夠的現金這樣做的話。

根據該協議,本公司與BIOLITE JP同意盡其最大努力於2021年12月底前簽署許可協議。本公司同意,代表Biolite JP就許可協議條款進行的任何談判

應由Lucidaim任命的董事處理。如果

公司與該等Lucidaim董事未能就條款達成協議,Biolite JP可全權酌情決定不簽署許可協議,而不對公司承擔任何責任。

該協議包含在股東或其子公司不再為股東後的兩年內的非要約和非競爭條款,此類限制性契約僅限於眼科領域或中樞神經領域的業務。BIOLITE

JP的活動產生的任何知識產權應屬於BIOLITE JP。

本協議包含標準的賠償條款

,但任何賠償方不得對單個責任承擔任何責任,除非賠償金額超過500,000日元(約4,500美元),且直至所有責任總額超過2,000,000日元(約18,000美元),然後僅在此類責任超過該限額的範圍內。

該公司為組建合資企業支付了15萬美元;意向書簽署後,BioLite日本的另一股東也支付了15萬美元。

本協議有效期為10年,除非

提前終止。該協議還允許一名股東在另一名股東違約時終止協議,如協議所述。

這是一筆關聯方交易。

2021年11月,公司從行使公司2021年8月3日公開發行的證券中發行的認股權證中獲得4,244,452美元的毛收入。投資者

總共以每股6.30美元的價格行使了673,405份A系列權證,以每股10美元的價格行使了200份B系列權證。

BioKey收入

除了合作協議,ABVC還通過其全資擁有的BioKey子公司獲得收入,該子公司提供廣泛的合同開發和製造組織(CDMO)服務,包括原料藥表徵、配方前研究、配方開發、分析方法開發、

穩定性研究、IND/NDA/ANDA/510K提交、臨牀試驗材料製造(從第一階段到第三階段)和藥品的商業製造。

此外,BioKey還提供根據客户需求量身定做的各種監管服務,包括對與配方開發、臨牀試驗、上市產品、仿製藥、營養食品和非處方藥產品相關的提交文件進行校對和監管審查,以及培訓演示。除了支持ABVC的新藥開發外,BioKey還代表ABVC向FDA提交IND、NDA、ANDA和DMF,以符合FDA新的電子提交指南。

新冠肺炎疫情的影響

2020年1月30日,世界衞生組織宣佈冠狀病毒爆發為“國際關注的突發公共衞生事件”,並於2020年3月10日宣佈其為大流行。世界各地為幫助減緩冠狀病毒傳播而採取的行動包括限制旅行、在某些地區實施隔離措施,以及強制關閉某些類型的公共場所和企業。冠狀病毒和為緩解其而採取的行動

已經並預計將繼續對許多國家的經濟和金融市場產生不利影響,包括

公司經營的地理區域。

由於COVID—19疫情,我們

2022財年的收入受到重大影響。於二零二三年,我們的業務開始從COVID—19的影響中復甦。我們一直在努力

新合同,以創造收入和增加現有產品的銷售,並納入新產品銷售。

新冠肺炎大流行,包括變種,已經並預計將繼續對我們CDMO業務部門的要素產生不利影響。新冠肺炎大流行政府施加了限制研究人員進入全球實驗室的限制。這些限制限制了科學發現能力,我們觀察到這些實驗室的需求遠遠低於歷史水平。最近,隨着世界各地對社交距離的限制逐漸取消,實驗室已經能夠增加研究活動。雖然我們認為,由於實驗室操作仍低於正常產能,潛在需求仍未達到新冠肺炎之前的水平,但我們希望,正在進行的疫苗接種計劃與計劃在夏季進行的政策變化相結合,將進一步增加研究活動,並支持全球恢復到新冠肺炎之前的需求水平

。

新冠肺炎的全球流行繼續快速發展,我們將繼續密切關注事態發展,包括其對我們計劃和時間表的潛在影響。

此外,財務報表中作出的估計有可能在短期內受到或將受到重大不利影響,原因包括存貨損失、與商譽和其他長期資產及流動負債有關的減值損失。

關鍵會計政策摘要

陳述的基礎

隨附的綜合財務報表

是根據美國公認會計原則(“美國公認會計原則”)編制的。

所有重大的公司間交易和賬户餘額均已註銷。

此會計基礎涉及應用權責發生制會計,因此,收入和收益在賺取時確認,費用和損失在發生時確認。

公司的財務報表以美元表示。

財政年度

公司更改了從10月1日開始的會計年度ST並於9月30日結束這是至1月1日開始的期間ST

,12月31日結束ST,從2018年1月1日開始。

預算的使用

按照美國公認會計原則編制財務報表要求管理層作出估計和假設,即

會影響合併財務報表日期的資產和負債額、或有資產和負債的披露,以及報告期內的收入和支出。實際結果可能與

這些結果大不相同。

股票反向拆分

2023年7月25日,該公司提交了公司章程修正案證書,授權對其普通股的已發行和流通股進行10股1股的反向股票拆分。公司股東此前在2023年7月7日召開的公司特別股東大會上批准了反向股票拆分。實施反向股票拆分是為了減少已發行和已發行股票的數量,並增加公司普通股的每股交易額,儘管這一結果並不能得到保證。反過來,本公司相信,股票反向拆分將使本公司能夠恢復遵守納斯達克資本市場的某些持續上市標準。本10-K表格中的所有股票和相關財務信息反映了這種10股1股的反向股票拆分。

公允價值計量

FASB ASC 820“公允價值計量”

定義了按公允價值記錄的某些金融和非金融資產和負債的公允價值,建立了公允價值計量框架

,並擴大了關於公允價值計量的披露。它要求實體衡量其金融工具

以退出價格為基礎的公允價值,最大限度地使用可觀察單位,並最大限度地減少使用不可觀察投入來確定退出價格

。它建立了一個層次結構,對用於衡量公允價值的估值技術的投入進行優先排序。這一層次結構通過最大限度地使用可觀察到的投入和最大限度地減少不可觀察到的投入的使用,提高了公允價值計量和相關披露的一致性和可比性。可觀察投入是反映

市場參與者將根據從本公司獨立來源獲得的市場數據為資產或負債定價時使用的假設的投入。不可觀察到的投入是反映公司自己對市場參與者將使用的假設的假設,這些假設是根據當時可獲得的最佳信息制定的資產或負債定價。該層次結構根據輸入的可靠性將輸入劃分為三個大致級別,如下所示:

| ● | 級別

1-投入是指公司在計量日期有能力獲得的相同資產或負債在活躍市場上的報價。這些工具的估值不需要很高的判斷,因為估值是基於活躍市場的報價,而這些報價是現成的、定期可得的。 |

| ● | 第

2級-活躍市場報價以外的直接或間接可觀察到的投入

,例如類似資產或負債的報價;

非活躍市場報價;或其他可觀察到或可由資產或負債整個期間的可觀察市場數據所證實的其他投入。 |

| ● | 第3級-基於不可觀察且未經市場數據證實的投入進行估值。

此類資產和負債的公允價值通常使用定價模型、貼現現金流方法、或包含市場參與者在為資產或負債定價時使用的假設的類似技術。 |

本公司若干資產及負債的賬面價值,例如現金及現金等價物、限制性現金、應收關聯方應收賬款、存貨、預付費用及其他流動資產、應付賬款、應計負債及應付關聯方的賬面價值,因其到期日相對較短而接近公允價值。本公司的短期銀行貸款、應付可轉換票據及應計利息的賬面價值與其公允價值大致相同,因為借款條款與現行市場利率一致,而到期期限亦較短。本公司長期銀行貸款的賬面價值接近公允價值,因為利率接近本公司可以獲得的類似條款和期限的債務的市場利率。

客户集中

截至2023年12月31日,公司最大的客户是膳食補充劑和膳食補充劑行業中專門從事膳食補充劑和治療藥物開發和商業化的客户,佔公司應收賬款總額的87.24%。

截至2022年12月31日,保健品行業專門從事膳食補充劑和治療藥物開發和商業化的主要客户

佔公司應收賬款總額的71.89%

;董事長為生物鑰匙公司董事董事會的第二大客户佔公司應收賬款總額的16.62%。

截至2023年12月31日止年度,在亞太地區分銷營養補充劑是最主要的客户,佔公司總收入的80.04%。截至2022年12月31日的

年度,一個主要客户(即公司股東)在臺灣從事

新藥開發和商業化工作,佔公司總收入的93.22%。

現金和現金等價物

公司認為到期日為三個月或更短的高流動性投資是

現金等價物購買時。截至2023年12月31日和2022年12月31日,公司現金

和現金等價物分別為60 155美元和85 265美元。公司的一些

現金存款存放在臺灣境內的金融機構,目前

關於銀行賬户強制保險的規定。公司認為,這一金融

信用質量高。

受限現金

受限現金主要包括在臺灣的儲備銀行賬户中持有的現金。截至2023年12月31日和2022年12月31日,公司的限制性現金分別為656,625美元和1,306,463美元,

。

庫存

庫存包括原材料、在製品、產成品和商品。存貨按成本或市價中較低者列報,並按移動加權平均成本計價。

市價是根據可變現淨值釐定的。公司定期審查其庫存的使用年限和週轉率,以確定是否有任何庫存已經過時或價值下降,並因已知和預期的過時庫存而產生運營費用

。

信用風險集中度

本公司面臨集中信用風險的金融工具主要包括現金和現金等價物。本公司將現金和臨時

現金投資於優質信貸機構,但這些投資可能超過臺灣中央存款保險公司和美國聯邦存款保險公司的保險限額。本公司並不以對衝、交易或投機為目的而訂立金融工具。

我們對客户進行持續的信用評估

,不需要抵押品。壞賬準備是基於對應收賬款可收回性的審查。

我們通過考察其歷史催收經驗和當前客户信用質量的趨勢以及其內部信貸政策來確定壞賬準備的金額。實際的信貸損失可能與我們的估計不同。

應收賬款和預期準備

信用損失賬户

應收賬款按原始發票金額減去任何潛在壞賬準備後入賬。

本公司根據我們對各種因素的評估,包括歷史經驗、應收賬款餘額的年齡、客户的信用質量、當前經濟狀況、對未來經濟狀況的合理和可支持的預測,以及可能影響我們從客户那裏收回

能力的其他因素,對信用損失準備和未開單應收賬款準備的預期信用

和可收回趨勢進行估計。這筆準備金以應收賬款餘額入賬,並在合併損益表中記錄相應的費用。實際收到的金額可能與管理層對信譽和經濟環境的估計不同。

在管理層確定收回的可能性不大後,拖欠的賬户餘額將與壞賬撥備進行註銷。

截至2023年12月31日和2022年12月31日,預期信貸損失賬户撥備分別為616,505美元和194,957美元。

收入確認

在2018財年,公司採用了會計準則編纂(“ASC”),主題606(ASC 606),與客户的合同收入,對截至2018年1月1日尚未完成的所有合同採用修改的

追溯方法,並將新的收入標準作為對2018年初累計赤字期初餘額的調整

,以產生累積影響。自2018年1月1日及之後開始的本公司

報告期的業績根據ASC 606列報,而上期金額不作調整,

繼續根據上期有效的會計準則進行報告。根據公司對截至2018年1月1日的現有合作協議的審查,公司得出結論,採用新的指導方針對公司在所述所有期間的收入沒有重大的

變化。

根據ASC 606,當客户獲得承諾的商品或服務的控制權時,公司確認收入,收入金額反映了公司預期為交換這些商品或服務而收到的對價。為確定公司確定屬於ASC 606範圍內的安排的收入確認,公司執行以下五個步驟:(i)確定與客户的合同;(ii)確定合同中的履約義務;(iii)確定交易價格;(iv)將交易價格分配給合同中的履約義務;及(v)於本公司履行履約責任時確認收入。本公司僅

在本公司很可能收取本公司有權

換取本公司轉讓給客户的商品或服務的對價時,將五步模型應用於合同。在合同開始時,一旦合同被確定

在ASC 606的範圍內,公司將評估每份合同中承諾的貨物或服務,確定那些屬於

履約義務的貨物或服務,並評估每項承諾的貨物或服務是否是獨特的。本公司隨後將在履行履約義務時分配至相關履約義務的交易價格金額

確認為收入。

以下是公司

根據公司收到的付款類型確認收入的示例。

協作收入—公司確認

通過協作研究、開發和/或商業化協議產生的協作收入。這些

協議的條款通常包括向公司支付與以下一項或多項相關的款項:不可退還的前期許可費、開發

和商業里程碑、部分或全部的研發成本報銷以及許可

產品淨銷售額的使用費。每種類型的付款都能產生協作收入,但許可產品淨銷售額的版税收入除外,

這類收入被歸類為版税收入。迄今為止,公司尚未收到任何版税收入。收入在履行