附錄 99.2 2024 年第一季度財報表 2024 年 2 月 1 日納斯達克:ocsl

前瞻性陳述和法律披露本演示文稿中的一些 陳述構成前瞻性陳述,因為它們與未來事件或我們的未來業績或財務狀況有關。本演示文稿中包含的前瞻性陳述可能包括以下方面的陳述: 我們未來的經營業績和分配預測;Oaktree Fund Advisors, LLC(及其附屬公司,“Oaktree”)調整投資組合和實施Oaktree與 業務相關的未來計劃的能力;Oaktree及其關聯公司吸引和留住才華橫溢的專業人員的能力;我們的業務前景和投資組合公司的前景;我們期望進行的投資的影響;能力我們 投資組合公司實現其目標的情況;我們的預期融資和投資以及我們未來可能尋求的額外槓桿作用;我們的現金資源和營運資金的充足性;投資組合公司 業務產生的現金流時機(如果有);以及我們可能參與的任何訴訟的成本或潛在結果。此外,諸如 “預測”、“相信”、“期望”、“尋求”、 “計劃”、“應該”、“估計”、“項目” 和 “打算” 等詞語表示前瞻性陳述,儘管並非所有前瞻性陳述都包含這些詞語。本演示文稿中包含的前瞻性陳述 涉及風險和不確定性。出於任何原因,我們的實際業績可能與前瞻性陳述中暗示或表達的業績存在重大差異,包括 “風險 因素” 以及我們截至2023年9月30日財年的10-K表年度報告和截至2023年12月31日的季度10-Q表季度報告中其他地方列出的因素。可能導致實際業績出現重大差異的其他因素包括:經濟、金融市場和政治環境的變化;與恐怖主義、戰爭或其他地緣政治衝突(包括烏克蘭和以色列當前的 衝突)、自然災害、流行病或網絡安全事件導致的運營或經濟中斷相關的風險;法律或法規的未來變化(包括監管機構對這些法律和法規的解釋)和條件的變化我們的運營 區域,特別是在業務發展公司或受監管的投資公司方面; 以及我們在公開傳播的文件和文件中不時披露的其他考慮因素.本演示文稿中包含的前瞻性 陳述以本演示文稿之日我們獲得的信息為基礎,我們不承擔更新任何此類前瞻性陳述的義務。儘管我們沒有義務修改或更新任何 前瞻性陳述,無論是由於新信息、未來事件還是其他原因,但建議您查閲我們可能直接向您披露的任何其他披露,或者通過我們未來可能向美國證券交易委員會提交的報告, ,包括 10-K 表的年度報告、10-Q 表的季度報告和 8-K 表的最新報告。管理資產的計算參考管理總資產或資產管理規模是指Oaktree管理的資產以及DoubleLine Capital LP(DoubleLine Capital)報告的資產管理規模的相應金額,其中奧克特里擁有20%的少數股權。Oaktree計算資產管理規模的方法包括(i)由 Oaktree直接管理的資產的淨資產價值(“NAV”),(ii)收取管理費的槓桿率,(iii)Oaktree根據資本承諾有權向Oaktree基金投資者募集的未提取資本,(iv)抵押貸款義務工具(CLOs), 抵押資產的總面值,以及(v)上市業務發展公司的本金現金,扣除現金後的總資產(包括通過槓桿收購的資產),以及(vi)Oaktree在DoubleLine Capital公佈的資產管理規模 中按比例分配(20%)。資產管理規模的計算不是基於管理投資基金、工具或賬户的協議中可能規定的資產管理規模的定義,也不是根據監管定義計算的。 除非另有説明,否則此處提供的數據截至 2023 年 12 月 31 日。1

截至2023年12月31日的季度亮點 • 每股 0.57美元,而截至2023年9月30日的季度調整後的淨1美元投資收益為每股0.62美元 • GAAP淨投資收益為每股0.57美元,而截至2023年9月30日的季度為0.62美元 • 每股19.14美元,而截至2023年9月30日的淨資產價值為19.63美元 • 下降主要是由於已實現以及某些債務和股權投資的未實現虧損以及每股0.07美元的特別分配 在本季度支付 • 宣佈現金分配為每股0.55美元的股息 • 分配將於2024年3月29日支付給截至2024年3月15日的登記股東 • 3.7億美元的新 投資承諾 • 新債券投資活動的加權平均收益率為11.6% • 3.68億美元的新投資資金 • 從預付款、退出、其他派息和銷售中獲得2.14億美元的收益 • 30億美元 146家投資組合公司的公允價值計算•債務投資的加權平均收益率為12.2%,而12.7%截至2023年9月30日的投資組合 • 86% 的優先擔保 • 84% 的債務投資組合 為浮動利率 • 淨負債權益比率為1.02倍,略高於2023年9月30日的1.01倍資本結構和流動性 • 1.12億美元現金和9.08億美元的信貸額度未動用容量 1 對這項非公認會計準則指標的描述見第19頁。2

投資組合摘要投資組合特徵投資組合構成(按公允價值計算佔總投資組合的百分比;以百萬美元計)6% 3% 第一留置權——23.51億美元 5% 30億美元 146 第二留置權——2.54億美元 8% 投資組合公司無抵押債務 — 7,500萬美元股票 — 1.45億美元 78% 合資 合資企業 12.2% 1.33億美元 2,前十大子行業加權平均收益率債務投資組合中位數 1 債務投資公司息税折舊攤銷前利潤(按公允價值計算佔總投資組合的百分比)應用軟件 15.2% 生物技術 4.2% 數據處理 和外包服務 4.2%醫療保健服務 4.0% 醫療保健技術 3.6% 86% 84% 工業機械及用品及零部件。3.5% 優先擔保浮動利率房地產運營公司 2.8% 債務投資藥品 2.4% 其他專業零售 2.3% 互動媒體與服務 2.2% 截至2023年12月31日注意:由於四捨五入,數字可能不相和。1 不包括對負息折舊攤銷前利潤借款人、特許權使用費利息融資、結構性產品和經常性產品的投資 收入軟件業務。2 基於 GICS 子行業分類。3 不包括多行業持股,它主要由對優先貸款基金JV I LLC(“Kemper JV”)和OCSI Glick合資企業(“Glick JV”)的投資組成,這兩家合資企業主要投資於中間市場公司的優先擔保貸款。3

投資組合多樣性 1 按投資規模劃分的多樣性按行業劃分的投資組合 (佔總投資組合公允價值的百分比)(按公允價值計算佔總投資組合的百分比)16.7% 投資組合中十大投資醫療保健提供商與服務 6.1 20% 專業零售 5.6 房地產管理 與開發 5.0 專業服務 4.4 生物技術 4.2 醫療保健技術 3.6 未來 15 項投資金融服務 3.5 21% 機械剩餘 119 項投資化學品 3.4 51% 2% 金屬和 採礦 2.4 其餘 25 個行業 30.9 合資企業 6.4 截至2023年12月31日,OCSL的投資組合因借款人和行業而異。注:由於四捨五入,數字可能不相和。1 基於擔保投資組合行業分類。4

聚焦OCSL的軟件曝光度終端市場 多樣性(按公允價值計算佔總投資組合的百分比)應用軟件IT諮詢和其他服務 15.6% 14.7% 專業消費者服務替代運營商 4.9% 13.5% 軟件:軟件多元化房地產活動 5.4% 系統 軟件投資組合其餘部分 6.6% 16.7% 互聯網服務和基礎設施 9.9% 6.6% 6.6% 人力資源和就業服務 6.9% 8.3% 廣播 7.7% 1 其他Oaktree的軟件投資方式軟件產品組合特徵 • 目標大,擁有穩固客户羣的多元化企業 2023 年 12 月 31 日軟件投資組合的公允價值(百萬美元)505 美元 • 公司提供關鍵任務軟件解決方案,從而提高客户保留率 投資組合公司數量 26 • 專注於構建平衡的應用軟件投資組合第一留置權(佔軟件投資組合的百分比)85.6%,由服務於不同終端市場的企業組成 2 投資組合公司平均收入 (百萬美元)662 • 由大額支持,擁有3家實力雄厚的知名私募股權公司聲譽和深厚的行業專業知識平均 LTV 40% OCSL 的軟件投資投向了服務於不同終端市場的大公司。截至 2023 年 12 月 31 日 1 包括石油和天然氣勘探與生產、航空航天與國防、多元化金融服務、教育服務、汽車零部件和設備、財產和意外傷害保險、互動媒體和 服務和醫療保健技術。2 5 收入基於投資組合公司過去十二個月報告的最新財務報表時期。3 平均貸款價值(“LTV”)表示每家軟件投資組合公司的貸款與價值的淨比率 ,根據截至2023年12月31日的軟件投資總額的公允價值進行加權。

投資活動新投資亮點歷史資金 發起和退出(百萬美元)368 美元 400 美元 364 美元 274 300 美元 261 美元 243 3.7億美元 3.68 億美元 214 200 美元162 美元新投資 117 美元 104 美元 104 美元 1 承諾資金 100 0 12/31/22 3/31/23 9/30/23 12/31/23 1 2 新資金退出 投資退出 11.04 美元 6% 100% 新投資組合加權平均收益率也由其他新債務承諾Oaktree基金持有(佔新投資承諾的百分比;百萬美元)1% 3% 第一留置權——3.54億美元 2.79億美元 9,100萬美元次級債務- 1200萬美元新投資對現有投資組合公司投資組合公司優先股新承諾的新投資承諾——400萬美元 96% 注:數字四捨五入至最接近的百萬美元或百分點,結果可能不相符。 2023年1月23日結束的Oaktree Strategic Income II, Inc.(“OSI2”)與我們的合併(“OSI2合併”)時以公允價值收購的5.72億美元投資。1 新的融資投資包括 現有延遲提款和循環資金承諾的提款。2 投資退出包括預付款、退出、其他還款和銷售的收益。6

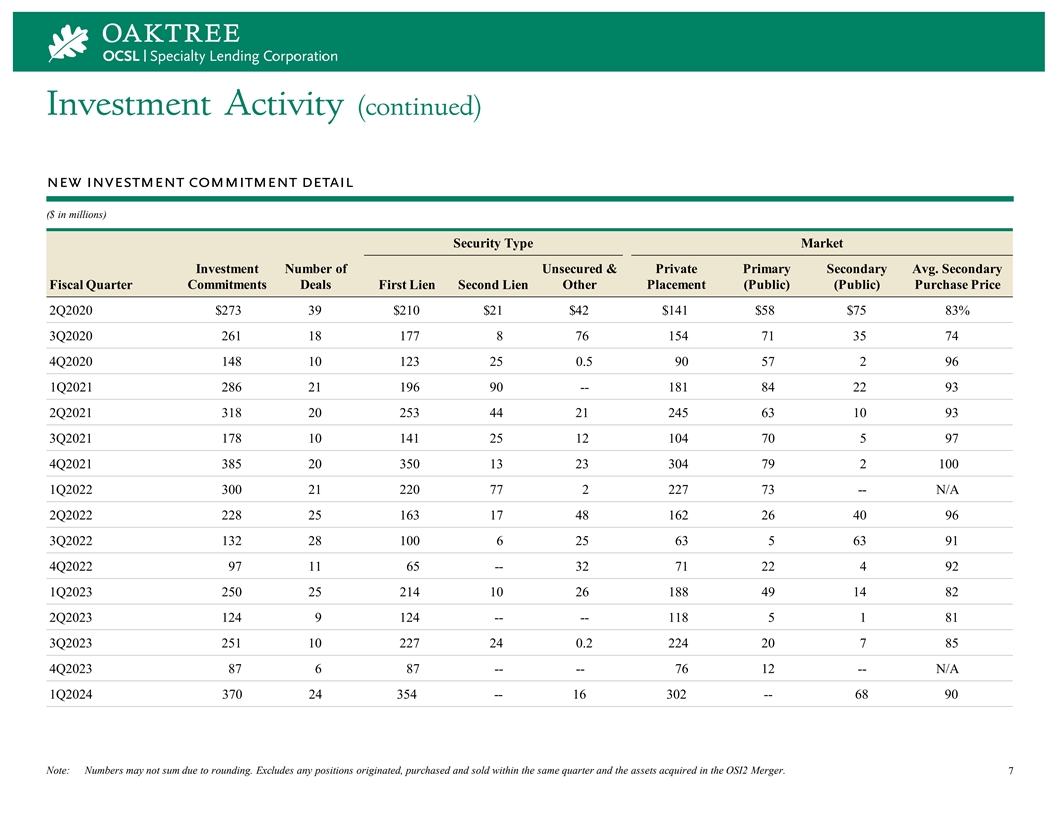

投資活動(續)新投資承諾詳情(以 百萬美元計)證券類型市場投資無抵押和私立初級二級投資數量平均值第二財政季度承諾交易第一留置權第二留置權其他配售(公開)(公開)收購價格 2Q2020 273 39 210 美元 21 美元 42 美元 58 美元 75 83% 3Q2020 261 18 177 76 154 74 74 4Q2020 148 10 123 25 0.5 90 96 1Q2021 286 21 196 90--181 84 22 93 2Q2021 318 20 253 44 21 245 63 10 93 3Q2021 178 25 12 104 70 5 4Q2021 97 5 20 350 13 23 304 79 2 100 1Q2022 300 21 220 77 2 227 73 — N/A 2Q2022 228 25 163 17 48 162 26 40 96 3Q2022 132 28 100 6 25 63 5 63 91 91 4Q2022 97 11 65 — 32 71 22 4 92 250 25 214 10 26 188 49 14 82 124 14 82 1Q2023 2Q2023124--118 5 1 81 3Q2023 251 251 10 227 24 0.2 224 20 7 85 4Q2023 87 87-- --76 12--N/A 1Q2024 370 24 354--16 302--68 90 注意:由於四捨五入,數字可能無法求和。不包括在同一季度內發起、購買和出售的任何頭寸以及在OSI2合併中收購的資產。7

財務亮點截至(美元和千股數量, 每股金額除外)2023 年 12 月 31 日 2023 年 6 月 30 日 2023 年 3 月 31 日 2023 年 12 月 31 日 GAAP 每股淨投資收益 0.57 美元 0.62 0.63 美元 0.63 美元 1 調整後每股淨投資收益 0.57 美元 0.62 美元 0.62 美元 0.61 美元,扣除每股税款 $ (0.43)) 美元 (0.02) 美元 (0.15) 美元 (0.33) 美元 (0.42) 1 調整後的已實現和未實現淨收益(虧損),扣除每股税款 $ (0.42) $ (0.02) $ (0.14) $ (0.05) $ (0.39) $ (0.39) $0.14 0.60 0.48 0.29 0.221 調整後每股收益(虧損)0.15 美元 0.60 美元 0.47 美元 0.57 美元每股季度分配 0.55 美元 0.55 美元 0.55 美元 0.54 美元每股特別分配 0.07 美元----0.42 美元每股資產淨值 19.14 美元 19.63 美元 19.58 美元 19.66 美元加權平均值 77,1,130 77,080 73,203 61,142 股已發行股份 78,942 股 78,203 61,142 股 65 77,225 77,080 77,080 61,220 投資組合(按公允價值計算)3,018,552 美元 2,892,420 3,135,619 美元 3,164,860 美元 2,642,870 美元現金及現金等價物 112,369 美元 136,450 美元 59,704 美元 43,750 美元 17,382 美元總資產 3,266,195 美元 3,217,839 美元3,335,974 美元 3,318,507 美元 2,767,260 美元 2 未償債務總額1,622,717 1,600,731 1,740,066 1,723,840 美元1,463,624 美元淨資產 1,511,651 1,509,441 1,515,150 1,201,989 美元總債務權益比率 1.10x 1.18x 1.16x 1.26x 淨負債權益比率1.02x 1.01x 1.14x 1.14x 1.24x 3未償債務的加權平均利率 7.0% 7.0% 6.6% 6.2% 5.6% 注意:公司於2023年1月20日完成了1比3的反向股票拆分 ,自2023年1月23日開始交易之日起生效。本演示中包含的所有股票金額和每股信息均反映了追溯的反向股票拆分。1 8 有關非公認會計準則指標的描述 參見第19頁。2 扣除未攤銷的融資成本。3 包括公司與發行2027年票據和2029年票據相關的利率互換協議的影響。

投資組合亮點截至(千美元,公允價值)2023 年 9 月 31 日 2023 年 9 月 30 日 2023 年 3 月 31 日 2023 年 12 月 31 日 2022 年 12 月 31 日 2,892,420 美元 3,135,619 美元 3,164,860 美元 2,642,870 美元投資組合公司數量 146 156 平均投資組合公司債務投資規模 20,200 美元 19,800 美元 19,800 美元 18,800 美元 18,800 美元 16,800 美元 500 資產類別:第一留置權 77.9% 76.4% 76.5% 75.0% 71.9% 第二留置權 8.4 10.1 12.0 13.0 14.4 無抵押債務 2.5 1.9 1.7 2.4 股權 4.8 5.0 3.8 4.1 4.3 合資權益 6.4 6.6 6.0 7.0 債務 投資的利率類型:%浮動利率 84.3% 86.2% 86.0% 87.9% 87.3% 固定利率 15.7 13.8 14.0 12.1 12.7 收益率:1 債務投資的加權平均收益率 12.2% 12.3% 11.9% 11.6% 11.6% 債務投資加權平均收益率 11.1 11.2 11.6 11.6 11.6 11.6% 債務投資加權平均收益率 11.1 11.2 11.2 四捨五入。1 年度申報收益率加上應計 投資所得的OID或溢價的年度淨攤銷額,包括公司在肯珀合資企業的債務投資回報中所佔的份額,以及Glick JV,不包括僅根據ASC 805為與Oaktree戰略收益公司(“OCSI合併”)和OSI2合併相關的收購資產 確立的成本基礎而產生的任何利息收入攤銷或增加。有關非公認會計準則財務指標的描述,請參閲第 19 頁。2 年度申報收益率加上應計投資所得的 OID 或溢價淨年度 攤銷額,包括公司在肯珀合資企業和格利克合資企業的債務投資回報中所佔的份額,不包括完全由ASC 805為收購資產製定的成本基礎而產生的任何利息收入攤銷或增加 與OCSI合併和OSI2合併的關係。有關非公認會計準則財務指標的描述,請參閲第19頁。9

投資活動截至1(千美元)2023 年 12 月 31 日 2023 年 9 月 30 日 2023 年 3 月 31 日 2023 年 12 月 31 日新投資承諾 370,300 美元 87,500 美元 251,000 美元 123,800 美元 250,300 美元 2 新資金投資活動 367,600 美元 117,600 美元 243,300 美元 103,600 美元 274,400 美元來自預付款、退出、其他支付和銷售的收益 213,500 美元 364,400 美元 264,400 美元 1,000 美元 162,100 美元 104,400 美元 3 淨新投資 154,100 美元 (247,300) 美元 (17,700) 美元 (58,500) 170,000 美元對新投資組合公司的新投資承諾 14 3 6 6 18 對現有投資組合公司的新投資承諾 10 3 4 3 7 投資組合公司退出 10 16 16 5 11 新債投資承諾的加權平均成本收益率 11.6% 12.0% 12.6% 11.9% 13.1% 1 不包括在OSI2合併中收購的資產。2 新的融資投資活動包括對現有 循環投資承諾的提款。3 淨新投資包括新的融資投資活動減去預付款、退出、其他還款和銷售的收益。10

每股淨資產價值 Bridge 調整後的已實現和未實現淨收益 扣除税款後淨收益(虧損)0.57 美元(0.42 美元)21.00 美元 20.00 美元(0.47 美元)0.01 美元(0.55 美元)(0.01 美元)(0.07 美元)19.00 美元 19.20 美元 19.21 美元 19.14 美元 15.00 14.00 9/30/23 NAP NAV NAP 淨額利息收入未實現淨額 已實現淨已實現淨額和季度已實現淨收益以及 12/31/23 NAV Special 12/31/23 NAV 1 投資增值/收益/(虧損)特別分配前未實現虧損分配未實現虧損 1 與 相關的收益 (折舊)與分銷合併合併合併會計會計會計調整調整相關注:由於四捨五入,數字的總和可能不一致。每股淨資產價值基於每個季度末的已發行股份 。每股淨投資收益、未實現淨增值/(折舊)和淨已實現收益/(虧損)基於該期間已發行股票的加權平均數。由於四捨五入, 的總和可能不是。有關非公認會計準則指標的描述,請參閲第 19 頁。1 不包括因本季度退出投資而將未實現淨增值/(折舊)重新歸類為淨已實現收益/(虧損)。 11

資本結構概述資金來源(百萬美元)本金 0.90 倍至 1.25 倍承諾未償還利率到期日目標槓桿率銀團信貸額度 1,218 美元 430 SOFR + 2.00% 6/23/2028 1 花旗銀行信貸 400 280 SOFR + 2.00%-2.75% 2027 年 1/26/2027 年票據 300 3.500% 2/25/2025 2 2 投資 2027 票據 350 350 2.700% (SOFR + 1.700%) 658%) 1/15/2027 3 2029 年票據 300 300 7.100% (SOFR + 3.126%) 2/15/2029 等級由穆迪和惠譽評級現金及現金等價物--(112)----合計 2,568 美元 1,548 加權平均利率 7.0% 淨利率 7.0% 57% 債務權益比率 1.02x 無抵押到期借款(百萬美元)1,500 1,000 美元 120 美元 788 億美元 500 美元 280 4 430 美元可用流動性 $350 300 300 2024 2026 2027 2028 2029 無抵押債務信貸額度提取信貸額度 未提取的具有充足流動性的多樣而靈活的債務資本來源截至2023年12月31日注意:由於四捨五入,數字可能不相和. 1 廣義銀團貸款的未償借款利率為SOFR加2.00%,所有其他符合條件的貸款的利率為SOFR加上2.75%。2 公司簽訂了一份利率互換協議,根據該協議,公司獲得2.700%的固定利率,並支付三個月的SOFR加1.658%的浮動利率,名義金額為3.5億美元。3 公司簽訂了一項利率互換協議,根據該協議,公司獲得7.100%的固定利率,並支付三個月SOFR加上3.126%的浮動利率,名義金額為12億美元。4 流動性為 由1.124億美元的非限制性現金和現金等價物以及信貸項下9.075億美元的未動用容量組成設施(受借款基礎和其他限制的限制)。

資金和流動性指標槓桿利用率流動性概述 (百萬美元)3,000 美元 3/31/2023 6/30/2023 年 9 月 31/2023 年 12/31/2023 2,568 美元 2,568 美元 2,568 美元承諾信貸額度 1,450 1,618 1,618 1,618 2,500 2,500 美元 2,268 美元提取的信貸額度 (1,135) (710) 2,100 美元 908 美元483 2,000 美元現金 和現金等價物 44 60 136 112 335 美元總流動性 379 542 1,044 1,020 1,500 1 無資金承付總額 (237) (247) (206) (200) 不可用資金無資金 53 62 51 34 1,000 2 1,785 美元承付款 1,765 1,660 美元調整後流動性 195 美元 357 美元890 854 500 0 0 3 充足的流動性以支持資金需求 2023 年 3 月 31 日 2023 年 9 月 30 日 2023 年 12 月 31/2023 年 6 月 30/2023 年 9 月 30 日 2023 年 9 月 31/2023 年 12 月 31 日現金 44 美元 60 美元 136 美元 112 美元淨資產 1,516 美元 1,512 美元合計 槓桿率 1.16x 1.18x 1.10x 1.10x 1.10x 淨槓桿 1.14x 1.14x 1.10x 1.10x 1.10x 1.10x 淨槓桿 1.14x 1.14x 1.14x 1.10x 1.10x 1.10x 1.10x 淨槓桿 1.14x 1.14x 1.14x 1.10x 1.14x 1.10x 1.10x 淨槓桿 1.14x 1.1x 1.02x 1 不包括對肯珀合資企業和格利克合資企業的無準備金承諾。2 包括由於信貸協議的某些限制而沒有資格提取的無準備金承諾。3 截至2023年12月31日 ,我們已經分析了現金和現金等價物,我們的信貸額度下的可用性、輪流出某些資產的能力、可以提取的無準備金承付款額,並相信我們的流動性和資本 資源足以在市場機會出現時進行投資。13

戰略合資企業可以增加收益 ossl 的合資 企業是增收工具,主要投資於中間市場公司的高級擔保貸款和其他公司債務證券合資企業的關鍵屬性:• 股權所有權:87.5% OCSL 和 12.5% 的合資企業 合作伙伴 • 共享投票控制權:50% OCSL 和 50% 的合資夥伴肯珀合資企業特徵格利克合資企業特徵(按公允價值計算)(按公允價值計算)1.42億美元 4.7% 51億美元 1.7% ocsl 的投資佔歐塞爾 投資的百分比佔肯珀合資企業的 ocsl 投資的百分比glick 合資投資組合中的投資組合 510 萬美元 14.3% 200 萬美元 16.3% ocsl 的 1 3 2 3 收益投資(年化)收益投資 (年化)合併投資組合摘要投資組合公司wtd. 平均債務投資組合第一留置權槓桿率計數收益率 450mm 97% 54 11.2% 1.1x 截至2023年12月31日 1 代表 OCSL 的 87.5% 在截至2023年12月31日的季度中,肯珀 合資企業淨投資收益(不包括次級票據利息支出)的份額。14 2 代表截至2023年12月31日的季度,OCSL在Glick合資企業淨投資收益(不包括次級票據 利息支出)中所佔的87.5%的份額。3計算方法是OCSL在每家合資企業淨投資收益中所佔的份額除以截至2023年9月30日OCSL對每家合資 企業的投資公允價值。

Oaktree Management 1 資產淨值和每股累計 分配額表現出色 30.00 美元 25.00 美元 5.12 美元 5.60 美元 8.79 美元 9.34 美元 4.65 美元 7.69 美元 4.22 6.09 美元 6.09 美元 7.14 美元 3.47 美元 3.47 美元 3.47 美元 3.14 美元 1.97 1.68 美元 20.00 0.42 0.42 0.42 0.42 0.42 $0.42 0.82 $0.54 0.54 $0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 0.54 15.00 $22.03 $21.84 21.78 $21.76 $20.67 $20.54 $20.38 10.00 $19.81 $19.82 $19.65 $19.66 $19.58 $19.58 $19.63 $19.47 $19.47 $18.26 $17.84 $17.44 $17.61 $16.01 0.00 每股累計支付的特別分配 每股支付的季度分配2 OCSL在Oaktree管理下創造了10.2%的年化股本回報率注:該公司於2023年1月20日完成了1比3的反向股票拆分,自2023年1月23日 開始交易之日起生效。本演示文稿中包含的所有股票金額和每股信息均反映了追溯的反向股票拆分。1 15 從2017年12月31日至2023年12月31日申報和支付的累計分配。2 年化股本回報率按淨資產價值的變化加上2017年12月31日至2023年12月31日支付的分配計算。假設股息再投資於資產淨值。

附錄

季度運營報表截至三個月(以 千美元計)2023 年 12 月 31 日 2023 年 9 月 30 日 2023 年 3 月 31/2023 年 12 月 31 日投資收益利息收入 91,414 美元 94,732 95,310 $88,745 $69,978 PIK 利息收入 3,849 544 3,967 4,123 6,130 費用收入 1,307 572 1,380 2,021 股息收入 1,307 1,573 2,380 2,021 415 1,057 1,050 1,054 1,050 GAAP 總投資收益 97,985 101,905 101,900 96,302 79,179 與合併會計調整相關的利息收入攤銷 29 252 (842) (561) (1,746) 調整後的總投資收益 98,014 102,157 101,058 95,741 77,433 費用基礎管理費 11,477 11,516 11,983 11,483 9,917 第一部分激勵費 9,028 9,531 9,590 9,007 7,703 第二部分激勵費 — — — — 利息支出 32,170 32,326 30,793 27,804 20,719 1 其他運營費用 2,621 2,621 3,805 2,705 4 總支出 55,296 55,907 54,987 52,099 41,043 免除費用 (1,500) (1,500) (1,500) (1,775) (750) 淨支出 53,796 54,407 53,487 50,324 40,293(準備金)淨投資收益税收優惠------消費税-- ----(78) GAAP 淨投資收益 44,189 47,498 48,413 45,97838,808 減去:與合併會計調整相關的利息收入增加 29 252 (842) (561) (1,746) 增加:第二部分激勵費————調整後的淨投資收益 44,218 美元 47,750 美元 47,571 美元 45,417 美元 37,062 美元 17 注:非公認會計準則指標的描述見第 19 頁。1 包括專業費用、董事費、管理員費用以及一般和管理費用。

季度運營報表(續)截至三個月 (以千美元計,每股金額除外)2023 年 12 月 31 日 2023 年 6 月 30 日 2023 年 3 月 31 日 2023 年 12 月 31 日已實現和未實現淨收益(虧損)未實現淨增值(折舊)美元(25,025)美元(1,039)美元(18,279)美元(22,982)已實現淨收益(虧損)美元(25,025)美元(18,279)美元(22,982)淨已實現 收益(虧損)(8,453)(13,238)(10,603)(6,111)(3,203)(準備金)已實現和未實現收益(虧損)(176)(2,053)(86)(66)549 GAAP淨已實現和未實現收益(虧損),扣除税款(33,654)美元(1,546)美元(11,728) $ (24,456) $ (25,636) 與合併會計相關的淨已實現和未實現虧損(收益)796 (122) 612 20,955 1,746 調整後的淨已實現和未實現收益(虧損),扣除税款(32,858)美元(1,668)美元(3,501)美元(23,890)GAAP 淨增長(減少)) 運營產生的淨資產為 10,535 美元 45,952 美元 36,685 美元 21,522 美元 13,172 美元與合併會計相關的利息收入攤銷(增加)29 252 (842) (561) (1,746) 調整與合併會計相關的淨已實現和未實現虧損 (收益)796 (122) 612 20,955 1,746調整後收益(虧損)11,360 美元 46,082 美元 36,455 美元 41,916 美元每股 13,172 美元數據:GAAP 總投資收益1.26 1.32 1.32 1.32 1.30 美元調整後的總投資收益 1.26 1.32 1.31 1.27 1.27 GAAP 淨投資收益 0.57 0.62 0.63 0.63 0.63 調整後淨投資收益 0.57 0.62 0.62 0.62 0.61 GAAP 淨已實現和未實現收益(虧損),扣除税款(0.43)(0.02)(0.15)(0.33)(0.42)(0.42),扣除税款(0.42)(0.02)(0.14)(0.05)(0.39)GAAP淨增/減少運營結果 0.14 0.60 0.48 0.29 0.22 調整後收益(虧損)0.15 0.60 0.47 0.57 0.22 加權平均值 已發行普通股 77,840 77,130 77,080 73,203 61,142 股已發行股份,期末 78,965 77,225 77,080 77,080 61,220 18 注:非公認會計準則指標的描述見第19頁。每股金額已根據2023年1月23日開市前生效的 一比三反向股票拆分進行了調整。

非公認會計準則披露根據ASC 805-50《業務合併相關問題》(ASC 805)中詳述的資產收購會計方法,OCSI合併和OSI2合併( “合併”)被視為資產收購。支付給Oaktree Strategic Income Corporation(“OCSI”)和OSI2的每位 股東的對價是根據收購的可識別淨資產的相對公允價值分配給所收購的個人資產和負債的 非合格資產,這為ASC 805下收購的投資建立了新的成本基礎,總體而言,該基礎與OCSI之前收購投資的歷史成本基礎不同合併或 OSI2 合併(視情況而定)。 此外,合併完成後,根據ASC 820 “公允價值衡量標準”,收購的投資立即按各自的公允價值計算,這導致了未實現的升值/貶值。ASC 805為收購的債務投資確立的新成本 基礎將通過利息收入在每項債務投資的生命週期內累積/攤銷,並根據通過最終處置獲得的這種 投資的未實現升值/折舊進行相應的調整。ASC 805為收購的股權投資確立的新成本基礎不會通過利息收入累積/攤銷此類投資的整個生命週期,假設收購的股權投資的公允價值和按公允價值處置此類股權投資的公允價值隨後沒有變化 ,則公司將確認已實現收益/虧損,並相應逆轉處置所收購股權投資時未實現的升值/折舊。公司管理層在內部使用上述非公認會計準則財務指標來分析和評估財務業績和業績,並將其財務業績與未根據ASC 805調整某些投資成本基礎的其他業務發展公司的財務業績進行比較。公司管理層認為,調整後的總投資收益、調整後的每股總投資收益、 調整後的淨投資收益和調整後的每股淨投資收益是評估公司持續業績和趨勢的又一工具,而不會影響合併中收購的投資的新 成本基礎所產生的增加收入,因為這些金額不會影響根據第二份經修訂和重述的投資諮詢協議向Oaktree支付的費用(“A&R 諮詢協議”),特別是與調整後淨投資收益和調整後每股淨投資收益有關的 ,但不影響第二部分激勵費。此外,公司管理層認為,“扣除税款後的調整後淨已實現收益和 未實現收益(虧損)”、“調整後的淨已實現和未實現收益(虧損),扣除每股税款”、“調整後收益(虧損)” 和 “調整後的每股收益(虧損)” 對 投資者很有用,因為它們排除了合併產生的非現金收入/收益,管理層用於評估其經濟收益其投資組合。此外,這些指標使公司的關鍵財務指標與 根據A&R諮詢協議應支付給Oaktree的激勵費的計算方法保持一致(即,不包括僅根據ASC 805確立的收購投資的較低成本基礎產生的金額,如果不包括此類排除, Oaktree本來可以受益的金額)。19

聯繫我們:訪問我們:投資者關係 oaktreespecialtylending.com Michael Mosticchio (212) 284-1900 ocsl-ir@oaktreecapital.com