依據第424(B)(4)條提交

註冊説明書第333-256322號

16,000,000美國存托股份

AMTD Digital Inc.

相當於640萬股A類普通股

這是AMTD Digital Inc.首次公開發行16,000,000股美國存托股票(ADS)。每五股美國存托股票代表我們兩股A類普通股,每股面值0.0001美元。

在本次發行之前,美國存託憑證或我們的A類普通股尚未公開上市。美國存託憑證已獲批准在紐約證券交易所掛牌上市,股票代碼為?HKD。

我們是一家新興的成長型公司,符合 適用的美國聯邦證券法,有資格降低上市公司報告要求。

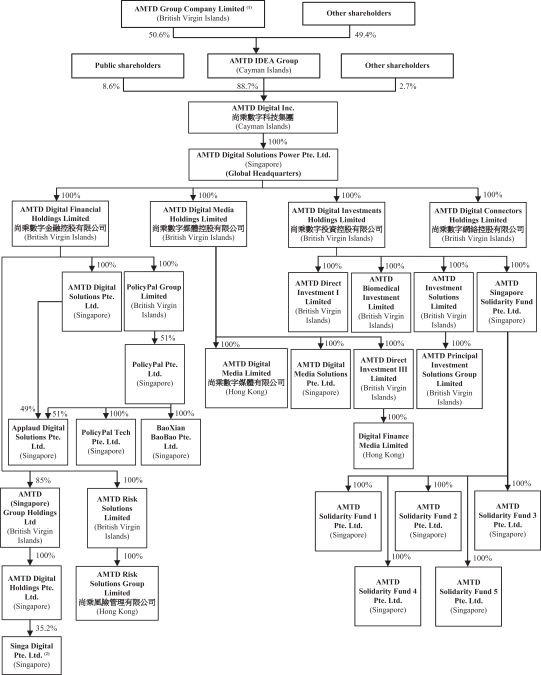

AMTD Digital Inc.於2019年9月由我們的控股股東註冊成立,作為我們業務的控股公司。發行完成後,我們將成為紐約證券交易所上市公司手冊定義的受控公司,因為我們的控股股東將直接和間接持有董事選舉超過50%的投票權。

於本招股説明書日期 ,本公司已發行股本包括A類普通股及B類普通股,而本公司控股股東及若干其他聯營公司實益擁有本公司所有已發行及已發行B類普通股。假設承銷商不行使購買額外美國存託憑證的選擇權,該等B類普通股將佔緊接本次發售完成後我們已發行及已發行普通股總數的約88.7%及已發行及已發行普通股總數投票權的99.4%。除投票權和轉換權外,A類普通股和B類普通股的持有人享有相同的權利 。每股A類普通股有一票投票權,在任何情況下都不能轉換為B類普通股。每股B類普通股有權享有二十票,並可由其持有人隨時轉換為一股A類普通股。

投資美國存託憑證涉及風險。請參見?風險因素?從第23頁開始。

我們 面臨與我們的運營相關的各種法律和運營風險以及不確定性。雖然我們在內地中國並無任何實質營運或維持任何辦事處或人員,我們亦沒有任何可變利益實體架構 ,但我們面對與複雜及不斷演變的中國法律及法規有關的風險及不確定因素,以及中國政府最近的聲明及監管發展(例如與可變利益實體、數據及網絡空間安全及反壟斷事宜有關的聲明及發展)是否及如何適用於我們。如果這些聲明或監管措施未來適用於我們,包括我們的香港業務,或者如果我們利用我們的融合計劃、通過AMTD蜘蛛網生態系統或其他方式將我們的業務擴展到內地中國,使我們在更大程度上受到它們的影響,我們開展業務、作為外國投資投資內地中國、接受外國投資、或在美國或其他海外交易所上市的能力可能會受到限制。例如,中國監管機構越來越關注數據安全和數據保護領域的監管,中國關於網絡安全的監管要求 正在不斷演變。中國的各個監管機構,特別是中國的網信辦,以不同和不斷演變的標準和解釋執行了數據隱私和保護法律法規。截至本招股書日期,我們在內地沒有任何實質性業務,我們也沒有在內地收集、存儲或管理任何中國的個人信息。我們的管理層已經對我們的運營狀況和範圍進行了分析,包括數據合規,並得出結論,目前我們預計大陸中國關於數據安全、數據保護或網絡安全的法律法規不會適用於我們,或者我們對中國網信局的 監督將擴展到我們在大陸以外的業務中國。然而,我們在未來對這些法律和法規的解釋和實施方面仍面臨不確定性,如果 最近中國關於數據安全的監管行動或其他與數據相關的法律和法規適用於我們,我們可能會受到某些網絡安全和數據隱私義務的約束,包括可能需要對我們在外國證券交易所的公開發行進行網絡安全審查,而未能履行此類義務可能會導致對我們的處罰和其他監管行動,並可能對我們的業務和 運營結果產生實質性和不利影響。這些風險可能導致我們的業務和我們的美國存託憑證的價值發生重大不利變化,顯著限制或完全阻礙我們繼續向投資者提供證券的能力,或導致此類證券的價值大幅下降 。?風險因素?在內地和香港經商的風險?不遵守網絡安全、數據隱私、數據保護或任何其他與數據相關的法律法規可能會對我們的業務、財務狀況和運營結果產生實質性的不利影響。

中國政府擁有重大權力,可隨時規範、影響或幹預中國離岸控股公司在內地的業務。它還監督和控制並可能對中國的發行人在中國以外進行的發行以及外國投資施加更多控制。我們不能向你保證,這種監督和控制不會擴大到像我們這樣在香港運營的公司。這些風險,加上法律制度和內地中國法律、法規和政策的解釋和執行的不確定性,可能會阻礙我們提供或繼續提供美國存託憑證的能力,導致我們的業務運營發生重大不利變化,並損害我們的聲譽,這可能導致美國存託憑證大幅貶值或變得一文不值。有關在內地中國和香港經商的風險的詳細説明,請參閲風險因素與在內地和香港經商中國有關的風險。

我們面臨着與上市公司會計監督委員會(PCAOB)對我們的審計師缺乏檢查有關的風險, 如果美國證券交易委員會確定我們提交的年度報告包含由註冊會計師事務所出具的審計報告,而PCAOB確定無法連續三年或連續兩年對法律進行全面檢查或調查,則可能導致我們的證券從紐約證交所退市或未來根據《外國公司問責法》被禁止在場外交易。從2021年開始。我們美國存托股份的退市或停牌,或其被退市或被禁止交易的威脅,可能會對您的投資價值產生重大不利影響。2021年12月16日,審計委員會發布報告,通報美國證券交易委員會認定無法對總部分別設在內地中國和香港的完全註冊會計師事務所進行檢查或調查的情況,並確定了受到此類認定影響的內地和香港註冊會計師事務所中國。我們的審計師是由PCAOB確定的,並受到決定的影響。見風險 與在內地和香港經商有關的風險 審計委員會目前無法檢查我們的審計師對我們的財務報表所做的審計工作,也無法檢查我們的審計師的審計能力