|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第1頁 |

美國

美國證券交易委員會

華盛頓特區20549

表格

(標記一)

|

|

根據1934年《證券交易法》第13或15(D)條提交的年度報告 |

截至本財政年度止

或

|

|

根據1934年《證券交易法》第13或15(D)條提交的過渡報告 |

在過渡時期, 到

佣金文件編號

(註冊人的確切姓名載於其章程)

|

|

|

|

|

(述明或其他司法管轄權 公司或組織) |

|

(税務局僱主 識別號碼) |

|

|

|

|

|

(主要執行辦公室地址) |

|

(郵政編碼) |

(

(註冊人的電話號碼,包括區號)

根據該法第12(B)條登記的證券:

|

每個班級的標題 |

|

交易代碼 |

|

註冊的每個交易所的名稱 |

|

|

|

|

|

|

根據該法第12(G)條登記的證券:無

如果註冊人是證券法規則405中定義的知名經驗豐富的發行人,請用複選標記表示。

|

|

|

不是☐ |

如果註冊人不需要根據交易法第13節或第15(D)節提交報告,請用複選標記表示。

|

|

是☐ |

|

用複選標記表示註冊人(1)是否在過去12個月內(或註冊人被要求提交此類報告的較短時間內)提交了1934年《證券交易法》第13條或15(D)節要求提交的所有報告,以及(2)在過去90天內是否符合此類提交要求。

|

|

|

不是☐ |

用複選標記表示註冊人是否已經以電子方式提交了根據第405條規則要求提交的每個交互數據文件 在之前12個月(或要求註冊人提交此類文件的較短時間內),

|

|

|

不是☐ |

通過複選標記來確定註冊人是否是大型加速申報人、加速申報人、非加速申報人、小型申報公司或新興成長型公司。 參見《交易法》第12b—2條中對“大型加速申報人”、“加速申報人”、“小型申報公司”和“新興增長公司”的定義。

|

|

|

☒ |

加速文件管理器 |

☐ |

|

非加速文件服務器 |

|

☐ |

規模較小的報告公司 |

|

|

|

|

|

新興成長型公司 |

|

如果是一家新興的成長型公司,用複選標記表示註冊人是否已選擇不使用延長的過渡期來遵守根據《交易法》第13(A)節提供的任何新的或修訂的財務會計準則。☐

用複選標記表示註冊人是否提交了一份報告,證明其管理層根據《薩班斯-奧克斯利法案》(《美國聯邦法典》第15編,第7262(B)節)第404(B)條對其財務報告內部控制的有效性進行了評估,該評估是由編制或發佈其審計報告的註冊會計師事務所進行的。

用複選標記表示註冊人是否是空殼公司(如《交易法》第12b-2條所定義)。

|

|

是 |

不是☒ |

截至2020年6月30日,註冊人最近完成的第二財政季度的最後一個工作日,註冊人的非關聯公司持有的註冊人普通股的總市值為 $

發行人各類普通股在最後實際可行日期的發行在外股份數。

|

班級 |

|

截至2021年2月12日尚未償還 |

|

普通股,每股面值0.01美元 |

|

|

以引用方式併入的文件

|

文檔 |

|

成立為法團的零件 |

|

2021年5月13日召開的股東周年大會的委託聲明 (委託聲明) |

|

第三部分 |

目錄

|

第一部分 |

1 |

|

|

|

|

|

|

第1項。 |

生意場 |

1 |

|

|

|

|

|

項目1A. |

風險因素 |

11 |

|

|

|

|

|

項目1B。 |

未解決的員工意見 |

21 |

|

|

|

|

|

第二項。 |

特性 |

21 |

|

|

|

|

|

第三項。 |

法律程序 |

25 |

|

|

|

|

|

第四項。 |

煤礦安全信息披露 |

25 |

|

|

|

|

|

關於我們的執行官員的信息 |

26 |

|

|

|

|

|

|

第II部 |

27 |

|

|

|

|

|

|

第5項。 |

註冊人普通股市場、相關股東事項和發行人購買股權證券 |

27 |

|

|

|

|

|

第6項。 |

選定的財務數據 |

28 |

|

|

|

|

|

第7項。 |

管理層對財務狀況和經營成果的討論與分析 |

29 |

|

|

|

|

|

項目7A。 |

關於市場風險的定量和定性披露 |

64 |

|

|

|

|

|

第8項。 |

財務報表和補充數據 |

65 |

|

|

|

|

|

第9項。 |

會計和財務披露方面的變化和與會計師的分歧 |

107 |

|

|

|

|

|

項目9A。 |

控制和程序 |

107 |

|

|

|

|

|

項目9B。 |

其他信息 |

108 |

|

|

|

|

|

第三部分 |

109 |

|

|

|

|

|

|

第10項。 |

董事、行政人員和公司治理 |

109 |

|

|

|

|

|

第11項。 |

高管薪酬 |

109 |

|

|

|

|

|

第12項。 |

某些實益擁有人的擔保所有權以及管理層和有關股東的事項 |

109 |

|

|

|

|

|

第13項。 |

某些關係和相關交易,以及董事的獨立性 |

109 |

|

|

|

|

|

第14項。 |

首席會計師費用及服務 |

109 |

|

第四部分 |

110 |

|

|

|

|

|

|

第15項。 |

展品和財務報表附表 |

110 |

|

|

|

|

|

第16項。 |

表格10-K摘要 |

115 |

|

|

|

|

|

簽名 |

116 |

|

第一部分 ♦ 項目1—業務

第一部分

項目1--業務

一般信息

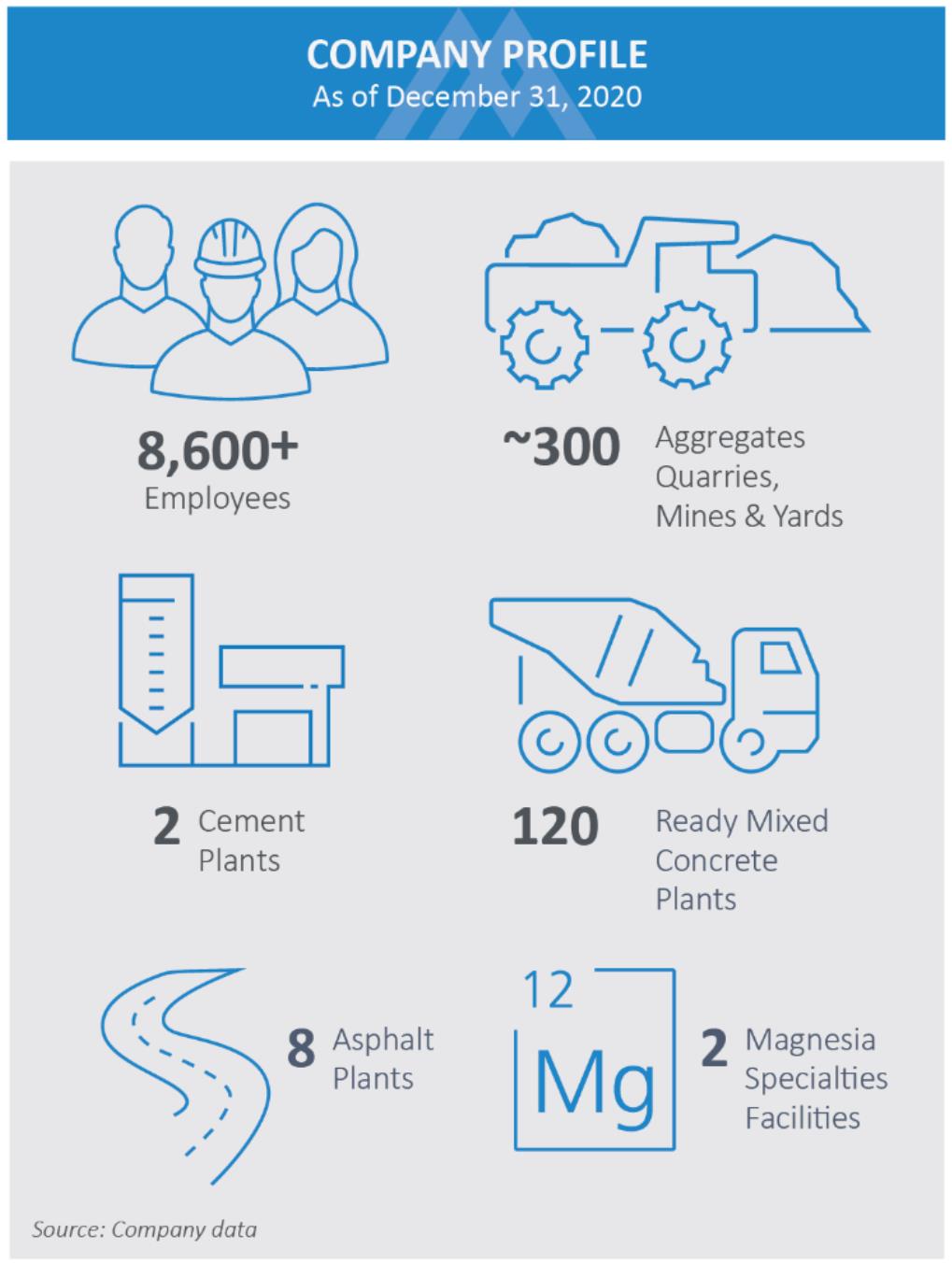

馬丁·瑪麗埃塔材料公司(本公司或馬丁·瑪麗埃塔)是一家以自然資源為基礎的建築材料公司。該公司通過其在27個州、加拿大和巴哈馬的約300個採石場、礦山和分銷場網絡供應骨料(碎石、沙子和礫石)。2020年,骨料產品毛利潤佔公司綜合產品毛利潤的68%。除了在美國西部,馬丁·瑪麗埃塔還提供水泥和下游產品,即預拌混凝土、瀝青和鋪路服務。在自然垂直整合的市場中,該公司擁有領先的骨料地位。具體地説,該公司在德克薩斯州有兩家水泥廠,在德克薩斯州、科羅拉多州和懷俄明州有現成混凝土和瀝青業務。瀝青業務和鋪路服務僅在科羅拉多州進行。此外,該公司的重型建築材料用於基礎設施、非住宅和住宅建築項目。骨料還用於農業、公用事業和環境應用以及鐵路道碴。此外,骨料、水泥、預拌混凝土、瀝青和鋪路業務統稱為“建材業務”。此外,該公司還經營一項鎂特種業務,在密歇根州和俄亥俄州設有生產設施。此外,鎂特種業務生產工業、農業和環境應用中使用的鎂基化工產品。此外,它還生產白雲石石灰,主要銷售給客户用於鋼鐵生產和土地穩定。該公司的產品運往國內和世界各地的客户。

有關2020年前公司業務發展的更多信息,請參見第I部,第1項該公司的表格10-K截至2019年12月31日止年度,該等資料以參考方式併入。

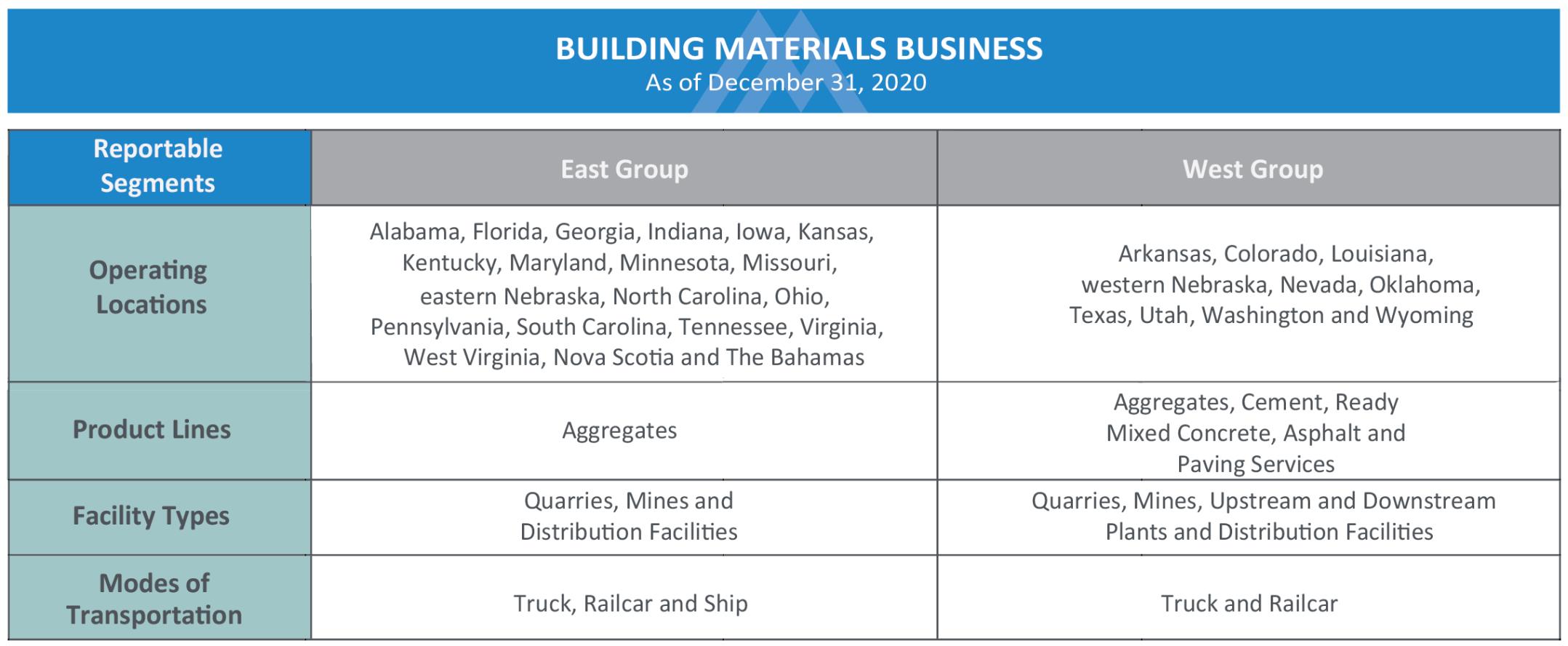

業務細分信息

該公司通過兩個可報告的部門開展建材業務,按地理位置組織:東部集團和西部集團。東方集團只提供聚合產品。西部集團提供骨料、水泥和下游產品。2020年,前十大州佔建材業務總收入的87%:德克薩斯州、科羅拉多州、北卡羅來納州、佐治亞州、愛荷華州、佛羅裏達州、南卡羅來納州、印第安納州、馬裏蘭州和內布拉斯加州。本公司的氧化鎂特產作為一個單獨的部門進行報告,其中包括以氧化鎂為基礎的化學品和白雲石石灰業務。欲瞭解更多有關本公司業務部門的組織和地理區域的信息,請訪問請參閲“附註A:會計政策-組織“和”注P:細分在本年度報告10-K表格(本表格10-K)的第8項“財務報表和補充數據”中,公司合併財務報表的“財務報表附註”。

建材業務

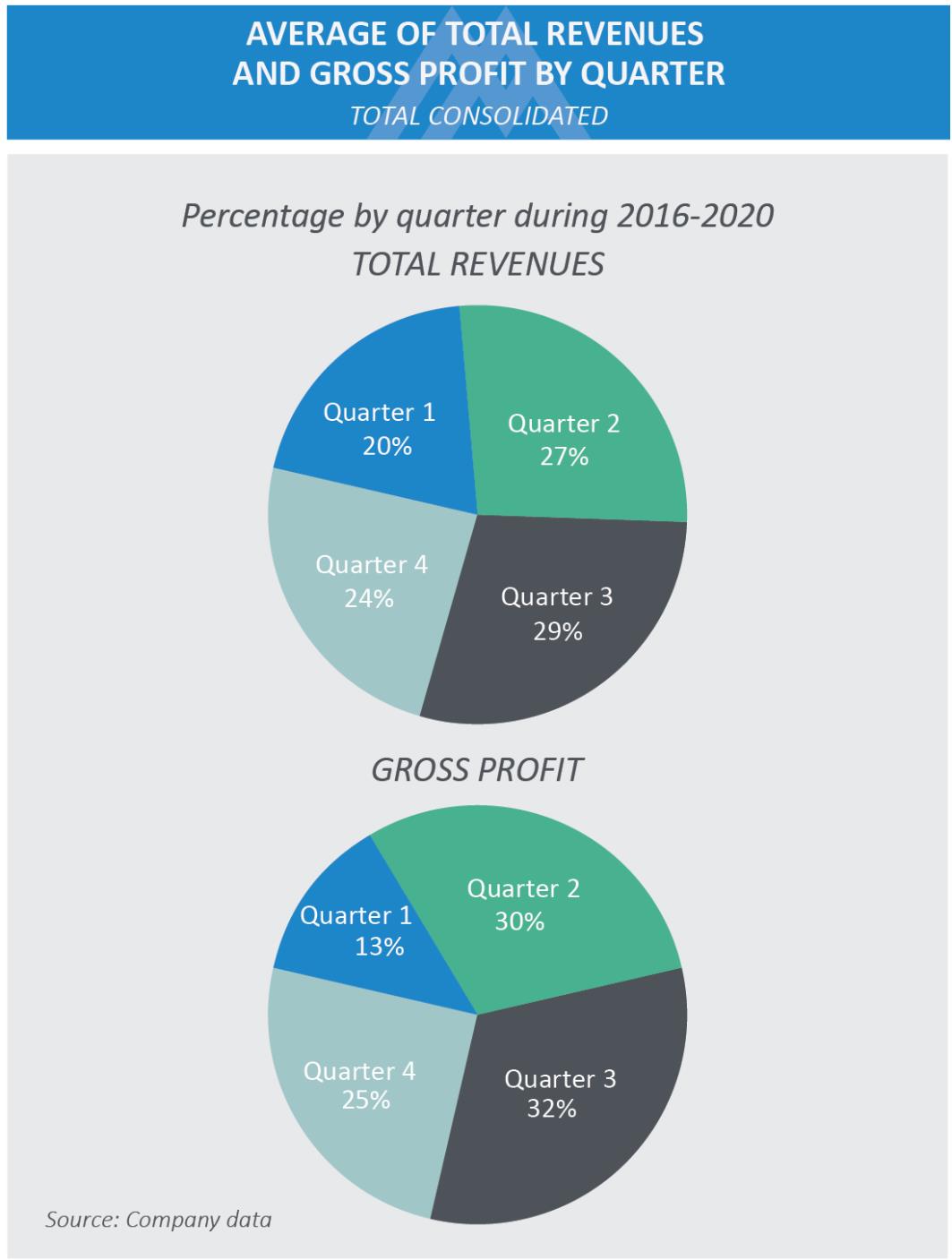

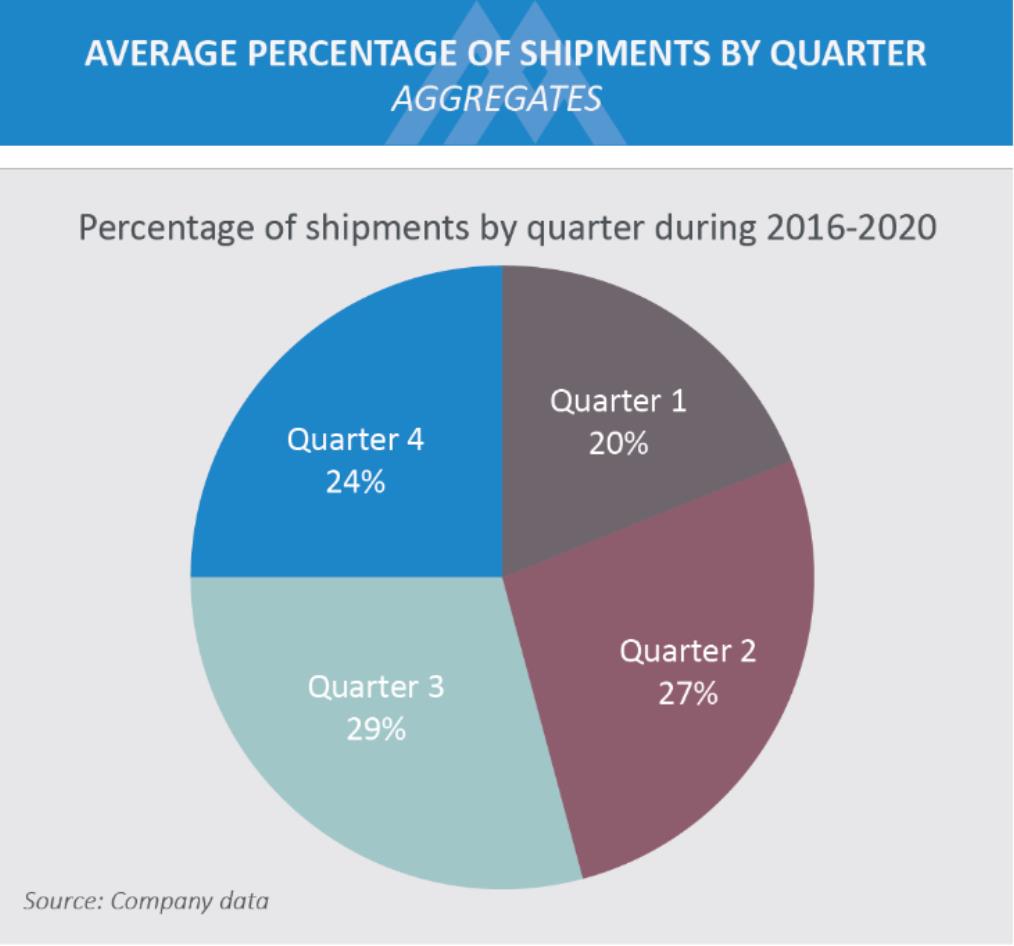

建築材料業務為建築市場的客户提供服務,其盈利能力對國家、地區和地方經濟狀況以及建築支出的週期性波動很敏感,而建築支出的週期性波動又受到公共部門基礎設施資金水平、利率、資本市場準入以及人口、地理、就業和人口動態波動的影響。重型建築業務,包括公司的大部分業務,都是在户外進行的。因此,反覆無常的天氣模式、季節變化以及其他與天氣相關的情況,包括降水、洪水、颶風、暴風雪、極端温度和乾旱,可能會顯著影響生產計劃、發貨量、成本、效率和盈利能力。通常情況下,第一季度和第四季度的財務業績受到冬季天氣的影響,而第二季度和第三季度則受到強降水的影響。

骨料是一種由碎石、沙和礫石組成的工程顆粒材料,它被製造成特定的尺寸、等級和化學物質,主要用於建築應用。*該公司的業務主要包括露天採石場;然而,該公司是美國最大的地下骨料礦運營商,在East Group擁有14個活躍的地下礦山。

水泥是生產預拌混凝土中用於粘結骨料、沙子和水的基本試劑。*該公司在德克薩斯州擁有戰略和領先的水泥地位,在德克薩斯州的米德洛錫安,達拉斯/沃斯堡以南,以及德克薩斯州的亨特,聖安東尼奧以北。這些工廠生產波特蘭和特種水泥,擁有

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第1頁 |

第一部分 ♦ 項目1—業務

每年一次熟料產能450萬噸,並投入運營80%20%的使用率20.根據Midlothian工廠許可證,該公司可以將生產擴大到0.8萬額外的噸。*除了兩個生產設施外,該公司還運營幾個水泥分銷終端。以石灰石形式存在的碳酸鈣是生產水泥的主要原材料。此外,該公司在其水泥生產廠附近擁有超過6億噸的石灰石儲量。

預拌混凝土是一種主要由水泥、骨料、沙和水組成的混合物,以立方碼為單位進行測量,並專門為客户的建築項目進行配料或生產,然後在項目現場運輸和澆注。用於預拌混凝土的骨料是一種含有有限細粉(如泥土和粘土)的水洗材料。該公司在德克薩斯州、科羅拉多州和懷俄明州經營着120家預拌混合料工廠。瀝青最常用於鋪設道路和停車場,由液體瀝青、粘結介質瀝青和集料組成。與預拌混凝土類似,每個瀝青批次都是根據客户規格生產的。該公司的瀝青和鋪路業務僅在科羅拉多州。這些下游產品線的市場動態包括競爭激烈的環境,以及與骨料和水泥相比更低的進入門檻。

建材業務主要向建築業營銷其產品,2020年總出貨量的36%賣給了與駭維金屬加工和其他公共基礎設施項目相關的承包商,其餘的出貨量主要賣給了非住宅和住宅建築項目的承包商。該公司還認為,非住宅和住宅或私營部門建築支出波動的風險敞口因該業務與公共部門相關的發貨量的組合而減少。

本公司最大的最終用途市場--公共基礎設施的資金問題,在“建材業務的主要考慮因素-公共基礎設施“在項目7,“管理層對財務狀況和經營成果的討論和分析,此表格10-K的“‘”。

建材業務涉及廣泛的地理區域。2020年,五個最大的創收州(德克薩斯州、科羅拉多州、北卡羅來納州、佐治亞州和愛荷華州)佔建材業務按目的地州劃分的總收入的71%。因此,建材業務受到這些地區經濟的影響,部分受到這些經濟體經濟衰退和疲軟的影響。2020年,冠狀病毒(新冠肺炎)疫情影響了全球經濟。儘管該公司被認為是一項必不可少的業務,但由於整體建築活動放緩,該公司繼續運營,但總出貨量略有下降。然而,管理層認為,這種放緩代表的是項目的延遲而不是取消。

天然集料來源可以在美國某些地區相對均勻的礦藏中找到。因此,通常情況下,從單個採石場用卡車運輸的距離是有限的,因為與產品本身的價格相比,將加工後的集料運輸到客户的成本很高。如下所述,公司的配送系統主要使用卡車,但也可接入水運網絡,在該網絡中,每英里運輸集料的單位成本要低得多。此外,收購使公司能夠通過增加獲得鐵路運輸的機會來擴大客户基礎。採石場設施靠近客户或長途運輸走廊是爭奪集合體業務的一個重要因素。

該公司的分銷網絡通過其長途鐵路和水運分銷網絡將聚合材料從國內和海外來源轉移到聚合供應有限的市場。該公司的鐵路網主要服務於德克薩斯州、佛羅裏達州、科羅拉多州和墨西哥灣沿岸市場,而該公司在巴哈馬和新斯科舍省的辦事處通過遠洋輪船運輸材料。該公司的戰略重點包括擴大內陸和離岸運力,並收購配送設施和港口位置以卸載運輸的材料。截至2020年12月31日,公司的配送設施由84個碼頭組成。*長途分銷網絡可以分散從事集料產品長途運輸的地點的市場風險。一個市場的低迷風險可能會因該地點所服務的其他市場而有所緩解,特別是在生產採石場服務於當地市場並通過鐵路、水和/或卡車運輸產品以在其他市場銷售的情況下。*隨着公司繼續通過鐵路和水路運輸更多的集料,相關的內部運費預計將降低毛利率。儘管這種情況通常發生在公司將集料從生產地點運輸到配送地點的情況下,客户支付的銷售價格包括運費部分。利潤率受到負面影響,因為公司通常不向客户收取與材料銷售價格中的運輸部分相關的利潤。此外,公司基於鐵路的分銷網絡的擴大,加上鐵路服務的廣泛使用,增加了公司對鐵路性能的依賴和暴露,包括軌道擁堵、乘務人員可獲得性、有軌車輛可獲得性、機車可獲得性以及重新談判有利的鐵路運輸合同的能力。此外,水運分銷網絡還增加了公司對某些風險的敞口,包括達到最低噸位等項目

|

表格10-K表♦ 第2頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦ 項目1—業務

運輸合同、滯期費、燃料成本、船舶可用性和天氣中斷的要求。*公司有長期協議與船運公司合作提供船舶,將公司的集料運往沿海各港口。

該公司一般收購現有采石場周圍的毗連物業。假設基礎地質支持經濟的集料開採,這一財產可以作為緩衝財產或額外的礦產儲備能力。在任何一種情況下,收購現有采石場周圍的額外財產都可以擴大采石場的佔地面積和延長採石場的壽命。一些儲量有限的地區可能無法擴張。

由於其本地骨料供應的性質,該公司的長期資本重點是地下石灰石骨料礦,主要是在美國中西部。地下礦山的生產成本一般高於地面採石場,因為聚集體礦藏的深度和獲得儲量的機會導致與開發、爆炸物和折舊成本有關的較高成本。然而,這些地點往往擁有市場交通優勢,可以導致比更遠的地面採石場更高的平均售價。

建築骨料行業一直在整合,公司積極參與行業整合。當被收購時,新的地點有時不符合公司的內部安全、維護、礦坑開發或其他標準,在充分實現收購的好處之前,可能需要額外的資源。幾年前,隨着高增長市場中合適的中小型收購目標數量減少,行業整合放緩。在收購機會較少的那段時期,公司專注於投資於高增長市場的內部擴張或效率項目。過去幾年,隨着經濟從曠日持久的衰退中復甦,收購機會的數量有所增加。收購機會包括公共和大型私人、家族企業,以及資產互換和從執行其戰略計劃的公司剝離資產,對非核心資產進行合理化,以及修復財務緊張的資產負債表。公司董事會(董事會)和管理層繼續審查和監督公司的長期戰略計劃,通常被稱為SOAR(戰略經營分析和審查),其中包括評估與其他從事類似業務的公司的業務組合和安排,增加公司在其核心業務中的存在,投資於內部在高增長市場的擴張項目,並尋求與公司現有市場相關的新機會。

本公司報告建材業務西部集團報告的水泥及下游業務;其業績受燃料成本、運營效率和天氣等波動因素的影響比本公司的集料業務更大。液態瀝青和水泥分別是生產熱拌瀝青和預拌混凝土的關鍵原材料。因此,這些原材料的價格波動直接影響本公司的經營業績。

環境和分區法規使骨料行業擴大現有采石場和開發新的採石場作業變得越來越困難。雖然無法預測聯邦、州和地方政府機構未來將在這些問題上採取何種政策,但本公司預計未來的限制可能會使分區和許可變得更加困難,從而可能提高本公司現有礦產儲量的價值。

管理層相信,其總儲量足以在可預見的未來以目前的運營水平進行生產。該公司預計在獲得用於生產的儲量方面不會有任何重大困難。根據目前的產量水平,該公司的總儲量平均約為90年。然而,某些地點可能會受到更有限的儲量限制,可能無法擴大。此外,如上所述,環境和分區條例可能會使該公司更難擴大現有的採石場或開發新的採石場業務.

該公司通常在收到客户訂單或要求時銷售其骨料、預拌混凝土和瀝青產品。該公司通常保持足夠數量的集料產品庫存,以滿足客户的需求。

水泥

建材業務的水泥業務生產波特蘭和特種水泥。與骨料類似,水泥用於基礎設施項目、非住宅和住宅建設,以及鐵路、農業、公用事業和環境行業。因此,水泥行業是週期性的,依賴於建築業的實力。

水泥消費量取決於一年中的時間和普遍的天氣條件。根據波特蘭水泥協會的數據,美國近三分之二的水泥消費發生在5月至10月的六個月期間。大約70%-75%的水泥發貨被送往預拌混凝土運營商。其餘的則被運往

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第3頁 |

第一部分 ♦ 項目1—業務

混凝土相關產品製造商、承包商、材料經銷商和油井/採礦/鑽井公司以及政府實體。

能源約佔2020年水泥生產成本的21%。因此,水泥的盈利能力受到能源價格變化和這些產品的可用供應的影響。目前,公司擁有固定價格的煤炭供應合同,但也消耗天然氣、替代燃料和石油焦。此外,水泥業務的盈利能力也受到窯爐維護的影響,這通常要求工廠關閉一段時間。

用作水泥原料的石灰石儲量位於公司擁有的物業上,毗鄰兩家水泥廠。管理層相信,其石灰石儲量足以在可預見的未來以目前的運營水平生產。

水泥廠通常在收到客户訂單或要求時交付產品。產品庫存通常保持足夠的數量,以滿足客户快速交付的要求.

氧化鎂特產業務

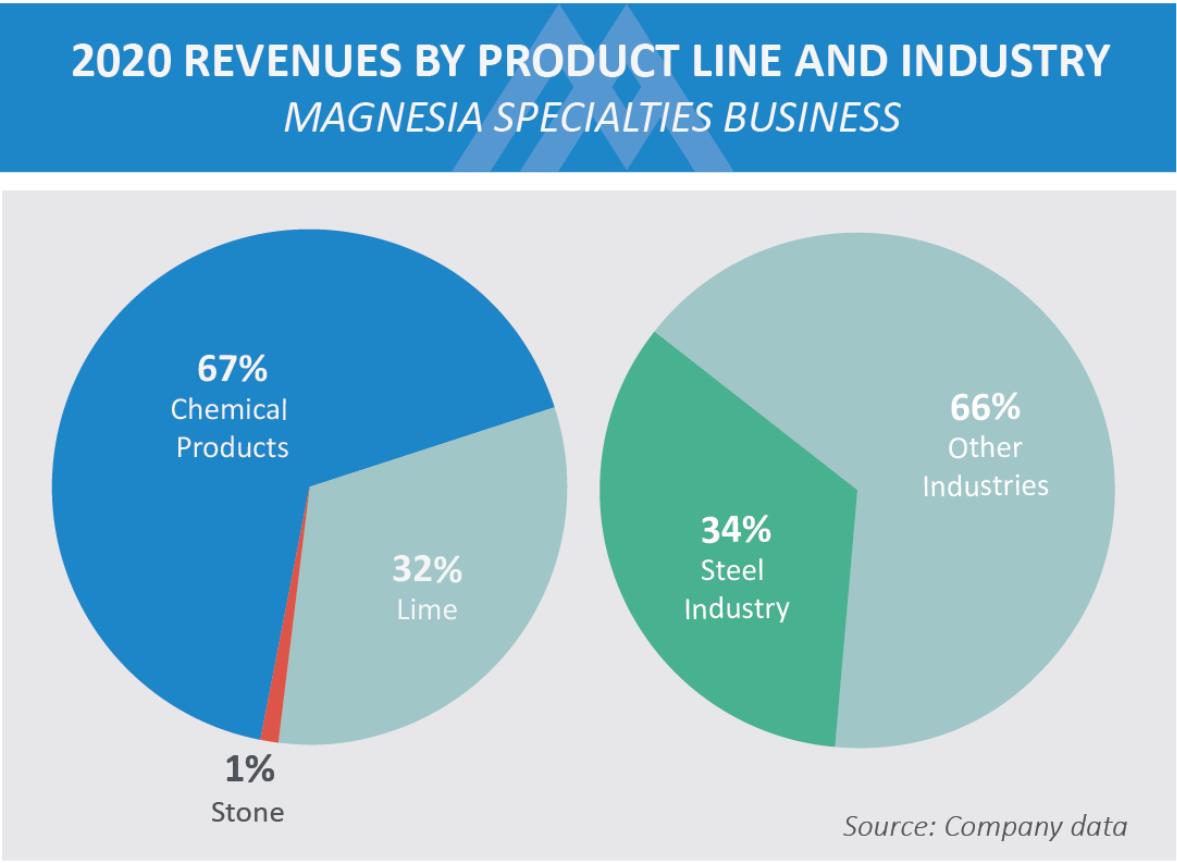

Magnesia Specialties業務在其位於俄亥俄州伍德維爾的工廠生產和銷售白雲石石灰,並在其位於密歇根州Manistee的工廠生產用於工業、農業和環境應用的鎂基化學產品。這些基於鎂基的化學產品具有多種用途,包括阻燃劑、廢水處理、紙漿和造紙生產以及其他環境應用。大約在2020年,Magnesia Specialties總收入的67%來自化工產品,32%來自石灰,1%來自作為建築材料銷售的石材。

於2020年,鎂特產業務生產的石灰有79%售予第三方客户,其餘21%則在內部用作製造業務化學產品的原料。出售予外部客户的白雲石石灰產品主要供鋼鐵行業使用。鋼鐵行業所使用的產品,無論是直接用作白雲石石灰或間接用作其他工業產品的組成部分,均佔2020年鎂砂特產總收入的34%,主要歸因於銷售白雲石石灰產品。因此,鎂特產業務的一部分收入和盈利能力受到鋼鐵行業生產和庫存趨勢的影響,而這些趨勢是由消費者消費速度、離岸進口流動和其他經濟因素引導的。白雲石石灰業務的利潤最高,鋼鐵產能利用率為70%或更高;美國聯邦儲備委員會的數據顯示,國內產能利用率受到新冠肺炎的負面影響,2020年平均為65%。2020年寶鋼產量較2019年下降18%。

在鎂特種產品業務中,很大一部分成本是固定或半固定的。由於生產過程需要使用天然氣、煤炭和石油焦。因此,它們價格的波動直接影響經營業績。為了幫助緩解這一風險,鎂特種產品業務為其2021年煤炭、天然氣和石油焦需求的約63%簽訂了固定價格協議。預計2020年,公司每立方英尺天然氣的平均成本比2019年下降了9%。

考慮到較高的固定成本,較低的產能利用率可能會對該細分市場的運營結果產生負面影響。管理層預計,未來的有機利潤增長將來自定價的提高、效率的提高、當前產品組合的合理化和/或進一步的成本降低。管理層已將氧化鎂業務的戰略重點轉向能夠批量生產、支持高效運營的特種化學品。因此,這些產品不像白雲石石灰產品線那樣依賴鋼鐵行業。然而,2020年對化學品產品的需求受到新冠肺炎的負面影響。

鎂特產業務使用的主要原材料是白雲巖石灰石和富鎂滷水。Management認為,其白雲巖石灰石和滷水儲量足以在可預見的未來以目前的運營水平進行生產。

Magnesia Specialties通常在收到客户訂單或請求時交付其產品。產品的庫存通常保持足夠的數量,以滿足客户的快速交貨要求。俄亥俄州伍德維爾石灰窯的275,000噸白雲石石灰產能中,有很大一部分是根據長期供應合同承諾的。

鎂特種產品業務高度依賴鐵路運輸,特別是將白雲石石灰從伍德維爾運往馬尼斯蒂,以及從伍德維爾和馬尼斯蒂直接向客户發運白雲石石灰和氧化鎂化學品產品。該部分可能受到本表格10-K項“風險因素”下概述的具體運輸和其他風險和不確定因素的影響。

|

表格10-K表♦ 第4頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦ 項目1—業務

專利和商標

截至2021年1月31日,公司擁有、有權使用或正在申請美國和各國正在申請或授予的專利和與其業務相關的商標。本公司相信其現有專利、專利申請及商標下的權利對其營運有價值,但任何一項專利或商標或任何一組專利或商標對本公司整體業務的運作並無重大影響。

顧客

整個業務或公司任何部門的任何重要部分都不依賴於單個客户或少數幾個客户。任何單一客户的流失都不會對該部門產生重大不利影響。該公司的產品主要銷往私營企業的商業客户。雖然公共工程項目中使用了大量的建築材料,但直接向聯邦、州、縣或市政府或其機構出售的材料相對較少。

競爭

由於建造和維護生產設施所需的資金數額差異很大,公司競爭的性質因其產品而異。從採石場或礦山生產碎石,以及通過疏浚生產砂石,都是中等資本密集型的。水泥生產設施的建設是高度資本密集型的,需要很長的籌備時間來完成工程設計、獲得監管許可、獲得設備和建設工廠。大多數國內水泥生產商由在多個國際市場運營的大型外國公司所有。其中許多生產商保持着從外國生產設施進口水泥的能力。生產預拌混凝土需要相對較少的資金來建造混凝土攪拌廠和購買送貨卡車。因此,經濟學可以降低某些具體市場的進入門檻。因此,根據當地市場的不同,該公司可能面臨來自小型生產商以及在許多市場擁有設施的垂直整合的大型公司的競爭。

該公司在一個基本上分散的行業中運營,擁有5000多家國內集合體生產商,包括大型上市公司和大量小型私人持股公司。美國十大集合體生產商中的其他上市公司包括:

|

|

• |

Cemex S.A.B.de C.V. |

|

|

• |

CRH plc |

|

|

• |

海德堡水泥股份公司 |

|

|

• |

拉法基豪瑞 |

|

|

• |

MDU資源集團公司 |

|

|

• |

頂峯材料公司 |

|

|

• |

火神材料公司 |

由於相對於產品價格較高的運輸成本導致該行業的本地化性質,建材業務主要在可能彼此不同的較小的不同地區運營。

水泥廠的產能通常用“熟料”產能來表示;熟料是水泥生產的初始產品。根據美國地質調查局的數據,美國的水泥生產分佈廣泛,排名前五的公司總共生產了大約61%的美國熟料產能。據估計,美國84%的熟料產能由總部設在美國以外的公司擁有。該公司的水泥業務也與進口水泥競爭,因為產品的價值更高,而且德克薩斯州存在主要港口或碼頭。

該公司的預拌混凝土、瀝青和鋪路業務也進入了擁有眾多大大小小運營商的市場。

該公司相信,其通過鐵路和水運船隻運輸材料的能力增強了其在建材行業的競爭能力。

在不同的地理位置和產品領域,鎂砂專業公司主要通過產品的質量、價格、技術進步和技術支持與不同的公司競爭。儘管2020年鎂特產業務的收入主要來自國內,其中一部分來自美國以外的客户。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第5頁 |

第一部分 ♦ 項目1—業務

環境和政府 條例

概述

本公司的運營受聯邦、州和地方有關分區、土地使用、採礦、空氣排放(包括CO)的法律和法規的約束和影響2這些問題包括:水的使用、分配和排放、廢物管理、噪音和粉塵暴露控制、回收和其他環境、健康和安全,以及監管事項。本公司的某些業務可能會不時涉及使用這些法律和法規所指的有毒或危險物質。本公司的某些業務需要或可能需要環境經營許可證,此類許可證可能會被修改、續期和撤銷。

環境合規性和應計項目

本公司定期監察及檢討其營運、程序及政策是否符合現行法律及法規、對現行法律及執法政策的詮釋變化、已採納的新法律,以及本公司預期將會採納的可能影響其營運的新法律。公司擁有一支由環境工程師和管理人員組成的全職團隊,負責履行這些職責。持續環境合規的直接成本在2020年和2019年分別約為3,280萬美元和2,600萬美元,與公司的環境員工、各種事項(包括在本10-K表格中披露的那些事項)的持續監測成本和資產報廢成本有關。2020年,與環境控制設施相關的資本化成本約為1700萬美元,預計2021年和2022年分別約為1500萬美元和1800萬美元。該公司用於環境事務的資本支出對其2020年和2019年的經營業績或財務狀況並不重要。然而,該公司在環境問題上的支出總體上是隨着時間的推移而增加的,未來可能還會增加。儘管公司做出了合規努力,但環境責任的風險是公司業務固有的,環境責任可能會在未來對公司產生重大不利影響。

公司在正常運營過程中採用的作為最佳商業實踐的程序,滿足了環境法的許多適用要求。例如,用於粉碎骨料產品的工廠設備在正常操作過程中可能會有一個附屬的噴水杆,用於清潔石材。噴水杆還可用作符合適用環境法律的粉塵控制機構。此外,本公司沒有將與噴水杆有關的成本、折舊和其他財務信息中僅可歸因於環境目的的部分分開,因為這樣的分配是任意的。此類運營成本中可歸因於環境合規而不是最佳運營的增量部分對實踐進行量化是不切實際的。因此,當作為運營費用發生時,公司將該類別的成本計入費用。

與水泥行業的其他公司一樣,該公司的水泥業務產生不同數量的水泥窯粉塵(CKD)。這種生產副產品是由空氣污染控制裝置從水泥窯廢氣中去除的細粒、固體、高鹼性物質組成。由於CKD的大部分是未反應的原材料,通常允許將CKD回收到生產過程中,並且大量CKD經常以這種方式處理。沒有退回生產過程或作為產品本身出售的CKD被丟棄在垃圾填埋場。CKD目前不受《資源保護和回收法案》副標題C項下的聯邦危險廢物法規的約束。

本公司記錄的環境應計項目基於對所需補救成本的內部研究,以及根據聯邦、州和/或地方環境保護法不時產生的潛在成本估計。這些法律和相關法規中的許多都很複雜,會受到監管機構和法院的挑戰和新的解釋。此外,還不時通過新的法律。在確定新規則將適用於哪類業務以及更準確地確定執行方式之前,往往難以準確和充分地量化遵守新規則的費用。這一過程通常需要數年時間才能最終敲定,從規則提出到最終確定,規則往往會發生重大變化。該公司通常有幾個適當的替代方案來滿足合規要求,範圍從名義成本到一些替代方案,這些替代方案可能與設備更換或擴建一起滿足,這些替代方案也有利於運營效率或能力,並帶來明顯更高的成本。

管理層認為,其目前的環境成本應計項目是合理的,儘管這些金額可能會增加或減少,這取決於適用規則的影響,因為這些規則不時定稿或修訂,以及事實和情況的變化。*公司認為其運營和設施,無論是自有的還是租賃的,都基本上符合適用的法律和法規,任何不符合規定的情況都不太可能對公司的運營或財務狀況產生重大不利影響。見本表格10-K第3項下的“法律訴訟”,“注O:

|

表格10-K表♦ 第6頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦ 項目1—業務

本表格10-K中第8項“財務報表和補充數據”下所列公司合併財務報表的“財務報表附註”中的“承付款和或有事項”,以及這個“環境監管與訴訟“部分列入本表格10-K的項目7“管理層對財務狀況和業務成果的討論和分析”。 然而,未來的事件,例如改變或修改對現有法律和條例或執行政策的解釋,或對某些產品或業務活動的潛在健康危害進行進一步調查或評估,可能會導致額外的合規和其他成本,從而可能對公司產生重大不利影響。

礦山安全與土地復墾

一般來説,集料、水泥、預拌混凝土和瀝青的開採、生產和分配設施必須符合空氣質量、水質和其他環境法規、分區和特殊用途許可要求、適用的採礦法規以及聯邦健康和安全要求。隨着公司選址和收購新的生產和分銷設施,公司在分區和許可過程中與地方當局密切合作,以最大限度地減少幹擾的方式設計新的採石場、礦山、生產和分銷設施。該公司經常收購大片土地,以便採石場、礦山、生產和分銷設施可以與周圍業主保持相當大的距離。此外,在某些市場,該公司通過鐵路和水路運輸材料的能力使其設施距離居民區更遠。該公司已制定政策,旨在將其運營對周圍業主的幹擾降至最低。

與其他類似情況的公司一樣,該公司的一些產品含有不同數量的結晶二氧化硅,一種常見的礦物,也稱為石英。過量、長時間吸入極小尺寸的結晶二氧化硅與包括矽肺在內的肺部疾病有關,幾個科學組織和一些州(如加利福尼亞州)報告稱,結晶二氧化硅會導致肺癌。礦山安全與健康管理局(MSHA)和職業安全與健康管理局(OSHA)已經確定了晶態二氧化硅作為呼吸性粉塵暴露的職業門檻。該公司監測其設施的職業性接觸,並實施粉塵控制程序和/或提供適當的呼吸防護設備,以將職業性接觸維持在或低於適當水平。該公司還通過安全説明書和其他方式傳達其認為適當的警告,並警告其員工和客户與過量、長時間吸入礦物質粉塵,特別是結晶二氧化硅相關的風險。

根據州或當地法律或適用租約的條款,公司通常需要在使用後回收採石場。未來填海成本是根據法定填海要求和管理層在業內的經驗和知識估計的,並使用經信貸調整的無風險利率貼現至現值。未來的填海成本不會被潛在的回收所抵消。有關遵守法律要求的其他信息,請參閲附註O:承付款和或有事項“屬於”財務報表附註“本公司的綜合財務報表項目8,“財務報表和補充數據”此表格的10-K作為正常採石過程的組成部分,該公司持續開展活動,這可能會減少最終的回收義務。例如,露天採石場的圍牆和內牆是傾斜的,因為它們的開發是為了防止侵蝕和提供穩定。這種傾斜和臺階符合雙重目標--MSHA要求的持續運營的安全法規以及最終的填海要求。因此,這些類型的活動包括在正常業務成本中,不屬於資產報廢債務的一部分。從歷史上看,該公司並沒有因關閉採石場而產生重大的填海成本。回收利用該公司擁有的石礦場用地不時可供出售,通常作商業發展或用作水塘用途。

温室氣體與氣候變化

在温室氣體(GHG)排放導致氣候變化的擔憂中,包括美國國會和美國各州在內的多個政府機構已經提議、頒佈或正在考慮修改立法和監管,以減輕或應對氣候變化的潛在影響,包括關於排放報告或減少、替代燃料的使用、碳信用(如“總量管制和交易”制度)和碳税的規定。例如,在美國,美國環境保護署(USEPA)頒佈了一項規定,要求被認為是温室氣體排放大户的來源報告這些排放。該公司的鎂特種產品業務的製造業務在生產石灰、氧化鎂和氫氧化物產品的過程中釋放二氧化碳、甲烷和亞硝酸鹽。該公司在德克薩斯州的兩家氧化鎂化工廠以及兩家水泥廠根據美國環保局的報告規則提交了温室氣體排放的年度報告。然而,該公司的主要業務,包括其骨料、預拌混凝土、瀝青和鋪路生產線,並不是温室氣體的主要來源

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第7頁 |

第一部分 ♦ 項目1—業務

排放。事實上,集料廠運營產生的大部分温室氣體排放是來自移動污染源的尾氣排放,例如重型建築和運土設備。

2010年,美國環保局還發布了一項温室氣體排放許可規則,稱為“定製規則”,該規則可能要求一些工業設施根據美國清潔空氣法的防止顯著惡化(PSD)和第五章運營許可計劃獲得温室氣體排放許可。2014年6月,美國最高法院裁定,美國環保局發佈裁剪規則超出了其法定權限,但支持了針對已經受到PSD或第五章許可要求的其他污染物的污染源排放的温室氣體的最佳可用控制技術(BACT)要求。該公司的兩家水泥廠以及它的鎂特種工廠都持有第五章許可證,每一家(密歇根州曼尼斯蒂工廠除外)也都受到PSD要求的約束。隨着美國總統行政當局的更迭,現在確定美國環保局是否會繼續修訂裁剪規則還為時過早。同樣未知的是,美國環保局可能會如何修改法案的要求。事實上,儘管幾個大規模的碳捕獲項目正處於開發階段,但除了提高燃料效率外,還沒有任何減少或捕獲温室氣體的技術或操作方法在大規模應用中被證明是成功的。因此,如果未來對我們設施的改造需要對其他污染物進行PSD審查,則可能會觸發温室氣體法案要求,並可能需要大量額外成本。然而,目前無法估計未來任何此類需求的費用。

美國總統總裁·拜登已將氣候變化作為其政府的核心重點。除了在2021年1月27日重新加入《巴黎協定》之外,總裁·拜登還發布了兩項行政命令和一份總統備忘錄,使氣候變化成為美國政策的核心,並列出了幾項行政優先事項和承諾。儘管現在確定聯邦政府將採取哪些行動來執行這些命令,或者這些措施的全部範圍、時機或後果還為時過早,但很明顯,政府打算在氣候方面做出重大而全面的推動,就像其他巴黎協定的簽署國一樣。打算追求到2050年實現温室氣體淨零排放的目標。這些命令,再加上117議院兩院的民主控制這是美國國會表示,可能會採取額外的行政和/或立法行動,儘管此類行動的時機和範圍尚不清楚。美國環保局和其他機構似乎也很可能會利用他們的規則制定權和採購決定來進一步應對氣候變化。該公司運營的各個州也在考慮氣候變化倡議,除了通過的任何聯邦法律和規則外,該公司還可能受到州法規的約束。

2在某些流程中使用碳基燃料的電力設備、窯爐和本公司的移動車隊可能會受到任何新的要求。該公司預計,與伍德維爾或水泥運營設施温室氣體排放限制有關的任何增加的運營成本或税收將轉嫁到客户身上。然而,Manistee工廠生產的氧化鎂產品與其他產品競爭,這些產品由於來源材料的形式和/或結構,在焙燒過程中需要較少的能源,導致每噸生產產生的温室氣體較少。因此,Manistee工廠可能需要吸收由於對温室氣體排放的監管而產生的額外成本,以便在該市場保持定價競爭力。此外,與其他美國運營商一樣,該公司在德克薩斯州的兩家工廠生產的水泥也受到美國交通部(DOT)和其他機構設定的嚴格限制,包括與用火山灰、礦渣和飛灰等替代材料取代水泥中的研磨熟料有關的限制,這對公司的燃料使用和減少其運營的温室氣體排放的努力具有影響。例如,各種行業協會正在努力要求美國交通部和其他機構修改他們的標準,允許更高的熟料替代率。與歐洲水泥生產商目前允許的比率相似。如果未來實際上允許更高的替代率和混合率,結果可能會同時減少水泥生產中的熟料和電力消耗,這反過來將減少與美國生產的每噸水泥相關的温室氣體排放。

鑑於各種監管不確定性,本公司目前無法合理預測未來任何合規要求的成本。儘管如此,本公司並不認為這會對鎂特種產品業務或建材業務的財務狀況或經營業績造成重大不利影響。公司繼續關注温室氣體法規和立法及其對公司水泥業務、財務狀況和產品需求的潛在影響。

除了加強監管的影響外,氣候變化還可能導致物質和財務影響,可能對公司的運營或財務狀況產生不利影響。實際影響可能包括重大風暴事件造成的生產和/或區域供應或產品分銷網絡中斷、區域降雨和温度模式及強度的變化,以及海平面變化帶來的洪水。此外,建築材料業務的生產和發貨量與一般建築活動相關,一般建築活動發生在户外,因此受到反覆無常的天氣模式、季節變化和其他與天氣有關的不尋常或意外情況的影響,這些情況

|

表格10-K表♦ 第8頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦ 項目1—業務

會對該業務產生重大影響。 過多的降雨和其他惡劣天氣危及公司服務的所有市場的生產、發貨和盈利能力。 此外,氣候和惡劣天氣會縮短資產的使用壽命。特別是,該公司在美國東南部和墨西哥灣沿岸地區的業務以及T過去幾年給美國帶來了前所未有的降雨量,特別是德克薩斯州和美國東南部,特別是卡羅萊納州、佛羅裏達州和佐治亞州,那裏它 影響了公司的設施。

該公司的業務還依賴可靠的電力和燃料來源。如果氣候變化法規或惡劣天氣影響其運營中使用的電力、燃料或其他材料的價格或可用性,該公司的運營可能會導致成本增加或中斷。這些風險和其他與氣候有關的風險也可能影響該公司的客户,例如建築業的低迷,這可能導致對該公司產品的需求減少。該公司可能無法將與這些風險有關的所有成本轉嫁給其客户。

儘管存在與氣候變化有關的上述風險和不確定性,但公司也可能有機會增加其業務或收入。例如,3月份和11月份的温暖和/或温和的氣温使施工季節分別提前開始和推遲結束,這可能分別對公司第一季度和第四季度的業績產生有意義的積極影響。此外,該公司的氫氧化鎂產品用於提高各個行業的燃油效率,包括燃煤和燃氣發電,這對減少温室氣體密集型公司的能源消耗和温室氣體排放有直接影響。最後,對可持續建築解決方案的渴望促使人們更多地認識到混凝土建築的好處,努力通過創新產品、壽命和可回收性轉向循環經濟,而對綠色建築項目的需求增加將對公司的水泥和混凝土業務產生直接影響。

為了減輕與温室氣體排放相關的風險,同時確保和改善財務可持續性,公司採取了全公司範圍的管理戰略,這導致了實施或評估温室氣體減排進程和技術的多項經營舉措,這些舉措也提高了運營效率,包括:使用生物柴油等替代燃料;通過將採石場卡車轉換為傳送帶系統來減少總體燃料使用量;對採石場卡車進行適當的尺寸調整,使其與生產規模的卡車相結合,以減少所需的行程次數;用更高效、更大容量的型號取代舊的有軌電車,以減少所需行程次數;增加鐵路運力,以取代卡車運行;並安裝排放監測設備和實時車隊管理軟件。例如,2015年,該公司的Midlothian水泥廠在創新的空氣污染控制技術和替代燃料的使用方面進行了投資,被美國環保局認定為高性能、高能效的設施。

土地管理

該公司擁有約140,000英畝土地,其中絕大多數用於與現有設施相關的設施。本公司定期檢討其持有的土地,以根據其管理專業知識決定土地的最高及最佳用途,並出售或發展剩餘物業以供出售。持有的土地如沒有經濟上可開採的儲量可供當前或未來採礦之用,或不在與公司營運設施配套的地點,則被視為擬出售。

人力資本資源部:

大約8700人僱員,其中約6 600人為小時工,約2 100人為工薪族。這些員工中包括近900名以工會為代表的小時工(佔公司員工總數的10.3%)。在這樣的數量上, 9.7建材業務小時工的%是工會成員,100Magnesia Specialties部門小時工中有%由工會代表。該公司與Magnesia Specialties業務簽訂的主要工會合同涵蓋密歇根州Manistee的鎂砂化工廠和俄亥俄州Woodville的石灰工廠的員工。伍德維爾和曼尼斯蒂的集體談判協議將分別於2022年6月和2023年8月到期。該公司認為,它與員工,包括加入工會的員工保持着良好的關係。雖然公司管理層預計續簽這些勞動合同不會有實質性困難,但不能保證這些地點中的任何一個都會達成後續協議。

管理層認為,公司的成功取決於其吸引、發展和留住關鍵人員的能力。馬丁·瑪麗埃塔取得的任何成就,以及它取得的任何成就,都離不開員工--他們既是工作的推動者,也是受工作影響最大的人。這些人是馬丁·瑪麗埃塔的核心。公司管理層監督各種員工計劃,以培養和改進員工,管理髮展和薪酬委員會定期審查薪酬計劃,以實現這些目標。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第9頁 |

第一部分 ♦ 項目1—業務

工作場所的健康和安全是公司的核心價值觀之一。這個守護天使安全計劃規定,每個員工都有權利和義務阻止任何不安全的情況,並且可以實現零安全事件。它包括這樣一個概念,即每個員工都充當其他員工的副手,觀察任何可能造成不安全環境的情況並採取行動。這個全公司的安全表現,包括我們最近收購的業務,繼續提供接近或超過世界級安全水平。2020年,90%% 的該公司的業務部門在沒有可報告的事件的情況下工作,99%的它的各業務部門工作期間沒有發生任何誤點事件,連續第四年實現了世界級的誤點事件發生率。

新冠肺炎疫情凸顯了保障公司員工安全健康的重要性。為了應對疫情,該公司採取了與疾病控制和預防中心協調一致的行動,以實施強有力的協議來保護其員工,使他們能夠安全地履行他們的工作。

該公司在2019年建立了一個新的僱主品牌-One-反映了Martin Marietta各級員工的想法、感受和內心。這包括一種標準的安全指導方法,確保每個員工都擁有安全高效地完成工作所需的知識和資源。該公司還成立了一個世界級的特別工作組,其使命是改進Martin Marietta,並正在培養公司前所未有的溝通水平。2020年,該公司成立了一個包容和參與指導委員會,由全公司不同的員工組成。該公司採取了這些措施,以更好地實現負責任的增長,並鼓勵員工敬業。

可用信息

本公司設有互聯網地址, www.martinmarietta.com。該公司通過其互聯網網站免費提供其Form 10-K年度報告、Form 10-Q季度報告、Form 8-K當前報告以及根據修訂後的1934年證券交易法(交易法)第13(A)或15(D)節提交或提交的這些報告的修正案(如果有)。這些報告和任何修訂可通過公司網站通過與美國證券交易委員會(美國證券交易委員會)維護的電子數據收集、分析和檢索(EDGAR)系統的鏈接訪問,網址為Www.sec.gov。因此,一旦愛德加將該等材料放入美國證券交易委員會的數據庫中,公司的參考報告和任何修訂將在本公司以電子方式將該等材料存入或提供給美國證券交易委員會後,在合理可行的範圍內儘快提供。

本公司已採納 商業道德行為準則這適用於其所有董事會、官員和員工。公司的道德準則可在公司的網站上查閲,網址為www.martinmarietta.com。本公司將在其互聯網網站上披露其適用於其董事和高管的道德準則的任何豁免或修訂。

該公司採用了一套企業管治指引處理與本公司企業管治有關的根本性重要事宜,包括董事的資格及責任、主要董事會委員會的責任、董事薪酬及類似事宜。董事會的審計委員會、管理髮展和薪酬委員會以及提名和公司治理委員會均通過了一份書面章程,闡述與每個委員會有關的各種重要事項,包括委員會的宗旨和職責、每個委員會的年度業績評估和類似事項。這些公司治理指導方針,以及每個委員會的章程,可在公司網站上查閲,網址為 www.martinmarietta.com.

公司首席執行官和首席財務官必須每季度和每年向美國證券交易委員會提交關於公司公開披露財務狀況質量的證明文件。年度認證作為本10-K表格的證物,公司首席執行官每年還必須向紐約證券交易所證明,他不知道公司違反了紐約證券交易所的公司治理上市標準。

|

表格10-K表♦ 第10頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦*項目1A--風險因素

項目11A--風險因素

對Martin Marietta普通股或債務證券的投資涉及風險和不確定性。在決定購買或以其他方式交易本公司的證券之前,除本10-K表格中包含的其他信息外,您還應仔細考慮以下因素。

本10-K表格和公司不時作出的其他書面報告和口頭陳述包含的陳述,如果它們不是對歷史事實的敍述,則構成聯邦證券法意義上的前瞻性陳述。請投資者注意,所有前瞻性陳述都涉及風險和不確定因素,並基於公司真誠地相信是合理的假設,但這些假設可能與實際結果大相徑庭。投資者可以通過以下事實來識別這些聲明:它們不僅與歷史或當前事實有關。“可能”、“將”、“可能”、“應該”、“預期”、“相信”、“估計”、“預期”、“預測”、“打算”、“展望”、“計劃”、“計劃”、“預定”以及與未來事件或未來經營或財務表現有關的類似表達都是為了識別前瞻性陳述。該公司在本10-K表格和其他出版物中的任何或所有前瞻性陳述可能被證明是錯誤的。

關於未來收入、收入和現金流、業績、經濟趨勢、訴訟結果、監管合規和環境補救成本估計的陳述和假設均為前瞻性陳述。許多因素,包括本節中描述的潛在風險因素,可能會影響我們的前瞻性陳述和實際業績。

投資者還被告誡説,不可能預測或識別所有這些因素。因此,讀者不應認為任何這樣的清單都是對所有潛在風險或不確定性的完整陳述。除上述上市因素外,其他因素亦可能對本公司造成不利影響,並可能對本公司構成重大影響。本公司已列出其認為與評估本公司及其營運有關的已知重大風險。本文中的前瞻性陳述旨在遵守1933年《證券法》第27A節和《交易法》第21E節提供的安全港保護。這些前瞻性陳述是基於管理層目前的預期做出的,公司不承擔更新此類陳述的義務,無論是由於新信息、未來事件或其他原因,除非法律要求。

關於確定可能導致實際結果與前瞻性陳述中預期的結果大不相同的一些重要因素的討論,請參閲以下列出的因素,以及本10-K表第1項“管理層對財務狀況和經營結果的討論和分析”下的“競爭”討論,以及本10-K表第8項“財務報表和補充數據”下所列公司合併財務報表“財務報表附註”中的“附註A:會計政策”和“附註O:承付款和或有事項”。

行業與新冠肺炎風險因素

我們的業務是週期性的,依賴於建築行業的活動。

經濟和政治的不確定性可能會阻礙我們所在市場的增長。如果公司和消費者無法為建設項目獲得信貸,或者如果經濟放緩導致基建項目推遲或取消,對我們產品的需求可能會下降,特別是在私人非住宅和住宅建築市場。州和聯邦預算問題也可能損害可用於基礎設施支出的資金。缺乏可用的信貸可能會限制各州發行債券為建設項目融資的能力。由於這些問題,我們幾個收入最高的州不時地停止競標或減緩交通部門的項目競標。

我們向建築業銷售我們的大部分骨料(我們的主要業務)和水泥產品,因此我們的業績取決於該行業的實力。由於我們的業務依賴於建築支出,這可能是週期性的,我們的利潤對國家、地區和當地的經濟狀況以及在骨料和水泥產品上的基礎支出的強度很敏感。建築支出受到經濟狀況、利率變化、人口和人口遷移以及聯邦、州和地方政府建築支出變化的影響。如果經濟狀況發生變化,建築業可能會出現衰退,並影響對我們產品的需求。本世紀頭十年末和2010年代初的經濟衰退(大衰退)就是一個例子,我們的出貨量大幅減少。建築支出也可能受到恐怖活動和武裝衝突的幹擾。

雖然我們的業務覆蓋廣泛的地理區域,但我們的收入取決於我們所在地區的經濟實力,因為相對於其銷售價格,運輸我們的產品的成本很高。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第11頁 |

第一部分 ♦*項目1A--風險因素

建築支出在一個或多個領域大幅下降,特別是在建築材料《商業》前五名收入-德克薩斯州、科羅拉多州、北卡羅來納州、佐治亞州和愛荷華州,我們的盈利能力將會下降。 我們經歷過這種情況在.期間 大衰退。

大衰退導致我們行業的集料產品出貨量大幅下降。在大衰退之後,直到2020年第一季度開始受到新冠肺炎的影響,我們經歷了緩慢但穩定的建築業增長,恰逢美國曆史上持續時間最長的經濟復甦。

儘管公共基礎設施項目的歷史支出相對更穩定,因為政府撥款和支出通常對利率的敏感度低於私營部門支出,但在2014年《駭維金屬加工與交通資金法案》通過存在不確定性後,我們經歷了流向基礎設施市場的總出貨量略有回落。直到2015年底,隨着《修復美國地面運輸(FAST)法案》的頒佈,承包商才能確定聯邦基礎設施資金的可用性。

我們的建材業務是季節性的,受天氣的影響,這可能會對運營產生重大影響

由於重型建築業務是在户外進行的,不穩定的天氣模式、季節變化等與天氣相關的情況影響我們的業務。惡劣的天氣條件,包括颶風和熱帶風暴、寒冷天氣、降雪和大雨或持續降雨,會減少建築活動,限制對我們產品的需求,並阻礙我們高效運輸材料的能力。惡劣的天氣條件也增加了我們的成本,減少了我們的生產產出,原因是停電、需要工廠和設備維修、從被淹作業中取水所需的時間以及類似事件。嚴重的乾旱條件可能會限制可用水的供應,並限制生產。建材業務產品的生產和發貨量水平緊隨建築業的活動,建築業通常在春季、夏季和秋季表現最強勁。由於天氣對建築業活動的影響,該公司建材業務的產量和發貨量水平,包括所有與集料相關的下游業務,每個季度都有所不同。第二季度和第三季度的降雨量通常較大,因此如果降雨量較小,利潤就會更高,而第一季度和第四季度則受到冬季天氣的影響,因此通常利潤最低。該公司在美國東南部和墨西哥灣沿岸地區以及巴哈馬羣島的業務面臨颶風活動的風險,最明顯的是在8月、9月和10月。

我們的業務可能會受到持續的新冠肺炎大流行,或任何其他疾病、流行病或大流行的爆發,或類似的公共衞生威脅,或對此類事件的恐懼及其相關經濟和社會反應的不利影響

我們的企業可能會受到疾病或其他傳染病的廣泛爆發,或任何導致經濟和貿易中斷的其他公共衞生危機的負面影響。在2019年12月左右,最初報道了新冠肺炎。四個月後,也就是2020年3月,世界衞生組織宣佈疫情為全球大流行。新冠肺炎病例在美國的激增,疫情的地理分佈與本公司建材業務主要運營的地區主要匹配,再加上相關的政府命令限制個人行動和社交集會,並要求許多企業關閉一段時間待定,這些都對經濟活動、消費者信心和可自由支配支出以及整體市場狀況產生了負面影響。 此外,新冠肺炎可能會繼續對我們員工的健康、員工生產力、客户採購模式和採購訂單的履行、供應的可用性、原材料的定價以及通過公司的分銷網絡運輸材料的能力產生負面影響。雖然我們的業務已被適用的政府命令指定為“必要的”,以其他方式限制業務活動以防止新冠肺炎的進一步爆發,並因此已獲準在這些命令懸而未決期間繼續運營,但根據未來的政府命令,這些業務可能不會繼續受到此類對待,或者,即使得到處理,出於現場特定的健康和安全考慮,也可能要求公司的某些業務暫停一段時間。我們正在監測新冠肺炎對我們的運營和產品需求的影響。由於新冠肺炎相關的經濟不確定性,承包商和客户可能會推遲推進或最終取消建設項目。此外,由於遠程工作和呆在家裏的做法(包括政府命令限制活動的結果)導致的差旅減少,可能會繼續對為駭維金屬加工項目提供資金的燃油税收入產生負面影響。雖然我們目前預計病毒不會對公司的流動性產生實質性的不利影響,但由於各種不確定性,包括病毒的最終地理傳播、疾病的嚴重性、疫情的持續時間、政府當局和政府可能採取的行動,我們無法準確和充分地預測新冠肺炎將對運營結果產生的影響

|

表格10-K表♦ 第12頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦*項目1A--風險因素

其他第三方對新冠肺炎的迴應以及任何經濟復甦的時機和速度,因為新冠肺炎的影響最終會減弱。

競爭和增長風險因素

我們的建材業務依賴於優質集料、儲量或礦藏的可用性,以及我們經濟地開採它們的能力

我們的挑戰是找到高質量的聚合礦藏,我們可以在經濟上服務於適用市場的增長市場或長途運輸走廊附近,通過適當的許可證,經濟地開採這些礦藏。隨着社區的發展,他們在有吸引力的採石點及其周圍定居下來,並對採礦施加了限制。我們試圖通過在經濟擴張之前確定和批准選址、在現有采石場周圍購買更多土地以增加我們的礦產儲量、開發地下礦山以及發展通過各種方法運輸集合體產品的分銷網絡來應對這一挑戰,包括鐵路和水。雖然我們的分銷網絡允許我們將產品運輸到比通常被認為經濟的距離更遠的距離,但我們不能保證我們將在這一戰略上取得成功。

我們的企業面臨着許多競爭對手

我們的業務有許多競爭對手,其中一些比我們更大,擁有更多的資源。我們的一些競爭對手在全球範圍內開展業務。我們的結果受到市場競爭對手的數量、特定市場能夠容納的生產能力、其他競爭對手的定價做法以及新競爭對手進入市場的影響。我們的一些產品還面臨着來自替代產品的競爭。例如,我們的氧化鎂特產業務可能會與其他化學產品競爭,這些產品可能會取代我們的氧化鎂產品。例如,我們的骨料、預拌混凝土、瀝青和鋪路業務可能會與可用於替代新產品的再生瀝青和混凝土產品競爭,我們的水泥業務可能會與從生產和監管成本較低的司法管轄區進口產品到美國的國際競爭對手競爭。

我們未來的增長可能在一定程度上取決於收購本行業的其他業務,我們可能通過支付全部或部分普通股來收購業務

我們預計將繼續增長,部分是通過收購其他業務。過去,我們進行收購是為了加強現有地點、擴大業務並進入新的地理市場。我們將繼續進行有選擇的收購、合資或其他我們認為對我們公司有幫助的業務安排。然而,我們收購計劃的持續成功將取決於我們找到並以合適的價格收購其他有吸引力的企業的能力,以及我們將被收購的企業整合到我們現有業務中的能力。我們不能假設將繼續有有吸引力的收購機會以合理的價格出售,我們可以成功地整合到我們的業務中。

我們可能決定用我們的普通股支付未來任何收購的全部或部分收購價格。我們還可以利用我們的股票對其他公司進行戰略投資,以補充和擴大我們的業務。如果我們以這種方式使用我們的普通股,屆時我們現有股東的所有權利益將被稀釋,我們的股票價格可能會下降。我們經營業務的目標是實現長期股東回報最大化。

我們對收購或業務合併與其他業務的整合可能不會像預期的那樣成功

我們擁有成功的業務合併歷史,並將這些業務整合到我們的遺產運營中。然而,與我們收購的任何其他業務的整合相關的風險是,我們將無法以成功的方式或按我們預測的時間表實現此類整合,或無法實現我們預期的收購所帶來的協同效應、成本節約或運營效率。

我們可能選擇進行的任何其他重大業務收購或合併可能需要我們投入大量的管理注意力和資源來準備並整合我們的業務實踐和運營。根據我們的歷史,我們相信我們將在這一整合進程中取得成功。然而,我們可能無法實現我們未來追求的任何潛在收購或其他業務合併的一些預期好處,如果

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第13頁 |

第一部分 ♦*項目1A--風險因素

整合過程花費的時間比預期的要長,或者成本比預期的要高。我們在融合過程中可能遇到的潛在困難包括:

|

|

• |

無法成功地合併業務,使我們能夠實現擬議收購或業務合併預期產生的成本節約和收入協同效應,這將導致收購或業務合併的預期收益在當前預期的時間框架內無法部分或全部實現,或根本無法實現; |

|

|

• |

由於本公司的某些客户或被收購或合併的公司的前客户決定不與本公司開展業務而造成的銷售和客户損失; |

|

|

• |

與管理合並業務相關的複雜性; |

|

|

• |

整合人員; |

|

|

• |

建立統一的標準、內部控制、程序、政策和信息系統; |

|

|

• |

潛在的未知負債以及與整合剩餘業務相關的意外增加的費用、延誤或監管問題;以及 |

|

|

• |

業務單位業績不足,原因是完成剩餘的業務整合轉移了管理層的注意力。 |

我們的收購可能會損害我們的運營結果

在執行我們的業務戰略時,我們進行討論、評估機會並簽訂收購協議。收購涉及重大挑戰和風險,包括以下風險:

|

|

• |

我們可能無法實現令人滿意的投資回報; |

|

|

• |

我們可能無法留住被收購企業的關鍵人員; |

|

|

• |

我們可能會在整合新員工、業務系統和技術方面遇到困難; |

|

|

• |

我們的盡職調查過程可能不會發現我們收購時存在的合規問題或其他債務; |

|

|

• |

我們可能無法使收購的業務儘快達到我們預期的安全標準水平; |

|

|

• |

我們可能很難進入我們沒有經驗的新地理市場;或者 |

|

|

• |

收購後,我們可能無法留住被收購企業的客户和合作夥伴。 |

我們的水泥和鎂砂特產業務可能會受到產能限制

如果我們的水泥或鎂砂特產業務受到產能限制,我們可能無法及時滿足對我們某些產品的需求,因此客户的任何變化都會給這些細分市場的收益帶來波動。我們可以通過提高製造生產率、提高設備的運行可用性、減少機器停機時間和延長機器的使用壽命來滿足產能需求。未來對我們產品的需求可能需要我們進一步擴大我們的製造能力,特別是通過購買更多的製造設備。然而,我們可能無法及時增加運力,以滿足不時出現的需求增長。產能限制可能會阻止我們滿足客户訂單,並導致銷售流失給不受產能限制的競爭對手。此外,如果我們增加產能以滿足實際或預期的需求,而需求減少或沒有實現,我們可能會遭遇產能過剩。雖然我們被允許在Midlothian水泥廠額外增加多達80萬噸的產量,但我們可能需要很長一段時間才能實現這種增產。

如果從其他國家進口的水泥大幅增加或違反美國公平貿易法在美國銷售,我們的水泥業務可能會受到影響

過去,水泥行業曾獲得反傾銷令,對從其他國家進口的違反美國公平貿易法的水泥和熟料徵收關税。目前,一項針對日本水泥和熟料的反傾銷令即將到期,但正在接受美國聯邦貿易委員會(Federal Trade Commission)的延期審查。一如既往,擁有進口設施的水泥運營商可以從其他國家購買水泥,比如拉丁美洲和亞洲的國家,這可能會與國內生產商競爭。此外,如果與不受類似監管的外國生產商相比,環境法規增加了國內生產商的成本,進口水泥可能會實現巨大的成本。

|

表格10-K表♦ 第14頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦*項目1A--風險因素

比國內生產的水泥更具優勢。來自不受反傾銷命令限制的國家的水泥或熟料產品的湧入,或者違反美國公平貿易法的進口水泥或熟料的銷售,可能會對我們的水泥生產線產生不利影響。

經濟、政治和法律風險因素

關於分區、土地使用、環境、健康和安全等法律領域的法律要求和政府政策的變化,以及與這些問題相關的訴訟,都會影響我們的業務。我們的業務使我們面臨重大環境責任的風險

許多與分區、土地使用、空氣排放(包括二氧化碳和其他温室氣體)、水使用、分配和排放、廢物管理、噪音和粉塵控制、採礦、回收和其他環境、健康和安全事項有關的聯邦、州和地方法律法規制約着我們的運營。我們的一些業務需要許可證,這可能會施加額外的運營標準,並可能被修改、續簽和撤銷。我們的某些業務可能會不時涉及使用這些法律和法規所指的有毒或危險物質。儘管我們一直努力嚴格遵守所有適用的法律和法規,但責任風險,特別是環境責任,在我們的業務運營中是固有的。這些潛在的負債可能導致物質成本,包括罰款或人身傷害或損害賠償索賠,這可能會對我們的運營和盈利產生不利影響。

未來的事件,包括現有法律或法規或執行政策的變化,或對我們的一些產品或業務活動的潛在健康危害的進一步調查或評估,可能會導致額外或意想不到的合規和其他成本。我們可能被要求投資於預防或補救行動,如污染控制設施,這可能是巨大的,或者可能導致我們的運營受到限制,或者在獲得所需的許可或其他批准方面出現延誤。

我們的業務受到與我們生產的產品和我們在業務中使用的產品相關的製造、運營和處理風險的影響,包括與原材料、爆炸物、產品、危險物質和廢物的相關儲存和運輸。我們暴露在危險中,包括儲罐泄漏、爆炸、危險物質的排放或釋放、暴露在粉塵中以及移動設備和製造機械的操作。

這些風險可能會使我們承擔與人身傷害或死亡或財產損失相關的潛在重大責任,並可能導致民事或刑事處罰,這可能會損害我們的生產率或盈利能力。例如,我們不時調查和補救與我們以前或現在的業務有關的環境污染,以及我們從其他公司獲得的業務,在某些情況下,我們已經或可能被列為政府機構或私人當事人提起的訴訟的被告。

我們不時地捲入因我們的業務而引起的訴訟和索賠。雖然我們不相信未決或威脅訴訟的結果將對我們的運營或我們的財務狀況,一個 在懸而未決的或未來的法律行動中,意外和重大的不利結果可能會對我們的公司產生潛在的負面影響。

氣候變化和相關立法或法規可能會對我們的業務產生不利影響,包括潛在的物質和財務影響

由於擔心温室氣體排放正在加劇氣候變化,包括美國國會和美國各州在內的多個政府機構已經提議、頒佈或正在考慮進行立法和監管改革,以減輕或應對氣候變化的潛在影響,包括減少排放或使用替代燃料、碳信用額度(如“總量管制和交易”制度)和碳税。例如,在美國,美國環保局頒佈了一項強制性報告規則,涵蓋被認為是大型排放源的温室氣體排放。美國環保局還頒佈了一項温室氣體排放許可規則,即定製規則,該規則可能要求一些工業設施根據美國《清潔空氣法》獲得温室氣體排放運營許可。儘管美國最高法院隨後在2014年6月裁定,美國環保局在發佈《裁剪規則》時超越了其法定權力,但支持了對已經需要第五章運營許可或受其他污染物的PSD要求的污染源排放的温室氣體的BACT要求。隨着美國總統行政當局的更迭,現在判斷美國環保局是會繼續修改裁剪規則還是朝着不同的方向前進還為時過早,也不知道美國環保局可能會如何修改BACT要求。如果我們未來對氧化鎂專業或水泥設施的改造需要對其他污染物進行PSD審查,還可能觸發温室氣體許可要求,這可能需要我們產生大量額外成本。然而,目前還不可能估計未來任何需求的成本。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第15頁 |

第一部分 ♦*項目1A--風險因素

美國總統總裁·拜登已將氣候變化作為其政府的中心議題。除了重新加入《巴黎協定》, 1月27日,2021, 總裁·拜登發佈了兩項行政命令和一份總統備忘錄,使氣候變化成為美國關注的核心問題.S.政策並列出了幾個行政優先事項和承諾。儘管現在確定聯邦政府將採取哪些行動來執行這些命令,或這些措施的全部範圍、時間或後果還為時過早,但很明顯,政府打算在氣候方面做出重大而全面的推動,並像《巴黎協定》的其他簽署國一樣,打算追求到2050年實現温室氣體淨零排放的目標。這些命令,加上美國國會參眾兩院的民主控制,表明可能會採取更多的行政和/或立法行動,儘管此類行動的時機和範圍是不清楚。此外,我美國環保局和其他機構似乎很可能會利用他們的規則制定權和採購決定來進一步解決氣候變化問題。不同的州我們有運營部門正在考慮氣候變化倡議也是,以及我們除了通過的任何聯邦法律和規則外,可能還受州法規的約束。鑑於各種監管的不確定性,我們目前無法合理地預測未來合規要求的成本,但我們認為這不會對Magnesia Specialties的財務狀況或運營結果產生實質性的不利影響業務或建築材料B有用處。我們繼續關注温室氣體法規和立法及其對我們的水泥業務、財務狀況和產品需求的潛在影響。

雖然我們的骨料、預拌混凝土、瀝青和鋪路作業不是温室氣體排放的主要來源,但美國環保局對温室氣體排放施加的任何額外監管限制都可能影響我們在俄亥俄州伍德維爾和密歇根州馬尼斯蒂的氧化鎂化學品業務,以及我們在德克薩斯州的兩家水泥廠,這兩家水泥廠都按照美國環保局報告規則的要求提交温室氣體排放年度報告。然而,目前無法估計未來任何此類所需經費的費用。此外,為了在相關市場保持價格競爭力,我們可能無法從客户那裏收回與該等工廠温室氣體排放限制相關的任何增加的運營成本或税款。

除了温室氣體增加和其他氣候相關法規的影響外,氣候變化還可能導致物質和財務影響,可能對我們的運營或財務狀況產生不利影響。鑑於我們業務的性質,實際影響可能包括重大風暴事件造成的生產和/或區域供應或產品分銷網絡中斷、區域降雨和温度模式和強度的變化,以及海平面變化造成的洪水。此外,建築材料業務的產量和發貨量與一般建築活動相關,其中大部分活動發生在户外,因此受到反覆無常的天氣模式、季節變化和其他與天氣有關的異常或意外情況的影響,這些情況可能會對該業務產生重大影響。過度降雨和其他惡劣天氣事件也危及我們業務所服務的所有市場的生產、發貨和盈利能力。特別是,我們在美國東南部和墨西哥灣沿岸地區以及巴哈馬羣島的業務面臨颶風活動的風險,最明顯的是在8月、9月和10月。此外,氣候和惡劣天氣會縮短資產的使用壽命。

我們的企業還依賴可靠的電力和燃料來源。如果氣候變化法律法規或惡劣天氣影響購買的電力或燃料或我們運營中使用的其他材料的價格或可獲得性,我們可能會導致成本增加或運營中斷。這些和其他與氣候相關的風險也可能影響我們的客户,例如建築業的低迷,這可能導致對我們產品的需求減少。我們可能無法將與降低這些風險相關的所有成本轉嫁給我們的客户。

氣候變化對我們的業務和公司的整體影響是高度不確定的,很難估計。然而,有關温室氣體的氣候變化立法和法規可能會對我們未來的財務狀況、業務結果或現金流產生實質性的不利影響。

我們的業務依賴於來自聯邦、州和地方來源的資金。

我們的產品用於公共基礎設施項目,包括公路、街道、道路、橋樑、學校和類似項目的建設、維護和改善。因此,我們的業務取決於聯邦、州和地方在這些項目上的支出水平。2015年,隨着當前的聯邦駭維金屬加工法案-FAST法案的通過,未來聯邦基礎設施資金的可見度得到了一定程度的澄清和穩定,該法案重新授權了聯邦駭維金屬加工和交通資金項目。FAST法案延長了一年,現在將於2021年9月30日到期。如果重新授權法案在FAST法案到期之前沒有最終敲定,公司預計將通過持續的決議繼續提供一定水平的資金。聯邦資金的不確定性導致了州政府和基礎設施融資替代方法的增加。我們預計2021年州和地方各級的基礎設施支出將增加,這得益於2020年12月聯邦刺激計劃為州交通部提供的100億美元,以及140億美元的已批准投票倡議。在聯邦一級,我們預計將看到穩定的基礎設施

|

表格10-K表♦ 第16頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦*項目1A--風險因素

在以下方面支出2021 由FAST法案產生延伸,但更遠的是將依賴於繼任者比爾發送到快速法案或在未來的持續決議,以任何更大的聯邦影響資金。任何加強聯邦基礎設施的法案都需要國會批准。 然而,我們不能保證是否批准這種批准,也不能保證是否存在用於未來項目的撥款、數額和時間。

我們的業務可能會受到利率上升的影響

我們的業務高度依賴對利率敏感的建築和鍊鋼行業。因此,如果利率上升,成本增加,我們在這些行業的業務可能會下降。

值得注意的是,我們銷售骨料產品的住宅建築市場需求受到目前處於歷史低位的利率影響。然而,我們無法保證未來利率不會上升,從而對我們的業務造成不利影響。住宅建築市場佔二零二零年總出貨量的24%。

除了這些來自我們業務內部的固有風險外,我們的盈利也受到短期利率變動的影響。然而,利率上升並不一定預示着經營業績的疲軟。

利率上升也可能導致信貸市場中斷,這可能影響我們的業務,詳情見“信貸市場的混亂可能會影響我們的業務" 下面。

提高我們的有效所得税率可能會損害我們的經營業績

許多因素可能會增加我們未來的實際所得税率,包括:

|

|

• |

政府當局增加税收或取消扣除,特別是折耗扣除; |

|

|

• |

可消耗業務與非可消耗業務的收入組合; |

|

|

• |

對收入徵税的司法管轄區; |

|

|

• |

與各税務機關解決税務審計中出現的問題; |

|

|

• |

我們的遞延税項資產和負債的估值變化; |

|

|

• |

在最終確定各種納税申報表時對估計税款的調整; |

|

|

• |

可用税收抵免的變化; |

|

|

• |

以股票為基礎的薪酬的變化; |

|

|

• |

税法的其他變化;以及 |

|

|

• |

税法和/或行政慣例的解釋。 |

我們未來實際所得税率的任何大幅上升都可能減少未來期間的淨利潤和自由現金流量。

人員風險

勞資糾紛可能會擾亂我們企業的運營

工會代表了我們建材業務小時工的大約10%,以及我們鎂特產業務小時工的所有。我們為俄亥俄州伍德維爾石灰廠和密歇根州曼尼斯蒂鎂砂化工廠的鎂特產業務員工簽訂的集體談判協議將分別於2022年6月和2023年8月到期。

與我們的工會發生糾紛,或者無法續簽我們的勞動協議,可能會導致罷工或其他行動,可能會擾亂我們的業務,提高成本,減少受影響地區的收入和收益。

我們依賴於招聘和留住合格的人員,如果我們不能吸引和留住這些人員,可能會對我們的業務產生不利影響。

我們的成功在很大程度上取決於我們關鍵人員和高管的持續服務,以及我們吸引和留住他們的能力,包括合格的管理、技術、營銷和銷售以及支持人員。對這類人才的競爭非常激烈,我們可能無法成功吸引或留住這些合格的人才,這可能會對我們的業務產生負面影響。此外,由於我們依賴我們的高級管理團隊,

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第17頁 |

第一部分 ♦*項目1A--風險因素

我們管理團隊中任何關鍵成員的意外離職都可能對我們的業務產生不利影響。我們未來的成功在一定程度上取決於我們識別和培養或招聘人才的能力,以接替我們的高級管理層和整個組織的其他關鍵職位。如果我們不能確定和培養或招募繼任者,我們就有可能因這些關鍵員工的離職而受到傷害。有效的繼任規劃對我們的長期成功也很重要。如果不能確保知識的有效轉移和關鍵員工的平穩過渡,可能會阻礙我們的戰略規劃和執行。

財務、會計和成本管理風險因素

我們的業務是資本密集型業務

生產我們產品所需的財產和機器都非常昂貴。因此,我們需要大量現金來運營我們的業務。我們相信,我們手頭的現金,加上我們預計的運營現金流和可用的融資資源,足以支持我們預期的運營和資本需求。我們產生足夠現金流的能力取決於未來的表現,而未來的表現將受到一般經濟條件、行業週期以及影響我們運營的金融、商業和其他因素的影響,其中許多因素是我們無法控制的。如果我們無法產生足夠的現金來運營我們的業務,我們可能會被要求減少或推遲計劃的資本或運營支出等。

我們的收益受會計準則的應用和我們的關鍵會計政策的影響,這涉及到我們管理層的主觀判斷和估計。我們的估計和假設可能是錯誤的

我們在編制財務報表時使用的會計準則往往很複雜,要求我們在解釋和應用這些準則時做出重大估計和假設。這些估計和假設涉及本質上不確定的問題,需要我們做出主觀和複雜的判斷。如果我們使用不同的估計和假設,或者使用不同的方法來確定這些估計,我們的財務結果可能會不同。

雖然我們相信我們的估計和假設是適當的,但我們可能是錯誤的。因此,我們的財務結果可能不同,要麼更高,要麼更低。我們建議您閲讀以下部分中的關鍵會計政策和估計部分項目7,“管理層對財務狀況和經營成果的討論和分析”表格10-K中的。

採用新的會計準則可能會影響我們的財務業績

我們在編制財務報表時採用的會計準則由監管機構審查,並定期改變。新會計準則或經修訂的會計準則可能會對採用該準則後各期間報告的結果產生積極或消極的影響,或要求對以前各期間報告的結果進行追溯應用變更。我們敦促您閲讀有關我們的會計政策在注A我們的合併財務報表包含在項目8,“財務報表和補充數據”此表格的10-K

美國上市公司會計監督委員會(PCAOB)對公共會計師事務所的檢查報告繼續概述調查結果和建議,這可能要求這些公司執行額外的工作,作為其財務報表審計的一部分。我們應對這些額外要求的成本可能會增加。

信貸市場的混亂可能會影響我們的業務

我們考慮了當前的經濟環境及其對我們業務的潛在影響。對骨料產品的需求,尤其是在基礎設施建設市場,受到了聯邦和州預算挑戰以及未來駭維金屬加工資金水平不確定性的負面影響。此外,如果公司和消費者無法為建設項目獲得融資,或者如果消費者的信心受到經濟不確定性的侵蝕,非住宅和住宅建築市場的資本項目可能會被推遲或取消。

建築業經濟衰退也會增加我們無法向客户收取所有應收賬款的可能性。然而,我們在一定程度上受到了許多客户或最終用户提交的付款保證金以及國家留置權的保護。然而,在建築業低迷期間,我們可能會遇到一些客户延遲付款的情況,這將對運營現金流產生負面影響。從歷史上看,我們的壞賬沖銷對我們的經營業績並不重要,我們相信我們的壞賬準備是足夠的。

|

表格10-K表♦ 第18頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦*項目1A--風險因素

信貸環境可能會影響我們的將來借錢的能力。可能沒有額外的融資或再融資,如果有的話,可能不是在經濟上有利的條件下。此外,槓桿率的提高可能導致我們的信用評級惡化。 無論出於何種原因,信用評級的降低也可能限制我們獲得額外融資的能力和/或增加我們獲得融資的成本。不能保證我們能夠以經濟實惠的利率進入資本市場,這可能會對我們的業務產生負面影響。

我們可能被要求獲得融資,以便為某些戰略性收購提供資金,如果發生的話,或者為我們的未償債務進行再融資。大型戰略收購可能需要我們發行新的股權和債務證券,以維持我們的投資級信用評級,並可能導致評級下調,儘管我們發行了股權證券為交易提供資金。我們還面臨信貸市場收緊的風險,通過任何可變利率債務的應付利息,包括我們信貸安排下未來借款的利息成本。儘管管理層認為我們的信用評級將保持在綜合投資級水平,但我們不能保證這些評級將保持在這些水平。此外,雖然我們相信該公司將繼續有足夠的信貸來滿足其需求,但不能保證這一點。

我們的鎂特產業務面臨海外活動帶來的貨幣風險

我們的鎂特產業務將部分產品銷往美國以外的地區。因此,Magnesia Specialties業務的運營不時受到其業務所在國家相對於美元價值的貨幣匯率波動的影響。該公司試圖通過主要以美元計價的銷售來緩解貨幣匯率的短期影響。這仍然讓這項業務面臨一定的風險,這取決於美元的強勢。

意外的設備故障、災難性事件和計劃維護可能導致減產或停產

我們的製造過程依賴於關鍵設備,如我們的窯爐和精軋廠。有時,由於計劃維護、事故期間的故障或損壞,該設備可能無法使用。除了設備故障,我們的設施還面臨因火災、爆炸或惡劣天氣條件等意外事件而造成災難性損失的風險。我們每年至少有一到兩週的計劃停工,以翻新我們的水泥和白雲石石灰生產設施。2020年,水泥業務的停產成本為1970萬美元。2020年,Magnesia Specialties業務的關閉成本為510萬美元。產能的任何重大中斷都可能需要我們做出重大的資本支出,以補救問題或損壞,並導致我們因損失生產時間而損失收入。

我們的鋪路作業給我們的業務帶來了額外的風險

當我們的合同有延誤完工的處罰時,我們的鋪路作業面臨挑戰。在某些情況下,包括我們的許多固定價格合同,我們保證項目在特定日期前完成。如果我們後來未能如期完成項目,我們可能要對延誤造成的費用負責,通常是以合同商定的違約金的形式。在這種情況下,項目總成本可能會超過我們最初的估計,我們可能會在項目上蒙受利潤或虧損。在我們的鋪路業務中,我們也有固定價格和固定單價的合同,在這些合同中,我們的利潤可能會受到一些我們無法控制的因素的不利影響,這些因素可能會導致我們的實際成本大大超過我們最初投標時估計的成本。這些同樣的問題和風險也會影響我們在瀝青和預拌混凝土業務方面的一些合同。我們大部分的道路鋪設合約都是工期較短的工程,這在一定程度上減輕了這些風險。

我們的預拌混凝土、瀝青和鋪路產品線的利潤率較低,運營結果可能更加不穩定。

由於潛在的投入成本波動、競爭激烈的市場動態以及較低的進入門檻,我們的預拌混凝土、瀝青和鋪路業務產生的利潤率通常低於我們的骨料和水泥業務。因此,如果我們擴大這些業務,我們的綜合毛利率可能會受到不利影響。我們的整體預拌混凝土、瀝青和鋪裝業務的毛利率在2020年和2019年分別為10.9%和10.4%。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第19頁 |

第一部分 ♦*項目1A--風險因素

供應商、原材料和能源成本風險因素

燃料、能源和原材料的供應短缺和成本高影響了我們的業務

我們的企業需要持續供應柴油、天然氣、煤炭、石油焦和其他能源。這些企業的財務業績歷來受到這些燃料和能源供應不足或成本過高的影響。能源成本的變化也影響到我們為相關用品支付的價格,包括炸藥、傳送帶和輪胎。雖然我們可以簽訂一些燃料和能源的合同,如煤炭和石油焦的固定價格供應合同,但這些項目的成本大幅增加或可獲得性減少已經並可能在未來降低我們的財務業績。此外,這些燃料和能源的供應和成本的波動可能會使我們的企業更難制定計劃。由於柴油價格的波動趨勢,我們可能會不時為我們的部分柴油簽訂固定價格的燃料協議,以降低我們的柴油價格風險。

我們的鎂特產業務為其2021年63%的煤炭、天然氣和石油焦需求籤訂了固定價格協議。水泥業務對2021年部分煤炭和天然氣需求有固定價格協議。

水泥生產需要大量能源,包括電力和化石燃料。能源成本約佔我們水泥業務2020年直接生產成本的21%。因此,能源成本是我們最大的支出之一。能源價格受制於市場力量,在很大程度上超出了我們的控制,可能會非常不穩定。我們無法以產品價格上漲的形式進行的價格上漲,或者燃料和電力不間斷供應的中斷,可能會對我們產生不利影響。因此,能源成本的波動可能會對我們水泥業務的財務業績產生不利影響。

同樣,我們的預拌混凝土、瀝青和鋪路作業也需要持續供應液體瀝青和水泥,它們分別是生產熱拌瀝青和預拌混凝土的關鍵原材料。其中一些原材料是我們內部生產的,但大多數是從第三方購買的。這些採購的原材料受到潛在的供應限制和價格大幅波動的影響,這是我們無法控制的。我們的預拌混凝土、瀝青和鋪路業務的財務結果受到這些原材料供應不足或成本過高的影響。我們通常會看到這些原材料的成本經常出現波動。

水泥對供應和價格波動很敏感

水泥競爭往往主要基於價格,而價格對供需變化高度敏感。價格可能會隨着供求、經濟大局和其他我們不能控制的市場條件相對較小的變化而出現較大的波動。當水泥生產商提高產能或進口更多水泥進入市場時,如果供過於求,可能會出現市場水泥供過於求的情況。在這種情況下,水泥價格通常會下降。我們不能保證我們銷售的水泥產品的價格在未來不會下降,或者這種下降不會對我們的水泥生產線產生實質性的不利影響。

我們的鎂礦業務在一定程度上依賴於鋼鐵行業和價格合理的燃料供應

我們的鎂砂特產業務向鋼鐵行業的公司銷售一些產品。儘管過去幾年我們已經降低了這種風險,但這項業務仍在一定程度上依賴於週期性鋼鐵行業的實力。Magnesia Specialties業務還需要大量天然氣、煤炭和石油焦,而燃料價格上漲或短缺對財務業績產生了負面影響。

網絡和信息安全風險因素

我們依賴信息技術,我們的系統和基礎設施面臨一定的風險,包括網絡安全風險和數據泄露風險

我們依賴信息技術系統和基礎設施,包括依賴第三方供應商和第三方軟件。員工、其他有權訪問我們系統的人或未經授權的人員對這些系統的任何重大故障、入侵、破壞或中斷都可能對運營產生負面影響。還有一種風險是,我們可能會因網絡攻擊而經歷業務中斷、信息被盜或聲譽損害,例如數據中心被滲透,或機密信息在內部或在我們的第三方提供商的數據泄露。雖然我們在保護我們的數據和信息技術方面進行了投資,以降低這些風險並定期測試

|

表格10-K表♦ 第20頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦*項目1A--風險因素

我們的信息系統網絡安全,我們不能確保我們的努力將防止我們的系統出現故障或漏洞,從而對我們的業務產生不利影響。

其他風險因素

我們業務的產品發貨延遲或中斷可能會影響我們的運營

運輸物流在使我們能夠向客户供應產品方面發揮着重要作用,無論是通過卡車、鐵路還是水路。我們還嚴重依賴第三方卡車和鐵路運輸,將煤炭、天然氣和其他燃料運往我們的工廠。我們的運輸支持系統的任何重大延誤、中斷或不可用都可能對我們的運營產生負面影響。運輸業務受到運力限制、高昂的燃料成本和各種危險的影響,包括極端天氣條件以及因勞工罷工和其他停工而導致的減速。在德克薩斯州,我們與油氣田的業務爭奪第三方卡車運輸服務,這可能會嚴重限制我們獲得這些服務。如果運輸服務的可獲得性或成本發生重大變化,我們可能無法安排其他及時的方式以合理的成本運輸我們的產品或燃料,這可能會導致我們的業務中斷或放緩或成本增加。

有軌電車的可用性也會影響我們運輸產品的能力。有軌電車可以用來運輸我們所有細分市場上的許多不同類型的產品。如果車主出售或租賃軌道車用於其他行業,我們可能沒有足夠的軌道車來運輸我們的產品。

我們與航運公司簽訂了長期協議,提供船隻將我們的集料產品從我們的巴哈馬和新斯科舍省業務運往各個沿海港口。這些合同的到期日從2023年到2027年不等,通常包含續簽選項。我們無法續簽這些協議或與其他航運公司簽訂新的協議,可能會影響我們運輸產品的能力。

我們的一些產品通過駁船沿着俄亥俄州和西弗吉尼亞州的河流進行分銷。我們可能會在較小程度上遇到與駁船分銷我們的產品相關的風險,包括可能對我們的運營產生負面影響的駁船運輸系統的重大延誤、中斷或不可用,可能影響我們通過駁船運輸產品的能力的水位,以及我們可能不時需要的駁船數量可能無法支持我們的運營。

我們的公司章程和章程以及北卡羅來納州的法律可能會阻止您可能贊成的控制權變更

我們重述的公司章程以及重述的公司章程和北卡羅來納州法律包含的條款可能會推遲、阻止或阻止未來未經董事會批准的對我們的收購。即使我們的股東為他們的股票提供了一個有吸引力的價值,或者我們的許多甚至大多數股東認為收購符合他們的最佳利益,這種情況也可能發生。這些條款旨在鼓勵任何有興趣收購我們的人與我們的董事會就交易進行談判並獲得董事會的批准。可能延遲、阻止或阻止未來收購的條款包括:

|

|

• |

董事會在未經股東批准的情況下制定和發行優先股條款的能力; |

|

|

• |

要求我們的股東只有在有正當理由的情況下才能罷免董事; |

|

|

• |

股東不能召開股東特別會議; |

|

|

• |

與某些5%的股東進行商業合併交易的超級多數股東批准要求。 |

此外,某些控制權變更事件的發生可能導致我們現有或未來某些債務工具的違約事件。

項目1B--未解決的工作人員意見

在我們的財政年度結束前180天或更長時間,沒有收到來自美國證券交易委員會工作人員的未解決的書面意見,這些意見與我們根據《交易所法》提交的定期報告或當前報告有關。

項目2--財產

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第21頁 |

第一部分 ♦ 項目2—財產

建材業務

截至2020年12月31日,該公司加工或發運來自大約300人採石場、地下礦山和配送場 27 美國、加拿大和巴哈馬,其中 130 位於公司擁有的土地上,沒有重大產權負擔, 61 是在部分擁有和部分租賃的土地上, 91位於租出的土地上,以及 14位於既不擁有也不租賃的設施上,根據協議,原材料在那裏被移走。按照目前的產量水平,該公司的總儲量平均約為90年。然而,某些地點可能會受到更有限的儲量限制,可能無法擴大。此外,截至2020年12月31日,該公司加工和發運來自 128 中的屬性三國家,其中 100位於公司擁有的土地上,沒有重大產權負擔,兩個位於部分擁有和部分租賃的土地上,兩個位於既不擁有也不租賃的設施上,24 都在租來的土地上。

根據集料類型的不同,該公司使用各種鑽探方法來估計經濟上可開採的集料儲量。鑽探的程度各不相同,取決於地點是潛在的新地點(綠巖)、現有地點還是潛在的收購。為潛在的綠巖和收購進行更廣泛的鑽探,在極少數情況下,本公司可能依賴現有的地質數據或第三方先前鑽探的結果。鑽探後,對選定的巖心樣品進行堅固性、耐磨性和其他與骨料行業相關的物理性能測試。如果儲量符合公司的標準,並且在經濟上是可開採的,則要麼租賃,要麼購買。

該公司根據鑽探結果估計已探明和可能的儲量。已探明儲量是使用緊密分佈的鑽探數據指定的礦藏儲量,據信是相對均質的。已探明儲量的確定性為85%至90%。可能儲量是指利用較少的鑽孔和/或基於當地地質或鄰近物業的鑽探結果對經濟上可開採儲量的假設而推斷出的儲量。可能儲量的確定程度為70%至75%。在確定儲量時,本公司的政策是排除超過一定深度的計算,因此對於通常繼續深入地下的花崗巖等礦藏,可能會有不包括在儲量計算中的額外礦藏。在估計儲量時,公司還扣除由於物業邊界、倒退和工廠配置而無法獲得的儲量,這被認為是適當的。本公司採用與其骨料業務相同的分析方法來評估及估計其水泥製造過程中用於水泥業務的骨料儲備量。有關本公司評估儲量的其他資料,請參閲“管理層對財務狀況和經營結果的討論和分析-其他財務信息-關鍵會計政策和估計-財產、廠房和設備“列入本表格10-K的項目7”管理層對財務狀況和經營成果的討論和分析“。

下表列出的是公司對經濟開採質量合適的可採集料(硬巖和砂石)儲量的估計,按各州顯示,以及公司過去三年的總年產量,以及公司對可用生產年限的估計,按可報告分部顯示。表格上顯示的生產採石場的數量包括地下礦山。該公司過去兩年的儲量估計數在各州的基礎上顯示,以供比較。某一特定州的儲量估計每年的變化反映了年內因收購、處置或其他方式開放或關閉的地點的儲量噸位;正常業務過程中的生產和銷售;額外的儲量估計或對公司現有儲量估計的修正;現有位置的額外儲量的開放;現有位置的儲量耗盡;以及其他因素。本公司主要以全公司範圍或可報告分部為基準評估其儲量估計,並不認為每年按州比較儲量估計的變動特別有意義。下表所示公司對儲量的估計包括用於公司水泥產品線和鎂砂專用料業務的儲量。

|

表格10-K表♦ 第22頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦ 項目2—財產

|

狀態 |

|

數 的 生產 採石場 |

|

|

儲備噸位 對於每一個普通類型 合計, 12/31/19 (單位:百萬) |

|

|

儲備噸位 對於每一個普通類型 合計, 12/31/20 (單位:百萬) |

|

|

噸位變化 從2019年 (單位:百萬) |

|

|

百分比 集料 儲量位於 現時一個 採石場,以及 儲備金, 位於所 現有采石場 |

|

|

百分比: 集料 儲量 的土地上 尚未 |

|

|

百分比 擁有儲量 和百分比 租賃 |

|

|||||||||||||||||||||||||||

|

狀態 |

|

2020 |

|

|

硬 巖石 |

|

|

S & G |

|

|

硬 巖石 |

|

|

S & G |

|

|

硬 巖石 |

|

|

S & G |

|

|

在… 採石場 |

|

|

不 採石場 |

|

|

劃作 採石場 * |

|

|

擁有 |

|

|

租賃 |

|

||||||||||||

|

阿拉巴馬州 |

|

|

4 |

|

|

|

171.4 |

|

|

|

11.6 |

|

|

|

169.8 |

|

|

|

11.6 |

|

|

|

(1.6 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

56% |

|

|

44% |

|

||||

|

阿肯色州 |

|

|

3 |

|

|

|

242.5 |

|

|

|

— |

|

|

|

237.4 |

|

|

|

— |

|

|

|

(5.1 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

49% |

|

|

51% |

|

||||

|

科羅拉多州 |

|

|

9 |

|

|

|

750.3 |

|

|

|

182.8 |

|

|

|

745.1 |

|

|

|

178.3 |

|

|

|

(5.2 |

) |

|

|

(4.5 |

) |

|

|

91 |

% |

|

9% |

|

|

0% |

|

|

18% |

|

|

82% |

|

||||

|

佛羅裏達州 |

|

|

1 |

|

|

|

122.0 |

|

|

|

— |

|

|

|

121.4 |

|

|

|

— |

|

|

|

(0.6 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

36% |

|

|

64% |

|

||||

|

佐治亞州 |

|

|

18 |

|

|

|

2,168.5 |

|

|

|

18.8 |

|

|

|

2,172.1 |

|

|

|

18.2 |

|

|

|

3.6 |

|

|

|

(0.6 |

) |

|

|

97 |

% |

|

3% |

|

|

0% |

|

|

79% |

|

|

21% |

|

||||

|

印第安納州 |

|

|

10 |

|

|

|

476.9 |

|

|

|

73.7 |

|

|

|

470.5 |

|

|

|

65.8 |

|

|

|

(6.4 |

) |

|

|

(7.9 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

52% |

|

|

48% |

|

||||

|

愛荷華州 |

|

|

25 |

|

|

|

703.7 |

|

|

|

19.9 |

|

|

|

675.9 |

|

|

|

25.4 |

|

|

|

(27.8 |

) |

|

|

5.5 |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

30% |

|

|

70% |

|

||||

|

堪薩斯州 |

|

|

2 |

|

|

|

68.9 |

|

|

|

— |

|

|

|

70.1 |

|

|

|

— |

|

|

|

1.2 |

|

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

8% |

|

|

39% |

|

|

61% |

|

||||

|

肯塔基州 |

|

|

6 |

|

|

|

177.7 |

|

|

|

21.6 |

|

|

|

175.8 |

|

|

|

21.1 |

|

|

|

(1.9 |

) |

|

|

(0.5 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

70% |

|

|

30% |

|

||||

|

路易斯安那州 |

|

|

2 |

|

|

|

— |

|

|

|

7.5 |

|

|

|

— |

|

|

|

7.4 |

|

|

|

— |

|

|

|

(0.1 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

0% |

|

|

100% |

|

||||

|

馬裏蘭州 |

|

|

8 |

|

|

|

876.5 |

|

|

|

6.6 |

|

|

|

867.6 |

|

|

|

6.3 |

|

|

|

(8.9 |

) |

|

|

(0.3 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

99% |

|

|

1% |

|

||||

|

明尼蘇達州 |

|

|

2 |

|

|

|

295.6 |

|

|

|

— |

|

|

|

291.6 |

|

|

|

— |

|

|

|

(4.0 |

) |

|

|

— |

|

|

|

64 |

% |

|

36% |

|

|

0% |

|

|

50% |

|

|

50% |

|

||||

|

密西西比州 |

|

|

— |

|

|

|

— |

|

|

|

67.2 |

|

|

|

— |

|

|

|

67.2 |

|

|

|

— |

|

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

100% |

|

|

0% |

|

||||

|

密蘇裏 |

|

|

3 |

|

|

|

340.6 |

|

|

|

— |

|

|

|

390.7 |

|

|

|

— |

|

|

|

50.1 |

|

|

|

— |

|

|

|

91 |

% |

|

9% |

|

|

0% |

|

|

3% |

|

|

97% |

|

||||

|

內布拉斯加州** |

|

|

6 |

|

|

|

157.5 |

|

|

|

30.5 |

|

|

|

284.8 |

|

|

|

28.9 |

|

|

|

127.3 |

|

|

|

(1.6 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

50% |

|

|

50% |

|

||||

|

內華達州 |

|

|

1 |

|

|

|

133.8 |

|

|

|

— |

|

|

|

133.1 |

|

|

|

— |

|

|

|

(0.7 |

) |

|

|

— |

|

|

|

99 |

% |

|

1% |

|

|

0% |

|

|

93% |

|

|

7% |

|

||||

|

北卡羅來納州 |

|

|

37 |

|

|

|

3,324.8 |

|

|

|

1.6 |

|

|

|

3,304.1 |

|

|

|

1.6 |

|

|

|

(20.7 |

) |

|

|

— |

|

|

|

74 |

% |

|

26% |

|

|

0% |

|

|

74% |

|

|

26% |

|

||||

|

* ** |

|

|

11 |

|

|

|

566.9 |

|

|

|

102.9 |

|

|

|

562.8 |

|

|

|

100.5 |

|

|

|

(4.1 |

) |

|

|

(2.4 |

) |

|

|

43 |

% |

|

57% |

|

|

0% |

|

|

96% |

|

|

4% |

|

||||

|

俄克拉荷馬州 |

|

|

9 |

|

|

|

1,174.9 |

|

|

|

11.6 |

|

|

|

1,192.2 |

|

|

|

11.4 |

|

|

|

17.3 |

|

|

|

(0.2 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

85% |

|

|

15% |

|

||||

|

賓夕法尼亞州 |

|

|

1 |

|

|

|

4.3 |

|

|

|

— |

|

|

|

4.2 |

|

|

|

— |

|

|

|

(0.1 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

100% |

|

|

0% |

|

||||

|

南卡羅來納州 |

|

|

10 |

|

|

|

767.5 |

|

|

|

75.8 |

|

|

|

762.2 |

|

|

|

73.9 |

|

|

|

(5.3 |

) |

|

|

(1.9 |

) |

|

|

97 |

% |

|

3% |

|

|

0% |

|

|

83% |

|

|

17% |

|

||||

|

田納西州 |

|

|

2 |

|

|

|

103.3 |

|

|

|

— |

|

|

|

102.5 |

|

|

|

— |

|

|

|

(0.8 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

36% |

|

|

64% |

|

||||

|

德克薩斯州 * |

|

|

24 |

|

|

|

2,458.5 |

|

|

|

137.1 |

|

|

|

2,420.8 |

|

|

|

128.2 |

|

|

|

(37.7 |

) |

|

|

(8.9 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

61% |

|

|

39% |

|

||||

|

猶他州 |

|

|

1 |

|

|

|

21.6 |

|

|

|

— |

|

|

|

21.1 |

|

|

|

— |

|

|

|

(0.5 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

0% |

|

|

100% |

|

||||

|

維吉尼亞 |

|

|

4 |

|

|

|

328.7 |

|

|

|

— |

|

|

|

303.9 |

|

|

|

— |

|

|

|

(24.8 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

78% |

|

|

22% |

|

||||

|

華盛頓 |

|

|

2 |

|

|

|

1.0 |

|

|

|

16.9 |

|

|

|

1.7 |

|

|

|

16.6 |

|

|

|

0.7 |

|

|

|

(0.3 |

) |

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

91% |

|

|

9% |

|

||||

|

西弗吉尼亞州 |

|

|

1 |

|

|

|

16.4 |

|

|

|

— |

|

|

|

15.8 |

|

|

|

— |

|

|

|

(0.6 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

68% |

|

|

32% |

|

||||

|

懷俄明州 |

|

|

2 |

|

|

|

150.4 |

|

|

|

— |

|

|

|

110.1 |

|

|

|

— |

|

|

|

(40.3 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

19% |

|

|

81% |

|

||||

|

聯合S.總 |

|

|

204 |

|

|

|

15,604.2 |

|

|

|

786.1 |

|

|

|

15,607.3 |

|

|

|

762.4 |

|

|

|

3.1 |

|

|

|

(23.7 |

) |

|

|

91 |

% |

|

9% |

|

|

0% |

|

|

66% |

|

|

34% |

|

||||

|

非美國S. |

|

|

2 |

|

|

|

833.0 |

|

|

|

— |

|

|

|

825.6 |

|

|

|

— |

|

|

|

(7.4 |

) |

|

|

— |

|

|

|

100 |

% |

|

0% |

|

|

0% |

|

|

98% |

|

|

2% |

|

||||

|

總計 |

|

|

206 |

|

|

|

16,437.2 |

|

|

|

786.1 |

|

|

|

16,432.9 |

|

|

|

762.4 |

|

|

|

(4.3 |

) |

|

|

(23.7 |

) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

就本表而言,本公司根據已劃作採石用途的土地及本公司已決定無須劃作分區用途的土地計算其總儲量。

|

* |

本公司可擁有鄰近或鄰近現有采石場的額外土地,但如需要分區但尚未取得分區,則不包括該等儲備。 |

|

** |

公司的地下礦山項目在其Ft。卡爾霍恩工廠於2020年增加了儲量噸位。 |

|

*** |

該公司在俄亥俄州的儲量包括鎂合金特種業務中使用的輝長石石灰巖儲量。 |

|

**** |

該公司在德克薩斯州的儲量包括水泥生產線業務中使用的石灰石儲量。 |

|

|

|

年產量(噸)(百萬) 截至12月31日止的年度 |

|

|

年數 現有生產 12月31日, |

|

||||||||||

|

可報告的細分市場 |

|

2020 |

|

|

2019 |

|

|

2018 |

|

|

2020 |

|

||||

|

東方集團 |

|

|

120.4 |

|

|

|

123.7 |

|

|

|

107.6 |

|

|

|

100 |

|

|

西部集團 |

|

|

70.8 |

|

|

|

70.4 |

|

|

|

67.4 |

|

|

|

74 |

|

|

總骨料產品線 |

|

|

191.2 |

|

|

|

194.1 |

|

|

|

175.0 |

|

|

|

90 |

|

水泥

截至2020年12月31日,本公司通過其附屬公司從兩個州的八處物業加工或運輸水泥,其中六處位於本公司擁有的無主要附屬物的土地上,一處位於部分擁有並部分租賃的土地上,一處位於租賃的土地上。該公司的水泥業務的生產設施位於兩個,

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第23頁 |

第一部分 ♦ 項目2—財產

得克薩斯州的站點:得克薩斯州的米德洛錫安,達拉斯/沃斯堡南部; 和亨特,德克薩斯州,聖安東尼奧北部。下表概述了截至12月31日該公司水泥生產設施的某些信息, 2020:

|

種 |

|

年度評級 多產 容量-噸 熟料的數量 (單位:百萬) |

|

|

製造業 過程 |

|

服務日期 |

|

內部 估計數 儲備-年 |

|

||

|

德克薩斯州米德洛錫安 |

|

|

2.4 |

|

|

乾的 |

|

2001 |

|

|

60 |

|

|

Hunter,TX |

|

|

2.1 |

|

|

乾的 |

|

2013, 1981 |

|

|

140 |

|

|

總計 |

|

|

4.5 |

|

|

|

|

|

|

|

|

|

利用上述設施確定的儲量位於公司擁有的約2,844英畝土地上。截至2020年12月31日,該公司估計其在該土地上已探明和可能的石灰石總儲量約為6.82億噸。

該公司的水泥生產設施包括窯爐、破碎機、預熱器/焙燒爐、冷卻器、精磨機和其他用於將石灰石和其他原材料加工成水泥的設備,以及用於從鄰近採石場提取和運輸石灰石的設備。這些水泥生產設施由鐵路和卡車提供服務。

截至2020年12月31日,公司還通過其子公司直接或通過第三方運營了六個水泥分銷終端。

氧化鎂特產業務

Magnesia Specialties業務目前在密歇根州的Manistee和俄亥俄州的Woodville經營主要製造設施。這兩個設施都是自有的。

其他屬性

該公司擁有的主要公司辦事處位於北卡羅來納州羅利市。該公司擁有並租賃其五個運營業務部門的各種行政辦公室。該公司計劃在2021年初將其主要公司辦公室轉移到租賃空間,並出售擁有的總部大樓。

條件與利用

該公司的主要物業有不同的樓齡和不同的建築類型,相信整體狀況良好,保養良好,一般適合和足夠作其用途。

於二零二零年,集料業務的主要物業相信以約75%的平均生產能力使用,並能支持較高水平的市場需求。該公司調整了生產計劃,以滿足對其產品的批量需求。

2020年,德克薩斯州的水泥廠的平均利用率為80%。波特蘭水泥協會(PCA)預測,2021年德克薩斯州的水泥消費量將比2020年温和增長。水泥企業的領導層與骨料和預拌混凝土團隊合作,制定了關於工廠間效率的戰略計劃,以及解決工廠利用率和效率的戰術計劃。

該公司的鎂特產業務預計,未來的有機收益增長將來自定價的提高、從新冠肺炎的影響中恢復、現有資產和投資組合的合理化和/或進一步的成本降低。在目前鋼鐵利用率在75%至80%之間的經營環境下,成本或客户的任何意外變化都會給鎂特種產品部門的收益帶來波動。於二零二零年,鎂特產部門的白雲石石灰業務使用率達73%。

|

表格10-K表♦ 第24頁 |

|

為成功而打造的世界級組織 |

第一部分 ♦*項目3--法律訴訟

項目3--法律訴訟

本公司在正常業務運作過程中,不時會被提出不同類型的索償要求,包括有關土地使用及許可證、安全、健康及環境事宜(例如消減噪音、爆破、震動、空氣排放及水排放)的索償。這類事項有許多不確定因素,無法確定這些事項可能產生的後果,或由此產生的責任數額。本公司管理層認為(其意見部分基於對律師意見的考慮),根據目前掌握的事實,任何訴訟和其他法律程序的最終結果將對本公司的整體運營結果、其現金流或其財務狀況產生重大不利影響是遙不可及的。然而,管理層不能保證任何此類訴訟的不利結果不會對公司或其經營部門產生重大不利影響。

該公司在2020年不需要支付任何罰款,因為該公司沒有披露根據美國國税法第6707A條進行的某些“應報告的交易”。

另請參閲“附註O:承付款和或有事項“屬於”財務報表附註“本公司的綜合財務報表包括在項目8,“財務報表和補充數據”本表格10-K及“環境監管與訴訟“項下包括的條文項目7,“管理層對財務狀況和經營成果的討論和分析”此表格的10-K

項目4--礦山安全信息披露

有關違反礦山安全規定或《多德—弗蘭克華爾街改革和消費者保護法案》第1503(a)條和法規S—K(17 CFR 229.104)第104條要求的其他監管事項的信息,見本表10—K的附件95。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第25頁 |

第一部分 ♦*關於我們的行政官員的信息

關於我們的執行官員的信息

以下載列截至2021年2月19日有關Martin Marietta執行人員的若干資料:

|

名字

|

年齡

|

現在的位置

|

假設年份 現在的位置

|

其他職位和其他業務

|

|

C.霍華德·奈 |

58 |

董事會主席; |

2014 |

|

|

|

|

首席執行官; |

2010 |

|

|

|

|

總裁; |

2006 |

|

|

|

|

Aggregates的總裁 |

2010 |

|

|

|

|

業務; |

|

|

|

|

|

氧化鎂公司董事長 |

2007 |

|

|

|

|

專業業務

|

|

|

|

James a. J. Nickolas |

50 |

高級副總裁,首席執行官 財務總監 |

2017 |

首席會計主任(三月至 2019年5月);企業發展主管 Caterpillar Ventures,Caterpillar Inc. (2017年1月至7月),集團財務總監 卡特彼勒資源工業公司 (2014年10月至2016年12月)

|

|

羅斯林河酒吧 |

62 |

常務副主任總裁; |

2015 |

|

|

|

|

總法律顧問; |

2001 |

|

|

|

|

公司祕書

|

1997 |

|

|

羅伯特·J·卡丹

|

57

|

高級副總裁; 控制器和 首席會計官

|

2019

|

副總裁兼公司財務總監(2019年3月至5月); 首席財務官, SWM國際(2013—2019) |

|

Daniel L.格蘭特 |

66 |

高級副總裁, 戰略與發展

|

2013 |

|

|

克雷格M.拉託雷

|

53 |

高級副總裁, 首席人力資源官

|

2019

|

總裁副人力資源部 (July 2018—2019年3月);高級副 總裁兼首席人力資源官 (2013—2018),Andeavor(前 (Tesoro Corporation)

|

|

約翰·P·莫爾 |

56 |

高級副總裁, |

2017 |

副總裁(2015—2017) |

|

|

|

首席信息官 |

2015 |

|

|

表格10-K表♦ 第26頁 |

|

為成功而打造的世界級組織 |

第二部分 ♦ 第5項—登記人普通股市場、有關股東事項及發行人購買股本證券

第II部

項目5—註冊人普通股權市場、相關股東事項及發行人購買股權

市場信息和持有者

該公司的普通股,面值0.01美元,在紐約證券交易所(NYSE)交易(代碼:MLM)。截至2021年2月12日,共有788名公司普通股持有人。

普通股業績圖表

下圖和附表比較了2015年12月31日至2020年12月31日期間(a)公司普通股、(b)標準普爾500綜合股票指數和(c)標準普爾500材料指數的五年累計總回報。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第27頁 |

第二部分 ♦ 第5項—登記人普通股市場、有關股東事項及發行人購買股本證券

最近出售的未註冊證券

沒有。

發行人購買股票證券

|

期間 |

|

總計 數量 股票 購得 |

|

|

平均值 支付的價格 每股 |

|

|

總計 數量 股票 購得 作為以下內容的一部分 公開地 宣佈 計劃或 節目(1) |

|

|

極大值 數量 分享 可能還會是 購得 在.之下 計劃或 節目 |

|

||||

|

2020年10月1日至2020年10月31日 |

|

|

— |

|

|

$ |

— |

|

|

|

— |

|

|

|

13,520,952 |

|

|

2020年11月1日-2020年11月30日 |

|

|

— |

|

|

$ |

— |

|

|

|

— |

|

|

|

13,520,952 |

|

|

2020年12月1日-2020年12月31日 |

|

|

— |

|

|

$ |

— |

|

|

|

— |

|

|

|

13,520,952 |

|

|

總計 |

|

|

— |

|

|

$ |

— |

|

|

|

— |

|

|

|

13,520,952 |

|

|

1 |

公司的股票回購計劃,目前授權回購2000萬股普通股,由董事會不定期批准,董事會酌情更新,並通過新聞稿向公眾公佈。關於這一話題的最新公告是公司於2015年2月10日發佈的新聞稿,稱董事會已授權回購至多2000萬股已發行普通股,其中包括根據公司先前股份回購計劃授權的500萬股。此前宣佈股份回購計劃和股份回購授權中包含的相關普通股金額的新聞稿如下:(I)2007年8月15日的新聞稿(500萬股);(Ii)2006年2月22日的新聞稿(500萬股);以及(Iii)1994年5月6日的新聞稿(250萬股)。 |

項目6--選定的財務數據

美國證券交易委員會版本號33-10890取消了以前所需的選定財務數據的要求S-K條例第301項。

|

表格10-K表♦ 第28頁 |

|

為成功而打造的世界級組織 |

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

項目7--管理層對財務狀況和經營成果的討論和分析

項目7--管理層對財務狀況和經營成果的討論和分析

簡介概述

馬丁·瑪麗埃塔材料公司(The Company Or Martin Marietta)是一家以自然資源為基礎的建材公司。該公司通過其在27個州、加拿大和巴哈馬的約300個採石場、礦山和分銷場網絡供應骨料(碎石、沙子和礫石)。在美國西部,Martin Marietta還在該公司擁有領先骨料地位的市場提供水泥和下游產品,即預拌混凝土、瀝青和鋪路服務。具體地説,該公司在德克薩斯州有兩家水泥廠,在德克薩斯州、科羅拉多州和懷俄明州擁有現成的混合混凝土和瀝青業務。瀝青作業和鋪路服務僅在科羅拉多州進行。公司的重量級建築材料用於基礎設施、非住宅和住宅建設項目。集料還用於農業、公用事業和環境應用,並用作鐵路道碴。集料、水泥、預拌混凝土、瀝青和鋪路產品線統稱為“建材”業務。

中更全面地討論了綜合戰略目標部分,地理位置對建材業務至關重要。該公司通過兩個可報告的部門開展建材業務,這兩個部門按地理位置組織:東部集團和西部集團。東部集團的業務以前曾在中美洲和東南部集團報道過,它由東部和中部兩個部門組成。西部集團由西南和西部兩個部門組成。

東方集團只提供聚合產品。這個West Group提供水泥集料和下游產品和服務。此外,以下五個州佔2020年建材業務總收入的71%:德克薩斯州、科羅拉多州、北卡羅來納州、佐治亞州和愛荷華州。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第29頁 |

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

氧化鎂特產

該公司經營着一家鎂特產公司,在密歇根州和俄亥俄州設有生產設施。鎂特種產品業務生產工業、農業和環境應用中使用的氧化鎂化工產品。它還生產白雲石石灰,主要銷售給客户用於鋼鐵生產和土地穩定。Magnesia Specialties的產品運往世界各地的客户。

綜合戰略目標

綜合戰略目標

公司的戰略規劃流程,或S策略O正在休息A分析和REview(Soar),為執行Martin Marietta的長期戰略計劃提供了框架。在這一框架的指導下,並考慮到建材業務的週期性,公司確定了資本分配優先事項,以最大化長期股東價值創造。該公司的戰略包括持續評估在新的國內市場以聚合為主導的規模機會(即平臺收購)、通過收購補充現有業務進行擴張(即補充性收購)以及剝離與所述戰略目標不一致的資產。該公司為這些機會提供資金,目的是通過在債務融資交易完成後的合理時間內保持槓桿率(綜合債務與綜合利息、税項、折舊和攤銷前收益(EBITDA)的2.0倍至2.5倍)來保持其財務靈活性。

通過有目的的設計,公司將繼續是一家以總量為主導的業務(聚合產品毛利潤佔2020年綜合毛利潤總額的68%),專注於具有強勁的潛在增長基本面的市場,在這些市場中,它可以維持或實現領先的市場地位。受此驅動有意的做法,公司有領先地位,定義為#1或#2,在其約90%的市場上。作為其長期戰略計劃的一部分,該公司還可能尋求戰略水泥和有針對性的下游機會。對Martin Marietta來説,戰略水泥和有針對性的下游業務位於垂直整合的市場,在那裏,公司已經或設想有一條通向領先聚合地位的明確道路。

一般來説,該公司的建材產品既在當地採購,也在當地銷售。因此,在評估市場吸引力和增長機會時,地理位置至關重要。有吸引力的地理位置表現出:(A)人口增長和/或人口密度,這兩個因素都是大量建築材料消耗的驅動力;(B)商業和就業的多樣性,推動經濟更穩定;(C)優越的國家財政狀況,公共基礎設施增長和支持的驅動力。

為了評估人口增長和密度,該公司將重點放在美國的大區。巨型區域是覆蓋數千平方英里的大都市人口中心的大型網絡。根據美國2050年,一個地區規劃協會的規劃和政策項目,到2050年,國家人口和經濟增長的大部分將發生在11個兆區。該公司在大多數大公司都有業務。作為SOAR成功執行的證據,公司在德克薩斯州三角和科羅拉多州前線地區的領先地位、在東北地區南部的增長平臺以及在皮埃蒙特大西洋地區(主要是亞特蘭大地區)的增強地位是自2011年以來收購的結果。該公司在五大湖地區的東南部擁有傳統業務,包括在印第安納州和俄亥俄州的業務。巨型企業和公司的主要州在建材業務的主要考慮因素一節。

|

表格10-K表♦ 第30頁 |

|

為成功而打造的世界級組織 |

|

|

|

|

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

在考慮業務和就業的多樣性時,該公司將其地理足跡集中在重要的交通走廊上,特別是在土地隨時可用於建設履約和/或數據中心的地方。零售業重視運輸走廊,因為物流和配送是支持該行業的建築的關鍵考慮因素。此外,科技公司認為這些地區對數據中心來説很有吸引力。

此外,該公司在決定擴張或發展地區的機會和吸引力時,會考慮一個州的財務狀況。在這項評估中,本公司審查了一個州的財務健康評級,該評級由S全球評級公司發佈,其中AAA是最高分。該公司的前十個創收州已經過評估,並獲得了AA或AAA的財務健康評級。該公司還審查了該州獲得額外基礎設施資金和融資的能力。

根據公司的戰略目標,管理層的總體重點包括以下事項:

|

|

• |

堅持公司對其使命、願景和價值觀的承諾 |

|

|

• |

有效地在建設週期中導航,以平衡投資和成本決策與預期出貨量 |

|

|

• |

跟蹤人口趨勢的變化以及地方、州和國家的經濟狀況,以確保戰略計劃的執行反映不斷變化的趨勢 |

|

|

• |

有效整合收購的業務,以最大限度地提高投資回報 |

|

|

• |

以一致的方式分配資本 在維持財務狀況的同時, 靈活性 |

|

|

─ |

收購 |

|

|

─ |

有機資本投資 |

|

|

─ |

通過有意義和可持續的股息以及股票回購向股東返還現金 |

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第31頁 |

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

2020年業績亮點

實現行業領先的安全性能:

|

|

• |

創紀錄的全公司損失時間事件率(LTIR)為0.15,連續第四年達到世界級或更高的LTIR閾值 |

|

|

• |

總傷害事故率(TIIR)為0.93,而2019年為1.18 |

實現創紀錄的財務業績:

本公司實現了創紀錄的產品和服務收入、綜合毛利、經營收益、馬丁·瑪麗埃塔應佔淨利潤、每股攤薄收益和調整後EBITDA(定義見 經營成果受強勁的客户需求以及建材業務所有產品線的定價和盈利能力改善的推動。該公司產品和服務收入、毛利潤、調整後EBITDA和稀釋後每股收益連續第九年實現增長(不包括2017年減税和就業法案(2017 Tax Act)對2017財務金額的一次性影響)。該公司對安全和卓越運營的承諾產生了以下財務業績(與2019年的比較):

• 合併總收入為47.3億美元,而去年同期為47.4億美元

• 創紀錄的合併毛利潤為12.5億美元,而去年同期為11.8億美元,增長6.3%

• 綜合銷售、一般和行政(SG&A)費用佔總收入的6.5%

• 馬丁·瑪麗埃塔的淨收益為7.21億美元,而去年同期為6.119億美元,增長17.8%

• 稀釋後每股收益為11.54美元,而去年同期為9.74美元

• 創紀錄的合併調整後EBITDA為13.9億美元

• 創紀錄的10.5億美元運營現金流

繼續嚴格執行資本分配優先事項:

• 2020年8月股息增加4%,導致年度股息總額為1.403億美元,或每股2.24美元

• 以5000萬美元回購了20萬股普通股

• 投入運營的資本為3.67億美元

• 淨償還長期債務1.49億美元

營商環境

建材業務

建材業務

建材業務為建築市場的客户提供服務。該業務的盈利能力對國家、地區和地方經濟狀況以及建築支出的週期性波動非常敏感,這些因素受到公共部門基礎設施資金水平、利率、資本市場準入以及人口、地理、就業和人口動態波動的影響。

重型建築業務,包括公司的大部分業務,都是在户外進行的。因此,反覆無常的天氣模式、降水和其他與天氣有關的情況,包括洪水、颶風、暴風雪、寒冷的氣温和乾旱,可能會對生產計劃、發貨量、成本、效率和盈利能力產生重大影響。一般來説,第一季度和第四季度的財務業績會受到以下影響

|

表格10-K表♦ 第32頁 |

|

為成功而打造的世界級組織 |

|

|

|

|

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

冬季天氣,而第二季度和第三季度可以 易受強降水的影響。反覆無常的天氣模式的影響在建材業務的主要考慮因素一節。

產品線

骨料是一種由碎石、沙子和礫石組成的工程顆粒材料,主要用於建築應用,製造成特定的尺寸、等級和化學物質。該公司的業務主要包括露天採石場;然而,該公司也是美國最大的地下集合體礦山運營商,在East Group擁有14個活躍的地下礦山。以2020年的年產量水平計算,該公司的總儲量平均約為90年。

在預拌混凝土生產中,水泥是用來粘結骨料、沙和水的基本試劑。該公司在得克薩斯州擁有戰略和領先的水泥地位,在達拉斯/沃斯堡以南的得克薩斯州米德洛錫安和聖安東尼奧以北的得克薩斯州亨特設有生產設施。這兩個工廠生產波特蘭水泥和特種水泥,年產能合計約為450萬噸,2020年合計利用率約為80%。Midlothian工廠擁有許可證,允許每年擴大80萬噸的產能。除了這兩個生產設施外,該公司還運營着幾個水泥分銷終端。石灰石形式的碳酸鈣是生產水泥的主要原料。該公司在其水泥生產廠附近擁有超過6億噸的石灰石儲量。

預拌混凝土主要是水泥、沙子、骨料和水的混合物,以立方碼為單位進行測量,並專門為客户的建築項目分批或生產,然後在項目現場運輸和澆注。用於預拌混凝土的骨料是一種含有有限細粉(即泥土和粘土)的水洗材料。該公司在德克薩斯州、科羅拉多州和懷俄明州經營着120家預拌廠。瀝青最常用於鋪設道路和停車場,由液體瀝青、結合介質和集料組成。與預拌混凝土類似,每個瀝青批次都是根據客户規格生產的。該公司的瀝青業務和鋪路服務位於科羅拉多州。這些下游產品線的市場動態包括競爭激烈的環境和與該公司的上游骨料和水泥產品線相比較低的進入門檻。

最終用途趨勢

|

|

• |

根據美國地質調查局的數據,截至2020年9月30日的9個月,即可獲得的最新政府數據,估計建築骨料消費量與截至2019年9月30日的9個月相比下降了3%,而截至2020年10月31日的10個月,水泥消費量與去年同期基本持平。 |

|

|

• |

根據美國人口普查局的數據,截至2020年12月31日的12個月與截至2019年12月31日的12個月相比,全國建築支出統計數據如下: |

♦在建工程總價值增長5%

♦公共建設支出增長5%

♦私人非住宅建築市場支出下降3%

♦私人住宅建築市場支出增長12%

建材業務的主要最終用途市場是公共基礎設施(即高速公路、街道、道路、橋樑和學校);非住宅建築(即製造和分銷設施;工業綜合體;寫字樓;大型零售商和批發商;醫療保健、酒店和能源相關活動);以及住宅建築(即分區開發;以及單户和多户住宅)。集料還用於農業、公用事業和環境應用,以及用作鐵路道碴,共同構成了ChemRock/Rail市場。

公共基礎設施項目可能需要幾年時間才能完成,而住宅和非住宅建設項目 通常在一年內完成。一般而言,客户採購訂單不包含確定數量承諾,無論最終用途市場如何。 因此,管理層不利用公司 積壓管理其業務.

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第33頁 |

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

公共基礎設施市場佔36佔公司總出貨量的%, 2020. A預計北卡羅來納州部分地區的發貨量下降,能源部門活動減少和COVID—19驅動的項目延遲是導致 1為此目的,裝運量下降%. 這個該公司對這一最終用途市場的出貨量仍低於最近五年平均值3,8%和十年平均43%.

公共基礎設施市場佔36佔公司總出貨量的%, 2020. A預計北卡羅來納州部分地區的發貨量下降,能源部門活動減少和COVID—19驅動的項目延遲是導致 1為此目的,裝運量下降%. 這個該公司對這一最終用途市場的出貨量仍低於最近五年平均值3,8%和十年平均43%.

雖然公共和私營市場部門的建築支出受到經濟週期vt.的.公共支出的歷史水平 由於來自聯邦、州和地方政府的資金的可預測性,基礎設施項目相對更穩定,大約一半的資金來自聯邦政府,一半來自州和地方政府。這個《修復美國地面運輸法》(FAST法案)於2015年12月4日簽署成為法律,授權在2016至2020財年提供3,050億美元,隨後延長一年,向駭維金屬加工信託基金額外提供136億美元。

公共建設項目一旦中標,通常會一直持續到完工。因此,天氣或其他因素的延誤可能會延長建設週期的持續時間。支持基礎設施融資的州和地方倡議,包括增加燃油税和其他投票倡議,在規模和數量上都在增加,因為這些政府認識到需要在公共基礎設施融資中發揮更大的作用。2020年11月,303項州和地方投票倡議獲得批准,佔所有待投票的基礎設施資金措施的94%。這創下了20年來的支持率紀錄。獲批的基礎設施倡議估計將產生近140億美元的一次性和經常性收入,其中德克薩斯州的倡議佔總數的110億美元以上。

2020年,非住宅建築市場佔該公司總出貨量的34%。在2019年強勁的活動之後,這一最終用途的總出貨量下降了9%,反映出能源行業活動因低油價以及某些風電場的建成和一些液化天然氣項目的暫停而減少。道奇動量指數在2020年12月為134.6。道奇動量指數是麥格勞-希爾建築公司編制的非住宅建築建設支出的12個月領先指標,2000年是100的指數基礎。雖然與2019年12月相比下降了5%,但從2020年11月到2020年12月,該指數上升了9%,這表明2021年初非住宅建築行業出現了積極的勢頭。

2020年,非住宅建築市場佔該公司總出貨量的34%。在2019年強勁的活動之後,這一最終用途的總出貨量下降了9%,反映出能源行業活動因低油價以及某些風電場的建成和一些液化天然氣項目的暫停而減少。道奇動量指數在2020年12月為134.6。道奇動量指數是麥格勞-希爾建築公司編制的非住宅建築建設支出的12個月領先指標,2000年是100的指數基礎。雖然與2019年12月相比下降了5%,但從2020年11月到2020年12月,該指數上升了9%,這表明2021年初非住宅建築行業出現了積極的勢頭。

2020年,住宅建築市場佔公司總出貨量的24%,與2019年相比增長了6%。這種最終用途對利率敏感,通常與經濟週期直接相關。該公司對住宅建築的風險敞口分為用於建設分部(包括道路、人行道、公用事業和雨水和污水排放)的集料、用於新建獨户住宅的集料和用於建設多户單元的集料。住宅小區和獨棟住宅的建設總密集度幾乎是多户住宅建設的三倍。在整個經濟週期中,多户建築通常在週期的早期開始,然後過渡到單户建築。因此,新住宅小區開工的時間,以及新的獨棟住宅許可證,都是住宅數量的有力指標。截至2020年12月31日的一年,140萬套住宅開工數量較2019年增長7%,但仍低於150萬套的50年曆史年平均水平。在截至2020年12月31日的一年中,全國住房許可證比2019年增加了5%。該公司預計住宅市場在以下推動下將繼續增長供應不足、低利率、有利的人口結構、就業增長、去城市化、土地可獲得性和效率許可。

2020年,住宅建築市場佔公司總出貨量的24%,與2019年相比增長了6%。這種最終用途對利率敏感,通常與經濟週期直接相關。該公司對住宅建築的風險敞口分為用於建設分部(包括道路、人行道、公用事業和雨水和污水排放)的集料、用於新建獨户住宅的集料和用於建設多户單元的集料。住宅小區和獨棟住宅的建設總密集度幾乎是多户住宅建設的三倍。在整個經濟週期中,多户建築通常在週期的早期開始,然後過渡到單户建築。因此,新住宅小區開工的時間,以及新的獨棟住宅許可證,都是住宅數量的有力指標。截至2020年12月31日的一年,140萬套住宅開工數量較2019年增長7%,但仍低於150萬套的50年曆史年平均水平。在截至2020年12月31日的一年中,全國住房許可證比2019年增加了5%。該公司預計住宅市場在以下推動下將繼續增長供應不足、低利率、有利的人口結構、就業增長、去城市化、土地可獲得性和效率許可。

|

表格10-K表♦ 第34頁 |

|

為成功而打造的世界級組織 |

|

|

|

|

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

剩下的6%公司 2020集合體發貨流向ChemRock/Rail市場,其中包括道碴和農用石灰石。鎮流器是一種集料產品。 用於穩定鐵路道牀,以及越來越多的混凝土鐵軌領帶正被用作木製領帶的替代品。農用石灰是一種高鈣碳酸鹽材料,用作動物飼料添加劑、土壤酸性中和劑和農業生長促進劑。此外,ChemRock/Rail包括Rap Rap,它被用作穩定材料來控制由堤壩、海洋海灘、海灣、河流和溪流的徑流以及高鈣石灰石造成的侵蝕,高鈣石灰石用作玻璃、塑料、油漆、橡膠、粘合劑、油脂和紙張的填充物。化學級高鈣石灰石被用作公用事業廠的脱硫材料。

剩下的6%公司 2020集合體發貨流向ChemRock/Rail市場,其中包括道碴和農用石灰石。鎮流器是一種集料產品。 用於穩定鐵路道牀,以及越來越多的混凝土鐵軌領帶正被用作木製領帶的替代品。農用石灰是一種高鈣碳酸鹽材料,用作動物飼料添加劑、土壤酸性中和劑和農業生長促進劑。此外,ChemRock/Rail包括Rap Rap,它被用作穩定材料來控制由堤壩、海洋海灘、海灣、河流和溪流的徑流以及高鈣石灰石造成的侵蝕,高鈣石灰石用作玻璃、塑料、油漆、橡膠、粘合劑、油脂和紙張的填充物。化學級高鈣石灰石被用作公用事業廠的脱硫材料。

定價趨勢

建築項目的材料定價通常是基於承諾在確定的時期內以商定的價格提供規定數量的特定產品的條款。由於基礎設施項目跨越多年,在公司根據現有價格協議銷售產品時,宣佈的價格變化可能會有一段滯後時間才會生效。多年期基礎設施合同中包含的自動扶梯定價在一定程度上緩解了這種影響。然而,在生產成本急劇或快速增長的時期,多年期基礎設施合同定價可能只提供名義上的定價增長。此外,在適當的情況下,公司可能會逐個市場實施年中提價。定價由當地決定,並受當地市場的供求特點影響。

在混合調整的基礎上,這將在經營成果2020年集料價格上漲4.0%,2020年水泥價格上漲3.2%。

成本結構

建材業務的直接生產成本是採石場、礦山、水泥廠、預拌混凝土廠、瀝青廠和鋪路作業以及配送場和設施產生的收入成本的組成部分。收入成本還包括轉售材料成本、將材料從生產採石場或水泥廠運輸到配送場或設施的運費以及生產管理費用。

一般來説,建材業務的直接生產成本的重要組成部分是(1)人工和相關福利;(2)原材料;(3)折舊、損耗和攤銷(DDA);(4)維修和維護;(5)合同

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第35頁 |

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

服務; (6) 供應品;及(7)能量。在……裏面2020,這些類別代表9個0佔建材業務總量的百分比直接生產成本。

生產是決定可變成本水平的關鍵驅動因素,因為它影響小時工的數量和相關的勞動時間。此外,隨着生產量的增加,能源組件、供應和維修以及維護成本也會增加。可變成本是指隨着生產量的高低而變動的費用,而固定成本是指不因生產量或銷售量而變化的費用。因此,該公司的經營槓桿可以是相當大的。

一般來説,當公司將資本投資於設施和設備時,增加的產能和生產率,以及減少的勞動力和維修成本,可以抵消增加的固定折舊成本。然而,在需求較低的環境中,生產率的提高和相關效率的提高可能無法充分實現,從而導致固定成本吸收不足。

工資和福利的上漲以及勞動力成本的上漲可能會因經濟增長中生產率的提高而有所緩解。此外,流程自動化和移動機隊規模調整導致的勞動力減少,主要是在聚合操作方面,緩解了不斷上升的勞動力成本。在經濟不景氣期間,該公司會審查其運營情況,並在可行的情況下暫時閒置某些地點。該公司能夠為這些市場提供鄰近的其他開放式設施。在某些市場,管理層可以組建生產“超級班組”,在一個地區的不同地點輪流工作。例如,在一個市場內,一個船員可能每週在一個採石場工作三天,另一個採石場工作兩個工作日。這使得公司能夠在需求較低的時期負責任地管理員工人數。

生產預拌混凝土和瀝青分別需要使用水泥和液體瀝青原料。因此,這些原材料的價格波動直接影響到公司的經營業績。

水泥生產是一項資本密集型業務,除了維護停工外,運營工廠的固定成本很高。窯爐和精軋廠的維護通常要求工廠在維修期間關閉一段時間。2020年和2019年,水泥業務分別產生了1970萬美元和2630萬美元的停運成本。與2019年相比,2020年停電成本的下降主要是由於前期投資和計劃停窯的時間安排提高了窯爐的可靠性。該公司根據計劃中的維護停工的預期調整生產水平。

通常,柴油是建材業務能源成本中最大的一個組成部分。2020年和2019年每加侖汽油的平均成本分別為1.49美元和2.08美元。能源成本的變化也影響到該公司為相關用品支付的價格,包括炸藥、傳送帶和輪胎。此外,該公司在其鐵路和水運分銷網絡上運輸產品的包租合同通常包括在燃料價格超出規定範圍時增加或減少公司支付的金額的條款。

通貨膨脹對公司業務的影響並不大。此外,從歷史上看,該公司在通脹期間實現了定價增長,這是基於其在正常經濟環境下提高銷售價格的能力。

|

表格10-K表♦ 第36頁 |

|

為成功而打造的世界級組織 |

|

|

|

|

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

建材業務的主要考慮因素

地理位置至關重要,因為產品是在當地採購和銷售的

該公司的地理足跡主要分佈在有吸引力的市場,具有強勁的潛在增長特徵,包括人口增長和/或人口密度以及商業和經濟多樣性,這兩者都產生了對建築和公司建材產品的需求。該公司在美國大多數大地區都有業務,特別是:德克薩斯三角地區、墨西哥灣沿岸地區、皮埃蒙特大西洋公司、Front Range和佛羅裏達州,下文將對每個地區進行討論。此外,下面討論的愛荷華州是創收前五名的州,雖然不是巨型經濟的一部分,但它是一個具有多樣化經濟的有吸引力的市場。

德克薩斯三角和墨西哥灣沿岸

德克薩斯三角主要由達拉斯/沃斯堡、聖安東尼奧和休斯頓這三個支撐性大都市定義。大約三分之二的得克薩斯州人稱得克薩斯三角為家,根據美國人口普查局的報告,截至2019年7月1日,這三個支撐性城市的人口估計接近1800萬。預計到2050年,這個巨型城市的人口將超過3500萬。德克薩斯三角包含48家財富500強公司的總部,代表着一個多元化的經濟體,包括金融、技術、運輸以及商品和服務行業。

獨特的是,休斯頓在過去19年中佔德克薩斯州國內生產總值(GDP)的25%以上,被認為是墨西哥灣沿岸和德克薩斯三角地區的一部分。除了休斯頓,墨西哥灣沿岸巨型城市還包括新奧爾良和路易斯安那州的巴吞魯日。預計2025年墨西哥灣沿岸的人口將超過1600萬,2050年將超過2300萬。經濟是由能源、化工和運輸部門推動的。

德克薩斯州的市場仍然是美國最強勁的市場之一,根據美國經濟分析局的數據,截至2020年9月30日,該州的GDP佔全國19.1萬億美元GDP的9%。2019年,最新的排名,《福布斯》排名第二的是達拉斯、沃斯堡和休斯頓,20這是和34這是分別是商業和職業的最佳都市。德克薩斯州的人口增長繼續領先於全國,預計從2020年到2040年,該州人口將增長35%。根據美國人口普查局的最新信息,截至2019年7月1日,休斯頓、聖安東尼奧和達拉斯分別位居美國人口最多城市的第四、第七和第九位。在截至2020年11月的十年期間,根據美國勞工統計局的報告,達拉斯奧斯汀的大都市區,

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第37頁 |

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

聖安東尼奧和休斯敦經歷了以下就業增長40%, 27%, 22%和18%。受人口增長的支撐,德克薩斯州領導國家在住房許可證總數中,這個年告一段落12月31日, 2020.

該州交通部(TxDOT)在2020財年出租了75億美元的建設項目,2021財年的租賃預算為95億美元,2022財年的租賃預算為77億美元。2019年,TxDOT宣佈了2020年統一交通計劃,確定了未來十年總計超過770億美元的基礎設施項目計劃投資。駭維金屬加工建設的資金來自專用來源,包括1號和7號提案,而不是使用一般資金。2015年通過的1號提案,從石油和天然氣遣散税收入中提取一部分,並將其分配給國家駭維金屬加工基金。提案7由州銷售税和使用税以及機動車銷售税和租賃税提供資金,用於非收費公路和某些與交通相關的債務。在2019財年和2020財年,這兩個項目分別為國家駭維金屬加工基金貢獻了54億美元和42億美元。此外,在2020年11月,選民100%批准了將提供額外116億美元基礎設施資金的投票措施。儘管新冠肺炎疫情暫時減緩了經濟發展,但建築業活動正在復甦,計劃在整個德克薩斯州擴張的開發商和企業就是明證。亞馬遜、惠普、特斯拉和達拉斯/沃斯堡國際機場都宣佈了在奧斯汀、達拉斯/沃斯堡和休斯頓的重大新項目計劃。此外,繼續獲得聯邦監管部門的批准,應該有助於在未來幾年增加大型能源行業項目的大量建築材料消耗。

皮埃蒙特大西洋

皮德蒙特大西洋是一個快速增長的巨型地區;然而,它面臨着伴隨着人口增長而來的挑戰,包括交通擁堵加劇和基礎設施不足。

北卡羅來納州繼續顯示出強勁的人口趨勢,在截至2019年7月1日的12個月裏,北卡羅來納州躋身人口增長前十名,這是美國人口普查局最後一次年度估計。據估計,到2050年,北卡羅來納州的人口將增長到1400萬。北卡羅來納州的就業增長一直是穩定和持續的。此外,在2019年,《福布斯》羅利和夏洛特分別在商業和職業最佳城市中排名第三和第七。2020年,UPS、Grifols Treateutics和Centene宣佈計劃在北卡羅來納州投資超過17億美元。該州繼續進行大量基礎設施投資,2021財年總支出計劃為58億美元。此外,自2010年以來,所有總額達18億美元的交通公投都得到了選民的批准。2020年10月,該州發行了7億美元的建設北卡羅來納州債券,為交通倡議提供資金。該州2020-2029年的全州交通改善計劃,或STIP,反映了約1700個項目的約237億美元的投資2021年1月,北卡羅來納州可持續交通未來投資資源委員會(NC First)向該州交通部長髮布了一份內容廣泛的報告,建議未來十年額外增加200億美元的交通投資需求。

在截至2019年7月1日的12個月裏,南卡羅來納州的人口增長在全國排名第六。該州的基礎設施項目得到了參議院第1258號法案的支持,該法案也被稱為第275號法案,於2016年頒佈,允許在十年內投入高達42億美元用於駭維金屬加工支出。南卡羅來納州交通部(DOT)的十年計劃包括升級1000英里的農村公路和改善140英里的州際公路。為了為基礎設施需求提供資金,該州於2017年6月通過了眾議院第3516號法案,該法案將該州的汽油税提高了6年,每加侖每年0.02美元,這是該州30年來首次提高汽油税。該法案完全實施後,預計每年將額外產生6.25億美元的收入。此外,自2010年以來,選民批准了78%的投票措施,用於總計36億美元的交通資金。非住宅市場將受益於計劃擴大在南卡羅來納州業務的企業最近宣佈的消息,這些企業包括大陸輪胎公司、Vigilent實驗室、Nephron製藥公司和卡弗海事公司。此外,南卡羅來納州港務局將投資28億美元,用於2022年前的改善。

佐治亞州佔全國GDP的近3%,繼續是表現最好的州。根據佐治亞州經濟發展部的數據,該州是18家財富500強公司的總部,自2020年7月1日以來已獲得43億美元的擴張和新項目投資,創造了近1.2萬個就業機會。格魯吉亞一直是就業和人口增長最快的州之一。在所有人口超過100萬的美國大都市中,亞特蘭大排在第18位這是在截至2019年11月的十年裏,就業增長方面。格魯吉亞於2017年宣佈並於2019年更新的重大流動投資計劃,將在十年內投資110億美元,用於13個駭維金屬加工項目。此外,自2010年以來,格魯吉亞選民批准了三分之二以上的投票措施,總共為道路和交通項目提供了73億美元。

|

表格10-K表♦ 第38頁 |

|

為成功而打造的世界級組織 |

|

|

|

|

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

前射程

自2011年以來,通過戰略收購,該公司在為落基山脈前線地區服務方面建立了領先地位。從懷俄明州南部靠近夏延延伸,沿着25號州際公路穿過科羅拉多州進入新墨西哥州,包括聖達菲和阿爾伯克基,前線巨型公路是美國增長最快的巨型公路之一。在截至2020年的十年裏,科羅拉多州的人口增長率每年都在前11個州之列。前線地區佔科羅拉多州人口的85%,預計到2050年將超過1000萬居民,幾乎是2010年人口的兩倍。

科羅拉多州的經濟包括多樣化的經濟基礎,導致了強勁的就業和人口增長。丹佛排名第四。《福布斯》2019年最佳商業和職業城市。2017年頒佈的參議院17-267號法案包括一個內容,重點是州設施的新租購協議,該協議將19億美元的收益分配給科羅拉多州交通部(CDOT),其餘收益在四年內用於交通和基本建設項目。CDOT在2020-2021財年的支出預算為23億美元。

佛羅裏達州

佛羅裏達州的超級社區幾乎橫跨整個州,正在迅速擴張。根據人口普查局的數據,佛羅裏達州是美國人口第三多的州。此外,從2020年到2040年,該州人口預計將增加700多萬人,增幅為32%。該州的GDP佔全國GDP的5%。

佛羅裏達州2020-2021財年的DOT預算為92億美元,到2025年通過的五年計劃為543億美元。

愛荷華州

愛荷華州幾十年來一直是馬丁·瑪麗埃塔收入排名前五的州,歷史上一直經歷着穩定和穩定的經濟。愛荷華州是美國最大的玉米和豬肉生產州,提供了美國約9%的食品供應。除其他因素外,該公司的農用石灰髮貨量取決於天氣、對農產品(包括玉米和大豆)的需求、商品價格以及農場和土地價值。在過去的幾年裏,愛荷華州的經濟一直變得更加多樣化,部分原因是它的低成本和做生意的便利性。由於誘人的税收優惠,該州對創業和擴張企業具有吸引力。Facebook正在擴建其數據中心,預計建成後將達到350萬平方英尺,預計將於2022年底或2023年初完工。2020年,微軟公司宣佈計劃建設兩個新的數據中心,每個中心的估計成本為10億美元,預計將於2021年9月開始建設。此外,蘋果計劃在得梅因附近投資13億美元建設一個數據中心,預計項目完工日期為2027年8月。

本土石材供應有限的成長型市場必須通過長途分銷網絡提供服務

美國內政部的美國地質圖描繪了本土巖石的可能來源,並説明瞭美國某些地區的有限供應,包括從弗吉尼亞州到德克薩斯州的沿海地區。此外,由於日益嚴格的分區、許可和/或環境法律和法規,某些美國國內市場可能會遇到當地來源的骨料供應有限的情況。該公司的長途分銷網絡用於補充或在許多情況下完全供應這些地區的當地碎石需求。

長途分銷網絡可以分散從事骨料產品長途運輸的地點的市場風險。如果一個採石場為當地市場服務,並通過鐵路、水和/或卡車運輸產品並在其他市場銷售,那麼一個市場低迷的風險可能會因該地點所服務的其他市場而有所減輕。

|

為成功而打造的世界級組織 |

|

表格10-K表♦ 第39頁 |

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

產品運輸通過鐵路、水路和卡車通過該公司的長途分銷網絡進行。該公司的鐵路網主要服務於德克薩斯州、佛羅裏達州、科羅拉多州和墨西哥灣沿岸市場,而該公司在巴哈馬和新斯科舍省的地點則通過遠洋輪船運輸材料。該公司的戰略重點包括擴大內陸和離岸產能,並收購分銷場和港口地點,以卸載運輸的材料。12月31日,2020,該公司可用的分銷網絡包括84終點站。

該公司增加的鐵路發貨量使其更加依賴鐵路性能問題,包括鐵路擁堵、乘務人員和可用性、不利天氣條件的影響以及談判有利的鐵路運輸合同的能力。此外,鐵路運輸供應商運營策略的變化可能會造成運營效率低下,並增加公司鐵路網的成本。

該公司長途分銷網絡的部分車廂和所有船舶均以短期和長期租約形式存在,有些還帶有購買選擇權和包租合同。水運和鐵路運輸的可利用性有限供應商,再加上有限的配送地點,可能會對此類服務的租賃率產生不利影響,最終影響運費。

該公司簽訂了長期協議,提供從巴哈馬和新斯科舍省業務到沿海港口的專用航運能力。這些包運合同是具有最低和最高運輸要求的要麼接受要麼支付的合同。2020年達到了最低要求。該公司的水上運輸合同的到期日從2023年到2027年不等,通常包含續簽選項。然而,不能保證這種合同到期後可以續簽,也不能保證合同期限不會大幅增加。

與各種鐵路運輸船和深水船舶一起開發的多種運輸方式為公司提供了靈活性,以有效地為主要在西南和東南沿海市場的客户提供服務。

公共基礎設施是該公司最大的最終用途市場,資金來自聯邦、州和地方來源

交通運輸投資通常通過提高流動性和通達性以及創造就業機會來提振國民經濟;這是政府許多經濟計劃的優先事項。與交通基礎設施相關的公共部門建設可以是總量密集型的,資金來自聯邦、州和地方來源的組合。聯邦駭維金屬加工法案,即目前的FAST法案,為公共部門的駭維金屬加工建設項目提供年度資金,幷包括支出授權,這些授權代表了聯邦資金當前或未來用於駭維金屬加工和交通項目的支出將產生的最大財務義務。聯邦政府的陸上交通項目的資金主要來自駭維金屬加工用户税的收入,這些税款存放在駭維金屬加工信託基金中,該基金分為駭維金屬加工賬户和公共交通賬户。駭維金屬加工信託基金的收入主要來自聯邦燃油税、對某些其他汽車燃料徵收的聯邦税,以及賬户累計餘額的利息。目前徵收的每加侖0.184美元的聯邦汽油税自1993年以來一直保持不變,其中0.15美元分配給駭維金屬加工信託基金的駭維金屬加工賬户。

由於大多數州都被要求平衡預算,因此減少收入通常需要減少各州的支出。不過,國家財政收入減少對駭維金屬加工投資的影響將有所不同,具體取決於這些資金來自專門的收入來源,比如駭維金屬加工用户費,或者部分資金是否用普通資金支付。

除了聯邦撥款外,每個州的基礎設施投資都是從各種使用費中專門分配的金額中籌集的,這些費用通常是汽油税和車輛費。在過去的幾年裏,各州在為基礎設施投資提供資金方面發揮了顯著的作用,包括開徵特殊用途税,提高燃油税。管理層認為,州和地方層面的融資,如債券發行、收費公路和税收舉措,將繼續增長,並在推進基礎設施項目方面發揮基礎性作用。國家基礎設施投資通常會增加公司的增長機會。各州的公共工程支出水平在全國範圍內各不相同,並取決於各個州的經濟。該公司可能受到基礎設施支出減少或放緩的影響程度因州而異。建材業務的州經濟10個最大的創收州可能會對公司的財務業績產生不成比例的影響。

與私營部門支出相比,政府撥款和支出對利率的敏感度通常較低。聯邦基金債務是美國駭維金屬加工建設活動的領先指標。在州或地方交通部可以對符合條件的建設項目進行招標之前,它會與聯邦駭維金屬加工管理局簽訂協議,要求聯邦政府支付其應承擔的項目成本。聯邦債務取決於國會的年度撥款。

|

表格10-K表♦ 第40頁 |

|

為成功而打造的世界級組織 |

|

|

|

|

第二部分 ♦*項目7--管理層對財務狀況和經營成果的討論和分析

改善水陸運輸的需求繼續大大超過現有資金數額。1956年建立州際公路系統後修建的大量公路、公路和橋樑現在需要大修或重建。根據美國國家交通研究組織道路信息計劃(TRIP)的數據,美國高速公路上的車輛出行增加了 252000年至2001年的百分比8而新建車道道路里程僅增加 9%,同期。TRIP還報告説, 那路面11全國%的主要道路狀況較差或平庸, 27佔全國人口的% 州際 橋樑 需要維修或更換,3%的橋樑被評為較差或結構缺陷. 這個 2020TRIP報告還指出,d估計積壓了1230億美元, 改進 國家的高速公路系統 存在未來20年,每年的投資需要從230億美元增加到570億美元,以解決這些改進並滿足移動性需求。 管理層認為基礎設施的練習2021而Beyond應該受益於FAST法案 延伸及其最終的繼任者法案, 其他州和地方基礎設施倡議以及2017年税法。

除了公路和橋樑,交通基礎設施還包括航空、公共交通以及港口和水路。鐵路建設繼續受益於經濟增長,這最終產生了對額外維護和改進的需求。

反覆無常的天氣會嚴重影響運營

建材業務的生產和發貨水平與一般建築活動相關,其中大部分發生在户外,因此受到不穩定因素的影響天氣、季節變化和其他與氣候有關的因素可能對業務產生重大影響的條件。通常,由於冬季建築活動普遍放緩,第一季度和第四季度的生產和發貨活動較少。因此,氣温在3月和11月發揮着重要作用,對公司第一季度和第四季度產生了重大影響結果分別為温暖和/或中等温度在3月和11月,允許施工季節分別提前開始和推遲結束。

建材業務的生產和發貨水平與一般建築活動相關,其中大部分發生在户外,因此受到不穩定因素的影響天氣、季節變化和其他與氣候有關的因素可能對業務產生重大影響的條件。通常,由於冬季建築活動普遍放緩,第一季度和第四季度的生產和發貨活動較少。因此,氣温在3月和11月發揮着重要作用,對公司第一季度和第四季度產生了重大影響結果分別為温暖和/或中等温度在3月和11月,允許施工季節分別提前開始和推遲結束。

降雨量過大會危及公司服務的所有市場的生產效率、發貨量和盈利能力。特別是,該公司在美國東南部和墨西哥灣沿岸地區以及巴哈馬羣島的業務面臨颶風活動的風險,最明顯的是在8月、9月和10月,儘管颶風季節分別於6月1日和11月1日正式開始和結束。2020年大西洋颶風季節創下了30個命名風暴的紀錄,其中13個是颶風。客觀地説,颶風季節平均有12個命名風暴,其中6個是颶風。2020年,墨西哥灣沿岸、東海岸、巴哈馬羣島和新斯科舍省都受到了暴風雨的影響。

建材業務資本強度和土地重點驅動的資本投資決策