2023年10月6日提交給美國證券交易委員會

註冊編號333-

美國

美國

證券交易委員會

華盛頓特區20549

表格

F—3

1933年《證券法》註冊聲明

藍色 帽子互動娛樂技術

(註冊人的確切姓名,如其章程中所規定的 )

| 開曼羣島 | 不適用 | |

| (註冊成立或組織的國家或其他司法管轄區) | (税務局僱主 識別碼) |

安靈路1010號C棟7樓

中國廈門湖裏區361009

86—592—228—0081(註冊人主要行政辦公室的地址和電話號碼)

普華永道現金管理有限公司

收信人:陳飛飛,Esq.

時代廣場7號

紐約,紐約,10036

(212) 326 0199

(服務代理商的名稱、地址和電話)

擬向公眾出售的大致開始日期:在本登記聲明生效日期後不時進行。

如果 僅根據股息或利息再投資計劃發售本表格上登記的證券,請勾選 以下方框。☐

如果根據規則415,根據《1933年證券法》,本表格中登記的任何證券將以延遲或連續方式發售,請勾選以下複選框。

如果 本表格是為了根據《證券法》第462(b)條登記發行的額外證券,請勾選 以下方框,並列出 同一發行的較早有效登記聲明的《證券法》登記聲明編號。☐

如果 本表格是根據《證券法》第462(c)條提交的生效後的修正案,請勾選以下方框並列出 同一發行的較早生效登記聲明的《證券法》登記號。☐

如果 本表格是根據一般指令I.C.或根據證券法第462(e)條向證監會備案後生效的修正案,請勾選以下方框。☐

如果 本表格是根據一般指令I. C提交的註冊聲明的生效後修訂,根據《證券法》第413(b)條提交以登記 額外證券或額外類別證券的,請勾選以下 框。☐

用複選標記表示註冊人 是否是1933年證券法第405條所界定的新興成長型公司。

新興的 成長型公司

如果 是一家根據美國公認會計原則編制其財務報表的新興成長型公司,請用複選標記表示註冊人 是否選擇不使用延長的過渡期來遵守根據《證券法》第7(a)(2)(B)條規定的任何新的或修訂的財務會計準則。☐

†“新的或修訂的財務會計準則”是指財務會計準則委員會在2012年4月5日之後發佈的對其會計準則編纂的任何更新。

註冊人特此修訂本註冊 聲明,其日期可能是必要的,以推遲其生效日期,直到註冊人提交進一步的 修正案,其中明確指出,本註冊聲明此後應根據經修訂的 1933年註冊法第8(a)節的規定生效,或直至註冊聲明在委員會 根據上述第8(a)條行事可能確定的日期生效。

説明性説明

This replacement registration statement on Form F-3 (the “Registration Statement”) of Blue Hat Interactive Entertainment Technology (the “Company”, or “Blue Hat”) filed with the Securities and Exchange Commission (the “Commission”) is filed pursuant to Rule 415(a)(6) under the Securities Act of 1933, as amended (the “Securities Act”) and includes up to $150,000,000 aggregate initial offering price of such indeterminate number of shares of ordinary shares and preferred shares, such indeterminate principal amount of debt securities, such indeterminate number of warrants to purchase ordinary shares, preferred share or debt securities, such indeterminate number of subscription rights to purchase ordinary shares, preferred share or debt securities and such indeterminate number of units (collectively, the “Securities”) of the Company, provided that the subscription price shall not be less than the par value of the share(s), $31,400,000 of which was previously offered by the Company and registered on the Company’s registration statement on Form F-3 (Registration No. 333-249056) (the “Prior Registration Statement”) filed by the Company with the Commission under the Securities Act on September 25, 2020 and declared effective on October 6, 2020, and were not sold thereunder (“Unsold Securities”). Under Rule 415(a)(5) under the Securities Act, the registration regarding the unsold Securities under the Prior Registration Statement expires three years after the effective date of the Prior Registration Statement, or on October 6, 2023. Accordingly, the Company is filing this Registration Statement to register new Securities and cover the unsold Securities under the Prior Registration Statement. Any Securities registered hereunder may be sold separately or as units with the other Securities registered hereunder.

根據第415(a)(5)條,本公司可 在第415(a)(5)條允許的寬限期內繼續發售和出售未售出證券。根據規則415(a)(6), 本登記聲明的有效性將被視為終止在事先登記聲明中未出售證券的發行 。如果本公司在本登記聲明的備案日期之後 且在本登記聲明生效日期之前根據事先登記聲明出售任何此類未售出證券,則本公司將對本 登記聲明提交一份生效前修訂,以減少本登記聲明中包含的此類未售出證券的數量。

| 本招股説明書所載資料並不完整,可能會更改。在向美國證券交易委員會提交的註冊聲明的生效後修訂生效之前,我們可能不會出售這些證券。本招股説明書並非出售這些證券的出售要約,也並非在任何不允許出售或出售的州徵集購買這些證券的要約。 |

待完成, 日期為2023年10月6日

招股説明書

$150,000,000

普通股

優先股

認股權證

訂閲權限

債務證券

個單位

我們可能會不時發售普通股、每股面值0.01美元、優先股、認股權證、認購權、債務證券和/或單位。 當我們決定出售證券時,我們將在招股説明書補充資料中提供所發售證券的具體條款,包括證券的發行價。我們根據本招股説明書發行的證券的公開發行總價最高可達150,000,000美元。

本招股説明書涵蓋的證券可能會不時以一次或多次發售的形式發售和出售,可以通過一個或多個承銷商、交易商和代理商,也可以直接出售給購買者。任何承銷商、交易商或代理人(如果有)的姓名將包括在本招股説明書的附錄中。

本招股説明書介紹了適用於這些證券的一些一般條款以及發售這些證券的一般方式。將在本招股説明書的一個或多個附錄 中説明將發售的任何證券的具體條款以及發售的具體方式。招股説明書副刊還可以增加、更新或更改本招股説明書中包含的信息。

我們的普通股在納斯達克資本市場交易,代碼為 “BHAT”。截至2023年10月5日,我們普通股的最新銷售價格為每股1.37美元。截至該日,根據56,802,078股我們的已發行普通股,非關聯公司持有的已發行有投票權和無投票權普通股的總市值約為72,600,631.94股,其中約52,993,162股由非關聯公司持有。

我們是一家在開曼羣島註冊成立的控股公司,不是一家中國運營公司。作為一家自己沒有實質性業務的控股公司,我們的大部分業務都是通過我們在人民Republic of China(“中國”)的子公司進行的。我們過去有一個可變利益實體,或VIE結構,以複製總部位於中國的公司的外國投資,而中國法律禁止外國直接投資。您將僅投資於我們的 控股公司,絕不會直接持有前VIE、其子公司或我們子公司的股權。2023年6月8日,廈門都威諮詢管理有限公司、福建藍帽互動娛樂科技有限公司(“藍帽福建”)和若干個人簽訂的合同協議終止,因此藍帽福建不再是VIE。通過本次終止,本公司還擁有解除合併的新鮮喜悦娛樂有限公司(“新鮮喜悦”) 。截至本招股説明書發佈之日,本公司尚無VIE。

我們將面臨與總部設在中國相關的某些法律和運營風險。管理我們當前業務的中國法律法規正在發展中 這些風險可能導致業務發生實質性變化,我們的普通股價值可能大幅貶值,或者我們向投資者發售或繼續發售我們的證券的能力完全受阻。 最近,中國政府採取了一系列監管行動併發布聲明,規範中國的業務經營, 包括打擊證券市場違法行為,加強對中國境外上市公司的監管,採用可變利益主體結構,採取新措施擴大網絡安全審查範圍。加大反壟斷執法力度。截至本招股説明書日期,本公司、前VIE及其子公司 尚未參與任何中國監管機構發起的網絡安全審查調查,也未 收到任何問詢、通知或制裁,目前中國沒有相關法律或法規禁止實體權益在中國境內的公司 在海外證券交易所上市。然而,由於這些監管行動和 聲明是新發布的,官方指導意見和相關實施細則尚未發佈。我們非常不確定 這些修改或新的法律法規將對我們的日常業務運營、接受外國投資的能力以及我們繼續在美國證券交易所上市的能力產生什麼潛在影響。

2023年2月17日,中國證券監督管理委員會發布了《境內公司境外發行上市試行管理辦法》(簡稱《試行辦法》),並於2023年3月31日起施行。 試行辦法對境內公司境外上市上市提出了具體備案要求,包括統一監管管理和加強監管協調。由於我們已經在美國公開上市,因此除了向中國證監會報告並遵守我們未來證券發行或控制權變更或退市等重大事件的備案要求外, 試行辦法不會對我們施加額外的監管負擔。 由於試行辦法是新發布的,如何解讀或實施仍存在不確定性。因此,我們在未來後續發行時受試行辦法的此類備案要求的約束,如果試行辦法有任何變化,我們可能會受到額外的 備案要求的約束,屆時我們可能無法及時獲得中國證監會的批准。

On May 20, 2020, the U.S. Senate passed the Holding Foreign Companies Accountable Act requiring a foreign company to certify it is not owned or controlled by a foreign government if the PCAOB is unable to audit specified reports because the company uses a foreign auditor not subject to PCAOB inspection. If the PCAOB is unable to inspect the Company’s auditors for three consecutive years, the issuer’s securities are prohibited to trade on a U.S. stock exchange. On December 2, 2020, the U.S. House of Representatives approved the Holding Foreign Companies Accountable Act. On December 18, 2020, the Holding Foreign Companies Accountable Act was signed into law. Pursuant to the Holding Foreign Companies Accountable Act, the PCAOB issued a Determination Report on December 16, 2021 which found that the PCAOB is unable to inspect or investigate completely registered public accounting firms headquartered in: (1) mainland China of the PRC because of a position taken by one or more authorities in mainland China; and (2) Hong Kong, a Special Administrative Region and dependency of the PRC, because of a position taken by one or more authorities in Hong Kong. On August 26, 2022, the PCAOB announced and signed a Statement of Protocol (the “Protocol”) with the China Securities Regulatory Commission and the Ministry of Finance of the People’s Republic of China. The Protocol provides the PCAOB with: (1) sole discretion to select the firms, audit engagements and potential violations it inspects and investigates, without any involvement of Chinese authorities; (2) procedures for PCAOB inspectors and investigators to view complete audit work papers with all information included and for the PCAOB to retain information as needed; (3) direct access to interview and take testimony from all personnel associated with the audits the PCAOB inspects or investigates. Our auditor is headquartered in Singapore, Singapore and will be inspected by the PCAOB on a regular basis. Our auditor is not subject to the Determination. Our auditor is subject to laws in the United States pursuant to which the PCAOB conducts regular inspections to assess our auditor’s compliance with the applicable professional standards. On June 22, 2021, the U.S. Senate passed the Accelerating Holding Foreign Companies Accountable Act (“AHFCAA”) which, proposed to reduce the number of consecutive non-inspection years required for triggering the prohibitions under the HFCAA from three years to two. On December 29, 2022, the Consolidated Appropriations Act, 2023 (the “CAA”) was signed into law, which officially reduced the number of consecutive non-inspection years required for triggering the prohibitions under the HFCAA from three years to two, thus, reduce the time before an applicable issuer’s securities may be prohibited from trading or delisted. Currently, our auditor is subject to inspection by PCAOB. However, if AHFCAA were enacted into law, it may pose more risks of potential delisting as well as depress the price of Company’s ordinary shares. On December 15, 2022, the PCAOB issued a new Determination Report which concluded that it was able to inspect and investigate completely PCAOB-registered accounting firms headquartered in mainland China and Hong Kong in 2022, and the PCAOB vacated the December 16, 2021 Determination Report. Should the PCAOB again encounter impediments to inspections and investigations in mainland China or Hong Kong as a result of positions taken by any authority in either jurisdiction, including by the CSRC or the MOF, the PCAOB will make determinations under the HFCAA as and when appropriate. However, whether the PCAOB will continue to conduct inspections and investigations completely to its satisfaction of PCAOB-registered public accounting firms headquartered in mainland China and Hong Kong is subject to uncertainty and depends on a number of factors out of our, and our auditor’s, control, including positions taken by authorities of the PRC. The PCAOB is expected to continue to demand complete access to inspections and investigations against accounting firms headquartered in mainland China and Hong Kong in the future and states that it has already made plans to resume regular inspections in early 2023 and beyond. The PCAOB is required under the HFCAA to make its determination on an annual basis with regards to its ability to inspect and investigate completely accounting firms based in the mainland China and Hong Kong. Should the PCAOB again encounter impediments to inspections and investigations in mainland China or Hong Kong as a result of positions taken by any foreign authority including but is not limited to mainland China or Hong Kong jurisdiction, the PCAOB will act expeditiously to consider whether it should issue a new determination.

投資 這些證券涉及一定的風險。請仔細考慮 我們最近的表格20—F年度報告第3(D)項中的“風險因素”(這些“風險因素”以引用方式納入本招股説明書、 本招股説明書第9頁開始的“風險因素”以及任何適用的招股説明書補充文件中),以討論您在決定購買這些證券之前應仔細考慮的因素。

美國證券交易委員會 或任何州或其他證券委員會均未批准或不批准這些證券,也未確定 本招股説明書是否真實或完整。任何相反的陳述都是刑事犯罪。

招股説明書日期為2023年10月6日

| 招股説明書摘要 | 1 |

| 風險因素 | 8 |

| 關於這份招股説明書 | 11 |

| 有關前瞻性陳述的警示説明 | 12 |

| 收益的使用 | 13 |

| 資本化和負債化 | 14 |

| 股本説明 | 15 |

| 普通股的説明 | 16 |

| 優先股的説明 | 16 |

| 手令的説明 | 21 |

| 認購權的描述 | 23 |

| 對單位的描述 | 25 |

| 債務證券説明 | 26 |

| 配送計劃 | 37 |

| 費用 | 41 |

| 以引用方式併入某些資料 | 42 |

| 賠償 | 43 |

| 法律事務 | 44 |

| 專家 | 45 |

| 在那裏您可以找到更多信息 | 46 |

招股説明書摘要

以下摘要重點介紹了 本招股説明書其他地方包含的信息,並不包含您在投資 我們普通股之前應考慮的所有信息。您應仔細閲讀整個招股説明書,包括“風險因素”、“管理層對財務狀況和經營成果的討論和分析”以及我們的綜合財務報表和 相關附註,在本招股説明書中的每一種情況下。在作出投資決定前,閣下應仔細考慮(其中包括)本招股説明書標題為“業務”一節中討論的事項。

概述

我們是一家總部設在廈門的珠寶經銷商和批發商,中國,公司目前已經接觸到了中國的十多個潛在零售商客户 ,提供了大約上百種珠寶產品。該公司由中國的一支平均擁有10年以上珠寶行業經驗的團隊領導。公司人員在中國經營珠寶業務的平均年限為10年。該公司的供應商是礦業公司和其他鑽石和寶石的大宗供應商。該公司的客户是面向零售客户的珠寶零售商。鑑於中國珠寶供應鏈規模龐大、高度分散和競爭,以及基於信任和關係的方法,該公司通過提供珠寶供應鏈中必要和至關重要的 資金、信息和關係來創造價值。

該公司憑藉其廣泛的產品供應在市場上保持着強大的地位。公司通過密切關注市場趨勢並適當增加新的產品類別,不斷完善其產品供應。新產品創意通常來源於 客户對話或外部研發。公司供應商關係中的工廠經常帶着新的產品想法與公司接洽,並對當前的市場趨勢發表評論。此外,該公司還會持續分析內部 數據,以瞭解整個產品組合的產品趨勢。此流程使公司能夠識別即將到來的需求轉變並制定相應的 計劃。該公司的履約和庫存系統的內部功能使該公司能夠銷售多種庫存產品,並可在當天或次日發貨。

我們的產品

截至2023年6月30日,公司產品主打0.49克拉至2.05克拉、不同顏色、大小不一的遺失鑽石。

該公司的大部分銷售額來自鑽石。然而,由於幾個因素,產品組合可能每年都不同,包括經濟環境和消費者期望的價格點的變化。在截至2023年6月30日的六個月中,該公司提供的廣泛產品使其能夠獲得多種款式和價位的銷售。

公司歷史和結構

我們,或藍帽開曼羣島,是根據開曼羣島法律於2018年6月13日成立的控股公司。 除了持有Brilliant Hat Limited或Blue Hat BVI於2018年6月26日根據英屬維爾京羣島法律成立的所有已發行和已發行股份外,我們沒有任何實質性業務。

Blue Hat BVI也是一家控股公司,持有於2018年6月26日在香港成立的Blue Hat Interactive Entertainment Technology Limited或Blue Hat HK的全部未償還股權。藍帽香港亦為控股公司 持有根據中國法律於2018年7月26日成立的廈門杜威諮詢管理有限公司或藍帽Wofe的全部已發行股權。

| 1 |

2017年9月18日,藍帽福建與廈門市青年教育發展有限公司、王友英成立合資公司,共同出資48.5%的股權入股福建青年牽手教育科技有限公司或中國公司福建青年。 2021年1月22日,廈門市青年教育發展有限公司、王友英將其股權全部轉讓給藍帽沃飛。因此,結合藍帽福建和藍帽沃飛,目前他們擁有福建青年的全部股權。 截至2022年12月31日,福建青年正常運營。

於2018年11月13日,藍帽開曼完成了由其當時的現有股東共同控制的實體的重組,重組前這些股東共同擁有藍帽開曼的大部分股權。 藍帽開曼、藍帽BVI和藍帽香港成立為藍帽Wofe的控股公司。Blue Hat Wofe為Blue Hat福建及其附屬公司的主要受益人,而藍帽開曼羣島所包括的所有該等實體均受共同控制 ,導致Blue Hat福建及其附屬公司合併,按賬面價值作為共同控制下的實體的重組入賬。編制合併財務報表的依據是重組自合併財務報表列報的第一期期初開始生效。

本公司於2020年3月31日成立其全資附屬公司廈門九橋科技有限公司(“九橋”),為一家中國公司。九橋是一家集手機遊戲、原創知識產權、周邊衍生產品於全球的互動玩具的設計、生產、生產、推廣和銷售為一體的企業,並提供諮詢服務。2021年12月20日,本公司以922,468美元轉讓了其在酒橋的所有股權。

2020年8月3日,本公司收購了迅普森(廈門)科技有限公司(“迅普森”)60%的股份,該公司提供電信服務和互聯網接入。2021年9月20日,本公司以1,333,023.33美元(人民幣8,600,000元)轉讓了其在迅普森的所有股權。

2021年1月25日,Blue Hat Cayman完成了一項收購,據此收購了Fresh Joy Entertainment Ltd.(“Fresh Joy”)的100%股權。2022年8月8日,Blue Hat Cayman將鮮悦的全部股權轉讓給福建蘭雲滄海科技有限公司,有限公司,藍帽福建的全資子公司。鮮喜 與福建咆哮遊戲科技有限公司簽署了一系列VIE協議,(“福建咆哮遊戲”)。福建咆哮遊戲 持有福州中飛科技有限公司51%的股權,福州UC71有限公司100%股權,2023年6月 8日,藍帽子WOFE、藍帽子福建省和某些個人之間的合同協議終止,因此 藍帽子福建省不再是VIE。藍帽福建及其附屬公司其後並無綜合入賬。福建藍帽轉讓 湖南恩高美動漫文化發展有限公司的全部股權,藍帽湖南有限公司("藍帽湖南")和福建青年擁有藍帽WOFE。 藍帽子湖南和福建青年現為藍帽子WOFE的全資子公司。

2021年2月20日,本公司成立全資子公司廈門藍帽教育研究所有限公司,公司

| 2 |

2021年3月24日,福州乾德教育科技有限公司,福建青年手拉手教育科技有限公司註冊成立,100%股權,公司

2021年8月23日,福建藍帽子集團有限公司註冊成立,由藍帽子互動娛樂科技 有限公司所有。

2022年9月30日,藍帽子集團收購廈門聖瑞豪(“聖瑞豪”)科技有限公司100%股權,有限公司,一家於2021年6月30日成立的中國公司 。

2022年5月10日,本公司已授權並批准對本公司授權(已發行 和未發行)普通股進行1比10反向股票拆分,自2022年5月27日起生效。反向股票拆分將反映在2022年12月31日、 和2021年12月31日股東權益變動表以及所有呈列期間的每股數據中。

2023年4月3日,BVI公司Golden Strategy Ltd.(“Golden Strategy”)成立,由 公司全資擁有。

2023年4月18日,香港公司Golden Alpha Strategy Ltd.(“Golden Alpha”)成立,由Golden Strategy 全資擁有。

2023年6月13日,重慶都威創達電子科技有限公司在重慶成立,中國,由廈門都威諮詢管理有限公司全資擁有。

2023年7月5日,由金阿爾法全資擁有的廣州黃鑫企業管理有限公司(以下簡稱廣州黃鑫)在廣州成立。

2023年7月21日,金策全資子公司藍帽科技有限責任公司在美國新罕布夏州註冊成立。

| 3 |

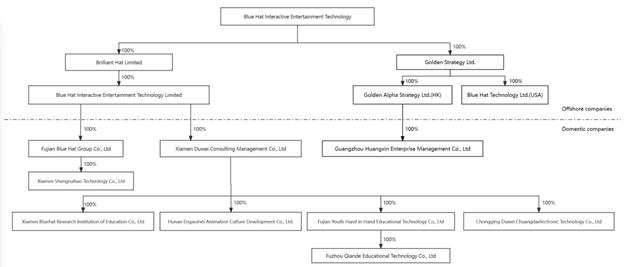

下面的圖表總結了我們的公司法律結構並確定了我們的子公司:

| 4 |

| 名字 | 背景 | 所有權 | ||

| 輝帽有限公司 | ●是一家英屬維爾京羣島公司

●公司成立於2018年6月26日 ●A控股公司 |

Blue Hat Interactive Entertainment Technology 100%股權 | ||

| 藍帽互動娛樂科技有限公司 | ●A香港公司 ●公司於2018年6月26日成立 ●A控股公司 |

100%由Brilliant Hat Limited擁有 | ||

| 福建藍帽集團有限公司。 | ●A中國有限責任公司 ●公司成立於2021年8月23日 |

藍帽互動娛樂科技有限公司100%股權。 | ||

| 金達策略有限公司 | ●是一家英屬維爾京羣島公司 ● 2023年4月3日成立 |

Blue Hat Interactive Entertainment Technology 100%股權 | ||

| 金阿爾法策略有限公司 | ●A香港公司 ● 2023年4月18日成立 |

Golden Strategy Ltd. 100%擁有 | ||

| 藍帽科技有限公司 | ●一家美國公司 ● 2023年7月21日成立 |

Golden Strategy Ltd. 100%擁有 | ||

| 廈門都威諮詢管理有限公司公司 | ●中國有限責任公司,被視為外商獨資企業,或WOFE ●成立於2018年7月26日 ●註冊資本20,000,000美元 ●A控股公司 |

藍帽子有限公司100%擁有 | ||

| 廣州皇信企業管理有限公司公司 | ●中國有限責任公司,被視為外商獨資企業,或WOFE ●公司成立於2023年7月5日 |

金阿爾法戰略有限公司100%擁有。 | ||

| 湖南恩高美動漫文化發展有限公司。 | ●A中國有限責任公司 ●公司成立於2017年10月19日 ●註冊資本302,540美元(約合人民幣200萬元) ●設計、生產、推廣和銷售具有手機遊戲功能、原創知識產權和外圍衍生品功能的動畫玩具。 |

廈門杜威諮詢管理有限公司100%持股。 | ||

| 福建青年手拉手教育科技有限公司 | ●A中國有限責任公司 ●公司成立於2017年9月18日 ●註冊資本3,106,214美元(20,100,000元人民幣) ●教育諮詢服務和體育相關。 |

廈門杜威諮詢管理有限公司100%持股。 | ||

| 福州乾德教育科技有限公司公司 | ●A中國有限責任公司 ●公司成立於2021年3月24日 ●信息技術諮詢服務 |

福建青年攜手教育科技有限公司100%持股 | ||

| 重慶都威創達電子科技有限公司。 | ●A中國有限責任公司 ●公司成立於2023年6月13日 |

廈門杜威諮詢管理有限公司自12月31日起100%持股ST, 2022. | ||

| 廈門藍帽教育研究院有限公司公司 | ●A中國有限責任公司 ●公司成立於2021年2月20日 ●信息技術諮詢服務 |

廈門杜威諮詢管理有限公司自12月31日起100%持股ST, 2022. | ||

| 廈門盛瑞豪科技有限公司公司 | ●A中國有限責任公司,於2022年9月30日被收購 ●公司成立於2021年6月30日 ●註冊資本4,463,754美元(人民幣30,000,000元) ●軟件開發、動畫設計和網頁設計 |

由福建藍帽子有限公司全資擁有。 |

| 5 |

企業信息

2019年7月30日,我們完成了首次公開募股,自2019年7月26日起,我們的普通股在納斯達克資本市場掛牌上市,交易代碼為《BHAT》。

我們的主要執行辦公室位於廈門市湖裏區安陵路1010號C棟7樓,郵編:中國361009。我們的電話號碼是86-592-2280081。我們在開曼羣島的註冊辦事處位於開曼羣島大開曼羣島KY1-9010大開曼羣島板球廣場Willow House 4樓Campbells Corporation Services Limited的辦公室。

我們在美國的代理是Pryor Cashman LLP,位於紐約時代廣場7號,紐約,NY,10036。我們的網站位於http://www.bluehatgroup.net.我們網站上包含的或可通過其訪問的信息不是本招股説明書的一部分,也不應通過引用將其納入本招股説明書。

SEC維護 一個網站,其中包含報告、委託書和信息聲明,以及有關以電子方式向SEC提交 的發行人的其他信息。您也可以在我們的網站www.example.com上找到信息。我們網站上包含的信息 或可通過我們網站訪問的信息不屬於本 招股説明書的一部分,也不應以引用的方式納入本招股説明書中。

| 6 |

我們可以提供的證券

我們可以使用本招股説明書提供最高 150,000,000美元的以下項目:

| ● | 普通股; |

| ● | 優先股; |

| ● | 認股權證; |

| ● | 認購權; |

| ● | 債務證券;以及 |

| ● | 單位,可由上述證券的任何組合組成。 |

我們還可能提供 上述類型的證券,這些證券可轉換或交換為上述一種或多種證券。

| 7 |

風險因素

投資 我們的證券會有風險。在您投資我們發行的證券之前,您應仔細考慮所涉及的風險。因此, 您應該仔細考慮:

| ● | 本招股章程所載或以提述方式納入本招股章程的資料; |

| ● | 任何招股章程補充文件所載或以提述方式納入有關特定證券發售的資料; |

| ● | 在我們截至2022年12月31日的財政年度表格20—F年度報告中描述的風險,該報告已提交給美國證券交易委員會,並以引用的方式納入本招股説明書;以及 |

| ● | 我們向SEC提交的其他文件中可能包含或通過引用納入的其他風險和其他信息,包括與特定證券發行相關的任何招股説明書補充。 |

本招股説明書或任何招股説明書補充文件中所載或以引用方式納入的與我們業務有關的風險的討論 包括我們所知悉的重大風險。如果上述任何事件或事態發展實際發生,我們的業務、財務狀況或運營結果可能會受到影響。

與我們的珠寶業務有關的風險

消費者 在珠寶上的自由支配支出的下降可能會對我們未來的銷售額和收益產生不利影響,特別是如果這種下降發生在假日 購物季。

Jewelry purchases depend on discretionary consumer spending, particularly because jewelry is often perceived to be a luxury purchase. Factors that affect discretionary consumer spending include general economic and business conditions, consumer confidence, employment levels, costs of basic necessities and other goods, inflationary pressures, levels of consumers’ disposable income, interest rates, the availability, cost and level of consumer debt, asset values, availability of credit, and levels of taxation. Consumer spending may also be affected by the effects of weather, natural disasters, epidemics, contagious disease outbreaks, pandemics and other public health concerns, and lockdowns of our customers’ stores, factories, suppliers’ facilities, support centers and distribution centers due to governmental mandates or social unrest. Prior increases in consumer discretionary spending during times of crisis, such as those related to government stimulus programs, may be temporary. We believe government economic stimulus measures related to COVID-19 have had a positive impact on our sales. However, consumer spending may decrease now that the government has terminated these stimulus programs. Additionally, as travel restrictions ease following the COVID-19 pandemic, consumers may now be inclined to redirect discretionary spending to things such as travel and other experience-oriented expenditures.

其他零售品類(如電子產品)和體驗型品類(如旅遊和娛樂)爭奪消費者的可自由支配消費 支出,特別是在假日購物季。因此,珠寶相對於其他類別的價格可能 影響可支配消費者在珠寶上的支出比例。如果珠寶的相對價格上升,如果我們的競爭地位 惡化,或者如果消費者需求轉向其他零售或體驗型類別,特別是由於 與COVID—19疫情相關的限制減少,我們的銷售和經營利潤將受到不利影響。

消費者在珠寶上的可自由支配支出的任何減少都可能會減少我們的銷售額。我們可能會通過增加折扣或啟動營銷 促銷活動來減少過剩庫存,這將對我們的經營利潤率產生負面影響,並可能對 我們的業務、經營業績和現金流產生負面影響,特別是如果消費者支出水平長期低迷 。

我們在大部分銷售中向客户提供信貸 。如果不使用內部融資,客户將使用現金、信用卡或其他 第三方融資支付。消費者財務狀況的任何顯著惡化、有關向我們的客户發放信貸的監管要求的變化 或向我們的客户或消費者提供信貸的中斷 都可能減少或取消客户獲得信貸的機會,進而可能對我們的銷售和經營業績 產生不利影響。此外,我們未能收回任何重大部分的應收客户貸款或需要 對該等應收款項作出重大準備金,可能會嚴重損害我們的財務狀況和經營業績。

我們未來的經營業績 可能會受到投入成本膨脹的不利影響。

我們 業務的許多方面已經並可能繼續受到波動的商品成本和其他通脹壓力的直接影響。商品 易受價格波動的影響,其原因包括商品市場波動、貨幣 匯率變化、供求失衡以及政府計劃和政策。不穩定的燃料成本導致 我們從第三方供應商處獲得的產品和服務成本難以預測。雖然我們試圖通過對客户的價格上漲、採購策略、成本節約計劃和運營效率的組合來抵消增加的 成本,但 我們可能無法及時或根本無法完全抵消增加的成本。因此,這些成本增加可能對我們的經營業績產生重大影響 。

| 8 |

衝突礦產調查 過程、該過程的結果和相關報告義務可能會增加成本,對我們的聲譽造成不利影響 ,並對我們獲取商品的能力造成不利影響。

根據2010年《多德—弗蘭克華爾街改革和消費者保護法案》(簡稱“多德—弗蘭克法案”)的要求,SEC於2012年發佈了規則,要求每年披露和報告剛果民主共和國及其鄰國的某些礦物(包括黃金)的來源和使用情況。根據這些"衝突礦產"規則,某些向SEC報告的公司在確定法定指定礦產的原產國時必須進行 合理的盡職調查(例如,金、錫、鉭和 鎢)用於他們銷售的產品。符合某些標準的公司必須向SEC提交報告 ,披露其在原產國、這些活動的結果和相關決定方面的盡職調查措施。 鑽石等其他礦物的採購和銷售也可能受到類似規則的約束。

作為一家上市公司, 遵守衝突礦物規則將要求我們對我們生產或合同生產的產品中所含的任何"衝突 礦物"進行合理的原產國調查,並向SEC提交報告,披露我們的 盡職調查措施。我們無法確定與此類監管合規和報告相關的成本。其他 礦物,如鑽石,可以添加到目前這些規則涵蓋的礦物中。如果由於全球供應鏈的複雜性,我們無法充分驗證相關 金屬的來源,我們可能會在客户 和股東中承擔聲譽風險。此外,我們的供應鏈部分對我們的驗證請求的反應不充分或不利,可能損害我們獲取商品的能力 ,並進一步增加合規成本。

如果我們錯誤判斷 產品的需求,未能管理庫存水平,可能會對我們的業務和經營業績產生重大不利影響。

我們必須保持 適當的庫存水平,以成功地經營我們的業務。這就需要進行預測,特別是在假日期間 ,並在滿足客户需求和避免累積過剩庫存之間取得平衡。如果消費者需求低於 預期,庫存水平可能會上升,從而對經營現金流造成壓力。如果無法出售庫存,則可能需要對未來收益進行減記或註銷 。相反,如果消費者需求高於預期,庫存水平不足可能 導致客户訂單未完成、收入損失以及對客户關係產生不利影響。

可能影響我們的庫存管理和準確預測客户對我們產品的需求能力的因素包括:

| ● | 對競爭對手產品的需求大幅增加或減少; |

| ● | 未能準確預測新產品的趨勢和客户接受度; |

| ● | 競爭對手推出新產品、促銷或定價策略,尤其是在節假日期間; |

| ● | 我們產品供應的變化 ,包括季節性項目和我們及時補充這些項目的能力 ; |

| ● | 更改我們的整體季節性促銷節奏以及促銷活動和清倉促銷的數量和時間 ; |

| ● | 削弱經濟狀況或消費者對未來的信心,這可能會減少對珠寶等非必需品的需求; |

| ● | 與宏觀經濟因素有關的波動性和不確定性;以及 |

| ● | 行為 或戰爭、恐怖主義或流行病的威脅,這可能會對消費者信心產生不利影響 ,並導致我們的產品和原材料的生產和分銷中斷。 |

如果我們誤判了預期的客户需求,未能識別客户需求的變化,或者我們的供應鏈沒有及時響應,可能會出現商品短缺或庫存過剩,這兩種情況中的任何一種都可能對我們的業務、財務狀況和運營結果產生不利影響。

我們依賴數量有限的 供應商供應某些原材料和供應組件,這可能會導致供應鏈中斷。我們可能無法獲得 足夠的原材料或供應的部件來滿足我們的運營需求和標準,或者無法以優惠的 條件或根本無法獲得此類材料,這可能會影響我們及時履行訂單的能力。

我們生產 當前和未來商品的能力取決於原材料和供應組件的充足可用性,我們從有限數量的供應商那裏獲得 。由於產能限制、關税、材料供應和全球物流延誤,全球供應鏈最近經歷了中斷。我們依賴供應商來確保原材料和所供應的組件 ,這使我們面臨這些材料的價格和可用性的波動。我們可能無法以優惠條件或根本無法獲得足夠的 原材料或供應組件供應,這可能導致我們的產品供應延遲、 成本增加,或兩者兼而有之,其中任何一種情況都可能對我們的業務、財務狀況和 運營結果造成重大不利影響。

| 9 |

我們保留了相對較大的 珠寶產品庫存,以支持客户的交付要求,如果該庫存因被盜而丟失,我們的運營結果 將受到負面影響。

我們採購大量 貴金屬,並儲存大量原材料和珠寶產品。雖然我們有一名保安 人員負責原材料和珠寶,但如果我們因第三方或員工 從我們的工廠被盜或材料在運往我們的工廠的過程中導致重大庫存損失,需要我們採取額外的保安措施, 我們的運營成本將增加。此外,庫存損失可能超過我們當前保單的承保範圍,或受到 的排除。我們根據保單提出的索賠可能導致我們 保險費增加或可能終止相關保單的承保範圍。

高價值商品的市場 本質上是不可預測的。

鑽石其他高 價值商品的採購和銷售均基於現行市場價格。因此,我們的庫存受商品市場驅動的市場價值 變化的影響。我們可能會定期簽訂期貨合約,以對衝我們的風險敞口,以應對市場價格 變動。可能影響大宗商品價格的因素包括美聯儲的政策、通貨膨脹率、全球經濟 不確定性以及政府和供應。如果商品市場出現重大變化,而我們沒有進行適當對衝 ,我們的業務可能會遭受不利後果。價格的重大變化可能會影響我們繼續採購 足夠數量的庫存以支持我們的業務的能力,這可能會對我們的盈利能力產生負面影響。

| 10 |

關於這份招股説明書

本招股説明書是 我們向美國證券交易委員會(以下簡稱"SEC")提交的註冊聲明的一部分 。在此貨架登記程序下,本公司可不時出售本招股説明書中所述的任何證券組合,最高可達150,000,000美元。

本招股説明書向您提供了我們可能提供的證券的一般描述。每次我們出售證券時,我們都會提供招股説明書補充 ,其中將包含有關該發行條款的具體信息。招股説明書補充文件還可以添加、更新或更改 本招股説明書中包含的信息。如果本招股説明書中包含的信息與 任何招股説明書補充文件之間有任何不一致之處,您應依賴該特定招股説明書補充文件中包含的信息。您應閲讀 本招股説明書和任何招股説明書補充文件,以及標題“ 您可以在何處找到更多信息”下描述的其他信息。

您應僅依賴 本招股説明書和招股説明書補充文件中提供的信息,以及以引用方式納入的信息。 我們沒有授權任何人向您提供其他或不同的信息。我們不會在任何不允許要約的司法管轄區或州對這些證券進行要約 。閣下不應假設本招股章程、任何 招股章程補充文件或任何以引用方式納入本文件或其中的文件中的信息,截至適用文件日期 以外的任何日期均為準確的。

| 11 |

有關前瞻性陳述的警示説明

本招股説明書和 任何適用的招股説明書補充,包括本文和其中以引用方式併入的文件,可能包含前瞻性 陳述,這些陳述基於我們目前對我們和我們的行業的預期、假設、估計和預測。本招股説明書中除歷史事實陳述外的所有陳述 均為前瞻性陳述。這些前瞻性陳述可以 通過諸如“可能”、“將”、“預期”、“預期”、“估計”、“計劃”、“相信”、“ ”等詞語或短語或其他類似表述來識別。本招股説明書中包含的前瞻性陳述 涉及(其中包括):

| ● | 我們的業務和我們經營的市場的預期趨勢和挑戰; |

| ● | 我們預測市場需求或開發新的或增強的服務和產品以滿足這些需求的能力; |

| ● | 我們在行業中的競爭能力和競爭對手的創新能力; |

| ● | 我們保護機密信息和知識產權的能力; |

| ● | 與收購新業務目標和其他戰略計劃有關的風險; |

| ● | 我們需要獲得額外資金,以及我們今後以可接受的條件獲得資金的能力; |

| ● | 全球疫情對我們業務及經營業績的影響; |

| ● | 我們有能力創造和保持積極的品牌意識和品牌忠誠度; |

| ● | 我們管理增長的能力;以及 |

| ● | 中國的經濟和商業狀況。 |

本招股説明書及任何適用的招股説明書補充文件中包含或以引用方式納入的前瞻性陳述 受有關我們業務和業務環境的 已知和未知風險、不確定性和假設的影響。這些陳述反映了 我們當前對未來事件的看法,並不是未來業績的保證。由於風險因素,我們的實際運營結果 可能與前瞻性陳述中包含的信息存在重大差異,其中一些風險因素 在本文引用的文件中的“風險因素”項下進行了描述。

本招股説明書和任何適用的招股説明書補充文件中包含或納入的前瞻性 聲明僅在本招股説明書或其或通過引用方式納入的此類文件的日期 ,或如果從第三方研究或報告中獲得,則在相應研究或報告的日期 ,並且在本招股説明書中的警示性聲明中明確限定其全部內容, 任何適用的招股説明書補充文件以及本文件和其中以引用方式併入的文件。由於我們在新興 和不斷變化的環境中運營,並且不時出現新的風險因素和不確定性,您不應依賴前瞻性 聲明作為未來事件的預測。除美國證券法另有規定外,我們 沒有義務更新或修訂任何前瞻性陳述,以反映本招股説明書日期後的事件或情況,或反映意外事件的發生 。

| 12 |

收益的使用

除非適用的 招股説明書補充另有説明,否則出售本公司所發行證券所得款項淨額將用於 一般企業用途,其中可能包括增加營運資金、資本支出、收購和其他業務合併融資 、投資或向我們的子公司提供信貸以及償還債務。

| 13 |

資本化和負債化

我們的資本化 和債務將在本招股説明書的招股説明書補充説明書或隨後提交給SEC的6—K表報告中列出,並在此以引用的方式特別納入本文。

| 14 |

股本説明

以下是 我們的股本以及我們的第二次修訂和重列的組織章程大綱和細則的某些條款的摘要。 本摘要並不完整,且完整地符合我們第二次修訂和重述的 公司章程大綱和細則以及開曼羣島法律的適用條款。

請參閲本招股説明書其他地方的“ 您可以在哪裏找到更多信息”,瞭解您可以在哪裏獲得我們的公司章程和章程副本,這些文件和章程已提交給SEC並可從SEC公開獲得。

本公司的法定股本 為5,000,000美元,分為500,000,000股每股面值0.01美元的普通股, 受《公司法》(經修訂)和《第二次修訂和重述的公司章程》的規定的約束。

| 15 |

普通股的説明

截至2023年10月5日,已發行及發行在外的普通股為56,802,078股。

我們的普通股 目前在納斯達克資本市場交易,代碼為"BHAT"。

投票和會議

作為 獲準參加股東大會的條件,股東必須在該會議的適用記錄日期 正式登記為我們的股東,且該股東當時就我們的普通股向我們支付的所有催股或分期付款必須 已支付。在遵守當時任何股份所附帶的有關投票的任何特別權利或限制的情況下,在任何股東大會上,每位親自或由代理人出席的 股東(或,如果股東為公司,則由其正式授權的 代表本人並非有權投票的股東)應享有每股一票表決權。

作為開曼羣島 豁免公司,我們沒有義務根據《公司法》召開年度股東大會;然而,我們的第二次修訂和 重訂的組織章程大綱和章程細則規定,我們每年將在董事會決定的時間舉行年度股東大會 。此外,我們可以(但不必)每年舉行任何其他股東特別大會(除非公司法另有規定)。

The Companies Act of the Cayman Islands provides shareholders with only limited rights to requisition a general meeting, and does not provide shareholders with any right to put any proposal before a general meeting. However, these rights may be provided in a company’s articles of association. Our Second Amended and Restated Memorandum and Articles of Association provide that upon the requisition of shareholders representing not less than two-thirds of the voting rights entitled to vote at general meetings, our board will convene an extraordinary general meeting and put the resolutions so requisitioned to a vote at such meeting. However, shareholders may propose only ordinary resolutions to be put to a vote at such meeting and shall have no right to propose resolutions with respect to the election, appointment or removal of directors or with respect to the size of the board. Our Second Amended and Restated Memorandum and Articles of Association provide no other right to put any proposals before annual general meetings or extraordinary general meetings. Subject to regulatory requirements, our annual general meeting and any extraordinary general meetings must be called by not less than ten (10) clear days’ notice prior to the relevant shareholders meeting and convened by a notice discussed below. Alternatively, upon the prior consent of all holders entitled to attend and vote (with regards to an annual general meeting), and the holders of 95% in par value of the shares entitled to attend and vote (with regard to an extraordinary general meeting), that meeting may be convened by a shorter notice and in a manner deemed appropriate by those holders.

我們將通過在我們的網站上發佈的方式 每次股東大會的通知,並以我們可能需要遵循的任何其他方式 ,以遵守開曼羣島法律、納斯達克和SEC的要求。已登記股份持有人可通過發送信件至在我們股東名冊中登記的股東地址的方式召開 股東大會,或在符合某些法定要求的情況下通過電子方式召開。我們將遵守股東大會的法定最短召集通知時間 。

股東大會的法定人數由任何一名或多名人士組成,他們持有或由受委代表持有不少於三分之一的已發行有表決權股份 ,有權就待處理的事務投票。

| 16 |

提交會議表決的決議應以投票方式決定。由股東通過的普通決議案需要有權親自或委派代表出席會議並投票的股東以簡單多數票投贊成票。特別決議案要求親身或委派代表出席股東大會的有權投票的股東投下不少於三分之二的贊成票(以下所述的事項 需要三分之二的贊成票除外)。普通決議案和特別決議案也可在《公司法》和我們的第二份修訂和重新修訂的組織章程和章程細則允許的情況下,由本公司全體股東一致簽署的書面決議案通過。

本公司第二份經修訂及重訂的組織章程大綱及細則規定,如本公司第二份經修訂及重訂的組織章程大綱及章程細則涉及或影響有關選舉、委任、罷免董事及董事會規模的程序,則有權親自或委派代表出席股東大會的股東須投下不少於三分之二的贊成票,方可批准對本公司第二份經修訂及重訂的組織章程及章程細則的任何條文作出的任何修訂。

分紅

在公司法的規限下,本公司股東可於股東大會上以簡單多數投票權通過決議,宣佈向本公司股東派發股息(包括中期股息),但宣佈股息不得超過本公司董事會建議的 金額。股息可以從我們合法獲得的資金中宣佈和支付。除股份附帶權利另有規定外,所有股息均應按照派息股份的已繳股款 宣佈和支付。所有股息須按股東 在派發股息期間的任何一段或多段期間所持有的普通股數目按比例支付;但如任何股份的發行條款 規定該股份自特定日期起可獲派發股息,則該股份應相應獲派發股息。我們的董事會 也可以宣佈並從股票溢價賬户或根據《公司法》為此授權的任何其他基金或賬户中支付股息。

此外,我們的 董事會可以決定將任何不需要支付任何優先股息的未分配利潤(無論是否可以分配)或任何記入我們股票溢價賬户或資本贖回準備金的款項資本化 ;將議決擬資本化的款項撥給假若以股息方式並按相同比例分發則本會有權獲得該款項的股東,並代他們將該筆款項用於或用於償還當其時他們分別持有的任何股份的未發行款項(如有的話),或用於繳足 相當於該筆款項的未發行股份或債權證的面值,並將入賬列為悉數支付的股份或債權證分配給該等股東,或按該等股東的指示將該等股份或債權證按上述比例或部分以一種方式及部分以另一種方式配發;議決就任何股東所持有的任何部分繳足股款股份而如此分配予該股東的任何股份 ,只要該等股份仍屬部分繳足股款,則只限於該等部分繳足股款股份可獲攤還股息的範圍內;如股份或債權證可以零碎分配,則可借發行零碎股票或以現金或其他方式作出撥備;並授權 任何人士代表吾等所有有關股東與吾等訂立協議,分別向彼等配發入賬列為繳足股款的股份或債權證,而根據該授權訂立的任何協議對所有該等股東均具約束力。

| 17 |

股份轉讓

在本公司第二份經修訂及重新修訂的組織章程大綱及細則所載的任何適用限制的規限下,本公司任何股東均可 以慣常或普通形式,或以納斯達克規定的形式,或以本公司董事會批准的任何其他形式,轉讓其全部或部分普通股。本公司董事會可行使其絕對酌情決定權, 拒絕登記任何未繳足股款的普通股轉讓給其不批准的人,或拒絕登記根據任何員工股票激勵計劃發行的任何普通股 轉讓, 並且在不影響上述一般性的情況下,也可以拒絕登記向四個以上聯名持有人轉讓任何普通股,或拒絕轉讓任何我們有留置權的非繳足股款股份。我們的董事會 也可以拒絕登記任何登記普通股的轉讓,除非:已就此向我們支付納斯達克可能確定的最高金額 或董事會可能不時要求的較小金額的費用; 轉讓文書僅針對一個類別的股票;轉讓的普通股已全額支付,且不存在任何留置權;過户文件交存於登記辦事處或保存股東名冊的其他地方(即本公司的過户代理人),並附有任何相關股票(S)及/或董事會可能合理要求的其他證據,以顯示轉讓人有權進行轉讓;如適用,過户文件 已妥為加蓋印花。

如本公司董事會拒絕辦理轉讓登記,董事會應在轉讓書提交之日起一個月內,向轉讓方和受讓方各發出拒絕通知。

清算

在遵守適用於任何類別或 類別股份的有關清盤時可用剩餘資產分配的任何特別 權利、特權或限制的情況下(1)如果我們清盤且可供在股東之間分配的資產超過 償還清盤開始時全部繳足資本,超額部分應按本公司股東於清盤開始時已繳足的股份的比例,在本公司股東之間平等分配, 及(2)如果我們清盤,而可供分配予股東的資產本身不足以償還 全部繳足資本,該等資產的分配應儘可能使損失由我們的股東承擔,其比例應與他們各自持有的股份開始清盤時已繳足或應繳足的資本。

如果我們被清盤, 清盤人可經特別決議案批准和公司法要求的任何其他批准,將我們的全部或任何部分資產以實物形式分配給 我們的股東,並可為此目的對任何資產進行估值,並決定如何 在股東或不同類別股東之間進行分配。經 特別決議案批准,清算人還可以將這些資產的任何部分歸屬於清算人認為合適的信託基金的受託人,以利於我們股東的利益, ,但不得強迫股東接受任何資產、股份或其他證券 。

反收購條款

我們的第二次修訂和重述的組織章程大綱和細則的某些條款可能會阻止、延遲或阻止股東認為有利的公司或管理層的控制權變更 ,包括授權我們的董事會 以一個或多個系列發行優先股,並指定價格、權利、優先權,優先股的特權和限制,無需我們的股東進一步投票或採取行動。

| 18 |

查閲簿冊及紀錄

根據開曼羣島法律,普通股 持有人無權查閲或獲取我們的股東名單或公司記錄副本。但是,我們的董事會可以不時決定我們的會計記錄和賬簿是否應公開 供我們的股東(非董事會成員)查閲。儘管有上述規定,我們的第二次修訂 和重訂的組織章程大綱和章程為我們的股東提供了收到年度經審計財務報表的權利。收到年度經審計財務報表的權利可以通過提交我們 要求提交給SEC的年度報告來實現。

股東名冊

根據開曼羣島 法律,我們必須保存股東登記冊,其中包括:股東姓名和地址、各股東持有的股份 以及就各股東的股份支付或同意視為支付的金額的聲明; 任何人的姓名作為股東登記冊上的日期;以及任何人不再是股東的日期。

| 19 |

優先股的説明

由於目前所有 法定股本僅指定為普通股,如果公司決定發行優先股,則需要股東決議案來更改法定股本。在作出此類決議和修訂後,我們的董事會有權 不時指定和發行一個或多個類別或系列的優先股,並確定和確定 相關權利、優先權、指定、資格、特權、期權、轉換權、限制和其他特殊 或相關權利。該等行動可能對我們普通股持有人的投票權和其他權利造成不利影響,或可能對個人或團體獲得我們控制權的企圖產生阻礙作用。

截至 本招股説明書日期,沒有任何系列優先股的流通股。

本公司發售的任何系列優先股的重大條款 ,連同與該等優先股有關的任何重大開曼羣島或美國聯邦所得税 考慮因素,將在招股説明書補充文件中予以説明。

| 20 |

手令的説明

以下認股權證某些條款的摘要 並不完整,並受將提交給SEC的與發行該認股權證有關的認股權證協議條款的全部約束,並通過引用 來限定其全部條件。

一般信息

我們可能會發行認股權證 以購買普通股或債務證券。權證可以獨立發行或與任何其他證券一起發行, 可以附加於或獨立於此類證券。每一系列認股權證將根據我們與認股權證代理人簽訂的單獨認股權證協議 發行。認股權證代理人將僅作為本行的代理人行事,不會為認股權證持有人或實益擁有人承擔任何義務 或與認股權證持有人或實益擁有人之間的代理關係。將予發行的任何認股權證的條款及適用認股權證協議的重要條文的説明,將載於適用招股章程補充。

適用的招股章程 補充文件將説明本招股章程所涉及的任何認股權證的下列條款:

| ● | 該等認股權證的名稱; |

| ● | 該等認股權證的總數為何; |

| ● | 該等認股權證的發行及行使價格; |

| ● | 該等認股權證的價格將以何種貨幣支付; |

| ● | 行使該認股權證時購買的證券; |

| ● | 行使該等認股權證的權利的開始日期及該權利的屆滿日期; |

| ● | 如適用,可在任何一次行使的此類認股權證的最低或最高金額; |

| ● | 如適用,發行該等認股權證的證券名稱及條款,以及與每項該等證券一起發行的該等認股權證的數目; |

| ● | 如適用,該等認股權證及相關證券可分別轉讓的日期及之後; |

| ● | 與登記程序有關的信息(如果有); |

| ● | 開曼羣島或美國聯邦所得税的任何重大後果; |

| 21 |

| ● | 認股權證的反稀釋條文(如有);及 |

| ● | 該等認股權證的任何其他條款,包括與交換及行使該等認股權證有關的條款、程序及限制。 |

認股權證的行使

每份認股權證將 賦予持有人權利,以 我們在適用招股説明書補充書中描述的行使價購買我們在適用招股説明書補充書中指定的證券。認股權證持有人可隨時行使認股權證,直至適用招股説明書補充規定的到期日的指定 時間。在到期日 營業結束後,未行使的認股權證將失效。

認股權證持有人 可行使認股權證,方法是交付代表擬行使認股權證的認股權證證書連同指定 信息,並按照適用的 招股説明書補充文件的規定,以即時可用資金支付所需金額給認股權證代理人。吾等將在權證證書背面及適用的招股章程補充文件 中列明權證持有人須向權證代理人交付的資料。

如果權證證書所代表的權證數量少於全部 ,則我們將為剩餘 數量的權證簽發新的權證證書。倘吾等在適用的招股章程補充文件中指明,認股權證持有人可將證券 作為認股權證的全部或部分行使價。

| 22 |

認購權的描述

以下認購權某些條款的摘要 並不完整,並受證明認購權的證書條款的約束,並通過引用將向SEC提交 與發行此類認購權有關的全部條件 。

一般信息

我們可能發行認購權以購買普通股或債務證券。認購權可以單獨發行,也可以與任何其他 提供的證券一起發行,購買或接收認購權的人可以轉讓,也可以不轉讓。關於 向我們的股東提供的任何認購權,我們可以與一個或多個 承銷商訂立備用承銷安排,根據該安排,該承銷商將購買在該認購 供股之後尚未被認購的任何已發行證券。關於向股東提供認購權,我們將在我們設定的接收認購權的記錄日期向股東分發證明 認購權的證書和招股説明書補充。

適用的招股説明書 補充文件將説明本招股説明書所涉及的下列認購權條款:

| ● | 認購權的名稱; |

| ● | 可行使該等認購權的證券; |

| ● | 該認購權的行使價格; |

| ● | 向每位股東發行的認購權數目; |

| ● | 此類認購權可轉讓的程度; |

| ● | 如適用,討論適用於發行或行使此種認購權的開曼羣島或美國聯邦所得税問題; |

| ● | 行使該等認購權的權利的開始日期及該等權利的屆滿日期(可予延長); |

| ● | 這種認購權包括對未認購證券的超額認購特權的程度; |

| ● | 如適用,吾等可能就認購權發售訂立的任何備用承銷或其他購買安排的實質條款;及 |

| ● | 該認購權的任何其他條款,包括與交換和行使該認購權有關的條款、程序和限制。 |

| 23 |

行使認購權

每項認購權將使認購權持有人有權以現金購買與其提供的認購權有關的招股説明書附錄中所列或可確定的行使價 所列數額的證券。認購權可以隨時行使,直至招股説明書附錄中規定的認購權的到期日收盤為止。截止日期營業結束後,所有未行使的認購權利 將失效。

認購權 可以按照招股説明書附錄中關於其提供的認購權的規定行使。於收到付款及在認購權代理的公司信託辦事處或招股説明書附錄所述的任何其他辦事處妥為填寫及籤立的認購權證書後,吾等將在實際可行的情況下儘快將行使認購權後可購買的普通股 轉發。吾等可決定直接向股東以外的其他人士發售任何未認購的發售證券,向或透過代理人、承銷商或交易商,或通過上述方法的組合,包括根據適用招股説明書附錄所載的備用承銷安排。

| 24 |

對單位的描述

以下關於這些單位的某些條款的摘要 並不聲稱是完整的,受證書中證明將向美國證券交易委員會備案的與此類單位發售相關的單位的條款的制約,並通過參考 對其進行整體限定。

我們可以發行由本招股説明書中描述的一種或多種其他證券組成的任意組合的單位 。每個單位的發行將使 單位持有人也是單位中包含的每個證券的持有人,具有持有人的權利和義務。 發行單位的單位協議可以規定,單位中包含的證券不得在任何時間或在指定日期之前的任何時間或在特定事件或事件發生時單獨持有或轉讓。

適用的招股説明書 附錄將描述:

| ● | 單位和組成單位的證券的名稱和條件,包括這些證券是否以及在什麼情況下可以單獨持有或轉讓; |

| ● | 發行單位所依據的單位協議; |

| ● | 有關發行、支付、結算、轉讓或交換基金單位或組成基金單位的證券的任何條文;及 |

| ● | 這些單位是以完全註冊的形式還是以全球形式發行。 |

| 25 |

債務證券説明

我們可能會不時以一個或多個系列、一個或多個契約的形式發行債務證券,每個契約的日期均為相關債務證券發行之日或之前。吾等可根據獨立的 契約、一份優先契約及一份附屬契約發行優先債務證券及次級債務證券,在每種情況下均由吾等與該契約所指名的受託人發行。我們已將這些文件的表格作為註冊説明書的證物提交,本招股説明書是其中的一部分。 經不時修訂或補充的優先契約和附屬契約有時單獨稱為“契約”,統稱為“契約”。每份契約將受《信託契約法》約束和管轄,並將按照紐約州的國內法律進行解釋和管轄。 根據每份契約可發行的債務證券的本金總額將不受限制,且每份契約 將包含任何系列債務證券的具體條款,或規定這些條款必須在適用的招股説明書附錄中定義的授權決議和/或與該系列相關的補充契約(如有)中闡明或確定。我們的債務證券可以轉換或交換為我們的任何股權或其他債務證券。

我們以下有關債務證券和契約的陳述是對其預期條款的摘要,並不完整,受適用契約的所有條款和任何適用的開曼羣島或美國聯邦所得税考慮因素以及對適用招股説明書補充或補充契約中所述一般條款的任何適用修改或補充條款的約束,並受其整體限制。有關特定 發行的債務證券的條款説明,必須同時參考相關的招股説明書附錄和以下説明。

一般信息

這兩種契約都不限制可以發行的債務證券的數量。債務證券可以在一個或多個系列中發行。優先債務 證券將是無擔保的,並將與我們所有其他無擔保和無從屬債務平價。每個次級債務證券系列 將是無擔保的,從屬於所有當前和未來的優先債務。任何此類債務 證券將在隨附的招股説明書附錄中説明。

您應閲讀與特定系列債務證券相關的適用契約和後續文件,以瞭解所提供的債務證券的以下條款:

| ● | 名稱、本金總額和核準面額; |

| ● | 發行價,以本金總額的百分比表示; |

| ● | 到期日; |

| ● | 年利率(如有的話); |

| ● | 如發售的債務證券規定支付利息,則應計利息的日期、支付利息的日期、開始支付利息的日期以及支付利息的日期的常規記錄日期; |

| ● | 任何選擇性或強制性償債基金條款或交易所條款; |

| 26 |

| ● | 可轉換任何可換股債務證券之轉換條款及條件,包括轉換價、轉換期及其他轉換條文; |

| ● | 要約債務證券可選擇性贖回或必須強制贖回的日期(如有)及其後的價格,以及選擇性或強制贖回的任何其他條款及條文; |

| ● | 如面額並非為1,000元及其任何整數倍數,則該系列已發售債務證券的面額可予發行; |

| ● | 如並非全部本金額,則為該系列已發售債務證券的本金額中在加速時須支付或在破產時可證明的部分; |

| ● | 本招股章程未列明的任何違約事件; |

| ● | 支付本金、保費和利息的貨幣,包括複合貨幣,如果不是美利堅合眾國貨幣; |

| ● | 如本金、溢價或利息須按吾等或任何持有人的選擇以該系列的已要約債務證券所述應付貨幣以外的貨幣支付,則可作出選擇的期間或期間,以及所依據的條款及條件; |

| ● | 利息是否以現金或額外證券支付,由吾等或持有人選擇,以及作出選擇的條款及條件; |

| ● | 如以美利堅合眾國貨幣以外的一種或多種貨幣計值,則為釐定適用票據下該等債務證券持有人的投票權而以美利堅合眾國貨幣計值的等值價格; |

| ● | 如本金、溢價或利息的支付額可參照指數、公式或其他方法而釐定,而該指數、公式或其他方法是以硬幣或貨幣為基礎,但該系列的已要約債務證券所述明須支付的貨幣或貨幣除外,則釐定該等款額的方式; |

| ● | 任何與要約債務證券有關的限制性契諾或其他重要條款; |

| ● | 發售的債務證券將以全球證券或記名或不記名證券的形式發行; |

| ● | 任何關於從屬地位的條款; |

| 27 |

| ● | 在任何證券交易所或報價系統上市;及 |

| ● | 有關取消及解除要約債務證券的附加條文(如有的話)。 |

隨後的文件 可能包括上文未列出的其他條款。除非在隨後向證監會提交的與 有關的文件中另有説明,否則本金、溢價和利息將被支付,債務證券將可在適用受託人的公司信託 辦事處轉讓。除非其他安排或在隨後的文件或補充説明書中列出, 本金、保費和利息將通過郵寄給持有人的註冊地址的支票支付。

除非在隨後提交給證監會的文件中 另有説明,否則債務證券將僅以完全登記的形式發行,不含息票, 面額為1,000美元或其任何整數倍。 債務證券的任何轉讓或交換不收取服務費,但我們可能要求支付足以支付與 有關的任何税款或其他政府費用的款項。

部分或全部 債務證券可作為貼現債務證券發行,以低於所述本金額的大幅折扣出售。 開曼羣島或美國聯邦所得税後果和適用於任何貼現證券的其他特殊考慮 將在隨後提交給委員會的與這些證券有關的文件中加以説明。

對於本招股説明書中所載描述的任何刪除、添加或修改,我們請您參閲適用的 後續備案文件。

優先債

我們可能會根據優先債務指數發行優先 債務證券。這些優先債務證券將與我們所有其他無擔保 債務(次級債務除外)同等排名。

次級債務

我們可能會根據次級債務指數發行次級 債務證券。在次級債務説明中所述的範圍內,次級債務在支付權方面將處於次級和次級地位, 低於我們所有的優先債務(有擔保和無擔保)。

一般而言,所有優先債務的持有人 首先有權收取優先債務未付的全部款項,然後 任何次級債務證券的持有人有權在某些事件中就次級債務證券證明的債務本金或利息收取款項 。

如果我們拖欠 任何優先債務的本金或溢價(如有)或利息,當其到期並在任何適用的 寬限期後支付時,則除非違約得到糾正或豁免或停止存在,否則我們不能支付 或贖回或以其他方式收購次級債務證券。

如果有任何破產、 破產、清算或與我們有關的其他類似程序,則在向任何次級債務證券持有人支付 之前,必須全額償付所有優先債務。

此外,如果我們 拖欠支付任何次級債務證券的本金和應計利息(該等次級債務證券在發生違約事件時被宣佈到期和應付),則我們所有優先債務的持有人將有權在該等次級債務的持有人收到任何付款之前,首先獲得 全額現金付款。

| 28 |

優先債務是指:

| ● | 本金、溢價(如有)、利息及任何其他欠款,以我們發行的證券、票據、債權證、債券或其他類似工具(包括優先債務證券或信用證)證明的債務; |

| ● | 所有資本化租賃債務; |

| ● | 所有對衝義務; |

| ● | 代表物業遞延購買價的所有債務;及 |

| ● | 上述類型債務的所有延期、延期、延期和退還; |

但優先債務不 包括:

| ● | 次級債務證券;及 |

| ● | 任何按其條款從屬於或與我們的次級債務證券同等地位的債務。 |

| 29 |

聖約

根據《古蘭經》的條款,我們約定,除其他事項外:

| ● | 吾等將根據該等債務證券的條款及適用的附註,妥為及準時支付該等已發售債務證券的本金及利息(如有); |

| ● | 吾等將在每個財政年度結束後向受託人提交合規證明書,説明吾等是否已遵守、遵守、履行和履行吾等的義務以及適用的契約所載的每一項契諾; |

任何一系列已發行 債務證券可能具有附加或不同於適用索引中所包含的契約的契約,這些契約將在隨後為發行該等證券而準備的文件中加以描述 ,限制或限制(其中包括):

| ● | 我們或我們的子公司產生有擔保或無擔保債務的能力,或兩者兼有; |

| ● | 進行某些付款、股息、贖回或回購的能力; |

| ● | 我們創造股息和其他付款限制的能力,影響我們的子公司; |

| ● | 投資能力; |

| ● | 我們或我們的子公司的合併和整合; |

| ● | 我們出售資產; |

| ● | 我們與關聯公司進行交易的能力; |

| ● | 我們的能力;以及 |

| ● | 售後租回交易。 |

| 30 |

義齒的改良

每一個指數和 各自持有人的權利,只有在獲得受修改影響的各個指數下所有系列未償還債務證券本金總額不少於多數的持有人的同意下, 合併為一個類別,但對下列事項的任何修改除外:

| ● | 消除歧義、缺陷或不一致之處; |

| ● | 增加契約、限制或違約事件; |

| ● | 就有關契約下的繼承債務人作出規定;及 |

| ● | 作出對持有人權利沒有不利影響的任何其他變更。 |

沒有修改:

| ● | 變更持有人必須同意修改、補充或放棄的證券數量; |

| ● | 延長任何債務證券的固定到期日,或減少其本金額,或降低利率或延長支付利息的時間,或減少贖回該債務證券時須支付的任何溢價; |

將對任何持有人有效 ,未經持有人的同意。

| 31 |

違約事件

每個索引將 任何系列債務證券的違約事件定義為以下任何一個事件:

| ● | 拖欠任何到期利息,並持續90天; |

| ● | 到期未支付本金或保費; |

| ● | 拖欠任何償債基金付款到期時的存款; |

| ● | 在履行債務證券的任何契諾或適用的附註方面的違約,且在吾等收到違約通知後持續90天; |

| ● | 破產、無力償債或重組事件。 |

一系列債務證券的違約事件 不一定構成任何其他系列債務證券的違約事件。

可能存在 其他或不同的違約事件,如適用的後續備案中所述,有關任何類別或系列的已發行 債務證券。

如果任何系列的債務證券發生違約事件並持續 ,適用受託人或該系列當時未償還債務證券本金總額不少於25% 的持有人可宣佈該系列債務證券的本金及應計但 未付利息到期應付。任何 系列債務證券的任何違約事件已被糾正,可由 該系列債務證券當時未償還本金總額的多數持有人免除。

每份票據要求 我們每年在根據該票據發行債務證券後向適用受託人提交一份由我們的兩名高級職員簽署的書面聲明 ,説明不存在該票據條款下的重大違約行為。每份契約規定, 適用受託人可不向持有人發出任何違約通知,如果其認為這樣做符合持有人的利益, 關於拖欠本金、溢價或利息的通知除外。

在不履行違約事件發生並持續的情況下,受託人的責任 除外,每份契約規定受託人沒有義務 應持有人的要求、命令或指示行使其在該契約下的任何權利或權力,除非持有人已 向受託人提供合理的補償。在遵守這些賠償規定和受託人權利的前提下,每個 indexes規定,當時未償還的任何系列債務證券本金額的多數持有人 有權指示時間,為受託人可獲得的任何補救或行使的任何法律程序的方法和地點 授予受託人的任何信託或權力,但該權利的行使並不與任何法律或該契約牴觸。

| 32 |

失職及解職

每份 的條款為吾等提供了一種選擇,即在以信託方式向受託人存入資金或美國政府債務或兩者時,解除與根據其條款發行的債務證券有關的任何及所有債務 項下發行的債務證券有關的任何及所有債務,通過支付利息 和本金將提供足以支付任何分期本金的款項,根據債務證券的條款及規管債務證券的附註,在債務證券的所述到期日 的溢價及利息,以及就債務證券的任何強制性償債基金付款。只有在以下情況下, 我們已收到美國國税局或美國國税局公佈的裁決 ,其大意是此類解除將不會被視為或導致對持有人的應納税事件。此解除將 不適用於我們登記債務證券的轉讓或交換、替換被盜、丟失或殘缺的債務證券、維持支付機構和持有以信託方式支付的款項的義務。

某些契諾的失效

債務證券的條款為我們提供了不遵守特定契約的權利,並且隨後提交文件中描述的特定違約事件 將不適用。為了行使此權利,我們將被要求向受託人存入資金或 美國政府債務,或兩者兼有,通過支付利息和本金將提供足夠的資金, 支付本金、保費(如有)和利息,以及任何強制性償債基金付款,根據債務證券的條款和管轄該債務證券的附註 在該等付款的規定到期日時的債務證券 。我們還將被要求向受託人提交律師意見,大意是存款和相關 契約失效不會導致此類系列的持有人確認聯邦所得税目的的收入、收益或損失。

隨後的備案文件 可進一步描述允許解除撤銷的任何特定系列已發行債務證券的規定(如有)。

環球證券

一系列債務證券 可以全部或部分以一種或多種全球證券的形式發行,這些證券將存放在適用的後續備案文件中確定的託管機構,或以該託管機構或該託管機構的代名人的名義登記。在這種情況下,將發行一種或多種全球證券,其面值或總面值等於該系列未償還債務證券本金總額的部分,該部分將由全球證券 代表。除非將全球證券全部或部分交換為最終認證形式的債務證券,否則全球證券不得轉讓,除非全球證券託管機構作為整體轉讓給託管機構的代名人,或由託管機構的代名人轉讓給託管機構或另一名託管機構,或由託管機構或該系列的後續託管機構或後續託管機構的任何代名人轉讓,除非在隨後適用的備案文件中描述的情況。

我們預計,以下規定將適用於以全球證券為代表的一系列債務證券的任何部分的託管安排。託管安排的任何附加或不同條款將在適用的後續 備案文件中説明。

在發行任何全球證券並將該全球證券交存於該全球證券的託管人或其代表後,該託管人將在其簿記登記和轉讓系統上將該全球證券所代表的債務證券的本金金額貸記到在該託管人或其代名人處有賬户的機構的賬户中。 貸記賬户將由從事債務證券分銷的承銷商或代理指定,如果債務證券是由我們直接提供和銷售的,則由我們指定。全球證券中受益權益的所有權將僅限於 參與機構或可能通過此類參與機構持有權益的個人。參與機構在全球擔保中對受益權益的所有權將在上顯示,受益權益的轉讓將僅通過全球擔保託管人或其指定人保存的記錄進行。通過參與機構持有的人在全球證券中受益的 權益的所有權將顯示在上,參與機構內的受益權益的轉讓僅通過參與機構保存的記錄進行。一些法域的法律可能要求證券購買者以證明的形式進行證券的實物交付。上述限制和此類法律可能會削弱轉讓全球證券利益的能力 。

| 33 |

只要全球證券的託管人或其代名人是該全球證券的登記所有人,該託管人或其代名人(視具體情況而定)將被視為適用契約項下該全球證券所代表的債務證券的唯一持有人或持有人。除非在適用的後續申報文件中另有規定,且除下文另有規定外,全球證券實益權益的所有人 將無權獲得以其名義登記的全球證券所代表的系列債務證券,將不會收到或有權收到以證書形式實物交付的系列債務證券 ,並且不會被視為該債券的持有人。因此,在全球擔保中擁有實益權益的每個人都必須依靠託管機構的程序,如果此人不是參與機構,則必須依靠該人通過其擁有其權益的參與機構的程序來行使債券持有人的任何權利。

託管機構可授予委託書或以其他方式授權參與機構發出或採取持有人根據適用契約有權發出或採取的任何請求、要求、授權、指示、通知、同意、豁免或其他行動。我們瞭解 根據現有的行業慣例,如果我們要求全球證券的持有人或任何實益權益擁有人希望發出任何通知或採取任何行動,持有人有權根據適用的契約發出通知或採取任何行動,則託管機構將授權參與機構發出通知或採取行動,參與機構 將授權通過此類參與機構擁有的實益擁有人發出通知或採取行動,或將 以其他方式按照通過他們擁有的實益擁有人的指示採取行動。

除非在適用的後續文件中另有規定,否則以託管機構或其代名人的名義登記的全球證券所代表的債務證券的本金、溢價和利息將由我們作為全球證券的註冊所有人向託管機構或其代名人(視情況而定)支付。

我們預計,全球證券所代表的任何債務證券的 存管機構在收到任何本金、溢價或利息付款後, 將按存管機構記錄中所示的全球證券本金中各自受益權益 的比例,向參與機構的賬户貸記款項。我們還預計,參與 機構向通過這些參與機構持有的全球證券受益權益所有人支付的款項將受到 的長期指示和慣例的約束,就像目前為以街道名稱註冊的客户賬户持有的證券的情況一樣,並將由這些參與機構負責。我們、受託人或我們的任何代理人 或受託人對與全球證券實益權益有關的記錄或因其支付的任何方面,或維護、監督或審查與這些實益權益有關的任何記錄 ,均不承擔任何責任或義務。

除非在適用的後續備案文件中另有説明 ,否則任何系列的全球證券將僅在以下情況下可交換為同一系列的憑證式債務證券 :

| ● | 該等全球證券的託管人通知我們,其不願或無法繼續擔任託管人,或該託管人不再是根據《交易法》註冊的清算機構,且在任何情況下,我們在收到通知後90天內未指定繼任託管人或意識到不合格; |

| ● | 吾等全權酌情決定全球證券可交換為憑證式債務證券;或 |

| ● | 則該系列債務證券根據適用的附註已發生及仍在繼續的失責事件。 |

| 34 |

在任何交易中, 全球證券或證券的實益權益擁有人將有權以證書形式實物交付個別債務證券 ,該證書形式的債務證券的期限和本金額相同,並有權以證書形式以受益擁有人的名義登記債務證券 ,託管人的 相關參與機構預計將向適用受託人提供哪些名稱。

如果 存管信託公司(DTC)作為任何系列全球證券的存管機構,則全球證券將 作為以Cede & Co.名義註冊的完全註冊證券發行,DTC的合夥人指定人或DTC授權代表可能要求的其他名稱 。

DTC, the world’s largest securities depository, is a limited-purpose trust company under the New York Banking Law, a “banking organization” within the meaning of the New York Banking Law, a member of the Federal Reserve System, a “clearing corporation” within the meaning of the New York Uniform Commercial Code, and a clearing agency registered pursuant to Section 17A of the Securities Exchange Act of 1934. DTC holds and provides asset servicing for over 3.5 million issues of U.S. and non-U.S. equity issues, corporate and municipal debt issues, and money market instruments (from over 100 countries) that DTC’s participants (“Direct Participants”) deposit with DTC. DTC also facilitates the post-trade settlement among Direct Participants of sales and other securities transaction sin depositaries securities, through electronic computerized book-entry transfers and pledges between Direct Participants’ accounts. This eliminates the need for physical movement of securities certificates. Direct Participants include both U.S. and non-U.S. securities brokers and dealers, banks, trust companies, clearing corporations, and certain other organizations. DTC is a wholly-owned subsidiary of The Depository Trust & Clearing Company (“DTCC”). DTCC is the holding company for DTC, National Securities Clearing Corporation and Fixed Income Clearing Corporation, all of which are registered clearing agencies. DTCC is owned by the users of its regulated subsidiaries. Access to the DTC system is also available to others such as both U.S. and non-U.S. securities brokers and dealers, banks trust companies, and clearing corporations that clear through or maintain a custodial relationship with a Direct Participant, either directly or indirectly (“Indirect Participants”). DTC has a Standard & Poor’s rating of AA+. The DTC Rules applicable to its Participants are on file with the Securities and Exchange Commission. More information about DTC can be found at www.dtcc.com.

在DTC系統下購買證券 必須由直接參與者或通過直接參與者進行,直接參與者將在DTC 記錄中獲得證券的貸記。每種證券的每一實際購買者(“受益所有人”)的所有權權益依次記錄在 直接和間接參與者的記錄中。受益所有人將不會收到DTC關於其 購買的書面確認。然而,受益所有人將收到直接或間接參與者提供的書面確認,其中包括交易詳情,以及 其持有的定期報表,受益所有人通過該直接或間接參與者進行交易 。證券所有權權益的轉讓應通過在代表受益所有人行事的直接 和間接參與者賬簿上的記錄來完成。受益所有人將不會收到代表其 證券所有權權益的證書,除非停止使用證券的簿記系統。

為方便後續的轉讓,直接參與者向DTC存入的所有證券均以DTC的合夥代理人CEDE&Co.或DTC授權代表可能要求的其他名稱登記。證券在DTC的存管及其以割讓的名義登記& DTC不知道證券的實際實益所有人;DTC的記錄僅反映該證券所在賬户的直接 參與者的身份,這些參與者可能是也可能不是受益所有人。直接和間接 參與者將繼續負責代表其客户對其所持資產進行記賬。

| 35 |

DTC向直接參與者、由直接參與者向間接參與者以及由直接參與者和間接參與者向實益擁有人傳遞通知和其他通信將受他們之間的安排管轄,並受不時生效的任何法律或法規要求的約束。證券的實益所有人可能希望採取某些步驟,以加強向他們傳遞有關證券的重大事件的通知,例如贖回、投標、違約和對證券文件的擬議修訂。例如,證券的實益擁有人可能希望確定為其利益持有證券的代名人 已同意獲取通知並將通知傳遞給實益擁有人。或者,受益的業主可能希望向登記員提供他們的姓名和地址,並要求將通知的副本直接提供給他們。

兑換通知 應發送給DTC。如果一次發行的證券少於全部被贖回,DTC的做法是通過抽籤確定每一位直接參與者在該發行中將被贖回的權益金額。

除非根據DTC的MMI程序獲得直接參與者的授權,否則DTC和CEDE(Br)&Co.(或任何其他DTC被提名人)都不會同意證券或就證券投票。根據其常規程序,DTC會在記錄日期後儘快向發行方郵寄一份Omnibus代理。綜合委託書將S的同意或投票權轉讓給那些在記錄日期(見綜合委託書所附清單)將證券記入其賬户的直接參與者 。

證券的贖回收益、分配和股息將支付給CELDE&Co.或DTC授權代表可能要求的其他被提名者。DTC的慣例是在DTC收到發行人或代理人的資金和相應的詳細信息後,根據DTC記錄中顯示的他們各自的 持有量,在支付日將資金記入直接參與者的賬户。參與者向受益所有人支付的款項將受常規指令和慣例的約束,就像以無記名形式或以“Street 名稱”註冊的客户賬户所持有的證券一樣,並將由參與者負責,而不是DTC、代理人或發行商的責任,並受可能不時生效的任何法律或法規要求的約束。將贖回收益、分派和股息支付給割讓公司(或DTC授權代表可能要求的其他指定人)由發行人或 代理人負責,向直接參與者支付此類款項將由DTC負責,向受益者支付此類款項 將由直接和間接參與者負責。

DTC可通過向發行人或代理人發出合理通知,隨時終止其作為證券託管人的服務。 在這種情況下,如果未能獲得後續託管人,則需要打印 證券證書並交付。

發行人可以決定 停止使用通過DTC(或後續證券託管機構)進行的僅簿記轉賬系統。在這種情況下,將打印安全證書並將其交付給DTC。

本節中有關DTC和DTC記賬系統的信息 是從我們認為可靠的來源獲得的,但我們對其準確性概不負責。

| 36 |

配送計劃

我們可以不時發售和 出售本招股説明書涵蓋的部分或全部證券,總公開發行價最高可達150,000,000美元。 我們已登記本招股説明書涵蓋的證券供我們發售和出售,以便我們可以向公眾自由出售這些證券 。然而,註冊本招股説明書涵蓋的證券並不意味着必須發行或出售這些證券。

本招股説明書所涵蓋的證券可能會在一次或多次交易中按出售時的市價、按與市價相關的價格、按固定價格或可能變動的價格、按在出售時確定的變動價格或按協議價格出售。本招股説明書所提供的證券可以出售:

| ● | 通過代理商; |

| ● | 以確定的承諾或代理為基礎向或通過一家或多家承銷商; |

| ● | 通過與證券有關的看跌或看漲期權交易; |

| ● | 通過經紀自營商(作為代理人或委託人); |

| ● | 在談判或其他基礎上,通過特定的競標或拍賣程序直接向購買者提供; |

| ● | 通過適用法律允許的任何其他方法;或 |

| ● | 通過任何這樣的銷售方法的組合。 |

在本招股説明書所涵蓋證券的特定 要約發出時,如有需要,將分發經修訂的招股説明書或招股説明書附錄,其中將列出本招股説明書所涵蓋的證券總金額和發售條款,包括任何承銷商、交易商、經紀商或代理人的名稱或名稱、任何折扣、佣金、優惠 和構成本公司賠償的其他項目,以及任何允許或變現或支付給交易商的折扣、佣金或優惠。此類招股説明書將向美國證券交易委員會提交補充文件,如有必要,還將對本招股説明書所屬的登記説明書進行生效後的修訂,以反映與本招股説明書所涵蓋證券的分銷 有關的額外信息的披露。為了遵守某些州的證券法(如果適用),根據本招股説明書出售的證券只能通過註冊或特許經紀自營商進行銷售。此外,在某些州,證券不得出售,除非它們已在適用的州註冊或獲得出售資格,或獲得豁免 註冊或資格要求並得到遵守。

任何公開發售的價格和任何允許或回售或支付給經銷商的折扣或優惠可能會不時改變。

| 37 |

證券的分銷可能不時通過一筆或多筆交易實現,包括大宗交易和在 納斯達克資本市場或任何其他可能交易證券的有組織市場上的交易。證券可以按固定價格或可變動的價格出售,也可以按出售時的市場價格、與當時市場價格有關的價格出售或按協議價格出售。對價可以是現金,也可以是當事人協商的其他形式。代理人、承銷商或經紀自營商可以因發行和出售證券而獲得補償。補償的形式可能是折扣、優惠或從我們或證券購買者那裏獲得的佣金。參與證券分銷的交易商和代理人可以被視為承銷商,他們在轉售證券時獲得的補償 可以被視為承銷折扣。如果任何此類交易商或代理人被視為承銷商,則根據證券法,他們可能要承擔 法定責任。

代理商可以不時地 徵求購買證券的報價。如有需要,我們將在適用的招股説明書補充資料中註明參與證券要約或出售的任何代理人的姓名,並列出支付給該代理人的任何賠償。除非招股説明書附錄中另有説明,否則任何代理人在其委任期內將盡最大努力行事。任何銷售本招股説明書所涵蓋證券的代理商可被視為證券的承銷商,該術語在《證券法》中有定義。

如果在銷售中使用承銷商,承銷商將為自己的賬户購買證券,並可能不時在一筆或多筆交易中轉售證券,包括談判交易,以固定的公開發行價或以出售時確定的不同價格,或根據延遲交付合同或其他合同承諾。證券可通過由一家或多家主承銷商代表的承銷團或由一家或多家承銷商直接向公眾發行。 如果一家或多家承銷商被用於證券銷售,將與承銷商或承銷商以及任何其他承銷商簽署關於特定承銷證券發行的承銷協議,並將列出交易條款,包括承銷商和交易商的薪酬以及公開發行價格(如果適用)。承銷商將使用招股説明書和招股説明書補編轉售證券。

如果使用交易商銷售證券,我們或承銷商將作為本金將證券出售給交易商。然後,交易商可以將證券以不同的價格轉售給公眾,具體價格由交易商在轉售時確定。在需要的範圍內,我們 將在招股説明書中補充經銷商的名稱和交易條款。

我們可能直接徵求 購買證券的報價,也可能直接向機構投資者或其他人出售證券。這些人 可被視為《證券法》所指的關於證券轉售的承銷商。在需要的範圍內, 招股説明書補充將描述任何此類銷售的條款,包括任何投標或拍賣過程的條款 (如果使用)。

代理商、承銷商 和交易商根據與我們可能簽訂的協議,有權要求我們就特定負債( 包括根據《證券法》產生的負債)進行賠償,或要求我們支付他們就此類負債而支付的款項 。如有需要,招股章程補充將説明彌償或出資的條款和條件。 某些代理商、承銷商或經銷商或其關聯公司可能是我們、我們的子公司、銷售股東或其關聯公司的客户,與我們、我們的子公司、銷售股東或其關聯公司進行交易或為我們提供服務 。

根據某些司法管轄區的證券 法律,本招股説明書所提供的證券只能通過註冊 或持牌經紀商或交易商在這些司法管轄區出售。

參與 根據包括本招股説明書在內的註冊聲明註冊的證券分銷的任何人將受 《交易法》的適用條款以及適用的SEC規則和法規(其中包括條例M)的約束, 這些條款可能會限制該人購買和銷售我們任何證券的時間。此外,法規M可能限制 從事本公司證券分銷的任何人士從事與本公司證券有關的做市活動的能力。這些限制可能會影響我們證券的適銷性以及任何個人或實體 就我們證券進行做市活動的能力。

| 38 |

參與發行的某些人可能會參與超額配售、穩定交易、空頭回補交易和懲罰性出價,以穩定、 或以其他方式影響所發行證券的價格。這些活動可能會將所發行證券的價格 維持在高於公開市場上可能普遍存在的價格水平,包括通過輸入穩定出價、實施辛迪加 覆蓋交易或實施懲罰性出價,其中每一項將在下文中進行描述。

| ● | 穩定出價是指為釘住、固定或維持證券價格而進行的任何出價或進行的任何購買。 |

| ● | 包銷交易指代表包銷團進行任何出價或進行任何購買以減少與發售有關的淡倉。 |

| ● | 懲罰性出價是指一種安排,允許主承銷商從一個辛迪加成員收回與發售有關的銷售特許權,當辛迪加成員最初出售的證券在涵蓋交易的辛迪加中購買時。 |

這些交易 可以在交易所或自動報價系統上進行,如果證券在該交易所上市或允許在該自動報價系統上進行交易 ,或在場外市場或其他地方進行。

如果 適用的招股説明書補充説明書中有此表示,我們將授權代理人、承銷商或交易商向某些 機構徵求要約,以該招股説明書補充説明書中規定的公開發行價格向我們購買已發行證券, 延遲交付合同規定在未來指定日期付款和交付。此類合同 將僅受招股説明書補充文件中規定的條件約束,招股説明書補充文件將規定為徵集此類合同而支付的佣金 。

此外,普通 股票可在轉換或交換債務證券或其他證券時發行。

除普通股外,每一系列已發行的 證券都將是新發行的證券,沒有既定的交易市場。任何 承銷商(其已發行證券為公開發行和銷售)可以在該等已發行證券中做市,但 此類承銷商沒有義務這樣做,並可以隨時停止任何做市,恕不另行通知。所提供的 證券可能會或不會在全國性證券交易所上市。不能保證 所提供的證券會有一個市場。

根據證券法第144條或規則S條有資格出售的任何證券,可以根據規則144條或規則S條而不是 根據本招股説明書出售。

如果 我們向或通過一個或多個承銷商或代理商在市場上銷售,我們將根據我們、銷售股東和承銷商或代理商之間的分銷協議的條款 進行銷售。如果我們根據分銷協議在市場上進行 銷售,我們將向或通過一個或多個承銷商或 代理商提供和出售我們的普通股,這些承銷商或代理商可以代理或委託人。在任何此類協議的有效期內,我們可以在交易所交易中或在我們與承銷商或代理商達成協議的其他方式中出售普通股 。分銷協議 將規定,出售的任何普通股將按與我們普通股 當時的市價相關的價格出售。因此,目前 無法確定有關將籌集的資金或將支付的佣金的確切數字,將在招股説明書補充説明中予以説明。根據分銷協議的條款,我們還可以同意 出售,相關承銷商或代理商可能同意徵求購買我們普通股或其他證券的要約。 每份分銷協議的條款將在本招股説明書的招股説明書補充中詳細闡述。

| 39 |

關於 通過承銷商或代理商進行的發行,我們可能與這些承銷商或代理商簽訂協議,根據協議, 我們收到我們的未償還證券,作為向公眾發行的證券的代價。就 這些安排而言,承銷商或代理人也可以出售本招股説明書涵蓋的證券,以對衝其在 這些未償證券中的頭寸,包括賣空交易。如果是這樣,承銷商或代理人可以使用根據這些安排從我們收到的證券 來結清任何相關的未平倉證券借款。

一家或多家公司, 稱為“再營銷公司”,也可以提供或出售證券,如果招股説明書補充説明書如此指出, 在購買時與再營銷安排有關。再銷售公司將作為其自己帳户的委託人 或作為我們的代理人。這些再營銷公司將根據證券條款的贖回或償還來提供或出售證券。招股説明書補充將確定任何再營銷公司及其與我們的協議條款(如果有的話),並將描述再營銷公司的薪酬。再承銷公司可以被視為與他們再銷售的證券有關的承銷商。根據與 我們可能簽訂的協議,再銷售公司可能有權就某些民事責任(包括《證券法》規定的責任)要求我們賠償,並且可能是我們的客户 ,在正常業務過程中與我們進行交易或為我們提供服務。

我們可能與第三方進行 衍生品交易,或在私下協商的 交易中向第三方出售本招股説明書未涵蓋的證券。如果適用的招股説明書補充説明書表明,就這些衍生工具而言,該等第三方(或該等第三方的關聯公司 )可以出售本招股説明書和適用的招股説明書補充説明書所涵蓋的證券,包括簡稱 銷售交易。如果是這樣,該等第三方(或該等第三方的關聯公司)可使用我們質押或 向我們或其他方借入的證券來結算該等銷售或結清任何相關未平倉股份借款,並可使用從我們收到的證券來結算該等衍生工具以結清任何相關未平倉股份借款。此類銷售交易中的第三方(或此類第三方的關聯公司 )將是承銷商,如果本招股説明書中未指明,則將在適用的招股説明書補充(或生效後的修訂)中指明 。

我們可以向金融機構或其他第三方出借或質押證券,而這些第三方又可以使用本招股説明書出售證券。此類金融 機構或第三方可將其淡倉轉讓給我們證券的投資者,或與 本招股説明書所提供的其他證券同時發售有關 本招股説明書所提供的其他證券同時發售有關 。

| 40 |

費用

下表 列出了與發行和分銷在此登記的證券有關的費用和開支的估計, 所有費用和開支均由公司承擔。除SEC註冊費外,所有此類費用和開支均為估計值。

| 美國證券交易委員會註冊費 | $ | 18,058.52 | ||||||

| FINRA費用 | $ | * | ||||||

| 轉會代理費及開支 | $ | * | ||||||

| 律師費及開支 | $ | * | ||||||

| 印刷費和開支 | $ | * | ||||||

| 會計費用和費用 | $ | * | ||||||

| 雜費及開支 | $ | * | ||||||

| 總計 | $ | * |

| * | 由招股章程補編提供,或作為以引用方式併入本招股章程的表格6-K報告的證物。 |

| 41 |

通過引用納入某些信息

除被本招股説明書取代、補充或修改的文件外,我們通過 參考併入下列歸檔文件:

| ● | 我們於2023年5月8日向美國證券交易委員會提交的截至2022年12月31日的財政年度Form 20-F年度報告; |

| ● | 我們的Form 6-K報告於2023年3月31日、2023年5月15日、2023年6月1日、2023年6月8日、2023年8月7日和2023年8月15日提交給美國證券交易委員會; | |

| ● | 外國私人發行人於2023年5月8日提交的截至2022年12月31日的財政年度Form 20-F年度報告附件2.3中包含的普通股説明,以及為更新此類説明而提交的任何其他修訂或報告。 |

潛在投資者,包括任何實益擁有人,可以獲取本文概述的任何文件的副本(受一定限制,因為標的的機密性 ),或通過引用納入本文的任何美國證券交易委員會備案文件,免費通過 書面請求發送到廈門市湖裏區安陵路1010號C棟7樓,郵編:中國361009。

您也可以在公司網站上訪問這些 文件:http://www.bluehatgroup.net.藍帽不會將其網站上的信息 併入本招股説明書或本招股説明書的任何附錄中,您不應考慮將其網站上的任何信息或可通過其網站訪問的任何信息作為本招股説明書或本招股説明書的任何補充內容(不包括藍帽通過引用明確併入本招股説明書或本招股説明書任何附錄的提交給美國證券交易委員會的文件)。

公司的註冊 聲明、定期報告、委託書和其他信息可在美國證券交易委員會的公共資料室和美國證券交易委員會的網站http://www.sec.gov,上查閲和複製,美國證券交易委員會在該網站上保存了註冊 聲明、定期報告、委託書和信息聲明以及有關藍帽等發行人的其他信息,該文件通過電子方式保存在美國證券交易委員會中。

您應僅依賴通過引用併入本招股説明書或任何招股説明書附錄中或提供的信息。我們未授權 其他任何人向您提供不同的信息。我們不會在任何不允許要約的州進行這些證券的要約。您不應假設本招股説明書或任何招股説明書附錄中的信息截至 除該等文件正面日期外的任何日期是準確的。

就本招股説明書而言,在通過引用併入本招股説明書的文件中包含的任何陳述應被視為被修改或取代,只要此處包含的陳述或通過引用併入本文的隨後提交的文件中的陳述修改或取代該陳述。任何經如此修改或取代的陳述,除非經如此修改或取代,否則不得視為構成本招股説明書的一部分。

| 42 |

賠償

Cayman Islands law does not limit the extent to which a company’s memorandum and articles of association may provide for indemnification of officers and directors, except to the extent any such provision may be held by the Cayman Islands courts to be contrary to public policy, such as to provide indemnification against the consequences of committing a crime, or against the indemnified person’s own fraud or dishonesty. Our Second Amended and Restated Memorandum and Articles of Association provides for indemnification of our officers and directors to all actions, proceedings, costs, charges, expenses, losses, damages, liabilities, judgments, fines, settlements and other amounts (including reasonable attorneys’ fees and expenses and amounts paid in settlement and costs of investigation (collectively “Losses”) incurred or sustained by him otherwise than by reason of his own dishonesty in or about the conduct of the Company’s business or affairs (including as a result of any mistake of judgment) or in the execution or discharge of his duties, powers, authorities or discretions, including without prejudice to the generality of the foregoing, any Losses incurred by him in defending or investigating (whether successfully or otherwise) any civil, criminal, investigative and administrative proceedings concerning or in any way related to the Company or its affairs in any court whether in the Cayman Islands or elsewhere. Such Losses incurred in defending or investigating any such proceeding shall be paid by the Company as they are incurred upon receipt, in each case, of an undertaking by or on behalf of the indemnified person to repay such amounts if it is ultimately determined by a non-appealable order of a court of competent jurisdiction that such indemnified person is not entitled to indemnification hereunder with respect thereto. However, the Company will not indemnify its directors, officers, or persons controlling it for liabilities arising under the Securities Act, because it is the SEC’s opinion that such indemnification is against public policy as expressed in such act and is, therefore, unenforceable.

由於根據 上述規定,可以允許董事、高級管理人員或控制我們的人員就根據《證券法》產生的責任進行賠償 ,我們已獲悉,根據SEC的意見,此類賠償違反了 在《證券法》中表述的公共政策,因此不可強制執行。

| 43 |

法律事務

債務證券、認股權證、認購權和單位的有效性以及與美國和紐約法律有關的法律事項將由Pryor Cashman LLP為我們傳遞 。Campbells將在 開曼羣島法律管轄的範圍內就與所提供證券有關的某些法律事項進行處理。

| 44 |

專家

註冊聲明中包含的藍帽互動娛樂技術截至2022年和2021年12月31日的合併 財務報表已通過引用的方式納入本文和註冊聲明中,並依據獨立註冊會計師事務所審計聯盟 LLP的報告以及所作為會計和審計專家的授權。

| 45 |

在那裏您可以找到更多信息

We have filed with the SEC a registration statement on Form F-3 under the Securities Act with respect to the offer and sale of securities pursuant to this prospectus. This prospectus, filed as a part of the registration statement, does not contain all of the information set forth in the registration statement or the exhibits and schedules thereto in accordance with the rules and regulations of the SEC and no reference is hereby made to such omitted information. Statements made in this prospectus concerning the contents of any contract, agreement or other document filed as an exhibit to the registration statement are summaries of all of the material terms of such contract, agreement or document, but do not repeat all of their terms. Reference is made to each such exhibit for a more complete description of the matters involved and such statements shall be deemed qualified in their entirety by such reference. The registration statement and the exhibits and schedules thereto filed with the SEC may be obtained from the SEC’s website that contains reports, proxy and information statements and other information regarding registrants that file electronically through the SEC’s Electronic Data Gathering, Analysis and Retrieval (“EDGAR”) system, including the Company, which can be accessed at http://www.sec.gov. For further information pertaining to the securities offered by this prospectus and Blue Hat Interactive Entertainment Technology, reference is made to the registration statement.

我們向SEC提供報告 和其他信息。您可以閲讀和複製我們在SEC公共參考設施 和上述SEC網站上提供的任何文件。我們在證券交易委員會的檔案號是001—39001。

| 46 |

$150,000,000

普通股

優先股

認股權證

認購權

債務證券

單位

招股説明書

2023年10月6日

第二部分招股説明書中不需要的信息

項目8.對董事和高級管理人員的賠償

Cayman Islands law does not limit the extent to which a company’s memorandum and articles of association may provide for indemnification of officers and directors, except to the extent any such provision may be held by the Cayman Islands courts to be contrary to public policy, such as to provide indemnification against the consequences of committing a crime, or against the indemnified person’s own fraud or dishonesty. Our Second Amended and Restated Memorandum and Articles of Association provides for indemnification of our officers and directors against all actions, proceedings, costs, charges, expenses, losses, damages, liabilities, judgments, fines, settlements and other amounts (including reasonable attorneys’ fees and expenses and amounts paid in settlement and costs of investigation (collectively “Losses”) incurred or sustained by him otherwise than by reason of his own dishonesty in or about the conduct of the Company’s business or affairs (including as a result of any mistake of judgment) or in the execution or discharge of his duties, powers, authorities or discretions, including without prejudice to the generality of the foregoing, any Losses incurred by him in defending or investigating (whether successfully or otherwise) any civil, criminal, investigative and administrative proceedings concerning or in any way related to the Company or its affairs in any court whether in the Cayman Islands or elsewhere. Such Losses incurred in defending or investigating any such proceeding shall be paid by the Company as they are incurred upon receipt, in each case, of an undertaking by or on behalf of the indemnified person to repay such amounts if it is ultimately determined by a non-appealable order of a court of competent jurisdiction that such indemnified person is not entitled to indemnification hereunder with respect thereto. However, the Company will not indemnify its directors, officers, or persons controlling it for liabilities arising under the Securities Act, because it is the SEC’s opinion that such indemnification is against public policy as expressed in such act and is, therefore, unenforceable.

由於根據 上述規定,可以允許董事、高級管理人員或控制我們的人員就根據《證券法》產生的責任進行賠償 ,我們已獲悉,根據SEC的意見,此類賠償違反了 在《證券法》中表述的公共政策,因此不可強制執行。

| 47 |

項目9.展品

| 證物編號: | 描述 | |

| 1.1 | 股權證券承銷協議格式* | |

| 1.2 | 債務證券承銷協議格式* | |

| 3.1 | 第二次修訂和重新修訂的公司章程大綱和章程 | |

| 4.1 | 普通股證明證書樣本(參考2019年3月4日提交給美國證券交易委員會的F-1表格登記説明書附件4.1併入) | |

| 4.2 | 優先股指定證書* | |

| 4.3 | 授權書樣本* | |

| 4.4 | 認股權證協議的格式* | |

| 4.5 | 認購權協議的格式* | |

| 4.6 | 認購權證書的格式* | |

| 4.7 | 高級債務證券契約的形式 | |

| 4.8 | 次級債務證券契約的格式 | |

| 4.9 | 單位證書樣本* | |

| 5.1 | 坎貝爾的觀點 | |

| 5.2 | Pryor Cashman LLP的意見 | |

| 23.1 | 坎貝爾同意書(見附件5.1) | |

| 23.2 | Pryor Cashman LLP的同意書(見附件5.2) | |

| 23.3 | 審計聯盟有限責任公司同意** | |

| 24.1 | 授權書(包括在本登記聲明的簽字頁內) | |

| 25.1 | 表格T-1高級債務證券契約受託人根據1939年《信託契約法》規定的資格聲明* | |

| 25.2 | 表格T-1次級債務證券契約受託人根據1939年《信託契約法》規定的資格聲明* | |

| 107 | 備案費表 |

| * | 作為本登記聲明生效後修正案的證物,或作為根據註冊人的《交易法》提交或提供的報告的證物提交,並通過引用併入本文。 |

| ** | 須以修訂方式提交。 |

| 48 |

項目10.事業的

| (a) | 以下籤署的註冊人特此承諾: |

| (1) | 在提出要約或出售的任何期間,提交對本登記聲明的生效後修正案: |

| (i) | 包括證券法第10(A)(3)節要求的任何招股説明書; |

| (Ii) | 在招股説明書中反映在登記説明書生效日期(或登記説明書生效後的最近一次修訂)之後產生的、個別地或總體上代表登記説明書所載信息發生根本變化的任何事實或事件;儘管有上述規定,證券發行量的任何增加或減少(如果所發行證券的總美元價值不超過登記的證券)以及與估計最大發行區間的低端或高端的任何偏離,均可在根據規則424(B)提交給美國證券交易委員會的招股説明書中反映出來,前提是數量和價格的變化總計不超過有效註冊書中“註冊費計算”表中規定的最高發行總價的20%; |

| (Iii) | 在登記説明中列入與以前未披露的分配計劃有關的任何重大信息,或在登記説明中對此類信息進行任何重大更改; |

但是,如果註冊人 根據1934年《證券交易法》第13節或第15(D)節向美國證券交易委員會提交或提交的報告中包含了本條第(A)(1)(I)、(A)(1)(Ii)和(A)(1)(3)款要求列入生效後修正案中的信息,並通過引用併入註冊聲明中,則本條第(A)(1)(I)、(A)(1)(Ii)和(A)(1)(3)款不適用,或載於依據第424(B)條提交的招股章程內,而該招股章程是註冊陳述書的一部分。

| (2) | 就確定證券法下的任何責任而言,每次該等生效後的修訂應被視為與其中所提供的證券有關的新的登記聲明,屆時該等證券的發售應被視為其最初的善意發售。 |

| (3) | 通過一項生效後的修訂,將終止發行時仍未出售的任何正在登記的證券從登記中刪除。 |

| (4) | 在任何延遲發售開始時或在連續發售期間,提交登記報表的生效後修正案,以包括表格20-F第8.A.項所要求的任何財務報表。不需要提供財務報表和1933年證券法第10(A)(3)節所要求的信息,只要註冊人在招股説明書中包括根據本(A)(4)款要求的財務報表和其他必要信息,以確保招股説明書中的所有其他信息至少與這些財務報表的日期一樣新。儘管如上所述,如果財務報表和信息包含在註冊人根據1934年證券交易法第13條或第15(D)條提交或提交給美國證券交易委員會的定期報告中,並通過引用將其納入註冊説明書中,則生效後的修正案無需提交以納入1933年證券法第10(A)(3)節或S-X法規第3-19條所要求的財務報表和信息。 |

| 49 |

| (5) | 為根據證券法確定對任何購買者的責任: |

| (i) | 註冊人根據第424(B)(3)條提交的每份招股説明書,自提交的招股説明書被視為登記説明書的一部分並列入登記説明書之日起,應被視為登記説明書的一部分;以及 |

| (Ii) | 根據規則424(b)(2)、(b)(5)或(b)(7)要求提交的每份招股説明書,作為依據規則430B關於根據規則415(a)(1)(i)、(vii)作出的要約的登記聲明的一部分,或(x)為提供第10(a)條所規定的資料而提供第一百二十二條證券法的規定,應當被認為是登記聲明的一部分,幷包括在登記聲明中,該格式的招股説明書在生效後首次使用或第一份銷售合同之日(以較早者為準)。招股説明書中描述的發行證券。根據規則430B的規定,為發行人和在該日期是承銷商的任何人的責任目的,該日期應被視為與該招股説明書有關的登記聲明書中的證券有關的登記聲明的新的生效日期,並且在該時間的該等證券的發售應被視為首次善意發售。但在登記説明書或招股章程內所作的陳述,或在登記説明書或招股章程內所作的陳述,或在登記説明書或招股章程內以提述方式併入或當作併入登記説明書的一部分的文件內所作的陳述,對於銷售合約的時間在該生效日期之前的購買人而言,取代或修改註冊説明書或招股説明書中所作的任何陳述,而該陳述是註冊説明書的一部分,或在緊接該生效日期之前任何該等文件中所作的陳述;或 |

| (6) | 為了確定登記人根據證券法對首次發行證券的任何購買者的責任,以下簽名的登記人承諾,在根據本登記聲明對以下簽名的登記人的證券進行首次發行時,無論向購買者出售證券所使用的承銷方法,如果通過以下任何通信向該購買者提供或出售證券,則以下簽名的註冊人將是該購買者的賣方,並將被視為向該購買者提供或出售該證券: |

| (i) | 與根據第424條規定必須提交的發行有關的任何初步招股説明書或以下籤署的註冊人的招股説明書; |

| (Ii) | 任何與發行有關的免費書面招股説明書,這些招股説明書是由以下籤署的註冊人或其代表編寫的,或由以下籤署的註冊人使用或提及的; |

| (Iii) | 任何其他免費撰寫的招股説明書中與發行有關的部分,其中包含由下文簽署的註冊人或其代表提供的關於下文簽署的註冊人或其證券的重要信息;以及 |

| (Iv) | 以下籤署的註冊人向買方發出的要約中的任何其他信息。 |

| (b) | 以下簽名的註冊人特此承諾,為確定證券法下的任何責任,根據1934年證券交易法第13(a)條或第15(d)條提交註冊人的年度報告,(如適用,根據1934年《證券交易法》第15(d)條提交的員工福利計劃年度報告以提述方式納入登記聲明書內的證券,須當作是與其中所提呈的證券有關的新登記聲明書,而當時該等證券的發售須當作是首次真誠發售。 |

| 50 |

| (c) | 以下籤署人特此承諾,在認購期屆滿後,補充招股説明書,列明認購要約的結果、認購期內承銷商的交易、承銷商擬購買的未認購證券的金額以及其後任何再發行的條款。如承銷商將按與招股章程封面所載條款不同的條款進行公開發售,則將提交生效後的修訂,以列明有關發售的條款。 |

| (d) | 根據上述規定,註冊人的董事、高級管理人員和控制人員可以就根據《證券法》產生的責任進行賠償,或以其他方式進行賠償,註冊人已被告知,根據SEC的意見,這種賠償違反了《證券法》中規定的公共政策,因此,不可強制執行。如果對此類責任的賠償要求,(除註冊人支付註冊人的董事、管理人員或控制人員在成功抗辯任何訴訟、訴訟或程序中所招致或支付的費用外),註冊人的該董事、管理人員或控制人員就被註冊的證券提出異議,註冊人將,除非其律師認為該事項已通過控制先例解決,否則向具有適當管轄權的法院提交問題,該問題是否違反了證券法所述的公共政策,並將受該問題的最終裁決管轄。 |

| (e) | 以下簽名的註冊人特此承諾提交申請,以確定受託人根據《信託契約法》(“法案”)第310條(a)款行事的資格,根據SEC根據法案第305(b)(2)條規定的規則和條例。 |

| 51 |

簽名

根據1933年《證券法》的要求 ,註冊人證明其有合理理由相信其符合 表格F—3備案的所有要求,並已於2023年10月6日在中國廈門市正式促成以下簽名人 正式授權代表其簽署本註冊聲明。

| 藍帽子 | ||

| 發信人: | /s/陳曉東 | |

| 姓名:陳曉東 | ||

| 職位:董事首席執行官兼首席執行官 | ||

授權委託書

以下籤署的藍帽子高級職員和董事分別組成並任命陳曉東和何彩帆為其全權的真實合法受權人,並分別以下列身份以其名義簽署本註冊説明書及所有修改,包括根據1933年《證券法》第462條對本註冊説明書及任何相關注冊説明書的事後修改, 經修正的。一般地,以簽署人的名義和代表藍帽互動娛樂技術公司以該等身份進行所有該等事情,以使藍帽互動娛樂技術公司能夠遵守1933年證券法(經修訂)的適用條款及其下的所有規則和條例,以及美國證券交易委員會的所有要求,並且每一位簽署人在此批准並確認所有上述代理人或他們中的任何人應合法地作出或導致根據本條例作出的行為。根據《1933年證券法》的要求,本註冊聲明已由下列人員在指定日期以 身份簽署。

| 簽名 | 標題 | 日期 | ||

| /s/陳曉東 | 董事首席執行官兼首席執行官 | 2023年10月6日 | ||

| 陳曉東 | (首席行政主任) | |||

| /S/何彩帆 | 首席財務官兼董事 | 2023年10月6日 | ||

| 蔡帆河 | (首席財務會計官) | |||

| 發稿S/蔡建勇 | 董事首席技術官兼首席執行官 | 2023年10月6日 | ||

| 蔡建勇 | ||||

| /s/傅秦儀 | 董事 | 2023年10月6日 | ||

| 秦夷賦 | ||||

| /s/歐陽俊 | 董事 | 2023年10月6日 | ||

| 歐陽俊 | ||||

| /s/沈惠斌 | 董事 | 2023年10月6日 | ||

| 沈慧彬 | ||||

| /s/Can Su | 董事 | 2023年10月6日 | ||

| 殘蘇 |

| 52 |

駐美國代表簽字

根據經修訂的1933年證券法 ,以下簽名人,即藍帽互動娛樂 技術公司在美國的正式授權代表,已於2023年10月6日在紐約州紐約州紐約簽署本註冊聲明或其修訂。

| 授權的美國代表 | ||

| 普華永道現金管理有限公司 | ||

| 發信人: | /s/Elizabeth F.陳 | |

| 姓名: | 陳馮富珍 | |

| 標題: | 合作伙伴 | |

53