巴西帕拉州卡拉哈斯礦產省圖庫馬項目(2024 年 1 月)

在本報告中 2 我們的投資組合 3 2023 年亮點 4 首席執行官的來信 7 管理層的討論與分析 44 合併財務報表 1 E r o c o p p e r a n u a l r e p o p e r a n u a l r e p o r t 2 0 2 3

Caraíba 運營地點:巴西巴伊亞州所有權:99.6% 階段:運營中 2023 年銅產量:43,857 噸 2023 年 C1 現金成本:1.80 美元/磅 Xavantina 運營地點:巴西馬託格羅索州所有權:97.6% 階段:運營2023年黃金產量:59,222 盎司 2023 年 C1 現金成本:422美元/盎司 2023 年全額維持成本:957 美元/盎司圖庫馬項目地點:帕拉馬,巴西所有權:99.6% 階段:調試(預計於2024年下半年首次生產)Furnas*地點:巴西帕拉巴西公司辦公室(聖保羅)加拿大巴西公司辦公室(聖保羅)巴西公司辦公室(貝洛奧裏藏特)公司辦公室(温哥華)我們的投資組合 1 1 2 2 3 4 3 3 4 4 4 5 5 6 6 7 CANADA BRAZIL 2 E r o C o p p e r A n u a l r e p o r t 2 0 2 3 * 仍待最終協議的談判和執行。有關該公司計劃獲得富爾納斯銅業項目60%權益的更多信息,請參閲其2023年10月30日的新聞稿。

3 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 2023 重點執行增長戰略 • 近期增長 • 我們在Xavantina Operations完成了NX60計劃,新馬蒂尼亞礦脈的產量為創紀錄的黃金產量做出了貢獻 • 我們在圖庫馬項目實現了85%的實際竣工,該項目的初始生產仍按計劃於2024年下半年開始 • 我們在年底前完成了卡拉伊巴工廠的擴建,將年吞吐量從320萬噸提高到420萬噸 • 同樣在Caraíba Operations,我們完成了皮拉爾礦新外豎井的預沉表面基礎設施,並開始了主豎井的沉沒 • 長期增長 • 我們宣佈了與淡水河谷基本金屬簽訂的具有約束力的意向書,以獲得位於巴西帕拉州卡拉哈斯礦業省的富爾納斯銅礦項目60%的權益* • 我們在卡拉伊巴礦業公司推進了硫化鎳勘探計劃,2023年的鑽探仍在繼續對Umburana系統進行測試並測試其他鎳目標運營要點•在卡拉伊巴業務中,與2022年相比,工廠的吞吐量增長了12.8%,使該年度銅精礦產量達到43,857噸 • Xavantina業務的加工金品位和黃金產量與2022年相比分別增長了98.8%和38.8%,推動了創紀錄的59,222盎司的黃金產量財務摘要 • 運營現金流為1.631億美元,與2022年相比增加了近2000萬美元 • 資本支出總額為48,222美元 950 萬反映了我們持續執行的有機增長戰略 • 我們2023年11月,通過收購交易股權融資鞏固了我們的資產負債表,淨收益為1.043億美元 • 年底可用流動性為2.617億美元,包括1.117億美元的現金和現金等價物以及優先擔保循環信貸額度環境、社會和治理(ESG)下的1.50億美元未提取可用資金 • 我們的Caraíba和Xavantina業務獲得ISO 9001、ISO 14001和ISO 45001和ISO 45001認證 001 認證 • 我們啟動了一個在 Caraíba 運營部門實施工作準備技術的項目,預計於2024年完工 • 我們完成了為卡拉伊巴業務周邊社區和地區提供服務的綜合診所的翻新和擴建 • 我們與專注於技術和職業教育的巴西非營利組織全國工業培訓服務局合作,為圖庫瑪項目擁有 2,000 多名員工和承包商的員工制定了培訓計劃 • 我們擴大了與皇家金業在 “希望項目” 上的合作伙伴關係,該項目旨在為處境危險的青年(年齡在 7 歲至 7 歲之間)提供支持 17) 來自我們的Xavantina業務周圍的社區*仍有待談判和最終協議的執行。有關該公司計劃獲得富爾納斯銅業項目60%權益的更多信息,請參閲其2023年10月30日的新聞稿。

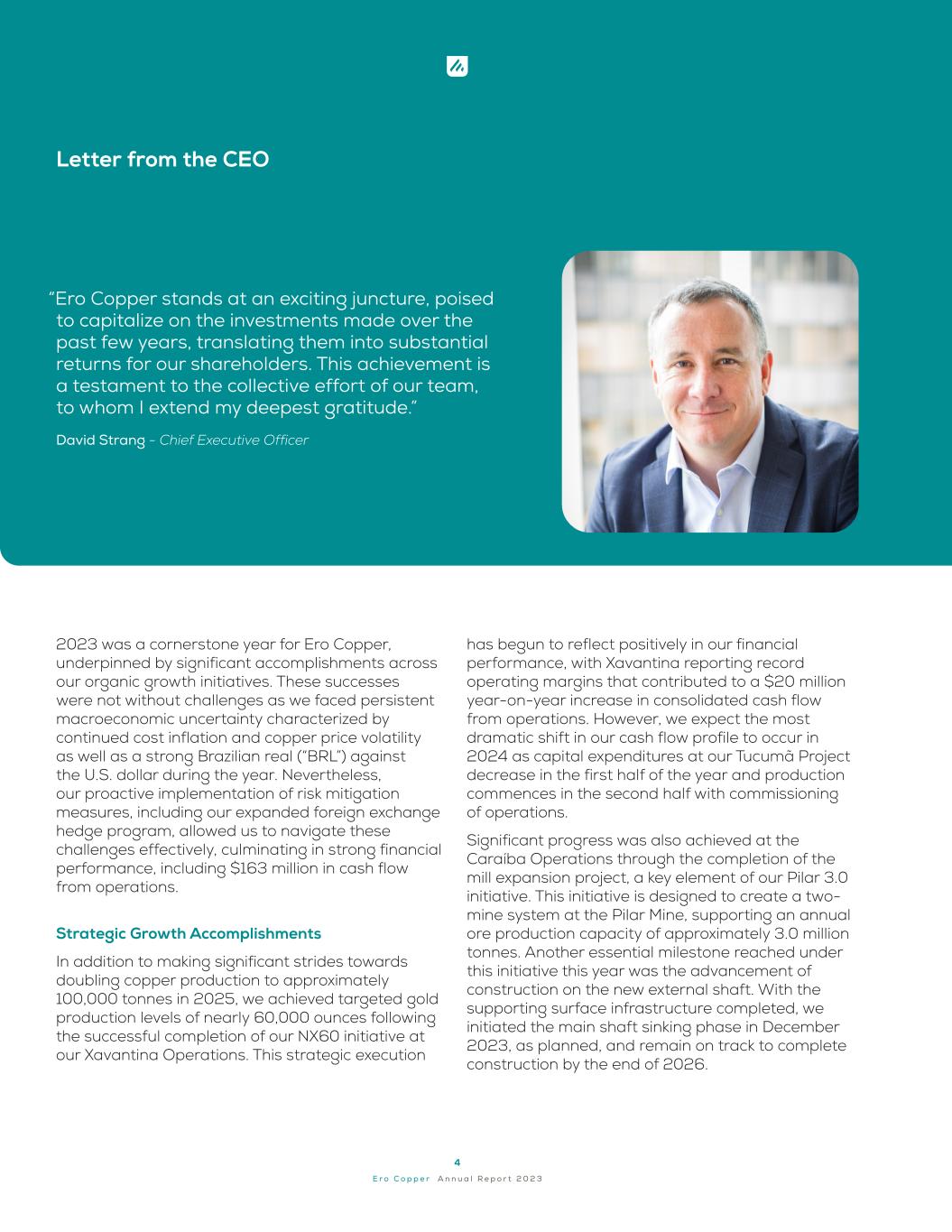

4 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 首席執行官的來信 “Ero Copper 正處於一個激動人心的時刻,準備利用過去幾年的投資,將其轉化為股東的豐厚回報。這一成就證明瞭我們團隊的集體努力,我向他們表示最深切的感謝。”大衞·斯特朗——2023年首席執行官是Ero Copper的基石之年,這得益於我們在有機增長計劃中取得的重大成就。這些成功並非沒有挑戰,因為我們面臨着持續的宏觀經濟不確定性,其特徵是持續的成本通脹和銅價波動,以及年內巴西雷亞爾(“BRL”)兑美元匯率的強勁。儘管如此,我們積極實施風險緩解措施,包括擴大外匯對衝計劃,使我們能夠有效地應對這些挑戰,最終實現了強勁的財務業績,包括1.63億美元的運營現金流。戰略增長成就除了在2025年將銅產量翻一番至約10萬噸方面取得重大進展外,我們在Xavantina業務成功完成NX60計劃後,實現了近6萬盎司的目標黃金產量水平。這種戰略執行已開始對我們的財務業績產生積極影響,Xavantina公佈了創紀錄的營業利潤率,這使合併運營現金流同比增長了2000萬美元。但是,我們預計,我們的現金流狀況將發生在2024年,因為我們的圖庫瑪項目的資本支出在上半年減少,下半年開始生產,投入運營。通過完成工廠擴建項目,Caraíba業務也取得了重大進展,該項目是我們的Pilar 3.0計劃的關鍵要素。該計劃旨在在皮拉爾礦建立一個兩礦系統,支持約300萬噸的礦石年產能。今年該計劃實現的另一個重要里程碑是新外部豎井的施工進展。配套地面基礎設施完成後,我們按計劃於2023年12月啟動了主豎井下沉階段,並有望在2026年底之前完成施工。

5 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 投資未來 2023 年,我們繼續投資我們的長期增長計劃,包括我們在Caraíba Operations的專門硫化鎳勘探計劃,該項目在2023年繼續劃定Umburana系統並測試更多鎳目標。計劃於2024年進行約11,500米的鎳勘探鑽探,我們期待展示庫拉薩河谷成為全球重要的銅和鎳巖漿硫化物區的潛力。2023年10月,我們還宣佈與淡水河谷基本金屬(“VBM”)簽訂了一份具有約束力的意向書,以獲得位於巴西帕拉州卡拉哈斯礦業省的富爾納斯銅礦項目(“富爾納斯”)60%的權益。為了賺取這60%的利息,我們承諾在執行最終收益協議後的五年內僅為勘探和工程工作提供資金,並已授予VBM未來建築資本支出高達11%的免費套利。我們相信Furnas是一個世界一流的項目,很高興與VBM合作抓住這個激動人心的機會。資產負債表實力為了支持我們持續執行增長戰略,我們一直將重點放在資產負債表強度和市場風險緩解上。2023年,這包括擴大我們的外匯對衝計劃,該計劃在抵消巴西雷亞爾的波動方面發揮了重要作用,併產生了總額為1140萬美元的套期保值收益。我們為鞏固財務狀況而採取的積極措施還包括第四季度的買入交易融資,該融資在第四季度產生了1.043億美元的收購交易融資淨收益。這一決定受短期銅價不確定性的推動,得到了股東的大力支持,使年終流動性超過2.6億美元,其中包括完全未提取的1.5億美元優先擔保信貸額度。

6 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 圍繞全球脱碳保持一致儘管最近銅價波動,但銅市場的強勁基本面仍然令我們感到鼓舞,與全球脱碳努力密切相關。銅在電氣化和可再生能源中的重要作用凸顯了其在實現低碳未來中的關鍵作用。巴西在可再生能源領域的領導地位為我們在生產低碳強度銅方面提供了獨特的優勢,增強了我們對可持續發展和環境管理的承諾。我們在2023年8月發佈的年度可持續發展報告中詳細介紹了我們對這些原則的持續承諾,我們與關鍵全球舉措和標準的一致性進一步體現了這一點。閉幕詞在我回顧過去的一年時,我感謝董事會成員的貢獻,並特別感謝不會在即將舉行的年度股東大會上尋求連任的Matthew Wubs先生。他在董事會任期內作為創始董事會成員和審計委員會主席所做的貢獻對我們的成功至關重要。同時,我很高興歡迎法希姆·特亞尼先生繼2023年11月被任命後加入埃羅銅業董事會。Tejani先生豐富的財務專業知識和董事會經驗,尤其是在被紐克雷斯特礦業收購Pretium Resources之前在Pretium Resourcest Resources的經驗,將對我們的組織至關重要展望未來,Ero Copper正處於一個激動人心的時刻,準備利用過去幾年的投資,將其轉化為股東的豐厚回報。這一成就證明瞭我們團隊的集體努力,我向他們表示最深切的感謝。大衞·斯特朗首席執行官 2024 年 3 月 14 日

M a n a g e m e n t's D i s i o n a n a n a l y s i s f s f o r t e e e e e m e e e e e e e m e e m e n t e e m b e r 3 1、2 0 2 3 7 E r o p p p e r a n n u a l l r r e p o r t 2 0 2 3

8 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 目錄管理層的討論和分析 9 業務概覽 10 要點 13 運營回顧 13 卡拉伊巴業務 14 Xavantina 業務 15 2024 年指南 18 財務業績回顧 18 季度業績回顧 20 年度業績回顧 22 最近八個季度的季度業績摘要其他披露 23 流動性、資本資源和合同義務25風險和不確定性的管理28其他財務信息29會計政策,判斷和估計 30 資本支出 31 另類業績(非國際財務報告準則)衡量標準 39 披露控制和程序以及財務報告的內部控制 40 附註和警示性聲明

9 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 管理層的討論和分析本管理層的討論與分析(“MD&A”)已於2024年3月7日編寫,應與Ero Copper Corp.(“Ero”、“公司” 或 “我們”)截至2023年12月31日止年度的經審計的合併財務報表一起閲讀及其相關附註,這些説明是根據國際會計準則理事會(“IASB”)發佈的《國際財務報告準則》(“IFRS”)編制的。本MD&A中對 “2023年第四季度” 和 “2022年第四季度” 的所有提法分別指截至2023年12月31日和2022年12月31日的三個月,所有提及 “2023財年” 和 “2022財年” 的內容分別指截至2023年12月31日和2022年12月31日的年度。除非另有説明,所有美元金額均以美元(“美元”)表示,表格金額以千美元表示。提及的 “$”、“美元”、“美元” 或 “美元” 是指美元,“C$” 是指加元,“R$” 或 “BRL” 是指巴西雷亞爾。本MD&A涉及各種替代業績(非國際財務報告準則)指標,包括銅C1現金成本、包括外匯套期保值在內的銅C1現金成本、已實現銅價、黃金C1現金成本、黃金全額維持成本(“AISC”)、已實現黃金價格、息税折舊攤銷前利潤、調整後歸屬於公司所有者的調整後每股淨收益、淨額(現金)、營運資金和可用流動性。有關非國際財務報告準則指標的討論,請參閲標題為 “替代業績(非國際財務報告準則)指標” 的部分。本MD&A包含 “前瞻性陳述”,這些陳述受本MD&A結尾處警示説明中列出的風險因素的約束。公司無法向投資者保證此類陳述將被證明是準確的,實際業績和未來事件可能與此類陳述中的預期存在重大差異。所列期間的結果不一定代表未來任何時期的預期結果。提醒投資者不要過分依賴此類前瞻性陳述。除非另有説明,本MD&A中包含的所有信息均為最新信息,並已於2024年3月7日獲得公司董事會(“董事會”)的批准。業務概述埃羅是一家高利潤、高增長、低碳強度的銅生產商,業務遍及巴西,公司總部位於不列顛哥倫比亞省温哥華。該公司的主要資產是巴西銅礦開採公司卡拉伊巴礦業公司(“MCSA”)99.6%的權益,該公司通過其全資子公司Ero Brasil Particapoes Ltda間接持有。MCSA是該公司位於巴西巴伊亞州庫拉薩山谷的卡拉伊巴業務和位於巴西帕拉州的IOCG型銅礦項目圖庫馬項目的100%所有者。該公司還擁有NX Gold S.A.(“NX Gold”)97.6%的股份,該公司擁有Xavantina業務,該業務由位於巴西馬託格羅索州的一座正在運營的金銀礦組成。有關公司及其運營的更多信息,包括有關卡拉伊巴業務、Xavantina運營和圖庫瑪項目的技術報告,可在公司網站(www.erocopper.com)、SEDAR+(www.sedarplus.ca)和EDGAR(www.sec.gov)上找到。該公司的股票在多倫多證券交易所和紐約證券交易所公開交易,股票代碼為 “ERO”。Ero Copper Corp. 2023年12月31日 MD&A | 第 1 頁

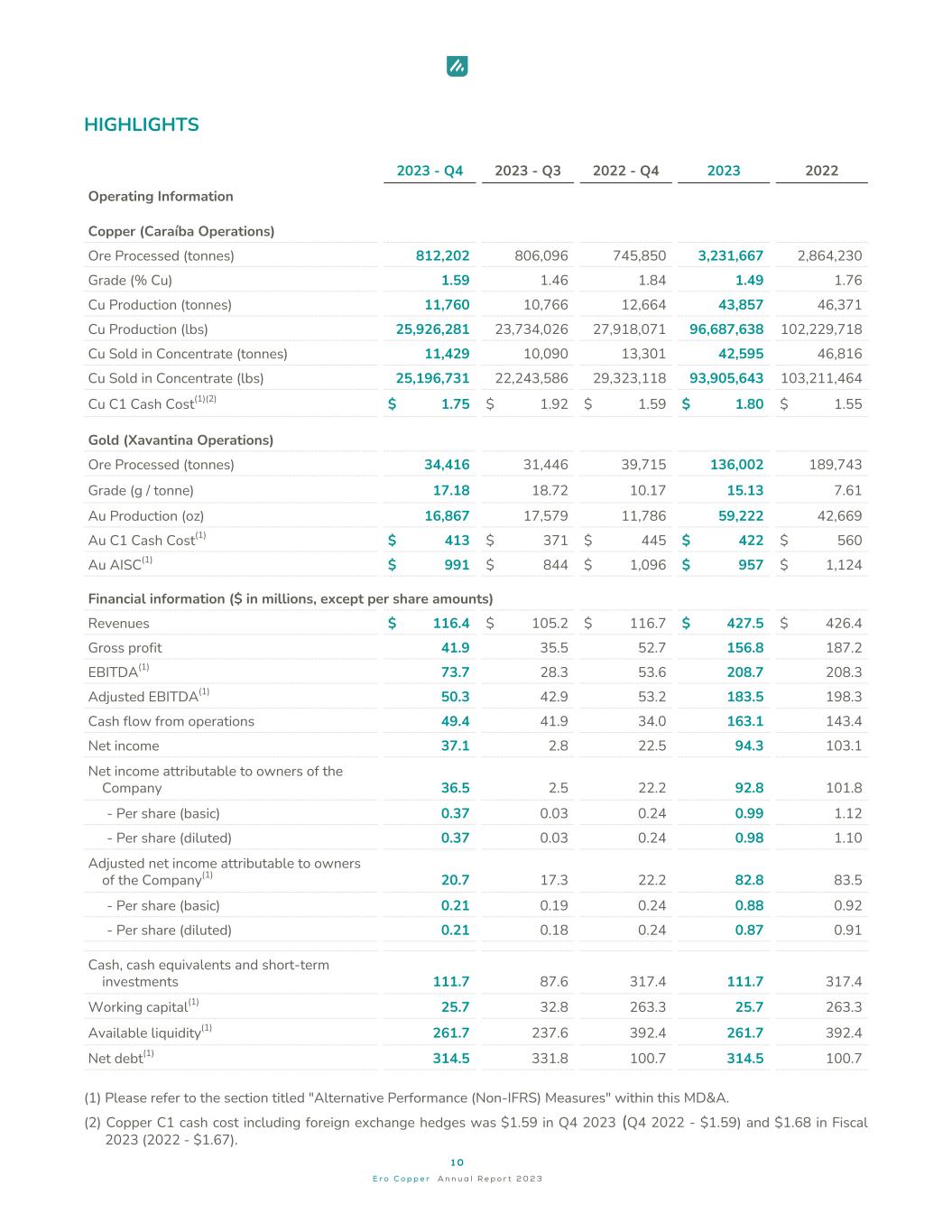

1 0 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 亮點 2023 年-2023 年第四季度-2022 年第三季度-2023 年第四季度運營信息銅(卡拉伊巴業務)礦石加工量(噸)812,202 806,096 745,850 3,231,667 2,864,230 級(% Cu)1.59 1.46 1.49 1.76 1.76 Cu 產量(噸)11,760 10,766 12,664 43,857 46,371 銅產量(磅)25,926,281 23,734,026 27,918,071 96,687,638 102,229,718 銅在濃縮物中出售(噸)11,429 10,090 10,090 42,595 46,816 銅以濃縮物出售(磅)25,196,731 22,731 224,718 銅濃縮物(噸)586 29,323,118 93,905,643 103,211,464 Cu C1 現金成本 (1) (2) $1.75 美元 1.92 美元 1.59 美元 1.80 美元 1.55 黃金(Xavantina 業務)礦石加工量(噸)34,416 31,446 39,715 136,002 189,743 等級(克/噸)17.18 18.72 10.17 15.13 7.61 金產量(盎司)16,867 17,579 11,786 59,222 42,669 澳元 C1 現金成本 (1) 42,669 美元 42,669 美元 13 美元 371 美元 445 美元 422 美元 560 美元 AU AISC (1) 991 美元 844 美元 1,096 美元 957 美元 1,124 財務信息(百萬美元,每股金額除外)收入 116.4 美元 105.2 美元 116.7 美元 427.5 美元 426.4 426.4 毛利 41.9 35.5 52.7 156.8 187.2 息税折舊攤銷前利潤 (1) 73.7 28.3 53.6 208.7 208.3 調整後息税折舊攤銷前利潤 (1) 50.3 42.9 53.2 183.5 198.3 現金流來自運營 49.4 41.9 34.0 163.1 143.4 淨收益 37.1 2.8 22.5 94.3 103.1 歸屬於公司所有者的淨收益 36.5 2.5 22.2 92.8 101.8-每股(基本)0.37 0.03 0.24 0.99 1.12-每股(攤薄)0.37 0.03 0.24 0.98 1.10 歸屬於公司所有者的調整後淨收益 (1) 20.7 17.3 22.2 82.8 83.5-每股(基本)0.21 0.19 0.24 0.88 0.92-每股(攤薄)0.21 0.18 0.24 0.87 0.91 現金、現金等價物和短期投資 111.7 87.6 317.4 111.7 317.4 111.7 317.4 營運資金(1)25.7 263.3 25.7 263.3 可用流動性(1)261。7 237.6 392.4 261.7 392.4 淨負債 (1) 314.5 331.8 100.7 100.7 (1) 請參閲本MD&A中標題為 “另類業績(非國際財務報告準則)指標” 的部分。(2)包括外匯套期保值在內的銅C1現金成本在2023年第四季度為1.59美元(2022年第四季度為1.59美元),2023財年(2022年-1.67美元)為1.68美元。Ero Copper Corp. 2023年12月31日 MD&A | 第 2 頁

1 1 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 第四季度和2023年全年亮點季度和全年經營和財務業績反映了公司有機增長戰略的持續執行 • 卡拉伊巴業務全年生產了43,857噸銅精礦,包括2023年第四季度11,760噸 ◦ 工廠吞吐量同比增長12.8%至3.2以上百萬噸 ◦ 加工銅品位和冶金回收率符合預期,平均分別為1.49%和91.4%年 ◦ 儘管Caraíba工廠的擴建設計產能已接近年底,但銅產量受到與擴建電路集成相關的額外計劃外停機約一週的影響。•第四季度和全年的銅C1現金成本(1)分別為每磅產量1.75美元和1.80美元。包括指定外匯套期保值的已實現收益在內,第四季度和全年銅C1現金成本(1)分別為1.59美元和1.68美元 • Xavantina Operations第四季度實現了16,867盎司的黃金產量,創下了創紀錄的全年黃金產量,達到創紀錄的59,222盎司。同比工廠吞吐量•第四季度的黃金C1現金成本(1)和AISC(1)分別為413美元和991美元,使全年黃金C1現金成本(1)和AISC(1)分別達到422美元和957美元 • 第四季度和全年財務業績反映了公司有機增長戰略的持續執行,包括NX60計劃的完成,這使Xavantina Operations創下了創紀錄的全年營業利潤率 ◦ 本季度和年度歸屬於公司所有者的淨收益為3,650萬美元(每股收益0.37美元)攤薄後)和9,280萬美元(攤薄後每股收益0.98美元),分別為調整後淨收益本季度和年度歸屬於公司所有者(1)分別為2,070萬美元(攤薄後每股0.21美元)和8,280萬美元(攤薄後每股0.87美元);第四季度和全年調整後的息税折舊攤銷前利潤(1)分別為5,030萬美元和1.835億美元 • 公司管理團隊謹慎地選擇在11月通過收購交易股權融資來鞏固資產負債表 2023 年在不確定的宏觀經濟環境下。截至年底,1.043億美元交易的淨收益為2.617億美元的可用流動性貢獻了2.617億美元,其中包括1.117億美元的現金和現金等價物以及公司優先擔保循環信貸額度下的1.50億美元未提取可用資金(1)請參閲本管理與分析中標題為 “另類業績(非國際財務報告準則)指標” 的部分。Ero Copper Corp. 2023年12月31日MD&A | 第 3 頁

1 2 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 在關鍵有機增長計劃中實現了重要里程碑 • 公司的圖庫瑪項目繼續取得重大施工進展,截至2024年2月,實際竣工率已超過90%。隨着銅精礦的生產計劃於2024年下半年開始,公司從施工到調試的過渡正在進行中。關鍵里程碑包括:◦ 在主變電站投產以及與國家電網連接的 16 公里電力線完工後,場地於 2024 年 1 月全面通電 ◦ 剝離前活動繼續提前進行,截至 2024 年 2 月底,儲存了大約 25,000 噸硫化物礦石用於工藝廠調試 ◦ 機械完工和子組件調試(潤滑、液壓、電氣、儀表和自動化系統)繼續按計劃進行 ◦ 乾式調試那個包括初級和二級破碎機以及篩分和輸送系統的破碎迴路於 2024 年 2 月完工,比計劃提前了大約一個月 ◦ 直接項目總資本估計仍約為 3.1 億美元 ◦ 迄今為止,圖庫瑪項目自2022年以來已完成了超過三百萬小時的工時損失 • 在卡拉伊巴運營部,該季度的Pilar 3.0計劃取得了重要進展。該計劃旨在將皮拉爾礦轉變為一個能夠維持約300萬噸礦石年產量水平的雙礦系統。◦ Caraíba磨機擴建項目已於2023年12月成功完成,設計能力將在年底前實現 ◦ 在井架、卷繞機和支撐地面基礎設施完工後,皮拉爾礦新建的主豎井沉沒階段外部豎井於12月按計劃開工2023。Pilar 3.0計劃的新外部軸部分已完全簽約,預計資本支出在預算範圍內 • Xavantina Operations的NX60計劃已於2023年成功完成。結果,該公司創下了本年度創紀錄的黃金產量,並預計今後將保持55,000至60,000盎司的年黃金產量水平。Ero Copper Corp. 2023年12月31日 MD&A | 第 4 頁

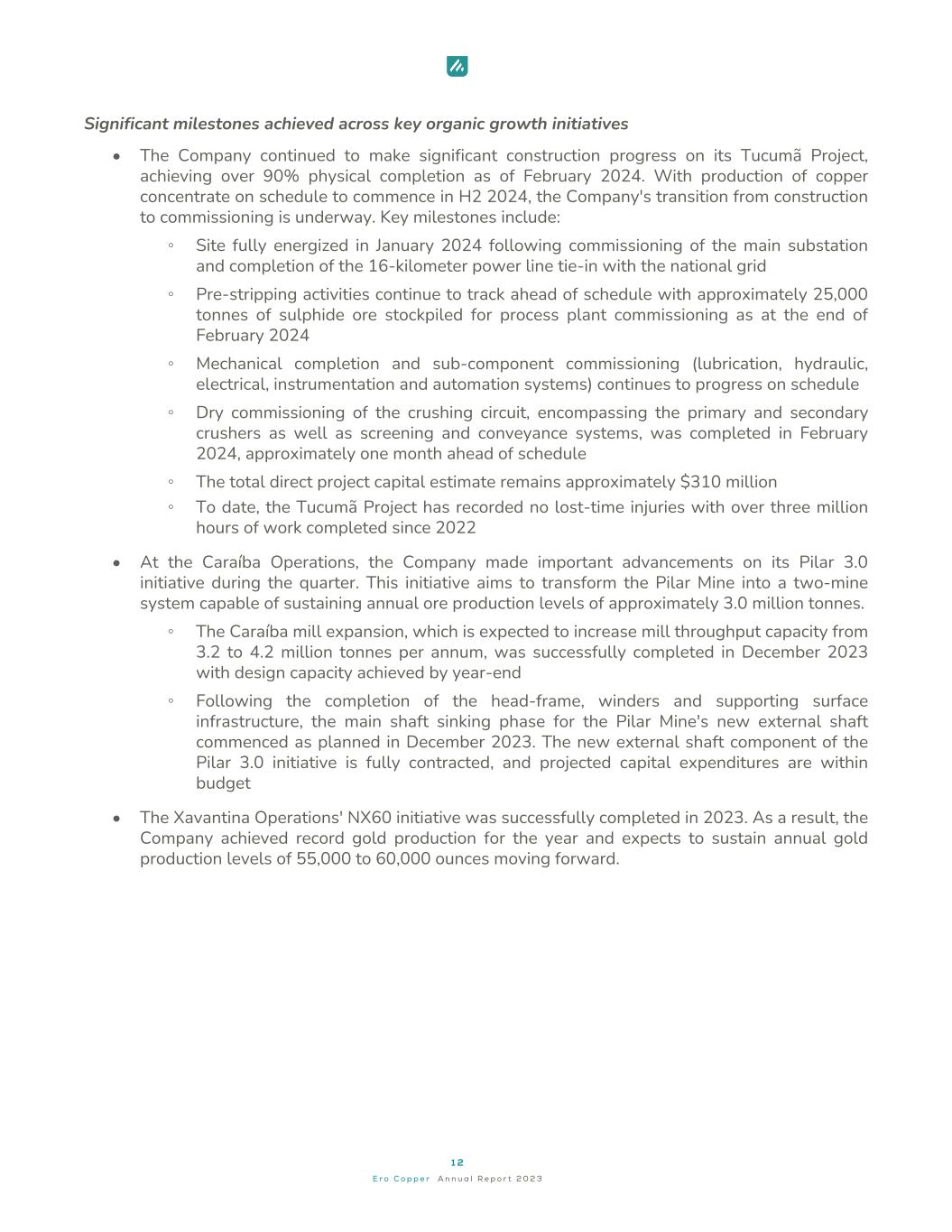

1 3 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 運營回顧 2023 年第四季度—2023年第四季度—2023年第三季度—2023年第四季度—2023年第四季度開採的礦石(噸)886,271 794,102 802,466 3,341,121 2,851,516 礦石加工量(噸)812,202 806,096 745,850 231,667 2,864,230 等級(% 銅)1.59 1.46 1.84 1.76 回收率(%)91.0 91.6 92.3 91.4 91.9 銅產量(噸)11,760 10,766 12,664 43,857 46,371 銅產量(磅)25,926,281 23,74,026 27,918,071 96,6871 102,229,718 濃縮物品位(% Cu)33.3 33.9 33.9 33.7 33.4 精礦銷售量(噸)34,33230,751 36,865 131,002 140,133 Cu 以精礦形式出售(噸)11,429 10,090 13,301 42,595 46,816 Cu 以濃縮物出售(磅)25,196,731 22,243,586 29,323,118 93,905,643 103,211,464 已實現銅價 3.52 美元 3.64 美元 3.64 美元 3.64 美元 3.60 美元 C1 現金成本1.75美元1.92美元1.59美元1.59美元1.55美元銅C1現金成本包括外匯套期保值1.59美元1.77美元1.59美元1.68美元1.68美元1.67美元加勒比業務實現了強勁的季度精銅產量,達到11,760噸精礦,使全年銅產量達到43,857噸。本季度更高的加工噸位和銅品位使銅產量與2023年第三季度相比增長了9.2%,並導致銅C1現金成本下降了8.9%。包括指定外匯套期保值的已實現收益,單位銅C1現金成本同比增長10.2%。全年鋼廠的吞吐量增長了12.8%,這有助於減輕計劃在2023年與2022年相比降低開採和加工銅品位的影響。儘管加工噸位有所增加,但銅產量同比下降了5.4%。此外,與2022年相比,巴西雷亞爾兑美元的走強導致銅C1現金成本上漲了16.1%。但是,在考慮指定外匯套期保值的已實現收益後,全年銅C1現金成本的總體增長僅為0.6%。2023 年第四季度開採的礦石噸數包括:• 皮拉爾:471,695 噸銅品位為 1.76%(而 2023 年第三季度銅品位為 456,444 噸,銅含量為 1.48%)• Vermelhos:248,349 噸,銅含量為 1.59%(而 2023 年第三季度為 222,102 噸,銅含量為 1.88%)• Surubim:166,227 噸,銅含量為 0.68%(而銅含量為 115,556 噸,銅含量為 1.88%)2023 年第三季度銅含量為 0.71%)Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 5 頁

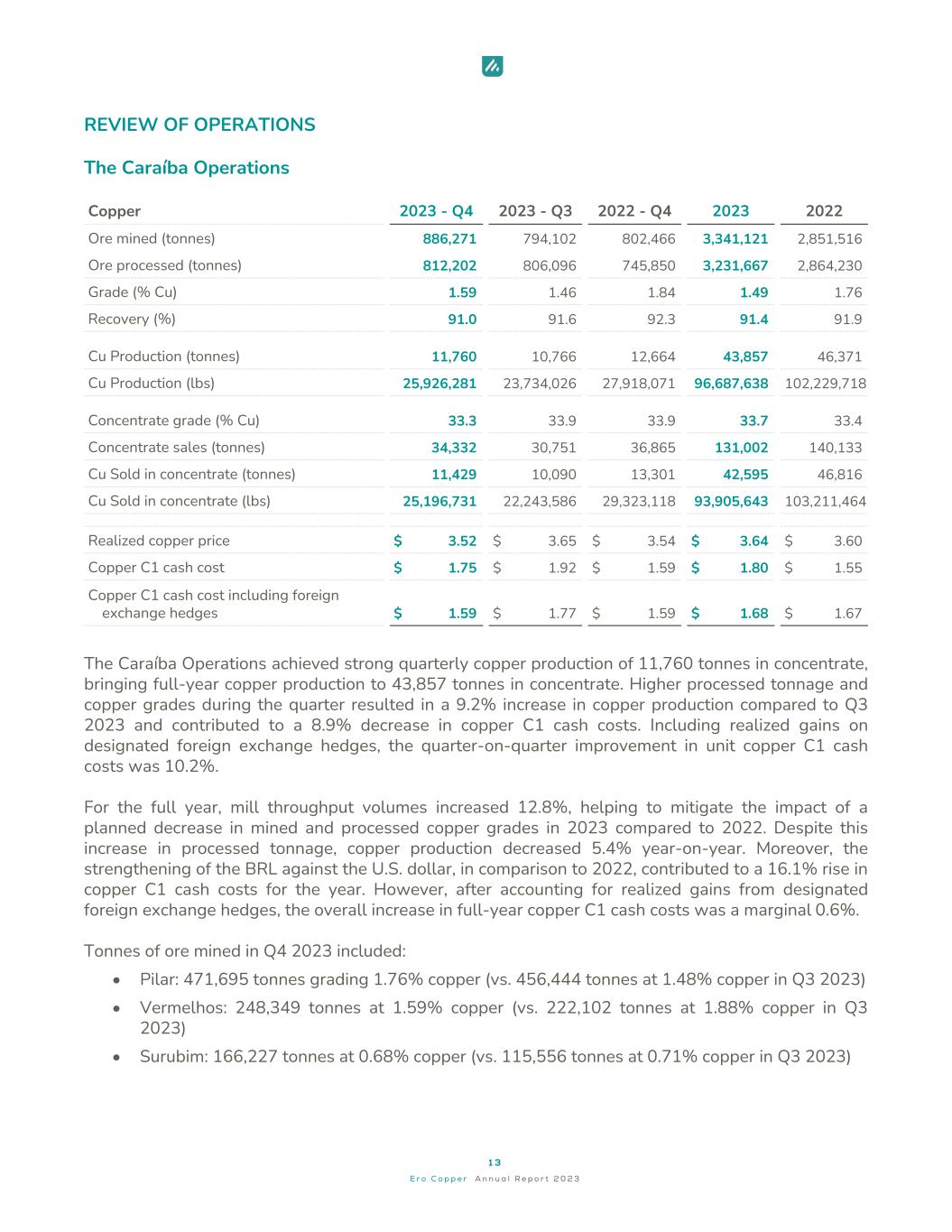

1 4 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 全年開採的礦石噸數包括:• 皮拉爾:1,870,330 噸,銅品位為 1.56%(而 2022 年銅品位為 1,628,110 噸,銅含量為 1.76%)• Vermelhos:902,643 噸,銅含量為 1.71%(而銅含量為 2.09% 時為 901,306 噸 2022年)• 蘇魯賓:568,148噸,銅含量為0.72%(2022年銅含量為322,100噸,銅含量為0.60%),這三個礦山的貢獻使該季度開採的礦石總量為886,271噸,銅品位為1.51%(而2023年第三季度為794,102噸,銅含量為1.48%)。全年開採的礦石總量為3,341,121噸,銅品位為1.46%(而2022年的銅品位為2,851,516噸,銅含量為1.73%)。預計到2024年,Caraíba業務將生產42,000至47,000噸銅精礦,工廠吞吐量的增加預計將抵消計劃中開採和加工銅品位的下降。預計銅產量將在2024年第一季度降至最低,在2024年上半年和下半年之間加權相同。該公司的全年銅C1現金成本指導區間為1.80美元至2.00美元。該區間假設匯率為每美元兑5.00巴西雷亞爾,向國際客户銷售銅精礦的100%。有關先前2024年C1現金成本預測的最新信息,請參閲以下標題為 “2024年指南” 的部分。2023年第四季度,Caraíba Operations的勘探活動繼續側重於推進公司的全年勘探目標,即(i)劃定Umburana系統內確定的鎳礦化延伸部分,(ii)對Vermelhos地區的區域鎳和銅目標進行鑽探測試,以及(iii)將高品位礦化擴展到皮拉爾礦的上層和Vermelhos礦。Xavantina Operations Gold 2023-2023 年第四季度-2023 年第三季度開採的礦石(噸)34,417 31,277 39,755 135,982 189,783 已加工礦石(噸)34,416 31,446 39,715 136,002 189,743 頭等級(克每噸金)17.18 18.72 10.17 15.13 7.61 回收率(%)88.7 92.9 90.7 89.5 92.0 產量黃金盎司(盎司)16,867 17,579 11,786 59,222 42,669 產白銀盎司(盎司)9,907 10,994 7,050 37,674 27,885 已售出黃金(盎司)18,479 15,457 10,583 57,951 41,951 白銀售出(盎司)9,618 10,296 7,123 35,655 27,855 76 已實現黃金價格 (1) 1,820 美元 1,902 美元 1,750 美元 1,867 美元 1,807 美元黃金 C1 現金成本 413 美元 371 美元 445 美元 422 美元 560 美元 AISC 991 美元 844 美元 1,096 美元 957 美元 1,124 美元 (1) 已實現的金價包括根據與皇家黃金的流式安排出售的盎司的影響。有關詳細信息,請參閲 “非國際財務報告準則指標” 的 “已實現黃金價格” 部分。Ero Copper Corp. 2023年12月31日 MD&A | 第 6 頁

1 5 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 Xavantina Operations 在 2023 年實現了創紀錄的 59,222 盎司的黃金產量,其中 2023 年第四季度貢獻了 16,867 盎司。由於加工噸位與2023年第三季度相比增長了9.4%,以及開採和加工黃金品位持續保持強勁,本季度黃金產量保持高位。結果,黃金C1現金成本在本季度保持在413美元附近,接近歷史最低水平,而黃金AISC為991美元。全年黃金產量與2022年相比增長了38.8%,反映了NX60計劃的成功完成。因此,Xavantina Operations報告稱,全年黃金C1現金成本創歷史新低,為422美元,黃金AISC為957美元。Xavantina業務預計將在2024年生產55,000至6萬盎司黃金,更高的軋機吞吐量預計將抵消較低的開採和加工黃金品位。該公司預計,到2024年上半年,產量將略有增加,加工金品位和產量預計將在2024年第一季度達到最高。因此,黃金C1現金成本預計將在2024年第一季度降至最低,全年C1現金成本預計平均在550美元至650美元之間。2024年的黃金AISC指導區間為1,050美元至1,150美元。Xavantina Operations在本季度的勘探活動繼續側重於測試聖安東尼奧礦脈的向下探延伸部分以及鑽探測試Xavantina礦脈系統和其他區域平行礦脈系統的Ene-Strike延伸部分。2024年指導該公司的2024年產量指導反映了其有機增長戰略的持續執行,包括Xavantina Operations的NX60計劃的完成以及預期的完成圖庫馬項目,該項目仍在按計劃開始之中將於 2024 年下半年生產。因此,該公司預計銅的合併產量將達到59,000至72,000噸的精礦,黃金產量將達到55,000至6萬盎司。該公司2024年銅業C1的合併現金成本指引為1.50美元至1.75美元。該區間包含與之前的2024年第一季度現金成本預測相關的幾項關鍵更新:• 外匯匯率已從每美元5.30巴西雷亞爾調整至5.00巴西雷亞爾,反映了巴西雷亞爾的持續走強 • 指導方針包括根據2023年第四季度水平提高濃縮處理和煉油費用,今年迄今顯示出有利的下降趨勢 • 消費品成本假設已上調,以與2023年第四季度觀察到的消耗品定價保持一致 • 公司假設 Caraíba Operations 將出口 100% 的銅2024年的精礦,高於先前假設的50%。此外,鑑於Caraíba Operations銅精礦銷售渠道的變化,該公司更新了其銅C1現金成本計算方法(1)。這一變化對銅C1現金成本的影響將被報告的已實現銅價的同等增長所抵消。在Xavantina運營部,黃金C1現金成本指導區間為550美元至650美元,這反映了預期黃金產量增加推動的固定成本效率的提高,部分抵消了計劃降低開採和加工黃金品位的影響。2024年的黃金AISC指導區間為1,050美元至1,150美元。(1) 請參閲本MD&A中標題為 “另類業績(非國際財務報告準則)指標” 的部分。Ero Copper Corp. 2023年12月31日 MD&A | 第7頁

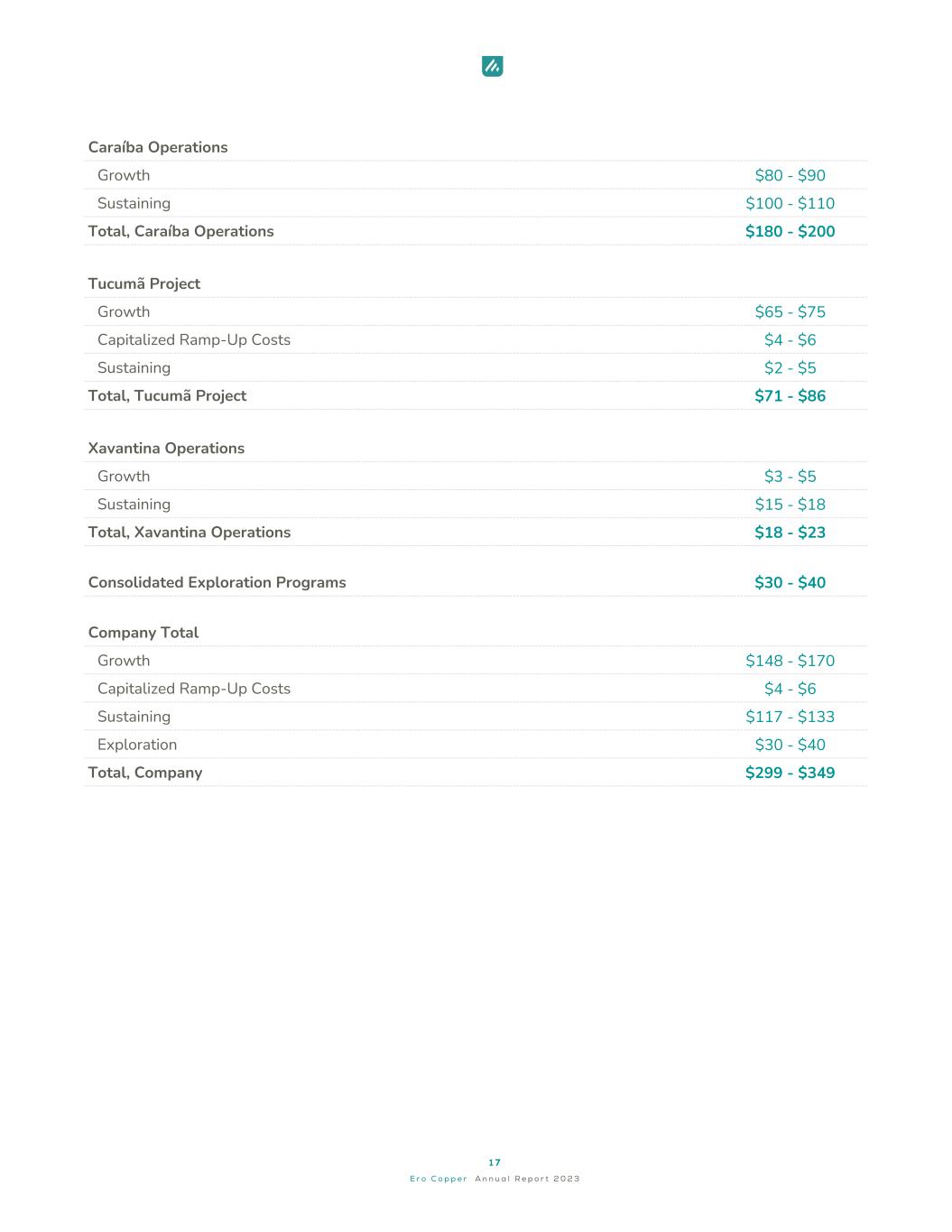

1 6 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 2024 年生產和成本指導公司更新的2024年成本指導假設外匯匯率為每美元5.00巴西雷亞爾,金價為每盎司1,900美元,白銀價格為每盎司23.00美元。合併銅產量(噸)Caraíba 業務 42,000-47,000 Tucumã業務 17,000-25,000 總計 59,000-72,000 個合併銅 C1 現金成本 (1) 指導方針 1.80 美元至 2.00 美元圖庫瑪業務 0.90 美元至 1.10 美元總計 1.50 美元至 1.75 美元沙萬蒂納業務金產(盎司)55,000-60,000 黃金 C1 現金成本 (1) 指南 550-650 美元黃金 AISC (1) 指導方針1,050美元至1,150美元注:指引基於某些估計和假設,包括但不限於礦產儲量估計、等級和解釋的連續性地質構造和冶金性能。有關完整的風險因素,請參閲公司最新的年度信息表和本管理報告中的風險和不確定性管理。(1)請參閲本MD&A中標題為 “替代業績(非國際財務報告準則)指標” 的部分。由於Tucumã項目預計將於下半年投產,2024年資本支出指南的資本支出預計將降至2.99億美元至3.49億美元區間這一年。因此,預計資本支出將在2024年上半年加權。該公司的資本支出指導包括估計撥給合併勘探計劃的3000萬至4000萬美元。這筆撥款包括專用於卡拉伊巴礦業鑽探活動的約2,000萬美元,包括與庫拉薩河谷鎳礦勘探計劃相關的支出。此外,該公司已為Furnas項目的第一階段工作編列了約600萬美元的預算。2024年的資本支出指引假設圖庫瑪項目的匯率為5.10美元兑巴西雷亞爾,基於指定的外匯套期保值,加權平均上限和下限分別為5.10美元和5.23美元:巴西雷亞爾。所有其他資本支出假設匯率為5.00美元:巴西雷亞爾。下表中顯示的數字以百萬美元為單位。Ero Copper Corp. 2023年12月31日 MD&A | 第 8 頁

1 7 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 Caraíba 的業務增長 80-90 美元,總額維持 100 至 110 美元,Caraíba 業務 180 至 200 美元 Tucumã項目增長 65 美元至 75 美元資本化增值成本 4—6 美元,總計 2-5 美元,Tucumã項目 Xavantina 運營 71 至 86 美元增長3美元至5美元總額維持15至18美元,Xavantina運營18美元至23美元合併勘探計劃30美元至40美元公司總增長148美元至170美元資本化增資成本為4至6美元,維持117美元至133美元勘探總額30至40美元,公司299美元至349美元 Ero Copper Corp.2023 年 12 月 31 日 MD&A | 第 9 頁

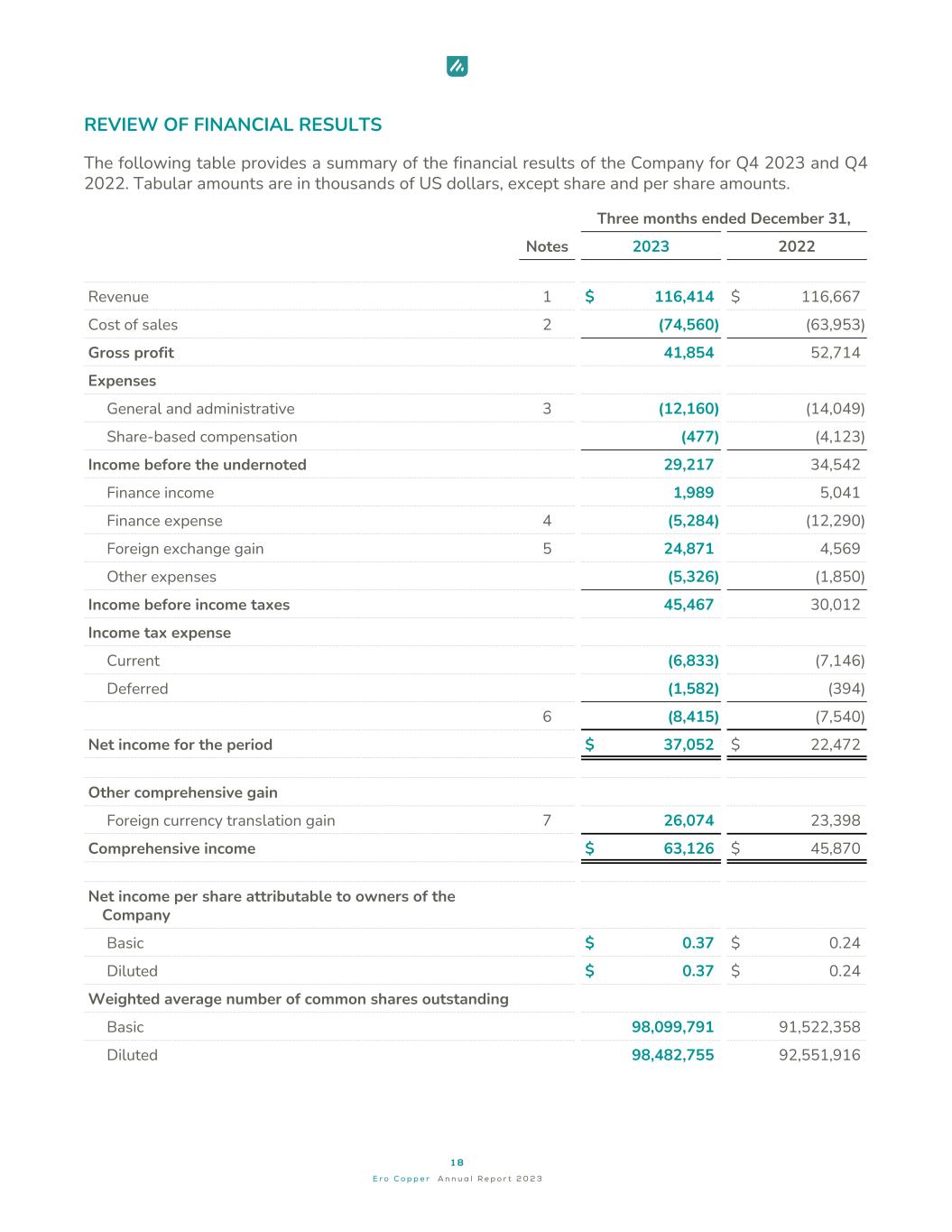

1 8 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 財務業績回顧下表彙總了公司2023年第四季度和2022年第四季度的財務業績。表格金額以千美元計,股票和每股金額除外。截至12月31日的三個月,附註 2023 年收入 1 116,414 美元 116,667 美元銷售成本 2 (74,560) (63,953) 毛利 41,854 52,714 一般和管理費用 3 (12,160) (14,049) 股份薪酬 (477) (4,123) 下述收入之前的收入 29,217 34,542 財務收入 1,9541 財務費用 4 (5,284) (12,290) 外匯收益 5 24,871 4,569 其他支出 (5,326) (1,850) 所得税前收入 45,467 30,012 當期所得税支出 (6,833) (7,146) 遞延 (1,582) (394) 6 (8,415) (7,540) 期內淨收入 37,052 美元22,472 其他綜合收益外幣折算收益7 26,074 23,398綜合收益63,126美元 45,870美元歸屬於公司所有者的每股淨收益基本0.37美元0.24攤薄後0.37美元 0.24加權平均已發行普通股數量基礎98,099,791 91,522,358稀釋98,482,755 92,551,916歐元銅業公司12月31日 2023 MD&A | 第 10 頁

1 9 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 財務業績回顧下表彙總了公司2023年第四季度和2022年第四季度的財務業績。表格金額以千美元計,股票和每股金額除外。截至12月31日的三個月,附註 2023 年收入 1 116,414 美元 116,667 美元銷售成本 2 (74,560) (63,953) 毛利 41,854 52,714 一般和管理費用 3 (12,160) (14,049) 基於股份的薪酬 (477) (4,123) 下述收入29,217 34,542 財務收入 1,9541 財務費用 4 (5,284) (12,290) 外匯收益 5 24,871 4,569 其他支出 (5,326) (1,850) 所得税前收入 45,467 30,012 當期所得税支出 (6,833) (7,146) 遞延 (1,582) (394) 6 (8,415) (7,540) 期內淨收入 37,052 美元22,472 其他綜合收益外幣折算收益7 26,074 23,398綜合收益63,126美元 45,870美元歸屬於公司所有者的每股淨收益基本0.37美元0.24攤薄後0.37美元0.24加權平均已發行普通股數量基礎98,099,791 91,522,358稀釋98,482,755 92,551,916歐元銅業公司12月31日 2023 年 MD&A | 第 10 頁注意事項:1.2023年第四季度銅銷售收入為8,320萬美元(2022年第四季度為9,830萬美元),出售了2520萬磅銅(2022年第四季度——2930萬磅),平均實現價格為每磅3.52美元(2022年第四季度——3.54美元)。銅收入下降主要歸因於銅的銷量減少,因為由於採礦順序,產量和礦頭品位與去年同期相比有所下降。2023年第四季度的黃金銷售收入為3320萬美元(2022年第四季度——1,840萬美元),出售了18,479盎司黃金(2022年第四季度——10,583盎司),平均實現價格為每盎司1,820美元(2022年第四季度——每盎司1,750美元)。黃金收入的增長既歸因於已實現黃金價格的上漲,也歸因於銷售量的增加,產量和頭部等級與去年同期相比大幅提高。2.2023年第四季度銅銷售成本為6,020萬美元(2022年第四季度——5,550萬美元),主要包括1,780萬美元(2022年第四季度——1,280萬美元)的折舊和損耗、1,370萬美元(2022年第四季度——1150萬美元)的薪金和福利、1,020萬美元(2022年第四季度——1,000萬美元)、790萬美元(2022年第四季度——1,000萬美元)、790萬美元(2022年第四季度——1,000萬美元)670萬美元)的維護成本、650萬美元(2022年第四季度——800萬美元)的合同服務、270萬美元(2022年第四季度——260萬美元)的公用事業和260萬美元(2022年第四季度——260萬美元)的銷售費用,部分被庫存增加140萬美元(2022年第四季度減少80萬美元)所抵消。與2022年第四季度相比,2023年第四季度銷售成本的增長主要歸因於加工噸數增長了9%,以及整體可消耗資產基礎增加導致的折舊和枯竭增加,以及新的工會合同帶來的工資和其他福利增加導致的勞動力成本增加。較低的礦石加工品位也導致每磅售出成本的增加。2023年第四季度黃金銷售成本為1,440萬美元(2022年第四季度——850萬美元),主要包括670萬美元(2022年第四季度——350萬美元)的折舊和損耗、260萬美元(2022年第四季度——160萬美元)的薪金和福利、160萬美元(2022年第四季度——150萬美元)的合同服務、170萬美元(2022年第四季度——140萬美元)的材料和消耗品,70萬美元(2022年第四季度——40萬美元)的維護成本和60萬美元(2022年第四季度——50萬美元)的公用事業費用。與2022年第四季度相比,銷售成本的增加主要是由於產量增加以及可折舊資產基礎導致的折舊和損耗增加。開採的礦石品位提高了68%,從而降低了每盎司的銷售成本,這足以抵消這些增長。3.2023年第四季度的一般和管理費用主要包括540萬美元(2022年第四季度——630萬美元)的薪金和諮詢費、250萬美元(2022年第四季度——250萬美元)的辦公和管理費用、250萬美元(2022年第四季度——330萬美元)的激勵金、50萬美元(2022年第四季度——70萬美元)的會計和法律費用以及90萬美元(2022年第四季度——120萬美元)在其他費用中。一般和管理費用的減少主要歸因於獎金和諮詢費的減少。4.2023年第四季度的財務支出為530萬美元(2022年第四季度——1,230萬美元),主要包括10萬美元的貸款和借款利息(2022年第四季度——520萬美元)、遞延收入增加70萬美元(2022年第四季度——80萬美元)、資產報廢負債增加70萬美元(2022年第四季度——50萬美元)、租賃利息60萬美元(第四季度)2022年——20萬美元),其他財務支出320萬美元(2022年第四季度——550萬美元)。此外,700萬美元(2022年第四季度為190萬美元)的利息已資本化為在建項目。財務支出的總體減少歸因於與去年同期相比,建築項目資本支出增加,資本化利息支出增加,但部分被賬款和應收票據確認的信用損失準備金所抵消。5.2023年第四季度的外匯收益為2490萬美元(2022年第四季度——460萬美元收益)。該金額主要包括以本位貨幣為巴西雷亞爾的1,120萬美元(2022年第四季度——100萬美元收益)的美元計價債務的外匯收益、990萬美元的衍生合約未實現外匯收益(2022年第四季度——300萬美元收益)和420萬美元衍生合約的已實現外匯收益(2022年第四季度——10萬美元收益),部分被其他外匯虧損所抵消 40萬美元(2022年第四季度——收益50萬美元)。美元計價債務和衍生品合約的未實現外匯收益是該期間巴西雷亞爾兑美元走強的結果。6.2023年第四季度,公司確認了840萬澳元的所得税支出(2022年第四季度——750萬美元的税收支出)。税收支出的增加主要是由於税前收入與去年同期相比有所增加。7.外幣折算收益是2023年第四季度巴西雷亞爾兑美元波動的結果,在將公司巴西子公司的淨資產折算為美元以在公司合併財務報表中列報時,巴西雷亞爾兑美元匯率波動從2023年第四季度初的每美元約5.01巴西雷亞爾減至本季度末的每美元約4.84巴西雷亞爾。埃羅銅業公司 2023 年 12 月 31 日 MD&A | 第 11 頁

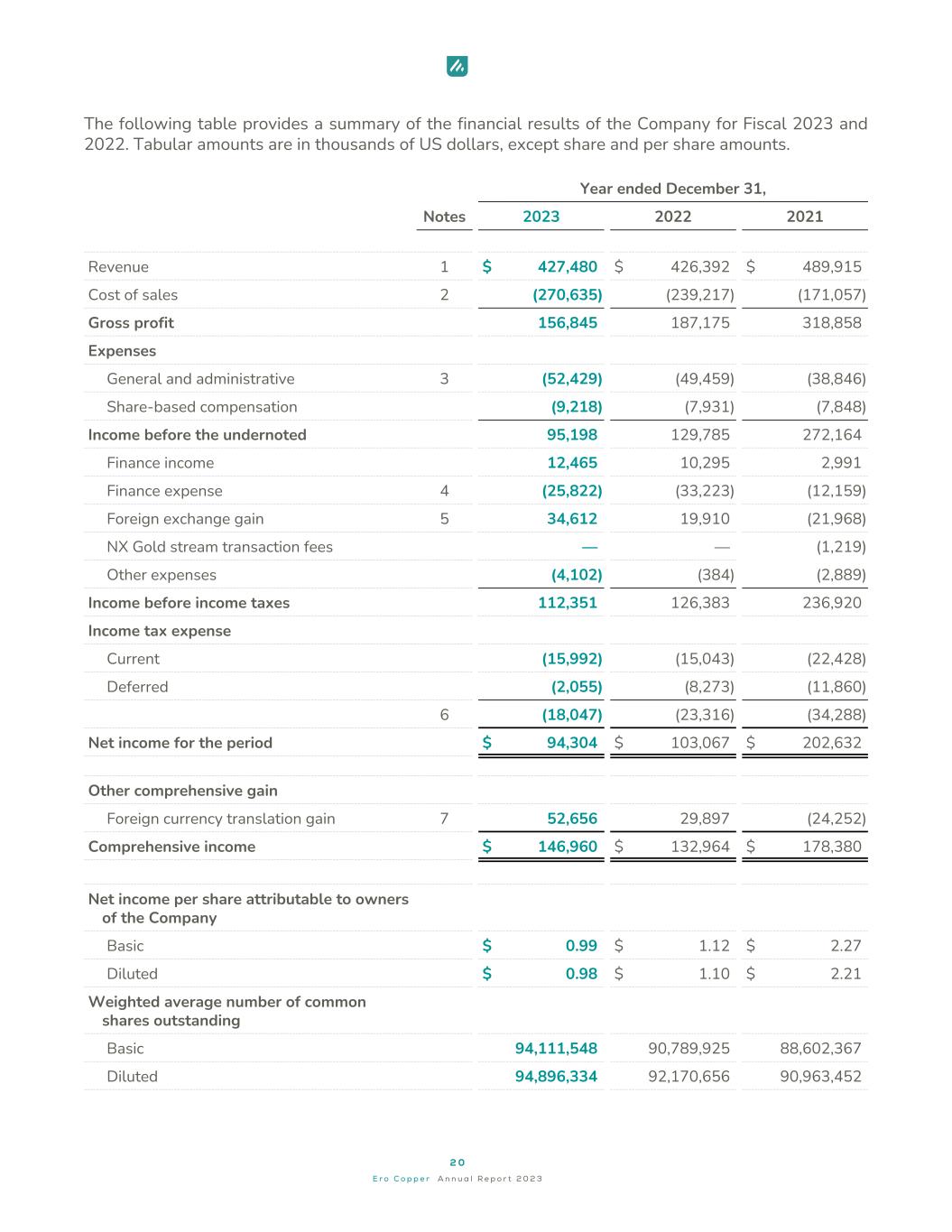

2 0 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 下表彙總了公司2023和2022財年的財務業績。表格金額以千美元計,股票和每股金額除外。截至12月31日的年度附註 2023 2021 年收入 1 美元 427,480 美元 426,392 美元 489,915 美元銷售成本 2 (270,635) (239,217) (171,057) 毛利 156,845 187,175 318,858 一般和管理費用 3 (52,429) (49,459) (38,846) 股份薪酬 (9,218) (7,931) (7,848) 下述前收入 95,198 129,785 272,164 財務收入 12,465 10,295 2,991 財務費用 4 (25,822) (33,223) (12,159) 外匯收益 5 34,612 19,910 (21,968) NX 黃金流交易費 — — (1,219) 其他費用 (4,102) (384) (2,888) 9) 所得税前收入112,351 126,383 236,920 當期所得税支出 (15,992) (15,043) (22,428) 遞延 (2,055) (8,273) (11,860) 6 (18,047) (23,316) (34,288) 期內淨收益 94,304 美元 103,067 美元 202,632 美元其他綜合收益外幣折算收益 7 562 2,656 29,897 (24,252) 綜合收益 146,960 美元 132,964 美元 178,380 美元歸屬於公司所有者的每股淨收益基本 0.99 美元 1.12 美元 2.27 稀釋後 0.98 美元 1.10 美元 2.21 加權平均已發行普通股數量基礎知識 94,111,548 90,789,925 88,602,367 稀釋後 94,896,334 92,148 70,656 90,963,452 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 12 頁

2 1 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 備註:1.2023財年的銅銷售收入為3.206億美元(2022財年為3.514億美元),其中包括9,390萬磅銅的銷售,而2022財年的銅銷售收入為1.032億磅。收入下降的主要原因是銅銷量減少。上一年度的收入還包括從該公司的一位客户那裏收購的600萬美元銅精礦,用於結清拖欠的應收賬款,並出售給另一位客户。2023財年的黃金銷售收入為1.069億美元(2022財年為7,500萬美元),其中包括以每盎司1867美元的已實現價格出售57,949盎司黃金,而2022財年的黃金銷售額為41,951盎司,已實現價格為每盎司1807美元。收入的增長主要歸因於與去年相比銷售量和黃金價格的增加。2.2023財年銅銷售成本為2.242億美元(2022財年——2.023億美元),主要包括6,200萬美元(2022財年——4,710萬美元)的折舊和損耗、5,140萬美元(2022財年——4,220萬美元)的工資和福利、3,810萬美元(2022財年——3,620萬美元)的材料和消耗品、2690萬美元(2022財年——2630萬美元)的合同服務、2,690萬美元(2022財年——2630萬美元)的合同服務 900萬美元(2022財年——2440萬美元)的維護成本、1,120萬美元(2022財年——1,070萬美元)和900萬美元(2022財年——1,070萬美元)和900萬美元(2022財年)-890萬美元)的銷售費用。銷售成本的增加主要歸因於加工噸數增長了13%,以及整體可消耗資產基礎增加導致的折舊和枯竭增加,以及新的工會合同帶來的工資和其他福利增加導致的勞動力成本增加。較低的礦石加工品位也導致每磅售出成本的增加。2023財年黃金銷售成本為4,650萬美元(2022財年-3,690萬美元),主要包括1,950萬美元(2022財年——1160萬美元)的折舊和損耗、920萬美元(2022財年——800萬美元)的薪金和福利、620萬美元(2022財年——610萬美元)的材料和消耗品、600萬美元(2022財年——630萬美元)的合同服務、230萬美元百萬美元(2022財年——240萬美元)的公用事業和210萬美元(2022財年——200萬美元)的維護成本。儘管加工的噸數有所減少,但銷售成本的增加主要是由於產量和折舊資產基礎的增加導致的折舊和損耗增加。開採的礦石品位提高了98%,從而降低了每盎司的銷售成本,這足以抵消這些增長。3.2023財年的一般和管理費用主要包括工資和諮詢費2930萬美元(2022財年——2430萬美元)、900萬美元(2022財年——930萬美元)的辦公和管理費用、690萬美元(2022財年——820萬美元)的激勵金、370萬美元(2022財年——490萬美元)的其他一般和管理費用以及200萬美元(2022財年——240萬美元)百萬)的會計和律師費。2023財年一般和管理費用的增加主要歸因於工資和諮詢費的增加,以支持運營的整體增長和各種卓越運營計劃。4.2023財年的財務支出為2580萬美元(2022財年為3,320萬美元),主要包括公司總部貸款利息1,130萬美元(2022財年——2,040萬美元)、遞延收入增加300萬美元(2022財年——340萬美元)、資產報廢負債增加270萬美元(2022財年——220萬美元)、150萬澳元的租賃利息(2022財年——220萬美元)-70萬美元),其他財務支出730萬美元(2022財年——650萬美元)。此外,1,700萬美元(2022財年為620萬美元)的利息已資本化為在建項目。財務支出的總體減少主要歸因於各種符合條件的項目產生的資本支出導致的資本化利息增加,但部分被租賃利息的增加以及PMA賬目和應收票據的預期信用損失所抵消。5.2023財年的外匯收益為3,460萬美元(2022財年——1,990萬美元的收益)。該金額主要包括以本位貨幣為巴西雷亞爾的1870萬美元(2022財年——390萬美元收益)的美元計價債務的外匯收益、1140萬美元的衍生品合約的已實現外匯收益(2022財年——1,250萬美元虧損)和760萬美元的未實現衍生品合約的外匯收益(2022財年——3,310萬美元收益),部分被其他外匯抵消虧損310萬美元(2022財年虧損460萬美元)。外匯收益/虧損的波動主要是美元/巴西雷亞爾外匯匯率波動加劇的結果。在2023財年,巴西雷亞爾兑美元匯率上漲了7.8%。在2023財年,公司確認了1,800萬美元的所得税支出(2022財年為2330萬美元),下降的主要原因是所得税前收入的減少,但部分被公司間利息和股息預扣税的增加所抵消。Ero Copper Corp. 2023年12月31日 MD&A | 第 13 頁

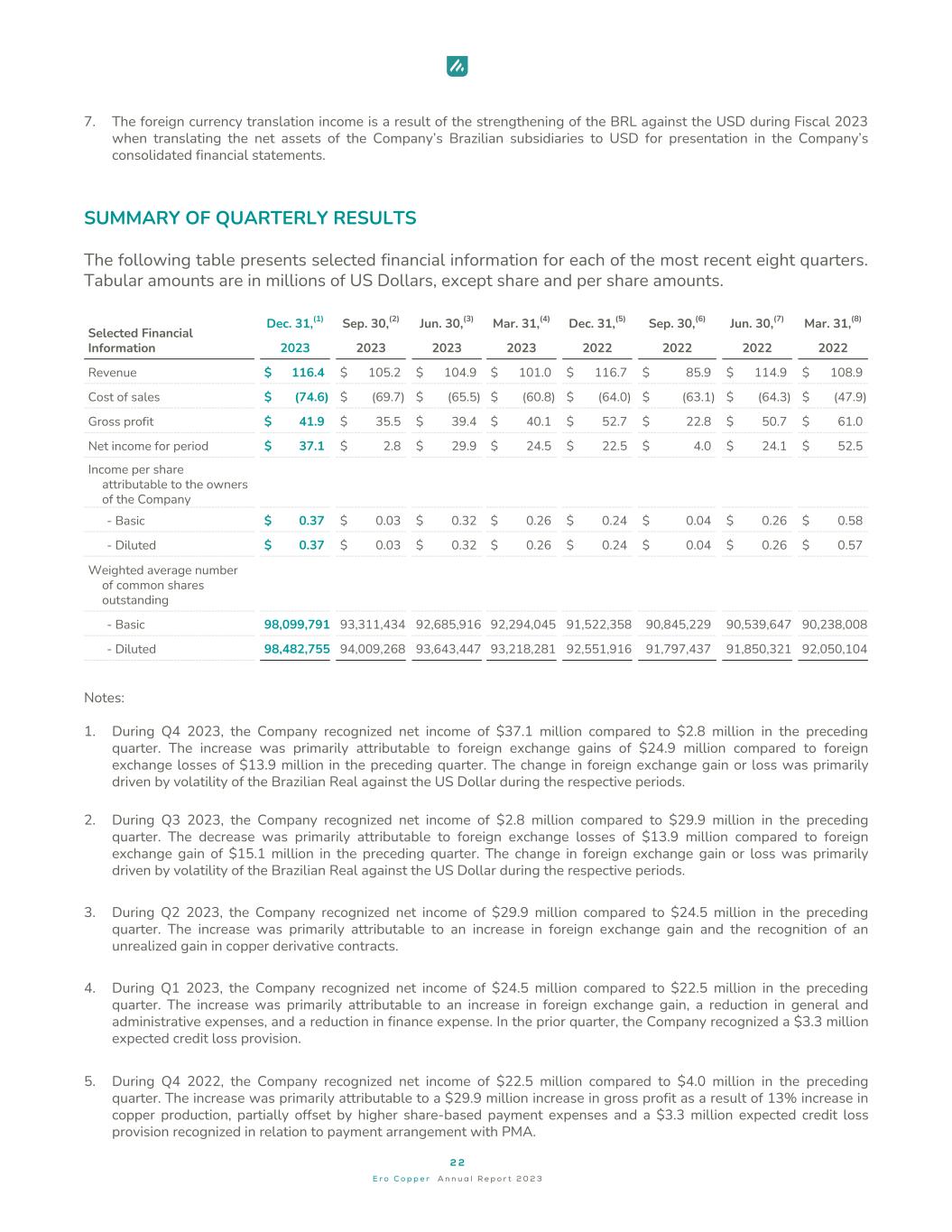

2 2 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 7.外幣折算收入是2023財年將公司巴西子公司的淨資產折算成美元以在公司合併財務報表中列報時,巴西雷亞爾兑美元匯率走強的結果。季度業績摘要下表顯示了最近八個季度的選定財務信息。表格金額以百萬美元計,股票和每股金額除外。精選財務信息 12月31日,(1)9月30日,(2)6月30日,(3)3月31日,(4)12月31日,(5)9月30日,(6)6月30日,(7)3月31日,(8)2023 2023 2023 2023 2023 2022 2022年收入116.4美元 105.2 美元 101.0 美元 116.7 美元 85.9 美元 104.9 美元 114.9 美元 8.9 銷售成本 $ (74.6) $ (69.7) $ (65.5) $ (60.8) $ (64.0) $ (63.1) $ (64.3) $ (47.9) 毛利 41.9 美元 35.5 美元 39.4 美元 40.1 美元 52.7 美元 22.8 美元 50.7 美元 61.0 美元 37.1 美元 29.5 美元 22.5 美元 4.0 美元 24.1 美元 52.5 歸屬於公司所有者的每股收益-基本收益 0.37 美元 0.03 美元 0.32 美元 0.26 美元 0.240.04 美元 0.26 美元 0.58-稀釋後 0.37 美元 0.03 美元 0.32 美元 0.26 美元 0.24 美元 0.04 美元 0.26 美元 0.57 加權平均已發行普通股數量-基本 98,099,791 93,311,434 92,685,916 92,294,045 91,522,229 90,539,647 90,238,008-稀釋後的98,482,755 94,009,268 93,643,447 93,218,281 92,551,916 91,797,437 91,850,327 91,850,321 92,050,104 票據:1.在2023年第四季度,公司確認的淨收入為3,710萬美元,而上一季度為280萬美元。增長主要歸因於外匯收益為2490萬美元,而上一季度的外匯虧損為1,390萬美元。外匯收益或損失的變化主要是由相應時期巴西雷亞爾兑美元的波動所推動的。2.在2023年第三季度,公司確認的淨收入為280萬美元,而上一季度為2990萬美元。下降的主要原因是外匯損失為1,390萬美元,而上一季度的外匯收益為1,510萬美元。外匯收益或損失的變化主要是由相應時期巴西雷亞爾兑美元的波動所推動的。3.在2023年第二季度,公司確認的淨收入為2990萬美元,而上一季度為2450萬美元。增長主要歸因於外匯收益的增加以及對銅衍生品合約未實現收益的確認。4.在2023年第一季度,公司確認的淨收入為2450萬美元,而上一季度為2,250萬美元。增長主要歸因於外匯收益的增加、一般和管理費用的減少以及財務開支的減少。在上一季度,公司確認了330萬美元的預期信用損失準備金。5.在2022年第四季度,公司確認的淨收入為2,250萬美元,而上一季度為400萬美元。這一增長主要歸因於銅產量增長13%,毛利增長了2990萬美元,但部分被股票支付支出的增加以及與PMA的付款安排相關的330萬美元預期信用損失準備金所抵消。Ero Copper Corp. 2023年12月31日 MD&A | 第 14 頁

2 3 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 6。在2022年第三季度,公司確認的淨收入為400萬美元,而上一季度為2410萬美元。下降的主要原因是產量下降了12%,銅和黃金已實現價格下降以及對上一季度銷售的銅精礦進行了臨時定價調整,毛利減少了2790萬美元。7.在2022年第二季度,公司確認的淨收入為2410萬美元,而上一季度為5,250萬美元。下降的主要原因是本季度巴西雷亞爾兑美元走強推動的外匯收益或損失的波動,這導致了330萬美元的外匯損失,而上一季度的外匯收益為1,870萬美元;由於銅和黃金已實現價格下降以及銷售成本的總體通貨膨脹壓力,毛利減少了1,030萬美元。臨時定價調整在很大程度上抵消了銅產量和銷售量的增長。8.在2022年第一季度,公司確認的淨收入為5,250萬美元,而上一季度為6,020萬美元。下降的主要原因是銅和黃金銷售量減少以及銷售成本面臨的總體通貨膨脹壓力,毛利減少了2340萬美元。該季度的產量和吞吐量受到 COVID-19 和季節性流感病毒導致的員工缺勤的不利影響。本季度巴西雷亞爾兑美元走強所推動的外匯收益部分抵消了毛利的下降,這導致了1,870萬美元的外匯收益,而上一季度的外匯損失為440萬美元。流動性、資本資源和合同義務流動性截至2023年12月31日,公司持有的現金及現金等價物為1.117億美元,可用流動性為2.617億美元。現金和現金等價物主要由信譽良好的金融機構持有的現金組成,投資於期限為三個月或更短的高流動性短期投資。這些基金不面臨流動性風險,對公司使用這些資金履行其義務的能力沒有任何限制。自2022年12月31日以來,現金和現金等價物減少了6,600萬美元。公司2023年來自運營、投資和融資活動的現金流彙總如下:• 用於投資活動的現金3.082億美元,包括:◦ 增建礦產、廠房和設備的4.472億美元;勘探和評估資產增加的1,350萬美元;以及4,000萬美元的短期投資購買;扣除1.925億美元的短期投資收益和收到的利息。部分抵消了:• 1.631億美元經營活動產生的現金,主要包括:◦ 2.087億美元的息税折舊攤銷前利潤(見非國際財務報告準則指標);◦ 960萬美元的衍生合約結算;◦ 來自NX Gold貴金屬購買協議的240萬美元額外預付款;扣除3,680萬美元的未實現外匯收益;Ero Copper Corp. 2023年12月31日 MD&A | 第 15 頁

2 4 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 ◦ 560萬美元的已繳所得税;◦ 330萬美元的準備金結算;和840萬美元的非現金營運資金項目的淨變動。• 來自融資活動的現金7,780萬美元,主要包括:◦ 1.043億美元的股票發行淨收益;◦ 1,490萬美元的新貸款和貸款扣除交易成本後的借款;以及 ◦ 1,120 萬美元行使股票期權的收益。扣除:◦ 2750 萬美元的貸款和借款利息;◦ 1190 萬美元的租賃付款;以及 ◦780萬美元的貸款和借款本金還款。截至2023年12月31日,該公司的營運資金為2570萬美元,可用流動性為2.617億美元。資本資源截至2023年12月31日,該公司的可用流動性為2.617億美元,其中包括1.117億美元的現金和現金等價物以及其優先擔保循環信貸額度下的1.5億美元未提取可用資金。2023年12月31日之後,該公司從信貸額度中提取了2000萬美元。公司的主要資本來源包括運營現金以及手頭的現金和現金等價物。公司持續監控其流動性狀況和資本結構,並可根據運營和經濟狀況的變化,必要時通過發行新的普通股或新債務來調整此類結構。考慮到截至本MD&A發佈之日現有業務的預期現金流以及其優先循環信貸額度下的1.3億美元可用金額,管理層認為,公司有足夠的營運資金和可用流動性為其計劃運營和活動提供資金,包括在可預見的將來完成圖庫馬項目和其他舉措的資本支出。2023年,對優先信貸額度進行了修訂,將其限額從7,500萬美元提高到1.50億美元,到期日從2025年3月延長至2026年12月(“經修訂的優先信貸額度”)。修訂後的優先信貸額度按SOFR的浮動比例計息,外加2.00%至4.50%的適用利潤,具體取決於公司的合併槓桿率。經修訂的優先信貸額度未提取部分的承諾費也按0.45%至1.01%的浮動比例計算。關於貸款和借款,公司必須遵守某些財務契約。截至合併財務報表發佈之日,公司遵守了這些契約。貸款協議還包含契約,這些契約可能會限制公司及其子公司MCSA、Ero Gold和NX Gold的能力,除其他外,產生為各自業務提供資金、支付股息或進行其他分配、進行投資、設立留置權、出售或轉讓資產或與關聯公司進行交易所需的額外債務。公司沒有其他限制或外部施加的資本要求。Ero Copper Corp. 2023年12月31日 MD&A | 第 16 頁

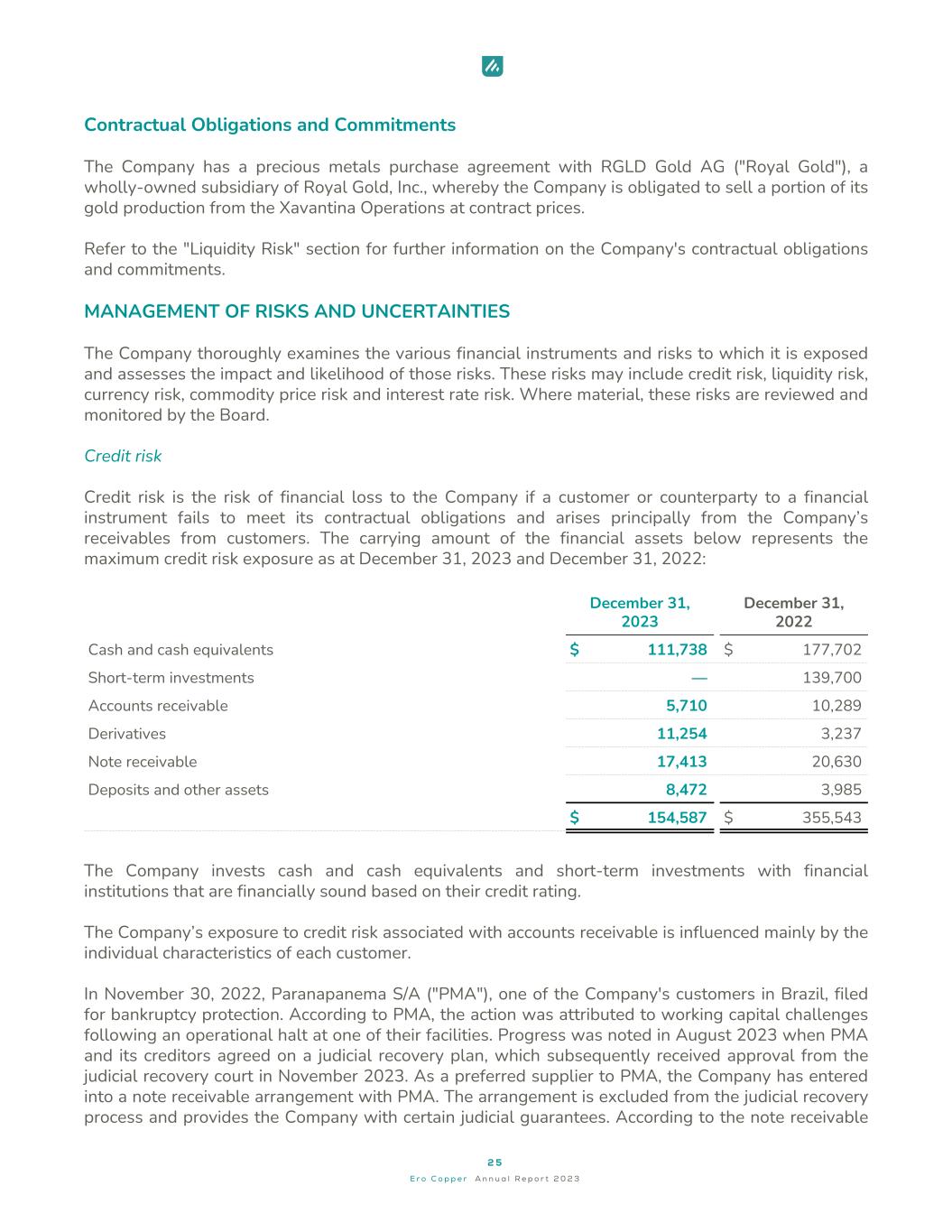

2 5 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 ◦ 560萬美元的已繳所得税;◦ 330萬美元的準備金結算;和840萬美元的非現金營運資金項目的淨變動。• 來自融資活動的現金7,780萬美元,主要包括:◦ 1.043億美元的股票發行淨收益;◦ 1,490萬美元的新貸款和貸款扣除交易成本後的借款;以及 ◦ 1,120 萬美元行使股票期權的收益。扣除:◦ 2750 萬美元的貸款和借款利息;◦ 1190 萬美元的租賃付款;以及 ◦780萬美元的貸款和借款本金還款。截至2023年12月31日,該公司的營運資金為2570萬美元,可用流動性為2.617億美元。資本資源截至2023年12月31日,該公司的可用流動性為2.617億美元,其中包括1.117億美元的現金和現金等價物以及其優先擔保循環信貸額度下的1.5億美元未提取可用資金。2023年12月31日之後,該公司從信貸額度中提取了2000萬美元。公司的主要資本來源包括運營現金以及手頭的現金和現金等價物。公司持續監控其流動性狀況和資本結構,並可根據運營和經濟狀況的變化,必要時通過發行新的普通股或新債務來調整此類結構。考慮到截至本MD&A發佈之日現有業務的預期現金流以及其優先循環信貸額度下的1.3億美元可用金額,管理層認為,公司有足夠的營運資金和可用流動性為其計劃運營和活動提供資金,包括在可預見的將來完成圖庫馬項目和其他舉措的資本支出。2023年,對優先信貸額度進行了修訂,將其限額從7,500萬美元提高到1.50億美元,到期日從2025年3月延長至2026年12月(“經修訂的優先信貸額度”)。修訂後的優先信貸額度按SOFR的浮動比例計息,外加2.00%至4.50%的適用利潤,具體取決於公司的合併槓桿率。經修訂的優先信貸額度未提取部分的承諾費也按0.45%至1.01%的浮動比例計算。關於貸款和借款,公司必須遵守某些財務契約。截至合併財務報表發佈之日,公司遵守了這些契約。貸款協議還包含契約,這些契約可能會限制公司及其子公司MCSA、Ero Gold和NX Gold的能力,除其他外,產生為各自業務提供資金、支付股息或進行其他分配、進行投資、設立留置權、出售或轉讓資產或與關聯公司進行交易所需的額外債務。公司沒有其他限制或外部施加的資本要求。Ero Copper Corp. 2023年12月31日MD&A | 第16頁合同義務和承諾公司與皇家黃金公司的全資子公司RGLD Gold AG(“Royal Gold”)簽訂了貴金屬購買協議,根據該協議,該公司有義務按合約價格出售其從Xavantina運營公司生產的部分黃金。有關公司合同義務和承諾的更多信息,請參閲 “流動性風險” 部分。風險和不確定性管理公司徹底審查了其面臨的各種金融工具和風險,並評估了這些風險的影響和可能性。這些風險可能包括信用風險、流動性風險、貨幣風險、商品價格風險和利率風險。如果風險很大,則由委員會審查和監測。信用風險信用風險是指如果客户或金融工具的交易對手未能履行其合同義務並且主要來自公司向客户收取的應收款,則公司遭受財務損失的風險。以下金融資產的賬面金額代表截至2023年12月31日和2022年12月31日的最大信用風險敞口:2023年12月31日2022年12月31日現金及現金等價物 111,738 美元 177,702 美元短期投資 — 139,700 應收賬款 5,710 10,289 衍生品 11,254 3,237 應收票據 17,413 20,630 存款和其他資產 8,472 3,985 美元 154,587 美元 355,543美元公司向根據信用評級財務狀況良好的金融機構投資現金和現金等價物以及短期投資。公司與應收賬款相關的信用風險敞口主要受每個客户的個人特徵的影響。2022年11月30日,該公司在巴西的客户之一Paranapanema S/A(“PMA”)申請了破產保護。根據PMA的説法,該行動歸因於其一處設施暫停運營後的營運資金挑戰。2023年8月,PMA及其債權人商定了一項司法追回計劃,該計劃隨後於2023年11月獲得司法追回法院的批准,取得了進展。作為PMA的首選供應商,該公司已與PMA簽訂了應收票據安排。該安排不在司法追回程序中,為公司提供了某些司法保障。根據應收票據,Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 17 頁

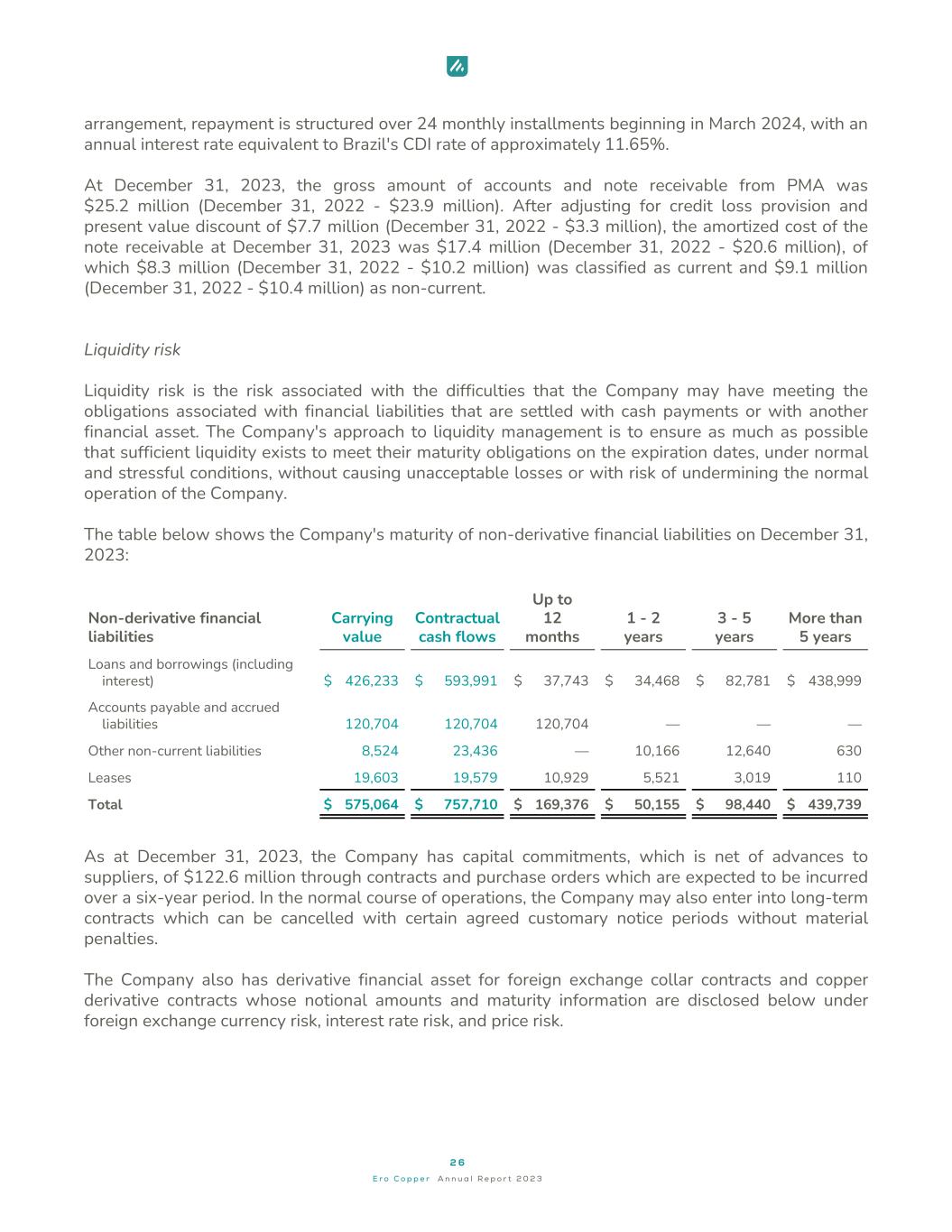

2 6 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 安排,從2024年3月開始,還款結構分為24個月分期付款,年利率相當於巴西的CDI利率約為11.65%。截至2023年12月31日,來自PMA的賬款和應收票據總額為2520萬美元(2022年12月31日為2390萬美元)。經調整770萬美元(2022年12月31日-330萬美元)的信用損失準備金和現值折扣後,截至2023年12月31日的應收票據的攤銷成本為1,740萬美元(2022年12月31日為2,060萬美元),其中830萬美元(2022年12月31日-1,020萬美元)歸類為流動票據,910萬美元(2022年12月31日-1,040萬美元)歸類為非流動票據。流動性風險流動性風險是指與公司在履行與以現金支付或其他金融資產結算的金融負債相關的義務時遇到的困難相關的風險。公司的流動性管理方法是儘可能確保在正常和緊張的條件下有足夠的流動性來在到期日履行其到期義務,而不會造成不可接受的損失或有破壞公司正常運營的風險。下表顯示了公司截至2023年12月31日的非衍生金融負債的到期日:非衍生金融負債賬面價值合約現金流最多 12 個月 1-2 年 3-5 年以上 5 年貸款和借款(包括利息)426,233 美元 593,991 美元 37,468 美元 82,781 美元 438,999 美元應付賬款和應計負債 120,704 120,704 120,704 — — — 其他非流動負債 8,524 23,436 — 10,166 12,640 630 租賃 19,603 19,579 10,929 5,521 3,019 110 總計 575,064 美元 757,710 美元 169,376 美元 50,155 美元 98,440439,739美元截至2023年12月31日,公司通過合同和採購訂單的資本承諾(扣除供應商預付款)為1.226億美元,這些合同和採購訂單預計將在六年內產生。在正常運營過程中,公司還可以簽訂長期合同,這些合同可以在商定的慣常通知期內取消,而不會受到實質性處罰。該公司還擁有外匯項圈合約和銅衍生合約的衍生金融資產,其名義金額和到期日信息在外匯貨幣風險、利率風險和價格風險項下披露如下。Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 18 頁外匯風險該公司在巴西的子公司面臨的匯率風險主要與美元有關。為了最大限度地減少貨幣錯配,公司監控其現金流預測,將未來銷售預期與結算現有融資的現金需求相關的美元變動掛鈎。截至2023年12月31日,該公司的外匯風險敞口涉及以美元和歐元計價的MCSA的1,720萬美元(2022年12月31日——1170萬美元)的貸款和借款。此外,截至2023年12月31日,公司還面臨具有合同還款條款的3.422億美元公司間貸款餘額(2022年12月31日為1.482億美元)的外匯風險。截至2023年12月31日,巴西雷亞爾兑美元匯率上漲(走弱)10%和20%,税前淨收入將分別增加(減少)3580萬美元和7,170萬美元。該分析基於公司認為在年底合理可能的外幣匯率變動率,不包括以下衍生品的影響。分析假設所有其他變量,尤其是利率,都保持不變。公司可能使用某些外匯衍生品,包括美元和遠期合約,來管理其外匯風險。公司截至2023年12月31日的外匯衍生品摘要彙總如下:目的名義金額面額加權平均下限加權平均上限/遠期價格到期日運營成本2.325億美元/巴西雷亞爾 4.96 5.38 2024 年 1 月-2024 年 12 月資本支出 1.445 億美元/巴西雷亞爾 5.10 2024 年 1 月-2024 年 12 月合計 3.770 億美元/巴西雷亞爾 5.01 2024 年 1 月-2024 年 12 月總公允價值 5.33 該公司的外匯衍生品淨資產為1,130萬美元(2022年12月31日——資產為320萬美元)。外匯合約的公允價值是根據期權定價模型、遠期外匯匯率和交易對手提供的信息確定的。截至2023年12月31日的財年,外匯項圈合約公允價值的變動為760萬美元的收益(截至2022年12月31日的年度收益為3,310萬美元),該收益已計入外匯收益。此外,在截至2023年12月31日的年度中,公司確認了與外幣遠期合約結算相關的已實現收益分別為1140萬美元(截至2022年12月31日止年度的已實現虧損1,250萬美元)。利率風險公司主要受到可變利率貸款和借款利率變化的影響。管理層通過提供固定利率的貸款和借款,或訂立固定最終支付利率的衍生工具來降低利率風險敞口。Ero Copper Corp. 2023年12月31日 MD&A | 第 19 頁

2 7 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 安排,從2024年3月開始,還款結構分為24個月分期付款,年利率相當於巴西的CDI利率約為11.65%。截至2023年12月31日,來自PMA的賬款和應收票據總額為2520萬美元(2022年12月31日為2390萬美元)。經調整770萬美元(2022年12月31日-330萬美元)的信用損失準備金和現值折扣後,截至2023年12月31日的應收票據的攤銷成本為1,740萬美元(2022年12月31日為2,060萬美元),其中830萬美元(2022年12月31日-1,020萬美元)歸類為流動票據,910萬美元(2022年12月31日-1,040萬美元)歸類為非流動票據。流動性風險流動性風險是指與公司在履行與以現金支付或其他金融資產結算的金融負債相關的義務時遇到的困難相關的風險。公司的流動性管理方法是儘可能確保在正常和緊張的條件下有足夠的流動性來在到期日履行其到期義務,而不會造成不可接受的損失或有破壞公司正常運營的風險。下表顯示了公司截至2023年12月31日的非衍生金融負債的到期日:非衍生金融負債賬面價值合約現金流最多 12 個月 1-2 年 3-5 年以上 5 年貸款和借款(包括利息)426,233 美元 593,991 美元 37,468 美元 82,781 美元 438,999 美元應付賬款和應計負債 120,704 120,704 120,704 — — — 其他非流動負債 8,524 23,436 — 10,166 12,640 630 租賃 19,603 19,579 10,929 5,521 3,019 110 總計 575,064 美元 757,710 美元 169,376 美元 50,155 美元 98,440439,739美元截至2023年12月31日,公司通過合同和採購訂單的資本承諾(扣除供應商預付款)為1.226億美元,這些合同和採購訂單預計將在六年內產生。在正常運營過程中,公司還可以簽訂長期合同,這些合同可以在商定的慣常通知期內取消,而不會受到實質性處罰。該公司還擁有外匯項圈合約和銅衍生合約的衍生金融資產,其名義金額和到期日信息在外匯貨幣風險、利率風險和價格風險項下披露如下。Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 18 頁外匯風險該公司在巴西的子公司面臨的匯率風險主要與美元有關。為了最大限度地減少貨幣錯配,公司監控其現金流預測,將未來銷售預期與結算現有融資的現金需求相關的美元變動掛鈎。截至2023年12月31日,該公司的外匯風險敞口涉及以美元和歐元計價的MCSA的1,720萬美元(2022年12月31日——1170萬美元)的貸款和借款。此外,截至2023年12月31日,公司還面臨具有合同還款條款的3.422億美元公司間貸款餘額(2022年12月31日為1.482億美元)的外匯風險。截至2023年12月31日,巴西雷亞爾兑美元匯率上漲(走弱)10%和20%,税前淨收入將分別增加(減少)3580萬美元和7,170萬美元。該分析基於公司認為在年底合理可能的外幣匯率變動率,不包括以下衍生品的影響。分析假設所有其他變量,尤其是利率,都保持不變。公司可能使用某些外匯衍生品,包括美元和遠期合約,來管理其外匯風險。公司截至2023年12月31日的外匯衍生品摘要彙總如下:目的名義金額面額加權平均下限加權平均上限/遠期價格到期日運營成本2.325億美元/巴西雷亞爾 4.96 5.38 2024 年 1 月-2024 年 12 月資本支出 1.445 億美元/巴西雷亞爾 5.10 2024 年 1 月-2024 年 12 月合計 3.770 億美元/巴西雷亞爾 5.01 2024 年 1 月-2024 年 12 月總公允價值 5.33 該公司的外匯衍生品淨資產為1,130萬美元(2022年12月31日——資產為320萬美元)。外匯合約的公允價值是根據期權定價模型、遠期外匯匯率和交易對手提供的信息確定的。截至2023年12月31日的財年,外匯項圈合約公允價值的變動為760萬美元的收益(截至2022年12月31日的年度收益為3,310萬美元),該收益已計入外匯收益。此外,在截至2023年12月31日的年度中,公司確認了與外幣遠期合約結算相關的已實現收益分別為1140萬美元(截至2022年12月31日止年度的已實現虧損1,250萬美元)。利率風險公司主要受到可變利率貸款和借款利率變化的影響。管理層通過提供固定利率的貸款和借款,或訂立固定最終支付利率的衍生工具來降低利率風險敞口。Ero Copper Corp. 2023年12月31日 MD&A | 第 19 頁

2 8 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 該公司主要通過以巴西雷亞爾計價的240萬美元銀行貸款面臨利率風險。根據公司截至2023年12月31日的淨敞口,浮動利率的1%變化不會對其税前年度淨收入產生重大影響。價格風險公司可能使用衍生品,包括遠期合約、美元和掉期合約,來管理大宗商品價格風險。截至2023年12月31日,公司對受大宗商品價格變動影響的銷售額進行了臨時定價。根據該公司截至2023年12月31日的淨敞口,銅價的10%變動將導致250萬美元的變化。截至2023年12月31日,該公司已在2024年1月至2024年6月期間每月簽訂1,000噸銅的零成本銅衍生品合約,約佔該期間預計產量的25%。截至2023年12月31日,這些合約的公允價值為60萬美元的淨負債(2022年12月31日——負債60萬美元)。銅項圈合約的公允價值是根據期權定價模型、遠期銅價和交易對手提供的信息確定的。在截至2023年12月31日的年度中,公司確認了與銅對衝衍生品相關的其他收益或虧損的未實現虧損10萬美元(截至2022年12月31日的年度為零)和180萬美元的已實現虧損(截至2022年12月31日的年度為零)。有關適用於公司及其業務和運營的其他風險的討論,包括與公司的國外業務、環境和法律訴訟相關的風險,請參閲公司AIF中的 “風險因素”。其他財務信息截至2023年12月31日,公司沒有重大的資產負債表外安排。已發行股票數據截至2024年3月7日,該公司已發行和流通的普通股為102,759,852股。Ero Copper Corp. 2023年12月31日 MD&A | 第 20 頁

2 9 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 會計政策、判斷和估計重要的會計判斷和估算按照國際財務報告準則編制合併財務報表要求管理層對影響財務報表日報告的資產和負債金額以及報告期內報告的收入和支出金額的未來事件做出判斷、估計和假設。儘管這些估計是基於管理層對金額、事件或行動的最佳瞭解,但實際結果可能與這些估計有所不同。公司的重大會計政策和會計估計包含在公司截至2023年12月31日止年度的合併財務報表中。在確定公司及其子公司的本位幣以及評估與法律索賠和或有負債相關的現金流出概率方面,已經做出了判斷。某些會計政策,例如衍生工具、遞延收入、礦產的賬面金額和相關的礦山關閉和開墾成本、礦山關閉和開墾成本準備金、包括税收不確定性的所得税以及預期的信貸損失,都涉及關鍵的會計估計。其中某些估計值取決於礦產儲量和資源估計。礦產儲量和資源估計值的變化可能會影響折舊率和枯竭率、資產賬面金額以及礦山關閉和開採成本準備金。該公司根據合格人員彙編的信息估算其礦產儲量和資源。礦產儲量和資源的估算用於計算折舊、損耗和酌情確定CGU的可回收量,以及預測開採和關閉成本支出的時機。估算礦產儲量有許多固有的不確定性,當獲得新信息時,估算時有效的假設可能會發生重大變化。估算方法、商品預測價格、匯率、生產成本或回收率的變化可能會改變礦產儲量的經濟狀況,並可能最終導致礦產儲量的變化。管理層利用現有的最新信息,不斷審查其估計、判斷和假設。對估計數的修訂是前瞻性確認的。Ero Copper Corp. 2023年12月31日 MD&A | 第 21 頁

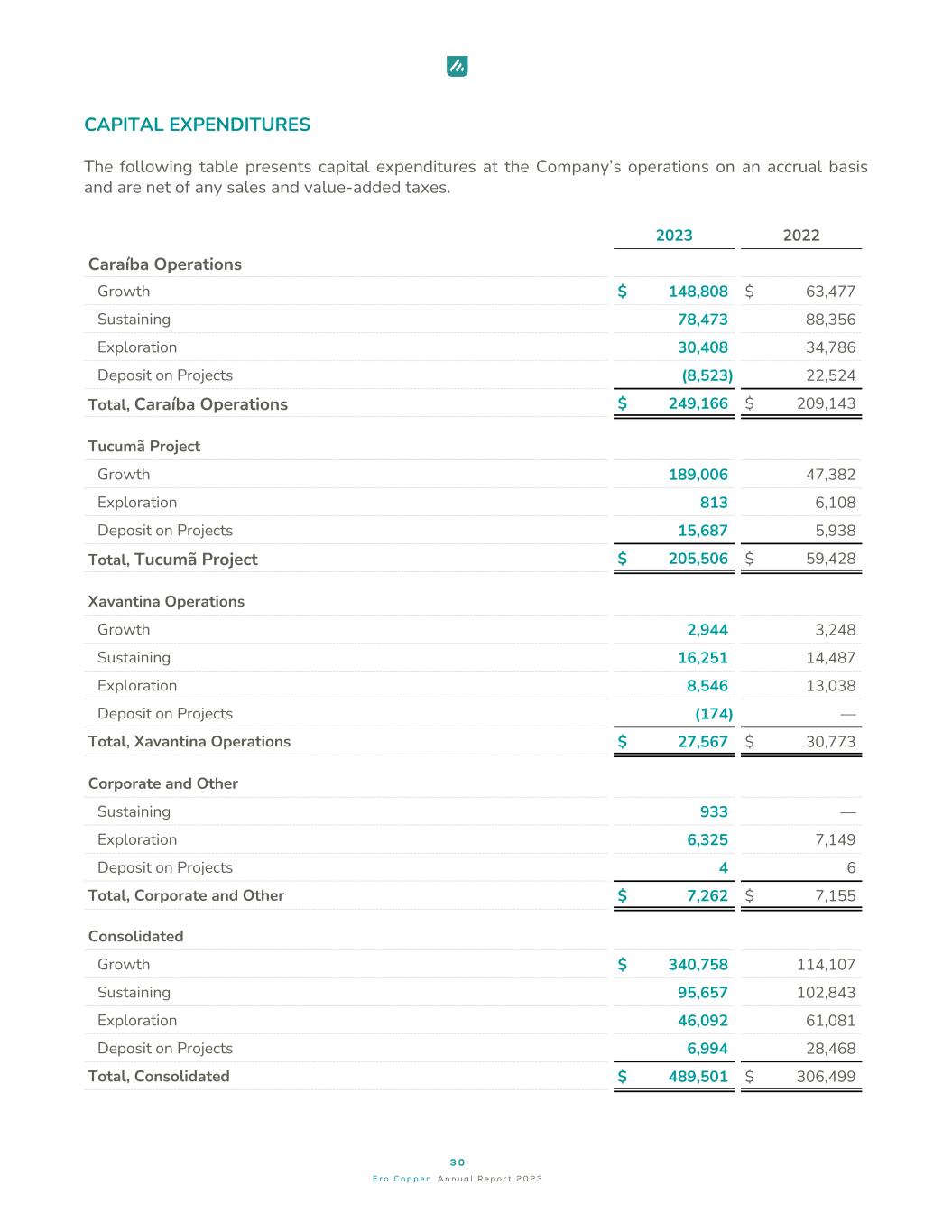

3 0 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 資本支出下表按應計制列出了公司運營的資本支出,扣除了所有銷售税和增值税。2023 年卡拉伊巴運營增長 148,808 美元 63,477 美元維持 78,473 88,356 勘探 30,408 34,786 筆項目存款 (8,523) 22,524 總計,加勒比業務 249,166 美元 209,143 美元 Tucumã項目增長 189,006 47,382 勘探 813 6,108 項目存款總計 15,687 5,938 美元,圖庫瑪項目 205,506 美元 59,428 美元 Xavantina 運營增長 2,944 3,248 維持 16,251 14,487 個勘探項目存款 8,546 13,038 美元 (174) — 總計,Xavantina 業務 27,567 美元 30,773 美元 30,773 美元企業和其他支撐 933 美元 — 勘探 6,325 7,149 筆存款 4 6 共計 7,262 美元 7,155 美元,綜合增長 340,758 美元 114,107 美元,維持 95,657 102,843 美元 46,092 61,081 項目存款總計 6,994 28,468 美元,合併 489,501 美元 306,499 美元 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 22 頁

3 1 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 替代業績(非國際財務報告準則)衡量標準公司利用某些替代業績(非國際財務報告準則)指標來監控其業績,包括銅C1現金成本、包括外匯套期保值在內的銅價C1現金成本、黃金AISC、已實現黃金價格、息税折舊攤銷前利潤、調整後的EBITDA BITDA、歸屬於公司所有者的調整後淨收益、調整後的每股淨收益、淨(現金)債務、營運資金和可用流動性。這些績效衡量標準沒有國際財務報告準則下公認的會計原則中規定的標準化含義,因此,列報的金額可能無法與其他礦業公司提出的類似衡量標準相提並論。這些非國際財務報告準則指標旨在提供補充信息,不應孤立地考慮,也不應作為根據《國際財務報告準則》編制的業績衡量標準的替代品。下表提供了這些非國際財務報告準則指標與公司財務報表中最直接可比的國際財務報告準則指標的對賬情況。除非另有説明,否則下文列出的非國際財務報告準則指標是在所列期內的一致基礎上計算的。銅C1現金成本和銅C1現金成本包括外匯套期保值銅C1現金成本和包括外匯套期保值在內的銅C1現金成本是公司用於管理和評估其銅礦開採業務業績的非國際財務報告準則績效指標。銅C1現金成本的計算方法是C1現金成本除以該期間生產的銅總磅數。C1 現金成本包括總生產成本,包括與運輸、處理和煉油費用相關的費用。這些成本不包括副產品抵免、激勵金和與向公司巴西客户開具的銷售發票相關的某些税收抵免。包括外匯套期保值在內的銅C1現金成本按C1現金成本計算,該成本根據其運營外匯套期保值的已實現收益或虧損除以該期間生產的銅總磅數進行調整。儘管公司未在其合併財務報表中採用套期保值會計,並通過損益確認這些合約的公允價值,但該公司認為,在簽訂這些合約時列報現金成本,包括已實現收益和虧損的影響,以減輕匯率變動的影響。鑑於Caraíba Operations銅精礦銷售渠道的變化,自2023年第四季度起,其客户收取的運費平價在銅C1現金成本的計算中作為處理、提煉和其他成本的一部分列報。此前該費用是作為已實現銅價的降幅而列報的。對比較期銅C1現金成本的計算進行了調整,以符合當前的方法。儘管銅C1現金成本在採礦業被廣泛報告為績效基準,但它沒有標準化的含義,是作為國際財務報告準則指標的補充而披露的。下表提供了銅C1現金成本與生產成本的對賬,這是其最直接可比的國際財務報告準則衡量標準。Ero Copper Corp. 2023年12月31日 MD&A | 第 23 頁

3 2 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 對賬:2023 年-2023 年第四季度-2023 年第三季度-2023 年第四季度生產成本 39,790 美元 39,345 美元 40,067 美元 153,187 美元 146,292 添加(減少):運輸成本和其他 1,853 1,614 2,362 6,539 9,019 治療、煉油和其他 7,332 6,574 9,989 28,323 36,156 個副產品抵免額 (3,394) (3,022) (6,103) (12,930) (22,282) 激勵金 (1,693) (1,609) (1,609) (1,609) (5,668) (3,914) 庫存淨變化 1,434 2,835 (861) 4,407 (6,407) 040) 外匯翻譯及其他 20 (171) (47) (149) 373 C1 現金成本 45,34245,566 44,315 173,709 159,604(收益)外匯套期保值(4,185)(3,458) (78) (11,417) 12,498 C1 現金成本,包括外匯套期保值 41,157 美元 42,108 美元 44,237 美元 162,292 美元 2023 年-2023 年第四季度-2023 年第三季度採礦成本 26,646 美元 27,258 美元 26,433 美元 102,908 美元 94,086 美元處理 8,177 8,362 8,033 30,736 30,155 間接 6,581 6,394 5,963 24,672 21,489 生產成本 41,404 42,429 158,316 145,730 副產品積分 (3,394) (3,022) (6,103) (6,103) (12,930) (22,282) 處理、煉油和其他 7,332 6,574 9,989 28,323 36,156 C1 現金成本 45,342 45,566 44,315 173,709 159,709 159,604(收益)虧損(4,185)美元(3,458)美元(78)(11,417)12,498 C1 現金成本,包括外匯套期保值 41,157 美元 42,108 美元 44,237 美元 162,292 美元 172,102 美元 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 24 頁 2023-2023 年第四季度-2023 年第三季度-2023 年第四季度每磅銅產量總量(千磅)25,926 23,734 27,918 9688 102,230 採礦 1.03 美元 1.15 美元 0.95 美元 1.06 美元 0.92 美元 0.92 加工 0.32 美元 0.29 美元 0.29 美元間接 0.27 美元 0.21 美元 0.21 美元副產品積分 $ (0.13) $ (0.13) $ (0.22)美元(0.13)美元(0.22)處理、煉油及其他 0.28 美元 0.28 美元 0.36 美元 0.29 美元 0.35 美元 C1 現金成本 1.75 美元 1.92 美元 1.59 美元 1.80 美元 1.55 美元(外匯套期保值)虧損 1.55 美元(0.16)美元(0.15)美元 —(0.12)美元 0.12 銅 C1 現金成本,包括外匯套期保值 1.59 美元 1.77 美元 1.59 美元 1.68 美元 1.67 美元已實現銅價是非國際財務報告準則比率,計算方法是銅收入總額除以該期間銷售的銅磅數。管理層認為,衡量已實現銅價可以使投資者根據每個報告期的已實現銅銷售更好地瞭解業績。鑑於Caraíba Operations銅精礦銷售渠道的變化,自2023年第四季度起,其客户收取的運費平價將重新歸類為銅C1現金成本的一部分,此前以已實現銅價的下調形式列出。此外,加回特許權使用費税以反映總收入,從而得出已實現的銅價。對比較期內已實現銅價的計算進行了調整,以符合現行方法。下表提供了已實現銅價的計算結果以及與銅板塊的對賬。對賬:2023年至2023年第四季度-2022年第三季度-2023年第四季度銅收入(000美元)(1) 83,237 美元 76,136 美元 98,315 美元 320,603 美元 351,404 美元減去:副產品積分 (3,394) (3,022) (6,103) (12,930) (22,282) 銅淨收入 79,843 73,114 92,212 3067,04 329,122 添加:處理、煉油及其他 7,332 6,574 9,989 28,323 36,156 添加:特許權使用税 1,501 1,418 1,566 6,049 6,572 銅總收入 88,676 81,106 103,767 342,045 371,850 銅精礦出售(磅)25,197 22,244 29,323 93,906 103,211 已實現銅價 3.52 美元 3.65 美元 3.54 美元 3.64 美元 3.60 美元 (1) 銅收入包括臨時價格和數量調整 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 25 頁

3 3 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 2023-2023年第四季度-2023年第三季度-2022年第三季度-2023年第四季度每磅銅產量總量(千磅)25,926 23,734 27,918 96,688 102,230 採礦 1.03 美元 1.15 美元 0.95 美元 1.06 美元 0.92 美元加工 0.32 美元 0.35 美元 0.29 美元 0.32$ 0.29 間接 0.25 美元 0.27 美元 0.21 美元 0.26 美元 0.21 副產品積分 $ (0.13) $ (0.13) $ (0.13) $ (0.22) $ (0.13) $ (0.22) 處理、煉油及其他 0.28 美元 0.28 美元 0.36 美元 0.29 美元 0.35 美元 C1 現金成本 1.75 美元 1.92 美元 1.59 美元 1.80 美元(國外收益)虧損交易所套期保值 $ (0.16) $ (0.15) $ — $ (0.12) $0。12 銅C1現金成本包括外匯套期保值1.59美元 1.77美元 1.59美元 1.59美元 1.68美元已實現銅價1.67美元是非國際財務報告準則比率,計算方法是銅總收入除以該期間銷售的銅的磅數。管理層認為,衡量已實現銅價可以使投資者根據每個報告期的已實現銅銷售更好地瞭解業績。鑑於Caraíba Operations銅精礦銷售渠道的變化,自2023年第四季度起,其客户收取的運費平價將重新歸類為銅C1現金成本的一部分,此前以已實現銅價的下調形式列出。此外,加回特許權使用費税以反映總收入,從而得出已實現的銅價。對比期已實現銅價的計算進行了調整,以符合現行方法。下表提供了已實現銅價的計算結果以及與銅板塊的對賬。對賬:2023年至2023年第四季度-2022年第三季度-2023年第四季度銅收入(000美元)(1) 83,237 美元 76,136 美元 98,315 美元 320,603 美元 351,404 美元減去:副產品積分 (3,394) (3,022) (6,103) (12,930) (22,282) 銅淨收入 79,843 73,114 92,212 3067,04 329,122 添加:處理、煉油及其他 7,332 6,574 9,989 28,323 36,156 添加:特許權使用税 1,501 1,418 1,566 6,049 6,572 銅總收入 88,676 81,106 103,767 342,045 371,850 銅精礦出售(磅)25,197 22,244 29,323 93,906 103,211 已實現銅價 3.52 美元 3.65 美元 3.54 美元 3.64 美元 3.60 美元 (1) 銅收入包括臨時價格和數量調整 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 25 頁

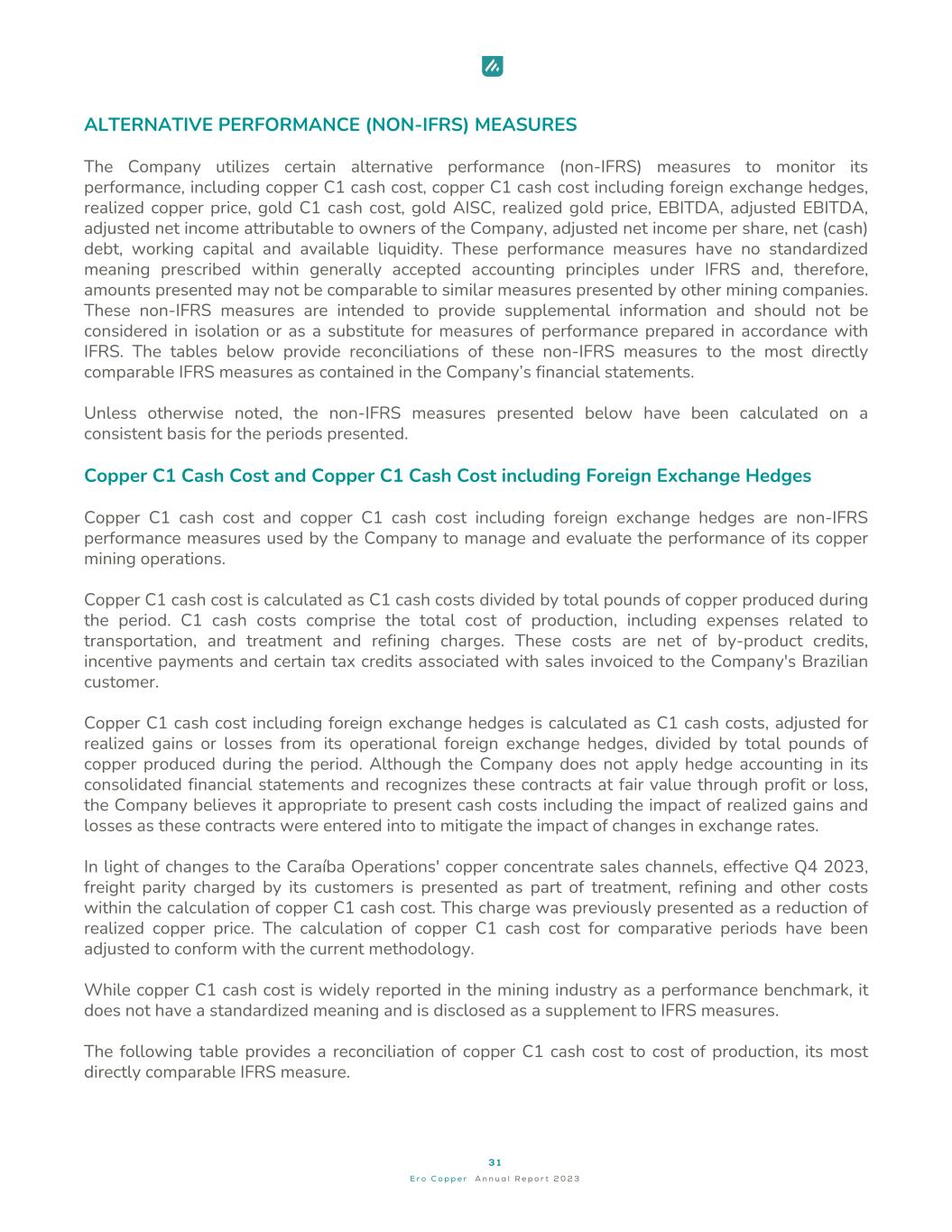

3 4 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 黃金C1現金成本和黃金AISC黃金C1現金成本是公司用來管理和評估其金礦開採板塊經營業績的非國際財務報告準則績效指標,計算方法為C1現金成本除以該期間生產的黃金總盎司。C1 現金成本包括總生產成本,扣除副產品抵免額和激勵金。黃金C1現金成本在採礦業被廣泛報告為業績基準,但沒有標準化的含義,並在國際財務報告準則指標的補充中披露。Gold AISC是上文討論的黃金C1現金成本的延伸,也是管理層用來評估其金礦開採部門經營業績的關鍵績效指標。黃金AISC的計算方法是AISC除以該期間生產的黃金總盎司。AISC包括C1現金成本、場地一般和管理成本、礦山關閉和修復準備金的增加、持續資本支出、持續租賃以及特許權使用費和生產税。黃金AISC在採礦業被廣泛報道為業績基準,但沒有標準化的含義,是在國際財務報告準則指標的補充中披露的。下表提供了黃金C1現金成本和黃金AISC與生產成本的對賬,這是其最直接可比的國際財務報告準則衡量標準。對賬:2023年至2023年第四季度-2022年第三季度-2023年第四季度生產成本7,122美元 6,323美元 4,834美元 25,209美元 24,768美元添加(減少):激勵金(386)(320)(167)(1,424)(1,117)庫存淨變化 65 213 258 862(119)副產品抵免額(248)(240)(199)(827)(627)(627)13) 熔鍊和煉油 113 101 61 353 234 外匯翻譯及其他 296 453 462 806 742 C1 現金成本 6,962 美元 6,530 美元 5,249 美元 24,979 美元 23,895 美元 23,895 場地一般和行政 1,492 1,196 1,196 3,648 礦山關閉和恢復準備金的增加 111 112 106 439 436維持資本支出 5,499 4,258 4,547 16,300 14,638 維持租賃付款 1,861 1,832 1,559 7,093 4,311 特許權使用費和生產税 785 808 262 2,487 1,041 AISC 美元 16,710 美元 14,844 美元 12,919 美元 56,664 美元 47,969 美元 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 26 頁

3 5 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 2023-2023年第四季度-2023年第三季度-2023年第三季度-2023年第四季度採礦成本 3,430 美元 3,140 美元 2,311 美元 12,154 美元 12,529 美元 12,529 加工 2,165 2,067 8,433 7,917 間接 1,352 1,364 1,009 4,866 3,866 28 生產成本 7,097 6,669 5,387 25,453 24,274 熔鍊和精煉成本 113 101 61 353 234 副產品積分 (248) (240) (199) (827) (613) C1 現金成本 6,962 美元 6,530 美元 5,249 美元 24,979 美元 23,895 美元 23,895 美元場地一般和行政 1,492 1,196 5,366 3,648 礦山關閉和修復條款 111 112 106 439 436維持資本支出 5,499 4,258 4,547 16,300 14,638 維持租約 1,861 1,832 1,559 7,093 4,311 特許權使用費和生產税 785 808 262 2,487 1,041 AISC 美元 16,710 美元 14,844 美元 12,919 美元 56,664 美元 47,969 每盎司成本 16,867 17,579 11,786 592 美元 42,669 採礦 203 美元 179 美元 196 美元 205 美元 294 美元加工 137 美元 123 美元 175 美元 142 美元 186 美元間接 80 美元 78 美元 86 美元 82 美元 90 美元冶煉和提煉 7 美元 6 美元 5 美元 5 美元 5 美元副產品積分 $ (14) 美元 (17) 美元 (13) 美元 (15) 美元 (15) 金 C1 現金成本 413 美元 371 美元 445 美元 422 美元 560 美元黃金 AISC 991 美元844 美元 1,096 美元 957 美元 1,124 美元 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 27 頁

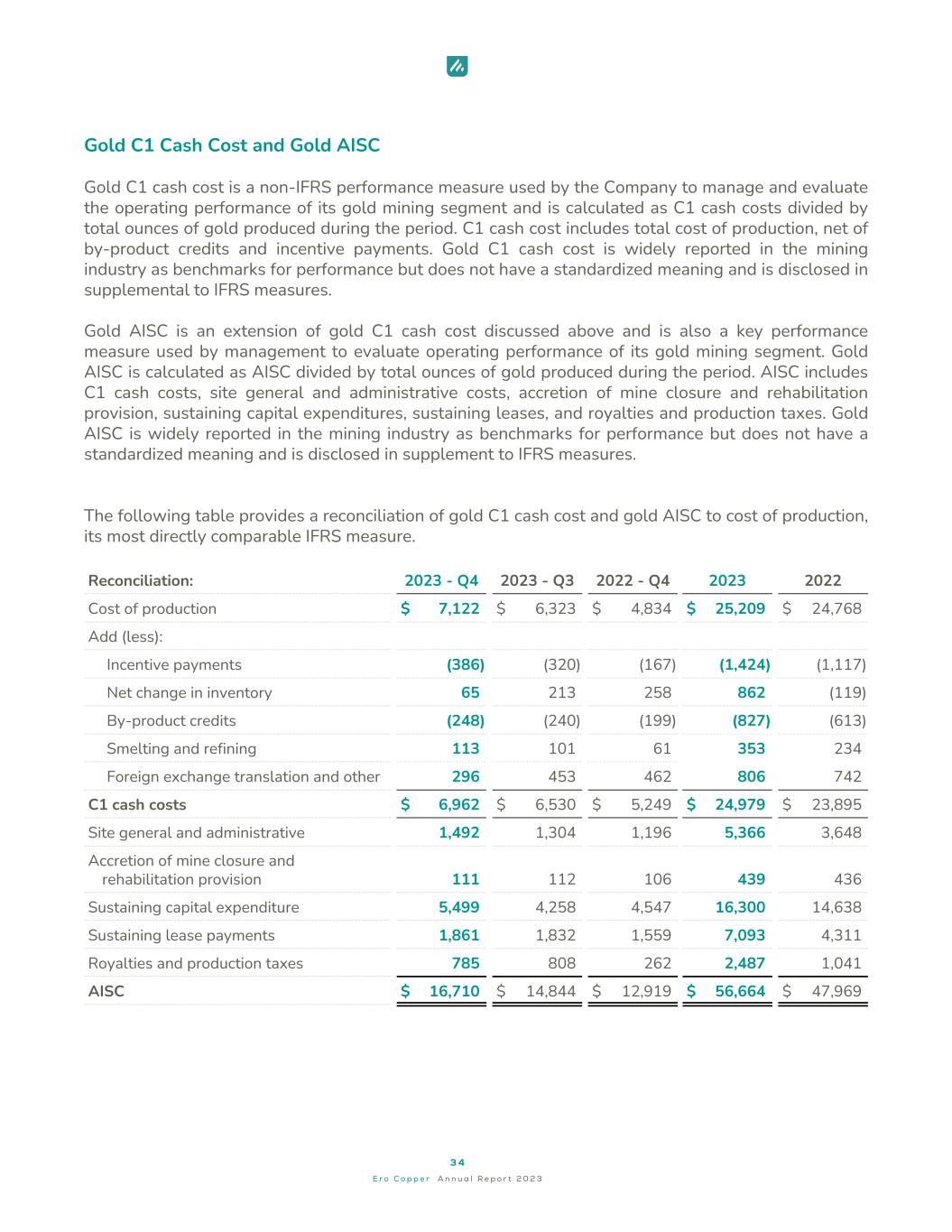

3 6 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 已實現黃金價格是非國際財務報告準則比率,計算方法是黃金總收入除以該期間出售的黃金盎司數。管理層認為,衡量已實現的黃金價格可以使投資者根據每個報告期的已實現黃金銷售更好地瞭解業績。下表提供了已實現黃金價格的計算以及黃金板塊收入的對賬情況,這是其最直接可比的《國際財務報告準則》衡量標準。(在 2000 年代,盎司和每盎司價格除外)2023-2023 年第四季度-2023 年第三季度-2023 年第四季度 NX 黃金收入 33,176 美元 29,046 美元 18,352 美元 106,877 美元 74,988 美元減去:副產品積分 (248) (240) (199) (827) (613) 黃金收入,淨收入 32,928 美元 28,806 美元 18,153 美元 106,050 美元 74,375 美元添加:冶煉、煉油和其他費用 713 588 365 2,165 1,443 黃金收入,總收入 33,641 美元 29,394 美元 18,518 美元 108,215 美元 75,818 美元-現貨(現金)28,205 美元 23,003 美元 14,391 美元 85,724 美元 57,416 美元-直播(現金)1,616美元 13 美元 1,383 美元 785 美元 5,409 美元 3,621 美元-直播(遞延收入攤銷)3,823 美元5,008 美元 3,342 美元 17,082 美元 14,781 美元黃金盎司總售出 18,479 15,457 10,583 57,949 41,951-現貨 14,332 11,867 8,321 43,944 31,869-直播 4,147 3,590 2,262 14,005 10,082 美元已實現黃金價格(每盎司)1,820 美元 1,902 美元 1,902 美元 1,750 美元 1,867 美元 1,807 美元-現貨 1,968 美元 1,938 美元 1,729 美元 1,951 美元 1,802 美元-直播(現金 + 遞延收入攤銷)1,311 美元 1,780 美元 1,824 美元 1,606 美元 1,825 美元-現金(現貨現金 + 直播現金)1,614 美元 1,578 美元 1,434 美元 1,573 美元利息、税前收益 1,455 美元 1,455 美元折舊和攤銷(“息税折舊攤銷前利潤”)和調整後的息税折舊攤銷前利潤息税折舊攤銷前利潤和調整後息税折舊攤銷前利潤是管理層用來評估其償債能力和運營業績的非國際財務報告準則績效指標。息税折舊攤銷前利潤是指扣除財務費用、財務收入、所得税、折舊和攤銷前的收益。調整後的息税折舊攤銷前利潤是指在為契約計算目的確定息税折舊攤銷前利潤所需的非現金和/或非經常性項目調整後的息税折舊攤銷前利潤。下表提供了息税折舊攤銷前利潤和調整後息税折舊攤銷前利潤與淨收益的對賬情況,這是其最直接可比的國際財務報告準則衡量標準。Ero Copper Corp. 2023年12月31日 MD&A | 第 28 頁

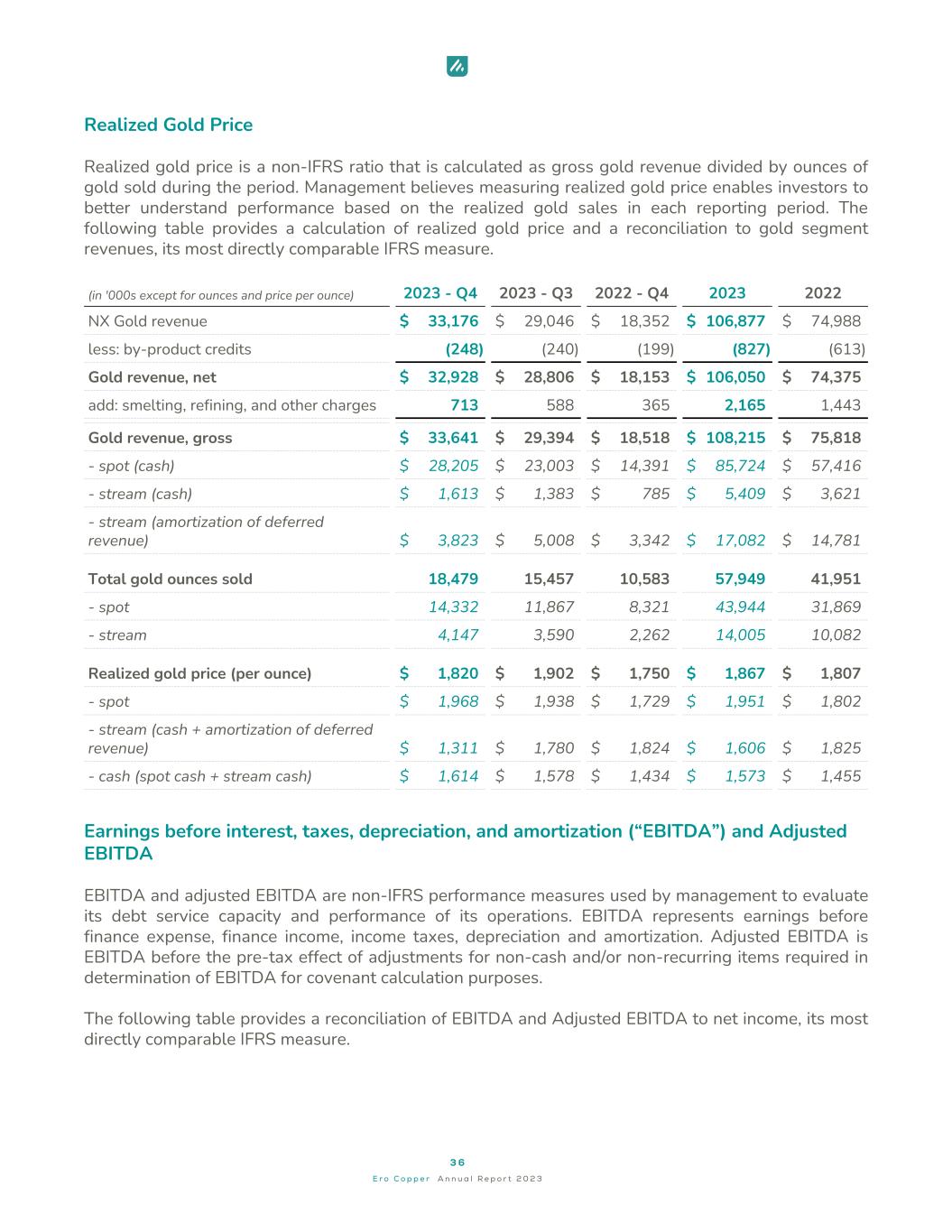

3 7 E r o C o p p e r a n u a l r e p o r e p o r t 2 0 2 3 對賬:2023 年-2023 年第四季度-2023 年第三季度-2023 年第四季度淨收入 37,052 美元 2,811 美元 22,472 美元 94,304 美元 103,067 美元調整:財務費用 5,284 8,017 12,290 25,822 33,223財務收入 (1,989) (2,976) (5,041) (12,465) (10,295) 所得税支出(回收)8,415 (807) 7,540 18,047 23,316 攤銷和折舊 24,980 21,299 16,361 83,024 58,969 息税折舊攤銷前利潤 (1) 73,742 美元 28,344 美元 53,622 美元 208,732 美元 208,280 美元國外交易所(收益)虧損 (24,871) 13,937 (4,569) (34,612) (19,910) 基於股份的薪酬 477 (1,185) 4,123 9,218 7,931 銅衍生品未實現虧損 955 1,814 — 115 — COVID-19 增量成本 — — — 1,956 調整後息税折舊攤銷前利潤 (1) 50,303 美元 42,910 美元 53,176 美元 183,453 美元 198,257 美元 (1) 自 2023 年第三季度起,息税折舊攤銷前利潤和調整後息税折舊攤銷前利潤已更新為納入財務收入調整。比較期的息税折舊攤銷前利潤和調整後的息税折舊攤銷前利潤已相應更新。歸屬於公司所有者的調整後淨收益和歸屬於公司所有者的調整後每股淨收益 “歸屬於公司所有者的調整後淨收益” 是經調整後的歸屬於股東的淨收益,根據管理層的判斷,這些交易並不代表我們的正常經營活動或不一定是經常性的。“歸屬於公司所有者的調整後每股淨收益”(“調整後每股收益”)的計算方法是 “歸屬於公司所有者的調整後淨收益” 除以該期間已發行普通股的加權平均數。該公司認為,除了根據國際財務報告準則制定的傳統指標外,公司和某些投資者和分析師還使用這些補充性非國際財務報告準則業績指標來評估公司的正常業績。調整後每股收益的列報並不意味着取代根據國際財務報告準則列報的歸屬於公司所有者的每股淨收益(虧損)(“EPS”),而是應結合此類國際財務報告準則衡量標準對其進行評估。下表提供了歸屬於公司所有者的調整後淨收益和調整後每股收益與歸屬於公司所有者的淨收益的對賬情況,這是該公司最直接可比的國際財務報告準則衡量標準。Ero Copper Corp. 2023年12月31日 MD&A | 第 29 頁

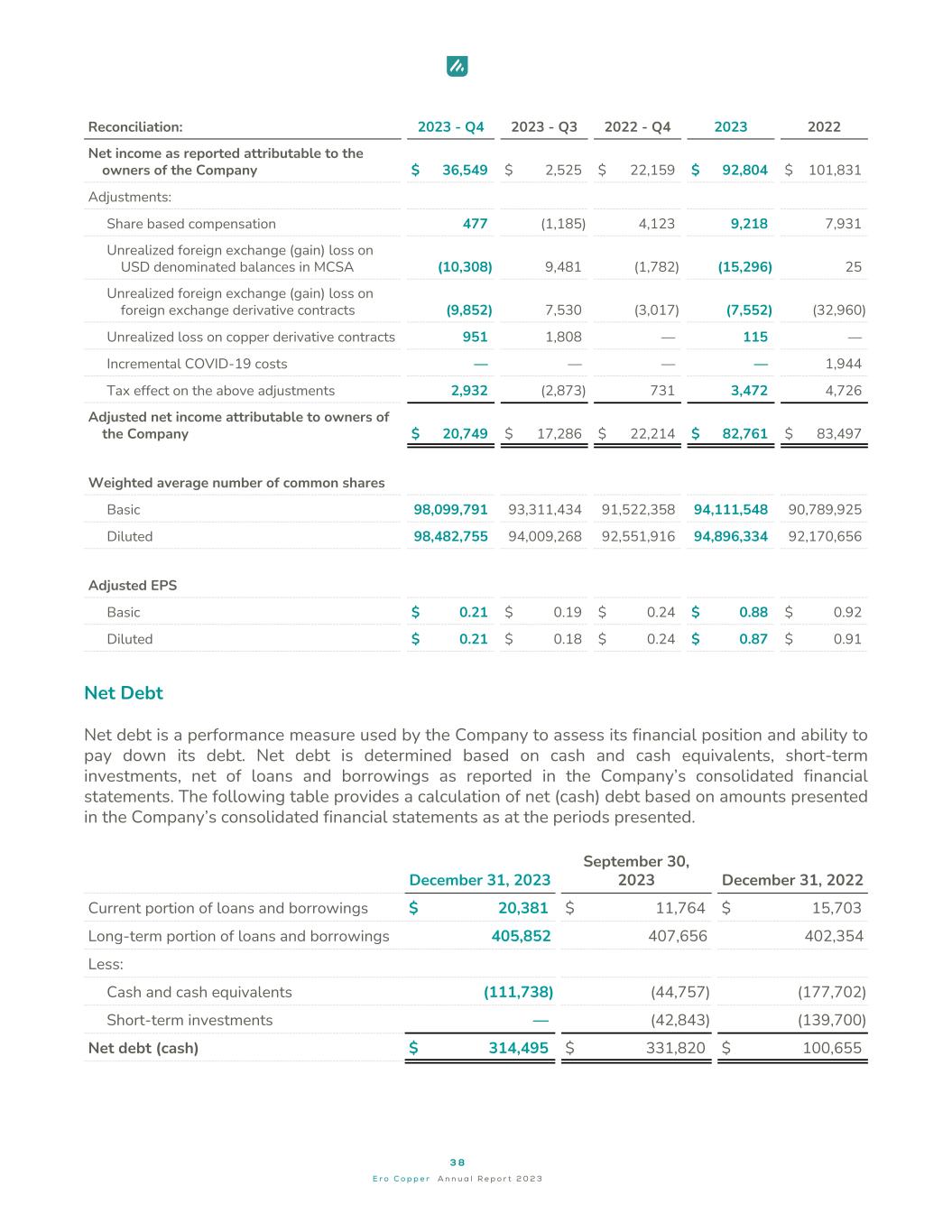

3 8 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 對賬:2023 年-2023 年第四季度-2023 年第三季度-2023 年第四季度-2023 年第四季度報告的歸屬於公司所有者的淨收益為 36,549 美元 2,525 美元 22,159 美元 92,804 美元 101,831 美元調整:股份薪酬 477 (1,185) 4,123 9,9218 31 MCSA (10,308) 美元計價餘額的未實現外匯(收益)虧損 9,481(1,782)(15,296) 25 外匯衍生品合約未實現外匯(收益)虧損 (9,852) 7,530 (3,017) (7,552) (32,960) 銅衍生合約的未實現虧損 9511,808 — 115 — COVID-19 增量成本 — — — — 1,944 税收對上述調整的影響 2,932 (2,873) 731 3,472 4,726 歸屬於公司所有者的調整後淨收益 20,749 美元 17,286 美元 22,214 美元 82,761 美元 83,497 加權平均普通股數量基本 93,311,434 91,522,434 91,522,434 8 94,111,548 90,789,925 攤薄 98,482,755 94,009,268 92,551,916 94,896,334 92,170,656 調整後每股收益基本值 0.21 美元 0.24 美元 0.88 美元 0.92 美元稀釋 0.21 美元 0.18 美元 0.24 美元 0.87 美元 0.91 淨負債是公司用來評估其業績的指標財務狀況和償還債務的能力。淨負債是根據公司合併財務報表中報告的現金和現金等價物、短期投資、扣除貸款和借款後確定的。下表根據截至報告期內公司合併財務報表中列報的金額計算的淨(現金)債務。2023 年 12 月 31 日 2023 年 9 月 30 日 2022 年 12 月 31 日 20,381 美元 11,764 美元 15,703 美元貸款和借款的長期部分 405,852 407,656 402,354 減去:現金及現金等價物 (111,738) (44,757) (177,702) 短期投資 — (42,843) (139,700) 淨負債 (現金) 314,495 美元 331,820 美元 100,655 美元 Ero Copper Corp. 2023 年 12 月 31 日 MD&A | 第 30 頁

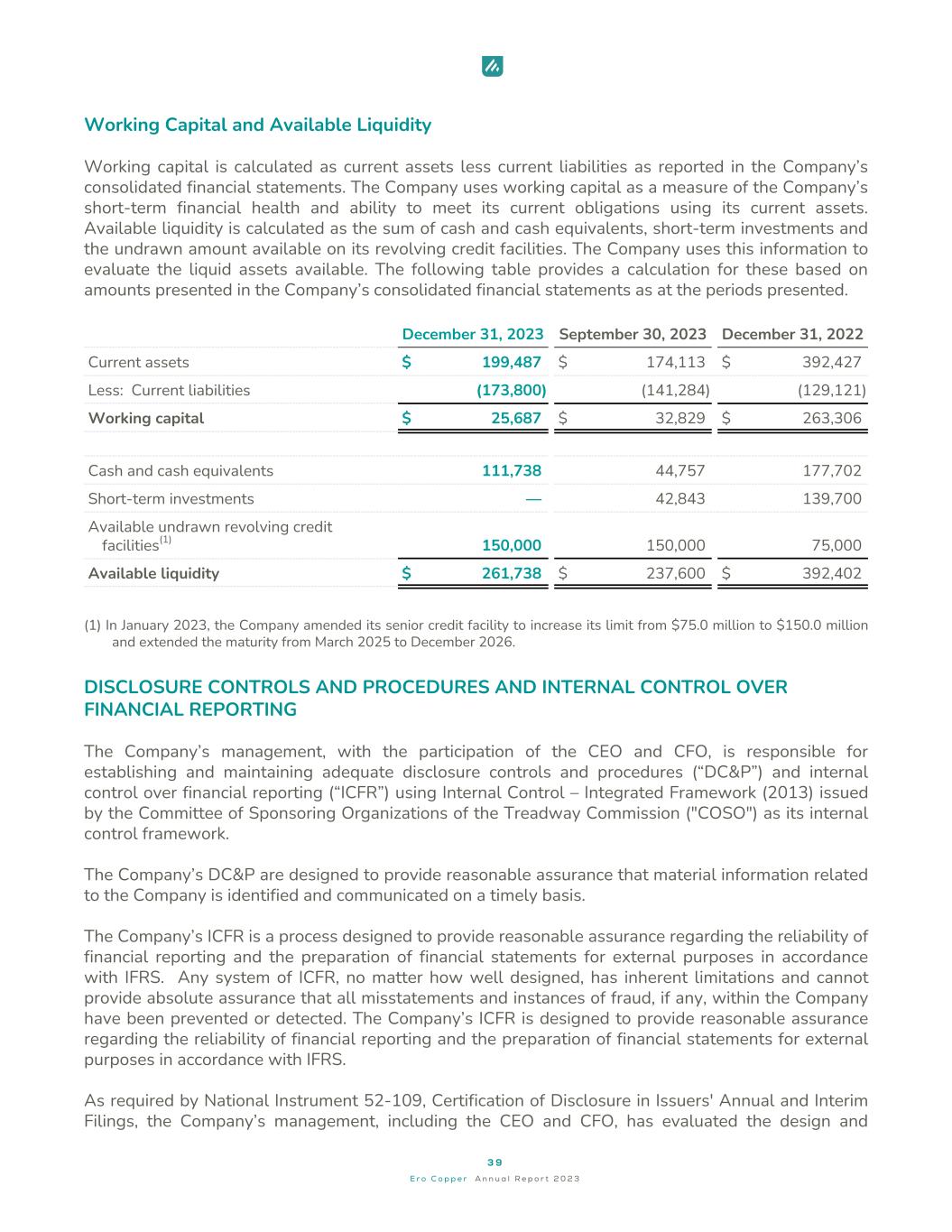

3 9 E r o C o p p e r a n u a l r e p o r e p o r t 2 0 2 3 營運資金和可用流動性營運資金按公司合併財務報表中報告的流動資產減去流動負債計算。公司使用營運資金來衡量公司的短期財務狀況以及使用流動資產履行當前義務的能力。可用流動性按現金和現金等價物、短期投資及其循環信貸額度的可用未提取金額的總和計算。公司使用這些信息來評估可用的流動資產。下表根據公司合併財務報表中列報的截至所列期間的金額對這些金額進行了計算。2023 年 12 月 31 日 2023 年 9 月 30 日 2022 年 12 月 31 日流動資產 199,487 美元 174,113 美元 392,427 美元扣除:流動負債 (173,800) (141,284) (129,121) 營運資金 25,687 美元 32,829 美元 263,306 美元現金及現金等價物 111,738 44,757 177,702 短期投資 — 42,843 139,700 可用的未提取循環信貸額度 (1) 150,000 150,000 75,000 美元可用流動性 261,738 美元 237,600 美元 392,402 美元 (1) 2023年1月,公司修改了優先信貸額度,將其限額從7,500萬美元提高到1.50億美元,並將到期日從2025 年 3 月至 2026 年 12 月。披露控制和程序以及財務報告的內部控制在首席執行官和首席財務官的參與下,公司管理層負責使用特雷德韋委員會贊助組織委員會(“COSO”)發佈的內部控制——綜合框架(2013年)作為其內部控制框架,建立和維持適當的披露控制和程序(“DC&P”)以及財務報告內部控制(“ICFR”)。公司的DC&P旨在為及時識別和傳達與公司相關的重要信息提供合理的保證。公司的ICFR流程旨在為財務報告的可靠性以及根據國際財務報告準則編制用於外部目的的財務報表提供合理的保證。任何ICFR系統,無論設計多麼精良,都有固有的侷限性,無法絕對保證公司內部的所有錯誤陳述和欺詐事件(如果有)都已被預防或發現。公司的ICFR旨在為財務報告的可靠性以及根據國際財務報告準則編制用於外部目的的財務報表提供合理的保證。根據National Instrument 52-109《發行人年度和中期申報披露證明》的要求,包括首席執行官和首席財務官在內的公司管理層已經對設計進行了評估,Ero Copper Corp. 2023年12月31日MD&A | 第31頁

4 0 E r o C o p e r a n u a l r e p o r e p o r t 2 0 2 3 公司 DC&P 和 ICFR 的運營效率,並得出結論,公司的DC&P和ICFR自2023年12月31日起生效。在截至2023年12月31日的年度中,公司的DC&P和ICFR沒有發生對ICFR產生重大影響或合理可能對ICFR產生重大影響的變化。關於科學和技術信息的注意除非另有説明,否則本MD&A中與Ero財產有關的科學和技術信息(“技術信息”)基於以下內容中的信息:該報告根據國家儀器43-101礦產項目披露標準(“NI 43-101”)編寫,標題為 “2022年巴西巴伊亞州庫拉薩谷卡拉伊巴業務的礦產資源和礦產儲量”,12月22日,2022年,生效日期為2022年9月30日,由波菲裏奧編寫卡巴萊羅·羅德里格斯、FAIG、貝爾納多·奧爾塔·德·塞爾凱拉·維亞納、FAIG、法比奧·瓦萊裏奧·卡馬拉·澤維爾、MAIG和埃德尼·拉斐爾·莫雷拉·德·卡瓦略·費爾南德斯、MAIG均為GE21諮詢礦業有限公司。(“GE21”)、BNA Mining Solutions(“BNA”)的FAIG的貝克·納德博士和NCL Ingeniería y Construcción SpA(“NCL”)(“卡拉伊巴運營技術報告”)的註冊會員(#0293)(智利礦業委員會)亞歷杭德羅·塞普爾韋達。根據NI 43-101的定義,每個人都是 “合格人士” 和 “獨立於公司”。該報告根據NI 43-101編寫,標題為 “新澤萬蒂納Xavantina業務的礦產資源和礦產儲量估計”,日期為2023年5月12日,生效日期為2022年10月31日,由波菲裏奧·卡瓦萊羅·羅德里格斯、FAIG、萊昂納多·德·莫賴斯·蘇亞雷斯、MAIG和Guilherme Gomides Ferreira編寫,全部來自GE21(“Xavantina”)運營技術報告”)。根據NI 43-101的定義,每個人都是 “合格人士” 和 “獨立於公司”。該報告根據NI 43-101編寫,標題為 “Boa Esperanca項目NI 43-101關於可行性研究更新的技術報告”,日期為2021年11月12日,生效日期為2021年8月31日,由工程師凱文·默裏、P.E. 艾琳·帕特森和斯科特·埃爾芬編寫,全部來自加拿大奧森科工程公司(或其子公司美國南方公司)Patterson 女士)、Carlos Guzmán,NCL 的 FausimM RM CMC 和艾默生 Ricardo Re,理學碩士,工商管理碩士,MauSimm(CP)(編號 305892),註冊會員(編號 0138)(智利礦業委員會)以及報告發布之日公司的資源經理(現為HCM Consultoria Geologica Eireli(“HCM”))(“圖庫瑪項目技術報告”)。根據NI 43-101的定義,P.E.E.的凱文·默裏、P.E. 的艾琳·帕特森和P.E. Scott C. Elfen、Carlos Guzmán、FausimM RM CMC和Emerson Ricardo Re,MauSimm(CP),均為公司的 “合格人士”。根據NI 43-101的定義,P.E.E.的凱文·默裏、P.E. 的艾琳·帕特森和P.E.的斯科特·埃爾芬以及FausimM RM CMC的卡洛斯·古茲曼都是 “獨立的” 公司。根據NI 43-101的定義,作為公司資源經理(在報告發布之日,現為HCM)的艾默生·裏卡多·再保險公司(CP)在報告發布之日並非 “獨立” 公司。應參閲《卡拉伊巴運營技術報告》、《Xavantina運營技術報告》和《圖庫瑪項目技術報告》的全文,每份報告均可在公司網站www.erocopper.com和公司簡介SEDAR+的公司簡介下查閲,網址為www.sedarplus.ca,EDGAR的簡介網址為www.sec.gov。Ero Copper Corp. 2023年12月31日 MD&A | 第 32 頁

4 1 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 本管理層面分析中披露的技術信息已獲得西德·貢薩爾維斯·蒙泰羅·菲略、中小企業RM(04317974)、MAIG(編號8444)、FausIMM(編號3219148)和作為公司內部 “合格人員” 的資源經理的審查和批准 NI 43-101 的含義。關於前瞻性陳述的警示説明本MD&A包含1995年《美國私人證券訴訟改革法》所指的 “前瞻性陳述” 和適用的加拿大證券立法所指的 “前瞻性信息”(統稱為 “前瞻性陳述”)。前瞻性陳述包括使用前瞻性術語的陳述,例如 “可能”、“可能”、“將”、“應該”、“打算”、“計劃”、“預期”、“預算”、“估計”、“預測”、“時間表”、“預測”、“相信”、“繼續”、“潛在”、“觀點” 或其負面或語法變化或其他變化其變體或類似的術語。前瞻性陳述可能包括但不限於以下方面的陳述:公司的產量、運營成本和資本支出指導、礦產儲量和礦產資源估計;針對更多礦產資源和擴張儲量;資本和運營成本估算及經濟分析(包括現金流預測),包括來自卡拉伊巴運營技術報告、Xavantina運營技術報告和圖庫馬項目技術報告的陳述;公司的預期、戰略和計劃卡拉伊巴業務、Xavantina業務和圖庫馬項目,包括公司計劃的勘探、開發、施工和生產活動;未來勘探和鑽探的結果;某些里程碑的預計完工日期;成功增加或升級礦產資源併成功開發新礦牀;未來勘探、開發和建設的成本和時機,包括但不限於卡拉伊巴業務深化擴展項目和圖庫馬項目;時機和Caraíba Operations、Xavantina業務和圖庫瑪項目的未來產量;公司對圖庫馬項目、深化擴建項目和/或卡拉伊巴工廠擴建項目的計劃資本支出在應急水平之內的預期;對公司管理與未來銅價波動和波動相關的風險能力的預期;公司及其業務、運營和財產的未來財務或經營業績和狀況,包括期望關於流動性、資本結構、競爭地位和股息支付;對未來貨幣匯率的預期;以及可能預測、預測、表明或暗示未來計劃、意圖、活動水平、結果、業績或成就的任何其他陳述。前瞻性陳述受各種已知和未知風險、不確定性和其他因素的影響,這些因素可能導致實際結果、行動、事件、條件、業績或成就與前瞻性陳述所表達或暗示的存在重大差異,包括但不限於本MD&A和AIF中在 “風險因素” 標題下討論的風險。本MD&A和AIF中討論的風險並未詳盡列可能影響公司任何前瞻性陳述的因素。儘管公司試圖確定可能導致實際業績、行動、事件、條件、業績或成就與前瞻性陳述中包含的重大差異的重要因素,但可能還有其他因素導致結果、行動、事件、條件、業績或成就與預期、估計或預期的不同。前瞻性陳述並不能保證未來的表現。無法保證前瞻性陳述會被證明是準確的,因為實際結果和未來事件可能與此類陳述中的預期存在重大差異。前瞻性陳述涉及 Ero Copper Corp. 2023年12月31日 MD&A | 第 33 頁

4 2 E r o C o p p e r a n u a l r e p o r e p o r t 2 0 2 3 關於未來且本質上不確定的陳述,由於各種風險、不確定性和其他因素,包括但不限於本文和AIF中標題為 “風險因素” 的風險、不確定性和其他因素,公司的實際業績、成就或其他未來事件或條件可能與前瞻性陳述中反映的存在重大差異”。公司的前瞻性陳述基於管理層在陳述發表之日的假設、信念、預期和觀點,其中許多可能難以預測且超出公司的控制範圍。關於本MD&A和AIF中包含的前瞻性陳述,公司對以下方面做出了某些假設:有利的股權和債務資本市場;以合理條件籌集任何必要的額外資本以推進公司物業和資產的生產、開發和勘探的能力;銅、黃金和其他金屬的未來價格;勘探和鑽探計劃的時機和結果;任何礦產儲量和礦產資源估算的準確性;的地質學Caraíba Operations、Xavantina Operations和Tucumã項目如每處房產的相應技術報告所述;生產成本;預算勘探、開發和施工成本和支出的準確性;燃料等其他商品的價格;未來的貨幣匯率和利率;運營條件良好,使公司能夠以安全、高效和有效的方式運營;面對這種情況,勞動力繼續保持健康流行病、流行病或其他健康風險(包括 COVID-19)、政治和監管穩定;以優惠條件獲得政府、監管機構和第三方批准、執照和許可證;以優惠條件獲得現有批准、執照和許可證的必要續期;適用法律的要求;持續的勞動穩定;金融和資本貨物市場的穩定;設備的可用性;與當地團體的積極關係以及公司履行與此類團體協議規定的義務的能力;以及令人滿意的條款和公司當前貸款安排的條件。儘管公司認為截至本MD&A發佈之日,前瞻性陳述中固有的假設是合理的,但這些假設受重大的業務、社會、經濟、政治、監管、競爭和其他風險和不確定性、突發事件和其他因素的影響,這些風險和不確定性、突發事件和其他因素可能導致實際行動、事件、條件、結果、業績或成就與前瞻性陳述中的預測存在重大差異。該公司警告説,上述假設清單並不詳盡。其他事件或情況可能導致實際業績與本MD&A中包含的前瞻性陳述中估計或預測以及所表達或暗示的結果存在重大差異。此處包含的前瞻性陳述自本MD&A發佈之日起作出,除非適用的證券法要求,否則公司不承擔任何更新或修改任何前瞻性陳述的義務,無論是由於新信息、未來事件或業績還是其他原因。關於礦產資源和儲量估算的注意事項除非另有説明,否則本MD&A以及此處以引用方式納入的文件中包含的所有儲量和資源估算均根據加拿大NI 43-101和加拿大采礦、冶金和石油協會(“CIM”)——CIM理事會通過的經修訂的礦產資源和礦產儲量定義標準(“CIM標準”)編制。NI 43-101是由加拿大證券管理局制定的一項規則,為發行人公開披露與礦業項目有關的科學和技術信息制定了標準。加拿大標準,包括NI 43-101,與美國證券交易委員會(“SEC”)的要求有很大不同,此處包含的儲備和資源信息可能無法與類似的Ero Copper Corp. 2023年12月31日可比MD&A | 第 34 頁

4 3 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 美國公司披露的信息。特別是,在不限制前述內容概括性的前提下,本MD&A和此處以引用方式納入的文件使用了根據NI 43-101和CIM標準定義的 “計量資源”、“指示資源” 和 “推斷資源” 等術語。除了最近的修正案外,美國的礦產財產披露要求(“美國規則”)受經修訂的1933年《美國證券法》(“美國證券法”)第S-K條例1300小節管轄,該條例不同於CIM標準。作為根據多司法管轄區披露系統(“MJDS”)有資格向美國證券交易委員會提交報告的外國私人發行人,根據美國法規,Ero無需披露其礦產特性,並將繼續根據NI 43-101和CIM標準進行披露。如果Ero不再是外國私人發行人或失去了根據MJDS提交40-F表年度報告的資格,則Ero將受美國規則的約束,該規則與NI 43-101和CIM標準的要求不同。根據新的美國規則,美國證券交易委員會承認 “測得的礦產資源”、“指示的礦產資源” 和 “推斷的礦產資源” 的估計。此外,美國法規中 “探明礦產儲量” 和 “可能的礦產儲量” 的定義現在與NI 43-101中的相應標準 “基本相似”。與被描述為儲量的礦化相比,使用這些術語描述的礦化在其存在和可行性方面具有更大的不確定性。因此,提醒美國投資者不要假設Ero報告的任何測得的礦產資源、指示的礦產資源或推斷的礦產資源在經濟或法律上是或將來可以開採的。此外,“推斷的礦產資源” 在其存在以及是否可以合法或經濟地開採方面存在更大的不確定性。根據加拿大證券法,除非在極少數情況下,否則對 “推斷礦產資源” 的估計可能不構成可行性或預可行性研究的基礎。儘管美國法規中的上述術語與NI 43-101和CIM標準下的標準 “基本相似”,但美國規則和CIM標準下的定義存在差異。因此,如果Ero根據美國規則採用的標準編制儲量或資源估算值,則無法保證Ero根據NI 43-101可能報告的 “探明礦產儲量”、“可能的礦產儲量”、“測得的礦產資源”、“指示的礦產資源” 和 “推斷的礦產資源” 的任何礦產儲量或礦產資源將相同。其他信息有關Ero及其業務活動(包括AIF)的更多信息,可在公司的簡介下查閲,網址為www.sedarplus.ca和www.sec.gov。Ero Copper Corp. 2023年12月31日 MD&A | 第 35 頁

C o n s o l i d a t e d f i n a n a n c i a l s t t e m e n t s f o r t h e ye e e e e e n d d e d d e e e d e e d e e e e m b e r 3 1、2 0 2 3 a n d 2 0 2 4 4 E r o p p p p e r p o p p p e n n n u l l r r r e p o p p o p p p e n n u l l r r r t 2 0 2 3

4 5 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 獨立註冊會計師事務所致股東和董事會的報告 Ero Copper Corp. 關於合併財務報表的意見我們已經審計了隨附的截至2023年12月31日和2022年12月31日的Ero Copper Corp.(以下簡稱 “公司”)合併財務狀況報表、相關的合併經營報表和綜合收益、現金流和股東變動截至該年度的每年的權益以及相關票據(統稱為合併財務報表)。我們認為,合併財務報表按照國際會計準則委員會發布的《國際財務報告準則》,在所有重大方面公允列報了公司截至2023年12月31日和2022年12月31日的財務狀況以及截至該日止每年的財務業績和現金流量。我們還根據特雷德韋委員會贊助組織委員會發布的《內部控制——綜合框架》(2013)中規定的標準,根據上市公司會計監督委員會(PCAOB)的標準,對公司截至2023年12月31日的財務報告內部控制進行了審計,並且我們在2024年3月7日的報告對公司財務報告內部控制的有效性發表了無保留的意見。意見依據這些合併財務報表由公司管理層負責。我們的責任是根據我們的審計對這些合併財務報表發表意見。我們是一家在PCAOB註冊的公共會計師事務所,根據美國聯邦證券法以及美國證券交易委員會和PCAOB的適用規則和條例,我們對公司必須保持獨立性。我們根據PCAOB的標準進行了審計。這些標準要求我們計劃和進行審計,以合理地保證合併財務報表是否不存在因錯誤或欺詐造成的重大錯報。我們的審計包括執行程序,評估合併財務報表中因錯誤或欺詐而出現重大錯報的風險,以及執行應對這些風險的程序。此類程序包括在測試基礎上審查有關合並財務報表中金額和披露內容的證據。我們的審計還包括評估管理層使用的會計原則和做出的重要估計,以及評估合併財務報表的總體列報方式。我們認為,我們的審計為我們的意見提供了合理的依據。關鍵審計事項下文通報的關鍵審計事項是本期對合並財務報表的審計中產生的問題,該合併財務報表已通報或要求傳達給審計委員會,並且:(1)與合併財務報表相關的賬目或披露有關,(2)涉及我們特別具有挑戰性、主觀或複雜的判斷。關鍵審計事項的溝通不會以任何方式改變我們對合並財務報表的總體看法,而且通過通報下述關鍵審計事項,我們不會就關鍵審計事項或與之相關的賬目或披露提供單獨意見。評估巴西所得税待遇不確定性的確認情況如合併財務報表附註3 (c) 所述,對所得税待遇的不確定性的評估依據是相關部門審查後是否有可能接受這些不確定性

4 6 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 巴西的税務當局。這些不確定性會影響確認的所得税金額。如附註2(d)所述,該公司在巴西開展業務,那裏的税務機關可以審計所得税待遇,此類審計的解決可能跨越多年。巴西的税法很複雜,經常會發生變化和不同的解釋;因此,所得税待遇的最終結果可能與確認的金額不同。我們認為,評估承認巴西所得税待遇的不確定性是一項關鍵的審計事項。在評估公司與用於確定這些不確定税收狀況的所得税法的解釋和適用有關的判斷和估計時,審計師需要高度的主觀判斷以及專業技能和知識。以下是我們為解決這一關鍵審計問題而執行的主要程序。我們評估了設計並測試了與公司評估不確定税收狀況的流程相關的內部控制的運營有效性。我們聘請了具有專業技能和知識的税務專業人員,他們通過檢查內部和外部準備的文件,包括與巴西税務機關的通信以及公司收到的第三方法律和税務建議,協助評估公司適用税法的情況並評估其不確定的税收狀況。/s/ 畢馬威會計師事務所特許專業會計師事務所我們自2017年起擔任公司的審計師。加拿大温哥華 2024 年 3 月 7 日 Ero Copper Corp. 第 2 頁

4 7 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 獨立註冊會計師事務所致股東和董事會的報告 Ero Copper Corp. 關於財務報告內部控制的意見我們根據贊助組織委員會發布的《內部控制——綜合框架》(2013)中規定的標準,對截至2023年12月31日的Ero Copper Corp.(公司)財務報告的內部控制進行了審計特雷德韋委員會的。我們認為,根據特雷德韋委員會贊助組織委員會發布的《內部控制——綜合框架》(2013年)中規定的標準,截至2023年12月31日,公司在所有重大方面維持了對財務報告的有效內部控制。我們還根據上市公司會計監督委員會(美國)(PCAOB)的標準,審計了截至2023年12月31日和2022年12月31日的公司合併財務狀況表、截至該日止每年的相關合並運營和綜合收益報表、現金流和股東權益變動以及相關附註(統稱為合併財務報表),我們於2024年3月7日提出的報告表示對這些合併財務的無保留意見聲明。意見依據公司管理層負責維持對財務報告的有效內部控制,並評估財務報告內部控制的有效性,這包括在隨附的管理層討論分析中,標題為 “披露控制和程序以及財務報告的內部控制”。我們的責任是根據我們的審計對公司對財務報告的內部控制發表意見。我們是一家在PCAOB註冊的公共會計師事務所,根據美國聯邦證券法以及美國證券交易委員會和PCAOB的適用規則和條例,我們對公司必須保持獨立性。我們根據PCAOB的標準進行了審計。這些準則要求我們規劃和進行審計,以便合理地確定是否在所有重要方面維持了對財務報告的有效內部控制。我們對財務報告內部控制的審計包括瞭解財務報告的內部控制,評估存在重大缺陷的風險,以及根據評估的風險測試和評估內部控制的設計和運營有效性。我們的審計還包括執行我們認為必要的其他程序。我們認為,我們的審計為我們的意見提供了合理的依據。財務報告內部控制的定義和侷限性公司對財務報告的內部控制是一個旨在合理保證財務報告的可靠性以及根據公認的會計原則為外部目的編制財務報表的可靠性提供合理保證的過程。公司對財務報告的內部控制包括:(1) 與保存記錄有關的政策和程序,這些記錄以合理的詳細程度準確和公平地反映公司資產的交易和處置;(2) 提供合理的保證,在必要時記錄交易,以便根據公認的會計原則編制財務報表,以及公司的收入和支出僅根據管理層的授權進行;以及公司董事;以及(3)為防止或及時發現未經授權獲取、使用或處置可能對財務報表產生重大影響的公司資產提供合理的保證。

4 8 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 由於其固有的侷限性,對財務報告的內部控制可能無法防止或發現錯誤陳述。此外,對未來時期任何有效性評估的預測都可能面臨這樣的風險:由於條件的變化,控制措施可能變得不充分,或者對政策或程序的遵守程度可能下降。/s/ 畢馬威會計師事務所加拿大温哥華特許專業會計師事務所 2024 年 3 月 7 日 Ero Copper Corp. 第 2 頁

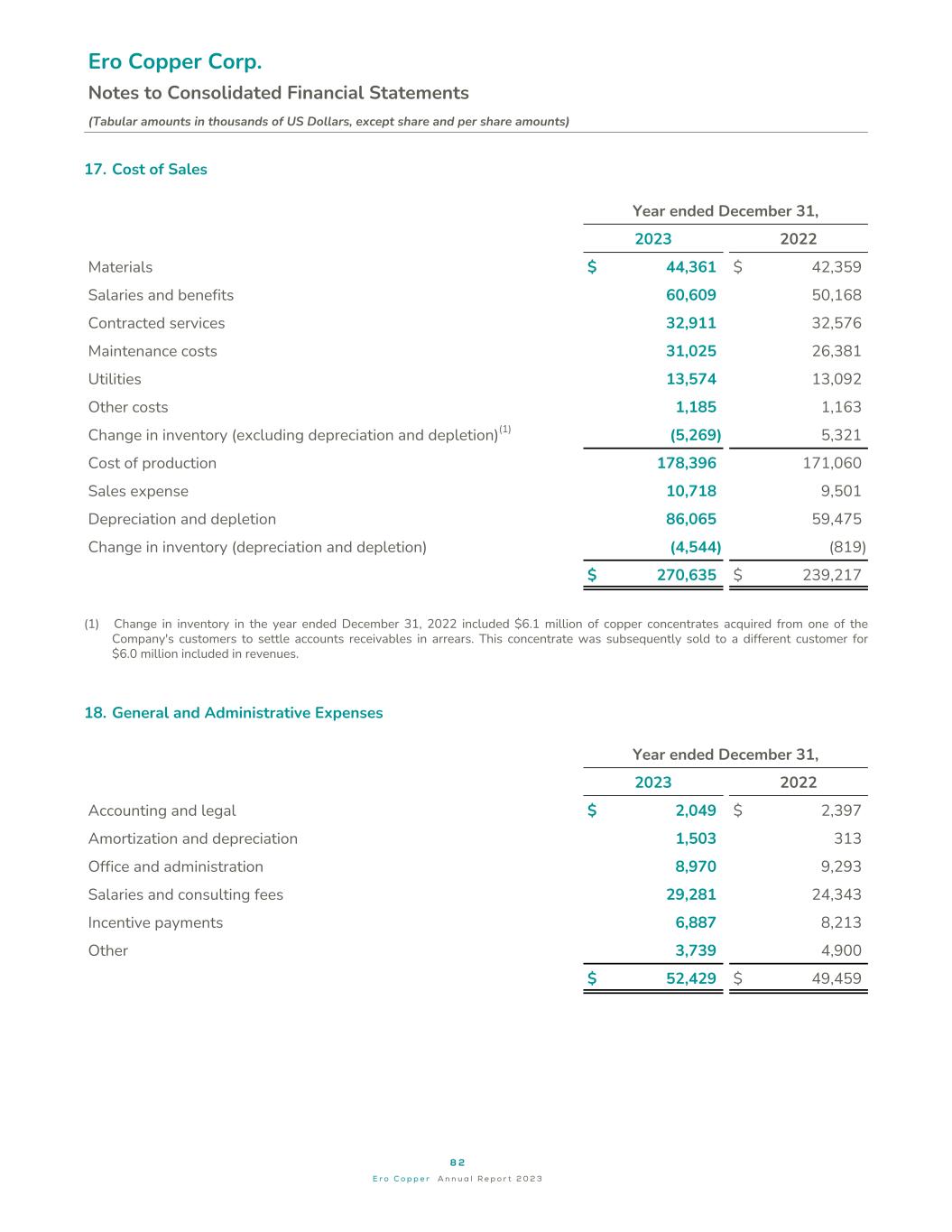

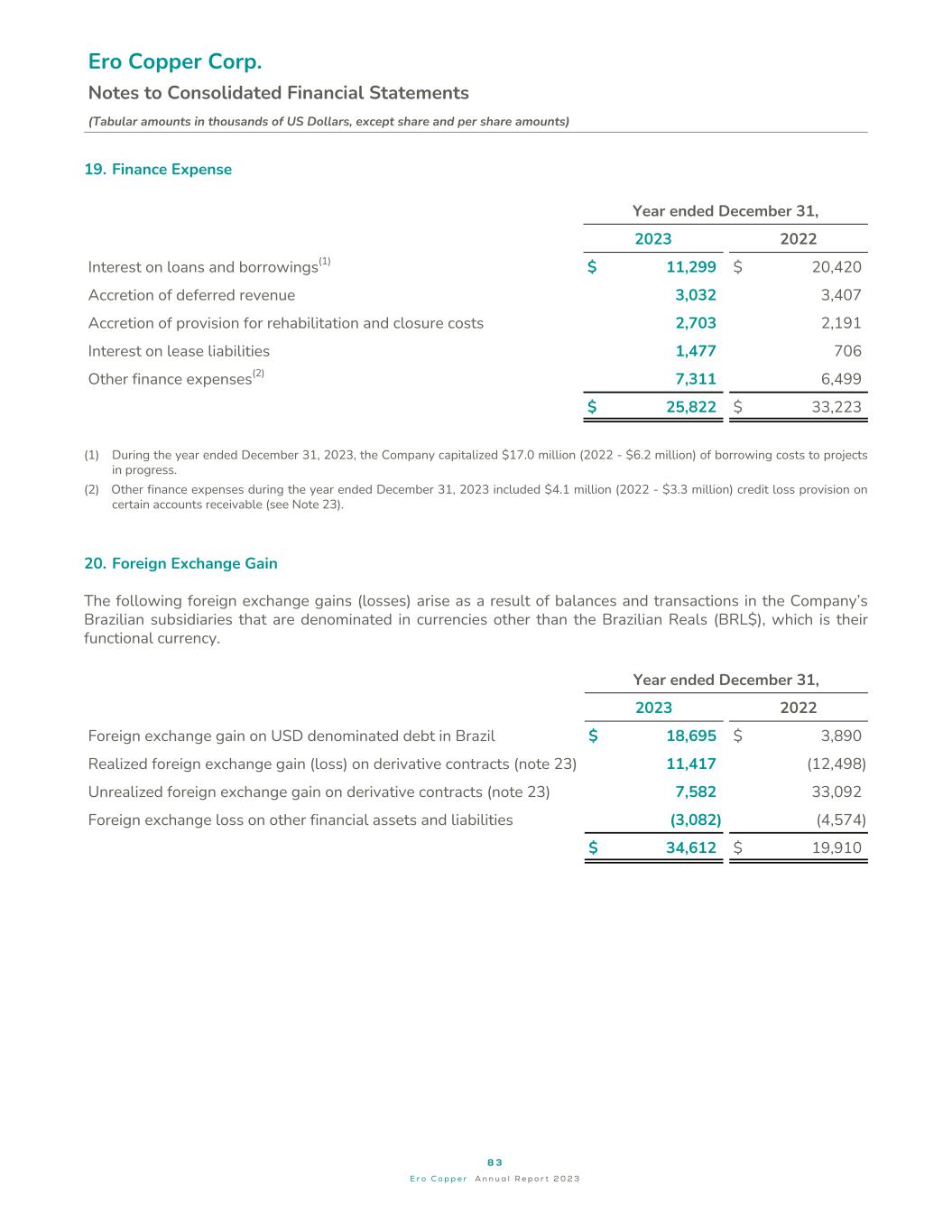

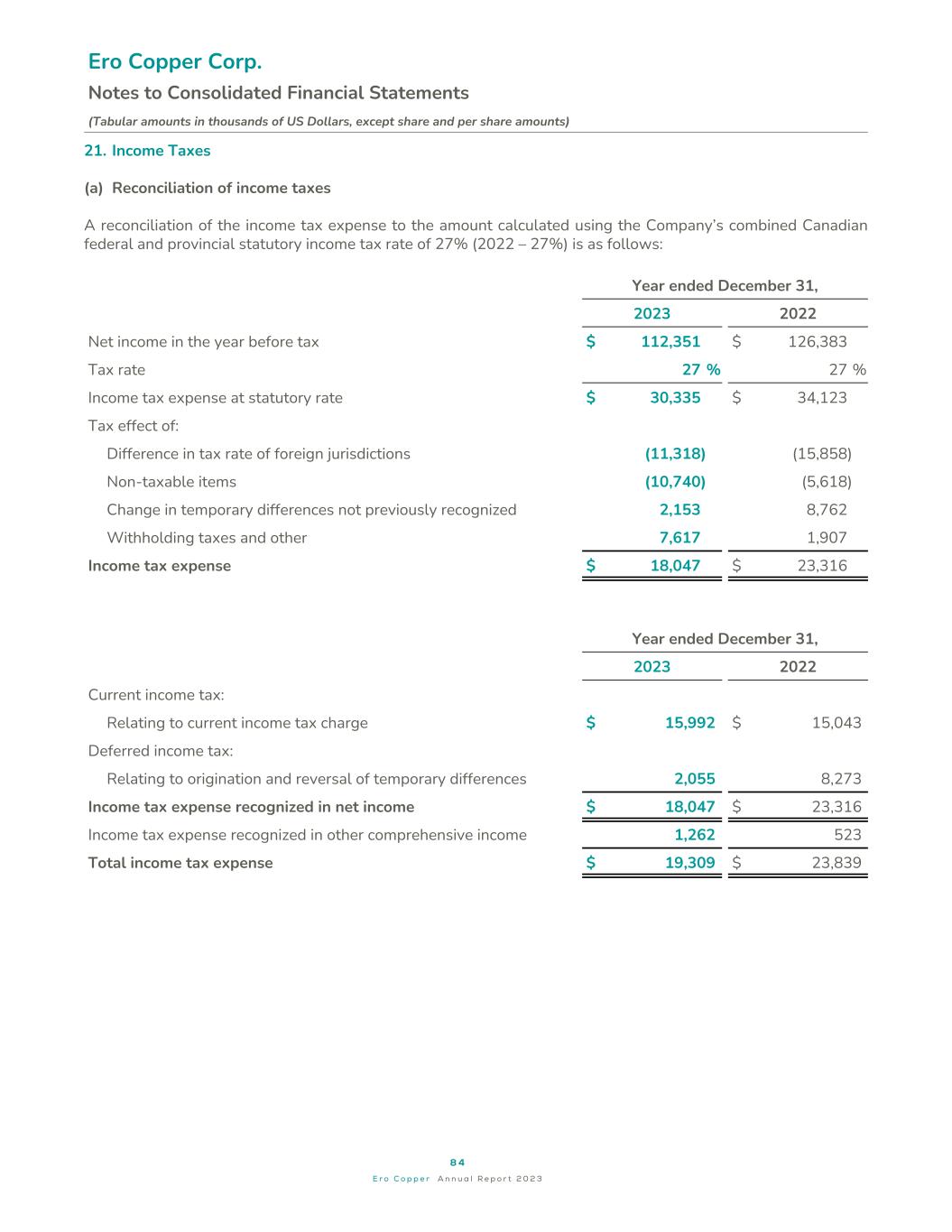

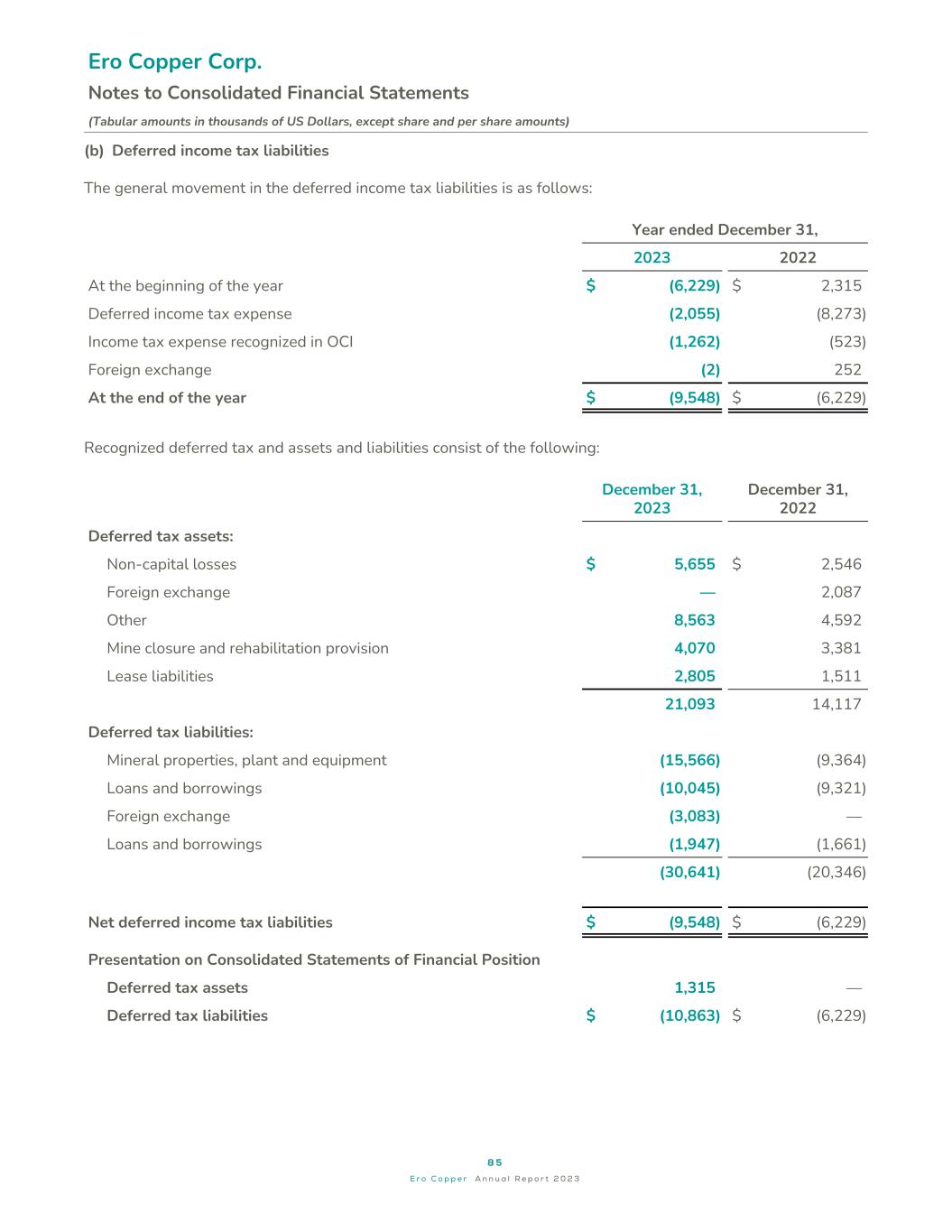

4 9 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 目錄合併財務報表 50 合併財務狀況表 51 合併經營報表和綜合收益表 52 合併現金流量表 53 合併股東權益變動表合併財務報表附註通則 54 附註 1.業務性質54注2.編寫基礎59注3.物料會計政策67附註4.分部披露財務狀況表70附註5.存貨70附註6.其他流動資產71附註7.礦物特性, 廠房和設備72注8.勘探和評估資產72附註9.存款和其他非流動資產72附註10.應付賬款和應計負債73附註11.貸款和借款74附註12.遞延收入 75 附註 13。為修復和關閉費用編列的經費76附註14.其他非流動負債76附註15.股本收益表81附註16.收入 82 附註 17。銷售成本82附註18.一般和管理費用83附註19.財務費用83附註20。外匯收益84附註21。所得税其他項目86附註22.關聯方交易86附註23。金融工具90附註24。資本管理90附註25。補充現金流量信息91附註26.承諾和突發事件

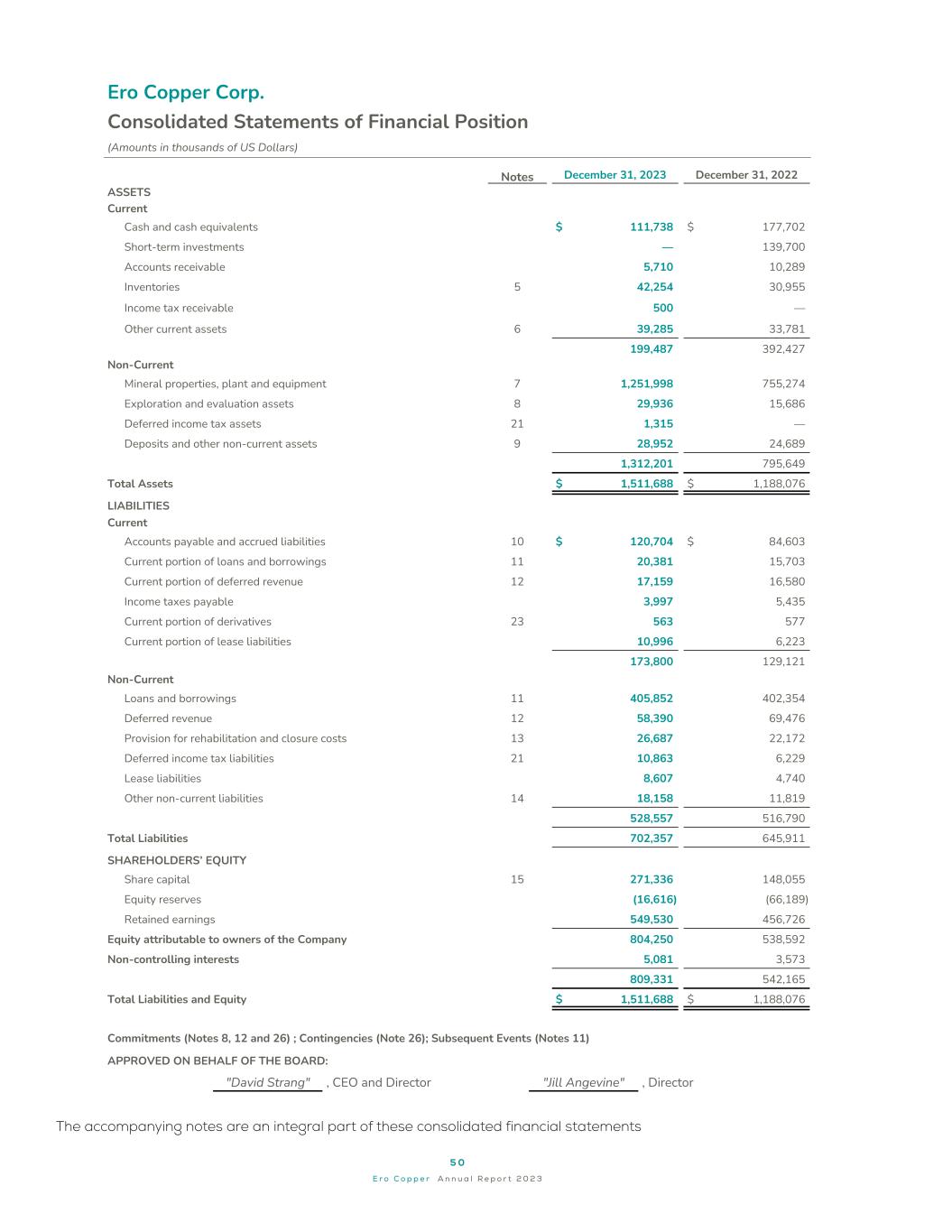

5 0 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 票據 2023 年 12 月 31 日 2022 年 12 月 31 日資產 111,738 美元 177,702 美元短期投資 — 139,700 應收賬款 5,710 10,289 存貨 5 42,254 30,955 應收所得税 500 — 其他流動資產 6 39,285 33,781 1991 ,487 392,427 非流動礦產財產、廠房和設備 7 1,251,998 755,274 勘探和評估資產 8 29,936 15,686 遞延所得税資產 21 1,315 — 存款和其他非流動資產 9 28,952 24,689 1,312,201 795,649 總計資產 1,511,688 美元 1,188,076 美元流動應付賬款和應計負債 10 美元 120,704 美元 84,603 貸款和借款的流動部分 11 20,381 15,703 遞延收入的流動部分 12 17,159 16,580 應付所得税 3,997 5,435 衍生品的流動部分 23 563 577 租賃負債的流動部分 10,996 6,223 173,800 129,1800 129,1800 21 非流動貸款和借款 11 405,852 402,354 遞延收入 12 58,390 69,476 重整和關閉費用準備金 13 26,687 22,172 遞延所得税負債 21 10,863 6,229 租賃負債 8,607 4,740 其他非流動負債 14 18,158 11,819 528,557 516,790 總負債 702,357 645,911 股東權益股本 15 271,336 148,055 股權儲備 (16,616) (66,189) 留存收益 549,530 456,726 歸屬於公司所有者的權益 804,250 538,592 非控股權益 5,081 3,573 809,331 542,165 總負債和權益 1,511,688 美元 1,188,076 美元承付款(附註8、12和26);意外開支(附註26);代表董事會批准的後續活動(附註11):首席執行官兼董事 “大衞·斯特朗”Jill Angevine”,Ero Copper Corp. 董事合併財務狀況表(金額以千美元計)附註是合併財務報表的組成部分第1頁隨附的附註是這些合併財務報表的組成部分

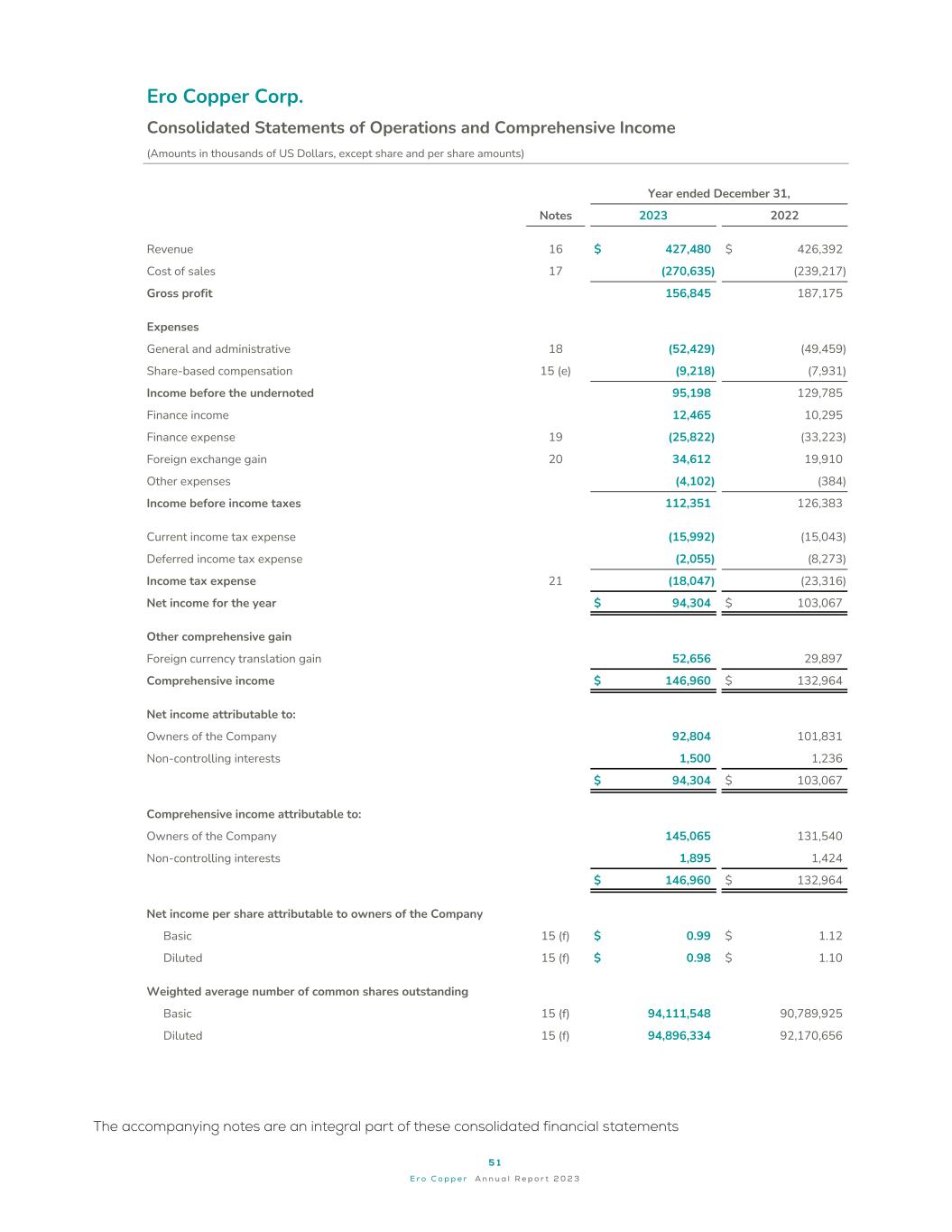

5 1 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 截至12月31日的年度,附註 2023 年收入 16 美元 427,480 美元 426,392 銷售成本 17 (270,635) (239,217) 毛利 156,845 187,175 一般和管理費用 18 (52,429) (49,459) 基於股份的薪酬 15 (e) (9,218) (7,931) 下述收入前收入 95,198 129,785 財務收入 12,465 10,295 財務費用 19 (25,822) (33,223) 外匯收益 20 34,612 19,910 其他支出 (4,102) (384) 所得税前收入 112,351 126,383 當期所得税支出 (15,992) (15,043)) 已延期所得税支出 (2,055) (8,273) 所得税支出 21 (18,047) (23,316) 年度淨收益 94,304 美元 103,067 美元其他綜合收益外幣折算收益 52,656 29,897 美元綜合收益 146,960 美元 132,964 美元歸屬於:公司所有者的淨收益 92,804 101,831 非控股權益 1,500 1,236 美元 94,304 美元 103,067 美元綜合收益歸屬於:公司所有者 145,065 131,540 非控股權益 1,895 1,424 美元 146,960 美元 132,964 美元歸屬於公司所有者的每股淨收益基本 15 (f) 美元 0.99 美元 1.12 攤薄 15 (f) 美元 0.98 美元 1.10 加權平均已發行普通股數基本數 15 (f) 94,111,548 90,789,925 攤薄 15 (f) 94,896,334 92,170,656 歐元銅業公司合併運營報表和綜合收益(金額以千美元計,股票和每股金額除外)附註是這些合併財務報表的組成部分第 2頁附註是這些合併財務報表的組成部分

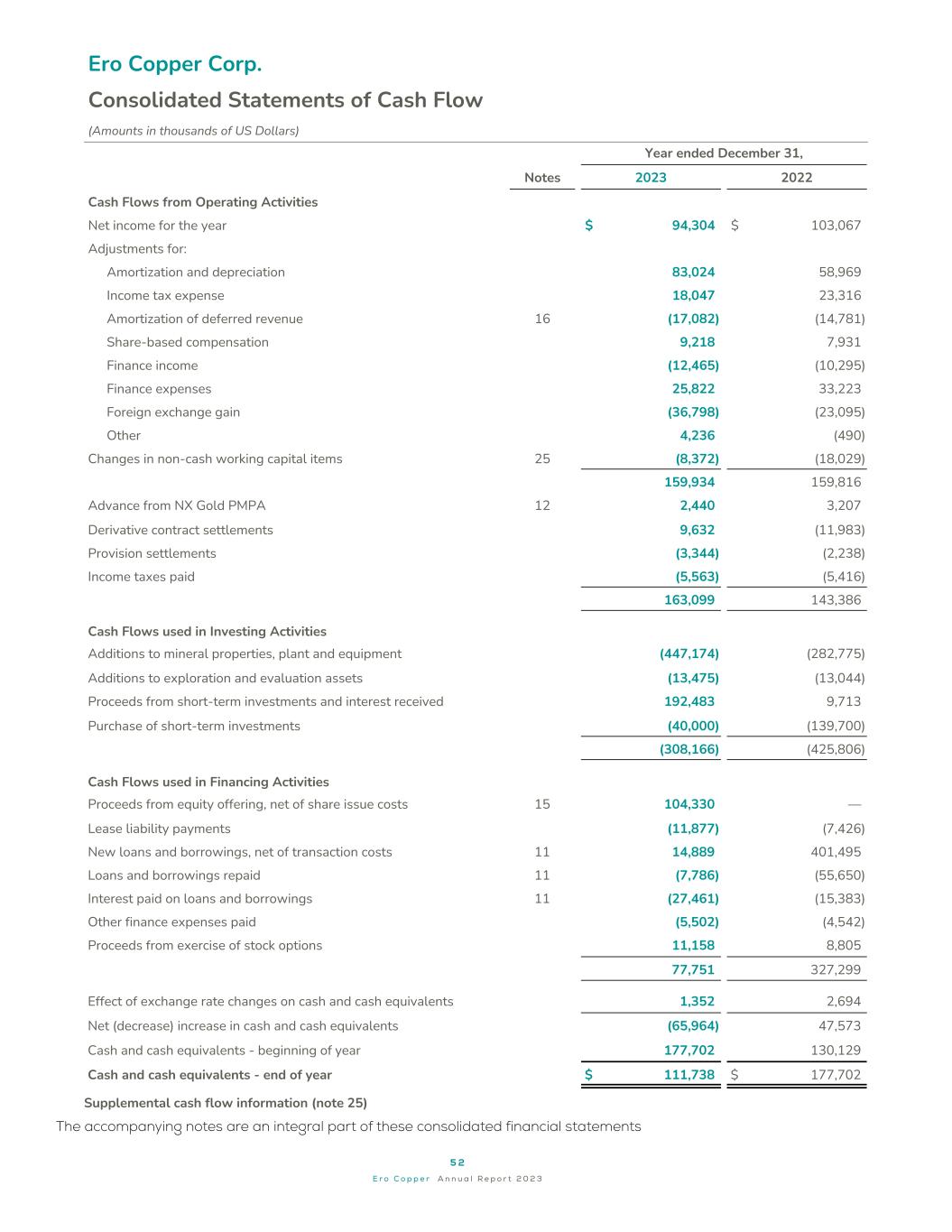

5 2 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 截至12月31日的年度,附註 2023 年經營活動現金流年度淨收益 94,304 美元 103,067 美元調整內容:攤銷和折舊 83,024 58,969 所得税支出 18,047 23,316 遞延收入攤銷 16 (17,082) (14,781)) 基於股份的薪酬 9,218 7,931 財務收入 (12,465) (10,295) 財務費用 25,822 33,223 外匯收益 (36,798) (23,095) 其他 4,236 (490) 非現金營運資金項目的變化 25 (8,372) (18,029) 159,934 159,816 預付款來自 NX Gold PMPA 12 2,440 3,207 衍生合約結算 9,632 (11,983) 準備金結算 (3,344) (2,238) 已繳所得税 (5,563) (5,416) 163,099 143,386 用於投資活動的現金流礦產、廠房和設備增值 (447,174) (282,775) 勘探和評估資產的增加 (13,475) (13,475) (13,475) ,044) 短期投資收益和收到的利息 192,483 9,713 購買短期投資 (40,000) (139,700) (308,166) (425,806) (425,806) 用於融資活動的現金流股票發行所得收益,扣除淨額股票發行成本 15 104,330 — 租賃負債付款 (11,877) (7,426) 扣除交易成本後的新貸款和借款 11 14,889 401,495 已償還的貸款和借款 11 (7,786) (55,650) 貸款和借款的利息 11 (27,461) (15,383) 已支付的其他財務費用 (5,502) (4,542) 行使收益股票期權 11,158 8,805 77,751 327,299 匯率變動對現金及現金等價物的影響1,352 2,694 現金及現金等價物的淨增長 (65,964) 47,573 現金及現金等價物——年初 177,702 130,129 現金及現金等價物——年底 111,738 美元 177,702 美元補充現金流信息(附註25)Ero Copper Corp. 合併現金流量表(以千美元計)附註是這些合併財務報表的組成部分第 3 頁附註是合併財務報表不可分割的一部分

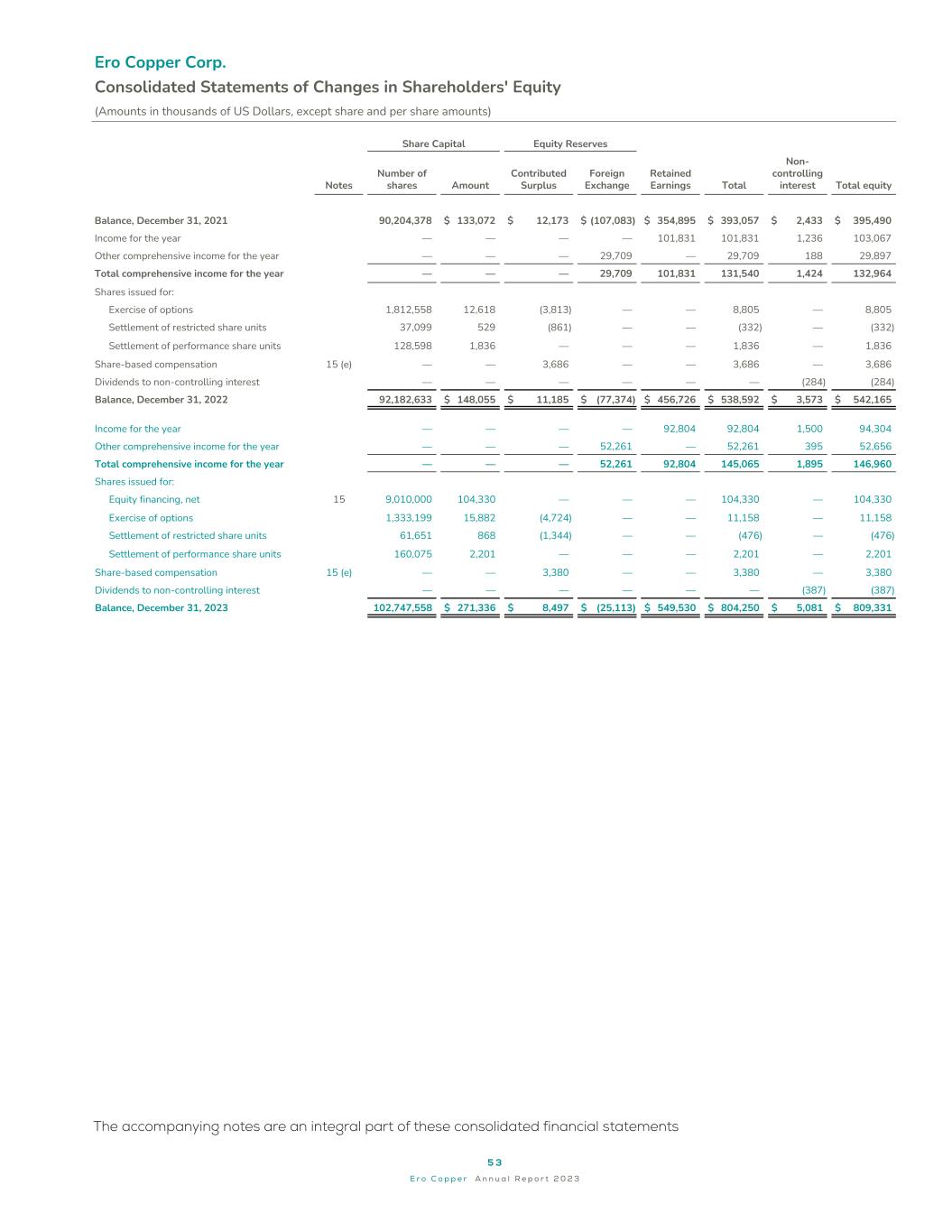

5 3 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 股本權益儲備票據數量股份數額出資盈餘外匯留存收益總額非控股權益總餘額,2021 年 12 月 31 日 90,204,378 美元 133,072 美元 12,173 美元 (107,083) 美元 354,895 美元 393,057 美元 395,453 美元 395,453 美元 90 本年度收入 — — — 101,831 101,831 1,236 103,067 本年度其他綜合收益 — — — 29,709 — 29,709 188 29,897 年度綜合收益總額 — — — 29,709 101,831 131,540 1,424 132,964 股發行用於:行使的股份期權 1,812,558 12,618 (3,813) — — 8,805 限制性股票單位的結算 37,099 529 (861) — — (332) — (332) 績效股份單位的結算 128,598 1,836 — — — 1,836 — 1,836 股權薪酬 15 (e) — — 3,686 — 3,686 — 3,686 股息至 3,686 非控股權益— — — — —(284)(284)餘額,2022年12月31日 92,182,633 美元 148,055 美元 11,185 美元(77,374)456,726 美元 538,592 美元 3,573 美元 542,165 美元年度收入 — — — — 92,804 92,804 1,500 94,304 年度其他綜合收益 — — — 52,261 — 52,261 395 52,656 綜合總計年度收入 — — — 52,261 92,804 145,065 1,895 146,960 股發行對象:股權融資,淨額 15 9,010,000 104,330 — — 104,330 行使期權 1,333,199 15,882 (4,724) — — 11,158 — 11,158 限制性股票單位的結算 61,651 868 (1,344) — — (476) — (476) 績效股份單位的結算 160,075 2,201 — — 2,201 — 2,201 股權薪酬 15 (e) — — 3,380 — — 3,380 — 3,380 非控股權益股息 — — — — — (387) (387) 餘額,2023 年 12 月 31 日 102,747,558 美元 271,336 美元 8,497 美元 (25,113) 5497 美元 ,530 美元 804,250 美元5,081 美元 809,331 Ero Copper Corp. 合併股東權益變動表(金額以千美元計,股份和每股金額除外)附註是這些合併財務報表的組成部分第4頁附註是這些合併財務報表不可分割的一部分

5 4 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 1。運營性質 Ero Copper Corp.(“Ero” 或 “公司”)於2016年5月16日根據《商業公司法》(不列顛哥倫比亞省)註冊成立,總部設在不列顛哥倫比亞省温哥華豪街625號1050號套房V6C 2T6。該公司的股票在多倫多證券交易所和紐約證券交易所公開交易,股票代碼為 “ERO”。該公司的主要資產是其在卡拉伊巴礦業有限公司(“MCSA”)99.6%的所有權,該權益通過其全資子公司Ero Brasil Partica¿ oes Ltda間接持有。該公司目前還通過其全資子公司Ero Gold Corp.(“Ero Gold”)間接擁有NX Gold S.A.(“NX Gold”)97.6%的所有權。MCSA是一家巴西銅業公司,持有卡拉伊巴業務和圖庫馬項目(前身為博阿埃斯佩蘭薩項目)的100%權益。MCSA 的主要活動是生產和銷售位於巴西巴伊亞州的Caraíba Operations的銅精礦,黃金和白銀作為副產品生產和銷售。圖庫馬項目目前正在建設中,銅精礦的生產計劃於2024年下半年開始,該項目位於巴西帕拉州東南部的圖庫馬市內。NX Gold是一家巴西金礦開採公司,持有Xavantina業務的100%權益,專注於生產和銷售黃金作為其主要產品,白銀作為其副產品。Xavantina運營中心位於巴西馬託格羅索州東南部新澤萬蒂納鎮以西約18公里處。2.編制依據 (a) 合規聲明這些合併財務報表是根據國際會計準則理事會(“IASB”)發佈的《國際財務報告準則》(“IFRS”)和國際財務報告解釋委員會的解釋編制的。這些合併財務報表於2024年3月7日由公司董事會(“董事會”)授權發佈。(b) 列報基礎和合並原則這些合併財務報表均按歷史成本編制,但衍生金融工具除外,這些工具按公允價值計量且計入損益。這些合併財務報表包括公司及其子公司的賬目。子公司是公司控制的實體。對子公司的控制權的定義是,當公司因參與被投資方而獲得可變的回報並且有能力通過控制被投資者的權力來影響回報時,子公司的控制權就存在。合併後,所有公司間餘額和交易都將被清除。由於公司不擁有其在MCSA和NX Gold的100%權益,因此歸屬於非控股股東的權益反映在非控股權益中。對不涉及失去控制權的非控股權益的調整記作股權交易,調整則根據子公司淨資產的比例進行調整。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 5 頁

5 5 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 (c) 外幣折算公司的本位幣和列報貨幣是美元。公司以外幣計價的貨幣資產和負債按財務狀況表日的匯率折算,而非貨幣資產和負債則按歷史匯率折算。收入和支出按近似交易之日的有效匯率折算。折算產生的匯兑損益包含在損益中。公司所有巴西子公司的本位貨幣均為巴西雷亞爾(“BRL”)。其巴西子公司的資產和負債使用財務狀況表日的匯率折算成美元列報貨幣,而收入和支出則按接近交易當日的有效匯率折算。折算產生的交易所收益和虧損包含在股東權益的單獨組成部分中。(d) 估算和判斷的使用在編制這些財務報表時,管理層做出的判斷、估計和假設影響了公司會計政策的適用以及所報告的資產、負債、收入和支出金額。對估計數和假設不斷進行審查。對估計數的修訂是前瞻性確認的。關鍵判斷本位貨幣公司及其各子公司的本位幣是實體運營的主要經濟環境的貨幣。公司已確定公司的本位幣為美元,而其所有巴西子公司的本位幣為巴西雷亞爾。本位貨幣評估涉及某些判斷,以確定主要經濟環境,如果決定主要經濟環境的事件和條件發生變化,公司將重新考慮其實體的本位貨幣。法律索賠和或有負債法律準備金和或有負債的確認涉及對公司及其每家子公司的索賠的評估。承認法律條款或披露或有負債涉及某些判斷,以確定是否出現現金流出的可能性。在做出這一判斷時,管理層評估了各種標準,還依靠其法律顧問的意見來協助進行評估。估算不確定性的主要來源按照《國際財務報告準則》編制財務報表要求管理層作出估算和假設,這些估計和假設會影響合併財務報表日報告的資產負債數額和資產負債的披露以及報告期內報告的支出金額。實際結果可能與這些估計值不同,這種差異可能很大。管理層做出的影響合併財務報表的重要估計包括:Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股票和每股金額除外)財務報表附註 | 第 6 頁

5 6 E r o C o p p e r a n u a l r e p o r e p o r t 2 0 2 3 衍生工具的公允價值是使用現值技術或期權定價模型確定的,期權定價模型利用報價和市場證實的投入相結合的各種投入,包括遠期利率和外匯匯率、波動率和貼現率的假設。公司衍生品合約的公允價值包括對公司或交易對手的信用風險調整(如適用)。模型輸入假設的變化會影響財務狀況表中確認的衍生品的公允價值以及淨收益中確認的未實現損益。礦產的賬面金額及相關的礦山關閉和開採成本礦產儲量和資源估算值的變化可能會影響折舊率和枯竭率、資產賬面金額以及礦山關閉和開採成本準備金。該公司根據主管人員彙編的信息估算其礦產儲量和資源。礦產儲量和資源的估算用於計算折舊、損耗和酌情確定CGU的可回收量,以及預測開採和關閉成本支出的時機。估算礦產儲量有許多固有的不確定性,當獲得新信息時,估算時有效的假設可能會發生重大變化。估算方法、商品預測價格、匯率、生產成本或回收率的變化可能會改變礦產儲量的經濟狀況,並可能最終導致礦產儲量的變化。礦山關閉和開墾費用在確定礦山關閉和開墾費用準備金時做出了大量的估計和假設,因為有許多因素會影響最終應付的負債。這些因素包括對康復活動範圍和成本的估計、未來現金流的時機、貼現率、通貨膨脹率和監管要求。上述因素的變化可能導致公司認可的條款發生變化。記錄礦山關閉和修復費用的變動,相關礦產、廠房和設備的賬面金額也相應變化。調整相關礦產、廠房和設備的賬面金額可能會導致未來折舊和耗盡費用的變化。所得税公司該期間的税收支出以及遞延所得税資產和負債的確定涉及管理層的重要估算和判斷。在確定這些金額時,管理層會解釋各個司法管轄區的税收立法,並估算遞延所得税資產和負債逆轉的預期時機。管理層還對未來收益進行了估計,這會影響未來潛在税收優惠的使用範圍。公司須接受各税務機關的評估,税務機關可能會對立法做出不同的解釋。這些差異可能會影響最終金額或納税時間。根據管理層對這些事項可能結果的最佳估計,公司在已知情況下對此類差異作出了規定。該公司在巴西開展業務,那裏的税務機關可以審計所得税待遇,此類審計的解決可能跨越多年。巴西的税法很複雜,經常會發生變化和不同的解釋;因此,所得税待遇的最終結果可能與確認的金額不同。該公司對巴西税務機關是否可能接受不確定的所得税待遇的評估是一項重要的管理判斷。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第7頁

5 7 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 在確定與皇家金業公司(統稱 “皇家黃金”)子公司RGLD Gold AG簽訂的貴金屬購買協議(“PMPA”)的會計核算時需要做出遞延收入判斷和估算,該協議根據國際財務報告準則第15號客户合同收入(“國際財務報告準則第15號”)記作遞延收入)。由於公司在貴金屬購買協議下的義務將通過交付非金融物品(即交付黃金盎司)而不是現金或其他金融資產來履行,因此根據公司的預期銷售或使用要求訂立並繼續持有該義務,因此不在國際財務報告準則第9號金融工具的範圍內(“自用豁免”)。確定自有用途豁免是否適用需要管理層的判斷。每個期間的管理層都會估算已履行並因此確認為收入的遞延收入債務的累計金額。估算應確認的遞延收入金額的關鍵輸入包括:a. 合同開始時使用未來黃金價格來估算合同下將收到的預期總對價,包括可變對價,並用作獨立銷售價格,為交付給皇家黃金的每盎司黃金分配對價;b. 礦山金生產的預期壽命及其時間,根據礦山的批准壽命估算用於 NX 金礦並估計已探明和可能的儲量。預期信用損失準備金在確定以攤銷成本計量的金融資產的預期信用損失準備金時做出了重要的估計和假設,因為有許多因素會影響最終的應收資產。這些因素包括違約風險敞口、預期復甦、貼現率和預期現金流的時機。(e) 新的會計政策、準則和解釋2023年1月1日,公司通過了對國際會計準則第12號(與單一交易產生的資產和負債相關的遞延所得税的所得税)的修正案。修正案縮小了國際會計準則第12號中與遞延所得税資產和負債確認有關的確認豁免範圍,因此不再適用於在初始確認時產生相等的應納税和可扣除臨時差異的交易,例如租賃、回收和關閉成本條款。該修正案的通過沒有對公司的合併財務報表產生重大影響。公司適用了國際會計準則理事會在《會計政策披露》下發布的《國際會計準則1》、《財務報表列報》和《國際財務報告準則實踐報表2》的修正案,修正案於2023年1月1日生效。修正案要求各實體披露其 “實質性”,而不是 “重要” 會計政策。修正案還就如何應用重要性披露會計政策提供了指導,這些政策為用户提供瞭解財務報表中其他信息所需的有用的、針對具體實體的會計政策信息。儘管修正案並未導致公司會計政策本身發生任何變化,但它們影響了公司合併財務報表中披露的會計政策信息。附註2和3中披露的會計政策信息反映了公司的重大會計政策。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 8 頁

5 8 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 2023年5月,國際會計準則理事會發布了《國際税收改革——第二支柱示範規則》,修訂了國際會計準則第12號所得税。修正案對與遞延所得税資產和負債相關的確認和披露要求引入了暫時的強制性例外情況,這些税法是在公司運營所在司法管轄區實施第二支柱增值税的已頒佈或實質性頒佈的税法產生的。Pilar Twp充值税是經濟合作與發展組織(“經合組織”)發佈的皮拉爾二號示範規則的一部分。第二支柱所得税的目標是讓大型跨國企業為其運營所在的每個司法管轄區產生的收入繳納至少15%的最低税。Pilar Two增值税尚未在公司運營的任何司法管轄區頒佈。公司已將臨時強制性例外適用於確認和披露有關第二支柱立法產生的遞延所得税資產和負債的信息,並將考慮任何支柱,但採用並未對截至2023年12月31日止年度的當期税或遞延税產生重大影響。(f) 會計政策的未來變更截至2023年12月31日尚未生效以下會計準則修正案已經發布,但尚未在財務報表中通過:• 2020年1月,國際會計準則理事會發布了流動或非流動負債分類(國際會計準則1修正案),修訂了國際會計準則1,財務報表列報(“IAS 1”),以澄清在財務狀況表中列報負債的要求。修正案規定,公司必須有權將負債的結算推遲到報告期後至少12個月,才能將負債歸類為非流動負債。此外,修正案明確規定:(a) 公司延遲結算的權利必須存在於報告期末;(b) 分類不受管理層對公司是否會行使延期結算權的意圖或預期的影響;(c) 如果公司延期結算的權利受公司遵守特定條件的約束,則只有當公司在結束時遵守這些條件時,該權利才存在於報告期末報告期內,即使貸款人沒有進行測試合規直至日後;以及(d)期限和解包括將公司自有股權工具轉讓給交易對手,從而消除負債,除非與轉讓自有股權工具的公司進行負債的清算由交易對手選擇,並且該期權被歸類為股票工具,與主權負債分開。修正案於 2024 年 1 月 1 日生效。預計這些修正案的通過不會對公司的合併財務報表產生重大影響。• 2022年10月,國際會計準則理事會發布了《國際會計準則1附有契約的非流動負債》修正案,以澄清公司只有在報告日之後才必須遵守的貸款安排契約不會影響在報告日將負債歸類為流動或非流動負債。該修正案還引入了與此類契約相關的額外披露要求,包括:(i)契約的性質和公司必須遵守契約的截止日期;(ii)公司是否會根據報告日的情況遵守契約;以及(iii)在合同要求對其進行測試之日之前,公司是否以及如何期望遵守該契約。修正案於1月1日生效,2024。預計這些修正案的通過不會對公司的合併財務報表產生重大影響。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 9 頁

5 9 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 3 3.材料會計政策 (a) 與金屬銷售相關的收入在客户獲得對產品的控制權以及公司履行其履約義務時予以確認。當所有權移交給購買者、產品實際交付給客户、客户控制所有權的風險和回報以及公司目前擁有購買產品的權利時,控制權即移交,通常是指將濃縮物或多拉精礦交付到客户指定的地點或向客户轉讓黃金積分時。金屬銷售收入在扣除金屬扣除、熔鍊、提煉和其他費用後按淨額確認。銷售金額通常基於報價的市場價格和合同價格,這些價格在客户處收到貨物時是固定的。在某些情況下,精礦金屬的銷售價格可以在銷售之日(臨時定價銷售)之後的某個時期內根據特定銅精礦合同的條款確定。臨時定價銷售額是根據對所含金屬的估算進行確認的,使用與最終銷售價格的預期固定日期相對應的遠期市場價格。從臨時定價到最終結算之間的時間可以長達一個月。結算應收賬款在每個報告期內參照遠期市場價格按公允價值入賬,直至最終定價之日,公允價值的變動記作收入調整。遞延收入包括公司收到的款項,以換取未來承諾交付相當於其NX Gold業務生產的黃金一定百分比的黃金。在交付黃金時,公司將一部分遞延收入確認為收入,該收入使用礦山壽命內預計交付的黃金盎司總量按單位計算。遞延收入的當前部分基於未來十二個月的預期交付量。遞延收入的利息支出在財務成本中確認,因為有大量的融資部分與貴金屬購買協議有關,這是由於收到和交付黃金的預付對價的時間不同造成的。利率基於貴金屬購買協議生效之日隱含的利率。根據貴金屬購買協議獲得的額外對價被認為是可變的,但會受到預計交付的黃金盎司總量和黃金價格的變化而定。可變對價的變動可預期地作為累積補額入賬,並計入收入的損益。(b) 財務收入和財務費用財務收入包括現金和現金等價物的利息、限制性現金和金融投資,以及與以公允價值計量且計入損益的金融資產公允價值變動相關的收益。利息收入按應計損益時使用實際利息法確認。財務支出包括貸款和借款的利息支出、準備金、租賃和遞延收入的增加支出、承諾費和與按公允價值計量且計入損益和預期信貸損失的金融資產公允價值變動相關的虧損。不直接歸因於合格資產的收購、建造或生產的借款成本使用實際利息法確認損益。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 10 頁

6 0 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 (c) 税收當前所得税是使用報告日頒佈或實質性頒佈的税率計算的當年應納税所得税或虧損的預期應付税款或應收税款。遞延所得税是針對用於財務報告目的的資產和負債賬面金額與用於納税目的的金額之間的臨時差異而確認的。遞延所得税是根據在報告日頒佈或實質性頒佈的税法計算的,當臨時差異發生逆轉時,預計將適用於臨時差異的税率。如果有法律上可強制執行的抵消流動税負債和資產的權利,並且遞延所得税資產和負債與同一税務機關對同一應納税實體徵收的所得税有關,則可以抵消遞延所得税資產和負債。遞延所得税不適用於非企業合併、既不影響會計也不會應納税收入或虧損、交易時不會產生相等的應納税和可扣除的臨時差異、與子公司投資相關的差異,在可預見的將來可能不會逆轉的範圍內,以及初始確認商譽產生的應納税差異,則不確認遞延所得税。遞延所得税資產用於確認未使用的税收損失、税收抵免和可扣除的臨時差額,前提是未來的應納税利潤有可能可用於使用。遞延所得税資產在每個報告日都要進行審查,並減少到不可能再實現相關的税收優惠的程度。對所得税待遇的不確定性進行評估的依據是這些待遇是否有可能在包括巴西在內的相關税務機構審查後予以接受。這些不確定性會影響確認的所得税金額。如果確定不確定的所得税待遇不太可能被接受,則不確定所得税待遇的影響將反映在根據最可能的金額確定所得税上,如果可能的結果範圍很廣,則以預期價值為基礎確定所得税。(d) 税收優惠公司在巴西獲得某些税收優惠。這些税收優惠在收到或應收激勵措施期間的損益中確認,並記入其打算補償的支出中。(e) 存貨庫存按成本和可變現淨值兩者中較低者計量。消耗品庫存的成本是根據加權平均購置成本確定的。庫存庫存、在產產品和製成品的成本是根據加權平均生產成本基礎確定的,其中包括礦石開採和加工成本,包括直接勞動力和材料;折舊和攤銷;以及基於正常運營能力的適當份額的生產管理費用。庫存庫存、在售產品和製成品的可變現淨值是正常業務過程中的估計銷售價格,減去預計的完工成本和銷售費用。減記期間將存貨減記為可變現淨值的費用包含在銷售成本中。如果相關庫存的可變現淨值隨後增加,則存貨的減記將在隨後的期間撤銷。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 11 頁

6 1 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 (f) 礦物特性、廠房和設備礦產特性、廠房和設備按購置或施工成本減去累計折舊和累計減值損失進行計量。(i) 購置和處置礦產、廠房和設備的成本包括直接歸因於資產購置的支出。公司建造的資產成本包括材料和直接勞動力成本、為使資產達到管理層預期運營所需的位置和條件而產生的任何其他成本,包括長線項目的預付款、礦山關閉和修復費用以及符合條件的資產的借貸成本。當部分礦物特性、廠房和設備的使用壽命不同時,它們被列為礦物特性、廠房和設備的單獨項目(主要組成部分)。處置礦產、廠房和設備的損益通過將處置收益與設備的賬面金額進行比較來確定,並在其他收入中淨額確認。(ii) 後續成本如果該項目所體現的未來經濟利益有可能流向公司並且可以可靠地衡量其成本,則更換廠房和設備的成本將計入該項目的賬面金額。已更換物品的賬面金額無法識別。設備的維護服務費用包含在損益中。(iii) 開發和在建工程一旦確定了經濟上可行的礦產儲量並批准了繼續開發的決定,則首先對勘探和評估資產進行減值評估,然後重新歸類為在建或礦產財產。與開發和施工有關的支出作為在建工程資本化。直接歸因於購置、建造或生產合格資產的借款成本,如果需要很長時間才能為其預定用途做好準備,則作為在建工程的一部分資本化,直到該資產基本準備好用於其預期用途為止。在建工程不折舊。資產可供使用後,在建工程成本將重新歸類為礦產或廠房和設備。清除露天礦山開採礦石的覆蓋層和在地下礦山開發出入口的預生產成本分別計為生產前剝離或開發成本,幷包含在礦物特性、廠房和設備中。(iv) 礦物特性礦產包括購置和開發礦產的成本。一旦投入生產,礦物特性將按生產單位分攤到與之相關的礦體組成部分上。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 12 頁

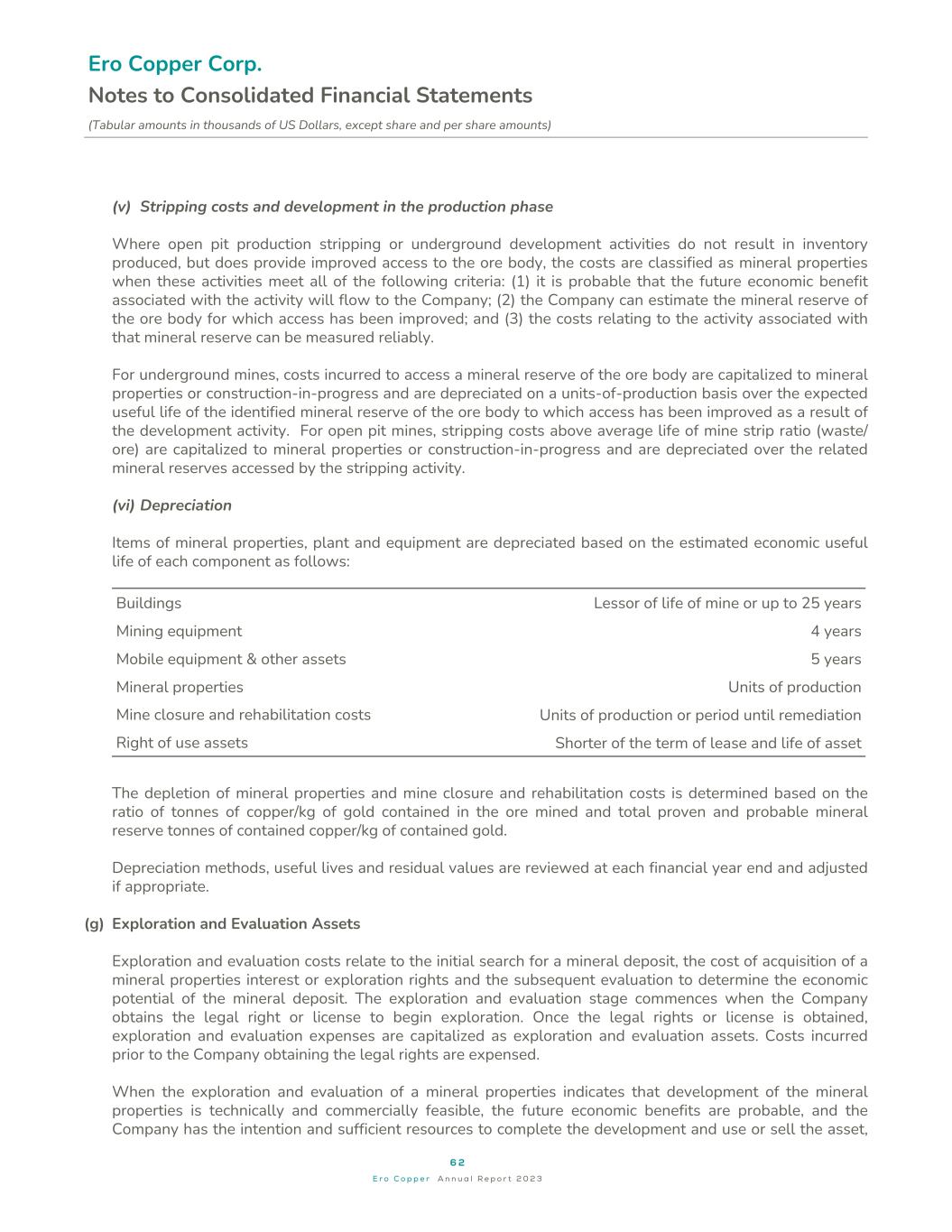

6 2 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 (v) 生產階段的剝離成本和開發如果露天開採剝離或地下開發活動不會產生庫存,但確實可以改善礦體准入,則當這些活動符合以下所有標準時,成本被歸類為礦物特性:(1) 未來的經濟利益很可能與之相關該活動將流向公司;(2)公司可以估算出可進入的礦體的礦產儲量已得到改善;(3) 可以可靠地衡量與該礦產儲量相關的活動的成本。對於地下礦山而言,獲取礦體礦產儲量所產生的成本計入礦產財產或在建工程,並在開發活動改善了准入條件的礦體已確定礦產儲量的預期使用壽命基礎上按生產單位折舊。對於露天礦山而言,高於平均礦帶壽命比(廢物/礦石)的剝離成本將計入礦物特性或在建工程,並按開採活動獲得的相關礦產儲量折舊。(vi) 礦產、廠房和設備的折舊項目根據每個組成部分的估計經濟使用壽命折舊如下:建築物出租人礦山壽命或最長25年採礦設備 4年移動設備和其他資產 5年礦產財產生產單位礦山關閉和修復成本生產單位或修復前期限使用權資產租賃期限和資產壽命的較短礦產損耗以及礦山關閉和修復費用為根據以下條件確定開採的礦石中所含銅噸數/千克金的比率與已探明和可能的礦產儲量噸數/千克所含金的比率。在每個財政年度結束時都會審查折舊方法、使用壽命和剩餘價值,並酌情進行調整。(g) 勘探和評估資產勘探和評估費用涉及最初尋找礦牀、購置礦產權益或勘探權的成本以及隨後為確定礦牀的經濟潛力而進行的評估。勘探和評估階段從公司獲得開始勘探的合法權利或許可證時開始。一旦獲得合法權利或許可,勘探和評估費用即作為勘探和評估資產資本化。在公司獲得合法權利之前產生的費用已計入支出。當礦產的勘探和評估表明礦產地產的開發在技術和商業上是可行的,未來的經濟利益是可能的,並且公司有意圖和足夠的資源完成該資產的開發、使用或出售時,Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股票和每股金額除外)財務報表附註 | 第 13 頁

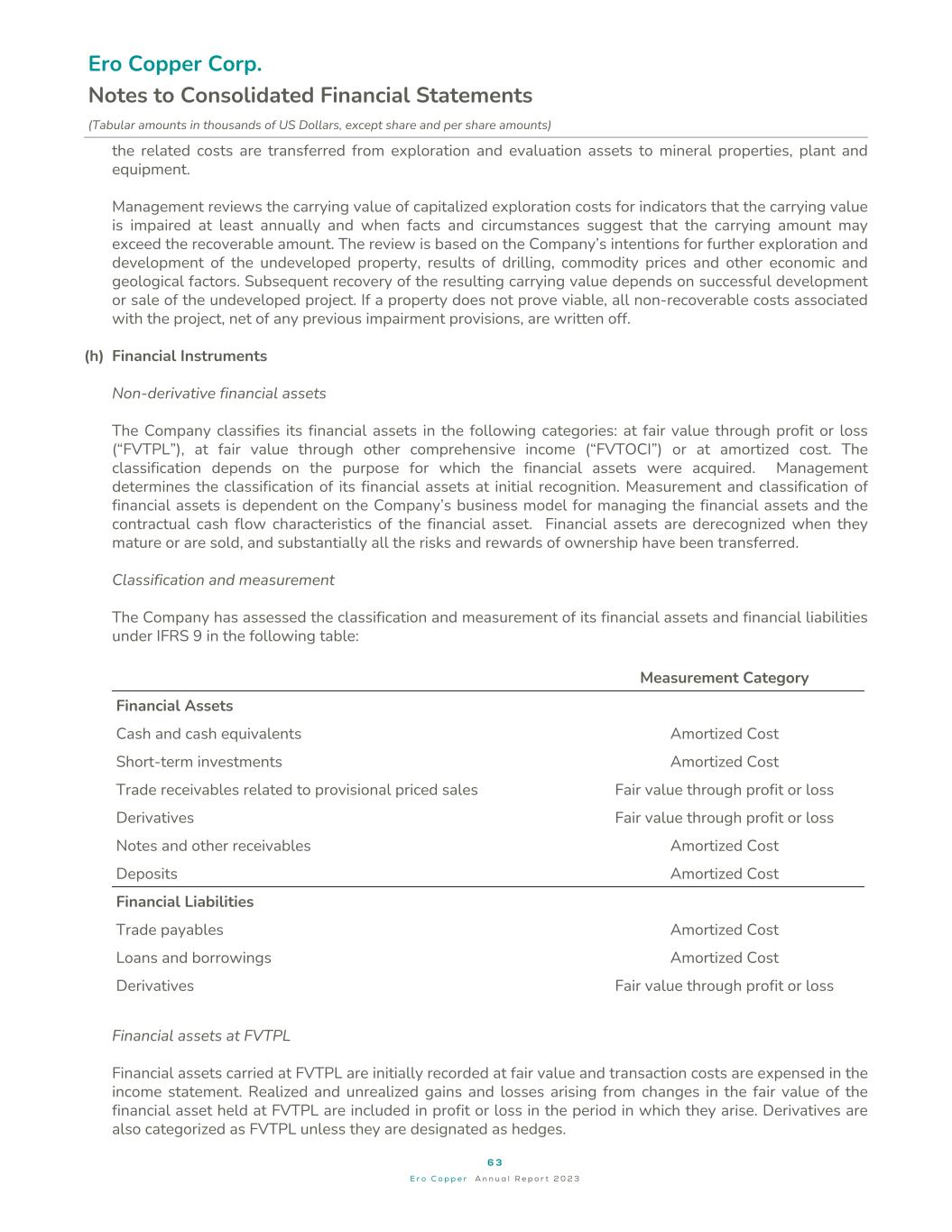

6 3 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 相關成本從勘探和評估資產轉移到礦產、廠房和設備。管理層審查資本化勘探費用的賬面價值,以確定賬面價值至少每年減值一次,以及事實和情況表明賬面金額可能超過可回收金額時。該審查基於公司進一步勘探和開發未開發地產的意圖、鑽探結果、大宗商品價格以及其他經濟和地質因素。隨後收回由此產生的賬面價值取決於未開發項目的成功開發或出售。如果房產被證明不可行,則扣除先前的任何減值準備金後,與該項目相關的所有不可收回的費用都將被註銷。(h) 金融工具非衍生金融資產公司將其金融資產分為以下類別:按公允價值計入損益(“FVTPL”)、按公允價值計入其他綜合收益(“FVTOCI”)或按攤銷成本計算。分類取決於購置金融資產的目的。管理層在首次確認時確定其金融資產的分類。金融資產的衡量和分類取決於公司管理金融資產的業務模式和金融資產的合同現金流特徵。金融資產在到期或出售時被取消承認,幾乎所有權的所有權風險和回報都已轉移。分類和計量公司在下表中評估了其根據國際財務報告準則第9號對其金融資產和金融負債的分類和計量:計量類別金融資產現金和現金等價物攤銷成本短期投資與臨時定價銷售相關的攤銷成本貿易應收賬款計入損益的公允價值通過損益計算的公允價值票據和其他應收賬款攤銷成本金融負債貿易應付賬款攤銷成本貸款和借款攤銷成本衍生品計入損益的公允價值FVTPL的金融資產在FVTPL持有的金融資產最初按公允價值入賬,交易成本在損益表中記作支出。因在FVTPL持有的金融資產的公允價值變動而產生的已實現和未實現的損益包含在損益發生期間的損益中。衍生品也被歸類為FVTPL,除非它們被指定為套期保值。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 14 頁

6 4 E r o C o p p e r a n u a l r e p o r e p o r t 2 0 2 3 按攤銷成本計算的金融資產按攤銷成本計算的金融資產最初按公允價值確認,隨後按攤銷成本減去任何減值入賬。根據其到期日,它們被歸類為流動資產或非流動資產。取消確認歸類為攤銷成本的金融資產的收益和虧損記入損益。金融負債金融負債,除衍生工具外,最初按公允價值確認,扣除發生的交易成本,隨後按攤銷成本計量。扣除交易成本後,最初收到的金額與贖回價值之間的任何差額均使用實際利息法在到期期間的損益中確認。衍生工具衍生工具,包括執行合同或金融責任合同中的嵌入式衍生工具,被歸類為FVTPL,因此按公允價值記錄在財務狀況表中。根據衍生品的性質,未在套期保值關係中指定的衍生品的未實現收益和虧損作為衍生品相關收入或支出項目的一部分入賬。衍生工具的公允價值是根據衍生品資產負債表日或結算日存在的市場狀況使用投入來確定的。嵌入在非衍生合約中的衍生品除非與主合約密切相關,否則將單獨確認。短期投資短期投資是指最初到期日為三個月至一年、可隨時兑換成現金的投資。短期投資不受公允價值變動的重大風險的影響。公允價值公司的許多會計政策和披露要求衡量金融和非金融資產和負債的公允價值。在衡量資產或負債的公允價值時,公司儘可能使用可觀察的市場數據。根據估值技術中使用的輸入,公允價值按層次結構分為不同的等級,如下所示:• 第 1 級:活躍市場中相同資產或負債的報價(未經調整)。• 第 2 級:除一級報價以外,資產或負債可直接觀測的投入(即價格),或間接(即從價格中得出)。• 第 3 級:非基於資產或負債的投入關於可觀察的市場信息(不可觀察的輸入)。公司在發生變更的報告期結束時確認公允價值層次結構層次之間的轉移。如果適用,將在相應資產或負債的具體附註中披露有關公允價值計算中使用的假設的更多信息。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 15 頁

6 5 E r o C o p p e r a n u a l r e p o r e p o r t 2 0 2 3 按攤銷成本計算的金融資產按攤銷成本計算的金融資產最初按公允價值確認,隨後按攤銷成本減去任何減值入賬。根據其到期日,它們被歸類為流動資產或非流動資產。取消確認歸類為攤銷成本的金融資產的收益和虧損記入損益。金融負債金融負債,除衍生工具外,最初按公允價值確認,扣除發生的交易成本,隨後按攤銷成本計量。扣除交易成本後,最初收到的金額與贖回價值之間的任何差額均使用實際利息法在到期期間的損益中確認。衍生工具衍生工具,包括執行合同或金融責任合同中的嵌入式衍生工具,被歸類為FVTPL,因此按公允價值記錄在財務狀況表中。根據衍生品的性質,未在套期保值關係中指定的衍生品的未實現收益和虧損作為衍生品相關收入或支出項目的一部分入賬。衍生工具的公允價值是根據衍生品資產負債表日或結算日存在的市場狀況使用投入來確定的。嵌入在非衍生合約中的衍生品除非與主合約密切相關,否則將單獨確認。短期投資短期投資是指最初到期日為三個月至一年、可隨時兑換成現金的投資。短期投資不受公允價值變動的重大風險的影響。公允價值公司的許多會計政策和披露要求衡量金融和非金融資產和負債的公允價值。在衡量資產或負債的公允價值時,公司儘可能使用可觀察的市場數據。根據估值技術中使用的輸入,公允價值按層次結構分為不同的等級,如下所示:• 第 1 級:活躍市場中相同資產或負債的報價(未經調整)。• 第 2 級:除一級報價以外,資產或負債可直接觀測的投入(即價格),或間接(即從價格中得出)。• 第 3 級:非基於資產或負債的投入關於可觀察的市場信息(不可觀察的輸入)。公司在發生變更的報告期結束時確認公允價值層次結構層次之間的轉移。如果適用,將在相應資產或負債的具體附註中披露有關公允價值計算中使用的假設的更多信息。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股票和每股金額除外)財務報表附註 | 第15頁(i)減值i)金融資產公司確認以攤銷成本計量的金融資產預期信貸損失的損失備抵金。在每個報告日,如果金融資產的信用風險自首次確認以來大幅增加,則金融資產的損失準備金的計量金額等於終身預期信用損失。如果在報告日,金融資產自首次確認以來沒有顯著增加,則該金融資產的損失準備金的計量金額等於十二個月的預期信貸損失。對於貿易應收賬款,公司採用簡化的方法來準備預期的信貸損失,允許使用終身預期損失準備金。如果損失金額減少且減少可以客觀地與減值確認後發生的事件相關,則按攤銷成本記賬的金融資產的減值損失將在以後各期撤銷。貿易應收賬款的預期終身信用損失準備金基於交易對手的歷史違約率,並在需要時根據相關的前瞻性信息進行調整。ii) 非金融資產在每個報告日,都會對公司礦產、廠房和設備以及勘探和評估資產的賬面金額進行審查,以確定是否有任何跡象表明這些資產出現減值。如果存在這種跡象,則估算資產的可收回金額,以確定減值的程度(如果有)。可收回金額是公允價值減去銷售成本和使用價值中的較高值,即預期從資產或其相關現金產生單位中產生的未來現金流的現值。出於減值測試的目的,將資產歸入最低水平,這些資產通過持續使用產生現金流入,這些資產在很大程度上獨立於其他資產或資產組(“現金產生單位”)的現金流入。如果資產或現金產生單位的可收回金額估計低於其賬面金額,則相關資產的賬面金額將減至其可收回金額,減值損失將在該期間的損益中確認。前期確認的減值損失將在每個報告日進行評估,以確定是否有任何跡象表明虧損減少或不再存在。只有在資產賬面金額不超過扣除任何適用的折舊後本應確定的賬面金額的情況下,才能通過損益沖銷減值費用。(j) 條款當公司由於過去的事件而負有可以可靠估計的當前法律義務或推定義務,並且很可能需要經濟利益流出才能清償該債務,則該準備金得到承認。準備金是根據折現的預期未來現金流計算的(如果是實質性的),其税前税率反映了當前市場對貨幣時間價值的評估以及負債的特定風險。折扣將在預計產生現金流的時期內展開,相關費用已包含在財務費用中。公司記錄了債務發生期間與礦山關閉和修復相關的法律和建設性義務的估計成本的現值。礦山關閉和修復活動包括設施退役和拆除;廢物的清除和處理;場地和土地恢復,包括遵守和監測環境法規;以及開展這項工作和/或操作旨在減少或消除環境影響的設備所需的相關費用。該準備金每期都會根據新的動盪和監管要求的變化、清償債務所需的預計未來現金流量、Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股票和每股金額除外)財務報表附註 | 第 16 頁

6 6 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 此類現金流的時機以及特定於負債的税前貼現率。折扣的平倉在損益中確認為財務費用。當準備金最初確認時,相應的成本包含在相關資產的賬面金額中,並按生產單位攤銷為損益。(k) 基於股份的薪酬公司向員工和顧問,包括董事和高級職員(“合格人員”)發放基於股份的薪酬獎勵。權益結算的股份支付獎勵的授予日公允價值被確認為基於股份的薪酬,並在歸屬期內相應增加權益。確認為支出的金額是基於管理層對預計歸屬的股票工具數量的最佳估計。累計支出金額將在每個報告期結束時進行調整,以反映預計歸屬的票據數量的變化。績效份額單位和遞延股份單位是負債獎勵,以現金結算,按授予日的報價市場價格計量,相應的費用在歸屬期內予以確認。相應的負債將在隨後的每個報告日根據公允價值的變化進行調整,直到賠償金結算。業績分成單位負債也進行了調整,以反映預計將履行或滿足相關服務和非市場歸屬條件的獎勵數量。(l) 租賃公司在租約開始之日承認使用權資產和租賃負債。使用權資產最初按成本計量,隨後按成本減去任何累計折舊和減值損失,並根據租賃負債的某些重新計量進行調整。使用權資產的成本包括租賃負債的初始計量金額、在開始日當天或之前支付的任何租賃款項,減去獲得的任何租賃激勵措施以及任何初始直接成本;如果適用,還包括公司在拆除和拆除標的資產、恢復其所在地或將標的資產恢復到租賃條款和條件所要求的條件方面所產生的成本估計。租賃負債最初以在開始之日未支付的租賃付款的現值來衡量,然後使用租賃中隱含的利率進行貼現,如果該利率無法輕易確定,則使用公司的增量借款利率進行折扣。遞增借款利率反映了承租人必須支付的利率,才能借入必要的資金,以便在類似的經濟環境中以相似的條款和條件獲得類似價值的資產。通常,公司使用其增量借款利率作為貼現率。隨後,租賃負債增加租賃負債的利息成本,減少租賃付款。當未來租賃付款發生變化時,如果指數或利率的變化、剩餘價值擔保下預期應支付金額的估計值發生變化,或者對購買或延期權是否合理確定會被行使或終止期權是否合理確定不會被行使的評估發生變化,則會酌情重新衡量。公司不確認低價值資產租賃和租賃條款少於12個月的租賃的使用權資產和租賃負債。相反,與這些租賃相關的租賃付款被確認為租賃期內的支出,要麼按直線計算,要麼按另一種系統方式確認,如果更能代表收益模式。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 17 頁

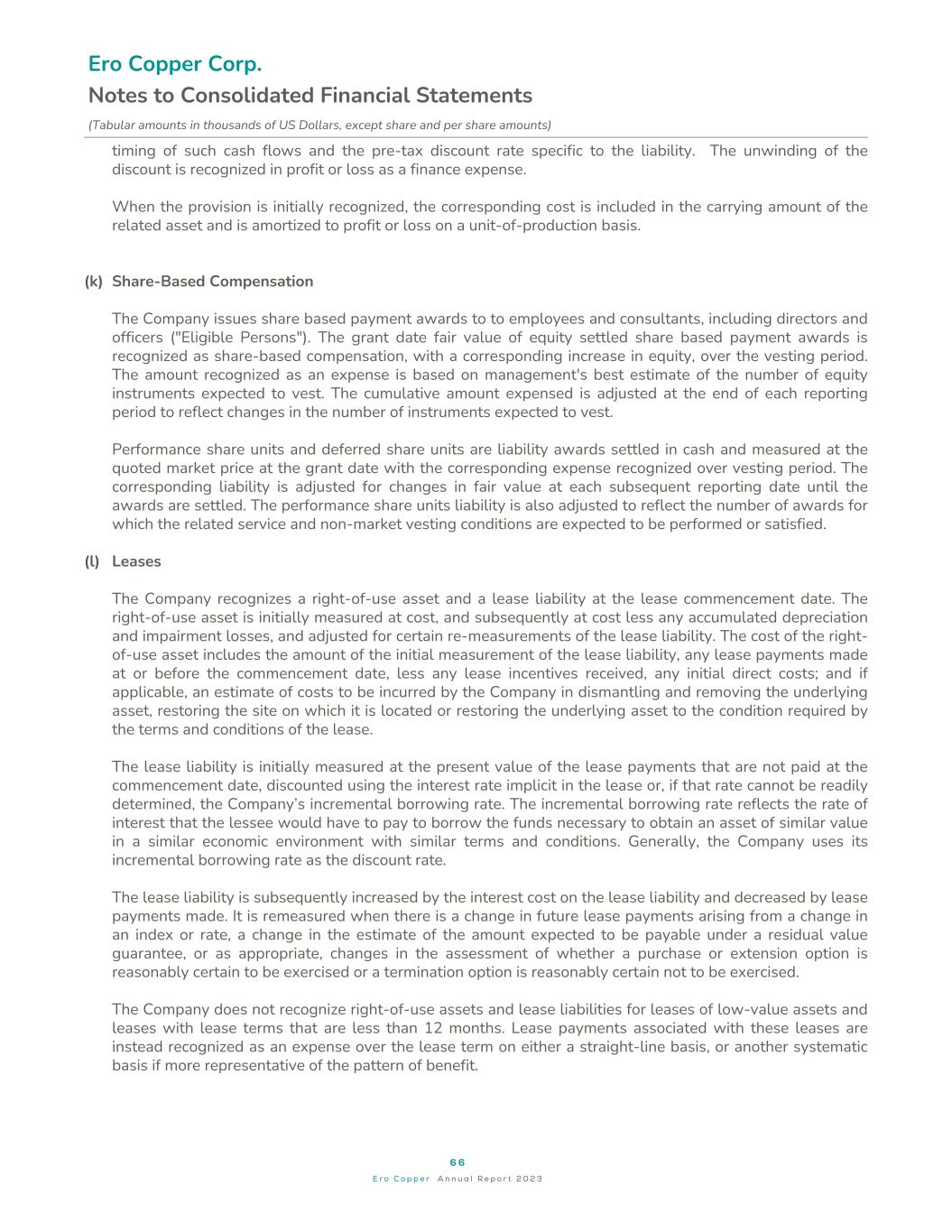

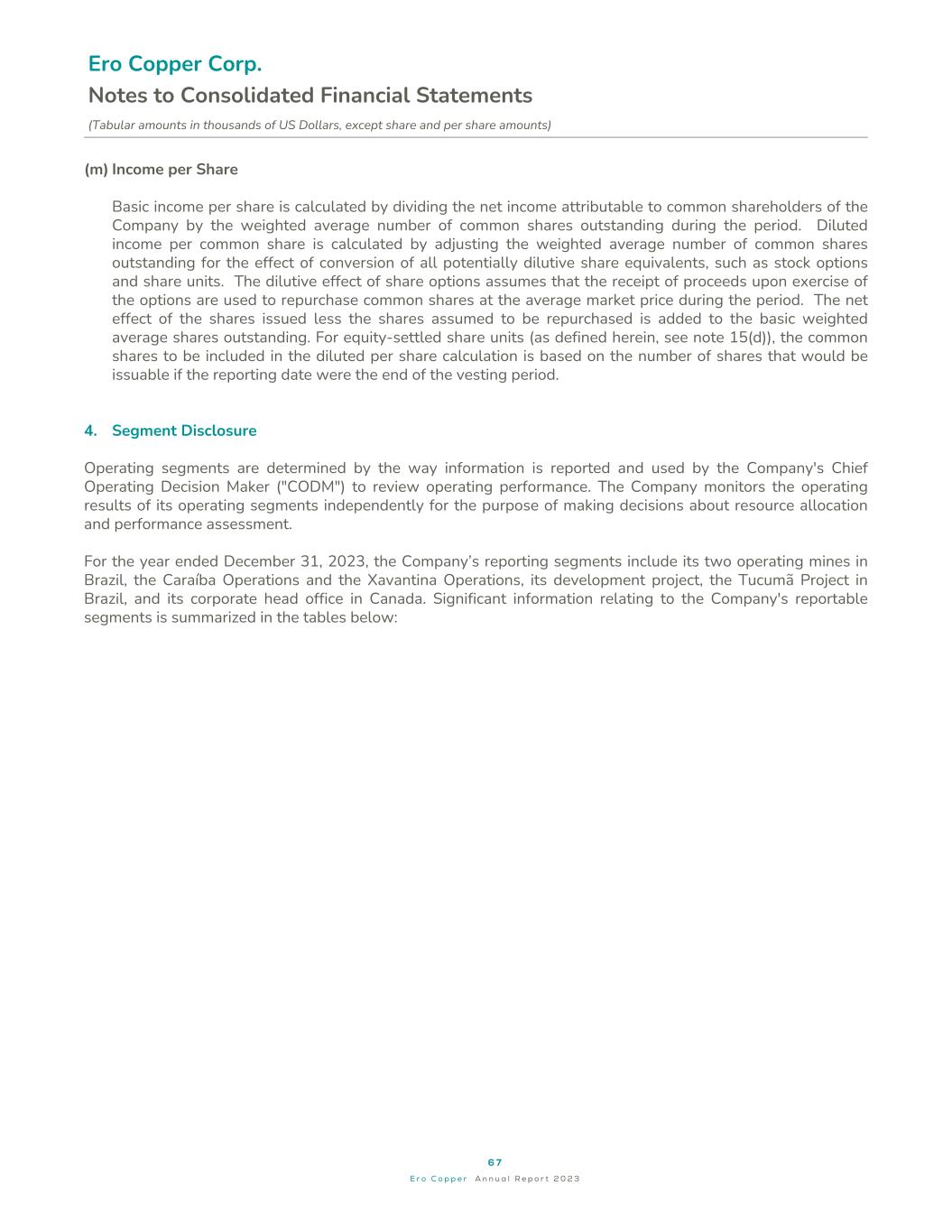

6 7 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 (m) 每股收益每股基本收益的計算方法是將歸屬於公司普通股股東的淨收益除以該期間已發行普通股的加權平均數。普通股每股攤薄收益是通過調整已發行普通股的加權平均數來計算的,以考慮所有潛在的攤薄股等價物(例如股票期權和股票單位)的轉換效果。股票期權的稀釋效應假設行使期權時獲得的收益用於按該期間的平均市場價格回購普通股。已發行股票減去假定回購股票的淨效應被添加到基本加權平均已發行股票中。對於股權結算的股票單位(定義見附註15(d)),攤薄後每股計算中包含的普通股是根據報告日為歸屬期結束時可發行的股票數量計算的。4.分部披露運營分部由公司首席運營決策者(“CODM”)報告和使用信息來審查經營業績的方式來確定。公司獨立監控其運營部門的經營業績,目的是就資源分配和績效評估做出決策。截至2023年12月31日的財年,該公司的報告部分包括其在巴西的兩個運營礦山,即卡拉伊巴業務和Xavantina業務、其開發項目、巴西的圖庫馬項目及其在加拿大的公司總部。下表彙總了與公司應申報分部相關的重要信息:Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股票和每股金額除外)財務報表附註 | 第 18 頁

6 8 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 截至2023年12月31日的年度卡拉伊巴(巴西)Xavantina(巴西)圖庫馬(巴西)公司和其他合併收入 320,603 美元 106,877 美元 — 美元 — 427,480 美元生產成本 (153,187) (25,209) — (178,396) 折舊和損耗 (62,032) (19,489) — — (81,521) 銷售費用 (8,953) (1,765) — — (10,718) 銷售成本 (224,172) (46,463) — — (270,635) 毛利 96,431 60,414 — — 156,845 一般和管理費用 (31,128)) (6,550) — (14,751) (52,429) 基於股份的薪酬 — — — (9,218) (9,218) (9,218) 財務收入 5,543 630 — 6,292 12,465 財務費用 (10,143) (4,431) — (11,248) (25,822) 外匯收益(虧損)34,737 — — (125) 34,612 其他(支出)收入 (4,147) 111 — (66) (4,102) 税前收入(虧損)91,293 50,174 —(2974)116) 112,351 當期税收支出 (1,796) (7,446) — (6,750) (15,992) 遞延税(支出)回收(2,618)563 — —(2,055)淨收益(虧損)86,879 美元 43,291 美元 — 美元(35,866)94,304 美元資本支出 (1) 24950,166 27,567 20567 美元 7,262 489,501 資產流動資產 79,463 美元 23,736 美元 2,016 美元 94,272 199,487 非流動 883,712 96,140 315,144 17,205 1,312,201 總資產 963,175 美元 119,876 美元 317,160 美元 111,477 美元 1,511,688 總負債 138,497 美元 101,095 美元 30,943 美元 431,822 702,357 (1) 資本支出包括礦產、廠房和設備的增加以及勘探和評估資產的增加,扣除非現金新增內容,例如礦山關閉成本估計值的變化、資本化折舊費用、資本化借貸成本以及使用權資產的增加。在截至2023年12月31日的年度中,Caraíba的收入來自四個客户(2022年12月31日-四個),而Xavantina的收入來自兩個客户(2022年12月31日——兩個)。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 19 頁

6 9 E r o C o p e r a n u a l r e p o r e p o r t 2 0 2 3 截至2022年12月31日的年度卡拉伊巴(巴西)Xavantina(巴西)圖庫馬(巴西)公司和其他合併收入 351,405 美元 74,987 美元 — 美元 — 426,392 美元生產成本 (146,292) (24,768) — — (171,060) 折舊和損耗 (47,051) (11,605) — — (58,656) 銷售費用 (8,941) (560) — — (9,501) 銷售成本 (202,284) (36,933) — — (239,217) 毛利 149,121 38,054 — — 187,175 一般和管理費用 (28,123) (4,062) — (17,274) (49,459) 基於股份的薪酬 — — — (7,931) (7,931) (7,931)財務收入 4,310 1,451 — 4,534 10,295 財務費用 (9,044) (4,244) — (19,935) (33,223) 外匯收益(虧損)19,812 232 — (134) 19,910 其他費用 (75) (292) — (17) (384) 税前收入(虧損)136,001 31,139 —(40,757 支出)126,383 當期税款 (8,463) (2,413) — (4,167) (15,043) 遞延税(支出)追回(8,378)105 — —(8,273)淨收益(虧損)119,160 美元 28,831 美元 —(44,924)美元 103,067 美元資本支出 209,143 30,773 59,428 7,155 306,499 美元流動資產 114,499 美元 374 美元 50,447 美元 144 美元 227,462 392,427 非現貨 621,005 74,874 90,971 8,799 795,649 總資產 735,379 美元 125,321 美元 91,115 美元 236,261 美元 1,188,076 總負債 98,904 美元 106,266 美元 9,595 美元 431,146 645,911 歐元銅業公司合併財務報表附註(表格金額以千美元計,股票和每股金額除外)財務報表附註 | 第 20 頁

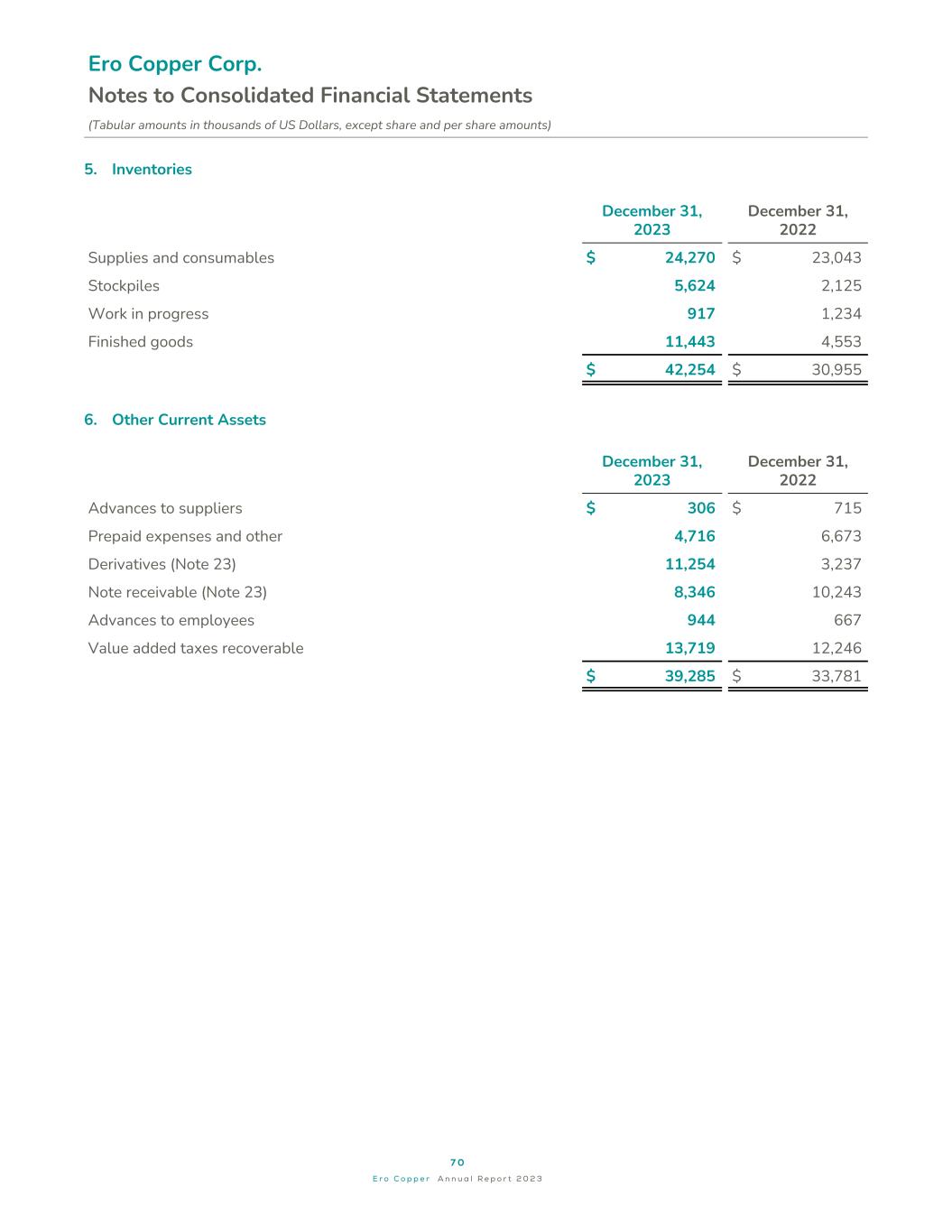

7 0 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 5。庫存 2023 年 12 月 31 日 2022 年 12 月 31 日用品和消耗品 24,270 美元 23,043 美元庫存 5,624 2,125 在建工作 917 1,234 製成品 11,443 4,553 美元 42,254 美元 30,955 美元 6.其他流動資產2023年12月31日2022年12月31日供應商預付款 306美元 715美元預付費用和其他4,716美元6,673美元衍生品(附註23)11,254 3,2373應收票據(附註23)8,346 10,243員工預付款 944 667 可退還增值税 13,719 美元 39,285 美元 33,781 美元歐元銅業公司合併財務報表票據(表格,以千計)美元,股票和每股金額除外)財務報表附註 | 第 21 頁

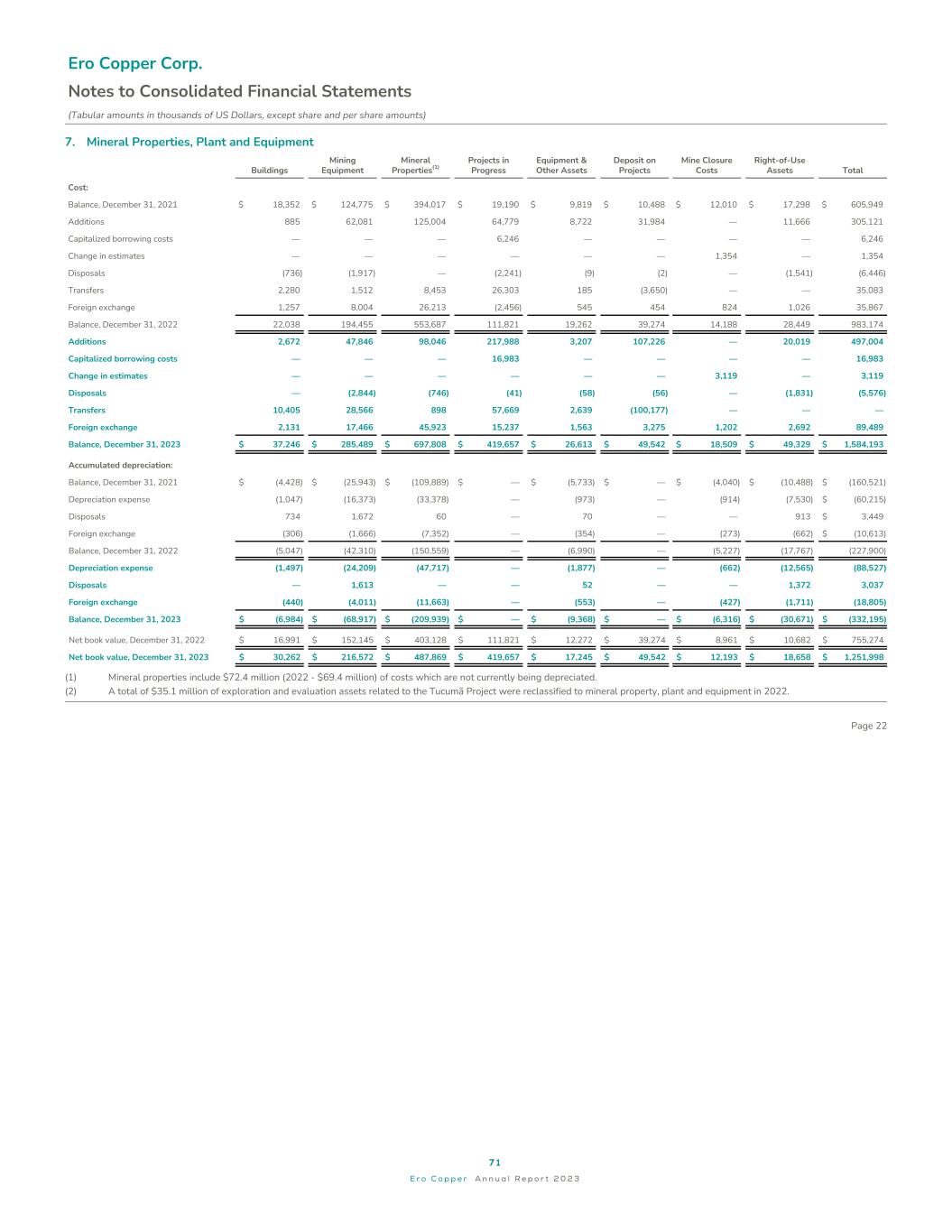

7 1 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 7.礦產、廠房和設備建築採礦設備礦產地產 (1) 在建項目設備和其他資產項目存款礦山關閉成本使用權資產總成本:餘額,2021 年 12 月 31 日 18,352 美元 124,775 美元 394,017 美元 19,190 美元 9,819 美元 10,488 美元 12,298 美元 17,298 美元 605,949 美元增設 885 62,004 64,004 779 8,722 31,984 — 11,666 305,121 資本化借貸成本 — — — — — — — 6,246 估計值變動 — — — — — 1,354 — 1,354 — 1,354 筆出售 (736) (1,917) — (2,241) (9) (2) — (1,541) (6,446) 轉賬 2,280 1,512 8,45326,303 185 (3,650) — — 35,083 外匯 1,257 8,004 26,213 (2,456) 545 454 824 1,026 35,867 餘額,2022年12月31日 22,038 194,455 553,687 111,821 19,262 39,274 14,188 28,449 983,174 增發 2,672 47,846 9846 21746 2174 988 3,207 107,226 — 20,019 497,004 資本化借貸成本 — — — — 16,983 — — — 16,983 估計變動 — — — — 3,119 — 3,119 處置 — (2,844) (746) (41) (58) (56) — (1,831) (5,576) 轉賬 10,405 28,566 898 57,669 639 (100,177) — — — 外匯 2,131 17,466 45,923 15,237 1,563 1,563 3,275 1,202 2,692 89,489 餘額,2023 年 12 月 31 日 37,246 美元 285,489 美元 697,808 美元 419,657 美元 26,613 美元 49,542 美元 18,509 美元 49,329 美元 1,584,193 美元累計折舊:餘額,2021 年 12 月 31 日 $ (25,943) $ (109,889) $ — $ (4,040) $ (10,4840) $ (10,489) $8) 美元 (160,521) 折舊費用 (1,047) (16,373) (33,378) — (973) — (914) (7,530) 美元 (60,215) 處置 734 1,672 60 — 70 — — — 913 美元外匯 (306) (1,666) (7,352) — (354) — (273) (662)) 美元 (10,613) 2022年12月31日餘額 (5,047) (42,310) (150,559) — (6,990) — (5,227) (17,767) (227,900) (227,900) 折舊費用 (1,497) (24,209)(47,717) — (1,877) — (662) (12,565) (88,527) 出售 — 1,613 — — — 52 — — 1,372 3,037 外匯 (440) (4,011) (11,663) — (553) — (427) (1,711) (18,805) 餘額,2023 年 12 月 31 日 $ (6,984) (68,917) 美元 (209,939) 美元 — 美元 (9,368) 美元 — 美元 (6,316) 美元 (30,671) 美元 (332,195) 賬面淨值,2022年12月31日 16,991 美元 152,145 美元 403,128 美元 111,821 美元 12,272 美元 39,274 美元 8,961 美元 10,682 美元 755,274 美元,賬面淨值,2023 年 12 月 31 日 30,262 美元 216,572 美元 487,869 美元 419,657 美元 17,245 美元 49,542 美元 12,193 美元 18,658 美元 1,251,998 美元 (1) 礦產包括7240萬美元 (2022年-69.4美元)百萬)目前尚未折舊的成本。(2)2022年,與圖庫馬項目相關的共計3510萬美元的勘探和評估資產被重新歸類為礦產財產、廠房和設備。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股票和每股金額除外)第 22 頁

7 2 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 8.勘探和評估資產截至2023年12月31日,該公司擁有2990萬美元(2022年至1,570萬美元)的勘探和評估資產,主要與三份房地產期權協議有關。為了使公司收購這些物業的100%,該公司必須完成某些鑽探計劃,包括未來三年至少1,550萬美元的勘探支出。視這些勘探計劃的結果而定,需要進一步的期權付款才能完成收購。如果公司行使收購這些物業的100%權益的選擇權,則期權持有人預計將保留高達1.5%的冶煉廠特許權使用費淨額。9.存款和其他非流動資產2023年12月31日2022年12月31日可收回的增值税11,413美元10,317美元應收票據(附註23)9,067 10,387存款及其他 8,472 3,985美元 28,952 美元 24,689 美元 10.應付賬款和應計負債2023年12月31日2022年12月31日貿易供應商 74,877 美元 47,868 美元工資和勞務相關負債 26,421 21,008 增值税和其他應付税款 9,142 8,040 現金結算的股權獎勵(附註 15 (b) 和 (c))8,796 684 美元其他應計負債 1,468 1,003 美元 120,704 美元銅 84,603 美元公司合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 23 頁

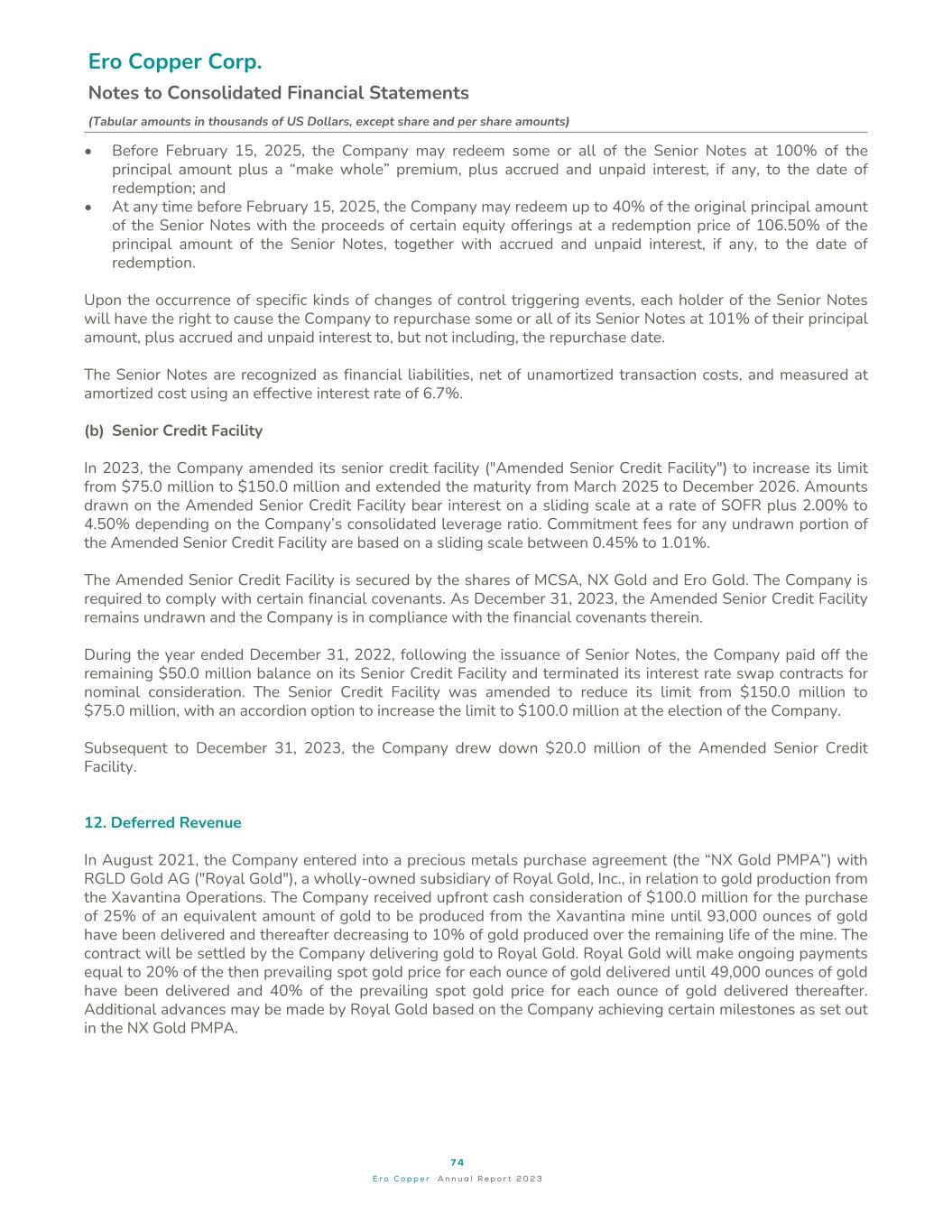

7 3 E r o C o p p e r a n n u a l r e p o r t 2 0 2 3 11。貸款和借款賬面價值,包括應計利息描述貨幣證券到期日(月)本金將於2023年12月31日償還的2022年12月31日2022年12月31日優先票據美元無抵押 73 6.50% 400,000 美元 403,274 美元 402,453 美元設備融資貸款美元擔保 15-43 5.00%-8.12% 15,987 16,175 10,322 歐元擔保 26-30 5.25% 998 1,372 1,372 筆設備融資貸款巴西雷亞爾無抵押貸款 2-29 nil%-16.63% 3,279 3,409 947 銀行貸款 BRL 無抵押 35 CDI + 0.50% 2,365 2,375 2,963 總計 422,629 美元 426,233 美元 418,057 美元當前部分 20,381 美元 15,703 美元非流動部分 405,852 美元 402,354 美元貸款和借款的變動包括以下內容:截至2023年12月31日的年度截至2022年12月31日的年度年初餘額 418,057 美元 59,250 美元 59,250 發行優先票據的收益,淨額 — 392,006 新設備融資貸款的收益 14,889 9,489 本金和利息支付 (35,247) (71,033) 利息成本,包括資本化利息 28,282 26,666 債務修改虧損 — 1,351 外匯 252 328 餘額,年底 426,233 美元 418,057 美元 (a) 高級票據2022年2月,公司發行了本金總額為4億美元的優先無抵押票據(“優先票據”)。在扣除800萬美元的交易成本後,該公司獲得了3.92億美元的淨收益。優先票據於2030年2月15日到期,年利率為6.5%,每半年在每年的2月和8月支付。MCSA已在優先無抵押的基礎上為優先票據提供了擔保。優先票據是公司和MCSA的直接優先債券,不受任何抵押貸款、質押或押記的擔保。優先票據受公司以下提前贖回選項的約束:• 2025年2月15日當天或之後,公司可以選擇以本金的103.25%至100%的價格全部或部分贖回優先票據,以及截至贖回之日的應計和未付利息(如果有),利率將根據優先票據的未償還期限而降低;Ero Copper Corp. 向合併財務提供的票據報表(以千美元為單位的表格金額,股票和每股金額除外)財務報表附註 | 第 24 頁

7 4 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 • 2025 年 2 月 15 日之前,公司可以按本金的 100% 加上 “整數” 溢價以及截至贖回之日的應計和未付利息(如果有)贖回部分或全部優先票據;• 在 2025 年 2 月 15 日之前的任何時候,公司最多可以贖回40%的優先票據優先票據的原始本金額,包括某些股票發行的收益,贖回價格為優先票據本金的106.50%,以及應計和未付利息(如果有),至兑換之日。在發生特定類型的控制權變更觸發事件時,每位優先票據的持有人都有權促使公司按其本金的101%以及截至但不包括回購日的應計和未付利息回購部分或全部優先票據。優先票據被確認為金融負債,扣除未攤銷的交易成本,並使用6.7%的實際利率按攤銷成本進行計量。(b) 優先信貸額度 2023年,公司修訂了其優先信貸額度(“經修訂的優先信貸額度”),將其限額從7,500萬美元提高至1.50億美元,並將到期日從2025年3月延長至2026年12月。根據公司的合併槓桿率,經修訂的優先信貸額度按浮動比例計息,SOFR加2.00%至4.50%。經修訂的優先信貸額度中任何未提取部分的承諾費均按0.45%至1.01%的浮動比例計算。修訂後的優先信貸額度由MCSA、NX Gold和Ero Gold的股票擔保。公司必須遵守某些財務契約。截至2023年12月31日,經修訂的優先信貸額度仍未提取,公司遵守了其中的財務契約。在截至2022年12月31日的年度中,在發行優先票據後,公司還清了其優先信貸額度的剩餘5,000萬美元餘額,並以名義對價終止了利率互換合約。對優先信貸額度進行了修訂,將其限額從1.5億美元降至7,500萬美元,在公司當選時,可選擇將限額提高至1.00億美元。2023年12月31日之後,公司從經修訂的優先信貸額度中提取了2,000萬澳元。遞延收入2021年8月,公司與皇家黃金公司的全資子公司RGLD Gold AG(“Royal Gold”)簽訂了貴金屬購買協議(“NX Gold PMPA”),內容涉及Xavantina業務的黃金生產。該公司收到了1億美元的預付現金對價,用於購買Xavantina礦生產的等量黃金的25%,直到93,000盎司的黃金交付完畢,然後在該礦剩餘壽命內減少到黃金產量的10%。該合同將由公司向皇家黃金交付黃金來結算。在49,000盎司黃金交付之前,Royal Gold將持續支付相當於當時現貨黃金價格的20%的現貨黃金價格,直到交付49,000盎司黃金為止,此後交付的每盎司黃金為現貨黃金價格的40%。根據公司實現NX Gold PMPA規定的某些里程碑,Royal Gold可能會取得更多進展。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第 25 頁

7 5 E r o C o p p e r a n u a l r e p o r t 2 0 2 3 截至2023年12月31日止年度遞延收入的變動包括以下內容:2023年12月31日 2022年12月31日交付的黃金盎司 (1) 14,005 10,082 餘額,年初 86,055 美元 94,222 美元預付款 3,544 3,207 增值費用 3,032 407 遞延收入攤銷 (2) (17,082) (14,781) 年末餘額 75,549 美元 86,055 美元流動部分 17,159 美元 16,580 美元非流動部分 58,390 69,476 (1) 在截至2023年12月31日的年度中,公司交付了14,005美元盎司黃金(2022年12月31日-10,082盎司)兑皇家黃金,平均對價為每盎司386美元(2022年12月31日-每盎司359美元)。截至2023年12月31日,根據PMPA,累計交付了29,260盎司(2022年12月31日為15,255盎司)的黃金。(2)截至2023年12月31日止年度的遞延收入攤銷淨額為250萬美元(2022年12月31日至30萬美元),這歸因於收到的預付款和礦山壽命產量估計的變化。作為NX Gold PMPA的一部分,該公司將其在Ero Gold和NX Gold的股權作為抵押品質押給了皇家黃金,並提供了來自Ero和NX Gold的無擔保有限追索權擔保。修復和關閉費用準備金 2023 年 12 月 31 日 2022 年 12 月 31 日餘額 22,172 美元 19,037 估計變動 3,455 1,854 增值費用 2,703 2,191 已結算 (3,344) (2,238) 外匯 1,701 1,328 餘額,年底 26,687 美元 22,172 美元卡拉伊巴業務 21,372 美元 18,026 美元項目 1,365 558 Xavantina Operations 3,950 3,588 總計 26,687 美元 22,172 美元修復和關閉費用準備金是根據管理層對與礦山關閉相關的未來現金流出的假設和估計來衡量的康復活動以截至報告日的已知騷亂、已知的法律要求和第三方專家編制的費用估算為依據。Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股份和每股金額除外)財務報表附註 | 第26頁

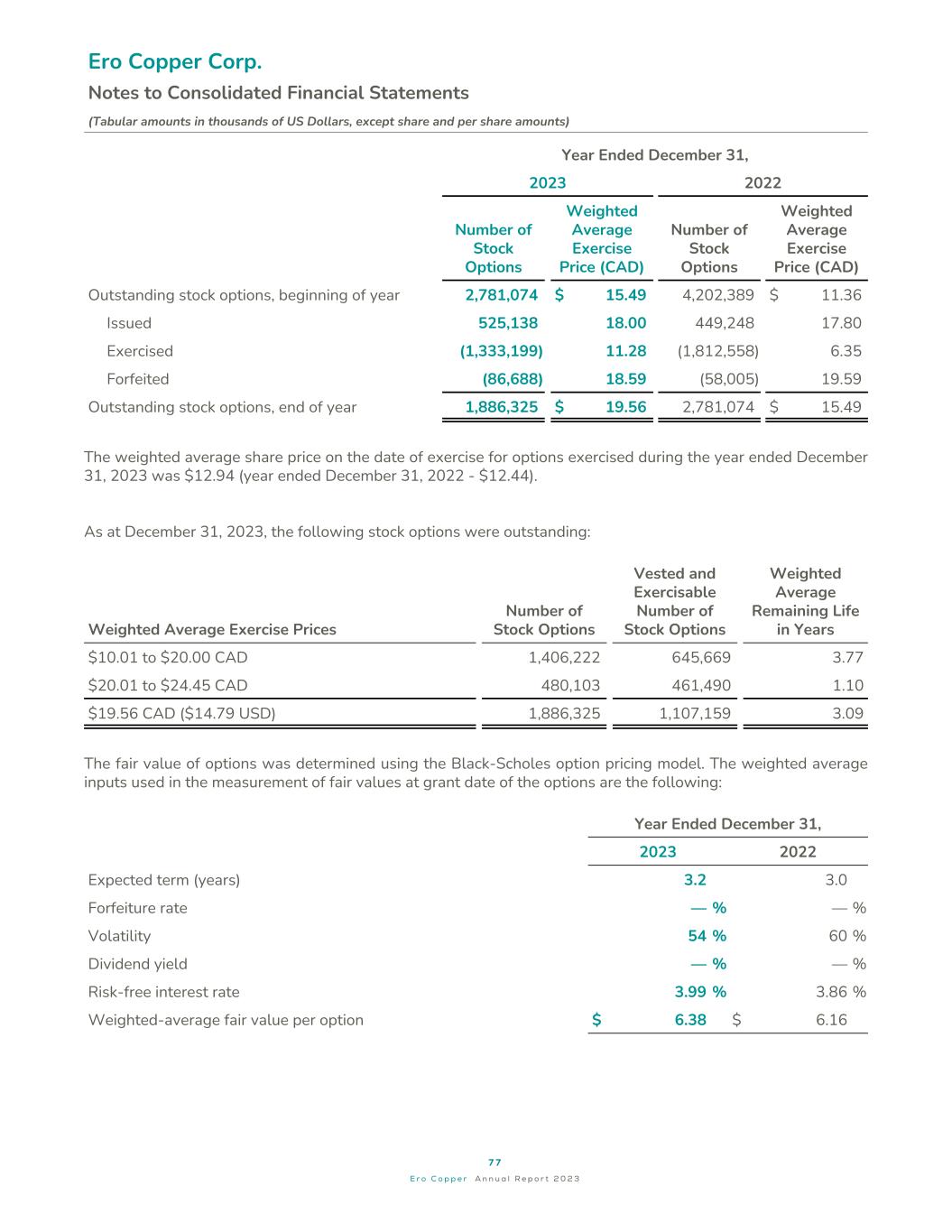

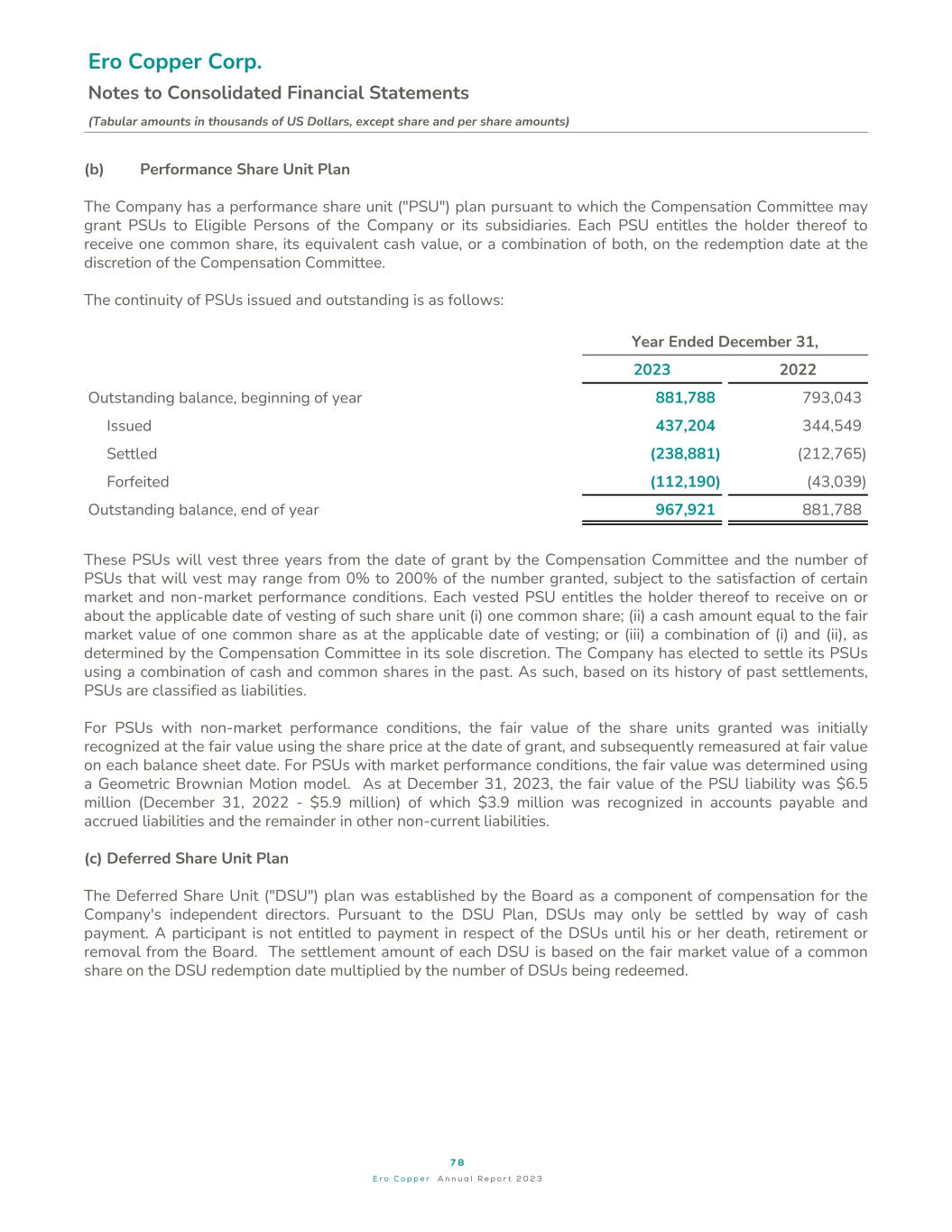

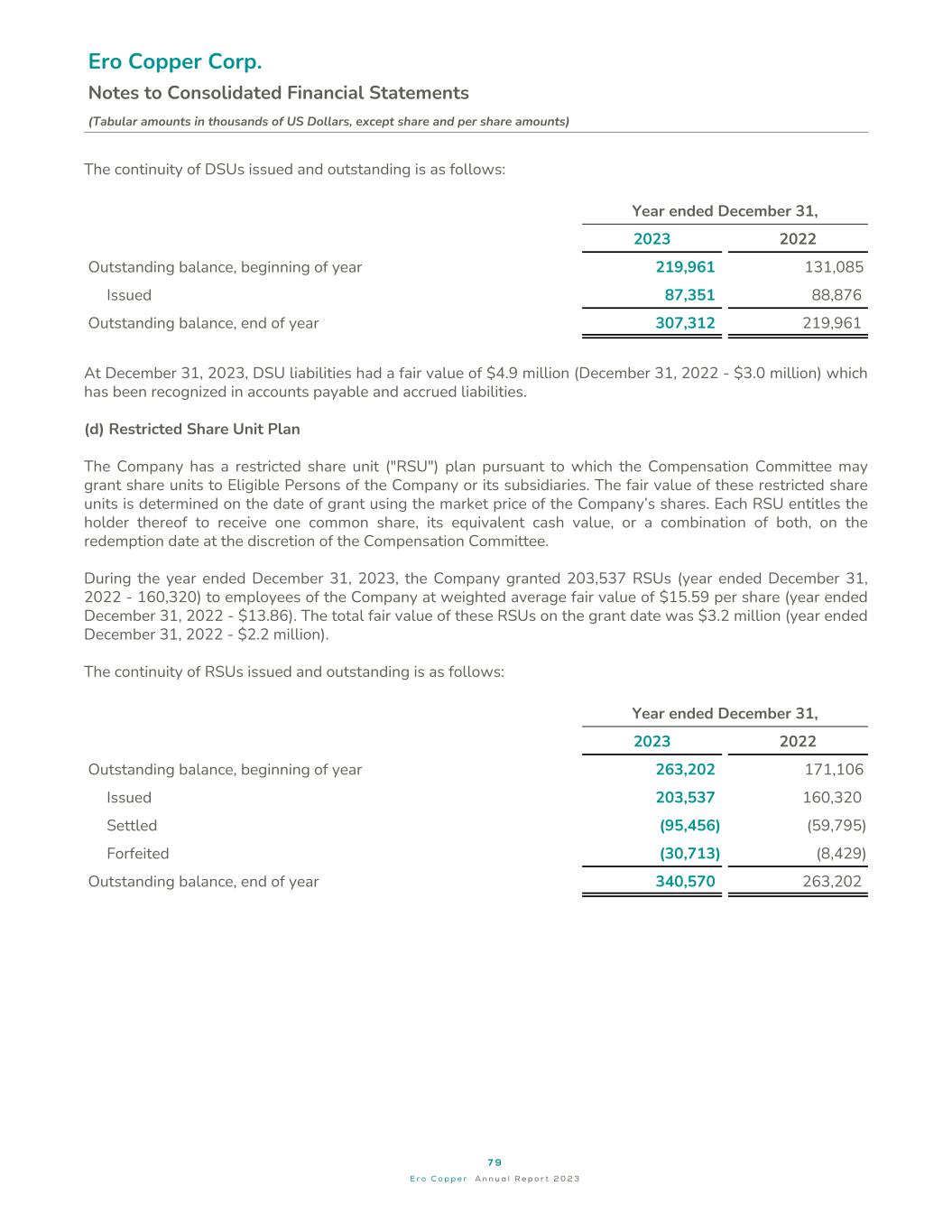

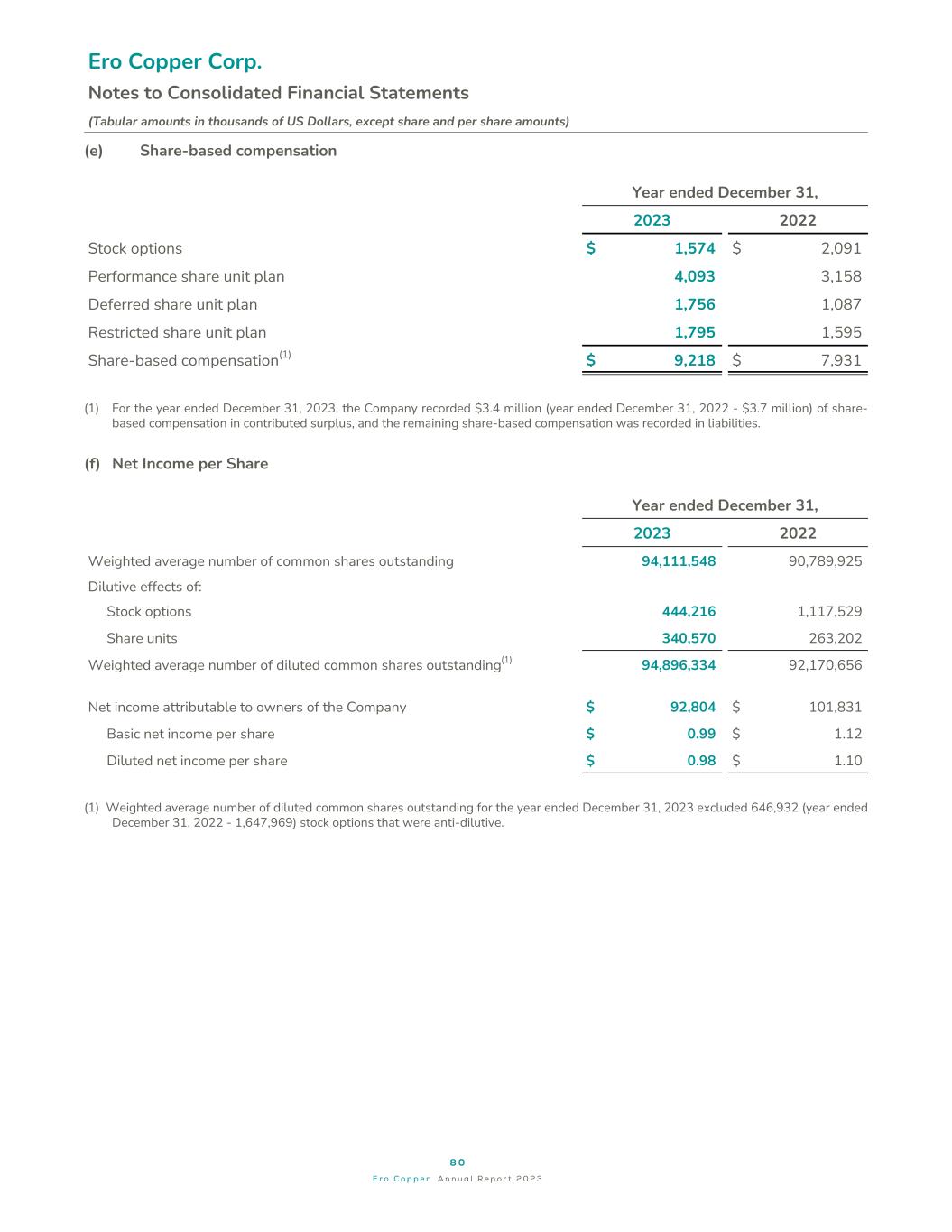

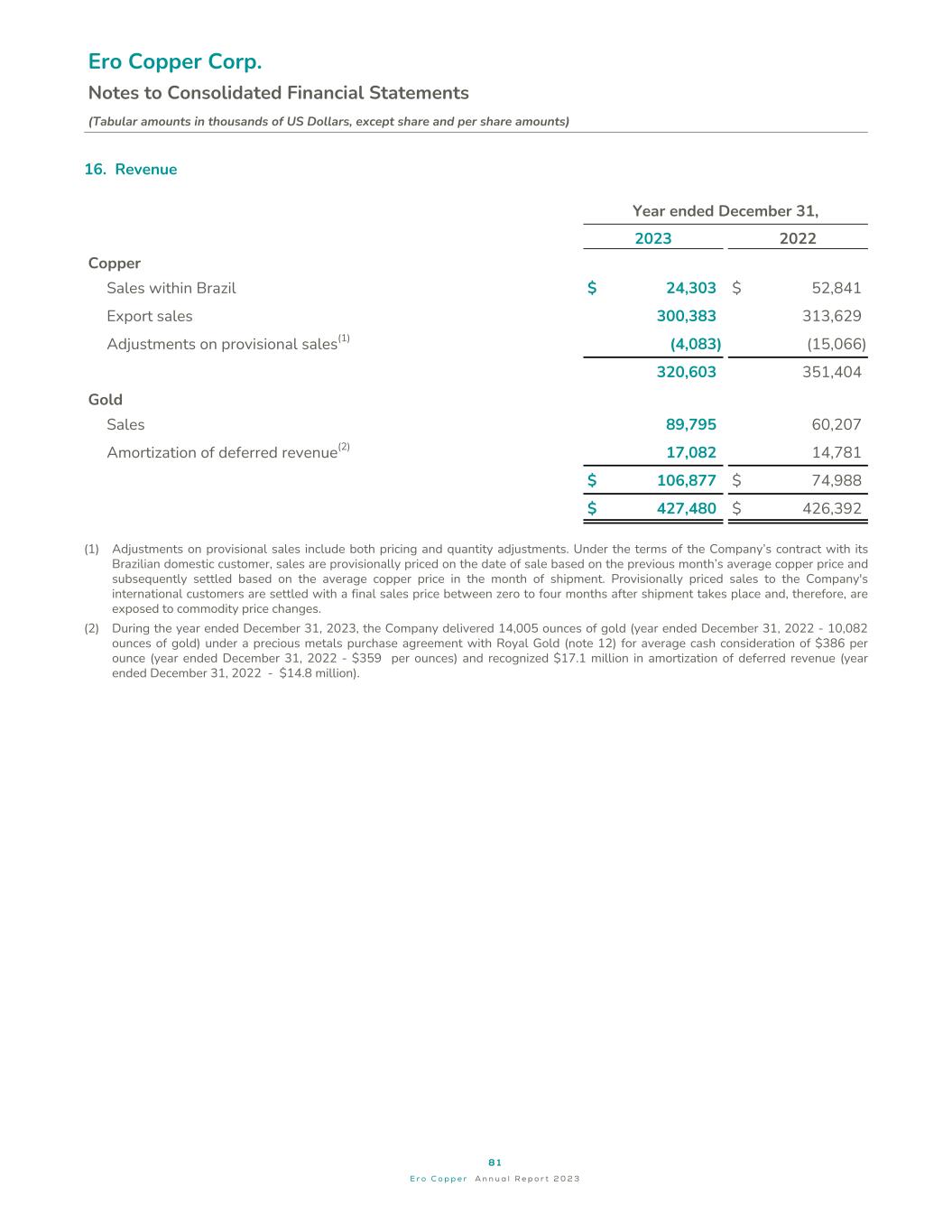

7 6 E r o C o p p e r a n u a l r e p o r e p o r t 2 0 2 3 管理層在準備公司的重組和關閉費用準備時使用的税前折扣率在8.50%至9.79%(2022年—8.50%-11.86%)之間,通貨膨脹率在3.50%至3.90%(2022年—3.25%-5.31%)之間。現金支出預計將在預計關閉時開始,並持續一段時間,卡拉伊巴業務的現金支出在2024年至2051年之間,Xavantina業務的現金支出在2029年至2037年,圖庫瑪項目的現金支出在2036年至2041年之間。14其他非流動負債2023年12月31日2022年12月31日現金結算權益獎勵(附註15(b))2,549美元 2,256美元預扣税、增值税和其他應付税款8,012 5,254準備金(附註26(b))1,622 1,578 其他負債 5,975 2,731 美元 18,158 美元 11,819 美元 15。股本截至2023年12月31日,公司的法定股本由無限數量的無面值普通股組成。截至2023年12月31日,已發行102,747,558股普通股(2022年12月31日-92,182,633股)。2023年11月,公司以每股普通股12.35美元的價格完成了9,010,000股普通股的收購交易,總收益為1.113億美元,扣除股票發行成本後的淨收益為1.043億美元。(a) 期權在截至2023年12月31日的年度中,公司向公司員工授予了525,138份期權(截至2022年12月31日的年度——449,248份期權),加權平均行使價為每股18.00加元(截至2022年12月31日的年度——每股17.80加元),期限為五年。自授予之日起,這些股票期權在每個週年紀念日分三次等額分期歸屬。在授予日,這些期權的總公允價值為340萬美元(截至2022年12月31日的年度為280萬美元),將在歸屬期內予以確認。已發行和未償還期權的連續性如下:Ero Copper Corp. 合併財務報表附註(表格金額以千美元計,股票和每股金額除外)財務報表附註 | 第27頁