尊敬的各位股東,回顧過去一年 ,我們將2023年視為公司的分水嶺,其特點是整個組織的強勁執行力。在充滿挑戰的宏觀環境的背景下,我們磨練了重點,推進了戰略優先事項,並建立了新的 嚴謹的財務和運營模式。今年年底,我們在第四季度表現強勁,在房屋銷售、收入和調整後息税折舊攤銷前利潤等關鍵指標方面取得的業績符合我們的預期。此外,第四季度反映了我們連續第三個季度收入連續增長,以及我們連續第四個季度淨虧損和調整後息税折舊攤銷前利潤率的提高。從運營角度來看,2023年取得了顯著的勝利。我們擴大了合作伙伴關係 和生態系統網絡,特別是在我們的代理合作夥伴計劃(APP)中;我們繼續實現收入來源的多元化,利潤率更高的輕資產解決方案佔2023年下半年扣除利息後的貢獻利潤率的35%以上;最重要的是,我們為2024年實現持續的調整後息税折舊攤銷前利潤率確立了明確的路徑。展望未來,我們的戰略路線圖非常明確,其基礎是完善的關鍵 職能部門的角色和職責,成為房地產領域客户和合作夥伴值得信賴的解決方案中心。2024年,我們的團隊將專注於擴大我們的輕資產業務,包括擴大我們的合作計劃,以及發展 我們的營銷策略,以潛在地實現回報最大化並利用市場機會。所有這些都建立在我們的基礎產品即現金優惠的基礎上,這繼續推動我們的增長和擴張。為此,我們的合作伙伴 網絡是我們增長戰略的關鍵槓桿。特別是,我們的代理商合作伙伴計劃在促進長期關係和增加Offerpad和合作夥伴代理商的收入方面發揮了重要作用。最近的改進,包括分層 結構和專屬權益,預計將進一步擴大我們的覆蓋範圍。我們的延伸服務,從APP到Direct Plus,再到Offerpad的Renovate,佔2023年單位交易的43%,推動了更高的利潤率和 的客户滿意度。我們將繼續構建我們的技術堆棧,為我們的輕資產服務提供端到端的實時見解,從房地產經紀合作伙伴的數據洞察到對所有 利益相關者的詳細裝修進度跟蹤。在我們繼續應對動態市場條件的同時,我們將堅定不移地專注於我們的三個戰略要務:消除房地產摩擦,推進Offerpad的輕資產業務以及擴大 我們的合作伙伴生態系統。最後,我要對Offerpad團隊、我們的合作伙伴和股東的持續支持表示感謝。我們對自己的戰略願景、運營實力和提高 股東價值的承諾充滿信心地向前邁進。布萊恩·拜爾 | 董事長兼首席執行官附錄 99.2

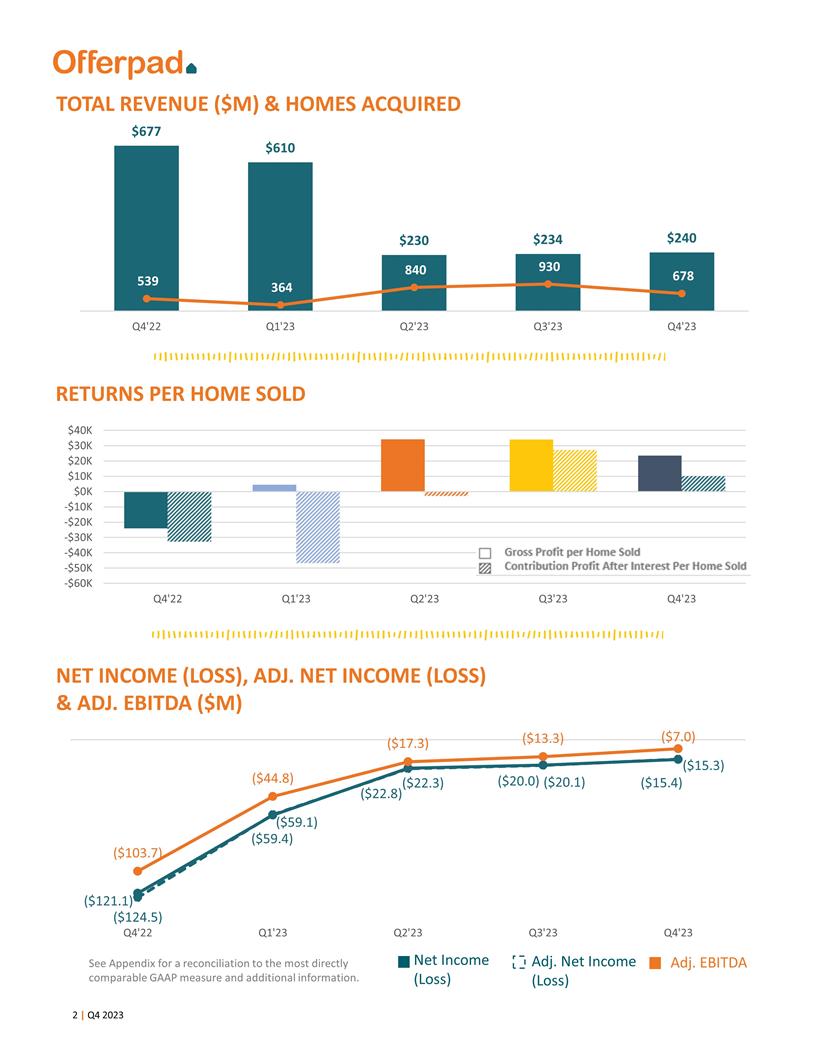

淨收益(虧損),調整後淨收益 (虧損)和調整後息税折舊攤銷前利潤(百萬美元)淨收益(虧損)調整後的淨收益(虧損)調整後的息税折舊攤銷前利潤(EBITDA)有關最直接可比的GAAP指標的對賬和其他信息,請參閲附錄。每售出一套房屋的總收入(百萬美元)和房屋購置回報

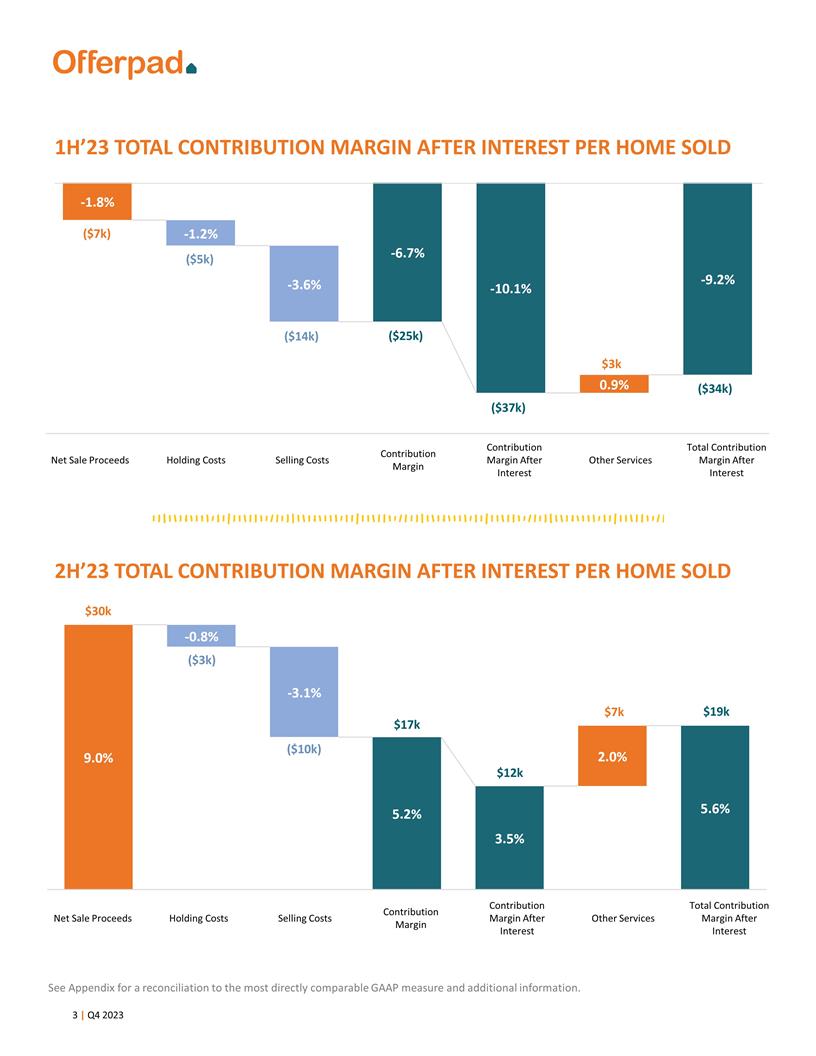

有關 最直接可比的公認會計原則指標的對賬以及其他信息,請參閲附錄。23年上半年每套房屋售出利息後的總供款利潤率淨銷售收益持有成本銷售成本利潤率扣除利息後的貢獻利潤率其他 服務扣除利息後的總貢獻利潤率(7萬美元)(14萬美元)(2.5萬美元)(3.7萬美元)3萬美元(3萬美元)(3萬美元)(1萬美元)(1萬美元)) 1.7 萬美元 1.2 萬美元 7,000 美元 7,000 美元淨銷售收益持有成本銷售成本貢獻利潤扣除利息後的利潤率其他服務 之後的總供款利潤利息 23年下半年扣除每套房屋利息後的總供款利潤率

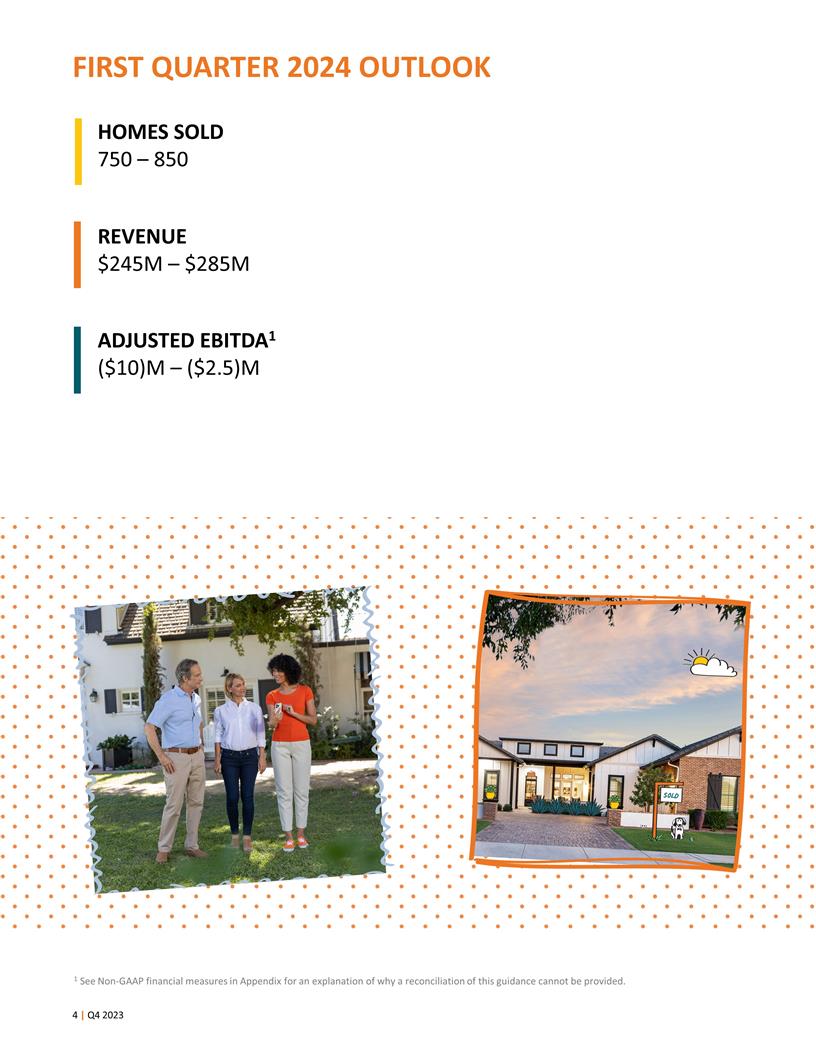

2024年第一季度展望房屋售出 750 — 850 收入2.45億美元至2.85億美元調整後 EBITDA1(1000萬美元)—(250萬美元)1有關為何無法提供本指南對賬的解釋,請參閲附錄中的非公認會計準則財務指標。

附錄前瞻性陳述 根據1995年《私人證券訴訟改革法》的規定,本股東信函中的某些陳述可被視為前瞻性陳述。前瞻性陳述通常與未來事件或Offerpad 的未來財務或經營業績有關。例如,關於Offerpad財務前景、盈利能力預期以及Offerpad運營行業預期市場狀況的陳述均為前瞻性陳述 。在某些情況下,您可以使用 “可能”、“應該”、“可能”、“可能”、“計劃”、“可能”、“項目”、 “努力”、“預算”、“預測”、“預期”、“打算”、“打算”、“估計”、“預測”、“預測”、“潛力” 或 “繼續” 等術語來識別前瞻性陳述,或這些術語的否定詞或它們的變體或類似術語。此類前瞻性陳述受風險、不確定性和其他重要因素的影響,這些因素可能導致實際 結果與此類前瞻性陳述所表達或暗示的結果存在重大差異。可能影響此類前瞻性陳述的因素包括但不限於Offerpad應對總體經濟 狀況的能力;美國住宅房地產行業的健康狀況;Offerpad在其現有市場或可能進入的任何新市場中增加市場份額的能力;Offerpad有效管理其增長和成本結構的能力 ;Offerpad準確估值和管理房地產庫存、維持充足和理想供應的能力房地產庫存和裝修管理;Offerpad's成功推出新產品和 服務以及管理、開發和完善其技術平臺的能力;Offerpad維護和增強其產品和品牌以及吸引客户的能力;Offerpad在 未來實現和保持盈利的能力;與第三方建立戰略關係的成功;以及Offerpad未能達到紐約證券交易所的持續上市標準。我們將在2024年2月27日左右向美國證券交易委員會提交的截至2023年12月31日的10-K表年度報告中在 “風險 因素” 標題下討論的這些和其他重要因素,以及我們向美國證券交易委員會 提交的其他報告 可能導致實際業績與本股東信函中前瞻性陳述所示的業績存在重大差異。這些前瞻性陳述基於估計和假設,雖然 Offerpad 及其管理層認為這些估計和假設是合理的,但本質上是不確定的。本股東信函中的任何內容均不應被視為任何人對本文所述前瞻性陳述將實現或此類前瞻性陳述的任何設想 結果將實現的陳述。您不應過分依賴前瞻性陳述,前瞻性陳述僅代表其發表之日。除非適用的證券法另有要求,否則Offerpad沒有義務更新或修改任何前瞻性 陳述,無論是由於新信息、未來事件還是其他原因。

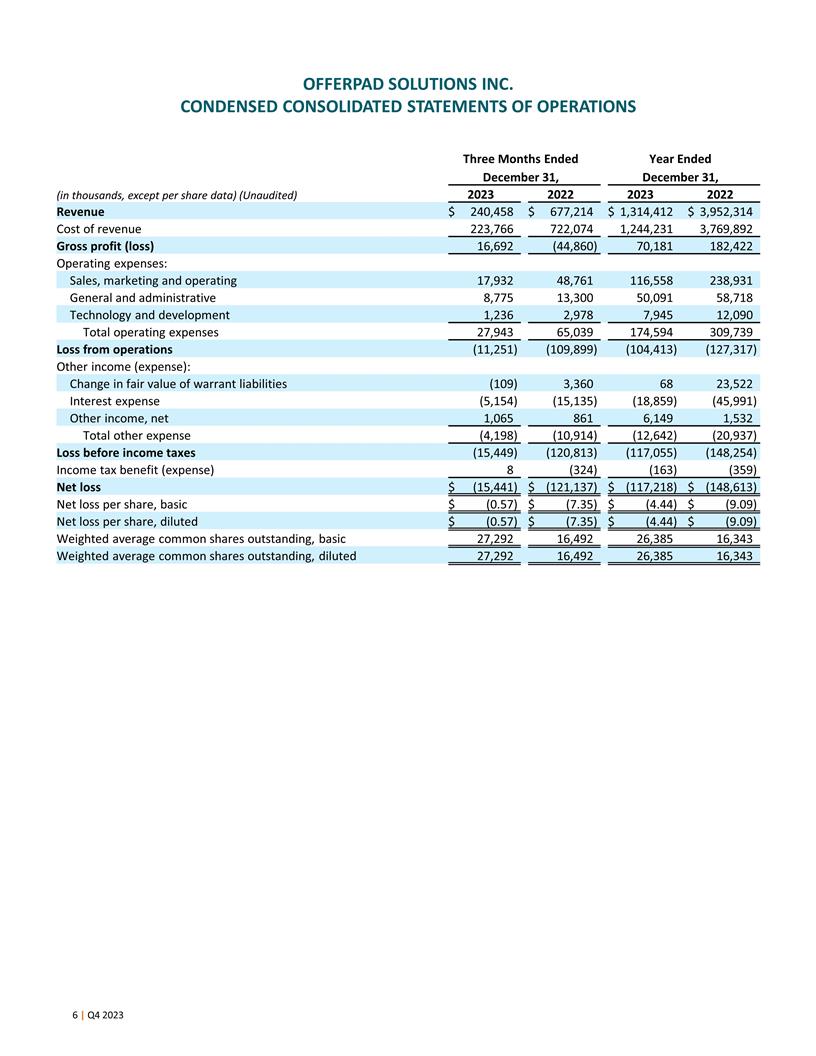

OFFERPAD 解決方案公司簡明的 截至12月31日的三個月合併運營報表(以千計,每股數據除外)(未經審計)2023 年 2023 年 2022 年收入 240,458 美元 677,214 美元 1,314,412 美元 3,952,314 美元收入成本 223,766 722,074 1,244,231 3,769,892 毛利(虧損)16,692(44,860) 70,181 182,422 運營費用:銷售、 營銷和運營 17,932 48,761 116,558 238,931 一般和管理 8,775 13,300 50,091 50,091 58,718 技術和開發 1,236 2,978 7,945 12,090 總運營費用 27,943 65,039 174,594 309,739 經營虧損 (11,251) (109,899) (104,413) (127,317) 其他收入(支出): 權證負債公允價值的變化 (109) 3,360 68 23,522 利息支出 (5,154) (15,135) (18,859) (45,991) 其他收入,淨額 1,065 861 6,149 1,532 其他支出總額 (4,198) (10,914) (12,642) (20,937) 所得税前虧損 (15,449) (120,813) (117,055) (148,254) (148,254) 所得税優惠(支出)8 (324) (163) (359) 淨虧損 $ (15,441) $ (121,137)) 美元 (117,218) 美元 (148,613) 每股淨虧損,基本虧損 (0.57) 美元 (7).35) 美元 (4.44) 美元 (9.09) 每股淨虧損,攤薄 $ (0.57) 美元 (7.35) 美元 (4.44) 美元 (9.09) 加權平均已發行普通股,基本 27,292 16,492 26,385 26,385 16,343 加權平均已發行普通股,攤薄 27,292 16,385 16,385 16,343

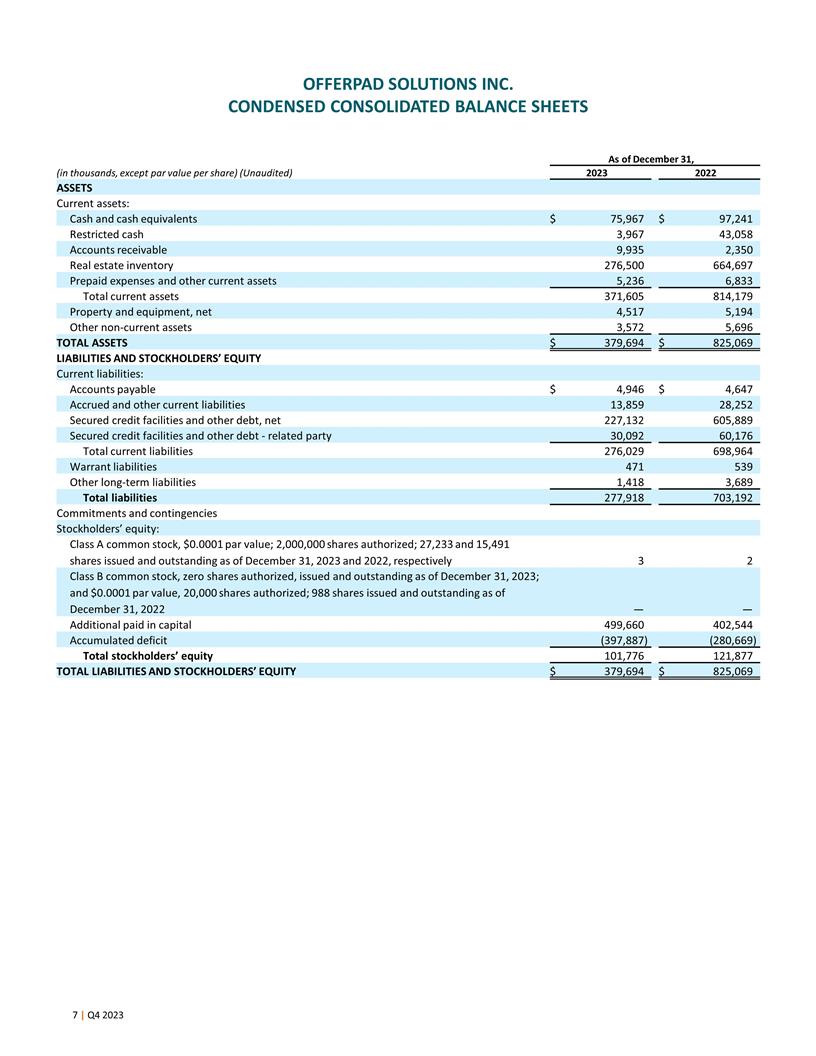

OFFERPAD 解決方案公司簡明的 合併資產負債表截至12月31日(以千計,每股面值除外)(未經審計)2023 年資產流動資產: 現金及現金等價物 $75,967 97,241 限制性現金 3,967 43,058 應收賬款 9,935 2,350 房地產 庫存 276,500 664,697 預付費用和其他流動資產總額 5,236 6,833 流動資產 371,833 605 814,179 財產和設備,淨額 4,517 5,194 其他非流動資產 3,572 5,696 總資產 379,694 美元 825,069 美元負債和 股東權益流動負債:應付賬款 4,946 美元 4,647 美元應計負債和其他流動負債 13,859 28,252 抵押信貸額度和其他債務,淨額 227,132 605,889 擔保信貸額度和其他債務-關聯方 30,092 60,176 流動負債總額 276,029 698,964 權證負債 471 539 其他長期負債 1,418 3,689 總負債 2797,68 18 703,192 承諾和意外開支股東權益:A 類普通股,面值0.0001美元;授權2,000,000股;截至2023年12月31日已發行和流通的27,233股和15,491股和2022年,分別有32股B類普通股,截至2023年12月31日已授權、已發行和流通的零股 ;以及面值0.0001美元,授權20,000股;截至2022年12月31日已發行和流通的988股股票 — — 額外實收資本 499,660 402,544 累計赤字 (397,887) (280,669) 股東權益總額101,776 121,877 負債和股東權益 $ 379,694 美元 825,069 美元

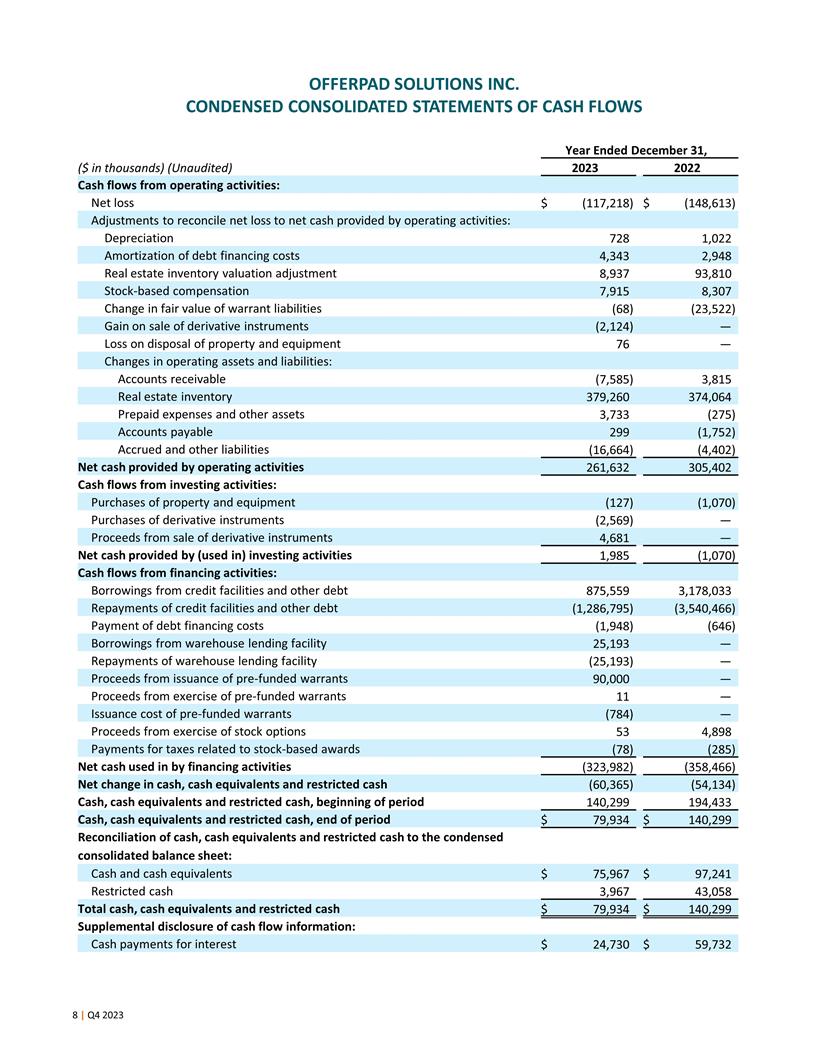

OFFERPAD 解決方案公司簡明的 截至12月31日的年度合併現金流量表(千美元)(未經審計)2023 年來自經營活動的現金流:淨虧損 $ (117,218) $ (148,613) 調整淨虧損與經營活動提供的淨現金:折舊 728 1,022 債務融資攤銷 成本 4,343 2,948 房地產庫存估值調整 8,937 93,848 10 股票薪酬 7,915 8,307 權證負債公允價值的變化 (68) (23,522) 出售衍生工具的收益 (2,124) — 出售權證的虧損財產和設備 76 — 運營資產和負債的變化:應收賬款 (7,585) 3,815 房地產庫存 379,260 374,064 預付費用和其他資產 3,733 (275) 應計負債和其他負債 (16,664) (4,402) 經營活動提供的淨現金 261,632 305,402 投資活動產生的現金流:購買房產和設備 (127) (1,070) 購買衍生工具 (2,569) — 出售衍生工具的收益 4,681 —(用於)投資提供的淨現金活動 1,985 (1,070) 來自融資活動的現金流:信貸額度和其他債務的借款 875,559 3,178,033 償還 信貸額度和其他債務 (1,286,795) (3,540,466) 償還債務融資成本 (1,948) (646) 從倉庫貸款機制借款 25,193 — 償還倉庫貸款設施 (25,193) — 發行預先注資認股權證的收益 90,000 — 行使預先注資 認股權證的收益 11 — 預先注資認股權證的發行成本 (784) — 行使股票期權的收益 53 4,898 與股票獎勵相關的税款支付 (78) (285) 融資活動使用的淨現金 (323,982) (358,466) 現金、現金等價物和限制性現金的淨變動 (60,365) (54,134) 現金、現金等價物和限制性現金,期初 140,299 194,433 現金、現金等價物和限制性現金,期末 79,934 美元 140,299 美元現金、現金等價物和限制性現金與簡明合併資產負債表的對賬:現金及現金等價物 75,967 美元 97,241 美元限制性 現金 3,967 43,058 美元現金總額,現金等價物和限制性現金 79,934 美元 140,299 美元現金流信息的補充披露: 利息現金支付 24,730 美元 59,732 美元

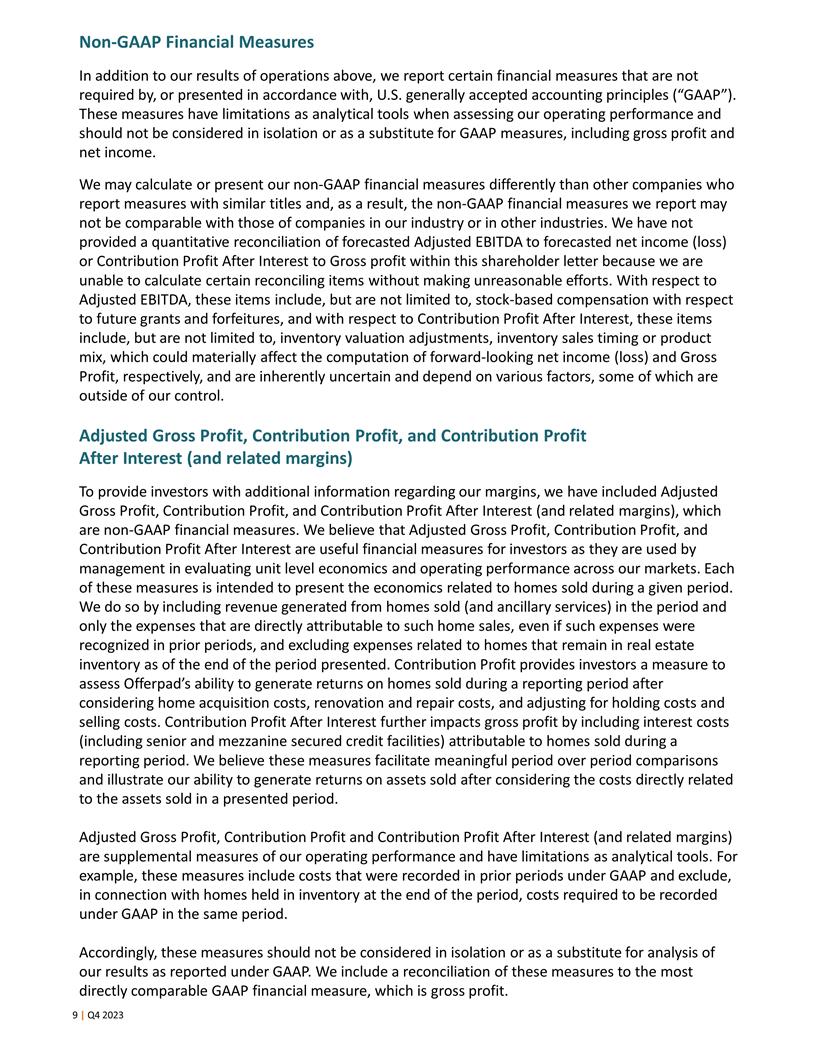

非公認會計準則財務指標 除了上述經營業績外,我們還報告了某些未按美國公認會計原則(“GAAP”)要求或列報的財務指標。這些指標在評估我們的經營業績時作為 分析工具存在侷限性,不應孤立考慮,也不能作為包括毛利和淨收入在內的公認會計原則衡量標準的替代品。我們的非公認會計準則財務指標的計算或列報方式可能與其他報告標題相似指標的公司不同 ,因此,我們報告的非公認會計準則財務指標可能無法與本行業或其他行業公司的財務指標相提並論。在本股東信函中,我們沒有提供預測的調整後息税折舊攤銷前利潤與預測的淨收益(虧損)或扣除利息後的供款利潤與毛利潤的量化 對賬表,因為如果不做出 不合理的努力,我們就無法計算某些對賬項目。就調整後的息税折舊攤銷前利潤而言,這些項目包括但不限於與未來補助金和沒收有關的股票薪酬,對於扣除利息後的繳款利潤,這些項目包括 但不限於庫存估值調整、庫存銷售時間或產品組合,這可能會分別對前瞻性淨收益(虧損)和毛利潤的計算產生重大影響,並且本質上是不確定的取決於各種因素,其中一些因素是我們無法控制的。調整後的毛利、供款利潤和扣除利潤率(及相關利潤率)為了向投資者提供有關利潤率的更多信息,我們 納入了調整後的毛利、貢獻利潤和扣除利息後的貢獻利潤(及相關利潤率),它們是非公認會計準則的財務指標。我們認為,調整後的毛利、貢獻利潤和扣除 利息後的貢獻利潤是投資者有用的財務指標,因為管理層使用它們來評估我們市場的單位層面經濟和經營業績。這些衡量標準中的每一項都旨在介紹與給定時期內 出售的房屋相關的經濟狀況。為此,我們將期內出售的房屋(和輔助服務)產生的收入包括在內,僅包括直接歸因於此類房屋銷售的支出,即使此類支出已在前期確認, ,不包括與截至報告期末仍在房地產庫存中的房屋相關的支出。貢獻利潤為投資者提供了一種衡量標準,用於評估Offerpad在考慮購房成本、裝修和維修成本以及調整持有成本和銷售成本後,在 報告期內出售的房屋產生回報的能力。扣除利息後的繳款利潤將歸因於報告期內出售房屋的利息成本(包括高級 和夾層擔保信貸額度)進一步影響毛利。我們認為,這些衡量標準有助於進行有意義的同期比較,並表明考慮到與報告期內出售資產直接相關的成本,我們在 之後出售的資產產生回報的能力。調整後的毛利、繳款利潤和扣除利潤率(及相關利潤率)是衡量我們經營業績的補充指標,作為分析工具有 的侷限性。例如,這些衡量標準包括前期根據公認會計原則記錄的成本,不包括與期末庫存房屋相關的同期 按公認會計原則記錄的成本。因此,不應孤立地考慮這些衡量標準,也不能作為對我們根據公認會計原則報告的結果的分析的替代品。我們將這些指標與最直接可比的GAAP財務 指標,即毛利的對賬情況進行了對賬。

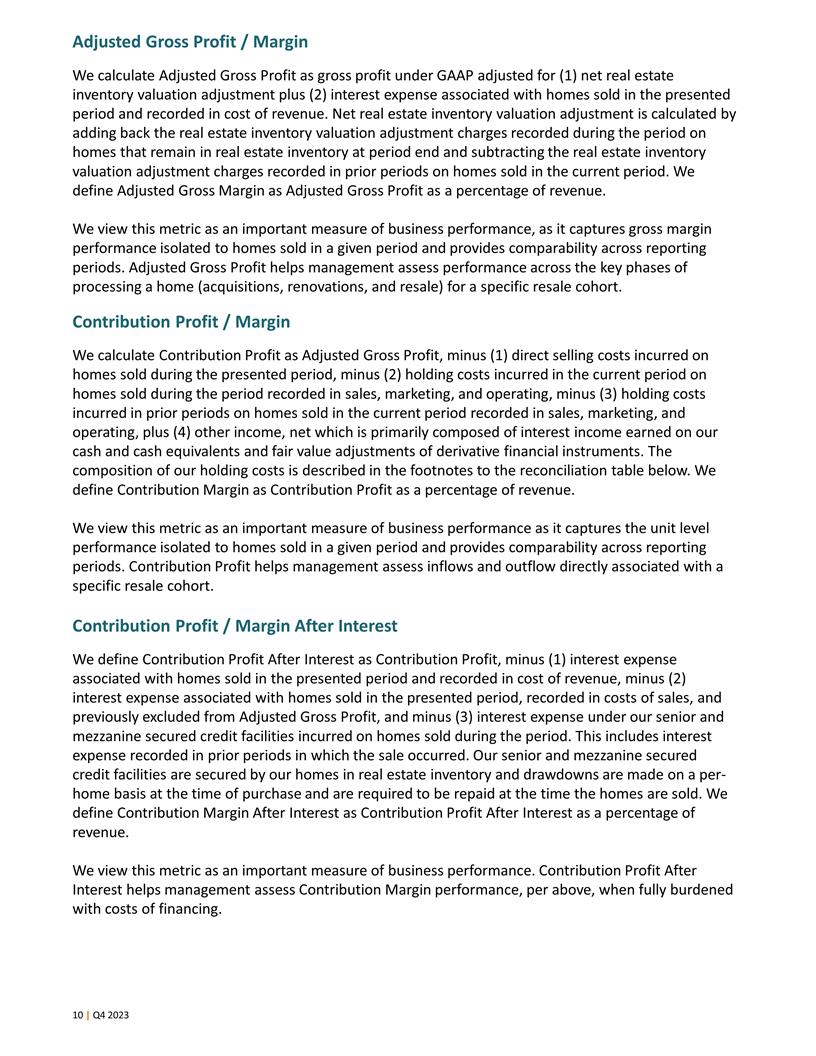

調整後的毛利潤/利潤率我們 將調整後的毛利計算為根據公認會計原則調整後的毛利(1)淨房地產庫存估值調整加上(2)與報告期內出售的房屋相關的利息支出並計入收入成本的利息支出。房地產淨值 庫存估值調整的計算方法是將該期間記錄的期末仍在房地產庫存中的房屋的房地產庫存估值調整費用相加,減去前期記錄的當期出售房屋的房地產庫存 估值調整費用。我們將調整後的毛利率定義為調整後毛利佔收入的百分比。我們將該指標視為衡量業務績效的重要指標,因為 它反映了特定時期內房屋銷售的毛利率表現,並提供了跨報告期的可比性。調整後的毛利潤可幫助管理層評估特定轉售羣體的房屋處理關鍵階段(收購、 裝修和轉售)的業績。貢獻利潤/利潤率我們將貢獻利潤計算為調整後的毛利,減去 (1) 報告期內出售房屋產生的直銷成本,減去 (2) 當期銷售、營銷和運營記錄期間出售房屋產生的持有成本 ,減去 (3) 前期記錄在銷售、營銷和運營中的房屋的持有成本,加上 (4) 其他淨收入,這主要由我們的現金和現金等價物所賺取的利息收入以及公允價值組成衍生金融工具的調整。下面 對賬表的腳註中描述了我們的持有成本的構成。我們將貢獻利潤率定義為貢獻利潤佔收入的百分比。我們將該指標視為衡量業務績效的重要指標,因為它反映了在 給定時期內出售的房屋的單位層面績效,並提供了跨報告期的可比性。貢獻利潤幫助管理層評估與特定轉售羣體直接相關的資金流入和流出。供款利潤/扣除利息後的利潤率我們將供款 利息後利潤定義為繳款利潤,減去 (1) 與報告期內出售的房屋相關的利息支出,計入 銷售成本的利息支出,此前不包括在調整後毛利中,減去 (3) 我們在本報告期內出售房屋產生的優先和夾層擔保信貸額度下的利息支出時期。這包括在銷售發生的前 期內記錄的利息支出。我們的高級和夾層擔保信貸額度由我們的房屋的房地產庫存擔保,提款是在購買時按每套住房進行的,需要在出售 房屋時償還。我們將扣除利息的供款利潤定義為扣除利息的繳款利潤佔收入的百分比。我們將該指標視為衡量業務績效的重要指標。如上所述,利息後的供款利潤可幫助管理層 在完全承擔融資成本的情況下評估繳款利潤表現。

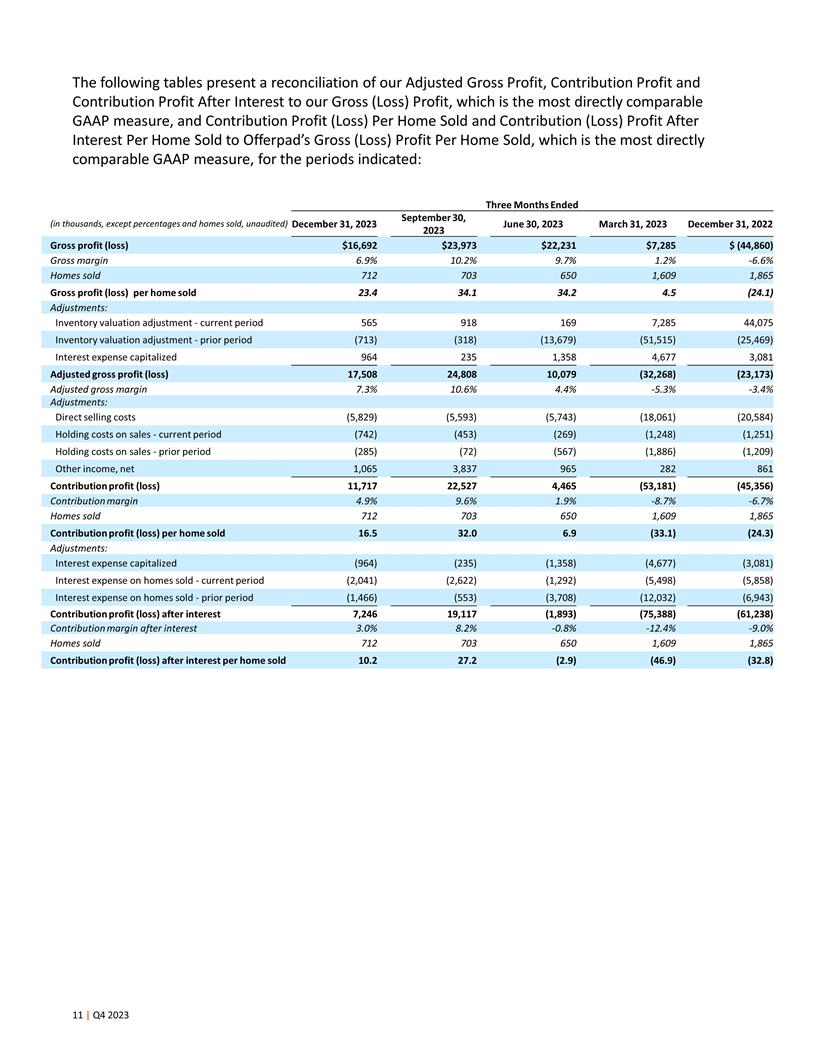

下表顯示了調整後的毛利、供款利潤和扣除利息後的供款利潤與總額(虧損)利潤(這是最直接可比的公認會計原則衡量標準)以及每套房屋售出利息後的繳款利潤(虧損)與Offerpad的每套房屋銷售總利潤(虧損)(這是最直接的可比GAAP指標)的 對賬表:截至三個月(以千計,百分比和已售房屋除外, 未經審計)2023 年 12 月 31 日 9 月 30 日,2023 年 6 月 30 日 2023 年 3 月 31 日 2022 年 12 月 31 日毛利(虧損)16,692 美元 23,973 美元 22,231 美元 7,285 美元(44,860)毛利率 6.9% 10.2% 9.7% 1.2% -6.6% 已售房屋 712 703 650 1,609 1,865 每套房屋的毛利(虧損)23.4 34.1 4.5 4.5 (24.1) 調整:庫存估值調整-本期 565 918 169 169 7,285 44,075 庫存估值調整——前一時期 (713) (318) (13,679) (51,515) (25,469) 資本化利息支出 964 235 1,358 4,677 3,081 調整後毛利(虧損)17,508 24,808 10,079 (32,268) (23,173) 調整後總利潤(虧損)17,508 24,808 10,079 (32,268) (23,173) (23,173)利潤率 7.3% 10.6% 4.4% -5.3% -3.4% 調整:直銷成本 (5,829) (5,593) (5,743) (18,061) (20,584) 銷售持有成本——當前 時期 (742) (453) (269) (1,248) (1,251) (1,251) 銷售持有成本——前一時期 (285) (72) (567) (1,67) (1,67) (1,209) 其他收入,淨額 1,065 3,837 965 282 861 貢獻利潤(虧損)11,717 22,527 4,465 (53,181) (45,356) 4.9% 9.6% 1.9% -8.7% -6.7% -6.7% -6.7% 售出房屋712 703 650 1,609 1,865 1,865 貢獻利潤(虧損)16.5 32.0 6.9 (33.1) (24.3) (33.1) (3) 調整:利息支出資本化 (964) (235) (1,358) (4,677) (3,081) 已售房屋的利息支出——本期 (2,041) (2,622) (1,292) (5,498) (5,858) 出售房屋的利息支出——上一時期 (1,466) (553) (12,032) (6,943) 扣除利息後的繳款利潤(虧損)7,246 19,117 (1,893) (75,388) (61,238) 扣除 利息後的供款利潤率 3.0% 8.2% -12.4% -9.0% -9.0% 房屋售出 712 703 650 1,609 1,865 每套房屋售出利息後的貢獻利潤(虧損)10.2 27.2 (2.9) (46.9) (32.8) (32.8)

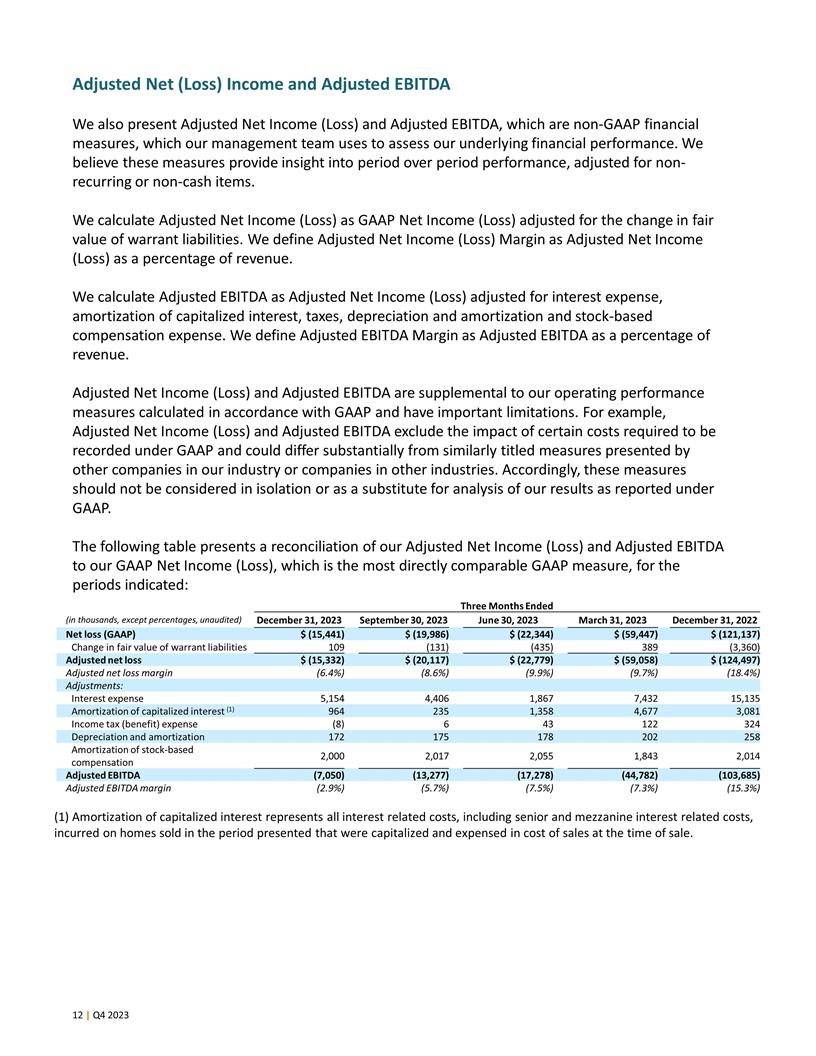

調整後淨(虧損)收入和 調整後息税折舊攤銷前利潤我們還列出了調整後淨收益(虧損)和調整後息税折舊攤銷前利潤,它們是非公認會計準則財務指標,我們的管理團隊使用這些指標來評估我們的基礎財務業績。我們認為,這些指標可以深入瞭解經非經常性或非現金項目調整的 期內業績。我們將調整後淨收益(虧損)計算為根據認股權證負債公允價值變動調整後的GAAP淨收益(虧損)。我們將調整後淨收益(虧損)利潤 定義為調整後淨收益(虧損)佔收入的百分比。我們將調整後的息税折舊攤銷前利潤計算為調整後的淨收益(虧損),經利息支出、資本化利息、税款、折舊和攤銷以及基於股票的 薪酬支出調整後的淨收益(虧損)。我們將調整後的息税折舊攤銷前利潤率定義為調整後息税折舊攤銷前利潤佔收入的百分比。調整後淨收益(虧損)和調整後息税折舊攤銷前利潤是我們根據公認會計原則計算的經營業績指標的補充,並具有 重要的侷限性。例如,調整後淨收益(虧損)和調整後息税折舊攤銷前利潤不包括根據公認會計原則需要記錄的某些成本的影響,可能與本行業 中其他公司或其他行業公司提出的類似標題的指標有很大不同。因此,不應孤立地考慮這些衡量標準,也不能作為對我們根據公認會計原則報告的結果的分析的替代品。下表顯示了我們在所述期間的調整後淨 收益(虧損)和調整後息税折舊攤銷前利潤與我們的GAAP淨收益(虧損)(最直接可比的GAAP指標)的對賬情況:(1)資本化利息攤銷代表所有與利息相關的成本,包括在報告期內出售的資本化並計為銷售成本支出的房屋產生的利息相關成本,包括優先成本和 夾層利息相關成本在銷售時。截至三個月(以千計,百分比除外,未經審計)2023 年 9 月 31 日 2023 年 9 月 30 日 2023 年 3 月 31 日 2023 年 12 月 31 日淨虧損(GAAP)$ (15,441) $ (19,986) $ (22,344) $ (59,447) $ (121,137) $ (121,137) 109 (131) (435) 389 (360) 調整後淨虧損美元 (15,332) 美元 (20,117) 美元 (22,779) 美元 (59,058) 美元 (124,497) 美元 (124,497) (6.4%) (8.6%) (9.9%) (9.7%) (18.4%) 調整: 利息支出 5,154 4,406 1,867 7,432 15,135 資本化利息攤銷 (1) 964 235 1,358 4,677 3,081所得税(福利)支出 (8) 6 43 122 324 折舊和攤銷 172 175 178 202 258 股票薪酬攤銷 2,017 2,055 1,843 2,014 調整後息税折舊攤銷前利潤 (7,050) (13,277) (17,278) (44,782) (103,685) 調整後息税折舊攤銷前利潤率 (2.9%) (5.7%) (7.5%) (7.3%) (15.3%)

投資者.offerpad.com