目錄表

見"項目5。經營和財務回顧和展望—A。經營業績—經營業績的組成部分—收入”按活動類別劃分的淨收入明細表。

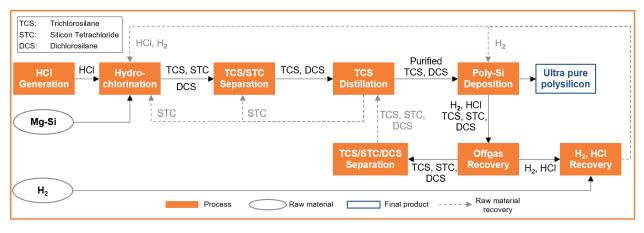

多晶硅製造工藝

改良西門子法

多晶硅生產主要採用三種技術:改進的西門子工藝、流化牀反應器工藝和升級的冶金級硅工藝。西門子工藝是一種成熟且經過充分驗證的工藝技術,主要用於太陽能行業的高純硅原料生產。其他兩種技術,流化牀反應器工藝和升級的冶金級硅工藝,具有降低生產成本的潛力,但尚未得到證實,這兩種工藝生產的產品質量目前低於改進的西門子工藝。

我們採用改良的西門子工藝生產多晶硅。改進的西門子工藝包括三個不同的步驟:(1)TCS生產;(2)蒸餾;和(3)沉積。此外,我們在閉環生產系統的整個過程中回收和循環廢氣。下圖描述了我們目前的一般生產工藝:

TCS生產.生產工藝的第一步是用兩種廣泛可用的工業原料:MG—Si和液氯生產TCS。我們通過我們的集成製造流程在內部生產TCS。TCS的生產包括兩個步驟:氯化氫合成,或HCl合成,和TCS合成。在HCl合成工序中,來自氯氣罐的液氯被氣化成氯氣,送入HCl合成爐,與氫氣反應生成HCl。在隨後的TCS合成步驟中,然後將MG—Si粉末送至氫氯化裝置並與HCl氣體反應。

蒸餾.蒸餾是一種基於沸點差異來分離混合物的方法。粗TCS經蒸餾提純以生產高純度TCS原料。TCS和雜質如硼、磷和金屬鹵化物的沸點差異允許TCS的純化。在此過程中去除這些雜質至關重要,以消除太陽能電池性能低下的可能原因。在蒸餾過程中,排放氣體中的所有副產品化學品都經過分離和進一步純化,然後再送回我們的生產區域。

沉積.將來自蒸餾過程的純化TCS蒸發,與氫氣混合,然後進料到沉積反應器中。混合氣體通過沉積反應器內的加熱硅細棒。在反應堆中,多對細棒被加熱到大約1100 ° C,高純度硅沉積在棒表面。TCS和氫氣的恆定供給允許連續的硅沉積,直到達到150—200mm的直徑。此時,沉積循環完成,收穫超純硅。

閉環製造系統

我們已經在一個完全閉環系統中實施了改進的西門子工藝。閉環系統是一種先進的多晶硅製造工藝,被國際領先的多晶硅製造商廣泛使用。與開放相比,

41