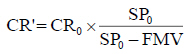

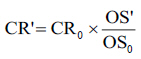

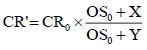

(a) 如果公司專門以普通股的股息或分配 形式發行普通股,或者如果公司實行股份分割或股票組合,則應根據以下公式調整轉換率:

哪裏,

| CR0 = | 在此類股息或分派的 除息日開業前夕生效的轉換率,或在該股份拆分或股份組合生效之日營業前夕生效的轉換率(視情況而定); |

| CR = | 在此類 除息日或生效日營業後立即生效的轉換率; |

| 操作系統0 = | 在該除息日或生效日(在任何此類股息、分配、拆分或合併生效之前)營業前夕已發行的普通股數量;以及 |

| 操作系統 = | 此類股息、 分配、股份分割或股票組合生效後立即發行的普通股數量。 |

根據本第 14.04 (a) 條作出的任何調整應在除息日開業後 立即生效,或在該等股份拆分或股份組合的生效日營業開始後立即生效(視情況而定)。 如果宣佈了本第 14.04 (a) 節所述的任何股息或分配,但未按此支付或進行分配,則應立即調整轉換率,轉換率自董事會決定不支付此類 股息或分配之日起生效,轉換率在未宣佈此類股息或分配時生效。

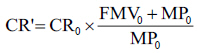

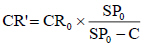

(b) 如果公司向所有或幾乎所有普通股持有人發行任何權利、期權或認股權證(與股東權益計劃有關的),則他們有權在不超過此類發行公告之日起的45個日曆日內,以低於上次報告的普通股銷售價格平均值的每股價格認購或購買普通股在截止於 的連續 10 個交易日期間(包括緊接交易日之前的交易日)宣佈此類發行時,應根據以下公式提高轉換率:

70