2023 年 12 月 6 日致股東的信 2023 財年第三季度

我們的使命成為世界各地寵物父母和伴侶最值得信賴和最便捷的目的地。

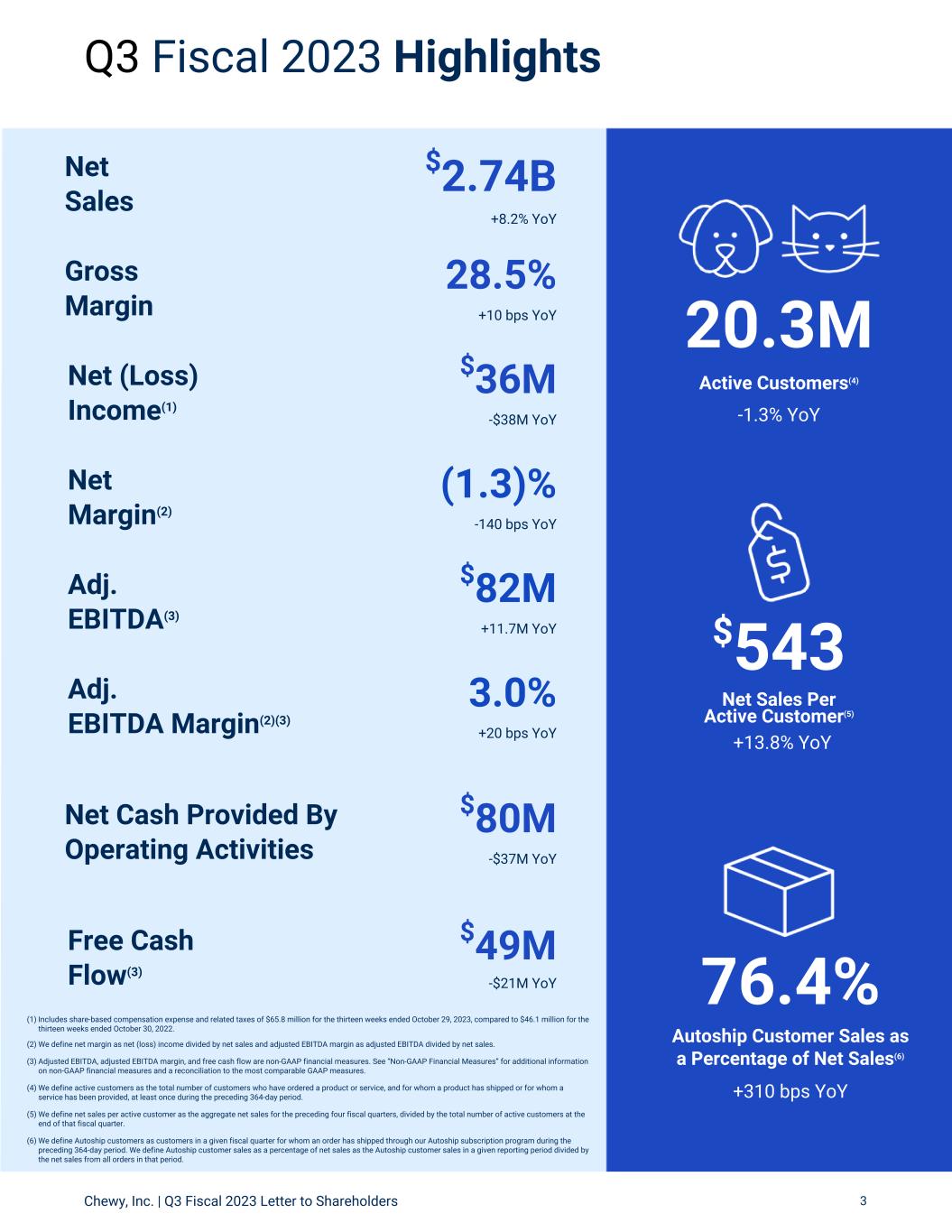

Chewy, Inc. | 2023財年第二季度致股東的信函2023財年第三季度重點介紹He y, Inc. | 3 2023財年致股東的信 3 76.4% Autoship 客户銷售額佔淨銷售額的百分比 (6) +310 個基點每位活躍客户淨銷售額 543 美元 (5) 同比增長 13.8% 2,030萬活躍客户 (4) -1.3% 同比淨銷售額27.4億美元 +8.2% 淨額(虧損)收入 (1) 經調整的息税折舊攤銷前利潤同比3,800萬美元-3,800萬美元 (3) 8200萬美元同比自由現金流 (3) 淨利潤 (2) (1.3)% -140個基點同比毛利率 28.5% +10個基點經調整息税折舊攤銷前利潤率 (2) (3) 3.0% +20個基點經營活動提供的淨現金同比8000萬美元-3700萬美元 (1)) 包括截至2023年10月29日的十三週的股份薪酬支出和相關税收6,580萬美元,而截至2022年10月30日的十三週為4,610萬美元。(2) 我們將淨利潤率定義為淨(虧損)收入除以淨銷售額和調整後的息税折舊攤銷前利潤率除以淨銷售額。(3) 調整後的息税折舊攤銷前利潤率和自由現金流均為非公認會計準則財務措施。有關非公認會計準則財務指標的更多信息以及與最具可比性的公認會計原則指標對賬的信息,請參閲 “非公認會計準則財務指標”。(4) 我們將活躍客户定義為在過去的364天內至少一次訂購產品或服務、為其配送產品或為其提供服務的客户總數。(5) 我們將每位活躍客户的淨銷售額定義為前四個客户的總淨銷售額財政季度,除以該財年末的活躍客户總數季度。(6) 我們將Autoship客户定義為給定財政季度的客户,其訂單在之前的364天內通過我們的Autoship訂閲計劃發貨。我們將Autoship客户銷售額定義為淨銷售額的百分比等於給定報告期內Autoship客户銷售額除以該期間所有訂單的淨銷售額。同比4900萬美元-2100萬美元

尊敬的股東,我們很高興分享截至2023年10月29日的第三季度業績。在當前的環境下,Chewy繼續跑贏大盤並獲得市場份額。第三季度財務亮點:• 淨銷售額為27.4億美元,同比增長8.2% •毛利潤為7.808億美元,毛利率為28.5% •淨虧損3580萬美元,淨利潤率為(1.3%)•調整後的息税折舊攤銷前利潤為8,210萬美元,調整後的息税折舊攤銷前利潤率為3.0% Chewy的使命是成為世界各地寵物父母和合作夥伴最值得信賴和最便捷的目的地。我們相信,我們正在通過卓越的價值主張積極推動行業轉型,將客户置於我們一切工作的中心,從我們的高接觸客户服務到我們的各種品牌,再到實現速度和便利的核心電子商務原則。我們瘋狂地專注於提供真正獨特的個性化購物體驗,以建立信任、品牌忠誠度並推動重複購買。

Chewy, Inc. | 2023財年第三季度致股東的信函5 2023財年第三季度業務亮點行業領先的非全權委託組合凸顯了我們平臺的耐久性在第三季度,我們報告的淨銷售額為27.4億美元,同比增長8.2%,而該行業的增長幅度僅為個位數,寵物通貨膨脹率繼續恢復到歷史水平。在可控因素下,我們的團隊表現出色,這反映在另一個強勁的季度調整後息税折舊攤銷前利潤率為3.0%。與我們在上次財報電話會議上的預期一致,活躍客户連續小幅下降。展望短期以外,我們相信,隨着宏觀環境和寵物家庭結構的復甦,我們仍然有能力推動活躍客户趨勢的改善。值得注意的是,隨着每位活躍客户(NSPAC)的淨銷售額創下歷史新高,超過540美元,同比增長14%,我們再次證明瞭我們有能力增加與客户的錢包份額。在整個第三季度,客户參與度保持強勁。在Autoship訂閲服務的支持下,我們行業領先的非全權消費品和醫療保健產品組合繼續強化我們業務模式的結構穩健性和防禦性。我們的Autoship客户的忠誠度和消費靈活性有增無減,他們的訂購行為沒有改變。此外,我們向Autoship轉化為新客户的速度仍在繼續。因此,Autoship的客户銷售額繼續超過整體收入增長,並在本季度增長了13%,佔淨銷售額的76%以上。非全權消費品和醫療保健類別支撐着我們的業務,共佔第三季度淨銷售額的85%左右。藥房繼續以公司整體溢價增長,根據過去十二個月的淨銷售額,目前我們的業務超過了10億美元。按照這個規模,Chewy是美國排名第一的寵物藥房。Chewy Canada的發佈初期業績令人鼓舞,正如預期的那樣,我們在2023年9月底推出了Chewy Canada,將Chewy引人入勝的價值主張帶給了加拿大數百萬寵物父母。最初的客户需求一直很強勁,Autoship註冊率良好,我們的交付體驗引人注目,總體客户滿意度很高。儘管現在還為時過早,但我們對迄今為止在該市場的進展感到非常滿意,以客户為中心的關鍵成功指標指向了看漲的未來。利潤率持續增長我們報告的毛利率為28.5%,這本身就是新紀錄。毛利率的強勁反映了客户互動、嚴格管理促銷支出以及我們團隊強勁的物流業績所帶來的混合/費率優勢。本季度調整後的息税折舊攤銷前利潤率為3.0%,即使在我們計劃進行大幅增長投資的時期也是如此。

黑色星期五和網絡星期一表現強勁我們在這個重要的假日購物週中觀察到強烈的客户購買意向。包括耐用品在內的所有類別的流量和銷售額都超出了我們的預期,轉化率同比上升。在此期間,新客户獲取量比我們第三季度的每週平均水平高出40%。儘管我們已經看到趨勢恢復到節前水平,但我們的黑色星期五和網絡星期一的表現令人鼓舞。具體而言,儘管在當前環境下消費者支出行為仍然是機會主義,但我們的研究結果表明,Chewy的價值主張繼續引起共鳴,並且將在消費者需求和行業投入改善時佔上風。成為一家更加敏捷和紀律嚴明的公司 2023 年 11 月,作為我們 2024 年戰略規劃流程的一部分,我們採取了裁減組織某些領域的員工人數的行動。這一決定經過了仔細考慮,這是我們持續關注成為一家更加敏捷和紀律嚴明的公司的一部分,並使我們的努力與優先事項保持一致,我們認為這將為我們贏得最重要的客户勝利,併產生最高的業務回報。雖然我們在組織內部整合了一些職位,但我們繼續在其他高度優先領域進行投資。在我們進入2024年之際,這些行動為我們繼續投資於我們的增長計劃創造了空間。我們非常感謝團隊成員的貢獻,並將繼續致力於在過渡期間為他們提供支持。Chewy的首個投資者日正如先前宣佈的那樣,我們將在下週美國東部時間2023年12月14日星期四上午8點在紐約市舉辦首屆投資者日,我們期待着親自歡迎你們中的許多人。Chewy的投資者關係網站https://investor.chewy.com上有網絡直播的鏈接。活動結束後,重播和演示材料將提供至少 90 天。我們很高興向您介紹我們更廣泛的高級領導團隊。我們計劃全面更新我們的戰略路線圖,包括深入瞭解我們的Chewy Health業務,並將分享更新的長期財務目標。最後,儘管宏觀動態將在適當的時候顯現出來,但我們為自己在這種環境中執行和取得強勁業績的能力感到非常自豪,這展示了我們平臺的耐久性,以及我們在佔據增量市場份額的同時實現盈利增長的能力。Chewy, Inc. | 2023 財年第三季度致股東的信 6

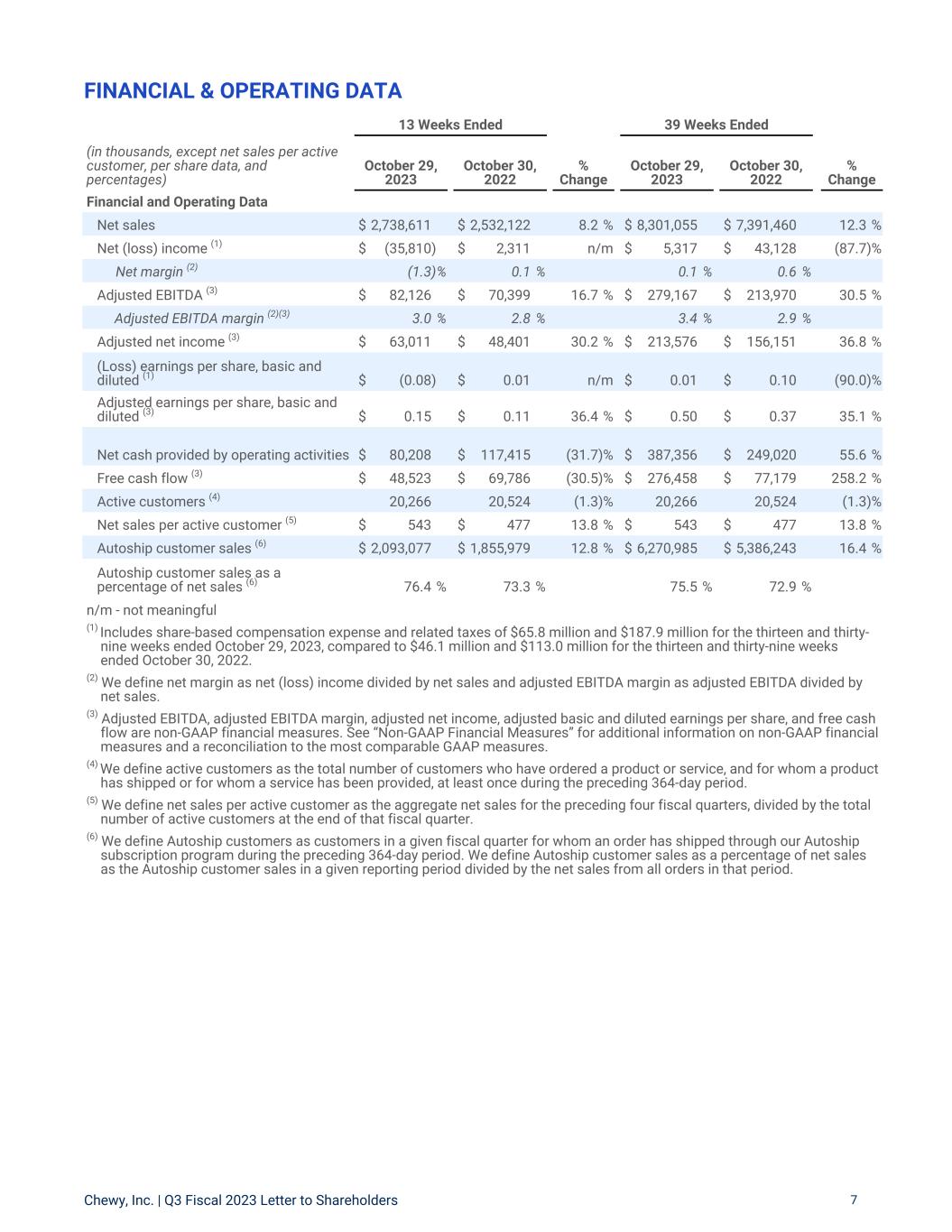

財務和運營數據 Chewy, Inc. | 2023財年第三季度致股東的信函截至截至39周的713周(以千計,每股活躍客户的淨銷售額、每股數據和百分比除外)2023年10月29日2022年10月30日百分比變動2023年10月29日2022年10月30日% 變動財務和運營數據淨銷售額 2,738,611 美元 2,532,122 美元 8.2% 8,301,460 美元 12.60 美元 3% 淨(虧損)收益 (1) $ (35,810) $2,311 n/m $5,317 美元 43,128 美元 (87.7)% 淨利潤率 (2) (1.3)% 0.1% 0.1% 0.6% 調整後息税折舊攤銷前利潤 (3) 82,126 美元 70,399 美元 16.7% 279,167 美元 213,970 美元 30.5%調整後息税折舊攤銷前利潤率 (2) (3) 3.0% 2.8% 3.4% 2.9% 調整後淨收益 (3) 63,011 美元 48,401 美元 30.2% 213,576 美元 156,151 美元 36.8%(虧損)基本和攤薄後每股收益(1)美元(0.08)美元 0.01 美元 0.01 美元 0.10 美元(90.0)% 調整後每股收益 ted (3) 0.15 美元 0.11 36.4% 0.50 美元 0.37 35.1% 經營活動提供的淨現金 80,208 美元 117,415 (31.7)% 387,356 美元 249,020 55.6% 自由現金流 (3) 48,523 美元 69,786 (30.5)% 276,458 美元 77,179 258.2% 活躍客户 (4) 20,266 20,524 (1.3)% 20,266 20,524 (1.3)% 每位活躍用户的淨銷售額客户 (5) 543 美元 477 13.8% 543 美元 477 13.8% Autoship 客户銷售額 (6) 2,093,077 美元 1,855,979 美元 12.8% 6,270,985 美元 5,386,243 16.4% Autoship 客户銷售額佔淨銷售額的百分比 (6) 76.4% 73.3% 75.5% 72.9% n/m-無意義 (1) 包括基於股份的薪酬截至2023年10月29日的十三和三十九周的支出和相關税收分別為6,580萬美元和1.879億美元,而截至2022年10月30日的十三和三十九周為4,610萬美元和1.13億美元。(2)我們將淨利潤率定義為淨(虧損)收入除以淨銷售額和調整後的息税折舊攤銷前利潤率除以淨銷售額。(3)調整後的息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤率、調整後的淨收益、調整後的每股基本收益和攤薄後收益以及自由現金流是非公認會計準則財務指標。有關非公認會計準則財務指標以及與最具可比性的公認會計原則指標對賬的更多信息,請參閲 “非公認會計準則財務指標”。(4) 我們將活躍客户定義為在過去的364天內至少一次訂購產品或服務、為其配送產品或為其提供服務的客户總數。(5) 我們將每位活躍客户的淨銷售額定義為前四位客户的總淨銷售額財政季度,除以該財年末的活躍客户總數季度。(6) 我們將Autoship客户定義為給定財政季度的客户,其訂單在之前的364天內通過我們的Autoship訂閲計劃發貨。我們將Autoship客户銷售額定義為淨銷售額的百分比等於給定報告期內的Autoship客户銷售額除以該期間所有訂單的淨銷售額。

在第三季度,我們繼續獲得市場份額,推動了8.2%的淨銷售增長,同時也擴大了盈利能力並創造了可觀的自由現金流。25.5% 26.7% 28.0% 28.4% 28.5% 22財年2022財年第三季度3,893美元2,093財年2023財年第三季度2023財年第三季度3,893美元財務亮點注:毛利率定義為毛利除以淨銷售額。淨銷售淨銷售額為27.4億美元,同比增長8.2%,達到2.065億美元。在第三季度,非全權消費品和醫療保健類別共佔淨銷售額的85%左右。第三季度NSPAC為543美元,同比增長66美元,增長13.8%,創歷史新高。汽車發貨客户銷售額Autoship客户銷售額為20.9億美元,同比增長12.8%,超過總收入增長460個基點。現在,Autoship客户銷售額佔淨銷售額的76.4%。毛利率第三季度毛利率達到28.5%,反映了10個基點的同比增長。(百萬美元)(百萬美元)Chewy, Inc. | 2023財年第三季度致股東的信 8 7,146 美元 8,891 美元 10,099 美元 2,532 2,539 美元2021財年2021財年第三季度3,739 美元

美元 (92) 美元 (74) 49 美元 2 美元 (36) 2021財年2021財年第三季度23財年第三季度85 美元 79 美元 306 美元82 2021財年2022財年第三季度淨虧損(虧損)淨虧損為3580萬美元,而去年的淨收入為230萬美元,其中包括基於股份的薪酬支出和相關税收為6,580美元百萬美元,而去年為4,610萬美元。該季度的淨利潤率為負1.3%,與去年相比下降了140個基點。不包括基於股份的薪酬支出和相關税收,淨利潤率為1.1%,比去年下降了80個基點。調整後的息税折舊攤銷前利潤(1)調整後的息税折舊攤銷前利潤為8,210萬美元,而去年為7,040萬美元。調整後的息税折舊攤銷前利潤率(1)同比增長20個基點至3.0%。(百萬美元)Chewy, Inc. | 2023財年第三季度致股東的信 9(百萬美元)(1) 調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率是非公認會計準則財務指標。有關非公認會計準則財務指標的更多信息以及與最具可比性的GAAP指標的對賬,請參見 “非公認會計準則財務指標”

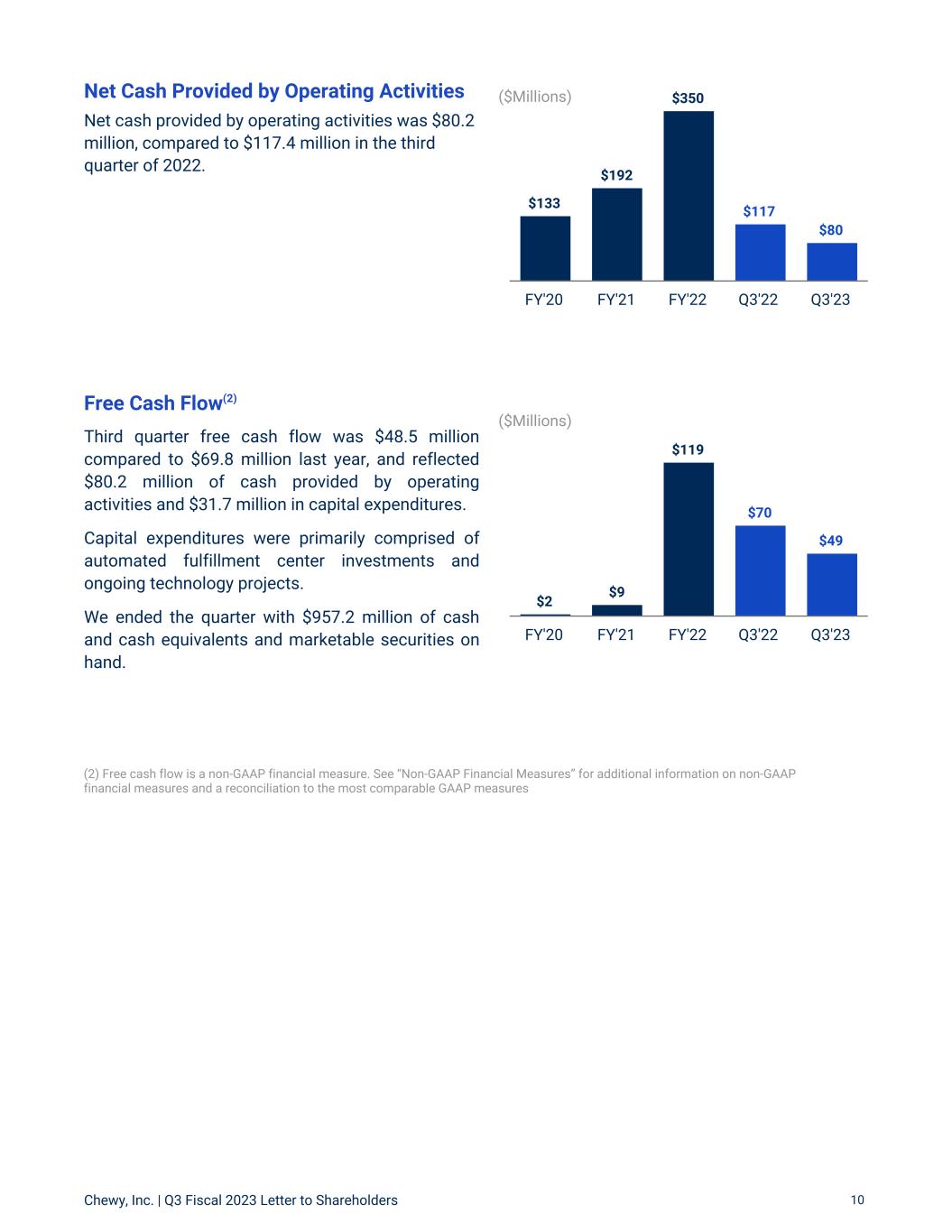

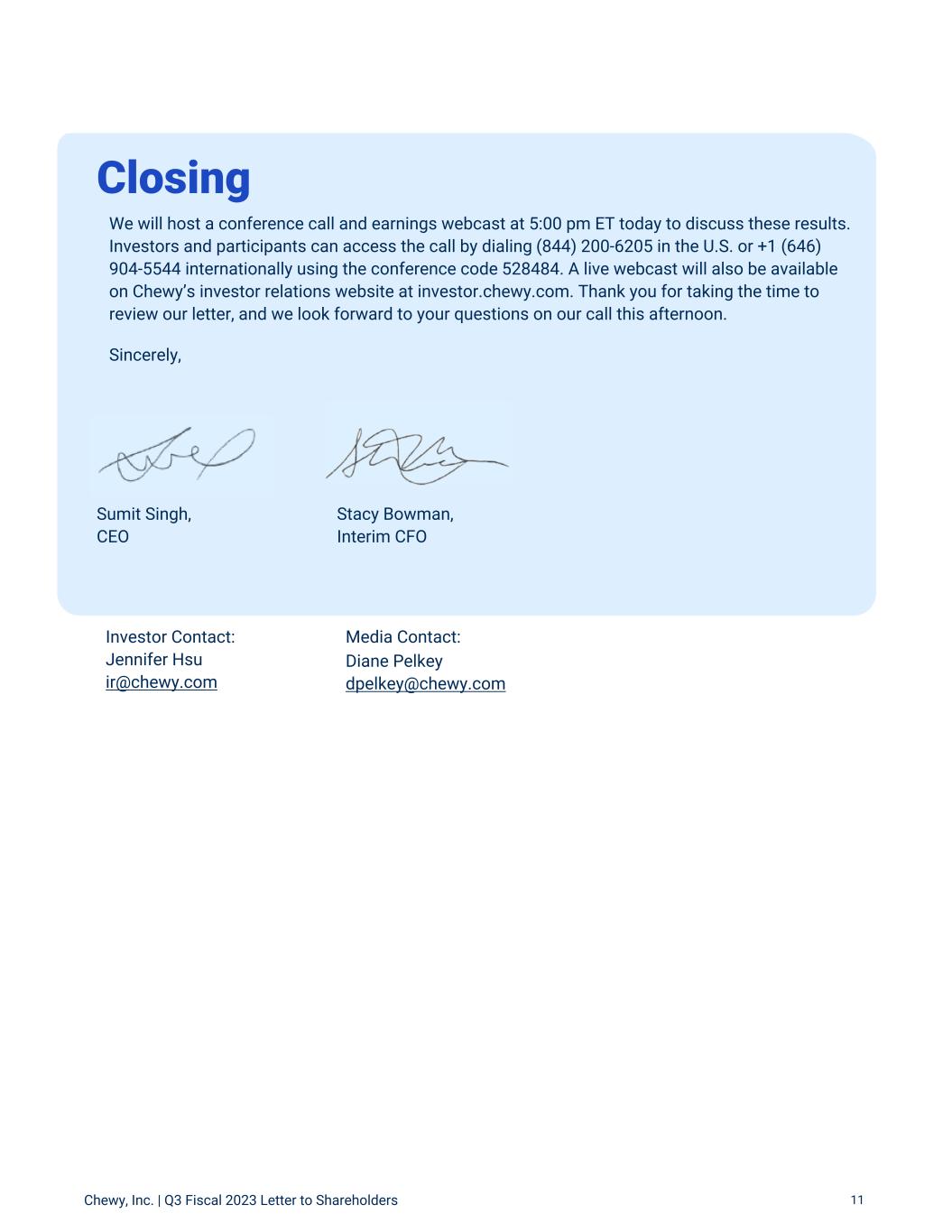

$2 $9 $119 $70 $49 $49 2021財年第三季度23年第三季度133 $192 $350 $117 $80 $80 2021財年第三季度22財年第三季度3'23財年第三季度 (2) 自由現金流是一項非公認會計準則財務指標。有關非公認會計準則財務指標的更多信息,請參見 “非公認會計準則財務指標”,以及與最具可比性的GAAP指標(百萬美元)的對賬運營活動提供的淨現金運營活動提供的淨現金為8,020萬美元,而2022年第三季度為1.174億美元。(百萬美元)Chewy, Inc. | 2023財年第三季度致股東的信 10自由現金流(2)第三季度自由現金流為4,850萬美元,而去年同期為6,980萬美元,反映了經營活動提供的8,020萬美元現金和3,170萬美元的資本支出。資本支出主要包括自動化配送中心投資和正在進行的技術項目。本季度末,我們手頭有9.572億美元的現金和現金等價物以及有價證券。

媒體聯繫人:黛安·佩爾基 dpelkey@chewy.com 投資者聯繫人:Jennifer Hsu ir@chewy.com 我們將在美國東部時間今天下午 5:00 舉辦電話會議和財報網絡直播,討論這些業績。投資者和參與者可以使用會議代碼528484在美國撥打(844)200-6205或在國際上撥打+1(646)904-5544來接聽電話會議。Chewy的投資者關係網站investor.chewy.com也將進行網絡直播。感謝你抽出時間閲讀我們的來信,我們期待你在今天下午的電話中提問。誠摯地,閉幕 Stacy Bowman,臨時首席財務官、Chewy, Inc. 首席執行官蘇米特·辛格 | 2023 財年第三季度致股東的信 11

Chewy, Inc. 簡明合併資產負債表(以千計,股票和每股數據除外)Chewy, Inc. | 2023財年第三季度致股東的信 12 截至2023年10月29日資產(未經審計)流動資產:現金及現金等價物 430,441 美元 330,441 美元有價證券 487,772 346,944 應收賬款 160,349 12,349 庫存 712,349 053 675,520 預付費用和其他流動資產 52,713 41,067 流動資產總額 1,882,927 1,520,321 財產和設備,淨額 514,701 478,738 經營租賃使用權資產 473,529 423,423商譽 39,442 39,442 其他非流動資產 25,883 53,152 總資產 2,936,482 美元 2,515,076 負債和股東權益流動負債:貿易應付賬款 1,078,429 美元 1,030,882 應計費用和其他流動負債 886,259 738,467 流動負債總額 1,964,688 1,769,349 營業租賃負債 526,349 994 471,765 其他長期負債 51,633 60,005 總負債 2,543,315 2,301,119 股東權益:優先股,每股面值0.01美元,已授權5,000,000股,截至截至未發行和流通股票2023年10月29日和2023年1月29日——A類普通股,每股面值0.01美元,授權15億股,截至2023年10月29日和2023年1月29日已發行和流通的119,950,022股和114,160,531股股票,分別為1,1991,141股B類普通股,每股面值0.01美元,已授權395,000,000股,已發行311,188,356股和截至2023年10月29日和2023年1月29日的未償還額 3,112 3,112 額外實收資本 2,345,082 2,171,247 累計赤字 (1,956,226) (1,961,543) 股東權益總額 393,167 213,957 總計負債和股東權益 2,936,482 美元 2,515,076 美元

Chewy, Inc. 簡明合併運營報表(以千計,每股數據除外)。未經審計)Chewy, Inc. | 2023財年第三季度致股東的信函截至2023年10月29日的13周截至2023年10月29日2023年10月29日2022年10月30日淨銷售額2,738,611美元 2,532,122美元 8,301,055 美元 7,391,460 銷售成本 1,811,945 5,942,066 5,320,666 美元 7,391,460 銷售成本 1,811,945 5,942,066 5,320,666 720,666 毛利 780,761 ,177 2,358,989 2,070,794 運營費用:銷售、一般和管理費用 611,718 543,532 1,814,586 1,564,798 廣告和營銷 179,200 177,079 548,424 465,959 總運營費用 790,918 720,611 2,363,010 2,030,757(虧損)運營收入(10,157) (434) (4,021) 40,037 利息收入,淨額 10,173 2,745 27,117 3,091 其他支出,淨額 (34,122) — (13,768) —(虧損)扣除所得税準備金(34,106)2,311 9,328 43,128 所得税準備金 1,704 — 4,011 — 淨(虧損)收入美元(35,810)美元 2,311 美元 5,317 美元 43,128 美元 43,128 美元(虧損)歸屬於普通股A類和B類股東的每股收益:基本美元(0.08)0.01美元 0.01 美元 0.10 稀釋美元(0.08)0.01 美元 0.01 美元 0.10 用於計算(虧損)的加權普通股每股收益:基本 430,758 422,898 428,643 428,665 稀釋 428,665 421,665 758 428,125 431,406 427,223

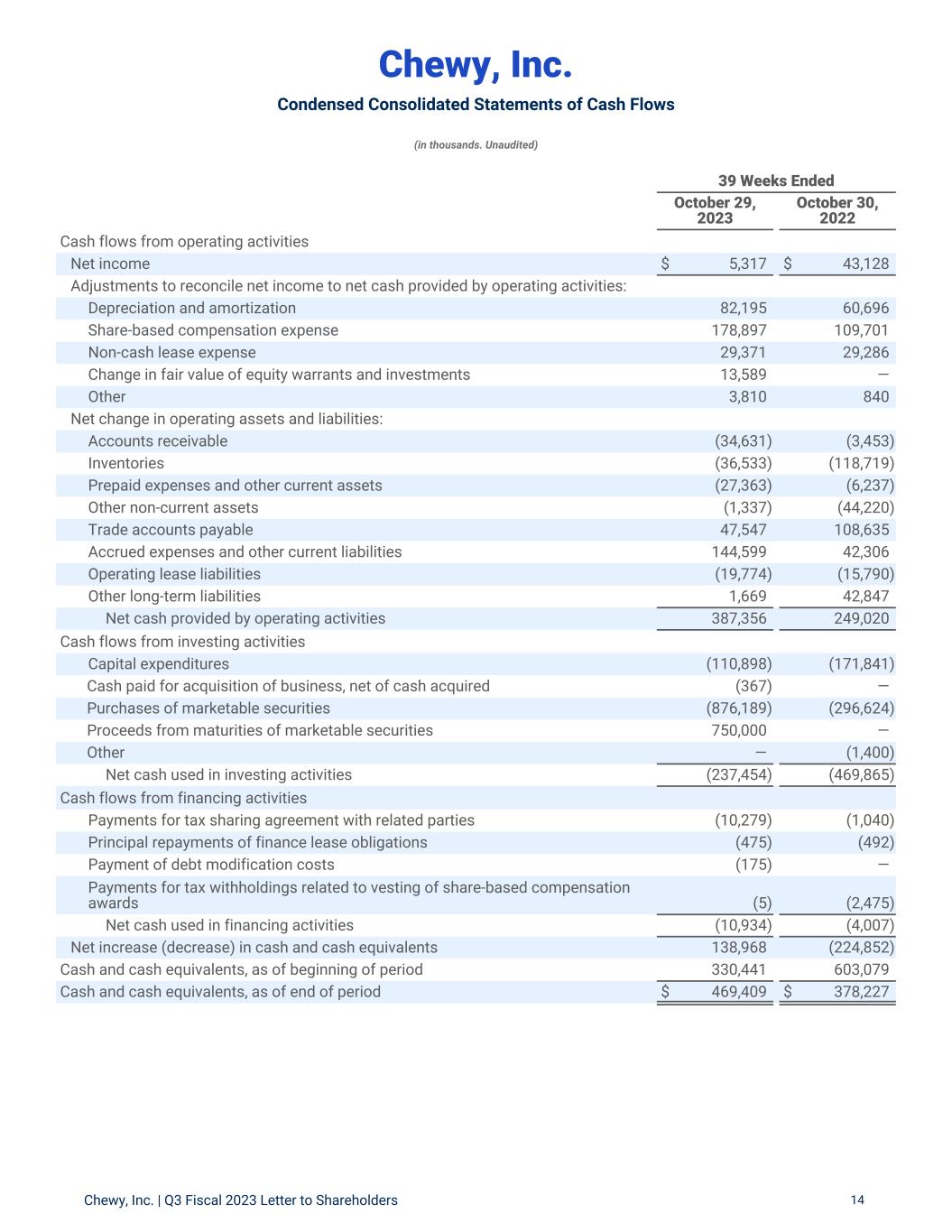

Chewy, Inc. 簡明合併現金流量表(以千計)未經審計)Chewy, Inc. | 2023財年第三季度致股東的信 14 39 周截至2023年10月29日 2022年10月30日來自經營活動的現金流淨收益 5,317 美元 43,128 調整以調節淨收入與經營活動提供的淨現金:折舊和攤銷 82,195 60,696 基於股份的薪酬支出 178,897 109,701 非現金租賃費用 29,371 29,286 公平變動權益認股權證和投資的價值 13,589 — 其他 3,810 840 運營資產和負債的淨變動:應收賬款 (34,631) (3,453) 庫存(36,533) (118,719) 預付費用和其他流動資產 (27,363) (6,237) 其他非流動資產 (1,337) (44,220) 貿易應付賬款 47,547 108,635 應計費用和其他流動負債 144,599 42,306 運營租賃負債 (19,774) (15,790) 其他長期負債 1,669 42,847 淨現金由經營活動 387,356 249,020 來自投資活動的現金流資本支出 (110,898) (171,841) 扣除獲得的現金後,為收購業務支付的現金 (367) — 購買有價證券 (876,189) (296,624)有價證券到期收益750,000 — 其他 —(1,400)用於投資活動的淨現金(237,454)(469,865)融資活動的現金流與關聯方的税收共享協議的付款(10,279)(1,040)融資租賃債務的本金償還額(475)(492)債務修改成本的支付(175)—與股份補償歸屬相關的預扣税款支付獎勵 (5) (2,475) 用於融資活動的淨現金 (10,934) (4,007) 現金及現金等價物的淨增加(減少)138,968(224,852)現金及現金等價物,截至期初 330,441 603,079 現金及現金等價物,截至期末 469,409 美元 378,227 美元

非公認會計準則財務指標 Chewy, Inc. | 2023財年第三季度致股東的信 15 調整後的息税折舊攤銷前利潤率為了向投資者提供有關我們財務業績的更多信息,我們披露了調整後的息税折舊攤銷前利潤,這是一項非公認會計準則財務指標,計算為不包括折舊和攤銷的淨收益(虧損);基於股份的薪酬支出和相關税;所得税準備金;利息收入(支出),淨額;交易相關成本;變動股權證的公允價值;退出成本;和訴訟事項;以及我們認為不代表我們基礎業務的其他項目。我們在下方提供了調整後息税折舊攤銷前利潤與淨收益(虧損)的對賬表,淨收益(虧損)是最直接可比的GAAP財務指標。我們納入了調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率,因為兩者都是我們管理層和董事會用來評估運營業績、制定未來運營計劃和做出有關資本配置的戰略決策的關鍵指標。特別是,在計算調整後的息税折舊攤銷前利潤和調整後的息税折舊攤銷前利潤率時排除某些支出,從而消除了非現金支出和某些可變費用的影響,從而促進了報告期內的經營業績可比性。因此,我們認為,調整後的息税折舊攤銷前利潤和調整後的息税折舊攤銷前利潤率為投資者和其他人提供了有用的信息,使他們能夠以與管理層和董事會相同的方式理解和評估我們的經營業績。我們認為,將折舊和攤銷以及基於股份的薪酬支出等非現金費用排除在調整後的息税折舊攤銷前利潤中是有用的,因為任何特定時期的此類支出金額可能與我們業務運營的基本業績不直接相關。我們認為,排除所得税準備金、淨利息收入(支出)、交易相關成本、股權證公允價值的變化、退出成本、訴訟事項和其他不屬於我們核心業務運營的項目是有用的。調整後的息税折舊攤銷前利潤作為財務指標存在侷限性,您不應孤立地考慮調整後的息税折舊攤銷前利潤,也不應將其作為根據公認會計原則報告的業績分析的替代品。其中一些限制是:• 儘管折舊和攤銷是非現金費用,但折舊和攤銷的資產將來可能必須更換,調整後的息税折舊攤銷前利潤不反映此類置換或新資本支出的資本支出要求;• 調整後的息税折舊攤銷前利潤不反映基於股份的薪酬和相關税收。在可預見的將來,基於股份的薪酬一直是我們業務的經常性支出,也是我們薪酬戰略的重要組成部分;• 調整後的息税折舊攤銷前利潤不反映淨利息收入(支出),也不反映營運資金的變化或現金需求;• 調整後的息税折舊攤銷前利潤不反映交易相關成本和其他不代表我們基礎業務或實際產生的增量成本的項目或計劃中的交易,包括股權公允價值的變動認股權證、退出成本、訴訟事務、整合諮詢費、內部薪金和工資(僅限個人全職參與整合和轉型活動)以及與整合和融合IT系統相關的某些成本;• 其他公司,包括我們行業中的公司,調整後的息税折舊攤銷前利潤的計算方式可能會有所不同,這降低了其作為比較衡量標準的有用性。

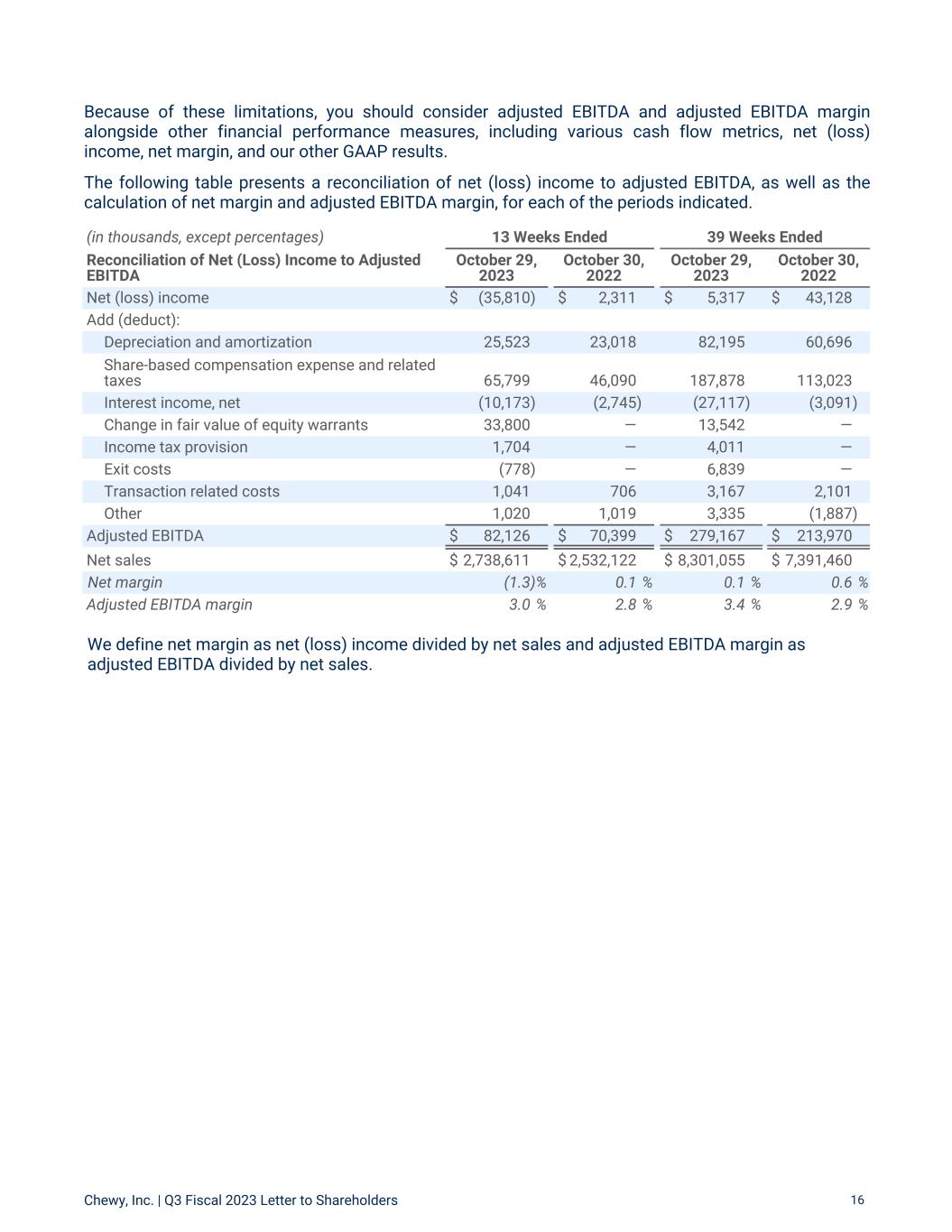

由於這些限制,您應考慮調整後的息税折舊攤銷前利潤和調整後的息税折舊攤銷前利潤率以及其他財務業績指標,包括各種現金流指標、淨(虧損)收入、淨利潤率和我們的其他GAAP業績。下表顯示了每個所述期間淨(虧損)收入與調整後息税折舊攤銷前利潤的對賬情況,以及淨利潤率和調整後息税折舊攤銷前利潤率的計算。Chewy, Inc. | 2023財年第三季度致股東的信 16 我們將淨利潤率定義為淨(虧損)收入除以淨銷售額,調整後的息税折舊攤銷前利潤率除以淨銷售額。(以千計,百分比除外)截至39周的13週末淨額(虧損)收入與調整後息税折舊攤銷前利潤的對賬2023年10月29日2023年10月29日2022年10月30日淨(虧損)收入$ (35,810) $2,311$ 5,317 43,128 美元添加(扣除):折舊和攤銷 25,523 23,018 82,195 60,696 基於股份的薪酬支出和支出相關税 65,799 46,090 187,878 113,023 淨利息收入 (10,173) (2,745) (27,117) (3,091) 股權證公允價值變動 33,800 — 13,542 — 所得税準備金 1,704 — 4,011 — 退出成本 (778) — 6,839— 交易相關成本 1,041 706 3,167 2,101 其他 1,020 1,019 3,335 (1,887) 調整後的息税折舊攤銷前利潤 82,126 美元 70,399 美元 279,167 美元 213,970 美元 2,738,611 美元 2,532,122 美元 8,301,055 美元 7,391,460 美元淨利潤 (1.3)% 0.1% 0.1% 0.6% 調整後息税折舊攤銷前利潤率 3.0% 2.8% 3.4% 2.9%

調整後的淨收益和調整後的每股基本收益和攤薄後每股收益為了向投資者提供有關我們財務業績的更多信息,我們披露了調整後的淨收益以及調整後的基本和攤薄後每股收益,它們代表了非公認會計準則的財務指標。我們將調整後的淨收益計算為淨收益(虧損),其中不包括基於股份的薪酬支出和相關税收、股權證公允價值的變動和退出成本。我們通過將歸屬於普通股股東的調整後淨收益除以該期間已發行股票的加權平均值來計算調整後的每股基本收益和攤薄後每股收益。我們在下方提供了調整後淨收益與淨收益(虧損)的對賬表,這是最直接可比的GAAP財務指標。我們納入了調整後的淨收益和調整後的每股基本收益和攤薄後的每股收益,因為每項收益都是我們管理層和董事會用來評估運營業績、制定未來運營計劃和做出有關資本配置的戰略決策的關鍵指標。特別是,在計算調整後淨收益和調整後的每股基本收益和攤薄後每股收益時排除某些支出,可以消除非現金支出和某些不代表我們核心業務運營組成部分的可變收益和虧損的影響,從而促進了報告期內經營業績的可比性。我們認為,排除基於非現金股份的薪酬支出是有用的,因為任何特定時期的此類支出金額可能與我們業務運營的基本業績不直接相關。我們認為,排除退出成本和股票認股權證公允價值的變化是有用的,因為退出成本和股票認股權證收益和虧損的可變性並不能代表我們的基礎業務。因此,我們認為,這些措施為投資者和其他人提供了有用的信息,使他們能夠以與管理層和董事會相同的方式理解和評估我們的經營業績。調整後的淨收益和調整後的每股基本收益和攤薄後每股收益作為財務指標存在侷限性,您不應孤立地考慮它們,也不應將其作為對根據公認會計原則報告的業績分析的替代品。其他公司可能以不同的方式計算調整後的淨收益和調整後的每股基本收益和攤薄後的每股收益,這降低了它們作為比較衡量標準的用處。由於這些限制,您應考慮調整後的淨收益、調整後的基本收益和攤薄後收益以及其他財務業績指標,包括各種現金流指標、淨收益(虧損)、每股基本和攤薄收益(虧損)以及我們的其他GAAP業績。下表顯示了每個時期淨收益與調整後淨收益的對賬情況,以及調整後每股基本收益和攤薄後每股收益的計算。Chewy, Inc. | 2023 財年第三季度致股東的信 17

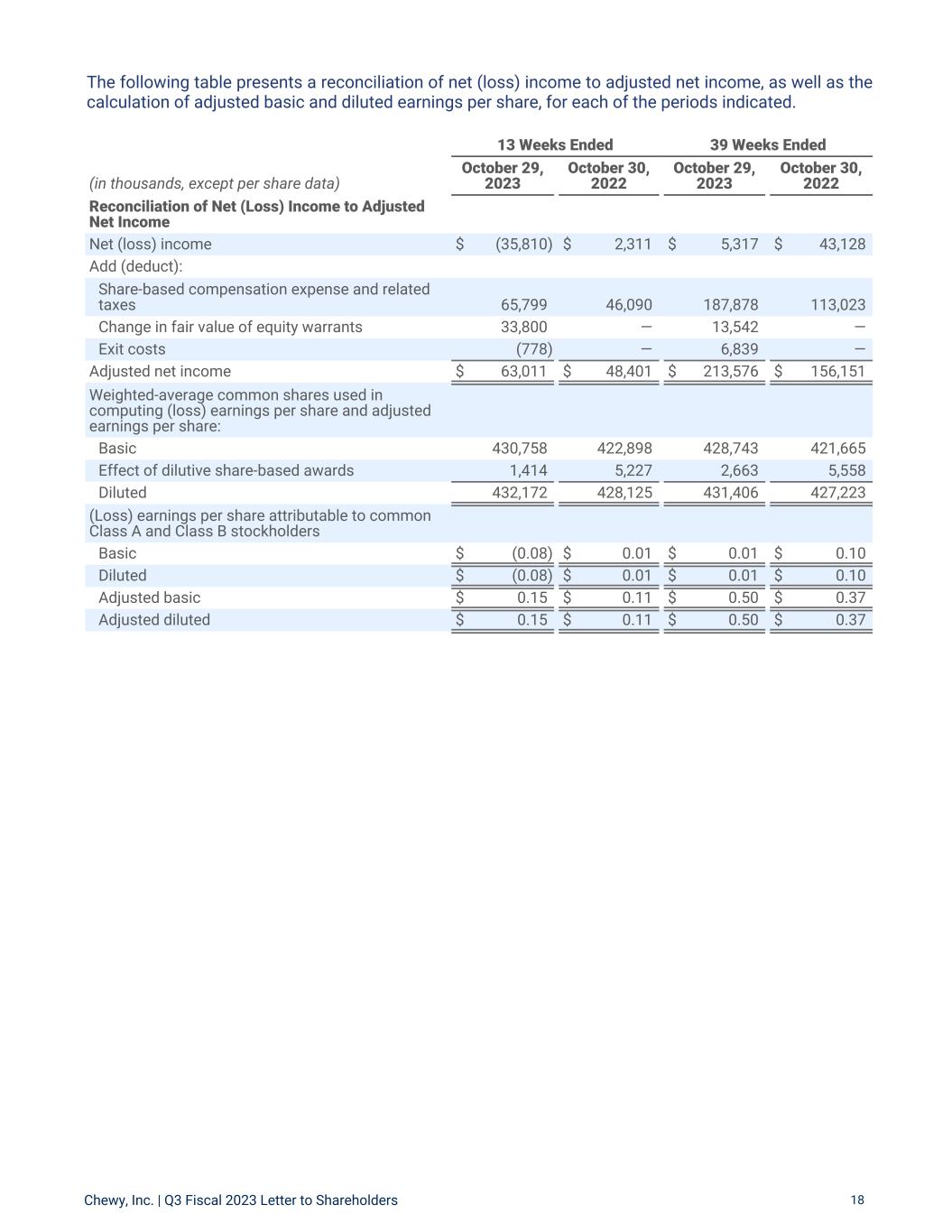

下表顯示了每期淨(虧損)收入與調整後淨收益的對賬情況,以及調整後每股基本收益和攤薄後每股收益的計算。Chewy, Inc. | 2023 財年第三季度致股東的信函 18 13 周截止 39 周(以千計,每股數據除外)2023 年 10 月 30 日 2023 年 10 月 29 日 2023 年 10 月 30 日 2022 年 10 月 30 日淨(虧損)收入與調整後淨收益(虧損)收入的對賬淨額(虧損)收入 2,311 美元 5,317 美元 43,128 美元增加(扣除):基於股份的薪酬支出和相關税 65,799 46,090 187,878 113,023 股權認股權證公允價值的變化 33,800 — 13,542 — 退出成本 (778) — 6,839 — 調整後淨收益 63,011 美元 48,401 美元 213,576 美元 156,151 加權平均普通股用於計算每股收益(虧損)和調整後每股收益的股份:基本430,758 422,898 428,743 421,665 稀釋股權獎勵的影響 1,414 5,227 2,663 5,558 稀釋後的432,172 428,125 428,125 427,223(虧損)歸屬於普通A類和B類股東的每股收益基本(0.08)0.01美元 0.01 美元 0.10 稀釋 $ (0.08) $0.01$ 0.01$ 0.10 調整後基本值 0.15 美元 0.11$ 0.50$ 0.37 調整後稀釋 0.15 美元 0.11 美元 0.37 調整後稀釋 0.15 美元 0.11 美元 0.50 美元 0.37

Chewy, Inc. | 2023財年第三季度致股東的信 19 自由現金流在短期至中期內可能會受到資本投資時機(例如新運營中心、客户服務中心和公司辦公室的推出以及IT和其他設備的採購)、增長波動和此類波動對營運資金的影響,以及供應商付款條件和庫存週轉率增加或減少導致的現金轉換週期變化的影響。自由現金流為了向投資者提供有關我們財務業績的更多信息,我們還披露了自由現金流,這是一種非公認會計準則的財務指標,我們計算方法是運營活動提供的(用於)的淨現金減去資本支出(包括購買房產和設備、與我們的網站、移動應用程序和軟件開發相關的勞動力資本以及租賃權益改進)。我們在下方提供了自由現金流與(用於)經營活動提供的淨現金的對賬表,這是最直接可比的GAAP財務指標。我們之所以將自由現金流包括在內,是因為管理層和董事會將自由現金流用作衡量我們產生的現金量的重要流動性指標。因此,我們認為,自由現金流為投資者和其他人提供了有用的信息,使他們能夠以與管理層和董事會相同的方式理解和評估我們的經營業績。自由現金流作為一種財務指標存在侷限性,您不應孤立地考慮自由現金流,也不應將其作為我們根據公認會計原則報告的業績分析的替代品。使用非公認會計準則財務指標存在侷限性,包括其他公司,包括我們行業的公司,可能會以不同的方式計算自由現金流。由於這些限制,您應將自由現金流與其他財務績效指標一起考慮,包括(用於)運營活動提供的淨現金、資本支出和我們的其他GAAP業績。下表顯示了每個所述期間經營活動提供的淨現金與自由現金流的對賬情況。(以千計)截至13周結束39周經營活動提供的淨現金與自由現金流的對賬2023年10月29日2023年10月29日2023年10月29日2023年10月29日2022年10月30日經營活動提供的淨現金80,208美元 117,415美元 387,356美元 249,020美元扣除:資本支出 (31,685) (47,629) (110,898) (171,841) 自由現金流48,841美元 523 美元 69,786 美元 276,458 美元 77,179 美元

Chewy, Inc. | 2023財年第三季度致股東的信函20指導2023財年第四季度指導意見調整後的息税折舊攤銷前利潤(1)(1)調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率是非公認會計準則財務指標。有關非公認會計準則財務指標的更多信息,請參閲 “非公認會計準則財務指標”。約3.0%淨銷售額27.8億美元至28.0億美元同比增長約3%淨銷售額110.8億美元至111.0億美元同比增長約10%我們的指導基於某些假設,包括當前對總體經濟狀況影響的預期,並受適用於本信中所有前瞻性陳述的各種風險和不確定性的影響。有關更多信息,請參閲 “前瞻性陳述”。我們尚未將調整後的息税折舊攤銷前利潤展望與GAAP淨收益(虧損)進行調節,因為我們沒有提供GAAP淨收益(虧損)的前景,這是由於其他收入、淨收入和所得税準備金(受益)的不確定性和潛在可變性,這些收入是調整後的息税折舊攤銷前利潤和GAAP淨收益(虧損)之間的對賬項目。由於無法合理預測此類項目,我們無法提供非公認會計準則財務指標展望與相應公認會計準則指標的對賬表。但是,這些項目可能會對GAAP淨收益(虧損)產生重大影響。市場、排名和其他行業數據在本通訊中,我們指的是從內部來源、市場研究、公開信息和行業出版物獲得的有關市場數據的信息。估算值本質上是不確定的,涉及風險和不確定性,並可能因各種因素而發生變化,包括我們定期向美國證券交易委員會提交的文件中包含的 “前瞻性陳述” 和 “風險因素” 部分中討論的因素。我們認為,截至本通報之日,這些來源和估計是可靠的,但尚未對其進行獨立驗證,也無法保證其準確性或完整性。儘管我們對繼續獲得市場份額和實現有吸引力的盈利水平的能力充滿信心,但我們的指導反映了整個行業持續面臨的宏觀壓力。

前瞻性陳述本通訊包含有關我們和我們行業的前瞻性陳述,涉及重大風險和不確定性。除本來文中包含的歷史事實陳述外,所有陳述,包括有關我們未來經營業績或財務狀況、業務戰略以及管理層未來運營計劃和目標的陳述,均為前瞻性陳述。在某些情況下,您可以識別前瞻性陳述,因為它們包含 “預測”、“相信”、“考慮”、“繼續”、“可以”、“估計”、“預期”、“預測”、“打算”、“可能”、“潛在”、“預測”、“項目”、“尋求”、“應該”、“目標”、“將” 或 “將” 或否定詞語之類的詞語這些詞語或其他類似的術語或表達。這些前瞻性陳述包括但不限於有關我們以下能力的陳述:維持最近的增長率併成功應對未來增長的挑戰,包括推出新產品或服務、改善現有產品和服務以及擴展到新產品;成功管理與宏觀經濟環境相關的風險,包括對我們的業務運營、財務業績、供應鏈、員工、設施、客户服務和運營的任何不利影響;獲得和留住新客户以具有成本效益的方式增加淨銷售額,提高利潤率並保持盈利能力;有效管理我們的增長;保持對公司的積極看法,保持、發展和利用我們的聲譽和品牌的價值;在我們繼續擴大業務的同時限制營業損失;預測淨銷售額並適當規劃未來的支出;估算潛在市場的規模;加強我們當前的供應商關係,留住主要供應商並尋找更多供應商;協商可接受的價格和其他供應商與第三方服務提供商、供應商和外包合作伙伴達成協議,維持我們與這些方的關係;緩解我們的運輸安排和運營的變化或中斷;優化、運營和管理我們的配送中心容量的擴張;為我們的客户提供能夠應對和適應技術快速變化的具有成本效益的平臺;限制與在線支付方式相關的損失;維護和擴展我們的技術,包括我們的網站、移動應用程序的可靠性,以及網絡基礎設施;為我們的系統保持足夠的網絡安全,並確保我們的第三方服務提供商對其系統採取同樣的措施;保持消費者對我們產品的安全、質量和健康的信心;限制與我們的供應商和外包合作伙伴相關的風險;以具有成本效益的方式遵守現有或未來的法律法規;與其他零售商和服務提供商競爭;利用税收屬性、淨營業虧損和税收抵免結轉,限制我們的波動税義務和有效税率;充分保護我們的知識產權;成功保護自己免受可能受到的任何指控或索賠;吸引、發展、激勵和留住高素質和高技能的員工;預測和應對經濟狀況、行業趨勢和市場狀況及其對寵物用品市場的影響;減少商品退貨或退款;應對惡劣天氣並限制對正常業務運營的幹擾;管理新的收購、投資或聯盟,並進行整合他們進入我們現有的業務;成功地在寵物保險市場上競爭;應對國際市場帶來的挑戰;成功地在寵物產品和服務健康和零售行業,特別是在電子商務領域競爭;根據需要籌集資金;對財務報告和披露控制和程序保持有效的內部控制。Chewy, Inc. | 2023 財年第三季度致股東的信 21

Chewy, Inc. | 2023財年第三季度致股東的信 22 您不應依賴前瞻性陳述作為對未來事件的預測,您應該明白,這些陳述並不能保證業績或業績,由於各種因素,我們的實際業績可能與前瞻性陳述中表達的業績存在重大差異。本通訊中包含的前瞻性陳述主要基於我們當前對未來事件和趨勢的假設、預期和預測,我們認為這些事件和趨勢可能會影響我們的業務、財務狀況和經營業績。這些前瞻性陳述中描述的事件的結果受風險、不確定性和其他因素的影響,這些風險因素載於我們截至2023年1月29日財年的10-K表年度報告第一部分第1A項,以及我們向美國證券交易委員會提交的其他文件以及本通訊其他部分中描述的風險、不確定性和其他因素。此外,我們在競爭激烈且瞬息萬變的環境中運營。新的風險和不確定性不時出現,我們無法預測所有可能影響本信息中包含的前瞻性陳述的風險和不確定性。前瞻性陳述中反映的結果、事件和情況可能無法實現或發生,實際結果、事件或情況可能與前瞻性陳述中描述的結果存在重大差異。此外,“我們相信” 的陳述和類似的陳述反映了我們對相關主題的信念和觀點。這些陳述基於截至本來文發佈之日我們獲得的信息。儘管我們認為信息為這些陳述提供了合理的依據,但這些信息可能有限或不完整。不應將我們的陳述理解為表明我們已對所有相關信息進行了詳盡的調查或審查。這些陳述本質上是不確定的,提醒投資者不要過分依賴這些陳述。本來文中的前瞻性陳述僅涉及截至聲明發表之日的事件。除非法律要求,否則我們沒有義務更新本通信中的任何前瞻性陳述以反映本通信之日之後的事件或情況,也沒有義務反映新信息或意外事件的發生。實際上,我們可能無法實現前瞻性陳述中披露的計劃、意圖或預期,您不應過分依賴我們的前瞻性陳述。我們的前瞻性陳述不反映未來任何收購、合併、處置、合資企業或投資的潛在影響。