| 第四季度和 2023 財年收益報告 2024 年 2 月 22 日 | 納斯達克:COLL |

| 前瞻性陳述 本演示文稿包含1995年《私人證券訴訟改革法》所指的前瞻性陳述。在某些情況下,我們可能會使用諸如 “預測”、“預測”、“相信”、“潛在”、“提議”、“繼續”、“估計”、“預期”、“預期”、“打算”、“可能”、“可能”、“應該” 等術語來識別這些前瞻性陳述。本演示文稿中包含的前瞻性陳述示例包括與我們的2024年全年財務指引相關的陳述 ,包括預計產品收入、調整後的運營費用和調整後的息税折舊攤銷前利潤、我們產品的當前和未來市場機會以及與之相關的假設、預期(財務或其他方面)和 意向,以及其他非歷史事實的陳述。此類陳述受許多重要因素、風險和不確定性的影響,這些因素可能導致實際事件或業績、業績或成就與公司當前的預期存在重大差異, 包括與以下相關的風險:未知負債;與產品未來機會和計劃相關的風險,包括此類產品預期財務業績的不確定性;我們商業化和增加產品銷售的能力;我們 管理與許可方關係的能力或者;競爭的成功已上市或即將上市的產品;我們維持產品監管部門批准的能力,以及產品標籤上的任何相關限制、限制和/或警告; 我們產品的市場規模以及我們為這些市場提供服務的能力;我們獲得產品報銷和第三方付款人合同的能力;我們產品的市場接受率和程度;商業化活動的成本,包括營銷、銷售和 分銷;我們產品的市場條件不斷變化;結果我們可能提起或針對我們提起的任何專利侵權行為或其他訴訟;與我們的業務有關的任何政府調查的結果;我們為每種產品確保充足的活性 藥物成分供應和製造充足的商業可銷售庫存的能力;我們為運營和業務發展獲得資金的能力;美國的監管發展;我們對我們為我們的產品獲得和維持足夠知識產權保護的能力的期望;我們的在藥品製造方面遵守嚴格的美國和外國政府法規的能力,包括美國緝毒局(DEA)的合規性;我們的 客户集中度;以及我們對費用、收入、資本要求和額外融資需求的估算的準確性。我們的10-K表年度報告和 10-Q表季度報告以及向美國證券交易委員會提交的其他文件中,在 “風險因素” 標題下描述了這些風險和其他風險。我們在本演示文稿中做出的任何前瞻性陳述僅代表截至本演示文稿之日。在本演示發佈之日之後,無論是由於新信息、未來事件 還是其他原因,我們都不認為有義務更新我們的前瞻性陳述。 非公認會計準則財務指標 為了補充我們在公認會計原則基礎上列報的財務業績,我們納入了有關某些非公認會計準則財務指標的信息。我們認為,這些非公認會計準則財務指標的列報,結合我們在GAAP下的業績以及隨之而來的 對賬,可以讓分析師、投資者、貸款機構和其他第三方深入瞭解我們如何在同比基礎上評估正常運營活動,包括我們從運營中產生現金的能力,以及管理我們的預算和預測。 此外,某些非公認會計準則財務指標,主要是調整後的息税折舊攤銷前利潤,用於在確定包括高級管理層在內的幾乎所有非銷售人員年薪的組成部分時衡量績效。 在本演示文稿中,我們將討論以下未按公認會計原則計算的財務指標,以補充我們在公認會計原則基礎上列報的合併財務報表。 調整後息税折舊攤銷前利潤 調整後息税折舊攤銷前利潤是一項非公認會計準則財務指標,表示經調整後不包括利息支出、利息收入、所得税收益或準備金、折舊、攤銷、股票薪酬以及 的其他調整反映了我們業務發生的變化,但不代表持續經營。我們使用的調整後息税折舊攤銷前利潤的計算方法可能不同於其他公司使用的類似標題的指標,因此可能無法與之比較。 使用調整後息税折舊攤銷前利潤而不是淨收益或虧損(即最接近的公認會計準則等值物)存在一些限制,例如: • 調整後的息税折舊攤銷前利潤不包括折舊和攤銷,儘管這些是非現金支出,但折舊或攤銷的資產將來可能必須更換,其現金需求未反映在調整後的息税折舊攤銷前利潤中; • 我們排除調整後息税折舊攤銷前利潤中的股票薪酬支出,儘管:(i)在可預見的將來一直是一筆可觀的薪酬支出我們業務的經常性支出也是我們薪酬戰略的重要組成部分;以及 (ii) 如果我們不以股票薪酬的形式支付 部分薪酬,則運營費用中包含的現金工資支出將增加,這將影響我們的現金狀況; • 調整後的息税折舊攤銷前利潤不反映營運資金需求的變化或現金需求; • 調整後的息税折舊攤銷前利潤不反映營運資金需求的變化或現金需求所得税或納税所需現金的受益或準備金; • 調整後的息税折舊攤銷前利潤未反映歷史現金支出或資本支出或合同承諾的未來要求; • 我們將減值支出排除在調整後的息税折舊攤銷前利潤中,儘管這些是非現金支出,但將來可能必須更換減值資產,其現金要求未反映在調整後的息税折舊攤銷前利潤中; • 我們將重組費用排除在調整後的息税折舊攤銷前利潤中。重組費用主要包括與收購無關的員工遣散費和合同終止費用。這些重組費用的金額和/或頻率不屬於我們 基礎業務; • 我們將訴訟和解排除在調整後的息税折舊攤銷前利潤中,以及由於估算值的後續變化而導致的任何適用的收入項目或信貸調整。這不包括我們為索賠辯護的律師費,這些費用在發生時記作支出; • 我們不包括與收購相關的費用,因為這些費用的金額和/或頻率不屬於我們的基礎業務。收購相關費用包括交易成本,主要包括為完成收購而產生的財務諮詢、銀行、法律和監管費用以及 其他諮詢費用、收購後離職員工的員工相關費用(遣散費和福利)以及其他與收購相關的費用; • 我們不包括對收購庫存增加基準的確認(即將記錄庫存從歷史成本調整為收購時的公允價值)為調整確實如此不反映與作為我們 基礎業務一部分的產品銷售相關的持續支出;以及 • 我們不包括債務清償方面的損失,因為這些支出本質上是偶發性的,與持續經營業務的成本沒有直接關係。 調整後的運營費用 調整後的運營費用是一項非公認會計準則財務指標,代表經調整後不包括股票薪酬支出的 GAAP 運營費用,以及為反映我們業務發生變化但不代表持續運營而進行的其他調整。 調整後淨收益和調整後每股收益 調整後淨收益是一項非公認會計準則財務指標,代表經調整後的GAAP淨收益或虧損,不包括非現金或不代表持續經營的重大收益和支出項目,包括對調整的税收影響的考慮。 調整後每股收益是一項非公認會計準則財務指標,代表調整後的每股淨收益。調整後的加權平均股——攤薄後根據庫存股、折算後的會計方法或臨時可發行的會計方法計算,具體取決於 證券的性質。 調整後息税折舊攤銷前利潤、調整後運營支出、調整後淨收益和調整後每股收益與最直接可比的GAAP財務指標的對賬包含在本報告中。 公司沒有根據S-K法規第 10 (e) (1) (i) (B) 項規定的不合理努力例外情況,提供其2024年全年調整後息税折舊攤銷前利潤或調整後運營支出的指導與最直接可比的前瞻性公認會計原則指標的對賬情況,因為如果沒有不合理的努力,公司無法預測此類對賬中將包含的項目的時間和金額,包括但不限於股票薪酬支出、收購相關費用 和訴訟定居點。這些項目是不確定的,取決於公司無法控制或無法合理預測的各種因素。 調整後的息税折舊攤銷前利潤或調整後的運營費用的對賬將意味着這些未來項目具有一定程度的精確性和確定性,這些項目不存在,可能會使投資者感到困惑。 2 |

| 業務更新 Joe Ciaffoni,總裁兼首席執行官 |

| 更健康的人。 更強大的社區。 使命驅動 打造一家領先的多元化專業製藥公司, 致力於改善患有嚴重疾病的人的生活。 盡善盡美 與組織合作,推動服務匱乏社區公平獲得 STEM 教育的機會 以支持下一代科學家。 致力於環境、社會和治理 (ESG) 舉措 秉持誠信、問責和責任心開展業務,投資於我們業務的長期可持續性 和更廣泛社區的健康。 4 閲讀我們的 ESG 報告 collegiumpharma.com。 |

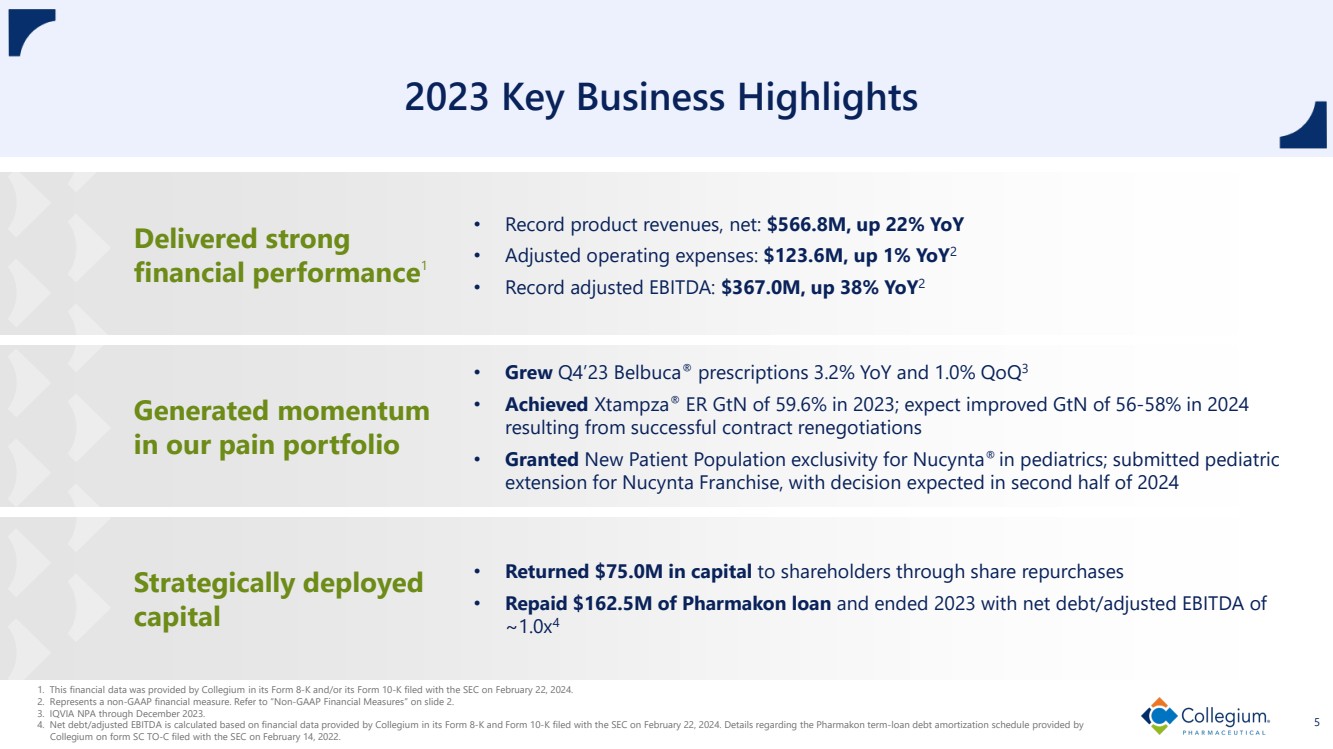

| 2023 年主要業務亮點 5 1.該財務數據由Collegium在2024年2月22日向美國證券交易委員會提交的8-K表格和/或10-K表格中提供。 2。代表非公認會計準則財務指標。請參閲幻燈片2上的 “非公認會計準則財務指標”。 3。IQVIA NPA 將持續到 2023 年 12 月。 4。淨負債/調整後息税折舊攤銷前利潤是根據Collegium在2024年2月22日向美國證券交易委員會提交的8-K表和10-K表中提供的財務數據計算得出的。 Collegium在2022年2月14日向美國證券交易委員會提交的SC TO-C表格中提供的有關Pharmakon定期貸款債務攤還時間表的詳細信息。 實現了強勁的 財務業績1 • 創紀錄的產品收入,淨額:5.668億美元,同比增長22% • 調整後的運營費用:1.236億美元,同比增長1% • 創紀錄的調整後息税折舊攤銷前利潤:3.67億美元,同比增長38%2 為我們的止痛產品組合帶來動力 • 2023年第四季度Belbuca® 處方藥同比增長3.2% 第三季度1.0% • 2023年Xtampza® ER GtN達到59.6%;由於成功的合同重新談判,預計2024年的GtN將增長56-58% • 授予Nucynta® 兒科新患者羣體獨家經營權;提交了Nucynta特許經營權的兒科 延期,預計將在2024年下半年做出決定戰略性部署 資本 • 通過股票回購向股東返還了7,500萬美元的資本 • 償還了1.625億美元的Pharmakon貸款,截至2023年,淨債務/調整後的息税折舊攤銷前利潤為 ~1.0x4 |

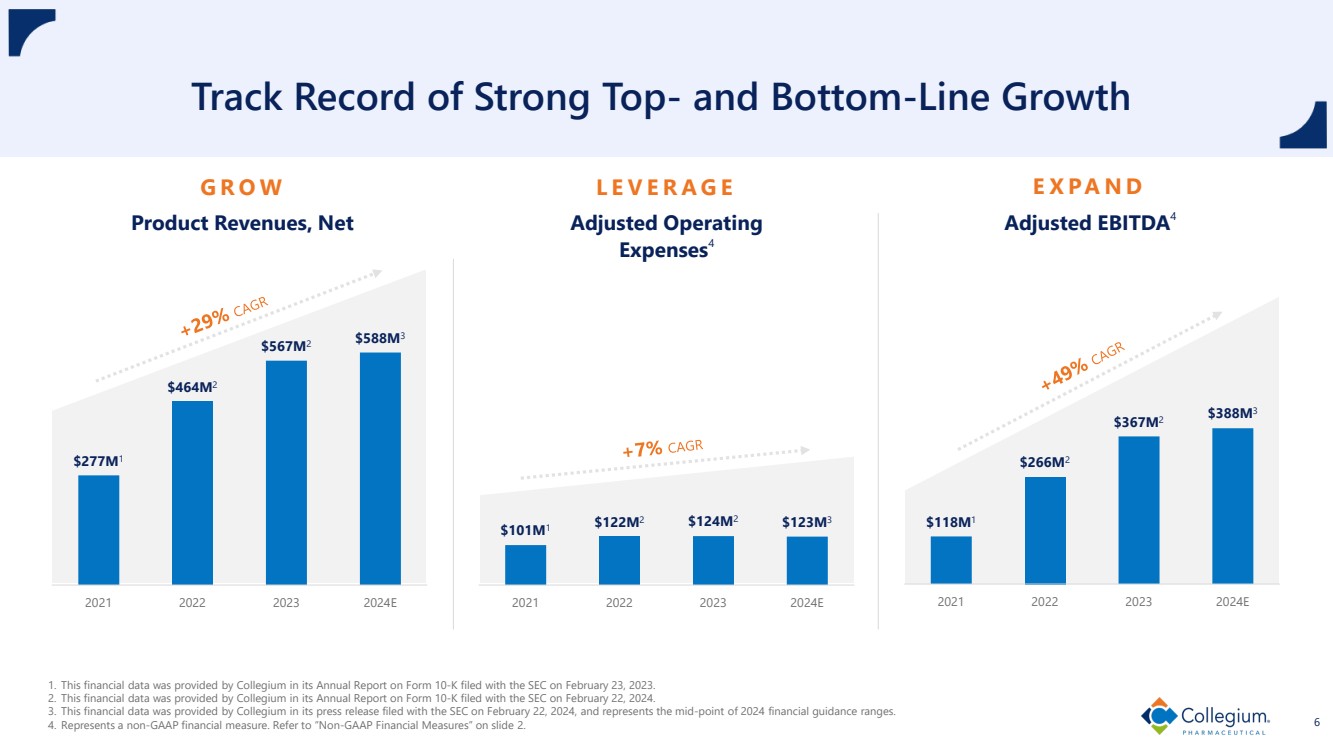

| 營收和利潤強勁增長的往績記錄 6 1.該財務數據由Collegium在2023年2月23日向美國證券交易委員會提交的10-K表年度報告中提供。 2。該財務數據由Collegium在2024年2月22日向美國證券交易委員會提交的10-K表年度報告中提供。 3。該財務數據由Collegium在2024年2月22日向美國證券交易委員會提交的新聞稿中提供,代表了2024年財務指導區間的中點。 4。代表非公認會計準則財務指標。請參閲幻燈片2上的 “非公認會計準則財務指標”。 增長槓桿擴大 $2.77M1 $464M2 $567M2 588M3 2021 2023 2024E 產品收入,淨 $1.22M1 $124M2 $124M2 $124M2 $123M3 2021 2022 2023 2024E 調整後經營 支出4 $1.18M1 $266M2 $367M2 $388M3 2021 2023 2024E 調整後經營 支出4 $1.18M1 $266M2 $367M2 $388M2 2021 $388M3 2021 2023 2024 2024 調整後的 EBITDA4 |

| 2024 年優先事項:運營執行 7 財務 承諾 • 實現創紀錄的 收入、調整後的息税折舊攤銷前利潤 和淨收益 • 創造創紀錄的 自由現金流 部署資本 • 快速償還債務, 每季度降低槓桿率 • 機會性 槓桿1.5億美元股票 回購計劃 戰略性地交付 |

| 財務摘要 Colleen Tupper,執行副總裁兼首席財務官 |

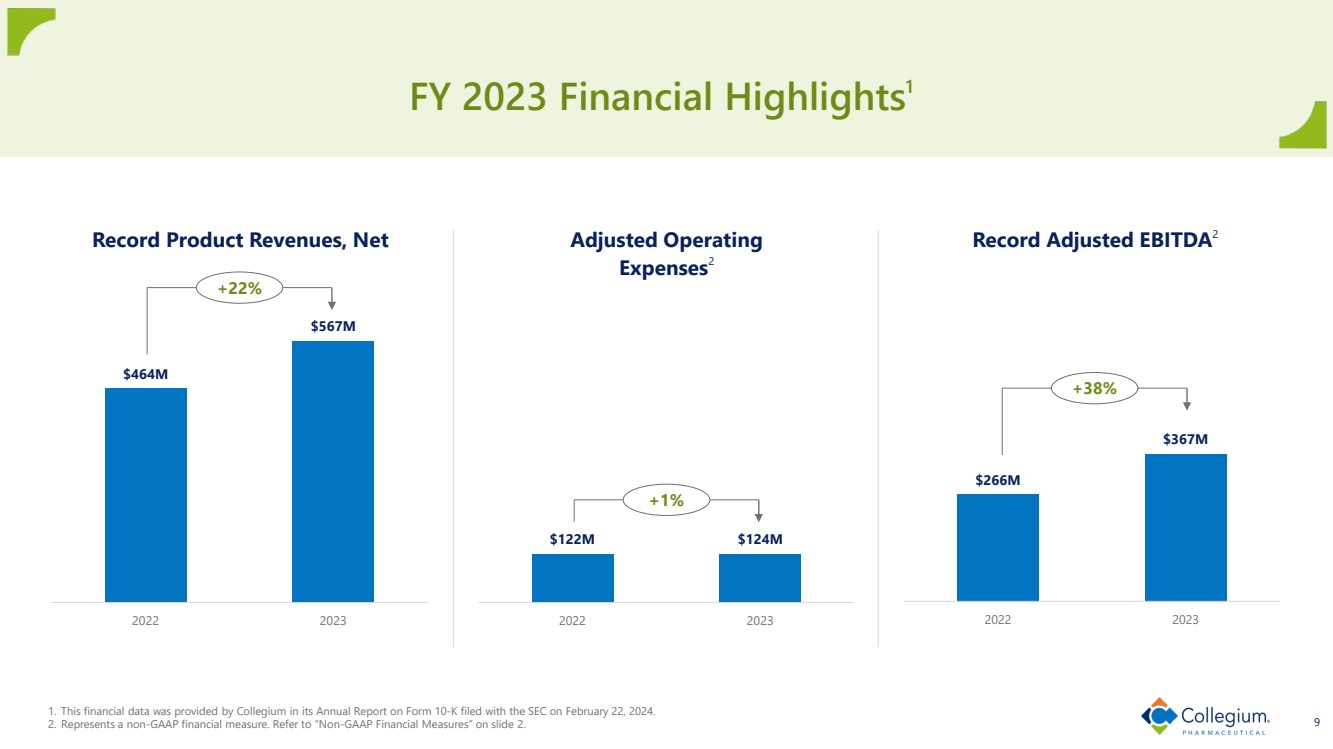

| 9 2023 財年財務亮點1 1.該財務數據由Collegium在2024年2月22日向美國證券交易委員會提交的10-K表年度報告中提供。 2。代表非公認會計準則財務指標。請參閲幻燈片2上的 “非公認會計準則財務指標”。 4.64 億美元 5.67 億美元 2022 年 2023 年創紀錄的產品收入,淨 1.22 億美元 1.24 億美元 2022 年 2023 年調整後經營 支出2 2.66億美元 3.67 億美元 2023 年創紀錄的調整後 EBITDA2 +22% +1% +38% |

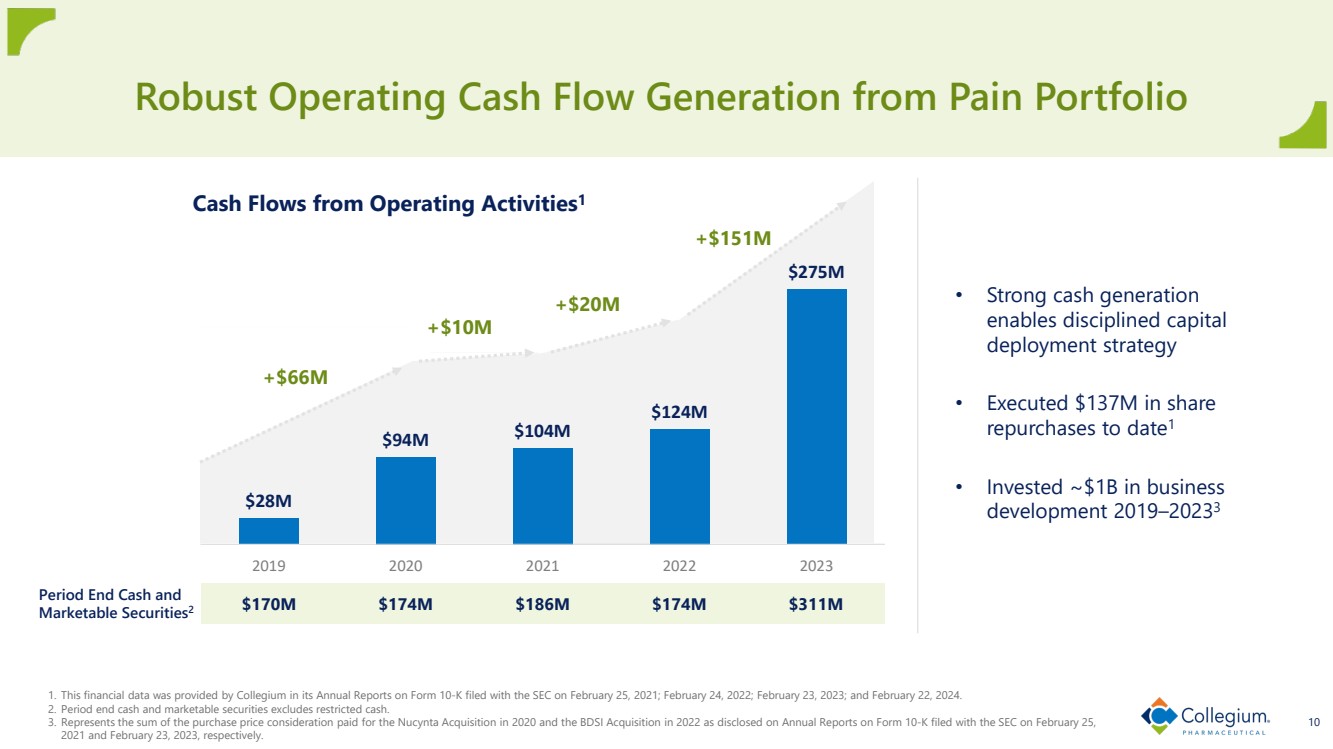

| 10 Pain Portfolio 產生的強勁運營現金流 運營活動產生的現金流1 1.該財務數據由Collegium在2021年2月25日、2022年2月24日、2023年2月23日和2024年2月22日向美國證券交易委員會提交的10-K表年度報告中提供。 2。期末現金和有價證券不包括限制性現金。 3。代表2021年2月25日 和2023年2月23日分別向美國證券交易委員會提交的10-K表年度報告中披露的2020年收購Nucynta和2022年BDSI收購所支付的收購價對價的總和。 +660萬美元 +1,000萬美元 +2,000萬美元 +1.51億美元 1.74億美元 1.86億美元 1.74億美元 3.11億美元 • 強勁的現金生成 支持嚴格的資本 部署策略 • 迄今已執行1.37億美元的股票回購1 • 投資了約10億美元 2019—20233 年商業發展 期末現金和 有價證券2 2800萬美元 9400 萬美元 1.04 億美元 1.24 億美元 1.24 億美元 2.75億美元 2.75億美元 2019 2020 2021 2022 2023 |

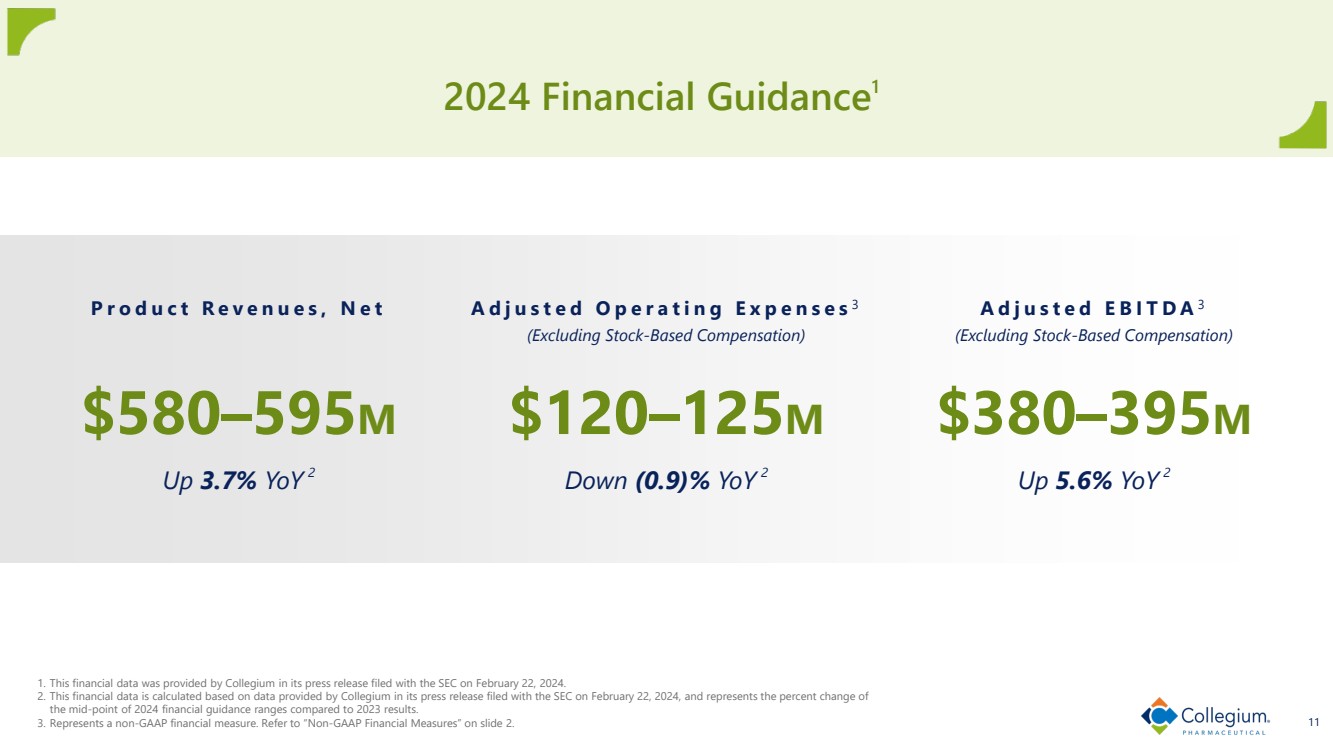

| 1。該財務數據由Collegium在2024年2月22日向美國證券交易委員會提交的新聞稿中提供。 2。該財務數據是根據Collegium在2024年2月22日向美國證券交易委員會提交的新聞稿中提供的數據計算得出的,代表了2024年財務指導區間中點與2023年業績相比的百分比變化。 3。代表非公認會計準則財務指標。請參閲幻燈片2上的 “非公認會計準則財務指標”。 2024 年財務指引1 5.8億至5.95億美元 產品收入同比增長3.7%,淨 1.2億至1.25億美元 同比下降 (0.9)% 調整後運營費用 3(不包括股票薪酬) 3.8億至3.95億美元 同比增長 5.6% 2 11 調整後息税折舊攤銷前利潤 3(不包括股票薪酬) |

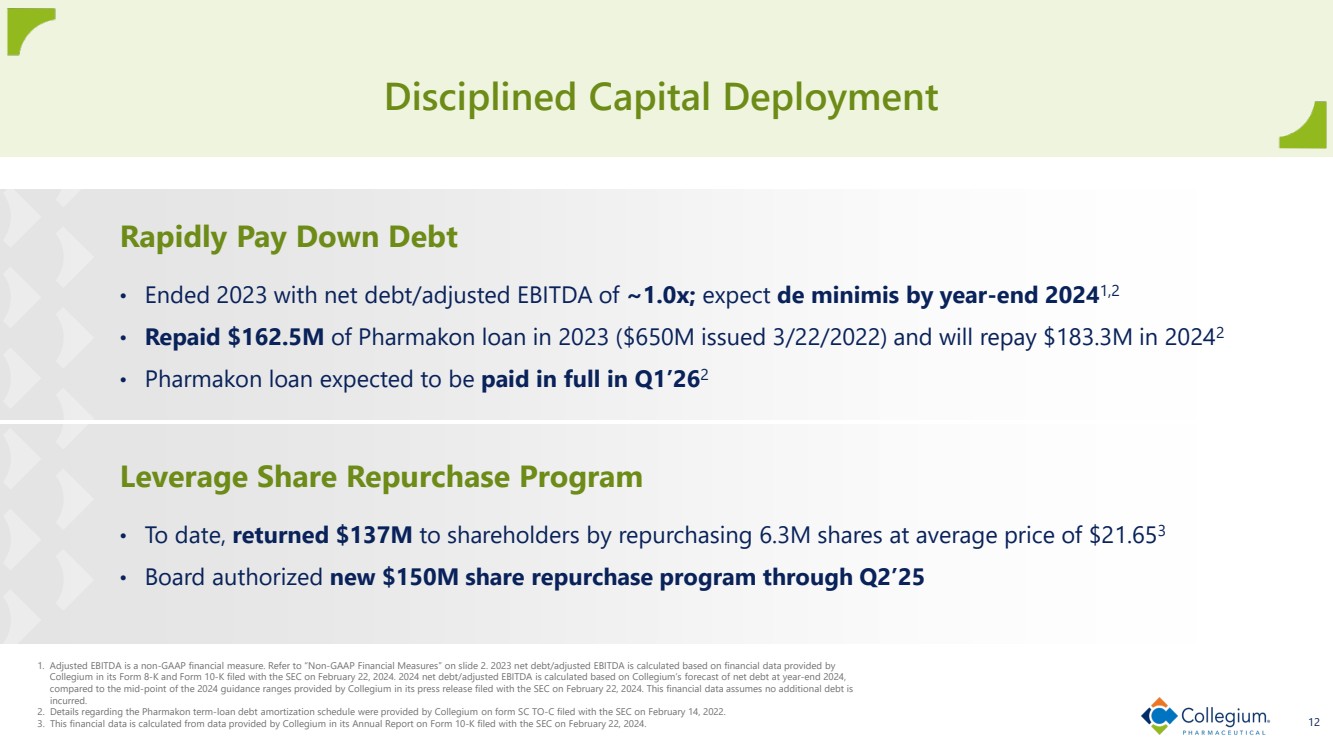

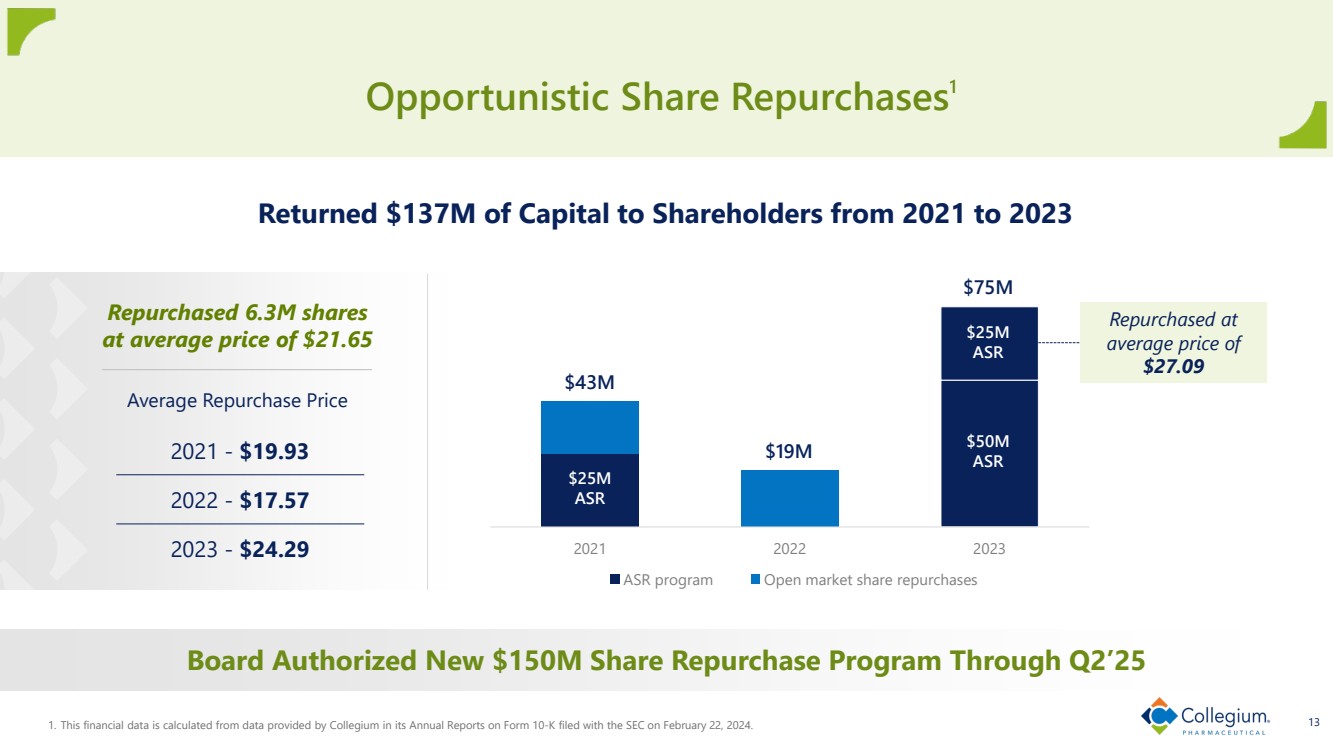

| 1。調整後的息税折舊攤銷前利潤是一項非公認會計準則財務指標。請參閲幻燈片2上的 “非公認會計準則財務指標”。2023年淨負債/調整後的息税折舊攤銷前利潤是根據 Collegium在2024年2月22日向美國證券交易委員會提交的8-K表和10-K表中提供的財務數據計算得出的。2024年淨負債/調整後息税折舊攤銷前利潤是根據Collegium對2024年底淨負債的預測計算得出的, 與Collegigium提供的2024年指導區間的中點相比嗯,在2024年2月22日向美國證券交易委員會提交的新聞稿中。該財務數據假設 不會產生額外債務。 2。有關Pharmakon定期貸款債務攤還時間表的詳細信息由Collegium在2022年2月14日向美國證券交易委員會提交的SC TO-C表格中提供。 3。該財務數據是根據Collegium在2024年2月22日向美國證券交易委員會提交的10-K表年度報告中提供的數據計算得出的。 嚴格的資本部署 12 快速償還債務 • 截至2023年,淨負債/調整後的息税折舊攤銷前利潤約為1.0倍;預計到2024年年底實現最低額度1,2,2 • 2023年償還1.625億美元的Pharmakon貸款(2022年3月22日發行的6.5億美元),並將於2024年償還1.833億美元 • Pharmakon貸款預計將在262季度全額償還槓桿股票回購計劃 • 迄今為止,通過以平均21653美元的價格回購630萬股股票,向股東返還了1.37億美元 • 董事會批准了截至25年第二季度的新1.5億美元股票回購計劃 |

| 2021 年 2022 2023 年 ASR 計劃公開市場股票回購 13 機會主義股票回購1 1.該財務數據是根據Collegium在2024年2月22日向美國證券交易委員會提交的10-K表年度報告中提供的數據計算得出的。 4,300 萬美元 1,900 萬美元 7,500 萬美元 2,500 萬美元 5,000 萬美元 2,500 萬美元 ASR 以 21.65 美元的平均價格回購了 630 萬股股票 董事會批准的新的 1.5 億美元股票回購計劃在 2015 年第二季度之前以 的平均價格回購了 } 27.09 美元平均回購價格 從 2021 年到 2023 年 2021 年向股東返還了 1.37 億美元的資本-19.93 美元-2023 年 17.57 美元-24.29 美元 |

| 商業更新 斯科特·德雷爾,執行副總裁兼首席商務官 |

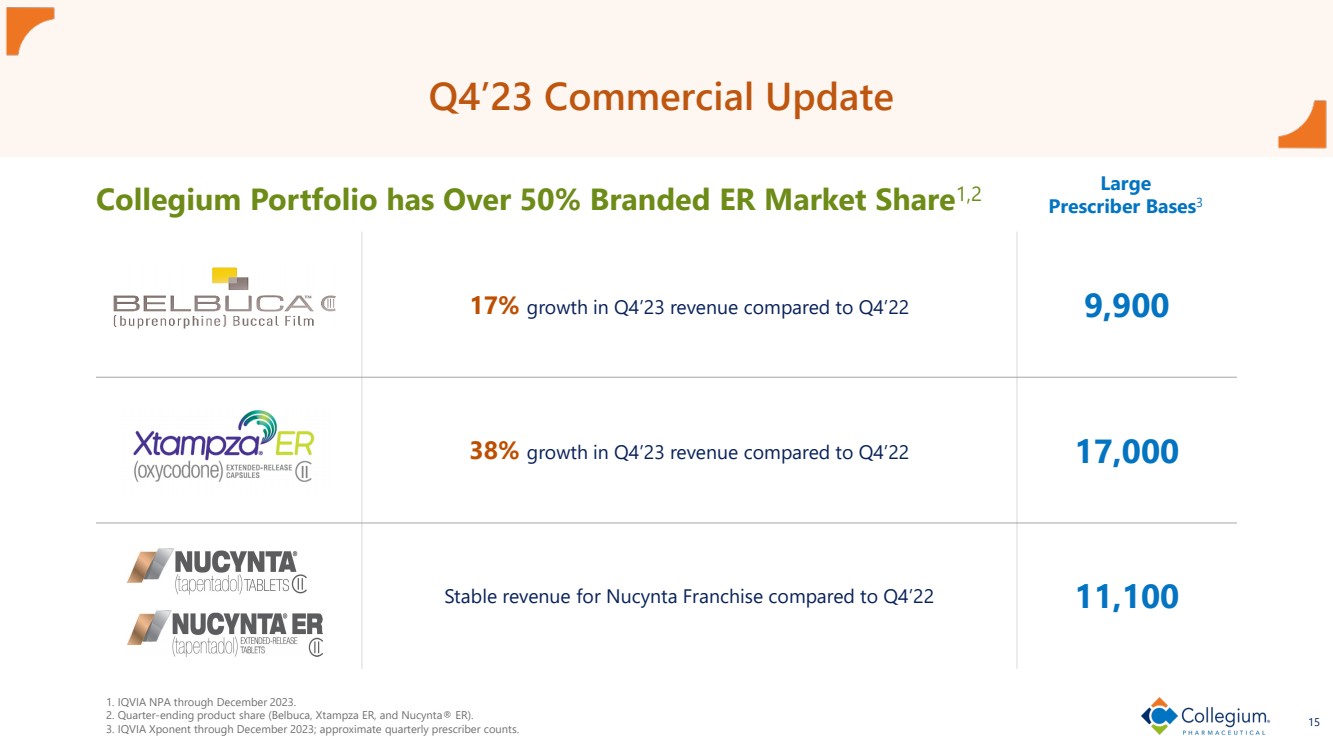

| 15. 23年第四季度商業更新 與22年第四季度相比,23年第四季度收入增長了17% 9,900年第四季度收入與22年第四季度相比增長了38%,與22年第四季度相比,Nucynta特許經營的收入保持穩定,為11,100 1。IQVIA NPA 將持續到 2023 年 12 月。 2。季度末產品份額(Belbuca、Xtampza ER和Nucynta® ER)。 3。IQVIA Xponent 將持續到 2023 年 12 月;大約每季度的處方者人數。 Collegium Portfolio 擁有超過 50% 的品牌急診室市場份額1,2 大型 處方藥基地3 |

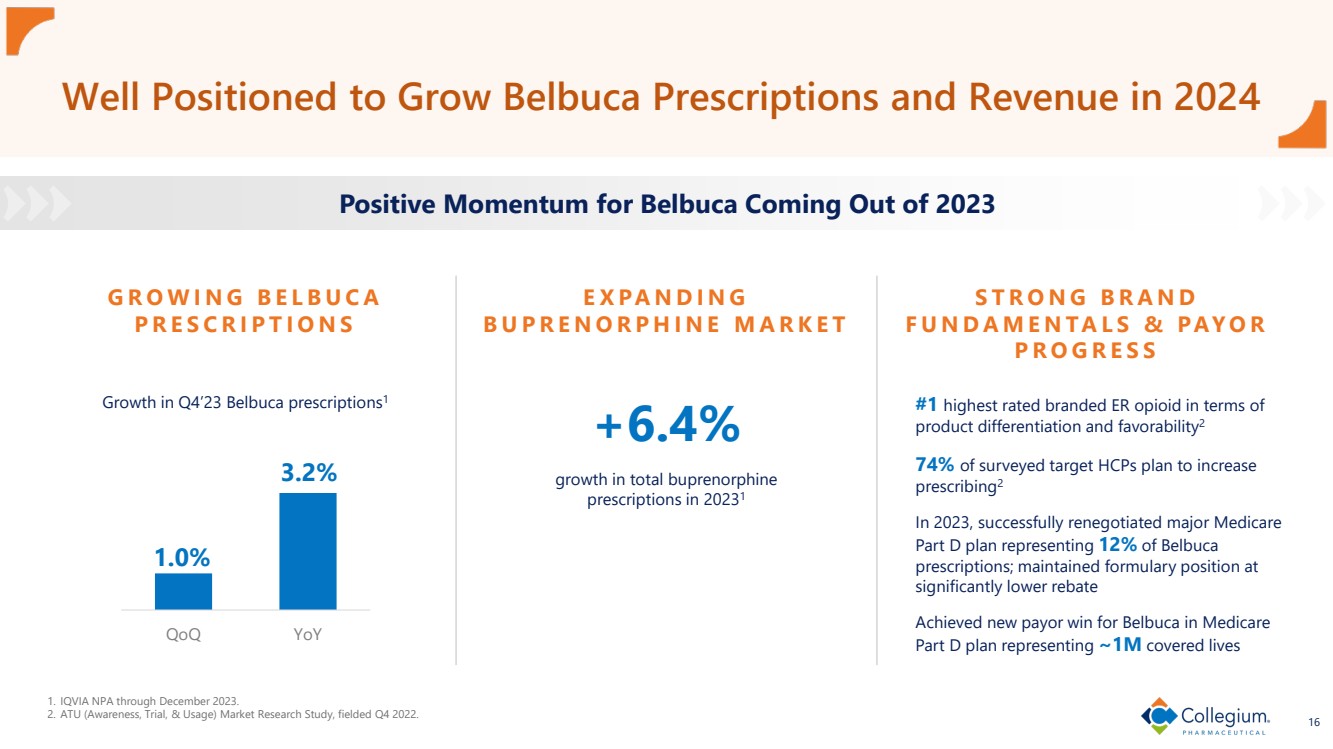

| 16 有望在 2024 年增長 Belbuca 處方和收入 #1 就 產品差異化和支持度而言,評分最高的品牌急診阿片類藥物2 74% 的受訪目標醫療保健提供商計劃增加 處方2 2023年,成功重新談判了佔貝爾布卡 處方藥的 12% 的主要醫療保險 D部分計劃;處方庫保持在 大幅降低的返利 實現了新的薪酬或者Belbuca在醫療保險 D部分計劃中獲勝,該計劃涉及約100萬條受保人命 1。IQVIA NPA 將持續到 2023 年 12 月。 2。ATU(認知度、試用和使用)市場研究報告,於2022年第四季度實行。 Belbuca 2023 年迎來積極勢頭 +6.4% 2021 年**** 處方總量增長 BELBUCA 處方藥不斷增長 擴大 強勢品牌 基本面和 PAYOR 進展 2023 年第四季度增長 1 Belbuca 處方 1.0% 3.2% 同比環比 |

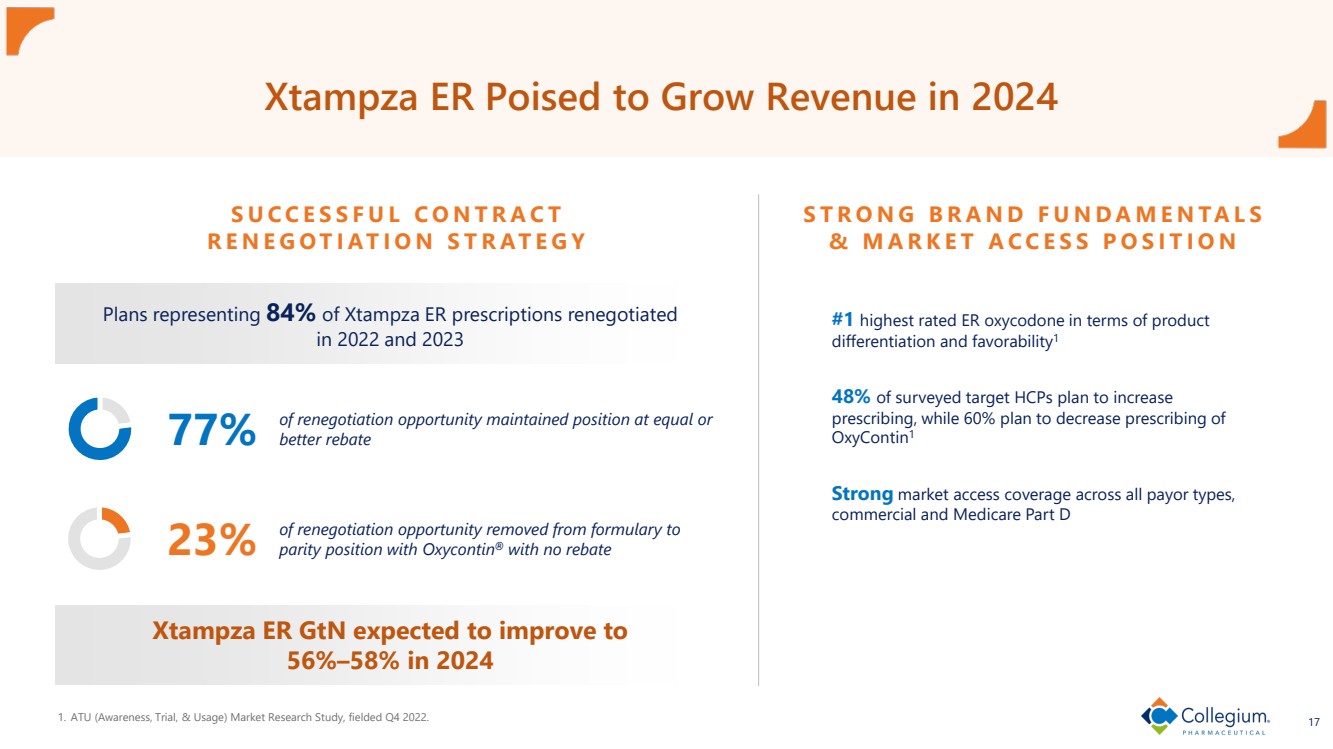

| 17 Xtampza ER 有望在 2024 年增加收入 77% 的重新談判機會保持相同或 更好的回****r} 23% 的重新談判機會從處方庫中移除 與 Oxycontin® 的同等地位 沒有返利 成功的合同 重新談判策略 強大的品牌基礎 和市場準入地位 #1 就產品而言評分最高的 ER 羥考酮 br} 差異化和支持度1 48%的受訪目標HCP計劃增加 處方,而60%的受訪目標HCP計劃減少 OxyContin1的處方強勁市場獲得所有付款人類型的保險, 商業和醫療保險D部分 計劃佔Xtampza急診室處方的84%,2022年和2023年重新談判的 Xtampza ER GtN預計將在2024年提高到 56%至58% 1。ATU(認知度、試用和使用率)市場研究報告,於2022年第四季度實行。 |

| 閉幕詞 Joe Ciaffoni,總裁兼首席執行官 |

| 19 通過運營執行創造長期價值 兑現 收入和利潤增長的財務承諾: • 實現創紀錄的收入、調整後的息税折舊攤銷前利潤和淨收益 • 戰略性地創造自由現金流 以紀律的方式部署資金: • 在 2024 年快速償還1.833億美元的債務 • 利用1.5億美元的股票向股東返還資本 購買計劃 通過以下方式為 股東創造價值: 增加收入 提高盈利能力 產生 強勁的現金流 戰略性部署 資本 |

| 問與答 |

| 非公認會計準則對賬 |

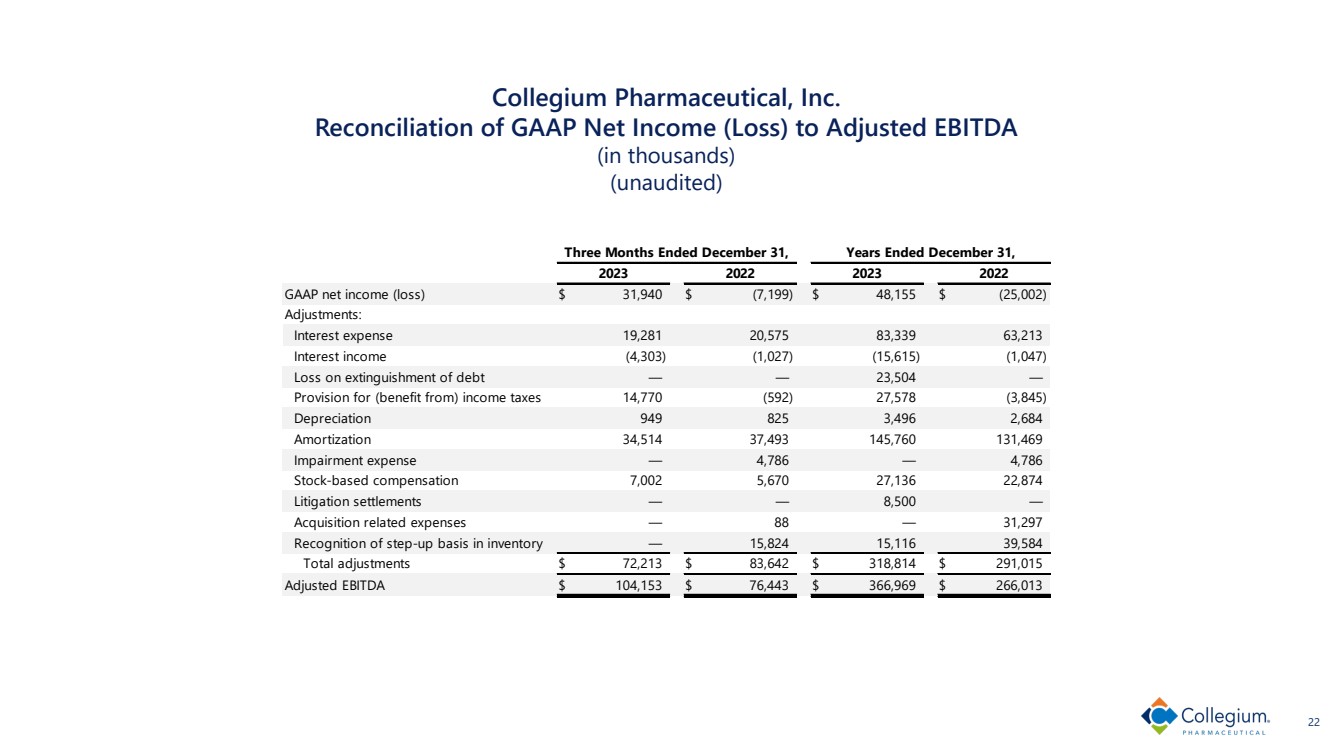

| Collegium Pharmaceutical, Inc. 公認會計準則淨收益(虧損)與調整後息税折舊攤銷前利潤的對賬 (未經審計) 22 GAAP 淨收益(虧損)31,940 美元(7,199)美元 48,155 美元(25,002) 調整: 利息支出 19,281 20,575 83,339 63,213 利息收入 (4,303) (1,027) (15,615) (1,047) 債務清償損失 — — 23,504 — 所得税準備金 14,770 (592) 27,578 (3,845) 折舊 949 825 3,496 2,684 攤銷 34,514 145,760 131,469 減值費用 — 4,786 — 4,786 股票薪酬 7,002 5,670 27,136 22,874 22,874 訴訟和解 — — 8,500 — 收購相關費用 — 88 — 31,297 確認庫存的遞增基準 — 15,824 15,116 39,584 調整總額 72,213 美元 83,642 美元 318,814 美元 291,015 美元調整後息折舊攤銷前利潤 104,153 美元 76,443 美元 366,969 美元 266,013 美元三截至12月31日的月份,截至12月31日的年度, 2023 2022 2023 2023 |

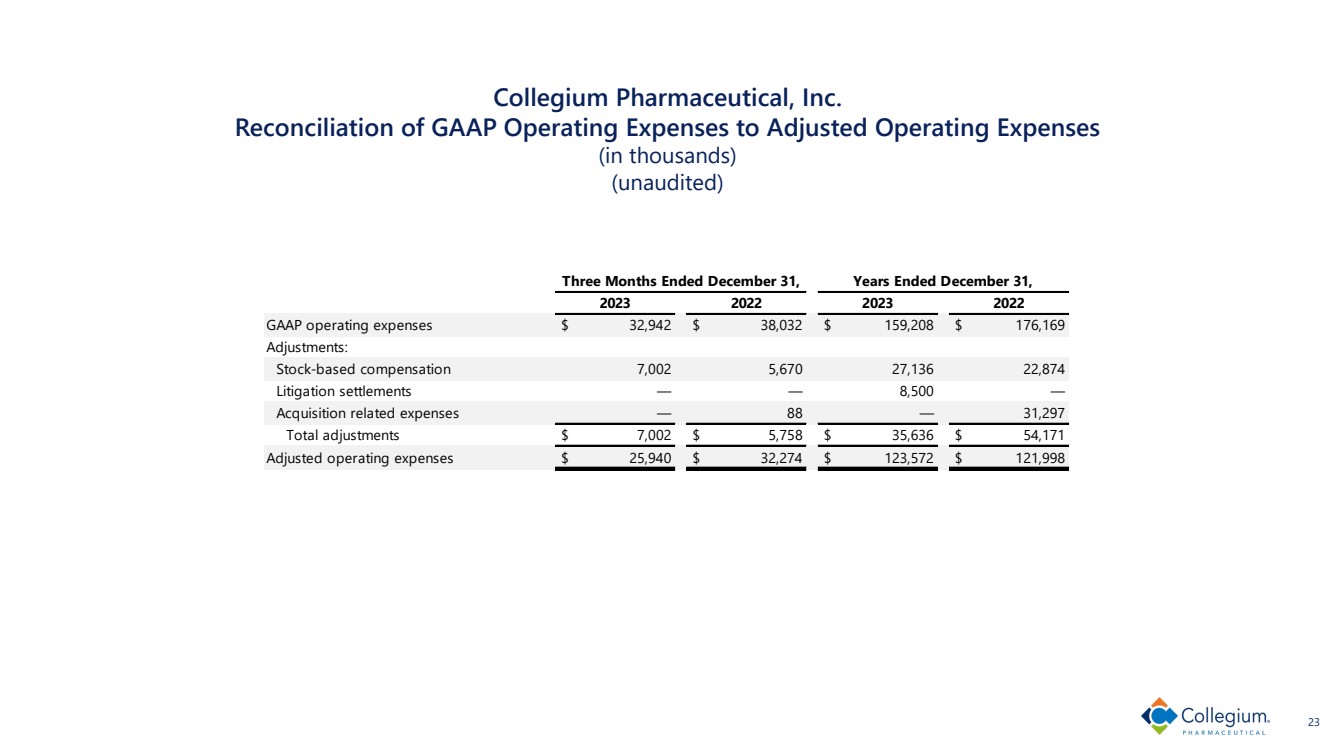

| Collegium Pharmaceutical, Inc. 公認會計準則運營費用與調整後運營開支的對賬 (以千計) 23 GAAP 運營費用 32,942 美元 38,032 美元 159,208 美元 176,169 美元調整: 股票薪酬 7,002 5,670 27,136 22,874 起訴訟和解 — — 8,500 — 與收購相關費用 — 88 — 31,297 調整總額 7,002 美元 5,758 美元 35,636 美元 54,171 美元調整後的運營費用 25,940 美元 32,274 美元 123,572 美元 121,998 美元 121,998 美元截至12月31日的三個月,截至12月31日的年度, 2023 2023 2023 |

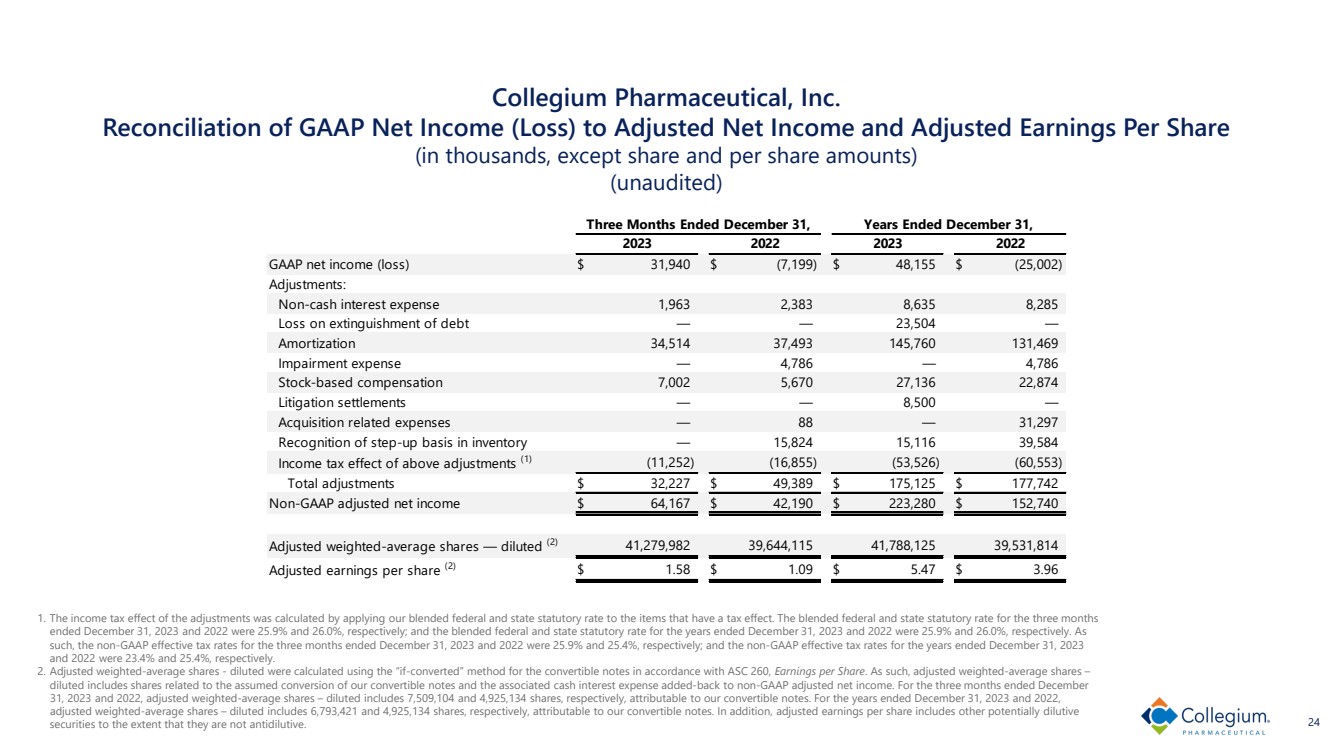

| Collegium Pharmaceutical, Inc. Reconciliation of GAAP Net Income (Loss) to Adjusted Net Income and Adjusted Earnings Per Share (in thousands, except share and per share amounts) (unaudited) 1. The income tax effect of the adjustments was calculated by applying our blended federal and state statutory rate to the items that have a tax effect. The blended federal and state statutory rate for the three months ended December 31, 2023 and 2022 were 25.9% and 26.0%, respectively; and the blended federal and state statutory rate for the years ended December 31, 2023 and 2022 were 25.9% and 26.0%, respectively. As such, the non-GAAP effective tax rates for the three months ended December 31, 2023 and 2022 were 25.9% and 25.4%, respectively; and the non-GAAP effective tax rates for the years ended December 31, 2023 and 2022 were 23.4% and 25.4%, respectively. 2. Adjusted weighted-average shares - diluted were calculated using the “if-converted” method for the convertible notes in accordance with ASC 260, Earnings per Share. As such, adjusted weighted-average shares – diluted includes shares related to the assumed conversion of our convertible notes and the associated cash interest expense added-back to non-GAAP adjusted net income. For the three months ended December 31, 2023 and 2022, adjusted weighted-average shares – diluted includes 7,509,104 and 4,925,134 shares, respectively, attributable to our convertible notes. For the years ended December 31, 2023 and 2022, adjusted weighted-average shares – diluted includes 6,793,421 and 4,925,134 shares, respectively, attributable to our convertible notes. In addition, adjusted earnings per share includes other potentially dilutive securities to the extent that they are not antidilutive. 24 GAAP net income (loss) $ 31,940 $ (7,199) $ 48,155 $ (25,002) Adjustments: Non-cash interest expense 1,963 2,383 8,635 8,285 Loss on extinguishment of debt — — 23,504 — Amortization 34,514 37,493 145,760 131,469 Impairment expense — 4,786 — 4,786 Stock-based compensation 7,002 5,670 27,136 22,874 Litigation settlements — — 8,500 — Acquisition related expenses — 88 — 31,297 Recognition of step-up basis in inventory — 15,824 15,116 39,584 Income tax effect of above adjustments (1) (11,252) (16,855) (53,526) (60,553) Total adjustments $ 32,227 $ 49,389 $ 175,125 $ 177,742 Non-GAAP adjusted net income $ 64,167 $ 42,190 $ 223,280 $ 152,740 Adjusted weighted-average shares — diluted (2) 41,279,982 39,644,115 41,788,125 39,531,814 Adjusted earnings per share (2) $ 1.58 $ 1.09 $ 5.47 $ 3.96 Three Months Ended December 31, Years Ended December 31, 2023 2022 2023 2022 |