AMD 財務業績 2023 年第三季度財務業績 2023 年 10 月 31 日

2023年第三季度財務業績 — 2023年10月31日警示聲明本演示文稿包含有關先進微設備公司(AMD)的前瞻性陳述,例如AMD產品的特性、功能、性能、可用性、時機和預期收益;AMD的2023年第四季度預期財務展望,包括收入、非公認會計準則毛利率、非公認會計準則運營支出、非公認會計準則税率和攤薄後的股數;AMD龐大而引人注目的TAM;AMD的能力擴大數據中心和人工智能的領導地位;以及 AMD 的長期推動能力股東回報,根據1995年《私人證券訴訟改革法》的安全港條款作出。前瞻性陳述通常用 “將”、“可能”、“期望”、“相信”、“計劃”、“打算”、“項目” 等詞語以及其他具有類似含義的術語來識別。提醒投資者,本演示文稿中的前瞻性陳述基於當前的信念、假設和預期,僅代表截至本報告發布之日,涉及可能導致實際業績與當前預期存在重大差異的風險和不確定性。此類陳述存在某些已知和未知的風險和不確定性,其中許多風險和不確定性難以預測,而且通常超出AMD的控制範圍,這可能導致實際結果和其他未來事件與前瞻性信息和陳述所表達、暗示或預測的結果存在重大差異。可能導致實際業績與當前預期存在重大差異的實質性因素包括但不限於以下因素:英特爾公司在微處理器市場的主導地位及其激進的商業行為;全球經濟的不確定性;半導體行業的週期性質;AMD產品銷售行業的市場狀況;失去重要客户;COVID-19 疫情對AMD業務、財務狀況和經營業績的影響;AMD產品銷售的競爭市場;季度和季節性銷售模式;AMD 充分保護其技術或其他知識產權的能力;不利的匯率波動;第三方製造商及時生產足夠數量和使用競爭性技術的 AMD 產品的能力;基本設備、材料、基材或製造工藝的可用性;實現 AMD 產品預期製造收益的能力;AMD 及時推出具有預期功能和性能的產品的能力級別;AMD 通過其半定製 SoC 產品創收的能力;潛在的安全漏洞;包括 IT 中斷、數據丟失、數據泄露和網絡攻擊在內的潛在安全事件;升級和運行 AMD 新企業資源規劃系統的潛在困難;涉及 AMD 產品訂購和發貨的不確定性;AMD 依賴第三方知識產權來及時設計和推出新產品;AMD 依賴第三方公司設計、製造和供應主板、軟件和其他計算機平臺組件;AMD 依賴微軟和其他軟件供應商的支持來設計和開發在 AMD 產品上運行的軟件;AMD 對第三方分銷商和附加板合作伙伴的依賴;AMD 內部業務流程和信息系統的修改或中斷的影響;AMD 產品與部分或全部行業標準軟件和硬件的兼容性;與缺陷產品相關的成本;AMD 供應鏈的效率;AMD 的依賴能力第三方供應鏈物流職能;AMD 有效控制其產品在灰色市場銷售的能力;出口管理法規、關税和貿易保護措施等政府行動和法規的影響;AMD 實現遞延所得税資產的能力;潛在的納税負債;當前和未來的索賠和訴訟;環境法、衝突礦產相關條款和其他法律或法規的影響;收購、合資和/或投資對 AMD 業務的影響以及 AMD 整合收購業務的能力;AMD 有形、固定存續期或無限期無形資產(包括商譽)的任何減值對 AMD 財務狀況和經營業績的影響;管理 AMD 票據、賽靈思票據擔保和循環信貸額度的協議所施加的限制;AMD 的債務;AMD 產生足夠現金以滿足其營運資金需求或產生足夠收入和運營現金流以完成其所有計劃研發或戰略計劃中的研發或戰略資金的能力投資,以及金融機構倒閉的影響關於 AMD 的現金和現金等價物;政治、法律、經濟風險和自然災害;購買技術許可證的未來減值;AMD 吸引和留住合格人員的能力;AMD 的股價波動。我們敦促投資者詳細審查AMD證券交易委員會文件中的風險和不確定性,包括但不限於AMD最新的10-K和10-Q表報告。非公認會計準則財務指標在本報告中,除了公認會計準則財務業績外,AMD還提供了非公認會計準則財務指標,包括非公認會計準則毛利、非公認會計準則運營支出、非公認會計準則營業收入、非公認會計準則淨收益和非公認會計準則攤薄後每股收益。AMD 在計算非 GAAP 所得税準備金時使用標準化税率,以提高報告期內的一致性。對於2023財年,AMD使用13%的預計非公認會計準則税率,其中不包括税前非公認會計準則調整的税收影響,這反映了當前可用信息。AMD之所以提供這些財務指標,是因為它認為這種非公認會計準則報告使投資者更容易比較其當前和歷史時期的經營業績,也因為AMD認為,通過排除其認為不代表其核心經營業績的項目,它可以幫助投資者持續比較AMD在報告期內的表現。本演示文稿中披露的非公認會計準則財務指標應視為補充而非替代或優於 AMD 根據公認會計原則編制的業績,並且只能與根據公認會計原則編制的 AMD 合併財務報表一起閲讀。這些引用的非公認會計準則財務指標與本演示文稿末尾附錄中最直接可比的GAAP財務指標進行了對賬。本演示文稿還包含有關AMD財務前景的前瞻性非公認會計準則指標,例如毛利率和運營費用。這些前瞻性的非公認會計準則指標基於截至2023年10月31日的當前預期,以及涉及眾多風險和不確定性的假設和信念。除非法律要求,否則AMD沒有意圖或義務公開更新或修改本演示文稿中的前瞻性陳述。

2023 年第三季度財務業績 — 202333 年 10 月 31 日擴大客户和合作夥伴生態系統數據中心和人工智能增長強大的財務基礎領導力產品組合我們的旅程

2023 年第三季度財務業績 — 202344 年 10 月 31 日我們的領導力技術軟件支持開源軟件針對異構解決方案的性能進行了優化數據中心領導力在雲、企業、人工智能和加速計算方面提供創新先進技術推動領先工藝技術和 3D 芯片封裝廣泛的知識產權組合執行領導力 CPU、GPU、FPGA、自適應 SoC 和人工智能產品

2023 年第三季度財務業績 — 2023 年 10 月 31 日我們的領導產品嵌入式領導力面向廣泛市場的嵌入式 FPGA、自適應 SoC 和 SOM 以及嵌入式 CPU 和 GPU 遊戲自上而下的臺式機和筆記本電腦 GPU、遊戲機和半定製 SoC 客户領導力筆記本電腦和臺式電腦及商用工作站的 CPU 和 APU 數據中心領導力數據中心和人工智能解決方案,包括服務器 CPU、GPU、FPGA、DPU 和自適應 SoC

AMD 在人工智能領域處於獨特地位 RyzenTM 7040 帶人工智能加速器的移動處理器首款帶有集成人工智能加速器的 x86 CPU 嵌入式 VersalTM AI Edge zynqTM MPSoC 自適應 SoC + AI 嵌入式 AMD AlveoTM AI AI AI AI AI AI AI AI AI AI 自適應 SoC + AI AI AI AI AI 嵌入式 AMD AlveoTM 人工智能推理優化解決方案提供全面的人工智能計算產品組合 2023 年第三季度財務業績 | 20236 年 10 月 31 日 AMD InstinctTM MI250 和 MI300 加速器數據中心 HPC 和 AI 解決方案 AMD 第四代 EM 處理器領先服務器解決方案

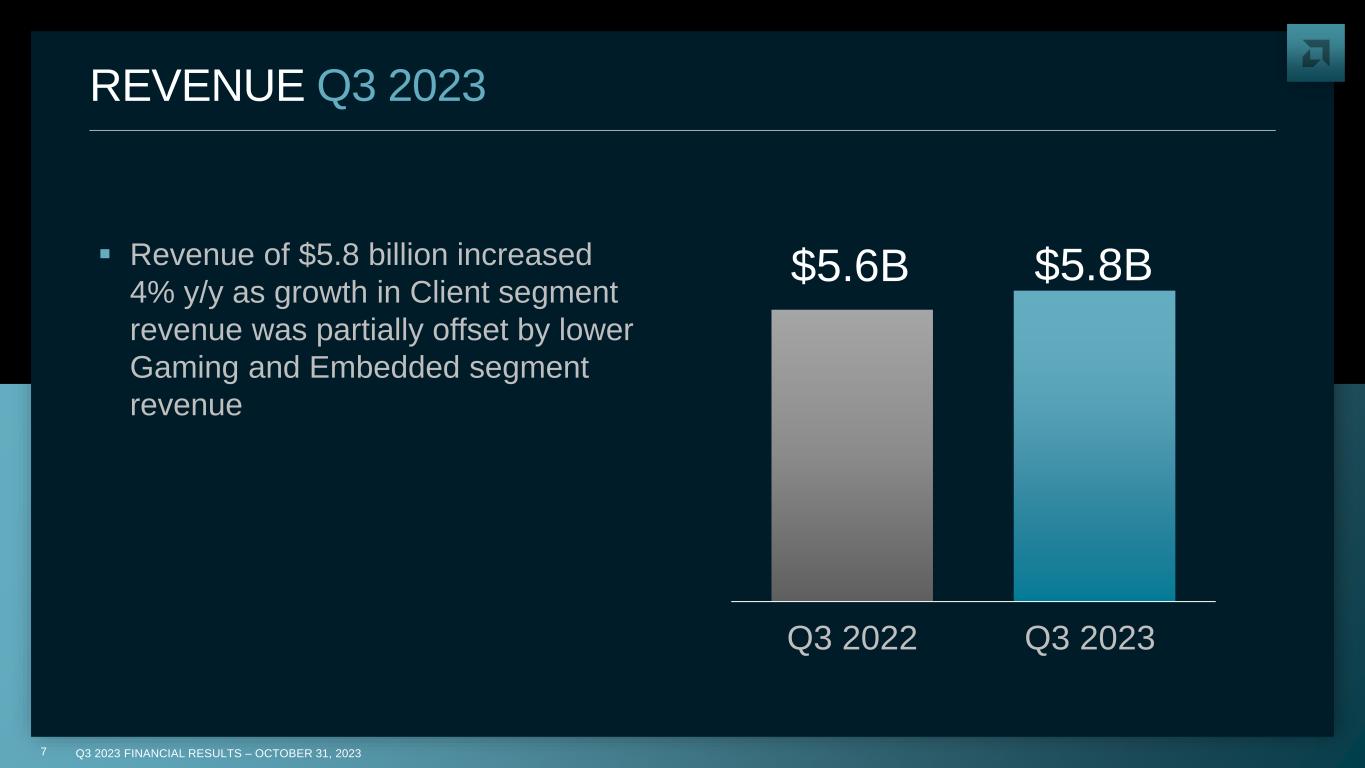

2023 年第三季度財務業績 — 2023 年 10 月 31 日 2023 年第三季度收入 ▪ 58 億美元的收入同比增長 4%,原因是遊戲和嵌入式板塊收入的下降部分抵消了客户板塊收入的增長 56億美元 2023 年第三季度的 58 億美元

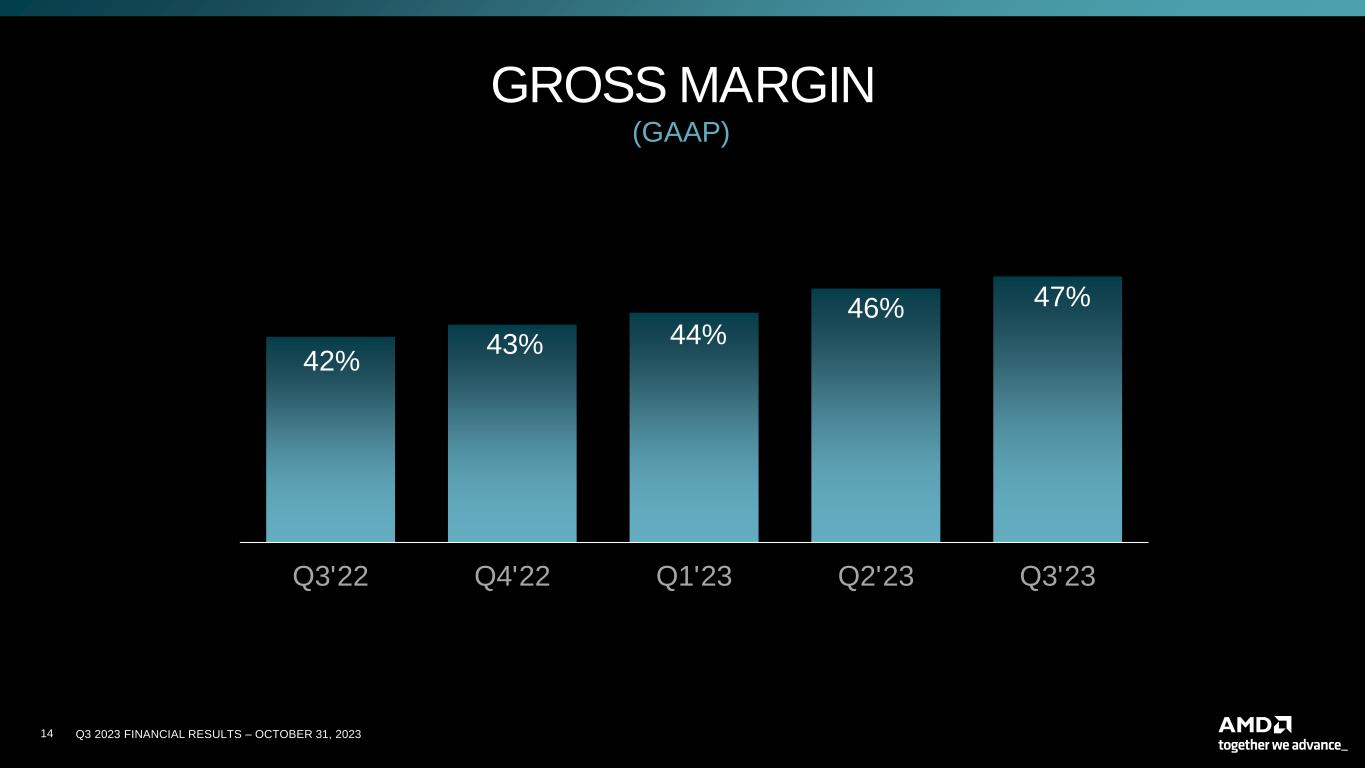

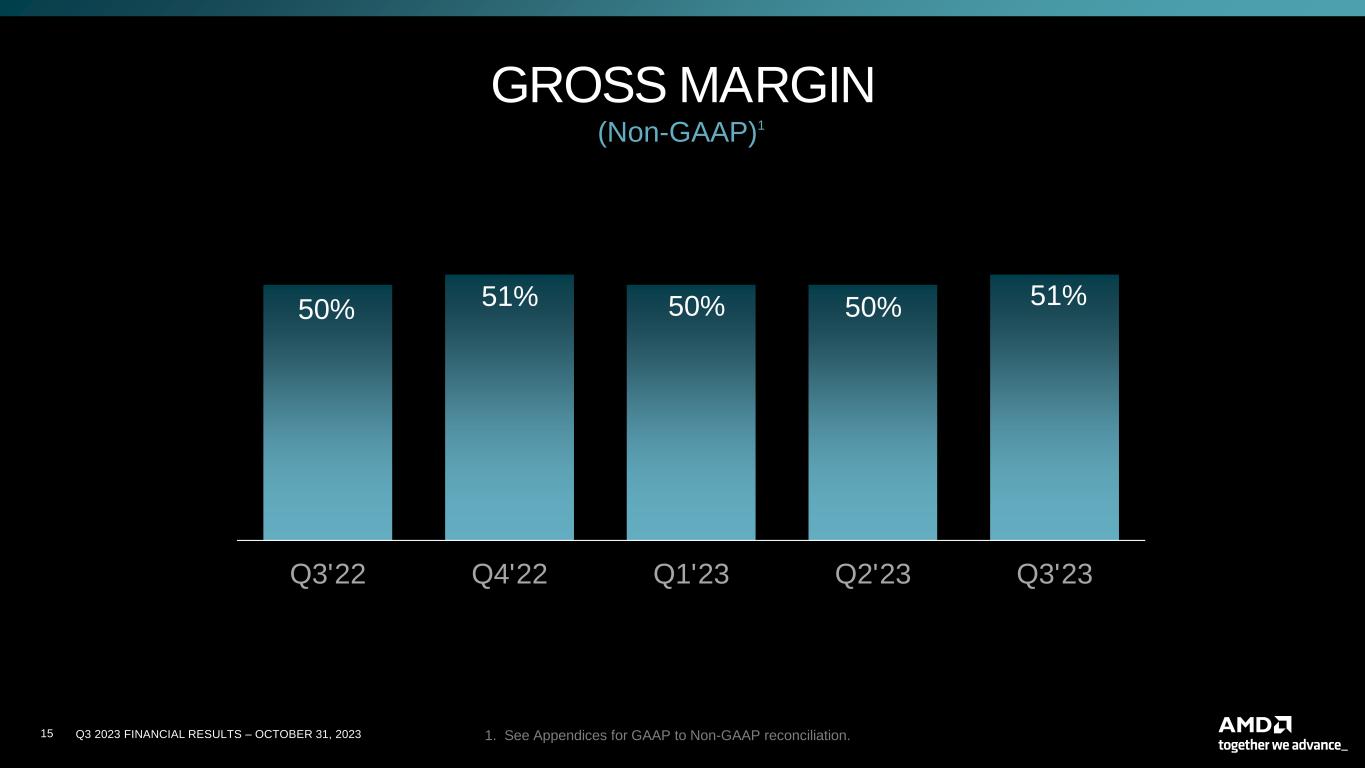

2023 年第三季度財務業績 — 2023 年 10 月 31 日 2023 年第三季度毛利率 1.參見非公認會計準則對賬附錄 ▪ 非公認會計準則毛利率增長主要受客户板塊收入和產品組合的強勁推動非公認會計準則1 2022年第三季度42% 47% 2023年第三季度GAAP ▪ GAAP毛利率增長受收購相關無形資產攤銷減少、客户板塊收入和產品組合增強 50% 51% 2023年第三季度推動

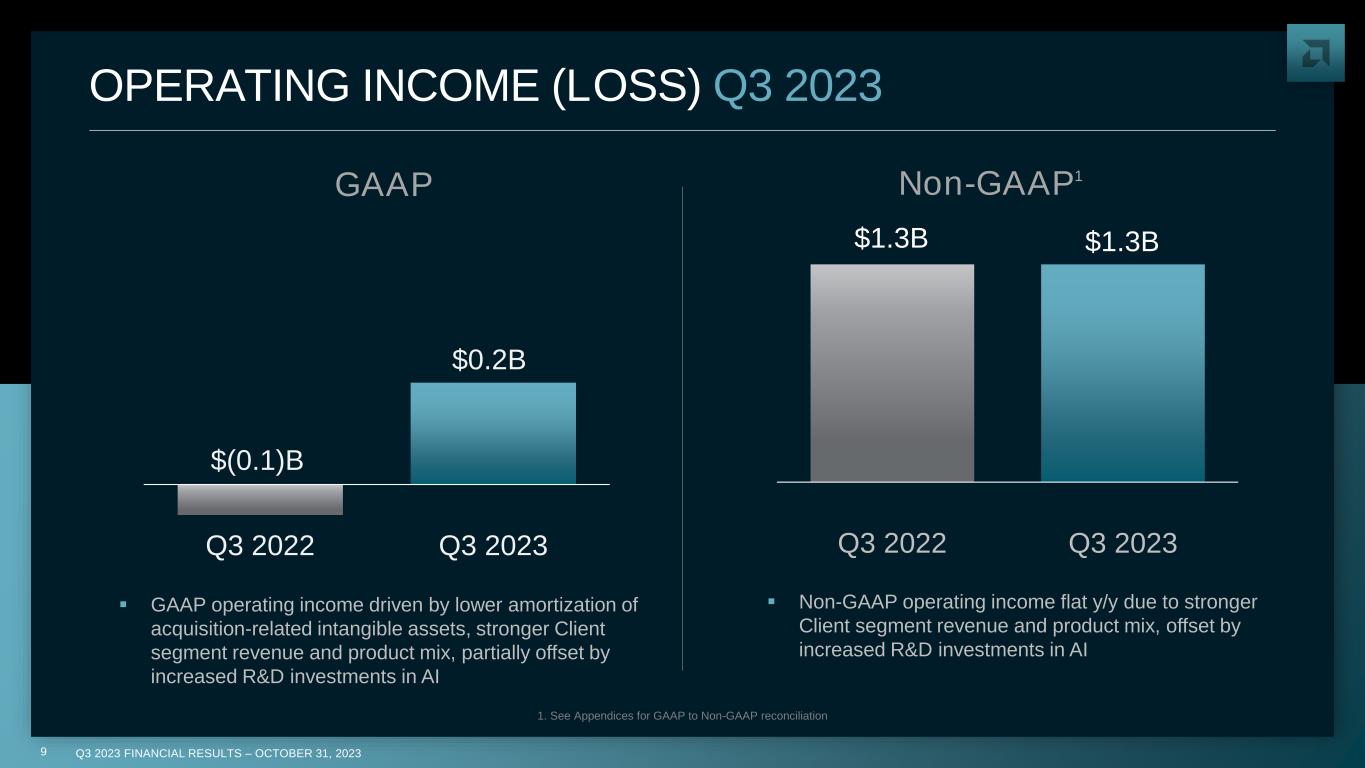

2023年第三季度財務業績——20239年10月31日2022年第三季度2023年第三季度$ (0.1) B 2023年第三季度營業收入(虧損)20億美元 1.參見非公認會計準則對賬附錄 GAAP 非 GAAP 13 億美元 2023 年第三季度第 3 季度第 13 季度 ▪ GAAP 營業收入受收購相關無形資產攤銷減少、客户分部收入和產品組合增強,部分被人工智能研發投資的增加所抵消 ▪ 非公認會計準則營業收入同比持平,但被人工智能研發投資的增加所抵消

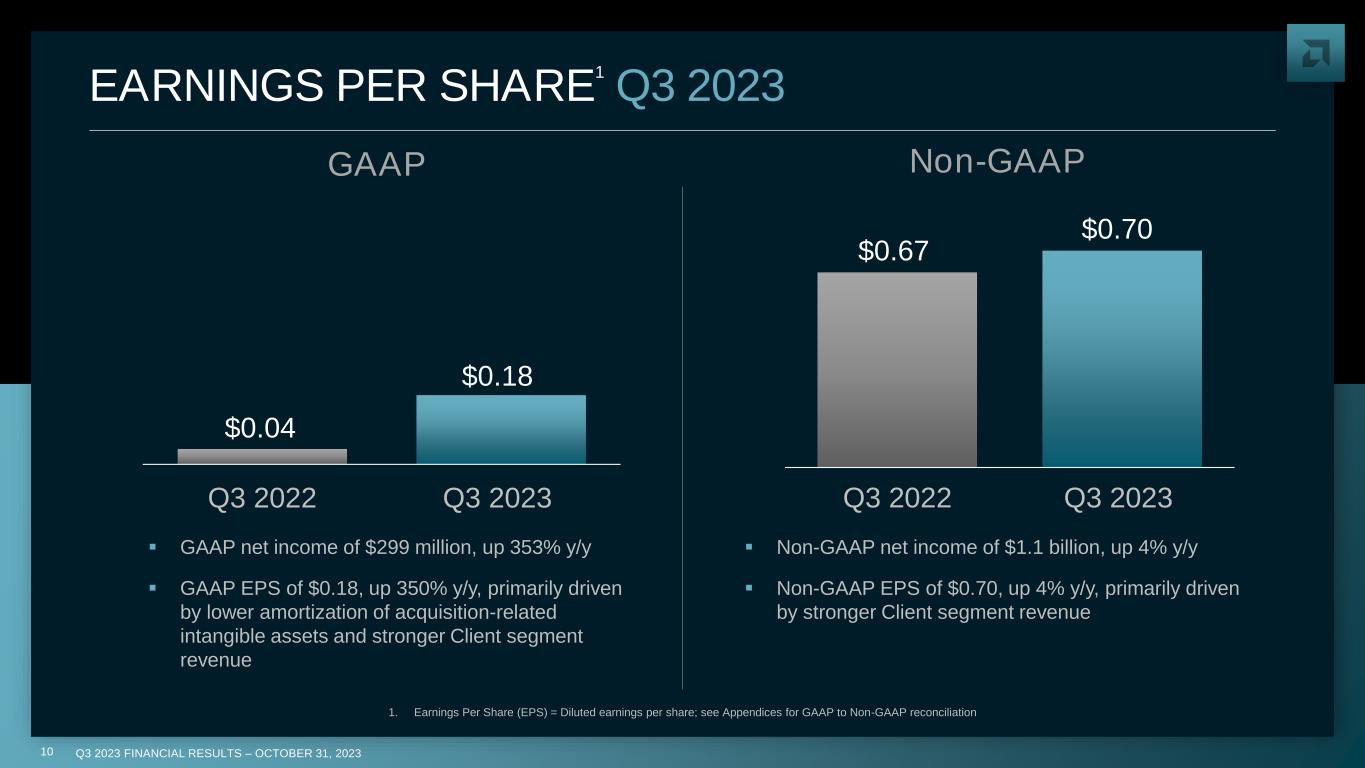

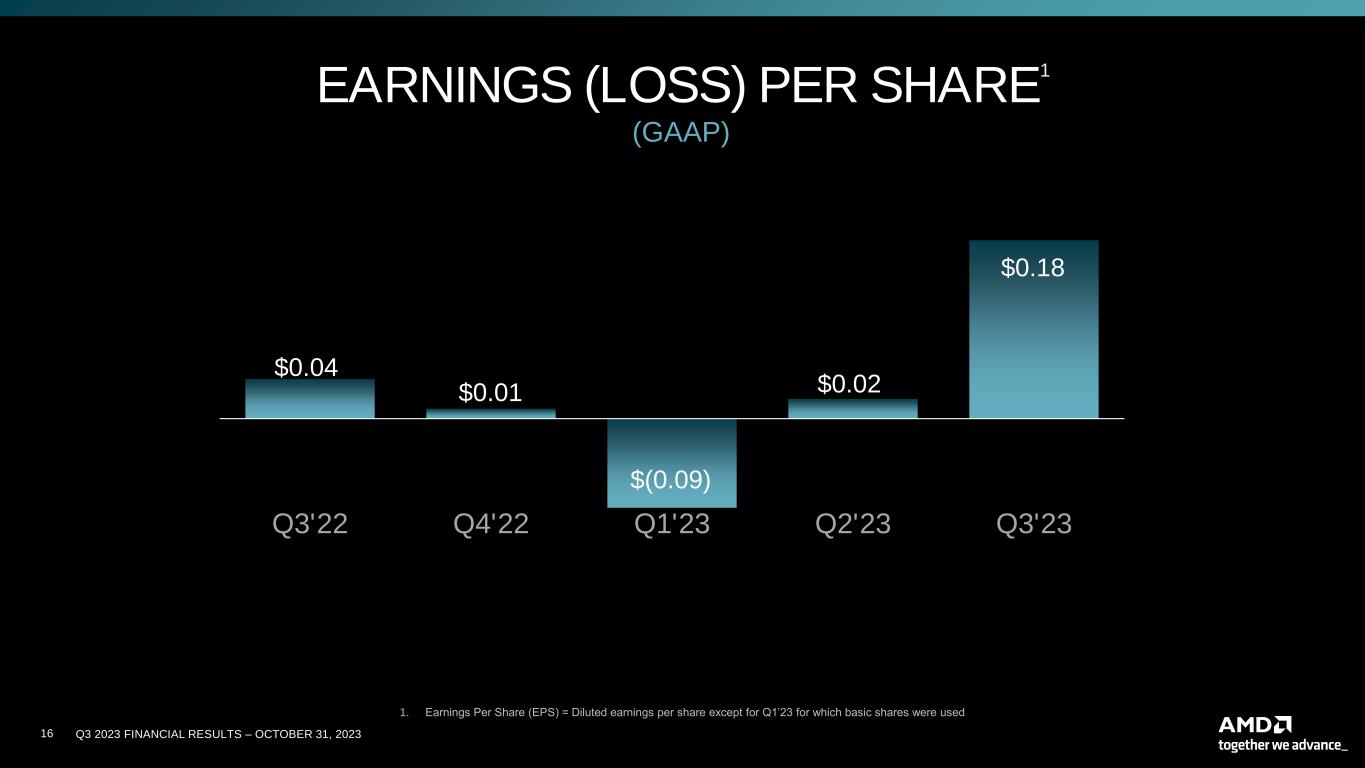

2023 年第三季度財務業績 — 2023 年 10 月 31 日 0.67 美元 0.70 美元 2022 年第三季度 2023 年第三季度每股收益 2023 年第 1 季度 1.每股收益(EPS)= 攤薄後每股收益;參見非公認會計準則對賬附錄GAAP ▪ GAAP淨收益為2.99億美元,同比增長353% ▪ GAAP每股收益為0.18美元,同比增長350%,主要受收購相關無形資產攤銷減少和客户分部收入增長0.04美元2023年第三季度第三季度0.04美元 ▪ 非公認會計準則淨收益為1.1美元億美元,同比增長4% ▪ 非公認會計準則每股收益為0.70美元,同比增長4%,主要受客户板塊收入增長的推動

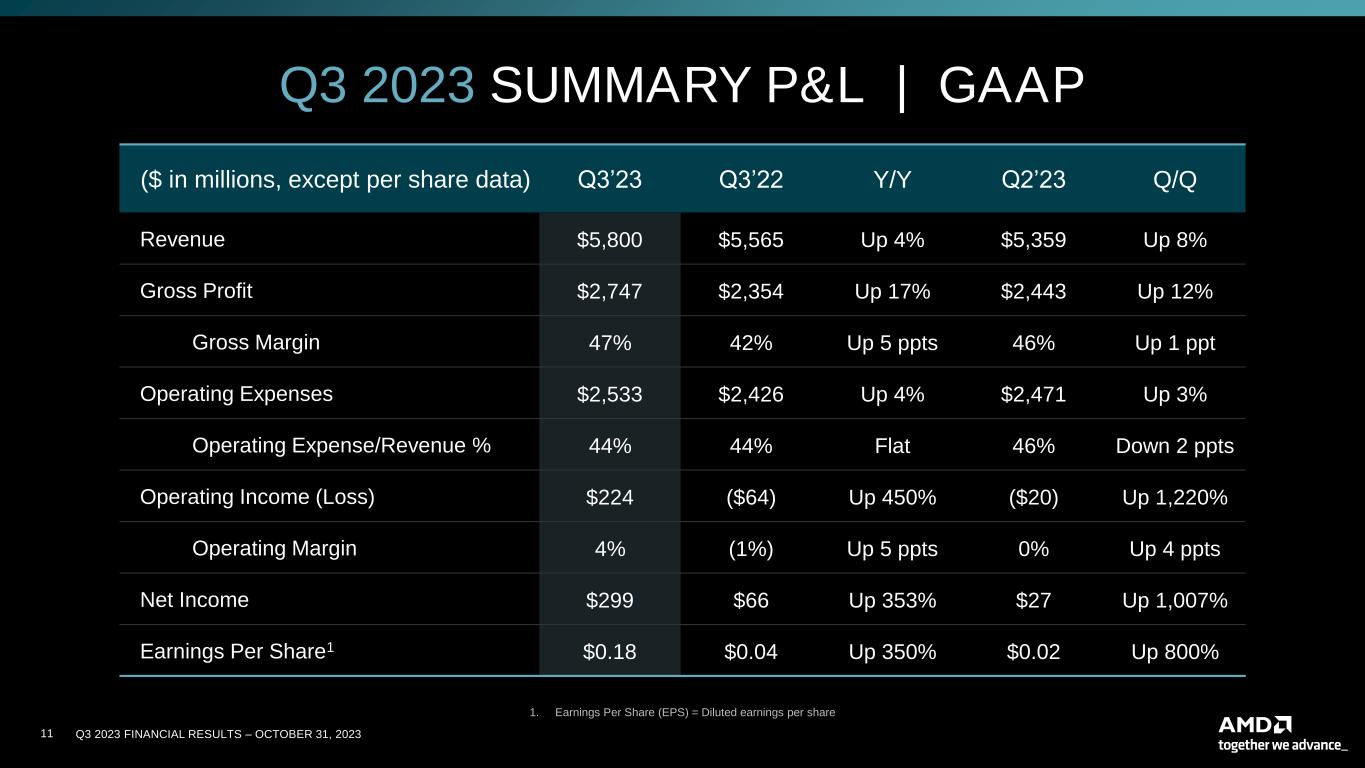

2023 年第三季度財務業績 — 202311 年 10 月 31 日(百萬美元,每股數據除外)2023 年第三季度同比 23 年第二季度營收 5,800 美元 5,565 美元增長 4% 5,359 美元增長 8% 毛利 2,747 美元 2,354 美元增長 17% 2,443 美元 12% 毛利率 47% 增長5個百分點 46% 營業費用增長 2,533 美元 2,426 美元 4% 2,471 美元增長 3% 運營費用/收入百分比 44% 持平 46% 下降2個百分點營業收入(虧損)224 美元(64 美元)增長 450%(20 美元)增長 1,220% 營業利潤率 4%(1%)增長 5% 增長 0% 增長 4% 淨收入299 美元增長 353% 每股收益1 0.18 美元 0.04 美元 2023 年第三季度增長 350% 0.02 美元 800%摘要 P&L | GAAP 1.每股收益(EPS)= 攤薄後的每股收益

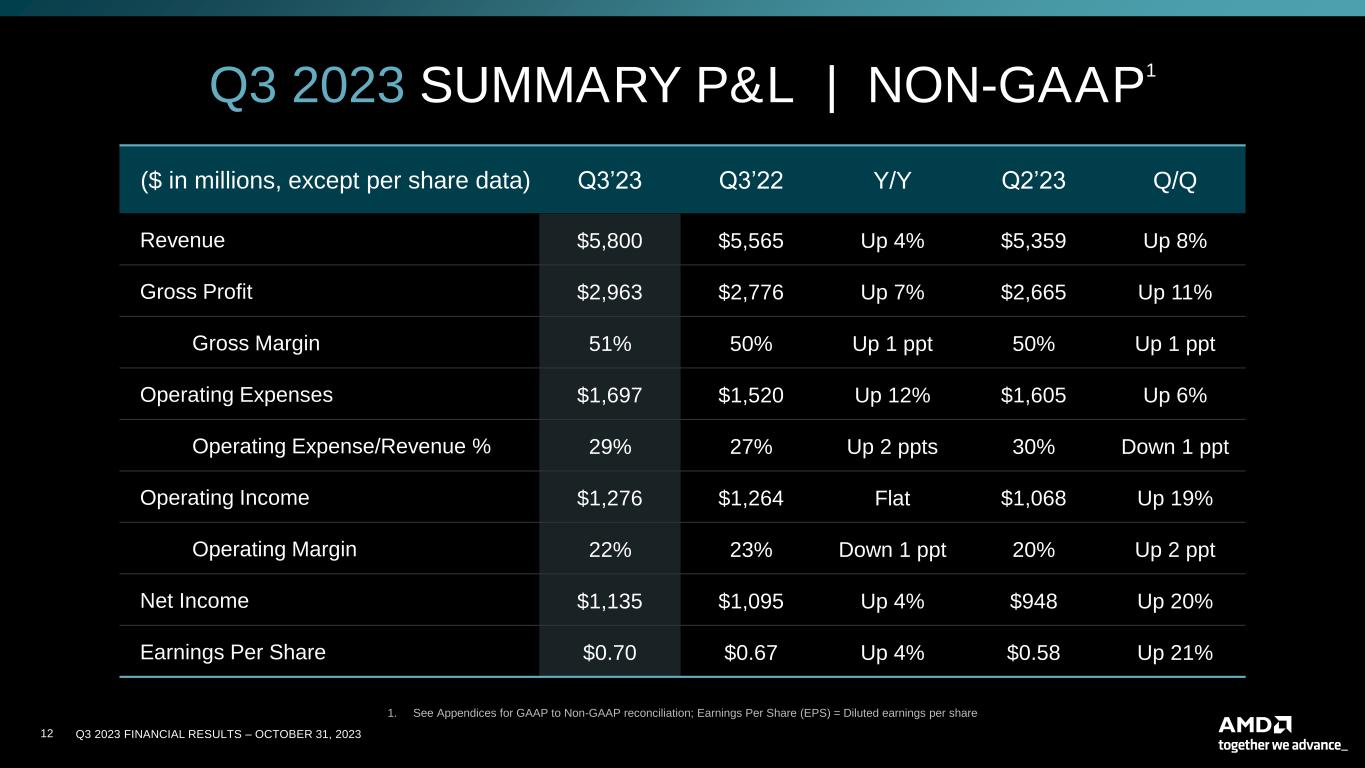

2023年第三季度財務業績— 202312年10月31日(百萬美元,每股數據除外)2023年第三季度同比23年第二季度收入5,800美元5,565美元增長4% 5,359美元增長8%毛利潤2,963美元 2,776美元增長7% 2,665美元增長7%毛利率51%增長1個百分點1,520美元增長12% 1,520美元增長12% 增長6%的運營支出/收入% 29% 27%增長2個百分點30%下降1個百分點營業收入1,276美元持平1,264美元增長1,068美元 19%營業利潤率22% 23%下降1個百分點20%增長2個百分點淨收入1,135美元1,095美元增長4%948美元增長20%每股收益0.70美元增長4%0.58美元 2023年第三季度增長21%摘要損益表 |非公認會計準則 1 1.參見非公認會計準則對賬附錄;每股收益(EPS)= 攤薄後的每股收益

2023 年第三季度財務業績 — 202313 年 10 月 31 日 5.6 美元 5.6 美元 5.4 美元 5.4 美元 5.8 美元 22 年第四季度第 21 季度第 23 季度第二季度第 23 季度第 23 季度第三季度收入(以十億美元計)

2023 年第三季度財務業績 — 202314 年 10 月 31 日 42% 43% 44% 46% 47% 第 22 季度第 4'22 季度第 1'23 季度第二季度第二季度第 23 季度第三季度毛利率 (GAAP)

2023 年第三季度財務業績 — 2023 年 10 月 31 日 50% 51% 50% 51% 51% 22 年第三季度第 4'22 季度第 1'23 季度第二季度第 23 季度第三季度毛利率(非 GAAP)1.請參閲 GAAP 與非 GAAP 對賬的附錄。

2023年第三季度財務業績——2023年10月31日0.04美元(0.09)0.02美元(0.09)0.02美元22年第四季度23年第一季度23年第二季度第二季度第二季度23年第三季度每股收益(虧損)1(GAAP)1。每股收益(EPS)= 攤薄後的每股收益,但使用基本股票的23年第一季度除外

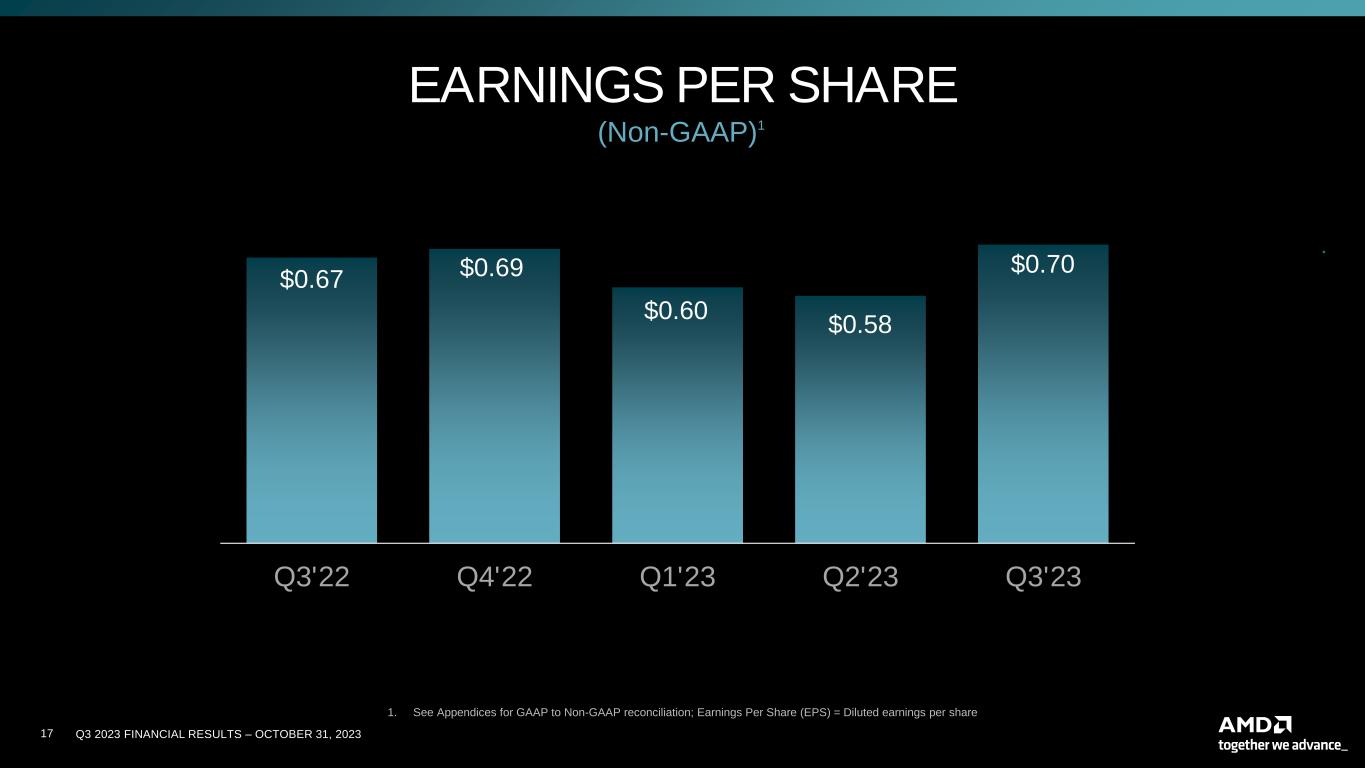

2023 年第三季度財務業績 — 202317 年 10 月 31 日 0.67 美元 0.69 美元 0.60 美元 0.58 美元 0.70 美元 22 年第 41 季度第 23 季度第 23 季度第 23 季度第三季度每股收益(非公認會計準則)1 1.參見非公認會計準則對賬附錄;每股收益(EPS)= 攤薄後的每股收益

2023 年第三季度財務業績 — 202318 年 10 月 31 日 2023 年第三季度資產負債表項目摘要(百萬美元)23 年第二季度現金、現金等價物和短期投資 5,785 美元 6,285 美元下跌 8% 應收賬款,淨額 5,054 美元 4,312 美元增長 17% 存貨 4,445 美元 4,567 美元下降 3% 總債務 2,467 美元 2,467 美元

2023年第三季度財務業績— 202319年10月31日2023年第三季度分部業績(百萬美元)2023年第三季度同比23年第二季度數據中心淨收入1,598美元1,609美元持平1,321美元增長21%營業收入306美元505美元下降39%增長39%147美元增長108%客户淨收入1,453美元1,022美元增長42%998美元增長46%營業收入(虧損)140美元(26美元)增長638%(69美元)增長303%遊戲淨收入1,506美元1,631美元下降8%1,581美元下降5%營業收入208美元142美元增長46%225美元下降8%嵌入式淨收入1,243美元下降1,243美元下降5%1,459美元下降15%營業收入612美元下降4%757美元下降19%

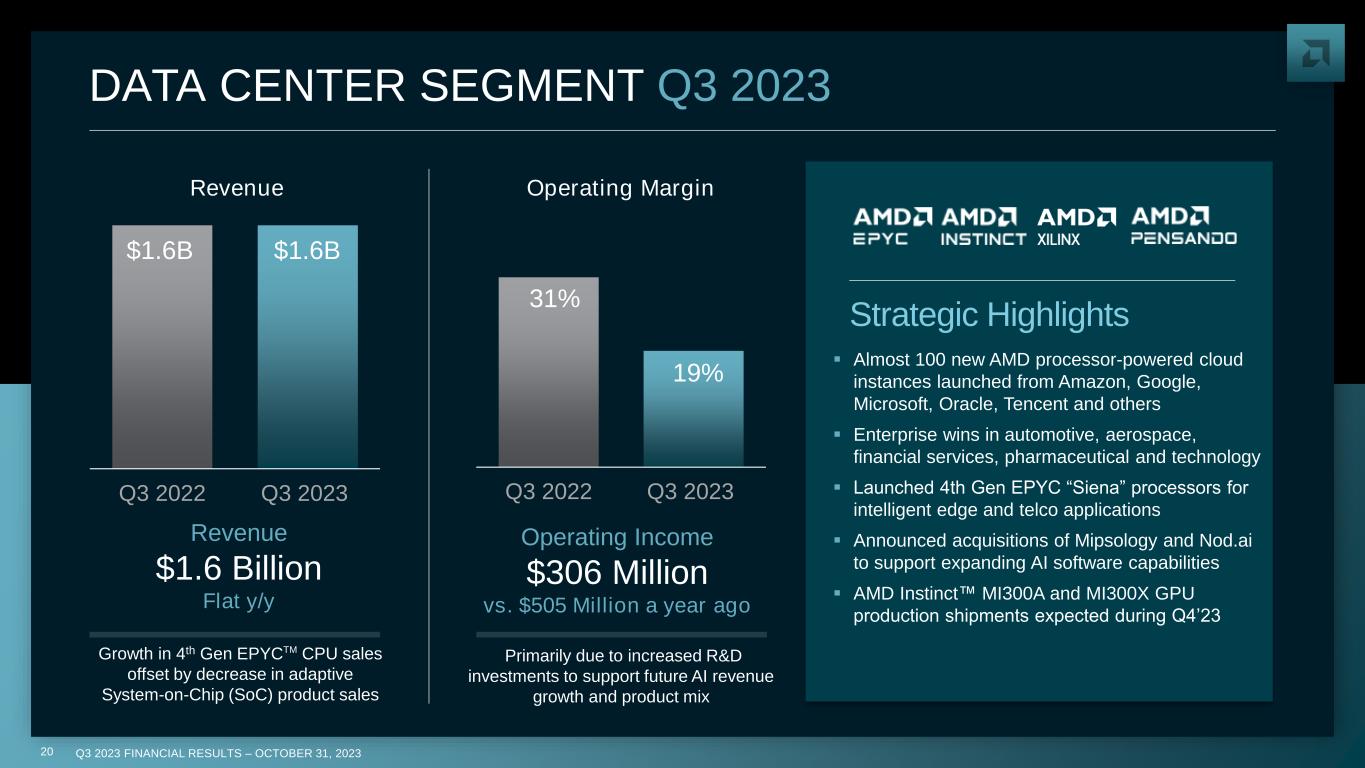

2023 年第三季度財務業績 — 2023 年 10 月 31 日 2023 年第三季度數據中心板塊 ▪ 亞馬遜、谷歌、微軟、甲骨文、騰訊等公司推出了近 100 個由 AMD 處理器驅動的新雲實例 ▪ 企業在汽車、航空航天、金融服務、製藥和技術領域大獲成功 ▪ 推出用於智能邊緣和電信應用的第四代 EPYC “錫耶納” 處理器 ▪ 宣佈收購 Mipsology 和 Nod.ai 以支持擴展人工智能軟件能力 ▪ AMD Instinct™ MI300A 和 MI300X GPU 量產預計在 23 年第四季度出貨亮點 2022年第三季度16億美元 2023年第三季度31% 19% 2023年第三季度收入營業利潤率16億美元同比持平營業收入3.06億美元,去年同期為5.05億美元,主要是由於研發投資的增加以支持未來的人工智能收入增長和產品組合,第四代EPYCTM CPU銷售額的增長被自適應片上系統(SoC)產品銷售的下降所抵消

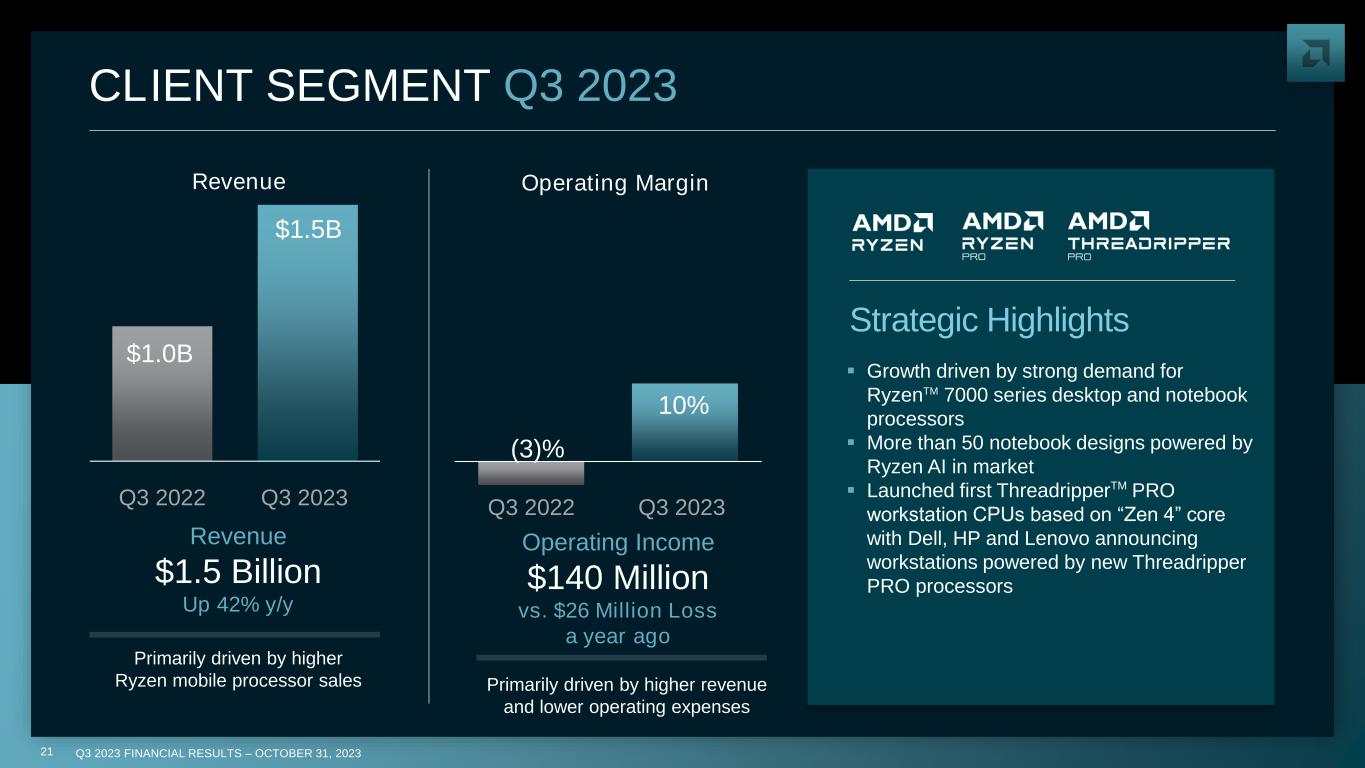

2023年第三季度財務業績 — 202321 年10月31日客户細分市場 2023年第三季度 ▪ 增長受對鋭龍7000系列臺式機和筆記本電腦處理器的強勁需求推動 ▪ 市場上有50多種由鋭龍人工智能提供支持的筆記本電腦設計 ▪ 推出首款基於 “Zen 4” 內核的ThreadripperTM PRO工作站CPU,戴爾、惠普和聯想宣佈推出搭載全新 Threadripper PRO 處理器的工作站戰略亮點 2022年第三季度10億美元 15億美元 2023 (3)% 10% 2022年第三季度收入營業利潤率收入15億美元同比增長 42% 主要是由鋭龍移動處理器的上漲推動的銷售營業收入為1.4億美元,去年同期虧損為2600萬美元,主要受收入增加和運營支出減少的推動

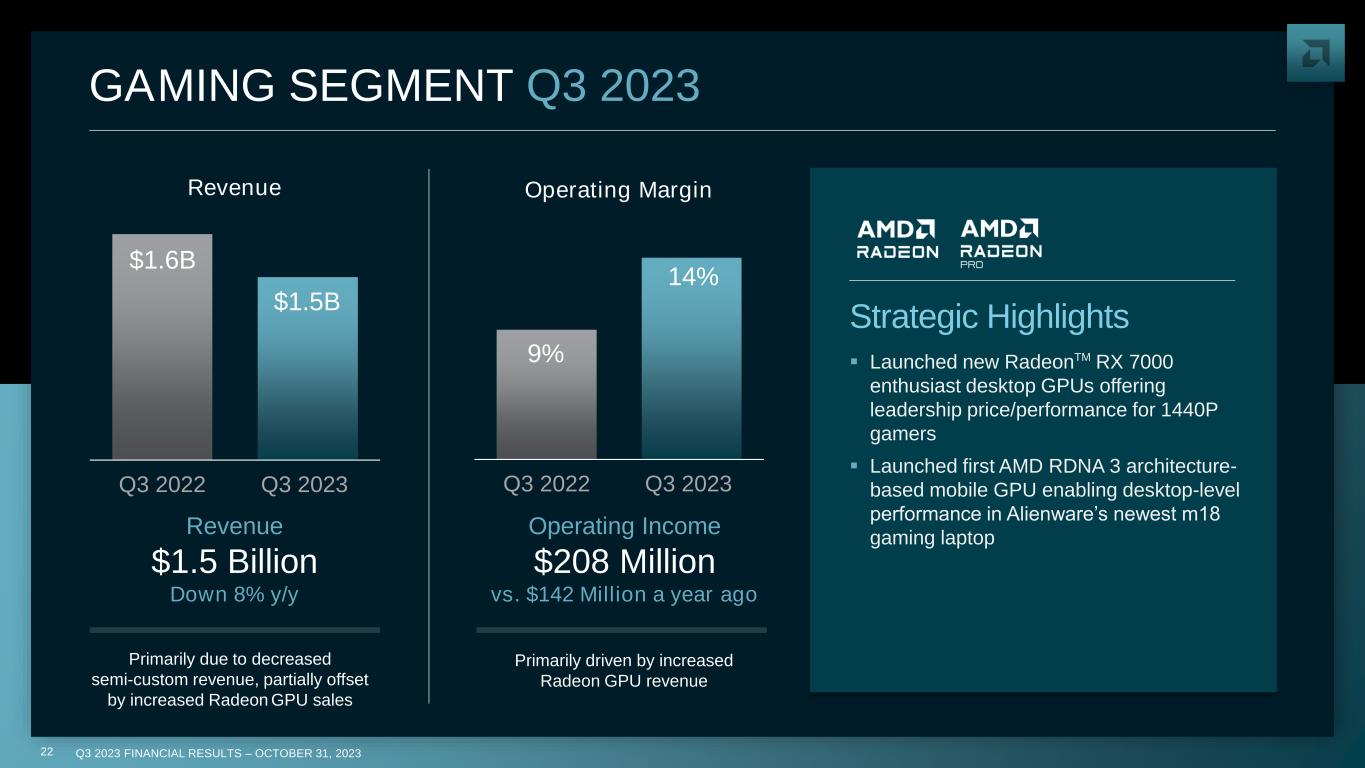

2023 年第三季度財務業績 — 202322 年 10 月 31 日 9% 14% 2023 年第三季度遊戲細分市場 2023 年第三季度 ▪ 推出全新 RadeonTM RX 7000 發燒友級臺式機 GPU,為 1440P 遊戲玩家提供領先的性價比 ▪ 推出首款基於 AMD RDNA 3 架構的移動 GPU,在Alienware最新的 m18 遊戲筆記本電腦中實現臺式機性能戰略亮點 2022 年第三季度營收營運利潤率 16 億美元 15 億美元收入15億美元同比下降8%營業收入2.08億美元,去年同期為1.42億美元,主要是由於 Radeon GPU 收入的增加主要是由於半定製收入減少,部分被 Radeon GPU 銷量的增加所抵消

2023 年第三季度財務業績 — 202323 年 10 月 31 日嵌入式板塊 2023 年第三季度 ▪ 推出首款採用片上 HBM 內存的 AMD 自適應 SoC,為數據中心、網絡、測試和航空航天應用提供卓越的性能和效率 ▪ 宣佈集成增強型 AI 引擎的下一代太空級 Versal SoC ▪ 推出面向金融科技市場的Alveo加速卡,延遲比上一代產品提高7倍*戰略亮點2022年第三季度12億美元 49% 49% 2022年第三季度收入營業利潤率收入12億美元同比下降5%主要是由於通信市場收入下降營業收入為6.12億美元,去年同期為6.35億美元 13億美元營業收入略有下降主要是由於研發費用增加*見尾註 ALV-10。

2023年第三季度財務業績— 202324年10月31日(百萬美元)23年第四季度收入約61億美元+/-3億美元同比增長約9%,季度毛利率約為5%,運營支出約17.4億美元有效税率約為税前收入的13%攤薄股票數量²約16.3億股財務展望— NON-GAAP1 1. 1.請參閲幻燈片 2 中的警告聲明。這些前瞻性展望陳述和非公認會計準則指標基於截至2023年10月31日的當前預期以及涉及眾多風險和不確定性的假設和信念。除非法律要求,否則AMD沒有意圖或義務因新信息、未來事件或其他原因公開更新或修改其展望陳述。除收入外,所有項目均按非公認會計準則計算。為得出GAAP財務前景而進行的調整通常包括股票薪酬、收購的無形資產的攤銷、所得税準備金以及其他非經常性項目,例如減值費用和收購相關成本。此類調整的時間和影響取決於通常不確定或超出AMD控制範圍的未來事件,因此,目前無法與同等的GAAP指標進行對賬。2. 2.請參閲附錄中的攤薄股票數量概述

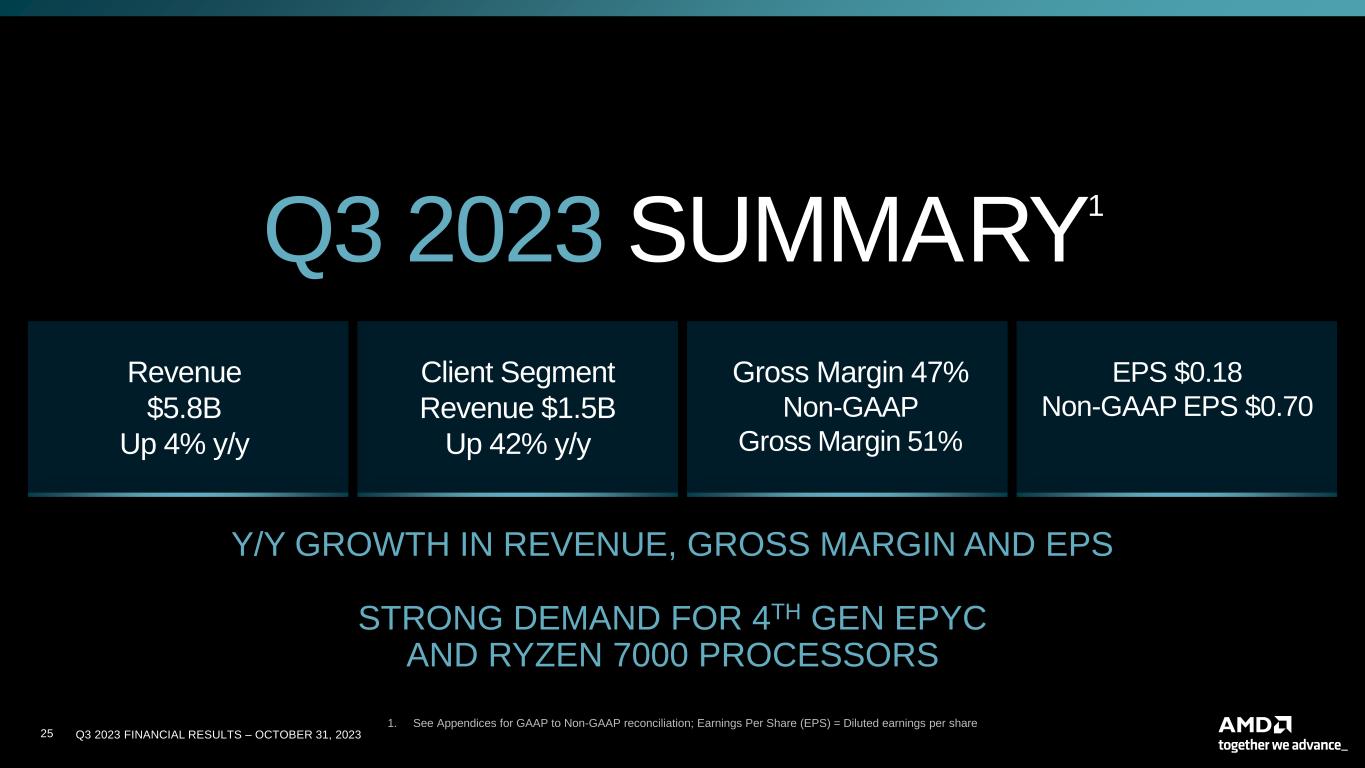

2023年第三季度財務業績——2023年10月31日252525客户分部收入同比增長15億美元毛利率47%非公認會計準則毛利率51%每股收益0.18美元非公認會計準則每股收益0.70美元收入同比增長4%2023年第三季度收入同比增長4%,毛利率和每股收益同比增長對第四代EPYC和鋭龍7000處理器的強勁需求 1.參見非公認會計準則對賬附錄;每股收益(EPS)= 攤薄後的每股收益

2023 年第三季度財務業績 — 20232626 年 10 月 31 日 AMD 對 ESG 治理的承諾整合產品設計、供應鏈、運營和外部參與方面的企業責任和治理社會培養多元化、歸屬感和包容性的文化,與供應商合作並對我們的社區產生積極影響環境推進我們的產品、供應鏈和運營中的環境解決方案,同時加快 IT 用户的能源效率我們共同推進_企業責任

2023 年第三季度財務業績 — 20232727 龐大而引人注目的團隊世界一流的執行力和專注力技術領導力擴大數據中心和人工智能領導力強勁的資產負債表我們的勢頭推動長期股東回報

2023 年第三季度財務業績 — 202328 年 10 月 31 日 GAAP 與非公認會計準則毛利率和毛利率(百萬美元)的對賬(未經審計)22 年第 4'23 季度第 1'23 季度第 3'23 季度 GAAP 毛利 2,354 美元 2,359 美元 2,443 美元 2,747 美元 GAAP 毛利率 42% 43% 44% 46% 47% 股票薪酬 8 9 8 10 6 與收購相關的無形資產攤銷 412 443 305 212 210 收購相關成本和其他成本 (1) 2 4 3--非公認會計準則毛利潤 2,776 美元 2,859 美元 2,675 美元 2,675 美元 2,963 美元非公認會計準則毛利率 50% 50% 51% GAAP 與非公認會計準則運營的對賬費用(百萬美元)(未經審計)23年第三季度32年第二季度GAAP運營費用2,533美元2,426美元GAAP運營費用/收入% 44% 44% 46% 股票薪酬 347 261 338 與收購相關的無形資產攤銷 450 590 481 收購相關成本和其他成本 (1) 39 55 47 非公認會計準則運營費用1,690 $1,690 7 美元 1,520 美元 1,605 非公認會計準則運營費用/收入% 29% 27% 30% 附錄 (1) 收購相關成本和其他成本主要包括交易成本、庫存購買價格調整、某些補償費用、合同解僱和勞動力再平衡費用。

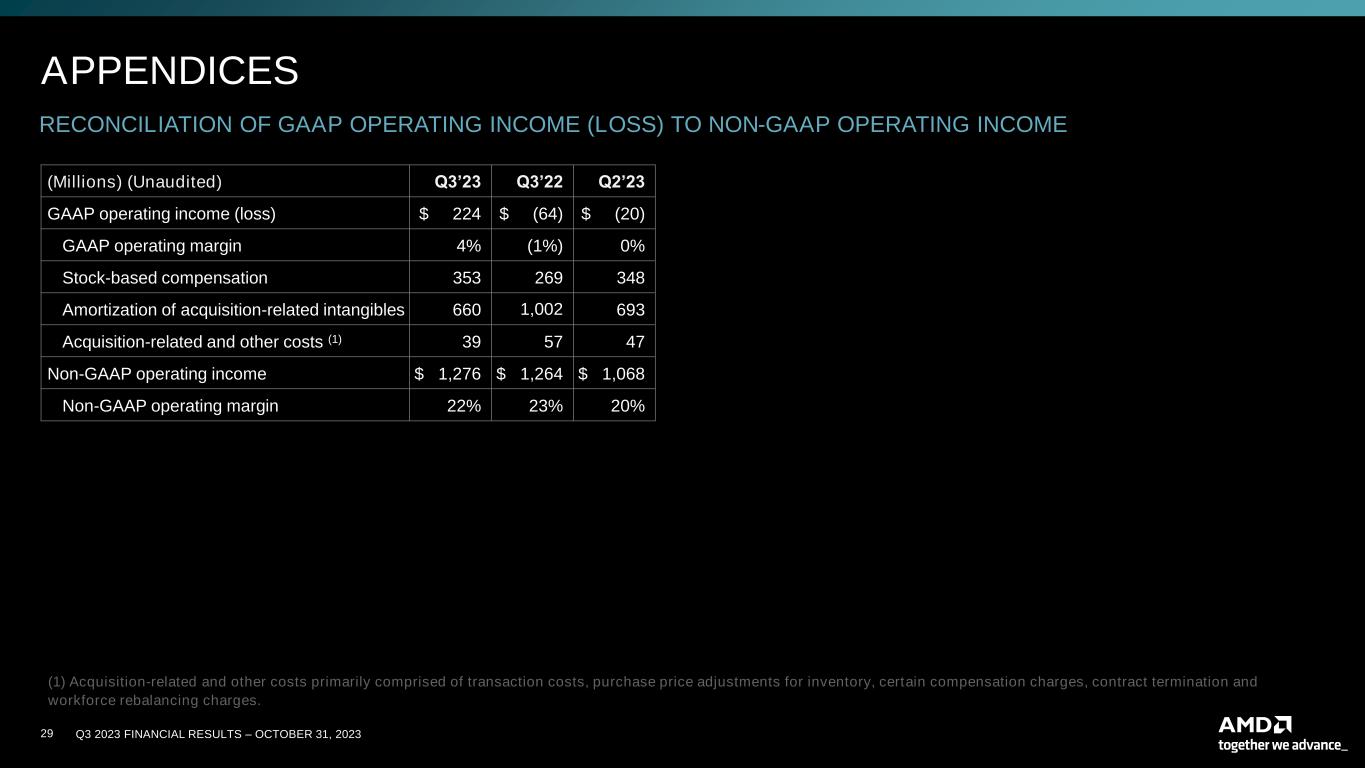

2023年第三季度財務業績——2023年10月31日附錄公認會計準則營業收入(虧損)與非公認會計準則營業收入(百萬美元)(未經審計)22年第三季度第二季度公認會計準則營業收入(虧損)224美元(64)美元(20)GAAP營業利潤率 4%(1%)0% 股票薪酬 353 269 348 收購相關無形資產攤銷 660 1,002 693 收購相關成本和其他成本 (1) 39 57 47 非公認會計準則營業收入 1,276 美元 1,264 美元 1,068 美元非公認會計準則營業利潤率 22% 23% 20% 20% (1) 收購相關成本和其他成本主要由交易組成成本、庫存購買價格調整、某些補償費用、合同終止和勞動力再平衡費用。

2023年第三季度財務業績——2023年10月31日公認會計準則與非公認會計準則每股淨收益(虧損)/收益(虧損)(3)(1)收購相關成本和其他成本主要包括交易成本、庫存購買價格調整、某些薪酬費用、合同終止和員工再平衡費用。(2)GAAP和非GAAP攤薄後每股收益包括公司2026年可轉換票據在 “如果” 下的假定轉換 “轉換” 方法。(3) 每股收益 (EPS) = 攤薄後的每股收益,但23年第一季度基本收益除外使用了股票。附錄(百萬美元,每股數據除外)(未經審計)22年第三季度2023年第一季度23年第二季度公認會計準則每股淨收益(虧損)/收益(虧損)(3)66 美元 0.04 美元 21 美元 0.01 美元(139)美元(0.09)27 美元 0.02 美元 299 美元 0.18 美元(股權投資虧損),淨虧損3 — 5 — (1) — 3 — (4) — 股票薪酬 269 0.16 310 0.19 305 0.19 348 0.21 353 0.22 被投資者的股權收益 (4) — (3) — (1) — (6) — (3) — (3) — 與收購相關的無形資產攤銷 1,002 0.62 1,044 0.65 823 0.51 693 0.42 660 0.41 收購相關成本和其他成本 (1) 57 0.04 57 0.04 115 0.07 47 0.0339 0.02 所得税準備金 (298) (0.19) (321) (0.20) (132) (0.08) (164) (0.10) (209) (0.13) 非公認會計準則淨收益/每股收益 (3) 1,095 美元 0.67 美元 0.67 美元 0.69 970 美元 0.60 948 美元 0.58 美元 1,135 美元 0.70 美元用於計算每股收益的股份計算(GAAP)(2) 1,625 1,618 1,611 1,627 1,629 股用於每股計算(非公認會計準則)(2) 1,625 1,618 1,618 1,618 1,627 1,629 1,629

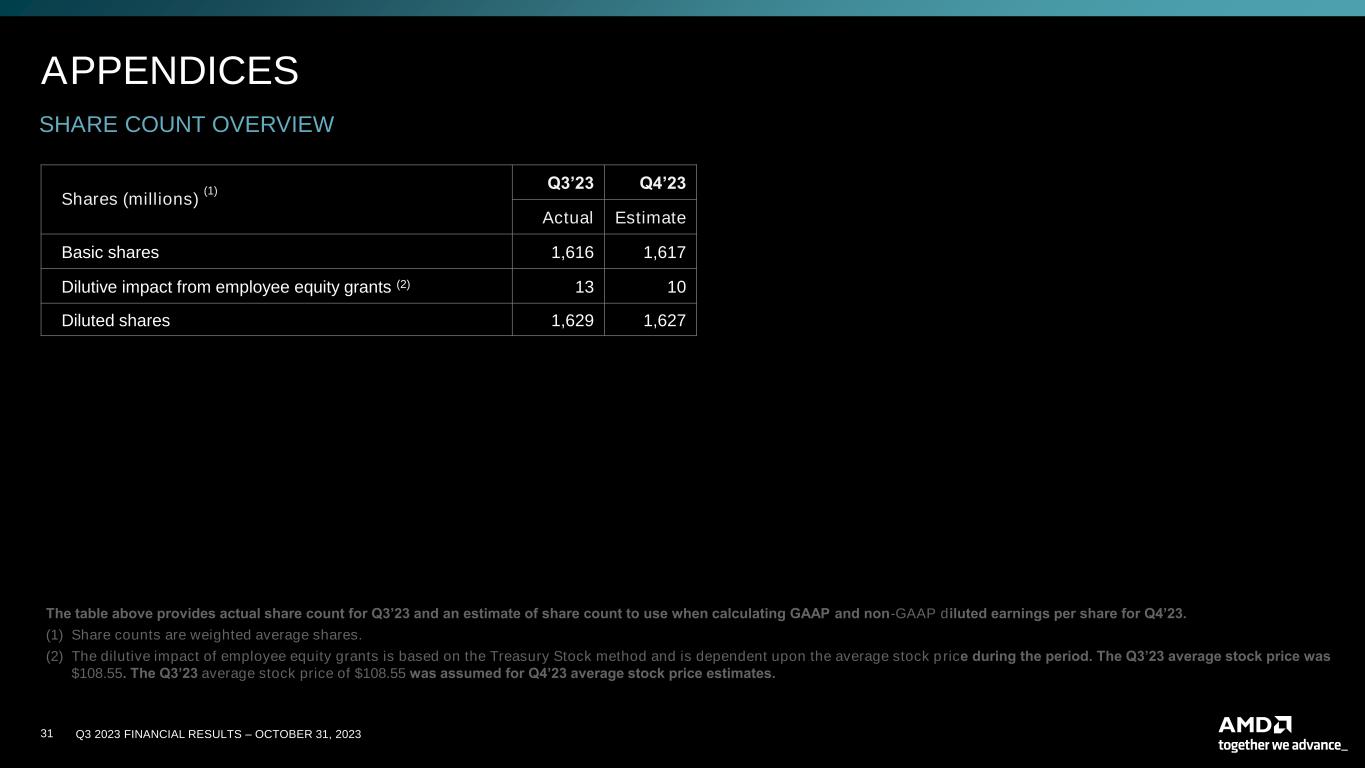

2023 年第三季度財務業績 — 202331 年 10 月 31 日股票(百萬)(1) 23 年第三季度第四季度實際估算基本股數 1,616 1,617 員工權益補助的稀釋影響 (2) 13 10 攤薄股份 1,629 1,627 附錄股票數量概述上表提供了 23 年第三季度的實際股票數量以及計算 GAAP 和非 GAAP 攤薄收益時使用的估計股數 23 年第四季度的每股。(1) 股票數量是加權平均股數。(2) 員工權益補助的稀釋影響基於美國庫存股法,取決於平均值在此期間的股價。23年第三季度的平均股價為108.55美元。根據2023年第四季度的平均股價估計,假設23年第三季度的平均股價為108.55美元。

2023 年第三季度財務業績 — 202332 年 10 月 31 日 ENDNOTES ALV-10:自 23 年 8 月 16 日起,AMD 性能實驗室使用 Vivado™ Design Suite 2023.1 在 Vivado Lab(硬件管理器)2023.1 上對 Alveo UL3524 加速卡進行了測試。基於 GTF 延遲基準設計,配置為使 GTF 收發器處於內部近端環回模式。GTF TX 和 RX 時鐘在大約 644MHz 的相同頻率下運行,相移為 180 度。GTF 延遲基準測試設計通過鎖存單個空閒運行計數器的值來衡量硬件延遲。延遲是指 TX 數據在 GTF 收發器上鎖存時與在路由回 FPGA 架構之前將 TX 數據鎖存在 GTF 接收機上的時間之間的差異來衡量。延遲測量不包括協議開銷、協議框架、可編程邏輯 (PL) 延遲、TX PL 接口設置時間、RX PL 接口時鐘輸出、封裝飛行時間和其他延遲來源。基準測試運行了 1,000 次,每次測試 250 幀。引用的測量結果基於GTF收發器的 “RAW模式”,在該模式下,收發器的PCS(物理介質附件)“按原樣” 將數據傳遞到FPGA架構。在此配置的所有測試運行中,延遲測量結果是一致的。系統製造商可能會改變配置,從而產生不同的結果。ALV-10