依據第424(B)(5)條提交

註冊號碼333-266516

招股説明書 招股説明書補編日期:2022年8月19日

ING Groep N.V.

$15,000,000 5.335%可贖回從固定到浮動評級高級票據 2030年到期

$1,500,000,5.550%可贖回 從固定到浮動利率高級債券將於2035年到期

ING Groep N.V.(發行者)特此提供本金總額15億美元,5.335%可贖回從固定到浮動利率2030年到期的優先債券(2030年債券),本金總額為15億美元,5.550%可贖回從固定到浮動利率2035年到期的高級票據(2035年票據,以及2030年票據)將根據發行人和作為受託人(受託人)的紐約梅隆銀行倫敦分行(受託人)於2017年3月29日發行的高級債務證券契約發行。

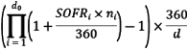

2030年債券的利息將於(I)發行日期起至(但不包括)2029年3月19日(但不包括)(2030年債券贖回日期),利率為年利率5.335釐及(Ii)自2030年債券贖回日期起(幷包括),利率等於SOFR指數平均(定義見本文所述)的浮動利率,重置 季度加年利率1.440釐,但最低年利率須為0.00釐(最低利率)。(I)自(幷包括)發行日期起至(但不包括)2034年3月19日(2035年債券贖回日期及連同2030年債券贖回日期,贖回日期)的利息將按年利率5.550釐計算;及(Ii)由2035年票據贖回日期起(幷包括在內),浮動利率等於SOFR指數平均每季重置一次加1.770年利率,但須受最低利率規限。發行人將於每年3月19日和9月19日每半年支付一次2030年債券的拖欠利息,從2024年9月19日開始,直至(包括)2030年票據贖回日為止,此後每季度拖欠利息一次,分別為2029年6月19日、2029年9月19日、2029年12月19日和2030年3月19日。發行人將從2024年9月19日開始,每半年支付一次2035年票據的利息,利息從2024年9月19日開始,直至(包括)2035年票據贖回日期,此後每季度支付利息的日期為2034年6月19日、2034年9月19日、12月19日、2034年和2035年3月19日。你只能收到現金支付的票據利息。如果SOFR指數平均值停止計算或管理以供公佈,發行人可選擇SOFR基準替代(如本文定義),票據浮動利率(如本文定義)的計算或確定方式可改變,如本招股説明書附錄所述。見《備註》的説明,不再使用。

票據將為發行人S無擔保和無從屬債務,排名平價通行證除法律另有規定外,發行人與所有發行人S之間沒有任何優先權,並不時有其他未償還的無擔保和無從屬債務。

發行人可選擇於2030年票據贖回日全部贖回2030年票據及(Ii)於2035年票據贖回日贖回2035年票據,金額均為本金的100%,另加贖回日的應計及未付利息(包括額外金額(如有))。此外,發行人還可根據其選擇權,在下列情況下隨時贖回每一系列票據:(I)如果該系列票據已發行的本金總額中至少75%已被贖回或購買和註銷,在每一種情況下,均按其各自本金的100%贖回或購買和註銷, 加上截至贖回日的應計和未付利息(包括額外金額(如本文定義)),(Ii)在需要支付額外金額的某些情況下,或(Iii)在發生損失 吸收取消資格事件時(如本文所定義,如果此類虧損吸收喪失資格事件仍在繼續),在每種情況下,均按照本招股説明書附錄中説明的條款進行贖回。 任何票據的贖回或回購均受債券説明中有關贖回、替代、變更和購買條件所述條款的約束。

即使票據或與之相關的契約或補充契約中有任何相反的規定,如果任何系列票據發生並繼續發生損失吸收 取消資格事件(定義見下文),則出票人可在不要求該等票據的持有人或實益所有人同意或批准的情況下,替換全部(但不是僅部分)此類票據,或更改所有(但不是僅部分)此類票據的條款,以使被替換的票據符合或保持符合(定義如下)的票據。請參閲《票據説明》 替代和變更。票據的任何替代或變更均受制於《票據説明》中有關贖回、替代、變更和購買條件的規定。

通過收購票據或其中的任何實益權益,票據的每一位持有人和實益所有人以及隨後的每一位票據持有人和實益所有人,(I)承認、接受、同意受發行人S的約束,並同意發行人S決定如上所述取代票據或更改票據的條款,(Ii)授予發行人和受託人以該持有人或實益擁有人的名義和/或代表該持有人或實益擁有人(視屬何情況而定)採取任何行動和/或籤立和交付任何文件的全部權力和權限。在適用的情況下完成對附註的替換或對附註條款的更改是必要的或方便的;和(Iii)在經修訂的1939年《信託契約法》(《信託契約法》)允許的範圍內,放棄法律和/或衡平法中針對發行人和受託人的任何和所有債權,同意不就發行人或受託人提起訴訟,並同意發行人和受託人對發行人或受託人採取的任何行動或放棄採取的任何行動不負責任,在任何一種情況下,根據《票據替換和變更説明》的規定,由出票人選擇替換票據或更改票據條款。

發行人將申請在紐約證券交易所(NYSE)上市,2030年債券的代碼為ING30,2035年債券的代碼為ING35?這些票據預計將在首次交割後30天內在紐約證券交易所開始交易。

投資這些票據是有風險的。參閲本招股説明書增刊S-15頁開始的風險因素,從隨附的招股説明書第10頁開始與我們的債務證券和資本證券相關的風險,以及從發行人S截至2023年12月31日的年度20-F表格(2023年20-F表格)第8頁開始的風險因素 ,以及通過引用包括在本招股説明書附錄和隨附的招股説明書中的其他信息 ,以討論您在決定投資於票據之前應仔細考慮的因素。

重要?優先股規則/禁止向EEA散户投資者出售產品。這些票據不打算向歐洲經濟區(EEA)的任何散户投資者出售或以其他方式提供,也不應提供、出售或以其他方式提供給任何散户投資者。就這些目的而言,“散户投資者”一詞是指屬於以下一項(或多項)的人:(1)第2014/65/EU號指令(經修訂,MiFID II)第4(1)條第(11)點所界定的散户客户;或(Ii)指令(EU)2016/97(修訂後的保險分銷指令)所指的客户,而該客户不符合MiFID II第4條第(1)款第(10)點中定義的專業客户的資格。因此,(EU)第(Br)1286/2014號法規(修訂後)不要求提供關鍵信息文件。發行或出售債券或以其他方式向東亞經濟區的散户投資者發售債券或以其他方式向散户投資者發售債券的規定已經準備就緒,因此,根據《優先債券發行規例》,發售或出售債券或以其他方式向東亞經濟區的任何散户投資者發售債券可能是違法的。

本招股説明書附錄的編制依據是,歐洲經濟區任何成員國的任何票據要約都將根據(EU)2017/1129號法規(招股説明書規則)的豁免而編制,不受發佈招股説明書的要求 票據要約。就招股章程規例而言,本招股章程附錄並非招股章程。

重要:英國PRIIPS 監管/禁止向英國散户投資者銷售。這些債券不打算向英國的任何散户投資者發售、出售或以其他方式提供,也不應向任何散户投資者發售、出售或以其他方式提供。就這些目的而言,散户投資者一詞是指屬於下列一項(或多項)的個人:(I)零售客户,如第2017/565號條例(EU)第2條第(8)點所界定,因其根據《2018年歐洲聯盟(退出)法》(修訂後的EUWA)而成為國內法的一部分;或(Ii)2000年《金融服務和市場法》(經修訂,FSMA)和根據FSMA為實施(EU)2016/97號指令而制定的任何規則或條例所指的客户,如果該客户不符合(EU)第600/2014號法規第2(1)條第(8)點所定義的專業客户的資格,因為該客户是由 憑藉EUWA構成國內法律的一部分。因此,(EU)第1286/2014號法規所要求的關鍵信息文件,因為根據EUWA(英國PRIIPs法規)構成了國內法律的一部分,用於發售或銷售債券或以其他方式將其提供給英國的散户投資者, 尚未準備好,因此根據英國PRIIP法規,發售或出售債券或以其他方式向任何散户投資者提供債券可能是違法的。

編制本招股説明書補編的依據是,英國的任何債券要約將根據(EU)2017/1129號法規下的豁免進行 ,因為根據EUWA(英國招股説明書法規),它構成了國內法律的一部分,不受發佈債券要約招股説明書的要求。就英國招股章程法規而言,本招股説明書附錄 不是招股説明書。

儘管發行人與票據的任何持有人或實益擁有人之間有任何其他協議、安排或諒解,但通過收購票據,票據或其中的任何權益的每一持有人和實益擁有人承認、接受、承認、同意受有關決議機關行使的任何荷蘭救市權力的約束,並同意行使可能導致全部或部分本金或利息減少(包括減至零)、註銷或減記(不論是永久減記或須經決議機關減記),票據和/或將票據的全部或部分本金或利息 轉換為股份或債權,可賦予發行人的股份或其他所有權工具或其他證券或其他義務或另一人的債務,包括通過更改票據的條款(可包括修改利息金額或到期日或付息日期,包括暫停支付一段時間),或票據必須以其他方式用於吸收損失或票據的任何沒收,在每一種情況下, 使有關決議機構行使該荷蘭自救權力生效。票據或其中任何權益的每名持有人及實益擁有人進一步承認並同意票據或其中任何權益的持有人及實益擁有人的權利受票據持有人及實益擁有人的權利制約,並將於必要時予以更改,以使有關決議機關行使任何荷蘭自救權力生效。此外,透過收購任何票據,票據或其中任何權益的每名持有人及實益擁有人進一步確認、同意受有關決議機關行使任何暫停就票據付款一段時間的權力,並同意有關決議機關行使該權力。

就這些目的而言,荷蘭自救權力是指根據與在荷蘭註冊成立的銀行、銀行集團公司、信貸機構和/或投資公司的清盤有關的任何法律、法規、規則或要求而不時存在的任何法定減記和/或轉換權力,在荷蘭適用於發行人或由ING Groep N.V.及其合併子公司組成的集團的其他成員,包括但不限於已實施的任何此類法律、法規、規則或要求(包括但不限於荷蘭金融監督法)。在歐洲議會和理事會的歐盟指令或條例(包括但不限於歐洲議會和理事會的2014/59/EU指令(修訂後的銀行恢復和決議指令或BRRD)和歐洲議會和理事會的(EU)第806/2014號條例(修訂後的SRM條例)的框架內通過或頒佈),在每一種情況下)和/或在《荷蘭幹預法》(在相關法規中實施)和/或在荷蘭決議制度的範圍內,或在其他情況下,銀行、銀行集團公司、信貸機構或投資公司或其任何關聯公司的義務可以減少、取消和/或轉換為債務人或任何其他人的股份或其他證券或債務,或可被沒收(相關決議權力指任何有能力行使荷蘭自救權力的當局)。

通過收購票據,在1939年美國信託契約法案(修訂)允許的範圍內,票據的每個持有人也放棄對受託人的任何和所有債權,同意不就受託人採取的任何行動對受託人提起訴訟,並同意受託人不對受託人採取的任何行動承擔責任,或者 放棄採取任何行動,根據荷蘭相關決議機構對此類票據行使的荷蘭自救權力。

這些票據不是ING Groep N.V.的存款負債,也不受美國聯邦存款保險公司或美國、荷蘭或任何其他司法管轄區的任何其他政府機構的擔保。

美國證券交易委員會和任何美國州證券委員會都沒有批准或不批准這些票據,也沒有確定本招股説明書附錄是真實或完整的。任何相反的陳述都是刑事犯罪。

| 面向公眾的價格(1) | 承銷 補償 |

收益,之前 費用,至荷蘭國際集團 新澤西州格羅普 |

||||||||||

| 根據2030年註釋 |

100.000 | % | 0.210 | % | 99.790 | % | ||||||

| 2030年票據總數 |

$ | 1,500,000,000 | $ | 3,150,000 | $ | 1,496,850,000 | ||||||

| 每張2035年期鈔票 |

100.000 | % | 0.310 | % | 99.690 | % | ||||||

| 2035年票據總數 |

$ | 1,500,000,000 | $ | 4,650,000 | $ | 1,495,350,000 | ||||||

| (1) | 另加2024年3月19日起的應計利息(如果有的話)。 |

承銷商預計只能在2024年3月19日左右通過存託信託公司(DTC)的設施將票據以簿記形式交付給購買者。票據的實益權益將顯示在DTC及其參與者(包括Clearstream Banking,S.A.)保存的記錄中,並僅通過該記錄進行轉移。 和歐洲清算銀行SA/NV。

紙幣將以登記形式發行,最低面額為200,000美元,超過1,000美元的整數倍 。

聯合簿記管理經理

| 巴克萊 | 法國巴黎銀行 | 美國銀行證券 | 花旗集團 | 英 | ||||

| 加拿大豐業銀行 | 渣打銀行股份公司 | 富國證券 | ||||||

聯席牽頭經理

| 蒙特利爾銀行資本市場 | 加拿大帝國商業銀行資本市場 | Desjardins資本市場 | 道明證券 |

招股説明書補充説明書日期:2024年3月11日