根據第 424 (b) (5) 條提交

註冊號 333-261623

招股説明書補充文件

(至2021年12月13日的招股説明書)

$13,000,000,000

2026年到期的5億美元浮動利率票據

1,000,000,000 美元 4.950% 2026 年到期票據

$1,000,000,000 2027 年到期的 4.900% 票據

$1750,000,000 2029 年到期的 4.900% 票據

1,250,000,000 美元 5.100% 2031年到期票據

2,500,000,000 美元 5.200% 2034 年到期票據

500,000,000 美元 5.500% 2044年到期票據

2750,000,000 美元 5.550% 2054 年到期票據

1750,000,000 美元 5.650% 2064年到期票據

我們將發行2026年到期的5億美元浮動利率票據(“浮動利率票據”),1億美元2026年到期的4.950%票據(“2026年票據”),1億美元2027年到期的4.900%票據(“2027年票據”),17.5億美元2029年到期的4.900%票據(“2029年票據”),12.5億美元的5.100%票據 2031年到期的票據(“2031年票據”)、25億美元的2034年到期的5.200%票據(“2034年票據”)、5億美元的2044年到期的5.500%票據(“2044年票據”)、27.5億美元的2054年到期的5.550%票據(“2054年票據”)和17.5億美元2064年到期的5.650%票據(“2064票據”)”以及2026年票據、2027年票據、2029年票據、2031年票據、2034年票據、2044年票據和2054年票據、“固定利率票據”,以及連同浮動利率票據的 “票據”)。

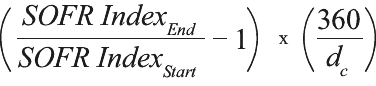

浮動利率票據將按浮動利率計息,每季度重置一次,等於複合SOFR(定義見此處),年利率為0.49%。從2024年5月20日開始,我們將在每年的2月20日、5月20日、8月20日和11月20日每季度為拖欠的浮動利率票據支付利息。浮動利率票據的利息將從最初發行之日起累計。浮動利率票據將於2026年2月20日到期。

2026年票據的年利率為4.950%,並將於2026年2月20日到期。2027年票據的年利率為4.900%,並將於2027年2月22日到期。2029年票據的年利率為4.900%,並將於2029年2月22日到期。2031年票據的年利率為5.100%,並將於2031年2月22日到期。2034年票據的年利率為5.200%,並將於2034年2月22日到期。2044年票據的年利率為5.500%,並將於2044年2月22日到期。2054年票據的年利率為5.550%,並將於2054年2月22日到期。2064年票據的年利率為5.650%,並將於2064年2月22日到期。

從2024年8月20日開始,2026年票據的利息將在每年2月20日和8月20日以拖欠的現金支付。從2024年8月22日開始,2027年票據的利息將在每年2月22日和8月22日以拖欠的現金支付。從2024年8月22日開始,2029年票據的利息將在每年2月22日和8月22日以拖欠的現金支付。從2024年8月22日開始,2031年票據的利息將在每年2月22日和8月22日以拖欠的現金支付。從2024年8月22日開始,2034年票據的利息將在每年2月22日和8月22日以拖欠的現金支付。從2024年8月22日開始,2044年票據的利息將在每年2月22日和8月22日以拖欠的現金支付。從2024年8月22日開始,2054票據的利息將在每年2月22日和8月22日以拖欠的現金支付。從2024年8月22日開始,2064票據的利息將在每年2月22日和8月22日以拖欠的現金支付。

我們不得在到期前按自己的選擇贖回浮動利率票據。我們可以選擇在到期前隨時按本招股説明補充文件 “票據描述——票據的可選兑換” 標題下描述的適用贖回價格,贖回2026年票據、2027年票據、2029年票據、2034年票據、2044年票據、2054票據和2064票據的全部或部分票據。

我們打算將本次發行的部分淨收益用於支付我們對Karuna Therapeutics, Inc.(“Karuna”)和RayzeBio, Inc.(“RayzeBio”)的擬議收購(“收購”)以及與之和本次發行相關的費用和開支的應付現金對價。我們預計將本次發行的剩餘淨收益用於一般公司用途。在進行此類用途之前,發行票據的淨收益可以暫時投資於短期投資。

我們目前預計收購將在2024年上半年完成。本次發行不以收購的完成為條件,收購一旦完成,將在每次收購結束後進行;但是,如果我們對Karuna的收購(“Karuna收購”)未在特別強制性贖回結束日期(定義見此處)當天或之前完成,或者我們根據契約通知受託人我們不會尋求完成對Karuna的收購,那麼我們將需要在以下地址兑換除2034年票據、2044年票據、2054票據和2064票據以外的每個系列票據贖回價格等於該系列票據本金總額的101%加上截至但不包括特別強制性贖回日(定義見此處)的應計和未付利息(如果有)。在Karuna收購或任何特殊強制性贖回完成之前,本次發行的收益不會存入托管賬户,我們也無需對所得款項授予任何擔保權益或其他留置權以擔保票據的贖回。請參閲 “票據描述——特殊強制兑換”。

這些票據將是我們的普通無擔保優先債務,將與我們現有和未來的所有無抵押優先債務的支付權排名相同,並將對我們所有現有和未來的無抵押次級債務的償付權排在優先地位。此外,這些票據實際上將從屬於我們現有和未來的所有有擔保債務,但以擔保此類債務的資產價值為限。這些票據在結構上將從屬於我們子公司的所有現有和未來債務(包括應付貿易賬款)(不包括欠我們的債務和負債,如果有的話)。

這些票據將僅以註冊形式發行,最低面額為2,000美元,超過該面額的整數倍數為1,000美元。

這些票據是新發行的證券,沒有成熟的交易市場。我們無意申請在任何國家證券交易所上市或將票據納入任何自動報價系統。

投資票據涉及高風險。有關在投資票據之前應考慮的某些風險的討論,請參閲本招股説明書第S-7頁開頭的 “風險因素” 和隨附的招股説明書的第2頁,以及本招股説明書補充文件和隨附的招股説明書中引用的風險因素。

美國證券交易委員會、任何州證券委員會或任何其他監管機構均未批准或不批准這些證券,也未確定本招股説明書補充文件或隨附的招股説明書是否真實或完整。任何與此相反的陳述均屬刑事犯罪。

| | | 每次浮動 費率備註 | | | Per 2026 注意 | | | Per 2027 注意事項 | | | Per 2029 年票據 | | | Per 2031 備註 | | | Per 2034 注意 | | | Per 2044 備註 | | | Per 2054 備註 | | | Per 2064 備註 | ||||||||||||||||||||||||||||

| | | % | | | $ | | | % | | | $ | | | % | | | $ | | | % | | | $ | | | % | | | $ | | | % | | | $ | | | % | | | $ | | | % | | | $ | | | % | | | $ | |

公開發行價格 (1) | | | 100.000 | | | 500,000,000 | | | 99.948 | | | 999,480,000 | | | 99.892 | | | 998,920,000 | | | 99.790 | | | 1,746,325,000 | | | 99.843 | | | 1,248,037,500 | | | 99.977 | | | 2,499,425,000 | | | 99.245 | | | 496,225,000 | | | 99.609 | | | 2,739,247,500 | | | 99.575 | | | 1,742,562,500 |

承保折扣 | | | 0.200 | | | 1,000,000 | | | 0.200 | | | 2,000,000 | | | 0.250 | | | 2,500,000 | | | 0.350 | | | 6,125,000 | | | 0.400 | | | 5,000,000 | | | 0.450 | | | 11,250,000 | | | 0.750 | | | 3,750,000 | | | 0.800 | | | 22,000,000 | | | 0.800 | | | 14,000,000 |

向我們支付的扣除費用前的收益 (1) | | | 99.800 | | | 499,000,000 | | | 99.748 | | | 997,480,000 | | | 99.642 | | | 996,420,000 | | | 99.440 | | | 1,740,200,000 | | | 99.443 | | | 1,243,037,500 | | | 99.527 | | | 2,488,175,000 | | | 98.495 | | | 492,475,000 | | | 98.809 | | | 2,717,247,500 | | | 98.775 | | | 1,728,562,500 |

(1) | 如果在此日期之後結算,則加上自2024年2月22日起的應計利息(如果有)。 |

承銷商預計,只能通過存託信託公司(“DTC”)的設施以賬面記賬形式將票據交付給買方,這些參與者包括作為歐洲結算系統運營商的歐洲清算銀行股份公司和紐約明訊銀行股份有限公司,於2024年2月22日左右在紐約付款。

聯席牽頭經理和聯席賬簿管理人

花旗集團 | | | 美國銀行證券 | | | 富國銀行證券 | | | 瑞穗市 |

聯席圖書管理人

巴克萊 | | | 摩根大通 | | | 摩根士丹利 | | | 德意志銀行證券 |

馬克杯 | | | 三井住友銀行日光 | | | 渣打銀行 | | | US Bancorp |

高級聯席經理

法國巴黎銀行 | | | 滙豐銀行 | | | 興業銀行 | | | 瑞銀投資銀行 |

聯合經理

豐業銀行 | | | PNC 資本市場有限責任公司 |

初級聯席經理

CAVU 證券 | | | R. Seelaus & Co., LLC | | | 德雷克塞爾·漢密爾頓 | | | 羅伯茨和瑞安 | | | Ramirez & Co., Inc. |

本招股説明書補充文件的發佈日期為2024年2月14日。