附錄 99.2

2023 年第四季度收益報告 2024 年 3 月 6 日

免責聲明 2 前瞻性陳述本演示文稿包含 1995 年《私人證券訴訟改革法》所定義的前瞻性陳述。這些陳述基於管理層的信念和假設。儘管公司認為這些前瞻性聲明所反映或建議的計劃、意圖和期望是合理的,但公司無法向您保證它將實現或實現這些計劃、意圖或期望。前瞻性陳述本質上受風險、不確定因素和假設的影響。通常,非歷史事實的陳述,包括有關公司可能或假設的未來行動、業務戰略、事件或大量運營結果的陳述,都是前瞻性陳述。在某些情況下,這些陳述的開頭、後面可能是 “相信”、“估計”、“期望”、“項目”、“預測”、“可能”、“將”、“應該”、“尋求”、“計劃”、“計劃”、“預期” 或 “打算” 等字樣,或這些術語的否定詞或其變體或類似術語。前瞻性陳述並不能保證業績。您不應過分依賴這些僅代表截至本文發佈之日的陳述。您應該明白,除其他外,以下重要因素可能會影響公司的未來業績,並可能導致這些業績或其他結果與公司前瞻性陳述中表達或暗示的結果存在重大差異:公司盈利增長和管理增長、維持與客户關係、在行業內競爭和留住關鍵員工的能力;公司可能受到全球經濟、商業、競爭和/或其他因素的不利影響;任何的結果可能對公司或其他人提起的法律訴訟;未來匯率和利率;以及本報告中指出的其他風險和不確定性,包括已經或將要向美國證券交易委員會提交的文件中 “風險因素” 下的風險和不確定性。除非法律要求,否則公司沒有義務公開更新或修改任何前瞻性陳述,無論是由於新信息、未來事件還是其他原因。非公認會計準則財務指標本報告包括某些非公認會計準則財務指標,這些指標不是根據美國普遍接受的會計原則(“GAAP”)編制的,可能與其他公司使用的非公認會計準則財務指標不同。該公司認為,息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤、調整後淨收益、調整後每股收益和自由現金流有助於投資者評估公司的財務業績。公司內部使用這些衡量標準來制定預測、預算和運營目標,以管理和監控其業務,評估其基本歷史業績和/或衡量激勵性薪酬,因為我們認為,這些非公認會計準則財務指標通過僅涵蓋相關和可控的事件來描述業務的真實業績,使公司能夠更有效地評估和規劃未來。由於下文所列財務指南具有前瞻性質,因此無法對此類財務指導中包含的非公認會計準則財務指標中未包括的費用進行具體量化,包括折舊、攤銷、利息和税收,這些費用是將此類財務指導中包含的非公認會計準則財務指標與公認會計準則指標進行對賬所必需的,因此如果沒有準確的預測非公認會計準則對賬,就無法提供準確的預測非公認會計準則對賬不合理的努力。因此,不包括估計的可比GAAP指標的披露,也不包括前瞻性非GAAP財務指標的對賬。此外,公司的債務協議包含契約,這些契約使用這些契約的變體來確定債務契約的合規性。該公司認為,投資者應獲得與其管理層在分析運營收益時使用的相同工具集。不應將息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤、調整後每股收益和自由現金流視為衡量美國公認會計原則下財務業績的指標,EB ITDA、調整後息税折舊攤銷前利潤、調整後淨收益、調整後每股收益和自由現金流中不包括的項目是理解和評估公司財務業績的重要組成部分。因此,這些關鍵業務指標作為分析工具存在侷限性。不應將它們視為淨收入或根據美國通用會計準則得出的任何其他績效衡量標準的替代方案,也不應將其視為衡量公司流動性的經營活動現金流的替代方案,可能與其他公司使用的類似標題的非公認會計準則指標不同。請參閲下表,瞭解淨收入與息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤、調整後淨收益、調整後每股收益和自由現金流的對賬情況。本演示文稿中有關我們的行業和我們經營的市場(包括我們的總體預期和競爭地位、商業機會和市場規模、增長和份額)的行業和市場信息陳述基於來自獨立行業組織和其他第三方來源的信息、來自內部研究的數據和管理估計。管理層的估計來自公開信息以及上述信息和數據,並基於我們對此類信息和數據的解釋所做的估算和計算。上述信息和數據不準確,可能被證明是不準確的,因為由於原始數據可用性和可靠性的限制、數據收集過程的自願性質以及其他限制和不確定性,無法始終對信息進行完全確切的驗證。因此,請注意,本演示文稿中的數據和統計信息可能與我們的競爭對手提供的信息或市場研究機構、諮詢公司或獨立來源當前或未來研究中發現的信息有所不同。

摘要到2024年,全年淨銷售額預計將在4.08億美元至4.28億美元之間,調整後的息税折舊攤銷前利潤為1.47億美元至1.57億美元。批准了一項在三年內回購公司已發行普通股、認股權證和/或可轉換票據高達4,000萬美元的計劃,為我們提供解鎖股東價值的新機制。髮卡機構報告稱,2023年實現增長,前景樂觀未來一年,這表明由於持續的消費者需求,將繼續在客户獲取和留住方面進行投資淨銷售額:23年第四季度與2022年第四季度相比,增長了7%,至1億美元,而9400萬美元是有史以來最強勁的國內季度被全球經濟不確定性導致的國際業務疲軟所抵消;財年從去年同期的3.78億美元增長3%,至3.91億美元,最新指導區間3.86億美元至3.92億美元 1調整後的息税折舊攤銷前利潤是非公認會計準則財務指標。有關調整後息税折舊攤銷前利潤與根據公認會計原則編制的最直接可比指標的對賬,請參閲附錄3調整後的息税折舊攤銷前利潤1:23年第四季度與22年第四季度相比增長22%,至3,700萬美元,部分原因是運營費用控制被毛利率下降所抵消;財年同期1.45億美元至1.55億美元增長6%,至1.45億美元,2023年我們為我們的客户支持了 150 多個新的和正在進行的金屬支付卡計劃(2022年為 125 個),同時擴展了 Arculus 的硬件和軟件解決方案以驅動2024 年的勢頭

主要亮點 — 新金屬卡計劃 4 貿易共和國 — 歐洲 Echo Mirror Banque Palatine — 歐洲 BPCE 附屬地區銀行 — 美國傳統銀行 Kotak — 亞洲印度擴張 BMW — 美國汽車卡粉絲公司 — 美國大學運動員卡步驟 — 美國信貸建築卡 Neon Bank Club — 美國金融科技 — 股市獎勵

主要亮點 — 客户營銷新計劃 5

支付卡的最新趨勢 1 美國運通和摩根大通財報2 美國運通收益報告 CompoSecure 的最大客户報告稱,購買量與去年同期相比持續增長購買量增長 1 6 美國運通在強勁投資背後又完成了成功的收購年卡同比增長 28% 營銷和公交開發支出同比增長 43% 33% 13% 27% (5%) 11% 21% 13% 新卡收購和投資 2 (4%) (6%) (1%) (1%)) (12%)-32%-6% 30% 4% 51% 12% 8% -40% -20% 0% 20% 40% 60% 20% 60% 2020 年第一季度第二季度'20年第三季度'20年第一季度'21年第二季度21年第三季度4'21年第一季度'22年第二季度'22季度4'22季度4'22年第一季度'23第二季度23年第二季度3'23季度4'24年第四季度美國運通摩根大通2.9 2.6 1.0 1.4 2.7 2.7 3.3 3.0 3.0 3.0 3.0 3.0 3.0 3.0 3.0 3.0 3.0 2.5 1.5 2.5 3.0 3.0 3.0 3.5 3.0 3.0 3.5 3.0 3.5 3.0 3.0 3.5 3.0 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.5 3.0 3.19年第四季度'19年第一季度'20年第二季度20季度第四季度'20季度第一季度'21年第二季度3'21年第四季度'21年第一季度'22年第二季度22年第三季度'22年第四季度'22年第一季度'23年第二季度第三季度'23年第三季度'23年第三季度'23年第三季度4'24 0.0 $0.5 $1.0 $1.5 $2.0 $3.0 $3.5 $4.0 新卡 (MM) 市場營銷和業務開發支出 ($B) 5% (3%)

髮卡機構和支付網絡信心指數第一季度23年第四季度收益記錄 2 美通社 — 24年2月19日 “只要我們對高信貸質量的高級卡會員有一定的視野,我們就會繼續積極招募持卡會員。而且,你知道,這個範圍將是我們今天看到的範圍,介於2.9到3.1之間。我們並沒有就此提供任何指導,但考慮到我們計劃花費的金額,我認為這是一個相當合理的假設。” — Steve Squeri(董事長兼首席執行官)“但是,隨着本季度的推移,我們看到需求增加,我們將繼續計劃在2024年增加營銷支出。我們相信,憑藉我們先進的收購引擎,我們將以高效的方式實現這一目標。” — Christophe Le Laillec(首席財務官)1 7 “從Capital One成立之日起,我們就着手建立一家由現代技術提供支持的支付和銀行公司。我們對Discover的收購是一個難得的機會,可以將兩家能力和特許經營權互補的非常成功的公司整合在一起,並建立一個可以與最大的支付網絡和支付公司競爭的支付網絡... 通過這種合併,我們正在創建一家非常有利的公司——隨着科技不斷改變支付和銀行市場,有能力為消費者、小型企業、商户和股東創造巨大價值。” — Richard F airbank(董事長兼首席執行官)2 “總體而言,我們對增長前景保持相當樂觀。強勁的勞動力市場和工資增長繼續支撐消費者支出。我們2024年的基本情景反映了健康的消費者支出和最近的支出動態。” ——薩欽·梅赫拉(首席財務官)1 “營銷也是驅動力。我們的信用卡產品看到了巨大的機遇、巨大的需求和參與度。因此,這體現在營銷中。眾所周知,我們在建行的財富戰略仍然是重中之重和優先事項。” — 傑裏米·巴納姆(首席財務官)1

Arculus Capabilities Arculus 高級金屬卡可以結合信用卡/借記支付卡和安全身份驗證令牌或冷庫錢包的功能 8 Arculus Authenticate Arculus 冷庫硬件綁定密鑰身份驗證器 • 在任何啟用 FIDO2 技術的 iPhone、Android 手機或平臺上安全登錄 • 新設備身份驗證(登機新手機)• 呼叫中心客户支持身份驗證 • 高風險交易的分步身份驗證 • 安全賬户並防止黑客進入銀行或社交媒體應用程序 • 通過企業出售白色標籤或聯名解決方案供其客户羣使用 • 為比特幣、以太坊、卡爾達諾、索拉諾等數字資產生成、存儲和安全密鑰 • 通過企業出售白色標籤或聯名解決方案供其客户羣使用 • 直接面向消費者的能力用例示例分銷渠道加密和 NFT 硬件冷藏錢包 • 高級三因素身份驗證(生物識別、PIN 和竊聽卡)• 安全存儲、發送和接收數字通過用户友好的移動應用程序獲得資產 • 具有 NFC 連接的安全元件(無需電池或充電)

金融服務商界領袖對欺詐預防和用户身份驗證的看法和期望 9 68% 計劃增加欺詐監控和檢測支出 69% 同意增強身份驗證方法將節省時間和資源 62% 領導者未來計劃通過硬件身份驗證(例如密鑰卡、fob 或 U 盤)增強網絡安全 80% 認為為客户交易創造更好的體驗是該行業的關鍵競爭優勢來源:《福布斯洞察》——安全應該很簡單:你的路線圖防止欺詐和建立信任

財務概覽

2023年第四季度業績3,720萬美元23年第四季度年初至今22年淨銷售額為9,990萬美元 37.2% 3,100萬美元 52.9% 9,380萬美元 2240萬美元 53.6% 32.6% 7% 創紀錄的國內季度被國際銷售下降所抵消 39%(66個基點)22% 461個基點經調整後的息税折舊攤銷前利潤率 1 第四季度調整後息税折舊攤銷前利潤率 1 '22% 變動評論 1 調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率是非公認會計準則財務指標。有關調整後息税折舊攤銷前利潤與最具可比性的GAAP指標的對賬情況,請參閲本演示文稿的附錄。下降的主要原因是新卡結構和客户設計的生產效率降低。包括將23年第四季度與22年第四季度進行比較時,股價變動推動的權證再估值、收益對價和衍生品負債帶來的590萬美元正收益不包括收益再估值的淨變動和 23年第四季度的認股權證包括來自Arculus投資的淨影響(240萬美元)11

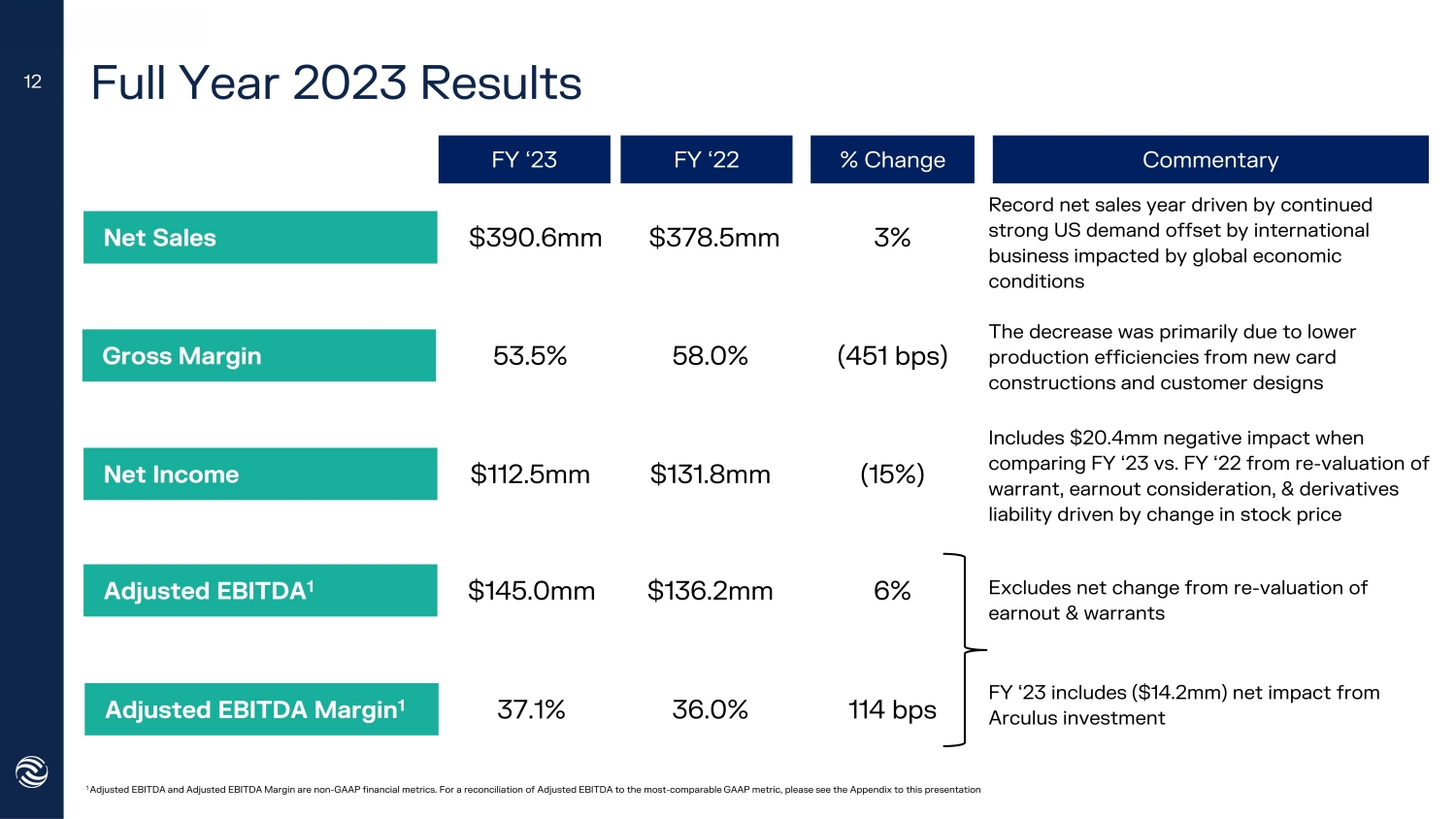

2023年全年業績1.45億美元23財年第二季度年初至今 22年淨銷售額3.906億美元 37.1% 1.125億美元 53.5% 3.785億美元 1.318億美元 58.0% 1.362億美元 36.0% 3% 創紀錄的淨銷售年度被全球經濟狀況影響的國際業務所抵消(15%)(451 個基點)6% 114個基點淨收入經調整後的息税折舊攤銷前利潤率淨利潤率 6% 114 個基點 1 調整後的息税折舊攤銷前利潤率 1 22財年變動百分比評論不包括23財年收益和認股權證再估值的淨變動包括(1420萬美元)Arculus投資的淨影響 12 下降主要是由於產量下降新信用卡結構和客户設計的效率包括將23財年與22財年進行比較時產生的2,040萬美元的負面影響——股價變動驅動的認股權證估值、收益對價和衍生品負債1調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率是非公認會計準則財務指標。有關調整後息税折舊攤銷前利潤與最可比的GAAP指標的對賬情況,請參閲本演示文稿的附錄

79 美元 74 美元 78 美元 84 美元 86 15 美元 22 美元 21 美元 13 美元 14 美元 94 美元 99 美元 97 美元 100 美元 100 美元 22 年第一季度第 2 季度 23 年第三季度國際國內淨銷售趨勢 23 年第四季度全年的國際國內淨銷售額佔總淨銷售額的 18%,與大約 20% 的長期業務前景一致。百萬美元國際國內 13% 87% 21% 79% 14% 86% 84% 13 23% 77% 財年 = 6,900 萬美元(佔總額的 18%)-與上一財年相比為 17% = 3.21 億美元(佔總額的 82%)+與上一年度相比增長 9%

資產負債表(未經審計)來源:公司財務狀況注:財務狀況分別來自CompoSecure截至2023年12月3日和2022年12月31日的季度的合併財務報表 14 2022年第四季度A(百萬美元)資產流動資產 14 美元 41 美元現金及現金等價物 37 40 應收賬款,淨額 42 53 庫存 4 5 預付費用和其他流動資產 97 139 總流動資產 23 房地產和設備,淨額 26 24 遞延所得税資產 17 13 其他資產 163 美元總資產 201 美元總資產負債和成員權益流動負債 7 $5 應付賬款 10 12 應計費用 16 14 其他流動負債 14 10 長期債務的流動部分 47 41 流動負債總額 216 198 長期債務,扣除遞延融資成本 0 0 0 信貸額度 128 128 可轉換債務,扣除債務折扣後 64 40 其他負債 455 美元 407 美元總負債 (292) (206) 成員權益 163 美元總負債和成員權益” 現金狀況增長近 3 倍至 2023年底為4100萬美元” 繼續投資庫存以滿足積壓需求” 已償還定期貸款債務餘額從2.33億美元(截至22年12月)到2.1億美元(截至23年12月)不等,包括800萬美元的非定期自願付款

現金流量表(未經審計)來源:公司財務説明:現金流分別來自CompoSecure截至2023年12月31日和2022年12月31日的十二個月的合併財務報表 15 財年2022A財年(百萬美元)經營活動產生的現金流132美元淨收益 9 8 折舊 11 18 權益薪酬支出 2 2 遞延融資成本攤銷(43)(22)公允價值變動收益、權證和衍生品 (9) (3) 應收賬款 0 (2) 應付賬款 (18) (9) 庫存 (1)) (3) 預付費用和其他資產 3 3 遞延所得税支出(收益)5 (2) 其他負債 0 2 應計費用 93 美元 104 美元經營活動提供的淨現金投資活動現金流 (9) (11) 購置財產和設備 (9) (11) 用於投資活動的淨現金來自融資活動的現金流 0 1 員工股票購買計劃和行使股權獎勵的收益 (15) 0 信貸額度的支付 (0) (3) 應收税款協議負債的支付 0 (3) 支付與淨股權結算相關的税款獎勵 (17) (23) 支付定期貸款 (24) 0 與企業合併相關的發行成本 (36) (38) 向成員分配税款 (92 美元) (66 美元) 用於融資活動的淨現金 (8) 28 淨增加(減少)現金、現金等價物和限制性現金 22 美元 14 美元現金、現金等價物和限制性現金,年初 14 美元41 美元現金、現金等價物和限制性現金,年初 14 美元現金、現金等價物和限制性現金,年初 14 美元 41 美元現金、現金等價物和限制性現金,年底年度現金流信息的補充披露 21 27 年內為利息支付的現金 9 5 衍生資產——利率互換 2023A 2022A 運營部門提供的淨現金活動 104 美元93 美元收購財產和設備 (11) (9) 會員税收分配 (38) (36) 自由現金流 (FCF) 55 47 截至12月31日的市值 429 1 377 2 收益率:FCF /市值 13% 13% 1股7,940萬股截至23年12月31日收盤時每股價格為5.40美元 2 7670萬股股票 @ 4.91美元/股價格 22 年 12 月 31 日關閉

第四季度每股收益:GAAP 1940萬年初至今第二季度基本收入3,100萬美元0.17億美元 1截至22年12月31日的三個月 310萬美元330萬美元截至22年12月31日的三個月 3,100萬美元 2 1940萬美元 0.17 2240萬美元 2,240萬美元 3,220萬美元 4,1600萬美元 0.14 0.14美元每股收益中使用的淨收益每股收益總額每股攤薄後基本攤薄後的16%來源:公司財務狀況1 3670萬美元運營實體淨收益的24.5%加上C-Corp的100%淨虧損為570萬美元 2 3670萬美元運營實體淨收益的24.5%加上C-Corp淨虧損的100% 3佔淨收益的21.4%2560萬美元的營業收入加上C-Corp的100%淨虧損320萬美元 4 21.4%的營業淨收益加上C-Corp的100%淨虧損為320萬美元

全年每股收益:GAAP 1870萬年初至今第二季度基本收益為1870萬美元GAAP淨收入1.125億美元 1.03億美元 1截至22年12月31日的十二個月截至22年12月31日的十二個月為112.5萬美元 3,410萬美元 2 3530萬美元 0.96億美元 0.96億美元 1.318億美元 3,670萬美元 4 15.4mm 3,260萬美元使用的淨收入1.21美元 1.13美元每股收益中使用的每股收益總股數攤薄後基本攤薄 17 資料來源:公司財務 1 24.5% 的運營實體淨收益加上C-Corp淨虧損1,100萬美元 2 123.5億美元運營實體淨收益的24.5%加上C-Corp淨虧損1,100萬美元的100%加上1480萬美元的可交換票據和股權獎勵 3 1.44億美元運營實體淨收入的21.4%,外加C公司淨虧損1,220萬美元的100% 4 1.4%的運營實體淨收入的21.4%加上C-Corp的100%淨虧損1,220萬美元,外加1800萬美元的可交換票據和股權獎勵

第四季度調整後每股收益7,930萬美元 3 年初至今 22年第二季度基本公認會計準則淨收入3,100萬美元 0.29美元 1截至22年12月31日的三個月 3,100萬美元截至22年12月31日的三個月 3,100萬美元1,90.4億美元 1 90.4億美元 4 0.26美元2,240萬美元 2,1770萬美元 2 764mm 3 88.3mm 5 0.23 $0.20 調整後淨收入每股收益調整後每股收益6股攤薄基本攤薄18中使用的股票來源:公司財務 1 GAAP淨收益3,100萬美元減去250萬美元的額外税收準備減去認股權證和Ea到期的公允價值/市值變化以及股票獎勵的調整550萬美元 2,240萬美元的GAAP淨收益減去420萬美元的額外税收準備金減去認股權證和Ea到期的公允價值/市值變化以及0.5萬美元的股票獎勵調整3股A類和B類流通股票 4股A類股票加B類股票外加810萬股公共認股權證(使用庫存股法轉換)和300萬股A股權證(使用庫存股法轉換)和390萬美元A股未償還A類股票和B類股票加上810萬股公共認股權證(使用庫存股法轉換)和390萬美元股票 Equity A war ds. 6 調整後淨收益和調整後每股收益是非 GAAP 財務指標。有關這些非公認會計準則指標與根據公認會計原則編制的最直接可比指標的對賬,請參閲附錄

全年調整後每股收益7860萬美元 3 年初至今 22年第二季度基本收入1.12億美元 1.12億美元 1.12 880億美元 1 截至22年12月31日的十二個月截至22年12月31日的十二個月為112.5萬美元 880萬美元 1 90.4億美元 4 0.97 美元1.318億美元 830萬美元 2 83.0mm 2 75.7mm 3 88.0mm 5 0.94 美元調整後淨收益每股收益中使用的總股數調整後每股收益6股基本攤薄後19美元來源:公司財務 1 GAAP淨收益1.125億美元減去1980萬美元的額外税收準備減去認股權證和Ea用盡的公允價值/市值變化和權益獎勵470萬美元 2 GAAP淨收益11.318億美元減去1810萬美元的額外税收準備金減去認股權證和E股收益率變動和股票獎勵的3,080萬美元調整3股A類和B類流通股票 4股已發行A類股票和B類股票外加810萬股公開和私人認股權證(使用庫存股法轉換)和3,700萬股股票獎勵 5股A類股票加B類股票外加810萬股公開和私募認股權證股票(使用庫存股法轉換)和4. 200萬股權獎勵 6 調整後淨收益和調整後每股收益均為非公認會計準則財務指標。有關這些非公認會計準則指標與根據公認會計原則編制的最直接可比指標的對賬,請參閲附錄

2024年指引提供全年淨銷售額和調整後的息税折舊攤銷前利潤指導調整後的淨銷售額息税折舊攤銷前利潤 1 2023A 3.91億美元 1.45億美元 1 調整後的息税折舊攤銷前利潤是非公認會計準則財務指標。有關調整後息税折舊攤銷前利潤與最具可比性的公認會計原則指標的對賬情況,請參閲本報告附錄4.08億美元-4.28億美元 1.47億美元-1.57億美元 2024財年 +4%/+10% B/ (W) 對比 23年+1%/+8% B/ (W) vs '23 20年

2024 年公司目標通過向客户展示硬件和軟件解決方案的價值主張,發展和多樣化金屬支付卡,在產品、流程和平臺上進行創新,在競爭中脱穎而出,繼續強調環境影響 Drive Arculus 身份驗證和冷庫通過提高質量、生產效率、優化採購和自動化來保持利潤 Grow Metal 支付卡 21 跨功能創新演示 Arculus成功增強效率 1 4 3 2 繼續發展成為世界一流的組織、創新者和首選僱主,為客户和股東創造無與倫比的價值關注我們的員工 5

投資者關係聯繫人 ir.composecure.com 肖恩·曼蘇裏 720-330-2829 ir@composecure.com 22 22

附錄

CompoSecure, Inc.(納斯達克股票代碼:CMPO)概要股本表(含淨行使模型)截至2023年12月31日持有人已發行和流通股票數量已發行和流通公眾股東數量:A類19.4mm 19.4mm 19.4mm 歷史CompoSecure所有者:B類60.0mm 60.0mm 79.0m小計7940萬持有人保留立即行使的股票數量——貨幣期權預留給的股票數量可立即行使的資金期權(假設淨行使量)1 合併展期權 3.3mm 2.7mm 小計 82.7mm 82.7mm 可轉換期權 82.7mm 82.1mm 可轉換期權工具預留用於轉換的股票數量預留用於轉換的股票數量(假設淨行使量)公開認股權證 2 22.4mm 8.0mm 可交換票據 3 11.3mm 11.3mm 總計 116.4mm 101.5mm 備註:上表不包括未來可能作為或有的 “收益”、股權激勵計劃、emp loy ee股票購買計劃和401K計劃發行的股票 1 假設行使價後行使價,假設聯邦市值為10.00美元的估值 2 假設庫存股法,行使價為11.50美元,假設FMV的估值為18.00美元 3 假設行使價為11.50美元如果 FMV 超過 14.95 美元,則在三年後兑換(由公司自行決定)24

運營報表(未經審計)來源:公司財務説明:經營業績分別來自CompoSecure截至2023年12月31日和2022年12月31日的三個月和十二個月的合併財務報表 25財年2022A財年第四季度2022A財年第四季度(百萬美元)收入378美元391美元94美元淨銷售額(158)(182)(44)(47)銷售成本2209美元 53 美元總利潤運營支出 (105) (90) (25) (22) 銷售、一般和管理費用 115 美元 119 美元 25 美元 31 美元運營收入其他費用 17 (6) (3) 0 其他收入(支出),淨額 132 美元 113 美元22 $31 淨收入

非公認會計準則調整後息税折舊攤銷前利潤對賬(未經審計)來源:公司財務非現金股權獎勵:與股權激勵計劃相關的權益支出非現金額度與市場調整:與認股權證、收益和衍生品資產負債公允價值變動有關。1 2 1 2 26 2022財年第四季度2022A財年第四季度百萬美元132美元22美元31美元淨收益22 24 6 6 利息支出 9 8 2 2 2 折舊和攤銷 4 5 1 4 税款 167 美元 150 美元 31 美元 43 美元未經調整的息税折舊攤銷前利潤 11 18 4 5 非現金股票補償費用-42-23-4-11 Mark-to-市場調整 0 0 0 0 其他(31 美元)(5 美元)(0 美元)(6 美元)息税折舊攤銷前利潤調整總額 136 美元 145 美元 31 美元 37 美元調整後息税折舊攤銷前利潤 36% 37% 37% 37% 調整後息税折舊攤銷前利潤 36% 37%

非公認會計準則每股收益對賬(未經審計)來源:公司財務狀況 1 假設庫存股方法,估值為18.00美元 2 包括期權、RSU 和 ESPP 股票 27 截至2022年12月31日的十二個月截至2023年12月31日的十二個月截至2023年12月31日的三個月,攤薄基本基本攤薄基本面值(百萬美元)131.8 美元 112.5 美元31.0 美元 31.0 美元淨收入 4.4 4.4 4.6 4.6 3.9 3.9 調整税收準備金-22.4-22.4-24.4-24.4-6.4-6.4-6.4-6.4 税收準備金 113.8 美元 92.7 92.7 美元 28.5 美元税收調整後淨收入-30.8 美元-4.7 美元-4 美元.7-5.4 美元-5.4 美元公允價值和股票薪酬調整 83.0 83.0 88.0 88.0 美元 23.1 美元 23.1 美元 23.1 美元調整後總淨收益 75.7 75.7 78.6 79.3 79.3 79.3 A類+ B類股票 8.1-8.1-8.1-公開和私募認股權證 1 4.2-3.7-3.1-股票獎勵 2 88.0 75.7 90.4 78.6 總股數 0.94 0.94 0.94 0.94 0.94 0.94 0.94 0.94 0.94 0.94 0.94 0.94 0.94 0.94 總股數 0.94 0.94 0.94 0.94 0.94 0.94 0.94 $99.3 1.10 美元 0.97 美元 1.12 美元 0.25 美元調整後每股收益 0.29 美元