2024 年 3 月 1 日 4 日

2 安全港聲明根據經修訂的1933年《證券法》、經修訂的1934年《證券交易法》和1995年《私人證券訴訟改革法》的定義,本演示文稿中包含的某些陳述應被視為前瞻性陳述。這些前瞻性陳述可以用 “可能”、“將”、“期望”、“打算”、“預期”、“相信”、“估計”、“計劃”、“項目”、“可能”、“應該”、“繼續”、“尋求”、“目標”、“指導”、“展望”、“如果當前趨勢繼續下去”、“樂觀”、“預測” 等詞語來識別單詞。此類陳述包括但不限於有關公司計劃、目標、預期、意圖、估計和未來戰略的陳述,以及其他非歷史事實的陳述。這些前瞻性陳述基於公司當前的目標、信念和預期,存在重大風險和不確定性,可能導致實際業績、財務狀況和某些事件發生的時間與前瞻性陳述中的信息存在重大差異。這些風險和不確定性包括但不限於此處以及公司截至2023年12月31日止年度的10-K表年度報告(尤其是第一部分第1A項)中列出的風險和不確定性。風險因素和第二部分,第7項。管理層對財務狀況和經營業績的討論和分析),以及公司向美國證券交易委員會提交的其他文件中不時列出的其他風險和不確定性。此外,公司目前可能尚未意識到的其他因素可能會影響前瞻性陳述中討論的事項,也可能導致實際業績與所討論的結果存在重大差異。除法律要求外,公司不承擔任何義務公開更新或補充任何前瞻性陳述以反映實際業績、假設變化或影響這些前瞻性陳述的其他因素的變化。任何前瞻性陳述僅代表截至本文發佈之日或聲明中註明的日期。非公認會計準則財務信息和財務指導公司有時使用源自簡明合併財務報表或以指導形式提供但未按照公認會計原則列報的財務指標來了解和評估其當前的經營業績,並允許進行同期比較。該公司認為,這些非公認會計準則財務指標也可能為投資者和其他人提供有用的信息。這些非公認會計準則指標可能無法與其他公司的類似名稱的非公認會計準則指標相提並論,應被視為對根據公認會計原則編制的任何業績、現金流或流動性衡量標準的補充,而不是替代或優於這些指標。管理層使用這些非公認會計準則財務指標來評估公司當前的經營業績,並進行同期比較。由於淨特殊項目的性質和金額可能因時期而異,因此排除淨特殊項目的調整為管理層提供了了解公司核心經營業績的又一工具。如果公司在沒有不合理的努力的情況下無法合理預測公認會計準則指標中包含的某些項目,則公司不提供前瞻性指標的對賬表。這是由於預測尚未發生、公司無法控制或無法合理預測的各種項目的時間或數量存在固有的困難。出於同樣的原因,公司無法解決不可用信息的可能重要性。在沒有最直接可比的GAAP財務指標的情況下提供的前瞻性非公認會計準則財務指標可能與相應的GAAP財務指標存在重大差異。

3 創造股東價值 ROBERT ISOM 首席執行官

4 現在是建設性環境的時機 • 需求已經迴歸 • 美國航空的有利背景是航空公司的變化 • 兑現承諾 • 通過執行和績效推動價值未來機遇 • 價值創造驅動力 • 利潤擴張和自由現金流增長

5 對航空旅行的需求又回來了。

6 2014 2019 2023 年旅行需求加速注意:美國航空公司行業收入。複合年增長率(CAGR)。資料來源:航空公司財務。航空業總收入 $161 $187 $227 3% CAGR 5% 複合年增長率 5%

7 消費者支出繼續轉向體驗類商品和體驗支出增長1% 1。名義支出同比增長。來源:萬事達卡經濟研究所經濟分析局。3.2% 6.1% 5.3% 15.2% 2014—2019 年平均 2022-2023 年商品體驗

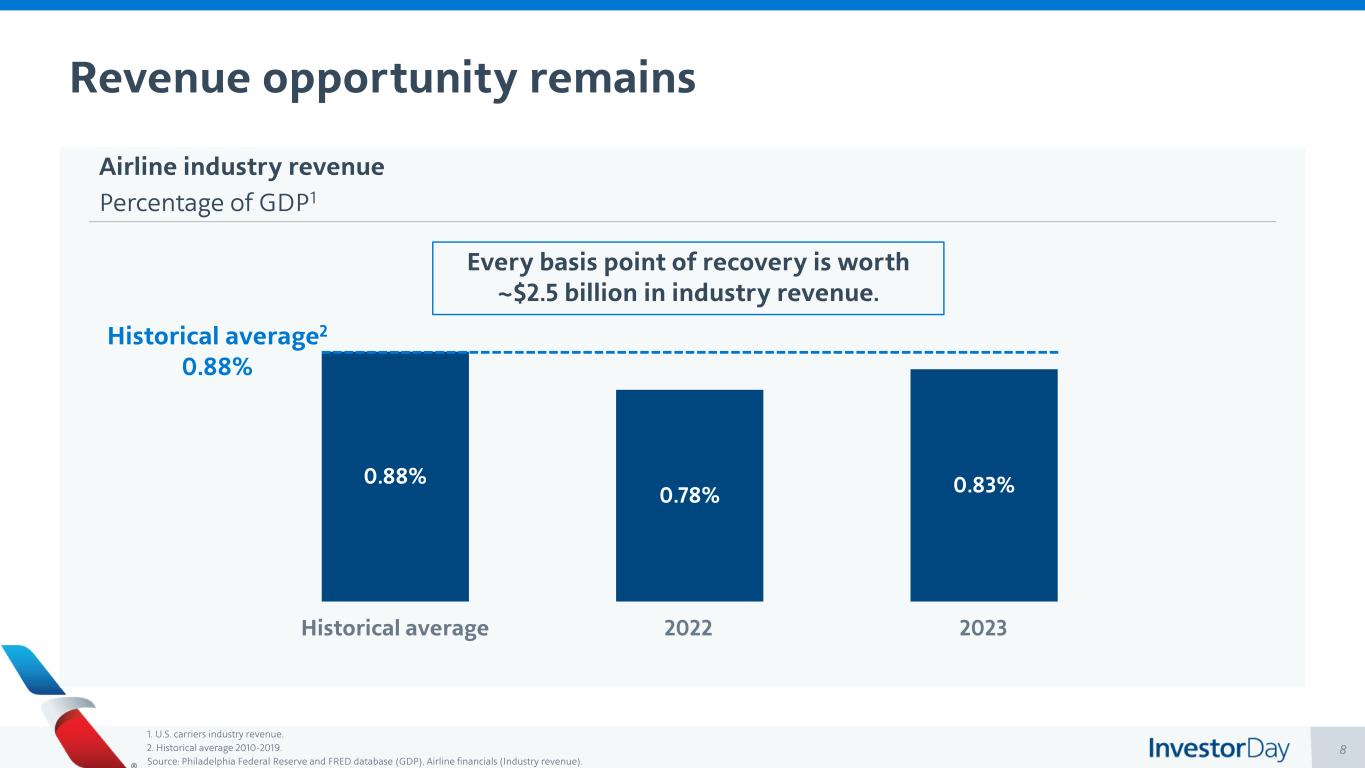

8 0.88% 0.78% 0.83% 歷史平均水平2 0.88% 每個復甦基點的行業收入約為25億美元。1.美國航空公司行業收入。2.2010-2019 年的歷史平均值。來源:費城聯儲和FRED數據庫(GDP),航空公司財務(行業收入)。收入機會仍然存在航空業收入佔國內生產總值的百分比1 2022 2023歷史平均值

9 行業限制因素持續存在發動機問題 OEM 交付延遲供應鏈限制空中交通管制面臨的挑戰

10 我們是一家改版的航空公司。

11 人、計劃、流程重組高級領導團隊行業經驗外部專業知識

12 實現了可靠的運營完成係數% 97.4% 97.6% 98.9% 2018 年 2019 年 2023 年來源:內部數據。

13 美國恢復盈利調整後的税前收益(虧損)1 億美元 2.9 美元(12.2 美元)(6.9 美元)0.5 美元 2.5 美元 2019 年 2021 年 2021 年 2021 2023 2023 1 1.調整後的税前收益(虧損)不包括税前淨特殊項目的影響,屬於非公認會計準則衡量標準。參見附錄中的 GAAP 與非 GAAP 的對賬。資料來源:航空公司財務。

14 $54 $46 $43 2021年第二季度 2022年 YE 2023 加強了我們的資產負債表債務總額1,2 $B 1.截至相應期末。2.債務總額包括債務、融資和經營租賃負債以及養老金債務。來源:航空公司財務。峯值114億美元

15 項獎項和榮譽三大信用評級機構實現評級上調 2023 年 TPG 獎最佳精英計劃連續第 11 年榮獲 2023 年 TPG 獎最佳精英計劃最佳美國航空公司忠誠度計劃連續第三年入選道瓊斯可持續發展北美指數,並首次入選世界指數

未來的 16 個機會可以推動價值。

17 個引人注目的價值創造驅動因素重組業務資產利用率、生產力、採購卓越運營強大可靠的運營獎勵領先的旅行獎勵計劃和聯名信用卡機會網絡最強大的國內和短途國際網絡 Fleet Young 和簡化的利潤擴張長期自由現金流

18 2024E 2025E 2026E+ 調整後的息税折舊攤銷前利潤率1 ~ 14% — 16% ~ 15% — 18% 自由現金流2~20億美元 > 20億美元 > 30億美元關鍵目標指標註意:由於目前無法確定淨特殊項目的全部性質和金額,公司無法將某些前瞻性指引與相應的GAAP指標完全調和。1.調整後的息税折舊攤銷前利潤率是非公認會計準則的衡量標準。調整後的息税折舊攤銷前利潤定義為不包括淨利息和其他非營業外支出、税款、折舊、攤銷和飛機租金前的淨特殊項目影響的收益。2.調整後的自由現金流是非公認會計準則的衡量標準。調整後的自由現金流定義為經營活動提供的淨現金減去投資活動中使用的淨現金,經調整(1)短期投資的淨銷售額和(2)限制性現金的變化。

19 議程商業執行瓦蘇·拉賈,首席商務官卓越運營官戴維·西摩,首席運營官利用技術進行再造加內什·賈亞拉姆,首席數字和信息官領導績效和問責科爾·布朗,首席人事官最大化價值創造德文·梅,首席財務官

20 個商業機會 Fleet Network Rewards 重點執行卓越運營重組業務利潤擴張長期自由現金流創造美國完全有能力創造價值

21 商業執行 VASU RAJA 首席商務官

22 航空公司收入與國內生產總值的趨勢 104% 107% 117% 117% 122% 134% 146% 155% 100% 99% 104% 111% 116% 44% 76% 125% 141% 2014 2015 2017 2018 2019 2020 2020 2021 2023 國內生產總值(GDP)航空業收入來源:費城聯邦儲備委員會(GDP),航空公司財務(行業收入)。索引至 2014 年

23一些收入來源表現出更快, 更穩定的增長1.與飛行常客計劃 (FFP) 相關的總收入,包括乘客和非乘客部分。來源:公司報告、內部分析。2.1% 2.9% 4.3% 長途乘客短途乘客 FFP 收入年化增長 2019-2023 年 1

24 我們在創造持久收益方面處於獨特的地位。我們的短途網絡是客户和投資者價值的基礎 AAdvantage®(我們的旅行獎勵計劃)是我們為客户和投資者帶來價值增長的源泉

2.5 為客户和投資者增加價值建立最佳網絡建立最佳旅行獎勵計劃結論

26 建立最佳旅行獎勵計劃結論建立最佳網絡為客户和投資者增加價值

27 LAX PHX DFW ORD MIA CLT NYC PHL DCA 我們是一家定位獨特的全球星型網絡運營商

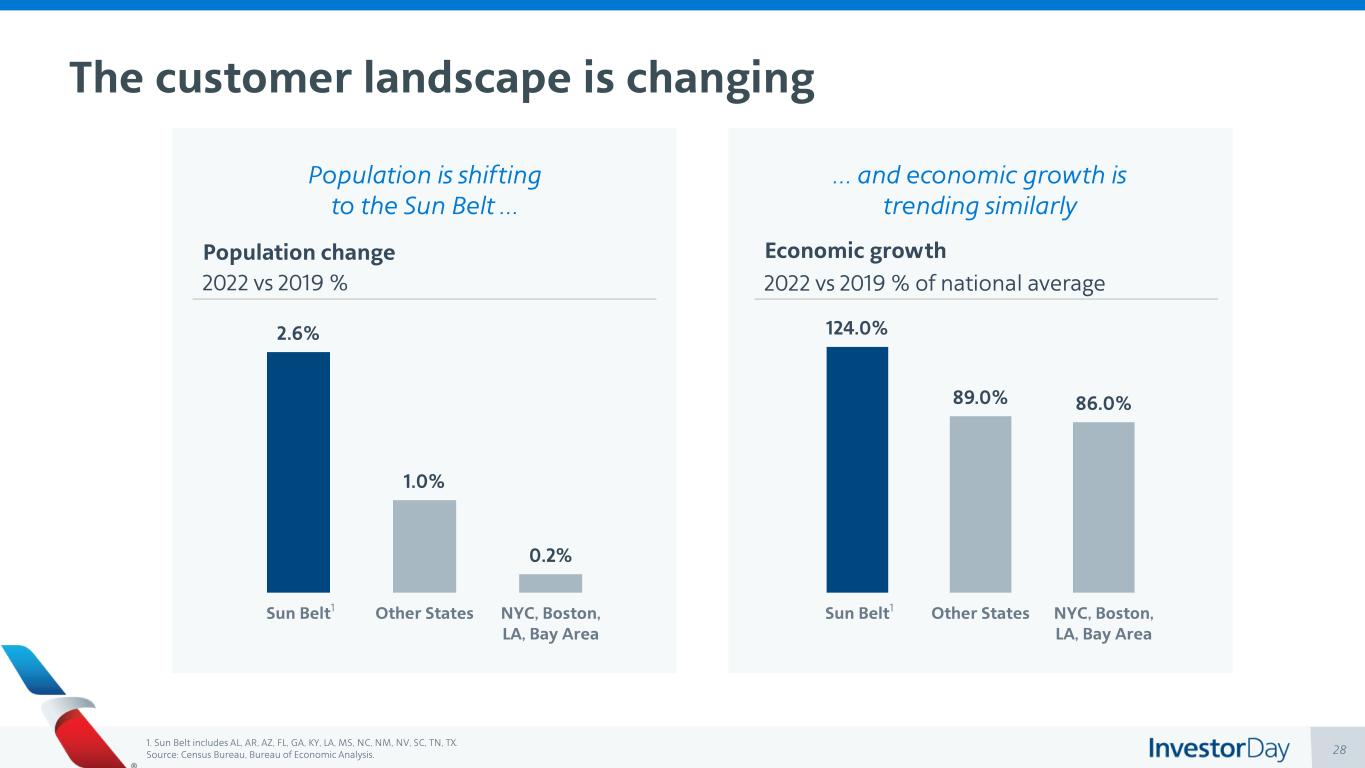

28 124.0% 89.0% 86.0% Sun Belt 其他州紐約市、洛杉磯波士頓、灣區 2.6% 1.0% 0.2% Sun Belt 其他州紐約市、洛杉磯波士頓、灣區客户格局正在發生變化 1.太陽帶包括阿拉巴馬州、阿肯色州、亞利桑那州、佛羅裏達州、喬治亞州、肯塔基州、洛杉磯、密西西比州、北卡羅來納州、新墨西哥州、內華達州、南卡羅來納州、田納西州資料來源:人口普查局、經濟分析局。... 經濟增長也呈類似的趨勢人口正在向太陽地帶轉移... 2022年與2019年的人口變化佔全國平均水平的百分比 2022年與2019年的百分比% 1 1

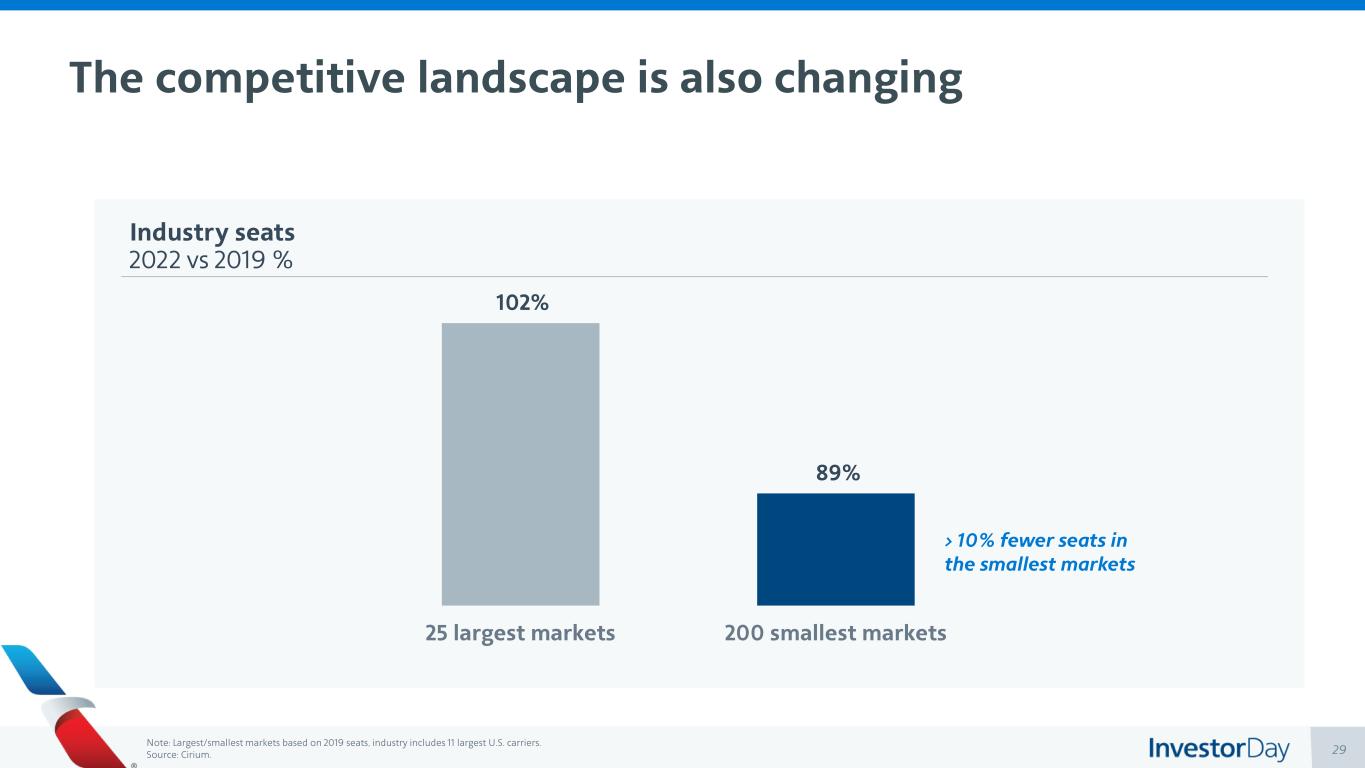

29 競爭格局也在發生變化注意:根據2019年的座位來看,最大/最小的市場,該行業包括11家最大的美國航空公司。來源:Cirium。最小市場的座位減少了10%以上 102% 89% 25 個最大的市場 200 個最小的市場行業席位與 2019 年相比百分比

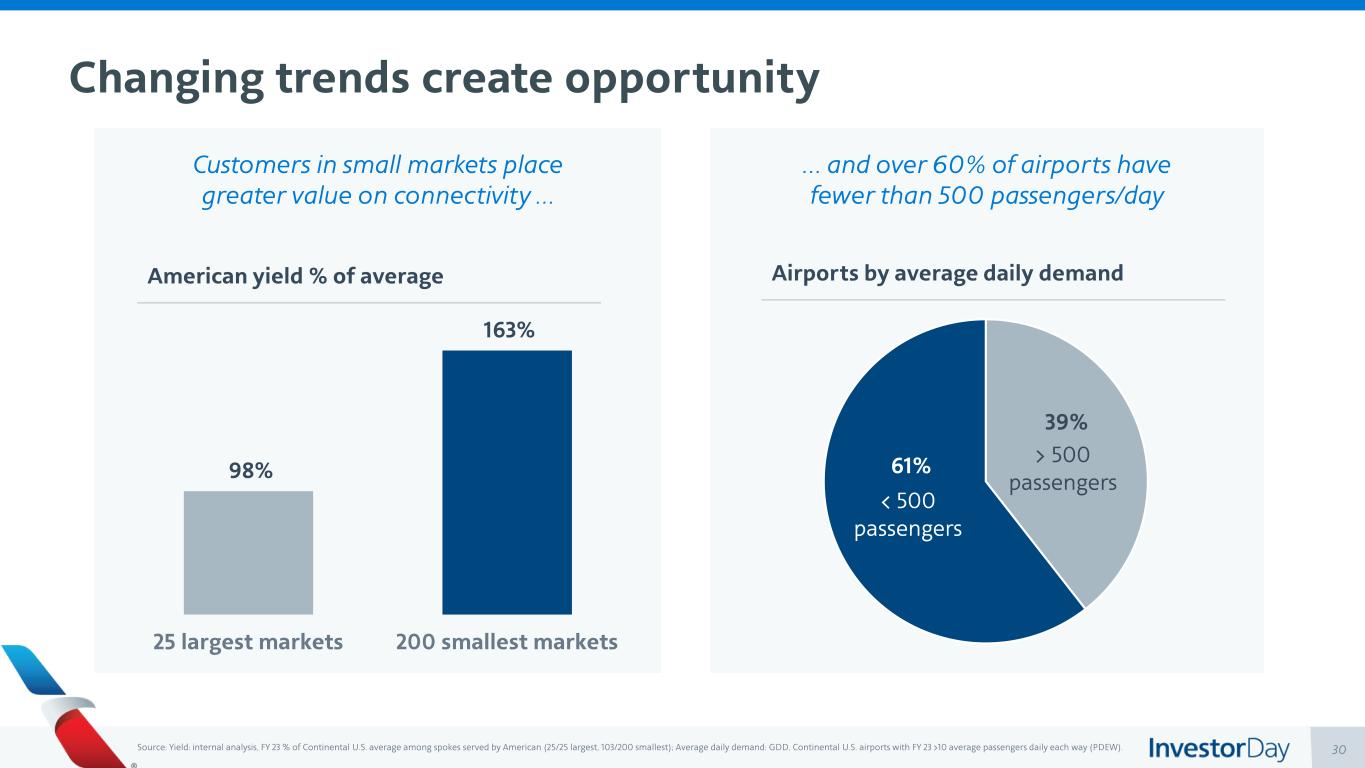

30種不斷變化的趨勢創造機會來源:收益率:內部分析,美國航空航空(25/25財年最大,103/200最小)佔美國大陸平均水平的23%;平均每日需求:GDD,23財年平均每天單程乘客人數超過10人的美國大陸機場(PDEW)。... 超過60%的機場每天的乘客少於500名小型市場的客户對連接的重視程度更高... 98% 163%25個最大的市場 200個最小的市場 61% 500 名乘客美國產量佔平均每日需求量機場的百分比

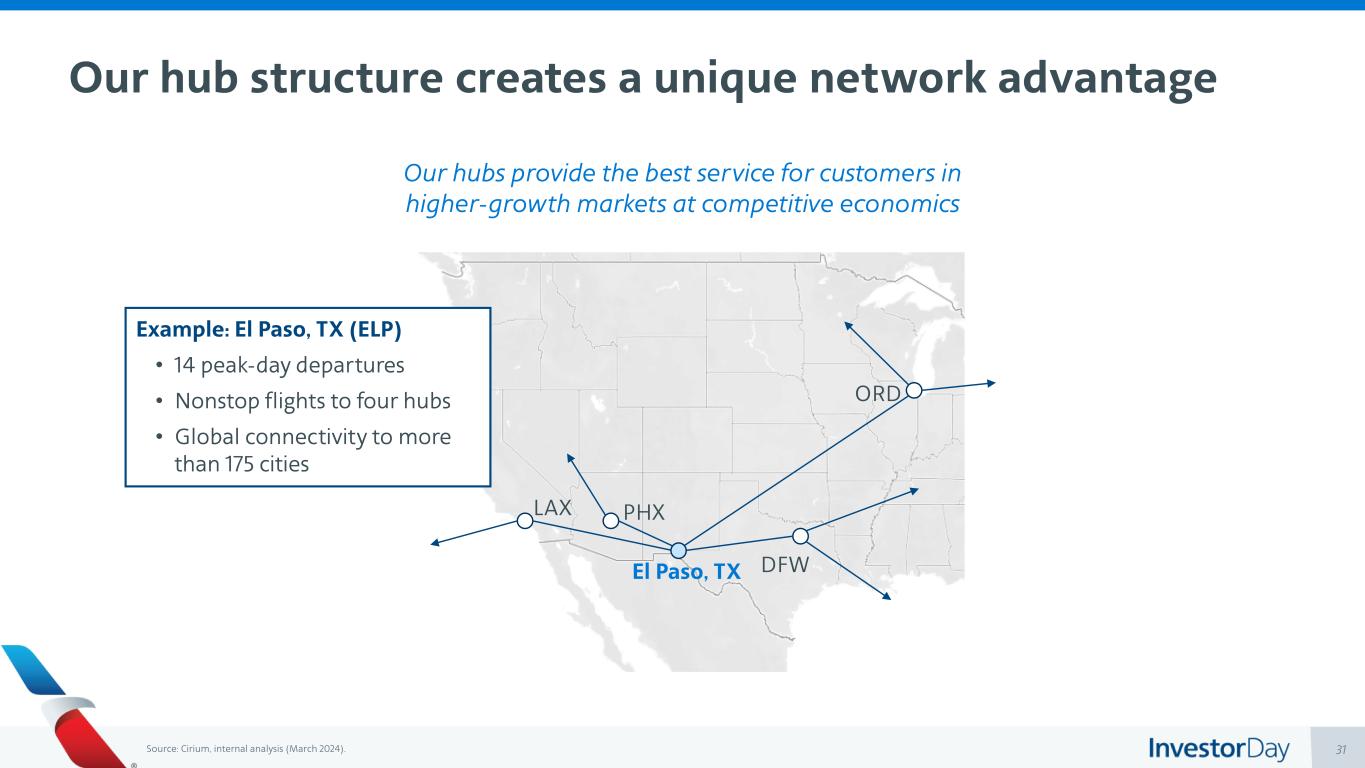

31 我們的樞紐結構創造了獨特的網絡優勢來源:Cirium,內部分析(2024年3月)。我們的樞紐通過競爭經濟學 LAX PHX DFW ORD ORD 德克薩斯州埃爾帕索為高增長市場的客户提供最佳服務。示例:德克薩斯州埃爾帕索(ELP)• 14 個高峯日起飛航班 • 飛往四個樞紐的直飛航班 • 通往 175 個以上城市的全球連接

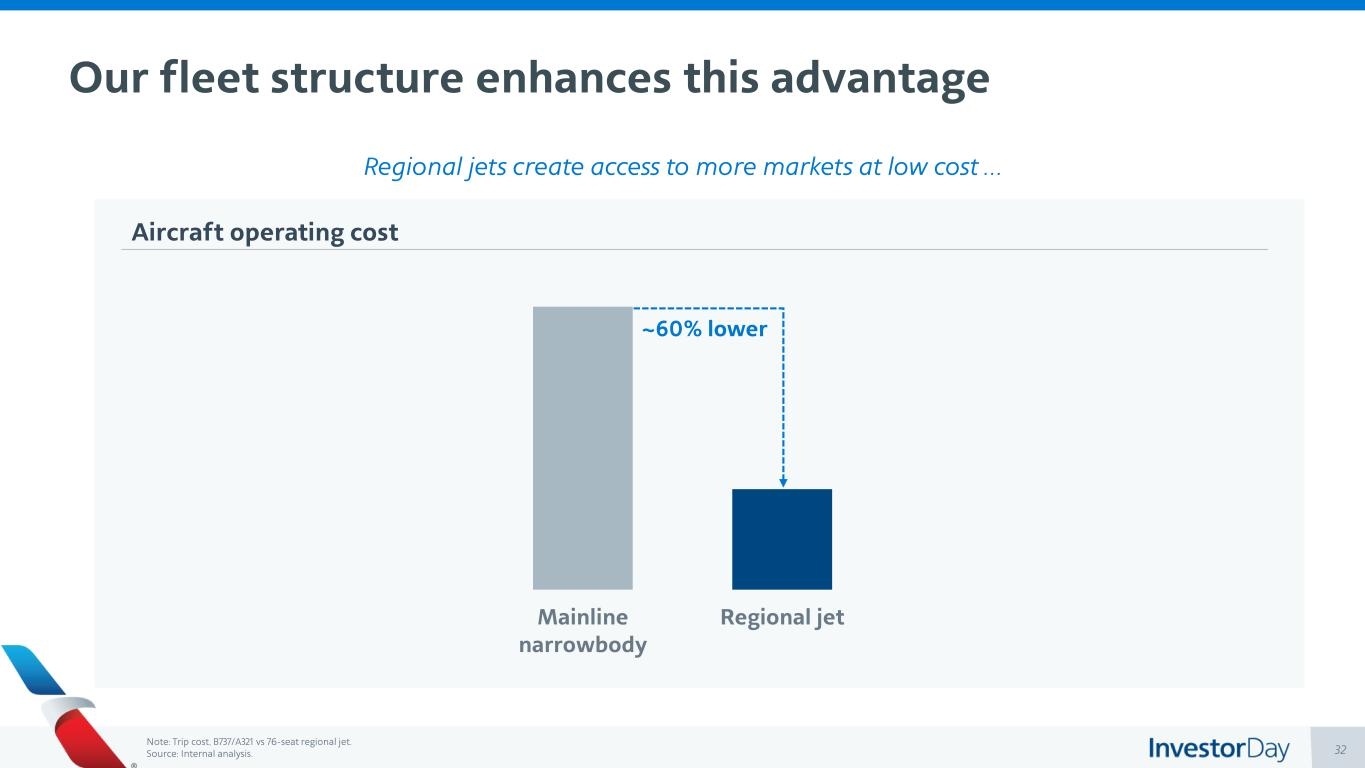

32 架飛機的運營成本支線噴氣式飛機以低成本創造了進入更多市場的機會... 主線窄體支線噴氣式飛機降低了約 60% 我們的機隊結構增強了這一優勢注意:旅行成本,B737/A321 與 76 座支線噴氣式飛機。來源:內部分析。

33 因此,我們的網絡為客户創造了最大的價值美國其他運營商網絡運營商提供卓越的網絡服務來源:Cirium,2024 年 3 月時刻表;基於高峯日出發時間和/或網絡運營商之間的直飛目的地、國內始發流量 U.S DOT T-100 YE 2023 年 9 月的卓越網絡服務。在 300 個分支中有 200 個提供卓越的網絡起點-目的地市場比其他運營商多 30% 的始發地-目的地市場是美國獨有的 > 45% 的國內流量來自最大市場以外

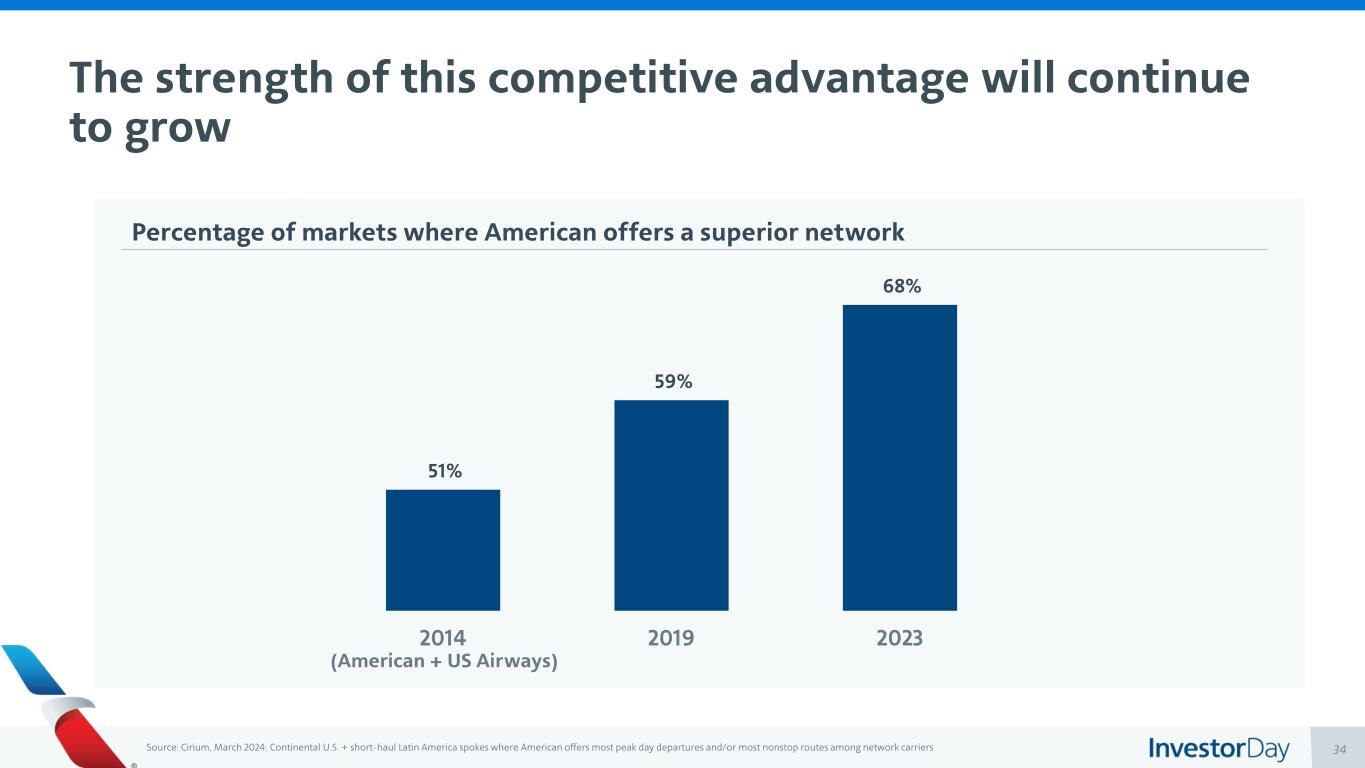

34 這種競爭優勢的力量將繼續增強來源:Cirium,2024 年 3 月;美國大陸航空+ 拉丁美洲短途航線輻射中,美國航空在網絡運營商之間提供最多的高峯日間起飛航班和/或最多的直達航線。(美國航空 + 美國航空)51% 59% 68% 2014 2019 2023 美國航空提供卓越網絡的市場的百分比

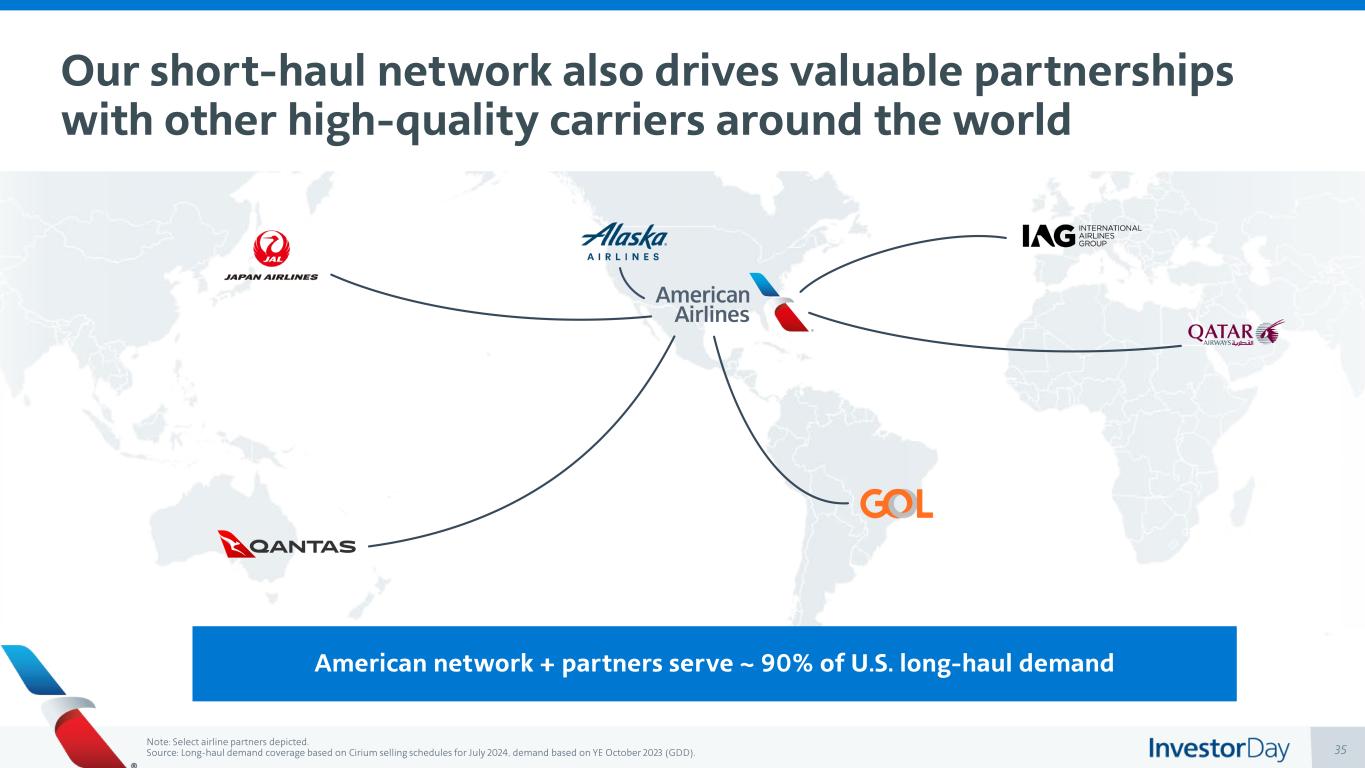

35 我們的短途網絡還推動了與世界各地其他高質量航空公司的寶貴合作伙伴關係。注:所示為精選航空公司合作伙伴。來源:長途需求覆蓋範圍基於Cirium2024年7月的銷售計劃,需求基於2023年10月(GDD)。美國網絡+合作伙伴可滿足約90%的美國長途需求

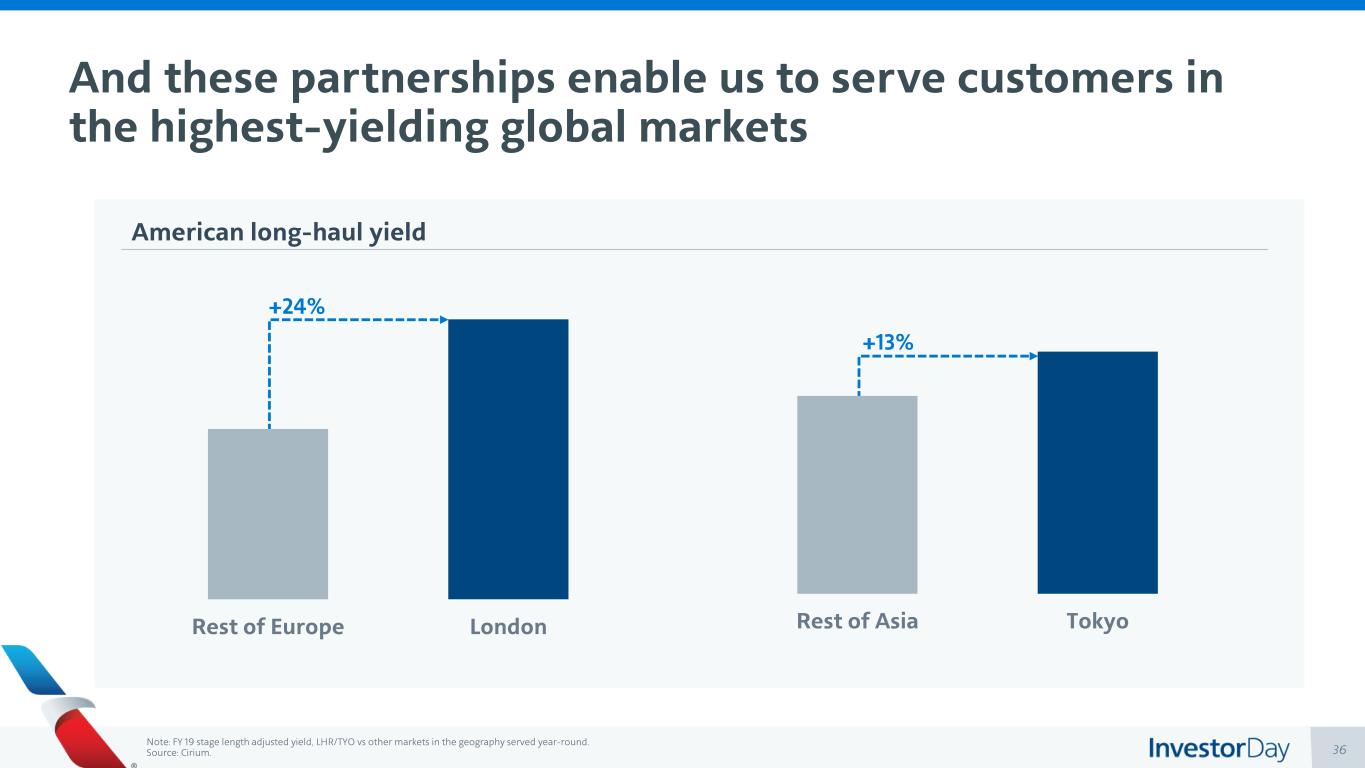

36 亞洲其他地區東京 +13% 這些合作伙伴關係使我們能夠為收益率最高的全球市場的客户提供服務。注:19財年階段長度調整後收益率,LHR/TYO與該地區全年服務的其他市場對比。資料來源:Cirium。美國長途收益率歐洲其他地區倫敦+24%

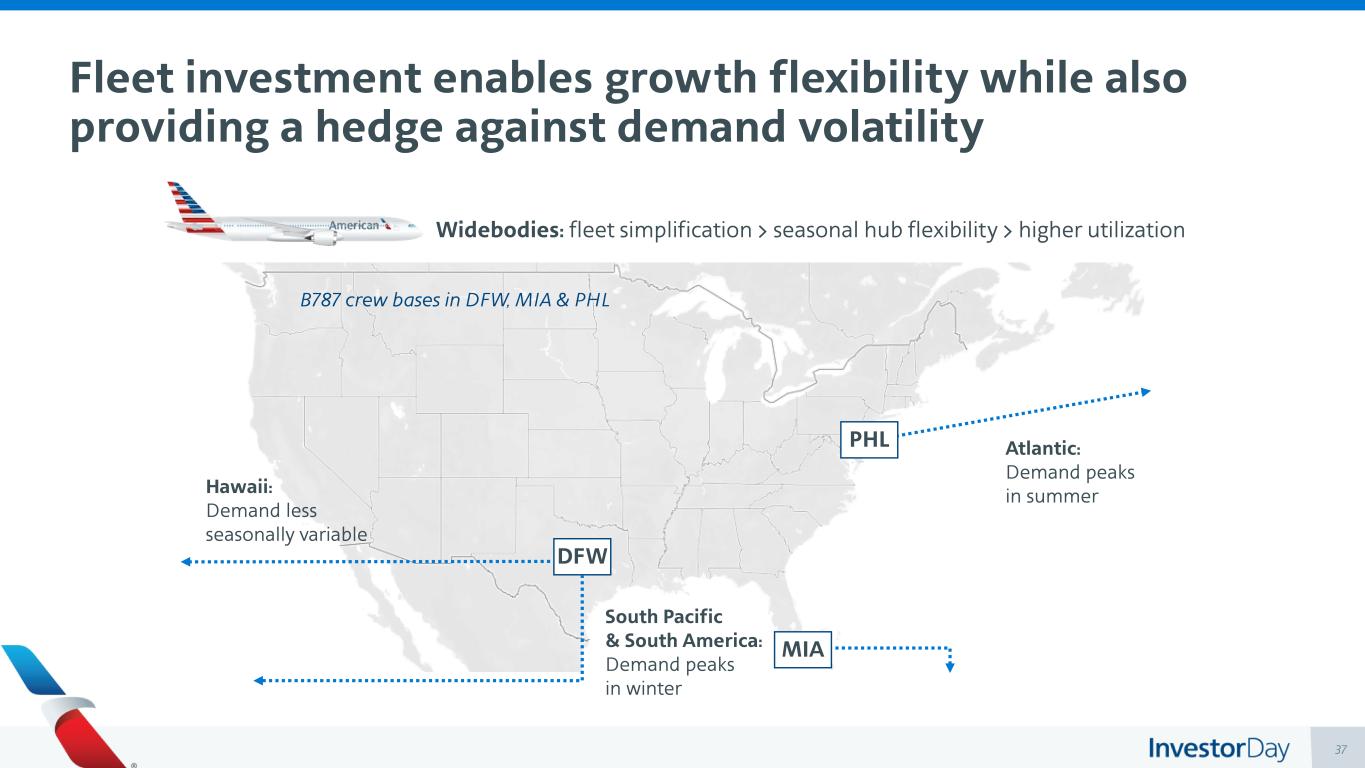

37 艦隊投資可實現增長靈活性,同時還可以對衝需求波動寬體:機隊簡化 > 季節性樞紐靈活性 > 更高的利用率大西洋:夏季需求峯值南太平洋和南美洲:冬季需求高峯 DFW、MIA 和 PHL PHL MIA 夏威夷:需求較少季節可變 DFW

38 艦隊的投資可實現增長靈活性,同時還可以對衝需求波動 A321XLR:多功能性和經濟性改善跨大西洋收入/旅行成本/座位比洛杉磯國際機場低約 15% ~ 25% 注意:與部署在跨大西洋/橫貫大西洋市場的現有飛機相比,A321XLR 的經濟性。來源:內部分析。

39 建立最佳網絡中小型市場的旅行需求不斷增長我們的短途網絡在大規模為這些客户提供服務方面具有獨特的優勢。基於我們的短途網絡實力、持久的航空合作伙伴關係以及高效和多功能的長途機隊,我們正在為這些市場的客户建立有利可圖的長途特許經營權。這種優勢將繼續增長並推動價值

40 建立最佳網絡結論建立最佳旅行獎勵計劃為客户和投資者增加價值

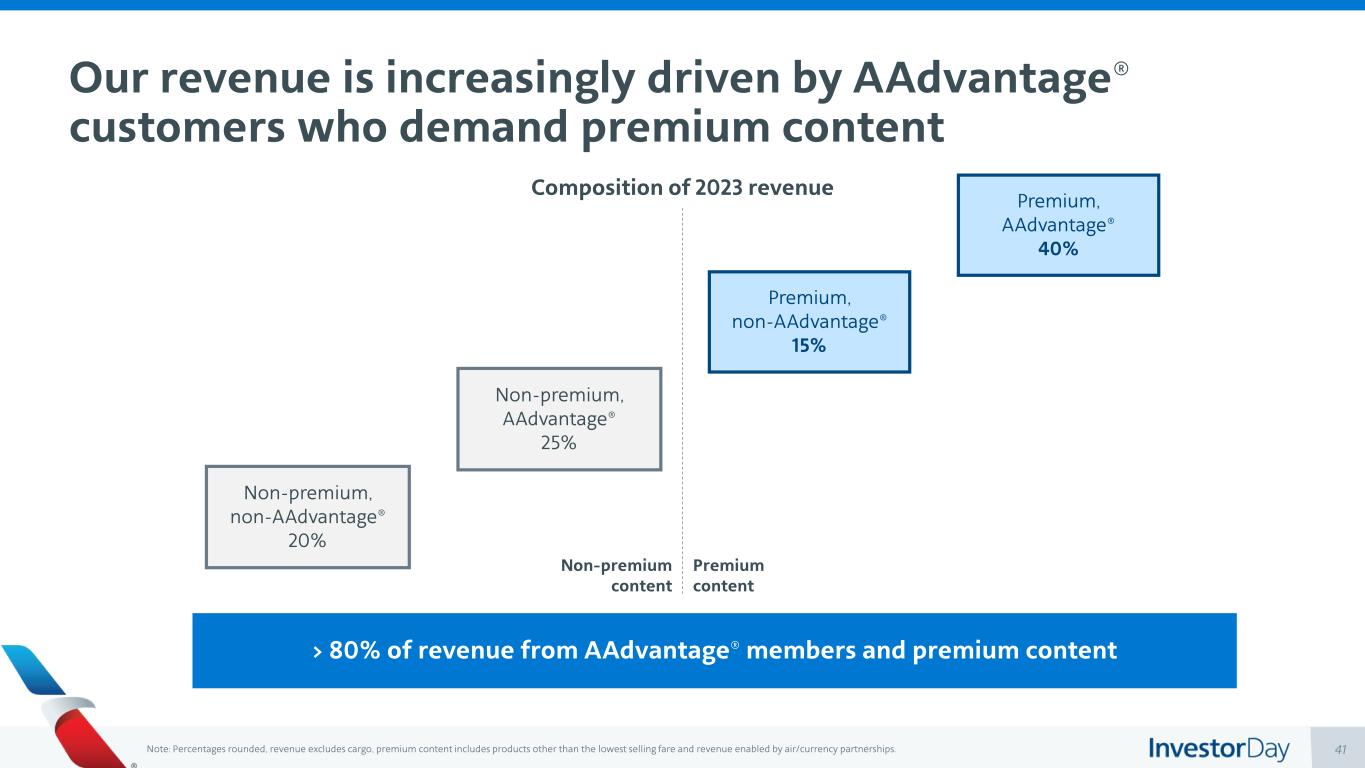

41 我們的收入越來越多地由需要優質內容的 AAdvantage® 客户推動。注意:百分比四捨五入,收入不包括貨物,優質內容包括除最低銷售票價和航空/貨幣合作伙伴關係收入之外的產品。> 80% 的收入來自 AAdvantage® 會員和優質內容非優質內容 2023 年收入構成非優質、非 AAdvantage® 20% 非高級版、非 AAdvantage® 25% 高級版、非 AAdvantage® 15% 高級版、AAdvantage® 15% 高級版、AAdvantage® 15% 高級版、AAdvantage® 15% 高級版、AAdvantage® 15% 高級版、AAdvantage® 40%

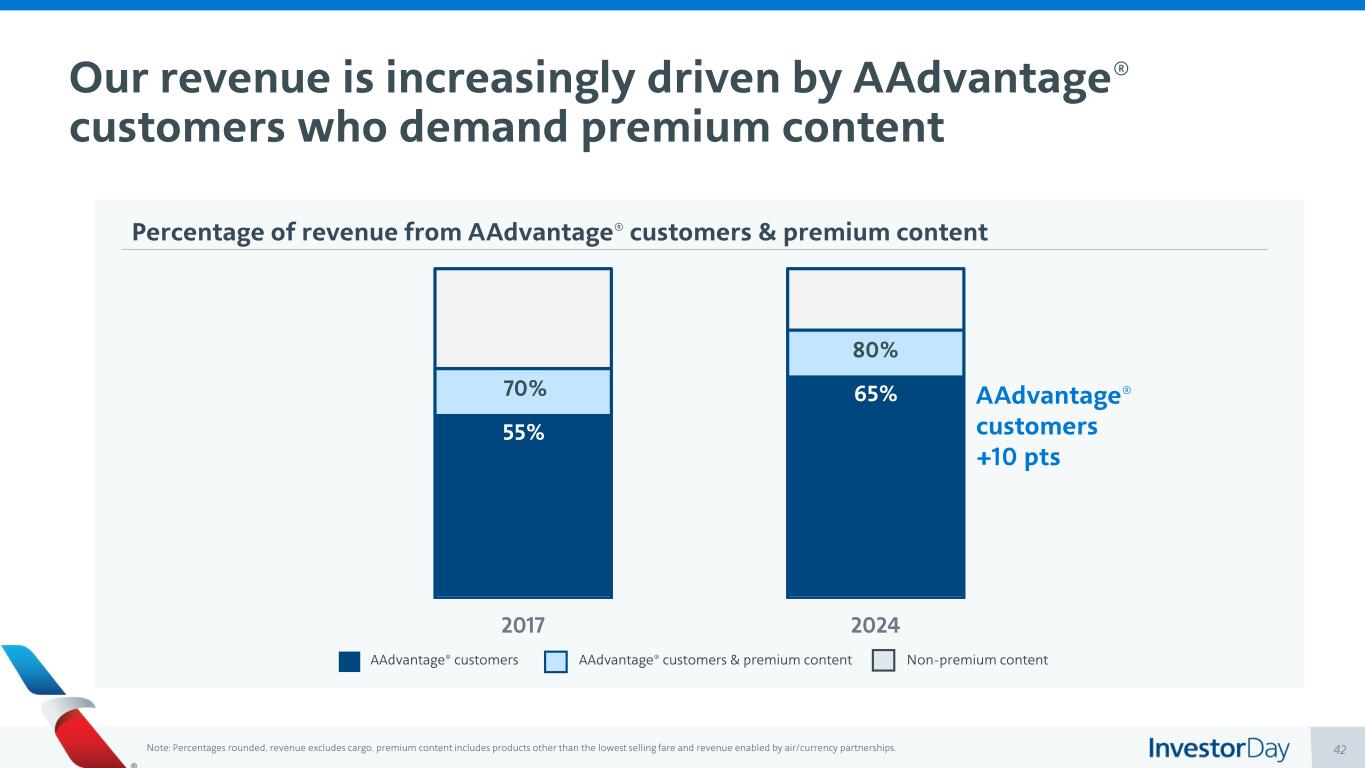

42 我們的收入越來越多地由需要優質內容的 AAdvantage® 客户推動。注意:百分比四捨五入,收入不包括貨物,優質內容包括除最低銷售票價和航空/貨幣合作伙伴關係收入之外的產品。70% 80% 2017 2024 年來自 AAdvantage® 客户和優質內容的收入百分比 65% 55% AAdvantage® 客户 +10 分 AAdvantage® 客户 AAdvantage® 客户和優質內容非優質內容

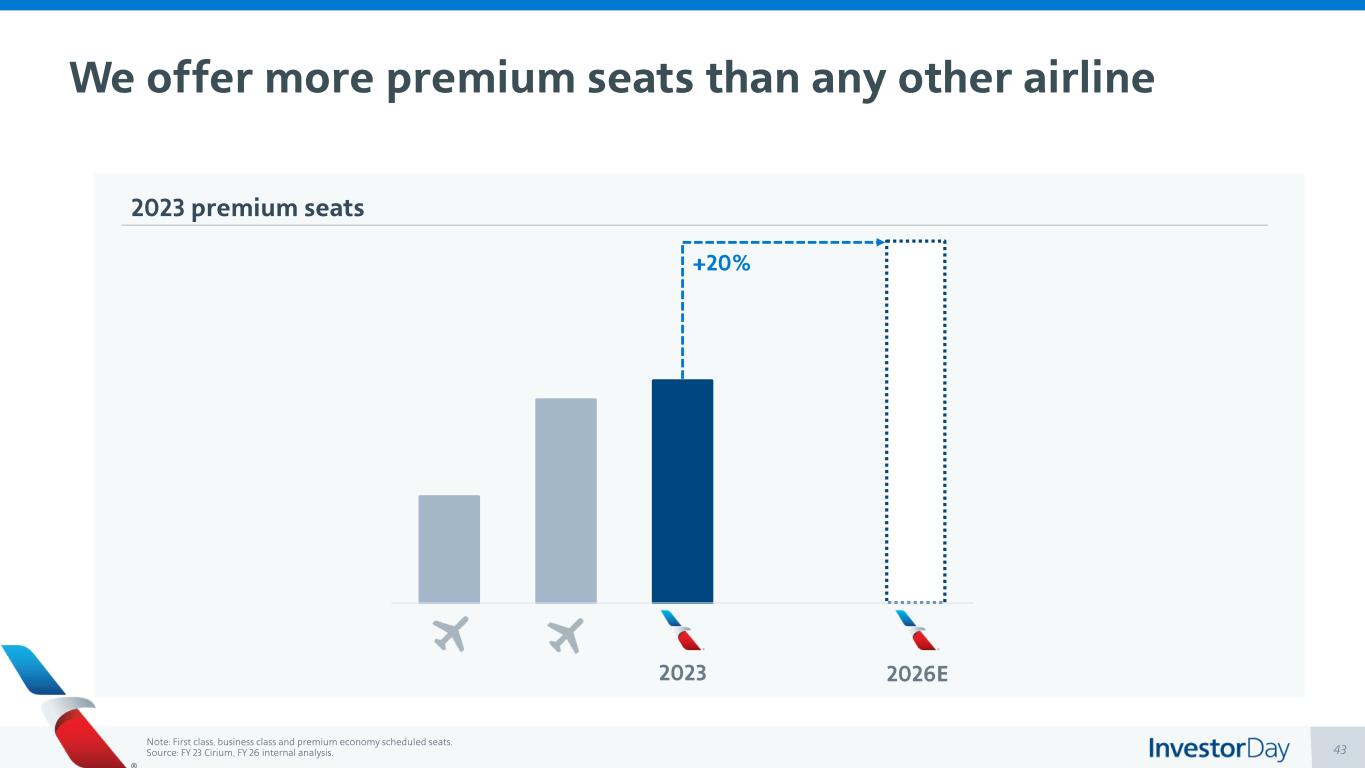

43 2026E 2023 高級座位 2023 +20% 我們提供的高級座位比任何其他航空公司都要多。注意:頭等艙、商務艙和高級經濟艙定期座位。資料來源:23財年Cirium,26財年內部分析。

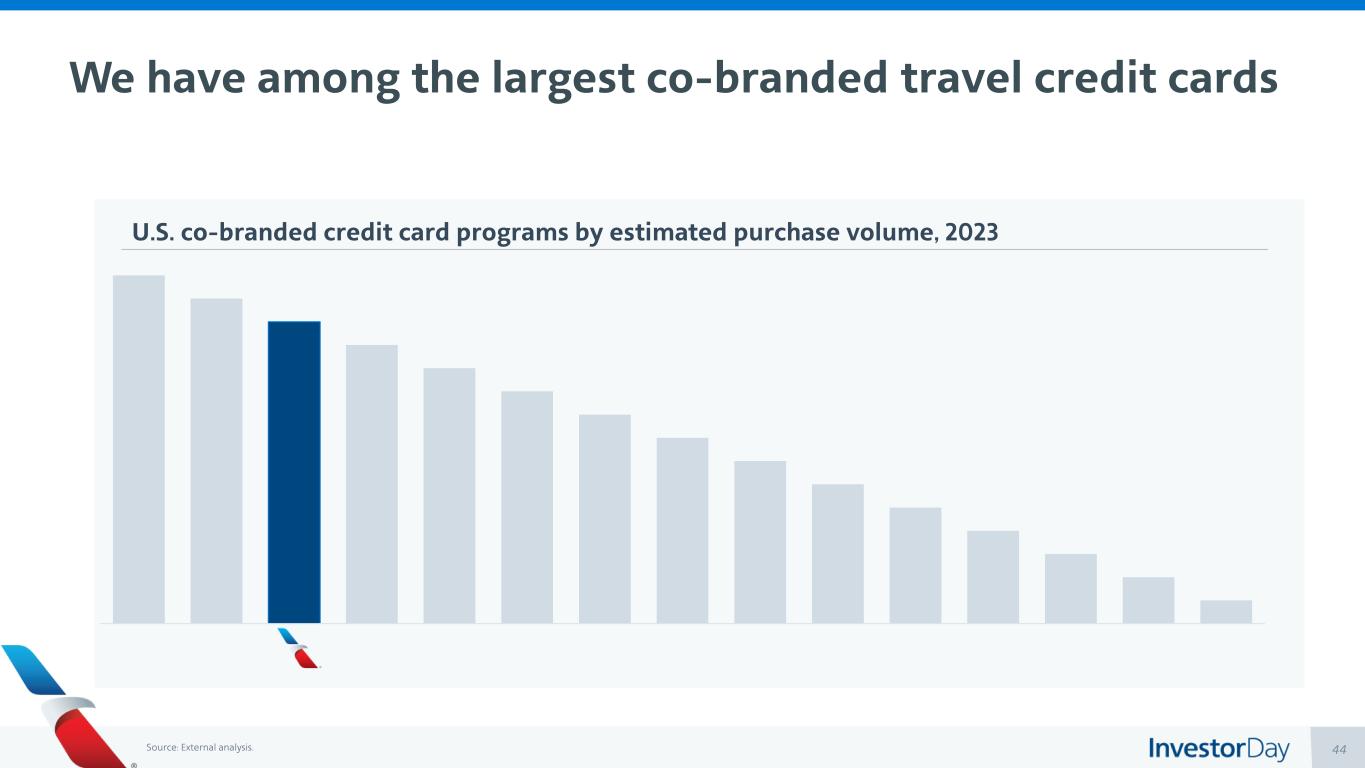

44 我們擁有最大的聯名旅行信用卡之一。來源:外部分析。2023 年按預計購買量劃分的美國聯合品牌信用卡計劃

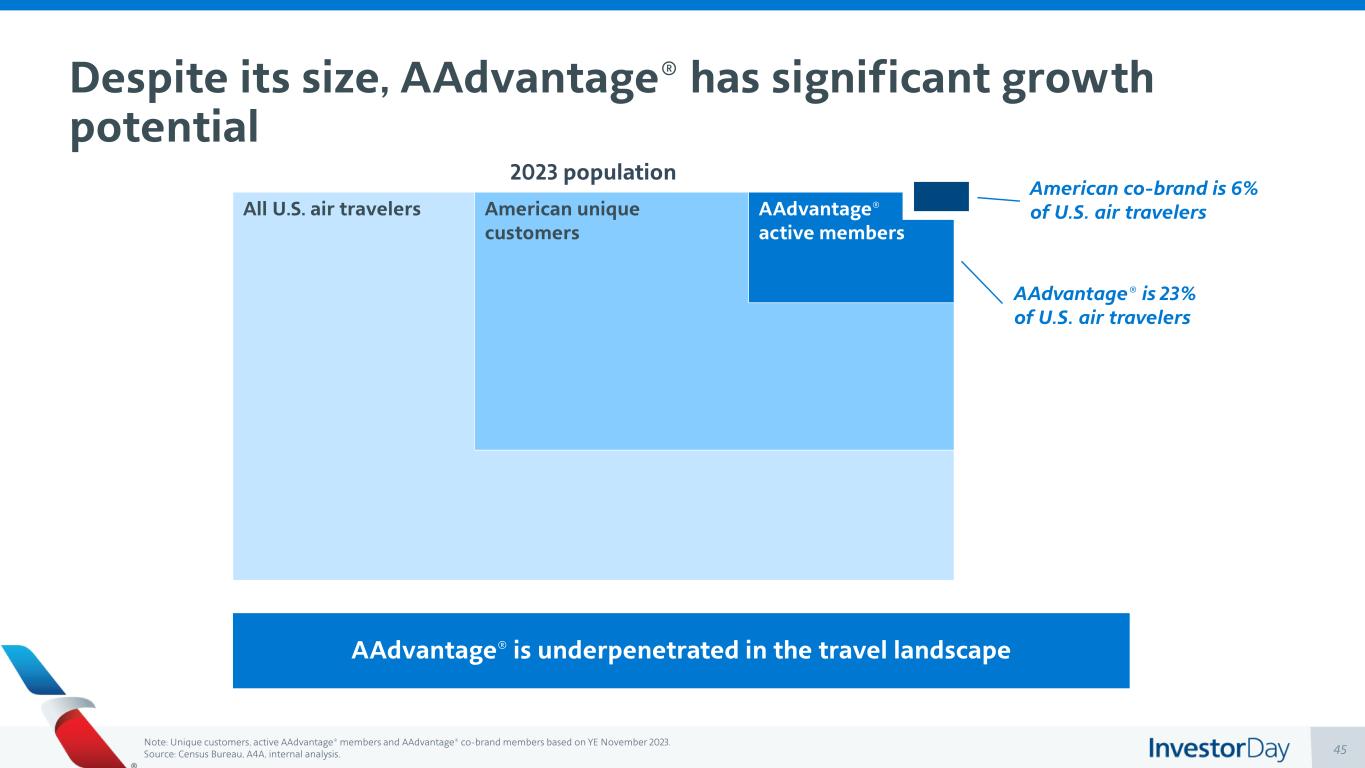

45 儘管規模龐大,但AAdvantage® 在2023年人口中仍具有巨大的增長潛力。注:根據2023年11月,獨立客户、活躍的AAdvantage® 會員和AAdvantage® 聯合品牌會員。資料來源:人口普查局,A4A,內部分析。所有美國航空旅客美國獨立客户 AAdvantage® 活躍會員 AAdvantage® 在旅行領域的滲透率不足。美國聯合品牌佔美國航空旅客的6% AAdvantage® 佔美國航空旅客的23%

46 我們正在重新構想 AAdvantage® 以推動價值輕鬆成為 AAdvantage® 客户讓 AAdvantage® 成為最具回報的計劃為 AAdvantage® 客户帶來差異化的旅行體驗刷新我們的 AAdvantage® 合作伙伴關係

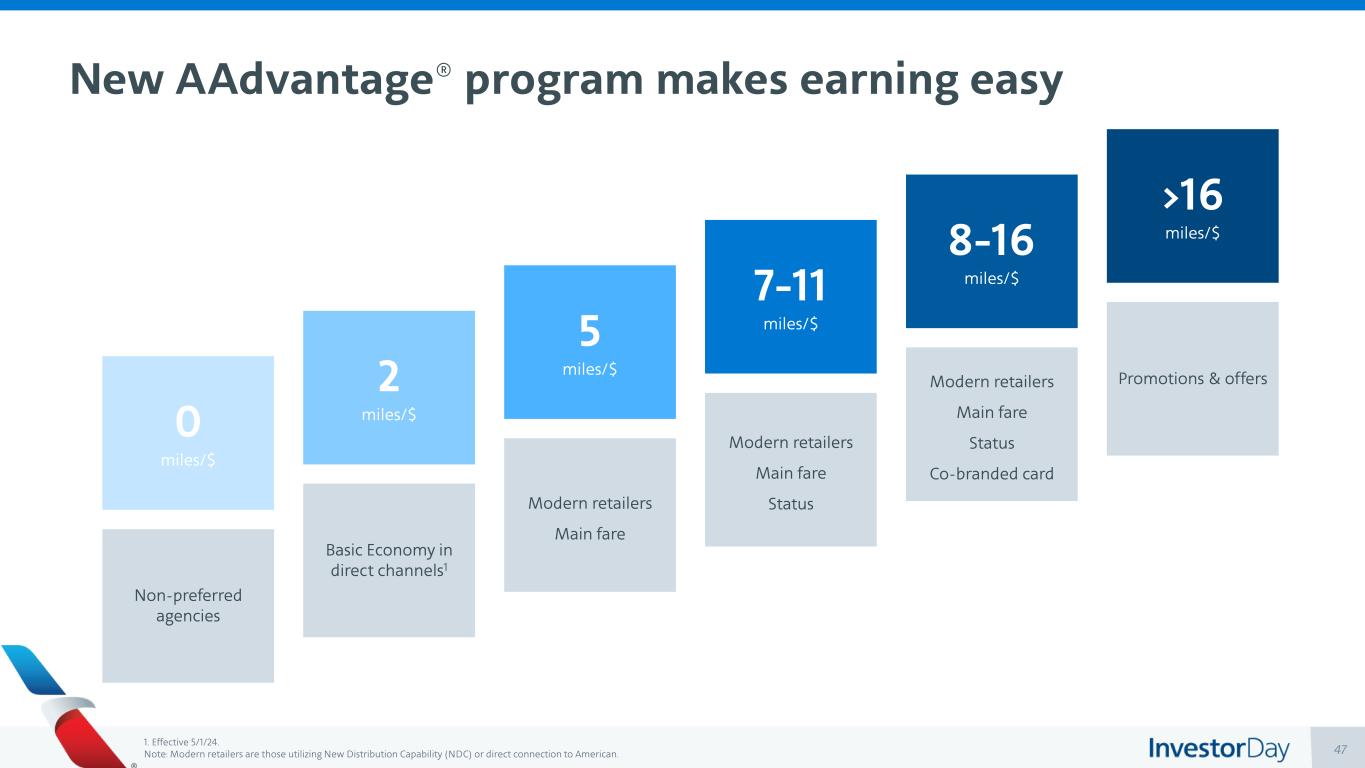

47 全新 AAdvantage® 計劃讓您可以輕鬆賺取 0 里程/美元非優先旅行社 2 里程/美元基礎經濟艙直營渠道1 5 里程/美元現代零售商主票價 7-11 里程/美元現代零售商主票價 8-16 里程/美元現代零售商主要票價狀態聯名卡 >16 里程/美元促銷和優惠 1.24 年 5 月 1 日生效。注意:現代零售商是那些使用新分銷能力(NDC)或與美國直接連接的零售商。

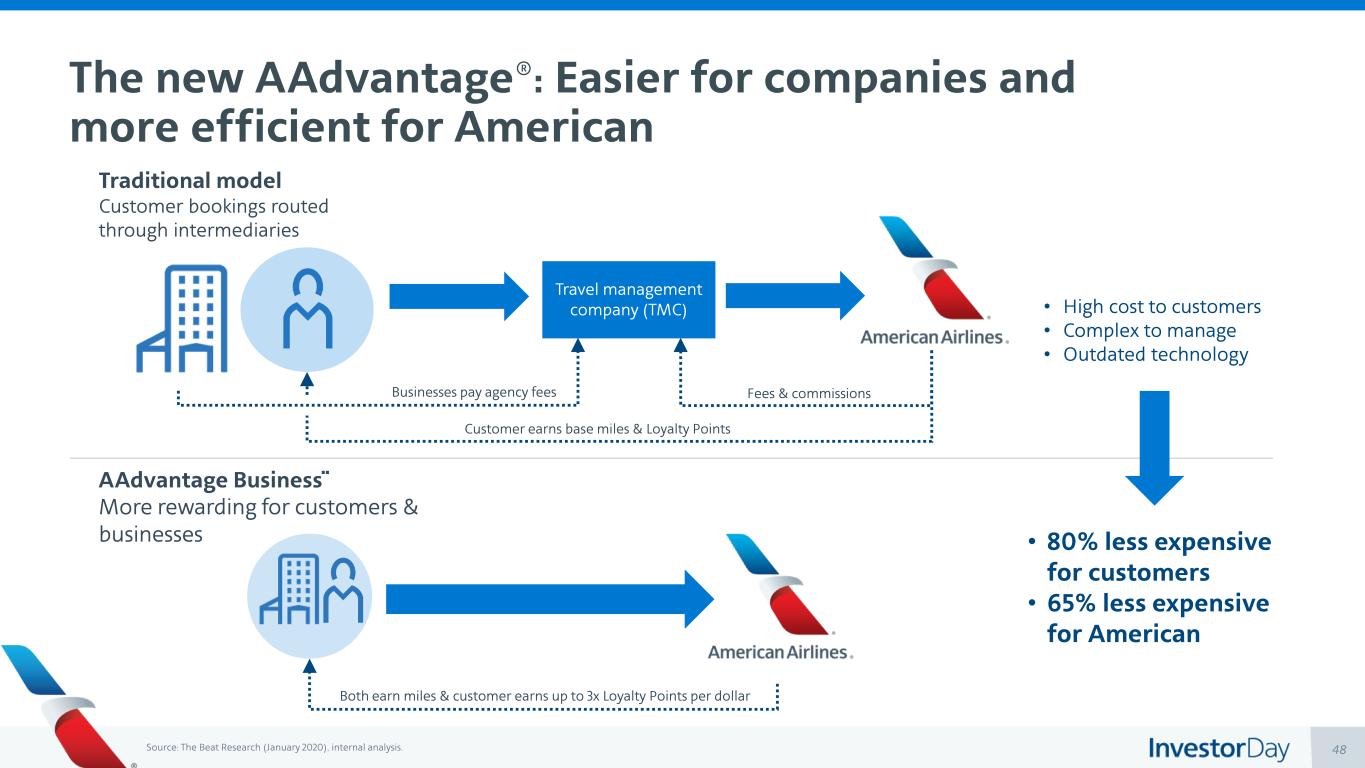

48 新的AAdvantage®:對公司來説更容易,對美國來説更有效率來源:Beat Research(2020年1月),內部分析。AAdvantage Business為客户和企業提供更多獎勵雙方均可賺取里程和客户每美元最多可賺取3倍忠誠度積分旅行管理公司(TMC)費用和佣金客户賺取基本里程和忠誠度積分企業支付代理費 • 客户成本高 • 管理複雜 • 技術過時 • 客户成本降低80% • 通過中介機構進行的美國傳統模式客户預訂的成本降低65%

49 全新的 AAdvantage®:現代發行版為客户提供了更好的內容和更好的服務 +9 分使用我們分發工具的客户更滿意... 這促使他們購買優質內容客户滿意度優質內容對客户收入的貢獻注:客户滿意度:23財年淨推薦值(NPS),優質內容:23財年客户收入不包括貨物,優質內容包括最低銷售票價和航空/貨幣合作伙伴關係收入以外的產品。傳統渠道現代零售 +13 分傳統渠道現代零售

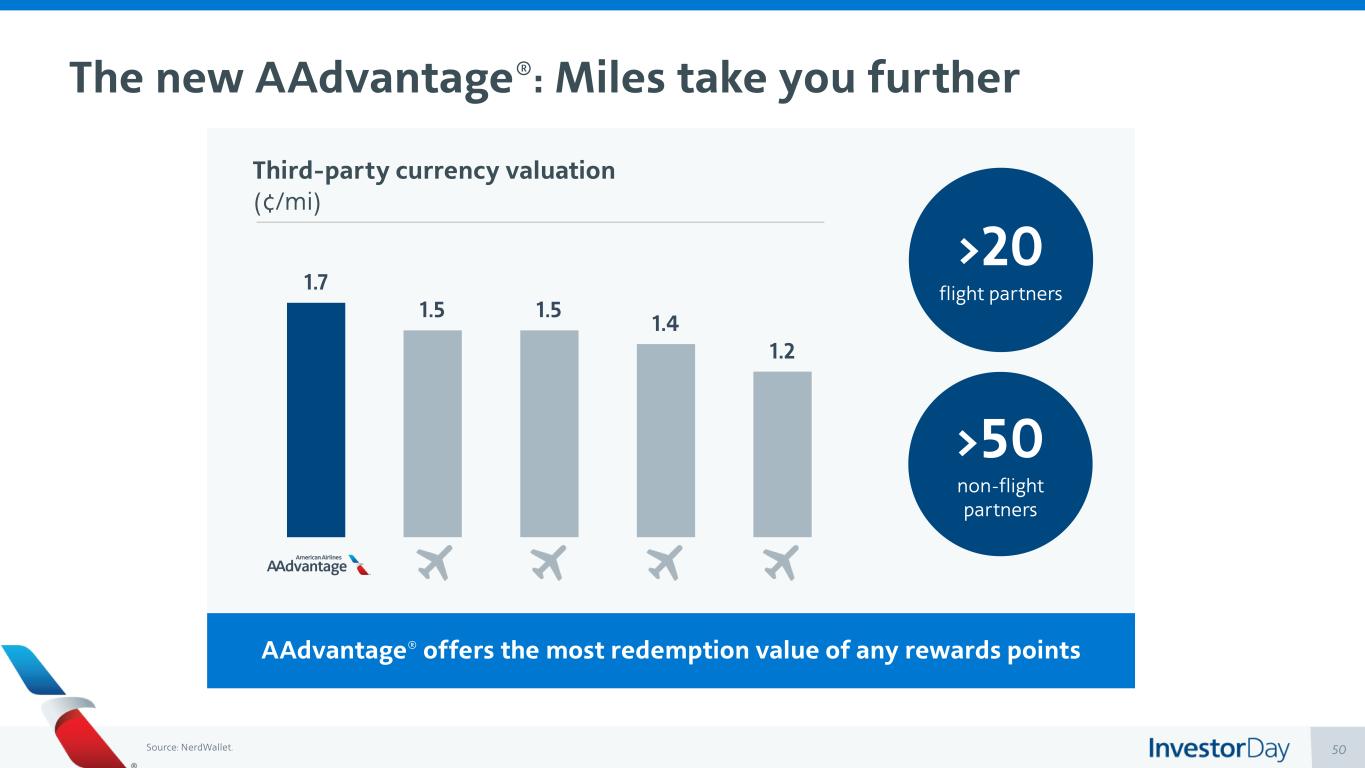

50 全新 AAdvantage®:里程帶你走得更遠來源:NerdWallet。1.7 1.5 1.5 1.4 1.2 第三方貨幣估值 (美分/mi) AAdvantage® 提供的兑換價值是所有獎勵積分中最高的 >20 個飛行合作伙伴 >50 個非飛行合作伙伴

51 購物 • 更多里程和數字渠道的專屬內容 • 24 小時預訂保留 • 身份會員:獨一無二的兑換優惠服務 • 100% 的購買均可通過數字方式提供服務 • 機場加急呼叫中心服務 • 當日候補 • 身份會員:首次託運行李免費休息室 • 每位乘客可獨享最多空間的休息室網絡 • 機上餐飲預選 • 身份會員:免費食物/飲料中斷 • 優先安置, 包括非住房合作伙伴 • 更長的旅行積分有效期全新 AAdvantage®:在整個旅行旅程中獨一無二的禮遇,憑身份解鎖

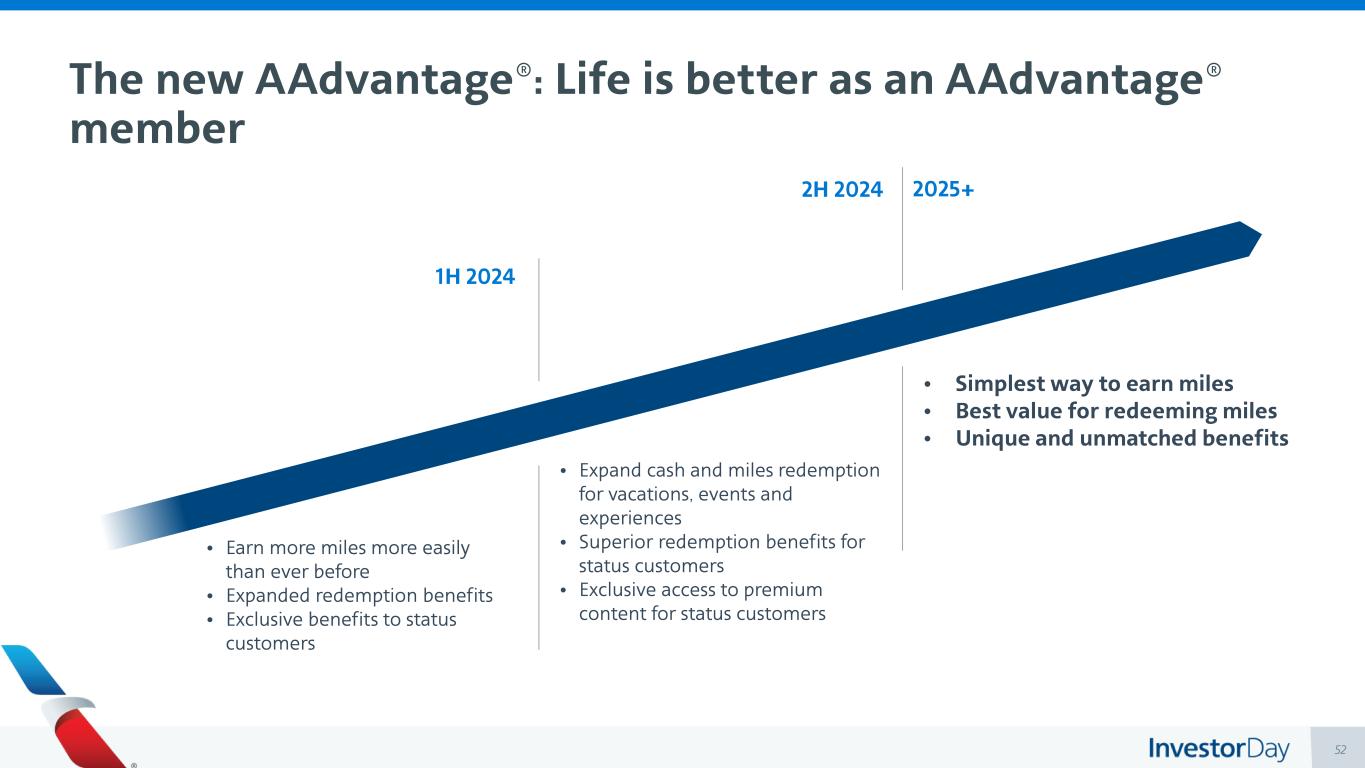

52 全新 AAdvantage®:AAdvantage® 會員 2024 年上半年 2025 年下半年的生活更美好 • 賺取里程的最簡單方式 • 兑換里程的最佳價值 • 獨一無二的福利 • 擴大度假、活動和體驗的現金和里程兑換範圍 • 為會員提供優越的兑換權益 • 會員專享禮遇 • 會員專享福利

53 新的 AAdvantage®:使用最佳的獎勵網絡創建最大的信用卡計劃來源:外部分析按估計購買量劃分的美國聯合品牌信用卡計劃

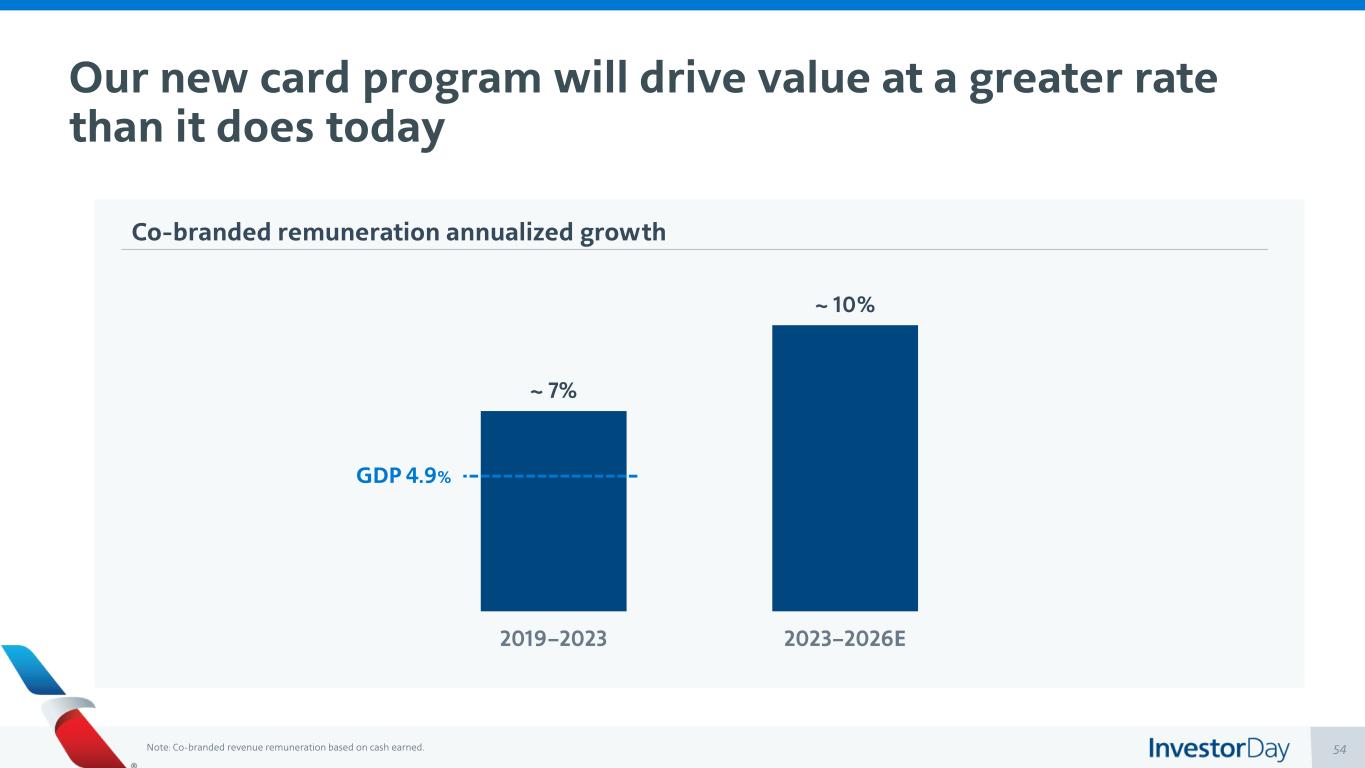

54 ~ 7% ~ 10% 2019—2023 2023—2026E 我們的新信用卡計劃將以比今天更高的速度推動價值增長。注意:聯合品牌的收入薪酬基於賺取的現金支付。聯名薪酬年化增長國內生產總值4.9%

55 建立最佳旅行獎勵計劃我們 80% 的收入1 來自要求優質旅行體驗而不是最便宜票價的客户 AAdvantage® 通過獎勵購買更高價值產品和服務的客户以換取獨特而無與倫比的旅行優惠來滿足這一需求。為了實現這種價值創造,我們將簡化 AAdvantage®,擴大福利,並將我們的聯合品牌信用卡和其他合作伙伴關係重新商業化。我們正在重新構想 AAdvantage®,以複合由此創造的價值我們的網絡 1.不包括貨運收入。

56 為客户和投資者增加價值建立最佳網絡建立最佳旅行獎勵計劃結論

57 我們在創造持久收益方面處於獨特的地位。我們的短途網絡是客户和投資者價值的基礎 AAdvantage®(我們的旅行獎勵計劃)是我們為客户和投資者帶來價值增長的源泉

58 American 為我們的客户和投資者帶來的價值不斷增長具有競爭優勢的短途網絡和航空合作伙伴關係可持續的長途網絡增長重新構想和具有競爭力的獨特旅行獎勵計劃業界領先的收入增長在整個商業週期中持續下去

59 卓越運營大衞·西摩首席運營官

60 個引人注目的價值創造驅動因素重組業務資產利用率、生產力、採購卓越運營強大可靠的運營獎勵領先的旅行獎勵計劃和聯名信用卡機會網絡最強大的國內和短途國際網絡 Fleet Young 和簡化的利潤擴張長期自由現金流生成

61 高效地提供可靠的運營。

6.2 計劃執行恢復投資於運營彈性

63 堅實的運營基礎歷史性全年完成率百分比來源:代表性內部數據。2014—2019 年 2023 年 97.4 98.9 +1.5 點 30,000 次額外航班 300 萬乘客 ~ 1 億美元淨營業收入收益 ~ 3.5 億美元收入

64 2023 年全年完成係數%,主要網絡航空公司的合併運營情況 98.9 98.8 98.2 航空公司 #2 Airline #3 平均每日預定起飛量 5,511 4,507 4,174 堅實的運營基礎來源:內部數據。資料來源:內部數據和MasFlight。歷史全年完成率百分比 2014—2019 年 2023 97.4 98.9 +1.5 點

65 我們的客户注意到 2019 年 2023 年 +11 分來源:淨推薦值。2023 年淨推薦值 vs 2019

66 進一步提高效率勞動力和日程規劃決策支持工具資產利用率

67 提高資產利用率更年輕、更簡化的車隊預測性維護工作電子維護記錄

68 將發動機大修能力提高60%。來源:內部數據。

69 日常決策不規則操作使用技術和大數據以最佳方式求解

70 精打細算餐飲服務洗手間下飛機/登機加油卸貨/裝袋清潔

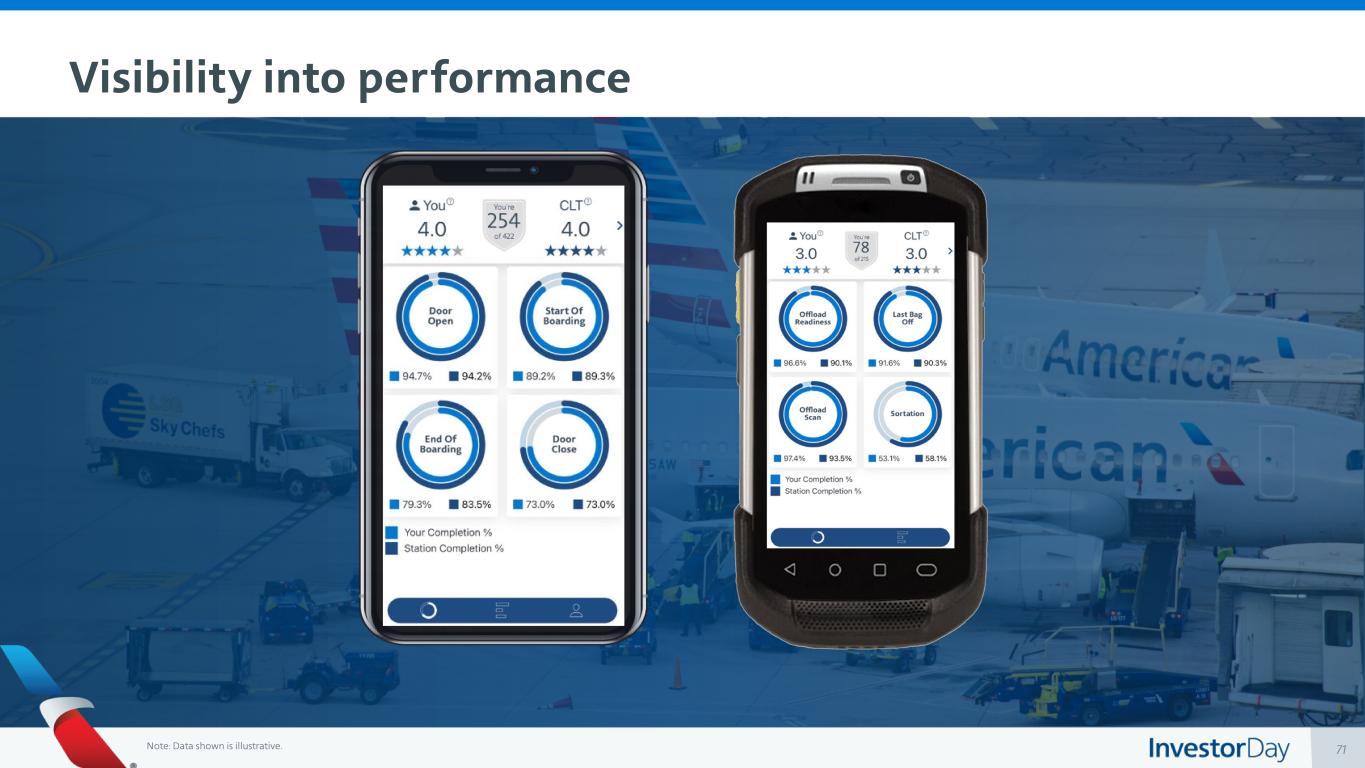

71 績效可見性注:所示數據僅供參考。

72 使用技術和大數據以最佳方式解決日常決策不規則操作

73 整個團隊都在追求卓越的運營。

74 利用技術進行重組 GANESH JAYARAM 首席數字和信息官

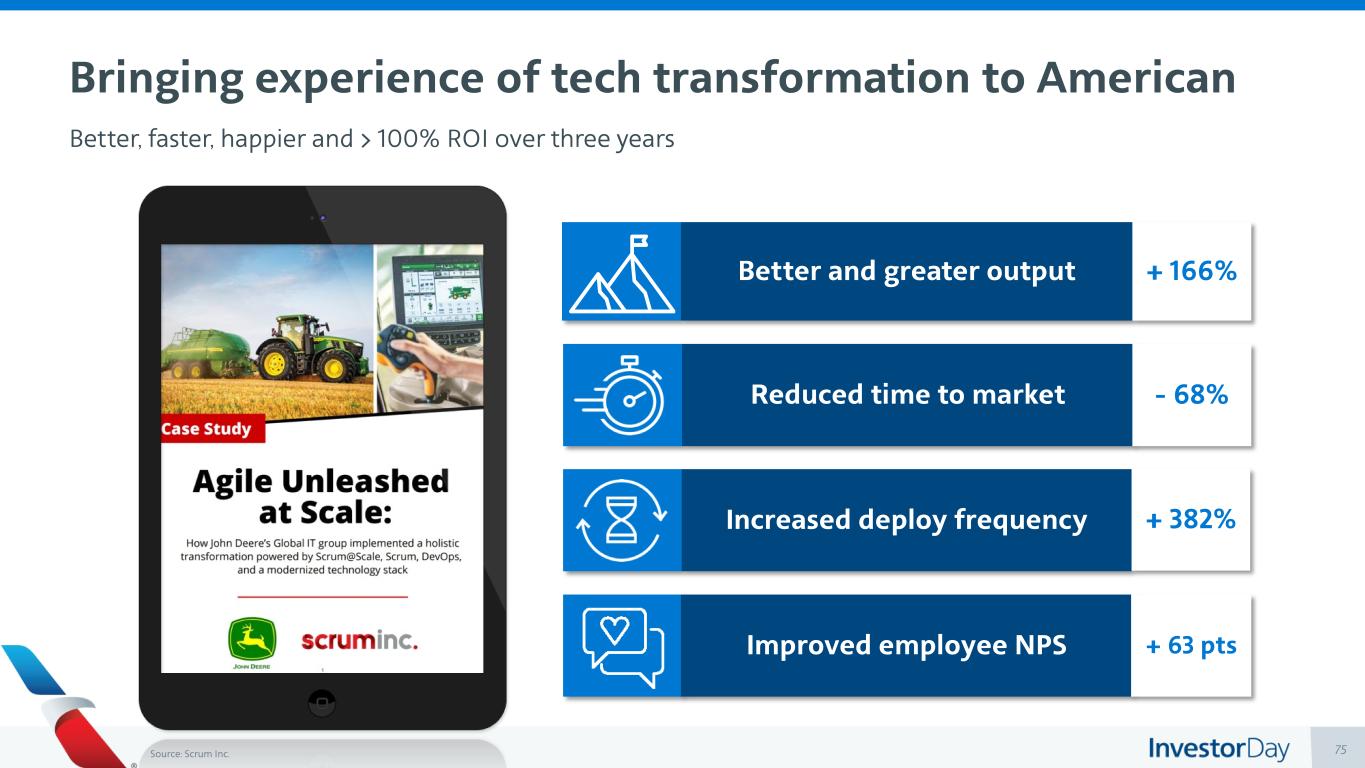

75 為美國帶來技術轉型體驗在三年內更好、更快、更快樂、投資回報率超過 100% 縮短上市時間-68% 增加部署頻率 + 382% 提高員工淨利潤 + 63 點產出更好 + 166% 來源:Scrum Inc.

76 推動建立全組織範圍內的技術優先思維憑藉深厚的技術專長和跨行業曝光度增強領導力從項目轉向產品模型與持之以恆的團隊一起自上而下的方法重新想象我們的工作並確保我們最大限度地利用技術的潛力

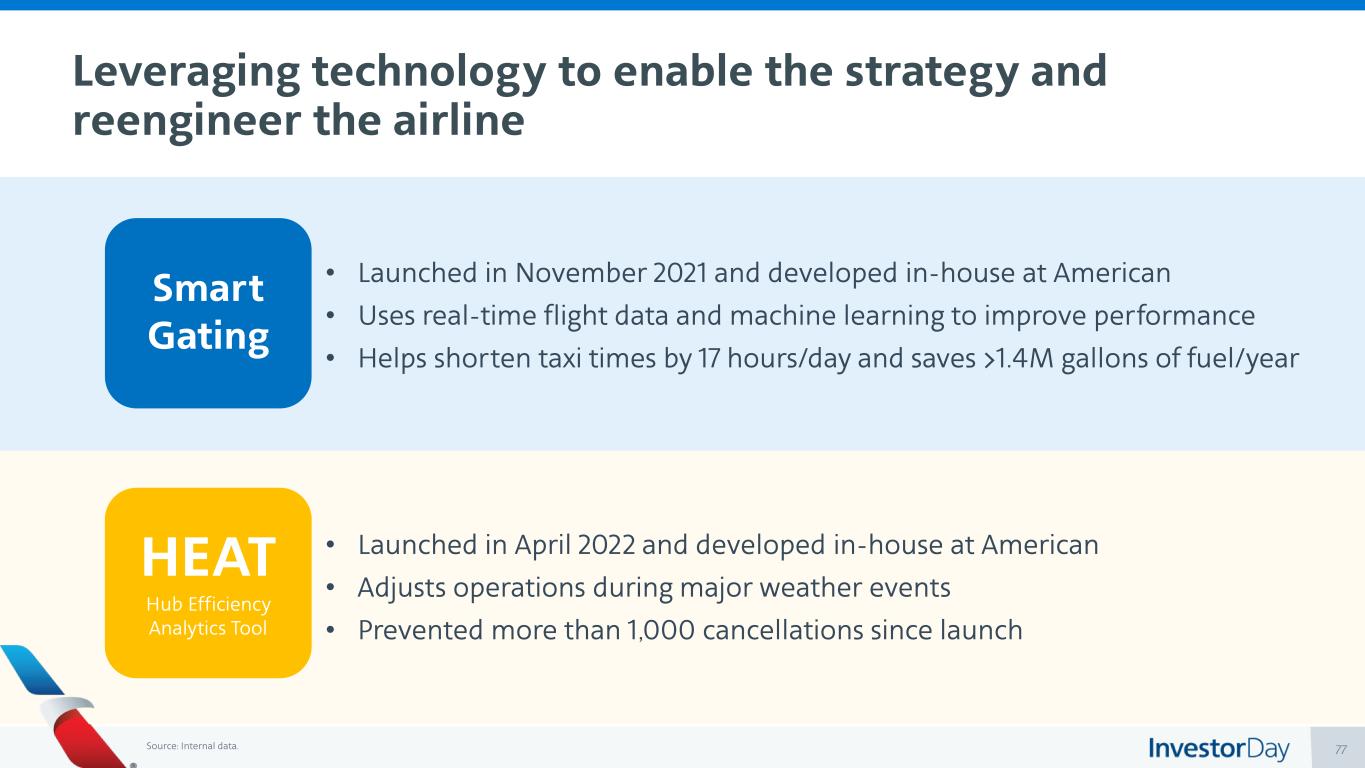

77 利用技術實施戰略並重新設計航空公司 • 於 2021 年 11 月推出,由美國航空內部開發 • 使用實時飛行數據和機器學習來提高性能 • 幫助將出租車時間縮短 17 小時/天,每年節省超過 140 萬加侖的燃料來源:內部數據。• 於 2022 年 4 月推出,由美國航空內部開發 • 在重大天氣事件期間調整運營 • 自 HEAT Hub 效率分析工具推出以來防止了 1,000 多次取消

78 利用技術實施戰略並重新設計航空公司 • 由美國航空公司內部開發 • 利用一流的衞星 Wi-Fi 對飛機的物理維護日誌進行數字化替換 • 由於更少的延誤和更高的完成率,減少了客户幹擾,提高了 NPS 來源:內部數據。eAML:電子飛機維護日誌

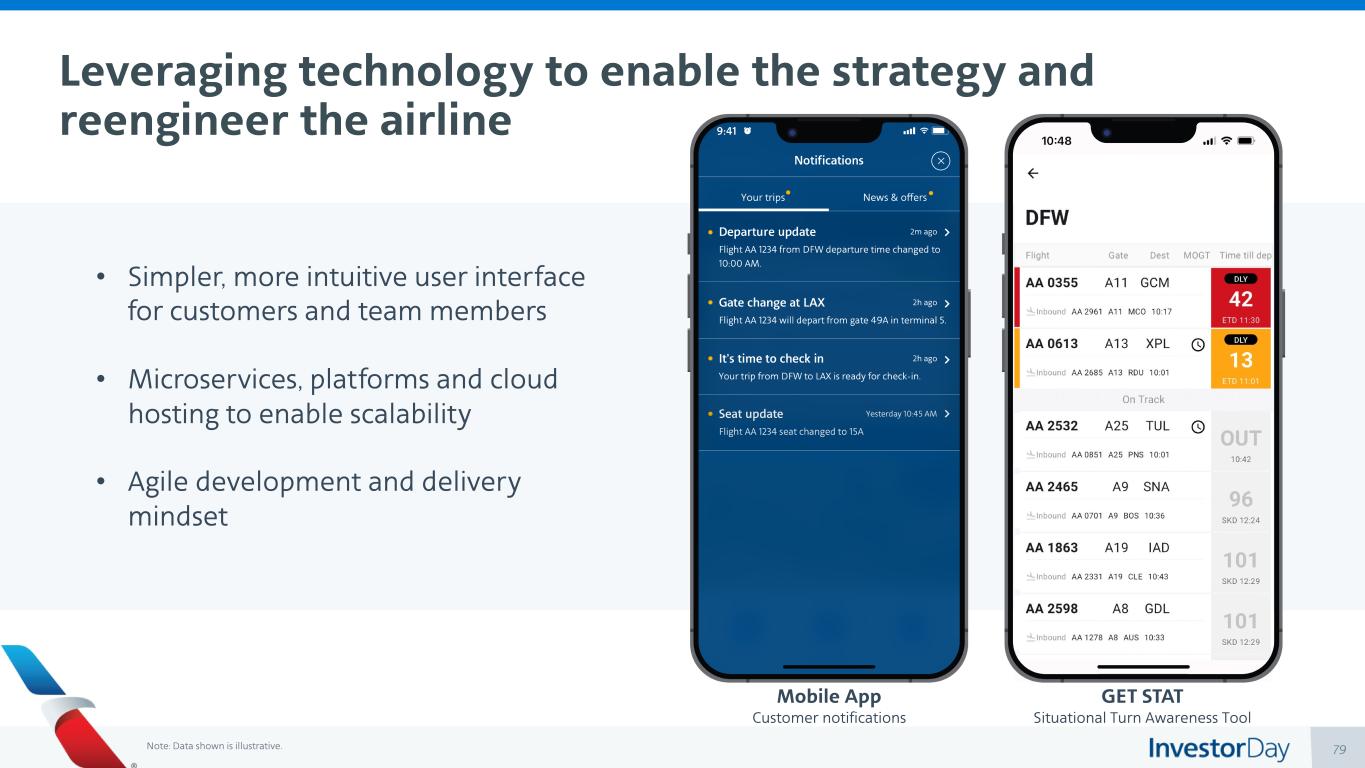

79 利用技術實施戰略並重新設計航空公司 • 為客户和團隊成員提供更簡單、更直觀的用户界面 • 微服務、平臺和雲託管以實現可擴展性 • 敏捷開發和交付思維 GET STAT 情境轉向感知工具移動應用程序客户通知注意:顯示的數據僅供參考。

80 推出具有更高個性化、靈活性和安全性的行業領先數字產品利用技術實現戰略並重新設計航空公司推動實現全組織範圍的技術優先思維技術正在提高效率並提供一流的產品

81 領先的績效和問責制 COLE BROWN 首席人事官

82 培養問責制和高績效團隊簡介和加入美國招聘:在正確的地方招聘合適的人才績效和問責文化

83 培養問責制和高績效團隊簡介和加入美國招聘:在正確的地方招聘合適的人才績效和問責文化

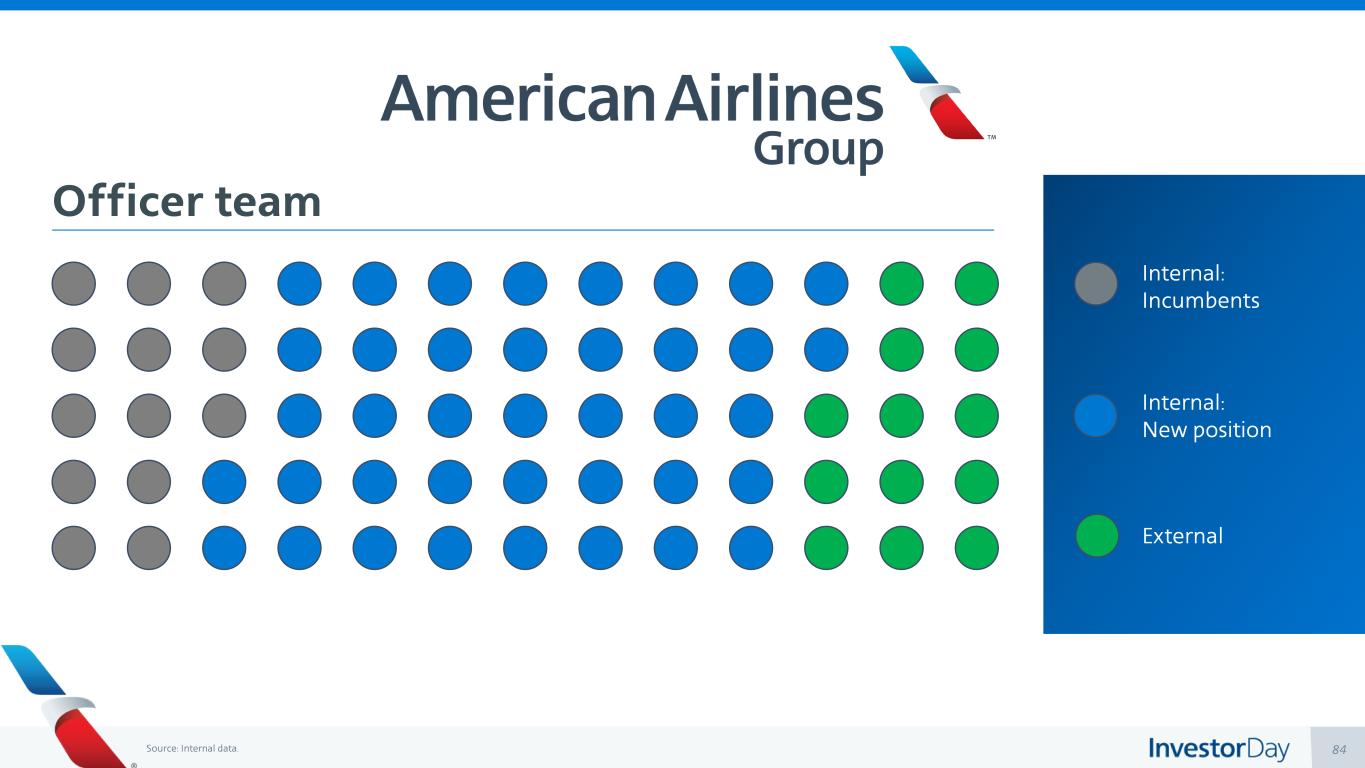

84 內部:現任者內部:新職位外部來源:內部數據。軍官小組

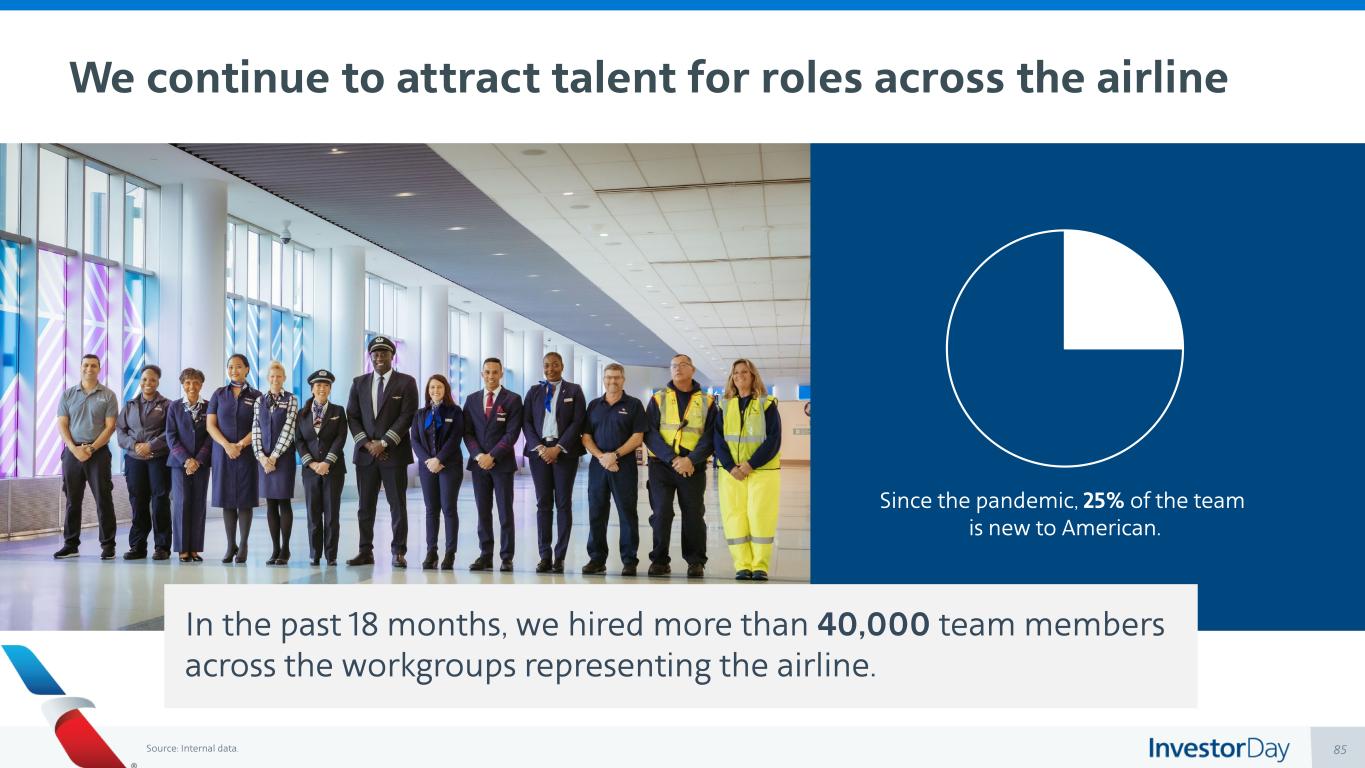

85 我們繼續吸引人才在整個航空公司任職。在過去的18個月中,我們在代表該航空公司的工作組中僱用了40,000多名團隊成員。來源:內部數據。自大流行以來,該團隊中有25%是新來美國人。

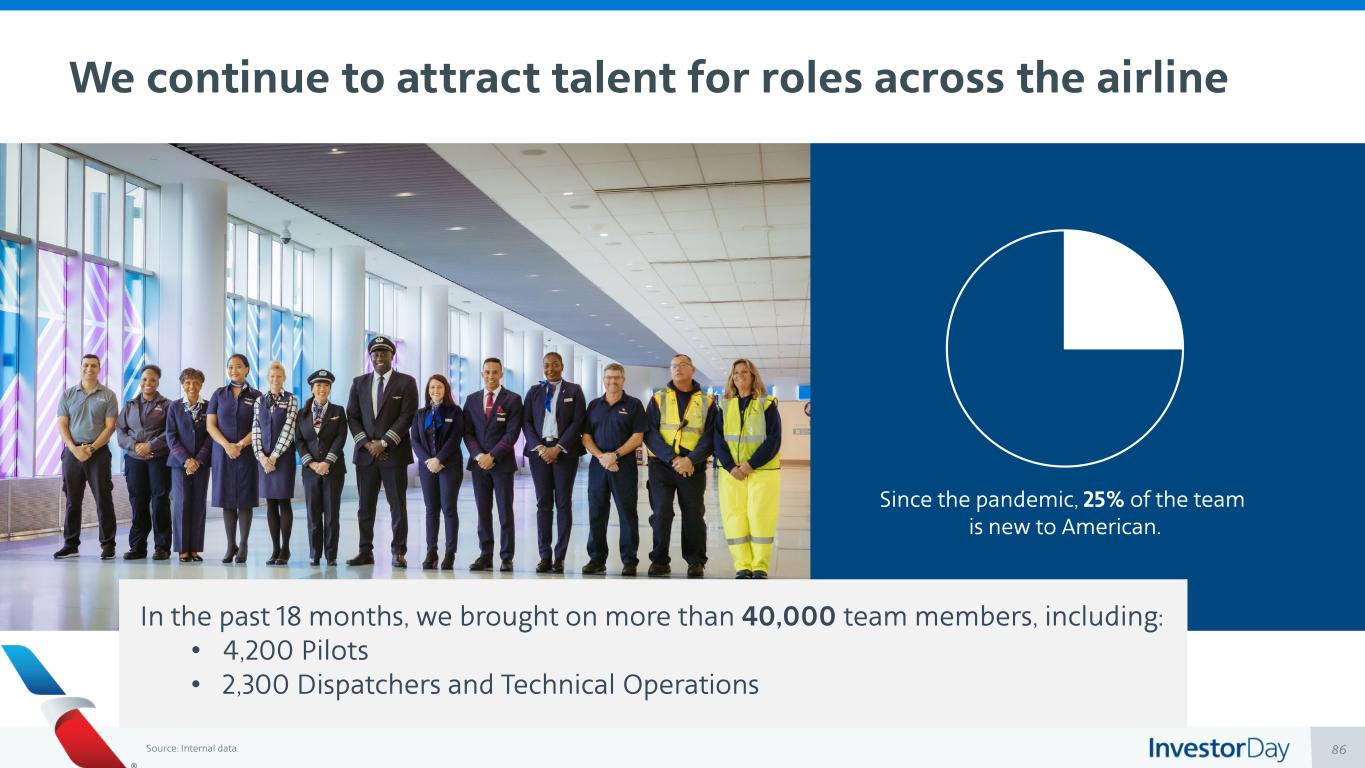

86 我們繼續吸引人才在航空公司各部門任職來源:內部數據。自大流行以來,該團隊中有25%是美國新手。在過去的 18 個月中,我們招募了 40,000 多名團隊成員,包括:• 4,200 名飛行員 • 2,300 名調度員和技術運營人員

87 培養問責制和高績效團隊簡介和加入美國招聘:在正確的地方招聘合適的人才績效和問責文化

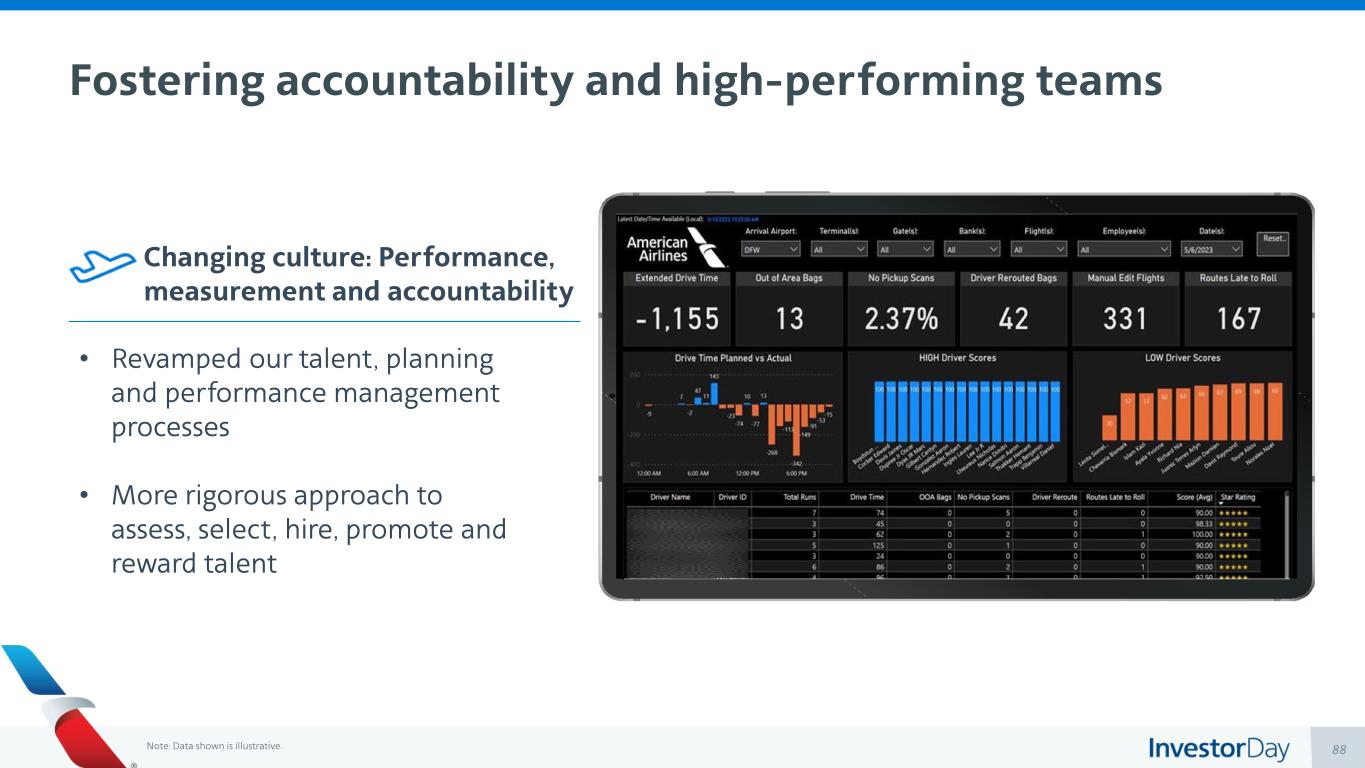

88 培養問責制和高績效團隊不斷變化的文化:績效、衡量和問責制 • 改進了我們的人才、規劃和績效管理流程 • 對人才進行更嚴格的評估、甄選、聘用、晉升和獎勵方法注:顯示的數據僅供參考。

89 我們是一家不同的航空公司。我們的文化已經轉變為注重績效、交付和問責制的文化。

90 績效和問責文化釋放團隊成員並賦予他們權力合適的人才在正確的位置問責製為我們的利益相關者贏得勝利

91 最大限度地創造價值 DEVON MAY 首席財務官

92 引人注目的價值創造驅動因素重組業務資產利用率、生產力、採購卓越運營強大可靠的運營獎勵領先的旅行獎勵計劃和聯名信用卡機會網絡最強大的國內和短途國際網絡 Fleet Young 和簡化的利潤擴張長期自由現金流生成

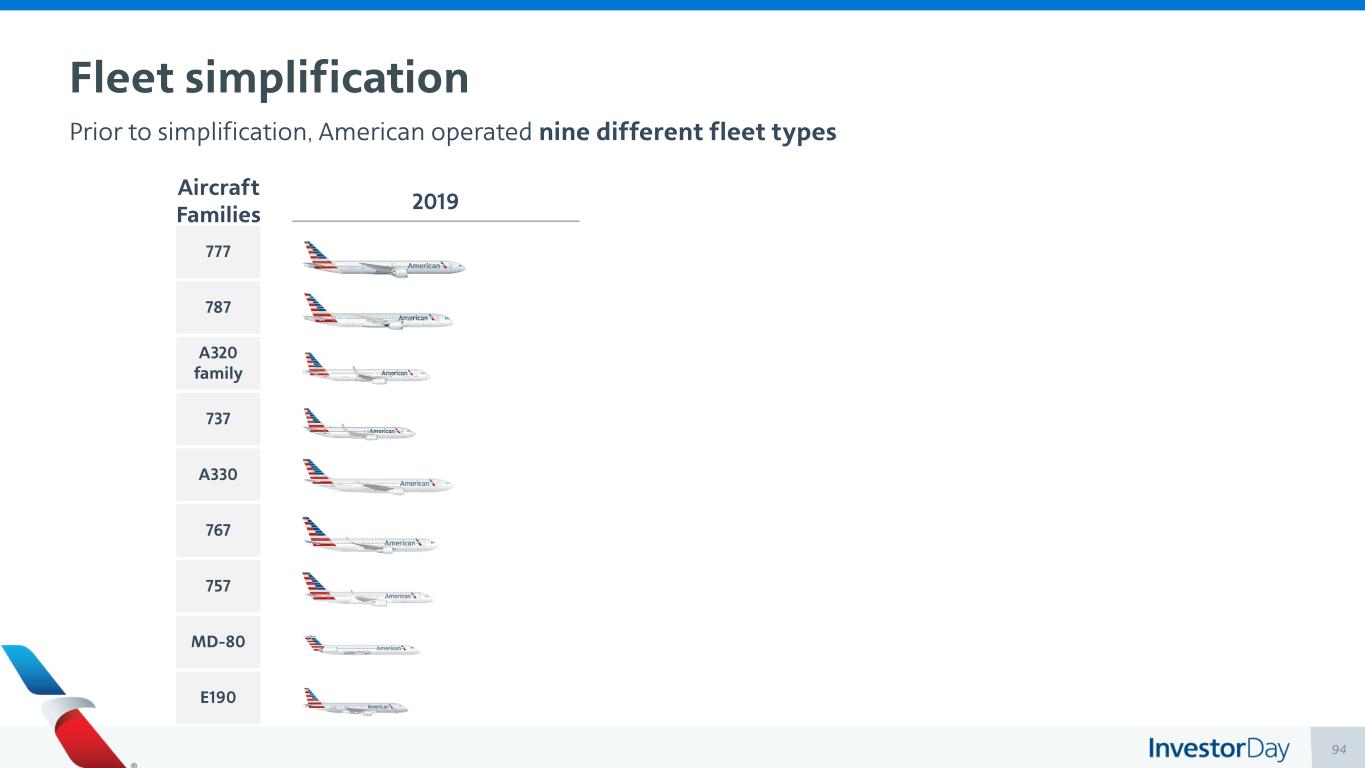

93 機隊轉型:2014—2022年 • 新交付630架飛機,580人退役 • 航空史上最大的重組計劃 • 505架飛機 • 增加了高級座位 • 優化配置 • Wi-Fi,大型垃圾箱 • 結果令人難以置信的一致性和高效機隊來源:內部數據。

94 機隊簡化在簡化之前,美國航空運營了九種不同的機隊類型 MD-80 E190 737 787 A320 系列 777 767 A320 系列 777 767 A330 757 2019 飛機系列

95 機隊簡化主線機隊減少到四個飛機家族 MD-80 E190 737 787 A320 系列 777 767 A330 757 現在平均機齡:13 年 2019 年飛機家族 737 787 A320 系列 777 飛機家族 777 飛機家族

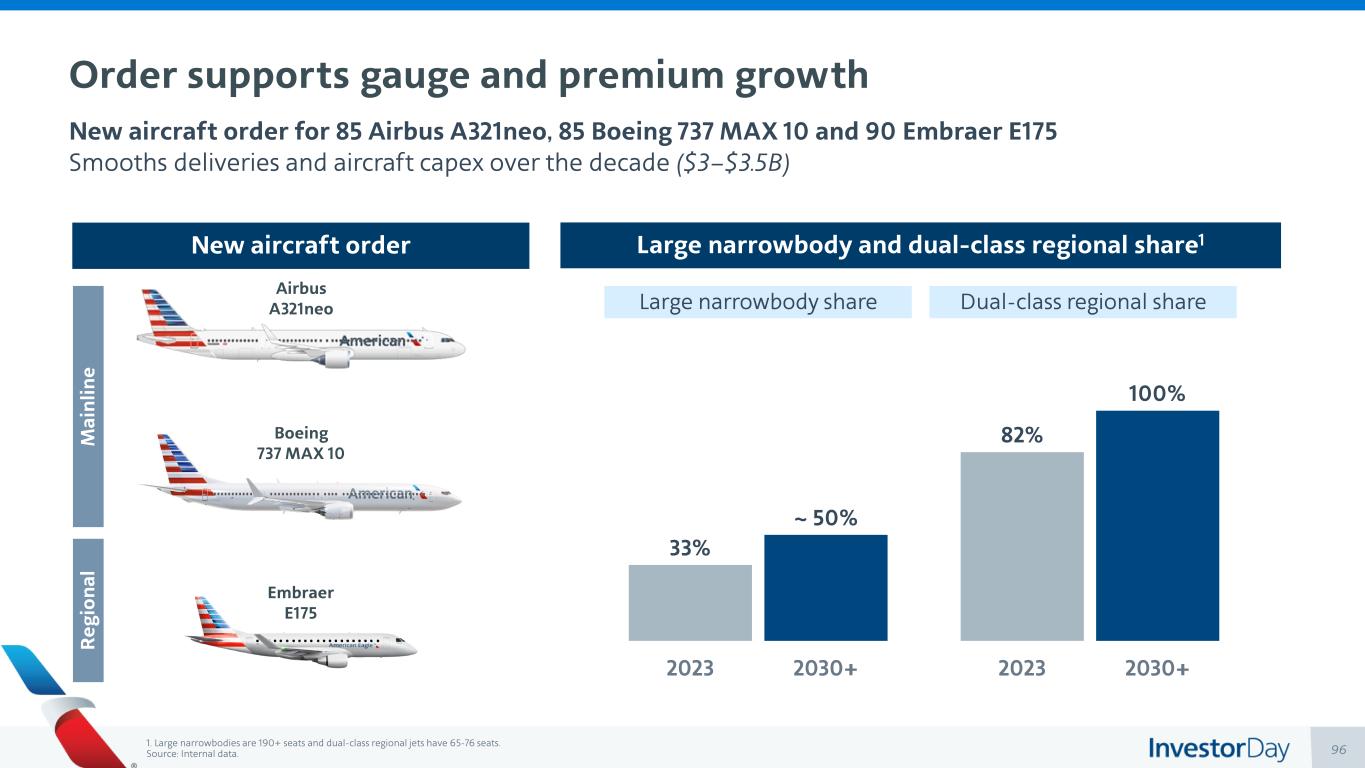

96 份訂單支持軌距和保費增長大型窄體和雙級區域份額1新飛機訂單雙級區域份額大型窄體份額 33% ~ 50% 2023 2030+ 82% 100% 2023 2030+ 82% 2023 2030+ 85架空客A321neo、85架波音 737 MAX 10和90 Embraer E175的新飛機訂單在過去十年間的交付和飛機資本支出(3—35億美元)R eg io na l Airbus A321neo 波音 737 MAX 10 Embraer E175 1.大型窄體飛機有 190 多個座位,雙艙支線噴氣式飛機有 65-76 個座位。來源:內部數據。我的 ai nl in e

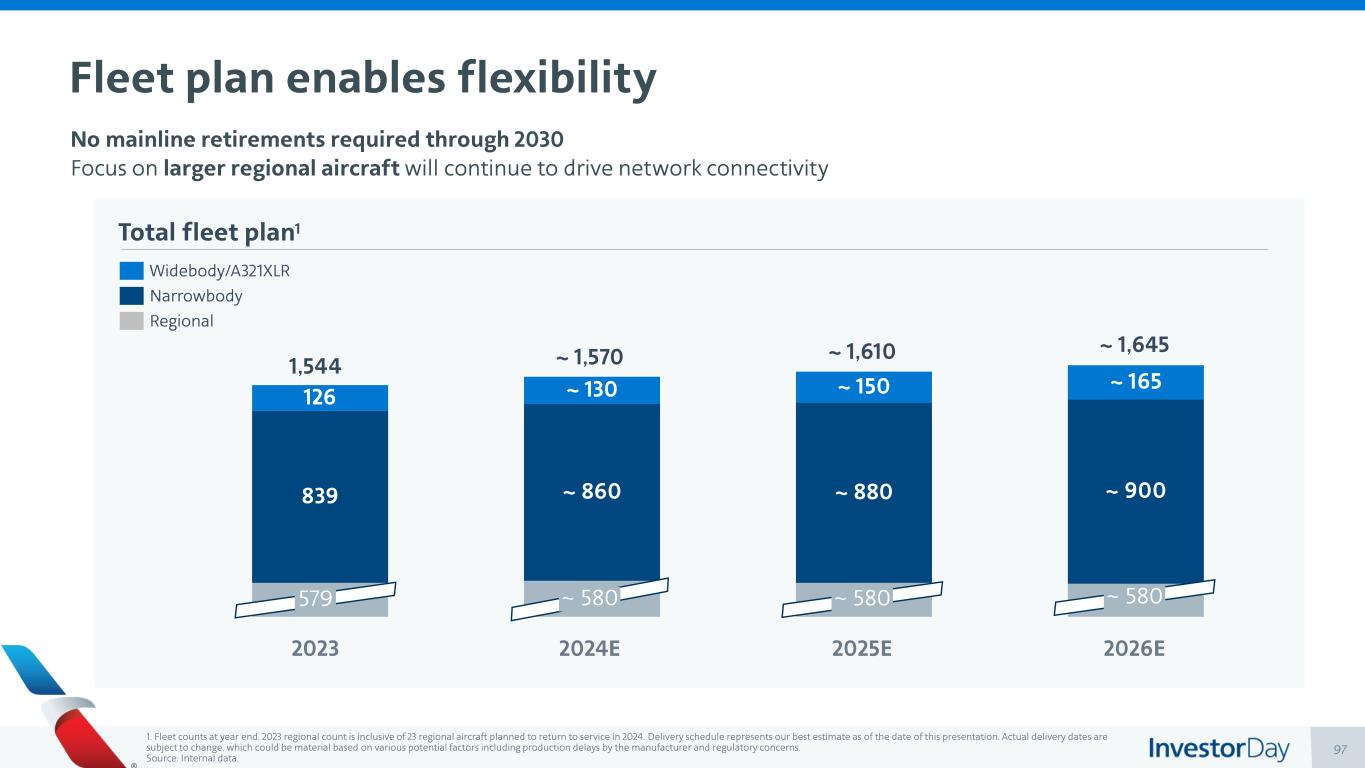

97 839 ~ 860 ~ 880 ~ 900 126 ~ 130 ~ 150 ~ 165 Widebody/A321XLR 窄體區域機隊計劃可實現靈活性到 2030 年無需幹線退役專注於大型支線飛機將繼續推動網絡連接 1.年底機隊數量。2023年的區域數量包括計劃於2024年恢復服役的23架支線飛機。交貨時間表是我們截至本次演示之日的最佳估計。實際交貨日期可能會發生變化,這可能是重要的,具體取決於各種潛在因素,包括製造商的生產延遲和監管方面的問題。來源:內部數據。2023 2024E 2025E 2026E ~ 1,5701,544 ~ 1,610 ~ 1,645 艦隊總計劃1 579 ~ 580 ~ 580~ 580 ~ 580~ 580

98 適度的飛機資本支出要求~3.0美元—3.5美元 1.9美元 2023 年 2.3 美元 2024E 2025—2030E $B 飛機資本支出來源:航空公司財務。

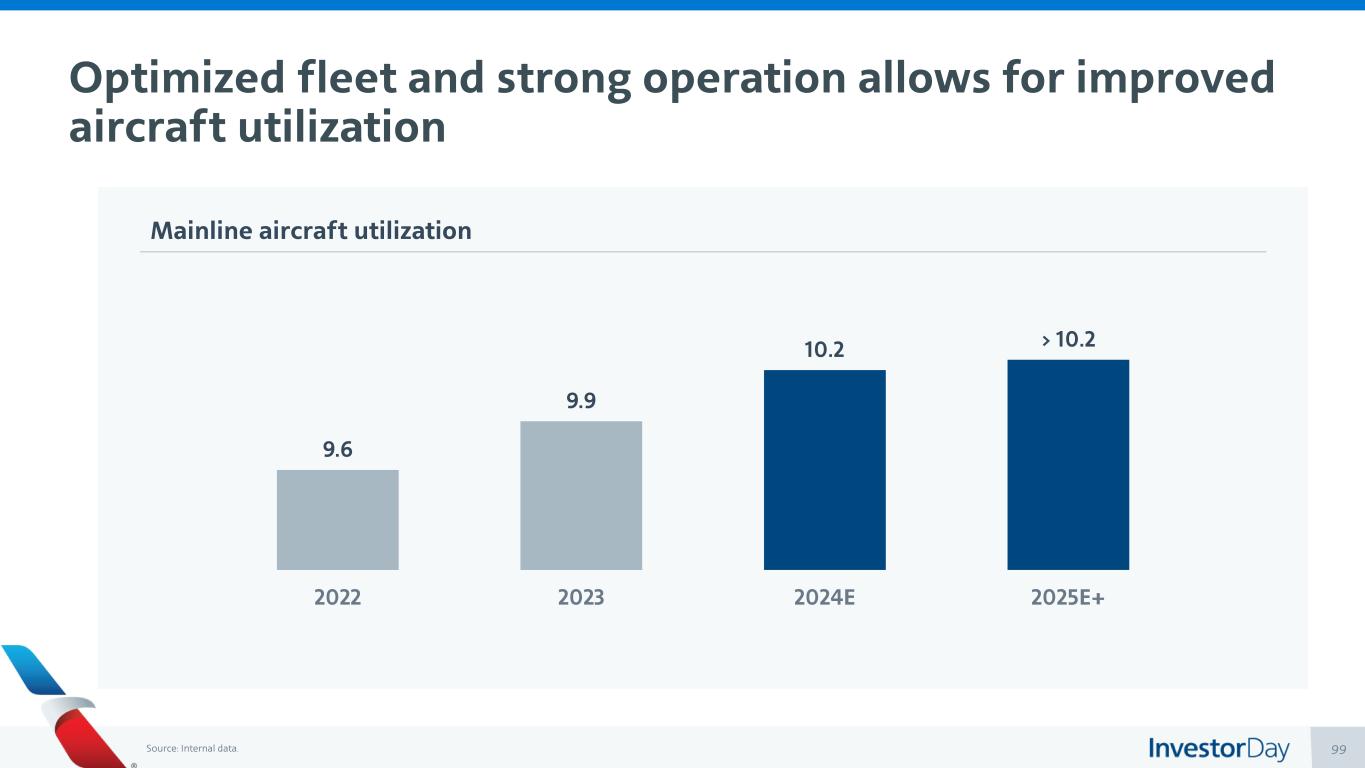

99 優化的機隊和強大的運營可以提高飛機利用率主線飛機利用率 9.6 9.9 10.2 > 10.2 2023 2023 2024E 2025E+ 來源:內部數據。

容量預期為 100% 機隊靈活性使我們能夠將運力與需求相匹配容量增長百分比中個位數 2024E 2025E+ 符合需求

101 重組業務

102 重新設計業務目標,節省運行率超過10億美元資產利用率生產率採購

103 提高資產利用率區域機隊的全面支持性增加生產性飛機數量網絡效率 2023 2024E 2025E 2026E 支線飛機未得到充分利用 IT 運營規劃網絡規劃

104 提高生產力以現代技術和簡化流程為支撐現代規劃和日程安排工具入職和培訓自助服務工具個人數據和問責制日間優化

105 7.3% 6.7% 中等個位數 11.1% 2.4% ~ 1% 2014-2019 2024E ASM 總計 ASM 平均主線全職員工平均增長效率並提高生產力產能增長和平均員工人數增長% 新工具和流程可實現高效和富有成效的增長,推動單位成本改善來源:內部數據。

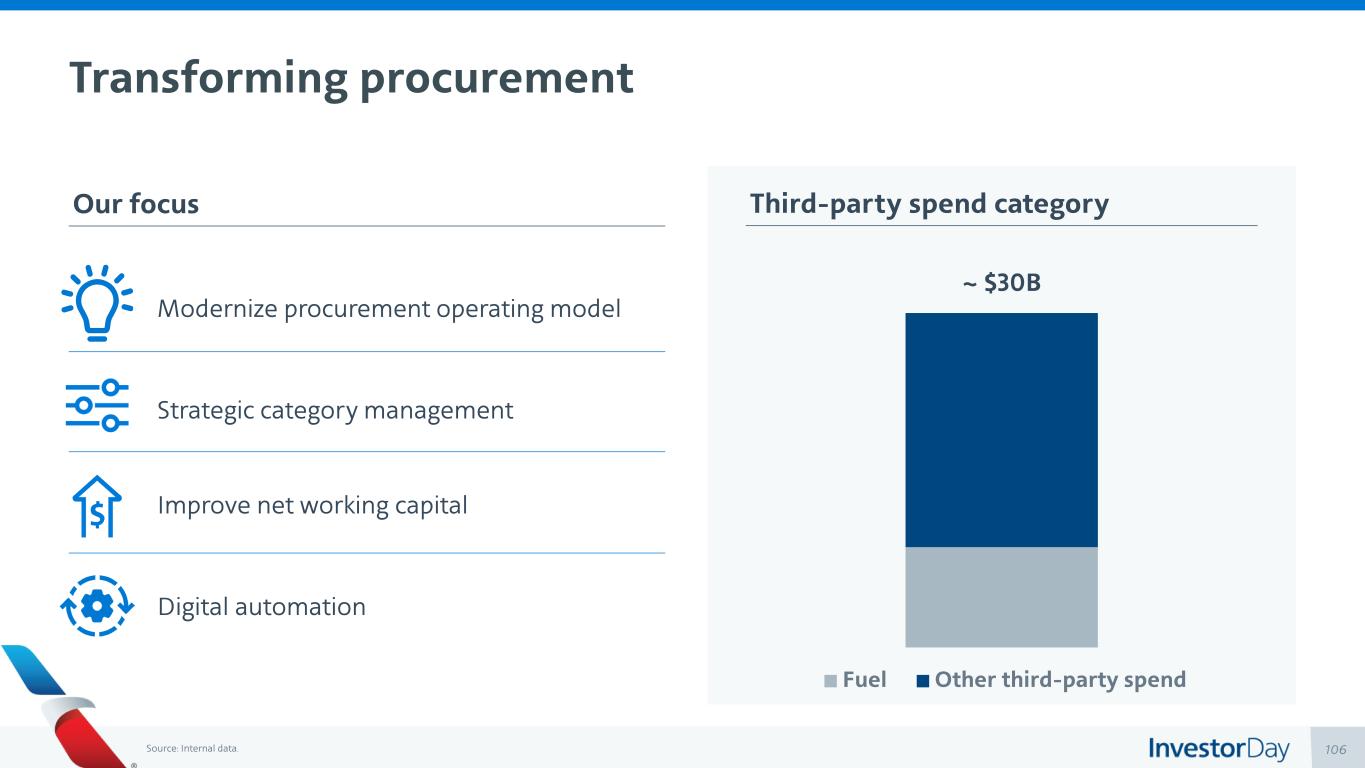

106 推動其他第三方支出現代化採購運營模式戰略品類管理改善淨營運資金數字自動化改造採購我們的重點第三方支出類別約300億美元來源:內部數據。

107 3.5% 4.2% 5.2% 同類最佳單位成本績效關注成本控制和機隊相關效率使單位成本增長在網絡運營商CASM-ex1 2019—2023年複合年增長率中最低 1% 1。CASM不包括燃料、特殊物品、第三方、煉油廠和利潤共享,屬於非公認會計準則衡量標準。參見附錄中美國航空CASM-ex的GAAP與非GAAP對賬。資料來源:美國勞工統計局,航空公司財務。2023 年 ASM 總額與 2019 年對比 (2.6%) (1.2%) 2.2% 平均通貨膨脹率:4.1%

108 CASM-ex1同比增長百分比注:由於目前無法確定淨特殊項目的全部性質和金額,公司無法將某些前瞻性指引與相應的GAAP指標完全保持一致。1.CASM不包括燃料、特殊項目和利潤分成,屬於非公認會計準則衡量標準。參見附錄中的 GAAP 與非 GAAP 的對賬。資料來源:航空公司財務。Casm-ex 內部通貨膨脹

109 財務目標

110 ~ 14% ~ 14% — 16% ~ 15% — 18% 2024E 2025E 2026E+ 調整後的息税折舊攤銷前利潤率擴張我們預計,隨着運營持續跑贏大盤、商業創新和單位成本效率調整後的息税折舊攤銷前利潤率1% 注意:由於目前無法確定淨特殊項目的全部性質和金額,公司無法將某些前瞻性指導與相應的GAAP指標完全保持一致。1.調整後的息税折舊攤銷前利潤定義為不包括淨利息和其他非營業外支出、税款、折舊、攤銷和飛機租金前的淨特殊項目影響的收益。調整後的息税折舊攤銷前利潤率是非公認會計準則的衡量標準。

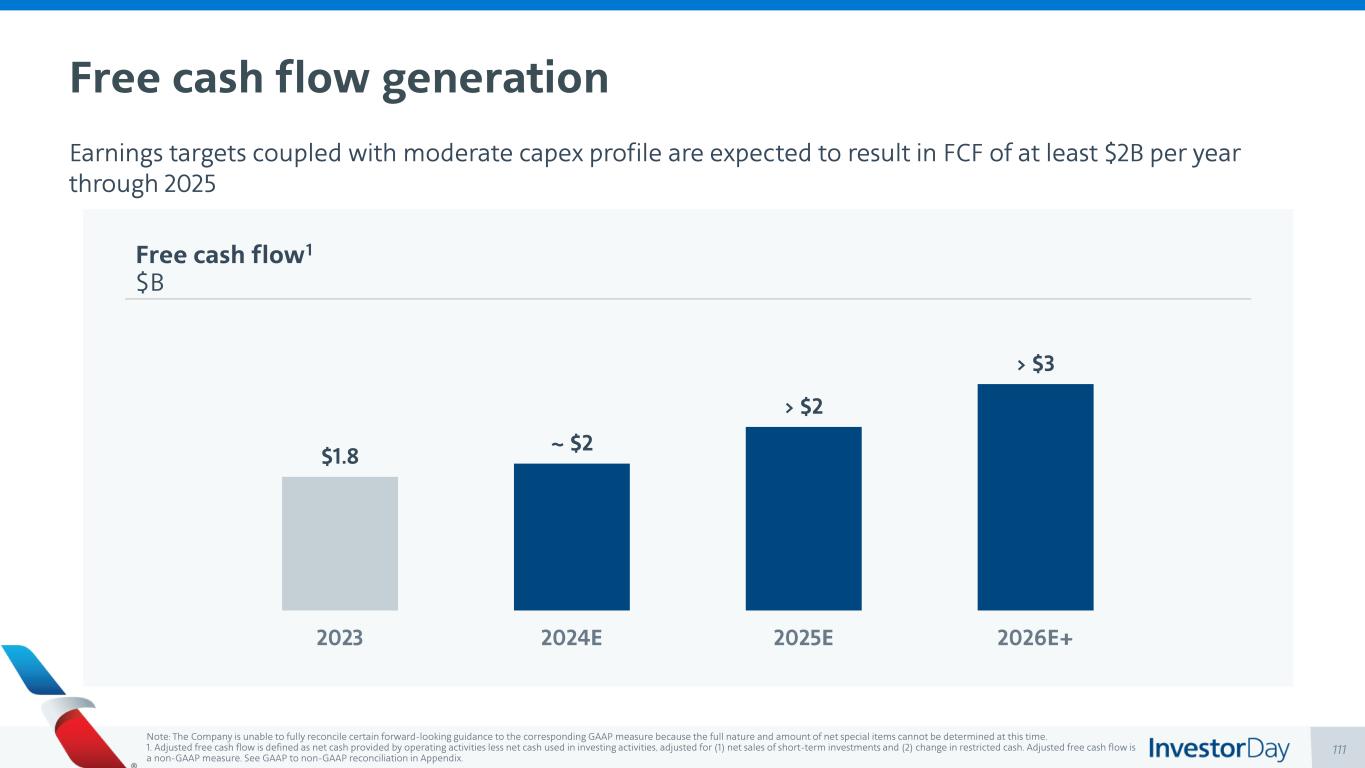

111 1.8美元~2美元 > 2美元 > 2023年3美元 2024E 2025E 2026E+ 自由現金流創造收益目標加上適度的資本支出狀況預計將在2025年之前使FCF達到每年至少20億美元自由現金流10億美元注意:由於目前無法確定淨特殊項目的全部性質和金額,公司無法將某些前瞻性指導與相應的GAAP指標完全保持一致。1.調整後的自由現金流定義為經營活動提供的淨現金減去投資活動中使用的淨現金,經調整(1)短期投資的淨銷售額和(2)限制性現金的變化。調整後的自由現金流是非公認會計準則的衡量標準。參見附錄中的 GAAP 與非 GAAP 的對賬。

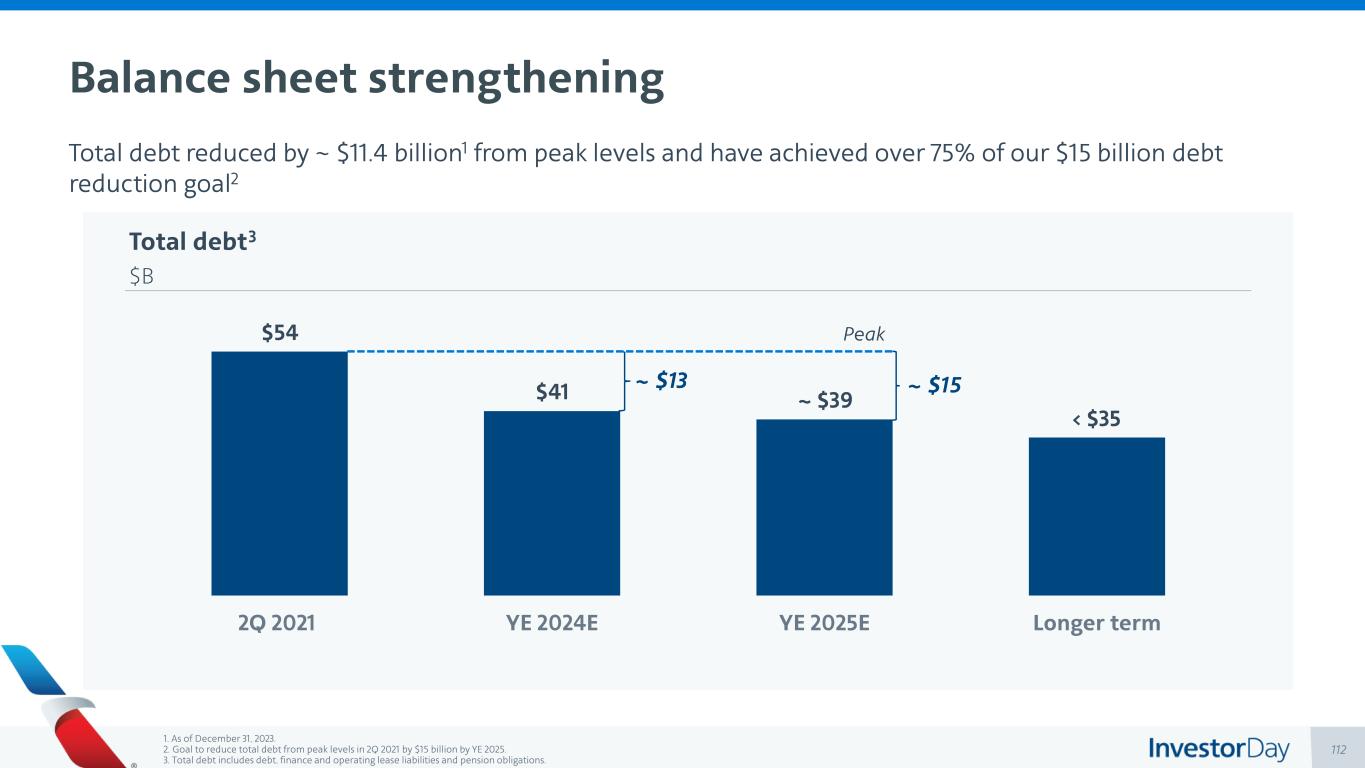

112 2021年第二季度2024E財年2025E財年資產負債表走強總債務較峯值減少了約114億美元1,已實現150億美元減債目標的75%以上2 峯值約13美元~15美元債務總額3億美元1。截至 2023 年 12 月 31 日。2.目標是到2025年,將債務總額從2021年第二季度的峯值水平減少150億美元。總債務包括債務、融資和經營租賃負債以及養老金債務。54美元41美元~39美元

113 財務目標註:由於目前無法確定淨特殊項目的全部性質和金額,公司無法將某些前瞻性指引與相應的公認會計原則指標完全保持一致。1.調整後的息税折舊攤銷前利潤率是非公認會計準則的衡量標準。調整後的息税折舊攤銷前利潤定義為不包括淨利息和其他非營業外支出、税款、折舊、攤銷和飛機租金前的淨特殊項目影響的收益。2.調整後的自由現金流是非公認會計準則的衡量標準。調整後的自由現金流定義為經營活動提供的淨現金減去投資活動中使用的淨現金,經調整(1)短期投資的淨銷售額和(2)限制性現金的變化。3.債務總額包括債務、融資和經營租賃負債以及養老金債務。2024E 2025E 2026E+ 調整後的息税折舊攤銷前利潤率1 ~ 14% ~ 14% — 16% ~ 15% — 18% 自由現金流2 ~ 20億美元 > 20億美元 > 30億美元總債務3 ~ 410億美元 ~ 390億美元

114 商業機會 Fleet Network Rewards 重點執行卓越運營重組業務利潤擴張長期自由現金流創造美國完全有能力創造價值

115 附錄

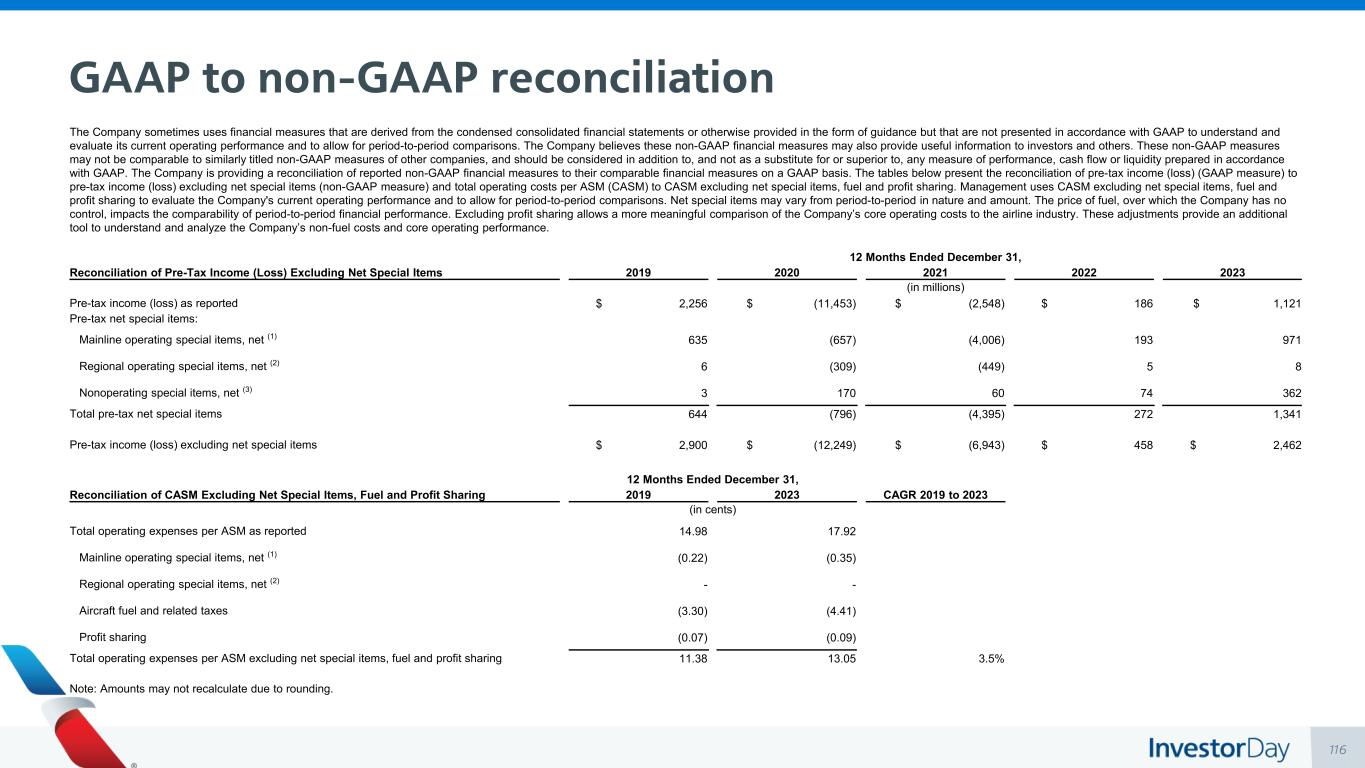

116 GAAP與非GAAP對賬公司有時使用源自簡明合併財務報表或以其他指導形式提供但未按照公認會計原則列報的財務指標來了解和評估其當前的經營業績,並允許進行同期比較。該公司認為,這些非公認會計準則財務指標也可能為投資者和其他人提供有用的信息。這些非公認會計準則指標可能無法與其他公司的類似名稱的非公認會計準則指標相提並論,應被視為對根據公認會計原則編制的任何業績、現金流或流動性衡量標準的補充,而不是替代或優於這些指標。該公司正在按公認會計原則提供報告的非公認會計準則財務指標與其可比財務指標的對賬表。下表顯示了税前收益(虧損)(GAAP指標)與不包括淨特殊項目(非GAAP指標)的税前收益(虧損)和每個ASM(CASM)的總運營成本(CASM)與不包括淨特殊項目、燃料和利潤分享在內的CASM的對賬情況。管理層使用不包括淨特殊項目、燃料和利潤分成在內的CASM來評估公司當前的經營業績,並進行同期比較。淨特殊物品的性質和金額可能因時期而異。燃料價格是公司無法控制的,它影響了同期財務業績的可比性。不包括利潤分成,可以更有意義地比較公司的核心運營成本與航空業。這些調整為了解和分析公司的非燃料成本和核心經營業績提供了額外的工具。截至12月31日的12個月,不包括淨特殊項目的税前收益(虧損)2019 2020 2022 2023(百萬美元)報告的税前收益(虧損)2,256美元(11,453)美元(2,548)美元 186 美元 1,121 美元税前淨特殊項目:幹線運營特殊項目,淨額(1)635 (657) (4,006) 193 971 區域經營特別項目,淨額 (2) 6 (309) (449) (449) 5 8 非營業特別項目,淨額 (3) 3 170 60 74 362 税前淨額總計特殊項目 644(796)(4,395)272 1,341 不包括淨特殊項目的税前收益(虧損)2,900 美元(12,249)美元(6,943)458 美元 2,462 美元,截至12月31日的 12 個月,不包括淨特殊項目、燃料和利潤分享的 CASM 對賬表 2023 年 2023 年複合年增長率(美分)每個 ASM 的總運營費用 14.98 17.92 項目,淨額 (1) (0.22) (0.35) 區域運營特殊項目,淨額 (2)--飛機燃料及相關税 (3.30) (4.41) 利潤分成 (0.07) (0.09) 每個ASM的總運營費用,不包括淨特別項目物品、燃料和利潤分成 11.38 13.05 3.5% 注意:由於四捨五入,金額可能無法重新計算。

117 GAAP與非GAAP對賬腳註:(1)2019年十二個月期間的幹線運營特殊項目,淨額主要包括2.71億美元的機隊重組費用、主要與公司E190機隊退役相關的2.13億美元非現金減值費用以及1.91億美元的合併整合費用,部分抵消了減少某些訴訟準備金的5300萬美元信貸。2020年十二個月期間的幹線運營特殊項目,淨額主要包括37億美元的薪資支持計劃(PSP)財政援助,部分抵消了15億美元的機隊減值費用、14億美元的工資和醫療費用,這些費用主要與某些因COVID-19 疫情導致公司運營減少而提供的自願提前退休計劃的團隊成員以及因批准新合同而產生的2.28億美元的一次性勞動合同支出有關隨着公司的維護以及車隊服務團隊成員,包括簽訂獎金和調整因工資率提高而產生的應計假期。機隊減值費用是由於 COVID-19 疫情導致的航空旅行嚴重下降導致某些飛機比計劃提前退役造成的。2021年十二個月期間的主線運營特殊項目,淨額主要包括42億美元的PSP財政援助,部分抵消了1.68億美元的工資和醫療費用,這些費用主要與某些團隊成員有關,這些團隊成員選擇參加自願提前退休計劃,這些團隊成員是由於COVID-19 疫情導致公司運營減少而提供的自願提前退休計劃。2022年十二個月期間的幹線運營特殊項目,淨額主要包括非現金減值費用,用於根據某些二手飛機的市場狀況,將公司退役的空中客車A330機隊的賬面價值減記為估計的公允價值。由於 COVID-19 疫情導致航空旅行需求嚴重下降,該公司於2020年退出了空中客車A330機隊。2023年十二個月期間的幹線運營特殊項目,淨額主要包括批准與我們的幹線試點公司簽訂的新集體談判協議後產生的9.89億美元的一次性費用,包括一次性支付的7.54億美元以及對其他福利相關項目的2.35億美元調整。(2)2020年十二個月期間的區域運營特殊項目,淨包括4.44億美元的PSP財政援助,部分被1.17億美元的非現金費用所抵消記下支線飛機和與之相關的備件某些巴西航空工業公司 140 和龐巴迪 CRJ200 飛機,這些飛機因 COVID-19 疫情導致航空旅行嚴重下降而退役。2021年為期十二個月的區域運營特殊項目,淨額主要包括5.39億美元的PSP財政援助,部分抵消了與區域飛行員留用計劃相關的6100萬美元費用,該費用除其他外,規定在2021年第四季度向截至2021年9月1日飛行員資歷名單上的全資支線航空公司的合格機長支付現金留存獎金,以及用於減記支線飛機的2700萬美元非現金費用這是由於剩餘的巴西航空工業140機隊退役造成的比計劃提前。(3)主要包括與債務再融資和清償相關的費用,以及與某些股票投資和美國國債利率鎖定衍生工具相關的按市值計價的未實現收益和虧損淨額。

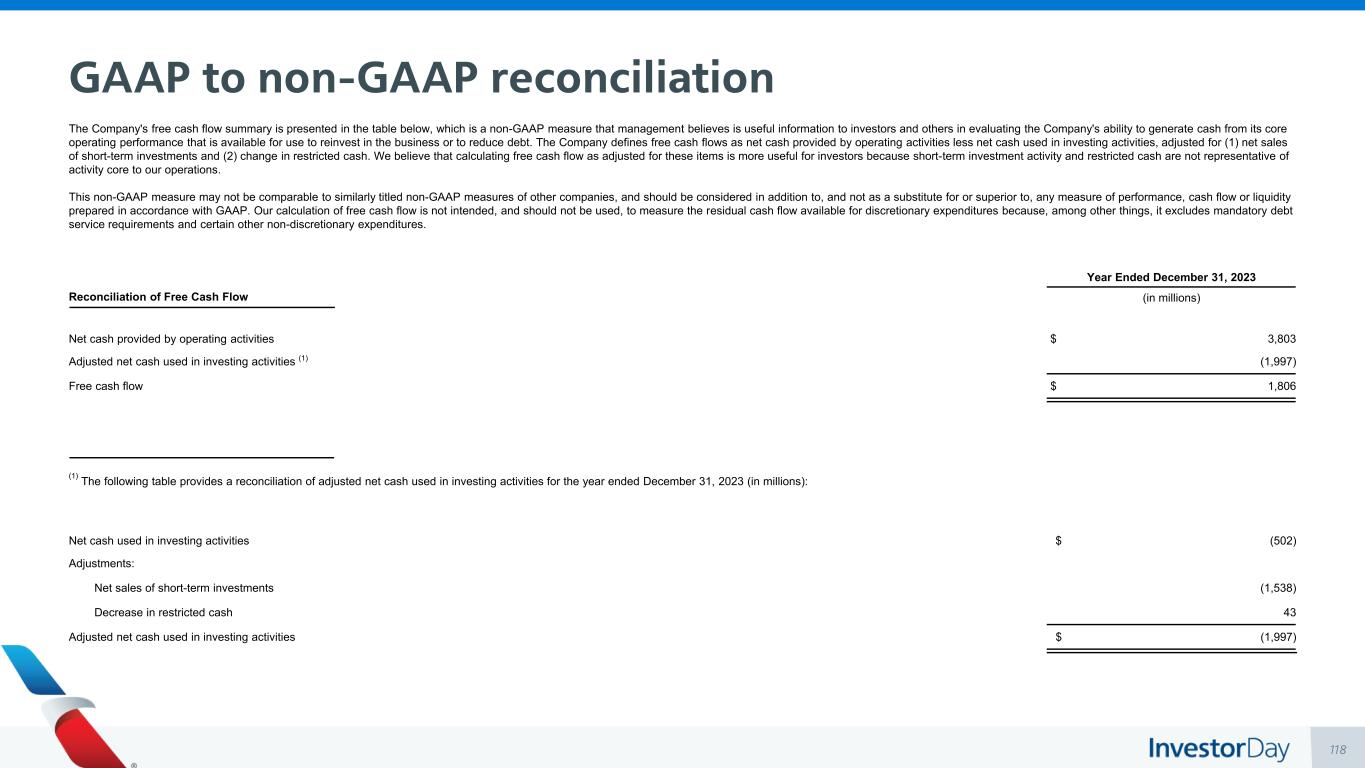

118 公司的自由現金流摘要如下表所示,這是一項非公認會計準則衡量標準,管理層認為,該指標對於投資者和其他人來説是評估公司從其核心經營業績中產生現金的能力的有用信息,可用於業務再投資或減少債務。公司將自由現金流定義為經營活動提供的淨現金減去投資活動中使用的淨現金,經調整(1)短期投資的淨銷售額和(2)限制性現金的變化。我們認為,根據這些項目調整後的自由現金流對投資者更有用,因為短期投資活動和限制性現金不能代表我們業務的核心活動。這種非公認會計準則指標可能無法與其他公司的類似名稱的非公認會計準則指標相提並論,應被視為對根據公認會計原則編制的任何業績、現金流或流動性衡量標準的補充,而不是替代或優於這些指標。我們對自由現金流的計算不旨在也不應用於衡量可用於全權支出的剩餘現金流,因為除其他外,它不包括強制性還本付息要求和某些其他非全權支出。截至2023年12月31日的年度自由現金流對賬(百萬美元)經營活動提供的淨現金3,803美元用於投資活動的調整後淨現金(1)(1,997)自由現金流1,806美元(1)下表提供了截至2023年12月31日止年度用於投資活動的調整後淨現金的對賬(百萬美元):用於投資活動的淨現金美元(502)調整:短期投資淨銷售額 (1,538) 限制性現金減少43調整後用於投資活動的淨現金按公認會計原則計算非公認會計準則為1,997美元和解