科羅拉多州佈雷肯裏奇滑雪者宮第四季度和2023年全年亮點

對於我們的利益相關者,我們很高興分享對2023年第四季度和全年財務業績的回顧,以及我們在2024年及以後的對Vacasa的定位。2023年對公司來説是關鍵的一年。我們專注於在動態的宏觀經濟和行業環境中建立更好、更高效的業務。我們強化了有機銷售引擎,加快了產品交付,改善了成本結構,同時面臨着整個行業每套房屋的總預訂價值同比下降兩位數的百分比。2023年面臨挑戰,但我們在業務上取得了長足的進步。2023 年,我們將改善房主體驗作為我們的使命。我們訪問了當地市場,研究了我們如何照顧全國各地目的地的房屋。我們對房主進行了調查,聽取了他們的反饋,並分析和更新了我們的內部流程,以提高效率並改善房主體驗。2023年,我們提供了許多新的技術工具,包括家庭護理儀錶板、點擊短信工具和清潔檢查工具,使我們對房主的價值主張比以往任何時候都更強大。我們認為,這些產品正在顯著改善房主體驗,這反映在自實施以來我們收到的業主反饋中。在第四季度,我們還推出了房主溝通工具,允許業主直接通過我們的移動應用程序和業主門户與我們的團隊進行互動。我們還推出了專有的市場利率比較工具,該工具使我們的業主能夠深入瞭解我們如何為其房屋定價,並允許他們對某些標準進行建模,以瞭解變化會如何影響他們的收入。由於這些舉措以及我們的團隊在房主體驗方面的不懈努力,我們的業主滿意度得分在下半年穩步提高。22023年第四季度和全年

3 第四季度和2023年全年回顧我們在2023年開始時有四個關鍵優先事項:• 改善當地市場的執行和客户支持職能;• 釋放個人銷售方法的潛力;• 開發合適的技術產品;以及 • 優先考慮我們的業務需求以推動盈利增長。我們在2023年改善了在當地市場的支持和運營方式。我們在技術支持下實施了許多新流程,在不犧牲房主和房客期望的卓越服務水平的情況下提高了效率。2023 年,我們推出了新的現場調度系統,旨在優化我們最耗時、最昂貴的任務之一——實地考察。該工具的有效性推動了我們在2023年所有主要渠道的住客點評、清潔度評分和淨推薦分數的改善,以及運營效率的改善,從而在2023年第四季度實現了顯著的同比成本節約。科羅拉多州佈雷肯裏奇滑雪者宮2023年第四季度和全年

4 第四季度和2023年全年回顧進入2023年,我們從投資組合收購方式轉向個人銷售方式,目標是提高我們長期持續、可持續地為我們的平臺增加理想房屋的能力。作為戰略轉變的一部分,我們實施了多項舉措來簡化我們的有機銷售流程並加強我們的團隊。其中包括重新調整銷售組織結構以提高效率,重新設計銷售激勵計劃以更好地協調績效和業績,以及改進我們的工具和系統以提高銷售支持流程以及所有者和家庭入職等舉措的效率。我們還繼續為我們的技術平臺增加功能,優先考慮能夠提高運營效率併為房主和房客提供更好體驗的投資。2023 年,我們推出了房主溝通、市場價格比較和實地調度工具。而且,在第四季度,我們還進行了其他幾項技術驅動的改進,包括升級與愛彼迎的連接,擴大我們提供房屋的渠道數量,以及引入更多提高生產力的人工智能工具。2023 年第四季度和全年 Skiers Paradise 科羅拉多州佈雷肯裏奇

5 展望2024年,要求我們保持勢頭,利用2023年的改善。推動我們2024年決策的戰略優先事項如下。我們將繼續改善和調整Vacasa的產品和技術能力,為我們的所有者、我們的客人和照顧他們的人提供服務。我們相信,利用技術可以為房主和客人提供卓越的體驗,併為他們帶來價值,同時還可以提高我們的運營效率。我們將根據業主和客人的需求,加強我們的服務供應。在我們的平臺上增加理想的房屋和提高房主保留率對於我們的長期增長戰略仍然至關重要,我們預計個人銷售方式將成為這種增長的主要驅動力。個人銷售方法利用了我們的關鍵資產之一,即我們的員工與所有者建立的關係。在持續動態的行業環境的背景下,我們將繼續優先考慮盈利能力,這些環境已突破2021年和2022年的高點。進入2024年,我們必須在整個業務中分配資源時進行批判性思考,以推動長期增長。最後,在我們專注於長期增長機會的同時,我們將繼續努力提高整個組織的運營效率和效率。2023 年,我們在該領域取得了重大進展,推動了成本結構的降低,並提高了整個業務的效率。2023 年第四季度和全年

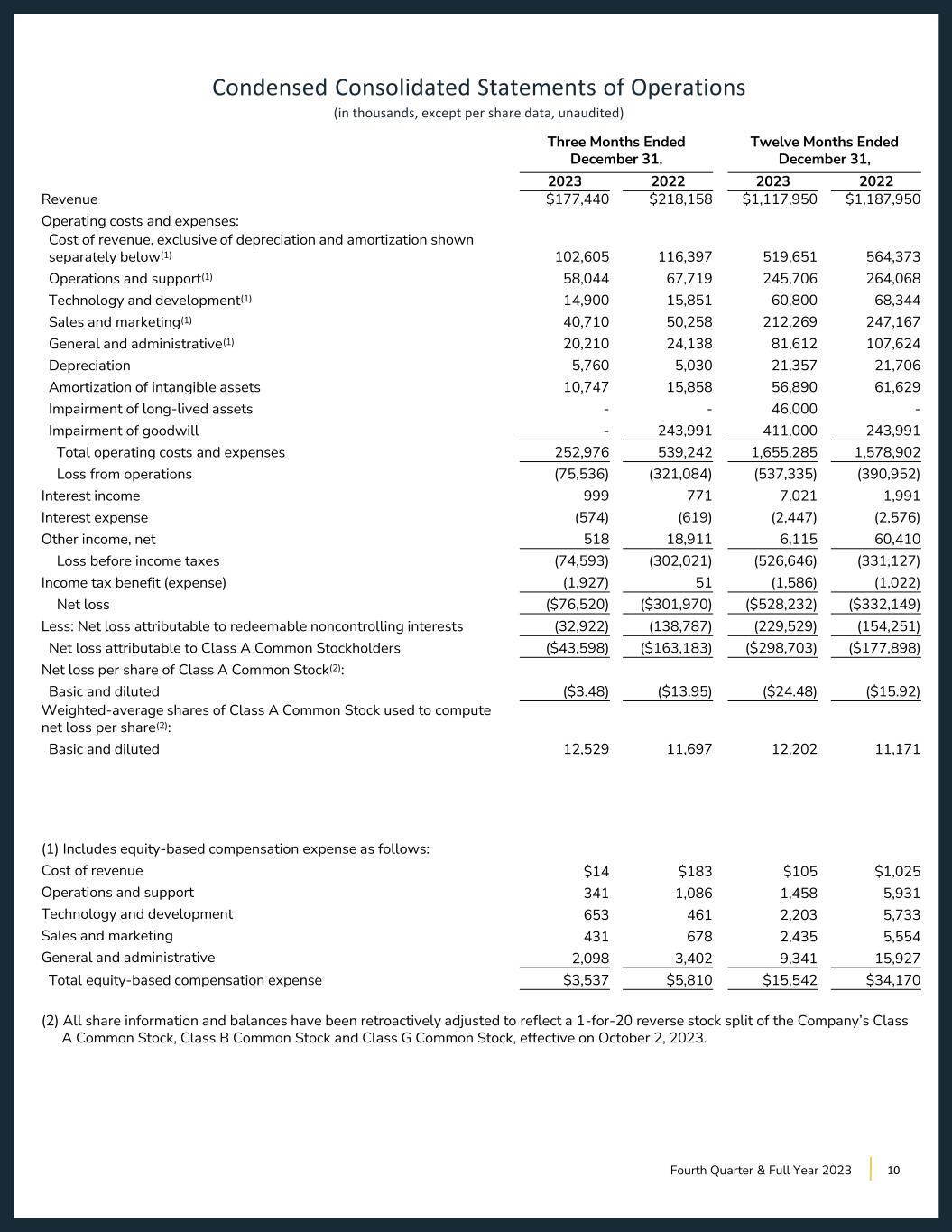

6 財務討論在2023年第四季度,總預訂價值達到3.37億美元,與去年同期相比下降了19%,這主要是由每晚總預訂價值同比下降15%以及已售房晚同比下降5%的推動。第四季度收入為1.77億美元,與去年同期相比下降了19%,主要包括我們為房主產生的租金佣金、我們向房客收取的費用以及直接向房主提供的家庭護理解決方案的收入。但是,我們第四季度的業績繼續表明我們在提高本地市場運營效率方面取得的進展。我們的收入成本(不包括折舊和攤銷)以及我們的運營和支持費用(主要包括我們的本地市場和客户支持成本)在2023年第四季度同比下降了兩位數百分比,而平臺上的房屋和夜間銷售均下降了5%,與2022年第四季度相比,平臺上的房屋和夜間銷售均下降了5%。2023 年第四季度和全年 Skiers Palace Breckenridge,CO

7 財務討論隨着其他運營支出——包括技術和開發、銷售和營銷以及一般和行政費用——在2023年第四季度也同比下降,我們繼續在中央運營中表現出運營紀律。2023年第四季度的淨虧損為7700萬美元,而2022年第四季度的淨虧損為3.02億美元。儘管收入同比下降4,100萬美元,但2023年第四季度調整後的息税折舊攤銷前利潤為負5,500萬美元,而去年同期為負4900萬美元。2023年全年,淨虧損為5.28億美元(包括4.11億美元商譽減值費用的影響),而2022年為3.32億美元(包括2.44億美元商譽減值費用的影響)。2023年調整後的息税折舊攤銷前利潤為2400萬美元,而2022年為負2700萬美元,同比增長超過5000萬美元。2023年底,我們有大約42,000套住房,同比下降5%,這反映了我們和整個行業在過去幾個季度中經歷的流失動態。2023 年第四季度和全年 Skiers Paradise 科羅拉多州佈雷肯裏奇

8《2024年展望》開局艱難。短期租賃行業繼續進行調整,以適應國內和非城市度假租賃需求的疲軟以及短期租賃單位供應的增加。因此,我們的預訂量持續波動,至少在2024年上半年,我們對每套房屋平均總預訂價值的預期繼續受到挑戰。鑑於這些動態以及持續的較高流失率,2024年可能出現各種各樣的潛在結果。但是,我們打算繼續積極管理成本結構,優先考慮調整後的息税折舊攤銷前利潤盈利能力以及正自由現金流。2023 年第四季度和全年 Skiers Palace Breckenridge,CO

9 閉幕我們將於太平洋時間 2024 年 2 月 28 日下午 2:00 /美國東部時間下午 5:00 舉行電話會議,更詳細地討論這些結果。網絡直播的鏈接將在瓦卡薩的投資者關係網站上提供,網址為investors.vacasa.com。網絡直播結束後不久,網絡直播的重播將持續一年。我們要感謝員工在過去一個季度中所做的所有努力,尤其是我們在當地市場為客人和房主服務的所有同事的奉獻精神和辛勤工作。我們還要感謝我們的房主信任我們的房屋。我們期待着向您通報我們的持續進展。真誠地,首席執行官布魯斯·舒曼、2023年第四季度和全年首席財務官羅布·格雷伯

10 簡明合併運營報表(以千計,每股數據除外,未經審計)截至2023年12月31日的三個月,截至2023年12月31日的十二個月 2023 年收入 177,440 美元 218,158 美元 1,117,950 美元1,187,950 美元運營成本和支出:收入成本,不包括折舊和攤銷分別顯示如下 (1) 102,605 116,397 519,651 519,651 564,373 運營成本和支出:收入成本,不包括折舊和攤銷,分別顯示如下 (1) 102,605 116,397 519,651 564,373 運營和支持 (1) 58,044 67,719 245,706 264,068 技術與開發 (1) 14,900 15,851 60,800 68,344 銷售和營銷 (1) 40,710 50,258 212,269 247,167 一般和行政 (1) 20,210 24,138 81,612 107,624 折舊 5,760 5,030 21,357 21,706 無形資產攤銷 10,747 15,858 56,890 61,629 長期資產減值--46,000-商譽減值-243,991 411,000 243,991 總運營成本和支出 252,976 539,242 1,655,242 1,655,242 1,655,242 5 1,578,902 運營虧損 (75,536) (321,084) (537,335) (390,952) 利息收入 999 771 7,021 1,991 利息支出 (574) (619) (2,447) (2,576) 其他收入,淨額 518 18,911 6,115 60,410 所得税前虧損 (74,593) (302,576) 021) (526,646) (331,127) 所得税收益(支出)(1,927)51(1,586)(1,022)淨虧損(76,520 美元)(301,970 美元)(528,232 美元)(332,149 美元)減去:歸屬於可贖回非控股權益的淨虧損(32,922)(138,787)(229,529)(154,251)歸屬於A類普通股股東的淨虧損(43,59美元)8)(163,183美元)(298,703美元)(177,898美元)A類普通股的每股淨虧損(2):基本和攤薄後(3.48美元)(13.95美元)(24.48美元)(15.92美元)用於計算每股淨虧損的A類普通股的加權平均股數(2):基本和攤薄後的12,529 11,697 12,202 11,171 (1) 包括基於股票的薪酬支出如下:收入成本14美元183美元105美元105美元運營和支持 341 1,086 1,458 5,931 技術與開發 653 461 2,203 5,733 銷售和營銷 431 678 2,435 5,554 一般和管理 2,098 3,402 9,341 15,927 總股權薪酬支出3,537 美元 5,810 美元 15,542 美元 34,170 美元 (2) 所有股票信息和餘額均已追溯調整,以反映公司A類普通股、B類普通股和G類普通股的1比20反向股票拆分,自2023年10月2日起生效。2023 年第四季度和全年

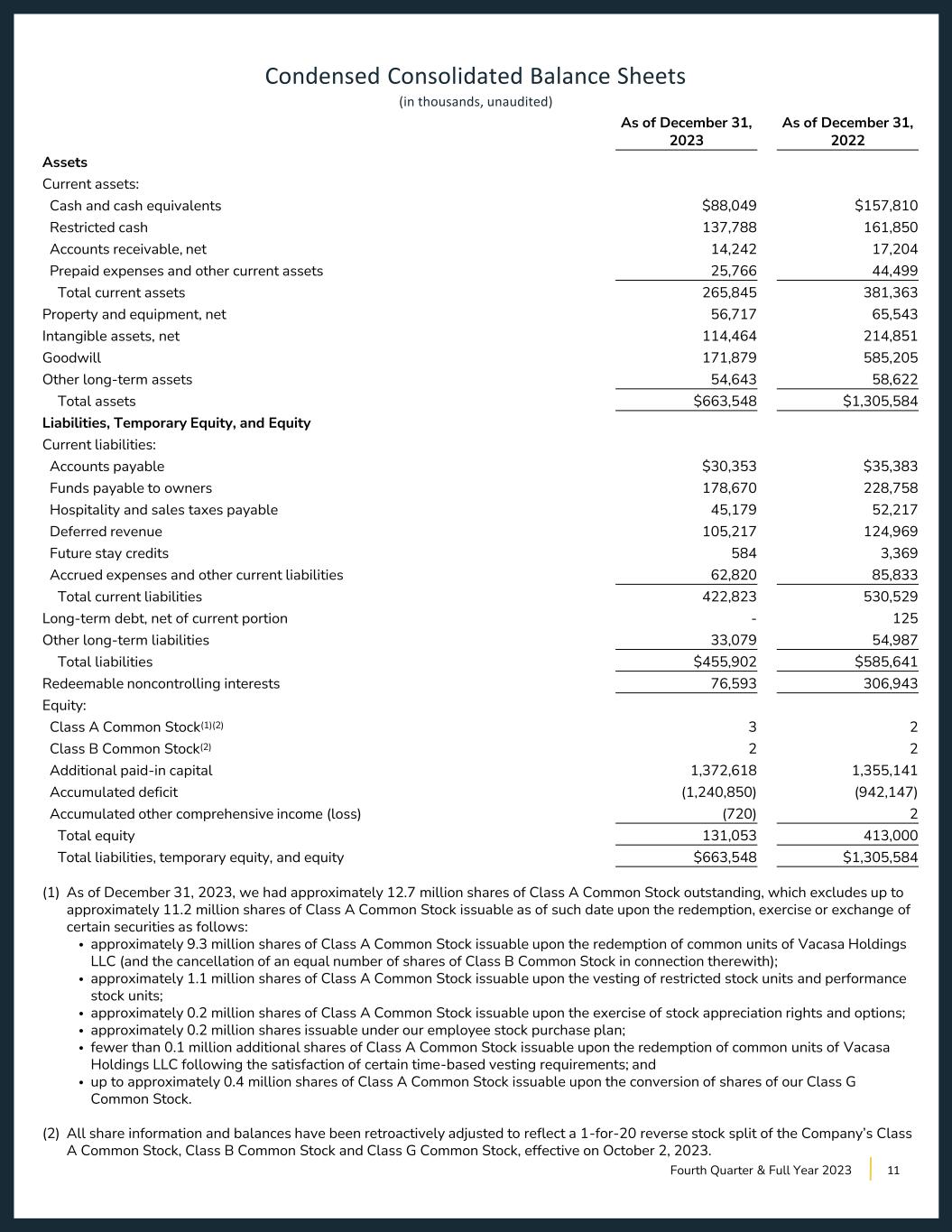

11 截至2023年12月31日的簡明合併資產負債表(千美元,未經審計)資產流動資產:現金及現金等價物:88,049美元 157,810 美元限制性現金 137,788 161,850 應收賬款,淨額 14,242 17,204 預付費用和其他流動資產 25,766 44,499 流動資產總額 265,845 381,363 淨資產淨額 56,845 381,363 717 65,543 無形資產,淨額 114,464 214,851 商譽 171,879 585,205 其他長期資產 54,643 58,622 總資產 663,548 美元 1,305,584 美元負債、臨時權益和當前股權負債:應付賬款 30,353 美元 35,383 應付給業主的資金 178,670 228,758 應付的酒店税和銷售税 45,179 52,217 遞延收入 105,217 124,969 未來逗留抵免 584 3,369 應計費用和其他流動負債 62,820 85,833 流動負債總額 422,823 530,529 長期債務,扣除流動部分——125 其他長期負債 33,833 079 54,987 總負債455,902 美元 585,641 美元可贖回非控股權益 76,593 306,943 股權:A 類普通股 (1) (2) 3 2 2 B 類普通股 (2) 2 2 額外實收資本1,372,618 1,355,141 累計赤字 (1,240,850) (942,147) 累計其他綜合收益(虧損)(720) 2 總權益 131,053 413,000 總負債、臨時權益和權益 663,548 美元 1,305,584 美元 (1) 截至2023年12月31日,我們已發行的A類普通股約為1,270萬股,其中不包括約1,120萬股截至該日贖回、行使或交換某些證券時可發行的A類普通股股如下:• 大約930萬股A類普通股可發行在贖回Vacasa Holdings LLC的普通股(並取消與之相關的等數量的B類普通股)後;• 約110萬股A類普通股可在歸屬限制性股票單位和績效股票單位後發行;• 行使股票增值權和期權時可發行的大約20萬股A類普通股;• 根據我們的員工股票購買計劃,可發行的大約20萬股;• 較少 A類股票的額外股份超過10萬股在滿足某些定時歸屬要求後,贖回Vacasa Holdings LLC的普通股即可發行普通股;以及 • 轉換我們的G類普通股後,最多可發行約40萬股A類普通股。(2) 所有股票信息和餘額均已追溯調整,以反映公司A類普通股、B類普通股和G類普通股的1比20反向股票拆分,生效 2023 年 10 月 2 日。2023 年第四季度和全年

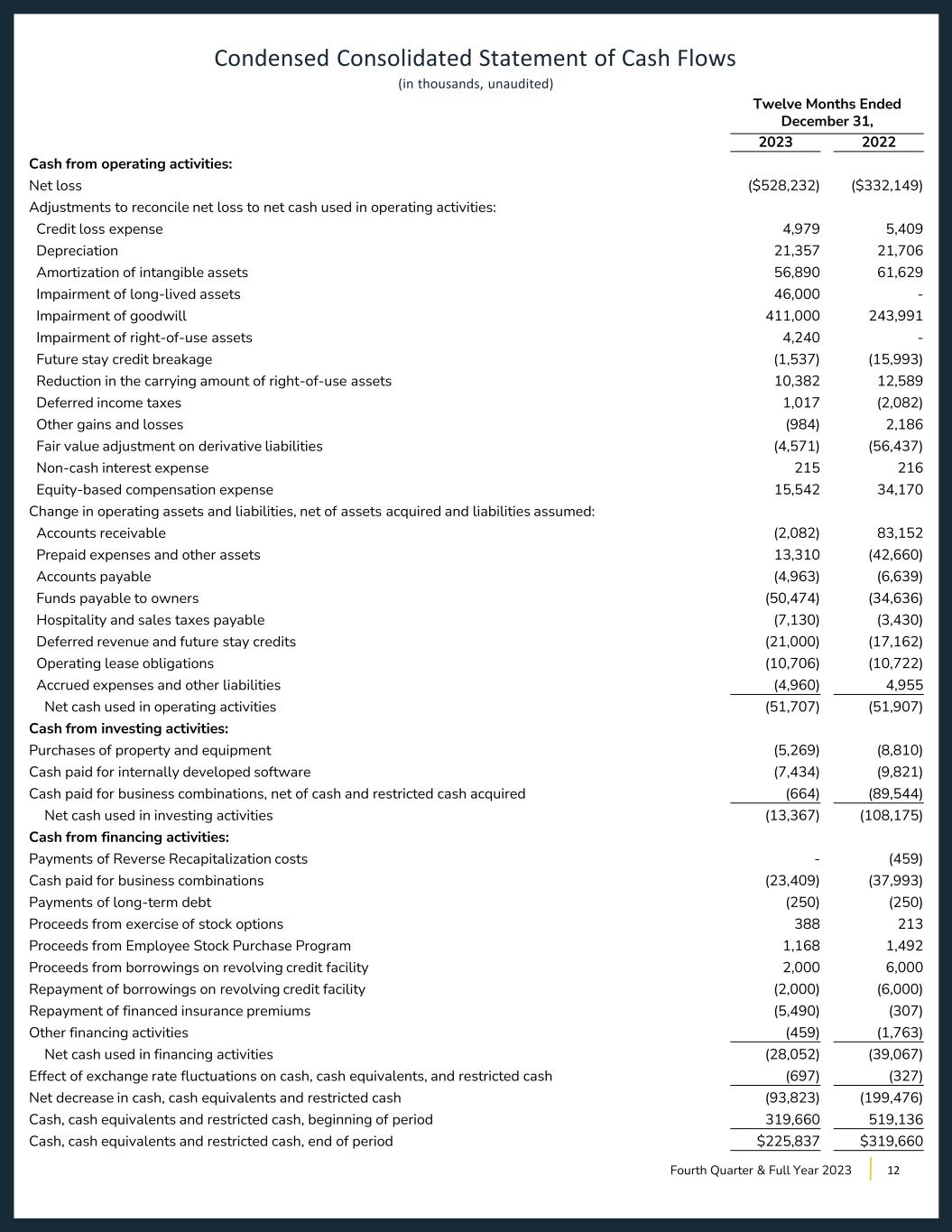

12 簡明合併現金流量表(千美元,未經審計)截至2023年12月31日的十二個月經營活動產生的現金:淨虧損(528,232美元)(332,149美元)對賬淨虧損與經營活動中使用的淨現金的調整:信貸損失支出 4,979 5,409 折舊 21,357 21,706 無形資產攤銷 56,890 61,629 長期資產減值 46,000-商譽減值 411,000 243,991 使用權資產減值 4,240-未來滯留信用損失 (1,537) (15,993) 賬面金額減少使用權資產 10,382 12,589 遞延所得税 1,017 (2,082) 其他損益 (984) 2,186 衍生負債的公允價值調整 (4,571) (56,437) 非現金利息支出 215 216 股權薪酬支出 15,542 34,170 扣除收購資產和假定負債後的運營資產和負債變動:應收賬款 (2,082) 83,152 預付費用和其他資產 13,310 (42,660) 應付賬款 (4,963) (6,639) 應付給業主的資金 (50,474) (34,636) 應付酒店税和銷售税 (7,130) (3,430) 延期收入和未來住宿抵免 (21,000) (17,162) 經營租賃債務 (10,706) (10,722) 應計費用和其他負債 (4,960) 4,955 用於經營活動的淨現金 (51,707) (51,907) 投資活動產生的現金:購買房產和設備 (5,269) (8,810) 為內部開發軟件支付的現金 (7,434) (9,821) 為企業合併支付的現金,扣除現金和獲得的限制性現金 (664) (89,544) 用於投資活動的淨現金 (13,367) (108,175) 來自融資活動的現金:反向資本重組的付款成本-(459) 為企業合併支付的現金 (23,409) (37,993) 長期債務的支付 (250) (250) 行使股票期權的收益 388 213 員工股票購買計劃的收益 1,168 1,492 循環信貸額度的借款收益 2,000 6,000 償還循環信貸額度的借款 (2,000) (6,000) 償還融資保險費 (5,490) (307) 其他融資活動 (459) (1,763) 用於融資活動的淨現金 (28,052) (39,067) 匯率波動對現金、現金等價物的影響限制性現金 (697) (327) 現金、現金等價物和限制性現金淨減少 (93,823) (199,476) 期初現金、現金等價物和限制性現金 319,660 519,136 現金、現金等價物和限制性現金,期末 225,837 美元 319,660 美元 2023 年第四季度和全年

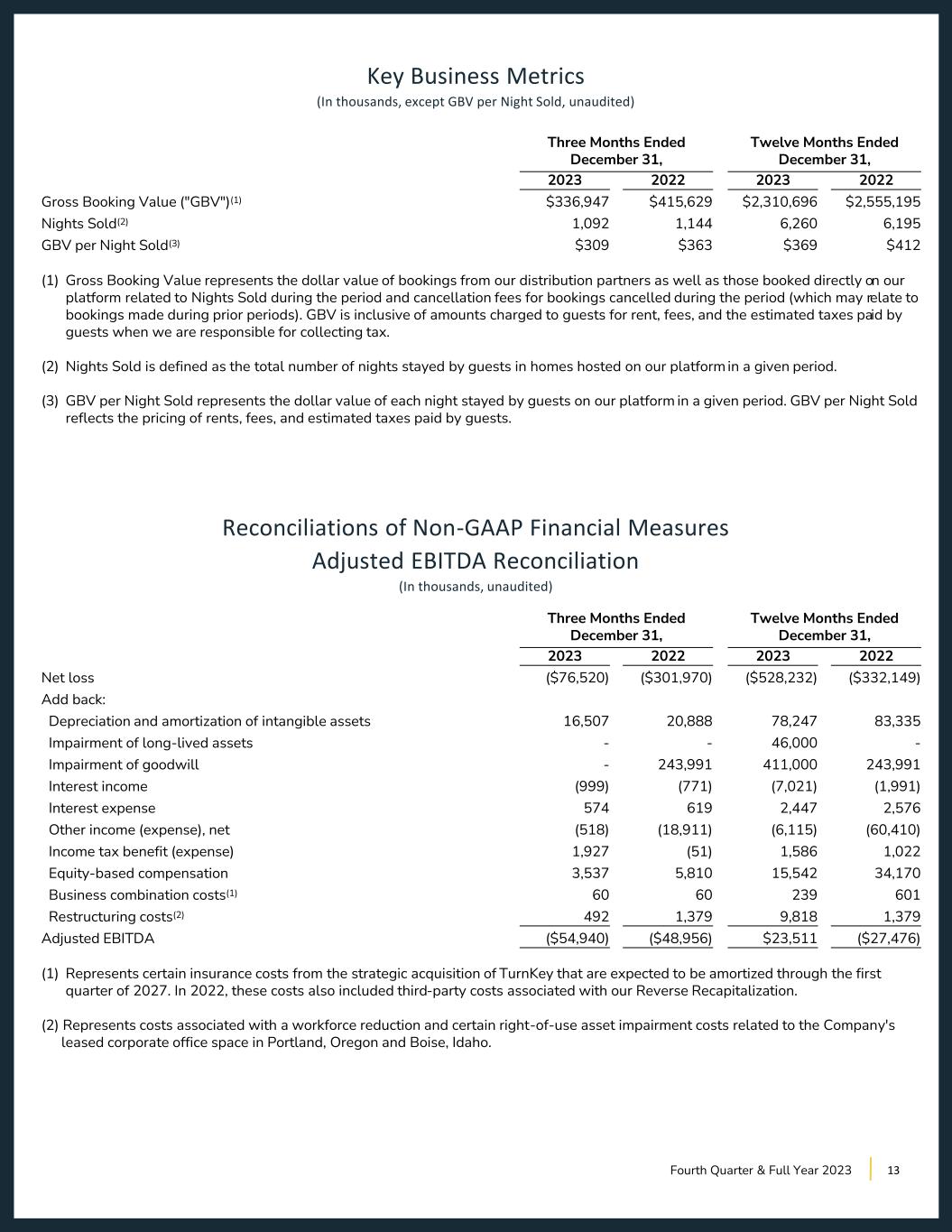

13 個關鍵業務指標(以千計,每晚售出的 GBV 除外,未經審計)截至2023 年 12 月 31 日的三個月,2023 年 12 月 31 日的十二個月 2022 年總預訂價值(“GBV”)(1) 336,947 415,629 美元 2,310,696 2,555,195 晚售出 (2) 1,092 1,144 6,260 6,195 GBV 每晚售出 (3) 309 美元 363 美元 369 美元 412 美元 (1) 總預訂價值是指來自我們的分銷合作伙伴的預訂的美元價值,以及直接在我們的平臺上預訂的與該期間所售房晚相關的預訂的美元價值,以及在此期間取消的預訂的取消費用(可能與之前期間的預訂有關)。GBV 包含在我們負責徵税時向房客收取的租金、費用和預估税費。(2) 已售房晚的定義是房客在給定時間段內在我們平臺上託管的房屋中住宿的總晚數。(3) 每晚售出 GBV 代表房客在給定時期內在我們平臺上住宿的每晚的美元價值。每晚售出的GBV反映了房客支付的租金、費用和預估税款的價格。非公認會計準則財務指標對賬調整後的息税折舊攤銷前利潤對賬(以千計,未經審計)截至2023年12月31日的三個月,2022年12月31日的十二個月 2022年淨虧損(76,520美元)(301,970美元)(528,232美元)(332,149美元)添加:無形資產的折舊和攤銷 16,507 20,888 78,247 83,335 長期資產減值--46,000-商譽減值-243,991 411,000 243,991 利息收入 (999) (771) (7,021) (1,991) 利息支出 574 619 2,447 2,576 其他收入(支出),淨額(518)(18,911)(6,115) (60,410)所得税優惠(支出)1,927 (51) 1,586 1,022 股票型薪酬 3,537 5,810 15,542 34,170 業務合併成本 (1) 60 60 239 601 重組成本 (2) 492 1,379 9,818 1,379 1,379 調整後息税折舊攤銷前利潤(54,940美元)(48,956美元)23,511美元(27,476美元)(1)表示肯定戰略收購TurnKey產生的保險費用預計將在2027年第一季度攤銷。2022年,這些成本還包括與我們的反向資本重組相關的第三方成本。(2)代表與裁員相關的成本以及與公司在俄勒岡州波特蘭和愛達荷州博伊西的租賃公司辦公空間相關的某些使用權資產減值成本。2023 年第四季度和全年

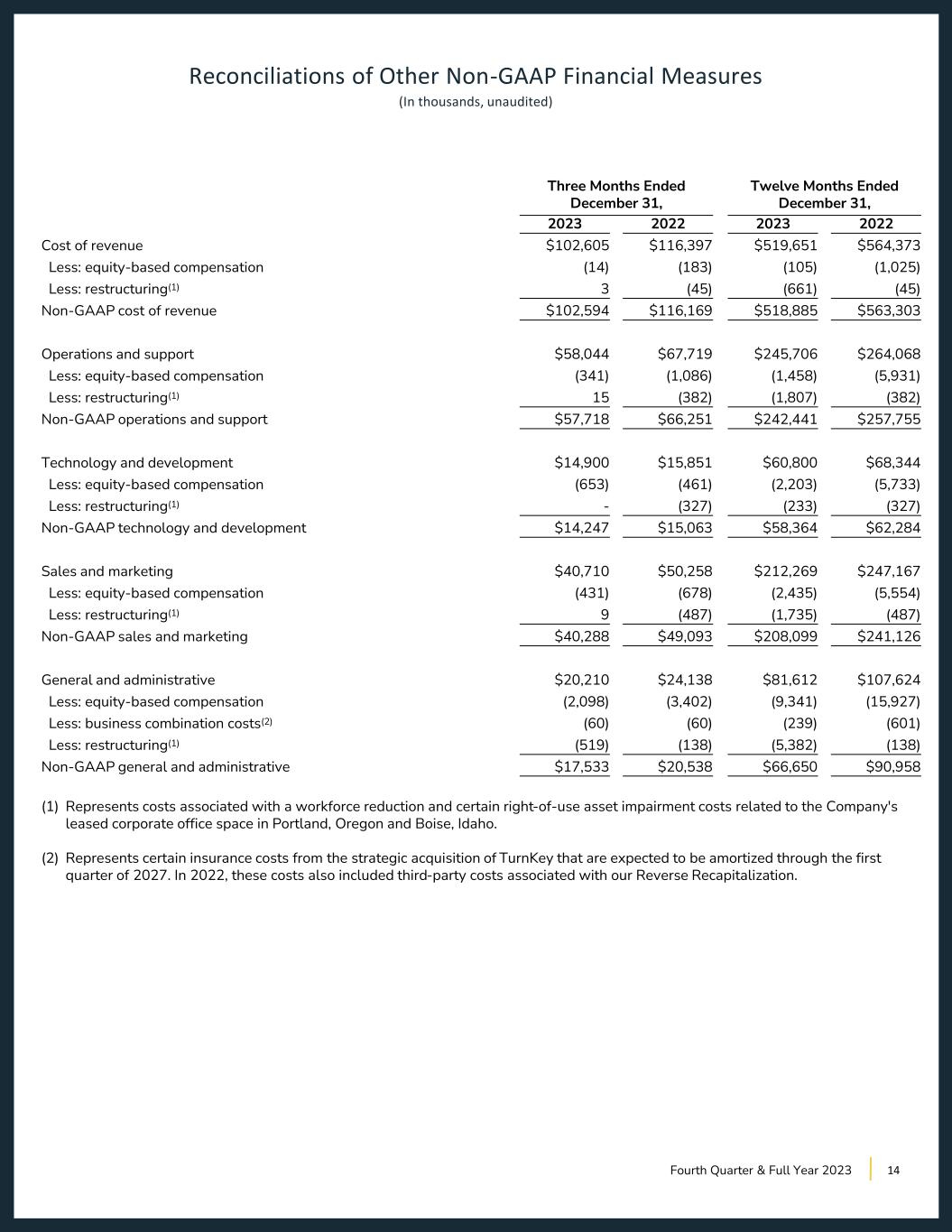

其他非公認會計準則財務指標的對賬(以千計,未經審計)14 截至12月31日的三個月,截至2023年12月31日的十二個月 2023 2022 年收入成本 102,605 美元 116,397 美元 519,651 美元 564,373 美元減去:股權薪酬 (14) (183) (105) (1,025) 減:重組 (1) 3 (45) (661) (45) (45) Non-GAP AP 收入成本 102,594 美元 116,169 美元 518,885 美元 563,303 美元運營和支持 58,044 美元 67,719 美元 245,706 美元 264,068 美元減去:股權薪酬 (341) (1,086) (1,458) (5,931) 減去:重組 (1) 15 (382) (1,807) (382) 非 GAAP 運營和支持 57,718 美元 66,251 美元 242,441 美元 257,755 美元技術與開發 14,900 美元 15,851 美元 60,800 美元 68,344 美元減去:股票薪酬 (653) (461) (2,203) (5,733) 減去:重組 (1)-(327) (233) (327) 非公認會計準則技術與開發 14,247 美元 15,033 美元 63 58,364 美元 62,284 美元銷售和營銷 40,710 美元 50,258 美元 212,269 美元 247,167 美元減去:股票薪酬 (431) (678) (2,435) (5,554) 減去:重組 (1) 9 (487) (1,735) (487) 非公認會計準則銷售和營銷 40,288 美元 49,093 美元 208,099 美元 241,126 美元一般和管理費 20,210 美元 24,138 美元 81,612 美元 107,624 美元減去:股權-基礎薪酬 (2,098) (3,402) (9,341) (15,927) 減去:業務合併成本 (2) (60) (60) (239) (601) 減去:重組 (1) (519) (138) (5,382) (138) (138) 非公認會計準則一般和管理費用 17,533 美元 20,538 美元 66,650 美元 90,958 (1) 代表相關成本包括裁員和與公司在俄勒岡州波特蘭和愛達荷州博伊西的租賃公司辦公空間相關的某些使用權資產減值成本。(2)代表戰略收購TurnKey的某些保險費用,預計將在今年第一季度攤銷2027。2022年,這些成本還包括與我們的反向資本重組相關的第三方成本。2023 年第四季度和全年

15 關於 Vacasa Vacasa 是北美領先的度假租賃管理平臺,通過將專用技術與當地和國家專家團隊相結合,改變度假租賃體驗。房主喜歡通過其最有價值的資產之一獲得可觀的增量收入,這要歸功於該公司無與倫比的技術,該技術旨在實時調整利率以最大限度地提高收入。Vacasa在美國數百個目的地以及伯利茲、加拿大、哥斯達黎加和墨西哥的40,000多個家庭中可以舒適地放鬆身心,因為他們知道只需一個電話即可獲得全天候支持。除了讓房客能夠在Vacasa.com和Vacasa Guest應用程序上搜索、發現和預訂其房產外,Vacasa還向包括愛彼迎、Booking.com和Vrbo在內的頂級渠道合作伙伴提供有價值的、經過專業管理的房源。欲瞭解更多信息,請訪問 https://investors.vacasa.com。2023 年第四季度和全年

前瞻性陳述根據1995年《私人證券訴訟改革法》“安全港” 條款的定義,本信中的某些陳述被視為 “前瞻性陳述”。前瞻性陳述可以通過使用 “預測”、“相信”、“期望”、“估計”、“計劃”、“展望” 和 “項目” 等詞語以及其他預測或表明未來事件或趨勢或非歷史問題陳述的類似表述來識別。這些前瞻性陳述反映了瓦卡薩當前對現有信息的分析,並受到各種風險和不確定性的影響。因此,在依賴前瞻性陳述時必須謹慎行事。由於已知和未知的風險,實際結果可能與Vacasa的預期和預測存在重大差異。除其他外,以下因素可能導致實際業績與這些前瞻性陳述中描述的業績存在重大差異:Vacasa實現盈利的能力;Vacasa發展業務的能力;Vacasa在行業中的競爭能力;Vacasa吸引和留住房主和客人的能力;Vacasa提供高質量客户服務的能力;Vacasa開發新的或增強的產品和服務的能力;Vacasa以經濟實惠的方式吸引流量的能力到其平臺;Vacasa 維護和增強的能力其品牌和聲譽,避免可能損害其品牌的負面宣傳;Vacasa平臺的安全性;Vacasa管理其國際業務的能力;Vacasa籌集額外資金或籌集擴大業務和投資新產品所需的大量資本的能力;Vacasa吸引和留住有能力的管理人員和員工的能力;人員成本增加或勞動力短缺;旅遊和酒店業衰退或中斷或總體經濟衰退;季節性和其他影響Vacasa經營業績的趨勢;Vacasa長期資產或商譽的任何未來減值;由於季節性和其他因素,Vacasa的經營業績每季度和同比的重大波動;Vacasa管理代表客户持有的資金的能力;Vacasa對我們的納税義務和儲備充足性的預期;Vacasa平臺上任何未發現的錯誤;Vacasa適應變化的能力在科技以及房主和房客不斷變化的需求方面;Vacasa 的能力保護其知識產權及其數據;Vacasa對 “開源” 軟件的使用;Vacasa在其業務中使用人工智能;以及Vacasa遵守目前適用於或可能適用於其在美國和國際業務的法律和法規(包括税法)的能力,以及其對與其業務相關的各種法律、法規和限制的影響的預期。您應仔細考慮向美國證券交易委員會(“SEC”)提交的Vacasa截至2022年12月31日財年的10-K表年度報告和截至2023年9月30日的季度10-Q表季度報告的 “風險因素” 部分中描述的上述因素以及其他風險和不確定性,均提交給美國證券交易委員會(“SEC”),以及向美國證券交易委員會提交的其他文件。這些文件確定並解決了可能導致實際事件和結果與前瞻性陳述中包含的重大差異的其他重要風險和不確定性。162023年第四季度和全年

非公認會計準則財務指標的使用本信函包括調整後的息税折舊攤銷前利潤、非公認會計準則收入成本、非公認會計準則運營和支持費用、非公認會計準則技術和開發費用、非公認會計準則銷售和營銷費用以及非公認會計準則一般和管理費用(統稱為 “非公認會計準則財務指標”),這些財務指標不是根據美國普遍接受的會計原則(“GAAP”)定義或列報的。非公認會計準則財務指標與其最直接可比的GAAP指標的對賬以表格格式列出。我們使用非公認會計準則財務指標來評估我們的業績,確定趨勢,制定財務預測並做出戰略決策。調整後的息税折舊攤銷前利潤定義為淨虧損,不包括:(1)折舊和收購相關項目,包括無形資產攤銷以及商譽和無形資產減值(如果適用);(2)利息收入和支出;(3)在正常業務過程中未賺取或產生的任何其他收入或支出;(4)任何所得税優惠或支出;(5)股權薪酬成本;(6)與戰略業務合併有關的一次性成本;以及 (7) 重組成本,包括裁員成本和某些使用權資產減值成本。我們在計算非公認會計準則收入成本、非公認會計準則運營和支持費用、非公認會計準則技術和開發費用、非公認會計準則銷售和營銷費用以及非公認會計準則一般和管理費用時,酌情排除股權獎勵發放產生的非現金支出、與戰略業務合併有關的一次性成本以及重組成本。我們認為,這些非公認會計準則財務指標與相應的可比GAAP財務指標相結合,對分析師和投資者很有用。這些非公認會計準則財務指標允許對我們的業績進行更有意義的比較,將本質上屬於非現金的項目排除在外,或者這些項目的金額和時間是不可預測的或一次性的,不受核心業務運營業績的驅動和/或使與前一時期的比較變得不那麼有意義。非公認會計準則財務指標作為分析工具存在重大侷限性,本質上應被視為補充,不能替代根據公認會計原則編制的任何財務信息。我們認為,非公認會計準則財務指標為投資者和其他人提供了了解和評估我們的經營業績的有用信息,這些方經常使用非公認會計準則財務指標來評估我們行業的公司,併為我們業務業績的同期比較提供了有用的衡量標準。此外,我們在本信中介紹了非公認會計準則財務指標,因為它們是我們內部管理層在制定運營決策時使用的關鍵衡量標準,包括與分析運營支出、評估績效、執行戰略規劃和年度預算相關的衡量標準。非公認會計準則財務指標作為分析工具存在重大侷限性,包括:• 這些指標不反映我們的現金支出或未來對資本支出或合同承諾的要求;• 這些衡量標準不能反映我們營運資金需求的變化或現金需求;• 調整後的息税折舊攤銷前利潤不反映債務的利息支出或償還利息或本金所需的現金;• 這些衡量標準不包括股權薪酬支出,並將繼續用於在可預見的將來,我們業務中的大量經常性支出,也是我們薪酬戰略的重要組成部分;• 調整後的息税折舊攤銷前利潤和非公認會計準則一般和管理費用不包括與戰略業務合併相關的非經常性成本;• 這些衡量標準不反映我們的税收支出或納税所需的現金;• 調整後的息税折舊攤銷前利潤,儘管折舊和攤銷是非現金費用,資產折舊和攤銷後, 將來往往必須予以更換, 而此類措施並未反映此類替換所需的任何現金。非公認會計準則財務指標是衡量我們業績的補充指標,既不是公認會計原則所要求的,也不是按照公認會計原則列報的。不應將這些非公認會計準則財務指標視為GAAP財務指標的替代品,例如淨虧損、運營費用或根據公認會計原則得出的任何其他績效指標。此外,將來,我們可能會產生費用或費用,例如在計算這些非公認會計準則財務指標時進行調整的費用或費用。不應將我們對這些非公認會計準則財務指標的陳述解釋為推斷未來的業績將不受異常或非經常性項目的影響,這些非公認會計準則指標可能與其他公司提出的類似標題的指標或指標不同。我們的指導還可能包括調整後的息税折舊攤銷前利潤。沒有不合理的努力,公司調整後的息税折舊攤銷前利潤指導方針與最直接可比的GAAP財務指標的對賬是無法提供的,因為預測和量化此類對賬所需的某些金額存在固有的困難,包括對無形資產的折舊和攤銷、基於股權的薪酬支出、業務合併成本、重組費用以及我們在歷史調整後的對賬中反映的其他調整息税折舊攤銷前利潤,金額可能很大。172023年第四季度和全年

關鍵業務指標定義我們收集關鍵業務指標來評估我們的業績。我們的主要業務指標包括總預訂價值(“GBV”)、已售房晚和每晚的總預訂價值。GBV 代表我們的分銷合作伙伴提供的預訂的美元價值,以及直接在我們的平臺上預訂的與該期間售出的房晚相關的預訂的美元價值,以及該期間取消預訂的取消費用(可能與之前期間的預訂有關)。GBV 包含向房客收取的租金、費用以及我們負責收取税款時客人支付的預估税款。GBV的變化反映了我們有能力通過個人銷售方式、投資組合交易或戰略收購吸引房主來增加房屋,留住房主和客人,優化平臺上房屋的可用性和利用率。GBV的變化還反映了房客支付的租金、費用和預估税款定價的變化。我們平臺上房屋的使用率和這些房屋的價格的變化通常反映了客人需求的變化。我們將已售房晚數定義為在給定時間段內房客在我們平臺上託管的房屋中住宿的總晚數。Nights Sold 是衡量我們平臺上房屋規模和質量以及我們代表房主創造需求和管理收益能力的關鍵指標。我們的售房晚數會出現季節性變化。通常,一年的第二和第三季度的售出晚數均高於第一和第四季度,因為在夏季旅行旺季,房客的旅行量往往會更多。每晚售出的 GBV 表示客人在給定時期內在我們平臺上住宿的每晚的美元價值。每晚售出的 GBV 反映了房客支付的租金、費用和預估税款的價格。GBV 和 Nights Sold 之間有很強的關係,這兩個變量是相互協調管理的。182023 年第四季度和全年