依據第424(B)(5)條提交

註冊號碼333-253402

招股説明書副刊

(至招股章程,日期為2021年2月23日)

SOS有限公司

2500萬股美國存托股份

代表250,000,000股A類普通股

和

購買最多2500萬股美國存托股份的認股權證

代表認股權證購買最多250,000,000股A類普通股

我們將發行25,000,000股美國存托股份(ADS),每股相當於10股A類普通股,每股面值0.0001美元,並根據日期為2021年3月29日的特定證券購買協議,

直接向某些機構投資者購買最多25,000,000股美國存托股份(ADS),價格為每股美國存托股份和相應的認股權證5美元。這些認股權證自發行之日起可立即行使

,行權價為每美國存托股份5美元,自發行之日起計五年屆滿。認股權證將不會有交易市場。

本招股説明書補充資料亦與認股權證行使時可發行的美國存託憑證發售有關。

我們的非關聯公司持有的已發行普通股或公眾流通股的總市值約為19.6億美元,這是根據非關聯公司持有的1,508,178,479股A類普通股和23,207,511股已發行B類普通股以及每美國存托股份12.8美元的價格計算得出的,這

是我們美國存托股份在紐約證券交易所於2021年2月17日最後報告的價格

我們的美國存託憑證目前在紐約證券交易所交易,代碼為“SOS”。2021年3月29日,我們的美國存託憑證的收盤價為每美國存托股份5.6美元。

我們已聘請Maxim Group

LLC作為與此次發行相關的獨家配售代理。配售代理不購買或出售根據本招股説明書附錄及隨附的招股説明書提供的任何證券。有關這些安排的更多信息,請參閲本招股説明書補編S-35頁開始的“分銷計劃”

。

投資我們的證券

涉及高度風險。只有在你能承受全部投資損失的情況下,你才應該購買我們的證券。請參閲本招股説明書增刊S-10頁及所附招股説明書第7頁開始的“風險因素”。

美國證券交易委員會或任何州證券委員會均未批准或不批准這些證券,也未就本招股説明書附錄或隨附的招股説明書的充分性或準確性作出判斷。任何相反的陳述都是刑事犯罪。

| | |

每ADS和

搜查令 | | |

總計 | |

| 發行價 | |

$ | 5.00 | | |

| 125,000,000 | |

| 安置代理費(1) | |

$ | 0.35 | | |

| 8,750,000 | |

| 扣除費用前的收益,付給我們 | |

$ | 4.65 | | |

| 116,250,000 | |

| (1) | 我們

將向配售代理支付相當於由配售代理配售的投資者支付的總購買價7.0%的費用

。我們還同意向安置代理報銷5,000美元的非責任費用,以及最高40,000美元的合理費用和法律顧問的入賬費用。有關支付給配售代理的補償的更多信息,請參閲本招股説明書增刊S-35頁開始的

《分配計劃》。 |

我們預計,根據本招股説明書附錄提供的美國存託憑證和認股權證以及隨附的招股説明書將於2021年4月1日左右交付。

Maxim Group LLC

本招股説明書補充日期為2021年3月29日

目錄

招股説明書副刊

| |

頁面 |

| 關於本招股説明書補充資料 |

S-III |

| 有關前瞻性陳述的警示説明 |

S-IV |

| 招股説明書補充摘要 |

S-1 |

| 供品 |

S-8 |

| 風險因素 |

S-10 |

| 收益的使用 |

S-32 |

| 股利政策 |

S-32 |

| 稀釋 |

S-33 |

| 大寫 |

S-34 |

| 我們提供的證券説明 |

S-35 |

| 配送計劃 |

S-35 |

| 法律事務 |

S-37 |

| 專家 |

S-37 |

| 以引用方式將某些文件成立為法團 |

S-37 |

| 在那裏您可以找到更多信息 |

S-38 |

| 民事責任的可執行性 |

S-38 |

| 證券法責任的賠償問題 |

S-39 |

招股説明書

| |

頁面 |

| |

|

| 關於這份招股説明書 |

1 |

| |

|

| 常用定義術語 |

1 |

| |

|

| 關於前瞻性陳述的説明 |

2 |

| |

|

| 我們的業務 |

3 |

| |

|

| 風險因素 |

7 |

| |

|

| 收益的使用 |

30 |

| |

|

| 稀釋 |

31 |

| |

|

| 股本説明 |

32 |

| |

|

| 美國存托股份簡介 |

39 |

| |

|

| 債務證券説明 |

48 |

| |

|

| 手令的説明 |

53 |

| |

|

| 對單位的描述 |

56 |

| |

|

| 發行的分配 |

57 |

| |

|

| 出售證券持有人 |

59 |

| |

|

| 法律事務 |

59 |

| |

|

| 專家 |

59 |

| |

|

| 財務信息 |

59 |

| |

|

| 通過引用而併入的信息 |

60 |

| |

|

| 在那裏您可以找到更多信息 |

60 |

| |

|

| 民事責任的可執行性 |

61 |

| |

|

| 證券法責任的賠償問題 |

61 |

閣下應僅依賴

本招股章程補充資料及隨附招股章程所載的資料。我們未授權任何其他人向

您提供其他或不同的信息。我們僅在允許要約和銷售的司法管轄區

要約出售和尋求要約購買普通股。我們和配售代理均未在不允許要約或出售的司法管轄區內提出出售任何證券的出售要約。您不應假定本招股説明書補充文件或隨附招股説明書

中的信息在這些文件前面的日期以外的任何日期都是準確的,也不應假定通過引用併入的任何文件

在其提交日期以外的任何日期都是準確的。

在美國以外的任何司法管轄區,

均未採取任何行動,以允許在該司法管轄區公開發行普通股或擁有或分發本

招股説明書補充文件或隨附招股説明書。在美國以外的司法管轄區擁有本招股説明書補充

或隨附招股説明書的人員,必須瞭解並遵守有關本次發行和分發本招股説明書補充

及隨附招股説明書適用於該司法管轄區的任何限制。

本招股章程補充文件及隨附招股章程並不構成任何證券的要約或購買邀請

,在任何該等要約或邀請屬違法的司法管轄區。

關於本招股説明書補充資料

2021年2月23日,我們向SEC提交了F-3ASR表格(文件編號333-253402)上的註冊聲明,該聲明自動生效,使用了與本招股説明書補充文件中所述證券相關的貨架註冊程序。根據此貨架註冊流程,我們可能會不時

出售總計高達10億美元的A類普通股,包括ADS、優先股、認股權證、單位、權利

和債務證券。我們可能會出售高達約10億美元的ADS在本次發行和截至本招股説明書補充之日。

本文件分為兩部分。

第一部分是本招股説明書補充文件,它描述了本次發行的具體條款,並補充和更新了隨附招股説明書和通過引用併入招股説明書的文件中包含的信息。第二部分,即隨附的

招股説明書,提供了更一般的信息,其中一些信息不適用於本次發行。閣下應閲讀整份招股説明書補充資料

以及隨附招股説明書及本招股説明書補充資料及隨附招股説明書中“閣下可於何處找到

更多資料”下所述的以引用方式併入的文件。

如果本招股説明書補充文件和隨附的招股説明書中對

發行的描述有所不同,您應依賴本

招股説明書補充文件中包含的信息。但是,如果其中一份文件中的任何聲明與

日期較晚的另一份文件中的聲明不一致-例如,通過引用併入本招股説明書補充文件和隨附招股説明書的文件-

日期較晚的文件中的聲明將修改或取代較早的聲明。除特別説明外,我們

不會通過引用將根據任何6-K表當前報告提交的任何信息納入根據《證券法》或《1934年證券交易法》(修訂版)或《交易法》提交的任何文件,納入本招股説明書補充文件或隨附招股説明書。

以引用方式併入或視為以引用方式併入本招股説明書補充文件或隨附招股説明書的文件

中所載的任何聲明,就本招股説明書補充文件或隨附招股説明書而言,將被視為已被修改或取代,但

本招股説明書補充文件或隨附招股説明書所載的聲明,本招股説明書

補充文件或隨附的招股説明書以引用方式併入本招股説明書

補充文件或隨附的招股説明書的任何其他隨後提交的文件修改或取代該聲明。任何經如此修改或取代的該等陳述將不會

被視為構成本招股章程補充文件或隨附招股章程的一部分,但經如此修改或取代的除外。

吾等進一步注意到,吾等在任何協議(作為以引用方式併入

本招股章程補充文件及隨附招股章程的任何文件的附件提交)中作出的陳述、

保證及承諾僅為該等協議各方的利益而作出,包括

在某些情況下,為在該等協議各方之間分配風險,不應被視為對您的陳述、

保證或契約,除非您是此類協議的一方。此外,此類陳述、保證或承諾僅在作出或明確引用之日準確。因此,除非您是此類協議的一方,否則不應

依賴此類陳述、保證和契約準確地代表我們的當前事務狀態。

除非我們另有説明,

或上下文另有要求,本招股説明書附錄和隨附的招股説明書中提及的“SOS”、“公司”、“我們”、“我們”和“我們”或類似的術語是指SOS有限公司、開曼羣島的一家公司及其合併子公司。

有關前瞻性陳述的警示説明

通過引用併入本招股説明書附錄的本招股説明書補編和我們的美國證券交易委員會備案文件包含或通過引用併入《證券法》第27A節和《交易法》第21E節定義的前瞻性

陳述。除有關歷史事實的陳述外,所有其他陳述均為“前瞻性陳述”,包括任何有關盈利、收入或其他財務項目的預測,

任何有關未來經營的計劃、策略和目標的陳述,任何有關擬議新項目或其他發展的陳述,任何有關未來經濟狀況或業績的陳述,任何有關管理層信念的陳述,

目標、戰略、意圖和目的的陳述,以及任何涉及前述任何假設的陳述。“相信”、“預計”、“估計”、“計劃”、“預計”、“打算”、“可能”、“可能”、“

”、“應該”、“潛在”、“可能”、“項目”、“繼續”、“將”、“

和”等類似表述旨在識別前瞻性表述,儘管並非所有前瞻性表述都包含這些識別詞語。前瞻性陳述反映了我們對未來事件的當前看法,是基於假設的,受風險和不確定性的影響。我們不能保證我們真的會實現前瞻性陳述中表達的計劃、意圖或期望,您不應過度依賴這些陳述。有許多重要因素可能會導致我們的實際結果與前瞻性陳述中顯示或暗示的結果大不相同。

這些重要因素包括在本招股説明書和適用的招股説明書附錄中包含或通過引用併入的“風險因素”標題下討論的那些因素,以及我們可能授權在與特定產品相關的

中使用的任何免費書面招股説明書。這些因素和本招股説明書中作出的其他警示性陳述應被理解為適用於本招股説明書中出現的所有相關前瞻性陳述。告誡您不要過度依賴本招股説明書附錄中包含或通過引用併入本招股説明書附錄中的前瞻性

陳述。每一前瞻性陳述僅陳述為本招股説明書補充日期的

,或者,如果是以引用方式併入的文件,則為適用文件的日期(或陳述中指明的任何較早日期),除非法律另有要求,否則我們沒有義務公開更新任何前瞻性陳述,無論是由於新信息、未來事件或其他原因。我們通過這些警示性聲明對所有此類前瞻性聲明進行限定。

招股説明書補充摘要

以下摘要重點介紹了

本招股説明書附錄中包含或引用的精選信息。此摘要不包含您在投資證券之前應考慮的所有信息。在作出投資決定之前,您應仔細閲讀整份招股説明書及其任何附錄,包括風險因素部分、財務報表和財務報表附註,以供參考

以及我們以參考方式併入本文的文件。

我們的歷史

我們於2004年7月12日在特拉華州成立,名稱為中國風險金融有限責任公司。我們在2001年開始了我們的信用分析服務提供商業務。在過去的18年裏,我們開發了我們專有的、

先進的技術,在此期間,我們的創始人和管理團隊為中國的許多最大的銀行

提供了分析消費信貸的建議,向消費者發放了超過1億張信用卡。2017年4月28日,我們的美國存託憑證開始在紐約證券交易所交易,交易代碼為“XRF”。2017年5月,我們完成了首次公開募股,共出售了11,500,000只美國存託憑證,

每隻相當於10股A類普通股,並將我們的美國存託憑證在紐約證券交易所上市。2018年第三季度,由於監管變化

導致擁有和運營我們的傳統市場借貸平臺成本過高,在某些方面風險非常高

,我們決定停止在我們的傳統市場借貸平臺獲取客户和提供貸款便利,並開始

將我們的業務過渡到其他行業。

於2020年5月5日,我們與YBT的股東(“YBT股東”)、YBT引入的8名個人投資者(與YBT股東合稱“投資者”)和True North Financial,LLC簽訂了一系列協議,以收購YBT,後者控制着YBT的可變權益實體SOS Information。這筆交易於2020年5月15日完成。因此,我們現在擁有YBT 100%的股份,YBT

控制其可變利息實體SOS Information。根據修訂後的1933年證券法,根據S法規和/或規則4(A)(2),向投資者發行的股票依賴於豁免註冊

。因此,我們通過SOS Information開始了新收購的

數據挖掘和定向營銷服務業務。

於2020年8月3日,吾等與漢圖(杭州)資產管理有限公司(“買方”)

訂立若干購股協議(“處置SPA”)。

根據處置SPA,買方同意收購香港華潤置業有限公司中國控股有限公司、特拉華州有限責任公司中國資本金融有限公司、英屬維爾京羣島公司中國華潤置業中國有限公司、加州有限責任公司華潤置業

有限責任公司及特拉華州有限責任公司HML中國有限公司。XRF子公司)

,以換取350萬美元的現金代價。於處置SPA擬進行的交易(“處置”)完成後,買方將成為XRF附屬公司的唯一股東,並因此承擔XRF附屬公司擁有或控制的所有附屬公司及可變權益實體的所有資產及負債

。處置於2020年8月6日結束。作為處置的結果,我們停止了傳統的P2P貸款業務,此後專注於成為領先的

高科技服務企業,其服務包括為保險公司提供營銷數據、技術和解決方案,以及中國的緊急救援服務。我們還把我們的交易代碼改成了“SOS”。

業務概述

我們為公司和個人會員提供廣泛的數據挖掘和分析服務,包括為保險公司提供營銷數據、技術和解決方案

,緊急救援服務,以及中國的保險產品和醫療保健信息門户。我們的使命是讓我們的客户更輕鬆、更安全、更高效地獲取和處理目標客户的數據。

我們主要通過創建SOS雲應急救援服務軟件即服務(SaaS)平臺,滿足保險公司、金融機構、醫療機構、醫療保健提供商和應急救援服務行業中其他服務提供商等客户對營銷相關數據的巨大需求。

此外,我們還

建立了一個數據倉庫,截至本報告日期,數據倉庫中有1.2億條活躍客户記錄。我們的數據收集來源廣泛

,主要來自線下第三方購買、在線訂閲、AI識別和陌生電話,分別約佔我們數據庫存的75%、18%和7%。

最近,我們推出了加密挖掘業務,目標是為我們的大數據保險營銷提供區塊鏈安全方面的基礎設施服務,以及為數字資產和加密貨幣提供保險和銀行服務。

我們的產品和服務

在營銷數據業務方面,

我們目前專注於保險營銷、10086熱線、銀行卡呼叫中心和SaaS服務四個產品。

截至2020年6月30日,保險營銷佔我們總收入的96.2%,其中10086熱線、銀行卡呼叫中心和SaaS分別佔我們總收入的3.3%、0.3%和0.2%。

我們最近成立了一家名為青島SOS數字科技有限公司的

子公司,專注於加密貨幣挖掘、基於區塊鏈的保險和基於區塊鏈的安全管理的研究和業務。埃裏克·H·嚴博士,我們的副運營總裁,是這個新成立的子公司的總裁

。

營銷數據業務

保險營銷

我們從我們的供應商那裏購買數據,包括山東蘇寶IT有限公司、江西茶車IT有限公司和遼寧天正有限公司。在穩定的數據供應下,我們使用數據挖掘和分析技術從我們收集的海量數據中發現模式和有價值的數據。然後,我們向客户提供具體的

數據點建議。

我們強大的數據挖掘能力為向客户提供解決方案奠定了堅實的基礎,我們相信這將使我們有別於同一市場中的許多其他競爭對手。

我們在該領域擁有一支經驗豐富的數據專家團隊,我們擁有完善的數據基礎設施系統,從挖掘、

到處理和分發。SOS通過訂閲騰訊控股的iCloud服務來存儲數據。

我們的主要競爭對手包括通過運營商提供救援服務並銷售會員卡的九天快速救援科技有限公司,以及提供保險營銷服務的北京元寶科技有限公司和北京元善寶科技有限公司。

中國,我們目前只有

在內蒙古境內經營的保險代理許可證。因此,截至本招股説明書之日,我們的收入

主要來自各種保險代理。我們主要與兩家代理商合作,北京Sense Time信息技術有限公司(“BSIT”)是我們主要的保險營銷收入來源,以及北京瑞景恆寶保險

代理有限公司。

中國人保、中國中國平安(集團)、平安等保險公司將向這些保險代理人徵集入圍名單。保險代理人然後將任務分包給SOS Information等不同的供應商,SOS Information將從第三方或其自己的數據倉庫收集原始數據,並利用其數據挖掘和分析技術來處理數據,創建入圍名單並將其出售給代理人。然後,代理商將向保險公司提供

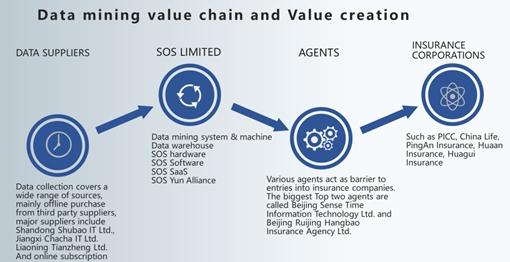

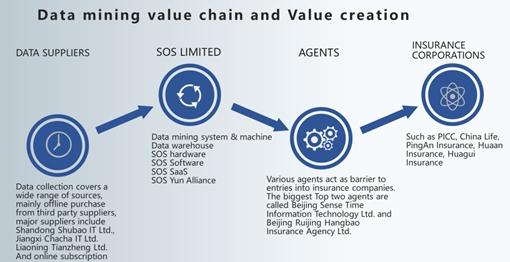

名單。我們根據保險公司通過這些代理人下的保單金額向這些保險代理人收取信息服務費。我們的服務模型如下圖所示:

10086熱線

SOS資訊與中國移動簽約

作為其外包服務中心,運營河北省10086熱線,按客户來電時間向中國移動收費

。

銀行卡呼叫中心

SOS資訊為廣東發展銀行開設了一個推廣中心,按成功註冊的賬户數量收費。

SaaS服務

SOS Information提供的三大SaaS產品

如下:

| ● | 基礎雲系統(醫療救助卡、自動救助卡、金融救助卡、生命救助卡) |

| ● | 協同

雲系統(信息救援中心、智能大數據、智能軟硬件) |

SOS信息提供對保險公司、金融機構和醫療機構等的

倉庫訪問,並通過每月

訂閲費產生收入。

基於區塊鏈的商業系統

我們計劃應用區塊鏈技術作為基礎設施,以重組和重塑我們營銷

數據服務業務的傳統集中式業務和技術框架。我們相信,將區塊鏈技術應用於我們的傳統商業模式將增強其可靠性、效率和可持續性。區塊鏈對我們傳統業務的潛在應用包括:基於聯合體區塊鏈的保險供應鏈管理;基於區塊鏈的身份管理;基於共識的保單;基於區塊鏈的保險理賠系統;分散的保單數據管理系統;分散的全球緊急救援網絡;基於區塊鏈激勵的營銷和銷售等。

加密貨幣挖掘、基於區塊鏈的保險和安全管理業務

加密貨幣挖掘業務

我們目前正專注於挖掘比特幣等關鍵主流加密貨幣。我們已簽訂購買協議,將從HY International Group New York Inc.採購比特幣挖掘鑽機。預期的挖掘鑽機池將產生527便士的比特幣散列功率和1056G的以太散列功率。一旦所有這些採礦設備就位並投入運行,預計哈希能力池每天將創造大約3.5個比特幣和63個以太。截至本招股説明書發佈日期,我們已收到首批交貨

由5,000台採礦鑽機組成的池,可產生約175便士的比特幣散列功率和約350克的以太散列功率

350克。剩餘的5000件和5646件預計將分別在2021年3月14日和2021年4月15日左右交付

。如果這些機器按預期運行,根據目前的加密貨幣價格勢頭,預計每年的投資回報將是巨大的。

除了購買採礦鑽機外,我們還在積極尋求穩定、廉價的電力供應,以供運營礦場使用。2021年2月3日,我們

與位於四川瀘州合江的雷波洞水電站(“雷波洞”)達成框架協議,該水電站的水電資源比中國其他地區豐富得多,電價也低得多。根據框架協議,

雷伯東將以每千瓦/小時0.22元至0.38元的價格向我們將建設的雲加密貨幣開採中心供電。預計雙方將就框架協議預期的價格和其他條款和條件達成最終協議。

我們預計將通過銷售從這些加密貨幣挖掘池生成的加密貨幣以及將散列能力出租給第三方來獲得收入。

加密貨幣的價值是根據相關加密貨幣在收到時的市場價格確定的。哈希權的租金

也根據相關加密貨幣的市場價格按比例確定。

加密資產保險

目前,我們正在建設一個完全去中心化的數字資產和加密貨幣錢包和交換系統,基於基於區塊鏈的身份、後臺和私鑰的去中心化管理框架,以應對每年大量私鑰被盜或丟失的情況。我們預計,我們的去中心化錢包和兑換系統將於2021年年中完成。一旦分散的錢包和兑換系統開始運行,我們將推出一系列業務,包括數字資產和加密貨幣的保險服務。

下圖説明瞭我們當前的公司結構:

最新發展動態

2020年12月註冊的直接產品

於二零二零年十二月二十二日,本公司與買方訂立若干證券購買協議(“十二月SPA”),據此,本公司同意

出售2,600,000份美國存託憑證及認股權證(“十二月認股權證”)以購買2,600,000份美國存託憑證(“十二月發售”),

總收益約為4,000,000美元。12月份的認股權證將在發行日期後立即行使,期限為5年,初始行使價為1.55美元。每個美國存托股份和相應的12月認股權證的收購價為

$1.55。每份12月的認股權證均須遵守反攤薄條款,以反映股票分紅和拆分、後續供股或其他類似交易,但不會因未來以較低價格發行證券而產生。12月份的認股權證包含強制性的

行使權利,如果本公司的美國存託憑證連續10個交易日的交易價格在4.65美元或以上,並且滿足某些其他條件,本公司有權強制行使12月份的認股權證。於發生基本交易(定義見12月認股權證)時,12月認股權證須強制贖回,現金代價相當於贖回該12月認股權證該部分的Black Scholes

價值(定義見12月認股權證)。12月的股票發行截止日期為2020年12月24日。

2021年1月註冊直接發售

於二零二一年一月七日,本公司與買方訂立若干證券購買協議(“一月SPA”),據此,本公司同意出售13,525,000份美國存託憑證及認股權證(“一月認股權證”),以購買13,525,000份美國存託憑證(“一月發售”),總收益約為2,500萬美元。1月份的認股權證將在發行日期後立即行使,行使期為5年,初始行使價為1.85美元。每個美國存托股份和相應的1月份認股權證的收購價為1.85美元。每個1月的認股權證均受反稀釋條款的約束,以反映股票分紅和拆分、後續配股或其他類似交易,但不因未來以較低價格發行證券而產生。1月份的認股權證包含強制行使權利,如果公司的美國存託憑證連續十(10)個交易日在5.55美元或以上交易,以及在滿足某些其他條件時,公司

有權強制行使1月份的認股權證。一旦發生基本交易(一月份認股權證的定義),一月份的權證必須強制贖回,現金代價相當於該一月份認股權證該部分的布萊克·斯科爾斯價值(一月份認股權證的定義)

。1月份的股票發行於2021年1月12日結束。

2021年1月認股權證徵集

於2021年1月15日,

公司與公司認股權證的若干持有人訂立一份書面協議(“一月書面協議”),

據此,公司認股權證的持有人行使所有未行使的十二月認股權證及一月認股權證(統稱“現有認股權證”),以購買最多14,925,000股公司美國存托股。根據一月書面協議,

每位持有人收到新認股權證(“一月誘導認股權證”),以購買最多23,880,000股美國存托股份,以換取

以現金行使所有未行使的現有認股權證。在扣除配售代理費用和估計發行費用之前,本公司從行使未行使的

現有認股權證中獲得的總收益約為2710萬美元。

一月激勵認股權證

的條款與現有認股權證基本相同,但具有(i)未登記認股權證的慣常條款,包括

限制性圖例,(ii)登記權,據此,本公司同意在收盤後十五(15)天內登記一月激勵認股權證

相關的美國存託憑證,(iii)可在發行後立即行使,(iv)自發行之日起為期五(5)年,及(v)行使價為每股美國存託憑證2美元。

2021年2月授權書徵集

於2021年2月9日,本公司

與本公司認股權證的若干持有人訂立一份書面協議(“二月書面協議”),據此,本公司認股權證的持有人行使所有一月誘導認股權證以購買最多23,880,000股

本公司美國存托股。根據二月函件協議,各持有人收到新認股權證(“二月誘導認股權證”),以購買最多23,880,000股美國存托股份,換取彼等以現金行使全部一月誘導認股權證。

在扣除

配售代理費及估計發售開支前,本公司行使一月誘導認股權證的所得款項總額約為48,000,000元。

二月激勵認股權證

的條款與一月激勵認股權證基本相同,但(i)具有登記權,據此,本公司同意

在收盤後二十一(21)天內登記與二月激勵認股權證相關的美國存托股份,及(ii)行使價為每股美國存托股份

4.05美元。

於2021年2月24日,

公司與本公司

認股權證的若干持有人訂立一份書面協議(“第二份二月書面協議”),據此,本公司認股權證的持有人行使所有二月誘導認股權證以購買

最多23,880,000股本公司美國存托股。根據二月二日函件協議,各持有人獲發新認股權證(

“二月二日誘因認股權證”)以購買最多23,880,000股美國存托股份,以換取彼等以現金行使全部二月

誘因認股權證。在扣除配售代理費及估計發售開支前,本公司行使二月誘導認股權證所得款項總額約為9670萬元。

第二份二月激勵

認股權證的條款與二月激勵認股權證大致相同,但具有(i)登記權,據此,

公司同意在收盤後八(8)天內登記第二份二月激勵認股權證相關的美國存托股份,以及(ii)行使價

每股美國存托股份7.00美元。

2021年2月註冊的直接產品

於二零二一年二月十一日,本公司與買方訂立若干證券購買協議(“二月SPA”),據此,本公司同意出售22,000,000股美國存託憑證及認股權證(“二月認股權證”)以購買16,500,000股美國存託憑證(“二月

發售”),總收益約為1.1億美元。二月份的認股權證將在發行日期後立即行使,為期五年,初始行使價格為5.00美元。每個美國存托股份和相應的

二月認股權證的購買價格為5美元。每份2月認股權證均受反攤薄條款約束,以反映股票分紅和拆分、隨後的配股或其他類似交易,但不會因未來以較低價格發行證券而產生。二月份的認股權證

包含強制行使權利,如果公司的美國存託憑證連續十(10)個交易日的交易價格在15.00美元或以上,並且滿足某些其他條件,公司有權強制行使二月份的認股權證。於發生基本交易

(定義見二月份認股權證)時,二月份認股權證須強制贖回,其現金代價相當於該等二月份認股權證部分的布萊克

斯科爾斯價值(定義見二月份認股權證)。2月份的股票發行於2021年2月17日結束。

於二零二一年二月十八日,本公司

與買方訂立若干證券購買協議(“二月份SPA”),本公司同意出售8,600,000份美國存託憑證及認股權證(“二月份認股權證”)以購買4,300,000份美國存託憑證(“二月份發售”),總收益約8,600萬美元。2月2日的認股權證將在發行日期後立即行使,行使期為五年,初始行使價為10.00美元。購買每個美國存托股份和相應的第二份二月質保書的價格為10美元。每份2月認股權證均受反攤薄條款的約束,以反映股票分紅和拆分、後續配股或其他類似交易,但不會因未來以較低價格發行證券而產生

。第二個二月份認股權證包含強制行使權利,如果公司的美國存託憑證連續十(10)個交易日交易在30.00美元或以上,且滿足某些其他條件

,公司有權強制行使第二個二月份認股權證。於發生基本交易(定義見第二份二月份認股權證)後,第二份二月份認股權證須強制贖回,其現金代價相當於該第二份二月份認股權證的該部分的布萊克·斯科爾斯價值(定義見第二份二月份認股權證),予以贖回。第二次2月上市於2021年2月22日結束。

企業信息

我們的主要行政辦公室

位於山東省青島市西海岸新區銀柱街道海景路298號東海景公園6號樓,郵編:Republic of China 266400。我們的電話號碼是+86-532-86617117。我們在http://www.sosyun.com/上維護一個包含公司信息的網站,在我們以電子方式向美國證券交易委員會提交或向美國證券交易委員會提供此類材料後,我們將在合理可行的範圍內儘快通過我們的網站免費提供我們的20-F表格年度報告、當前的6-K表格報告以及根據1934年《證券交易法》(經修訂的br}法案)第13(A)或15(D)節提交或提供的報告修正案。本招股説明書增刊並不包括本公司網站所載或可透過本網站取得的資料。

供品

| 發行方: |

|

SOS有限公司 |

| |

|

|

| 本公司根據本招股説明書補充資料提供的美國存託憑證: |

|

25,000,000股美國存託憑證相當於250,000,000股A類普通股 |

| |

|

|

|

我們根據本招股説明書補充資料發行的認股權證:

|

|

在此次發行中購買美國存託憑證的人將獲得認股權證,以購買該等投資者在此次發行中購買的美國存託憑證數量的100%,或25,000,000份認股權證。我們將僅在認股權證以現金方式行使的範圍內獲得認股權證的總收益。該等認股權證將於發行日期後立即行使,為期五年,行權價為每股美國存托股份5元。見本招股説明書增刊S-35頁開始的“我們正在發行的證券説明”。 |

| |

|

|

| |

|

本招股説明書補充資料亦與認股權證行使時可發行的美國存託憑證發售有關。 |

| |

|

|

| 發行價: |

|

每個美國存托股份5美元 |

| |

|

|

| 本次發行前已發行的A類和B類普通股總數: |

|

1,545,075,717 |

| |

|

|

| 緊接本次發行後已發行的A類和B類普通股總數(1): |

|

1,795,075,717 |

| |

|

|

| 本次發行前未償還的美國存託憑證: |

|

154,507,571 |

| |

|

|

| 此次發行後緊隨其後的未償還美國存託憑證(1): |

|

179,507,571 |

| |

|

|

| 美國存託憑證: |

|

每一股美國存托股份代表十股A類普通股。見所附招股説明書中的“美國存托股份説明”。 |

| |

|

|

| 收益的使用: |

|

我們估計,扣除配售代理費和估計應支付給我們的發售費用後,我們從此次發行中獲得的淨收益約為1.16億美元。我們打算將此次發行的淨收益用於營運資金和其他一般公司用途。見本招股説明書增刊S-32頁“募集資金的使用”。 |

| 我們A類普通股的轉讓代理和登記員: |

|

Suntera企業服務有限公司。 |

| |

|

|

| 寄存人: |

|

北卡羅來納州花旗銀行 |

| |

|

|

| 風險因素: |

|

投資我們的

證券涉及高度風險。有關您在決定投資我們的證券前應仔細考慮的因素的討論,請參閲本招股説明書增刊S-10頁、所附招股説明書第7頁上以

開頭的“風險因素”標題下包含的信息或通過引用併入本招股説明書附錄的其他文件中的信息。 |

| |

|

|

| 紐約證券交易所代碼: |

|

“SOS。” |

| (1) | 本次發行後將立即發行的美國存託憑證的數量是基於截至2021年3月29日已發行和已發行的1,519,744,565股A類普通股和25,331,152股B類普通股,以及本次發行中將發行的25,000,000股美國存託憑證,不包括截至該日期的

, |

| |

● |

25,000,000股美國存託憑證可於行使本次發售的認股權證後向投資者發行

。

|

| |

● |

在2021年2月22日結束的登記直接發售中,可在行使認股權證時向投資者發行的美國存託憑證數量為4,300,000份。 |

| |

|

|

| |

● |

在2021年2月17日結束的登記直接發行中,可在行使認股權證時向投資者發行的16,500,000份美國存託憑證。 |

| |

● |

在2021年3月1日結束的權證交易所中,可在行使認股權證時向投資者發行23,880,000份美國存託憑證。 |

| |

● |

53,580,020股A類普通股,可通過行使於2020年8月27日截止的私募認股權證發行。 |

| |

● |

65,337,649股A類普通股,可在行使於2020年11月5日截止的私募認股權證後發行。 |

風險因素

與此次發行以及我們的美國存託憑證和認股權證相關的風險

由於我們的管理層將在如何使用此次發行所得收益方面擁有廣泛的自由裁量權

,我們可能會以您不同意的方式使用所得收益。

我們的管理層在運用此次發行的淨收益方面將擁有極大的靈活性。您將依賴我們管理層對這些淨收益的使用情況的判斷,作為您投資決策的一部分,您將沒有機會影響收益的使用方式

。淨收益可能會以一種不會為我們帶來有利回報或任何回報的方式進行投資。如果我們的管理層未能有效地使用這些資金,可能會對我們的業務、財務狀況、經營業績和現金流產生重大不利影響。

未來出售我們的美國存託憑證,無論是我們

還是我們的股東,都可能導致我們的股價下跌

如果我們的現有股東

在公開市場上大量出售或表示有意出售我們的美國存託憑證,我們的美國存託憑證的交易價格可能會大幅下降

。同樣,公開市場上認為我們的股東可能會出售我們的美國存託憑證也可能壓低我們的美國存託憑證的市場價格。我們美國存託憑證價格的下降可能會阻礙我們通過發行額外的美國存託憑證或其他股權證券來籌集資金的能力。此外,我們額外發行和出售我們的美國存託憑證或可轉換為我們的美國存託憑證或可為我們的美國存託憑證行使的證券,或認為我們將發行此類證券,也可能降低我們的美國存託憑證的交易價格

,使我們未來出售股權證券的吸引力降低或不可行。出售因行使我們的未償還期權和認股權證而發行的美國存託憑證,可能會進一步稀釋我們當時現有股東的持股。

證券分析師可能不涵蓋我們的普通股或美國存託憑證,這可能會對我們普通股的市場價格產生負面影響。

我們美國存託憑證的交易市場將在一定程度上取決於證券或行業分析師發佈的關於我們或我們業務的研究和報告。我們

對獨立分析師沒有任何控制權(前提是我們聘請了各種非獨立分析師)。我們目前沒有

,而且可能永遠不會獲得獨立證券和行業分析師的研究報道。如果沒有獨立的證券或行業分析師對我們進行報道,我們的美國存託憑證的交易價格將受到負面影響。如果我們獲得獨立的證券或行業分析師報道,如果一名或多名跟蹤我們的分析師下調了我們的美國存託憑證評級,改變了他們對我們股票的看法,或發表了關於我們業務的不準確或不利的研究報告,我們的股價可能會下跌。如果其中一位或多位分析師停止對我們的報道

或未能定期發佈有關我們的報告,對我們的美國存託憑證的需求可能會減少,我們可能會失去在金融市場的可見度,這可能會導致我們的美國存託憑證的價格和交易量下降。

您可能會因為未來的股票發行或其他股票發行而經歷未來的稀釋

我們可能在未來發行

額外的美國存託憑證或其他可兑換為我們的美國存託憑證的證券。我們不能向您保證,我們將能夠以等於或高於投資者在此次發行中支付的每股價格的每股價格,在任何其他發售或其他交易中出售我們的美國存託憑證或其他證券。在未來的交易中,我們額外出售我們的美國存託憑證或其他可轉換為我們的美國存託憑證或可交換為我們美國存託憑證的證券的每股價格可能高於或低於本次發售中美國存托股份的價格。

在可預見的未來,我們沒有也不打算為我們的A類普通股支付股息。任何投資回報都可能以我們證券的價值為限。

自成立以來,我們一直沒有就我們的美國存託憑證或A類普通股支付股息

,在可預見的未來,我們預計不會對我們的美國存託憑證或A類普通股支付任何股息

。我們的董事會有權宣佈和支付我們的美國存託憑證或A類普通股的股息,

將根據我們的經營業績、財務狀況、當前和預期的現金需求以及董事會可能認為相關的其他商業和經濟因素做出任何決定。我們打算將收益(如果有的話)再投資於我們業務的發展和擴張。因此,您需要在價格上漲後依靠銷售您的美國存託憑證,而這可能永遠不會發生,以實現您的投資回報。如果您需要從您的投資中獲得股息收入,則不應依賴於對我們的投資。

本次發行的認股權證沒有公開市場。

本次發行的認股權證尚無既定的公開交易市場。我們不打算申請在紐約證券交易所或任何其他交易市場上市認股權證。因此,權證的流動性將受到限制。

這些權證具有投機性。

認股權證並不賦予其持有人美國存托股份或A類普通股所有權的任何權利,例如投票權或收取股息的權利,而

僅代表在一段有限的時間內以固定價格收購美國存託憑證的權利。具體而言,自發行日起,認股權證持有人可於發行日起5週年前,行使權利以每美國存托股份10.00美元的行使價收購美國存託憑證,但須作出若干調整。此外,在此次發行後,認股權證的市場價值(如果有的話)

不確定。不能保證美國存託憑證的市場價格在任何給定時間等於或超過認股權證的行使價,因此不能保證認股權證持有人行使認股權證是否有利可圖。

賣空者使用的技巧可能會壓低我們美國存託憑證的市場價格。

賣空是指出售賣方並不擁有的證券,而是從第三方借入的證券,目的是

在以後回購相同的證券,然後返還給貸款人。賣空者希望從從出售借入的證券到購買置換股票之間的證券價值下降中獲利,因為賣空者預計

在此次購買中支付的價格將低於其在出售中收到的價格。由於證券價格下跌符合賣空者的利益

,許多賣空者發佈或安排發佈對相關發行人及其業務前景的負面評論,以製造負面市場勢頭,並在賣空證券後為自己創造利潤。這些空頭攻擊在過去曾導致股票在市場上拋售。

在美國上市的大部分業務在中國的上市公司一直是賣空的對象。

許多審查和負面宣傳都集中在對財務報告缺乏有效的內部控制的指控

導致財務和會計違規和錯誤,公司治理政策不充分或缺乏遵守

,在許多情況下,欺詐指控。因此,其中許多公司目前正在對這些指控進行內部和外部調查

,在此期間,它們還會受到股東訴訟和/或美國證券交易委員會執法行動的影響。

我們

目前是賣空者提出的不利指控的對象,未來也可能是。任何此類指控之後,我們的普通股和美國存託憑證的市場價格可能會出現一段時間的不穩定和負面宣傳。如果我們成為任何不利指控的對象

,無論這些指控被證明是真是假,我們可能不得不花費大量的資源

來調查此類指控和/或為自己辯護。雖然我們將強烈防禦任何此類賣空者攻擊,但我們可能會受到言論自由原則、適用的聯邦或州法律或商業保密問題的限制。這種情況可能既昂貴又耗時,並可能分散我們

管理層的注意力,使其無法發展我們的業務。即使這些指控最終被證明是毫無根據的,針對我們的指控可能會嚴重影響我們的業務運營和股東權益,對我們美國存託憑證的任何投資價值可能會大幅縮水或

變得一文不值。

我們是證券集體訴訟的被告

這些訴訟可能導致鉅額費用和責任。

與經驗豐富的發行人相比,我們美國存託憑證的市場

可能有很大的價格波動,我們預計我們的股價在未來可能會繼續

比經驗豐富的發行人更不穩定。在過去,原告經常在證券市場價格出現波動後對公司提起集體訴訟。2021年3月30日,本公司、其首席執行官和本公司運營子公司副總裁被

提起證券集體訴訟。這起集體訴訟是代表在2020年7月22日至2021年2月25日期間購買或獲得我們的美國存託憑證的人提起的,這段時間是我們股票的波動期。投訴完全基於2021年2月26日發佈的一篇研究文章,該文章包含虛假聲明,公司在2021年3月1日的新聞稿中對此做出了迴應。然而,這起證券訴訟

可能導致鉅額成本和負債,並可能分散管理層的注意力和資源。

與我們的數據挖掘和分析業務相關的風險

數據倉庫的開發是資本密集型

。我們可能無法以優惠的條款或根本無法產生足夠的資本或獲得額外資本來滿足我們未來的資本需求,這可能會導致我們的業務擴張嚴重中斷,並對我們的財務狀況產生不利影響。

擴展和開發數據倉庫和數據挖掘功能是資本密集型的。我們需要用來自運營的現金為擴展和開發我們的數據倉庫和數據挖掘能力的成本提供資金。不能保證我們未來的收入將足以抵消這些成本的增加,或者我們的業務運營將產生足夠的資本來滿足我們預期的資本需求。

如果我們未來收入的增長不足以抵消增加的成本,或者我們無法產生足夠的資本來滿足我們的預期資本需求,我們的財務狀況、業務擴張和未來前景可能會受到實質性的不利影響

。

要為我們未來的增長提供資金,

我們未來可能需要通過股權或債務融資籌集更多資金,以滿足我們的運營和資本需求,

這些資金可能無法以優惠條款提供,或者根本不能提供。如果我們通過發行股權或股權掛鈎證券籌集更多資金,

我們的現有股東在我們公司的持股比例可能會大幅稀釋,我們發行的任何新股權證券都可能擁有優先於我們普通股持有人的權利、優惠和特權。此外,我們未來可能獲得的任何債務融資

可能與我們的融資活動以及其他財務和運營事項有關的限制性條款,這可能會使我們更難獲得額外資本和尋求商業機會,包括潛在的收購

。我們無法獲得額外的債務和/或股權融資或從運營中產生足夠的現金,可能需要我們確定項目的優先順序或削減資本支出,並可能對我們的運營結果產生不利影響。

我們參與的市場競爭激烈。

如果不能有效競爭,可能會導致我們失去市場份額,並導致我們的收入和盈利能力下降。

在我們參與的市場中,我們與其他範圍廣泛的數據挖掘提供商進行競爭。我們當前和未來的一些競爭對手可能比我們更有優勢,

包括更高的知名度、更長的運營歷史、與現有或潛在客户的預先存在的關係、

顯著更多的財務、營銷和其他資源以及更容易獲得資本,所有這些都使他們能夠提供具有競爭力的

價格,並更快地對新的或不斷變化的機會做出反應。這些競爭對手中的許多公司在我們的業務目標市場,或者運營數據倉庫和數據挖掘功能的成本低於我們運營成本的市場中,擁有與我們類似的能力。我們的許多競爭對手和數據挖掘市場的新進入者正在我們所服務的市場中開發額外的數據倉庫、空間和數據挖掘能力。

我們的服務面臨定價壓力。我們的服務價格受到多種因素的影響,包括供需狀況和來自競爭對手的定價壓力。建立新的數據倉庫和數據挖掘能力或減少對數據倉庫服務和數據挖掘能力的需求可能會導致我們運營的市場中的數據倉庫空間和數據挖掘能力供過於求。數據倉庫或數據挖掘容量過大可能導致定價下行壓力,並限制我們可用於擴展的具有經濟吸引力的市場數量,這可能會對我們的業務和運營結果產生負面影響。此外,我們的競爭對手

可能會提供比我們更具競爭力的服務。我們可能需要降低價格以保持競爭力,

這可能會降低我們的利潤率,並對我們的業務前景、財務狀況和運營結果產生不利影響。

隨着我們擴大業務,我們還將面臨日益激烈的競爭,我們拓展的新市場中的競爭對手在這些市場中的運營經驗可能比我們更豐富。如果我們不能有效競爭,我們的業務、財務業績和前景將受到實質性和不利的影響

。

我們的收入高度依賴於有限的

數量的大客户,任何此類客户或任何其他重要客户的流失,或任何此類客户或任何其他

重要客户無法向我們支付到期款項,都可能對我們的業務、運營結果和財務狀況產生重大不利影響

。

我們過去已經派生了,並且相信我們將繼續從有限數量的客户那裏派生出很大一部分收入。在截至2020年6月30日的六個月內,我們96.2%的收入

來自保險營銷業務,我們高度依賴兩個關鍵客户或代理

向我們發送保險數據挖掘業務。2019年和截至2020年6月30日的六個月,來自北京SENSE TIME信息技術有限公司(“BSIT”)的收入分別佔我們總收入的90%和96%。北京瑞景恆寶保險代理有限公司2019年和截至2020年6月30日的六個月的收入分別佔我們總收入的4%和2%。沒有其他客户

在2019年和截至2020年6月30日的6個月中佔我們總收入的10%或更多。作為數據挖掘解決方案提供商,

我們預計我們的收入將繼續高度依賴有限數量的客户,這些客户佔我們合同承諾的產能的很大比例。如果我們的一個或多個重要客户未能向我們付款或不履行他們的合同承諾,我們的收入和運營結果將受到實質性和不利的影響。此外,我們與我們的

重要客户簽訂的一些合同規定,如果我們違反合同條款,他們可以提前終止合同,但需支付違約金

。如果我們的任何重要客户行使任何適用的提前終止選擇權,或者我們無法以類似的條款或根本無法與他們續簽現有合同,並且我們無法找到新客户及時或以相同的費用水平利用將騰出的空間,我們的運營結果將受到不利影響。例如,我們與BSIT的某些協議將於2021年9月到期,我們可能無法以對我們有利的條款續簽這些協議,或者根本無法續簽。截至本招股説明書發佈之日,我們的客户均未行使我們認為會對我們的業務、經營業績和財務狀況產生重大不利影響的提前終止選擇權。然而,我們不能保證他們將來不會這樣做。

有許多因素

可能導致我們失去主要客户。由於我們的許多合同涉及對客户至關重要的服務,因此如果我們未能滿足客户的期望,可能會導致合同取消或無法續簽。我們的合同

通常允許我們的客户或代理人在某些特定的

情況下,在合同期結束前終止與我們的合同,包括我們未能提供此類協議所要求的服務。此外,我們的客户可能會因應具有挑戰性的經濟環境或與其業務有關的其他內部和外部因素而決定減少我們的服務支出,例如公司重組或通過將更多設施轉移到內部或外包給其他服務提供商來改變其外包策略。我們的一些客户未來可能會選擇開發或擴展他們自己的數據倉庫設施和數據挖掘能力

,這可能會導致我們現有或潛在客户的數量減少。

此外,在與我們談判合同和服務條款

時,我們對任何單個重要客户的依賴可能會使該客户在一定程度上對我們具有定價優勢。失去我們的任何主要客户,或者他們外包給我們的服務範圍或我們提供的價格水平大幅下降,都可能對我們的財務狀況和運營結果產生實質性的不利影響。

我們的任何客户都可能經歷業務下滑,進而可能導致他們無法或無法根據與我們的合同及時向我們付款。如果發生任何客户違約,我們的流動資金可能會受到不利影響,我們可能會在執行我們的權利方面遇到延誤,並可能在保護我們的投資方面產生鉅額成本。如果我們的一個主要客户在與我們簽訂的合同中遭遇業務和違約的不利影響,這些風險將尤為嚴重。任何重要客户無法履行其付款義務可能會對我們造成負面和重大影響。

如果我們不能成功地為我們的服務吸引新客户或代理,和/或不能從現有客户或代理獲得更多收入,我們的業務和經營結果可能會受到不利的

影響。

我們一直在擴大我們的客户羣,以覆蓋更多的保險公司和不同類型的保險類別。我們高度依賴我們的代理人將保險公司的數據挖掘業務發送給我們。我們吸引新客户的能力以及從現有客户增加收入的能力取決於許多因素,包括我們的數據倉庫容量、我們以具有競爭力的價格提供高質量服務的能力、我們競爭對手的實力以及我們的客户獲取團隊吸引新客户的能力。如果我們

無法吸引新客户,我們的收入可能無法像我們預期的那樣快速增長,甚至根本無法增長。

此外,隨着我們的客户羣增長並向其他類型的保險類別多樣化,我們可能無法提供滿足其不斷變化的需求的服務,

這可能導致客户不滿,對我們服務的總體需求減少,並損失預期收入。此外,我們無法滿足客户的期望可能會損害我們的聲譽,從而限制我們留住現有客户和吸引新客户的能力,這將對我們的創收能力產生不利影響,並對我們的運營業績產生負面影響。

對客户所在行業或這些行業的信息技術支出產生不利影響的因素,特別是互聯網和雲服務行業以及保險行業,可能會對我們的業務產生不利影響。

我們的客户主要是互聯網、雲、軟件和其他科技型行業的

科技公司。我們數據挖掘產品的最終用户

主要是中國的大型保險公司。我們的客户,其中一些人經歷了業務的快速變化、激烈的價格競爭和盈利能力的壓力,他們可能會要求降價或減少對我們數據挖掘分析的需求,

這可能會損害我們的財務業績。此外,技術行業的下滑或對雲服務的需求,

或其中任何一家公司,包括我們的客户和最終用户保險公司,希望將其數據倉庫和數據挖掘需求外包

,可能會導致我們的數據倉庫和數據挖掘分析業務的空間需求減少,這

將對我們的業務和財務狀況產生不利影響。我們還容易受到客户所在行業的不利發展的影響,如對其產品或服務的需求下降、企業裁員或裁員、行業放緩、企業搬遷、遵守政府法規的成本或加強監管以及其他因素。我們還可能受到數據倉庫和數據挖掘市場任何低迷的實質性不利影響,原因包括空間供過於求或需求減少或技術行業放緩。此外,企業客户對數據倉庫空間和數據挖掘的需求不足

可能會對我們的業務、運營結果和財務狀況產生重大不利影響。如果發生上述事件中的任何一種,我們可能會失去客户或在銷售服務時遇到困難,這將對我們的業務和運營結果造成實質性的不利影響

。

我們的大部分元數據都是從少數幾家數據供應商那裏購買的。任何此類數據供應商的重大中斷都可能對我們的業務、運營結果和財務狀況產生重大不利影響。

我們從少數幾家數據供應商購買大量的原始數據,任何單一位置的重大中斷都可能對我們的運營產生重大影響。我們高度依賴山東樹寶IT有限公司、江西茶車IT有限公司和遼寧天正三家數據供應商提供我們所需要的大量數據,並在其中進行數據挖掘和數據分析。

這些數據提供商中的任何一個發生災難性事件或長期中斷,都可能對我們的運營造成實質性的不利影響。

如果我們不能成功地與數據供應商保持業務關係,我們的業務和運營結果可能會受到不利影響。

我們一直從少數幾家數據供應商購買大量的原始數據,終止與他們的業務關係可能會對我們的業務產生重大影響。我們高度依賴我們的數據供應商為我們提供所需的大量數據。我們的業務

進行數據挖掘分析,以及我們向代理商銷售保險營銷信息的能力取決於許多因素,包括數據供應商提供的一致和可靠的數據。如果我們未能保持與數據供應商的業務關係,或者從數據供應商獲取數據的成本增加,我們的收入可能無法像我們預期的那樣快速增長,甚至根本無法增長。

如果我們不能及時且經濟高效地適應新技術或行業標準,我們的業務、財務業績和前景可能會受到實質性的不利影響。

我們擁有和運營的數據倉庫和數據挖掘設施,以及我們的最終用户客户所在的某些保險行業的市場,其特點是技術日新月異,行業標準不斷髮展,新服務推出頻繁。因此,由於對新流程和

技術的需求,我們數據倉庫和數據挖掘設施的

基礎設施可能會過時或無法銷售,包括允許更高水平的關鍵負載和散熱的新技術,這些新技術允許的關鍵負載和散熱水平高於我們數據倉庫目前的設計水平。此外,將我們的數據倉庫和數據挖掘設施連接到互聯網和其他外部網絡的系統可能會過時,包括在延遲、可靠性和連接多樣性方面。當客户要求新流程或新技術時,我們可能無法以經濟高效的方式升級我們的數據倉庫設施和數據挖掘能力,或者

根本無法升級,原因包括無法轉嫁給客户的費用增加,或者收入不足以支付必要的資本支出。我們的電力和冷卻系統過時和/或我們無法升級我們的數據挖掘能力,包括相關的連接,這可能會減少我們在數據挖掘和分析方面的收入,並可能對我們產生實質性的不利影響。

為了成功,我們必須通過不斷提高我們

服務的性能、功能和可靠性並相應地修改我們的業務戰略來適應我們快速變化的市場,這可能會導致我們產生大量成本。我們可能無法以及時且經濟高效的方式使

適應不斷變化的技術,這將對我們維持和發展業務的能力造成不利影響。如果我們無法為我們的服務所依賴的硬件購買硬件或獲得軟件許可證,我們的業務可能會受到嚴重的不利影響。

此外,未來適用於我們所服務行業的潛在法規可能會要求我們、我們的數據供應商或我們的客户從他們的

數據運營中尋求我們無法提供的特定要求。如果採用這樣的規定,我們可能會在某些行業失去客户或無法吸引新客户

,這可能會對我們產生實質性的不利影響。

此外,新技術或行業標準有可能取代我們的服務或提供成本更低的替代服務。我們主要專注於通過數據倉庫提供數據挖掘服務和解決方案。我們不能保證能夠成功識別所有新服務替代方案的出現,相應地修改我們的服務,或以及時且經濟高效的方式開發新服務並將其推向市場,以應對這些變化。如果我們確實發現了新服務替代方案的出現並將新服務

推向市場,則這些新服務的利潤率可能需要低於我們當時的服務。未能提供與新技術競爭的服務或我們的服務過時可能會導致我們失去現有和潛在的

客户,或者可能導致我們產生鉅額成本,這將損害我們的經營業績和財務狀況。我們推出的新替代服務的價格點低於我們當前的產品,這也可能導致我們的現有客户將

轉向成本更低的產品,這可能會減少我們的收入,並對我們的運營結果產生實質性的不利影響。

我們運營的數據倉庫設施和數據挖掘設施或我們提供的服務中的任何重大或長期故障,包括我們無法控制的事件,都將

導致重大成本和中斷,並將降低我們設施的吸引力,損害我們的商業聲譽,並對我們的運營結果產生重大不利影響。

我們運營的數據倉庫設施和數據挖掘設施可能會出現故障。我們運營的任何數據倉庫和數據挖掘設施或我們提供的服務中的任何重大或長期故障,包括關鍵設備、設備或服務的故障,如發電機、備用電池、路由器、交換機或其他設備、電源或網絡連接故障,無論是否在我們的控制範圍內,都可能

導致我們客户的服務中斷和數據丟失以及設備損壞,這可能會嚴重擾亂我們客户的正常業務運營,損害我們的聲譽和收入。我們運營的數據倉庫和數據挖掘設施中的任何一個出現故障或停機都可能影響我們的許多客户。如果我們運營的任何

數據倉庫和數據挖掘設施遭到完全破壞或嚴重損壞,可能會導致我們的服務嚴重停機,並導致客户

數據的災難性丟失。由於我們吸引和留住客户的能力取決於我們提供高度可靠的服務的能力,因此,即使我們的服務出現輕微中斷也可能損害我們的聲譽,並導致我們遭受經濟處罰。我們提供的服務會受到多種因素導致的故障的影響,包括但不限於人為錯誤或事故、自然災害和安全漏洞,無論是意外的

還是故意的。

我們未來可能會遇到服務中斷、停電和其他技術故障,或者由於我們無法控制的原因而無法滿足我們與客户簽訂的協議的要求。由於我們的服務對我們許多客户的業務運營至關重要,

我們服務的任何重大或長期中斷都可能導致我們客户的利潤損失或其他間接或後果性損害,並使我們面臨客户提起的潛在重大損害賠償訴訟。此外,這些服務中斷,

無論是否導致違反我們與客户的協議,都可能對我們與客户的關係產生負面影響

,並導致客户終止與我們的協議或向我們尋求損害賠償或其他賠償行動。我們已採取並繼續

採取措施改善我們的基礎設施,以防止服務中斷,並滿足我們與

客户達成的協議的要求,包括升級我們的機電基礎設施和採購、設計儘可能最好的設施,以及實施

嚴格的操作程序來管理風險。服務中斷仍然是我們面臨的重大風險

,可能會影響我們的聲譽,損害我們與客户的關係,並對我們的業務產生實質性和不利的影響。任何違反我們與客户的協議的行為都將損害我們與客户的關係,並對我們的業務產生實質性和不利的影響。

我們數據倉庫的安全漏洞或所謂的安全漏洞可能會擾亂我們的運營,並對我們的業務、財務狀況和運營結果產生重大不利影響

。

我們的數據安全漏洞

倉庫設施可能導致我們或我們客户的信息被盜用,並可能導致我們的運營或我們客户的運營中斷或故障

。由於我們和我們的數據倉庫服務提供商承諾實施有效的安全措施來保護我們的數據倉庫,這樣的妥協可能對我們的品牌和聲譽特別有害。我們

可能需要花費大量資本和資源來防範此類威脅或緩解安全漏洞造成的問題

。在政府檢查過程中也可能發現安全風險和缺陷,這可能會使我們受到罰款和其他制裁。由於用於破壞安全的技術經常發生變化,並且通常在針對目標啟動之前不被識別,因此我們可能無法及時實施新的安全措施,或者如果實施了新的安全措施,我們可能無法確定

這些措施是否可以規避。任何可能發生的違規行為都可能使我們面臨更大的訴訟風險、監管處罰、失去現有或潛在客户、損害我們的聲譽和增加我們的安全成本,這可能會對我們的財務狀況和運營結果產生實質性的不利影響。

此外,任何針對我們的所謂安全漏洞或系統故障的斷言,無論是否屬實,都可能損害我們的聲譽,導致我們產生大量的法律費用,並對我們的業務、聲譽、財務狀況和運營結果產生實質性的不利影響。

我們的數據倉庫訂閲協議可能提前終止

,我們可能無法按商業上可接受的條款續訂現有租約,或者我們在該協議下的租金或付款可能會在未來大幅增加,這可能會對我們的運營產生重大和不利影響。

我們與騰訊控股雲計算(北京)有限公司就我們的數據倉庫簽訂了特定的數據倉庫訂閲協議。此類訂閲協議到期後,我們可能無法按商業上合理的條款續訂這些訂閲協議(如果有的話)。根據

某些訂閲協議,數據倉庫服務提供商可以提前通知我們並向我們支付違約金,從而終止協議。然而,這種違約罰金可能不足以彌補我們的損失。即使我們數據倉庫的數據倉庫服務提供商

通常沒有單方面提前終止的權利,除非他們提供所需的通知,但如果我們嚴重違反訂閲協議,訂閲

協議可能會提前終止。如果數據倉庫服務提供商選擇在沒有正當理由的情況下提前終止訂閲協議,我們可以向數據倉庫服務提供商索賠

。雖然

續訂我們要續訂的訂閲協議沒有實質性障礙,並且我們不相信我們的任何訂閲

協議會在未來提前終止,但不能保證數據倉庫服務提供商不會在我們的任何訂閲協議到期之前終止其

。如果數據倉庫訂閲協議在到期日期前

提前終止,即使我們可能會因提前終止此類租約而獲得任何補償,或者如果我們無法

續訂此類訂閲協議,或者如果我們無法及時找到合適的替代數據倉庫,我們可能會

產生與數據遷移相關的鉅額成本。任何搬遷都可能影響我們為客户提供持續不間斷服務的能力,並損害我們的聲譽。此外,未來此類租約的租金或付款可能會在未來大幅增加

。上述任何一項都可能對我們的業務和經營業績產生不利影響。

我們可能面臨侵犯隱私的索賠

和其他相關索賠,這些索賠可能會耗時且成本高昂,並可能對我們的運營造成不利影響。

我們不能向您保證

我們的運營或業務的任何方面不會也不會侵犯或違反第三方擁有或持有的隱私權。

我們未來還可能面臨與第三方隱私權相關的法律或行政訴訟和索賠。如果我們對侵犯其隱私權的第三方承擔責任,我們可能被要求支付鉅額損害賠償金。我們

還可能受到禁止我們使用此類數據的禁令的約束,並要求我們更改我們的流程或方法,這在技術上或商業上可能是不可行的,並可能導致我們花費大量資源。這一領域的任何索賠或訴訟,無論我們最終是贏是輸,都可能耗費時間和成本,可能會導致管理層的注意力和資源從我們的業務運營中轉移

,並可能損害我們的聲譽。

雖然我們從我們的數據供應商購買數據

,但我們不能向您保證,我們對此類數據的使用不會受到侵權訴訟或訴訟的影響。

第三方要求我們從我們的數據供應商購買數據的所有權可能會阻礙我們使用該數據的能力。截至本招股説明書的

日期,我們沒有遇到任何第三方就侵犯或侵犯任何可能對我們產生重大不利影響的

隱私權提出的法律索賠。然而,不能保證對數據和隱私擁有所有權的第三方不會對我們提起訴訟,指控我們侵犯了此類權利或以其他方式主張他們的權利。

我們面臨着與自然災害、衞生流行病和其他災難相關的風險,這些風險可能會嚴重擾亂我們的業務、運營、流動性和財務狀況。

我們的業務可能會受到實質性的

影響,並受到自然災害或其他災難的不利影響,例如地震、火災、洪水、冰雹、風暴、惡劣天氣條件、環境事故、停電、通信故障、爆炸、恐怖襲擊和類似事件。我們的業務也可能受到突發公共衞生事件的實質性和不利影響,例如禽流感、嚴重急性呼吸道綜合徵的爆發,或者中國和世界各地的SARS、寨卡病毒、埃博拉病毒、新冠肺炎或其他地方性衞生流行病。如果我們的任何員工

被懷疑感染了任何傳染病,在某些情況下,我們可能會被要求隔離這些員工

和我們辦公場所的受影響區域。因此,我們可能不得不暫時暫停部分或全部業務。此外,當局可能會對旅行和運輸施加限制,並在受影響的地區實施其他預防措施,以遏制疾病的爆發

,這可能導致我們的設施暫時關閉,整體經濟活動下降。在中國或世界其他地方長期爆發這些疾病或其他不良公共衞生事態發展可能會對我們的業務運營產生實質性的不利影響

。

我們的成功在很大程度上取決於

繼續留住某些關鍵人員,以及我們未來招聘和留住合格人員的能力,以支持我們的增長和執行我們的業務戰略。

我們的成功在一定程度上歸功於關鍵人員的管理、研發專長以及銷售和營銷。雖然我們總體上依賴目前管理團隊的能力和參與,但我們依賴首席執行官王彥代先生、首席財務官Li先生和運營副總裁總裁先生的服務,以實現公司的持續增長和運營,對我們的整體管理以及我們戰略方向的持續發展至關重要。

由於他們在加密貨幣開採、安全和保險技術方面的經驗、個人和業務聯繫。

如果我們的一名或多名高管或其他關鍵人員不能或不願繼續擔任目前的職位,我們的業務可能會中斷

,我們的財務狀況和經營業績可能會受到實質性的不利影響。Mr.Wang和韓先生因任何原因失去服務

可能會對我們的業務和經營業績造成重大不利影響。中國對高級管理人員和高級技術人員的競爭非常激烈,合格的候選人非常有限。我們不能向您保證,我們的高級管理人員和其他關鍵人員的服務將繼續提供給我們,或者如果他們離開,我們將能夠

找到合適的替代人員。

與加密貨幣開採、安全和保險業務相關的風險

我們的加密貨幣開採、安全和保險業務仍在發展中,相關技術的研究存在許多不確定性,這使得

我們很難評估他們通過運營產生收入的能力,到目前為止,這些業務還沒有從任何商業上可用的基於區塊鏈的產品或服務中產生收入。

我們的加密貨幣挖掘、

安全和保險業務最近於2021年1月啟動,與Eric H.Yan博士作為我們的運營副總裁總裁加入我們有關。儘管嚴博士在加密貨幣挖掘、保護和保險方面擁有深厚的研發經驗,但我們在這些領域有限的運營歷史以及區塊鏈行業的相對不成熟,使得

我們很難評估這些領域的未來前景。我們的新業務可能並可能繼續遇到快速發展和變化的行業中的成長型公司經常遇到的風險和困難,包括在預測準確性、確定有限資源的適當使用、獲得市場認可、管理複雜和不斷變化的監管格局以及開發新產品方面的挑戰,尤其是在高度動盪的加密貨幣行業。我們未來的加密貨幣

採礦、安全和保險運營模式還不成熟,可能需要進行許多更改,才能有效地擴展其運營規模並取得成功。我們證券的投資者應該根據他們面臨的風險和困難來考慮我們在中國新領域的業務和前景,因為他們是專注於開發基於區塊鏈技術領域的產品的早期公司。

加密貨幣挖掘依賴於穩定且廉價的電源來運營採礦農場和運行採礦硬件。如果不能以合理的成本獲得大量電力,可能會顯著增加我們的運營成本,並對我們的採礦機械需求產生不利影響。

加密貨幣挖掘會消耗大量能源來處理計算和冷卻挖掘硬件。因此,穩定而廉價的電源對加密貨幣挖掘至關重要。不能保證我們計劃中的加密貨幣開採業務的運營在未來不會受到電力短缺或能源價格上漲的影響。此外,由於我們打算在不久的將來建立和運營礦機並從事比特幣等主要主流加密貨幣的開採活動,我們礦機所在地區的任何能源價格上漲或電力供應短缺都將增加我們的潛在採礦成本,並顯著降低我們採礦作業的預期經濟效益。

特別是,電力供應可能會受到洪水、泥石流和地震等自然災害或其他我們無法控制的類似事件的幹擾。此外,由於水力發電等某些類型電力供應的季節性變化,我們可能會遇到電力短缺。電力短缺、停電或電價上漲可能會對我們的礦業業務產生不利影響。在這種情況下,我們的業務、經營業績和財務狀況可能會受到實質性的不利影響。

礦機短缺或價格上漲可能會對我們的業務產生不利影響

由於製造和組裝礦機的生產週期較長,因此不能保證我們能夠為計劃中的加密貨幣

開採獲得足夠的礦機。我們可能依賴第三方向我們供應礦機,礦機短缺或訂單交付的任何延遲都可能嚴重中斷我們的運營。我們加密貨幣挖掘能力的規模取決於及時以具有競爭力的價格獲得足夠的挖掘機器。採礦機器短缺可能導致採礦能力下降,以及

運營成本增加,這可能會大大推遲我們的採礦能力的完成和採礦的開始。因此,我們的業務、運營結果和聲譽可能會受到實質性的不利影響。

我們可能無法開發我們的加密貨幣

挖掘能力、基於區塊鏈的安全和保險技術來保護數字資產,因為我們可能無法及時預見或適應技術創新,甚至根本無法適應。

加密貨幣開採、證券和保險市場正在經歷快速的技術變革。未能及時預見技術創新或適應此類創新,可能會導致我們的研究在突然和不可預測的時間間隔內過時,因此,我們可能根本無法成功開發我們的挖掘能力和加密貨幣安全產品。為了建立我們的加密貨幣開採能力、加密貨幣保護和保險產品,我們將在技術研發方面投入大量資金。

研究和開發加密貨幣新技術的過程本質上是複雜的,涉及重大不確定性。

存在許多風險,包括:

| ● | 我們的研究和開發努力可能無法導致區塊鏈或加密貨幣的新技術或想法的開發或商業化

; |

| ● | 我們的研發努力可能無法將新的產品計劃轉化為商業上可行的產品; |

| ● | 我們

可能沒有足夠的資金和資源來繼續投資於研發; |

| ● | 即使假設我們的技術和產品變得可銷售或盈利,它們也可能由於技術的快速進步和主流市場的變化而過時。 |

| ● | 我們

新開發的技術可能不會作為專有知識產權受到保護。 |

我們的研發努力可能不會產生預期的結果,或者由於市場需求不足而被證明是徒勞的。此外,如果不能預測

下一代技術路線圖或主流市場的變化,或未能及時開發新的或增強的技術來應對,可能會導致我們的業務損失。

中國市場監管環境的不利變化

可能對我們計劃的加密貨幣相關業務產生重大不利影響。

我們計劃的加密貨幣

開採、保護和保險將在中國。因此,我們的加密貨幣相關產品業務可能會受到中國監管發展等的重大影響

。政府部門可能會繼續發佈我們計劃加入的管理加密貨幣行業的新法律、規則和法規,並加強現有法律、規則和法規的執行。

例如,西北地區中國的新疆警告當地非法運營的比特幣開採企業在2018年8月30日之前關閉運營,人民銀行中國銀行在2017年9月禁止金融機構從事首次公開發行比特幣交易。包括中華人民共和國在內的一些司法管轄區限制加密貨幣的各種用途,包括使用加密貨幣作為交換媒介、加密貨幣和法定貨幣之間或加密貨幣之間的轉換、金融機構和支付機構提供與加密貨幣有關的交易和其他服務,以及首次發行硬幣和其他基於加密貨幣的融資方式。此外,加密貨幣可能被市場參與者用於黑市交易,進行欺詐、洗錢和恐怖主義融資、逃税、經濟制裁逃避或其他非法活動。因此,各國政府可能尋求規範、限制、控制或禁止開採、使用、持有和轉讓加密貨幣。

隨着技術的進步,加密貨幣未來可能會發生重大變化。目前仍不確定加密貨幣是否能夠應對這些變化或從中受益。此外,由於加密貨幣開採使用複雜的高計算能力設備,需要消耗大量電力才能運行,因此能源消耗監管方面的未來發展,包括我們打算部署採礦能力的司法管轄區可能對能源使用的限制,也可能影響我們業務計劃的制定。公眾對比特幣開採對環境的影響,特別是對大量電力消耗的反應一直是負面的,各個司法管轄區的政府都做出了迴應。

此外,現有和未來有關開採、持有、使用或轉讓加密貨幣的法規的相關限制

可能會對我們未來的業務和運營結果產生不利影響

。例如,儘管中國政府尚未明確禁止採礦活動,但中國政府任何限制加密貨幣開採的進一步命令都可能導致對加密貨幣市場的打擊,並對我們的加密貨幣相關業務計劃產生不利影響。如果任何司法管轄區對開採、使用、持有或轉讓加密貨幣或任何與加密貨幣相關的活動施加限制,我們的業務前景、運營和財務業績可能會

受到負面影響。

此外,如果加密貨幣

或加密貨幣的開採被各政府機構視為證券,我們計劃的加密貨幣開採

很可能被視為向投資者發行加密貨幣用於融資目的,因此被中國法律禁止。任何此類

法規如果實施,將導致我們產生額外的合規成本,並對我們未來的業務運營產生重大不利影響

。

我們可能會面臨激烈的行業競爭。

加密貨幣開採、安全、

和保險處於競爭激烈的環境中。我們的競爭對手包括那些可能擁有更長曆史、更大市場份額、更高品牌認知度、更多研發資金或其他競爭優勢的公司。我們預計,隨着加密貨幣得到更廣泛的接受,以及更多的參與者加入加密貨幣挖掘和礦場運營市場,競爭將會加劇。

市場的激烈競爭可能要求我們增加我們的營銷費用和銷售費用(如果有的話),或者以其他方式投入更多的資源來獲得市場份額並根據需要擴大我們的採礦能力,以充分競爭。這些努力可能會對我們的盈利能力產生負面影響。如果我們

無法在競爭環境中有效地實現我們的業務計劃,我們的業務、財務狀況和運營結果可能會受到不利影響

。

由於加密貨幣可能被確定為投資證券,我們可能會無意中違反《投資公司法》並因此招致巨大損失,並可能要求

註冊為投資公司或終止運營,並且我們可能會招致第三方責任。

近年來,美國證券交易委員會

裁定比特幣和以太這兩種最有價值的加密貨幣不是證券。因此,我們認為我們

不從事證券投資、再投資或交易業務,我們也不堅持自己從事這些活動。然而,根據《投資公司法》,如果一家公司的投資證券價值在非綜合基礎上超過其總資產(不包括政府證券和現金項目)的40%,則該公司可被視為《投資公司法》第3(A)(1)(C)條下的投資公司。

由於我們的投資和我們的採礦活動,包括我們沒有控股權的投資,我們持有的投資證券可能會超過我們總資產的40%,不包括現金項目,因此,我們可以確定我們已經成為一家無意投資的公司

。我們擁有、收購或開採的比特幣可能被美國證券交易委員會視為一種投資證券,儘管我們不相信我們擁有、收購或開採的任何加密貨幣

都是證券。如果疏忽的投資公司能夠

依賴《投資公司法》規定的排除條款之一,則該公司可以避免被歸類為投資公司。根據《投資公司法》的規則3a-2,其中一個例外情況允許

非故意投資公司有一年的寬限期,從(A)發行人在綜合或非綜合基礎上擁有價值超過發行人總資產50%的證券和/或現金和(B)發行人擁有或擬收購價值超過發行人總資產(不包括政府證券和現金項目)總資產價值40%的投資證券之日起一年。我們可能會採取行動,使我們持有的投資證券低於我們總資產的40%,其中可能包括用我們手頭的現金和比特幣收購資產,或者

如果我們無法及時獲得足夠的資產或清算足夠的投資證券,則清算我們的投資證券或比特幣,或者尋求美國證券交易委員會的不採取行動函。

由於規則3a-2例外情況

不超過每三年一次,並且假設我們沒有其他例外情況,在我們不再是意外投資公司後,我們必須

在至少三年內保持在40%的限制範圍內。這可能會限制我們進行某些投資或成立合資企業的能力,否則這些投資或合資企業可能會對我們的收益產生積極影響。無論如何,我們

不打算成為一家從事證券投資和交易業務的投資公司。

根據《投資公司法》歸類為投資公司需要在美國證券交易委員會註冊。如果一家投資公司未能註冊,它將不得不停止幾乎所有業務,其合同將變為無效。註冊既耗時又有限制,需要對我們的業務進行重組,我們作為註冊投資公司所能開展的業務將受到很大限制。

此外,我們將受到有關管理、運營、與關聯人的交易和投資組合的嚴格監管,並需要根據《投資公司法》制度提交報告。這種合規成本將導致公司產生大量額外費用,如果需要,如果不註冊,將對我們的運營產生實質性的不利影響

。

我們的運營結果可能會受到比特幣和以太價格大幅下跌的負面影響。

比特幣和以太的價格在相對較短的時間內可能會經歷大幅波動,未來可能會繼續大幅波動。

根據Blockchain.info的數據,比特幣的價格從2017年12月31日的每枚比特幣約14,166美元,2018年12月31日的每枚3,792美元,2019年12月31日的每枚7,220美元到2020年12月31日的每枚29,001.72美元不等。根據Blockchain.info的數據,以太的價格從2017年12月31日的每枚約129.61美元、2018年12月31日的每枚129.61美元、2019年12月31日的每枚129.61美元到2020年12月31日的每枚730.60美元不等。

我們預計我們的運營結果

將繼續受到比特幣和以太價格的影響,因為截至申請日期,大部分收入來自比特幣開採生產

。未來比特幣和以太價格的任何大幅下調都可能對我們的運營業績和財務狀況產生實質性的不利影響

。我們不能向您保證比特幣和以太的價格將保持在足夠高的水平以維持我們的運營,或者比特幣和以太的價格在未來不會大幅下降。此外,比特幣和以太價格的波動甚至可以在我們的財務業績受到影響之前對美國存託憑證的交易價格產生立竿見影的影響,如果真的有影響的話。

各種因素可能會影響比特幣和以太的價格,這些因素大多超出了我們的控制範圍。例如,與投機相比,比特幣在零售和商業市場中的使用率相對較低,這導致了比特幣價格的波動。此外,比特幣開採的回報將隨着時間的推移而下降,這可能會進一步加劇比特幣價格的波動。雖然我們將使用不同的業務線

來對衝我們在加密貨幣挖掘方面的業務,但不能保證我們不會受到加密貨幣價格波動的影響。

我們的採礦運營成本可能會超過我們的採礦收入,這可能會嚴重損害我們的業務或增加我們的損失。

我們的採礦作業成本很高,未來我們的支出可能會增加。我們打算使用註冊產品的手頭資金繼續購買比特幣和以太礦機。這一費用增長可能不會被相應的收入增長所抵消。我們的費用可能比我們預期的更高,我們為提高業務效率而進行的投資可能不會成功,可能會超過盈利努力。

如果我們的成本增加而收入沒有相應增加,我們的損失就會增加,並可能嚴重損害我們的業務

和財務業績。

我們的業務模式不斷髮展,受到各種不確定性的影響。

隨着比特幣和以太資產

可能變得更加普遍,我們預計與它們相關的服務和產品將不斷髮展。為了與行業保持同步,我們的業務模式可能也需要發展。我們可能會不時修改與我們的

戰略相關的業務模式的各個方面。我們不能保證這些或任何其他修改將成功或不會損害我們的業務。

我們可能無法有效地管理增長,這可能會損害我們的聲譽,限制我們的增長,並對我們的運營業績產生負面影響

。此外,我們不能保證我們將成功識別這一業務領域的所有新興趨勢和增長機會,因此我們可能會錯失這些機會。這種情況可能會對我們的業務、前景或運營產生實質性的不利影響。

我們採礦網絡中包含的財產

可能會受到損害,包括不在保險範圍內的損害。

我們目前在四川的採礦作業

中國,以及我們未來建立的任何採礦場地,都會受到與身體狀況和

作業有關的各種風險的影響,包括:

| |

● |

任何不遵守適用的環境、健康或安全法規或要求或建築許可要求下的責任; |

| |

● |

颶風、地震、火災、洪水和風暴等自然災害造成的任何損害;以及 |

例如,我們的礦山可能會因火災或其他自然災害、冠狀病毒、恐怖分子或對礦山的其他襲擊而暫時或永久無法開採。我們為防範這些風險而採取的安全和其他措施可能還不夠。此外,我們的礦山可能會受到停電或無法接入電網或電網失去具有成本效益的發電能力的重大不利影響

。考慮到電力需求,在停電的情況下使用備用電源運行礦工是不可行的。我們的保險承保任何丟失或損壞的礦工的重置成本,但不承保我們採礦活動的任何中斷;因此,我們的保險可能不足以彌補因任何此類事件而蒙受的損失。如果我們網絡中的任何礦場發生非保險損失,包括超過保險限額的損失,

此類礦場可能無法得到及時或根本的充分修復,我們可能會損失部分或全部預期從此類礦場獲得的未來收入。對我們業務的潛在影響目前被放大了,因為我們只運營着一個礦山。

監管變更或行動可能會改變對我們的投資的性質,或限制加密貨幣的使用,從而對我們的業務、前景或運營產生不利影響。

隨着加密貨幣在受歡迎程度和市場規模方面的增長,世界各國政府對加密貨幣的反應有所不同;某些政府

認為它們是非法的,其他政府則允許它們的使用和交易不受限制,而在某些司法管轄區,如美國,

受到廣泛的、在某些情況下重疊、不明確和不斷變化的監管要求。持續和未來的監管行動可能會影響我們繼續運營的能力,此類行動可能會影響我們作為持續經營企業的持續經營能力或執行我們的新戰略,這可能會對我們的業務、前景或運營產生實質性的不利影響。

由於我們的主要業務在中國,如果中國政府或任何其他司法管轄區的政府改變其政策或法規,以阻止或限制比特幣或加密貨幣的發展

,比特幣或加密貨幣的價格以及我們與加密貨幣相關的業務的未來發展將會下降或失敗,我們的業務運營和財務業績可能會受到不利影響。

因此,我們遵守政府政策和法規的能力,以及預測和應對政府政策和法規的潛在變化的能力將對我們的業務運營和整體運營結果產生重大影響。

銀行和金融機構不得向從事比特幣相關活動或接受加密貨幣作為支付的企業提供銀行服務,或可能切斷服務,包括我們證券投資者的金融機構。

許多從事比特幣和/或其他比特幣相關活動的公司一直無法找到願意為其提供銀行賬户和其他服務的銀行或金融機構。同樣,一些與加密貨幣相關的公司和個人或企業

可能已經並可能繼續關閉其現有銀行賬户或停止在金融機構的服務,以迴應政府的行動,特別是在中國,監管機構對加密貨幣的反應一直是將其排除在中國內部的普通

消費者交易中。我們也可能無法為我們的業務獲得或維持這些服務。許多在其他比特幣相關活動中提供比特幣和/或衍生品的企業在尋找願意為其提供服務的銀行和金融機構方面已經並可能繼續面臨困難,這可能會降低加密貨幣作為支付系統的有用性,並

損害公眾對加密貨幣的認知,並可能降低其有用性,並損害其未來的公眾認知。

如果銀行或金融機構關閉從事比特幣和/或其他比特幣相關活動的企業的

賬户,加密貨幣作為支付系統的有用性和公眾對加密貨幣的看法可能會受到損害。這可能是由於合規風險、成本、政府監管或公眾壓力造成的。風險適用於證券公司、清算和結算公司、大宗商品交易所的全國性股票和衍生品、場外交易市場和存託信託公司,如果任何此類實體採用或實施類似的政策、規則或法規,可能會對我們與金融機構的關係產生負面影響,並阻礙我們將加密貨幣轉換為法定貨幣的能力。這些因素可能會對我們繼續經營的能力產生實質性的不利影響

或根本無法實施我們的新戰略,這可能會對我們的業務、前景或運營產生重大不利影響,並損害投資者。

比特幣系統的分散性

可能導致對危機的反應緩慢或不充分,這可能會對我們的業務產生負面影響.

比特幣系統治理的分散性可能會導致決策效率低下,從而減緩發展或阻止網絡克服出現的障礙

。許多加密貨幣系統的治理是通過自願共識和公開競爭進行的,沒有明確的領導結構或權威。在某種程度上,加密貨幣系統的公司治理缺乏透明度導致決策無效,從而減緩此類加密貨幣的發展和增長,我們普通股的價值可能會受到不利影響。

現在或將來,在一個或多個國家或地區獲取、擁有、持有、出售或使用比特幣、以太或其他加密貨幣、參與區塊鏈或使用類似的比特幣資產可能是非法的

,其裁決將對我們產生不利影響。

儘管目前加密貨幣

在大多數國家普遍不受監管或監管較輕,但已採取嚴厲監管行動的一個或多個國家,如中國和俄羅斯,未來可能會採取監管行動,嚴格限制獲取、擁有、持有、出售或使用這些比特幣資產或兑換法定貨幣的權利。在許多國家,特別是在中國和俄羅斯,接受比特幣和其他加密貨幣進行消費交易是非法的,銀行機構被禁止接受加密貨幣的存款。這種限制可能會對我們產生不利影響,因為加密貨幣作為交換手段的大規模使用目前僅限於全球某些地區。這種情況可能會對我們繼續經營的能力產生實質性的不利影響

或者根本不執行我們的新戰略,這可能會對我們的業務、前景或運營產生重大不利影響,並可能

我們開採或以其他方式收購或為自己持有的任何比特幣或其他加密貨幣的價值,並損害投資者。

缺乏流動性的市場,以及對區塊鏈/基於比特幣的資產的可能操縱。

在基於分類賬的平臺上代表並交易的加密貨幣可能不一定從可行的交易市場中受益。證券交易所有上市要求並審查發行人;要求他們遵守嚴格的上市標準和規則,並監控在此類平臺上交易的投資者是否存在欺詐和其他不當行為。這些情況不一定會在分佈式分類帳平臺上覆制,

具體取決於平臺的控制和其他策略。寬鬆的分佈式分類賬平臺是關於審查比特幣資產的發行者或在該平臺上交易的用户,由於控制

事件,欺詐或操縱分類賬的潛在風險越高。這些因素可能會降低流動性或交易量,或可能會增加投資證券或在分類賬系統上交易的其他資產的波動性,這可能會對我們產生不利影響。此類情況可能會對我們繼續經營或推行新戰略的能力產生重大不利影響,這可能會對我們的業務、前景或運營

產生重大不利影響,並可能對我們開採或以其他方式收購或持有的任何比特幣或其他加密貨幣的價值產生重大不利影響,並損害

投資者。

我們的運營、投資策略和盈利能力可能會受到來自其他加密貨幣投資方式的競爭的不利影響。

我們與其他用户和/或正在挖掘加密貨幣和其他潛在金融工具的公司競爭,包括通過與我們類似的實體支持或鏈接到

加密貨幣的證券。市場和金融狀況,以及我們無法控制的其他條件,可能會使投資其他金融工具或直接投資加密貨幣變得更具吸引力,這可能會限制我們

股票的市場,並降低其流動性。監管機構已經對其他金融工具和交易所交易基金的出現進行了審查,這種審查以及由此產生的負面印象或結論可能適用於我們,並影響我們成功實施新戰略或運營,或為我們的證券建立或維持公開市場的能力

。此類情況

可能會對我們繼續經營或推行新戰略的能力產生重大不利影響,這可能會對我們的業務、前景或運營產生重大不利影響,並可能對我們開採或以其他方式收購或持有的任何比特幣或其他加密貨幣的價值產生重大不利影響

,並損害投資者。

我們的比特幣可能會丟失、被盜或訪問受到限制。

我們的一些加密貨幣或所有加密貨幣在未來可能會丟失或被盜。加密貨幣存儲在比特幣網站中,比特幣持有者通常將其稱為“錢包”,可以訪問這些網站來交換持有者的比特幣資產。對我們的比特幣

資產的訪問也可能受到針對我們維護託管熱門

錢包的服務的網絡犯罪(如拒絕服務攻擊)的限制。熱錢包是指任何連接到互聯網的比特幣錢包。一般來説,熱錢包比冷庫錢包更容易設置和訪問

,但也更容易受到黑客等技術漏洞的影響。冷存儲是指

任何未接入互聯網的比特幣錢包。冷存儲通常比熱存儲更安全,但不適合

快速或常規交易,而且我們對比特幣

資產價格的市場波動做出反應的能力可能會出現滯後。我們可能會將所有加密貨幣冷藏起來,以降低違規風險,但我們比特幣資產的損失風險無法完全消除。

黑客或惡意行為者

可能會發起攻擊以竊取、危害或保護加密貨幣,例如通過攻擊比特幣網絡源代碼、交易所挖掘者、

第三方平臺、冷熱存儲位置或軟件,或通過其他方式。我們可能控制和擁有加密貨幣中較大的一種。隨着我們規模的擴大,我們可能會成為黑客、惡意軟件、網絡攻擊或其他安全威脅的更具吸引力的目標。這些事件中的任何一種都可能對我們的運營產生不利影響,從而影響我們的投資和盈利能力。

訪問我們的數字錢包所需的私鑰的丟失或破壞可能是不可逆轉的,我們可能會被始終

拒絕訪問我們持有的比特幣或其他人在這些被泄露的錢包中持有的比特幣。我們無法訪問我們的私鑰或與我們的數字錢包相關的數據丟失的體驗可能會對我們的投資和資產產生不利影響。

加密貨幣只能由持有加密貨幣的本地或在線數字錢包的唯一公鑰和私鑰的持有者控制

哪個錢包的公鑰或地址反映在網絡的公共區塊鏈中。我們在確認收到轉賬並將此類信息傳播到網絡時,可能會發布與正在使用的數字錢包相關的公鑰,但我們需要

來保護與此類數字錢包相關的私鑰。如果此類私鑰丟失、銷燬或以其他方式泄露,

我們將無法訪問我們的比特幣獎勵,並且此類私鑰可能無法由任何網絡恢復。任何與用於存儲我們的加密貨幣的數字錢包相關的私鑰的丟失都可能對我們繼續經營

或執行我們的新戰略的能力產生重大不利影響,這可能對我們的業務、前景或運營

以及我們開採或以其他方式收購或為我們自己的賬户持有的任何比特幣或其他加密貨幣的價值產生重大不利影響。

黑客攻擊或不良軟件事件帶來的風險

為了將風險降至最低,

我們正在管理與我們未來持有的加密貨幣相關的錢包。不能保證

我們已經採用或未來將採用的任何流程都是或將是安全或有效的,如果我們因不良軟件或網絡安全事件而遭受比特幣損失,我們將遭受重大且直接的不利影響。我們可以利用幾個層次的威脅降低技術,包括:(I)使用硬件錢包來存儲敏感的私鑰信息;(Ii)離線交易的性能;以及(Iii)私鑰的離線生成、存儲和使用。

不正確或欺詐性的比特幣交易可能是不可逆轉的。

比特幣交易是不可撤銷的

,被盜或錯誤轉移的加密貨幣可能無法找回。因此,任何錯誤執行或欺詐性的比特幣交易都可能對我們的投資和資產產生不利影響。

從管理角度來看,如果沒有交易中加密貨幣接受者的同意和積極參與,比特幣交易是不可逆的。

從理論上講,在控制或同意網絡上的大多數處理能力的情況下,比特幣交易可能是可逆的,然而,我們現在不具備足夠的處理能力,將來也不可能擁有足夠的處理能力來實現這種逆轉。

一旦交易被驗證並記錄在添加到區塊鏈中的區塊中,比特幣的錯誤轉移或被盜通常將無法逆轉,我們可能沒有足夠的追索權來從任何此類轉移或盜竊中追回我們的損失。

可能是由於計算機或人為錯誤,或者通過盜竊或刑事訴訟,我們的比特幣獎勵可能會以錯誤的金額

轉移到未經授權的第三方,或轉移到不受控制的賬户。此外,根據美國證券交易委員會的説法,目前還沒有

具體列舉的美國或外國政府、監管、調查或檢察機構或機制,

可以通過這些機構對比特幣丟失或被盜提起訴訟或投訴。如果我們無法從此類

行動、錯誤或盜竊中挽回損失,則此類事件可能會對我們繼續作為持續經營企業或執行我們的新戰略的能力產生重大不利影響,這可能會對我們的業務、前景或運營產生重大不利影響,並可能對我們開採或以其他方式收購或為我們自己的賬户持有的任何比特幣或其他加密貨幣的價值產生重大不利影響。

我們的加密貨幣開採業務未來的成功將在很大程度上取決於比特幣的價值;比特幣的價值可能會受到定價風險的影響,從歷史上看

一直受到很大的波動.

我們加密貨幣挖掘業務的經營業績將在很大程度上取決於比特幣的價值,因為它是我們目前開採的主要比特幣。具體地説,我們比特幣挖掘業務的收入基於兩個因素:(1)我們成功挖掘的比特幣獎勵數量和(2)比特幣的價值。此外,我們的經營業績直接受到比特幣價值變化的影響,

因為在價值計量模型下,已實現和未實現的變化都將反映在我們的運營報表中(即,

我們將每個季度將比特幣計入公允價值)。這意味着我們的經營業績將根據比特幣價值的增加或減少而波動。此外,我們的戰略幾乎完全專注於比特幣(相對於其他加密貨幣)。

如果其他加密貨幣以比特幣或比特幣現金為代價獲得接受,導致比特幣或比特幣現金的價值下降,或者如果比特幣將其工作證明算法切換到我們的礦工不擅長的另一種算法,

或者比特幣或比特幣現金的價值因其他原因而下降,特別是如果這種下降幅度很大或持續時間較長,我們的運營業績將受到不利影響。這可能會對我們繼續經營或推行新戰略的能力產生實質性的不利影響,這可能會對我們的業務、前景或運營產生實質性的不利影響,

並損害投資者。

比特幣和其他比特幣的市場價格在歷史上一直是不穩定的,受到各種因素的影響,主要是使用來自各種交易所、場外交易市場和衍生品平臺的數據來確定。此外,這類價格可能受到影響商品的因素,而不是商業活動的影響,商業活動可能受到欺詐或非法行為者、實際或被認為的稀缺性以及政治、經濟、監管或其他條件的額外影響。定價可能是,也可能繼續導致對加密貨幣或我們的股價未來升值的猜測,從而使其

市場價格更加不穩定,或者為比特幣和我們的美國存託憑證製造“泡沫”類型的風險。

加密貨幣,包括由我們或為我們維護的加密貨幣,可能會面臨網絡安全威脅和黑客攻擊。

與任何計算機代碼一樣

通常情況下,比特幣代碼中的漏洞可能會被惡意行為者暴露。以前發現了幾個錯誤和缺陷,包括

禁用了用户的某些功能並暴露了用户信息的錯誤和缺陷。利用源代碼中的漏洞

允許惡意行為者獲取或創造金錢的行為以前曾發生過。儘管我們努力防止入侵,但我們的設備以及我們在運營中使用的礦工、計算機系統和第三方的設備仍容易受到網絡安全風險的影響,

包括網絡攻擊,如病毒和蠕蟲、網絡釣魚攻擊、拒絕服務攻擊、物理或電子入侵、員工

盜竊或誤用,以及未經授權篡改我們的礦工和計算機系統或我們在運營中使用的第三方的系統造成的類似中斷。此類事件可能會對我們繼續作為持續經營的企業或執行我們的業務戰略的能力產生重大不利影響

我們的業務、前景或運營可能會對我們開採或以其他方式收購或持有的任何比特幣或其他加密貨幣的

價值產生重大不利影響。

如果比特幣獎勵,對我們來説,主要是比特幣解決區塊和交易費不夠高,我們可能沒有足夠的動機繼續開採

,並可能停止開採作業,這可能會導致我們無法實現盈利。

隨着解決區塊鏈中區塊的比特幣獎勵

數量減少,我們實現盈利的能力可能達不到我們的預期。減少使用

和對比特幣獎勵的需求可能會對我們花費處理能力來解決塊的動機產生不利影響。如果解決區塊和交易費的比特幣獎勵不夠高,我們可能沒有足夠的動力來增加我們的採礦能力

,並可能停止我們的採礦作業。減少解決比特幣區塊鏈上新區塊的固定獎勵可能會導致

隨着對礦工的激勵降低,比特幣網絡的聚合哈希率降低。礦工停止操作將

降低網絡上的集體處理能力,這將對交易的確認過程產生不利影響(即,在區塊解決方案的下一次預定調整困難之前,暫時

降低向區塊鏈添加塊的速度)

並使比特幣網絡更容易受到惡意參與者或殭屍網絡的攻擊,從而獲得超過區塊鏈上活躍處理能力的50%的控制權,從而潛在地允許該參與者或殭屍網絡以對我們的

活動產生不利影響的方式操縱區塊鏈。對確認過程或網絡處理能力的信心下降可能導致且不可逆轉。

此類事件可能會對我們繼續執行新戰略的能力產生重大不利影響,這可能會對我們的業務、前景或運營產生重大不利影響,並可能對我們開採的任何比特幣或其他加密貨幣的價值產生潛在影響,或者

以其他方式為我們自己的賬户收購或持有的比特幣或其他加密貨幣的價值。

我們可能無法充分應對價格波動和快速變化的技術,這可能會對我們的業務產生負面影響。

比特幣行業內的競爭狀況要求我們在業務運營中使用尖端技術。區塊鏈技術行業的特點是快速的技術變革、新產品的推出、增強和不斷髮展的行業標準。新技術、

技術或產品可能會出現,它們可能會提供比我們目前使用的軟件和其他技術更好的性能,

我們可能必須管理向這些新技術的過渡才能保持競爭力。與比特幣行業的競爭對手相比,我們在及時將新技術應用到我們的系統中或以經濟高效的方式這樣做方面可能不會成功。

在將任何此類新技術應用到我們的運營過程中,我們可能會在這樣的實施過程中遇到系統中斷和故障。此外,不能保證我們會及時或完全認識到我們在運營中實施新技術可能會帶來的好處。因此,我們的業務和運營可能會受到影響,

可能會對我們美國存托股份的價格產生不利影響。

如果我們不能通過基於區塊鏈的解決方案有效地應用技術為我們的客户創造價值,或者通過應用區塊鏈技術和相關工具來獲得內部效率和有效的內部控制,我們的經營業績、客户關係、增長和合規計劃可能會受到不利影響

。

我們未來在數字資產保險市場的成功在一定程度上取決於我們預測和有效應對數字顛覆和技術發展帶來的威脅和機會的能力

。這些可能包括基於人工智能、機器學習、機器人、區塊鏈或數據挖掘新方法的新應用或保險相關服務。我們可能面臨與老牌市場參與者(例如,通過非中介化)或新進入者(如技術公司、“保險科技”初創公司和其他公司)採用和應用新技術有關的競爭風險。這些新進入者專注於使用

技術和創新,包括人工智能和區塊鏈,以簡化和改善客户體驗,提高效率,

改變業務模式,並在我們運營的行業實現其他潛在的顛覆性變化。如果我們未能在員工中開發和實施技術解決方案和技術專長,以預測並跟上技術、行業標準、客户偏好和內部控制標準的快速和持續變化的步伐

,我們的價值主張和運營效率可能會受到不利影響。我們可能無法及時且經濟高效地預測或響應這些發展

並且我們的想法可能不會被市場接受。此外,在我們的業務中獲取技術專業知識和開發新技術的努力

需要我們產生鉅額費用。如果我們不能像我們的競爭對手那樣快速地提供新技術,或者如果我們的競爭對手開發更具成本效益的技術或產品,我們可能會對我們的運營

結果、客户關係、增長和合規計劃產生實質性的不利影響。

在某些情況下,我們依賴

主要第三方供應商和合作夥伴為我們的戰略計劃提供技術和其他支持。如果這些第三方未能履行其義務或停止與我們合作,我們執行戰略計劃的能力可能會受到不利影響。

由於中國有關比特幣行業的政策和法規,我們可能無法為中國比特幣或其他加密貨幣的持有者提供保險

保單。

根據工信部中國銀行、中國銀監會、中國證監會、中國保監會2013年12月3日聯合發佈的《關於防範比特幣風險的通知》或《通知》,比特幣本質上是一種虛擬商品,與貨幣不具有同等法律地位,不得作為貨幣流通和在市場上使用。通知還規定,金融機構和支付機構不得從事與比特幣相關的業務。

根據中國銀行等七部門2017年9月4日發佈的《關於防範代幣發行融資風險的公告》或《公告》,包括首次發行硬幣在內的代幣發行融資活動,因涉嫌非法發行證券或非法集資,在中國境內被禁止。

所有所謂的代幣交易平臺不得(I)從事任何法定貨幣與虛擬貨幣之間的交易。(Ii)作為中央對手方交易或交易代幣或“虛擬貨幣”,或(Iii)為代幣或“虛擬貨幣”提供定價、信息代理或其他服務。公告進一步規定,金融機構和支付機構不得從事代幣發行融資業務。

此外,保險業也是中國高度監管的行業。不能保證我們能夠成功開展我們的業務,為中國的比特幣或其他加密貨幣的持有者提供保險。

即使我們成功推出了為加密貨幣持有者提供保險的業務,我們也可能無法戰勝競爭對手。

即使假設我們能夠推出為加密貨幣持有者提供保險的業務,我們也可能無法戰勝競爭對手,因此,我們的

收入可能無法達到我們的預期。例如,Coinbase Global,Inc.(“Coinbase”)購買了保真(也稱為犯罪)保險,以保護組織免受資金被盜等風險。具體地説,保誠保險承保計劃

為冷熱存儲中的資金被盜提供保險,並提供超過200,000,000美元的上限。Coinbase的保險覆蓋計劃由行業領先的保險公司組成的辛迪加提供,這些公司獲得AM Best的高度評級。我們在這個行業的競爭對手

可能比我們擁有更多的資本,因此,他們可能會提供比我們更低的成本和更高的保費。

在中國做生意的相關風險

我們可能無法獲得、維護和更新在中國開展業務所需的許可證和許可,並且我們的業務可能會因管理中國增值税行業的法律和法規的任何變化而受到重大不利影響。

中國有關增值電信服務或VAT牌照的法律法規相對較新,仍在發展中,其解釋和執行存在重大不確定性。外國投資者在中國境內的投資活動主要受《外商投資相關行業目錄》或《目錄》管理。《目錄》將行業分為三類:鼓勵、限制和禁止。未列入《目錄》的行業屬於許可行業。VATS等行業,包括互聯網數據倉庫服務或IDC服務,限制外國投資。具體來説,《外商投資電信企業管理規定》將外商(S)在外商投資增值税企業中的最終出資比例限制在50%或以下。根據《電信條例》,電信服務提供商必須在開始運營之前獲得運營許可證

。2009年4月10日起施行並於2017年9月1日修訂的《電信業務經營許可證管理辦法》規定了中國提供電信業務所需的許可證類型以及取得許可證的程序和要求。

截至本次招股説明書發佈之日,

我們已經為10086熱線中心取得了《電信業務許可證》和《電信網絡號碼利用資源證》,目前正在向中國工業和信息化部申請互聯網內容提供商許可證。

我們不能保證

我們將能夠維持我們現有的許可證或許可證,以便在中國提供我們當前的IDC服務,在其當前期限到期時續訂其中任何

,或更新現有許可證或獲得我們未來業務擴展所需的額外許可證。

未能獲得、保留、續訂或更新任何許可證或許可證,尤其是我們的IDC許可證,可能會對我們的業務和未來的擴張計劃造成實質性和

不利影響。

此外,如果未來管理VATS行業的中國法律或法規要求我們獲得額外的許可證或許可或更新現有許可證以繼續提供我們的IDC服務,則不能保證我們能夠及時獲得此類許可證或許可證或更新

現有許可證。如果發生上述任何一種情況,我們的業務、財務狀況和前景都將受到重大不利影響。

我們可能主要依靠股息和

由我們的外商獨資實體(WFOEs)支付的其他股權分配來為我們

可能有的任何現金和融資需求提供資金,而我們WFOEs向我們支付股息的能力的任何限制都可能對我們開展業務的能力產生重大不利影響

。

我們是一家控股公司,

我們可能主要依賴於我們的外商獨資企業支付的股息和其他股權分配,這反過來又依賴於我們的可變利益實體向我們支付的諮詢和其他

費用,以滿足我們的現金和融資需求,包括向我們的股東支付股息

和其他現金分配以及償還我們可能產生的任何債務所需的資金。如果我們的外商獨資企業在

未來以自身名義產生債務,管理債務的工具可能會限制其向我們支付股息或進行其他分配的能力。此外,

中國税務機關可能會要求我們調整我們的外商獨資企業目前與我們的可變利益實體簽訂的合同安排下的應納税收入,

調整方式可能會對他們向我們支付股息和其他分配的能力產生重大不利影響。

根據中國法律及法規,

我們的外商獨資企業(作為中國的外商獨資企業)僅可從根據

中國會計準則及法規釐定的累計溢利中派付股息。此外,外商獨資企業(例如我們的外商獨資企業)須於彌補上一年度的累計虧損後,每年提取其累計税後利潤的

至少10%(如有)作為法定公積金,直至該公積金總額達到其註冊資本的50%。根據股東的決定,可將其按中國會計準則計算的税後利潤的

一部分撥入任意公積金。該等法定儲備金及酌情儲備金不可作為現金股息分派。

此外,中國企業所得税法及其實施細則規定,中國公司應向非中國居民企業支付的股息將適用10%的預扣税税率,除非根據中國中央政府與非中國居民企業註冊成立的其他國家或地區政府之間的條約或安排予以豁免或減免。

對我們的外商獨資企業

向我們支付股息或進行其他分配的能力的任何限制都可能嚴重限制我們的增長、進行可能有利於我們業務的投資

或收購、支付股息或以其他方式為我們的業務提供資金和開展業務的能力。

中國經濟、

政治和社會狀況以及法律和政府政策的不利變化可能對我們的業務、財務

狀況、經營業績和增長前景產生重大不利影響。

我們在

中國開展業務,因此我們的財務狀況和經營業績在很大程度上受到中國經濟、政治和

社會狀況的影響。中國經濟在許多方面與大多數發達國家的經濟不同,包括但不限於政府參與程度、腐敗控制水平、資本投資控制、外匯再投資控制、資源配置、增長率和發展水平。雖然中國政府已實施措施,強調利用市場力量進行經濟改革,減少國有生產性資產,並在企業中建立完善的公司治理,但中國的大部分生產性資產仍然由政府擁有。

此外,中國政府繼續透過實施產業政策,在規管行業發展方面扮演重要角色。

中國政府還通過分配資源、控制外幣債務的支付

、制定貨幣政策、監管金融服務和機構以及向特定行業或公司提供優惠

待遇,對中國的經濟增長進行重大控制。

近四十年來,

中國政府實施了經濟改革措施,以利用市場力量發展中國經濟。我們無法

預測中國的經濟、政治和社會狀況及其法律、法規和政策的變化是否會

對我們目前或未來的業務、財務狀況或經營業績產生任何不利影響。此外,中國政府推行的多項經濟

改革均屬史無前例或試驗性質,預期將隨時間而完善及改進。此

提煉和改進流程不一定對我們的運營和業務發展產生積極影響。例如,

中國政府過去實施了一系列旨在減緩某些經濟領域的措施,包括政府認為過熱的房地產行業。這些行動以及中國政府的其他行動和政策

可能導致中國經濟活動的整體水平下降,進而對我們的業務和財務

狀況產生不利影響。

中國法律法規的解釋和執行方面的不確定性可能會限制您和我們可獲得的法律保護。

我們在中國開展大部分業務,我們的中國子公司和合並後的合資企業受適用於中國外商投資的法律、規則和法規的約束。中華人民共和國法律制度是以成文法規為基礎的民法制度。與普通法制度不同,以前的法院判決可供參考,但其先例價值有限。中國的法律體系正在迅速演變,許多法律、法規和規則的解釋

可能包含不一致之處,這些法律、法規和規則的執行存在不確定性。

1979年,中華人民共和國政府開始頒佈全面管理經濟事務的法律、法規和規章體系。40年來立法的總體效果顯著地加強了對中國各種形式的外商投資的保護。

然而,中國並沒有形成一個完全完整的法律體系,最近頒佈的法律、規章制度可能不足以

涵蓋中國經濟活動的方方面面,或者可能受到中國監管機構的重大解釋。

特別是因為這些法律、規章制度相對較新,而且由於公佈的決定數量有限,而且這些決定的不具約束力,以及法律,規則和法規通常在如何執行方面給予相關監管機構很大的自由裁量權,這些法律、規則和法規的解釋和執行涉及不確定性,可能

不一致和不可預測。

有時,我們可能

必須訴諸行政和法院程序來執行我們的合法權利。然而,由於中國司法和行政當局

在解釋和執行法定條款和合同條款方面擁有重大自由裁量權,因此可能比較發達司法管轄區更難預測司法或行政訴訟的結果。此外,中國的法律制度在一定程度上是以政府政策和內部規則為基礎的,其中一些沒有及時公佈,或者根本沒有公佈,但可能具有追溯效力。因此,我們可能並不總是意識到任何潛在的違反這些政策和規則的行為。對於我們的合同、財產(包括知識產權)和程序權利的這種不可預測性

可能會對我們的業務產生不利影響,並阻礙我們繼續運營的能力。

未能遵守中華人民共和國有關員工持股計劃或股票期權計劃的登記要求的規定,可能會使中華人民共和國計劃參與者或我們面臨

罰款和其他法律或行政處罰。

根據國家外匯管理局2012年2月發佈的《關於境內個人參與境外上市公司股權激勵計劃有關問題的通知》,參加境外上市公司股權激勵計劃的中國公民或非中國公民在中國居住連續一年的員工、董事、監事和其他高級管理人員,除少數例外,須通過境內合格代理人向外滙局登記,境內代理人可以是該境外上市公司在中國的子公司。並完成若干其他程序。

本公司及本公司董事、行政人員及其他在中國連續居住滿一年並已獲授予限制性股份、限制性股份單位或購股權的董事、行政人員及其他僱員,如行使該等限制性股份、限制性股份單位或購股權,將受本條例規限。另外,外管局第37號通函還要求,如果這些員工在上市前行使限制性股份、限制性股份單位或期權,則必須完成某些登記程序。

未能完成外匯局登記可能會對他們處以罰款和法律制裁,還可能限制我們向我們在中國的外商獨資子公司注入額外資本的能力,並限制這些子公司向我們分配股息的能力

。我們還面臨監管不確定性,這可能會限制我們根據中國法律為董事和

員工採用額外激勵計劃的能力。

此外,國家税務總局或國家税務總局已經發布了關於員工股票期權或限制性股票的某些通知。根據該等通函,在中國工作的僱員如行使購股權或獲授予限制性股份單位,將須繳納中國個人所得税

。我們的WFOEs有義務向相關税務機關提交與員工股票期權或限制性股票有關的文件,並扣繳行使股票期權的員工的個人所得税。如果我們的員工沒有繳納所得税,或者我們沒有按照相關法律法規扣繳所得税,我們可能會面臨税務機關或其他中國政府部門的處罰。

未能按照中國法規的要求向

各種員工福利計劃繳納足夠的費用,我們可能會受到處罰。

在中國經營的公司必須參加政府規定的各種職工福利繳費計劃,包括社會保險、住房

基金和其他福利計劃,開立和登記社會保險賬户和住房公積金賬户,並以自己的

名義向計劃繳納相當於員工工資(包括獎金和津貼)的一定比例的資金,最高限額為公司經營地點當地政府不時規定的最高

金額。由於不同地理區域的經濟發展水平不同,中國地方政府對員工

繳費計劃的要求沒有得到一致的落實。

截至本招股説明書發佈之日,我司部分中國子公司未能開立和登記社會保險和住房公積金賬户,並委託第三方機構為部分員工繳納社會保險和住房公積金。我們可能需要補繳這些福利計劃的繳費,以及滯納金和罰款。如果我們因違反勞動法而受到調查或處罰,我們的業務、財務狀況和經營結果可能會受到不利影響。

《人民Republic of China勞動合同法》或《中華人民共和國勞動合同法》以及其他與勞動有關的法規在中國的實施可能會增加我們的勞動力成本,限制我們的勞動實踐,對我們的業務和經營業績產生不利影響。

2007年6月29日,中國全國人大常委會制定了《中華人民共和國勞動合同法》,自2008年1月1日起施行,並於2012年12月28日修訂。《中華人民共和國勞動合同法》對固定期限勞動合同、非全日制用工、試用期、與工會和職工大會協商、無書面合同就業、

解僱員工、遣散費和集體談判等方面作出了具體規定,這些都代表着加強勞動法律法規的執行。

根據《中華人民共和國勞動合同法》,用人單位有義務與為用人單位連續工作10年的僱員簽訂無固定期限勞動合同。此外,如果員工要求或同意續簽已連續兩次簽訂的固定期限勞動合同,則所產生的合同必須是無固定期限的,但有某些例外。依照《中華人民共和國勞動合同法》解除或者期滿的勞動合同,除特別規定的情形外,用人單位必須向勞動者支付經濟補償金。此外,政府還出台了各種與勞動有關的規定

,以進一步保護員工的權利。根據這些法律法規,員工有權享受5天至15天的年假,並能夠獲得相當於其日工資三倍的未休年假天數的補償,

但有某些例外情況。如果我們決定改變我們的僱傭或勞動慣例,《中華人民共和國勞動合同法》及其實施細則也可能限制我們以我們認為具有成本效益的方式實施這些改變的能力。此外,由於這些新規定的解釋和實施仍在發展中,我們的僱傭做法可能不會在任何時候都被視為符合新規定。如果我們因勞資糾紛或調查而受到嚴厲處罰或承擔重大責任,我們的業務和財務狀況可能會受到不利影響。

向居住在中國的我們、我們的董事或高管送達

訴訟程序可能很困難,也可能難以執行從非中國法院獲得的任何判決或在中國對他們或我們提起訴訟。

我們的某些董事和

大部分高管都住在中國。此外,我們的大部分資產以及董事和高管的資產都位於中國。中國沒有與美國、英國、日本和許多其他司法管轄區就相互承認和執行法院判決作出規定的條約。因此,投資者可能無法向我們或在中國的人員送達程序,或在中國執行從非中國司法管轄區獲得的任何判決。

2006年7月14日,中國最高人民法院與香港特別行政區政府簽署了《關於相互承認和執行民商事判決的安排》,或2006年的《安排》。在這種安排下,如果任何指定的

人民法院或任何指定的香港法院已根據可選擇的法院協議在民事和商事案件中作出要求支付款項的可執行最終判決,任何當事人均可向有關人民法院或香港法院申請承認和執行該判決。2019年1月18日,最高人民法院Republic of China與香港特別行政區政府律政司簽署了《關於內地和香港特別行政區法院相互承認和執行民商事判決的安排》或《2019年安排》。《2019年內地與香港特別行政區法院相互承認和執行中國的民商事判決的安排》規定了判決的範圍和細節、申請承認或執行的程序和方式、對作出原判的法院管轄權的覆核、拒絕承認和執行判決的情況,以及補救辦法等。在最高人民法院頒佈司法解釋和香港特別行政區完成有關程序後,雙方應公佈2019年安排的生效日期

。《2019年安排》適用於雙方法院在《安排》生效當日或之後作出的任何判決。

《2006年安排》應於《2019年安排》生效當日終止。如果雙方在2019年安排生效日期之前已根據2006年安排簽署了《書面選擇法院協議》,則仍應適用2006年安排。雖然2019年的安排已經簽署,但其生效日期尚未宣佈。因此,《2019年安排》下執行或承認判決的結果和效力仍存在不確定性。

在美國常見的股東索賠,包括證券法集體訴訟和欺詐索賠,在中國通常從法律或實際出發是很難追究的。例如,在中國,獲取股東調查或中國以外的訴訟或其他有關外國實體所需的信息存在重大的法律和其他障礙。雖然中國的地方可以與其他國家或地區的證券監管機構建立監管合作機制,

實施跨境監督管理,但在缺乏相互務實的合作機制的情況下,與美國證券監管機構的監管合作並不高效。根據2020年3月生效的《中華人民共和國證券法》第一百七十七條的規定,境外證券監管機構不得在中國境內直接進行調查或

取證活動。因此,未經中國證券監管機構主管部門或其他有關部門同意,任何單位和個人不得向外國機構或政府機構提供與證券業務活動有關的任何文件和資料。

美國證券交易委員會和上市公司會計監督委員會最近發表的聯合聲明,以及一項簽署成為法律的法案,都呼籲在評估新興市場公司的審計師資格時,

對其審計師的資格進行更多、更嚴格的標準,尤其是沒有受到PCAOB審查的非美國審計師。這些發展可能會增加我們的產品供應、業務運營、股價和聲譽的不確定性。

幾乎所有業務都在中國的美國上市公司一直受到投資者、財經評論員和監管機構(如美國證券交易委員會)的密切關注、批評和負面宣傳。大部分審查、批評和負面宣傳都集中在財務和會計違規和錯誤、對財務會計缺乏有效的內部控制、公司治理政策不充分或缺乏遵守,以及在許多情況下的欺詐指控。

2018年12月7日,美國證券交易委員會和上市公司會計準則委員會發表了一份聯合聲明,強調了美國監管機構在監督在中國有重要業務的在美上市公司財務報表審計方面面臨的持續挑戰。2020年4月21日,美國證券交易委員會董事長傑伊·克萊頓和PCAOB主席威廉·D·杜克三世以及美國證券交易委員會的其他高級員工發佈了一份聯合聲明,強調了投資於包括中國在內的新興市場或在新興市場擁有大量業務的公司的相關風險,重申了美國證券交易委員會和PCAOB過去就

事項發表的聲明,這些事項包括與檢查中國的會計師事務所和審計工作底稿相關的困難,新興市場更高的欺詐風險

,以及在新興市場提起和執行美國證券交易委員會、司法部和其他美國監管行動的難度,包括在新興市場發生欺詐的情況下的

。

頒佈《外國控股公司責任法案》或其他增加美國監管機構獲取審計信息的努力可能會給包括我們在內的

受影響的發行人帶來投資者不確定性,普通股的市場價格可能會受到不利影響。此外,如果我們的審計師連續三年未能接受PCAOB的檢查,則

《追究外國公司責任法案》的頒佈將導致禁止普通股在紐約證券交易所或其他美國交易所交易。

由於無法接觸PCAOB在中國的檢查,PCAOB無法全面評估中國審計師的審計和質量控制程序。

因此,投資者可能無法享受PCAOB此類檢查的好處。由於PCAOB無法對中國境內的

審計師進行檢查,因此與接受PCAOB檢查的中國境外審計師相比,更難以評估這些會計師事務所審計程序或質量控制

程序的有效性,這可能會導致現有和潛在的

我們股票的投資者對我們的審計程序和報告的財務信息以及我們財務報表的質量失去信心。

由於這些審查、

批評和負面宣傳,許多在美國上市的中國公司的公開交易股票價值急劇下降,在某些情況下,實際上已經變得一文不值。其中許多公司現在都受到股東訴訟和SEC執法行動的影響,

正在對這些指控進行內部和外部調查。目前尚不清楚這種全行業範圍的審查、批評

和負面宣傳會對我們、我們的產品、業務和股價產生什麼影響。如果我們成為任何不利指控的對象,

無論這些指控被證明是真實的還是不真實的,我們都將不得不花費大量資源來調查這些指控

和/或為我們的公司辯護。這種情況將是昂貴和耗時的,並分散我們的管理髮展我們的增長。如果

此類指控未被證明是毫無根據的,我們和我們的業務運營將受到嚴重影響,您可能會承受我們股票價值的顯著

下降。

作為外國私人發行人的風險

作為一家外國私人發行人,我們不受

美國證券法規定的許多規則的約束,並且允許向SEC提交的信息少於美國上市公司。

我們是SEC規則和條例中定義的“外國私人

發行人”,因此,我們不受適用於在美國境內組建的公司的所有披露要求

的約束。例如,我們不受《交易法》下的某些規則的約束,這些規則

規範與徵求適用於《交易法》下注冊證券的代理、同意或授權相關的披露義務和程序要求。此外,我們的管理人員和董事免於遵守《交易法》第16節的報告和“短線”

利潤回收規定以及與他們買賣我們的證券有關的相關規則。

此外,我們無需遵守FD法規,該法規限制選擇性披露重大信息。此外,

我們不需要像美國上市公司那樣頻繁或及時地向SEC提交定期報告和財務報表。

因此,有關我們公司的公開信息可能少於美國上市公司。

作為外國私人發行人,我們

在截至12月31日的每個財政年度結束後的四個月內提交20-F表年度報告,並在我們公開宣佈某些重大事件後立即提交6-K表報告。然而,由於上述對外國私人

發行人的豁免,我們的股東無法獲得與持有在美國組建的上市

公司股票的投資者通常獲得的相同保護或信息。

雖然我們是外國私人

發行人,但我們不受適用於美國上市公司的某些紐約證券交易所公司治理上市標準的約束。我們有權

依賴《紐約證券交易所上市公司手冊》中的一項條款,該條款允許我們選擇在公司治理的某些方面遵循開曼羣島“本國”公司法

。這使我們能夠遵循與適用於在紐約證券交易所上市的美國公司的公司治理要求

有顯著不同的某些公司治理做法。

收益的使用

我們估計,在扣除配售代理費用和我們應付的估計發行費用後,本次發行的淨收益

將約為1.16億美元。

我們打算將此次發行的淨收益

用於發展我們計劃中的基於區塊鏈的安全和保險技術業務,以及用於營運資金和

一般企業用途。

我們使用所得款項的金額和時間將因多種因素而異,包括我們運營產生或使用的現金金額,以及

我們業務的增長率(如果有)。因此,我們將在本次

發行的淨收益分配方面保留廣泛的自由裁量權。此外,雖然截至本招股説明書補充資料日期,我們尚未就任何重大交易

訂立任何協議、承諾或諒解,但我們可能會使用部分所得款項淨額進行收購、合資企業及其他

戰略交易。

我們將不會收到任何收益

出售美國存託憑證發行後行使認股權證,除非和直到這些認股權證被行使。如果認股權證被完全行使

為現金,我們將獲得額外的收益高達約1.25億美元。

股利政策

我們的董事會擁有是否宣佈或支付股息的

決定權。此外,我們的股東可以通過普通決議宣佈派息,但任何股息不得超過我們董事建議的金額。在任何一種情況下,所有股息都受開曼羣島法律的某些限制

,即我公司只能從利潤或股票溢價中支付股息,並且我們

始終有能力在正常業務過程中償還到期債務。即使我們的董事會決定派發股息,

派息的形式、頻率和金額將取決於我們未來的運營和收益、資本要求和盈餘、一般財務狀況、合同限制和董事會認為相關的其他因素。

我們從未宣佈或

為我們的股票支付現金股息。我們目前沒有任何計劃在可預見的未來向我們的普通股支付任何現金股息。我們目前打算保留大部分(如果不是全部)可用資金和未來的任何收益,以運營和發展我們的業務。

我們是一家在開曼羣島註冊的控股公司。我們的現金需求可能依賴我們在中國的子公司的股息,包括向股東支付任何股息

。中國法規可能會限制我們的中國子公司向我們支付股息的能力。對我們中國子公司向我們支付股息或其他分配以及向債權人償還債務的能力的任何限制都可能限制我們向股東分配利潤和履行我們的償還義務的能力,而中國税務機關對收購交易的更嚴格審查可能會對我們的業務運營或我們的收購或您在我們的投資價值產生負面影響。

如果我們支付任何股息,我們

將就美國存託憑證代表的股票向託管銀行支付此類股息,託管銀行將向我們的美國存托股份持有人支付與我們普通股持有人相同的股息

,受存款協議條款的限制,包括根據該協議應支付的費用和開支。我們普通股的現金股息(如果有的話)將以美元支付。

稀釋

如果您投資我們的美國存託憑證,您的權益將被立即稀釋,稀釋程度為美國存托股份的公開發行價與我們的美國存託憑證的調整後有形賬面淨值的預計值之間的差額

本次發行後,我們的美國存託憑證生效。

我們在2020年6月30日的有形賬面淨值約為193萬美元,或每股美國存托股份0.14美元。“有形賬面淨值”是總資產減去負債和無形資產的總和。每股有形賬面淨值是有形賬面淨值除以流通股總數。

在本次發售中以每美國存托股份5美元的發行價出售我們約1.16億美元的美國存託憑證,並扣除配售代理費用和我們與此次發售相關的估計發售費用後,截至2020年6月30日,我們的調整有形賬面淨值約為1.18億美元,或每美國存托股份約5.33美元。這意味着我們現有股東的每股美國存托股份有形賬面淨值立即增加了8.6%,而參與此次發行的投資者的每股美國存托股份有形賬面淨值立即減少了1.94%。下表説明瞭對參與此次發行的投資者的每股攤薄情況

實際基礎上,按備考基準發行和出售(I)8,600,000,000份美國存託憑證,發行價為每美國存托股份10.00美元,以及認股權證,以購買在2021年2月22日結束的登記直接發行中發行的4,300,000份美國存託憑證,(Ii)

22,000,000份美國存託憑證,發行價為每美國存托股份5.00美元,以及認股權證,以購買16,500,000份在2021年2月17日結束的登記直接發售中發行的美國存託憑證

,(Iii)13,525,000份美國存託憑證,發行價為每股美國存托股份1.85美元,以及認股權證,以購買13,525,000份於2021年1月12日截止的登記直接發售的美國存託憑證

;(Iv)2,600,000份美國存託憑證,發行價為每股美國存托股份1.55美元,以及

認股權證,以購買2,600,000份於2020年12月24日結束的登記直接發售的美國存託憑證;(V)65,337,649個單位,

發行價為每單位0.281美元,每個單位由一股A類普通股和一股A類普通股的認股權證組成,

於11月5日結束(Vi)53,580,020個單位,以每單位0.27美元的發行價發行,於2020年8月27日結束

;及(Vii)67,445,674個單位,以每單位0.14634美元的發行價發行,於2020年7月2日結束的私募

,並按調整後的備考基礎,以進一步影響25,000,000個美國存託憑證的發行和銷售,發行價為每美國存托股份5美元,扣除配售代理費和開支以及我們應支付的估計發售費用

:

| | |

實際 | | |

形式上 | | |

調整後的備考 | |

| 每美國存托股份的假設發行價 | |

$ | 5.00 | | |

| * | | |

| 5.00 | |

| 截至2020年6月30日的美國存托股份有形賬面淨值 | |

$ | 0.14 | | |

| 2.59 | | |

| 3.06 | |

| 可歸因於新投資者的美國存托股份有形賬面淨值稀釋 | |

$ | 1.94 | | |

| 0.35 | | |

| 2.19 | |

| | |

| | | |

| | | |

| | |

| 本次發售生效後的每股美國存托股份有形賬面淨值 | |

$ | 8.7 | | |

| 2.24 | | |

| 2.81 | |

| | |

| | | |

| | | |

| | |

| 按美國存托股份向現有投資者增加 | |

$ | 8.6 | | |

| * | | |

| 2.67 | |

| * | 股票

分八批發行,因此不存在相同的價格進行比較。 |

以上討論和表格

基於截至2020年6月30日的112,252,248股A類普通股和23,207,511股B類普通股,不包括:

| |

● |

25,000,000,000張美國存託憑證,可在行使本次發售的認股權證後向投資者發行。

|

| |

|

|

| |

● |

在2021年2月22日結束的登記直接發售中,可在行使認股權證時向投資者發行的美國存託憑證數量為4,300,000份。 |

| |

|

|

| |

● |

在2021年2月17日結束的登記直接發行中,可在行使認股權證時向投資者發行的16,500,000份美國存託憑證。 |

| |

● |

在2021年3月1日結束的權證交易所中,可在行使認股權證時向投資者發行23,880,000份美國存託憑證。 |

| |

● |

53,580,020股A類普通股,可通過行使於2020年8月27日截止的私募認股權證發行。 |

| |

● |

65,337,649股A類普通股,可在行使於2020年11月5日截止的私募認股權證後發行。 |

如果我們的任何未償還期權或認股權證被行使,我們根據我們的股票激勵計劃授予額外的期權或其他獎勵,或發行額外的認股權證,或者我們未來發行額外的普通股,可能會進一步稀釋。

大寫

下表列出了我們截至2020年6月30日的資本總額:

| |

● |

(I)按發行價每美國存托股份10.00美元計算,發行及出售8,600,000份美國存託憑證及認股權證,以購買於2021年2月22日結束的登記直接發售中發行的4,300,000份美國存託憑證;(Ii)22,000,000,000份美國存託憑證,按發行價每美國存托股份5美元計算,以及認股權證,以購買16,500,000份於2021年2月17日結束的登記直接發售中發行的美國存託憑證;(Iii)13,525,000份美國存託憑證,按發行價每美國存托股份1.85美元計算,以及認股權證,以購買13,525,000份於2021年1月12日結束的登記直接發售中發行的美國存託憑證(V)65,337,649個單位,發行價為每單位0.281美元,每個單位包括一股A類普通股和一股認股權證,以購買一股A類普通股和一股於2020年11月5日結束的私募發行的A類普通股;(Vi)53,580,020個單位,以每單位0.27美元的發行價發行;及(Vii)67,445,674個單位,發行價為每單位0.14634美元,以私募方式發行,於2020年7月2日結束;和 |

| |

|

|

| |

● |

按備考基準計算,於扣除配售代理費及開支及估計吾等應付的發售開支後,美國存托股份將按每股5.00美元的發行價進一步發行及出售25,000,000張美國存託憑證。 |

| |

● |

該表不包括以每美國存托股份5美元的行使價行使此次發行中發行的權證的任何潛在收益,以及授予員工和顧問的任何未償還期權。 |

| | |

2020年6月30日 | |

| | |

實際 | | |

形式上 | | |

調整後的備考 | |

| | |

“000美元” | | |

“000美元” | | |

“000美元” | |

| 權益 | |

| | |

| | |

| |

| A類普通股 | |

| 12 | | |

| 95 | | |

| 120 | |

| B類普通股 | |

| 2 | | |

| 2 | | |

| 2 | |

| 額外實收資本 | |

| 10,647 | | |

| 212,695 | | |

| 337,686 | |

| 累計其他綜合收益 | |

| 7 | | |

| 7 | | |

| 7 | |

| 累計赤字 | |

| (8,733 | ) | |

| (8,733 | ) | |

| (17,610 | ) |

| 非控制性權益 | |

| - | | |

| - | | |

| - | |

| 總股本 | |

| 1,935 | | |

| 204,066 | | |

| 320,025 | |

| 總市值 | |

| 1,935 | | |

| 204,066 | | |

| 320,205 | |

以上討論和表格

基於截至2020年6月30日的112,252,248股A類普通股和23,207,511股B類普通股,不包括:

| |

● |

25,000,000股美國存託憑證可於行使本次發售的認股權證後向投資者發行

。

|

| |

● |

在2021年2月22日結束的登記直接發售中,可在行使認股權證時向投資者發行的美國存託憑證數量為4,300,000份。 |

| |

|

|

| |

● |

在2021年2月17日結束的登記直接發行中,可在行使認股權證時向投資者發行的16,500,000份美國存託憑證。 |

| |

● |

在2021年3月1日結束的權證交易所中,可在行使認股權證時向投資者發行23,880,000份美國存託憑證。 |

| |

● |

53,580,020股A類普通股,可通過行使於2020年8月27日截止的私募認股權證發行。 |

| |

● |

65,337,649股A類普通股,可在行使於2020年11月5日截止的私募認股權證後發行。 |

我們提供的證券説明

根據本招股説明書附錄及隨附的招股説明書,我們將提供25,000,000份美國存託憑證和認股權證,以購買最多25,000,000份美國存託憑證。本公司普通股及美國存託憑證的主要條款及規定分別於所附招股説明書第32頁及

第39頁開始於“股本説明”及“美國存托股份説明”中説明。

認股權證的初始行權價

將為5.00美元,受股票拆分、股票分紅和類似事件的調整。

持有人不得行使任何認股權證,本公司亦不得在行使任何認股權證時發行美國存託憑證,如於行使認股權證後,持有人及其“歸屬人士”將實益擁有超過4.99%的已發行美國存託憑證或A類普通股,則本公司不得發行美國存託憑證。根據每位持有人的選擇,上限可增加或減少至不超過9.99%的任何其他百分比,

但任何增加將於通知本公司後第61天生效。增加或減少每個持有者的

上限將僅適用於該持有者及其“歸屬方”,而不適用於不是該持有者的“歸屬方”的任何其他持有者。

認股權證將禁止

本公司進行構成基本交易(定義見認股權證)的交易,除非繼任實體

在經所需持有人批准的書面協議中承擔本公司在認股權證及其他交易文件下的所有責任(定義見認股權證)。基本交易的定義包括但不限於合併、出售公司所有或幾乎所有資產、某些要約收購以及導致控制權變更的其他交易。此外,就控制權變更(定義見認股權證)而言,應認股權證持有人的要求,本公司

或後續實體(定義見認股權證)(視乎情況而定)須交換一份認股權證,代價相等於該認股權證該部分的布萊克

斯科爾斯價值(定義見認股權證),但須以現金交換。控制權變更的定義

一般與基本交易的定義相同,但不包括某些類型的基本交易。

認股權證允許我們要求其持有人在發行後的任何時間行使全部或任何部分認股權證以換取現金,前提是我們的美國存託憑證的收盤價

等於或超過初始行權價的300%(取決於股票拆分和類似交易的調整)

連續十(10)個交易日(“強制性行使測量期”)。強制行使通知必須在強制性行使測量期內最後一個交易日之後不超過五(5)個交易日交付

,且該通知一經交付,即不可撤銷。為了行使我們的索取權,(I)美國存託憑證必須在交易市場交易(該術語包括紐約證券交易所),認股權證相關的美國存託憑證必須根據證券法註冊,權證相關的美國存託憑證必須在交易市場掛牌交易;(Ii)發行不得導致持有人超過權證中規定的實益所有權限制或違反紐約證券交易所的要求;(Iii)持有人不得擁有重大的非公開信息;以及(Iv)在強制行使日之前的連續二十(20)個交易日內的每個交易日,我們普通股的日交易量必須超過每日300,000股(受股票拆分和類似交易的調整)。

配送計劃

Maxim Group LLC,我們

將其稱為配售代理,已同意擔任此次發行的獨家配售代理。配售代理

不會購買或銷售本招股説明書附錄中提供的美國存託憑證,也不需要安排購買或銷售任何特定數量或金額的美國存託憑證,但已同意盡其最大努力安排出售在此提供的所有

個美國存託憑證。吾等已與投資者訂立證券購買協議,據此,吾等將向投資者出售25,000,000,000份美國存託憑證及認股權證,以從我們的貨架登記聲明中認購最多25,000,000份美國存託憑證。我們與投資者協商了此次發行中提供的證券的價格。在決定價格時考慮的因素包括:我們美國存託憑證最近的市場價格、本次發行時證券市場的總體狀況、我們競爭的行業的歷史和前景、我們過去和現在的業務以及我們對未來收入的展望。

我們於2021年3月29日直接與投資者簽訂了證券購買協議,我們將只向簽訂了證券購買協議的投資者出售證券

。

我們預計在符合慣例成交條件的情況下,於2021年4月1日左右交付根據本招股説明書附錄發行的普通股。

我們已同意向配售代理支付相當於配售代理向投資者支付的總購買價7.0%的費用。我們

還同意向安置代理償還5,000美元的非責任費用,以及最高40,000美元的合理和已核算的法律顧問費用和開支。

下表顯示了根據本招股説明書附錄和隨附的招股説明書,假設我們購買了所有提供的美國存託憑證,我們將向配售代理支付與出售美國存託憑證相關的每股普通股和現金配售代理的總費用。

| |

|

每個美國存托股份

和

保證書 |

|

|

總計 |

|

| 發行價 |

|

$ |

5.00 |

|

|

|

125,000,000 |

|

| 配售代理費用 |

|

$ |

0.35 |

|

|

|

8,750,000 |

|

| 扣除費用前的收益,付給我們 |

|

$ |

4.65 |

|

|

|

116,250,000 |

|

在扣除配售代理的某些費用和支出以及我們估計的發行費用後,我們預計此次發行的淨收益約為

1.16億美元。

優先購買權

我們已同意授予

配售代理自2020年12月24日起十八(18)個月內的優先購買權,以擔任首席執行承銷商

和首席左賬簿管理人,或至少擔任聯合首席經理和聯合首席左賬簿管理人和/或聯合首席左配售代理,對任何及所有未來股權擁有至少

75.0%的經濟利益,公司或其子公司在此期間進行的股票掛鈎或債務(不包括商業銀行債務)發行。

賠償

我們已同意賠償配售代理及指定其他人士的某些民事責任,包括根據《證券法》及經修訂的《1934年證券交易法》或《交易法》而承擔的責任,並支付配售代理可能被要求

就該等責任支付的款項。

配售代理人可

被視為證券法第2(a)(11)節所指的承銷商,其收取的任何佣金,以及其作為委託人出售的普通股和認股權證的轉售所實現的任何

利潤,可被視為證券法規定的承銷折扣或佣金。作為承銷商,配售代理將被要求遵守《證券法》和《1934年證券交易法》(經修訂)或《交易法》,包括但不限於《交易法》下的規則10 b-5和條例M。本辦法得限制配售代理人以委託人身分買賣普通股及認股權證之時間。根據這些規則和條例,配售代理:

| ● | 不得

投標或購買我們的任何證券,或試圖誘使任何人購買我們的任何證券,但交易法允許的除外,直到其完成參與本招股説明書補充文件提供的證券的分銷。 |

兩性關係

配售代理及其

關聯公司可能在過去為我們及其關聯公司提供服務,並可能在未來不時在其正常業務過程中為我們及其關聯公司提供某些商業銀行、

財務諮詢、投資銀行和其他服務,

他們已經並可能繼續收取慣常費用和佣金。此外,配售代理及其

聯屬公司可能不時為本身或客户的賬户進行交易,並代表本身或客户持有我們的債務或股本證券或貸款的

長倉或短倉,並可能在未來這樣做。然而,除本招股章程

補充文件所披露者外,我們目前並無與配售代理就任何進一步服務作出安排。

上市

我們的ADS在紐約證券交易所上市,代碼為

“SOS”。

法律事務

開曼羣島法律管轄的與所發行證券的有效性有關的某些法律事項將由Maples and Calder

(Hong Kong)LLP,Hong Kong代我們處理。紐約州紐約市Hunter Taubman Fischer

& Li LLC將為我們處理受紐約州法律管轄的某些法律事項。Loeb & Loeb LLP,紐約州紐約市,是與此次發行有關的配售代理的律師。

專家

本公司於截至2019年12月31日及2018年12月31日止財政年度20-F表格所載的綜合財務報表已由獨立註冊會計師事務所山東浩信會計師事務所有限公司審核,其內容載於報表內的報告,並併入本文作為參考。此類合併財務報表以會計和審計專家的權威提供的報告為依據而併入本文,以供參考。

以引用方式將某些文件成立為法團

美國證券交易委員會允許我們將我們向美國證券交易委員會提交的信息通過引用併入本招股説明書。這意味着我們可以通過向您推薦這些文檔來向您

披露重要信息。就本招股説明書而言,包含在通過引用併入本招股説明書的文件中的任何陳述應被視為被修改或取代,條件是此處包含的陳述或任何隨後提交的文件中的陳述修改或取代了先前的陳述。任何該等經如此修改或取代的陳述,除非經如此修改或取代,否則不得視為本招股説明書的一部分。

我們在此將根據《交易法》向美國證券交易委員會提交的以下文件作為參考納入本招股説明書:

| ● | 公司於2020年6月15日向美國證券交易委員會提交的截至2019年12月31日的財政年度20-F表格年度報告; |

| ● | 公司於2020年6月23日、6月29日、7月2日、7月21日、8月4日、8月7日、8月27日、9月15日、9月28日、10月21日、10月21日、10月26日、10月26日、10月30日、2020年11月5日、2020年11月16日、2020年12月28日、2021年1月13日、2021年1月26日、2021年1月26日、2021年2月26日、2021年2月17日、2021年2月22日、2021年3月3日提交給美國證券交易委員會的當前Form 6-K報告;以及 |

| ● | 我們於2017年4月4日向證監會提交的經修訂的8-A表格註冊説明書(文件編號:

001-38051)中以引用方式併入的普通股和美國存託憑證的説明,包括隨後為更新該説明而提交的任何修訂和報告。 |

我們根據交易法第13(A)、13(C)、14或15(D)節向美國證券交易委員會提交的所有文件(如果是當前的6-K表報告,只要它們聲明它們通過引用併入本招股説明書),以及除當前的6-K表報告或其部分外,根據表格6-K)(I)在構成本招股説明書一部分的註冊説明書初始提交日期之後且在該註冊説明書生效之前,以及(Ii)在本招股説明書日期之後至要約終止

之前,應被視為從提交文件之日起通過引用方式併入本招股説明書,除非我們

另有明確規定。我們向美國證券交易委員會提交的信息將自動更新,並可能替換以前向美國證券交易委員會提交的信息

。如果當前任何表格6-K報告或其任何證物中包含的任何信息是或被提供給美國證券交易委員會而不是向其備案的,則該信息或證物明確不會通過引用而併入。

應要求,我們將免費向每位收到本招股説明書附錄的人提供一份通過引用方式併入的任何或所有文件的副本

(不包括在文件中通過引用方式具體併入的文件的證物)。請直接書面或口頭向我們索要副本,地址為山東省青島市西海岸新區銀柱街道海景路298號東海景公園6號樓,郵編:Republic of China 266400,收件人:首席執行官王彥代,電話:+86-532-86617117。

您應僅依賴通過引用併入本招股説明書附錄或隨附的招股説明書中提供的信息。我們未授權

其他任何人向您提供不同的信息。您不應假定本招股説明書附錄或隨附的招股説明書中的信息在除這些文檔首頁上的日期以外的任何日期都是準確的。

在那裏您可以找到更多信息

經美國證券交易委員會規則允許,

本招股説明書遺漏了註冊説明書中包含的某些信息和證物,本招股説明書是註冊説明書的一部分。由於本招股説明書可能不包含您可能認為重要的所有信息,因此您應該查看這些

文檔的全文。如果我們已將合同、協議或其他文件作為註冊説明書的證物(招股説明書

是其中的一部分),您應閲讀該證物以更完整地瞭解所涉及的文件或事項。本招股説明書中的每一項陳述,包括上文討論的通過引用併入的關於合同、協議或其他文件的陳述,均通過參考實際文件進行整體限定。

我們遵守適用於外國私人發行人的《交易法》的信息報告要求,並根據這些要求,

我們向美國證券交易委員會提交年度和當前報告以及其他信息。您可以在美國證券交易委員會公共資料室查閲、閲讀(免費)和複製我們向美國證券交易委員會提交的其他信息。

您可以通過撥打美國證券交易委員會電話1-800-美國證券交易委員會-0330獲取有關美國證券交易委員會公共資料室的運作信息。美國證券交易委員會還設有互聯網站:Www.sec.gov其中包含我們以電子方式向美國證券交易委員會提交的報告和其他信息。

我們在http://www.sosyun.com/.上維護公司網站

本招股説明書不包含本招股説明書中包含的信息或可通過本網站獲取的信息。

民事責任的可執行性

我們是根據開曼羣島法律註冊成立的豁免有限責任公司。我們在開曼羣島註冊是因為作為開曼羣島公司的某些好處,例如政治和經濟穩定、有效的司法系統、優惠的税收制度、沒有外匯管制或貨幣限制以及提供專業和支持服務

。然而,開曼羣島的證券法律體系不太發達,與美國的證券法律相比,為投資者提供的保護要少得多。此外,開曼羣島的公司可能沒有資格在美國聯邦法院提起訴訟。

我們所有的資產都位於中國。此外,我們的一些董事和管理人員是美國以外司法管轄區的居民,他們的全部或大部分資產位於美國以外。因此,投資者可能很難在美國境內向我們或我們的董事和高級管理人員送達訴訟程序,或執行在美國法院獲得的判決,包括根據美國或美國任何州證券法的民事責任條款作出的判決。

根據我們開曼羣島當地律師的説法,開曼羣島法律存在不確定性,即根據證券法民事責任條款從美國或中國法院獲得的判決將由開曼羣島法院裁定為刑法或懲罰性判決。如果作出這樣的裁決,開曼羣島法院將不承認或執行鍼對開曼羣島公司的判決。開曼羣島法院過去裁定,在證券交易委員會的要求下提起的交還程序是懲罰性或懲罰性的,此類判決不能在開曼羣島執行

。證券法的其他民事責任條款可能被定性為補救性條款,因此可強制執行。

但開曼羣島法院尚未就此作出裁決。我們開曼羣島的律師進一步建議我們,

在美國聯邦或州法院作出的最終和決定性的判決,根據該判決,除應支付的税款、罰款、罰款或類似費用外,可作為債務在開曼羣島法院進行強制執行程序

。

截至本文件發佈之日,開曼羣島與中國之間在承認和執行判決方面沒有任何條約或其他形式的互惠關係。

開曼羣島的律師

進一步指出,雖然開曼羣島沒有法定強制執行在美國或中國獲得的判決,但開曼羣島法院將根據普通法承認和執行在這種司法管轄區獲得的判決,而無需重新審查相關爭議的是非曲直,在開曼羣島大法院就外國判決債務提起訴訟,但此類判決(1)是由具有管轄權的外國法院作出的,(2)規定判定債務人承擔支付已作出判決的違約金的責任,(3)是最終判決,(4)不是關於税收、罰款或罰款,

和(5)不是以某種方式獲得的,並且是一種違反自然正義或開曼羣島公共政策的強制執行。

證券法責任的賠償問題

鑑於根據證券法產生的責任的賠償

可能根據上述條款允許我們的董事、高級管理人員和控制人進行,我們已被告知,美國證券交易委員會認為此類賠償違反證券法中所表達的公共政策,因此不可強制執行。

招股説明書

SOS有限公司

$1,000,000,000

A類普通股,

美國存托股份形式的A類普通股,

優先股,

以美國存托股份形式的優先股,

債務證券,

搜查令,

單位,和

權利

如本招股説明書所述,吾等可不時在一項或多項發售中,一併或分開發售高達1,000,000,000美元的A類普通股

股,每股面值0.0001美元;A類美國存托股份,或美國存托股份;優先股,面值每股0.0001美元;以美國存托股份、債務證券、認股權證、單位、權利或其任何組合形式發行的優先股。任何美國存托股份都將代表一定數量的普通股或優先股。認股權證可轉換為普通股或優先股或債務證券,或可行使或交換為普通股或優先股或債務證券,

優先股可轉換為普通股或可交換為普通股,而債務證券可轉換為普通股或優先股或其他債務證券。每項證券發行的招股説明書補充資料將詳細説明該發行的分銷計劃。有關發售證券分銷的一般資料,請參閲本招股説明書中的“分銷計劃”。

此外,招股説明書副刊上所列的出售股東(如有)亦可不時發售我們的A類普通股或其持有的美國存託憑證。出售股東(如有)可按現行市價或私下協商價格,通過公開或非公開交易方式出售我們的A類普通股或美國存託憑證。我們不會通過向股東出售我們的A類普通股而獲得任何收益。

本招股説明書提供了我們可能提供的證券的一般説明。我們將在本招股説明書的一個或多個

附錄中提供證券的具體條款。我們還可能授權向您提供與這些產品相關的一份或多份免費編寫招股説明書

。招股説明書副刊和任何相關的免費編寫的招股説明書可以添加、更新或更改本招股説明書中包含的信息

。在您投資我們的任何證券之前,您應仔細閲讀本招股説明書、適用的招股説明書附錄和任何相關的自由寫作的招股説明書,以及通過引用合併或被視為合併的文件。

除非附有適用的招股説明書附錄,否則本招股説明書不得用於發售或出售任何證券。

截至2021年2月22日,非關聯公司持有的已發行普通股或公眾流通股的總市值約為11.7億美元,這是根據非關聯公司持有的1,163,982,986股A類普通股和23,207,511股B類普通股以及美國存托股份的每股價格

9.83美元(相當於每股普通股0.983美元)計算得出的,這是美國存托股份2021年2月22日在紐約證券交易所的收盤價。

我們的美國存託憑證在紐約證券交易所或紐約證券交易所上市,代碼為“SOS”。2021年2月22日,我們的美國存托股份在紐約證券交易所的最後一次報告銷售價格為每美國存托股份9.83美元。

適用的招股説明書附錄將在適用的情況下包含有關在紐約證券交易所或其他證券交易所上市的招股説明書附錄所涵蓋證券的信息(如果有)。

投資我們的證券涉及高度風險。請參閲本招股説明書第7頁的“風險因素”,以及在適用的招股説明書附錄中更新的、以引用方式併入本招股説明書中的文件

、我們向美國證券交易委員會提交的任何相關自由撰寫的招股説明書以及通過引用併入本招股説明書的其他未來文件,以討論您在決定購買我們的證券之前應仔細考慮的因素。

我們可以通過不時指定的代理,或通過承銷商或交易商,將這些證券直接出售給投資者。有關銷售方法的其他信息

,請參閲本招股説明書中題為“分銷計劃”的部分。如果任何

承銷商參與本招股説明書所涉及的任何證券的銷售,則此類承銷商的名稱以及任何適用的佣金或折扣將在招股説明書附錄中列出。此類證券的公開價格和我們預計從此類出售中獲得的淨收益也將在招股説明書附錄中列出。

美國證券交易委員會和任何州證券委員會都沒有批准或不批准這些證券,也沒有確定本招股説明書是否屬實或完整。任何相反的陳述都是刑事犯罪。

本招股説明書的日期為2021年2月23日。

目錄

| |

頁面 |

| |

|

| 關於這份招股説明書 |

1 |

| |

|

| 常用定義術語 |

1 |

| |

|

| 關於前瞻性陳述的説明 |

2 |

| |

|

| 我們的業務 |

3 |

| |

|

| 風險因素 |

7 |

| |

|

| 收益的使用 |

30 |

| |

|

| 稀釋 |

31 |

| |

|

| 股本説明 |

32 |

| |

|

| 美國存托股份簡介 |

39 |

| |

|

| 債務證券説明 |

48 |

| |

|

| 手令的説明 |

53 |

| |

|

| 對單位的描述 |

56 |

| |

|

| 發行的分配 |

57 |

| |

|

| 出售證券持有人 |

59 |

| |

|

| 法律事務 |

59 |

| |

|

| 專家 |

59 |

| |

|

| 財務信息 |

59 |

| |

|

| 通過引用而併入的信息 |

60 |

| |

|

| 在那裏您可以找到更多信息 |

60 |

| |

|

| 民事責任的可執行性 |

61 |

| |

|

| 證券法責任的賠償問題 |

61 |

關於這份招股説明書

我們是《1933年證券法》(經修訂)或《證券法》(證券法)下的規則405所定義的

“知名的經驗豐富的發行商”。本招股説明書是我們向美國證券交易委員會或美國證券交易委員會提交的自動擱置註冊聲明的一部分。通過使用自動擱置登記聲明,我們或任何出售股東可以在

任何時間和不時以一次或多次發售的方式發售和出售本招股説明書中描述的證券。我們還可以

通過招股説明書附錄或通過納入我們向美國證券交易委員會提交或提供的參考信息來添加、更新或更改本招股説明書中包含的信息。在美國證券交易委員會規則允許的情況下,本招股説明書及隨附的任何招股説明書附錄並不包含註冊説明書中包含的所有信息。欲瞭解更多

信息,請參閲註冊聲明,包括其展品。本招股説明書或任何招股説明書附錄中有關任何協議或其他文件的條款或內容的聲明不一定完整。

如果美國證券交易委員會的規則和規定要求將協議或文件作為註冊聲明的證物備案

,請參閲該協議或文件以獲取這些事項的完整描述。

您應仔細閲讀本文檔和任何適用的招股説明書附錄。您還應該閲讀我們向您推薦的文檔,這些文檔位於下面的“在哪裏可以找到更多信息”和“通過引用合併的信息”,以瞭解有關我們公司、我們面臨的風險和我們的財務報表的信息。註冊聲明和展品可以在美國證券交易委員會的網站上閲讀

,如“在哪裏可以找到更多信息”中所述。

除文意另有所指外,本招股説明書中提及的“SOS”、“SOS Ltd.”、“我們”、“本公司”或類似字眼均指SOS有限公司及其附屬公司。

常用定義術語

| ● | “美國存託憑證”指的是我們的美國存托股份,每一股代表十(10)股A類普通股; |

| ● | “中國”、“中國人”和“中華人民共和國”是指人民的Republic of China; |

| ● | “A類普通股”是指搜救有限公司每股面值0.0001美元的A類普通股; |

| ● | “B類普通股”是指搜救有限公司每股面值0.0001美元的B類普通股; |

| ● | “內蒙古SOS”是指內蒙古SOS保險代理有限公司,是根據中華人民共和國法律組建的中國公司,是SOS信息的全資子公司; |

| ● | “SOS信息”是指SOS信息技術有限公司,這是一家根據中華人民共和國法律成立的中國公司,由YBT控制的可變利益實體

; |

| ● | SOS、“SOS

Ltd.”、“WE”、“Us”、“Our”、“本公司”是指SOS有限公司及其全資子公司的合併業務。 |

| ● | “偉寶企業諮詢”是指偉寶企業諮詢管理(石家莊)有限公司,是根據中華人民共和國法律組建的中國公司,是永寶二號的全資子公司; |

| ● | “永寶二號”指的是永寶二號有限公司,這是一家根據英屬維爾京羣島法律成立的英屬維爾京羣島公司,也是SOS的全資子公司。 |

關於前瞻性陳述的説明

通過引用併入本招股説明書的本招股説明書和我們的美國證券交易委員會備案文件包含或通過引用納入《證券法》第27A節和《交易法》第21E節的前瞻性表述

。除有關歷史事實的陳述外,所有其他陳述均為“前瞻性陳述”,包括任何有關盈利、收入或其他財務項目的預測,任何有關未來經營的計劃、策略及目標的陳述,任何有關擬議的新項目或其他發展的陳述,任何有關未來經濟狀況或業績的陳述,任何有關管理層的

信念、目標、策略、意圖及目的的陳述,以及任何有關上述任何假設的陳述。

“相信”、“預期”、“估計”、“計劃”、“預期”、“打算”、“可能”、“應該”、“潛在”、“可能”、“項目”、“

”、“將”和“將”等類似表述旨在識別前瞻性表述,儘管並不是所有前瞻性表述都包含這些識別詞語。前瞻性陳述反映了我們對未來事件的當前看法,是基於假設的,受風險和不確定性的影響。我們不能保證

我們確實會實現我們的前瞻性聲明中表達的計劃、意圖或期望,您不應

過度依賴這些聲明。有許多重要因素可能會導致我們的實際結果與前瞻性陳述中表明或暗示的結果大不相同。這些重要因素包括在

本招股説明書和適用的招股説明書附錄以及我們可能授權用於特定發售的任何免費書面招股説明書中包含或以引用方式併入的

“風險因素”標題下討論的那些因素。這些因素和本招股説明書中作出的其他警示説明應理解為適用於本招股説明書中的所有相關前瞻性陳述

。除非法律另有要求,否則我們沒有義務公開更新任何前瞻性

聲明,無論是由於新信息、未來事件還是其他原因。

我們的業務

我們的歷史

我們於2004年7月12日在特拉華州成立,名稱為中國風險金融有限責任公司。我們在2001年開始了我們的信用分析服務提供商業務。在過去的18年裏,我們開發了自己的專有、

先進的技術,在此期間,我們的創始人和管理團隊為中國的許多最大的

銀行提供了分析消費信貸的建議,向消費者發放了超過1億張信用卡。2017年4月28日,我們的美國存託憑證開始在紐約證券交易所交易,交易代碼為“XRF”。2017年5月,我們完成了首次公開募股,共出售了11,500,000只美國存託憑證,每隻相當於10股A類普通股,並將我們的美國存託憑證在紐約證券交易所上市。2018年第三季度,由於監管改革使擁有和運營我們的傳統市場貸款平臺成本過高,在某些方面風險很大,我們決定停止在我們的傳統市場貸款平臺獲得客户和提供貸款便利,並開始將我們的業務過渡到其他行業。

於2020年5月5日,我們

與YBT股東(“YBT股東”)、YBT引入的八名個人投資者(與YBT股東合稱“投資者”)及True North Financial,LLC訂立一系列協議,以收購控制其可變權益實體SOS Information的YBT。這筆交易於2020年5月15日完成。因此,

我們現在擁有YBT的100%股權,YBT控制着其可變利息實體SOS Information。向投資者發行的股票是根據S法規和/或修訂後的1933年證券法規則4(A)(2)豁免註冊的。

因此,我們通過SOS Information開始了新收購的數據挖掘和定向營銷服務業務。

於2020年8月3日,本公司與漢圖(杭州)資產管理有限公司(“買方”)訂立若干購股協議(“處置SPA”)。根據處置SPA,買方同意以現金代價3,500,000美元收購中國華潤中國控股有限公司(一家香港有限公司、位於特拉華州的中國金融有限公司、中國華潤中國有限公司(一家英屬處女島公司)、中國華潤科技有限公司(一家加州有限責任公司)及HML中國有限公司(一家特拉華州有限責任公司(統稱“XRF附屬公司”))。於處置SPA預期的交易(“處置”)完成後,買方將成為XRF附屬公司的唯一股東

,並因此承擔XRF附屬公司擁有或控制的所有附屬公司及可變權益實體的所有資產及負債

。處置於2020年8月6日結束。作為處置的結果,我們停止了

我們的傳統P2P貸款業務,此後專注於成為領先的高科技服務企業,服務包括為保險公司提供營銷數據、技術和解決方案以及中國的緊急救援服務。我們還將我們的交易代碼

改為“SOS”。

業務概述

我們為公司和個人會員提供廣泛的

數據挖掘和分析服務,包括為保險公司提供營銷數據、技術和

解決方案、緊急救援服務以及中國的保險產品和醫療保健信息門户。

我們的使命是讓客户更輕鬆、更安全、更高效地獲取和處理目標客户的數據。

我們通過創建SOS雲應急救援

服務軟件即服務(SaaS)平臺,主要解決緊急救援服務行業中保險公司、金融機構、醫療機構、

醫療服務提供商和其他服務提供商等客户對營銷相關數據的大量未滿足需求。

此外,我們還

建立了一個數據倉庫,截至本報告發布之日,該數據倉庫擁有1.2億條活躍客户記錄。我們的數據收集涵蓋

多種來源,主要來自線下第三方購買、線上訂閲、人工智能識別和冷電話,

分別佔我們數據庫存的約75%、18%和7%。

最近,我們推出了

加密挖礦業務,旨在為我們的大數據保險營銷

啟動區塊鏈安全方面的基礎設施服務,併為數字資產和加密貨幣提供保險和銀行服務。

我們的產品和服務

在

營銷數據業務方面,我們目前專注於保險營銷、10086熱線、銀行卡呼叫中心和SaaS服務等四個產品。截至2020年6月30日,

保險營銷佔總收入的96. 2%,其中10086熱線、銀行卡呼叫中心和SaaS分別佔總收入的3. 3%、0. 3%和0. 2%。

我們最近成立了

一家名為“青島SOS數碼科技有限公司”的子公司。專注於加密貨幣挖礦、區塊鏈保險、區塊鏈安全管理的研究和業務。Dr. Eric H.我們的運營副總裁Yan

是這家新成立的子公司的總裁。

營銷數據業務

保險營銷

我們從

供應商處購買數據,包括山東速寶信息技術有限公司,江西查查信息技術有限公司和遼寧天正有限公司。

我們擁有穩定的數據供應,我們使用數據挖掘和分析技術從收集的大量數據中發現模式和有價值的數據。

然後我們向客户提供具體的數據點建議。

我們強大的數據挖掘

能力為客户的解決方案奠定了堅實的基礎,我們相信這是我們在同一市場中與許多其他競爭對手

的區別。我們在該領域擁有經驗豐富的數據專家團隊,並且我們擁有完善的數據基礎設施

系統,從挖掘到處理和分發。SOS通過訂閲騰訊的

iCloud服務來存儲其數據。

我們的主要競爭對手

包括通過運營商提供救援服務並銷售會員卡的九天快速救援科技有限公司,以及提供保險營銷服務的北京元寶科技有限公司和北京元善寶科技有限公司。

中國,我們目前只有

在內蒙古境內經營的保險代理許可證。因此,截至本招股説明書之日,我們的收入

主要來自各種保險代理。我們主要與兩家代理商合作,北京Sense Time信息技術有限公司(“BSIT”)是我們主要的保險營銷收入來源,以及北京瑞景恆寶保險

代理有限公司。

保險公司

,如中國人保中國股份有限公司(“中國人保”)或中國旗下的中國平安(集團)公司(“平安”)將向這些保險代理人索取入圍名單。保險代理人然後將任務分包給SOS Information等多家供應商,SOS Information將從第三方或其自己的數據倉庫收集原始數據,並利用其數據挖掘和分析技術來處理數據,創建入圍名單並將其

出售給代理人。然後,代理人將把名單提供給保險公司。我們根據保險公司通過這些代理人下的保單金額向這些保險代理人收取信息服務費。我們的服務模型

如下圖所示:

10086熱線

SOS資訊

與中國移動簽約作為其外包服務中心,運營河北省10086熱線,按客户來電時間向中國移動收費。

銀行

信用卡呼叫中心

SOS Information為廣東發展銀行開設了一個推廣中心,並按成功註冊的賬户數量收費。

SaaS服務

SOS Information提供的三個主要SaaS

如下:

| ● | 基礎雲系統(醫療救助卡、自動救助卡、金融救助卡、生命救助卡) |

| ● | 協同雲系統

(信息救援中心、智能大數據、智能軟硬件) |

SOS Information提供對保險公司、金融機構和醫療機構等的

倉庫訪問,並通過

每月訂閲費產生收入。

基於區塊鏈的商業系統

我們計劃應用區塊鏈

技術作為基礎設施,以重組和重塑我們

營銷數據服務業務的傳統集中式業務和技術框架。我們相信,將區塊鏈技術應用於我們的傳統商業模式將增強其可靠性、效率和可持續性。區塊鏈對我們傳統業務的潛在應用包括:

基於聯合體區塊鏈的供應鏈管理保險;基於區塊鏈的身份管理;基於共識的保單

;基於區塊鏈的保險理賠系統;去中心化的保險單數據管理系統;去中心化的全球應急救援網絡;基於區塊鏈激勵的營銷和銷售等。

加密貨幣挖掘、基於區塊鏈的保險和安全管理業務

加密貨幣挖掘業務

我們目前正專注於挖掘主要的主流加密貨幣,如比特幣。我們已簽訂購買協議,將從HY International Group New York Inc.採購比特幣

採礦機。潛在採礦機池預計將產生比特幣散列

Power 527 P和以太散列Power 1056G。一旦所有這些採礦設備就位並投入運行,預計哈希

能量池每天將創造大約3.5個比特幣和63個以太。截至本招股説明書發佈之日,我們已收到

首批發貨,由5,000台採礦鑽機組成,可產生約175便士和350克的比特幣散列。其餘5,000件和5,646件預計將分別於2021年3月14日和2021年4月15日左右交付。如果這些機器按預期運行,根據當前的加密貨幣價格勢頭,預計每年的投資回報將是巨大的。

除了購買採礦鑽機外,我們還在積極尋求穩定、廉價的電力供應,用於運營採礦

農場。2021年2月3日,我們與四川瀘州合江的雷波洞水電站(“雷波洞”)

達成框架協議,那裏的水電資源比中國的其他水電資源豐富得多,電價也低得多

。根據框架協議,雷博東將以每千瓦時人民幣0.22元至人民幣0.38元的價格向我們將建設的雲加密貨幣開採中心供電。雙方預計將就框架協議預期的價格和其他條款和條件達成最終協議。

我們預計將通過銷售從這些加密貨幣挖掘池生成的加密貨幣以及將散列能力出租給第三方

來獲得收入。加密貨幣的價值是根據相關加密貨幣在收到時的市場價格確定的。哈希權的租賃費也是根據相關加密貨幣的市場價格按比例確定的。

加密資產保險

目前,我們正在建設一個完全去中心化的數字資產和加密貨幣錢包和交換系統,基於基於區塊鏈的身份、後臺和私鑰的去中心化管理框架

,以應對每年大量的私鑰被盜或

丟失。我們預計我們的去中心化錢包和兑換系統將在2021年下半年完成。一旦

去中心化錢包和兑換系統開始運行,我們將推出一系列業務,包括數字資產和加密貨幣的保險服務。

下圖

説明瞭我們當前的公司結構:

企業信息

我們的主要執行辦公室位於青島市長白山路888號九頂峯大廈8888室,中國(山東)自由貿易試驗區,人民Republic of China。我們的電話號碼是+860311-80910921。我們在http://www.sosyun.com/上維護了一個網站,該網站

包含有關本公司的信息,但本招股説明書中不包含本網站上的任何信息。

風險因素

投資我們的證券

涉及高度風險。在做出投資決定之前,您應仔細考慮我們於2020年6月15日提交的最新20-F表格年度報告中所述的

“風險因素”項下列出的風險因素,以及我們提交給美國證券交易委員會的後續6-K表格當前報告

補充和更新的“風險因素”項下列出的風險因素,以及本招股説明書和任何適用的招股説明書以及與特定發行相關的免費書面招股説明書中包含或引用的所有其他信息。每個風險因素都可能對我們的業務、經營業績、財務狀況和前景以及對我們證券的投資價值產生實質性的不利影響,任何這些

風險的發生都可能導致您的全部或部分投資損失。

除了上面提到的

風險因素外,正如我們在Form 20-F的最新年度報告中所述,我們還想在下面披露其他

風險因素。

與我們的數據挖掘和分析業務相關的風險

數據倉庫的開發是資本密集型的。我們可能無法以優惠條款或根本無法產生足夠的資本或獲得額外資本來滿足我們未來的資本需求,這可能會導致我們的業務擴張嚴重中斷,並

對我們的財務狀況產生不利影響。

擴展

並開發數據倉庫和數據挖掘功能是資本密集型的。我們需要用來自運營的現金為擴展

和開發我們的數據倉庫和數據挖掘能力的成本提供資金。不能保證我們未來的收入足以抵消這些成本的增加,也不能保證我們的業務運營將產生足夠的資本來滿足我們預期的資本需求。如果我們未來收入的增長不足以抵消增加的成本,或者我們無法產生足夠的資本來滿足我們預期的資本需求,我們的財務狀況、業務擴張和未來前景可能會受到實質性的不利影響。

為了為我們未來的增長提供資金,我們未來可能需要通過股權或債務融資籌集更多資金,以滿足我們的

運營和資本需求,這些需求可能不會以優惠的條款提供,或者根本沒有。如果我們通過發行股權或股權掛鈎證券來籌集額外資金,我們的現有股東在我們公司的持股比例可能會大幅稀釋

,我們發行的任何新股權證券都可能擁有優先於我們普通股持有人的權利、優惠和特權

。此外,我們未來可能獲得的任何債務融資都可能與我們的融資活動和其他財務和運營事項有關

的限制性條款,這可能會使我們更難獲得額外的資本和尋求商業機會,包括潛在的收購。我們無法獲得額外的債務和/或股權融資,或無法從運營中產生足夠的現金,這可能要求我們優先安排項目或削減資本支出

,並可能對我們的運營結果產生不利影響。

我們參與的市場

競爭激烈。如果不能有效競爭,可能會導致我們失去市場份額,並導致我們的收入和盈利能力下降。

我們

在我們參與的市場中與其他範圍廣泛的數據挖掘提供商競爭。我們當前和未來的一些競爭對手

可能比我們更有優勢,包括更高的知名度、更長的運營歷史、與當前或潛在客户的預先存在的關係

、更多的財務、營銷和其他資源以及更容易獲得資金,

所有這些都使他們能夠提供具有競爭力的價格,並更快地對新的或不斷變化的機會做出反應。這些競爭對手中的許多

在我們的業務目標市場中擁有與我們類似的能力,或者在運營數據倉庫和數據挖掘能力的成本低於我們運營成本的市場中擁有類似的能力。我們的許多競爭對手和數據挖掘市場的新進入者

正在我們服務的市場中開發額外的數據倉庫空間和數據挖掘能力。

我們的服務面臨定價壓力。我們的服務價格受到多種因素的影響,包括供需狀況和來自競爭對手的定價壓力。建立新的數據倉庫和數據挖掘能力或減少對數據倉庫服務和數據挖掘能力的需求

可能會導致我們運營的市場中的數據倉庫空間和數據挖掘能力供過於求。數據倉庫或數據挖掘容量過大可能導致定價壓力下降,並限制我們可用於擴展的具有經濟吸引力的市場數量,這可能會對我們的業務和運營結果產生負面影響

。此外,我們的競爭對手可能會提供比我們更具競爭力的服務。

我們可能需要降低價格以保持競爭力,這可能會降低我們的利潤率,並對我們的業務前景、財務狀況和運營結果產生不利影響。

隨着我們擴大業務,我們

也將面臨日益激烈的競爭,我們擴展到的新市場中的競爭對手在這些市場中的運營經驗可能比我們更豐富。如果我們不能有效競爭,我們的業務、財務業績和前景將受到實質性的不利影響

。

我們的收入

高度依賴於有限數量的主要客户,任何此類客户或任何其他重要客户的損失,或任何此類客户或任何其他重要客户無法向我們支付到期款項,都可能對我們的業務、運營結果和財務狀況產生重大不利影響

。

我們

過去一直並相信我們將繼續從有限數量的

客户那裏獲得很大一部分收入。在截至2020年6月30日的六個月中,我們96.2%的收入來自保險營銷業務,我們

高度依賴兩個關鍵客户或代理向我們發送保險數據挖掘業務。來自北京Sense Time信息技術有限公司(“BSIT”)的收入分別佔我們2019年和截至2020年6月30日的6個月總收入的90%和96%。2019年和截至2020年6月30日的六個月,北京瑞景恆寶保險代理有限公司的收入分別佔我們總收入的4%和2%。2019年和截至2020年6月30日的六個月,沒有其他客户佔我們總收入的10%或更多。作為一家數據挖掘解決方案提供商,我們預計我們的收入將繼續高度依賴於有限數量的客户,這些客户佔我們合同承諾的能力的很大比例。如果我們的一個或多個重要客户未能向我們付款或不履行其合同承諾,我們的收入和運營結果將受到重大不利影響

。此外,我們與我們的重要客户簽訂的一些合同規定,

如果我們違反合同條款,他們有提前終止的選擇權,但須支付違約金。如果我們的任何

重要客户行使任何適用的提前終止選擇權,或者我們無法以類似的條款或根本無法續簽我們的現有合同,並且我們無法找到新的客户來及時或以相同的費用水平利用騰出的空間,我們的運營結果將受到不利影響。例如,我們與BSIT的某些協議將於2021年9月到期,我們可能無法以對我們有利的條款續簽這些協議,或者根本無法續簽。截至本招股説明書發佈之日,我們的客户均未行使我們認為會對我們的業務、經營業績和財務狀況產生重大不利影響的提前終止選擇權。但是,我們不能保證他們在未來不會這樣做。

有許多因素可能會導致我們失去主要客户。由於我們的許多合同涉及對客户至關重要的服務

,如果我們未能滿足客户的期望,可能會導致合同取消或無法續簽。

我們的合同通常允許我們的客户或代理人在某些特定情況下在合同期限結束前終止與我們的合同,包括我們未能提供此類協議所要求的服務。此外,我們的客户可能會因應具有挑戰性的經濟環境或與其業務有關的其他因素(如公司重組或通過將更多內部設施轉移或外包給其他服務提供商而改變外包戰略)而決定減少在我們服務上的支出。我們的一些客户未來可能會選擇開發或擴展他們自己的數據倉庫設施和數據挖掘能力,這可能會導致我們現有或

潛在客户的數量減少。

此外,在與我們談判合同和服務條款時,我們對任何個人重要客户的依賴可能會使該客户在一定程度上對我們具有定價優勢。失去我們的任何主要客户,或者他們外包給我們的服務範圍或我們提供的價格水平大幅下降,都可能對我們的財務狀況和運營結果產生實質性的不利影響

。

我們的任何

客户都可能遭遇業務下滑,進而可能導致他們無法或無法根據與我們的合同及時向我們付款。如果發生任何客户違約,我們的流動性可能會受到不利的

影響,我們可能會在執行我們的權利方面遇到延誤,並可能在保護我們的投資方面產生巨大的成本。如果我們的一個主要客户在與我們簽訂的合同中遇到對其業務和違約的不利影響,這些

風險將尤為嚴重。任何大客户無力履行其付款義務可能會對我們造成負面影響

且顯著。

如果我們

不能成功地為我們的服務吸引新客户或代理,和/或不能從現有客户或代理獲得更多收入,我們的業務和經營結果可能會受到不利影響。

我們

一直在擴大我們的客户羣,以覆蓋更多的保險公司和不同類型的保險類別。我們高度

依賴我們的代理人將保險公司的數據挖掘業務調度給我們。我們吸引新客户的能力以及我們從現有客户增加收入的能力取決於許多因素,包括我們的數據倉庫容量、我們以具有競爭力的價格提供高質量服務的能力、我們競爭對手的實力以及我們客户收購團隊吸引新客户的能力。如果我們無法吸引新客户,我們的收入可能無法像我們預期的那樣快速增長,甚至根本無法增長。

此外,隨着我們的客户羣增長並向其他類型的保險類別多樣化,我們可能無法提供滿足其不斷變化的需求的服務

,這可能會導致客户不滿、對我們服務的總體需求減少以及

預期收入的損失。此外,我們無法滿足客户的期望可能會損害我們的聲譽,並可能因此

限制我們留住現有客户和吸引新客户的能力,這將對我們創造收入的能力產生不利影響

並對我們的運營結果產生負面影響。

對我們的客户所在行業或這些行業的信息技術支出產生不利影響的因素

,特別是互聯網和雲服務行業以及保險行業,可能會對我們的業務產生不利影響。

我們的客户主要是互聯網、雲、軟件和其他以技術為基礎的行業的科技公司。我們數據挖掘產品的最終用户

主要是中國的大型保險公司。我們的客户,其中一些人經歷了業務的快速變化、激烈的價格競爭和盈利能力的壓力,他們可能會要求降價或

減少對我們數據挖掘分析的需求,這可能會損害我們的財務業績。此外,技術行業的下滑或對基於雲的服務的需求,或其中任何一家公司,包括我們的客户和最終用户

保險公司,希望將其數據倉庫和數據挖掘需求外包,可能會導致我們的數據倉庫和數據挖掘分析業務的空間需求減少,這將對我們的業務和財務狀況產生不利影響。

我們還容易受到客户所在行業的不利發展的影響,例如對其產品或服務的需求下降、業務裁員或裁員、行業放緩、企業搬遷、遵守政府法規的成本或加強監管以及其他因素。我們還可能受到數據倉庫和數據挖掘市場的任何低迷

的實質性不利影響,原因包括空間供應過剩或需求減少或技術行業放緩

。此外,企業客户對數據倉庫空間和數據挖掘的需求不足可能會對我們的業務、運營結果和財務狀況產生實質性的不利影響。如果發生上述任何事件,我們可能會失去

客户或在銷售我們的服務時遇到困難,這將對我們的業務和運營結果產生實質性的不利影響。

我們從一小部分數據供應商那裏購買了相當大一部分元數據。任何此類數據提供商的重大中斷

都可能對我們的業務、運營結果和財務狀況產生重大不利影響。

我們從少數幾家數據供應商購買大量原始數據,任何一個位置的重大中斷都可能對我們的運營造成實質性的負面影響。我們高度依賴山東樹寶IT有限公司、江西茶車IT有限公司和遼寧天正三家數據供應商提供我們需要的大量數據,我們在其中進行了數據挖掘和數據分析。如果這些數據提供商中的任何一個發生災難性事件或長期中斷,都可能對我們的運營造成重大影響。

如果我們未能成功地與我們的數據供應商保持業務關係,我們的業務和運營結果可能會受到不利影響

。

我們

一直從少數數據供應商購買大量原始數據,終止與他們的業務關係

可能會對我們的業務產生重大負面影響。我們高度依賴我們的數據供應商為我們提供所需的大量數據。我們進行數據挖掘分析的業務,以及我們向代理商銷售保險營銷信息的能力

取決於許多因素,包括我們的數據供應商提供的一致和可靠的數據。如果我們

未能維持與數據供應商的業務關係,或者從數據供應商獲取數據的成本增加,我們