2024 年 2 月 15 日第四季度和 2023 年全年致股東的信 | yelp-ir.com 附錄 99.2

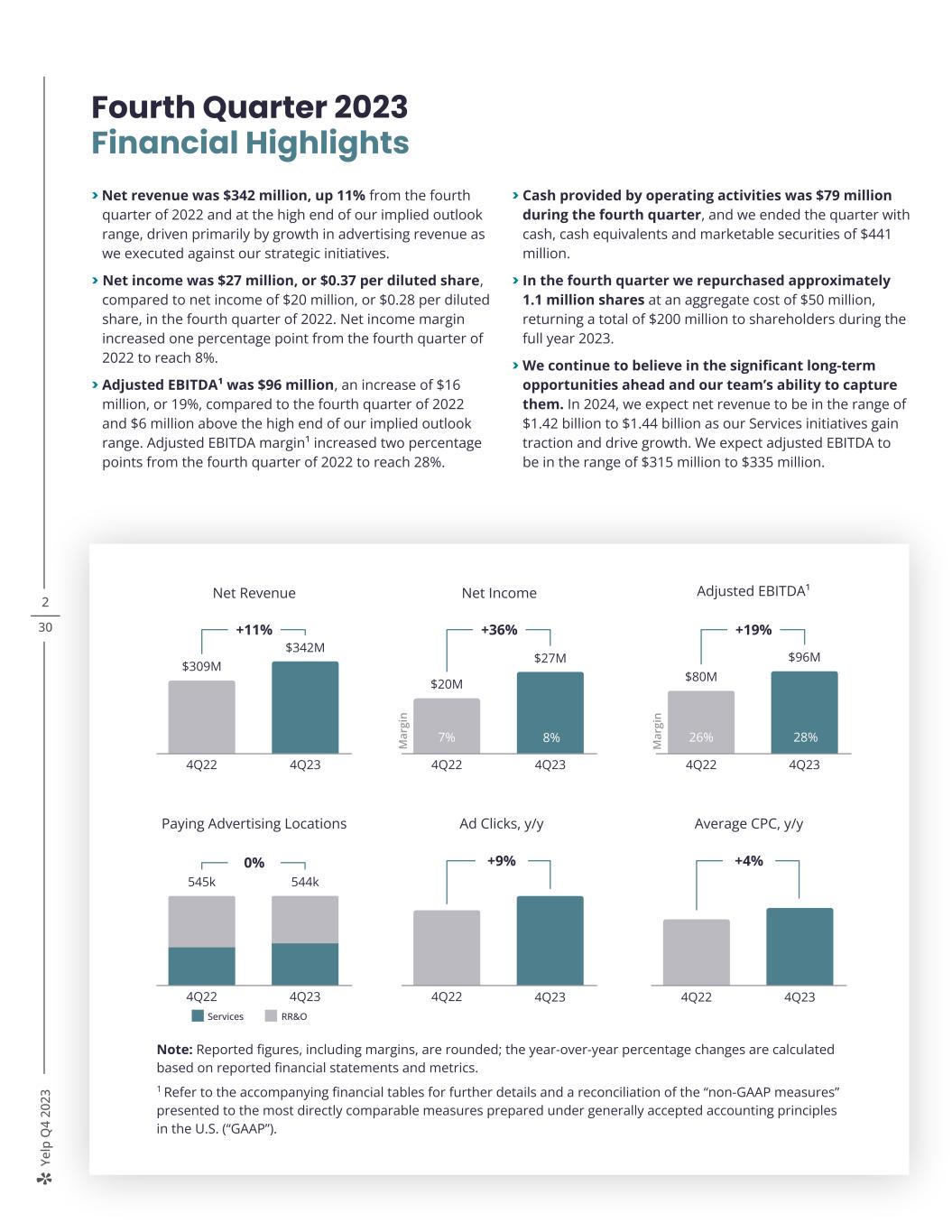

Ye lp Q 4 20 23 2 30 注:報告的數字,包括利潤率,是四捨五入的;同比變化是根據報告的財務報表和指標計算的。1 更多細節以及根據美國公認會計原則(“GAAP”)編制的最直接可比指標列報的 “非公認會計準則指標” 的對賬情況,請參閲隨附的財務表。2023年第四季度財務摘要 > 淨收入為3.42億美元,較2022年第四季度增長11%,處於隱含展望區間的最高水平,這主要是由我們執行戰略計劃時廣告收入的增長所推動的。> 淨收入為2700萬美元,攤薄每股收益為0.37美元,而2022年第四季度的淨收益為2,000萬美元,攤薄每股收益0.28美元。淨收入利潤率較2022年第四季度增長了一個百分點,達到8%。> 調整後的息税折舊攤銷前利潤¹ 為9,600萬美元,與2022年第四季度相比增長了1,600萬美元,增長了19%,比我們的隱含展望區間的最高水平高出600萬美元。調整後的息税折舊攤銷前利潤率¹ 較2022年第四季度增長了兩個百分點,達到28%。> 第四季度運營活動提供的現金為7,900萬美元,本季度末我們的現金、現金等價物和有價證券為4.41億美元。> 第四季度我們回購了約110萬股股票,總成本為5000萬美元,2023年全年共向股東返還了2億美元。> 我們繼續相信未來的重大長期機遇以及我們團隊的能力抓住他們。隨着我們的服務計劃獲得吸引力並推動增長,我們預計2024年的淨收入將在14.2億美元至14.4億美元之間。我們預計,調整後的息税折舊攤銷前利潤將在3.15億美元至3.35億美元之間。19%淨收入+11%3.09億美元3.42億美元423年第四季度廣告點擊量,同比增長9% 22年第四季度4季度平均每次點擊費用,同比增長4% 423年第四季度付費廣告地點0%54.5k 544k 4Q23年第四季度服務RR&O調整後的息税折舊攤銷前利潤¹ +19% 8000萬美元4季度9,600萬美元23年第四季度淨利潤增長26% 28%8%7%淨利潤增長率+36%2,000萬美元2,700萬美元4,700萬美元2,700萬美元4季度2,700萬美元 2,700萬美元 4Q23 87

Ye lp Q 4 20 23 3 30 親愛的各位股東,2023年,Yelp實現了公司歷史上最強勁的財務表現之一,這得益於其類別和渠道的多項記錄。我們的淨收入同比增長12%,創下新高,自2022年以來淨收入增長了近三倍,同時將淨收入利潤率擴大至7%,調整後的息税折舊攤銷前利潤率至25%。我們還在 “服務” 和 “餐廳、零售及其他”(“RR&O”)類別以及兩個最有效的銷售渠道(自助服務和多地點)中實現了創紀錄的廣告收入。在過去的12個月中,我們推出了近60項新功能和更新,其中包括2024年1月發佈的20多項新功能和更新,旨在幫助消費者更輕鬆地發現優秀的本地企業並與之建立聯繫。我們以產品為主導的戰略的執行不僅推動了2023年創紀錄的收入,而且還支持了吸引我們大量寶貴受眾的可信評論內容的持續增長。這些結果證明瞭我們加速產品開發的質量以及廣告商在吸引我們的高意向受眾時所看到的價值。展望未來,我們對Yelp使命的承諾以及對戰略舉措的持續執行使我們對未來幾年繼續推動盈利增長的能力充滿信心。+2 ppt 3% 4% 2022年第二季度淨收入利潤率 7% 3% 調整後息税折舊攤銷前利潤率 25% 23% +12% 我們在擴大利潤率的同時實現了強勁的收入增長

Ye lp 第 4 季度 20 23 4 30 2023 年業績 Yelp 在 2023 年繼續執行其以產品為主導的戰略。淨收入同比增長12%,達到創紀錄的13.4億美元,這是我們在2023年11月提供的展望區間的最高水平,比2023年2月提供的初始展望區間的高端高出約3000萬美元。淨收入同比增長173%,達到9900萬美元,相當於7%的淨收入利潤率。調整後的息税折舊攤銷前利潤同比增長23%,達到3.3億美元,比我們在2023年11月提供的前景區間的高端高出600萬美元,比2023年2月提供的初始展望區間的高端高出2,000萬美元,相當於調整後的息税折舊攤銷前利潤率的25%。廣告商對我們寶貴的高意向廣告點擊的強勁需求推動了2023年的出色表現,這反映在我們創紀錄的每個地點的年平均收入上。¹ 儘管付費廣告地點的年平均收入同比基本持平,但廣告商對每個位置的需求強勁推動了2023年的平均每次點擊費用(“CPC”)比上年增長了9%。2023 年的廣告點擊量也有所增加,同比增長了 5%,這要歸因於我們繼續改進廣告技術,以更有效地為消費者匹配相關的廣告內容。廣告點擊量和平均每次點擊費的增加加起來使廣告總收入同比增長13%,達到創紀錄的12.8億美元。在服務方面,我們認為,Yelp繼續獲得市場份額,因為我們通過提高龐大的高意向受眾的獲利能力,向服務專業人士提供了更多高質量的線索。在整個2023年,我們的服務類別的收入持續同比增長,使該年度的廣告收入達到創紀錄的7.93億美元,比2022年增長14%。我們的家庭服務子類別引領了這一增長,收入同比增長了約20%。從2019年到2023年,這一重要類別的收入以近20%的複合年增長率增長。服務廣告商需求的強勁推動了這一創紀錄的業績,這反映在每個廣告位置的平均收入和付費廣告位置的同比增長上,再加上服務lead²貨幣化的持續進展,在2023年達到約30%。儘管全年保持相對平穩,但年底請求報價的勢頭有所改善,第四季度同比增長了約5%,這反映了隨着我們改善了請求報價流程,消費者需求的增加。1 廣告收入除以付費廣告地點。2 服務線索包括電話、請求和網站點擊量。2023 年淨收入創歷史新高 +12% 11.9億美元 2022 2023 年13.4億美元 +14% 6.94億美元 7.93億美元 2022 2023 年家庭服務收入約 20% 2019 年 2021 2022 2023 年家庭服務子類別的持續表現帶動了服務廣告收入的增長

Ye lp Q 4 20 23 5 30 RR&O業務的廣告收入同比增長10%,達到2023年創紀錄的4.83億美元,這得益於廣告需求的增長,反映在每個地點的平均收入上。2023年每個季度的平均收入連續增長,在第四季度達到創紀錄的水平,這得益於我們在銷售渠道上下的支出增加,包括Yelp受眾、聚光燈廣告和主題廣告輪播等廣告格式。與2022年相比,我們的RR&O類別中的付費廣告位置有所下降,這主要是由於一些支出較低的企業廣告商在2023年關閉了廣告支出。2023 年,來自我們最高效渠道(自助服務和多地點)的廣告收入共佔廣告收入的約 50%。自助服務收入同比增長約20%,多地點收入同比增長約15%。在我們業務的消費者方面,我們通過龐大的用户羣的貢獻繼續增加我們值得信賴的評論內容。Yelp用户在2023年貢獻了2200萬條新評論,使我們的累計評論達到2.87億,儘管我們的總體流量在2023年基本保持不變。我們通過新的發現、評論和服務功能增強了消費者體驗。其中包括人工智能驅動的搜索體驗、Yelp Guaranteed 以及更加直觀和交互式的評論寫作體驗。雖然應用程序獨有設備同比下降了3%,但移動網絡流量同比增長了2%。2022年第三季度約20% +14%本地、汽車、專業人士、寵物、房地產、金融和活動服務家庭服務增長由家庭服務收入帶動 +10% 4.41億美元 2023年4.83億美元 RR&O 廣告收入同比增長10%,達到創紀錄的RR&O廣告收入94美元112 287億美元 2023 年的可信內容累積評論 2020 年 12 月 31 日 2021 年 12 月 31 日 2022 年 12 月 31 日 2023 年 12 月 31 日 2.44億 2.65億 2.24 億 +8%

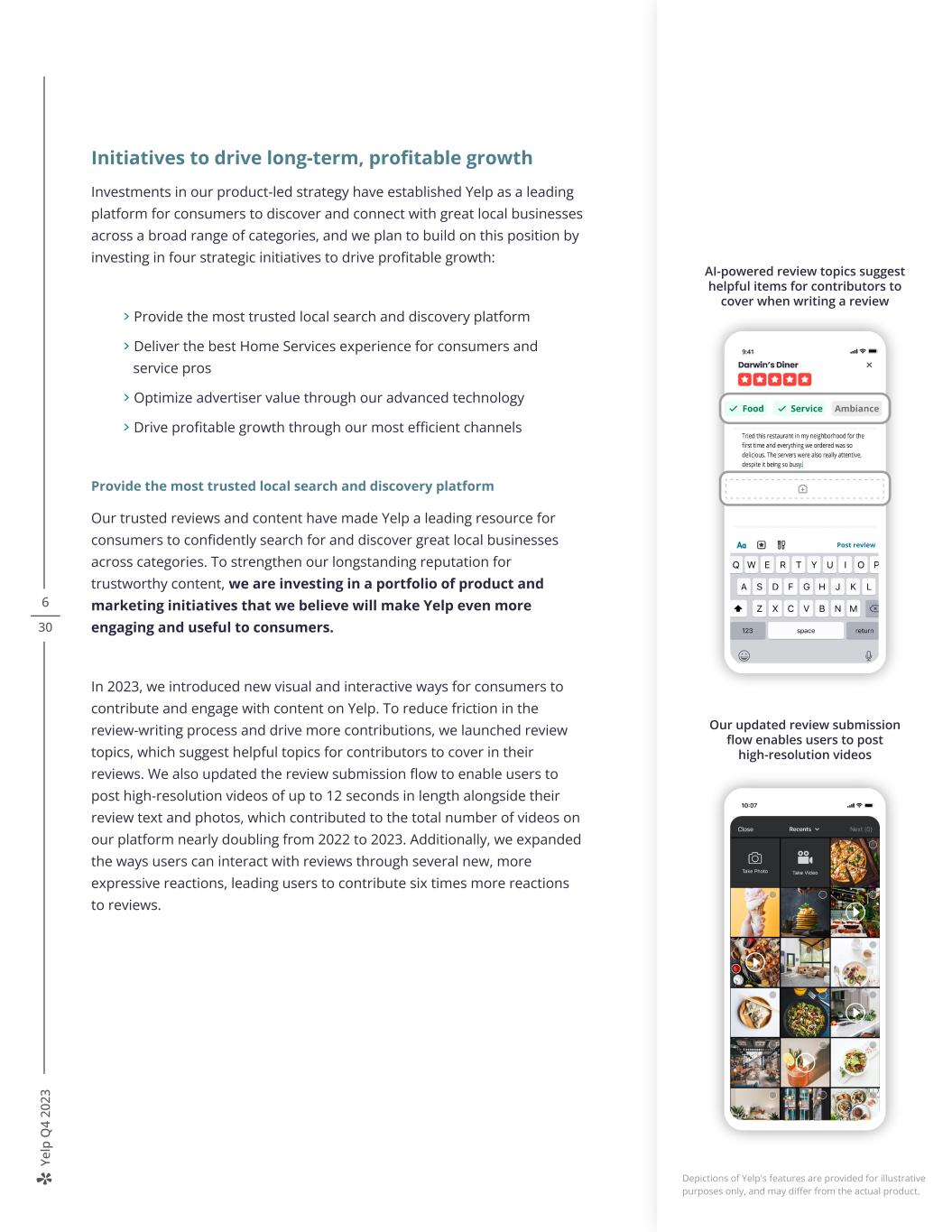

Ye lp Q 4 20 23 6 30 推動長期盈利增長的舉措對我們產品主導型戰略的投資使Yelp成為消費者發現和聯繫各種類別的優秀本地企業的領先平臺,我們計劃在此基礎上再接再厲,投資四項戰略計劃以推動利潤增長:> 提供最值得信賴的本地搜索和發現平臺 > 為消費者和服務專業人士提供最佳的家庭服務體驗 > 通過我們的廣告商價值優化廣告商價值先進的技術 >通過我們最有效的渠道推動盈利增長提供最值得信賴的本地搜索和發現平臺我們值得信賴的評論和內容使Yelp成為消費者自信地搜索和發現各類別優秀本地企業的主要資源.為了加強我們在可信內容方面的長期聲譽,我們正在投資一系列產品和營銷舉措,我們認為這將使Yelp更具吸引力,對消費者更有用。2023 年,我們推出了新的視覺和互動方式,讓消費者在 Yelp 上貢獻和參與內容。為了減少評論寫作過程中的摩擦並推動更多投稿,我們推出了評論主題,為撰稿人提供了一些有用的主題,供撰稿人在評論中討論。我們還更新了評論提交流程,使用户能夠發佈長達12秒的高分辨率視頻以及評論文字和照片,這使得我們平臺上的視頻總數從2022年到2023年幾乎翻了一番。此外,我們還通過幾種新的、更具表現力的反應擴展了用户與評論互動的方式,使用户對評論的反應增加了六倍。我們更新的評論提交流程使用户能夠發佈高分辨率視頻,由人工智能驅動的評論主題為撰稿人撰寫評論時提供有用的內容。Yelp功能的描述僅用於説明目的,可能與實際產品有所不同。

Ye lp Q 4 20 23 7 30 我們還利用先進的技術更有效地利用我們的大型第一方數據集來提供無縫的搜索和發現體驗。我們使用大型語言模型(“LLM”)來確定評論中最相關的信息,以顯示在搜索結果中每個商家清單下方的重點內容中。此外,我們正在使用人工智能來解釋用户的搜索意圖,以提供不受位置限制的更好結果,這在計劃旅行時可能特別有用。我們新的 “給我驚喜” 按鈕在Yelp主頁和搜索結果中均可見,它推薦了附近獨一無二且評價很高的餐廳。自我們在 2023 年第一季度發佈以來,“給我驚喜” 功能平均每月有超過一百萬家企業出現在喜歡冒險的用户身上。2024年,我們計劃進行視覺更新,簡化內容導航,增強新的用户體驗,以推動更深入的參與。例如,我們在1月份發佈了基於人工智能的商業摘要,根據最近的評論為餐館、餐飲和夜生活企業提供有用的見解,以幫助簡化消費者的決策。我們還推出了一款新的人工智能驅動的 iOS 主頁面,通過展示附近企業的視覺內容來鼓勵用户進行探索。為了表彰貢獻者,我們推出了超過165位用户在一年內針對各種餐廳、美食和夜生活類別撰寫至少三條評論即可獲得的認可。隨着我們繼續探索搜索引擎營銷(“SEM”),將其作為一種經濟實惠的方式,將通過Yelp搜索服務的消費者與我們的高質量服務專業人員聯繫起來,我們相信我們可以通過提供出色的用户體驗並向他們介紹我們在所有類別的相關可信內容,將其中許多消費者轉化為持續用户。2022年第三季度約20% +14%本地、汽車、專業、寵物、房地產、金融和活動服務家庭服務增長由家居帶動服務服務收入由人工智能驅動的業務摘要揭示了獨特的見解企業簡介新認可旨在表彰用户的有益貢獻

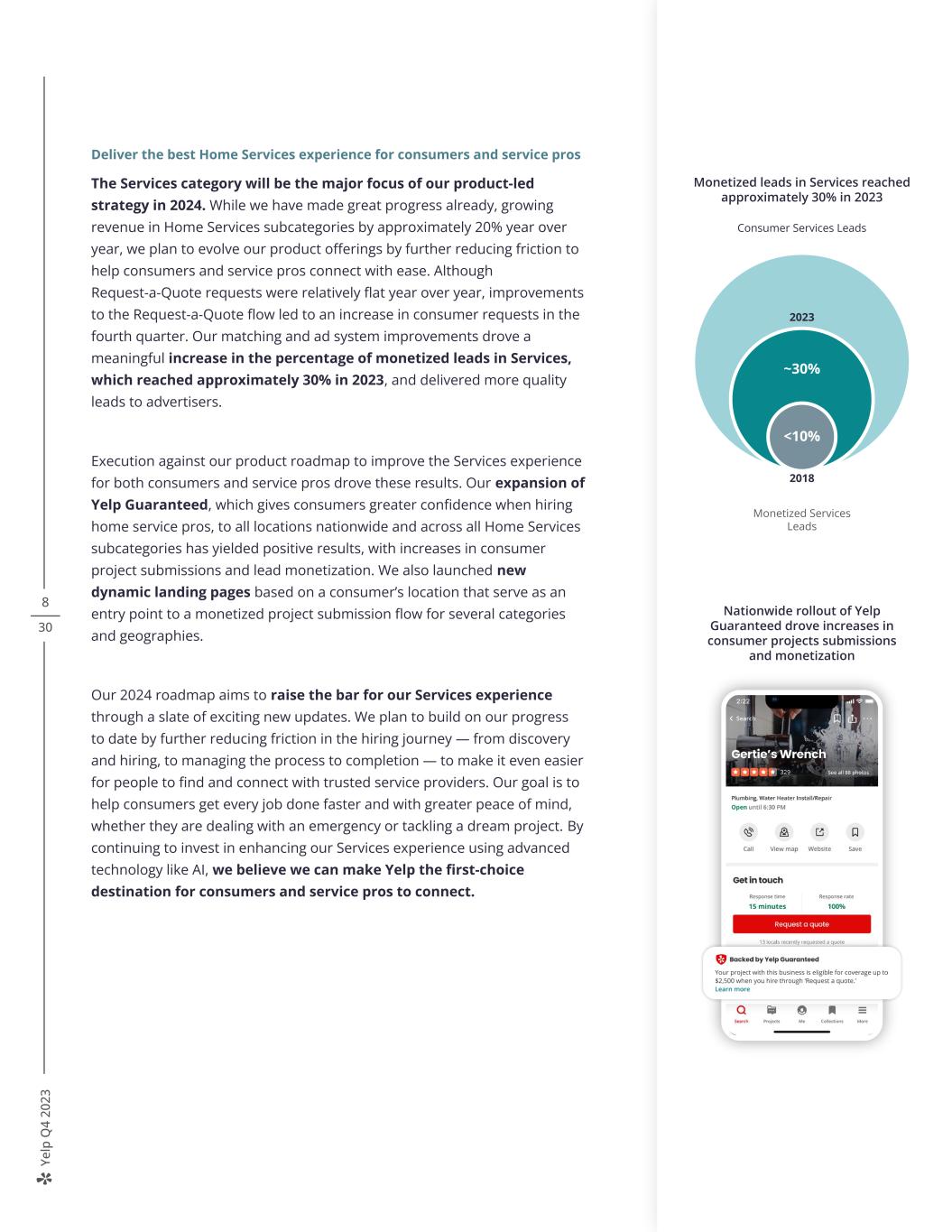

Ye lp Q 4 20 23 8 30 為消費者和服務專業人士提供最佳的家庭服務體驗服務類別將是我們2024年產品主導戰略的主要重點。儘管我們已經取得了長足的進步,家庭服務子類別的收入同比增長了約20%,但我們計劃通過進一步減少摩擦來改進我們的產品供應,以幫助消費者和服務專業人員輕鬆建立聯繫。儘管請求報價的請求同比相對平緩,但請求報價流程的改善導致第四季度消費者請求的增加。我們的匹配和廣告系統的改進推動了服務業中獲利潛在客户的百分比顯著增加,2023年達到約30%,併為廣告商提供了更多高質量的潛在客户。根據我們的產品路線圖執行以改善消費者和服務專業人員的服務體驗,推動了這些成果。我們將Yelp Guaranteed擴展到全國所有地區和所有家庭服務子類別,這使消費者在僱用上門服務專業人員時更有信心,從而取得了積極成果,消費者項目提交量和潛在客户獲利有所增加。我們還根據消費者的位置推出了新的動態登錄頁面,作為多個類別和地區的獲利項目提交流程的切入點。我們的 2024 年路線圖旨在通過一系列激動人心的新更新來提高我們的服務體驗標準。我們計劃在迄今取得的進展的基礎上再接再厲,進一步減少招聘過程中的摩擦——從發現和招聘到管理流程再到完成——讓人們更容易找到值得信賴的服務提供商並與之建立聯繫。我們的目標是幫助消費者更快地完成每項工作,無論他們是在處理緊急情況還是處理夢想項目,都能更加安心地完成每項工作。通過繼續投資使用人工智能等先進技術增強我們的服務體驗,我們相信我們可以使Yelp成為消費者和服務專業人士的首選聯繫目的地。2018年獲利服務領先優勢約30% 2023年

Ye lp Q 4 20 23 9 30 我們還計劃在 2024 年進一步加強 Request-a-Quote。一月份,我們推出了更加簡化的申請報價體驗,更新了問題以反映企業的獨特服務,並根據用户的搜索預填和跳過問題。我們還在 “項目” 體驗中添加了新功能,以幫助簡化招聘流程,包括上傳視頻和為項目請求提供額外文檔的功能。作為值得信賴的本地搜索品牌,我們可以利用評論、Yelp Guaranteed和其他信任信號來促進我們的消費者與值得信賴的服務專業人員之間的高價值聯繫。LLM 等先進技術可以通過創建更加個性化的報價請求流程和業務摘要來幫助提升體驗。Yelp每年啟動數百萬個項目,我們認為,提供更具吸引力的消費者體驗也具有巨大的潛力,可以為服務業務帶來更高質量和更快的銷售線索。我們強大的服務產品路線圖為推動收入增長提供了多種槓桿。2024年,我們計劃繼續增強消費者的體驗,同時通過Yelp和SEM向廣告商提供更多高質量的潛在客户。根據我們在2023年第四季度測試的積極結果,隨着我們在2024年第一季度進入該計劃的下一階段,我們預計SEM的預算將增加約500萬美元。我們預計將在接下來的幾個季度擴大所有家庭服務子類別的搜索引擎營銷工作,並相信從長遠來看,它們有可能加速整體項目的增長,為服務專業人士帶來更多價值。新的 “項目” 功能可幫助消費者與服務專業人員無縫協調簡化的常見問題解答體驗減少了消費者和服務專業人士的摩擦

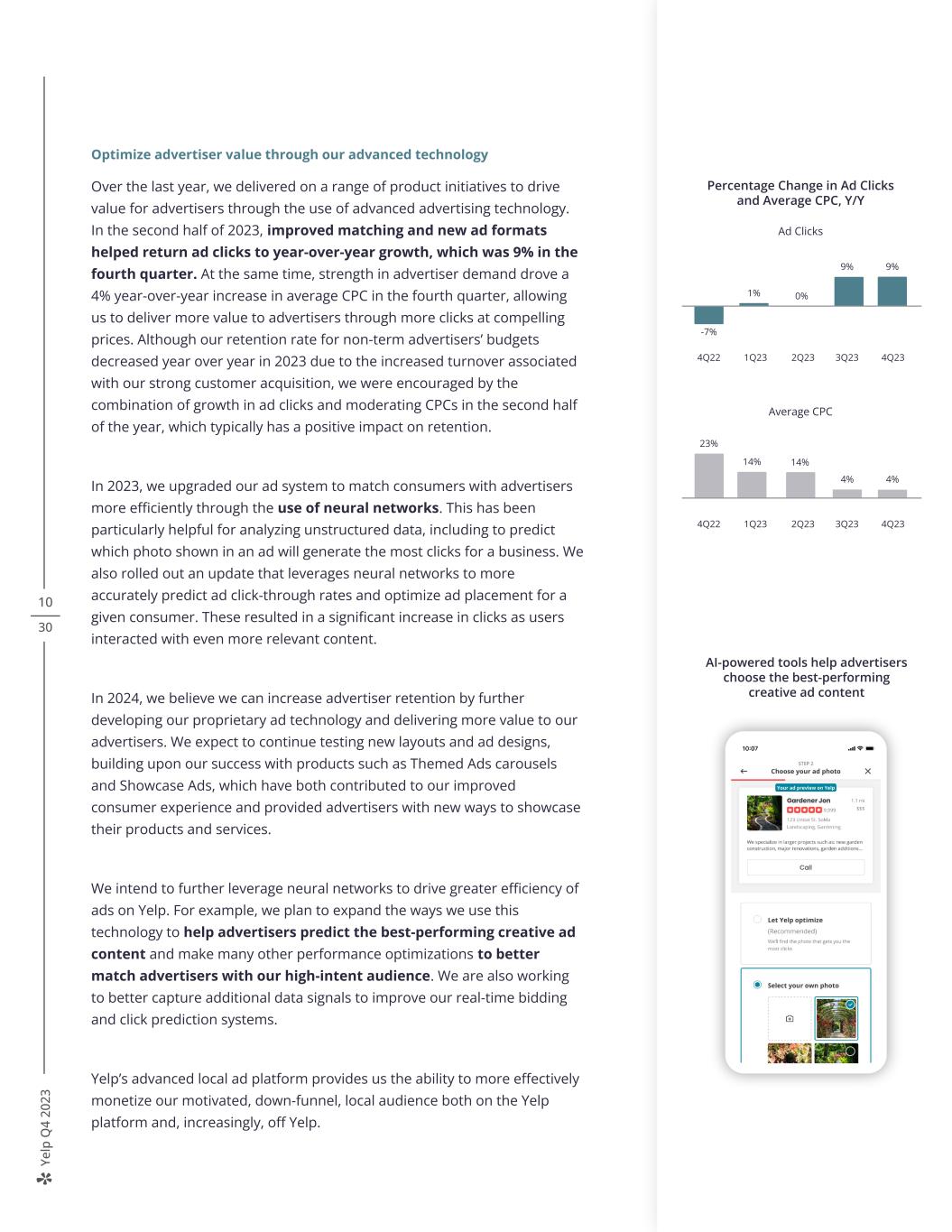

Ye lp Q 4 20 23 10 30 通過我們的先進技術優化廣告商的價值去年,我們實施了一系列產品計劃,通過使用先進的廣告技術為廣告商創造價值。2023年下半年,匹配度的改善和新的廣告格式幫助廣告點擊量恢復了同比增長,第四季度為9%。同時,廣告商需求的強勁推動了第四季度平均每次點擊費用同比增長4%,這使我們能夠通過以誘人的價格增加點擊量,為廣告商創造更多價值。儘管由於強勁的客户獲取帶來的營業額增加,我們在2023年非定期廣告商預算的留存率同比下降,但我們對下半年廣告點擊量的增長和每次點擊費用放緩相結合感到鼓舞,這通常會對留存率產生積極影響。2023 年,我們升級了廣告系統,通過使用神經網絡更有效地將消費者與廣告商進行匹配。這對於分析非結構化數據特別有用,包括預測廣告中顯示的哪張照片將為企業帶來最多的點擊量。我們還推出了一項更新,該更新利用神經網絡來更準確地預測廣告點擊率,並針對特定消費者優化廣告投放位置。隨着用户與更相關的內容進行互動,這些導致點擊量顯著增加。我們相信,在2024年,我們可以通過進一步開發我們的專有廣告技術和為廣告商提供更多價值來提高廣告商留存率。我們希望在成功開發主題廣告輪播和展示廣告等產品的基礎上,繼續測試新的佈局和廣告設計,這兩個產品都有助於改善我們的消費者體驗,也為廣告商提供了展示其產品和服務的新方式。我們打算進一步利用神經網絡來提高Yelp廣告的效率。例如,我們計劃擴大使用這項技術的方式,以幫助廣告商預測效果最佳的創意廣告內容,並進行許多其他效果優化,以更好地將廣告商與我們的高意向受眾進行匹配。我們還在努力更好地捕獲更多數據信號,以改善我們的實時競價和點擊預測系統。Yelp先進的本地廣告平臺使我們能夠更有效地利用Yelp平臺上以及越來越多的Yelp以外的積極性、向下渠道的本地受眾獲利。2020年第三季度3季度22年第三季度3季度23年第三季度自助服務本地多地合作伙伴 30% 19% 49% 30% 21% 47% 最高效的渠道佔廣告收入的 51% 按渠道劃分的廣告收入,佔總收入的百分比 28% 17% 52% 26% 14% 56% 服務產品提示廣告點擊量和平均每次點擊費用變化百分比,Y/Y 廣告點擊量 -7% 4Q22 第一季度第 23 季度第 2 季度第 23 季度第 4Q23 4Q23 4Q23 4Q23 9% 1% 9% 平均每次點擊費用 23% 4% 9% 平均每次點擊費用 23% 23年第二季度第三季度4Q23 4% 14% 14% 14% 14% 14% 14% 14% AI-強大的工具可幫助廣告商選擇表現最佳的創意廣告內容附錄 9

Ye lp Q 4 20 23 11 30 通過我們最高效的渠道推動利潤增長 2023 年,我們最高效的渠道——自助服務和多地點——又實現了強勁增長的一年。這些渠道共佔2023年廣告收入的50%,比2022年增長了兩個百分點。2023年,我們的自助服務渠道收入同比增長約20%,這得益於又一年創紀錄的客户獲取量,以及在較小程度上索賠和廣告購買流程以及績效營銷的改善。我們還繼續通過產品內推薦(例如照片上傳和服務提供提示)來增強入職和企業主體驗。由於這些改進,自助服務渠道佔2023年所有中小型企業(“SMB”)收購的近一半。展望未來,我們預計我們在技術方面的計劃投資將有助於更快、更高效地為中小企業廣告商提供入職流程和客户支持。我們計劃繼續改進企業主平臺,我們相信更多的人工智能驅動見解將使活動取得更大的成功,並幫助企業主做出更明智的決策。我們還看到了通過產品驅動的客户支持來提高留存率的機會,包括通過使用LLM提高呼叫路由、優先呼叫流和更具定製性的互動。2022年 2023 年自助服務本地多地合作伙伴 28% 48% 50% 最有效的渠道佔廣告收入的一半按渠道劃分的廣告收入,佔自助服務渠道總收入的百分比 2022 年 2023 年同比約 20% 我們最近推出了更新的企業主平臺

Ye lp Q 4 20 23 12 30 我們的多地渠道收入在 2023 年同比增長了約 15%,這要歸因於企業客户繼續增加對我們產品套件的支出,包括新一代的主題廣告和聚光燈廣告格式。我們還擴大了代理商發展計劃,以簡化大型媒體機構代表企業客户購買Yelp廣告的流程。我們對Yelp Audience的增長感到滿意,我們的非Yelp產品使我們能夠從非位置廣告商那裏獲得增量支出。2024年,我們將採取措施,進一步擴大我們的全渠道廣告產品在多地點業務類型的採用範圍,包括新興和大型企業企業以及非位置品牌廣告商。為了在2024年從多地廣告商那裏獲得更多支出,我們的產品和工程團隊將繼續擴展我們為這些廣告商量身定製的全渠道廣告產品套件和歸因解決方案。我們還計劃在Yelp Audiences產品在品牌廣告商中獲得的吸引力的基礎上再接再厲,以提高他們在Yelp內外的業績。2022年 2023 年多地渠道收入同比約 15% 附錄 9 我們的 Spotlight 廣告格式的新版本吸引了多地廣告商

Ye lp Q 4 20 23 AI 驅動的主頁內容與用户的相關性和視覺效果更高。跨新類別的交互式評論主題可幫助用户涵蓋與其評論體驗相關的主題。Yelp Guaranteard讓消費者放心地通過請求報價來僱用服務專業人員。基於人工智能的業務摘要利用 LLM 來描述用户根據最近的評論對企業的期望。全新的 iOS 視覺搜索體驗讓企業清單變為現實。用户現在可以通過在同一類別中撰寫多條評論來獲得認可。改進的 “請求報價” 體驗可以更快地將消費者與專業人士聯繫起來。增強的 “項目” 可幫助消費者與服務專業人士進行無縫協調。30 13 產品創新亮點由 LLM 推動的審查要點使尋找相關業務變得更加容易。

Ye lp Q 4 20 23 14 30 實現盈利增長我們的 2023 年業績清楚地表明,對我們以產品為主導的戰略進行嚴格的投資如何推動盈利增長。2023年底,我們的總員工人數約為4,700人,同比略有下降。同時,全年淨收入同比增長12%。這促成了7%的強勁淨收入利潤率,同比增長了一個百分點,調整後的息税折舊攤銷前利潤率創下了創紀錄的25%,同比增長了兩個百分點。在我們邁向2024年之際,我們將繼續嚴格分配資源,並繼續專注於通過特定營銷渠道和Yelp以外的渠道提供誘人的增量回報的增長機會。我們計劃在2024年將員工人數保持在大致持平,因為我們希望在為2024年的計劃提供資金時進一步提高槓杆率。我們還繼續專注於提高調整後的息税折舊攤銷前利潤的質量。我們已採取重大行動來優化股票和現金之間的薪酬組合,並預計2024年發放的員工股權獎勵的股票數量將比2023年減少約65%。值得注意的是,這一行動的預期收益將在很大程度上被2024年的現金薪酬增加所抵消,但我們預計,股票薪酬(“SBC”)減少的疊加影響將對我們未來幾年的GAAP盈利能力產生積極影響。我們仍然預計,到2025年底,SBC佔收入的百分比將低於8%,這要歸因於收入增長和維持強調現金而不是股權的薪酬組合。2022年2023年股票薪酬 23% 25%調整後的息税折舊攤銷前利潤率提高調整後的息税折舊攤銷前利潤率承諾降低SBC佔收入的百分比股票薪酬,佔收入的百分比13%〜11%

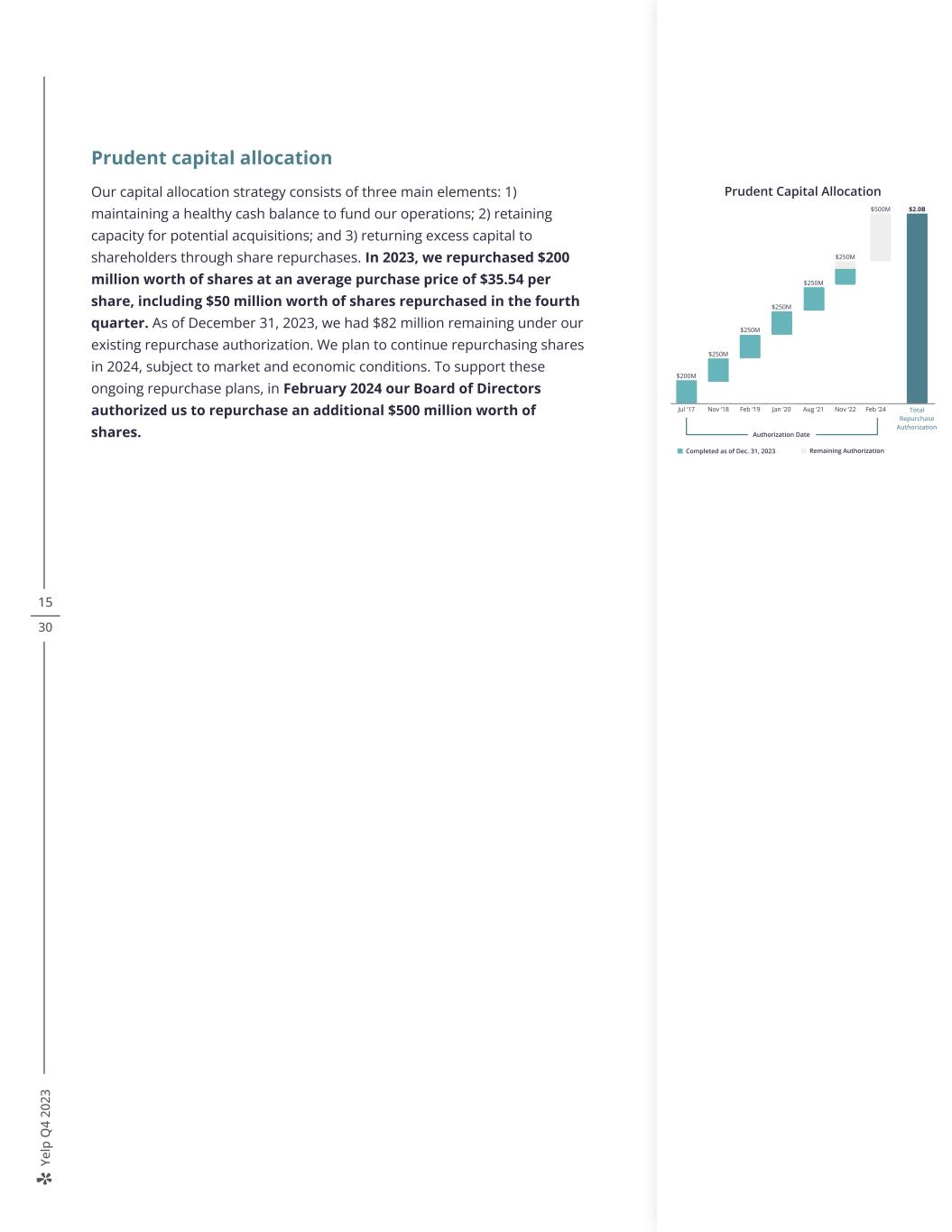

Ye lp Q 4 20 23 15 30 謹慎的資本配置我們的資本配置策略包括三個主要要素:1)保持健康的現金餘額為我們的運營提供資金;2)保留潛在收購的能力;3)通過股票回購向股東返還多餘的資本。2023年,我們以每股35.54美元的平均收購價回購了價值2億美元的股票,其中包括第四季度回購的價值5000萬美元的股票。截至2023年12月31日,我們現有的回購授權還剩8200萬美元。我們計劃在2024年繼續回購股票,但要視市場和經濟狀況而定。為了支持這些正在進行的回購計劃,2024 年 2 月,我們的董事會授權我們額外回購價值 5 億美元的股票。回購授權總額授權日期審慎資本配置20億美元截至2023年12月31日完成剩餘授權 2億美元 2.5億美元 2.5億美元 2.5億美元 2.5億美元 2.5億美元 2.5億美元 2.5億美元 2.5億美元 2.5億美元 11月22日17年11月18日19年2月20日8月21日2月21日2月21日2月21日2月21日5億美元

Ye lp Q 4 20 23 總而言之,2023 年對於 Yelp 來説是非同尋常的一年,創紀錄的業績和產品創新吸引了消費者和廣告商。我們的團隊一再表明,我們對長期戰略舉措的關注可以推動持久增長,我們計劃在2024年在此勢頭的基礎上再接再厲,重點關注我們強大的服務產品路線圖。我們對今年的計劃充滿信心,並相信它們將繼續推動長期盈利增長。真誠地,傑裏米·斯托佩爾曼大衞·施瓦茲巴赫聯合創始人兼首席執行官首席財務官 16 30

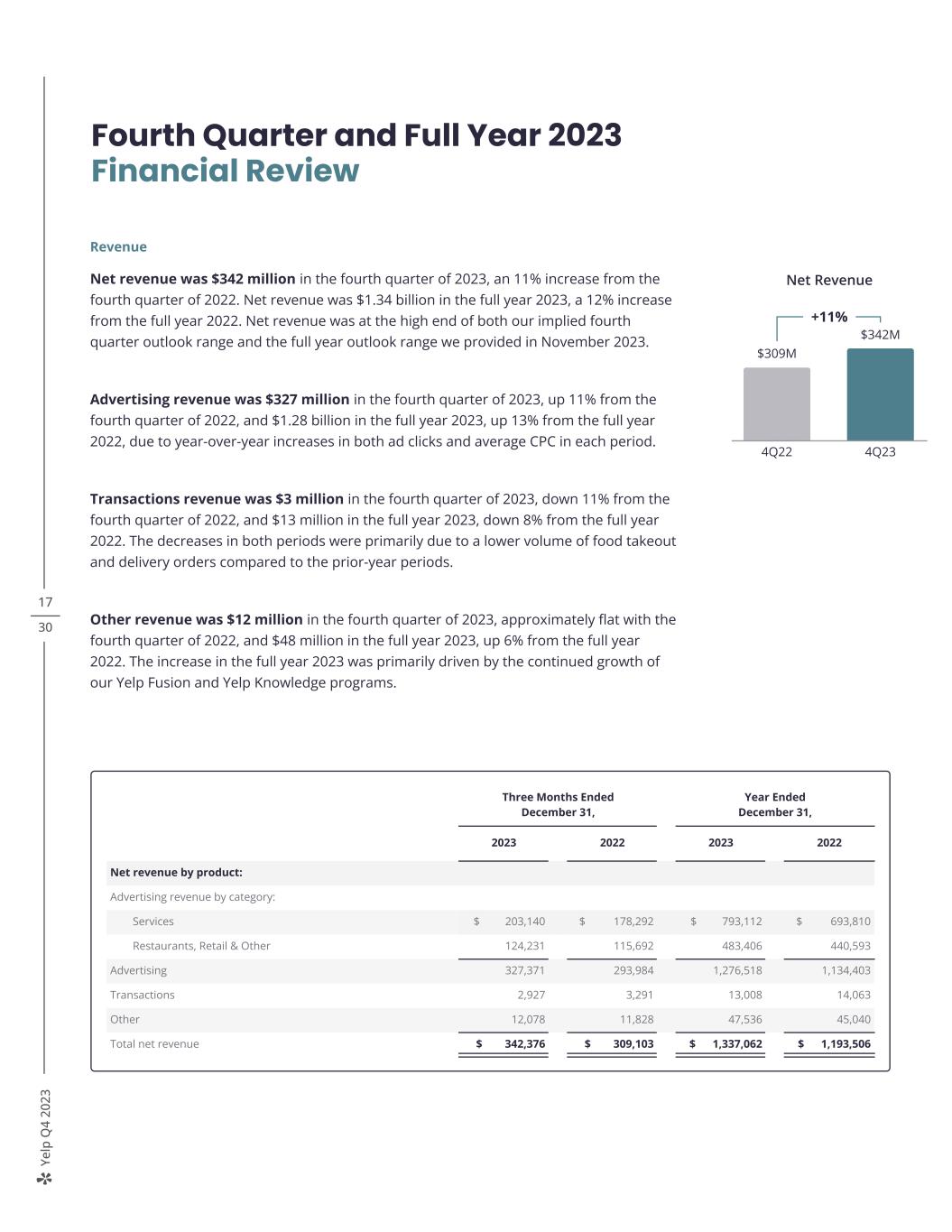

Ye lp Q 4 20 23 17 30 2023年第四季度收入淨收入為3.42億美元,較2022年第四季度增長11%。2023年全年的淨收入為13.4億美元,較2022年全年增長12%。淨收入處於我們隱含的第四季度展望區間和我們在2023年11月提供的全年展望區間的最高水平。2023年第四季度的廣告收入為3.27億美元,較2022年第四季度增長11%,2023年全年為12.8億美元,較2022年全年增長13%,這要歸因於廣告點擊量和平均每次點擊費用同比增長。2023年第四季度的交易收入為300萬美元,比2022年第四季度下降11%,2023年全年下降1300萬美元,比2022年全年下降8%。這兩個時期的下降主要是由於外賣和送貨訂單量與去年同期相比有所減少。2023年第四季度的其他收入為1200萬美元,與2022年第四季度基本持平,2023年全年為4,800萬美元,較2022年全年增長6%。2023年全年的增長主要是由我們的Yelp Fusion和Yelp知識計劃的持續增長推動的。第四季度和2023年全年財務回顧截至2023年12月31日的三個月 2022年 2023 年按產品劃分的淨收入:服務業 203,140 美元 178,292 美元 793,112 美元 693,112 美元 693,810 美元 693,810 美元餐廳、零售及其他 124,231 115,692 483,406 440,593 廣告 327,371 293,984 1,276,518 1,134,518 3 筆交易 2,927 3,291 13,008 14,063 其他 12,078 11,828 47,536 45,040 總淨收入 342,376 美元 309,103 美元 1,337,062 美元 1,193,506 美元淨收入 +11% 3.09 億美元 3.42 億美元第四季度第 4Q23

Ye lp Q 4 20 23 18 30 2023年第四季度的運營支出、淨收入和調整後的息税折舊攤銷前利潤收入成本(不包括折舊和攤銷)為3000萬美元,較2022年第四季度增長4%,2023年全年增長1.14億美元,較2022年全年增長8%。這兩個時期的增長主要是由更高的商户信用卡手續費所致,這主要與廣告收入的增加以及投資維護和改善我們的基礎設施所導致的網站基礎設施支出增加有關。此外,2023年全年的廣告配送成本有所增加,這主要是由於Yelp受眾羣體的擴大。2023年第四季度的銷售和營銷費用為1.32億美元,較2022年第四季度增長5%,2023年全年為5.57億美元,較2022年全年增長8%。這兩個時期的增長主要是由包括佣金和獎金在內的員工成本增加所致,這是由於我們的本地銷售團隊生產率的提高,勞動力成本的持續上升以及全年平均銷售人員的增加。由於我們租賃的辦公空間減少,這兩個時期的工作場所運營成本的下降部分抵消了這些增長。此外,主要用於企業主和消費者營銷的營銷和廣告成本在2023年全年有所下降,但在2023年第四季度有所增加,這主要反映了我們的營銷支出的時機。2023年第四季度的產品開發支出為7800萬美元,較2022年第四季度增長8%,2023年全年為3.33億美元,較2022年全年增長9%。這兩個時期的增長主要是由包括獎金和SBC在內的員工成本的增加所推動的,這是勞動力成本與去年同期相比上升以及全年平均員工人數增加的結果。2023年第四季度的一般和管理費用為6700萬美元,比2022年第四季度增長76%,2023年全年增長2.12億美元,比2022年全年增長29%。第四季度的增長主要是由本年度產生的減值費用所致,該費用與放棄使用權資產和租賃權益改善有關,客户拖欠額增加和廣告收入增加導致的可疑賬款準備金增加,以及主要由勞動力成本上漲推動的員工成本增加。COR佔收入的百分比9%9%422年第四季度S&M佔收入的百分比 41% 39%422年第四季度PD佔收入的百分比23% 23%422年第四季度G&A佔收入的百分比12%20%*422年第四季度4Q23年4Q2*包括2000萬美元的減值費用。

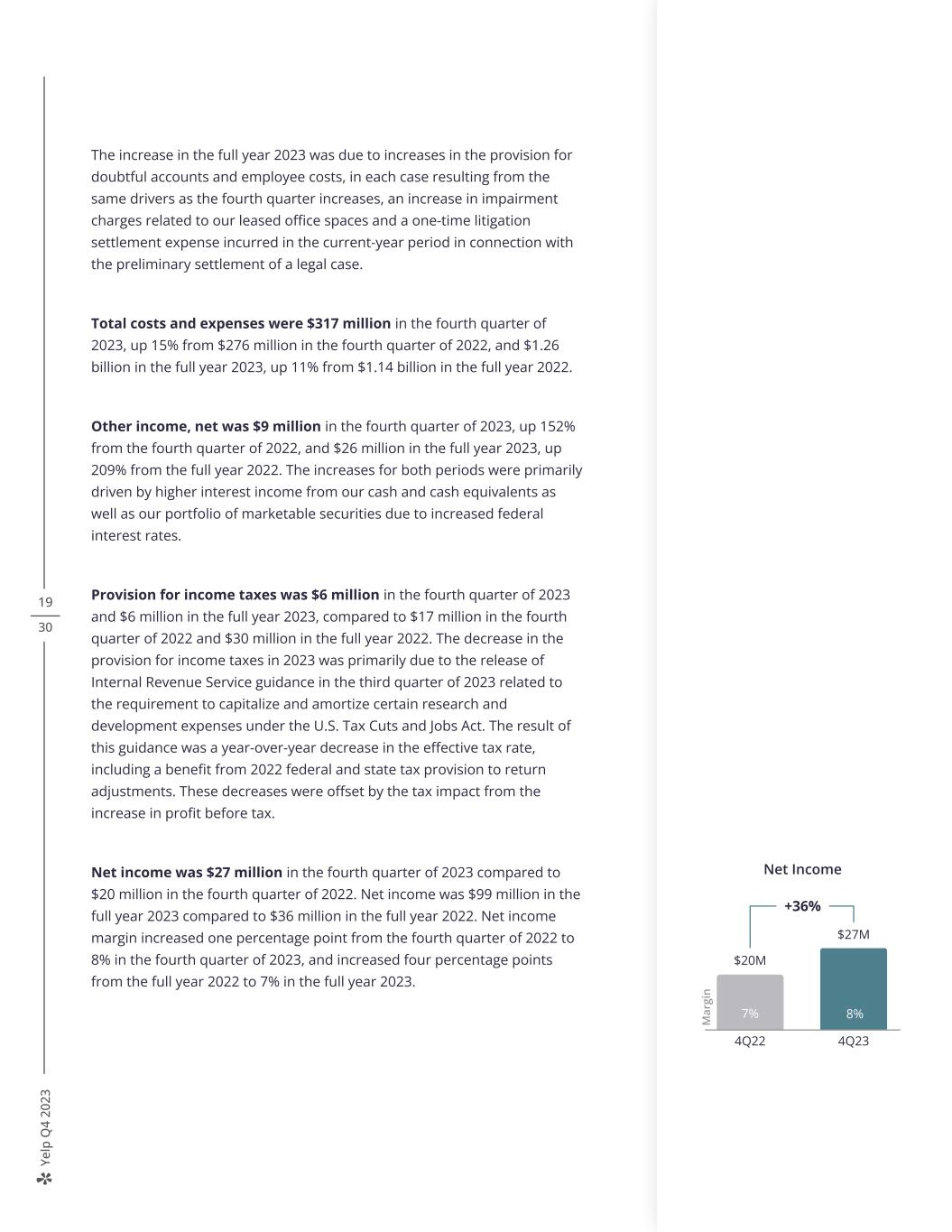

Ye lp Q 4 20 23 19 30 2023年全年的增長是由於可疑賬目和員工成本準備金的增加,每種情況都源於與第四季度增長相同的驅動因素、與租賃辦公空間相關的減值費用增加以及本年度與法律案件初步和解有關的一次性訴訟和解費用。2023年第四季度的總成本和支出為3.17億美元,較2022年第四季度的2.76億美元增長15%,2023年全年為12.6億美元,較2022年全年的11.4億美元增長11%。其他收入,2023年第四季度的淨收入為900萬美元,較2022年第四季度增長152%,2023年全年淨收入為2600萬美元,較2022年全年增長209%。這兩個時期的增長主要是由我們的現金和現金等價物以及聯邦利率提高導致有價證券投資組合的利息收入增加所推動的。2023年第四季度的所得税準備金為600萬美元,2023年全年為600萬美元,而2022年第四季度為1,700萬美元,2022年全年為3000萬美元。2023年所得税準備金的減少主要是由於美國國税局在2023年第三季度發佈了指導方針,該指導方針涉及根據美國《減税和就業法》將某些研發費用資本化和攤銷的要求。該指引的結果是有效税率同比下降,包括受益於2022年聯邦和州税收條款以申報調整。這些下降被税前利潤增長所產生的税收影響所抵消。2023年第四季度的淨收入為2700萬美元,而2022年第四季度的淨收入為2,000萬美元。2023年全年的淨收入為9900萬美元,而2022年全年為3,600萬美元。淨收入利潤率較2022年第四季度增長了一個百分點至2023年第四季度的8%,從2022年全年增長了四個百分點至2023年全年的7%。19% 17% 19% 17% 17% 8% 8% 7% 7% 淨收入 +36% 2,000萬美元 2,700萬美元 4Q23 4Q23 87

Ye lp Q 4 20 23 20 30 2023年第四季度的攤薄後每股淨收益為0.37美元,高於2022年第四季度的0.28美元,反映了淨收入的增長。2023年全年的攤薄後每股淨收益為1.35美元,高於2022年全年的0.50美元。2023年第四季度調整後的息税折舊攤銷前利潤為9,600萬美元,較2022年第四季度的8000萬美元增長了19%。調整後的息税折舊攤銷前利潤率從2022年第四季度的26%增至2023年第四季度的28%。2023年全年調整後的息税折舊攤銷前利潤為3.3億美元,較2022年全年的2.7億美元增長了23%。調整後的息税折舊攤銷前利潤率從2022年全年的23%增至2023年全年的25%。資產負債表和現金流截至2023年12月底,我們在合併資產負債表上持有4.41億美元的現金、現金等價物和有價證券,無債務。19% 17% 19% 17% 調整後息税折舊攤銷前利潤 +19% 8,000萬美元 9,600萬美元 422年第四季度收益率為23億美元增益 26% 28%

Ye lp Q 4 20 23 21 30 業務展望我們仍然相信未來的重大長期機遇以及我們的團隊抓住這些機遇的能力。我們擁有一系列旨在推動長期增長的強大舉措。當我們進入2024年時,我們看到了研發類別的疲軟。我們認為,投入成本上漲等宏觀壓力給該類別的企業帶來了挑戰,而惡劣的天氣和呼吸系統疾病可能會影響消費者流量。相比之下,服務業在一月份表現良好。考慮到這些風險和不確定性,我們預計第一季度的淨收入將在3.3億美元至3.35億美元之間。隨着我們的服務計劃越來越受歡迎,我們預計,全年淨收入將在14.2億美元至14.4億美元之間。談到利潤率,我們預計從第四季度到第一季度的支出將增加,這反映了我們的現金薪酬調整和增量營銷投資,特別是通過SEM收購服務線索的投資。我們還預計,支出將出現季節性增長,這主要是由工資税和福利推動的。因此,我們預計第一季度調整後的息税折舊攤銷前利潤將在4700萬美元至5200萬美元之間。我們預計全年調整後的息税折舊攤銷前利潤將在3.15億美元至3.35億美元之間。我們目前估計,我們未來的有效GAAP税率(扣除離散項目)將在24%至28%之間。但是,我們的GAAP税率受到許多因素的影響,這些因素不在我們直接控制範圍內,並且受季度波動的影響,這限制了我們對未來財政期適用税率的瞭解。除非發生重大變化,否則鑑於這些因素所固有的不確定性,我們不打算定期提供上述區間的最新信息。2023年3.3億美元調整後的息税折舊攤銷前利潤展望3.15億美元至3.35億美元 *Yelp尚未將其調整後的息税折舊攤銷前利潤展望與美國普遍接受的會計原則(“GAAP”)下的淨收益(虧損)進行調節,因為它沒有提供GAAP淨的前景由於其他收入淨額和所得税準備金(收益)的不確定性和潛在可變性造成的收入(虧損),這些收入是調整後息税折舊攤銷前利潤和公認會計原則淨收益(虧損)之間的對賬項目。由於Yelp無法合理預測這些項目,因此如果不付出不合理的努力,就無法將非公認會計準則財務指標展望與相應的GAAP指標進行對賬。但是,我們警告説,此類項目可能會對GAAP淨收益(虧損)的計算產生重大影響。有關本新聞稿中討論的非公認會計準則財務指標的更多信息,請參閲下面的 “非公認會計準則財務指標” 和 “公認會計準則與非公認會計準則財務指標的對賬”。2023年2024年第一季度淨收入展望14.2億美元至14.4億美元2024年第一季度淨收入3.3億美元至3.35億美元 14.2億美元調整後息税折舊攤銷前利潤*4700萬美元至5.15億美元至3.35億美元股票薪酬支出佔淨收入的百分比〜12%〜11%折舊和攤銷佔淨收入的百分比〜3%〜3%

Ye lp Q 4 20 23 22 30季度收益網絡直播Yelp將於太平洋夏令時間今天下午 2:00 主持網絡直播,討論第四季度和2023年全年財務業績以及2024年第一季度和全年展望。該網絡直播可在Yelp投資者關係網站yelp-ir.com上觀看。網絡直播的重播將在同一網站上播放。關於Yelp Yelp Inc.(yelp.com)是一個由社區驅動的平臺,可將人們與當地優秀企業聯繫起來。數百萬人依靠Yelp獲得有用且值得信賴的本地商業信息、評論和照片,以幫助他們做出支出決策。作為一站式本地平臺,Yelp通過輕鬆索取服務報價、預訂餐廳餐位等,幫助消費者輕鬆發現、聯繫各種類別的企業,並與之進行交易。Yelp 於 2004 年在舊金山成立。

Ye lp Q 4 20 23 23 30 簡明合併資產負債表(以千計;未經審計)2023 年 12 月 31 日資產流動資產:現金及現金等價物 313,911 美元 306,379 美元短期有價證券 127,485 94,244 應收賬款,淨額 146,147 131,902 預付費用和其他流動資產 36,673 63,467 流動資產總額 624,216 595,992 財產、設備和軟件,淨額 68,684 77,224 經營租賃使用權資產 48,573 97,392 商譽 103,886 102,328 無形資產,淨額 7,638 8,997 其他非流動資產 161,726 133,989總資產 1,014,723 美元 1,015,922 美元負債和股東權益流動負債:應付賬款和應計負債 132,809 美元 137,950 美元運營租賃負債 — 當前 39,234 39,674 遞延收入 3,821 5,200 流動負債總額 175,864 182,824 運營租賃負債——長期 48,065 86,661 其他長期負債 41,260 36,113 總負債 265,189 260 305,599 8 股東權益:普通股 — — 額外實收資本 1,786,667 1,649,692 股庫存股 (282) — 累計其他綜合虧損 (12,202) (15,545) 累計赤字 (1,024,649) (923,823) 股東權益總額 749,534 710,324 負債和股東權益總額 1,014,723 美元 1,015,922 美元

Ye lp Q 4 20 23 24 30 簡明合併運營報表(以千計,每股數據除外;未經審計)截至2023年12月31日的三個月,截至2023年12月31日的年度2022年淨收入342,376美元 309,103 美元 1,337,062 美元 1,193,506 美元成本和支出:收入成本¹ 29,616 28,483 114,229 105,705 銷售和營銷 ¹ 132,297 126,357 556,605 514,927 產品開發¹ 78,323 72,225 332,570 305,561 一般和行政 ¹ 66,822 37,967 212,431 164,108 164,108 折舊和攤銷 10,303 10,687 42,184 44,852 成本和支出總額 317,361275,719 1,258,019 1,135,153 運營收入 25,015 33,384 79,043 58,353 其他收入,淨額 8,775 3,478 26,039 8,425 所得税前收入 33,790 36,862 105,082 66,778 所得税準備金 6,384 16,717 5,909 30,431 歸屬於普通股股東的淨收益 27,40美元 20,145美元 99,173美元 36,347美元歸屬於普通股股東的每股淨收益:基本0.40美元 0.29美元 1.43美元 0.51美元稀釋0.37美元 0.28美元 1.35美元 0.50美元用於計算歸屬於普通股股東的每股淨收益的加權平均值:基本68,790 70,001 69,221 70,221 70,867 攤薄 73,159 71,607 73,596 73,402 ¹ 包括股票薪酬支出如下:截至2023 年 12 月 31 日的三個月,截至 2023 年 12 月 31 日的年度 2023 年 2022 收入成本 1,248 美元 1,060 美元 5,274 美元 4,761 銷售和營銷 8,266 8,160 35,187 33,621 產品開發 22,627 20,090 97,515 86,871 一般和管理人員 8,006 7,027 35,475 30,837 股票薪酬總額 40,147 美元 36,337 美元 173,451 美元 156,090 美元

Ye lp Q 4 20 23 25 30 簡明合併現金流量表(以千計;未經審計)截至2023年12月31日的年度經營活動淨收入 99,173 美元 36,347 美元調整淨收入與經營活動提供的淨現金:折舊和攤銷 42,184 44,852 可疑賬款準備金 40,702 25,006 股票薪酬 173,451 156,090 攤銷使用權資產的 28,084 32,810 遞延所得税 (22,150) (56,621) 遞延合同攤銷成本 24,035 18,827 資產減值 23,563 10,464其他調整,淨額 (410) 1,036 運營資產和負債的變化:應收賬款 (54,947) (49,555) 預付費用和其他資產 (5,123) (36,032) 經營租賃負債 (39,734) (40,057) 應付賬款、應計負債和其他負債 (2,548) 49,142 經營活動提供的淨現金 306,280 192,309 購買的投資活動有價證券 — 可供出售 (148,448) (127,080) 有價證券的銷售和到期日 — 可供出售 117,916 32,821 其他投資的到期日 2,500 —購買財產、設備和軟件 (26,847) (31,979) 其他投資活動 195 94 用於投資活動的淨現金 (54,684) (126,144) 融資活動為員工股票計劃發行普通股的收益 39,510 23,497 與股權獎勵淨股結算相關的税款 (85,180) (61,023) 普通股回購 (199,999) (199,999) (200,006) 支付信貸額度的發行成本 (1,109) — 用於融資活動的淨現金 (246,778) (237,532) 匯率變動對現金、現金等價物的影響限制性現金 2,046 (2,136) 現金、現金等價物和限制性現金的變化 6,864 (173,503) 現金、現金等價物和限制性現金 — 期初 307,138 480,641 現金、現金等價物和限制性現金 — 期末 314,002 美元 307,138 美元

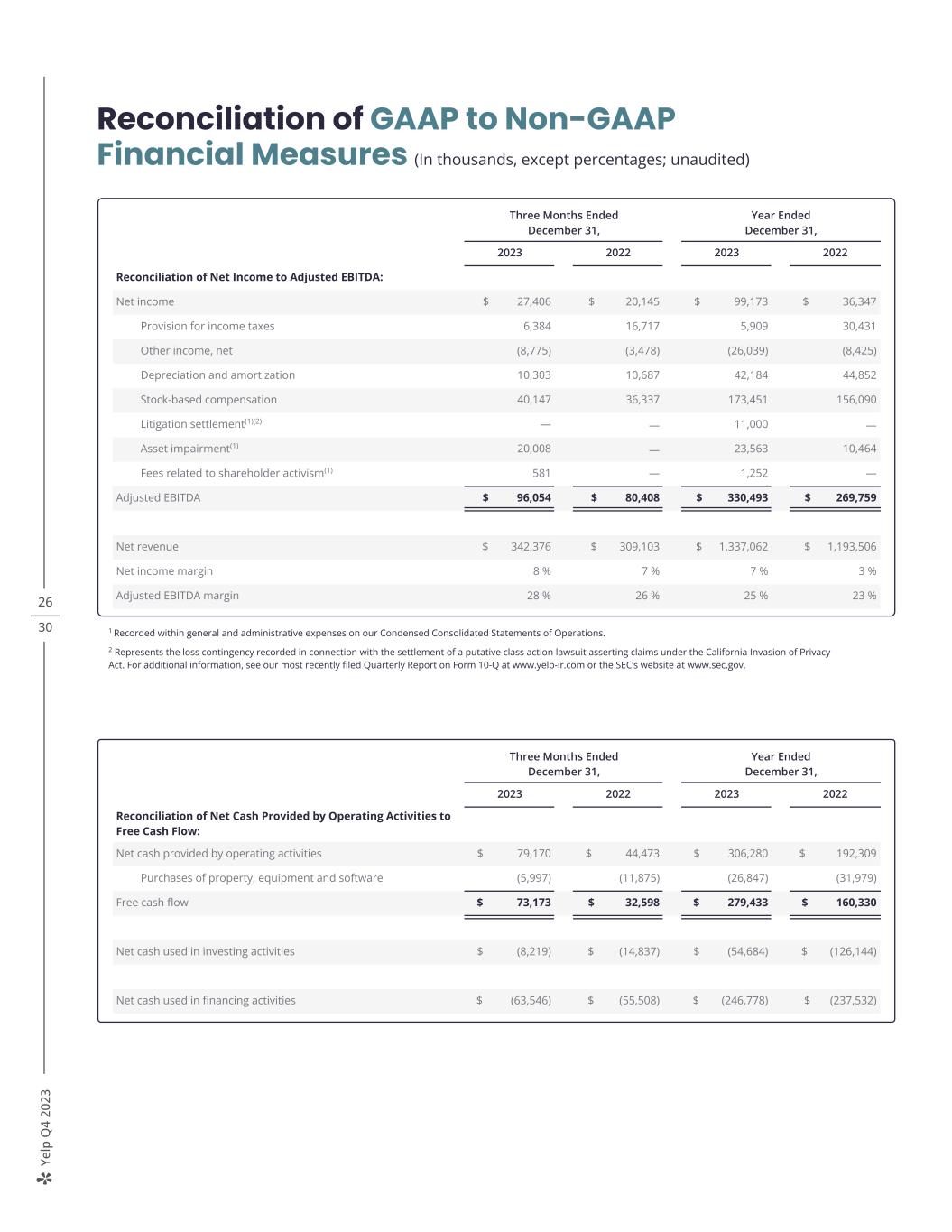

Ye lp Q 4 20 23 26 30 GAAP 與非公認會計準則財務指標的對賬(以千計,百分比除外;未經審計)1 記錄在我們的簡明合併運營報表中的一般和管理費用中。2 代表與和解根據《加州入侵隱私法》提出索賠的假定集體訴訟相關的應急損失。欲瞭解更多信息,請參閲我們最近提交的10-Q表季度報告,網址為www.yelp-ir.com或美國證券交易委員會網站www.sec.gov。截至2023年12月31日的三個月,截至2023年12月31日的年度2022年淨收益與調整後息税折舊攤銷前利潤的對賬:淨收益27,406美元 20,145美元 99,173美元 36,347美元 36,347所得税準備金 6,384 16,717 5,909 30,431 其他收入,淨額 (8,775) (26,039) (8,425) 10,303 42,184 44,852 股票薪酬 40,147 36,337 173,451 156,090 訴訟和解 (1) (2) — — 11,000 — 資產減值 (1) 20,008 — 23,563 10,464 與股東行動相關的費用 (1) 581 — 1,252 — 調整後的息税折舊攤銷前利潤 96,054 美元 80,498 美元 330,493 美元269,759 美元淨收入 342,376 美元 309,103 美元 1,337,062 美元 1,193,506 美元淨收入利潤率 8% 7% 7% 3% 調整後息税折舊攤銷前利潤率 28% 26% 25% 23% 截至2023年12月31日的三個月 2022 年經營活動提供的淨現金與自由現金流對賬:經營活動提供的淨現金為44,70 美元 473 美元 306,280 美元 192,309 美元購買財產、設備和軟件 (5,997) (11,875) (26,847) (31,979) 自由現金流 73,173 美元 32,598 美元 279,433 美元 160,330 美元用於投資活動的淨現金美元 (8,219) 美元 (14,837)美元 (54,684) 美元 (126,144) 用於融資活動的淨現金美元 (63,546) 美元 (55,508) 美元 (246,778) 美元 (237,532) 美元

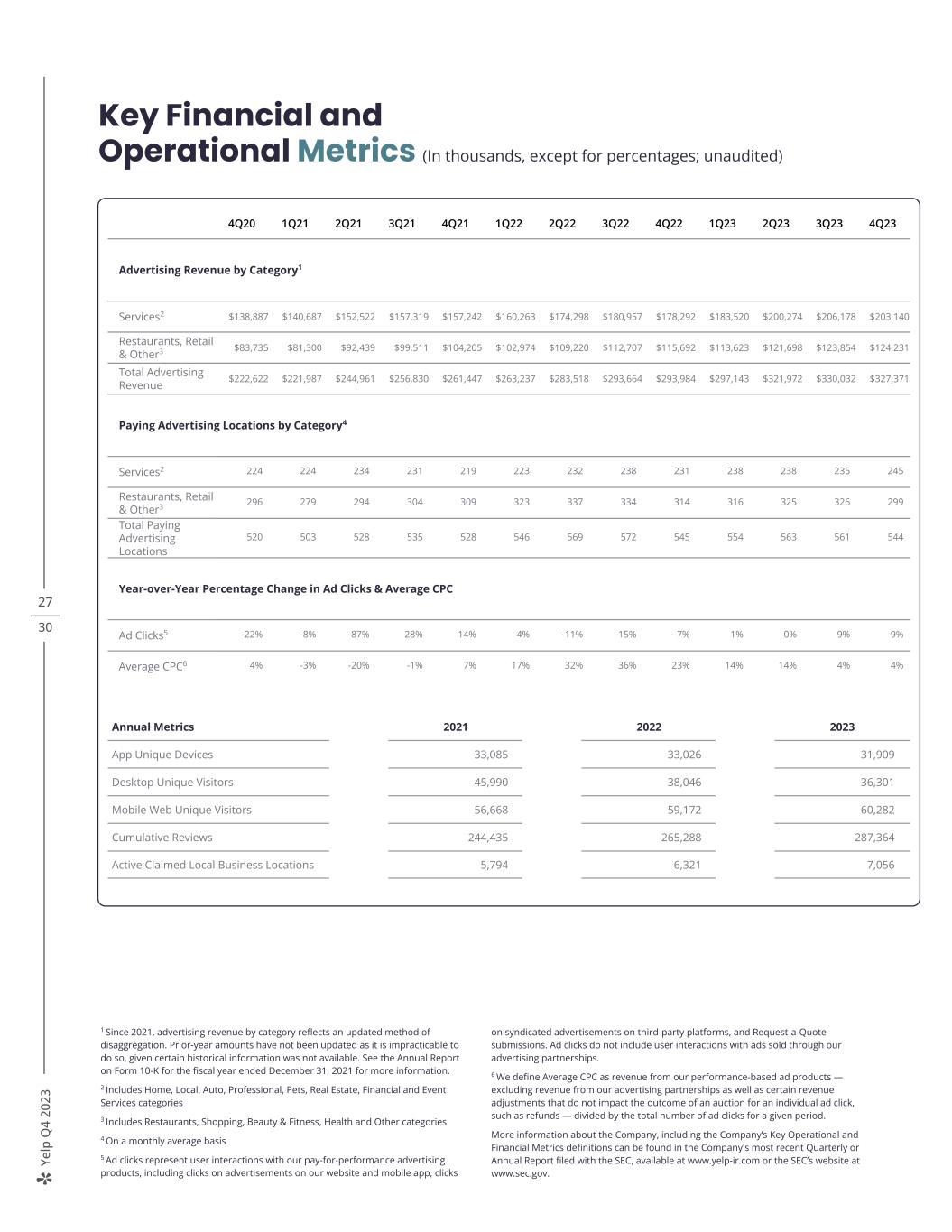

Ye lp p 第 4 季度 20 23 27 30 關鍵財務和運營指標(以千計,百分比除外;未經審計)2021 年第 4 季度第 2 季度第 21 季度第 21 季度第 2 季度第 22 季度第 2 季度第 22 季度第 2 季度第 23 季度第 23 季度第 23 季度第 4 季度按類別劃分的 23 年第 4 季度廣告收入2 138,887 美元 140,687 美元 152,522 美元 157,319 美元 242 $160,263 $174,298 $180,297 $178,292 $183,520 $200,274 $206,178 $203,140 $203,140 $81,300 $81,300 92,300 $92,439 $99,511 $104,205 $102,974 $109,220 $112,707 $115,692 $113,692 $121,698 $113,698 $92,698 $99,511 $104,205 $102,974 $112,707 $115,692 $113,692 $121,698 $113,698 123,854 美元 124,231 美元廣告總收入 222,622 美元 221,987 美元 244,961 美元 256,830 美元 261,447 美元 263,237 美元 283,518 美元 293 美元,664 美元 293,984 美元 297,143 美元 330,032 327,371 美元按類別劃分的付費廣告地點4 Services2 224 224 234 231 219 223 232 238 238 238 238 238 238 238 238 235 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 245 46 569 572 545 554 563 561 544 廣告點擊量和平均每次點擊費用廣告點擊量的同比變化百分比5 -22% -8% 87% 28% 14% 4% -11% -15% -7% 1% 0% 9% 9% 9% 平均 CPC6 4% -3% -20% -1% 7% 17% 36% 23% 14% 4% 4% 4% 1 自 2021 年以來,按類別劃分的廣告收入反映了最新情況分解方法。由於缺乏某些歷史信息,因此沒有更新上一年度的金額,因為這樣做是不切實際的。有關更多信息,請參閲截至2021年12月31日的財政年度的10-K表年度報告。2 包括家居、本地、汽車、專業人士、寵物、房地產、金融和活動服務類別 3 包括餐廳、購物、美容和健身、健康和其他類別 4 平均每月5次廣告點擊量代表用户與我們的按績效付費廣告產品的互動,包括我們網站和移動應用程序上的廣告點擊量,第三方平臺上的聯合廣告點擊量,以及 “索取報價” 提交。廣告點擊量不包括用户與通過我們的廣告合作伙伴銷售的廣告的互動。6 我們將平均每次點擊費用定義為基於效果的廣告產品的收入——不包括來自廣告合作伙伴關係的收入以及某些不影響個人廣告點擊競價結果的收入調整(例如退款)除以給定時期內的廣告點擊總次數。有關該公司的更多信息,包括公司的關鍵運營和財務指標定義,可以在公司向美國證券交易委員會提交的最新季度或年度報告中找到,該報告可在www.yelp-ir.com或美國證券交易委員會的網站www.sec.gov上查閲。2021 年年度指標 2021 年 2023 應用程序獨特設備 33,085 33,026 31,909 臺式機獨立訪客 45,990 38,046 36,301 移動網絡獨立訪客 56,668 59,172 60,282 累積評論 244,435 265,288 287,364 活躍的本地營業地點 5,794 6,321 7,056

Ye lp Q 4 20 23 非公認會計準則財務指標本信函和在上述網絡直播中發表的聲明可能包括與調整後的息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤率和自由現金流有關的信息,每一項都是 “非公認會計準則財務指標”。我們將調整後的息税折舊攤銷前利潤定義為淨收益(虧損),調整後不包括:所得税準備金;其他淨收入;折舊和攤銷;股票薪酬支出;在某些時期,某些其他收入和支出項目,例如重大訴訟和解、減值費用和與股東行動主義相關的費用,這些我們認為不代表我們持續經營業績。我們將調整後的息税折舊攤銷前利潤率定義為調整後息税折舊攤銷前利潤除以淨收入。我們將自由現金流定義為來自經營活動的現金流減去用於購買財產、設備和軟件的現金。調整後的息税折舊攤銷前利潤和自由現金流不是根據任何全面的會計規則或原則編制的,它們作為分析工具存在侷限性,您不應孤立地考慮它們,也不能將其作為根據公認會計原則報告的Yelp財務業績分析的替代品。特別是,調整後的息税折舊攤銷前利潤和自由現金流不應被視為或優於根據公認會計原則編制的經營活動提供的淨收益(虧損)或淨現金,以此作為衡量盈利能力或流動性的指標。其中一些限制是:> 儘管折舊和攤銷是非現金費用,但折舊和攤銷的資產將來可能必須更換,調整後的息税折舊攤銷前利潤並不能反映此類置換或新的資本支出要求的所有現金資本支出要求;> 調整後的息税折舊攤銷前利潤不反映Yelp營運資金需求的變化或現金需求;> 調整後的息税折舊攤銷前利潤並未反映記錄或的影響發放可能代表減少的估值補貼或税款可供Yelp使用的現金;> 調整後的息税折舊攤銷前利潤不考慮股票薪酬的潛在稀釋影響;> 調整後的息税折舊攤銷前利潤不考慮管理層認為不代表持續經營業績的任何收入或成本,例如重大訴訟和解、減值費用和與股東行動相關的費用;> 自由現金流不代表可供自由支配的剩餘現金流總額,因為它不反映我們的合同承諾或義務;和 > 其他公司,包括Yelp所在行業的公司,調整後的息税折舊攤銷前利潤和自由現金流的計算方式可能會有所不同,這降低了它們作為比較衡量標準的用處。由於這些限制,您應考慮調整後的息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤率和自由現金流以及其他財務業績指標,包括淨收益(虧損)、運營活動提供的(用於)的淨現金以及Yelp的其他GAAP業績。前瞻性陳述本信函包含前瞻性陳述,以及在上述網絡直播中發表的陳述將包含與Yelp及其合併子公司未來業績等有關的前瞻性陳述,這些陳述基於Yelp當前的預期、預測和假設,涉及風險和不確定性。這些聲明包括但不限於以下方面的聲明:> Yelp在2024年第一季度和全年的預期財務業績;> Yelp對其繼續推動長期盈利增長的能力的信心及其對推動增長的四項戰略舉措的關注;> Yelp對未來長期為消費者和廣告商創造更多價值的機會的評估,以及通過執行其戰略計劃來實現這一目標的計劃;> Yelp 2024 年剩餘時間及以後的產品路線圖;> Yelp相信其對產品和營銷計劃的投資將使Yelp更具吸引力,對消費者更有用;> Yelp計劃進行視覺更新,簡化內容導航,增強新用户體驗以提高參與度;28 30

Ye lp Q 4 20 23 > Yelp認為它可以將其通過SEM吸引的許多消費者轉變為Yelp的持續用户;> Yelp預計服務類別將成為其2024年產品主導戰略的主要重點,並評估服務類別,尤其是家庭服務,在短期內提供更大的機會;> Yelp計劃進一步減少服務業招聘過程中的摩擦,並認為這將使招聘過程變得更加容易人們需要尋找值得信賴的服務提供商並與之建立聯繫;> Yelp 相信它可以成為 YelpYelp計劃在2024年進一步加強Request-a-Quote;Yelp計劃在提高質量和成本的同時,在提高質量的同時,Yelp計劃在提高質量的同時改善消費者體驗,同時提高質量,這使Yelp和SEM上的服務廣告商相信,此類計劃具有推動更高質量和更低成本的巨大潛力,是消費者和服務專業人士建立聯繫的首選目的地關閉會帶來服務業務;> Yelp的計劃在2024年第一季度增加SEM的預算;> Yelp預計將在2024年將搜索引擎營銷工作擴大到所有家庭服務子類別,並認為這些努力有可能在長期內加速整體項目增長,為服務專業人員帶來更多價值;> Yelp相信它有能力通過進一步開發其專有廣告技術和為廣告商提供更多價值來提高廣告商留存率;> Yelp預計將繼續進行測試新的佈局和廣告設計;> Yelp 的意圖進一步利用神經網絡來提高Yelp上廣告的效率,包括擴大其使用這項技術進行廣告效果優化的方式,並計劃更好地捕獲更多數據信號以改善其實時競價和點擊預測系統;> Yelp認為,其先進的本地廣告平臺可以更有效地通過Yelp內外積極向下渠道的本地受眾獲利;> Yelp計劃對技術進行投資,以幫助其在Yelp上做出更快地為中小企業廣告商提供註冊流程和客户支持而且效率更高;> Yelp計劃繼續改進企業主平臺,它認為更多的人工智能驅動的見解將使競選活動取得更大的成功,並幫助企業主做出更明智的決策;> Yelp對通過產品驅動的客户支持提高留存率的機會的評估;> Yelp計劃擴大其全渠道廣告產品套件在多地點業務類型的採用;> Yelp計劃擴大其量身定製的全渠道廣告產品套件可捕捉多地廣告商和歸因解決方案2024年將增加這些廣告商的支出;> Yelp計劃在Yelp受眾對品牌廣告商的吸引力基礎上再接再厲,提高他們在Yelp內外的業績;> Yelp計劃通過其自助服務和多地點渠道推動盈利增長;> Yelp計劃繼續嚴格配置資源,繼續專注於通過精選營銷渠道和Yelp以外提供誘人增量回報的增長機會;> Yelp 計劃在2024年保持員工人數大致持平;> Yelp的預期關於將在2024年發放的員工權益獎勵的股票數量,以及其對SBC在2024年及隨後幾年減少影響的預期,包括其GAAP盈利能力的預期改善;> Yelp的預期,隨着時間的推移,SBC佔收入的百分比下降,其通過增加收入和維持強調現金優先於股權的薪酬組合來實現這些預期的能力,以及此類努力產生的預期影響時機; > Yelp 計劃繼續分享根據其股票回購計劃進行回購;> Yelp計劃在2024年鞏固其勢頭,重點是其強勁的服務路線圖;> Yelp對其2024年的計劃充滿信心,並相信這些計劃將繼續推動長期盈利增長;> Yelp的舉措組合的實力及其推動受眾、服務和廣告長期增長的能力;以及> Yelp對其有效GAAP税率(不計離散項目)的估計適用於 2024 年及以後。29 30

Ye lp Q 4 20 23 Yelp的實際業績可能與此類前瞻性陳述所預測或暗示的業績存在重大差異,不應將報告的業績視為未來業績的指標。可能導致或助長此類差異的因素包括但不限於:> 宏觀經濟的不確定性——包括與通貨膨脹、利率和供應鏈問題以及惡劣天氣事件和季節性呼吸道疾病的流行有關——及其對消費者行為、用户活動和廣告商支出的影響;> 恐懼或實際疾病爆發的影響以及由此產生的消費者行為、經濟狀況或政府行動的任何變化;> 維持和擴大Yelp的廣告商基礎,尤其是在廣告商營業額大幅惡化和/或消費者需求顯著下降的情況下;> 任何轉租人違約了與Yelp減少辦公空間有關的轉租約下的租金支付義務;> Yelp通過其戰略舉措推動持續增長的能力;> Yelp能夠繼續以遠程辦公為主並吸引和留住關鍵人才;> Yelp在不斷變化的行業中運營歷史有限; > Yelp 的生成和維護能力來自用户的足夠的高質量內容;> 潛在的戰略機會和Yelp成功管理新業務、解決方案或技術的收購和整合的能力,以及通過此類收購的產品、解決方案或技術獲利的能力;> Yelp依賴谷歌和必應等搜索引擎訪問其網站流量以及此類流量的質量和可靠性;> 保持強大的品牌並管理可能出現的負面宣傳;以及> Yelp及時的能力升級和開發其系統,基礎設施和客户服務能力。可能導致或促成此類差異的因素還包括但不限於可能影響Yelp業務、經營業績和股票價格的因素,這些因素載於Yelp最新的10-K表年度報告和10-Q表季度報告www.yelp-ir.com或美國證券交易委員會網站www.sec.gov中的 “風險因素” 和 “管理層對財務狀況和經營業績的討論和分析” 標題下。不應過分依賴本信函或上述網絡直播中的前瞻性陳述,這些陳述基於Yelp在本信發佈之日獲得的信息。此類前瞻性陳述不包括在本聲明發布之日之後可能宣佈和/或完成的任何收購或剝離的潛在影響。Yelp 不承擔更新此類聲明的義務。30 30