T. Rowe Price Group, Inc. 2024年2月8日財報補充文件2023年第四季度本演示文稿的副本包括更多信息,可在investors.troweprice.com上查閲。除非另有説明,否則數據截至 2023 年 12 月 31 日。除非另有説明,否則所有數字均為美元。

2T。R OW E P R IC E _P; KRLvX!Oj9!U6I 本演示文稿以及T. Rowe Price可能發表的其他陳述可能包含《私人證券訴訟改革法》所指的有關T. Rowe Price未來財務或業務業績、戰略或預期的前瞻性陳述。前瞻性陳述通常通過 “趨勢”、“潛力”、“機會”、“管道”、“相信”、“舒適”、“期望”、“預期”、“當前”、“意圖”、“估計”、“立場”、“假設”、“展望”、“繼續”、“保持”、“尋求”、“實現” 等詞語或短語來識別,或將來或條件動詞,例如 “將”、“將”、“應該”、“可以”、“可以” 和類似的表達方式。本演示文稿中的前瞻性陳述可能包括但不限於有關我們未來經營業績、收入、支出、收益、流動性、現金流和資本支出、行業或市場狀況、管理資產的數量或構成、監管發展、有效費率的變化、對我們產品、新產品和服務的需求和定價、未來交易、我們的戰略舉措、總體經濟狀況、股息、股票回購以及我們業務的其他方面的信息。T. Rowe Price警告説,前瞻性陳述受許多假設、風險和不確定性的影響,這些假設、風險和不確定性會隨着時間的推移而變化。實際業績可能與前瞻性陳述中的預期存在重大差異,未來的業績可能與歷史表現存在重大差異。前瞻性陳述僅代表其發表之日,T. Rowe Price對前瞻性陳述不承擔任何責任,也不承諾更新前瞻性陳述。我們提醒投資者不要過分依賴任何前瞻性陳述,並敦促您仔細考慮我們最近向美國證券交易委員會提交的10-K表格中描述的風險。前瞻性陳述

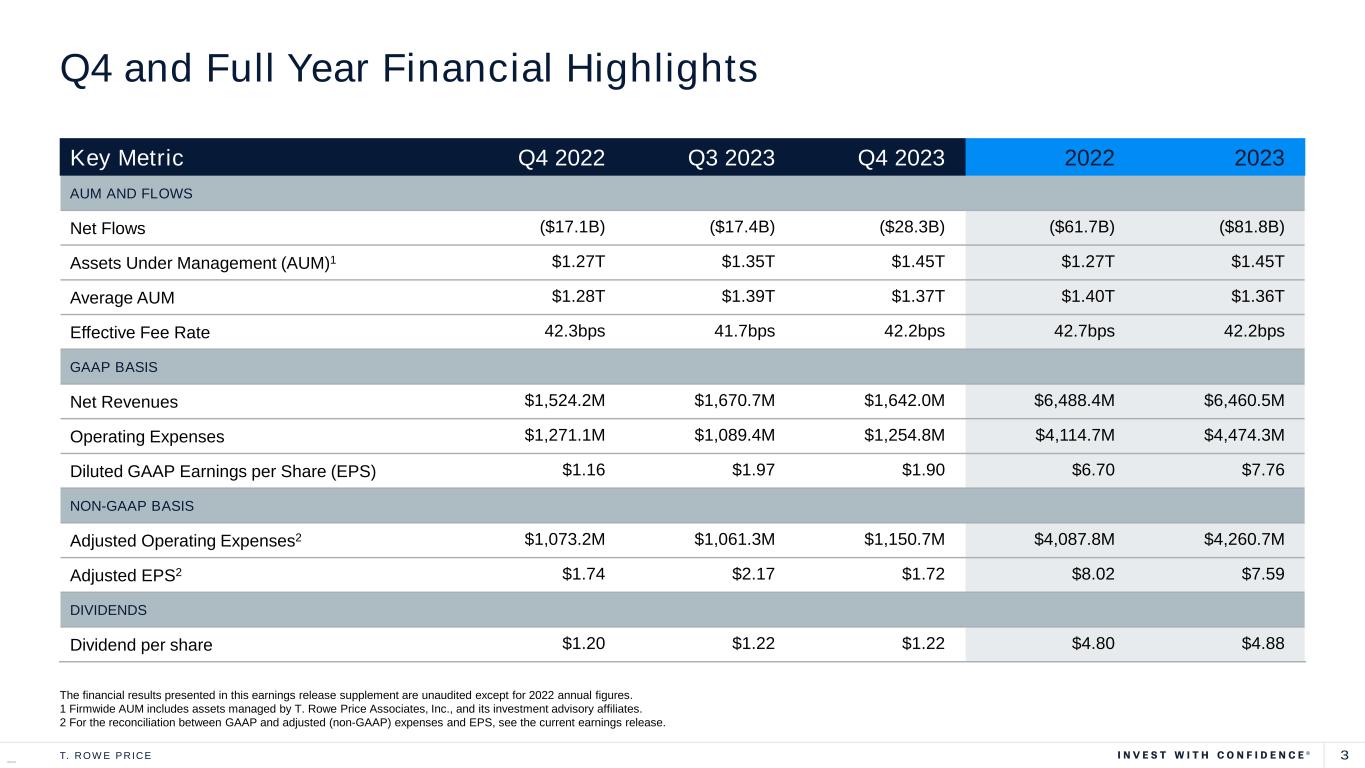

3T。R OW E P R IC E _P; KRLvX!Oj9!U6I 關鍵指標 2022年第四季度第三季度2023年第四季度資產管理規模和流量淨流量(171億美元)(174億美元)(283億美元)(617億美元)(818億美元)(818億美元)管理資產(AUM)1 1.27萬億美元 1.35萬億美元 1.45萬億美元 1.45萬億美元1.45萬億美元1.45萬億美元1.45萬億美元有效費用利率 42.3基點 41.7個基點 42.2基點 42.7個基點 42.2基點 GAAP 基礎淨收入15.242億美元 16.72億美元 16.420億美元 64.84億美元 64.84億美元運營費用12.71億美元 10.894億美元 41.147億美元 41.147億美元攤薄後每股收益 (EPS) 116 美元 97 1.90 美元 6.70 美元 7.76 美元非公認會計準則基礎調整後的運營費用2 10.732 億美元 10.613 億美元 10.613 億美元 1,1.507億美元40.878億美元調整後每股收益2美元1.74美元2.17美元1.72美元7.59美元每股股息1.20美元1.22美元4.80美元4.88美元本財報補充文件中公佈的財務業績除2022年年度數據外未經審計。1 全公司資產管理規模包括T.Rowe Price Associates, Inc.及其投資諮詢附屬公司管理的資產。2 用於兩者之間的對賬 GAAP和調整後(非GAAP)支出和每股收益,請參閲當前的收益報告。第四季度和全年財務摘要

4T。R OW E P R IC E _P; KRLvX!Oj9!U6I 基金/複合材料的百分比美國共同基金表現優於晨星 Median1,2 美國共同基金表現優於晨星被動同行 Median1,3 複合材料跑贏基準4 1 年 3 年 10 年 1 年 3 年 5 年 10 年 10 年 1 年 3 年 5 年 10 年 10 年股票 53% 53% 71% 51% 51% 50% 51% 51% 51% 50% 51% 51% 51% 51% 51% 50% 51% 62% 62% 62% 53% 53% 58% 51% 50% 51% 51% 51% 51% 50% 51% 51% 51% 51% 51% 51% 51% 51% 51% 5150% 62% 59% 53% 58% 57% 55% 35% 48% 73% 多資產 76% 47% 67% 81% 45% 61% 54% 54% 北美北美北美所有基金 64% 52% 56% 71% 64% 48% 56% 53% 53% 32% 50% 66% 過去的表現不是未來的可靠指標性能。投資表現反映了T. Rowe Price贊助的共同基金和複合基金的投資表現。1來源:© 2024 晨星公司版權所有。有關更多信息,請參閲第 22 頁。2僅限主要股票類別。不包括晨星未排名的T. Rowe Price被動基金和基金類別。3僅限主要股類別。不包括T.Rowe Price被動基金和作為零售基金克隆的機構基金。共同基金是根據用於投資組合經理評估的最合適的風格基準來衡量的,而投資組合經理評估可能並不總是招股説明書的基準。4複合材料的淨回報率是使用最高的適用獨立賬户費用表計算的,並與官方的GIPS綜合主要基準進行了比較。不包括貨幣市場綜合指數。資產管理規模的百分比跑贏晨星中介1,2美國共同基金表現優於晨星被動同業中位數1,3複合基金表現優於基準4 1年3年5年10年1年3年5年 10年 10年1年 1年3年 5年 10年股票 66% 46% 42% 83% 34% 31% 51% 56% 33% 44% 51% 33% 44% 51% 33% 44% 51% 44% 51% 33% 44% 51% 44% 51% 33% 44% 51% 33% 44% 51% 33% 44% 51% 33% 44% 51% 33% 44% 51% 33% 44% 51% 33% 44% 51% 33% 44% 51% 33% 44% 51% 收入 68% 69% 66% 76% 60% 68% 68% 63% 56% 31% 44% 52% 多元資產 94% 72% 91% 96% 94% 63% 95% 95% 95% NA NA NA NA NA NA 所有基金 74% 55% 57% 75% 45% 52% 64% 33% 44% 51% 51% 投資業績概覽

5T。R OW E P R IC E _P; KRLvX!Oj9!U6I 276 美元 391 美元 482 美元 482 美元 577 美元 692 美元 747 763 811 美元 991 962 1,207 1,471 1,688 1,275 1,275 1,445 2008 2009 2011 2012 2013 2014 2016 2017 2018 2019 2020 2022 2023 全公司資產管理規模包括由 T. Rowe Price Associates, Inc. 及其投資諮詢附屬公司管理的資產。OHA於2021年12月29日收購的469億美元的收費資產管理規模反映在2021年末的資產管理規模中。2021年以後的所有時期都反映了相關活動。對資產管理規模的其他收購詳見我們的季度報告和10Q。扣除再投資後的分配包含在市場變化數字中。2023年的淨流出量反映了與我們的另類產品相關的26億美元經理人驅動的分配。美國管理的數十億美元資產美國期末 -140.8 +92.3 +60.4 -6.6 +70.1 +127.6 +50.7 +14.7 +50.5 +166.3 -42.0 +231.3 +256.9 +198.9 -351.4 +251.7 +251.7 +198.9 -351.4 +17.3 +14.0 +3.7 +14.0 +13.2 +13.2 +13.2 .2 +5.6 -28.5 -61.7 -81.8 市場變化 ($B) 淨流量 ($B)

6T。R OW E P R IC E _P; KRLvX!Oj9!U6I Firmwide的收費基礎資產管理規模包括由T. Rowe Price Associates, Inc. 及其投資諮詢附屬公司管理的資產。由於四捨五入,數字相加可能不一致。機構包括固定繳款資產,包括通過中介機構提供的固定繳款資產和我們的全方位服務記錄保存業務。零售包括我們的直銷業務和金融中介機構。管理的資產和淨流量10億美元目標日期退休資產管理規模為4,080億美元美國固定出資資產管理規模為627億美元另類資產管理規模包括私募市場(190億美元)、CLO(180億美元)和流動性策略(110億美元)116億美元的無準備金資本承諾,而截至2022年12月31日為105億美元。流出量主要集中於美國股票策略另類資金淨額為10億美元的管理按季度劃分的目標截止日期2023年第四季度退休流入量為3億美元,2023年按季度劃分的公司範圍流入量為131億美元(億美元)22年第一季度'23年第二季度第三季度'23年第四季度'23 (17.1) (16.1) (20.0) (17.4) (28.3) 2023 年第四季度淨流量截至 2023 年 12 月 31 日資產類別客户類型 664 695 632 690 744 美元 167 美元 167 美元 169 美元 169 美元 170 美元 400 美元 432 美元 441 美元 43 美元 43 美元 47 美元 48 美元 48 美元 47 美元 48 美元 48 美元第二季度第四季度 3'23 年第四季度 569 美元 569 美元 596 美元 627 595 635 美元 706 746 772 752 $810 810 222 Q4'23 Q2'23 Q3'23 Q4'23 Q4'23 Q4'23 1,223 1,275 1,223 $1,223 1,223 $119 125 124 $124 $223 Q4'23 Q4'23 Q4'23 Q4'23 Q4'23年第四季度管理的資產 1,223 美元 1,223 $1,223 1,223 $119 125 124 $124 $124 $223 管理資產管理的資產淨流量淨流量淨流量 22 年第 1 季度淨流量 23 年第 2 季度第 23 季度第 3 季度第 4'23 季度第 4'23 季度固定收益多資產替代品零售研究所22 年第 41 季度第 23 季度第 23 季度第 23 季度美國亞太地區、歐洲、中東和非洲、加拿大股票(14.3 美元)(23.5 美元)(19.5 美元)(19.7 美元)(22.7 美元)FI(2.0)0.1 (1.9) 1.0 (6.0) MA (0.5) 7.1 1.6 0.4 — Alts (0.3) 0.2 (0.2) 0.9 Inst.(5.2 美元)(5.4 美元)) (12.2 美元) (4.0 美元) (14.4 美元) 零售 (11.9) (10.7) (7.8) (13.9) 美國 (17.3 美元) (10.7 美元) (18.9 美元) (19.6 美元) (17.8 美元) (17.8 美元) 亞太地區、歐洲、中東和非洲、加拿大 0.2 (5.4) (1.1) 2.2 (10.5) 2023 年第一季度股票 23 年第 3 季度第 4 季度固定收益多資產替代品零售機構美國亞太地區、歐洲、中東和非洲、加拿大股票

7T。R OW E P R IC E _P; KRLvX!Oj9!U6I 資產類別地理位置按年淨流量計算固定收益多資產替代股票(0.2 美元)美元--(44.6 美元)(72.7 美元)(85.4 美元)FI 3.5 14.1 1.2 4.1(6.8)MA 9.9(8.5)14.9 4.9 9.1 Alts —----2.0 1.3 總計 13.2 美元 5.6 美元(61.7 美元)(81.8 美元)股票 -100 -80 -60 -40 -20 0 20 40 2019 2020 2021 2022 2023 美元 6.2 美元(13.9 美元)(27.7 美元)(49.7 美元)(67.0 美元)(67.0 美元)亞太地區、歐洲、中東和非洲、加拿大 7.0 19.5(0.8)(12.0)(14.8)總計 13.2 美元 5.6 美元(28.5 美元)(61.7 美元)(81.8 美元)2019 年 2021 2023 年美國亞太地區、歐洲、中東和非洲、加拿大

8T。R OW E P R IC E _P; KRLvX!Oj9!U6I 季度淨收入百萬美元投資諮詢費約佔 2023 年第四季度淨收入的 90% 投資諮詢收入為 14.612 億美元 CABI(不包括攤銷和減值)在 2023 年第四季度為 5100 萬美元,而 2022 年第四季度為 8,500 萬美元,2023 年第四季度為 117.8 美元/ 7.7%(28.7 美元)/(1.7)%,與 2023 年第三季度第 4 季度投資諮詢費相比,CABI CABI(攤銷/減值)2023 年第四季度管理和分配 2023 年第三季度投資諮詢費 CABI CABI(攤銷/減值)2023 年第四季度管理和分配 1,670.7 美元 1,524.2 1,642.0 美元(33.7 美元)1美元,2023 年第四季度與 2022 年第四季度基於資本分配的收益 (CABI) 相比,2023 年第四季度為 642.0 美元(40.8 美元)

9T。R OW E P R IC E _P; KRLvX!Oj9!U6I 季度調整後運營支出百萬美元有關 GAAP 與調整後(非 GAAP)支出之間的對賬,請參閲當前的收益報告。基於資本分配的收益(CABI)薪酬是指CABI(附帶利息)中作為補償傳遞給同時也是合夥人的非控股權益持有人的部分。2022 年第四季度競爭及相關 CABI 薪酬分配和服務 2023 年第四季度與 2023 年第四季度相比 2023 年第四季度與 2023 年第四季度相比 2023 年第四季度與 2023 年第四季度相比 89.4 美元/8.4% 77.5 美元/7.2% 1,073.2 美元 1,150.7 美元 1,061.3 美元 2023 年第三季度 CABI 薪酬分配和服務廣告/促銷產品和記錄保存技術,Occ,以及設施 G&A 及其他 2023 年第四季度 1,150.7 美元

10 噸。R OW E P R IC E _P; KRLvX!Oj9!U6I 年度淨收入和調整後運營支出百萬美元 (27.9 美元)/(0.4%) 淨收入 2022 年股票固定收益多資產另類股票 CABI(攤銷/減值)管理和分配 2023 美元 6,488.4 美元 6,460.5 美元 2022 年比較及相關 CABI 薪酬分配和服務廣告/促銷產品和記錄保存技術、Occ 和設施 G&A 及其他 2023 年 172.9 美元/ 4.2% 調整後運營費用 4,087.8 美元4,260.7 美元截至2023年12月31日的年度變動 (%) 調整後的運營費用 4,260.7 美元 4,087.8 美元 4.2% 調整後的 CABI 薪酬 (70.0) (17.6) n/m調整後的運營費用,不包括CABI薪酬4,190.7美元 4,070.2美元 3.0% 運營費用指導的依據百萬美元投資諮詢費(221.4美元)有關公認會計原則與調整後(非公認會計準則)支出之間的對賬,請參閲當前的收益報告。基於資本分配的收入(CABI)薪酬代表CABI(附帶利息)中作為薪酬轉給某些員工的部分。

11T。R OW E P R IC E _P; KRLvX!Oj9!U6I 1營業利潤率等於營業收入除以淨收入;調整後的營業利潤率等於調整後的營業收入除以調整後的淨收入。有關GAAP與調整後(非GAAP)營業收入和營業利潤率之間的對賬,請參閲這些材料中的第17頁。有關公認會計原則與調整後(非公認會計準則)淨收益和每股收益之間的對賬情況,請參閲2023年第四季度及2023年全年收益報告。淨收入百萬美元,(每股收益除外)季度營業收入和淨收入美國公認會計準則 2023 年第四季度第 1 季度第 2 季度2023 年第四季度淨收益 266.0 421.5 美元 476.4 美元 453.2 美元 437.6 美元攤薄每股收益 1.16 美元 1.83 美元 2.06 1.97 1.90 美元營業收入美國公認會計準則 2023 年第二季度第三季度2023 年第四季度營業收入 25483.1 美元 4.2 $533.5 $581.3 $387.2 營業利潤率1 16.6% 31.5% 33.1% 34.8% 23.6% $399.6 $389.4 $466.5 $494.7 $1.74 1.69 2.02 $1.72 $0 1 $2 $2 $3 $3 $4 $400 $800 $1,200 $1,200 2023年第四季度2023年第四季度5050美元 9.1 美元528.0 $596.6 $635.9 $502.7 32.2% 34.1% 36.5% 30.4% 0% 10% 20% 30% 40% 50% 60% $0 200 $400 $800 $1,000 1,200 1,400 $1,200 1,400 1,400 2022年第四季度2023年第四季度調整後營業利潤率1 調整後淨收益調整後每股收益

12 噸。R OW E P R IC E _P; KRLvX!Oj9!U6I 1,975.6 $2,276.8 $2,995.3 1,864.8 $1,750.1 $8.07 $9.58 $8.02 $7.59 0% 200% 600% 1000% 1200% 1400% $1,000 $2,000 $3,000 $3,000 $5,000 6,000 $8,000 2019 2021 2023 1營業利潤率等於營業收入除以淨收入;調整後的營業利潤率等於調整後的營業利潤率收入除以調整後的淨收入。有關GAAP與調整後(非GAAP)營業收入和營業利潤率之間的對賬,請參閲這些材料中的第17頁。有關公認會計原則與調整後(非公認會計準則)淨收益和每股收益之間的對賬情況,請參閲2023年第四季度和2023年全年財報和/或之前向美國證券交易委員會提交的1萬美元財報。淨收入百萬美元,(每股收益除外)年營業收入和淨收入營業收入 2,474.9 美元 2,873.9 美元 3,837.1 2,500.5 2,263.2 44.0% 46.2% 38.0% 34.7% 0% 10% 20% 30% 50% 60% 70% 80% 0% 1,000美元 2,000 美元 4,000 美元 7,000 美元 2019 2021 2023 年調整後淨收益調整後每股收益1 美國公認會計準則 2019 2020 2021 2022 2023 年營業收入 $2,387.0 $2,745.7 $3,710 $2,373.7 1,986.2 營業利潤率1 42.5% 44.2% 48.4% 36.6% 30.7% 美國公認會計準則 2019 2021 2021 2023 年淨收益 $2,131.3 $2,372.7 $3,082.9 $1,557.9 $1,788.7 攤薄後每股收益 $8.70 $9.98 $13.12 $6.70 $7.76

13T。R OW E P R IC E _P; KRLvX!Oj9!U6I Capital 向股東返還的現金和投資1 281 1,122 3,234 103 254 2,246 700 2023 2023 年第四季度 2021-2023 1現金和投資包括現金和對T. Rowe Price產品的投資。此顯示不包括某些種子投資的不可控權益,由於我們的所有權,我們通常會合並這些權益。百萬美元資本管理股息股票回購特別股息 384 美元 1,376 美元 6,180* 截至 2022 年 12 月 31 日第四季度數據 2023 年第四季度現金和現金等價物 1,7556 美元 2,578.7 2,066.7 2,066.6 美元全權投資 449.7 486.3 463.7 美元現金和全權投資 2,205.3 美元 3,065.0 美元可兑現種子資本 $1,167.4 1,370.9 美元投資用於對衝補充儲蓄計劃負債 760.7 美元 783.9 美元 894.6 美元 *返還了過去 3 年調整後淨收入的 93%

14 噸。R OW E P R IC E _P; KRLvX!Oj9!U6I 在每個報告期結束時,應計附帶利息反映每個投資基金的應付金額,就好像標的投資的公允價值已在該日實現一樣。應計附帶利息的變化反映了(1)基金實現和分配的金額,(2)在損益表中確認為基於資本配置的收入的市場相關調整,以及(3)與收購相關的攤銷。應計附帶利息的變化將逐季度波動。在薪酬支出中確認的40%-50%的應計附帶利息中,約有700萬美元未分配給非控股權益持有人,因此未歸類為應計附帶利息相關薪酬。除非另有説明,否則季度基於資本分配的收益(附帶利息)為百萬美元截至2023年12月31日,管理的約180億美元替代收費基礎資產有資格獲得附帶利息。總體而言,50%-60%的應計附帶利息預計將保留在營業收入中,其餘部分確認為薪酬支出以下指數的絕對錶現是應計附帶利息非控股權益(NCI)變化的指標合併實體 2023 年第三季度應計結轉額變動利息補償與收購相關的攤銷淨分配2023年第四季度第三季度應計附帶利息的變化2023年第四季度淨分配CABI Comp $10.6 2023年第四季度回報ICE美國銀行美國高收益指數:7.1%瑞士信貸槓桿貸款指數:2.9% CABI 40.2美元過去的表現不是未來表現的可靠指標。來源:ICE Data Indices, LLC和瑞士信貸集團股份公司和/或其附屬公司對關聯私人投資基金的投資——附帶利息

15 噸。R OW E P R IC E _P; KRLvX!Oj9!U6I 在每個報告期結束時,應計附帶利息反映了每個投資基金的到期金額,就好像標的投資的公允價值已實現一樣。應計附帶利息的變化反映了(1)基金實現和分配的金額,(2)損益表中確認為資本配置收益的市場相關調整,以及(3)與收購相關的攤銷。應計附帶利息的變化將逐季度波動。在薪酬支出中確認的40%-50%的應計附帶利息中,約有2300萬美元未分配給非控股權益持有人,因此未歸類為應計附帶利息相關薪酬。除非另有説明,否則基於資本分配的年度收益(附帶利息)為百萬美元截至2023年12月31日,管理的約180億美元替代收費基礎資產有資格獲得附帶利息。總體而言,50%-60%的應計附帶利息預計將保留在營業收入中,其餘部分確認為薪酬支出。以下指數的絕對錶現是關聯私人投資基金應計附帶利息投資變化的指標 —附帶利息非控股權益(NCI))2022年合併實體中應計附帶利息薪酬的變化與收購相關的攤銷淨分配2023年2022年應計附帶利息的變化收購相關攤銷淨分配2023年CABI Comp 44.6美元CABI 161.9美元過去的表現不是未來業績的可靠指標。資料來源:ICE數據指數,有限責任公司和瑞士信貸集團股份公司和/或其附屬公司。2023年回報ICE美國銀行美國高收益指數:13.5%瑞士信貸槓桿貸款指數:13.0%

非公認會計準則對賬

17T。R OW E P R IC E _P; KRLvX!Oj9!U6I 2022年第四季度2023年第一季度2023年第二季度2023年第三季度2019年 2021 2023 年淨收入,GAAP 基礎1,524.2 1,537.6 1,670.2 1,670.7 1,642.0 $5,617.9 $6,617.9 $6,206.7 $7,671.9 $6,488.4 $6,460.5 非公認會計準則調整1:合併投資產品 (0.2) 0.6 0.3 0.7 0.5 6.8 9.9 5.9 1.9 2.1 CI 攤銷和減值 58.3 12.3 12.3 25.8 10.9 0.0 0.0 0.0 98.0 61.3 淨收入,非公認會計準則基礎為 1,582.3 美元 1,550.5 1,622.8 1,697.2 1,653.4 美元 5,624.7 美元 6,216.6 美元 7,677.4 美元 6,588.3 美元6,523.9 美元營業收入,GAAP 基礎為 253.1 美元 484.2 美元 533.5 美元 $587.2 $387.0 $587.2 $2,387.0 $2,745.7 美元3,710.0 2,373.7 1,986.2 美元非公認會計準則調整1:收購相關調整 217.2 (2.2) 26.2 67.4 51.3 0.0 0.0 31.9 250.9 142.7 合併投資產品 1.9 3.5 3.9 1.4 2.3 14.7 16.4 12.2 8.2 11.1 補充儲蓄計劃負債 36.9 42.5 33.0 (14.2) 61.9 73.2 111.8 83.0 (132.3) 123.2 123.2 12.2 11.2 11.1 補充儲蓄計劃負債 36.9 42.5 33.0 (14.2) 61.9 73.2 111.8 83.0 (132.3) 123.2 123.2 12.非公認會計準則基礎 509.1 美元 528.0 美元 596.6 美元 635.9 美元 502.7 2,474.9 美元 2,873.9 美元 3,837.1 2,500.5 2,263.2 美元,GAAP Basis2 16.6% 31.5% 34.1% 34.1% 34.1% 34.8% 23.6% 42.5% 44.2% 48.4% 36.7% 經調整後的營業利潤率2 32.2% 36.8% 37.5%30.4% 44.0% 46.2% 50.0% 38.0% 34.7% 1有關非公認會計準則調整的描述,請參閲相關財報和/或之前向美國證券交易委員會提交的10季度或1萬份報告。2營業利潤率等於營業收入除以淨收入。過去五個季度的百萬美元非公認會計準則淨收入和營業收入對賬

附錄

19 噸。R OW E P R IC E _P; KRLvX!Oj9!U6I 管理的資產——按賬户類型劃分的數十億美元全公司資產管理規模包括由 T. Rowe Price Associates, Inc. 及其投資諮詢附屬公司管理的資產。1 我們向其提供全方位記錄保存服務的 “其他退休賬户” 中反映了約50億美元的固定福利計劃相關資產。2021 年 2023 年 2023 年美國固定資產——僅投資533.0 美元 410.2 美元全額486.2美元美國退休計劃贊助商-服務記錄保存1 162.4 132.4 141.2 美國固定繳款總資產管理規模為 695.4 542.6 627.4其他退休賬户1 406.5 304.3 341.4 總退休資產管理規模1,101.9 846.9 968.8 其他賬户 585.9 427.8 475.7 截至12月31日的總資產管理規模1,687.8 1,274.7 1,444.5 全方位服務記錄保存和計劃管理服務提供給:截至2023年12月31日,2450億美元管理資產超過8,000名美國退休計劃超過230萬計劃參與者

20 噸。R OW E P R IC E _P; KRLvX!Oj9!U6I 另類投資——收費基礎資產管理規模和無資金承諾數十億美元收費基礎資產管理規模截至2022年12月31日私募市場CLO的流動資金總額16.9美元16.5美元10.0美元43.4美元淨資本部署1 2.4 1.4 0.1 3.9 經理人驅動的分配 (2.6)-(2.6) 報告的淨流量 (0.2) 1.4 0.1 1.3 截至2023年12月31日的市場升值 1.8 0.1 1.3 18.0 美元 18.0 美元 11.4 47.9美元截至2022年12月31日的無準備金承付款總額為10.5美元新增資金籌集4.7美元(3.7)淨可收回分配額 0.1 截至2023年12月31日 11.6美元 1淨資本部署表示扣除客户贖回後的資本部署和新客户訂閲總額。

21T。R OW E P R IC E _P; KRLvX!Oj9!U6I ETF 資產管理規模和流量諮詢下的資產(AUA)0.2美元0.6美元0.8美元2.5美元0.1美元0.4美元1.4美元 2020年 2021 2022 2023 年諮詢資產代表通過模型交付和多資產解決方案提供的非全權諮詢服務,供提供商實施。某些提供商使用T. Rowe Price的專有產品實施該模型,這些產品將包含在我們報告的管理資產中。在諮詢流下的數十億ETF和資產中,2020年資產管理規模2021 2022 2023年的2.8美元8.0美元多資產解決方案託管賬户——模型交付11.6美元在過去3年中,每年約有50%的AUA與我們的管理賬户有關——模型交付產品

22 噸。R OW E P R IC E _P; KRLvX!Oj9!U6I 投資業績概述(幻燈片4)1 來源:© 2024 晨星公司版權所有。此處包含的信息:1) 是晨星和/或其內容提供商的專有信息;2) 不得複製或分發;3) 不保證準確、完整或及時。晨星及其內容提供商均不對因使用這些信息而造成的任何損害或損失負責。過去的表現並不能保證未來的業績。2 來源:晨星。僅限主要股票類別。基於資產淨值回報。不包括貨幣市場共同基金、運營歷史不到一年的基金、T. Rowe Price被動基金和作為其他基金克隆的T. Rowe Price基金。上圖反映了擁有1年、3年、5年和10年業績記錄的T. Rowe Price基金中表現超過晨星類別中位數的百分比。底部圖表反映了在所示時間段內跑贏大盤的T. Rowe Price基金資產管理規模的百分比。本分析中包含的總資產管理規模包括1年的3,230億美元、3年的3,230億美元、5年的3,230億美元和10年的3,200億美元。3個被動同行中位數由T. Rowe Price根據晨星的數據創建。僅限主要股票類別。基於資產淨值回報。不包括貨幣市場共同基金、運營歷史少於一年的基金、少於三隻同行的基金、T. Rowe Price被動基金和作為其他基金克隆的T. Rowe Price基金。該分析將T. Rowe Price活躍基金與適用的被動/指數開放式基金和同行公司的ETF進行了比較。上圖反映了具有1年、3年、5年和10年業績記錄的T. Rowe Price基金中表現優於被動同業基金的百分比。底部圖表反映了在所示時間段內跑贏大盤的T. Rowe Price基金資產管理規模的百分比。本分析中包含的總資產管理規模包括1年的3,070億美元、3年的2720億美元、5年的2710億美元和10年的2630億美元。4 綜合淨收益是根據適用的最高獨立賬户費用表計算得出的。不包括貨幣市場複合材料。所有複合材料均與官方GIPS複合初級基準進行了比較。上圖反映了具有1年、3年、5年和10年業績表現超過基準的T. Rowe Price複合材料的百分比。底部圖表反映了在所示時間段內跑贏大盤的T. Rowe Price綜合資產管理規模的百分比。本分析中包含的總資產管理規模包括1年的1280億美元、3年的12.64億美元、5年的12.55億美元和10年的12.22億美元。基於資本分配的收益(幻燈片14和15)© 2024 瑞士信貸集團股份公司和/或其附屬公司。版權所有。ICE 數據指數有限責任公司(“ICE DATA”)經許可使用。ICE DATA、其關聯公司及其各自的第三方供應商不提供任何及所有明示和/或暗示的擔保和陳述,包括對適銷性或適用於特定目的或用途的任何擔保,包括指數、索引數據以及其中包含、相關或從中衍生的任何數據。對於指數或指數數據或其任何組成部分的充分性、準確性、及時性或完整性,ICE數據、其關聯公司或其各自的第三方供應商均不承擔任何損害賠償或責任,指數和指數數據及其所有組成部分均按 “原樣” 提供,使用風險自負。ICE DATA、其關聯公司及其各自的第三方供應商不讚助、認可或推薦 T.ROWE PRICE 或其任何產品或服務。附加信息

23T。R OW E P R IC E _P; KRLvX!Oj9!U6I 財報補充文件或財報電話會議中可能會提及以下實體:TRPA — T. Rowe Price Associates, Inc. TRPIM — T. Rowe Price Investment Management, Inc.。本材料,包括其中包含的任何聲明、信息、數據和內容以及與本材料相關的任何材料、信息、圖像、鏈接、圖形或錄音,均由T. Rowe Price提供,僅供一般參考。未經T. Rowe Price的同意,在任何情況下都不得複製或分發全部或部分材料。此處所載的觀點是截至陳述之日的觀點。報告中包含的從第三方來源獲得的信息和數據是從被認為可靠的來源獲得的;但是,其準確性和完整性無法得到保證。本演示文稿中討論的產品和服務可通過T.Rowe Price Group的子公司在世界各國獲得授權。產品和服務並非適用於所有投資者或所有國家。訪問troweprice.com,詳細瞭解您所在國家提供的產品和服務以及獲準提供這些產品和服務的T. Rowe Price Grouprice集團子公司。該材料不供禁止或限制材料分發的司法管轄區的人員使用,在某些國家,該材料是根據具體要求提供的。© 2024 T. Rowe Price。版權所有。T. ROWE PRICE、充滿信心地投資和 Bighorn Sheep 的設計共同和/或單獨是 T. Rowe Price Group, Inc. 的商標。重要信息