根據2024年1月29日提交給證券交易委員會的文件

註冊編號333-_

美國 美國

證券交易委員會

華盛頓特區,20549

表格

根據1933年《證券法》登記的聲明

(註冊人在其章程中明確規定的名稱)

| 7374 | ||||

(州或其他司法管轄區 公司(br}或組織) |

(主要 標準行業 分類 代碼號) |

(I.R.S.僱主 標識 編號) |

電話:

(地址,包括郵政編碼和電話號碼,包括註冊人主要執行辦公室的區號)

首席執行官

牛蛙 AI控股公司。

電話:

(服務代理商的名稱、地址,包括郵政編碼,電話號碼,包括區號)

將 份拷貝發送到:

| 亞瑟·S·馬庫斯,Esq. | 理查德·A·弗裏德曼,Esq. | |

| 四川 Ross Ference Carmel LLP | 謝潑德、穆林、裏希特和漢普頓律師事務所 | |

| 美洲大道1185號,31樓。紐約,郵編:10036 | 紐約洛克菲勒廣場30號,郵編:10112 | |

| 電話: (212)930-9700 | 電話:(212)653-8700 | |

| 傳真: (212)930-9725 | 傳真:(212)653-8701 |

建議向公眾銷售的大約 開始日期:

在本註冊聲明生效日期後,在實際可行的範圍內儘快提交。

如果根據《1933年證券法》第415條規定,本表格中登記的任何證券將以延遲或連續方式發售,請勾選下面的方框。☒

如果根據證券法下的規則462(B),本表格是為了註冊發行的額外證券而提交的,請選中 下面的框,並列出相同產品的較早生效註冊聲明的證券法註冊聲明編號 。☐

如果此表格是根據證券法下的規則462(C)提交的生效後修訂,請選中以下框並列出同一產品的較早有效註冊聲明的證券法註冊聲明編號。☐

如果此表格是根據證券法下的規則462(D)提交的生效後修訂,請選中以下框並列出同一產品的較早有效註冊聲明的證券法註冊聲明編號。☐

通過複選標記確定註冊人是大型加速註冊人、加速註冊人、非加速註冊人、較小的報告 公司還是新興成長型公司。請參閲《交易法》第12 b-2條中“大型加速申報公司”、“加速申報公司"、 “小型申報公司”和“新興成長型公司”的定義:

| 大型 加速文件管理器 | 已加速 文件管理器☐ |

| 較小的報告公司

| |

| 新興的

成長型公司 |

如果

是一家新興成長型公司,則通過勾號表明註冊人是否選擇不使用延長的過渡期來遵守

第7(a)(2)(B)節規定的任何新的或修訂的財務會計準則

註冊人特此修改本註冊聲明的生效日期,以推遲其生效日期,直至註冊人提交進一步的修正案,明確聲明本註冊聲明此後將根據1933年證券法第8(A)條生效,或直至註冊聲明將於證券交易委員會根據上述第8(A)條決定的日期生效。

此初步招股説明書中的 信息不完整,可能會更改。在提交給美國證券交易委員會的註冊聲明生效之前,我們不能出售這些證券。本初步招股説明書不是出售這些證券的要約 ,也不是在任何不允許要約或出售的司法管轄區徵求購買這些證券的要約。

| 初步招股説明書 | 主題 完成 | 日期 2024年1月29日 |

上漲 至786,938普通股股份 股票

認股權證購買最多786,938股普通股

786,938 認股權證相關股份

購買最多786,938股普通股的預融資權證

786,938 預籌資權證相關股份

牛蛙 AI控股公司。

此 為牛蛙AI控股有限公司(以下簡稱“公司”、“本公司”)每股面值0.00001美元的普通股(“本公司”、“本公司”)的確定承諾要約。在根據本招股説明書發售的全部股份中,本公司將發售786,938股普通股(“公司股份”)及配套認股權證(“公司認股權證”),以購買最多786,938股普通股(“公司認股權證”)。假設的每股公司股票和配套公司認股權證的合併公開發行價格為6.63美元,這是我們普通股在2024年1月25日在納斯達克資本市場上報告的最後銷售價格。作為補償的一部分,公司還將向承銷商代表發行47,216份認股權證(“承銷商認股權證”,連同本公司 認股權證及預籌資金認股權證,“認股權證”),以購買47,216股普通股(“承銷商認股權證股份”連同本公司認股權證股份及預籌資金認股權證股份,“認股權證股份”)。

我們 也向那些在本次發售中購買公司股票的購買者(如果有)提出要約,否則購買者 連同其關聯公司和某些關聯方將在本次發售完成後立即實益擁有我們已發行普通股的4.99%以上(或經購買者選擇, 9.99%),如果購買者 選擇購買,則有機會購買:預先出資的認股權證(每份是“預先出資的認股權證”)代替公司股份,否則將導致購買者的實益所有權超過我們已發行普通股的4.99%(或在購買者選擇時,超過9.99%)。每一份預融資認股權證的持有者有權以每股0.001美元的行使價購買一股普通股(每股為“預融資認股權證”)。預付資金認股權證將可立即行使,並可隨時行使 ,直至所有預付資金認股權證全部行使為止。每份預資資權證和公司權證的合併購買價格等於本次發行中向公眾出售的每股公司股票和公司權證的綜合價格減去0.001美元。 因此,我們以假設的合併公開發行價發售預資金權證和公司權證。

對於我們出售的每個預融資認股權證,我們提供的公司股票數量將一對一地減少。本公司股份 或預籌資權證(視情況而定)與本公司認股權證只能在本次發售中一併購買,但這些證券 可立即分開發行,並將分開發行。

承銷商有權以公開發行價減去承銷折扣的價格購買額外證券,以彌補超額配售(如果有的話)。超額配售選擇權可用於(I)向吾等購買額外的公司股份,相當於本次發售初步售出的公司股份及/或預籌資權證數目的15% ,及/或(Ii)向吾等購買額外認股權證,相當於本次發售初步出售的公司認股權證的15%。超額配售選擇權的行使期限為45天,自我們在此次發行中首次出售證券之日起計。

我們的普通股和可交易認股權證分別在納斯達克資本市場有限責任公司(“納斯達克”)上市,代碼分別為“BFRG” 和“BFRGW”。我們沒有也不打算申請在納斯達克上掛牌預融資權證或本公司的權證。截至2024年1月25日,我們普通股在納斯達克上的最新報告銷售價格為每股6.63美元。 2024年1月25日,我們有6,094,644股普通股已發行。

我們 是一家新興成長型公司,符合2012年Jumpstart Our Business Startups Act或JOBS Act,因此可以選擇遵守 未來備案文件中某些降低的上市公司報告要求。投資我們的普通股涉及高度的風險。

投資我們的普通股具有高度的投機性和高度的風險。有關在投資我們的證券時應考慮的信息的討論,請參閲本招股説明書第7頁開始的“風險因素”。

| 按公司股份和公司計算 搜查令 | 按預付資金認股權證和公司認股權證 | 不含產品的產品 演練 超額配售 方案(4)(5) | 提供以下服務 充分行使 超額配售 方案(4) | |||||||||||||

| 公開發行價 | $ | $ | $ | $ | ||||||||||||

| 承保折扣及佣金(8.0%)(1)(2) | $ | $ | $ | $ | ||||||||||||

| 支付給公司的收益(未計費用)(3) | $ | $ | $ | $ | ||||||||||||

| (1) | 有關向承銷商支付的賠償的説明,請參閲 “承保”。 | |

| (2) | 是否不包括相當於支付給WallachBeth Capital LLC的公開發行價的1%的非實報實銷費用津貼 (“代表“)、承銷商代表或承銷商的某些費用的報銷 。有關向承保人支付的賠償的説明,請參閲“承保”。 | |

| (3) | 不包括預計發售費用,包括但不限於法律、會計、審計、託管代理、轉讓代理、 其他專業人員、印刷、廣告、旅行、營銷、藍天合規以及本次發售的其他費用。我們估計,不包括承銷商的折扣和費用,此次發行的總費用約為258,000美元。 | |

| (4) | 假設 不行使公司認股權證。 | |

| (5) | 假設沒有出售任何預融資權證。 |

美國證券交易委員會或任何州證券委員會都沒有批准或不批准這些證券,也沒有因本招股説明書的準確性或充分性而通過 。任何相反的陳述都是刑事犯罪。

承銷商預計將在2024年左右將我們的股票交付給買家。

獨家賬簿管理 經理

WallachBeth Capital LLC

本招股説明書的日期為2024年

目錄表

| 招股説明書 摘要 | 1 |

| 產品 | 5 |

| 風險因素 | 7 |

| 有關前瞻性陳述的警示説明 | 21 |

| 收益的使用 | 22 |

| 股利政策 | 22 |

| 大寫 | 22 |

| 稀釋 | 23 |

| 股本説明 | 25 |

| 管理層對財務狀況和經營成果的討論與分析 | 29 |

| 業務説明 | 35 |

| 管理 | 53 |

| 高管薪酬 | 55 |

| 某些關係和關聯方交易 | 57 |

| 某些實益擁有人的擔保所有權以及管理層和有關股東的事項 | 58 |

| 有資格在未來出售的股份 | 59 |

| 承銷 | 60 |

| 發行價的確定 | 62 |

| 專家 | 64 |

| 法律事務 | 64 |

| 在那裏您可以找到更多信息 | 65 |

| 財務報表索引 | F-1 |

您 應僅依賴此招股説明書中包含的信息。我們沒有,承銷商也沒有授權任何人向您提供其他信息或與本招股説明書中包含的信息不同的信息。本招股説明書的交付和我們證券的出售都不意味着本招股説明書中包含的信息在本招股説明書日期後是正確的。 本招股説明書在要約或要約是非法的任何情況下,或在要約不被允許的任何州或其他司法管轄區,都不是出售要約或邀請買入我們證券的要約。

對於美國以外的投資者:我們和承銷商均未採取任何行動,允許在除美國以外的任何司法管轄區發行、持有或分發本招股説明書。 持有本招股説明書的美國境外人士必須告知自己,並遵守與發行本招股説明書所涵蓋的證券和將本招股説明書分發到美國境外有關的任何限制。

本招股説明書中的 信息僅以本招股説明書封面上的日期為準。自這些日期以來,我們的業務、財務狀況、運營結果和前景可能發生了變化。

除本招股説明書中包含的信息和陳述外,任何人不得就本招股説明書提供與本公司、本招股説明書提供的證券或本招股説明書中討論的任何事項有關的任何信息或陳述。 如果提供或作出任何其他信息或陳述,則不得將該信息或陳述視為經我們 授權。

我們和承銷商均未在除美國以外的任何司法管轄區允許本招股説明書的發售、持有或分發 需要為此採取行動的任何司法管轄區。您需要告知您自己,並遵守與此次發行和分發本招股説明書相關的任何 限制。

| i |

招股説明書 摘要

此 摘要重點介紹了本招股説明書中其他部分包含的信息。此摘要不包含您在投資我們的證券之前應 考慮的所有信息。在投資我們的證券之前,您應仔細閲讀整個招股説明書,包括 我們的合併財務報表及其相關附註,以及本招股説明書中“風險因素”、 “管理層對財務狀況和經營結果的討論和分析”以及我們的合併財務報表和相關附註中列出的信息。本招股説明書中的一些陳述構成了前瞻性陳述。請參閲“關於前瞻性陳述的告誡”。除另有説明外,凡提及“我們”、“我們”、“我們”及“本公司”時,均指牛蛙AI Holdings,Inc.及其全資附屬公司。

業務 概述

大多數新療法都會在臨牀前或臨牀開發的某個階段失敗。這是開發新療法的高成本的主要驅動力。開發新療法的一個主要困難是有效地整合在開發的每個階段產生的複雜和高維的數據,以降低開發過程的後續階段的風險。人工智能和機器學習(AI/ML)作為幫助解決這一問題的數字解決方案應運而生。

我們 使用人工智能和機器學習來推進內部和外部項目的藥物。我們致力於增加成功的可能性,並減少開發療法所涉及的時間和成本。目前大多數AI/ML平臺在綜合不同的高維數據以獲得可操作的洞察力方面仍存在不足。我們的平臺技術名為bfLEAP™,是一個分析性AI/ML平臺,源自約翰·霍普金斯大學應用物理實驗室(JHU-APL)開發的技術,它能夠通過提供更精確的3,多維理解他們的數據。我們正在部署 bfLEAP™,用於內部計劃的幾個關鍵開發階段,並通過戰略合作伙伴關係和協作 來簡化治療開發中的數據分析,通過降低新療法的失敗率來降低總體開發成本,並影響無數可能無法獲得所需治療的患者的生活。

bfLEAP™平臺同時使用監督和非監督機器學習-因此,它能夠揭示數據中真實/有意義的 聯繫,而不需要事先假設。有監督的機器學習使用標記的輸入和輸出數據,而非監督學習算法不使用。在有監督學習中,該算法通過迭代地對數據進行預測並調整正確答案來從訓練數據集中“學習”。無監督學習,也稱為無監督機器學習,使用機器學習算法來分析和聚類未標記的數據集。這些算法無需人工幹預即可發現隱藏模式或數據 分組。BfLEAP™平臺中使用的算法旨在處理高度不平衡的數據集,以成功識別與感興趣的結果相關的因素組合。

與我們的戰略合作伙伴和合作夥伴一起,我們的主要目標是提高臨牀前和臨牀治療發展的任何階段的成功機率。我們的主要業務模式是提高藥物開發的成功和效率,這是通過收購藥物或與開發藥物的公司建立夥伴關係和合作來實現的。我們希望通過戰略收購當前臨牀階段和失敗的藥物進行內部開發,或通過與生物製藥行業公司建立戰略合作伙伴關係來實現這一目標。我們能夠通過利用一個強大且經過驗證的AI/ML平臺(商標:bfLEAP™)來開展我們的藥物資產增強業務。我們認為,bfLEAP™分析平臺對於分析臨牀前和/或臨牀數據集具有潛在的顛覆性,例如在轉換式研發和臨牀試驗環境中生成強大的臨牀前和臨牀試驗數據集。2021年11月,我們修改了與JHU-APL的協議 ,加入了額外的先進人工智能技術。2022年7月8日,本公司從日本宇航獲得了全球獨家專利使用費許可,用於開發用於增強bfLEAP™平臺的額外技術。2022年7月8日的JHU-APL許可證 為公司提供了新的知識產權,還包括2018年2月許可證中的大部分知識產權。

我們 相信bfLEAP™將在整個開發週期內通知/支持決策:

| ● | 1. 發現階段-分析和分類發現階段數據,以更好地定義候選羣體中的最高價值線索, 以推進到臨牀前開發階段。整合來自高通量篩查、藥效學分析、藥代動力學分析和其他關鍵數據集的數據,以創建最準確的候選治療方案。候選庫中密切相關的療法之間通常有很高的相似性-bfLEAP™能夠協調不同的數據流 ,以更細微地瞭解每個候選者的特徵/效力。 |

| 3 | 在2021年8月發表在DeepAI.org(https://deepai.org/publication/random-subspace-mixture-models-for-interpretable-anomaly-detection),上 使用12個數據集,將bfLEAP中使用的算法與世界上最流行的10種羣集算法進行了比較。最終結果表明,bfLEAP 中使用的算法在衡量預測速度和準確性時具有最高的平均得分。BfLEAP 平臺目前擁有這些算法的更高級版本,並正在將其應用於 多個數據分析項目。 |

| 1 |

| ● | 2. 臨牀前數據-對臨牀前和/或早期臨牀數據集進行大規模/多變量分析。在這些情況下,bfLEAP 可用於尋找新的藥物靶點,闡明作用機制,預測潛在的非靶點效應/副作用,揭示與治療反應相關性最高的特定遺傳/表型背景(S),等等。這些來自bfLEAP™ 分析的見解可用於為治療/診斷開發的後續步驟(S)提供決策/研究設計信息,包括 第一-不人道/第一階段隨機對照試驗。 |

| ● | 3. 臨牀開發-對Phi和/或PhII臨牀試驗數據進行高級/多變量分析,以發現高反應患者的利基羣體和/或為後期CT選擇患者提供信息(S)。這可用於降低較大臨牀試驗(包括第二階段試驗和任何第三階段註冊臨牀試驗)的總體研究風險。BfLEAP™平臺分析還可用於更精確地瞭解治療與不良事件、副作用和其他可能危及臨牀試驗成功的不良反應之間的複雜關聯。 |

我們的平臺與疾病適應症或治療方式無關,因此我們相信它在生物製品或小分子的開發 中是有價值的。

我們藥品資產增強計劃的 流程是:

| ● | 從生物製藥行業公司或學術界獲得藥品的權利; | |

| ● | 使用專有的bfLEAP™AI/ML平臺來確定對藥物有最佳反應的患者的多因素資料; | |

| ● | 迅速進行臨牀試驗,以驗證該藥物在確定的“高反應者”人羣中的使用情況;以及 | |

| ● | 在 臨牀試驗取得積極結果後,將帶有新信息的獲救藥物資產剝離/出售給製藥行業的一家大型公司。 |

作為我們戰略的一部分,我們將繼續發展我們的知識產權、分析平臺和技術,構建一個龐大的候選藥物組合,並實施一種降低風險並提高拯救藥物現金流頻率的模式。這一戰略 將包括整個藥物開發價值鏈上的戰略夥伴關係、合作和關係,以及收購 開發失敗藥物的權利,可能還包括收購相關公司。

到目前為止,我們還沒有對任何藥物進行臨牀試驗,我們的平臺也沒有被用來識別已獲得監管部門批准商業化的候選藥物 。然而,我們目前與一家領先的罕見疾病非營利性組織建立了戰略合作關係,用於對晚期臨牀數據進行AI/ML分析。我們還將公司定位為從大學獲得一系列臨牀前和早期臨牀藥物資產的權利,並與世界著名的研究機構進行戰略合作,創建HSV1病毒治療平臺,設計針對各種疾病的免疫療法。此外,我們還與約翰霍普金斯大學簽署了針對膠質母細胞瘤(腦癌)、胰腺癌和其他癌症的抗癌藥物的全球獨家許可協議。我們還與喬治華盛頓大學簽署了另一種針對肝細胞癌(肝癌)和其他肝臟疾病的抗癌藥物的全球獨家許可。

我們的 平臺最初由JHU-APL開發。JHU-APL在與國防相關的應用中使用相同的技術。幾年來,該軟件和算法已用於識別關係、模式和異常,並預測否則可能找不到 。這些發現和洞察力在預測感興趣的目標時提供了優勢,而不受行業或行業的影響。我們已將該技術應用於各種臨牀數據集,並確定了可能提供新的知識產權、新的藥物靶點和其他有價值的信息的新關係,這些信息可能有助於臨牀試驗的患者分層 從而提高成功的機率。該平臺尚未幫助開發已實現商業化的藥物。 然而,我們擁有一種已完成第一階段試驗的候選藥物和第二種處於臨牀前階段的候選藥物。我們的目標 是根據當前和未來可用的數據使用我們的技術,以幫助我們更好地確定最佳發展路徑。

雖然我們尚未從AI/ML業務中獲得可觀的收入,但我們預計未來將從以下三個來源獲得收入:

合同 服務

我們的 服務合作伙伴關係收費模式是為各種規模的生物製藥公司和其他組織設計的,這些公司在藥物開發過程中分析數據時遇到了困難。我們使用名為bfLEAP™的專有人工智能/機器學習平臺為客户提供大型複雜 數據集分析。此平臺旨在 預測感興趣的目標、模式、關係和異常。我們的服務模式包括現金費用和分析產生的新知識產權的潛在權利,這些知識產權可以在藥物開發的發現、臨牀前或臨牀階段執行。

協作 安排

我們 計劃與生物技術和製藥公司達成合作安排,這些公司擁有正在開發的藥物或已失敗的晚期第二階段或第三階段試驗。合作也可能處於藥物開發的發現或臨牀前階段。 我們的收入將是服務現金支付費用和成功費用的組合,基於實現每個特定安排確定的特定里程碑 。還可能有與開發新知識產權相關的費用或法律權利。

| 2 |

獲得某些藥品的權利

我們 可以通過使用我們的平臺來準確地 確定對藥物有反應的患者的概況,進行臨牀試驗以獨立 或與臨牀合作伙伴一起測試我們的發現,從而獲得後期第二階段或第三階段試驗失敗的藥物的權利並創造收入,最後將藥物回售給製藥公司。我們已經並可能繼續獲得尚未通過任何試驗的藥物的權利 。我們將使用我們的技術來提高成功機會、進行試驗並剝離資產。 在剝離資產時,交易可能涉及預付款、基於臨牀成功的里程碑付款和產品銷售的版税。

我們的 bfLEAP™分析平臺

我們 能夠利用一個強大且成熟的AI/ML平臺(商標:bfLEAP™)開展我們的藥物救援業務,該平臺源自約翰霍普金斯大學應用物理實驗室開發的技術。BfLEAP™平臺基於約翰霍普金斯大學應用物理實驗室授予的全球獨家許可。許可證涵蓋三(3)項已頒發的專利, 以及一項新的臨時專利申請、算法專有庫和其他商業機密的非專利權, 還包括修改和改進。2022年7月8日,本公司從日本宇航獲得了全球獨家專利使用費許可 ,用於開發用於增強bfLEAP™平臺的額外技術。新許可證提供了額外的知識產權,包括專利、版權和將在公司的bfLEAP™分析AI/ML平臺下使用的專有技術。根據新許可證協議的條款,公司向其他方提供的服務將有權獲得淨銷售額的8%,使用JHU許可證的內部開發藥物項目將有權獲得3%的淨銷售額。新許可證還 包含分級子許可費,起步價為50%,根據收入降至25%。

我們 相信bfLEAP™分析平臺是一個潛在的顛覆性工具,用於分析臨牀前和/或臨牀數據集,例如在轉換式研發和臨牀試驗環境中生成的強大的臨牀前和臨牀試驗數據集。BfLEAP™的輸入數據可以包括原始數據(臨牀前和/或臨牀讀數)、分類數據、患者的社會人口學數據和各種其他輸入。因此,bfLEAP™平臺能夠以無偏見的方式捕獲患者的特定遺傳和生理特徵,並將其與來自患者的其他完全不同的數據源(例如,摩貝、生理數據等)聯繫起來。以獲得更少偏見和更有意義的結論。它還具有獨特的可擴展性--bfLEAP™平臺能夠 對大數據集(即‘大數據’)執行分析,還能夠分析高度不同的“短數據和寬數據”。在可視化方面,bfLEAP™能夠與最常用的圖形分析可視化工具 集成。

我們 相信,a)可擴展的分析(即大數據或短/寬數據)、b)最先進的專有算法、c)無監督的機器學習和d)簡化的數據接收/可視化的組合使bfLEAP™成為市場上最靈活和最強大的 新平臺之一。

公司將繼續發展和改進bfLEAP™,此次發行的部分收益可能會用於內部或與約翰·霍普金斯大學應用物理實驗室等開發合作伙伴進行 。

風險因素摘要

我們的業務面臨許多風險,如本招股説明書“風險因素”一節和其他部分所述。 在進行投資之前,您應仔細考慮這些風險。其中一些風險包括:

| ● | 我們 的運營歷史有限,您可以根據它來評估我們的業績,因此,必須根據任何新公司遇到的風險來考慮我們的前景。 | |

| ● | 為了使公司能夠競爭和發展,它必須吸引、招聘、留住和培養具有所需經驗的必要人員。 | |

| ● | 我們的技術、產品和服務的開發和商業化競爭非常激烈。 | |

| ● | 公司的成功有賴於董事會、高管和關鍵員工的經驗和技能。 | |

| ● | 我們依賴各種知識產權,包括專利和許可證來運營我們的業務。 | |

| ● | 第三方可能會時不時地聲稱我們的一個或多個產品或服務侵犯了他們的知識產權。 | |

| ● | 新產品開發涉及漫長、昂貴和複雜的過程。 | |

| ● | 我們 可能無法進行商業化和銷售我們建議的產品和配方所需的臨牀試驗。 | |

| ● | 我們的長期生存和增長將取決於成功的臨牀試驗。 | |

| ● | 我們面臨着來自其他生物技術和製藥公司的激烈競爭。 | |

| ● | 我們的研發工作可能無法成功開發出商業上成功的產品和技術,這可能會限制我們實現盈利的能力。 | |

| ● | 即使 如果我們能夠獲得新藥品的監管批准,無論是仿製藥還是品牌藥,這些產品的成功 也取決於對此類產品的接受程度,特別是製藥行業的接受程度。 |

| 3 |

| ● | 我們將我們的臨牀試驗活動廣泛外包,通常只在內部進行一小部分啟動活動。 | |

| ● | 我們 可能無法獲得任何失敗藥物的權利,或者由於我們的 技術或缺乏臨牀數據,我們可能無法通過分析挽救失敗藥物。 | |

| ● | 我們 目前沒有針對很大一部分發行收益的具體計劃,可能會以不會為您帶來有利回報或任何回報的方式進行投資 。 |

作為一家新興成長型公司的影響

作為一家在上一財年收入低於12.35億美元的公司,我們符合《2012年快速啟動我們的企業創業法案》或《就業法案》所定義的“新興成長型公司”的資格。新興成長型公司可能會利用規定的降低的報告要求,而這些要求本來適用於上市公司。這些降低的報告要求 包括:

| ● | 豁免遵守審計師關於財務報告內部控制有效性的認證要求; | |

| ● | 豁免遵守上市公司會計監督委員會可能通過的關於強制性審計的任何要求 公司輪換或提供有關審計和財務報表的額外信息的審計師報告的補充; | |

| ● | 豁免獲得關於高管薪酬的不具約束力的諮詢投票或股東批准任何黃金降落傘安排的要求; | |

| ● | 延長了遵守新會計準則或修訂會計準則的過渡期; | |

| ● | 除本招股説明書中規定的任何未經審計的中期財務報表外,僅允許提交兩年的已審計財務報表和兩年的相關“管理層討論和財務狀況及經營結果分析”;以及 | |

| ● | 減少了 我們定期報告、委託書和註冊聲明中有關高管薪酬的披露,包括在本招股説明書中。 |

我們 將一直是一家新興成長型公司,直到出現下列情況中最早的一次:(I)我們的年總收入為12.35億美元或更多的第一個財政年度結束時;(Ii)我們被視為經修訂的1934年《證券交易法》(以下簡稱《交易法》)所定義的“大型加速申請者”的第一個財政年度結束之時;(Iii)我們在前三年期間發行了超過1.00億美元的不可轉換債務證券的日期;以及(Iv)本次發行五週年的財政年度結束。我們可以選擇利用《就業法案》規定的部分(但不是全部)福利。我們目前打算利用上面討論的豁免。因此,此處包含的信息可能與您從您持有股票的其他上市公司收到的信息不同。

我們 也是美國證券交易委員會法規S-K定義的“較小的報告公司”。因此,我們也不受《薩班斯-奧克斯利法案》第404條的審計人員 認證要求的約束,並在我們的定期報告和委託書中遵守較不廣泛的關於高管薪酬的披露要求。我們將繼續被視為較小的報告公司,直到在上一財年第二財季的最後一天,我們的公開流通股超過7500萬美元。

| 4 |

企業信息

牛蛙人工智能控股公司於2020年2月6日在內華達州註冊成立。牛蛙人工智能控股公司是牛蛙人工智能公司和牛蛙人工智能管理有限責任公司的母公司。分別於2017年和2021年在特拉華州和馬裏蘭州註冊成立。我們所有的業務目前都是通過牛蛙AI控股公司進行的。該公司的主要業務地址是馬裏蘭州蓋瑟斯堡317號埃靈頓大道325號,郵編:20878。我們的網站地址是Www.bullfrogai.com。本招股説明書中對本公司網站的引用 僅為非活動文本參考。我們網站上的信息既不包含在本招股説明書中作為參考,也不打算 用於與此次發行相關的內容。我們所有的業務目前都是通過牛蛙AI,Inc.進行的。

正在進行 關注

公司打算通過擴大收入和額外的股權和債務融資相結合的方式,克服影響其持續經營能力的情況。公司預計在不久的將來通過公共或私人融資、戰略關係或其他安排籌集更多資金,以支持其業務運營;然而,公司可能得不到第三方對足夠數額的額外資本的承諾。公司不能確定任何此類融資是否能以可接受的條款獲得,或者根本不能,如果在需要時未能籌集資金,可能會限制其繼續運營的能力。 公司獲得額外資金的能力將決定其作為一家持續經營企業繼續經營的能力。如果不能及時以有利條件獲得額外融資,將對公司的財務業績、經營業績和股價產生重大不利影響,並可能要求公司縮減或停止運營、出售資產、通過破產程序尋求債權人保護,或以其他方式尋求保護。此外,額外的股權融資可能會稀釋本公司普通股的持有者 ,而債務融資(如果有)可能涉及限制性契約和戰略關係,如有必要,可能會籌集額外資金,並可能要求本公司放棄寶貴的權利。有關詳細信息,請參閲我們的財務 報表中的注1。本公司相信,於是次發售後,本公司將有足夠資本維持至少未來15個月的營運,但不能保證下一年度或其後所需的足夠資金將來自營運或來自外部來源,例如債務或股權融資 或其他潛在來源。

產品

下面的產品摘要 包含有關產品和普通股的基本信息,並不完整。 它不包含對您重要的所有信息。有關普通股的更全面瞭解,請參閲本招股説明書標題為“股本説明”的章節。

| 我們提供的證券 | 我們 發行(i)最多786,938股普通股(“公司股”),每股面值0.00001美元 股份,假設承銷商不行使其超額配售權,或904,978股普通股,假設 承銷商完全行使其超額配售權,(ii)預先準備好的認股權證,以購買最多786,938股普通股 股票(“預先注資認股權證”),和/或(iii)購買最多786,938股普通股的認股權證 股票(“公司認股權證”),假設承銷商不行使其超額配售權,或認股權證 購買最多904,978股普通股,假設承銷商全額行使其超額配售權。 | |

| 公司認股權證 | 購買最多786,938股普通股的認股權證 股票(或904,978股普通股,如果承銷商完全行使其超額配售權)。認股權證將 可在發行後立即行使,並將於原發行日期的第五週年到期,並具有初始 行使價為7.29美元。有關説明,請參見“股本説明-公司認股權證” 這些逮捕令。 | |

| 預先出資認股權證 | 購買最多786,938股普通股的認股權證 車輛.每個預撥款權證和公司權證的假設合併價格為6.629美元,等於 假設每股公司股票和公司權證的合併價格在本次發行中向公眾出售,減去0.001美元。 預先注資認股權證將於發行後立即行使,可隨時行使,直至所有預先注資認股權證 全部行使,初始行使價為0.001美元。請參見“股本説明--預出資 認股權證”,以説明這些認股權證。 | |

| 假設的每股公司股票/預出資認股權證的合併公開發行價格, 公司權證 | $6.63 每股公司股份和隨附的公司認股權證, 或每份預付款認股權證和隨附的公司認股權證6.629美元(每份預付款認股權證的合併購買價 公司認股權證等於本次發行中向公眾出售的每股公司股票和公司認股權證的合併價格, 減0.001美元) | |

| 納斯達克 上市 | 我們的 普通股和可交易權證目前在納斯達克資本市場交易,代碼為“BFRG”, “BFRGW,”分別。 | |

| 編號 發行前發行在外的普通股: | 6,094,644股 | |

| 編號 發行後發行在外的普通股: | 6,881,582 股票(假設沒有權證 (在本次發行中發行的股票被行使,代表不行使其超額配售權) | |

| 超額配售 選項 | 我們 已授予承銷商一項選擇權,可在本次發行結束後45天內行使,以購買(i) 我們額外發行118,040股公司股份,佔公司股份(和/或預先出資認股權證 )數量的15% 代替公司股票發行),和/或(ii) 額外的118,040認股權證從我們,佔15%的公司認股權證最初出售的這次發行。 |

| 5 |

| 承銷商 | WallachBeth Capital LLC | |

| 承銷商的認股權證 | 本次發行結束後,我們同意發行 向承銷商代表授予認股權證(“承銷商認股權證”),以購買 我們的普通股股份,相當於本次發行中出售的股份總數的百分之六(6%)。保險商的 認股權證將可於 {}{ 本次發行的生效日期,並在其五週年到期,每股行使價為7.29美元(110% 每股公司股份和公司認股權證的合併公開發行價),假設合併公開發行價為6.63美元 公司股票和公司認股權證。見“承銷-承銷商的認股權證”。註冊聲明 除本招股説明書外,還包括承銷商認股權證和行使時可發行的普通股股份 保險商的授權書 | |

| 使用收益的 : | 我們 預計將從出售我們在此次發行中提供的證券中獲得約4,546,007美元的淨收益(如果承銷商全面行使其超額配售選擇權,則約為5,257,399美元),在扣除預計承保折扣和 佣金以及我們應支付的預計發售費用後。我們打算將從此次發行中獲得的淨收益 用於一般和營運資本用途,包括但不限於投資於研發,包括投資於我們的技術、償還債務 以及用於營運資本和一般公司用途。

有關本次發行所得資金的預期用途的説明,請參閲第22頁的 “收益的使用”。 | |

| 風險 因素: | 投資我們的證券具有高度的投機性和高度的風險。在決定是否投資我們的證券之前,您應仔細考慮本招股説明書中所述的信息,尤其是本招股説明書第 頁開始的“風險因素”部分中所述的具體因素。 | |

| 禁售期 | 我們 以及我們持有10%(10%)或以上已發行證券的董事、高級管理人員和持有者已與承銷商達成協議,除某些例外情況外,在本次發售完成後九十(90)天內,不得出售、發行、出售、合同出售、質押或以其他方式處置我們的任何普通股。見第60頁的“承保”。 |

除非本招股説明書另有説明,否則本招股説明書中的信息假定:

| ● | 一種假設公開發行價為每股公司股票6.63美元和配套的公司認股權證; | |

| ● | 本次發行不出售預先出資的認股權證, 不行使本公司的認股權證,不行使承銷商的超額配售選擇權, 不行使承銷商的認股權證;以及 | |

| ● | 786,938 本次發行中出售的公司股票。 |

| 6 |

風險因素

投資我們的證券具有高度的投機性和高度的風險。在決定是否購買本公司的證券時,投資者應仔細考慮以下所述的所有重大風險,以及本招股説明書中包含的其他信息。我們不能向您保證以下討論的任何事件都不會發生。這些事件可能會對我們的業務、財務狀況、運營結果和前景產生重大和 不利影響。如果發生這種情況,我們普通股的交易價格可能會下跌,您可能會損失全部或部分投資。

與公司業務和行業的流動資金有關的風險

我們 的運營歷史有限,您可以據此評估我們的業績,因此,我們的前景必須根據任何新公司遇到的風險 來考慮。

我們於2020年2月26日根據內華達州法律註冊成立。因此,我們沒有重要的歷史可以對我們的前景和未來業績進行評估。我們提議的運營受到與 新企業相關的所有業務風險的影響。我們創建可行業務的可能性必須考慮到與業務創建、在競爭激烈的行業中的運營以及我們的技術的持續發展和臨牀數據的結果相關的問題、費用、困難、併發症和經常遇到的延誤。我們預計在不久的將來,我們的運營費用將 增加。不能保證我們永遠都不會盈利。作為一家處於初創階段的公司,您應該根據面臨的風險、費用和挑戰來考慮公司的業務、運營和前景。

如果我們不能吸引和留住關鍵的管理人員、科學人員和顧問,我們可能無法實現我們的業務目標。

我們的成功取決於我們高級管理團隊成員的可用性和貢獻。這些 個人中的任何人失去服務都可能延遲、減少或阻礙我們的藥物開發和其他業務目標。此外,招聘和留住合格的科學人員進行藥物開發工作將是我們成功的關鍵。我們面臨着來自眾多製藥和生物技術公司、大學、政府實體以及其他公共和私人研究機構對合格人員的激烈競爭。我們可能無法吸引和留住這些人,如果我們不這樣做,可能會對我們的業務和財務狀況產生重大不利影響 。

| 7 |

我們的技術、產品和服務的發展競爭非常激烈。

我們在未來可能尋求開發或商業化的任何產品方面都面臨競爭。我們的競爭對手包括全球主要的 公司。我們的許多競爭對手比我們擁有更多的財力、技術和人力資源,在研發和營銷經批准的產品/服務方面擁有卓越的 專業知識,因此可能比我們更有能力開發產品/服務並將其 商業化。這些競爭對手還在招聘和留住合格人員以及獲取技術方面與我們展開競爭。規模較小或處於早期階段的公司也可能成為重要的競爭對手,尤其是通過與大公司和成熟公司的協作安排。因此,我們的競爭對手可能會比我們 更快或更有效地將產品商業化,這將對我們的競爭地位、我們的產品/服務獲得初步市場認可的可能性以及我們從產品中產生有意義的額外收入的能力產生不利影響。

第三方可能會時不時地聲稱我們的一個或多個產品或服務侵犯了他們的知識產權。

由於知識產權訴訟的不確定性,任何有關專利或其他知識產權的糾紛或訴訟都可能代價高昂且耗時,並可能分散我們的管理層和關鍵人員的業務運營。知識產權侵權索賠可能迫使我們簽訂昂貴或限制性的許可協議,這可能無法在可接受的條款下獲得 ,可能需要我們重新設計我們的產品,這將是昂貴和耗時的,和/或可能使我們受到禁止開發和銷售我們的某些產品或服務的禁令。如果最終確定我們的產品侵犯了第三方的專有權,我們可能需要支付大量損害賠償,包括過去 侵權的損害賠償。即使這些指控 沒有根據,為訴訟辯護也需要大量時間,成本可能很高,而且可能會將管理層的注意力從其他業務問題上轉移開。任何與針對我們發起或威脅的訴訟或幹擾訴訟有關的公開聲明都可能導致我們的業務受到損害。我們的知識產權組合在提出反索賠或談判許可證以迴應知識產權侵權索賠方面可能沒有用處。在我們的某些業務中,我們依賴第三方知識產權許可證,我們不能確保這些許可證將來會以優惠條款或根本不向我們提供。

雖然依賴於某些關鍵人員,但公司沒有針對任何此類人員的關鍵人員人壽保險。

公司依賴Vininder Singh進行運營並執行其業務計劃,Vininder Singh或董事會任何成員或高管的損失可能損害公司的業務、財務狀況、現金流和經營結果;然而,公司沒有為這些個人購買任何有關他們死亡或殘疾的保險。因此,如果Vininder Singh或任何董事會成員或高管死亡或致殘,公司將不會收到任何補償,以幫助該人員的缺席。此類人員的流失可能會對公司及其運營產生負面影響。

| 8 |

新產品開發涉及漫長、昂貴和複雜的過程。

我們 可能無法開發或商業化任何候選產品。此外,即使我們開發這樣的候選人,他們也可能受到 重要的監管審查、批准和其他政府法規的約束。根本不能保證我們的技術能夠 開發產品並將其商業化。新產品開發涉及漫長、昂貴和複雜的過程,我們目前還沒有經過充分驗證的候選診斷方案。此外,在我們能夠將任何新的候選產品商業化之前,我們需要:

| ● | 進行實質性的研究和開發; | |

| ● | 進行 驗證研究; | |

| ● | 支出重大資金 ; | |

| ● | 開發和擴大我們的實驗室流程;以及 | |

| ● | 獲得 監管部門對我們的候選產品的批准和接受。 |

這一過程風險很高,需要數年時間。我們的產品開發工作可能會因多種原因而失敗,包括:

| ● | 產品在研究或開發階段失敗;以及 | |

| ● | 缺乏支持該產品有效性的臨牀驗證數據。 |

很少有研究和開發項目會產生商業化產品,早期臨牀試驗中感知到的可行性通常不會在以後的研究中複製 。在任何時候,我們都可能放棄候選產品的開發,或者我們可能需要花費大量資源來重複臨牀試驗,這將對從這些候選產品獲得潛在收入的時機產生不利影響。此外,隨着我們開發候選產品,我們將不得不在產品開發、市場營銷和銷售資源方面進行大量投資。

我們 可能無法進行必要的臨牀試驗來增加我們建議的產品和配方的價值。

為了 進行獲得FDA批准產品所必需的臨牀試驗,必須獲得FDA的許可 才能進行此類臨牀試驗。FDA可以出於安全原因或因為我們或我們的臨牀 研究者未遵循FDA的臨牀試驗要求而隨時停止臨牀試驗。如果我們無法獲得進行臨牀試驗的許可或試驗被FDA停止,我們銷售或許可我們產品的可能性將大大降低 ,因為FDA的批准將提高我們產品的價值。

我們 轉售和/或許可我們產品的能力將取決於成功的臨牀試驗。

Only a small number of research and development programs result in the development of a product that obtains FDA approval. Success in preclinical work or early stage clinical trials does not ensure that later stage or larger scale clinical trials will be successful. Conducting clinical trials is a complex, time-consuming and expensive process. Our ability to complete our clinical trials in a timely fashion depends in large part on a number of key factors including protocol design, regulatory and institutional review board approval, the rate of patient enrollment in clinical trials, and compliance with extensive current Good Clinical Practices. If we fail to adequately manage the design, execution and regulatory aspects of our clinical trials, our studies and ultimately our regulatory approvals may be delayed, or we may fail to gain approval for our product candidates. Clinical trials may indicate that our product candidates have harmful side effects or raise other safety concerns that may significantly reduce the likelihood of regulatory approval, result in significant restrictions on use and safety warnings in any approved label, adversely affect placement within the treatment paradigm, or otherwise significantly diminish the commercial potential of the product candidate. Also, positive results in a registrational trial may not be replicated in any subsequent confirmatory trials. Even if later stage clinical trials are successful, regulatory authorities may disagree with our view of the data or require additional studies, and may fail to approve or delay approval of our product candidates or may grant marketing approval that is more restricted than anticipated, including indications for a narrower patient population than expected and the imposition of safety monitoring or educational requirements or risk evaluation and mitigation strategies. In addition, if another Company is the first to file for marketing approval of a competing drug candidate, that Company may ultimately receive marketing exclusivity for its drug candidate, thereby reducing the value of our product.

| 9 |

我們面臨着來自其他生物技術和製藥公司的激烈競爭。

雖然我們相信我們的技術、開發經驗和科學知識提供了競爭優勢,但我們面臨着來自許多不同來源的潛在競爭 ,包括主要的製藥、專業製藥和生物技術公司、學術機構和政府機構以及公共和私人研究機構。我們的許多現有或潛在競爭對手擁有比我們多得多的財力、技術和人力資源,在候選藥物的開發以及在獲得美國和外國監管機構批准方面的經驗也要豐富得多。

製藥和生物技術行業的合併和收購可能會導致更多的資源集中在我們的少數競爭對手中。由於技術商業適用性的進步和投資這些行業的更多資本,競爭可能會進一步加劇。我們的競爭對手可能會在獨家基礎上成功開發、獲得或許可比我們可能開發的任何候選藥物更有效或成本更低的候選藥物。

我們成功競爭的能力將在很大程度上取決於我們的能力:

| ● | 確定 在臨牀開發和監管過程中遇到挫折的藥物,我們相信這些藥物可以通過我們平臺設計更好的研究小組的能力得到幫助; |

| ● | 吸引 合格的科學、產品開發和商業人才; |

| ● | 為我們的藥品和技術獲得專利或其他專有保護; |

| ● | 獲得所需的監管批准;在新藥的發現、開發和商業化方面與製藥公司成功合作 |

| ● | 與第三方付款人談判具有競爭力的定價和報銷 |

競爭對手技術的可用性可能會限制需求,以及我們能夠為我們的服務和我們開發的任何候選藥物 收取的價格。無法與現有或隨後推出的藥物開發技術競爭將對我們的業務、財務狀況和前景產生重大不利影響。

老牌製藥公司和研究機構可能會大舉投資,以加快新化合物的發現和開發,或者 對可能降低bfLEAP™競爭力的新化合物進行許可,這將對我們的業務產生重大不利影響。

我們 可能無法獲得任何失敗藥物的權利,或者由於我們的技術 或缺乏臨牀數據,我們可能無法通過分析挽救失敗藥物。

我們的 業務模式基於AI/ML技術的使用,該技術可能無法發現可操作的見解,或者我們可能無法 訪問足夠的臨牀數據來揭示導致項目、臨牀試驗或產品成功的此類見解。 此類項目、臨牀試驗或產品的失敗將導致我們三個來源之一的收入損失,這可能會對我們的整體業務產生重大 不利影響。

我們 可能無法成功獲得失敗藥物的權利,這可能會限制我們的主要收入來源之一。

我們的 業務模式部分基於我們獲得未能通過FDA審批流程第二階段或第三階段的藥物的能力; 然而,不能保證我們能夠獲得此類藥物的權利,這將顯著影響我們的創收能力 ,從而對我們的業務產生重大不利影響。

我們 打算投資於具有高失敗風險的早期實驗技術。

為了繼續支持我們的業務模式,我們打算投資於早期和試驗性技術,這些技術中的一些或全部可能對我們沒有用處。我們可能會投資於最終不會對我們的項目成功做出貢獻的技術,這可能會對我們的業務產生實質性的不利影響。

我們 依賴於產品開發和業務發展的合作協議,這使我們面臨依賴第三方生存能力的風險 。

在進行我們的研發活動時,我們目前並將在未來依靠與製造商、合同研究組織、商業合作伙伴、大學、政府機構和非營利性組織等第三方的合作協議來獲得戰略和財政資源。我們或我們的合作伙伴失去或未能履行任何適用的 協議或安排,或我們未能就其他正在開發的產品獲得額外協議,將嚴重擾亂我們的研發和商業化活動。任何此類損失都可能增加我們的費用,並對我們的業務、財務狀況和經營結果造成實質性損害。

| 10 |

我們將我們的臨牀試驗活動廣泛外包,通常只在內部進行一小部分啟動活動。

我們 依靠獨立的第三方合同研究組織(CRO)執行我們的大部分臨牀研究,包括文件準備、 研究中心識別、篩選和準備、研究前訪視、培訓、項目管理和生物分析。CRO為我們提供的服務的 許多重要方面不受我們的直接控制。如果我們與CRO的關係 發生任何爭議或中斷,我們的臨牀試驗可能會延遲。此外,在我們的監管申報中,我們依賴第三方CRO執行的 臨牀工作的質量和有效性。如果我們的CRO的任何流程、方法或結果被確定為無效 或不充分,我們自己的臨牀數據和結果以及相關的監管批准可能會受到不利影響。

我們 是一家生物技術公司,沒有顯著的收入。自成立以來,我們一直遭受運營虧損,我們預計在可預見的未來將遭受 虧損,並且可能永遠無法實現盈利。

我們 自成立以來一直遭受重大運營虧損。迄今為止,我們尚未產生任何收入,並且在可預見的未來,我們可能不會從臨牀分析服務或候選藥物的銷售中產生任何 收入。我們預計將繼續產生重大的 經營虧損,我們預計,隨着我們擴大藥物開發計劃,我們的虧損可能會大幅增加。

為了 實現盈利,我們必須成功開發一種或多種藥物並獲得監管批准,並有效地將我們開發的任何藥物商業化。即使我們成功地開發和商業化一種或多種候選藥物,我們可能無法產生 足夠的收入,我們可能永遠無法實現或維持盈利能力。

在可預見的未來,我們將繼續需要額外的資本。如果我們無法在需要時籌集額外資本,我們 可能被迫延遲、減少或取消我們的藥品收購工作。

我們 預計將繼續產生與我們正在進行的活動有關的大量運營費用,包括進行臨牀試驗 和尋求候選藥物的監管批准。我們未來的持續資本需求將取決於多種因素,包括:

| ● | 該 完成候選藥物臨牀試驗的進度、結果和費用; | |

| ● | 該 任何潛在的未來臨牀研究的規模、範圍、進展速度、結果和完成成本 | |

| ● | 試驗 以及我們可能啟動的候選藥物的臨牀前試驗; | |

| ● | 該 獲得候選藥物的監管批准的費用; | |

| ● | 該 我們追求的藥物開發計劃的範圍、優先順序和數量; | |

| ● | 該 準備、提交、起訴、維護和執行我們的知識產權的費用 | |

| ● | 權利 併為知識產權相關的索賠進行辯護; | |

| ● | 該 我們收購或許可其他產品和技術的程度,以及獲得 監管批准的成本 這些產品; | |

| ● | 我們的 建立戰略合作和許可或其他條款安排的能力 | |

| ● | 有利 對我們來説;和 | |

| ● | 競爭 技術和市場發展。 |

任何 額外的籌款活動可能會分散我們管理層的日常活動,這可能會對我們 識別和獲得新候選藥物以及推進此類產品的監管流程的能力產生不利影響。我們籌集額外資金的能力 將部分取決於我們產品開發活動的成功以及與財務、經濟和市場條件 相關的其他因素,其中許多因素超出了我們的控制範圍。無法保證我們將能夠在需要時籌集額外資本 或以對我們有利的條款籌集額外資本(如果有的話)。如果不能及時獲得足夠的資金,我們可能被迫:

| ● | 延遲, 減少或取消我們的一個或多個藥物開發計劃的範圍; |

| 11 |

| ● | 限制 我們獲得或放棄、許可或以其他方式以較不利的條款處置權利的新產品數量 如果我們能夠推進監管審批程序;或 | |

| ● | 清算公司並解散公司。 |

如果我們的運營計劃發生變化,我們可能需要比計劃更早的額外資金。此類額外融資可能無法在 需要時或按對我們有利的條款提供。此外,由於有利的市場條件或戰略考慮,我們可能會尋求額外的資本, 即使我們認為我們目前和未來的運營計劃有足夠的資金。

我們 越來越依賴信息技術系統來運營我們的業務,我們的系統受到網絡攻擊或其他入侵, 或我們可能依賴的第三方的攻擊或攻擊可能會使我們承擔責任或中斷我們的業務運營。

我們 越來越依賴信息技術系統來運營我們的業務。員工、其他有權訪問我們系統的人員或未經授權的 人員對關鍵信息技術系統的崩潰、入侵、損壞、破壞或中斷可能會對運營產生負面影響。在正常業務過程中,我們收集、存儲和傳輸機密信息 ,我們必須以安全的方式這樣做,以維護此類信息的機密性和完整性。此外, 我們將信息技術系統的某些元素外包給第三方。由於這種外包,我們的第三方供應商 可能或可能會訪問我們的機密信息,從而使此類系統容易受到攻擊。我們的信息技術系統或第三方供應商的數據泄露可能帶來敏感數據可能暴露給未經授權的人或公眾的風險。 例如,已完成或正在進行的臨牀試驗或臨牀前研究中的臨牀試驗數據丟失可能會導致我們的監管審批工作延遲 ,並顯著增加我們恢復或複製數據的成本。雖然我們相信我們已 採取了適當的安全措施來保護我們的數據和信息技術系統,並且我們的第三方供應商也已通知我們,但不能保證我們的努力將防止我們的系統或我們的第三方供應商的系統出現故障或漏洞,這可能會對我們的業務和財務狀況產生重大不利影響。

我們必須完成廣泛的臨牀試驗,以證明我們的候選藥物的安全性和有效性。如果我們不能證明我們候選藥物的安全性和有效性,我們將不會成功。

我們業務的成功主要取決於我們是否有能力進一步推進監管審批流程,以增加我們候選藥物的價值 。候選藥物必須滿足嚴格的安全性和有效性標準,才能獲準銷售,這大大提高了它們的價值。為了滿足這些標準,我們必須對候選藥物進行昂貴而漫長的測試。

我們 可能無法從FDA或其他同等的外國監管機構獲得授權,無法進入第二階段或第三階段臨牀試驗的進一步療效部分 ,或開始和完成我們任何候選藥物的任何臨牀試驗。候選藥物的臨牀前研究中的陽性結果 可能不能預測人類臨牀試驗中的類似結果,並且候選藥物早期臨牀試驗的有希望的結果可能不會在以後的臨牀試驗中複製。製藥和生物技術行業的許多公司在後期臨牀試驗中遭遇了重大挫折,儘管它們在早期開發中取得了令人振奮的成果 。因此,我們候選藥物的臨牀前測試或臨牀試驗的結果可能無法預測我們在後期試驗中可能獲得的結果。如果臨牀試驗不能證明我們的一個或多個候選藥物的安全性和有效性,將對我們的業務和財務狀況產生重大不利影響。

推遲我們的候選藥物臨牀試驗的開始可能會增加我們的成本,並推遲我們成功許可或銷售此類產品的能力。

我們的候選藥物將需要繼續進行廣泛的臨牀試驗,以提高產品的價值和可取性。由於臨牀試驗的性質,我們不知道未來計劃中的臨牀試驗是否會按時開始,如果可以的話。推遲臨牀試驗的開始可能會顯著增加我們的藥物開發成本,並推遲我們成功銷售或許可我們的候選藥物的能力。此外,許多可能導致或導致臨牀試驗延遲開始的因素也可能最終導致候選藥物得不到監管部門的批准。臨牀試驗的開始可能會因各種原因而推遲,包括:

| ● | 在過去的臨牀試驗中證明瞭足夠的安全性和有效性,以獲得監管部門的批准 | |

| ● | 開始進一步的臨牀試驗; |

| 12 |

| ● | 讓FDA相信我們已經選擇了有效的終點用於擬議的臨牀試驗;以及 | |

| ● | 獲得機構審查委員會的批准,以便在預期地點進行臨牀試驗。 |

此外,由於患者登記人數不足,臨牀試驗的開始可能會推遲,這是許多因素的作用,包括患者羣體的大小、方案的性質、患者離臨牀地點的距離、相關疾病的有效治療方法的可用性以及臨牀試驗的資格標準。

如果 我們無法獲得美國和/或外國監管部門的批准,我們將無法轉售或許可我們的候選藥物。

我們的候選藥物將受到廣泛的政府法規的約束,這些法規涉及藥品的研究、測試、開發、製造、安全性、有效性、記錄保存、標籤、營銷和分銷。在美國和許多外國司法管轄區,在候選藥物商業化銷售之前,需要嚴格的臨牀前測試和臨牀試驗以及廣泛的監管批准程序。滿足這些和其他法規要求的成本高、耗時長、不確定,並且會受到 意外延遲的影響。我們向FDA提交的候選藥物可能不會獲得上市批准,這將顯著降低我們候選產品的價值和可取性。關於我們候選藥物的臨牀試驗,我們面臨着以下風險:

| ● | 候選藥物可能不會被證明有效; | |

| ● | 候選藥物可能被證明不安全; | |

| ● | 候選藥物可能不容易與其他藥物或藥物聯合使用或聯合使用 | |

| ● | 候選人; | |

| ● | 結果可能不能證實早期臨牀前研究或臨牀試驗的陽性結果; | |

| ● | 結果可能不符合FDA或其他機構要求的統計意義級別 | |

| ● | 監管機構;以及 | |

| ● | FDA或其他監管機構可能會要求我們進行額外的研究。 |

我們在進行和管理後期臨牀試驗方面的經驗有限,這是獲得監管批准所必需的,包括FDA的批准 。然而,如果該公司成功地與一家制藥合作伙伴簽訂了後期臨牀開發的共同開發協議,則該風險將會降低。完成臨牀試驗以及FDA和其他國家的監管審查程序所需的時間是不確定的,通常需要數年時間。我們對從臨牀前和臨牀試驗中獲得的數據的分析需要得到監管部門的確認和解釋,這可能會延遲、限制或阻止監管部門的批准。 我們還可能遇到由於政府監管在產品開發、臨牀試驗和FDA監管審查期間因未來立法或行政措施或FDA政策變化而導致的意外延遲或成本增加。

我們將依賴第三方生產我們的臨牀藥物供應;我們對這些製造商的依賴可能會損害我們候選藥物的開發 。

我們 沒有能力為我們獲得的產品進行臨牀試驗所需的候選藥物的內部生產。 在可預見的未來,我們預計將繼續依賴第三方製造商和其他第三方來生產、包裝和 存儲足夠數量的我們的候選藥物和任何未來的候選藥物,以用於我們的臨牀試驗。我們可能面臨與依賴第三方製造商相關的各種風險和不確定性,包括:

| ● | 依賴第三方製造商的法規遵從性和質量保證; | |

| ● | 第三方製造商違反制造協議的可能性,因為 | |

| ● | 超出我們控制範圍的因素; | |

| ● | 第三方終止或不續訂我們的製造協議的可能性 | |

| ● | 製造商 在一個對我們來説昂貴或不方便的時候; | |

| ● | 第三方製造商開發此類第三方擁有的專有技術的潛力 | |

| ● | 製造商 與我們的候選藥物的生產有關,這是 | |

| ● | 生產我們的候選藥物 ;以及 | |

| ● | 依賴第三方製造商幫助我們防止無意中泄露或竊取 | |

| ● | 我們的專有知識。 |

| 13 |

我們的候選藥物可能很複雜,生產成本也很高。如果我們的第三方製造商未能及時、以足夠的質量和合理的商業價格交付我們的候選藥物供臨牀使用,我們可能會被要求推遲或暫停 臨牀試驗,或以其他方式停止我們候選藥物的開發。雖然我們可能能夠確定替代第三方 製造商或為這些候選藥物開發我們自己的製造能力,但這一過程可能會導致我們候選藥物供應的延遲和成本的增加。此外,第三方製造商可以生產我們的候選藥物的工廠數量可能有限 ,如果這些工廠因設備故障、故障或自然災害損壞等事件而中斷運營,可能會導致發貨取消、製造過程中的產品丟失或可用候選藥物短缺。

我們 可能依賴技術解決方案合作伙伴來開發和部署我們的人工智能技術

我們的 合作伙伴可能會遇到技術、財務、運營或安全問題,從而降低或喪失他們支持本公司的能力。 這可能會阻止本公司產生收入,並喪失我們的運營能力。

除上述風險外,企業還經常面臨管理層未能預見或完全意識到的風險。 不可能預見到可能影響我們的所有風險。此外,公司無法預測公司是否會成功實現公司當前的業務計劃。鼓勵每位潛在買家仔細分析證券投資的風險和優點,在進行此類分析時應考慮以上討論的風險因素。

有關知識產權的風險

我們依賴各種知識產權,包括專利和許可證來運營我們的業務。

我們的知識產權可能不夠廣泛,或者其他方面可能不會為我們提供顯著的競爭優勢。此外,我們為維護和保護我們的知識產權而採取的步驟可能無法阻止其受到挑戰、無效、規避或繞過設計,尤其是在知識產權不是高度發達或不受保護的國家/地區。 在某些情況下,我們可能無法強制執行,因為侵權者佔主導地位或出於其他商業原因,或者國家/地區可能要求強制許可我們的知識產權。我們未能獲得或維護可傳達競爭優勢、充分保護我們的知識產權、檢測或防止規避或未經授權使用此類財產的知識產權 ,可能會對我們的競爭地位和運營結果產生不利影響。我們還依靠與員工、顧問和其他各方簽訂的保密和競業禁止協議來部分保護商業祕密和其他所有權 權利。不能保證這些協議將充分保護我們的商業祕密和其他專有權利並且 不會被違反,不能保證我們對任何違反行為有足夠的補救措施,不能保證其他人不會獨立開發基本上相等的專有信息,也不能保證第三方不會以其他方式訪問我們的商業祕密或其他專有權利。

隨着我們業務的擴大,保護我們的知識產權將變得越來越重要。我們採取的保護措施可能不足以阻止我們的競爭對手使用我們的專有信息。為了保護或執行我們的專利權,我們可能會被要求對第三方提起訴訟,例如侵權訴訟。此外,這些第三方可以在有挑釁或無挑釁的情況下對我們提出索賠。這些訴訟可能代價高昂、耗費大量時間,並可能轉移管理層對其他業務問題的注意力。與我們運營的技術領域的索賠範圍和有效性相關的法律仍在發展中 ,因此,我們行業的知識產權地位通常是不確定的。我們不能向您保證 我們將在任何這些潛在的訴訟中獲勝,也不能保證所判給的損害賠償或其他補救措施(如果有)將具有商業價值。

| 14 |

如果被發現侵犯了知識產權,該公司可能會受到負面影響。

技術 公司,包括公司的許多競爭對手,經常因專利侵權或其他侵犯知識產權的指控而提起訴訟。此外,專利持有公司尋求將他們購買的或以其他方式獲得的專利貨幣化。隨着公司的發展,針對它的知識產權索賠可能會增加。該公司打算 在法庭和美國國際貿易委員會面前積極為侵權行為辯護。這些訴訟中的原告經常尋求禁制令和實質性損害賠償。無論此類專利或其他知識產權的範圍或有效性如何,或者潛在或實際訴訟當事人的任何索賠的是非曲直,公司都可能不得不進行曠日持久的訴訟。如果 公司被發現侵犯了一項或多項專利或其他知識產權,無論它是否能夠開發非侵權技術,它都可能被要求向第三方支付大量損害賠償或使用費,或者可能受到禁止公司營銷或銷售某些產品的臨時或永久 禁令的約束。在某些情況下,公司可能會考慮簽訂許可協議的可取性,但不能保證能夠以可接受的條款獲得此類許可,也不能保證不會發生訴訟。這些許可證還可能大幅增加公司的運營費用。無論特定索賠的是非曲直 ,訴訟可能昂貴、耗時、對公司運營造成幹擾並分散管理層的注意力。 考慮到這些考慮因素,公司可能會達成和解訴訟的安排。如果一個或多個法律問題根據本公司在報告期內的綜合財務報表得到解決,可能會對公司造成重大不利影響。 此外,這種結果可能導致重大的補償性、懲罰性或三倍的金錢損害、收入或利潤的返還、對公司的補救措施或禁令救濟,從而可能對公司的財務狀況和運營業績產生不利影響 。

我們 嚴重依賴我們的技術和知識產權,但我們可能無法充分或經濟高效地保護或執行我們的 知識產權,從而削弱我們的競爭地位並增加運營成本。

為了保護我們在服務和技術上的權利,我們依靠著作權法和商標法、專利、商業祕密、保密協議和保護性合同條款的組合。我們還依賴與商標和域名相關的法律來保護我們企業品牌和聲譽的價值。儘管我們努力保護我們的專有權利,但未經授權的各方可能會複製我們的服務或技術的各個方面,獲取和使用我們認為是專有的信息、標記或技術,或者以其他方式侵犯我們的知識產權。此外,其他公司也有可能獨立開發基本上等同的知識產權。如果我們不有效地保護我們的知識產權,或者如果其他人獨立開發基本上同等的知識產權,我們的競爭地位可能會被削弱。

有效地 監管未經授權使用我們的服務和技術既耗時又成本高昂,而且我們採取的步驟可能無法防止 盜用我們的技術或其他專有資產。我們為保護我們的專有權所做的努力可能 不夠或有效,未經授權的各方可能複製我們服務的某些方面,使用類似的標記或域名,或獲取並 使用我們認為是專有的信息、標記或技術。我們可能不得不提起訴訟以強制執行我們的知識產權, 以保護我們的商業祕密,或者確定他人專有權利的有效性和範圍,這些有時並不明確 或可能會發生變化。訴訟可能既耗時又昂貴,結果可能很難預測。

我們 依賴與第三方達成的協議來提供使我們能夠實施某些應用程序所需的某些服務、商品、技術和知識產權。

我們向客户實施和提供我們的應用程序和服務的能力在一定程度上取決於第三方擁有或控制的服務、商品、技術和知識產權。這些第三方可能無法或拒絕按照符合我們的商業慣例的商業合理條款繼續提供這些服務、貨物、技術或知識產權, 或以其他方式終止對我們繼續運行我們的應用程序非常重要的服務。如果我們不能及時或按商業上合理的條款更換這些服務、商品、技術或知識產權,我們的經營業績和財務狀況可能會受到損害。此外,我們對第三方供應商的控制有限,這增加了我們在這些供應商提供的技術和服務出現問題時的脆弱性。如果第三方的服務、技術或知識產權 未能按預期執行,可能會使我們承擔潛在責任,對我們的續約率產生不利影響,並對我們的財務狀況和運營結果產生不利影響 。

如果 我們未來可能許可的知識產權的任何第三方所有者沒有正確維護或執行此類許可所依據的專利,我們的競爭地位和業務前景將受到損害。

我們 將來可能會獲得第三方知識產權許可。我們的成功將在一定程度上取決於我們的許可方 獲得、維護和執行其知識產權的專利保護的能力,尤其是我們獲得了專有權的那些專利。

| 15 |

如果適用,我們的許可方可能無法成功起訴我們獲得許可的專利申請。即使針對任何此類專利申請頒發專利,我們的許可人也可能無法維護這些專利,可能決定不對侵犯這些專利的其他 公司提起訴訟,或者可能不像我們那樣積極地提起訴訟。此外,如果我們違反適用的許可協議,並且未能在指定的 期限內糾正違規行為,我們的許可方 可能會終止與我們的協議。如果沒有對我們許可的知識產權的保護,其他公司可能會提供基本相同的產品供銷售,這可能會對我們的競爭業務地位、業務前景和財務狀況產生重大不利影響。

Because our research and development of drug candidates often incorporates compounds and other information that is the intellectual property of third parties, we depend on continued access to such intellectual property to conduct and complete our preclinical and clinical research and commercialize the drug candidates that result from this research. We expect that future licenses would impose, numerous obligations on us. For example, under our existing and future license agreements, we may be required to pay (i) annual maintenance fees until a drug candidate is sold for the first time, (ii) running royalties on net sales of drug candidates, (iii) minimum annual royalties after a drug candidate is sold for the first time, and (iv) one-time payments upon the achievement of specified milestones. We may also be required to reimburse patent costs incurred by the licensor, or we may be obligated to pay additional royalties, at specified rates, based on net sales of our drug candidates that incorporate the licensed intellectual property rights. We may also be obligated under some of these agreements to pay a percentage of any future sublicensing revenues that we may receive. Future license agreements may also include payment obligations such as milestone payments or minimum expenditures for research and development. We expect that any future licenses would contain reporting, insurance and indemnification requirements. We are actively reviewing and preparing additional patent applications to expand our patent portfolio, but there can be no assurances that patents related to our existing patent applications or any applications we may file in the future will be issued or that any issued patents will provide meaningful protection for our drug candidates, which could materially adversely affect our 商業競爭力、商業前景和財務狀況。

與員工和其他人簽訂的保密 協議可能無法充分防止商業祕密和其他專有信息的披露,也可能 無法充分保護我們的知識產權。

We rely on trade secrets to protect our technology, especially where we do not believe patent protection is appropriate or obtainable. However, trade secrets are difficult to protect. In order to protect our proprietary technology and processes, we also rely in part on confidentiality and intellectual property assignment agreements with our corporate partners, employees, consultants, outside scientific collaborators and sponsored researchers and other advisors. These agreements may not effectively prevent disclosure of confidential information nor result in the effective assignment to us of intellectual property, and may not provide an adequate remedy in the event of unauthorized disclosure of confidential information or other breaches of the agreements. In addition, others may independently discover our trade secrets and proprietary information, and in such case we could not assert any trade secret rights against such party. Enforcing a claim that a party illegally obtained and is using our trade secrets is difficult, expensive and time-consuming, and the outcome is unpredictable. In addition, courts outside the U.S. may be less willing to protect trade secrets. Costly and time-consuming litigation could be necessary to seek to enforce and determine the scope of our proprietary rights, and failure to obtain or maintain trade secret protection could materially adversely affect our business and financial condition.

與我們證券所有權和本次發行相關的風險

我們的 管理層將對本次發行的任何淨收益的使用擁有廣泛的自由裁量權,您可能不同意我們如何使用收益, 並且收益可能無法成功投資。

我們的 管理層將擁有廣泛的自由裁量權,可以使用此次發行所得的任何淨收益,並可以將其用於 此次發行時設想的用途以外的其他目的。因此,您將依賴我們管理層對此次發行所得收益的使用情況的判斷,並且您將沒有機會在您的投資決策中評估所得收益是否得到了適當的使用。我們目前沒有針對很大一部分發行收益的具體計劃, 收益可能會以不會為您帶來有利回報或任何回報的方式進行投資。

此次發行的投資者 可能會因為此次和未來的股票發行而經歷未來的稀釋。

為了籌集額外資本,我們未來可能會提供額外的普通股或其他證券,可轉換為 或可交換為我們的普通股。未來購買我們股票或其他證券的投資者可以享有高於現有普通股股東的權利,而我們在未來交易中出售額外普通股或其他可轉換為我們普通股或可交換為我們普通股的證券的每股價格可能高於或低於本次發行的每股價格。

| 16 |

我們普通股的 價格可能會大幅波動。

您 應該認為投資我們的普通股是有風險的,並且只有在您能夠承受投資的重大損失和市場價值的大幅波動的情況下,您才應該投資我們的普通股。除了本“風險因素”部分和本招股説明書中提到的其他風險外,可能導致我們普通股市場價格波動的一些因素 包括:

| ● | 股東、高管和董事出售我們的普通股; |

| ● | 波動性 以及我們普通股股票交易量的限制; |

| ● | 我們 獲得資金進行和完成研究和開發活動的能力; |

| ● | 我們吸引新客户的能力; |

| ● | 變更我們收購藥品的研發狀態 ; |

| ● | 未能達到外部期望或管理指導; |

| ● | 改變我們的資本結構或股利政策或未來的證券發行; |

| ● | 我們的 現金狀況; |

| ● | 關於融資努力的公告和活動,包括債務和股權證券; |

| ● | 聲譽問題 ; |

| ● | 宣佈我們或我們的競爭對手的收購、合作、合作、合資企業、新產品、資本承諾或其他活動; |

| ● | 在我們開展業務的地區或任何地區的總體經濟、政治和市場狀況的變化 ; |

| ● | 行業狀況或看法的變化 ; |

| ● | 類似公司或公司集團的估值變動 ; |

| ● | 分析師 研究報告、推薦和建議變更、價格目標和撤回承保範圍; |

| ● | 離職 和增加關鍵人員; |

| ● | 與知識產權、專有權利、合同義務有關的糾紛和訴訟; |

| ● | 更改適用的法律、規則、條例或會計慣例及其他動態;以及 |

| ● | 其他 事件或因素,其中許多可能不是我們所能控制的。 |

| 17 |

此外,如果我們行業的股票市場或與我們行業相關的行業或整個股票市場 遭遇投資者信心喪失,我們普通股的交易價格可能會因為與我們的業務、財務狀況和經營業績無關的原因而下降。如果發生上述任何一種情況,可能會導致我們的股價下跌,並可能使我們面臨訴訟, 即使不成功,辯護也可能代價高昂,並分散管理層的注意力。

我們 不打算申請在任何交易所或國家認可的交易系統上上市預資金權證、公司權證或承銷商的權證,我們預計不會為預資金權證、公司權證或承銷商的權證發展市場。

我們 不打算申請在納斯達克資本市場或任何其他證券交易所或國家認可的交易系統上上市任何預籌資助權證、公司權證或承銷商權證 ,我們預計權證市場不會發展。如果沒有活躍的市場,權證的流動性將受到限制。此外,認股權證的存在可能會降低我們普通股的交易量和交易價格。

這些認股權證具有投機性和持有人的性質。 在這些權證持有人行使其認股權證並收購我們的普通股股份之前,這些權證沒有作為股東的權利。

在我們認股權證的 持有者在其行使時獲得普通股股份之前,該等持有者對認股權證相關的普通股股份 沒有任何權利。於行使認股權證後,持有人將只有權行使股東的權利 有關事項的記錄日期出現在他們作為股東登記在本公司股東名冊上之日之後。 認股權證發售後,認股權證的市值將不確定。不能保證我們普通股的市場價格將永遠等於或超過本公司認股權證和承銷商認股權證的行使價或預先出資的認股權證的價格,因此不能保證投資者行使其認股權證是否有利可圖。

未來 現有股東出售股份可能會導致我們的股價下跌。

如果我們的現有股東在本招股説明書中討論的九十(90)天合同禁售期和其他轉售法律限制失效後,在公開市場上出售或表示有意出售大量普通股,我們普通股的交易價格 可能大幅下跌,並可能跌至公開發行價以下。假設承銷商不行使其超額配售選擇權,根據截至招股説明書日期 的流通股計算,本次發行完成後,我們將擁有6,881,582股普通股流通股。 和 本次發行發行的認股權證均未獲行使 。在這些股份中,假設我們的現有股東在此次發行中沒有購買任何股份,6,999,622股普通股,加上根據承銷商購買額外股份的選擇權出售的任何股份,將立即在公開市場上自由流通,不受限制。

此外,發行後,根據我們的2022年股權激勵計劃為未來發行預留的900,000股股票可能有資格在未來的公開市場上出售, 受某些法律和合同限制。如果我們的現有股東在公開市場上出售了大量我們的普通股,或者如果公眾認為可能會發生此類出售,這可能會對我們普通股的市場價格產生不利的 影響,即使此類出售與我們的業務表現之間沒有關係。

本次發行完成後,我們可能面臨更大的證券集體訴訟風險。

從歷史上看,證券集體訴訟通常是在一家公司的證券市場價格下跌後對其提起的。 如果我們被起訴,可能會導致鉅額成本和管理層的注意力和資源分流,這可能會 損害我們的業務。

我們 從未為我們的股本支付過股息,我們預計在可預見的未來也不會支付任何股息。因此,投資我們普通股的任何收益很可能取決於我們普通股的價格是否上漲。

我們 迄今尚未對任何類別的股本支付股息,我們目前打算保留未來的收益(如果有的話), 為我們業務的發展和增長提供資金。此外,任何 我們未來可能承擔的債務可能使我們無法支付股息。因此,在可預見的未來,我們普通股的資本增值(如果有的話)將是您投資我們普通股的唯一收益來源。因此,在可預見的未來,如果我們的普通股價格上漲,您可能只會從您對我們普通股的投資中獲得收益。

| 18 |

如果 股票研究分析師不發佈有關我們業務的研究或報告,或者他們發表不利的評論或下調我們 普通股的評級,我們普通股的價格可能會下跌。

我們普通股的 交易市場可能會受到股票研究分析師發佈的有關我們和我們 業務的研究和報告的影響。我們無法控制這些分析師。如果一位或多位股票分析師下調我們的 普通股評級,或者分析師發佈其他不利評論或停止發佈有關我們或我們業務的報告,我們的普通股價格可能會下跌。

我們的章程文件或內華達州法律的條款 可能會延遲或阻止對我們公司的收購,即使收購對我們的股東有利,並可能使管理層變更更加困難。

我們的公司章程和章程的條款 可能會阻止、延遲或阻止股東 可能認為有利的合併、收購或其他控制權變更,包括股東可能因其股份而獲得溢價的交易。 此外,這些條款可能會使更換或罷免董事會更加困難,從而挫敗或阻止我們的股東更換或罷免我們當前管理層的任何企圖。這些規定包括:

| ● | 限制 我們的股東召開股東特別會議的能力; | |

| ● | 一個 股東建議及提名本公司成員的預先通知規定 | |

| ● | 董事會; | |

| ● | 該 我們的董事會有權決定董事會董事席位的數量; | |

| ● | 該 董事會有權填補董事會出現的空缺; | |

| ● | 該 我們的董事會有權發行優先股,其條款由我們的董事會決定。 |

我們的 公司章程授予董事會指定和發行額外普通股和/或優先股的權力。

我們的 法定資本包括100,000,000股普通股和10,000,000股優先股。我們的優先股可以 根據公司章程授予的權限並經董事會批准指定為系列。 董事會可在股東不採取任何行動的情況下,指定併發行 董事會認為適當的類別或系列的股票,並確立此類股票的權利、優先權和特權,包括股息、清算和 投票權。可能發行的其他類別或系列股票的持有人的權利可能優於我們普通股持有人的權利。指定和發行具有優先權的股本股份可能會對我們普通股股份附帶的其他 權利產生不利影響。

我們 將在內華達州法律允許的最大範圍內對我們的高級管理人員和董事進行賠償和保護,並保持其無害。

我們的章程規定,我們將在內華達州法律未禁止的最大程度上,對我們的高級管理人員和董事因我們的活動而提出的索賠進行賠償並使其無害。如果我們被要求根據我們的賠償協議履行義務,那麼我們為此目的花費的資產的 部分將減少我們業務的其他可用金額。

| 19 |

根據2012年的《就業法案》,我們 是一家“新興成長型公司”,我們無法確定適用於新興成長型公司的信息披露要求的降低是否會降低我們的普通股對投資者的吸引力。

我們 是2012年Jumpstart Our Business Startups Act(“JOBS Act”)中定義的“新興成長型公司”,我們可以利用不適用於其他非“新興成長型公司”的上市公司的各種報告要求的某些豁免,包括但不限於,不需要遵守薩班斯-奧克斯利法案第404條的審計師認證要求 ,減少我們定期報告和委託書中關於高管薪酬的披露義務,免除對高管薪酬進行不具約束力的諮詢投票的要求,以及免除股東批准之前未批准的任何黃金降落傘付款的要求。我們無法預測投資者是否會發現我們的普通股 吸引力降低,因為我們可能依賴這些豁免。如果一些投資者因此發現我們的普通股吸引力下降,我們的普通股交易市場可能會變得不那麼活躍,我們的股價可能會更加波動。

此外,《就業法案》第107條還規定,“新興成長型公司”可以利用1933年《證券法》(《證券法》)第7(A)(2)(B)節規定的延長過渡期來遵守新的或修訂的會計準則。換句話説,“新興成長型公司”可以推遲採用某些會計準則,直到這些準則適用於非上市公司。我們選擇利用延長的過渡期來遵守新的或修訂的會計準則。

根據《證券法》的有效註冊聲明,我們 將一直是一家“新興成長型公司”,直至本財年的最後一天,即根據證券法的有效註冊聲明首次出售我們的普通股的五週年紀念日,儘管如果我們的收入超過10.7億美元,如果我們在三年內發行了超過10億美元的不可轉換債券, 或者如果截至我們最近 第二財季結束的最後一天,我們由非關聯公司持有的普通股的市值超過7億美元,我們將更快失去這一地位。

如果投資者 認為我們的財務會計不如我們行業的其他公司透明,他們可能無法將我們的業務與我們行業的其他公司進行比較。如果我們無法在需要時籌集額外資本,我們的財務狀況和 經營業績可能會受到重大不利影響。

由於我們的首席執行官兼董事首席執行官Vininder Singh控制着我們有投票權的股本中的相當數量的股份,他 有效地控制了需要股東批准的行動。

董事首席執行官****德·辛格先生實益擁有公司約43%的普通股。因此,辛格先生對提交給我們股東批准的事項的結果具有重大影響力,包括 董事選舉以及我們所有或幾乎所有資產的任何合併、合併或出售。因此,購買股票的任何投資者都將是少數股東,因此對我們的方向和董事選舉幾乎沒有發言權。 此外,這種所有權集中可能會通過以下方式損害我們普通股的市場價格:

| ● | 推遲、推遲或阻止公司控制權的變更; |

| ● | 阻礙涉及我們的合併、合併、接管或其他業務合併;或 |

| ● | 阻止潛在收購者提出收購要約或以其他方式試圖控制我們。 |

| 20 |

有關前瞻性陳述的警示性説明

本招股説明書包含涉及重大風險和不確定性的前瞻性陳述。前瞻性陳述主要包含在“招股説明書摘要”、“風險因素”、“管理層討論”、“財務狀況和經營結果分析”和“業務”部分,但也包含在本招股説明書中。 在某些情況下,您可以通過“可能”、“可能”、“將會”、“可能”、“將會”、“應該”、“期望”、“打算”、“計劃”等詞語來識別前瞻性陳述。“目標”、“目標”、“預期”、“相信”、“估計”、“預測”、“項目”、“潛力”、“ ”、“繼續”、“正在進行”、“目標”、“尋求”或這些術語的否定或其他類似的術語,旨在標識有關未來的陳述。本招股説明書中包含的前瞻性陳述包括但不限於以下陳述:

| ● | 我們未來的財務業績,包括我們的收入、收入成本、運營費用和盈利能力; |

| ● | 我們的現金和現金等價物是否足以滿足我們的流動性需求; |

| ● | 我們對房地產開發、數字轉型技術和生物健康業務及其各自的市場趨勢的預測 ; |

| ● | 我們的 能夠吸引和留住我們所有業務部門的客户購買我們的產品和服務 ; |

| ● | 為我們這樣規模較小的上市公司提供融資; |

| ● | 我們 有能力在我們的三個主要業務市場成功擴張,並進入新市場和行業垂直市場 ;以及 |

| ● | 我們 有效管理我們的增長和未來支出的能力。 |

我們 提醒您,上述列表可能不包含本招股説明書中所作的所有前瞻性陳述。

這些 陳述涉及已知和未知的風險、不確定性和其他因素,可能會導致我們的實際結果、活動水平、業績或成就與這些前瞻性陳述中明示或暗示的信息大不相同。儘管我們 相信本招股説明書中包含的每一項前瞻性陳述都有合理的依據,但我們提醒您,這些陳述 是基於我們目前已知的事實和因素以及我們對未來的預期,而我們不能確定這些事實和因素。

您 應參考本招股説明書的“風險因素”部分,討論可能導致我們的實際 結果與我們的前瞻性陳述中明示或暗示的結果大不相同的重要因素。因此,在這些因素中,我們不能向您保證本招股説明書中的前瞻性陳述將被證明是準確的。此外,如果我們的前瞻性陳述 被證明是不準確的,這種不準確可能是實質性的。鑑於這些前瞻性陳述中存在重大不確定性, 您不應將這些陳述視為我們或任何其他人對我們將在任何特定時間範圍內實現我們的目標和計劃的聲明或保證。我們沒有義務公開更新任何前瞻性陳述,無論是由於新信息、未來事件或其他原因,除非聯邦證券法要求。

您 應完整閲讀本招股説明書以及我們在本招股説明書中引用並已作為註冊説明書的一部分提交的文件,並瞭解我們未來的實際結果可能與我們預期的大不相同 。我們通過這些警告性聲明來限定我們所有的前瞻性聲明。

| 21 |

使用收益的

假設 出售786,938股公司股票和公司權證,假設合併價格為每股公司股票和公司權證6.63美元 ,我們的普通股最後一次公佈的銷售價格是2024年1月25日納斯達克資本市場報告的 ,而不出售假設組合價格為每股預籌資金權證和公司權證6.629美元的預融資權證和公司權證,在扣除估計的承銷商折扣和費用以及我們應支付的發售費用後,我們預計 將從此次發行中獲得約4,546,007美元的淨收益。如果承銷商完全行使其超額配售選擇權,我們估計,在扣除承銷商折扣和估計的 我們應支付的發售費用後,我們的淨收益約為5,257,399美元。

假設本招股説明書封面所載本公司發售的股份數目保持不變,假設本公司股票及認股權證的合併公開發行價每增加(減少)$1.00$1.00,本公司的淨收益將增加(減少)約$786,938美元。我們還可以 增加或減少我們提供的公司股票和公司認股權證的數量。假設假設合併公開發行價保持不變,並在扣除估計承銷折扣和佣金後,我們的公司股票和公司認股權證數量每增加(減少)100,000股,我們獲得的淨收益將增加(減少)約 $603,330。

截至本招股説明書發佈之日,我們不能肯定地説明我們從此次發行中獲得的淨收益的所有特定用途。因此,我們將保留對這些收益的使用(如果有的話)的廣泛酌情權。一般來説,我們打算將從此次發行中獲得的淨收益 用於一般和營運資本目的,包括但不限於投資於研究和開發,包括我們的技術。

分紅政策

普通股持有者 有權從合法可用資金中按比例獲得董事會宣佈的股息。我們自成立以來沒有支付任何股息,目前我們預計,如果有任何收益,將保留 用於我們的業務發展。未來對股息的任何處置將由我們的董事會酌情決定,並將取決於我們未來的收益、運營和財務狀況、資本要求和其他因素。

大寫

下表列出了我們截至2023年9月30日的現金、現金等價物、資本和負債情況:

| ● | 以實際為基礎;以及 | |

| ● | 在扣除估計承銷折扣及佣金及吾等應支付的估計發售費用後,按經調整基準的備考數字 按假設的每股6.63美元的合併公開發售價格出售本公司股份及附帶的公司認股權證。 |

| 22 |

以下 備考信息僅供參考,我們在本次發行完成後的資本總額將根據本公司股票和公司認股權證的綜合公開發行價以及本次發行的其他定價條款進行調整。您應閲讀下表,同時閲讀本招股説明書的“收益使用”和 “管理層對財務狀況和經營結果的討論和分析”部分 以及我們的合併財務報表和本招股説明書其他部分的相關説明。

| 2023年9月30日(未經審計) | ||||||||

| 實際 | PRO 表格(1)(2)(3) | |||||||

| 現金和現金等價物 | $ | 3,856,037 | $ | 8,402,044 | ||||

| 債務 | $ | 446,050 | $ | 446,050 | ||||

| 股東虧損: | ||||||||

| A系列可轉換優先股,面值0.00001美元,授權5,500,000股;73,449股已發行和已發行(實際);73,449股已發行和已發行(預計) | 1 | |||||||

| 普通股,面值0.00001美元,授權100,000,000股;6,094,644股已發行和已發行(實際); 6,881,582股已發行和已發行(預計) | 61 | 69 | ||||||

| 額外實收資本 | 12,226,742 | 16,772,741 | ||||||

| 累計赤字 | (8,457,978 | ) | (8,457,978 | ) | ||||

| 股東總虧損額 | 3,768,826 | 8,314,833 | ||||||

| 總市值 | $ | 3,768,826 | $ | 8,314,833 | ||||

| (1) | 反映 在本次發行中以每股6.63美元的假定公開發行價格出售公司股票,並在扣除 預計承銷折扣和預計我們應付的發行費用。預計信息僅供參考, 我們將根據實際公開發行價格和定價時確定的本次發行的其他條款對這些信息進行調整。 |

| (2) | 每個 假設每股公司股票和公司認股權證的合併發行價為6.63美元,如果增加(減少)1.00美元, 增加(減少)現金及現金等價物、營運資金、總資產和總股東的預計金額 股權(赤字)約786,938美元,假設我們提供的證券數量,如封面所示 在扣除承銷折扣和佣金以及預計發行費用後,本招股説明書第頁的金額保持不變 由我們支付。同樣,每增加(減少)100,000股公司股份和 假設每股公司股票和隨附公司認股權證的合併公開發行價格,將增加(減少) 現金及現金等價物、營運資本、總資產和總股東權益的調整後的備考金額 (虧損)約786,938美元。 |

| (3) | 如果 承銷商以任何組合購買最多118,040股公司股票和/或公司認股權證的選擇權 其中,行使我們將收到約711,391美元的額外淨收益,基於假設的合併公共 發行價為每股公司股票和公司權證6.63美元,扣除估計承銷折扣和佣金後 以及我們應付的預計發行費用;以及(ii)現金及現金等價物、股東權益總額和資本總額 也將增加約0.73美元。 |

上表中列出的實際和預計信息中反映的普通股股份總數不包括:

| ● | 認股權證 購買2,893,954股普通股發行的IPO單位的一部分,平均行使價為每股7.96美元,到期日為 2028年2月13日; | |

| ● | 認股權證 以每股5.29美元的行使價購買108,849股普通股,條款將於2026年4月1日至2026年2月到期。 13,2028年; | |

| ● | 認股權證 以每股2.64美元的行使價購買403,890股普通股,條款將於2026年4月1日至5月到期。 3,2032年; | |

| ● | 選項 以每股4.41美元的加權平均行使價購買438,500股普通股; | |

| ● | 認股權證 以每股0.0007美元的行使價購買274,284股普通股,條款於2030年2月7日到期; | |

| ● | 認股權證 以每股2.50美元的行使價購買115,185股普通股,條款於2031年8月19日到期。 |

稀釋

如果 您在本次發行中購買了公司股票和公司認股權證,您的所有權權益將被稀釋到每股公司股票和隨附公司認股權證的合併公開發行價格與本次發行後立即調整的每股普通股有形 賬面淨值之間的差額 。我們在本討論中提供的部分信息 是形式上的,以進一步影響我們以每股公司股份和公司認股權證6.63美元的假設合併公開發行價格 發行和銷售786,938股公司股票和隨附的公司認股權證 ,扣除估計承銷 折扣和佣金以及我們應付的估計發行費用。

截至2023年9月30日,我們普通股的 有形賬面淨值為3,768,826美元或每股0.62美元。每股淨有形賬面價值 代表我們的有形資產總額(不包括遞延發行成本,截至2023年9月30日為0美元減去我們的總負債, 除以已發行普通股的股數)。

| 23 |

在 進一步實現我們在本次發行中出售786,938股公司股票和隨附公司認股權證 的淨收益後,假設合併公開發行價格為每股公司股票和公司認股權證6.63美元,扣除 估計承銷折扣和佣金以及我們應付的估計發行費用,截至2023年9月30日,我們的備考有形賬面淨值約為8,760,883美元,即每股1.27美元。這一金額代表了我們現有股東每股0.65美元的形式淨有形賬面價值的立即 增加,以及在本次發行中購買公司股票的新投資者每股5.36美元的立即稀釋。

我們 通過從參與本次發行的投資者支付的假設公開發行價格中減去本次發行後調整後的每股有形賬面淨值形式來確定參與本次發行的投資者的每股攤薄。 下表説明瞭對新投資者的每股攤薄情況:

| 每股公司股份和公司認股權證的假設公開發行價格 | $ | 6.63 | ||

| 截至2023年9月30日的每股有形賬面淨值 | $ | 0.62 | ||

| 預計2023年9月30日每股有形賬面淨值(虧損) | $ | 1.27 | ||

| 備考增加,調整後每股有形賬面淨值可歸因於新投資者購買股票 | $ | 0.65 | ||

| 預計為本次發行後調整後的每股有形賬面淨值 | $ | 1.27 | ||

| 在此次發行中向新投資者攤薄每股有形賬面淨值 | $ | 5.36 |

假設本招股説明書封面所載的本公司股份及隨附的公司認股權證數目保持不變,假設本公司股份及公司認股權證的合併發行價每增加(減少)1.00美元,預計每股有形賬面淨值將增加(減少)786,938美元,每股對新投資者的攤薄將增加(減少)(1.00美元)。

同樣,假設假定的合併公開發行價格6.63美元保持不變,我們每增加(減少)100,000股公司股票和伴隨公司認股權證,我們的預計有形賬面淨值將增加(減少)約603,330美元,或每股0.68美元,並將對參與此次發行的新投資者的每股攤薄 減少(增加)5.53美元。

以上討論的備考信息僅為説明性信息,將根據實際合併的公開發行價格、股份數量和定價時確定的本次發行的其他條款進行更改。

如果 承銷商行使選擇權,在本次發行中按假設的每股公司股票和認股權證6.63美元的合併公開發行價全額購買額外的公司股票和/或公司認股權證,並假設我們在本招股説明書封面上提出的公司股票和配套公司認股權證的數量保持不變,扣除 預計承銷折扣和佣金以及估計發行費用後,預計有形賬面淨值約為每股1.35美元。此次發行對投資者的預計每股有形賬面淨值稀釋約為每股5.28美元。

下表彙總了截至2023年9月30日,根據上述調整後的備考基準,我們普通股的股份數量, 總對價和每股平均價格(I)由現有股東支付給我們,以及(Ii)由新投資者在本次發行中購買我們的普通股,假設的公開發行價為每股公司股票和公司認股權證6.63美元 在扣除承銷折扣和佣金以及估計發售費用之前。

| 購入的股份 | 總對價 | 每件商品的平均價格 | ||||||||||||||||||

| 數 | 百分比 | 金額 | 百分比 | 分享 | ||||||||||||||||

| 現有股東 | 6,094,644 | 88.6 | % | $ | 12,224,742 | 70.1 | % | $ | 2.01 | |||||||||||

| 新投資者 | 786,938 | 11.4 | % | $ | 5,217,399 | 29.9 | % | $ | 6.63 | |||||||||||

| 總計 | 6,881,582 | 100.0 | % | $ | 17,444,141 | 100.0 | % | $ | 2.53 | |||||||||||

此外,如果承銷商行使選擇權全數購買額外的公司股票和/或公司認股權證,則在本次發行結束時,現有股東持有的普通股數量將減少至普通股總數的2.7% ,參與此次發行的新投資者持有的普通股數量將進一步增加118,041股,或本次發行結束時普通股總數的2.7%。

| 24 |

假設本招股説明書封面所載的公司股份及隨附的公司認股權證數目保持不變,假設假設公司股份及公司認股權證的合併發行價每增加(減少)1.00美元,新投資者支付的總代價將增加(減少)約938,938美元。我們還可以增加或減少我們提供的公司股票和附帶的公司認股權證的數量。假設假設的綜合公開發行價保持不變,在扣除估計的承銷折扣和佣金後,我們每增加(減少)100,000股公司股票和配套的公司認股權證 將增加(減少)新投資者支付的總對價約603,330美元。

上表中列出的實際和預計信息中反映的普通股股份總數不包括:

| ● | 認股權證 購買2,893,954股普通股發行的IPO單位的一部分,平均行使價為每股7.96美元,到期日為 2028年2月13日; | |

| ● | 認股權證 以每股5.29美元的行使價購買108,849股普通股,條款將於2026年4月1日至2026年2月到期。 13,2028年; | |

| ● | 認股權證 以每股2.64美元的行使價購買403,890股普通股,條款將於2026年4月1日至5月到期。 3,2032年; | |

| ● | 以加權平均行權價每股4.21美元購買635,500股普通股的期權 ; | |

| ● | 認股權證 以每股0.0007美元的行使價購買274,284股普通股,條款於2030年2月7日到期; | |

| ● | 認股權證 以每股2.50美元的行使價購買115,185股普通股,條款於2031年8月19日到期。 |

以上 討論和表格假定不行使認股權證。只要認股權證被行使,任何未償還的權證或期權被行使,任何未償還的可轉換票據被轉換為任何未償還的限制性股票單位歸屬,或者新的 期權或限制性股票單位被髮行我們的股權激勵計劃,您可能會經歷進一步的稀釋。此外,由於市場狀況或戰略考慮,我們可能會選擇 籌集額外資本,即使我們認為我們有足夠的資金用於當前或未來的運營計劃。如果額外資本是通過出售股權或可轉換債務證券籌集的, 這些證券的發行可能會進一步稀釋我們的股東。

股本説明

以下對本公司股本的重大條款以及本公司經修訂及重述的公司章程及細則的條文的描述為摘要,並以經修訂及重述的公司細則及細則副本為參考而有保留, 作為本招股説明書的證物存檔於本公司的註冊説明書內。

一般信息

我們的法定股本包括100,000,000股普通股,每股面值0.00001美元,以及10,000,000股優先股,每股面值0.00001美元,其中包括5,500,000股A系列優先股。

普通股 股票

普通股 流通股

截至2024年1月25日,已發行普通股數量為6,094,644股。

投票權

每一股普通股使股東有權親自或委託代表在股東會議上投一票。持有者不允許 累計投票。

分紅 權利

普通股持有者 有權從合法可用資金中按比例獲得董事會宣佈的股息。

清算時的權利

在我們清算、解散或清盤時,我們普通股的持有者將有權按比例分享在償還我們所有債務和其他債務後可分配給股東的合法淨資產。

其他 權利

我們普通股的持有者 沒有任何優先購買權或其他認購權、轉換權、贖回或償債基金條款。

| 25 |

優先股 股票

優先股 已發行股票

截至2024年1月25日,已發行和已發行的A系列優先股共有73,449股。

轉換 權限

A系列優先股的每名 持有人可不時將A系列優先股的任何或全部此類持有人的股份轉換為繳足股款且不可評估的普通股,其金額相當於交出的每1股A系列優先股換10股普通股。

A系列優先股的持有者無權轉換A系列優先股,條件是在轉換時,將收到的普通股數量,連同轉換日期持有人及其關聯公司實益擁有的普通股數量,將導致持有者及其關聯公司在轉換日期實益擁有超過4.99%的公司普通股流通股。

投票權

A系列優先股的每個 持有者沒有投票權。

清算時的權利

在我們清算、解散或清盤時,我們A系列優先股的持有人將不享有任何清算優先權 ,並將獲得任何清算,就像他們被轉換為普通股一樣。

認股權證

公司 認股權證

本招股説明書所屬的註冊説明書還登記出售公司認股權證,最多可購買786,938股普通股 (或904,978股普通股,如果承銷商全面行使超額配售選擇權)。

每份公司認股權證可行使一股我們的普通股,假定初始行權價等於每股7.29美元(假設行權價等於每股公開發行價),自本次發行結束之日起至多五(5)年內的任何時間。本次發行中發行的公司認股權證將受公司認股權證的條款管轄。 在公司認股權證被行使之前,公司認股權證持有人不會被視為我們相關普通股的持有人。

在以下所述的若干限制的規限下,本公司認股權證可於截止日期發行時立即行使,並於截止日期五週年時失效 。除有限的例外情況外,公司認股權證持有人將無權行使其公司認股權證的任何部分,條件是該持有人(連同該持有人的聯營公司,以及作為一個團體與該持有人或任何該持有人的聯屬公司一起行事的任何人士)將實益擁有超過4.99%(或在發行日期前經買方選擇,為9.99%)的當時已發行普通股的4.99%以上的普通股 。

在 持有人行使公司認股權證後,我們將在收到行使通知後的兩個交易日內 發行因行使公司認股權證而可發行的普通股,前提是已支付行使價(除非 通過“無現金”行使條款在允許的範圍內行使)。在行使任何公司認股權證以 購買普通股之前,公司認股權證持有人將不享有 行使時購買的普通股持有人的任何權利,包括投票權,除非其中規定。

權證持有人只有在以下情況下方可行使公司認股權證:在行使公司認股權證時發行普通股時,必須有有效的登記聲明,或根據證券法和持有人所在州的證券法,可獲豁免登記。我們打算盡商業上合理的努力使註冊説明書在公司認股權證行使時生效,本招股説明書是註冊説明書的一部分。公司認股權證持有人必須在行使公司認股權證時以現金支付行使價 ,除非沒有有效的登記聲明,或如有需要,沒有 有效的州法律登記或豁免發行公司認股權證的股份(在這種情況下,公司認股權證只能通過“無現金”行使條款行使)。

我們 不打算申請在任何證券交易所或其他交易系統上市本公司認股權證。

| 26 |

預付資金 認股權證

術語“預配資金”是指我們在本次發行中的普通股購買價格幾乎包括將根據預配資金認股權證支付的全部 行使價6.629美元,但名義剩餘行使價0.001美元除外。 預先注資認股權證的目的是使可能對其能力有限制的投資者能夠實益擁有超過 4.99%(或,在持有人的選擇,9.99%),我們已發行的普通股完成後,本次發行的機會 ,使投資於該公司,而不會觸發他們的所有權限制,通過接收預先注資認股權證代替我們的 普通股,這將導致超過4.99%(或9.99%)的所有權,並獲得在稍後日期以該名義價格行使其購買預先注資認股權證相關股份的選擇權的能力。

每一 預先注資認股權證可在 預先注資認股權證尚未行使的任何時間行使一股我們的普通股,行使價等於每股0.001美元。預先注資認股權證並無到期日。在預注資認股權證被行使之前,預注資認股權證 的持有人將不被視為我們基礎普通股的持有人。

除 有限的例外情況外,如果 持有人(連同該持有人的關聯公司,以及與該持有人或任何該 持有人的關聯公司一起作為一個集團行事的任何人)將實益擁有超過4.99%的普通股股份。(或,在發行日期之前,購買者選擇9.99%)我們的普通股,然後在執行該行使後發行在外的股份。

在資本重組事件、股票股息、股票拆分、股票合併、重新分類、重組或影響我們普通股的類似事件 發生時, 行使價和行使預先注資認股權證時可發行的股票數量將進行適當調整。預先注資認股權證持有人必須在行使預先注資認股權證時以現金支付行使價, 除非該等預先注資認股權證持有人正在使用預先注資認股權證的無現金行使條款。

在 持有人行使預先注資認股權證後,我們將在收到行使通知後的兩個交易日內發行因行使預先注資 認股權證而可發行的普通股,前提是已支付行使價 (除非通過“無現金”行使條款在允許的範圍內行使)。在行使任何預先注資 認股權證以購買普通股之前,預先注資認股權證的持有人將不享有行使時購買的普通股 持有人的任何權利,包括投票權,除非其中規定。

權證 持有人只有在行使預配資權證 時發行普通股的情況下,才可以行使預配資權證 ,前提是有效的登記聲明涵蓋了發行普通股的情況,或者根據《證券法》和持有人所在州的證券法 ,可以豁免登記。我們擬作出商業上合理的努力,使本招股章程所載的登記聲明 於預撥資金認股權證獲行使時生效。預先注資認股權證持有人必須在行使預先注資認股權證時以現金支付 行使價,除非沒有有效的登記聲明,或 (如需要)沒有涵蓋發行預先注資認股權證相關股份的有效州法律登記或豁免(在此情況下,預先注資認股權證只能通過“無現金”行使條款行使)。

如果我們完成了與他人的合併或整合,或其他重組事件,其中我們的普通股 被轉換或交換為證券、現金或其他財產,或我們出售、租賃、許可、轉讓、轉讓、讓與或以其他方式 處置我們的全部或絕大部分資產,或我們或其他人獲得50%或以上的普通股流通股, 在該事件發生後,預先注資認股權證的持有人將有權在行使該預先注資認股權證時收取 與持有人在緊接該基本交易之前行使其預先注資認股權證時所收取的相同種類及金額的證券、現金或財產。我們的任何繼任者或存續實體應承擔預先注資 權證項下的義務。

我們 無意申請預先注資認股權證在任何證券交易所或其他交易系統上市。

承銷商的認股權證

作為本招股説明書一部分的 登記聲明還登記了向承銷商代表購買最多47,216股 普通股的銷售權證,作為應向承銷商支付的與本次發行 相關的承銷補償的一部分。承銷商認股權證將在發行生效日期起六個月至發行生效日期起五年期間內行使,行使價等於普通股公開發行價格的110%。有關該等認股權證的描述,請參閲“包銷-包銷商認股權證”。

授權代理

預先出資的認股權證及公司認股權證將根據吾等與吾等的認股權證代理VStock Transfer LLC(“認股權證代理”)之間的認股權證代理協議(“認股權證代理協議”)以註冊形式發行。預出資認股權證和公司認股權證的重要條款列於此,權證代理協議副本 已提交美國證券交易委員會,作為註冊説明書的證據,本招股説明書是其中的一部分, 通過引用併入本文。

股票 期權

截至2023年9月30日,我們共發行了458,500份股票期權。我們的董事和首席財務官被授予股票 期權,以購買總計195,000股額外的公司普通股。這些期權的行權價在2.80美元至6.82美元之間,期限為10年。2023年4月16日,公司向董事、埃爾西先生、恩賴特先生和漢森先生發行了40,000份股票期權,行權價為每股6.82美元,期權期限為10年。2023年3月17日,公司 向我們的首席財務官Saglio先生發行了75,000份股票期權,行權價為每股2.80美元,期限為10年。 我們的員工獲得了股票期權,可以購買總計196,500股普通股,這些股票的期限為10年,行權價在2.80美元到5.45美元之間。我們還授予服務提供商購買總計67,000股普通股的股票期權,這些股票的期限為10年,行權價在2.59美元到5.45美元之間。使用布萊克-斯科爾斯估值模型的2023年股票期權的相對公允價值總計738,600美元。截至2023年9月30日,根據2022年股權激勵計劃,該公司擁有461,500個授權但未發放的股權獎勵 。

反收購 內華達州法律條款、公司章程和我們的附則

我們的公司章程和章程包含某些條款,可能會延遲、推遲或阻止一方獲得對我們的控制權,並鼓勵考慮主動收購要約或其他單方面收購提議的人 與我們的董事會進行談判,而不是進行非談判的收購嘗試。根據我們的公司章程和章程,我們普通股的持有人和優先股的持有人在選舉我們的董事時都沒有累計投票權。少數股東目前持有我們相當大一部分已發行和已發行普通股,再加上缺乏累計投票權,這使得其他股東更難取代我們的董事會,或者 第三方更難通過更換我們的董事會來獲得對我們公司的控制權。

如果適用,內華達州修訂法規(“NRS”)的以下條款可能會阻止對本公司的收購 。

與利益相關股東的交易 。NRS禁止上市的內華達州公司在股東成為利益股東之日起三年內與利益相關的股東進行任何業務合併,除非在該日期之前,公司董事會批准了業務合併本身或導致股東成為利益股東的交易。

| 27 |

“利益股東”是指直接或間接實益擁有公司10%或以上已發行有表決權股票的任何實體或個人,以及與這些實體或個人有關聯、控制或控制的任何實體或個人。“企業合併”的定義非常寬泛,幾乎涵蓋了任何類型的交易,使潛在的收購人能夠利用公司的資產為收購提供資金或以其他方式使自己的利益受益 而不是公司及其股東的利益。

此外,未經批准而在三年等待期之後發生的企業合併也可以被禁止 ,除非得到董事會和股東的批准,或者利害關係股東支付的價格等於(I)利害關係股東在緊接企業合併公告日期前3年內支付的每股最高價格或在其成為利害關係股東的交易中支付的最高價格,以較高者為準;(Ii)業務合併公告日期或有利害關係的股東收購股份之日的每股普通股市值,兩者以較高者為準;或。(Iii)如優先股持有人較高,則優先股的最高清算價值。

收購控股權。《國税法》包含有關收購“控股權”的條款,並規定 任何人如收購“發行公司”20%或以上的已發行有表決權股份,定義為擁有200名或以上股東,其中至少有100名內華達州居民的內華達州公司(如該公司的股票分類賬所述);並且直接或通過關聯公司在內華達州開展業務,可被剝奪對所收購股份的投票權,除非該公司的大多數無利害關係的股東選擇全部或部分恢復此類投票權 。

法規側重於收購“控股權益”,其定義為擁有足夠的流通股, 如果沒有控制權股份法,收購人可以直接或間接、單獨或與他人聯合行使:(I)五分之一或以上,但不到三分之一;(Ii)三分之一或以上,但少於多數;或(Iii)公司在董事選舉中的多數或 更多投票權。

是否授予投票權的問題 股東只能考慮一次,一旦做出決定,就不能 重新討論。此外,除非公司的公司章程或章程另有規定:(1)如果收購人沒有及時向發行公司提供信息聲明,或者如果股東投票決定不授予收購人的證券投票權 ,發行公司可按30天內為該證券支付的平均價格贖回全部或部分獲得表決權的證券;以及(2)如果投票權授予收購人,則投票反對授予投票權的任何股東可要求以公允價值向發行公司購買其全部或任何部分證券。

本節的規定不適用於根據繼承法和分配法、判決的執行、擔保權益的清償、或與某些合併或重組有關的收購。

上市

我們的普通股和可交易認股權證分別在納斯達克資本市場上市,代碼為“BFRG”和“BFRGW”。 我們沒有也不打算申請將預融資權證或本公司權證在 納斯達克資本市場上市。

轉接 代理和註冊表

我們普通股的轉讓代理和登記商是VStock Transfer,LLC。

| 28 |

管理層對財務狀況和經營結果的討論和分析

以下對本公司財務狀況和經營結果的討論和分析應結合本招股説明書其他部分中標題為“選定的綜合財務和其他數據”的章節以及綜合財務報表和相關附註 閲讀。本討論包含涉及風險和不確定性的前瞻性陳述。我們的 實際結果可能與下面討論的結果大不相同。可能導致或導致此類差異的因素包括但不限於以下確定的因素和本招股説明書中其他部分的“風險因素”部分中討論的因素 。

概述

牛蛙人工智能控股公司於2020年2月6日在內華達州註冊成立。牛蛙人工智能控股公司是牛蛙人工智能公司和牛蛙人工智能管理有限公司的母公司,這兩家公司分別於2017年和2021年在特拉華州和馬裏蘭州註冊成立。業務 目前通過牛蛙AI Holdings,Inc.進行,該公司於2020年2月6日開始運營。我們是一家專注於對醫學進步中的複雜數據進行高級人工智能/機器學習(AI/ML)分析的公司。我們的AI/ML平臺(商標:bfLEAP™)是由約翰霍普金斯大學應用物理實驗室(JHU-APL)最初開發的技術創建的。

2018年2月,Bullfrog AI Holdings從JHU-APL獲得了該技術的原始獨家全球版税許可。 該許可證涵蓋三(3)項已頒發的專利、一(1)項新的臨時專利申請、 算法專有庫的非專利權以及包括修改和改進在內的其他商業機密。我們於2022年7月簽訂了一份許可協議,該協議為 公司提供了新的知識產權,並涵蓋了2018年2月許可的大部分知識產權。我們的 目標是利用bfLEAP™與生物製藥合作者 以及我們自己的內部臨牀開發計劃一起進行藥物開發的精確醫學方法。我們相信bfLEAP™平臺非常適合評估轉化研究和臨牀試驗環境中生成的臨牀前 和臨牀試驗數據,從而更快、更便宜地獲得藥物批准。

我們的 目標是提高藥物開發各個階段的成功機率,從早期臨牀前到後期臨牀 開發。我們的最終目標是利用bfLEAP™來實現正在進行的臨牀試驗的成功或挽救晚期 失敗藥物(即,2期或3期臨牀試驗失敗)進行開發和剝離;儘管如此,我們也將考慮早期藥物的合作 。我們希望通過戰略性收購當前臨牀階段和失敗的藥物進行內部開發,或通過與生物製藥行業公司的戰略合作伙伴關係來實現這一目標。

On July 8, 2022, the Company entered into an exclusive, worldwide, royalty-bearing license from JHU-APL for the additional technology. The new license provides additional intellectual property rights including patents, copyrights, and knowhow to be utilized under the Company’s bfLEAP™ analytical AI/ML platform. In consideration of the new license, the Company issued to JHU-APL 39,879 shares of common stock. In September 2020 and October of 2021, the Company executed amendments to the original license which represents improvements and new advanced analytics capabilities. In consideration of the rights granted to the Company under the original License Agreement, the Company granted JHU 178,571 warrants exercisable to purchase shares of common stock at $2.10 per share. Under the terms of the new License Agreement, JHU will be entitled to eight percent (8%) of net sales for the services provided by the Company to other parties and three percent (3%) for internally developed drug projects in which the JHU license was utilized. The new license also contains tiered sub licensing fees that start at 50% and reduce to 25% based on revenues. On May 31, 2023, the Company and JHU-APL entered into Amendment number 1 of the July 8, 2022 License Agreement whereby the Company gained access to certain improvements including additional patents and knowhow in exchange for a series of payments totaling $275,000. The first of these payments for $75,000 was due in July 2023 followed by annual payments of $75,000, $75,000 and $50,000 in years 2024, 2025 and 2026, respectively. The amendment also reduced the 2023 minimum annual royalty payment to $60,000, all other financial terms remain the same. As a result of this Amendment, the minimum annual payments are set to be $30,000 for 2022, $60,000 for 2023, and $300,000 for 2024 and beyond, all of which are creditable by royalties.

| 29 |

我們 打算繼續發展和改進bfLEAP™,無論是在內部還是與JHU-APL等開發夥伴合作。我們計劃利用我們幾年來在世界頂級創新機構之一開發的專有AI/ML平臺,該機構已經 在多個行業成功應用。

我們 利用首次公開募股的資金為我們的業務配備了人員,並建立了合作伙伴關係,最近 完成了我們與領先的罕見疾病非營利性組織的第一份商業服務合同,用於對晚期臨牀數據進行AI/ML分析 。我們還從大學獲得了一系列臨牀前和早期臨牀藥物資產的權利,以及與世界知名研究機構的戰略合作,以創建HSV1病毒治療平臺,為各種疾病設計免疫療法 。我們已經與JHU簽署了針對膠質母細胞瘤(腦癌)、胰腺癌等的抗癌藥物的全球獨家許可協議。我們還簽署了喬治華盛頓大學另一種針對肝細胞癌(肝癌)和其他肝病的抗癌藥物的全球獨家許可。此外,我們打算通過合作伙伴關係或獲得藥物救援失敗的候選治療藥物的權利, 獲得後期臨牀資產。在 某些情況下,我們打算進行後期臨牀試驗,以挽救之前失敗的治療資產。 在這些情況下,將要求藥品供應和監管服務進行臨牀試驗。我們臨牀開發計劃的成功將需要找到合作伙伴來支持臨牀開發,為我們的研發和臨牀試驗提供足夠的原材料和/或藥物產品,在某些情況下,還可能需要建立第三方安排,以獲得根據(GMP)行業標準指南適當製造幷包裝用於臨牀或銷售的成品藥物。 由於我們是一家專注於使用我們的人工智能技術來推動藥物發展的公司,任何臨牀開發計劃在所有情況下都將需要 合作伙伴以及為執行和完成臨牀試驗而建立的第三方關係。在接下來的24個月裏,該公司預計將在提供服務的產品、臨牀前IND支持活動和研發上花費約210萬美元,以使我們能夠在未來的臨牀試驗中評估我們的藥物資產以確定新的疾病適應症。

自2023年2月14日完成首次公開募股以來,在收到首次公開募股收益的幫助下,我們啟動了幾項舉措:投資者關係和營銷,以促進和提高公司在金融和商業領域的知名度,研發,與J·克雷格·文特爾研究所的合作 ,並在截至2023年9月30日的季度,完成了我們的甲苯咪唑前體藥物 計劃的臨牀前研究。該公司正積極開發和尋找新的知識產權,努力不斷髮展其AI/ML平臺。此外,該公司還聘請了一家專門從事生物製藥行業的業務發展公司 ,以尋找並確保我們的甲苯咪唑計劃的戰略發展合作伙伴。

在內部, 公司增加了額外的員工,以加快執行,並開發用於為客户執行 分析服務的流程和定製腳本,同時還啟動了針對大型公共衞生數據源的計劃,並尋求訪問 專有衞生數據源。我們還轉變了我們的會計和財務報告系統和流程,以增強我們作為上市公司的內部控制環境。首次公開募股的資金還用於註銷通過首次公開募股為公司提供資金的兩筆票據,這兩筆票據沒有轉換為普通股,以及隨着時間的推移對我們的員工、員工和顧問積累的其他債務,以及與收購我們的特許藥物計劃相關的債務。

| 30 |

我們的 戰略

該公司有一個獨特的戰略,旨在降低風險和增加現金流的頻率。該戰略的第一部分是通過與生物製藥公司的戰略關係創造收入。根據項目的具體範圍,這些關係將構建為費用和 知識產權的組合。這些項目的目標將是發現有價值的見解 ,以降低風險和/或提高藥物開發過程的速度,這可以通過將 手動或自動集成到客户的工作流程或分析離散數據集來實現。

在 未來,我們戰略的第二部分涉及獲得臨牀階段藥物的權利,使用我們的bfLEAP™技術 設計精確藥物試驗,與合作伙伴進行試驗,並出售資產。這種方法也可能適用於藥物開發過程的早期階段,如發現和臨牀前。無論如何,我們的目標都是創造短期價值,並儘快退出並實現盈利,最好是在大約30個月內。

關鍵會計政策和估算

我們的財務報表根據美國公認會計準則編制。在編制這些財務報表時,我們需要做出影響資產、負債、收入和費用報告金額以及相關披露的估計和假設。我們會持續評估我們的估計和假設。我們的估計是基於歷史經驗和各種其他假設, 我們認為在這種情況下是合理的。我們的實際結果可能與這些估計不同。我們的關鍵會計政策和估計沒有發生重大變化,如我們的10-K報表所述。

財務 運營概述

收入

我們在2022年末通過向製藥客户提供的服務獲得了第一筆收入,而在2023年第3季度,我們完成了第一份商業服務合同,確認的收入為65,000美元。我們與兩個組織簽訂了服務合同,目前 正在進行多次討論,但無法保證在2023年簽訂其他服務協議和業務關係 。

運營費用

我們 將我們的運營費用分為兩類:研發費用和一般管理費用。在2022年前,我們的大部分活動與:技術評估、收購和驗證、資本收購和業務發展活動有關 我們相信這些活動已經為公司在探索戰略合作和資產收購的同時獲得合同服務做好了準備。 這些活動和相關支出已被記錄並在我們的財務報表中報告為一般和行政。 2022年,我們從大學獲得了兩個藥物開發項目的許可,並與JHU-APL簽訂了新的許可,用於新的IP和 與我們的bfLEAP™平臺一起使用的其他增強功能。2022年,我們為我們的bfLEAP™AI/ML平臺和我們來自大學的兩個藥物開發項目相應地花費了608,000美元用於與許可證相關的付款。我們預計,隨着我們啟動旨在開發服務產品、協作 (JCVI)和臨牀前研究的活動,以生成數據以支持研究新藥(IND)申請的提交,我們的研發費用將在2024年增加。

| 31 |

研究和開發成本和費用

2022年的研發成本和支出主要包括與獲得許可技術相關的成本。2023年,我們 啟動了關於我們的許可候選藥物的開發活動,以及我們與JCVI的發現合作。除了支付給外部服務提供商的費用外,我們還為從事這些工作的人員分配內部成本,以及與我們使用bfLEAP™開發產品和服務的內部工作相關的人員成本。我們預計,隨着我們執行業務計劃並開始進行臨牀前研究和開發活動,我們的研究和開發成本可能會變得很大。 旨在確保開發合作伙伴的安全,併為本申請中所述的我們的許可藥物開發計劃以及戰略合作伙伴關係和我們可能收購的其他藥物開發計劃提交IND。研發費用 計入發生期間的運營費用。估計數將用於確定已執行服務但尚未開具發票的某些成本的費用負債。我們將通過與服務提供商的溝通來監控每個重要的外部服務合同的績效水平,以反映實際支出金額。

一般費用 和管理費用

在 首次公開招股的預期中,物色了一支具有深厚行業經驗的管理團隊,並聘請他們擔任員工和顧問,以協助本公司籌備首次公開招股,並隨後作為一家上市公司運營和運作。截至2022年,主要活動 包括:技術評估、收購和驗證、資本收購和業務開發活動,這些活動總體上使公司在探索戰略合作伙伴關係和資產收購的同時,為合同服務做好了準備。2023年2月,公司實現了首次公開募股並在納斯達克上市的目標。由於幾個因素,我們2023年的一般和管理費用明顯高於我們2022年的一般和管理費用。2023年的主要增長涉及 與上市公司相關的新成本,如D&O保險、支持美國證券交易委員會合規的專業服務 ,以及更高的工資和諮詢費用,因為我們已經聘請了更多的員工和顧問。我們還加大了業務發展、投資者關係和營銷力度。我們預計未來我們的一般和管理費用可能會增加,以支持與戰略合作和協作相關的服務產品、臨牀和臨牀前研發活動 。

運營結果

截至2023年9月30日和2022年9月30日的三個月的比較

銷售收入 和成本

我們 在截至2023年9月30日的三個月中確認了65,000美元的收入和5,200美元的銷售成本,而2022年為零。

截至三個月 9月30日, | 淨變化 | |||||||||||

| 2023 | 2022 | |||||||||||

| 運營費用: | ||||||||||||

| 研發 | $ | 380,015 | $ | 39,421 | $ | 340,594 | ||||||

| 一般和行政 | 983,929 | 601,131 | 382,798 | |||||||||

| 總運營費用 | $ | 1,363,944 | $ | 640,552 | $ | 723,392 | ||||||

研究和開發

與截至2022年9月30日的同期相比,我們截至2023年9月30日的三個月的研發費用增加了340,594美元,這主要是由於計入了2023年的工資和諮詢費成本,以及根據2022年7月許可協議修正案1從JHU-APL獲得與bfLEAP™相關的額外技術的成本。我們 還在2023年第三季度完成了與我們的甲苯咪唑計劃相關的臨牀前研究。2022年,大部分研發費用與收購包括甲苯咪唑在內的兩個候選藥物開發產品直接相關。

常規 和管理

與截至2022年9月30日的同期相比,截至2023年9月30日的三個月,我們的一般和行政費用增加了382,798美元,這主要是由於工資和諮詢成本增加,反映了服務水平的提高,以及 啟動投資者關係和營銷工作,以及我們的會計和財務報告流程轉變為支持 上市公司。

| 32 |

其他 收入(費用),淨額

與截至2022年9月30日的同期相比,截至2023年9月30日的三個月的利息支出減少了118,401美元,這是由於我們的大部分債務在2023年第一季度轉換或償還。其他收入增加56,906美元,原因是我們在隔夜清掃賬户中持有的IPO收益賺取了利息 。

截至2023年9月30日和2022年9月30日的9個月的比較

銷售收入 和成本

在截至2023年9月30日的9個月中,我們確認了65,000美元的收入和5,200美元的銷售成本,而2022年的收入為零。

| 截至9月30日的9個月, | 淨變化 | |||||||||||

| 2023 | 2022 | |||||||||||

| 運營費用: | ||||||||||||

| 研發 | $ | 1,023,619 | $ | 448,375 | $ | 575,244 | ||||||

| 一般和行政 | 3,067,940 | 1,424,383 | 1,643,557 | |||||||||

| 總運營費用 | $ | 4,091,559 | $ | 1,872,758 | $ | 2,218,801 | ||||||

研究和開發

截至2023年9月30日的9個月,我們的研發費用比截至2022年9月30日的同期增加了575,244美元,這主要是由於我們開始與J Craig Venter Institute合作並完成了我們的甲苯咪唑前體藥物計劃的臨牀前研究,以及根據2022年7月許可協議修正案1從JHU-APL獲得與bfLEAP™相關的額外技術的成本。在 2022年,大部分研發費用直接與收購包括甲苯咪唑在內的兩個候選藥物開發產品有關。

常規 和管理

與截至2022年9月30日的同期相比,截至2023年9月30日的9個月,我們的一般和行政費用增加了1,643,557美元,這主要是由於工資和諮詢成本增加,反映了服務水平的提高,以及投資者關係和營銷工作的啟動,以及我們的會計和財務報告流程的轉變,以支持上市公司 。2023年期間還反映了與增加工作人員有關的大約120 000美元的徵聘費用。

其他 收入(費用),淨額

利息 截至2023年9月30日的9個月,與截至2022年9月30日的同期相比,利息支出減少了157,788美元,這是由於我們的大部分債務在2023年第一季度轉換或償還。截至2023年9月30日的9個月,票據轉換虧損92,959美元,原因是轉換可轉換票據。其他收入增加142,218美元,原因是我們在隔夜清掃賬户中持有的IPO收益產生了 利息。

2022年和2021年12月31日終了年度的業務結果比較

2022年末,該公司確認了其與一家小型製藥公司簽訂的分析合同帶來的10,000美元的第一筆服務收入。 該公司之前沒有記錄任何收入。截至2022年底,本公司的累計赤字約為4,399,000美元。2022年運營淨虧損約為2,455,000美元,而2021年為555,000美元。2022年的增長反映了聘請顧問和顧問的全年成本,以及與準備公司首次公開募股相關的其他成本 ,包括與審計公司過去和當前財務報表相關的成本。2022年運營中使用的現金約為911,000美元,而2021年約為382,000美元;2022年融資活動的現金淨流入約為967,000美元,2021年約為387,000美元。

| 33 |

流動性 與資本資源

於2022年,本公司從出售可轉換橋樑票據所得款項淨額約1,016,000美元,並償還於2021年出售的無抵押本票49,000美元。該公司於2023年1月售出一張額外的本票,並收到淨收益100,000美元。

在截至2022年12月31日的年度內,公司在經營活動上的支出約為911,000美元,而2021年同期的運營活動支出約為382,000美元。2022年的現金使用包括約548,000美元的工資,約634,000美元的諮詢和專業費用,包括法律、會計和審計費用,以及運營活動的諮詢費,以及約609,000美元的技術許可費、專利成本報銷和最低年度特許權使用費,已記錄為研發費用 。

截至2023年9月30日,該公司累計虧損8,457,978美元,並通過出售普通股和債務為其運營提供資金。我們預計未來我們的支出將增加,以支持我們的服務產品、臨牀和臨牀前研究以及與戰略合作伙伴關係和協作相關的開發活動,以及收購的候選產品和作為上市公司運營增加的 成本。這些增加可能包括與僱用更多人員有關的費用增加,以及支付給外部顧問、律師和會計師的費用,以及其他費用。此外,我們預計與上市公司相關的成本會增加,包括與維護符合交易所上市和證券 以及交易委員會要求的服務相關的費用、保險和投資者關係成本。

公司目前的業務包括BullFrog AI,Inc.和BullFrog Management,LLC,這兩家公司是BullFrog AI Holdings,Inc.的全資子公司,BullFrog AI Holdings,Inc.是一家控股公司,依賴出售其子公司 產生的證券和現金來為合併業務提供資金。

於2023年2月16日,本公司完成首次公開招股1,297,318個單位(每個單位,統稱為“單位”) ,單位價格為每單位6.50美元,合共為公司帶來約840萬美元的毛收入。每個單位包括一股公司普通股、一份流通權證(每份為“可流通權證”,統稱為“可流通權證”),以每股7.80美元的行使價購買一股普通股,以及一份非流通權證(每份為“非流通權證”,統稱為“非流通權證”);連同可交易認股權證,每個“認股權證”,統稱為“認股權證”),以8.125美元的行使價購買一股本公司普通股。在首次公開募股方面,公司還完成了普通股的7股1股反向拆分。

與IPO相關,一家關聯方持有的外管局和可轉換貸款協議轉換為反向拆分後的55,787股普通股。此外,截至2022年11月30日的所有未轉換可轉換過渡票據和應計利息已轉換為 276,289股普通股,並在轉換時向可轉換過渡票據持有人發行了276,289份購買普通股的認股權證。 可轉換過渡票據轉換和認股權證行使定價是在首次公開募股前使用2500萬美元的公司估值 確定的。

在 2023年4月5日至4月13日期間,認股權證持有人以不同的行使價行使了436,533份普通股認股權證,公司 獲得了約1,495,000美元的收益。

在2023年沒有大量收入的情況下,管理層相信公司的資本資源足以為計劃中的 自本申請之日起約9個月的運營提供資金。

表外安排 表內安排

我們 沒有任何表外安排,因為這一術語在S-K條例第303(A)(4)項中定義。

| 34 |

我們的業務

我們的公司歷史和背景

牛蛙人工智能控股公司於2020年2月18日在內華達州註冊成立。我們的主要業務地址是馬裏蘭州蓋瑟斯堡,317單元,埃靈頓大道325號,郵編:20878。我們的所有業務目前都是通過牛蛙AI Holdings,Inc.進行的。牛蛙AI,Inc.是一家通過換股收購的全資子公司,其唯一目的是存放和保護組織的所有知識產權。牛蛙人工智能管理有限責任公司是一家全資子公司,負責處理所有人力資源和薪資活動。

收購牛蛙AI

2020年3月,牛蛙AI公司獲得了TEDCO(馬裏蘭州技術發展公司,馬裏蘭州投資基金)的投資,發行了20萬美元的可轉換票據,期限18個月,年利率6%,折扣20%。 2020年6月,牛蛙AI控股公司根據一項交換協議收購了牛蛙AI,Inc.,Inc.根據一項交換協議,牛蛙AI,Inc.的普通股與牛蛙AI控股公司的普通股進行了交換。就在換股之前,牛蛙AI,Inc.的每股已發行普通股被拆分為25股普通股。我們2021年和2020年財務報表中的股份金額已進行調整,以反映這一前瞻性股份拆分和換股。根據協議,本公司向牛蛙AI,Inc.股東發行24,223,975股普通股,以換取牛蛙AI,Inc.100%的已發行普通股。交換完成後,牛蛙AI,Inc.成為本公司的全資子公司,牛蛙AI,Inc.的股東 持有本公司100%的普通股。因此,牛蛙AI Holdings,Inc.承擔了牛蛙AI,Inc.總計330,442美元的淨負債。交易前後,這兩個實體都由同一控股股東控制。這筆交易將作為共同控制交易入賬,所有實體的列報都如同交易 發生在列報的最早期間開始時一樣。

牛蛙 AI公司歷史

牛蛙人工智能公司於2017年8月25日在特拉華州註冊成立。Vininder Singh是牛蛙AI的創始人、首席執行官和董事長。

我們的 戰略

我們 計劃通過我們專有的人工智能平臺bfLEAP,使用精確醫學方法實現藥物和生物製劑的成功開發,從而實現我們的業務目標。我們將通過執行以下所有或任何一項操作來執行我們的計劃:與生物製藥公司以收費服務模式合作,以幫助和支持他們的藥物開發計劃,獲得 在關鍵第二階段或第三階段臨牀試驗後未通過FDA審查的藥物的權利並對其進行救援(我們將此救援 流程稱為“藥物救援”),獲得處於早期臨牀試驗且未通過FDA審查的藥物的權利, 以及發現新藥和生物製品。

加強和開發晚期失敗藥物的 流程如下:

| ● | 從生物製藥行業公司或大學獲得失敗藥物的權利, | |

| ● | 使用專有的bfLEAP™AI/ML平臺來確定對藥物最有效的患者的多因素簡檔, | |

| ● | 迅速 可能與合作伙伴一起進行臨牀試驗,以驗證該藥物是否適用於確定的“高響應者”人羣; 和 | |

| ● | 在臨牀試驗取得積極結果後,將帶有新信息的獲救藥物資產剝離/出售給製藥業。 |

我們 還計劃為所有發現和早期臨牀候選人部署此策略。我們的共同目標是儘快將我們的資產貨幣化 ,目前沒有任何資產商業化計劃。作為我們戰略的一部分,我們將繼續發展我們的知識產權、分析平臺和技術,建立一個龐大的候選藥物組合,並實施一種降低風險和 增加拯救藥物現金流頻率的模式。該戰略將包括整個業務價值鏈上的戰略合作伙伴關係、協作和關係 。

| 35 |

我們 在2021年前沒有產生任何收入;我們在2022年末通過與一家制藥公司的關係相關的服務產生了第一筆收入。

到目前為止,我們還沒有對任何藥物進行臨牀試驗,我們的平臺也沒有被用來識別已獲得監管部門批准商業化的候選藥物 。然而,我們目前與一家領先的罕見疾病非營利性組織建立了戰略合作關係,該組織用於對晚期臨牀數據進行人工智能/機器學習(AI/ML)分析。 我們已從大學獲得了一系列臨牀前和早期臨牀藥物資產的權利,並與一家世界知名研究機構達成戰略 合作,創建HSV1病毒治療平臺,以設計針對結直腸癌的免疫療法。我們已經與約翰·霍普金斯大學簽署了一項針對膠質母細胞瘤(腦癌)、胰腺癌和其他癌症的抗癌藥物的全球獨家許可協議。我們還與喬治華盛頓大學簽署了另一種針對肝細胞癌(肝癌)和其他肝臟疾病的抗癌藥物的全球獨家許可。

我們的平臺最初是由約翰霍普金斯大學應用物理實驗室(JHU-APL)開發的。JHU-APL在國防相關應用中使用了 相同的技術。幾年來,軟件和算法已被用來識別關係、模式和異常,並做出否則可能找不到的預測。這些發現和見解為預測感興趣的目標提供了優勢,而不受行業或部門的影響。我們已將該技術應用於各種臨牀數據集,並確定了可能提供新知識產權、新藥靶點和其他有價值信息的新關係 ,這些信息可能有助於臨牀試驗的患者分層,從而提高成功的機率。該平臺尚未幫助 開發已實現商業化的藥物。然而,我們已經批准了一種已完成1期試驗的候選藥物和另一種處於臨牀前階段的候選藥物。我們的目標是在當前和未來可用的數據上使用我們的技術 ,以幫助我們更好地確定最佳發展路徑。

合同 服務

我們的 服務合作伙伴費用是為各種規模的生物製藥公司以及其他組織設計的,這些公司在整個藥物開發過程中面臨數據分析方面的困難。我們使用名為bfLEAP™的專有人工智能/機器學習平臺為客户提供大型複雜數據集的分析。此平臺旨在預測 感興趣的目標、模式、關係和異常。我們的服務模式包括現金費用外加從分析中產生的新知識產權的潛在權利,這些知識產權可以在藥物開發的發現、臨牀前或臨牀階段執行。 2022年9月28日,牛蛙AI與Oncotelic Treateutics(OTCQB:OTLC)的子公司Sapu Biosciences,LLC簽訂了一份價值18.5萬美元的服務合同。合同的範圍集中在為他們的一個候選項目 揭示與腫瘤學臨牀數據相關的新見解。

協作 安排

我們 還將尋求與藥物未通過第二階段後期試驗或第三階段試驗的製藥公司達成合作安排。我們從此類合作中獲得的收入將基於實現每項具體安排所確定的某些里程碑。

獲得某些藥品的權利

在 某些情況下,我們還可能獲得處於早期臨牀試驗階段的藥物的權利,使用我們的技術成功地進行 後期精準醫學試驗,並剝離資產。同樣的過程也可能適用於新藥的發現。

| 36 |

我們的 產品

| 產品/平臺 | 説明 | 目標 市場/適應症 | ||

| BfLEAP™ -用於分析臨牀前和/或臨牀數據的AI/ML平臺 | AI/ML 分析平臺源自JHU-APL開發並獲得公司許可的技術。 | 生物技術 以及製藥公司和其他組織。 | ||

| 小幹擾RNA | 靶向Beta2-Spectrin的siRNA 在喬治華盛頓大學開發的治療人類疾病的藥物,該公司獲得了許可 | 肝細胞癌、肥胖、非酒精性脂肪性肝病和非酒精性脂肪性肝炎的治療。尚未啟動 臨牀測試。 | ||

| 甲苯咪唑 | 由約翰霍普金斯大學開發並獲得該公司許可的甲苯咪唑的改進配方 | 膠質母細胞瘤。 已開始臨牀測試過程,但尚未獲得監管部門的商業化批准。 |

2022年1月14日,該公司從喬治華盛頓大學(GWU)獲得了全球獨家版税許可, 有權將針對Beta2-Spectrin的siRNA用於治療包括肝細胞癌(HCC)在內的人類疾病。許可證 涵蓋三項美國和全球專利申請中要求的方法,還包括將該方法用於治療肥胖症、非酒精性脂肪性肝病和非酒精性脂肪性肝炎。該計劃目前處於臨牀前開發階段。 該公司尚未啟動關於該資產的開發活動或啟用IND的研究;但計劃在未來24個月內開展這項工作。到目前為止,該候選人的所有研發都是由該技術的許可方喬治華盛頓大學進行的。

非酒精性脂肪性肝病(NAFLD)是一種過量的脂肪在肝臟中積聚的疾病。這種情況在患有肥胖症和相關代謝性疾病(包括2型糖尿病)的人中更為常見 ,在美國有多達24%的成年人受到影響,並且與進展為更嚴重疾病的風險有關,包括非酒精性脂肪性肝炎(NASH)、相關的肝臟炎症和纖維化以及肝細胞癌。在肥胖動物模型中的證據表明,一種名為β2-光譜蛋白的蛋白質可能在脂質堆積、組織纖維化和肝損傷中發揮關鍵作用,並且該蛋白質的靶向表達或活性可能是治療NASH和肝癌的有用方法(Rao等人,2021年)。

2022年2月,該公司從約翰·霍普金斯大學(JHU)獲得了全球獨家專利使用費許可,可 使用改良的甲苯咪唑配方治療任何人類癌症或腫瘤疾病。該配方在不同類型癌症的動物模型中顯示出強大的活性,並已在高級別膠質瘤患者的I期臨牀試驗中進行評估(NCT01729260)。這項試驗是一項開放標籤的劑量遞增研究,評估了在24名新診斷的膠質瘤患者中使用替莫唑胺的改進配方的安全性。研究人員觀察到,除了最高測試劑量(200 mg/kg/天)外,接受所有藥物治療的患者都沒有劑量限制性毒性。在接受最大試驗劑量200毫克/公斤/天的15名患者中,有4名患者出現了劑量限制性毒性, 所有這些毒性都通過減少或取消給藥劑量而逆轉。在試驗期間,任何劑量的甲苯咪唑都沒有發生嚴重的不良反應。該公司目前正在制定一項戰略,尋找合作伙伴利用該資產進行額外的臨牀試驗 ,以實現對人體的安全性評估。

我們 能夠利用強大且成熟的AI/ML平臺(商標:bfLEAP™)來利用我們的毒品救援業務。BfLEAP™分析平臺是一個潛在的顛覆性工具,用於分析臨牀前和/或臨牀數據集,例如在轉換式研發和臨牀試驗環境中生成的強大的臨牀前和臨牀試驗數據集。BfLEAP™的輸入數據可以包括原始數據(臨牀前和/或臨牀讀數)、分類數據、患者的社會人口學數據和各種其他輸入。因此,bfLEAP™平臺能夠以公正的方式捕獲患者的“人類體驗”,並將其與來自患者的其他完全不同的數據源(例如,摩貝、生理數據等)聯繫起來。獲得更少偏見和更有意義的結論(即更符合倫理的AI/ML)。它還具有獨特的可擴展性--bfLEAP™平臺能夠對大數據集(即“大數據”)執行分析,還能夠分析高度不同的“短數據和寬數據”。在可視化方面,bfLEAP™能夠將 與最常用的圖形分析可視化工具集成在一起。

我們 相信,a)可擴展的分析(即大數據或短/寬數據)、b)最先進的算法、c)無監督的 機器學習,以及d)簡化的數據接收/可視化使bfLEAP™成為市場上最靈活、最強大的新平臺之一 。

| 37 |

我們的 平臺技術

我們 將繼續發展和改進bfLEAP™,無論是在內部還是與JHU-APL等開發夥伴合作。BfLEAP™平臺 基於日本大學授予的全球獨家許可證。

我們 計劃利用我們在全球頂尖創新機構之一多年開發的專有AI/ML平臺, 已在多個領域成功應用。在基礎知識產權方面,我們已經從JHU-APL獲得了該技術的全球獨家許可證-該許可證包括3項已頒發的專利,以及1項新的臨時專利申請, 對專有庫算法和其他商業機密的非專利權,還包括修改和改進。此外,我們還擁有獨特的商業模式,旨在降低風險並提高現金流的頻率。

公司最近從JHU-APL獲得了新技術的許可,以將bfLEAP平臺發展到bfLEAP 2.0。這一新的改進平臺 將實現更強大的數據分析,並對最重要的變量進行更快、更精確的預測,以確定 患者對藥物的反應。

展望未來,該公司將繼續發展該平臺,開發或獲取新的功能和技術。這些開發工作可能是內部進行的,也可能是與現有或新技術合作伙伴合作進行的。該公司計劃招聘數據科學和軟件開發方面的人才,以增強其內部能力。

Catie精神分裂症病例研究總結

該公司與利伯腦發育研究所合作,分析了具有里程碑意義的CATIE試驗的數據。CATIE試驗是有史以來針對抗精神病藥物進行的最大規模試驗。牛蛙分析了大約200名精神分裂症患者的CATIE數據, 每個患者的近100萬個遺傳數據點的庫,每個患者200多個非遺傳屬性,以及試驗中使用的4種不同的藥物。對於所使用的四種藥物中的每一種,bfLEAP™分析都揭示了個體基因變異與陰性患者症狀之間的新的、以前未知的關係。已確定的基因座代表了潛在的可用藥靶點,以及未來精神分裂症臨牀試驗的潛在分層標準。

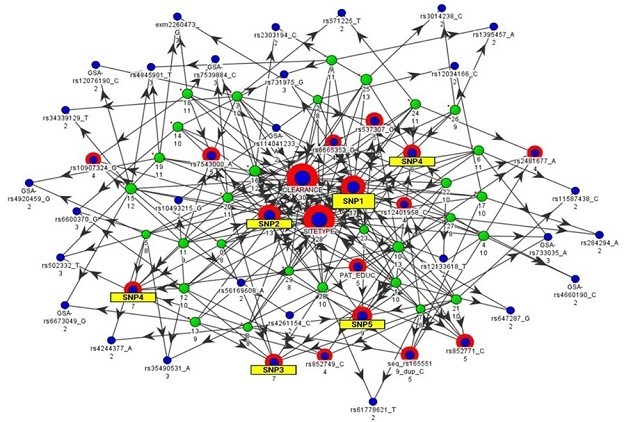

我們 使用新的高級聚類算法bfLEAP 2.0對數據進行了另一次分析,但重點關注了一種名為 奧氮平的特定藥物。我們的bfLEAP™2.0分析結果確定了精神分裂症患者中新發現的遺傳變異、藥物清除、臨牀試驗地點和臨牀結果變量之間以前未知的多維關聯。

| 38 |

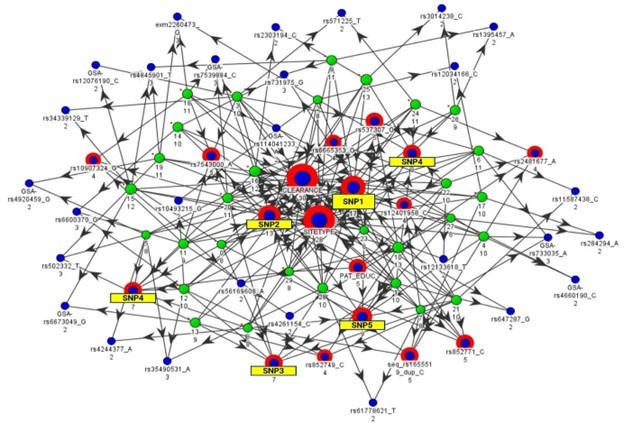

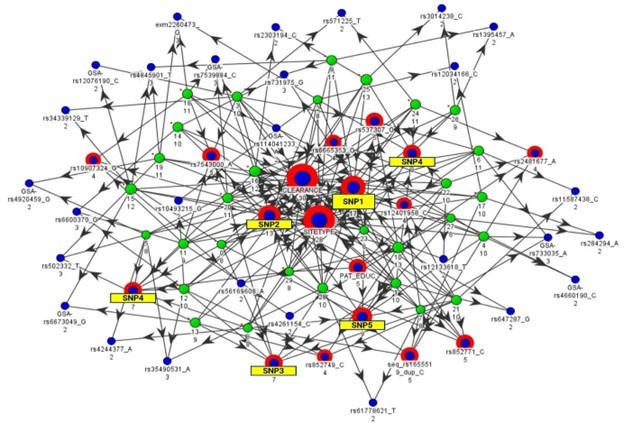

圖1-bfLEAP™分析地圖

每個 綠色節點代表不同的數據採樣,箭頭指向根據該採樣發現為關鍵指標的屬性(藍色節點)。屬性重要性取決於將該屬性標識為指示符的採樣次數(即每個藍色節點的入射箭頭數 )。

| 39 |

識別成簇的多變量關聯(例如,新的遺傳變異、藥物清除、藥物濫用)可以幫助我們1)識別新的藥物靶點,2)預測哪些患者最有可能做出反應,以及3)識別可能有助於更好的結果的可修改因素。

心血管案例研究總結

該公司與心血管設備領域的一家國際合作者合作,分析了正在進行的一項新設備臨牀試驗的數據。牛蛙分析了大約55名患者的數據,每個患者的數據庫中有近15,000個獨特的數據屬性。數據 還包括不良事件和關鍵人口統計信息。對於該合作者,bfLEAP™分析能夠為公司提供基本的真相-確認數據中的多個相關性和非相關性。就可操作的結果而言,分析 結果證實了正在進行的試驗的至少兩個人口統計協變量,併為更深入的生理和分子研究提供了起點。

我們的供應鏈和客户羣

我們 利用首次公開募股的資金以及我們的合作伙伴和關係啟動了我們的業務。我們與領先的非政府組織FSHD Society建立了戰略合作關係,為患有一種罕見神經肌肉疾病的患者進行AI/ML臨牀試驗數據分析。在項目設計階段,我們還有其他幾個發展中的戰略關係。公司 執行了一項針對靶向癌症治療的生物製劑發現階段機會的聯合開發協議。 公司還從大學獲得了一種第二階段的膠質母細胞瘤藥物和一種發現階段的肝細胞癌藥物的全球獨家權利。由於我們打算與合作伙伴就挽救的治療資產進行後期臨牀試驗,因此將需要藥物產品或其他重要服務來規劃和執行我們的臨牀開發計劃。 我們合作的臨牀開發計劃的成功將需要為我們的研發和臨牀試驗提供足夠的原材料和/或藥物產品,在某些情況下,還可能需要建立第三方安排,以獲得根據行業標準指南適當製造幷包裝用於臨牀或銷售的成品藥物。由於我們是一家數字生物製藥公司,我們的臨牀開發計劃在某些情況下還需要建立執行和完成臨牀試驗的第三方關係。

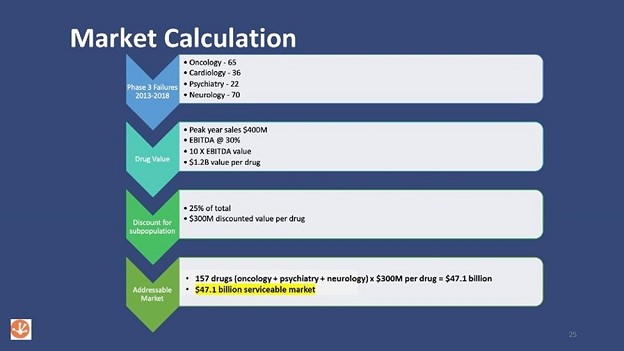

我們的 市場機會

我們業務的一個目標是使用我們的技術分析所有 可用的數據,以設計一項更有可能成功的精確藥物臨牀試驗,以拯救在第三階段臨牀試驗中失敗的藥物。下圖 顯示了這些失敗藥物的估計市場機會。頂部箭頭顯示了5年內幾種疾病類別的3期試驗失敗次數。以下箭頭提供了我們的假設,用於縮小或折現與市場規模計算相關的某些參數 。最後一個箭頭顯示了471億美元背後的數學原理。然而,到目前為止,我們還沒有進入失敗的藥品市場;我們正在積極尋找失敗的藥品機會。

| 40 |

確定具有救援潛力的候選資產可能具有挑戰性,需要大量資源,一旦確定了這些資產,公司可能會發現以優惠條款許可這些資產以為股東創造價值具有挑戰性。後續開發用於臨牀測試的這些資產可能需要大量的工作和資源。最終,這些資產必須經過嚴格的臨牀測試和FDA或其他國家/地區類似監管機構的批准才能上市。我們戰略的一個關鍵部分是與我們的研發項目合作。此外,我們不打算將藥物商業化,而是將尋求將每種藥物的資產剝離給將藥物商業化的公司。該公司可能在未來的交易中獲得特許權使用費。

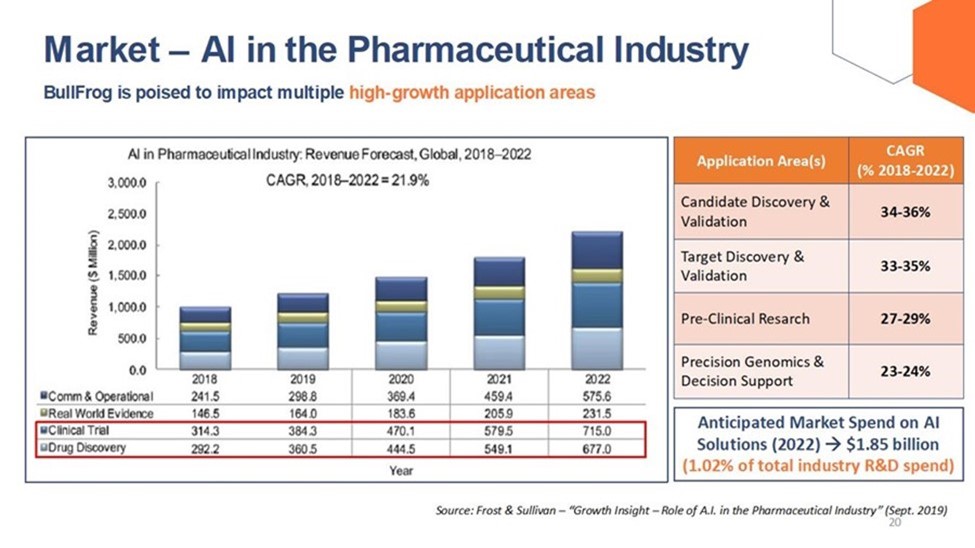

下圖顯示了將人工智能應用於製藥行業的全球收入預測,以及針對特定應用領域的人工智能解決方案的預期市場支出和年增長率的增長。

| 41 |

知識產權

專利

我們 擁有與我們的知識產權相關的以下專利的全球獨家權利:

約翰斯·霍普金斯大學授權的知識產權:

| 標題 | 序列號 | 文件 日期 | 應用程序 類型 | 國家 | 狀態 | 專利編號 | 過期日期 | 受讓人 | ||||||||

| 甲苯咪唑和藥物組合物的改進配方以提高抗癌活性 | 62/112,706 | 2015年2月6日 | 臨時性的 | 我們 | 過期 | 約翰·霍普金斯大學 | ||||||||||

| 甲苯咪唑和藥物組合物的改進配方以提高抗癌活性 | %/美國2016/016968 | 2016年2月8日 | % | 百分比 -父級 | 過期 | 2016年8月11日 | 約翰·霍普金斯大學 | |||||||||

| 甲苯咪唑(Br)晶型在腫瘤治療和預防中的應用 | 15/548,959 | 2017年8月4日 | % | 我們 | 已批准 | 11,110,079 | 2036年2月8日 | 約翰·霍普金斯大學 | ||||||||

| 甲苯咪唑(Br)晶型在腫瘤治療和預防中的應用 | 16747414.7 | 2016年2月8日 | % | 促紅細胞生成素 | 已批准 | 待定 | 2036年2月8日 | 約翰·霍普金斯大學 | ||||||||

| 甲苯咪唑(Br)晶型在腫瘤治療和預防中的應用 | 253854 | 2016年2月8日 | % | 以色列 | 已批准 | 253854 | 2036年2月8日 | 約翰·霍普金斯大學 | ||||||||

| 甲苯咪唑和藥物組合物的改進配方以提高抗癌活性 | 2016800144274 | 2016年2月8日 | % | 中國 | 已批准 | 1ZL20168-0014427.4 | 2036年2月8日 | 約翰·霍普金斯大學 | ||||||||

| 甲苯咪唑和藥物組合物的改進配方以提高抗癌活性 | 201717028684 | 2016年2月8日 | % | 印度 | 已批准 | 352734 | 2036年2月8日 | 約翰·霍普金斯大學 | ||||||||

| 甲苯咪唑(Br)晶型在腫瘤治療和預防中的應用 | 2017-541687 | 2016年2月8日 | % | 日本 | 已批准 | 6796586 | 2036年2月8日 | 約翰·霍普金斯大學 | ||||||||

| 續:用於治療和預防腫瘤的甲苯咪唑多晶型 | 17/402,131 | 2021年8月13日 | 圓錐體 | 美國 美國 | 待決 | 約翰·霍普金斯大學 |

| 42 |

喬治 華盛頓大學授權知識產權:

臨時專利號63/113,745和63/147,141均被轉換為一項PCT申請(PCT/US2021/059245),截止日期為2041年11月12日,如下表所示。

John 霍普金斯大學應用物理實驗室許可知識產權:

| 標題 | 序列號 | 文件 日期 | 國家 | 狀態 | 過期日期 | 受讓人 | ||||||

| 用於分佈式圖形處理的裝置和方法 | 美國專利10,146,801 | 7/13/2015 | 我們 | 授與 | 3/2/2037 | 約翰·霍普金斯大學 | ||||||

| 用於分析和分類高維數據集的方法和裝置 | 美國專利10,936,965 | 10/5/2017 | 我們 | 授與 | 9/25/2038 | 約翰·霍普金斯大學 | ||||||

| 廣義 低熵混合模型 | 美國 專利10,839,256 | 4/2/2018 | 我們 | 授與 | 12/15/2038 | 約翰·霍普金斯大學 |

許可證

我們 持有以下與我們的知識產權相關的許可證:

| 許可方 | 被許可方 | 説明 授予的權利 | ||

| 約翰 霍普金斯大學應用物理實驗室 | 牛蛙 AI公司 | 全球範圍內, 治療開發和分析服務的獨家權利 | ||

| 喬治·華盛頓大學 | 牛蛙 AI控股 | 全球範圍內, 治療開發的專有權 | ||

| 約翰 霍普金斯大學 | 牛蛙 AI控股 | 全球範圍內, 治療開發的專有權 |

| 43 |

2018年2月7日,我們與馬裏蘭州有限責任公司JHU-APL(“JHU”)簽訂了許可協議(“許可協議”)。根據許可協議,JHU-APL授予本公司與JHU在生物和化學衍生藥物療法中應用的分析服務相關的知識產權的獨家權利。許可協議 規定JHU向公司授予獨家的、全球範圍的、承擔版税的許可,並有權進行再許可,以便 使用專利權和專有技術進行研究,並使用專利權和專有技術在該領域開發產品並將其商業化。作為根據許可協議授予本公司的權利的代價,本公司授予JHU的認股權證 收到相當於本公司當時完全攤薄的股本基礎的5%(5%)的認股權證,該認股權證在我們公開發售後攤薄。根據許可協議的條款,公司必須作出商業上合理的努力以達到某些開發里程碑和最低淨銷售額里程碑,JHU將有權就使用JHU許可的公司提供的服務獲得淨銷售額的8%,以及公司收到的所有分許可收入的50%。此外,公司還需要向JHU支付每年1,500美元的維護費。本公司還有義務支付最低年度付款。 這些向JHU支付的最低年度付款於2020年9月3日修訂為2022日曆年為20,000美元,2023日曆年為80,000美元,2024日曆年為300,000美元,2025日曆年及以後每年為300,000美元,這些費用可能會從公司為最低年度特許權使用費到期時支付的特許權使用費中抵消。

除非提前終止,否則許可協議將在每個國家/地區繼續生效,直到該國家/地區專利權中包含的最後一個到期專利 到期之日為止,或者如果沒有頒發專利,則有效期為10年。公司可自行決定提前60天書面通知終止許可協議 。如果公司 嚴重違反許可協議,並且未能在通知開始的60天補救期限內糾正,則許可協議也可由JHU終止。公司的重大違約可能包括拖欠付款或公司未能及時達到指定的里程碑。

我們 還擁有JHU的其他知識產權的全球獨家許可,這些知識產權被作為與我們的算法 庫、模式識別、淺層和寬層數據集以及時間序列關聯相關的商業祕密持有。我們預計新的知識產權 (專利、版權、商標、商業祕密等)將通過執行我們的戰略開發項目以及改進、修改和擴展我們的bfLEAP™平臺來產生。2021年10月,我們修改了與JHU-APL的協議 ,加入了額外的先進人工智能技術。目前,最新的專利授予日期是2021年3月。

2022年7月8日,公司與JHU-APL簽訂了額外技術的全球獨家許可協議(《2022年許可協議》)。本許可證提供其他知識產權,包括專利、版權和將在公司的bfLEAP™分析AI/ML平臺下使用的技術訣竅。根據2022年許可協議的條款,對於公司向其他方提供的服務,JHU將有權獲得淨銷售額的8%,對於使用JHU許可的內部 開發藥物項目,將有權獲得3%的淨銷售額。2022年許可協議還包含分級子許可費,起步價為50%,根據收入降至25%。此外,公司還需要向JHU支付1,500美元的年度維護費。 2022年的最低年費為30,000美元,2023年的最低年費為80,000美元,2024年及以後的最低年費為300,000美元,所有這些費用都可以通過版税計入 。新許可協議的財務條款取代了原來的條款,不會重複。

George 華盛頓大學-Beta2-Spectrin siRNA許可證

2022年1月14日,該公司從GWU獲得了獨家的、全球範圍的、具有特許權使用費的許可證,有權將針對 Beta2-Spectrin的siRNA用於治療人類疾病,包括肝細胞癌。該許可證涵蓋了三項美國和全球專利申請中要求的方法,還包括將該方法用於治療肥胖症、非酒精性脂肪性肝病和非酒精性脂肪性肝炎。 該計劃目前處於臨牀前開發階段。該公司尚未啟動對該資產的開發活動或啟用IND的 研究;但計劃在未來24個月內開展這項工作。到目前為止,該候選人的所有研發都是由該技術的許可方喬治·華盛頓大學進行的。協議期限自2022年1月14日開始,截止於最後一項專利到期之日,或在首次銷售許可產品後10年(如果未頒發專利)終止。 許可證可由被許可方提前60天書面通知終止,如果公司拖欠許可方欠款超過30天且未按要求付款,則由許可方終止 ,或在45天內未治癒的任何重大許可違約 。

非酒精性脂肪性肝病(NAFLD)是一種過量的脂肪在肝臟中積聚的疾病。這種情況在患有肥胖症和相關代謝性疾病(包括2型糖尿病)的人中更為常見,在美國,多達24%的成年人會受到影響, 這種情況與進展為更嚴重疾病的風險有關,包括非酒精性脂肪性肝炎(NASH)、相關的肝臟炎症和纖維化以及肝細胞癌(HCC)。在肥胖動物模型中的證據表明,一種名為β2-Spectrin的蛋白質可能在脂質堆積、組織纖維化和肝損傷中發揮關鍵作用,並且該蛋白質的靶向表達或活性可能是治療NASH和肝癌的有用方法(Rao等人,2021年)。

| 44 |

作為根據許可協議授予公司的權利的對價,GWU收到了20,000美元的許可啟動費。根據許可協議的條款,GWU在監管部門批准後首次銷售後,將有權對淨銷售額收取3%(3%)的版税,但不得低於季度最低限額,如果公司再許可或轉讓其使用技術的權利,GWU將有權收取從屬許可或轉讓費用。公司還將報銷GWU以前發生的和正在進行的專利費用。 隨着公司推進許可技術的臨牀開發,再許可和轉讓費用金額將下降。許可證協議還包含通過批准保密協議和商業化來支付臨牀開發的里程碑式付款。

到目前為止,向GWU支付的總額包括20,000美元的許可證啟動費和6,550美元的額外費用,以償還許可方過去的專利 成本。如果該藥物成功完成臨牀試驗,並且是向美國FDA提交的新藥申請(NDA)的對象,未來里程碑的總成本可能達到860,000美元。未來銷售收入的里程碑被限制在前2000萬美元淨銷售額的100萬美元以內。

約翰斯·霍普金斯大學--甲苯咪唑許可證

2022年2月22日,該公司從JHU獲得了全球獨家專利使用費許可,可使用改進配方的甲苯咪唑用於治療任何人類癌症或腫瘤疾病。該配方在不同類型癌症的動物模型中顯示出強大的活性,並已在高級別膠質瘤患者的I期臨牀試驗(NCT01729260)中進行了評估。這項試驗是一項開放標籤的劑量遞增研究,評估了在24名新診斷的膠質瘤患者中使用替莫唑胺的改進配方的安全性。研究人員觀察到,除了接受最高測試劑量(200 mg/kg/天)外,所有患者都沒有劑量限制性毒性。 接受最大測試劑量200 mg/kg/天的15名患者中有4人出現劑量限制性毒性,所有這些毒性都通過減少或取消給藥劑量而逆轉。在試驗期間,任何劑量的甲苯咪唑都沒有發生嚴重的不良反應。 該公司目前正在制定一項戰略,利用該資產進行額外的臨牀試驗,以評估人體的安全性 。

許可證涵蓋六(6)項已發佈專利和一(1)項待定申請,協議期限自2022年2月22日開始,截止於最後一項到期專利的到期日期。許可證可由被許可方在90天內發出書面通知後終止,或在許可證的任何重大違規行為在30天內未得到糾正的情況下由許可方終止。考慮到根據許可協議授予本公司的權利,JHU將收到250,000美元的交錯預付許可費, 第一筆50,000美元的款項應在生效日期後30天內支付。該公司還將報銷JHU以前發生的和持續的 專利費用。根據許可協議的條款,JHU將有權對公司的淨銷售額 收取3.5%(3.5%)的特許權使用費。此外,本公司須於2023年、2024年、2025年、2026年及2027年每年支付JHU最低5,000元、10,000元、20,000元、30,000元及50,000元的專利權使用費,直至首次商業銷售為止,其後每年的最低使用費為250,000元。許可協議還包含臨牀開發步驟的里程碑式付款,通過批准保密協議和商業化。到目前為止,支付的總金額包括最初的50,000美元預付款和額外的79,232.53美元,以補償許可人過去的專利費用。如果該藥物成功完成第二階段和第三階段臨牀試驗,並獲得美國FDA批准銷售和營銷,未來里程碑總成本可能達到1500,000美元。未來銷售收入的里程碑是:前2000萬美元的銷售收入為100萬美元,第一年的累計銷售收入為200萬美元,第一年的累計銷售收入超過1億美元,第一年的累計銷售收入超過5億美元,第一年的累計銷售收入超過10億美元。

JHU -甲苯咪唑前藥許可證

2022年10月13日,該公司從JHU和捷克科學院有機化學和生物化學研究所(IOCB)獲得了全球範圍內的獨家許可,獲得了將甲苯咪唑的N-取代前體藥物商業化的權利,這些藥物具有更好的溶解性和生物利用度。該許可證涵蓋前藥組合物和用於治療疾病的藥物,如美國和世界各地的多項專利申請所述。協議的有效期從2022年10月13日開始,一直持續到 最後一個到期的專利到期之日,如果沒有頒發專利,則自協議生效之日起持續20年。許可證可由公司提前90天書面通知終止 ,或在本公司未在30天內糾正的任何重大違反許可證的情況下由許可方終止。

| 45 |

作為根據許可協議授予公司的權利的 對價,JHU和IOCB將收到交錯的預付許可費 $100,000。該公司還將償還JHU和IOCB之前發生的總計33,265美元的專利費用,並將負責 償還許可人未來的專利費用。根據許可協議的條款,許可人將有權在許可產品首次商業銷售時按淨銷售額收取4%(4%)的特許權使用費,並在公司再許可或轉讓其技術使用權的情況下收取再許可或轉讓費用。隨着公司推進許可技術的臨牀開發,再許可費金額下降 。從協議的第4年開始,公司需要支付最低年度版税 (3月)。第四年的三月份是5,000元,第五年增加到10,000美元,第六年增加到20,000美元,第七年增加到30,000美元,第八年和以後的年份增加到50,000美元。該公司將負責發放高達50,000美元的專利和臨牀開發里程碑的里程碑式付款,包括批准總額高達230萬美元的保密協議。當在美國的銷售額達到2000萬美元時,該公司將被要求支付100萬美元的商業里程碑;當在美國的銷售額達到1億美元時,該公司將被要求支付200萬美元;當美國銷售額達到5億美元時,該公司將被要求支付1000萬美元;當美國銷售額超過10億美元時,該公司將被要求支付2000萬美元。

競爭

製藥和生物技術行業的特點是技術進步迅速、競爭激烈,並且非常重視專有產品。該行業的免疫腫瘤學、神經科學和罕見疾病領域競爭尤其激烈。 雖然我們相信我們的技術、開發經驗和科學知識提供了競爭優勢,但我們面臨着來自許多不同來源的潛在競爭,包括主要的製藥、專業製藥和生物技術公司、學術機構和政府機構以及公共和私人研究機構。

與我們相比,我們的許多競爭對手在研發、製造、臨牀前研究、進行臨牀試驗、獲得監管批准和營銷批准藥品方面可能擁有更多的財務資源和專業知識。製藥、生物技術和診斷行業的合併和收購 可能會導致更多的資源集中在我們數量較少的競爭對手中。這些競爭對手還在招聘和留住合格的科學和管理人員 、建立臨牀試驗場地和臨牀試驗患者註冊以及獲取與我們的計劃互補或必要的技術方面與我們展開競爭。規模較小或處於早期階段的公司也可能成為重要的競爭對手,尤其是通過與大公司和成熟公司的協作安排。

如果獲得批准,影響我們所有候選產品成功的關鍵競爭因素可能是它們的有效性、安全性、便利性、價格、輔助診斷在指導相關療法使用方面的有效性(如果有)、仿製藥競爭水平以及政府和其他第三方付款人是否可以報銷。

如果我們的競爭對手開發和商業化比我們可能開發的任何藥物更安全、更有效、副作用更少或更少、更方便或更便宜的藥物,我們的商業機會可能會減少或消失。我們的競爭對手 也可能比我們更快地獲得FDA或其他監管機構對其藥品的批准,這可能會導致我們的競爭對手在我們能夠進入市場之前建立強大的市場地位。此外,我們的競爭能力 在許多情況下可能會受到保險公司或其他第三方付款人鼓勵使用仿製藥的影響。目前市場上有許多針對我們正在研究的某些適應症的仿製藥,預計未來幾年將有更多的仿製藥 上市。如果我們的候選治療產品獲得批准,我們預計它們的定價將顯著高於競爭對手的仿製藥。

我們成功開發和商業化的任何候選產品都將與現有療法和未來可能出現的新療法展開競爭。如果我們優先計劃的候選產品被批准用於我們目前正在計劃臨牀試驗的適應症,它們將與下面討論的藥物競爭,並可能與目前正在開發的其他藥物競爭。

BfLEAP

分析行業和人工智能在醫療保健中的應用正在快速增長。競爭存在於藥物開發過程的整個連續體中,從發現到商業化,甚至更遠。我們認為該行業的弱點是數據質量 ,我們相信bfLEAP提供了幾個競爭優勢,這將使公司成功:首先,bfLEAP具有高度的可擴展性 ,可以處理從小到大的複雜數據集,而不需要開發額外的代碼。其次,它 擅長處理和分析不完整的數據,並做出我們認為其他技術 無法做到的預測。最後,bfLEAP能夠使用 無監督機器學習算法從超大的複雜數據集中提取最重要的特徵進行分析,從而極大地簡化複雜問題。由於數據質量是醫療保健行業存在的問題,我們認為這些是主要的差異化因素。應用物理實驗室已在其他應用程序和部門展示了在超大型複雜數據集中進行預測、發現關係和模式以及 異常的能力。最後,bfLEAP使用的算法是受保護的專有算法,由約翰霍普金斯大學應用物理實驗室開發。我們 相信大多數競爭對手依賴於開源算法,我們也相信我們已經通過2021年8月發表在DeepAI.org上的文章展示了我們的優勢 。

| 46 |

政府 法規

FDA目前並不要求批准用於輔助治療的人工智能技術,但這種情況未來可能會改變。FDA 將規範該公司進行的任何臨牀試驗。

在某些情況下,我們的臨牀開發計劃將要求FDA或其他管理機構對臨牀前和/或臨牀數據進行監管審查,並隨後遵守適用的聯邦、州、地方和外國法規。我們進行的臨牀試驗的結果將由FDA和其他監管機構進行評估。 獲得的意見和批准預計將導致合作協議下的里程碑付款。因此,我們駕馭監管流程的能力對公司的成功至關重要。我們相信,我們在這一過程中擁有競爭優勢,因為 主要專注於已經在臨牀試驗中取得一定程度成功的候選藥物。之前在試驗中成功的特定候選 與我們使用bfLEAP平臺進行臨牀試驗設計的精確醫學方法相結合,將降低開發 過程的風險,並提高成功的機會。

政府 法規和產品審批

美國聯邦、州和地方各級以及其他國家和司法管轄區的政府當局對藥品的研究、開發、測試、製造、質量控制、批准、包裝、儲存、記錄保存、標籤、廣告、推廣、分銷、營銷、批准後的監測和報告以及進出口等進行廣泛監管。 在美國及其他國家和司法管轄區獲得監管批准的流程,以及隨後適用的法律法規和其他監管機構的遵守情況,需要花費大量的時間和 財力。

FDA 審批流程

在美國,藥品受到FDA的廣泛監管。《聯邦食品、藥品和化粧品法》(FD&C法案)以及其他聯邦和州法律法規對藥品的研究、開發、測試、製造、 儲存、記錄保存、批准、標籤、推廣和營銷、分銷、批准後監測和報告、抽樣和 進出口等進行管理。不遵守適用的美國要求可能會使公司受到各種行政或司法制裁,例如FDA拒絕批准待決的新藥申請(NDA)、警告或無標題信件、產品召回、產品扣押、完全或部分暫停生產或分銷、禁令、罰款、民事處罰和 刑事起訴。

藥品 在美國,針對新產品或批准產品的某些更改的產品開發通常涉及臨牀前實驗室和動物試驗、向FDA提交必須在臨牀 試驗開始之前生效的試驗性新藥申請(IND),以及充分和受控的臨牀試驗,以確定該藥物對於尋求FDA批准的每個 適應症的安全性和有效性。滿足FDA上市前審批要求通常需要數年時間,根據產品或疾病的類型、複雜性和新穎性,所需的實際時間可能會有很大差異。

臨牀前測試包括產品化學、配方和毒性的實驗室評估,以及評估產品特性和潛在安全性和有效性的動物試驗。臨牀前試驗的實施必須符合聯邦法規和要求,包括良好的實驗室實踐。臨牀前試驗的結果作為IND的一部分與其他信息一起提交給FDA,包括有關產品化學、製造和控制的信息,以及建議的臨牀試驗方案。在IND提交後,可能會繼續進行長期的臨牀前測試,例如生殖毒性和致癌性的動物測試。在開始人體臨牀試驗之前,需要在提交每個IND之後有30天的等待期。如果FDA在這30天內既沒有對IND發表評論,也沒有對IND提出質疑,IND中提議的臨牀試驗可能會開始。臨牀試驗涉及在合格研究人員的監督下給健康志願者或患者使用研究用新藥。臨牀試驗必須:(I)符合聯邦法規;(Ii)符合良好臨牀實踐或GCP,這是一個旨在保護患者權利和健康並定義臨牀試驗發起人、管理者和監督者角色的國際標準; 以及(Iii)根據詳細説明試驗目標的協議,用於監測安全性和有效性的參數將被評估 標準。每個涉及對美國患者進行檢測的方案和後續方案修正案必須作為IND的一部分提交給FDA 。

| 47 |

支持NDA獲得上市批准的臨牀試驗通常分三個連續階段進行,但這些階段可能會重疊。在第一階段,即首次將藥物引入健康的人體受試者或患者時,對藥物進行測試,以評估新陳代謝、藥代動力學、藥理作用、與增加劑量相關的副作用,以及如果可能的話,評估有效性的早期證據。第二階段通常涉及在有限的患者羣體中進行試驗,以確定該藥物在特定適應症、劑量耐受性和最佳劑量下的有效性,並確定常見的不良反應和安全風險。如果一種藥物在第二階段評估中表現出有效性和可接受的安全性,則進行第三階段試驗,以獲得有關臨牀療效和安全性的更多信息,通常是在地理上分散的臨牀試驗地點,以使FDA能夠評估該藥物的總體效益-風險關係,併為該藥物的標籤提供足夠的信息。在大多數情況下,FDA需要 兩個充分且受控良好的3期臨牀試驗來證明該藥物的療效。在極少數情況下,具有其他確鑿證據的單一3期試驗可能就足夠了,例如該研究是一項大型多中心試驗,證明瞭內部一致性 ,而且在統計學上非常有説服力的發現對死亡率、不可逆轉的發病率或疾病的預防具有臨牀意義,並可能產生嚴重的後果,而在第二次試驗中確認結果實際上或在倫理上是不可能的。

在完成所需的臨牀測試後,將準備一份保密協議並提交給FDA。在該產品開始在美國市場銷售之前,需要FDA批准該產品 。該產品必須包括所有臨牀前、臨牀和其他測試的結果以及與該產品的藥理、化學、製造和控制相關的數據彙編。準備和提交保密協議的成本非常高 。大多數NDA的提交還需繳納高額的申請使用費,根據 批准的NDA的申請者還需繳納每個處方藥的年度計劃費。這些費用通常每年都會增加。申請獲得孤兒藥物指定的藥物的發起人 免收這些使用費。

FDA 還可以將新藥產品的申請或提出安全性或有效性難題的藥物產品的申請提交給外部的 諮詢委員會-通常是包括臨牀醫生和其他專家的小組-以進行審查、評估並就是否應批准申請提出建議。FDA不受諮詢委員會建議的約束,但它通常遵循此類建議。

在批准保密協議之前,FDA通常會檢查一個或多個臨牀站點,以確保符合GCP。此外,FDA還將檢查生產該藥物的工廠。FDA將不會批准該產品,除非符合當前良好的 生產規範(CGMP)令人滿意,並且NDA包含的數據提供了大量證據,證明該藥物在所研究的適應症中是安全和有效的。

快速 路徑指定

FDA 需要促進用於治療嚴重或危及生命的疾病或疾病的藥物的開發和加快審查,這些藥物沒有有效的治療方法,並且證明有可能滿足 這種疾病的未得到滿足的醫療需求。根據Fast Track計劃,候選新藥的贊助商可以要求FDA在候選藥物IND備案的同時或之後,將候選藥物的特定適應症指定為Fast Track藥物。FDA必須在收到贊助商請求後60天內確定候選藥物是否有資格獲得快速通道指定。

如果提交獲得快速通道認證,贊助商可以與FDA進行更頻繁的互動,FDA可以在申請完成之前審查NDA的第 節。如果申請人提供了提交剩餘信息的時間表 ,並且申請人支付了適用的使用費,則可以進行滾動審查。然而,FDA審查申請的時間段目標直到提交保密協議的最後一節後才開始。雖然我們可能會尋求快速通道認證,但不能保證我們會成功獲得任何此類認證。即使我們確實獲得了這樣的認證,我們也可能不會體驗到與傳統FDA程序相比更快的開發過程、審查或批准。指定快速通道並不能確保 候選產品將獲得營銷批准或在任何特定時間範圍內獲得批准。此外,如果FDA認為快速通道指定不再得到臨牀試驗過程中出現的數據的支持,則FDA可能會撤回該指定。

審批後要求

一旦NDA獲得批准,產品將受到某些審批後要求的約束。例如,FDA密切監管藥品審批後的銷售和促銷,包括直接面向消費者的廣告、標籤外促銷、行業贊助的科學和教育活動以及涉及互聯網的促銷活動的標準和法規。藥品只能根據批准的適應症和批准的標籤的規定進行銷售。

FDA批准保密協議後,需要提交不良事件報告和定期報告。FDA還可能要求進行上市後 測試,即第4階段測試、REMS和監督,以監控批准產品的效果,或者FDA可能會對可能限制產品分銷或使用的批准 施加條件。此外,質量控制、藥品製造、包裝和標籤程序在獲得批准後必須繼續符合cGMP。藥品製造商及其某些分包商被要求 向FDA和某些州機構登記其機構。向FDA註冊後,實體必須接受FDA的定期突擊檢查,在此期間,FDA會檢查生產設施,以評估是否符合cGMP。因此,製造商 必須繼續在生產和質量控制領域花費時間、金錢和精力,以保持符合cGMP。如果一家公司未能遵守監管標準,如果該公司在初始營銷後遇到 問題,或者後來發現了以前未發現的問題,監管機構可能會撤回產品審批或要求產品召回。

| 48 |

一般性競爭

在通過保密協議尋求藥物批准的過程中,申請人被要求向FDA列出其權利要求涵蓋申請人的產品的每一項專利。在一種藥物獲得批准後,該藥物申請中列出的每一項專利都將在FDA批准的 帶有治療等效性評估的藥物產品中公佈,通常被稱為橙皮書。反過來,橙色手冊中列出的藥物可以被潛在的仿製藥競爭對手引用,以支持簡化新藥申請(ANDA)的批准。ANDA規定銷售的藥物產品具有與所列藥物相同強度和劑型的相同有效成分,並且已通過生物等效性測試證明在治療上與所列藥物相同。除了生物等效性測試的要求外,ANDA申請者不需要進行臨牀前或臨牀測試或提交結果,以證明其藥物產品的安全性或有效性 。以這種方式批准的藥物通常被稱為所列藥物的“仿製藥”,藥劑師通常可以根據為原始所列藥物開出的處方來替代。

ANDA申請人需要向FDA證明FDA批准的產品所列的任何專利。 具體地説,申請人必須證明(I)所需的專利信息尚未提交;(Ii)所列專利已到期; (Iii)所列專利尚未到期,但將在特定日期到期,並在專利到期後尋求批准;或(Iv) 所列專利無效或不會受到新產品的侵犯(第四段證明)。ANDA申請人還可以 選擇提交第VIII節聲明,證明其建議的ANDA標籤不包含(或雕刻)任何與專利使用方法有關的語言,而不是證明列出的使用方法專利。如果申請人沒有對所列專利提出異議,或者證明所列專利不會受到新產品的侵犯,則ANDA申請將在要求參考產品的所有所列專利均已到期之前不會被批准。如果ANDA申請人提供了第四段證明,NDA和專利持有人可以提起專利侵權訴訟作為迴應。在收到此類認證後45天內提起專利侵權訴訟,將自動阻止FDA批准ANDA,直到30個月前、專利到期、訴訟和解或侵權案件中對ANDA申請人有利的裁決。

排他性

在新的化學實體(NCE)獲得NDA批准後,該藥物將獲得五年的市場獨家經營權,在此期間FDA不能獲得任何尋求批准該藥物仿製藥版本的ANDA。如果提交了第(Br)段IV認證,則ANDA可在NCE獨家經營權到期前一年提交。如果Orange Book中沒有列出的專利,則可能不會有第四段認證,因此,在排他期到期之前,不能提交ANDA。如果申請包含贊助商進行或贊助的對批准申請至關重要的新臨牀研究 (生物利用度研究除外)的報告,則藥物的某些更改,例如在包裝插入中增加新的適應症 ,可能是三年排他期的主題。FDA不能 批准包含排他性期間更改的仿製藥的ANDA。

專利延期

在NDA批准後,相關藥物專利的所有者可以申請長達五年的專利延期。允許的專利期限延長 計算為藥物測試階段(IND申請和NDA提交之間的時間)的一半和整個審查階段 (NDA提交和批准之間的時間,最長為五年)。如果FDA確定申請人 未盡職盡責地尋求批准,則可以縮短時間。延長後的總專利期限不得超過14年,並且只能延長一項專利。對於可能在申請階段到期的專利,專利所有人可以請求臨時專利延期。 臨時專利延期將專利期限延長一年,最多可續期四次。對於每一次授予的臨時專利延期 ,批准後的專利延期將減少一年。美國專利和商標局局長必須 確定申請專利延期的專利所涵蓋的藥物有可能獲得批准。臨時專利延長 不適用於未提交NDA的藥物。

其他 醫保法

在 美國,生物技術公司的活動除 FDA外,還受各種聯邦、州和地方當局的監管,包括但不限於醫療保險和醫療補助服務中心(CMS)、美國衞生與公眾服務部的其他部門(例如,監察長辦公室和民權辦公室)、美國司法部 (DOJ)和司法部內的各個美國檢察官辦公室,以及州和地方政府。例如,研究、銷售、營銷和 科學/教育資助計劃必須遵守《社會保障法》的反欺詐和濫用規定、聯邦 虛假索賠法、《健康保險流通與責任法》(HIPAA)的隱私和安全規定以及類似的 州法律(每項法律均經修訂)(如適用)。

| 49 |

此外, 許多州都有類似的欺詐和濫用法規或條例,適用於Medicaid和其他 州計劃報銷的項目和服務,或者在幾個州,適用於任何付款人。