這份初步招股説明書中的信息不完整,可能會被更改。在提交給美國證券交易委員會的註冊聲明生效之前,我們 不得出售這些證券。本初步招股説明書不是出售這些證券的要約,也不是在任何不允許此類要約或出售的司法管轄區徵求購買這些證券的要約。

有待完成

日期為2022年9月14日的初步招股説明書

3,575,000股美國存托股份

IntChains Group Limited

代表7,150,000股A類普通股

這是Intchains Group Limited的美國存托股票(ADS)的 首次公開發行。我們提供3,575,000股ADS。每股ADS代表兩股A類普通股,每股面值0.000001美元。

在本次發行之前,ADS或我們的A類普通股沒有公開市場。我們預計,美國存託憑證的首次 公開發行價格將在每股美國存託憑證7美元至9美元之間。

本次發行完成後,我們的 流通股本將由A類普通股和B類普通股組成,我們將成為納斯達克股票市場規則定義的受控公司,因為我們的 聯合創始人,即丁強先生和盛超華先生,將實益擁有我們所有已發行的B類普通股,並將能夠行使約91.60%的總投票權 在本次發行完成後,我們的已發行股本和流通股本的權力,假設承銷商不行使其超額配售權購買額外的ADS。作為一家非控股公司,我們 被允許選擇不遵守某些公司治理要求。如果我們依賴這些豁免,您將無法獲得向受這些公司治理要求約束的公司股東提供的相同保護。 A類普通股及B類普通股之持有人擁有相同權利,惟投票權及轉換權除外。每股A類普通股享有一票表決權,每股B類普通股享有十票表決權,但須符合若干條件,持有人可隨時將其轉換為一股A類普通股。A類普通股在任何情況下均不可轉換為B類普通股。

我們已申請將我們的美國存託憑證在納斯達克資本市場或納斯達克上市,代碼為ICGä。

我們是一家新興成長型公司,符合修訂後的2012年JumpStart Our Business Act的定義,並有資格獲得降低的上市公司報告要求。

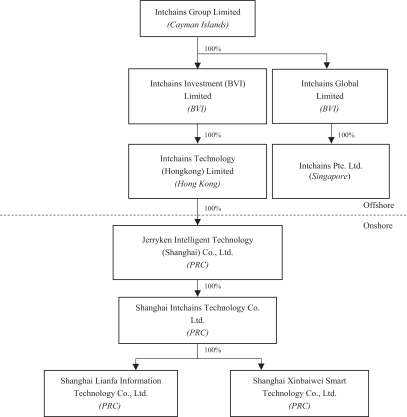

投資美國存託憑證涉及風險。見本招股説明書第16頁開始的風險因素。我們不是一家中國運營公司,而是一家開曼羣島控股公司,業務由我們位於中國的子公司進行。公司和我們的公司指的是開曼羣島的一家公司IntChains Group Limited。我們、我們和我們的公司指的是Intchain Group Limited及其子公司。我們目前通過上海Intchains科技有限公司或上海Intchains開展業務,上海Intchains是公司的間接全資子公司 ,以及上海Intchains全資擁有的兩家運營子公司。該三間營運附屬公司均根據中國法律成立。這種運營結構可能會給投資者帶來獨特的風險。根據中國相關法律法規,外國投資者可以擁有從事IC設計業務的中國註冊公司的100%股權。然而,中國政府未來可能會對現行法律和法規進行修改 ,這可能會導致禁止或限制外國投資者擁有我們在中國運營的子公司的股權。?風險因素?與在中國經商有關的風險?中國政府可能隨時幹預或影響我們的運營,這可能導致我們的運營發生重大變化,並對我們的美國存託憑證的價值產生重大和不利影響,請詳細討論。總部設在或在中國擁有大部分業務存在重大法律和運營風險,包括中國政府的法律、政治和經濟政策、中國與美國的關係或中國或美國法規的變化可能會對我們的業務、財務狀況和運營業績產生實質性的不利影響。任何此類變化都可能顯著限制或完全阻礙我們向投資者提供或繼續提供我們的證券的能力,並可能導致我們的證券價值大幅縮水或變得一文不值。中國政府最近發表的聲明和採取的監管行動,如中國政府2021年7月6日發佈的《關於嚴厲打擊非法證券活動的意見》,以及未來的任何其他法律法規,都可能顯著限制或完全阻礙我們開展業務、接受外國投資或在美國或其他外匯市場上市的能力 。我們的審計師位於紐約,目前至少每三年接受一次PCAOB的檢查。然而,我們的核數師S中國聯屬公司位於中國,並根據中國法律組織。2021年12月16日,PCAOB發佈了一份報告,確定由於 中國當局在該等司法管轄區的職位,無法完全檢查或調查在PCAOB註冊的會計師事務所,總部設在內地和香港的中國。2022年8月26日,PCAOB與中國證券監督管理委員會和中國財政部簽訂了一份議定書聲明,並在美國證券交易委員會S官方網站上發佈的關於對中國和香港的審計師事務所進行檢查和調查的協議的聲明中總結道,雙方同意:(I)根據2002年的《薩班斯-奧克斯利法案》或《薩班斯-奧克斯利法案》,PCAOB有獨立裁量權選擇任何發行人審計進行檢查或調查;(Ii)PCAOB應可直接約談或聽取其發行人參與被檢查或調查的審計公司的所有人員的證詞;(Iii)根據薩班斯-奧克斯利法案,PCAOB應具有不受限制地向美國證券交易委員會轉移信息的能力;及(Iv)PCAOB檢查員應 無需任何編輯即可查閲完整的審計工作底稿,並對某些目標信息(如個人身份信息)採取僅供查看的程序。PCAOB需要重新評估其在2022年底之前是否能夠完全和無阻礙地進行檢查和調查的決定。我們不能向您保證,我們不會被美國證券交易委員會根據《外國公司問責法》或《HFCA法案》確定為 發行人,其審計師的分支機構或辦事處位於外國司法管轄區,而PCAOB確定由於該外國司法管轄區當局的立場而無法完全檢查或調查。 此外,不能保證,如果我們有一個不檢查年,我們將能夠採取任何補救措施。如果發生任何此類事件,我們的證券交易未來可能會根據HFCA法案 被禁止,因此,我們不能向您保證,我們將能夠保持美國存託憑證在納斯達克上的上市,或者您將被允許在美國的場外交易市場或其他市場交易美國存託憑證。如果ADR 不能在美國上市或交易,ADR的價值可能會受到重大影響。有關詳細討論,請參閲風險因素?與在中國做生意有關的風險。

IntChains Group Limited通過在英屬維爾京羣島或英屬維爾京羣島和香港註冊的子公司持有其中國子公司的所有股權。由於我們擁有直接股權結構,我們公司與其任何子公司之間沒有任何協議或合同,而這些協議或合同通常可以在可變利益實體結構中看到。在我們的直接股權 所有權結構中,外國投資者的資金可以在此次發行後通過注資或Intchains Group Limited的股東貸款形式直接轉移到我們的中國子公司。如果本公司計劃向其股東派發股息,我們的中國運營子公司將通過我們在英屬維爾京羣島和香港註冊成立的子公司將資金轉移到本公司,然後本公司將按照他們所持股份的比例向所有股東分配股息,無論股東的公民身份或住所如何。於截至2019年12月31日、2020年及2021年12月31日止三個年度,除中國子公司之間轉讓的無抵押及免息公司間資金人民幣11,040,000元(br}與本公司購買上海英特鏈科技有限公司17.51%股權有關)外,英特鏈集團有限公司及其附屬公司之間並無現金或其他資產轉讓,亦無向英特鏈集團有限公司或其他投資者作出任何股息或 分派。有關更多詳細信息,請參閲公司歷史和結構。

美國證券交易委員會或任何其他監管機構都沒有批准或不批准這些證券,也沒有對本招股説明書的準確性或充分性進行評估。任何相反的陳述都是刑事犯罪。

| 每個美國存托股份 | 總計 | |||

| 首次公開募股價格 |

美元 | 美元 | ||

| 承保折扣和佣金(1) |

美元 | 美元 | ||

| 扣除費用前的收益,付給我們 |

美元 | 美元 |

| (1) | 除上述承銷折扣外,吾等已同意於本次 發售完成時,向Maxim Group LLC(或其獲準受讓人)發行認股權證,以購買相當於本次發售的美國存託憑證總數的3%(3.0%)的數量的吾等美國存託憑證,或由承銷商S認股權證。承銷商S認股權證的行權價相當於本次發行所售美國存託憑證發行價的125%,並可在無現金基礎上行使。本招股説明書所包含的註冊説明書還包括承銷商S認股權證和代表本公司行使認股權證時可發行的A類普通股的美國存託憑證。有關承銷商總薪酬的其他信息,請參閲承保。 |

承銷商有權選擇以首次公開發行價格減去承銷折扣和佣金後向我們額外購買總計536,250只美國存託憑證。

承銷商預計於2022年以美元為單位交割美國存託憑證。

Maxim Group LLC

招股説明書日期:2022年