2023 財年第三季度業績 2023 年 12 月 5 日

© Core & Main 版權所有。機密和專有信息。2 關於前瞻性陳述的警示説明本演示文稿和隨附的討論可能包括 1995 年《私人證券訴訟改革法》所指的 “前瞻性陳述”。前瞻性陳述包括但不限於與我們的意圖、信念、假設或當前預期相關的所有陳述,這些陳述涉及我們未來的經營業績和財務狀況、業務戰略和管理計劃以及未來運營的目標等,包括有關預期增長、未來資本支出、資本配置和償債義務以及對我們業務的預期影響的陳述。某些前瞻性陳述可以通過使用前瞻性術語來識別,例如 “相信”、“期望”、“可能”、“應該”、“會”、“可以”、“尋求”、“目標”、“項目”、“樂觀”、“打算”、“計劃”、“估計”、“預期” 或這些詞彙或其他類似術語的負面版本。前瞻性陳述受到已知和未知的風險和不確定性的影響,其中許多風險和不確定性可能超出我們的控制範圍。我們提醒您,前瞻性陳述不能保證未來的業績或結果,實際業績和結果,包括但不限於我們的實際經營業績、財務狀況和流動性以及我們運營所在市場的發展,可能與本陳述中包含的前瞻性陳述中提出或建議的表現和結果存在重大差異。此外,即使我們的經營業績、財務狀況、現金流和業務所在市場的發展與本陳述中包含的前瞻性陳述一致,但這些業績或發展可能並不代表後續時期的業績或發展。許多重要因素,包括但不限於截至2023年1月29日財年的10-K表年度報告和截至2023年10月29日的三個月的10-Q表季度報告中在 “風險因素” 標題下討論的風險和不確定性,都可能導致實際業績和結果與前瞻性陳述中反映的業績和結果存在重大差異。此外,新的風險和不確定性不時出現,我們不可能預測所有可能影響本演示文稿中包含的前瞻性陳述的風險和不確定性。可能導致實際業績和結果與前瞻性陳述中反映的結果和結果不同的因素包括但不限於:美國的下跌、波動性和週期性。 這些因素並不詳盡,可能會出現新的因素,或者上述因素可能會發生變化,從而影響我們的業務。除非法律要求,否則我們沒有義務更新或修改任何前瞻性陳述,無論是由於新信息、未來事件還是其他原因,這些陳述僅代表截至本陳述之日。使用非公認會計準則財務指標除了提供根據美國公認會計原則(“GAAP”)確定的業績外,我們還列出了息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤率、運營現金流轉換和淨負債槓桿率,所有這些都是非公認會計準則財務指標。根據公認會計原則,這些指標不被視為衡量財務業績或流動性的指標,其中不包括的項目是理解和評估我們的財務業績或流動性的重要組成部分。不應孤立地考慮這些指標,也不得將其作為GAAP指標的替代方案,例如淨收入或歸屬於Core & Main, Inc. 的淨收益(如適用),運營、投資或融資活動提供或使用的現金,或財務報表中作為衡量我們財務業績或流動性指標而列報的其他財務報表數據。我們使用息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤率、運營現金流轉換和淨負債槓桿來評估經營業績以及業務的有效性和效率。我們之所以提出這些非公認會計準則財務指標,是因為我們認為投資者認為它們是衡量業績的重要補充指標,而且我們認為,證券分析師、投資者和其他利益相關方經常使用這些指標來評估我們行業的公司。我們報告的非公認會計準則財務指標可能無法與其他公司報告的標題相似的指標進行比較,也可能無法以相同的方式進行計算。這些衡量標準作為分析工具存在侷限性,您不應孤立地考慮它們,也不要將其作為根據公認會計原則報告的結果分析的替代方法。此類非公認會計準則指標與最直接可比的GAAP指標以及非公認會計準則指標的計算結果的對賬見本演示文稿的附錄。此處不包括2023財年調整後息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤率或運營現金流轉換率的估計區間的對賬,因為我們無法量化需要計入歸屬於Core & Main, Inc.的淨收益或運營活動提供或使用的現金(最直接可比的公認會計原則指標)中的某些金額,因為調整後息税折舊攤銷前利潤率很大,很難預測未計入調整後息税折舊攤銷前利潤的某些項目。因此,我們認為,這種對賬將意味着一定程度的精確度,從而誤導投資者。特別是,鑑於在前瞻性基礎上量化此類項目固有困難,因此無法合理預測收購費用的影響。我們預計,這些排除在外的項目的變異性可能會對我們未來的GAAP業績產生不可預測的、潛在的重大影響。財務信息列報隨附的財務信息列出了Core & Main, Inc.(“Core & Main” 或 “公司”)及其子公司的經營業績、財務狀況和現金流,其中包括特拉華州有限合夥企業(“控股”)及其合併子公司Core & Main LP作為公司運營的法人實體的合併財務信息。Core & Main是控股公司的主要受益人和普通合夥人,其決策權會嚴重影響該實體的經濟表現。因此,Core & Main合併了控股公司的合併財務報表。在合併中,所有公司間餘額和交易均已清除。公司記錄了持續有限合夥人(定義見我們的10-Q表季度報告)持有的與控股權益(定義見我們的10-Q表季度報告)相關的非控股權益。該公司的財政年度為52周或53周,於最接近1月31日的星期日結束。財政年度內的季度包括13週期間,除非一個財政年度包括第53周,在這種情況下,該財年的第四季度將為14週期。在截至2023年10月29日的三個月和截至2022年10月30日的三個月中,每個月包括13周,截至2023年10月29日的九個月和截至2022年10月30日的九個月中,每個月包括39周。

© Core & Main 版權所有。機密和專有信息。3 今天的主持人 Steve LeClair 首席執行官馬克·維特科夫斯基首席財務官羅賓·布拉德伯裏財務與投資者關係副總裁

業務更新 STEVE LECLAIR

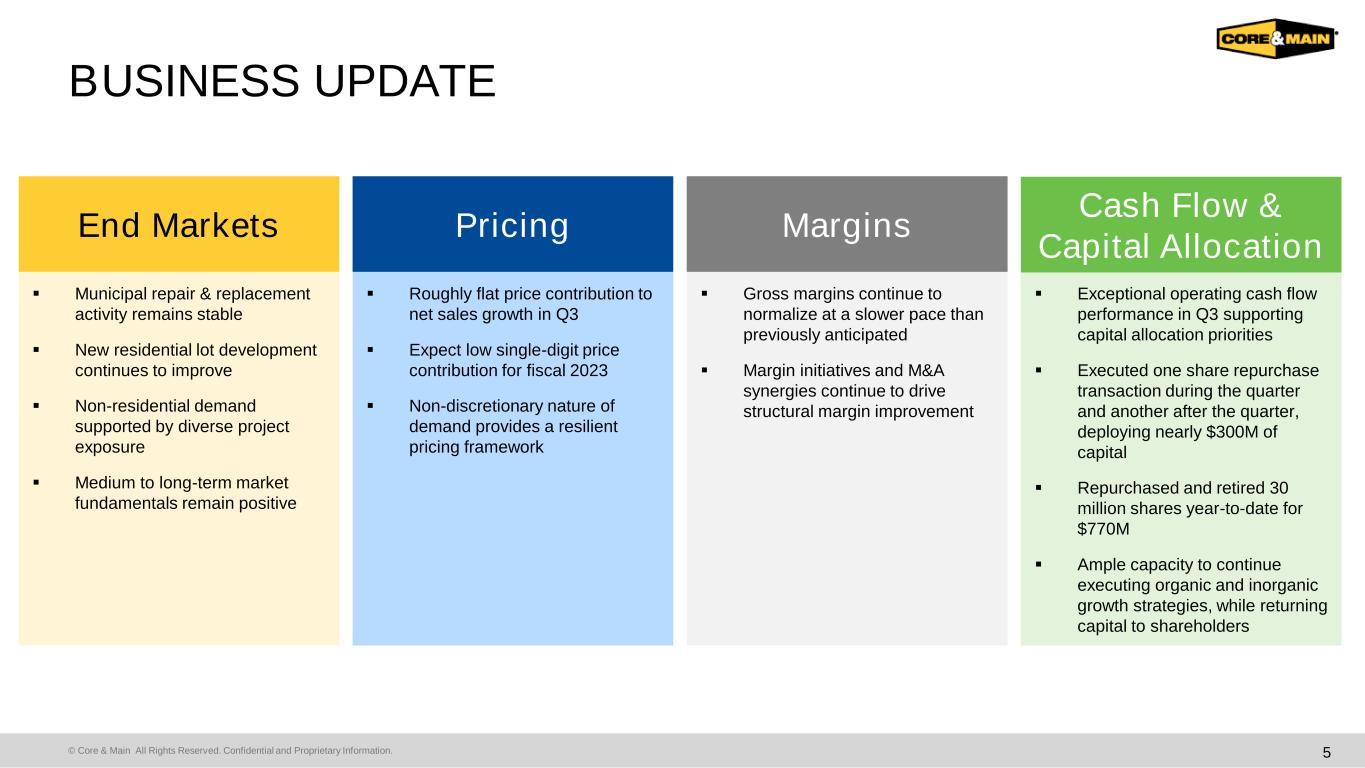

© Core & Main 版權所有。機密和專有信息。▪ 市政維修和更換活動保持穩定 ▪ 新住宅用地開發持續改善 ▪ 在多樣化項目投資的支持下,非住宅需求持續改善 ▪ 中長期市場基本面保持樂觀 5 業務更新終端市場定價利潤率現金流和資本配置 ▪ 對第三季度淨銷售增長的貢獻大致持平 ▪ 預計 2023 財年的價格貢獻將保持較低的個位數 ▪ 需求的非自由裁量性質提供了彈性的定價框架 ▪ 毛利率繼續以低於先前預期的速度實現正常化 ▪ 利潤率舉措和併購協同效應繼續推動結構性利潤率改善 ▪ 第三季度運營現金流表現出色,為資本配置優先事項提供了支持 ▪ 在本季度執行了一筆股票回購交易,在本季度之後執行了另一項股票回購交易,部署了近3億美元的資本 ▪ 年初至今以7.7億美元的價格回購和退出3000萬股股票 ▪ 充足的能力繼續執行有機和無機增長戰略,同時向股東返還資本

© Core & Main 版權所有。機密和專有信息。6 通過併購推動可持續增長狀態 2023 年 11 月截止 2023 年 11 月簽署 2023 年 11 月簽署地點數量 1 1 4 地理位置俄亥俄州、明尼蘇達州、賓夕法尼亞州、南卡羅來納州和西弗吉尼亞州產品線土工合成材料和侵蝕控制管道、閥門和配件防火高密度聚乙烯解決方案合併年化淨銷售額約為1.35億美元 Enviroscape 花崗巖水廠 Lee Supply Company

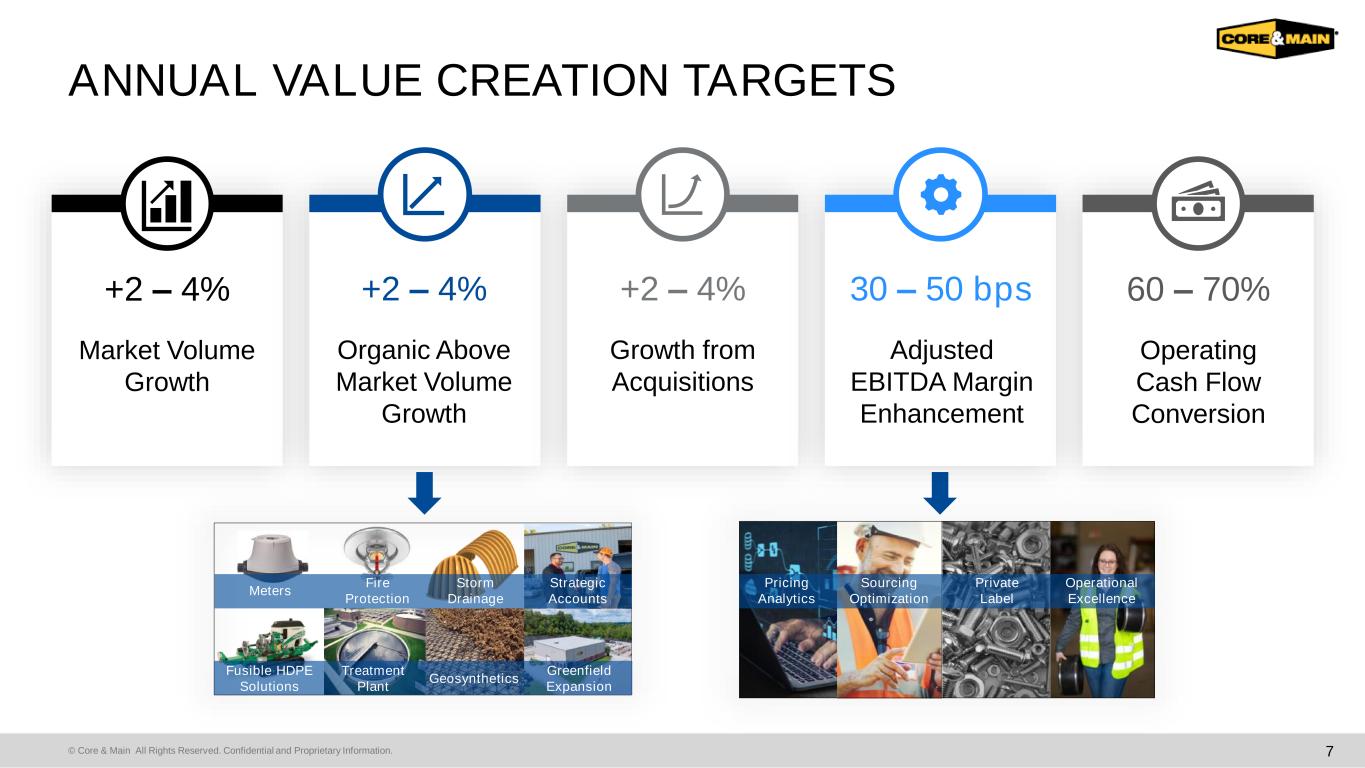

© Core & Main 版權所有。機密和專有信息。7 60 — 70% 運營現金流轉換率 30 — 50 個基點調整後息税折舊攤銷前利潤率提高 +2 — 4% 收購增長 +2 — 4% 有機高於市場銷量增長 +2 — 4% 市場銷量增長計消防風暴排水戰略賬户 Fusible HDPE 解決方案處理廠土工合成材料綠地擴張定價分析採購優化自有品牌卓越運營年度價值創造目標

財務業績:馬克·維特科夫斯基

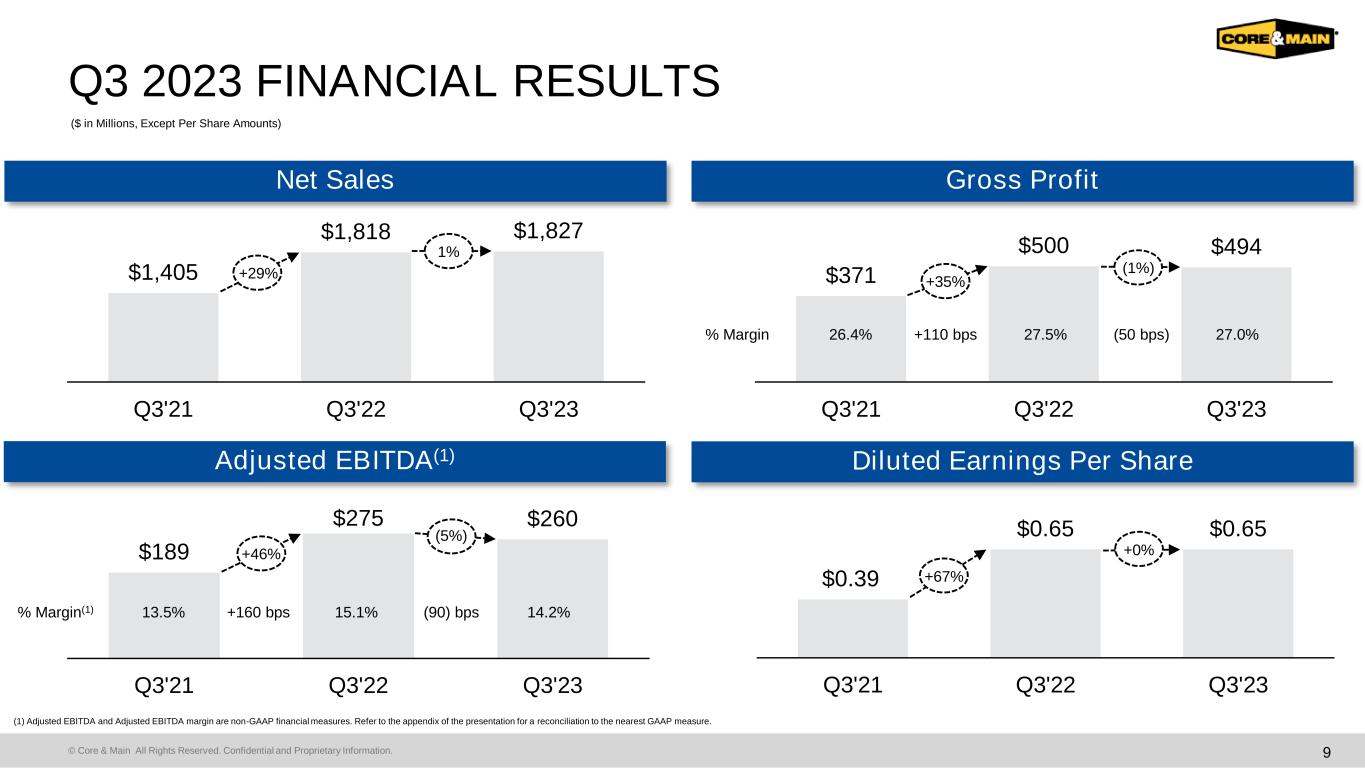

© Core & Main 版權所有。機密和專有信息。0.39 $0.65 0.65 0.65 2021 Q3'22 Q3'23 2023 年第三季度財務業績淨銷售毛利調整後息税折舊攤銷前利潤 (1) 攤薄後每股收益(百萬美元,每股金額除外)(1) 調整後的息税折舊攤銷前利潤率是非公認會計準則財務指標。請參閲演示文稿附錄,瞭解與最接近的 GAAP 指標的對賬情況。1,405 美元 1,818 美元 1,827 美元 Q3'22 Q3'23 371 美元 500 美元 494 Q3'22 Q3'22 Q3'23 189 美元 27.5 美元 260% Q3'22 Q3'23 +29% 1% 26.4% +110 個基點 27.0%(50 個基點)% 利潤率% 利潤 (1) 13.5% 15.1% +160 個基點 14.2% (90) 個基點 (5%) +46% (1%) +35% +67% +0%

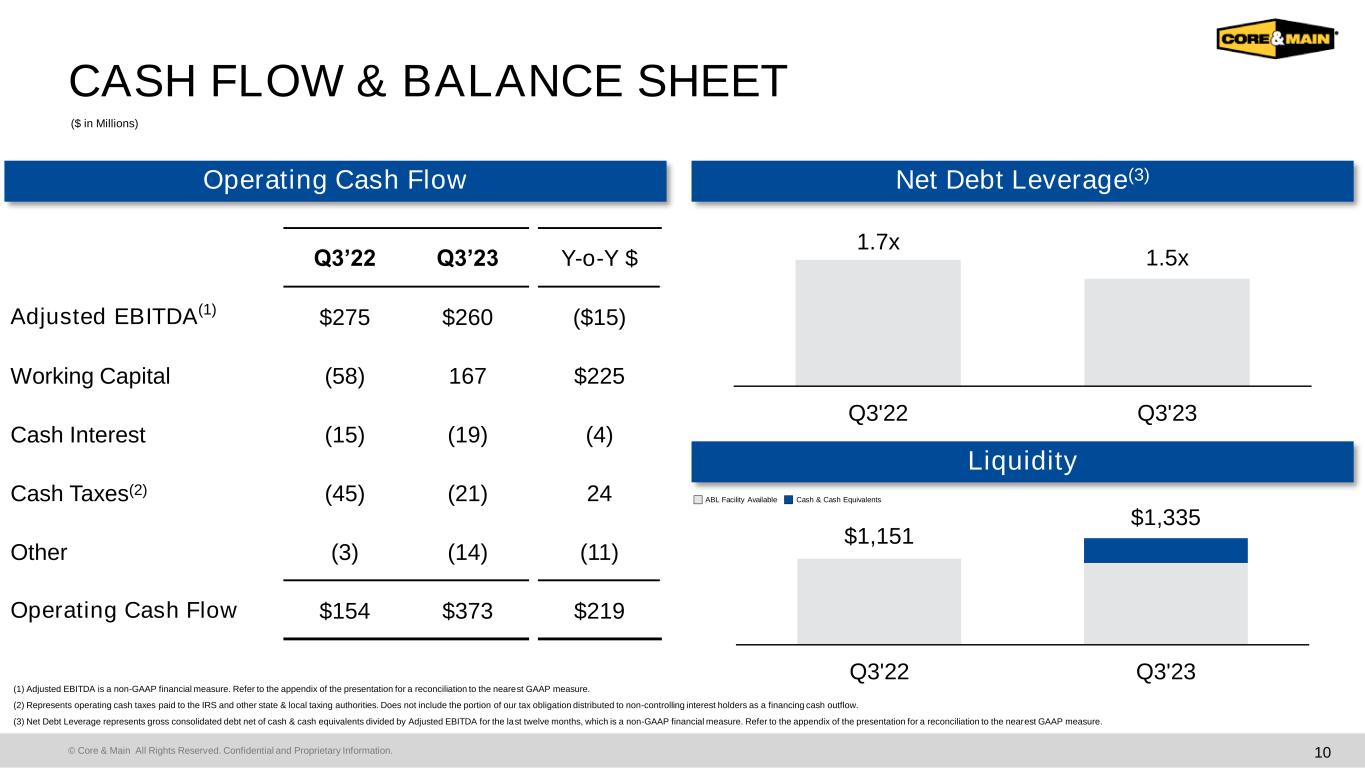

© Core & Main 版權所有。機密和專有信息。10 現金流和資產負債表運營現金流淨負債槓桿(3)流動性(百萬美元)ABL 設施可用現金和現金等價物(1)調整後的息税折舊攤銷前利潤是一項非公認會計準則財務指標。有關與最近的 GAAP 衡量標準的對賬情況,請參閲演示文稿附錄。(2) 代表向美國國税局和其他州和地方税務機構繳納的運營現金税。不包括作為融資現金流出分配給非控股權益持有者的納税義務部分。(3) 淨負債槓桿率代表扣除現金和現金等價物後的合併債務總額除以過去十二個月的調整後息税折舊攤銷前利潤,這是一項非公認會計準則財務指標。有關與最接近的 GAAP 衡量標準的對賬情況,請參閲演示文稿附錄。Q3'22 Q3'23 同比調整後息税折舊攤銷前利潤 (1) 275 美元 260 美元 (15 美元) 營運資金 (58) 167 225 美元現金利息 (15) (19) (4) 現金税 (2) (45) (21) 24 其他 (3) (14) (11) 運營現金流 154 美元 373 美元 219 美元 1.7x 22 季度第三季度 1,151 美元 35 Q3'22 Q3'23

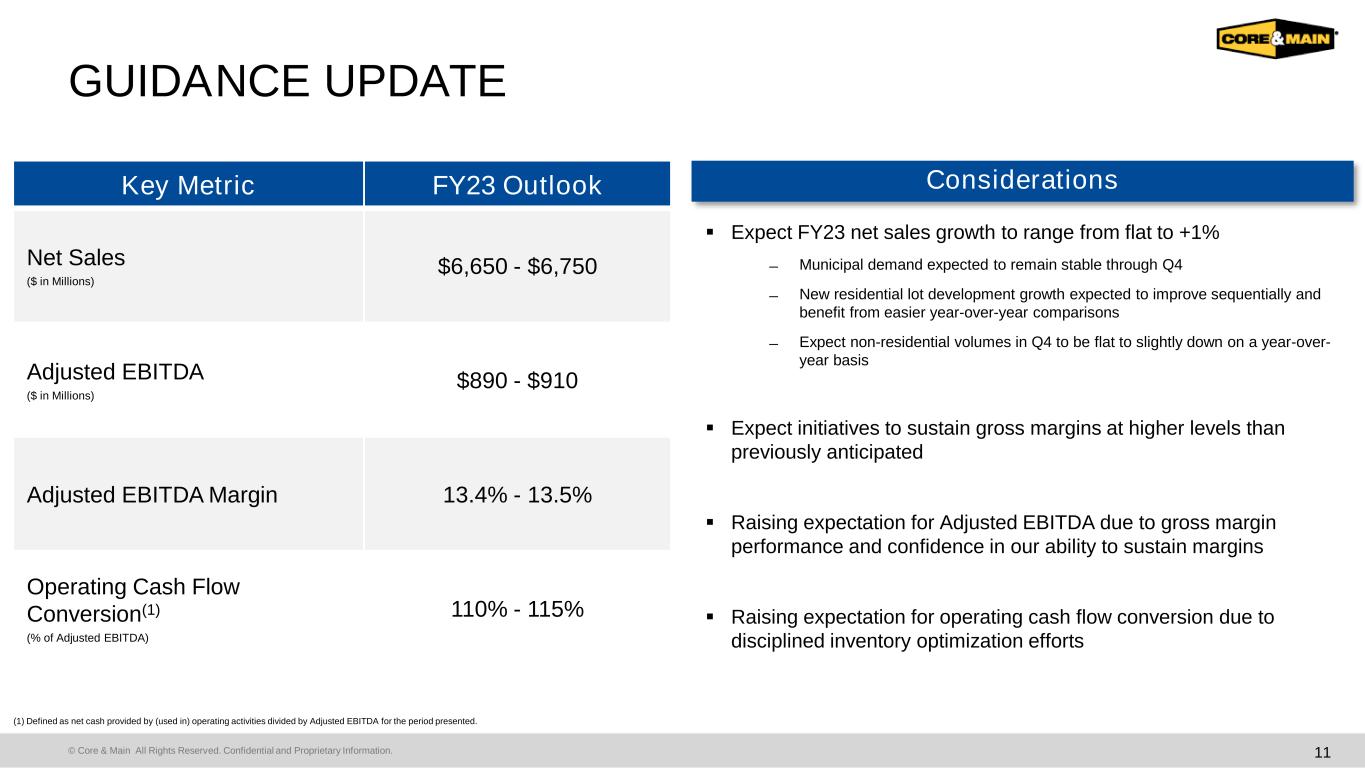

© Core & Main 版權所有。機密和專有信息。指導更新11項關鍵指標 2023財年展望淨銷售額(百萬美元)6,650美元-6,750美元調整後息税折舊攤銷前利潤(百萬美元)890美元-910美元調整後息税折舊攤銷前利潤率 13.4%-13.5% 運營現金流轉換率(1)(調整後息税折舊攤銷前利潤的百分比)110%-115% ▪ 預計2023財年淨銷售額增長將在持平至+ 1%之間在第四季度新住宅地塊開發前市政需求將保持穩定增長預計將環比改善,並受益於更容易的同比比較預計第四季度的非住宅交易量同比將持平至略有下降 ▪預計各項舉措將毛利率維持在高於先前預期的水平 ▪ 由於毛利率表現以及對我們維持利潤能力的信心,提高了對調整後息税折舊攤銷前利潤的預期 ▪ 由於嚴格的庫存優化工作而提高了對運營現金流轉換的預期注意事項 (1) 定義為(用於)經營活動提供的淨現金除以所述期間調整後的息税折舊攤銷前利潤。

附錄

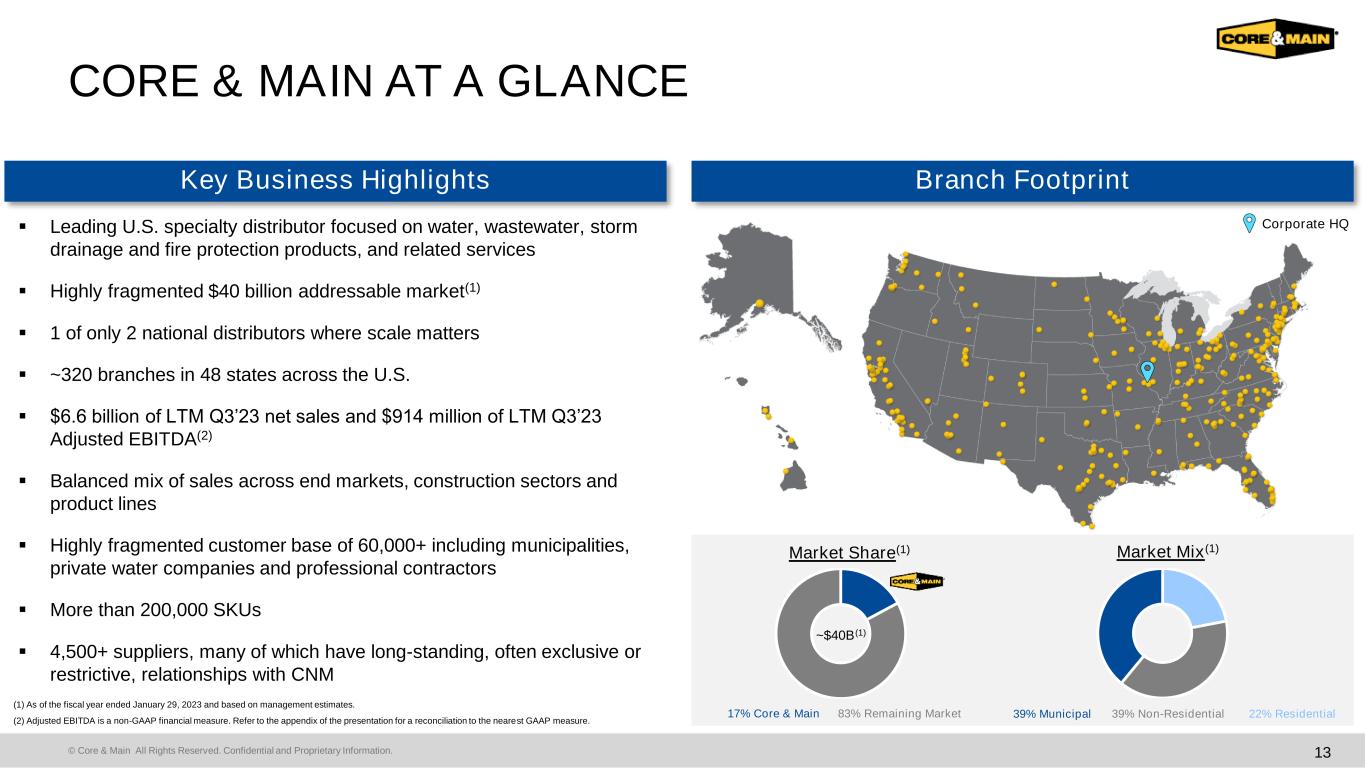

© Core & Main 版權所有。機密和專有信息。13 個核心和主要概覽分支機構足跡公司總部 (1) 截至2023年1月29日的財年,基於管理層的估計。(2) 調整後的息税折舊攤銷前利潤是非公認會計準則財務指標。請參閲演示文稿附錄,瞭解與最接近的 GAAP 衡量標準的對賬情況。▪ 專注於水、廢水、雨水排水和消防產品及相關服務的美國領先專業分銷商 ▪ 高度分散的 400 億美元潛在市場 (1) ▪ 僅有的 2 家全國分銷商中有 1 家 ▪ 全美 48 個州的 320 家分支機構 ▪ 第 3 季度的 LTM 淨銷售額為 66 億美元,第三季度的 LTM 淨銷售額為 9.14 億美元 23 調整後的息税折舊攤銷前利潤 (2) ▪ 終端市場、建築行業和產品線的銷售結構均衡 ▪ 高度分散60,000多家客户羣,包括市政當局、私人自來水公司和專業承包商 ▪ 超過20萬個SKU ▪ 4,500多家供應商,其中許多供應商與CNM市場份額有着長期的、通常是排他性或限制性的關係(1)約400億美元(1)17% 核心和主要市場 83% 剩餘市場 39% 市政 22% 住宅

© Core & Main 版權所有。機密和專有信息。提供的產品和服務 14

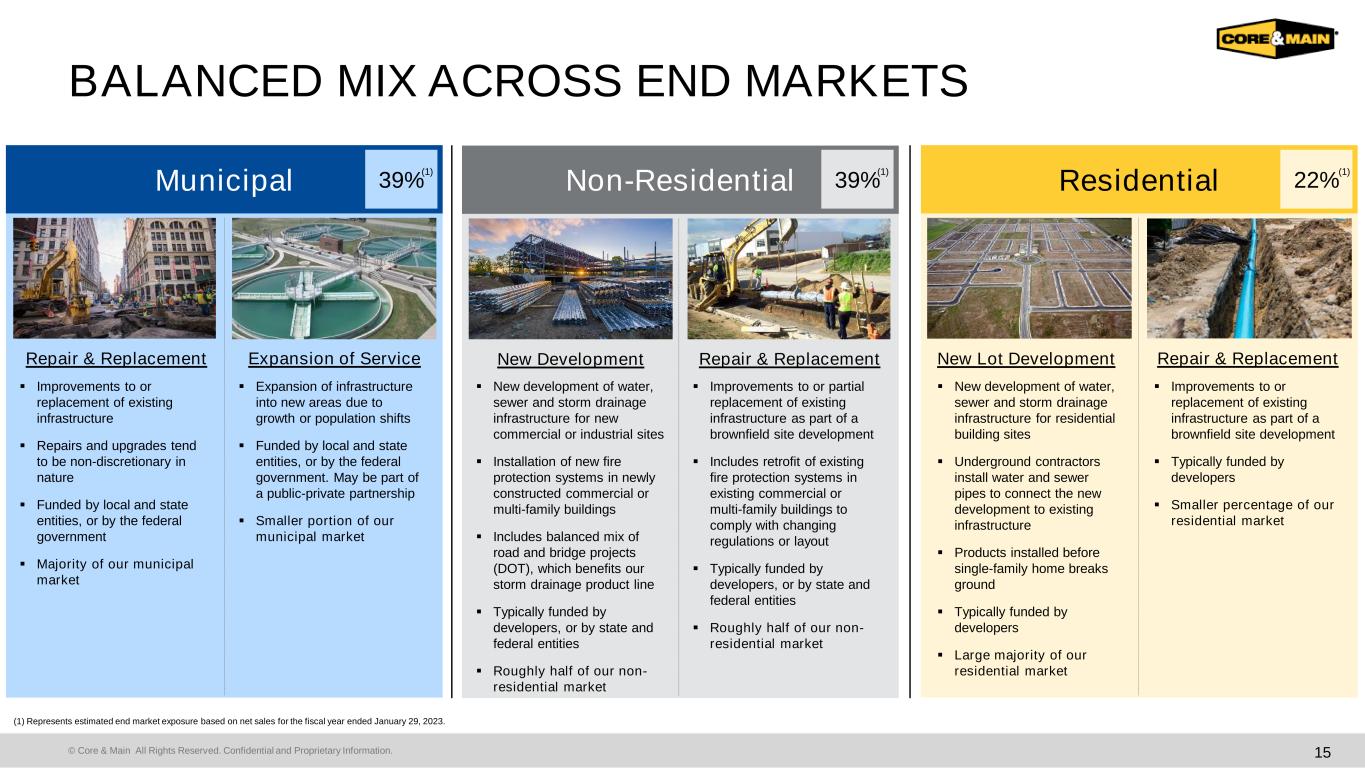

© Core & Main 版權所有。機密和專有信息。終端市場的平衡組合 15 個住宅/非住宅/市政新地塊開發維修和更換新開發項目維修和更換服務範圍擴大 ▪ 住宅建築工地的供水、下水道和雨水排水基礎設施的新開發 ▪ 地下承包商安裝供水和下水道管道以連接新開發項目與現有基礎設施 ▪ 在單户住宅破土動工之前安裝的產品 ▪ 通常由開發商資助 ▪ 我們的絕大多數住宅市場 ▪ 改善或作為棕地開發的一部分,更換現有基礎設施 ▪ 通常由開發商資助 ▪ 我們的住宅市場比例較小 ▪ 為新的商業或工業用地新開發供水、下水道和雨水排水基礎設施 ▪ 在新建的商業或多户住宅建築中安裝新的消防系統 ▪ 包括道路和橋樑項目的平衡組合(DOT),這有利於我們的雨水排水產品線 ▪ 通常由開發商或州和聯邦實體資助 ▪住宅市場 ▪ 改善或部分更換現有基礎設施,作為棕地開發的一部分 ▪ 包括改造現有商業或多户住宅建築中的現有消防系統以適應不斷變化的法規或佈局 ▪ 通常由開發商或州和聯邦實體資助 ▪ 大約一半的非住宅市場 ▪ 改善或更換現有基礎設施 ▪ 維修和升級往往是非自由決定性的 ▪ 由地方和州實體或聯邦政府資助政府 ▪ 我們的大部分市政市場 ▪ 由於增長或人口遷移,將基礎設施擴展到新地區 ▪ 由地方和州實體或聯邦政府資助。可能是公私合作關係的一部分 ▪ 我們市政市場的較小部分 39% 39% 22% (1) 代表根據截至2023年1月29日的財年的淨銷售額估算的終端市場敞口。(1) (1)

© Core & Main 版權所有。機密和專有信息。16 完全有能力在複雜的行業中獲勝差異化行業高度複雜的規格和法規專業產品要求有限的分銷權分散的行業 ▪ 地方法規和規格需求;對管理/監管機構的積極參與 ▪ 項目前規範的影響 ▪ 需要地方、地區和國家產品專家來支持複雜的項目需求 ▪ 供應商需要當地知識和經驗才能獲得有限的分銷權 ▪ 高度集中多元化的供應商基礎和分散的客户羣帶來了對規模分銷分支機構網絡和物流的需求 ▪ 協調的作業現場交付和客户支持 ▪ 差異化的交付能力我們的競爭優勢對產品和當地規格的深入瞭解,以諮詢銷售方法和交付專業知識為後盾 320 個分支機構遍佈 4,500 多個州與 4,500 多家供應商合作,覆蓋 60,000 多家不同客户規模和獨特可擴展性強大、長期的客户和供應商關係可獲得 200K+分銷權有限的產品深厚的客户和供應商關係,由項目價值工程和作業現場支持提供客户解決方案的 “一站式服務” 差異化服務和深厚的產品組合專有技術平臺可提高運營效率並增強客户體驗技術和創新特定於我們的行業最佳人才以人為本的方法對於在全國範圍內培養行業領導者和培養本地專業知識至關重要

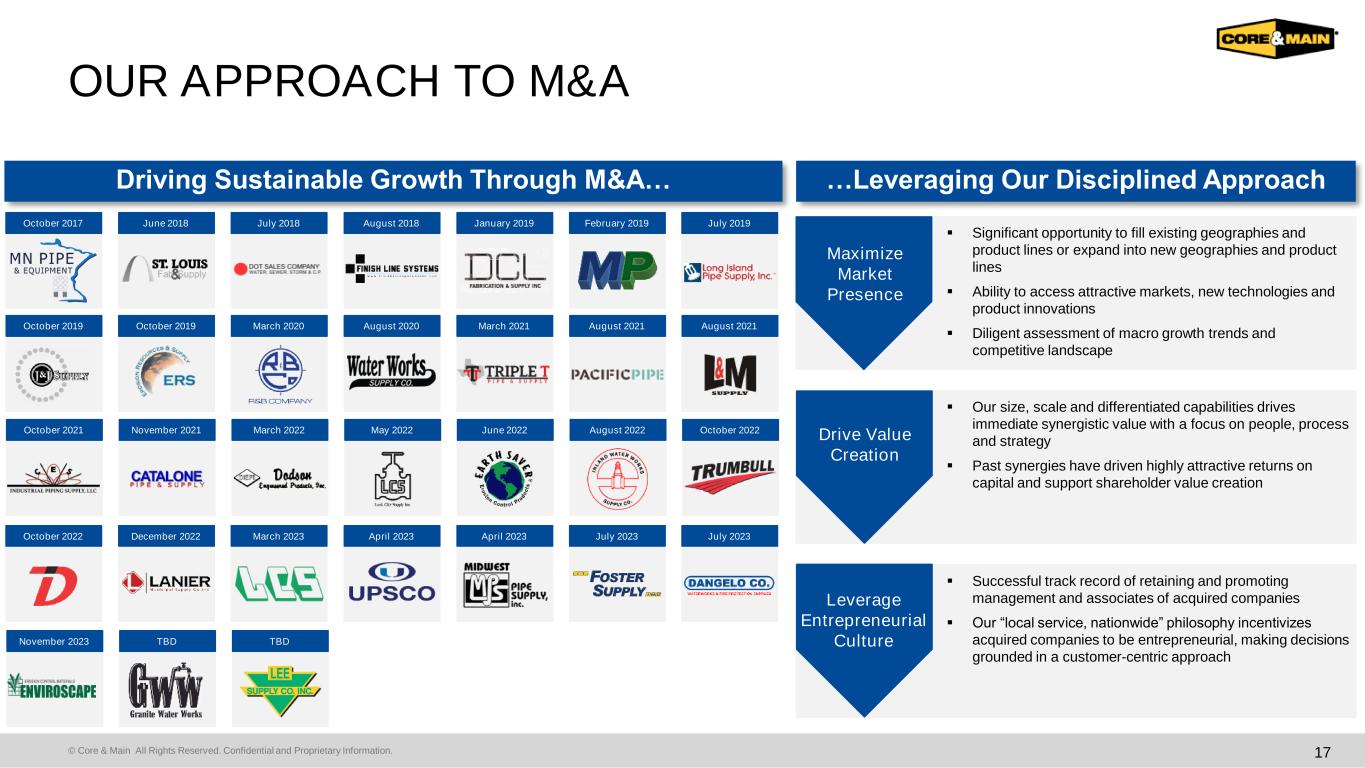

© Core & Main 版權所有。機密和專有信息。17 我們的併購方式 2017 年 10 月 2018 年 7 月 2018 年 8 月 2019 年 1 月 2019 年 2 月 2019 年 10 月 2021 年 3 月 2021 年 8 月 2021 年 10 月 2021 年 10 月 2022 年 6 月 2022 年 8 月 2022 年 10 月 2022 年 10 月 2022 年 10 月 2022 年 7 月 2023 年 7 月... 利用我們嚴格的方法最大限度地提高市場佔有率推動價值創造槓桿企業文化▪ 填補現有地域和產品線或擴展到新的地區和產品線的重大機遇 ▪ 能夠進入有吸引力的市場、新技術和產品創新 ▪ 勤奮地評估宏觀增長趨勢和競爭格局 ▪ 我們的規模、規模和差異化能力推動了以人員、流程和戰略為重點的即時協同價值 ▪ 過去的協同效應推動了極具吸引力的資本回報並支持股東價值創造 ▪ 在保持和促進方面的成功記錄被收購公司的管理層和員工 ▪ 我們的 “全國本地服務” 理念激勵被收購公司的企業家精神,以客户為中心的方法做出決策

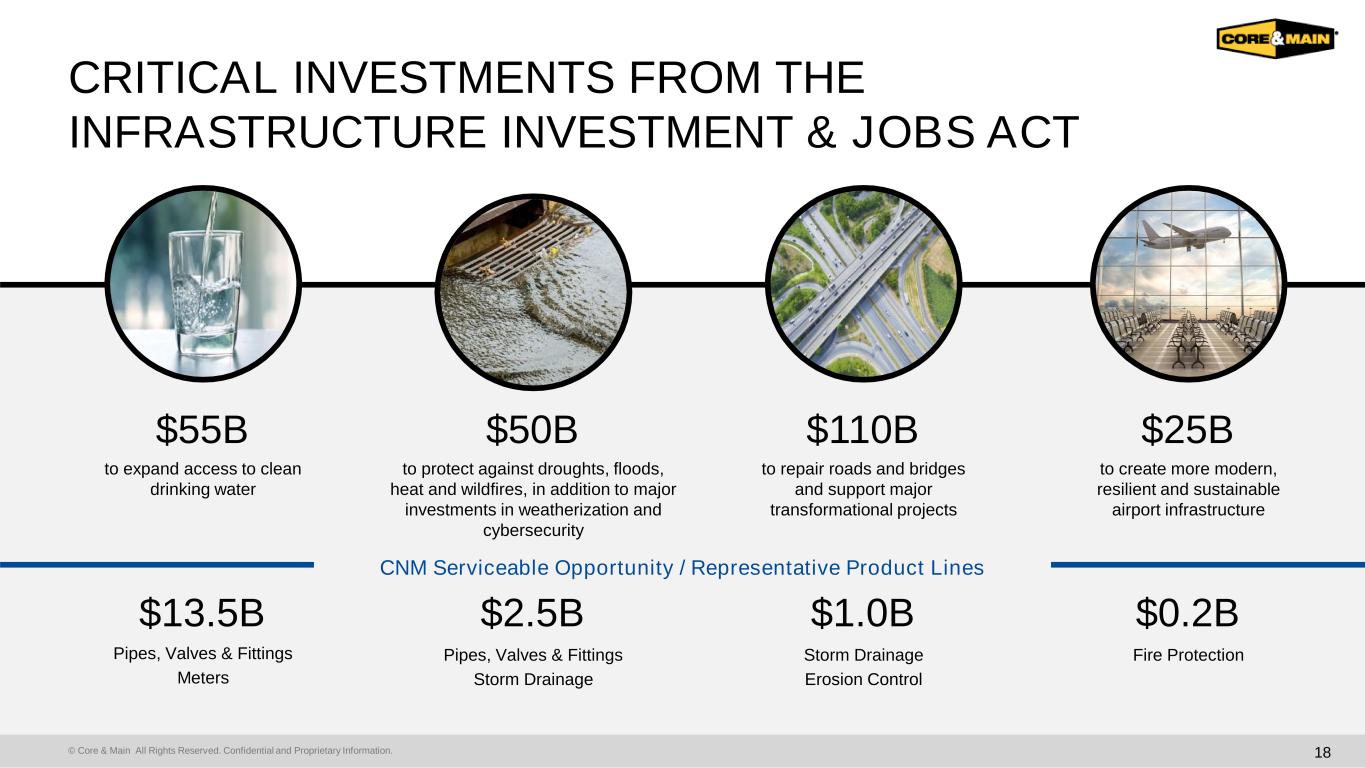

© Core & Main 版權所有。機密和專有信息。管道、閥門和配件儀表 550億美元用於擴大獲得清潔飲用水的渠道 135億美元 500億美元用於防範乾旱、洪水、高温和野火,此外還對天氣化和網絡安全進行了重大投資 25億美元管道、閥門和配件雨水排放 110億美元用於修復道路和橋樑並支持重大轉型項目 10億美元風暴排水侵蝕控制250億美元用於建設更現代、更具彈性和可持續的機場基礎設施 $250B 消防保護 CNM 服務機會/代表性產品線來自 THE 的 18 項關鍵投資《基礎設施投資與就業法》

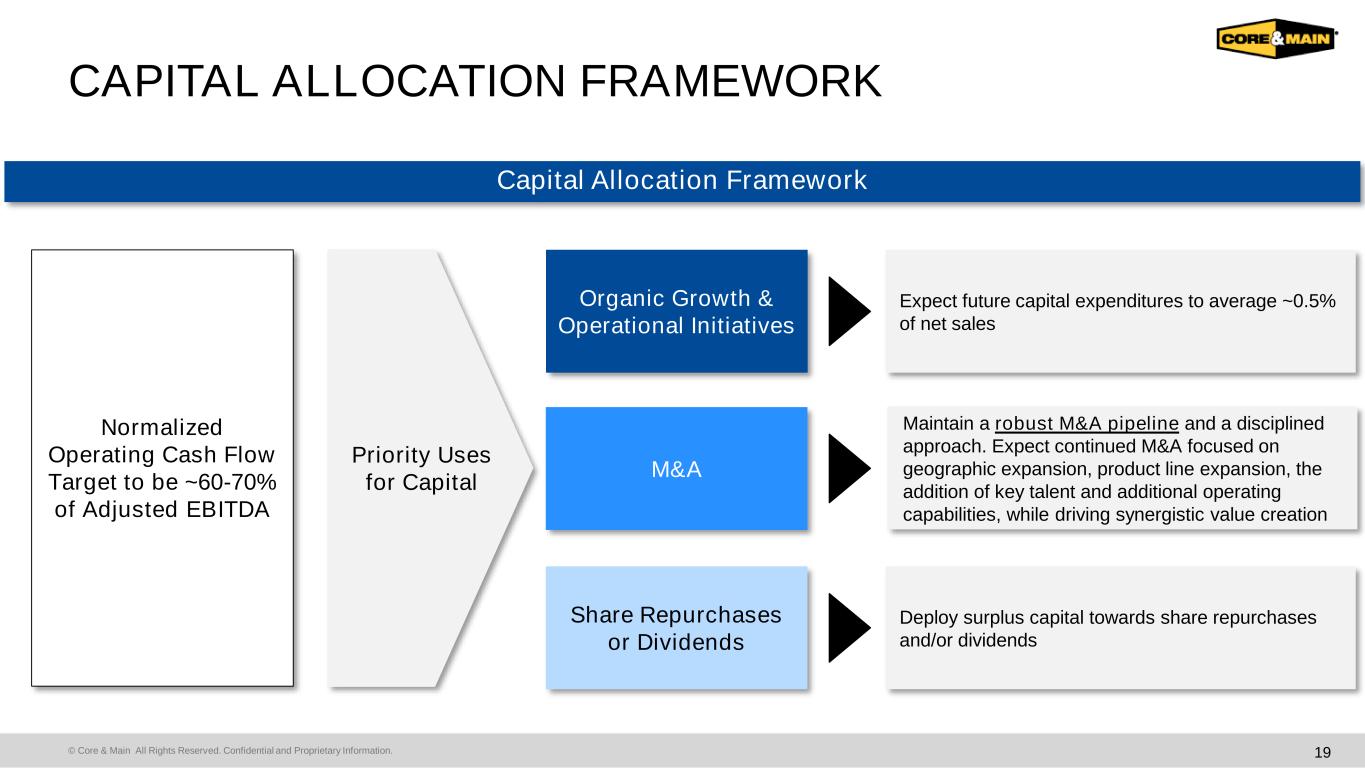

© Core & Main 版權所有。機密和專有信息。資本分配框架 19 資本標準化運營現金流目標的優先用途為調整後息税折舊攤銷前利潤的60-70% 有機增長和運營計劃併購股票回購或分紅預計未來資本支出平均約佔淨銷售額的0.5%保持穩健的併購渠道和嚴格的方法。預計將繼續進行併購,重點是地域擴張、產品線擴張、增加關鍵人才和增加運營能力,同時推動協同價值創造將剩餘資本用於股票回購和/或分紅資本配置框架

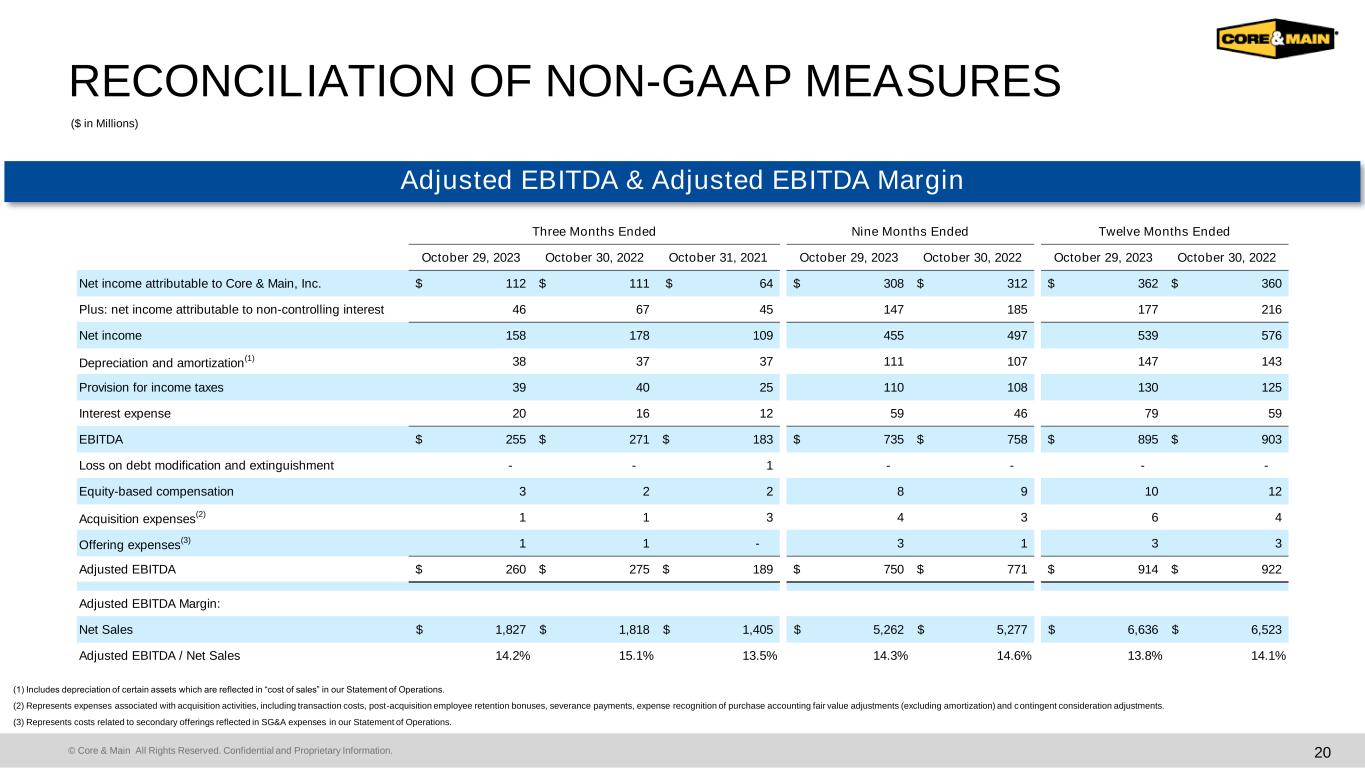

© Core & Main 版權所有。機密和專有信息。非公認會計準則指標的對賬20(1)包括反映在我們的運營報表中 “銷售成本” 中的某些資產的折舊。(2)代表與收購活動相關的費用,包括交易成本、收購後員工留用獎金、遣散費、收購會計公允價值調整的費用確認(不包括攤銷)和或有對價調整。(3)代表與二次發行相關的成本,反映在我們的運營報表中的銷售和收購費用。(百萬美元)) 調整後的息税折舊攤銷前利潤和調整後的息税折舊攤銷前利潤率 2023 年 10 月 30 日 2023 年 10 月 29 日 2022 年 10 月 29 日 2022 年 10 月 30 日 2022 年 10 月 30 日 2022 年 10 月 30 日歸屬於核心美因公司的淨收益 112美元 64 308美元 312美元 362 美元 362 美元另外:歸屬於非控股權益的淨收益 46 67 45 147 177 216 淨收益 158 178 109 455 597 597 39 576 折舊和攤銷 (1) 38 37 111 107 147 143 所得税準備金 39 40 25 110 108 130 125 利息支出 20 16 12 59 46 79 59 息税折舊攤銷前利潤 255美元 271美元 183美元 735美元 758美元 895美元 903美元債務損失修改和清除--1-----基於權益的薪酬 3 2 2 8 9 10 12 收購費用 (2) 1 1 3 4 3 6 4 發行費用 (3) 1 1-3 1 3 3 調整後的息税折舊攤銷前利潤 260美元 275美元 189美元 750美元 771美元 914美元 922美元調整後的息税折舊攤銷前利潤率:淨銷售額 1,827美元 1,818美元 5,262美元 5,277美元 6,636美元 6,523美元調整後息税折舊攤銷前利潤/淨銷售額 14.2% 15.1% 13.5% 14.3% 14.6% 14.8% 14.1% 截至十二個月的三個月截至九個月的三個月結束

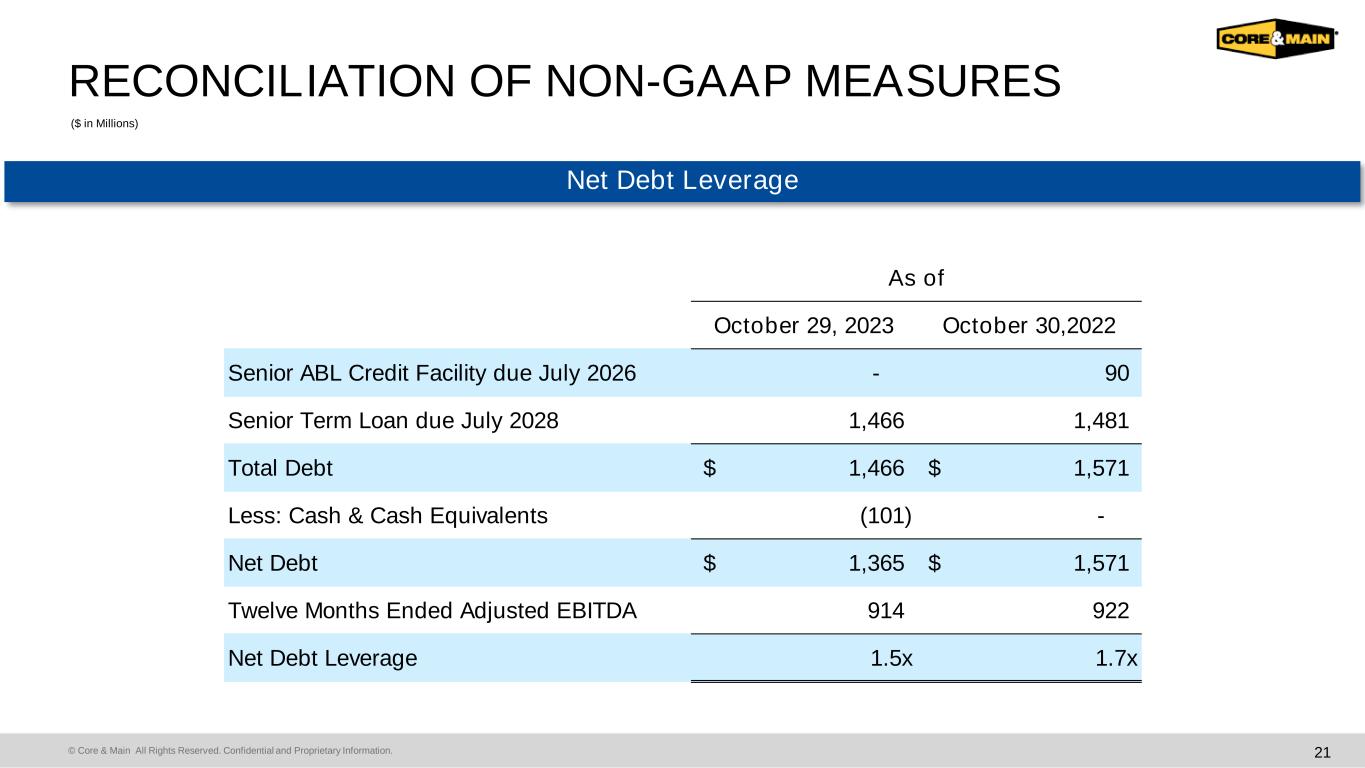

© Core & Main 版權所有。機密和專有信息。非公認會計準則指標的對賬21(百萬美元)截至2023年10月29日,2022年10月30日到期的高級ABL信貸額度——2028年7月到期的90筆優先定期貸款 1,466 1,481美元總負債1,466美元1,571美元減去:現金和現金等價物(101)-淨負債1,365美元 1,571美元截至十二個月的調整後息税折舊攤銷前利潤 914 922 淨負債槓桿 1.5 x 1.7 倍