美國

證券交易委員會

華盛頓特區 20549

表單

外國私人發行人的報告

根據第 13a-16 或 15d-16 條

根據1934年的《證券交易法》

在十一月份,

委員會檔案編號:001-36815

(其章程中規定的註冊人的確切姓名)

塔堡大道 12

DK-2900 Hellerup

丹麥

(主要行政辦公室地址)

用複選標記表示註冊人是否在表格20-F或40-F的封面下提交或將提交年度報告。

20-F 表格 ☒40-F 表格 ☐

用複選標記表示註冊人是否在法規 S-T 規則 101 (b) (1) 允許的情況下以紙質形式提交 6-K 表格: ☐

用複選標記表示註冊人是否在法規 S-T 規則 101 (b) (7) 允許的情況下以紙質形式提交 6-K 表格: ☐

以引用方式納入

這份 6-K 表格報告應視為以引用方式納入了 S-8 表格(註冊號 333-228576、333-203040、333-210810、333-211512、333-213412、333-214843、333-216883、333-254101、333-261550 和 333-270088)和 F-3 表格(Ascendis Pharma A/S(“公司”)(包括構成此類註冊聲明一部分的任何招股説明書)的註冊號 333-209336、333-211511、333-216882、333-223134、333-225284 和 333-256571),自本報告提交之日起成為其一部分但未被隨後提交或提供的文件或報告所取代。

這份 6-K 表格報告中包含的信息

財務報表

本報告包含公司截至2023年9月30日止期間未經審計的簡明合併中期財務報表,包括管理層對其中列報期間財務狀況和經營業績的討論和分析。

簽名

根據經修訂的1934年《證券交易法》的要求,註冊人已正式促使經正式授權的下列簽署人代表其簽署本報告。

|

|

Ascendis 製藥A/S |

|

|

|

|

|

日期:2023 年 11 月 7 日 |

|

來自: |

/s/ 邁克爾·沃爾夫·詹森 |

|

|

|

邁克爾·沃爾夫·詹森 |

|

|

|

執行副總裁、首席法務官 |

目錄

1. |

未經審計的簡明合併中期財務報表——2023年9月30日 |

F-1 |

2. |

管理層對財務狀況和經營業績的討論和分析 |

1 |

ASCENDIS PHARMA

未經審計的簡明合併中期財務報表索引

|

頁面 |

截至2023年9月30日和2022年9月30日的三個月和九個月未經審計的損益和其他綜合收益/(虧損)簡明合併中期報表 |

F-2 |

截至2023年9月30日和2022年12月31日的未經審計的簡明合併中期財務狀況表 |

F-3 |

截至2023年9月30日和2022年9月30日的未經審計的簡明合併權益變動中期報表 |

F-4 |

截至2023年9月30日和2022年9月30日的九個月未經審計的簡明合併中期現金流量表 |

F-5 |

未經審計的簡明合併中期財務報表附註 |

F-6 |

F-1

未經審計的 Condensed 合併中期損益表

以及截至2023年9月30日和2022年9月30日的三個月和九個月的綜合收益/(虧損)

|

|

|

|

三個月已結束 |

|

|

九個月已結束 |

|

||||||||||

|

|

注意事項 |

|

2023 |

|

|

2022 |

|

|

2023 |

|

|

2022 |

|

||||

|

|

|

|

(EUR'000) |

|

|

(EUR'000) |

|

||||||||||

合併損益表 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

收入 |

|

5 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

銷售成本 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

毛利 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

研究和開發成本 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

銷售、一般和管理費用 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

營業利潤/(虧損) |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

關聯公司的利潤份額/(虧損) |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

財務收入 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

財務費用 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

税前利潤/(虧損) |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

所得税(支出) |

|

|

|

|

( |

) |

|

|

|

|

|

( |

) |

|

|

( |

) |

|

該期間的淨利潤/(虧損) |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

歸屬於公司所有者 |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

基本和攤薄後每股收益/(虧損) |

|

|

|

€ |

( |

) |

|

€ |

( |

) |

|

€ |

( |

) |

|

€ |

( |

) |

用於計算的股票數量(基本和攤薄) (1) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

|

|

|

|

(EUR'000) |

|

|

(EUR'000) |

|

||||||||||

綜合收益表 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

該期間的淨利潤/(虧損) |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

其他綜合收益/(虧損) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

隨後可能重新歸類為損益的項目: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

在翻譯外國業務方面的交易所分歧 |

|

|

|

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

扣除税款後的該期間其他綜合收益/(虧損) |

|

|

|

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

扣除税款後,該期間的總綜合收益/(虧損) |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

歸屬於公司所有者 |

|

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

F-2

未經審計的精簡控制枱經更新的中期財務狀況表

|

|

注意事項 |

|

9月30日 |

|

|

十二月三十一日 |

|

||

|

|

|

|

(EUR'000) |

|

|||||

資產 |

|

|

|

|

|

|

|

|

||

非流動資產 |

|

|

|

|

|

|

|

|

||

無形資產 |

|

|

|

|

|

|

|

|

||

不動產、廠房和設備 |

|

|

|

|

|

|

|

|

||

對聯營公司的投資 |

|

|

|

|

|

|

|

|

||

其他應收賬款 |

|

10 |

|

|

|

|

|

|

||

有價證券 |

|

10 |

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

||

流動資產 |

|

|

|

|

|

|

|

|

||

庫存 |

|

|

|

|

|

|

|

|

||

貿易應收賬款 |

|

10 |

|

|

|

|

|

|

||

所得税應收賬款 |

|

|

|

|

|

|

|

|

||

其他應收賬款 |

|

10 |

|

|

|

|

|

|

||

預付款 |

|

|

|

|

|

|

|

|

||

有價證券 |

|

10 |

|

|

|

|

|

|

||

現金和現金等價物 |

|

10 |

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

||

總資產 |

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

||

權益和負債 |

|

|

|

|

|

|

|

|

||

公平 |

|

|

|

|

|

|

|

|

||

股本 |

|

8 |

|

|

|

|

|

|

||

可分配股權 |

|

|

|

|

( |

) |

|

|

|

|

權益總額 |

|

4 |

|

|

( |

) |

|

|

|

|

|

|

|

|

|

|

|

|

|

||

非流動負債 |

|

|

|

|

|

|

|

|

||

借款 |

|

10 |

|

|

|

|

|

|

||

租賃負債 |

|

10 |

|

|

|

|

|

|

||

衍生負債 |

|

10 |

|

|

|

|

|

|

||

合同負債 |

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

||

流動負債 |

|

|

|

|

|

|

|

|

||

借款 |

|

10 |

|

|

|

|

|

|

||

租賃負債 |

|

10 |

|

|

|

|

|

|

||

合同負債 |

|

|

|

|

|

|

|

|

||

貿易應付賬款和應計費用 |

|

10 |

|

|

|

|

|

|

||

其他負債 |

|

|

|

|

|

|

|

|

||

應付所得税 |

|

|

|

|

|

|

|

|

||

規定 |

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

||

負債總額 |

|

|

|

|

|

|

|

|

||

權益和負債總額 |

|

|

|

|

|

|

|

|

||

F-3

未經審計 權益變動簡明合併中期報表

|

|

|

|

|

可分配股權 |

|

|

|

|

|||||||||||||||

|

|

分享 |

|

|

分享 |

|

|

財政部 |

|

|

國外 |

|

|

累積的 |

|

|

總計 |

|

||||||

|

|

(EUR'000) |

|

|||||||||||||||||||||

截至2023年1月1日的股權 |

|

|

|

|

|

|

|

|

( |

) |

|

|

|

|

|

( |

) |

|

|

|

||||

該期間的淨利潤/(虧損) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

( |

) |

|

|

( |

) |

其他綜合收益/(虧損),扣除税款 |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

( |

) |

|

|

— |

|

|

|

( |

) |

綜合收益總額/(虧損) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

與業主的交易 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||

基於股份的付款(注7) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

|

|

|

|

||

增資 |

|

|

|

|

|

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

|

|||

截至2023年9月30日的股權 |

|

|

|

|

|

|

|

|

( |

) |

|

|

|

|

|

( |

) |

|

|

( |

) |

|||

|

|

|

|

|

可分配股權 |

|

|

|

|

|||||||||||||||

|

|

分享 |

|

|

分享 |

|

|

財政部 |

|

|

國外 |

|

|

累積的 |

|

|

總計 |

|

||||||

|

|

(EUR'000) |

|

|||||||||||||||||||||

截至2022年1月1日的股權 |

|

|

|

|

|

|

|

|

( |

) |

|

|

|

|

|

( |

) |

|

|

|

||||

該期間的淨利潤/(虧損) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

( |

) |

|

|

( |

) |

其他綜合收益/(虧損),扣除税款 |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

( |

) |

|

|

— |

|

|

|

( |

) |

綜合收益總額/(虧損) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

與業主的交易 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||

基於股份的付款(注7) |

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

|

|

|

|

||

收購庫存股(注9) |

|

|

— |

|

|

|

— |

|

|

|

( |

) |

|

|

— |

|

|

|

( |

) |

|

|

( |

) |

增資 |

|

|

|

|

|

|

|

|

— |

|

|

|

— |

|

|

|

— |

|

|

|

|

|||

截至2022年9月30日的股權 |

|

|

|

|

|

|

|

|

( |

) |

|

|

|

|

|

( |

) |

|

|

|

||||

F-4

未經審計的精簡 的合併中期現金流量表

截至2023年9月30日和2022年9月30日的九個月

|

|

九個月已結束 |

|

|||||

|

|

2023 |

|

|

2022 |

|

||

|

|

(EUR'000) |

|

|||||

經營活動 |

|

|

|

|

|

|

||

該期間的淨利潤/(虧損) |

|

|

( |

) |

|

|

( |

) |

財務收入逆轉 |

|

|

( |

) |

|

|

( |

) |

財務開支的逆轉 |

|

|

|

|

|

|

||

處置不動產、廠房和設備損益的逆轉 |

|

|

|

|

|

|

||

所得税(支出)的撤銷 |

|

|

|

|

|

|

||

準備金增加/(減少) |

|

|

|

|

|

|

||

非現金項目的調整: |

|

|

|

|

|

|

||

與收入相關的非現金對價 |

|

|

( |

) |

|

|

( |

) |

關聯公司的利潤份額/(虧損) |

|

|

|

|

|

|

||

基於股份的支付 |

|

|

|

|

|

|

||

折舊 |

|

|

|

|

|

|

||

攤銷 |

|

|

|

|

|

|

||

營運資金的變化: |

|

|

|

|

|

|

||

庫存 |

|

|

( |

) |

|

|

( |

) |

應收款 |

|

|

( |

) |

|

|

( |

) |

預付款 |

|

|

( |

) |

|

|

( |

) |

合同負債(遞延收益) |

|

|

( |

) |

|

|

|

|

交易應付賬款、應計費用和其他應付賬款 |

|

|

|

|

|

|

||

/(用於)運營產生的現金流 |

|

|

( |

) |

|

|

( |

) |

收到的財務收入 |

|

|

|

|

|

|

||

已支付的財務費用 |

|

|

( |

) |

|

|

( |

) |

已收到的所得税/(已支付) |

|

|

( |

) |

|

|

( |

) |

來自/(用於)經營活動的現金流 |

|

|

( |

) |

|

|

( |

) |

投資活動 |

|

|

|

|

|

|

||

購置不動產、廠房和設備 |

|

|

( |

) |

|

|

( |

) |

處置不動產、廠房和設備的收益 |

|

|

|

|

|

|

||

購置不動產、廠房和設備的補償 |

|

|

|

|

|

|

||

購買有價證券 |

|

|

|

|

|

( |

) |

|

有價證券的結算 |

|

|

|

|

|

|

||

來自/(用於)投資活動的現金流 |

|

|

|

|

|

|

||

籌資活動 |

|

|

|

|

|

|

||

支付租賃負債的本金部分 |

|

|

( |

) |

|

|

( |

) |

借款淨收益 |

|

|

|

|

|

|

||

行使認股權證的收益 |

|

|

|

|

|

|

||

收購庫存股,扣除交易成本 |

|

|

|

|

|

( |

) |

|

來自/(用於)融資活動的現金流 |

|

|

|

|

|

|

||

現金及現金等價物的增加/(減少) |

|

|

( |

) |

|

|

|

|

截至1月1日的現金和現金等價物 |

|

|

|

|

|

|

||

匯率變動對外幣餘額的影響 |

|

|

|

|

|

|

||

截至9月30日的現金及現金等價物 |

|

|

|

|

|

|

||

現金和現金等價物包括: |

|

|

|

|

|

|

||

銀行存款 |

|

|

|

|

|

|

||

短期有價證券 |

|

|

|

|

|

|

||

截至9月30日的現金及現金等價物 |

|

|

|

|

|

|

||

F-5

未經審計的簡明合併中期財務報表附註

沒有te 1—一般信息

Ascendis Pharma A/S及其子公司正在應用其創新的TransCon技術來建立一家領先的、完全整合的全球生物製藥公司。Ascendis Pharma A/S 成立於 2006 年,總部位於丹麥海勒魯普。除非上下文另有要求,否則提及 “公司”、“我們” 和 “我們的” 是指Ascendis Pharma A/S及其子公司。

該公司註冊辦事處的地址為丹麥海勒魯普市杜堡大道 12 號 DK-2900。

2015年2月2日,公司完成了首次公開募股,最終代表公司普通股的美國存托股(“ADS”)在美國納斯達克全球精選市場上市,股票代碼為 “ASND”。

公司董事會(“董事會”)於2023年11月7日批准了這些未經審計的簡明合併中期財務報表.

附註2——重要會計政策摘要

準備基礎

公司未經審計的簡明合併中期財務報表根據國際會計準則第34號 “中期財務報告” 編制。通常包含在根據《國際財務報告準則》(“IFRS”)編制的年度合併財務報表中的某些信息和披露已被精簡或省略。因此,這些未經審計的簡明合併中期財務報表應與公司截至2022年12月31日止年度的經審計的年度合併財務報表及隨附附註一起閲讀,這些附註是根據國際會計準則理事會(“IASB”)發佈並由歐盟(“歐盟”)採用的國際財務報告準則編制的。

適用的會計政策與上一個財政年度的會計政策一致。截至2022年12月31日止年度經審計的合併財務報表的會計政策部分提供了會計政策的描述。此外,下文介紹在本報告期內首次適用的特許權使用費資金負債會計政策。

按照《國際財務報告準則》編制財務報表需要使用某些重要的會計估算,並要求管理層在適用公司會計政策的過程中作出判斷。涉及較高判斷程度或複雜性的領域,或假設和估計數對未經審計的簡明合併中期財務報表具有重要意義的領域,在附註3 “重要會計判斷和估計” 中披露。

特許權使用費資金負債

根據合成特許權使用費融資協議(“協議”)的詳細條款,特許權使用費融資負債涉及公司的合同義務,即在達到預先確定的收益倍數之前,支付未來商業收入的預定百分比。

在相關的情況下,根據協議的條款和條件,將特許權使用費融資負債分為財務負債和嵌入式衍生組件。嵌入式衍生組件單獨入賬,除非這些組件被認為與財務負債密切相關。該協議包括收購選項,其價值取決於公司特有的非財務變量。因此,收購期權不作為衍生品單獨考慮。

當公司成為協議合同條款的當事方時,財務負債即予確認,並按攤銷成本計量,直到行使收購期權或達到預先確定的所得收益倍數後才消失。有效利率是在初始確認時估算的,考慮到了增量交易成本和未來現金流的預期金額和時間,這還取決於未來的商業收入預測和行使收購選擇權的概率。當對未來現金流的金額和時間的預期發生重大變化時,將對攤餘成本進行前瞻性調整,這將增加或減少未來的利息支出。重新計量的收益或虧損分別通過損益確認為財務收入或支出。

財務負債在財務狀況表中作為借款的一部分列報。

F-6

更改借款列報方式

截至2022年12月31日,租賃負債在合併財務狀況表中作為借款的一部分列報。截至2022年12月31日,租賃負債的賬面金額為歐元

與2023年9月進入其他借款活動有關,租賃負債自2023年9月30日起,在合併財務狀況表中單獨列報。對比數額已重新分類,以反映列報方式的變化。因此,截至2023年9月30日和2022年12月31日,借款包括可轉換優先票據和特許權使用費融資負債以及可轉換優先票據。

列報方式的變更對未經審計的簡明合併財務報表沒有其他影響。

新的國際財務報告準則尚未生效

國際會計準則理事會發布了許多新的或經修訂的準則,這些準則尚未生效或尚未被歐盟採納。因此,這些新準則尚未納入這些未經審計的簡明合併中期財務報表。

對國際會計準則第1號 “流動負債或非流動負債的分類” 的修正

2020年1月,國際會計準則理事會發布了對國際會計準則第1號 “財務報表列報” 第69至76段的修正案,規定了將負債歸類為流動或非流動負債的要求。修正案澄清:

如果獲得歐盟批准,修正案將在2024年1月1日或之後開始的年度報告期內生效,並且必須追溯適用。預計修正案將要求截至2023年9月30日均作為非流動負債列報的可轉換優先票據(“可轉換票據”)(在財務狀況表中作為借款的一部分列報)和衍生負債作為流動負債列報。

2023年9月30日,可轉換票據和衍生負債的賬面金額為歐元

預計合併財務報表不會受到其他新準則或經修訂的準則的影響。

F-7

附註3——重要會計判斷和估計

在適用公司會計政策時,管理層必須對資產和負債的賬面金額做出從其他來源看不出來的判斷、估計和假設。所適用的判斷、估計和假設以歷史經驗和其他相關因素為基礎,這些因素在報告日可用。估計和假設的不確定性可能導致需要在未來對資產和負債進行實質性調整的結果。

未經審計的簡明合併中期財務報表不包括年度合併財務報表中要求的所有重要會計判斷、估計和假設的披露,因此應與公司截至2022年12月31日止年度的經審計合併財務報表一起閲讀。

對估計數和基本假設進行持續審查。對會計估計數的修訂是前瞻性確認的。儘管關鍵會計估計數的應用受重大估算不確定性的影響,但管理層對關鍵會計估計數和基本假設的持續修訂並未顯示出在未經審計的簡明合併中期財務報表中列報的任何時期產生任何重大影響。

除下文所述外,與2022年12月31日相比,重大會計判斷的應用或會計估算的估算不確定性沒有其他變化。

特許權使用費資金負債的計量

特許權使用費融資負債的賬面金額是根據預期的未來現金流來衡量的,這進一步取決於未來商業收入的金額和時間。假設未來商業收入的影響金額和時機受估算的不確定性影響,並受公司無法控制的許多因素的影響。

公司將定期重新審視未來商業收入的預期金額和時間,如果此類金額或時間與當前的估計存在重大差異,則重新計量的收益或虧損將分別通過損益確認為財務收入或支出,這將進一步增加或減少未來的利息支出。更多詳情見附註10 “金融資產和負債”。

F-8

附註4——報告期內的重大事件

全球銀行業狀況

2023年3月,聯邦存款保險公司(“FDIC”)宣佈,硅谷銀行(“SVB”)已被加州金融保護和創新部關閉,該部任命聯邦存款保險公司為接管人。該公司沒有在SVB持有存款或證券,也沒有開設任何賬户。在SVB關閉以及全球銀行業隨後的發展之後,公司考慮了銀行存款和有價證券的預期信用損失風險,包括違約概率產生的假設影響,該影響與具有類似信用評級和屬性的銀行或證券違約造成的預期損失一起考慮。

與前幾期一樣,該評估沒有顯示重大減值損失,因此沒有確認預期信用損失準備金。

烏克蘭和俄羅斯周邊地區的衝突

烏克蘭和俄羅斯周邊地區的持續衝突影響了該公司繼續在這些國家開展臨牀試驗活動的能力。衝突並未對未經審計的簡明合併中期財務報表產生直接的重大影響。

特許權使用費資金負債

2023 年 9 月,該公司簽訂了 $

股權發展

截至2023年9月30日,未經審計的簡明合併中期財務狀況報表顯示淨資產負餘額為歐元

根據其目前的運營計劃,公司認為截至2023年9月30日的現有資本資源,將足以滿足自本報告發布之日起至少十二個月的預計現金需求。但是,由於目前未知的許多因素,公司的運營計劃可能會發生變化,公司可能需要比計劃更早地尋求更多資金。有關租賃負債和借款(包括到期分析)的更多詳細信息見附註10 “金融資產和負債”。

F-9

附註 5—收入

產品的商業銷售收入與SKYTROFA的銷售有關®(lonapegsomatropin-tcgd),主要在美國市場,出售給專業藥房和專業分銷商。此外,該公司於2023年第三季度開始向德國的批發商運送產品。客户的付款條件通常是

其他收入主要來自於2018年簽訂的三份許可協議。

|

|

三個月已結束 |

|

|

九個月已結束 |

|

||||||||||

|

|

2023 |

|

|

2022 |

|

|

2023 |

|

|

2022 |

|

||||

|

|

(EUR'000) |

|

|

(EUR'000) |

|

||||||||||

來自外部客户的收入 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

產品的商業銷售 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

服務的呈現 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

銷售臨牀用品 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

許可證 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

來自外部客户的總收入 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

可歸因於 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

商業客户 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

協作合作伙伴和許可協議 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

來自外部客户的總收入 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

由識別時間指定 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

隨着時間的推移得到認可 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

在某個時間點被識別 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

來自外部客户的總收入 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

按地理位置劃分的收入 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

歐洲 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

北美 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

亞洲 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

來自外部客户的總收入 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

注 6—區段信息

公司的管理和運營方式為

注7—基於共享的付款

為了激勵高級管理層和執行董事會、其他員工、董事會成員和精選顧問,Ascendis Pharma A/S制定了認股權證計劃、2021年12月通過的限制性股票單位(“RSU”)計劃以及2023年2月通過的績效股票單位(“PSU”)計劃,這些計劃都被歸類為股票結算的基於股票的支付交易。

基於股份的薪酬成本

基於股份的薪酬成本使用授予日期的公允價值確定,在歸屬期內被確認為研發成本、銷售、一般和管理費用或銷售成本。在截至2023年9月30日和2022年9月30日的三個月和九個月中,未經審計的簡明合併中期損益表中確認的基於股份的薪酬成本為歐元

限制性股票單位計劃

RSU由董事會授予某些高級管理層和執行委員會成員、某些其他員工和某些董事會成員(“限制性股權持有人”)。此外,可以向特定顧問授予限制性股份。

如果歸屬條件得到滿足,一個RSU代表RSU持有人有權在歸屬時獲得一份Ascendis Pharma A/S的ADS。獲準在三年內歸屬限制性股份,其中1/3的限制性股權單位在自授予之日起的每個週年日歸屬,並要求受僱於RSU持有人或提供規定的服務期限(“服務條件”)。

F-10

績效股票單位計劃

PSU由董事會授予某些高級管理層和執行委員會成員(“PSU持有人”)。此外,可以向其他員工、特定顧問和董事會成員授予PSU。PSU 於 2023 年 3 月首次獲得批准。

一個PSU代表PSU持有人有權在歸屬後獲得一份Ascendis Pharma A/S的ADS。PSU的歸屬方式與限制性股的服務條件類似;但是,歸屬也取決於董事會確定的績效目標的實現情況,前提是每批資金中不能超過10%直接歸因於在歸屬日之前的財政年度實現的財務業績。超過績效目標不會導致授予額外的 ADS。

RSU 和 PSU 通常自終止僱傭關係或董事會成員資格之日起停止歸屬(視情況而定),而未歸屬的 RSU 或 PSU 將沒收。董事會可根據個人情況自行決定偏離歸屬條件,包括決定在終止僱傭關係或董事會成員資格時加快歸屬(視情況而定)。

所有 RSU 和 PSU 在歸屬時均由在市場上回購的 ADS 的庫存股進行結算。公司可以自行決定選擇進行現金結算,而不是交付ADS。

RSU 和 PSU 活動

下表列出了已授予和未完成的 RSU 和 PSU 的數量 2023 年 9 月 30 日:

|

|

限制性股票單位 |

|

|

高性能庫存單位 |

|

|

總計 |

|

|||

傑出 |

|

(數字) |

|

|||||||||

2023年1月1日 |

|

|

|

|

|

|

|

|

|

|||

在此期間獲得批准 |

|

|

|

|

|

|

|

|

|

|||

在此期間被沒收 |

|

|

( |

) |

|

|

( |

) |

|

|

( |

) |

2023年9月30日 |

|

|

|

|

|

|

|

|

|

|||

按歸屬年度指定 |

|

|

|

|

|

|

|

|

|

|||

2023 |

|

|

|

|

|

|

|

|

|

|||

2024 |

|

|

|

|

|

|

|

|

|

|||

2025 |

|

|

|

|

|

|

|

|

|

|||

2026 |

|

|

|

|

|

|

|

|

|

|||

2023年9月30日 |

|

|

|

|

|

|

|

|

|

|||

認股權證計劃

認股權證由董事會根據Ascendis Pharma A/S股東對所有員工、董事會成員和精選顧問的授權發放。每份認股權證都有權認購一股面值為丹麥克朗的普通股

認股權證活動

下表指定了的認股權證活動 截至 2023 年 9 月 30 日的九個月:

|

|

總計 |

|

|

加權 |

|

||

|

|

(數字) |

|

|

(歐元) |

|

||

傑出 |

|

|

|

|

|

|

||

2023年1月1日 |

|

|

|

|

|

|

||

在此期間獲得批准 |

|

|

|

|

|

|

||

在此期間鍛鍊 |

|

|

( |

) |

|

|

|

|

在此期間被沒收 |

|

|

( |

) |

|

|

|

|

2023年9月30日 |

|

|

|

|

|

|

||

2023 年 9 月 30 日歸屬 |

|

|

|

|

|

|

||

F-11

公司認股權證計劃下未償認股權證的行使價從歐元不等

附註 8—股本

Ascendis Pharma A/S 的股本包括

附註 9——國庫股

庫存股的持有情況如下:

|

|

名義上 |

|

|

持有 |

|

|

堅持 |

|

|||

|

|

(EUR'000) |

|

|

(數字) |

|

|

|

|

|||

庫存股 |

|

|

|

|

|

|

|

|

|

|||

2023年1月1日 |

|

|

|

|

|

|

|

|

% |

|||

2023年9月30日 |

|

|

|

|

|

|

|

|

% |

|||

附註10——金融資產和負債

金融資產包括有價證券、現金和現金等價物以及應收賬款。金融負債包括在財務狀況表中以借款形式列報的可轉換票據和特許權使用費融資負債、租賃負債、衍生負債以及貿易應付賬款和應計費用。

衍生負債按公允價值計量。所有其他金融資產和負債均按攤餘成本計量。

F-12

有價證券

下表列出了有價證券投資組合:

|

|

9月30日 |

|

|

十二月三十一日 |

|

||

|

|

(EUR'000) |

|

|||||

有價證券 |

|

|

|

|

|

|

||

美國國庫券 |

|

|

|

|

|

|

||

美國政府債券 |

|

|

|

|

|

|

||

公司債券 |

|

|

|

|

|

|

||

機構債券 |

|

|

|

|

|

|

||

有價證券總額 |

|

|

|

|

|

|

||

根據成熟度檔案進行分類 |

|

|

|

|

|

|

||

非流動資產 |

|

|

|

|

|

|

||

流動資產 |

|

|

|

|

|

|

||

有價證券總額 |

|

|

|

|

|

|

||

由費率結構指定 |

|

|

|

|

|

|

||

固定利率 |

|

|

|

|

|

|

||

浮動利率 |

|

|

|

|

|

|

||

零優惠券 |

|

|

|

|

|

|

||

有價證券總額 |

|

|

|

|

|

|

||

由投資等級信用評級指定 |

|

|

|

|

|

|

||

高等級 |

|

|

|

|

|

|

||

中高年級 |

|

|

|

|

|

|

||

有價證券總額 |

|

|

|

|

|

|

||

有價證券的投資組合全部以美元計價。截至2023年9月30日和2022年12月31日,該投資組合的加權平均期限為

F-13

特許權使用費資金負債

2023 年 9 月,該公司簽訂了 $

根據特許權使用費製藥協議的條款,該公司收到了一筆預付款 $

特許權使用費製藥協議包括收購選項,該選項使公司有權通過支付等於以下金額的收購金額隨時清償所有未償負債

2023 年 9 月 30 日,特許權使用費融資負債的賬面金額為歐元

可轉換優先票據

2022 年 3 月,公司發行的本金總額為 $

可轉換票據的累積利息為

可轉換票據可選擇在任何時間、不時、當天或之後全部或部分贖回(受某些限制約束)

2023 年 9 月 30 日,可轉換票據的賬面金額為歐元

衍生負債

衍生負債與可轉換票據中嵌入的外幣兑換期權有關。

公允價值不能根據活躍市場的報價或其他可觀察的投入來衡量,因此,衍生負債是使用Black-Scholes期權定價模型來衡量的。期權的公允價值是根據以下假設計算的:(1)轉換價格;(2)公司股價;(3)期權到期日;(4)無風險利率等於期限與期權到期期期相同的美國政府債券的有效利率;(5)不支付股息;(6)使用公司股價得出的預期波動率 (

有關公允價值的更多描述,請參閲以下 “公允價值衡量” 部分。

F-14

靈敏度分析

2023 年 9 月 30 日,所有其他輸入和假設保持不變,a

同樣,在 2023 年 9 月 30 日,所有其他輸入和假設保持不變,a

公允價值測量

由於現金和現金等價物、應收賬款和貿易應付賬款的到期日較短,因此其公允價值接近賬面金額。租賃負債的公允價值未披露。下表彙總了與有價證券、可轉換票據、特許權使用費融資負債和衍生負債賬面金額相比的公允價值及其在公允價值層次結構中的水平,其中:

第 1 級 是 該實體在計量日可以獲得的相同資產或負債在活躍市場上的報價(未經調整);

第 2 級 基於估值技術,可以直接或間接觀察到對公允價值計量具有重要意義的最低水平投入;

第 3 級 是基於估值技術,在這種技術中,無法觀察到對公允價值計量具有重要意義的最低水平投入。

|

|

2023年9月30日 |

|

2022年12月31日 |

|

|

||||

|

|

攜帶 |

|

公允價值 |

|

攜帶 |

|

公允價值 |

|

公允價值水平 |

|

|

(EUR'000) |

|

(1-3) |

||||||

金融資產 |

|

|

|

|

|

|

|

|

|

|

有價證券 |

|

|

|

|

|

1 |

||||

按攤餘成本計量的金融資產 |

|

|

|

|

|

|

||||

金融負債 |

|

|

|

|

|

|

|

|

|

|

借款 |

|

|

|

|

|

|

|

|

|

|

可轉換優先票據 |

|

|

|

|

|

3 |

||||

特許權使用費資金負債 |

|

|

|

|

|

3 |

||||

以攤餘成本計量的金融負債 |

|

|

|

|

|

|

||||

衍生負債 |

|

|

|

|

|

3 |

||||

以公允價值計量的通過損益計量的金融負債 |

|

|

|

|

|

|

||||

|

|

2023 |

|

|

2022 |

|

||

|

|

(EUR'000) |

|

|||||

衍生負債 |

|

|

|

|

|

|

||

1 月 1 日 |

|

|

|

|

|

|

||

增補 |

|

|

|

|

|

|

||

在財務(收入)或支出中確認的重新計量 |

|

|

( |

) |

|

|

( |

) |

9 月 30 日 |

|

|

|

|

|

|

||

F-15

成熟度分析

下表彙總了未經審計的簡明合併財務狀況報表中確認的非衍生金融負債的到期日分析(按未貼現計算) 2023 年 9 月 30 日:

|

|

|

|

1-5 年 |

|

|

大於 5 年 |

|

|

總計 |

|

|

攜帶 |

|

||||||

|

|

(EUR'000) |

|

|||||||||||||||||

金融負債 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

2023年9月30日 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

借款 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

租賃負債 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

貿易應付賬款和應計費用 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

金融負債總額 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

F-16

注 11—後續事件

資產負債表日期之後沒有發生任何會影響這些未經審計的簡明合併中期財務報表評估的事件.

F-17

ASCENDIS PHARMA

管理層的討論財務狀況的分析和分析以及

操作結果

您應閲讀以下關於我們財務狀況和經營業績的討論和分析,以及我們未經審計的簡明合併中期財務報表(包括其附註)以及我們截至2022年12月31日止年度的20-F表年度報告中包含的部分—— “第5項。運營和財務回顧與前景。”以下討論基於我們根據國際會計準則第 34 條 “中期財務報告” 編制的財務信息。根據國際財務報告準則(“IFRS”)編制的合併財務報表中通常包含的某些信息和披露已被壓縮或省略。國際會計準則理事會發布的、歐洲聯盟採用的《國際財務報告準則》可能在重大方面與其他司法管轄區公認的會計原則不同。

關於前瞻性陳述的特別説明

本報告包含有關我們的業務、運營和財務業績和狀況的前瞻性陳述,以及我們對業務運營和財務業績和狀況的計劃、目標和預期。此處包含的任何非歷史事實陳述的陳述均可被視為前瞻性陳述。在某些情況下,你可以通過 “目標”、“預期”、“假設”、“相信”、“考慮”、“繼續”、“可能”、“到期”、“估計”、“預期”、“目標”、“打算”、“可能”、“目標”、“計劃”、“預測”、“潛在”、“定位”、“尋求”、“應該”、“應該” 等術語來識別前瞻性陳述目標”、“將”、“將” 以及其他類似表達方式,即預測或表示未來事件和未來趨勢,或這些術語或其他類似術語的負面含義。這些前瞻性陳述包括但不限於有關以下內容的陳述:

1

這些前瞻性陳述基於高級管理層當前對我們的業務和我們運營所在行業的預期、估計、預測和預測,涉及已知和未知的風險、不確定性以及在某些情況下我們無法控制的其他因素。因此,我們在本報告中的任何或所有前瞻性陳述都可能不準確。可能導致實際業績與當前預期存在重大差異的因素包括,除其他外,我們在截至2022年12月31日的20-F表年度報告中列出的因素—— “第 3.D 項。風險因素。”我們敦促您在評估前瞻性陳述時仔細考慮這些因素。這些前瞻性陳述僅代表截至本報告發布之日。除非法律要求,否則我們沒有義務出於任何原因更新或修改這些前瞻性陳述,即使將來有新的信息可用。鑑於這些風險和不確定性,提醒您不要依賴諸如未來事件預測之類的前瞻性陳述。

您應完整閲讀本報告以及我們在本報告中引用並作為本報告附錄提交的文件,並理解我們未來的實際業績可能與我們的預期存在重大差異。您還應查看我們在本報告發布之日後我們將不時向美國證券交易委員會提交或提交的報告中描述的因素和風險。我們用這些警示性陳述來限定我們所有的前瞻性陳述。

概述

我們正在應用我們創新的TransCon技術平臺來建立一家領先的、完全整合的全球生物製藥公司,致力於為患者的生活帶來有意義的改變。在患者、科學和激情等核心價值觀的指導下,我們使用我們的TransCon技術來開發全新的、可能是一流的療法。

我們的願景

2019 年 1 月,我們宣佈了 Vision 3x3,這是我們到 2025 年的戰略路線圖,旨在建立一家領先的完全整合的全球生物製藥公司,並通過多種方法實現可持續增長:

2

我們將TransCon技術平臺與臨牀驗證的母體藥物或途徑相結合,使用我們的算法進行產品創新,目標是在內分泌學、罕見病、腫瘤學和眼科等治療領域創造具有一流安全性、有效性、耐受性和便利性的候選產品。我們計劃將這種算法應用於其他治療領域的產品創新。我們相信,我們的產品創新方法可以降低與傳統藥物開發相關的風險,而且我們的TransCon技術平臺已通過迄今為止完成的非臨牀和臨牀項目的驗證。

用於產品創新的Ascendis算法

當我們將TransCon技術平臺應用於經過臨牀驗證的母體藥物或途徑時,我們可能會受益於已建立的臨牀安全性和有效性數據,我們認為與傳統藥物開發相比,這增加了成功的可能性。如下圖所示,我們的產品創新算法側重於識別具有未滿足醫療需求、具有經過臨牀驗證的母體藥物或途徑、適用於我們的TransCon技術、有可能創造明顯差異化的產品、具有潛在的既定開發途徑並有可能進入龐大市場的適應症。

TransCon 產品和候選產品管道

目前,我們在內分泌學、罕見病和腫瘤學領域有一種已上市產品和多元化的候選產品組合,正在臨牀開發中。我們還在努力將我們的TransCon技術平臺應用於其他治療領域,包括眼科。

3

4

全球商業化戰略

我們正在建立全球影響力,將經批准的TransCon內分泌學罕見病產品商業化。在美國,我們已經建立了一個多方面的組織,以支持SKYTROFA的持續商業化。該組織還將成為未來在美國推出內分泌學罕見病產品的基礎。我們正在通過在特定國家建立綜合組織來擴大我們在歐洲的影響力,首先是在德國推出SKYTROFA,並通過在其他國家建立的分銷渠道。在其他市場,我們計劃通過具有本地專業知識和基礎設施的合作伙伴建立商業影響力。

在內分泌學罕見病以外的治療領域,我們計劃通過戰略夥伴關係、合作或其他商業模式創造價值。

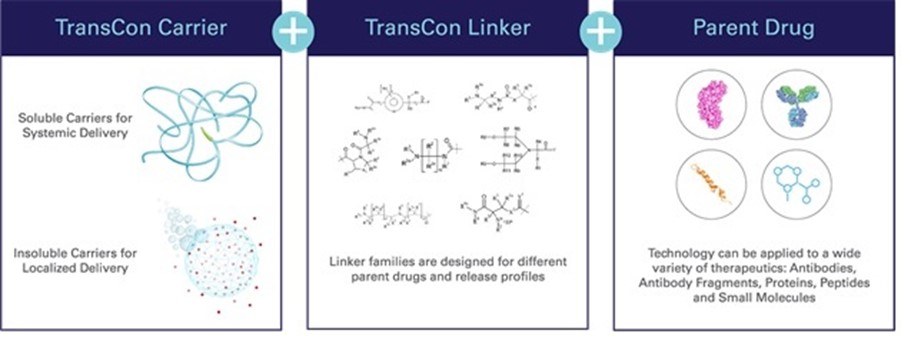

TransCon 技術平臺

我們的TransCon技術平臺旨在結合傳統前藥和緩釋技術的優點,解決延長藥物在體內作用時間的其他方法中存在的根本侷限性,目標是開發基於療效、安全性、耐受性和便利性的高度差異化的候選產品。除了保留母體藥物的原始作用模式並有可能支持從每天長達六個月或更長時間的給藥頻率外,我們認為,隨着時間的推移,可預測的釋放可以提高治療療效,增加臨牀開發成功的可能性,並提供知識產權益處。

TransCon 分子有三個成分:母體藥物、保護它的惰性載體和暫時結合兩者的連接劑。結合後,載體會失活並保護母體藥物免受清除。當注射到體內時,生理 pH 值和温度條件會以可預測的釋放方式啟動活性、未經改性的母體藥物的釋放。根據我們採用的TransCon載體的類型,我們可以設計用於持續局部或全身遞送的TransCon前藥。

2023 年 9 月 5 日,我們宣佈推出新的 TransCon 技術載體平臺,該平臺有可能解鎖需要大批量和低成本製造的巨大市場機會,並展示了 GLP-1 類似物(semaglutide)的原理驗證,其數據支持潛在的同類最佳每週和每月管理概況。

TransCon 產品 — 內分泌學罕見病

TransCon 生長激素 (hGH) 治療兒科生長激素缺乏症

TransCon HGH 是生長激素的前藥,每週給藥一次,由暫時結合載體的未改性生長激素和專有連接劑組成。TransCon HGH 旨在通過釋放與每日生長激素治療相同的重組生長激素分子生長激素來維持與日常療法相同的作用模式。

5

2023年9月23日,我們公佈了Enlighten的結果,這是一項開放標籤的延期試驗,旨在評估TransCon HGH作為每週一次的生長激素缺乏症兒童和青少年的長期安全性和有效性。Enlighten試驗招收了298名參與者(平均年齡為10.3歲),這些參與者來自未接受治療的兒科生長激素患者的3期Height試驗,以及針對不再接受日常生長激素治療的兒科GHD患者的3期Flight試驗。這些試驗中的患者總共接受了長達6年的TransCon HGH治療。Enlighten Trial結束時,根據醫生確定不再需要兒科生長激素缺乏治療,81名參與者被指定為治療完成者。在這些治療完成者中,有59%達到或超過了父母的平均身高標準差分數(“SDS”),平均TransCon HGH治療時間為3.2年。

2023 年 3 月,我們在SkyBright中註冊了我們的第一位患者,這是一項針對上市後環境中接受SKYTROFA治療的受試者的第 4 期美國多中心、非介入性、觀察性隊列研究。

2022 年 1 月,歐盟委員會批准了 SKYTROFA(開發名為 TransCon hGH)的上市許可,該方法每週一次的皮下注射,用於治療因內源性生長激素分泌不足而出現生長衰竭的 3 至 18 歲兒童和青少年。

2021 年 8 月,美國食品藥品管理局批准了 TransCon hGH,其品牌名稱為 SKYTROFA,用於治療體重至少為 11.5 kg 且因內源性生長激素(也稱為 GHD)分泌不足而出現生長衰竭的一歲及以上的兒科患者。SKYTROFA 是美國食品藥品管理局批准的第一款通過持續釋放在一週內提供生長激素或生長激素的產品。

TransCon 候選產品——內分泌學罕見疾病

用於其他適應症的 transCon 生長激素 (hGH)

成人的臨牀發展

我們目前正在進行ForeSight,這是一項全球三期試驗,旨在研究 TransCon hGH 對患有 GHD 的成年人的代謝益處。試驗中的患者以 1:1:1 的比例隨機分為研究的三個分組——每週一次的TransCon hGH治療、每週一次的安慰劑或每日hGH治療。該試驗的主要終點是38周時軀幹脂肪百分比與基線相比有所變化。在38周的主要試驗期結束後,所有患者都有資格在為期52周的開放標籤延期內每週接受一次TransCon hGH。在 2022 年第四季度,我們完成了該試驗的招募工作,預計在 2023 年第四季度公佈最終結果。

其他發展計劃

2022年6月,我們向美國食品藥品管理局提交了New Insights的試驗方案,這是一項評估特納綜合徵中TransCon hGH的2期試驗。根據特納綜合徵的性質,在這項試驗中,我們正在評估與兒科GHD研究的劑量相比,TransCon HgH和每日生長激素的劑量更高。此外,我們還在考慮TransCon hGH的其他潛在適應症,我們認為長效生長激素療法可能會為患者帶來益處。

TransCon PTH

TransCon PTH(palopegteriparatide)是甲狀旁腺激素(“PTH”)的研究前藥,由甲狀旁腺激素(1-34)通過TransCon連接劑瞬時偶聯到惰性載體組成,旨在實現和維持血液中甲狀旁腺激素的穩定濃度,從而更全面地解決該疾病的各個方面,包括使血清正常化和尿鈣和血清磷酸鹽水平並減輕傳統療法的負擔。在我們對健康受試者進行的TransCon PTH的1期試驗中,來自多個劑量遞增隊列的藥代動力學數據顯示,半衰期約為60小時,支持日常給藥的輸液樣特徵。我們相信TransCon PTH可以解決短效甲狀旁腺激素分子的根本侷限性,成為甲狀旁腺功能減退的高度差異化療法。

TransCon PTH 治療成人甲狀旁腺功能減退症的臨牀開發

我們的3期PathWay試驗、3期PatH日本試驗和2期PatH前瞻試驗評估了成人甲狀旁腺功能減退患者的TransCon PTH。在主要結局期之後,所有三項試驗都在延期階段繼續進行,以收集長期數據。

6

2023年9月14日,我們宣佈,歐洲藥品管理局人用藥品委員會(“CHMP”)採納了積極的意見,並建議批准TransCon PTH作為一種適用於治療成人慢性甲狀旁腺功能減退症的PTH替代療法。歐盟委員會預計將在獲得正面意見後的67天內就我們的上市許可申請做出最終決定。如果獲得批准,歐盟計劃於2024年初在德國首次推出TransCon PTH。

2023年9月5日,我們宣佈了新的事後分析,顯示接受TransCon PTH治療的甲狀旁腺功能減退的成年人顯示出估計的腎小球濾過率(“eGFR”)顯著改善,這表明腎臟功能有所改善。在3期通路試驗中,平均基線egFR為67.3和72.7 mL/min/1.73m2適用於分別隨機分組 TransCon PTH 和安慰劑的受試者。在第 26 周,接受 TransCon PTH 治療的患者 egFR 平均增加了 7.9 mL/min/173m2與基線相比 (p)2與基線相比(p=0.3468)。到第52周,接受TransCon PTH治療的患者,包括服用安慰劑的患者,與基線相比,eGFR的平均增加幅度為8.9 mL/min/1.73m2(p2.

途徑:egFR組與基線相比的表皮生長因子變化 |

|||||

|

基線 |

第 26 周 |

第 52 周 |

||

學習臂 |

eGFR (ml/min/173m2) |

N |

意思 (p 值) |

N |

意思 (p 值) |

TransCon PTH /TransCon PTH |

eGFR |

19 |

+11.4 (p=0.0002) |

19 |

+11.5 (p=0.0003) |

表皮生長因子 ≥ 60 |

41 |

+6.3 (p=0.0002) |

40 |

+8.2 (p |

|

全部 |

60 |

+7.9 (p |

59 |

+9.3 (p |

|

安慰劑(前 26 周)/TransCon PTH* |

eGFR |

4 |

+0.05 (p=0.9877) |

4 |

+11.7 (p=0.0018) |

表皮生長因子 ≥ 60 |

15 |

-2.4 (p=0.3280) |

15 |

+6.5 (p=0.0199) |

|

全部 |

19 |

-1.9 (p=0.3468) |

19 |

+7.6 (p=0.0014) |

|

egFR(腎臟過濾能力的評估)是由該試驗的中央實驗室使用腎臟疾病飲食調整研究組(MDRD)方程計算得出的(Levey,Ann Intern Med 2006)。

*安慰劑組的患者在第26周就診後改用TransCon PTH。

在具有基線 eGFR 的受試者中 2 (被認為是腎功能受損的閾值),大約50%的人能夠將egFR提高到大於60 mL/min/1.73m2使用 TransCon PTH 療法。

|

|

迴應者人數* |

迴應者人數* |

|

eGFR |

(n, %) |

(n, %) |

|

在基線處 (n) |

第 26 周 |

第 52 周 |

TransCon PTH /TransCon PTH |

n=19 |

n=12 |

n=10 |

63% |

53% |

||

安慰劑(前 26 周)/TransCon PTH** |

n=4 |

n=0 |

n=3 |

0% |

75% |

||

Pathway 試驗 |

n=23 |

n=12 |

n=13 |

52% |

57% |

egFR 基於使用 MDRD 研究組公式的中央實驗室數據。

* 響應者定義為從 eGFR 移動 2).

** 安慰劑組的患者在第26周就診後改用TransCon PTH。

7

2023年8月下旬,美國食品藥品管理局於2023年5月發佈了用於治療成人甲狀旁腺功能減退症的TransCon PTH(palopegteriparatide)新藥上市協議的完整回覆信後,與美國食品藥品管理局舉行了A類會議。在完整的回覆信中,美國食品藥品管理局列舉了與生產控制策略有關的擔憂,即TransCon PTH藥物/器械組合產品中交付劑量的可變性。美國食品藥品管理局在完整的回覆信中沒有對作為NDA一攬子計劃的一部分提交的臨牀數據表示擔憂,信中也沒有要求進行新的臨牀前研究或評估安全性或有效性的3期臨牀試驗。我們計劃在 2023 年 11 月中旬之前重新提交保密協議。

2023年6月17日,我們公佈了TransCon PTH在成人甲狀旁腺功能減退症患者中的3期Pathway試驗的開放標籤延期(“OLE”)部分為期一年(第52周)的數據。PathWay是TransCon PTH的3期試驗,包括安慰劑(“PBO”)對照的26周盲注射和156周的OLE部分,旨在評估TransCon PTH作為被診斷為甲狀旁腺功能減退的成年患者的潛在激素療法的長期療效和安全性。在給藥的82名研究參與者中,有79人完成了盲法治療並進入了OLE,78人(59名TransCon pth/TransCon PTH,19名PBO/TransCon PTH)完成了第52周。數據顯示,使用TransCon PTH的治療在第52周持續改善,其安全性和耐受性與試驗最初26周盲期報告的相似。

截至2023年9月30日,在Pathway試驗中,79名患者中有76名已超過兩年的隨訪時間。

2023年6月5日,我們宣佈開始在德國註冊TransCon PTH(palopegteriparatide)的同情使用計劃(“CUP”)。CUP獲得了德國聯邦藥物和醫療器械研究所(德國聯邦藥物與醫療器械研究所)的批准。通過CUP,主治醫生可以向符合條件的成年甲狀旁腺功能減退患者申請TransCon PTH(palopeteriparatide),治療醫生認為其臨牀狀況需要使用palopeteriparatide進行Palopeteriparatide治療,並且無法用目前批准的產品進行充分治療或無法參與palopeteriparatide臨牀試驗。

2023年1月8日,我們公佈了來自Pathway Japan的頭條數據,這是一項單臂3期試驗,旨在評估TransCon PTH在成人甲狀旁腺功能減退症中的安全性、耐受性和有效性。該研究實現了其主要目標,其主要結果與我們在北美和歐盟的試驗一致。十三名患者中有十二名達到了主要複合終點,該終點定義為血清鈣水平在正常範圍內(8.3—10.6 mg/dL),並且獨立於傳統療法(活性維生素D和>600 mg/天的鈣補充劑)。在這項試驗中,TransCon PTH的耐受性總體良好,沒有與研究藥物相關的停藥。截至2023年9月30日,仍有12名患者繼續參加Pathway日本試驗持續的3年延期部分。

2022年12月,美國食品藥品管理局允許Ascendis啟動一項針對TransCon PTH的美國擴大准入計劃(“EAP”),該計劃面向既往有PTH治療經驗的符合條件的成年甲狀旁腺功能減退患者。該EAP已開放招生,允許美國醫生為符合條件的患者申請訪問正在研究的TransCon PTH。

2022 年 9 月,我們公佈了來自 2 期 PatH Forward 試驗的第 110 周新數據,顯示長期使用 TransCon PTH 治療可為成年甲狀旁腺功能減退症患者提供持久的緩解,血清鈣平均水平持續正常化以及 93% 的患者獨立使用活性維生素 D 和治療水平鈣的常規療法就證明瞭這一點。截至2023年9月30日,在59名患者中,有57名繼續參加試驗的OLE部分,他們接受了TransCon PTH的個性化維持劑量。此外,在PaTh Forward試驗中,所有57名受試者的隨訪時間均已超過三年。兩名患者因與研究藥物的安全性或有效性無關的原因退出試驗。

2022年3月,我們宣佈,與主要複合終點和所有關鍵次要終點的對照相比,TransCon PTH在成人甲狀旁腺功能減退症中的隨機、雙盲、安慰劑對照部分的頂線數據顯示,TransCon PTH在統計學上有顯著改善。

TransCon CNP

TransCon CNP 是一種正在研究的 C 型利尿肽的長效前藥,旨在以耐受性良好且方便的每週一次劑量提供治療水平的持續CNP暴露。正在開發用於治療患有 ACH 的兒童。TransCon CNP 旨在有效保護 CNP 免受皮下組織和血室中性內肽酶降解,最大限度地減少 CNP 與 NPR-C 受體的結合以減少清除率,減少 CNP 與心血管系統中 NPR-B 受體的結合以避免低血壓,並釋放未經修飾的 CNP,其體積足夠小,可以有效滲透到生長板中。正在開發的作用較短的CNP和CNP類似物導致了高C最大值可能導致不良心血管事件的水平。我們認為,TransCon CNP的治療持續釋放具有可以緩解這個問題的優勢,從而在較低的攝氏度下更穩定地暴露CNP最大值與更好的治療結果相關。

8

TransCon CNP 治療軟骨發育不全的臨牀開發

我們正在進行的關鍵性3期Approach試驗和2期完成試驗,以及我們的長期延期試驗Attach,正在評估TransCon CNP在ACH兒童中的安全性和有效性。

2023 年第三季度,我們向美國食品藥品管理局提交了 IND 修正案,啟動了 Reachin,這是一項 2 期、多中心、雙盲、隨機、安慰劑對照試驗,旨在評估 100 μg cnp/kg TransCon CNP 對於 0 至 ACH 患兒每週 52 周的安全性、耐受性和有效性

2023年9月5日,我們宣佈完成Approach的招生,共有84名隨機受試者。美國和歐盟監管機構已批准將Approach作為一項關鍵的3期試驗,這是一項針對2-11歲軟骨發育不全兒童的全球隨機、雙盲、安慰劑對照試驗。該試驗的主要終點是52周時的年化生長速度,其他終點分析了與軟骨發育不全相關的合併症和生活質量。Approach 試驗的頂線結果預計將在2024年下半年公佈。

2022 年 11 月,我們公佈了 ACcHove 的頭條結果,這是一項第 2 期隨機、雙盲、安慰劑對照、劑量遞增試驗,評估了每週一次的 TransCon CNP 與安慰劑相比的安全性和有效性。

完成試驗對57名年齡在2至10歲之間的ACH患兒進行了評估,以 3:1 的比例隨機分組,連續接受每週一次的TransCon CNP或安慰劑,持續52周。該試驗實現了其主要目標,表明在52周(p=0.0218)的年化身高速度(“AHV”)的主要療效終點方面,每週100 µg/kg的TransCon CNP優於安慰劑。所有57名隨機分組的兒童都完成了 “完成” 的盲目部分,並繼續使用每週劑量為100 µg/kg/kg的劑量進入Acfill的OLE部分。截至2023年9月30日,前13名患者完成了Accovilly試驗的OLE部分並過渡到2期Attach試驗,這是一項多中心、長期、開放標籤延期,12名患者繼續接受治療;44名患者繼續接受Accovill的OLE部分。

TransCon CNP 劑量組 (n) |

AHV(釐米/年) LS Mean [95% 置信區] |

p 值 (TransCon CNP 與合併安慰劑) |

6 微克/千克/周 (n=10) |

4.09 [3.34, 4.84] |

0.6004 |

20 微克/千克/周 (n=11) |

4.52 [3.82, 5.22] |

0.7022 |

50 微克/千克/周 (n=10) |

5.16 [4.43, 5.90] |

0.0849 |

100 微克/千克/周 (n=11) |

5.42 [4.74, 6.11] |

0.0218 |

合併安慰劑 (n=15) |

4.35 [3.75, 4.94] |

不是 |

其他亮點:

9

預計將在2023年第四季度對Accompliss試驗的OLE部分進行為期一年的隨訪。

我們還在進行AchieVE,這是一項多中心自然史研究,旨在深入瞭解患有 ACH 的兒科受試者的經歷。Achieve 將研究八歲以下患有 ACH 的兒童隨時間推移的生長速度、身體比例和合並症。不會使用任何研究藥物。

TransCon 候選產品 — 腫瘤學

用於免疫腫瘤學的 TransCon

我們認為,延長治療活性並將藥物活性靶向相關細胞類型和組織有可能改善治療結果,同時降低毒性,並可能提供原本不可行的新型組合和多藥物治療方案。此外,鑑於大量經過驗證且存在已知侷限性的靶點,我們認為我們的TransCon技術平臺非常適合改善癌症治療。我們目前正在研究兩種臨牀階段的候選產品,旨在激活患者自身的免疫系統以根除惡性細胞。

免疫腫瘤學的臨牀發展

我們在腫瘤學領域的兩個候選產品旨在提供局部活性藥物(TransCon TLR7/8 激動劑)或全身性(TransCon IL-2 β/γ)的持續治療水平,我們認為這可以提供強大而持久的全身性抗腫瘤療效。

用於持續局部釋放的 TransCon TLR7/8 激動劑

TransCon TLR7/8 激動劑是一種正在研究的長效前藥,設計用於持續釋放 resiquimod,這是一種 TLR 7 和 8 的小分子激動劑。它旨在在單次腫瘤內注射後數週內持續有效地激活腫瘤和腫瘤引流淋巴結中的先天免疫系統,並且具有較低的全身毒性風險。Transcendit-101試驗是一項1/2期臨牀試驗,旨在評估TransCon TLR7/8激動劑在局部晚期或轉移性實體瘤中的安全性和有效性,無論是單獨使用還是與pembrolizumab聯合使用,該試驗正在將患者納入四個適應症特異性隊列。

2023年5月31日,我們宣佈了對1/2期Transcendit-101試驗的更多隨訪,表明接受TransCon TLR7/8激動劑作為單一療法或與pembrolizumab聯合治療的患者有進一步的臨牀活性。Transcendit-101的2期臨牀試驗繼續招生,推薦的2期劑量(“RP2D”)為0.5 mg/病變,目前正在四個適應症特異性隊列中進行評估,這些隊列側重於癌症,TLR活性的增加有可能改善先天和適應性免疫激活以及宿主對癌症的防禦。

2022年11月,我們公佈了Transcendit-101劑量升級部分的新數據。參與試驗劑量遞增部分的所有23名患者均患有晚期或轉移性實體瘤,在先前的治療中已取得進展,其中9名屬於單一療法隊列(僅限腫瘤內TransCon TLR7/8激動劑),14名屬於聯合治療隊列(瘤內TransCon TLR7/8激動劑加檢查點抑制劑pembrolizumab)。評估了兩個劑量水平:0.3毫克/病變和0.5毫克/病變。宣佈RP2D的病變含量為0.5 mg/plas,最多可治療兩個病變,目前正在四個以癌症為重點的隊列中進行評估。

TransCon IL-2 β/γ用於持續的系統性釋放

TransCon IL-2 β/γ是一種正在研究的長效前藥,旨在通過持續釋放一種可選擇性激活 IL-2rβ/γ的 IL-2 變異體來改善癌症免疫治療,同時最大限度地減少與 IL-2Rα 的結合。評估TransCon IL-2 β/γ單一療法或與pembrolizumab聯合治療晚期癌症患者的1/2期IL-Believe試驗正在將患者納入劑量擴大隊列。

2023 年 10 月 23 日,我們公佈了正在進行的 Il-Believe 試驗的新的和更新的數據。46名患者入組了劑量遞增療法:25名患者接受單一療法,21名患者接受聯合治療。已觀察到 TransCon IL-2 β/γ單一療法(已確認部分反應(“PR”)的結直腸癌)或與pembrolizumab(小細胞肺癌,1 例已確診 PR,1 例正在進行未確診的完全反應)聯合使用檢查點抑制劑時出現抗腫瘤臨牀反應。每 3 周的 TransCon IL-2 β/γ通常耐受性良好,對調節性細胞和嗜酸性粒細胞沒有顯著影響。2023 年 9 月 5 日,我們宣佈與 pembrolizumab 聯合使用的 1/2 期 il-Believied 試驗完成了 1 期劑量遞增,RP2D 確定為每三週靜脈注射 120 µg/kg。入組了二十一名患者。

10

2023 年 5 月 31 日,我們宣佈完成 Il-Believe 試驗的 1 期單一療法劑量遞增,每三週確定 RP2D 為 120 µg/kg 靜脈注射。入組了25名經過大量預先治療的患者(先前四種全身療法的中位數)。

第二階段劑量擴大隊列的初步數據預計將於2024年公佈。

其他發展計劃

我們認為,TransCon TLR7/8 激動劑和 TransCon IL-2 β/γ的組合可能比單獨使用任何一種候選藥物產生更大的抗腫瘤活性。我們計劃在2023年評估TransCon TLR7/8激動劑和TransCon IL-2 β/γ組合的臨牀活性。

TransCon 候選產品 — 眼科

眼科的市場機會

根據美國疾病控制與預防中心的數據,超過四百萬40歲及以上的美國人要麼在法律上失明,要麼生活在弱視狀態。與年齡相關的眼部疾病,例如年齡相關性黃斑變性(“AMD”)、白內障、糖尿病視網膜病變和青光眼,是導致失明和視力低下的主要原因。技術的進步為濕性 AMD、糖尿病性黃斑水腫和視網膜靜脈閉塞等疾病提供了新的治療選擇。通過玻璃體內注射,藥物直接放入眼後一個稱為玻璃體腔的空間。

抗血管內皮生長因子(“Anti-VEGF”)藥物的使用已經改變了濕性 AMD 的治療。臨牀研究表明,抗血管內皮生長因子治療在預防濕性 AMD 導致的視力喪失方面非常成功,並可能有助於恢復一些失去的視力。但是,抗血管內皮生長因子治療需要重複的玻璃體內注射,這給患者帶來了沉重的治療負擔。缺乏依從性和治療不足仍然是現實世界結果中的一個重要問題,延長治療效果和降低治療頻率仍然是未得到滿足的關鍵醫療需求。玻璃體腔內治療是一種既定的、廣為人知的和高價值的治療類別,其特徵是醫療需求未得到滿足。我們估計,全球眼科治療市場超過100億美元,為顛覆做好了準備。

TransCon 眼科用水凝膠

我們的 TransCon Hydrogel 平臺旨在在局部位提供持續水平的藥物,並在數月內實現長期、持續的釋放。體內數據表明,TransCon Hydrogel平臺在至少六個月內提供持續的局部藥物釋放,支持每年兩次給藥。通過降低玻璃體內注射頻率,我們認為TransCon Hydrogel平臺有可能提高患者的依從性和持續性,從而帶來更好的療效。

TransCon 眼科產品線候選產品的開發

TransCon RBZ(雷珠單抗)已被選為我們的眼科主要候選產品。Lucentis®(雷珠單抗)於 2006 年首次獲得美國食品藥品管理局的批准,用於治療濕性 AMD。它已被廣泛研究並證明瞭在使用植入式滲透微型泵持續輸液後的療效。因此,我們認為雷尼珠單抗是一種經過臨牀驗證的母體藥物,與新的候選藥物發現相比,它可以降低開發風險。除了 TransCon RBZ 之外,我們還在評估其他眼科候選產品。

我們正在探索一系列戰略替代方案,以推進我們的TransCon眼科產品線。

11

運營結果

截至2023年9月30日和2022年9月30日的三個月和九個月的比較(未經審計)

|

|

三個月已結束 |

|

|

九個月已結束 |

|

||||||||||

|

|

2023 |

|

|

2022 |

|

|

2023 |

|

|

2022 |

|

||||

|

|

(EUR'000) |

|

|

(EUR'000) |

|

||||||||||

損益表 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

收入 |

|

|

48,034 |

|

|

|

15,290 |

|

|

|

129,016 |

|

|

|

28,278 |

|

銷售成本 |

|

|

7,388 |

|

|

|

1,693 |

|

|

|

24,938 |

|

|

|

7,025 |

|

毛利 |

|

|

40,646 |

|

|

|

13,597 |

|

|

|

104,078 |

|

|

|

21,253 |

|

研究和開發成本 |

|

|

111,439 |

|

|

|

97,431 |

|

|

|

322,573 |

|

|

|

271,006 |

|

銷售、一般和管理費用 |

|

|

63,614 |

|

|

|

60,671 |

|

|

|

200,435 |

|

|

|

164,675 |

|

營業利潤/(虧損) |

|

|

(134,407 |

) |

|

|

(144,505 |

) |

|

|

(418,930 |

) |

|

|

(414,428 |

) |

關聯公司的利潤份額/(虧損) |

|

|

(6,794 |

) |

|

|

(3,696 |

) |

|

|

(15,471 |

) |

|

|

(9,736 |

) |

財務收入 |

|

|

4,142 |

|

|

|

20,326 |

|

|

|

76,985 |

|

|

|

73,797 |

|

財務費用 |

|

|

24,519 |

|

|

|

41,247 |

|

|

|

35,640 |

|

|

|

25,381 |

|

税前利潤/(虧損) |

|

|

(161,578 |

) |

|

|

(169,122 |

) |

|

|

(393,056 |

) |

|

|

(375,748 |

) |

所得税(支出) |

|

|

(645 |

) |

|

|

167 |

|

|

|

(1,513 |

) |

|

|

(28 |

) |

該期間的淨利潤/(虧損) |

|

|

(162,223 |

) |

|

|

(168,955 |

) |

|

|

(394,569 |

) |

|

|

(375,776 |

) |

在截至2023年9月30日的九個月中,我們的淨虧損為3.946億歐元,而去年同期的淨虧損為3.758億歐元。截至2023年9月30日,總權益為負餘額為7,340萬歐元,而截至2022年12月31日的正餘額為2.633億歐元。有關我們的運營結果的更多詳細信息將在以下各節中介紹。

收入

截至2023年9月30日的三個月和九個月的收入分別為4,800萬歐元和1.29億歐元,與截至2022年9月30日的三個月和九個月相比,分別增加了3,270萬歐元和1.007億歐元。這一增長主要歸因於產品的商業銷售增加,也歸因於九個月內提供服務的收入增加。

從2022年第三季度到2023年第三季度,銷售商業產品的季度收入增長為:

|

|

三個月結束了, |

|

|||||||||||||||||

|

|

2022年9月30日 |

|

|

2022年12月31日 |

|

|

2023年3月31日 |

|

|

2023年6月30日 |

|

|

2023年9月30日 |

|

|||||

|

|

(EUR'000) |

|

|||||||||||||||||

銷售商業產品 |

|

|

12,252 |

|

|

|

17,084 |

|

|

|

31,551 |

|

|

|

35,895 |

|

|

|

46,968 |

|

銷售成本

截至2023年9月30日的三個月和九個月中,銷售成本分別為740萬歐元和2,490萬歐元,與截至2022年9月30日的三個月和九個月相比,分別增加了570萬歐元和1,790萬歐元。在截至2023年9月30日的三個月中,增長主要歸因於商業收入的增加,但在九個月期間,增長還歸因於提供服務水平的提高。

12

研究和開發成本

下表具體説明瞭開發過程中的外部項目成本和其他研究與開發成本。

|

|

三個月已結束 |

|

|

九個月已結束 |

|

||||||||||

|

|

2023 |

|

|

2022 |

|

|

2023 |

|

|

2022 |

|

||||

|

|

(EUR'000) |

|

|

(EUR'000) |

|

||||||||||

外部項目成本 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

transCon hGH |

|

|

20,892 |

|

|

|

27,770 |

|

|

|

51,782 |

|

|

|

70,637 |

|

TransCon PTH |

|

|

10,600 |

|

|

|

11,397 |

|

|

|

33,214 |

|

|

|

33,975 |

|

TransCon CNP |

|

|

18,627 |

|

|

|

9,518 |

|

|

|

43,045 |

|

|

|

26,631 |

|

TransCon IL-2 β/γ (1) |

|

|

10,279 |

|

|

|

4,108 |

|

|

|

30,006 |

|

|

|

8,798 |

|

TransCon TLR7/8 激動劑 |

|

|

7,843 |

|

|

|

7,621 |

|

|

|

28,417 |

|

|

|

15,268 |

|

眼科 |

|

|

5,543 |

|

|

|

670 |

|

|

|

10,302 |

|

|

|

1,225 |

|

其他項目費用 (1) |

|

|

129 |

|

|

|

527 |

|

|

|

673 |

|

|

|

922 |

|

外部項目費用總額 |

|

|

73,913 |

|

|

|

61,611 |

|

|

|

197,439 |

|

|

|

157,456 |

|

其他研究和開發成本 |

|

|

|

|

|

|

|

|

|

|

|

|

||||

員工成本 |

|

|

29,953 |

|

|

|

26,334 |

|

|

|

97,288 |

|

|

|

88,105 |

|

其他費用 |

|

|

4,599 |

|

|

|

6,803 |

|

|

|

19,049 |

|

|

|

17,337 |

|

折舊 |

|

|

2,974 |

|

|

|

2,683 |

|

|

|

8,797 |

|

|

|

8,108 |

|

其他研究和開發費用總額 |

|

|

37,526 |

|

|

|

35,820 |

|

|

|

125,134 |

|

|

|

113,550 |

|

研究和開發費用總額 |

|

|

111,439 |

|

|

|

97,431 |

|

|

|

322,573 |

|

|

|

271,006 |

|

研發(“研發”)成本的增加反映了我們內分泌學和腫瘤學領域的發展,我們有多種候選前藥正在開發中,還有眼科領域。

截至2023年9月30日的三個月和九個月中,研發成本為1.114億歐元和3.226億歐元,與截至2022年9月30日的三個月和九個月相比,分別增加了1,400萬歐元和5160萬歐元。這一增長主要是由於我們的腫瘤學項目開發成本增加 TransCon IL-2 β/g和TransCon TLR7/8激動劑,反映出這些候選產品的產品開發和臨牀試驗活動的增加,TransCon CNP臨牀試驗活動的增加,眼科(主要是TransCon RBZ(雷珠單抗)的製造成本增加,以及組織增長帶來的員工和其他成本的增加,但被TransCon HGH開發成本的降低部分抵消。

銷售、一般和管理費用

截至2023年9月30日的三個月和九個月中,銷售、一般和管理(“SG&A”)費用為6,360萬歐元和2.04億歐元,與截至2022年9月30日的三個月和九個月相比,分別增加了290萬歐元和3,580萬歐元。這一增長主要是由於與美國SKYTROFA相關的外部商業支出增加、SKYTROFA在美國以外的發佈前活動、TransCon PTH的全球發佈前活動、員工相關費用增加以及與組織發展相關的其他一般和管理費用增加。

財務收入和財務費用

截至2023年9月30日的三個月和九個月中,財務收入分別為410萬歐元和7,700萬歐元,與截至2022年9月30日的三個月和九個月相比,分別減少了1,620萬歐元和320萬歐元。在截至2023年9月30日的三個月中,下降的主要原因是匯率收益減少了1,770萬歐元,部分被與去年同期相比增加了150萬歐元的利息收入所抵消。在截至2023年9月30日的九個月中,增長的主要原因是衍生負債收益增加了5,490萬歐元,利息收入增加了830萬歐元,但與去年同期相比,匯率收益減少了6,000萬歐元,部分抵消了這一增長。

截至2023年9月30日的三個月和九個月的財務支出分別為2450萬歐元和3560萬歐元,與截至2022年9月30日的三個月和九個月相比,分別減少了1,670萬歐元和1,030萬歐元。在截至2023年9月30日的三個月中,減少的主要原因是與去年同期相比,衍生品負債損失減少了2370萬歐元,但部分被匯率損失增加650萬歐元和利息支出增加50萬歐元所抵消。在截至2023年9月30日的九個月中,這一增長主要是由於可轉換票據的攤銷費用和利息增加了860萬歐元,以及匯率虧損增加了590萬歐元,但與去年同期相比,可轉換票據的交易成本減少了420萬歐元,部分抵消了這一增長。

13

流動性和資本資源

我們的流動性和資本資源包括現金、現金等價物和有價證券(“資本資源”)。

截至2023年9月30日,總額為4.554億歐元,具體如下:

|

|

攜帶 |

|

|

公平 |

|

||

|

|

(EUR'000) |

|

|||||

2023年9月30日 |

|

|

|

|

|

|

||

流動性和資本資源 |

|

|

|

|

|

|

||

有價證券 |

|

|

14,165 |

|

|

|

14,049 |

|

現金和現金等價物 |

|

|

441,268 |

|

|

|

441,268 |

|

流動性和資本資源總額 |

|

|

455,433 |

|

|

|

455,317 |

|

截至2023年9月30日,有價證券的加權平均期限為2.3個月,被歸類為流動頭寸(即在報告日後的十二個月內到期)。

我們的支出主要與支持我們業務的研發活動和銷售、一般和管理活動有關,包括我們在內分泌、腫瘤學和眼科領域持續開發治療領域、SKYTROFA的商業化以及為未來可能推出產品而支付的費用。我們通過維持充足的現金儲備和銀行設施,將包括有價證券在內的金融資產的到期情況與包括負債支付狀況在內的現金預測進行匹配來管理我們的流動性風險。我們通過流動性規劃工具監控資金短缺的風險,以確保有足夠的資金在負債到期時結清。

截至2023年9月30日,未經審計的簡明合併中期財務狀況報表顯示淨資產負餘額為7,340萬歐元。根據丹麥公司法,由於公司的母公司Ascendis Pharma A/S持有正股權餘額,因此該公司目前不受重新建立股權平衡的法律或監管要求的約束。權益負餘額對流動性和資本資源沒有直接影響。

根據我們目前的運營計劃,我們認為,截至2023年9月30日,我們現有的資本資源將足以滿足自本報告發布之日起至少十二個月的預計現金需求。但是,由於我們目前未知的許多因素,我們的運營計劃可能會發生變化,我們可能需要比計劃更早地尋求更多資金。

從歷史上看,我們主要通過發行優先股、普通股(包括首次公開募股)、後續發行和行使認股權證、可轉換債務證券以及根據合作協議向我們支付的款項為我們的運營提供資金。包括首次公開募股在內,自2015年2月以來,我們已經完成了美國存托股票(“ADS”)的公開發行,淨收益為22.566億美元(發行時為19.684億歐元)。

2022年3月,我們發行了本金總額為5.75億美元的固定利率2.25%可轉換票據。息票利息每半年支付一次。除非提前轉換或贖回,否則可轉換票據將於2028年4月1日到期。更多信息請參閲附註10 “金融資產和負債”。我們使用2022年3月發行的淨收益中的1.167億美元(1.053億歐元)回購了代表我們普通股的100萬張ADS。庫存股的持有量在附註9 “庫存股” 中披露。

2023年9月,我們與Royalty Pharma(“買方”)簽訂了上限為1.5億美元的合成特許權使用費融資協議(“特許權使用費協議”)。根據特許權使用費製藥協議的條款,作為買方在收盤時支付1.5億美元的現金收購價格(“收購價格”)的交換,我們同意向買方出售其從2025年1月1日起獲得美國SKYTROFA淨收入9.15%的全額付款的權利(“收入利息支付”)。向買方支付的收入利息將在購買價格1.925倍或1.65倍時停止向買方支付,如果買方在2031年12月31日之前收到該金額的收入利息。特許權使用費製藥協議包括不同條款和條件下的收購選項。特許權使用費製藥協議下的債務在合併財務狀況表中作為借款的一部分列報。更多詳情見附註10 “金融資產和負債”。

有關我們的現金需求、公開募股、支出結構和承諾的更多描述,請參閲 “第 5B 項。流動性和資本資源”,載於我們的2022年20-F表年度報告。

14

我們未來的資金需求將取決於許多因素,包括但不限於:

如果我們需要額外資金,或者按照我們可接受的條件,或者根本無法獲得額外的資金。如果我們無法及時獲得足夠的資金,我們可能被要求推遲、限制、縮減或停止我們的研發和商業化活動、臨牀前研究和臨牀試驗。

15

下表彙總了截至2023年9月30日和2022年9月30日的九個月的現金流量:

|

|

九個月已結束 |

|

|||||||||

|

|

2023 |

|

|

2022 |

|

|

改變 |

|

|||

|

|

(EUR'000) |

|

|||||||||

來自/的現金流(用於) |

|

|

|

|

|

|

|

|

|

|||

經營活動 |

|

|

(424,891 |

) |

|

|

(354,014 |

) |

|

|

(70,877 |

) |

投資活動 |

|

|

279,823 |

|

|

|

62,529 |

|

|

|

217,294 |

|

籌資活動 |

|

|

140,347 |

|

|

|

395,424 |

|

|

|

(255,077 |

) |

現金及現金等價物的淨增加/(減少) |

|

|

(4,721 |

) |

|

|

103,939 |

|

|

|

(108,660 |

) |

來自/(用於)經營活動的現金流

截至2023年9月30日的九個月中,用於經營活動的現金流為4.249億歐元,與截至2022年9月30日的九個月相比增加了7,090萬歐元。這一增長包括與營運資金餘額相關的7,430萬歐元,主要是商業活動增加導致的庫存和應收賬款的增加,以及由於遞延收入而減少的合同負債,該收入被該期間確認為收入,但經非經營性財務收入和支出、税收和非現金項目調整後,淨虧損減少的340萬歐元部分抵消。

來自/(用於)投資活動的現金流

截至2023年9月30日的九個月中,來自投資活動的現金流為2.798億歐元,與截至2022年9月30日的九個月相比增加了2.173億歐元。這一增長主要歸因於根據我們的流動性管理戰略,有價證券的淨結算額增加了2.186億歐元。

來自/(用於)融資活動的現金流

截至2023年9月30日的九個月中,來自融資活動的現金流為1.403億歐元,與截至2022年9月30日的九個月的融資活動現金流相比減少了2.551億歐元。這一下降主要歸因於在截至2022年9月30日的九個月中完成的可轉換票據發行和收購庫存股,而在截至2023年9月30日的九個月中,特許權使用費融資的淨收益為1.398億歐元。

資產負債表外的安排

我們沒有達成任何資產負債表外安排,也沒有持有任何可變利息實體的股份。

關於市場風險的定性披露

我們的活動使我們面臨外幣匯率、通貨膨脹率和利率變化的金融風險。我們不使用衍生金融工具來管理我們面臨的此類風險。此外,我們還面臨信用風險、股票風險和流動性風險。有關我們面臨的流動性風險的描述,包括與特許權使用費融資負債相關的風險以及管理這些風險的流程,請參閲上述 “流動性和資本資源” 以及附註10 “金融資產與負債” 中提供的非衍生金融負債的到期分析。

外幣風險

我們面臨因各種貨幣風險敞口而產生的外匯風險,主要是美元、瑞士法郎和英鎊。根據我們的合作和許可協議,我們收到了以美元支付的款項,2014年11月的D輪融資、2015年2月的首次公開募股和後續發行的收益均以美元計算。此外,我們未償還的可轉換票據和特許權使用費融資負債以美元計價。我們力求通過維持現金頭寸來最大限度地降低匯率風險,我們預計未來大部分支出將使用這些頭寸進行付款。

16

利率風險

未償還的可轉換票據包括2.25%的票面固定利率結構。此外,租賃負債的利率在租賃開始之日固定。未來的債務,包括與租賃安排有關的債務(如果有),可能會受到更高的利率的影響。此外,由於利率的變化,未來計息銀行存款和有價證券的利息收入可能低於預期。

衍生負債按公允價值通過損益計量。因此,由於公允價值受到利率變動的影響,因此利潤或虧損受到這種變動帶來的波動的影響。

通貨膨脹風險

通貨膨脹會影響我們,因為我們的供應商可能會將任何增加的成本轉嫁給我們,從而增加我們的研發成本、銷售和收購費用以及製造成本。我們認為通貨膨脹沒有對截至2023年9月30日的三個月和九個月的經營業績產生重大影響。

信用風險

我們採取了一項投資政策,其主要目的是保存資本,滿足我們的流動性需求,分散與現金、現金等價物和有價證券相關的風險。我們的投資政策為我們持有現金、現金等價物和有價證券的機構規定了最低評級,並對持有的有價證券規定了評級和集中度限制。所有重要交易對手都被視為信譽良好。儘管信用風險的集中度可能很大,但每個對手的信用風險都被認為很低。我們的信用風險敞口主要與現金、現金等價物和有價證券有關。我們銀行存款的信用風險有限,因為持有大量存款的交易對手是國際信用評級機構給出的高信用評級(最低A2/A-)的銀行。

我們將大部分現金和現金等價物存放在主要金融機構的賬户中,我們在這些機構的存款超過了保險限額。市場狀況可能會影響這些機構的生存能力。如果我們存放現金和現金等價物的任何金融機構出現倒閉,就無法保證我們能夠及時或根本獲得未投保的資金。無法獲得或延遲獲得這些資金都可能對我們的業務和財務狀況產生不利影響。定期對銀行進行審查,並可能在年內轉移存款以降低信用風險。

為了減少信貸風險集中在銀行存款上並保留資本,已將部分銀行存款存入美國政府債券和公司債券。我們的投資政策經董事會批准,僅允許投資由國際信用評級機構分配的具有投資級信用評級的有價證券。因此,違約概率的風險很低。有價證券投資組合在附註10 “金融資產與負債” 中披露。

在每個報告日,我們會考慮銀行存款和有價證券的預期信用損失風險,包括違約概率產生的假設影響,違約概率與信用評級和屬性相似的銀行或證券違約造成的預期損失一起考慮。與前幾期一樣,該評估沒有顯示重大減值損失,因此沒有確認預期信用損失準備金。

股票風險

在按公允價值重新衡量衍生負債時,我們會受到股價變動的影響。

衍生負債與可轉換票據中嵌入的外幣兑換選項有關,按公允價值計量並計入損益。公允價值無法根據活躍市場的報價或其他可觀察到的投入來衡量,因此,衍生負債是使用Black-Scholes期權定價模型來衡量的,在該模型中,定價受股價變動的影響。衍生負債的敏感性分析在附註10 “金融資產與負債” 中披露。

17