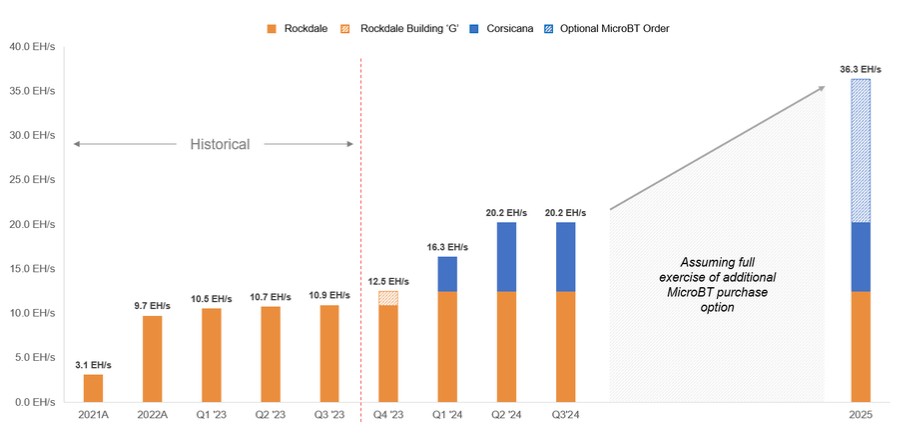

用大約 6,000 個 microBT M66 礦機取代大約 6,000 個 M56S++ 礦工到2024年中期全面部署該初始訂單後,Riot的自採哈希率總容量預計將達到20.2 EH/s。

作為該長期購買協議的一部分,Riot還獲得了從MicroBT額外購買多達66,560台礦機的選擇權,包括M56S++、M66和M66S型號,條件不超過初始訂單。假設完全行使Riot的額外購買選擇權(僅在我們的選舉中),那麼額外的66,560名礦工將為Riot的自採能力增加約16.1 EH/s的增量哈希容量。

自動櫃員機服務

2023年8月,公司進入市面發行(“ATM”),根據該發行,它可以發行和出售高達7.5億美元的公司普通股。

在截至2023年9月30日的三個月中,公司通過在2023年自動櫃員機發行中以每股11.72美元的加權平均公允價值出售11,044,700股普通股,獲得了約1.26億美元(總收益為1.294億美元,扣除佣金和支出後的340萬美元)的淨收益。

繼2023年9月30日之後,直到2023年11月6日,該公司在其2023年自動櫃員機發行下以每股10.12美元的加權平均公允價值出售10,196,000股普通股,獲得了約1.011億美元的淨收益。