附錄 99.2 清潔材料 2023 年 11 月 7 日以下 材料不代表估值觀點或觀點,本質上純粹是説明性的。© 2023 WeWork。專有和機密

免責聲明本文檔包含高度機密的信息, 僅供參考。您不應依賴它或將其用作與 WeWork Inc.(及其直接和間接子公司,“公司” 或 “WeWork”)、任何擬議交易或其他有關的任何決定或行動的明確依據。您和您的關聯公司和代理人必須嚴格保管本文件以及與本文件相關的任何口頭信息,以及您從此處所含的 信息中獲得的任何信息,除非事先獲得我們的書面同意,否則不得隨時將其全部或部分傳達、複製或披露給任何其他人,也不得公開提及該文件。如果您不是本文檔的預定收件人,請立即刪除並銷燬所有副本。本文件及其中包含的任何信息不得用於任何非法目的。根據經修訂的1995年《私人證券訴訟改革法》,本文件中的某些陳述可能被視為 “前瞻性 陳述”。這些前瞻性陳述通常由 “相信”、“項目”、“預期”、“預期”、“預期”、“估計”、“打算”、“戰略”、“未來”、“機會”、“計劃”、“管道”、“可能”、“應該”、“將”、“將會”、“繼續”、“可能的結果” 以及類似的表達方式來識別。前瞻性陳述是關於未來事件 的預測、預測和其他陳述,這些陳述基於當前的預期和假設,因此存在風險和不確定性。儘管WeWork認為任何前瞻性陳述中反映的預期都是基於合理的假設,但它無法保證 其預期將得到實現,而且由於各種風險、不確定性和其他因素,實際業績可能與這些前瞻性陳述所顯示的結果存在重大差異。這些因素包括 但不限於:WeWork能否成功完成和完成《美國法典》(“破產法”)第11章規定的重組計劃的風險和不確定性; WeWork在第11章案件待審期間繼續正常運營的能力;第11章案例對WeWork業務、財務狀況、流動性和經營業績的潛在不利影響; WeWork 有能力及時獲得美國破產法院的批准新澤西特區(“破產法院”),涉及在第11章案件中提出的動議;對WeWork 資本重組程序或其他可能拖延第11章案件的訴狀的異議;員工流失以及由於第11章案件造成的幹擾和 不確定性而留住高級管理層和其他關鍵人員的能力;WeWork 的能力改善其流動性和長期資本結構,並通過重組履行其償債義務;WeWork 遵守潛在融資安排條款和條件所施加的 限制的能力;WeWork 與房東一起尋找解決方案以有效和及時地合理安排其房地產足跡的能力;WeWork 有效 實施其戰略計劃的能力;WeWork 運營業務和執行戰略所需的流動性以及相關的現金使用;WeWork 留住會員、吸引新成員和維持其資產的能力與供應商、 客户、員工和其他第三方的關係,以及監管機構對第11章案件的影響;重組和第11章案件對WeWork和包括{ br} WeWork普通股持有者在內的各成分股權益的影響;破產法院對第11章案件的裁決,包括任何重組計劃條款和條件的批准以及第11章案件的總體結果; WeWork 根據第11章運營的時間長度保護以及在未決期間運營資本的持續可用性第11章案例;與第11章案件中的第三方動議相關的風險,這些風險可能會干擾 WeWork完成重組計劃或替代重組計劃的能力;與第11章程序相關的行政和法律成本增加;破產程序涉及的其他訴訟和固有風險;以及WeWork年度和季度定期報告以及向美國證券交易委員會提交的其他文件中披露的 其他風險和不確定性。前瞻性陳述僅代表其發表之日。除非法律要求,否則無論是由於新信息、未來發展還是其他原因, PJT Partners LP(“PJT Partners”)、Alvarez & Marsal Holdings, LLC(“A&M”)、Kirkland & Ellis LLP(“K&E”)和WeWork均沒有責任或義務更新或修改這些前瞻性 陳述。本文件以及與此相關的口頭陳述可能包含前瞻性信息,包括但不限於 財務預測以及對公司預期業績的其他估計(統稱為 “預測”)。預測是本着誠意編制的,其基礎是公司認為 截至本文所述日期是合理的,據瞭解,預測是針對未來事件的,不應被視為事實,預測存在重大不確定性和突發事件,其中許多 是公司無法控制的,包括但不限於房東的參與,因此無法給出任何保證任何特定的預測都將得以實現,以及在此期間的實際結果或任何 此類預測所涵蓋的時期可能與預測結果有很大差異,此類差異可能是重大差異。您應參考公司不時向美國證券交易委員會提交的文件中包含的 “風險因素”,以討論 涉及公司的重大風險、不確定性和突發事件。此外,編制預測的目的不是為了公開披露或遵守美國證券交易委員會已發佈的指導方針或規則、 上市公司會計監督委員會制定的指導方針或美國公認的會計原則或任何其他適用的會計原則。PJT Partners 對 預測或預測所依據的假設的準確性、完整性或合理性不作任何陳述。A&M 和 K&E 對本文檔或其中包含的任何信息的準確性、完整性或合理性不作陳述、擔保(明示或暗示)或主張。2

免責聲明(續)本文檔還包含基於行業出版物和報告的有關公司行業、市場規模和公司參與市場的增長率的估計值和 信息。這些信息涉及許多假設和 限制,提醒您不要過分重視這些估計值。公司尚未獨立驗證這些行業出版物和報告中包含的數據的準確性或完整性。由於各種因素, 公司經營的行業面臨高度的不確定性和風險。這些因素和其他因素可能導致結果與這些出版物和報告中表達的結果存在重大差異。本文件並非聲稱 包羅萬象,它是 “原樣”,部分基於從其他來源獲得的信息。出於本文檔的目的,PJT Partners、A&M、K&E和公司假設並依賴此類信息的準確性和完整性,並且沒有獨立驗證任何此類信息。PJT Partners、A&M、K&E、公司或其各自的任何關聯公司或代理均未就本文件中包含的信息的準確性或完整性或本文件中提供的任何口頭信息或其生成的任何數據的準確性或完整性作出任何明示或暗示的陳述或保證,並在法律允許的最大範圍內明確免除合同、侵權或其他方面的任何直接或間接責任(無論是 ))與任何此類信息或其中的任何錯誤或遺漏有關。此處包含的任何觀點或條款均為初步觀點,基於截至本文件發佈之日的財務、經濟、市場和其他條件 ,可能會發生變化。PJT Partners、A&M、K&E和公司不承擔任何義務或責任更新本文檔中包含的任何信息。過去的表現不能 保證或預測未來的表現。通過訪問本文檔,您承認您瞭解實際結果可能來自此處包含的預測和其他前瞻性陳述。此處的所有 信息僅代表截止日期(1)有關公司的信息;(2)此類信息的發佈日期(如果信息來自公司以外的人)。本文件不構成出售要約 或招攬購買任何證券的要約,也不構成對任何 交易、投入資本或參與任何交易策略的貸款、辛迪加或安排融資、承保或購買、擔任代理人或顧問或以任何其他身份行事的要約或承諾,也不構成向收款人提供的法律、監管、會計或税務建議。本文件不構成也不應被視為 PJT Partners、K&E、A&M、WeWork 或其各自關聯公司的任何形式的法律或 税務建議、財務意見或建議。根據任何適用證券法的定義,本文件不是,在任何情況下都不應被解釋為招股説明書、公開發行或發行 備忘錄。本文件不是研究報告,也不應被解釋為研究報告。PJT Partners是一家在美國證券交易委員會註冊的經紀交易商,也是FINRA和SIPC的成員。PJT Partners 在英國 由PJT Partners(英國)有限公司代理。PJT Partners(英國)有限公司由金融行為監管局(參考編號678983)授權和監管,是一家在英格蘭和威爾士註冊的公司(編號9424559)。PJT Partners 在 西班牙由PJT Partners Park Hill(西班牙)A.V., S.A.U. 代理,該公司由全國證券市場委員會授權和監管。PJT Partners在香港由PJT Partners(香港)有限公司代表,由證券 和期貨事務監察委員會授權和監管。關於我們在加拿大的籌資服務,PJT Partners依據國家儀器31-103註冊要求第8.18(2)分節規定的國際交易商豁免。請查看 https://pjtpartners.com/regulatory-disclosure 瞭解更多信息。本文件及其中包含的信息在任何方面均不作為法律建議或法律意見提供,也不構成(也不應被視為)。 傳送本文件、本文件以及其中包含的信息無意也不會在 K&E 與您或任何其他方之間建立律師-客户關係。3

免責聲明(續)非公認會計準則財務信息的使用此 列報包括某些未按照美國公認會計原則(“GAAP”)列報的財務指標,包括每位成員的平均收入和現金息税折舊攤銷前利潤。根據公認會計原則,這些財務指標 不是衡量財務業績的指標,可能不包括對理解和評估我們的財務業績具有重要意義的項目。因此,不應孤立地考慮這些指標,也不應將其作為 淨虧損或其他衡量公認會計原則下的盈利能力、流動性或績效指標的替代指標。您應該意識到,我們對這些衡量標準的列報可能無法與其他公司使用的同名衡量標準相提並論,後者的定義和 的計算方法可能有所不同。WeWork認為,這些非公認會計準則財務業績指標提供了有用的補充信息,管理層使用前瞻性的非公認會計準則指標來評估WeWork的預計財務和運營 業績。我們尚未將本演示文稿中包含的非公認會計準則估計和預測與其最直接的可比公認會計準則指標相一致,因為我們無法合理確定地預測 此類對賬中某些組成部分的最終結果,包括我們無法控制的假設或可能出現的其他假設,如果不做出不合理的努力。出於這些原因,我們無法評估不可用信息的可能重要性。此外,本文件中包含的 財務信息無意遵守經修訂的1933年《證券法》第S-X條例的要求以及美國證券交易委員會據此頒佈的規則和條例。本演示文稿 包含 WeWork 和其他公司的商標、服務標記、商品名稱和版權,這些都是其各自所有者的財產。4

簡介 ► 靈活工作空間領域的全球領導者WeWork Inc.(“WeWork” 或 “公司”)正在進行全面的運營和資產負債表重組,以優化其辦公空間並降低資產負債表槓桿。 在過去幾周庭外進行的投資組合優化工作預計將在庭內程序中繼續進行資產負債表重組將調整公司預計收益的資本結構規模 profile ► 該公司準備了一份初步的商業計劃協助利益相關者評估情況商業計劃反映了未來財務業績相對於歷史業績的實質性改善,主要是 ,這要歸因於假設的投資組合優化影響。假設入住率、ARPM 和 SG&A 支出等因素有所改善,預計收益也將在預測期內增加。但是,商業計劃 的前提是與公司投資組合優化工作的影響相關的某些假設,這些假設將在此基礎上進一步完善是更多對實際退出和租賃節省情況的可見性 ► 公司已獲得包括軟銀在內的大約 92% 的 對資產負債表重組的支持。重組支持協議(“RSA”)設想進行大規模去槓桿化交易,在該交易中,幾乎所有申請前 的索賠都將進行股權化和/或取消 RSA當事方包括 (i) 佔第一留置權系列約89%的臨時債券持有人票據和大約85%的第二留置權票據,(ii)軟銀,100%第一留置權第二系列票據、第二留置權可交換票據和第三留置權可交換票據各持有 ,以及 (iii) Cupar Grimmond,第一留置權系列III票據的100%持有人 ► 重組後 WeWork 預計將成為一家更強大的 公司,租賃組合和資產負債表要健康得多 5

商業計劃書(截至2023年10月12日)

概述在過去的幾週中,公司制定了 初步的長期戰略計劃(“計劃”)。► 該計劃納入了正在進行的投資組合優化工作的估計影響,預計這將導致公司的足跡和 成本結構發生重大變化。► 該計劃是由主要市場自下而上制定的,反映了公司對到2027年全資地點現金息税折舊攤銷前利潤的初步看法。► 本計劃不包括該公司在拉丁美洲和 日本的合資企業。► 材料在重組過程中,與投資組合優化相關的假設將變得更加明智,最值得注意的是:► 租賃節省的規模,這將決定向前發展的 佔地面積和由此產生的建築利潤;► 因此,該計劃將在整個過程中繼續發展。► 該計劃是一個 “穩定狀態” 情景, 假設:a) 在此期間沒有開發其他地點。新的辦公地點需要額外的資金,只有在業務增長和市場需求的推動下才會開闢新的辦公地點;b) 每位會員的平均收入 (“ARPM”)的增長速度與成本上漲的速度相同。► 管理層認為,其他舉措仍有上行潛力 7

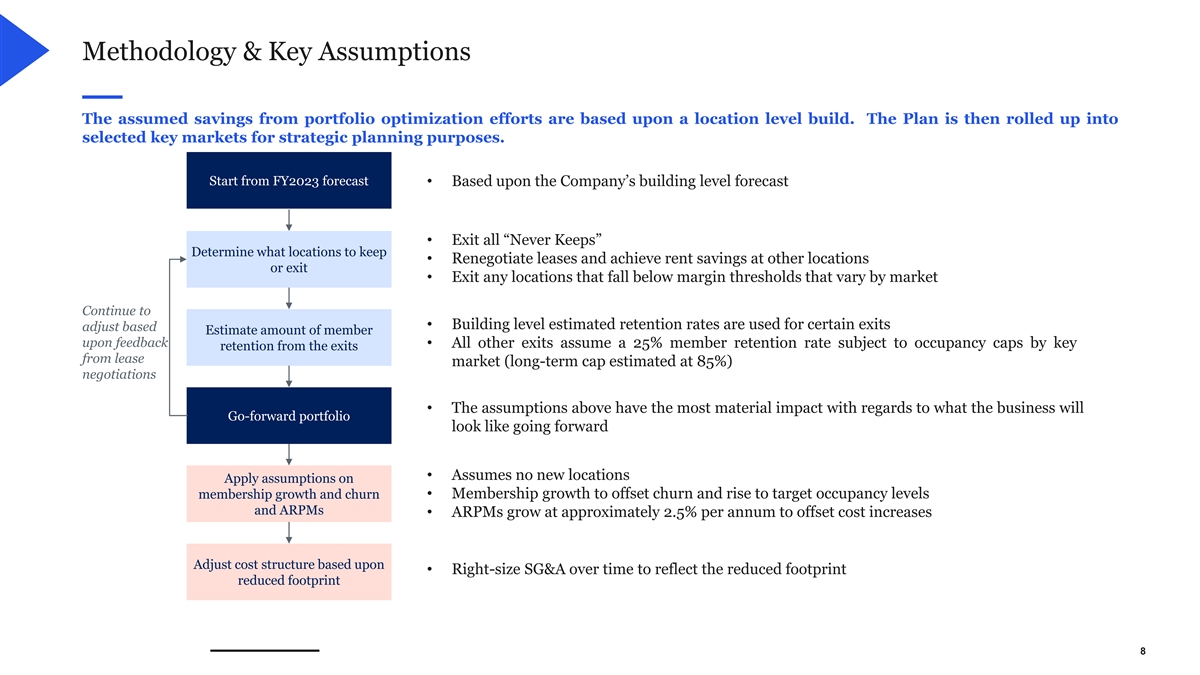

方法和關鍵假設投資組合 優化工作假設節省的費用是基於地點層面的構建。然後,將該計劃彙總到選定的關鍵市場,用於戰略規劃。從 FY2023 預測開始 • 根據公司的建築水平預測 • 退出 所有 “永不保留” 確定保留哪些地點 • 重新談判租約並在其他地點節省租金或退出 • 退出任何低於利潤率門檻的位置因市場而異繼續 • 建築樓層的估計留存率用於某些出口基於調整的反饋估算成員人數 • 所有其他出口均假設會員留存率為25%,但有上限通過從租賃 市場退出時保留密鑰(長期)上限(估計為85%)談判 • 上述假設對未來業務發展投資組合的影響最大 • 假設沒有新的地點對會員人數增長和流失率應用假設 • 會員增長以抵消流失率並提高到目標佔用率和ARPM • ARPM每年增長約2.5%以抵消成本增加調整成本結構 • 隨着時間的推移調整成本結構減少佔地面積減少了佔地面積 8

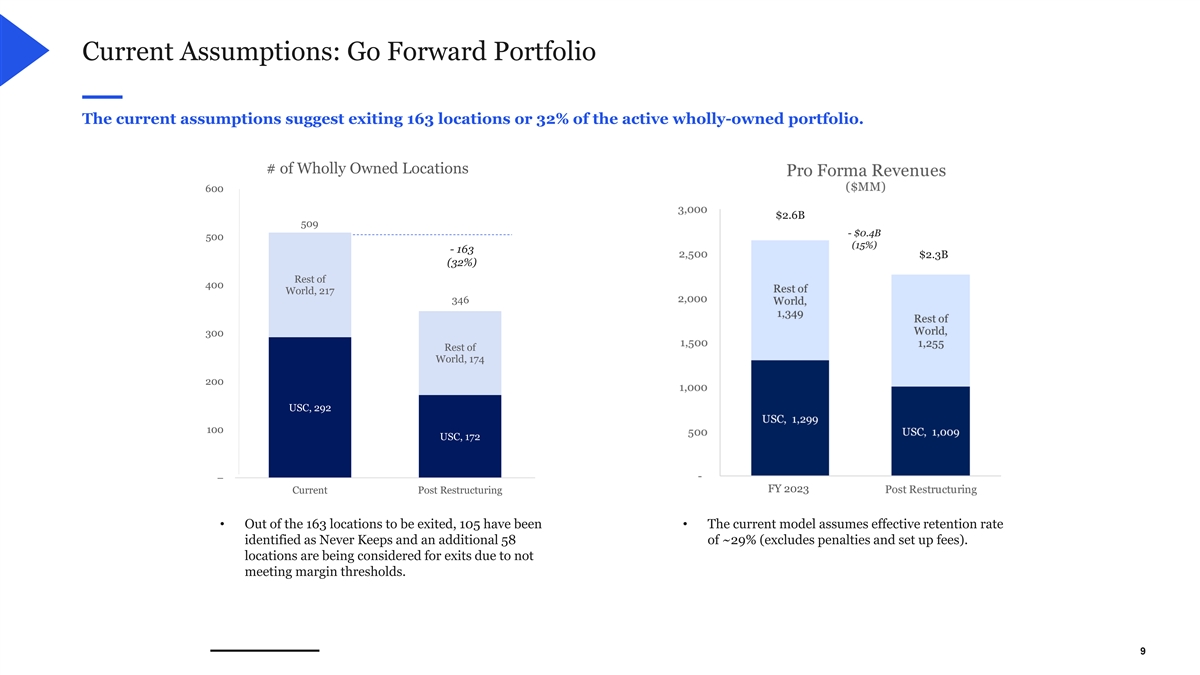

當前假設:向前發展投資組合當前的假設 建議退出163個地點,佔活躍全資投資組合的32%。全資持有地點數量600個26億美元 509美元-40億美元 509美元(15%)-163億美元(32%)400個世界其他地區,217 346 300個世界其他地區,174個200個南加州大學,292 100個,2023財年當前重組後的172個地點 • 163個地點中有退出,已有 105 個 • 當前模型假設有效留存率被確定為 “永不保留”,另外 58% 左右(不包括罰款和設置費)。正在考慮地點 用於因未達到利潤門檻而退出。9

投資組合優化影響當前的假設使投資組合優化工作使現金息税折舊攤銷前利潤淨收益約為5.6億美元。以百萬美元為單位:5.64億美元 • 代表通過重新談判租約節省的租金 • 有效留存率約為NLF收入的29% • 包括與保留的NLF收入相關的輔助收入的 留存率 • 假設所有訪問和按需收入的保留率為36% • 163個地點產生了5.37億美元的收入租金為5.36億美元,其他成本為 1.84億美元(按公司財年計算)2023 年預測) 10

全資財務業績 (1) 該計劃預計 2024 年現金息税折舊攤銷前利潤為 1.75 億美元(利潤率為 7.5%),到 FY2027 將增長至 3.52 億美元(利潤率為 13.4%)。百萬美元實際估計 Fcst Fcst Fcst Fcst FY2022 FY2023 FY2024 FY2025 FY2026 淨許可費 2,353 美元 2,979 美元 2,074 美元 2,166 • 淨許可費(2014財年至27財年)每年增長約4.0%。假設ARPM增長2.5%,訪問收入略有增長 163 227 214 229 229 233 233 會員增長輔助收入 117 111 131 136 143 150 • Access 收入增長約4.3% FY2027直到 2025 年,然後保持會員資格持平其他收入 149 157 76 76 78 80 • 輔助收入的滲透率略有提高總收入 2,783 美元 2,757 美元 2,336 美元 2,414 美元 2,524 美元 2,629 • 按建築物層面計算——包括重新談判租約節省的租金現金租金支出 1,668 1,663 1,033 1,054 1,071 租賃費用 363 392 270 276 283 293 總佔用成本 2,032 美元 2,055 美元 1,284 美元 1,309 美元 1,337 美元 1,364% 收入的 73.0% 74.5% 55.0% 54.2% 53.0% 51.9% 特定地點的總運營支出 499 美元 503 美元 384 美元396$ 410$ 424• 根據剩餘地點數量或收入佔收入的百分比計算 17.9% 18.2% 16.4% 16.4% 16.2% 16.1% 現金市場貢獻利潤率 253 美元 199 美元 668 美元 710 美元 777 美元 841 美元現金市場攤款利潤率-% 9.1% 7.2% 28.6% 29.4% 30.8% 32.0% • 計劃假設沒有新地點開業前費用及其他 147 29--- 收入的百分比 5.3% 1.1% nm nm nm nm • 取決於個人的市場參與度;目前,該計劃假設任何個人總體社區支持都沒有退出 80 81 81 83 86 89 個市場%收入 2.9% 2.9% 3.5% 3.4% 3.4% • 目標銷售和收購降至穩定狀態銷售和收購總額 537 美元 435 美元 435 美元 412 美元 400 美元 400 美元 400 美元收入 19.3% 15.6% 16.6% 15.8% 15.2% 現金息税折舊攤銷前利潤 (511) 美元 (346) 美元 175 美元 227 美元 291 美元 352 美元現金息税折舊攤銷前利潤-% (18.4%) (18.4%) (12.6%) 7.5% 9.4% 11.5% 13.4% 備忘錄:• 每季度資本支出約為2,500萬美元,2024年會因遞延資本支出增加資本支出 207 美元 110 美元 125 美元 100 美元 100 美元 (1) 出於建模目的,假設所有退出發生在 2024 年 1 月 1 日 11

© 2023 WeWork。專有和機密