Signa Sports United N.V.截至2022年9月30日的財政年度報告

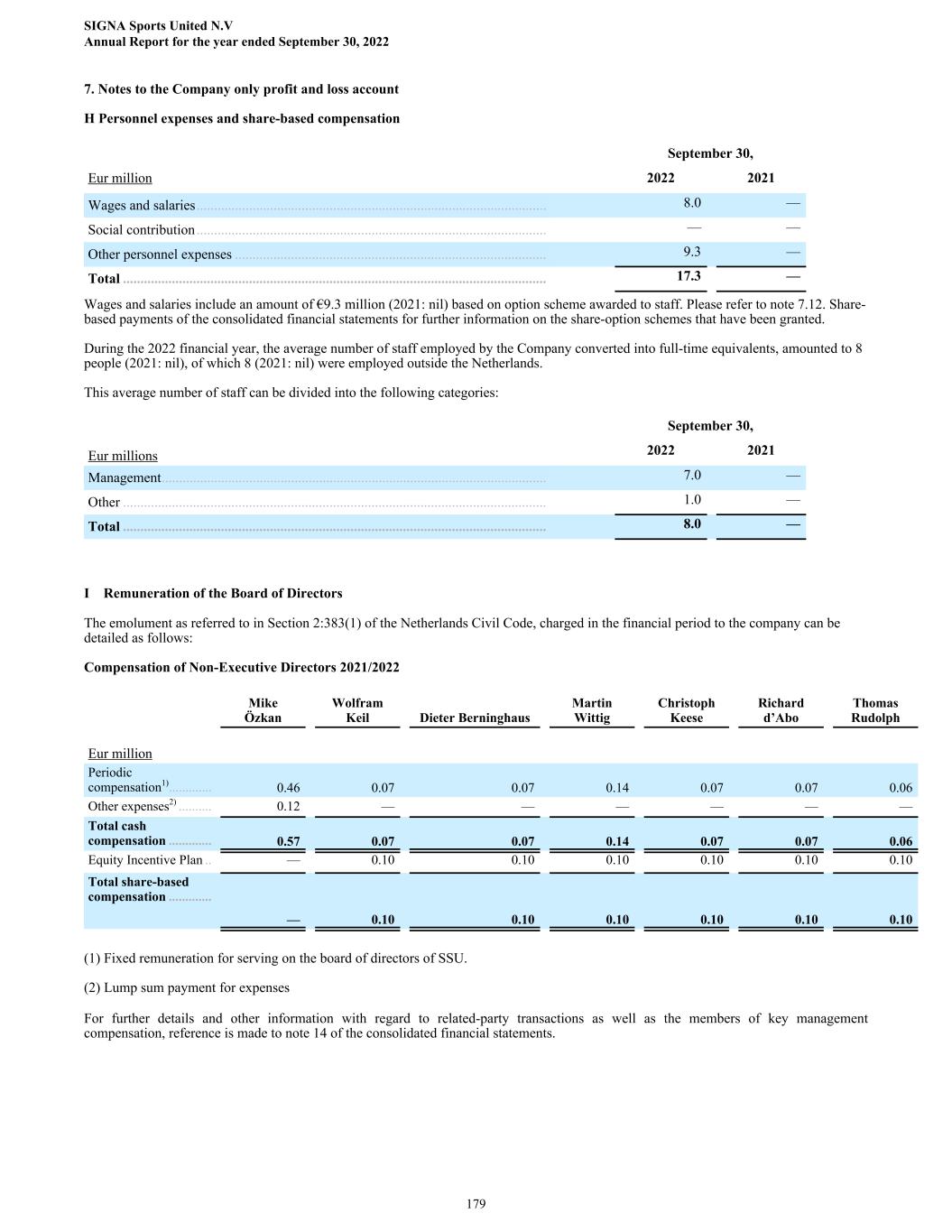

目錄截至2022年9月30日的年度報告董事會報告4 1簡介5 1.1準備5 1.2前瞻性陳述5 2風險因素7 2.1主要風險和不確定因素7 2.2風險因素8 3公司信息41 3.1一般信息41 3.2業務概述41 3.3組織結構54 3.4物業,廠房和設備54 3.5研發55 3.6財務工具55 4經營和財務回顧與展望56 4.1經營業績56 4.2財務信息60 4.3財務和非財務業績指標63 4.4部門65 4.5流動性和資本資源67 5法律訴訟71 6控制和程序72 6.1風險管理和控制系統72 6.2在控制聲明73 7公司治理74 7.1荷蘭公司治理準則74 7.2行為守則的應用75 7.3文化和行為75 7.4股東大會767.5董事會76 7.6委員會79 7.7評估80 7.8多樣性80 7.9環境和就業問題81 7.10企業社會責任83 8薪酬85 8.1薪酬政策85 8.2高管薪酬85 8.3薪酬比率85 9關聯方交易86 10保護措施90 11展望91公司治理聲明93 SIGNA Sports United N.V.截至9月30日的年度報告,2022年2

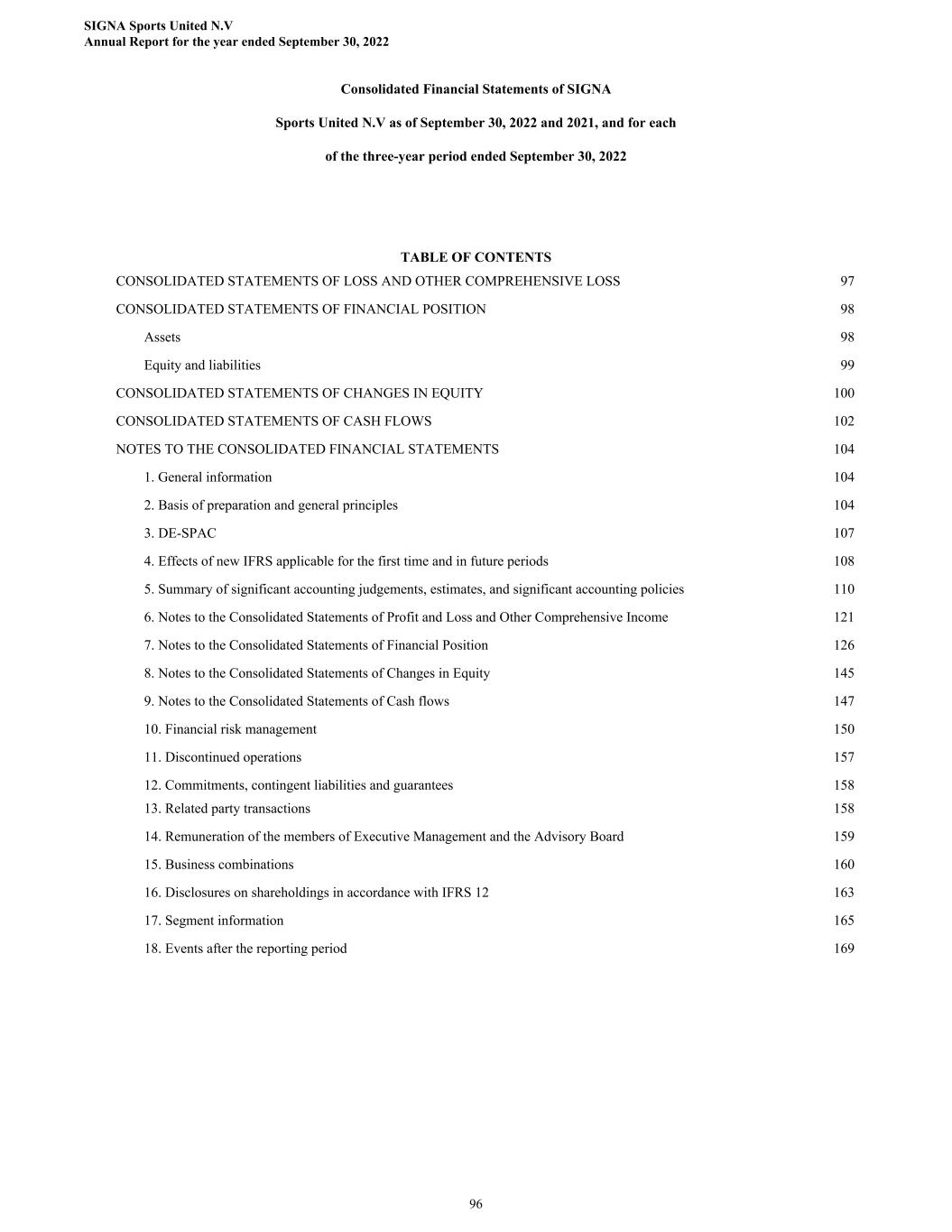

目錄管理報表94財務報表95合併財務報表96公司財務報表170其他資料182獨立審計師報告183 SIGNA Sports United N.V.截至2022年9月30日的年度報告3

董事會報告SIGNA Sports United N.V截至2022年9月30日的年度報告4

1.簡介1.1在本報告(“年度報告”)中,“我們”、“我們”、“我們”及“本公司”等用語是指SIGNA Sports United N.V.及其附屬公司(視情況而定)。本報告由本公司董事會(“董事會”)根據荷蘭民法典(“DCC”)第2:391節編制,並載有(I)第2:361(1)DCC節所指的本公司法定年度賬目,及(Ii)在適用範圍內,根據第2:392 DCC節增加的資料。本年度報告涉及截至2022年9月30日的財政年度,除非另有明確説明,否則本年度報告中提供的信息截至2022年9月30日。1.2前瞻性陳述本年度報告中所作的某些陳述,包括對本文所載交易、協議和其他信息的描述和本報告中的證物,以及本文通過引用納入的信息,並非歷史事實,而是就1995年私人證券訴訟改革法案中的安全港條款而言的“前瞻性陳述”。前瞻性陳述通常伴隨着“相信”、“可能”、“將”、“估計”、“繼續”、“預期”、“打算”、“預期”、“應該”、“可能”、“將”、“計劃”、“預測”、“潛力”、“似乎”、“尋求”、“未來”、“展望”、“建議”、“目標”等詞語。“項目”,“預測”和類似的表達,預測或指示未來的事件或趨勢,或不是歷史事件的陳述。這些前瞻性表述包括但不限於:有關未來事件的表述、業務合併後公司估計或預期的未來結果和收益、公司的未來機遇、未來計劃的產品和服務、業務戰略和計劃、公司未來經營的管理目標、市場規模和增長機會、競爭地位、技術和市場趨勢,以及其他非歷史事實的表述。這些陳述是基於公司管理層目前的預期,並不是對實際業績的預測。這些前瞻性陳述僅用於説明目的,並不打算用作任何投資者的擔保、保證、預測或對事實或可能性的明確陳述,也不得依賴這些投資者。實際事件和情況很難或不可能預測,並將與假設有所不同。所有前瞻性陳述均基於估計和預測,反映公司的觀點、假設、預期和意見,這些陳述均可能因各種因素而發生變化,這些因素包括但不限於烏克蘭持續戰爭導致的總體經濟狀況的變化,如嚴重通貨膨脹、融資成本上升、能源成本上漲、負面消費者情緒和新冠肺炎。任何此類估計、假設、預期、預測、觀點或意見,無論是否在本報告中確定,都應被視為指示性、初步和僅用於説明目的,不應被視為必然預示未來的結果。前瞻性陳述出現在本年度報告的多個地方,包括但不限於關於我們的意圖、信念或當前預期的陳述。前瞻性陳述是基於我們管理層的信念和假設以及我們管理層目前掌握的信息。此類陳述會受到風險和不確定因素的影響,由於各種因素,包括但不限於“第2.2章--風險因素”中確定的因素,實際結果可能與前瞻性陳述中明示或暗示的結果大不相同。這些前瞻性陳述包括:·我們經營和預計現金流的流動性和虧損以及對我們繼續經營能力的相關影響·我們未來的經營或財務業績;·我們繼續遵守我們融資安排下的財務契約的能力;·我們延長、續期或再融資現有債務的能力;·我們經營和預計現金流的流動性和虧損以及對我們作為持續經營企業繼續經營能力的相關影響;·我們的增長、擴張和收購前景和戰略,此類戰略的成功,以及我們認為可以從此類戰略中獲得的好處;·我們有效管理庫存和庫存儲備的能力;·我們商譽或其他無形資產的減值;·消費者支出模式和總水平的變化;·我們進一步升級我們的信息技術系統和基礎設施的能力,包括我們的會計流程和功能,以及與我們的在線零售運營系統相關的其他風險;·我們繼續彌補內部控制弱點的能力;·作為上市公司運營的成本;·我們對利率和通脹的假設;·影響貨幣匯率的變化;Signa Sports United N.V截至2022年9月30日的年度報告

·正在進行的烏克蘭戰爭和冠狀病毒大流行後造成的持續業務中斷;·我們的財務狀況和未來獲得資金以實施我們的業務戰略併為資本支出、收購和其他一般企業活動提供資金的能力;·預計未來需要的資本支出,以保持我們的資本基礎;·德意志聯邦共和國(“德國”)、歐盟和美利堅合眾國總體經濟狀況的變化,包括失業率、能源和消費者價格水平、工資水平等的變化;·在線體育市場的進一步發展,特別是對互聯網零售的接受程度;·我們在移動設備上的行為,以及我們吸引移動互聯網流量並將此類流量轉換為購買我們商品的能力;·我們為客户提供鼓舞人心和有吸引力的在線購買體驗的能力;·人口結構變化,特別是與德國有關的變化;·我們競爭環境和競爭水平的變化;·發生事故、恐怖襲擊、自然災害、火災、環境破壞或系統性交付故障;·我們無法吸引和留住合格的人員、顧問和合作者;·政治變化;·法律和法規的變化;·我們對股息支付的預期和對我們支付此類支付能力的預測;以及·本年度報告“第2.2章--風險因素”中討論的其他因素。前瞻性陳述會受到已知和未知的風險和不確定性的影響,並基於可能不準確的假設,這些假設可能會導致實際結果與前瞻性陳述預期或暗示的結果大不相同。由於許多原因,實際結果可能與前瞻性陳述中預期的大不相同,包括本年度報告“第2.2章-風險因素”中描述的因素。因此,您不應依賴這些前瞻性陳述,這些陳述僅説明截至本年度報告之日。我們沒有義務公開修改任何前瞻性陳述,以反映本年度報告日期後的情況或事件,或反映意外事件的發生。然而,您應該審查我們在本年度報告日期後將不時提交給美國證券交易委員會的報告中描述的因素和風險。此外,“我們相信”等聲明和類似聲明反映了我們對相關主題的信念和意見。這些陳述是基於截至本年度報告發布之日我們掌握的信息。雖然我們認為這些信息為這些陳述提供了合理的基礎,但這些信息可能是有限的或不完整的。我們的聲明不應被解讀為表明我們已對所有相關信息進行了詳盡的調查或審查。這些陳述本質上是不確定的,提醒您不要過度依賴這些陳述。儘管我們認為前瞻性陳述中反映的預期在當時是合理的,但我們不能保證未來的結果、活動水平、業績或成就。此外,我們或任何其他人都不對這些前瞻性陳述的準確性或完整性承擔責任。您應仔細考慮本節中包含或提及的與本年度報告中包含的前瞻性聲明相關的警示聲明,以及我們或代表我們行事的人士可能發佈的任何後續書面或口頭前瞻性聲明。Signa Sports United N.V截至2022年9月30日的年度報告6

2.風險因素2.1主要風險和不明朗因素我們的業務面對重大風險和不明朗因素。在決定投資或維持對我們的證券的投資之前,您應仔細考慮本年度報告以及我們提交給美國證券交易委員會的其他文件中列出的所有信息,包括以下風險因素。我們的業務以及我們的聲譽、財務狀況、經營結果和股價可能會受到任何這些風險以及其他我們目前不知道或目前不被認為是重大風險和不確定性的重大不利影響。除其他外,這些風險包括:·我們自成立以來發生了重大的運營虧損,我們預計在近期至中期內無法實現盈利。·我們的營運資金有限,繼續遭受重大虧損和負現金流,如果沒有大量額外資金,我們將無法繼續作為持續經營的企業運營。·我們在很大程度上依賴核心股東的關聯方融資來支持我們業務的持續增長,未來可能無法以經濟上可接受的條件籌集所需資金,甚至根本無法籌集資金。·我們不遵守融資安排下的契約,可能會導致我們債務償還義務的加速,以及無法根據循環信貸協議借款,從而為我們的運營提供資金。·為了應對我們的重大運營虧損並改善我們的現金、流動性和財務狀況,我們實施全面的運營協調計劃可能不會在預期的時間框架內產生預期的結果,或者根本不會。·我們預計本財年我們的收入將繼續下降,下一財年可能也是如此。·我們意識到我們當前財務組織中的材料控制和會計弱點。如果我們不能保持有效的財務報告內部控制制度,我們可能無法準確地報告我們的財務結果或防止舞弊。因此,股東可能會對我們的財務和其他公開報告失去信心,這可能會對我們的業務和我們普通股的市場價格產生負面影響。·我們的管理團隊管理上市公司的經驗有限,尤其是在面臨運營和財務重組挑戰的情況下,相關的上市公司報告、控制、合規和持續經營要求可能會繼續從我們的業務日常管理中分流大量資源。·如果我們不能準確預測未來的運營結果,我們的運營業績已經受到不利影響,未來也可能受到不利影響。·我們一直無法,將來也可能無法有效地管理我們自己的庫存水平,導致流動性挑戰、利潤率下降、庫存註銷和/或與客户和供應商的聲譽問題。·我們的業務在很大程度上受到當地季節性收入波動的影響,這可能會進一步對我們準確預測和有效管理資源的能力產生不利影響。·我們定期進行收購,任何收購都可能導致鉅額額外費用、無法實現預期效益或無法適當整合。·我們的合併商譽在過去受到了實質性的損害,我們的商譽或其他無形資產在未來可能會受到損害,這已經並可能導致我們的經營業績產生重大的非現金費用。·我們的增長戰略包括進入新的地理市場和尋求新的商機,開發新的網站或應用程序,或提供新的產品、銷售模式或服務,相關投資可能無法產生預期效果。·我們可能無法維持或增加每個活躍客户的淨收入。如果我們提高客户忠誠度和重複購買以及保持高水平客户參與度的努力不成功,我們的增長前景和淨收入將受到不利影響。·我們的業務依賴搜索引擎來吸引訪問我們網站的相當大一部分客户。搜索引擎營銷成本的增加或我們對搜索引擎營銷的依賴的增加或搜索引擎營銷有效性的任何下降都可能對我們的業務產生實質性的不利影響。·我們的業務依賴於強大的品牌,我們可能無法維持或提升這些品牌,我們可能會受到負面宣傳的影響,這可能會損害我們的業務、財務狀況、現金流、運營結果和前景。·我們正在參與並可能追求戰略關係。我們對這種關係的控制可能有限,而這些關係可能不會提供預期的好處。·我們銷售的產品依賴第三方供應商,這些業務關係的任何惡化或持續的供應鏈中斷都可能對我們的業務產生實質性的不利影響。Signa Sports United N.V截至2022年9月30日的年度報告

·我們依賴第三方服務提供商來履行我們的產品並將其分發給最終客户。·我們面臨安全漏洞的風險,包括網絡攻擊,以及未經授權使用我們的一個或多個網站、數據庫、在線安全系統或計算機化物流管理系統。·我們市場上的體育零售業競爭非常激烈,我們的競爭能力取決於我們控制之內和之外的各種因素。·全球和當地經濟狀況的負面發展,包括新冠肺炎大流行後的影響,或者如果新的壓力繼續發展,以及嚴重的供應鏈中斷,可能會繼續對體育零售業的消費者支出以及我們的運營結果和前景產生不利影響。·我們的業務可能會受到俄羅斯入侵烏克蘭對全球經濟和資本市場造成的任何負面影響的實質性不利影響。·我們的供應鏈和整體業務可能會因中國與臺灣之間的衝突升級而徵收或增加關税,以及國際貿易規則而受到實質性不利影響。·我們受到適用於電子商務和科技企業的各種法規的約束,包括但不限於網絡安全、數據保護、消費者保護、產品安全和商標方面的法規,未來的法規可能會對我們的業務提出額外的要求和其他義務。·如果“Cookie”跟蹤技術的使用受到進一步限制、監管或阻止,或者如果技術的變化導致Cookie作為跟蹤消費者行為的一種手段變得不那麼可靠或不被接受,我們收集的互聯網用户信息的數量或準確性將會減少,這可能會損害我們的業務和經營業績。·我們的普通股和公共認股權證的市場價格和交易量可能會波動,可能會大幅下降。2.2風險因素與我們業務活動相關的風險我們自成立以來已經出現了重大的運營虧損,我們預計我們將在短期至中期內無法實現盈利。自成立以來,我們尚未產生任何合併淨利潤。在截至2022年9月30日的財年,SSU在整個集團範圍內的虧損達5.657億歐元,截至2021年9月30日的財年虧損4600萬歐元,截至2020年9月30日的財年虧損2560萬歐元。這些虧損在很大程度上是由於與建立和發展SSU的業務相關的成本,例如營銷費用、地域擴張和進一步開發SSU平臺的投資,以及截至2022年9月30日的財政年度由Yucaipa收購公司(“Yucaipa”)、SSU、本公司(前稱SIGNA Sports United B.V.)根據日期為2021年6月10日的業務合併協議進行的與股票上市和業務合併相關的一次性支出。)、奧林匹克I合併子公司(“合併子公司”)和SIGNA國際體育控股有限公司(“SISH”)(“尤凱帕合併”)。我們的商業計劃的前提是我們有能力從我們地區市場的預期增長和電子商務滲透率的增加中受益。如果我們的市場經歷了破壞性的政治或經濟事件或以其他方式無法增長,或者如果地方政府限制我們像SSU過去所做的那樣繼續做生意或根本不做,我們的增長前景可能無法實現,這可能會對我們的盈利能力產生負面影響,甚至可能迫使我們停止在某些地區的運營。即使在穩定的政治和經濟環境下,我們也必須投入大量資源,進一步整合我們在過去幾年中收購的業務,並尋找有機增長機會,如與體育品牌建立關係、改善客户體驗、推動市場活動以獲得新客户和留住現有客户、改進和擴大我們的技術和實施基礎設施以及其他領域,以便抓住任何潛在的增長機會。這些投資可能被證明比預期的更昂貴,可能不會產生預期的結果。我們不能保證我們未來能夠實現或保持盈利。持續虧損將對我們的業務、財務狀況、經營結果和前景產生實質性的不利影響。我們的營運資金有限,繼續遭受重大虧損以及負現金流,如果沒有大量額外資金,我們將無法繼續作為持續經營的企業運營。自成立以來,我們沒有產生任何綜合淨利潤,也不能保證,我們也不希望在不久的將來能夠實現盈利。100萬歐元和2.017億歐元。此外,自成立以來,我們的運營現金流為負,依賴外部融資。我們主要地區的不確定和動盪的經濟環境,再加上大量的資金需求和虧損的業務,過去限制了我們籌集額外資本的選擇,未來可能會繼續減少我們籌集額外資本的選擇,無論是以股權或債務融資的形式。這種不確定和不穩定的環境也可能對我們預算和財務預測的準確性產生負面影響。因此,我們可能無法正確預測我們的資本需求。我們需要大量額外資金才能繼續作為一個持續經營的企業。我們將需要主要通過私募股權發行、債務或債轉股融資來為未來的現金需求融資。我們不知道也不能保證SIGNA Sports United N.V在截至2022年9月30日的年度報告中

將及時、按所需數額或按可接受的條件提供額外資金,或根本不提供資金,使我們能夠繼續經營下去。如果我們通過發行股本證券或可轉換為、可行使或可交換的股本證券或工具來籌集額外資金,我們的股東可能會經歷重大稀釋。任何融資,如果可以獲得,可能需要我們同意限制性公約,這些公約可能會降低我們的運營靈活性或盈利能力。如果我們無法將LBBW循環信貸安排的到期日從2024年5月延長至2025年5月,1億歐元將於2024年5月立即到期。因此,如果我們在2024年5月之前無法額外籌集1億歐元的融資,我們可能需要以不利的商業條款出售或處置我們的某些權利或資產。任何無法以商業上合理的條款籌集足夠資金的情況都可能對我們的業務、財務狀況、運營結果和前景產生重大不利影響,包括資金不足可能導致我們的業務倒閉,導致我們無法作為一家持續經營的企業運營,或者最終導致破產,投資者回報很少或沒有回報。我們在很大程度上依賴核心股東的關聯方融資來支持我們業務的持續增長,未來可能無法以經濟上可接受的條件籌集所需資本,或者根本無法籌集到所需資本。自成立以來,我們的運營現金流為負,依賴外部融資。這種不確定和不穩定的環境也可能對我們預算和財務預測的準確性產生負面影響。因此,我們可能無法正確預測我們的資本需求。還請參閲“如果我們不能準確預測未來的經營業績,我們的經營業績已經受到不利影響,未來也可能受到不利影響。”如果我們不能以經濟上可接受的條件籌集所需資本,或者根本不能準確預測和預測我們的資本需求,我們可能沒有足夠的資金來履行我們的義務,和/或可能被迫限制甚至縮減我們的業務,這可能對我們的增長、業務和市場份額產生不利影響,最終可能導致我們無法作為一家持續經營的企業運營,最終導致破產。雖然我們在業務合併中籌集了大量資本,但我們將需要額外的資本來為我們的運營或未來業務的增長提供資金。在業務合併後,我們一直無法籌集任何額外的外部第三方融資,我們所有的額外資金需求都是由我們的一家附屬公司擔保的。Signa Holding GmbH(“SIGNA Holding”)在2022年5月3日和2022年7月25日分別向我們提供了兩筆金額為5,000萬歐元的循環信貸安排(分別為“SIGNA Holding RCF I”和“SIGNA Holding RCF II”,合計為“SIGNA Holding RCFs”)。此外,我們還向SIGNA Holding發行了1億歐元的可轉換債券,截止日期為2022年10月4日(“初始可轉換債券”),隨後出售並轉讓給我們的附屬公司SIGNA European Invest Holding AG。此外,2023年2月6日,我們收到了SIGNA Holding的承諾,將向我們提供額外1.3億歐元的股權相關資金(“SIGNA Holding股權承諾書”)。SIGNA Holding股權承諾書規定,公司有權在2024年9月30日(包括2024年9月30日)之前分一批或多批向SIGNA Holding發行和出售(糾正)額外的可轉換債券,新發行的可轉換債券本金總額為1.3億歐元(“額外可轉換債券”,與初始可轉換債券一起,“可轉換債券”),發行條款和條件與初始可轉換債券相同,直至2024年9月30日(包括2024年9月30日),總計額外本金1.3億歐元的新發行可轉換債券。SIGNA Holding股權承諾書是為了解決我們自截至2023年9月30日的財年開始以來非常不穩定的流動性狀況,併為公司提供持續經營的視角,直至2024年2月中旬。在簽署SIGNA Holding股權承諾書的同時,我們於2023年2月6日與SIGNA Holding簽訂了SIGNA Holding RCF I的修訂協議(“SIGNA Holding RCF I修正案”)。SIGNA Holding RCFI修正案的目的是為我們提供高達5,000萬歐元的過渡性融資,直到額外可轉換債券項下的相應部分發行和結算完畢。在額外的50歐元下提取的任何金額。 倘本公司選擇透過發行新股籌集額外資本,本公司能否以具吸引力的價格配售該等股份,或是否能夠配售該等股份,取決於股本資本市場的整體狀況,尤其是本公司股份的價格,而該等股份的價格或會出現大幅波動。此外,自業務合併(定義見下文)以來,我們的股份流動性極低,可能難以透過發行新股或股票掛鈎金融工具從資本市場籌集資金,因此,我們日後可能繼續依賴我們的聯屬公司,在我們的股份流動性大幅增加之前,我們無法有效地進入該等公開市場。我們於2023年2月6日認為,SIGNA控股股權承諾函足以解決我們自本財政年度開始以來以及自本報告日期起12個月期間非常不穩定的流動性狀況,併為公司提供持續經營的前景,直至2024年2月中旬。然而,如本報告所述,我們的流動資金需求比最初預期的更為嚴峻。因此,我們於2023年6月27日從SIGNA Holding獲得了額外的1.5億歐元融資承諾。該承諾賦予本公司發行及出售(認沽)向SIGNA Holding發行額外可換股債券,條款及條件與分別於2022年10月4日發行的“初步可換股債券”及於2023年4月20日及2023年6月27日發行的額外可換股債券相同,自2023年10月1日起分一批或多批發行,2023年至2025年9月30日(包括該日),額外本金總額為150歐元。一百萬美元。無法以經濟上可接受的條件獲得資本,或根本無法獲得資本,可能會對我們的業務戰略、財務狀況、運營結果和前景的實施產生重大不利影響。Signa Sports United N.V截至2022年9月30日的年度報告

我們未能遵守我們融資安排下的契約,可能會導致我們加快償還債務的義務,並無法根據我們的循環信貸協議借款,從而為我們的運營提供資金。吾等與貸款人之間的融資協議包含若干財務及其他條款,包括有關淨槓桿、最低調整後EBITDA及最低流動資金的條款。未能遵守這些公約中的任何一項都可能導致我們的全部未償債務加速,並可能對我們獲得有效運營我們的業務、繼續發展業務或繼續作為持續經營企業所需的融資的能力產生不利影響。我們違反了於2021年5月5日訂立的循環信貸安排下的契諾,SSU及其附屬公司互聯網商店控股有限公司及互聯網商店有限公司作為借款人及擔保人,以及SIGNA Sports Online GmbH、Dolphin France SAS及Tennis-Point GmbH作為擔保人與巴登-符騰堡州州立銀行及其他金融機構作為貸款人訂立了一項1億歐元的循環信貸安排協議,經其後修訂,(“LBBW RCF”)過去要求貸款人根據LBBW RCF獲得契諾豁免。2023年1月26日,我們收到了LBBW RCF下貸款人的豁免,免除了在截至2024年6月的期間遵守淨槓桿契約的要求,以及截至2023年9月30日的測試期的最低調整後EBITDA契約,並在2023年3月31日之後的每個測試日將可用流動性契約維持在3000萬歐元。來自獨立第三方的額外債務融資在未來也可能不容易為我們提供。即使有額外的債務融資,這種融資也可能要求我們以相關貸款人為受益人提供擔保,或者對我們的業務和財務狀況施加其他限制。此外,如果我們以不利的條件通過債務融資籌集額外資本,這可能會對我們的運營靈活性和盈利能力產生不利影響。這些限制可能會對我們的運營產生不利影響,並限制我們按預期增長業務的能力。為了應對我們的重大運營虧損並改善我們的現金、流動性和財務狀況,我們實施全面的運營協調計劃可能不會在預期的時間框架內產生預期的結果,或者根本不會。為了應對我們最近的重大運營虧損和對我們流動性狀況的重大不利影響,我們正在努力制定和實施一項全面的運營計劃,以改善我們的運營業績以及我們的現金、流動性和財務狀況和前景。這一運營調整計劃包括提高定價和交付門檻;減少分類範圍;提高營運資金效率;專注於自主品牌開發和交叉銷售;減少或退出品牌營銷、非盈利合作伙伴關係和線下活動;推遲或取消非核心資本投資;合併或退出業務線;減少運營人員和管理費用,以反映預期的較低收入基礎;以及重組我們的集團組織,改進內部控制系統和流程,並加快我們之前收購的運營業務的整體整合。我們不能保證我們改善經營業績和現金、流動資金和財務狀況的計劃會成功,也不能保證我們能夠以商業上合理的條款獲得額外的融資,或者根本不能。因此,我們的流動性和及時償還到期債務的能力可能會受到不利影響。此外,我們可能被要求發行的與任何融資相關的任何股權融資或股權掛鈎證券可能會大幅稀釋現有股東的權益。此外,我們的供應商可能會通過法律訴訟或其他方式抵制重新談判或延長付款和其他條款。如果我們不能及時、成功或有效地實施我們正在實施的戰略,以改善我們的經營業績和財務狀況,獲得其他資本來源或以其他方式滿足我們的流動性需求,這可能會對我們的業務運營和前景產生重大不利影響。我們預計本財年我們的收入將繼續下降,下一財年可能也是如此。SSU過去經歷了顯著增長,收入從截至2018年9月30日的財年的4.133億歐元增加到截至2022年9月30日的財年的10.628億歐元,複合年增長率(CAGR)為26.6%。同樣,網站訪問次數從截至2018年9月30日的財年的1.787億次增加到截至2022年9月30日的財年的2.932億次,對應的年複合增長率為13.2%。這一增長的主要貢獻者是通過合併和收購活動實現的無機增長。然而,我們不能保證我們將能夠維持這些歷史性的增長水平,也不能保證我們將繼續經歷顯著的高於市場的增長,或者根本沒有增長。我們目前預計,由於合併和收購活動減少、經濟衰退風險、利率上升、通貨膨脹、運輸和空運成本增加以及歐洲和美國客户可自由支配支出下降,在不久的將來增長率將微乎其微或為負。我們預計隨着時間的推移,增長率會下降,特別是在我們的第一方電子商務業務方面,因為我們在我們運營的所有市場實現了更高的市場滲透率。我們已經並將繼續在優化和本地化我們的整體客户體驗、我們的履約和技術基礎設施以及移動應用程序的開發方面進行投資。然而,不能保證這些努力將足以增加我們的總收入或業務,或與我們產生的成本相關。特別是,在我們運營的市場中,我們的收入增長是否繼續得到從線下到在線零售的日益增長的支持並不確定(特別是在我們截至2022年9月30日的年度報告中

我們相信,新冠肺炎疫情在很大程度上推動了我們的業務增長,我們為行業合作伙伴和其他市場參與者提供的利用我們平臺能力的新服務和產品將會取得成功,並將帶來互補的增長。此外,我們的收入受到供應鏈中斷的不利影響,供應鏈中斷始於2021年初,對我們服務於消費者對我們產品日益增長的需求的能力產生了重大負面影響。儘管我們預計供應鏈中斷將正常化,但我們無法確定供應鏈中斷是否以及何時會解決,以及根據潛在的能源成本驅動的衰退和我們所在市場的通脹,對我們產品的需求將如何發展。如果我們的努力和戰略被證明是不成功的,我們的收入增長放緩,或者如果我們的收入下降,這可能對我們的業務、財務狀況、運營結果和前景產生實質性的不利影響。我們意識到我們目前財務組織中的材料控制和會計弱點。如果我們不能保持有效的財務報告內部控制制度,我們可能無法準確地報告我們的財務結果或防止舞弊。因此,股東可能會對我們的財務和其他公開報告失去信心,這可能會對我們的業務和我們普通股的市場價格產生負面影響。作為一家上市公司,我們被要求報告構成“重大弱點”的控制缺陷,或內部控制的變化,或合理地可能對財務報告的內部控制產生重大影響的變化。有效的財務報告內部控制對於我們提供可靠的財務報告和防止舞弊是必要的。任何未能實施所需的新的或改進的控制措施,或在執行過程中遇到的困難,都可能導致我們無法履行我們的報告義務。此外,我們進行的任何測試,或我們的獨立註冊會計師事務所進行的任何測試,都可能揭示我們對財務報告的內部控制存在被視為重大弱點的缺陷,或可能需要對我們的財務報表進行前瞻性或追溯性更改,或發現需要進一步關注或改進的其他領域。無效的內部控制還可能導致投資者對我們報告的財務信息失去信心,這可能會對我們的業務和我們普通股的市場價格產生負面影響。關於對SSU截至2019年9月30日和2020年9月30日的財政年度綜合財務報表的審計,SSU發現其內部控制存在重大弱點,涉及(I)其會計和財務報告職能中有足夠數量的人員接受過充分的國際財務報告準則和美國證券交易委員會報告準則培訓,(Ii)為IT系統的某些一般信息技術控制設計和維持正式和有效的控制,以及(Iii)應對已發現的欺詐風險的控制活動,包括控制偏差和管理凌駕的風險。2021年8月,SSU認定,由於這種重大弱點,經營活動現金流量淨額、投資活動現金流量淨額和融資活動現金流量淨額中的某些金額被錯誤歸類。2019年,經營活動現金淨流出被高估,投資活動現金淨流出被低估,融資活動現金淨流入被低估。錯誤已更正,方法是分別在截至2020年9月30日及2019年9月30日止財政年度的SSU綜合財務報表中重述受影響的現金流量表行項目,以及在SSU截至及截至六個月期間的未經審核中期簡明綜合財務報表中重述受影響的現金流量項目。在截至2021年9月30日的財政年度中,支助支助股發現了支助股內部控制方面的重大弱點,涉及(1)有效實體層面控制的設計和維持,以識別與財務報告目標相關的業務風險,估計風險的重要性,評估其發生的可能性,並確定應對這些風險的行動;(2)會計和財務報告職能內有足夠數量的人員,對國際財務報告準則和美國證券交易委員會報告準則進行了充分培訓;(3)為信息技術系統設計和維持對某些一般信息技術控制的正式和有效的控制;(4)設計和維護有效控制,以確保應付賬款和供應商應計項目的完整性;(5)設計和維護有效控制,以確保收入記錄在正確的會計期間;及(6)設計和維護有效控制,以確保對商譽和無限期無形資產可收回金額的估計是適當的。在截至2022年9月30日的財政年度內,我們已採取措施部分彌補這些重大弱點。然而,截至2022年9月30日,存在以下重大弱點:(1)會計和財務報告職能部門中有足夠數量的人員,在《國際財務報告準則》和《美國證券交易委員會》報告準則方面接受過充分培訓;(2)對信息技術系統的某些一般信息技術控制進行正式和有效控制的設計和維持;(3)有效控制的設計和維持,以確保對商譽和無限期無形資產的可收回金額估計的適當性;(Iv)設計和維護月末結賬和日記帳分錄的流程控制(V)我們的業務及時和適當地向財務職能傳達意外或新交易的能力,以及對這些交易的相關會計影響缺乏及時和適當的評估的能力,以及(Vi)我們新收購的子公司WCRC設計和維護有效的流程監控系統。在充分實施必要的控制措施並有效運作之前,這些重大弱點將一直存在。儘管已經採取了行動,管理層的注意力可能會被轉移到其他業務上,我們可能需要僱傭和培訓更多的員工或聘請外部顧問來遵守這些要求以及未來適用於我們的額外的薩班斯-奧克斯利法案要求,這將增加成本和開支。任何合規失敗都可能損害我們的聲譽,並對我們的業務、財務狀況、運營結果和前景產生實質性的不利影響。有關進一步的SIGNA Sports United N.V截至2022年9月30日的年度報告11

信息請參考題為“我們的管理團隊管理上市公司的經驗有限,上市公司報告和合規要求可能會從我們業務的日常管理中分流資源”的風險因素。我們將被要求披露內部控制和程序的變化,我們的管理層將被要求每年評估這些控制的有效性。只要我們是JOBS法案下的“新興成長型公司”,獨立註冊會計師事務所就不需要根據薩班斯-奧克斯利法案第404(B)條證明我們對財務報告的內部控制的有效性。對我們內部控制有效性的獨立評估可能會發現我們管理層評估可能無法發現的問題。我們的內部控制中未被發現的重大缺陷可能導致財務報表重述,並要求我們產生補救費用。該公司目前預計,到2023財年結束時,它可能不再符合《就業法案》規定的“新興成長型公司”的資格,而且現在適用於它的豁免屆時將不再適用。我們的管理團隊管理上市公司的經驗有限,尤其是在面臨運營和財務重組挑戰的情況下,相關的上市公司報告、控制、合規和持續經營要求可能會繼續從我們業務的日常管理中分流大量資源。我們的管理團隊在管理上市公司方面經驗有限,尤其是在應對SSU當前的運營和財務重組挑戰,以及遵守與此類情況和一般美國上市公司相關的日益複雜的法律方面。我們可能被要求僱用和培訓更多的員工或聘請外部顧問來應對這些挑戰,並在未來遵守這些和其他適用於我們的薩班斯-奧克斯利法案的要求,這將增加成本和支出。任何相關的合規失敗、訴訟或持續經營問題都可能損害我們的聲譽,並對我們的業務、財務狀況、運營結果和前景產生重大不利影響。遵守所有適用的法律、規則和法規,包括與外部審計師和法律顧問進行必要的互動,將增加我們的法律和財務合規成本,並可能使某些活動比以前更耗時。例如,我們的會計、控制、法律或其他公司行政職能可能無法在沒有困難和效率低下的情況下響應這些額外要求,這可能會導致我們產生大量額外支出和/或使我們面臨法律、監管或民事成本或處罰。任何不遵守規定的行為都可能導致鉅額罰款或其他處罰。為了確保合規,可能需要僱傭更多的員工或購買外部服務,這反過來可能會干擾我們的精簡組織結構,增加我們的成本和支出,並因此可能對我們的業務運營和財務狀況產生重大不利影響。如果我們不能準確預測我們未來的經營業績,我們的經營業績已經受到不利影響,未來也可能受到不利影響。我們可能會不時地在我們的收益新聞稿、收益電話會議或其他有關我們未來業績的報告中發佈收益指引、財務目標或其他前瞻性陳述,代表我們管理層截至發佈之日的估計。例如,我們實現現金流正目標的能力受到許多假設和不確定性的影響,包括但不限於我們降低成本和實現正毛利率的能力;我們實現某些收入和運營費用目標的能力,這些目標可能受到我們無法控制的因素的影響;以及我們將庫存貨幣化和管理營運資本的能力。我們準確預測未來運營結果的能力有限,並受到許多風險和不確定因素的影響。我們過去的收入增長不應被視為我們未來業績的指標,我們的收入增長可能會放緩或我們的收入可能會下降,原因有很多,包括對我們產品的需求放緩、來自市場競爭對手和新進入者的競爭加劇,以及我們整體市場的增長放緩。如果我們對這些風險和不確定性以及我們未來收入增長的假設不正確或發生變化,或者如果我們沒有成功應對這些風險,我們的運營和財務結果可能與我們的預期大不相同,我們的業務可能會受到影響。我們一直無法,將來也可能無法有效地管理我們自己的庫存水平,導致流動性挑戰、利潤率下降、庫存註銷和/或與客户和供應商的聲譽問題。我們經營的是體育零售行業,該行業對消費者偏好的變化、體育趨勢的波動和天氣模式高度敏感。消費者對運動設計、質量、可持續性和價格的偏好往往變化很快,很難準確預測未來時期此類產品的選擇和需求數量。在社交媒體上情緒的推動下,從訂購產品到銷售日期,產品的受歡迎程度可能會發生重大變化。此外,我們從許多供應商那裏接收商品所需的交貨期帶來了挑戰,因為在某些情況下,我們對產品趨勢、消費者需求和市場價格的變化做出反應所需的時間大大增加。客户的突然流失可能還會增加維持庫存的成本,並增加庫存過剩造成損失的風險。Signa Sports United N.V截至2022年9月30日的年度報告12

此外,過去一年,由於客户偏好的變化,我們對產品的需求判斷錯誤,未來可能也會錯誤判斷,這導致庫存水平對我們的流動性狀況和利潤率產生了重大不利影響。在過去的幾個月裏,我們還發現,由於非完全自動化的會計控制程序和系統,我們的一家重要子公司的內部財務報告中出現了幾個錯誤,這進一步導致了我們陷入困境的流動性狀況。因此,我們已經並可能繼續面臨在相關銷售季節無法出售的過剩庫存的風險,或者只能通過提供大幅折扣來實現。此外,大幅折扣可能會損害我們與供應商的關係,這些供應商的產品我們以折扣銷售,也可能損害我們自己的品牌。我們通常無權將未售出的產品退還給我們的品牌合作伙伴。因此,我們的或有損失可能包括我們無法與供應商或合作伙伴取消、重新安排或調整的合同的負債。此外,我們可能認為有必要或明智地與我們的供應夥伴重新談判協議,以便根據需求擴大我們的庫存。與我們的供應合作伙伴就我們的協議發生糾紛可能會導致訴訟,這可能會導致不利的判決、和解或其他與訴訟相關的成本,以及我們供應鏈的中斷,需要管理層的關注。我們的業務在很大程度上受到當地季節性收入波動的影響,這可能會進一步對我們準確預測和有效管理資源的能力產生不利影響。我們的業務在歷史上一直是季節性的,而且很可能繼續是季節性的。例如,我們銷售的大多數運動器材都是在春季/夏季進行的,導致冬季的銷售額明顯低於春季/夏季。由於我們業務的這種季節性,任何在任何一年較温暖的月份對我們的業務產生負面影響的因素都可能對我們該年的收入產生不成比例的不利影響。這些因素包括我們在相關時間運營的市場的不利經濟條件,以及異常漫長的冬季或短暫的夏季等不利天氣條件。此外,季節淡季或季節性商品銷售疲軟的任何負面影響,都可能因整個行業的降價而加劇,這些降價旨在相關季節結束前或結束時清理過剩的商品。我們可能無法準確預測或使我們的採購週期與銷售量的季節性變化保持適當的一致。如果我們的業務增長放緩或停止,這些季節性波動可能會對我們的運營結果變得更加重要。季節性變化也可能導致我們的庫存、營運資本需求和現金流在每個季度都有所不同。此外,季節淡季或季節性商品銷售疲軟的任何負面影響,都可能因整個行業的降價而加劇,這些降價旨在相關季節結束前或結束時清理過剩的商品。 我們可能無法準確預測或同步我們的採購週期,以配合銷售量的季節性變化。如果我們的業務增長放緩或停止,這些季節性波動可能對我們的經營業績變得更加重要。季節性變化也可能導致我們的庫存、營運資金需求和現金流在季度之間波動。倘未能及時適應該等季節性變化,可能會對我們於有關期間的財務狀況及經營業績造成重大不利影響。我們經常進行收購,其中任何一項都可能導致重大的額外費用,無法實現預期的利益,或無法進行適當的整合。作為我們業務戰略的一部分,我們經常收購其他公司、業務或資產。在任何未來收購的背景下,如果我們未能正確評估收購目標的優點,產生後來被證明是不合理的成本,未能以具有成本效益的方式將收購正確地整合到我們的業務中,或產生被證明是SIGNA Sports United N.V.截至2022年9月30日的年度報告的負債13

它可能會對我們的業務、財務狀況和運營結果產生實質性的不利影響,其規模超過預期。未能為我們的客户提供鼓舞人心的個性化在線體育體驗,以及未能適應快速變化的環境(包括但不限於社交媒體平臺、體育品牌、協會和俱樂部),可能會限制我們的增長,並阻止我們實現或保持盈利。我們的合併商譽過去已大幅減值,我們的商譽或其他無形資產未來可能會減值,這已導致並可能在未來對我們的經營業績產生重大的非現金費用。我們累積了大量因業務合併而產生的商譽及其他無形資產,該等資產仍須減值。在截至2022年9月30日的財政年度,我們確認了與無形資產減記相關的2.437億歐元減值費用,計入我們的重要子公司TopCo Limited(“Wigger Group”)的商譽。根據《國際財務報告準則》的指導原則,我們已被要求至少每年執行一次,或當觸發事件的事件或環境變化表明國際財務報告準則定義的賬面價值可能出現減值時,我們已被要求並將在未來被要求執行。因此,我們根據已分配商譽的現金產生單位的可收回價值(即公允價值減去銷售成本和使用價值中較高者)來評估我們的商譽減值。如果合併公司的資本結構、債務成本、利率、資本支出水平、運營現金流或市值發生變化,估計公允價值可能會發生變化。如果我們不能有效地管理我們的增長,這可能會對我們的業務、財務狀況、現金流、運營結果和前景產生實質性的不利影響。雖然我們已採取措施進一步實現業務的可擴展性,但我們的基礎業務在很大程度上仍作為獨立的實體運營。我們的主要運營目標之一是在我們的業務範圍內創建一個更集成的電子商務和技術平臺,以及集成的後臺功能,使我們能夠實現收入和成本節約的協同效應。如果我們的增長水平與目前設想的類似或更高,我們可能需要進一步升級我們的技術IT平臺,並在目前計劃的基礎上擴大和改進我們的履行基礎設施、企業資源規劃、物流、客户服務和相關功能,以進一步支持我們的電子商務和技術平臺的增長和協調。我們現有的團隊可能沒有足夠的人手來處理增加的工作量,而且我們可能無法招聘到適當的合格人員,特別是在IT領域,規模足夠。還請參閲:“我們可能無法吸引、培訓、激勵和留住合適的合格人員,並與我們的員工保持良好的關係。”此外,事實可能證明,我們的員工管理不足以滿足我們不斷擴大的業務和增長計劃。因此,我們的持續增長戰略有賴於我們在不久的將來招聘新的合格人員的能力,並且不能保證我們能夠以及時和可接受的條件招聘到所需數量的具有足夠資質的員工來擴大我們的業務。如果我們無法成功應對未來的增長,我們可能會被要求採取措施減緩我們的增長,這可能會對我們的業務和競爭地位產生不利影響。如果我們未來有顯著的增長,我們可能還必須擴大與各種供應商和其他與我們有業務往來的第三方的關係,並花費時間和精力將新的供應商和其他第三方整合到我們的業務中。我們業務的擴張可能會超出願意與我們做生意的某些供應商和第三方的能力,如果他們跟不上我們的增長,我們的運營可能會受到不利影響。此外,我們電子商貿和科技平臺的擴展,特別是我們的資訊科技基礎設施,以及我們與越來越多的第三方和不斷增加的勞動力的關係,將使我們的運營更加複雜和具有挑戰性。無法保證我們將能夠應對這些挑戰,中斷和違反合規的風險可能會增加。如果不能有效地管理未來的增長,可能會對我們的業務、財務狀況、現金流、運營結果和前景產生實質性的不利影響。我們的增長戰略包括進入新的地理市場和尋求新的商機,開發新的網站或應用程序,或提供新的產品、銷售模式或服務,相關投資可能無法產生預期的結果。作為我們增長戰略的一部分,我們不斷尋找機會擴展到新的地理市場,例如最近進入英國和美利堅合眾國(美國或美國)由於收購了Midwest Sports、Wigger和Tennis Express,以及為美國自行車市場推出了三家新的在線商店。然而,我們可能無法實現針對這些新市場的戰略目標,或者這些市場的吸引力可能會低於預期。如果我們推出任何此類舉措,但未能從任何此類舉措中產生令人滿意的回報,可能會對我們的業務、財務狀況、運營結果和前景產生重大不利影響。Signa Sports United N.V截至2022年9月30日的年度報告

如果我們選擇進入新市場,擴展我們的產品以包括其他類型的產品,或者開發任何新的業務,擁有我們認為與我們現有業務兼容、相鄰或互補的運動品牌、應用程序、網站、促銷、銷售模式或服務,則不能保證任何此類努力都會成功。因此,我們可能需要終止、取消、關閉、出售或結束部分業務。任何此類不受消費者和/或供應商歡迎的舉措,特別是在終止的情況下,都可能損害我們的聲譽和品牌,我們業務的任何擴張或改變都可能需要大量額外費用,並轉移管理和其他資源,這反過來可能會對我們的運營結果產生負面影響。此外,進入新市場將導致更復雜的監管和合規環境,任何不遵守這些規則的行為都可能對我們的運營結果產生負面影響。我們可能無法維持或增加每個活躍客户的淨收入。如果我們提高客户忠誠度和重複購買以及保持高水平客户參與度的努力不成功,我們的增長前景和淨收入將受到不利影響。我們發展業務的能力取決於我們留住現有客户羣、創造更多淨收入和從這些客户羣重複購買並保持高水平客户參與度的能力。要做到這一點,我們必須繼續為我們的客户和潛在客户提供方便、高效的購物體驗,同時保持高質量和多樣化的產品和服務組合。我們可能會受到負面宣傳的影響,包括與我們的聯屬公司或與我們或我們的任何一個聯屬公司有聯繫的人有關的不良信息和負面宣傳。客户重視有關在線零售商的現成信息,並經常在沒有進一步調查或驗證或考慮其準確性的情況下根據這些信息採取行動。社交媒體和網站立即發佈用户發佈的帖子,通常不對發佈內容的準確性進行過濾或檢查。針對我們的指控可能由任何人匿名發佈在社交媒體、互聯網聊天室、博客或網站或其他渠道上,任何負面宣傳都可能通過社交媒體或其他渠道加速,因為其直接性和可訪問性是一種溝通手段。此外,我們可能成為第三方騷擾或其他有害行為的目標,包括我們的競爭對手。我們的聲譽可能會因為公開傳播關於我們的業務、我們的關聯公司的業務或與我們或我們的關聯公司之一有關聯的人的指控或貶低聲明而受到負面影響,即使這些指控或聲明是沒有根據的,我們可能需要花費大量的時間和金錢來處理此類指控。這種負面宣傳,即使事實不正確或基於個別事件,也可能損害我們的聲譽,降低我們品牌的價值,破壞我們已經建立的信任和信譽,並對我們吸引新客户或留住現有客户的能力產生負面影響。不準確的不良信息可能會損害我們的業務,我們可能無法及時糾正或更正不準確的帖子,或者根本無法糾正。第三方可能會將投訴傳達給監管機構,我們可能會因此類投訴而受到政府或監管機構的調查。 我們無法保證能夠及時或根本無法最終駁斥此類指控。此外,由於我們的許多產品是由第三方供應商提供的,如果我們的供應商採取不當行動,我們也可能受到負面宣傳(例如,違反產品安全法規、環境標準、勞動法或使用童工和奴隸勞動)。雖然我們的目標是將任何未能達到我們合同約定的績效標準的產品或供應商從名單中除名,但我們無法保證能夠及時解決任何此類問題,或者根本無法解決。任何負面宣傳及投訴均可能對我們的業務、財務狀況、現金流量、經營業績及前景造成重大不利影響。我們的業務依賴於搜索引擎來吸引訪問我們網站的相當一部分客户。搜索引擎營銷的成本增加或我們對搜索引擎營銷的依賴增加或我們搜索引擎營銷的有效性下降可能會對我們的業務產生重大不利影響。我們的部分業務是由客户點擊搜索引擎(如Google、Yahoo或Bing)顯示的搜索結果產生的。這些搜索引擎通常提供兩種類型的結果:算法列表和購買列表。搜索列表不能被購買,而是由搜索引擎提供商設計的一組公式來確定和顯示。購買列表可以由公司和其他實體購買,以吸引用户到他們的網站。我們依靠算法和購買的列表來吸引我們所服務的大部分客户。此外,搜索引擎不時修改它們的算法,試圖優化它們的搜索結果列表,並最大化這些列表產生的廣告收入。搜索引擎和在線零售商的創新,如谷歌“購買”按鈕或語音輔助,如Amazon Alexa,可能不再將客户引導到我們的網站來購買產品,這可能會導致網站流量減少,回頭客減少,總訂單減少。搜索引擎還可能將網站列入黑名單或刪除SIGNA Sports United N.V截至2022年9月30日的年度報告15

例如,由於糟糕的搜索引擎優化,它們被從他們的索引中刪除。我們不能保證我們的任何網站在未來不會被谷歌、雅虎、必應或其他搜索引擎移除,也不能保證我們能夠及時適應搜索引擎提供商算法的變化。如果我們網站流量所依賴的搜索引擎將我們的任何網站從他們的索引中刪除,或者以其他方式修改他們的算法,使我們的網站的位置不那麼有利或不出現在搜索結果中,我們的業務將受到不利影響。這種情況可能會導致更少的客户點擊我們的網站,要求我們求助於其他更昂貴的資源來嘗試取代流量,這可能會減少我們的淨銷售額,並可能對我們的業務、財務狀況、現金流、運營結果和前景產生實質性的不利影響。此外,我們營銷策略的一部分是花錢在搜索引擎的搜索結果頁面上突出顯示。為了將這些列表放在搜索引擎上,我們經常以每次點擊支付給搜索引擎的一定成本對關鍵字進行出價。在競價制度下,網站在搜索引擎付費搜索結果中的出現順序是由網站的出價以及消費者點擊網站的歷史和預期費率決定的。對通用搜索詞(如“自行車”)的出價通常比對品牌搜索詞(如“Tennis-Point”)的出價更高。點擊率反過來又受到網站品牌實力和網站受歡迎程度的影響。隨着在線廣告的重要性增加,以及在購買列表中排名更高的競爭加劇,搜索引擎營銷的成本通常會增加。 我們的業務依賴於互聯網的持續滲透以及第三方對互聯網基礎設施的開發和維護。我們的產品和服務的交付取決於第三方互聯網服務公司提供互聯網接入並以必要的速度、數據容量和安全性維護可靠網絡的能力。用户訪問費用的變化可能會對用户訪問我們內容的能力或意願產生重大不利影響。背離“網絡中立”(即所有形式的互聯網流量(即,例如,視頻、電話和文本)在傳輸速度和質量方面受到同等對待)可能會導致我們的業務成本增加。該等因素超出我們的控制範圍,而任何該等因素的出現均可能對我們的業務、財務狀況、現金流量、經營業績及前景造成重大不利影響。此外,流量或用户數量的增加可能會導致互聯網(包括移動互聯網)性能或可靠性下降。互聯網中斷或延遲也可能對我們向客户提供服務的能力產生重大不利影響,這反過來可能對我們的業務、財務狀況、現金流、運營結果和前景產生重大不利影響。我們提高品牌知名度、創造網站和移動流量以及建立或保留忠誠客户基礎的投資可能不會奏效。保持和提高我們品牌的知名度,獲得新客户,增加客户訪問我們網站和應用程序的次數,增加訂單數量和每筆訂單的籃子大小對我們的成功和盈利至關重要。我們已經在品牌知名度、客户獲取和客户忠誠度方面進行了重大投資,我們預計將繼續花費大量資金來吸引新客户和留住現有客户。例如,我們已經並將繼續通過廣泛的媒體在營銷方面產生鉅額支出,以吸引網站和應用程序流量,提高客户忠誠度和重複購買,以增加收入和保持我們的品牌知名度和認知度。這些費用包括主要與搜索引擎廣告有關的營銷成本、電視廣告成本和比價網站成本。我們關於客户獲取投資的決定在很大程度上取決於我們對轉換率和客户終身價值與客户獲取成本比率的分析,以及我們在較早時期獲得的客户產生的第一筆盈利能力。此外,我們不能保證我們目前使用的某些廣告方法在未來不會變得不那麼有效、被禁止或以其他方式無法使用。我們的在線合作伙伴可能無法提供預期的客户訪問量或印象,或者被此類活動吸引到我們網站的訪問者可能無法進行我們預期的購買。如果我們不能吸引足夠的品牌知名度、網站或應用程序流量,將足夠數量的網站訪問者或應用程序用户轉化為足夠大的購物籃尺寸的購買者,建立和維護忠誠的客户基礎,增加客户的重複購買,或者在具有成本效益的基礎上進行上述任何一項,我們未來的增長可能是有限的,甚至我們的收入可能會下降。任何這些事件的發生,無論是單獨發生還是合併發生,都可能對我們的業務、財務狀況和運營結果產生實質性的不利影響。Signa Sports United N.V截至2022年9月30日的年度報告16

我們的業務依賴於強大的品牌,而我們可能無法維持或提升這些品牌。任何這樣的能力都可能損害我們的業務、財務狀況、現金流、運營結果和前景。我們的品牌,特別是“Tennis-Point”TM、“TennisPro”TM、“Tennis Express”TM、“fahrrad.de”TM、“Bikester”TM、“BruüGelmann”TM、“Probikehop”TM、“Wigger”TM、“Chain-Reaction-Cycle”TM、“AddNatural”TM和“Campz”TM在客户和供應商中的認知度和聲譽,對於我們業務的增長和持續成功以及我們在目標產品類別和市場上的競爭力至關重要。在多品牌體育電商行業,保持領先品牌尤為重要,在線零售商之間的競爭通常有利於擁有最強大品牌的市場參與者。雖然不太知名的品牌也可能能夠盈利,但擁有最強大品牌的市場參與者通常會佔據非常大的市場份額。在這方面,我們依賴於我們的多品牌戰略,其中每個品牌都是眾所周知的,儘管不一定在該品牌方面保持領先的市場地位。因此,任何事態發展,例如有關在美國使用我們的品牌“Tennis-Point”TM的法律糾紛,都可能對我們的業務造成實質性的不利影響。請參閲“第三方可能會指控我們侵犯他們的知識產權”。隨着體育電子商務市場競爭的加劇,我們預計維持和提升我們的品牌將變得越來越困難和昂貴,增加我們品牌價值的投資可能不會成功。許多因素對維持和提升我們的品牌很重要,其中一些是我們無法控制的,包括我們有能力:·編制有吸引力的體育和體育相關產品,以有吸引力的價格出售;·通過營銷和品牌推廣活動提高品牌知名度;·保持和改善我們的聲譽;·增加購買頻率;·通過為滿足客户的特定需求而量身定做的專門客户服務(從售前建議到售後服務)保持和提高客户滿意度;·有吸引力地展示和營銷這些產品,作為鼓舞人心和方便的購物體驗的一部分,特別是以我們的專有品牌銷售的產品;·維護、監控和改善我們與供應商的關係;·管理新的和現有的技術和銷售渠道,包括我們的應用程序;以及·維護和改進我們交付和履行流程的效率、可靠性和質量,以確保相對較短的交付時間。此外,我們未來可能被要求投資於一個特定的品牌或客户類別,從而損害我們的其他品牌或客户類別,這可能會削弱該品牌或類別。任何未能提供高品質產品、鼓舞人心和便捷的購物體驗以及為滿足客户特定需求量身定做的優質客户服務,都可能損害我們的聲譽和品牌,並導致收入損失,這可能對我們的業務、財務狀況、現金流、運營結果和前景產生重大不利影響。我們的業務與我們的自有品牌品牌相輔相成,我們可能無法維持或提升這些品牌,而不利的客户反饋或負面宣傳可能會對我們的自有品牌品牌產生不利影響。我們的業務得到了自有品牌的補充,包括Vitus、防核、dhb、Serious、Ortler、Fixie Inc.、Prime Components、Red Cycling、Votec、Tennis-Point、Axant和Campz。我們對自有品牌的強烈認知有助於提高我們網站的有機流量並降低營銷成本,因為我們網站的高比例流量來自直接訪問,或與客户關係管理、社交媒體或搜索引擎優化渠道有關。在向消費者銷售我們的自有品牌時,我們通常也比銷售第三方品牌時實現更高的毛利率。因此,維護和加強我們的自有品牌對於擴大和保留我們的客户、供應商和品牌基礎以及改善我們的財務業績至關重要。然而,如果我們的自有品牌因客户投訴或有關產品質量、交貨時間、退貨流程、客户支持或其他服務的負面宣傳而受損,其公眾形象或聲譽可能會受到不利影響。如果不能維護或提升我們的自有品牌,從而擴大和留住我們忠誠的客户基礎,可能會對我們的業務、財務狀況、運營結果和前景產生重大不利影響。未能為我們的客户提供定製和鼓舞人心的體育在線體驗可能會限制我們的增長,並阻止我們實現或保持可持續的盈利能力。我們相信,作為一家體育在線零售商,我們成功的基礎是為我們的客户提供來自眾多品牌的高度鼓舞人心和引人入勝的體育在線體驗。如果我們不能提供客户所需要的體育產品和品牌,如果我們不能在我們的網站上以鼓舞人心的、有吸引力的方式和具有競爭力的價格展示這些產品,如果我們提供的定製在線體驗不能鼓舞人心而又昂貴,或者如果客户認為我們的履行能力,特別是送貨、退貨和付款不完全方便,我們可能無法贏得新客户,可能會失去截至2022年9月30日的年度SIGNA Sports United N.V年報

任何一種情況都會對我們的業務、財務狀況、現金流、經營業績和前景產生重大不利影響。任何未能及時預測和響應體育趨勢和消費者偏好的行為都可能導致客户和業務的流失。我們能否以令人滿意的價格水平銷售足夠數量的產品,取決於我們及時預測和響應體育趨勢和不斷變化的客户偏好的能力。我們經營的是體育零售行業,該行業對客户偏好的變化、體育趨勢的波動和季節性天氣模式高度敏感。客户對運動設計、質量和價格的偏好往往變化很快,新的趨勢,如關注可持續性,可能會繼續變得重要。因此,準確預測此類產品的選擇和需求量是困難的。此外,我們必須考慮到我們對趨勢變化做出反應所需的時間,因為我們需要從供應商那裏交付商品的交貨期。因此,潛在的交貨期增加,例如由於供應鏈中斷,可能會導致我們沒有適當的選擇或所需的產品數量來滿足客户需求。例如,儘管由於公眾對氣候變化和體育運動的環境影響的認識越來越高,對更可持續和環境友好的體育產品的需求有所增加,但這可能不會導致消費者願意支付更高的價格。我們可能達不到預期,也可能無法適應通過社交媒體或其他渠道與客户溝通的最新趨勢。我們嚴重依賴社交媒體與客户溝通。更改相關提供商的條款和條件可能會限制我們通過社交媒體進行溝通的能力。這些服務甚至可能在不通知我們的情況下更改它們的算法或界面,這可能會降低我們的可見性或增加我們的成本。我們還以電子郵件和其他消息服務的形式使用時事通訊來宣傳我們的品牌,通知客户我們的產品供應和/或他們的交易狀態。Webmail服務組織電子郵件的方式和優先順序的改變可能會減少打開我們電子郵件的客户數量。例如,幾家服務提供商將收到的電子郵件分類。這些工具和功能可能會導致我們的電子郵件和其他消息顯示為“垃圾郵件”或作為較低優先級的消息發送給我們的客户,這可能會降低客户打開或積極響應它們的可能性。第三方阻止、限制或收費發送電子郵件、應用程序推送通知和其他消息的行為,以及限制我們發送此類消息的權利的法律或法規變化,或者對我們進行電子郵件營銷或發送其他消息的能力施加額外要求,可能會削弱我們與客户溝通的能力。如果我們無法通過社交媒體、電子郵件、APP推送通知或其他消息與我們的客户溝通,如果我們的消息被延遲,或者如果客户沒有收到或查看它們,我們將無法再使用此營銷渠道。這可能會損害我們的營銷努力,或者如果我們覺得有必要增加在付費營銷渠道上的支出以彌補免費營銷的損失,那麼營銷努力可能會變得更加昂貴,因此,我們的業務可能會受到不利影響。此外,我們的通信服務的任何故障都可能導致發送錯誤的消息,客户不再想要接收我們的任何消息。此外,我們從網站訪問者那裏獲得同意以接收我們的時事通訊、應用程序推送通知和其他消息並允許我們使用他們的數據的過程可能被視為不充分或無效。因此,這些個人或第三方可能會指控我們發送未經請求的廣告和其他消息,從而可能導致對我們提出索賠。我們的客户在線交流的方式在不斷髮展。跟上這些發展是我們有效地向客户展示我們的品牌、標籤和產品的關鍵。無法通過社交媒體、應用推送通知、電子郵件或其他消息服務進行溝通可能會對我們的業務、財務狀況、運營結果和前景產生實質性的不利影響。我們參與並可能追求戰略關係。我們對這種關係的控制可能有限,而這些關係可能不會提供預期的好處。我們已經與眾多第三方建立了夥伴關係,包括通過收購他們的業務股份或簽訂合作協議,包括在我們的公司集團內進行一些合作,並可能在未來尋求和建立更多的戰略關係。當前和未來的戰略關係涉及風險,包括但不限於與另一方保持良好的工作關係,經濟或商業利益的不一致,另一方未能為其運營份額提供資金或履行其其他承諾-包括向我們提供準確和及時的會計和財務信息-關鍵人員的損失,我們的戰略合作伙伴採取的可能不符合適用規則、法規和法律的行動,可能歸因於我們的對我們合作伙伴或我們領導層的聲譽擔憂,要求我們承擔與關係相關的所有風險和資本要求的破產和相關破產程序。此外,這些關係可能不會帶來最初預期的好處,所有這些都可能對我們的業務戰略和運營結果產生實質性的不利影響。Signa Sports United N.V截至2022年9月30日的年度報告

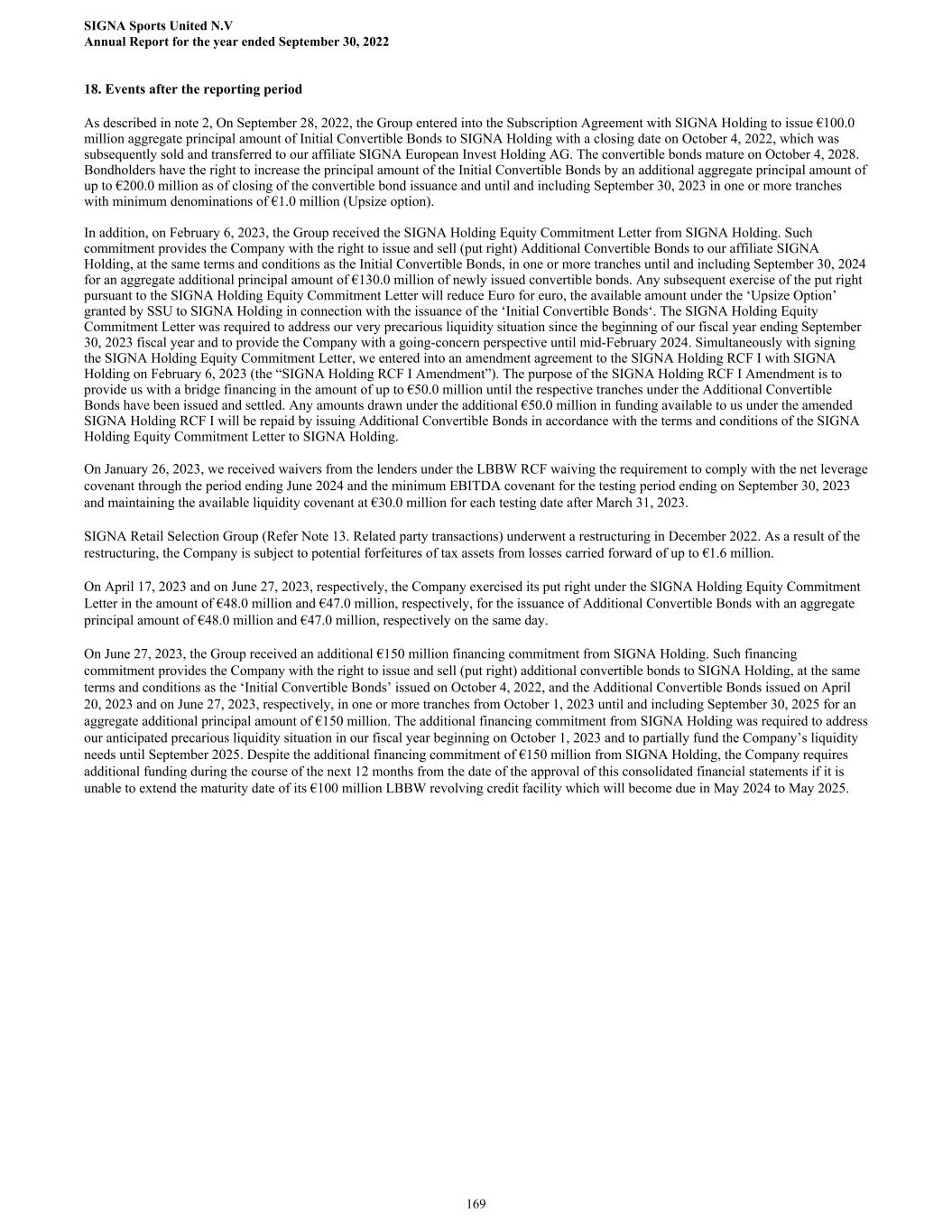

我們銷售的產品依賴第三方供應商,這些業務關係的任何惡化或持續的供應鏈中斷都可能對我們的業務產生實質性的不利影響。我們從大量供應商處採購我們銷售的產品(包括我們的自有品牌產品)。由於對我們銷售的產品的需求增加,我們的持續增長將要求我們提高以合理條件採購商業質量產品的能力。我們的供應商(包括那些生產我們的自有品牌產品的供應商)可能:·停止以我們可以接受的條件銷售商品;·未能交付滿足消費者需求的商品;·遇到財務困難;·終止我們的關係,並以更優惠的條件與我們的競爭對手達成協議;·具有與我們的經濟或商業利益或目標不一致的經濟或商業利益或目標,並採取與我們的指示、要求或目標相反的行動;·決定啟動自己的電子商務業務,從而與我們直接競爭;·無法或不願履行他們的義務,包括滿足我們的生產期限、質量標準和產品規格的義務;·未能擴大產能以滿足我們日益增長的需求;·遇到原材料或勞動力短缺或原材料或勞動力成本上漲、勞資糾紛或抵制活動,這可能會影響我們的成本;·受到自然災害的影響;·遇到貿易限制或中斷、貨幣波動或一般經濟和政治條件的不利變化;·遇到中斷,包括當前與新冠肺炎相關的供應鏈中斷;或·從事其他可能損害我們聲譽的活動或僱傭做法。此外,我們供應商的付款條件大幅減少,未來可能進一步減少,這導致了額外的短期和中期流動資金需求。我們與供應商關係的任何中斷,或我們未能及時解決與供應商的糾紛或投訴,或進一步縮短付款條件,都可能對我們的業務、財務狀況、現金流、運營結果和前景產生重大不利影響。此外,我們的某些業務擁有高水平的營業額,擁有精選數量的供應商。例如,我們在團隊運動領域的很大一部分銷售額與阿迪達斯和耐克的產品有關。如果任何重要供應商選擇不向我們銷售他們的產品或限制我們獲得他們的產品,這可能會對我們的業務、財務狀況、現金流、運營結果和前景產生重大不利影響。我們的品牌和其他供應商可能會以財務上可行的條款停止向我們銷售,不能向我們提供高質量、合規和足夠的商品,或者不遵守適用的法律或法規。我們從許多國內和國際製造商、分銷商和經銷商那裏採購我們的自有品牌產品,我們通常不會與他們就長期供應協議達成一致。這些供應商受到各種風險的影響,例如原材料成本的變化、勞資糾紛、抵制、自然災害、貿易限制或中斷、匯率波動、從銀行、因素或其他金融機構獲得的信貸減少、全球集裝箱運費增加、航空運費增加和一般經濟和政治條件的不利變化,以及供應鏈中斷,例如由各種宏觀經濟因素造成的,這些因素可能會限制他們根據商定的條款及時向我們提供高質量和合規的商品的能力,或者可能無法以有利的條款與我們的供應商重新談判新的供應協議。在這方面,我們可能無法將自行車的漲價完全轉嫁給我們的客户,這可能會對我們的盈利能力產生負面影響。如果我們的供應商向我們提供或讓我們銷售不符合適用法律或法規的第三方庫存產品,我們也可能受到不利的法律或監管行動,這些法律或法規包括與產品安全、禁運、環境保護以及與僱傭和工廠條件相關的標準。雖然我們已採取措施防止我們的品牌合作伙伴和供應商違反適用的法律和法規,但不能保證這些步驟在任何情況下都能有效防止不合規。如果體育品牌合作伙伴或供應商不遵守這些規定,我們可能無法銷售或以其他方式處理相關產品。如果我們在向客户發貨之前沒有發現我們銷售或處理的產品中有任何缺陷,我們可能不得不召回這些產品。如果體育品牌合作伙伴或供應商未能達到我們的質量標準或我們客户的質量標準,我們可能會產生額外的成本,我們的品牌和聲譽可能會因此類缺陷而受到負面宣傳的損害,我們或我們的管理層可能面臨行政罰款、與產品SIGNA Sports United N.V.年報相關的索賠

責任或刑事指控,我們可能會失去現有的或潛在的客户,所有這些都可能對我們的業務、財務狀況、運營結果和前景產生實質性的不利影響。我們的自有品牌產品來自大量不同的製造商,包括多個大洲(包括亞洲)的製造商,在這些地區,商定的工作條件並不總是得到尊重的風險相對較高。此外,製造商可能使用不適合相關產品的材料,甚至可能會損害我們自有品牌產品的消費者。雖然我們定期檢查大多數這些工廠的工作條件和我們自己的自有品牌產品的質量,但不能保證我們的檢查有效地發現所有缺陷。我們還可能在未來因違反有關監控我們供應鏈的國家或歐洲立法而承擔責任(有關更多詳細信息,請參閲“我們受到適用於電子商務和科技企業的各種法規的約束,包括但不限於有關網絡安全、數據保護、消費者保護、產品安全和商標的法規,未來的法規可能會對我們的業務提出額外的要求和其他義務”)。任何缺陷都可能導致負面宣傳,並可能對我們的聲譽和業務造成實質性損害。此外,我們的一些製造商要求我們為商品訂單預付費用,這使我們面臨欺詐的風險。此外,如果相關製造商進入破產程序,我們可能會失去這些預付款。當我們與我們的供應商簽訂安排或合同時,我們可能不得不同意他們各自的標準化合同條款和條件,這些條款和條件通常不能進一步談判。此類標準化合同通常包括各種限制性條款,例如地區限制或其他類似條款,禁止我們在某些地區和市場銷售我們的產品,或通過我們自己網站以外的渠道轉售產品。同時,此類標準化合同通常不會對我們的供應商施加類似的限制,從而阻止這些供應商向我們的競爭對手或任何其他第三方銷售相關產品。任何違反此類限制條款的行為,無論是有意還是無意,都可能導致相關供應商終止各自的合同,使我們面臨重大責任或合同罰款,並可能導致針對我們的重大訴訟。即使我們的承包商錯誤地指控我們違反了這些條款,並對我們提出了相應的索賠,為此類索賠辯護可能是昂貴和耗時的,並可能轉移我們管理層對我們業務日常管理的注意力。除此之外,不能保證對此類索賠的辯護最終會成功。與我們的供應商簽訂的協議通常不會為我們購買產品提供固定的價格。因此,我們可能會因供應商的業務、成本結構、匯率或其他因素的變化而受到價格波動的影響。這些標準化合同中的大多數並不包含我們的供應商在道德商業行為、公司責任或法律合規方面的任何義務或標準。我們不能保證我們的供應商按照我們自己的道德商業原則或企業責任理念開展業務,我們的任何供應商如果不遵守這些原則或適用的法律法規,可能會嚴重損害我們的聲譽、業務和/或使我們面臨第三方的索賠。有關最新供應鏈立法的更多細節,請參閲“我們受到適用於電子商務和科技企業的各種法規的約束,包括但不限於有關網絡安全、數據保護、消費者保護、產品安全和商標的法規,未來的法規可能會對我們的業務提出額外的要求和其他義務。”此外,我們已經受制於許多包含此類限制條款或其他類似條款的合同,並可能簽訂額外的合同或未來可能受到涉及此類或類似限制條款的類似安排,特別是如果我們在地理上擴大業務運營的話。例如,根據這些限制條款,我們已經被禁止在德國、歐洲經濟區或美國以外的市場銷售來自選定品牌合作伙伴或供應商的某些產品。某些其他品牌合作伙伴對他們的產品在我們的網站或我們的營銷活動上的展示施加限制或某些要求。任何此類合同限制可能會極大地限制我們開展或發展業務的能力和潛力,特別是如果我們未來簽訂包含此類競業禁止、地區限制或類似條款的進一步合同的話。我們知道,我們的許多第三方供應商傳統上都獲得了信用保險,以保護其應收賬款免受包括我們在內的買家壞賬、資不抵債或長期違約的風險。我們從供應商那裏獲得的信貸水平仍然取決於總體經濟環境和我們的財務狀況。如果此類可獲得性降低,或者如果有關提高信用級別的要求沒有得到及時滿足,並且如果這些供應商不願意或不能自己承擔信用風險或尋找替代信用來源,他們可能會選擇減少他們對我們的信用敞口,這可能包括嘗試更改他們的信用條款或拒絕與我們簽訂合同。任何此類行動都可能對我們的現金狀況產生重大不利影響,導致我們的負債增加,或對我們的產品供應產生負面影響,從而對收入產生負面影響,這可能對我們的業務、財務狀況、運營結果和前景產生重大不利影響。Signa Sports United N.V截至2022年9月30日的年度報告20

3.公司信息3.1一般信息我們是一家荷蘭私人有限責任公司(besloten vennootschap met beperkte aansprakelijkheid),並於二零二一年五月十九日以SIGNA Sports United B.V.之名義,僅為實現業務合併之目的我們與Yucaipa Acquisition Corporation(開曼羣島豁免公司)之間的業務合併(“業務合併”)(“Yucaipa”)、SIGNA Sports United GmbH(一家德國有限責任公司)、Olympics I Merger Sub(一家開曼羣島有限責任公司)(“Merger Sub”)及SIGNA International Sports Holding GmbH(一家德國有限責任公司)(“SISH”)。於二零二一年十二月十四日完成業務合併後,我們轉換為一家荷蘭公眾有限責任公司(naamloze vennootschap),並將我們的名稱更改為SIGNA Sports United N.V.。我們的普通股於2021年12月15日獲準在紐約證券交易所買賣及上市。在業務合併之前,我們沒有進行任何重大活動,除了我們的成立和與業務合併有關的某些事項,如進行某些所需的證券法備案和成立子公司以實現業務合併。於業務合併完成後,SSU成為本公司的直接全資附屬公司,並持有本公司所有重大資產及進行本公司所有業務活動及營運。我們在荷蘭商會(Kamer van Koophandel)的商業登記處註冊,編號為82838194。美國證券交易委員會在http://www.sec.gov上設有一個網站,其中包含公司向美國證券交易委員會提交或以電子方式向美國證券交易委員會提交的報告和其他信息。該公司的網址為https://signa-sportsunited.com/.。本網站所載資料並不構成本年度報告的一部分,亦不會以參考方式納入本年度報告。3.2商業概述SIGNA Sports United是一家總部位於德國柏林的專業在線體育零售公司。該公司的業務遍及歐洲、英國和美國。我們擁有各種運動類別的公司和品牌,包括自行車、網球、户外和團隊運動。我們於2021年12月15日在紐約證券交易所(NYSE)上市,自2018年以來一直在執行我們的有機和無機增長戰略,以彙編市場領先的電子商務和體育品牌資產集合。今天,我們主要通過50多家在線商店,與500多家實體店合作,為全球670多萬客户提供服務。我們將我們的相關市場定義為全球體育零售市場,在這個市場中,我們提供廣泛的體育產品,包括設備、零部件和配件等硬商品,以及功能服裝和服裝等軟商品。我們的產品涵蓋多個垂直領域,包括自行車、户外、球拍運動、團隊運動、游泳、跑步或健身。通過我們自己的網絡商店的銷售推動了我們的大部分收入,在線市場和我們的線下商店為輔。我們的增長戰略是以三大支柱方式確定的,以擴大集團規模和改善財務狀況。在這一戰略中,我們專注於增加現有市場的市場份額,特別是通過銷售更多我們的專有品牌組合,並擴展到相鄰的類別或市場。第二個支柱是通過併購繼續擴大規模,收購我們所屬類別的在線零售商和品牌。第三,我們正在利用我們核心零售業務的實力,擴展到具有吸引力的財務狀況的第三方商業模式。自我們於2021年12月在紐約證券交易所上市以來,我們一直無法從外部籌集任何第三方融資,而我們所有的資金需求都是由我們最大股東SIGNA International Sports Holding GmbH的一家關聯公司擔保的。雖然我們在過去經歷了顯著的增長,但我們目前預計,由於合併和收購活動減少、經濟衰退風險、利率上升、通脹和歐洲和美國的其他不利因素,在不久的將來,我們的增長率將微乎其微或為負。此外,去年,我們的一家主要子公司出現了內部會計控制問題,並由於客户偏好的變化而誤判了對我們產品的需求,這導致庫存過剩,導致流動性挑戰,並對我們的利潤率造成不利影響。為了應對我們的經營虧損和對我們流動性狀況的重大不利影響,我們目前正在努力制定和實施一項全面的運營計劃,以改善我們的經營業績以及我們的現金、流動性和財務狀況和前景。這一運營調整計劃包括以下措施:提高定價和交付門檻;減少分類範圍;提高營運資本效率;專注於自主品牌開發和交叉銷售;減少或退出品牌營銷、非盈利合作伙伴關係和線下活動;推遲或取消非核心資本投資;合併或退出業務線;減少運營人員和管理費用,以反映預期的較低收入基礎;以及重新配置我們的集團SIGNA Sports United N.V截至2022年9月30日的年度報告41

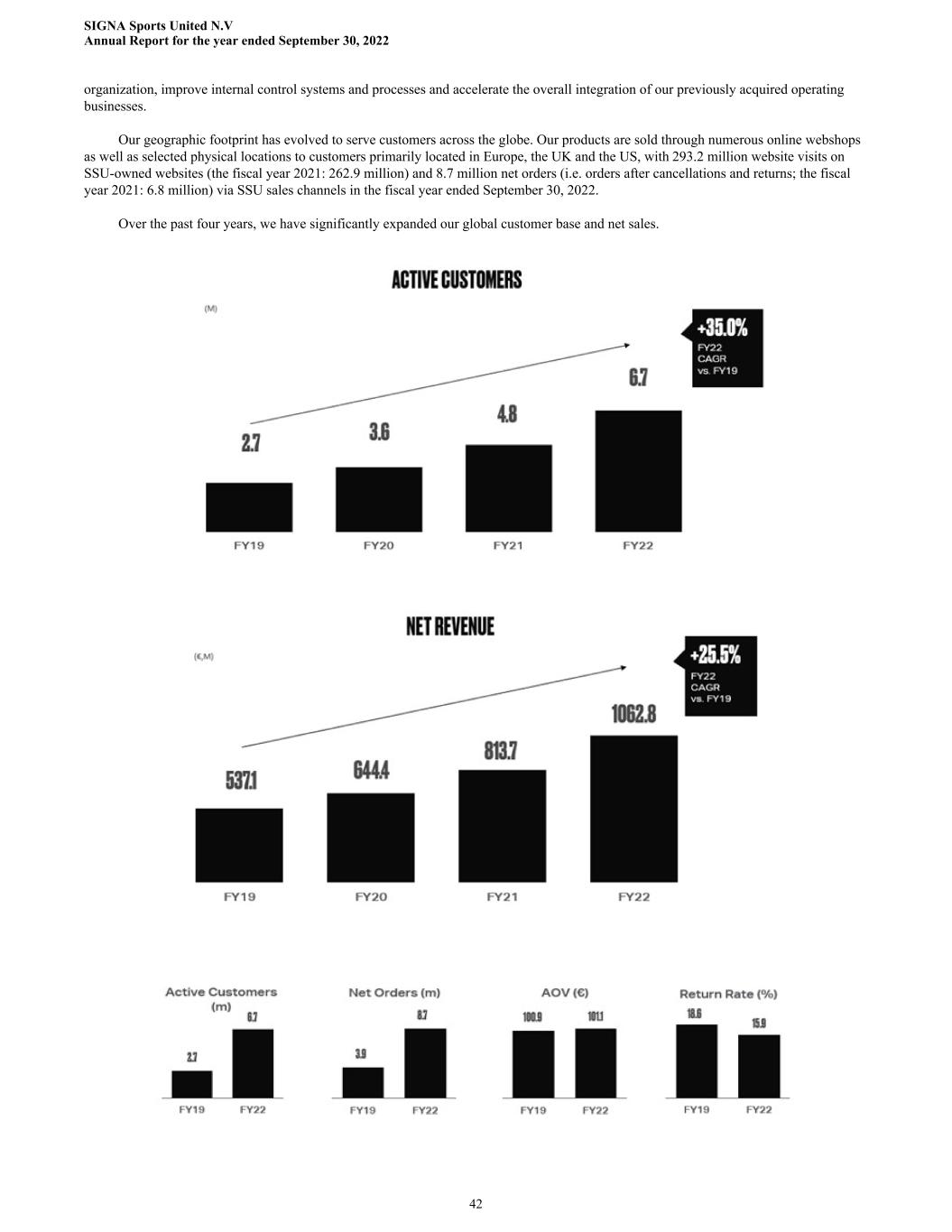

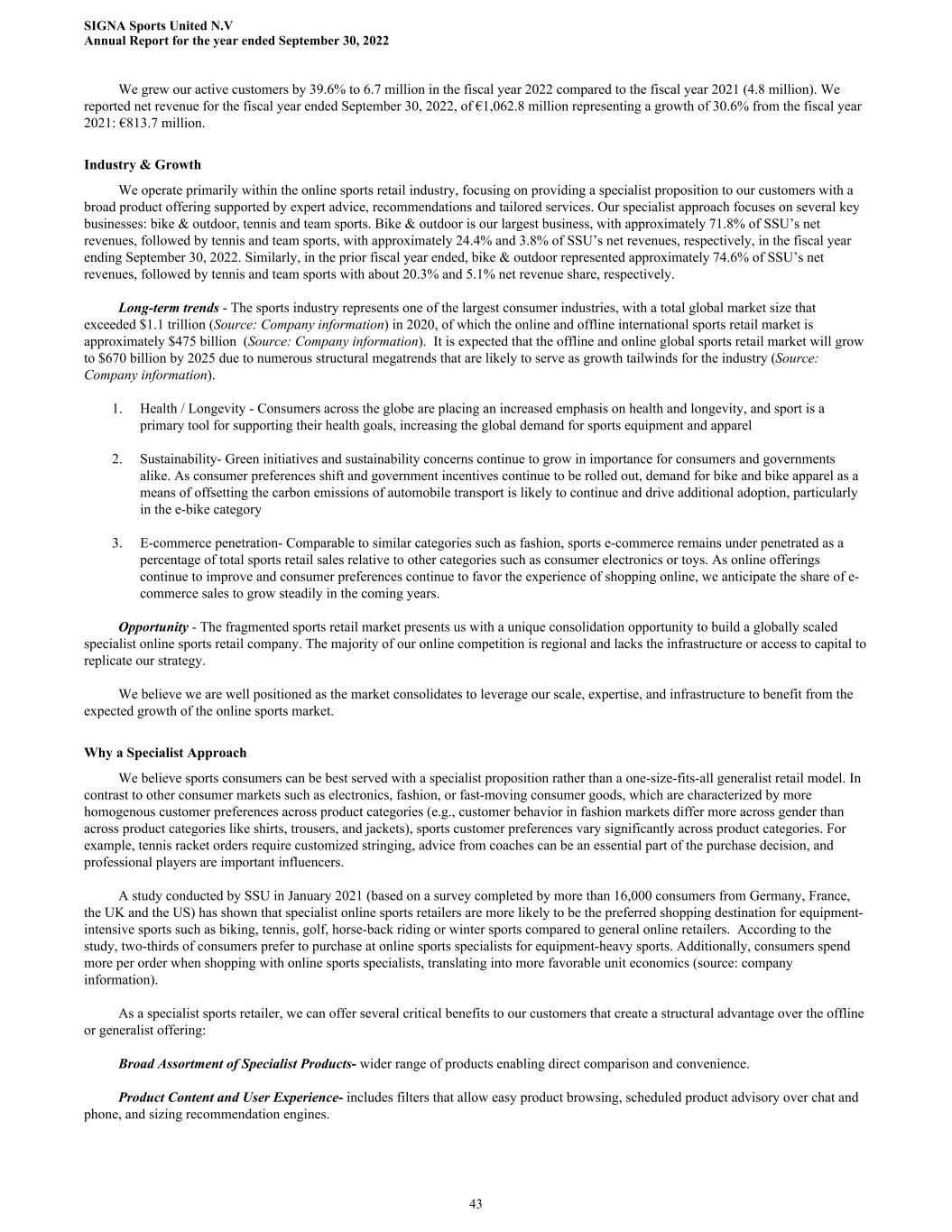

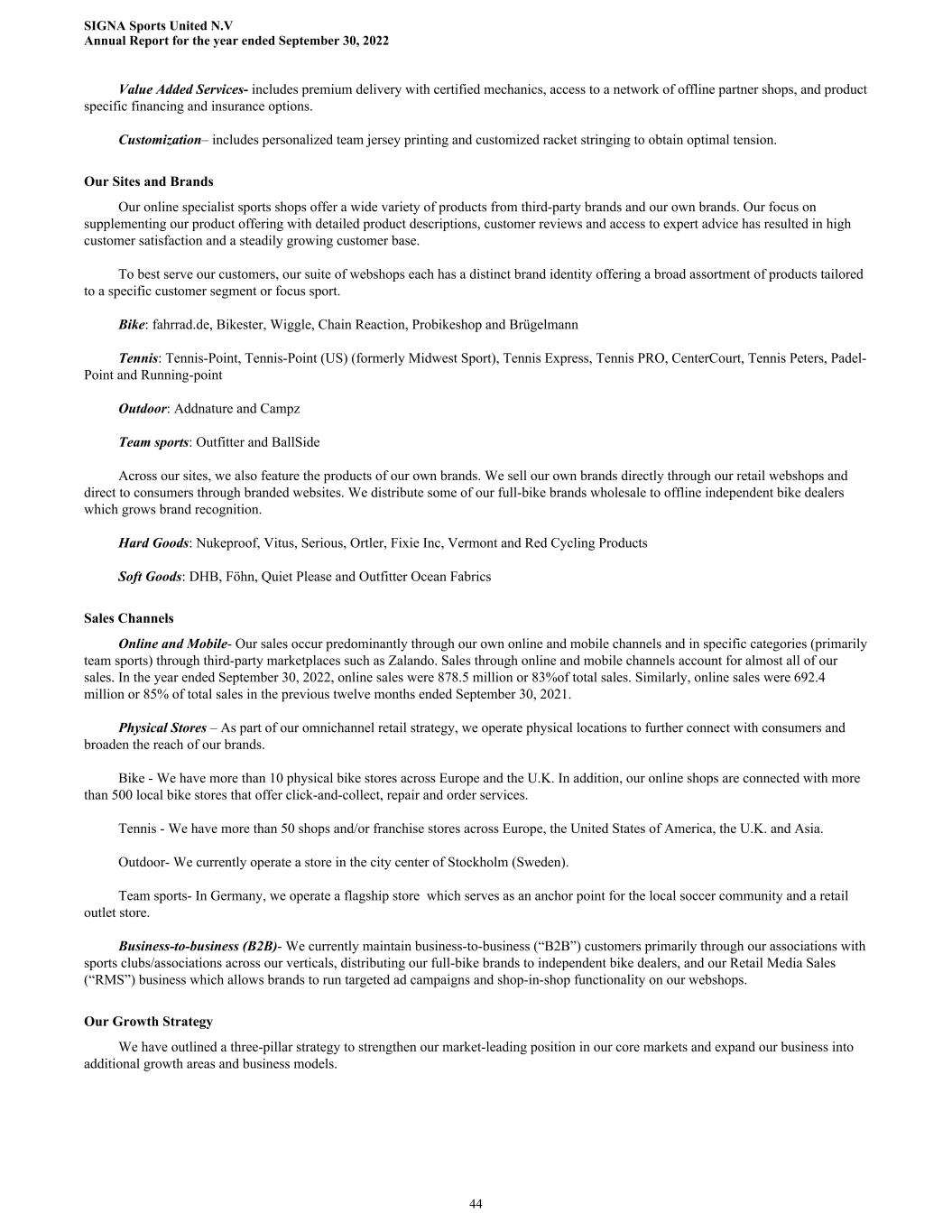

組織,完善內部控制制度和流程,並加快我們之前收購的運營業務的全面整合。我們的地理足跡已經演變為服務於全球各地的客户。在截至2022年9月30日的財年,我們的產品通過眾多的在線商店以及選定的實體地點向主要位於歐洲、英國和美國的客户銷售,SSU旗下網站的網站訪問量為2.932億次(2021財年:2.629億次),通過SSU銷售渠道的淨訂單(即取消和退貨後的訂單)為870萬次(即2021財年:680萬次)。在過去的四年裏,我們顯著擴大了我們的全球客户基礎和淨銷售額。Signa Sports United N.V截至2022年9月30日的年度報告42

與2021財年(480萬)相比,我們在2022財年的活躍客户增長了39.6%,達到670萬。我們報告截至2022年9月30日的財年淨收入為10.628億歐元,比2021財年增長30.6%:8.137億歐元。行業與增長我們主要經營在線體育零售行業,專注於為我們的客户提供專業的主張,提供廣泛的產品,並得到專家建議和量身定做的服務的支持。我們的專業方法專注於幾個關鍵業務:自行車和户外運動、網球和團隊運動。在截至2022年9月30日的財年中,自行車和户外運動是我們最大的業務,約佔SSU淨收入的71.8%,其次是網球和團隊運動,分別約佔SSU淨收入的24.4%和3.8%。同樣,在截至上一財年的上一財年,自行車和户外運動約佔SSU淨收入的74.6%,其次是網球和團隊運動,分別佔淨收入份額的20.3%和5.1%。長期趨勢-體育產業是最大的消費行業之一,2020年全球市場總規模超過1.1萬億美元(來源:公司信息),其中線上和線下國際體育零售市場約為4750億美元(來源:公司信息)。預計到2025年,線下和線上全球體育零售市場將增長到6700億美元,這是由於許多結構性大趨勢可能成為行業增長的順風(來源:公司信息)。1.健康/長壽--全球消費者越來越重視健康和長壽,體育運動是支持其健康目標的主要工具,增加了全球對運動器材和服裝的需求2.可持續性--綠色倡議和可持續性問題對消費者和政府的重要性繼續增加。隨着消費者偏好的轉變和政府激勵措施的繼續推出,作為抵消汽車運輸碳排放的一種手段,對自行車和自行車服裝的需求可能會持續下去,並推動更多人採用電動自行車,特別是在電動自行車類別3。電子商務滲透率--與時尚、體育等類似類別相當--相對於消費電子產品或玩具等其他類別的體育零售總額佔總體育零售額的比例仍較低。隨着在線產品的持續改善和消費者偏好對在線購物體驗的持續青睞,我們預計電子商務銷售的份額在未來幾年將穩步增長。機遇-支離破碎的體育零售市場為我們提供了一個獨特的整合機會,可以建立一家全球規模的專業在線體育零售公司。我們的大多數在線競爭是地區性的,缺乏複製我們戰略的基礎設施或獲得資本的途徑。我們相信,隨着市場的整合,我們將充分利用我們的規模、專業知識和基礎設施,從在線體育市場的預期增長中受益。為什麼是專業的方法我們認為,體育消費者最好是使用專業的建議,而不是一刀切的多面手零售模式。與電子產品、時尚或快速消費品等其他消費市場不同,這些市場的特點是不同產品類別的客户偏好更加同質(例如,時尚市場中的客户行為在性別上的差異比在襯衫、褲子和夾克等產品類別之間的差異更大),而不同產品類別的體育客户偏好差異很大。例如,網球拍訂單需要定製線條,教練的建議可能是購買決定的重要組成部分,而專業球員是重要的影響者。SSU在2021年1月進行的一項研究(基於對來自德國、法國、英國和美國的1.6萬多名消費者完成的調查)顯示,與一般在線零售商相比,專業在線體育零售商更有可能成為自行車、網球、高爾夫、騎馬或冬季運動等器材密集型運動的首選購物目的地。根據這項研究,三分之二的消費者更喜歡在網上體育專家那裏購買裝備繁重的運動。此外,當消費者在網上體育專家那裏購物時,每個訂單花費更多,轉化為更有利的單位經濟性(來源:公司信息)。作為一家專業體育零售商,我們可以為我們的客户提供幾個關鍵的好處,這些好處創造了相對於線下或多面手產品的結構性優勢:種類繁多的專業產品-更廣泛的產品,使直接比較和方便。產品內容和用户體驗-包括允許輕鬆瀏覽產品、通過聊天和電話提供預定產品諮詢以及調整推薦引擎大小的過濾器。Signa Sports United N.V截至2022年9月30日的年度報告43

增值服務-包括通過認證的機械師提供保費交付、訪問線下合作伙伴商店網絡以及產品特定的融資和保險選項。 定製-包括個性化的球隊球衣印刷和定製球拍穿線,以獲得最佳的張力。我們的網站和品牌我們的在線專業體育商店提供各種各樣的第三方品牌和我們自己品牌的產品。我們專注於通過詳細的產品描述、客户評論和專家建議來補充我們的產品供應,從而獲得了很高的客户滿意度和穩定增長的客户羣。為了更好地為客户服務,我們的網上商店套件每個都有一個獨特的品牌標識,提供針對特定客户羣或重點運動量身定製的各種產品。自行車:fahrrad.de,Bikester,Wiggle,Chain Reaction,Probikeshop和Brügelmann網球:網球點,網球點(美國)(以前的中西部體育),網球快車,網球專業,中心球場,網球彼得斯,Padel-點和Running-point户外:Addnature和Campz團隊運動:Outfitter和BallSide在我們的網站上,我們還提供自己品牌的產品。我們通過零售網店直接銷售自有品牌,並通過品牌網站直接銷售給消費者。我們將部分整車品牌批發給線下獨立自行車經銷商,從而提高品牌知名度。 硬商品:Nukeproof,Vitus,Serious,Ortler,Fixie Inc,Vermont and Red Cycling Products Soft Goods:DHB,Föhn,Quiet Please and Outfitter Ocean Fabrics在線和移動銷售渠道-我們的銷售主要通過我們自己的在線和移動渠道進行,並通過第三方市場(如Zalando)進行特定類別(主要是團隊運動)的銷售。通過在線和移動渠道的銷售幾乎佔我們銷售額的全部。截至2022年9月30日止年度,線上銷售額為878. 5百萬,佔總銷售額的83%。同樣,截至2021年9月30日止過去十二個月,網上銷售額為692. 4百萬或總銷售額的85%。實體店-作為我們全渠道零售策略的一部分,我們經營實體店,以進一步與消費者建立聯繫,並擴大我們品牌的影響力。自行車-我們在歐洲和英國擁有10多家實體自行車商店。此外,我們的網上商店與500多家當地自行車商店相連,提供點擊收集,維修和訂購服務。網球-我們在歐洲、美國、英國和美國擁有50多家商店和/或特許經營店。和亞洲 户外-我們目前在斯德哥爾摩(瑞典)市中心經營一家商店。團隊運動-在德國,我們經營着一家旗艦店,作為當地足球社區和零售直銷店的錨點。企業對企業(B2B)-我們目前主要透過與各垂直行業的體育俱樂部╱協會建立聯繫,向獨立自行車經銷商分銷我們的全自行車品牌,以及我們的零售媒體銷售(“RMS”)業務(允許品牌在我們的網上商店開展有針對性的廣告活動和店中店功能),維持企業對企業(“B2B”)客户。我們的增長策略我們制定了三大支柱戰略,以鞏固我們在核心市場的市場領先地位,並將我們的業務擴展到其他增長領域和業務模式。 SIGNA Sports United N.V年度報告截至2022年9月30日止年度44

1.推動自有品牌份額-增加來自我們自有品牌組合地理擴張的收入份額-向具有吸引力的地理市場擴張(例如美國)新類別-利用現有基礎設施發展為相鄰類別(例如運行)全方位渠道戰略-通過旗艦零售點與消費者建立聯繫2.無機併購-通過繼續收購專業在線體育零售商和我們類別中的品牌來擴大規模3.擴展到第三方商業模式零售媒體銷售-利用客户範圍銷售廣告(例如,網絡商店上的品牌營銷,付費促銷等)Marketplace-允許供應商直接在我們的網站上列出產品,SSU從銷售中賺取佣金。其好處包括更高的營運資本效率、種類的廣度和產品深度的提高競爭我們是一家領先的規模化電子商務體育專業公司,主要專注於自行車、網球、户外和團隊運動市場。這些市場競爭激烈、分散且變化迅速。我們的競爭對手包括線下多面手體育用品零售商、專業線下體育用品零售商、在線專業體育零售商、在線多面手零售商和市場,以及歐洲地區、英國和美國的體育用品品牌,其中包括:線下多面手體育用品零售商:迪卡儂、迪克體育用品、InterSPORT、Sportscheck、Sports Direct、JD Sports Fashion Plc。專業線下體育用品零售商:獨立零售商,Halfords,Rose Bikes,在線專業體育零售商:BackCountry.com,Bike24,Bike-Discount,和Sports Warehouse在線通用零售商和市場:亞馬遜,eBay,Zalando體育用品品牌:耐克,阿迪達斯,峽谷,專業,Brompton自行車我們已經確定了相關市場的主要競爭因素:廣泛的產品選擇,客户服務,質量,便利性,價格,瀏覽便利性,建議和完成速度。我們廣泛的產品種類、用户體驗、產品內容和諮詢、增值服務和履行基礎設施,使我們能夠以具有吸引力的價格為客户提供高質量的客户服務,並及時履行。這些能力的結合為我們提供了可持續的競爭優勢。季節性我們的業務本質上是季節性的,我們的大部分銷售和運營收入來自包括夏季假期在內的第三財季和第四財季。因此,我們的整體盈利能力受到我們第三季度和第四季度經營業績的嚴重影響。我們的銷售和營銷費用佔銷售額的百分比在第三季度和第四季度最低,這是因為暑假期間現有客户的購買量較高,營銷成本佔總銷售額的百分比較低。此外,為了準備夏季假期銷售旺季,我們的業務大幅提高了庫存水平。每年這個時候的天氣狀況也可能對我們的業務產生影響。由於我們的地理位置,我們聯繫到整個歐洲大陸的客户,這部分緩解了天氣條件的影響,而整個歐洲大陸很少受到低壓天氣條件的影響。此外,體育賽事可能會對銷售產生特別的影響。例如,主要網球明星的成功可以極大地促進我們網球業務的銷售。我們的營銷策略分為付費和非付費兩種方式,旨在為我們的網上商店帶來新客户和回頭客。Signa Sports United N.V截至2022年9月30日的年度報告45

付費營銷-通常包括搜索引擎廣告(通過搜索引擎屏幕上可見的美國存托股份推廣網站)、展示營銷(通過第三方網站和博客上可見的美國存托股份推廣網站)、與聯合會和協會的付費合作伙伴關係、傳統電視廣告、付費社交媒體和內容營銷。免費營銷-通常包括搜索引擎優化(在搜索引擎結果中推廣網站)、免費社交媒體、電子郵件和內容營銷。在獲取客户或潛在客户聯繫信息時,我們採用客户關係管理活動來維持客户忠誠度,並推動重複訂單,包括個性化電子郵件營銷和客户重新定位。我們跟蹤和管理我們的付費營銷支出和總營銷支出的效率,以確保高效的投資回報。物流處理和運輸體育用品可能很複雜,因為產品包括不同特徵和大小的物品。雖然很大一部分產品很容易運輸(如服裝、配件、球),但網球拍是易碎物品,需要在發貨前進行相當數量的定製(如線條、握拍調整)。全自行車是價值很高的大型複雜物品,通常需要定製和複雜的組裝(例如電動自行車),有時還需要兩個人處理送貨。在我們努力整合我們的業務的同時,我們保留了隨時隨地需要的特定於產品的方法。一些設施,如我們在德國格羅索斯海姆的配送中心,正在處理不同垂直領域的類似物品,以實現規模經濟,而其他設施,如德國霍爾多夫的配送中心,則專注於特定的產品類別,在這種情況下,是全自行車組裝和出境物流。我們的物流中心使用三種不同的設置。物流中心可以是內部的,即在業務單位級別運營的自己的物流中心,可以是外部的,即完全外包給外部方的物流,也可以是混合的,即基於內置模式,其中裝配線由我們擁有,但位於由我們監督下的綜合合作伙伴運營的外包倉庫。這種方法確保了在處理特定客户需求和某些產品組的季節性方面的靈活性。我們已經在選定的倉庫實施了不同程度的自動化(例如,位於西布洛克-克拉霍爾茲的AutoStore),從而降低了勞動力成本,提高了產品交付的速度和準確性。我們正在不斷優化我們的履行網絡和全球供應鏈架構。例如,我們與一家第三方承包商簽訂了一份長期的第三方物流服務合同,這將為我們提供額外的倉庫容量,主要是為了覆蓋歐洲市場的自行車和户外垂直市場,但也允許根據需要靈活地裝載更多類別。我們目前的物流足跡顯示出良好的成本比率,併為我們在有限的未來投資需求下大幅增加運力做好了準備。IT基礎設施我們在運營的各個方面都採用了技術領先和數據驅動的方法。這種方法的核心是高度重視安全性和可靠性的IT基礎設施設置。因此,招聘和留住技術人才非常重要。我們還努力實現跨細分市場的最佳實踐的交叉培養,目的是在保持靈活性的同時允許我們的IT基礎設施的可擴展性。我們目前正在根據集團範圍的IT藍圖進一步協調我們的IT平臺,使我們能夠快速開發新功能並在整個集團內實施這些功能。傳統工具被集團範圍內統一的IT解決方案取代。這將允許建立一個整體上更高效的IT架構,有能力在任何可能的情況下利用所有網絡商店的潛在協同效應。IT架構將由不同的模塊和服務組成,這些模塊和服務只需開發一次,但可以在所有在線商店中使用,確保業務的完全可擴展性。這一點已經通過Salesforce Commerce Cloud等面向客户的應用程序在我們集團的大部分網絡商店中實施。我們的平臺旨在構建和利用數據,為客户提供個性化體驗。我們通過算法和傳統的信息檢索技術,如“Cookie”,從客户的互動中收集見解。這些洞察包括有關客户活動、行為、人口統計和購買歷史的信息,我們利用這些信息來改善客户的購物體驗,定製我們的產品,提高轉化率、購買頻率和平均訂單價值,不斷優化我們業務運營的效率,並通過各種渠道發起有針對性的營銷活動。我們還實施了廣泛的服務和系統,用於定價、站點管理、產品搜索、客户互動、交易處理和訂單履行功能,特別是通過使用智能數據。這些服務和系統使用我們自己的技術和商業上可用的授權技術的組合。我們致力於利用我們在IT基礎設施方面的投資,進一步支持和加快我們的先買後建戰略,以創造協同效應。Signa Sports United N.V截至2022年9月30日的年度報告46

專利、許可證、工業、商業或金融合同我們依賴許可證來使用第三方提供的某些技術,例如數據庫技術、我們的電子商務和技術平臺、我們服務器的操作系統以及我們服務器的其他計算機和組件。這些第三方技術許可可能不再以商業上合理的條款向我們提供,或者根本不向我們提供,我們將需要獲得可能無法獲得的替代技術。我們還依賴第三方產品與我們的軟件一起成功運行,這些第三方產品中的任何錯誤可能不是我們所能控制的,可能會阻止我們的軟件和基於互聯網的服務的實施或損害其功能,或者推遲新服務的推出。見項目3.關鍵信息--D.風險因素“如果我們不能獲得我們所依賴的第三方技術的許可證,我們的業務可能會受到損害。”競爭地位有關我們競爭地位的任何陳述的基礎,請參閲“市場和行業數據”和“有關前瞻性陳述的警告説明”。政府監管我們通過各種網上商店以及選定的實體地點銷售產品,主要面向歐盟、瑞士、挪威、英國和美國的客户。因此,我們的業務受歐洲經濟區的歐洲法律和法規、我們經營所在的歐洲國家的適用國家法律以及瑞士、挪威、英國和美國的法律(包括美國聯邦州的當地法律)的各種監管要求的約束。雖然相關法律和法規通常是國家範圍的,但在歐盟內部,與我們的業務相關的一些領域存在相當程度的監管協調。歐洲聯盟建立了一個適用於歐洲聯盟所有成員國的共同管制框架,其中包括指令和條例。指令只有在各自的歐洲聯盟成員國成為國家法律後才會生效,而且各成員國的指令執行情況可能有所不同。然而,條例並不要求將其納入國家法律,而是直接和統一地適用於歐洲聯盟所有成員國。此外,瑞士、挪威和聯合王國在某些領域(例如,在數據和消費者保護方面)制定了與歐洲聯盟適用的框架有點類似的國家監管框架。以下描述提供了適用於我們業務的部分法規的概述。歐洲聯盟中的數據保護和數據隱私個人數據的收集、處理和其他使用受到歐洲和國家立法的廣泛監管。在歐盟層面,歐洲議會和歐洲理事會2016年4月27日關於在處理個人數據和自由移動這類數據方面保護自然人的(EU)2016/679號條例(“一般數據保護條例”)於2018年5月25日生效。就收入而言,德國是我們在歐盟最重要的司法管轄區,《一般數據保護條例》由德國聯邦數據保護法(Bundesdatenschutzgesetz)補充和修訂,上一次修訂於2019年11月26日生效。一般而言,歐洲的數據保護和數據隱私法規定了收集個人數據的時間和方式、處理的目的、存儲的時間以及傳輸給誰和如何傳輸。《一般資料保護規例》載有嚴格規定,須徵得資料當事人(即與個人資料有關的人士)同意才可使用和處理其個人資料。這種同意可以在任何時候無緣無故地撤回,阻止受影響數據的繼續使用。此外,將個人數據轉移到歐洲經濟區以外的實體也受到特定要求的約束。《一般數據保護條例》還要求採取組織措施,如設立一名數據保護幹事(Datenschutzbealftragter),除其他外,監測《一般數據保護條例》的遵守情況。此外,它可能需要進行所謂的隱私影響評估,至少在數據處理可能對個人權利和自由造成高度風險的情況下是這樣。除《一般數據保護條例》和《數據保護法》外,各具體部門的法規還規定了適用於某些行業或企業的具體規則,並凌駕於《數據保護法》的一般條款之上。一般來説,總部設在德國的在線零售商必須遵守德國《電信媒體法》(Telemediengesetz(“Tele Media Act”))的具體要求,該法案以2007年12月11日的歐洲指令2007/65/EC為基礎,考慮到在線通信的特定方面,可能會偏離《數據保護法》。例如,《電信媒體法》規定了比《數據保護法》的一般要求更嚴格的額外信息義務(例如,要求在網站和應用程序上包括印記)。根據上述指令,類似的規定也適用於歐洲聯盟的其他國家。Signa Sports United N.V截至2022年9月30日的年度報告47

以下選定的數據保護和數據隱私領域與我們的業務特別相關:《一般數據保護條例》下數據主體的個人權利數據主體有權要求提供關於他們記錄了什麼數據、他們的數據是如何被處理的信息、數據可攜帶權以及限制其數據的某些處理的權利。此外,《一般數據保護條例》確立了一項“被遺忘權”。因此,數據當事人可要求在線零售商在處理的基本合法性存在問題或數據當事人已撤回對使用和存儲此類數據的同意時,刪除與此類數據當事人有關的數據。網絡分析網絡分析技術,如Cookie或跟蹤工具(如Google Analytics),使我們能夠利用我們網站和應用程序的流量來個性化我們的產品和營銷努力,以更好地匹配我們客户的利益。即使一些網絡分析工具允許數據的匿名化(例如,通過僅收集用户的IP地址的一部分),並且不允許隨後將此類數據分配給個人用户,但當收集的相關信息只是假名時(例如,通過將客户或用户ID分配給某些用户),此類工具的使用仍可能受制於數據隱私法。根據歐洲法院2019年10月1日的一項裁決,使用對於相關網站的正常運行非強制性的Cookie需要用户明確的肯定行為,預先激活的複選框不符合這一要求。2020年5月28日,根據德國法律,德國聯邦法院(Bundesgerichtshof)確認了這一決定。目前,關於如何有效地獲得用户事先同意的某些細節仍有待商榷,而且不能保證,如果廣泛採用對事先同意的進一步限制,不會導致使用cookie和其他在線跟蹤方法的有效性大幅下降。這種與未來同意要求的確切實施和更嚴格的立法限制的確切實施相關的不確定性可能會導致我們的Cookie和其他在線跟蹤方法的應用程序的選擇率較低。Cookie的使用目前受一般數據保護條例和德國電信電信數據保護法(TTDSG)等監管,歐洲一項關於在電子通信中尊重私人生活和保護個人數據的新法規可能會進一步限制Cookie的使用。這項立法規定了一種選擇加入制度,根據該制度,使用Cookie需要明確的肯定行動,在相關網站或應用程序中自由提供、具體、知情和明確的各自用户的指示。2021年2月,歐盟理事會向歐洲議會提交了該條例草案的修訂版,以啟動所謂的三方談判,並進一步推進立法程序。剖析《一般數據保護條例》對剖析施加了各種限制。概況分析可以被定義為任何形式的個人數據自動處理,旨在評估與自然人有關的某些個人方面,或分析或預測此人在工作、經濟狀況、地點、健康、個人偏好、可靠性或行為方面的表現。這些限制阻礙了在線零售商建立一個集中的數據戰略,在整個集團範圍內合併客户數據,並提供更多經過策劃和個性化的內容,這可能需要一種可被視為側寫的分析。電子郵件廣告除某些例外情況外,電子郵件廣告(例如,時事通訊)只能發送給事先明確同意接收此類通信的收件人。在德國,判例法要求在某些情況下必須通過所謂的雙重選擇加入程序獲得同意。這一程序要求收件人同意兩次(即,一次是通過填寫在線註冊表,第二次是通過在註冊後確認其電子郵件地址)。在取得有關同意時,有關寄件人須清楚告知收件人其同意的範圍及後果。例如,表示同意的聲明不能隱藏在一般條款和條件中,但必須明確強調。同意可以在任何時候被無故撤回。作為同意要求的例外,個性化產品推薦可以在沒有明確事先同意的情況下通過電子郵件發送給客户,但前提是此類推薦僅涉及與相應客户以前購買的產品相同或相似的產品,並且客户已被適當告知其有權反對接收此類推薦。社交插件在線零售商使用社交插件(如Facebook的“贊”或“分享”按鈕)來通過社交媒體推廣他們的網站和應用程序,並與他們的客户和追隨者進行交流。然而,使用社交插件可能違反數據隱私法SIGNA Sports United N.V截至2022年9月30日的年度報告48

取決於相關插件的技術設計。因此,一些德國數據保護當局建議使用兩次點擊解決方案,根據該解決方案,用户必須首先激活相關的社交插件,然後才能實際點擊相關按鈕。這種兩次點擊解決方案的目的是確保在未經相關用户同意的情況下,不會通過社交插件收集個人數據,並假設尚未通過第一次點擊激活社交插件來給予同意。歐洲議會和歐洲理事會2015年11月25日關於內部市場支付服務的支付處理指令(EU)2015/2366,除其他外,涵蓋了基於在線的支付服務,規定了通過互聯網和移動電話進行支付的統一監管,並加強了客户保護和用户身份驗證要求。不遵守《一般數據保護條例》的後果,任何不遵守相關規定的行為都可能導致嚴重的罰款。根據相關侵權行為,可能會處以上一財年全球年營業額4%或2000萬歐元的罰款,金額最高可達4%。此外,《一般資料保障規例》賦予個別資料當事人就違反《一般資料保障規例》的權利提出索償的權利。有關經營業務的社會、環境和經濟方面的更多信息,請參閲公司網站http://signa-sportsunited.com/CyberSecurity中的治理和ESG資源。我們還必須遵守各種網絡安全要求。特別是,《一般數據保護條例》和《數據保護法》規定,收集和處理個人數據的實體(例如,包括我公司在內的大多數在線零售商)必須實施某些技術和組織措施,以確保這些數據得到安全處理和存儲,保持機密性,並可在中斷後恢復和再次訪問。這些措施可以包括防止未經授權的訪問和操縱的物理安全(例如,物理數據載體的安全存儲和運輸)、密碼安全、授權概念、記錄後續數據更改、將為不同目的收集的數據分開、合理加密以及防止數據意外丟失、破壞或損壞。此外,必須定期測試這些措施的有效性。此外,在線零售商必須確保適當的合規措施涵蓋檢測和控制與IT相關的風險。在德國,《德國加強信息技術系統安全法案》(Gesetz zur Erhöhong der Sinherheit Information stechnischer System)於2015年修訂了《電信媒體法》。德國法律要求網站和應用程序的運營商根據當前的技術標準保護他們的IT基礎設施,特別是他們收集和存儲的任何數據,使其免受外部攻擊。2017年6月23日在德國實施的歐洲議會和歐洲理事會2016年7月6日關於網絡和信息系統高共同安全級別措施的指令(EU)2016/1148(NIS指令)規定了額外的要求,以保護網絡和信息系統的完整性。NIS指令特別要求數字服務提供商(例如在線市場)·仔細審查其現有的網絡安全機制;·實施最先進的安全措施,以確保相應提供商的風險達到適當的安全水平;以及·建立適當的通知措施,以及時向主管當局通報任何對在歐盟提供的服務產生重大影響的事件。此外,《一般資料保障規例》一般要求我們在知悉任何違反我們所儲存或處理的個人資料的行為後72小時內,通知主管監管當局。如有關的違規行為相當可能會對受影響資料當事人的權利和自由構成極大風險,我們亦須毫不拖延地通知該等資料當事人有關違規行為。消費者保護由於我們是在線體育電子商務平臺,我們的產品必須符合各種消費者保護法。在整個歐洲聯盟,消費者保護受到各種指令和條例的廣泛管制,特別是:·1993年4月5日關於消費者合同中不公平條款的理事會第93/13/EEC號指令,經修訂;·1999年5月25日歐洲議會和理事會關於消費品銷售和相關擔保的某些方面的第1999/44/EC號指令,經修訂;·2000年6月8日歐洲議會和理事會關於信息社會服務,特別是國內市場電子商務的某些法律方面的第2000/31/EC號指令;Signa Sports United N.V截至2022年9月30日的年度報告

·2005年5月11日歐洲議會和理事會關於內部市場不公平企業對消費者商業行為的第2005/29/EC號指令,經修訂;·2011年10月25日歐洲議會和理事會關於消費者權利的第2011/83/EU號指令(“消費者權利指令”);和·歐洲議會和2018年2月18日歐洲議會和理事會關於解決不正當地理阻擋問題的第2018/302/EU號條例(“地理阻擋條例”)。上述關於消費者保護的歐洲指令以及實施或補充這些指令的國家法律對我們公司規定了廣泛的義務和責任,詳情如下。信息要求網上零售商受到廣泛和正式的信息要求的約束。例如,他們必須向潛在客户提供關於其產品的主要特徵、價格和付款細節以及法定提款權的詳細和準確的信息(見下文“提款權”)。在線零售商在設計和構建他們的網站和應用程序,以及他們的訂購、支付和履行流程時,必須遵守這些要求。由於法律的變化,在線零售商經常被要求調整他們的提供和流程。例如,消費者權利指令要求在線零售商確保在訂購過程中,消費者明確承認他們的訂單意味着有付款的義務。如果下訂單需要激活按鈕或類似功能,則該按鈕必須被標記為“有義務付款的訂單”或類似的標籤,零售商必須確保消費者在通過激活該按鈕下單之前直接知道與購買有關的某些關鍵信息。保修權利在線零售商對其產品是否符合約定的條件負責,並對消費者在交貨時沒有符合約定的條件承擔責任。如果出現產品缺陷,消費者可以要求相關零售商免費維修或更換相關產品。消費者甚至可以要求移除原來交付的產品,並要求重新組裝或安裝替換產品,費用由賣方承擔。撤銷權消費者有權在取得相關產品之日起14日內,無故退出網上購物。某些網上零售商可以自願延長提款權的行使期限。網上零售商必須告知消費者他們的法定提款權,如果不這樣做,提款期將延長12個月,除非在線零售商隨後將其提款權通知客户。在這種情況下,提款期在後續信息公佈後14天結束。消費者必須通過明確聲明他們的取款(例如,通過書面、通過電子郵件或電話)來行使他們的取款權利。未明確表明有意退出合同的相關產品的退貨不構成有效的退貨聲明。消費者在有效行使法定提款權後,須在14天內退回有關產品。在同一時期,零售商被要求退還購買價格,包括運費(如果有的話)。然而,如果消費者明確選擇了更昂貴的遞送類型(例如,快遞),零售商就不需要向消費者補償任何額外的費用。消費者一般都要承擔退貨的費用,除非零售商同意承擔,或者沒有適當地通知消費者,如果退貨,他將不得不承擔這些費用。此外,消費者亦須就退回產品的任何價值損失向賣方作出賠償,除非(I)該等損失是因對產品進行慣常處理以檢查其狀況、特點及功能所致,或(Ii)賣方未能適當地告知客户其法定提款權利。廣告廣告努力(例如,促銷遊戲、時事通訊和個性化產品推薦)受到嚴格監管,特別是通過電子郵件或電話分發的廣告。廣告不得誤導、騷擾、脅迫或者不合理地或者以其他方式不正當地影響消費者。這些標準為解釋留下了很大的餘地,導致主管當局將如何適用這些標準存在很大的不確定性。反歧視/地理遮擋2018年12月3日,《地理遮擋條例》生效。根據地理封鎖法規,貿易商有義務在歐盟客户處於相同情況時以同樣的方式對待他們,無論他們的國籍、居住地或營業地如何。來自另一個歐盟成員國的客户必須擁有與當地客户相同的獲得商品和服務的渠道和可能性,並且必須被允許進入不同的國家渠道。《地理封鎖條例》涵蓋了包括線上和線下銷售商品和服務的情況,以及這兩種渠道整合(全渠道)的情況。Signa Sports United N.V截至2022年9月30日的年度報告50

雖然貿易商可以自由選擇他們接受的支付方式範圍,但他們不應通過拒絕交易或根據客户的國籍、居住地或機構或與支付賬户的所在地、支付服務提供商的成立或支付工具的發行地有關的不同支付條件來歧視歐盟內的客户。如果通過同一品牌和類別的信用卡轉賬、直接借記或基於信用卡的支付工具進行電子交易,滿足身份驗證要求,並且支付使用交易商接受的貨幣,則禁止區別對待。貿易商還可以自由限制歐盟內的發貨目的地數量,只要客户確實有可能通過其他方式獲得產品交付。《地質阻隔條例》沒有任何關於強制執行不遵守這些義務的規則。每個成員國必須指定一個或多個機構,以充分和有效地執行公約。在德國,聯邦網絡局(Bundesnetzagentur)負責執行《地理屏蔽條例》。例如,它可能會發布命令,並對違反規定的德國貿易商處以罰款。不遵守消費者保護規定的後果可能導致民事責任、行政命令或罰款,甚至可能導致與相關購買者的受影響協議無效。產品安全要求確保產品安全在歐盟銷售其產品的在線零售商必須謹慎行事,以幫助確保其產品的安全。為此,歐洲議會和2001年12月3日理事會關於一般產品安全的經修訂的第2001/95/EC號指令(“產品安全指令”)規定了製造商和零售商的各種義務,該指令已由德國產品安全法(Produktsicheritsgesetz)以及關於特定產品和產品組安全的各種政府條例(Rechtsverordnungen)在德國實施。根據《產品安全指令》,零售商必須謹慎行事,以確保其產品符合適用的安全要求,特別是如果他們知道或應該推定這些產品不符合這些安全要求,則不銷售產品。產品安全指令適用於所有旨在供消費者使用或可能由消費者使用的產品,即使不是為他們準備的,無論是新的、舊的還是翻新的。然而,如果零售商明確告知消費者這種情況,則產品安全指令不適用於作為古董或作為需要在使用前維修或翻新的產品提供的二手產品。此外,零售商通常被要求參與對其產品安全的監測,特別是傳遞有關產品風險的信息,保存和提供追蹤其產品來源所需的文件,並與製造商和政府主管部門合作,以減輕缺陷產品的風險。零售商還可能受到《產品安全指令》下與生產商有關的更廣泛法規的約束,例如,如果他們以影響此類產品安全的方式修改其產品。根據我們提供的產品的性質,特別是用於製造此類產品的個別材料,某些產品可能會受到其他法規的約束,包括德國食品、飼料和消費品法案(Lebensmittel,Bedarfsgegenstände-und Futtermittelgesetzbuch)和德國消費品條例(Bedarfsgegenständeverordnung)。這些條例的主要目的是保護接觸某些產品的消費者的健康,並賦予政府主管當局廣泛的權力,以監督零售商遵守其法定職責。違反歐洲或國家產品安全法律和相關法規的後果可能會被處以罰款,在嚴重的情況下甚至會受到刑事制裁。德國產品責任法“(Produkthaftungsgesetz(”產品責任法“))對造成自然人傷亡或財產損失的產品規定了額外的責任制度,這種責任一般適用於任何過錯(verschuldenunabhängig)。根據《產品責任法》,零售商在確定其產品責任義務方面通常被視為製造商。《產品責任法》規定的責任限額為8,500萬歐元。此外,在財產受損的情況下,要求這些財產的所有者自己承擔500.00歐元的損害賠償金。在歐洲聯盟內提供紡織品的紡織品標籤零售商還必須遵守有關使用紡織纖維名稱以及對紡織品成分進行標籤和標記的各種要求。在歐盟層面,這些方面受2011年9月27日歐洲議會和理事會關於紡織品纖維名稱及相關標籤和標記的(EU)第1007/2011號條例(《關於SIGNA Sports United N.V.截至2022年9月30日年度報告的條例》)管轄。

紡織品標籤“)。它載有關於紡織纖維名稱的使用、多種纖維的組成、標籤的內容和形式以及監督執行各項要求的規則,包括主管當局的市場監督檢查。在德國,必須遵守《紡織品標籤法》。它的規定和義務幾乎與《紡織品標籤條例》相同,但它也規定了對違反紡織品零售商和/或進口商法定義務的處罰。《紡織品標籤條例》不適用於某些類型的鞋類或一般鞋類的標籤。然而,歐洲議會和理事會關於成員國關於向消費者銷售的鞋類主要部件中使用的材料貼標籤的法律、法規和行政規定的近似性的第94/11/EC號指令必須遵守,該指令規定了必須通過標籤方式傳達的鞋類成分信息,以及德國《消費品條例》(Bedarfsgegenständeverordnung)。某些類型的鞋類和鞋類一般必須由在歐盟市場上提供產品的製造商或零售商貼上標籤。該法令載有關於標籤的內容和形式的規則,並規定了對違反這些職責的處罰。根據德國包裝法(Verpack Ungsgesetz),生產商和分銷商,包括我們公司這樣的在線零售商,有義務註冊並參與處理和回收系統。根據法律需要註冊和許可的包裝物品是銷售包裝(VerkaufsverPackungen)和二次包裝或外包裝(UmverPackungen)。當局可能會對生產商和零售商,包括進口商,處以高達20萬歐元的罰款,這些生產商和零售商在未經適當註冊的情況下提供包裝。商標的註冊和保護受國際、歐洲和國家立法的監管:在國際層面上,商標註冊和保護受1891年4月14日《商標國際註冊馬德里協定》(上一次修訂於1979年9月28日)、1989年6月27日《關於商標國際註冊的議定書》(上一次修訂於2007年11月12日)和1883年3月20日《保護工業產權巴黎公約》(上一次修訂於1979年9月28日)的管轄。在歐洲層面,商標受歐洲議會和歐洲理事會2015年12月16日的(EU)2015/2436號指令管轄,以接近成員國與商標相關的法律,以及關於聯盟範圍的商標註冊和保護制度,受2017年6月14日關於歐盟商標的(EU)2017/1001號條例的管轄。在德國,商標受《德國聯邦商標法》(Markengesetz)管轄。商標可以在各自的國家商標當局(例如,德國專利和商標局(德國專利局和馬克名))以及歐洲聯盟知識產權局(“EUIPO”)註冊,以便在聯盟範圍內註冊,在國家或聯盟範圍內註冊後,通過世界知識產權組織在MMA或PMMA締約方的國家註冊10年。此類註冊可以重複續簽。一旦收到申請,歐盟知識產權組織將審查是否有理由拒絕授予商標註冊(例如,由於在歐洲聯盟成員國註冊的較早、相同或類似的商標,或相關商標缺乏鮮明特徵)。此外,舊商標所有人可在申請公佈後三個月內反對註冊申請(例如,如果新商標和在其下銷售的產品或服務與其商標和在其下銷售的產品或服務相同或相似)。歐洲商標註冊後,商標所有人有權禁止任何第三方在未經其事先同意的情況下商業使用該商標。此外,歐洲聯盟成員國的國家商標法規定,除其他外,歐洲商標所有人有權獲得因非法使用其商標而造成的損害賠償。互聯網域名一般頂級互聯網域名(例如“.com”)和國家代碼頂級互聯網域名(例如“.de”)的保留、轉移和續訂由互聯網名稱與數字地址分配機構(ICANN)管理,ICANN是一個總部設在美國的非營利性組織。國家代碼頂級互聯網域名的預訂、轉讓和續訂由ICANN認可的某些註冊商管理。在德國,以“.de”結尾的互聯網域名由德國非營利性組織Denic EG(“Denic”)管理。國家代碼頂級互聯網域名的預訂由DENIC根據誰是相關域名的第一個申請者而定。如果域名侵犯了商標或冠名權,相關商標或冠名權的所有人在一定條件下可以申請禁制令,禁止註冊或使用該域名。這種所有人也有權獲得因侵犯這種權利而造成的損害賠償。此外,對於截至2022年9月30日的年度SIGNA Sports United N.V年度報告的爭議,可以使用特定的爭議解決程序52

域名,包括侵犯商標權或冠名權。例如,ICANN的統一域名爭議解決政策適用於濫用保留和使用通用域名和某些國家頂級域名的糾紛。在德國,DENIC指的是德國法院處理因保留和使用國家領土而產生的任何糾紛。除其他外,德國法院可以批准取消域名的請求,但不批准轉讓有爭議的域名的請求。然而,如果在有爭議的域名上輸入了DENIC,當法院取消相關域名時,該域名將自動轉移到索賠人手中。此外,域名持有者同時也是與這些域名相對應的商標的所有人,在某些條件下可以以商標保護為由,在第三方面前保護其域名不受濫用保留或使用的侵害。人權和環境問題2021年6月11日德國聯邦議會(Bundestag)通過了所謂的供應鏈法案(LieferkettensorgFaltspflichtgesetz),根據該法案,公司必須仔細記錄其整個價值鏈,審查其供應商,並證明他們正在努力遵守所要求的標準。《供應鏈法》(LieferkettensorgFaltspflichtgesetz)將規定公司應對其經濟產品生產中侵犯人權的行為負責,並規定對違約公司處以嚴厲罰款,並規定公司有義務建立全面的風險管理和合規制度,以防止違規行為。該法律將於2023年生效,並自2024年1月1日起適用於我們。違規者可被處以高達年度合併收入2%的罰款。該指令旨在承諾公司在其整個供應鏈中管理社會和環境影響,該提案規定了盡職調查責任,以確定、預防、結束或減輕其活動對人權和環境的不利影響。通過該指令需要得到歐盟議會和歐盟部長理事會的批准;因此,預計在2023年之前不會有最終決定。2022年9月14日,歐盟委員會發布立法提案,禁止在歐盟市場銷售強迫勞動製造的商品。目標是有效禁止進口商品和歐盟製造的商品,同時使用強迫勞動,包括童工。該提案涵蓋所有產品,即歐盟製造的用於國內消費和出口的產品,以及進口商品,不針對特定的公司或行業。該規定與CSDD密切相關。這項規定需要得到歐盟議會和歐盟部長理事會的批准才能通過。預計最早將於2023年底就擬議法規的最終文本達成協議。2022年11月28日,歐盟部長理事會最終批准了企業可持續發展報告指令(CSRD)。CSRD加強了2014年非財務報告指令(“NFRD”)在《會計指令》中引入的關於非財務報告的現有規則。CSRD引入了更詳細的報告要求,並確保要求大公司、所有在受監管市場上市的公司和上市中小企業報告可持續發展事項,如環境權利、社會權利、人權和治理因素。從2025年到2029年,CSRD的應用將分四個階段進行。欲瞭解有關環境問題的更多信息,請訪問我們公司的ESG Resources網站:http://signa-sportsunited.com/美國的電子商務法律我們在美國的業務運營受適用於所有美國電子商務企業的美國聯邦和州法律法規的約束。除其他外,主要法律和法規涵蓋個人隱私和數據安全、消費者保護、支付或銷售處理和其他税收等領域;其他法律定義和規範不公平和欺騙性的貿易做法。某些適用的隱私法律和法規要求我們向客户提供我們與第三方共享信息的政策,並在這些政策發生任何變化時提前通知。相關法律可能會規範我們存儲或轉移敏感信息的方式,或者在發生安全漏洞或無意中泄露此類信息時對我們施加義務。在某些情況下,我們可能有義務賦予客户阻止與第三方共享其個人信息的權利。根據適用的聯邦和州法律,我們在向消費者發送商業電子郵件時還必須遵守一些要求,包括識別廣告和促銷電子郵件本身、確保主題行不具有欺騙性、讓消費者有機會選擇退出進一步的通信以及在每封商業電子郵件中明確披露我們的姓名和實際地址。隱私和數據安全事項的監管是一個不斷髮展的領域,新的法律和法規經常頒佈。例如,加利福尼亞州頒佈了於2020年1月1日生效的立法,其中要求向加州消費者披露新的信息,並賦予這些消費者選擇退出某些個人信息銷售的新能力。此外,根據適用的聯邦和州不正當競爭法律,包括加州消費者法律補救法案和美國聯邦貿易委員會(FTC)的法規,我們必須和我們的影響者網絡可能被要求準確地識別產品供應,而不是製作SIGNA Sports United N.V.截至2022年9月30日的年度報告53

在我們的網站上或廣告中使用誤導性聲明,並在適當的地方和適當的時候使用限定披露。電子商務的增長和需求可能會導致國內外更嚴格的消費者保護法,給在互聯網上進行大量交易的公司帶來額外的合規負擔。新的法律或法規,適用其法律目前不適用於我們美國業務的司法管轄區的法律,或將現有法律和法規應用於互聯網和電子商務,通常可能會導致對我們的美國業務徵收大量額外税款。此外,我們可能會因過去未能遵守這些要求而被罰款或支付其他款項。3.3組織架構於業務合併結束後,SSU成為本公司的直接全資附屬公司,SSU的附屬公司成為本公司的間接附屬公司。有關SSU重要子公司的名單,請參閲作為本年度報告的一部分提交的附註15 SSU合併財務報表。3.4財產、廠房和設備我們不擁有任何不動產。以下是截至本年度報告日期的我們的材料租賃物業清單,包括物業類型、我們的營業面積、位置和大約平方米。物業類型物業類型擁有/租賃辦公網店GmbH Stuttgart,德國1,670租賃辦公及倉庫Publikat GmbH&Outfitter TeamSports GmbH Gro?ostheim,德國20,335租賃辦公及倉庫網球點網球GmbH赫布洛克-克拉霍爾茨,德國19,065租賃辦公及倉庫Tennispro分銷SAS Entzheim,France 10,745租賃Warehouse InternetStore GmbH Esslingen,德國*8,554租賃Warehouse InternetStore GmbH Untertürkheim,德國7,568租賃Warehouse InternetStores GmbH Holdorf,德國14,079租賃Warehouse InternetStores GmbH Gehrde,德國11,400租賃Warehouse Internetstore Limited,30,129 Warehouse Reaction&Reaction Limited,2042將於4月關閉工廠。我們物業的租賃協議一般是長期租賃,租期在3至10年之間。於本年報日期,本公司並不知悉任何可能影響上述任何物業使用的環境問題,亦無意從事任何房地產或設施的建造、擴建或改善。截至本年度報告發布之日,我們擁有130多個商標(包括“SIGNA Sports United”、“fahrrad.de”、“BRüGelmann”、“CAMPZ”、“AddNatural”、“Bikester”、“Probikehop”、“Wigger”、Chain Reaction Cycle、“Tennis-Point”、“Runnig Point”、“TennisPro”、“Tennis Express”、“Tennis-Point(US)/Midwest Sports”、“CenterCourt”、“Outfitter”和“Ballside”)以及相關商標和標識。我們還擁有900多個域名的投資組合。我們相信,我們在不同國家/地區使用的商標和各自的域名對我們的業務有價值。我們的自有品牌產品和其他品牌材料也出現在我們的網站和營銷中。有關研究和開發活動的進一步信息,請參閲合併財務報表附註7.1。保險我們承保與我們業務的日常運營相關的各種風險,包括一般業務中斷保險和第三方責任、僱主責任、財產損失、網絡責任、恐怖行為的責任、交通損失以及董事和高級管理人員責任保險。我們認為,我們維持的保險範圍的類型和金額與慣常的行業標準一致。然而,不能保證在發生重大索賠的情況下,這一保險將足以支付辯護費用或損害賠償。Signa Sports United N.V截至2022年9月30日的年度報告54

3.5研究與開發本節概述了SSU在報告所述期間開展的研究與開發活動。 報告重點介紹了我們研發工作的主要舉措、成就和未來前景。研發戰略:在SSU,我們認識到持續創新和技術進步的重要性。我們的研發策略專注於:·開發新產品和技術,以滿足不斷變化的客户需求。·增強現有產品,以提高性能、功能和可持續性。·探索新興技術和行業趨勢,以保持競爭優勢。主要研發舉措:於報告期內,SSU在多項研發舉措上取得重大進展。·新產品開發:我們正在開發系統應用程序和產品(SAP),將用作我們的ERP軟件。該產品將為我們創建一個集中的系統,並使各個業務部門和部門能夠訪問和共享公共數據。·流程優化:我們投資了研發項目,旨在簡化我們的內部流程,提高效率,降低成本。通過流程優化,我們將提高生產力和盈利能力。·知識產權:於報告期內,我們透過收購“Wiggle”及“Tennis Express”加強知識產權組合。截至本年報日期,我們擁有超過130個商標,以及超過900個域名組合。我們相信,我們的商標和我們在不同國家採用的各自域名對我們的業務有價值。這些商標和域名涵蓋各種技術,確保我們的市場競爭力並保護我們的創新。未來展望:展望未來,SSU將繼續致力於推進其研發工作。·人才投資:我們將繼續吸引頂尖的發展人才,併為他們提供有利的環境,以推動創新。·新興技術:我們將密切關注和投資新興技術,以保持在創新的前沿。·以客户為中心的方法:我們的研發計劃將與客户需求保持一致,確保我們開發的產品和技術能夠提供卓越的價值並滿足市場需求。3.6金融工具請參閲附註10。綜合財務報表的財務風險管理,以進一步瞭解有關使用金融工具及相關風險管理活動的風險管理目標及政策。 SIGNA Sports United N.V年度報告截至2022年9月30日止年度55

4.營運及財務回顧及展望你應閲讀以下有關社聯財務狀況及營運結果的討論及分析,以及本年報其他部分所載的社聯經審核財務報表及相關附註。除了SSU的歷史財務信息外,以下討論還包含反映SSU和我們的計劃、估計和意見的前瞻性陳述。我們的實際結果可能與這些前瞻性陳述中討論的結果大不相同。可能導致或導致這些差異或導致我們的實際結果或選定事件的時間與這些前瞻性聲明中預期的大不相同的因素包括“關於前瞻性聲明的告誡”中以及本年度報告中其他部分陳述的那些因素。4.1經營業績概述我們的集團包括專注於市場領先的在線體育專業網店,產品類別不斷增長,自行車、網球/球拍運動、户外運動和團隊運動。作為一個集團,我們認為自己是以收入衡量的全球最大的在線體育特產零售商。我們將我們的相關市場定義為全球體育零售市場,其中競爭來自高度多樣化的競爭者羣體,即傳統的線下體育零售商、專業的線下體育零售商、電子商務通才和在線體育專家以及一些領先的體育用品品牌。例如,擁有網站和市場。我們通過各種網上商店以及選定的實體地點向客户銷售產品,主要面向歐盟以及瑞士、挪威、英國和美國的客户,截至2022年9月30日的財年,SSU網站的訪問量約為2.932億次,淨訂單約為870萬份,截至2021年9月30日的財年,SSU網站的訪問量約為262.9*萬次,淨訂單約為680萬份。(*由於停止運營而重新列報。我們的主要收入來源是通過我們各種網上商店品牌的網站銷售商品,特別是完整的自行車和自行車零部件、網球拍和配件、户外裝備、鞋類和其他運動產品。我們核心的第一方電子商務業務的商業模式專注於激勵、引導、服務和吸引客户的四個關鍵支柱。我們相信,與在線多面手和實體體育商店零售商相比,這種專注於提供卓越的客户體育購物體驗的做法使我們脱穎而出,並將推動更高的流量、轉化率和建立品牌親和力,從而增加忠誠的客户基礎,從而促進收入保持增長。我們的自有品牌,包括Vitus、防核、DHB、Serious、Ortler、Fixie Inc.、Prime Components、Red Cycling,與銷售第三方品牌相比,貢獻了更高的毛利率。我們打算在我們的網站上進一步投資於我們自己品牌的增長。我們的平臺旨在通過允許供應商利用我們的技術專長和功能來提高他們的成功。我們計劃通過增加市場功能來增加供應商對我們平臺的使用量,這些功能將使我們的供應商能夠輕鬆地在我們的網站上展示他們的完整產品目錄,並向客户突出顯示和推廣他們選擇的產品。自成立以來,我們尚未產生任何合併淨利潤,運營現金流為負,並依賴外部融資。自我們於2021年12月在紐約證券交易所上市以來,我們一直無法從外部籌集任何第三方融資,而我們所有的資金需求都是由我們最大股東SIGNA International Sports Holding GmbH的一家關聯公司擔保的。此外,去年,我們的一家主要子公司出現了內部會計控制問題,並由於客户偏好的變化而誤判了對我們產品的需求,這導致庫存過剩,導致流動性挑戰,並對我們的利潤率造成不利影響。為了應對我們的經營虧損和對我們流動性狀況的重大不利影響,我們目前正在努力制定和實施一項全面的運營計劃,以改善我們的經營業績以及我們的現金、流動性和財務狀況和前景。這一運營調整計劃包括提高定價和交付門檻;減少分類範圍;提高營運資金效率;專注於自主品牌開發和交叉銷售;減少或退出品牌營銷、非盈利合作伙伴關係和線下活動;推遲或取消非核心資本投資;合併或退出業務線;減少運營人員和管理費用,以反映預期的較低收入基礎;以及重組我們的集團組織,改進內部控制系統和流程,並加快我們之前收購的運營業務的整體整合。Signa Sports United N.V截至2022年9月30日的年度報告56

2021年12月14日,我們完成了對英國朴茨茅斯MAPIL TopCo Limited(“Wigger”或“The Wigger Group”)的100%收購,這是一家總部位於英國的在線自行車和多項運動專業公司,旨在加強我們在自行車和户外業務領域的活動,並擴展我們的國際化戰略。2022年1月1日,我們收購了美國得克薩斯州休斯敦的Tennis Express LLC(“Tennis Express”)66.66%的已發行股份,該公司是一家提供全方位服務的網球專業零售商,旨在加強網球業務領域的活動,並擴展我們的國際化戰略。有關收購Wigger Group和Tennis Express的更多信息,請參見附註15“業務合併”。於2021年12月14日進行資本重組後,吾等根據日期為2021年6月10日的業務合併協議完成先前宣佈的業務合併,協議由Yucaipa、SSU、本公司(前身為SIGNA Sports United B.V.)、合併Sub及Sish(“Yucaipa合併”)完成。作為交易的一部分,Yucaipa的前股東(公眾股東、保薦人和董事)收到了12,584,315股本公司股份和17,433,333股認股權證(“SSU認股權證”),用於購買本公司的普通股。作為交換,該公司收到了Yucaipa持有的淨資產,該資產在2021年12月14日交易完成時的公允價值為730萬歐元。淨資產包括Yucaipa信託賬户中持有的2360萬歐元現金和現金等價物、570萬歐元的流動負債和1060萬歐元的遞延承銷佣金。該公司通過與SSU、Yucaipa和其他新投資者的現有股東私募普通股,額外籌集了4.027億歐元的股本淨收益(“PIPE融資”)。PIPE融資被視為出資,導致股本和資本公積金分別增加1160萬歐元和3.911億歐元。尤凱帕合併和管道融資均於2021年12月14日完成。交易完成後,本公司成為紐約證券交易所上市公司,股票代碼為SSU(“公司上市”)。SSU認股權證的股票代碼為SSU.WS。該公司因向Yucaipa股東發行新股和590萬歐元的PIPE融資而產生直接增加的交易成本,並從股權收益中扣除作為資本儲備的減少。影響我們業績的因素我們相信,我們的業績和未來的成功取決於幾個因素,這些因素已經影響了SSU在本年度報告中提出的財務信息期間的業績,並將繼續影響我們未來的業績。這些因素為我們提供了重要的機遇,但也帶來了風險和挑戰,包括本年度報告題為“風險因素”的部分所討論的風險和挑戰。這些因素包括:體育市場的增長,體育零售市場,特別是我們經營的垂直體育市場,近年來受益於有利的增長趨勢。我們繼續增長的能力將在一定程度上取決於體育零售市場的持續增長繼續向電子商務轉變體育零售近年來穩步轉向在線,這是以通過在線渠道交易的體育零售總額的百分比來衡量的。轉向在線渠道,加上體育零售市場的更廣泛增長,導致在線體育零售大幅增長,領先於整個體育零售市場。這種持續的轉變歸因於消費者看重更多的在線商品和相關的便利。如果在線體育零售交易的比例沒有繼續增加,我們增長收入的能力將在很大程度上取決於我們客户主張的吸引力,以及我們相對於競爭對手的營銷努力的有效性。季節性我們的業務本質上是季節性的,我們的大部分銷售和運營收入來自包括夏季假期在內的第三財季和第四財季。因此,我們的整體盈利能力受到我們第三季度和第四季度經營業績的嚴重影響。我們的銷售和營銷費用佔銷售額的百分比在第三季度和第四季度最低,這是因為暑假期間現有客户的購買量較高,營銷成本佔總銷售額的百分比較低。此外,為了準備夏季假期銷售旺季,我們的業務大幅提高了庫存水平。Signa Sports United N.V截至2022年9月30日的年度報告57

此外,每年這個時候的天氣狀況也可能對我們的業務產生影響。由於我們的地理位置,我們聯繫到整個歐洲大陸的客户,這部分緩解了天氣條件的影響,而整個歐洲大陸很少受到低壓天氣條件的影響。見“項目3.關鍵信息-D.風險因素--與我們的業務活動有關的風險--我們的業務在一定程度上受到當地季節性收入波動的影響,這可能使我們難以預測未來的業績。”供應鏈短缺由於新冠肺炎疫情於2020年開始的全球供應鏈中斷,以及隨後的全球零部件短缺,對我們滿足消費者對我們產品(尤其是全功能自行車和電動自行車類別)日益增長的需求的能力產生了重大負面影響,從而影響了我們的收入。雖然我們預計,一旦供應鏈中斷以及全球零部件形勢正常化,我們的產品市場將繼續增長,但我們無法確定供應鏈中斷是否以及何時會解決,以及對我們產品的需求是否會像目前預期的那樣增加。俄烏戰爭隨着俄羅斯入侵烏克蘭,2022年2月24日全球地緣政治局勢愈演愈烈。東歐持續不斷的衝突和實施的制裁導致全球經濟出現重大不確定性,隨後商品價格上漲,原材料成本增加。到目前為止,俄羅斯-烏克蘭戰爭尚未對該公司的供應鏈產生實質性影響,因為該公司與該地區的公司沒有任何供應關係。然而,這場戰爭間接造成了世界各地普遍的宏觀經濟不確定性,特別是在歐洲,高通脹壓力加上歐洲能源危機導致公司和私人家庭的能源價格上漲,生產成本增加,材料成本增加。因此,這導致消費者信心和支出惡化,影響了我們年內的收入、材料成本和調整後的EBITDA。戰爭的未來發展及其對全球經濟的影響的不確定性依然存在,全球經濟的不確定性可能對本集團及其供應鏈、未來的銷售、盈利能力以及本集團的資產產生進一步的不利影響。新冠肺炎--國際社會在新冠肺炎方面的發展繼續面臨一些挑戰。儘管如此,世界各地疫苗接種率的提高已經導致與新冠肺炎相關的社會限制的廣泛放鬆,例如許多國家的封鎖。雖然我們預計消費者支出將恢復到疫情前的水平,預計將低於疫情期間,但其他宏觀經濟因素,如通貨膨脹率上升、供應鏈限制、全球和地緣政治發展也直接和間接影響了我們的運營結果,使得新冠肺炎的影響難以分離和量化。通脹對可自由支配支出的影響我們認為,我們提供的大量產品都是非必需品,而不是必需品。因此,我們的經營業績對影響消費者支出(包括可自由支配支出)的宏觀經濟狀況的變化非常敏感。持續不斷的俄羅斯和烏克蘭衝突以及新冠肺炎大流行後消費者支出行為的變化對通脹產生了不利影響。材料、能源、航運、承運人和空運成本的全球通脹壓力,再加上失業率上升、工資增長停滯以及未來整體經濟環境的普遍不確定性,導致整體消費者信心和可自由支配支出下降。因此,淨收入的總體增長雖然由於業務收購而比上一財年有所增加,但未能達到預期的收入。宏觀經濟狀況何時改善的不確定性可能會對本集團及其未來的經營業績產生進一步的不利影響。停產我們在2022年第四季度停止了Stylefile業務。在停播之前,我們“團隊運動和運動休閒”部分中的“運動休閒”幾乎全部由Stylefile業務組成。今後,這一部分將只包括團隊運動,並將被稱為“團隊運動”部分。我們決定停產Stylefile的主要原因是,在沒有進一步資本投資和機會成本的情況下,該公司的歷史業績和預期業務預測。Stylefile的停產將為我們提供機會,將我們的重點和資源重新用於擴大和改進集團內的其他部門。Signa Sports United N.V截至2022年9月30日的年度報告58

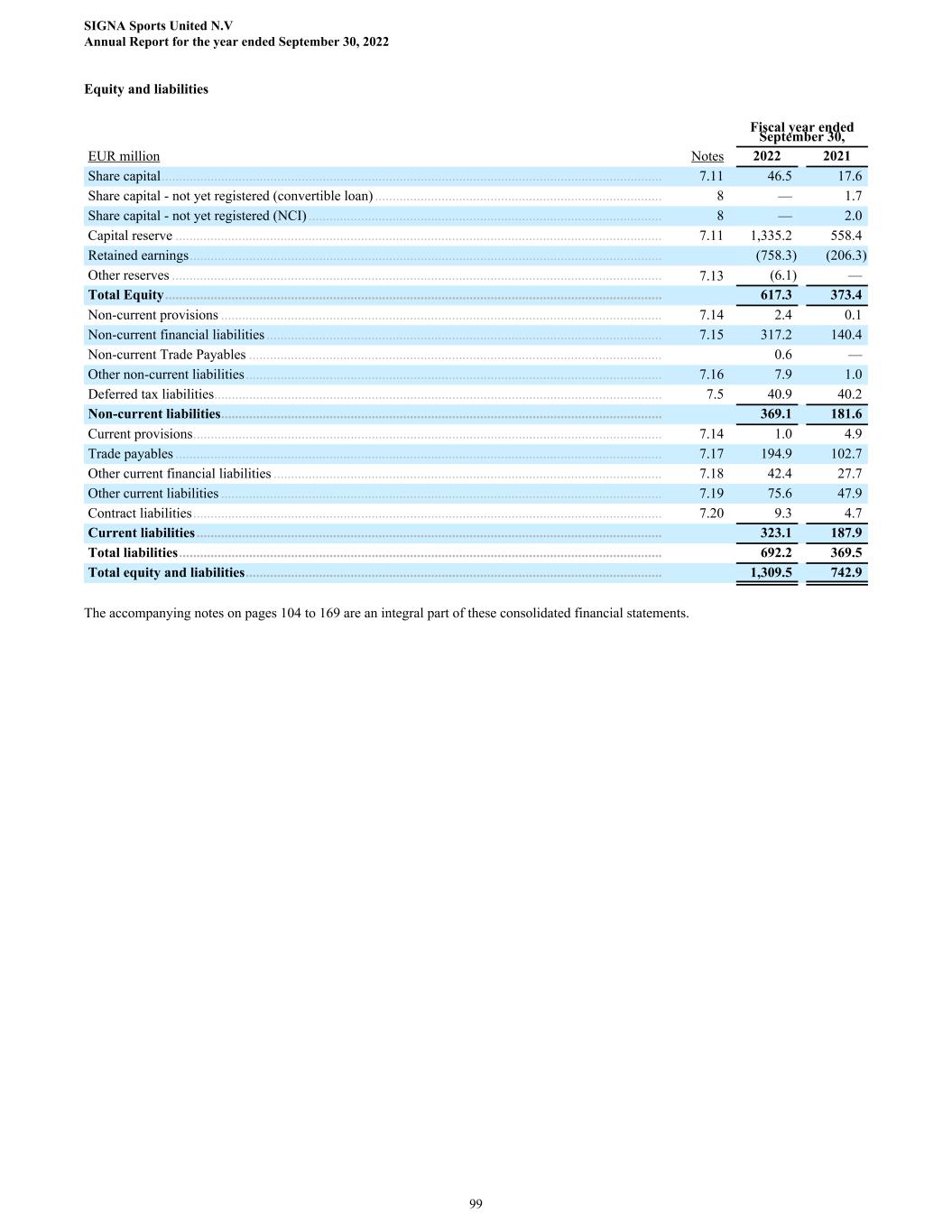

持續經營作為一家新興的在線體育零售公司,該公司仍在朝着其業務實現盈虧平衡的方向前進。該公司面臨着許多類似於其他新興成長型在線體育零售公司的風險。這些風險包括,未能維持或增長公司的收入或業務,與拓展新的地理市場相關的風險,以及公司市場和資本市場內全球和當地經濟狀況的負面發展。S先生,公司的持續成功和最終實現盈利取決於未來的不確定事件,這些事件包括(其中包括)獲得足夠的融資以滿足公司的淨營運資金需求,滿足債務償還需求,並通過併購活動繼續擴大業務,直到公司能夠產生足夠的收入來支持其運營現金需求。該公司自成立以來一直出現經營虧損。截至2022年9月30日止年度,本集團持續經營錄得淨虧損5.657億歐元,其中5.8億歐元與營運虧損有關,導致營運現金流出1.905億歐元,主要原因是存貨累積及與公司上市有關的法律費用(見附註3)。截至2022年9月30日,該公司已累計產生7.583億歐元的赤字,股權頭寸為6.173億歐元,短期債務為4000萬歐元,與季度最低現金需求相關的財務契約為3000萬歐元(將增加到50歐元)。0億美元,將於2023年9月30日起生效。截至2022年9月30日,該集團的現金和現金等價物為4300萬歐元。於2022年9月28日,本公司與公司最大股東SISH的聯屬公司SIGNA Holding GmbH訂立認購協議(“認購協議”),向SIGNA Holding GmbH發行本金總額達1億歐元的可轉換債券(“可換股債券”),截止日期為2022年10月4日,該可轉換債券隨後被出售並轉讓予我們的聯屬公司SIGNA European Invest Holding AG。可轉換債券將於2028年10月4日到期,分為無記名債券,本金為100萬歐元。可換股債券計入季度應付利息(“季度利息”)及應計利息(“PIK利息”)。利息由2022年10月4日開始,利率為3個月期歐洲城市同業拆息加年息4%(2026年10月4日及2027年10月4日將分別增加至年息5%及年息6%)。有形資產利息由2022年10月4日起,年利率為7%(2026年10月4日及2027年10月4日將分別增至年息8%及年息9%),猶如在每個付息日按季派息一樣。債券持有人可隨時將可轉換債券轉換為公司已繳足股款的普通股,每股面值0.12歐元。可轉換債券的初始轉換價格為10.3686歐元。債券持有人有權在可轉換債券發行結束時,分一批或多批增加可轉換債券的本金,本金總額最高可達2億歐元,最低面值為100萬歐元。隨後,在2023年2月6日,我們收到了我們的附屬公司SIGNA Holding GmbH的承諾,將向我們提供額外1.3億歐元的股權相關資金。新發行的可轉換債券。在簽署SIGNA Holding股權承諾書的同時,我們於2023年2月6日與SIGNA Holding訂立SIGNA Holding RCF I修訂協議(“SIGNA Holding RCF I修訂”)。SIGNA Holding RCFI修正案的目的是為我們提供高達5,000萬歐元的過渡性融資,直到額外可轉換債券項下的相應部分發行和結算完畢。根據經修訂的SIGNA Holding RCF I向我們提供的額外5,000萬歐元資金中提取的任何金額,將根據SIGNA Holding向SIGNA Holding發出的股權承諾書的條款和條件,通過發行額外的可轉換債券來償還。此外,在2023年1月26日,我們收到了LBBW RCF下貸款人的豁免,免除了在截至2024年6月的期間遵守淨槓桿契約的要求,以及截至2023年9月30日的測試期的最低調整後EBITDA契約,並將2023年3月31日之後每個測試日的可用流動性契約維持在3000萬歐元。2023年6月27日,集團獲得SIGNA Holding的額外融資承諾。這種融資承諾使該公司有權從2023年10月1日至2025年9月30日(包括2025年9月30日)分一批或多批向SIGNA Holding發行額外的可轉換債券,條款和條件與分別於2022年10月4日發行的初始可轉換債券和2023年4月20日和2023年6月27日發行的額外可轉換債券相同,本金總額為1.5億歐元。SIGNA Holding需要額外的融資承諾,以解決公司在2023年10月1日開始的財政年度中預期的不穩定的流動性狀況,併為公司在2025年9月之前的流動性需求提供部分資金。Signa Holding必須採取措施,以便根據所提供的財務承諾向公司提供流動資金。儘管從SIGNA Holding獲得了融資承諾,但該公司正在努力延長條款或為其將於2024年5月到期的1億歐元循環信貸安排進行再融資。由於上述情況,有一份重要的SIGNA Sports United N.V截至2022年9月30日的年度報告59

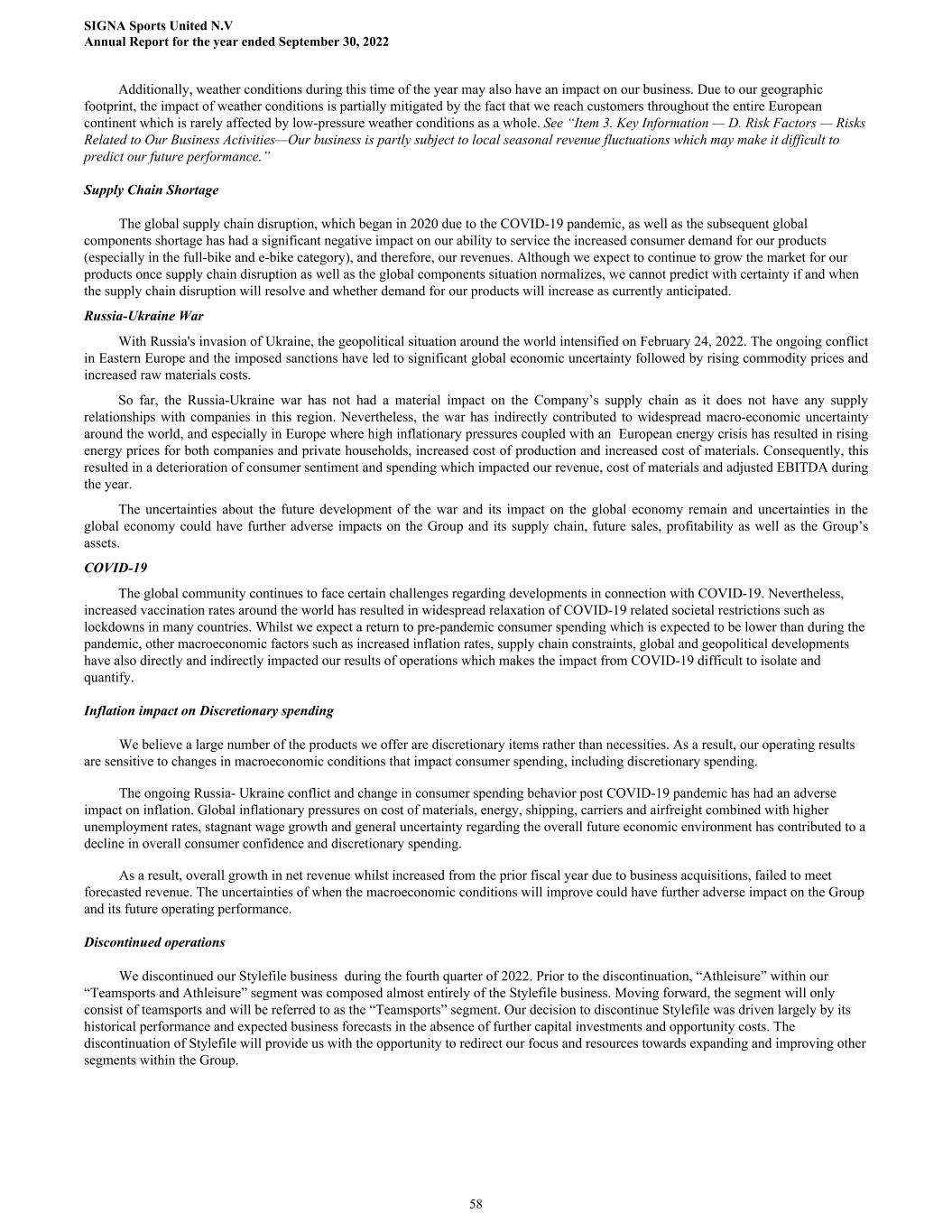

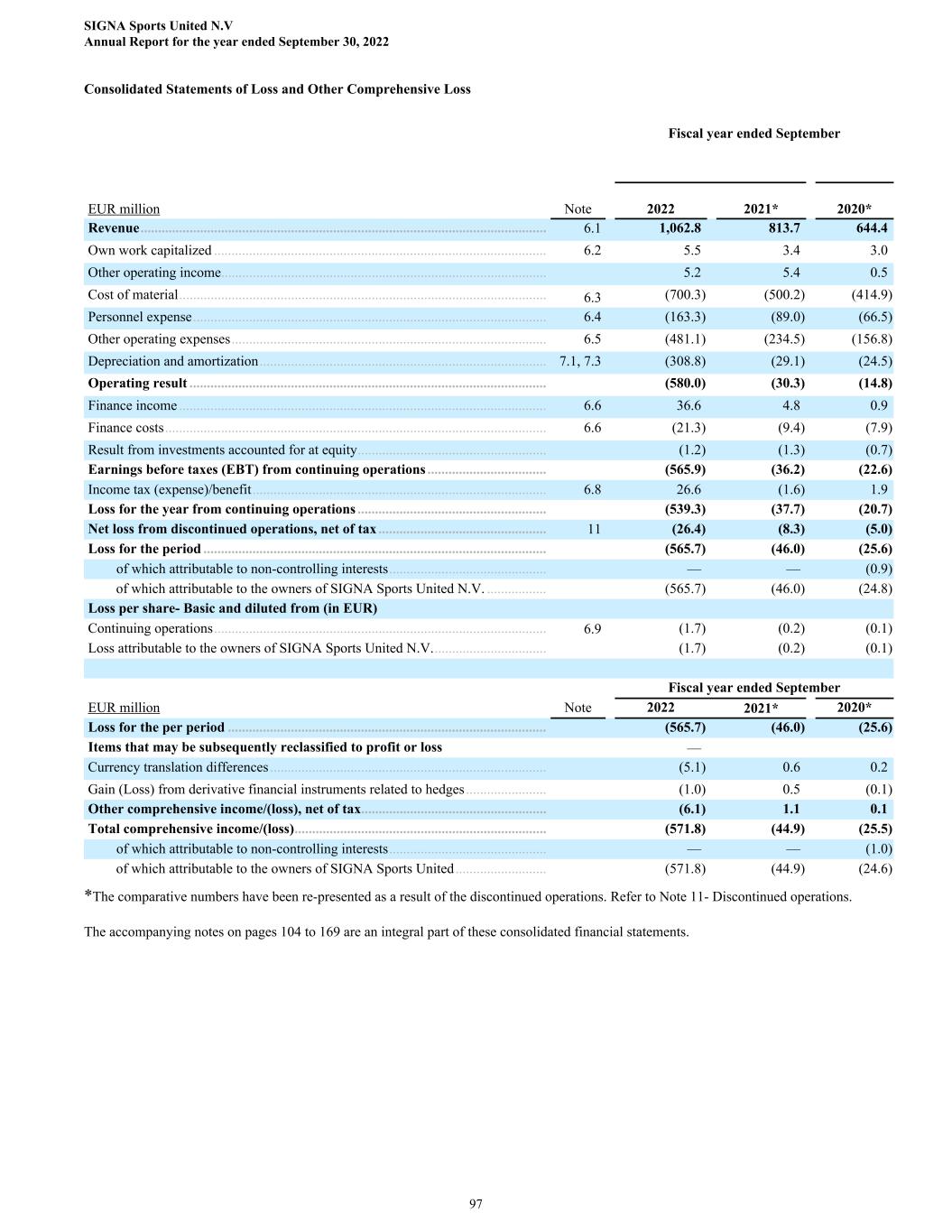

不確定性使人對公司在批准截至2022年9月30日的財政年度的財務報表之日繼續經營的能力產生重大懷疑。如果未能及時或合理地獲得足夠的資金,或公司未能成功延長自批准截至2022年9月30日的財政年度財務報表之日起12個月內到期的貸款的償還期限,公司目前的現金和現金等價物將不足以為其運營提供資金,因此可能無法在正常業務過程中變現其資產和償還其負債。展望未來,該公司打算實施旨在管理人員和基礎設施成本的措施,專注於庫存管理,利用過去一年合併帶來的採購和其他協同效應,並在可能的情況下,通過推遲具體的物流和IT項目以及推遲任何合併和收購計劃,以較低的支出水平運營。此外,該公司計劃通過進一步的股權發行、債務或債轉股融資以及可能的處置來籌集資金。儘管該公司努力獲得必要的資金並提高其業務的盈利能力,但不能保證它能成功做到這一點,或以及時或可接受的條件獲得必要的資金。因此,所附截至2022年9月30日的年度財務報表是以持續經營為基礎編制的,視上述計劃的成功實施情況而定。這意味着公司將在可預見的未來繼續運營,並將能夠在正常運營過程中變現其資產和償還其負債。4.2.截至2022年9月30日的集團會計年度與截至2021年9月30日的會計年度的財務信息經營業績比較下表彙總了SSU在每個時期的綜合經營報表,包括實際列報和所示時期的淨收入的百分比:截至9月30日的財政年度,2022年2021年*2020*歐元佔淨收入的百萬%(經審計)收入........................................................................................1,062.8 813.7 644.4自己的工作資本化...................................................................5.5 0.5%3.4 0.4%3.0 0.5%其他營業收入................................................................5.2 0.5%5.4 0.7%0.5 0.1%材料成本...........................................................................(700.3)(65.9)%(500.2)(61.5)%(414.9)(64.4)%人事費用.......................................................................(163.3)(15.4)%(89.0)(10.9)%(66.5)(10.3)%物流及包裝開支......(121.9)(11.5)%(81.0)(10.0)%(61.8)(9.6%)營銷費用...................................................................(89.2)(8.4)%(62.7)(7.7)%(41.7)(6.5)%IT及其他費用..................................................................(148.2)(13.9)%(90.9)(11.2)%(53.3)(8.3)%股票上市費用..................................................................(121.9)(11.5%)%--%--%其他運營費用..............................................................(481.1)(45.3%)(234.5)(28.8)%(156.8)(24.3%)折舊和攤銷......................................................(53.9)(5.1)%(28.5)(3.5)%(24.5)(3.8)%減值損失............................................................................(254.9)(24.0)%(0.6)(0.1)%(0.1)-經營業績..........................................................................(580.0)(54.6%)(30.3)(3.7)%(14.8)(2.3)%財務收入.............................................................................36.6 3.4%4.8 0.6%0.9 0.1%財務成本.................................................................................(21.3)(2.0)%(9.4)(1.2)%(7.9)(1.2)%佔權益投資的結果.....................(1.2)(0.1)%(1.3)(0.2)%(0.7)(0.1)%持續經營的税前收益(EBT)......(565.9)(53.2%)(36.2%)(4.4%)(22.6%)(3.5%)所得税優惠(費用)........................................................26.6持續經營期間的虧損2.5%(1.6)(0.2)%1.9 0.3%.....................(539.3)(50.7)%(37.7)(4.6)%(20.7)(3.2)%除税後淨虧損......(26.4)(2.5)%(8.3)(1.0)%(5.0)(0.8)%......................................................................期間的損失(565.7)(53.2%)(46.0%)(5.7)%(25.6%)(4.0%)可歸因於非控股權益.....................--%--%(0.9)(0.1)%,其中可歸因於SSU船東的(565.7)(53.2)%(46.0)(5.7)%(24.8)(3.8)%持續運營...................................................................(1.7)(0.2)(0.1)SIGNA Sports United N.V截至2022年9月30日的年度報告60

可歸因於SIGNA Sports United所有者的損失......(1.8)(0.2)(0.1)*因業務中斷而重新列報的比較數字。請參閲附註11-停產作業。收入收入包括銷售商品的收入,扣除銷售税、退税、預付款、客户折扣和回扣後的收入。在截至2022年9月30日的財年,收入為10.628億歐元,比截至2021年9月30日的財年的8.137億歐元增長了30.6%,即2.491億歐元。整體收入和整體活躍客户的增長主要來自併購活動的無機增長。雖然通過併購活動實現的無機增長增加了整體收入和活躍客户,但我們業務的有機增長是負增長。本地負增長主要是由於通脹壓力影響消費者信心和可自由支配開支,導致全球需求減少;跨境運輸和空運成本上升,削弱了我們的國際競爭力;以及整體競爭對手的壓力,導致整體消費需求減少,導致積極的定價策略,降低了平均售價。由於低端庫存供應過剩,加上一般需求下降,我們的自行車和户外業務的表現受到競爭對手壓力的負面影響。這導致了額外的營銷和庫存管理戰略,如折扣和促銷活動。同樣,由於持續的供應鏈問題,高端產品的短缺導致了收入的損失。我們的網球和團隊運動業務也面臨着越來越大的競爭壓力,這是由於市場供過於求導致定價更具挑戰性。此外,很大一部分計劃貨物延遲交貨,導致收入損失。材料成本材料成本主要由商品成本構成。在截至2022年9月30日的財年,材料成本為7.003億歐元,比截至2021年9月30日的財年的5.02億歐元增長了40.0%,即2.01億歐元。原材料總成本的增加主要是由於併購活動帶來的訂貨量增加所致。雖然併購活動導致材料總絕對成本上升,但由於全球原材料、能源和運輸方面的整體通脹壓力,導致生產成本上升,最終導致材料成本上升,材料絕對成本佔收入的百分比也有所增加。人員費用人員費用包括工資薪金、社保繳費、份額補償費用和其他人員費用。在截至2022年9月30日的財年,人員支出為1.633億歐元,比截至2021年9月30日的財年的8900萬歐元增長了83.4%,即7420萬歐元。人員支出主要包括工資和薪金。人員費用的增加主要是由於新收購企業的員工數量增加所致。在截至2022年9月30日的財年中,平均員工人數為3623人,而上一財年為2492人。這一增長是由併購活動推動的。此外,年內還招聘了許多新員工,以支持公司在戰略增長領域的投資,並向符合薩班斯-奧克斯利法案的上市公司轉型。此外,我們在本財政年度產生了1780萬歐元的基於股份的薪酬支出,其中包括作為Yucaipa合併的一部分發放給所有員工的1570萬歐元的一次性獎金,而上一財年作為Yucaipa合併的一部分發給關鍵管理人員的獎金為270萬歐元。其他營運開支其他營運開支主要包括物流及包裝開支(主要與出境運費、退貨運費及包裝材料有關)、市場推廣開支(主要與搜索引擎廣告(谷歌)、品牌推廣有關)、資訊科技開支、支付服務費及股票上市開支。在截至2022年9月30日的財年,SSU的物流和包裝費用為1.219億歐元,與截至2021年9月30日的財年的8100萬歐元相比,增長了50.5%,即4090萬歐元。SIGNA Sports United N.V截至2022年9月30日的年度報告的總費用增加61

物流和包裝是由併購活動推動的。雖然整體絕對物流和包裝成本因併購活動而增加,但由於運輸、承運人和空運成本上升,以及霍根海姆新物流樞紐的引入導致雙重運營成本,佔收入的百分比增加。在截至2022年9月30日的財年,SSU的營銷費用為8920萬歐元,比截至2021年9月30日的財年的6270萬歐元增長了42.2%,即2650萬歐元。雖然整體絕對營銷費用因併購活動而增加,但由於為了推動銷售,付費流量所佔份額較高,因此佔收入的百分比也有所增加。然而,由於廣告和營銷費用增加,廣告和營銷的效果降低。在截至2022年9月30日的財年,SSU的IT和其他費用為1.482億歐元,比截至2021年9月30日的財年的9090萬歐元增長了63.1%,即5730萬歐元。IT和其他費用的增加是因為支付服務提供商的費用增加了730萬歐元,原因是淨訂單數量增加,法律和諮詢費用增加了3260萬歐元,這主要是由Yucaipa合併、管道融資和上市推動的,與截至2021年9月30日的財年相比,與截至2021年9月30日的財年相比,在截至2022年9月30日的財年中,用於維護我們的IT結構以及整合我們新收購業務的IT結構的費用增加了550萬歐元,與上市公司相關的保險費增加了820萬歐元,主要是由於額外的董事和高級管理人員(D&O)保險。在截至2022年9月30日的財年中,由於與尤凱帕的合併,SSU產生了1.219億歐元的一次性非現金支出。這一成本已根據IFRS 2計入股票上市費用。在截至2021年9月30日的財年中,沒有記錄任何費用。股票上市開支涉及本財政年度發行的權益工具的公允價值超過通過Yucaipa合併而貢獻的已確認淨資產公允價值的1.219億歐元,作為公開上市程序的一部分。(見附註6.7股份上市費用及認股權證負債公允價值變動)折舊、攤銷折舊、攤銷及減值包括有形及無形資產的折舊及攤銷。在截至2022年9月30日的財年,折舊和攤銷為5390萬歐元,比截至2021年9月30日的財年的2850萬歐元增長了89.4%,即2550萬歐元。折舊和攤銷增加與當年發生的併購活動有關。在截至2022年9月30日的財年,我們確認的減值總額為2.549億歐元,增加了2.543億歐元,而截至2021年9月30日的財年為60萬歐元。減值支出的增加主要是由於與我們的子公司TopCo Limited(“Wigger Group”)有關的商譽減值費用2.437億歐元以及與我們的非持續業務有關的另一項減值費用4.8百萬歐元(請參閲附註11.非持續業務)。(上一財年沒有商譽減值)。收購Wigger Group(見附註15.業務組合)是基於2021年1月簽署的一項買賣協議。於公佈時,Wigger Group的收購價是基於估值分析支持的,該分析考慮了集團層面的可觀協同潛力,以及2021年觀察到的有利宏觀經濟和行業趨勢的延續,例如可自由支配支出的增加、電子商務的持續滲透和沒有重大供應鏈中斷。隨後,在根據國際會計準則第36號的原則進行年度商譽減值評估時,我們編制了截至2022年9月30日的財務預算和現金流預測,考慮到了核心市場通脹急劇上升和貨幣條件收緊導致的宏觀經濟狀況和消費者情緒的顯著下滑。因此,在截至2022年9月30日的財政年度內收入減少,以及圍繞復甦時間的不確定性、實現協同效應所需時間的增加、供應鏈限制和隨後的市場供過於求,以及貼現率的增加,導致減值2.437億歐元。此外,我們確認了與其他無形資產和領域相關的減值支出760萬歐元,分別為560萬歐元和260萬歐元,而上一財年的減值總額不到20萬歐元。財務收入和成本財務收入包括利息收入、外匯收益和其他財務收入。融資成本包括按攤餘成本計量的金融負債利息支出、其他融資成本和外匯匯兑損失。在截至2022年9月30日的財年,SSU的財務收入為3660萬歐元,比截至2021年9月30日的財年的480萬歐元增加了3190萬歐元。這一增長是由截至2022年9月30日的權證和中西部看跌期權的重估推動的。包括基於市場表現條件的權證重估導致SIGNA Sports United N.V截至2022年9月30日的年度報告產生財務收入62

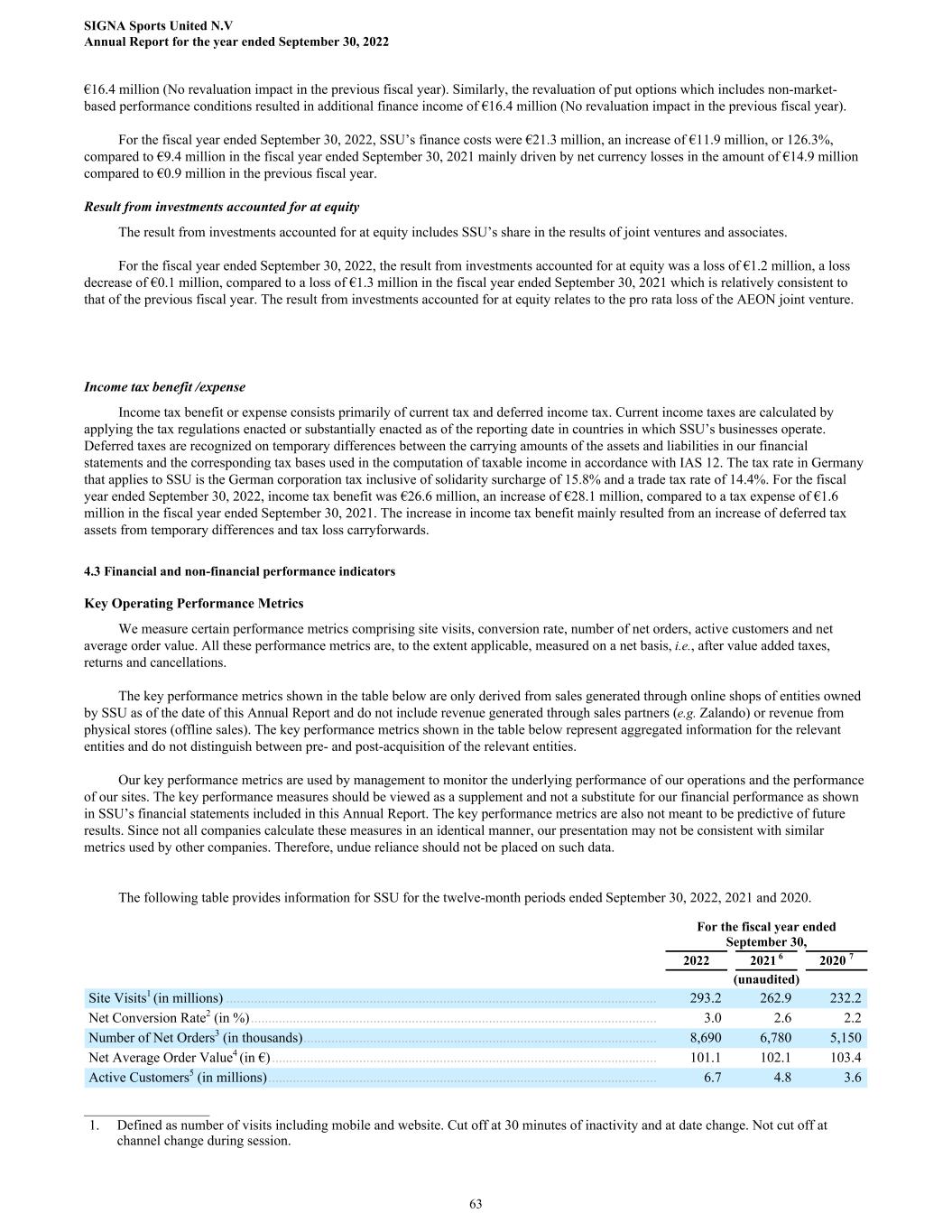

1640萬歐元(上一財年沒有升值影響)。同樣,包括非基於市場的業績條件在內的看跌期權的重估帶來了1640萬歐元的額外財務收入(上一財年沒有重估影響)。截至2022年9月30日的財年,SSU的財務成本為2,130萬歐元,比截至2021年9月30日的財年的940萬歐元增加了1,190萬歐元,增幅為126.3%,主要原因是與上一財年的90萬歐元相比,淨貨幣損失為1,490萬歐元。按權益計入的投資結果按權益計入的投資結果包括SSU在合資企業和聯營公司業績中的份額。在截至2022年9月30日的財年,股本投資的結果是虧損120萬歐元,減少了10萬歐元的虧損,而截至2021年9月30日的財年虧損130萬歐元,與上一財年的虧損相對一致。按股權計入的投資結果與永旺合資企業的按比例虧損有關。所得税優惠/費用所得税優惠或費用主要由當期税和遞延所得税組成。現行所得税是通過適用截至報告日期在SSU業務所在國家頒佈或實質上頒佈的税收法規來計算的。遞延税項根據我們財務報表中資產和負債的賬面價值與國際會計準則第12號在計算應納税所得額時使用的相應税基之間的臨時差額確認。適用於SSU的德國税率為德國公司税,包括15.8%的團結附加費和14.4%的貿易税率。在截至2022年9月30日的財年,所得税優惠為2660萬歐元,增加了2810萬歐元,而截至2021年9月30日的財年的税收支出為160萬歐元。所得税收益增加主要是由於暫時性差額和税項虧損結轉導致遞延税項資產增加所致。4.3財務和非財務業績指標主要經營業績指標我們衡量某些業績指標,包括現場訪問量、轉換率、淨訂單數量、活躍客户和淨平均訂單價值。在適用的範圍內,所有這些業績指標都是以淨額計算的,即在扣除增值税、退貨和註銷之後。下表顯示的主要業績指標僅來自截至本年度報告日期SSU擁有的實體通過在線商店產生的銷售額,不包括通過銷售合作伙伴產生的收入(例如Zalando)或來自實體店的收入(線下銷售)。下表所示的主要業績指標是有關實體的彙總信息,沒有區分相關實體收購前和收購後的情況。管理層使用我們的關鍵績效指標來監控我們運營的基本績效和我們網站的績效。關鍵績效指標應被視為對本年度報告中所包含的SSU財務報表中所顯示的財務績效的補充,而不是替代。關鍵的績效指標也不是為了預測未來的結果。由於並非所有公司都以相同的方式計算這些指標,因此我們的陳述可能與其他公司使用的類似指標不一致。因此,不應過分依賴這些數據。下表提供了截至2022年9月30日、2021年9月30日和2020年9月30日的12個月期間SSU的信息。截至9月30日的財年,2022年2021年6 2020年7(未經審計)站點訪問量1(百萬)........................................................................................................293.2 262.9 232.2淨轉換率2(單位:%)......................................................................................................3.0 2.6 2.2淨訂單數量3(單位:千).....................................................................................................8,690 6,780 5,150訂單淨平均價值4(歐元)..............................................................................................................101.1 102.1 103.4活躍客户5(百萬)...............................................................................................................6.7 4.8 3.6_1.定義為訪問次數,包括手機和網站在30分鐘的不活動和日期改變時停止運動。在會話期間,在頻道改變時不被切斷。Signa Sports United N.V截至2022年9月30日的年度報告63

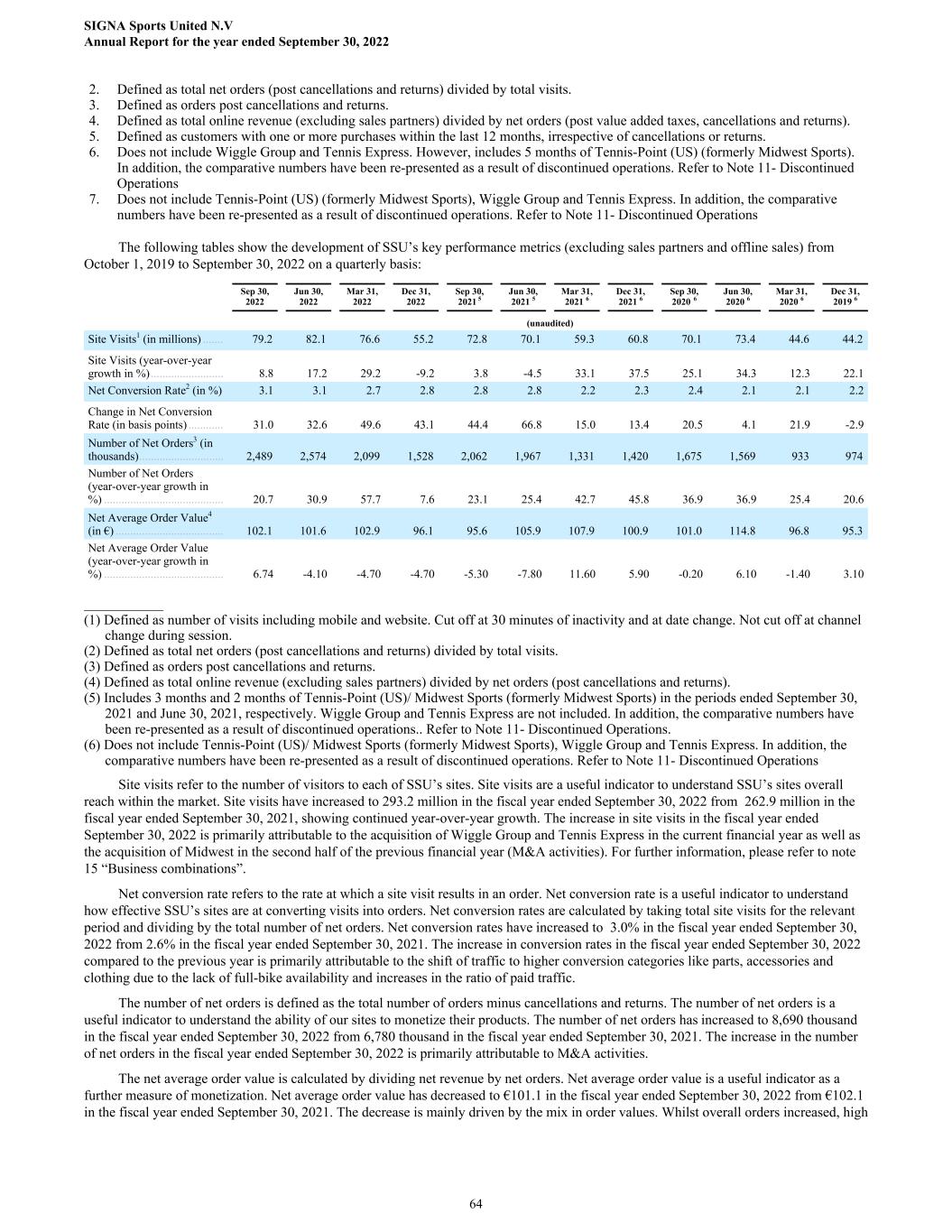

2.定義為淨訂單總額(員額取消和返回)除以訪問總數。3.定義為過帳取消和退貨的訂單。4.定義為在線總收入(不包括銷售合作伙伴)除以淨訂單(税後增值税、註銷和退貨)。5.定義為在過去12個月內購買了一次或多次商品的客户,無論是否取消或退貨。6.不包括Wigger Group和Tennis Express。然而,包括5個月的網球點(美國)(前中西部體育)。此外,由於業務中斷,重新列報了比較數字。請參閲附註11-非持續運營7。不包括Tennis-Point(美國)(前中西部體育)、Wigger Group和Tennis Express。此外,由於業務中斷,重新列報了比較數字。請參閲注11-非持續運營下表顯示了SSU從2019年10月1日至2022年9月30日的關鍵績效指標(不包括銷售合作伙伴和線下銷售)的季度發展情況:2022年9月30日、2022年6月30日、2022年3月31日、2022年12月31日、2022年9月30日、2021年6月5日、2021年3月31日、2021年9月30日、2020年6月30日、2020年6月30日、2020年3月31日6、2020年12月31日、2019年12月31日(未經審計)站點訪問量1(單位:百萬)......79.2 82.1 76.6 55.2 72.8 70.1 59.3 60.8 70.1 73.4 44.6 44.2實地訪問次數(按年增長百分比).....................8.8 17.2 29.2-9.2 3.8-4.5 33.1 37.5 25.1 34.3 12.3 22.1淨換算率2(單位:%)3.1 3.1 2.7 2.8 2.8 2.8 2.2 2.3 2.4 2.1 2.2淨換算率變動(基點).....31.0 32.6 49.6 43.1 44.4 66.8 15.0 13.4 20.5 4.1 21.9-2.9淨訂單數3(單位:千)2,489 2,574 2,099 1,528 2,062 1,967 1,331 1,420 1,675 1,569 933 974淨訂單數量(按年增長百分比).....20.7 30.9 57.7 7.6 23.1 25.4 42.7 45.8 36.9 36.9 25.4 20.6訂單淨值4(歐元).....102.1 101.6 102.9 96.1 95.6 105.9 107.9 100.9 101.0 114.8 96.8 95.3訂單淨值(按年增長百分比).....6.74-4.10-4.70-4.70-5.30-7.80 11.60 5.90-0.20 6.10-1.40 3.10_(1)定義為訪問次數,包括手機和網站。在30分鐘的不活動和日期改變時停止運動。在會話期間,在頻道改變時不被切斷。(2)定義為淨訂單總額(員額取消和返回)除以訪問總數。(3)定義為訂單、過帳取消和退貨。(4)定義為在線總收入(不包括銷售合作伙伴)除以淨訂單(取消和退貨後)。(5)包括在截至2021年9月30日和2021年6月30日的期間內分別擁有3個月和2個月的網球-Point(美國)/中西部體育(前身為中西部體育)。Wiggle Group和Tennis Express不包括在內。此外,由於業務中斷,重新列報了比較數字。請參閲附註11-停產作業。(6)不包括Tennis-Point(美國)/中西部體育(前身為中西部體育)、Wigger Group和Tennis Express。此外,由於業務中斷,重新列報了比較數字。請參閲注11--停產現場訪問指的是每個SSU站點的訪問量。現場訪問是瞭解SSU網站在市場中的整體覆蓋範圍的有用指標。截至2022年9月30日的財年,網站訪問量從截至2021年9月30日的財年的2.629億人次增加到2.932億人次,顯示出持續的同比增長。在截至2022年9月30日的財年中,網站訪問量的增加主要是由於在本財年收購了Wigger Group和Tennis Express,以及在上一財年下半年收購了Midwest(併購活動)。有關詳情,請參閲附註15“業務合併”。淨轉換率是指現場訪問導致訂單的比率。淨轉換率是瞭解SSU網站將訪問量轉化為訂單的效率的有用指標。淨轉換率是通過計算有關期間的現場訪問總數併除以淨訂單總數來計算的。在截至2022年9月30日的財年,淨轉換率從截至2021年9月30日的財年的2.6%增加到3.0%。在截至2022年9月30日的財年,轉化率比上一年有所增加,主要原因是由於缺乏完整的自行車供應和付費流量比率的增加,流量轉向了更高的轉換類別,如零部件、配件和服裝。淨訂單數量的定義是訂單總數減去取消和退貨。淨訂單數量是瞭解我們網站將其產品貨幣化的能力的有用指標。在截至2022年9月30日的財年,淨訂單數量從截至2021年9月30日的財年的678萬增加到869萬。在截至2022年9月30日的財年中,淨訂單數量的增加主要歸因於併購活動。淨平均訂單價值是通過將淨收入除以淨訂單來計算的。作為進一步衡量貨幣化的指標,淨平均訂單價值是一個有用的指標。在截至2022年9月30日的財年,淨平均訂單價值已降至101.1歐元,而截至2021年9月30日的財年為102.1歐元。下降主要是由訂單值的混合推動的。雖然總訂單增加,但High SIGNA Sports United N.V截至2022年9月30日的年度報告64

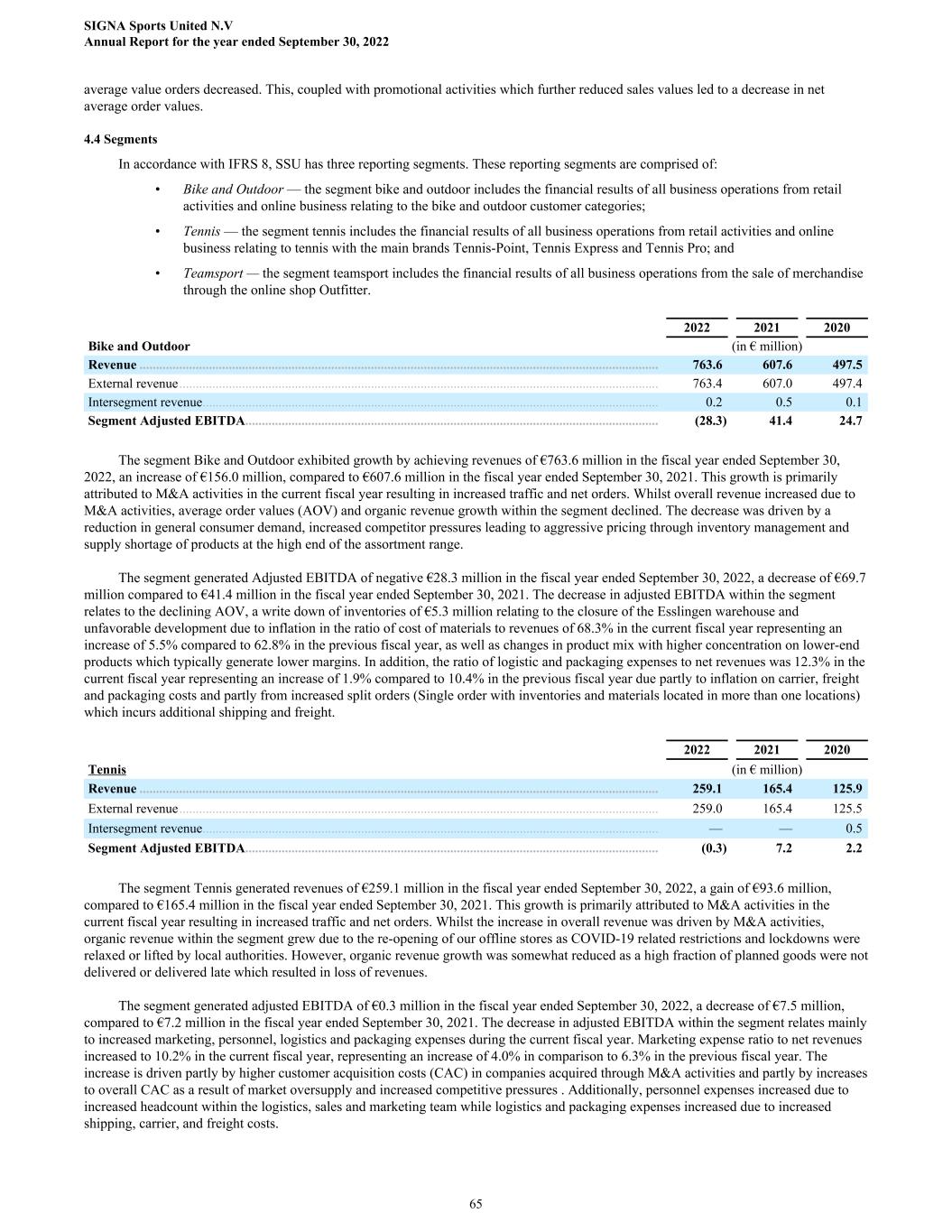

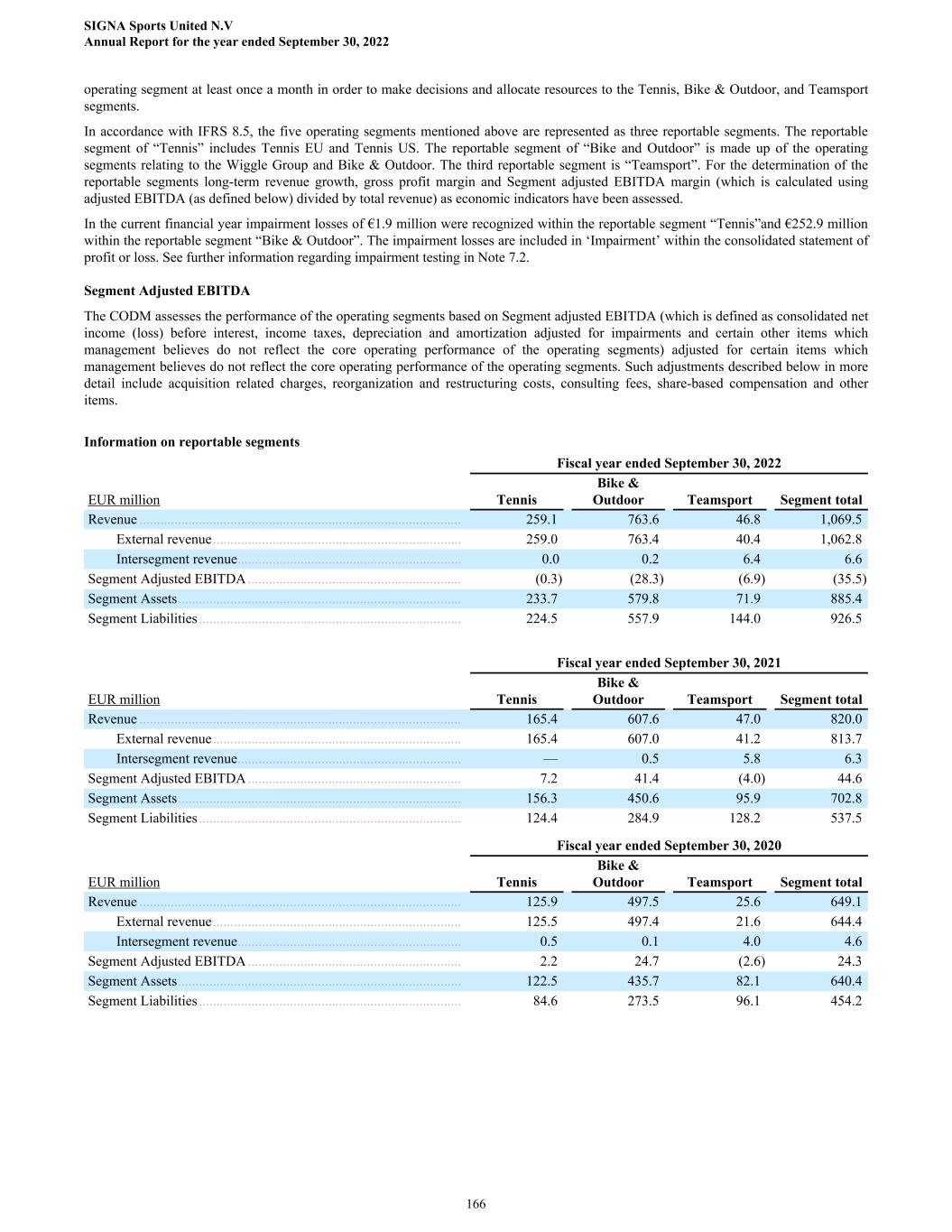

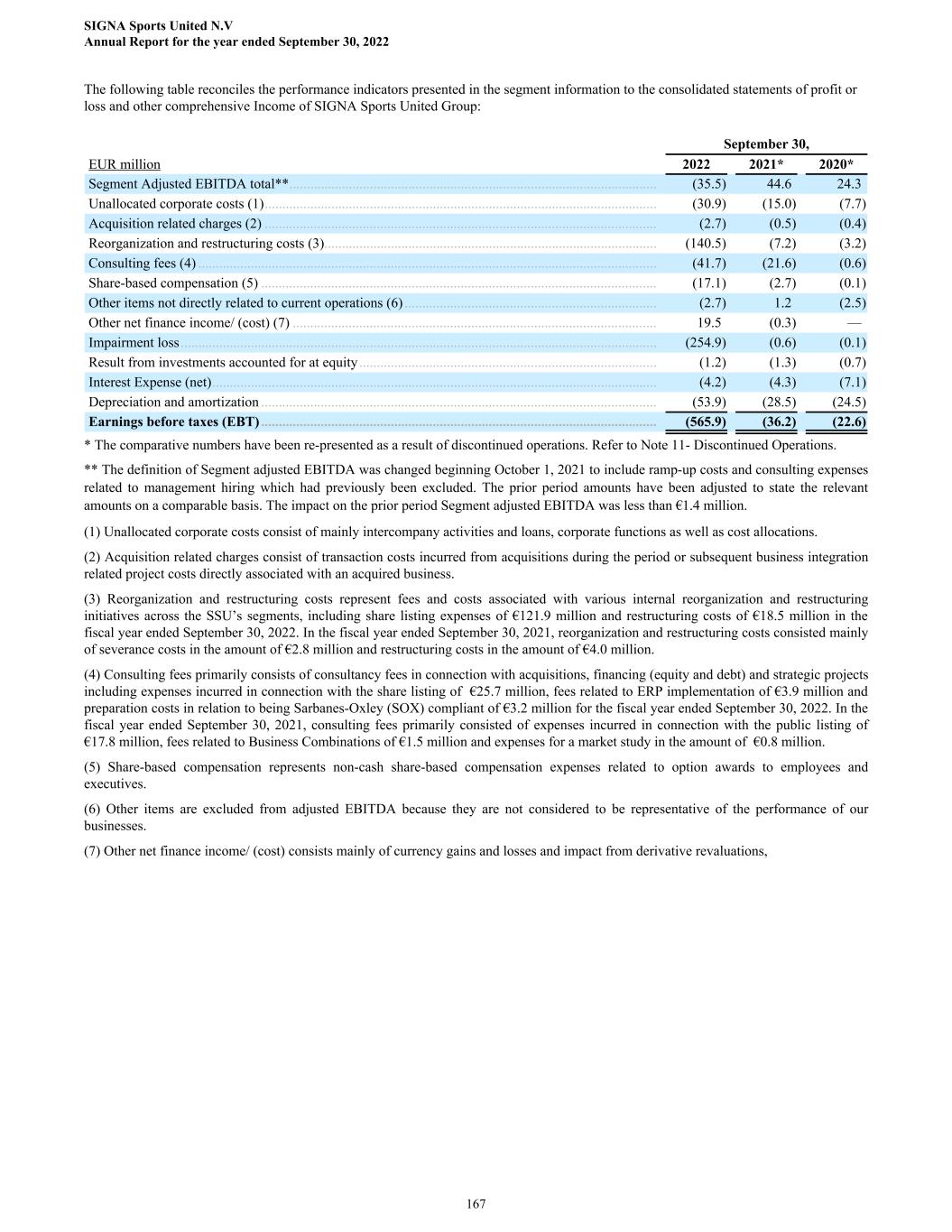

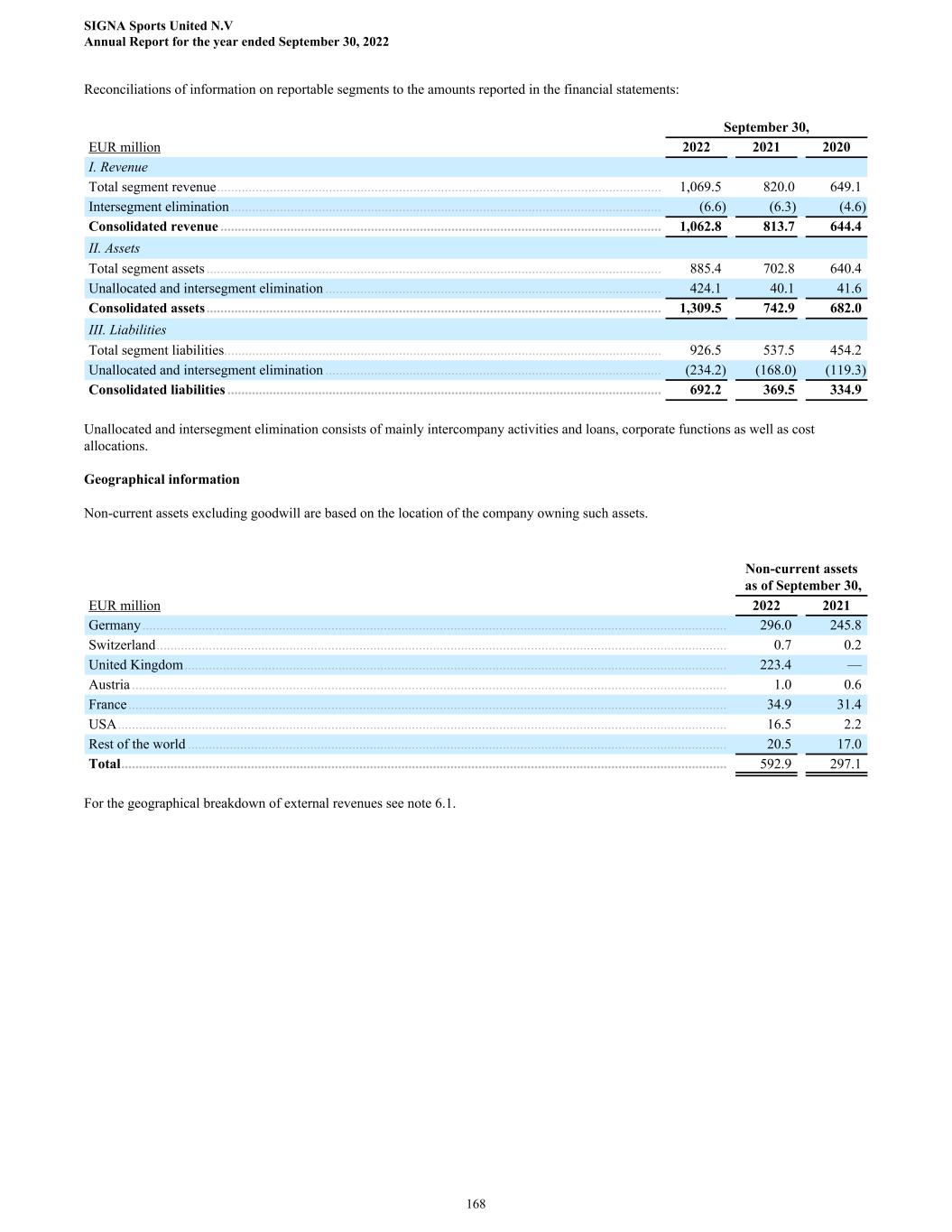

平均價值訂單減少。再加上促銷活動進一步減少銷售價值,導致平均訂單淨值下降。4.4根據IFRS 8,SSU有三個報告部分。這些報告部分包括:·自行車和户外-自行車和户外部分包括與自行車和户外客户類別相關的零售活動和在線業務的所有業務運營的財務業績;·網球-網球部分包括主要品牌Tennis-Point、Tennis Express和Tennis Pro與網球有關的所有業務運營的財務業績;以及·TeamSports-TeamSports部分包括通過在線商店Outfitter銷售商品的所有業務運營的財務業績。2022年2021年2020年自行車和户外活動收入(單位:百萬歐元)............................763.6 607.6 497.5對外收入................................. 763.4 607.0 497.4分部間收入 .............................0.2 0.5 0.1分段調整後的EBITDA.....................................(28.3)41.4 24.7自行車和户外部分在截至2022年9月30日的財政年度實現收入7.636億歐元,比截至2021年9月30日的財政年度的6.076億歐元增加1.56億歐元。這一增長主要歸因於本財年的併購活動導致流量和淨訂單增加。雖然併購活動增加了整體收入,但該部門的平均訂單價值(AOV)和有機收入增長有所下降。這一下降是由於一般消費者需求減少、競爭對手壓力增加導致通過庫存管理進行激進定價以及高端產品供應短缺所致。在截至2022年9月30日的財年,該部門產生的調整後EBITDA為負2830萬歐元,與截至2021年9月30日的財年的4140萬歐元相比,減少了6970萬歐元。該部門內調整後EBITDA的減少與淨收益下降、與關閉Esslingen倉庫有關的530萬歐元的庫存減記以及由於本財年材料成本與收入比率68.3%的通脹導致的不利發展(較上一財年的62.8%增長5.5%)以及產品組合的變化,更多地集中在通常產生較低利潤率的低端產品所致。此外,本會計年度的物流和包裝費用與淨收入之比為12.3%,比上一會計年度的10.4%增加了1.9%,部分原因是承運人、運費和包裝成本的通貨膨脹,部分原因是拆分訂單(庫存和材料位於多個地點的單一訂單)增加,從而產生了額外的運輸和運費。2022年2021年2020年網球(單位:百萬歐元)收入............................259.1 165.4 125.9對外收入.........................................259.0 165.4 125.5部門間收入..........................--0.5分段調整後的EBITDA...................................................................................(0.3)7.2 2.2網球部分在截至2022年9月30日的財政年度產生了2.591億歐元的收入,比截至2021年9月30日的財政年度增加了9360萬歐元,而截至2021年9月30日的財政年度為1.654億歐元。這一增長主要歸因於本財年的併購活動導致流量和淨訂單增加。雖然整體收入的增長是由併購活動推動的,但由於地方當局放鬆或取消了與新冠肺炎相關的限制和封鎖,我們的線下商店重新開業,該部門的有機收入也有所增長。然而,有機收入增長有所減少,因為很大一部分計劃貨物沒有交付或交付延遲,導致收入損失。在截至2022年9月30日的財年中,該部門產生了調整後的EBITDA為30萬歐元,比截至2021年9月30日的財年的720萬歐元減少了750萬歐元。該部門內調整後EBITDA的減少主要是由於本會計年度營銷、人事、物流和包裝費用增加所致。本會計年度的營銷費用與淨收入之比增至10.2%,比上一會計年度的6.3%增加了4.0%。這一增長的部分原因是通過併購活動收購的公司的客户獲取成本(CAC)上升,部分原因是市場供應過剩和競爭壓力增加導致整體CAC增加。此外,由於物流、銷售和營銷團隊的員工人數增加,人員費用增加,而由於運輸、承運人和運費成本增加,物流和包裝費用增加。Signa Sports United N.V截至2022年9月30日的年度報告65

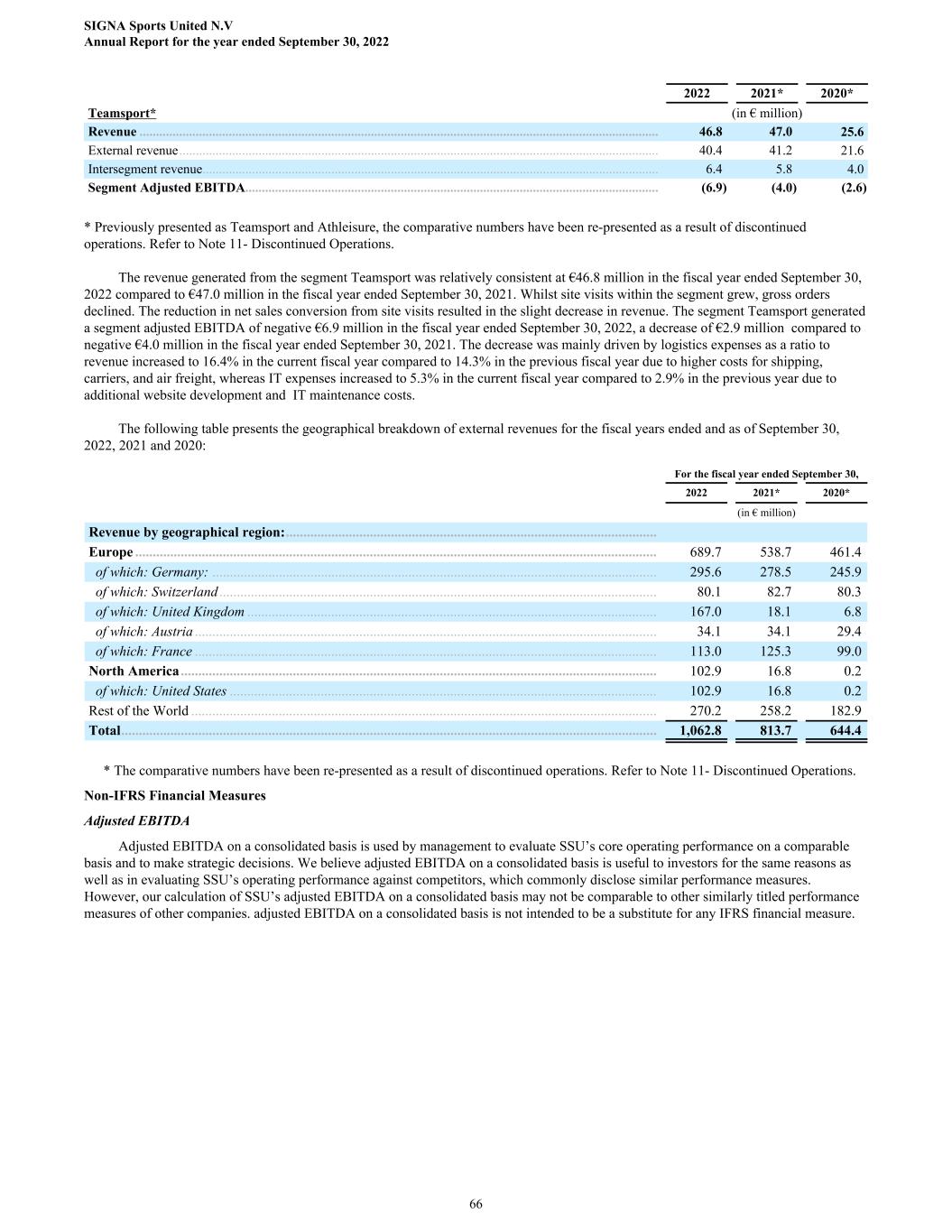

2022年2021年*2020*團隊運動*(單位:歐元)收入.............................................................................................................................................................46.8 47.0 25.6對外收入.............................................................................................................40.4 41.2 21.6部門間收入..............................................................................................................6.4 5.8 4.0分部調整後息税前利潤............................................................................................................(6.9)(4.0)(2.6)*以前以團隊體育和運動休閒的形式列出,由於停止運營,重新列出了可比較的數字。請參閲附註11-停產作業。在截至2022年9月30日的財年中,TeamSports部門產生的收入相對穩定,為4680萬歐元,而截至2021年9月30日的財年為4700萬歐元。雖然該部門的現場訪問量有所增長,但總訂單卻有所下降。現場訪問的淨銷售額換算減少,導致收入略有下降。TeamSports部門在截至2022年9月30日的財年中產生了部門調整後的EBITDA為負690萬歐元,與截至2021年9月30日的財年的負400萬歐元相比減少了290萬歐元。下降的主要原因是,由於運輸、承運人和空運成本上升,本財年物流費用佔收入的比例從上一財年的14.3%增加到16.4%,而由於網站開發和IT維護成本的增加,本財年的IT費用增加到5.3%,而上一財年的IT費用增加到2.9%。下表列出了截至2022年9月30日、2022年9月30日、2021年9月30日和2020年9月30日的財政年度對外收入的地域細目:9月30日終了的財政年度:2022年2021年*2020*(歐元百萬)按地理區域劃分的收入:..........................................................................................................歐洲......................................................................................................................689.7 538.7 461.4其中:德國:.......................................................................................................295.6 278.5 245.9其中:瑞士.........................................................................................................80.182.7 80.3其中:英國........................................................................................................167.0 18.1 6.8其中:奧地利.........................................................................................................34.1 34.1 29.4其中:法國..........................................................................................................113.0 125.3 99.0北美.............................................................................................................102.9 16.8其中0.2:美國..........................................................................................................102.9 16.8 0.2世界其他地區........................................................................................................................................................................................................................總數270.2 258.2 182.9.1 062.8 813.7 644.4*由於業務中斷,重新列報了可比較的數字。請參閲附註11-停產作業。非IFRS財務措施經調整EBITDA綜合基礎上的經調整EBITDA被管理層用於在可比基礎上評估SSU的核心經營業績並作出戰略決策。我們相信,綜合基礎上的調整後EBITDA對投資者是有用的,因為同樣的原因,以及在相對於競爭對手評估SSU的經營業績時,競爭對手通常披露類似的業績衡量標準。然而,我們對SSU在綜合基礎上的調整EBITDA的計算可能無法與其他公司的其他類似名稱的業績衡量標準相比較。綜合基礎上調整後的EBITDA並不打算取代國際財務報告準則的任何財務措施。Signa Sports United N.V截至2022年9月30日的年度報告66

下表顯示了SSU在綜合基礎上調整後的EBITDA與SSU在所示期間的綜合淨虧損之間的對賬。截至2022年9月30日的財年2021年*2020*(單位:百萬歐元)持續運營................................................................................淨虧損(539.3)(37.7)(20.7)所得税支出/(福利).............................................................................................(26.6)1.61.9折舊和攤銷.....................................................................................................53.9 28.5 24.5利息支出(淨額).........................................................................................................4.2 4.3 7.1息税折舊及攤銷前利潤...............................................................................................................(507.7)(3.4)9.0減值損失..........................................................................................................................254.9 0.6 0.1其他淨財務(收入)/成本1..........................................................................................................(19.5)0.3-股權.....................................................................................的投資結果1.2 1.3 0.7收購相關費用2....................................................................................................................2.7 0.5 0.4重組和重組成本3..................................................................................................140.5 7.23.2諮詢費4.............................................................................................................41.7 21.6 0.6基於股份的薪酬5.....................................................................................................................17.1 2.7 0.1與當前業務沒有直接關係的其他項目6............................................................................調整後的EBITDA來自持續運營**..............................................................................(66.5)29.6 16.5*由於業務中斷,重新列報了比較數字。請參閲附註11-停產作業。*調整後EBITDA的定義從2021年10月1日起更改,以包括與管理層招聘相關的提升成本和諮詢費用,這些費用以前被排除在外。對上一期間的數額進行了調整,以在可比基礎上列報相關數額。對上一時期調整後的EBITDA的影響不到140萬歐元。_(3)重組和重組成本是指與SSU各部門的各種內部重組和重組舉措相關的費用和成本,包括截至2022年9月30日的財政年度1.219億歐元的股票上市費用和1850萬歐元的重組成本。在截至2021年9月30日的財政年度,重組和重組成本主要包括280萬歐元的遣散費和400萬歐元的重組成本。(4)顧問費主要包括與收購、融資(股權和債務)和戰略項目有關的顧問費,包括與股票上市有關的費用2570萬歐元,與實施ERP有關的費用390萬歐元,以及與遵守薩班斯-奧克斯利法案(SOX)有關的準備費用320萬歐元。在截至2021年9月30日的財政年度,諮詢費主要包括與1780萬歐元的公開上市有關的費用、150萬歐元的業務合併費用和80萬歐元的市場研究費用。(5)股票薪酬是指與員工和高管的期權獎勵相關的非現金股票薪酬支出。(6)其他項目被排除在調整後的EBITDA之外,因為它們被認為不能代表我們業務的表現。在截至2022年9月30日的財年中,持續業務的調整後EBITDA為負6650萬歐元,與截至2021年9月30日的財年的2960萬歐元相比減少了9600萬歐元。調整後EBITDA的減少主要是由於一次性1.219億歐元的股票上市費用,以及與上市成本相關的其他諮詢成本4.5流動性和資本資源來源和資金用途我們對流動性和資本的主要要求是,除其他外,為我們的淨營運資本要求提供資金,進行資本支出,滿足債務項下的償債要求和利息支付,為一般公司用途提供資金,以及通過收購擴大我們的業務。Signa Sports United N.V截至2022年9月30日的年度報告67

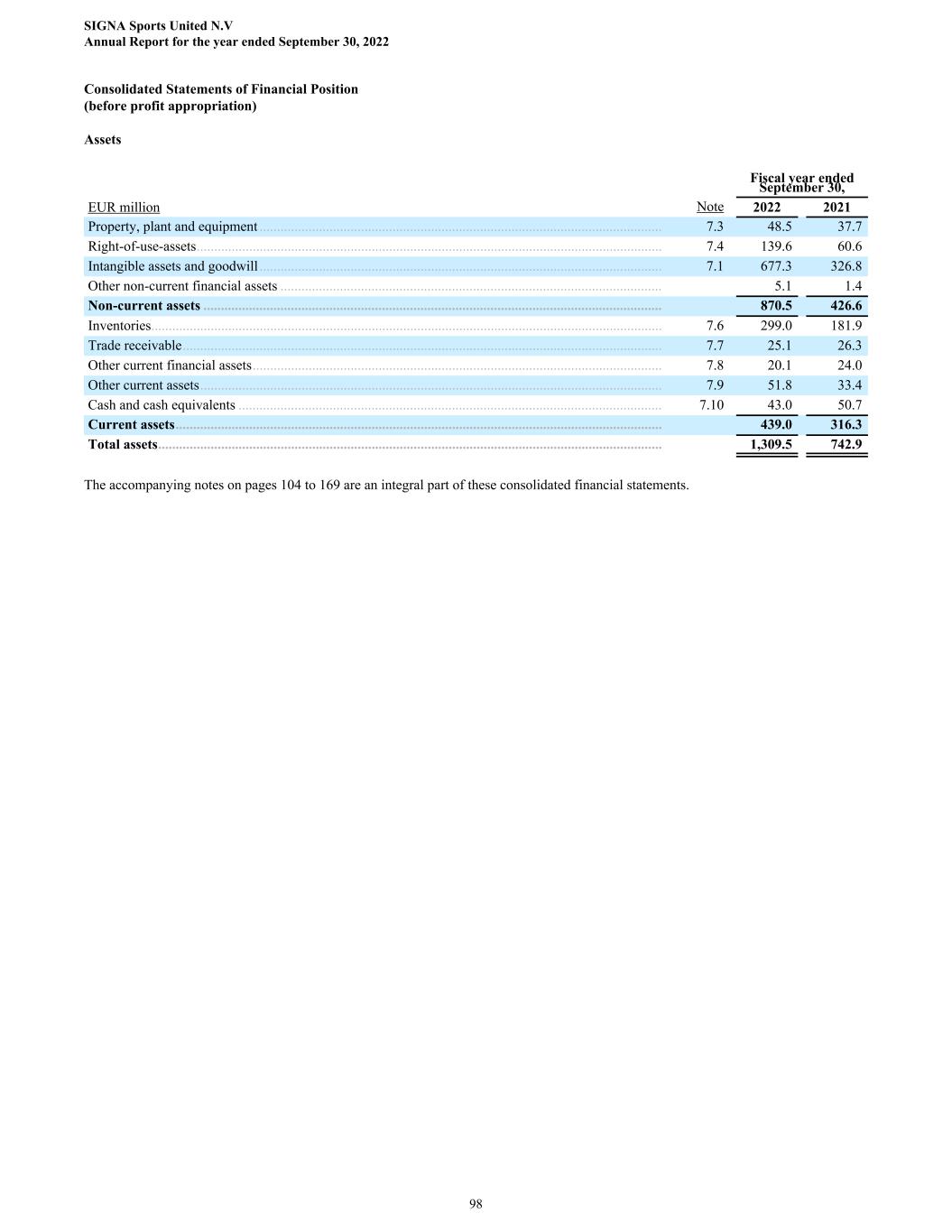

我們的主要流動性來源是我們現有的現金儲備、LBBW RCF、2021年12月14日完成的業務合併和PIPE融資產生的收益,以及與我們的關聯公司SIGNA Holding GmbH和可轉換債券簽訂的兩個SIGNA Holding RCF,金額分別為5000萬歐元。截至2022年9月30日,LBBW RCF的平均利率為3.1%,基於EURIBOR 3M加3.5個百分點,我們循環信貸協議的未償還餘額為1.003億歐元。與LBBW RCF相關的未來付款在未來12個月內為550萬歐元,在隨後4年內為1.032億歐元。LBBW RCF以我們其中一家子公司的股票質押為抵押。截至2022年9月30日,我們的SIGNA持有RCFs的平均利率為6.2%,基於EURIBOR 1200萬加5.0個百分點,我們的SIGNA持有RCFs的未償還餘額為8140萬歐元。與SIGNA Holding RCFs相關的未來付款在未來12個月內為3380萬歐元,在隨後4年內為5630萬歐元。SIGNA Holding RCFs是無擔保的。SIGNA Holding RCFs和LBBW RCF提供流動性,因為我們繼續增長並需要額外的流動性,特別是由於我們業務的季節性變化。2022年9月28日,我們與SIGNA Holding簽訂了認購協議,發行初始可轉換債券,截止日期為2022年10月4日,這些債券隨後被出售並轉讓給我們的關聯公司SIGNA European Invest Holding AG。債券持有人有權在初始可轉換債券發行結束時以及2023年9月30日(包括2023年9月30日)之前增加初始可轉換債券的本金金額,最高可達2.0億歐元。(升級選項)初始可轉換債券既有季度利息,也有PIK利息。利息由2022年10月4日開始,利率為3個月期歐洲城市同業拆息加年息4%(2026年10月4日及2027年10月4日將分別增加至年息5%及年息6%)。有形資產利息由2022年10月4日起計,年利率為7%(2026年10月4日及2027年10月4日將分別增至年息8%及年息9%),猶如在每個付息日按季支付一樣。2023年2月6日,我們收到了SIGNA Holding的SIGNA Holding股權承諾書。這樣的承諾使該公司有權以與初始可轉換債券相同的條款和條件,在2024年9月30日(包括2024年9月30日)之前分一批或多批向我們的附屬公司SIGNA Holding發行和出售(配售)額外的可轉換債券,新發行的可轉換債券的本金總額為1.3億歐元。其後任何根據SIGNA Holding股權承諾書行使認沽權利將減少歐元,即SSU授予SIGNA Holding與發行“初始可換股債券”有關的“升格期權”下的可用金額。在簽署SIGNA Holding股權承諾書的同時,我們於2023年2月6日與SIGNA Holding簽訂了SIGNA Holding RCF I的修訂協議(“SIGNA Holding RCF I修正案”)。SIGNA Holding RCFI修正案的目的是為我們提供高達5,000萬歐元的過渡性融資,直到額外可轉換債券項下的相應部分發行和結算完畢。根據經修訂的SIGNA Holding RCF I向我們提供的額外5,000萬歐元資金中提取的任何金額,將根據SIGNA Holding向SIGNA Holding發出的股權承諾書的條款和條件,通過發行額外的可轉換債券來償還。我們在2023年2月6日相信,SIGNA Holding Equity承諾書足以解決我們自本財政年度開始以來以及自本報告日期起12個月內非常不穩定的流動性狀況,併為公司提供持續經營的視角,直至2024年2月中旬。然而,儘管我們在2023年2月6日收到了最初的1.3億歐元SIGNA控股股權承諾書,正如本報告中所討論的那樣,我們的流動性要求比最初預期的更嚴格。因此,我們在2023年6月27日從SIGNA Holding獲得了額外的1.5億歐元融資承諾。 該承諾賦予本公司發行及出售(認沽)向SIGNA Holding發行額外可換股債券,條款及條件與分別於2022年10月4日發行的“初步可換股債券”及於2023年4月20日及2023年6月27日發行的額外可換股債券相同,自2023年10月1日起分一批或多批發行,於二零二三年至二零二五年九月三十日(包括該日),額外本金總額為150,000,000歐元。現金及現金等價物截至2022年9月30日,SSU的現金及現金等價物為43. 0百萬歐元,主要包括現金及銀行存款。SSU的大部分現金及現金等價物(約67.1%)在德國持有,其中77.5%和6.1%分別以歐元和挪威克朗計價。在德國持有的其他貨幣佔SSU現金和現金等價物的比例均不超過5.4%。SSU約32.9%的現金及現金等價物在德國境外持有,其中大部分以歐元持有。營運資金淨額營運資金淨額界定為存貨加應收貿易賬款減應付貿易賬款。這代表我們支持全年運營波動所需的現金流和營運資金金額,主要由我們業務的季節性驅動。我們的營運資金需求亦受與供應商協定的付款條款影響。SIGNA Sports United N.V年度報告截至2022年9月30日止年度68

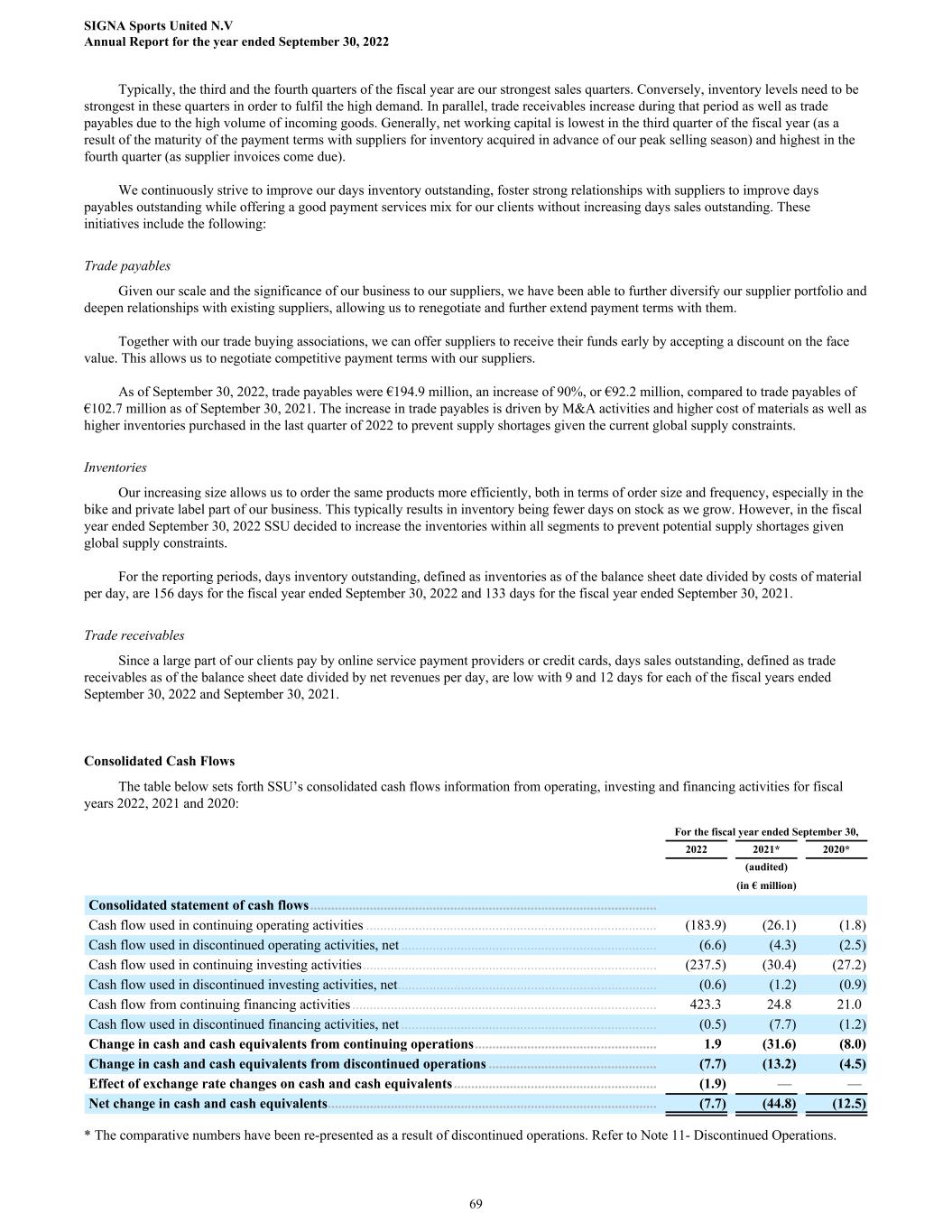

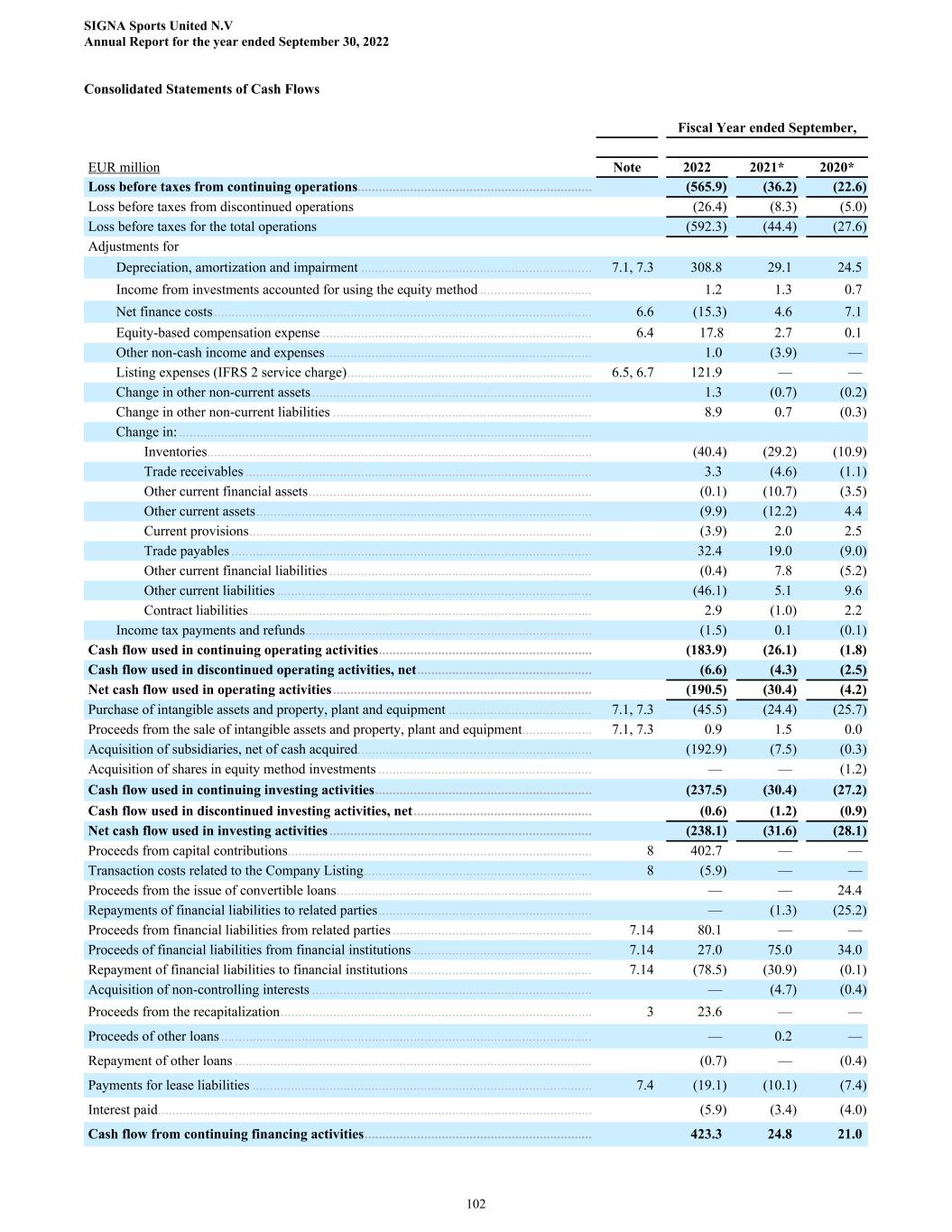

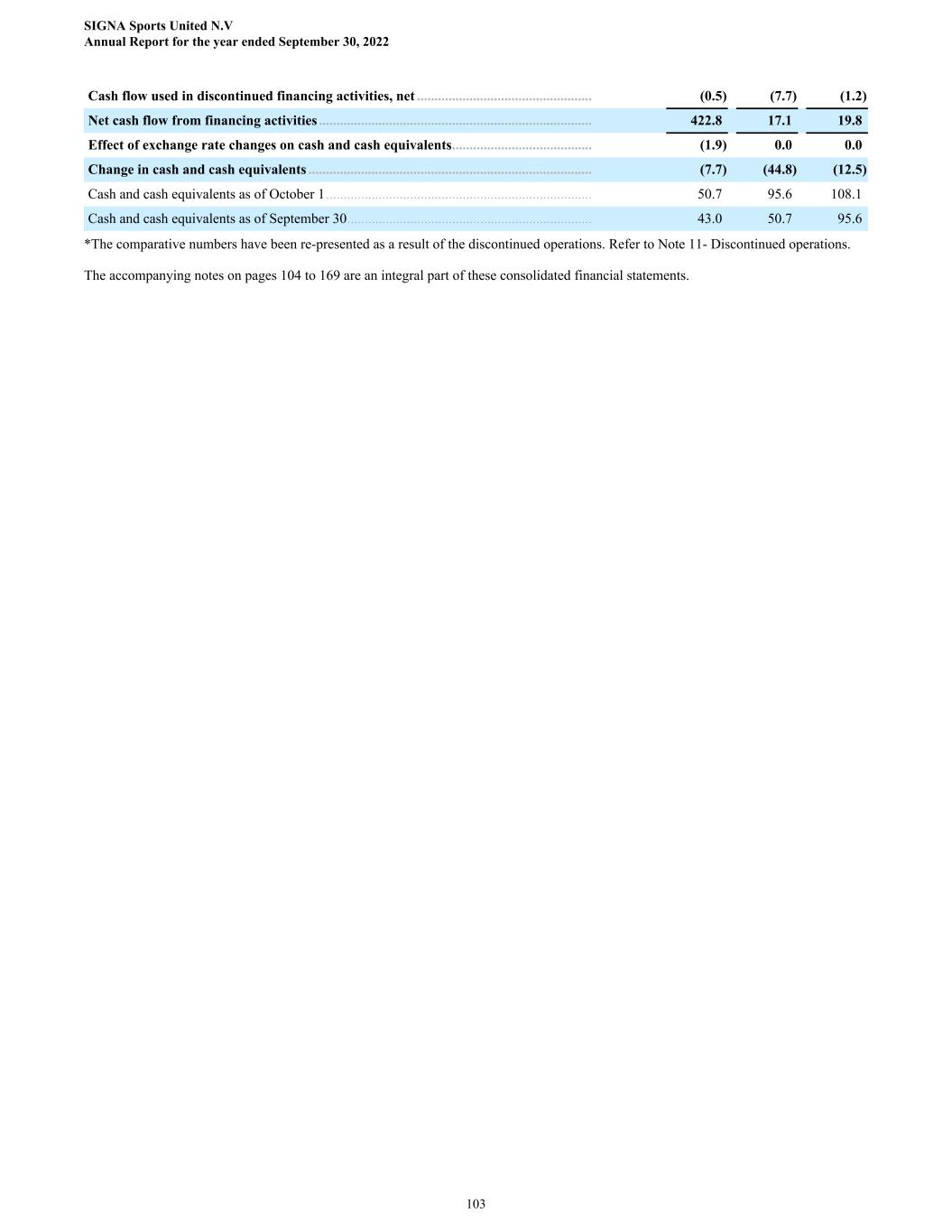

通常,本財年的第三季度和第四季度是我們最強勁的銷售季度。相反,這些季度的庫存水平需要最高,才能滿足高需求。同時,在此期間,貿易應收賬款以及由於大量進貨而產生的貿易應付賬款都有所增加。一般來説,淨營運資金在財政年度的第三季度最低(這是因為在我們的銷售旺季之前獲得的存貨與供應商的付款條件到期),而在第四季度最高(因為供應商的發票到期)。我們不斷努力改善我們的未償還天數庫存,與供應商建立牢固的關係,以改善未償還天數應付款,同時為我們的客户提供良好的支付服務組合,而不增加未償還天數銷售額。這些舉措包括:貿易應付賬款鑑於我們的規模和業務對供應商的重要性,我們已經能夠進一步多樣化我們的供應商組合,並加深與現有供應商的關係,使我們能夠與他們重新談判並進一步延長付款條件。與我們的貿易採購協會一起,我們可以通過接受面值折扣來讓供應商提前收到他們的資金。這使我們能夠與供應商談判有競爭力的付款條件。截至2022年9月30日,貿易應付款為1.949億歐元,比截至2021年9月30日的1.027億歐元增長了90%,即9220萬歐元。應付貿易賬款增加的原因是併購活動和材料成本上升,以及在當前全球供應緊張的情況下,2022年最後一個季度為防止供應短缺而購買的庫存增加。庫存我們不斷擴大的規模使我們能夠更有效地訂購相同的產品,無論是在訂單規模和頻率方面,特別是在我們業務的自行車和自有品牌部分。這通常會導致庫存隨着我們的增長而減少庫存天數。然而,在截至9月30日的財年中,2022年SSU決定增加所有細分市場的庫存,以防止在全球供應緊張的情況下出現潛在的供應短缺。在報告期內,截至2022年9月30日的財年,未清償庫存天數為156天,截至2021年9月30日的財年,未清償天數為133天。應收貿易賬款由於我們的大部分客户通過在線服務支付提供商或信用卡支付,截至資產負債表日期的未付銷售天數(定義為應收貿易賬款除以每天的淨收入)較低,截至2022年9月30日和2021年9月30日的每個財年分別為9天和12天。綜合現金流下表列出了SSU 2022、2021和2020財年的經營、投資和融資活動的綜合現金流信息:截至9月30日的財年,2022年2021年*2020*(經審計)(單位:百萬歐元)合併現金流量表...................................................................................................用於持續經營活動的現金流...................................................................................(183.9)(26.1)(1.8)非連續性經營活動中使用的現金流量,淨.........................................................................(6.6)(4.3)(2.5)持續投資活動中使用的現金流....................................................................................(237.5)(30.4)(27.2)用於非持續投資活動的現金流量,淨..........................................................................(0.6)(1.2)(0.9)持續融資活動的現金流.......................................................................................423.3 24.821.0用於非連續性融資活動的現金流量,淨.........................................................................(0.5)(7.7)(1.2)持續經營業務的現金和現金等價物變動....................................................來自非持續經營業務的現金和現金等價物變化................................................匯率變動對現金和現金等價物的影響..........................................................(1.9)--現金和現金等價物淨變化..............................................................................................(7.7)(44.8)(12.5)*由於業務中斷,重新列報了比較數字。請參閲附註11-停產作業。Signa Sports United N.V截至2022年9月30日的年度報告69

在截至2022年9月30日的財政年度,SSU用於持續經營活動的現金流為1.839億歐元,比截至2021年9月30日的財政年度用於持續經營活動的現金流量2610萬歐元增加了1.579億歐元,增幅超過100%。現金流出增加的最主要原因是持續業務的税前虧損增加了5.659億歐元,這是因為與Yucaipa合併有關的法律和諮詢費用增加,以及收購Wigger Group和Tennis Express產生的運營成本。此外,淨營運資本增加2370萬歐元。截至2022年9月30日的財政年度,SSU用於持續投資活動的現金流量為2.375億歐元,比截至2021年9月30日的財政年度用於持續投資活動的現金流量3040萬歐元增加2.071億歐元,增幅超過100%。現金流出的增加主要是由於與本財政年度進行的業務收購有關的1.929億歐元的現金考慮,特別是扣除收購的現金後收購Wigger Group和Tennis Express。持續融資活動的現金流在截至2022年9月30日的財政年度,SSU持續融資活動的現金流入為4.233億歐元,比截至2021年9月30日的財政年度持續融資活動的現金流入2480萬歐元增加了3.985億歐元,增幅超過100%。融資活動的淨現金流增加的主要原因是來自資本捐助的4.027億歐元收益。在截至2022年9月30日的財政年度,用於非持續經營的現金和現金等價物的變化為流出770萬歐元,增加了550萬歐元,與截至2021年9月30日的財政年度的1320萬歐元的流出相比,增加了41.7%。現金流出的原因是,在截至2022年9月的財政年度,非持續經營活動的税前虧損增加,導致用於非持續經營活動的現金流為660萬歐元,而截至2021年9月30日的財政年度為430萬歐元。財務負債除了為計劃的資本支出提供資金外,我們是否有能力為LBBW RCF以及與我們的關聯公司SIGNA Holding的SIGNA Holding RCF支付本金和利息,將取決於我們未來產生現金的能力。在一定程度上,我們未來從業務中產生現金的能力受到一般經濟、金融、競爭、監管和其他條件的制約。基於我們目前的運營水平,我們相信我們現有的現金餘額和運營產生的預期現金流,以及我們在循環融資協議下的融資安排,足以滿足我們至少未來12個月的運營需求。Signa Sports United N.V截至2022年9月30日的年度報告70

5.法律程序有時,我們可能會受到各種法律程序和索賠的影響,這些法律程序和索賠是在我們的正常業務活動中出現的。訴訟和索賠的結果不能肯定地預測。截至本年度報告日期,我們或我們的任何子公司均未參與任何對我們的財務狀況或盈利能力產生或可能產生重大影響的政府、法律或仲裁程序(我們也不知道有任何此類程序懸而未決或受到威脅)。Signa Sports United N.V截至2022年9月30日的年度報告71

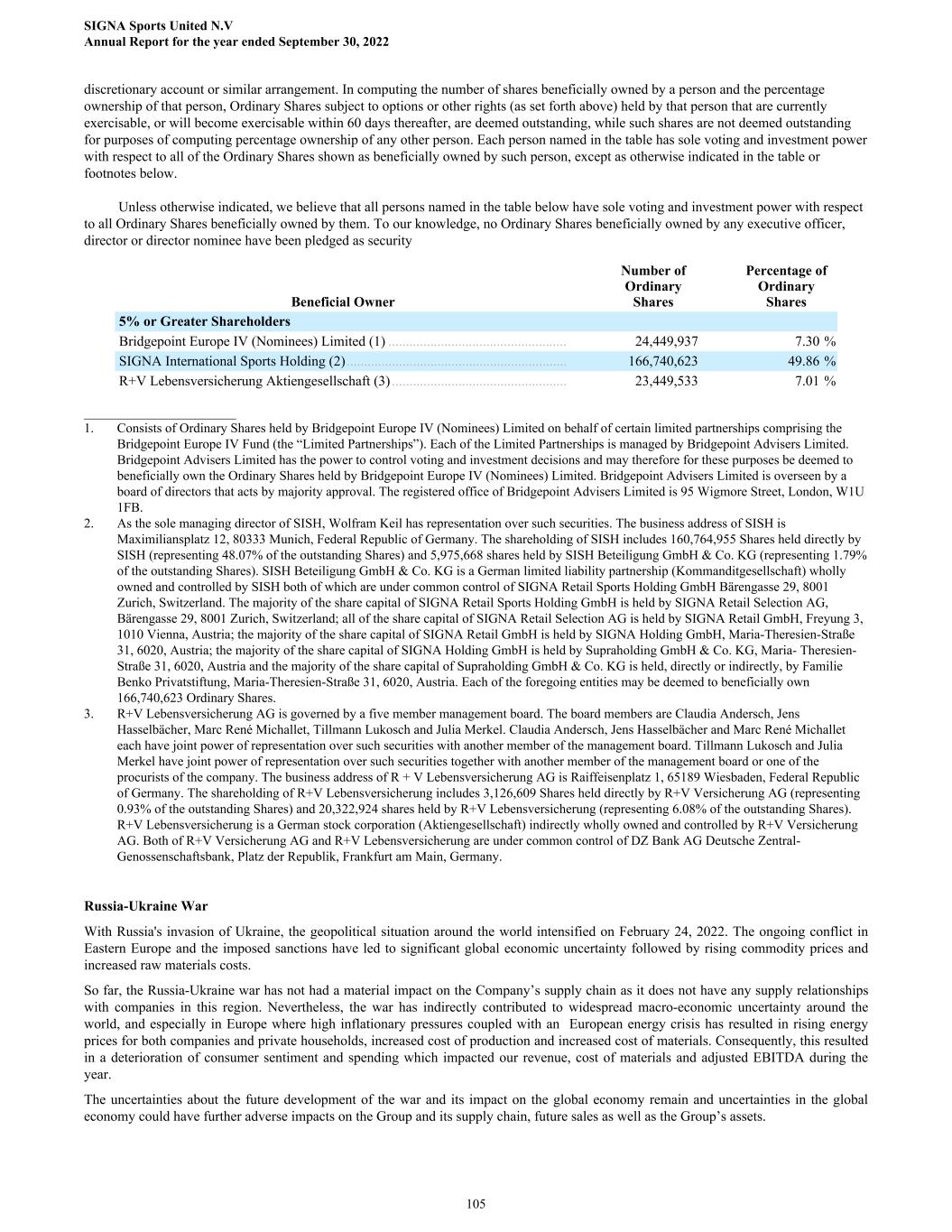

6.控制和程序6.1風險管理和控制系統我們是一家荷蘭上市有限責任公司(Naamloze Vennootschap),只有一級董事會(“董事會”)。根據荷蘭法律,董事會負責管理我們的公司,但須遵守公司章程所載的限制。首席執行官管理我們的日常業務和運營,並執行我們的戰略。非執行董事專注於對所有董事履行職責的政策和運作以及我們的總體情況進行監督。董事可根據或根據內部規則分配他們的任務。每一家董事都有法定責任為我們公司和我們的業務的公司利益行事。董事會負責根據《交易法》第13a-15(F)條的規定,建立和維持對財務報告的適當內部控制。財務報告內部控制是一個旨在根據國際會計準則委員會發布的國際財務報告準則(“IFRS”)對財務報告的可靠性和財務報表的編制提供合理保證的過程。由於其固有的侷限性,財務報告的內部控制可能無法防止或發現錯誤陳述。此外,對未來期間的預測或任何評價或效力都有這樣的風險,即由於條件的變化,控制可能變得不充分,或者遵守政策或程序的程度可能惡化。根據交易所法案規則13a-15的要求,董事會,包括我們的首席執行官和首席財務官,已經評估了截至本報告所述期間結束時我們的披露控制和程序的有效性。披露控制和程序是指旨在確保我們根據交易法提交或提交的報告中要求披露的信息在美國證券交易委員會規則和表格中指定的時間段內被記錄、處理、彙總和報告的控制和其他程序。披露控制和程序包括但不限於控制和程序,旨在確保我們根據交易法提交或提交的報告中要求我們披露的信息被累積並傳達給管理層,包括我們的主要高管和主要財務官,或酌情履行類似職能的人員,以便就我們需要的披露做出及時決定。基於上述,我們的首席執行官和首席財務官得出的結論是,由於我們對財務報告的內部控制存在重大弱點,截至2022年9月30日,我們的披露控制程序和程序的設計和操作沒有有效。在補救之前,這些重大弱點有可能導致我們的綜合財務報表或披露的重大錯報,而這些錯報或披露是無法防止或檢測到的。管理主要風險和不確定性的措施:我們的董事會成員擁有如何管理公司面臨的主要風險和不確定性的專業知識、技能和知識。這進一步得到了一個高素質的執行管理層、FPA部門以及審計風險和合規部門的支持。該公司還在努力實現SOX合規,並制定了強大的內部控制框架。欺詐風險分析欺詐活動在財務和聲譽上都對組織構成重大威脅。因此,SSU必須進行徹底的欺詐風險評估,以識別潛在風險並實施適當的控制措施來緩解這些風險。已確定(嚴重)欺詐風險:根據對SSU運作和行業最佳實踐的全面審查,已確定以下嚴重欺詐風險:·財務報表操縱·挪用資產·腐敗和賄賂·欺詐性財務報告·內幕交易·網絡欺詐和數據泄露組織層面的內部控制:為有效降低欺詐風險,在組織層面建立強有力的內部控制至關重要。SSU實施了以下控制:·行為守則和道德政策,強調對欺詐行為零容忍,並概述預期行為。·採取揭發程序,鼓勵員工和利益相關者匿名舉報涉嫌欺詐的活動。·第三方盡職調查程序,以評估外部合作伙伴和供應商的誠信和聲譽。Signa Sports United N.V截至2022年9月30日的年度報告72