2023 年第二季度投資者簡報

2 前瞻性陳述本演示文稿可能包含有關Renasant Corporation(“Renasant”、“我們”、“我們的” 或 “我們”)的各種陳述,這些陳述構成經修訂的1933年《證券法》第27A條和經修訂的1934年《證券交易法》第21E條所指的 “前瞻性陳述”。前面加上 “相信”、“期望”、“項目”、“預期”、“打算”、“估計”、“計劃”、“潛在”、“重點”、“可能”、“可能增加”、“可能波動”、“可能產生的” 等詞語和類似的表達方式,或者未來或條件動詞,例如 “將”、“應該”、“會” 和 “可以”,本質上通常是前瞻性的,而不是歷史事實。前瞻性陳述包括有關我們未來財務業績、業務戰略、預計計劃和目標的信息,並基於管理層當前的信念和期望。我們認為這些前瞻性陳述是合理的,但它們本質上都受到重大的商業、經濟和競爭風險和不確定性的影響,其中許多風險和不確定性是我們無法控制的。此外,這些前瞻性陳述受有關未來業務戰略和決策的假設的影響,這些假設可能會發生變化。實際結果可能與前瞻性陳述中顯示或暗示的結果不同;這種差異可能是重大的。提醒潛在投資者,任何前瞻性陳述都不能保證未來的表現,並且涉及風險和不確定性。投資者不應過分依賴這些前瞻性陳述,這些陳述僅代表其發表之日。管理層目前已知可能導致我們的實際業績與前瞻性陳述中的業績存在重大差異的重要因素包括:(i) Renasant能夠有效地將收購整合到其運營中,留住這些業務的客户,發展收購業務,並在管理層預期的時間內實現收購預期的成本節約;(ii) 經濟狀況和利率對國家、地區或國際的影響;(iii) 經濟狀況和利率對國家、地區或國際的影響;(iii)) 時機和成功實施運營變革以提高收益或節省成本;(iv)消費金融、商業金融、保險、金融服務、資產管理、零售銀行、保理和抵押貸款以及汽車貸款行業的競爭壓力;(v)競爭對手的財務資源和可從競爭對手那裏獲得的產品;(六)法律法規的變化以及會計準則的變化;(viii)監管機構的政策變化;(viii)證券和外匯市場的變化;(ix) Renasant的潛在增長,包括其進入或擴張新市場,以及需要足夠的資本來支持這種增長;(x) 我們的貸款或投資組合的質量或構成的變化,包括借款行業的不利發展或個人借款人或投資證券發行人的還款能力,或者利率對我們投資證券組合價值的影響;(xi) 由此產生的信用損失準備金不足假設不準確;(xii) 來源的變化以及由於存款外流、存款組合的變化以及借款的成本和可用性,我們用於貸款和以其他方式為運營提供資金的資本成本;(xiii)總體經濟、市場或商業狀況,包括通貨膨脹的影響;(xiv)對貸款產品和金融服務的需求變化;(xv)信貸風險敞口的集中;(xvi)利率、收益率曲線和利差的變化或沒有變化關係;(xvii) 網絡安全風險增加,包括潛在的網絡漏洞、業務中斷或財務損失;(xviii) 內亂、自然災害、流行病(包括COVID-19疫情的重新出現)和我們地理區域的其他災難性事件;(xix)技術變革的影響、程度和時機;以及(xx)其他情況,其中許多情況是管理層無法控制的。管理層認為,我們的前瞻性陳述所依據的假設是合理的,但任何假設都可能被證明是不準確的。我們敦促投資者仔細考慮Renasant不時向美國證券交易委員會(“SEC”)提交的文件中描述的風險,包括其最新的10-K表年度報告和隨後的10-Q表季度報告,這些報告可在www.renasant.com和美國證券交易委員會網站www.sec.gov上查閲。除非聯邦證券法要求,否則我們沒有義務更新或修改我們的前瞻性陳述,無論是由於新信息還是為了反映假設的變化、意想不到的事件的發生或未來經營業績的變化,也沒有義務更新或修改我們的前瞻性陳述。

概述注:截至2023年6月30日的財務數據(1)總收入按淨利息收入加非利息收入計算。公司快照按國有資產劃分的貸款和存款:172億美元貸款:11.9 存款:14.1 股權:2.2 3 MS 19% AL 29% FL 7% 其他 1% GA 29% TN 15% 貸款 MS 39% AL 14% 佛羅裏達州 3% GA 32% TN 12% 存款 89% 4% 5% 2% 年初至今總收入 (1) 社區銀行財富管理抵押貸款保險

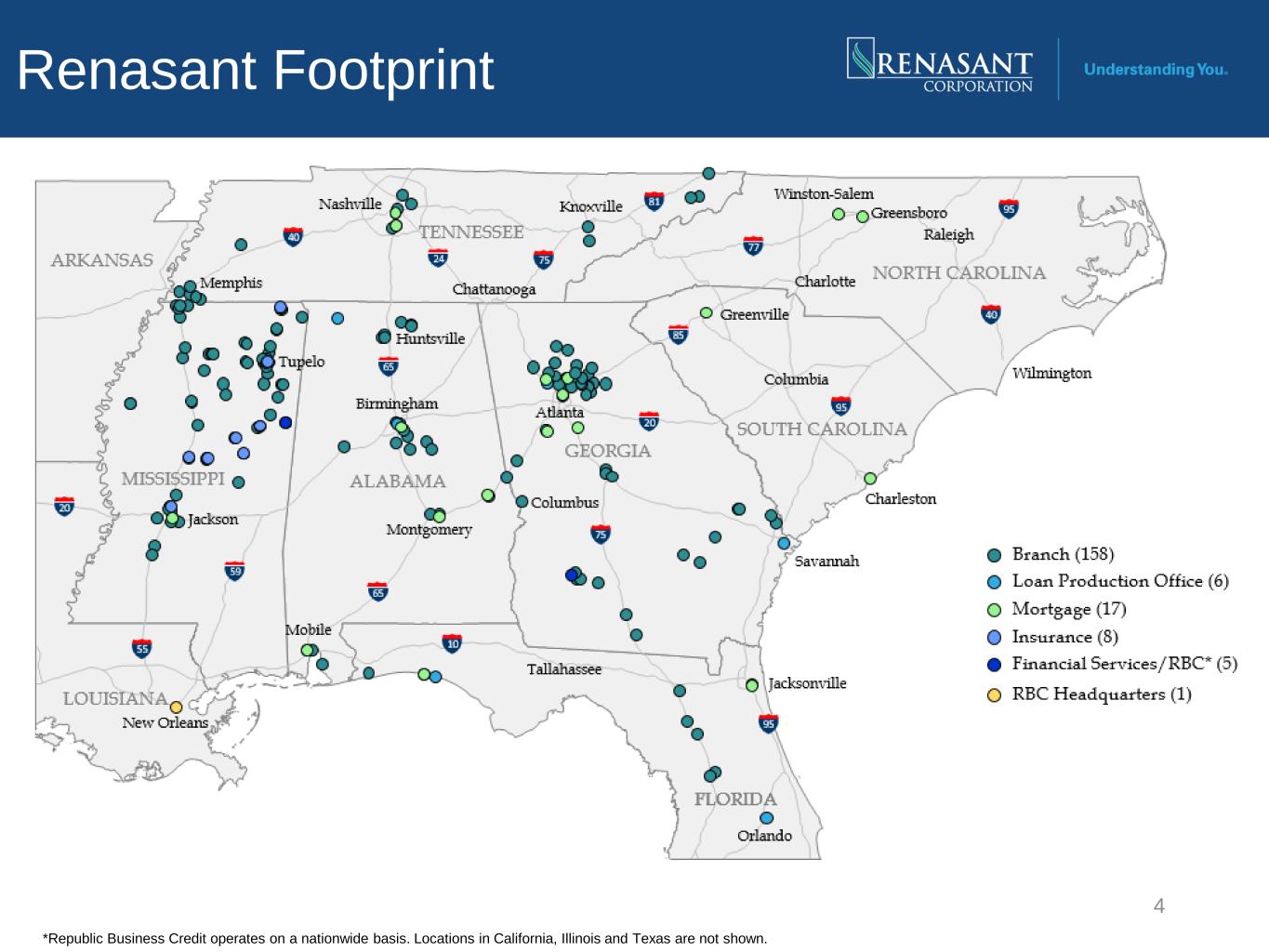

4 Renasant 足跡 *Republic Business Credit 在全國範圍內運營。未顯示加利福尼亞州、伊利諾伊州和德克薩斯州的地點。

第二季度亮點5 • 淨收入為2,860萬美元,攤薄後每股收益為0.51美元;調整後淨收益(非公認會計準則)*為4,670萬美元,調整後的攤薄後每股收益(非公認會計準則)*為0.83美元 • 證券投資組合按關聯季度減少5.842億美元,這主要是由於出售可供出售證券,產生了4.89億美元的收益。該公司確認了2,240萬美元的税前虧損,並將出售所得款項用於償還FHLB借款 • 淨利率按關聯季度計算下降了21個基點至3.45% • 貸款增加了1.641億美元,按年計算增長了5.6% • 受經紀存款增加2.24億美元的推動,存款增加了1.833億美元 • 存款成本在關聯季度基礎上增長了51個基點至1.50%,非利息存款增加了1.833億美元。現在,記賬存款佔存款總額的27.5% • 貸款信貸損失備抵額與貸款總額的比率為相對穩定在1.63% • 逾期30-89天的貸款和不良貸款分別佔貸款總額的0.10%和0.77% * 調整後的淨收益和調整後的攤薄後每股收益是非公認會計準則財務指標。有關排除事項的描述以及該非公認會計準則財務指標與GAAP的對賬情況,請參閲附錄中的幻燈片37。

財務狀況

總資產 7 注:百萬美元 16,618 美元 16,471 美元 16,988 美元 17,474 美元 17,224 美元 13,224 美元 13,500 美元 14,500 美元 14,500 美元 15,500 美元 15,500 美元 16,500 美元 2022 年第二季度 17,500 美元 2022 年第二季度 2022 年第二季度 2023 年第二季度

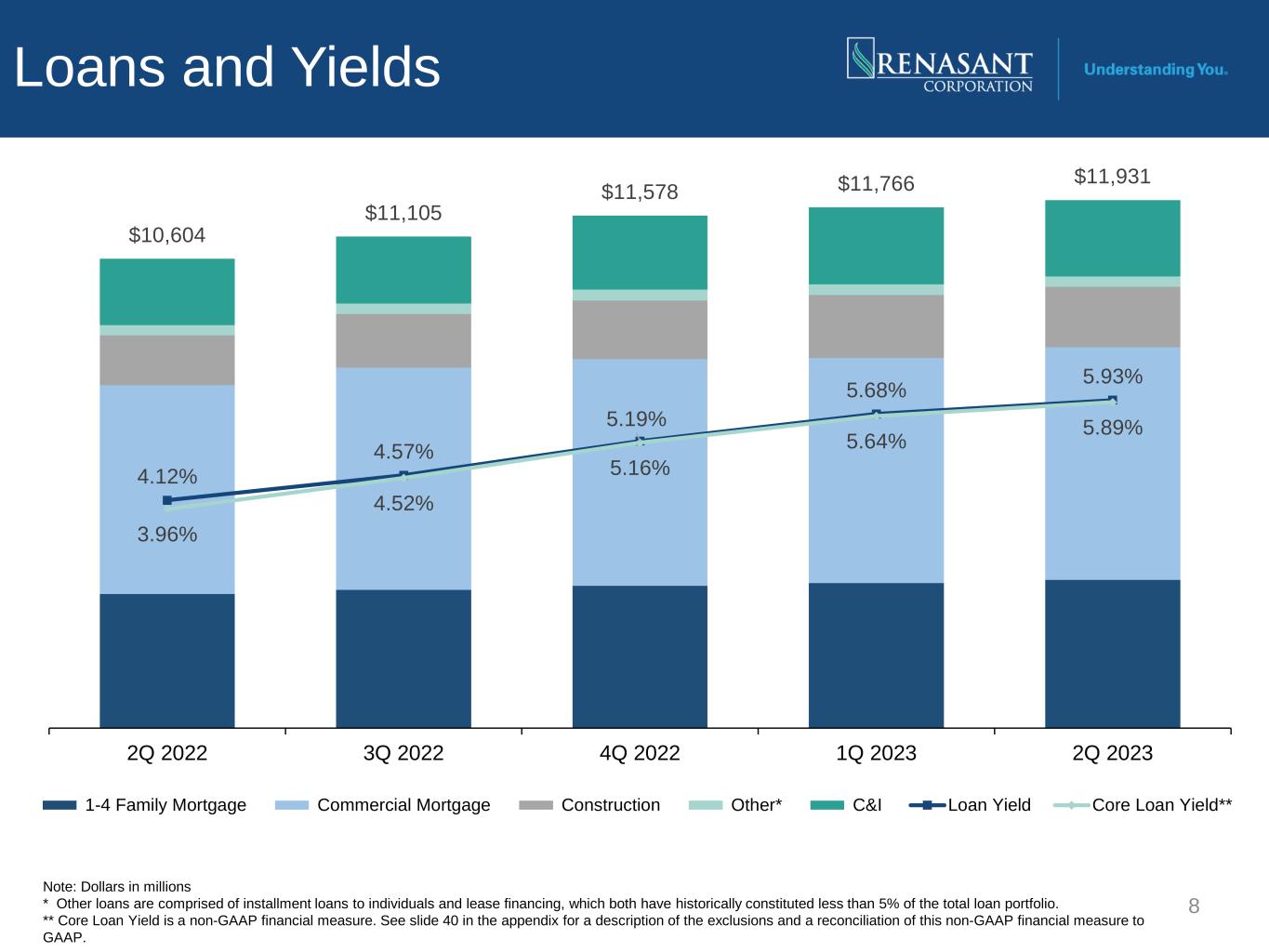

貸款和收益率 8 注:百萬美元* 其他貸款包括個人分期貸款和租賃融資,兩者歷來佔貸款組合總額的不到5%。** 核心貸款收益率是一種非公認會計準則財務指標。有關除外情況的描述以及該非公認會計準則財務指標與公認會計準則的對賬情況,請參閲附錄中的幻燈片40。10,604 美元 11,105 美元 11,578 美元 11,578 美元 11,766 美元 4.12% 4.57% 5.68% 5.93% 3.96% 4.52% 5.64% 5.89% 2022 年第二季度 2022 年第一季度 2023 年第二季度 1-4 家庭抵押貸款商業抵押貸款建築其他* C&I 貸款收益率核心貸款收益率**

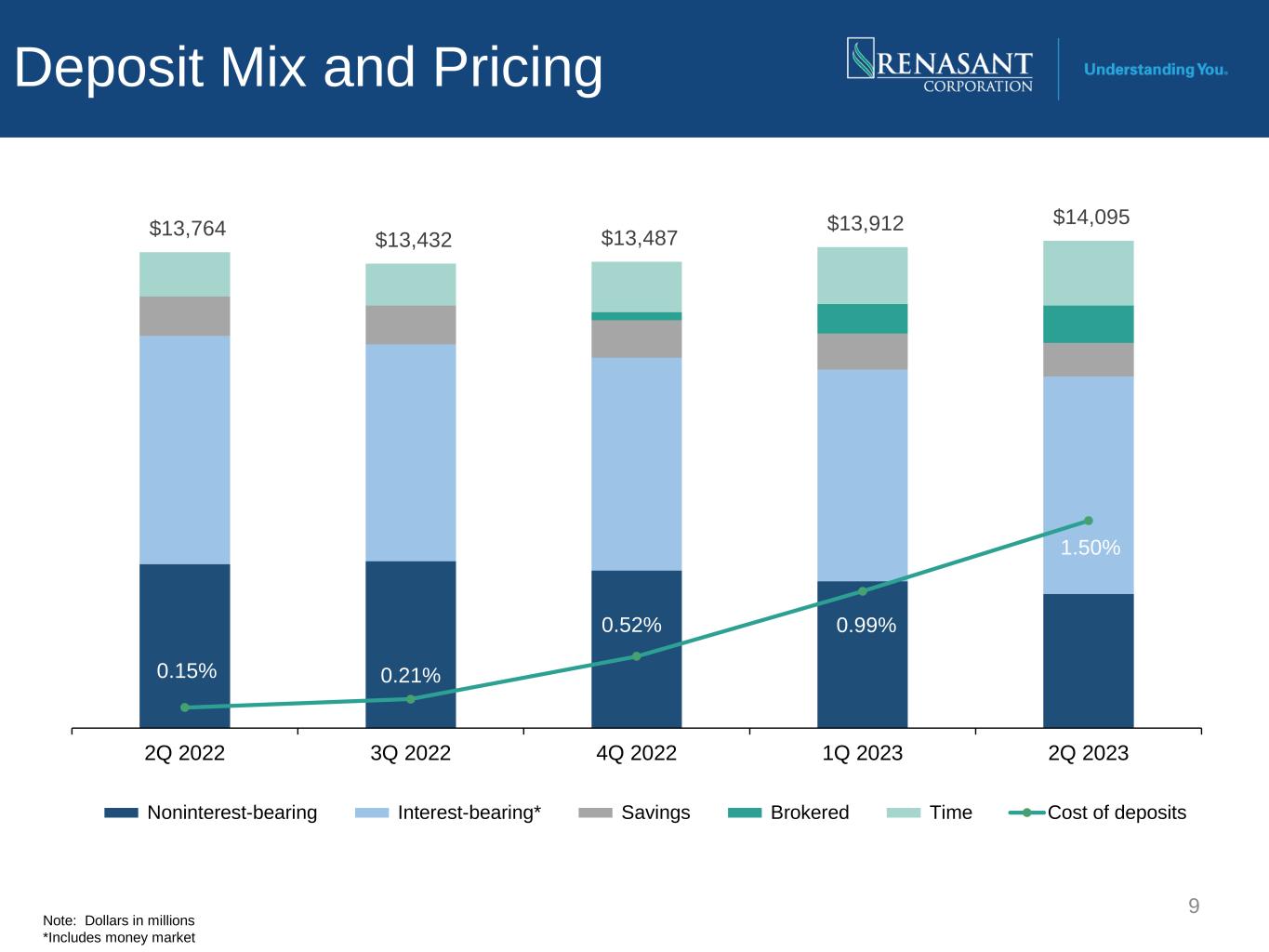

存款組合和定價 9 注:百萬美元 *包括貨幣市場 13,764 美元 13,432 美元 13,487 美元 13,912 美元 14,095 美元 0.15% 0.21% 0.21% 0.52% 0.99% 1.50% 2022 年第二季度 2022 年第三季度 2022 年第 1 季度 2023 年第二季度無計息* 儲蓄經紀定期存款成本

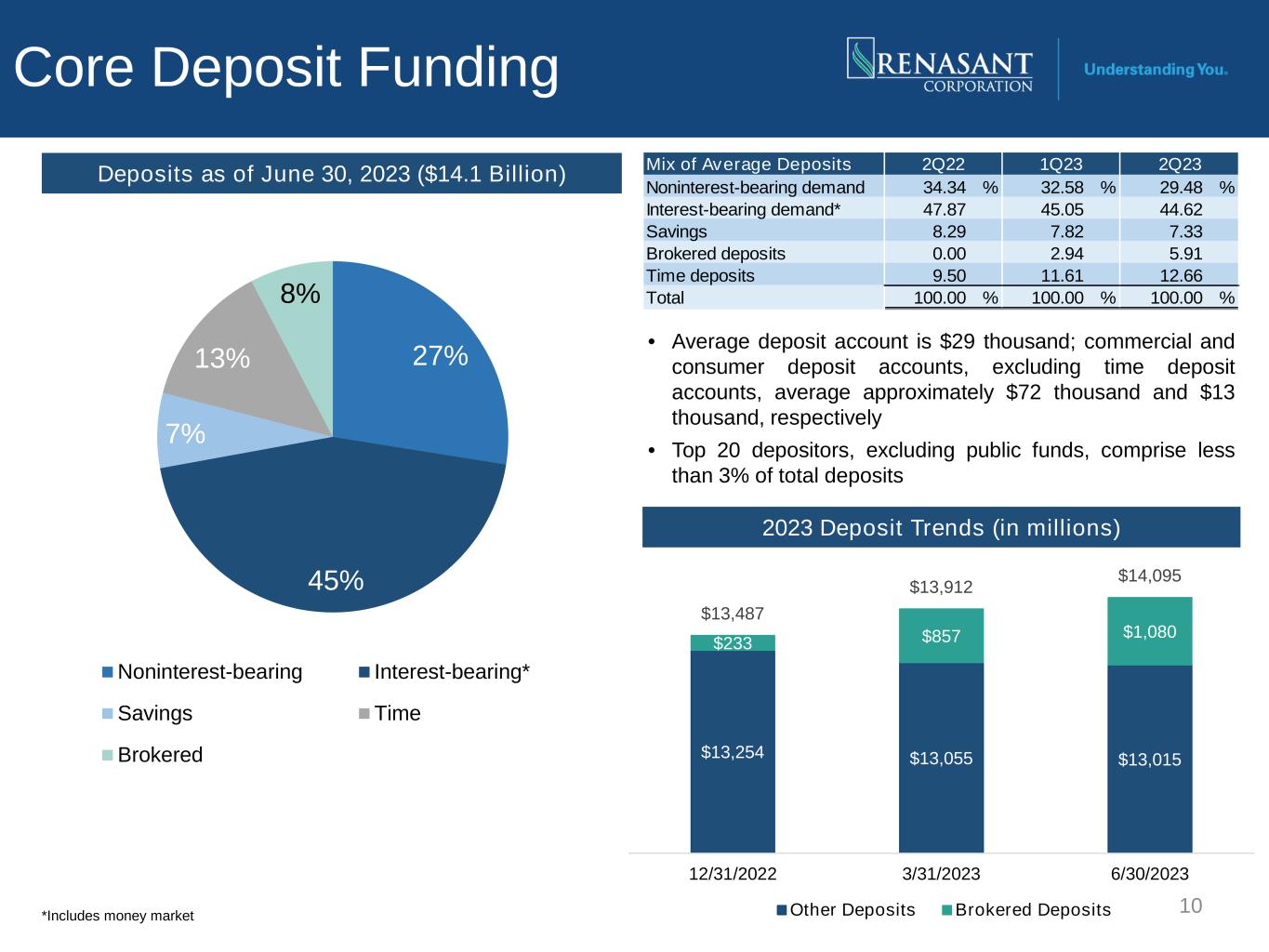

核心存款資金 27% 45% 7% 13% 8% 非計息*儲蓄時間經紀人 • 平均存款賬户為29,000美元;商業和消費存款賬户,不包括定期存款賬户,平均分別約為72,000美元和13,000美元 • 不包括公共基金在內的前20名存款佔存款總額的不到3% 10筆存款截至2023年6月30日(141億美元)平均存款組合非計息需求 34.34% 32.58% 29.48% 計息需求* 47.87 45.05 44.62 Savings 8.29 7.82 7.33 Brokered存款 0.00 2.94 5.91 定期存款 9.50 11.61 12.66 合計 100.00% 100.00% 23年第一季度 2Q232Q22 *包括貨幣市場 13,254 美元 13,055 美元 13,015 美元 23,015 美元 857 $1,080 13,487 13,912 美元 14,095 美元 2022 年 3 月 31 日 2023 年 6 月 30 日其他存款經紀存款 2023 年 6 月 30 日存款趨勢(百萬美元)

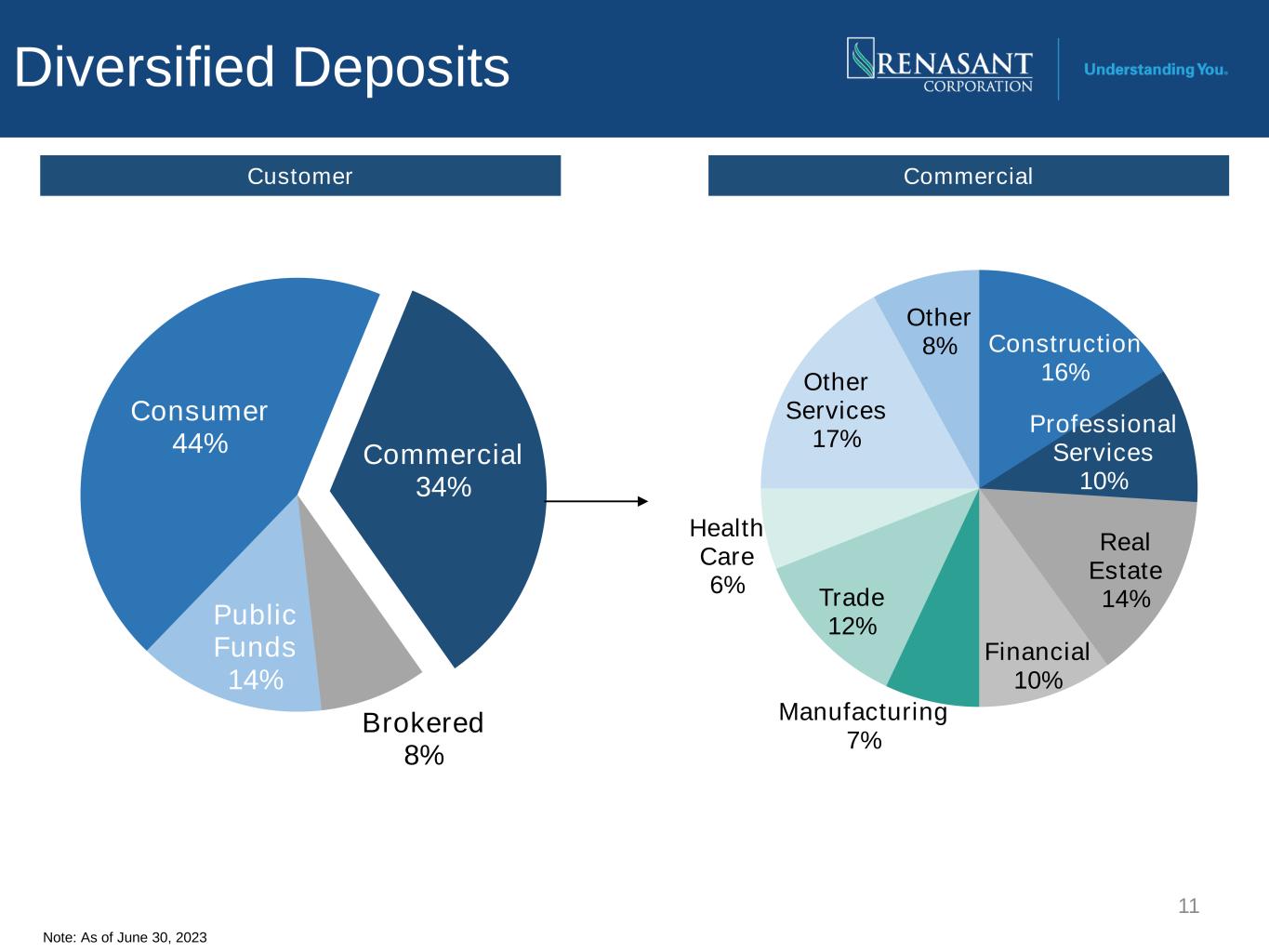

多元化存款 11 注:截至2023年6月30日消費者 44% 商業 34% 經紀商 8% 公共基金 14% 商業客户建設 16% 專業服務 10% 房地產 14% 金融 10% 製造業 7% 貿易 12% 醫療保健 6% 其他服務 17% 其他 8%

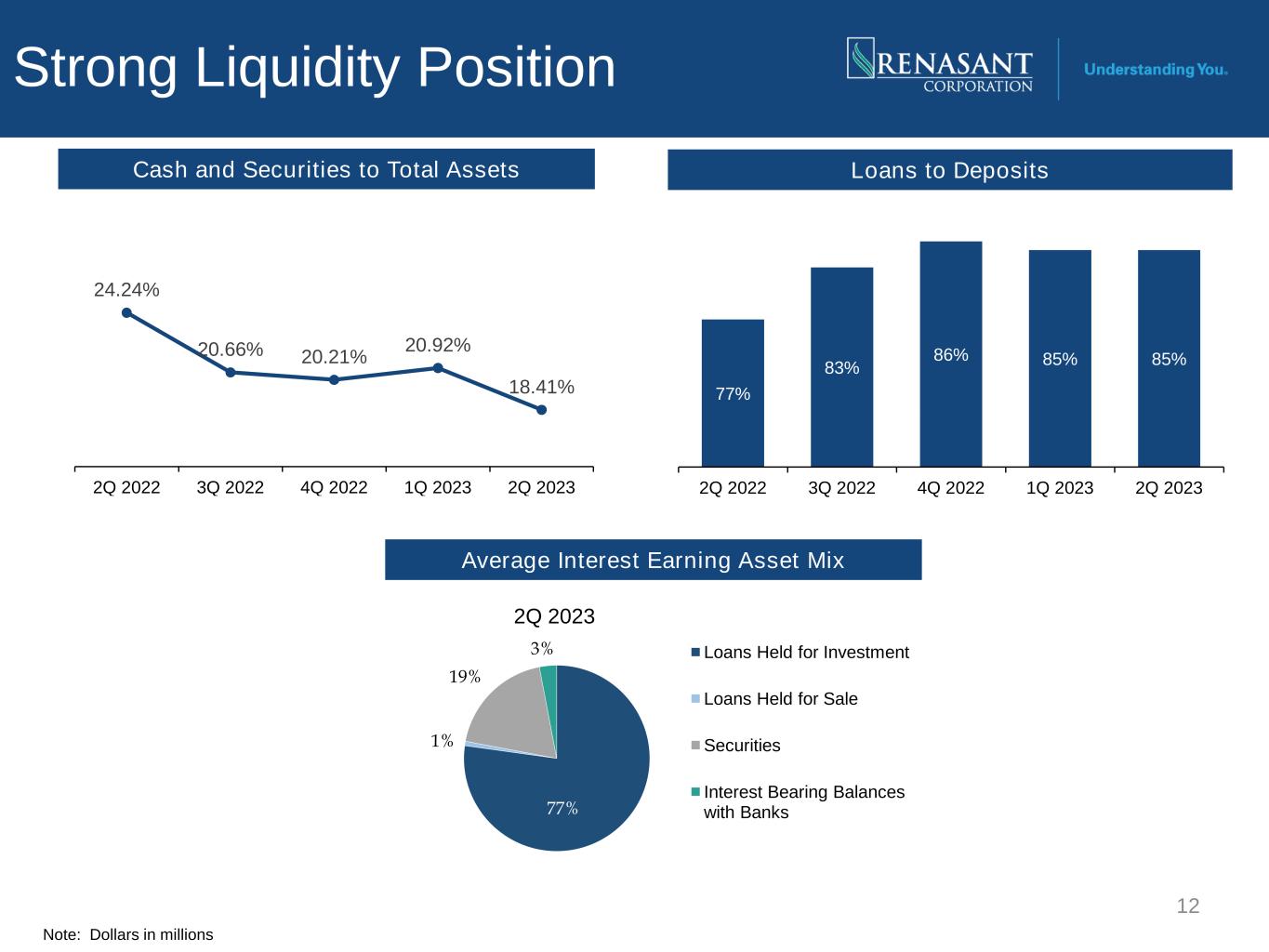

強勁的流動性狀況 12 注:百萬美元 77% 83% 86% 85% $1 $1 $1 $1 $1 2022年第二季度2022年第三季度2022年第二季度2023年第二季度存款貸款 24.24% 20.66% 20.21% 20.92% 18.41% $0 $0 $0 0 $0 2022年第二季度現金和證券佔總資產的平均值利息收益資產組合 77% 1% 19% 3% 2023年第二季度持有待售投資貸款的貸款證券計息餘額銀行計息餘額

可用流動性和未投保存款 13注:截至2023年6月30日;數十億美元 (1) 大約5億美元的未抵押證券存放在美聯儲 (2) 包括未開發的經紀存款(根據內部政策指導方針)和無抵押信貸額度 7.5 美元 3.9 可用來源未投保和無抵押存款未投保存款總額未投保 3.9 美元 27.5% 抵押公共基金 1.4 10.3% 總計 5.3% 37.8% 內部來源現金及現金等價物 0.9$ 未抵押證券 (1) 1.2 外部來源FHLB 借款能力 3.5 其他 (2) 1.9 總流動性來源 7.5 美元

證券投資組合 14 構成 33% 39% 10% 14% 3% 1% 機構 MBS Agency CMBS Agency CMBS 市政小企業管理局其他 • 賬面價值為22億美元,佔總資產的12.9% • 應納税等值收益率為2.04% • 期限為4.98年 • 投資組合HTM的10%是CRA投資或HTM的23%是市政 • AOCI的證券未實現虧損總額為2.651億美元(美元)80萬英鎊,扣除税款);HTM證券的AOCI未實現虧損總額為8,590萬美元(扣除税款為6,400萬美元)• 證券每季度流入約5,500萬至6,500萬美元由於本金支付,預計未來12個月內將出現亮點22億美元注:截至2023年6月30日

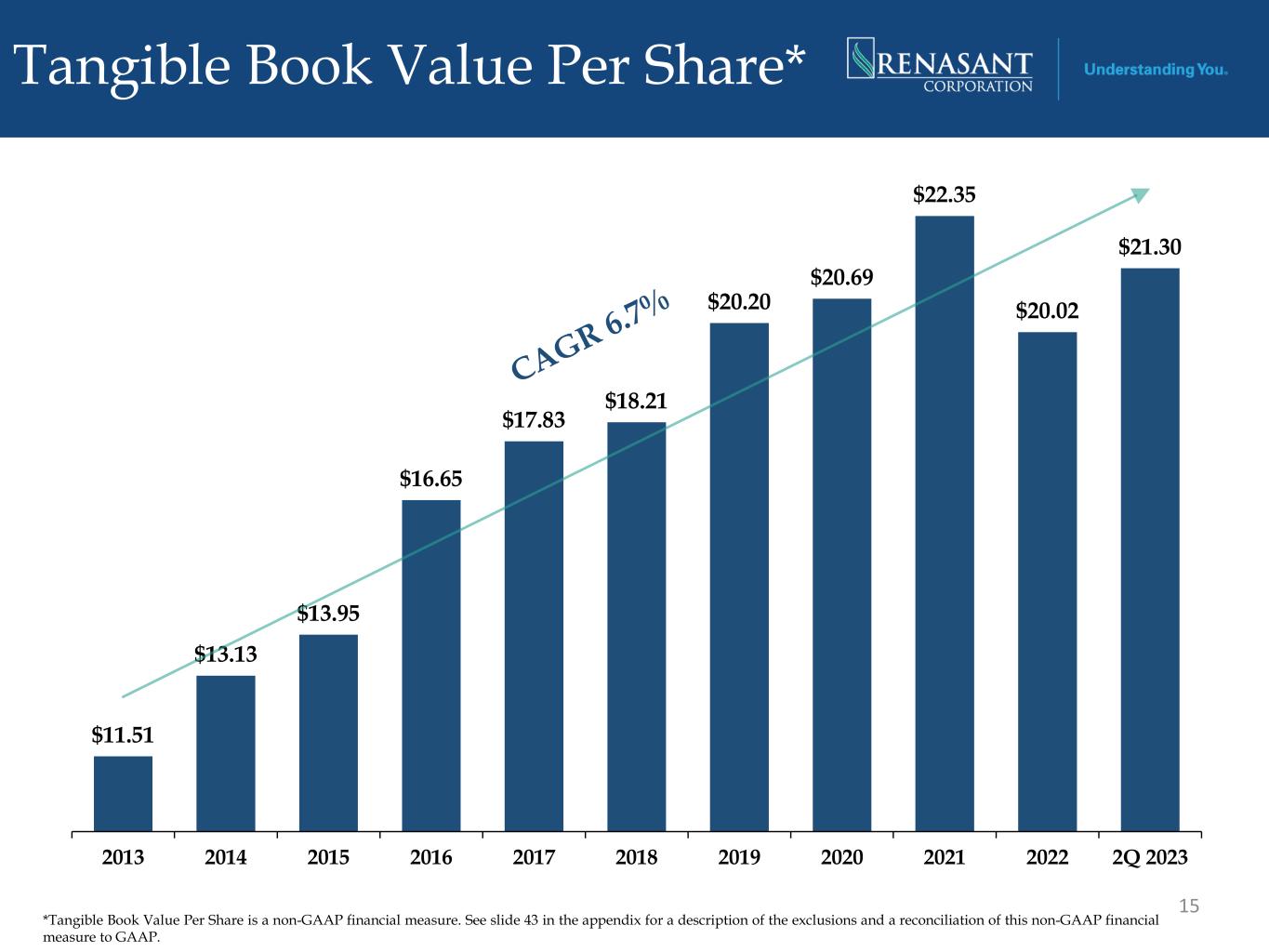

每股有形賬面價值* 15 *每股有形賬面價值是一種非公認會計準則財務指標。有關不適用情況的描述以及該非公認會計準則財務指標與公認會計準則的對賬情況,請參閲附錄中的幻燈片43。11.51 美元 13.13 美元 13.95 美元 16.65 美元 17.83 美元 18.21 美元 20.69 美元 20.69 美元 20.69 22.35 2013 2016 2017 2018 2019 2022 2022 2023 年第二季度

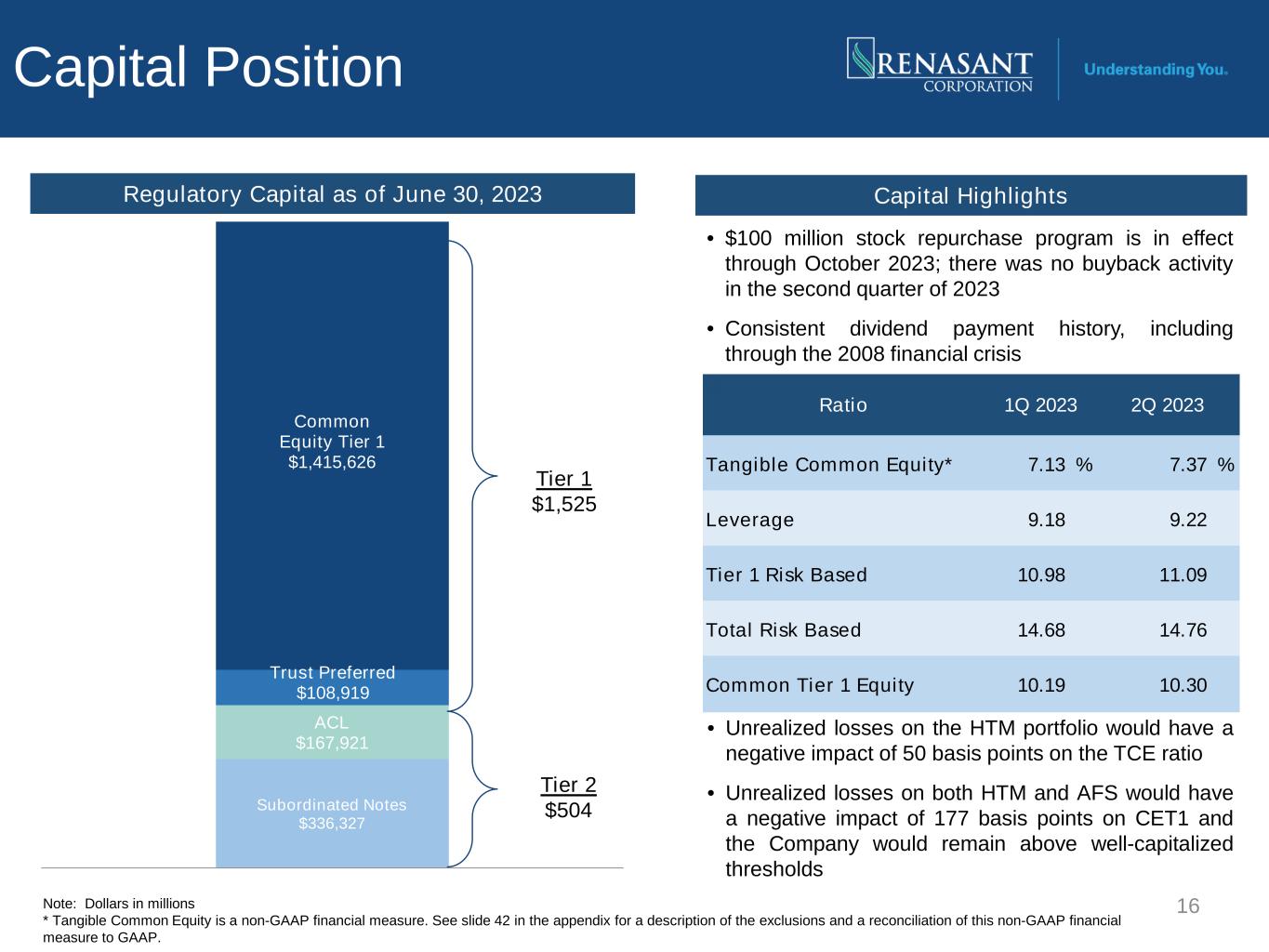

次級票據 $336,327 ACL 167,921 美元信託優先股 108,919 美元普通股一級股票 1,415,626 美元 1 資本頭寸 16 級 1,525 美元二級 $504 監管資本 • 1 億美元的股票回購計劃有效期至 2023 年 10 月;2023 年第二季度沒有回購活動 • 持續的股息支付記錄,包括在 2008 年金融危機期間 Capital Highlights Note: 百萬美元* 有形普通股是一種非公認會計準則財務指標。有關排除事項的描述以及該非公認會計準則財務指標與GAAP的對賬情況,請參閲附錄中的幻燈片42。比率有形普通股* 7.13% 7.37% 槓桿 9.18 9.22 基於一級風險 10.98 11.09 基於總風險 14.68 14.76 普通一級股票 10.19 10.30 2023年第二季度 • HTM投資組合的未實現虧損將對TCE比率產生50個基點的負面影響 • HTM和AFS的未實現虧損將對CET1產生177個基點的負面影響該公司將保持在資本充足的門檻之上

資產質量

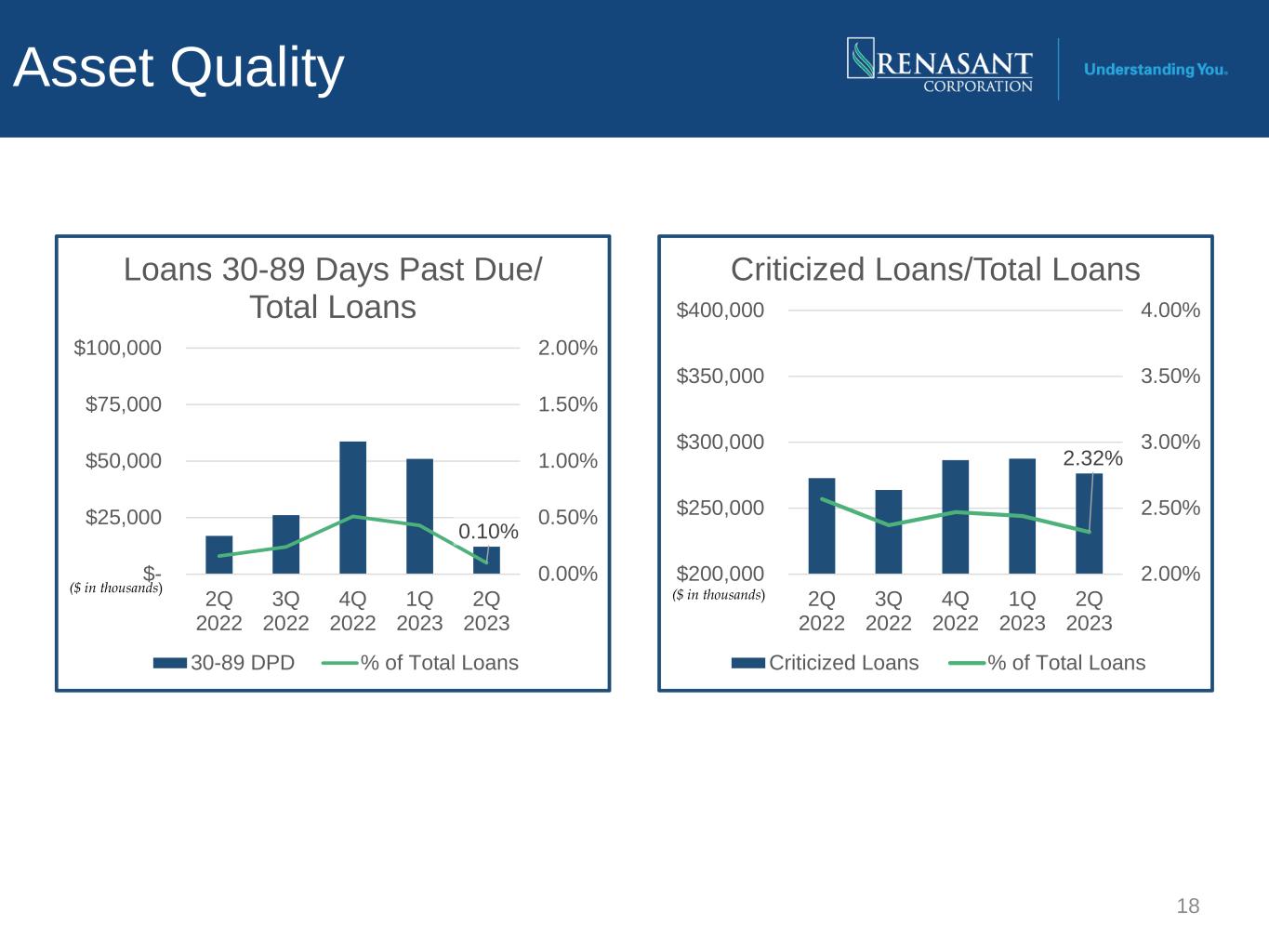

2.32% 2.00% 2.00% 3.00% 3.50% 4.00% 200 萬美元 25 萬美元 30 萬美元 350,000 美元 2022 年第二季度 2022 年第二季度 2023 年第二季度批評貸款/批評貸款總額佔貸款總額(千美元)的百分比 0.10% 0.00% 1.00% 1.50% 2.00% 2.00% 美元-25,000 美元 2022 年第三季度 75,000 美元 2022 年第二季度 2022 年第四季度 75,000 美元 2022 年第一季度 2023 年第二季度貸款 30-89 天逾期/貸款總額 30-89 DPD 佔貸款總額的百分比(以千美元計)資產質量 18

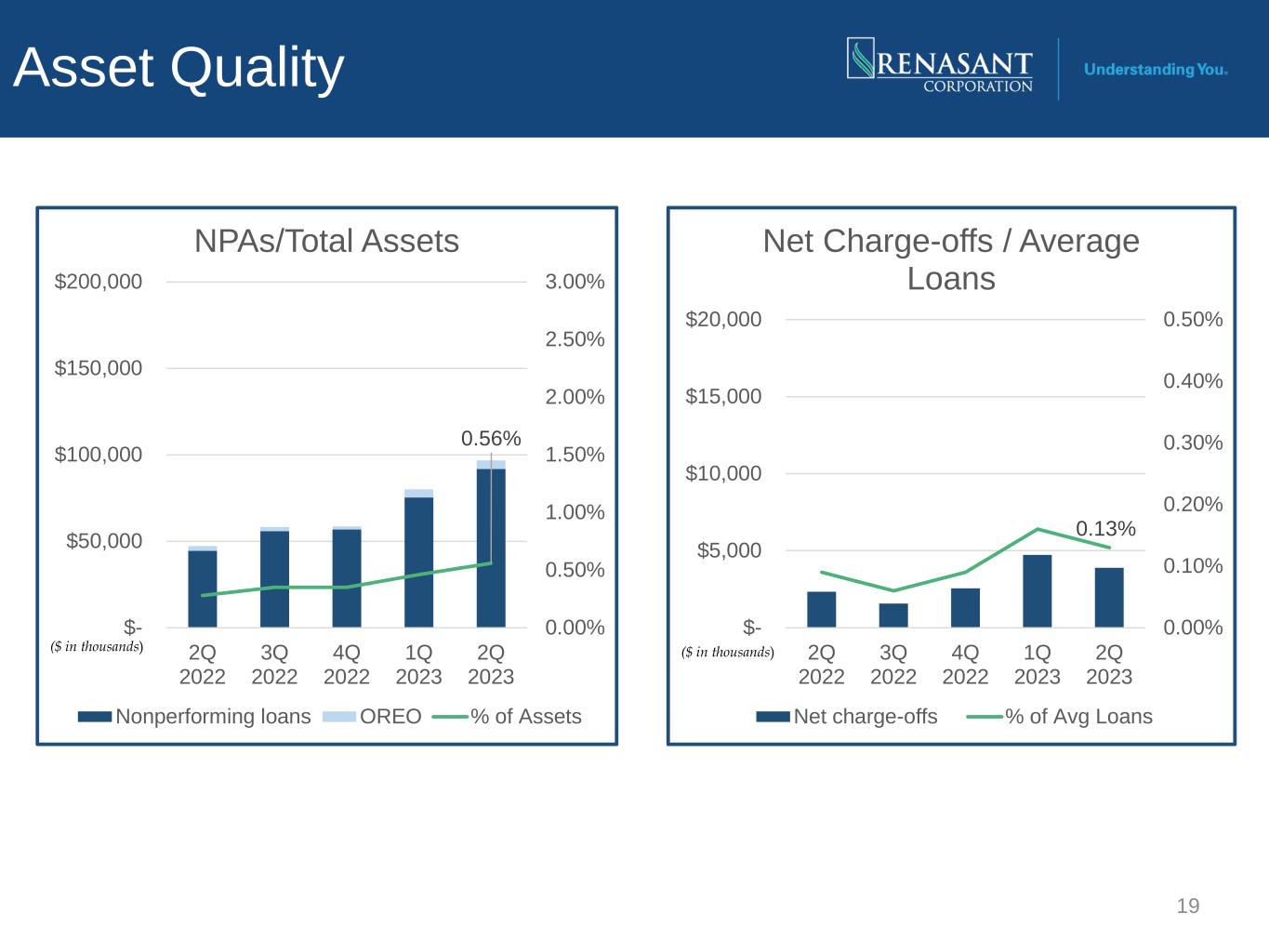

0.56% 0.00% 0.00% 1.00% 1.50% 2.00% 2.50% 3.00% 美元-50,000 美元 100,000 美元 2022 年第二季度 2022 年第二季度 2022 年第二季度不良貸款不良貸款不良貸款奧利奧佔資產百分比(千美元)0.13% 0.00% 0.10% 0.20% 0.30% 0.40% 0.50% 0.500 美元-5,000 美元 2022 年第三季度 10,000 美元 15,000 美元 2022 年第二季度 15,000 美元 2022 年第三季度 2022 年第四季度 2023 年第 1 季度淨扣除額/平均貸款淨扣除額佔平均貸款的百分比(以千美元計)資產質量 19

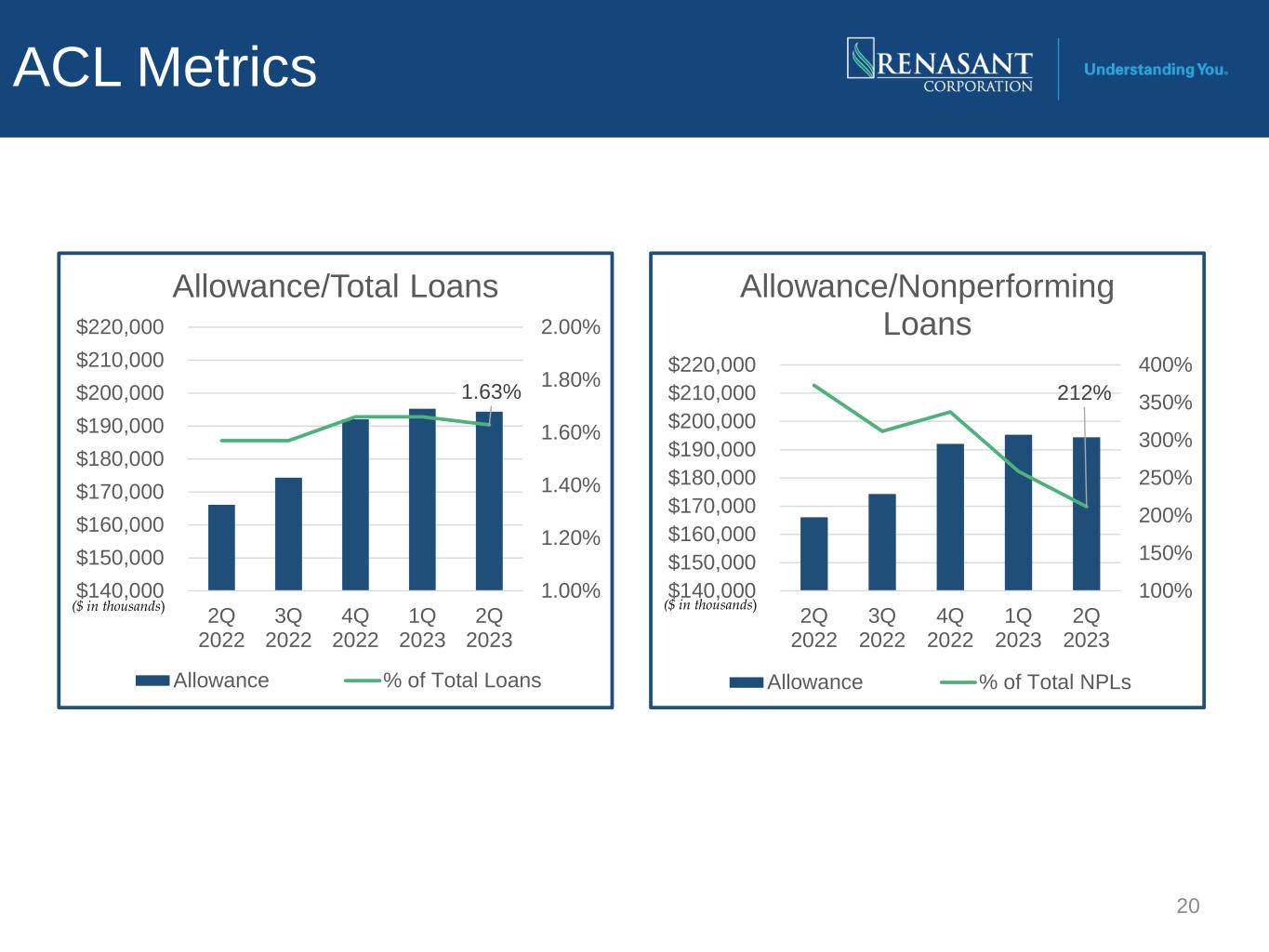

1.63% 1.00% 1.20% 1.40% 1.60% 1.80% 2.00% 140,000 美元 150,000 美元 160,000 美元 170,000 美元 180,000 美元 190,000 美元 2022 年第二季度 210,000 美元 2022 年第二季度 2023 年第 1 季度補貼/貸款補貼總額佔貸款總額(千美元)的百分比 212% 100% 150% 200% 250% 300% 350% 400% 140,000 美元 150,000 美元 160,000 美元 180,000 美元 190,000 美元 20 萬美元 210,000 美元 2022 年第二季度 2022 年第三季度 2022 年第 4 季度補貼/不良貸款補貼佔不良貸款總額(以千美元計)的百分比 ACL 指標 20

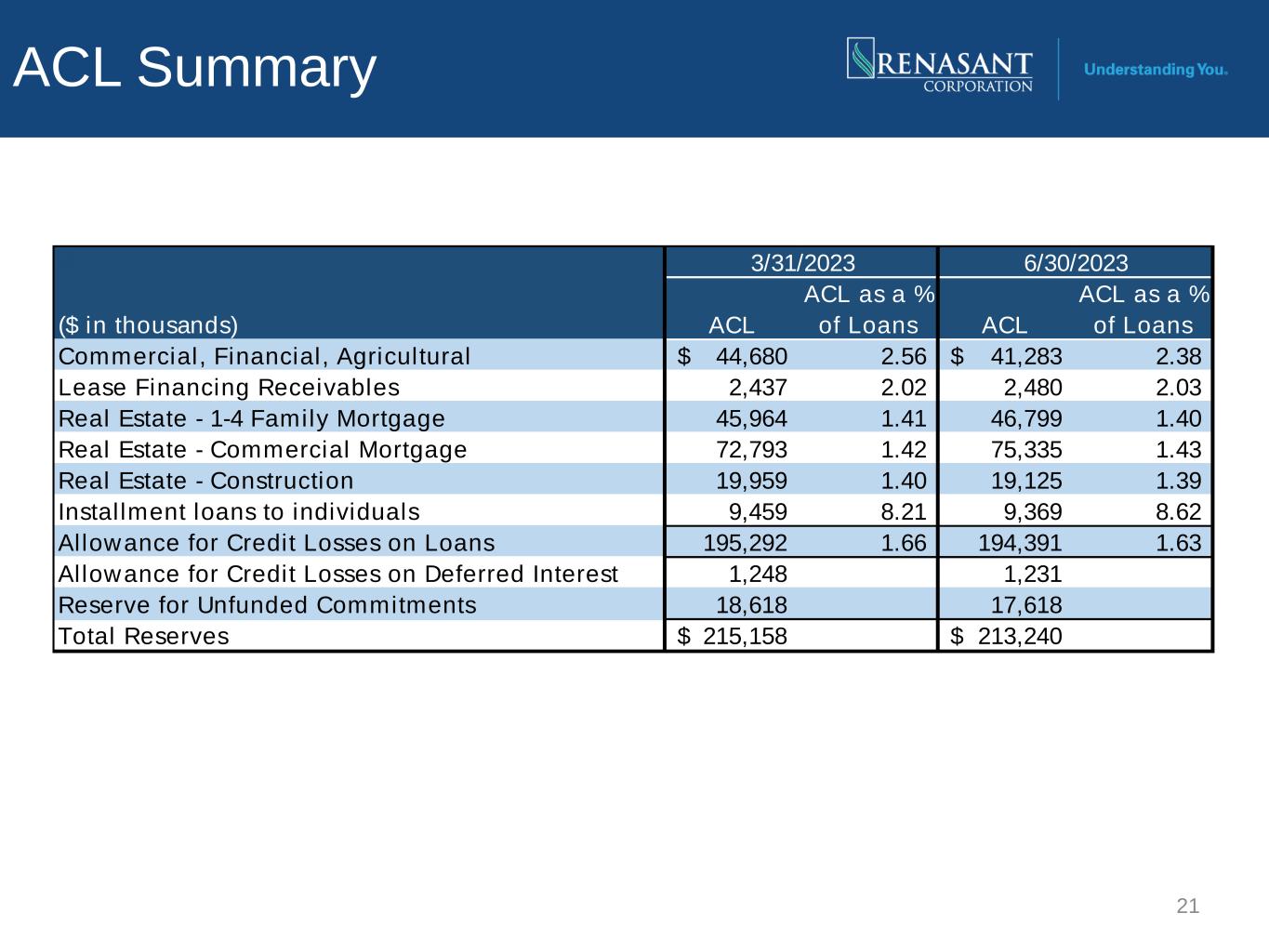

ACL 摘要(以千美元計)ACL 佔貸款的百分比 ACL ACL 佔貸款的百分比商業、金融、農業 44,680美元 2.56 41,283 美元 2.38 租賃融資應收款 2,437 2.02 2,480 2.03 房地產——1-4 家庭抵押貸款 45,964 1.41 46,799 1.40 房地產——商業抵押貸款 72,793 1.42 75,335 1.43 房地產——建築 19,743 959 1.40 19,125 1.39 向個人提供的分期貸款 9,459 8.21 9,369 8.62 貸款信貸損失備抵額 195,292 1.66 194,391 1.63 遞延利息信貸損失備抵額 1,248 1,231 無準備金的承付款準備金 18,618 17,618 儲備金總額 215,158 美元 213,240 美元 6/30/20233/31/2023 21

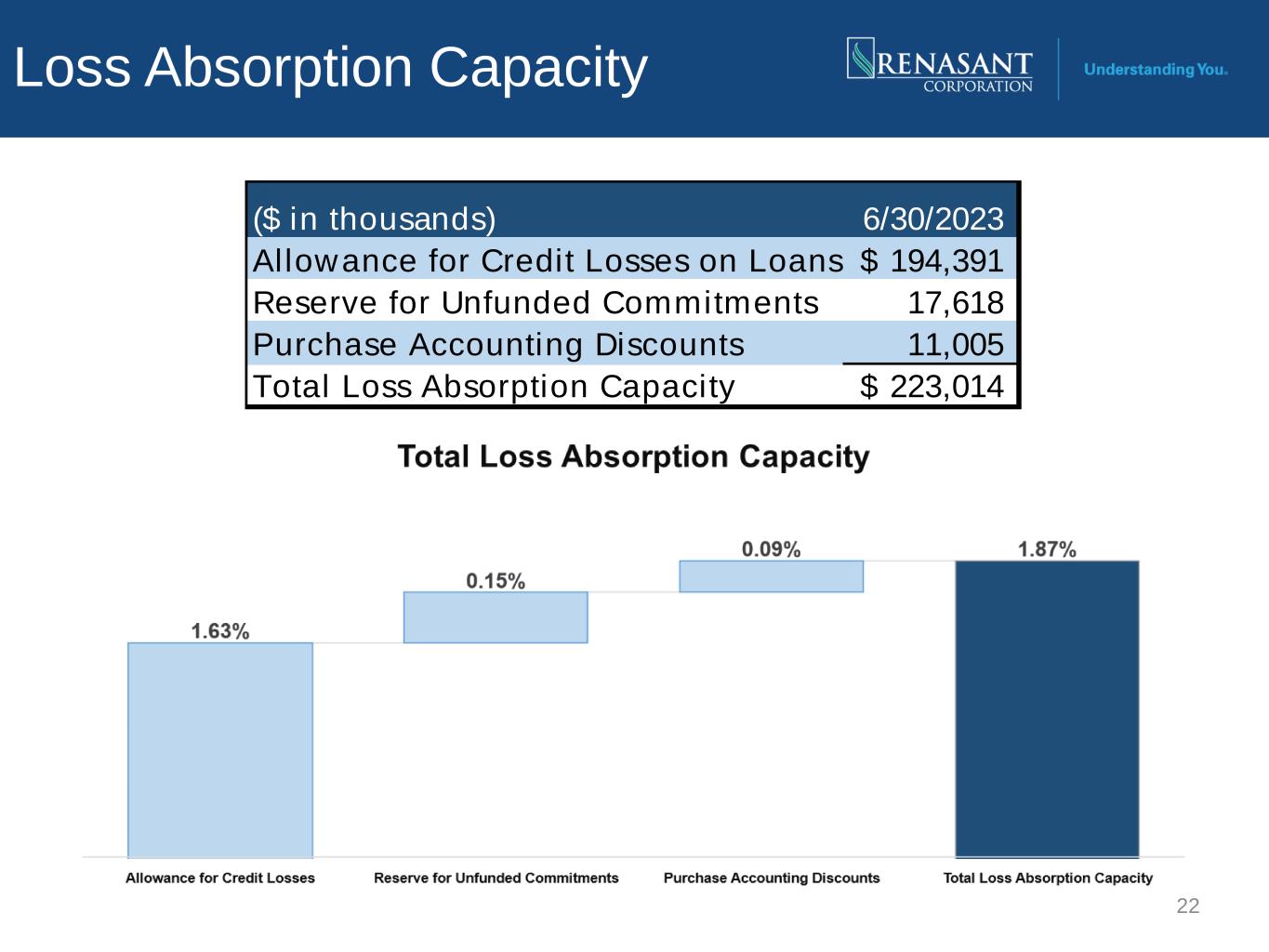

損失吸收能力 22(千美元)2023 年 6 月 30 日貸款信貸損失備抵額 194,391 美元無準備金承諾準備金 17,618 購買會計折扣 11,005 總損失吸收能力 223,014美元

盈利能力

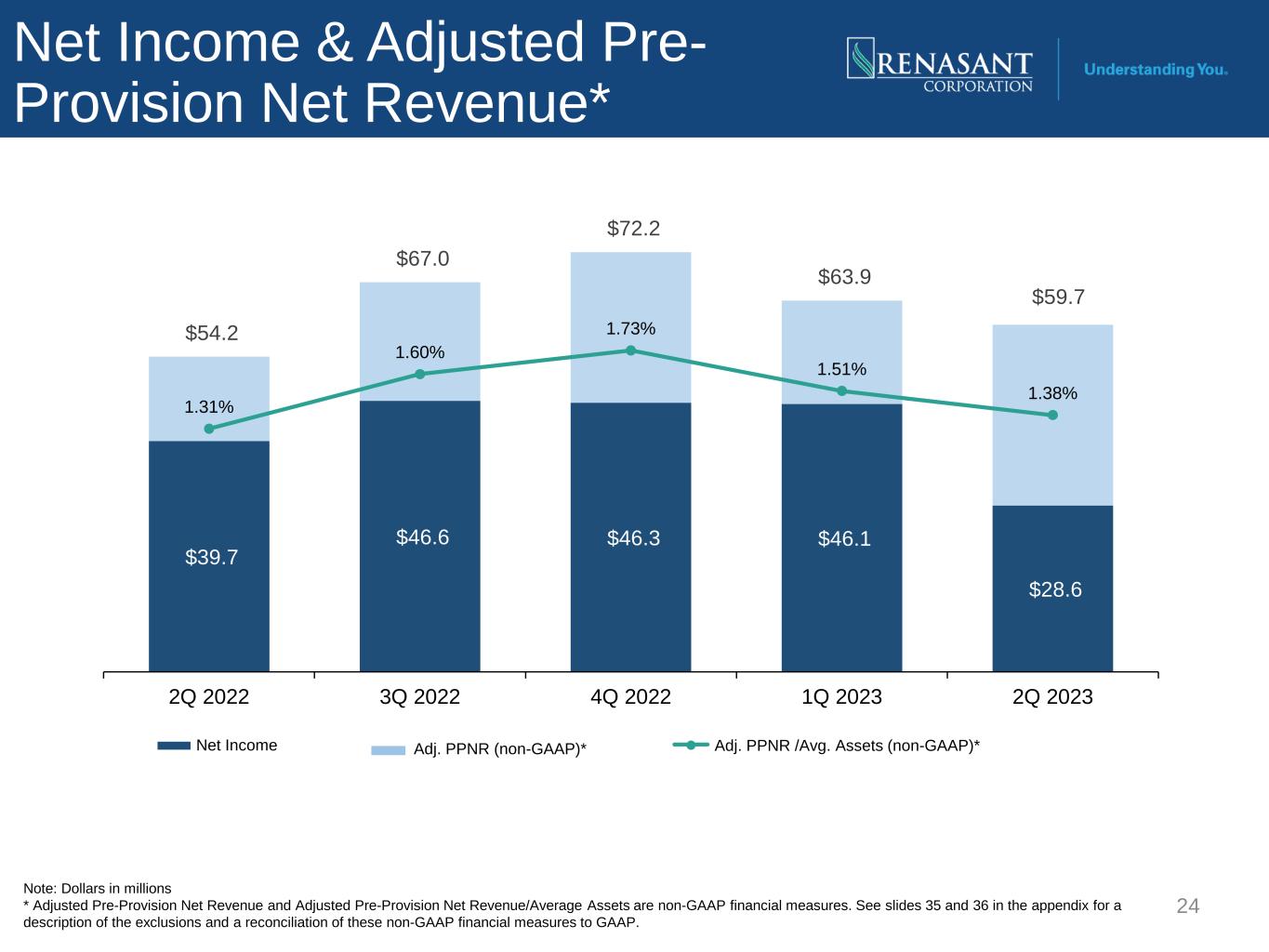

淨收入和調整後的撥備前淨收入* 24 39.7 46.6 46.3 46.3 46.1 美元 28.6 美元 54.2 67.0 67.0 72.2 63.9 63.9 59.7 1.31% 1.60% 1.73% 1.73% 1.51% 2022年第二季度2022年第二季度2023年第一季度淨收益 P 調整後 PPNR(非公認會計準則)* 調整後的PPNR/Avg.資產(非公認會計準則)* 注:百萬美元*調整後的撥備前淨收入和調整後的撥備前淨收入/平均資產是非公認會計準則財務指標。有關不適用情況的描述以及這些非公認會計準則財務指標與GAAP的對賬情況,請參閲附錄中的幻燈片35和36。

報告和調整後的攤薄後每股收益* 25 美元.71 美元.82 美元.82 美元.82 美元.72 美元.72 美元.79 美元.89 美元.82 美元-0.83 美元-0.20 0.20 0.40 0.40 2022 年第二季度 0.60 0.80 美元 1.00 2023 年第二季度攤薄後每股收益 (GAAP) 調整後的攤薄後每股收益(非公認會計準則)* 調整後的攤薄後每股收益為非公認會計準則財務措施。有關不適用情況的描述以及該非公認會計準則財務指標與GAAP的對賬情況,請參閲附錄中的幻燈片37。

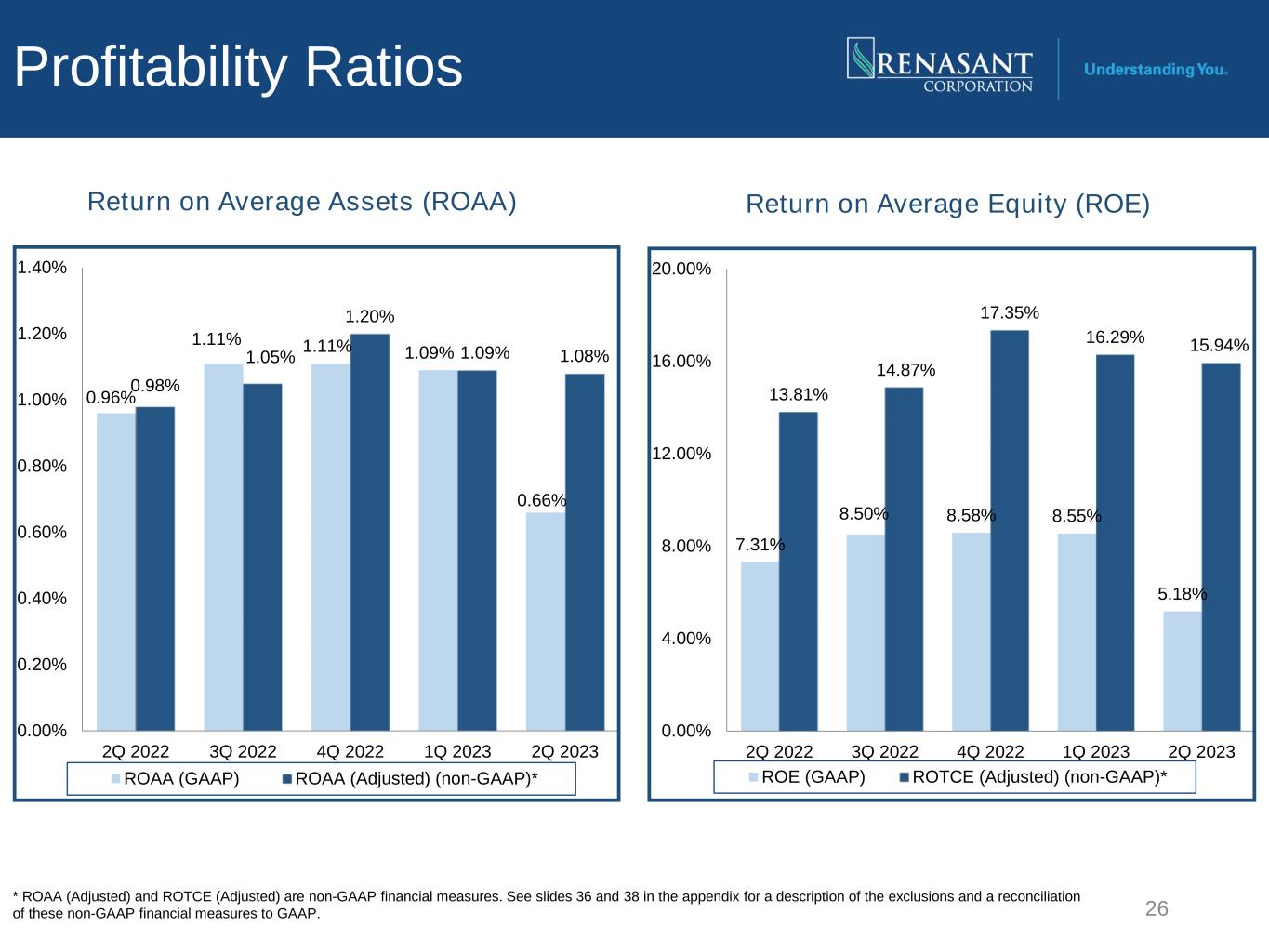

盈利比率 26 7.31% 8.50% 8.58% 8.58% 5.18% 13.81% 14.87% 17.35% 16.29% 15.94% 0.00% 0.00% 8.00% 12.00% 16.00% 2022年第二季度2022年第四季度2022年第一季度收益率(GAAP)ROTCE(調整後)(非公認會計準則)* ROAA(調整後)和ROTCE(調整後)是非公認會計準則的財務措施。有關不適用情況的描述以及這些非公認會計準則財務指標與公認會計準則的對賬情況,請參閲附錄中的幻燈片36和38。0.96% 1.11% 1.11% 1.11% 1.09% 0.66% 0.98% 1.05% 1.09% 1.08% 1.08% 0.00% 0.80% 1.20% 1.40% 2022 年第二季度 2023 年第二季度 ROAA (GAA) AP) ROAA(調整後)(非公認會計準則)* 平均股本回報率(ROE)平均資產回報率(ROAA)

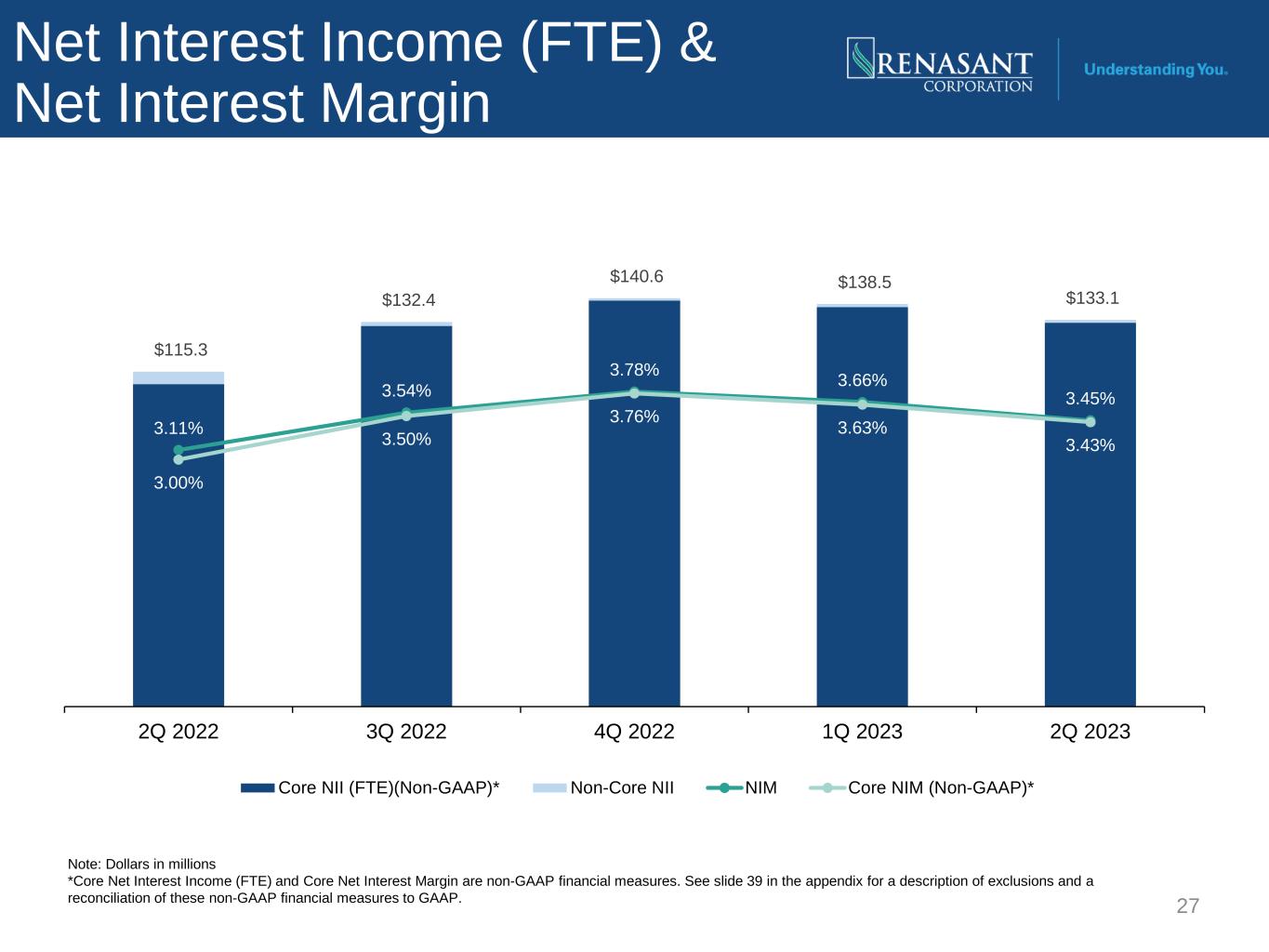

淨利息收入 (FTE) 和淨利率 27 115.3 美元 132.4 美元 140.6 美元 138.5 美元 133.1 3.11% 3.54% 3.74% 3.78% 3.66% 3.45% 3.00% 3.76% 3.73% 2022年第二季度3.43% 2022年第二季度2022年第一季度核心淨資產淨值 (FTE)(非公認會計準則)* 非核心NII NIM Core NIM(非 GAAP)AP) * 注:百萬美元*核心淨利息收入(FTE)和核心淨利率是非公認會計準則財務指標。有關不適用情況的描述以及這些非公認會計準則財務指標與GAAP的對賬情況,請參閲附錄中的幻燈片39。

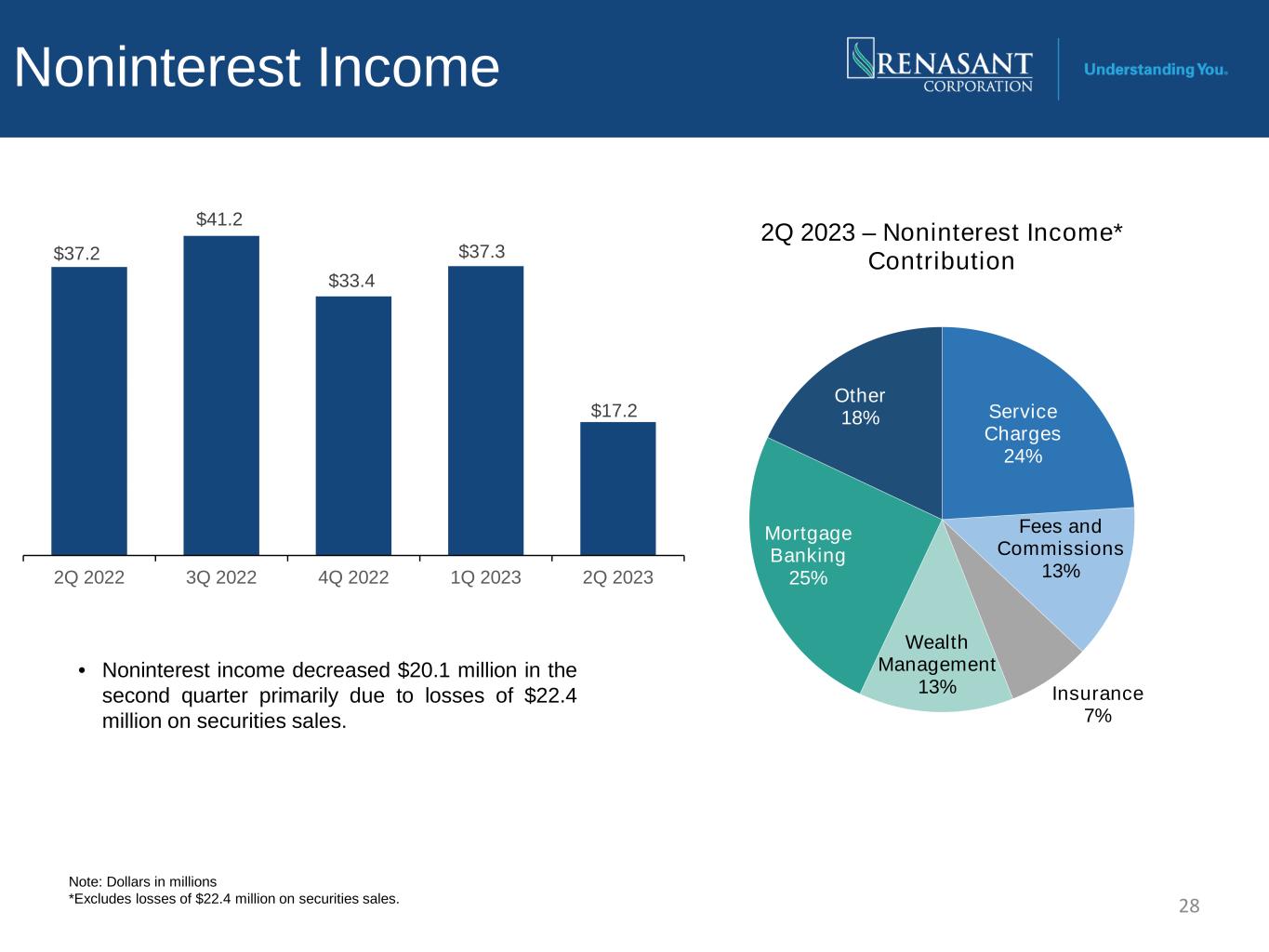

非利息收入 28 服務費 24% 費用和佣金 13% 保險 7% 財富管理 13% 抵押貸款銀行 25% 其他 18% 2023年第二季度——非利息收入*繳款 • 第二季度非利息收入減少了2,010萬美元,這主要是由於證券銷售虧損2,240萬美元。37.2 41.2 33.4 37.3 2022年第二季度 17.2 2023年第二季度注:百萬美元*不包括虧損2,240萬美元。關於證券銷售。

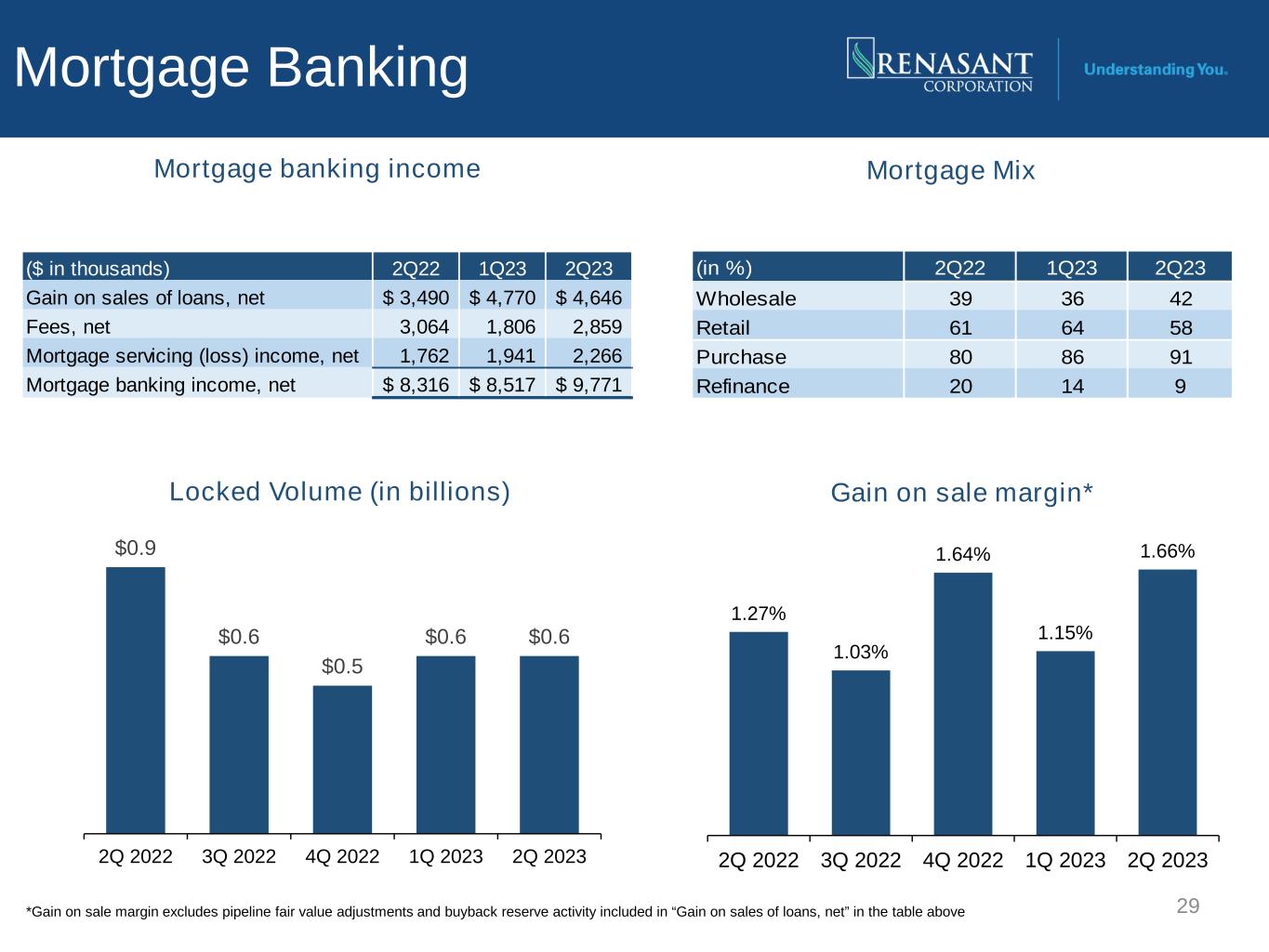

Mortgage Banking 29 Mortgage mixMortgage 銀行收入銷售利潤收益* *銷售利潤收益不包括上表 “貸款銷售淨收益” 中包含的管道公允價值調整和回購儲備活動(千美元)22年第二季度貸款銷售收益,淨額3,490美元4,770美元4,646美元費用,淨額3,064 1,806 2,859抵押貸款(虧損)收入,淨額3,064 1,806 2,859筆抵押貸款(虧損)收入,抵押貸款銀行淨收入 1,762 1,941 2,266 美元,淨額 8,316 美元 8,517 美元 9,771 美元 1.27% 1.03% 1.64% 1.66% 2022 年第二季度 2022 年第三季度 2023 年第二季度 2023 年第一季度 2023 年第二季度 0.9 美元 0.6 美元 0.6 美元 0.6 美元 0.6 美元-0 $0 $0 $0 $1 $1 $1 $1 $1 $1 $1 $1 美元 $1 $1 $1 $1 美元1 2022年第二季度2022年第三季度2022年第四季度2023年第一季度鎖倉交易量(以十億美元計)(百分比)22年第二季度23年第一季度批發 39 36 42 零售 61 64 58 購買 80 86 91 再融資 20 14 9

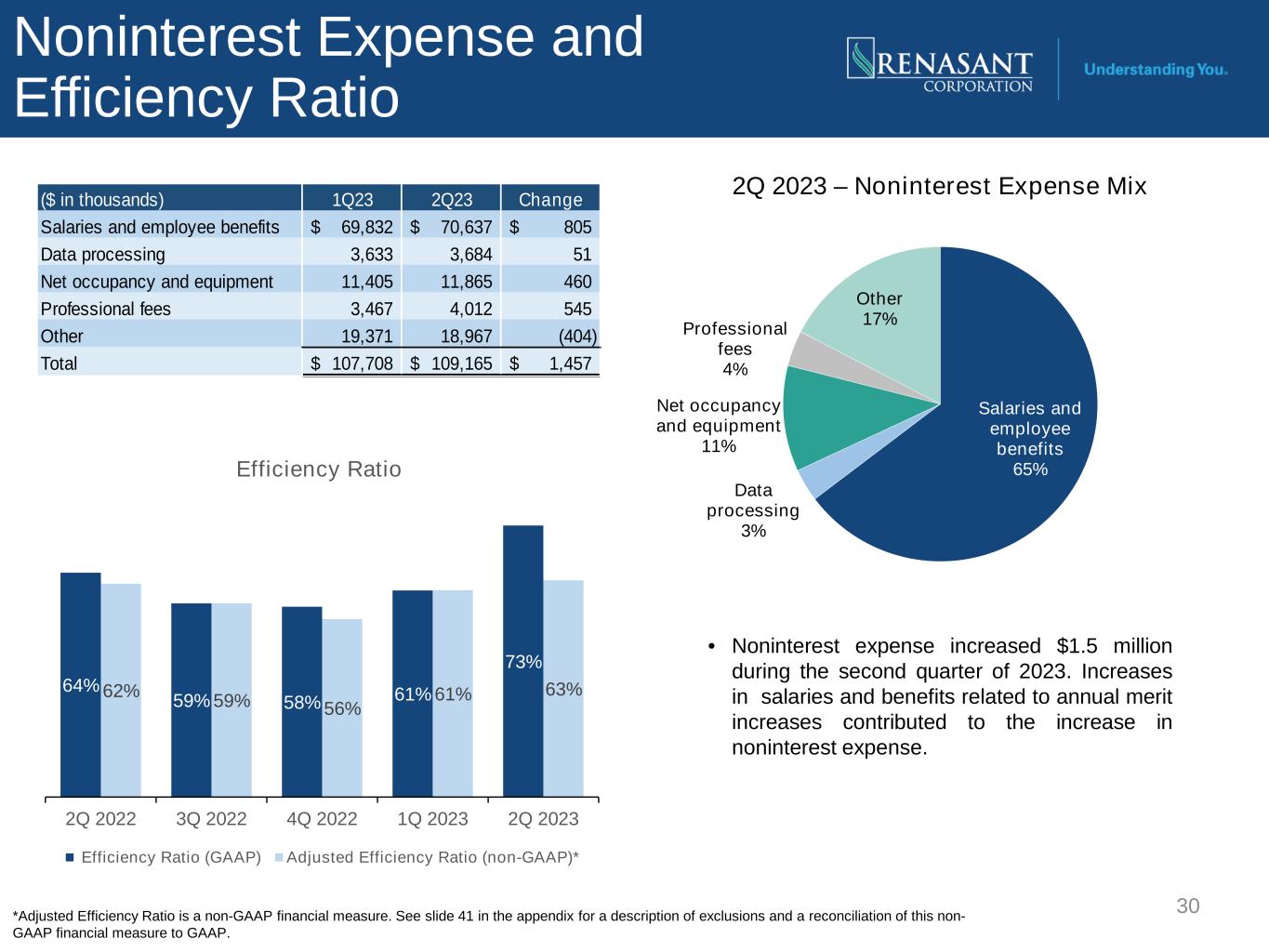

非利息支出和效率比率 30 工資和員工福利 65% 數據處理 3% 淨佔用率和設備 11% 專業人員費用 4% 其他 17% 2023 年第二季度 — 非利息支出組合(千美元)23 年第一季度變更工資和員工福利 69,832 美元 70,637 美元 805$ 數據處理 3,633 3,684 51 淨佔用率和設備 11,405 11,865 460 專業人員費用 3,467 460 12 545 其他 19,371 18,967 (404) 合計 107,708 美元 109,165 美元 1,457 美元 64% 59% 58% 61% 73% 62% 59% 59% 56% 2022 年第二季度 61% 2022 年第二季度 2022 年第一季度 2023 年第二季度效率比率 (GAAP)調整後的效率比率(非公認會計準則)* *調整後的效率比率是一種非公認會計準則財務指標。有關不適用情況的描述以及該非公認會計準則財務指標與GAAP的對賬情況,請參閲附錄中的幻燈片41。• 2023年第二季度,非利息支出增加了150萬美元。與年度績效增長相關的工資和福利的增加促成了非利息支出的增加。

附錄

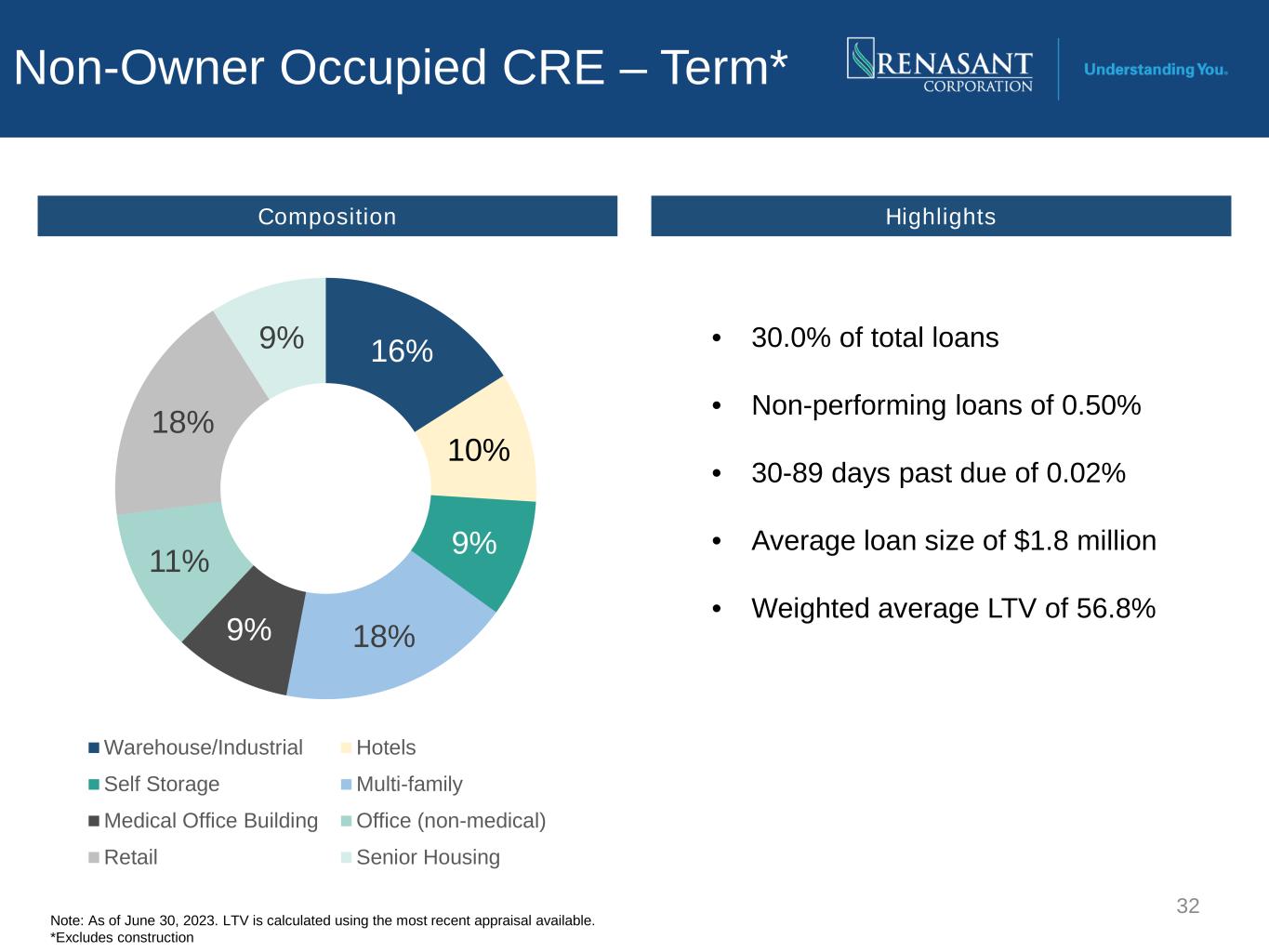

非業主自用CRE——期限* 32 構成要點 16% 10% 9% 18% 9% 11% 18% 9% 倉庫/工業酒店自助倉儲多户家庭醫療辦公樓辦公室(非醫療)零售老年人住房 • 佔貸款總額的30.0% • 不良貸款為0.50% • 逾期30-89天為0.02% • 平均貸款規模為180萬美元 • 加權平均質押率為56.8%注:截至2023年6月30日。LTV 是使用現有的最新評估計算得出的。*不包括施工

建築 33 23% 7% 1% 30% 5% 6% 12% 3% 3% 1-4 家庭商業業主自住公寓多户家庭辦公室零售自助倉庫/工業酒店老年人住房 • 佔貸款總額的11.5% • 無逾期或未應計貸款 • 平均貸款額為190萬美元 • 加權平均質押率為59.0%構成要點注:截至2023年6月30日。LTV 是使用現有的最新評估計算得出的。

辦公和零售 34 零售 • 3.76億美元投資組合 • 0.05% 逾期或未應計貸款 • 平均貸款規模為100萬美元 • 加權平均質押率為58.2%辦公室 • 6.49億美元投資組合 • 0.43%逾期或未應計貸款 • 平均貸款規模為110萬美元 • 加權平均質押率為57.1%注:截至2023年6月30日;包括期限(不包括建築)、非業主自用信貸。辦公室投資組合不包括醫療。LTV 是使用現有的最新評估計算得出的。

非公認會計準則披露調整後的撥備前淨收入35美元 2022年第二季度2022年第三季度2022年第四季度2023年第二季度淨收入(GAAP)39,678美元 46,5678美元 46,276美元 46,078美元 28,643美元所得税 10,857 13,563 12,885 11,322 6,634 信用損失準備金(包括無準備金的承付款)2,450 9,434 800 10,671 6,460 2,000 撥備前淨收入(非公認會計準則)52,985美元 69,930美元 69,832美元 63,860美元 37,277美元合併和轉換費用--1,100美元---出售MSR的收益-(2,960)---重組費用 1,187---自願償還某些重組費用出示美國國家科學基金會費用--1,255--證券銷售虧損----22,438調整後的撥備前淨收入(非公認會計準則)54,172美元 66,970美元 72,187美元 62,187美元 63,860美元 59,715美元 63,860美元 59,715美元

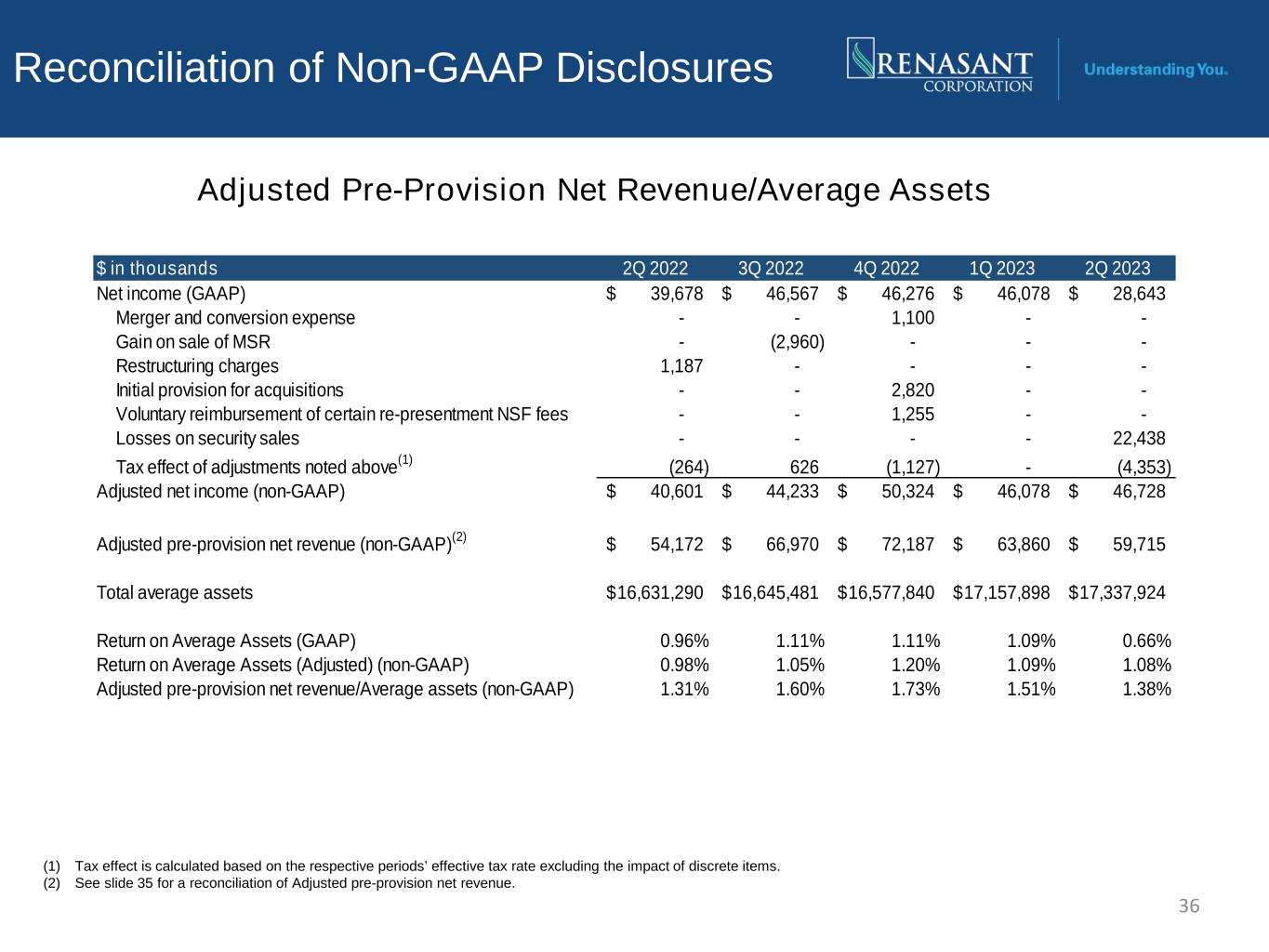

非公認會計準則披露對賬調整後的撥備前淨收入/平均資產 36 (1) 税收影響是根據相應時期的有效税率計算的,不包括離散項目的影響。(2) 調整後的撥備前淨收入對賬見幻燈片35。2022年第二季度2022年第三季度2022年第四季度2023年第一季度淨收入(GAAP)39,678美元 46,2767美元 46,2767美元 46,078美元 28,643美元合併和轉換費用--1,100美元--出售MSR的收益-(2,960)---重組費用 1,187----收購初始準備金--2,820--自願報銷某些重新陳述美國國家科學基金會費用--1,255--證券銷售損失---22,438 上述調整的税收影響 (1) (264) 626 (1,127)-(4,353) 調整後的淨收入(非公認會計準則)40,601美元 44,233美元 50,324美元 46,078美元 46,728美元 46,728美元調整後的撥備前淨收入(非公認會計準則)40,601美元 44,233美元 50,324美元 46,078美元 46,728美元 (2) 54,172美元 66,970美元 72,187美元 63,860美元 59,715美元平均資產總額 16,631,290美元 16,645,481美元 16,577,840美元 17,157,898美元 17,337,924美元 17,337,924美元 (GAAP) 0.96% 1.11% 1.11% 1.11% 1.09% 0.66% 平均資產回報率 (GAAP) 0.96% 1.11% 1.11% 1.09% 0.66% 平均資產回報率 (調整後)(非公認會計準則)0.98% 1.05% 1.20% 1.09% 1.08% 調整後 1.08%撥備前淨收入/平均資產(非公認會計準則)1.31% 1.60% 1.73% 1.51% 1.38% 1.38%

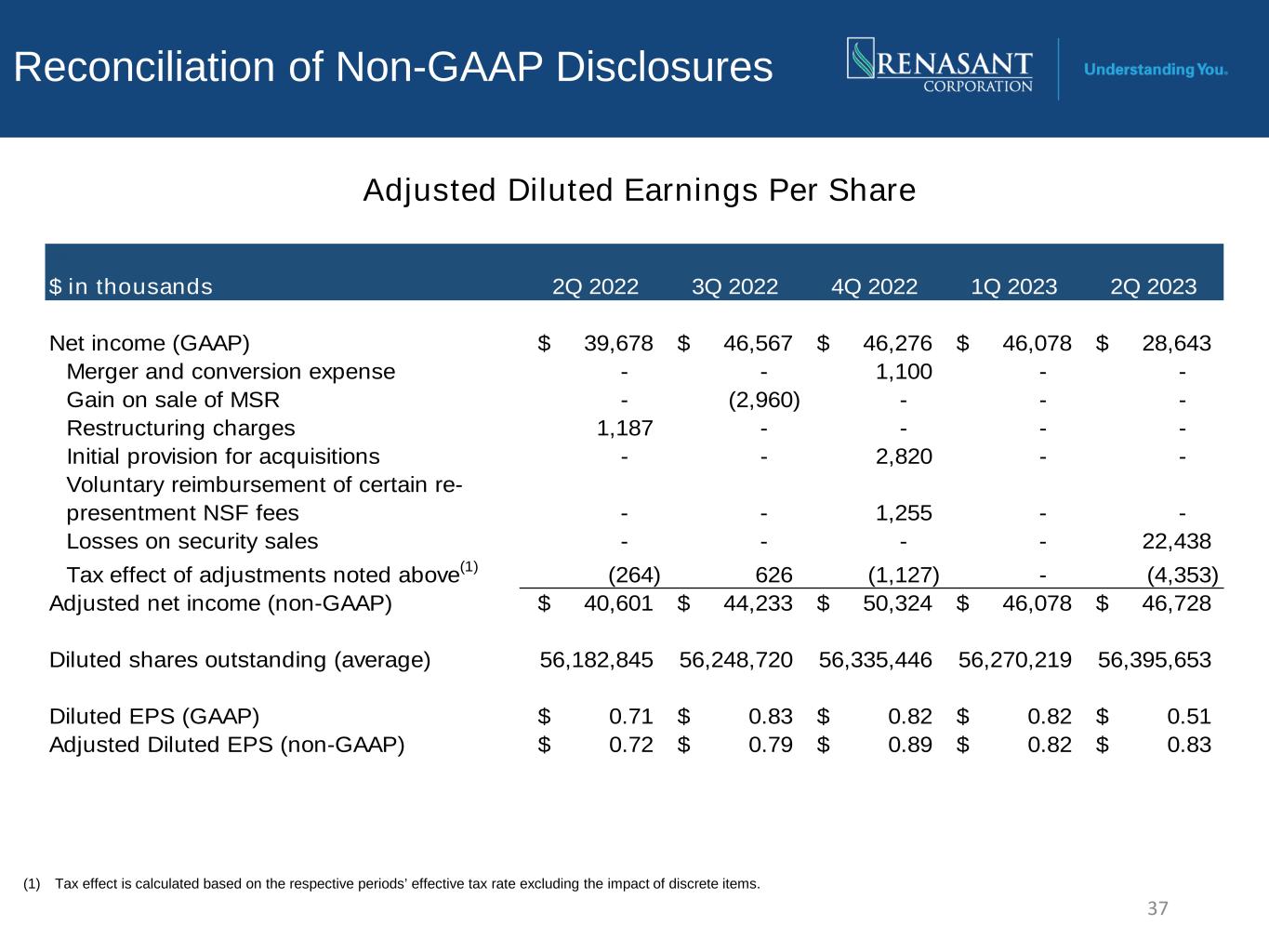

非公認會計準則披露的對賬 37 調整後的攤薄後每股收益 (1) 税收影響是根據相應時期的有效税率計算的,不包括離散項目的影響。2022年第二季度2022年第三季度2023年第四季度2023年第一季度淨收入 (GAAP) 39,678美元 46,276美元 46,276美元 46,078美元 28,643美元合併和轉換費用--1,100--出售MSR的收益-(2,960)---重組費用 1,187----收購的初始準備金--2,820--自願償還某些再出示NSF費用--1,255--安全損失銷售額---22,438 上述調整的税收影響 (1) (264) 626 (1,127)-(4,353) 調整後淨收益(非公認會計準則)40,601美元 44,233美元 50,324美元 46,078美元 46,728美元 46,728美元攤薄後已發行股票(平均)56,182,845 56,248,720 56,335,446 56,335,446 56,270,270,746 219 56,395,653 攤薄後每股收益 (GAAP) 0.71 美元 0.83 美元 0.82 美元 0.82 美元 0.82 美元 0.51 美元調整後攤薄每股收益(非 GAAP)0.72 美元 0.79 美元 0.89 美元 0.82 美元 0.82 美元 0.83 美元

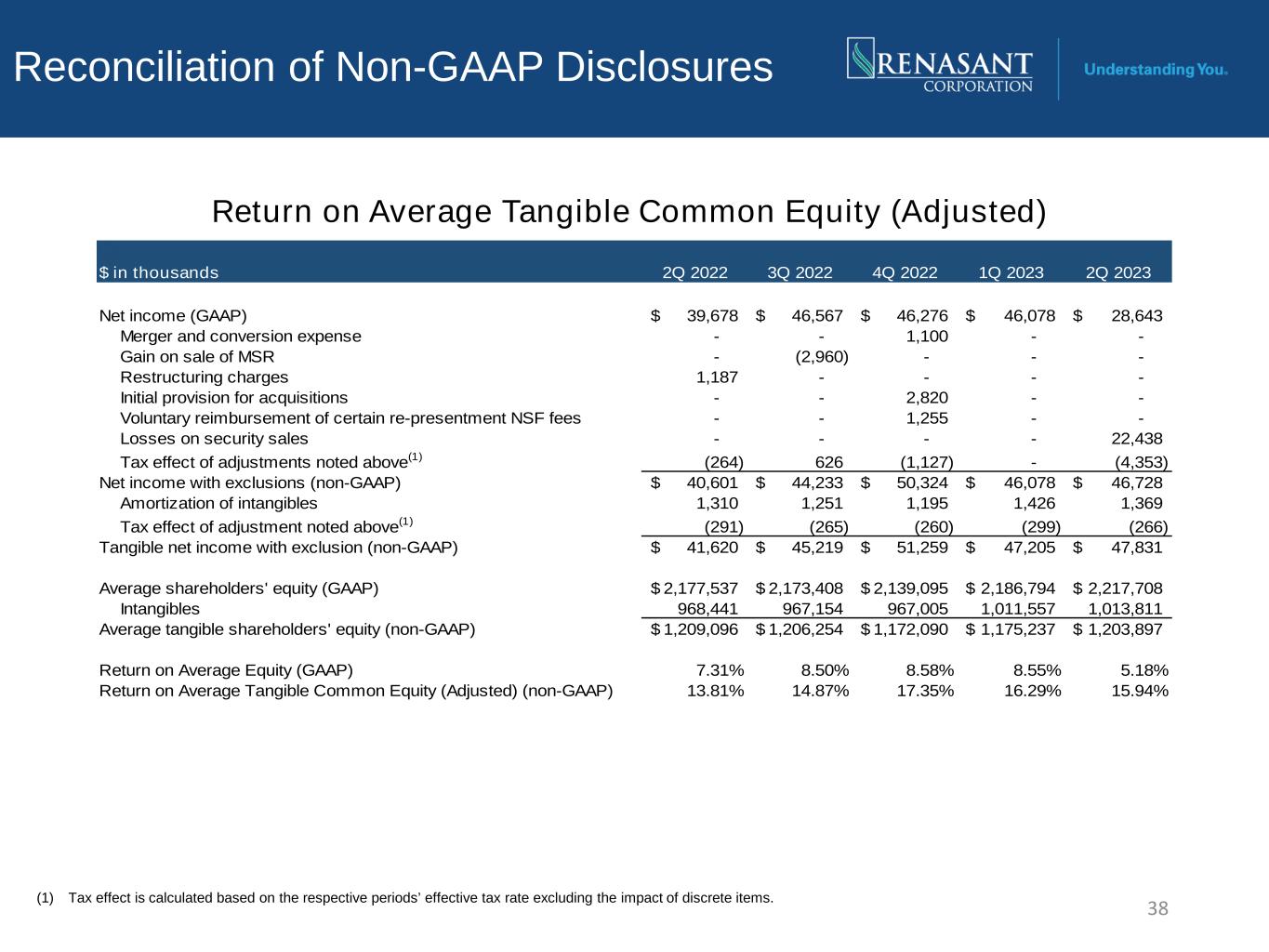

非公認會計準則披露的對賬 38 平均有形普通股權益回報率(調整後)(1) 税收影響是根據相應時期的有效税率計算的,不包括離散項目的影響。千美元2022年第二季度2022年第三季度2023年第一季度2023年第二季度淨收入 (GAAP) 39,678美元 46,276美元 46,276美元 46,078美元 28,643美元合併和轉換費用--1,100--出售MSR的收益-(2,960)---重組費用 1,187---收購的初始準備金--2,820--自願報銷某些再陳述費 NSF--1,255--證券銷售虧損---22,438 上述調整的税收影響 (1) (264) 626 (1,127)-(4,353) 不含排除項的淨收入(非公認會計準則)40,601美元 44,233美元 50,078美元 46,078美元 46,728美元無形資產攤銷 1,310 1,251 1,195 1,426 1,369 調整的税收影響如上所述 (1) (291) (265) (260) (299) (266) 不包括在內的有形淨收益(非公認會計準則)41,620美元 45,219美元 51,259美元 47,205美元 47,831美元 47,831美元平均股東權益(GAAP)2,177,537美元 2,173,408美元 2,139,095美元 2,186,794美元 2,186,794美元 2,217,708 美元 Intangibles 968,441 967,154 967,154 967,005 1,011,557 1,013,811 有形平均值股東權益(非公認會計準則)1,209,096美元 1,206,254美元 1,172,090美元 1,175,237美元 1,203,897美元 1,203,897美元 7.31% 8.50% 8.58% 8.58% 8.55% 5.18% 平均有形普通股收益率(調整後)(非公認會計準則)13.81% 14.87% 17.35% 16.29% 15.94%

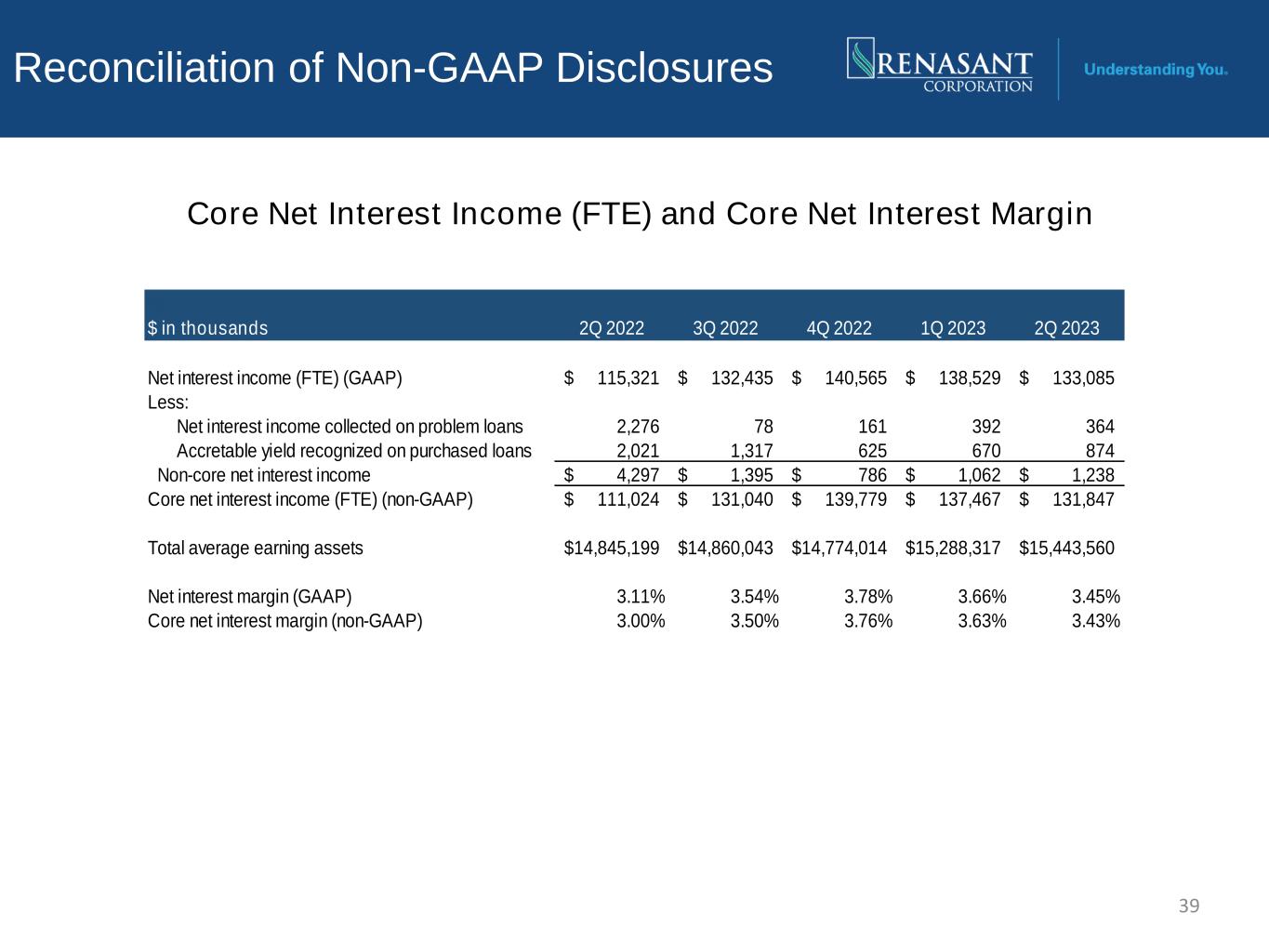

非公認會計準則披露對賬核心淨利息收入(FTE)和核心淨利潤率 39 美元 2022 年第二季度 2022 年第 3 季度第 2023 年第 1 季度淨利息收入(FTE)(GAAP)115,321 美元 132,435 美元 140,565 美元 138,529 美元 133,0855 美元減:問題貸款收取的淨利息收入 2,276 78 161 392 364 Ac64 Ac64 已購貸款確認的可計收益率 2,021 1,317 625 670 874 非核心淨利息收入 4,297 美元 1,395 美元 786 美元 1,062 美元 1,238 美元核心淨利息收入 (FTE)(非公認會計準則)111,024美元 131,024美元 139,779美元 137,467美元 131,847美元 131,847美元平均收益資產總額 14,845,199美元14,860,043美元 14,774,014美元 15,288,317美元 15,443,560美元淨利率 (GAAP) 3.11% 3.54% 3.78% 3.66% 3.66% 3.45% 核心淨利率(非公認會計準則)3.00% 3.00% 3.50% 3.76% 3.63% 3.43%

非公認會計準則披露對賬核心貸款收益率40美元 2022年第二季度2022年第三季度2023年第二季度貸款利息收入(FTE)(GAAP)107,612美元 124,614美元 147,519美元 163,970美元 175,549美元減:問題貸款收取的淨利息收入 2,276 78 161 392 364 已購貸款確認的可累積收益2,021 1,549美元 317 625 885 874 調整後貸款利息收入 (FTE)(非公認會計準則)103,315美元 123,219美元 146,733美元 162,6933 美元 174,311$ 平均貸款總額 10,429,137美元 11,282,422美元 11,688,592美元 11,877,592美元 4.57% 4.57% 4.57% 19% 5.68% 5.93% 核心貸款收益率(非公認會計準則)3.96% 4.52% 5.16% 5.64% 5.89%

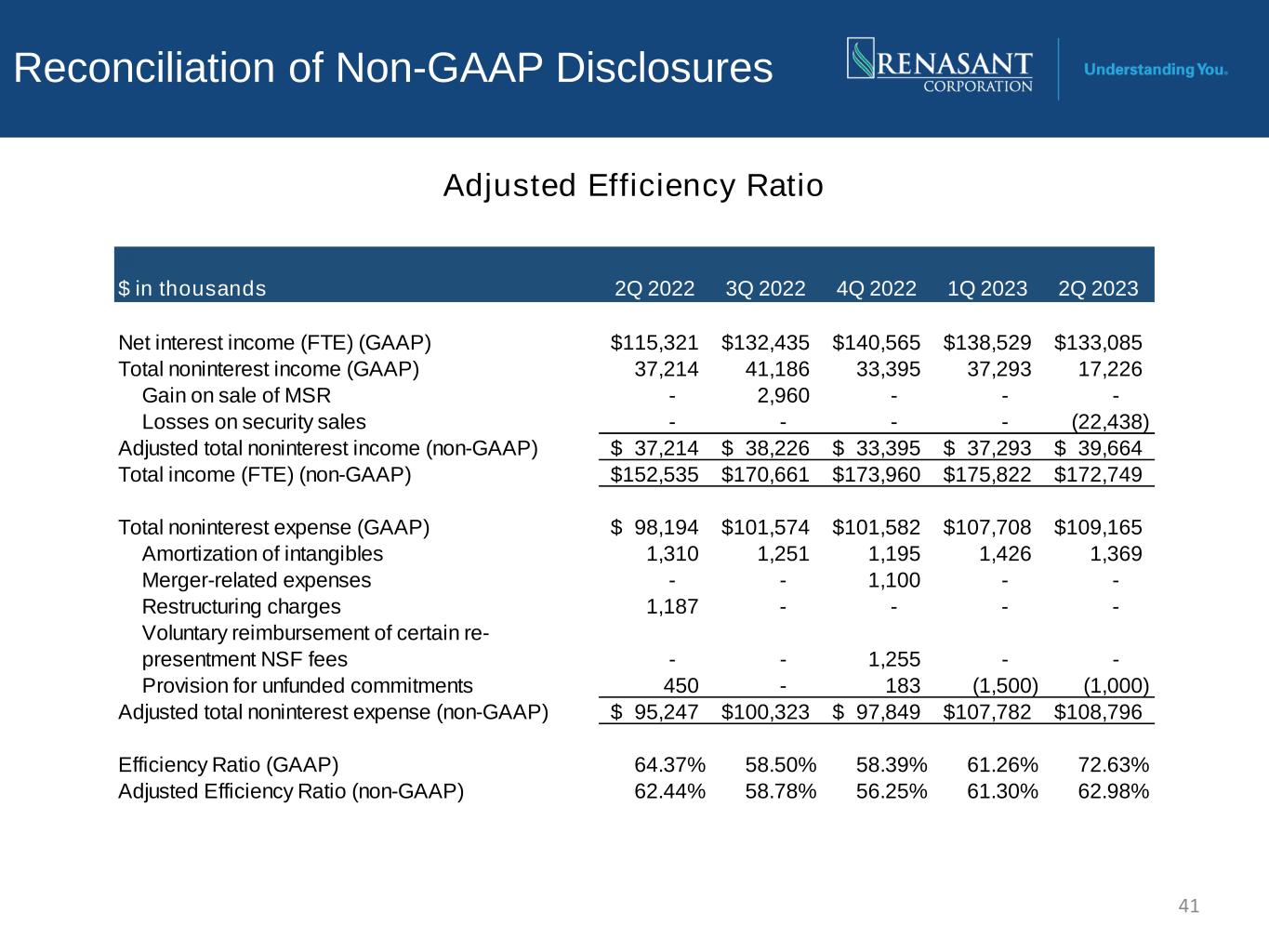

非公認會計準則披露對賬調整後的效率比率 41 美元2022年第二季度2022年第三季度2022年第二季度2023年第二季度淨利息收入(FTE)(GAAP)115,321美元 132,435美元 140,565美元 138,529美元 133,085美元非利息收入總額(GAAP)37,214 41,186 33,395 37,293 17,226 出售收益 MSR-2,960---證券銷售虧損----(22,438) 調整後的非利息收入總額(非公認會計準則)37,214美元 38,226美元 33,395美元 37,293美元 39,664美元 39,664美元(非公認會計準則)152,535美元 170,661美元 173,960美元 175,822美元 172,749美元 172,749美元 172,749美元 172,749美元非利息支出 (GAAP) 98,194美元 101,574美元 101,582美元 107,708 美元109,165 美元無形資產攤銷 1,310 1,251 1,195 1,426 1,369 與合併相關的費用--1,100---重組費用 1,187----自願報銷某些再陳述費用 NSF---1,255---未備抵的承付款準備金 450-183 (1,500) (1,000) 調整後的非利息支出總額(非 GAAP)95,247 美元 100,323美元 97,849美元 107,782美元 108,796美元效率比率 (GAAP) 64.37% 58.50% 58.50% 58.39% 61.26% 72.63% 調整後的效率比率(非公認會計準則)62.44% 58.78% 56.25% 61.30% 62.98% 62.98%

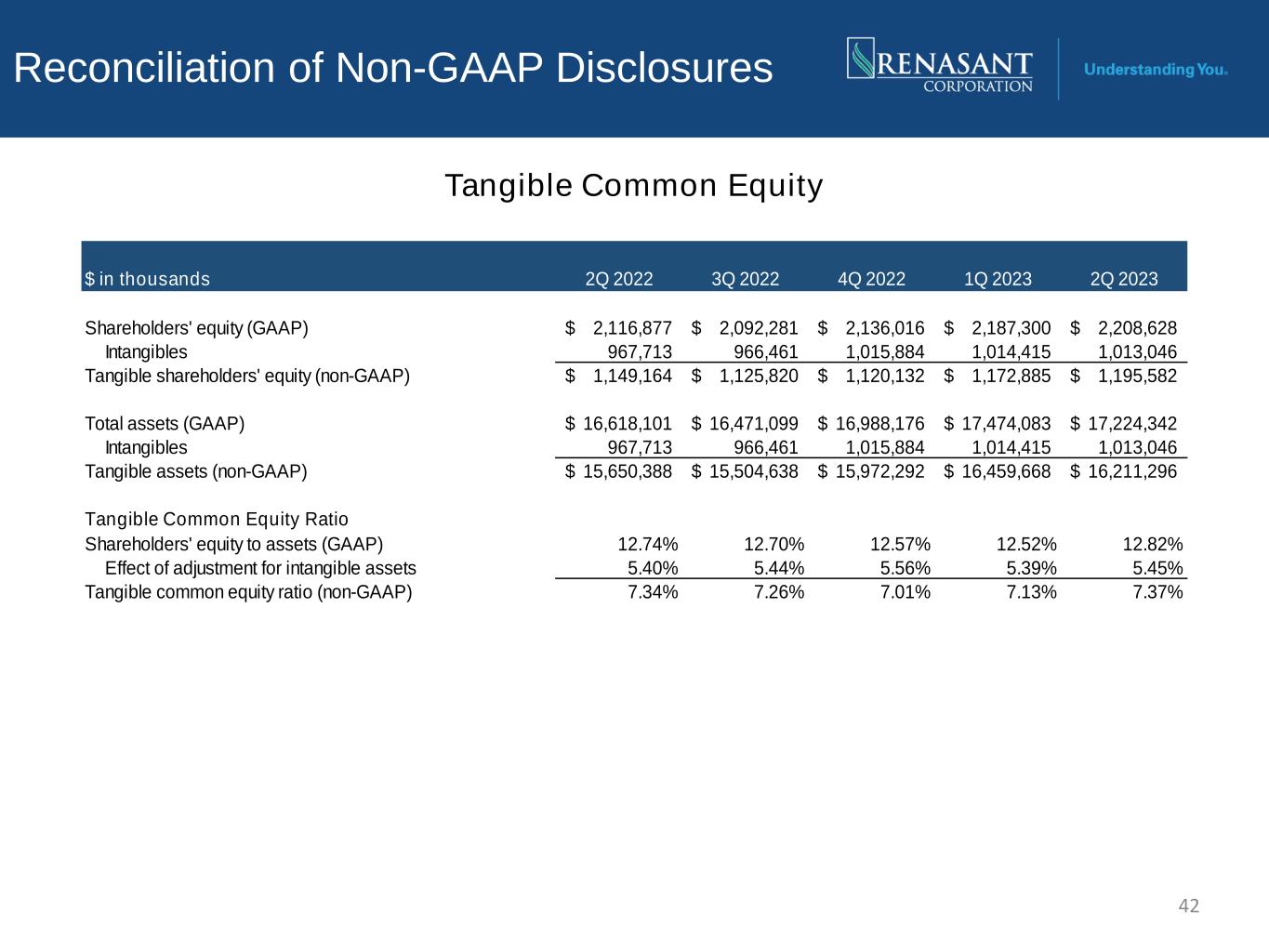

非公認會計準則披露對賬有形普通股42美元 2022年第二季度2022年第三季度2022年第一季度2023年第二季度股東權益(GAAP)2,116,877美元 2,136,281美元 2,136,016,300美元 2,187,300美元 2,208,628美元 2,208,628美元 967,713 96,461 1,015,884 1,014,415 1,013,0446 1,014,415 1,013,0466 有形股東權益(非公認會計準則)1,149,164美元 1,125,820美元 1,120,132美元 1,172,885美元 1,195,582美元 1,195,582美元總資產(GAAP)16,618,101美元 16,988,1788,176美元 17,474,083美元 17,224,342$ 無形資產 967,713,461 1,015,888 美元 4 1,014,415 1,013,046 有形資產(非公認會計準則)15,650,388美元 15,504,638美元 15,972,292美元 16,459,668美元 16,459,668美元16,211,296美元有形普通股比率股東權益與資產比率 (GAAP) 12.74% 12.70% 12.57% 12.57% 12.52% 12.82% 無形資產調整的影響 5.40% 5.44% 5.39% 5.45% 有形普通股權益比率(非公認會計準則)7.34% 7.26% 7.01% 7.13% 7.37%

非公認會計準則披露對賬有形賬面價值 43 千美元(股票數據除外)2013 2014 2015 2016 2017 年股東權益(GAAP)665,652美元 711,651美元 1,232,883美元 1,2314,983美元 Intangibles 304,330 297,330 47,682 494,682 494,608 635,556 有形股東權益(非 GAAP)361,036,883 美元 304,330 297,330 47,682 494,682 494,608 635,556 有形股東權益(非 GAAP)361,61,03322美元 414,321美元 562,136美元 738,275美元 879,427美元 879,427美元已發行有形賬面價值股票 31,387,668 31,545,145 40,293,291 44,332,273 49,321,321美元 22.56美元 25.73美元 27.81美元 30.72美元有形賬面價值(非公認會計準則)11.51美元 13.13 美元 13.95 美元 16.65 美元 17.83 美元(千美元)(股票數據除外)2018 2019 2021 2022 年第二季度股東權益 (GAAP) 2,043,913美元 2,125,689,689美元 2,132,733美元 2,209,853,016美元 2,136,016美元 2,136,628美元 977,793 96,823 96,781 1,015,884 1,013,046 有形股東權益(非 GAAP)AP) 1,066,120 1,148,746美元 1,162,910美元 1,246,072美元 1,120,132美元 1,195,582美元已發行有形賬面價值股票 58,546,480 56,855,002 56,75,487 55,756,95,233 55,953,104 56,132,478 賬面價值 (GAAP) 34.91美元 37.959 美元 37.95 美元 39.95 美元 63美元 38.18美元 39.35美元有形賬面價值(非公認會計準則)18.21美元 20.20美元 20.69美元 22.35美元 20.02美元 21.30美元

44