正如

於2023年9月22日提交給美國證券交易委員會的那樣。

註冊號:333-271890

美國

美國

證券交易委員會

華盛頓特區,20549

修正案第2號

至

表

S 4

註冊

語句

根據1933年《證券法》

Aurora

技術收購公司。

(註冊人的確切名稱與其章程中規定的名稱相同)

| 開曼羣島

* |

|

6770 |

|

98-1624542 |

(州或其他司法管轄區

公司(br}或組織) |

|

(主要

標準行業

分類

代碼號) |

|

(I.R.S.僱主

標識

編號) |

Aurora

技術收購公司

4恩巴卡迪羅中心

套房

1449

加利福尼亞州聖弗朗西斯科94105

(650)

550-0458(註冊人主要執行辦公室的地址,包括郵政編碼和電話號碼,包括區號)

扎卡里

王

郵政信箱10190號首都廣場1號3樓

大開曼羣島喬治小鎮,郵編:KY1-1002

開曼羣島

(345)

745-5000

(服務代理的名稱、地址,包括郵政編碼和電話號碼,包括區號)

將

拷貝到:

宜蘭

Esq.卡茨

Dentons

US LLP

美洲大道1221號

紐約州,郵編:10020-1089年

(212)

768-6700 |

|

馬修·J·索爾,Esq.

毛紡

&公司

1號碼頭76號碼頭

第12大道408號

紐約,郵編:10018

(212)

287-7377 |

|

米切爾·S·努斯鮑姆,Esq.

Loeb

&Loeb LLP

公園大道345號

紐約,郵編:10154

(212)

407-4000 |

大約

開始向公眾銷售的日期:在本註冊聲明宣佈生效後,在切實可行的範圍內儘快進行。

如果

本表格中登記的證券是與組建控股公司有關的要約,並且符合一般説明G,請選中以下框:☐

如果根據證券法第462(B)條的規定,提交此表格是為了註冊發行的額外證券,請選中以下

框,並列出同一發行的較早生效的註冊聲明的證券法註冊聲明編號:☐

如果本表格是根據證券法第462(D)條提交的生效後修訂,請選中以下框並列出相同發售的較早生效註冊表的證券法註冊表編號:☐

用複選標記表示註冊人是大型加速申報公司、加速申報公司、非加速申報公司、較小的申報公司或新興成長型公司。見《交易法》第12b-2條規則中“大型加速申報公司”、“加速申報公司”、“較小申報公司”和“新興成長型公司”的定義。

| 大型

加速文件服務器 |

☐ |

加速的

文件管理器 |

☐ |

| 非加速

文件服務器 |

|

較小的報告公司

|

|

| |

|

新興的

成長型公司 |

|

如果

是一家新興成長型公司,請用複選標記表示註冊人是否已選擇不使用延長的過渡期來遵守根據證券法第7(A)(2)(B)節提供的任何新的或修訂的財務會計準則。☐

如果

適用,請在框中打上X以指定執行此交易時所依賴的相應規則規定:

交易所法案規則13E-4(I)(跨境發行商投標要約)☐

交易所

法案規則14d-1(D)(跨境第三方投標報價)☐

註冊人在此修改本註冊聲明所需的一個或多個日期,以將其生效日期推遲至

註冊人應提交進一步修訂,明確聲明本註冊聲明此後將根據經修訂的1933年證券法(“證券法”)第8(A)節生效,或直至註冊聲明

將於美國證券交易委員會根據第8(A)節決定的日期生效為止。

本委託書/招股説明書中的

信息不完整,可能會更改。Aurora Technology Acquisition Corp.不得發行本委託書/招股説明書所提供的證券,直到向美國證券交易委員會提交的註冊説明書(本委託書/招股説明書是其組成部分)宣佈生效。本委託書/招股説明書不構成出售這些證券的要約,也不在任何不允許要約或出售這些證券的司法管轄區徵求購買這些證券的要約。

初步

-有待完成,日期為2023年9月22日

的代理

語句

奧羅拉技術收購公司特別股東大會。

招股説明書

52,078,123股A類普通股和26,670,000股認股權證

Aurora

技術收購公司。

(在其歸化為在特拉華州註冊成立的A公司後,將更名為DIH Holding US Inc.。關於本文所述的馴化)

Aurora Technology Acquisition Corp.是一家獲得開曼羣島豁免的公司(在業務

合併結束前將遷移到特拉華州公司(“本地化”)並將其馴化為

)(“ATAK”),董事會已一致批准ATAK、Aurora Technology Merge Sub Corp.和Aurora Technology Merge Sub Corp.之間於2023年2月26日(經不時修訂、補充或以其他方式修改的“業務合併協議”)預期的交易(統稱為“業務合併”)。A內華達公司及ATAK的直接全資附屬公司(“ATAK合併子公司”)及DIH Holding US,Inc.(內華達公司(“DIH”)),其副本作為附件A附於本委託書/招股説明書後。如本委託書/招股説明書所用,“新DIH”指完成本地化及業務合併後的ATAK

。

與馴化有關:(1)當時已發行和已發行的每股ATAK B類普通股(每股面值0.0001美元)(每股“B類普通股”)將在一對一的基礎上自動轉換為(馴化後)ATAK的B類普通股,每股面值0.0001美元(“馴化後的B類普通股”);

(2)當時發行和發行的每股A類普通股,面值為每股0.0001美元(每股為“A類普通股”),將在一對一的基礎上自動轉換為A類普通股,每股面值0.0001美元,

阿塔克(在被馴化後)(“新的DIH A類普通股”);(Iii)根據相關認股權證協議(每份認股權證為“新DIH認股權證”),當時已發行及尚未發行的每一份認股權證(每兩份認股權證相當於購買一股A類普通股的權利)將自動轉換為認股權證

以收購新的DIH A類普通股股份;

(Iv)當時已發行及尚未發行的每項權利,每十項權利代表獲得一股A類普通股的權利,

將自動轉換為接受新DIH A類普通股股份的權利(每項權利為“新DIH權利”);

和(V)ATAK當時發行和發行的每個單位將被註銷,每個持有人將有權獲得一股新的DIH A類普通股、一份新的DIH認股權證和一份新的DIH權利。

緊接業務合併前,每一股當時已發行及已發行的國產化B類普通股將按一對一的原則自動轉換為新的DIH A類普通股(“保薦人股份轉換”)。

根據業務合併協議,在滿足或豁免其中所載若干成交條件的情況下,於交易完成時,ATAK將收購DIH的所有已發行股權,而DIH的股東將以新發行的DIH A類普通股的形式獲得總計250,000,000美元的代價(“綜合基本代價”),

按每股10.00美元的價格計算。除總基本對價外,DIH股東可能有權

獲得最多6,000,000股新DIH A類普通股(“溢價股份”),作為額外對價

在滿足下列里程碑後,於截止日期起至截止日期五週年(“溢價期”)止的期間內:(I)1,000,000股溢價股份,如新DIH A類普通股在溢價期內的任何20個交易日(定義見業務合併

協議)的VWAP等於或超過12.00美元;(Ii)如果新DIH A類普通股的VWAP在溢價期間內的任何20個交易日等於或超過13.50美元,則為1,333,333股溢價股份;(Iii)如果新DIH A類普通股的VWAP在溢價期間內的任何20個交易日等於或超過15.00美元,則為1,666,667股溢利股份;及(V)如果新DIH A類普通股的VWAP在溢價期間內的任何20個交易日等於或超過16.50美元,則為2,000,000股溢價股份。

A類普通股、ATAK單位、ATAK公共認股權證和ATAK權利目前在納斯達克有限責任公司(以下簡稱“納斯達克”)上市,代碼分別為“ATAK”、“ATAKU”、“ATAKW”和“ATAKR”,

。ATAK將申請在納斯達克掛牌上市,於業務合併完成時生效。

新的DIH A類普通股和新的DIH認股權證將分別以建議代碼“DAI”和“DHAIW”在納斯達克上市。

ATAK收到納斯達克的確認,確認將與業務合併相關發行的新DIH

股票已在納斯達克上市或獲準上市,僅以正式的發行通知為準。但不能保證這樣的上市條件會得到滿足,也不能保證ATAK會獲得納斯達克的批准。如未符合上市條件或未獲批准,則業務合併將不會完成,除非適用各方豁免《業務合併協議》所載的證券交易所批准條件。

隨附的委託書/招股説明書為ATAK的股東提供了有關業務合併的詳細信息和將在ATAK的特別股東大會上審議的其他

事項。我們鼓勵您仔細閲讀隨附的整個委託書/招股説明書,

包括其中提到的附件和其他文件。您還應仔細考慮標題為“風險因素“從隨附的委託書/招股説明書第44頁開始。

證券交易委員會或任何州證券監管機構均未批准或不批准隨附的委託書/招股説明書中所述的交易

,未就業務合併或相關交易的優點或公平性

或隨附的委託書/招股説明書中披露的充分性或準確性作出評論。任何相反的陳述

均構成刑事犯罪。

隨附的委託書/招股説明書的日期為2023年 ,並於2023年左右被郵寄給 的股東

。

Aurora

技術收購公司

4恩巴卡迪羅中心

套房

1449

加利福尼亞州聖弗朗西斯科94105

尊敬的

奧羅拉科技收購公司股東:

誠摯邀請您參加開曼羣島豁免公司Aurora Technology Acquisition Corp.的特別股東大會,該特別大會將於2023年美國東部時間2023年在位於紐約紐約美洲大道1221號的Dentons US LLP辦公室舉行,郵編為https://www.cstproxy.com/,郵編: 10020,並在 或其他時間舉行虛擬會議。在會議可能延期或延期的其他日期和地點(“股東大會”)。

2023年2月26日,ATAK、內華達州公司和ATAK的直接全資子公司Aurora Technology Merge Sub Corp.(“ATAK合併子公司”)和DIH Holding US,Inc.(內華達州公司(下稱“DIH”))簽訂了一項業務合併

協議(經不時修訂,稱為“業務合併協議”),計劃進行若干交易,ATAK將成為DIH的母公司。

如所附的委託書/招股説明書所進一步描述,於合併生效前,ATAK將更改其註冊司法管轄權,撤銷註冊為開曼羣島豁免公司,並繼續註冊為根據特拉華州法律註冊的公司(“本地化”),並於生效時間及本地化後,

ATAK Merge Sub將與DIH合併及併入DIH,作為合併後的倖存公司,併成為ATAK的全資附屬公司。與合併相關的是,ATAK將更名為“DIH Holding US,Inc.”。我們將業務合併協議中預期的所有交易稱為“業務合併”。)

因此,(I)當時發行和發行的每股A類普通股,每股面值0.0001美元的阿塔克普通股(“A類普通股”),將按一對一的基礎轉換為馴化後的特拉華公司的普通股(“新DIH A類普通股”),(Ii)當時發行和發行的每股B類普通股,

每股阿塔克面值0.0001美元(“B類普通股”),將被轉換,在一對一的基礎上,轉換為

一股國產化B類普通股,以及(Iii)當時發行和發行的每份認股權證,代表購買一股A類普通股的權利的兩個認股權證將自動轉換為認股權證,以按照截至2022年2月7日的認股權證協議中規定的條款和條件,以11.50美元的行使價收購新的DIH A類普通股。由

及ATAK與大陸股票轉讓及信託公司(經不時修訂、修訂及重述)訂立(“ATAK

認股權證協議”)。

在本地化的同時,(I)ATAK的管理文件將被特拉華州公司的管理文件取代,(Ii)ATAK將更名為“DIH Holding US,Inc.”。

在股東大會上,ATAK股東將被要求審議並表決一項批准和通過業務合併協議的提案,該提案的副本作為附件A附在所附的

委託書/招股説明書中,包括擬進行的交易(“業務合併”)。

如所附的委託書/招股説明書中所述,根據業務合併協議的條款和條件,將進行以下交易:

| |

(a) |

在截止日期(如隨附的委託書/招股説明書中所定義的)生效時間之前,(A)ATAK

將通過註銷作為開曼羣島豁免公司的註冊,並繼續將

作為根據特拉華州法律(“馴化”),

ATAK將更名為“DIH Holding US,Inc.”。(“新DIH”)(有關更多詳細信息,請參閲標題為“提案2--歸化提案“在隨附的委託書/招股説明書中);

(B)每股已發行和已發行的A類普通股將一對一地轉換為一股新的DIH

A類普通股;(C)每股已發行和已發行的B類普通股將按一對一的基礎轉換為1股

國產化B類普通股;(D)每一份已發行及未發行的ATAK公共認股權證、ATAK私募認股權證及ATAK權利將以一對一的方式分別轉換為新的DIH公共認股權證、新的DIH私人認股權證及新的DIH權利;及(E)

ATAK的管理文件將由特拉華州公司的管理文件取代。 |

| |

(b) |

於完成日期

,ATAK將收購DIH的所有已發行股權,而DIH的股東將獲得250,000,000美元的總代價(“總基本代價”),形式為新發行的DIH A類普通股,按每股10.00美元的價格計算。除了總的基本對價外,DIH股東可能有權獲得最多6,000,000股新DIH A類普通股

的額外股份

,作為滿足以下里程碑的額外對價,於截止日期起至截止日期五週年(“溢價期”)止的

期間:

(I)如新DIH A類普通股在溢價期內任何20個交易日的VWAP(定義見業務合併協議)等於或超過12.00美元,則1,000,000股溢價股份;(Ii)1,333,333股(如新DIH A類普通股在溢價期間內任何20個交易日的VWAP等於或超過13.50美元

);(Iii)1,666,667股(如新DIH A類普通股的VWAP在溢價期間內的任何20個交易日等於或超過15.00美元);及(V)2,000,000股(如新DIH A類普通股的VWAP在溢價期間內的任何20個交易日等於或超過

$16.50)。 |

於簽署業務合併協議時,保薦人及保薦人的若干成員及聯屬公司(“保薦人”)與ATAK及DIH訂立保薦人支持協議(“保薦人支持協議”),根據該協議,保薦人同意(其中包括)在與業務合併有關的ATAK股東大會上投票贊成所有由保薦人

方實益擁有的ATAK普通股股份,贊成各項建議,並反對任何會阻礙業務合併的建議。保薦人支持協議還規定,保薦人各方將不贖回任何ATAK普通股。保薦方還同意,自保薦人支持協議之日起至生效時間止(定義見業務合併協議)期間,不轉讓其持有的任何ATAK普通股股份。

此外,在執行業務合併協議時,DIH和DIH的某些股東和關聯公司(“DIH締約方”)與ATAK和保薦人簽訂了股東支持協議(“DIH支持協議”,與保薦人支持協議一起,“支持協議”),根據該協議,DIH各方同意,在DIH股東會議(“DIH會議”)上投票表決DIH各方實益擁有的所有DIH普通股股份,贊成與業務合併有關的各項建議,反對任何會阻礙業務合併的建議。DIH雙方還同意,自《DIH支持協議》之日起至生效日期止(定義見《企業合併協議》)期間,不轉讓其持有的DIH普通股的任何股份。

除企業合併提案外,ATAK股東還被要求考慮並表決:(A)批准歸化(“歸化提案”)的提案,(B)分別作為附件B和附件C所附的批准歸化後ATAK公司和章程擬議證書的提案,以及企業合併結束後新DIH的每一份修訂和重述的註冊證書(“歸化治理文件”)。“),其副本作為附件D附於所附的委託書/招股説明書(”建議的公司註冊證書“),以及在企業合併結束時擬修訂和重述的新的DIH章程,其副本作為附件E(”擬議的章程“)附於隨附的委託書/招股説明書(”管理文件建議“),

(C)不具約束力的諮詢基礎。與現有管理文件與擬議的公司註冊證書和擬議的章程之間的實質性差異有關的建議(“諮詢管理文件建議”),(D)批准發行與企業合併有關的新的DIH A類普通股的建議(

“上市建議”),(E)批准和通過DIH Holding US,Inc.2023股票激勵計劃的建議,(B)於隨附的委任代表委任聲明/招股章程後附上一份

副本作為附件G(“股票激勵計劃

建議”)(F)一份建議,以選舉委託書

聲明/招股章程所指名的每名董事擔任新鴻基地產董事會成員,直至彼等各自的繼任人妥為選出及符合資格為止

(“董事選舉建議”),及(G)建議將股東大會延期至所需的較後日期或

日期(“續會建議”)。本地化的治理文件應在本地化時有效,擬議的公司註冊證書和擬議的章程應在企業合併時有效,以整體取代本地化的治理文件。

企業合併建議、馴化建議、治理文件建議、上市建議、股票激勵

計劃建議和董事選舉建議(統稱為“條件先決條件建議”)均以其他條件先決條件提案獲得批准和採納為條件

,只有在每個條件先決條件提案均得到股東批准的情況下,業務合併才會完善。只有在企業合併提議獲得批准的情況下,管理建議的諮詢文件才會提交給股東進行表決。在隨附的委託書/招股説明書中

對每一項提議都有更全面的描述,鼓勵每位股東仔細閲讀全文。

休會建議要求股東批准將股東大會延期至較晚的一個或多個日期,以允許

進一步徵集和表決代表,如果根據股東大會時的列表投票,代表的普通股不足以構成在股東大會上開展業務或批准企業合併建議、歸化建議、治理文件建議、管理文件建議、上市建議、股票激勵計劃建議或董事選舉建議所需的法定人數。

就業務合併而言,若干相關協議已於或將於完成日期

簽訂,包括保薦人支持函件協議、DIH支持協議及經修訂及重訂的註冊權協議(定義見隨附的委託書/招股章程)。見標題為“”的部分提案1-業務

合併提案相關協議“在隨附的委託書聲明/招股説明書中,瞭解更多信息。

根據現有的管理文件,如果完成業務合併,ATAK A類普通股的持有人(該持有人為“公眾股東”和該等股份,即“公眾股”)可要求ATAK贖回全部或部分此類A類普通股

,以換取現金。贖回權包括要求持有人必須以書面形式表明自己是受益持有人,並將其法定名稱、電話號碼和地址提供給大陸股票轉讓和信託公司

(大陸股票)以有效贖回其股票。公眾股東可以選擇贖回他們的A類普通股,即使他們投票支持企業合併提案。如果業務合併沒有完成,A類普通股將退還給各自的持有人、經紀商或銀行。如果完成業務合併,

如果公眾股東適當行使其權利贖回其持有的全部或部分A類普通股,並且

及時將其股份交付大陸,ATAK將以每股價格贖回該A類普通股,以現金支付,相當於ATAK首次公開募股完成時設立的信託賬户按比例分配的

部分(該術語在隨附的

委託書/招股説明書中定義),按業務合併完成前兩個工作日計算。為了説明的目的,截至2023年,也就是股東大會的記錄日期,這將相當於每股已發行約$和

已發行的流通股。如果公眾股東完全行使贖回權,則將選擇以其A類普通股換取現金,不再擁有A類普通股。請參閲“股東大會-贖回權“

如欲贖回A類普通股以換取現金,請參閲委託書/招股説明書中有關程序的詳細説明。股東必須在美國東部時間2023年下午5點(股東大會前兩個工作日)前,按照所附的委託書/招股説明書中所述的方式,完成選擇贖回其A類普通股的程序,以便贖回其股份。

儘管有上述規定,未經我們事先同意,公眾股東以及該公眾股東的任何關聯公司或與該公眾股東一致或作為“集團”(定義見經修訂的1934年證券交易法(“交易法”)第13(D)(3)節)的任何其他人士,將被限制贖回其A類普通股,其A類普通股的贖回總額不得超過已發行A類普通股的15%。因此,如果公眾股東

單獨或聯合行動或作為一個團體尋求贖回超過15%的已發行A類普通股,則在未經我們事先同意的情況下,任何超過15%的此類股份

將不會被贖回為現金。

保薦人持有人已根據保薦人支持函件協議同意(其中包括)投票贊成股東大會上提出的建議,並放棄就完成業務合併及相關交易而持有的B類普通股的反攤薄權利。此類股票將被排除在用於確定每股贖回價格的按比例計算之外。截至隨附的委託書/招股説明書日期,保薦人持有人擁有約47%的已發行和已發行普通股。

ATAK

向ATAK的股東提供隨附的委託書/招股説明書和隨附的委託書,以徵集將在股東大會以及股東大會的任何延期或休會上投票的委託書。

股東將在股東大會上審議的股東大會、企業合併和其他相關業務的信息包括在隨附的委託書/招股説明書中。無論您是否計劃參加

股東大會,ATAK的所有股東都應仔細閲讀隨附的委託書/招股説明書,包括其中提到的附件

和其他文件。您還應仔細考慮標題為“風險因素“從隨附的委託書/招股説明書第44頁開始。

經過深思熟慮後,ATAK董事會一致批准了《企業合併協議》及擬進行的交易(包括合併),並一致建議股東投票支持通過《企業合併協議》及批准擬進行的交易(包括合併),並投票支持在隨附的委託書/招股説明書中提交給ATAK股東的所有其他建議。

當您考慮ATAK董事會的這些建議時,您應該記住,ATAK的

董事和管理人員在業務合併中擁有利益,這可能與您作為股東的利益相沖突。見

標題為“提案1-企業合併提案-企業合併中的某些人的利益

,“”提案1-企業合併提案-利益衝突和公司豁免

機會原則“和”風險因素“在隨附的委託書

聲明/招股説明書中,瞭解有關這些注意事項的進一步討論。

如要批准各項歸化建議及管治文件建議,須根據開曼羣島法律通過一項特別決議案,即由親身出席或由受委代表出席並有權在股東大會上投票的已發行普通股持有人所投至少三分之二(2/3)多數票的贊成票。企業合併建議、諮詢文件建議、上市建議、股票激勵計劃建議、董事選舉建議及續會建議均需根據開曼羣島法律通過普通決議案,即由

親身出席或由受委代表出席並有權在股東大會上投票的已發行普通股持有人所投至少過半數贊成票。每個條件先行建議都以其他每個條件先行建議的批准和採納為條件。

您的

投票非常重要。無論您是否計劃參加股東大會,請按照隨附的委託書/招股説明書中的説明儘快投票,以確保您的股票在股東大會上有代表。

如果您通過銀行、經紀商或其他代理人以“街頭名義”持有您的股票,您將需要遵循您的銀行、經紀人或其他代理人向您提供的指示

,以確保您的股票在股東大會上有代表和投票。只有在股東大會上批准了先決條件提案,企業合併才會完善。條件先決條件提案的每個

都以其他條件先決條件提案的批准和採納為條件。

只有在企業合併提案獲得批准的情況下,指導文件提案的諮詢才會提交給股東進行表決。

如果您在委託書上簽名、註明日期並退回委託書,但沒有説明您希望如何投票,則您的委託書將針對股東大會上提交的每一項提案進行投票。如果您未能退還委託卡或未能指示您的銀行、經紀人或其他被指定人如何投票,並且不親自出席股東大會,您的股票將不會計入

是否出席股東大會的法定人數,但不會對提案是否

獲得批准產生任何影響。如果您是登記在冊的股東,並且您出席股東大會並希望親自投票,您可以撤回您的

委託書並親自投票。

要

行使您的贖回權利,您必須書面要求您的A類普通股按信託賬户中持有的資金按比例贖回,並在股東大會投票前至少兩個工作日將您的股票提交給ATAK的轉讓代理。為了行使您的贖回權,您需要表明您是受益持有人,並在您的書面要求中提供您的合法姓名、電話號碼和地址。您可以通過將您的股票證書

交付給轉讓代理,或通過使用存託信託公司的DWAC(存款提取

在託管人)系統以電子方式交付您的股票來投標您的股票。如果業務合併未完成,則這些股份將返還給您或您的帳户。如果您

持有Street Name的股票,您需要指示您的銀行或經紀商的客户經理從您的

帳户中提取這些股票,以行使您的贖回權。請參閲“股東大會-贖回權“在隨附的

委託書/招股説明書中,瞭解有關您希望贖回A類普通股以換取現金所需程序的詳細説明

。

我謹代表ATAK董事會感謝您的支持,並期待着業務合併的順利完成。

真誠地

扎卡里

王

董事會主席

證券交易委員會或任何州證券監管機構均未批准或不批准隨附的委託書/招股説明書中所述的交易

,未就業務合併或相關交易的優點或公平性

或隨附的委託書/招股説明書中披露的充分性或準確性作出評論。任何相反的陳述

均構成刑事犯罪。

隨附的委託書/招股説明書的日期為2023年 ,並於2023年 左右首次郵寄給ATAK的股東。

Aurora

技術收購公司。

4恩巴卡迪羅中心

套房

1449

加利福尼亞州聖弗朗西斯科94105

特別股東大會通知

將於2023年在 舉行

致

奧羅拉科技收購公司的股東們:

特此通知:開曼羣島豁免公司奧羅拉科技收購公司(以下簡稱Aurora Technology Acquisition Corp.)的特別股東大會將於2023年美國東部時間2023年,在位於美國紐約10020號美洲大道1221號的德頓美國有限責任公司(https://www.cstproxy.com/US LLP)的辦公室舉行,並在 召開虛擬會議。在會議可能延期或延期的其他日期和地點(“股東大會”)。

誠邀您

出席股東大會,處理下列事項和/或審議,如認為合適,

批准下列決議:

| |

1. |

提案1-企業合併提案-作為一項普通決議,決議ATAK簽訂於2023年2月26日的業務合併協議(經不時修訂、補充或以其他方式修改,即“業務合併協議”),由ATAK、Aurora Technology合併子公司、ATAK的直接全資子公司(“ATAK合併子公司”)和DIH Holding US,Inc.(內華達州公司)簽訂。,

該委託書/招股説明書的副本作為附件A附於委託書/招股説明書,據此,除其他事項外,在ATAK在開曼羣島註銷註冊

以及ATAK在特拉華州以繼續和歸化為公司的方式轉讓為公司後,DIH將與DIH合併並併入DIH,DIH是尚存的實體,並繼續作為ATAK的直接全資子公司,因此預計的交易(統稱為“業務合併”),

得到所有方面的批准、批准和確認。 |

| |

2. |

第2號提案--本地化提案--作為一項特別決議,決議根據開曼羣島公司法(經修訂)第十二部分和特拉華州公司法第388條,繼續將ATAK移交給特拉華州,並在開曼羣島註銷註冊後,立即根據特拉華州法律將ATAK繼續並本地化為公司,條件是ATAK在特拉華州註冊為公司,並自注冊之日起生效,ATAK的名稱從“Aurora Technology Acquisition Corp.”改為“Aurora Technology Acquisition Corp.”。至“DIH

Holding US,Inc.” |

| |

3. |

提案3--管理文件提案--作為一項特別決議,決議修訂和重述目前有效的ATAK公司章程大綱和章程,將其全部刪除,代之以公司註冊證書和章程(分別作為附件B和附件C),以及擬議的新的經修訂和重述的公司註冊證書和擬議的新章程(其副本分別作為附件D和附件E附在委託書/招股説明書上),包括:但不限於,授權更改

法定股本,並將名稱更改為“DIH Holding US,Inc.”。本地化的治理文件應在本地化時有效

,建議的公司註冊證書和擬議的章程應在企業合併時有效,以完全取代本地化的治理文件

。 |

| |

● |

諮詢文件建議4A-在諮詢不具約束力的基礎上,作為普通決議決議,新DIH董事會

可以發行一個或多個類別或系列的任何或所有新DIH優先股,條款和條件可由新DIH董事會明確決定,並得到特拉華州公司法的許可。 |

| |

● |

諮詢

管理文件提案4B-作為一項普通決議,在諮詢不具約束力的基礎上,決定採用特拉華州作為

某些股東訴訟的獨家論壇,並將美利堅合眾國聯邦地區法院作為解決根據證券法提出的任何申訴的獨家

論壇,除非New DIH書面同意選擇替代論壇。 |

| |

● |

諮詢文件建議4C-在諮詢不具約束力的基礎上,作為普通決議決議,要求或允許新DIH股東採取的任何行動必須在正式召開的新DIH股東年會或特別會議上進行,不得通過該等股東的任何書面同意而實施。 |

| |

● |

諮詢

管理文件提案4D-作為普通決議,在諮詢不具約束力的基礎上決議,在新DIH優先股持有人權利的約束下,任何董事或整個新DIH董事會可隨時罷免,但僅限於出於正當理由,且僅經有權在董事選舉中投票的新DIH已發行和已發行股本的多數持有人的贊成票。 |

| |

● |

諮詢文件建議4e-在諮詢不具約束力的基礎上,作為一項普通決議,解決擬議的公司註冊證書和擬議的附例中的修訂條款

,其中規定了投票標準,新DIH的股東可以根據這些標準分別批准對擬議的公司註冊證書和擬議的附例的某些修訂。 |

| |

● |

諮詢

管理文件提案4F-作為一項普通決議,在諮詢不具約束力的基礎上,決議建議的公司證書規定了一個保密的董事會。 |

| |

● |

諮詢

管理文件提案4G-在諮詢不具約束力的基礎上,作為一項普通決議,ATAK現有修訂和重述的組織章程大綱和章程細則中與其空白支票公司地位相關的條款將不再適用於完成業務合併。 |

| |

5. |

建議

第5號-上市建議-作為普通決議案議決批准發行與業務合併有關的新DIH A類普通股

(該等詞彙在委託書/招股説明書中定義)。 |

| |

6. |

第6號提案-股票激勵計劃提案-作為一項普通決議,決定批准、批准和確認ATAK通過的DIH控股美國公司股票激勵計劃的所有方面。 |

| |

7. |

提案

第7號--董事選舉提案--作為一項普通決議,在企業合併完成後,選舉下列人士擔任DIH新董事會的成員,擔任擬議的

新公司證書中規定的初始條款。 |

| |

8. |

提案

第8號-休會提案-作為一項普通決議,決議如有必要,將股東大會延期至較晚的一個或多個日期,以允許進一步徵集和表決代理人,如果根據股東大會時的列表投票,沒有足夠的ATAK普通股(親自或委託代表)構成在股東大會上開展業務或批准企業合併提案、歸化提案、管理文件提案、諮詢管理文件提案、上市提案、股權激勵計劃建議或董事選舉建議得到全面批准、批准和確認。 |

企業合併建議書、歸化建議書、管理文件建議書、上市建議書、股票激勵

計劃建議書及董事選舉建議書(統稱為“有條件先決條件建議書”)的每一項

均以批准和採納其他每項條件先決條件建議書為條件。只有在企業合併提議獲得批准的情況下,管理建議的諮詢文件才會提交給股東進行表決。

上述事項在隨附的委託書/招股説明書中有更詳盡的描述,其中亦包括一份《企業合併協議》副本(作為附件A)。我們建議您仔細閲讀所附的委託書/招股説明書,包括其附件以及ATAK和DIH的財務報表。

ATAK股東大會的記錄日期為2023年。只有ATAK股東在該

日收盤時才能在股東大會或其任何延期或延期會議上投票。ATAK股東有權在股東大會上就截至記錄日期登記在冊的每股ATAK普通股投一票。

ATAK

向ATAK的股東提供隨附的委託書/招股説明書和隨附的委託卡,以徵集將在股東大會和股東大會任何延期或休會上表決的委託書。ATAK股東將在股東大會上審議的股東大會、企業合併和其他相關業務的信息包括在隨附的委託書/招股説明書中。無論您是否計劃參加股東大會,ATAK的所有股東都應仔細閲讀附帶的委託書/招股説明書,包括其中提到的附件和其他文件。您還應

仔細考慮標題為“風險因素“從隨附的委託書/招股説明書第

頁開始。

經過深思熟慮後,ATAK董事會一致批准了《企業合併協議》及其計劃進行的交易,包括合併,並一致建議股東投票支持通過《業務合併協議》並批准擬進行的交易(包括合併),以及在隨附的委託書/招股説明書中向ATAK股東提出的所有其他建議。當您考慮ATAK董事會的這些

提案的建議時,您應該記住,ATAK的董事和管理人員在業務合併中擁有利益,這可能與您作為股東的利益相沖突。見標題為“提案1-企業合併提案

企業合併中某些人的利益“”提案1-企業合併

提案-利益衝突和放棄企業機會原則“和“風險因素”在隨附的委託書/招股説明書中,進一步討論這些考慮事項。

根據現有的管理文件,如果完成業務合併,ATAK A類普通股的持有人(該持有人為“公眾股東”和該等股份,即“公眾股”)可要求ATAK贖回全部或部分此類A類普通股

,以換取現金。贖回權包括要求持有人必須以書面形式表明自己是受益持有人,並將其法定名稱、電話號碼和地址提供給大陸股票轉讓和信託公司

(大陸股票)以有效贖回其股票。公眾股東可以選擇贖回他們的A類普通股,即使他們投票支持企業合併提案。如果業務合併沒有完成,A類普通股將退還給各自的持有人、經紀商或銀行。如果完成業務合併,

如果公眾股東適當行使其權利贖回其持有的全部或部分A類普通股,並且

及時將其股份交付大陸,ATAK將以每股價格贖回該A類普通股,以現金支付,相當於ATAK首次公開募股完成時設立的信託賬户按比例分配的

部分(該術語在隨附的

委託書/招股説明書中定義),按業務合併完成前兩個工作日計算。為了説明的目的,截至2023年,也就是股東大會的記錄日期,這將相當於每股已發行約$和

已發行的流通股。如果公眾股東完全行使贖回權,則將選擇以其A類普通股換取現金,不再擁有A類普通股。請參閲“股東大會-贖回權“

如欲贖回A類普通股以換取現金,請參閲委託書/招股説明書中有關程序的詳細説明。股東必須在美國東部時間2023年下午5點(股東大會前兩個工作日)前,按照所附的委託書/招股説明書中所述的方式,完成選擇贖回其A類普通股的程序,以便贖回其股份。

儘管有上述規定,未經本公司事先同意,公眾股東以及該公眾股東的任何關聯公司或與該公眾股東一致或作為“集團”(定義見經修訂的1934年證券交易法(下稱“交易法”)第13(D)(3)節)的任何其他人士,將被限制贖回其A類普通股,其A類普通股的贖回總額不得超過已發行A類普通股的15%。因此,如果公眾股東單獨或聯合或作為一個團體尋求贖回超過15%的已發行A類普通股,則在未經我們事先同意的情況下,任何超過該15%限制的此類股份將不會被贖回為現金。

保薦人持有人已根據保薦人支持函件協議同意(其中包括)投票贊成股東大會上提出的建議,並放棄就完成業務合併及相關交易而持有的B類普通股的反攤薄權利。此類股票將被排除在用於確定每股贖回價格的按比例計算之外。截至隨附的委託書/招股説明書日期,保薦人持有人擁有約47%的已發行和已發行普通股。

業務合併協議須符合或豁免隨附的

委託書/招股説明書所述的若干其他成交條件。不能保證企業合併協議的各方將放棄企業合併協議中的任何此類條款。

如要批准各項歸化建議及管治文件建議,須根據開曼羣島法律通過一項特別決議案,即由親身出席或由受委代表出席並有權在股東大會上投票的已發行普通股持有人所投至少三分之二(2/3)多數票的贊成票。企業合併建議、諮詢文件建議、上市建議、股票激勵計劃建議、董事選舉建議及續會建議均需根據開曼羣島法律通過普通決議案,即由

親身出席或由受委代表出席並有權在股東大會上投票的已發行普通股持有人所投至少過半數贊成票。指導文件提案的諮詢僅在不具約束力的諮詢基礎上進行表決。每個條件先例提案均以批准和採納其他每個條件先例提案為條件。

您的

投票非常重要。無論您是否計劃參加股東大會,請按照隨附的委託書/招股説明書中的説明儘快投票,以確保您的股票在股東大會上有代表。

如果您通過銀行、經紀商或其他代理人以“街頭名義”持有您的股票,您將需要遵循您的銀行、經紀人或其他代理人向您提供的指示

,以確保您的股票在股東大會上有代表和投票。

如果您在委託書上簽名、註明日期並退回委託書,但沒有説明您希望如何投票,則您的委託書將針對股東大會上提交的每一項提案進行投票。如果您未能退還委託卡或未能指示您的銀行、經紀人或其他被指定人如何投票,並且不親自出席股東大會,您的股票將不會計入

是否出席股東大會的法定人數,但不會對提案是否

獲得批准產生任何影響。

請您

注意本通知後隨附的委託書/招股説明書(包括附件和本文提及的其他文件),以獲得對擬議的企業合併和相關交易以及每項提案的更完整描述。

我們鼓勵您仔細閲讀隨附的委託書/招股説明書全文,包括附件和本文提及的其他

文件。如果您對您的普通股投票有任何疑問或需要幫助,請通過撥打(855)208-8903(免費)聯繫我們的代理律師Okapi Partners(“Okapi”),銀行和經紀商可以撥打(212)297-0720,

或發送電子郵件至info@okapipartners.com。

感謝您的參與。我們期待着您的繼續支持。

根據奧羅拉科技收購公司董事會的命令,

扎卡里

王

董事會主席

目錄表

| 關於本委託書/招股説明書 |

1 |

| 附加信息 |

1 |

| 某些已定義的術語 |

1 |

| 商標 |

4 |

| 市場和行業信息 |

4 |

| 有關前瞻性陳述的警示説明 |

5 |

| 委託書/招股説明書摘要 |

6 |

| 關於提案的問答 |

21 |

| ATAK歷史財務信息彙總 |

37 |

| 摘要

DIH的歷史合併財務信息 |

38 |

| 摘要未經審計的備考簡明合併財務信息 |

39 |

| 比較歷史和未經審計的備考每股財務信息 |

41 |

| 股票代碼和股利信息 |

43 |

| 風險因素 |

44 |

| 股東大會 |

80 |

| 建議1-業務合併建議 |

86 |

| 提案2--歸化提案 |

112 |

| 提案3--管理文件提案 |

115 |

| 建議4--管理文件的諮詢建議 |

116 |

| 建議5--上市建議] |

121 |

| 建議6--股票激勵計劃建議 |

122 |

| 提案

第7號--董事競選提案] |

125 |

| 建議8--休會建議 |

126 |

| 美國聯邦所得税的某些重要考慮因素 |

127 |

| 未經審計的備考簡明合併財務信息 |

140 |

| 未經審計的備考簡明合併財務報表附註 |

147 |

| 有關ATAK的信息 |

151 |

| ATAK公司財務狀況及經營業績的管理層討論與分析 |

158 |

| DIH的業務 |

163 |

| DIH財務狀況及經營成果的管理層討論與分析 |

183 |

| 企業合併後的公司管理 |

198 |

| 高管和董事薪酬 |

201 |

| 某些關係和關聯方交易 |

204 |

| 證券的實益所有權 |

206 |

| 證券説明 |

215 |

| 證券法對DIH新證券轉售的限制 |

225 |

| 評價權 |

226 |

| 首頁信息 |

226 |

| 轉讓代理和登記員 |

226 |

| 提交股東建議書 |

226 |

| 未來的股東提案 |

226 |

| 股東溝通 |

226 |

| 法律事務 |

227 |

| 專家 |

227 |

| 在那裏您可以找到更多信息 |

227 |

| 民事責任的可執行性 |

227 |

| 財務報表索引 |

F-1 |

| |

|

| 附件 |

|

| 附件A-業務合併協議 |

A-1 |

| 附件B-DIH Holding US,Inc.的註冊證書 |

B-1 |

| 附件C-DIH Holding US,Inc.附則 |

C-1 |

| 附件D-DIH Holding US,Inc.註冊成立證書。 |

D-1 |

| DIH Holding US,Inc.附件E-A&R附則 |

E-1 |

| 附件F--贊助商支助協議 |

F-1 |

| 附件G--DIH股東支持協議 |

G-1 |

| 附件H--經修訂和重述的登記權協議 |

H-1 |

| 附件一-DIH Holding US,Inc.股票激勵計劃 |

I-1 |

關於

本委託書/招股説明書

本文件是ATAK向美國證券交易委員會提交的S-4表格登記聲明(文件編號333-271890)的一部分,它構成了ATAK根據證券法第5節規定的招股説明書,涉及將與以下所述的企業合併相關發行的ATAK的某些證券。本文件亦構成ATAK根據交易所法令第(br}14(A)節)發出的會議通知及委託書,以供ATAK就業務合併及相關事宜而舉行的股東大會,並於會上要求ATAK股東考慮及表決批准及採納業務合併協議及業務合併及歸化等建議。

其他

信息

您可以通過以下方式免費索要本委託書/招股説明書的副本以及有關ATAK的任何其他公開信息:Aurora Technology Acquisition Corp.,

4 Embarcadero Center,Suite1449,San Francisco,California 94105;或我們的代理律師Okapi Partners LLC,

撥打(855)208-8903(免費),銀行和經紀商可以致電(212297-0720),或發送電子郵件至INFO@okapipartners.com,或通過美國證券交易委員會網站發送電子郵件至美國證券交易委員會。

為了讓ATAK的股東在2023年 召開的股東大會之前收到及時交付的文件,您必須在2023年 (股東大會日期前五個工作日)之前要求提供信息。

某些

定義的術語

除

另有説明或文意另有所指外,術語“我們”、“我們”、“我們”和“ATAK”指的是奧羅拉科技收購公司。術語“新的DIH”、“公司”、“合併後的公司”和

“業務合併後的公司”指的是DIH Holding US,Inc.及其在完成業務合併後的子公司。

在

本委託書/招股説明書中,提及:

“延期提案”是指作為普通決議的提案,批准將股東大會延期至較晚的日期

,如果根據股東大會時的列表表決,沒有足夠的ATAK普通股代表(親自或委託代表)構成在股東大會上開展業務或批准企業合併提案、歸化提案、管理文件提案、諮詢管理文件提案、上市提案、股票激勵計劃提案所需的法定人數,則必要時批准將股東大會延期至較後日期。或者董事選舉

提案。

“諮詢文件建議”是指作為普通決議,在不具約束力的諮詢基礎上核準現有管理文件和擬議管理文件之間的某些實質性差異的建議。

“章程”是指經修訂和重述的ATAK章程大綱和章程。

“ATAK”

指Aurora Technology Acquisition Corp.,一家開曼羣島豁免公司,在本地化完成之前。

“ATAK

董事會”指ATAK的董事會。

“ATAK初始股東”

指發起人。

“首次公開招股”是指根據美國證券交易委員會公佈的2022年2月7日生效的S-1表格(美國證券交易委員會文件第333-261753號)中的註冊聲明,首次公開發行其單位、普通股、權證和權利。

“ATAK合併子公司”是指內華達州的奧羅拉科技合併子公司。

“ATAK普通股”是指A類普通股和B類普通股。

“ATAK

各方”是指ATAK、ATAC贊助商和ATAK合併子公司。

“ATAK

私募認股權證”指保薦人持有的6,470,000份於ATAK首次公開發售時以私募方式發行的認股權證,每兩份ATAK私募認股權證可按每股11.50美元的行使價

行使一股A類普通股。

“ATAK

公共單位”是指在ATAK IPO中發行的單位,包括一股A類普通股、一股ATAK公募認股權證和一個ATAK權利。

“ATAK

公開認股權證”是指收購A類普通股的認股權證,作為ATAK IPO單位的一部分發行,每兩個ATAK

公開認股權證可按每股11.50美元的行使價行使一股A類普通股。

“ATAK

權利”是指獲得作為ATAK首次公開募股單位的一部分發行的十分之一A類普通股的權利。

“ATAK

擔保協議”是指ATAK與大陸航空

之間於2022年2月7日簽訂的特定擔保協議(經不時修訂或修訂並重述)。

“ATAK

認股權證”指ATAK私募認股權證和ATAK公開認股權證。

“可用

結算收購現金”是指ATAK信託賬户中扣除支付給與企業合併相關而行使贖回權的公眾股東的任何金額後的現金收益總額。

“業務合併”是指“業務合併協議”所設想的交易。

“業務合併協議”是指ATAK、ATAK合併子公司和DIH之間於2023年2月26日簽署的業務合併協議,該協議可能會不時修改和補充。企業合併協議的副本作為附件A附在本委託書/招股説明書之後。

“企業合併提案”是指以普通決議案的形式,對企業合併協議及其擬進行的交易的完成進行各方面的批准、批准和確認的提案。

“開曼羣島公司法”是指開曼羣島的公司法(經修訂),該公司法可能會不時修訂。

“A類普通股”是指阿塔克公司的A類普通股,每股票面價值0.0001美元。

“B類普通股”是指阿塔克公司的B類普通股,每股票面價值0.0001美元。

“結束”

是指企業合併的結束。

“截止日期”是指截止日期。

“税法”指經修訂的1986年國內税法。

條件

先例建議是指企業合併建議、歸化建議、治理文件建議、上市建議、股票激勵計劃建議和董事選舉建議,每個建議都以其他建議的批准和採納為條件。

“大陸股份轉讓信託公司”

指大陸股份轉讓信託公司。

“DGCL”

指修訂後的特拉華州公司法。

“DIH”指DIH Holding US,Inc.,一家內華達州公司。

“DIH董事會”是指DIH的董事會。

“DIH普通股”是指DIH的普通股,每股票面價值0.00001美元。

“董事選舉建議”是指以普通決議案的形式選舉

()名董事,按照建議的公司註冊證書中的規定,在新董事會交錯任職3年,直至該等董事的繼任者經正式選舉並符合資格為止,或直至該等董事提前去世、辭職、退休或免任為止。

“馴化的附則”是指新DIH的擬議附則,在被馴化後生效,其表格作為附件C附在本委託書/招股説明書之後。

“本地化的公司註冊證書”是指新DIH擬在註冊後生效的註冊證書,該證書的表格作為附件B附於本委託書/招股説明書之後。

“國產化B類普通股”是指公司的B類普通股,每股票面價值0.0001美元。

“歸化的治理文件”是指歸化的公司註冊證書和歸化的章程。

“國產化

權利”是指根據與ATAK權利相同的

合同條款和條件,在國產化後獲得新的DIH A類普通股十分之一股份的權利。

“歸化單位”是指歸化後公司的單位,每個單位代表一股新的DIH A類普通股、一份新的DIH公共認股權證和一項歸化權利。

“本地化”

是指ATAK作為在開曼羣島註冊的獲豁免公司的延續和撤銷註冊的轉讓,以及ATAK作為在特拉華州註冊成立的公司的延續和本地化。

“馴化提案”是指將馴化作為一項特別決議,在各方面予以批准、批准和確認的提案。

“DWAC”

指存託信託公司在託管系統的存取款。

“生效時間”是指合併生效的時間。

“證券交易法”係指修訂後的1934年證券交易法。

“現有管理文件”是指公司章程。

“方正股份”是指ATAC發起人目前擁有的總計5,050,000股B類普通股,以及將在本文所述的業務合併時自動轉換時發行的新DIH A類普通股

。

“GAAP”

指美國公認的會計原則。

“管理文件提案”是指作為一項特別決議的提案,即在歸化後,修改和重述現有的管理文件

,將其全部刪除,並代之以擬議的公司註冊證書和擬議的章程。

“投資公司法”係指經修訂的1940年投資公司法。

“上市建議”是指以普通決議案的形式批准發行超過20%的與業務合併相關的已發行和已發行普通股。

“合併”

是指在歸化之後,ATAK合併子公司與DIH合併並併入DIH,DIH是尚存的實體,並繼續

作為ATAK的直接全資子公司。

“納斯達克”

指納斯達克股票市場有限責任公司。

“新DIH”或“公司”指DIH Holding US,Inc.(F.k.a.(Aurora Technology Acquisition Corp.)在馴化之後。

“新的DIH董事會”是指新DIH的董事會。

“新A類普通股”是指阿塔克(馴化後)的A類普通股,每股票面價值0.0001美元。

“新的DIH私人配售認股權證”是指在

根據與ATAK私人配售認股權證相同的合同條款和條件被引入後,代表購買新的DIH A類普通股的權利的認股權證。

“新的DIH公共認股權證”是指在

根據與ATAK公共認股權證相同的合同條款和條件被引入後,代表購買新的DIH A類普通股的權利的認股權證。

“新的DIH認股權證”是指新的DIH私募認股權證和新的DIH公開認股權證。

“Okapi”指的是Okapi Partners LLC,即ATAK的代理律師。

“擬議的

附例”指合併後生效的新DIH擬修訂和重述的附例,其格式作為附件E附於本委託書/招股説明書之後。

“建議的公司註冊證書”指建議修訂及重述的新DIH合併後生效的公司註冊證書,其表格作為附件D附於本委託書/招股説明書後。

“建議的管理文件”是指建議的公司註冊證書和建議的章程。

“公眾股東”是指在ATAK IPO中出售的A類普通股的持有者(無論他們是在ATAK IPO中購買的,還是此後在公開市場上購買的)。

“Record

Date”表示 ,2023。

“贖回”指以贖回價格贖回A類普通股。

“贖回截止日期”是指2023年美國東部時間下午5:00(股東大會召開前兩個工作日)在 舉行。

“贖回價格”是指以現金支付的每股價格,等於在業務合併完成前兩個工作日計算的存入信託賬户的總金額,包括從信託賬户中持有的資金賺取的利息,而該資金之前並未釋放給ATAK用於支付ATAK的税款,除以當時已發行的A類普通股數量。

“美國證券交易委員會”指美國證券交易委員會。

“證券法”係指修訂後的1933年證券法。

股東大會“係指於美國東部時間上午 Am.、2023年 ,2023年,於Dentons US LLP位於美洲大道1221號,New York,New York 10020的辦公室及透過虛擬會議或於該其他時間、於該其他日期及該會議可延期至的其他地點舉行的股東大會。

“贊助商”

指特拉華州的有限責任公司ATAC贊助商有限責任公司。

“股票激勵計劃”是指DIH Holding US,Inc.的股權激勵計劃,其表格作為附件H附在本文件之後。

“股票激勵計劃提案”是指以普通決議的形式批准和通過股票激勵計劃的提案。

“Transfer

代理商”指大陸航空公司。

“信託

帳户”是指在ATAK IPO完成時設立的持有ATAK IPO收益的信託帳户,

由大陸航空作為受託人維護。

商標

本委託書/招股説明書包括對屬於其他實體的商標、商品名稱和服務標記的引用。僅為方便起見,本委託書/招股説明書中提及的商標、商品名稱和服務標記可能不帶®或TM符號,但此類引用並不意味着適用許可人不會根據適用法律在最大程度上主張其對這些商標、商品名稱和服務標記的權利。ATAK不打算使用或展示

其他公司的商號、商標或服務標誌,以暗示與

任何其他公司的關係,或

對其的背書或贊助。

市場和行業信息

本委託書/招股説明書中包含的有關DIH或ATAK所在市場和行業的信息,包括其市場地位、對市場機會和市場規模的一般預期,均基於來自各種第三方來源的信息、

公開信息、各種行業出版物、內部數據和估計,以及DIH或ATAK做出的假設,因為

案件可能基於該等消息來源以及DIH或ATAK對各自市場的瞭解。內部數據和估計

基於從DIH或ATAK所在市場的貿易和商業組織及其他聯繫人處獲得的信息,以及DIH或ATAK管理層對各自行業狀況的瞭解。本信息和本文提供的任何估計

涉及許多假設和限制,建議您不要過度重視此類信息。第三方消息來源

通常表示,此類消息來源中包含的信息是從被認為可靠的消息來源獲得的。儘管我們認為此類信息是可靠的,但不能保證此類信息的準確性或完整性。行業和市場數據可能是錯誤的,原因是來源獲取數據的方法,以及由於原始數據的可用性和可靠性的限制、數據收集過程的自願性以及其他限制和不確定性,信息不能總是完全確定地進行核實。我們尚未獨立核實任何第三方信息,且每份出版物

均説明其原始發佈日期(而非本委託書聲明/招股説明書的日期)。此外,我們不知道在編制預測時使用的關於一般經濟狀況或增長的所有假設,這些假設來自本文所依賴或引用的來源

。DIH運營的行業面臨着高度的不確定性和風險。因此,本委託書/招股説明書中提供的估計、市場和行業信息可能會發生變化。

有關前瞻性陳述的警示性説明

本委託書/招股説明書中包含的並非純粹歷史性的

陳述為前瞻性陳述。前瞻性

陳述包括但不限於有關ATAK對未來的期望、希望、信念、意圖或戰略的陳述

。本委託書/招股説明書中包含的有關DIH的信息由DIH和DIH的管理團隊提供,前瞻性陳述包括與DIH管理團隊對未來的信念、意圖或戰略的預期有關的陳述。此外,任何提及未來事件或情況的預測、預測或其他描述,包括任何基本假設的陳述,均為前瞻性陳述。詞語“預期”、“相信”、“繼續”、“可能”、“估計”、“預期”、“打算”、“可能”、“可能”、“計劃”、“可能”、“潛在”、“預測”、“項目”、“

”應該、“將”以及類似的表述可以識別前瞻性陳述,但沒有這些詞語並不意味着陳述不具有前瞻性。本委託書/招股説明書中的前瞻性陳述可能包括有關以下方面的陳述:

| |

● |

ATAK完成業務合併的能力,或者,如果ATAK沒有完成業務合併,則任何其他初始業務合併的能力

; |

| |

● |

ATAK

獲得融資以完成業務合併的能力; |

| |

● |

企業合併的預期效益; |

| |

● |

DIH新的擴張計劃和機遇;以及 |

| |

● |

新的DIH在業務合併後的未來財務和經營業績。 |

| |

● |

發生可能延遲、阻礙或阻止企業合併或導致企業合併協議終止的事件、變更或其他情況; |

| |

● |

發生任何可能影響DIH依賴其關鍵產品線的能力的事件; |

| |

● |

任何可能影響DIH產品需求的全球、地區或地方經濟疲軟; |

| |

● |

戰爭、地緣政治因素和外匯波動; |

| |

● |

是否有足夠的資金滿足未來的業務需要; |

| |

● |

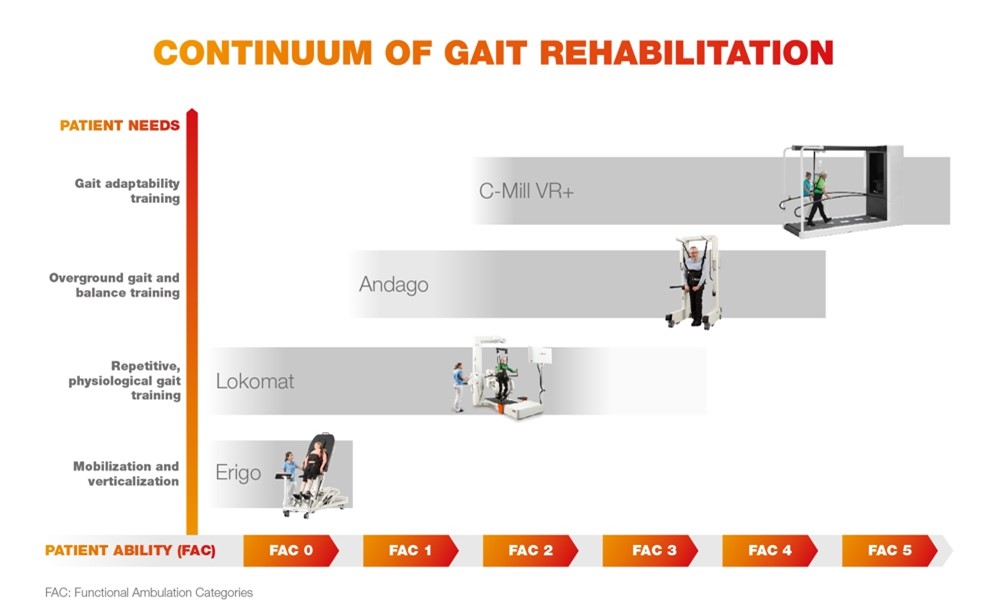

機器人和支持虛擬現實的智能康復系統市場的增長; |

| |

● |

我們產品的安全性; |

| |

● |

對我們產品的用户進行培訓; |

| |

● |

消費者滿意度; |

| |

● |

我們的獨家供應商的持續供應; |

| |

● |

我們合作協議或其他類似交易的成功; |

| |

● |

我們成功整合產品線的能力; |

| |

● |

在管理增長方面遇到任何困難 |

| |

● |

無法在我們開展業務的每個司法管轄區獲得所需的監管批准; |

| |

● |

任何可能導致執法行動的醫療器械不良報告; |

| |

● |

遵守美國和國際數據隱私法; |

| |

● |

未能獲得必要的監管批准;以及 |

| |

● |

我們

能夠獲得和維護與我們的產品相關或併入我們產品的知識產權的保護。 |

| |

● |

本委託書/招股説明書中其他地方討論的其他

風險和不確定因素,包括標題為“風險因素”的部分。

|

如果這些風險或不確定性中的一個或多個成為現實,或者我們的任何假設被證明是不正確的,實際結果可能在

重大方面與這些前瞻性陳述中預測的結果大不相同。我們沒有義務根據新信息、未來事件或其他原因更新或修改任何前瞻性

聲明,除非適用證券

法律可能要求。股東在授予委託書或指示如何對本委託書

聲明/招股説明書中提出的建議進行投票或投票之前,應意識到本委託書/招股説明書中“風險因素”一節所述事件的發生可能會對ATAK或DIH產生不利影響。

委託書/招股説明書摘要

此

摘要重點介紹了本委託書/招股説明書中的部分信息,並不包含對您重要的所有信息

。為了更好地瞭解將提交股東大會表決的提案,包括業務合併提案,您應該仔細閲讀整個文件,包括ATAK和DIH的附件和隨附的財務報表

。企業合併協議是管理企業合併以及與此相關的其他交易的法律文件

。企業合併協議作為附件A附於本委託書/招股説明書“企業合併建議書-企業合併協議”一節中。本委託書/招股説明書還包括涉及風險和不確定因素的前瞻性陳述。請參閲

“有關前瞻性陳述的告誡”。

企業合併的參與方

ATAK

ATAK

是一家以開曼羣島豁免公司身份註冊成立的空白支票公司,目的是與一家或多家企業進行合併、換股、資產收購、股份購買、重組或類似的業務合併。

我們的A類普通股、ATAK單位、ATAK公募認股權證和ATAK權利目前分別在納斯達克上市交易,代碼分別為:ATAK、ATAKU、ATAKW和ATAKR。在歸化方面,

這些單位將自動分離為其成分股證券,因此不再作為獨立的證券進行交易。

歸化後,我們將成為特拉華州的一家公司,業務合併完成後,我們的名稱將從“奧羅拉技術收購公司”更名

。致“DIH Holding US,Inc.”。我們打算在納斯達克上掛牌發行新的DIH A類普通股和新的DIH公募認股權證,代碼分別為“DAI”和“DHAIW”,

。

我們的行政辦公室位於4 Embarcadero Center Suite1449,San Francisco,California 94105。

合併

子公司

Aurora技術合併子公司是內華達州的一家公司,是成立於2023年2月17日的ATAK的直接全資子公司。關於業務合併,Merge Sub將與DIH合併並併入DIH,DIH將繼續作為倖存的公司。Merge Sub的主要執行辦事處位於加利福尼亞州舊金山,郵編94105,Embarcadero Center Suite1449號。

DIH

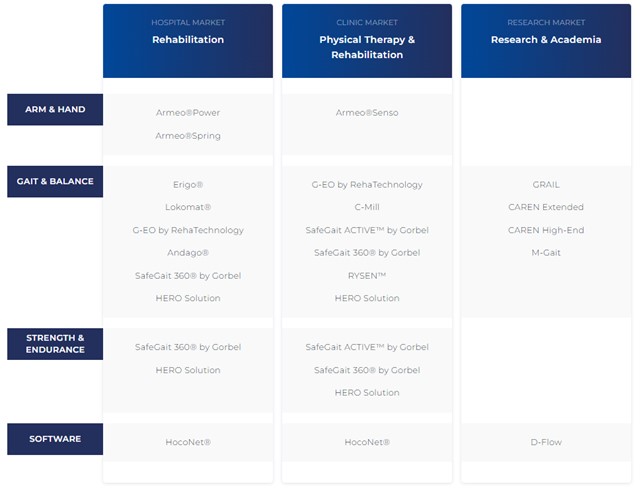

DIH

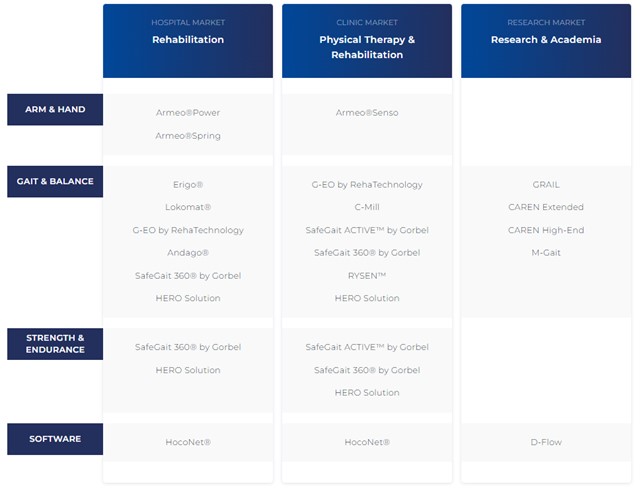

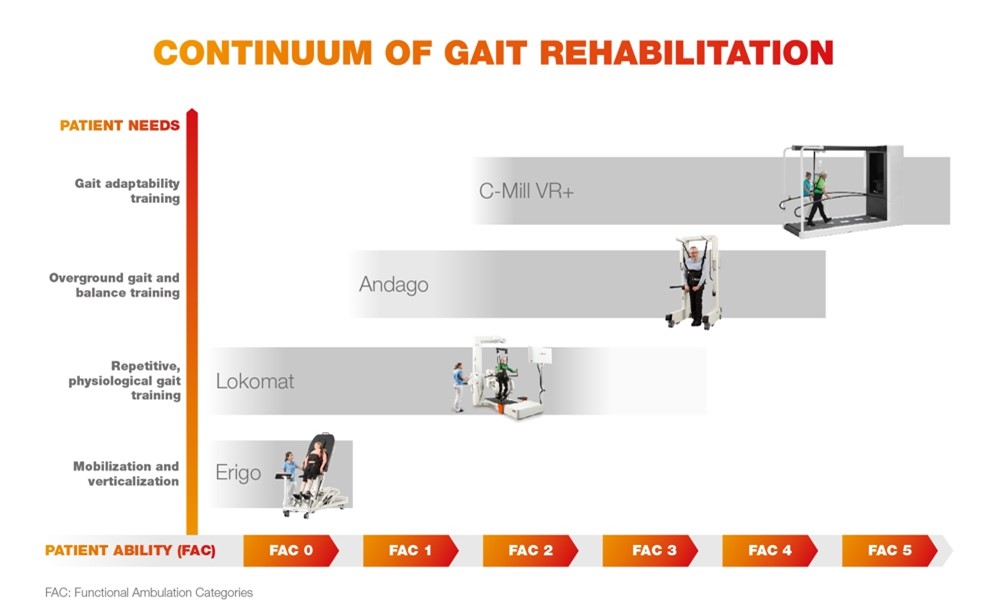

Holding US,Inc.是一家全球解決方案提供商,致力於將創新的機器人和虛擬現實(“VR”)技術與臨牀集成和洞察力相結合。由全球領先的利基技術提供商合併而成,其中包括總部位於瑞士的康復機器人領域的全球領先者Hooma和總部位於荷蘭的以實時集成為動力的複雜的支持VR的移動平臺的全球領先者Motek。DIH正在將自己定位為一個變革性的整體智能解決方案提供商和整合者,在一個基本上支離破碎的手工勞動力驅動的行業中。

DIH的主要執行辦公室位於馬薩諸塞州諾威爾市雅閣公園大道77號;D-1套房,郵編:02061。

企業合併協議摘要

根據業務合併協議的條款及條件,根據DGCL及其他適用法律,合併子公司將與DIH合併並併入DIH,DIH為尚存實體,並繼續作為ATAK的直接全資附屬公司

。

根據企業合併協議收到的對價

根據業務合併協議,在滿足或豁免其中所載若干成交條件的情況下,於交易完成時,ATAK將收購DIH的所有已發行股權,而DIH的股東將以新發行的DIH A類普通股的形式獲得總計250,000,000美元的代價(“綜合基本代價”),

按每股10.00美元的價格計算。

除總基本對價外,DIH股東可能有權獲得最多6,000,000股新DIH A類普通股(“溢價股份”),作為滿足下列里程碑後的額外對價,

於截止日期起至截止日期五週年止期間(“溢價期間”):

(I)如在溢價期間任何20個交易日(定義於業務合併協議)內,新DIH A類普通股的VWAP(定義見業務合併協議)等於或超過12.00美元,則1,000,000股溢價股份;(Ii)如新DIH A類普通股在溢價期間內任何20個交易日的VWAP等於或超過13.50美元,則為1,333,333股溢利股份;

(Iii)如新DIH A類普通股的VWAP在溢價期間內任何20個交易日的VWAP等於或超過15.00美元,則為1,666,667股溢利股份;及(V)如新DIH A類普通股的VWAP在溢價期間內的任何20個交易日等於或超過16.50美元,則為2,000,000股溢價股份。

有關企業合併協議項下應付對價的其他信息,請參閲本委託書/招股説明書中題為“企業合併建議書-在企業合併中應考慮的事項。”

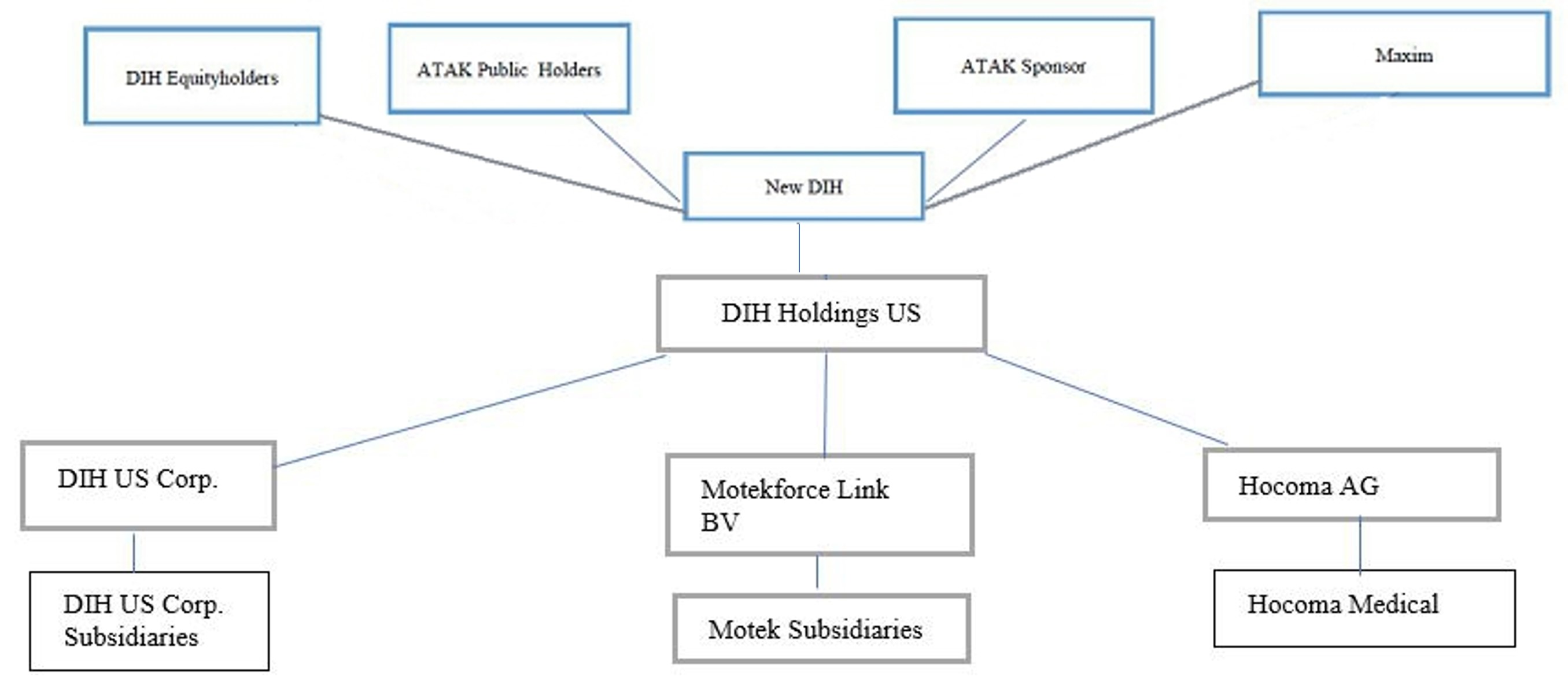

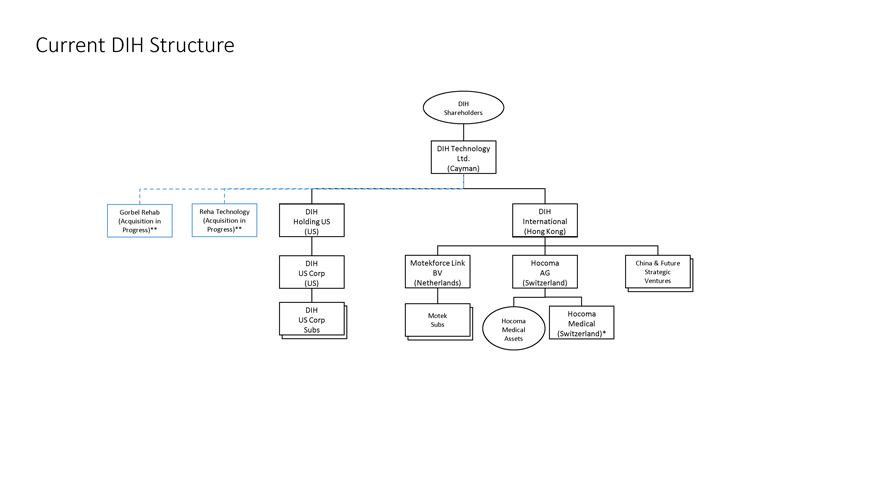

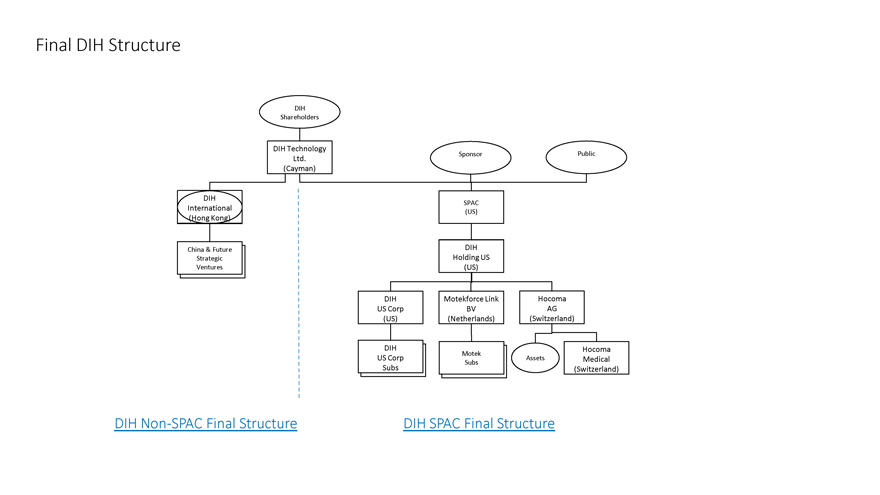

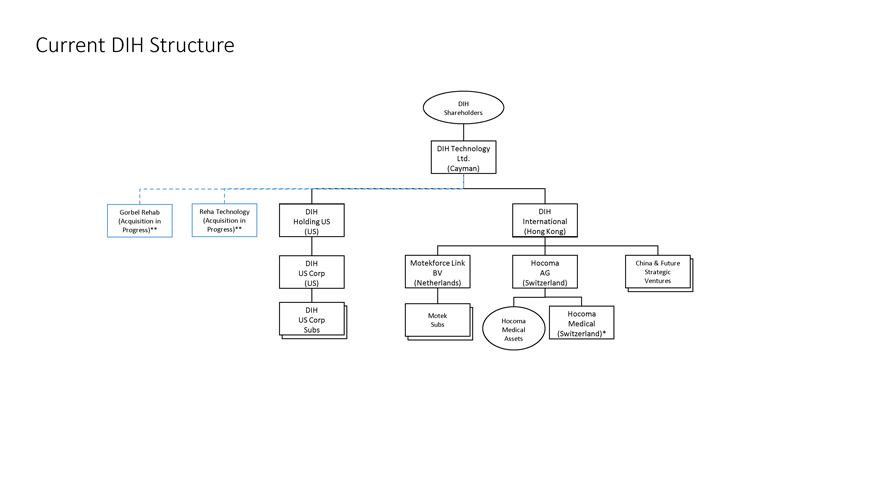

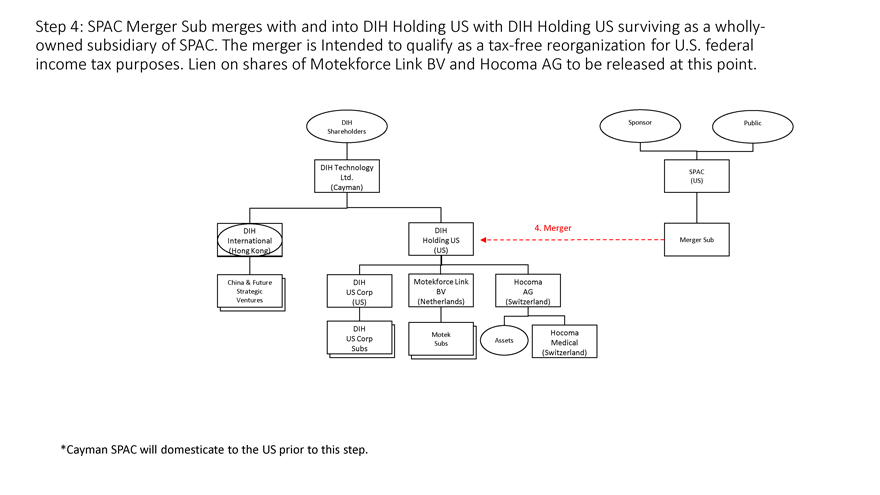

組織結構

根據業務合併協議的條款,並在收到股東批准後,ATAK

將於生效時間前更改其註冊司法管轄權,撤銷註冊為開曼羣島豁免公司,並根據特拉華州法律繼續註冊為

公司並註冊為

公司。在業務合併生效時,ATAK的全資子公司Merge Sub將作為業務合併的剩餘公司與DIH合併並併入DIH,使DIH成為ATAK的全資子公司

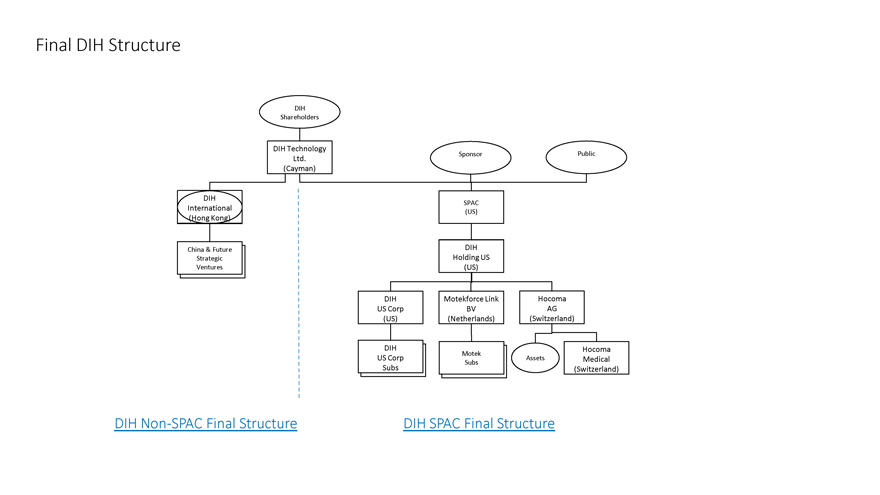

。在生效時間後,ATAK將更名為DIH Holding US,Inc.,這是一家特拉華州的公司,我們在本文中將其稱為New DIH。業務合併完成後,DIH的子公司將繼續作為DIH的直接全資子公司,而

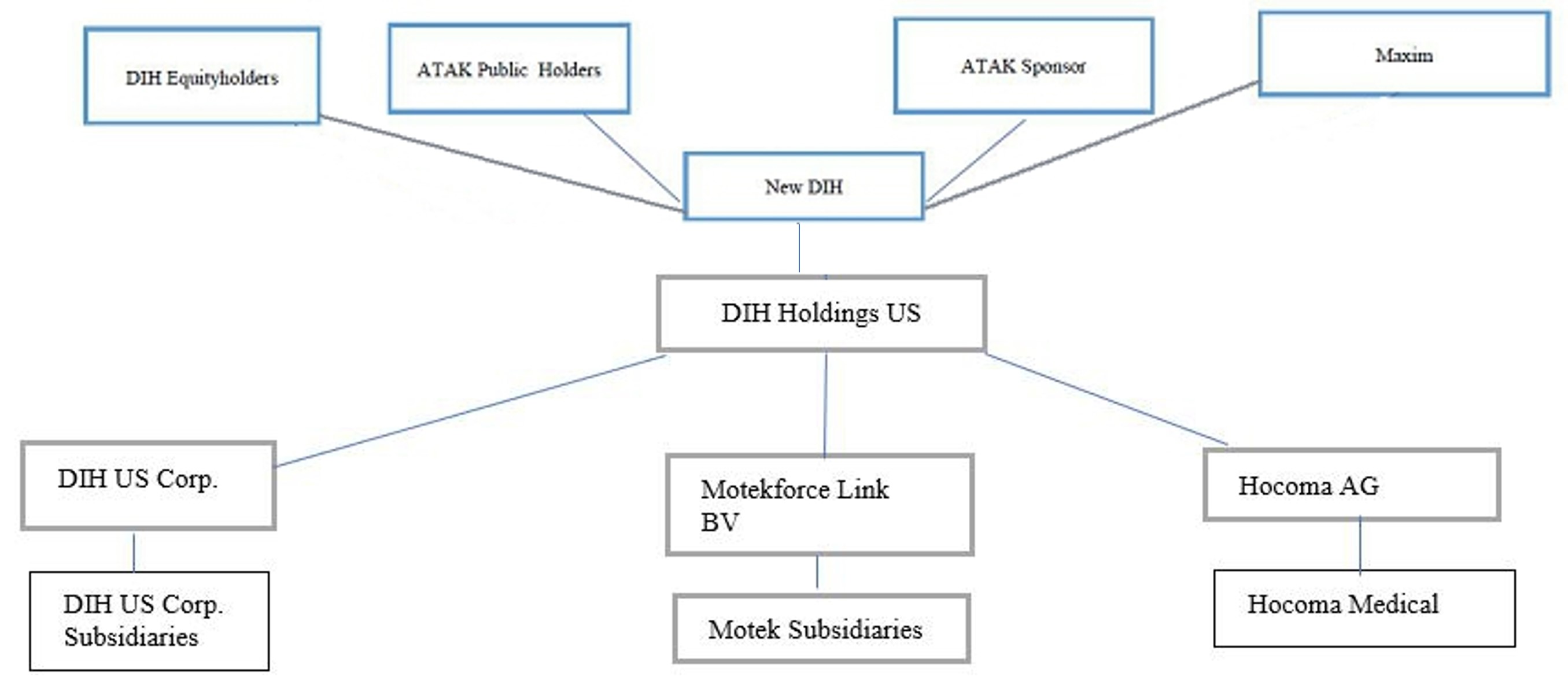

將成為新DIH的間接子公司。業務合併完成後,新DIH的公司結構將

如下:

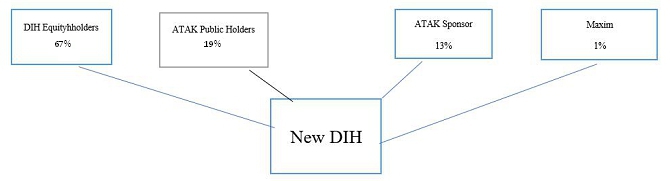

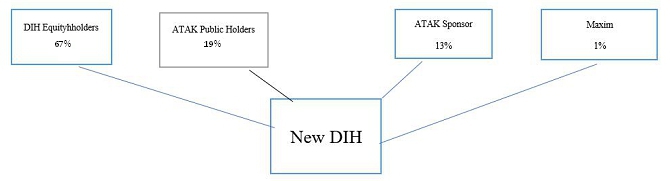

假設沒有贖回,新DIH的所有權如下:

假設最大贖回,

新DIH的所有權如下:

完成業務合併協議的條件

業務合併協議必須滿足或放棄某些慣常的成交條件,其中包括:

| |

● |

需要ATAK和DIH的股東批准; |

| |

● |

沒有禁止本土化或企業合併的法律或政府命令; |

| |

● |

本委託書/招股説明書所屬的登記説明書的效力

; |

| |

● |

新股大唐國際A類普通股在納斯達克上市或核準上市; |

| |

● |

馴化完成; |

| |

● |

DIH和ATAK的陳述和保證在《企業合併協議》之日和截止之日的準確性(以慣常的重要性限定詞為準); |

| |

● |

在交易結束前,DIH和ATAK根據《企業合併協議》應履行或遵守的各項契諾和協議均已在所有重要方面得到履行或遵守; |

| |

● |

對DIH沒有

公司重大不利影響(在本委託書/招股説明書中定義),對ATAK沒有

公司重大不利影響(如本委託書/招股説明書中定義),在業務合併協議日期之後並在生效時間繼續;以及 |

| |

● |

其他常規去特殊交易條件,包括某些成交文件的執行和交換。 |

有關完成業務合併協議的條件的其他信息,請參閲本委託書

中題為“企業合併提案--企業合併結束的條件.”

國產化對企業合併中現有ATAK股權的影響

除其他事項外,

歸化將導致以下各項,其中每一項都將在截止日期

生效時間之前發生:

| |

● |

每股已發行和已發行的A類普通股將以一對一的方式轉換為一股新的DIH A類普通股

; |

| |

● |

每股已發行和已發行的B類普通股將以一對一的方式轉換為一股馴化的B類普通股; |

| |

● |

每個已發行和未發行的ATAK公共認股權證、ATAK私人認股權證和ATAK權利將一對一地分別轉換為新的DIH公共認股權證、新的DIH私人認股權證和新的DIH權利; |

| |

● |

每個ATAK單位將在一對一的基礎上轉換為一個馴化單位;以及 |

| |

● |

如本委託書/招股説明書所述,ATAK的管理文件將被擬議的公司註冊證書和擬議的章程取代,ATAK的名稱

將改為DIH Holding US,Inc.。 |

相關的

協議

贊助商

支持協議

於簽署業務合併協議時,保薦人及保薦人的若干成員及聯屬公司(“保薦人”)與ATAK及DIH訂立保薦人支持協議(“保薦人支持協議”),根據該協議,保薦人同意(其中包括)在與業務合併有關的ATAK股東大會上投票贊成所有由保薦人

方實益擁有的ATAK普通股股份,贊成各項建議,並反對任何會阻礙業務合併的建議。保薦人支持協議還規定,保薦人各方將不贖回任何ATAK普通股。保薦方還同意,自保薦人支持協議之日起至生效時間止(定義見業務合併協議)期間,不轉讓其持有的任何ATAK普通股股份。

DIH

股東支持協議

就執行業務合併協議而言,DIH及DIH的若干股東及聯營公司(“DIH各方”)與ATAK及保薦人訂立股東支持協議(“DIH支持協議”及“支持協議”),據此,DIH各方同意,除其他事項外,將在DIH股東會議(“DIH會議”)上表決所有由DIH各方實益擁有的DIH普通股股份,贊成各項與業務合併有關的建議。並反對任何會阻礙業務合併的提案

。DIH雙方還同意,自《DIH支持協議》之日起至生效日期止(定義見《企業合併協議》)期間,不轉讓其持有的DIH普通股的任何股份。

成交時的股權

所有權

下表彙總了在無贖回、50%贖回和最高贖回方案下,新DIH A類普通股在業務合併後的形式所有權:

| | |

假設沒有贖回(1) | | |

假設贖回50%(2) | | |

假設最大贖回(3) | |

| | |

股票 | | |

% | | |

股票 | | |

% | | |

股票 | | |

% | |

| DIH現有股權持有人(4) | |

| 25,700,000 | | |

| 67 | % | |

| 25,700,000 | | |

| 72 | % | |

| 25,700,000 | | |

| 78 | % |

| ATAK公眾股東

(5) | |

| 7,327,292 | | |

| 19 | % | |

| 4,673,646 | | |

| 13 | % | |

| 2,020,000 | | |

| 6 | % |

| ATAK創始人股東 | |

| 5,050,000 | | |

| 13 | % | |

| 5,050,000 | | |

| 14 | % | |

| 5,050,000 | | |

| 15 | % |

| ATAK代表 | |

| 303,000 | | |

| 1 | % | |

| 303,000 | | |

| 1 | % | |

| 303,000 | | |

| 1 | % |

| 收盤時合計

股(6) | |

| 38,380,292 | | |

| 100 | % | |

| 35,726,646 | | |

| 100 | % | |

| 33,073,000 | | |

| 100 | % |

| |

(1) |

假設公眾股東沒有贖回A類普通股

(在延期修訂贖回生效後)。 |

| |

|

|

| |

(2) |

假設從信託賬户贖回約2,653,646股已發行的A類普通股,總金額約為2,860萬美元(基於

截至2023年8月31日的每股估計贖回價格約為每股10.76美元)。 |

| |

|

|

| |

(3) |

假設從信託賬户贖回約5,307,292股已發行的A類普通股,總金額約為5,710萬美元(基於

截至2023年8月31日的每股估計贖回價格約為每股10.76美元)。 |

| |

|

|

| |

(4) |

不包括估計潛在溢價股份中的6,000,000股新DIH A類普通股(在所有情況下),因為每批股份的價格門檻尚未觸發

,幷包括根據財務諮詢費用將向Maxim發行的700,000股新DIH A類普通股

。 |

| |

|

|

| (5) | 包括

根據公共權利

發行2,020,000股新DIH A類普通股(在所有情況下)。 |

| | | |

| (6) | 不包括根據股票激勵計劃可供發行的

無贖回方案、50%贖回方案及最高贖回方案下的

3,838,029股、3,572,665股及3,307,300股新DIH A類普通股。 |

將向股東大會提交的提案

以下是將於ATAK股東大會上提交予股東的建議摘要,以及業務合併協議擬進行的若干交易。企業合併協議擬進行的交易只有在

前提條件建議在股東大會上獲得批准的情況下才能完成。每個條件先行提案的條件是

其他每個條件先行提案的批准和採用。只有在企業合併提議獲得批准的情況下,管理建議的諮詢文件才會提交給股東進行表決。休會建議不以

本委託書/招股説明書所載任何其他建議的批准為條件。

業務合併提案

ATAK

要求其股東以普通決議案批准業務合併協議,根據該協議,除其他事項外,於完成本地化及合併後,DIH將成為New DIH的全資附屬公司。

有關《企業合併協議》擬進行的交易的更多信息,我們鼓勵股東認真考慮下列信息:建議1-企業合併建議“及

本委託書/招股章程附件A所載的業務合併協議。

馴化提案

ATAK

要求其股東通過特別決議批准這一歸化提議。完成本地化是根據《企業合併協議》的條款完成企業合併的條件。如果這項歸化提案獲得批准,

將授權將ATAK的註冊管轄權從開曼羣島改為特拉華州。因此,雖然ATAK目前根據開曼羣島公司法註冊為獲豁免公司,但於註冊後,New DIH將

受DGCL管治。

有關

有關本地化建議的更多信息,我們鼓勵股東仔細考慮下面

中列出的信息。提案2--歸化提案.”

管理文件提案

ATAK

要求其股東通過特別決議批准治理文件提案。ATAK將要求其股東批准將開曼羣島法律下的現有管理文件替換為DGCL下的擬議公司註冊證書和擬議章程,包括批准其中所示的法定股本變更,並將ATAK的名稱

改為“DIH Holding US,Inc.”。

有關治理文件提案的更多信息,我們鼓勵股東仔細考慮下列信息:提案3--管理文件提案“以及分別作為附件B和C所附的《新DIH公司註冊證書》和《新DIH公司章程》的全文,以及分別作為附件D和附件E所附的《新DIH公司註冊證書和擬議附例》全文。

管理文件提案的諮詢文件

ATAK

要求其股東通過普通決議案並在不具約束力的諮詢基礎上批准以下與根據開曼羣島法律以擬議的管理文件取代開曼羣島法律下的現有管理文件有關的治理建議

。

| ● |

管理文件建議A-授權新DIH董事會發行一個或多個類別或系列的任何或所有新DIH優先股的建議,條款和條件由新DIH董事會明確決定,並由DGCL批准。 |

| ● |

諮詢文件建議B-建議採用特拉華州作為某些股東訴訟的獨家法院,並將美利堅合眾國聯邦地區法院作為解決根據證券法提出訴訟原因的投訴的獨家法院,除非New DIH書面同意選擇替代法院。 |

| ● |

管理文件建議C-要求新DIH股東要求或允許採取的任何行動必須在正式召開的新DIH年度或特別股東大會上完成的建議,不得由該等股東的任何書面同意

實施。 |

| ● |

諮詢文件建議D-要求在符合新DIH優先股持有人權利的情況下,任何董事或整個新DIH董事會可以隨時罷免,但只能是出於正當理由,而且必須得到有權在董事選舉中投票的新DIH已發行和已發行股本的多數持有人投贊成票的

票。 |

| ● |

管理文件建議E-批准擬議公司註冊證書和擬議附例中的修訂條款的建議,其中規定了投票標準,新DIH的股東可以根據這些標準分別批准對擬議公司註冊證書和擬議附例的某些修訂。 |

| ● |

諮詢管理文件提案F-在擬議的新公司註冊證書中規定

分類董事會的提案。 |

| ● |

諮詢

管理文件提案G-刪除ATAK當前管理文件中與ATAK作為空白支票公司的地位有關的條款的提案

,這些條款將在業務合併完成後不再適用。 |

有關諮詢管理文件提案的更多信息,我們鼓勵股東仔細考慮以下信息:建議4--關於文件建議的諮詢意見“以及分別作為附件B和C所附的《新DIH公司註冊證書》和《新DIH公司章程》全文,以及分別作為附件D和附件E所附的《新DIH公司註冊證書》和《擬議新DIH公司章程》全文。

上市建議

ATAK

要求其股東以普通決議批准上市提議。我們正在尋求股東批准發行與業務合併相關的新DIH A類普通股

。

有關上市建議的更多信息,我們鼓勵股東仔細考慮“提案

第5號--上市提案.”

股票激勵計劃提案

ATAK

要求其股東以普通決議批准股票激勵計劃提案。根據股票激勵計劃,

於生效時間已發行及已發行的相當於新DIH A類普通股的10%(10%)的新DIH A類普通股數量將預留作股票激勵計劃下的發行,但須遵守股票激勵計劃建議及股票激勵計劃中更詳細描述的年度增發及循環使用條款。

有關

有關股票激勵計劃提案的更多信息,我們鼓勵股東仔細考慮

中列出的信息。建議6--股票激勵計劃建議“以及作為附件H所附的股票激勵計劃全文。

董事選舉提案

ATAK

正請求其股東以普通決議通過董事選舉提案。

有關

有關董事選舉提案的更多信息,我們鼓勵股東仔細考慮以下

部分中列出的信息:提案7--董事選舉方案.”

休會提案

ATAK

要求其股東通過普通決議案批准將股東大會延期至較後日期

,以便允許進一步徵集和投票代表的日期(如有必要),如果根據股東大會時間

投票的表列ATAK普通股,沒有足夠的ATAK普通股代表(親自或由受委代表)構成

法定人數或批准業務合併建議、歸化建議、治理文件建議、諮詢

治理文件建議、上市建議、股票激勵計劃建議或董事選舉建議。

有關休會建議的更多信息,我們鼓勵股東仔細考慮“提案

第8號--休會提案.”

股東大會

股東大會日期、時間、地點

ATAK的股東大會將於2023年東部時間

在Dentons US LLP位於美洲大道1221號的辦公室舉行,郵編:New York 10020,並在

https://www.舉行虛擬會議Cstproxy.com/ ,或在會議可延期或休會的其他日期和地點的其他時間或地點。

登記

參加股東大會

如果您是註冊股東,您將收到轉賬代理的代理卡。該表格包含有關如何參加

虛擬股東大會的説明,包括URL地址以及您的控制號碼。您需要您的控制號碼才能訪問。

如果您沒有您的控制號碼,請通過 聯繫轉移代理,或發送電子郵件至Proxy@Continental alstock.com。

您

可以預先註冊參加2023年開始的虛擬股東大會,時間為東部時間

(會議日期前三個工作日) 。在您的瀏覽器https://www.cstproxy.com/ 中輸入網址,

並輸入您的控制號、名稱和電子郵件地址。一旦您預先註冊,您就可以在聊天框中投票或輸入問題。在股東大會開始時,您將需要使用您的控制號碼再次登錄,如果您在股東大會期間投票,系統還將提示您輸入您的控制號碼。

通過銀行或經紀人持有投資的股東

需要聯繫轉移代理以獲得控制號碼。如果您計劃

在股東大會上投票,您將需要您的銀行或經紀人的合法代表,或者,如果您想要加入而不是

投票,轉移代理將向您發放一個帶有所有權證明的訪客控制號。無論採用哪種方式,您都必須聯繫轉移代理

,以獲取有關如何接收控制號碼的具體説明。可以通過上面的號碼或電子郵件地址聯繫轉移代理。

請在會議前最多留出72小時來處理您的控制號碼。

如果

您無法訪問互聯網,則只能通過撥打 (如果您位於美國和加拿大以外,則撥打

(如果您位於美國和加拿大以外,則撥打 )收聽會議),並在出現提示時輸入PIN

號碼 。請注意,如果您選擇通過電話參與,您將無法在股東大會上投票或提問。

投票權;記錄日期

ATAK

股東如果在2023年,也就是股東大會的“記錄日期”收盤時持有ATAK普通股,將有權在股東大會上投票或直接投票。

股東在記錄日期收盤時持有的每一股ATAK普通股將有一票投票權。如果您的股票是以“街名”或保證金賬户或類似賬户持有的,您應聯繫您的經紀人,以確保正確計算與您實益擁有的

股票相關的選票。ATAK認股權證和ATAK權利都沒有投票權。截至備案日收盤,有ATAK普通股已發行和發行,其中已發行和已發行A類普通股分別為

股和已發行A類普通股。

ATAK股東的法定人數和投票

召開有效的會議需要達到ATAK股東的法定人數。如持有大部分已發行及已發行普通股的持有人

(親身或委派代表)或非自然人

親自或委派代表出席股東大會,則出席股東大會的法定人數將達到法定人數。棄權將視為出席,以確定法定人數。截至股東大會的記錄日期,ATAK普通股將被要求達到法定人數。

根據保薦人支持函協議,ATAK初始股東已同意除其他事項外,投票表決其所有ATAK普通股,贊成在股東大會上提出的建議。截至本委託書/招股説明書的日期,ATAK的初始股東擁有約47%的已發行和已發行的ATAK普通股。因此,截至

記錄日期,公眾股東持有的額外280,146股ATAK普通股將需要出席股東大會

以達到法定人數。下表反映了批准每個提案所需的公共股份數量。

| | |

| |

所需的額外公共股份數量

批准

提案 | |

| 建議書 | |

批准 標準 | |

如果

只有仲裁 出席者

和所有出席者 股票

投票 | | |

如果

所有共享都 出席者

和所有出席者 股票

投票 | |

| 業務合併建議書 | |

普通分辨率2 | |

| 0 | | |

| 280,146 | |

| 歸化建議 | |

特價

分辨率1 | |

| 0 | | |

| 2,092,396 | |

| 管理文件建議書 | |

特價

分辨率1 | |

| 0 | | |

| 2,092,396 | |

| 每一份管理建議的諮詢文件 | |

普通

分辨率2 | |

| 0 | | |

| 280,146 | |

| 上市建議書 | |

普通

分辨率2 | |

| 0 | | |

| 280,146 | |

| 股票激勵計劃提案 | |

普通

分辨率2 | |

| 0 | | |

| 280,146 | |

| 《董事》選舉提案 | |

普通

分辨率2 | |

| 0 | | |

| 280,146 | |

| 休會提案 | |

普通

解決方案2 | |

| 0 | | |

| 280,146 | |

| 1 |

根據開曼羣島法律,特別決議案要求已發行ATAK普通股的持有人(親自出席或由受委代表出席並有權在股東大會上投票)至少三分之二(2/3)多數票投贊成票。 |

| 2 |

根據開曼羣島法律,普通決議案要求已發行的ATAK普通股持有人所投的贊成票至少過半數,該持股人須親自出席或由受委代表出席,並有權在股東大會上就此投票。 |

參見

“提案1-業務合併提案 - 相關協議 - 保薦人支持函協議瞭解與贊助商支持函協議相關的更多信息。

在股東大會上提交的提案需要進行以下投票:

| (i) |

業務

合併建議:企業合併建議的批准需要開曼羣島法律下的普通決議案,該普通決議案為已發行ATAK普通股持有人(親自出席或由受委代表出席並有權在股東大會上投票)所投的至少過半數贊成票。 |

| (Ii) |

馴化

建議:批准歸化建議需要根據開曼羣島法律通過一項特別決議案,即由親自出席或由受委代表出席並有權在股東大會上就此投票的已發行ATAK普通股持有人所投的至少三分之二(2/3)的贊成票。 |

| (Iii) |

管理

文檔建議書:管治文件建議的批准需要開曼羣島法律下的特別決議案,

為已發行ATAK普通股持有人所投的至少三分之二(2/3)的贊成票,該持有人

親自出席或由受委代表出席並有權在股東大會上就此投票。 |

| (Iv) |

諮詢

管理文件提案:根據開曼羣島法律,根據開曼羣島法律批准各項諮詢文件建議需要一項普通決議案,即由親自出席或由受委代表出席並有權在股東大會上投票的已發行ATAK普通股持有人所投的至少多數票的贊成票

。 |

| (v) |

清單

建議書:上市建議的批准需要開曼羣島法律下的普通決議案,即親身出席或由受委代表出席並有權在股東大會上投票的已發行ATAK普通股持有人所投的至少多數贊成票

。 |

| (Vi) |

董事

選舉提案:董事選舉建議的批准需要開曼羣島法律下的普通決議案,

為已發行ATAK普通股持有人(

親自出席或由受委代表出席並有權在股東大會上投票)所投至少過半數贊成票。 |

| (Vii) |

股票

激勵計劃建議:批准股票激勵計劃建議需要根據開曼羣島法律

通過普通決議案,即由親自出席或由受委代表出席並有權在股東大會上投票的已發行ATAK普通股持有人所投的至少過半數贊成票。 |

| (Viii) |

休會

提案:批准延期建議需要開曼羣島法律下的普通決議案,即親身出席或由受委代表出席並有權在股東大會上投票的已發行ATAK普通股持有人所投的至少多數贊成票

。 |

贖回

權利

A類普通股的持有者

可以尋求將其股票贖回為現金,無論他們是投票贊成還是反對,或者他們

是否對企業合併提案投了棄權票。持有A類普通股的任何股東均可要求ATAK按信託賬户按比例贖回A類普通股(為了説明起見,2023年8月31日的A類普通股約為每股10.76美元),從股東大會召開前兩個工作日計算。如果持有人按照本委託書/招股説明書所述適當地尋求贖回,並且業務合併完成,ATAK將按比例贖回這些股份,並將資金按比例存入信託賬户,在業務合併後,持有人將不再

擁有這些股份。適用其他條款和條件。見標題為“”的部分股東大會-贖回權“有關其他資料,請參閲本委託書/招股説明書。

評估

權利

根據《開曼羣島公司法》或《開曼羣島公司法》,ATAK

股東沒有與業務合併或本地化相關的評估權。

代理

徵集

委託書

可以通過郵件、電話或親自徵集。ATAK已聘請Okapi協助徵集代理人。

股東授予委託書的,股東大會前撤銷委託書的,仍可親自投票。股東

也可以通過提交一份日期較晚的委託書來更改其投票權,如標題為“股東大會-

撤銷您的委託書.”

委員會的建議

ATAK董事會認為,將在股東大會上提出的業務合併提案和其他提案符合ATAK及其股東的最佳利益,並一致建議其股東投票支持“業務合併提案”、“本地化提案”、“管理文件提案”、“每個諮詢管理文件提案”、“上市提案”、“股票激勵計劃提案”、“董事選舉提案”和“休會提案”,在每一種情況下,如果向股東大會提交了

。

董事(S)的一名或多名董事

存在財務和個人利益,可能會在他或他們認為對ATAK及其股東最有利的人和他或他們

認為對他或他們最有利的人決定建議股東投票支持提案時,產生利益衝突。請參閲標題為

“建議1-企業合併建議-企業合併中某些人的利益

”, “1號提案--企業合併提案--利益衝突和放棄企業機會原則”和“風險因素”有關這些

注意事項的進一步討論。

ATAK董事會批准企業合併的理由

ATAK董事會在評估與DIH的交易時,諮詢了ATAK管理層、新橋證券公司(“新橋”或“新橋證券”)和德頓美國有限責任公司(“Dentons”),以達成一致決議:(A)業務合併協議的條款和條件及其預期的交易,包括業務合併和本地化,對ATAK及其股東是可取的、公平的,並且符合ATAK及其股東的最佳利益,以及(B)建議

股東批准業務合併協議預期的交易,ATAK董事會在評估業務合併時考慮了各種因素

。鑑於這些因素的複雜性,ATAK理事會作為一個整體,認為對其在作出決定時考慮到的具體因素進行量化或以其他方式分配相對權重是不可行的,也沒有嘗試這樣做。ATAK董事會認為,其決定是基於所有可獲得的信息以及提交給它和它所考慮的因素。ATAK董事會的個別成員可能會對不同的

因素給予不同的權重。本部分對ATAK董事會批准企業合併的原因的解釋,以及本節中提供的所有其他信息,具有前瞻性,因此應根據下文討論的因素進行閲讀。警示

有關前瞻性陳述的説明。”

在作出決定之前,ATAK董事會審查了ATAK管理層和顧問進行的盡職調查結果,其中

包括:

| |

● |

與DIH管理層舉行廣泛的會議和電話會議,以瞭解和分析DIH的業務; |

| |

● |

查看由Newbridge、Dentons和ATAK的其他顧問進行的調查材料和訪談; |

| |

● |

審查合同、重大負債和其他重大事項; |

| |

● |

諮詢ATAK的管理層、法律顧問和財務顧問; |

| |

● |

審查

新橋發表的公平意見; |

| |

● |

審查DIH的合併財務報表; |

| |

● |

研究行業趨勢; |

| |

● |

對可比公司進行研究; |

| |

● |

研究可比交易;以及 |

| |

● |

回顧DIH提供的某些預測。 |

ATAK董事會主要考慮了新橋的貼現現金流分析和新橋所依賴的財務預測。

在審議過程中,ATAK董事會考慮了與業務合併相關的各種不確定性、風險和其他潛在的負面原因,包括但不限於:

| |

● |

業務合併和本地化的潛在利益可能無法完全實現或可能無法在預期的時間範圍內實現的風險,以及與完成業務合併和本地化相關的管理費用、開支、時間和精力。 |

| |

● |

企業合併及其預期的交易可能無法及時完成或完成的風險

,或者即使我們盡了最大努力也可能無法完成的風險,包括由於未能獲得我們股東的批准,

挑戰企業合併的訴訟,或者授予永久禁令救濟的不利判決可能無限期地要求完成企業合併的風險

; |

| |

● |

DIH長期增長戰略的成本節約和增長舉措可能無法完全實現或可能無法在預期時間框架內實現的風險; |

| |

● |

監管和立法格局的變化或新的行業發展可能對業務合併預期產生的業務利益產生不利影響的風險

; |

| |

● |

相當數量的ATAK股東可能選擇在根據現有管理文件完成業務合併之前贖回其A類普通股,這可能會使業務合併更難完成或不可能完成; |

| |

● |

未完成業務合併給ATAK帶來的風險和成本,包括將管理重點和資源從其他業務合併機會上轉移的風險,這可能導致ATAK無法在2024年2月7日之前完成初始業務合併

; |

| |

● |

DIH行業競爭激烈,因此,DIH可能無法吸引和留住用户,這可能會對DIH的運營和增長前景造成負面影響。 |

| |

● |

經濟低迷和超出DIH控制範圍的市場狀況,包括可能對DIH的業務、財務狀況、經營業績和前景產生不利影響的支出減少; |

| |

● |

經濟低迷和超出DIH控制範圍的市場狀況,包括可能對DIH的業務、財務狀況、經營業績和前景產生不利影響的支出減少; |

| |

● |

DIH的業務可能會受到監管機構的審查; |

| |

● |

新DIH可能會投資或收購其他業務,或者可能會以投資者可能不同意或不會產生回報的方式投資或使用業務合併的收益,如果新DIH不能成功地將被收購的業務整合到其公司中或以其他方式管理與多次收購相關的增長,則新DIH的業務可能會受到影響;以及 |

| |

● |

DIH的淨虧損歷史,以及預計新DIH的現金流將為正的事實。 |

除了考慮上述因素外,ATAK董事會還考慮了其他因素,包括但不限於:

| |

● |

保薦人、ATAK董事會成員和ATAK的其他高管和保薦人在業務合併提案、本委託書/招股説明書中描述的其他提案以及業務合併中擁有與ATAK股東不同於

或除此之外的權益。有關此討論的更多信息,請參閲標題為“提案

第1號-企業合併提案-企業合併中某些人的利益“

和”建議1--利益衝突和放棄公司機會原則“本委託書/招股説明書的

;及 |

| |

● |

與業務合併、DIH的業務和ATAK的業務相關的各種風險,如本委託書/招股説明書題為“風險因素”的章節

所述。 |

在考慮上述潛在負面及潛在正面原因後,ATAK董事會在其業務判斷中得出結論,與業務合併、本地化及其他相關交易有關的潛在正面原因超過了潛在負面原因

。

企業合併中某些人的利益

當您考慮ATAK董事會投票支持企業合併提案的建議時,您應記住,ATAK的初始股東,包括ATAK的管理人員和董事,在該提案中擁有的權益與ATAK股東的權益不同,或者不同於ATAK股東的權益。這些權益除其他事項外,包括下列權益:

| |

● |

保薦人和ATAK董事和高級管理人員同意不贖回他們在股東投票批准企業合併時持有的任何ATAK普通股,保薦人有義務投票贊成企業合併

; |

| |

|

|

| |

● |

保薦人已不可撤銷地放棄ATAK組織文件中規定的反稀釋調整的事實,或保薦人本來有權享有的與業務合併相關或產生的任何其他反稀釋或類似調整權利; |

| |

|

|

| |

● |

保薦人為方正股份支付了總計25,000美元,根據ATAK的組織文件條款,這些股份將轉換為5,050,000股新的DIH A類普通股,此類證券在業務合併時將具有顯著更高的價值。 |

| |

● |

保薦人支付6,470,000美元購買了6,470,000股ATAK私募認股權證,每份認股權證均可在ATAK首次公開募股結束後12個月和一股A類普通股以每股11.50美元的收盤後30天行使;如果我們不在2024年2月7日之前完成初步業務合併,則出售ATAK私募認股權證的收益將成為向公眾股東進行清算分配的一部分,我們保薦人持有的認股權證將一文不值; |

| |

|

|

| |

● |

保薦人和ATAK高級管理人員和董事將從企業合併的完成中受益,並可能受到激勵

完成對目標公司不太有利的收購,或以對股東不太有利的條款完成收購,而不是清算; |

| |

|

|

| |

● |

包括保薦人在內的ATAK初始股東(以及作為保薦人的ATAK高級管理人員和董事)

即使其他ATAK股東在New DIH中的回報率為負,他們的投資也可以獲得正回報率。 |

| |

|

|

| |

● |

在保薦人的選擇下,保薦人或其任何關聯公司向ATAK

提供的任何貸款項下的任何未償還金額,總額最高可達1,500,000美元,可轉換為ATAK私募認股權證,與企業合併的完成有關(儘管目前沒有此類可轉換營運資金貸款未償還); |

| |

|

|

| |

● |

事實上,自2023年2月至2023年9月,ATAK向保薦人發行本金總額為2,215,000美元的無抵押

承付票(“延期及營運資本票據”),目的是支付延期付款,償還保薦人或任何其他人士因支付延期付款而借給本公司的資金,併為ATAK提供額外的營運資金。有關延期和週轉資金説明的更多信息,請參閲標題為“關於ATAK擴展和

營運資金説明的信息;” |

| |

|

|

| |

● |

保薦人和ATAK的高級管理人員和董事將失去他們在ATAK的全部投資,並且如果初始業務合併沒有在2024年2月7日之前完成,將不會償還任何延長的貸款、到期費用或自付費用。

保薦人和ATAK的高級管理人員和董事在ATAK的總投資為56,990,610美元,其中包括(I)5,050,000股方正股票,(Ii)6,470,000股ATAK私募認股權證和(Iii)延期和營運資金票據。假設交易價格為每股A類普通股10.83美元和每股ATAK公開認股權證0.013美元(基於2023年9月8日A類普通股和ATAK公開認股權證在納斯達克上的收盤價

),5,050,000股方正股份和6,470,000份ATAK私募認股權證的隱含總市值為54,775,610美元。延期債券和營運資金票據的本金總額為2,215,000美元。除本委託書/招股説明書中披露的以外,

保薦人和ATAK的高級管理人員和董事

沒有貸款、應付費用或未償還的自付費用; |

| |

|

|

| |

● |

如果信託賬户被清算,包括ATAK無法在所要求的時間段內完成初始業務合併,發起人已同意賠償ATAK,以確保信託賬户中的收益不會低於每股ATAK A類普通股10.00美元,或在清算日期信託賬户中每股ATAK A類普通股的較低金額,通過與ATAK簽訂收購協議的潛在目標企業的索賠,或任何第三方對ATAK提供的服務或銷售給ATAK的產品的索賠,但前提是此類供應商或目標企業尚未執行

放棄尋求訪問信託賬户的任何和所有權利;和 |

| |

|

|

| |

● |

ATAK可能有權在交易結束前將ATAK在信託賬户之外持有的資金分配或支付給贊助商或其任何附屬公司

。 |

企業合併中的某些其他權益

除了ATAK董事和高級管理人員在業務合併中的利益外,股東還應該意識到Maxim

擁有不同於我們股東利益的財務利益,或者除了我們股東的利益之外的財務利益。

Maxim

是ATAK IPO的獨家承銷商,在完成業務合併後,Maxim有權獲得710萬美元的遞延

承銷佣金。Maxim已同意在ATAK於ATAK首次公開招股完成後24個月內未能完成初步業務合併的情況下,放棄其在信託賬户內持有的遞延承銷佣金的權利(因為該日期已

經ATAK股東批准並可能進一步延長)。因此,如果業務合併或任何其他

初始業務合併到那時仍未完成,ATAK因此需要清算,ATAK IPO的承銷商將不會收到任何遞延承銷佣金,該等資金將在清算時返還給ATAK的公眾股東

。

正如下面進一步描述的,Maxim還向DIH提供與業務合併相關的某些服務,並將獲得與此相關的補償。Maxim收到710萬美元的遞延承銷佣金並不依賴於提供該等服務,而只以ATAK首次公開招股完成後24個月內完成初步業務合併為條件(該日期已獲ATAK股東批准,並可能進一步延長)。

根據DIH和Maxim之間經修訂的信函協議,DIH將在業務合併結束時向Maxim支付相當於100萬美元的成功費用,外加歸於DIH的2.5億美元企業價值的2.8%,假設在業務合併結束時沒有未償還的淨債務

。基於此,Maxim將有權獲得800萬美元的成功費用,其中100萬美元將以現金支付,700萬美元將在業務合併結束時從DIH新發行的A類普通股股票中支付給DIH股東。

此外,根據Maxim的簽約條款,DIH同意償還Maxim的合理自付費用,包括其外部律師的費用和支出,並賠償Maxim和某些相關方的責任,包括聯邦證券法下的責任,在每一種情況下,與其各自的簽約相關、作為結果或與之相關。

因此,Maxim

在ATAK完成業務合併中擁有權益,這將導致向作為ATAK IPO承銷商的Maxim支付遞延承銷佣金

,並支付總計1,510萬美元的財務諮詢費。在考慮批准業務合併時,我們的股東應根據Maxim有權獲得的遞延承銷佣金考慮Maxim的不同角色

如果業務合併在ATAK首次公開募股完成後24個月內完成(該日期

已經並可能通過ATAK股東的批准進一步延長)。

企業合併的資金來源和用途

下表概述了業務合併的資金來源和用途,假設(I)公眾股東持有的A類普通股均未與業務合併相關贖回

(在實施延期修訂贖回後)(Ii)公眾股東持有的50%A類普通股與業務合併相關贖回,及(Iii)所有已發行的A類普通股均與業務合併相關贖回。在實際金額未知或不可知的情況下,以下數字代表ATAK對此類金額的善意估計。有關詳細信息,請參閲“未經審計的預計濃縮財務信息

合併財務信息.”

| (單位:百萬) | |

假設沒有贖回 | | |

假設贖回50% | | |

假設最大贖回 | |

| 現有股權展期 | |

$ | 250.0 | | |

$ | 250.0 | | |

$ | 250.0 | |

| 信託賬户持有的現金和現金等價物(1) | |

| 57.1 | | |

| 57.1 | | |

| 57.1 | |

| 總來源 | |

$ | 307.1 | | |

$ | 307.1 | | |

$ | 307.1 | |

| 用途 | |

| | | |

| | | |

| | |

| 現有股權展期 | |

$ | 250.0 | | |

$ | 250.0 | | |

$ | 250.0 | |

| 股東贖回 | |

| - | | |

| 28.6 | | |

| 57.1 | |

| 現金轉DIH資產負債表 | |

| 39.0 | | |

| 10.4 | | |

| - | |

| 預計交易費用(2) | |

| 18.1 | | |

| 18.1 | | |

| - | |

| 總用途 | |

$ | 307.1 | | |

$ | 307.1 | | |

$ | 307.1 | |

| (1) | 截至2023年8月31日

。 |

| (2) | 對於每個方案,Maxim成功費用中的700萬美元股權

費用部分不包括在內,因為它將從新的

DIH A類普通股的股票中支付。在最大贖回方案下,估計交易費用

從現金重新分類為應計費用和其他流動負債,因此這些

費用不包括在最大贖回方案中。 |

某些重要的美國聯邦所得税考慮因素

正如

在“美國聯邦所得税的某些重要考慮因素,“歸化一般應符合F重組的條件。然而,ATAK沒有也不打算要求美國國税局就馴化的美國聯邦所得税後果做出裁決。因此,不能保證國税局不會主張或法院不會維持相反的立場。因此,我們敦促我們證券的每個美國持有者就該美國持有者本地化的特定税收後果諮詢其税務顧問。如果本地化符合《守則》第368(A)(1)(F)節所指的重組,則美國持有者(定義見某些材料美國聯邦所得税考慮因素-美國持有者以下)將受《準則》第367(B)節的約束,並因本地化而受《準則》第(Br)節以及《被動外國投資公司》(簡稱PFIC)規則的約束(見《準則》第美國聯邦所得税的某些重要考慮因素 — 美國持有者 — PFIC

注意事項“(下文)。

此外,

即使歸化符合F重組的條件,A類普通股或ATAK公共認股權證的美國持有者在某些情況下仍可根據守則的PFIC規則確認其A類普通股或ATAK公共認股權證交換時的收益(但不包括損失)

。已根據守則第1291(F)條

頒佈了具有追溯生效日期的擬議財政部條例,該條例一般要求處置PFIC股票的美國人(包括為此目的用新發行的認股權證交換新發行的認股權證)的美國人必須確認收益等於在馴化中收到的新DIH普通股或認股權證的公平市場價值

的超額部分,以及美國持有人在相應的A類普通股或ATAK認股權證中交出的調整後的納税基礎。儘管本守則另有規定

。由於ATAK是一家空白支票公司,目前沒有活躍的業務,ATAK採取的立場是,為了美國聯邦所得税的目的,它被歸類為

PFIC。因此,這些擬議的財政部條例如果以目前的形式最終敲定,一般將要求A類普通股或ATAK公共認股權證的美國持有人根據歸化確認該等股票或新DIH的普通股或認股權證的交換收益

,除非僅就普通股而言,該美國

持有人已就此類美國持有人的A類普通股作出某些税務選擇。美國持有人目前不能就此類美國持有人的公開認股權證進行上述選舉。如此確認的任何此類收益的税收將按適用於普通收入的税率徵收,並將根據旨在抵消對ATAK未分配收益(如果有)向該美國持有人遞延徵税的複雜規則徵收利息費用。目前還無法確定是否將採用守則第1291(F)節規定的最終財務條例的形式和生效日期。有關因本地化而可能適用於美國持有者的PFIC規則的更完整討論,請參閲標題為“某些重要的美國聯邦所得税考慮事項-美國持有人-PFIC

考慮事項。”

企業合併的預期會計處理

業務合併將根據公認會計原則作為反向資本重組入賬。在這種會計方法下,ATAK

將被視為財務報告中的“被收購”公司。因此,業務合併將被視為等同於DIH為ATAK的淨資產發行股票並伴隨資本重組。DIH的淨資產將按歷史成本列報,不記錄商譽或其他無形資產。業務合併之前的業務將是DIH的業務。見標題為“”的部分提案1--業務合併提案“有關其他

信息。

監管事項

根據1976年《哈特-斯科特-羅迪諾反托拉斯改進法》及其頒佈的規則和條例(《高鐵法案》)以及美國聯邦貿易委員會(FTC)頒佈的規則,除非已向司法部反壟斷處(“反托拉斯處”)提供某些特定信息,且FTC和某些等待期要求已得到滿足,否則某些交易可能無法完成。

業務合併不受這些要求的約束。

在某些情況下,私人當事人可以根據反壟斷法尋求採取法律行動

。ATAK無法向您保證,反托拉斯部、聯邦貿易委員會、任何州總檢察長或任何其他政府機構不會試圖以反壟斷為由挑戰企業合併,而且,如果提出此類挑戰,ATAK無法向您保證其結果。

ATAK和DIH的

都不知道完成業務合併所需的任何重大監管批准或行動。目前預計,如果需要任何此類額外的監管批准或行動,將尋求這些批准或行動。但是,不能保證會獲得任何額外的批准或行動。

風險因素摘要

在評估業務合併和將在股東大會上審議和表決的提案時,您應仔細

審查和考慮本委託書/招股説明書第44頁開始標題為“風險因素”部分所列的風險因素。

下面總結了其中的一些風險。摘要中副標題下的“We”、“Us”、“Our”和“DIH”通常指的是DIH的現在時態或業務合併後的新DIH。

與我們的業務和行業相關的風險

| |

● |

我們在很大程度上依賴於我們當前關鍵產品線的商業成功。 |

| |

|

|

| |

● |

我們依賴於某些關鍵產品和市場的銷售,

由於市場環境、法規要求或個人和銷售實踐的變化而對這些產品或市場造成的任何中斷,

都可能對我們的銷售和業務業績產生不利影響。 |

| |

|

|

| |

● |

全球、地區和本地經濟疲軟和不確定性

可能會對我們對產品和服務的需求以及我們的業務和財務表現產生不利影響。 |

| |

|

|

| |

● |

戰爭、地緣政治因素、

和外匯波動可能會對我們的業務表現產生不利影響。 |

| |

|

|

| |

● |

我們可能沒有足夠的資金來滿足未來的某些運營需求或資本要求,這可能會削弱我們開發現有產品和新產品並將其商業化的努力,因此,我們未來可能會考慮一項或多項融資交易,包括未來的股權或債務融資、戰略交易、

或也可能稀釋我們股東權益的借款。 |

| |

|

|

| |

● |

機器人和支持VR的智能康復系統市場正處於早期增長階段,有關我們當前和未來產品潛在市場的重要假設可能無法實現

。 |

| |

|

|

| |

● |

目前,我們的大多數產品都是由客户購買的資本設備

,資金來自客户自己的資本預算、政府贈款或慈善組織的捐款。

此類贈款或捐款可能得不到及時或根本得不到保證,或者資本預算減少;這可能會對我們的銷售預測產生不利影響。 |

| |

|

|

| |

● |

如果我們不能培訓客户安全和適當地使用我們的產品,我們可能就無法實現預期的增長。 |

| |

|

|

| |

● |

如果客户濫用我們的產品,我們可能會受到

銷售或營銷我們產品的禁令、鉅額罰款、處罰、處罰或產品責任索賠,我們在行業和市場中的形象和聲譽可能會受到損害。 |

| |

|

|

| |

● |

如果我們不能教育臨牀醫生安全、有效和適當地使用我們的產品,我們可能會遇到更多的產品責任索賠,並可能無法實現我們預期的

增長。 |

| |

● |

作為分散行業的新興領導者,我們需要時間

和努力發展人才、專業知識、能力、流程和基礎設施;如果我們失去關鍵員工或無法複製和

利用我們的銷售、營銷和培訓基礎設施,我們的增長將受到不利影響。 |

| |

|

|

| |

● |

我們產品的健康益處尚未得到長期大型隨機臨牀數據的證實,這可能會限制此類產品的銷售。 |

| |

|

|

| |

● |

對於我們的某些產品,我們依賴獨家來源的第三方

來製造和供應某些原材料。如果這些製造商不能及時供應這些原材料或產品,或者根本不能供應,我們可能無法滿足客户需求,這將對我們的業務產生實質性的不利影響。 |

| |

|

|

| |

● |

我們利用獨立分銷商,他們可以自由銷售與我們的產品競爭的其他產品。 |

| |

|

|

| |

● |

我們可能會與第三方進行協作、許可安排、合資企業、戰略聯盟、業務收購或合作伙伴關係,但這可能不會導致開發具有商業可行性的產品、產生可觀的未來收入或持續實現交易經濟。 |

與政府監管相關的風險

| |

● |

我們受到廣泛和動態的醫療器械法規的約束,

這可能會阻礙或阻礙我們產品的批准或銷售,在某些情況下,可能最終導致某些產品無法獲得批准

,或者可能導致之前批准的產品被召回或扣押。 |

| |

|

|

| |

● |

由於我們95%以上的收入來自受健康監管的醫療器械產品,如果我們沒有獲得或保持必要的監管許可或批准,或者如果未來醫療產品或現有醫療產品的許可或批准被推遲或

沒有發佈,我們的商業運營和銷售目標將受到不利影響。 |

| |

|

|

| |

● |

我們可能會受到不良醫療器械報告義務、

自願糾正行動或機構強制執行行動的約束。 |

| |

|

|

| |

● |

美國和其他國家/地區的立法或監管醫療改革可能會使我們更難獲得未來任何候選產品的監管許可或批准,以及在獲得批准或批准後生產、營銷和分銷我們的產品,成本也會更高。 |

| |

|

|

| |

● |

美國和外國的隱私和數據保護法律和法規可能會對我們施加額外的責任。 |

| |

|

|

| |

● |

法律或法規的變化可能會使DIH及其子公司更難製造、營銷和分銷其產品,或者獲得或維持監管部門對新產品或改裝產品的批准。 |

| |

|

|

| |

● |

我們可能不遵守美國和外國監管機構的規定,這可能會推遲或完全阻止我們產品的商業化。 |

| |

|

|

| |

● |

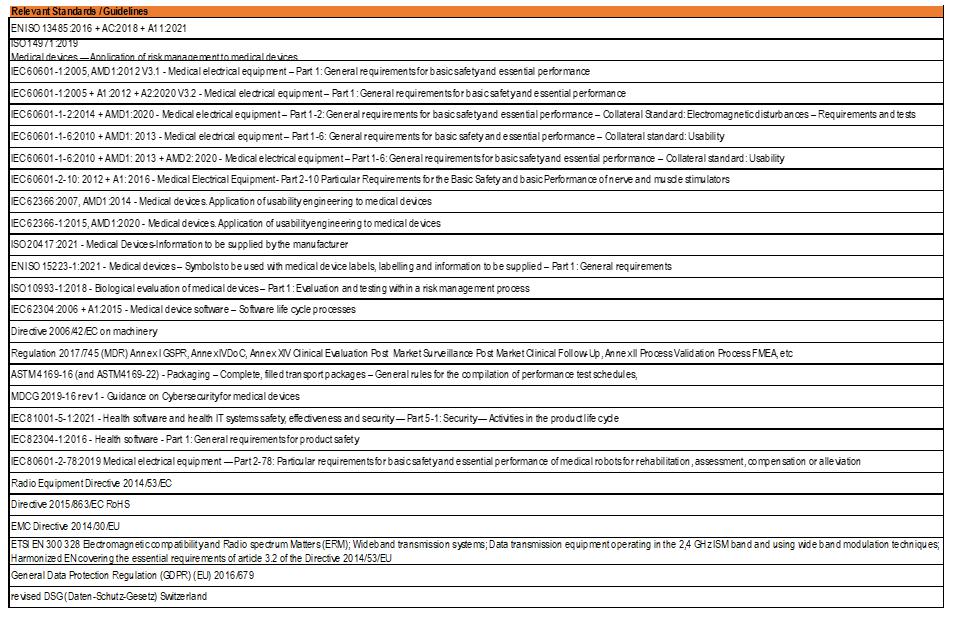

如果我們未能獲得或保持必要的ISO2017認證或根據(EU)13485/745(MDR)的認證,我們在歐盟和其他一些國家的商業運營將受到損害。 |

| |

|

|

| |

● |

對我們產品的修改可能需要重新註冊、

新的510(K)許可或上市前批准,或者可能需要我們續訂在非歐盟國家/地區的現有註冊。 |

| |

|

|

| |

● |

我們產品的創新開發可能會導致新的法律、法規、標準等的應用,直到現在還沒有考慮過。 |

與我們的知識產權和信息技術有關的風險

| |

● |

我們依賴不屬於我們的計算機和信息系統

或我們的系統出現控制和故障,或者網絡安全攻擊或破壞我們的IT系統或技術可能會嚴重擾亂我們的業務運營或導致敏感信息被泄露,這將對我們的聲譽和/或運營結果產生不利影響

。 |

| |

|

|

| |

● |

我們的成功在一定程度上取決於我們是否有能力獲得並保持對與我們產品相關或併入我們產品的知識產權的保護。 |

| |

|

|

| |

● |

我們無法在所有國家/地區保護我們的知識產權。 |

| |

|

|

| |

● |

我們可能會受到專利侵權索賠,尤其是通過收購獲得的產品,這可能會導致鉅額成本和責任,並阻止我們將此類收購產品商業化

。 |

與DIH新A類普通股所有權相關的風險

| |

● |

我們或我們的大股東(其中某些股東可能擁有登記權)未來出售大量新DIH A類普通股,或我們的權證持有人稀釋行使大量認股權證,可能會對我們A類普通股的市場價格產生不利影響。 |

| |

|

|

| |

● |

未來根據我們的股權激勵計劃向我們的員工、非僱員董事和顧問授予新DIH A類普通股,或這些個人在公開市場上出售股票,

可能會導致大幅稀釋,從而降低您在新DIH A類普通股的投資價值。此外,股東

將在行使未償還認股權證時遭遇攤薄。 |

| |

|

|

| |

● |

我們將成為一家新興成長型公司和一家“較小的報告公司”,適用於這類公司的報告要求降低可能會降低我們的新DIH A類普通股

對投資者的吸引力。 |

| |

|

|

| |

● |

我們A類普通股的價格可能會波動,

您可能會損失全部或部分投資。 |

一般風險

| |

● |

美元、歐元和瑞士法郎之間的匯率波動可能會對我們的收入和收益產生負面影響。 |

| |

|

|

| |

● |

我們高度依賴我們的全球領導團隊的知識和技能,如果我們不能成功地吸引和留住高素質的人才,我們可能就無法成功地

實施我們的業務戰略。 |

| |

|

|

| |

● |

DIH的管理團隊管理上市公司的經驗有限。 |

關於提案的問題和答案

以下

問答重點介紹了本委託書/招股説明書中的精選信息,僅簡要回答了有關股東大會和將於股東大會上提交的提案的一些常見問題,包括與擬議的業務合併有關的問題。以下問答不包括可能對ATAK

股東重要的所有信息。敦促股東仔細閲讀本委託書/招股説明書全文,包括附件和本文提及的其他文件

。

| Q: |

為什麼

我收到此委託書/招股書? |

| |

|

| A: |

ATAK

提議完善與DIH的業務合併。ATAK、ATAK Merge Sub和DIH已簽訂業務合併協議,協議條款載於本委託書/招股説明書。我們要求您考慮並投票支持Business

合併。除其他事項外,《企業合併協議》規定將ATAK子公司與DIH合併併合併為DIH,DIH是尚存的公司,並繼續作為ATAK的直接全資子公司。ATAK將

召開股東大會,以獲得業務合併所需的批准和業務合併協議預期的其他交易

,您將收到與該

會議相關的委託書/招股説明書。見標題為“”的部分建議1-企業合併建議“有關更多信息,請參閲本委託書/招股説明書。本委託書/招股説明書的副本作為附件A附於本委託書/招股説明書之後。我們敦促您仔細閲讀本委託書/招股説明書及業務合併協議的全文。 |

ATAK

將此委託書/招股説明書發送給其股東,以幫助他們就股東大會將審議的事項

決定如何投票其ATAK普通股。除非ATAK的股東

批准本委託書/招股説明書中提出的先決條件建議,否則無法完成業務合併。股東大會、業務合併以及股東將在股東大會上審議的其他業務的信息載於本委託書/招股説明書。

本文件構成ATAK的委託書和招股説明書。這是一份委託書,因為ATAK董事會使用本委託書/招股説明書向其股東徵集委託書

。這是一份招股説明書,因為ATAK就業務合併發行新的DIH A類普通股,以換取ATAK普通股和本委託書/招股説明書所述相關時間已發行的DIH普通股的某些股份。見標題為“”的部分提案

第1號-企業合併提案 - 企業合併協議 - 將在企業合併中收到的考慮事項

“有關其他資料,請參閲本委託書/招股説明書。

您的

投票很重要。敦促股東在仔細審閲本委託書/招股説明書後儘快提交委託書。

| Q: |

為什麼

ATAK提出業務合併? |

| |

|

| A: |

ATAK

是一家空白支票公司,於2021年8月6日註冊為開曼羣島豁免公司。成立ATAK的目的是

與一個或多個企業或實體進行合併、股份交換、資產收購、股份購買、重組或其他類似的業務合併。 |

ATAK IPO於2022年2月9日完成。信託賬户共存入204,020,000美元。2023年2月6日,總計14,529,877股A類普通股的持有者選擇贖回其股份以換取現金,這與2023年2月3日舉行的ATAK股東特別大會有關,其中包括延長ATAK必須完成業務的日期

組合(“第一次延期修正案贖回”)。2023年7月27日,總計362,831股A類普通股的持有人選擇以現金贖回其股份,這與2023年7月27日舉行的ATAK股東特別大會有關,其中包括進一步延長ATAK必須完成業務合併的日期

(“第二次延期修正案贖回”,以及“第一次延期修正案贖回”,“延期

修正案贖回”)。延期修訂贖回後,截至2023年7月27日,信託賬户中的餘額約為5670萬美元。自ATAK首次公開募股以來,ATAK的活動僅限於評估業務組合候選人

。

DIH

Holding US,Inc.是一家全球解決方案提供商,致力於將創新的機器人和虛擬現實(“VR”)技術與臨牀集成和洞察力相結合。由全球領先的利基技術提供商合併而成,其中包括總部位於瑞士的康復機器人領域的全球領先者Hooma和總部位於荷蘭的以實時集成為動力的複雜的支持VR的移動平臺的全球領先者Motek。DIH正在將自己定位為一個變革性的整體智能解決方案提供商和整合者,在一個基本上支離破碎的手工勞動力驅動的行業中。根據其對DIH及其經營行業的盡職調查,包括DIH在與業務合併協議的談判過程中提供的財務和其他信息,ATAK認為DIH與其投資論文中設定的目標非常一致。

參見

“建議1-企業合併建議-企業合併中某些人的利益

“和”提案1-企業合併提案-ATAK董事會批准企業合併的原因.”

| Q: |

作為ATAK收購DIH的回報,DIH股權持有人將獲得什麼? |

| |

|

| A: |

根據業務合併協議,ATAK應支付或可發行的總代價為250,000,000美元(按每股10.00美元的價格計算),以換取DIH所有未償還的股權(“總基本代價”),其形式為新發行的DIH A類普通股。 |

除總基本對價外,DIH股東可能有權獲得最多6,000,000股新DIH A類普通股(“溢價股份”),作為滿足下列里程碑後的額外對價,

於截止日期起至截止日期五週年止期間(“溢價期間”):

(I)如在溢價期間任何20個交易日(定義於業務合併協議)內,新DIH A類普通股的VWAP(定義見業務合併協議)等於或超過12.00美元,則1,000,000股溢價股份;(Ii)如新DIH A類普通股在溢價期間內任何20個交易日的VWAP等於或超過13.50美元,則為1,333,333股溢利股份;

(Iii)如新DIH A類普通股的VWAP在溢價期間內任何20個交易日的VWAP等於或超過15.00美元,則為1,666,667股溢利股份;及(V)如新DIH A類普通股的VWAP在溢價期間內的任何20個交易日等於或超過16.50美元,則為2,000,000股溢價股份。有關更多詳細信息,請參閲標題為“提案1-業務合併提案-業務合併協議-在業務合併中收到的對價.”

| Q: |

ATAK董事會在決定是否繼續進行業務合併時,是否獲得了第三方估值或公平意見? |

| |

|

| A: |

可以。

雖然現有的治理文件不要求ATAK董事會就企業合併尋求第三方估值或公平意見,但目標

與贊助商或ATAK的董事或高管有關聯,2022年2月24日,在ATAK董事會為評估業務合併而舉行的會議上,新橋向ATAK董事會提交了一份口頭意見,並於2022年2月26日提交了一份書面意見(“新橋意見”)予以確認,大意是:

截至新橋意見發表之日,基於並受制於其書面意見中所述的各種假設和限制,合併考慮事項(在本節中使用此類術語,從財務角度來看,支付給DIH股東的“合併對價”對ATAK的股東來説是公平的。

|

有關我們決策過程的更多

信息,請參閲標題為“1號提案-業務合併提案

-ATAK財務顧問的意見”的部分。

另見

標題為“建議1-企業合併建議-企業合併中某些人的利益“、”建議1-企業合併建議-利益衝突和放棄公司機會原則“和”風險因素“,以進一步討論這些考慮因素。

| Q: |

在業務合併完成後,現有ATAK股東和DIH股東將立即在新DIH持有哪些股權

? |

| |

|

| A: |

截至本委託書/招股説明書發表日期(及於延期修訂贖回生效後),共有

(I)5,610,292股A類普通股已發行及已發行,及(Ii)5,050,000股B類普通股已發行及已發行。

此外,截至本委託書/招股説明書日期,保薦人持有未償還的6,470,000股ATAK私募認股權證及20,200,000股ATAK公開認股權證。每兩份認股權證使其持有人有權購買一股A類普通股

,並在被引入後,其持有人將有權購買一股新的DIH A類普通股。還有20,200,000股未償還的ATAK權利,每項權利使持有人有權獲得A類普通股的十分之一。每十股配股將轉換為一股新的DIH A類普通股。因此,截至本委託書/招股説明書的日期(假設沒有A類普通股與業務合併相關的贖回),ATAK的全部攤薄後的股本

將為26,015,292股ATAK普通股(在所有ATAK私募認股權證和所有ATAK公開認股權證的行使及權利轉換生效後)。 |

下表説明瞭緊隨業務合併完成後新DIH A類普通股的不同所有權水平

基於公眾股東贖回的不同水平和以下額外假設:(I)在不贖回和最高贖回情況下(包括盈利

股票),在成交時向DIH股東發行25,700,000股新DIH A類普通股(包括向Maxim支付部分財務顧問費);(Ii)並無行使與業務合併有關的新DIH公開認股權證或新DIH私募認股權證,以購買將於緊接交易完成後發行的新DIH A類普通股;及已發行2,020,000股新DIH A類普通股以換取ATAK權利。

根據該等假設,並假設並無與業務合併相關的已發行A類普通股被贖回,則緊隨業務合併完成後,將有約38,380,292股新的DIH A類普通股流通股

。如果實際情況與這些假設不同,新DIH的所有權百分比也將不同。

以

為例,目前有總計26,670,000股ATAK認股權證以收購我們的A類普通股,其中包括

6,470,000股ATAK私募認股權證和20,200,000股ATAK公開認股權證,作為ATAK首次公開發售的ATAK公共單位的一部分出售。每一份尚未發行的ATAK認股權證將作為新的DIH認股權證行使,自新DIH A類普通股的一半

股成交後30天起生效。若吾等假設行使每一份已發行認股權證,並因行使該等權力而每兩份認股權證發行一股新DIH A類普通股,而向新DIH支付的行使價為每份認股權證11.50美元

每半股,則我們的全面攤薄後股本將合共增加13,335,000股,其中向新DIH支付每股11.50美元以行使該等認股權證。

| | |

新DIH的股份所有權 | |

| | |

無贖回(1) | | |

極大值 贖回(2)

| |

| ATAK公眾股東 | |

| 7,327,292 | | |

| 2,020,000 | |

| ATAK創始人股東 | |

| 5,050,000 | | |

| 5,050,0000 | |

| DIH現有股權持有人 | |

| 25,700,000 | | |

| 25,700,000 | |

| ATAK代表 | |

| 303,000 | | |

| 303,000 | |

| 收盤時的總股份 | |

| 38,380,292 | | |

| 33,073,000 | |

| (1) |

假設沒有A類普通股被公眾股東贖回(在延期修訂贖回生效後)。 |

| (2) |

假設約5,307,292股已發行A類普通股從信託賬户贖回約5,307,292股A類普通股,總金額約為5,710萬美元(基於截至2023年8月31日的每股估計贖回價格約為每股10.76美元)

。 |

上述股份數目僅作説明之用,並不一定反映交易完成後新DIH的股份擁有權。有關業務合併中將收到的對價、這些方案和基本假設的更多信息,請參閲“未經審計的形式濃縮合並財務信息

“和”提案1-企業合併提案-企業合併協議-在企業合併中收到的考慮事項

.”

| Q. |

如果大量公眾股東投票支持企業合併提案並行使他們的贖回權,將會發生什麼情況? |

| |

|

| A. |

我們的

公眾股東無需投票反對企業合併即可行使贖回權利

。因此,即使信託賬户的可用資金和公眾股東的數量因公眾股東的贖回而減少,業務合併仍可能完成。 |

如果公眾股東行使其贖回權,則該行使不會導致其可能持有的任何ATAK公共認股權證或

ATAK權利的損失。假設公眾股東所持有的全部5,307,292股A類普通股均已贖回,則

公開認股權證持有人將保留20,200,000份ATAK公開認股權證(包括因《延期章程修正案》行使贖回權的公開股東

保留的ATAK公開認股權證)。根據ATAK公開認股權證於2023年9月8日在納斯達克的收市價,未發行的ATAK公開認股權證(將在交易結束後成為新的DIH公開認股權證)的價值約為每份認股權證0.013美元。如果相當多(但不是全部)公眾股東行使贖回權,而20,200,000份DIH新公開認股權證的持有人選擇行使其公開認股權證,則任何非贖回股東在業務合併後將會在行使該等認股權證的範圍內經歷攤薄。此外,在

結束時,已發行的ATAK權利將轉換為2,020,000股新的DIH A類普通股,無論持有人

是否已選擇贖回其股份。

此外,由於贖回,新DIH A類普通股的交易市場流動性可能低於業務合併完成前的A類普通股市場,我們可能無法達到納斯達克或其他國家證券交易所的上市標準。此外,由於信託賬户的可用資金減少,信託賬户向新DIH業務注入的營運資金將會減少。

下面的敏感度表顯示了在無贖回方案、50%贖回方案和最大贖回方案中,贖回對非贖回股東所擁有的股份每股預計賬面價值的潛在影響。下面的第二個

敏感度表還列出了(X)每個額外攤薄來源

在每個贖回方案中的潛在額外攤薄影響,以及(Y)第三個表顯示了在每個贖回方案中與ATAK

IPO相關的實際遞延承銷費百分比。

| | |

假設

否 贖回(1) | | |

假設

50% 贖回(2) | | |

假設

最大 贖回(3)

| |

| 股東 | |

擁有的所有權 股票 | | |

股本百分比 | | |

擁有的所有權 股票 | | |

股本百分比 | | |

擁有的所有權 股票 | | |

股本百分比 | |

| DIH股東(4) | |

| 25,700,000 | | |

| 67 | % | |

| 25,700,000 | | |

| 72 | % | |

| 25,700,000 | | |

| 78 | % |

| ATAK公眾股東(5) | |

| 7,327,292 | | |

| 19 | % | |

| 4,673,646 | | |

| 13 | % | |

| 2,020,000 | | |

| 6 | % |

| ATAK創始人股東(6) | |

| 5,050,000 | | |

| 13 | % | |

| 5,050,000 | | |

| 14 | % | |

| 5,050,000 | | |

| 15 | % |

| ATAK代表 | |

| 303,000 | | |

| 1 | % | |

| 303,000 | | |

| 1 | % | |

| 303,000 | | |

| 1 | % |

| 未清償股份總額,不包括“額外攤薄來源” | |

| 38,380,292 | | |

| 100 | % | |

| 35,726,646 | | |

| 100 | % | |

| 33,073,000 | | |

| 100 | % |

| 贖回後的預計權益總價值(7) | |

| 383,802,920 | | |

| | | |

| 357,266,460 | | |

| | | |

| 330,730,000 | | |

| | |

| 預計每股賬面價值 | |

$ | 10.00 | | |

| | | |

$ | 10.00 | | |

| | | |

$ | 10.00 | | |

| | |

下表總結了其他潛在的稀釋來源:

| | |

假設

否 贖回(1) | | |

假設

50% 贖回(2) | | |

假設

最大 贖回(3) | |

| 其他稀釋源(8) | |

擁有的所有權 股票 | | |

股權百分比(9) | | |

擁有的所有權 股票 | | |

股權百分比(9) | | |

擁有的所有權 股票 | | |

股權百分比(9) | |

| 新的DIH公共認股權證 | |

| 10,100,000 | | |

| 17 | % | |

| 10,100,000 | | |

| 18 | % | |

| 10,100,000 | | |

| 19 | % |

| 新的DIH私募認股權證 | |

| 3,235,000 | | |

| 6 | % | |

| 3,235,000 | | |

| 6 | % | |

| 3,235,000 | | |

| 6 | % |

| 溢價股份 | |

| 6,000,000 | | |

| 10 | % | |

| 6,000,000 | | |

| 11 | % | |

| 6,000,000 | | |

| 11 | % |

| 總的額外稀釋源 | |

| 19,335,000 | | |

| 34 | % | |

| 19,335,000 | | |

| 35 | % | |

| 19,335,000 | | |

| 37 | % |

| 總股份,完全稀釋 | |

| 57,715,292 | | |

| 100 | % | |

| 55,061,646 | | |

| 100 | % | |

| 52,408,000 | | |

| 100 | % |

| 每股預計賬面價值,完全稀釋 | |

$ | 6.65 | | |

| | | |

$ | 6.49 | | |

| | | |

$ | 6.31 | | |

| | |

| | |

假設不是

贖回(1) | | |

假設50%

贖回(2) | | |

假設最大值 贖回(3) | |

| 遞延折扣 | |

金額(美元) | | |

佔總收入的百分比 首次公開募股(IPO) 收益 剩餘 信託業 帳户(10) | | |

金額(美元) | | |

佔總收入的百分比 首次公開募股(IPO) 收益 剩餘 信託業 帳户(10) | | |

金額(美元) | | |

佔總收入的百分比 首次公開募股(IPO) 收益 剩餘 信託業 帳户(10) | |

| 有效延期折扣 | |

$ | 710萬 | | |

| 12.4 | % | |

$ | 710萬 | | |

| 24.8 | % | |

$ | 710萬 | | |

| 不適用 | % |

| (1) |

此

方案假設公眾股東不贖回A類普通股(在延期修訂生效後贖回)

贖回;由於四捨五入,金額可能不會總和。 |

| (2) |

假設約2,653,646股已發行A類普通股從信託賬户贖回約2,653,646股A類普通股,總金額約為2,860萬美元(基於截至2023年8月31日的每股估計贖回價格約每股10.76美元)

。 |

| (3) |

假設

約5,307,292股已發行的A類普通股被贖回,支付總額約為5,710萬美元(基於截至8月31日的估計每股贖回價格約為每股10.76美元,2023)從Trust

帳户。 |

| (4) |

包括將根據成交前的財務諮詢費向Maxim發行的DIH新A類普通股700,000股

。 |

| (5) |

包括將根據公共權利發行的2,020,000股DIH新A類普通股

|

| (6) |

包括在ATAK IPO之前或與ATAK IPO相關的最初收購的ATAK創始人股東持有的5,050,000股股票。 |

| (7) |

預計在無贖回方案、50%贖回方案和

最大贖回方案中,股權價值顯示為每股10.00美元。 |

| (8) |

按假定價值為10.00美元的收盤時流通股數量計算 |

| (9) |

分析並未計入與行使認股權證有關而須支付的行使價格。 |

| (10) |

反映了信託賬户截至2023年8月31日的餘額,在無贖回方案中為5,710萬美元,在50%贖回方案中為2,860萬美元,在最大贖回方案中為0美元。 |

| A: |

ATAK董事會認為,將我們的註冊地變更到特拉華州將符合ATAK和持續經營的公司的最佳利益。ATAK董事會認為,特拉華州提供了公認的公司法機構,將促進高管和董事進行公司治理。特拉華州保持着良好的法律和監管環境。多年來,特拉華州一直遵循鼓勵公司在那裏註冊的政策,併為推進這一政策,

採用了全面、現代和靈活的公司法,這些法律會定期更新和修訂,以滿足不斷變化的業務需求。因此,許多大公司最初選擇特拉華州作為其註冊地,或隨後以與ATAK提出的程序類似的方式在特拉華州重新註冊。由於特拉華州鼓勵在該州成立公司的長期政策,因此該州作為公司註冊州廣受歡迎,特拉華州法院在處理公司問題方面發展了相當多的專業知識,並制定了大量判例法來解釋DGCL並制定關於特拉華州公司的公共政策。預計DGCL將繼續在一些重要的法院裁決中得到解釋和解釋,這些裁決可能會在公司法律事務方面提供更大的可預測性。有關更多

信息,請參閲“提案2--馴化提案--馴化的原因

.” |

為使本地化生效,我們將向開曼羣島公司註冊處提出撤銷註冊的申請,連同所需的隨附文件,並向特拉華州州務祕書

提交公司本地化證書和公司註冊證書,根據該證書,我們將被本地化並繼續作為特拉華州公司。

若要批准歸化建議,須根據開曼羣島法律通過一項特別決議案,即持有已發行ATAK普通股持有人所投至少三分之二(2/3)多數票的決議案,而該等股份持有人須親自出席

或由受委代表出席並有權在股東大會上就此投票。就確定法定人數而言,棄權將被視為出席,但作為開曼羣島法律事項,將不構成股東大會上的投票,因此

將不會影響作為開曼羣島法律事項的歸化建議的批准。

| Q: |

本地化將如何影響我的普通股、認股權證、權利和單位? |

| |

|

| A: |

與歸化有關,於截止日期及生效時間前,(I)所有當時已發行及已發行的ATAK普通股將按一對一方式轉換為新的DIH A類普通股,(Ii)根據ATAK認股權證協議所載的條款及條件,可為一股A類普通股行使的每份已發行及已發行認股權證將轉換為一股新的DIH A類普通股的一半可行使的權證,行使價為每股整股11.50美元,(Iii)每股可獲得十分之一ATAK A類普通股的已發行及已發行認股權證將

轉換為可收取十分之一股新DIH A類普通股的權利。以及(Iv)之前未分拆成相關的A類普通股、相關的ATAK公共認股權證和相關的ATAK權利的每個已發行和未發行的ATAK公共單位將被分離,並使其持有人有權獲得成分證券。請參閲“第二號建議 –

歸化建議.” |

| Q: |

ATAK初始股東、我們的現任管理人員、董事和顧問以及DIH的現任所有者在業務合併中擁有哪些

權益? |

| A: |

在考慮董事會投票支持企業合併的建議時,股東應該意識到,除了作為股東的利益外,我們的發起人和我們的董事和管理人員、我們的顧問以及DIH的當前所有者在企業合併中擁有

不同於我們其他股東的利益,或者除了我們其他股東的利益之外的利益。我們的

董事在評估業務合併以及向我們的股東推薦他們批准業務合併時,除其他事項外,也意識到並考慮了這些利益。股東在決定是否批准企業合併時應考慮這些利益。 |

這些

興趣包括但不限於:

| |

● |

保薦人和ATAK董事和高級管理人員同意不贖回他們在股東投票批准企業合併時持有的任何ATAK普通股,保薦人有義務投票贊成企業合併

; |

| |

|

|

| |

● |

保薦人已不可撤銷地放棄ATAK組織文件中規定的反稀釋調整的事實,或保薦人本來有權享有的與業務合併相關或產生的任何其他反稀釋或類似調整權利; |

| |

|

|

| |

● |

發起人支付了總計25,000美元購買方正股份的事實,根據ATAK組織文件的條款,這些股份將轉換為5,050,000股新的DIH A類普通股,並且此類證券在業務合併時的價值將顯著

高; |

| |

|

|

| |

● |

保薦人支付6,470,000美元購買了6,470,000股ATAK私募認股權證,每份認股權證均可在ATAK首次公開募股結束後12個月和一股A類普通股以每股11.50美元的收盤後30天行使;如果我們不在2024年2月7日之前完成初步業務合併,則出售ATAK私募認股權證的收益將成為向公眾股東進行清算分配的一部分,我們保薦人持有的認股權證將一文不值; |

| |

|

|

| |

● |

保薦人和ATAK高級管理人員和董事將從企業合併的完成中受益,並可能受到激勵

完成對目標公司不太有利的收購,或以對股東不太有利的條款完成收購,而不是清算; |

| |

|

|

| |

● |

包括保薦人在內的ATAK初始股東(以及作為保薦人的ATAK高級管理人員和董事)

即使其他ATAK股東在New DIH中的回報率為負,他們的投資也可以獲得正回報率。 |

| |

|

|

| |

● |

在保薦人的選擇下,保薦人或其任何關聯公司向ATAK

提供的任何貸款項下的任何未償還金額,總額最高可達1,500,000美元,可轉換為ATAK私募認股權證,與企業合併的完成有關(儘管目前沒有此類可轉換營運資金貸款未償還); |

| |

|

|

| |

● |

事實上,自2023年2月至2023年9月,ATAK向保薦人發行本金總額為2,215,000美元的無抵押

承付票(“延期及營運資本票據”),目的是支付延期付款,償還保薦人或任何其他人士因支付延期付款而借給本公司的資金,併為ATAK提供額外的營運資金。有關延期和週轉資金説明的更多信息,請參閲標題為“關於ATAK擴展和

營運資金説明的信息;” |

| |

|

|

| |

● |

如果未在2024年2月7日之前完成初始業務合併,贊助商和ATAK的高級管理人員和董事將失去他們在ATAK的全部投資,並且不會報銷任何延長的貸款、到期費用或自付費用

。保薦人及ATAK的高級職員及董事對ATAK的總投資為56,990,610美元,包括(I)5,050,000股方正股份、(Ii)6,470,000股ATAK私募認股權證及(Iii)延期及營運資金票據。假設交易價格為每股A類普通股10.83美元,每股ATAK公募權證0.013美元(基於2023年9月8日A類普通股和ATAK公募認股權證在納斯達克上的收盤價

),5,050,000股方正股票和6,470,000股ATAK私募認股權證

的隱含總市值為54,775,610美元。延期債券和營運資金票據的本金總額為2,215,000美元。除本委託書/招股説明書中披露的

外,保薦人和ATAK的高級管理人員和董事沒有

等待報銷的貸款、到期費用或未償還的自付費用; |

| |

|

|

| |

● |

如果信託賬户被清算,包括ATAK無法在要求的時間內完成初始業務合併,發起人已同意賠償ATAK,以確保信託賬户中的收益不會低於每股ATAK A類普通股10.10美元,或低於清算日期信託賬户中的每股ATAK A類普通股金額

,通過與ATAK簽訂收購協議的潛在目標企業的索賠,或任何第三方對ATAK提供的服務或銷售給ATAK的產品的索賠,但前提是此類供應商或目標企業尚未執行任何

和尋求訪問信託賬户的所有權利的放棄;和 |

| |

|

|

| |

● |

ATAK可能有權在交易結束前將ATAK在信託賬户之外持有的資金分配或支付給贊助商或其任何附屬公司

。 |

ATAK董事會的結論是,潛在的不同權益將會減少,因為(I)該等權益已於ATAK首次公開招股的招股説明書

中披露,並在本委託書/招股説明書中披露,(Ii)該等不同權益中的大部分將與New DIH與任何其他目標業務的業務合併而存在,及(Iii)保薦人將持有新DIH的股權,其價值將於交易完成後基於New DIH A類普通股的未來表現而定。此外,ATAK的

獨立董事於評估業務合併時審閲及考慮該等權益,並以ATAK董事會成員的身份一致

批准業務合併協議及相關協議及因此而擬進行的交易,包括業務合併。

基於對上述考慮因素的審查,ATAK董事會得出結論,預計ATAK股東將因合併業務而獲得的潛在好處超過了與業務

合併相關的潛在負面因素。ATAK董事會意識到,不能保證未來的結果,包括前述原因披露的已考慮或預期的結果。

有關ATAK董事會在評估和向ATAK股東推薦業務合併時考慮的因素的更多信息,

請參閲標題為“提案1-企業合併提案-ATAK董事會批准企業合併的原因”, “建議1-企業合併建議

-企業合併中某些人的利益“和”建議1-業務合併建議-利益衝突和放棄公司機會原則。”

贊助商

成交前ATAK的集團受益所有權

| | |

持有的證券 贊助商團體 | | |

ATAK的贊助商費用 首次公開募股 | |

| A類普通股 | |

| - | | |

| - | |

| 方正股份 | |

| 5,050,000 | | |

$ | 25,000 | |

| ATAK私募認股權證 | |

| 6,470,000 | | |

$ | 6,470,000 | |

| 總計 | |

| | | |

$ | 6,495,000 | |

發起人

交易完成後新DIH的集團受益所有權

| | |

持有的證券 按贊助商 結賬時分組 | | |

每項價值 截止日期的安全性 ,

2023 | | |

贊助商團體 成交時的成本 | | |

總計 價值 | |

| 向方正股份持有人發行新的DIH A類普通股 | |

| 5,050,000 | | |

$ | | | |

| - | | |

$ | | |

| 新的DIH私募認股權證 | |

| 6,470,000 | | |

$ | | | |

| - | | |

$ | | |

| 總計 | |

| | | |

| | | |

$ | | | |

$ | | |

此外,贊助商、ATAK的高管和董事以及他們各自的任何附屬公司將獲得補償,以ATAK的名義開展活動所產生的任何

費用,例如確定潛在的目標業務和對合適的業務組合進行盡職調查。ATAK的審計委員會每季度審查支付給贊助商、ATAK的執行人員或董事、ATAK的或其附屬公司的所有付款。在初始業務合併之前的任何此類付款都使用信託賬户以外的資金進行。除了每季度審計委員會審查此類報銷外,ATAK對ATAK董事和高管因ATAK為ATAK確定和完成初始業務合併而進行的活動而產生的自付費用沒有任何額外的控制措施。除了這些付款和報銷外,ATAK在完成最初的業務合併之前,不會向贊助商、ATAK的高管和董事或他們各自的任何附屬公司支付任何形式的補償,包括髮起人和諮詢費。截至本

委託書/招股説明書發佈之日,ATAK的高管和董事尚未發生任何自付費用。請參閲“建議1-企業合併-企業合併中某些人的利益”

“建議1-企業合併建議-利益衝突和放棄公司機會原則

“和”風險因素有關ATAK初始股東

和ATAK的其他現任高管和董事如何在業務合併中擁有有別於或超出一般公眾股東利益的利益的更詳細討論。

此類

利益可能會影響ATAK董事會作出建議,即您投票支持批准業務合併。

| Q: |

企業合併完成後,存入信託賬户的資金髮生了什麼變化? |

| |

|

| A: |

截至2023年9月8日,信託賬户中的投資和現金總額約為5726萬美元。如果我們無法在2024年2月7日之前完成初始業務組合

,則這些資金將在我們完成初始業務組合或贖回A類普通股之前不會被釋放,儘管我們可能會提取信託賬户中的資金賺取的利息來納税。 |

| |

|

| Q: |

完成業務合併必須滿足哪些

條件? |

| |

|

| A: |

關閉受某些慣例條件的制約,其中包括:(I)ATAK股東批准企業合併協議、企業合併和與之相關的某些其他行動;(Ii)DIH股東批准企業合併協議、企業合併和與之相關的某些其他行動;(Iii)根據1976年《哈特-斯科特-羅迪諾反托拉斯改進法》適用的等待期(或其任何延長)到期或終止;(Iv)本委託書/招股説明書構成其組成部分的登記聲明的效力,且沒有任何與此相關的停止令;(V)自合併協議之日起至交易結束之日,不存在對大和或恆生產生任何重大不利影響的情況;(Vi)納斯達克已批准上市的新A類普通股,僅以正式的發行通知為準;(Vii)各方根據《企業合併協議》規定的重要性和其他標準作出的陳述和擔保的準確性;及(Viii)交換某些特定的結案文件。 |

| Q: |

如果業務合併未完成,將會發生什麼情況? |

| |

|

| A: |

ATAK

將不會完成業務合併,除非雙方已根據《業務合併協議》的條款滿足或放棄完成業務合併的所有其他條件。如果我們未能在2024年2月7日(或股東可能批准延期的較晚日期)完成業務合併或其他初始業務合併,我們將停止所有業務,但清盤和贖回我們的A類普通股和清算信託賬户除外,在這種情況下,我們的公眾股東可能只會收到信託賬户中按比例分配的份額

(為了説明起見,截至2023年8月31日,該份額約為每股10.76美元),ATAK認股權證和ATAK權利將一文不值。 |

| |

|

| Q: |

您預計何時完成業務合併? |

| |

|

| A: |

目前預計業務合併將在定於2023年召開的股東大會之後儘快完成。但是,(I)如果我們的股東在股東大會上通過了延期

提案,並且我們選擇將股東大會推遲到較晚的日期

,以允許進一步徵集和表決委託書,則該會議可以延期。如果根據股東大會時的列表表決,

代表的ATAK普通股不足以構成在股東大會上進行業務或批准任何提案所需的法定人數,以及(Ii)在滿足或放棄《企業合併協議》中規定的所有條件

之前,不會完成交易。有關完成業務合併的條件的説明,請參閲“提案1-企業合併提案-企業合併協議-企業合併結束的條件.” |

| Q: |

股東們被要求對哪些提案進行投票? |

| |

|

|

| A: |

在股東大會上,ATAK的股東將被要求考慮和表決以下提案: |

| |

1. |

企業合併方案; |

| |

2. |

歸化提案; |

| |

3. |

管理文件提案; |

| |

4. |

管理文件提案的諮詢文件; |

| |

5. |

上市建議; |

| |

6. |

股票激勵計劃提案; |

| |

7. |

“董事”選舉提案;以及 |

| |

8. |

休會提案。 |

ATAK

將召開股東大會,審議和表決這些提議。本委託書/招股説明書包含有關業務合併和股東大會將採取行動的其他事項的重要信息

。股東們應該仔細閲讀。

如果我們的股東不批准每個條件先行建議,則除非企業合併協議的適用各方放棄企業合併協議中的某些條件,否則企業合併協議可能終止

,企業合併將不會完成。

有關

更多信息,請參閲“建議1-企業合併建議,” “提案

第2號--馴化提案,” “提案3--管理文件提案,”

“建議4--關於文件建議的諮詢意見,” “提案5-上市提案

,” “建議6--股票激勵計劃建議,” “提案

第7號--董事選舉提案“和”建議8--休會建議.”

經

審慎考慮後,亞創董事會已一致通過業務合併協議及擬進行的交易

,並決定業務合併建議、歸化建議、管治文件建議、管治文件建議、上市建議、股票激勵計劃建議、董事選舉建議及休會建議均符合亞創及其股東的最佳利益,並一致建議閣下投“贊成”票或指示

投“贊成”票。

我們董事和高管的財務和個人利益的存在可能會導致利益衝突,包括在決定建議股東投票支持提案時,可能對ATAK及其股東的最佳利益與董事的個人利益最有利的方案之間的衝突

。請參閲標題為“提案1-企業合併提案-企業合併中某些人的利益,” “提案

第1號-企業合併提案-利益衝突和放棄公司機會

原則,” “風險因素,” “某些關係和關聯人交易,” “高管

和董事薪酬-董事薪酬“和”證券的實益所有權“

有關這些考慮因素的進一步討論。

股東的投票很重要。敦促股東在仔細審閲本

委託書/招股説明書後儘快提交委託書。

| Q: |

提案是否以彼此為條件? |

| |

|

| A: |

關閉以條件先例提案的批准為條件。每個條件先行建議都以其他每個條件先行建議的批准和採納為條件。只有在企業合併提議獲得批准的情況下,管理建議的諮詢文件才會提交給股東進行表決。休會提案不以任何其他提案的批准為條件。 |

請務必注意,如果任何先決條件提案未獲得必要的投票批准,則ATAK將不會完成業務合併。

如果ATAK未能完成業務合併,並且未能在2024年2月7日之前完成初始業務合併,ATAK

將被要求解散和清算信託賬户,方法是將信託賬户中當時剩餘的資金返還給其公眾

股東,除非股東批准進一步延期。

| Q: |

我是否有贖回權? |

| |

|

| A: |

如果您是A類普通股的持有者,您有權要求ATAK贖回您的全部或部分A類普通股

,前提是您必須遵守本委託書/招股説明書中其他部分所述的程序和截止日期。公眾股東可以選擇全部或部分贖回此類公眾股東的A類普通股,即使他們投票支持

企業合併提案。我們有時將這些權利稱為“贖回權”,以選擇將全部或部分A類普通股按比例贖回信託賬户中持有的現金。如果您希望行使您的贖回權,請參閲下一個問題的答案,“我如何行使我的贖回權?” |

儘管有上述規定,A類普通股的持有人,連同該公眾股東的任何聯屬公司或任何其他與該公眾股東一致或作為“團體”(定義見交易法第13(D)(3)節)行事的人士,將被

限制在未經我們事先同意的情況下,贖回超過15%的已發行A類普通股

。因此,如果公眾股東單獨或聯合行動或作為一個團體尋求贖回超過15%的已發行A類普通股,則在未經我們事先同意的情況下,超過15%的任何此類股份將不會被贖回為現金。

ATAK初始股東訂立保薦人支持函件協議,據此,彼等同意在完成業務合併時,無代價地放棄其方正股份及A類普通股的贖回權利。

業務合併的完成取決於ATAK股東對條件

先例提案的批准。除非放棄,否則如果不滿足上述任何條件,企業合併可能無法完成。

| Q: |

如何

行使我的贖回權? |

| |

|

| A: |

如果您是A類普通股持有人,並希望行使贖回A類普通股的權利,您必須: |

| |

|

| (i) |

(A)

持有A類普通股或(B)通過ATAK Public Units持有A類普通股,並選擇在您對A類普通股行使贖回權之前,將您的單位分為基礎A類普通股和ATAK公共認股權證;以及 |

| |

|

| (Ii) |

東部時間2023年下午5點之前(股東大會投票前兩個工作日)(A)向轉讓代理提交書面請求,要求ATAK以現金贖回您的A類普通股,以及(B)通過DTC以實物或電子方式將您的A類普通股交付給

轉讓代理。 |

傳輸代理的

地址列在問題“誰能幫我回答我的問題?“下面。

ATAK Public Units的持有人

必須選擇在對A類普通股行使贖回權之前

將相關的A類普通股與ATAK公共認股權證和ATAK權利分開。如果持有人在經紀公司或銀行的賬户中持有ATAK公共單位,則持有人必須通知其經紀人或銀行,他們選擇將ATAK公共單位分離為相關的A類普通股、ATAK公共認股權證和ATAK權利,或者如果持有人持有以其自己的名義登記的ATAK公共單位,則

持有人必須直接聯繫轉移代理並指示其這樣做。

A類普通股的任何

持有人將有權要求以每股價格贖回其A類普通股,以現金支付,相當於業務合併完成前兩個工作日存入信託賬户的總金額,包括從信託賬户持有的資金賺取的利息(扣除應付税款)除以當時已發行的A類普通股數量。截至2023年8月31日,這相當於每股公開募股10.76美元。然而,存入信託賬户的收益可能會

受制於我們債權人的債權(如果有的話),其優先於我們的公眾股東的債權,無論

這些公眾股東投票支持還是反對企業合併提議。因此,在這種情況下,由於此類索賠,信託

帳户的每股分配可能會低於最初的預期。您對除業務合併方案以外的任何方案的投票不會影響您在行使贖回權時將獲得的金額。我們預計,將分配給選擇贖回其A類普通股的公眾股東的資金將在業務合併

完成後立即分配。

任何A類普通股持有人一旦提出贖回要求,均可隨時撤回,直至執行贖回要求的截止日期為止,其後經本公司同意,直至贖回截止日期為止。如果您將要贖回的股票交付給轉移代理

,並且在交易結束前決定不選擇贖回,您可以請求ATAK指示轉移代理退還股票

(以實物或電子方式)。您可以通過撥打本節

末尾列出的電話號碼或地址聯繫轉移代理來提出此類請求。只有在行使贖回要求的最後期限之前提出的要求,我們才會被要求接受。

任何已更正或更改的贖回權的書面行使必須在執行贖回請求的截止日期之前由轉讓代理收到,此後,經我們同意,必須在交易結束前收到。除非持有人的股票已於美國東部時間2023年下午5:00(股東大會日期前兩個營業日)之前(實物或電子方式)交付給轉讓代理,否則贖回請求將不會被接受。

如果

A類普通股持有人恰當地提出贖回請求,且A類普通股如上所述交付,則如果業務合併完成,新DIH將按比例贖回A類普通股,按業務合併完成前兩個工作日的比例存入信託賬户的資金

計算。如果您是A類普通股的持有者,並且您行使了贖回權,則不會導致您可能持有的任何ATAK公共認股權證或權利的損失。

| Q: |

我對企業合併提案的投票方式是否會影響我行使贖回權的能力? |

| |

|

| A: |

不可以。

無論您投票贊成或反對業務合併方案或本委託書/招股説明書中描述的任何其他方案,您都可以行使您的贖回權利。因此,業務合併協議

可以由將贖回其A類普通股並不再是股東的股東批准,從而使選擇不贖回其股票的股東

將持有交易市場流動性較差、股東人數較少、現金較少的公司的股票

,並且可能無法達到或納斯達克的上市標準。 |

| Q: |

如果我是單位持有人,我可以對我的單位行使贖回權嗎? |

| |

|

| A: |

在對A類普通股行使贖回權之前,已發行ATAK公共單位的持有者必須選擇將單位分離為相關的A類普通股、ATAK公共認股權證和ATAK權利。如果您在經紀公司或銀行的帳户中持有您的ATAK公共單位,您必須通知您的經紀人或銀行您選擇將這些單位

分離為相關的A類普通股、ATAK公共認股權證和ATAK權利,或者如果您以您自己的名義持有註冊的ATAK公共單位,您必須直接聯繫轉移代理並指示他們這樣做。如果您未能在2023年東部時間下午5:00(股東大會日期前兩個工作日)前將您的A類普通股

分離並交付給轉讓代理,您將無法對您的A類普通股行使您的

贖回權。 |

| |

|

| Q: |

歸化對美國聯邦所得税的影響是什麼? |

| |

|

| A: |

正如

在“美國聯邦所得税的某些重要考慮因素,“歸化一般應符合F重組的條件。然而,ATAK沒有也不打算要求美國國税局就馴化的美國聯邦所得税後果做出裁決。因此,不能保證國税局不會主張或法院不會維持相反的立場。因此,我們敦促我們證券的每個美國持有者就該美國持有者本地化的特定税收後果諮詢其税務顧問。如果本地化符合《守則》第368(A)(1)(F)節所指的重組,則美國持有者(定義見某些材料美國聯邦所得税考慮因素-美國持有者以下)將受《準則》第367(B)節的約束,並因本地化而受《準則》第(Br)節以及《被動外國投資公司》(簡稱PFIC)規則的約束(見《準則》第美國聯邦所得税的某些重要考慮因素 — 美國持有者 — PFIC

注意事項“(下文)。

此外,

即使歸化符合F重組的條件,A類普通股或公共認股權證的美國持有者在某些

情況下,仍可根據守則的PFIC規則確認其A類普通股或ATAK公共認股權證交換的收益(但不包括損失)。已根據守則第1291(F)條

頒佈了具有追溯生效日期的擬議財政部條例,該條例一般要求處置PFIC股票的美國人(包括為此目的用ATAK公共認股權證交換新發行的認股權證)必須確認的收益必須等於在馴化中收到的新DIH普通股或認股權證的公平市場價值

的超額部分,以及美國持有者在相應的A類普通股或ATAK公共認股權證中的調整税基。儘管《守則》有任何其他規定。由於ATAK是一家空白支票公司,目前沒有活躍的業務,ATAK採取的立場是,為了美國聯邦所得税的目的,它被歸類為PFIC

。因此,這些擬議的財政部條例如果最終以目前的形式敲定,一般將

要求A類普通股或ATAK公共認股權證的美國持有人根據歸化確認該等股份或新DIH的普通股或認股權證的交換收益

,除非僅就普通股而言,該美國持有人已就此類美國持有人的A類普通股作出某些税務選擇。美國持有人目前不能就此類美國持有人的ATAK公共認股權證進行上述

選舉。如此確認的任何此類收益將按適用於普通收入的税率徵税,並將根據旨在抵消對ATAK未分配收益(如果有)遞延至該美國持有人的税收的複雜規則徵收利息費用。目前還無法確定是否將採用守則第1291(F)節規定的最終財務條例的形式和生效日期。有關因本地化而可能適用於美國持有者的PFIC規則的更完整討論,請參閲標題為“某些重要的美國聯邦所得税考慮事項-美國持有人-PFIC

考慮事項。”

|

有關馴化的美國聯邦所得税考慮因素的更完整討論,請參閲“某些材料符合美國聯邦所得税的考慮因素。”

| Q: |

行使我的贖回權的美國聯邦所得税後果是什麼? |

| |

|

| A: |

我們

預計,美國持有者行使贖回權從信託賬户獲得現金以換取其公開發行的股票,通常將被視為出售此類公開發行的股票,這取決於《準則》的《被動外國投資公司》或PFIC規則(在題為某些重要的美國聯邦所得的税收考慮因素 – 美國持有者 – PFIC注意事項“),將導致確認資本收益或損失,如果美國持有人在贖回時對此類公共股票的持有期超過一年,則資本收益或損失通常為長期資本收益或損失。在某些情況下,可能會將贖回

視為美國聯邦所得税用途的分配,具體取決於在贖回之前和之後該美國持有人

擁有或被視為擁有的公開股票數量(包括通過ATAK公共認股權證的所有權)。 |

| |

|

| Q: |

我是否擁有與提議的業務合併相關的評估權? |

| |

|

| A: |

第

我們的股東或我們的權證持有人並無就開曼羣島公司法下的本地化或DGCL下的業務合併享有估值權。 |

| |

|

| Q: |

我現在需要做什麼

? |

| |

|

| A: |

ATAK

敦促您仔細閲讀和考慮本委託書/招股説明書中包含的信息,包括附件,並

考慮業務合併將如何影響您作為ATAK的股東和/或權證持有人。然後,股東應按照本委託書/招股説明書以及隨附的委託書

卡上提供的説明,儘快進行投票。 |

| Q: |

我如何投票? |

| |

|

| A: |

如果您在2023年,也就是股東大會的記錄日期是ATAK普通股的記錄持有人,您可以在股東大會上親自或虛擬投票,或通過填寫、簽署、註明日期並返回所提供的郵資已付信封中隨附的

代理卡來投票。 |

郵寄投票

。通過在代理卡上簽名並將其放入隨附的預付郵資和地址的信封中返還,即表示您授權代理卡上指定的個人

以您指定的方式在股東大會上投票表決您的股票。即使您計劃參加股東大會,也鼓勵您簽署並退還

代理卡,以便在您無法出席股東大會

時您的股票將被投票表決。如果您收到多張代理卡,則表示您的股票由多個帳户持有。請簽署並

退還所有代理卡,以確保您的所有股份都已投票。郵寄的選票必須在2023年東部時間

下午5點之前收到。

電子投票。您可以通過訪問

https://www.cstproxy.com/ 並輸入您的委託卡、投票指示表格或代理材料中包含的通知上的控制編號,出席、投票和審查有權在股東大會上投票的股東名單。

| Q: |

如果

我的股票以“街道名稱”持有,我的經紀人、銀行或被提名人會自動投票給我嗎? |

| |

|

| A: |

如果您的股票在股票經紀賬户或由經紀商、銀行或其他被指定人以“街道名稱”持有,則您必須向您的股票的記錄持有人提供如何投票的説明。請遵循您的經紀人、銀行或其他被提名人提供的投票説明。請注意,您不能通過將委託卡直接返回給ATAK或在股東大會上在線投票的方式來投票以“街道名稱”持有的股票,除非您提供了“合法代表”,您必須

從您的經紀人、銀行或其他被指定人那裏獲得該代表。 |

根據納斯達克的規則,在沒有收到受益所有人的指示的情況下,為這些股份的實益所有人持有這些股份的經紀人通常有權

酌情對“常規”建議進行投票。然而,在沒有受益所有人具體指示的情況下,經紀人不得對納斯達克

確定為“非常規”的事項行使表決權。預計將在股東大會上表決的所有提案

都是“非常規”事項,因此,ATAK預計不會有任何經紀人

在股東大會上沒有投票權。

如果

您是以“街道名稱”持有您股票的ATAK股東,並且您沒有就如何投票您的股票指示您的經紀人、銀行或其他被指定人

,您的經紀人、銀行或其他被指定人將不會就業務合併建議、企業重組建議、管理文件建議、諮詢管理文件建議、上市

建議、股票激勵計劃建議、員工購股計劃建議、董事選舉建議或休會建議投票您的股票。因此,您的銀行、經紀人或其他被指定人只有在您提供有關如何投票的説明的情況下,才能在股東大會上投票您的股票。您應該指示您的經紀人按照您提供的指示儘快對您的股票進行投票。

就確定法定人數而言,棄權

將被視為出席,但作為開曼羣島法律事項,將不構成股東大會上的投票

,因此不會影響開曼羣島法律對每項提案的批准

。

| Q: |

股東大會將在何時何地召開? |

| |

|

| A: |

股東大會將於2023年美國東部時間2023年紐約及紐約10020號德頓美國有限責任公司位於美國紐約大道1221號的辦公室舉行,並於https://www.cstproxy.com/ 舉行虛擬會議,

或於大會可延期或延期的其他時間、日期及地點舉行。 |

| Q: |

如何

參加虛擬股東大會? |

| |

|

| A: |

如果您是註冊股東,您將收到轉賬代理的代理卡。該表格包含有關如何

參加虛擬股東大會的説明,包括URL地址以及您的控制號碼。您需要您的控制號碼

才能訪問。如果您沒有您的控制號碼,請通過 聯繫轉移代理,或發送電子郵件至Proxy@Continental alstock.com。 |

您

可以預先註冊參加2023年開始的虛擬股東大會,時間為東部時間

(會議日期前三個工作日) 。在您的瀏覽器https://www.cstproxy.com/ 中輸入網址,

輸入您的控制號、名稱和電子郵件地址。一旦您預先註冊,您就可以在聊天框中投票或輸入問題。在股東大會開始時,您將需要使用您的控制號重新登錄,如果您在股東大會期間投票,系統還將提示您輸入控制號

。