致股東的信 2023年3月22日第四季度和2022財年

Chewy, Inc. | 2022 財年第四季度致股東的信 2 我們的使命成為世界各地寵物父母和合作夥伴最值得信賴和最便捷的目的地。

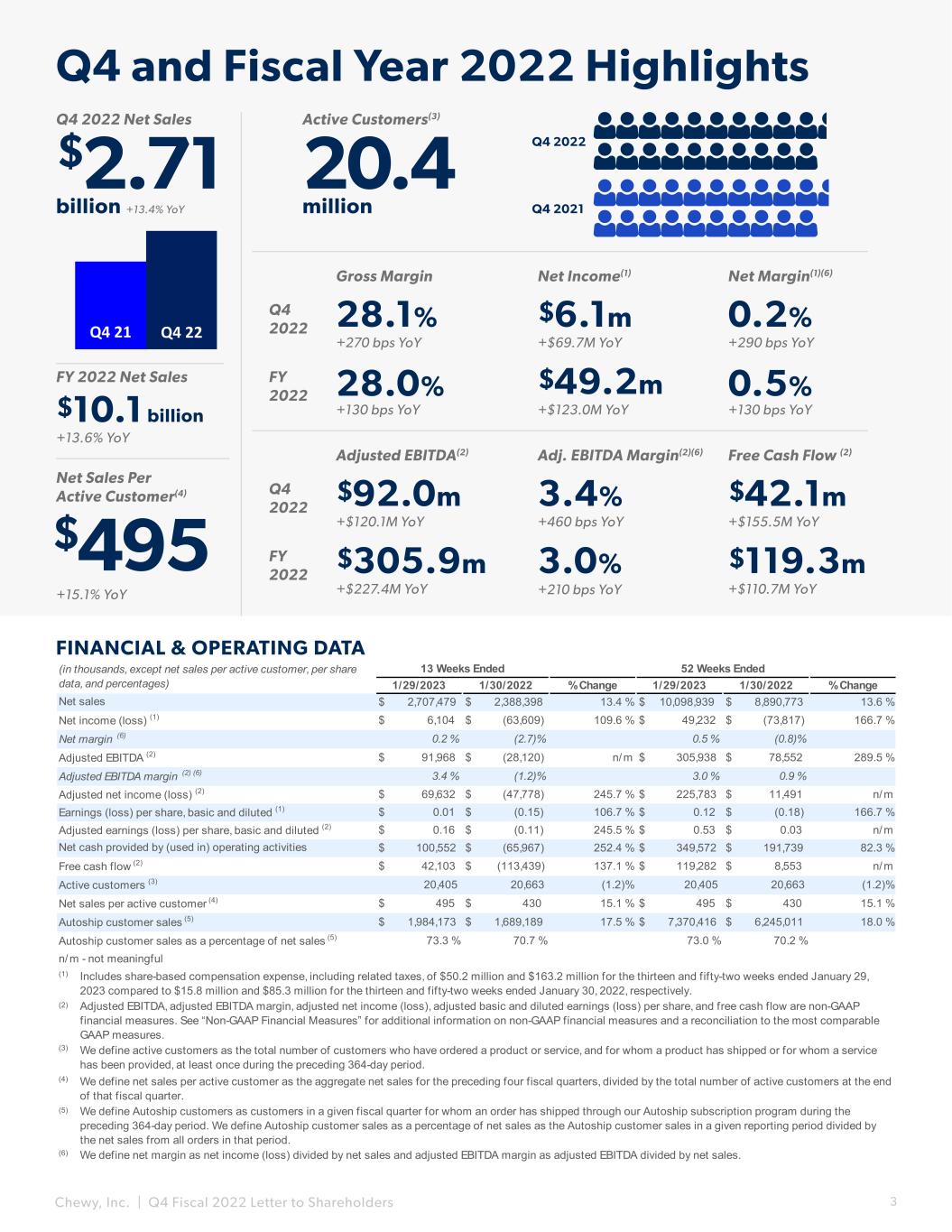

Chewy, Inc. | 2022 財年第四季度致股東的信 3 財務和運營數據 271 495 美元 +15.1% 同比 +6970 萬美元同比 +1.201 億美元 +460 個基點同比 28.1% 920萬美元 3.4% 204 億美元 +13.4% 2022 年第四季度每位活躍客户的淨銷售額 (4) 淨收入 (1) 調整後息税折舊攤銷前利潤率 (2) 調整後息税折舊攤銷前利潤率 (2) 6) 活躍客户 (3) 第四季度毛利率 +270 個基點和 2022 財年亮點 2021 財年第 4 季度亮點 2022 年第四季度同比 +13.6% 同比 +101 億美元 +13.6% 淨銷售額同比 +130 個基點 +2.274 億美元同比 +290 億美元 +2.274 億美元同比 49.2 億美元 3.0% +210bps 同比 +1.555 億美元同比 4210 萬美元自由現金流 (2) 1.193 億美元 +1.107 億美元 1/29/2023 年 1/30/2022% 變動 1/29/2023 年 1/30/2022% 變動 2,707,479 美元 2,388,398 13.4% $6,104 $ (63,609) 109.6% $49,232 73,817) 166.7% 0.2% (2.7)% 0.5% (0.8)% 美元 91,968 美元 (28,120) n/m 美元 305,938 美元 78,552 289.5% 3.4% (1.2)% 3.0% 3.0% 69,632 美元 (47,778) 245.7% 225,783 美元 11,491 n/m 美元 0.01$ (0.15) 106.7% 12$ (0.18) 166.7% $0.16$ (0.11) 245.5% $0.53$ 0.03 n/m $100,552$ (65,967) 252.4% $349,572 $191,739 82.3% 42,103 美元 (113,439) 137.1% $119,282 美元 8,553 n/m 20,405 20,663 (1.2)% 20,405 20,663 (1.2)% 495$ 430 15.1% 495 美元 430 15.1% 1,984,173 美元 1,689,189 17.5% 7,370,416 美元 6,245,011 18.0% 73.3% 73.0% 73.0% 70.7% (1) (2) (3) (4) (5) (6) 我們將活躍客户定義為在過去 364 天內至少訂購過產品或服務、已為其配送產品或為其提供服務的客户總數。我們將每個活躍客户的淨銷售額定義為前四個財季的總淨銷售額除以該財季末的活躍客户總數。我們將Autoship客户定義為給定財政季度的客户,其訂單在之前的364天內通過我們的Autoship訂閲計劃發貨。我們將Autoship客户銷售額定義為佔淨銷售額的百分比,即給定報告期內的Autoship客户銷售額除以該期間所有訂單的淨銷售額。我們將淨利潤率定義為淨收益(虧損)除以淨銷售額,調整後的息税折舊攤銷前利潤率等於調整後的息税折舊攤銷前利潤除以淨銷售額。包括截至2023年1月29日的十三週和五十二週的股份薪酬支出,包括相關税款,分別為5,020萬美元和1.632億美元,而截至2022年1月30日的十三週和五十二週分別為1,580萬美元和8,530萬美元。調整後的息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤率、調整後的淨收益(虧損)、調整後的基本和攤薄後每股收益(虧損)以及自由現金流是非公認會計準則財務指標。有關非公認會計準則財務指標以及與最具可比性的GAAP指標的對賬的更多信息,請參閲 “非公認會計準則財務指標”。Autoship 客户銷售額 (5) Autoship 客户銷售額佔淨銷售額的百分比 (5) n/m-沒有意義調整後的息税折舊攤銷前利潤 (2) 調整後息税折舊攤銷前利潤率 (2) 調整後每股收益(虧損)(1)活躍客户(3)每位活躍客户的淨銷售額(4)調整後基本和攤薄後的每股收益(虧損)(2)淨利潤率(6)截至52周(以千計,每位活躍客户的淨銷售額、每股數據和百分比除外)13 周截至的淨銷售額收入(虧損)(1) 21 年第四季度 22 2022 財年第四季度 2022 財年第四季度 2022 財年第四季度

Chewy, Inc. | 2022 財年第四季度致股東的信 4 我們很高興分享截至2023年1月29日的第四季度和財年的業績。在運營和經濟環境迅速變化的背景下,我們創造了創紀錄的收入、盈利能力和自由現金流。我們致力於通過不斷擴大的產品生態系統為寵物父母和合作夥伴提供服務,這使寵物類別的市場份額又增加了一年,儘管宏觀條件不斷變化,但這再次顯示了其歷史彈性。第四季度財務亮點:Chewy的使命是成為世界各地寵物父母和伴侶最值得信賴和最便捷的目的地。我們相信,我們正在通過卓越的價值主張對行業進行積極轉型,從我們的高觸感客户服務到我們種類繁多的品牌,再到實現速度和便利的核心電子商務原則,我們將客户置於我們所做一切的中心。我們瘋狂地專注於提供真正獨特的個性化購物體驗,以建立信任、品牌忠誠度並推動重複購買。• 淨銷售額為27.1億美元,同比增長13.4% • 毛利率同比增長270個基點至28.1% • 淨收入為610萬美元,包括5,020萬美元的股票薪酬支出,淨利潤率增長290個基點至0.2% • 調整後的息税折舊攤銷前利潤為92.0美元百萬美元,調整後的息税折舊攤銷前利潤率增長了460個基點至3.4% • 自由現金流為4,210萬美元,同比增長1.555億美元尊敬的股東,財年財務要點:• 淨銷售額為101億美元,同比增長13.6% • 毛利率同比增長130個基點至28.0% • 淨收入為4,920萬美元,包括1.632億美元的股票薪酬支出,淨利潤率增長130個基點至0.5% • 調整後的息税折舊攤銷前利潤為3.059億美元以及調整後的息税折舊攤銷前利潤率增加了210個基點至3.0% • 自由現金流為1.193億美元,增長了同比增長1.107億美元

Chewy, Inc. | 2022 財年第 4 季度致股東的信第 5 季度和 2022 財年商業亮點 Chewy 第四季度業績創下了令人難以置信的一年,展望未來,我們仍然對業務的增長機會感到興奮。寵物類別在美國的總潛在市場超過1300億美元,在經濟週期的起伏中,該市場一直在持續增長。重要的是,我們繼續看到巨大的擴張空白,我們仍然致力於在新產品和服務以及技術和運營進步方面實現高速創新。最重要的是,我們的戰略仍然側重於不懈地推進我們的使命,即成為世界各地寵物父母和合作夥伴最值得信賴和最便捷的目的地。在非全權類別和汽車運輸的支持下,強勁的營收勢頭我們第四季度的淨銷售額同比增長13.4%,達到27.1億美元,這使我們2022年全年的淨銷售額達到101億美元,反映了13.6%的年增長率。此外,我們的Autoship客户銷售額同比增長17.5%,佔我們第四季度淨銷售額的73.3%,比上年同期增長了260個基點。包括消耗品和醫療保健在內的非全權類別仍然是優勢支柱,同比增長18.5%,抵消部分來自耐用品等自由裁量類別。我們的收入擴張反映了我們管理動態定價環境的能力,也反映了我們商業模式的反覆性質以及我們隨着時間的推移擴大客户錢包份額的能力。隨着時間的推移,超過2000萬客户在我們這裏的支出逐漸增加我們進一步加深了客户參與度,每個活躍客户(NSPAC)的淨銷售額同比增長15.1%,達到第四季度的495美元,我們的三個年齡最大的羣體在2022年的支出均超過1,000美元,除我們最近的兩個羣體外,其他所有羣體的支出均超過500美元。在過去三年中,我們有近60%的客户加入了我們的平臺,我們相信,客户停留的時間越長,在我們的平臺上花的錢就越多。第四季度末,我們有2,040萬活躍客户。我們認為,活躍客户的連續小幅下降反映了整個經濟體中可自由支配支出的持續疲軟,也反映了我們2020年和2021年同期流失的剩餘影響。我們預計2023年將恢復積極的活躍客户增長,並預計NSPAC將繼續走強。

Chewy, Inc. | 2022財年第四季度致股東的信,又增加了6條利潤擴張渠道毛利率2022年第四季度毛利率增長了270個基點至28.1%。與2021年第四季度相比,第四季度毛利率的顯著提高是由有利的定價表現推動的,在較小程度上是由我們持續的供應鏈轉型推動的。2022年全年毛利率增長了130個基點至28.0%,符合我們長期預期的最高水平。持續的定價走強加上我們在供應鏈計劃方面取得的進展,使我們得以取得這些成果。從長遠來看,鑑於我們的許多舉措尚處於起步階段,例如自有品牌、Chewy Health(包括保險)、贊助廣告等,我們認為毛利率的遞增擴張還有更多餘地。調整後的息税折舊攤銷前利潤率我們強勁的毛利率表現加上銷售和收購槓桿率使調整後的息税折舊攤銷前利潤大幅增長。第四季度調整後的息税折舊攤銷前利潤為9200萬美元,調整後的息税折舊攤銷前利潤率為3.4%,分別增長了1.2億美元和460個基點。同樣的驅動因素也體現在我們的2022年全年業績中,調整後的息税折舊攤銷前利潤從2021年的水平增長了近兩倍,達到3億美元以上,調整後的息税折舊攤銷前利潤率增長了210個基點至3.0%。我們的運營理念實現長期盈利增長仍然是我們的北極星在過去四年中,我們的收入從35億美元增加到100億美元以上,同時將毛利率從20%擴大到28%,調整後的息税折舊攤銷前利潤率從負6.5%提高到正3.0%。這些結果既證明瞭我們的團隊專注於擴展核心業務,也證明瞭我們有能力想出改善客户體驗的新方法,或者為客户和合作夥伴推出新服務,然後以紀律嚴明的標準執行貫徹執行。我們的2023年戰略與這一運營理念一致:擴大現有的成本基礎,同時進行有針對性的投資,在多年內推動可持續增長和利潤。擴大我們的成本基礎:供應鏈轉型我們於 2021 年啟動的供應鏈轉型計劃幫助我們擴大了毛利率,同時改善了客户體驗。這些工作包括進口路線、庫存規劃和佈局以及中間英里等領域。此外,我們決定在2019年投資配送中心自動化,這為銷售和收購提供了可觀的槓桿作用,還有很大的上行空間要走。2023 年,我們計劃繼續擴大這些工作規模,進一步提高銷售和收購槓桿作用。首先,鑑於我們的自動化計劃取得了成功,以及我們在擴大前三個自動化設施方面實現的生產率優勢,我們決定關閉兩個最古老的非自動配送中心。我們相信,這一舉措將使越來越多的訂單量能夠流經我們的自動化設施,我們預計這將使我們能夠在2023年實現約50個基點的銷售和收購槓桿率。此外,我們有望在今年上半年在納什維爾開設第四個自動化工廠。總而言之,我們預計在2023年將繼續受益於我們幾年前在倉庫自動化方面所做的戰略投資。展望未來,我們仍然致力於在經營業務方面表現出嚴格的運營紀律,並在此過程中嚴格管理開支。

Chewy, Inc. | 2022 財年第四季度致股東的信 7 Chewy 向國際擴張在過去幾年中鞏固了我們的基本面,我們認為現在是將Chewy品牌和我們卓越的價值主張帶給美國以外的寵物父母的時候了。為此,我們正在積極建設能力和團隊,以便在未來幾個季度內推出我們的第一個國際市場。我們預計這一重要進展將帶來有意義的TAM增量,我們很高興將Chewy引入更廣泛的客户羣,我們相信我們的品牌和使命將引起他們的強烈共鳴。我們期待在下一封股東信中與您詳細説明更具體的計劃。對未來的路線圖非常樂觀我們2022年的業績表明,我們堅定不移地專注於日常執行,也表明我們有能力快速發展和快速適應能力。同時,我們展示了我們在新的垂直領域做出明智的資本配置決策的能力,這些垂直領域可以隨着時間的推移擴大規模並貢獻出卓越的增長和利潤。展望未來,我們計劃在進行和支持額外增長投資方面保持高度紀律。在我們進入2023年之際,我們對未來的路線圖以及我們為數百萬寵物父母、合作伙伴、團隊成員和股東實現價值最大化的能力仍然非常樂觀。

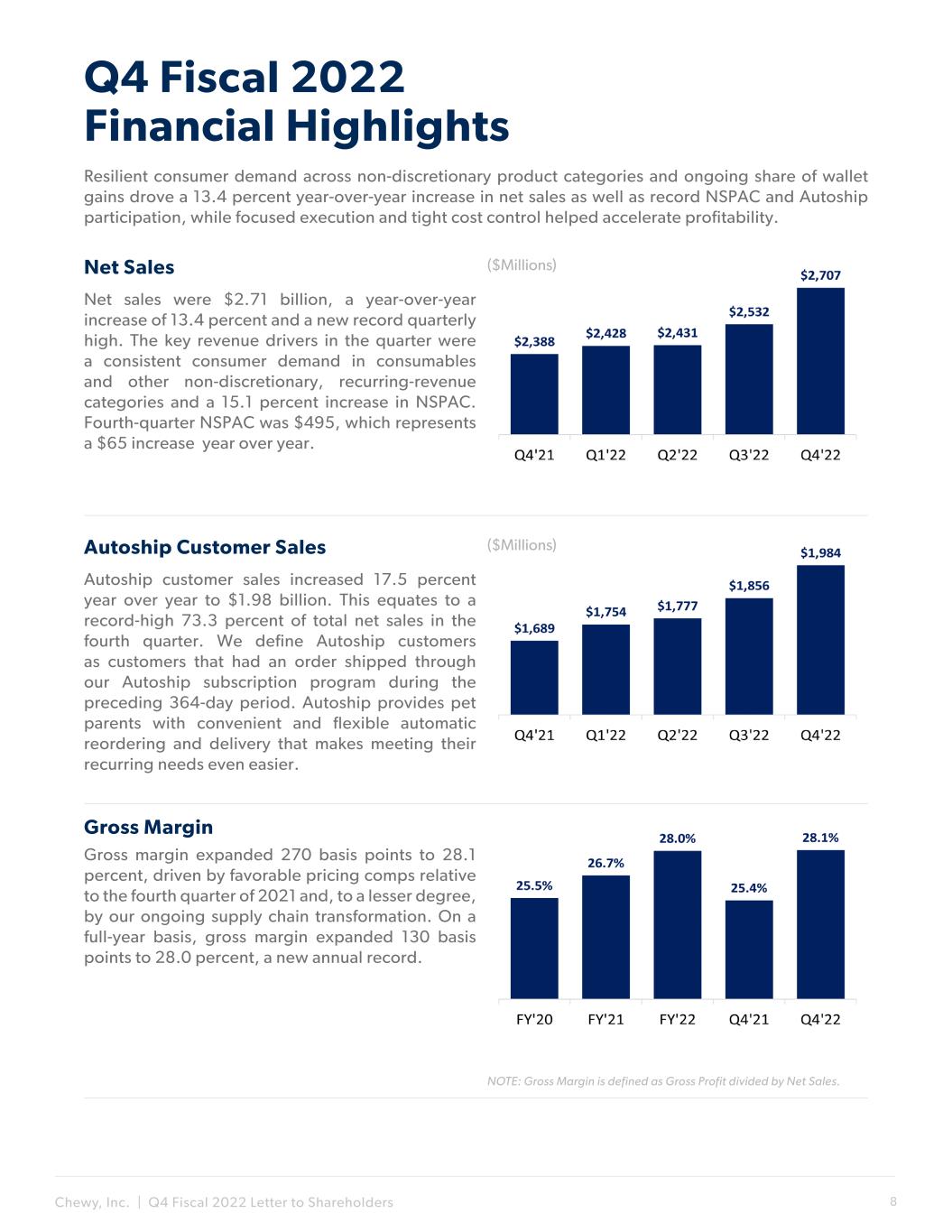

Chewy, Inc. | 2022 財年第 4 季度致股東的信 8 財年第 4 季度財務亮點:非全權產品類別的彈性消費者需求以及錢包份額的持續增長推動了淨銷售額同比增長 13.4%,NSPAC和Autoship的參與度也創下了歷史新高,而集中執行和嚴格的成本控制有助於加速盈利。注:毛利率定義為毛利除以淨銷售額。淨銷售額為27.1億美元,同比增長13.4%,創下歷史新高。該季度的主要收入驅動因素是消費者對消耗品和其他非全權經常性收入類別的持續需求,以及NSPAC增長了15.1%。第四季度NSPAC為495美元,同比增長65美元。淨銷售額Autoship客户銷售額同比增長17.5%,達到19.8億美元。這相當於第四季度總淨銷售額的73.3%,創歷史新高。我們將Autoship客户定義為在過去 364 天內通過我們的 Autoship 訂閲計劃配送訂單的客户。Autoship 為寵物父母提供了方便靈活的自動重新訂購和配送,使滿足他們的經常性需求變得更加容易。Autoship 客户銷售毛利率增長了 270 個基點至 28.1%,這得益於相對於2021年第四季度有利的定價表現,以及在較小程度上受我們持續的供應鏈轉型的推動。全年毛利率增長了130個基點至28.0%,創下了新的年度紀錄。毛利率(百萬美元)(百萬美元)

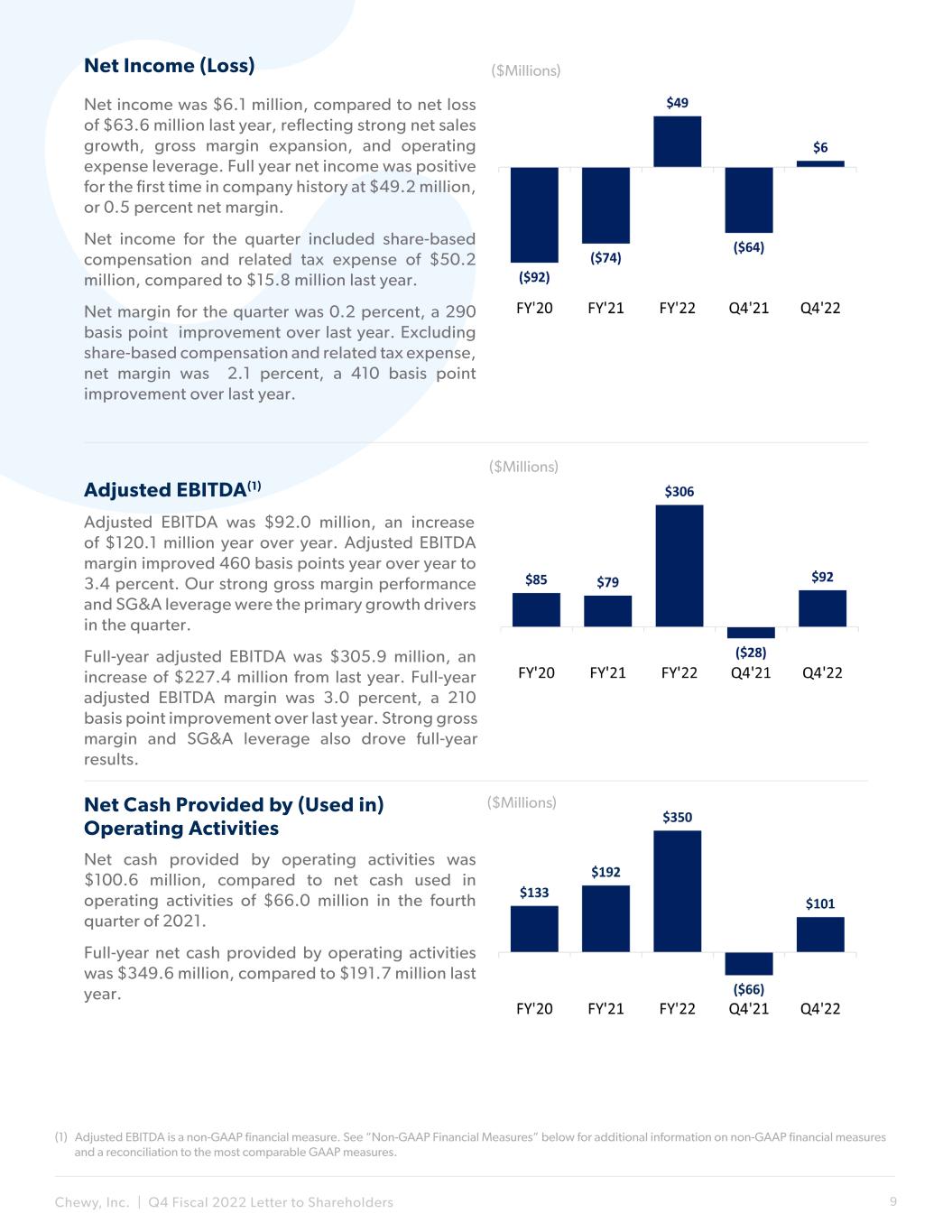

Chewy, Inc. | 2022 財年第四季度致股東的信 9 淨收入為 610 萬美元,而去年的淨虧損為 6,360 萬美元,反映了強勁的淨銷售增長、毛利率的擴張和運營費用槓桿率。全年淨收入在公司歷史上首次為正數,達到4,920萬美元,淨利潤率為0.5%。該季度的淨收入包括基於股份的薪酬和相關税收支出,為5,020萬美元,而去年為1,580萬美元。該季度的淨利潤率為0.2%,比去年提高了290個基點。不包括基於股份的薪酬和相關税收支出,淨利潤率為2.1%,比去年提高了410個基點。淨收益(虧損)調整後的息税折舊攤銷前利潤為9200萬美元,同比增長1.201億美元。調整後的息税折舊攤銷前利潤率同比提高460個基點至3.4%。我們強勁的毛利率表現和銷售和收購槓桿率是本季度的主要增長動力。全年調整後的息税折舊攤銷前利潤為3.059億美元,比去年增加了2.274億美元。全年調整後的息税折舊攤銷前利潤率為3.0%,比去年提高了210個基點。強勁的毛利率和銷售和收購槓桿率也推動了全年業績。調整後的息税折舊攤銷前利潤 (1) 經營活動提供的淨現金為1.006億美元,而2021年第四季度用於經營活動的淨現金為6,600萬美元。經營活動提供的全年淨現金為3.496億美元,而去年為1.917億美元。(用於)經營活動提供的淨現金(百萬美元)(百萬美元)(1)調整後的息税折舊攤銷前利潤是非公認會計準則財務指標。有關非公認會計準則財務指標以及與最具可比性的GAAP指標的對賬的更多信息,請參閲下文 “非公認會計準則財務指標”。(百萬美元)

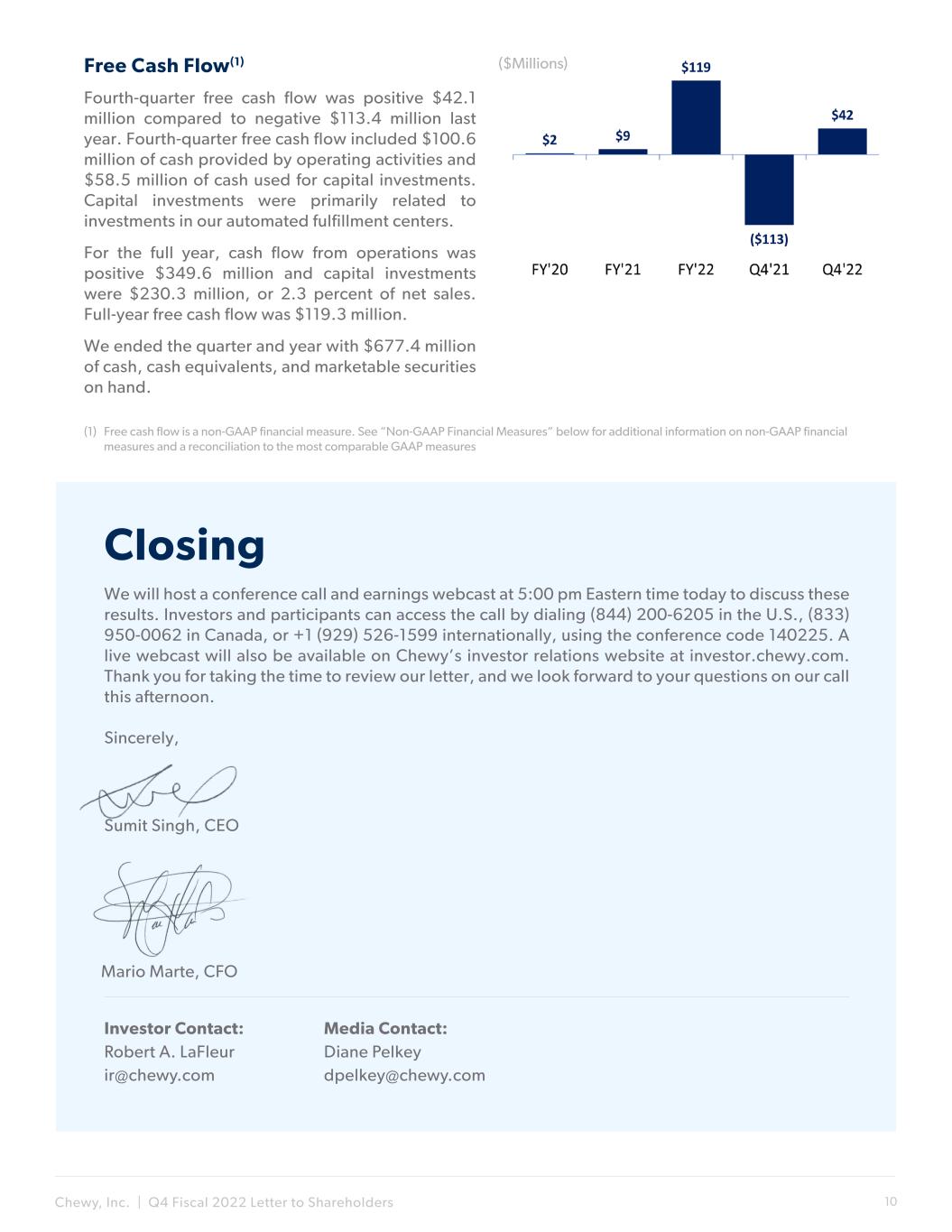

Chewy, Inc. | 2022財年第四季度致股東的信10第四季度自由現金流為正4,210萬美元,而去年為負1.134億美元。第四季度的自由現金流包括經營活動提供的1.006億美元現金和用於資本投資的5,850萬美元現金。資本投資主要與對我們的自動配送中心的投資有關。全年,運營現金流為正3.496億美元,資本投資為2.303億美元,佔淨銷售額的2.3%。全年自由現金流為1.193億美元。在本季度和年底,我們手頭有6.774億美元的現金、現金等價物和有價證券。我們將在美國東部時間今天下午 5:00 主持電話會議和財報網絡直播,討論這些業績。投資者和參與者可以使用會議代碼140225,在美國撥打 (844) 200-6205,在加拿大撥打 (833) 950-0062,在國際上撥打 +1 (929) 526-1599,參加電話會議。Chewy的投資者關係網站investor.chewy.com上也將進行網絡直播。感謝你抽出寶貴時間閲讀我們的來信,我們期待你在今天下午的電話中提問。真誠地,首席執行官蘇米特·辛格(1)媒體聯繫人:黛安·佩爾基 dpelkey@chewy.com 投資者聯繫人:Robert A. LaFleur ir@chewy.com 收盤(百萬美元)首席財務官馬裏奧·馬特(1)自由現金流是一項非公認會計準則財務指標。有關非公認會計準則財務指標以及與最具可比性的GAAP指標的對賬的更多信息,請參閲下文 “非公認會計準則財務指標”

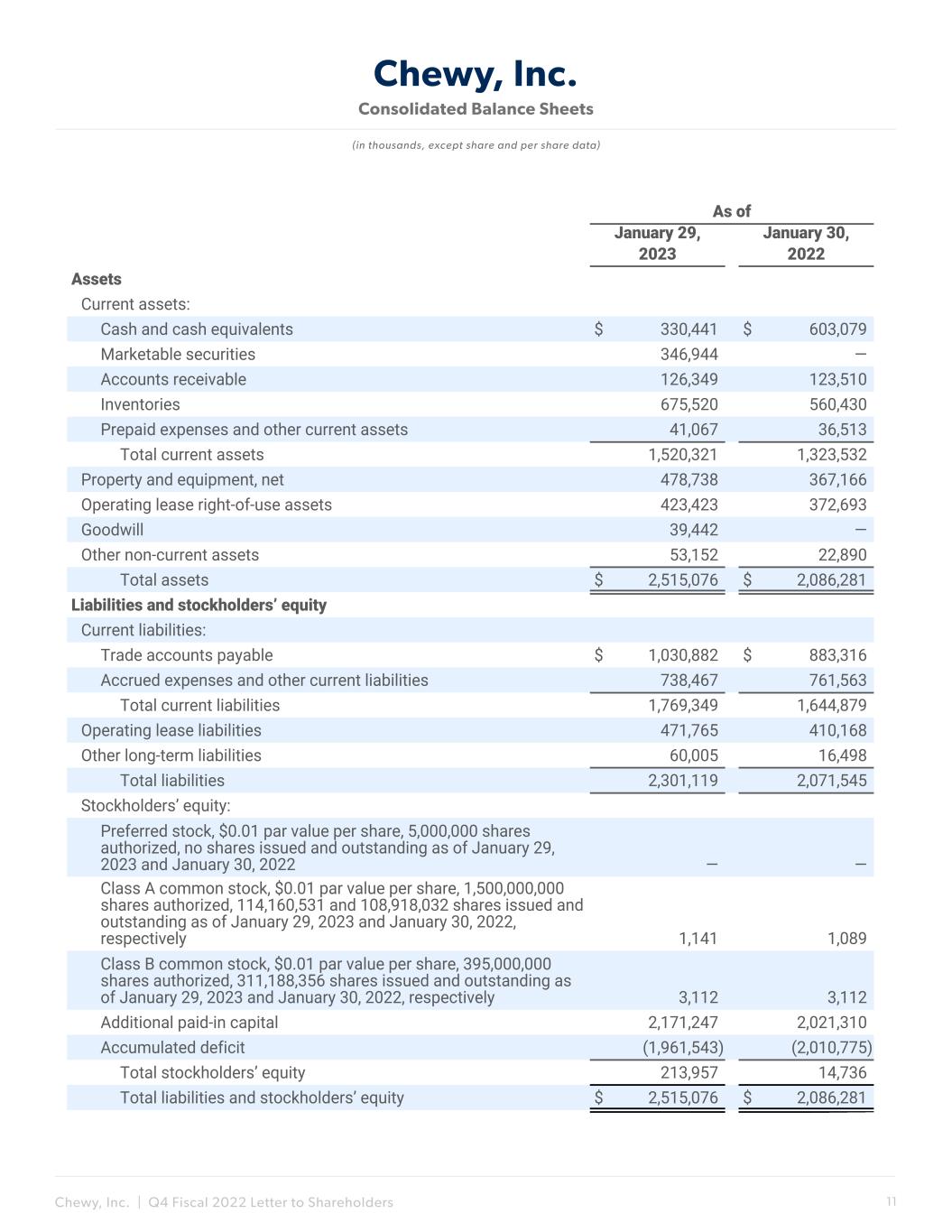

Chewy, Inc. | 2022 財年第四季度致股東的信 11 合併資產負債表 Chewy, Inc.(以千計,股票和每股數據除外)截至2023年1月29日資產流動資產:現金和現金等價物 330,441 美元 603,079 有價證券 346,944 — 應收賬款 126,349 123,510 庫存 675,520 560,430 美元預付費用和其他流動費用資產 41,067 36,513 流動資產總額 1,520,321 1,323,532 財產和設備,淨額 478,738 367,166 經營租賃使用權資產 423,423 372,693 Goodliship 39,442 — 其他非流動資產 53,152 22,890 總資產 2,515,076 美元 2,086,281 負債和股東權益流動負債:貿易應付賬款 1,030,882 美元 883,316 應計費用和其他流動負債 738,467 761,563 流動負債總額 1,769,349 1,644,879 經營租賃負債 471,7665 410,168 其他長期負債 60,005 16,498 總負債 2,301,119 2,079 71,545 股東權益:優先股,每股面值0.01美元,授權5,000,000股,截至2023年1月29日和1月30日,沒有已發行和流通的股票,2022 — — A類普通股,每股面值0.01美元,已授權15億股,截至2023年1月29日和2022年1月30日已發行和流通的114,160,531股和108,918,032股,分別為1,141 1,089股B類普通股,每股面值0.01美元,授權395,000,000股,截至2023年1月29日和1月30日,已發行和流通311,188,356股,2022 年,分別為 3,112 3,112 額外實收資本 2,171,247 2,021,310 累計赤字(1,961,543)(2,010,775)股東權益總額 213,957 14,736 總負債和股東權益 2,515,076 美元 2,086,281

Chewy, Inc. | 2022 財年第四季度致股東的信 12 份合併運營報表 Chewy, Inc.(以千計,每股數據除外)。未經審計)截至2023年1月29日止的52周的13周截至2022年1月29日2023年1月29日2022年1月30日淨銷售額2,707,479美元 2,388,398 美元 10,098,939 美元 8,890,773 銷售成本 1,947,368 1,782,034 6,517,191 毛利 760,111 605,511 2,830,905 2,373 582 運營費用:銷售、一般和管理費用 560,968 516,532 2,125,766 1,826,858 廣告和營銷 183,427 152,164 649,386 618,902 總運營費用 744,395 668,696 2,775,152 2,445,760 運營收入(虧損)15,716 (63,185) 55,753 (72,178) 利息收入 (支出),淨額 6,200(424)9,291(1,639)其他支出,淨額(13,166)—(13,166)— 所得税準備金前的收入(虧損)8,750(63,609)51,878(73,817)所得税準備金 2,646 — 淨收入(虧損)6,104 美元(63,609)49,232 美元(73,817)歸屬於A類和B類普通股股東的每股收益(虧損):基本0.01美元(0.15)美元 0.12 美元(0.18)攤薄後0.01美元(0.15)美元(0.18)用於計算每股收益(虧損)的加權平均普通股:基本424,328 419,331 417,218攤薄後429,412 419,111 417,218攤薄 429,412 419,111 417,218 70 417,218

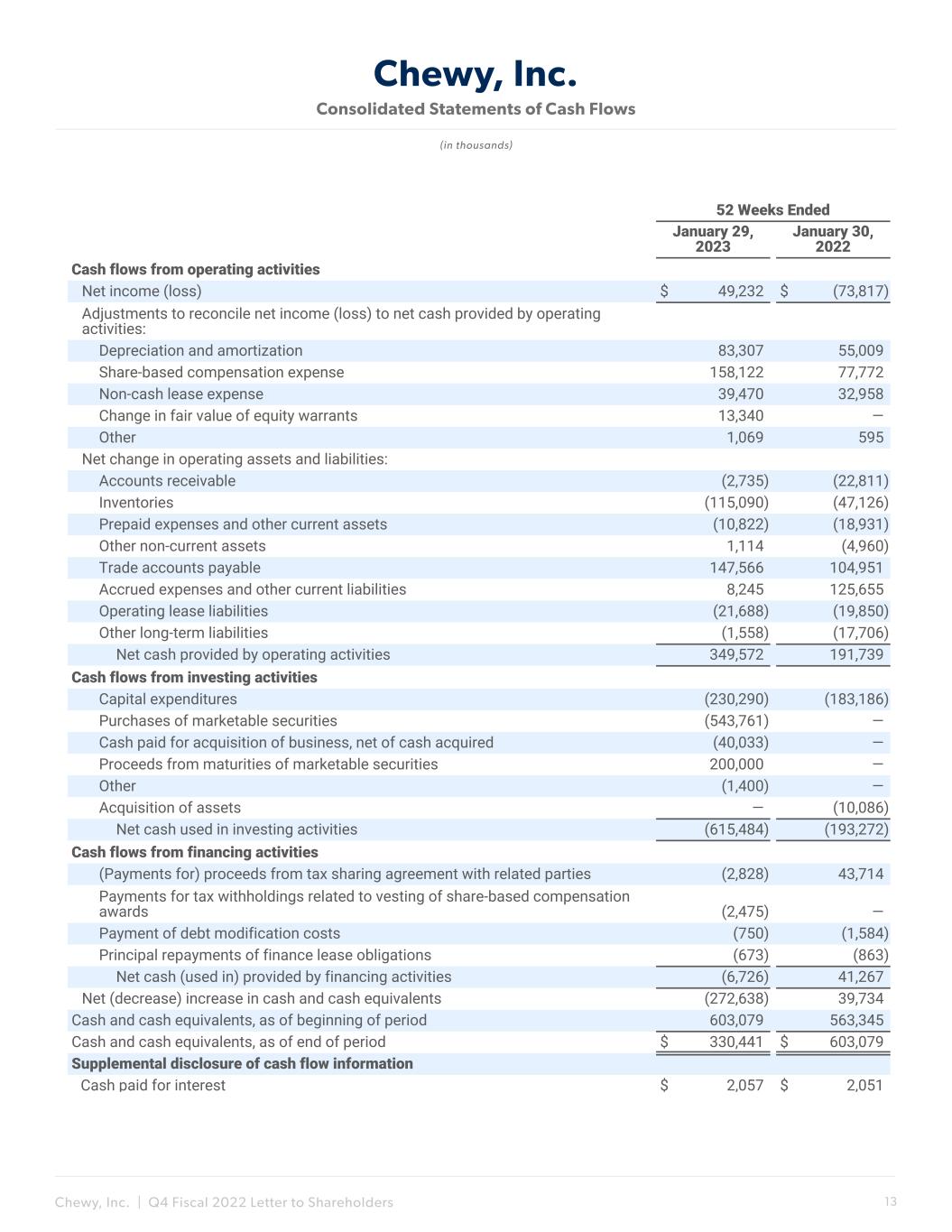

Chewy, Inc. | 2022 財年第四季度致股東的信 13 份合併現金流報表 Chewy, Inc.(以千計)截至 2023 年 1 月 29 日 52 周 2022 年 1 月 30 日來自經營活動的現金流淨收益(虧損)49,232 美元(73,817)為使淨收益(虧損)與經營活動提供的淨現金相一致而進行的調整:折舊和攤銷 83,307 55,009 股基薪酬支出 158,122 77,772 非現金租賃費用 39,470 32,958 股權證公允價值變動 13,340 — 其他 1,069 595 運營資產淨變動以及負債:應收賬款(2,735)(22,811)庫存(115,090)(47,126)預付費用和其他流動資產(10,822)(18,931)其他非流動資產 1,114(4,960)貿易應付賬款 147,566 104,951 應計費用和其他流動負債 8,245 125,655 經營租賃負債(21,688)(19,850)其他長期負債(1,5850)58) (17,706) 經營活動提供的淨現金 349,572 191,739 來自投資活動的現金流資本支出 (230,290) (183,186) 購買有價證券 (543,761) — 已支付的現金收購業務,扣除獲得的現金 (40,033) — 有價證券到期所得收益 200,000 — 其他 (1,400) — 收購資產 — (10,086) 用於投資活動的淨現金 (615,484) (193,272) 來自融資活動的現金流 (支付) 與關聯方達成税收共享協議的收益 (2,828) 43,714 支付與股份歸屬相關的預扣税款基於薪酬的裁決 (2,475) — 支付債務修改費用 (750) (1,584) 融資租賃債務的本金還款 (673) (863) 淨現金 (用於) 由融資活動提供 (6,726) 41,267 截至期末現金及現金等價物淨增 (272,638) 39,734 現金及現金等價物 603,079 563,345 現金及現金等價物,截至期末 330,441 美元 603,079 補充披露現金流信息 2,057 美元

Chewy, Inc. | 2022 財年第四季度致股東的信 14 非公認會計準則財務指標調整後的息税折舊攤銷前利潤率為了向投資者提供有關我們財務業績的更多信息,我們披露了調整後的息税折舊攤銷前利潤,這是一項非公認會計準則財務指標,計算為不包括折舊和攤銷的淨收益(虧損);基於股份的薪酬支出和相關税;所得税準備金;利息收入(費用),淨額;交易相關成本股權證的公允價值;訴訟事項和其他項目我們認為這不能代表我們的基本業務。以下是調整後的息税折舊攤銷前利潤與淨收益(虧損)的對賬表,這是最直接可比的GAAP財務指標。我們納入了調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率,因為兩者都是我們的管理層和董事會用來評估我們的經營業績、制定未來運營計劃和就資本配置做出戰略決策的關鍵指標。特別是,在計算調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率時排除某些支出,從而消除了非現金支出和某些可變費用的影響,從而促進了報告期內的經營業績可比性。因此,我們認為,調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率為投資者和其他人提供了有用的信息,使他們能夠像管理層和董事會一樣理解和評估我們的經營業績。我們認為,將折舊和攤銷以及基於股份的薪酬支出等非現金費用排除在調整後的息税折舊攤銷前利潤中是有用的,因為此類支出在任何特定時期內的金額都可能與我們業務運營的基本表現不直接相關。我們認為,排除所得税準備金、利息收入(支出),淨額;交易相關成本;股權認股權證公允價值的變化;以及訴訟事項和其他不屬於我們核心業務運營的項目是有用的。調整後的息税折舊攤銷前利潤作為財務衡量標準存在侷限性,您不應將其孤立考慮,也不應將其作為對我們根據公認會計原則報告的業績的分析的替代品。其中一些限制是:• 儘管折舊和攤銷是非現金費用,但折舊和攤銷的資產將來可能必須更換,調整後的息税折舊攤銷前利潤不能反映此類置換或新資本支出的資本支出要求;• 調整後的息税折舊攤銷前利潤不反映基於股份的薪酬和相關税收。在可預見的將來,基於股份的薪酬一直是並將繼續是我們業務的經常性支出,也是我們薪酬戰略的重要組成部分;• 調整後的息税折舊攤銷前利潤不反映利息收入(支出)淨額;或營運資金的變化或現金需求;• 調整後的息税折舊攤銷前利潤不反映交易相關成本和其他項目,這些項目要麼不代表我們的基礎業務,要麼是實際或計劃交易產生的增量成本幷包括股權公允價值的變化認股權證、訴訟事務、整合諮詢費、內部工資和工資(前提是指派個人全職從事整合和轉型活動)以及與整合和融合IT系統相關的某些成本;以及 • 其他公司,包括我們行業的公司,調整後的息税折舊攤銷前利潤的計算方式可能會有所不同,這降低了其作為比較衡量標準的用處。

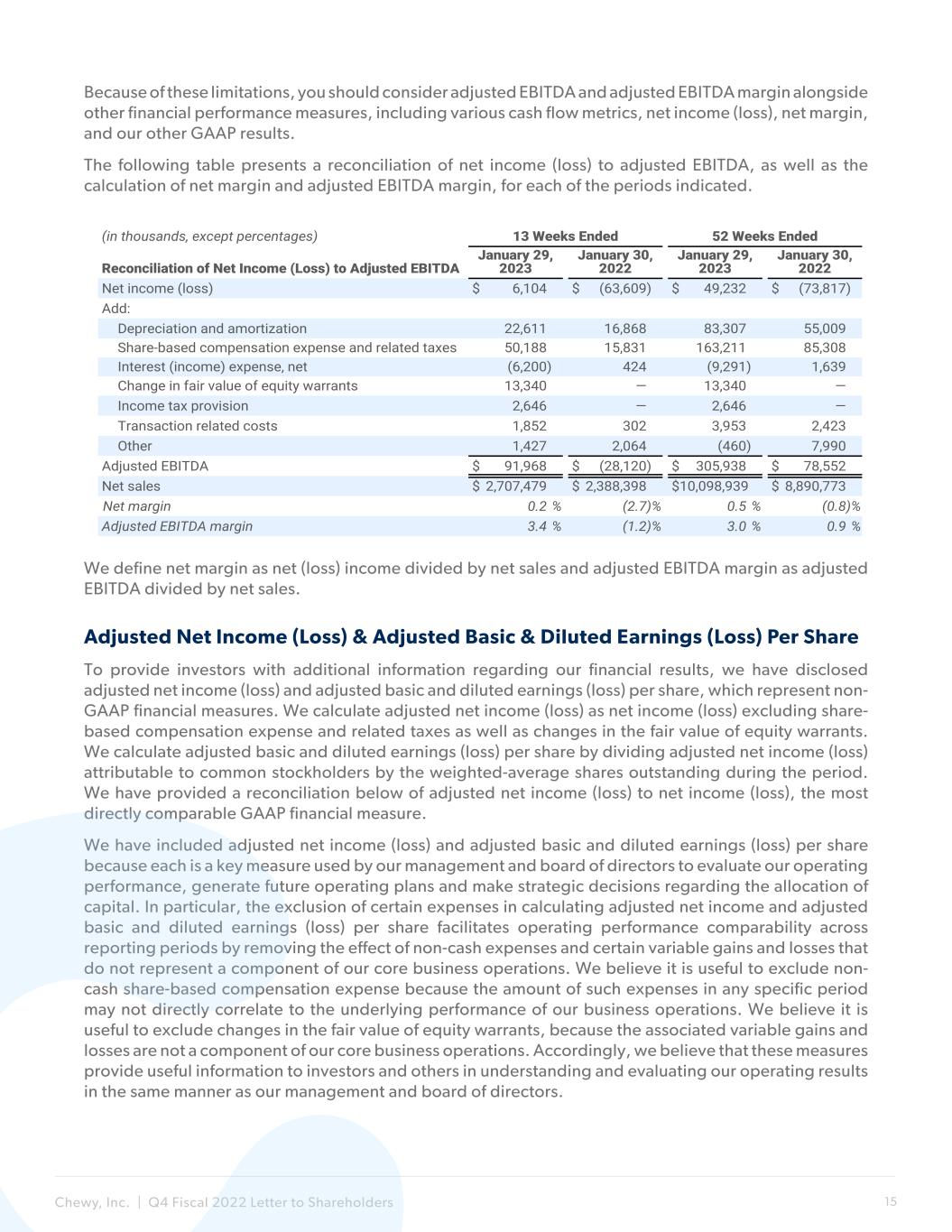

Chewy, Inc. | 2022財年第四季度致股東的信 15 由於這些限制,您應將調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率與其他財務業績指標一起考慮,包括各種現金流指標、淨收益(虧損)、淨利潤率和我們的其他GAAP業績。下表顯示了每個指定時期的淨收益(虧損)與調整後息税折舊攤銷前利潤的對賬,以及淨利潤率和調整後息税折舊攤銷前利潤率的計算。調整後的淨收益(虧損)和調整後的基本和攤薄後每股收益(虧損)為了向投資者提供有關我們財務業績的更多信息,我們披露了調整後的淨收益(虧損)以及調整後的基本和攤薄後每股收益(虧損),它們代表了非公認會計準則的財務指標。我們將調整後的淨收益(虧損)計算為淨收益(虧損),不包括股票薪酬支出和相關税收以及股權證公允價值的變化。我們通過將歸屬於普通股股東的調整後淨收益(虧損)除以該期間已發行股票的加權平均值來計算調整後的基本和攤薄後的每股收益(虧損)。以下是調整後淨收益(虧損)與淨收益(虧損)的對賬表,這是最直接可比的GAAP財務指標。我們納入了調整後的淨收益(虧損)以及調整後的基本和攤薄後的每股收益(虧損),因為每種收益都是我們的管理層和董事會用來評估我們的經營業績、制定未來運營計劃和就資本配置做出戰略決策的關鍵指標。特別是,在計算調整後的淨收益和調整後的基本和攤薄後每股收益(虧損)時排除某些支出,消除了非現金支出和某些不構成我們核心業務運營組成部分的可變損益的影響,從而促進了報告期內的經營業績可比性。我們認為,排除基於非現金股份的薪酬支出是有用的,因為在任何特定時期,此類支出金額都可能與我們業務運營的基本表現不直接相關。我們認為,排除股權證公允價值的變化是有用的,因為相關的可變收益和虧損不是我們核心業務運營的一部分。因此,我們認為,這些措施為投資者和其他人提供了有用的信息,使他們能夠以與我們的管理層和董事會相同的方式理解和評估我們的經營業績。我們將淨利潤率定義為淨(虧損)收入除以淨銷售額,調整後的息税折舊攤銷前利潤率是調整後的息税折舊攤銷前利潤除以淨銷售額。(以千計,百分比除外)截至52周的13周淨收益(虧損)與調整後息税折舊攤銷前利潤的對賬2023年1月29日2022年1月29日2022年1月30日淨收益(虧損)6,104美元(63,609)美元 49,232 美元(73,817)增加:折舊和攤銷 22,611 16,868 83,307 55,009 股基薪酬支出及相關税款 50,188 15,831 163,211 85,308 利息(收入)支出,淨額 (6,200) 424 (9,291) 1,639 股權證公允價值變化 13,340 — 13,340 — 所得税準備金 2,646 — 交易相關成本 1,852 302 3,953 2,423 其他 1,427 2,064 (460) 7,990 調整後的息税折舊攤銷前利潤 91,968 美元 (28,120) 美元 305,938 美元 78,552 淨銷售額為 2,707,479 美元 10,098,939 美元 8,890,773 淨利潤率 0.2% (2.7)% 0.5% (0.8)% 調整後的息税折舊攤銷前利潤率 3.4% (1.2)% 3.0% 0.9%

Chewy, Inc. | 2022財年第四季度致股東的信 16 調整後的淨收益(虧損)以及調整後的基本和攤薄後每股收益(虧損)作為財務指標存在侷限性,您不應將其孤立地考慮,也不應將其作為我們根據公認會計原則報告的業績分析的替代品。其他公司可能以不同的方式計算調整後的淨收益(虧損)和調整後的基本和攤薄後的每股收益(虧損),這降低了它們作為比較衡量標準的用處。由於這些限制,您應該將調整後的淨收益(虧損)和調整後的基本和攤薄後收益(虧損)以及其他財務業績指標,包括各種現金流指標、淨收益(虧損)、基本和攤薄後的每股收益(虧損)以及我們的其他GAAP業績。下表列出了每個指定時期的淨收益(虧損)與調整後淨收益(虧損)的對賬,以及調整後的基本和攤薄後每股收益(虧損)的計算。截至2023年1月29日52周的13周(以千計,每股數據除外)2022年1月29日2023年1月29日淨收益(虧損)與調整後淨收益(虧損)的對賬 6,104 美元 (63,609) 美元 49,232 美元 (73,817) 添加:基於股份的薪酬支出及相關税款 50,188 15,831 163,211 85,308 變化股權證的公允價值 13,340 — 13,340 — 調整後淨收益(虧損)69,632 美元(47,778)美元 225,783 美元 11,491 股用於計算調整後每股收益(虧損)的加權平均普通股:基本 424,328 419,111 422,331 攤薄後獎勵的影響 (1) 5,084 — 5,439 10,068 攤薄後的 10,068 1) 429,412 419,111 427,770 427,286 歸屬於A類和B類普通股股東的每股收益(虧損)基本 0.01 美元 (0.15) 0.12 美元 (0.18) 攤薄 (1) 0.01 美元 (0.15) 0.12 美元 (0.18) 調整後的基本美元 0.16 美元 (0.11) 0.53 美元調整後攤薄後的 0.03 美元(1) 0.16 美元 (0.11) 0.53 美元 0.03 美元 (1) 在截至2022年1月30日的五十二週內,我們對歸屬於A類和B類普通股股東的調整後攤薄後每股收益的計算要求對計算中使用的加權平均普通股進行調整,以包括基於股份的獎勵的加權平均稀釋效應。自由現金流為了向投資者提供有關我們財務業績的更多信息,我們還披露了自由現金流,這是一種非公認會計準則財務指標,我們的計算方法是(用於)經營活動提供的淨現金減去資本支出(包括購買財產和設備、與我們的網站相關的勞動力資本化、移動應用程序和軟件開發以及租賃權改進)。我們在下文中提供了自由現金流與(用於)經營活動提供的淨現金的對賬表,這是最直接可比的GAAP財務指標。我們之所以包括自由現金流,是因為我們的管理層和董事會將自由現金流用作衡量我們流動性的重要指標,因為它可以衡量我們產生的現金量。因此,我們認為,自由現金流為投資者和其他人提供了有用的信息,使他們能夠以與我們的管理層和董事會相同的方式理解和評估我們的經營業績。自由現金流作為財務衡量標準存在侷限性,您不應將其孤立地考慮,也不應將其作為對我們根據公認會計原則報告的業績的分析的替代品。使用非公認會計準則財務指標存在侷限性,包括其他公司,包括我們行業的公司,可能以不同的方式計算自由現金流。由於這些限制,您應該將自由現金流與其他財務業績指標一起考慮,包括(用於)運營活動提供的淨現金、資本支出和我們的其他公認會計準則業績。

Chewy, Inc. | 2022財年第四季度致股東的信 17 下表列出了每個時期由(用於)經營活動提供的淨現金與自由現金流的對賬。(以千計)截至52周的13周對經營活動提供(用於)的淨現金與自由現金流的對賬2023年1月29日2022年1月29日2022年1月29日 2022年1月30日運營活動提供的淨現金100,552美元(65,967)美元 349,572 美元 191,739 美元扣除:資本支出(58,449)(47,472) (230,290) (187,290) 3,186) 自由現金流美元 42,103 美元 (113,439) 美元 119,282 美元 8,553 在短期至中期內,自由現金流可能會受到資本投資時機(例如推出新的運營中心、客户)的影響服務中心、公司辦公室以及信息技術和其他設備的購買),我們的增長波動以及此類波動對營運資金的影響,以及供應商付款條件的增加或減少以及庫存週轉率導致的現金轉換週期的變化。

Chewy, Inc. | 2022財年第四季度致股東的信18財年第一季度指導市場、排名和其他行業數據在本通訊中,我們指的是有關從內部來源、市場研究、公開信息和行業出版物獲得的市場數據的信息。估計本質上是不確定的,涉及風險和不確定性,可能會根據各種因素而發生變化,包括我們在向美國證券交易委員會提交的定期文件中標題為 “前瞻性陳述” 和 “風險因素” 的部分中討論的因素。我們認為,截至本來文發佈之日,這些來源和估計是可靠的,但尚未對其進行獨立核實,也無法保證其準確性或完整性。我們尚未將調整後的息税折舊攤銷前利潤展望與GAAP淨收益(虧損)進行調節,因為我們沒有提供GAAP淨收益(虧損)的前景,這是因為其他收入、淨額和所得税準備金(受益)存在不確定性和潛在變異性,這些是調整後的息税折舊攤銷前利潤和GAAP淨收益(虧損)之間的對賬項目。由於這些項目無法合理預測,因此我們無法將非公認會計準則財務指標展望與相應的公認會計準則指標進行對賬。但是,這些項目可能會對GAAP淨收益(虧損)產生重大影響。2023財年指導調整後的息税折舊攤銷前利潤率 (1) (1) 調整後的息税折舊攤銷前利潤率和調整後的息税折舊攤銷前利潤率是非公認會計準則財務指標。有關非公認會計準則財務指標的更多信息,請參閲 “非公認會計準則財務指標”。仍然需要注意的是,圍繞 COVID-19 的情況仍然不可預測,風險仍然存在。有關這些風險的討論,請參閲我們向美國證券交易委員會提交的定期文件中標題為 “前瞻性陳述” 和 “風險因素” 的部分。同比持平至下降50個基點淨銷售額27.2億美元至27.4億美元同比增長12%至13%淨銷售額111億美元至113億美元同比增長10%至12%指導展望2023年,我們計劃進行大量投資,以提高我們的價值主張,為未來的增長和利潤擴張奠定基礎。我們還認識到,運營環境仍然充滿挑戰,因此在邁向2023年的過程中,我們將繼續保持紀律和專注。我們的2023年第一季度和全年指引反映了一種平衡的觀點,其中包括我們商業模式的強度和知名度,計劃中的增長投資,同時在不確定的經濟背景下也提供了一定的靈活性。

Chewy, Inc. | 2022 財年第四季度致股東的信 19 份前瞻性陳述本通訊包含有關我們和我們行業的前瞻性陳述,涉及重大風險和不確定性。除本通訊中包含的歷史事實陳述外,所有陳述,包括有關我們未來經營業績或財務狀況、業務戰略以及未來運營管理計劃和目標的陳述,均為前瞻性陳述。在某些情況下,您可以識別前瞻性陳述,因為它們包含 “預期”、“相信”、“考慮”、“繼續”、“可以”、“估計”、“期望”、“預測”、“打算”、“可能”、“計劃”、“潛力”、“預測”、“項目”、“尋求”、“應該”、“目標”、“將” 或 “將” 或否定詞語這些詞或其他類似的術語或表達方式。這些前瞻性陳述包括但不限於有關我們以下能力的陳述:維持我們最近的增長率併成功應對未來增長面臨的挑戰,包括推出新產品或服務、改善現有產品和服務以及擴展到新產品;成功管理與冠狀病毒相關的風險,包括對我們的業務運營、財務業績、供應鏈、員工、設施、客户服務和運營的任何不利影響;以成本獲得和留住新客户以有效的方式增加淨銷售額,提高利潤率並保持盈利能力;有效管理我們的增長;保持對公司的積極看法,維護、發展和利用我們的聲譽和品牌的價值;在我們繼續擴展業務的同時限制營業損失;預測淨銷售額並適當計劃未來的支出;估計潛在市場的規模;加強我們目前的供應商關係,留住關鍵供應商並尋找更多供應商;與他們談判可接受的定價和其他條款第三方服務提供商、供應商和外包合作伙伴,維護我們與此類各方的關係;緩解我們運輸安排和運營的變化或中斷;優化、運營和管理配送中心容量的擴展;為我們的客户提供一個能夠響應和適應技術快速變化的經濟實惠平臺;限制我們與在線支付方式相關的損失;維護和擴展我們的技術,包括我們網站、移動應用程序和網絡的可靠性基礎設施;維護我們系統的充分網絡安全,並確保我們的第三方服務提供商對其系統採取同樣的措施;保持消費者對我們產品的安全、質量和健康的信心;限制與我們的供應商和外包合作伙伴相關的風險;以具有成本效益的方式遵守現有或未來的法律法規;與其他零售商和服務提供商競爭;利用税收屬性、淨營業虧損和税收抵免結轉,限制我們税收的波動義務和有效税率;充分保護我們的知識產權;成功地為自己辯護,免受我們可能面臨的任何指控或索賠;吸引、培養、激勵和留住高素質和熟練的員工;預測和應對經濟狀況、行業趨勢和市場狀況及其對寵物用品市場的影響;減少商品退貨或退款;應對惡劣天氣並限制對正常業務運營的幹擾;管理新的收購、投資或聯盟,並整合他們進入我們的現有業務;成功進入寵物保險市場;管理國際市場帶來的挑戰;成功地在寵物產品和服務健康和零售行業,尤其是電子商務領域競爭;根據需要籌集資金;保持對財務報告和披露控制和程序的有效內部控制。你不應依賴前瞻性陳述來預測未來事件,你應該明白,這些陳述並不能保證業績或業績,而且由於各種因素,我們的實際業績可能與前瞻性陳述中表達的業績存在重大差異。本通訊中包含的前瞻性陳述主要基於我們當前的假設、預期和對未來事件和趨勢的預測,我們認為這些事件和趨勢可能會影響我們的業務、財務狀況和經營業績。這些前瞻性陳述中描述的事件的結果受我們的10-K表年度報告第一部分第1A項中標題為 “風險因素” 的部分以及向美國證券交易委員會提交的其他文件以及本通訊其他地方所描述的風險、不確定性和其他因素的影響。此外,我們在競爭激烈且瞬息萬變的環境中運營。出現了新的風險和不確定性

Chewy, Inc. | 2022財年第四季度不時致股東20的信,我們無法預測所有可能影響本通訊中包含的前瞻性陳述的風險和不確定性。前瞻性陳述中反映的結果、事件和情況可能無法實現或發生,實際結果、事件或情況可能與前瞻性陳述中描述的結果、事件或情況存在重大差異。此外,“我們相信” 的陳述和類似的陳述反映了我們對相關主題的信念和看法。這些聲明基於截至本來文發佈之日我們獲得的信息。雖然我們認為信息為這些陳述提供了合理的依據,但該信息可能有限或不完整。不應閲讀我們的陳述以表明我們已經對所有相關信息進行了詳盡的調查或審查。這些陳述本質上是不確定的,提醒投資者不要過分依賴這些陳述。本通訊中的前瞻性陳述僅與截至陳述發表之日的事件有關。除非法律要求,否則我們沒有義務更新本通訊中的任何前瞻性陳述,以反映本通信之日之後的事件或情況,或者反映新信息或意想不到的事件的發生。實際上,我們可能無法實現前瞻性陳述中披露的計劃、意圖或預期,您不應過分依賴我們的前瞻性陳述。我們的前瞻性陳述並未反映未來任何收購、合併、處置、合資或投資的潛在影響。