rsi-20220930000179365912月31日2022Q2錯誤0.500017936592022-01-012022-09-300001793659美國-公認會計準則:公共類別成員2022-11-02Xbrli:共享0001793659RSI:公共類成員2022-11-0200017936592022-09-30ISO 4217:美元00017936592021-12-310001793659美國-公認會計準則:公共類別成員2022-09-30ISO 4217:美元Xbrli:共享0001793659美國-公認會計準則:公共類別成員2021-12-310001793659RSI:公共類成員2021-12-310001793659RSI:公共類成員2022-09-3000017936592022-07-012022-09-3000017936592021-07-012021-09-3000017936592021-01-012021-09-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2021-12-310001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2021-12-310001793659US-GAAP:AdditionalPaidInCapitalMembers2021-12-310001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-12-310001793659美國-公認會計準則:保留預付款成員2021-12-310001793659美國-GAAP:母公司成員2021-12-310001793659美國公認會計準則:非控制性利益成員2021-12-310001793659US-GAAP:AdditionalPaidInCapitalMembers2022-01-012022-03-310001793659美國-GAAP:母公司成員2022-01-012022-03-310001793659美國公認會計準則:非控制性利益成員2022-01-012022-03-3100017936592022-01-012022-03-310001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-01-012022-03-310001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2022-01-012022-03-310001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2022-01-012022-03-310001793659美國-公認會計準則:保留預付款成員2022-01-012022-03-310001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2022-03-310001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2022-03-310001793659US-GAAP:AdditionalPaidInCapitalMembers2022-03-310001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-03-310001793659美國-公認會計準則:保留預付款成員2022-03-310001793659美國-GAAP:母公司成員2022-03-310001793659美國公認會計準則:非控制性利益成員2022-03-3100017936592022-03-310001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2022-04-012022-06-300001793659US-GAAP:AdditionalPaidInCapitalMembers2022-04-012022-06-300001793659美國-GAAP:母公司成員2022-04-012022-06-300001793659美國公認會計準則:非控制性利益成員2022-04-012022-06-3000017936592022-04-012022-06-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-04-012022-06-300001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2022-04-012022-06-300001793659美國-公認會計準則:保留預付款成員2022-04-012022-06-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2022-06-300001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2022-06-300001793659US-GAAP:AdditionalPaidInCapitalMembers2022-06-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-06-300001793659美國-公認會計準則:保留預付款成員2022-06-300001793659美國-GAAP:母公司成員2022-06-300001793659美國公認會計準則:非控制性利益成員2022-06-3000017936592022-06-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2022-07-012022-09-300001793659US-GAAP:AdditionalPaidInCapitalMembers2022-07-012022-09-300001793659美國-GAAP:母公司成員2022-07-012022-09-300001793659美國公認會計準則:非控制性利益成員2022-07-012022-09-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-07-012022-09-300001793659美國-公認會計準則:保留預付款成員2022-07-012022-09-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2022-09-300001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2022-09-300001793659US-GAAP:AdditionalPaidInCapitalMembers2022-09-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2022-09-300001793659美國-公認會計準則:保留預付款成員2022-09-300001793659美國-GAAP:母公司成員2022-09-300001793659美國公認會計準則:非控制性利益成員2022-09-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2020-12-310001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2020-12-310001793659美國-公認會計準則:財政部股票成員2020-12-310001793659US-GAAP:AdditionalPaidInCapitalMembers2020-12-310001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-12-310001793659美國-公認會計準則:保留預付款成員2020-12-310001793659美國-GAAP:母公司成員2020-12-310001793659美國公認會計準則:非控制性利益成員2020-12-3100017936592020-12-310001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2021-01-012021-03-310001793659US-GAAP:AdditionalPaidInCapitalMembers2021-01-012021-03-310001793659美國-GAAP:母公司成員2021-01-012021-03-310001793659美國公認會計準則:非控制性利益成員2021-01-012021-03-3100017936592021-01-012021-03-310001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-01-012021-03-310001793659美國-公認會計準則:財政部股票成員2021-01-012021-03-310001793659美國-公認會計準則:保留預付款成員2021-01-012021-03-310001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2021-03-310001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2021-03-310001793659美國-公認會計準則:財政部股票成員2021-03-310001793659US-GAAP:AdditionalPaidInCapitalMembers2021-03-310001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-03-310001793659美國-公認會計準則:保留預付款成員2021-03-310001793659美國-GAAP:母公司成員2021-03-310001793659美國公認會計準則:非控制性利益成員2021-03-3100017936592021-03-310001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2021-04-012021-06-300001793659US-GAAP:AdditionalPaidInCapitalMembers2021-04-012021-06-300001793659美國-GAAP:母公司成員2021-04-012021-06-300001793659美國公認會計準則:非控制性利益成員2021-04-012021-06-3000017936592021-04-012021-06-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-04-012021-06-300001793659美國-公認會計準則:保留預付款成員2021-04-012021-06-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2021-06-300001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2021-06-300001793659美國-公認會計準則:財政部股票成員2021-06-300001793659US-GAAP:AdditionalPaidInCapitalMembers2021-06-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-06-300001793659美國-公認會計準則:保留預付款成員2021-06-300001793659美國-GAAP:母公司成員2021-06-300001793659美國公認會計準則:非控制性利益成員2021-06-3000017936592021-06-300001793659US-GAAP:AdditionalPaidInCapitalMembers2021-07-012021-09-300001793659美國-GAAP:母公司成員2021-07-012021-09-300001793659美國公認會計準則:非控制性利益成員2021-07-012021-09-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2021-07-012021-09-300001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2021-07-012021-09-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-07-012021-09-300001793659美國-公認會計準則:保留預付款成員2021-07-012021-09-300001793659美國-美國公認會計準則:普通股成員美國-公認會計準則:公共類別成員2021-09-300001793659美國-美國公認會計準則:普通股成員RSI:公共類成員2021-09-300001793659美國-公認會計準則:財政部股票成員2021-09-300001793659US-GAAP:AdditionalPaidInCapitalMembers2021-09-300001793659Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-09-300001793659美國-公認會計準則:保留預付款成員2021-09-300001793659美國-GAAP:母公司成員2021-09-300001793659美國公認會計準則:非控制性利益成員2021-09-3000017936592021-09-300001793659RSI:RushStreetInteractive LPAcquisitionMember2022-09-30Xbrli:純0001793659RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2022-09-300001793659RSI:RushStreetProductionsLLCM成員2022-06-102022-06-100001793659RSI:RushStreetInteractive LPUnitsMemberRSI:RushStreetProductionsLLCM成員2022-06-102022-06-100001793659RSI:公共類成員RSI:RushStreetProductionsLLCM成員2022-06-102022-06-100001793659美國-公認會計準則:公共類別成員RSI:RushStreetProductionsLLCM成員2022-06-102022-06-100001793659RSI:RushStreetProductionsLLCM成員2022-06-100001793659美國-公認會計原則:商標成員RSI:RushStreetProductionsLLCM成員2022-06-100001793659RSI:Online WageringMember2022-07-012022-09-300001793659RSI:Online WageringMember2021-07-012021-09-300001793659RSI:Online WageringMember2022-01-012022-09-300001793659RSI:Online WageringMember2021-01-012021-09-300001793659RSI:RetailSportsService成員2022-07-012022-09-300001793659RSI:RetailSportsService成員2021-07-012021-09-300001793659RSI:RetailSportsService成員2022-01-012022-09-300001793659RSI:RetailSportsService成員2021-01-012021-09-300001793659RSI:Social GamingMember2022-07-012022-09-300001793659RSI:Social GamingMember2021-07-012021-09-300001793659RSI:Social GamingMember2022-01-012022-09-300001793659RSI:Social GamingMember2021-01-012021-09-300001793659SRT:北美成員2022-07-012022-09-300001793659SRT:北美成員2021-07-012021-09-300001793659SRT:北美成員2022-01-012022-09-300001793659SRT:北美成員2021-01-012021-09-300001793659SRT:拉美裔美國成員2022-07-012022-09-300001793659SRT:拉美裔美國成員2021-07-012021-09-300001793659SRT:拉美裔美國成員2022-01-012022-09-300001793659SRT:拉美裔美國成員2021-01-012021-09-300001793659US-GAAP:許可協議成員2022-01-012022-09-300001793659US-GAAP:許可協議成員2022-09-300001793659US-GAAP:許可協議成員2021-01-012021-12-310001793659US-GAAP:許可協議成員2021-12-310001793659美國-GAAP:軟件開發成員2022-01-012022-09-300001793659美國-GAAP:軟件開發成員2022-09-300001793659美國-GAAP:軟件開發成員2021-01-012021-12-310001793659美國-GAAP:軟件開發成員2021-12-310001793659US-GAAP:基於技術的無形資產成員2022-01-012022-09-300001793659US-GAAP:基於技術的無形資產成員2022-09-300001793659US-GAAP:基於技術的無形資產成員2021-01-012021-12-310001793659US-GAAP:基於技術的無形資產成員2021-12-310001793659美國-公認會計原則:商標成員2022-01-012022-09-300001793659美國-公認會計原則:商標成員2022-09-300001793659美國-公認會計原則:商標成員2021-12-310001793659RSI:DMyTechnologyGroupIncMember美國-GAAP:IPO成員2020-12-292020-12-290001793659RSI:DMyTechnologyGroupIncMember美國-公認會計準則:公共類別成員美國-GAAP:IPO成員2020-12-290001793659RSI:DMyTechnologyGroupIncMember美國-GAAP:IPO成員2020-12-290001793659美國-公認會計準則:公共類別成員RSI:公共擔保持有人成員2020-12-290001793659RSI:DMyTechnologyGroupIncMemberUS-GAAP:PrivatePlacementMembersRSI:隱私擔保成員2020-12-292020-12-290001793659美國公認會計準則:保修成員RSI:DMyTechnologyGroupIncMemberUS-GAAP:PrivatePlacementMembers2020-12-292020-12-290001793659RSI:私人擔保持有人成員美國-公認會計準則:公共類別成員2020-12-290001793659美國-公認會計準則:公共類別成員RSI:公共擔保持有人成員2021-02-220001793659RSI:公共保修成員2021-01-012021-03-310001793659RSI:公共保修成員2021-03-310001793659RSI:公共保修成員2021-04-012021-04-300001793659美國-公認會計準則:公共類別成員2022-01-012022-03-310001793659RSI:公共保修成員2022-09-300001793659RSI:公共保修成員2021-12-310001793659RSI:公共保修成員美國-公認會計準則:公允價值輸入級別1成員2021-01-012021-03-310001793659美國-公認會計準則:公共類別成員2021-03-262021-03-260001793659RSI:隱私擔保成員2021-12-310001793659RSI:隱私擔保成員2022-09-300001793659RSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員美國-公認會計準則:衡量投入練習價格成員2021-03-260001793659美國-GAAP:MeasurementInputSharePriceMemberRSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2021-03-260001793659美國公認會計原則:衡量投入價格成員RSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2021-03-260001793659US-GAAP:測量輸入預期術語成員RSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2021-03-26Utr:是0001793659Us-gaap:MeasurementInputRiskFreeInterestRateMemberRSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2021-03-260001793659RSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2021-03-2600017936592021-03-262021-03-260001793659RSI:公共保修成員美國-公認會計準則:公允價值輸入級別1成員2020-12-310001793659RSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2020-12-310001793659RSI:公共保修成員美國-公認會計準則:公允價值輸入級別1成員2021-01-012021-09-300001793659RSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2021-01-012021-09-300001793659RSI:公共保修成員美國-公認會計準則:公允價值輸入級別1成員2021-09-300001793659RSI:隱私擔保成員美國-公認會計準則:公允價值投入級別3成員2021-09-300001793659美國公認會計準則:保修成員RSI:DMyTechnologyGroupIncMember美國-GAAP:IPO成員2020-12-2900017936592021-01-132021-01-130001793659美國-公認會計準則:公共類別成員2021-01-132021-01-130001793659RSI:公共類成員2021-01-132021-01-1300017936592020-12-312021-01-130001793659RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2021-12-310001793659RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2022-01-012022-09-300001793659美國-公認會計準則:公共類別成員RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2022-01-012022-09-30Utr:費率0001793659RSI:RushStreetInteractive LPMembersRSI:公共類成員Rsi:OwnersOtherThanRushStreetInteractiveMember2022-01-012022-09-300001793659RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2021-09-300001793659RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2020-12-310001793659RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2021-01-012021-09-300001793659美國-公認會計準則:公共類別成員RSI:RushStreetInteractive LPMembersRsi:OwnersOtherThanRushStreetInteractiveMember2020-01-012020-09-300001793659美國-公認會計準則:公共類別成員2022-01-012022-09-300001793659美國-GAAP:受限股票單位RSU成員2022-01-012022-09-300001793659美國-GAAP:受限股票單位RSU成員2021-01-012021-09-300001793659美國-GAAP:受限股票單位RSU成員2021-12-310001793659美國-GAAP:受限股票單位RSU成員2022-09-300001793659美國-GAAP:受限股票單位RSU成員2020-12-310001793659美國-GAAP:受限股票單位RSU成員2021-09-300001793659美國-GAAP:受限股票單位RSU成員2022-07-012022-09-300001793659美國-GAAP:受限股票單位RSU成員2021-07-012021-09-300001793659美國-公認會計準則:員工股票期權成員2022-09-300001793659美國-公認會計準則:員工股票期權成員2022-01-012022-09-300001793659美國-GAAP:銷售成本成員2022-07-012022-09-300001793659美國-GAAP:銷售成本成員2021-07-012021-09-300001793659美國-GAAP:銷售成本成員2022-01-012022-09-300001793659美國-GAAP:銷售成本成員2021-01-012021-09-300001793659美國公認會計準則:銷售和營銷費用成員2022-07-012022-09-300001793659美國公認會計準則:銷售和營銷費用成員2021-07-012021-09-300001793659美國公認會計準則:銷售和營銷費用成員2022-01-012022-09-300001793659美國公認會計準則:銷售和營銷費用成員2021-01-012021-09-300001793659美國-公認會計準則:一般和行政費用成員2022-07-012022-09-300001793659美國-公認會計準則:一般和行政費用成員2021-07-012021-09-300001793659美國-公認會計準則:一般和行政費用成員2022-01-012022-09-300001793659美國-公認會計準則:一般和行政費用成員2021-01-012021-09-300001793659RSI:RSIASLPIncMember2022-01-012022-09-300001793659RSI:RushStreetInteractive LPUnitsMember2022-01-012022-09-300001793659RSI:RushStreetInteractive LPUnitsMember2021-01-012021-09-300001793659美國-GAAP:受限股票單位RSU成員2022-01-012022-09-300001793659美國-GAAP:受限股票單位RSU成員2021-01-012021-09-300001793659美國-公認會計準則:員工股票期權成員2022-01-012022-09-300001793659美國-公認會計準則:員工股票期權成員2021-01-012021-09-300001793659RSI:RushStreetInteractive IncMemberRSI:RushStreetGamingLLCM成員美國-公認會計準則:服務協議成員2022-01-012022-09-300001793659RSI:基於陸地的關聯賭場成員美國-公認會計原則:RoyaltyAgreement成員2022-07-012022-09-300001793659RSI:基於陸地的關聯賭場成員美國-公認會計原則:RoyaltyAgreement成員2022-01-012022-09-300001793659RSI:基於陸地的關聯賭場成員美國-公認會計原則:RoyaltyAgreement成員2021-07-012021-09-300001793659RSI:基於陸地的關聯賭場成員美國-公認會計原則:RoyaltyAgreement成員2021-01-012021-09-300001793659RSI:RushStreetGamingLLCM成員美國-公認會計準則:服務協議成員2022-09-300001793659RSI:RushStreetGamingLLCM成員美國-公認會計準則:服務協議成員2021-12-310001793659RSI:RushStreetGamingLLCM成員美國-公認會計準則:服務協議成員2022-07-012022-09-300001793659RSI:RushStreetGamingLLCM成員美國-公認會計準則:服務協議成員2022-01-012022-09-300001793659RSI:RushStreetGamingLLCM成員美國-公認會計準則:服務協議成員2021-07-012021-09-300001793659RSI:RushStreetGamingLLCM成員美國-公認會計準則:服務協議成員2021-01-012021-09-300001793659RSI:基於陸地的關聯賭場成員美國-公認會計原則:RoyaltyAgreement成員2022-09-300001793659RSI:基於陸地的關聯賭場成員美國-公認會計原則:RoyaltyAgreement成員2021-12-310001793659RSI:RushStreetProductionsLLCM成員2022-01-012022-09-300001793659Rsi:ToddLAndersonVsRushStreetGamingLLCAndRushStreetInteractiveLLCMember2020-09-152020-09-150001793659RSI:不可取消租賃合同成員2022-09-300001793659Rsi:NonCancelableLeaseContractWithMarketingVendorsMember2022-09-300001793659RSI:許可證和市場訪問權限成員2022-09-30 美國

美國證券交易委員會

華盛頓特區,20549

表格10-Q

| | | | | |

| x | 根據1934年《證券交易法》第13或15(D)條規定的季度報告 |

截至本季度末2022年9月30日

或

| | | | | |

| ¨ | 根據1934年《證券交易法》第13或15(D)條提交的過渡報告 |

由_至_的過渡期

委託文件編號:001-39232

拉什街互動公司

(註冊人的確切姓名載於其章程)

| | | | | |

| 特拉華州 | 84-3626708 |

(述明或其他司法管轄權 公司或組織) | (税務局僱主 識別號碼) |

| | | | | |

密歇根大道北900號, 950套房 芝加哥, 伊利諾伊州 60611 | (773) 893-5855 |

| (主要執行機構地址,包括郵政編碼) | (註冊人的電話號碼,包括區號) |

根據該法第12(B)條登記的證券:

| | | | | | | | |

| 每個班級的標題 | 交易代碼 | 註冊的每個交易所的名稱 |

| | |

| A類普通股,每股面值0.0001美元 | RSI | 紐約證券交易所 |

用複選標記表示註冊人(1)是否在過去12個月內(或註冊人被要求提交此類報告的較短時間內)提交了1934年《證券交易法》第13條或15(D)節要求提交的所有報告,以及(2)在過去90天內是否符合此類提交要求。是x不是¨

用複選標記表示註冊人是否在過去12個月內(或在註冊人被要求提交此類文件的較短時間內)以電子方式提交了根據S-T規則405規定必須提交的每一份交互數據文件。是x不是¨

用複選標記表示註冊人是大型加速申報公司、加速申報公司、非加速申報公司、較小的報告公司或新興成長型公司。請參閲《交易法》第12b-2條規則中“大型加速申報公司”、“加速申報公司”、“較小申報公司”和“新興成長型公司”的定義。

| | | | | | | | | | | |

| 大型加速文件服務器 | ¨ | 加速文件管理器 | x |

| 非加速文件服務器 | ¨ | 規模較小的報告公司 | ¨ |

| 新興成長型公司 | x | | |

如果是一家新興的成長型公司,用複選標記表示註冊人是否已選擇不使用延長的過渡期來遵守根據《交易所法》第13(A)節提供的任何新的或修訂的財務會計準則。☐

用複選標記表示註冊人是否是空殼公司(如《交易法》第12b-2條所定義)。是☐不是x

註明截至最後實際可行日期,發行人所屬各類普通股的流通股數量。

截至2022年11月2日,有64,130,715註冊人A類普通股的流通股,每股面值0.0001美元,以及156,373,584註冊人的V類普通股的流通股,每股價值0.0001美元。

目錄

拉什街互動公司

| | | | | | | | |

| | 頁面 |

有關前瞻性陳述的注意事項 | i |

第一部分財務信息 | |

第1項。 | 財務報表 | F-1 |

第二項。 | 管理層對財務狀況和經營成果的探討與分析 | 22 |

第三項。 | 關於市場風險的定量和定性披露 | 33 |

第四項。 | 控制和程序 | 34 |

第二部分:其他信息 | |

第1項。 | 法律訴訟 | 35 |

第1A項。 | 風險因素 | 35 |

第六項。 | 陳列品 | 36 |

有關前瞻性陳述的注意事項

這份Form 10-Q季度報告(以下簡稱“報告”)包含符合修訂後的“1995年私人證券訴訟改革法”的“安全港”條款的前瞻性陳述,這些陳述反映了未來的計劃、估計、信念和預期業績。前瞻性陳述取決於可能超出我們控制範圍的事件、風險和不確定性。“預期”、“相信”、“繼續”、“可能”、“估計”、“預期”、“打算”、“可能”、“可能”、“計劃”、“可能”、“潛在”、“預測”、“計劃”、“項目”、“應該”、“將會”以及類似的表述可以識別前瞻性陳述,但沒有這些詞語並不意味着陳述不具有前瞻性。本文中包含的任何非歷史事實的陳述都可能是前瞻性陳述。

我們的預測,包括對收入、市場份額、費用和盈利能力的預測,受到重大風險、假設、估計和不確定因素的影響。請注意,我們的業務和運營受到各種風險和不確定性的影響,其中許多風險和不確定性是我們無法控制的,因此,我們的實際結果可能與預期的大不相同。

可能導致或促成這種差異的因素包括但不限於以下因素:

•在線賭場、在線體育博彩和零售體育博彩(例如,在實體賭場內)行業的競爭非常激烈,因此我們可能無法吸引和/或留住客户,這可能會對我們的運營、增長前景和財務狀況產生負面影響;

•經濟低迷,例如經濟衰退、通貨膨脹,以及我們無法控制的政治和市場條件,包括消費者可自由支配支出的減少和體育聯賽由於新冠肺炎而縮短、推遲或取消部分賽季或某些賽事,可能會對我們的業務、財務狀況、運營結果和前景產生不利影響;

•如果我們無法開發或維持具有競爭力的產品,如果我們不能追求更多的產品,如果我們失去任何高管或其他關鍵員工,或者如果我們無法擴展和支持我們的信息技術和其他系統和平臺以滿足公司的需求,我們的增長前景可能會受到影響;

•我們的業務受制於美國和外國的各種法律(包括哥倫比亞、加拿大和墨西哥的法律,我們在這些國家有業務運營),其中許多法律尚未確定,還在發展中,我們的增長前景取決於不同司法管轄區的真實貨幣遊戲的法律地位;

•未能遵守監管要求或在必要或適當的情況下成功獲得申請的許可證或許可證,可能會對我們遵守許可和監管要求或在其他司法管轄區獲得或維護許可證的能力產生不利影響,或者可能導致金融機構、在線平臺、供應商和分銷商停止向我們提供服務;

•我們依賴信息技術和其他系統和平臺(包括依賴第三方提供商來驗證我們客户的身份和位置,並處理客户的存款和取款),任何此類系統或平臺的入侵或中斷都可能危及我們的網絡,存儲在那裏的信息可能被訪問、披露、丟失、損壞或被盜;

•我們有虧損的歷史,未來可能還會繼續虧損;

•我們的某些高級管理人員和董事可能會將他們的時間分配給其他業務,並可能與我們的業務發生利益衝突;

•我們從Rush Street Gaming,LLC(“RSG”)及其附屬公司獲得某些商標和域名的許可,而RSG及其附屬公司使用此類商標和域名,或未能保護或執行我們的知識產權,可能會損害我們的業務、財務狀況、運營結果和前景;

•我們目前並可能繼續依賴許可證和服務協議來使用納入或用於我們的產品和服務的相關或第三方的知識產權和技術;

•上市公司的要求,包括遵守美國證券交易委員會(“美國證券交易委員會”)關於財務報告內部控制的要求,可能會使我們的資源緊張並轉移管理層的注意力,以及法律、會計和合規費用的增加

由於我們是一家上市公司,可能會繼續出現這種情況,可能比我們預期的要大;以及

•在我們最近完成的財政年度的Form 10-K年度報告中描述的其他因素,包括“業務”、“風險因素”、“管理層對財務狀況和經營結果的討論和分析”以及“關於市場風險的量化和定性披露”部分,以及我們提交給美國證券交易委員會的其他文件中所描述的因素,如本報告、我們的其他Form 10-Q季度報告和我們當前的Form 8-K報告。

由於這些因素的不確定性,管理層無法評估每個因素對業務的影響,或任何因素或因素組合可能導致實際結果與任何前瞻性陳述中包含的結果大不相同的程度。任何前瞻性陳述僅表示截至該陳述發表之日,除非法律要求,否則我們沒有義務更新其中任何陳述,以反映在本報告發表之日之後發生的事件或情況。可能會出現新的因素,不可能預測所有可能影響我們業務和前景的因素。

關鍵指標和其他數據的限制

我們的關鍵指標,包括月度活躍用户(MAU)和每MAU的平均收入(ARPMAU),是使用公司內部數據和基於我們用户賬户活動的數字計算出來的。雖然這些數據和數字基於我們認為在適用的測量期內對我們的用户基礎和活動水平的合理估計,但在衡量我們的產品在眾多司法管轄區的大量在線和移動人口中的使用方面存在固有的挑戰。我們不斷尋求改善我們對用户基礎和用户活動的估計,這些估計可能會因我們方法的改進或變化而改變。

我們定期評估這些指標,以估計我們MAU中“重複”帳户的數量,並消除這些重複帳户對我們的關鍵指標的影響。重複帳户是指用户在其主體帳户之外還維護的帳户。通常,由於用户註冊使用我們的多個品牌(即BetRivers、PlaySugarHouse和RushBet)或在多個司法管轄區使用我們的產品,例如當用户居住在新澤西州但在紐約工作時,會出現重複帳户。我們對重複賬户的估計是基於對有限賬户樣本的內部審查,我們在做出這一決定時採用了重大判斷。例如,為了識別重複的帳户,我們使用數據信號,如相似的IP地址或用户名。隨着我們方法的發展,我們的估計可能會發生變化,包括通過應用新的數據信號或技術,這可能使我們能夠識別以前未發現的重複帳户,並可能提高我們評估更廣泛用户羣體的能力。重複賬户很難衡量,重複賬户的實際數量可能與我們的估計有很大不同。

我們的數據限制可能會影響我們對業務某些細節的理解。我們定期檢查我們計算這些關鍵指標的流程,我們可能會不時發現指標中的不準確之處或進行調整以提高其準確性,包括可能導致重新計算我們的歷史指標的調整。我們認為,除非另有説明,否則任何此類不準確或調整都無關緊要。此外,由於運營、產品、方法和信息獲取的不同,我們的關鍵指標及相關信息和估計(包括其定義和計算)可能與第三方發佈的或與我們競爭對手的類似標題的指標不同。

除非另有説明,本報告中用於計算MAU和ARPMAU的數據和數字僅包括我們在線實時貨幣產品的美國和加拿大用户。

第一部分財務信息

項目1.財務報表

拉什街互動公司。

簡明合併資產負債表

(除每股和每股數據外,以千為單位)

| | | | | | | | | | | |

| 9月30日,

2022 | | 十二月三十一日,

2021 |

| (未經審計) | | |

| 資產 | | | |

| 流動資產 | | | |

| 現金和現金等價物 | $ | 195,313 | | | $ | 281,030 | |

| 受限現金 | 30,028 | | | 19,299 | |

| 球員應收賬款 | 7,000 | | | 5,829 | |

| 應由關聯公司支付 | 20,206 | | | 28,159 | |

| 預付費用和其他流動資產 | 10,909 | | | 7,433 | |

| 流動資產總額 | 263,456 | | | 341,750 | |

| | | |

| 無形資產,淨額 | 65,364 | | | 53,380 | |

| 財產和設備,淨額 | 8,782 | | | 7,232 | |

| 經營性租賃使用權資產淨額 | 2,002 | | | 1,562 | |

| 其他資產 | 5,173 | | | 4,807 | |

| 總資產 | $ | 344,777 | | | $ | 408,731 | |

| | | |

| 負債和股東權益 | | | |

| 流動負債 | | | |

| 應付帳款 | $ | 8,851 | | | $ | 6,501 | |

| 應計費用 | 62,212 | | | 48,287 | |

| 球員的責任 | 34,850 | | | 24,160 | |

| 短期遞延特許權使用費 | 1,511 | | | 1,415 | |

| 短期經營租賃負債 | 696 | | | 509 | |

| 其他流動負債 | 3,309 | | | 3,062 | |

| 流動負債總額 | 111,429 | | | 83,934 | |

| | | |

| 長期遞延特許權使用費 | 14,494 | | | 15,633 | |

| 長期經營租賃負債 | 1,362 | | | 1,148 | |

| 其他長期負債 | 240 | | | 315 | |

| 總負債 | 127,525 | | | 101,030 | |

| | | |

| 承付款和或有事項 | | | |

| | | |

| 股東權益 | | | |

A類普通股,$0.0001面值,750,000,000截至2022年9月30日和2021年12月31日授權的股票;64,094,395和61,118,406截至2022年9月30日和2021年12月31日分別發行和發行的股票 | 6 | | | 6 | |

V類普通股,$0.0001面值,200,000,000截至2022年9月30日和2021年12月31日授權的股票;156,373,584和158,702,329截至2022年9月30日和2021年12月31日分別發行和發行的股票 | 16 | | | 16 | |

| | | |

| 額外實收資本 | 174,937 | | | 167,270 | |

| 累計其他綜合損失 | (1,014) | | | (475) | |

| 累計赤字 | (111,023) | | | (81,381) | |

| Rush Street Interactive,Inc.的股東權益總額。 | 62,922 | | | 85,436 | |

| | | |

| 非控制性權益 | 154,330 | | | 222,265 | |

| 股東權益總額 | 217,252 | | | 307,701 | |

| 總負債和股東權益 | $ | 344,777 | | | $ | 408,731 | |

見簡明合併財務報表附註。

拉什街互動公司。

簡明合併業務報表

(除每股和每股數據外,以千為單位)

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至三個月

9月30日, | 九個月結束

9月30日, |

| | 2022 | | 2021 | | 2022 | | 2021 |

| | (未經審計) | | (未經審計) | | (未經審計) | | (未經審計) |

| 收入 | | $ | 148,004 | | | $ | 122,920 | | | $ | 426,678 | | | $ | 357,540 | |

| | | | | | | | |

| 營運成本及開支 | | | | | | | | |

| 收入成本 | | 103,321 | | | 81,221 | | | 308,061 | | | 245,668 | |

| 廣告和促銷 | | 45,203 | | | 46,077 | | | 156,794 | | | 125,836 | |

| 一般行政及其他 | | 16,040 | | | 12,318 | | | 48,190 | | | 40,650 | |

| 折舊及攤銷 | | 4,039 | | | 1,007 | | | 10,066 | | | 2,595 | |

| 總運營成本和費用 | | 168,603 | | | 140,623 | | | 523,111 | | | 414,749 | |

| 運營虧損 | | (20,599) | | | (17,703) | | | (96,433) | | | (57,209) | |

| | | | | | | | |

| 其他收入(費用) | | | | | | | | |

| 利息支出,淨額 | | (219) | | | (11) | | | (664) | | | (41) | |

| 認股權證負債的公允價值變動 | | — | | | — | | | — | | | 41,802 | |

| 溢利權益負債的公允價值變動 | | — | | | — | | | — | | | (13,740) | |

| 其他收入(費用)合計 | | (219) | | | (11) | | | (664) | | | 28,021 | |

| 所得税前虧損 | | (20,818) | | | (17,714) | | | (97,097) | | | (29,188) | |

| | | | | | | | |

| 所得税費用 | | 1,839 | | | 1,225 | | | 6,176 | | | 3,781 | |

| 淨虧損 | | $ | (22,657) | | | $ | (18,939) | | | $ | (103,273) | | | $ | (32,969) | |

| | | | | | | | |

| 非控股權益應佔淨虧損 | | (16,044) | | | (13,639) | | | (73,631) | | | (23,885) | |

| Rush Street Interactive,Inc.的淨虧損 | | $ | (6,613) | | | $ | (5,300) | | | $ | (29,642) | | | $ | (9,084) | |

| | | | | | | | |

| Rush Street Interactive,Inc.每股普通股淨虧損-基本 | | $ | (0.10) | | | $ | (0.09) | | | $ | (0.47) | | | $ | (0.16) | |

| 加權平均已發行普通股-基本 | | 64,058,437 | | | 59,191,384 | | | 63,283,591 | | | 55,148,218 | |

| | | | | | | | |

| Rush Street Interactive,Inc.每股普通股淨虧損-攤薄 | | $ | (0.10) | | | $ | (0.09) | | | $ | (0.47) | | | $ | (0.33) | |

| 加權平均已發行普通股-稀釋後 | | 64,058,437 | | | 59,191,384 | | | 63,283,591 | | | 56,488,691 | |

見簡明合併財務報表附註。

拉什街互動公司。

簡明綜合全面損失表

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至三個月

9月30日, | 九個月結束

9月30日, |

| | 2022 | | 2021 | | 2022 | | 2021 |

| | (未經審計) | | (未經審計) | | (未經審計) | | (未經審計) |

| 淨虧損 | | $ | (22,657) | | | $ | (18,939) | | | $ | (103,273) | | | $ | (32,969) | |

| | | | | | | | |

| 其他綜合損失 | | | | | | | | |

| 外幣折算調整 | | (1,368) | | | (168) | | | (1,777) | | | (1,060) | |

| 綜合損失 | | $ | (24,025) | | | $ | (19,107) | | | $ | (105,050) | | | $ | (34,029) | |

| | | | | | | | |

| 非控股權益應佔綜合損失 | | (17,014) | | | (13,762) | | | (74,877) | | | (24,685) | |

| Rush Street Interactive,Inc.的全面虧損。 | | $ | (7,011) | | | $ | (5,345) | | | $ | (30,173) | | | $ | (9,344) | |

見簡明合併財務報表附註。

拉什街互動公司。

簡明綜合權益變動表(虧損)

(除股票數據外,金額以千計)

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| A類

普通股 | | V類

普通股 | | 其他內容

已繳費

資本 | | 累計

其他

全面

收入(虧損) | | 累計

赤字 | | 總計

股東的

權益

歸因於

至RSI | | 非-

控管

利益 | | 總計

股東的

權益 |

| 股票 | | 金額 | | 股票 | | 金額 | | | | | | |

2021年12月31日的餘額 | 61,118,406 | | | $ | 6 | | | 158,702,329 | | | $ | 16 | | | $ | 167,270 | | | $ | (475) | | | $ | (81,381) | | | $ | 85,436 | | | $ | 222,265 | | | $ | 307,701 | |

| 基於股份的薪酬 | — | | | — | | | — | | | — | | | 1,145 | | | — | | | — | | | 1,145 | | | 2,792 | | | 3,937 | |

| 外幣折算調整 | — | | | — | | | — | | | — | | | — | | | 426 | | | — | | | 426 | | | 1,088 | | | 1,514 | |

在RSILP單位交易所發行A類普通股 | 2,808,745 | | | — | | | (2,808,745) | | | — | | | — | | | — | | | — | | | — | | | — | | | — | |

| 淨虧損 | — | | | — | | | — | | | — | | | — | | | — | | | (14,697) | | | (14,697) | | | (37,573) | | | (52,270) | |

| RSILP所有權變更時的股權和非控制性權益分配 | — | | | — | | | — | | | — | | | 3,458 | | | (8) | | | — | | | 3,450 | | | (3,450) | | | — | |

| 2022年3月31日的餘額(未經審計) | 63,927,151 | | | $ | 6 | | | 155,893,584 | | | $ | 16 | | | $ | 171,873 | | | $ | (57) | | | $ | (96,078) | | | $ | 75,760 | | | $ | 185,122 | | | $ | 260,882 | |

| 基於股份的薪酬 | 69,652 | | | — | | | — | | | — | | | 1,128 | | | — | | | — | | | 1,128 | | | 2,752 | | | 3,880 | |

| 外幣折算調整 | — | | | — | | | — | | | — | | | — | | | (559) | | | — | | | (559) | | | (1,364) | | | (1,923) | |

| 商標無形資產的取得 | 60,000 | | | — | | | 480,000 | | | — | | | 786 | | | — | | | — | | | 786 | | | 1,914 | | | 2,700 | |

| 淨虧損 | — | | | — | | | — | | | — | | | — | | | — | | | (8,332) | | | (8,332) | | | (20,014) | | | (28,346) | |

| RSILP所有權變更時的股權和非控制性權益分配 | — | | | — | | | — | | | — | | | (64) | | | — | | | — | | | (64) | | | 64 | | | — | |

| 2022年6月30日的餘額(未經審計) | 64,056,803 | | | $ | 6 | | | 156,373,584 | | | $ | 16 | | | $ | 173,723 | | | $ | (616) | | | $ | (104,410) | | | $ | 68,719 | | | $ | 168,474 | | | $ | 237,193 | |

| 基於股份的薪酬 | 37,592 | | | — | | | — | | | — | | | 1,187 | | | — | | | — | | | 1,187 | | | 2,897 | | | 4,084 | |

| 外幣折算調整 | — | | | — | | | — | | | — | | | — | | | (398) | | | — | | | (398) | | | (970) | | | (1,368) | |

| 淨虧損 | — | | | — | | | — | | | — | | | — | | | — | | | (6,613) | | | (6,613) | | | (16,044) | | | (22,657) | |

| RSILP所有權變更時的股權和非控制性權益分配 | — | | | — | | | — | | | — | | | 27 | | | — | | | — | | | 27 | | | (27) | | | — | |

2022年9月30日的餘額(未經審計) | 64,094,395 | | | $ | 6 | | | 156,373,584 | | | $ | 16 | | | $ | 174,937 | | | $ | (1,014) | | | $ | (111,023) | | | $ | 62,922 | | | $ | 154,330 | | | $ | 217,252 | |

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| A類

普通股 | | V類

普通股 | | 庫存股 | | 其他內容

已繳費

資本 | | 累計

其他

全面

收入(虧損) | | 累計

赤字 | | 總計

股東的

權益

歸因於

至RSI | | 非-

控管

利益 | | 總計

股東的

權益(赤字) |

| 股票 | | 金額 | | 股票 | | 金額 | | 股票 | | 金額 | | | | | | |

2020年12月31日餘額 | 44,792,517 | | | $ | 4 | | | 160,000,000 | | | $ | 16 | | | $ | — | | | $ | — | | | $ | — | | | $ | 93 | | | $ | (61,892) | | | $ | (61,779) | | | $ | (205,550) | | | $ | (267,329) | |

| 基於股份的薪酬 | 571,239 | | | — | | | — | | | — | | | — | | | — | | | 2,557 | | | — | | | — | | | 2,557 | | | 9,019 | | | 11,576 | |

| 外幣折算調整 | — | | | — | | | — | | | — | | | — | | | — | | | — | | | (143) | | | — | | | (143) | | | (481) | | | (624) | |

| 認股權證行使時發行A類普通股 | 14,014,197 | | | 2 | | | — | | | — | | | — | | | — | | | 70,144 | | | — | | | — | | | 70,146 | | | 189,749 | | | 259,895 | |

| A類普通股回購 | — | | | — | | | — | | | — | | | 218,589 | | | (850) | | | — | | | — | | | — | | | (850) | | | (2,615) | | | (3,465) | |

| 溢利權益責任的清償 | — | | | — | | | — | | | — | | | — | | | — | | | 79,779 | | | — | | | — | | | 79,779 | | | 285,009 | | | 364,788 | |

| 淨虧損 | — | | | — | | | — | | | — | | | — | | | — | | | — | | | — | | | (17) | | | (17) | | | (59) | | | (76) | |

| RSILP所有權變更時的股權和非控制性權益分配 | — | | | — | | | — | | | — | | | — | | | — | | | 8,757 | | | — | | | — | | | 8,757 | | | (8,757) | | | — | |

| 2021年3月31日的餘額(未經審計) | 59,377,953 | | | $ | 6 | | | 160,000,000 | | | $ | 16 | | | 218,589 | | | $ | (850) | | | $ | 161,237 | | | $ | (50) | | | $ | (61,909) | | | $ | 98,450 | | | $ | 266,315 | | | $ | 364,765 | |

| 基於股份的薪酬 | 18,125 | | | — | | | — | | | — | | | — | | | — | | | 1,259 | | | — | | | — | | | 1,259 | | | 3,402 | | | 4,661 | |

| 外幣折算調整 | — | | | — | | | — | | | — | | | — | | | — | | | — | | | (72) | | | — | | | (72) | | | (196) | | | (268) | |

| 支付給非控股利益持有人的分配 | — | | | — | | | — | | | — | | | — | | | — | | | — | | | — | | | — | | | — | | | (337) | | | (337) | |

| 淨虧損 | — | | | — | | | — | | | — | | | — | | | — | | | — | | | — | | | (3,767) | | | (3,767) | | | (10,187) | | | (13,954) | |

| RSILP所有權變更時的股權和非控制性權益分配 | — | | | — | | | — | | | — | | | — | | | — | | | 36 | | | — | | | — | | | 36 | | | (36) | | | — | |

| 2021年6月30日的餘額(未經審計) | 59,396,078 | | | $ | 6 | | | 160,000,000 | | | $ | 16 | | | 218,589 | | | $ | (850) | | | $ | 162,532 | | | $ | (122) | | | $ | (65,676) | | | $ | 95,906 | | | $ | 258,961 | | | $ | 354,867 | |

| 基於股份的薪酬 | — | | | — | | | — | | | — | | | — | | | — | | | 1,211 | | | — | | | — | | | 1,211 | | | 3,257 | | | 4,468 | |

| 在RSILP單位交易所發行A類普通股 | 41,271 | | | — | | | (41,271) | | | — | | | — | | | — | | | — | | — | | — | | | — | | | — | | | — | | | — | |

| 外幣折算調整 | — | | | — | | | — | | | — | | | — | | | — | | | — | | | (45) | | | — | | | (45) | | | (123) | | | (168) | |

| 淨虧損 | — | | | — | | | — | | | — | | | — | | | — | | | — | | | — | | | (5,300) | | | (5,300) | | | (13,639) | | | (18,939) | |

| RSILP所有權變更時的股權和非控制性權益分配 | — | | | — | | | — | | | — | | | — | | | — | | | 68 | | | — | | | — | | | 68 | | | (68) | | | — | |

2021年9月30日的餘額(未經審計) | 59,437,349 | | | $ | 6 | | | 159,958,729 | | | $ | 16 | | | 218,589 | | | $ | (850) | | | $ | 163,811 | | | $ | (167) | | | $ | (70,976) | | | $ | 91,840 | | | $ | 248,388 | | | $ | 340,228 | |

見簡明合併財務報表附註。

拉什街互動公司。

簡明合併現金流量表

(金額以千為單位)

| | | | | | | | | | | |

| 九個月結束

9月30日, |

| 2022 | | 2021 |

| (未經審計) | | (未經審計) |

| 經營活動的現金流 | | | |

| 淨虧損 | $ | (103,273) | | | $ | (32,969) | |

| 對淨虧損與經營活動中使用的現金淨額進行的調整 | | | |

| 基於股份的薪酬費用 | 11,901 | | | 20,705 | |

| 折舊及攤銷費用 | 10,066 | | | 2,595 | |

| 遞延所得税 | 40 | | | (228) | |

| 非現金租賃費用 | 404 | | | 241 | |

| 溢利權益負債的公允價值變動 | — | | | 13,740 | |

| 認股權證負債的公允價值變動 | — | | | (41,802) | |

| 經營性資產和負債變動情況: | | | |

| 球員應收賬款 | (1,171) | | | (7,415) | |

| 應由關聯公司支付 | 7,953 | | | 2,886 | |

| 預付費用和其他流動資產 | (3,476) | | | 646 | |

| 其他資產 | 283 | | | (225) | |

| 應付帳款 | 2,216 | | | (2,122) | |

| 應計費用和其他流動負債 | 13,235 | | | 18,620 | |

| 球員的責任 | 10,690 | | | 8,991 | |

| 延期特許權使用費 | (1,043) | | | (81) | |

| 租賃負債 | (448) | | | (259) | |

| 用於經營活動的現金淨額 | (52,623) | | | (16,677) | |

| | | |

| 投資活動產生的現金流 | | | |

| 購置財產和設備 | (2,771) | | | (1,987) | |

| 取得博彩牌照 | (3,091) | | | (3,472) | |

| 內部開發的軟件成本 | (11,989) | | | (2,984) | |

| 股權證券投資 | — | | | (1,500) | |

| 短期預付款 | — | | | (750) | |

| 長期定期存款投資 | (689) | | | (250) | |

| 取得商標無形資產,扣除取得的現金 | (1,540) | | | — | |

| 用於投資活動的現金淨額 | (20,080) | | | (10,943) | |

| | | |

| 融資活動產生的現金流 | | | |

| 發行認股權證股份所得收益 | — | | | 131,588 | |

| 普通股回購 | — | | | (3,465) | |

| 融資租賃負債的本金支付 | (478) | | | (870) | |

| 支付給非控股利益持有人的分配 | — | | | (337) | |

| 融資活動提供的現金淨額(用於) | (478) | | | 126,916 | |

| | | |

| 匯率變動對現金、現金等價物和限制性現金的影響 | (1,807) | | | (1,075) | |

| | | |

| 現金、現金等價物和限制性現金淨變化 | (74,988) | | | 98,221 | |

期初的現金、現金等價物和限制性現金 (1) | 300,329 | | | 262,065 | |

期末現金、現金等價物和限制性現金 (1) | $ | 225,341 | | | $ | 360,286 | |

| | | | | | | | | | | |

| 九個月結束

9月30日, |

| 2022 | | 2021 |

| (未經審計) | | (未經審計) |

| 補充披露非現金投資和融資活動: | | | |

| 為換取新的或修改的融資租賃負債而獲得的使用權資產 | $ | 410 | | | $ | 1,765 | |

| 為換取新的或修改的經營租賃負債而獲得的使用權資產 | $ | 743 | | | $ | — | |

| 非現金贖回私募及營運資金認股權證 | $ | — | | | $ | 50,798 | |

| 認股權證的非現金結算 | $ | — | | | $ | 77,509 | |

| 溢利負債的非現金結算 | $ | — | | | $ | 364,788 | |

| RSILP所有權變更時的股權和非控制性權益分配 | $ | 3,413 | | | $ | 8,861 | |

| 為取得商標無形資產而發行的第V類普通股 | $ | 2,400 | | | $ | — | |

| 為取得商標無形資產而發行的A類普通股 | $ | 300 | | | $ | — | |

| 購置財產和設備的應付帳款增加 | $ | 134 | | | $ | 45 | |

| 補充披露現金流量信息: | | | |

| 繳納所得税的現金 | $ | 5,310 | | | $ | 3,180 | |

| 支付利息的現金 | $ | 709 | | | $ | 21 | |

____________________________________(1)現金及現金等價物及限制性現金分別於簡明綜合資產負債表中列示。

見簡明合併財務報表附註。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

1.業務説明

Rush Street Interactive,Inc.是一家根據特拉華州法律成立的控股公司,通過其主要運營子公司Rush Street Interactive,LP及其子公司(統稱為RSILP)是一家領先的在線遊戲公司,在美國、加拿大和拉丁美洲市場提供在線賭場和體育博彩。Rusch Street Interactive,Inc.及其子公司(包括RSILP)統稱為“RSI”或“公司”。該公司總部設在伊利諾伊州芝加哥。

新冠肺炎的影響

新冠肺炎疫情對全球商業活動產生了不利影響,擾亂了供應鏈,並導致金融市場大幅波動。新冠肺炎可能會繼續對經濟和市場狀況產生實質性不利影響,並引發一段時期的全球經濟減速,如經濟衰退。因此,新冠肺炎給公司及其業績帶來了重大不確定性和風險,並可能對其財務業績產生重大不利影響。

新冠肺炎對RSI產生了重大影響。除了正常業務運營中斷外,前幾年新冠肺炎還影響了消費者的習慣和偏好,一些消費者選擇避開擁擠的公共場所,如陸上賭場。在前幾年,新冠肺炎也影響了體育博彩,原因是重新安排、重新配置、暫停、推遲和取消體育賽季和體育賽事,或者某些運動員或球隊被排除在體育賽事之外,這往往會減少客户對我們體育博彩產品的使用和支出。

目前,各大職業體育聯盟已按計劃恢復活動。然而,運動季和體育賽事仍有可能因新冠肺炎爆發而重新安排、重新配置、暫停、推遲和/或取消。

該公司的收入因體育季節和體育賽事等因素而有所不同,新冠肺炎引起的取消、停賽或變更可能會對公司的收入產生不利影響,可能是實質性的影響。然而,該公司的在線賭場產品不依賴於運動季節和體育賽事,因此,它們可能會部分抵消這種對收入的不利影響。

新冠肺炎未來的影響以及對消費者行為的相關影響目前尚不清楚。消費者在娛樂或休閒活動上的支出大幅或長期下降,可能會對RSI產品的需求產生不利影響,減少現金流和收入,從而對業務、財務狀況和運營業績造成重大損害。此外,新冠肺炎病例的顯著增加或其他變異或菌株的出現可能會導致其他廣泛或更嚴重的影響,具體取決於感染率最高的地區。由於為緩解新冠肺炎傳播而採取的措施使許多員工有必要改變傳統的辦公環境,因此公司實施了業務連續性計劃,以幫助確保我們的員工的安全,並確保在人員遠程工作時,業務繼續在對正常工作運營的最小中斷的情況下運作。本公司將繼續關注與新冠肺炎造成的中斷和不確定性相關的事態發展。

2.重要會計政策和近期會計公告摘要

列報依據和合並原則

所附未經審核簡明綜合財務報表乃根據美國公認會計原則(“美國公認會計原則”)及美國證券交易委員會有關中期財務報告的適用規定編制。按照美國公認會計原則編制的年度財務報表中通常包含的某些信息和附註披露已被精簡或省略。因此,這些未經審計的簡明綜合財務報表應與截至2021年12月31日及截至2021年12月31日的年度的經審計綜合財務報表及其相關附註一起閲讀,這些報表包括在公司於2022年3月7日提交給美國證券交易委員會的Form 10-K年度報告中。

這些未經審計的簡明綜合財務報表包括本公司、其直接和間接全資擁有的子公司以及本公司擁有控股權益的所有實體的賬目。RSI透過其全資附屬公司RSI GP,LLC(“RSI GP”)被視為擁有RSILP的控股權,而RSI GP是RSILP的唯一普通合夥人。對於非全資擁有的合併實體,第三方持有股權

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

在公司的簡明綜合資產負債表和簡明綜合權益變動表(虧損)中作為非控股權益列示。歸屬於非控股權益的淨收益部分列示為歸屬於非控股權益的淨虧損和歸屬於非控股權益的全面虧損 在公司的簡明綜合經營報表和簡明綜合全面損失表中。合併後,所有公司間賬户和交易均已註銷。

由於RSILP、簽字頁上的賣方(統稱為“賣方”和各自為“賣方”)、DMY保薦人、LLC(“保薦人”)和Rush Street Interactive GP,LLC(經不時修訂和/或重述,“業務合併”)之間的業務合併協議中預期的交易,本公司的組織形式為傘式合夥企業-C公司或UP-C結構。作為UP-C,合併後公司的幾乎所有資產都由RSILP持有,公司的主要資產是其在RSILP中的股權(通過本公司的全資子公司-RSI ASLP,Inc.(“特別有限合夥人”)和RSI GP間接持有)。該公司通過RSI GP控制RSILP。非控股權益指由本公司以外的持有人持有的RSILP A類公用單位(“RSILP單位”)。截至2022年9月30日,公司擁有29.07擁有RSILP單位和非控股權益持有人的百分比70.93RSILP單位的百分比。

重新分類

上一年的某些金額已重新分類,以符合本年度的列報方式。這種重新分類對公司報告的總收入、支出、淨虧損、流動資產、總資產、流動負債、總負債、股東權益、非控股權益或現金流量沒有影響。上期結餘沒有重新分類對簡明合併財務報表有重大影響。

中期未經審計簡明合併財務報表

隨附的截至2022年9月30日的簡明綜合資產負債表、截至2022年9月30日和2021年9月30日的三個月和九個月的簡明綜合經營表、全面虧損、權益變化以及截至2022年9月30日和2021年9月30日的九個月的簡明綜合現金流量表未經審計。截至2021年12月31日的簡明綜合資產負債表來自經審計的財務報表,但可能會遺漏美國公認會計原則在最近的年度財務報表中披露的某些要求的披露。中期未經審核簡明綜合財務報表乃按與年度綜合財務報表一致的基準編制,管理層認為該等財務報表反映所有調整,其中僅包括正常經常性調整,以公平陳述本公司於所呈列期間的財務狀況、營運及現金流量。歷史業績不一定預示未來業績,截至2022年9月30日的三個月和九個月的經營業績也不一定預示全年或未來任何時期的預期業績。

預算的使用

根據美國公認會計原則編制簡明綜合財務報表時,管理層須作出估計和假設,以影響簡明綜合財務報表日期的資產及負債額、或有資產及負債的披露,以及報告期內的收入及開支的呈報金額。實際結果可能與這些估計不同。簡明綜合財務報表所反映的重大估計和假設涉及但不限於:基於股份的獎勵的估值;長期資產和股權投資;財產、設備和無形資產的估計使用壽命;與公司的玩家忠誠度計劃和其他酌情玩家獎金相關的贖回率假設;與公司的社交遊戲收入流有關的遞延收入;應計費用;用於計算經營租賃負債和融資租賃負債的增量借款率的確定;套利負債的估值;認股權證負債的估值;及遞延税項及與應收税項協議(“應收税項協議”)訂立的相關金額,該等協議與業務合併協議擬於二零二零年十二月二十九日結束(“結束”)有關。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

無形資產,淨額

商標資產

2022年6月10日,本公司達成協議,收購特拉華州有限責任公司Rush Street Productions,LLC的全部股權,以換取美元1.5百萬現金(淨額為$0.7獲得百萬現金),480,000RSILP單位和相同數量的新發行的V類普通股,面值$0.0001公司每股(“第V類普通股”),價值$2.4百萬美元和60,000本公司A類普通股,面值$0.0001公司每股(“A類普通股”),價值$0.3百萬美元。該公司還承擔了$0.5百萬未償債務,併產生了$0.4直接歸因於收購的交易成本為百萬美元。

為了説明這筆交易,公司採用了#年的業務定義。ASC 805-10,業務組合-總體並得出結論認為,收購的資產組不構成企業,因為收購的資產的公允價值基本上全部集中在一項資產中。因此,根據ASC 805-50,該交易已作為資產收購入賬,與企業合併相關的問題.

取得的商標資產是指按其相對公允價值確認的無形資產ASC 350-30,商譽以外的一般無形資產。商譽不會在資產收購中確認,因此,任何超過所收購資產淨值公允價值的對價均按相對公允價值分配給可識別資產。

該公司將一美元的資本5.1百萬商標無形資產,相當於支付的總代價$4.2百萬美元,承擔債務$0.5100萬美元,以及直接可歸因於資產收購的法律和諮詢費#0.4百萬美元。該資產在無形資產中確認,在公司截至2022年9月30日的精簡綜合資產負債表上淨額,並在以下估計使用年限內攤銷五年使用直線法。資產收購在簡明綜合現金流量表上列示為用於投資活動的現金淨額。

外幣損益

外國子公司的財務報表按下列規定折算成美元 ASC 830, 外幣事務,使用資產和負債的期末匯率以及該期間的收入、成本和費用的平均匯率。按變動率折算這些子公司的淨資產所產生的美元影響計入外幣折算調整賬户,該賬户作為累計其他全面收益(虧損)的組成部分計入權益。

如果交易是以子公司的本位幣以外的貨幣記錄的,則需要重新計量到本位幣,這可能會導致交易損益。交易損失為$1.0百萬美元和美元2.1截至2022年9月30日的三個月和九個月分別為100萬美元,而不到0.12021年同期為100萬美元。金額記錄在公司的簡明綜合經營報表中的一般管理和其他部分。

近期尚未採用的會計公告

2016年6月,財務會計準則委員會(FASB)發佈了2016-13年度會計準則更新(ASU),金融工具--信貸損失(主題326)。連同隨後的修訂,本ASU提出了“當前預期信用損失”模型,該模型要求公司根據歷史經驗、當前條件和合理的可支持預測來計量在報告日期持有的金融工具的所有預期信用損失。這個ASU取代了現有的“已發生損失”模型,適用於以攤銷成本、可供出售債務證券計量的金融資產的信貸損失計量,並適用於某些表外信貸風險。本ASU自2023年起對本公司生效。該公司目前正在評估採用這一ASU對其簡明綜合財務報表的影響。

2020年8月,FASB發佈了ASU 2020-6,債務--可轉換債務和其他期權(分專題470-20)和衍生工具和套期保值--實體自有權益的合同(分專題815-40):實體自有權益的可轉換工具和合同的會計通過取消當前美國GAAP所要求的主要分離模型,簡化了可轉換工具的會計處理。這一ASU取消了股權合約有資格獲得衍生品範圍例外所需的某些結算條件,並簡化了稀釋後每股收益

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

在某些領域的份額計算。本ASU在2023年12月15日之後的會計年度內對公司有效,包括該會計年度內的過渡期。允許提前採用,但不得早於2021年12月15日之後的財政年度,並且必須在公司年度財政年度開始時採用。該公司目前正在評估這一ASU對其簡明綜合財務報表和相關披露的影響。

3.收入確認

該公司與客户簽訂合同的收入來自在線賭場、在線體育博彩、零售體育博彩和社交遊戲。

在線賭場和在線體育博彩

在線賭場產品通常包括陸上賭場提供的全套遊戲,如21點、輪盤賭和老虎機。該公司通過持有或毛利從這些產品中獲得收入,因為客户與房子進行博弈。在線賭場的收入是基於客户下注總額減去支付給客户的獲勝賭注金額,減去授予客户的其他激勵措施,加上或減去累進大獎責任的變化。

在線體育博彩涉及用户在體育賽事、體育相關活動或一系列類似活動的結果上下注,並有機會贏得預先確定的金額,通常被稱為固定賠率。在線體育博彩收入的產生是通過設置賠率,以便在向客户提供的每個賭注中都有內置的理論保證金。在線體育博彩收入的產生是基於客户下注總額減去支付給客户的獲勝投注金額,減去授予客户的其他獎勵,加上或減去未結算賭注的變化。

零售體育博彩

該公司向陸上合作伙伴提供零售體育服務,以換取基於該合作伙伴的體育圖書零售收入的月度佣金。服務一般包括對零售體育書籍的持續管理和監督、對陸上合作伙伴客户的技術支持、風險管理、廣告和促銷,以及對第三方供應商的體育博彩設備的支持。本公司有提供零售體育服務的單一履約義務,並在提供服務和佣金金額不再受限制時(即金額已知)記錄收入。

與商業夥伴的某些關係使該公司有能力經營零售體育書籍。在這種情況下,產生收入的基礎是客户下注總額減去支付給客户的獲勝賭注金額,減去授予客户的其他激勵措施,加上或減去未結算的零售體育博彩的變化。

社交遊戲

該公司為用户提供一個社交遊戲平臺,讓用户享受使用虛擬信用的免費遊戲。雖然虛擬信用是免費發放給用户的,但一些用户可能會選擇通過公司的虛擬收銀臺購買額外的虛擬信用。本公司有一項與社交遊戲服務相關的單一履約義務,即在贖回虛擬信用時向用户提供社交遊戲服務。遞延收入在用户購買虛擬信用時記錄,收入在虛擬信用贖回和公司履行業績義務時確認。

截至2022年9月30日和2021年9月30日的三個月和九個月的收入分類如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至三個月

9月30日, | | 九個月結束

9月30日, |

| (千美元) | | 2022 | | 2021 | | 2022 | | 2021 |

| 在線賭場和在線體育博彩 | | $ | 143,670 | | | $ | 121,360 | | | $ | 416,502 | | | $ | 352,545 | |

| 零售體育博彩 | | 3,265 | | | 545 | | | 7,274 | | | 1,744 | |

| 社交遊戲 | | 1,069 | | | 1,015 | | | 2,902 | | | 3,251 | |

| 總收入 | | $ | 148,004 | | | $ | 122,920 | | | $ | 426,678 | | | $ | 357,540 | |

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

截至2022年9月30日和2021年9月30日的三個月和九個月,按地理區域劃分的收入如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至三個月

9月30日, | | 九個月結束

9月30日, |

| (千美元) | | 2022 | | 2021 | | 2022 | | 2021 |

| 美國和加拿大 | | $ | 135,916 | | $ | 113,966 | | $ | 388,996 | | $ | 331,025 |

| 拉丁美洲,包括墨西哥 | | 12,088 | | 8,954 | | 37,682 | | 26,515 |

| 總收入 | | $ | 148,004 | | | $ | 122,920 | | | $ | 426,678 | | | $ | 357,540 | |

與網上賭場及網上體育博彩收入及零售體育博彩收入相關的遞延收入包括未結算客户投注及未贖回客户獎勵,並計入簡明綜合資產負債表的玩家負債內。與社交遊戲收入相關的遞延收入包括未贖回的社交遊戲虛擬信用,並計入壓縮綜合資產負債表中的其他流動負債。截至2022年9月30日和2021年12月31日的遞延收入餘額如下:

| | | | | |

| (千美元) | |

截至2021年12月31日的遞延收入餘額 | $ | 4,637 | |

截至2022年9月30日的遞延收入餘額 | $ | 7,719 | |

在截至2022年9月30日的9個月內從2021年12月31日的遞延收入中確認的收入 | $ | 4,637 | |

4.無形資產,淨額

截至2022年9月30日和2021年12月31日,該公司擁有以下無形資產淨值:

| | | | | | | | | | | | | | | | | | | | | | | |

| (千美元) | 加權

平均值

剩餘

攤銷

期間(年) | | 毛收入

攜帶

金額 | | 累計

攤銷 | | 網絡 |

| 許可證費 | | | | | | | |

| 2022年9月30日 | 9.61 | | $ | 52,206 | | | $ | (10,850) | | $ | 41,356 |

| 2021年12月31日 | 8.61 | | $ | 49,226 | | | $ | (5,582) | | $ | 43,644 |

| | | | | | | |

| 內部開發的軟件 | | | | | | | |

| 2022年9月30日 | 2.55 | | $ | 16,080 | | | $ | (2,196) | | $ | 13,884 |

| 2021年12月31日 | 2.96 | | $ | 4,091 | | | $ | (286) | | $ | 3,805 |

| | | | | | | |

| 發達的技術 | | | | | | | |

| 2022年9月30日 | 7.25 | | $ | 5,931 | | | $ | (556) | | $ | 5,375 |

| 2021年12月31日 | 8.00 | | $ | 5,931 | | | $ | — | | $ | 5,931 |

| | | | | | | |

| 商標資產 | | | | | | | |

| 2022年9月30日 | 4.71 | | $ | 5,088 | | | $ | (339) | | $ | 4,749 |

| 2021年12月31日 | — | | $ | — | | | $ | — | | $ | — |

攤銷費用為$3.1百萬美元和美元8.1截至2022年9月30日的三個月和九個月分別為100萬美元,而攤銷費用為0.7百萬美元和美元1.82021年同期分別為100萬美元。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

5.應計費用

截至2022年9月30日和2021年12月31日,公司有以下應計費用:

| | | | | | | | | | | |

| (千美元) | 9月30日,

2022 | | 十二月三十一日,

2021 |

| 應計補償和相關費用 | $ | 8,016 | | | $ | 6,038 | |

| 應計營業費用 | 25,763 | | | 15,955 | |

| 應計營銷費用 | 24,773 | | | 21,948 | |

| 應計專業費用 | 1,440 | | | 1,753 | |

| 由於附屬公司 | 659 | | | 1,005 | |

| 其他 | 1,561 | | | 1,588 | |

| 應計費用總額 | $ | 62,212 | | | $ | 48,287 | |

6.認股權證負債

作為公司前身DMY科技集團首次公開發行的一部分,DMY向第三方投資者發行23.0百萬台,包括一A類普通股和一張認股權證的一半,價格為$10.00每單位。每份完整的權證持有人都有權購買一A類普通股,行使價為$11.50每股(“公開認股權證”)。在DMY首次公開募股的同時,6,600,000向保薦人出售了私募認股權證(“私募認股權證”)和另外一份75,000於交易結束時向保薦人發出與將若干營運資金貸款轉換為認股權證有關的認股權證(“營運資金認股權證”及連同私募認股權證、“私募認股權證”及私募認股權證連同公開認股權證,稱為“認股權證”)。每份私人認股權證允許保薦人購買一A類普通股股票價格為$11.50每股。

於各報告日期,該等認股權證於其簡明綜合資產負債表中按公允價值分類為衍生負債,其後在其簡明綜合經營報表及全面虧損中確認其各自公允價值的變動。

公開認股權證

2021年2月22日,本公司宣佈贖回本公司所有可行使的公共認股權證,可行使的總金額約為11.5百萬股A類普通股,價格為$11.50每股。在2021年3月,11,442,389公共認股權證的行使價格為#美元。11.50每股,現金收益約為$131.6百萬美元(其中0.1直到2021年4月才收到100萬份),併發放了11,442,389A類普通股。無截至2022年9月30日或2021年12月31日,仍有6%的權證未償還。

本公司根據認股權證於估值日期的公開上市交易價格釐定其認股權證的公允價值。因此,公共認股權證被歸類為1級金融工具。於整個二零二一年三月,於行使日期的公開認股權證的總公平價值為$77.5百萬美元。

私人認股權證

2021年3月26日,私募認股權證在無現金基礎上全面行使,導致發行2,571,808A類普通股。無截至2022年9月30日或2021年12月31日,私募認股權證中仍有4%未償還。

私募認股權證的估計公允價值是根據布萊克-斯科爾斯模型與第三級投入確定的。該方法的重要輸入和假設是股價、行權價格、波動率、無風險利率和期限或期限。標的股票價格輸入是截至每個估值日期的收盤價,行使價是認股權證協議中規定的價格。波動率投入是根據在類似行業運營或與本公司直接競爭的可比上市公司的歷史波動率確定的。每一家可比上市公司的波動率以每日連續複合收益的年化標準差計算。布萊克-斯科爾斯分析是在風險中性框架中執行的,這需要一個

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

基於恆定到期日國債收益率的無風險利率假設,該收益率是根據私募認股權證截至每個估值日期的剩餘期限進行內插的。期限/到期日是指每個估值日期和到期日之間的持續時間,即五年收盤後,即2025年12月29日。

私募認股權證於2021年3月26日(即行使日期)估值。下表提供了有關第3級公允價值計量投入在其計量日期的量化信息:

| | | | | |

| 3月26日,

2021 |

| 行權價格 | $ | 11.50 |

| 股票價格 | $ | 15.96 |

| 波動率 | 42.6% |

| 期限(年) | 4.77 |

| 無風險利率 | 0.76% |

私募認股權證的公平價值為$50.8截至2021年3月26日。

該公司記錄了$41.8簡明綜合經營報表及綜合虧損上權證負債的公允價值變動百萬元,代表公募認股權證及私募認股權證自2020年12月31日起至各自行使日期的公允價值變動。

下表彙總了權證負債的公允價值和每個計量日期的公允價值變動:

| | | | | | | | | | | | | | | | | |

| 公開認股權證(1級) | | 私人認股權證(第3級) | | 總計 |

| 權證於2020年12月31日的公允價值 | $ | 88,079 | | | $ | 82,030 | | | $ | 170,109 | |

| 認股權證負債的公允價值變動 | (10,570) | | | (31,232) | | | (41,802) | |

認股權證在贖回時的公允價值(1) | (77,509) | | | (50,798) | | | (128,307) | |

權證於2021年9月30日的公允價值 | $ | — | | | $ | — | | | $ | — | |

(1) 這一數額為認股權證負債的公允價值變動,不包括#美元的影響。4.0與發行認股權證有關的交易成本為百萬元。 |

7.溢利利息責任

在實現某些溢價目標之前,溢價權益在轉讓和投票方面受到某些限制,並有可能被沒收。盈利目標包括(A)在完成交易後三年內變更控制權,(B)實現2021財年的某些收入目標,以及(C)在完成交易後三年內達到一定的成交量加權平均股價(VWAP)。

溢利權益指一項獨立的金融工具,最初分類為附隨的簡明綜合資產負債表上的負債,因為本公司確定該等金融工具並未根據美國會計準則第815條與本公司本身的權益掛鈎。衍生工具和套期保值。溢利權益最初按公允價值入賬,並於每個報告日期調整為公允價值,而公允價值變動於綜合經營報表內溢利權益負債及全面虧損的公允價值變動中記錄。

2021年1月13日,溢價利息已全部賺取,不再受轉讓和投票的適用限制,因為VWAP超過$14.00每股10在一個交易日內20收盤後的連續交易日期間。因此,溢利權益負債被重新歸類為股權,從而導致1,212,813由Darla Anderson、Francesca Luthi、Charles E.Wert和保薦人持有的A類普通股15,000,000向賣方發行的不再受適用限制的第V類普通股和RSILP單位的股份(即非控股權益)。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

該公司記錄了$13.7溢利權益公允價值變動百萬元於簡明綜合經營報表負債,代表溢利權益於2020年12月31日至2021年1月13日期間的公允價值變動,而溢利權益不再受限制。

| | | | | |

| 溢利利息責任 |

| 總計 |

| 2020年12月31日 | $ | 351,048 | |

| 溢利權益負債的公允價值變動 | 13,740 | |

溢利權益責任的清償 | (364,788) | |

2021年9月30日 | $ | — | |

8.權益

非控制性權益

非控股權益指由本公司以外的持有人持有的RSILP單位。

所擁有的非控股權益70.93%和72.20截至2022年9月30日和2021年12月31日尚未完成的RSILP單位的百分比。下表顯示了截至2022年9月30日的9個月內非控股權益百分比的前滾:

| | | | | | | | |

| | 非控股權益% |

截至的非控股權益百分比2021年12月31日: | | 72.20 | % |

在RSILP單位交易所發行A類普通股 | | (1.28) | % |

| 發行A類普通股獲取商標無形資產 | | (0.02) | % |

| 發行第V類普通股以取得商標無形資產 | | 0.06 | % |

| 與某些基於股份的股權授予的歸屬有關的A類普通股的發行 | | (0.03) | % |

截至的非控股權益百分比2022年9月30日: | | 70.93 | % |

所擁有的非控股權益72.98%和76.89截至2021年9月30日和2020年12月31日,RSILP未償還單位的百分比(不包括直到2021年1月才歸屬的溢價權益)。下表顯示了截至2021年9月30日的9個月內非控股權益百分比的前滾:

| | | | | | | | |

| | 非控股權益% |

截至的非控股權益百分比2020年12月31日: | | 76.89 | % |

| 於2021年1月發行與歸屬套利權益有關的RSILP單位 | | 1.24 | % |

| 與行使認股權證有關的A類普通股發行 | | (4.98) | % |

A類普通股回購 | | 0.08 | % |

| 在RSILP單位交易所發行A類普通股 | | (0.02) | % |

| 與某些基於股份的股權授予的歸屬有關的A類普通股的發行 | | (0.23) | % |

截至的非控股權益百分比2021年9月30日: | | 72.98 | % |

庫存股

於截至2021年9月30日止九個月內,本公司回購218,589其A類普通股的平均價格為$15.85以及總成本為$3.5百萬美元。回購的股票被視為已發行,但不是流通股。本公司其後於截至2021年12月31日止年度就根據2020計劃(定義見下文)發行股份而重新發行購回股份。不是截至2022年9月30日或2021年12月31日,國庫股仍未發行。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

9.基於股份的薪酬

公司採用經不時修訂的Rush Street Interactive,Inc.2020綜合股權激勵計劃(“2020計劃”),以吸引、留住和激勵將對公司成功做出貢獻的員工、某些顧問和董事。根據2020計劃可能授予的獎勵包括激勵性股票期權、非合格股票期權、股票增值權、限制性獎勵、業績股票獎勵、現金獎勵和其他股權獎勵。在通過2020年計劃後,總共有13.4根據2020年計劃預留的A類普通股百萬股,可能包括授權和未發行的股份、庫存股或公司重新收購的股份。2020計劃將於2030年12月29日終止。

該公司授予5,534,301和4,007,085分別截至2022年和2021年9月30日的9個月內的限制性股票單位(“RSU”)。該公司的傑出獎項是基於服務條件和其他基於市場條件的獎項。帶有服務條件的獎勵的授予日期公允價值是根據報價的市場價格確定的,而帶有市場條件的獎勵的授予日期公允價值是使用蒙特卡洛模擬方法估計的。

該公司授予790,339和130,565分別截至2022年和2021年9月30日的9個月的股票期權。之前授予的截至2022年9月30日仍未償還的股票期權使用布萊克-斯科爾斯估值模型進行估值。

截至2022年9月30日和2021年9月30日的9個月的RSU和股票期權活動如下:

| | | | | | | | | | | | | | | | | | | | | | | |

| RSU | | 選項 |

| 單位數 | | 加權平均

授權價 | | 選項數量 | | 加權平均

授權價 |

截至2021年12月31日的未歸屬餘額 | 3,076,158 | | | $ | 16.08 | | | 96,827 | | | $ | 7.41 | |

| 授與 | 5,534,301 | | | 4.17 | | | 790,339 | | | 2.26 | |

| 既得 | (170,493) | | | 8.80 | | | (32,278) | | | 7.41 | |

| 被沒收 | (67,169) | | | 15.69 | | | — | | | — | |

2022年9月30日的未歸屬餘額 | 8,372,797 | | | $ | 8.36 | | | 854,888 | | | $ | 2.65 | |

| | | | | | | |

| | | | | | | | | | | | | | | | | | | | | | | |

| RSU | | 選項 |

| 單位數 | | 加權平均

授權價 | | 選項數量 | | 加權平均

授權價 |

2020年12月31日的未歸屬餘額 | — | | | $ | — | | | — | | | $ | — | |

| 授與 | 4,007,085 | | | 15.99 | | | 130,565 | | | 7.41 | |

| 既得 | (737,604) | | | 15.84 | | | — | | | — | |

| 被沒收 | (29,645) | | | 18.16 | | | (11,246) | | | 7.41 | |

2021年9月30日的未歸屬餘額 | 3,239,836 | | | $ | 16.01 | | | 119,319 | | | $ | 7.41 | |

截至2022年9月30日及2021年9月30日止三個月內所批出的總公平價值約為21.7百萬美元和美元0.2分別為100萬美元。截至2022年9月30日及2021年9月30日止九個月內所批出的總公平價值約為23.1百萬美元和美元64.1分別為100萬美元。

截至2022年9月30日,公司與RSU和股票期權相關的未確認的基於股票的薪酬支出約為$57.8百萬美元和美元2.1,預計將在剩餘的加權平均歸屬期間內確認1.3好幾年了。截至2022年9月30日,該公司的未償還股票期權的內在價值為零截至2022年9月30日,沒有任何既得股票期權被行使。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

截至2022年9月30日和2021年9月30日的9個月的基於股票的薪酬支出如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至9月30日的9個月, |

| (千美元) | | 2022 | | 2021 | | 2022 | | 2021 |

| 收入成本 | | $ | 249 | | | $ | 298 | | | $ | 739 | | | $ | 1,511 | |

| 廣告和促銷 | | 516 | | | 637 | | | 1,532 | | | 2,971 | |

| 一般行政及其他 | | 3,319 | | | 3,533 | | | 9,630 | | | 16,223 | |

| 基於股份的薪酬總支出 | | $ | 4,084 | | | $ | 4,468 | | | $ | 11,901 | | | $ | 20,705 | |

10.所得税

截至2022年9月30日和2021年9月30日的9個月的所得税撥備如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至9月30日的9個月, |

| (千美元) | | 2022 | | 2021 | | 2022 | | 2021 |

| 所得税撥備 | | $ | 1,839 | | $ | 1,225 | | $ | 6,176 | | $ | 3,781 |

該公司確認聯邦、州和外國所得税支出為#美元1.8百萬美元和美元6.2在截至2022年9月30日的三個月和九個月內,分別為1.2百萬美元和美元3.82021年同期分別為100萬。截至2022年9月30日的三個月和九個月的實際税率為(8.83)%, and (6.36)%,分別為(6.92)% and (12.952021年同期為%。公司實際税率與美國法定税率21%之間的差異主要是由於公司在美國遞延税項淨資產上記錄的全額估值津貼、在公司最近開始運營的外國司法管轄區的遞延税項資產記錄的估值津貼、可歸因於非控股權益的非應税收入/(虧損)以及與公司哥倫比亞業務相關的所得税税率差異,其中本期和遞延税項都已入賬。本公司按季度評估遞延税項資產的可變現程度,並在所有或部分遞延税項資產極有可能無法變現時,設立估值撥備。

2022年8月16日,《降低通貨膨脹法案》(IRA)在美國簽署成為法律。在其他變化中,IRA引入了一項公司替代最低税,對三個税期內調整後財務報表收入超過10億美元的公司徵收最低税,對某些受覆蓋公司的某些股票回購徵收消費税,從2022年12月31日之後的納税年度開始,以及幾項促進清潔能源的税收優惠。根據我們目前的分析和美國未來將發佈的指導意見。根據財務報告,本公司並不認為該等撥備會對本公司的綜合財務報表產生重大影響。

關於業務合併,特別有限合夥人簽訂了應收税金協議,該協議一般規定其支付85本公司(包括特別有限合夥人)實現(或在某些情況下被視為變現)的若干税項淨額利益(如有)的百分比,乃由於根據業務合併協議擬進行的交易而增加的課税基準及税項優惠,以及根據經修訂及重述的有限合夥協議將保留的RSILP單位(定義見業務合併協議)交換為A類普通股(或由本公司選擇現金)所致,以及與訂立應收税項協議有關的税項優惠,包括應收税項協議項下付款應佔的税項優惠。這些付款是特別有限合夥人的義務,而不是RSILP的義務。特別有限合夥人在RSILP的資產計税基準中可分配份額的實際增加,以及應收税款協議項下任何付款的金額和時間,將因多種因素而異,包括交換的時間、A類普通股在交換時的市場價格以及確認RSI及其合併附屬公司(包括特別有限合夥人)收入的金額和時間。

主要根據RSILP的歷史虧損,管理層已確定本公司更有可能無法根據應收税項協議使用其遞延税項資產;因此,管理層根據應收税項協議對遞延税項資產或與本公司可能因利用業務合併協議中的交易所產生的基數調整所產生的税項扣減而實現的相應負債應用全額估值津貼。截至2022年9月30日和2021年12月31日的未確認應收税金協議負債為$52.6百萬美元和美元46.2分別為100萬美元。收入的增加

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

責任主要是由於在RSILP單位交易所發行A類普通股。由於本公司的遞延税項資產及相應的應收税項協議負債未予確認,這項增加對簡明綜合經營報表及簡明綜合全面損益表並無影響。

11.每股虧損

截至2022年9月30日和2021年9月30日的三個月和九個月的每股基本虧損和稀釋後每股虧損如下(金額以千為單位,不包括每股和每股金額):

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至9月30日的9個月, |

| | 2022 | | 2021 | | 2022 | | 2021 |

| 分子: | | | | | | | | |

| 淨虧損 | | $ | (22,657) | | | $ | (18,939) | | | $ | (103,273) | | | $ | (32,969) | |

| 減去:非控股權益應佔淨虧損 | | (16,044) | | | (13,639) | | | (73,631) | | | (23,885) | |

| Rush Street Interactive,Inc.的淨虧損-基本 | | $ | (6,613) | | | $ | (5,300) | | | $ | (29,642) | | | $ | (9,084) | |

| 稀釋性證券的影響: | | | | | | | | |

| 權證,扣除可歸因於非控股權益的金額後的淨額 | | — | | | — | | | — | | | (9,569) | |

| Rush Street Interactive,Inc.的淨虧損-攤薄 | | $ | (6,613) | | | $ | (5,300) | | | $ | (29,642) | | | $ | (18,653) | |

| 分母: | | | | | | | | |

| 加權平均已發行普通股-基本 | | 64,058,437 | | | 59,191,384 | | | 63,283,591 | | | 55,148,218 | |

| 稀釋證券的加權平均效應: | | | | | | | | |

公開認股權證(1) | | — | | | — | | | — | | | 782,283 | |

私募及營運資金認股權證(1) | | — | | | — | | | — | | | 558,190 | |

| 加權平均已發行普通股-稀釋後 | | 64,058,437 | | | 59,191,384 | | | 63,283,591 | | | 56,488,691 | |

| | | | | | | | |

| 每股A類普通股淨虧損-基本 | | $ | (0.10) | | | $ | (0.09) | | | $ | (0.47) | | | $ | (0.16) | |

| 每股A類普通股淨虧損-攤薄 | | $ | (0.10) | | | $ | (0.09) | | | $ | (0.47) | | | $ | (0.33) | |

_____________________________________

(1)使用庫存股方法計算。

V類普通股不參與公司的收益或虧損,因此不是參與性證券。因此,在兩類法下,V類普通股的基本每股收益和稀釋後每股收益並未單獨列報。

該公司將以下證券排除在其已發行稀釋股份的計算之外,因為它們的影響將是反稀釋的:

| | | | | | | | | | | |

| 截至9月30日的9個月, |

| 2022 | | 2021 |

RSILP單位(1) | 156,373,584 | | | 159,958,729 | |

| 未歸屬的限制性股票單位 | 8,372,797 | | | 3,239,836 | |

| 未授予的股票期權 | 854,888 | | | 119,319 | |

_____________________________________

(1)非控股股東持有的RSILP單位,在某些限制的情況下,可以交換為A類普通股。在交換RSILP單位時,V類普通股的一部分被註銷。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

12.關聯方

服務協議

於完成交易時,Rush Street Gaming,LLC(“RSG”)(由執行主席Neil Bluhm控制的本公司現時的聯屬公司)訂立服務協議(“服務協議”),根據該協議,RSG或其若干聯屬公司向本公司提供若干指定服務,期限為兩年在交易結束後,在延期和提前終止的情況下,包括但不限於某些服務,如政府事務、某些業務發展、保險和其他服務(在每種情況下,服務協議中都有更全面的描述)。在業務合併之前,RSG及其附屬公司向RSILP提供了類似的服務,服務協議是這些服務和支持的延續。作為對提供這些服務的補償,本公司向RSG及其關聯公司償還(I)與提供服務相關的所有第三方成本,(Ii)公司批准的合理且有文件記錄的自付差旅和相關費用,以及(Iii)與執行或以其他方式協助提供服務的RSG或其關聯公司員工相關的工資、福利和管理費用的可分配部分。與支助服務有關的費用是零及$0.3截至2022年9月30日的三個月和九個月為百萬美元,而0.3百萬美元和美元0.82021年同期分別為100萬美元。應付RSG用於支持服務的應付款為$0.3百萬美元和美元0.1分別為2022年9月30日和2021年12月31日。該等支援服務於隨附的簡明綜合經營報表中記為一般行政及其他服務,而任何應支付予RSG的款項則在隨附的簡明綜合資產負債表中記為應計開支。

附屬陸上賭場

尼爾·布盧姆和他的成年子女(包括萊斯利·布盧姆女士)是某些陸上賭場的直接或間接所有者、董事和/或高級管理人員,他們通過個人身份、實體或他們為自己或其家庭成員的利益而建立的信託基金,以及格雷格·卡林,通過其個人身份、實體或信託基金。該公司與這些附屬的陸上賭場簽訂了某些協議,建立戰略合作伙伴關係,旨在佔領陸上賭場運營的各州和直轄市的在線遊戲、在線體育博彩和零售體育服務市場。

一般而言,本公司向陸上賭場支付特許權使用費(按適用協議所界定的本公司收入減去可償還成本的百分比計算),以換取陸上賭場博彩牌照下的實錢在線賭場及/或在線體育博彩及社交博彩的經營權。與關聯賭場安排有關的特許權使用費為#美元12.4百萬美元和美元35.8截至2022年9月30日的三個月和九個月為百萬美元,而9.0百萬美元和美元36.3於2021年同期分別為1,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000支付的特許權使用費淨額在所附的簡明綜合經營報表中作為收入成本入賬。在某些情況下,關聯賭場維護為公司客户處理現金存款和取款的銀行賬户。因此,在任何時間,本公司將從聯屬公司記錄應收賬款,代表聯屬公司收取的(與客户)本公司的全部博彩收入,減去因使用其許可證而應支付給聯屬公司的代價,但根據適用協議的條款從聯屬公司收到的任何代價將抵銷。附屬陸上賭場的應收賬款為#美元。20.2百萬美元和美元28.2分別為2022年9月30日和2021年12月31日。

此外,該公司還向某些附屬的陸上賭場提供零售體育服務,以換取基於賭場體育圖書零售收入的月度佣金。服務一般包括對零售體育書籍的持續管理和監督、對陸上賭場客户的技術支持、風險管理、廣告和促銷,以及對第三方供應商的體育博彩設備的支持。截至2022年及2021年9月30日止三個月及九個月,與向附屬陸上賭場提供零售體育服務有關的確認收入對簡明綜合財務報表並無重大影響。於2022年9月30日或2021年12月31日的簡明綜合財務報表中,任何應付於關聯陸上賭場的應付款項,在存在抵銷權利的範圍內,均從關聯公司應收賬款中扣除。

購買垃圾收集站

於截至2022年9月30日止九個月內,本公司收購撲克相關製作公司RSP的全部股權,該公司擁有若干撲克相關資產,包括電視節目《美國撲克之夜》

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

專注於撲克遊戲和錦標賽。2022年6月10日,尼爾·布魯姆先生和格雷格·卡林先生放棄了他們在RSP的有限責任公司權益,導致Todd Anderson先生成為RSP的唯一所有者。隨後,本公司向安德森先生100%收購了RSP的有限責任公司權益,總購買價約為$4.7百萬美元,包括現金、V類普通股、RSILP單位、A類普通股和承擔的負債(“RSP收購”)。本公司取得一份有關RSP公平市價的獨立估值報告,以支持收購RSP所支付的收購價。作為收購RSP的一部分,公司僱用了安德森先生和另外兩名RSP員工。安德森先生收到了收購RSP的所有收益;Bluhm和Carlin先生沒有收到收購RSP的任何收益。本公司董事會審核委員會(“董事會”)根據本公司的關聯方交易政策批准了RSP收購,董事會(在Bluhm先生和某些其他董事棄權的情況下)批准了該收購。有關更多信息,請參見注釋2。

13.承付款和或有事項

法律事務

本公司並非任何重大法律程序的一方,亦不知悉有任何未決或受威脅的索償,但下述情況除外。然而,本公司可能不時受到在其正常業務活動過程中出現的各種法律程序和索賠的影響。

案件中的控訴託德·L·安德森。Vs Rush Street Gaming,LLC和Rush Street Interactive,LLC向美國伊利諾伊州北區地區法院提交的編號為120CV04794的案件於2020年8月18日送達公司,隨後經修訂並於2020年9月15日送達公司。修改後的起訴書聲稱,託德·安德森被提供了一個12012年RSILP的%股權從未發行,並聲稱違反合同、承諾禁止反言、推定欺詐、轉換、違反受託責任和不當得利。2020年10月13日,RSILP提出動議,駁回訴狀中聲稱的所有索賠。2021年9月28日,法院發佈了一項命令,部分批准和部分拒絕了RSILP關於駁回安德森的動議,駁回了安德森的推定欺詐、違反受託責任和不當得利的索賠,但允許他的其餘索賠繼續進行。2021年10月19日,RSILP提交了對經修訂的申訴的答覆,於2022年6月10日,雙方簽訂了和解協議(“和解協議”),根據和解協議,根據雙方的共同規定,案件和所有剩餘索賠於2022年6月13日被駁回,並促進了RSP的收購。董事會審核委員會根據本公司的關聯方交易政策批准了和解協議,董事會(Neil Bluhm先生和某些其他董事棄權)也批准了和解協議。關於和解協議的更多信息,見附註12。

目錄表

拉什街互動公司。

簡明合併財務報表附註

(未經審計)

其他合同義務

該公司與供應商和許可方簽訂了幾份不可撤銷的營銷合同和其他與戰略合作伙伴有關的協議,根據這些合同的不可撤銷條款,公司有義務支付未來的最低付款如下(以千美元為單位):

| | | | | |

2022年剩餘時間 | $ | 12,766 | |

| 截至2023年12月31日的年度 | 19,036 | |

| 截至2024年12月31日的年度 | 9,657 | |

| 截至2025年12月31日的年度 | 9,279 | |

| 截至2026年12月31日的年度 | 4,048 | |

| 此後 | 29,276 | |

總計(1) | $ | 84,062 | |

_____________________________________

| | | | | |

| (1) | 包括不可撤銷租賃合同項下的經營租賃和融資租賃債務,總額為#美元2.7百萬美元,與營銷供應商簽訂的不可撤銷合同下的債務總額為$28.7,以及許可證和市場準入承諾,總額為52.7百萬美元。某些市場準入安排要求,如果在合同里程碑日期支付的市場準入費用沒有達到最低合同門檻,公司必須在合同里程碑日期支付額外費用。在這些情況下,公司將未來的最低付款計算為里程碑付款總額減去已支付給合作伙伴的任何金額,並在里程碑日期發生的期間計算此類付款。 |

項目2.管理層對財務狀況和經營成果的討論和分析

以下有關本公司財務狀況及經營業績的討論及分析,應與本公司截至2021年12月31日止年度的Form 10-K年度報告(“年報”)及本Form 10-Q季度報告(“本報告”)其他部分所載未經審計的簡明綜合財務報表及相關附註一併閲讀,並以其全文加以界定。除歷史財務信息外,以下討論和分析包含涉及風險、不確定性和假設的前瞻性陳述。由於許多因素,包括本報告標題為“有關前瞻性陳述的告誡”和“風險因素”部分討論的因素,我們選定事件的實際結果和時間可能與這些前瞻性陳述中預期的大不相同。有關衡量某些關鍵指標的限制的討論,請參閲本報告標題為“關鍵指標和其他數據的限制”的部分。

本管理層對財務狀況及經營成果的討論及分析載有若干財務指標,尤其是有關經調整EBITDA的列報,這些列報並不是按照美國公認會計原則(“GAAP”)列報。我們提出這些非公認會計準則財務指標是因為它們為我們和本報告的讀者提供了更多關於我們相對於早期和相對於我們競爭對手的運營業績的洞察力。這些非GAAP財務指標不能替代任何GAAP財務信息。本報告的讀者應僅將這些非公認會計準則財務指標與可比的公認會計準則財務指標結合使用。本報告提供了調整後EBITDA與淨虧損的對賬,這是最具可比性的GAAP衡量標準。

除文意另有所指外,本報告中提及的“公司”、“我們”、“我們”或“我們”均指Rush Street Interactive,Inc.及其子公司。

我們的業務

我們是一家領先的在線遊戲和娛樂公司,主要專注於美國、加拿大和拉丁美洲市場的在線賭場和在線體育博彩。我們的使命是通過提供友好、有趣和公平的投注體驗來吸引和取悦玩家。為了實現這一使命,我們努力為我們的客户創建一個在線社區,在那裏我們透明和誠實,公平對待我們的客户,向他們表明我們珍惜他們的時間和忠誠度,並聽取他們的反饋。我們還努力實施行業領先的負責任的遊戲實踐,併為我們的客户提供一個尖端的在線遊戲平臺和令人興奮的個性化產品,以增強他們的用户體驗。

我們為我們的客户提供一系列領先的遊戲產品,如真金白銀在線賭場、在線體育博彩和零售體育博彩(即在實體地點提供的體育博彩服務),以及社交遊戲,其中包括使用用户可以賺取或購買的虛擬信用免費玩的遊戲。我們在2015年推出了第一個社交遊戲網站,並於2016年開始在美國接受真金白銀的投注。目前,我們在美國14個州提供真金白銀的在線賭場、在線體育博彩和/或零售體育博彩,如下表所示。

| | | | | | | | | | | | | | | | | | | | |

| 司法管轄區 | | 在線賭場 | | 網絡體育

投注 | | 零售體育

投注 |

| 國內: | | | | | | |

| 亞利桑那州 | | | | ü | | |

| 科羅拉多州 | | | | ü | | |

| 康涅狄格州 | | | | ü | | ü |

| 伊利諾伊州 | | | | ü | | ü |

| 印第安納州 | | | | ü | | ü |

| 愛荷華州 | | | | ü | | |

| 路易斯安那州 | | | | ü | | |

| 馬裏蘭州 | | | | | | ü |

| 密西根 | | ü | | ü | | ü |

| 新澤西 | | ü | | ü | | |

| 紐約 | | | | ü | | ü |

| 賓夕法尼亞州 | | ü | | ü | | ü |

| 維吉尼亞 | | | | ü | | |

| 西弗吉尼亞州 | | ü | | ü | | |

| | | | | | |

| 國際: | | | | | | |

| 哥倫比亞 | | ü | | ü | | |

| 安大略省(加拿大) | | ü | | ü | | |

| 墨西哥 | | ü | | ü | | |

我們的實時在線賭場和在線體育博彩產品目前在美國和加拿大以我們的BetRivers和PlaySugarHouse品牌提供,在拉丁美洲(包括墨西哥)以我們的RushBet品牌提供。我們主要以實體合作伙伴的品牌運營和/或支持零售體育博彩。我們的許多社交遊戲產品都是以我們合作伙伴的品牌銷售的,儘管我們也提供以我們自己的品牌銷售的社交遊戲。我們對使用哪個或多個品牌的決定取決於特定的市場和合作夥伴,並基於品牌知名度、市場研究、營銷效率和適用的遊戲規則和法規。

新冠肺炎的影響

新冠肺炎疫情對全球商業活動產生了不利影響,擾亂了供應鏈,並導致金融市場大幅波動。新冠肺炎可能會繼續對經濟和市場狀況產生實質性不利影響,並引發一段時期的全球經濟減速,如經濟衰退。因此,新冠肺炎給我們和我們的業績帶來了重大的不確定性和風險,並可能對我們的財務業績產生重大不利影響。

新冠肺炎對我們的業務產生了重大影響。除了前幾年我們正常業務運營的中斷外,新冠肺炎還影響了消費者的習慣和偏好,一些消費者選擇避開擁擠的公共場所,如陸上賭場。在前幾年,新冠肺炎也因重新安排、重新配置、暫停、推遲和取消體育賽季和體育賽事或將某些球員或球隊排除在體育賽事之外而影響體育博彩,這往往會減少客户對我們體育博彩產品的使用和支出。

目前,各大職業體育聯盟已按計劃恢復活動。然而,運動季和體育賽事仍有可能因新冠肺炎爆發而重新安排、重新配置、暫停、推遲和/或取消。

我們的收入根據運動季節和體育賽事等因素而有所不同,新冠肺炎導致的取消、停賽或更改可能會對我們的收入產生不利影響,可能是實質性的。然而,我們的在線賭場產品不依賴於運動季節和體育賽事,因此,它們可能會部分抵消這種對收入的不利影響。

新冠肺炎未來的影響以及對消費者行為的相關影響目前尚不清楚。消費者在娛樂或休閒活動上的支出大幅或持續下降,可能會對我們的產品需求產生不利影響,減少現金流和收入,從而對我們的業務、財務狀況和經營業績造成重大損害。此外,新冠肺炎病例的顯著增加或其他變異或菌株的出現可能會導致其他廣泛或更嚴重的影響,具體取決於感染率最高的地區。由於為緩解新冠肺炎傳播而採取的措施使許多員工有必要擺脱傳統的辦公環境,我們實施了業務連續性計劃,以幫助確保我們的員工的安全,並確保我們的業務在人員遠程工作時以最小程度的中斷繼續運營。我們將繼續關注與新冠肺炎造成的中斷和不確定性相關的事態發展。

關鍵指標的趨勢

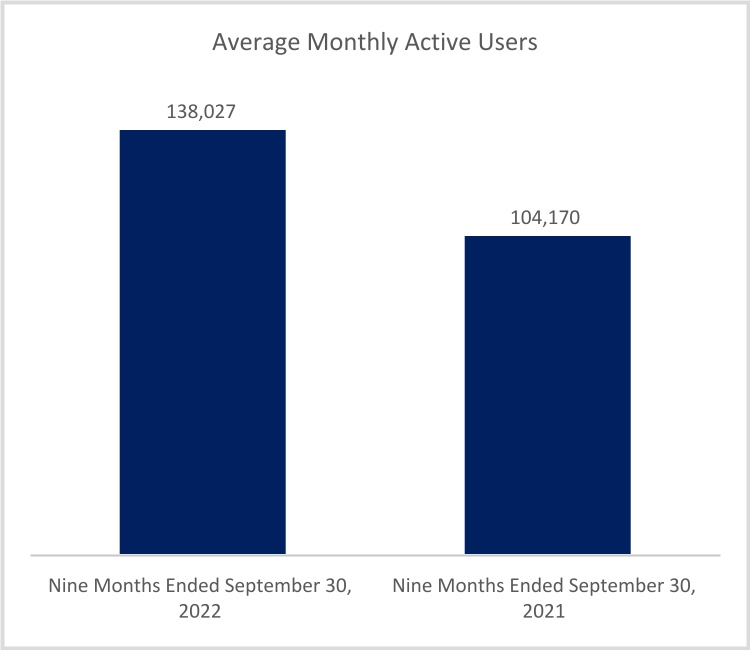

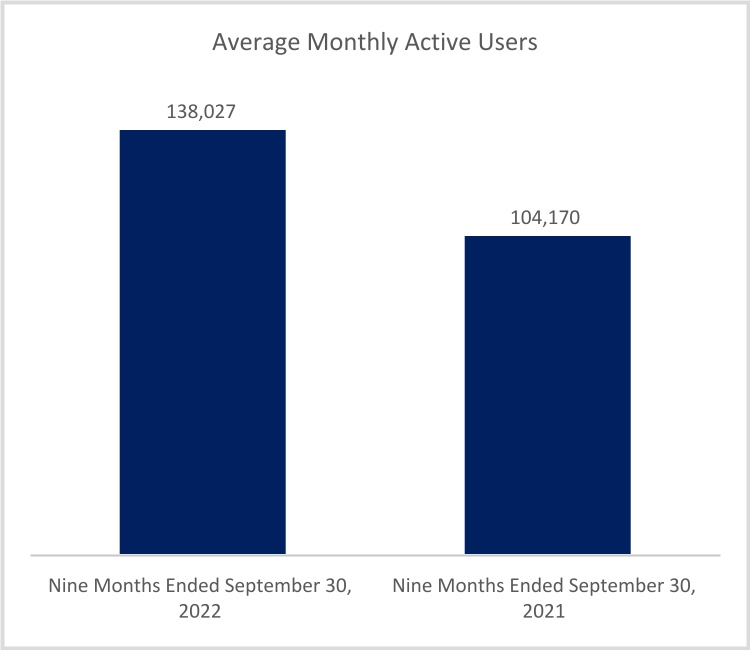

月活躍用户

Maus是指每月在我們的一個或多個在線賭場或在線體育博彩產品上至少下了一次真金白銀賭注的獨立用户數量。對於超過一個月的期間,我們會對有關期間內月份的MAU進行平均計算。我們排除了已經支付了押金但尚未在我們的至少一個在線產品上下注的真金白銀的用户。我們還排除了那些下了真金白銀但只有促銷激勵的用户。計算MAU時包括的獨立用户數量僅包括我們在線實時貨幣產品的美國和加拿大用户。

MAUS是我們用户基礎規模和我們品牌知名度的關鍵指標。我們認為,與去年同期相比,MAU也大體上表明瞭我們業務的長期收入增長潛力,儘管個別時期的MAU可能不太能反映我們的長期預期。我們預計,隨着我們在新的和現有的司法管轄區吸引、留住和重新吸引用户,並擴大我們的產品以吸引更廣泛的受眾,MAU的數量將會增長。

下表顯示了截至2022年9月30日和2021年9月30日的9個月的平均MAU:

MAU的增長主要是由於我們在賓夕法尼亞州、科羅拉多州、印第安納州、愛荷華州、密歇根州、弗吉尼亞州和西弗吉尼亞州等現有市場的持續增長,以及我們在2021年9月30日後推出的亞利桑那州、康涅狄格州、紐約、路易斯安那州和安大略省等新市場的擴張。此外,我們繼續從我們的戰略廣告和營銷努力中獲得積極的迴應。

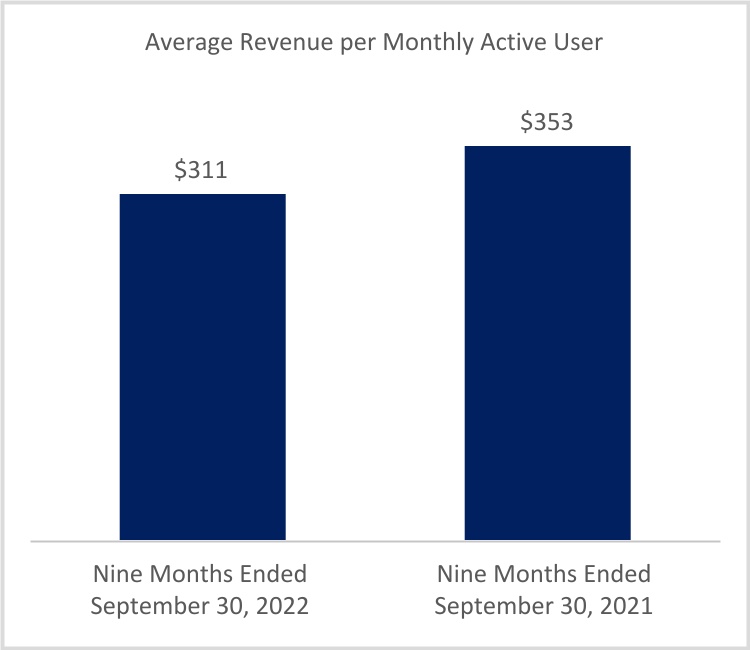

每個月活躍用户的平均收入

適用期間的ARPMAU是平均收入除以平均MAU。這一關鍵指標代表了我們推動在線產品使用和盈利的能力。

下表顯示了截至2022年9月30日和2021年9月30日的9個月的ARPMAU:

ARPMAU同比下降的主要原因是我們只提供體育博彩的市場數量增加(自2021年9月30日以來,我們在亞利桑那州、康涅狄格州、路易斯安那州和紐約推出了四個新的僅提供體育博彩的市場),再加上我們在這些市場增加的促銷和廣告活動,導致僅提供體育博彩的市場的客户數量增加。與使用在線賭場的客户相比,僅限體育博彩的客户產生的每個客户的收入通常更少。

非GAAP信息

這份報告包括調整後的EBITDA,這是一個非GAAP業績衡量標準,我們用它來補充我們根據GAAP公佈的結果。我們相信,調整後的EBITDA為投資者提供了有關我們的經營結果和經營業績的有用信息,因為它類似於我們的公眾競爭對手報告的衡量標準,證券分析師、機構投資者和其他相關方經常使用它來分析經營業績和前景。非GAAP財務指標不應被單獨考慮或作為任何GAAP財務指標的替代品,並且在計算時可能無法與其他行業或同一行業內其他公司的其他類似名稱的業績指標相比較。

我們將調整後的EBITDA定義為扣除利息支出、所得税、折舊和攤銷、股份薪酬、某些一次性或非經常性項目的調整和其他調整前的淨收益(虧損)。經調整的EBITDA不包括根據公認會計原則所需的某些支出,因為某些支出要麼是非現金的(即折舊和攤銷,以及基於股票的薪酬),要麼與我們的基本業務表現(即利息收入或支出)無關。

我們計入調整後的EBITDA是因為管理層使用它來評估我們的核心經營業績和趨勢,並就資本分配和新投資做出戰略決策。管理層認為,調整後的EBITDA為投資者提供了有關我們過去財務和經營業績的有用信息,使我們能夠比較不同時期的財務結果,其中某些項目可能獨立於業務業績而變化,並允許我們的管理層在運營業務時使用的指標方面有更大的透明度。管理層還認為,與業內其他公司相比,調整後的EBITDA在評估我們的經營業績方面是有用的,因為這一指標通常消除了某些項目的影響,這些項目可能因與整體經營業績無關的原因而因公司而有所不同。

下表顯示了我們調整後的EBITDA,與我們的淨虧損進行了核對,這是最直接可比的GAAP衡量標準,在所示期間:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至三個月

9月30日, | | 九個月結束

9月30日, |

| (千美元) | | 2022 | | 2021 | | 2022 | | 2021 |

| 淨虧損 | | $ | (22,657) | | | $ | (18,939) | | | $ | (103,273) | | | $ | (32,969) | |

| | | | | | | | |

| 利息支出,淨額 | | 219 | | | 11 | | | 664 | | | 41 | |

| 所得税費用 | | 1,839 | | | 1,225 | | | 6,176 | | | 3,781 | |

| 折舊及攤銷 | | 4,039 | | | 1,007 | | | 10,066 | | | 2,595 | |

| 認股權證負債的公允價值變動 | | — | | | — | | | — | | | (41,802) | |

| 溢利權益負債的公允價值變動 | | — | | | — | | | — | | | 13,740 | |

| 基於股份的薪酬費用 | | 4,084 | | | 4,468 | | | 11,901 | | | 20,705 | |

| 調整後的EBITDA | | $ | (12,476) | | | $ | (12,228) | | | $ | (74,466) | | | $ | (33,909) | |

收入和支出的主要組成部分

收入

我們在美國14個州提供真金白銀的在線賭場、在線體育博彩和/或零售體育博彩,從2022年第二季度起,我們在加拿大的安大略省和墨西哥提供體育博彩。我們還提供社交遊戲,用户可以賺取或購買虛擬信用來享受免費遊戲。

我們的收入主要來自美國業務,其餘收入來自加拿大和拉丁美洲業務。我們主要通過以下產品獲得收入:

在線賭場

在線賭場產品通常包括實體賭場提供的全套遊戲,如桌上游戲(即21點和輪盤賭)和老虎機。對於這些產品,我們的運作類似於實體賭場,通過持有或毛利產生收入,因為客户與房子進行博弈。就像實體賭場一樣,在線賭場也存在波動性,但隨着下注數量的增加,從下注中保留的收入變得更容易預測。我們的經驗是,與體育博彩收入相比,在線賭場收入的波動性較小。

我們的在線賭場產品包括來自行業領先供應商的授權內容、定製的第三方遊戲和我們內部開發的少量專有遊戲。第三方內容通常受到特定於每個供應商的標準收入分享協議的約束,供應商通常從其在我們的平臺上玩的賭場遊戲產生的淨博彩收入中獲得一定比例的收入。作為交換,我們獲得了有限的許可證,可以在我們的平臺上向經監管當局批准使用的司法管轄區的客户提供遊戲。我們通常為通過我們內部開發的賭場遊戲產生的收入支付低得多的費用,例如我們的多賭注21點(附帶賭注:21+3、幸運女士、幸運)和單牌21點,這主要與託管/遠程遊戲服務器費用和某些知識產權許可費有關。

在線賭場的收入是基於客户下注總額減去支付給客户的獲勝賭注金額,減去授予客户的獎勵,加上或減去累進彩票準備金的變化。

網上體育博彩

在線體育博彩涉及用户將賭注押在一項體育賽事、一項體育相關活動或一系列類似活動的結果上,並有機會贏得預先確定的金額,通常被稱為固定賠率。在線體育博彩收入的產生是通過設置賠率,以便在向客户提供的每個體育博彩中都有內置的理論保證金。雖然體育賽事的結果可能會導致收入波動,但我們相信我們可以實現長期博彩贏利。

我們的在線體育博彩平臺整合了一個第三方風險和交易平臺,目前由Kambi Group plc的某些子公司提供。除了傳統的固定賠率投注外,我們還提供其他體育投注。

產品包括遊戲內博彩和多項運動和同場博彩。我們還將某些體育賽事的直播納入我們的在線體育博彩服務。

在線體育收入的產生是基於客户的總賭注減去支付給客户的獲勝賭注的金額,減去授予客户的獎勵,加上或減去未結算的體育博彩的變化。

零售體育博彩

我們向某些陸上合作伙伴提供零售體育博彩服務,以換取根據陸上體育零售收入計算的月度佣金。服務一般包括對零售體育書籍的持續管理和監督(即,在實體位置內)、對此類合作伙伴客户的技術支持、風險管理、廣告和促銷,以及對第三方體育博彩設備的支持。

此外,與業務合作伙伴的某些關係使我們能夠在陸上合作伙伴的設施中運營零售體育書籍。在這種情況下,產生收入的基礎是客户下注總額減去支付給客户的獲勝賭注金額,減去授予客户的其他激勵措施,加上或減去未結算的零售體育博彩的變化。

社交遊戲

我們提供社交遊戲(在允許的情況下),用户可以獲得虛擬積分來享受免費遊戲。用完信用的用户可以從虛擬收銀員那裏購買額外的虛擬信用,或者等待他們的虛擬信用免費補充。虛擬信用沒有貨幣價值,只能在我們的社交遊戲平臺內使用。

我們的社交遊戲業務有三個主要目標:在合法化和監管之前和之後在關鍵市場建立在線數據庫;創造收入;以及增加對我們實體合作伙伴物業的參與度和訪問量。我們的社交遊戲產品是一種營銷工具,它讓適用的品牌留在我們用户的腦海中,並通過另一種渠道與用户互動,同時提供用户尋求的娛樂價值。我們還利用我們的社交遊戲產品在授權使用真實貨幣遊戲的司法管轄區交叉銷售我們的真實貨幣產品。

我們在用户購買虛擬信用時確認遞延收入,在贖回虛擬信用時確認收入。我們將從虛擬積分的銷售和贖回中獲得的社交遊戲收入的一定比例支付給內容提供商和我們的陸地合作伙伴。

成本和開支

收入成本。收入成本主要包括(I)收入份額和市場準入費用,(Ii)平臺和內容費用,(Iii)博彩税,(Iv)支付處理費和退款,以及(V)專職人員的工資、獎金、福利和基於股份的薪酬。這些成本在性質上主要是可變的,通常應該與收入的變化相關。收入份額和市場準入費用主要包括支付給持有適用遊戲許可證的當地合作伙伴的金額,使我們能夠在各自的司法管轄區提供我們的真實貨幣在線產品。我們的平臺和內容費用主要由與第三方賭場內容、體育博彩交易服務以及我們平臺技術的某些元素(如地理位置和了解您的客户)相關的成本推動。博彩税主要與州税收有關,並根據司法管轄區的不同確定。我們因客户存款和偶爾的退款而產生支付處理成本(即,當支付處理商在正常業務過程中籤約禁止客户存款時)。

廣告和促銷費用。廣告和促銷成本主要包括與通過不同渠道營銷我們的產品相關的成本、促銷活動和相關的客户獲取成本。這些費用還包括專職人員的工資、獎金、福利和基於股份的薪酬,並在發生時計入費用。

我們有效營銷的能力是運營成功的關鍵。利用經驗、動態學習和分析,我們利用營銷來獲取、轉化、留住和重新吸引客户。我們使用各種付費媒體和付費營銷渠道,結合有吸引力的優惠、品牌大使、專有內容以及獨特的遊戲和網站功能來吸引和吸引客户。此外,我們使用從運營中收集的數據不斷優化我們的營銷支出。我們的營銷支出基於投資回報模型,該模型考慮了各種因素,包括司法管轄區內的產品供應、不同營銷渠道的表現、預測的終生價值、邊際成本以及客户在各種產品供應上的支出和行為。

在付費營銷方面,我們使用了廣泛的廣告渠道,包括電視、廣播、社交媒體平臺、贊助商、附屬公司和付費搜索以及其他數字渠道。我們還使用其他形式的營銷和外聯,如我們的社交媒體渠道、第一方網站、媒體採訪和其他媒體現場和有機搜索。這些努力主要集中在我們運作或打算運作的特定司法管轄區內。我們相信,靈活的廣告支出方法有很大的好處,因為我們可以根據對我們的廣告方法和渠道的動態測試,快速調整我們的廣告支出。

總務署和其他。一般行政費用和其他費用主要包括行政人事費用,包括薪金、獎金和福利、專用人員的股份薪酬費用、與法律、合規、審計和諮詢服務有關的專業費用、租金和保險費。

折舊和攤銷。折舊和攤銷費用包括我們財產和設備的折舊以及無形資產(包括市場準入許可證、遊戲管轄許可證、內部開發的軟件、商標和開發的技術)的攤銷,以及融資租賃使用權資產的使用壽命。

經營成果

下表概述了我們在所顯示的中期內的綜合經營結果以及期間之間的變化。我們從本報告其他部分包括的未經審計的簡明綜合財務報表中得出這些數據。歷史時期的結果不一定代表任何未來時期的業務成果。

截至2022年9月30日及2021年9月30日止三個月的比較

| | | | | | | | | | | | | | | | | | | | | | | |

| 截至三個月

9月30日, | | 變化 |

| (千美元) | 2022 | | 2021 | | $ | | % |

| 收入 | $ | 148,004 | | | $ | 122,920 | | | $ | 25,084 | | | 20 | % |

| 收入成本 | 103,321 | | | 81,221 | | | 22,100 | | | 27 | % |

| 廣告和促銷 | 45,203 | | | 46,077 | | | (874) | | | (2) | % |

| 一般行政及其他 | 16,040 | | | 12,318 | | | 3,722 | | | 30 | % |

| 折舊及攤銷 | 4,039 | | | 1,007 | | | 3,032 | | | N/m |

| 運營虧損 | (20,599) | | | (17,703) | | | (2,896) | | | 16 | % |

| 利息支出,淨額 | (219) | | | (11) | | | (208) | | | N/m |

| 所得税前虧損 | (20,818) | | | (17,714) | | | (3,104) | | | 18 | % |

| 所得税費用 | 1,839 | | | 1,225 | | | 614 | | | 50 | % |

| 淨虧損 | $ | (22,657) | | | $ | (18,939) | | | $ | (3,718) | | | 20 | % |

| *n/m表示沒有意義 |

收入。截至2022年9月30日的三個月,收入增加了2510萬美元,增幅為20%,達到1.48億美元,而2021年同期為1.229億美元。這一增長主要是由於我們在大多數現有市場的持續增長,以及我們在2021年9月30日之後向亞利桑那州、康涅狄格州、路易斯安那州、馬裏蘭州、紐約、加拿大安大略省和墨西哥等新市場的擴張,並與之直接相關。這一增長反映了在線賭場和體育博彩收入2240萬美元以及體育博彩零售收入270萬美元的同比增長。

收入成本。截至2022年9月30日的三個月,收入成本增加了2210萬美元,增幅為27%,達到1.033億美元,而2021年同期為8120萬美元。增長主要是由於我們的擴張和如上所述的持續增長,並與之直接相關。博彩税、運營費用、支付處理成本和市場準入成本分別為920萬美元、470萬美元、280萬美元和360萬美元,分別為收入成本的同比增長貢獻了920萬美元、470萬美元、280萬美元和360萬美元,而人員成本則貢獻了其餘期間的同比增長。截至2022年9月30日的三個月,收入成本佔收入的百分比增至70%,而2021年同期為66%。

廣告和促銷。在截至2022年9月30日的三個月裏,廣告和促銷費用減少了90萬美元,降幅為2%,降至4520萬美元,而2021年同期為4610萬美元。減少的主要原因是管理層繼續將營銷支出合理化,因為在線遊戲行業

繼續走向成熟。該公司繼續在新進入和現有的市場中集中營銷努力和戰略,以提高客户對我們產品的認識和使用。在截至2022年9月30日的三個月裏,廣告和促銷費用佔收入的比例降至31%,而2021年同期為37%。

總務署和其他。截至2022年9月30日的三個月,一般行政和其他費用增加了370萬美元,增幅為30%,達到1600萬美元,而2021年同期為1230萬美元。這一增長是由於人員和其他行政成本的增加,這與我們業務的持續增長一致。截至2022年9月30日的三個月,一般行政和其他費用佔收入的百分比增加到11%,而2021年同期為10%。

折舊和攤銷。截至2022年9月30日的三個月,折舊和攤銷費用增加了300萬美元,達到400萬美元,而2021年同期為100萬美元。這一增長主要是由於購買了額外的財產和設備以及其他固定壽命的無形資產。截至2022年9月30日的三個月,折舊和攤銷費用佔收入的百分比增加到3%,而2021年同期為1%。

利息支出,淨額。截至2022年9月30日的三個月,利息支出淨額為20萬美元,而2021年同期不到10萬美元。增加主要是由於確認與確認遞延特許權使用費相關的額外入賬利息,以及隨着我們拓展至新的司法管轄區,與在線遊戲服務器相關的額外融資租賃開始生效。

所得税費用。截至2022年9月30日的三個月,所得税支出增加了60萬美元,增幅為50%,達到180萬美元,而2021年同期為120萬美元。截至2022年9月30日的三個月的所得税支出與我們的海外業務的盈利能力有關,這些業務都記錄了當期和遞延税項。截至2022年9月30日的三個月和2021年同期,所得税支出佔收入的百分比為1%。

截至2022年9月30日及2021年9月30日止的9個月比較

| | | | | | | | | | | | | | | | | | | | | | | |

| 九個月結束

9月30日, | | 變化 |

| (千美元) | 2022 | | 2021 | | $ | | %* |

| 收入 | $ | 426,678 | | | $ | 357,540 | | | $ | 69,138 | | | 19 | % |

| 收入成本 | 308,061 | | | 245,668 | | | 62,393 | | | 25 | % |

| 廣告和促銷 | 156,794 | | | 125,836 | | | 30,958 | | | 25 | % |

| 一般行政及其他 | 48,190 | | | 40,650 | | | 7,540 | | | 19 | % |

| 折舊及攤銷 | 10,066 | | | 2,595 | | | 7,471 | | | 288 | % |

| 運營虧損 | (96,433) | | | (57,209) | | | (39,224) | | | 69 | % |

| 利息支出,淨額 | (664) | | | (41) | | | (623) | | | N/m |

| 認股權證負債的公允價值變動 | — | | | 41,802 | | | (41,802) | | | (100) | % |

| 溢利權益負債的公允價值變動 | — | | | (13,740) | | | 13,740 | | | (100) | % |

| 所得税前虧損 | (97,097) | | | (29,188) | | | (67,909) | | | 233 | % |

| 所得税費用 | 6,176 | | | 3,781 | | | 2,395 | | | 63 | % |

| 淨虧損 | $ | (103,273) | | | $ | (32,969) | | | $ | (70,304) | | | 213 | % |

| *n/m表示沒有意義。 | | | | | | | |

收入。在截至2022年9月30日的9個月中,收入增加了6910萬美元,增幅為19%,達到4.266億美元,而2021年同期為3.575億美元。這一增長主要是由於我們在大多數現有市場的持續增長,以及我們在亞利桑那州、康涅狄格州、路易斯安那州、馬裏蘭州、紐約、加拿大安大略省和墨西哥等新市場的擴張,這些市場是在2021年9月30日之後推出的。這一增長反映了在線賭場和體育博彩收入6400萬美元的同比增長,零售體育博彩收入550萬美元,但社交博彩收入減少40萬美元部分抵消了這一增長。

收入成本。截至2022年9月30日的9個月,收入成本增加了6240萬美元,增幅為25%,達到3.081億美元,而2021年同期為2.457億美元。增加的主要原因是和

與我們在現有和新市場的擴張和持續增長直接相關,如上所述。博彩税、運營費用、支付處理成本、市場準入成本和人員成本分別為2780萬美元、1660萬美元、960萬美元、530萬美元和310萬美元。截至2022年9月30日的9個月,收入成本佔收入的百分比增至72%,而2021年同期為69%。

廣告和促銷。在截至2022年9月30日的9個月裏,廣告和促銷費用增加了3100萬美元,增幅為25%,達到1.568億美元,而2021年同期為1.258億美元。增長的主要原因是新進入和現有市場的新的和增加的營銷努力和戰略,以提高客户對我們產品的認識和獲取,例如我們與NBA新奧爾良鵜鶘、前美國職業棒球大聯盟球員兼經理鮑比·瓦倫丁、丹·奧圖爾、鮑勃·麥考恩、Mike·米薩內利、Joakim Noah、Mike·弗朗西薩和播客組織達成的戰略營銷和/或贊助安排。在截至2022年9月30日的9個月裏,廣告和促銷費用佔收入的比例增加到37%,而2021年同期為35%。

總務署和其他。截至2022年9月30日的9個月,一般行政和其他費用增加了750萬美元,增幅為19%,達到4820萬美元,而2021年同期為4070萬美元。這一增長是由於人員和其他行政成本的增加,這與我們業務的持續增長一致。在截至2022年和2021年9月30日的9個月裏,一般行政和其他支出佔收入的百分比保持不變,為11%。

折舊和攤銷。截至2022年9月30日的9個月,折舊和攤銷費用增加了750萬美元,增幅為288%,達到1010萬美元,而2021年同期為260萬美元。這一增長主要是由於購買了額外的財產和設備以及其他固定壽命的無形資產。截至2022年9月30日的9個月,折舊和攤銷費用佔收入的百分比為2%,而2021年同期為1%。

利息支出, NET.截至2022年9月30日的9個月,利息支出淨額為70萬美元,而2021年同期不到10萬美元。增加主要是由於確認與確認遞延特許權使用費相關的額外入賬利息,以及隨着我們拓展至新的司法管轄區,與在線遊戲服務器相關的額外融資租賃開始生效。

認股權證負債的公允價值變動。在截至2022年9月30日的9個月內,認股權證負債的公允價值為零,而2021年同期為4180萬美元。損益主要歸因於按公允價值重新計量負債,主要是我們A類普通股標的價格變化的結果。截至2021年9月30日,該債務已全部清償。

溢利權益負債的公允價值變動。截至2022年9月30日的9個月,溢利權益負債的公允價值變化為零,而2021年同期虧損1370萬美元。損益可歸因於按公允價值重新計量負債,主要是由於我們A類普通股的基本股價發生變化。截至2021年9月30日,該債務已全部清償。

所得税費用。截至2022年9月30日的9個月,所得税支出增加了240萬美元,增幅為63%,而2021年同期為380萬美元。截至2022年9月30日和2021年9月30日的9個月的所得税支出與我們的海外業務的盈利能力有關,這些業務都記錄了當期和遞延税款。截至2022年9月30日的9個月和2021年同期,所得税支出佔收入的百分比為1%。

季節性和其他影響我們業務的趨勢

由於季節性趨勢和其他因素,例如客户參與度、在線賭場和體育博彩結果、外幣匯率和其他我們無法控制或無法合理預測的因素,我們的運營結果可能會而且通常確實會出現波動。我們的季度財務業績取決於我們吸引和留住客户的能力。客户對我們在線產品的參與度可能會因客户對我們的平臺和客户支持服務的滿意度、體育賽事的數量和時間、職業體育賽季的長度、我們的產品和營銷努力以及我們的競爭對手(不僅包括在線遊戲行業,更廣泛的是娛樂行業)、氣候和天氣條件、公眾情緒、經濟低迷或其他經濟因素(如通脹、匯率或經濟不確定性)而發生變化。隨着客户參與度的不同,我們的季度財務業績也會有所不同。

我們的季度財務業績也可能受到我們所經歷的投注輸贏和大獎支付的數量和金額的影響。雖然我們的損失被限制在我們的在線賭場產品中的每股最高支付,但當查看一段時間內的賭注時,這些損失可能是巨大的。作為我們在線賭場服務的一部分,我們提供累進式頭獎遊戲。每次客户玩累進式大獎遊戲時,我們都會為該遊戲或該組遊戲的大獎貢獻一部分賭注。當贏得累進大獎時,大獎將被支付,並被重置為預定的基本金額。贏得大獎是由隨機機制決定的。我們無法預測什麼時候會贏得大獎,我們也不會為大獎賠付投保。支付累進大獎會減少我們的現金頭寸。

我們的在線體育博彩和零售體育博彩業務根據某些體育賽事的相對受歡迎程度和頻率經歷季節性。雖然全年都有體育賽事,但我們的在線體育博彩客户在美式橄欖球賽季以及NBA和NCAA籃球賽季期間最為活躍。就我們的在線體育博彩和零售體育博彩業務而言,客户活動傾向於增加,我們可能會經歷與NFL超級碗和NBA總決賽等重大體育賽事相關的波動性增加。

從立法角度來看,我們繼續看到在美洲的新司法管轄區將在線體育博彩合法化和監管的強勁勢頭。不出所料,在許多情況下,這些新的司法管轄區首先試圖將在線體育博彩合法化和監管,然後再考慮是否將在線賭場合法化和監管。然而,鑑於在線賭場在已合法化的市場上取得的税收成功,我們也繼續看到在線賭場在美洲幾個司法管轄區的強勁勢頭,這些司法管轄區正在尋找額外的收入來源,為擴大預算提供資金。

我們在全球遊戲和娛樂行業內運營,該行業由各種產品和產品組成,競爭消費者的時間和可支配收入。我們面臨,並預計將繼續面臨來自現有和新市場內其他行業參與者的激烈競爭,包括來自能夠獲得更多資源、現有資產(如品牌或數據庫)或經驗的競爭對手。客户對新的創新產品和功能的需求要求我們繼續投資於新技術、新功能和新內容,以改善客户體驗。我們運營或打算在未來運營的許多司法管轄區都有獨特的法規和/或技術要求,這要求我們擁有強大、可擴展的網絡和基礎設施,以及敏捷的工程和軟件開發能力。過去幾年,全球遊戲和娛樂業經歷了顯著的整合、監管變化和技術發展,我們預計這一趨勢將持續到可預見的未來,這可能為我們創造機會,但也可能產生競爭和利潤率壓力。我們開始看到其他一些在線遊戲運營商將他們在北美司法管轄區的營銷支出合理化,儘管他們的營銷支出可能會因季度而異,其中包括體育日曆和新市場的推出。

流動性與資本資源

我們衡量流動性的標準是,我們有能力用運營現金流為業務運營的現金需求提供資金,包括營運資本和資本支出需求、合同義務和其他承諾。我們目前的營運資金需求主要用於支持我們現有的業務、這些業務在現有市場的增長和向其他地理區域的擴張,以及我們的員工薪酬和福利。

截至2022年9月30日,我們擁有1.953億美元的現金和現金等價物(不包括客户現金存款,我們代表所有司法管轄區和產品的真實貨幣客户將其從運營現金餘額中分離出來)。於2021年2月22日,我們宣佈贖回(“贖回”)公司就DMY科技集團有限公司(“DMY”)的首次公開發行而向第三方發行的所有A類普通股(“A類普通股”)認股權證,可按每股11.50美元的價格行使總計約1,150萬股A類普通股的認股權證。在截至2021年9月30日的9個月中,以每股11.50美元的價格行使了11,442,389份公共認股權證,產生了約1.316億美元的現金收益。在可預見的未來,我們打算繼續在沒有第三方債務的情況下,完全通過運營現金流(如果有)和贖回收益來為我們的運營提供資金。

關於DMY與RSILP於2020年12月29日的業務合併(“業務合併”),吾等與RSI ASLP,Inc.(“特別有限合夥人”)、Rush Street Interactive,LP(“RSILP”)、業務合併中的賣方(“賣方”)及賣方代表簽訂了一份日期為2020年12月29日的應收税項協議(“TRA”),該協議一般規定特別有限合夥人須支付

本公司及其合併附屬公司(包括特別有限合夥人)已實現(或在某些情況下被視為已實現)的税項淨額優惠,乃由於賣方根據管理業務合併的協議下擬進行的交易及以RSILP保留的若干共同單位交換A類普通股(或現金)而導致的税基及税項優惠增加所致,以及與訂立TRA有關的税項優惠,包括根據TRA支付所應佔的税項優惠。儘管根據TRA支付的任何款項的實際時間和金額都會有所不同,但此類付款可能會很大。根據TRA支付的任何款項通常會減少我們本來可以獲得的整體現金流金額,如果TRA要求的付款因任何原因無法支付,則未支付的金額通常將被推遲,並將在支付之前計息。到目前為止,尚未根據TRA支付任何實質性款項,預計在不久的將來也不會根據TRA支付任何實質性付款或應計付款,因為在根據TRA產生的税收優惠更有可能實現之前,不會拖欠TRA下的付款。

我們預期我們現有的現金及現金等價物、贖回所得款項及營運現金流量將足以支付至少未來12個月及其後可預見未來的營運活動及資本開支需求。我們可能需要額外的現金資源,因為業務狀況的變化或其他事態發展,包括意料之外的監管發展、重大收購、合作伙伴關係或營銷舉措、不斷惡化的宏觀經濟狀況和競爭壓力。我們預計,在不久的將來,我們的資本支出和營運資本需求將繼續增加,以支持我們的增長,因為我們尋求在北美、拉丁美洲和全球更多地區擴大我們的服務,這將需要對我們的在線遊戲平臺和人員進行大量投資,特別是在產品開發、工程和運營角色方面。隨着我們繼續在新的司法管轄區與當地合作伙伴簽訂新的市場準入安排,我們還預計將增加我們在某些現有和新市場的營銷、廣告和促銷支出,以及市場準入費用和許可成本。特別是,我們與供應商和許可方簽訂了幾個不可撤銷的營銷和其他戰略合作伙伴合同,根據這些合同中不可撤銷的條款,我們有義務支付未來的最低付款。如果我們目前的資源不足以滿足我們的現金需求,我們可能需要尋求額外的股權或債務融資。如果無法獲得所需的融資,或者如果融資條件不如我們預期的那麼可取,我們可能會被迫減少對新產品或服務發佈以及相關營銷活動的投資水平,或者縮減現有業務。, 這可能會對我們的業務和財務前景產生不利影響。

我們預計,在接下來的12個月期間,我們的現金需求將包括1700萬美元與營銷供應商的不可撤銷購買義務,850萬美元的許可證和市場準入費用,以及90萬美元的租賃付款。此外,我們將繼續尋求向新市場擴張,預計這將需要大量資本投資。我們還有5760萬美元的額外不可撤銷購買義務,包括與營銷供應商的義務,許可證和市場準入費用,以及即將到來的12個月後的租賃付款。管理層相信,我們目前的現金持有量,以及在必要或可取的情況下,在資本市場尋求融資的各種途徑,將足以為這些義務提供資金。

截至2022年9月30日和2021年12月31日,我們沒有表外安排。

債務

截至2022年9月30日,我們沒有未償債務。我們有一張與我們在哥倫比亞的業務有關的170萬美元的未付款信用證,截至2022年9月30日尚未提取任何金額。

現金流

下表顯示了截至2022年9月30日和2021年9月30日的9個月我們的經營活動、投資活動和融資活動的現金流:

| | | | | | | | | | | |

| 九個月結束

9月30日, |

| (千美元) | 2022 | | 2021 |

| 用於經營活動的現金淨額 | $ | (52,623) | | | $ | (16,677) | |

| 用於投資活動的現金淨額 | (20,080) | | | (10,943) | |

| 融資活動提供的現金淨額(用於) | (478) | | | 126,916 | |

| 匯率變動對現金、現金等價物和限制性現金的影響 | (1,807) | | | (1,075) | |

| 現金、現金等價物和限制性現金淨變化 | $ | (74,988) | | | $ | 98,221 | |

經營活動。截至2022年9月30日的9個月中,用於經營活動的淨現金增加了3590萬美元,達到5260萬美元,而2021年同期為1670萬美元。這一增加反映了期間內淨虧損總額為7030萬美元,但因非現金支出增加2720萬美元和因週轉資金變化而使用的現金減少760萬美元而被部分抵消。非現金支出的增加主要是由於權證負債的公允價值變化總額為4,180萬美元和額外折舊及攤銷總額為750萬美元的影響較小,但這一影響被總額為880萬美元的基於股份的薪酬支出減少和總額為1,370萬美元的溢利負債公允價值變化部分抵消。其他非現金支出的其餘增加總額為40萬美元。

投資活動。截至2022年9月30日的9個月中,用於投資活動的淨現金增加了920萬美元,達到2010萬美元,而2021年同期為1090萬美元。這一增長反映出用於內部開發軟件成本總計910萬美元的現金同比增加,用於資產收購的現金總額增加150萬美元,用於購買物業和設備的現金增加總計80萬美元,以及用於長期定期存款的額外投資總額40萬美元,但因用於股權投資的現金總額減少150萬美元、短期墊款總額80萬美元和博彩許可證購買總額30萬美元而被部分抵消。

融資活動。截至2022年9月30日的九個月,用於融資活動的現金淨額為50萬美元,而2021年同期融資活動提供的現金淨額為1.269億美元。這一期間差額反映了行使公共認股權證的收益減少,總額為1.316億美元,但被用於回購A類普通股的現金減少(350萬美元)、融資租賃債務本金支付減少(40萬美元)以及分配給非控股股東的現金減少(30萬美元)所部分抵消。

關鍵會計政策和估算

我們已根據公認會計準則編制未經審計的簡明綜合財務報表。在這樣做時,管理層必須作出估計和假設,以影響報告所述期間報告的資產、負債、收入和支出數額。管理層根據歷史經驗和其認為在當時情況下合理的其他假設進行估計,並持續評估這些估計。實際結果可能與這些估計不同。管理層已與董事會審計委員會討論該等估計及假設的發展、遴選及披露事宜。

在截至2022年9月30日的季度內,我們的年度報告中討論的關鍵會計政策和估計沒有實質性變化。有關我們的關鍵會計政策和估計的更完整的討論,請參閲我們的年度報告。

新興成長型公司會計選舉

2012年JumpStart Our Business Startups Act(“JOBS Act”)第102(B)(1)條豁免新興成長型公司遵守新的或修訂的財務會計準則,直至私營公司被要求遵守新的或修訂的財務會計準則。JOBS法案規定,公司可以選擇不利用延長的過渡期,並遵守適用於非新興成長型公司的要求,任何此類選擇不利用延長的過渡期是不可撤銷的。我們是1933年修訂的證券法第2(A)節所界定的“新興成長型公司”,並已選擇利用這一延長過渡期的好處。我們仍然是一家新興的成長型公司,預計將繼續利用延長過渡期的好處。這可能使我們很難或不可能將我們的財務業績與另一家上市公司的財務業績進行比較,因為另一家上市公司不是新興成長型公司,或者是一家新興成長型公司,由於所用會計準則的潛在差異,該公司選擇不利用新興成長型公司的延長過渡期豁免。

項目3.關於市場風險的定量和定性披露

我們主要在美國、加拿大和拉丁美洲開展業務。因此,我們過去有風險敞口,未來可能在正常業務過程中面臨某些市場風險,包括利率、外幣兑換和通脹風險。目前,這些風險對我們的財務狀況或運營結果並不重要,但可能在未來。

利率風險

截至2022年9月30日,我們擁有現金、現金等價物和限制性現金2.253億美元,其中主要包括銀行存款和貨幣市場基金。這類賺取利息的工具帶有一定程度的利率風險;然而,由於這些工具的相對短期性質,利息收入的歷史波動並不顯著。我們投資活動的主要目標是在不顯著增加風險的情況下保留本金和提供流動性。這些利息工具的利率上升或下降10%不會對我們截至2022年9月30日的9個月的未經審計簡明綜合財務報表產生實質性影響。

外幣匯率風險

我們一直面臨着與我們用美元以外的貨幣進行交易有關的外幣兑換風險,美元是我們的職能貨幣和報告貨幣。我們尋求通過將交易貨幣與我們的現金流入和流出相匹配來對衝我們的外匯交易敞口。目前,我們不會以其他方式對衝我們的外匯敞口,但未來可能會考慮這樣做。我們的外匯敞口主要與哥倫比亞比索和加拿大元有關。在截至2022年9月30日和2021年9月30日的9個月裏,哥倫比亞和加拿大分別佔我們收入的不到9%。這些貨幣相對於美元的價值增加或減少10%不會對我們截至2022年9月30日的九個月的未經審計的精簡綜合財務報表產生實質性影響。

通貨膨脹風險

我們認為,截至2022年9月30日的9個月,通貨膨脹對我們的業務、財務狀況或運營結果沒有實質性影響。如果我們的成本受到嚴重的通脹壓力,我們可能無法通過價格上漲來完全抵消這些更高的成本。我們不能或未能做到這一點可能會損害我們的業務、財務狀況和經營業績。此外,我們的客户可能會面臨通脹壓力和成本上升。這可能會導致我們的客户的可支配收入減少,因此他們可能會減少在我們的產品和服務等可自由支配的娛樂活動上的支出。我們客户的這種支出減少可能會損害我們的業務、財務狀況、收入和經營業績。

項目4.控制和程序

管理層對信息披露控制和程序的評估

根據經修訂的1934年《證券交易法》(下稱《交易法》)第13a-15(B)條的要求,在管理層(包括我們的首席執行官和首席財務官)的監督和參與下,我們對截至本報告所述期間結束時我們的披露控制和程序(如交易法第13a-15(E)條所界定的)的設計和運作的有效性進行了評估。我們的披露控制和程序旨在提供合理的保證,確保我們在根據交易所法案提交或提交的報告中必須披露的信息經過積累並傳達給我們的管理層,包括我們的首席執行官和首席財務官,以便及時決定需要披露的信息,並在美國證券交易委員會指定的時間段內記錄、處理、彙總和報告。我們的首席執行官和首席財務官得出結論,我們的披露控制和程序自2022年9月30日起生效。

財務報告內部控制的變化

在截至2022年9月30日的季度內,公司對財務報告的內部控制沒有發生重大影響或合理地可能對公司財務報告的內部控制產生重大影響的變化。

對控制和程序有效性的限制

我們的披露控制和程序旨在為實現其目標提供合理保證,如上所述。我們的管理層認識到,任何控制系統,無論設計和操作得多麼好,都是基於某些判斷和假設,不能絕對保證其目標將會實現。

第二部分:其他信息

項目1.法律訴訟

我們會不時參與與我們的業務活動有關的法律程序。這些訴訟可能處於不同的階段,其中許多訴訟可能尋求數額不明的損害賠償。我們定期評估我們所涉及的法律程序的狀況,以評估損失是否可能發生,或者是否有合理的可能性已經產生損失或額外損失,並確定應計費用是否適當。如果應計項目不合適,我們會進一步評估每一項法律程序,以評估是否可以估計可能的損失或可能損失的範圍。

我們還面臨着在正常業務過程中出現的各種其他法律程序和索賠。在我們看來,任何這些行動的最終責任金額不太可能對我們的財務狀況、運營結果或流動性產生實質性影響,儘管結果可能對我們任何特定時期的經營業績產生重大影響,部分取決於該時期的經營業績。

第1A項。風險因素

本公司年報中“風險因素”項下所披露的風險因素並無重大變動。

項目6.展品。

現將下列證物存檔或提供,視情況而定:

| | | | | | | | |

展品 數 | | 描述 |

| 2.1 | | 修訂和重新簽署的業務合併協議,日期為2020年10月9日,由公司、RSILP、賣家、贊助商和Rush Street Interactive GP,LLC(通過引用2020年10月13日提交給美國證券交易委員會的公司當前8-K報表的附件2.1合併而成)。 |

| 2.2 | | 本公司、RSILP、賣方、保薦人和Rush Street Interactive GP,LLC之間於2020年12月4日修訂和重新簽署的業務合併協議修正案(合併內容參考公司於2020年12月4日提交給美國證券交易委員會的初步委託書的附件A-2)。 |

| 31.1* | | 根據2002年《薩班斯-奧克斯利法案》第302條頒發的首席執行官證書。 |

| 31.2* | | 根據2002年《薩班斯-奧克斯利法案》第302條頒發首席財務官證書。 |

| 32.1** | | 根據2002年《薩班斯-奧克斯利法案》第906條頒發的首席執行官證書。 |

| 32.2** | | 根據2002年《薩班斯-奧克斯利法案》第906條頒發首席財務官證書。 |

| 101.INS* | | 內聯XBRL實例文檔-實例文檔不顯示在交互數據文件中,因為其XBRL標記嵌入在內聯XBRL文檔中。 |

| 101.SCH* | | 內聯XBRL分類擴展架構。 |

| 101.CAL* | | 內聯XBRL分類擴展計算鏈接庫。 |

| 101.DEF* | | 內聯XBRL分類擴展定義Linkbase。 |

| 101.LAB* | | 內聯XBRL分類擴展標籤Linkbase。 |

| 101.PRE* | | 內聯XBRL分類擴展演示文稿Linkbase。 |

| 104 | | 封面交互數據文件(嵌入內聯XBRL文檔幷包含在附件中)。 |

_____________________________________

| | | | | |

| * | 現提交本局。 |

| |

| ** | 本證物隨函提供,不應被視為就1934年《證券交易法》第18條的目的而提交,或以其他方式承擔該條的責任,並且不得被視為通過引用被納入根據1933年《證券法》或《1934年證券交易法》提交的任何文件中。 |

| |

簽名

根據1934年《證券交易法》的要求,註冊人已正式促使本報告由正式授權的簽署人代表其簽署。

| | | | | | | | |

| 拉什街互動公司。 |

| 2022年11月3日 | 發信人: | /s/Kyle Sauers |

| | 凱爾·鮑爾斯 |

| | 首席財務官 |

| | (首席財務官和首席會計官) |