2022年第三季度收益電話會議

2前瞻性陳述本演示文稿可能包含有關Renasant公司的各種陳述(“Renasant”、“我們”、“我們”或“我們”),這些陳述構成“前瞻性陳述”,符合修訂後的1933年證券法第27A節和修訂後的1934年證券交易法第21E節的含義。在聲明之前、之後或以其他方式包括“相信”、“期望”、“計劃”、“預期”、“打算”、“估計”、“計劃”、“潛在”、“關注”、“可能”、“可能增加”、“可能波動”、“可能結果”等詞語的陳述,以及類似的表達,或未來或條件動詞,如“將”、“應該”、“將”和“可能”,一般都是前瞻性的,而不是歷史事實。前瞻性陳述包括有關我們未來財務業績、業務戰略、計劃和目標的信息,並基於管理層目前的信念和預期。我們認為這些前瞻性陳述是合理的,但它們都固有地受到重大商業、經濟和競爭風險和不確定性的影響,其中許多風險和不確定性是我們無法控制的。此外,這些前瞻性陳述受制於對未來業務戰略和決策的假設,這些假設可能會發生變化。實際結果可能與前瞻性陳述中指出或暗示的結果不同;這種差異可能是實質性的。提醒潛在投資者,任何前瞻性陳述都不是對未來業績的保證,涉及風險和不確定因素。投資者不應過度依賴這些前瞻性陳述。, 它們只説明瞭它們的製作日期。管理層目前已知的可能導致我們的實際結果與前瞻性陳述中的結果大不相同的重要因素包括:(I)Renasant將收購有效地整合到其業務中、留住這些業務的客户、擴大收購業務並在管理層預期的時間範圍內實現收購預期的成本節約的能力;(Ii)國家、地區或國際經濟狀況和利率的影響;(Iii)實施運營變化以實現更高的收益或效果成本節約的時機和成功;(4)消費金融、商業金融、保險、金融服務、資產管理、零售銀行、抵押貸款和汽車貸款行業的競爭壓力;(5)競爭對手的財政資源和產品;(6)法律法規的變化以及會計準則的變化;(7)監管機構的政策變化;(8)證券和外匯市場的變化;(9)Renasant的潛在增長,包括進入或擴展新市場,以及需要足夠的資本來支持這種增長;(X)我們的貸款或投資組合的質量或組成的變化,包括借款人行業的不利發展或個別借款人的還款能力;(Xi)因假設不準確而導致的信貸損失撥備不足;(Xii)一般經濟、市場或商業情況,包括通貨膨脹的影響;(Xiii)貸款產品和金融服務需求的變化;(Xiv)信貸風險集中;(Xv)利率變化或沒有變化, 這些不確定性因素包括:(一)風險因素與收益率曲線及利差關係的關係;(十六)網絡安全風險的增加,包括潛在的網絡入侵、業務中斷或財務損失;(十五)國內動亂、自然災害、流行病(包括新冠肺炎大流行的重新出現)及其他在我們地理區域發生的災難性事件;(十二)技術變革的影響、程度和時機;及(十九)其他情況,其中許多是管理層無法控制的。管理層認為,我們前瞻性陳述背後的假設是合理的,但任何假設都可能被證明是不準確的。我們敦促投資者仔細考慮Renasant不時提交給美國證券交易委員會(“美國證券交易委員會”)的文件中描述的風險,包括其最新的10-K表格年度報告和後續的10-Q表格季度報告,這些報告可在www.renasant.com或美國證券交易委員會的網站www.sec.gov上查閲。我們不承擔任何義務,特別是不承擔任何義務,以更新或修改我們的前瞻性陳述,無論是由於新信息的結果,還是反映假設的變化,隨着時間的推移,意外事件的發生或未來經營業績的變化,除非聯邦證券法要求。

概述注:截至2022年9月30日的財務數據(1)總收入按淨利息收入加非利息收入計算。按國有資產劃分的公司貸款和存款:165億美元貸款:11.1存款:13.4股權:2.1 3 MS 20%AL 27%FL 7%GA 30%TN 16%貸款MS 38%AL 15%FL 3%GA 32%TN 12%存款90%5%3%2%年初至今總收入(1)社區銀行財富管理抵押保險

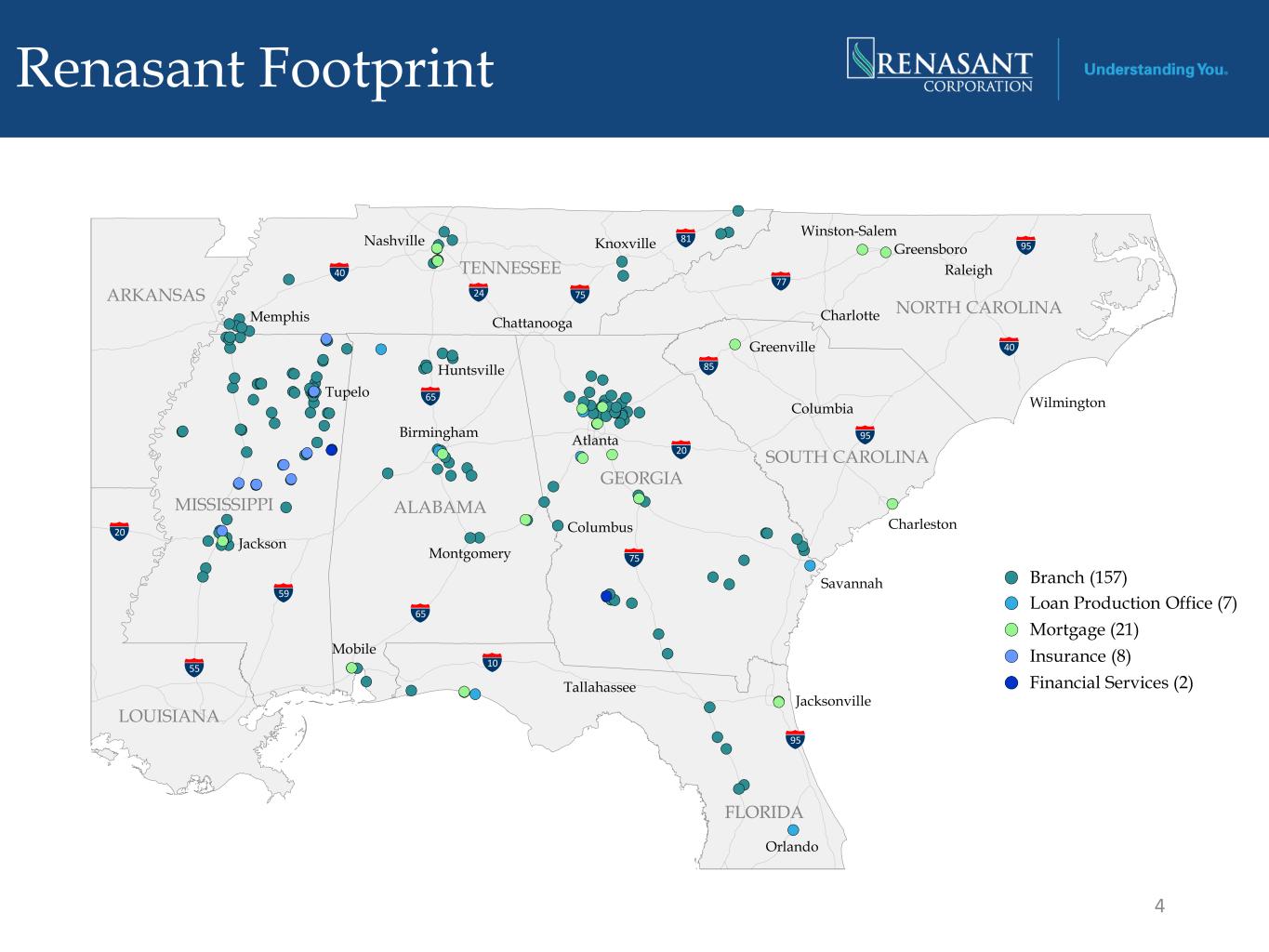

55 20 65 10 65 75 20 95 95 85 77 95 81 7524 40 59 40佛羅裏達傑克遜移動諾克斯維爾查塔努加格林斯博羅羅利哥倫比亞納什維爾温斯頓-塞勒姆伯明翰哥倫布夏洛特傑克遜維爾孟菲斯奧蘭多亨茨維爾塔拉哈西亞特蘭大威爾明頓查爾斯頓薩凡納圖珀羅格林維爾密西西比州阿拉巴馬州田納西州喬治亞州南卡羅來納州北卡羅來納州阿肯色州路易斯安那州分行(157)貸款生產辦公室(7)抵押(21)保險(8)金融服務(2)

第三季度亮點5·淨收益4660萬美元,稀釋後每股收益為0.83美元·淨息差增加43個基點,至3.54%·貸款增加5.013億美元,摺合成年率淨貸款增長18.8%·存款成本環比上升6個基點,至0.21%,無息存款目前佔總存款的35.94%·貸款信用損失撥備與總貸款的比率保持不變,為1.57%·信用指標保持穩定,不良貸款與總貸款的比率為0.50%

財務狀況

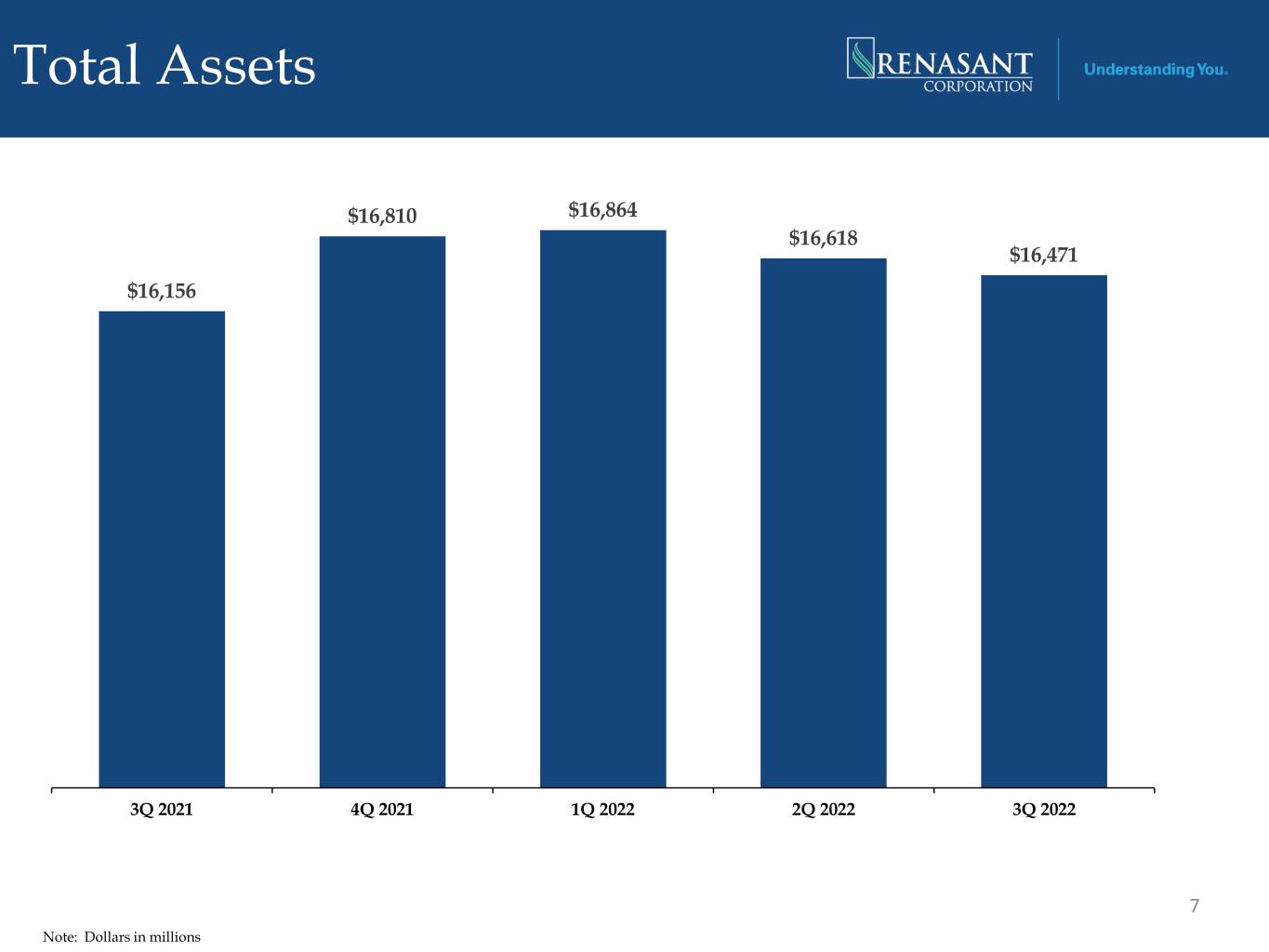

Total Assets 7 Note: Dollars in millions $16,156 $16,810 $16,864 $16,618 $16,471 $12 ,000 $12 ,500 $13 ,000 $13 ,500 $14 ,000 $14 ,500 $15 ,000 $15 ,500 $16 ,000 $16 ,500 $17 ,000 3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022

貸款和收益率8注:以百萬美元計*其他貸款包括向個人提供的分期付款貸款和租賃融資,這兩種貸款在總貸款組合中所佔比例歷來不到5%。**核心貸款收益率是一項非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。$9,949$9,963$10,305$10,597$11,100 4.11%3.98%3.88%4.12%4.57%3.89%3.87%3.82%3.96%4.52%3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022 1-4家庭按揭商業按揭建築*C&I貸款收益率核心貸款收益率**

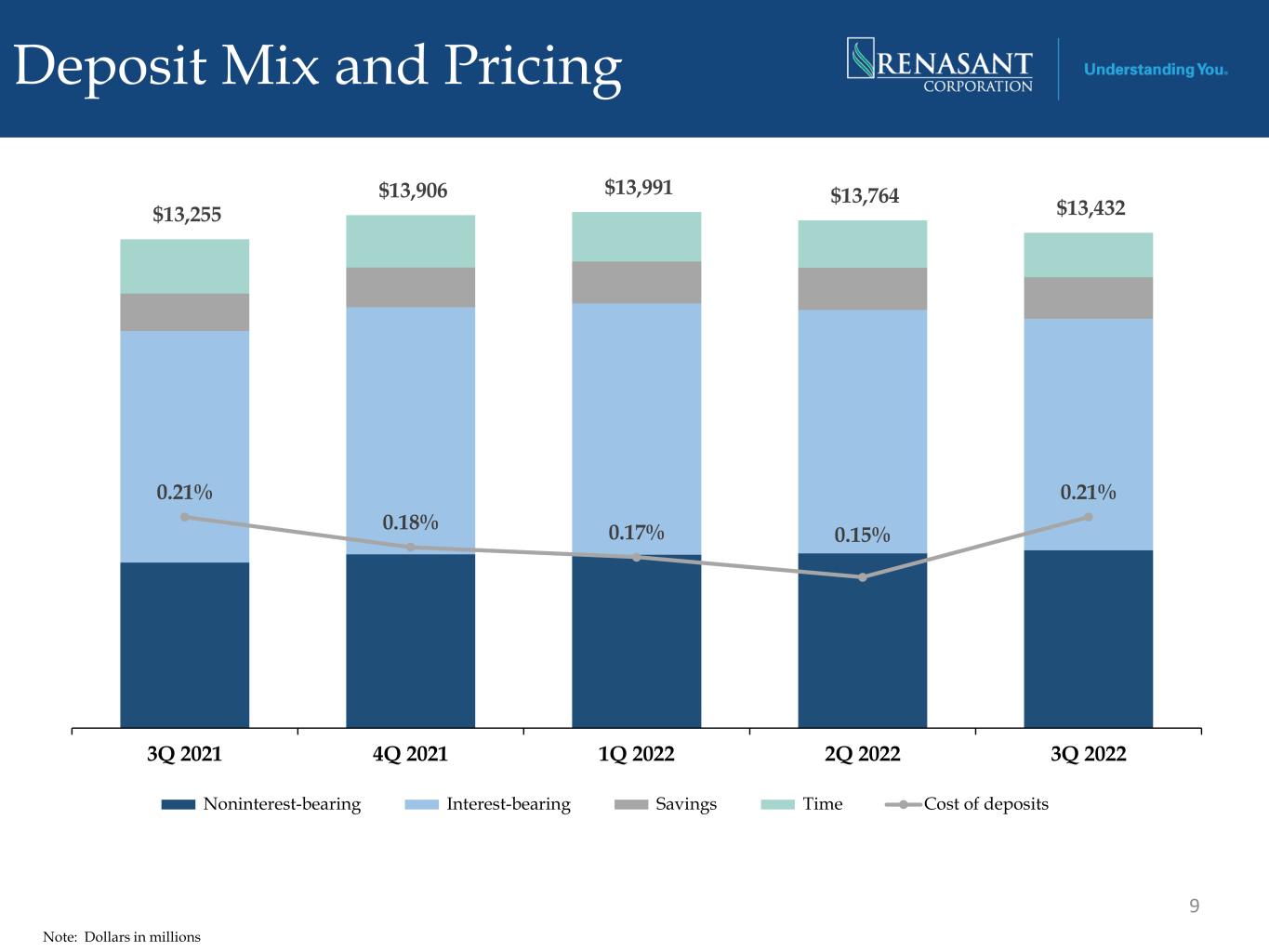

存款組合及定價9注:以百萬美元計$13,255$13,906$13,991$13,764$13,432 0.21%0.18%0.17%0.15%0.21%2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022無息儲蓄存款時間成本

核心存款資金36%47%8%7%2%無息**儲蓄時間25萬美元·98%的存款被視為核心存款*·商業和消費者存款賬户(不包括定期存款賬户)平均分別約為9.5萬美元和1.5萬美元·截至9月30日,商業和消費者存款賬户分別佔總存款的41%和46%。2022年(134億元)平均存款組合無息存款21.36%25.52%35.51%有息存款**46.16 46.42 47.16儲蓄8.03 6.46 8.28定期存款24.45 21.60 9.05總計100.00%100.00%100.00%4Q19 3Q224Q15*核心存款包括定期存款超過250,000元以外的所有存款。*包括貨幣市場1.06%0.68%0.33%0.37%0.81%0.47%0.22%0.21%0.00%0.20%0.40%0.60%0.80%1.00%1.20%2019 2020 2021 Q3 2022有息存款成本總存款成本

流動資金11注:美元以百萬美元計76%73%74%76%79%91%$1$1$1$1$1 2021 Q4 2021 Q1 2022 Q2 2022 Q3 2022 2018-2019年Q1平均貸款與平均存款的比率24.89%27.84%26.68%24.24%20.66%$0$0$0$0$0$0 Q3 2021 Q4 2021 Q1 2022 Q2 2022 Q3 2022現金和證券佔總資產的比例84%3%11%2%2019年73%1%22%4%Q3 2022銀行持有的投資貸款在資產組合中的利息轉移

次級票據$335,657 ACL$143,562信託優先股$108,216第一級普通股$1,385,770 1資本頭寸12第一級1,494第二級$479監管資本截至2022年9月30日·1億美元股票回購計劃有效至2023年10月;2022年第三季度沒有回購活動·一致的股息支付歷史,包括通過2008年金融危機資本亮點注意:以百萬美元計*有形普通股是一種非GAAP財務衡量標準。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。比率有形普通股權益*7.34%7.26%槓桿率9.16 9.39基於第一級風險11.60 11.47基於總風險15.34 15.15第一級普通股權益10.74 10.64 2Q 2022第三季度2022

資產質量

2.38%2.00%2.50%3.00%3.50%4.00%$200,000$250,000$300,000$350,000$400,000 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022批評貸款*批評貸款佔總貸款的百分比,不包括購買力平價(千元)0.24%0.00%0.50%1.00%1.50%2.00%-$25,000$50,000$75,000$100,000 3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022貸款逾期30-89天/總貸款30-89 DPD佔總貸款的百分比(以千為單位)資產質量14*批評貸款與總貸款的比率(不包括PPP貸款)是非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。

0.35%0.00%0.50%1.00%1.50%2.00%2.50%3.00%$-$25,000$50,000$75,000$100,000$125,000$150,000 3Q2021 4Q2021 1Q2022 2Q2022 3Q2022不良貸款/總資產*不良貸款或REO佔資產的百分比,不包括購買力平價(千元)0.06%0.00%0.20%0.40%0.60%0.80%$-$5,000$10,000$15,000$20,000 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022淨撇賬/平均貸款*平均貸款淨撇賬百分比,不包括。購買力平價(以千美元為單位)資產質量15*不良資產與總資產之比(不包括購買力平價貸款)和淨沖銷與平均貸款之比(不包括購買力平價貸款)是非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。

1.57%1.00%1.20%1.40%1.60%1.80%2.00%$140,000$150,000$160,000$170,000$180,000 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022貸款總額*貸款總額的津貼百分比,不包括PPP(千美元)312%200%250%300%350%400%$140,000$150,000$160,000$170,000$180,000 3Q 2021 4Q 2021 1Q 2022 2Q 3Q 2022撥備/不良貸款撥備佔不良貸款總額的百分比(以千為單位)ACL指標16*信貸損失撥備佔總貸款的比例(不包括PPP)是非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。

ACL Summary ($ in thousands) ACL ACL as a % of Loans ACL ACL as a % of Loans SBA Paycheck Protection Program - - - - Commercial, Financial, Agricultural 30,192$ 2.02 30,594$ 2.02 Lease Financing Receivables 1,802 1.78 2,314 2.24 Real Estate - 1-4 Family Mortgage 41,910 1.38 43,414 1.39 Real Estate - Commercial Mortgage 64,373 1.36 69,400 1.38 Real Estate - Construction 17,290 1.54 18,745 1.54 Installment loans to individuals 10,564 8.05 9,889 7.67 Allowance for Credit Losses on Loans 166,131 1.57 174,356 1.57 Allowance for Credit Losses on Deferred Interest 1,263 1,260 Reserve for Unfunded Commitments 19,935 19,935 Total Reserves 187,329$ 195,551$ 9/30/20226/30/2022 17

吸收虧損能力18(千美元)2022年9月30日貸款信貸損失撥備174,356美元無資金承付款準備金19,935採購會計折扣10,735總吸收虧損能力205,026美元

盈利能力

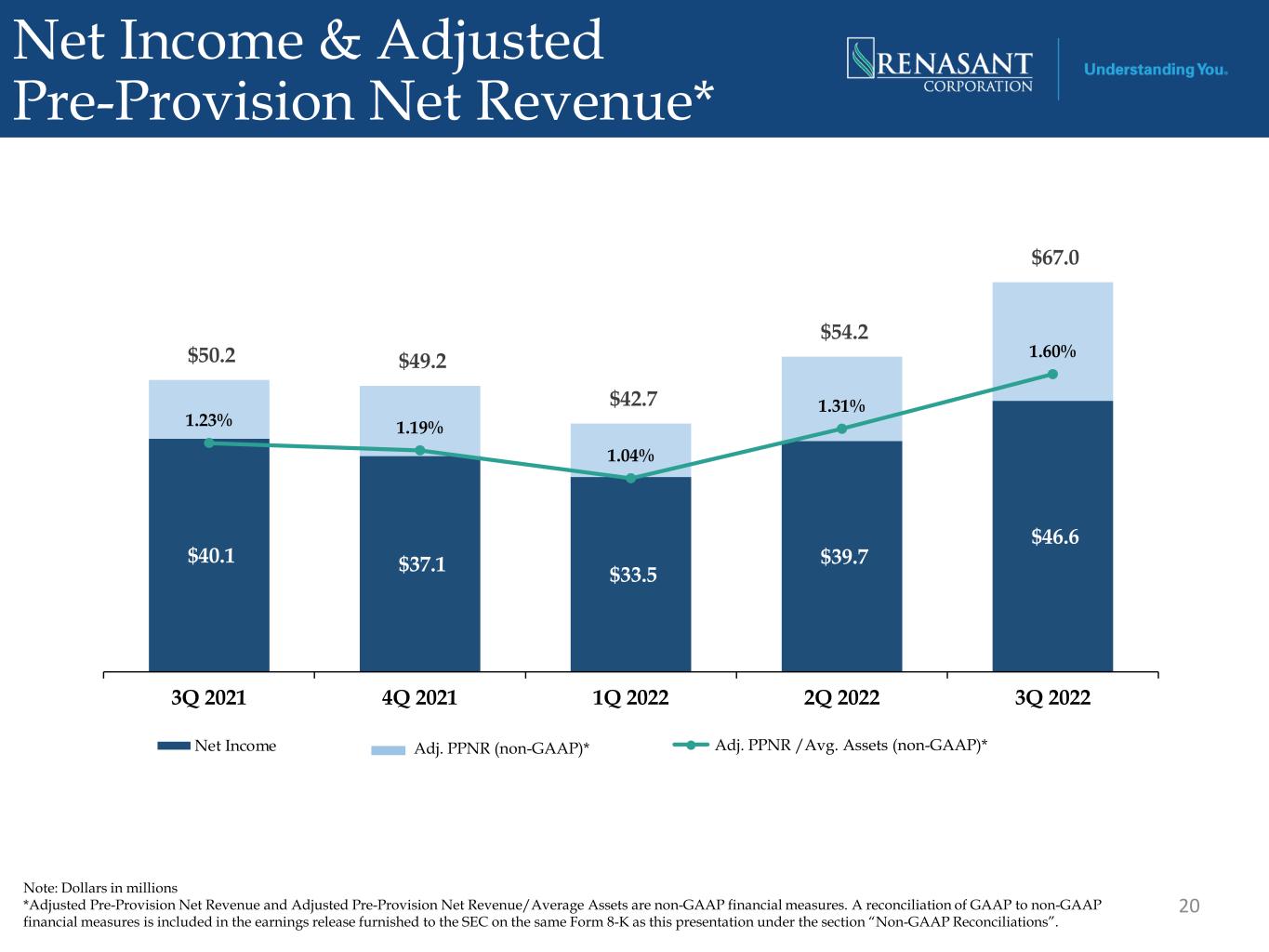

淨收入及經調整撥備前淨收入*20$40.1$37.1$33.5$39.7$46.6$50.2$49.2$42.7$54.2$67.0 1.23%1.19%1.04%1.31%1.60%3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022淨收入P調整PPNR(非GAAP)*調整PPNR/Avg資產(非GAAP)*注:以百萬美元為單位*調整後的撥備前淨收入和調整後的撥備前淨收入/平均資產是非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。

公佈及調整後每股攤薄收益*21$0.71$.66$.60$.71$.83$.71$.68$.60$.72$.79$-$0.10$0.20$0.30$0.40$0.50$0.60$0.70$0.80$0.90 3Q2021 4Q2021 1Q2022 2Q2022 3Q2022攤薄後每股收益(非GAAP)**攤薄每股收益(調整後)為非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。

盈利比率22 7.16%6.59%6.05%7.31%8.50%13.13%12.31%10.99%13.81%14.87%0.00%2.00%4.00%6.00%8.00%10.00%12.00%14.00%16.00%3Q 2021 4Q 2022 2Q 2022 3Q 2022 ROE(GAAP)ROTCE(調整後)(非GAAP)**ROAA(調整後)和ROTCE(調整後)為非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。0.99%0.89%0.81%0.96%1.11%0.99%0.92%0.82%0.98%1.05%0.00%0.20%0.40%0.60%0.80%1.00%1.20%3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022 ROAA(調整後)(非GAAP)ROAA(調整後)(非GAAP)*平均股本回報率(ROE)平均資產回報率(ROAA)

淨利息收入和淨息差23$105.0$103.3$101.4$115.3$132.4 2.93%2.81%2.76%3.11%3.54%2.76%2.73%2.71%3.00%3.50%3Q20214Q20211Q20222Q20223Q2022核心NII(FTE)(非公認會計準則)*非核心NII NIM核心NIM(非公認會計準則)*注:以百萬美元為單位*核心淨利息收入(FTE)和核心淨息差為非公認會計準則財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。

注:以千元計$50,755$47,582$37,458$37,214$41,186 3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022服務收費費用及佣金保險財富管理按揭銀行證券收益其他非利息收入24服務收費25%費用及佣金10%保險8%財富管理13%按揭銀行業務31%其他13%2022年第三季度-非利息收入貢獻·按相連季度計算的非利息收入增加主要是由於出售部分MSR投資組合帶來300萬美元的收益

按揭銀行業務25按揭業務按揭銀行業務的銷售收益毛利**銷售毛利收益不包括上表“貸款銷售收益淨額”所包括的管道公允價值調整。(千美元)3Q21 2Q22 3Q22貸款銷售收益淨額20,116美元3,490美元5,263美元手續費淨額3,420 3,064 2,405抵押貸款服務(虧損)收入淨額(244)1,762 5,007 MSR估值調整-抵押銀行收入,淨額23,292$8,316$12,675$2.23%2.01%1.81%1.27%1.03%3Q2021 4Q2021 1Q2022 2Q2022 3Q2022$1.4$1.2$1.2$0.9$0.6$-$0$1$1$1$1$2 3Q2021 4Q2021 1Q2022 2Q2022 3Q2022鎖定成交量(以十億為單位)3Q21 2Q22 3Q22批發42 39 34零售58 61 66採購59 80 81再融資41 20 19

非利息支出和效率比率26工資和員工福利65%數據處理4%淨佔用和設備11%無形攤銷1%其他19%2022年第三季度-非利息支出組合(千美元)2Q22 3Q22變化工資和員工福利65,580$66,463$883$數據處理3,590 3,526(64)淨佔用和設備11,155 11,266 111無形攤銷1,310 1,251(59)重組(福利)費用1,187-(1,187)其他15,372 19,068 3,696總計98,194$101,574$3,380$67%67%68%64%59%66%64%67%62%59%20214Q2021 1Q2022 2Q2022 3Q2022效率比率(GAAP)經調整效率比率(非GAAP)**經調整效率比率為非GAAP財務指標。美國公認會計準則與非公認會計準則財務指標的對賬包含在以與本演示文稿相同的8-K表格形式提交給美國證券交易委員會的收益新聞稿中的“非公認會計準則對賬”一節。

27