2022財年第三季度收益強勁的需求和出色的執行力推動我們實現了16%的淨銷售額增長和非凡的盈利能力。在充滿挑戰的供應環境中,我們的員工正在為我們的客户和合作夥伴帶來巨大的變化。“ScanSource,Inc.董事長兼首席執行官邁克·鮑爾的主要亮點是16%的淨銷售額增長和21%的毛利潤增長混合分銷戰略使可持續增長超出預期,並提高了全年淨銷售額+16%同比增長8.460億美元強勁的需求和出色的執行推動了非凡的第三季度盈利能力©ScanSource 2022綜合專業技術解決方案部門毛利潤同比增長21%1.065億美元利潤率12.6%現代通信和雲細分市場,淨銷售額同比增長15%同比增長5.031億美元,淨銷售額同比增長17%同比增長3.429億美元,毛利潤同比增長39%,同比增長5400萬美元利潤率為10.7%的MC&C,毛利潤同比增長7%$5250萬,利潤率15.3%如圖99.2

*非GAAP指標TTM代表往績12個月;調整後的ROIC代表進一步的財務數據、非GAAP財務披露和有關前瞻性陳述的警示語言的投資資本回報率,請參閲以下頁面和ScanSource於2022年5月10日發佈的2022財年第三季度新聞稿,該新聞稿與本演示文稿一起發佈,可在www.scansource.com的投資者關係部分獲得。第三季度指標反映了專注於運營卓越的價值創造戰略的執行2022財年增長的堅實財務基礎截至2022年5月10日的展望(取代先前提供的指導)每股0.91美元,第三季度每股3.46美元,TTM GAAP稀釋每股收益TTM全時間公司記錄每股1.04美元,第三季度+46%Y/Y每股4.01美元,TTM非GAAP稀釋每股收益*第三季度和TTM全時間公司記錄4410萬美元第三季度+38%Y/Y$1.634億TTM調整後EBITDA*第三季度和TTM全時間公司記錄1570萬美元TTM運營現金流營運資本促進增長18.0%調整後的ROIC*第三季度股票回購,調整後的EBITDA利潤率為830萬美元5.21%調整後的EBITDA利潤率為0.8倍調整後的EBITDA目標範圍:1倍至2倍5.1倍的庫存週轉率5季度範圍:5.1倍至6.5倍的庫存天數(2.9)5季度範圍:(9.4)至2.2 69天未償銷售5季度範圍:60至69年混合分銷深度合作伙伴關係利潤率擴展有吸引力的回報潛力數字增長機會©ScanSource2022至少10%(高於7%)淨銷售額增長至少1.65億美元1.48億美元)+40%的同比調整後EBITDA*2

這份收益信息圖表和輔助材料包含某些屬於“前瞻性”陳述的評論,包括有關我們2012財年的展望、增長機會和我們的經營戰略的陳述,這些陳述涉及計劃、戰略、經濟表現和趨勢、預測、預期、對未來事件的成本或信念,以及其他不是對歷史事實的描述。前瞻性信息固有地受到風險和不確定性的影響。任何因素都可能導致實際結果與預期或預測結果大不相同,這些因素包括但不限於:未能聘用和留住優質員工;網絡安全攻擊對我們業務造成的風險;未能管理和實施我們的有機增長戰略;新冠肺炎疫情對我們的運營和財務狀況的影響;新冠肺炎可能導致的長期經濟疲軟;我們的IT系統出現故障;涉及較大客户和供應商的信用風險;影響我們國際業務的利率和匯率和監管制度的變化;我們主要客户的流失;這些風險因素包括:我們與主要供應商的關係終止或與關鍵供應商合作條款的重大修改、我們經營戰略的變化,以及我們在提交給美國證券交易委員會(“美國證券交易委員會”)的10-K表年報和後續提交給美國證券交易委員會(“美國證券交易委員會”)的10-Q表年報中提到的其他“風險因素”。儘管ScanSource認為其前瞻性陳述中的預期是合理的,但它不能保證未來的結果、活動水平、業績或成就。ScanSource沒有任何義務更新或修改任何前瞻性陳述,無論是由於新的信息, 未來事件或其他情況,除非法律另有要求。非GAAP財務信息除了披露根據美國公認會計原則(“GAAP”)確定的結果外,公司還披露了某些非GAAP衡量標準,包括非GAAP營業收入、非GAAP營業收入利潤率、非GAAP淨收益、非GAAP稀釋每股收益、非GAAP淨銷售額、非GAAP SG&A費用、調整後的EBITDA、調整後的ROIC和淨銷售額減去外幣換算和收購的影響(有機增長)。公司非公認會計準則財務信息與公認會計準則財務信息的對賬在以下佐證材料和公司提交給美國證券交易委員會的8-K表格中提供,並附有所述時期的季度收益新聞稿。3.

Consolidated, 5-Quarter Financial Summary - for continuing operations ($ in thousands, except per share data) Q3 FY22 Q2 FY22 Q1 FY22 Q4 FY21 Q3 FY21 Q/Q Y/Y Select reported GAAP measures: Net sales $ 845,990 $ 864,351 $ 857,311 $ 852,694 $ 729,873 (2)% 16% Gross profit $ 106,508 $ 107,925 $ 101,300 $ 95,778 $ 88,116 (1)% 21% Gross profit margin % 12.6 % 12.5 % 11.8 % 11.2 % 12.1 % 10 bp 52 bp SG&A expenses $ 66,522 $ 69,433 $ 63,582 $ 64,758 $ 60,099 (4)% 11% Operating income $ 32,917 $ 31,498 $ 30,328 $ 23,283 $ 19,436 5% 69% Operating income % 3.89 % 3.64 % 3.54 % 2.73 % 2.66 % 25 bp 123 bp Net income $ 23,526 $ 23,152 $ 22,073 $ 20,657 $ 13,786 2% 71% Diluted EPS $ 0.91 $ 0.89 $ 0.86 $ 0.80 $ 0.54 2% 69% Select reported Non-GAAP measures: (a) Non-GAAP operating income $ 37,374 $ 35,892 $ 34,921 $ 28,368 $ 25,148 4% 49% Non-GAAP operating income % 4.42 % 4.15 % 4.07 % 3.33 % 3.45 % 27 bp 97 bp Non-GAAP net income $ 26,879 $ 26,446 $ 25,550 $ 24,522 $ 18,178 2% 48% Non-GAAP diluted EPS $ 1.04 $ 1.02 $ 0.99 $ 0.96 $ 0.71 2% 46% Adjusted EBITDA $ 44,115 $ 42,542 $ 41,394 $ 35,299 $ 31,999 4% 38% Adjusted EBITDA % 5.21 % 4.92 % 4.83 % 4.14 % 4.38 % 29 bp 83 bp Adjusted ROIC 18.0 % 17.6 % 17.5 % 16.0 % 14.7 % 40 bp 330 bp Operating cash flow (QTR) $ 29,707 $ (18,419) $ (56,959) $ 61,345 $ (60,252) 261% (149)% Operating cash flow (TTM) $ 15,674 $ (74,285) $ (11,417) $ 116,767 $ 129,375 (121)% (88)% (a) See pages 11 through 12 for the calculation of non-GAAP measures and reconciliations to GAAP measures. ScanSource, Inc. Earnings Infographic Q3 FY2022 SUPPORTING MATERIALS AND RECONCILIATIONS FOR NON-GAAP FINANCIAL INFORMATION scansource.com 4 May 10, 2022

Specialty Technology Solutions, 5-Quarter Financial Summary ($ in thousands) Q3 FY22 Q2 FY22 Q1 FY22 Q4 FY21 Q3 FY21 Q/Q Y/Y Net sales $ 503,072 $ 496,920 $ 501,711 $ 515,445 $ 436,462 1% 15% Gross profit $ 54,021 $ 52,048 $ 45,694 $ 46,554 $ 39,002 4% 39% Gross profit margin % 10.7 % 10.5 % 9.1 % 9.0 % 8.9 % 26 bp 180 bp GAAP operating income $ 20,623 $ 16,551 $ 14,104 $ 12,011 $ 8,713 25% 137% GAAP operating income % 4.10 % 3.33 % 2.81 % 2.33 % 2.00 % 77 bp 210 bp Add: Intangible amortization expense $ 1,491 $ 1,491 $ 1,531 $ 1,610 $ 1,610 —% (7)% Non-GAAP operating income $ 22,114 $ 18,042 $ 15,635 $ 13,621 $ 10,323 23% 114% Non-GAAP operating income % 4.40 % 3.63 % 3.12 % 2.64 % 2.37 % 77 bp 203 bp Reconciliation of Operating Income to Adjusted EBITDA GAAP operating income $ 20,623 $ 16,551 $ 14,104 $ 12,011 $ 8,713 25% 137% Plus: Depreciation expense 1,833 1,867 1,868 1,967 2,000 (2)% (8)% Intangible amortization expense 1,491 1,491 1,531 1,610 1,610 —% (7)% Interest income 265 299 305 965 517 (11)% (49)% Other income/(expense), net 165 (169) 13 (10) 111 *nm *nm EBITDA 24,377 20,039 17,821 16,543 12,951 22% 88% Adjustments: Share-based compensation expense 1,659 2,038 1,398 1,325 1,376 (19)% 21% Adjusted EBITDA (non-GAAP) $ 26,036 $ 22,077 $ 19,219 $ 17,868 $ 14,327 18% 82% Adjusted EBITDA (non-GAAP) % 5.18 % 4.44 % 3.83 % 3.47 % 3.28 % 73 bp 189 bp *nm - percentages are not meaningful ScanSource, Inc. Earnings Infographic Q3 FY2022 SUPPORTING MATERIALS AND RECONCILIATIONS FOR NON-GAAP FINANCIAL INFORMATION scansource.com 5 May 10, 2022

Modern Communications & Cloud, 5-Quarter Financial Summary ($ in thousands) Q3 FY22 Q2 FY22 Q1 FY22 Q4 FY21 Q3 FY21 Q/Q Y/Y Net sales $ 342,918 $ 367,431 $ 355,600 $ 337,249 $ 293,411 (7)% 17% Gross profit $ 52,487 $ 55,877 $ 55,606 $ 49,224 $ 49,114 (6)% 7% Gross profit margin % 15.3 % 15.2 % 15.6 % 14.6 % 16.7 % 10 bp (143) bp GAAP operating income $ 12,294 $ 14,894 $ 16,307 $ 11,466 $ 11,555 (17)% 6% GAAP operating income % 3.59 % 4.05 % 4.59 % 3.40 % 3.94 % (47) bp (35) bp Add: Intangible amortization expense $ 2,966 $ 2,956 $ 2,978 $ 3,283 $ 3,270 —% (9)% Non-GAAP operating income $ 15,260 $ 17,850 $ 19,285 $ 14,749 $ 14,825 (15)% 3% Non-GAAP operating income % 4.45 % 4.86 % 5.42 % 4.37 % 5.05 % (41) bp (60) bp Reconciliation of Operating Income to Adjusted EBITDA GAAP operating income $ 12,294 $ 14,894 $ 16,307 $ 11,466 $ 11,555 (17)% 6% Plus: Depreciation expense 1,015 916 1,273 1,231 1,478 11% (31)% Intangible amortization expense 2,966 2,955 2,978 3,283 3,270 —% (9)% Interest income 735 648 721 376 228 13% 222% Other income/(expense), net (28) (374) (276) 77 192 *nm *nm EBITDA 16,982 19,039 21,003 16,433 16,723 (11)% 2% Adjustments: Share-based compensation expense 1,098 1,426 1,173 1,003 1,160 (23)% (5)% Adjusted EBITDA (non-GAAP) $ 18,080 $ 20,465 $ 22,176 $ 17,436 $ 17,883 (12)% 1% Adjusted EBITDA (non-GAAP) % 5.27 % 5.57 % 6.24 % 5.17 % 6.09 % (30) bp (82) bp *nm - percentages are not meaningful ScanSource, Inc. Earnings Infographic Q3 FY2022 SUPPORTING MATERIALS AND RECONCILIATIONS FOR NON-GAAP FINANCIAL INFORMATION scansource.com 6 May 10, 2022

淨銷售額,不變貨幣(有機增長)-按細分市場劃分的季度淨銷售額:(千美元)QY22財年第三季度21%更改專業技術解決方案:淨銷售額,報告為503,072美元436,462 15.3%外匯影響(A)(915)-淨銷售額,不變貨幣(非GAAP)$502,157$436,462 15.1%現代通信和雲:淨銷售額,報告為342,918美元293,411 16.9%外匯影響(A)(2,660)-淨銷售額,不變貨幣(非GAAP)$340,258$293,411 16.0%合併:淨銷售額,報告為342,918美元293,411 16.9%外匯影響(A)(2,660)-淨銷售額,不變貨幣(非GAAP)$340,258$293,411 16.0%合併:淨銷售額,報告為342,918美元293,411 16.9%外匯影響(A)(2,660)-淨銷售額,不變貨幣(非GAAP)$340,258$293,411 16.0%合併:淨銷售額,報告為342,918美元293,411 16.9%外匯影響(A)(2,660)-淨銷售額,不變貨幣(非GAAP)$340,258$293據報告845,990美元729,873 15.9%外匯影響(A)(3,575)-淨銷售額,不變貨幣(非GAAP)$842,415$729,873 15.4%按地理位置劃分的淨銷售額:(千美元)QY22 Q3 FY21%變化美國和加拿大:淨銷售額,報告為764,529美元665,720 14.8%國際:淨銷售額,報告為81,461美元64,153 27.0%外匯影響(A)(3,575)-淨銷售額,不變貨幣(非GAAP)$77,886$64,153 21.4%如報告的845,990美元729,873 15.9%外匯影響(A)(3,575)-淨銷售額,不變貨幣(非GAAP)$842,415$729,873 15.4%(A)不包括外幣匯率變化的換算影響的同比銷售額增長。通過使用截至2021年3月31日的季度的加權平均外匯匯率將截至2022年3月31日的季度的淨銷售額換算為美元計算得出。ScanSource,Inc.2022財年第三季度收益信息圖表非GAAP財務信息的支持材料和對賬scansource.com 7 2022年5月10日

平均調整後投資資本回報率-QTR(以千美元為單位)QY22 Q2 FY22 Q1 FY22 Q4 QY21 Q3 FY21 FY21年化(A)18.0%17.6%17.5%16.0%14.7%淨收益與調整後EBITDA持續經營淨收益的對賬-GAAP$23,526$23,152$22,073$20,657美元13,786加:利息支出1,483 1,493 1,660 1,643 1,576所得税9,044 7,257 7,358 2,389,589121折舊和攤銷7,305 7,229 7,650 8,090 8,358 EBITDA 41,358 39,131 38,741 32,779 28,841調整:收購和剝離成本-(53)83 246 272重組成本--(54)349股權薪酬2,757 3,464 2,570 2,328 2,537調整後EBITDA(調整後ROIC的分子)(非公認會計原則)$44,115$42,542$41,394$35,299美元31,999投資資本計算--季度初525$746,094$731,191$690,575$682,139股本-季度末806,654 768,525 746,094 731,191 690,575調整:基於股份的薪酬,淨額2,063 2,590 1,922 1,752 1,912收購和剝離成本-(53)83 207 272重組,税後淨額--(40)264非持續經營淨(收入)虧損-(100)-(3,053)688平均股本788,621 758,528 739,645 710,316 687,925平均出資債務(B)205,073 200,708 197,406 177,074 191,996投資資本(調整後ROIC的分母)(非公認會計準則)$993,694$959,236$937,051$887,390$879,921(A),計算方法為淨收益加利息支出,所得税,折舊和攤銷(EBITDA),年化除以期間的投資資本。調整後的EBITDA反映了非GAAP措施的其他調整。(B)平均供資債務,包括持續業務和非持續業務, 是根據我們的短期和長期計息債務的日均未償還金額計算的。ScanSource,Inc.2022財年第三季度收益信息圖表非GAAP財務信息的支持材料和對賬scansource.com 2022年5月10日

淨債務和調整後EBITDA指標(千美元)Q3 FY22 Q2 FY22 Q1 FY22 Q4 QY21 Q3 FY21綜合債務(Q/E)$181,500$196,866$197,356$143,174$198,851減少:合併現金和現金等價物(Q/E)(43,539)(34,123)(55,491)(62,718)(49,321)淨債務(Q/E)$137,961$162,743$141,865$80,456$149,530持續運營淨收入與調整後EBITDA的對賬-GAAP淨收益$23,526$23,152$22,073$20,657$13,786所得税9,044 7,257 7,358 2,389,121折舊及攤銷7,305 7,229 7,650 8,090 8,358 EBITDA 41,358 39,131 38,741 32,779 28,841調整:收購和剝離成本--83 246 272重組成本--(54)349股權薪酬2,757 3,464 2,570 2,328 2,537調整後EBITDA(非公認會計準則)$44,115$42,542$41,394$35,299$31,999TTM(A)$163,350$151,234$138,431$117,948$96,605淨債務/調整後EBITDA,TTM(A)0.8x 1.1x 1.0x 0.7x 1.5x(A)過去12個月的調整後EBITDA ScanSource,Inc.

營運資金,5季度摘要(千美元)Q3 FY22 Q2 FY22 Q1 FY22 Q4 Q3 FY21 Q3 FY21應收賬款(Q/E)$642,384$613,186$589,532$568,984$509,404天應收賬款69 64 62 60 63庫存(Q/E)$591,396$562,397$493,541$470,081$459,659,652庫存週轉率5.1 5.3 6.3 6.5 5.8應付賬款(Q/E)$706,359$653,190$602,229$634,805$521,552(9.4)2.2營運資金(Q/E)(AR+INV-AP)$527,421$522,393$480,844$404,260$447,504現金轉換週期66 64 59 51 65*按庫存天數支付是Q/E庫存天數減去Q/E應付賬款天數掃描來源,Inc.收益信息圖2022財年第三季度非GAAP財務信息支持材料和對賬scansource.com 2022年5月10日

營業收入、淨收入和每股收益-季度收益(千美元)截至2022年3月31日的季度報告GAAP措施無形攤銷費用收購、剝離和重組成本非GAAP措施SG&A費用$66,522$-$66,522營業收入32,917 4,457-37,374淨收益23,526 3,353-26,879稀釋每股收益$0.91$0.13$-1.04稀釋每股收益,往績12個月(TTM)$3.46$0.53$0.01$4.01(以千為單位)資產剝離和重組成本(A)非GAAP衡量SG&A支出69,433美元-53美元69,486營業收入31,498 4,447(53)35,892淨收入23,152 3,347(53)26,446稀釋每股收益$0.89$0.13美元-$1.02(A)截至2021年12月31日的季度,收購和資產剝離成本總計不到(0.1)萬美元,一般不能在納税時扣除。ScanSource,Inc.2022財年第三季度收益信息圖表非GAAP財務信息支持材料和對賬scansource.com 11 2022年5月10日

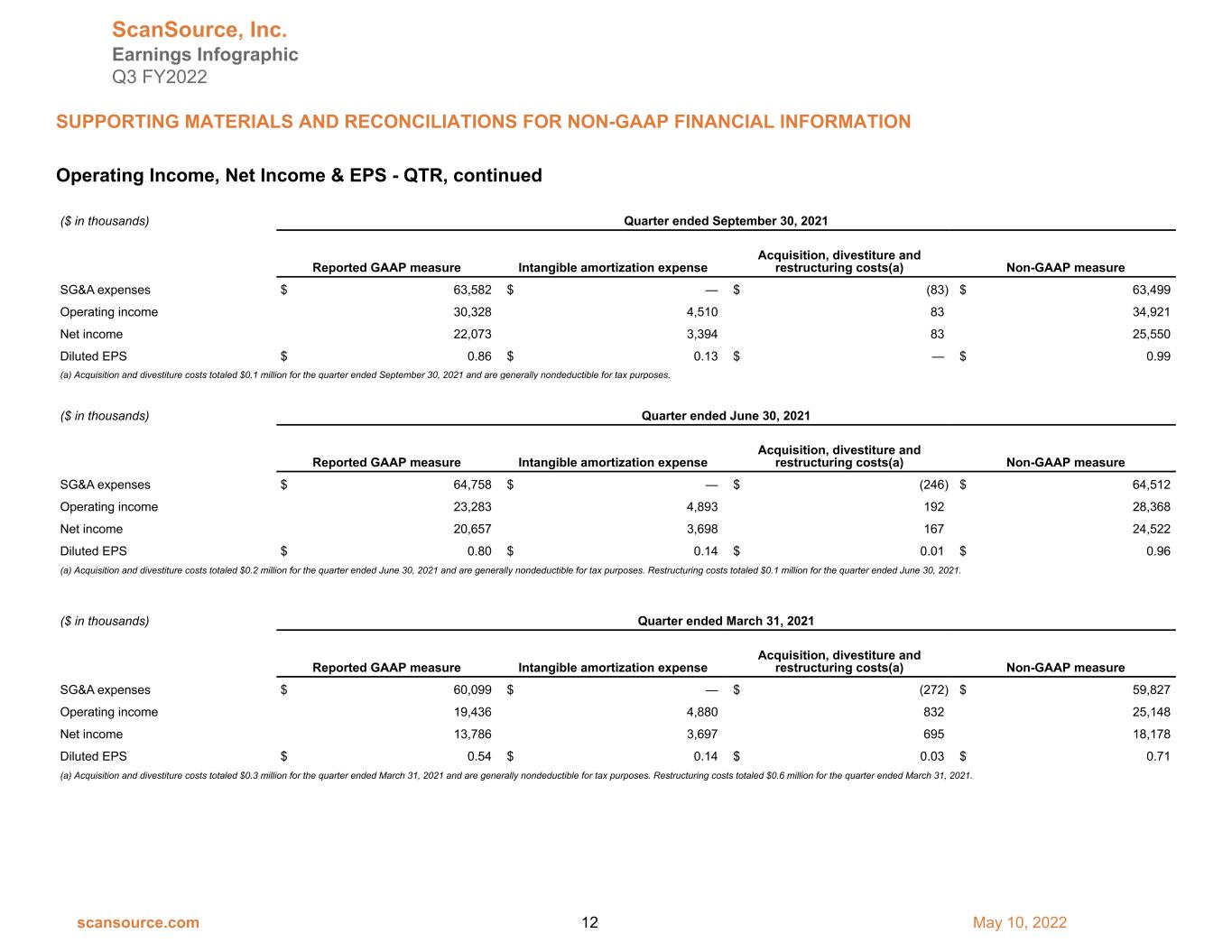

截至2021年9月30日的季度,營業收入、淨收入和每股收益繼續(以千美元為單位)報告GAAP衡量無形攤銷支出收購、剝離和重組成本(A)非GAAP衡量SG&A支出63,582美元--(83)$63,499營業收入30,328 4,510 83 34,921淨收益22,073 3,394 83 25,550稀釋每股收益$0.86$0.13-0.99(A)收購和剝離成本總計為10萬美元,一般不能在納税時扣除。(千美元)截至2021年6月30日的季度報告的GAAP措施無形攤銷費用收購、剝離和重組成本(A)非GAAP措施SG&A支出$64,758$-$(246)$64,512營業收入23,283 4,893 192 28,368淨收入20,657 3,698 167 24,522稀釋每股收益$0.80$0.14$0.01$0.96(A)截至2021年6月30日的季度,收購和剝離成本總計20萬美元,通常不能在納税時扣除。截至2021年6月30日的季度,重組成本總計10萬美元。(千美元)截至2021年3月31日的季度報告的GAAP措施無形攤銷費用收購、剝離和重組成本(A)非GAAP措施SG&A支出$60,099$-$(272)$59,827營業收入19,436 4,880 832 25,148淨收益13,786 3,697 695 18,178稀釋後每股收益$0.54$0.14$0.03$0.71(A)截至2021年3月31日的季度,收購和剝離成本總計30萬美元,通常不能在納税時扣除。截至2021年3月31日的季度,重組成本總計60萬美元。ScanSource,Inc.2022財年第三季度收益信息圖表非GAAP財務信息的支持材料和對賬scansource.com 12 2022年5月10日

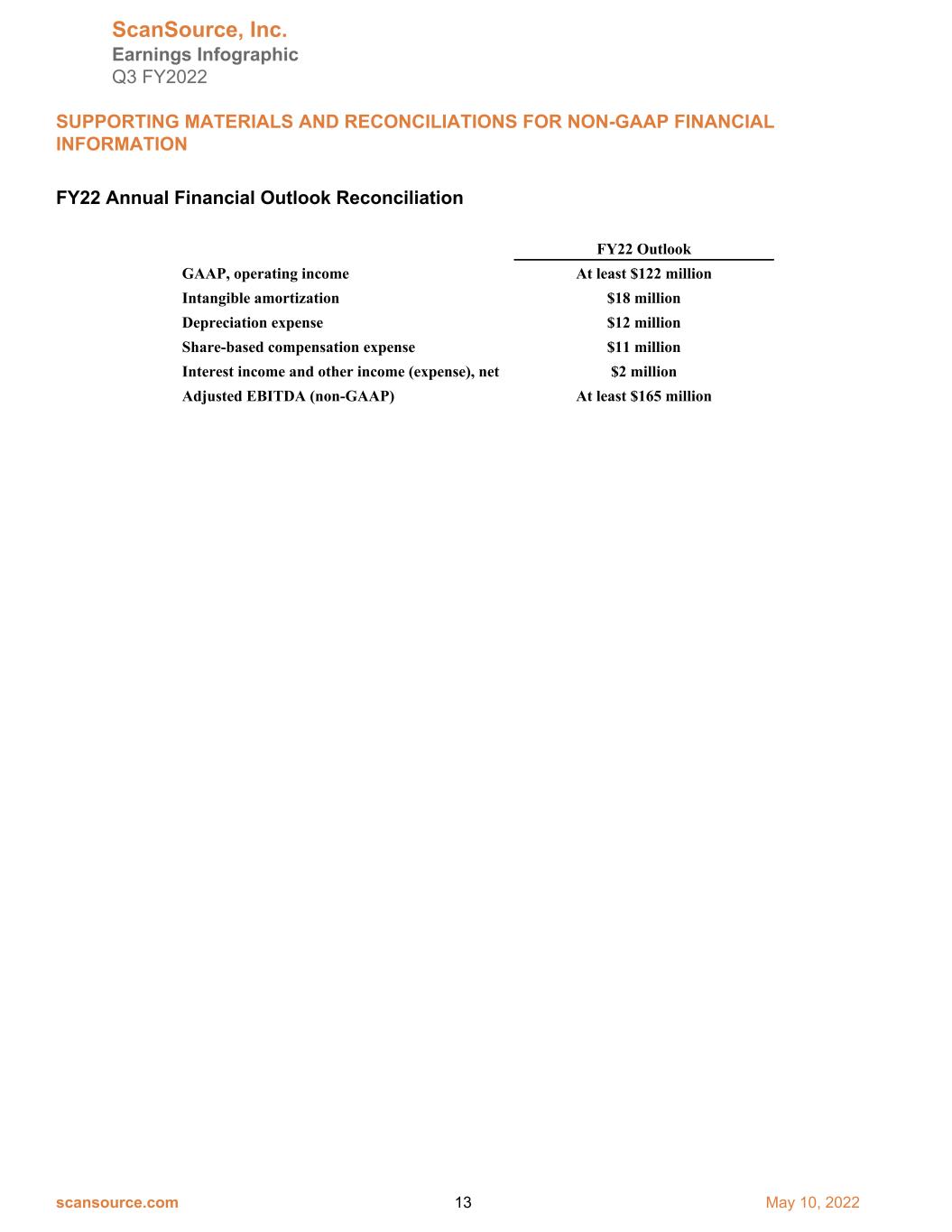

22財年年度財務展望對賬22財年展望GAAP,營業收入至少1.22億美元無形攤銷1800萬美元折舊費用1200萬股薪酬支出1100萬美元利息收入和其他收入(費用)淨額200萬美元調整後EBITDA(非GAAP)至少1.65億美元ScanSource,Inc.收益信息圖2022財年第三季度非GAAP財務信息支持材料和對賬scansource.com 2022年5月10日