第一部分

項目1.業務

Runway Growth Finance Corp.

Runway Growth Finance Corp.是一家成立於2015年8月31日的馬裏蘭州公司(以下簡稱“我們”、“我們”、“我們”或“公司”),其結構是一家外部管理、非多元化封閉式管理投資公司。2021年8月18日,我們更名為“Runway Growth Finance Corp.”。摘自“Runway Growth Credit Fund Inc.”我們是一家專業金融公司,專注於向科技、生命科學、醫療保健信息和服務、商業服務、精選消費服務和產品以及其他高增長行業的高增長潛力公司提供優先擔保貸款。我們的目標是為我們的股東和我們支持的企業家創造顯著的價值,為高增長潛力的公司提供比傳統信貸更靈活、稀釋程度比股權更低的混合債務和股權融資。我們的投資目標是主要通過我們貸款組合的當前收入,其次通過我們的權證和其他股權頭寸的資本增值,使我們的股東獲得最大的總回報。我們的辦事處設在伊利諾伊州的芝加哥、加利福尼亞州的伍德賽德、加利福尼亞州的德爾馬爾和紐約州的紐約。

我們已選擇根據修訂後的1940年《投資公司法》(連同據此頒佈的規則和條例,即《1940年法案》),作為一家商業發展公司(“BDC”)進行監管。我們也已選擇被視為受監管投資公司(“RIC”),根據經修訂的1986年國內税法(“守則”)M分章,目前符合資格,並打算繼續有資格作為受監管投資公司對待。雖然我們打算每年都有資格被視為RIC,但不能保證我們將能夠保持我們作為RIC的税收待遇。如果我們沒有資格在任何納税年度作為RIC享受税收待遇,我們將按該年度的任何淨應納税所得額按公司税率繳納美國聯邦所得税。有關更多信息,請參閲我們財務報表第二部分第8項中的“-某些美國聯邦所得税考慮事項”和“ - 重要會計政策摘要”。

我們在截至2017年6月30日的季度開始投資組合證券,並在截至2016年12月31日的季度開始投資美國國庫券。2015年10月,與我們的成立相關,我們向我們的總裁、首席執行官兼董事會主席R.David Spreng發行並出售了1,667股普通股,總購買價為25,000美元。2017年12月1日,我們完成了首次非公開發行(“首次非公開發行”),我們向股東發行了18,241,157股普通股,總購買價為275,000,000美元,這是根據修訂後的1933年證券法(連同據此頒佈的規則和法規、“證券法”)和其他適用證券法的登記要求豁免的。

截至2021年12月31日,我們已經完成了我們的第二次非公開發行(“第二次非公開發行”)的多次完成,並接受了181,673,500 美元的總資本承諾。截至2021年12月31日,關於第二次非公開發行,我們總共發行了9,617,379股,總購買價為144,260,683美元。與首次公開招股(定義見下文)同時,第二次非公開發售的所有未提取承諾均已註銷。

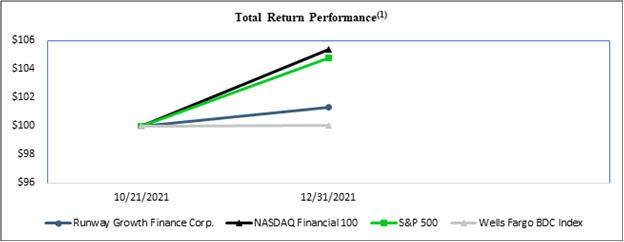

2021年10月25日,我們完成了首次公開募股(IPO),以每股14.60美元的公開發行價發行了685萬股普通股。扣除承銷費和發行成本後,我們獲得的現金收益淨額約為9300萬美元。我們的普通股於2021年10月21日在納斯達克全球精選市場開始交易,代碼為RWAY。

截至2021年12月31日,我們已發行22,564股,作為Runway Growth Capital LLC的附屬公司Runway Growth Holdings LLC的額外直接投資,Runway Growth Capital LLC是我們的投資顧問(RGC),根據證券法D規則的豁免註冊,我們以338,453美元的總購買價在非公開發行中發行了22,564股,Runway Growth Holdings LLC在公開市場額外購買了23,346股股票,總購買價為315,251美元。截至2021年12月31日,我們已經發行了6,647,847股,總收購價為97,752,352美元,與我們的股息再投資計劃相關。

從2016年12月16日開始投資運營到2021年12月31日,我們為49家投資組合公司提供了資金,並投資了12億美元的債務投資。截至2021年12月31日,我們的債務投資組合包括對25家投資組合公司的39項債務投資,總公允價值為6.359億美元;我們的股票投資組合包括36家投資組合公司的40個權證頭寸、4個優先股頭寸和4個普通股頭寸,總公允價值為4,860萬美元。截至2021年12月31日,我們按公允價值計算的債務投資組合中,98.0%(6.231億美元)由優先定期貸款組成。截至2021年12月31日,我們的淨資產為6.062億美元,我們所有的債務投資都以全部或部分作為擔保