| 投資者演示 2021年11月3日 |

| 本陳述包含符合修訂的1933年證券法第27A節和修訂的1934年證券交易法第21E節的前瞻性陳述。這包括但不限於對公司未來財務狀況的預期、運營結果、現金流、計劃、目標、業績、增長潛力、引擎和機會、預期增長率、行業領先的可比銷售額增長、 競爭地位和業務、年化平均單量、公司在支持新冠肺炎環境下業務的場外渠道的強大立足點、 從新冠肺炎疫情中恢復;公司利用其品牌影響力、銷售額、規模和運營專長推動利潤率表現和單位增長的能力; 公司企業社會責任報告的陳述;增加國內和國外分店以及特許持有人和地區的機會;新開餐廳的目標回報;國際特許分店的表現;收購North Italia和Fox Restaurant Concepts(“FRC”)以及FRC作為孵化引擎;預期的 單位增長路線圖;以及恢復強勁的單位增長。 此類前瞻性陳述包括所有其他非歷史事實的陳述,以及前後帶有 “相信”、“計劃”、“可能的結果”、“結果”、“預期”、“打算”、“將繼續”、“預計”、“預計”、“預期”、“估計”、“項目”等詞語或短語的陳述。“可以,”“會嗎?”, “”應該“和 類似的表達。這些陳述基於公司目前的預期,涉及風險和不確定因素,可能導致結果與此類陳述中陳述的結果大不相同。這些前瞻性聲明還可能受到公司無法控制的各種因素的影響,包括新冠肺炎疫情迅速演變的性質和相關的遏制措施,包括公司的餐廳、國際特許餐廳和 公司的烘焙業務可能完全關閉;供應鏈中斷;示威、政治動盪、公司餐廳的潛在損害或關閉以及對公司或其任何品牌的潛在聲譽損害 ;影響消費者信心和支出的經濟、公共衞生和政治條件,包括新冠肺炎大流行和其他衞生流行病或流行病對全球經濟的影響;芝士蛋糕廠在國際市場上的接受和成功;對北意大利的接受和成功, 財務報告委員會的概念和其他概念;通過公司擁有的餐廳和/或許可證在海外開展業務的風險;匯率、關税和跨境税收;失業率的變化;影響公司業務的法律變化,包括與新冠肺炎相關的法律法規對餐廳運營和客户獲得場外和酒店內用餐的影響;最低工資和福利成本的提高;公司業主和其餐廳所在零售中心的其他租户的經濟健康狀況 , 以及公司成功管理與業主的租賃安排的能力;與恢復正常業務過程有關的可能出現的意外成本,包括休假行動的潛在負面影響;向公司提供貨物或服務的供應商、被許可人、供應商和其他第三方的經濟健康狀況;債務契約的遵守情況;包括任何股票回購或股息在內的戰略性資本分配決策;實現預期財務結果的能力 ;影響消費者信心和支出的經濟和政治條件;不確定税收的解決方案。這些因素包括:公司餐廳所在地區的不利天氣條件;受政府機構、房東和 其他第三方控制的因素;與開設新餐廳相關的風險、成本和不確定性;以及公司不時提交給美國證券交易委員會(“美國證券交易委員會”)的文件中詳細描述的其他風險和不確定性。前瞻性陳述僅在其發表之日發表,公司不承擔 公開更新或修改任何前瞻性陳述或作出任何其他前瞻性陳述的義務,無論是由於新信息、未來事件或其他原因,除非法律要求 這樣做。請投資者參考與前瞻性陳述相關的風險和不確定性的全面討論,以及公司提交給美國證券交易委員會的最新10-K表格年度報告、10-Q表格季度報告和當前8-K表格報告中包含的風險因素的討論,這些報告可在www.sec.gov上查閲。 安全港聲明 2 |

| 體驗式餐飲品類領袖 3 烹飪前鋒。一流的熱情好客。獨一無二的概念。 |

| ·體驗式餐飲品類領導者,擁有多樣化的增長引擎 ·利用公司在異地渠道的差異化和強大立足點來支持新冠肺炎環境中的業務 ·一流的運營執行和行業領先的留任 ·顯著且加速的增長機會推動休閒餐飲行業最高的 預期增長率之一 投資亮點 4 |

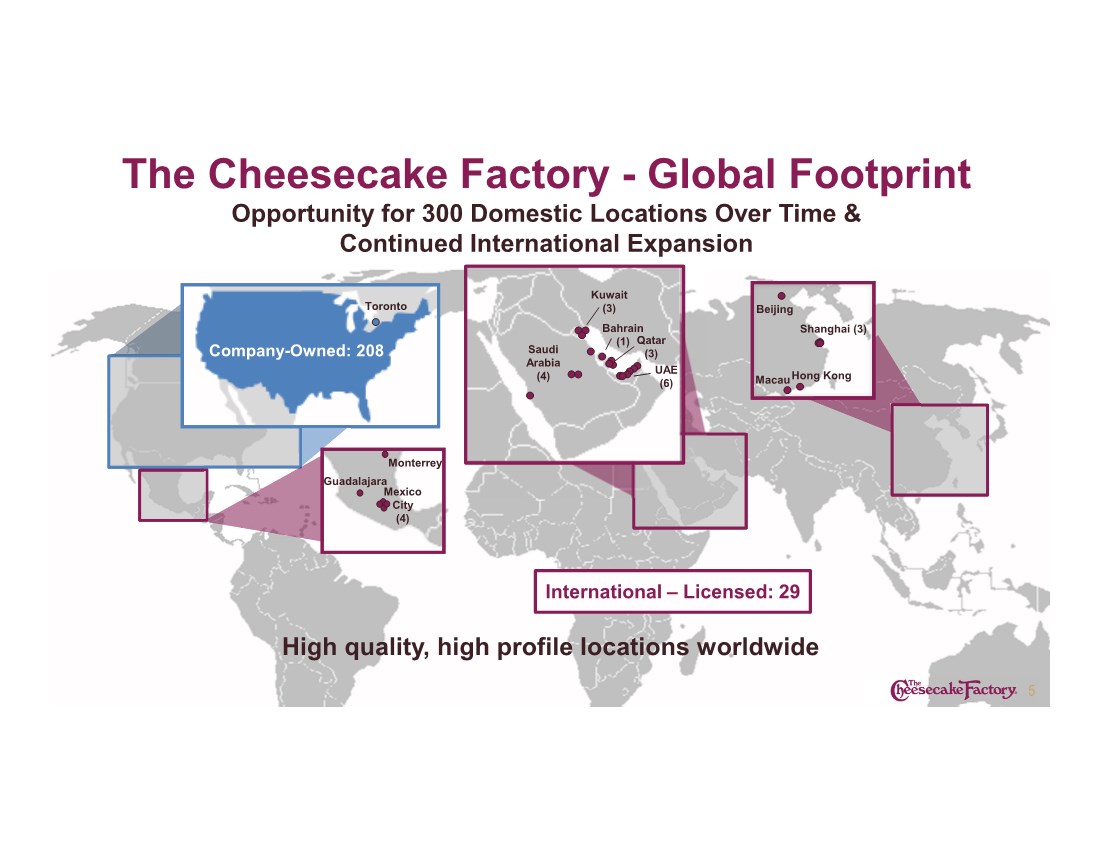

| 芝士蛋糕工廠-全球足跡 5 高品質,全球知名地點 公司擁有:208 多倫多 國際許可:29 Mexico City (4) Guadalajara Saudi Arabia (4)UAE (6) Kuwait (3) Qatar (3) Bahrain (1) Shanghai(3) 香港 北京 蒙特雷 澳門 隨着時間的推移,300個國內分店的商機& 繼續進行國際擴張 |

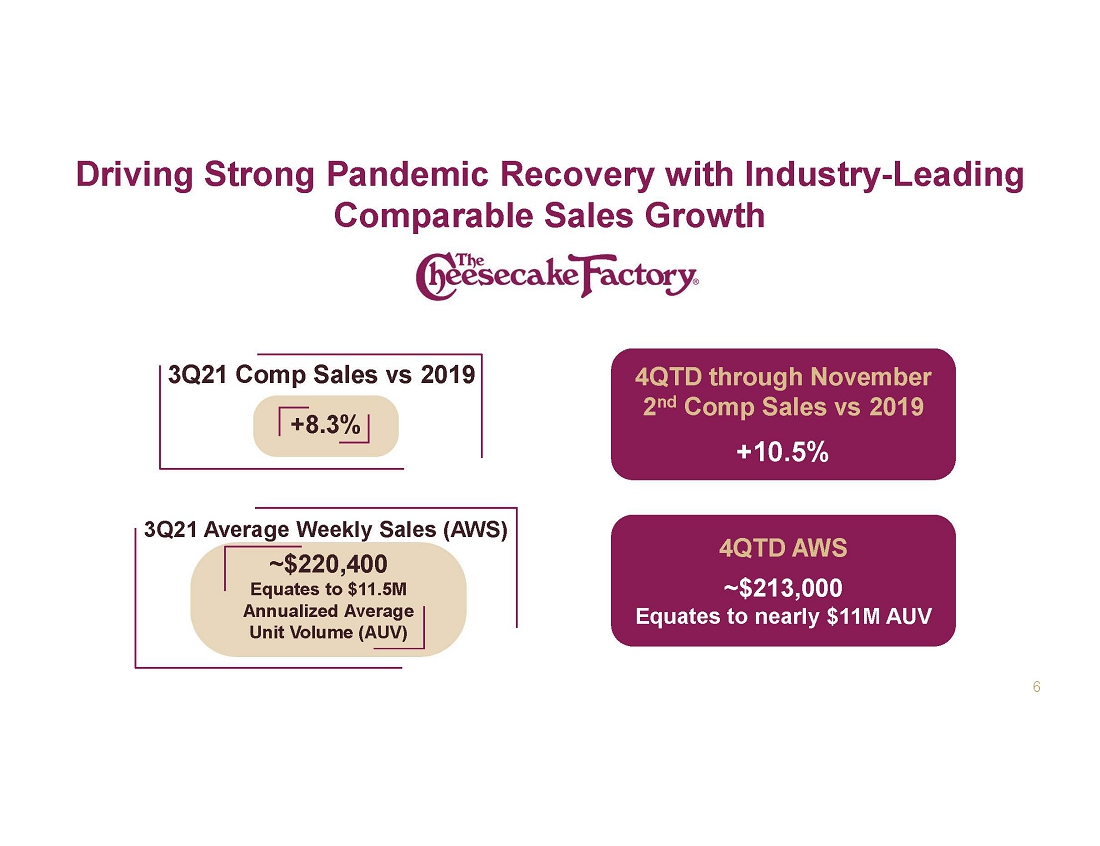

| 以業界領先的 可比銷售額增長推動疫情強勁復甦 截至11月的 6 第四季度第二季度銷售額與2019年 +11% 第四季度AWS ~23萬美元 相當於近1200萬美元的AUV 第三季度21季度公司銷售額與2019年 +8.3% 第三季度21季度平均每週銷售額(AWS) ~2200美元 |

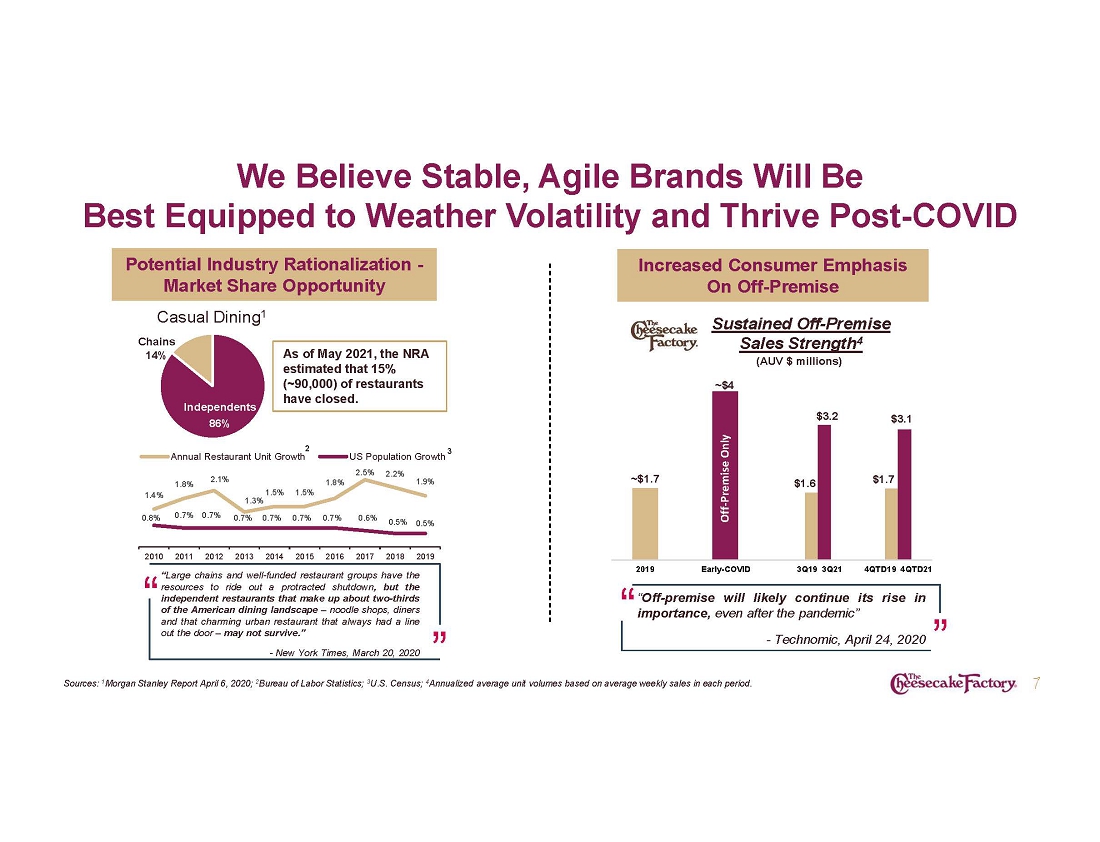

| ~$4 $1.6$1.7 $3.2$3.2 2019年早期COVID 3Q21 4QTD21 ~$1.7 持續異地 銷售強勁4 (AUV$數百萬) 我們相信穩定,敏捷品牌將 做好應對波動性的最佳準備,並在COVID之後茁壯成長 7 潛在的行業合理化- 市場份額機會 潛在的行業合理化- 市場份額機會 “ ” “大型連鎖店和資金雄厚的餐飲集團擁有 資源,可以安然度過長時間的停業,但約佔三分之二的 獨立餐廳 就餐者和那家總是在門外排隊的迷人的城市餐廳可能無法生存。 -《紐約時報》2020年3月20日 休閒用餐1 來源:1摩根士丹利報告,2020年4月6日;美國勞工統計局;3美國人口普查;4根據每個時期的每週平均銷售額計算的年度平均單量。 消費者對非現場的重視 增加了消費者對非現場的重視 非現場 “即使在大流行之後, -技術,2020年4月24日,”“ Independents 86% Chains 14% Off - Premise Only 2 截至2021年5月,非現場的重要性可能會繼續上升。 -技術,2020年4月24日僅限 2 截至2021年5月,非現場的重要性可能會繼續上升 -技術,2020年4月24日 2 NRA 估計已有15% (約90,000)家餐廳 關閉。 3 2019年初-COVID 3Q19 3Q21 4QTD19 4QTD19 1.4% 1.8%2.1% 1.3% 1.5%1.5% 1.8% 2.5%2.2% 1.9% 0.8%0.7%0.77%0.7%0.7%0.6%0.5%0.5% 2010 2011 2012 2013 2014 2015 2016 2016 2017 2018 2019年 年度餐廳單位增長美國人口增長 將於4季度更新 |

| 填補時尚空白, 當代意大利產品 8 ·未來200個國內分店的潛力-12個州的29個分店和目前在華盛頓特區 ·每天從頭開始製作的所有菜餚 ·供應午餐、晚餐、週末早午餐和工作日歡樂時光 ·平均支票:25-30美元 ·30%+酒類組合19財年公司銷售額:6% 注意:運營指標在此之前,提供午餐、晚餐、週末早午餐和工作日歡樂時光 ·平均支票:25-30美元 ·30%+酒類組合19財年公司銷售額:6% 注意:在此之前提供午餐、晚餐、週末早午餐和工作日歡樂時光的所有菜餚 |

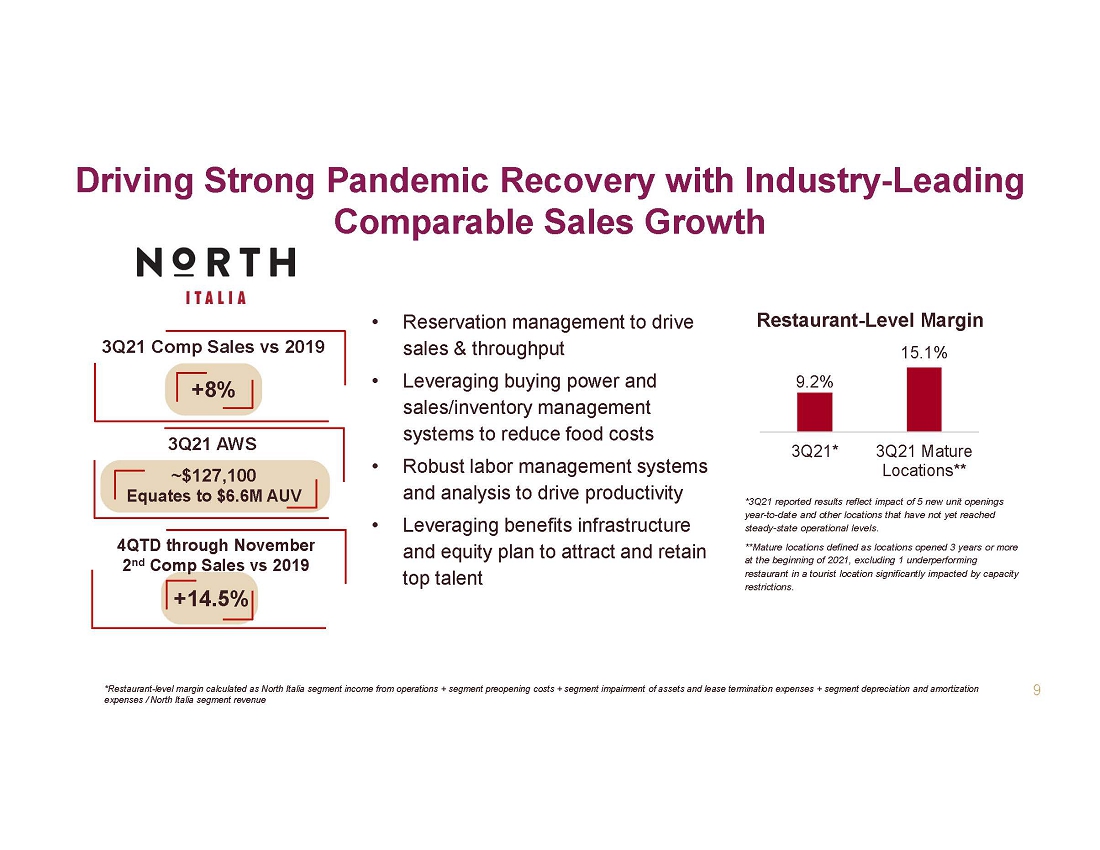

| 以業界領先的 可比銷售額增長推動疫情強勁復甦 9 *3Q21報告的結果反映了年初至今開設的5個新部門和其他尚未達到穩定運營水平的地點的影響。 **成熟地點定義為在2021年初開業3年或更長時間的地點 ,排除旅遊地點1家業績不佳的餐廳 受到產能限制的嚴重影響。 ·預訂管理,以推動 銷售額和吞吐量 ·利用購買力和 銷售/庫存管理 系統來降低食品成本 ·強大的勞動力管理系統 和分析,以提高生產率 ·利用福利基礎設施 和股權計劃來吸引和留住 頂尖人才 9.2%{br 地點** 餐廳級利潤率 +8% 3Q21組件銷售額與2019年 ~127,100美元 相當於660萬美元AUV 3Q21 AWS +14% 截至11月 第二季度組件銷售額與2019年 *餐廳級利潤率按意大利北部細分市場運營收入+細分市場開業前成本計算 |

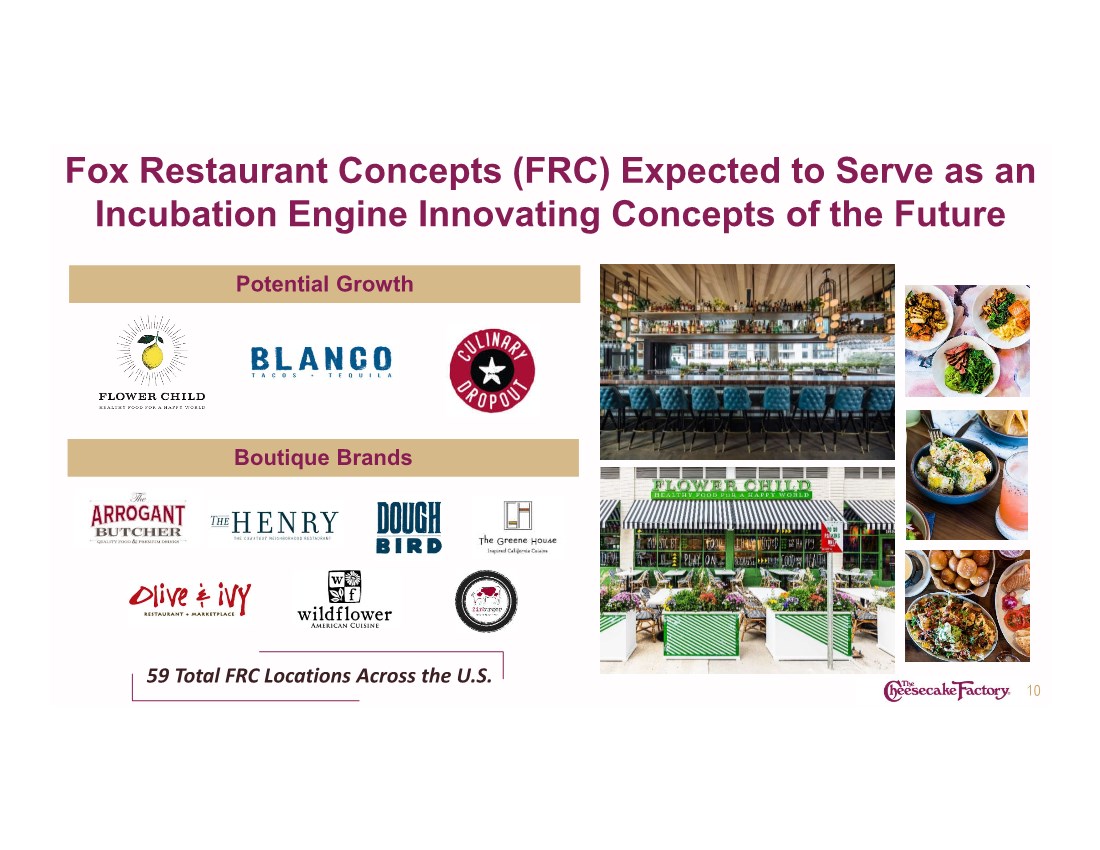

| Fox Restaurant Concepts(FRC)預計將成為創新未來概念的孵化引擎 10 潛在增長潛力 精品品牌精品品牌 全美共59家FRC門店。 |

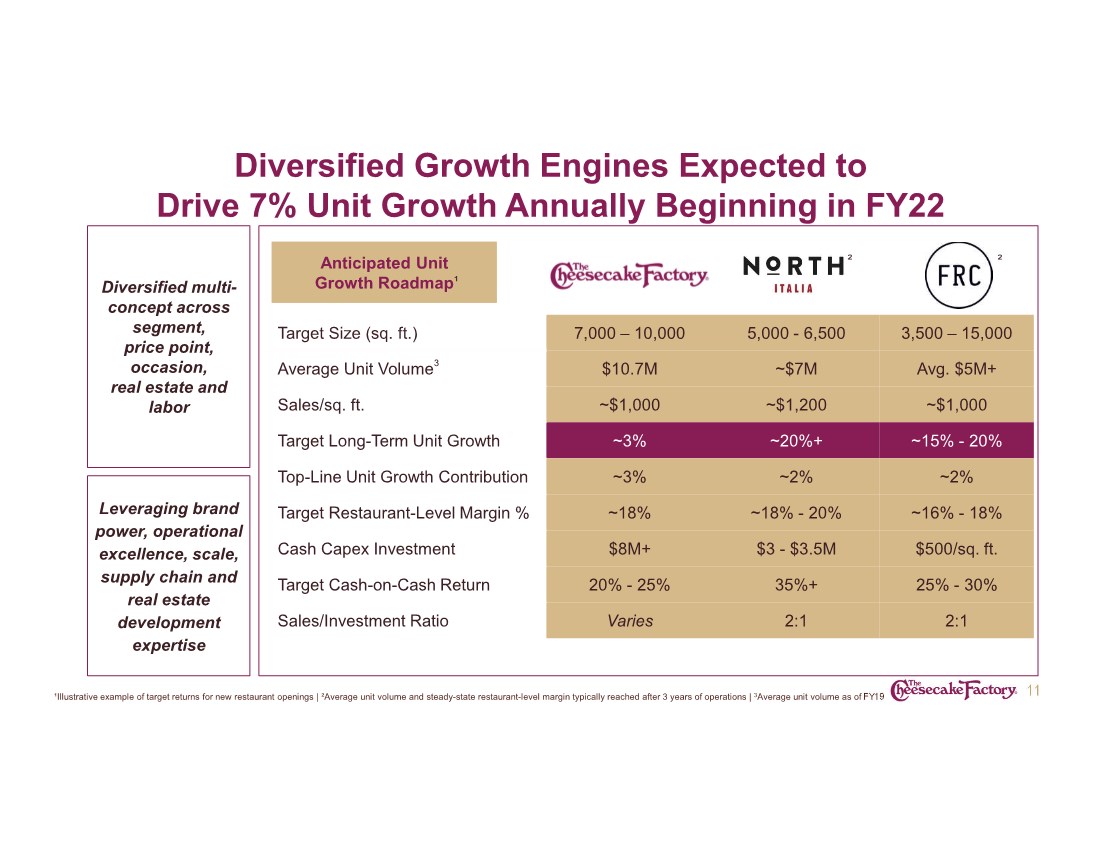

| 從22財年開始,多樣化的增長引擎預計將 推動每年7%的單位增長 目標規模(平方FT)7,000-10,000,000-6,500 3,500-15,000 平均單元量$1070萬~$700萬500萬美元+ 銷售額/平方英尺英國“金融時報”~1,000美元~1,200美元~1,000美元 目標長期單位增長~3%~20%+~15%-20% 營收單位增長貢獻率~3%~2%~2% 目標餐廳級利潤率%~18%~18%-20%~16%-18% 現金資本支出投資800萬美元+3-350萬美元500美元/平方米。FT。 目標Cash-on-Cash回報率20%-25%35%+25%-30% 銷售/投資比2:1 2:1 11 跨細分市場的多元化 概念、 價位、 場合、 房地產和 勞動力 利用品牌 力量、運營 卓越、規模、 供應鏈和 實際estate development expertise Anticipated單位 增長路線圖 預期單位增長路線圖 新開餐廳的目標回報示例|²通常在運營3年後達到的平均單位銷量和穩定的餐廳級別利潤率|3截至19財年的平均單位銷量 ² ² 3 |

| 我們恢復了強勁的銷量增長,取得了令人印象深刻的早期業績 12 2021家新餐廳開業 華盛頓特區 Blanco 田納西州納什維爾 北意大利 伯明翰,AL 計劃在2022年增加多達20家餐廳 北意大利 Franklin,TN 北意大利 意大利北部 亞利桑那州吉爾伯特 花童 亞利桑那州吉爾伯特 芝士蛋糕廠 亞利桑那州亨茨維爾 北意大利奧蘭多,佛羅裏達州 布蘭科 丹佛,科羅拉多 烹飪輟學 丹佛,科羅拉多 |

|

| 菜單的廣度和 創新-250種菜品 新鮮出爐, 從頭做起 環境, 服務和 招待 芝士蛋糕廠- 高度差異化的Concept Best-in-Class Operational Execution Integrated Bakery 14 |

| 綜合麪包店-“芝士蛋糕”魔術 ·生產70多個芝士蛋糕 和其他烘焙甜點 ·實現創意、質量控制 供應鏈efficiencies FY19 16% FY19 16% 15 FY20 21% FY20 21% Differentiated定位一直是新冠肺炎行業領先的甜點銷售 主要銷售推動力 行業領先的甜點銷售 |

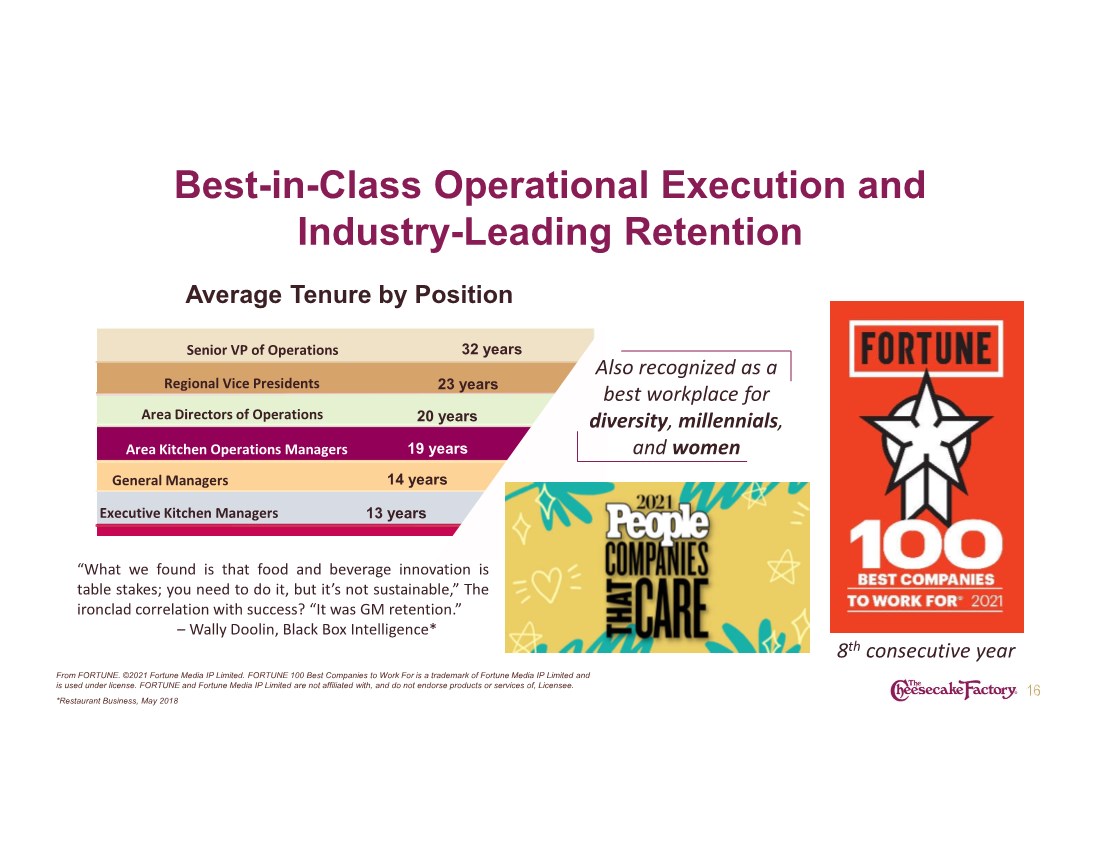

| 一流的運營執行和 行業領先的保留 按職位劃分的平均任期 32年 23年 20年 19年 14年 運營高級副總裁 區域副總裁 區域運營總監 區域廚房運營經理 總經理 執行廚房經理 “我們發現你需要這樣做,但這是不可持續的,“ 與成功的鐵板一塊的關聯?“這是通用汽車的留任。” -來自“財富”雜誌(Fortune)的沃利·杜林(Wally Doolin),黑匣子情報(Black Box Intelligence)。©2021財富傳媒IP有限公司。財富100家最適合工作的公司是財富媒體知識產權有限公司的商標, 在許可下使用。Fortune和Fortune Media IP Limited與被許可方沒有關聯,也不為其產品或服務代言。 *餐飲商業,2018年5月 16 還連續第8年被評為 多元化、千禧一代、 和女性 最佳工作場所。 *Restaurant Business,2018年5月 16 也被評為 多元化、千禧一代、 和女性 的最佳工作場所 |

| 新冠肺炎期間的表現強化了 芝士蛋糕廠是目的地 ·FY20財年經與新冠肺炎疫情相關的內部產能限制調整後的每平方英尺平均銷售額為 1,127美元,比19財年增長14%.反映了新冠肺炎限餐政策的影響,與上市的休閒餐飲行業 同行相比,20財年每平方英尺的平均銷售額下降了27%,從19財年降至716美元。 ·芝士蛋糕廠餐廳推動了最高的 絕對場外銷售額,並保持了最高的 餐廳在21財年第二季度重新開業時的場外銷售額水平。 ·加州在2020年夏季僅有場外和露臺的門店產生了近 |

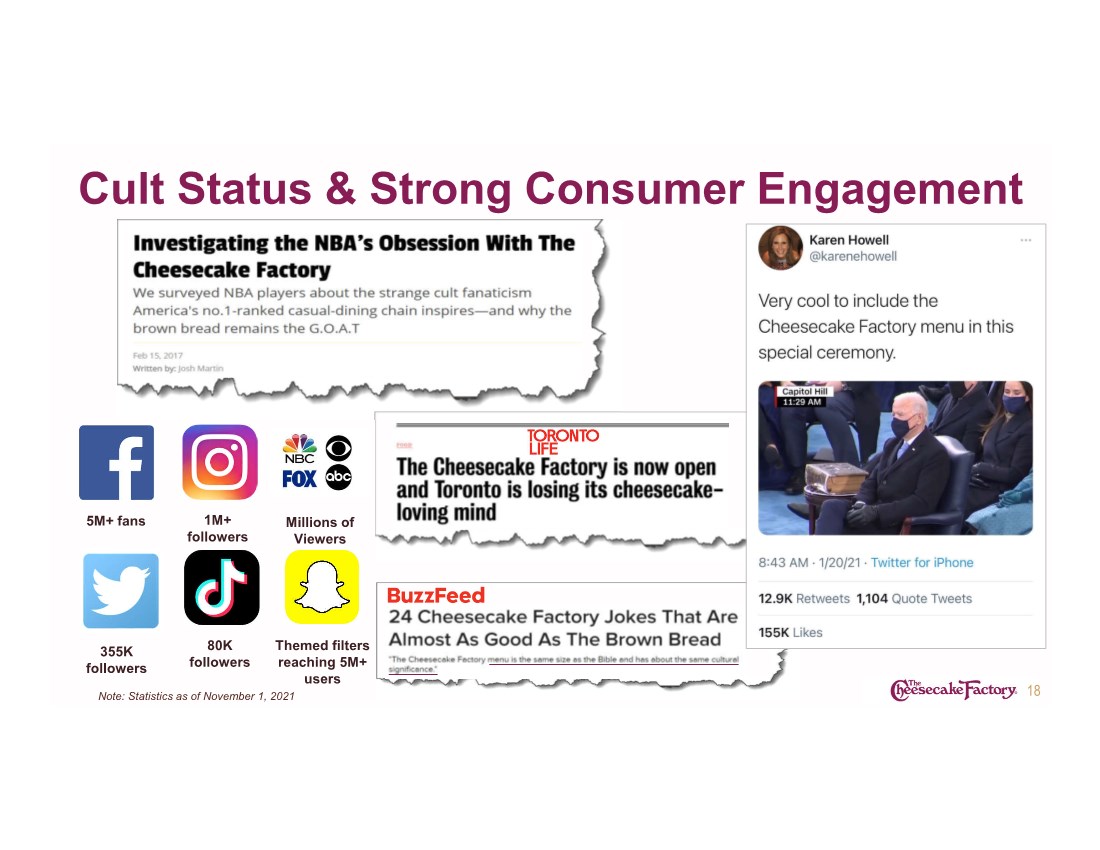

| 邪教狀態和強大的消費者參與度 1M+ 粉絲 5M+粉絲 355K 粉絲 百萬 觀眾 18注意:截至2021年11月1日的統計數據 80K 粉絲 主題過濾器 達到500萬+ 用户 |

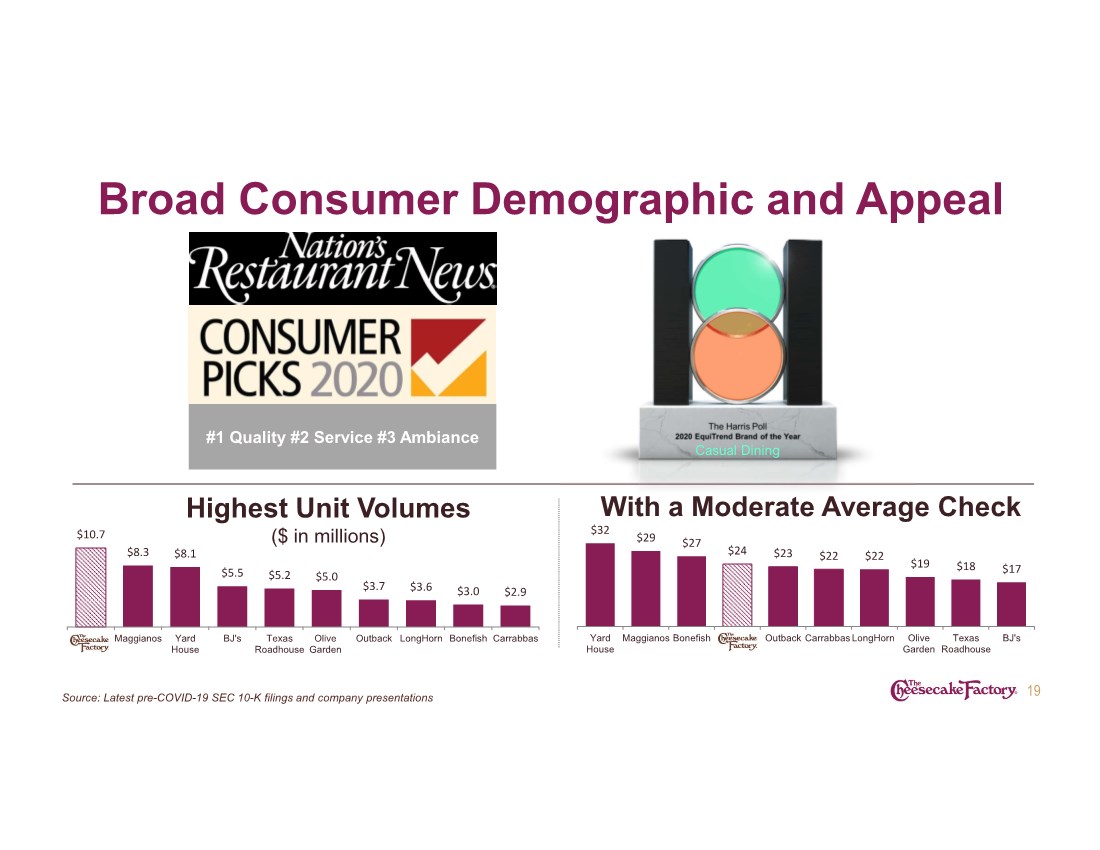

| 廣泛的消費者人口統計和吸引力 中等平均水平的最高成交量 (百萬美元) 來源:新冠肺炎發佈前的最新美國證券交易委員會10-K申報和公司演示19 休閒用餐 $10.7 $8.3$8.1 $5.5$5.2$5.0$3.7$3.6$3.0$2.9 馬吉亞諾斯庭院 House BJ‘s Texas Roadhouse Olive Garden Outback長角黑猩猩卡拉巴斯 $32$29$27$24$23$22$22$19$18$17 馬吉亞諾斯黑猩猩內陸卡拉巴斯卡拉巴斯Olive Garden Texas Roadhouse BJ‘s #1質量#2服務#3環境 |

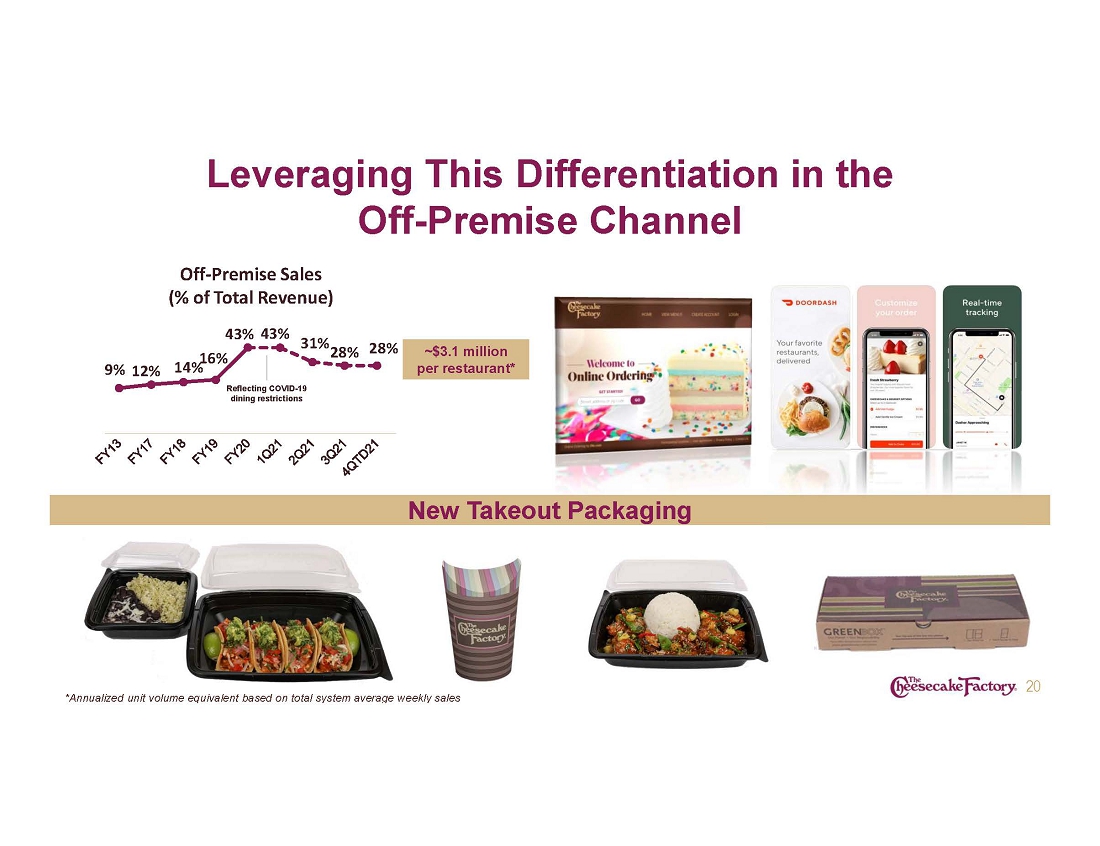

| 9%12%14%16% 43%43%31%28%28% 異地銷售額 (佔總收入的%) 在異地渠道利用這種差異化 新外賣包裝新外賣包裝 20*基於系統每週平均總銷售額的年化單位量當量 ~320萬 每家餐廳* 反映新冠肺炎 |

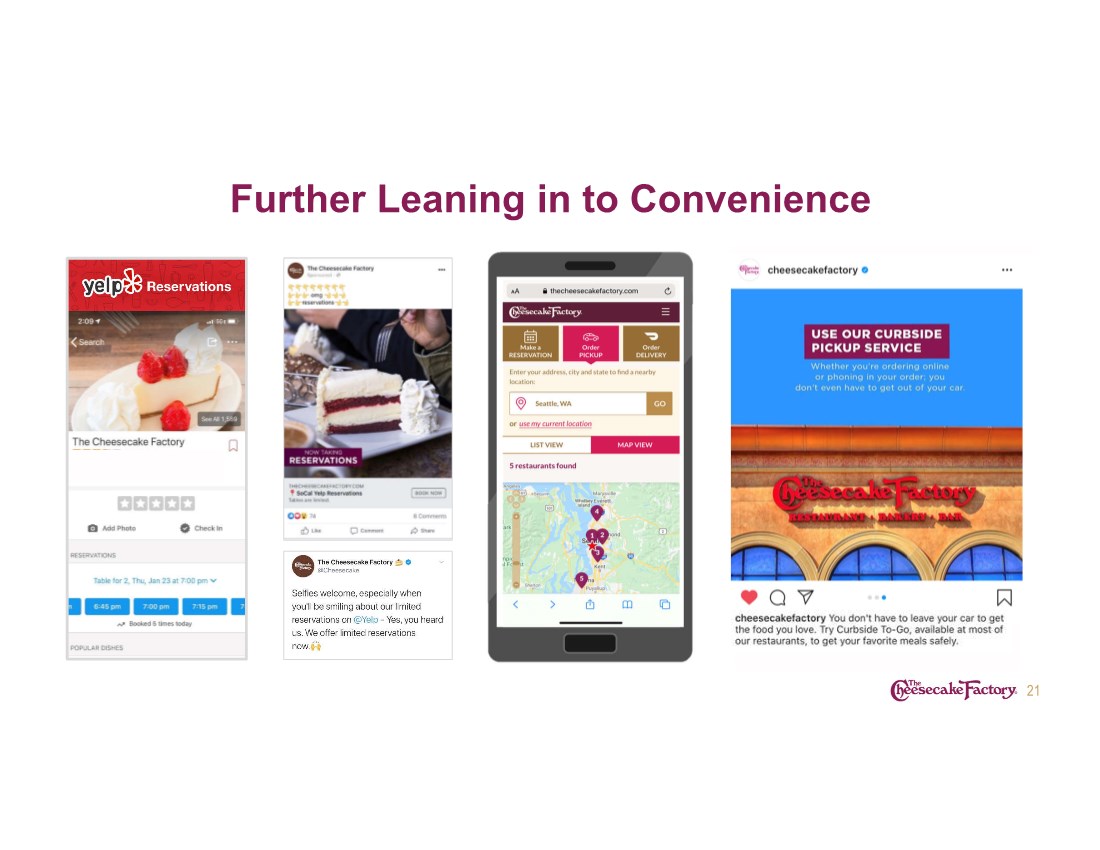

| 進一步向方便傾斜 21 |

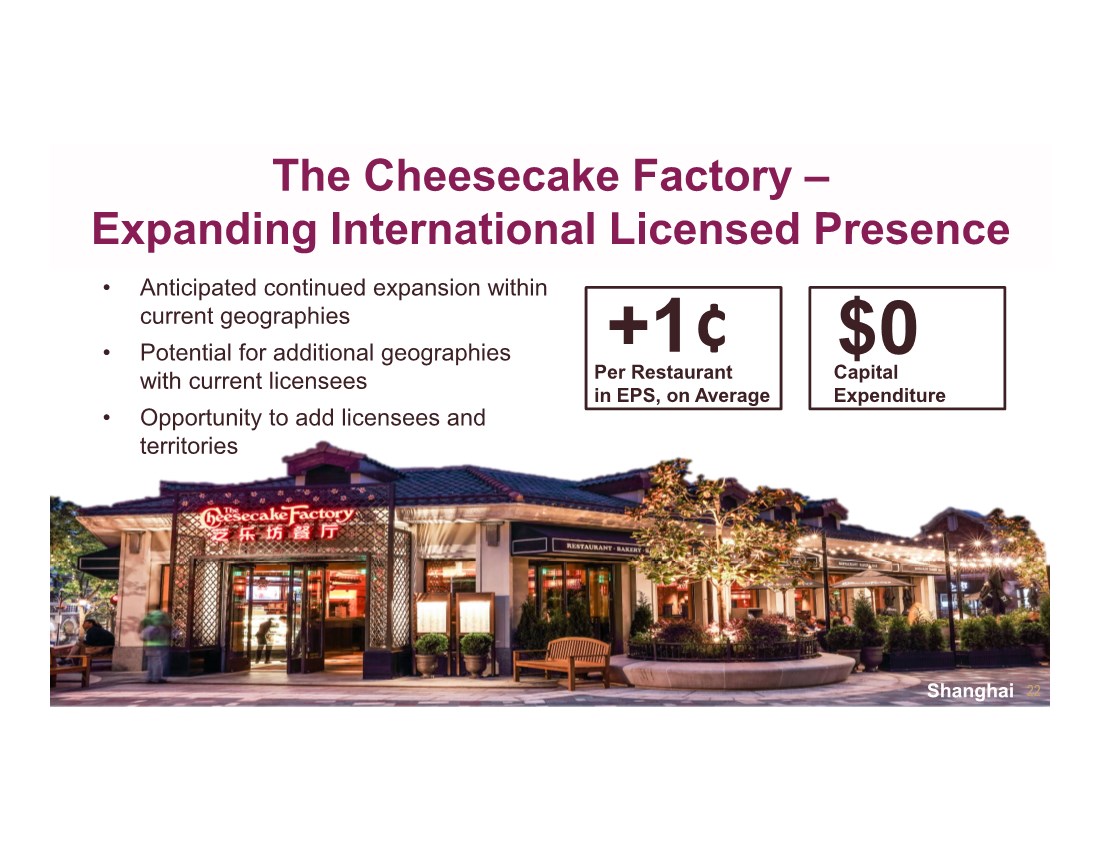

| 芝士蛋糕工廠- 擴展國際許可業務 ·預計將在 當前地理位置內繼續擴張 ·現有許可客户的潛在業務 ·有機會在EPS中增加許可客户和 地區 每個餐廳 +1美分 平均 $0資本 支出 上海22 |

| 利用品牌的力量 Home®的芝士蛋糕工廠 23 |

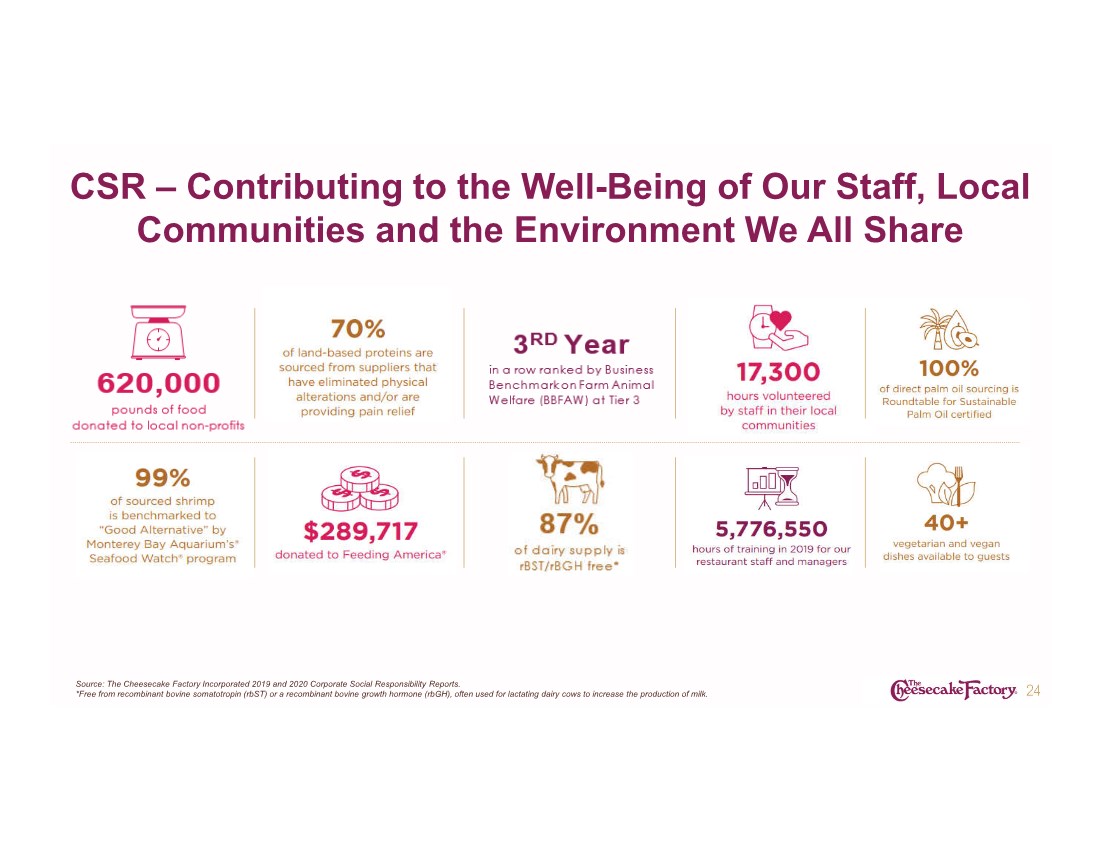

| 企業社會責任-促進員工、當地社區和環境的福祉 我們共同分享的 24來源:芝士蛋糕工廠公司2019年和2020年企業社會責任報告。 *不含重組牛生長激素(RbST)或重組牛生長激素(RBGH),通常用於泌乳奶牛增加牛奶產量。 |

| 始終如一的財務業績記錄 25 |

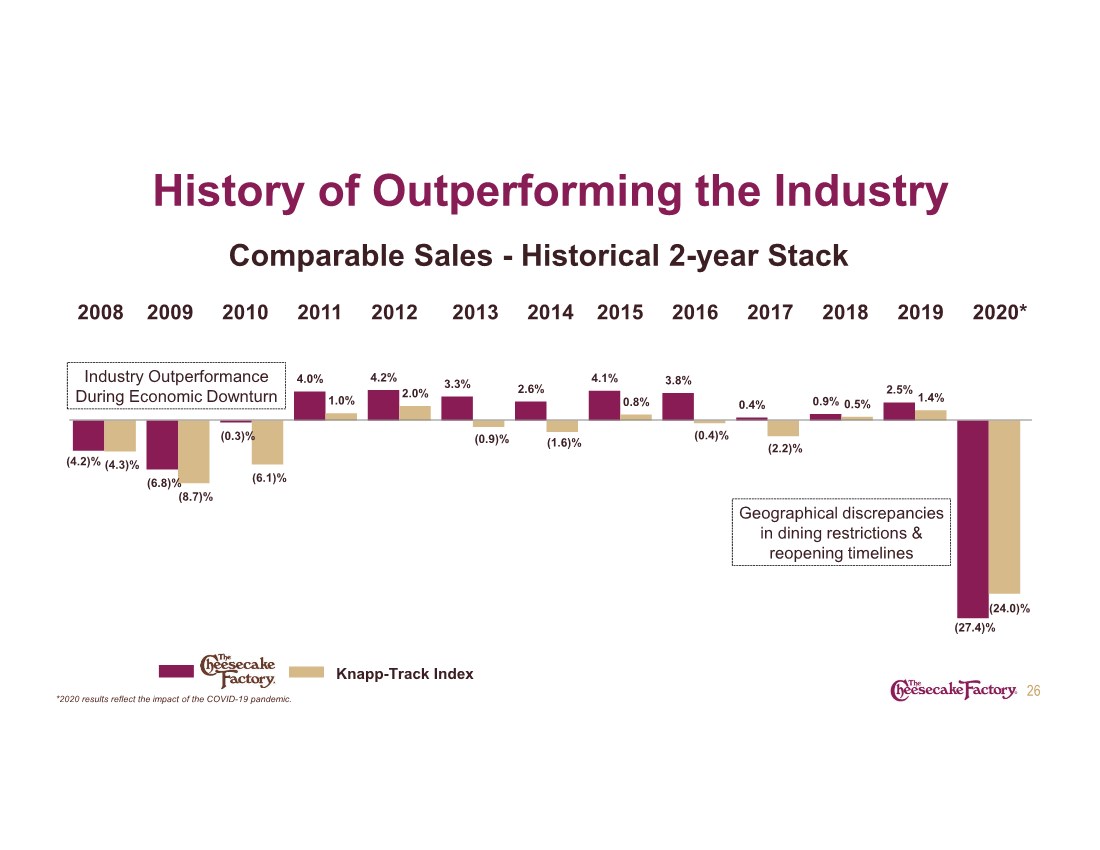

| (4.2)% (6.8)% (0.3)% 4.0%4.2%3.3%2.6% 4.1%3.8% 0.4%0.9% 2.5% (27.4)% (4.3)% (8.7)% (6.1)% 1.0%2.0%{Br}(0.9)%(1.6)% 0.8% (0.4)% (2.2)% 0.5%1.4% (24.0)% 跑贏行業的歷史 2008 2009 2010 2011 2012 2013 2014 2015 2017 2018 2019 2020* Knapp-Track Index 可比銷售額-歷史2年堆棧 26 在經濟低迷期間行業表現優異 就餐限制和重新開放時間表方面的地理差異 重新開放時間表 *2020年結果反映了新冠肺炎疫情的影響。 |

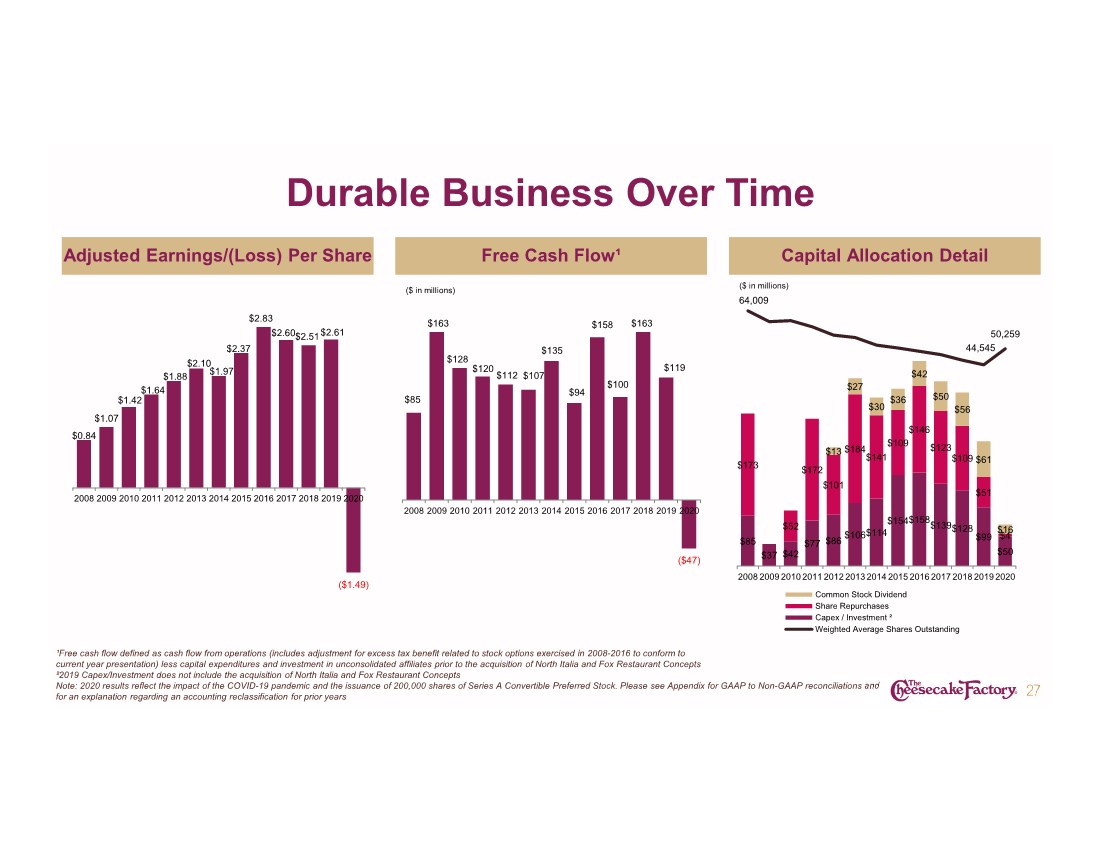

| 27 $0.84 $1.07 $1.42 $1.64 $1.88 $2.10 $1.97 $2.37 $2.83 $2.60$2.51$2.61 ($1.49) 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 資本分配明細 $85 $163 $128 $120$112$107 $135 $94 $158 $100 $163 $119 ($47) 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 20192020 ²定義為運營現金流的自由現金流(包括對2008年至2016年行使的與股票期權相關的超額税收優惠進行調整,以符合 本年度列報)在收購北意大利和福克斯餐飲概念之前減去資本支出和對未合併附屬公司的投資 ²2019年資本支出/投資不包括收購北意大利和福克斯餐飲概念 ²2019年資本支出/投資不包括收購北意大利和福克斯餐飲概念 ²2019年資本支出/投資不包括收購北意大利和福克斯餐飲概念 注:2020年業績反映了新冠肺炎大流行和發行200,000股A系列可轉換優先股的影響。有關前幾年的會計重新分類 $85 $37$42 $77$86$106$114 $154$158$139$128 $99 $50 $173 $52 $172 $101 $184 $141 $109 $146 $123 $109 $51 $4 $13 $27 $30$36 $42 $50的説明,請參閲附錄《公認會計準則對非公認會計準則對賬》和 有關前幾年的會計重新分類的説明 $85 $37$42 $50 $56 $61 $16 64,009 44,545 50,259 2008 2009年20102011 2012年20132014 2015年20162017 2018年20192020 普通股股息 股票回購 資本支出/投資² 加權平均未償還股份 長期經營 自由現金流²調整後每股收益/(虧損)調整後每股收益/(虧損) (百萬美元)(百萬美元) |

| 附錄 |

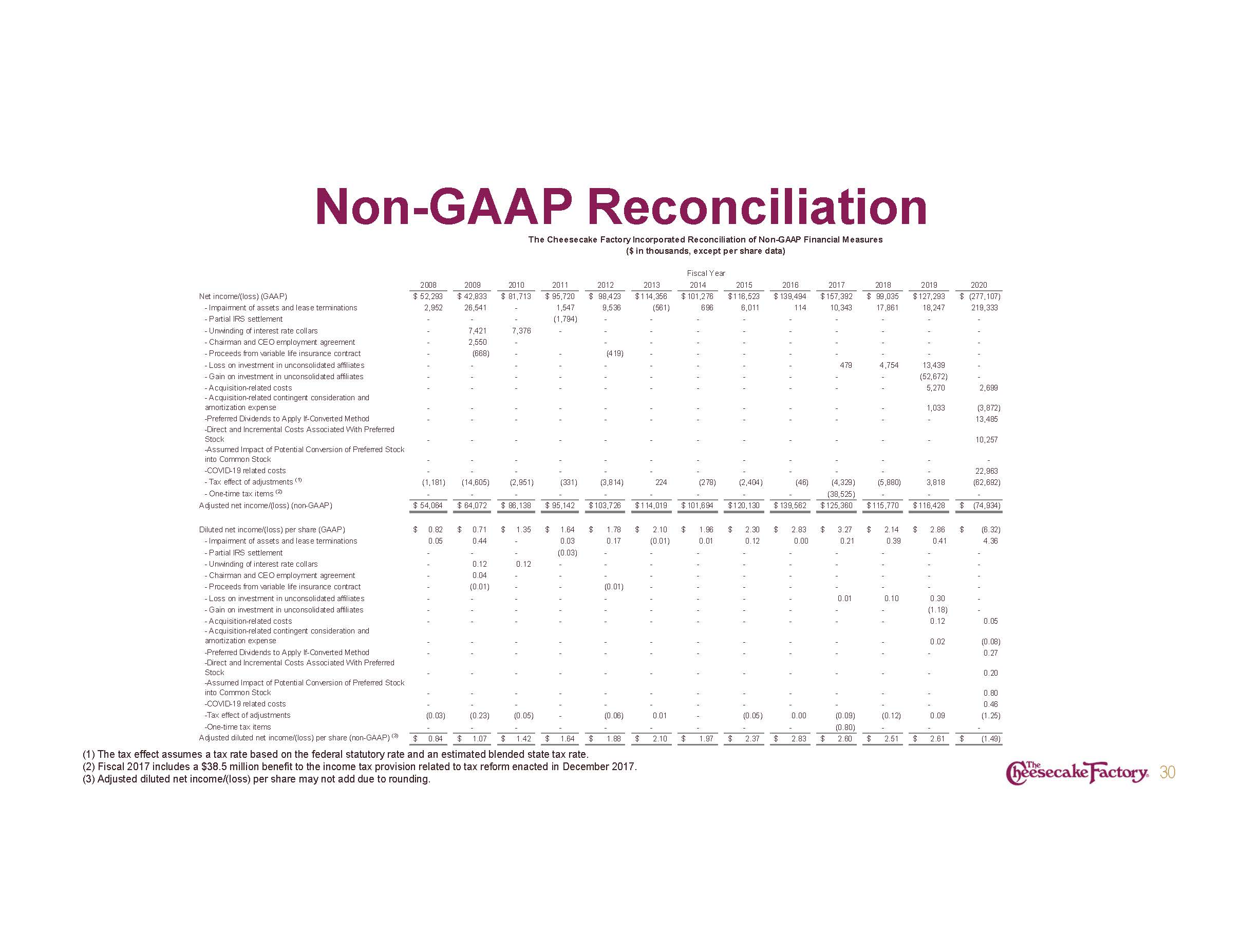

| 非GAAP調整 除了根據本報告中公認的 會計原則(“GAAP”)提供的結果外,公司還提供 非GAAP計量,顯示稀釋後每股淨收益/(虧損) ,不包括某些項目和自由現金流的影響。 非GAAP計量旨在補充根據GAAP對公司財務結果的表述 。公司 認為,這些項目的列報提供了額外的信息,以便於 比較過去和現在的財務結果。 29 |

| Non-GAAP Reconciliation (1) The tax effect assumes a tax rate based on the federal statutory rate and an estimated blended state tax rate. (2) Fiscal 2017 includes a $38.5 million benefit to the income tax provision related to tax reform enacted in December 2017. (3) Adjusted diluted net income per share may not add due to rounding. 30 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 Net Income/(Loss) (GAAP) 52,293 $ 42,833 $ 81,713 $ 95,720 $ 98,423 $ 114,356 $ 101,276 $ 116,523 $ 139,494 $ 157,392 $ 99,035 $ 127,293 $ (277,107) $ - Impairment of assets and lease terminations 2,952 26,541 - 1,547 9,536 (561) 696 6,011 114 10,343 17,861 18,247 219,333 - Partial IRS settlement ---(1,794) --------- - Unwinding of interest rate collars - 7,421 7,376 ---------- - Chairman and CEO employment agreement - 2,550 ---------- - Proceeds from variable life insurance contract -(668) --(419) -------- - Loss on investment in unconsolidated affiliates --------- 479 4,754 13,439 - - Gain on investment in unconsolidated affiliates -----------(52,672) - - Acquisition-related costs ----------- 5,270 2,699 - Acquisition-related contingent consideration and amortization expense ----------- 1,033 (3,872) -Preferred Dividends to Apply If-Converted Method ------------ 13,485 -Direct and Incremental Costs Associated With Preferred Stock ------------ 10,257 -Assumed Impact of Potential Conversion of Preferred Stock into Common Stock ------------- -COVID-19 related costs ------------ 22,963 - Tax effect of adjustments (1) (1,181) (14,605) (2,951) (331) (3,814) 224 (278) (2,404) (46) (4,329) (5,880) 3,818 (62,692) - One-time tax items (2) ---------(38,525) --- Adjusted net income/(loss) (non-GAAP) 54,064 $ 64,072 $ 86,138 $ 95,142 $ 103,726 $ 114,019 $ 101,694 $ 120,130 $ 139,562 $ 125,360 $ 115,770 $ 116,428 $ (74,934) $ Diluted net income/(loss) per share (GAAP) 0.82 $ 0.71 $ 1.35 $ 1.64 $ 1.78 $ 2.10 $ 1.96 $ 2.30 $ 2.83 $ 3.27 $ 2.14 $ 2.86 $ (6.32) $ - Impairment of assets and lease terminations 0.05 0.44 - 0.03 0.17 (0.01) 0.01 0.12 0.00 0.21 0.39 0.41 4.36 - Partial IRS settlement ---(0.03) --------- - Unwinding of interest rate collars - 0.12 0.12 ---------- - Chairman and CEO employment agreement - 0.04 ----------- - Proceeds from variable life insurance contract -(0.01) --(0.01) -------- - Loss on investment in unconsolidated affiliates --------- 0.01 0.10 0.30 - - Gain on investment in unconsolidated affiliates -----------(1.18) - - Acquisition-related costs ----------- 0.12 0.05 - Acquisition-related contingent consideration and amortization expense ----------- 0.02 (0.08) -Preferred Dividends to Apply If-Converted Method ------------ 0.27 -Direct and Incremental Costs Associated With Preferred Stock ------------ 0.20 -Assumed Impact of Potential Conversion of Preferred Stock into Common Stock ------------ 0.80 -COVID-19 related costs ------------ 0.46 -Tax effect of adjustments (0.03) (0.23) (0.05) -(0.06) 0.01 -(0.05) 0.00 (0.09) (0.12) 0.09 (1.25) -One-time tax items ---------(0.80) --- Adjusted diluted net income/(loss) per share (non-GAAP) (3) 0.84 $ 1.07 $ 1.42 $ 1.64 $ 1.88 $ 2.10 $ 1.97 $ 2.37 $ 2.83 $ 2.60 $ 2.51 $ 2.61 $ (1.49) $ Fiscal Year The Cheesecake Factory Incorporated Reconciliation of Non-GAAP Financial Measures ($ in thousands, except per share data) |

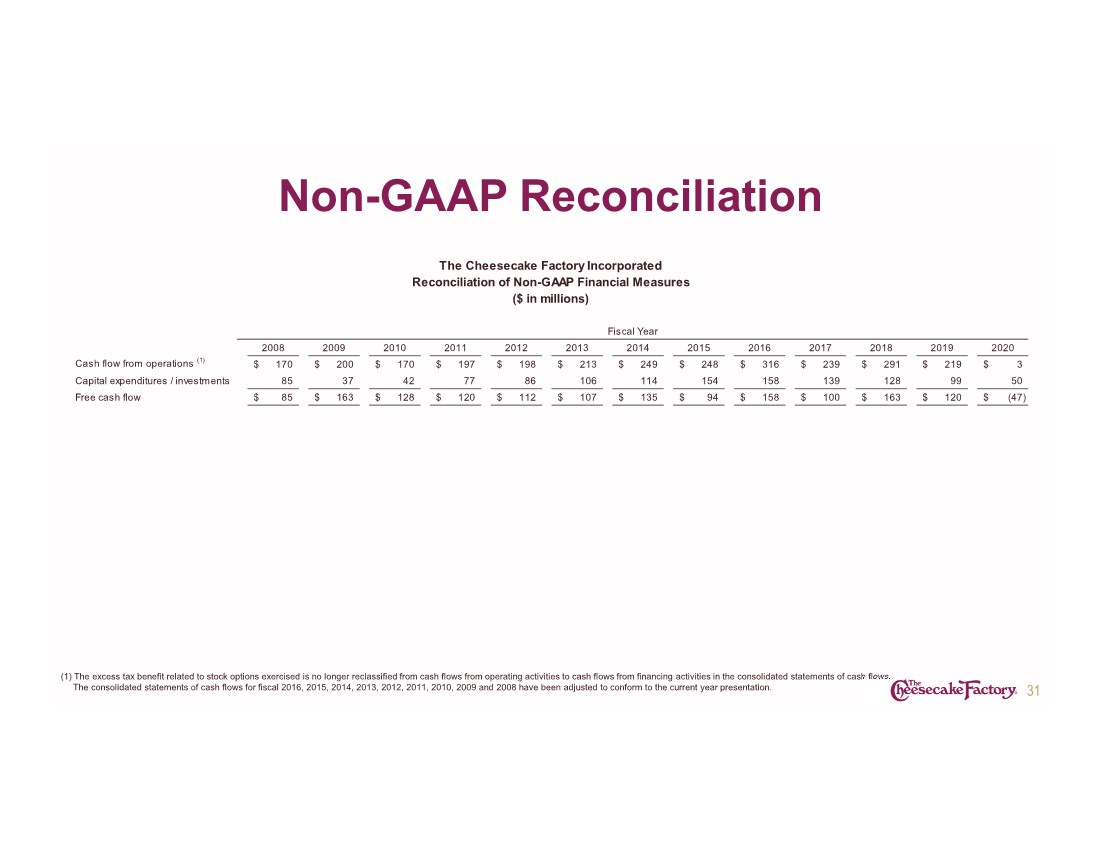

| Non-GAAP Reconciliation (1) The excess tax benefit related to stock options exercised is no longer reclassified from cash flows from operating activities to cash flows from financing activities in the consolidated statements of cash flows. The consolidated statements of cash flows for fiscal 2016, 2015, 2014, 2013, 2012, 2011, 2010, 2009 and 2008 have been adjusted to conform to the current year presentation. 31 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 Cash flow from operations (1) 170 $ 200 $ 170 $ 197 $ 198 $ 213 $ 249 $ 248 $ 316 $ 239 $ 291 $ 219 $ 3 $ Capital expenditures / investments 85 37 42 77 86 106 114 154 158 139 128 99 50 Free cash flow 85 $ 163 $ 128 $ 120 $ 112 $ 107 $ 135 $ 94 $ 158 $ 100 $ 163 $ 120 $ (47) $ Fiscal Year The Cheesecake Factory Incorporated Reconciliation of Non-GAAP Financial Measures ($ in millions) |