2021年第二季度更新UMB金融公司 2021年7月27日展覽99.2

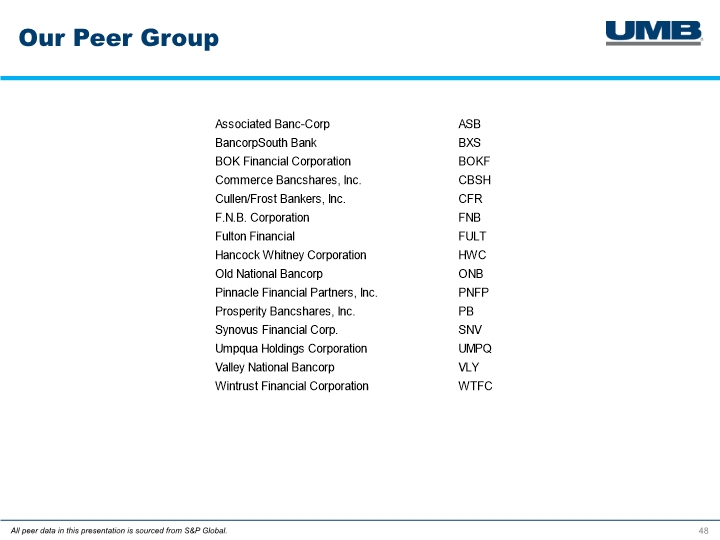

演示文稿索引2公司概述機會-我們的投資論文2021年第二季度業績業務線更新附錄3 8 17 32 42 董事會前瞻性聲明非GAAP協調有關本演示文稿中包含的信息的重要披露,請參閲幻燈片43上的前瞻性聲明。同級組

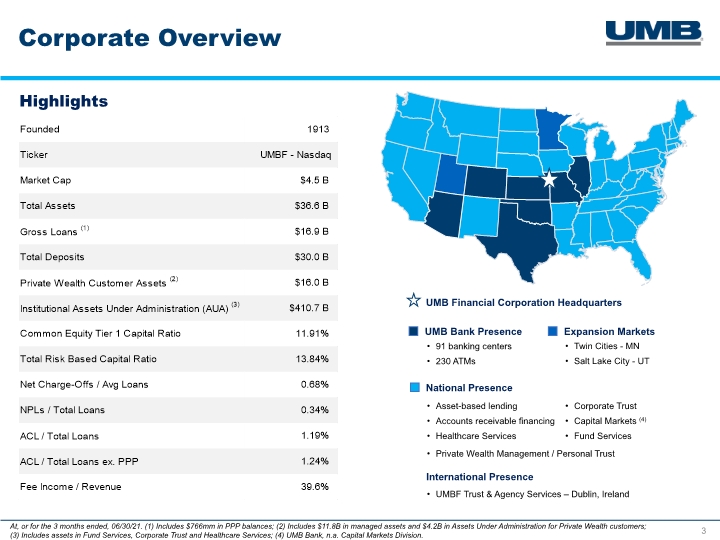

公司概述3重點介紹基於資產的貸款 應收賬款融資 醫療保健服務 91個銀行中心 230台自動取款機UMB銀行業務雙城-MN 鹽湖城-UT UMB金融公司總部 擴展市場國際業務UMBF信託和代理服務-愛爾蘭都柏林企業信託 資本市場(4) 基金服務 私人財富管理/個人信託 擴展市場國際業務UMBF信託和代理服務-愛爾蘭都柏林企業信託 資本市場(4) 基金服務 私人財富管理/個人信託 (1)包括7.66億美元的購買力平價餘額;(2)包括118億美元的管理資產和42億美元的私人財富客户管理資產;(3)包括基金服務、公司信託和醫療服務的資產;(4)UMB Bank,n.a。資本市場部。

超越財務-我們的文化4我們是一家經得起時間考驗的公司。 客户至上 我們做無與倫比的工作,創造一個始終超出客户預期的環境。 誠信與信任 我們展示了我們堅定不移的誠實和誠信,以贏得我們服務的每個人的信任。 性能與實力 我們通過兑現承諾實現可持續的偉大,保持獨立並保持財務穩健。 團隊精神 我們依靠員工以及他們的集體態度和技能使我們有別於競爭對手。 包容和多樣性 我們相信包容和多樣化的文化會激發工作場所的活力,激發創新。我們重視我們的目標,我們的願景

5超越金融-我們的文化創造無與倫比的客户體驗需要一種文化,在這種文化中,我們的員工感覺到自己是更多、更大的東西的一部分。我們通過我們的政策、業務決策和對每位員工的期望來培養這種體驗。

超越財務-我們對企業公民的承諾閲讀我們在UMB.com/Corporation Specitibilip6上發佈的2020年企業公民報告6有效的治理計劃有助於實現業務目標和推動價值。12人董事會,10名獨立成員 33%的董事會多樣性 慎重的選擇標準,其中包括董事會提名過程中的多樣性標準 與不同的風險管理委員會進行強有力的風險監督:企業風險、資產和負債以及信貸 經過仔細分析和具有競爭力的薪酬實踐強大的公司治理UMB認識到可持續商業實踐的不可否認的重要性。74棟UMB建築使用旨在節約能源的自動化系統 超過161,000千瓦時由太陽能電池板產生 節能照明計劃節省了超過189,000千瓦時 回收了13,350磅混合材料和308磅電池 高效和合理資源使用協會志願服務和企業慈善活動幫助建立了牢固的社區夥伴關係。我們的工作場所捐贈活動中有1000多名參與者支持合格的非營利組織 UMB的配對禮品計劃利用率從2019年到2020年增長了380% 2020年捐贈和贊助金額超過2.6億美元 UMB Market實現了虛擬化,通過視頻和工作表幫助孩子們在預算內瞭解健康購物社區影響我們希望我們的公司像我們生活的世界一樣多樣化。八個業務資源組(BRG)幫助我們瞭解同事、客户和社區的需求 我們的BRG提供傾聽、學習同理心並將其轉化為行動的機會 無意識的偏見培訓貫穿於經理培訓課程中 2020年,UMB所有員工中有29%是有色人種, 47%是女性,8%是退伍軍人 領導團隊的多樣性-16名成員中的8名包容和多樣性

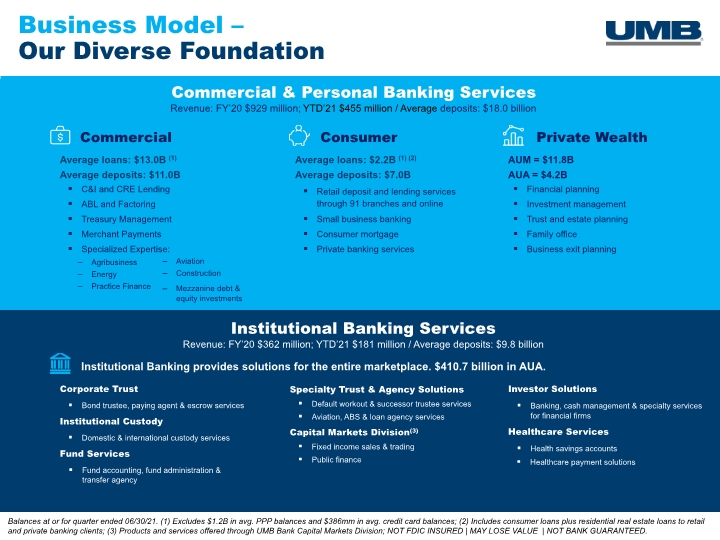

商業模式-我們多元化的基礎商業和個人銀行服務 收入:20財年9.29億美元;21財年4.55億美元/平均存款:180億美元7機構銀行服務 收入:20財年3.62億美元;21財年21美元/平均存款:98億美元機構銀行為整個市場提供解決方案。4107億美元的澳元。公司信託 債券託管人、支付代理和託管服務 機構託管 國內和國際託管服務 基金服務 基金會計、基金管理和轉讓代理專業信託和代理解決方案 默認制定和繼任託管服務 航空、ABS和貸款代理服務 資本市場部(3) 固定收益銷售和交易 公共財政 投資者解決方案 銀行、面向金融公司的現金管理和專業服務 醫療服務 健康儲蓄賬户 截至21年6月30日的季度或該季度的醫療支付解決方案餘額。(1)不包括平均12億美元。購買力平價餘額和平均3.86億美元。信用卡餘額;(2)包括消費貸款加上向零售和私人銀行客户提供的住宅房地產貸款;(3)通過UMB銀行資本市場部提供的產品和服務;沒有FDIC保險|可能會損失價值|沒有銀行擔保。

我們的投資論文

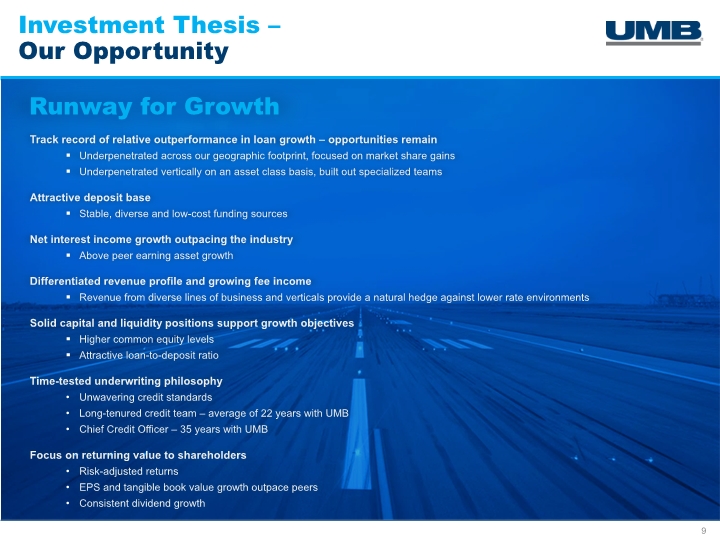

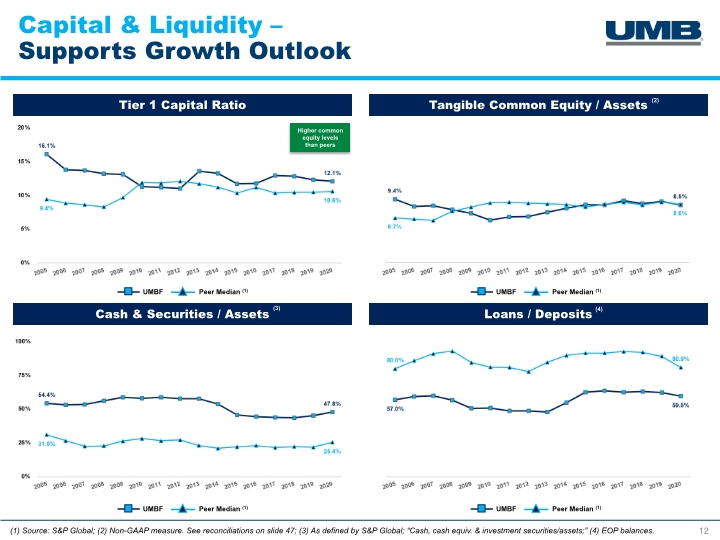

投資論文-我們在貸款增長方面表現相對優異的Opportunity 9跟蹤記錄-機會仍然 在我們的地理足跡中滲透不足,專注於市場份額的增長 在資產類別的基礎上縱向滲透不足,建立了專門的增長跑道 穩定的存款基礎,多樣化和低成本的資金來源淨利息收入增長超過行業 高於同行盈利資產增長專注於向股東返還價值 經風險調整後的每股收益和有形賬面價值增長超過同行 一致的股息增長、差異化的收入狀況和不斷增長的手續費收入 來自不同行業和垂直市場的收入為較低利率環境提供了天然的對衝堅實的資本和流動性狀況支持增長目標 更高的普通股權益水平 有吸引力的貸存比時間-信貸團隊-在UMB工作平均22年 首席信貸官-在UMB工作35年

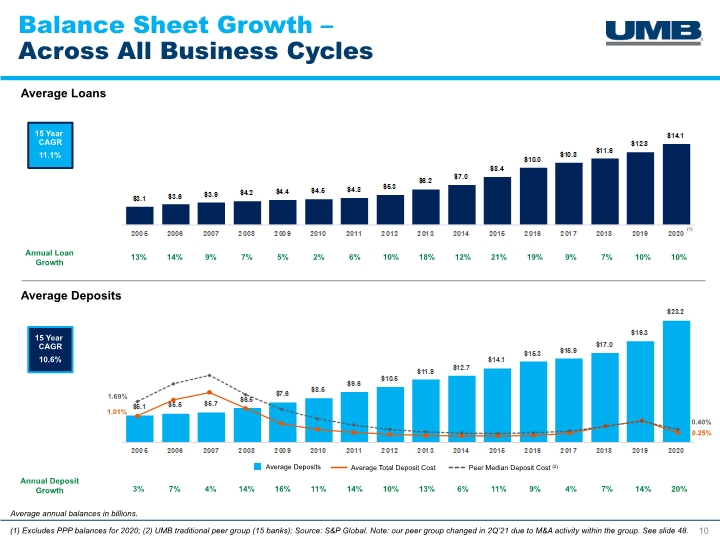

資產負債表增長-在所有商業週期中,10筆平均貸款,平均存款,平均年餘額(以十億計)。1.69%0.40%1.01%0.25%年貸款增長13%14%9%7%5%2%6%10%10%18%12%21%19%9%7%10%3%7%4%14%16%11%14%10%20%13%6%11%9%4%7%14%15年 複合年增長率 11.1% 15年複合年增長率 {% (1)(1)不包括2020年的PPP餘額;(2)UMB傳統同業集團(15家銀行);來源:標普全球。注:由於集團內部的併購活動,我們的同業集團在2Q‘21年發生了變化。請參見幻燈片48。

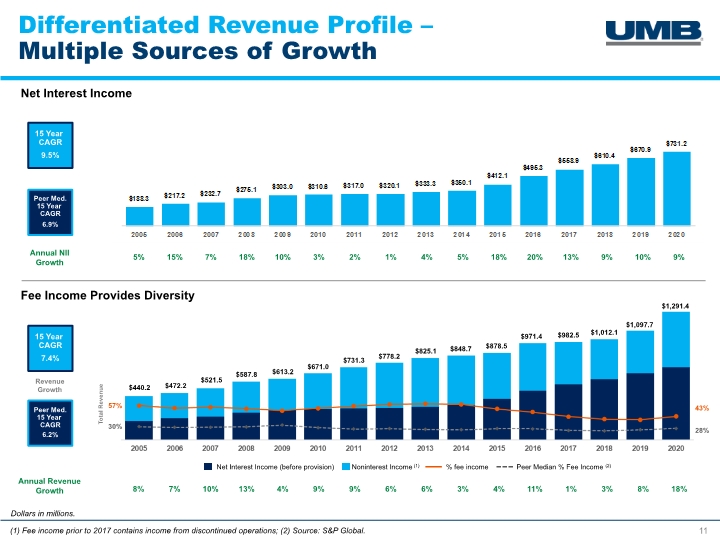

差異化收入概況-多種增長來源11淨利息收入費用收入提供多樣化15年複合年增長率 9.5% 百萬美元。30%28%57%43%$440.2$1,291.4$472.2$613.2$521.5$731.3$587.8$778.2$671.0$825.1$878.5$982.5$848.7$1,012.1$971.4$1,097.7總收入15年複合年增長率 7.4% 收入增長同行醫學 15年複合增長率 6.2% 同行醫學Br}6.9% 年營收增長5%15%7%18%10%3%2%1%9%4%5%18%20%13%9%10%8%7%10%13%4%9%6%18%6%3%4%11%1%3%8%(1)2017年前的手續費收入包含停業收入;(二)來源:標普環球。

資本和流動性-支持增長前景12現金和證券/資產貸款/存款一級資本比率有形普通股/資產(4)(3)(2)(1)來源:標準普爾全球公司;(2)非GAAP衡量標準。見幻燈片47;(3)中的對賬,由標普全球;“現金,現金等價物”定義。&投資證券/資產;“(4)期末餘額。

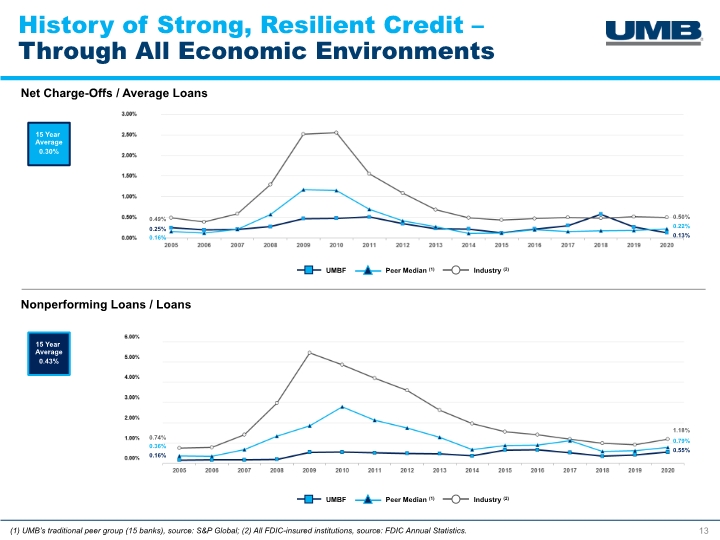

強勁、有彈性的信貸歷史-通過所有經濟環境13淨沖銷/平均貸款不良貸款/貸款0.49%0.25%0.16%0.74%0.36%0.16%1.18%0.79%0.55%0.50%0.22%0.13%15年平均 0.30% 15年 平均 0.43% (1)UMB的傳統同行組(15家銀行),來源:(2)所有聯邦存款保險公司參保機構,資料來源:聯邦存款保險公司年度統計數據。

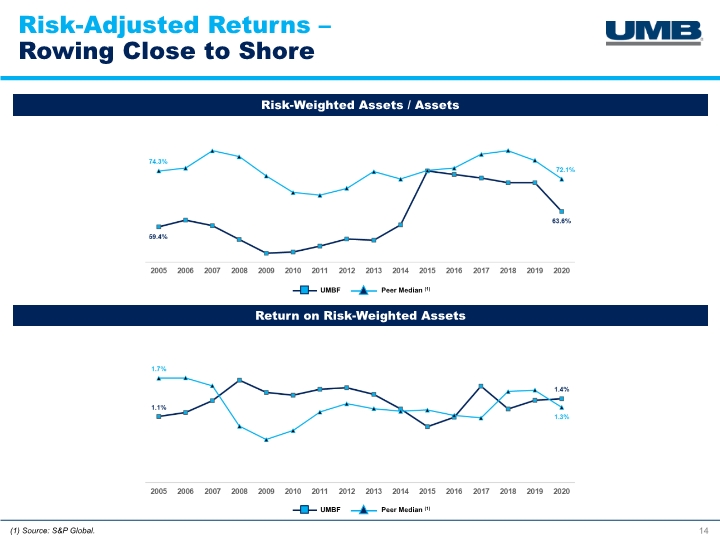

風險調整後的回報-划船接近14岸風險加權資產/風險加權資產的資產回報(1)來源:標準普爾全球公司(S&P Global)。

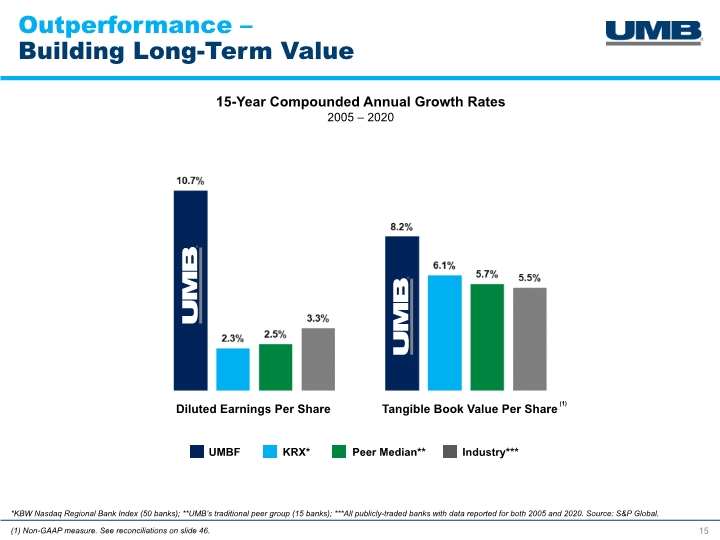

優異表現-建立長期價值15 15年複合年增長率 2005-2020(1)*KBW Nasdaq地區銀行指數(50家銀行);**UMB的傳統同行集團(15家銀行);*所有上市銀行,均有2005年和2020年的報告數據。消息來源:標準普爾全球公司(S&P Global)。(1)非GAAP指標。請參見幻燈片46上的對賬。

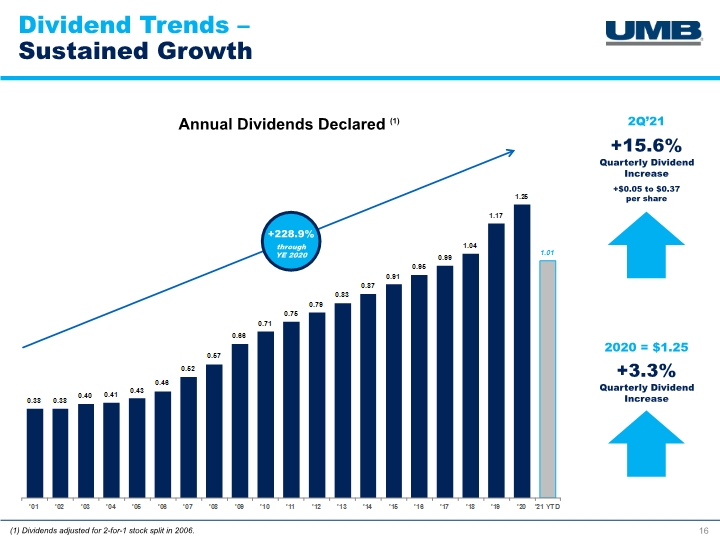

股息趨勢-持續增長2006年經1股2股分紅調整的16(1)股股息。截至2020年,宣佈的年度股息(1)+228.9%

2021年第二季度財務回顧

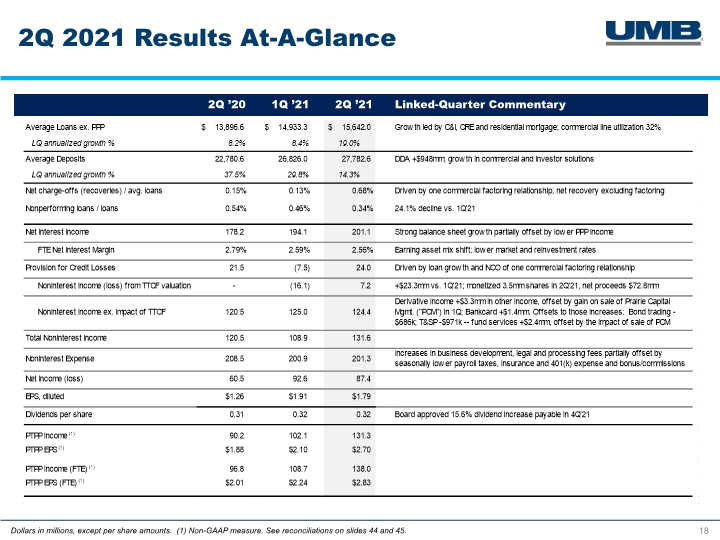

2021年第二季度業績概覽18美元(以百萬美元計),每股金額除外。(1)非GAAP指標。請參見幻燈片44和45上的對賬。2Q‘20 1Q’21 2Q‘21關聯季度評論

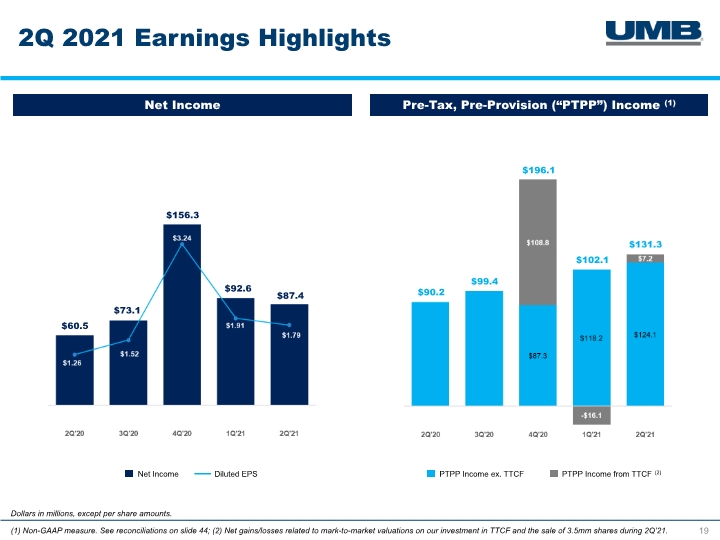

2021年第二季度收益以百萬美元計,除每股金額外,突出19美元。(1)非GAAP指標。見幻燈片44中的對賬;(2)與我們在TTCF的投資和2011年第二季度出售3.5億股票的市值相關的淨損益。

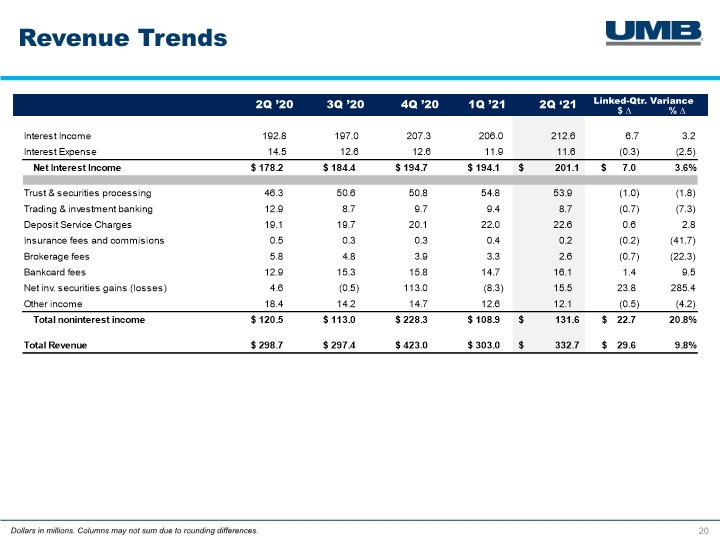

收入趨勢:2000萬美元。由於舍入差異,列可能不會求和。2q‘20 3q’20 4q‘20 1q’21 2q‘21連鎖QTR。差異$∆%∆

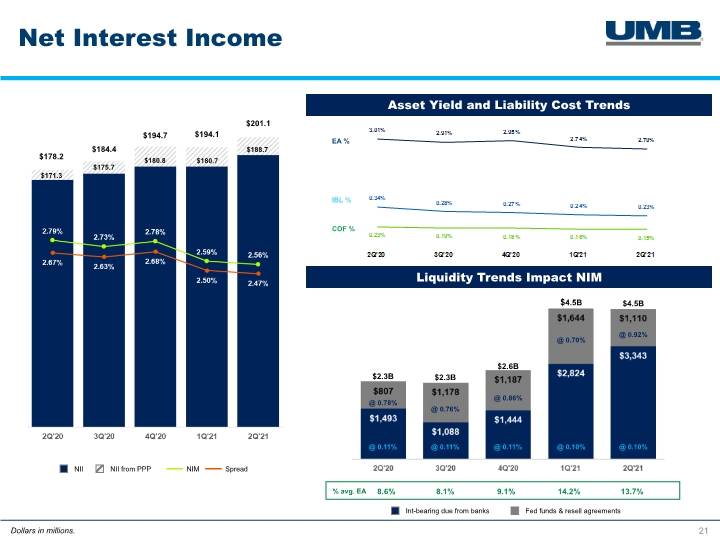

淨利息收入21@0.10%$4.5億$4.5億$23億$23億$26B@0.92%@0.78%@0.76%@0.86%@0.70%@0.11%0.11%@0.11%@0.11%資產收益率和負債成本趨勢流動性趨勢影響新IM$194.1$178.2$184.4$194.7$171.3$175.7$180.8$180.7美元(百萬美元)$201.1$188.7 EA%IBL%COF%

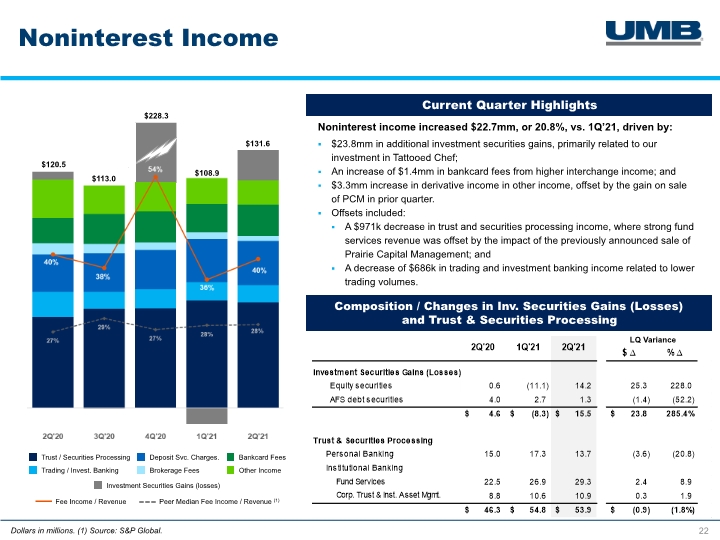

非利息收入22本季度重點介紹庫存的構成/變化證券收益(虧損)和信託證券處理美元(以百萬美元計)。(1)來源:標普環球。與2011年第一季度相比,非利息收入增加了2270萬美元,或20.8%,這主要是由於: 2380萬美元的額外投資證券收益,主要與我們對紋身廚師的投資有關; 交換收入增加帶來的銀行卡手續費增加了140萬美元;以及其他收入的衍生收入增加了330萬美元,被上一季度PCM的銷售收益所抵消。 抵消包括: 澳元以及 由於交易量下降,交易和投資銀行收入減少68.6萬美元。$108.9$131.6$120.5$113.0$228.3 LQ差異

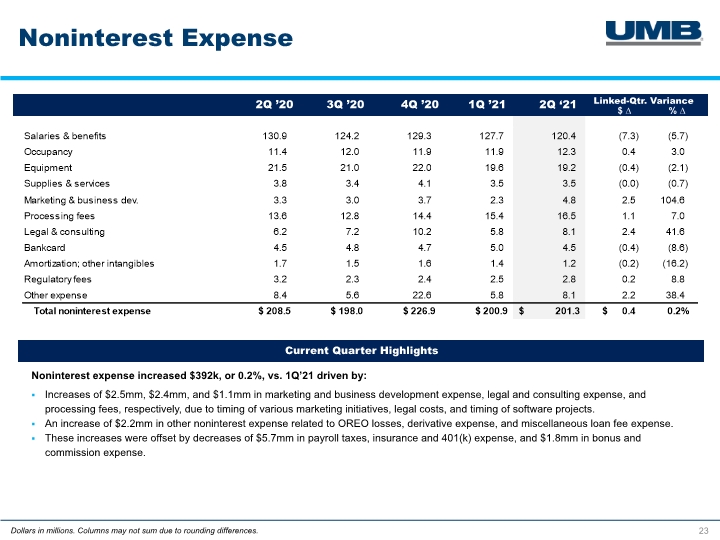

非利息支出23本季度亮點非利息支出與2011年第一季度相比增加了3.92萬美元,或0.2%,原因是: 由於各種營銷活動的時間安排、法律成本和軟件項目的時間安排,營銷和業務開發費用、法律和諮詢費用以及手續費分別增加了2.5億美元、2.4億美元和110萬美元。 與OREO損失、衍生費用和雜項貸款費用相關的其他非利息費用增加了220萬美元。 與OREO損失、衍生費用和雜項貸款費用相關的其他非利息費用增加了220萬美元。 由於各種營銷活動的時機、法律成本和軟件項目的時間安排,非利息費用分別增加了250萬美元、240萬美元和110萬美元。 以及180萬美元的獎金和佣金支出。百萬美元。由於舍入差異,列可能不會求和。

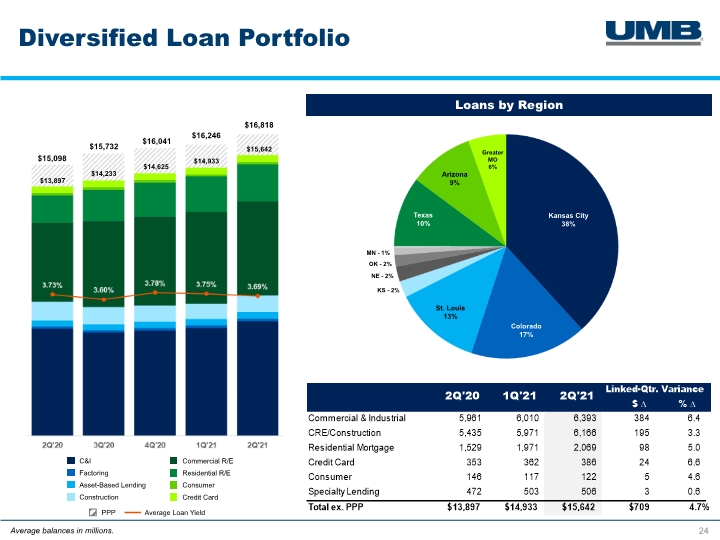

$15,098$13,897$14,233$14,625$15,732$16,041$16,246多元化貸款組合24平均餘額(以百萬為單位)按堪薩斯城地區劃分的貸款 38%科羅拉多州 17%亞利桑那州 9%聖路易斯 13%更大的 MO 6%KS-2%德克薩斯州 10%NE-2%OK-2%MN-1%$14,933$16,818$15,642

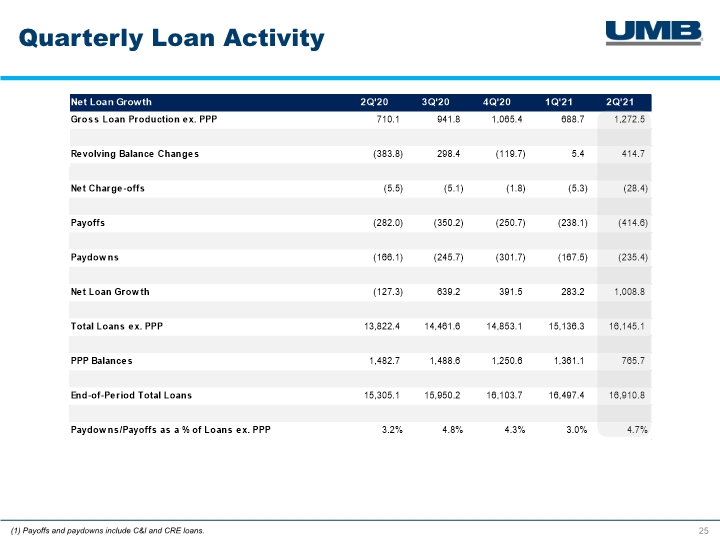

季度貸款活動25(1)回報和償還包括C&I和CRE貸款。(1)(1)

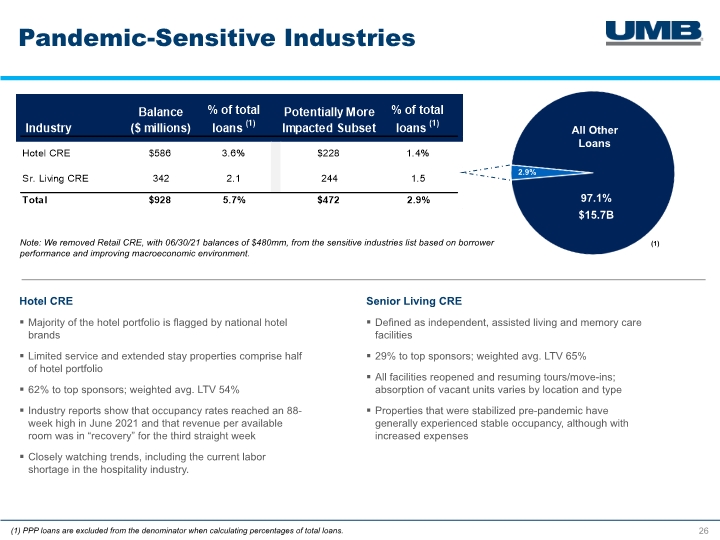

注:我們從基於借款人表現和宏觀經濟環境改善的敏感行業名單中刪除了零售CRE,06/30/21年度餘額為4.8億美元。流行病敏感行業26 2.9%97.1%所有其他貸款157億美元(1)酒店CRE 大部分酒店組合由國家酒店品牌標記 有限服務和長期逗留物業佔酒店組合的一半 62%給頂級贊助商;加權平均。LTV 54% 行業報告顯示,2021年6月的入住率達到88周來的最高水平,每間可用房間的收入連續第三週處於“復甦”狀態 密切關注趨勢,包括目前酒店業的勞動力短缺。高級生活護理中心 定義為獨立的輔助生活和記憶護理設施 29%給頂級贊助商;加權平均。LTV 65% 所有設施重新開放並恢復參觀/入住;空置單元的吸納量因地點和類型而異 疫情爆發前穩定的物業通常入住率穩定,儘管費用增加 (1)在計算總貸款的百分比時,購買力平價貸款被排除在分母之外。

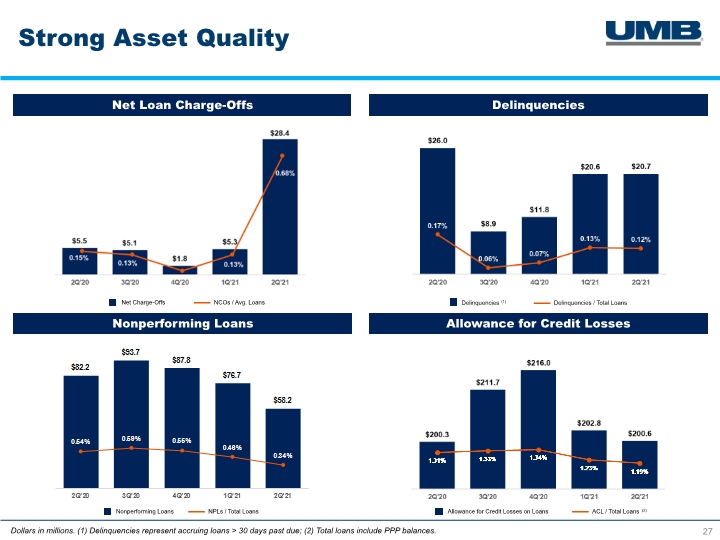

強大的資產質量27淨貸款沖銷拖欠不良貸款信貸損失撥備以百萬美元計。(1)拖欠是指逾期30天以上的應計貸款;(2)貸款總額包括購買力平價餘額。0.04%

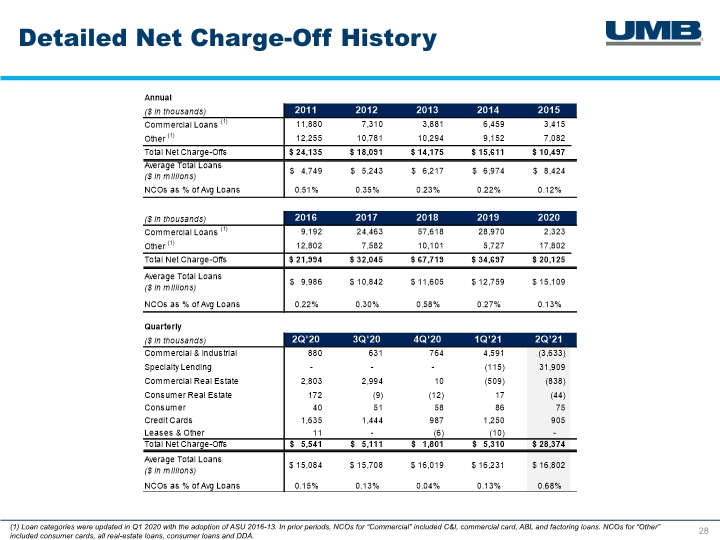

28個詳細的淨沖銷歷史記錄(1)貸款類別在2020年第一季度隨着ASU 2016-13的採用而更新。在前幾個時期,“商業”的NCO包括C&I、商務卡、ABL和保理貸款。“其他”的NCO包括消費卡、所有房地產貸款、消費貸款和DDA。

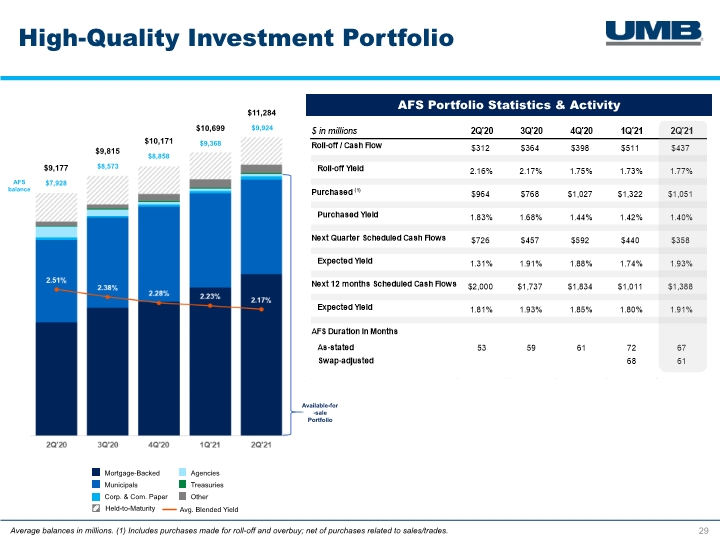

$10,699$11,284$9,177$9,815$10,171$8,573$8,858$9,368$9,924$7,928可供出售的投資組合高質量投資組合29平均餘額(以百萬為單位)(1)包括為滾存和超購而購買的購買量;扣除與銷售/交易有關的購買量後的淨額。AFS投資組合統計和活動AFS餘額

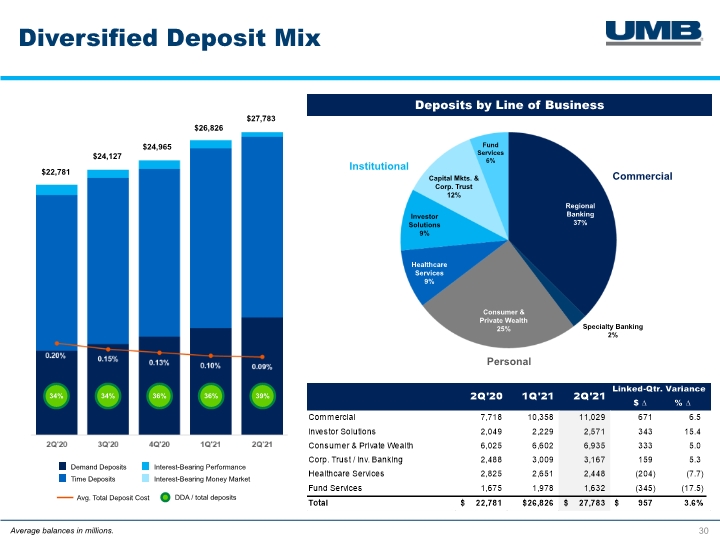

多樣化存款組合30$26,826$22,781$24,127$24,965按行業劃分的存款商業個人機構地區銀行 37%消費者和私人財富 25%資本市場。&Corp.Trust 12%醫療保健服務 9%基金服務 6%專業銀行 2%投資者解決方案 9%34%34%36%36%39%平均餘額(百萬)。27,783美元

業務線更新

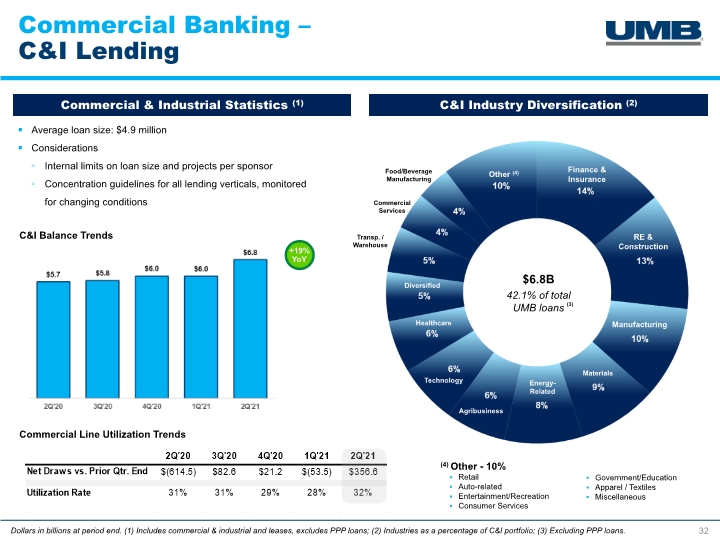

商業銀行-C&I貸款32商業和工業統計(1)C&I行業多樣化(2)平均貸款規模:490萬美元 考慮因素 每個贊助商對貸款規模和項目的內部限制 所有垂直貸款的集中指導方針,監測不斷變化的條件C&I Balance Trends Transp./倉庫多元化技術材料製造食品/飲料 製造業醫療商業服務其他(4)農業企業RE&Construction Finance&Insurance能源相關的68億美元 佔UMB貸款總額的42.1%商業線路利用率趨勢+19% 截至期末,同比數十億美元。(1)包括工商業及租賃業,不包括購買力平價貸款;。(2)工業佔工商業投資組合的百分比;。(3)不包括購買力平價貸款。(3)

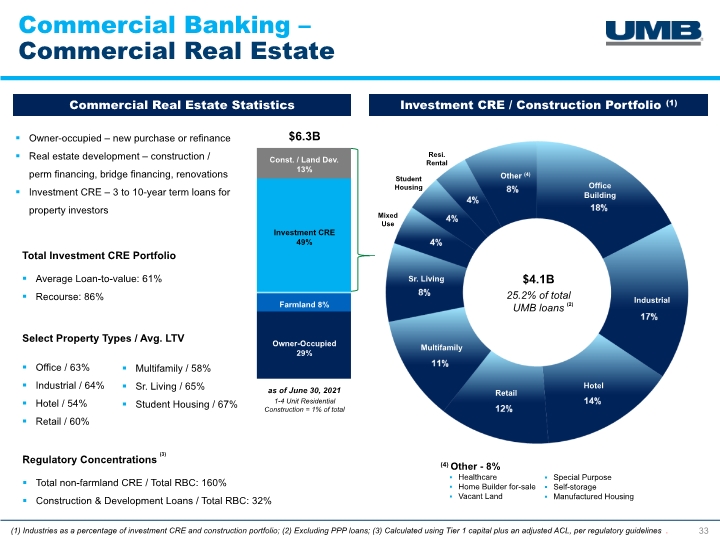

商業銀行-商業房地產33商業房地產統計投資CRE/建築投資組合(1)總投資CRE投資組合 平均貸款價值比:61% 追索權:86%常量/土地開發 13%業主自住 29%投資CRE 49%$63億美元農田8%截至2021年6月30日 1-4個單位住宅建設=佔總數的1%(2)零售多户住宅 大廈酒店工業高級住宅區混合用途學生住房其他(4)業主自住-新購或再融資 房地產開發-建設/永久融資,橋樑融資,翻新 投資租金41億美元 UMB貸款總額的25.2%(1)行業佔投資CRE和建築投資組合的百分比;(2)不包括PPP貸款;(3)根據監管指南,使用一級資本加上調整後的ACL計算。監管濃度 總非農田CRE/總RBC:160% 建設開發貸款/總RBC:32%(3)

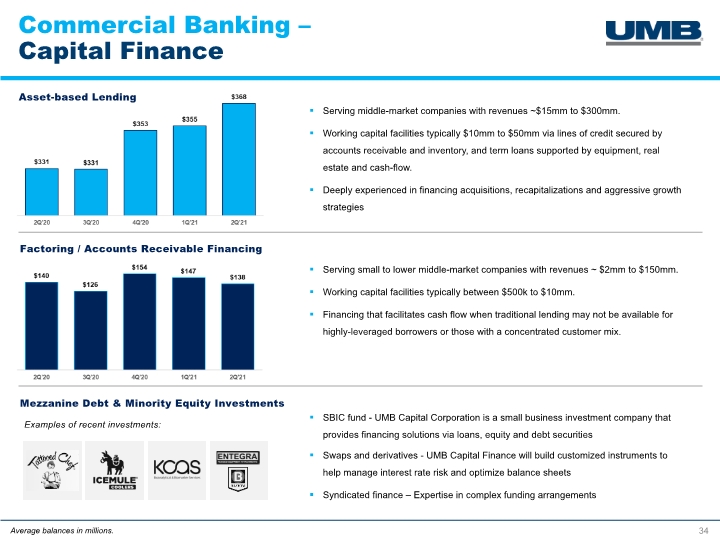

商業銀行-Capital Finance 34 SBIC基金-UMB Capital Corporation是一家小型企業投資公司,通過貸款、股權和債務證券提供融資解決方案 掉期和衍生品-UMB Capital Finance將構建定製工具,幫助管理利率風險和優化資產負債表 銀團融資-在複雜融資安排方面的專業知識,為收入約為200萬至15000萬美元的中小型中端市場公司服務。 營運資本安排通常在50萬至1000萬美元之間為收入在1500萬美元到30000萬美元之間的中端市場公司提供服務。 營運資本安排通常為1000萬到5000萬美元,通過應收賬款和存貨擔保的信用額度,以及由設備、房地產和現金流支持的定期貸款。 在融資收購、資本重組和積極增長戰略方面經驗豐富資產基礎貸款保理/應收賬款融資夾層債務和少數股權投資最近投資的例子:平均餘額以百萬計

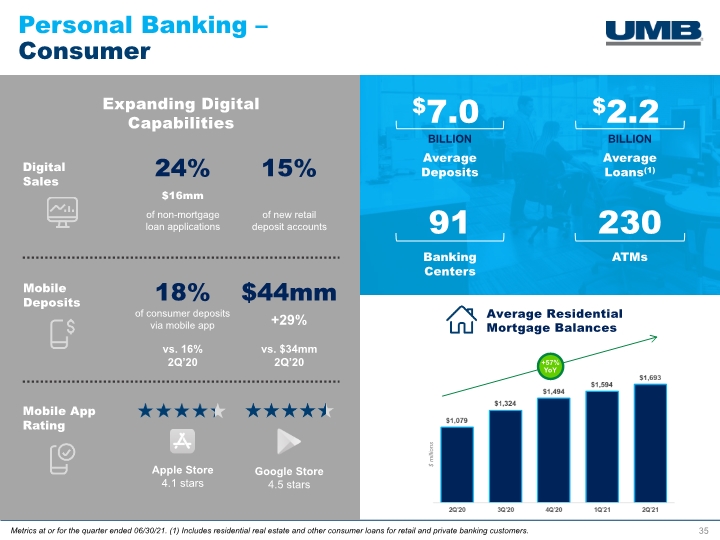

個人銀行業務-截至2011年6月30日的季度或該季度的消費者35項指標。(1)包括面向零售和私人銀行客户的住宅房地產和其他消費貸款。百萬美元移動存款18%數字銷售24%15%新零售的非抵押貸款申請 新零售存款賬户的貸款申請對比16%2q‘20$44 mm$16 mm vs$34mm2q’20通過移動應用程序擴展消費者存款的數字能力移動應用程序評級蘋果商店 4.1星Google Store 4.5星+29%

個人銀行-私人財富管理36個人信託 29%投資諮詢 22%非管理AUA 26%IRAS 6%經紀 4%其他 4%應計入費用9%客户資產 管理資產(AUM):$11.8億 非管理資產(AUA):$4.2B $639 mm$694mm FY‘19 FY(1)包括AUM和AUA;(2)美國顧客滿意度指數“得分”。資料來源:國際市場戰略;(3)資料來源:2020 Forrester Net Promoter基準研究

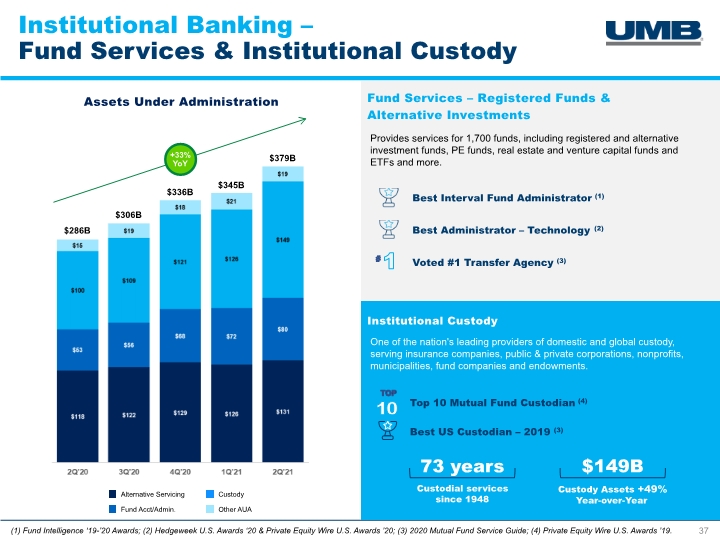

機構銀行-基金服務和機構託管37資產管理+33% YoY最佳間隔基金管理人(1)最佳管理人-技術(2)投票排名第一的轉移機構(3)基金服務註冊基金& 另類投資機構託管$3450B$2860B$306B$336B#1為1700只基金提供服務,包括註冊和另類投資基金、私募股權基金、房地產和風險投資基金以及ETF等。美國領先的國內和全球託管提供商之一,為保險公司、公共和私人公司、非營利組織、市政當局、基金公司和捐贈基金提供服務。前10名共同基金託管人(4)前10名美國最佳託管人-2019年(3)3790億美元(1)基金情報‘19-’20獎;(2)對衝週刊美國獎‘20&私募股權線美國獎’20;(3)2020年共同基金服務指南;(4)私募股權線美國獎‘19。

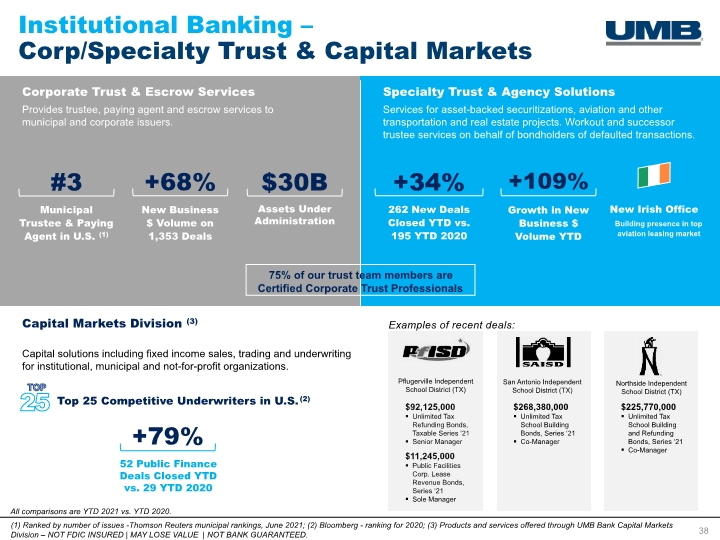

機構銀行-公司/專業信託和資本市場公司信託和託管服務為市政和公司發行人提供受託人、支付代理和託管服務。美國市政託管人和支付代理管理下的300億美元資產(1)#3專業信託和代理解決方案服務,用於資產支持證券化、航空和其他交通和房地產項目。代表違約交易的債券持有人提供解決方案和繼任受託人服務。新愛爾蘭辦事處+34%262新交易完成YTD與195 YTD 2020+109%+68%新業務成交量1,353筆交易在頂級航空租賃市場建立影響力新業務成交量YTD 75%的信託團隊成員是認證企業信託專業人士38(1)按發行數量排名-湯森路透市政排名,2021年6月;(2)彭博社-2020年排名;(3)通過UMB銀行資本市場部提供的產品和服務-而不是FDD最近交易的例子:所有的比較都是2021年與2020年的對比。資本市場部(3)資本解決方案,包括機構、市政和非營利組織的固定收益銷售、交易和承銷。$92,125,000 無限退税債券,‘21系列 高級經理 $11,245,000 公共設施公司租賃收入債券,系列’21 唯一經理$268,380,000 無限税收學校建築債券,系列‘21 協理 $225,770,000 無限税收學校建築和退款

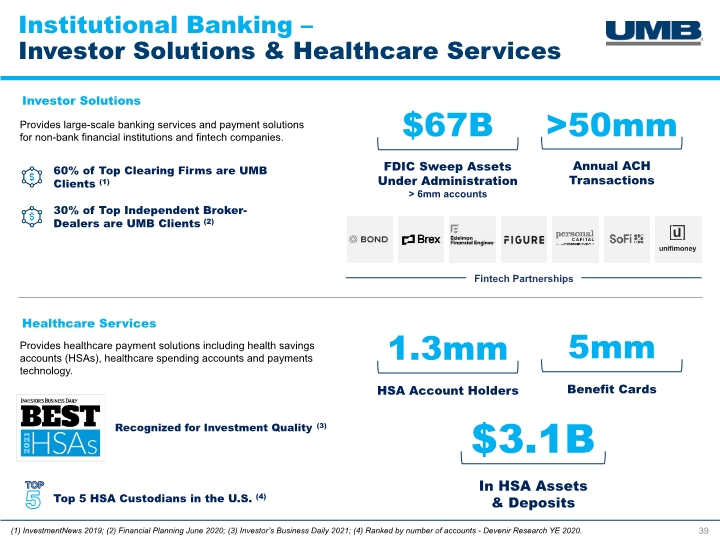

聯邦存款保險公司清掃資產 管理下的670億美元機構銀行-投資者解決方案和醫療服務39投資者解決方案為非銀行金融機構和金融科技公司提供大規模的銀行服務和支付解決方案。年度ACH交易醫療服務提供醫療支付解決方案,包括健康儲蓄賬户(HSA)、醫療支出賬户和支付技術。-HSA賬户持有者130萬HSA資產和存款$31億美國前5大HSA託管人(4)排名前5位的獨立經紀-交易商中有30%是UMB客户(2)60%的頂級結算公司是UMB客户(1)投資質量公認的福利卡5 mm>50 mm>6 mm賬户(3)(4)按賬户數量排名-devenir Research Ye 2020。

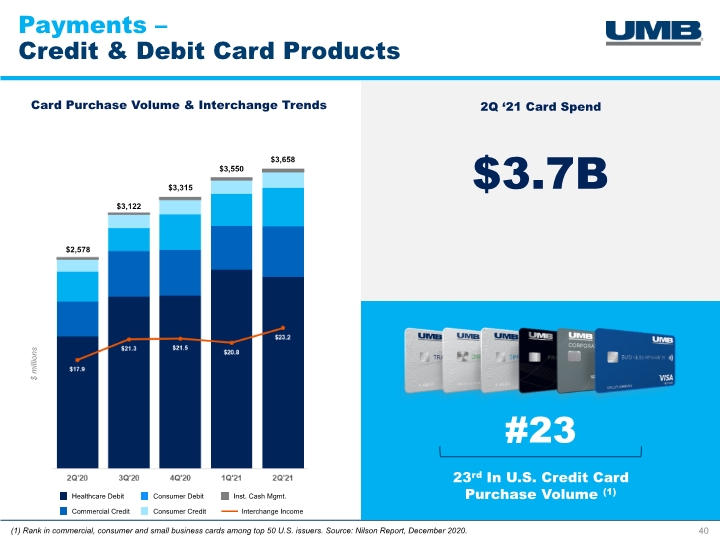

支付-信用卡和借記卡產品40$3,550$2,578$3,122$3,315卡購買量和交換趨勢2Q‘21卡支出 $37億美元在美國信用卡購買量中排名第23位(1)#23$3,658美元百萬美元(1)在美國前50大發行商中商業、消費者和小型商務卡排名。來源:尼爾森報告,2020年12月。

附錄

領導力-我們的董事會42 AC=審計委員會;CC=薪酬委員會;GC=治理委員會RC=風險委員會

前瞻性陳述43本陳述包含“1995年私人證券訴訟改革法”所指的前瞻性陳述,我們的其他通信也可能包含這些前瞻性陳述。這些陳述可以通過它們與歷史或當前事實沒有嚴格聯繫這一事實來識別。前瞻性陳述經常使用諸如“相信”、“預期”、“預期”、“打算”、“估計”、“項目”、“展望”、“預測”、“目標”、“趨勢”、“計劃”、“目標”等詞彙,或具有類似含義的其他詞彙或將來時態或條件動詞,如“可能”、“將”、“應該”、“將會”,或“可能”。 前瞻性陳述傳達了我們對未來事件、環境、結果或抱負的預期、意圖或預測。所有前瞻性陳述都會受到假設、風險和不確定性的影響,這些假設、風險和不確定性可能會隨着時間的推移而發生變化,其中許多是我們無法控制的。你不應該依賴任何前瞻性陳述作為對未來的預測或保證。我們的實際未來目標、戰略、計劃、前景、業績、狀況或結果可能與任何前瞻性陳述中陳述的大不相同。一些可能導致實際結果或其他未來事件、情況或願望與前瞻性陳述中的情況不同的因素在我們的Form 10-K年度報告、我們的Form 10-Q季度報告或當前的Form 8-K報告中進行了描述,或者在提交給美國證券交易委員會(SEC)的其他適用文件中進行了描述。 除了之前披露的這些因素外,新冠肺炎大流行(“大流行”)還可能導致實際結果或其他未來事件、情況, 或與我們的前瞻性陳述不同的願望。這場大流行造成了一場全球公共衞生危機,導致家庭、企業、經濟和市場狀況普遍波動和惡化。它目前正在對公司及其客户、交易對手、員工和第三方服務提供商造成不利影響,對我們的業務、財務狀況、運營結果和前景的持續不利影響可能是巨大的。目前,我們無法準確預測大流行對我們的資本、流動性和其他財務狀況以及對我們的業務、運營結果和前景的影響程度,我們認為這將取決於一些不斷變化的因素,包括:(I)大流行的持續時間、程度和嚴重程度;(Ii)政府和非政府當局對大流行的反應,這種大流行正在迅速變化,並不總是在各個司法管轄區之間協調一致;(Iii)疫情對我們的客户、交易對手、員工和第三方服務提供商的影響,這些影響可能千差萬別,一般預計會增加我們的信用、運營和其他風險,以及(Iv)大流行對經濟和市場的影響,這可能會對新貸款的發放和我們現有貸款的表現等產生不利影響。預計這場大流行還將對我們目前的預期信貸損失(CECL)計算和新會計準則下的相關撥備產生重大影響,新會計準則要求我們在2020年1月採用該準則。CECL的計算包括對某些金融資產在合同期限內預期收取的淨額的定期估計,並要求我們考慮到,除其他外,在金融資產的生命週期內預測的經濟狀況。, 包括大流行目前和預期的影響。任何前瞻性聲明都應根據這些考慮因素進行評估。 我們或代表我們所作的任何前瞻性聲明僅表示截至發佈之日。我們不承諾更新任何前瞻性聲明,以反映聲明發表之日之後發生的事件、情況或結果的影響,除非適用的證券法要求。但是,您應參考我們可能在隨後的Form 10-K年度報告、Form 10-Q季度報告、Form 8-K當前報告或提交給SEC的其他適用文件中所做的披露(包括前瞻性披露)。

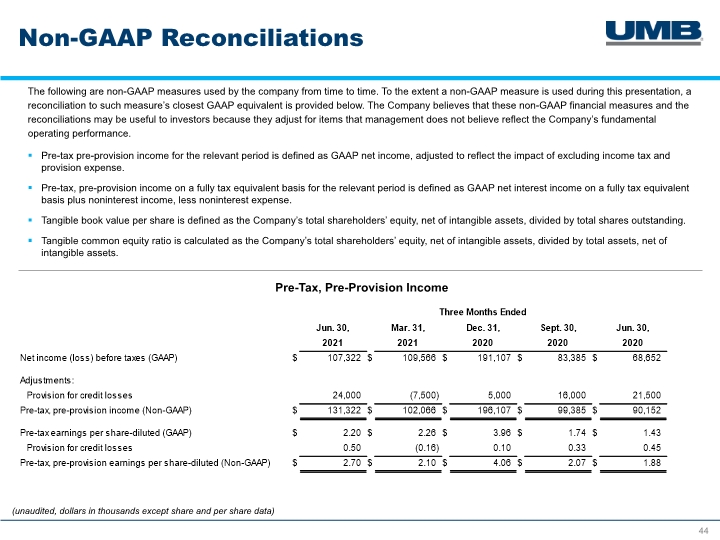

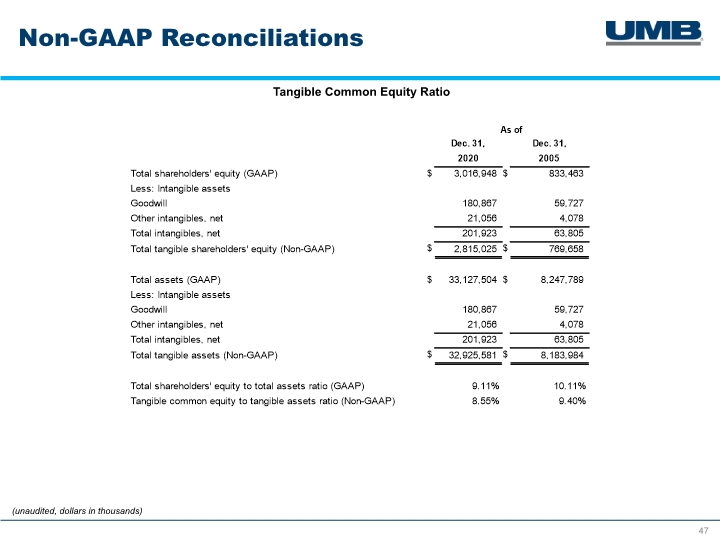

非GAAP調整44以下是公司不時使用的非GAAP衡量標準。就本演示期間使用的非GAAP衡量標準而言,下面提供了與此類衡量標準最接近的GAAP等價物的對賬。本公司認為,這些非GAAP財務措施和調整可能對投資者有用,因為它們對管理層認為不能反映公司基本經營業績的項目進行了調整。 相關期間的税前撥備前收入定義為GAAP淨收入,調整後反映了不包括所得税和撥備費用的影響。 相關期間在全額税額等值基礎上的税前撥備前收入定義為GAAP淨利息收入加全税等值基礎上的淨利息收入減去非利息支出。 每股有形賬面價值的定義是公司股東權益總額(扣除無形資產)除以已發行股份總數。 有形普通股權益比率是公司股東權益總額(無形資產淨值)除以總資產(無形資產淨值)除以無形資產淨值。 税前、撥備前收入(未經審計,除股票和每股數據外,以千美元為單位)

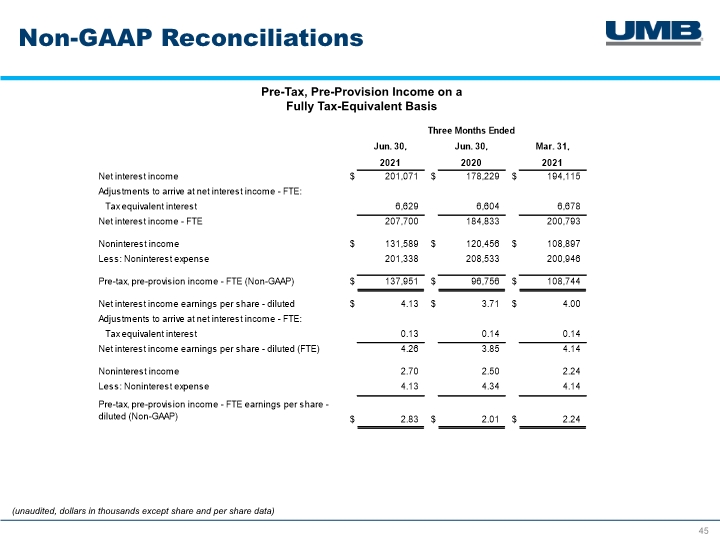

非GAAP對賬45税前、撥備前收入(未經審計,除股票和每股數據外,以千美元計),按全額税額等值計算(未經審計,除每股數據外,以千美元計)

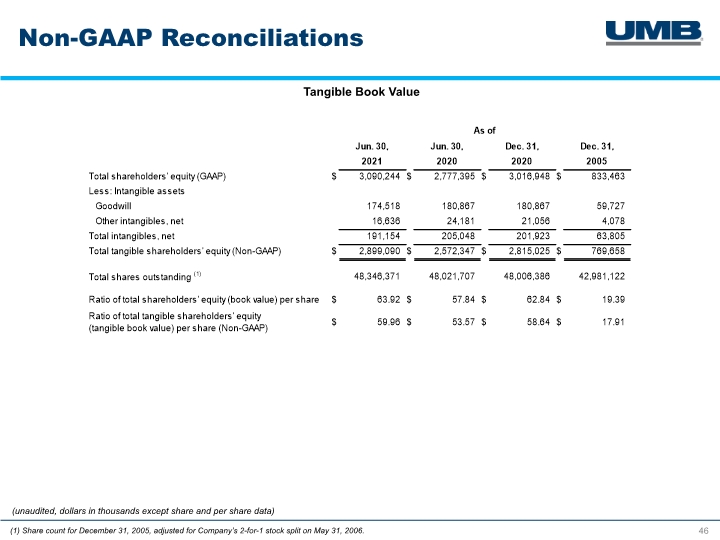

非公認會計準則調整46 2005年12月31日的有形賬面價值(1)股票數量,根據公司2006年5月31日的1股換2股進行了調整。(未經審計,除每股和每股數據外,以千美元為單位)

非GAAP調整47有形普通股權益比率(未經審計,以千美元為單位)

48我們的同行小組本演示文稿中的所有同行數據均來自標準普爾全球公司。