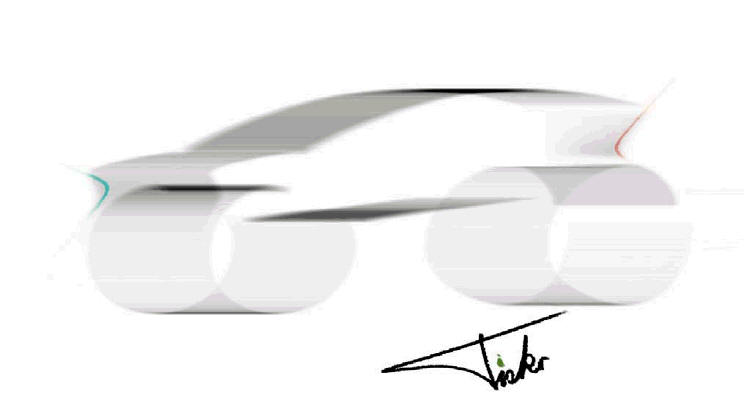

鴻海科技集團/FP28(菲斯克梨)

2021年5月13日,該公司宣佈與鴻海科技集團(富士康)簽署框架協議,支持共同開發和製造PEAR(個人電動汽車革命)項目,這是一個開發新突破性電動汽車的項目。根據協議,該公司和富士康將聯合投資於PEAR項目,兩家公司都將從該項目的成功交付中獲得收益。該公司將與富士康合作開發一個名為“FP28”的新型輕型平臺,利用兩家公司的技術專長來支持“PEAR項目”和潛在的未來車輛。*為了支持“PEAR項目”的工作,兩家公司已經建立了一個

共處一地

美國和臺灣之間的項目管理辦公室,協調設計、工程、採購和製造業務。在對潛在的美國製造基地進行廣泛審查後,兩家公司將加快制定能夠支持計劃中的2023年第四季度投產的製造計劃。

這些

合作經營

讓菲斯克專注於車輛設計、強大的品牌聯繫和差異化的客户體驗。菲斯克打算利用多個電動汽車平臺來加快其上市時間,迅速擴大其產品組合,降低車輛開發成本,並獲得成熟的全球電池和其他零部件供應鏈。菲斯克認為,其商業模式將降低通常與新車公司相關的相當大的執行風險。菲斯克相信,通過這樣的平臺共享、零部件採購和製造夥伴關係,它將能夠加快上市時間,降低車輛開發成本。菲斯克遺體並打算在2022年第四季度滿足時間、成本和質量的預期,同時通過利用此類合作伙伴關係和培訓,使其成本結構與預計的產量增長達到最佳匹配

在軌道上

為菲斯克海洋投產

24