在我們加拿大的農產品拍賣會上,由於拍賣會數量的增加。在國際方面,Service GTV的增長得益於在荷蘭增加了一個拍賣活動,其中包括從德國的一個衞星場出售的GTV,Caorso拍賣的轉移,以及在法國舉行的新的拍賣,其中新的測試衞星場創造了一些積極的勢頭。在美國,服務GTV的增長得益於強勁的價格表現和交易量的增加,這是幾個地區性拍賣活動、洛杉磯拍賣的轉移以及美國沃斯堡拍賣會(Fort Worth)交易量增加的結果。這一增長主要被奧蘭多拍賣會上的較低表現、我們拉斯維加斯拍賣會上較低的成交量以及不會重演收藏車活動所抵消。

2021年第一季度,費用收入增長了14%,主要是由於GTV總額增長了11%。剩餘的手續費收入增長是由於2020年12月8日收購Rouse導致我們在其他細分市場的服務增長,RBFS資金量增加帶來的費用增加,以及在線上市費用的增加。費用的增加被美國的資產組合類型部分抵消,美國收藏車、價值較小的拍品和有標題的拍品的銷售較少。

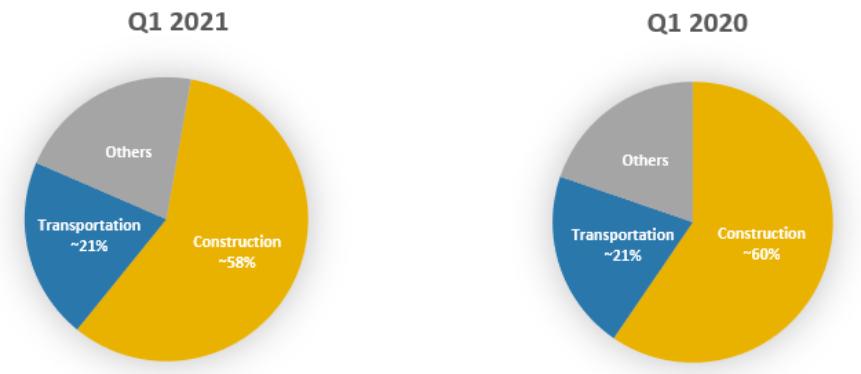

2021年第一季度,佣金收入增長了11%,這主要是由於服務GTV增長了9%。佣金收入的其餘增長是由所有地區的費率提高和擔保佣金合同的強勁表現推動的,但最明顯的是在美國,特別是在建築和運輸行業。我們還看到GovPlanet業務內部的直接佣金合同費率提高,在加拿大出售的低價值資產賺取的直接佣金收入更高。 這些增長被來自美國戰略客户的較高比例GTV的較軟直接佣金率表現部分抵消。

庫存銷售收入

庫存銷售收入佔GTV總額的百分比從2020年第一季度的7.9%上升到2021年第一季度的9.8%。

2021年第一季度,庫存銷售收入增長了39%,主要分佈在國際和美國。這一積極的同比表現在一定程度上是由於新冠肺炎的直接影響,歐洲上一季度表現疲軟。在歐洲,由於經濟狀況和氣候的改善,庫存合同量大幅增加,這增強了我們跨境移動設備、吸引更多客户的能力,並在此期間舉行了幾次新的拍賣,與2020年第一季度相比。澳大利亞的國際庫存銷售收入也因一筆大型私人條約交易和更高的整體活動而增長。在美國,庫存銷售收入的增長主要是由於我們德克薩斯州沃斯堡拍賣會上建築部門的庫存包裹數量增加,以及通過我們的GovPlanet業務銷售的庫存量和銷售業績比去年同期都有了積極的改善。

外幣波動也對我們的收入產生了有利影響,這主要是由於歐元、加元和澳元相對於美元的升值。

我們為我們的客户提供使用承保的佣金合同來滿足他們的處置策略需求的機會,簽訂這樣的合同,在這些合同中條款的風險和回報都是一致的。我們的承保合同,包括庫存和擔保合同,在2021年第一季度與2020年第一季度持平,為15%。

營業收入

2021年第一季度,營業收入增長了31%,即1040萬美元,達到4450萬美元,這主要是由於收入增長了21%,強勁的運營收入流動,以及總運營費用增長了20%。運營費用包括與業務持續運營有關的遣散費,以及收購Rouse所產生的與收購相關的成本。

所得税費用與有效税率

在每個過渡期結束時,我們估計預期適用於整個會計年度的實際税率。除其他項目外,這一估計還反映了管理層對經營業績的最佳估計。它不包括外匯匯率或不尋常和/或不常見項目的估計影響,這些項目可能導致所得税支出和所得税前收入之間的習慣關係發生重大變化。

與2020年第一季度相比,2021年第一季度的所得税支出增長了49%,達到840萬美元,我們的有效税率增長了320個基點,達到23.0%。2021年第一季度實際税率的增加主要是由於對不可抵扣費用的估計較高,在税率較高的司法管轄區徵税的收入比例增加,以及在收購後成為本公司員工的Rouse的前單位持有人離職時註銷遞延税項資產。不可扣除費用的較高估計主要是因為美國財政部和美國聯邦儲備委員會於2020年4月8日公佈了最終規定。