性能圖表

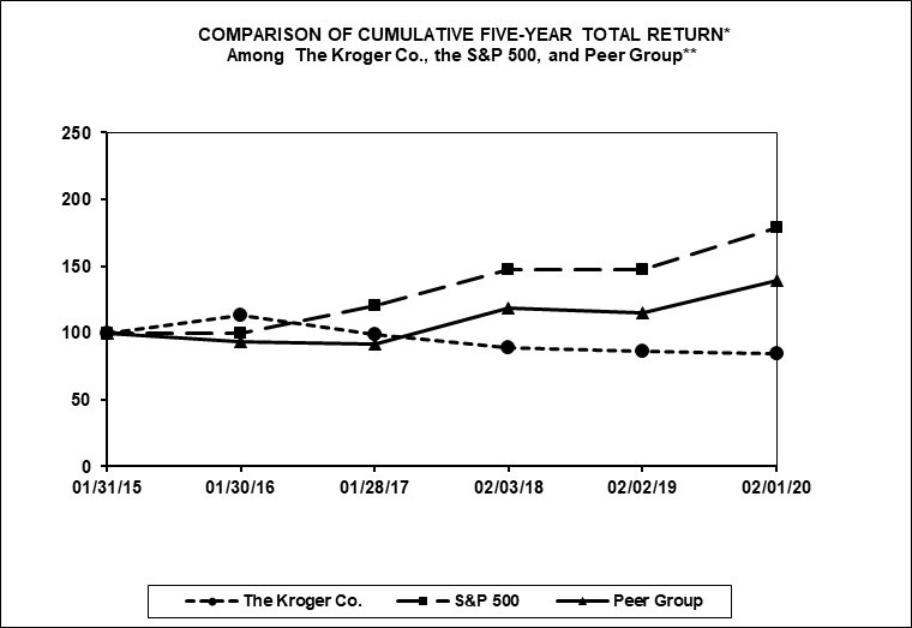

以下是一張折線圖,將基於普通股市場價格並假設股息再投資的我們普通股的五年累計股東總回報與標準普爾500指數成份股公司和由食品和製藥公司組成的同行集團的累計總回報率進行比較。

基座 | 編入索引的報表 |

| |||||||||||

週期 | 歲月即將結束 |

| |||||||||||

公司名稱/索引 |

| 2014 |

| 2015 |

| 2016 |

| 2017 |

| 2018 |

| 2019 |

|

克羅格公司。 |

| 100 |

| 113.63 |

| 98.98 |

| 88.69 |

| 86.45 |

| 84.67 | |

標準普爾500指數 |

| 100 |

| 99.33 |

| 120.06 |

| 147.48 |

| 147.40 |

| 179.17 | |

對等組 |

| 100 |

| 93.30 |

| 91.76 |

| 118.54 |

| 115.13 |

| 138.93 | |

克羅格的會計年度將在最接近1月31日的週六結束。

數據由標準普爾提供。

如果沒有明確提及,前述績效圖表將不會被視為通過引用併入任何其他申請。

*美國道達爾假設2015年1月31日在克羅格公司(Kroger Co.)、標準普爾500指數(S&P500 Index)和同行集團(Peer Group)投資100美元,並對股息進行再投資。

**The Peer Group由Costco Wholesale Corp.,CVS Health Corporation,Etablistions Delhaize Freres et Cie Le Lion(“Groupe Delhaize”,在2016年7月22日與Koninklijke Ahold合併時包括在內),Koninklijke Ahold Delhaize NV(與Groupe Delhaize合併後從Koninklijke Ahold更名),Superval Inc.組成。(包括到2018年10月19日被聯合天然食品公司收購),塔吉特公司,沃爾瑪公司,沃爾格林靴子聯盟公司。(前身為Walgreen Co.)、Whole Foods Market Inc.(包括到2017年8月28日,當時它被亞馬遜公司收購。)

15